【QAあり】グンゼ、上期は増収増益、機能ソリューション・メディカル事業が着実に成長 26億円を上限に自己株式取得を実施

2025年3月期第2四半期決算説明

佐口敏康氏(以下、佐口):みなさま、こんにちは。代表取締役社長の佐口です。本日は当社の2025年3月期第2四半期決算説明会にご参集いただきまして、誠にありがとうございます。また、日頃から当社の事業活動に関して、多大なるご理解・ご支援を賜りまして、重ねて御礼を申し上げたいと思います。

これから第2四半期の決算についてご説明します。地政学的なことを含めて、世の中の環境のことはみなさまも十分ご承知だと思いますので、今さら私が述べるまでもないのですが、今年の上半期に関して、私どもの事業に一番影響が大きかったのは為替です。一時は160円ぐらいまで上がったものが、その後140円前半まで下がり、現在は150円ぐらいになっています。これほどまでに乱高下する為替の状況がありました。

また、今年の夏は非常に暑く、10月になってもまだ半袖を着るぐらい気候の状況も変動しました。このあたりはアパレル事業やプラスチックフィルム分野などに影響が出てきます。このように当初から読み切れないところに加えて、人件費や物流費、エネルギー関連費のコスト高など、これらすべての影響を受けています。

このような事業環境の中で当社なりの考えをもって上期を運営してきました。数字としては、前期に比べると上回っていますが、営業利益90億円の目標に対しては、まだハードルが高いというところです。

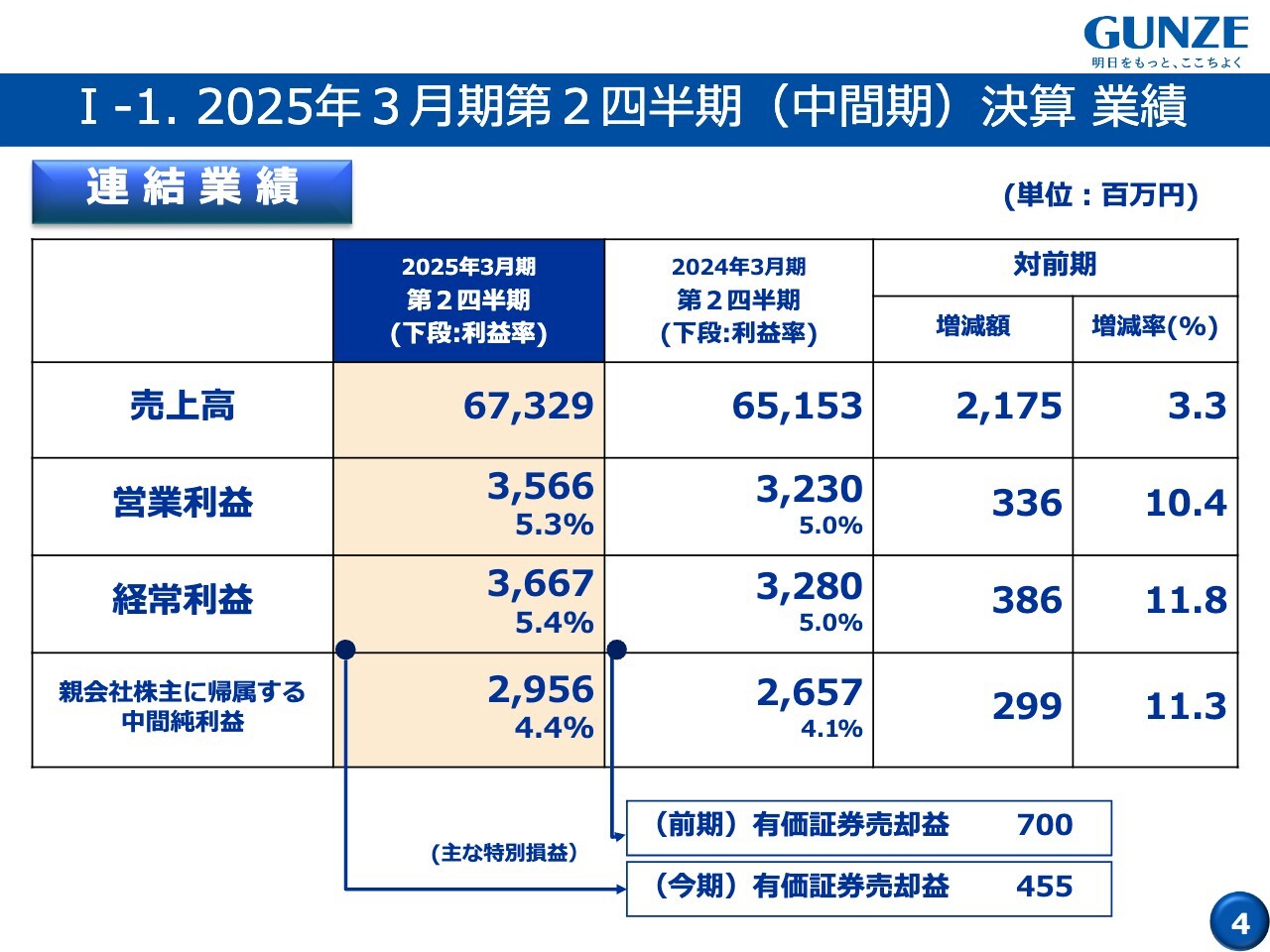

I-1. 2025年3月期第2四半期(中間期)決算 業績

澤田博和氏:取締役兼執行役員財務経理部長の澤田です。第2四半期の決算内容についてご説明します。

スライドには全体の業績を記載しています。売上高は673億2,900万円で前年から3.3パーセントの増収、営業利益は35億6,600万円で前年から3億3,600万円の増益となりました。経常利益は36億6,700万円で前年から3億8,600万円の増益、最終の中間純利益は29億5,600万円で前年から2億9,900万円の増益となり、全体としては増収増益となっています。

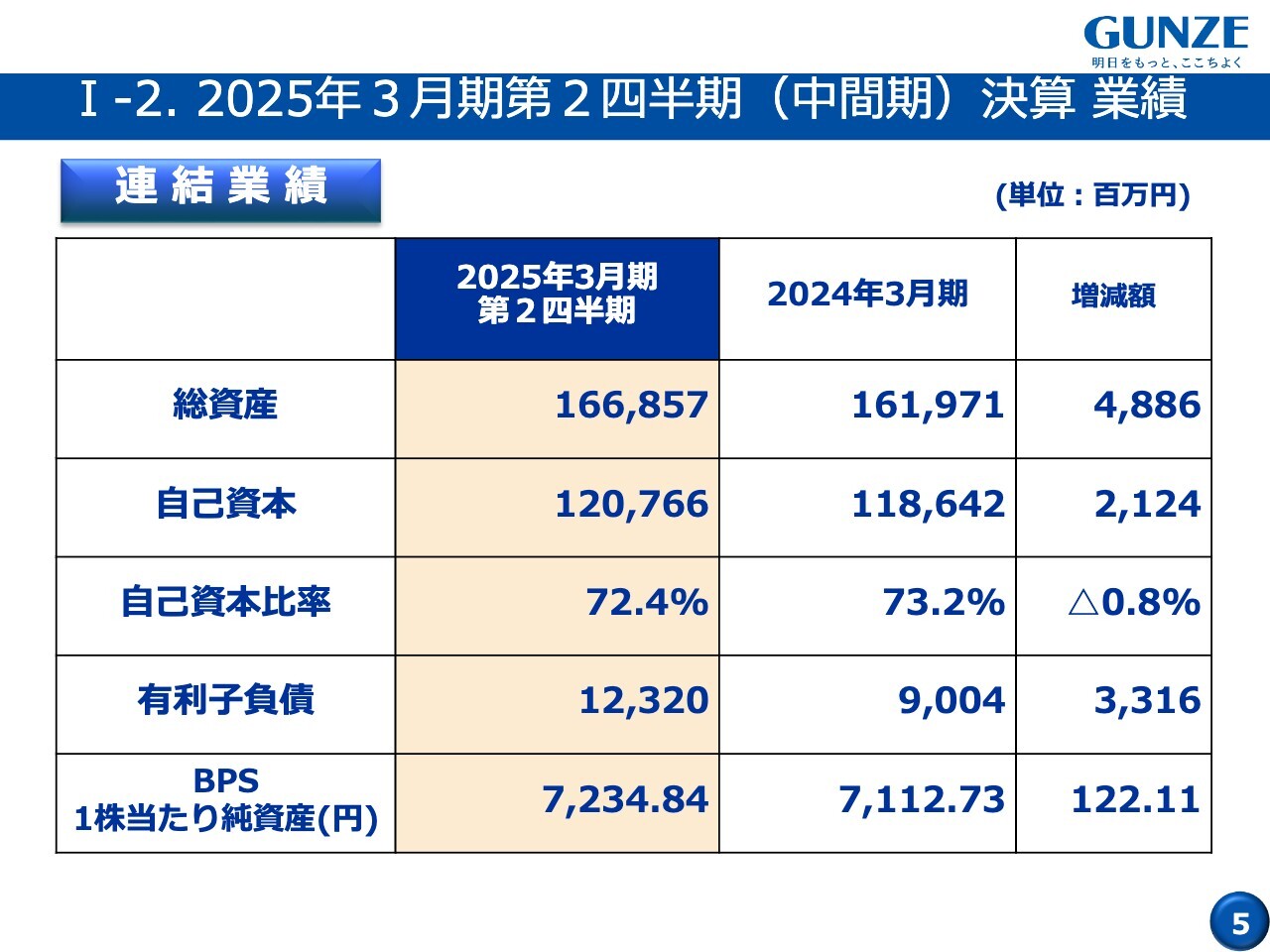

I-2. 2025年3月期第2四半期(中間期)決算 業績

総資産は1,668億円と、期首に比べて48億円ほど増加しています。また、自己資本は1,207億円で、こちらも期首から21億円ほど増えています。こちらは、円安の影響で海外子会社の資本の評価益が増えたことが主な要因です。自己資本比率は72.4パーセントと引き続き高い水準を維持しています。

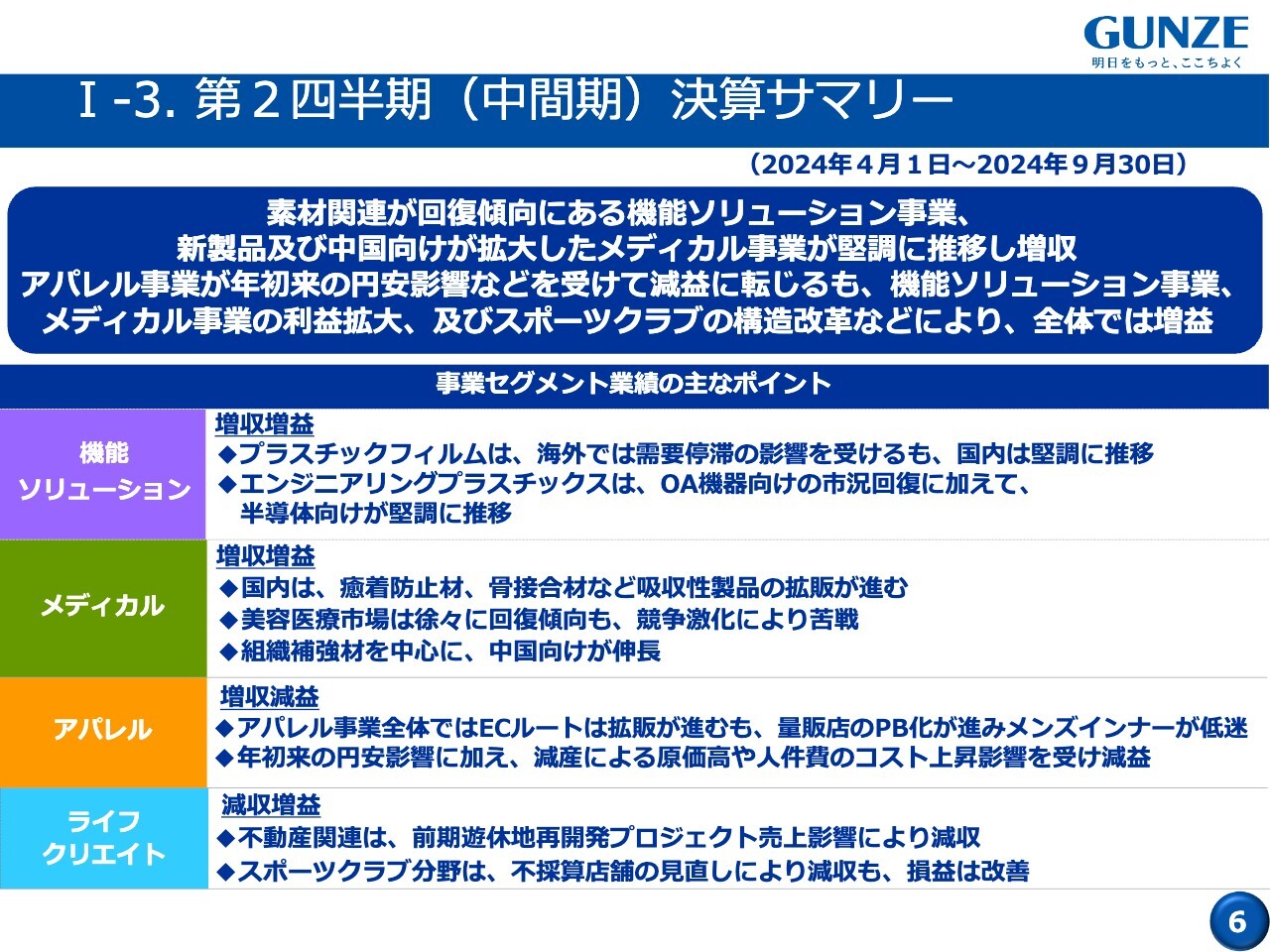

I-3. 第2四半期(中間期)決算サマリー

全体の概要です。素材関連が回復傾向にある機能ソリューション事業、新製品や中国向けが拡大しているメディカル事業が堅調に推移したことで、全体としては増収となっています。

ただし、利益面では、アパレル事業が年初来の円安影響などを受けて、減益に転じています。しかし、機能ソリューション事業やメディカル事業の売上増加に伴う利益の拡大に加えて、ライフクリエイト事業でのスポーツクラブ分野などが構造改革を進めてきていることもあり、全体では増益となりました。

個別のセグメントのポイントです。機能ソリューション事業は増収増益となりました。プラスチックフィルム分野については、海外が需要停滞の影響を受けていますが、国内では堅調に推移しています。エンジニアリングプラスチックス分野は、OA機器向けの市況が回復していることに加えて、従来力を入れている半導体向けが堅調に推移しています。

成長が期待されるメディカル事業についても増収増益となりました。国内では癒着防止材や骨接合材など、吸収性自社製品の拡販が進んでいます。また、組織補強材などを中心に、2023年度に引き続き、今期も中国向けの伸長が続いています。

アパレル事業については増収減益となりました。全体としては、ECルートを中心に拡販が進んだのですが、一方でいまだ我々の主力である量販店においてPB化が進んでいることもあり、特にウエイトの高いメンズインナーが苦戦しました。また、損益面では年初来の円安影響に加えて、一部で減産せざるを得ないこともあり、コスト高や6月以降の労務費の上昇がかなりのインパクトだったことを受け、減益となっています。

ライフクリエイト事業については減収増益となりました。不動産関連は、2022年度の遊休地開発プロジェクトの売上の残りが2023年度にはありましたが、それが完全になくなったために一部減収となっています。また、スポーツクラブ分野は不採算の店舗をかなり閉鎖していることから、売上は落ちているものの損益としては改善しています。

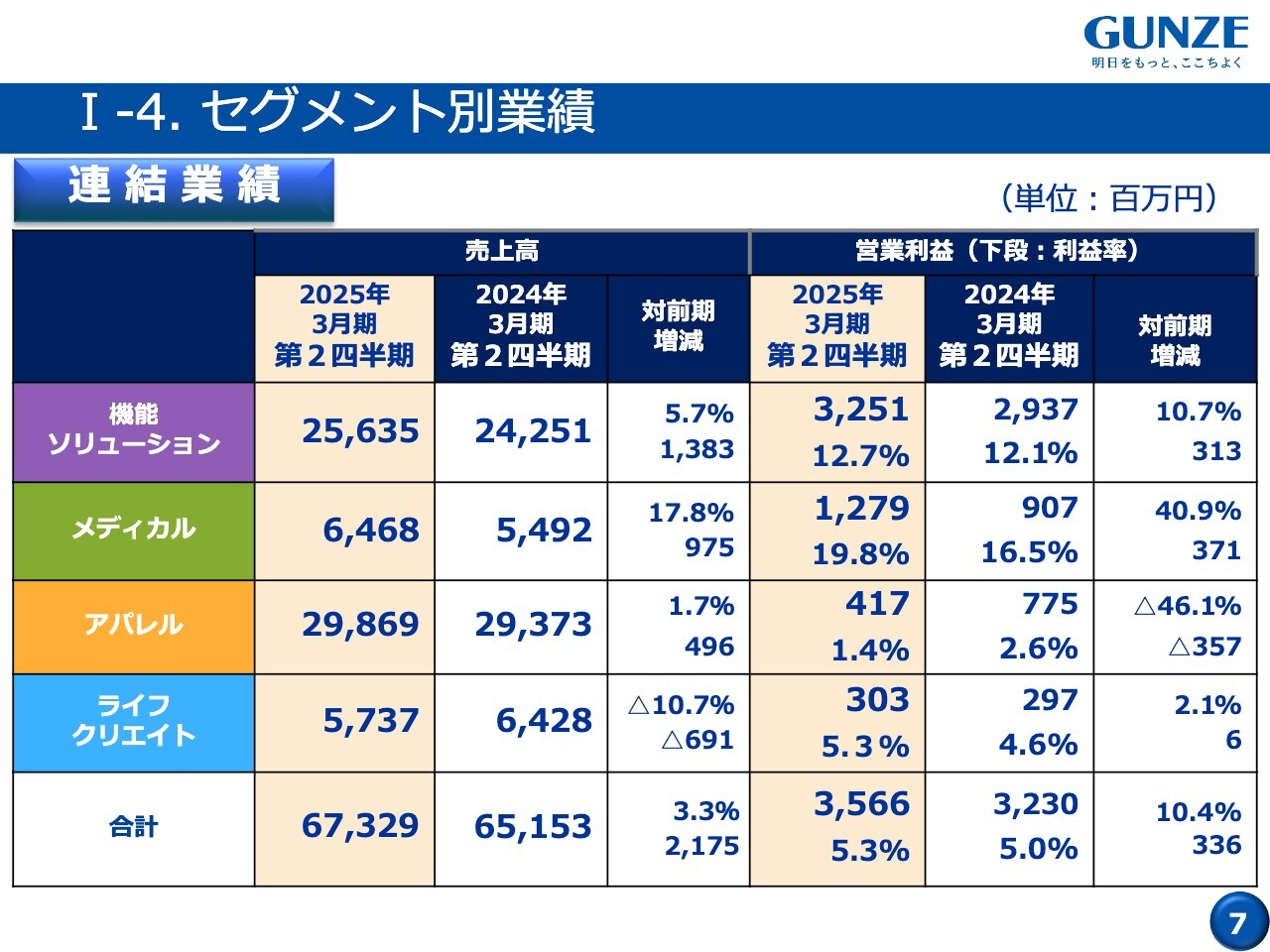

I-4. セグメント別業績

機能ソリューション事業の売上高は256億3,500万円で前年から5.7パーセントの増収、営業利益は32億5,100万円で前年から3億1,300万円の増益となっています。メディカル事業の売上高は64億6,800万円で前年から17.8パーセントの増収、営業利益は12億7,900万円で前年から3億7,100万円の大幅な増益となりました。

アパレル事業の売上高は298億6,900万円で前年から1.7パーセントの増収となりましたが、営業利益は4億1,700万円と前年から3億5,700万円の減益に転じてしまいました。ライフクリエイト事業の売上高は57億3,700万円で前年から10.7パーセントの減収となりましたが、営業利益は3億300万円と前年の水準を維持している状況です。

アパレル事業以外のセグメントにおいては、少しずつですが営業利益率もそれぞれ改善しています。

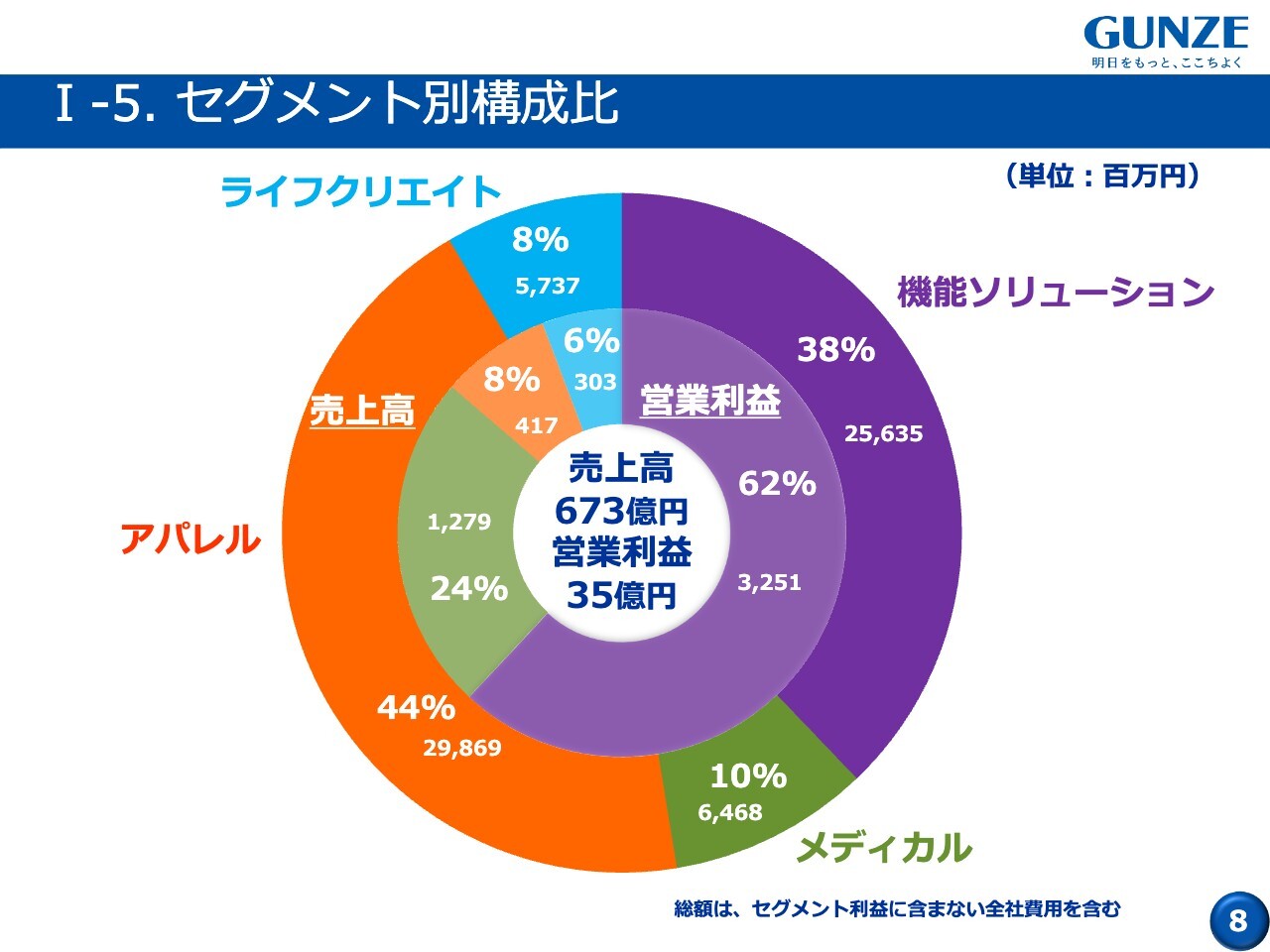

I-5. セグメント別構成比

全体の構成です。売上高の構成については、機能ソリューション事業が38パーセント、メディカル事業が10パーセント、アパレル事業が44パーセント、ライフクリエイト事業が8パーセントと、2023年度に比べてほとんど変わりはありません。

一方、営業利益の構成は、メディカル事業のウエイトが18パーセントから24パーセントに上がり、アパレル事業のウエイトが16パーセントから8パーセントに減っている状況です。

I-6.第2四半期(中間期)売上高&営業利益

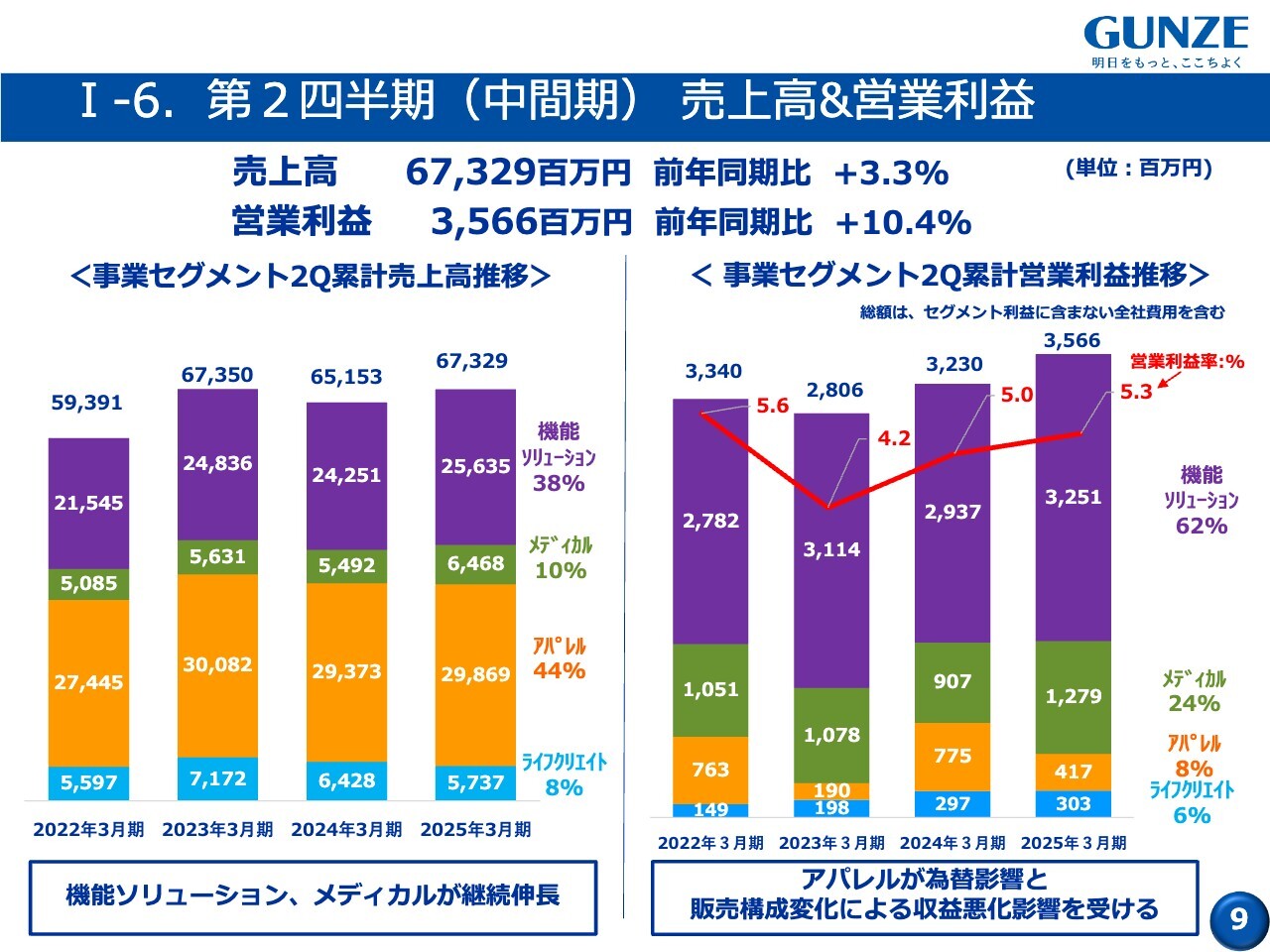

第2四半期の決算の数字を4期並べて見ていきます。スライドのグラフをご覧ください。

左側の売上高推移については、機能ソリューション事業とメディカル事業という成長を期待している部門が着実に伸長してきています。右側の営業利益推移については、機能ソリューション事業とメディカル事業が売上の増加に伴って、利益も増加傾向にあります。

アパレル事業については、2023年度は構造改革や値上げの効果によって大きく改善したのですが、2024年は為替の影響や量販店での低価格化の影響を受けました。そのため、年間商品などの利益率の高いもののウエイトが下がってしまったことなどから、減益に転じています。

I-7. 四半期別業績推移

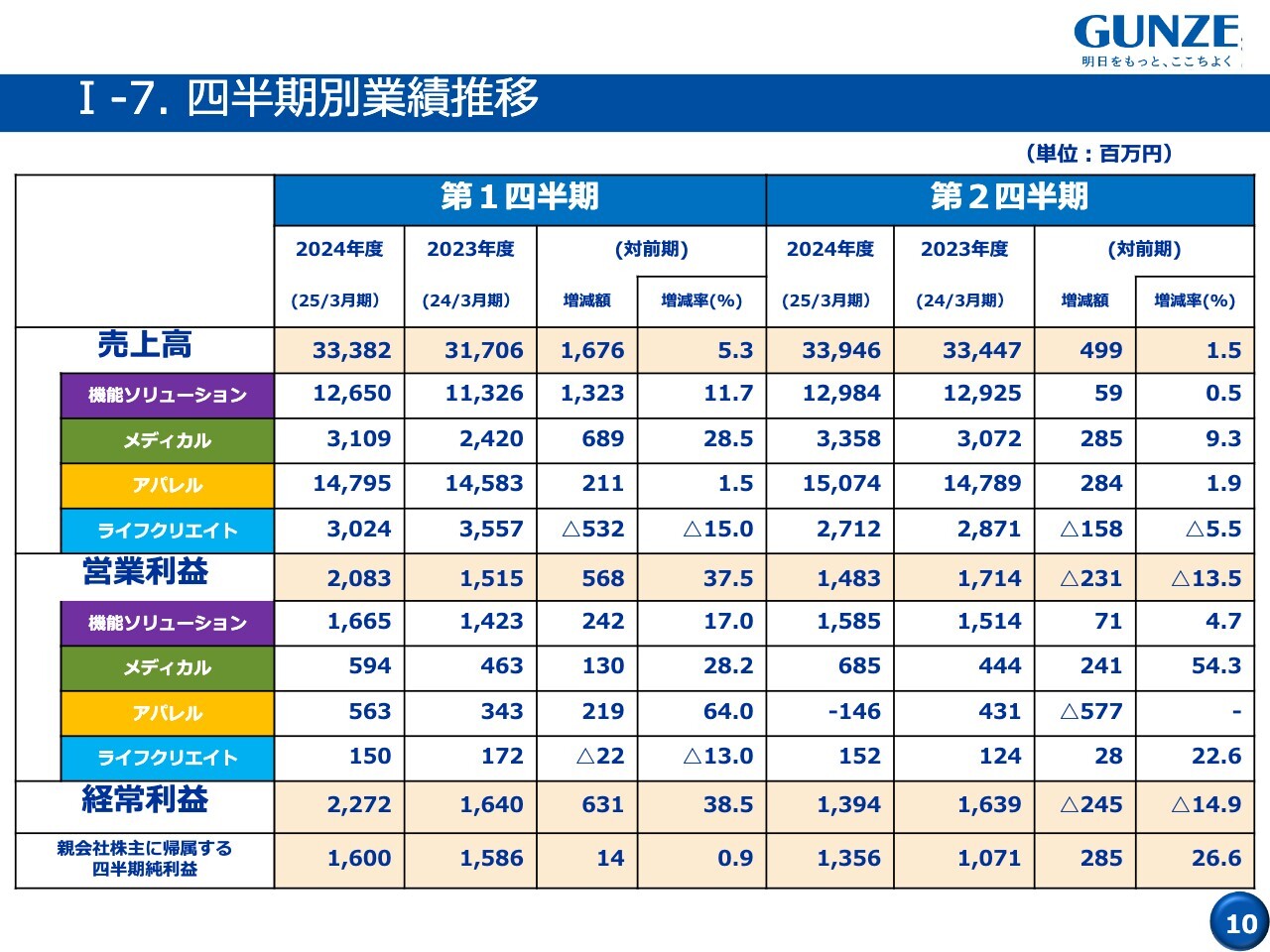

こちらのスライドでは、第1四半期と第2四半期を並べて、7月から9月の状況を記載しています。すでに開示のとおり、第1四半期は売上高が前期比5.3パーセントの増収、営業利益も前期から5億6,800万円の大幅な増益と好調な発進でした。しかし、第2四半期になって、7月から9月だけを切り取ると、増収率としては1.5パーセント、営業利益では2億3,100万円の減益となってしまっています。

機能ソリューション事業やメディカル事業は、第1四半期ほどの増収増益幅ではないものの、増収増益基調は続いています。しかし、アパレル事業においてコストアップの影響があるほか、構造改革が一巡したことが第2四半期の大幅な減益の要因です。

I-8. 資産の増減内容

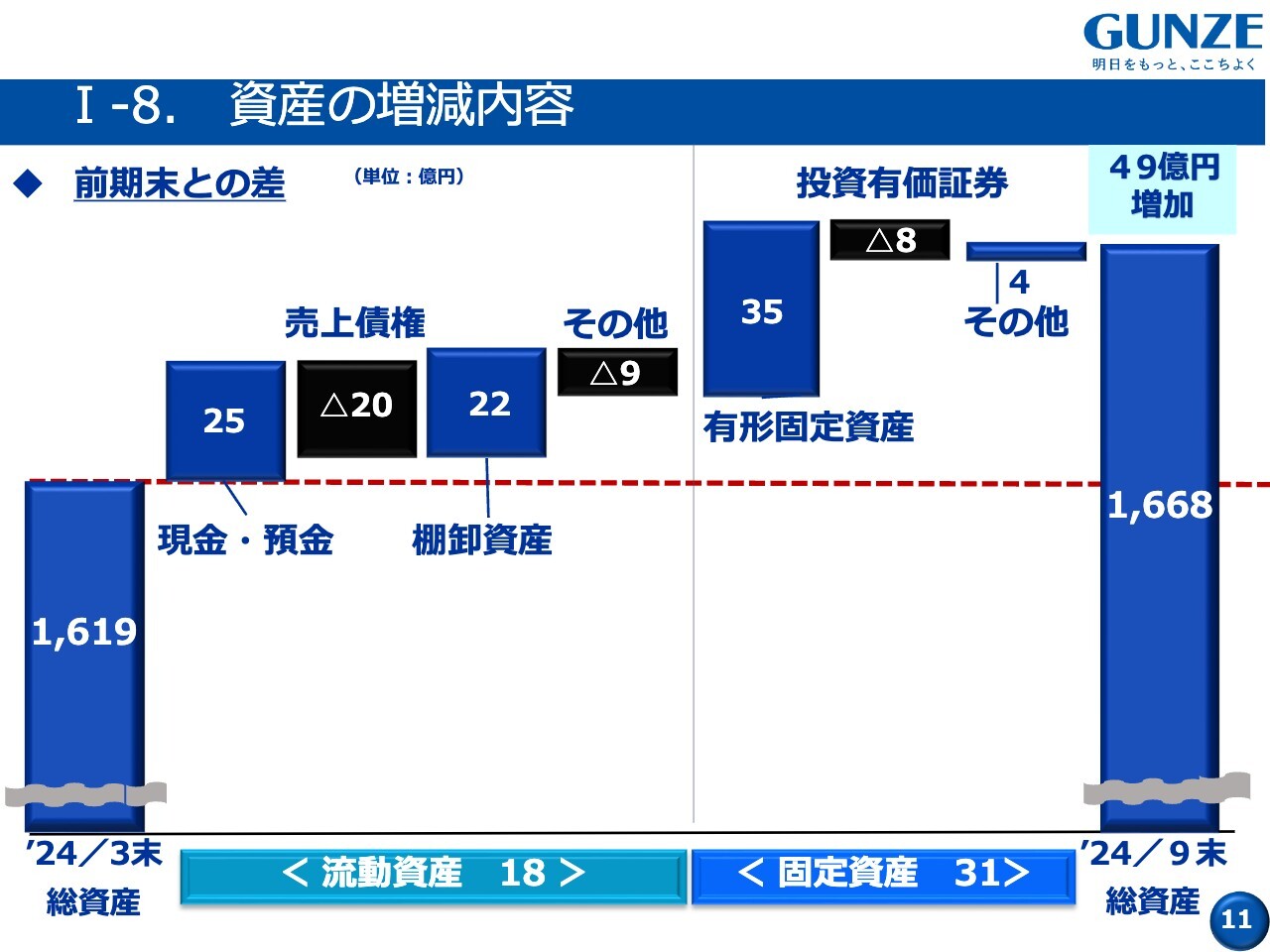

総資産の状況です。期初に1,619億円あった総資産が、この中間期末では1,668億円と49億円増加しています。売上債権が20億円減っていますが、これは3月末が休日だった影響もあり、その決済がこの中間期に行われたことが要因です。

一方で、棚卸資産が22億円増えています。こちらは秋冬ものや備蓄等の季節要因によって増えているほかに、海外の為替の評価が約7億円分あり、それを含めて22億円の増加となっています。

また、有形固定資産が35億円増えていますが、エンジニアリングプラスチックス分野とメディカル事業の工場増設に注力しているためです。まだ完成はしていませんが、期中での支払額、すなわち建設仮勘定が約38億円増えていることを含めて、全体の有形固定資産が35億円増えているということです。

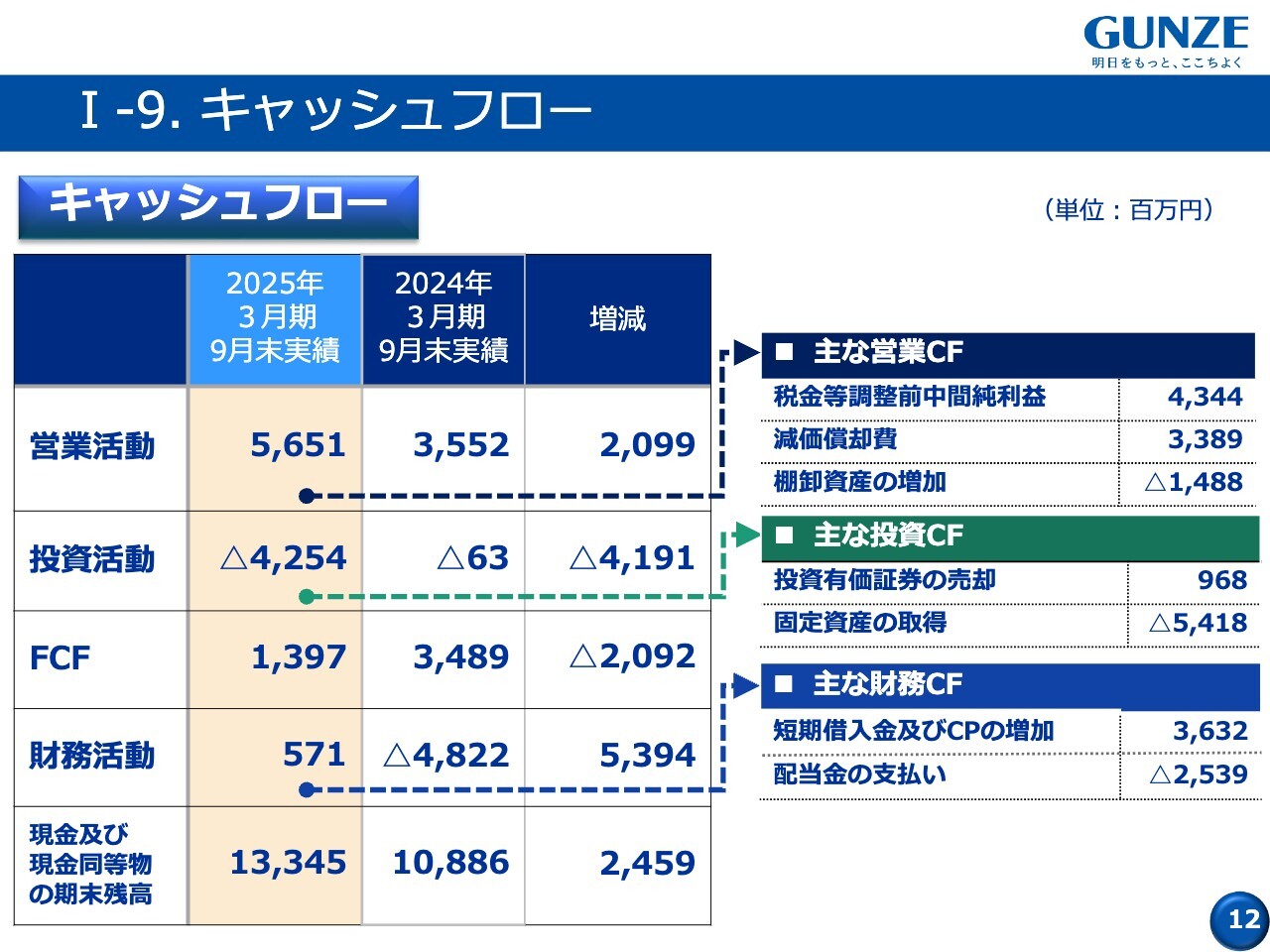

I-9. キャッシュフロー

全体のキャッシュフローの状況です。2025年3月期の中間期の営業キャッシュフローは56億5,100万円で、前年同期比約20億円の増加となりました。こちらは、主に売掛金の回収がこの中間期に増えたこともあり、その分が増加要因となっています。

投資活動キャッシュフローは42億5,400万円のキャッシュアウトとなりました。2023年度は投資に対して、有価証券の売却を上期から積極的に行ってきた分で賄いましたが、今回はそこまで株式の売却を進めなかったため、その分の投資にかかる資金がキャッシュアウトしました。

財務活動キャッシュフローは5億7,100万円のプラスとなりました。2023年度は営業キャッシュフローで得た資金を借入金の返済や配当に充当しましたが、2024年度は一部借入を36億円ほど実施し、配当の支払いを行いました。

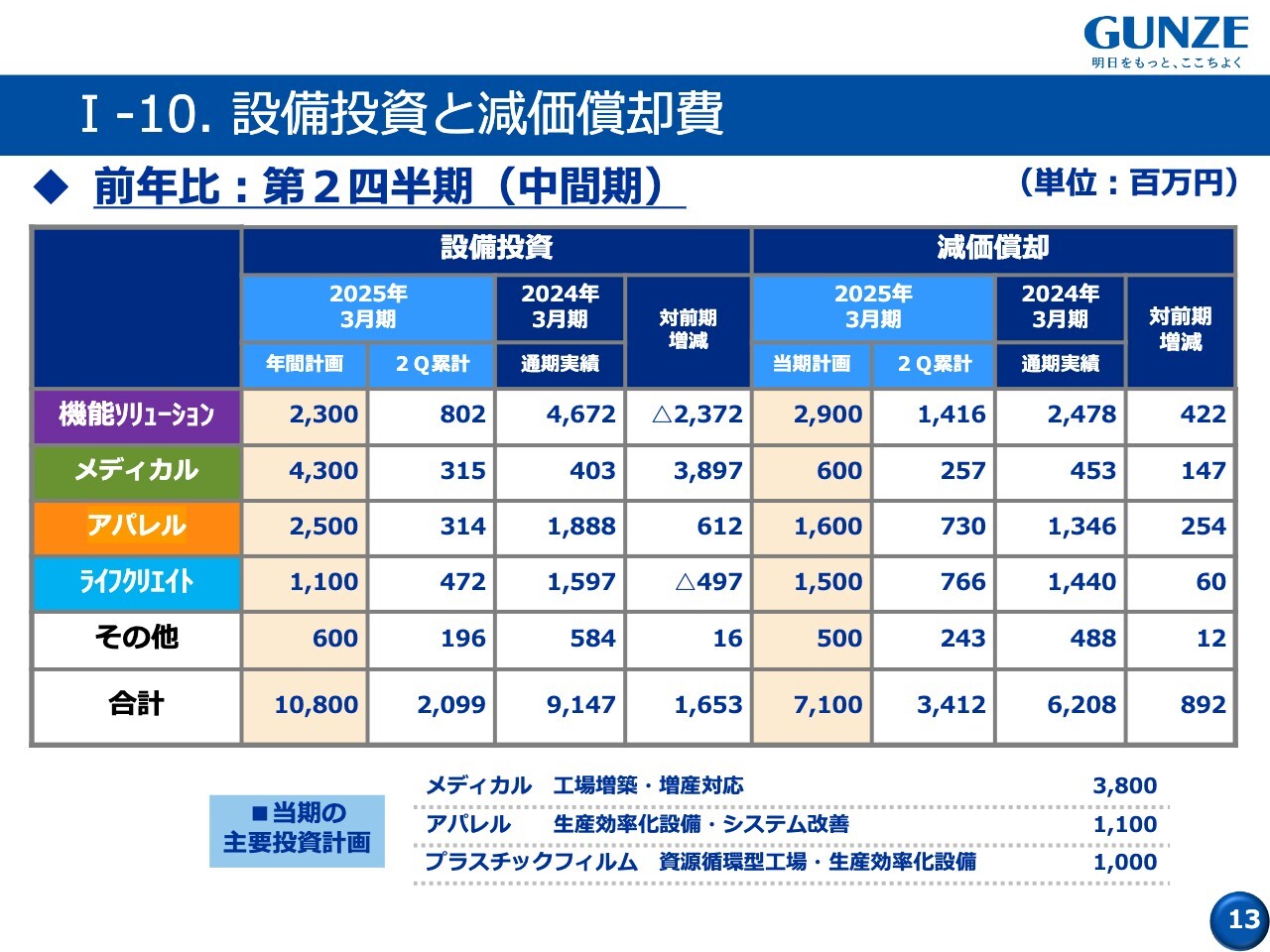

I-10. 設備投資と減価償却費

設備投資と減価償却費です。現時点では、年間で108億円の設備投資と71億円の減価償却を計画しています。こちらは年初の数字とほぼ変わっていません。3期連続で減価償却を上回る積極的な投資を続けています。

その内容については、先ほどお話ししたメディカル事業の工場関係と増産対応への投資が38億円、現在進めているプラスチックフィルム分野の資源循環型工場にかかる投資が10億円、さらにアパレル事業の生産効率化設備とシステム改善への投資が11億円となっています。

II-1. 2025年3月期第2四半期(中間期)事業概況

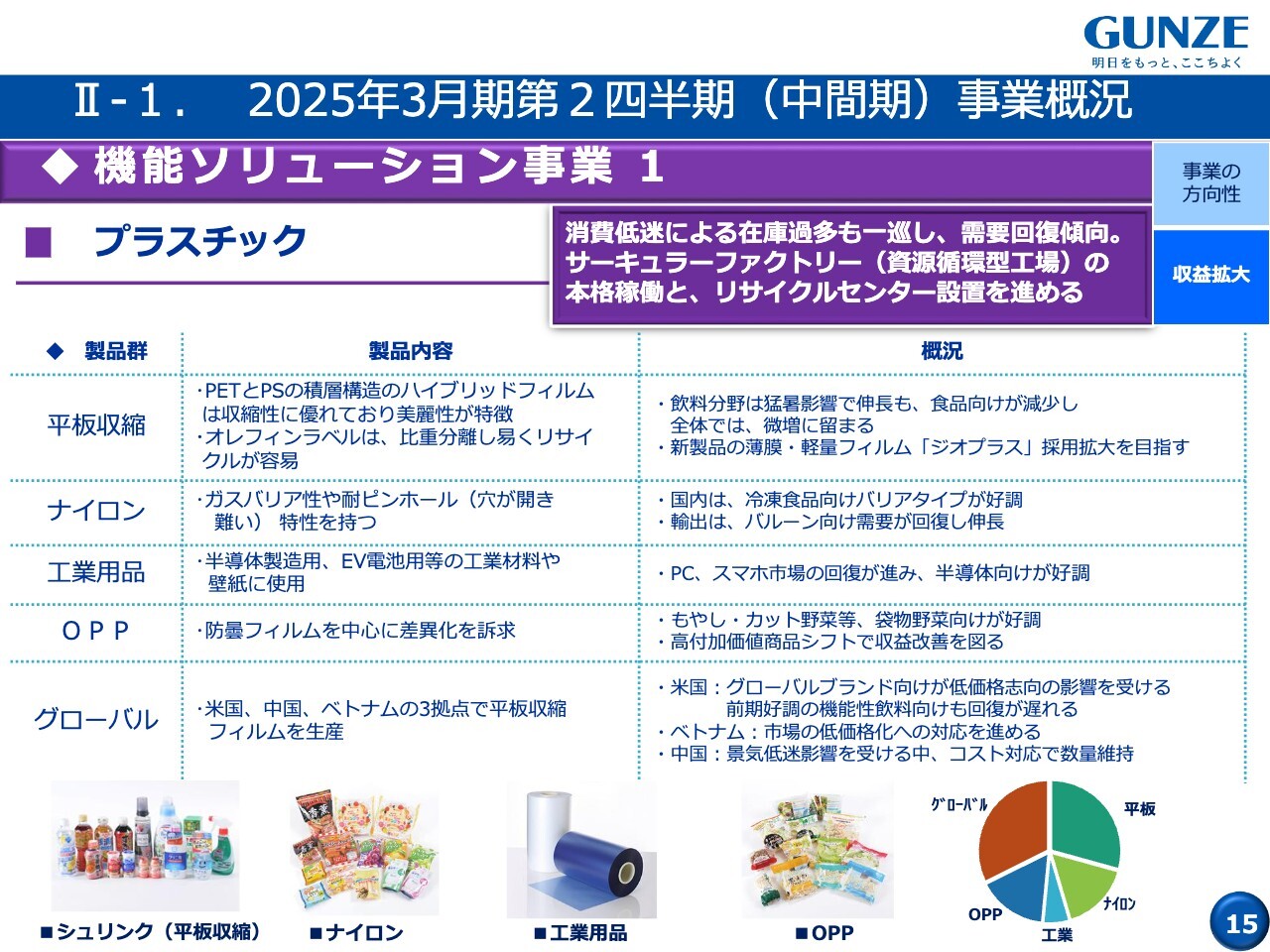

事業セグメント別にブレイクダウンしてご説明します。まず機能ソリューション事業のプラスチック分野です。

当社の主力商品であるプラスチックの平板収縮の飲料分野は、この猛暑の影響もあって伸長した一方で、食品関係があまり伸びなかったこともあり、全体ではほぼ微増にとどまりました。

現在は環境対応型の商品である「ジオプラス」を打ち出しており、この拡大を進めているところです。

ナイロンについては、国内において冷凍食品がかなり増えてきていることもあり、冷凍食品向けのバリアタイプが好調に推移しています。一時厳しかった輸出関係は、米国のバルーン向け商品が復活し、伸長してきています。

工業用品については、パソコン・スマホ需要の回復を受けて半導体が復活してきていることから、こちらも堅調に推移しています。

OPPについては、もやしやカット野菜等の袋物の需要が増えており、好調に推移しています。

グローバルについては、我々が拠点を持っている米国やベトナム、中国で物価が高騰し、かなり低価格化が進んでいることもあり、商品としては比較的厳しい状況です。

II-2. 2025年3月期第2四半期(中間期)事業概況

エンジニアリングプラスチックス分野については、複合機などのOA向けの機能商品が「消耗品需要が減るのではないか」ということで縮小しつつあったものの、今その新商品関連をかなり取り込んできていることもあり、堅調に推移しています。プリンターも中国市場が回復傾向にあり、いずれも伸びてきています。

また現在力を入れている非OA向けについては、産業機器向け等が堅調に推移しています。特に付加価値の高い半導体向けは非常に強いニーズがあり、好調に推移しています。

電子部品分野はすでに発表したとおり、海外の生産子会社の譲渡と、日米の商権を台湾の会社に譲渡する計画で進めています。手続きの遅延等もあり、10月に予定していたものを1月に変更して、現在進めているところです。

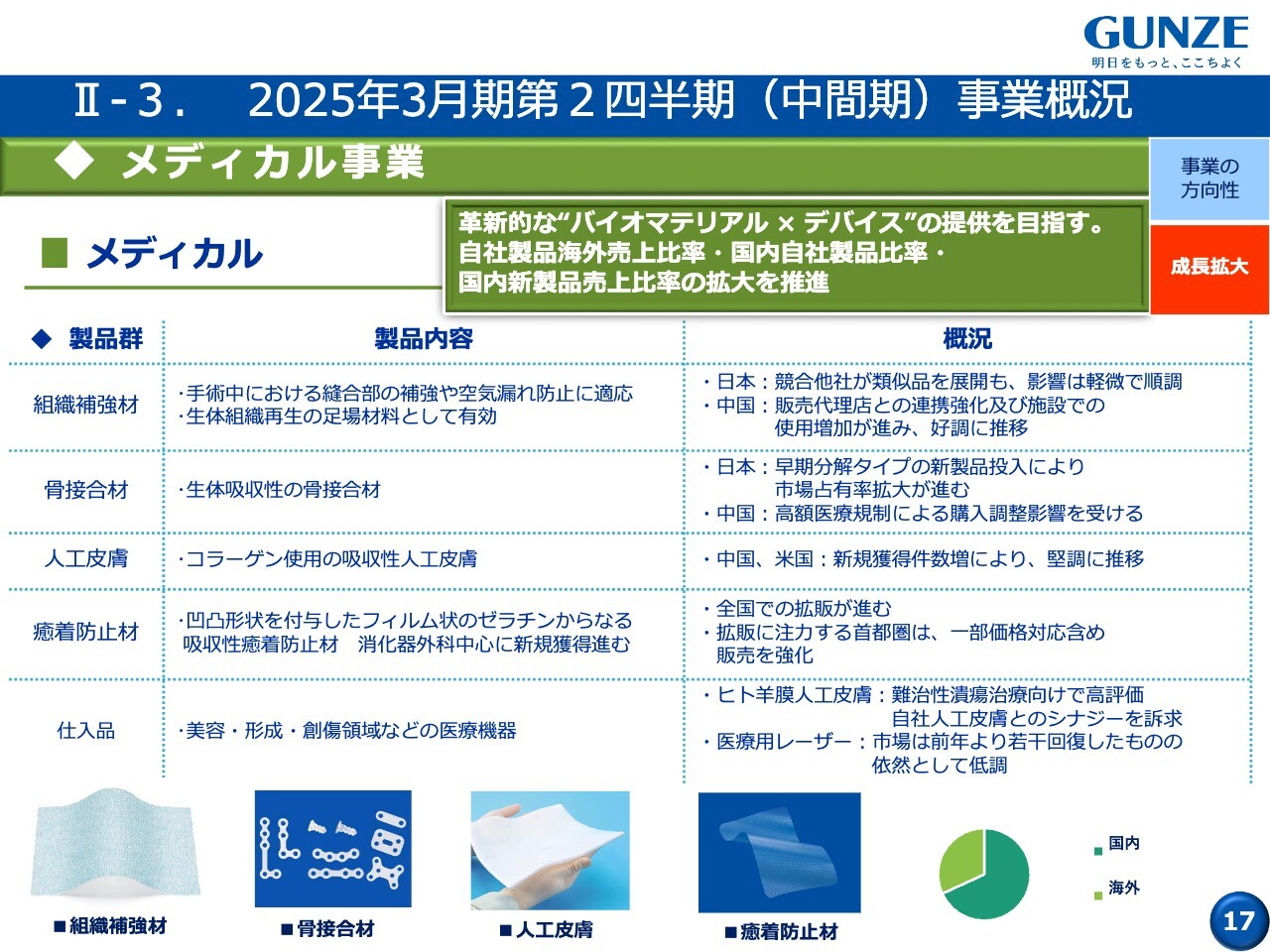

II-3. 2025年3月期第2四半期(中間期)事業概況

メディカル事業です。組織補強材は、日本国内の競合他社が類似品を展開しましたが、影響はほとんどありませんでした。中国については、2023年度より販売代理店との連携強化、加えて現地での使用量の増加もあり、好調に推移しています。

骨接合材は、日本では新商品を投入したことにより市場の占有率が上がってきています。一方で中国については、高額医療に対して規制が入ってきていることもあり、ネガティブな影響を受けています。

人工皮膚については、中国と米国で取り扱い件数が増えてきており、こちらも堅調に推移しています。

今一番力を入れている癒着防止材は、全国で拡販が進んでいます。特に首都圏では競争もあるため、一部価格の改定も含めて拡販に注力しているところです。

II-4. 2025年3月期第2四半期(中間期)事業概況

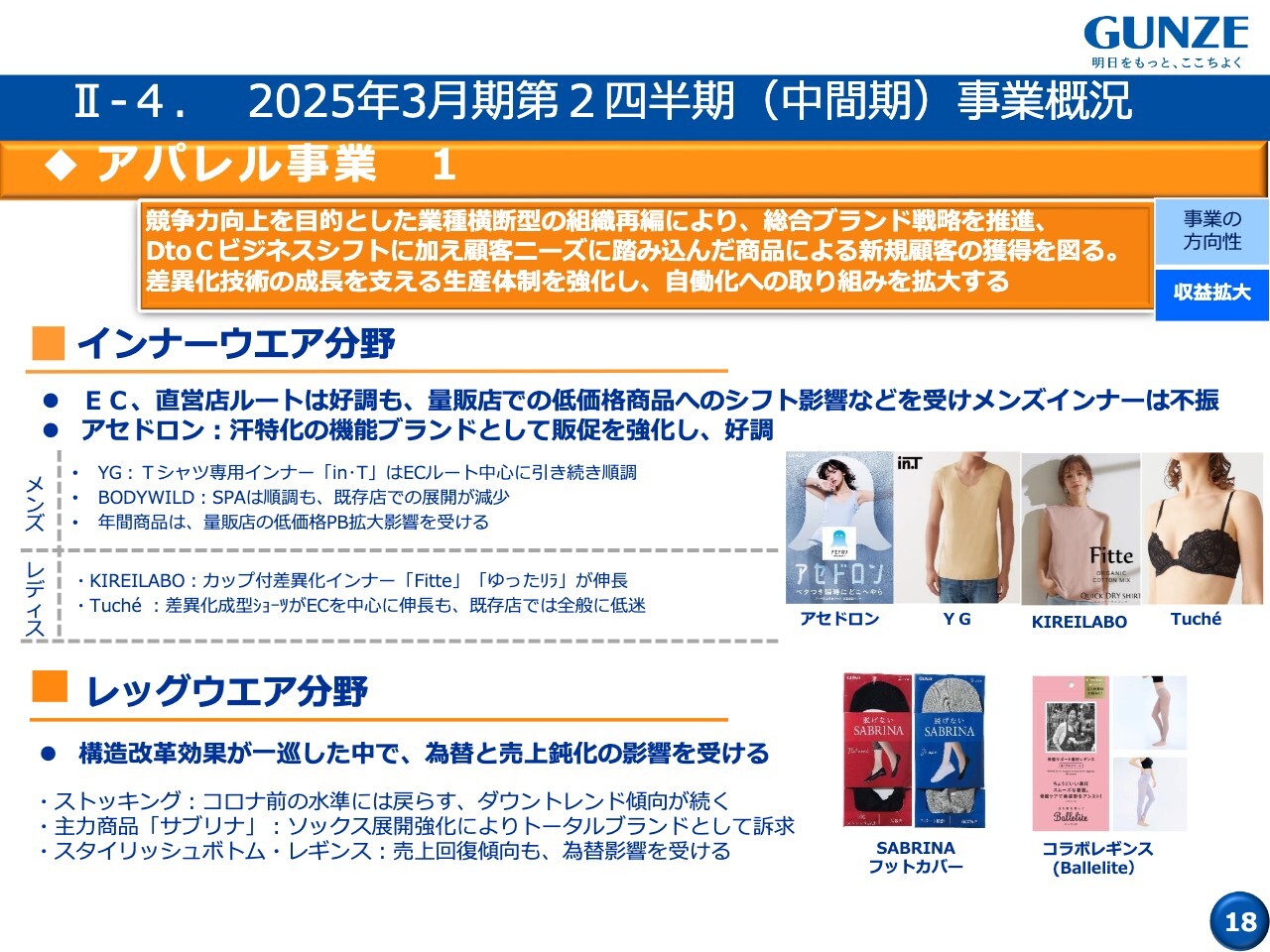

アパレル事業です。インナーウエア分野は、EC・直営店ルート(DtoCルート)が2桁増で推移しています。しかしながら、量販店では低価格化やPB化が進んでいることもあり、主力であるメンズインナーが不振となっています。

一方で、「アセドロン」のような機能を訴求したブランドが好調に推移しています。またレディースの「KIREILABO」や「Tuché」のような差異化機能商品も順調に伸長しています。

レッグウエア分野については、構造改革として中国の生産を日本に切り替えたことによる利益貢献があったものの、これがいったん一巡した中で、為替の影響を受けました。

ストッキングについては、ダウントレンドの中「サブリナ」は好調に推移しました。スタイリッシュボトム・レギンスは売上が回復傾向にあるものの、為替影響を受けました。

II-6. 2025年3月期第2四半期(中間期)事業概況

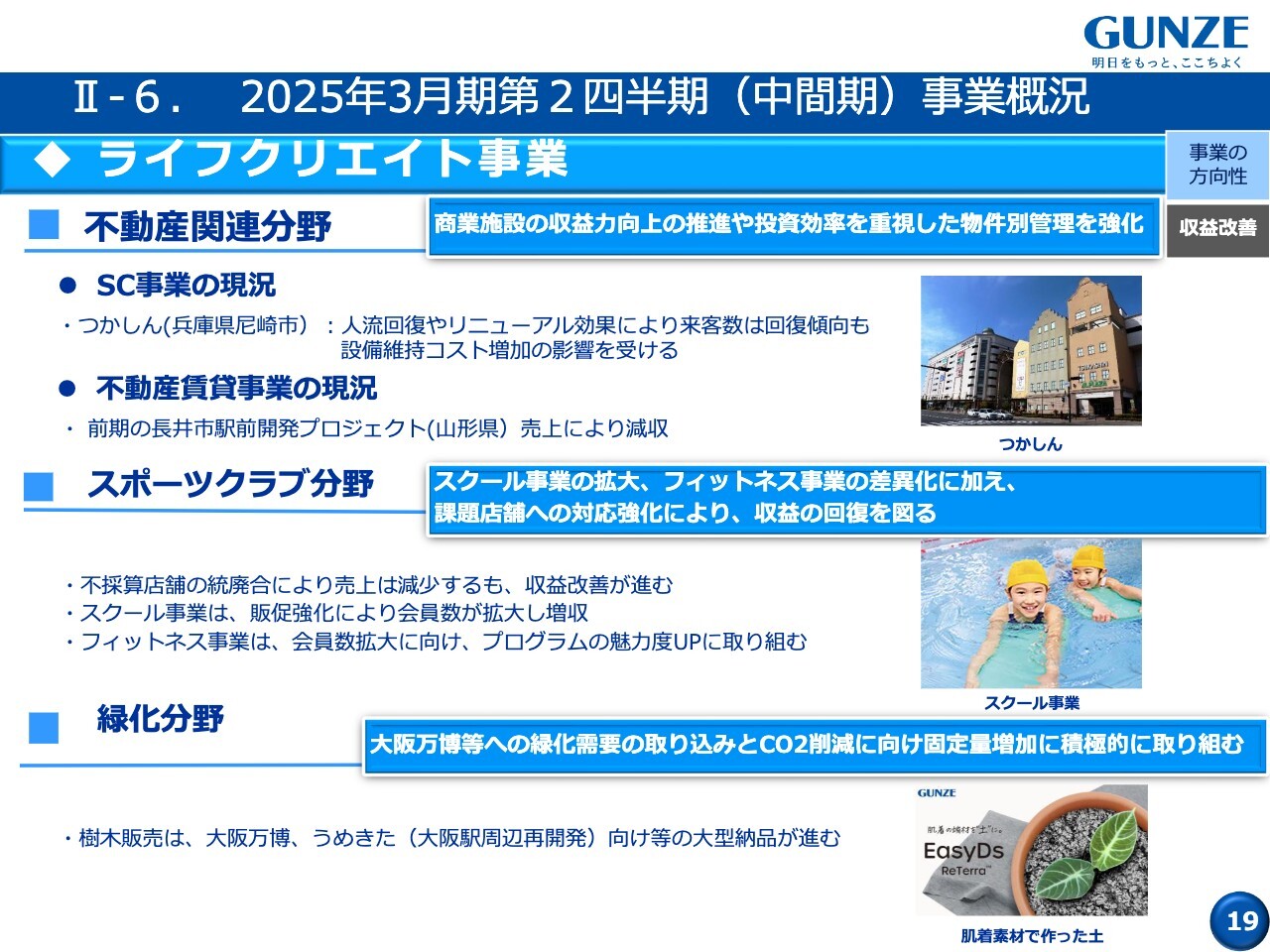

ライフクリエイト事業です。不動産関連分野のショッピングセンター「つかしん」は、人流も回復して来客数が増えてきています。しかしながら、まだ設備投資やリニューアル投資の負担を上回るまでには至っていない状況です。

スポーツクラブ分野は、先ほど来お話ししたとおり、不採算店舗をかなり見直しています。スクール事業は、販促強化により会員数が拡大しており、増収となってきています。

緑化分野では都市緑化事業に取り組んでいます。こちらは大阪万博やうめきた(大阪駅周辺再開発)向けの大型納品が進んでいるところです。

III -1. 2025年3月期連結業績予想

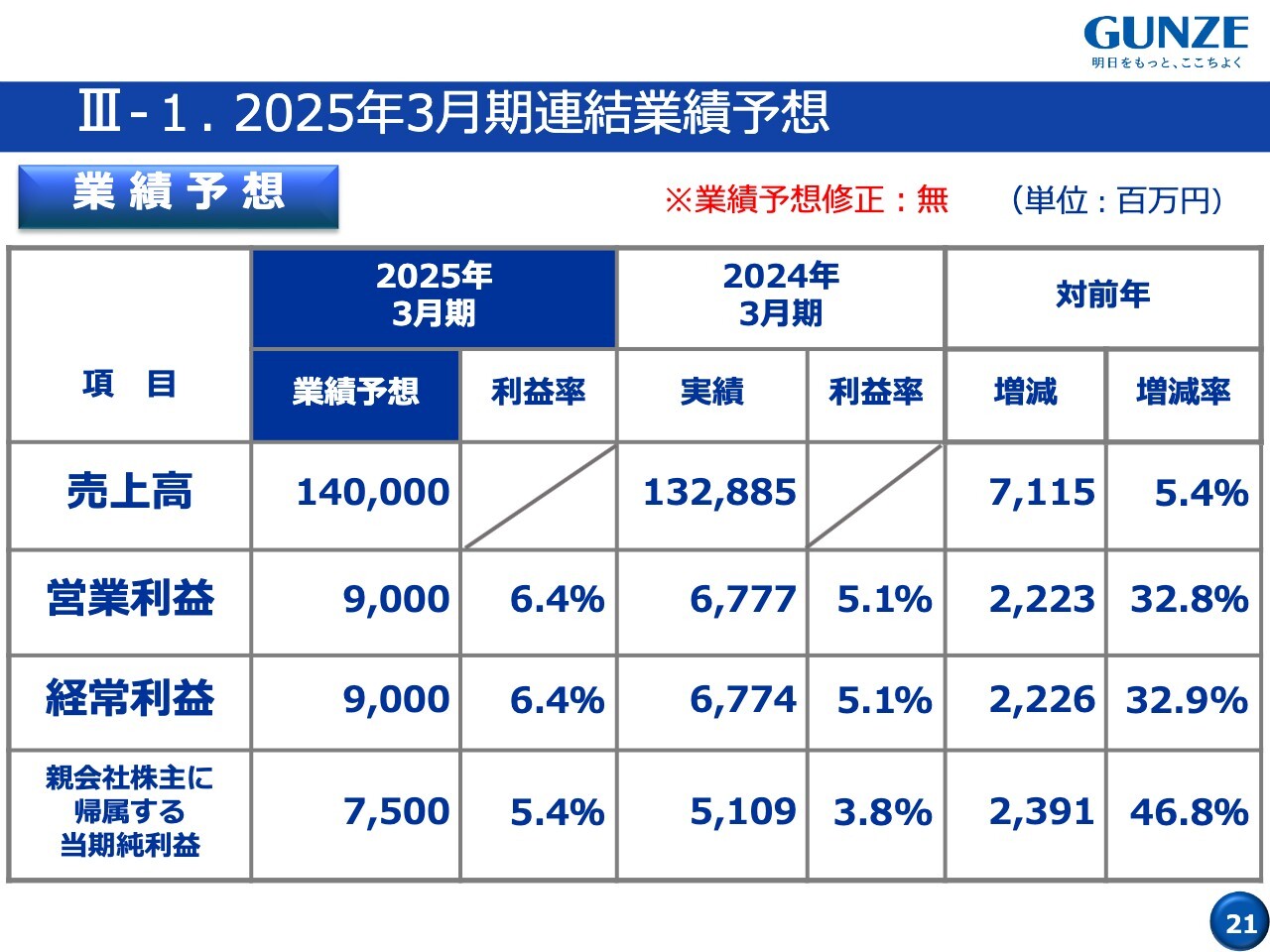

2025年3月期の連結業績予想です。当社はもともと下期の偏重であることから、この第2四半期の実績は基本的に想定どおりの数字であると考えています。

こちらを踏まえ、年間の業績予想である売上高1,400億円、営業利益90億円、最終利益75億円に変更はありません。

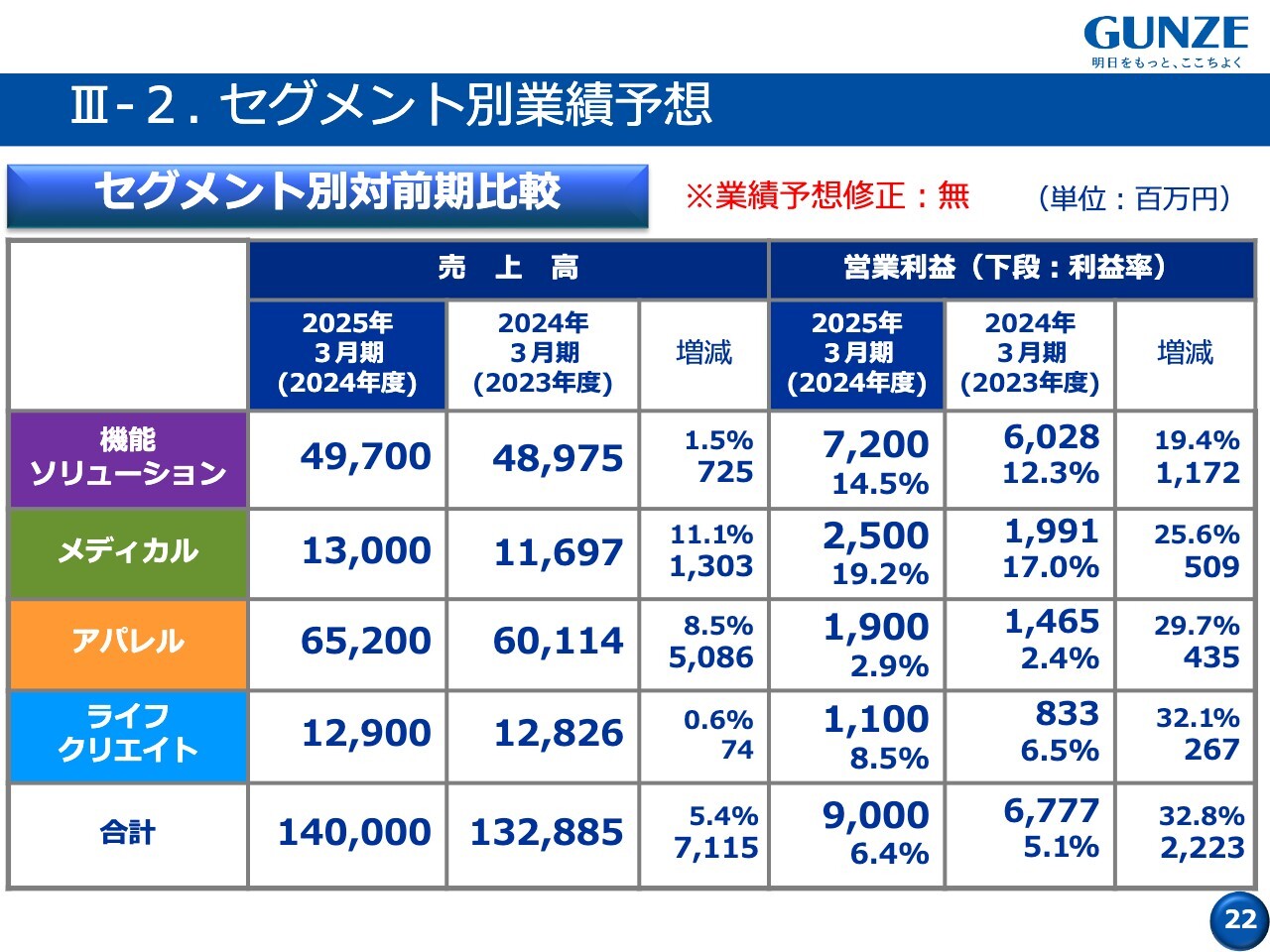

III-2. セグメント別業績予想

セグメント別の業績予想です。一部のアパレル事業について、為替の動向など厳しい部分はあるものの、他の事業も含めて全体でカバーできるのではないかと見込んでいます。

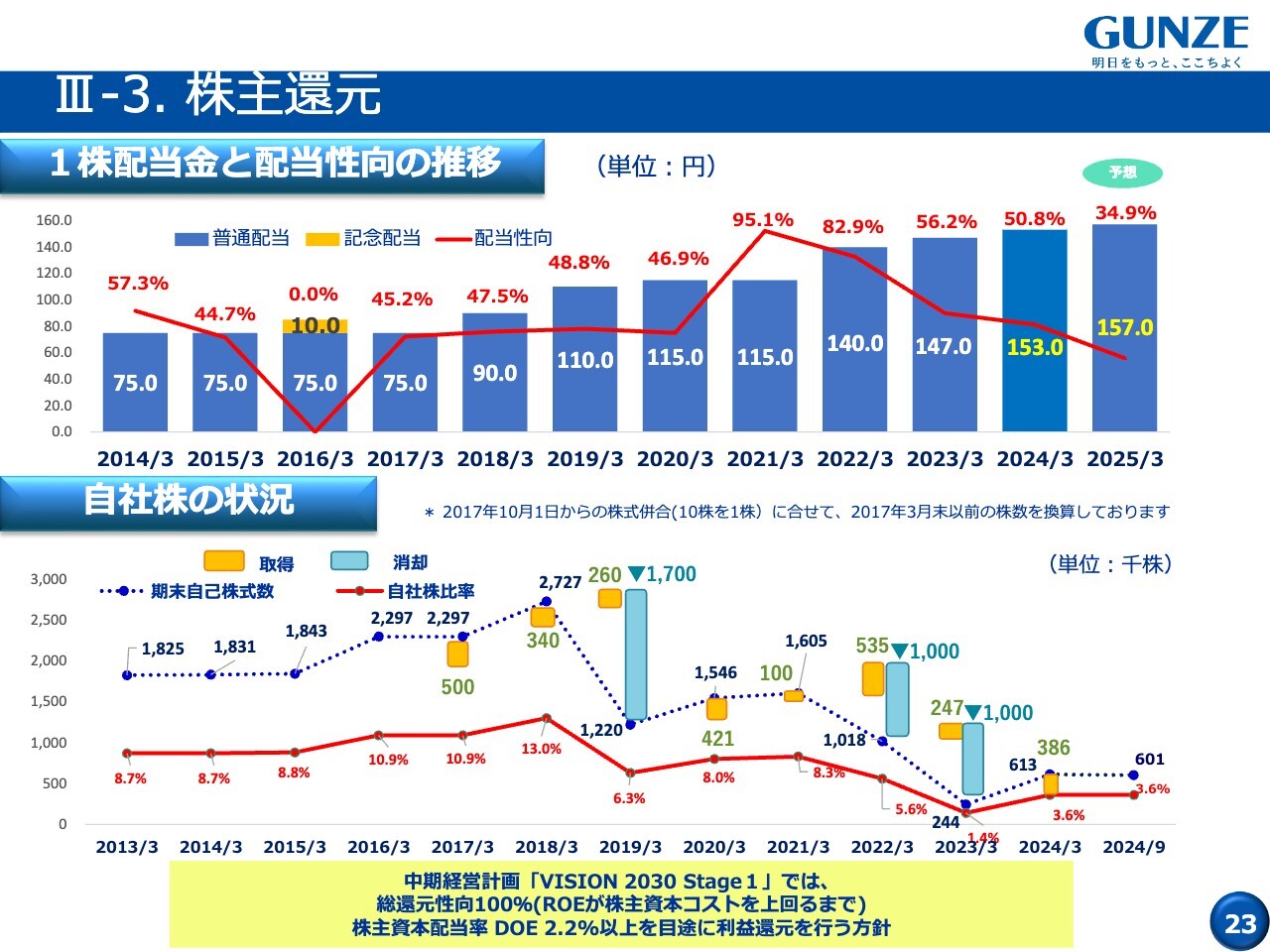

III-3. 株主還元

株主還元です。配当金については、2024年3月期の配当金153円は6月に実施済みです。2025年3月期の配当金157円の年初予想に変更はありません。

スライド下段に、自社株取得の状況をグラフ化しています。我々としては、中期経営計画「VISION 2030 Stage1」期間中は総還元性向100パーセントという方針に基づいた資本政策遂行のため、本日、自己株式取得の開示を行いました。

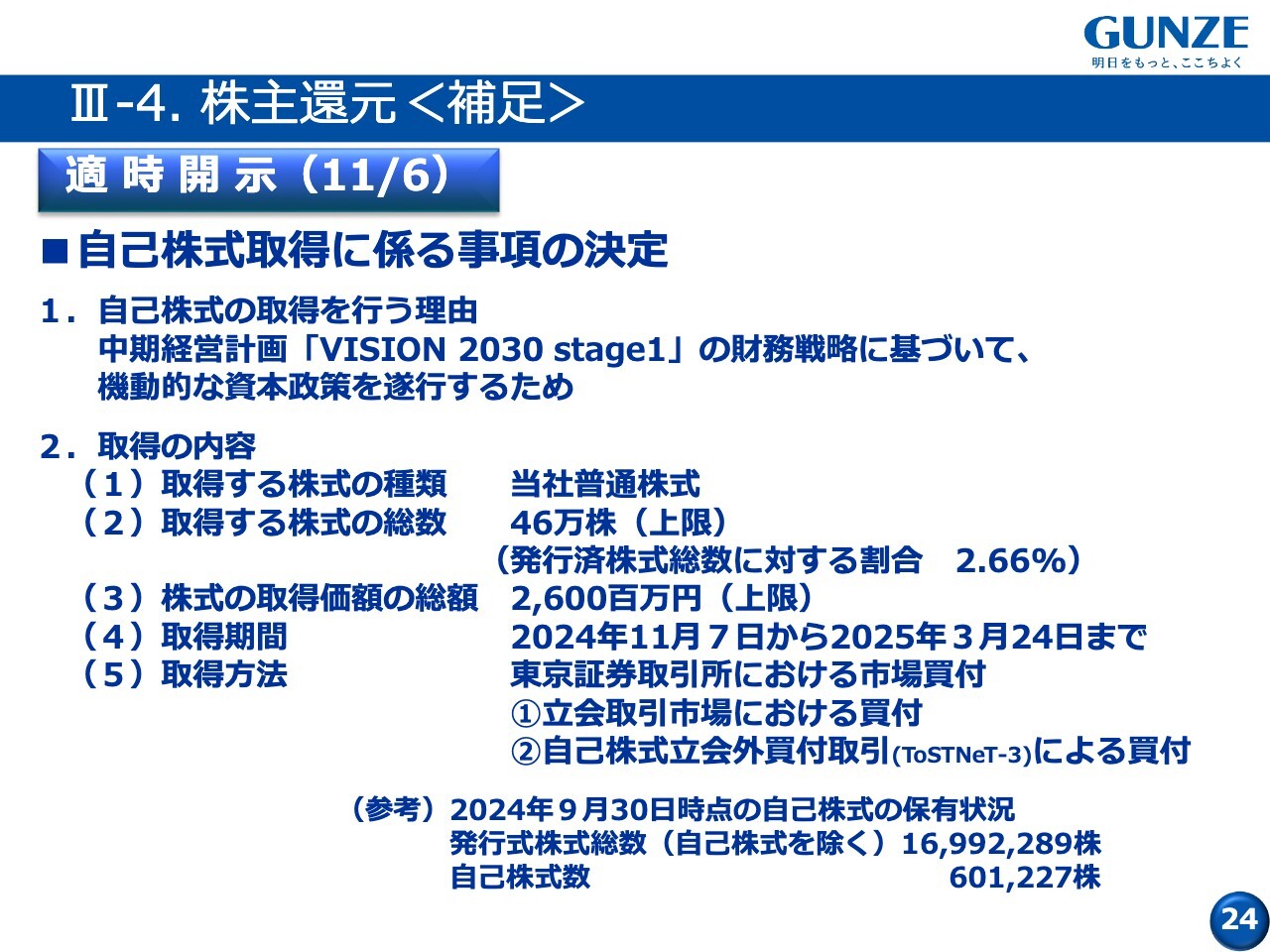

III-4. 株主還元<補足>

取得する株式の総数は46万株で、発行済株式総数の2.66パーセントです。26億円を上限に自己株の取得を行います。こちらは年度内に終わらせる予定で進めています。

決算関係については以上となります。ありがとうございました。

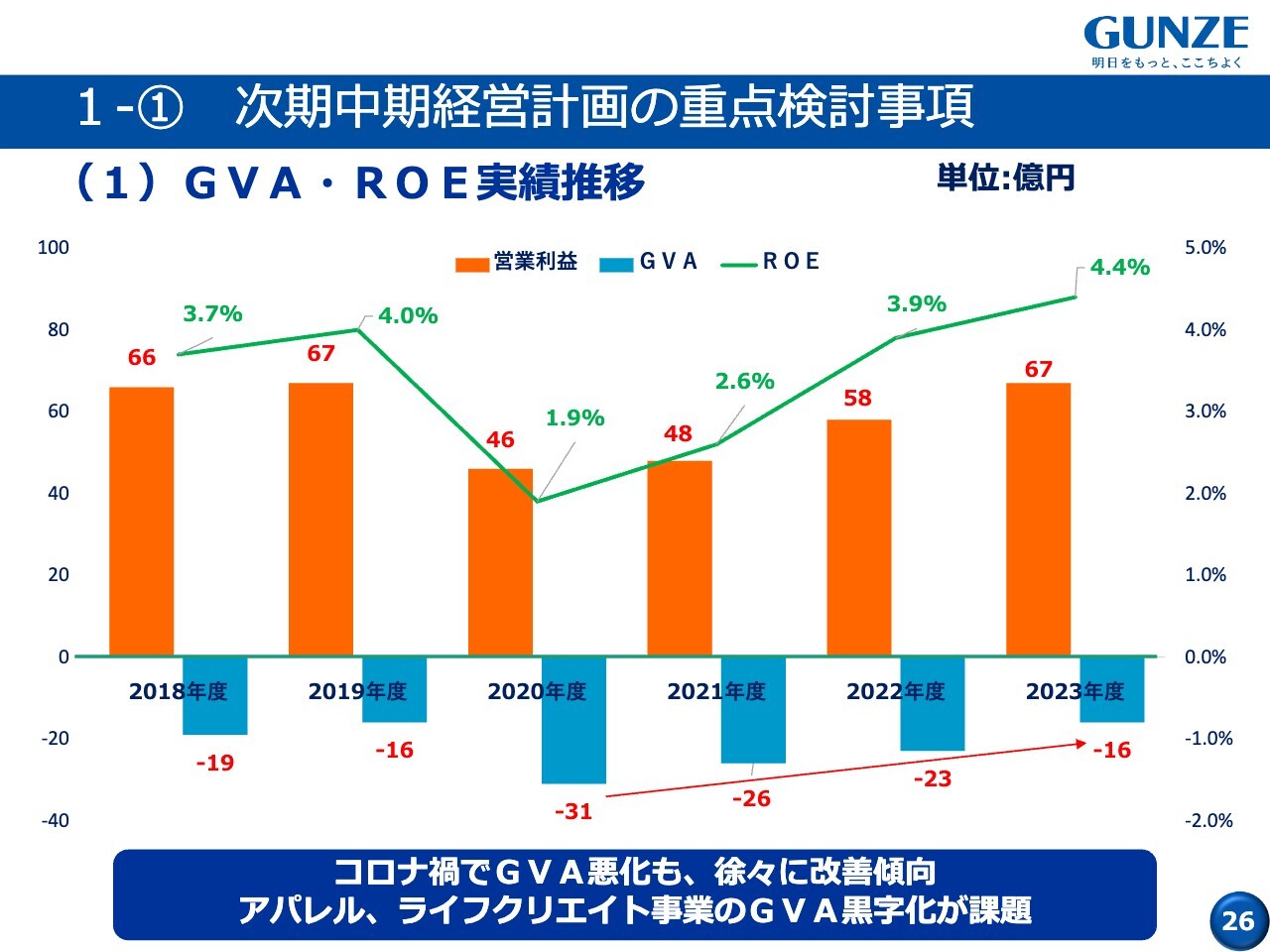

1-① 次期中期経営計画の重点検討事項

岡高広氏:取締役兼常務執行役員経営戦略部長の岡です。ここからは次期中期計画の重点検討事項についてご説明します。

スライドのグラフに示すとおり、コロナ禍の2020年度から2021年度にかけて、営業利益の落ち込みに伴いROEやGVAは悪化したものの、2023年度にかけて改善している状況です。今後は、中期経営計画でさらに改善していく予定です。

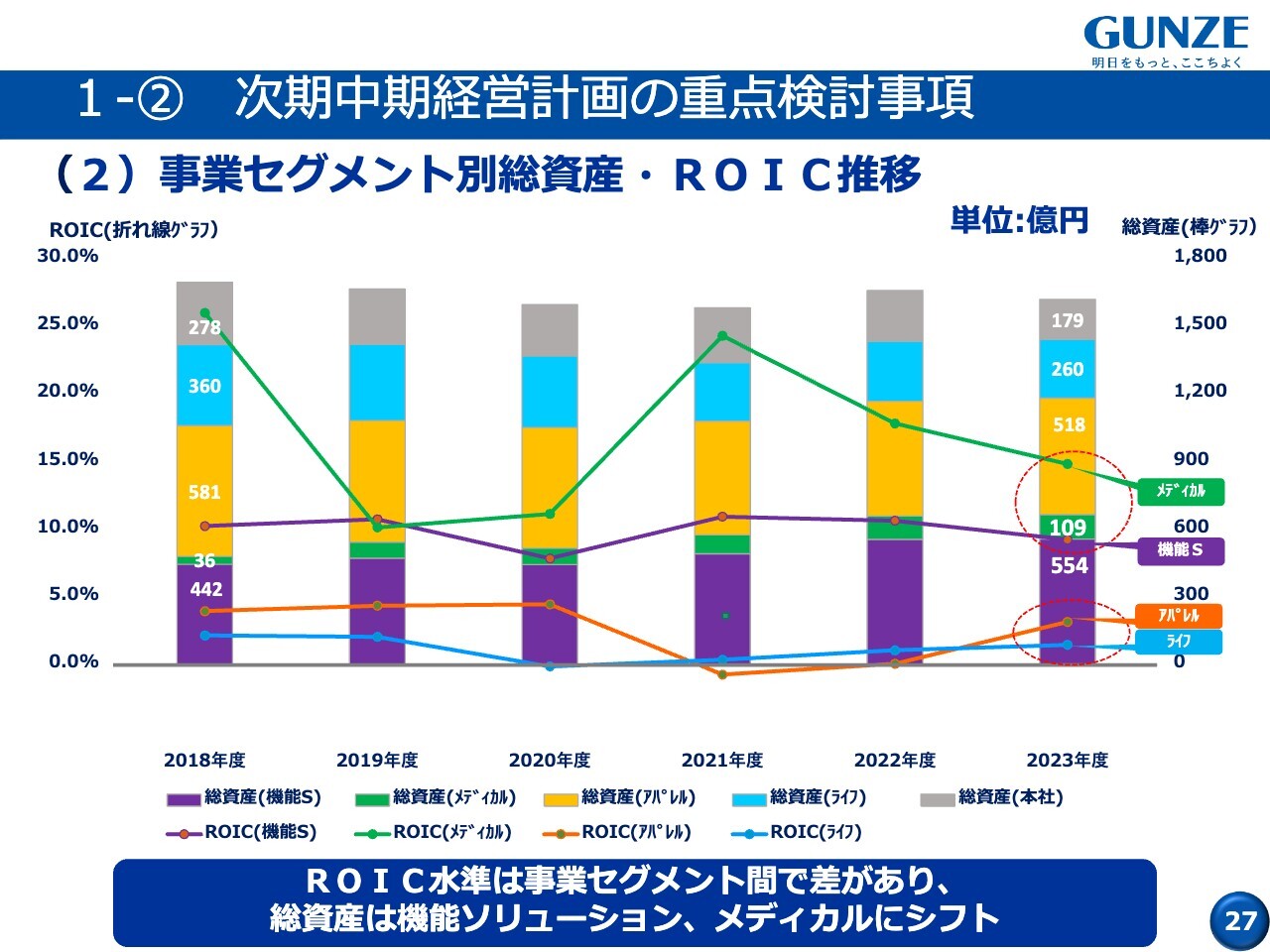

1-② 次期中期経営計画の重点検討事項

事業セグメント別総資産とROICの関係についてご説明します。メディカル事業と機能ソリューション事業のROICはある程度のラインを維持しています。一方、アパレル事業とライフクリエイト事業が非常に低い水準となっており、事業セグメント間で差がある状況になっています。

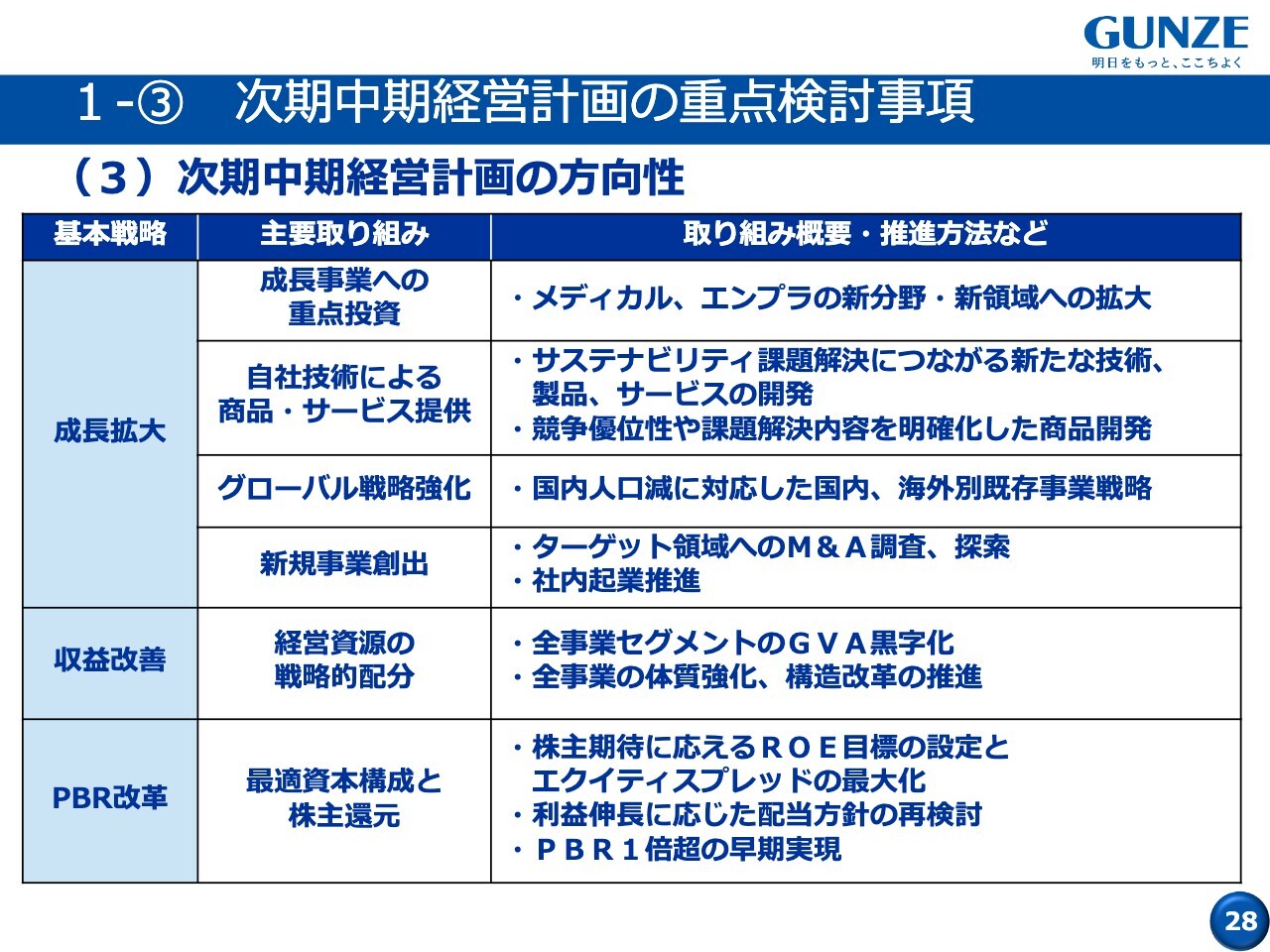

1-③ 次期中期経営計画の重点検討事項

次期中期経営計画の方向性については、メディカル分野とエンジニアリングプラスチックス分野が好調ということもあり、まず「成長事業への重点投資」として、これらの新分野や新領域への拡大を考えています。

「自社技術による商品・サービスの提供」については、サステナビリティの課題解決につながるような新たな技術、そして製品・サービスの開発に取り組みます。また競争優位性のある、課題解決内容を明確にした商品開発も行っていきます。

「グローバル戦略強化」については、国内人口減へ対応した国内・海外事業の戦略を立てて取り組んでいきます。

「新規事業創出」については、ターゲット領域へのM&Aや社内起業の促進に力を入れていきます。

これらの4点を「成長拡大」と位置づけています。

「収益改善」においては、経営資源の戦略的配分に取り組み、全事業セグメントのGVA黒字化と全事業の体質強化、構造改革の推進を図っていきます。

「PBR改革」については、最適資本構成と株主還元に取り組み、株主の期待に応えられるようなROE目標の設定とエクイティスプレッド最大化を行います。利益伸長に応じた配当方針も再検討しており、PBR1倍の早期実現を目標に、これらの取り組みを推進していきます。

2-① 主力セクターの取り組み

佐口:主力セクターの取り組みについてお話しします。

プラスチックフィルム分野では、守山工場を資源循環工場、「サーキュラーファクトリー」と銘打って展開しています。すでに見学いただいたお客さまが2,000名を超えました。環境に対してのニーズが大きいお客さまが多く、非常に関心を持って見ていただいています。

すでに「環境に対応した商品はないのか」というお声もあります。2024年度に上市したのが「ジオプラス」という商品です。薄膜化して印刷端材なども入れるなど、一部リサイクルを盛り込んだ環境対応型の商品になっています。これをお薦めして、すでにご採用いただいている状況です。

同じようにナイロンも、引き続きバリアタイプを浸透させていきますが、これはフードロスの削減等につながります。

グローバルでは、海外ではASEANを中心にコストに対する意識が強いところがあります。「環境対応しながらもコストダウンを」というお客さまが主流ですので、グローバルではこれらのニーズに応える商品の提案と市場展開を目指しています。

エンプラ分野のOA向けでは、スライドに「プリンターの市場回復を受け」と記載しています。2023年度は素材関係全体の市況が厳しい中、この複合機や複合機関連機器の市場も状況が悪化していました。今期これらが回復してきていますので、特に新たな機種に当社の素材が採用されることを一番に考えてご提案しています。

2-② 主力セクターの取り組み

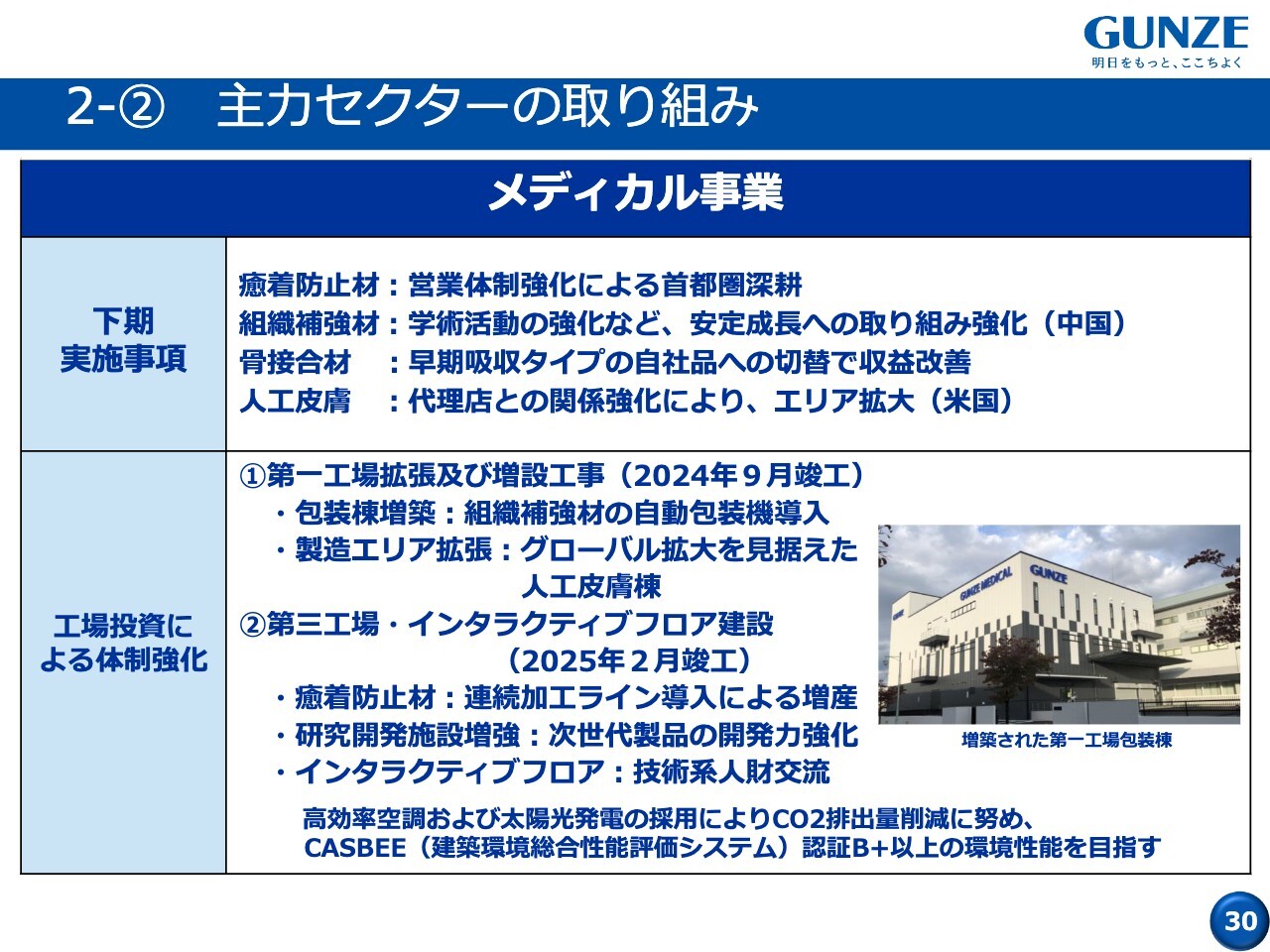

メディカル事業です。癒着防止材について「営業体制強化による首都圏深耕」と記載しています。首都圏の深耕がスライド下部に記載の、来年稼働を予定している次の工場につながっていきます。特にこの癒着防止材と、組織補強材、骨接合材は拡販に向かっています。

さらに「工場投資による体制強化」とありますが、「第一工場の拡張および増設工事」はすでに2024年9月に完了し、稼働しています。包装管理棟に自動包装機を導入し、組織補強材の生産能力を拡大しています。製造エリアの拡張により、すべての商品に対してキャパアップができています。

2025年2月に竣工するのが第三工場です。上部に記載している「テナリーフ」という癒着防止材について、連続加工ラインによる増産を行います。現状の好調な販売状況を継続することにより、この工場の稼働を推進したいと考えています。

2-③ 主力セクターの取り組み

アパレル事業では、特に販売チャネルの構造改革への対応に取り組んでいきます。

「DtoCの取り組み強化によるさらなる成長の加速」についてお話しします。現在、アパレル商品に関しては量販店等の売場縮小などが起こっています。よって自社で運用する売場をしっかり確保していかなければならないと考えています。

アパレル総合ブランドの位置づけにある「BODYWILD」「Tuché」は、特に拡大していきたいと考えています。

また2024年度は「アセドロン」を上市し、お客さまから非常に好評でした。現在約100万枚の売上となっており、かなり良いご評価をいただいたと自負しています。「アセドロン」はもともと汗に対応した商品なのですが、汗をかくのは夏だけではありません。特に電車の中で暑くなって汗をかいたり、緊張して汗をかいたりするなど、冬場の汗も存在します。「冬のアセも、ドロンします。」というコピーのとおり、「ファイヤーアセドロン」という名前で商品展開しています。この商品は、冬場専用の商品ですが、シリーズとしては通年商品として今後も展開していきたいと考えています。

2-④ 主力セクターの取り組み

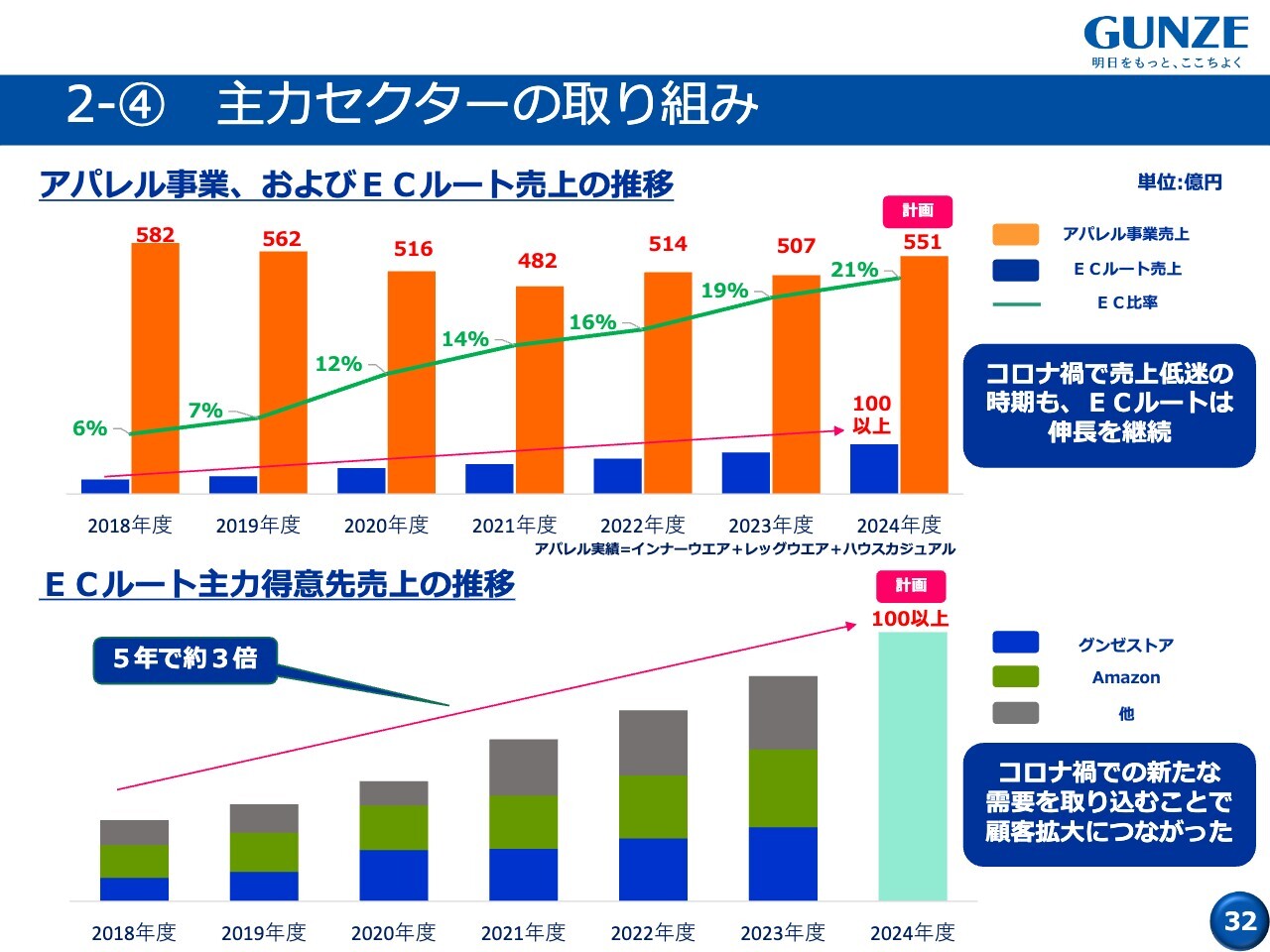

アパレル事業の販売量については、値上げ効果を受けて売上金額は安定していますが、数量は思ったよりも伸びていないのが現実です。

特に既存売場の状況が変わってきており、当社としてはDtoC、アパレル事業のECルート、直販のSPAに力を入れていきたいという考えで進めています。

スライドの上の段が売上の推移です。オレンジのバーがアパレル全体の売上です。それに対して、青いバーがECルートの売上推移です。

パーセンテージを緑の線で表していますが、2018年度に6パーセントぐらいからスタートしたECの販売ウェイトが、21パーセントと2割を超えるところまで、すでに上がってきています。これを今後さらに上げていくことで売上に寄与させていきたいと考えています。

ECルートの中での主力販売先を、その下のグラフで示しています。下の青い部分が「グンゼストア」という当社直轄のECストアです。その上の緑の部分は、DtoCの中でもビッグストアの1つに入る「Amazon」です。グレーの部分がこれら以外のECショップです。自社サイトも、全体の伸びにつれて伸長しています。

これをどのように今後の売上につなげ、また商品の展開につなげていくかを、この後触れたいと思います。

2-⑤ 主力セクターの取り組み

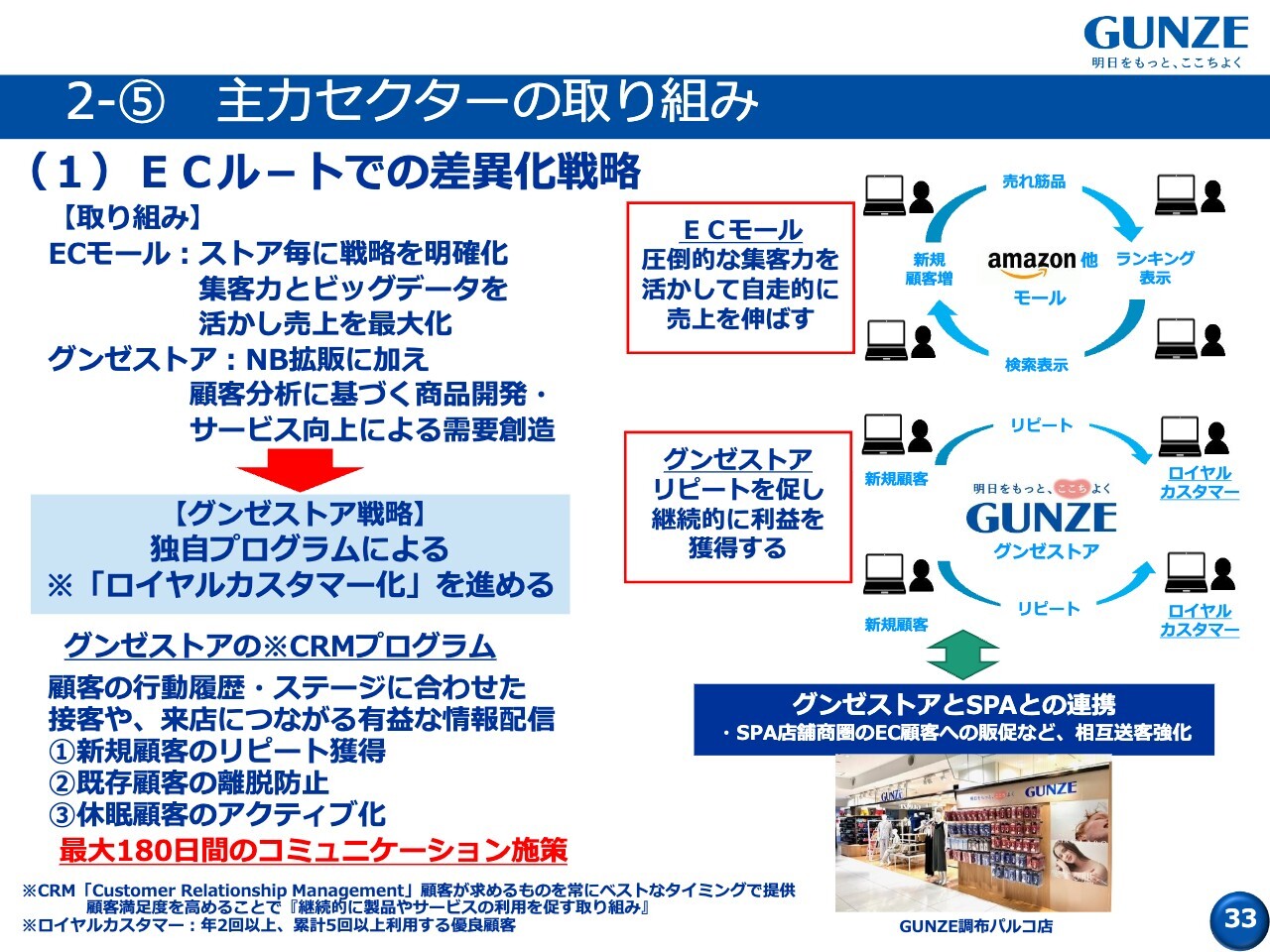

「ECルートでの差異化戦略」について、スライドの右側にECモールと「グンゼストア」を図で示しています。ECモールとは、「Amazon」や「楽天」のようなビッグモールのことです。

このようなECモールには、「ストアごとに戦略を明確化、集客力とビッグデータを活かし売上を最大化」と記載したように圧倒的な集客力があります。

そのサイト独特のサービスもあります。例えば「Amazon」なら、Prime会員は送料が無料、ポイント制、ビッグセールなど、集客しやすいサービスを行っています。この集客力を利用して当社製品に興味を持っていただき、買っていただくことを狙っています。

一方、「NB(当社商品)拡販に加え、顧客分析に基づく商品開発・サービス向上による需要創造」と記載しているように、「グンゼストア」のお客さまは当社の商品しか並んでいないところに来られて買っていただくお客さまですので、非常にありがたい存在です。定期的に買っていただける当社品のファンといえるかと思います。

このお客さまにはロイヤルカスタマーとして、当社のサイトでしっかりと長く当社品をご利用・ご購入いただけるような施策を行っていきます。

スライドに載せている、東京の調布などで展開する「グンゼストア」や、アウトレットなど、当社のSPA店舗で実際に見ていただいた商品を、今度はご自宅から当社のオンラインストアで買っていただくといった連動もさせていきます。

当社の場合は、アパレルといっても下着というのは実用衣料の範囲ですので、サイズがある程度わかっていれば、着心地が良い当社商品はリピート性が高い商品になるため、ECの特性でもあるリピート性を活かした販売は効果があると思っています。

スライド左下に記載した「グンゼストアのCRMプログラム」については、これらの内容を社内でマニュアル化して、お客さまの利便性向上に活かしています。

特に「グンゼストア」では、お客さまの年齢や嗜好性など、傾向がつかめますので、そこからみなさまが求めているニーズ、トレンドをつかんで、次の商品に活かしていけるよう進めています。

2-⑥ 主力セクターの取り組み

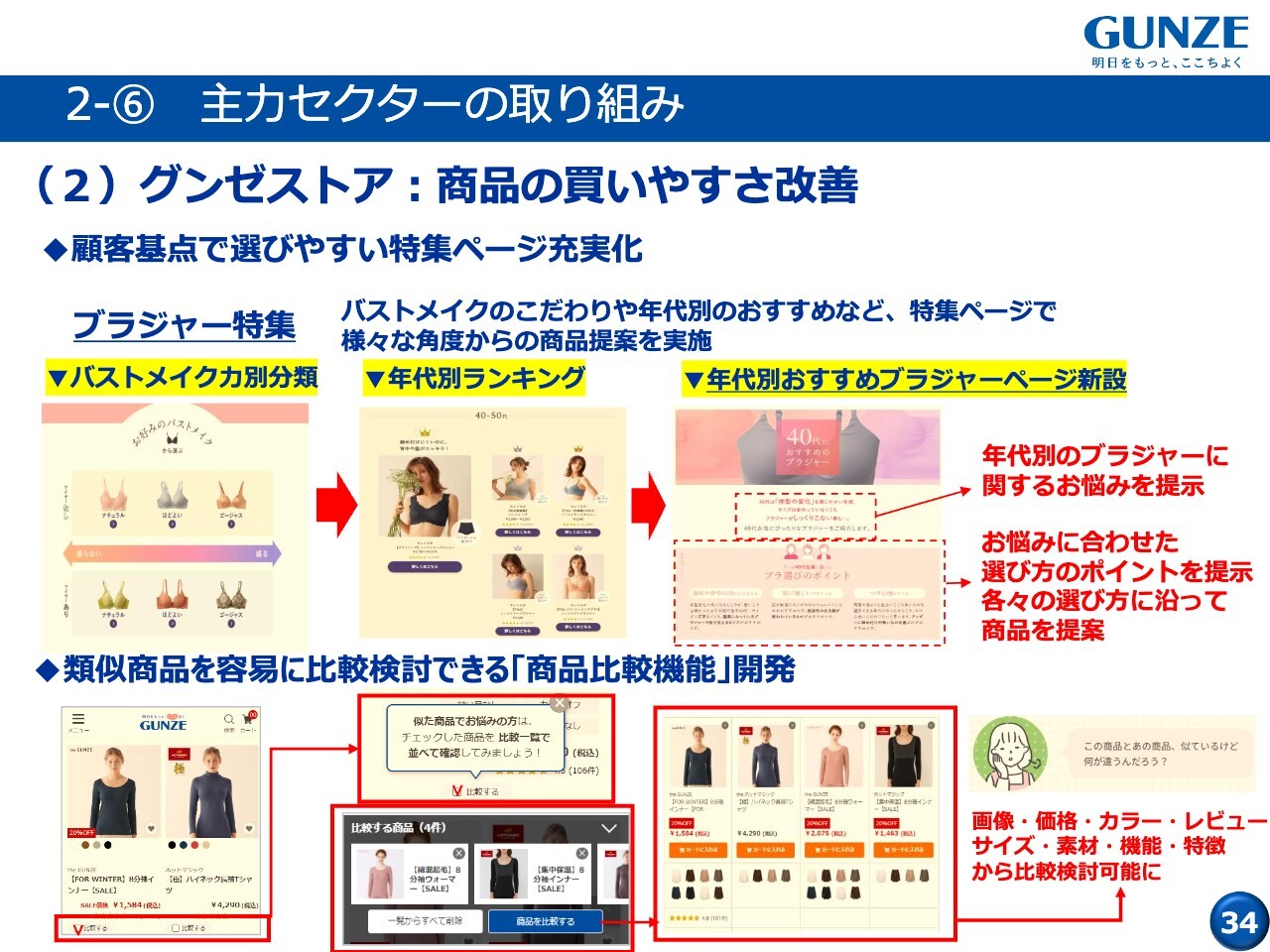

「グンゼストア」では、具体的にどのようなことを行っているかをお話しします。「Amazon」などのビッグストアと何が違うのかという話ですが、まず商品の買いやすさを改善しました。特集の展開などがその一例です。ここに挙げたのはブラジャーの特集です。例えばバストのメイク力別分類や年代別でどのようなものが売れているか、年代別でどのようなブラジャーが向いているかなどをサイト上で展開して選びやすくしています。

当社の中でも類似商品があります。冬場の商品ならば、「ファイヤーアセドロン」があれば「ホットマジック」という商品もあり、年間定番商品の中でも、「快適工房」の長袖などがあります。

このような商品を自分のサイト上で比較して選べるようにしました。例えば、価格、特長、機能の違いなどです。

2-⑦ 主力セクターの取り組み

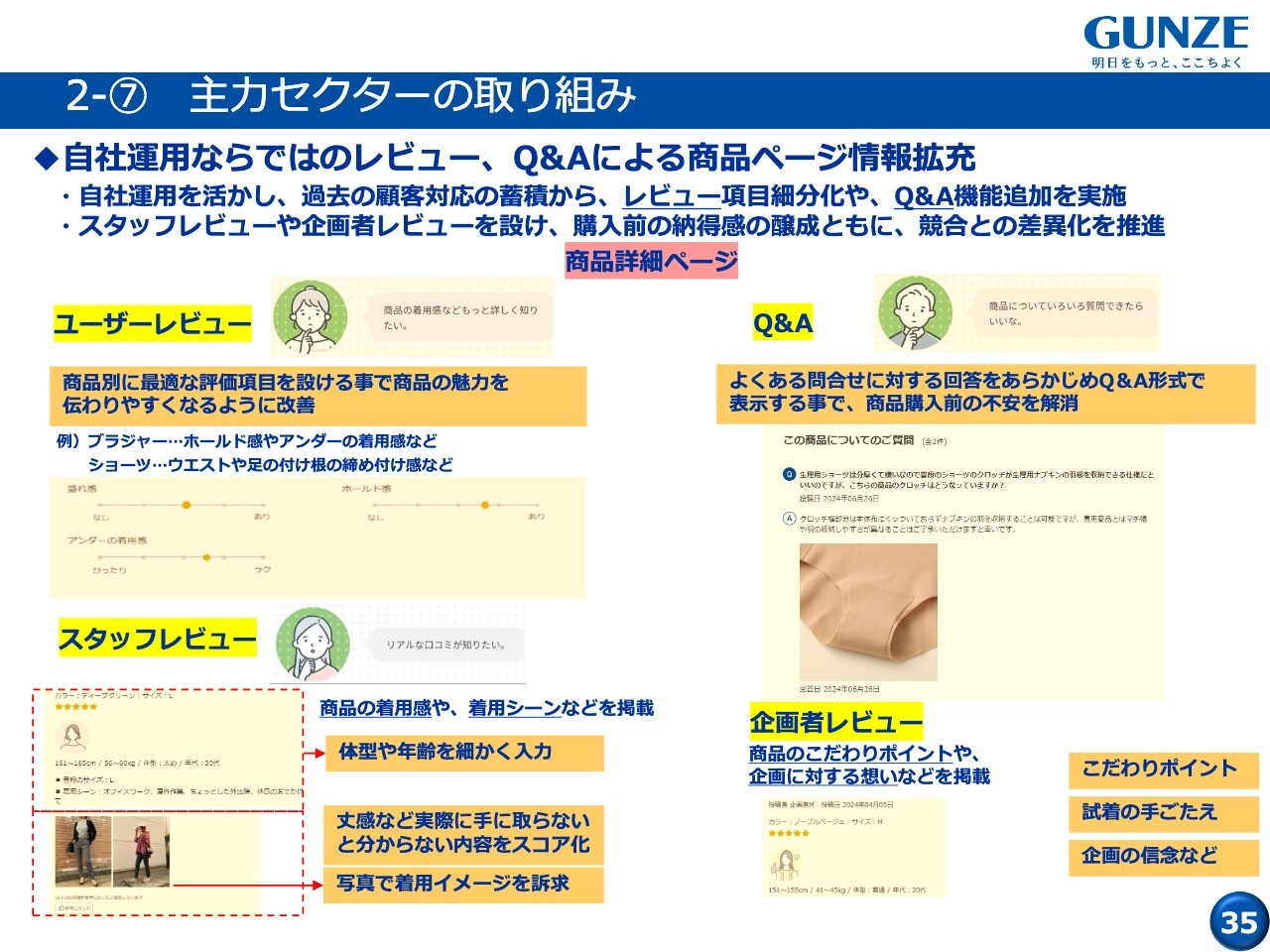

また自社サイトでは自社運用ならではのレビュー、Q&Aなど、実際のお客さまとコミュニケーションを取りながら商品をお薦めするようなことも行っています。

ユーザーレビューや当社の開発時のスタッフレビュー、商品の特徴などを参考にしながら商品を選んでいただけます。Q&Aは、こちらからコミュニケーションが取れるようにしています。物選びの参考になる内容を、当社のオリジナルサイトに展開し、長く使っていただけるお客さまには当社のロイヤルカスタマーとしてお付き合いいただけるよう運営しています。

これらが当社のEC戦略ですが、リアル店舗の市場が今後徐々に縮小することが予想されるため、ECでカバーしていきます。そして全体量も上げていくことが今の当社の考えです。

質疑応答(要旨)

新着ログ

「繊維製品」のログ