マイクロアド、本業の「UNIVERSE」売上は20%成長 今期は生産性向上と来期以降の収益拡大に向けた足場固めを推進

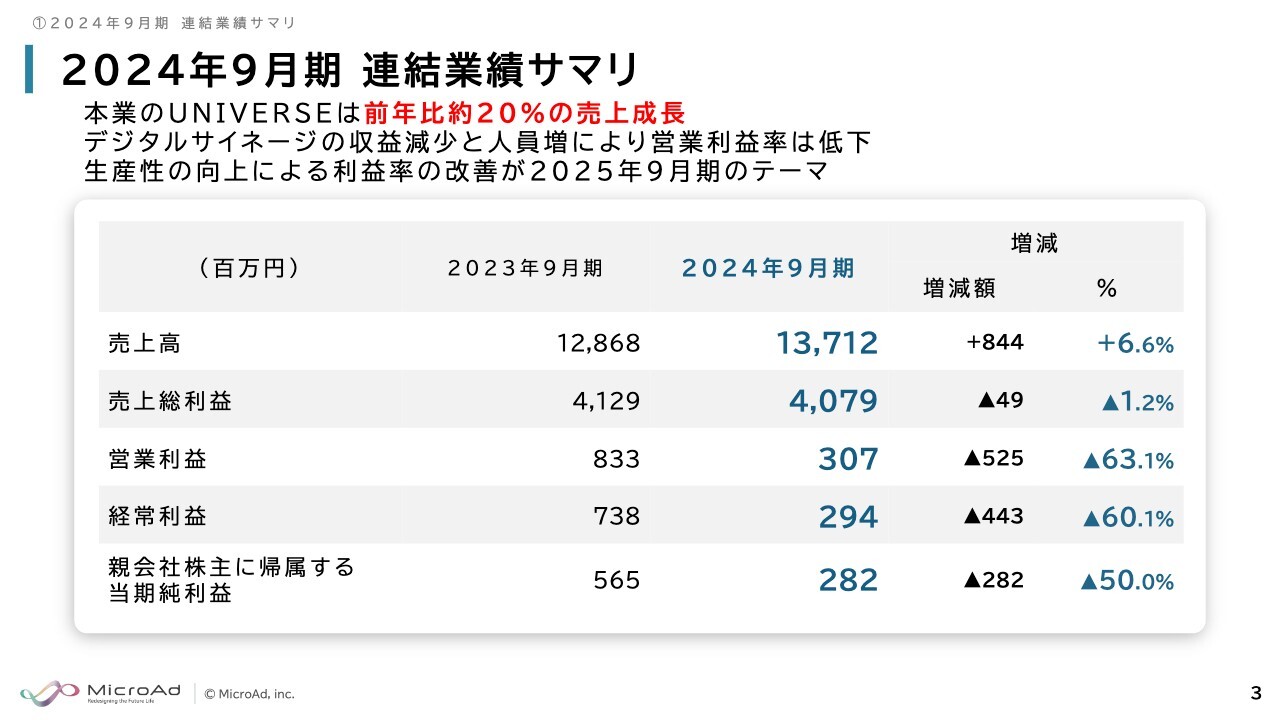

2024年9月期 連結業績サマリ

渡辺健太郎氏:代表取締役社長執行役員の渡辺です。本日は当社の決算説明会にご参加いただき誠にありがとうございます。2024年度9月期の本決算についてご説明します。

連結の業績サマリです。売上高は137億円と前年比6.6パーセント増で着地しました。本業の「UNIVERSE」は前年比約20パーセントの売上成長と大きく成長しました。

一方で、「デジタルサイネージ」の収益減少ならびに前期の大幅な増員により利益率が低下し、営業利益の着地は3億円強となっています。

今期は生産性向上による利益率改善をテーマとして、今後の展望を考えています。

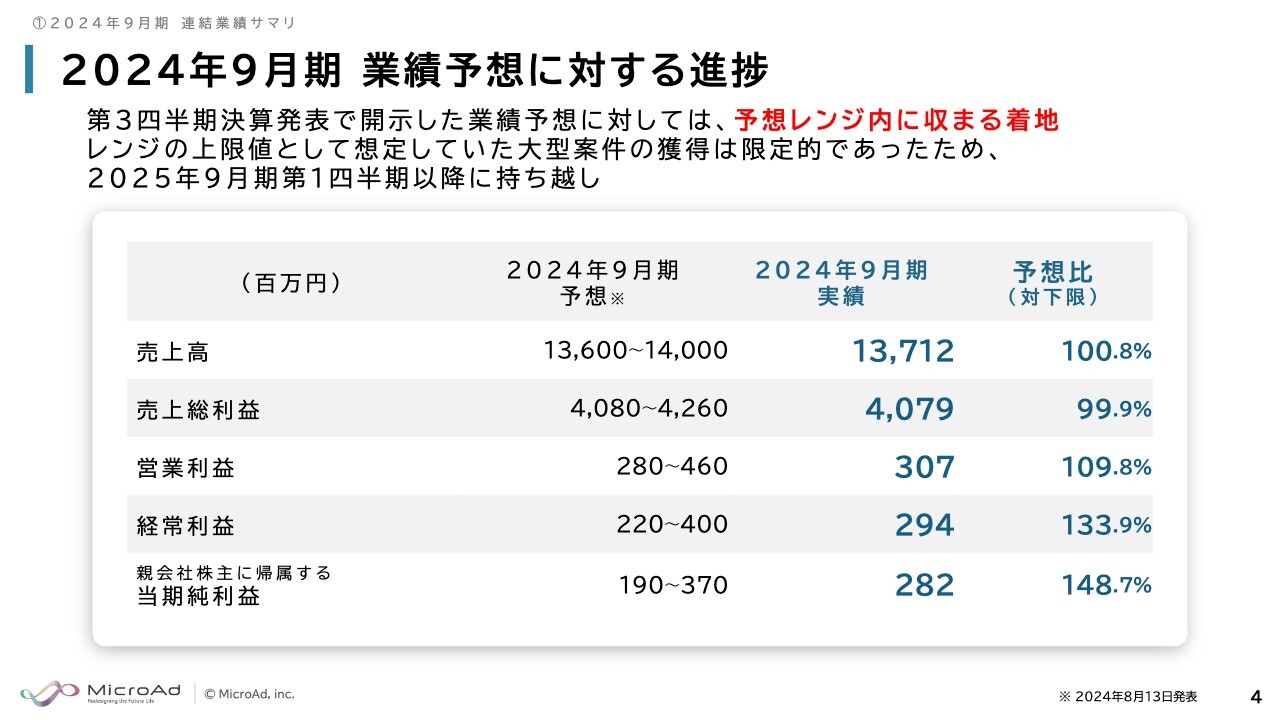

2024年9月期 業績予想に対する進捗

業績予想に対する進捗です。着地としては、第3四半期決算で開示した業績予想のレンジに収まるものでした。上限に対して届かなかったのは、大型案件の獲得が限定的だったためで、これは今期第1四半期以降の持ち越しとなります。

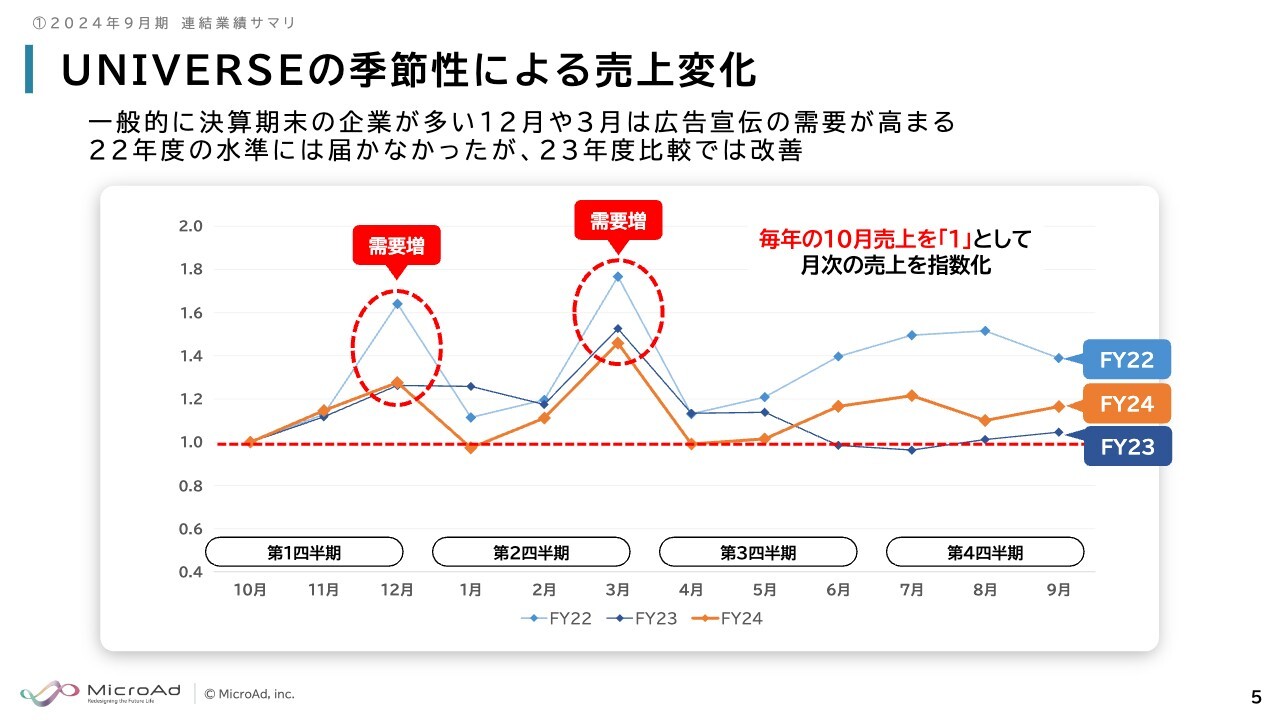

UNIVERSEの季節性による売上変化

「UNIVERSE」の季節性による売上変化についてです。もともと前期は、2年前の2022年度下期を大きく上げるという計画でした。前期はそこまでは届きませんでしたが、2023年度比較では改善しています。広告需要はどうしても第1四半期、第2四半期に集中しているため、引き続き下期のギャップを緩やかにしていくように、ベースライン拡大を継続していきます。

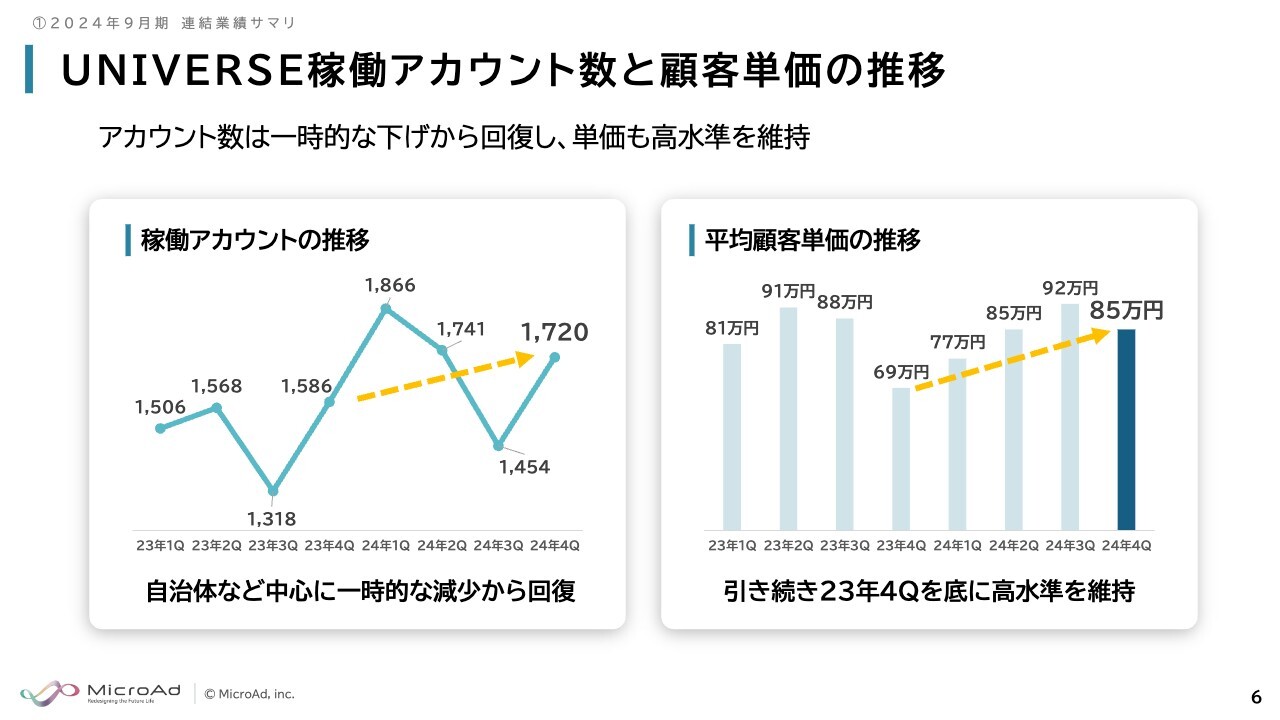

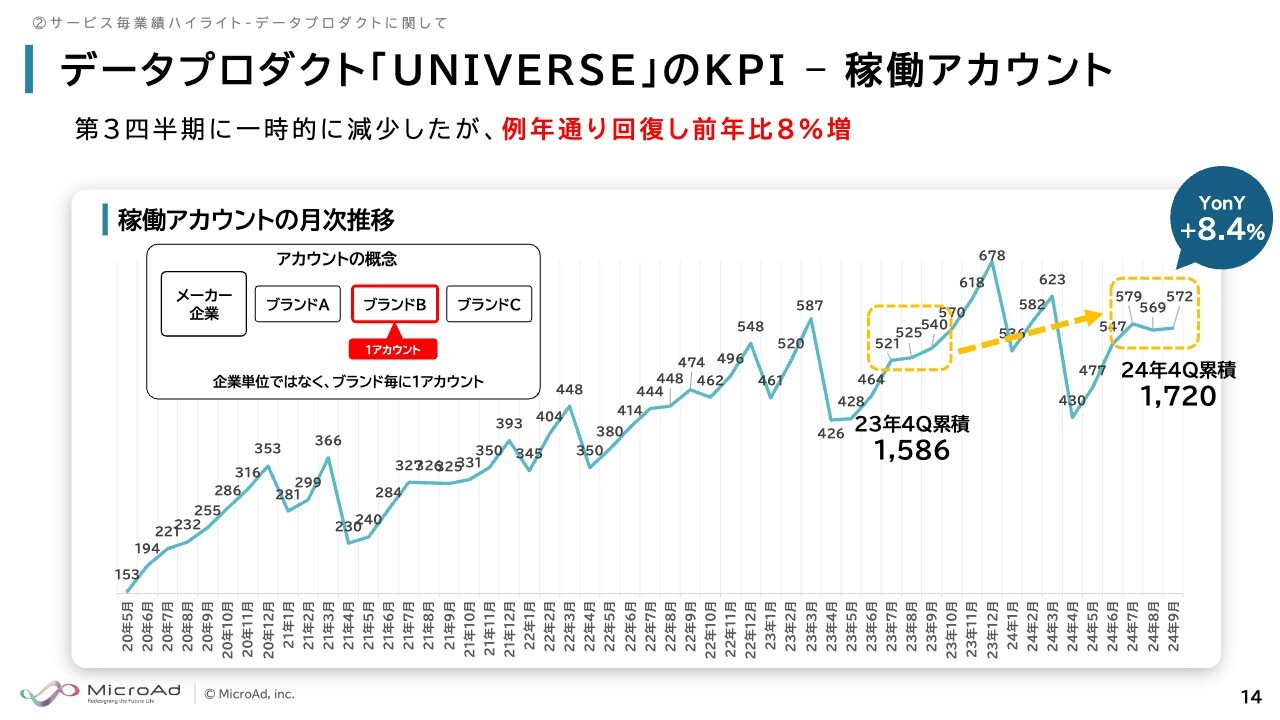

UNIVERSE稼働アカウント数と顧客単価の推移

「UNIVERSE」の稼働アカウント数と顧客単価の推移です。稼働アカウント数は例年どおり第3四半期に一時的に下落しましたが、第4四半期では回復しています。単価も高い水準を維持しており、問題なく推移していると認識しています。

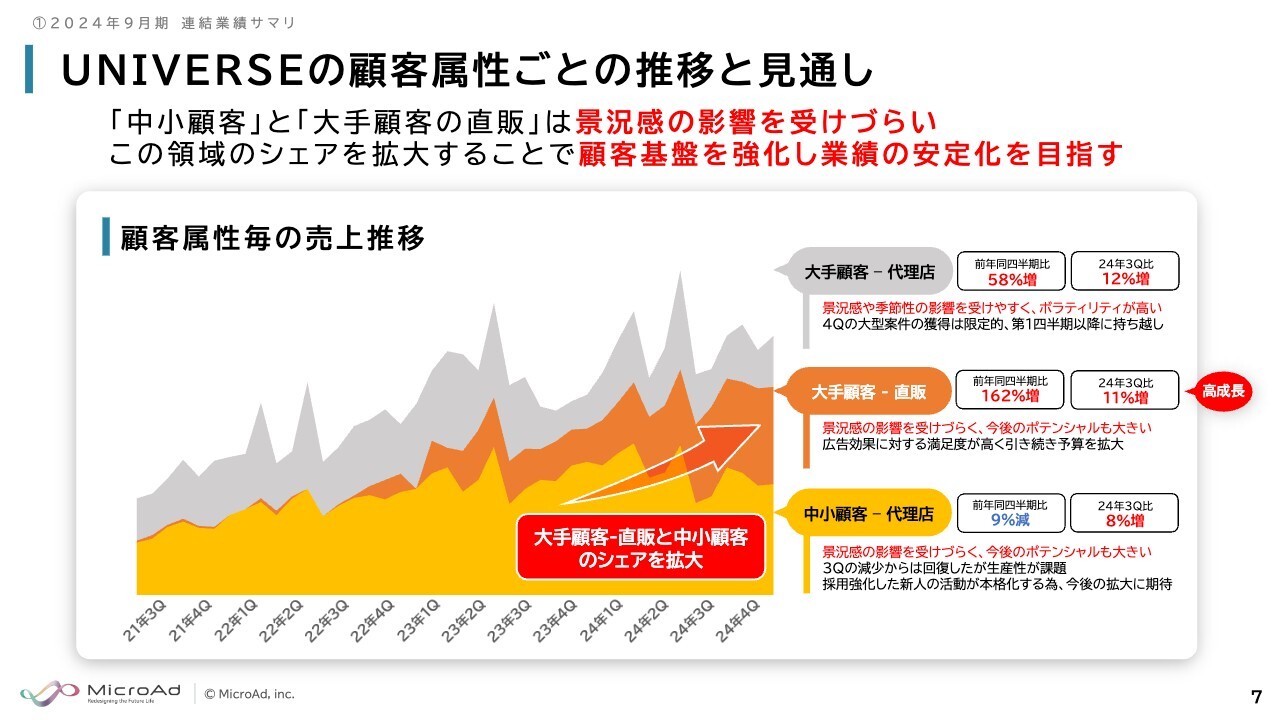

UNIVERSEの顧客属性ごとの推移と見通し

「UNIVERSE」の顧客属性ごとの推移と見通しです。中小顧客と大手顧客の直販は、景況感の影響を大きくは受けにくいところです。ここを拡大することで業績の安定化を目指します。

引き続き中小顧客と大手顧客の直販のベースは上がっています。中小顧客に関しては前年同期比で若干下がっていますが、今後は引き続き拡大に向かっていくところです。

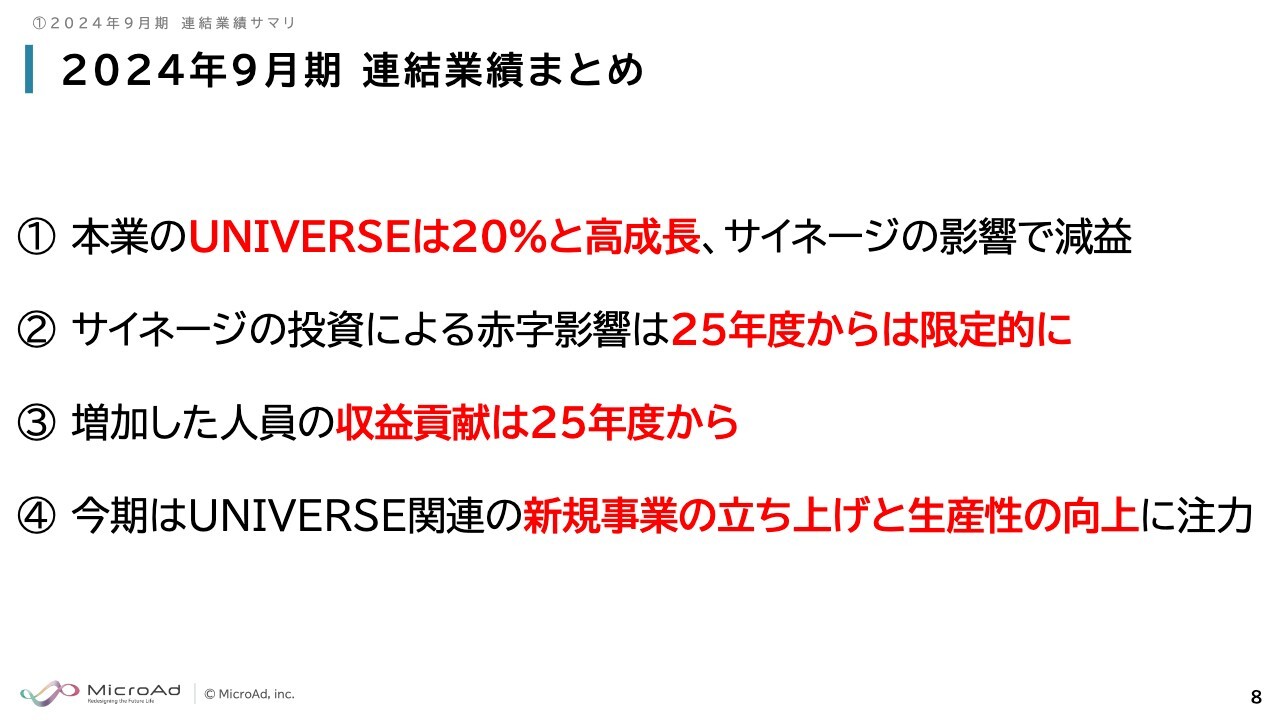

2024年9月期 連結業績まとめ

2024年9月期連結業績のまとめです。まず、本業の「UNIVERSE」は前年比20パーセントと高成長です。「デジタルサイネージ」の影響で減益がありますが、11月からは連結子会社から外れるため、赤字影響は今期業績においては限定的です。

また、2024年9月期に大きく増員した人員の収益貢献は今期から反映されていきます。今期は新規事業の立ち上げと生産性の向上への注力を考えています。

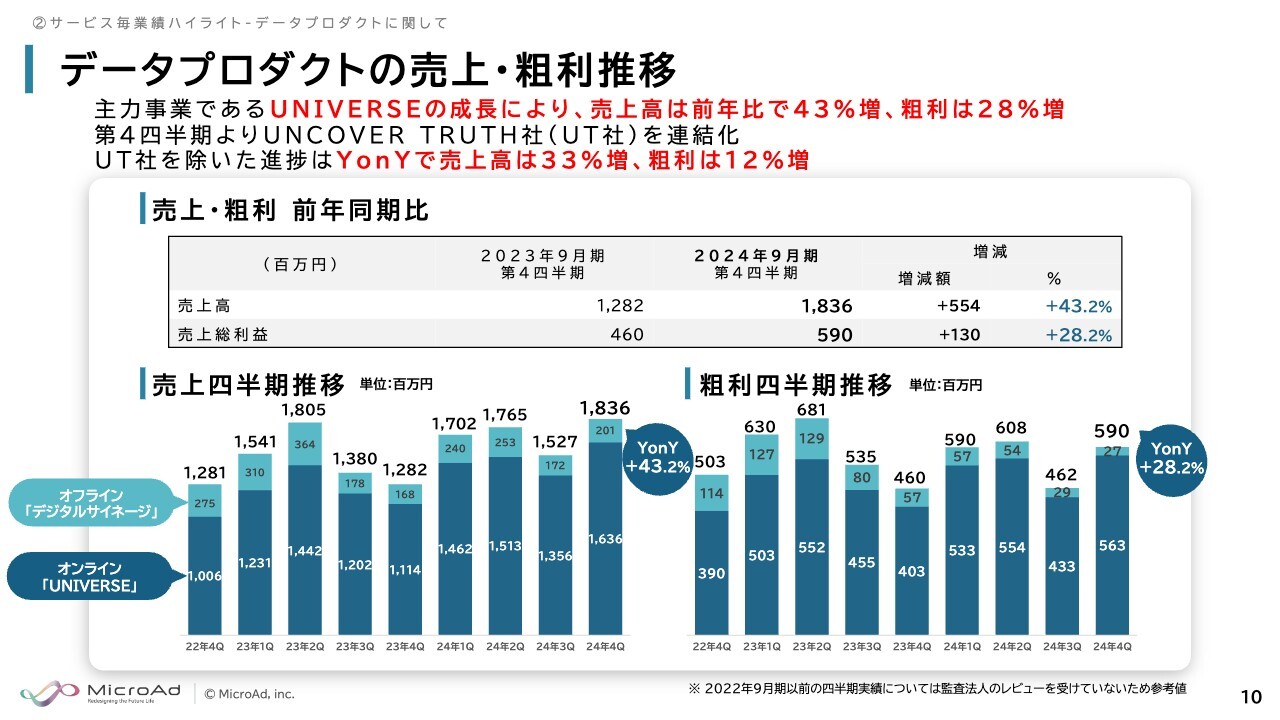

データプロダクトの売上・粗利推移

サービスごとの業績ハイライトに移ります。まず、データプロダクトの売上・粗利推移です。

「UNIVERSE」の成長により、売上高は前年比43パーセント増、粗利は前年比28パーセント増と大きく伸びました。これは第4四半期よりUNCOVER TRUTH社の連結化による影響もあります。

UNCOVER TRUTH社を除いた進捗でも売上高は前年比33パーセント増、粗利は前年比12パーセント増と大きく伸びています。

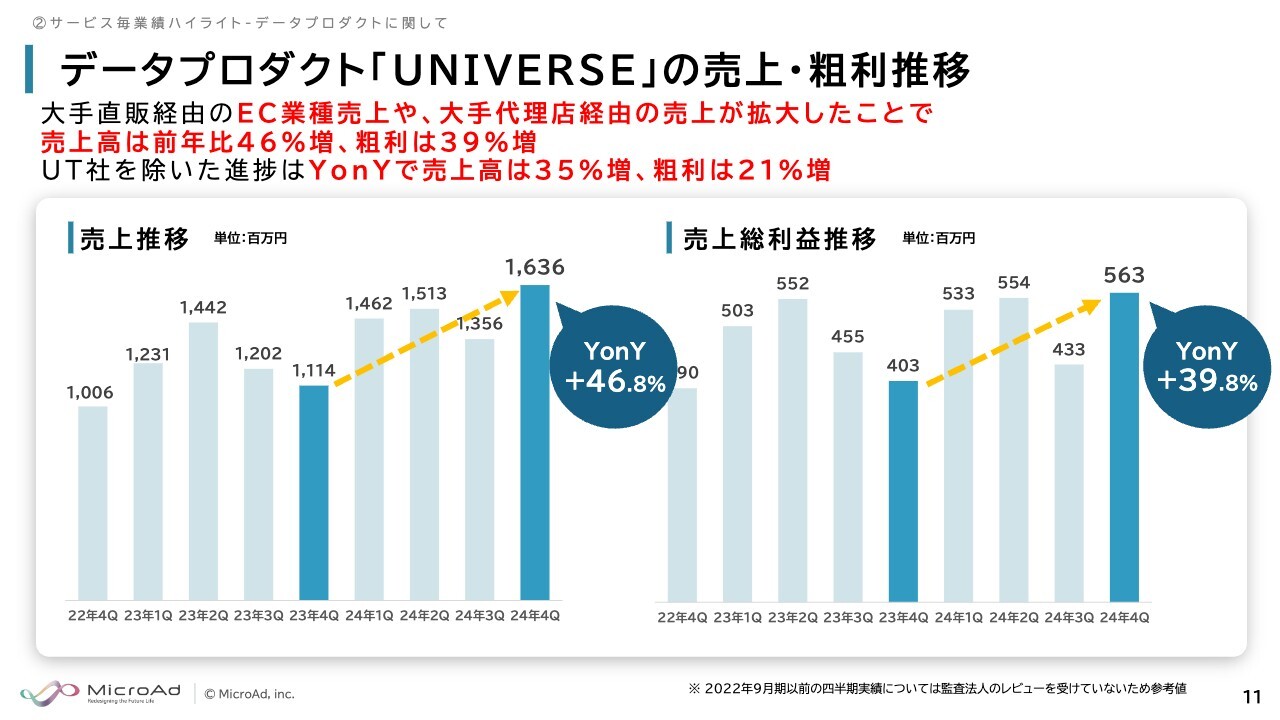

データプロダクト「UNIVERSE」の売上・粗利推移

主軸の「UNIVERSE」については、売上高は前年比46パーセント増、粗利は前年比39パーセント増です。第4四半期から連結化したUNCOVER TRUTH社を除いても、売上高は前年比35パーセント増、粗利は前年比21パーセント増と大きく成長しています。

データプロダクト「UNIVERSE」の業種特化製品

「UNIVERSE」の業種特化製品についてです。ECは引き続き高成長しています。地方自治体向け「まちあげ」は一時的に落ち込んだものの回復し、年末のふるさと納税に向けて足元で拡大傾向にあります。

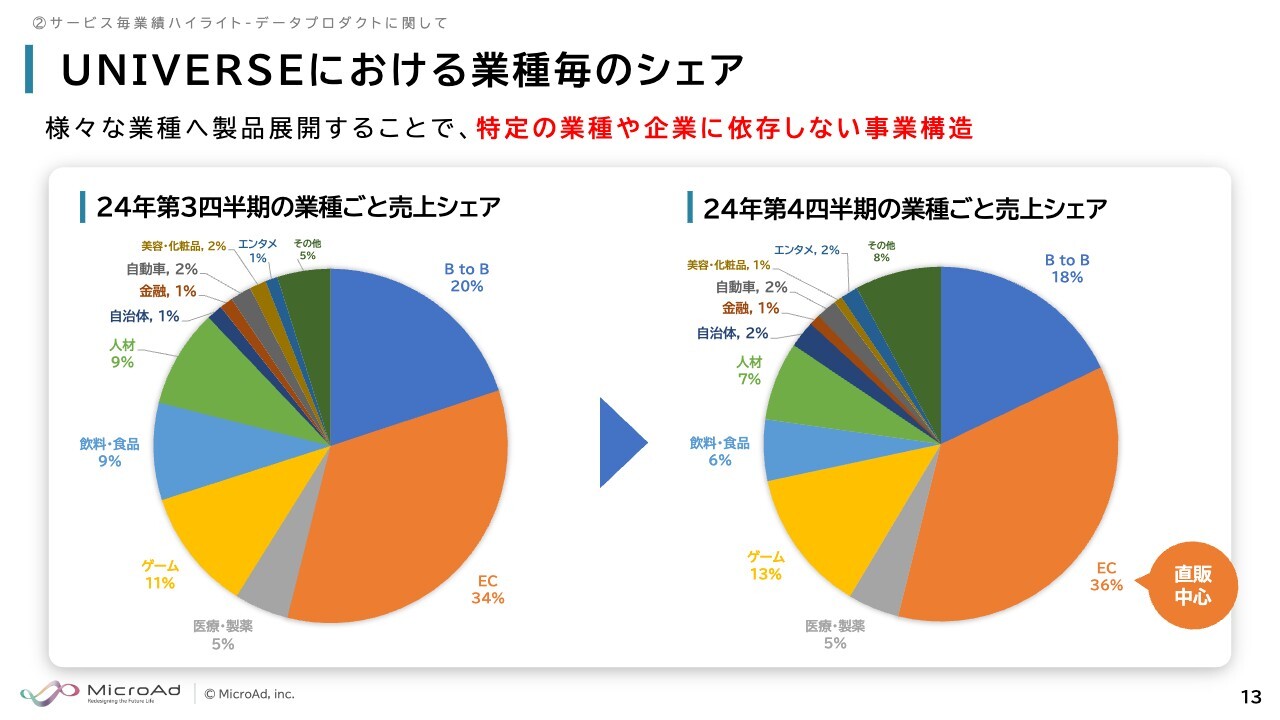

UNIVERSEにおける業種毎のシェア

「UNIVERSE」における業種ごとのシェアに大きな変化はありません。特定の業種に依存せず、幅広い業種で事業を展開しています。

データプロダクト「UNIVERSE」のKPI – 稼働アカウント

「UNIVERSE」のKPIである稼働アカウント数です。例年のことですが、第3四半期は一時的に減少しました。第4四半期で復調しています。

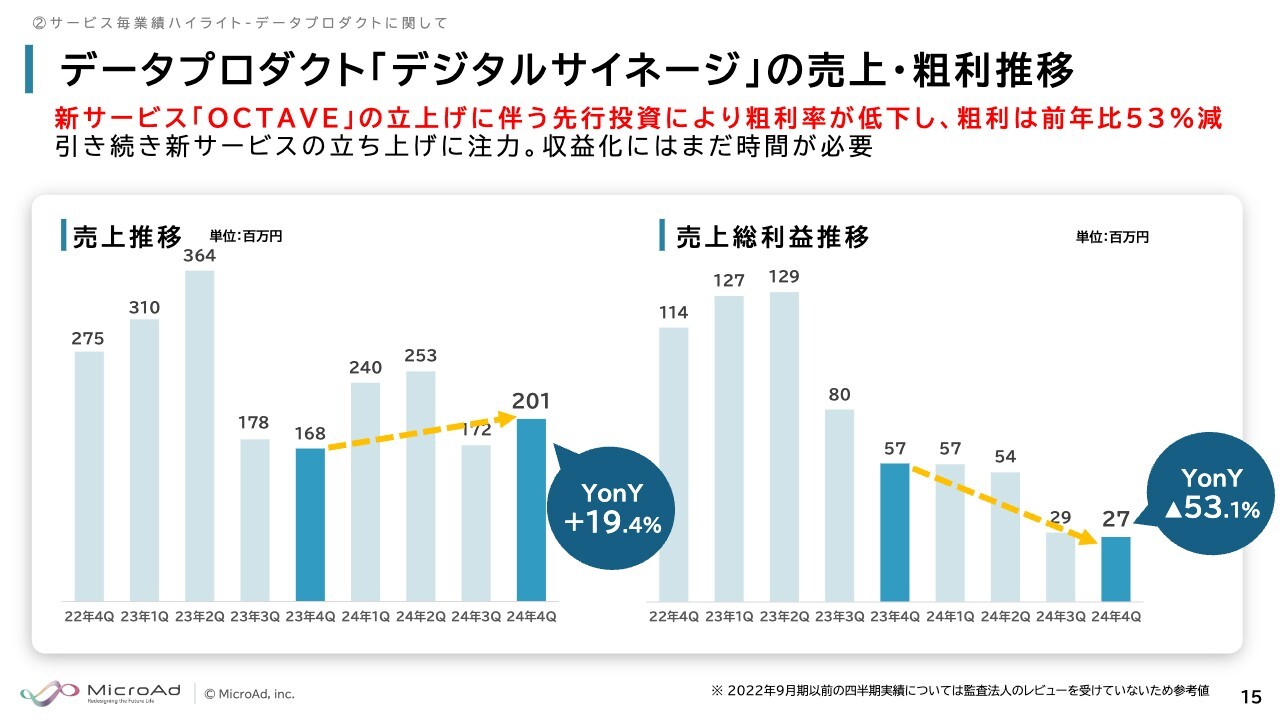

データプロダクト「デジタルサイネージ」の売上・粗利推移

「デジタルサイネージ」の売上・粗利推移です。美容サロン向け新サービス「OCTAVE(オクターヴ)」の立ち上げに伴う先行投資により粗利が大幅に低下し、前年比53パーセント減となりました。先行投資により大きく下げています。こちらは引き続き立ち上げに注力していきますが、収益化にはもう少し時間がかかる見込みです。

前回の決算でご説明しましたが、MADS社の非連結化では10月31日に株式譲渡を完了しました。11月より連結子会社から外れ、持分法適用会社へ移行し非連結化します。

非連結化により「デジタルサイネージ」では、新規事業の立ち上げによる投資がしばらく続き、赤字は継続しますが、今期への影響は連結子会社だった10月までの赤字部分にとどまり、限定的です。

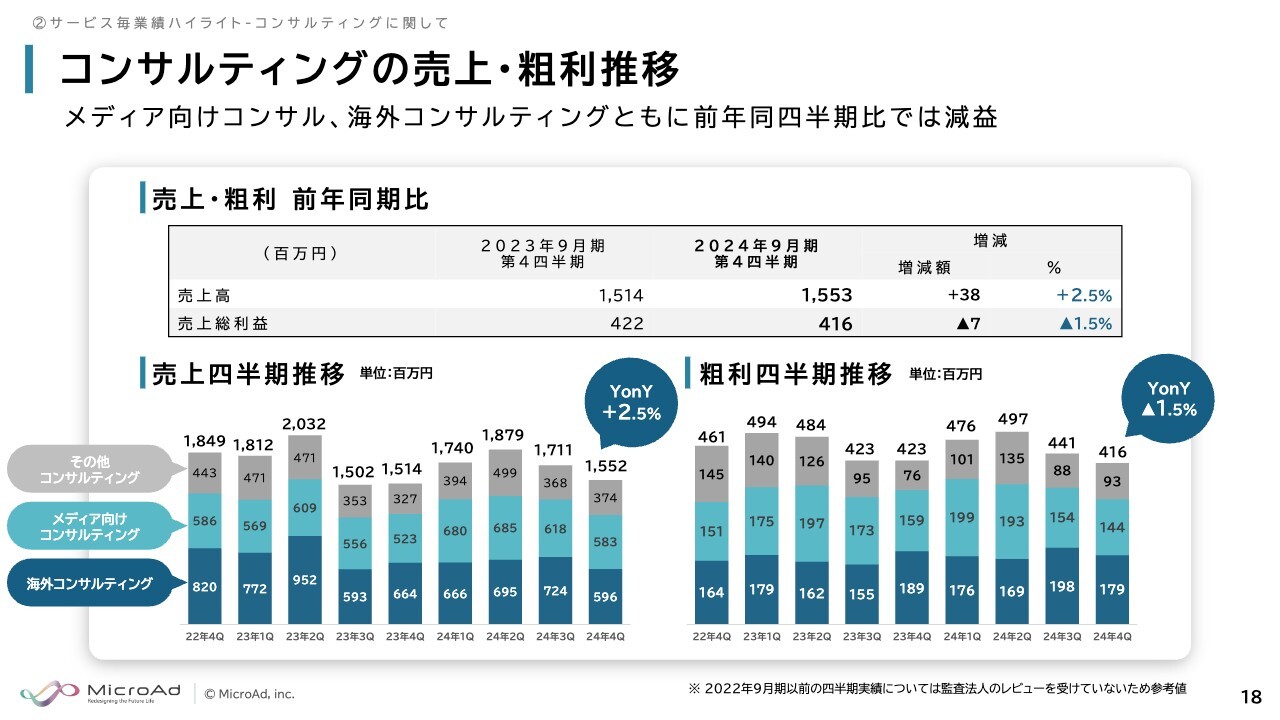

コンサルティングの売上・粗利推移

コンサルティングの売上・粗利です。国内メディア向けコンサルティング・海外コンサルティングともに前年同四半期比で微減となっています。

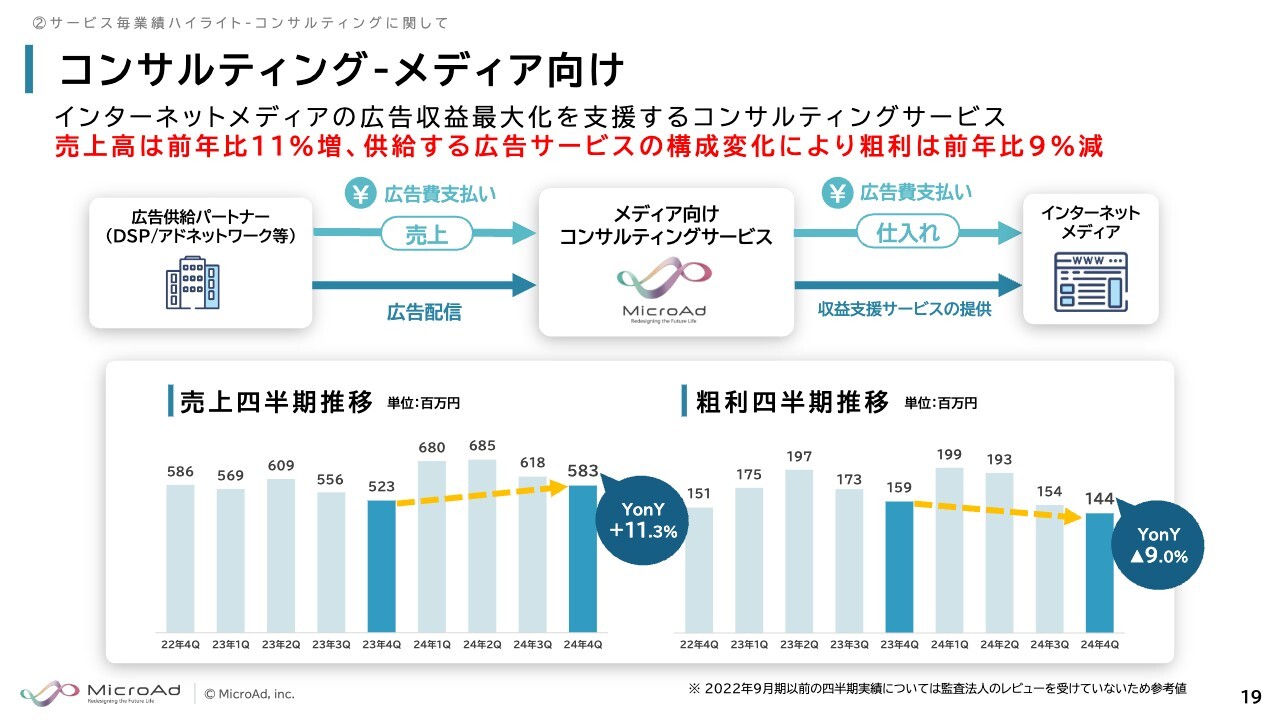

コンサルティング-メディア向け

国内メディア向けコンサルティングは売上が伸びているものの、広告サービスの構成変化により、粗利は前年比9パーセント減でした。

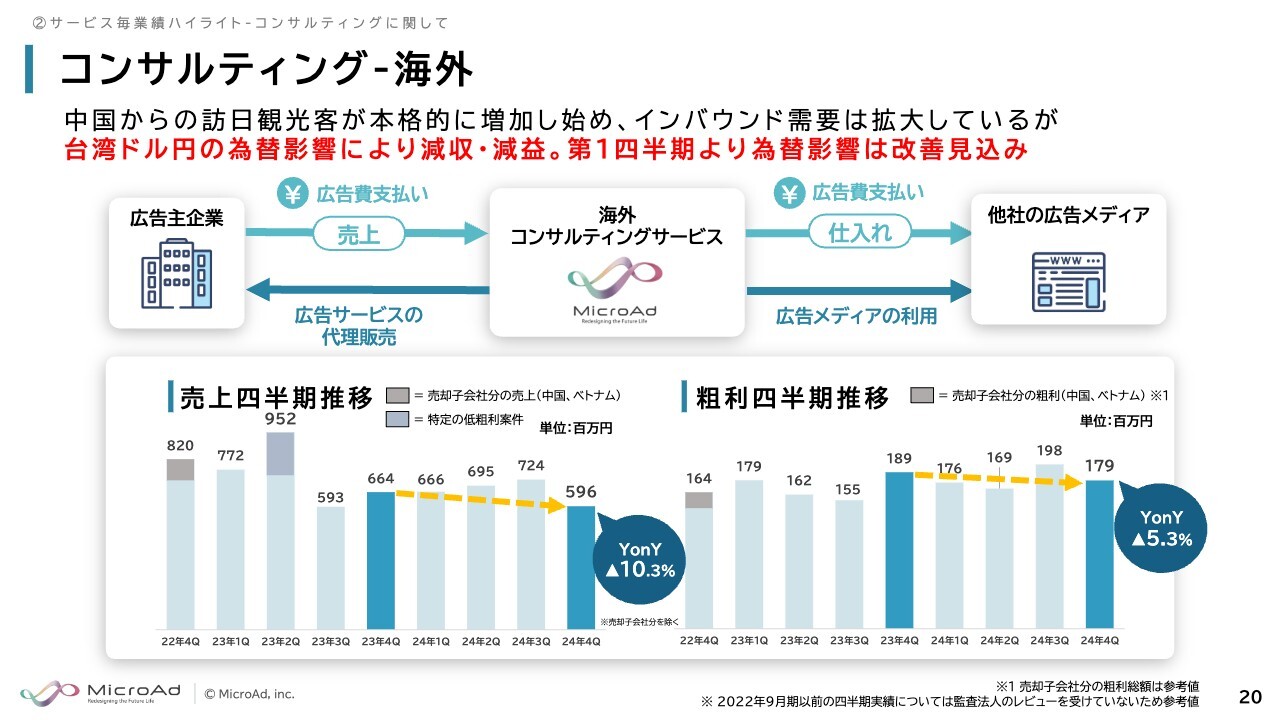

コンサルティング-海外

海外コンサルティングは、インバウンド需要が拡大傾向にあります。第4四半期の7月から9月においては、為替の影響により減収減益でした。

急速に円高になったことで一時的な影響を受けていますが、足元では改善見込みです。あくまで一時的なものと認識しています。インバウンド自体は伸びてきていますので、ここからは伸びてくると見ています。

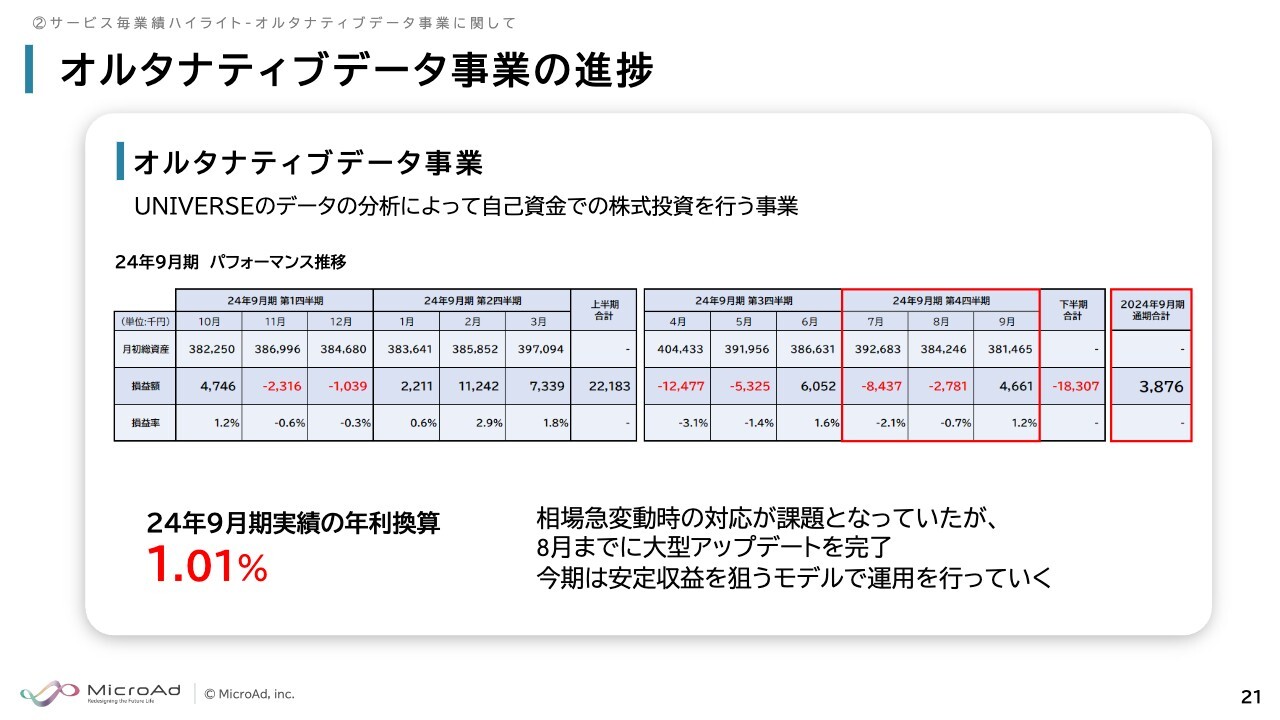

オルタナティブデータ事業の進捗

オルタナティブデータ事業です。年度を通すと年利で1パーセント強でした。上期は、当初の想定どおりの収益を上げていましたが、下期でマイナスになっていきました。課題は明確で、過去のモデルでは相場急変時に対応できていませんでした。

こちらは大きくアップデートしましたので、9月からはプラスになっています。今期においては、安定的に収益を狙うようなモデルに変更していますので、大きなマイナスをなるべく出さないようにして安定的に収益を積み上げていく方針で運用していきます。

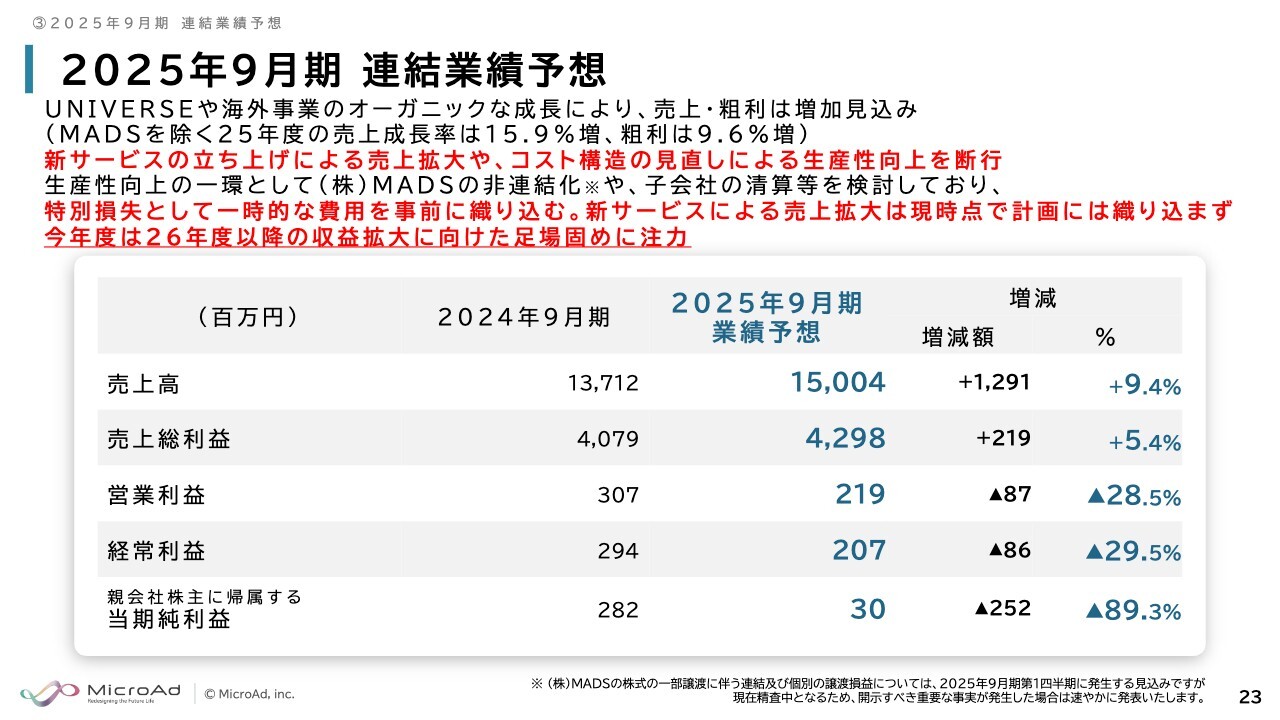

2025年9月期 連結業績予想

2025年9月期の連結業績予想です。「UNIVERSE」と海外のオーガニックな成長により、売上高は前期比9.4パーセント増、粗利は前期比5.4パーセント増という計画です。

今期から連結を外れるMADS社を除いた売上成長率は、トップラインで前期比15.9パーセント増の予想です。粗利も前期比9.6パーセント増を予想し、既存事業においては大きく伸びる見通しです。

一方で、Post Cookie対策の準備をしていましたが数年は遅れるだろうということで、今期は準備したリソースを新しいサービスの立ち上げにしっかり使っていきます。

また、コスト構造も見直し、生産性を上げていく考えです。その一環として、MADS社の非連結化のほか、子会社の清算を検討しています。精算による特損は、期初の段階で織り込み済みです。当期純利益がかなり少ない予想ですが、このような生産性向上の施策による一時的なものです。

新サービスへの注力については、期初の段階ですので計画に売上拡大は織り込んでいません。今期の位置付けとしては、来期以降の大きな収益拡大に向けた足場固めをしっかり行っていきます。

新サービスは現時点では数字には織り込んでいませんが、プラスアルファの期待として、なるべく早く収益貢献できるように注力しています。

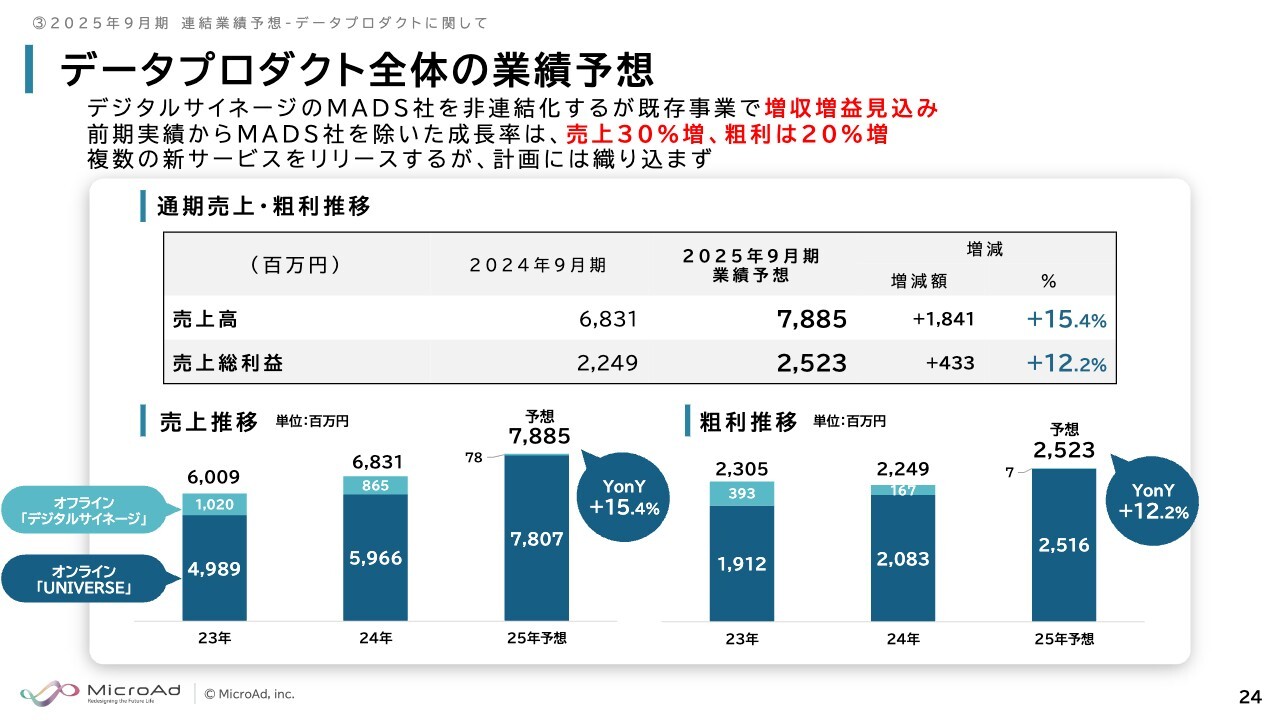

データプロダクト全体の業績予想

データプロダクトの業績予想です。増収増益を見込んでいます。売上高は前期比15パーセント増、粗利は前期比12パーセント増の予想です。

前期実績からMADS社を除き既存事業のみで見た成長率の予想は、売上高は前期比30パーセント増、粗利は前期比20パーセント増と大きく伸ばす計画です。

新サービスについては先ほどお話ししたとおり、現時点では織り込んでいません。

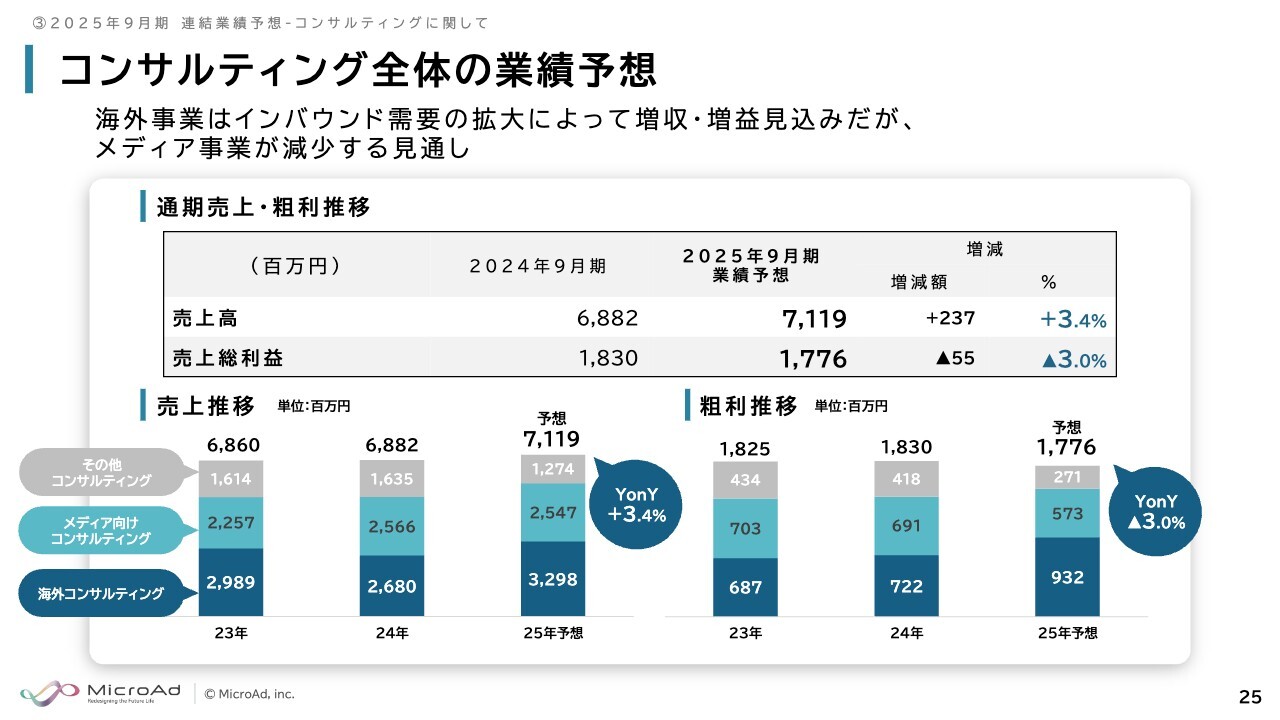

コンサルティング全体の業績予想

コンサルティングは、海外事業がインバウンド需要の拡大で増収増益見込みです。メディア事業は保守的に減少の計画を立てています。

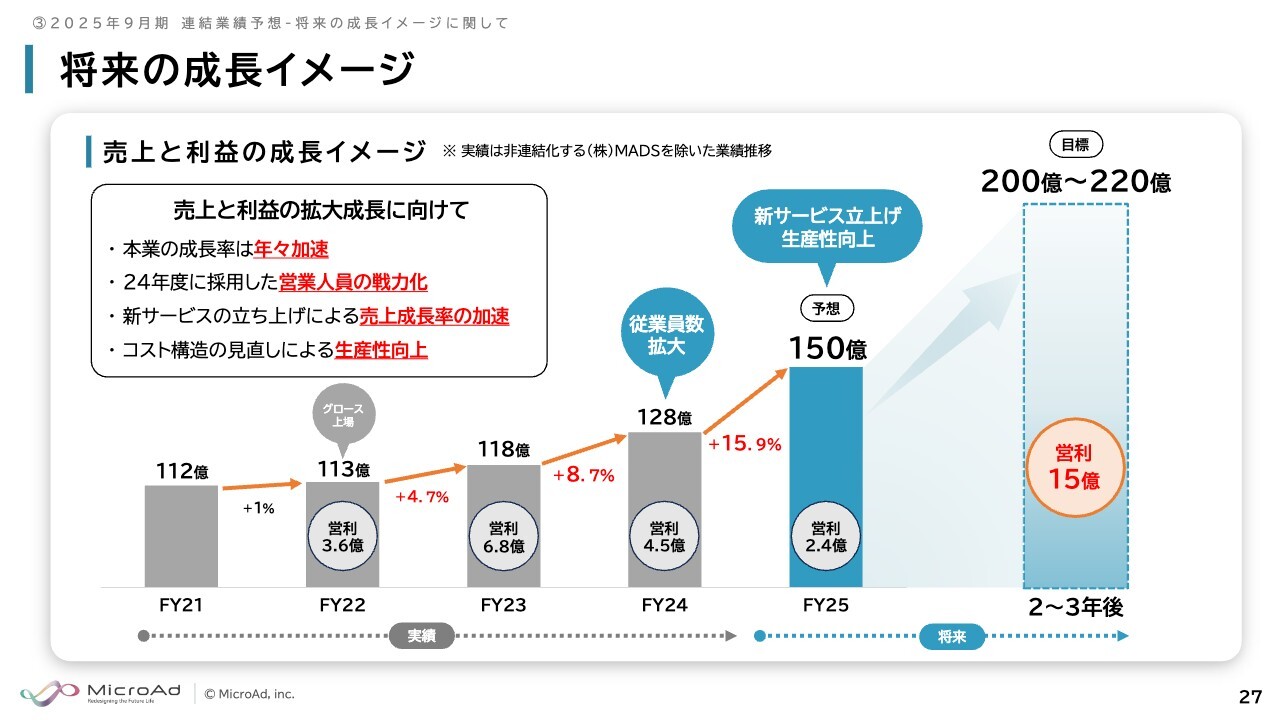

将来の成長イメージ

将来の成長イメージです。今期はしっかりと足場固めをしていく場面ですが、今後どのような目線で成長していくのかをご説明します。

スライドのグラフは、今期から連結が外れるMADS社を除いた業績推移です。売上の成長率は年々加速しており、今期の売上高は150億円を予想しています。現状の成長率を考えると2、3年後には、200億円を超える水準に到達できるだろうと考えています。

まず、前期に採用した営業人員の戦力化と今後の新サービスの立ち上げが寄与し、また、コスト構造の見直しで十分な利益を出していくとして、売上高200億円到達でみると、営業利益は15億円程度出せるだろうと考えています。2、3年後の目線としては、売上高200億円、営業利益15億円を出せるようしっかりとコミットしていきたいと思います。

もちろんこれは通過点ですので、しっかりと生産性が向上し、かつトップラインが伸びていけば、この先さらに利益率が上げられると考えています。まずは短期的な目線としてこの数字をしっかり取るために、今期は足場固めを十分に行いたいと考えています。

売上の拡大に関して

売上の拡大に関してです。新サービスを複数出しています。もともと見込んでいたPost Cookie事業がかなり後ろ倒しになったため、そのリソースをこれらの新規サービスに投入しました。それぞれのサービスについて簡単にご説明します。

まず、スライド左端のリテールメディア向けサービス「URMS」です。リテールメディアといっても、ネット上のECサイトや、小売メディアなどを収益化するサービスです。

「ショウグン」は、我々が持っている企業のデータを使用したBtoB向けの商談獲得サービスです。

「CONTENT ACCELERATOR」は、Webサイトの表示速度を高速化するサービスです。高速化により、広告や商品の購買率が上がるなど、企業マーケティングの効果改善を行うものです。

また、7月からUNCOVER TRUTH社を連結しました。こちらに関しては広告とは少し異なり、顧客獲得後のマーケティングになります。これにより、我々のサービスのラインナップも拡張し、今後の売上拡大につながっていくだろうと思います。

ただし、最初の3つのサービスに関しては、今月や先月リリースしたばかりですので、現時点では業績予想には織り込んでいません。こちらは徐々に収益が寄与していくだろうと考えています。

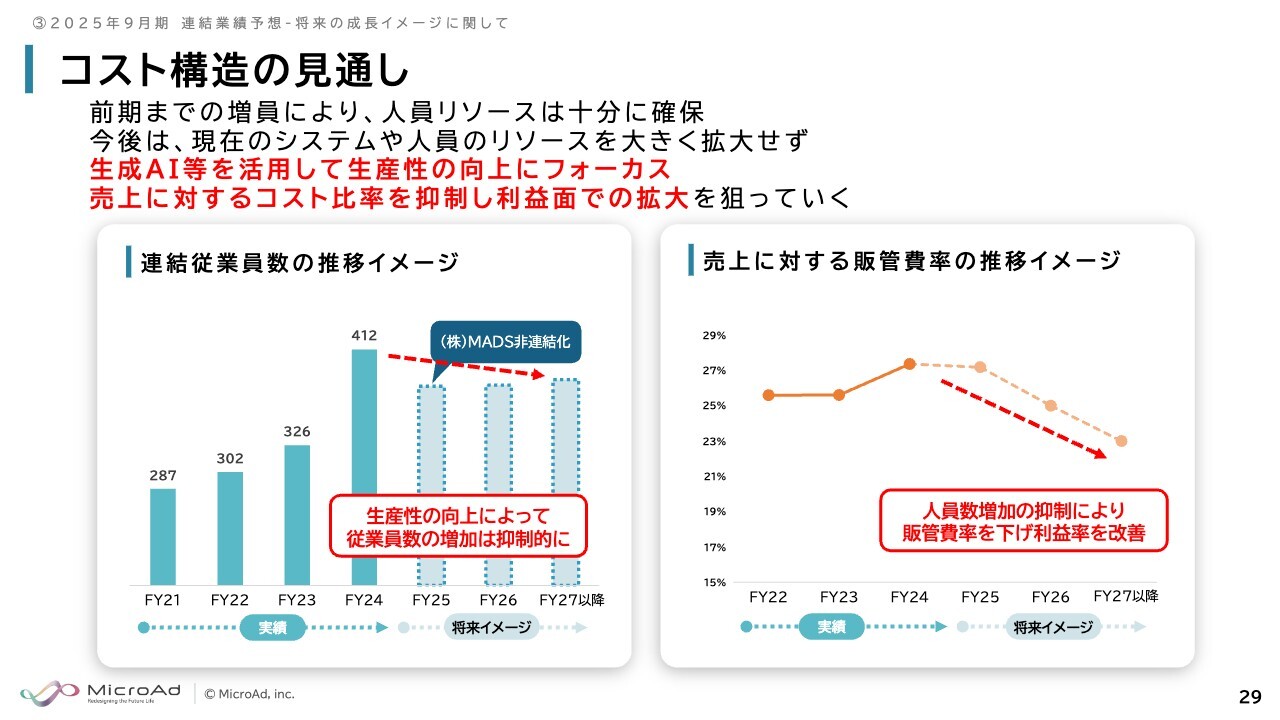

コスト構造の見通し

コスト構造見直しについてです。前期に大きく増員し、人員リソースは十分に確保できました。ここから生成AIなどを活用し、生産性の向上にフォーカスしたいと考えています。

投資はある程度しっかりでき、売上のトップラインも順調に伸びています。事業的スケールとしては、今まであまり行っていなかった生産性向上にフォーカスしても十分リターンは出てくるだろうというフェーズに入っており、今期から行っていきます。

基本的に人員数はほとんど我々のコストになります。前期で大きく伸ばしたところから、今期以降はゆるやかな伸びということで、売上・利益の伸びに対して販管費がそこまで伸びないような計画で進めていきます。

したがって、売上に対し販管費比率は毎年下がっていく計画です。これにより今後は、営業利益率が毎年上昇する事業展開を行います。

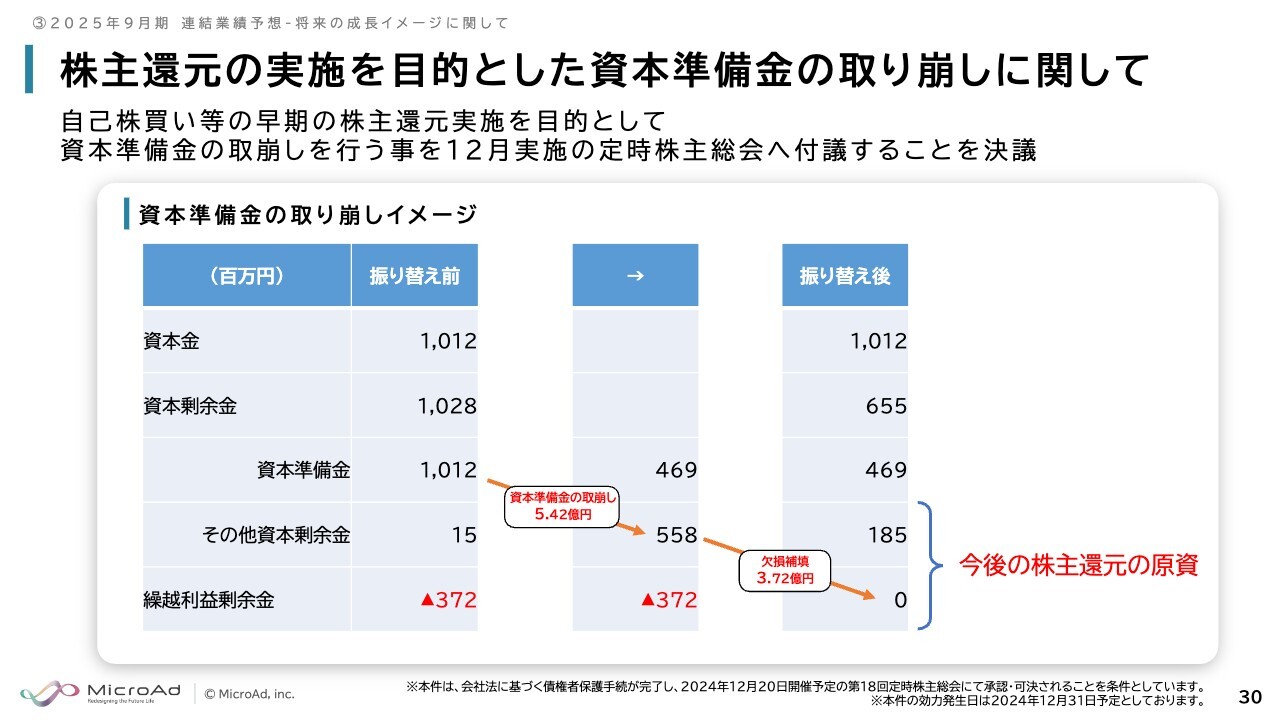

株主還元の実施を目的とした資本準備金の取り崩しに関して

あわせて開示した、株主還元の実施を目的とした資本準備金の取り崩しに関してです。具体的に言うと、例えば我々が適正だと思っている株価より大きく下がった時などに、過去の欠損金がまだ埋まっていないために、自社株買いがしたくてもできなかったケースがありましたが、資本準備金を取り崩すことで、株主還元の原資が生まれます。

そのため、こちらは株主総会に付議することにいたしました。決議しましたら、自社株買いなどの株主還元ができるようになりますので、決議後は速やかにその準備を進める方針です。

成長戦略まとめ

成長戦略のまとめです。前期までの人員強化により、主力事業や新規事業へ十分な仕込みができました。今期はさらに生産性向上に注力することで、来期以降の高収益の基盤を構築したいと思います。

期初の段階での収益予測は保守的ではありますが、1日も早く新規事業や業績貢献をしっかりと行い、高収益の基盤ができつつあるというところをなるべく早い段階でお見せできるように推進してまいります。

私からのご説明は以上です。本日はご清聴ありがとうございました。

新着ログ

「サービス業」のログ