飯野海運、2Qは売上高、営業利益で前年同期比増収増益 ケミカルタンカーの好市況と円安が寄与

目次

大谷祐介氏(以下、大谷):みなさま、こんにちは。飯野海運株式会社代表取締役社長の大谷祐介です。本日はご多忙の中、2024年度第2四半期(中間期)決算説明会にご参加いただき、誠にありがとうございます。

今回は、2024年度中間期決算の概要、2024年度通期業績予想並びに今後の市況の見通しを中心にご説明し、現中期経営計画「The Adventure to Our Sustainable Future」の進捗についてもお話しします。それでは、要点を絞った上でご説明します。

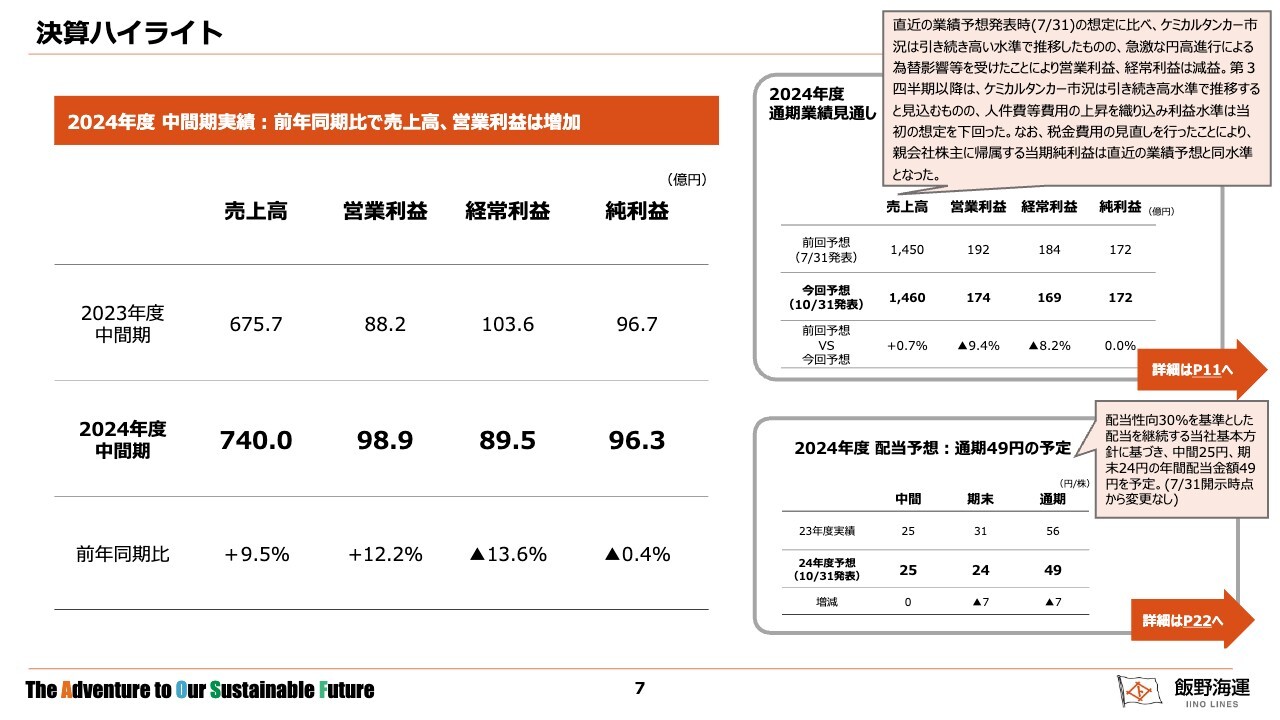

決算ハイライト

はじめに、2024年度中間期決算の実績についてです。売上高は739億9,000万円、営業利益は98億9,000万円、経常利益は89億5,000万円、純利益は96億3,000万円となりました。

海運業において、ケミカルタンカーを中心に好市況を享受したことに加え、為替が円安に推移した結果、前年同期比で売上高、営業利益では増収増益となりました。

経常利益では、中間期末に向かい急激な円高となり、外貨建債権債務の時価評価洗い替えにより為替差損を計上したことから、前年同期比で減益となりました。しかしながら、老朽化した船舶固定資産や投資有価証券の売却益を計上したことから、純利益においてはほぼ横ばいとなりました。

2024年度の通期業績見通しと配当予想は、後ほど詳細をご説明します。

連結およびセグメント別決算概要

セグメント別の決算概要についてです。外航海運業では、先ほどお伝えしたとおり、為替の円安の影響や、ケミカルタンカー市況が引き続き堅調であったことを受け、前年同期比で増収増益となりました。

不動産業においては、所有ビルが堅調な稼働を維持したこと、また前期末に取得した英国で2棟目となる賃貸ビルの収益が寄与し、増収となりました。

一方、英国不動産の初期費用の計上、並びに社員の働きやすさを求めて飯野ビルの自社利用分を増床したことにより、外部テナント家賃収入が減少した結果、減益となりました。

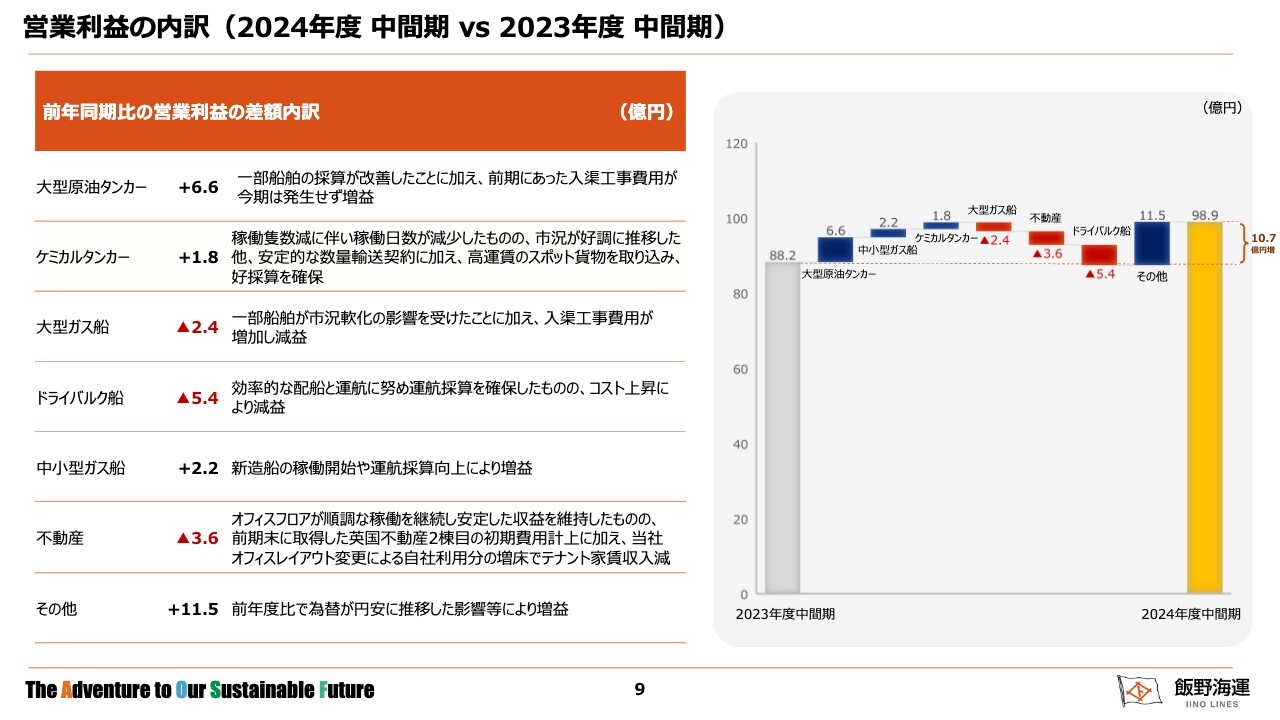

営業利益の内訳(2024年度中間期vs 2023年度中間期)

スライドは、セグメント別の営業利益の前年同期との差額を示しています。全体として、当中間期の営業利益は約99億円で、前年同期比約11億円の増益となりました。

主力のケミカルタンカーは、当中間期に実施した2隻の返船による稼働の減少があったものの、COA(数量輸送契約)貨物を中心に安定した荷動きを維持しました。加えて、高運賃のスポット貨物を効率的に取り込んだことで、1.8億円の増益となりました。

大型ガス(LPG)船(以下、大型LPG船)は、パナマ運河の通峡改善や新造船の流入などにより船舶需給バランスが崩れたことから、市況が軟化しました。

当社は中長期契約が中心ですが、一部で市況連動契約の船舶があり、この市況軟化の影響を受けました。また、入渠船の工事費用の増加などもあり、2.4億円の減益となりました。

ドライバルク船では、ハンディ型の市況が比較的堅調に推移したものの、ポストパナマックス型の市況は夏場以降に中国向けの鉄鉱石や穀物の輸送量が減少したことで、軟調に推移しました。当社のポストパナマックス船は夏場までの好市況を享受できましたが、船費コスト上昇も影響し、5.4億円の減益となりました。

不動産では、先ほどお伝えしたとおり、国内保有ビルが引き続き満床で、安定した収入を維持していますが、英国不動産の取得初期費用の計上、並びに飯野ビルの自社利用分増床による外部テナント家賃収入の減少により、3.6億円の減益となりました。

その他については、為替が円安に推移したことによる増益となります。

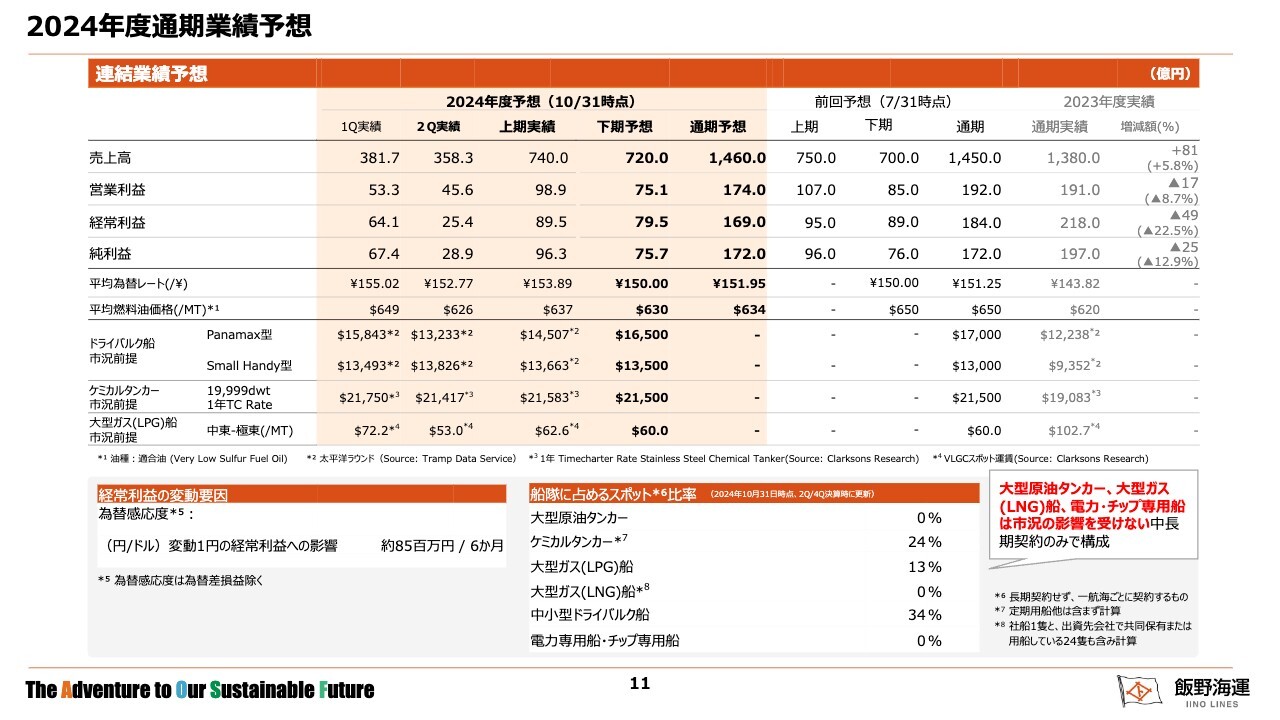

2024年度通期業績予想

2024年度通期業績予想についてです。売上高1,460億円、営業利益174億円、経常利益169億円、純利益172億円を予想しています。

前回、7月末の開示時点より、営業利益は18億円、経常利益は15億円の減益を見込んでいます。7月から9月にかけて、為替が急激に円高に推移したことで収益が目減りしたこと、並びに今後見込まれる人件費や船費等のコスト増を織り込んだことが、大きな減益要因となっています。

営業利益、経常利益は前回予想より減益となった一方、純利益は、税金費用の見直し等を行ったことにより、前回予想と同水準になりました。

また、市況前提は記載のとおりですが、前回予想時と比べ、パナマックス型は500ドル下落、スモールハンディ型は500ドル上昇、ケミカルタンカーと大型LPG船は横ばいとしています。

為替前提は150円で、変更はありません。為替が1円変動した場合、下期6ヶ月の経常利益への影響額は約8,500万円となります。

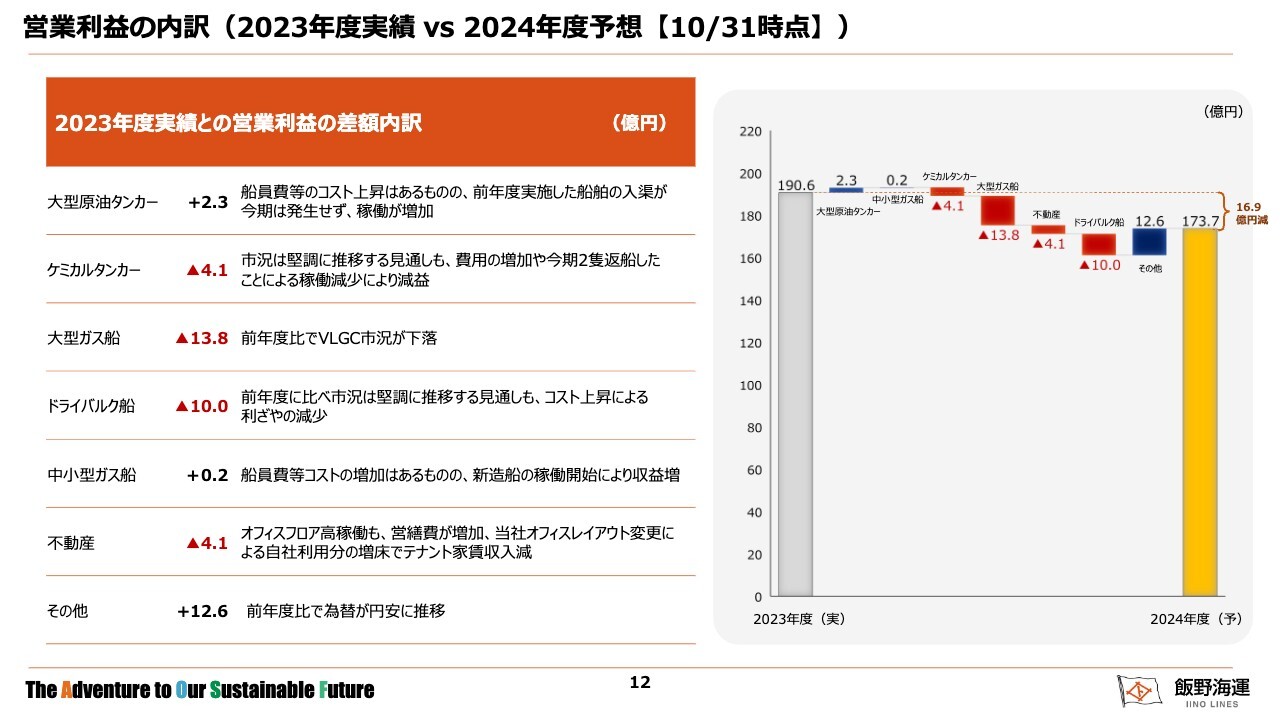

営業利益の内訳(2023年度実績vs 2024年度予想【10/31時点】)

スライドの滝グラフは、通期セグメント別営業利益の2023年度実績と、2024年度予想の差額を示しています。

前年度実績の約190億円に比べ、今年度は為替円安予想による増益要因もありますが、昨年までの力強さを欠く海運市況やコストの増加などの減益要因が勝り、約17億円の減益を見込んでいます。

ケミカルタンカーでは、市況は堅調に推移する見通しですが、今期は2隻の契約満了による返船から稼働が減少したこと、並びにコスト上昇などから約4億円の減益を見込んでいます。今後、2025年度に2隻、2027年度に1隻の新造船が竣工する予定で、返船による稼働の減少は一時的なものと考えています。

大型LPG船では、昨年度の秋口に暴騰した水準から市況は落ち着いており、新造船の流入も増加したこと、並びに輸出大国の米国で、気象や国内需要の変動から供給量に影響が生じました。それに連動して、急激な運賃市況の乱高下が見られています。このような状況下、一部船舶で契約の有利更改があったものの、非常に好調だった昨年度からの反動もあり、約14億円の減益を見込んでいます。

ドライバルク船では、昨年度に比べ市況は堅調に推移する見通しですが、船費コスト上昇による利ざやの減少から、10億円の減益を見込んでいます。

不動産業では、オフィスフロアが順調な稼動を維持し、安定した収入を維持していますが、飯野ビル自社使用分の増床による外部テナント家賃収入の減少、並びに英国不動産取得初期費用の計上もあり、約4億円の減益を見込んでいます。

2024年度ケミカルタンカー市況の見通し

海運と不動産の今後の市況見通しについてご説明します。

まず、ケミカルタンカーの市況です。ケミカルタンカーの新造船の竣工は限定的で、市況は引き続き底堅く推移する見込みではあるものの、地政学リスクによる世界経済への影響や中国経済の停滞が懸念材料となっています。

一方で、競合するプロダクトタンカーの足元の市況は、季節的要因による需要の弱さなどからやや軟調に推移しています。プロダクトタンカーの一部はケミカルタンカーで運ぶ貨物も積めることから、プロダクトタンカーのケミカルタンカー市場への流入も増加し始めています。

ケミカルタンカーの新造船の竣工は、船価高や造船所の船台不足などにより引き続き限定的であり、2024年度下期の発注残が既存隻数に占める割合は約2.2パーセントと、低い水準を維持しています。

また、紅海周辺の情勢は改善しておらず、同海域を迂回し、喜望峰を回るルートを選択する船が多いことから、全体として輸送距離が延び、船舶需給が逼迫する要因となっています。

ウクライナや中東における地政学リスクによる世界経済への影響や、中国経済の停滞が引き続き懸念材料ですが、2027年にかけて中東や北米で新規プラントの稼働が複数予定されていることから、需要の増加が見込まれており、ケミカルタンカーの市況は今後も引き続き堅調に推移すると見込んでいます。

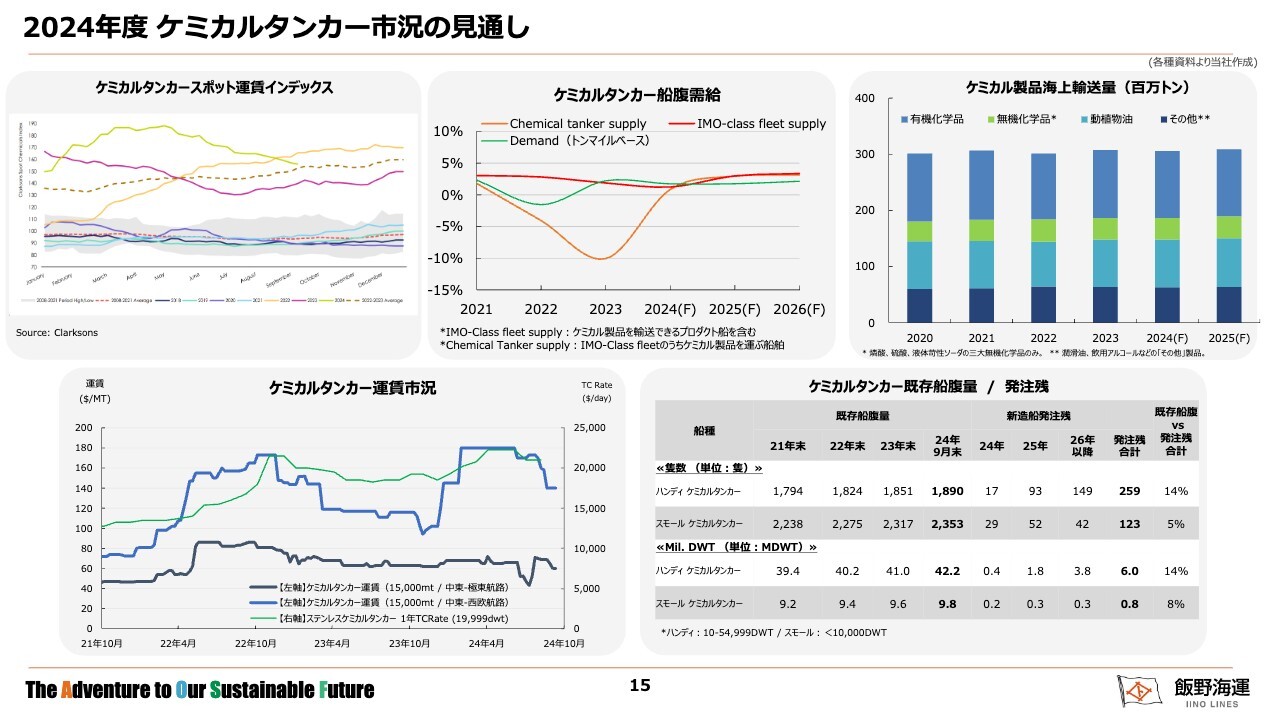

2024年度ケミカルタンカー市況の見通し

こちらのスライドは、ケミカルタンカー市況に関連するグラフです。左上のグラフは全航路のスポット運賃インデックスで、黄緑色の線が2024年の推移を示しています。

2024年2月頃から春先にかけて市況が急騰し、高い水準で推移しました。足元はやや軟化傾向にあるものの、過去数年間でも、依然として高い水準にあることが見て取れると思います。

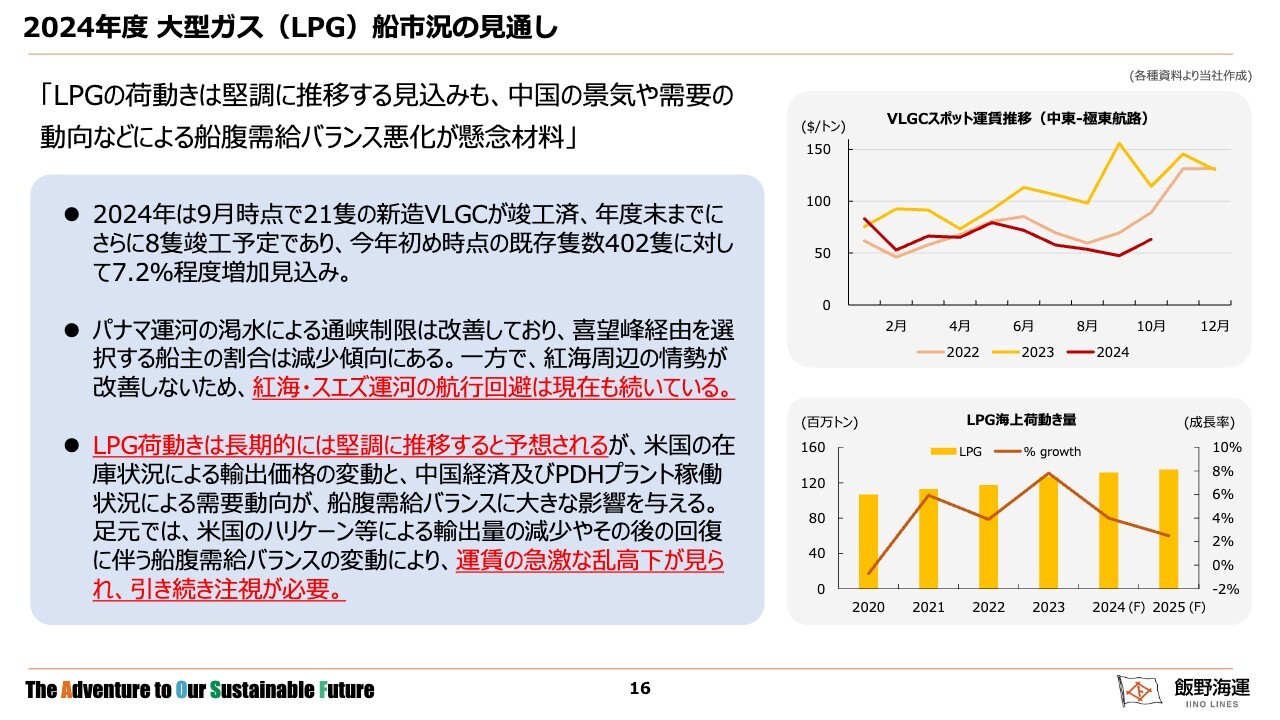

2024年度 大型ガス(LPG)船市況の見通し

大型LPG船市況の見通しについてです。LPGの荷動きは堅調に推移する見通しですが、最大の需要国である中国の経済や需要の動向などによっては、船腹需給バランスの悪化が懸念材料となっています。

2024年はすでに21隻の新造船が竣工し、年度末までに残り8隻が竣工予定です。年初の既存隻数402隻に対する発注残の割合は、7.2パーセント程度増加する見込みです。

パナマ運河の通峡制限が改善している一方、紅海情勢悪化の継続により、スエズ運河の航行回避は大型LPG船においても続いています。

長期的なLPGの荷動きは堅調に推移する見通しですが、足元では米国のハリケーンやプラントの定期修繕により輸出量が減少し、船舶供給が過剰となり、運賃が下落しました。また、その後輸出量が戻って運賃が上昇するなど、市況は乱高下しています。

例年、冬場にはLPG需要が増加し、市況も上昇する傾向にありますが、米国の在庫状況による輸出価格の変動や中国の需要動向を含め、引き続き注視していきます。

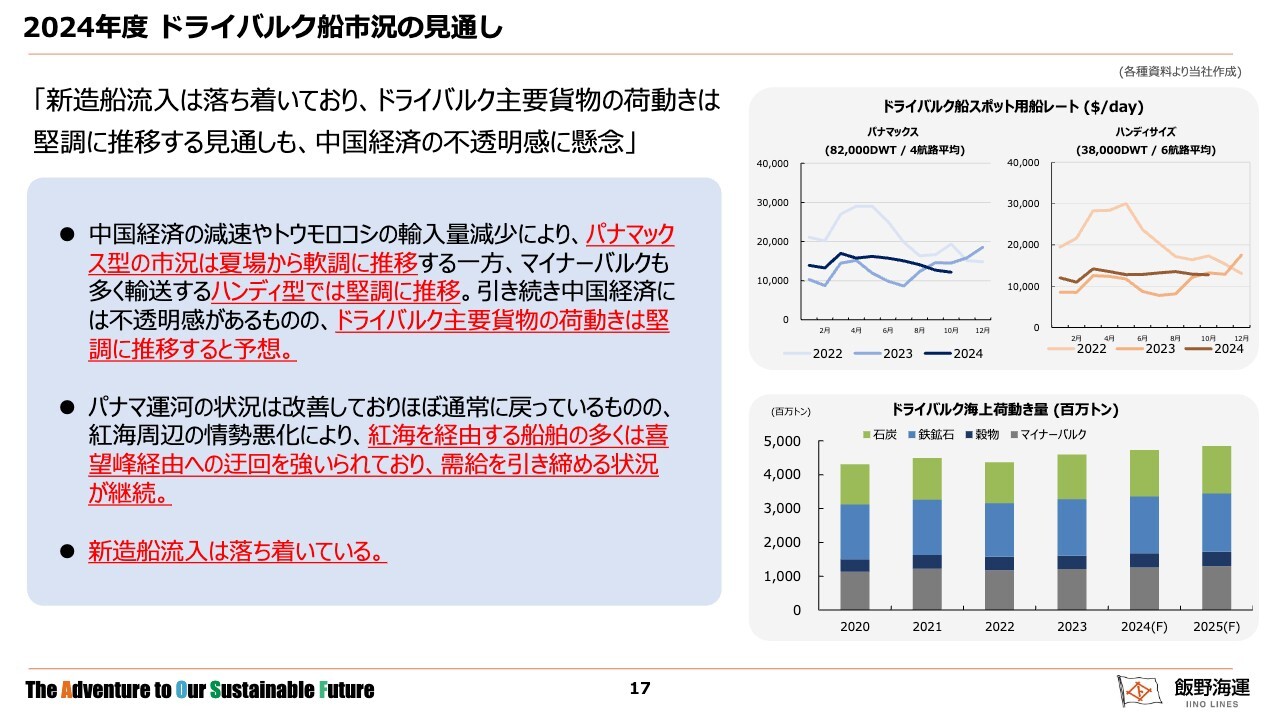

2024年度ドライバルク船市況の見通し

ドライバルク船市況の見通しです。パナマックス型の市況は、春先から夏場にかけて堅調に推移しましたが、中国経済の減速やトウモロコシの輸入量減少により、夏場以降は軟調に推移しています。一方ハンディ型では、当期を通じて比較的堅調に推移しています。

ドライバルク船においても、パナマ運河の状況は改善しているものの、紅海情勢の悪化継続により、喜望峰を迂回しており、船舶需給が引き締まる状況が続いています。

新造船の流入が落ち着いていることに加え、ドライバルク主要貨物の荷動きは堅調に推移すると見ていますが、中国経済の動向が懸念材料となります。

ケミカルタンカー、大型LPG船、ドライバルク船の市況については、毎月中旬に当社のホームページに最新情報を掲載していますので、ぜひご覧ください。

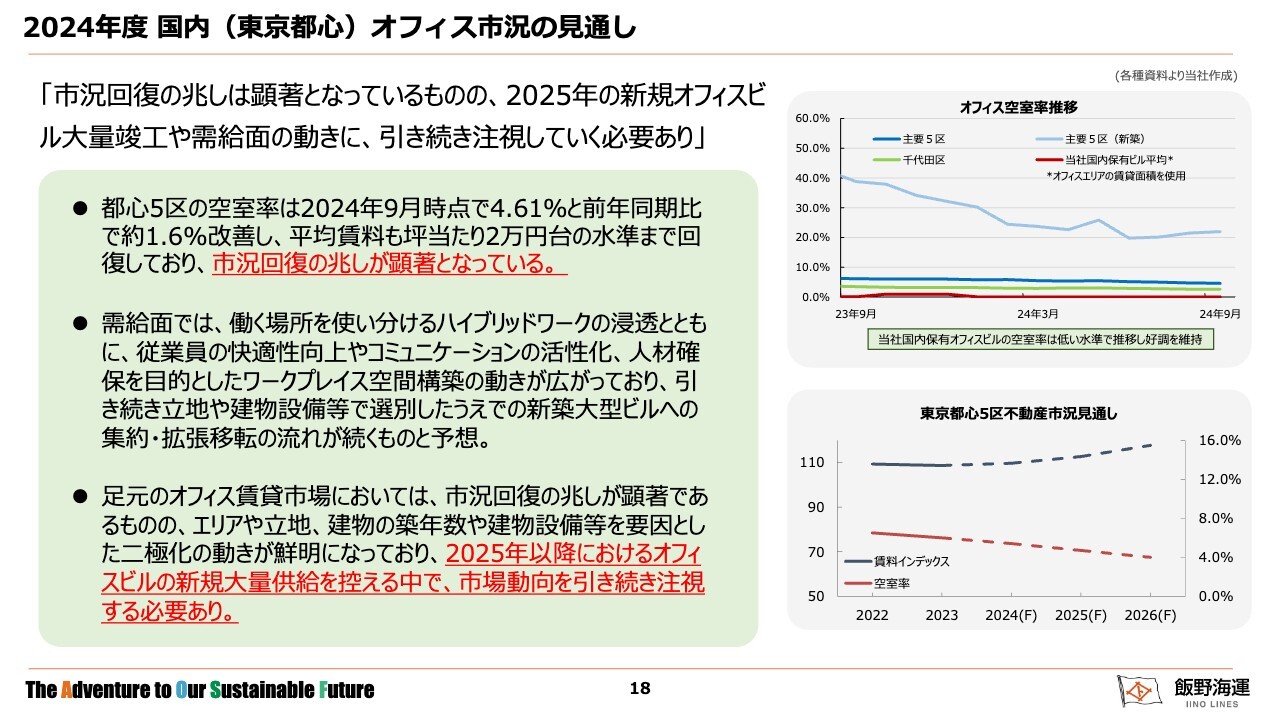

2024年度国内(東京都心)オフィス市況の見通し

不動産業については、東京都心のオフィスビル市況の見通しをご説明します。都心5区の空室率は9月時点で4.61パーセントと、市況回復の動きが見られました。

需要面では、人材確保の観点からオフィス環境を整備する状況が広がっており、新築大型ビルへの集約・拡張移転の流れが続くものと予想しています。

供給面では、2025年に新規オフィスビルの大量竣工が予定されており、需給バランス悪化が懸念されます。しかし足元では利便性の高いエリアや立地が好まれ、賃料に格差が生じています。市況は回復の兆しが顕著であるものの、2025年の大量竣工や需給の動きに引き続き注視しています。

なお、当社保有のオフィスビルはほぼ満床で、空室率はマーケット全体と比べても低水準で推移しています。

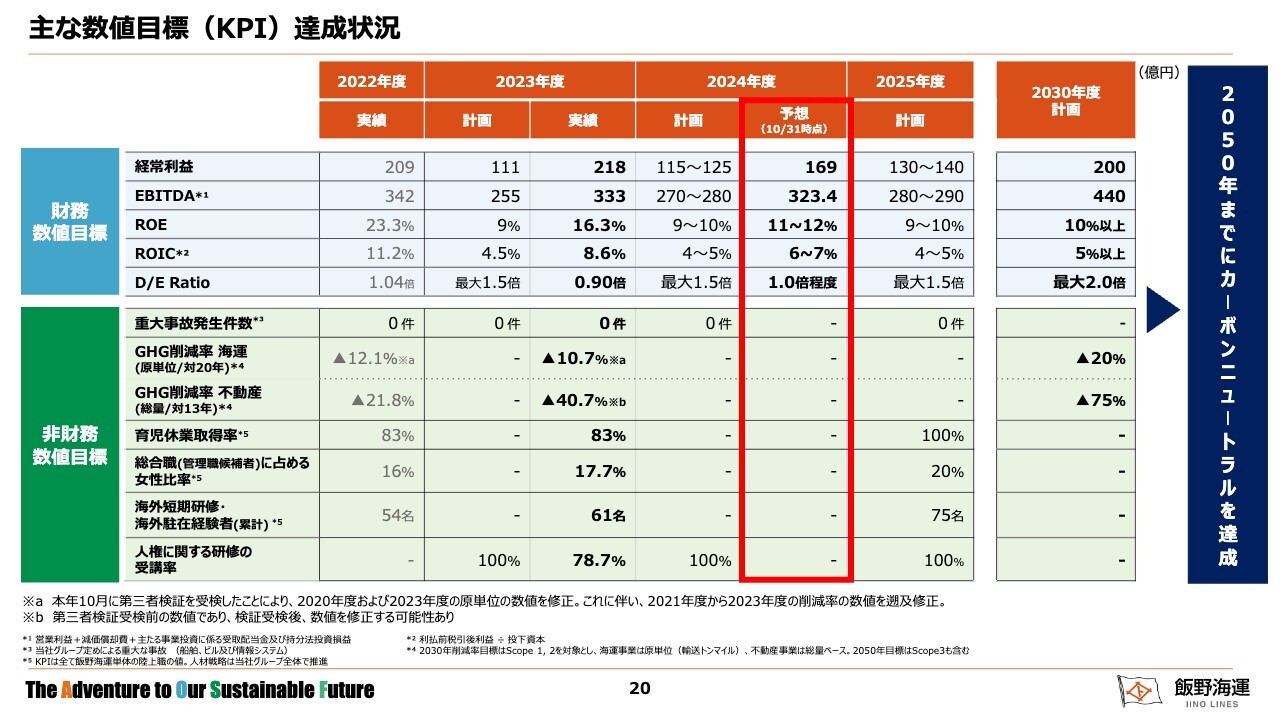

主な数値目標(KPI)達成状況

現中期経営計画の進捗とサステナビリティの取組みについて、ご説明します。スライドは、現中期経営計画のKPIに掲げている財務、非財務数値目標の達成状況です。

1年目の2023年度実績では、財務数値目標を上回る結果となりました。2024年度については、次のスライドで詳細をご説明します。

なお、海運業のGHG削減率は、前回開示時点から2022年度、2023年度の実績を修正しています。こちらは計算の基準となる2020年度と2023年度のGHG排出量に関して、第三者検証を受検した結果、原単位の数値が変更となりました。それに伴い、2021年度から2023年度の削減率を遡及して修正しています。

2023年度は10.7パーセントの削減率となり、前年度の削減率実績を下回りましたが、2030年度に20パーセント削減というKPI目標に向けて、着実に実行していきます。

なお、不動産の2023年度のGHG削減率についても、今年11月に第三者検証を受検する予定です。

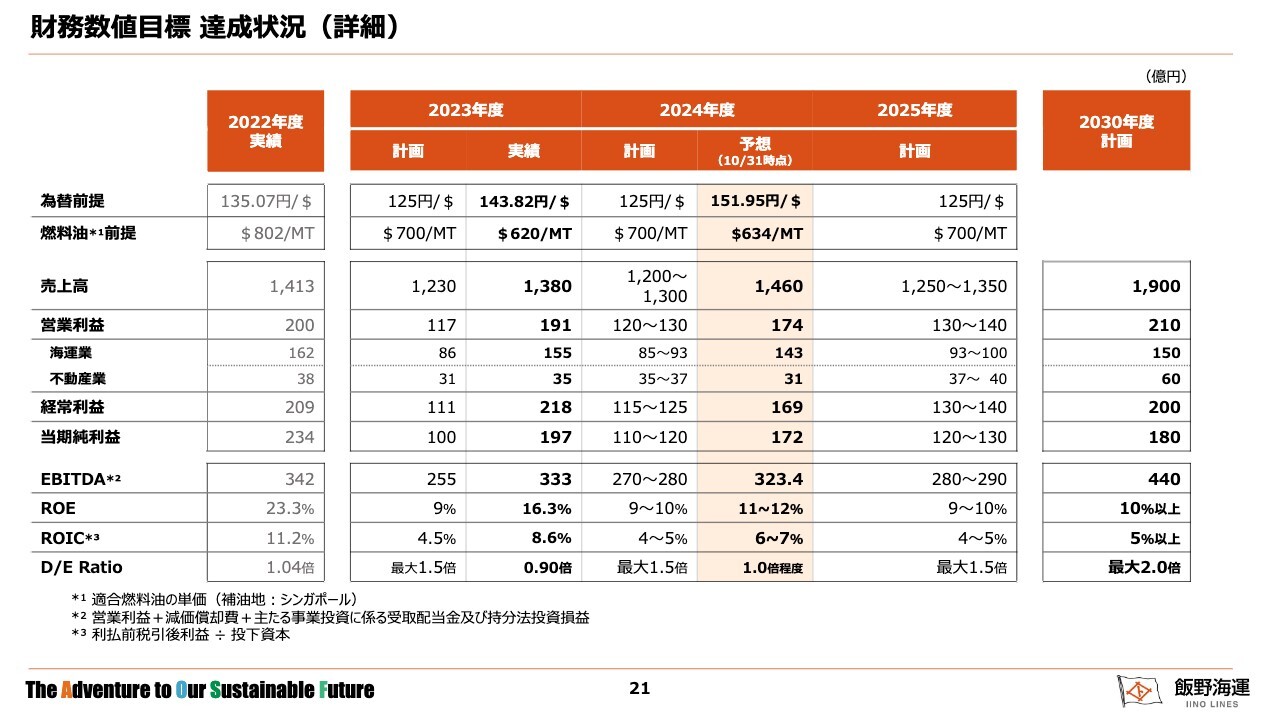

財務数値目標 達成状況(詳細)

財務数値目標の詳細です。2024年度は現時点において、不動産の営業利益を除き、売上高、各利益において計画を超える見込みです。

海運業では、紅海情勢の悪化をはじめとする地政学リスクの影響が不透明ですが、引き続き効率的な運航に努め、利益の最大化を図ります。

不動産業においても、オフィスフロアは堅調な稼働を維持する見込みであることから、安定した収益を確保する見込みです。

また、2024年度中間期末時点における自己資本は1,372億円、有利子負債は1,122億円、D/Eレシオは0.82倍となりました。2024年度通期では約1倍を予想しています。

現中期経営計画では3年間で1,000億円の投資を予定しています。既存の建造、建築中の案件が順調に進捗しているほか、直近では、後ほどご紹介する2027年度竣工予定の、出光タンカー株式会社向けメタノール二元燃料焚き大型原油タンカーが計画に加わり、着実に現中期経営計画で目指した投資を進めています。

海運・不動産ともに、投資判断の見極めが非常に難しい事業環境ですが、現中期経営計画のKPI達成に向け、着実に邁進していきたいと思っています。

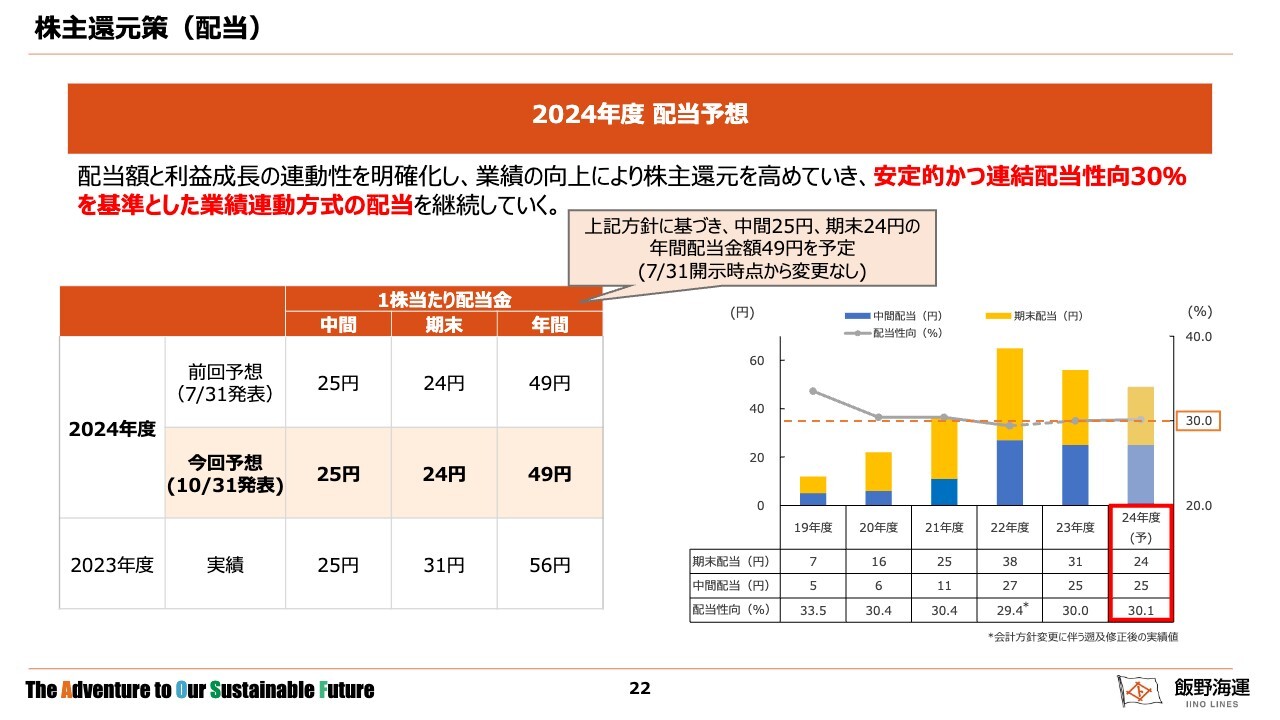

株主還元策(配当)

株主還元策についてご説明します。当社では、現行の中期経営計画で定めたとおり、安定的かつ連結配当性向30パーセントを基準とした業績連動方式の配当を継続することとしています。

この方針に基づき、2024年度の配当は中間25円、期末24円、年間49円を予定しています。配当予想額について、7月31日開示時点からの変更はありません。

引き続き、持続的な成長を軸に置いた経営で企業価値を向上させ、充実した株主還元を実施すべく、収益率の向上により、配当額の増額に努めていきたいと考えています。

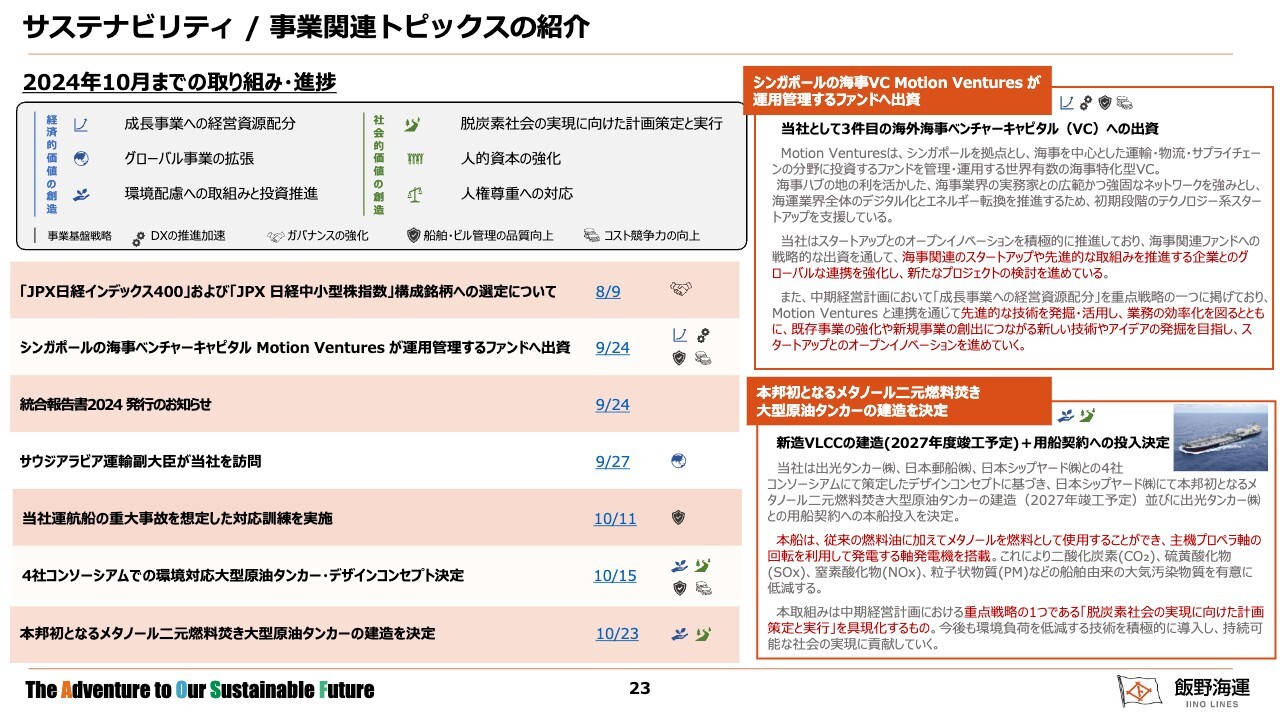

サステナビリティ/事業関連トピックスの紹介

サステナビリティを含め、当社の直近の取組みについてご説明します。スライドの右上では、シンガポールの海事ベンチャーキャピタル、Motion Venturesへの出資について紹介しています。

当社はスタートアップとのオープンイノベーションを積極的に推進しています。海事ベンチャーキャピタルへの出資のほか、スタートアップとの協業を通じて、新技術に関する情報収集のみならず、既存事業の強化や新規事業の創出に向けた取組みを進めています。

今回の出資は、海運事業のハブであるシンガポールを拠点とするベンチャーキャピタルへの出資により、アジア地域での情報収集やネットワークの強化を目的としています。

右下には、2027年度に竣工予定のメタノール二元燃料焚き大型原油タンカー(VLCC)について記載しています。当社は出光タンカー株式会社、日本郵船株式会社、日本シップヤード株式会社とコンソーシアムを結成し、そこで策定した環境対応VLCCのデザインコンセプトに基づき、本邦初となる、メタノール二元燃料焚きの大型原油タンカーの建造を決定しました。本船は、出光タンカー株式会社との用船契約に投入される予定です。

本件に限らず、当社グループは今後も環境負荷を低減する技術を積極的に導入し、持続可能な社会の実現に貢献していきます。

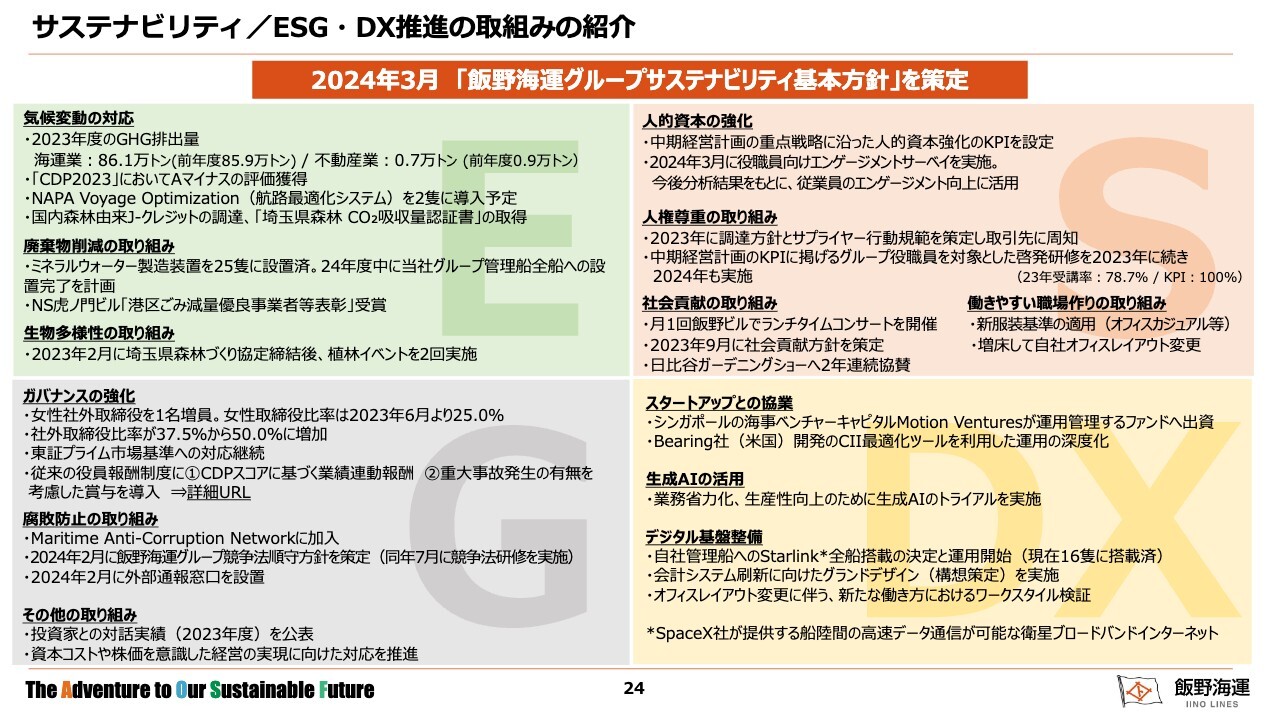

サステナビリティ/ESG・DX推進の取組みの紹介

最後に、ESG・DXにかかわる取組みをご紹介します。スライドをご覧のとおり、気候変動や人的資本、ガバナンスを含むESGに加え、DX推進のため、それぞれの取組みを進めています。

2024年3月に策定した「飯野海運グループサステナビリティ基本方針」のもと、サステナブルな社会の実現のため、各種環境や社会問題の解決に向けた取組みを進めていきます。

ご説明は以上です。ご清聴ありがとうございました。

新着ログ

「海運業」のログ