【QAあり】クラレ、高性能な粒状活性炭を製造し、PFAS除去に貢献 米国の飲料水PFAS規制強化を追い風にさらなる成長を図る

会社概要(2023年12月31日現在)

滝沢慎一氏(以下、滝沢):みなさま、こんにちは。株式会社クラレ経営企画室IR広報部の滝沢と申します。本日は、当社の紹介およびIRの取り組みに関する説明をご視聴いただき、誠にありがとうございます。

当社は株式欄の業種分類では「化学」に属する素材メーカーです。みなさまの生活の身近なところでも、当社の素材が多く使われています。

本日は、クラレがどのような会社で、今後どのように持続的な成長を達成していくのか、当社へのご理解を深めていただく機会となりましたら幸いです。限られた時間ですが、最後までよろしくお願いします。

まず、会社概要からご説明します。当社は1926年に岡山県の倉敷市で、当時の先端技術であったレーヨン繊維の事業化を目的に設立され、創業当初は合成繊維を中心に事業を展開してきました。

その後、合成繊維の開発で培った合成化学、高分子化学の独自技術をベースに、事業ポートフォリオの強化と入れ替えを進めてきました。今日では、樹脂、フィルム、化学品、活性炭、繊維などを製造・販売するスペシャリティ化学メーカーとして、世界32ヶ国で事業を展開するグローバルカンパニーとなっています。

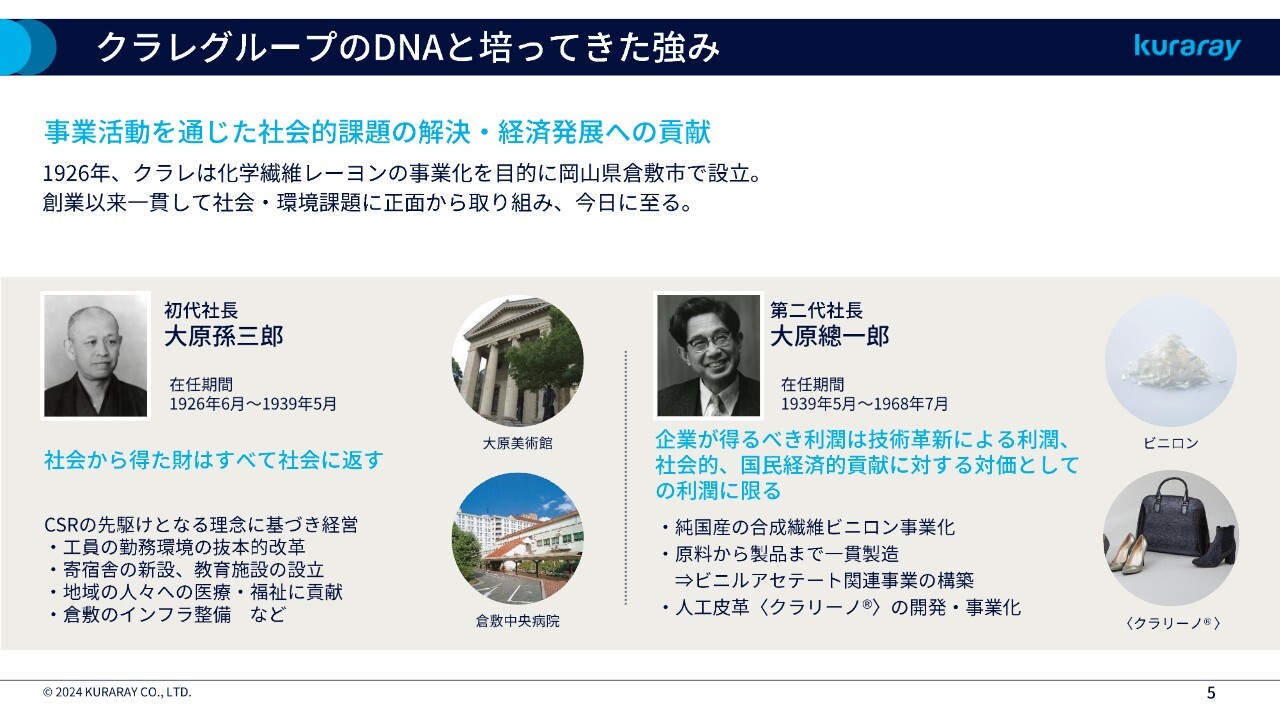

クラレグループのDNAと培ってきた強み

滝沢:創業者の大原孫三郎と第二代社長の大原總一郎は、技術革新による事業の発展に努める一方、環境問題への対応といった企業の社会的責任を重視し、事業活動を通じた社会的課題の解決に注力してきました。

戦後間もない1950年、二代社長の大原總一郎は、合成繊維ビニロンとその原料樹脂であるポバールを製造する技術を確立しました。

ビニロンの事業化は、一企業の利益のためだけではなく、日本の繊維産業を復興するものであり、高品質で安定した収益をもたらす製品づくりのためには、輸入に頼らず、原料から一貫して自社生産をしなければならないという、経営者としての強い不退転の決意のもとに成し遂げられました。

CSR(企業の社会的責任)という言葉がなかった時代に経営者たちが持っていた先駆的な精神は、クラレグループのDNAとして今日にも受け継がれています。

製品紹介

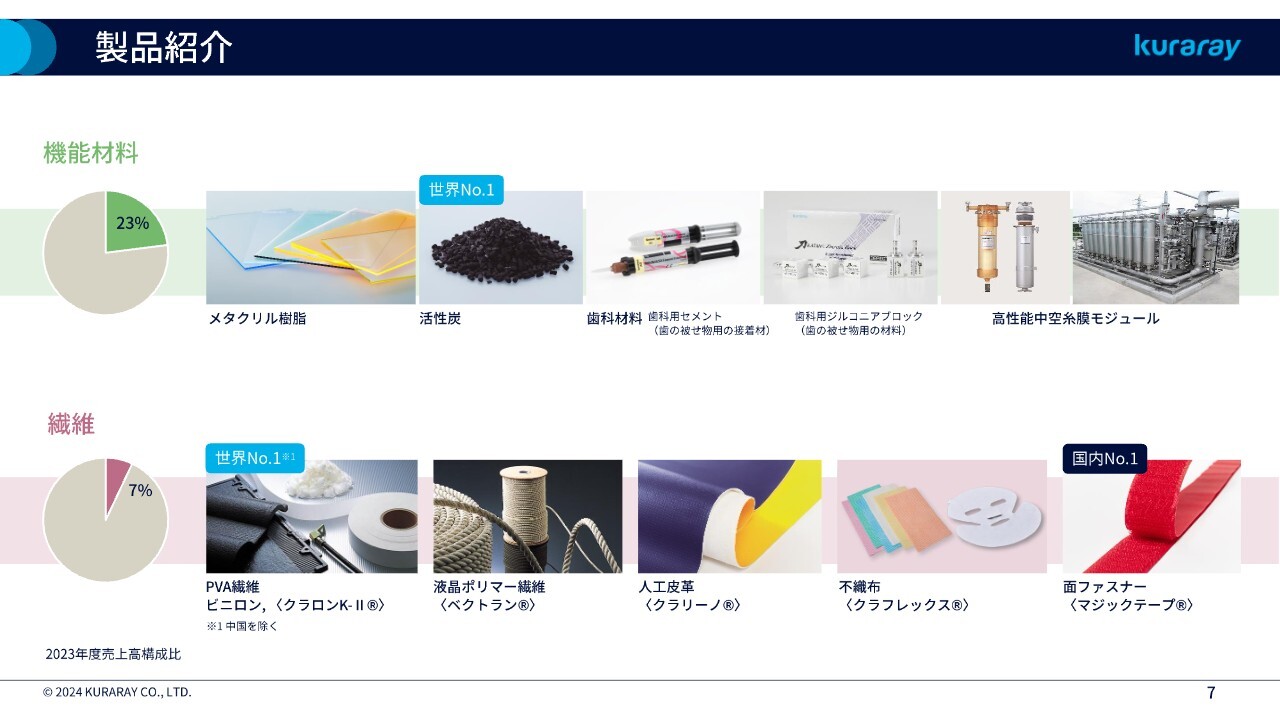

滝沢:当社製品は中間素材として使われることが多く、表に出ることは少ないのですが、身の回りのさまざまな製品に使われています。ここからは、当社のセグメントおよび製品を簡単にご紹介します。

クラレは世界シェアNo.1の製品を多く持ち、これらの製品の売上高は、全体の約6割を占めています。ここでは主要な製品をいくつかご紹介します。

まず、スライド上段はビニルアセテートセグメントです。円グラフに示したとおり、2023年度時点では、全社売上の約半分を占める主要なセグメントとなっています。

一番左側の写真はポバール樹脂で、光学用や水溶性ポバールフィルム、PVBフィルムなどの原料として社内で使用されるほか、外部販売では接着剤や紙・繊維の加工助剤などとして使われます。

左から2番目と3番目の写真は、ポバール樹脂をフィルム化したものです。1つは光学用ポバールフィルムで、液晶テレビや液晶ディスプレイには欠かせない部材です。もう1つは、個包装洗剤などに使われる水溶性フィルムで、中の液体洗剤には溶けないのですが、洗濯機に入れると水には溶けるというユニークな製品です。いずれも世界で高いシェアを誇る製品です。

一番右側のEVOH樹脂「エバール」は、プラスチックの中では最高レベルのガスバリア性を有する樹脂で、食品包装材やガソリンタンクに使われています。

スライド下段はイソプレンセグメントです。約600億円を投じたタイの大型プラントが2023年から稼働を開始し、これからの成長を期待するセグメントとなります。

特に成長性が高いのが、一番右に写真を掲載している耐熱性ポリアミド樹脂「ジェネスタ」です。世界で当社しか製造していないユニークな樹脂で、高耐熱性、低吸水性、耐高電圧性などに優れるエンジニアリングプラスチックです。

コネクターなどの電気・電子部品や、高温・高電圧にさらされる電気自動車のバッテリー周りなどでの採用が増えています。

坂本慎太郎氏(以下、坂本):御社の売上の半分ぐらいを占めているビニルアセテートセグメントには、世界シェアNo.1の製品が非常にたくさんありますが、この分野が強い理由を教えてください。

滝沢:当社の発展の礎となった製品に、ビニロンという合成繊維があります。当社は繊維メーカーですが、繊維メーカーといえば外から原料を買ってきて糸にするのが一般的だった時代に、「より良い品物を作るためには原料から」ということにこだわった経営者が、ビニロンの原料であるポバール樹脂を自社で工業化しました。

発明自体は、海外の大学の先生が行ったのですが、世界で初めて工業化した樹脂でした。その後、ポートフォリオの入れ替えで残念ながら繊維製品自体は少なくなってきていますが、そのポバールを川下に展開しています。

自社で開発した川下製品やポバールの原料であるビニルアセテートモノマーまで手掛けたり、フィルム事業やPVB事業を海外から一部買収したりと、垂直のバリューチェーンを築き上げている点が、このセグメントの強みです。

製品紹介

滝沢:続いて、スライド上段は機能材料セグメントです。2018年に世界最大の活性炭メーカーであったアメリカのカルゴン・カーボン社を買収し、規模が飛躍的に大きくなりました。

みなさまご存知のように、活性炭は水や空気の浄化に使われます。最近では、アメリカで飲料水に含有する化学物質の規制が大幅に強くなったこともあり、今後も活性炭事業の拡大を期待しています。

また、上段中央に写真を掲載している歯科材料も近年大きく成長している事業です。化学メーカーとして高分子化学の技術をもとに開発した歯科用の接着剤から始まった事業ですが、2012年に陶器を製造しているノリタケカンパニーリミテド(現・ノリタケ株式会社)と、両社の歯科材料事業を統合し、現在は幅広い製品群を国内外に展開しています。

スライド下段は繊維セグメントです。繊維は当社の祖業ですが、事業ポートフォリオの入れ替えに伴い、現在の売上高は7パーセント程度とかなり少なくなっています。

また、繊維といっても、アパレルなどに使われるようなものはほとんどなく、主に産業用に使われる特徴的な繊維資材や、特徴的な川下製品を製造・販売しています。

坂本:4セグメントについてご説明いただきましたが、この中で売上と利益が伸びているのはどのセグメントなのでしょうか?

滝沢:2020年度から2023年度のデータですが、当社の主力であるビニルアセテートセグメントは、この4年間で売上が1.6倍、営業利益は2.1倍に伸びています。先ほどご質問いただいたように、強い製品を持っていることが特徴です。

また、参考までにイソプレンセグメントは売上が1.3倍に伸びています。営業利益は、2022年度まではほぼ横ばいでしたが、2023年から大型のプラントが立ち上がり、減価償却がやや大きくなったことで若干の赤字になっていますので、あまり成長しているようには見えないかと思います。

機能材料セグメントは売上が1.5倍、営業利益は3.4倍に伸びています。このセグメントの売上の70パーセントは活性炭です。活性炭は、2018年にアメリカの企業を買収した際ののれん償却負担があり、直後は少し利益が低かったのですが、買収後の統合によるシナジー等が出始め、順調に事業の拡大を続けています。

繊維セグメントは売上が1.1倍、利益は横ばいということで、残念ながら今はあまり成長している事業ではありせん。

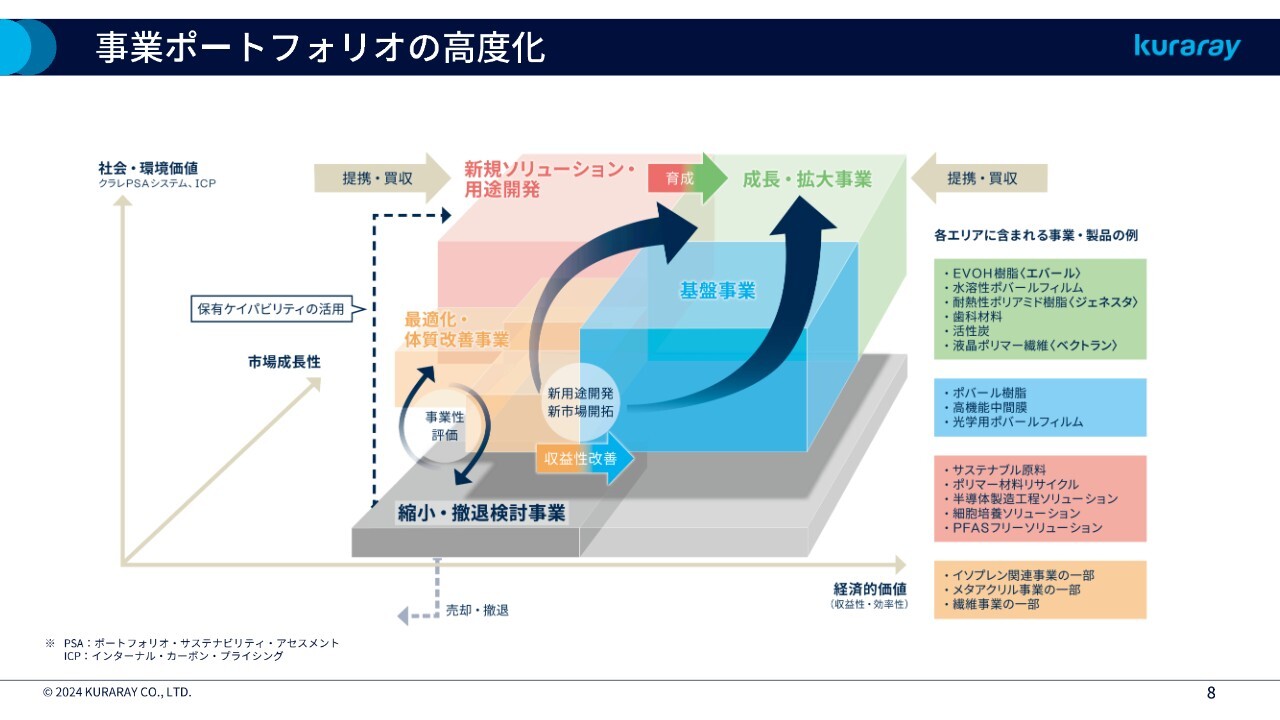

事業ポートフォリオの高度化

滝沢:こちらのスライドには、当社の事業ポートフォリオ高度化の考え方と、各事業の位置づけを示しています。当社は事業の評価にあたり、縦軸に示した「社会・環境価値」と、横軸の「経済的価値」に加えて、「市場成長性」を第3の軸としています。

まず、「社会・環境価値」については「持続可能な開発のための世界経済人会議」という海外の団体が作成した「ポートフォリオ・サステナビリティ・アセスメント」の考え方を取り入れ、客観的な評価を行っています。

「経済的価値」については、営業キャッシュフローで収益性を、ROICで効率性を測っています。この評価の結果によって各事業を4つに分けており、色別に示しています。

具体的には、「成長・拡大事業」「基盤事業」「新規ソリューション・用途開発事業」「最適化・体質改善事業」に区別しています。

「最適化・体質改善事業」に区別された場合、まずは収益性改善に向けた取り組みを行いますが、改善が難しい場合などは「縮小・撤退事業」として売却、もしくは撤退を検討することになります。

2024年度においても、4つの事業領域の中で最適化もしくは縮小・撤退を公表しており、事業ポートフォリオの高度化に向けた取り組みを着実に進めています。

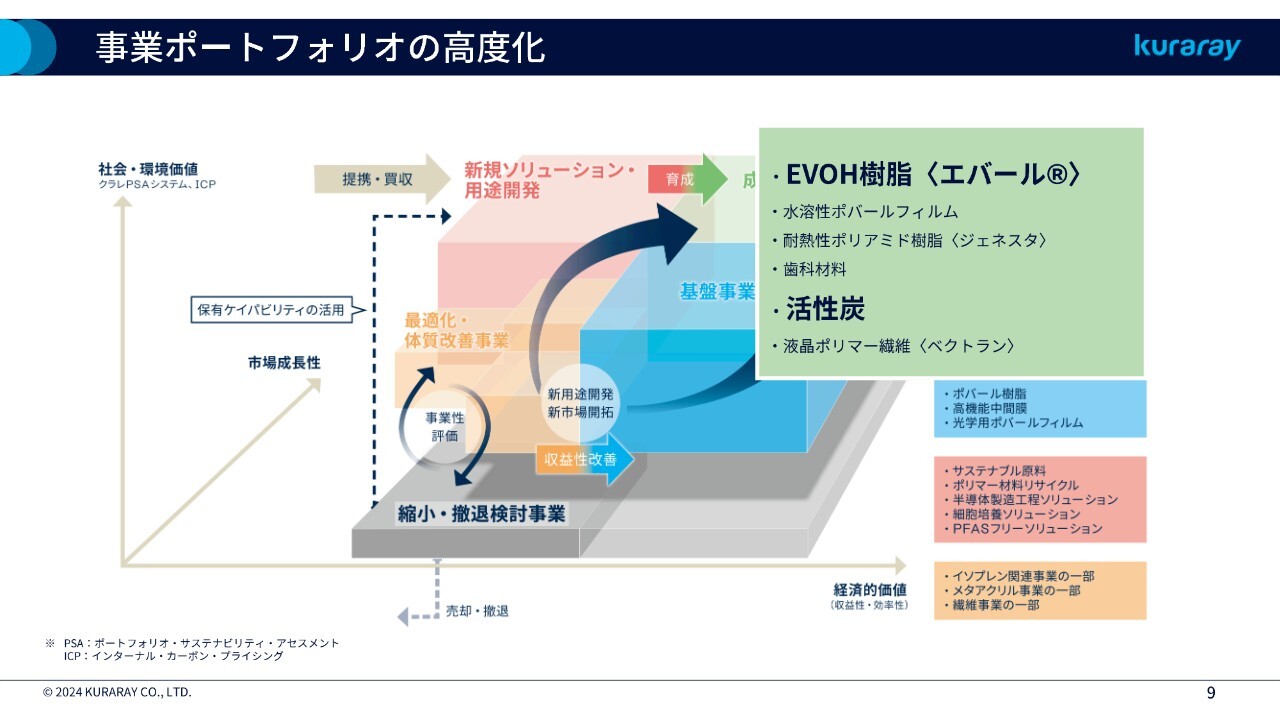

事業ポートフォリオの高度化

滝沢:本日は「成長・拡大事業」に位置づけた事業の中から、EVOH樹脂の「エバール」と活性炭の2つを取り上げ、それぞれの成長性について詳しくご説明したいと思います。

EVOH樹脂〈エバール〉

滝沢:EVOH樹脂「エバール」は、1972年に当社が世界で初めて事業化に成功したガスバリア性に優れた樹脂です。

食品の消費・賞味期限を伸ばす目的で食品包装資材に使われたり、自動車においては、ガソリンの揮発を防ぐために、樹脂製のガソリンタンクに使われたりします。世界シェアの約6割を握る当社が強みを持つ製品で、ビニルアセテートセグメントの中でも一番大きな売上を占める主要製品の1つです。

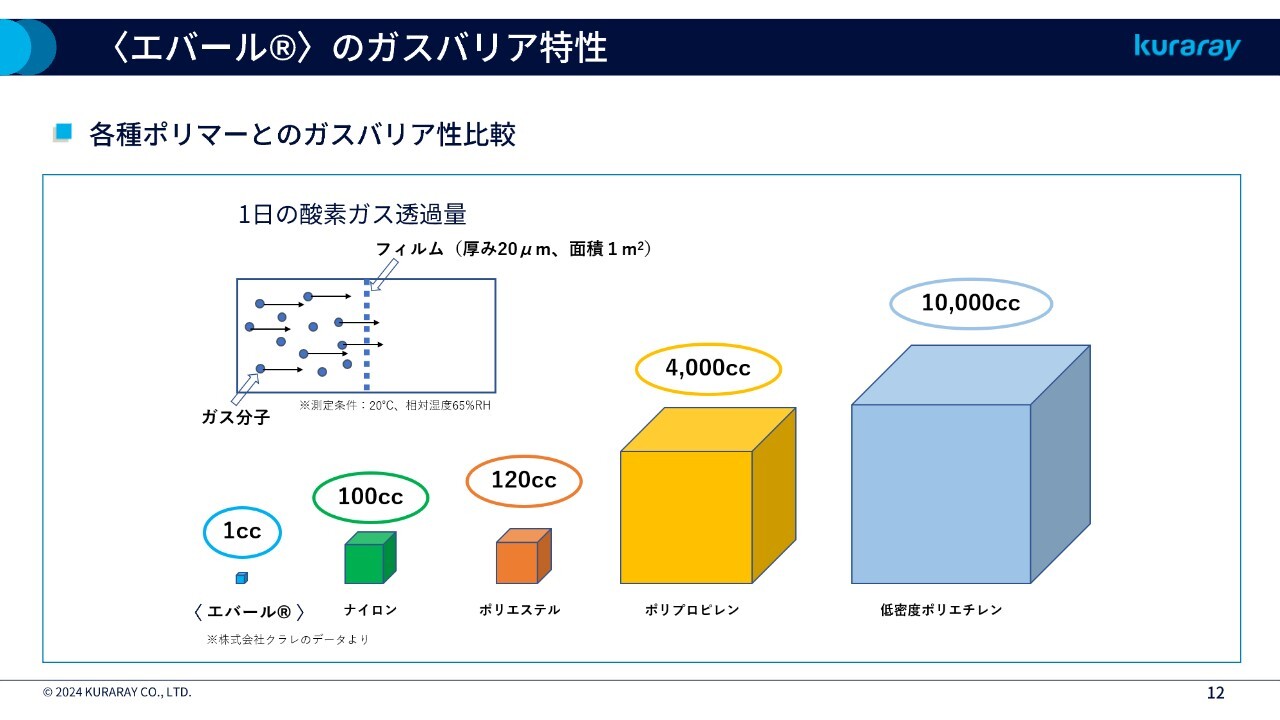

〈エバール〉 のガスバリア特性

滝沢:スライドの図は、「エバール」と他のプラスチックを比較した場合のガスバリア特性を示しています。

素材ごとに厚さ20ミクロンの非常に薄いフィルムを用意し、どれだけ酸素を透過するかを比較しています。包装資材によく使われる低密度ポリエチレンは1万cc、同じくよく使われるポリプロピレンは4,000ccの気体を透過させるのに対し、「エバール」はわずか1ccと非常に優れた値を示しています。

プラスチックの中でもガスバリア性が比較的高いといわれているポリエステルやナイロンと比べても、100倍のガスバリア性があることがおわかりいただけると思います。

環境バリア材として〈エバール〉が選ばれる理由

滝沢:このような優れたガスバリア性能を活かして食品包装に多く使われる「エバール」ですが、「エバール」単体ではなく、ポリエチレンやポリプロピレンなどのオレフィン系プラスチックとサンドイッチした複層フィルムとして使われることになります。

環境先進国である欧州では、食品包装資材について、2030年までにすべてリサイクル可能な素材に変更することを義務化すべく議論が進んでいます。「エバール」はポリオレフィンのリサイクルを妨げず、単一素材(モノマテリアル)として認定されますので、リサイクル可能な素材ということで大きく注目されています。

長期保存できる素材としては、他にもオレフィン系の樹脂と金属のラミネートなど、いろいろなものがありますが、リサイクルが難しい部分があります。その点、「エバール」はリサイクルしやすいことから、「エバール」とポリオレフィンへの切り替えが加速することを大いに期待しています。

坂本:リサイクル性が高いということですが、リサイクルされると、最終的に何になるのでしょうか?

滝沢:主材であるポリオレフィンのボリュームに対する「エバール」の量は数パーセントから10パーセントぐらいです。

これが5パーセント以下の厚さであれば、元のプラスチックの添加剤的な位置づけとなり、回収、洗浄し、溶解した時点で元の樹脂とほぼイコールだという考え方に基づいていますので、基本的にポリオレフィンが使われる用途であれば使用可能です。リサイクルしたものであっても、食品包装用途を含め、さまざまなポリオレフィンの用途にそのまま使えます。

坂本:リサイクルにあたっての分別も非常に楽なのですね。

滝沢:おっしゃるとおり、分離する必要がありませんので非常に楽です。

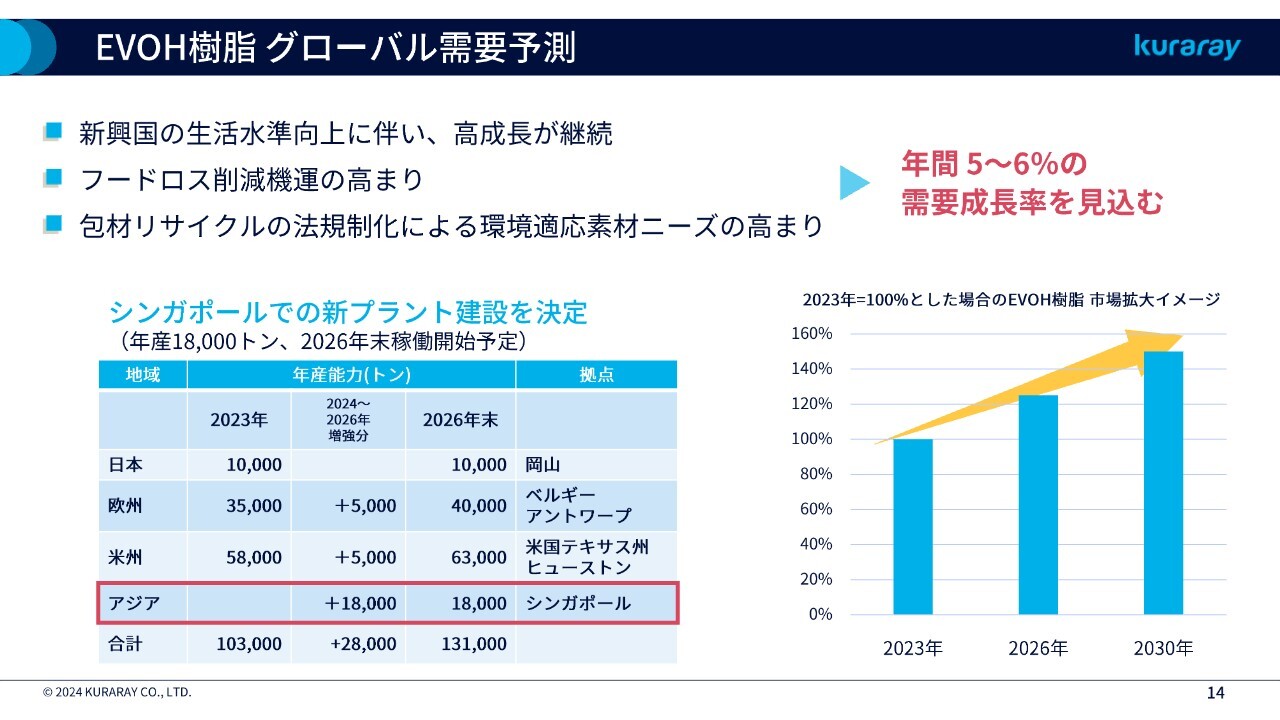

EVOH樹脂 グローバル需要予測

滝沢:リサイクル可能素材としてのニーズの高まりに加え、生活水準向上に伴う新興国の需要増も期待できます。もともと「エバール」は食品を長期保存できるため、フードロスの観点からも需要が伸びているのです。

このようなものはどちらかと言えば先進国型です。したがって、新興国の収入がどんどん上がってくれば、こちらでの需要増も期待できます。最終的には、トータルとしてEVOH樹脂の年間需要成長率は5パーセントから6パーセントと高い水準を見込んでいます。

この需要増に応えるために、現在「エバール」は、日本、ヨーロッパ、アメリカの3拠点でグローバルに生産・供給を行っています。さらにアジアの需要にキャッチアップするため、もしくはヨーロッパの循環型の経済に対応するために、シンガポールでの新プラント建設が決定しています。

既存設備のデボトルネックも同時に進めています。2026年度にシンガポールのプラントが立ち上がるタイミングでは、現在より約30パーセントの生産能力増強となる予定です。

坂本:スライドにはフードロス削減機運の高まりとあります。「エバール」はガスバリア性が高いために空気に触れる面積も小さくなり、食品が長期保存できるという認識でよろしいですか?

滝沢:食品を長期保存するためには、その品質を長く維持しなくてはいけません。品質の劣化の原因はいくつかあります。例えば、熱や水分による影響、菌の繁殖などで、それらを加速する要因は酸素や水分です。

先ほどご説明したとおり、「エバール」には最高レベルのガスバリア性があります。気体が通らないということは、酸素も入ってこないということです。そのため、中の食品がパッケージされた状態で長く持ち、冷蔵庫等に入れなくても菌が繁殖しないことになります。

坂本:現状、アジアの伸びが著しいとのことですが、所得が上がってくれば、先進国並みに使用される可能性が高いと考えてよろしいですか?

滝沢:やはり生活様式が欧米型になると、購入したものをすぐ使うのではなく、ある程度まとめ買いをして家庭で何日か保存するようになると考えています。生活様式の変化は、このような包装資材への需要の高まりにつながると理解しています。

このビニルアセテートセグメントにおいて、我々は「エバール」のようなコア中のコアである製品をより強く大きくするために、事業の拡大を進めています。

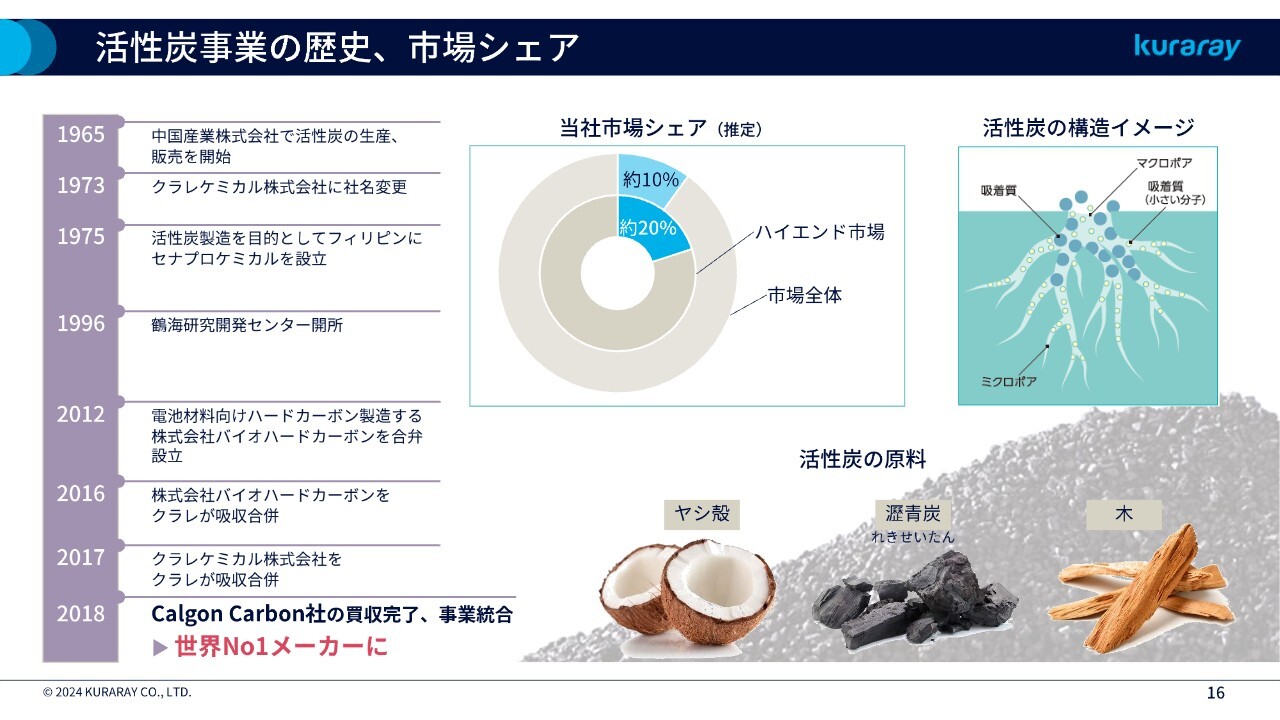

活性炭事業の歴史、市場シェア

滝沢:続いて、活性炭についてご説明します。活性炭は、原料のヤシ殻、瀝青炭(れきせいたん)、木を蒸し焼きにすることで製造されます。

表面には「孔」と呼ばれる非常に多くの微細な穴があり、この微細孔で汚染物質などを除去して中に吸着するため、液体や気体を浄化するために使われます。

当社の活性炭事業の歴史は、1965年までさかのぼります。当社の祖業であるレーヨンの生産で培った非常に高い温度で物を加工する高熱工業の技術と、レーヨンの原料として一部で使っていた炭素利用の技術を組み合わせて活性炭の製造を開始しました。

その後、フィリピンやアジアを中心に海外展開を進めてきましたが、なかなかアジアのメーカーから脱することができずにいました。

一方、活性炭は生活環境や地球環境に非常に貢献するため、これを伸ばしていこうと判断しました。2018年にアメリカの活性炭メーカーであるカルゴン・カーボン社を買収したことで、当社は世界最大の活性炭メーカーとなりました。

現在、このセグメントでは約2,000億円の売上があり、その70パーセント程度が活性炭です。当社のサブセグメントの中では最大の事業です。

活性炭の市場はハイエンドからローエンドまで非常に幅広い需要があり、多くの企業が参入しています。その中で当社は、ハイエンド市場を主要ターゲットとして事業を展開しています。

市場のシェアは、ローエンドまで含めた全体では約10パーセントとみていますが、当社が市場としているハイエンド市場では、約20パーセントのシェアを持っていると推定しています。

荒井沙織氏(以下、荒井):化学メーカーが炭を扱っていることに最初は少し違和感がありました。先ほどのお話以外で、炭を扱うようになった経緯や、なぜそこに着目したのかなど、あらためて教えていただけますか?

滝沢:当社の祖業であるレーヨンの加工には、副資材としてある化学品が必要でした。当初はその化学品を外部から調達していたのですが、安定した供給を確保するため、1960年頃に子会社として化学メーカーを設立しました。

その子会社はレーヨンの副資材を専門に扱っていたのですが、ご存知のとおりレーヨンという繊維自体が次第に衰退していきます。当社もすでに撤退していますが、その過程で子会社の主力製品がなくなってしまう状況となりました。

一方、化学品の加工においては900度や1,000度など非常に高温の加工を行う技術を持っており、それに加えて化学品の原料としても少し炭素を扱っていました。この技術とこの原料を組み合わせたものはないかと考えた中で活性炭が浮上し、比較的短い期間で事業転換が進みました。

この化学会社はクラレケミカルという子会社ですが、実は活性炭メーカーとしてかなり長い歴史があります。活性炭は確かに化学製品とは少し異なりますが、素材メーカーという位置づけでは、大気や水の浄化などの環境保全に貢献する観点から、活性炭事業に注力することを決断した経緯があります。

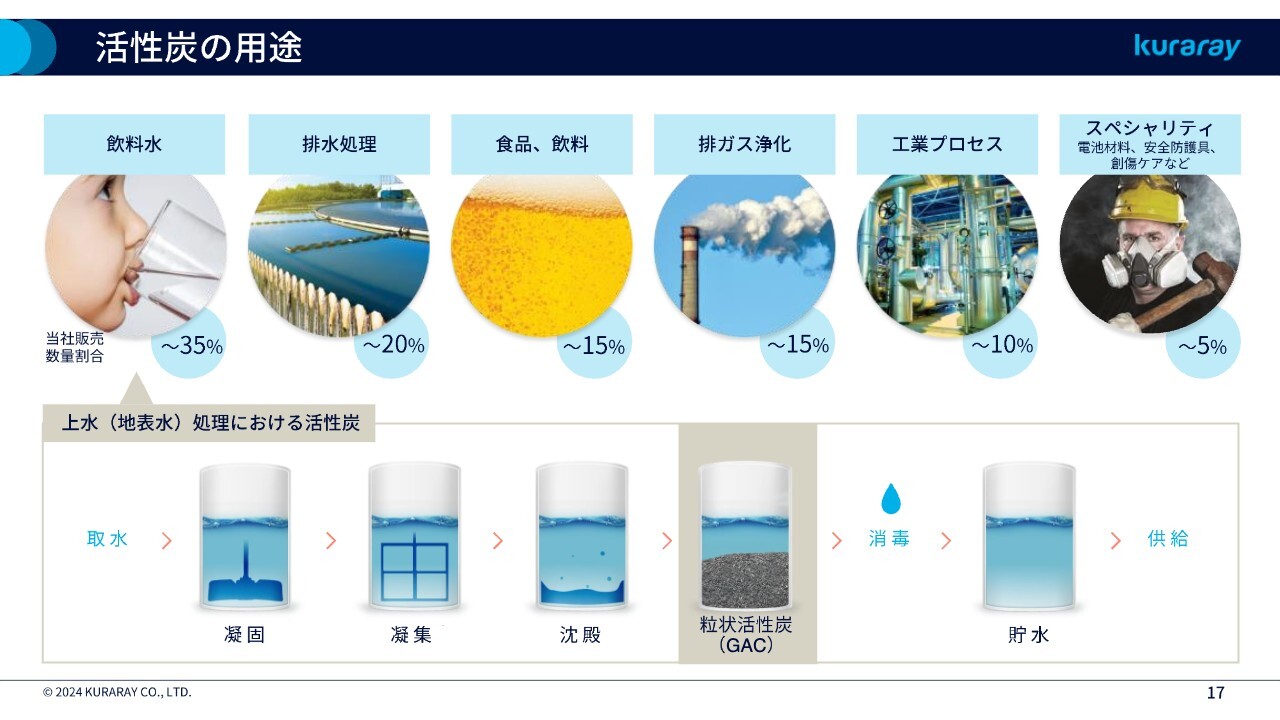

活性炭の用途

滝沢:スライドには活性炭の用途を示しています。左から当社の出荷用途が多い順に並んでいます。

構成の割合の中で一番大きなものは飲料水用途で、販売数量の約35パーセントを占めます。これ以外にも、排水処理や食品・飲料の精製、排ガス浄化、工場で使用する化学品等の製造プロセスの浄化など、用途は多岐にわたります。

飲料水用途はボリュームだけではなく付加価値も非常に高いため、当社としても重視している分野であり、今後の成長が大いに期待されます。

特に、今年4月にアメリカの環境保護庁が決定した飲料水規制により、アメリカの浄水場で活性炭の使用が大幅に拡大する見込みです。詳しくは次のスライドでご説明します。

坂本:飲料水用途が最も多く出荷されているということでした。上水道は規模が大きいものですので、出荷量としても多いのだと思うのですが、一度活性炭を導入すると、どのくらいもつのでしょうか? 継続的なビジネスなのかを含めて、その背景をうかがえればと思います。

滝沢:活性炭の使用年数は、その元の水である源水がどの程度きれいか、あるいは汚れているかによって、耐久年数や使用年数が変わってきます。

例えば飲料水の場合、地下水などをくみ上げて使う場合には、かなりきれいな水であることが多く、ある施設では2年ほど持ちます。一方、河川の場合はピンからキリまであり、比較的汚れている河川の水を使っている場合には、半年ほどで交換しなくてはならないケースもあるのです。元の源水の品質でかなり幅が出ます。

坂本:使用後の活性炭はリサイクルできるのでしょうか?

滝沢:これは当社のビジネス優位性にもつながっているのですが、当社では新炭の供給だけではなく、一度活性炭を納入し、お客さまの使用済み活性炭を引き取って再生するリサイクル炭事業も行っています。再生にあたっては熱処理を行い、吸着した不純物を焼き切って取り除く再賦活と呼ばれる処理を行います。

坂本:もう1回使えるのですね。再利用後はまた浄水用途に使われるのでしょうか? それとも別の用途で使われるのでしょうか?

滝沢:いろいろな用途に再利用できるのですが、オリジンがわからないものは、お客さまはあまり使いたがらない傾向があります。場合によっては、1対1で引き取ったものをそのまま戻す契約もあります。基本的にはだいたい同じ用途に戻すことをしています。

坂本:サイクルができているのですね。

滝沢:再賦活の加工で壊れて使えなくなる部分は新炭の補充を行いますが、基本的には何度でも繰り返し使えるため、非常にエコロジーです。

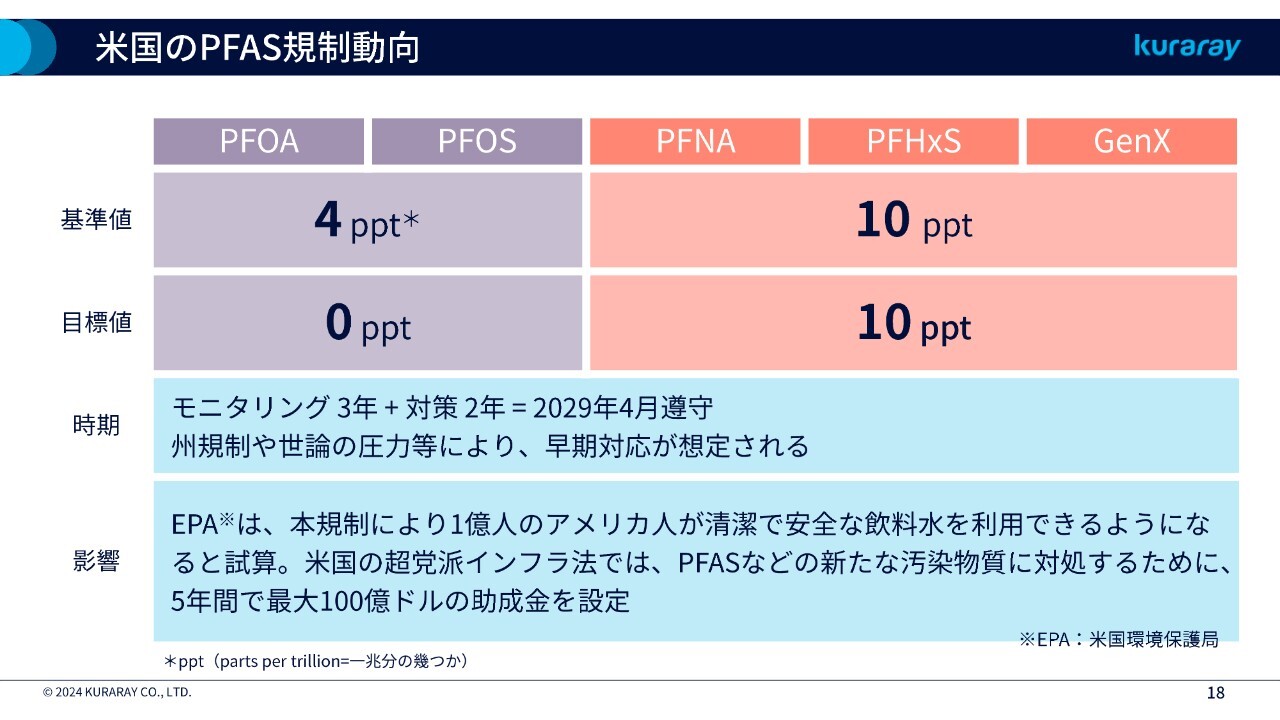

米国のPFAS規制動向

滝沢:スライドの表は、今年4月にアメリカの環境保護庁が決定した飲料水におけるPFAS(有機フッ素化合物)の新たな規制内容です。日本でもPFASについて最近いろいろと報道がされていますので、みなさまも耳にしたことがあるかもしれません。

PFASは、耐熱性、撥水性、撥油性、揮発性に優れた物性を持つ化学物質で、消火剤や衣類、靴などの撥水加工、半導体の製造プロセスなど、非常に幅広い用途に使われている物質の総称です。一説によると、1万種類以上の物質があるといわれています。

この中で、PFOA、PFOSという2物質に関しては、WHOより発がん性もしくは発がん性の可能性が指摘されています。アメリカでは他国に先駆けて厳格な基準が設定され、PFOAとPFOSについては4ppt、類似の物質については10pptという基準が設けられました。

この1pptは、オリンピック基準サイズのプール20個分の水に対して水滴1滴分の物質が入っているような濃度ですので、非常に厳しい基準です。

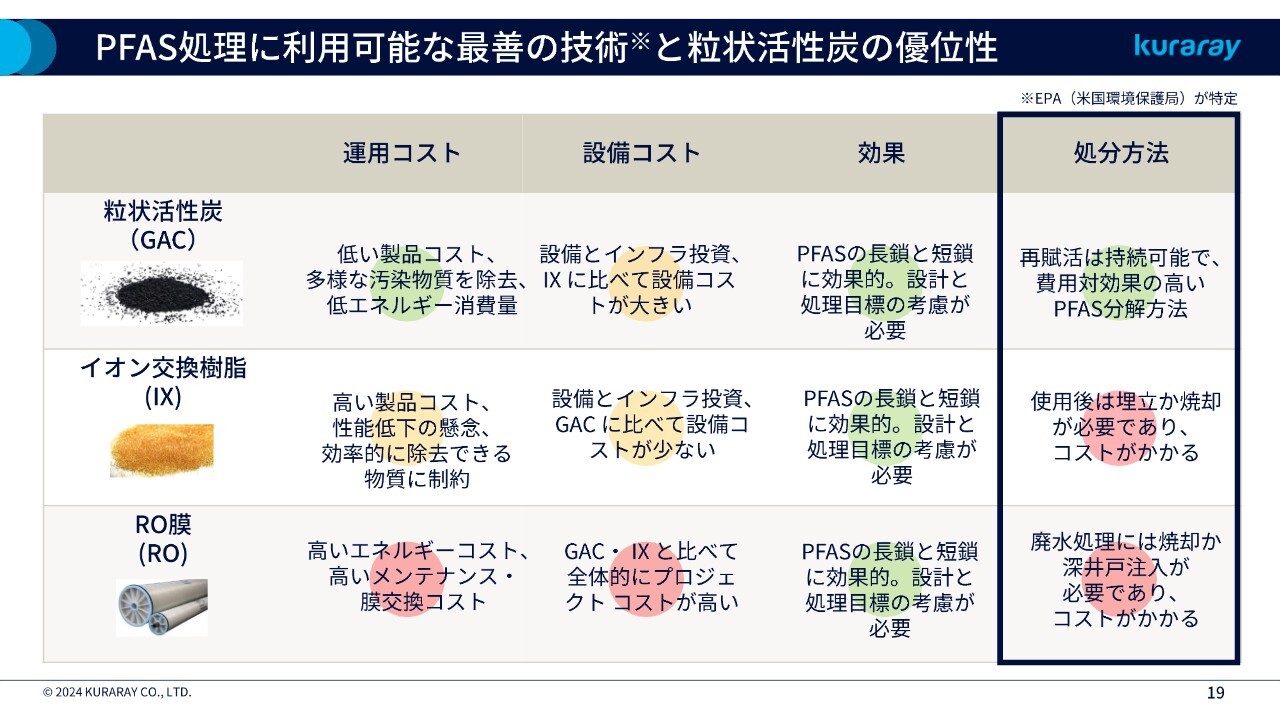

PFAS処理に利用可能な最善の技術と粒状活性炭の優位性

滝沢:PFAS除去に有効な技術には、活性炭のほか、イオン交換樹脂やRO膜(逆浸透膜)などがあります。このスライドでは、各技術について運用コストや効果を比較しています。

表中には、緑や黄色、赤の丸がついています。緑の丸は優れている項目、黄色の丸は平均、赤い丸は少し劣っているという項目です。

上段の活性炭は、運用コスト、PFASの除去効果、除去後の処理に緑の印が付いています。他の方式に比べて非常に優位性があることが見て取れます。

特にPFASの除去に関して、活性炭はその処分方法において非常に大きな優位性があります。先ほどお話ししたとおり、活性炭は使用されたものを回収し、我々が高熱処理を行って再度使用できる状態に戻します。

再生の過程では900度や1,000度で熱処理を行うため、PFASが99.9パーセント以上分解され無害化されます。あえて処理をしなくても、PFASを除去できるところが活性炭の大きな特徴です。

これらの優位性により、アメリカの環境保護庁からは、PFAS処理の最善策として活性炭が認定されています。

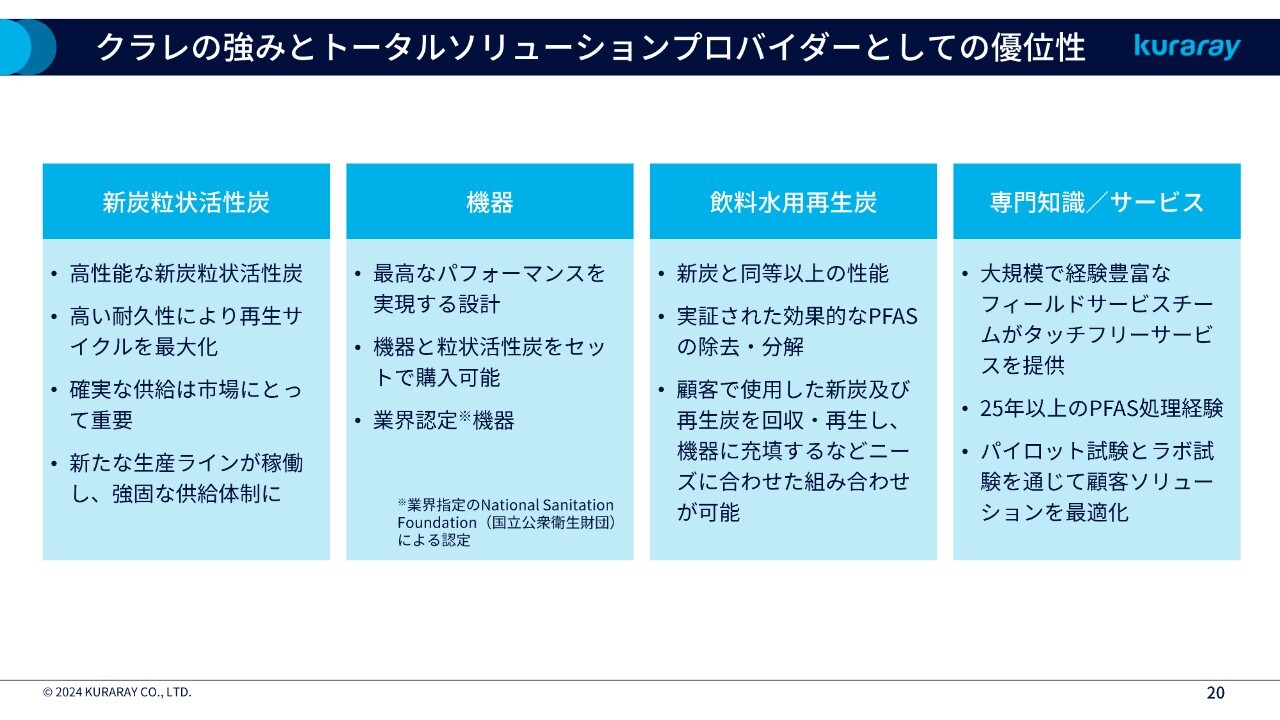

クラレの強みとトータルソリューションプロバイダーとしての優位性

滝沢:当社の活性炭メーカーとしての優位性についてご説明します。世の中にはたくさんの活性炭メーカーがありますが、当社の活性炭は非常に高い性能と高耐久性を有しており、PFAS除去にも適した粒状の活性炭を製造しています。

また、先ほど再生炭を行っているとお伝えしましたが、当社ではそれに加えて浄化槽やタンクなどの機器も製造し、活性炭をセットした浄化槽として販売する事業も行っています。

使用後の活性炭は我々が回収・再生し、一部破損する部分には新炭を補充した上でお客さまに納入します。また、飲料水用途などでは、異物混入を防ぐために、お客さまが排出した再生炭をそのまま使わなければならないケースもありますが、当社はワンストップですべてのソリューションを提供できることが大きなポイントとなっています。

最初の活性炭の選定から活性炭が充填された機器の設置から、納入、再生まで、すべてのソリューションを大規模に提供できることが、当社のこの事業における強みです。

坂本:御社は高性能な活性炭を作っている上に、高いシェアも有していますが、この高性能な活性炭では、世界のどこかにライバル会社があるのでしょうか?

滝沢:世界には、実はローカルでかなりの数の活性炭メーカーがあります。しかしながら、先ほどお話ししたとおり、ハイエンドの競合メーカーはそれほど多くありません。

日本国内では活性炭を製造しているメーカーが1、2社あり、アメリカにもいくつかあります。しかし、機器から新炭、粒状活性炭、再生炭と、トータルで行っているメーカーはそれほど多くなく、それぞれ何かに強いというのが他社のイメージです。

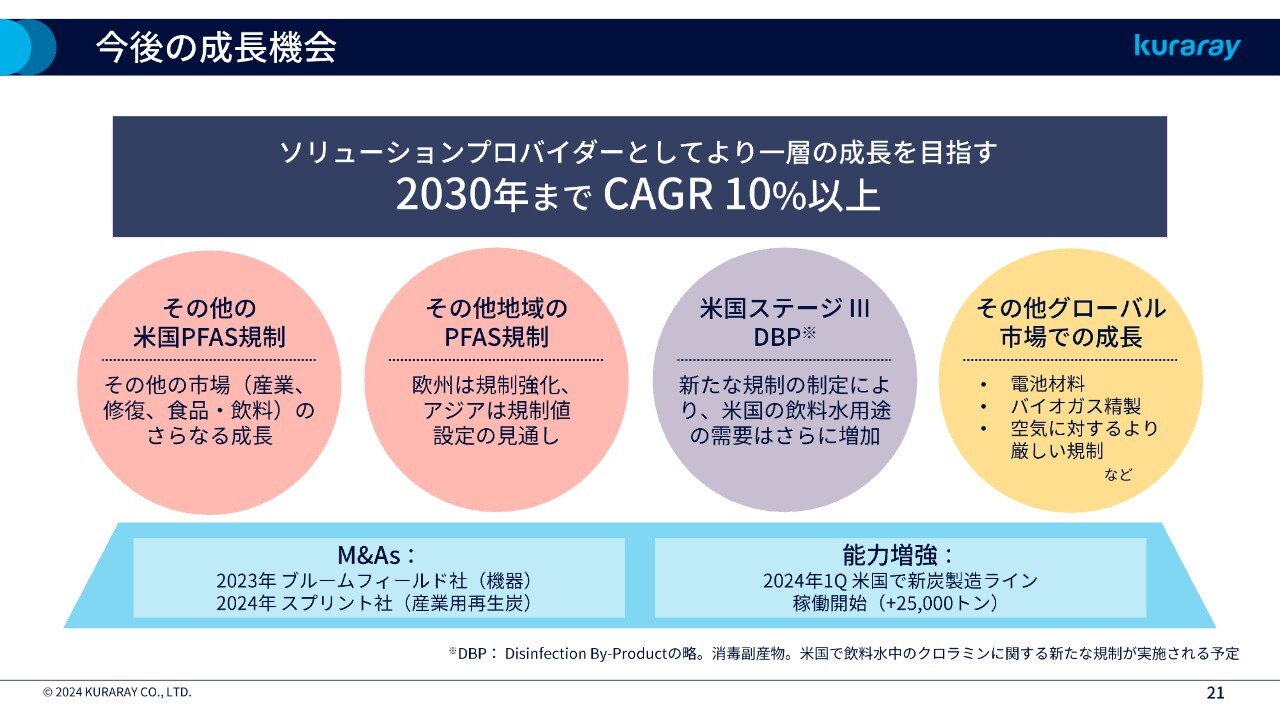

今後の成長機会

滝沢:今後の成長機会です。活性炭においては、当社の強みを活かしながら一層の成長を図り、2030年までに年間平均成長率10パーセント以上を目指します。

成長の追い風として、アメリカの飲料水PFAS規制強化以外にも、スライドに記載しているような成長の機会がいくつかあります。

このような機会を捉えて成長を確実なものにするために、アメリカにおいては関連機器や産業用再生活性炭のメーカーや企業、事業の買収や、自社の生産能力の増強を継続しています。

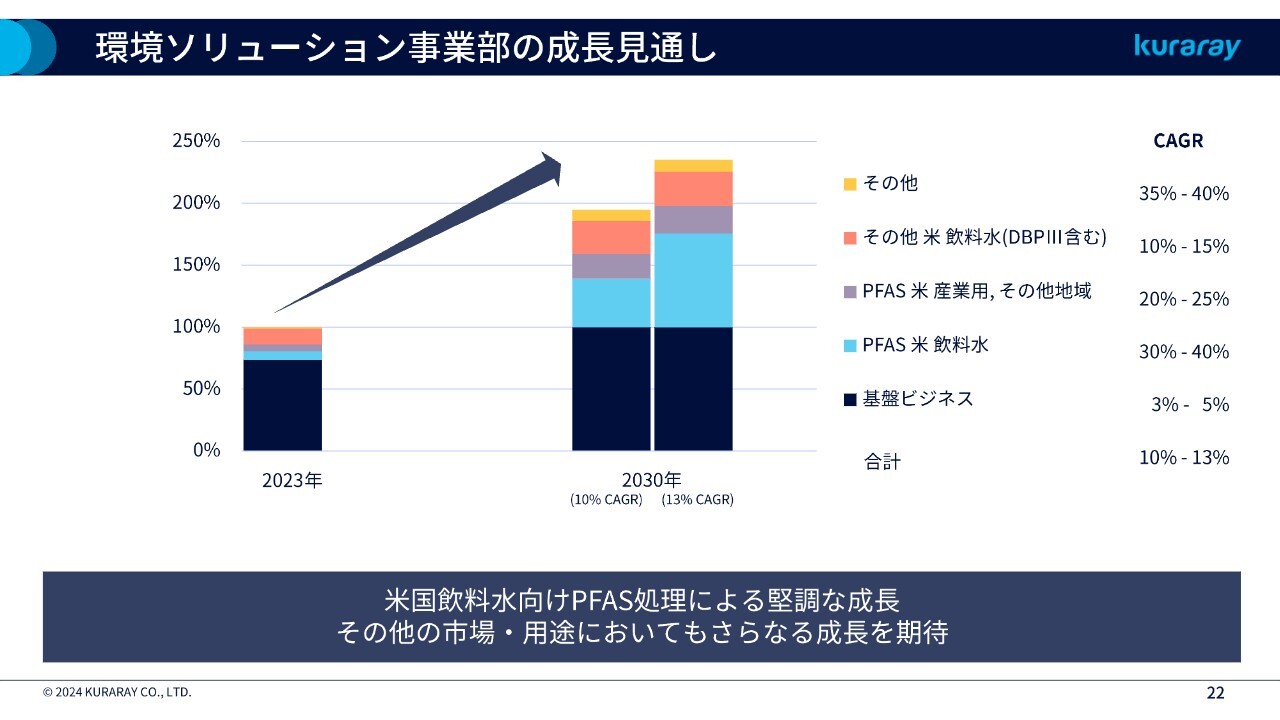

環境ソリューション事業部の成長見通し

滝沢:売上高と活性炭の成長見通しについてご説明します。2023年度を100パーセントとし、2030年度にはミニマムケースとマキシマムケースがいくつかあるものの、かなり大きな売上を期待しています。

どの程度の水が活性炭で処理されるかによりますが、供給対象であるアメリカの浄水場の中には、まだ活性炭を使用していない施設もあります。

そのような施設に今後どれだけご利用いただけるのか、もしくは原水の品質により交換頻度がどうなるかによって需要がぶれることもありますが、PFAS除去に使用される活性炭については、少なくとも現在の6倍、多ければ12倍程度に増加することが見込まれます。

加えて、PFAS規制以外にも、先ほどもお話ししたとおりさまざまな規制等があり、複数の事業成長機会があります。これらの売上増加を考慮すると、事業全体の年間平均成長率としては10パーセントから13パーセントとなります。

坂本:CAGRが10パーセントになるシナリオと13パーセントになるシナリオを両方立てられています。おそらく水ビジネスが御社の製品を立ち上がりからどれだけ採用するかに関わってくる部分だと思いますが、どのような状況であれば10パーセントで、どのような状況であれば13パーセントなのか、教えてください。

滝沢:まず、どれだけの浄水場で活性炭プロセスを導入いただけるかの予測の差です。加えて、原水の品質によって交換頻度がどのくらいになるのか、やってみなければわかりません。現時点の環境局等の予想に基づいて計算していますが、やはり環境局も幅を持った予想をされているということで、その幅を考慮した差になります。

坂本:10パーセントでも十分に伸びると思うのですがいかがですか?

滝沢:おっしゃるとおりです。活性炭は当社最大の事業ですが、今後も自然環境や生活環境に貢献しながら、飛躍的な成長を目指していきます。

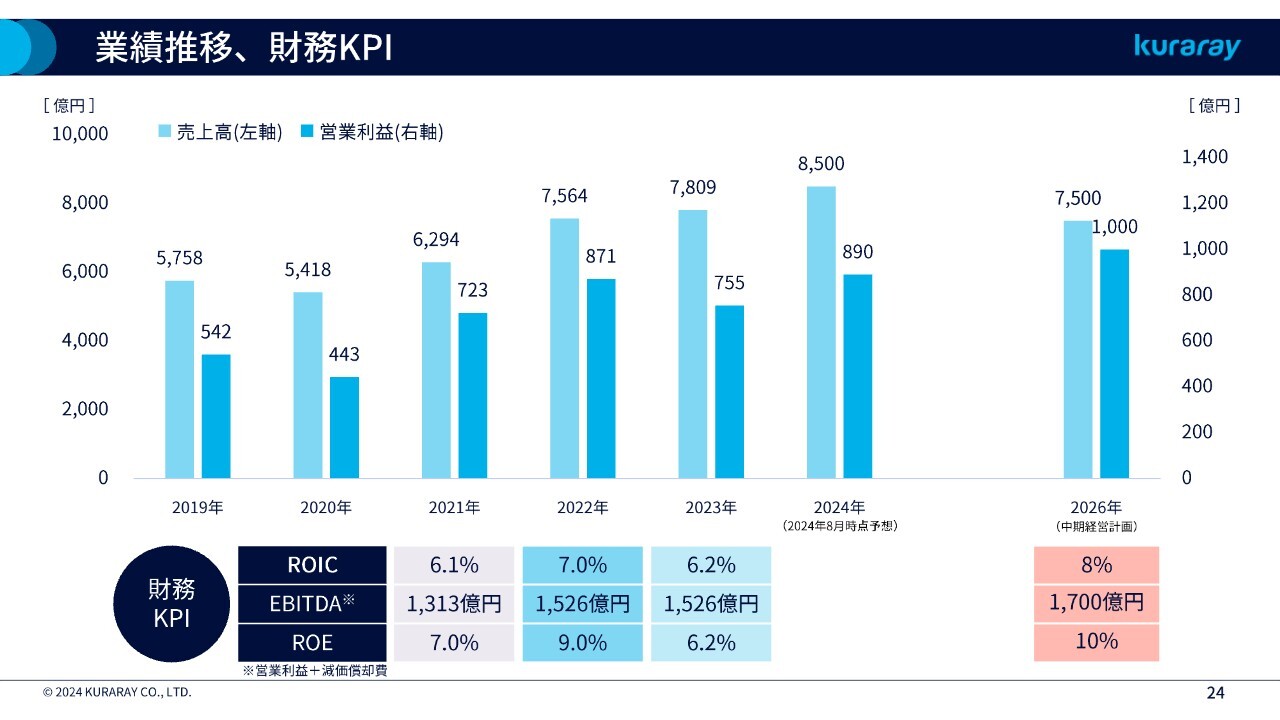

業績推移、財務KPI

滝沢:業績推移と株主還元についてご説明します。スライドでは、中期経営計画の期間中とその前後の売上高、営業利益の推移を示しています。

2019年度から2020年度にかけては、米中貿易摩擦や新型コロナウイルスの影響等で、売上高、営業利益ともに減少しましたが、2021年度からは回復に転じています。2022年度と2023年度も高水準の売上高と営業利益を確保しており、2024年の見通しとしては過去最高の売上高、営業利益を目指しています。

2022年度から2026年度の5ヶ年の中期経営計画において、2026年度の売上高は円安の影響もあり、すでに計画を大幅に超えていますが、営業利益については最終目標である1,000億円を目指しています。

スライドの下段には、「PASSION 2026」で掲げた財務KPIの目標と実績を示しています。2023年度はROICとROEがいったん悪化したものの、2024年度上期の実績ではそれぞれ7.5パーセント、8パーセント改善しています。

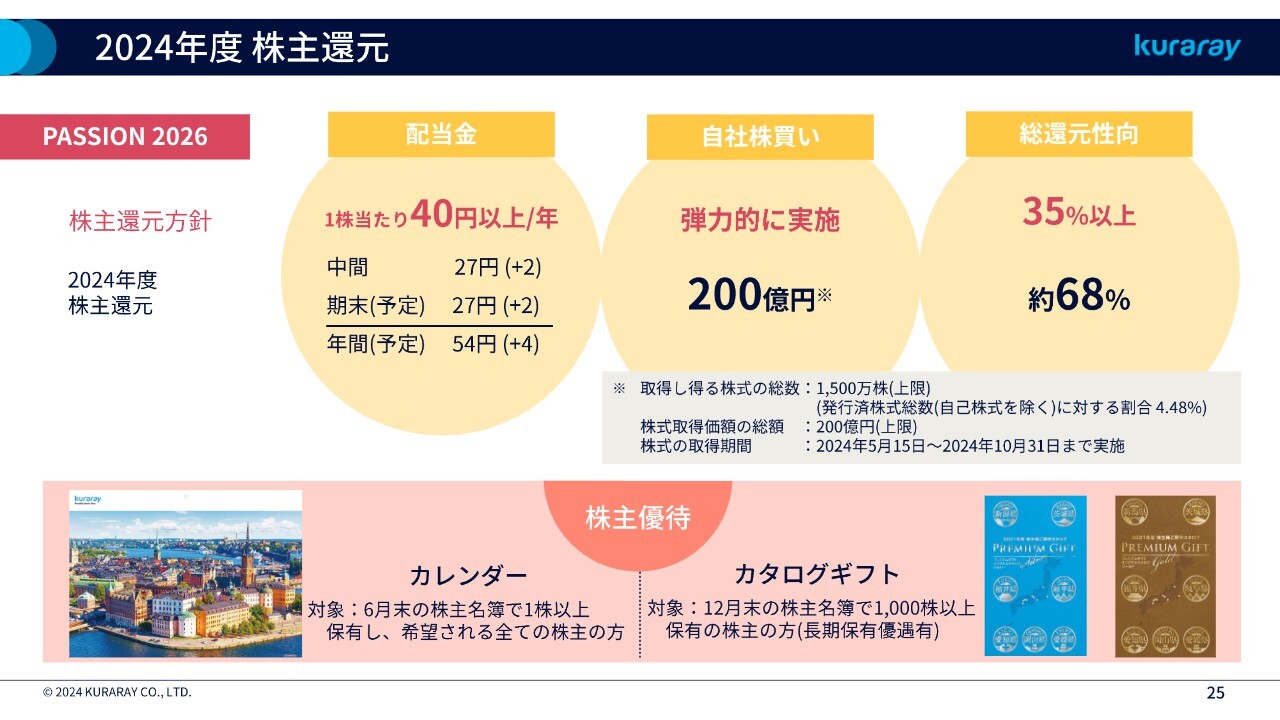

2024年度 株主還元

滝沢:最後に当社の株主還元についてご紹介します。

現在進めている中期経営計画「PASSION 2026」では、株主還元方針として、1株当たりの配当を40円以上とし、自社株買いも弾力的に実施することで総還元性向は35パーセント以上としています。この方針に基づき、2024年度の配当金は2023年度から4円の増配となる1株当たり年間54円を予定しています。

それに加えて、2024年度は約200億円の自己株式の取得を進めており、最終的な総還元性向は約68パーセントとなる見込みです。

また、スライドに記載のとおり、当社はカレンダーやカタログギフトといった株主優待制度を設けています。こちらもぜひご覧いただければと思います。

私からの説明は以上となります。ありがとうございました。

質疑応答:株主還元について

坂本:株主還元方針は総還元性向35パーセント以上で、今期は自社株買いも含めて総還元性向が68パーセントになるということでした。配当性向だけで考えると、どのようなイメージを持たれているのでしょうか?

もちろん、自社株買いがない年であれば計算上は35パーセントになると思いますので、このあたりのバラン

新着ログ

「化学」のログ