【QAあり】AeroEdge、売上高・営業利益・当期純利益・EBITDAで過去最高値を達成 新材料等の開発業務受託や円安影響が寄与

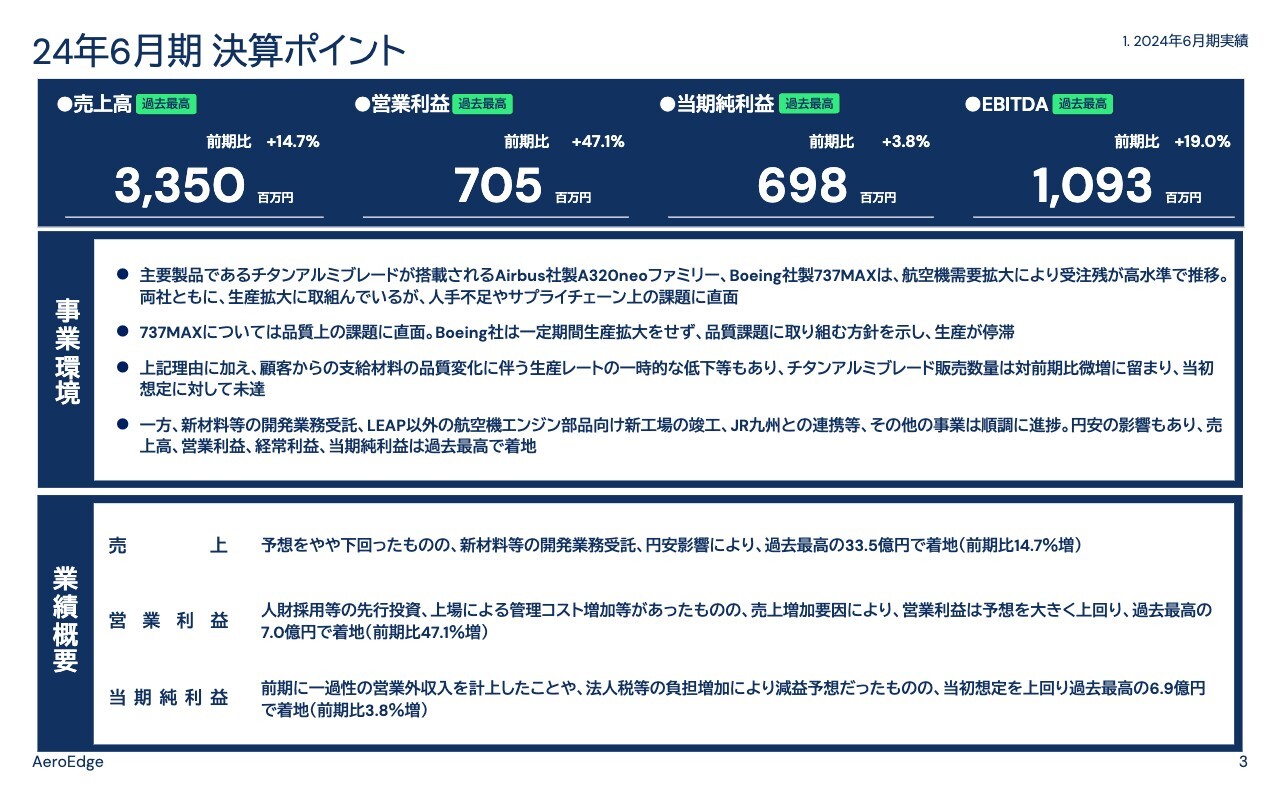

24年6月期 決算ポイント

森西淳氏(以下、森西):本日はお忙しい中、AeroEdge株式会社の2024年6月期決算説明会にお集まりいただきまして誠にありがとうございます。AeroEdge株式会社代表取締役社長兼執行役員CEOの森西淳です。

2024年6月期の決算概要からご説明します。まず2024年6月期の事業環境についてです。当社の主要製品であるチタンアルミブレードが搭載されるAirbus社製「A320neo」ファミリー、Boeing社製「737MAX」は、航空機需要拡大により受注残が引き続き高水準で推移しています。

そのため、両社ともに生産拡大に取り組んでいますが、人手不足やサプライチェーン上の課題が継続したこと、また、「737MAX」については2024年1月に起きたドアプラグ事故を発端とした品質上の課題により、当初想定ほど生産拡大は進みませんでした。

加えて、顧客からの支給材料の品質変化に伴う生産レートの一時的な低下などもあり、当社のチタンアルミブレード販売数量は、前期比では微増となったものの、当初想定に対しては未達となりました。

そのような厳しい環境下ではありましたが、売上高、利益ともに結果としては過去最高値を達成することができました。まず売上は、チタンアルミブレードの販売数量が予想に対し下振れたものの、新材料の開発業務を受託したことや円安の影響もあり、前期比14.7パーセント増、過去最高の33億5,000万円となりました。

営業利益は、新規量産案件の立ち上げなどに向けて人材採用を積極化したものの、予想を大きく上回り、前期比47パーセント増、過去最高の7億円となりました。

当期純利益は、前期に一過性の営業外収益を計上したことや税負担の増加により減益予想でしたが、一転して前期比3.8パーセント増、過去最高の6億9,800万円となりました。「A320neo」や「737MAX」は生産拡大に予想以上に時間がかかっており、決して順調な環境ではありませんでしたが、業績としては一定の成果を残すことができたと考えています。

24年6月期トピックス

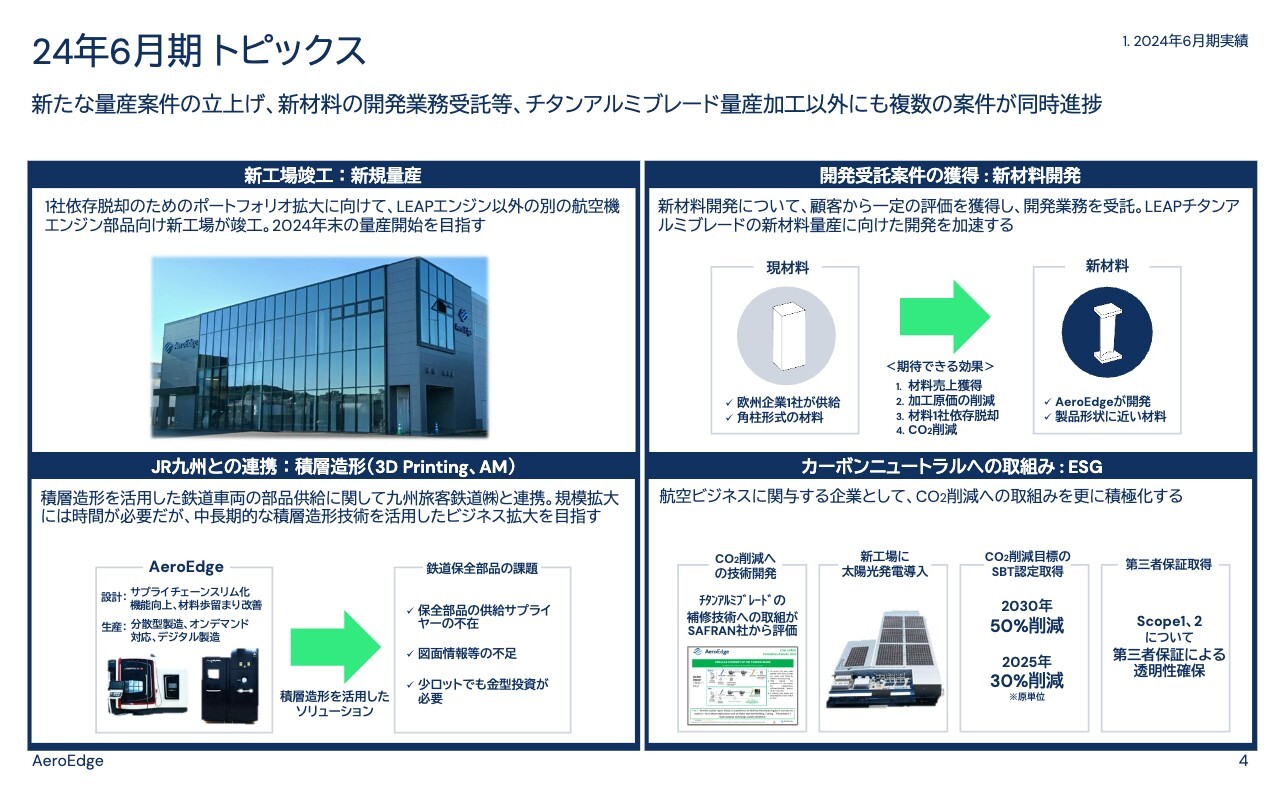

一方で、当期は成長戦略実現に向けて実りのある1年となりました。まず、「LEAP」エンジン以外の航空機エンジン部品の新規量産のための新工場が竣工しました。こちらの今後の立ち上げスケジュールについては後ほど説明します。

次に、当社が長年開発を進めているチタンアルミブレードの新材料がSAFRAN社から高く評価され、開発業務を受託することができました。新材料の量産実現は我々の成長戦略の1つであり、開発業務の受託はその実現に向けて非常に価値のあるものと考えています。

それ以外にも、積層造形、いわゆる3DプリンターについてJR九州と連携を進めることができました。

規模拡大には時間がかかると考えていますが、積層造形のビジネス化への第一歩となりました。その他、CO2削減に向けてもSBT認証や第三者認証を取得しました。航空産業に携わる企業として、引き続きCO2削減に向けて取り組んでいきます。

24年6月期 決算サマリー

今西貴士氏(以下、今西):取締役兼執行役員CFOの今西です。私からは決算の詳細についてご説明します。

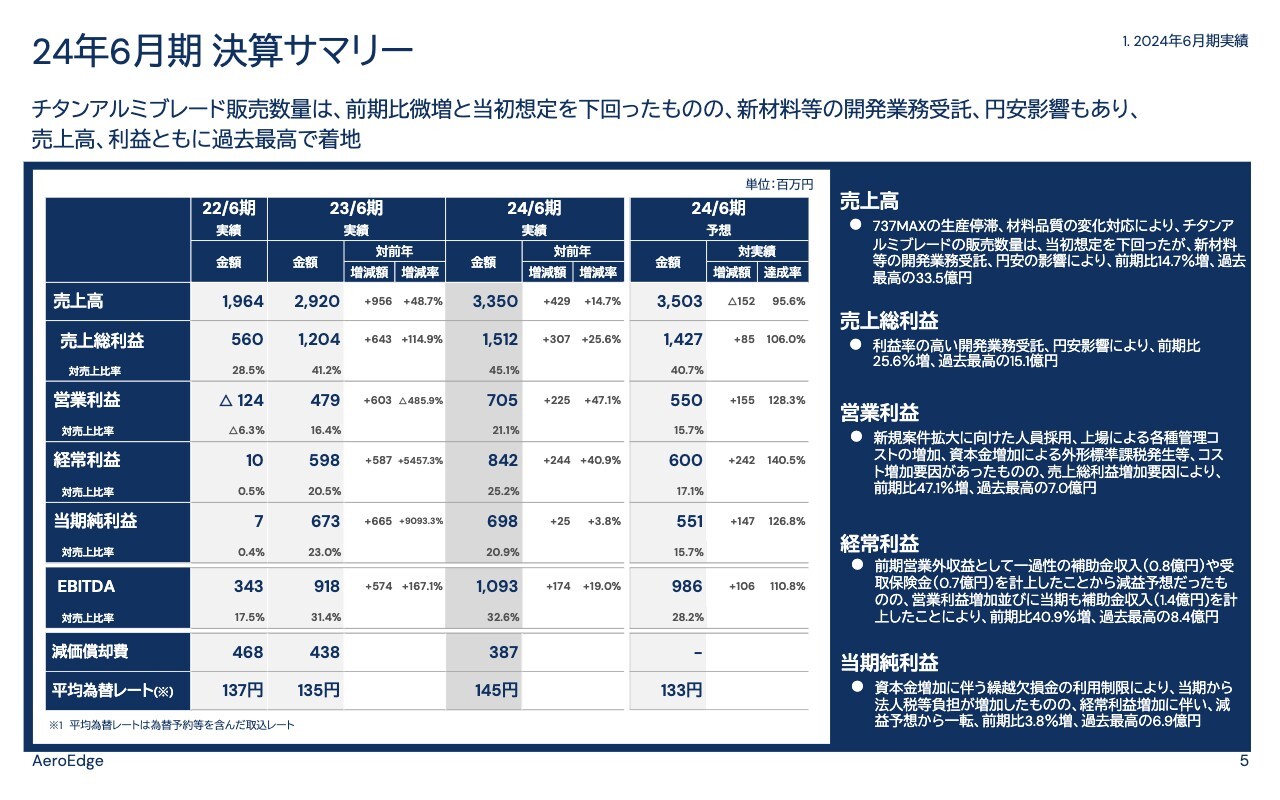

売上高は、チタンアルミブレードの販売の増加、開発業務の受託、円安により、前期比14.7パーセント増、過去最高の33億5,000万円となりました。売上総利益は前期比25.6パーセント増の15億1,200万円となり、粗利益率は前期比3.9ポイント増の45.1パーセントとなっています。

粗利益率向上の主な要因は、利益率の高い開発業務の受託並びに円安です。営業利益は、新規量産案件拡大に向けた人員の採用、上場による各種費用の増加、資本金の増加による外形標準課税の発生とさまざまなコスト増加要因があったのですが、売上総利益の増加により、前期から47.1パーセント増加し7億500万円となりました。その結果、営業利益率は前期の16.4パーセントから21.1パーセントと、4.7ポイント上昇しています。

経常利益は、営業利益の増加に加え、補助金収入1億4,000万円、為替差益4,000万円を計上したため、減益予想から一転し、前期比40.9パーセント増の8億4,200万円となりました。

最終利益、当期純利益は、前期は繰越欠損金により法人税が発生しなかったこと、また、前期に繰延税金資産を初めて計上したことによる反動で、今期は当初減益予想としていましたが、最終的には前期比3.8パーセント増の6億9,800万円となりました。

以上、売上高、利益ともに創業以来最高の業績を達成することができました。なお、平均取組為替レートは145円となっています。

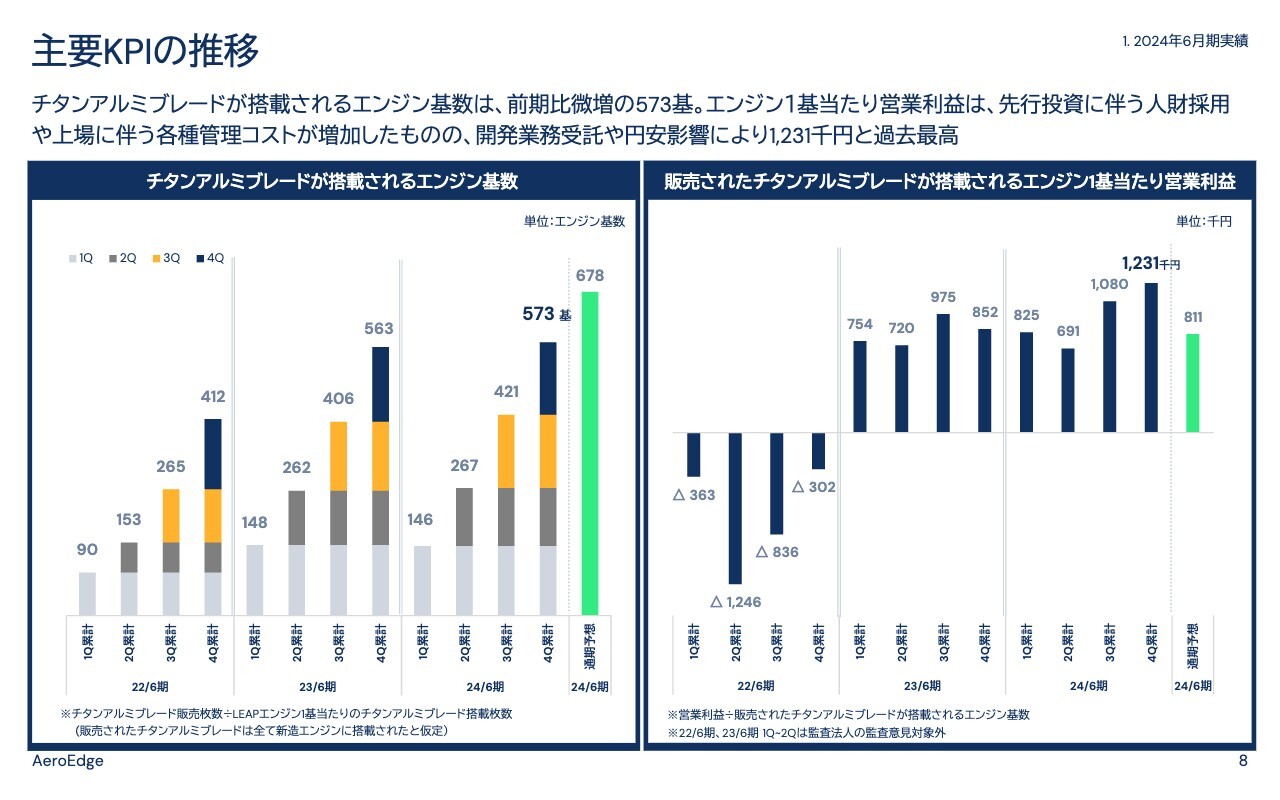

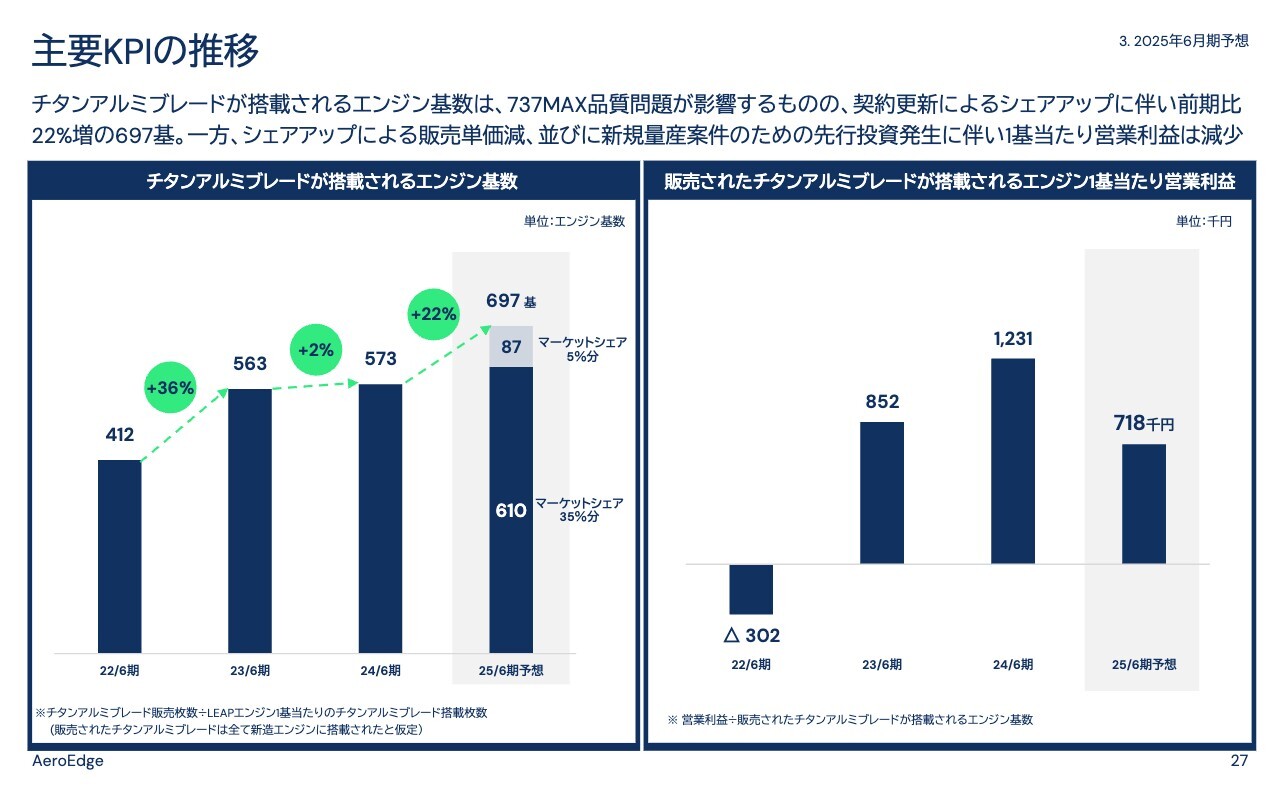

主要KPIの推移

主要KPIについてです。チタンアルミブレードが搭載されるエンジン基数、すなわちチタンアルミブレードの販売ボリュームは、「737MAX」の品質問題、支給材料の品質変化に伴う生産レートの一時的な低下により、当初予想の678基に対し、実績としては15パーセント未達の573基、前期の563基と比較すると2パーセント増にとどまることになりました。

一方で、営業利益は大きく拡大したことから、エンジン1基当たりの営業利益は前期の85万円から123万円と、44パーセントの大幅な増加となっています。

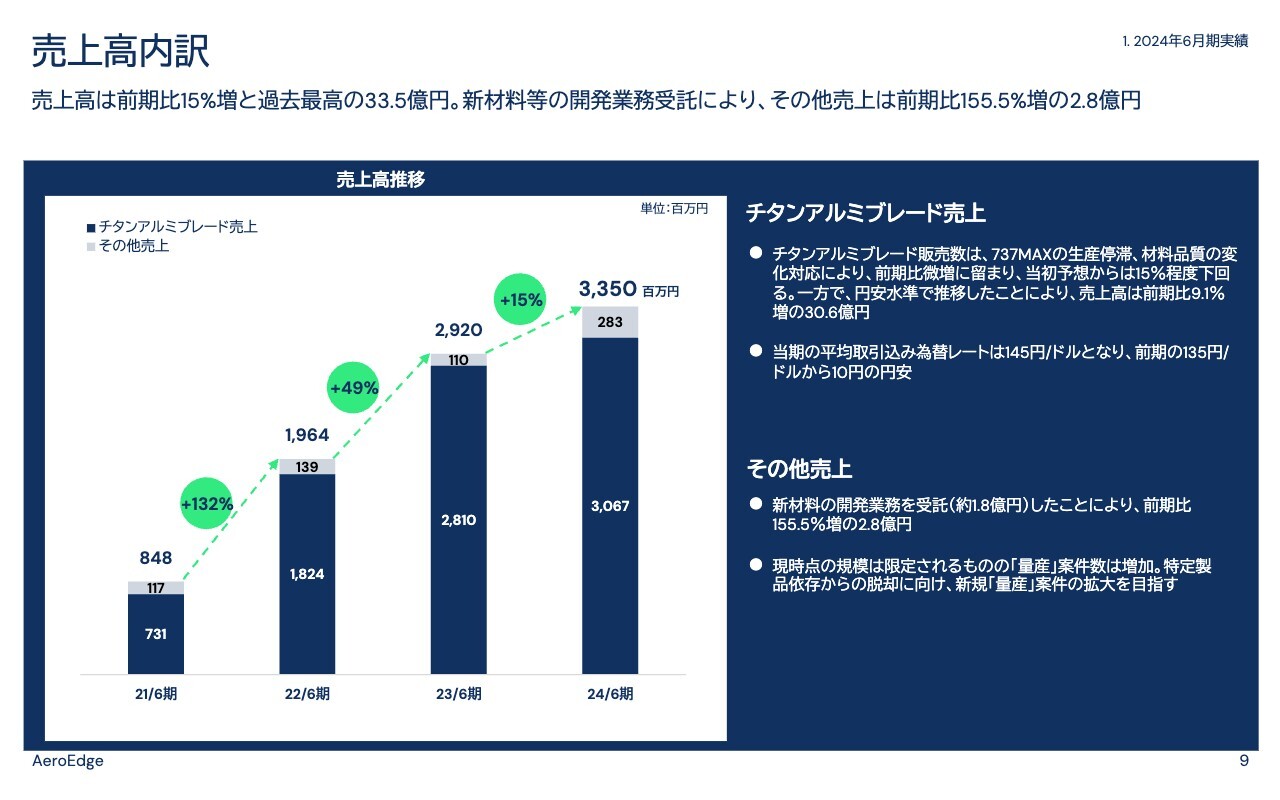

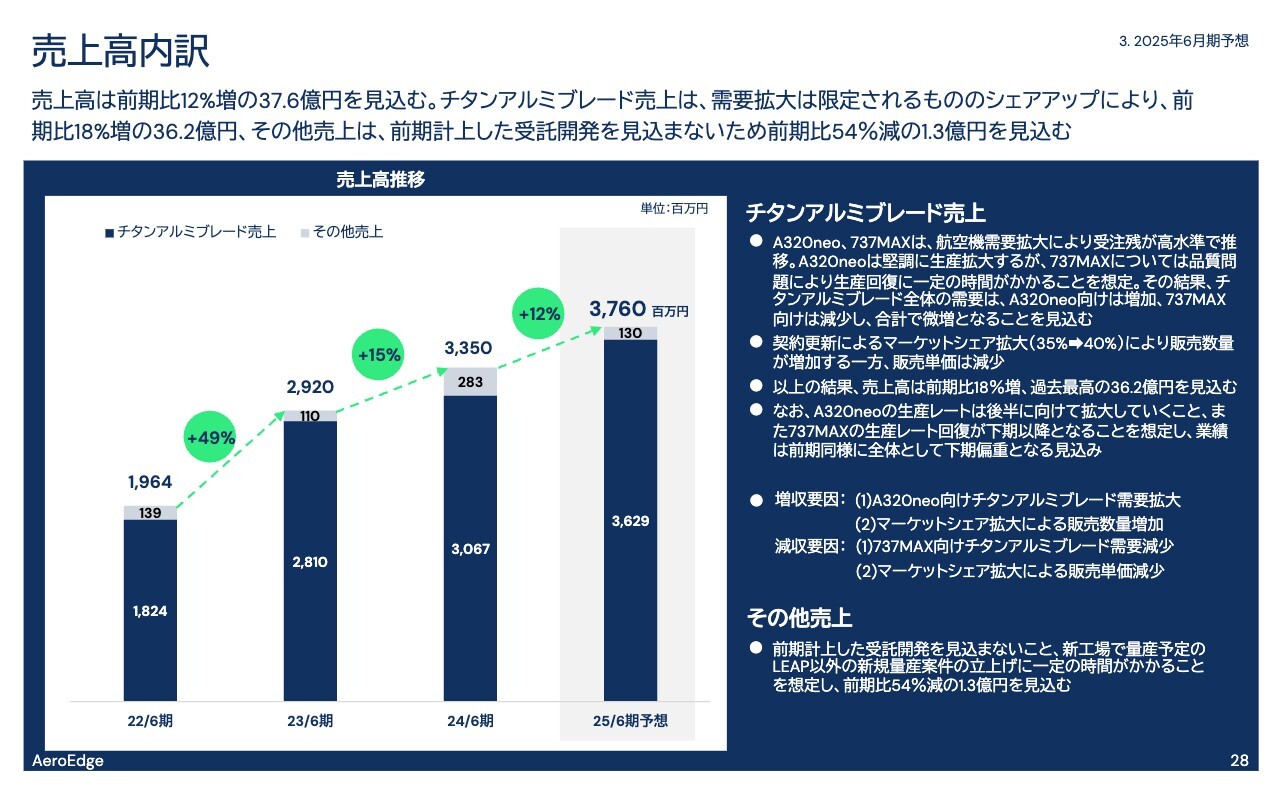

売上高内訳

売上高の内訳をご説明します。当社はチタンアルミブレードの売上への依存度が非常に高くなっています。そのチタンアルミブレードの売上は、ご説明したとおり、737MAXの影響により販売数量が2パーセント程度の増加にとどまりましたが、円安の影響もあり、結果として前期比9.1パーセント増の30億6,000万円となっています。

チタンアルミブレード以外の売上は、新材料の受託開発が約1億8,000万円計上されたことで前期から大きく増加し、2億8,000万円となっています。

この1億8,000万円の受託開発は当社が自社でR&Dを推進していたものであり、利益率は通常よりもかなり高い水準となっています。

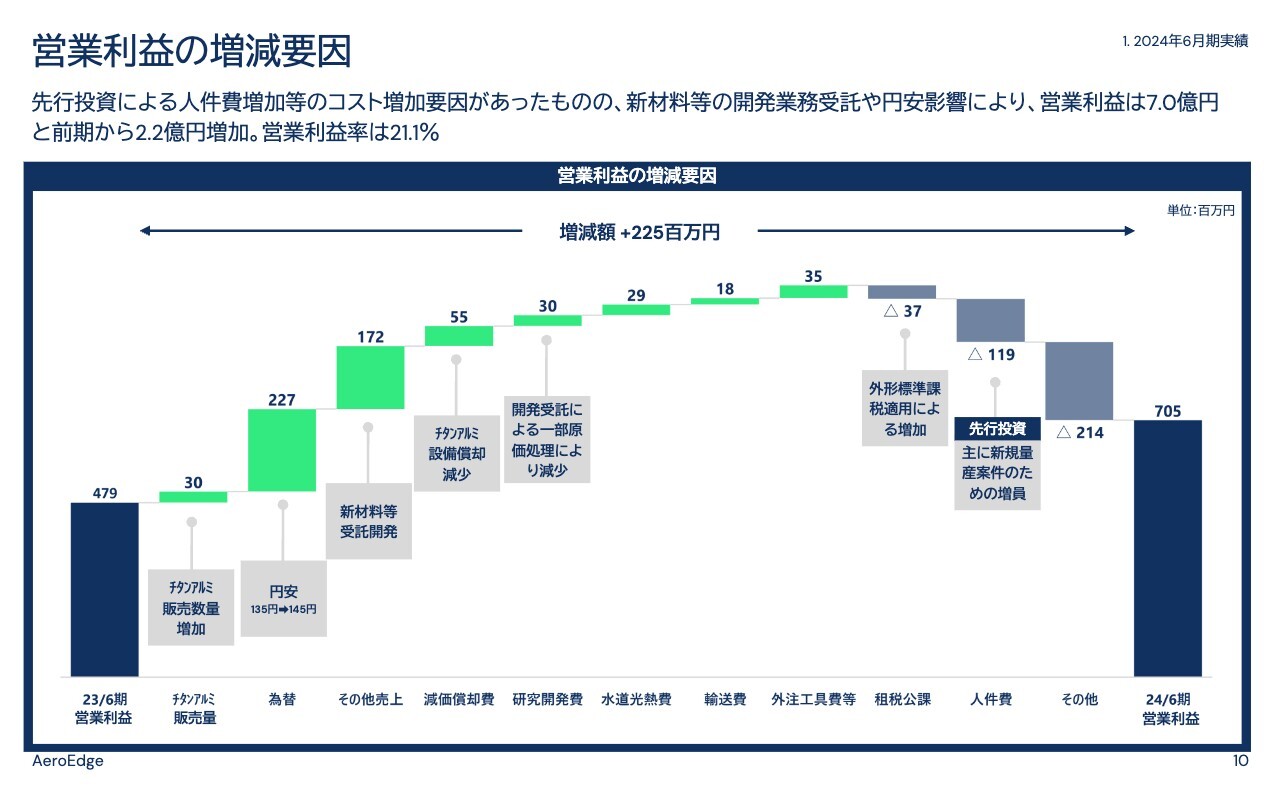

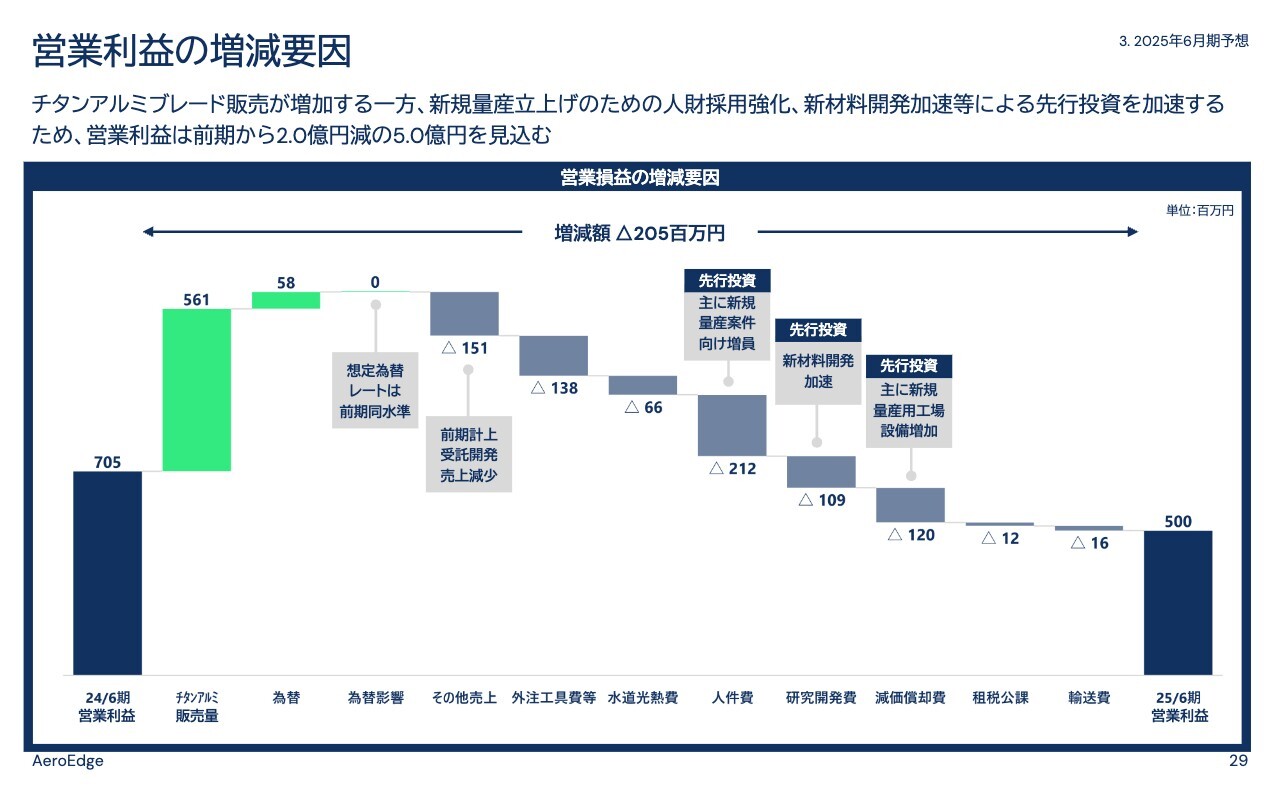

営業利益の増減要因

前期と比較した営業損益の増減要因をご説明します。営業利益は前期の4億7,900万円から7億500万円と約2億2,000万円増加しました。主な増加要因としては、チタンアルミブレードの販売増加によるものが3,000万円、為替レートが円安に推移したことによるものが2億2,700万円、新材料の受託開発を含むその他の売上増加によるものが1億7,200万円、減価償却費の減少によるものが5,500万円となっています。

一方、主な減少要因としては、上場に伴う資本金の増加により外形標準課税が発生し、租税公課が増加したことによるものが3,000万円、人員増加に伴う人件費の増加によるものが1億1,900万円となっています。

この人員増加は、まだ収益化していない新規量産案件に向けての増員、すなわち先行投資によるものです。なお、人員数はパート従業員も含む全従業員ベースの期末時点で140名と、前期末から30名ほど増加しています。

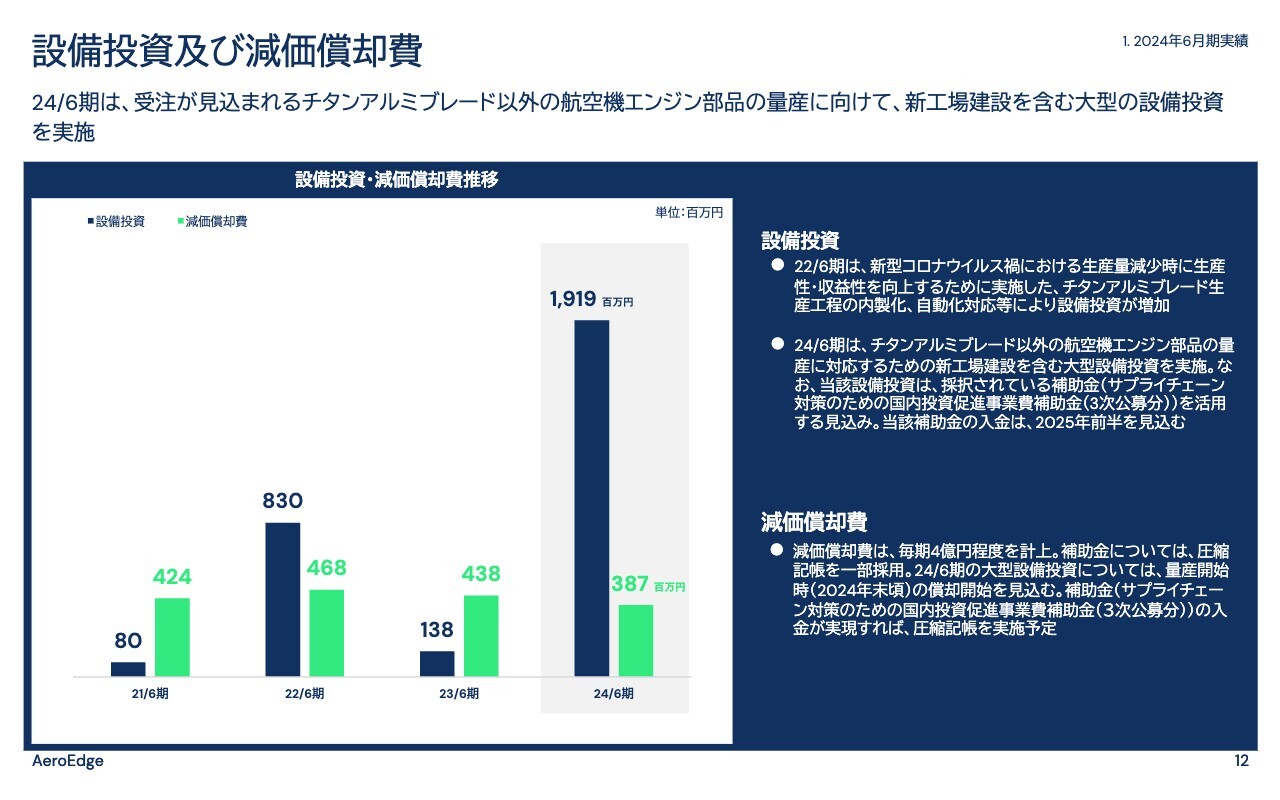

設備投資及び減価償却費

設備投資です。上場による調達資金の使途でもあるチタンアルミブレード以外の航空機エンジン部品の量産に向け工場設備投資を実行したことにより、設備投資額は前期の1億3,800万円から大幅に増加し、19億1,900万円となりました。当該工場設備の償却開始は量産が開始されるタイミングである2024年末頃を予定しています。

なお、当該工場および設備投資については、すでに採択済みのサプライチェーン補助金を活用する見込みとなっており、補助金により2分の1超が賄われることを予定しています。補助金が確定した場合の入金時期は2025年6月期の下期を想定しており、その際は圧縮記帳を適用する予定です。そのため圧縮記帳分だけ償却費が減少することを予定しています。

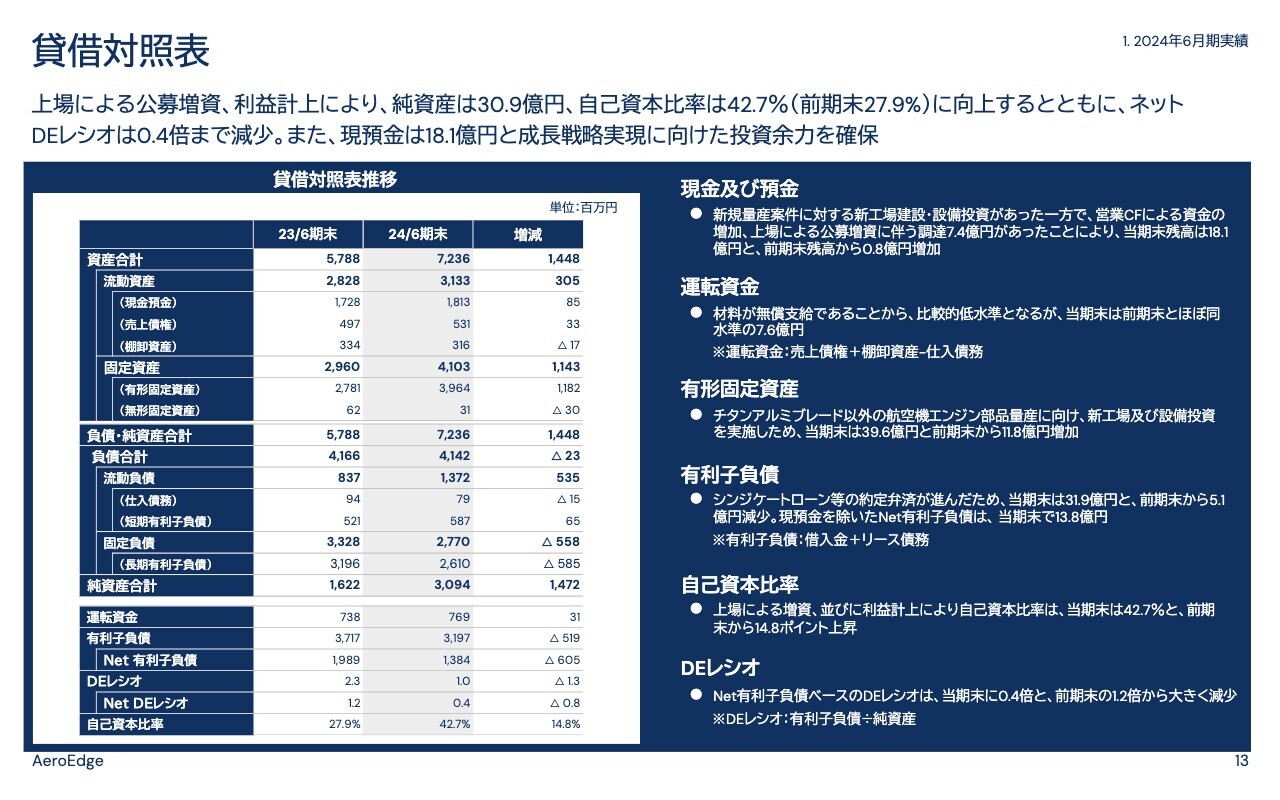

貸借対照表

B/Sについてご説明します。現預金は、19億円の設備投資を実施しましたが、IPOによる調達と営業キャッシュ・フローにより、前期とほぼ同水準の18億1,000万円となっています。また、新たなエンジン部品の量産に向けての工場設備投資を実施したことから、有形固定資産は前期比11億8,200万円増の39億6,400万円となっています。

自己資本比率は、上場による増資と利益計上により42.7パーセントと、前期末から14.8ポイントの大幅な上昇となっています。

その結果、Net有利子負債ベースのDEレシオは0.4倍と、2023年6月期の1.2倍から大きく減少し、財務体質も強固なものとなりつつあります。

後ほどご説明しますが、先日シンジケートローンにより、リファイナンスを含め総額33億円の資金調達を実行しました。これにより資金余力が大幅に増加し、増資等による希薄化を防ぎながら、新たな案件への投資が可能となったと考えています。

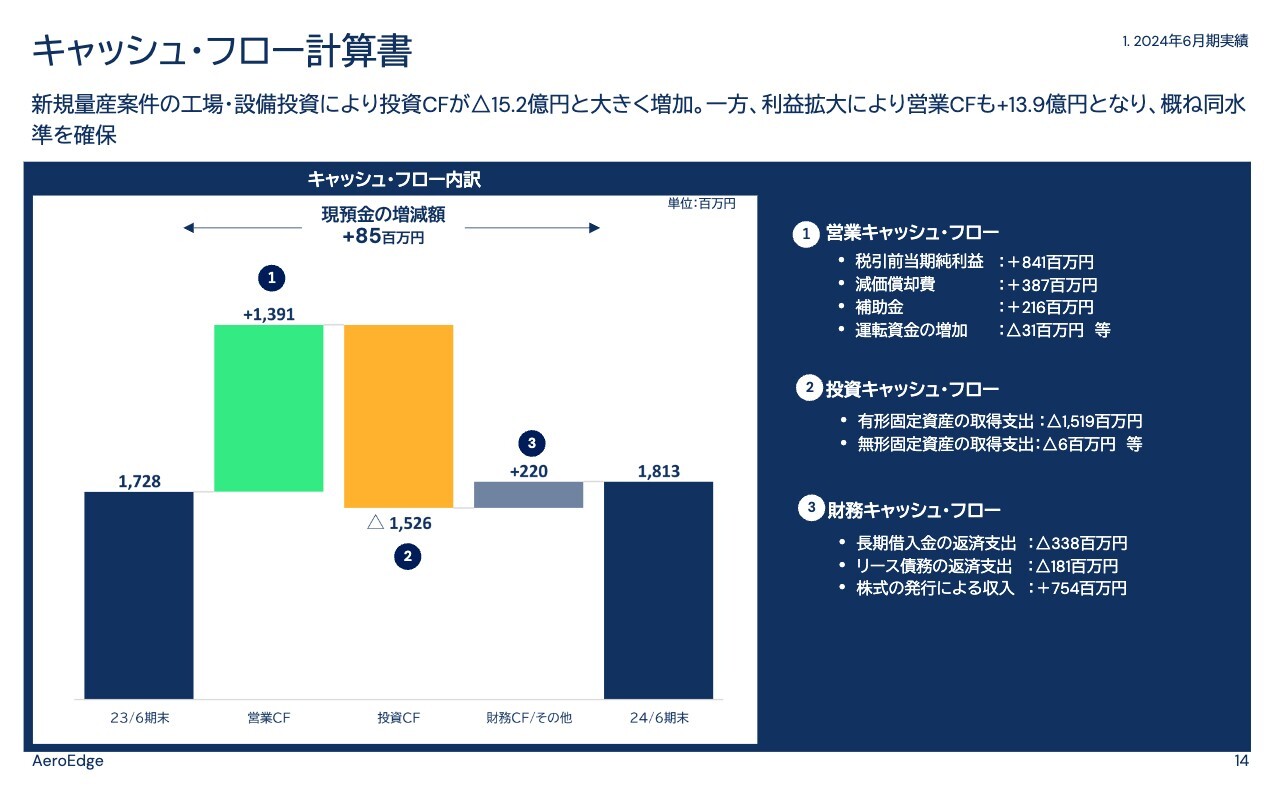

キャッシュ・フロー計算書

キャッシュ・フローです。営業キャッシュ・フローは、過去最高の利益を計上したこと、またチタンアルミブレードに関する設備投資が一巡していることにより、減価償却費が多いことから、利益よりかなり高い水準の13億9,100万円となっています。営業キャッシュ・フローマージンは41.5パーセントとなり、非常に高い水準になったと考えています。

新工場を含む大型の設備投資を実施したことから、投資キャッシュ・フローはマイナス15億1,900万円となりましたが、この大型の投資を営業キャッシュ・フローでほぼ賄っている水準であり、利益水準と比較しても高い現金創出能力を確保できたと考えています。

今後はこの高い現金創出能力を最大限活用し、増資等による希薄化を防ぎながらも設備投資を行い、成長戦略の実現を目指していきたいと考えています。

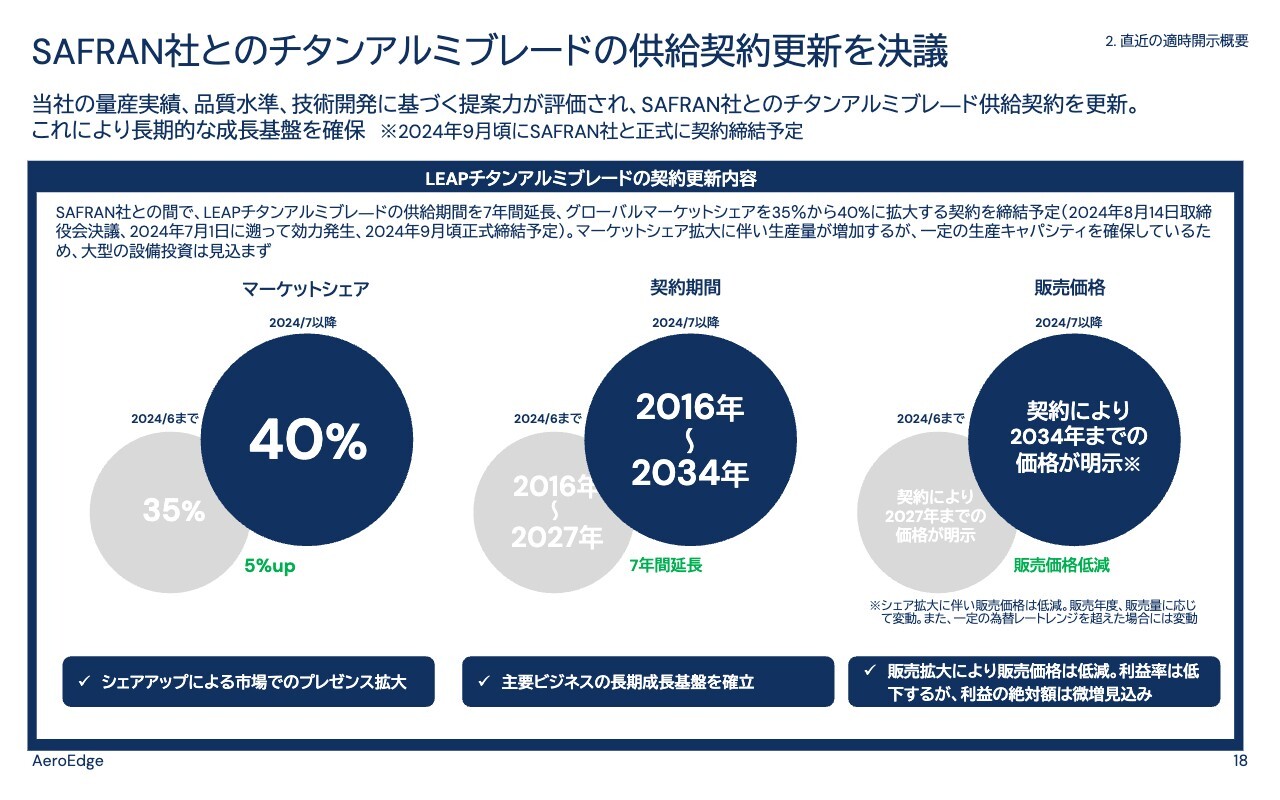

SAFRAN社とのチタンアルミブレードの供給契約更新を決議

森西:2025年6月期の業績予想をご説明する前に、直近の適時開示の内容についてご説明します。まず、当社の過去の実績、技術力が高く評価され、SAFRAN社とチタンアルミブレードの長期契約を更新することとなりました。

これにより、チタンアルミブレードのグローバルマーケットシェアが35パーセントから40パーセントとなり、当社の販売数量は約14パーセント増加することとなります。ただし、生産キャパシティは確保しているため、シェアアップに伴う大型の設備投資は現状不要と考えています。

契約期間は2027年から2034年まで7年間延長され、販売価格はマーケットシェア拡大による販売数量増加から一定の減額となります。これにより利益率は低下することとなりますが、利益の絶対額は更新前よりも微増する見込みです。また、一定の為替レートレンジを超えた場合の価格調整条項を付けることができたため、一定の為替ヘッジを行うことが可能となりました。

当社はSAFRAN社への売上依存度が90パーセント以上と極めて高くなっています。マーケットシェア拡大にもかかわらず、利益が微増にとどまることとなりますが、それ以上に成長が期待できる「LEAP」ビジネスにおいて、今後10年間の切符を獲得できた意義は極めて大きいと考えています。

これだけ長期の契約を継続して獲得できるのは、チタンアルミブレードという難しい部品を供給できる会社が世界でも稀であること、そして何よりSAFRAN社から当社への信頼の表れだと考えています。

また、この契約期間中であっても、さらなるシェアアップの可能性は十分にあると考えています。特に開発中の新材料に対するSAFRAN社の期待は極めて高く、もし量産が成功した場合には、さらなるシェア拡大も目指せると考えています。いずれにせよ、この契約更新は当社にとって極めて重要なマイルストーンとなります。

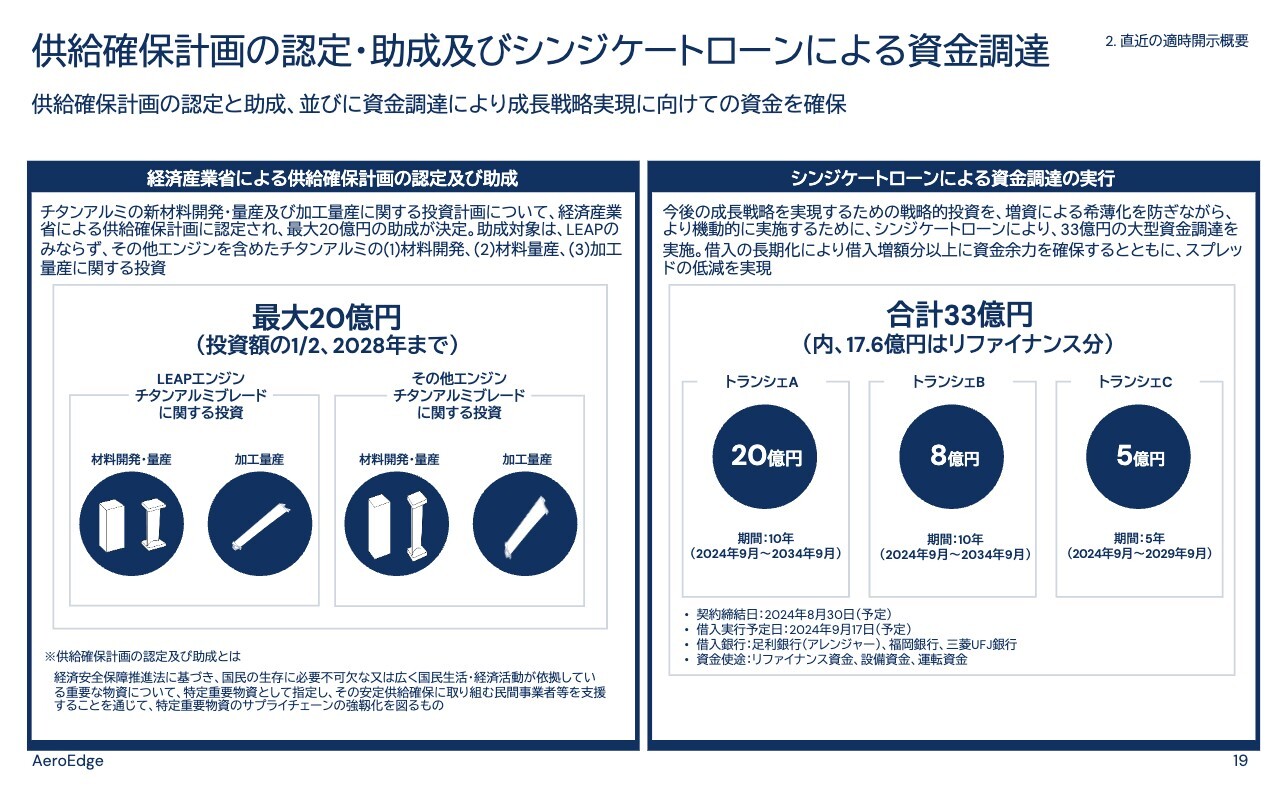

供給確保計画の認定・助成およびシンジケートローンによる資金調達

スライド左側に記載のとおり、経済産業省による供給確保計画の認定を受けることができました。供給確保計画とは、経済安全保障推進法に基づき、重要な物資について、その安定供給確保に取り組む企業に対し助成が行われるものです。

我々が量産する航空機部品用のチタンアルミはこの重要物資に選定され、2028年までの投資について投資額の2分の1、金額にして最大20億円もの助成を受けることが可能となりました。当社の今期の営業利益が7億円程度であるため、これは非常にインパクトのある助成となります。

当該助成は「LEAP」エンジンのチタンアルミブレードの新材料の開発並びに量産設備だけではなく、加工量産設備も対象となります。さらには「LEAP」エンジン以外の航空機エンジンも対象となるため、当社の将来の幅広い投資で助成を受けることが可能となります。

航空業界は認証などの関係でどうしても設備投資が大きくなってしまいがちですが、この助成を活用することでリスクを低減しながら投資を実施し、今後の利益拡大を目指していきます。

また、スライド右側に記載のとおり、シンジケートローンにより33億円の資金調達を行うこととなりました。17億円の既存借入を返済し、Netで16億円の調達となりますが、返済期間は既存借入よりも長期となり、約定弁済スピードも落ちるため、実質的に20億円規模の資金調達の効果があります。これにより、設備投資余力が大幅に増加することとなります。

当社は「LEAP」エンジン以外のエンジン部品の量産立ち上げを複数進めていますが、そのような投資にも、増資などによる希薄化を防ぎながらも、今後機動的に対応することが可能となったと考えています。航空ビジネスは先行投資がかさみ、収益化も時間がかかる傾向がありますが、このような助成やファイナンスを組み合わせることで、資本を有効活用した成長を目指していきます。

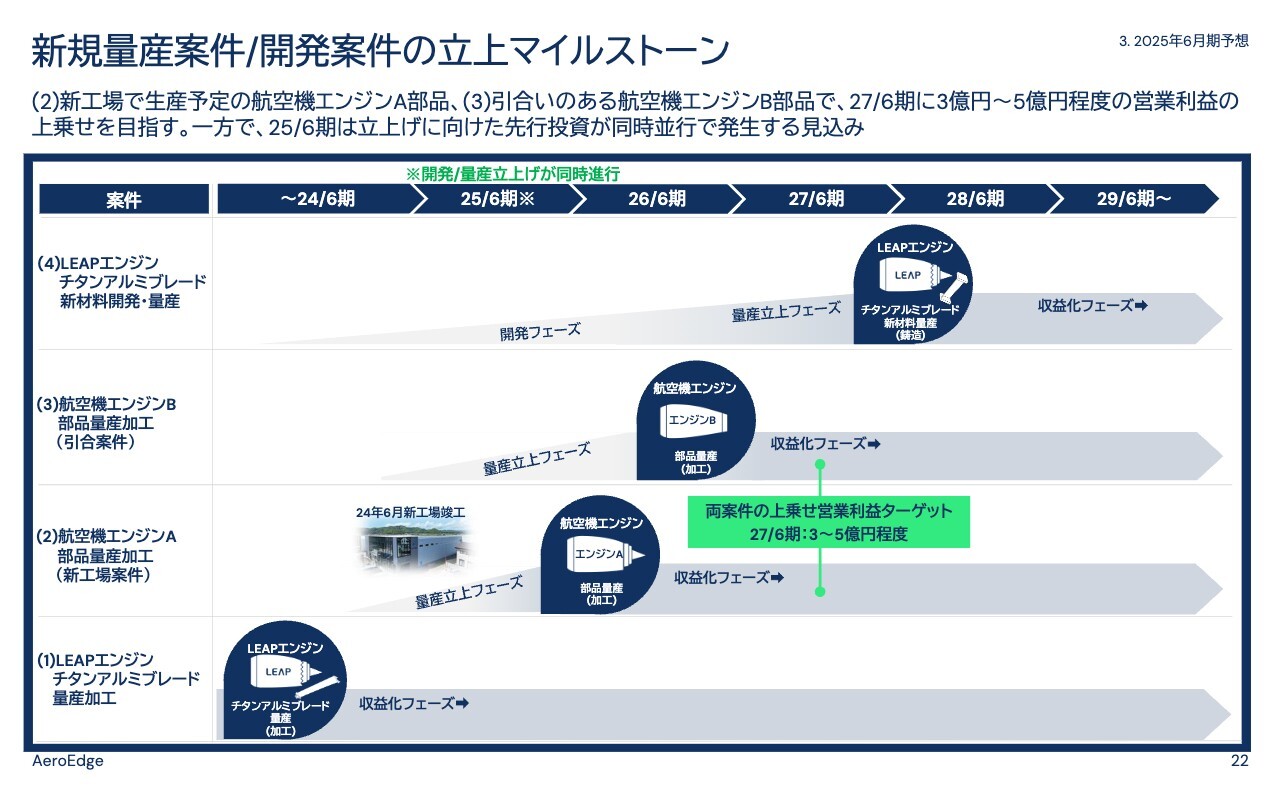

新規量産案件/開発案件の立上マイルストーン

2025年6月期の業績予想についてご説明します。まず、業績予想の前提となるチタンアルミブレード以外の、各種新規案件の立ち上げマイルストーンをご説明します。当社は「LEAP」エンジン、「LEAP」エンジンチタンアルミブレードの量産加工以外に、同時並行で大きな案件立ち上げを3つ進めています。

1つ目が、スライドの表の(2)の航空機エンジンA用の部品量産加工です。こちらは6月に竣工した新工場で量産予定の案件です。

現時点では具体的な内容はお客さまとの関係でお伝えすることができませんが、技術的な難易度はチタンアルミブレード同様に高く、世界で数社しか量産できていない部品と認識しています。多少のスケジュール変更はあったものの、2024年末頃の量産開始を目指しており、通期での業績貢献は2026年6月期を見込んでいます。

次に(3)の航空機エンジンB用の部品量産加工です。こちらは引き合い案件となりますが、現在立ち上げの準備を進めています。

こちらも具体的な顧客の名前や部品名はお伝えすることができませんが、「LEAP」チタンアルミブレード同様、非常に難易度の高い部品であり、我々の「LEAP」チタンアルミブレードの実績を評価され、引き合いがあったものです。2026年の量産開始を目指しており、通期での業績貢献は2027年6月期を見込んでいます。

最後に(4)の「LEAP」エンジンのチタンアルミブレード用の新材料開発・量産です。こちらは「LAEP」エンジンのチタンアルミブレードの材料を鋳造で量産することを目指して開発しているものです。

現在のチタンアルミブレードの材料は、世界でもヨーロッパ企業の1社のみが供給しており、供給リスクを抱えています。また当社が開発している材料は完成形状に近く、原価を抑えることができることから、SAFRAN社からの期待が非常に高い案件となります。なお、2024年6月期に売上計上した受託開発はこちらの案件となります。

当社としては、2026年から2027年頃を目途に少しずつ量産を開始することを目指しています。(2)と(3)の案件が通期で業績に寄与する2027年6月期に現在のチタンアルミブレードビジネスに上乗せするかたちで、約3億円から5億円の営業利益の上乗せを目指していきます。また、(4)の新材料の量産が実現した場合には、さらに利益を上乗せできる可能性があると考えています。

一方で、これらの案件を立ち上げるために、人員採用や設備投資を積極的に行う予定です。特に2025年6月期は、これら複数の案件の立ち上げと開発が同時に進行するため、費用が先行する予定です。

一時的にコスト先行となりますが、2027年6月期には、これらの新規案件の利益に加えて、「LEAP」チタンアルミブレードの成長により、大きな利益拡大を実現していきたいと考えています。

また、「LEAP」チタンアルミブレードの実績により、多方面から引き合いをいただける状況が構築できつつあります。中長期的な成長を見据えて、付加価値の高い新案件には積極的に取り組んでいく所存です。

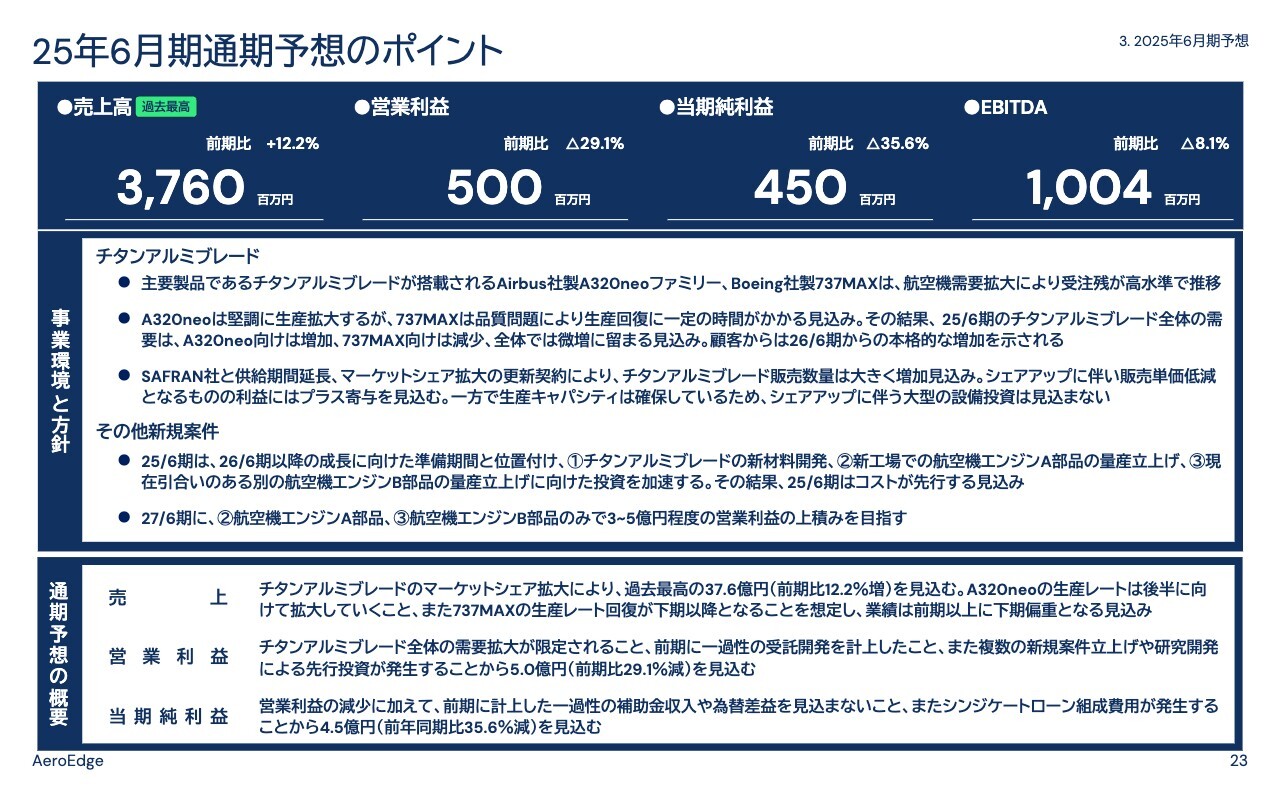

25年6月期通期予想のポイント

以上を前提に、2025年6月期通期予想についてご説明します。

まず事業環境と方針です。チタンアルミブレードについては、「A320neo」ファミリーは堅調に生産拡大する一方、「737MAX」については、品質問題により生産回復に一定の時間がかかる見込みです。

そのため、2025年6月期のチタンアルミブレード全体の需要は、「A320neo」向けは増加、「737MAX」向けは減少し、合計としては増加するものの、その伸び幅は限定されると考えています。SAFRAN社からは数年分の発注見込みが示されており、それによると2026年6月期以降に本格的な増加となる見込みです。現在の見込みとして、チタンアルミブレードの需要は2026年6月期、2027年6月期と、毎年20パーセント前後の増加を想定しています。

一方で、SAFRAN社と供給期間延長、マーケットシェア拡大の契約締結により、当社のチタンアルミブレード販売数量は大きく増加する見込みです。なお、生産キャパシティは確保しているため、大型の設備投資は見込んでいません。

その他新規案件については、2025年6月期はコストを先行させ、2026年6月期以降の成長加速に向けた準備期間としています。「チタンアルミブレードの新材料開発」「新工場での航空機エンジンA部品の量産立ち上げ」「現在引き合いのある別の航空機エンジンB部品の量産立ち上げ」に向けた投資を加速する予定です。

2027年6月期には、これらの案件で約3億円から5億円の利益の上乗せを目指していきます。2025年6月期はコスト先行により利益に対してはネガティブとなる見込みですが、持続的な成長のために先行投資を行いたいと考えています。

また、2026年6月期以降はSAFRAN社からもチタンアルミブレードの受注数が拡大すると示されています。このことから、2027年6月期においては、チタンアルミブレードの成長に加えて、この両案件の利益を上乗せすることで大きな利益成長を実現できると考えています。

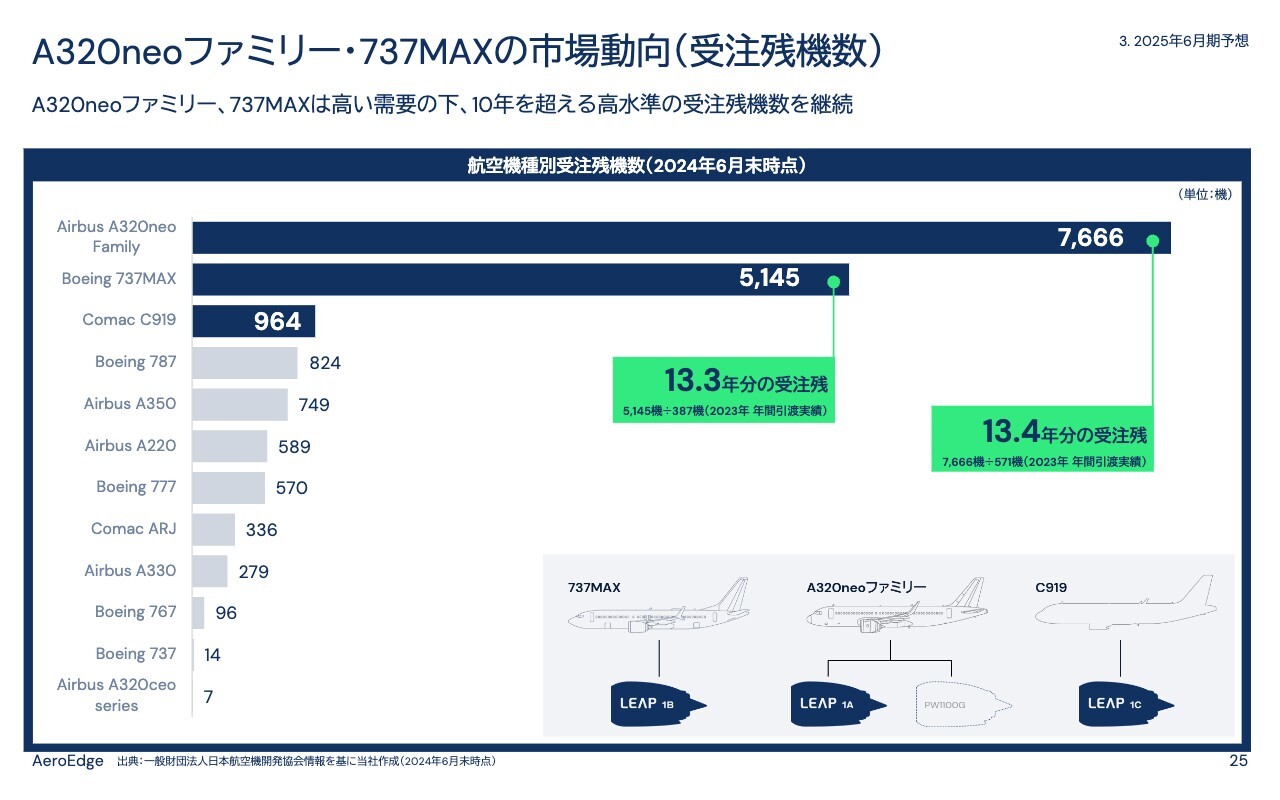

A320neoファミリー・737MAXの市場動向(受注残機数)

「A320neo」ファミリーと「737MAX」の受注生産見込みについてご説明します。

スライドの棒グラフは、航空機種別の受注残機数を示しています。「A320neo」ファミリーは7,600機超、「737MAX」は5,100機超と、ともに13年を超える受注残を継続しています。

あらためて、「A320neo」ファミリー、「737MAX」ともに高水準の受注残を維持していること、また世界的に中小型機は両機種の寡占状態であり、供給不足に伴う他機種への事業転換は起こりにくいことから、中長期的には供給不足は一時的な影響にとどまり、チタンアルミブレードは堅調に成長していくと考えています。

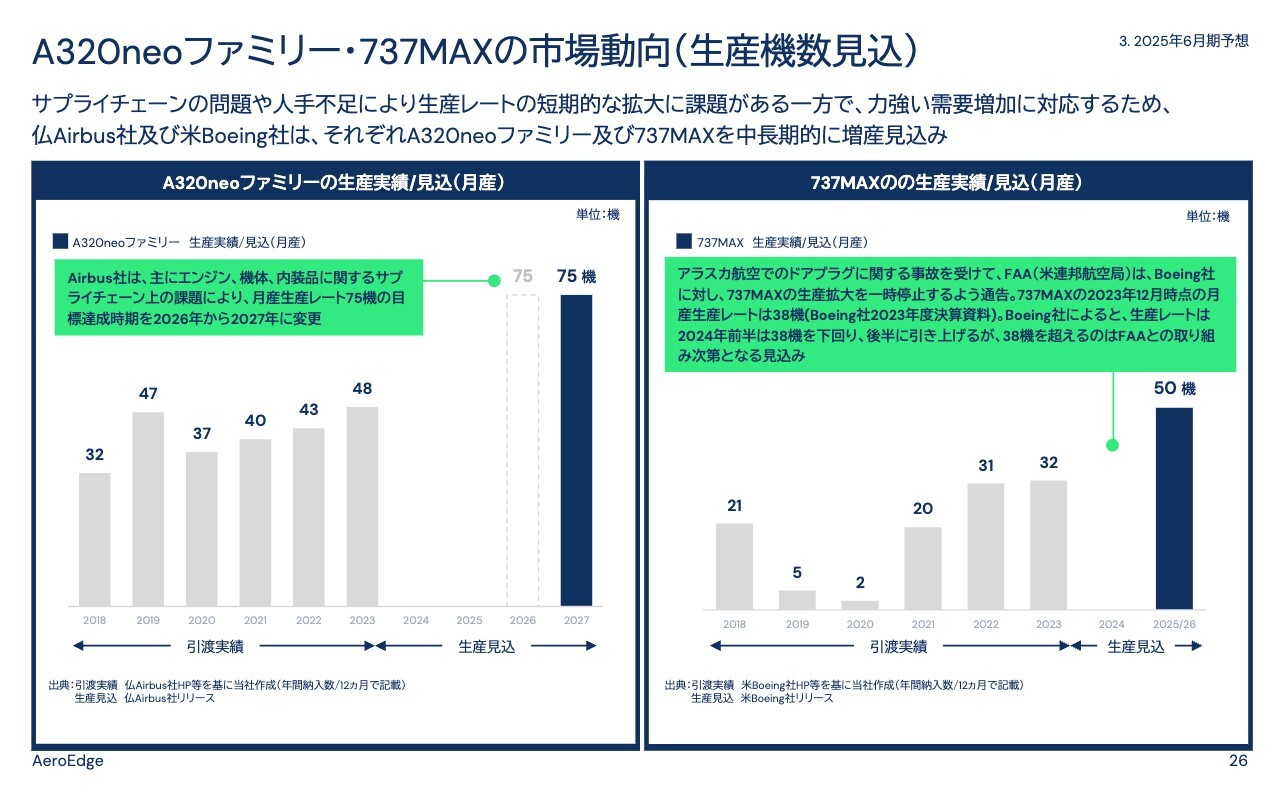

A320neoファミリー・737MAXの市場動向(生産機数見込)

こちらは、「A320neo」および「737MAX」の生産見込みとなります。「A320neo」は2027年度までに月産75機、「737MAX」は2026年度頃に月産50機まで引き上げる予定です。人手不足や品質問題など、短期的にさまざまな課題を抱えているものの、現状の両機の人気ならびに受注残高を見ると、中長期的には着実に拡大すると考えています。

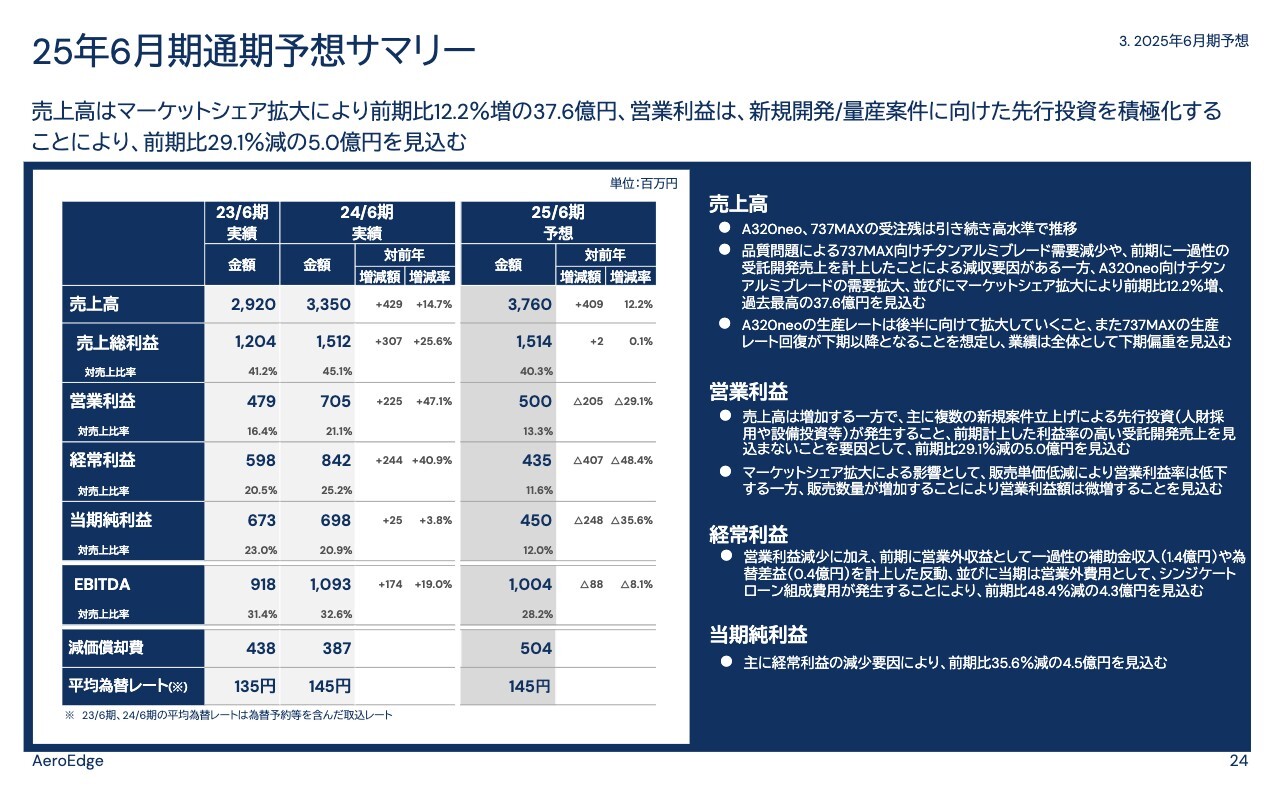

25年6月期通期予想サマリー

今西:2025年6月期の通期予想についてご説明します。まず売上高については、チタンアルミブレード需要が「A320neo」向けは増加、「737MAX」向けは減少、全体として微増にとどまることを予定しています。しかしながらマーケットシェアの拡大により、前期比12.2パーセント増となる、過去最高の37億6,000万円を見込んでいます。

営業利益は、チタンアルミブレード全体の事業拡大が限定される一方で、複数の新規案件の立ち上げや、研究開発による先行投資の発生、また前期に一過性の受託開発を計上したことから、前期比29.1パーセント減の5億円を見込んでいます。

これらの先行投資がない場合は増益を確保できる見通しですが、先ほど森西がご説明したとおり、将来の持続的な成長のために先行投資を実施したいと考えています。

また、チタンアルミブレードの契約更新によるマーケットシェア拡大に伴い、販売単価が低減することから、利益率は前期の21.1パーセントから13.3パーセントと減少する見込みです。一方で、契約更新による利益の絶対額は微増すると見込んでいます。

経常利益については、営業利益の減少に加えて、前期に計上した一過性の補助金収入や為替差益を見込まないこと、またシンジケートローン組成費用が発生することから、前期比48.4パーセント減の4億3,500万円を見込んでいます。

これらの結果、当期純利益についても前期比35.6パーセント減の4億5,000万円を見込んでいます。

なお、「A320neo」の生産レートが後半に向けて拡大していくことと、「737MAX」の生産レート回復が下期以降になることを想定し、業績は前期以上に下期偏重になると見込んでいます。

特に第1四半期は、「737MAX」の落ち込みが一定程度業績に影響を与える予定で、前年同期比での減少を見込んでいます。多少ぶれる要因はあるものの、営業損益はマイナス水準になるだろうと現時点では見込んでいます。

2025年6月期は、「737MAX」の品質問題が継続する中、新規案件に向けた先行投資による費用増加のため減益となります。しかしながら航空機の受注残は10年を超えており、「737MAX」の品質問題が解消し、複数の新規量産案件の立ち上げが落ち着くであろう2026年6月期以降は、着実に利益を拡大できると考えています。

具体的には、チタンアルミブレードだけで2026年6月期、2027年6月期のそれぞれの売上成長率20パーセント前後を目指せると考えています。さらに新規量産案件を拡大することで、2027年6月期はさらに上乗せした利益成長を果たしていきたいと考えています。

主要KPIの推移

主要KPIである、チタンアルミブレードが搭載されるエンジン基数の推移です。チタンアルミブレード全体の需要拡大は限定されるものの、マーケットシェア拡大により、2025年6月期は697基と、前期比で22パーセント増加する見込みとなっています。

なお、契約更新前のマーケットシェア35パーセントを前提とした場合のエンジン基数は610基となり、前期比6パーセント増となっています。エンジン1基あたりの営業利益は、マーケットシェア拡大による販売単価の減少や各種先行投資の発生に伴い、前期の123万円から71万円に減少すると見込んでいます。

売上高内訳

売上高の内訳です。チタンアルミブレード売上については、チタンアルミブレード全体の需要拡大は限定されるものの、マーケットシェア拡大に伴い、前期比18パーセント増の36億2,900万円を見込んでいます。

その他売上については、前期計上した受託開発を今期は見込まないことと、新工場で量産予定のLEAP以外の新規量産案件の立ち上げに一定の時間がかかることを想定し、前期比54パーセント減の1億3,000万円を見込んでいます。

営業利益の増減要因

前期と比較した営業損益の増減要因についてご説明します。2024年6月期の営業利益7億500万円から、今期は5億円になると見込んでいます。

主な増加要因として、チタンアルミブレード販売量の増加による5億6,100万円を見込んでいます。

一方で主な減少要因としては、売上拡大に伴い外注工具費や副資材などの変動費が増加することに加え、新規案件の獲得に向けた人件費の増加が2億1,200万円、材料新開発が進捗したことに伴う研究開発費の増加が1億900万円、そして新規案件の量産開始に伴う減価償却費の増加が1億2,000万円となっています。

このうち、人件費、研究開発費、減価償却費の増加の合計4億円超は主にチタンアルミブレードの量産以外に関連するものとなります。

そのため、今期の減益要因は将来への投資によるものであり、これらの先行投資がない場合には増益を確保できる見込みです。当社は、成長戦略として新たな量産案件や新材料開発を掲げており、中長期的な成長のためにこの投資を実行したいと考えています。

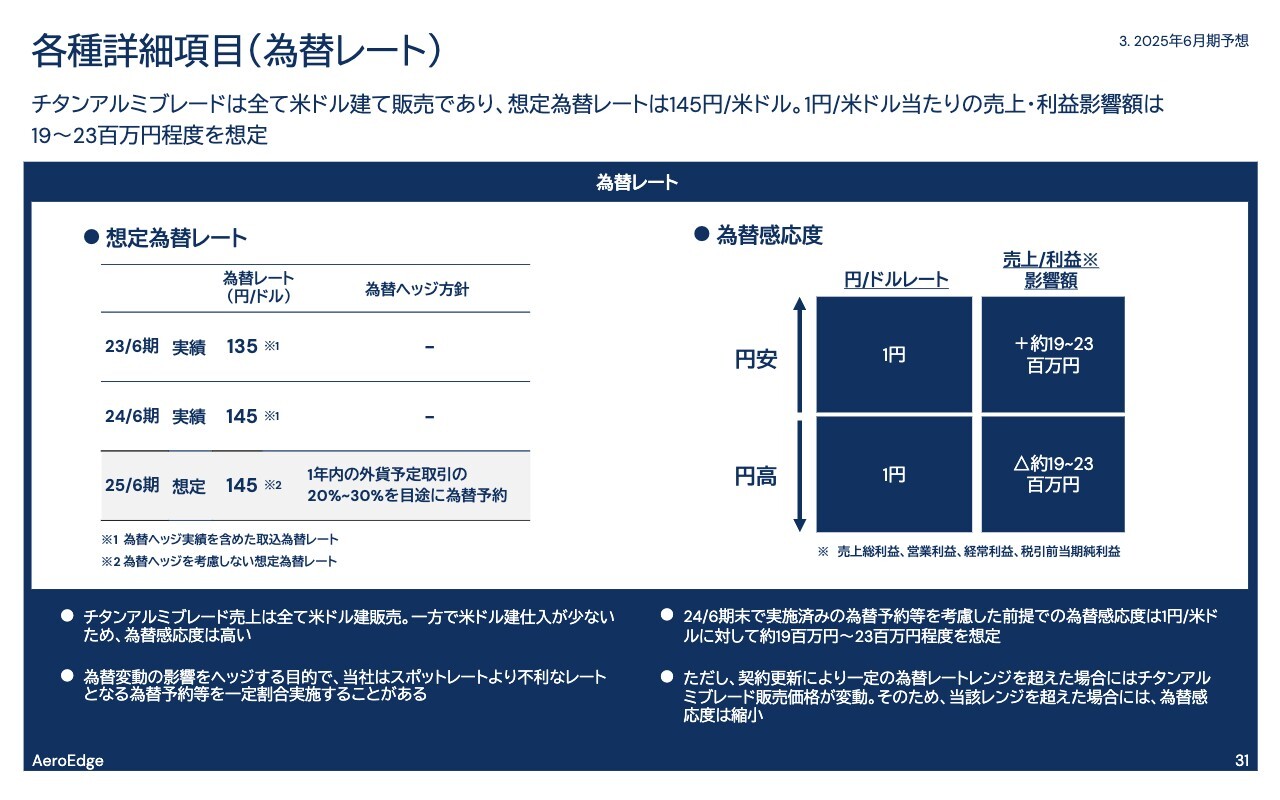

各種詳細項目(為替レート)

想定為替レートについては、145円に設定しています。為替感応度は、ドル1円ごとに1,900万から2,300万円程度を見込んでいます。なお1年内の外貨予定取引の20パーセントから30パーセントに対して、為替予約を実施する予定になっています。

各種詳細項目(人員・研究開発費)

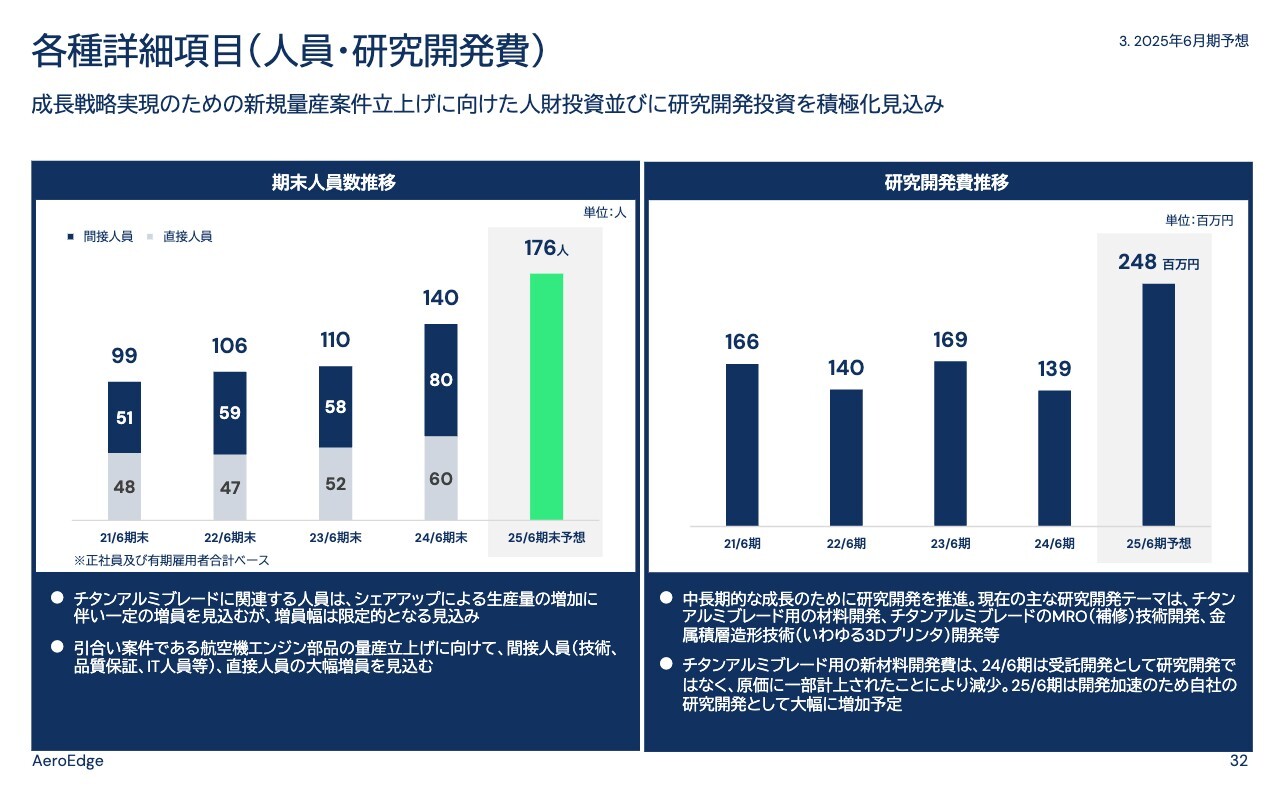

人員については、採用を積極化する予定です。期末人員数ベースで、現状の140名から176名まで採用を加速する予定となっています。

研究開発費については、チタンアルミブレードの材料開発を加速するため、前期比1億1,900万円増の2億4,800万円まで大幅に増加する予定です。こちらの費用増加はいずれも先行投資に関するものとなります。

以上、2025年6月期通期予想のご説明となります。ご清聴いただきましてありがとうございました。

質疑応答:契

新着ログ

「輸送用機器」のログ