ファーストブラザーズ、投資銀行事業の売買益は前期比反動減も、保有物件から得られる賃貸収益は着実に伸長

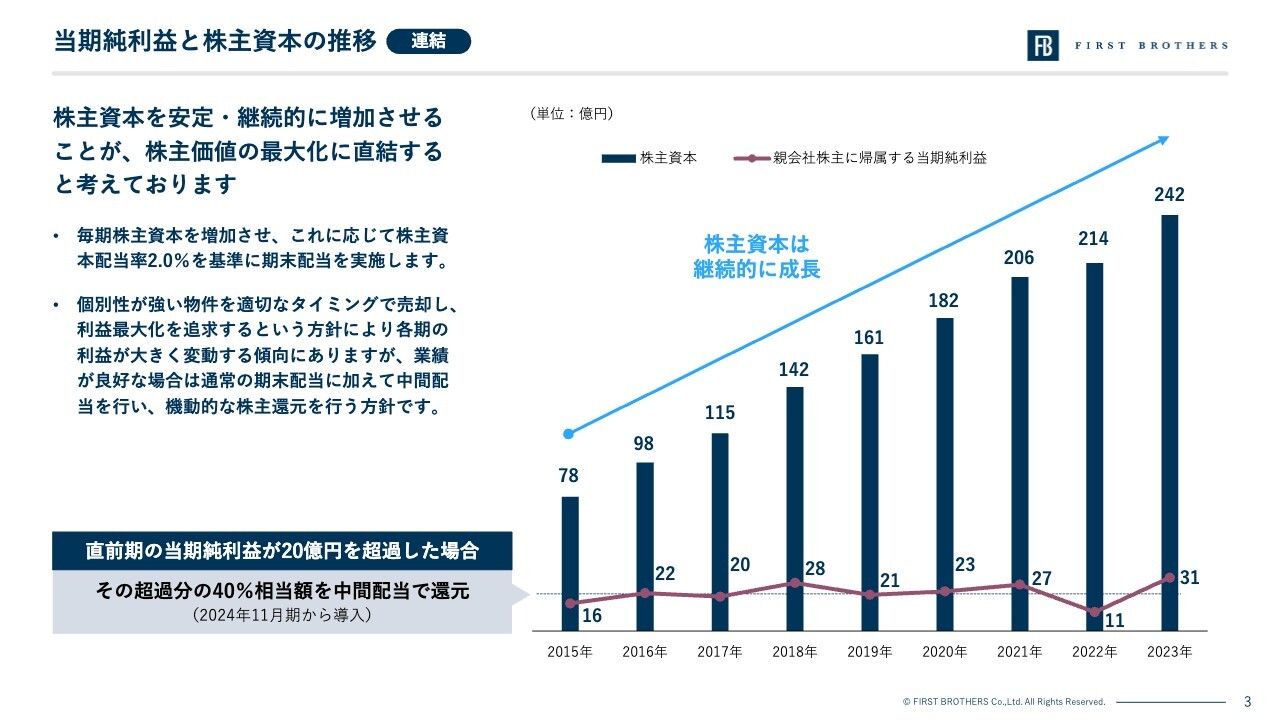

当期純利益と株主資本の推移

川村俊之氏:ファーストブラザーズ株式会社の川村です。ファーストブラザーズ2024年11月期第2四半期の決算についてご報告します。前回から決算説明資料のビジュアルを大きく変更しました。個人投資家も含め多様な層の方々に弊社をよりご理解頂けるよう心掛けて作成しています。

決算内容の説明に入る前に、あらためて弊社の決算の特徴についてご説明します。

弊社決算には2つの大きな特徴があります。1点目は売上高ではなく売上総利益額を重視しています。

投資銀行事業の不動産売買案件は1件1件の取引金額が大きく、原価率もそれぞれ異なります。そのため、仮に原価率の高い大型物件を売却した場合は利益が出なくても売上は大きく計上されます。こうした例があることから、売上高や利益率だけでは弊社の正確な実態を表しているとはいえないため、指標として売上総利益を重視しています。

2点目は、1件あたりの金額が大きいため、不動産売却の有無によって業績が決算期ごとに変動しやすい傾向にあることです。

保有する賃貸不動産の規模を拡大しつつ安定的な収益も拡大させていますが、まだまだ売却のウエイトが大きいため、こうした特徴があります。しかし、弊社は最も価値が高まったタイミングで売却を行うことが中長期的に収益を生み、株主価値を最大化できると考えています。

以上の観点を踏まえ、今回の決算についてご説明します。

エグゼクティブサマリー

サマリーとして第2四半期決算の概要を示しています。

主に賃貸不動産に投資をしている投資銀行事業の、保有物件から得られる賃貸収益は着実に伸長しました。一方、前年同期には大型かつ利益率の高い物件の売却があったものの、今期は比較的小型の物件売却が先行しています。

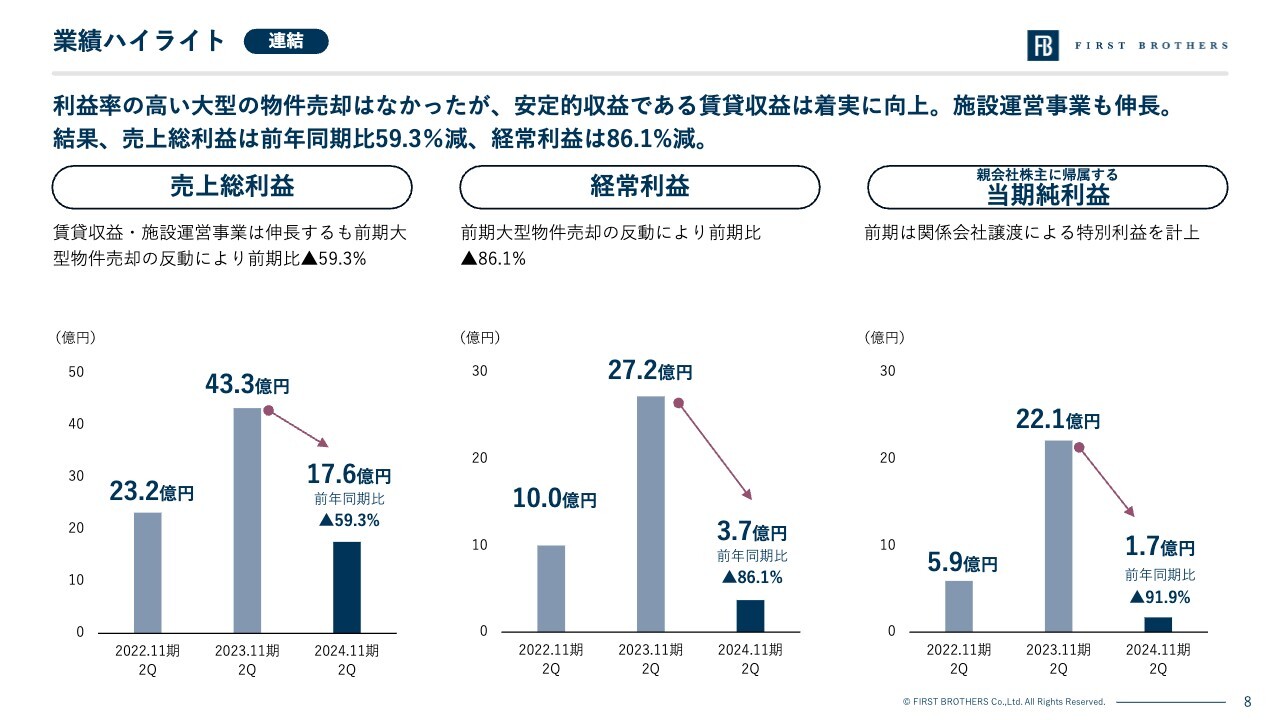

結果、売上総利益は17億6,500万円で前年同期比59.3パーセント減となりました。各段階利益については後ほどご説明します。

なお、事業別では施設運営事業が旺盛な観光需要を背景に、売上総利益段階で黒字を確保して1億5,500万円となり、前年同期比273パーセント増となりました。

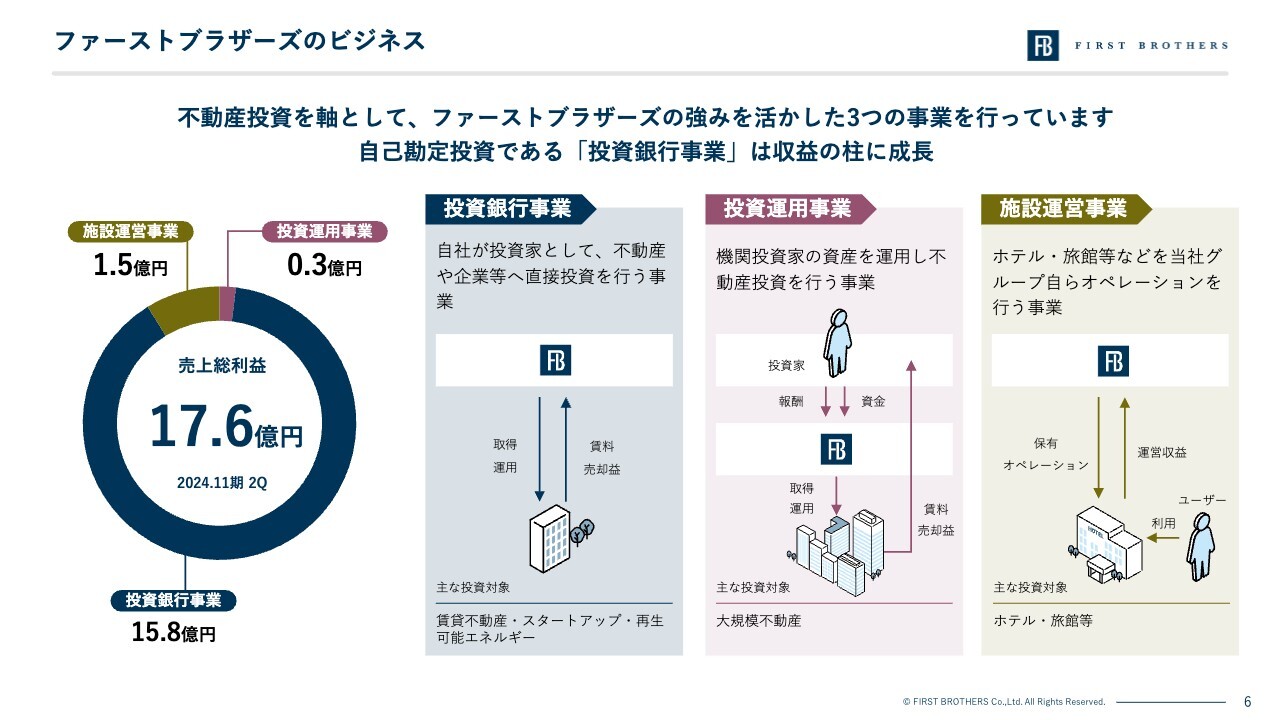

ファーストブラザーズのビジネス

弊社の事業セグメントの説明です。弊社は主に3つの大きな収益の柱があります。

自己勘定で不動産に投資し運用を行う投資銀行事業、投資家から資金を預かりファンドを運用する投資運用事業、宿泊施設の運営を行う施設運営事業です。

業績ハイライト

各段階利益の概要です。先程ご説明したとおり、前年同期に大型かつ利益率の高い物件売却があった反動で、各段階利益ともに減益となりました。

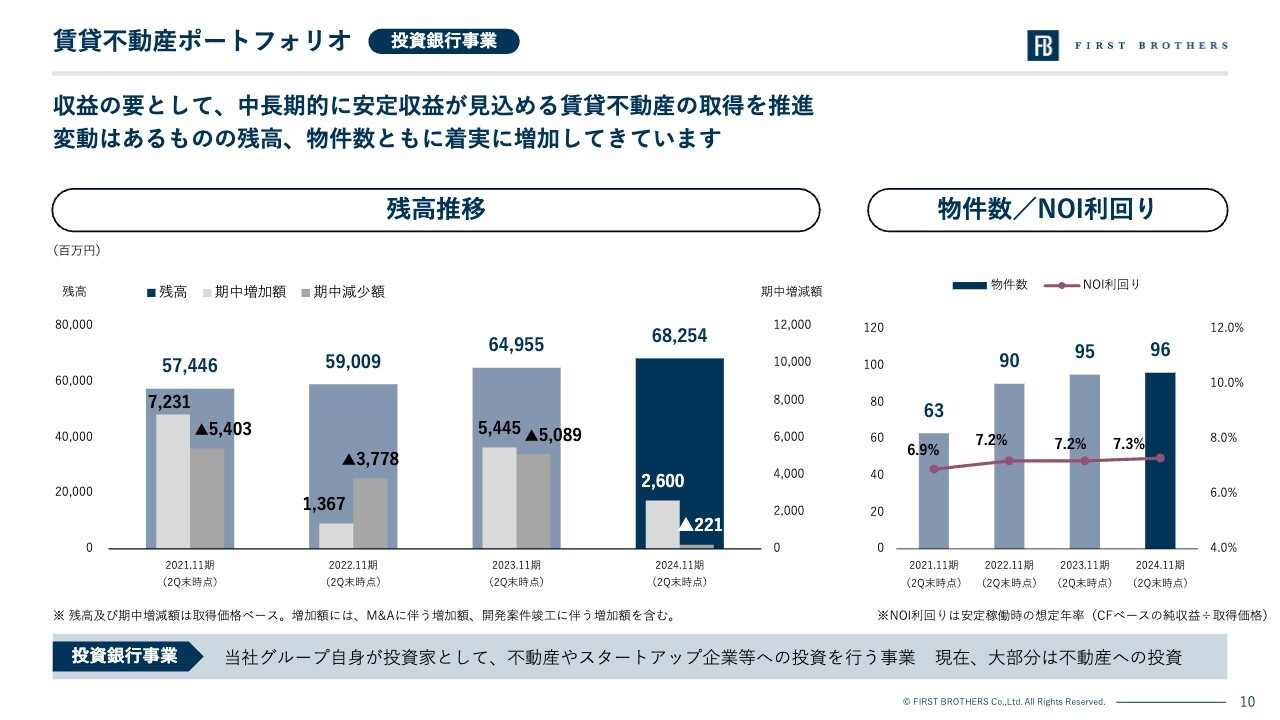

賃貸不動産ポートフォリオ

ここからは個別の事業についてご説明します。投資銀行事業の賃貸不動産は着実に積み上げており、取得価格ベースで残高は682億5,400万円となりました。物件数は96物件で、NOIは7.3パーセントと高い水準で推移しています。

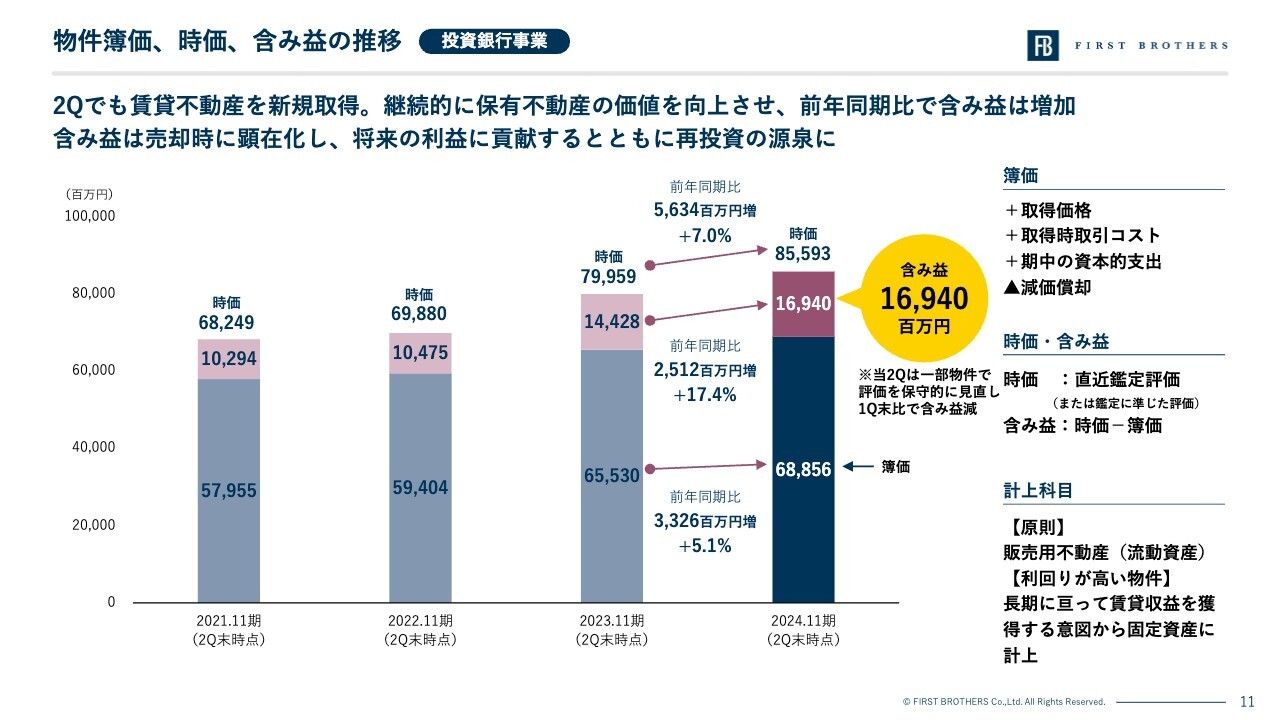

物件簿価、時価、含み益の推移

賃貸不動産の時価と簿価の差額である含み益は169億4,000万円となりました。この含み益は、将来、売却時に顕在化し、利益に貢献するとともに再投資の源泉となります。なお、第1四半期は173億円の含み益でしたが、第2四半期に一部物件評価を保守的に見直しましたため減少しています。

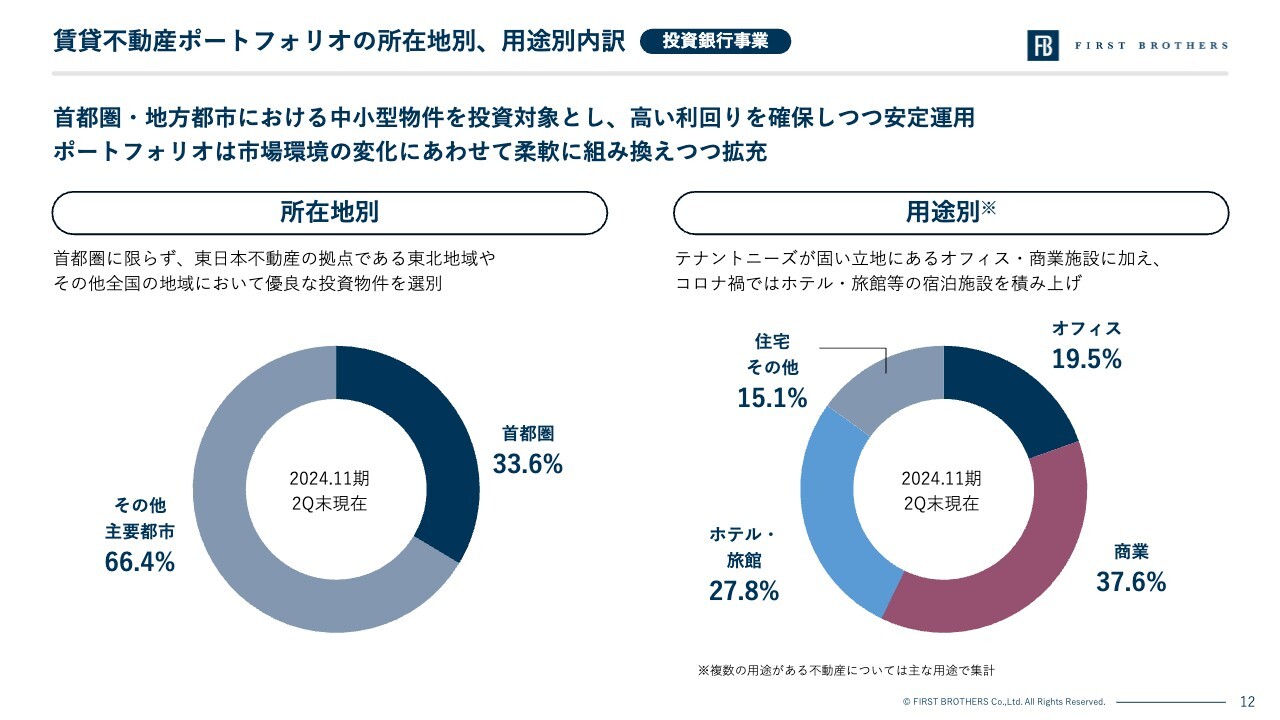

賃貸不動産ポートフォリオの所在地別、用途別内訳

保有物件の内訳をグラフで示しています。用途別では、コロナ禍のタイミングで価格が弱気になっていたホテル・旅館の取得を進め割合が増加しましたが、現在は徐々に売却を進めています。

所在地別も都内だけではなく、全国の主要都市津々浦々で投資をしているという特徴があります。このように弊社の投資は時代の変化に着目しつつ、柔軟な投資目線を持って全国でさまざまなタイプへ投資をしています。

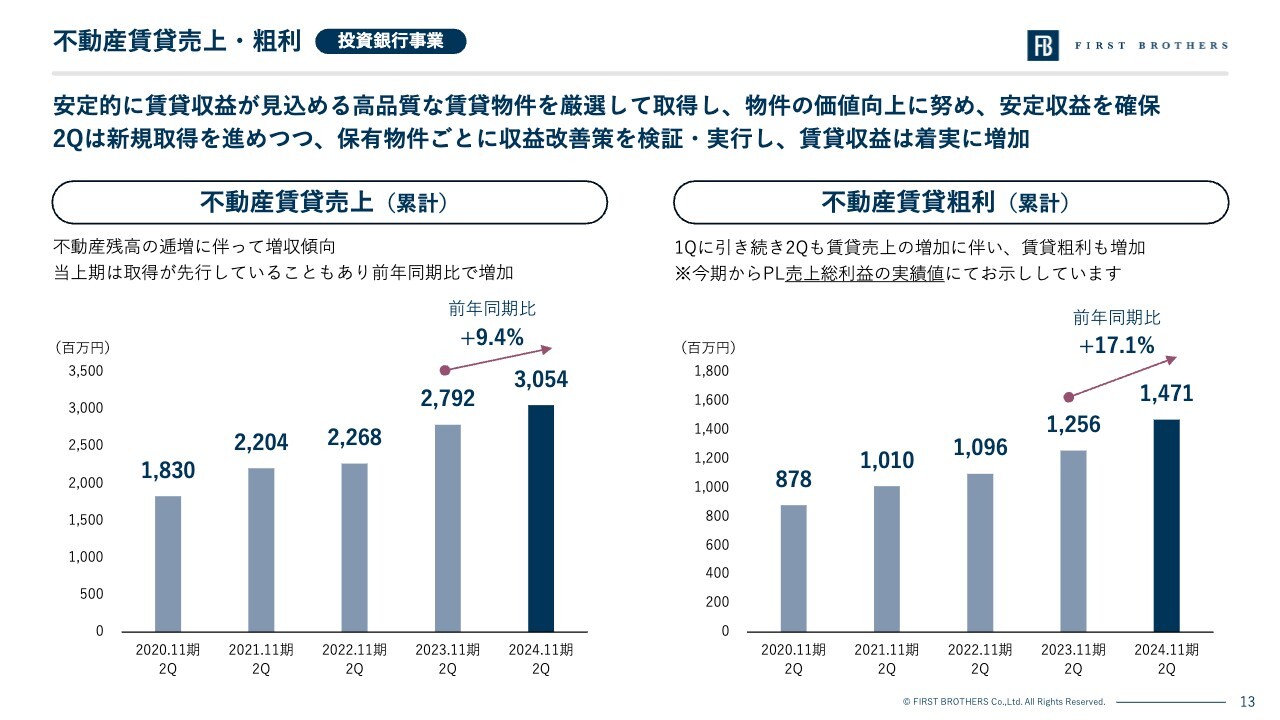

不動産賃貸売上・粗利

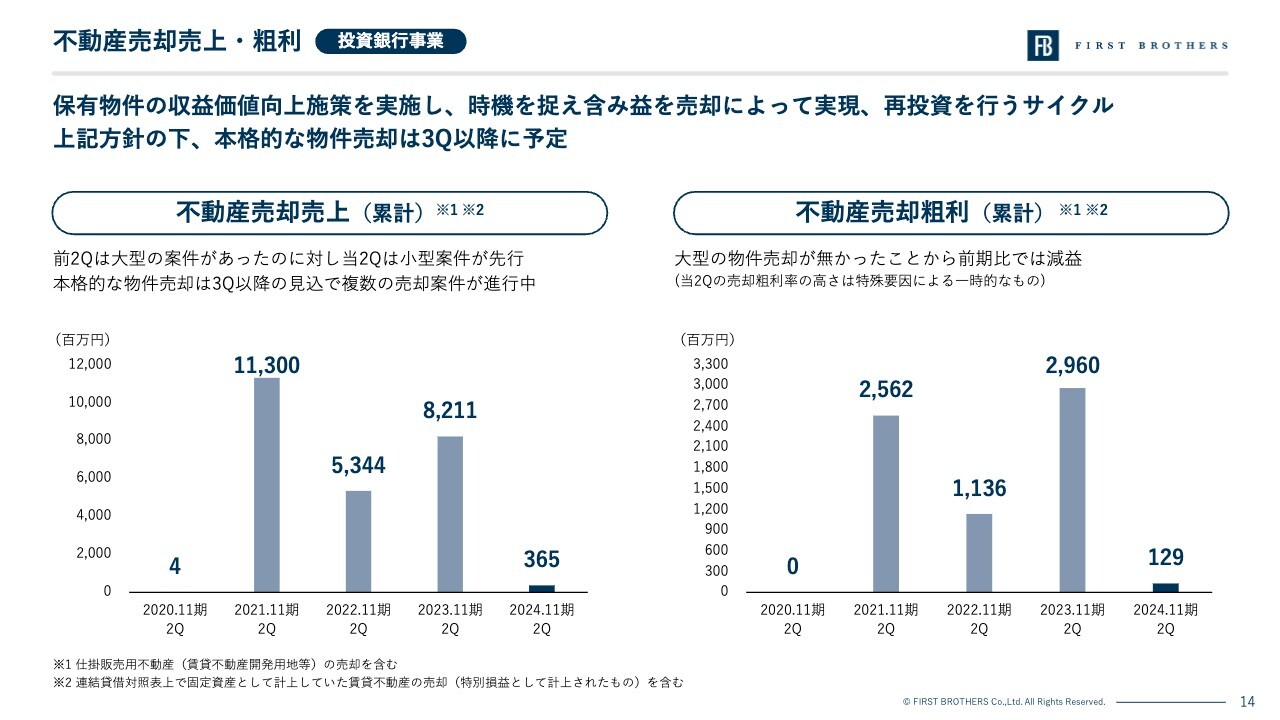

賃貸収益および売買収益の推移を示しています。賃貸収益は着実に増加している一方で、当第2四半期は前期のような大型物件売却がなかったことから、不動産売却売上・粗利ともに前期比減少しています。

不動産賃貸売上・粗利

第2四半期で小型の物件売却を行いましたが、当期の本格的な物件売却は第3四半期以降を予定しており、現在複数の売却案件を進めています。

なお、当第2四半期は売却額が3億6,500万円に対し、売却粗利が1億2,900万円と比較的小さな売却金額に対して利益率が高くなっています。これは特殊要因による一時的なものです。

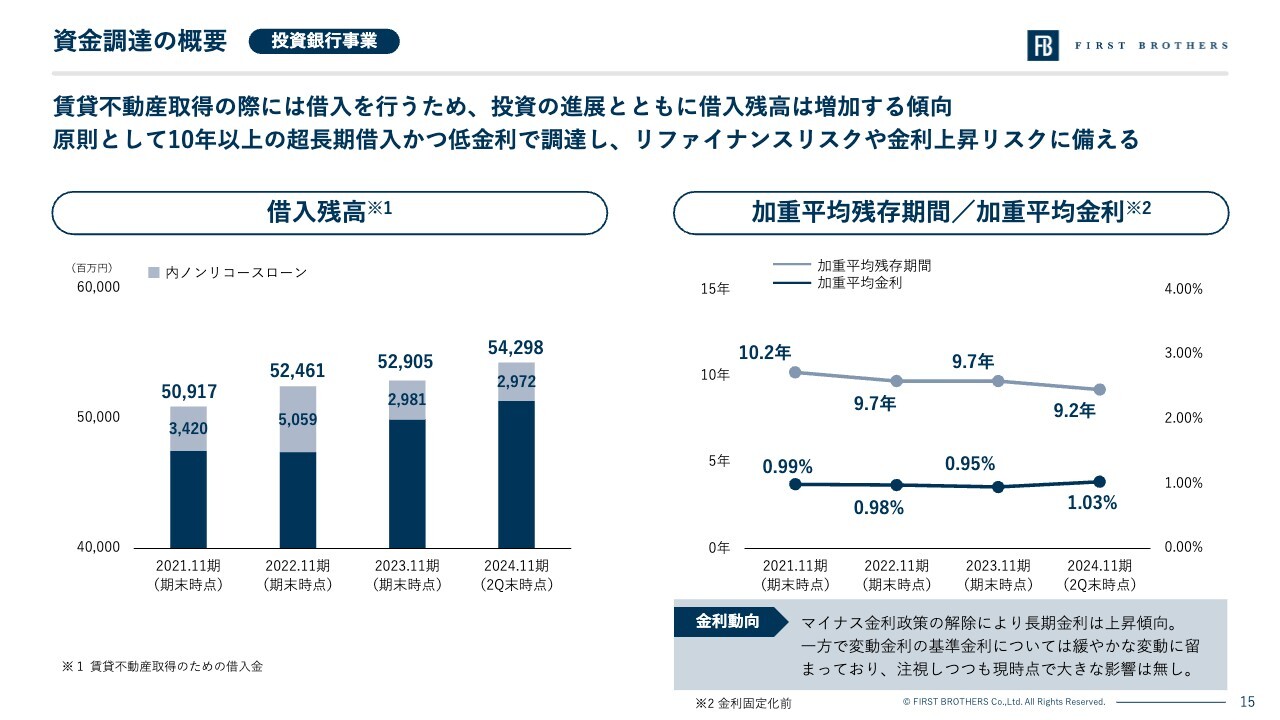

資金調達の概要

資金調達は不動産ビジネスにとって重要な要素です。不動産投資に際しては借入を活用し、物件を取得します。投資を進めるにつれ、借入残高は増加していく傾向にあります。

当社は原則として、10年以上の長期借入でリファイナンスリスクを抑えつつ、変動金利を中心に調達をしています。直近では、日銀のマイナス金利政策の解除による長期金利の上昇が見られます。

ただし、変動金利の基準金利であるTIBORや短期プライムレートについては緩やかな変動であり、ただちに業績および不動産売買市場への大きな影響は見られません。今後も変化を注視します。

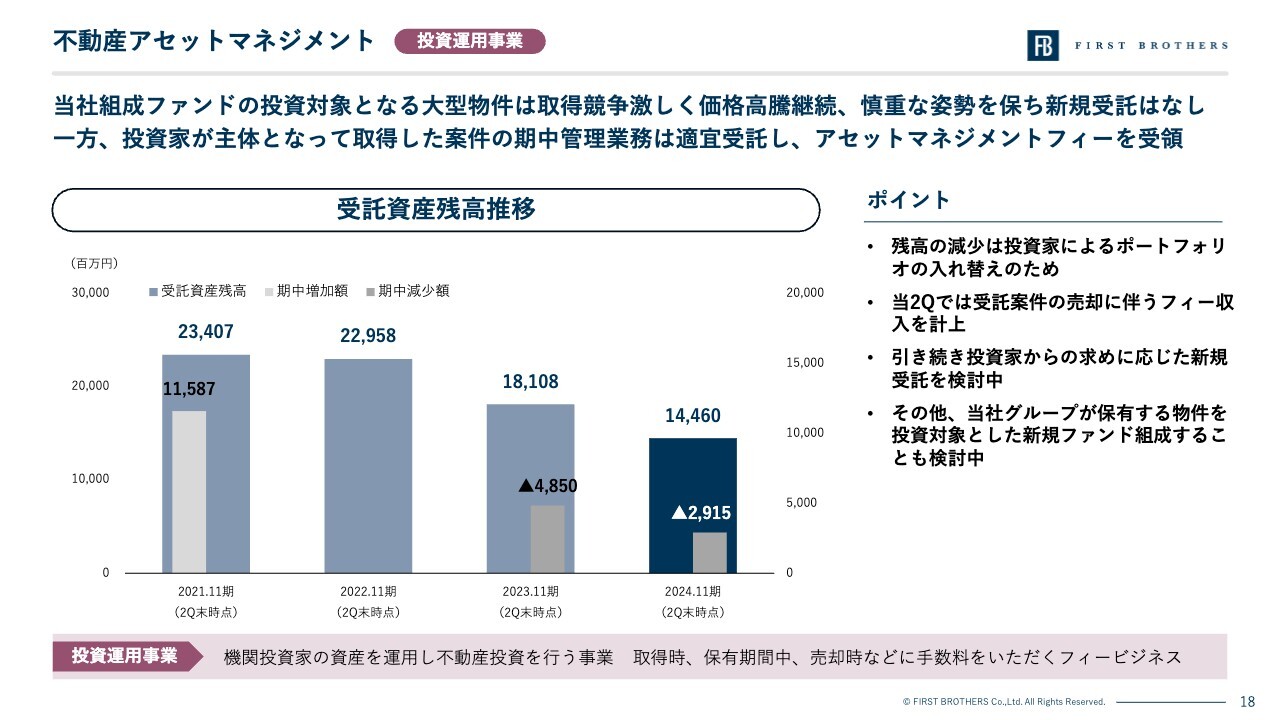

不動産アセットマネジメント

投資運用事業についてです。なお第2四半期においては、金利上昇の影響や国外不動産の市況から投資家は慎重な取引姿勢となっており、当社としてもファンドでの取得はありませんでした。

一方で期中管理業務を受託している案件での売却が発生したため、受託残高が減少するとともに、売却フィーを収受しています。

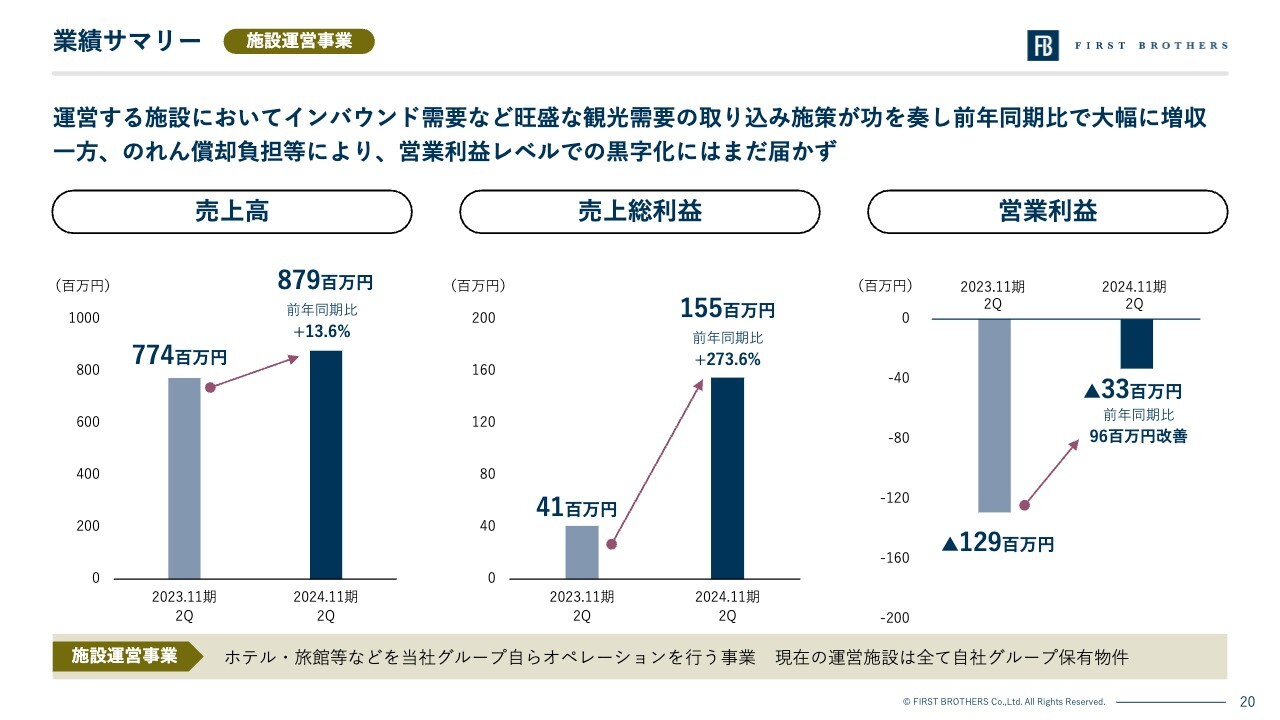

業績サマリー

施設運営事業は第1四半期からの順調な流れを継続し、前年同期比で大きく改善しています。インバウンドの観光需要を捉えた施設の収益貢献が主な要因です。

業績予想

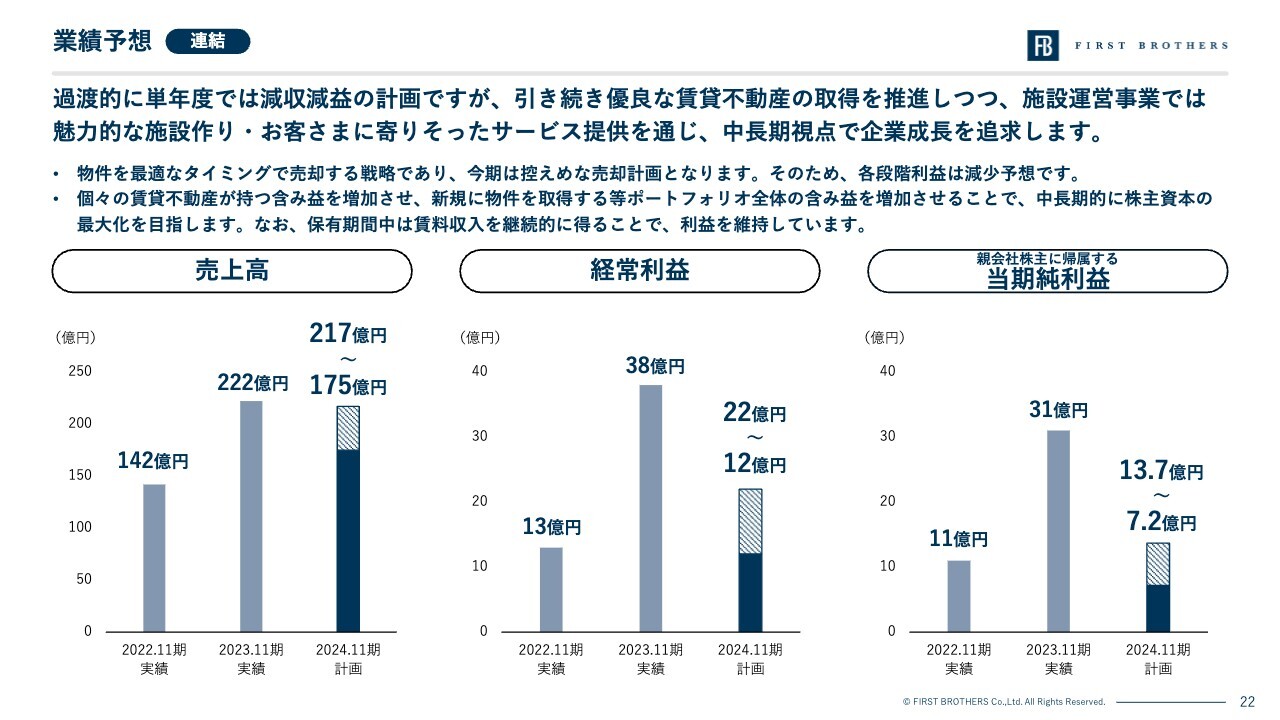

業績予想についてです。今期から業績予想についてはレンジで開示しています。

当社は、不動産の個々のバリューが最も発揮され、描いたストーリーに沿う、適切な目線での出口が実現されるよう売却をしていくスタンスを持っています。特定の期間の損益を作るために、無理に物件売却を推進しません。

そのため、ある期間では売却物件が多く、または逆に控えめとなることもあります。このように、不動産ごとの個別事情や検討される買主の事情によっても損益は左右されることから、今期からはレンジ形式の予算としました。

社内でバリューアップが完了し、売却適時にあると判断した不動産を、積上げまたはホテル旅館事業からの収益を重ねました。

結果、2024年11月期は前期に比べ売却計画は控えめな計画となり、売却収入および売却利益が減少し、売上高は175億円から217億円、経常利益は12億円から22億円、当期純利益は7億2,000万円から13億7,000万円の減収減益を予想しています。

ただし、これは個々の不動産を最適なタイミングで売却することを企図し、売却収益が一時的に減少するためであり、将来の売却収益の源泉となる含み益が翌期以降に繰り越されます。そのため、単年度では減収減益見通しですが、成長戦略を推進する中での過渡的なものであり、着実な企業成長を遂げています。

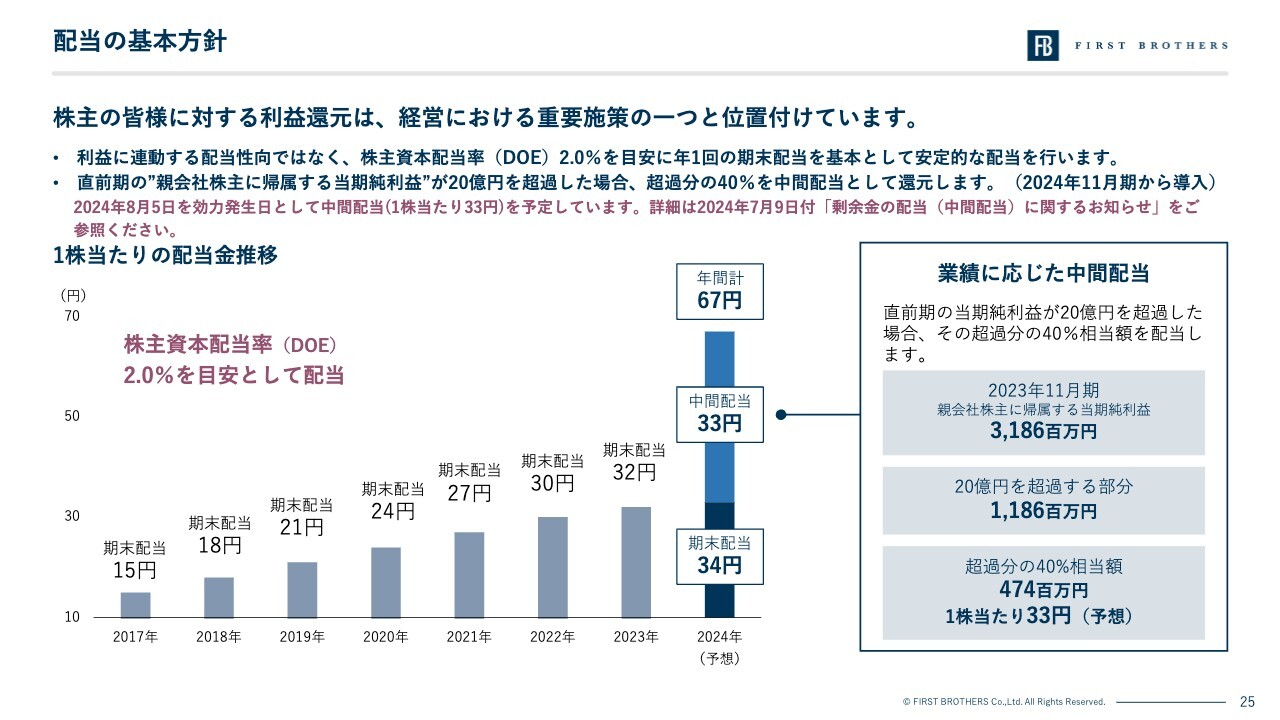

配当の基本方針

最後に株主還元です。

最初にご説明したとおり、当社の業績の特徴としては、期ごとの利益は変動が大きくなります。一方で株主資本については、毎期着実に利益を計上し続け右肩上がりです。

これは不動産ポートフォリオをしっかりと成長させ、賃貸収益・売却収益を得て、利益を再投資し、よりよいアセットを取得するサイクルを生み出した結果、企業成長をしている証と認識しています。

このように、株主資本を毎期継続的に増加させていくかたちで企業成長を具現化し、安定的・継続的な配当という観点で、配当基準は株主資本に連動した指標であるDOE(株主資本配当率)2.0パーセントを目安として配当を実施してきました。

一方で、DOE基準による配当金の増加ペースは緩やかであり、業績が大きく上振れした場合でもその利益還元を即座に反映できないという側面もありました。

そこで業績に応じた株主還元と資本効率向上の観点から、期末配当に加え、直前期の連結PLにおける「親会社株主に帰属する当期純利益」の額が20億円を超過した場合、その超過分の40パーセント相当額を中間配当として還元することとしました。なお、今年度はご説明した基準である前期当期純利益が20億円を超過していたため、2024年8月5日を効力発生日として1株当たり33円の中間配当を行います。

したがって、2024年11月期においては中間33円、期末34円の年間で67円の配当を予想しています。

説明は以上となります。投資家のみなさまにおいては今後とも変わらぬご愛顧賜りますよう、どうぞよろしくお願いします。

新着ログ

「不動産業」のログ