【QAあり】オプテックスG、主力事業の販売堅調および為替効果により上期決算は増収増益

2024年12月期 上期決算のポイント

中島達也氏(以下、中島):みなさま、こんにちは。オプテックスグループ株式会社代表取締役社長の中島です。本日はよろしくお願いします。それではさっそく24年度上期の決算についてご説明します。本日の主な内容はスライドに記載の2点です。

まず初めに、上期決算のポイントについてご説明します。

24年度上期は主力事業の販売動向がおおむね堅調に推移したことに加え、為替効果の追い風もあり、前年同期比で増収増益を達成しました。ただし、当社関連市場の動向は総じて回復基調に向かってはいるものの、足元では不透明感が滞留し、依然として一部の国や地域では投資抑制や在庫調整が継続しています。

売上高は上期としては過去最高を更新し、前年同期比プラス12パーセントの増収となりました。営業利益は増収によりさまざまなコスト増加要因を吸収し、前年同期比プラス18パーセントの増益となりました。

相対的に原価率が高いIA事業のMECT関連の売上構成比が上昇し、長引くインフレや金利高、材料費、人件費、為替の影響を含むコストの増加がありました。

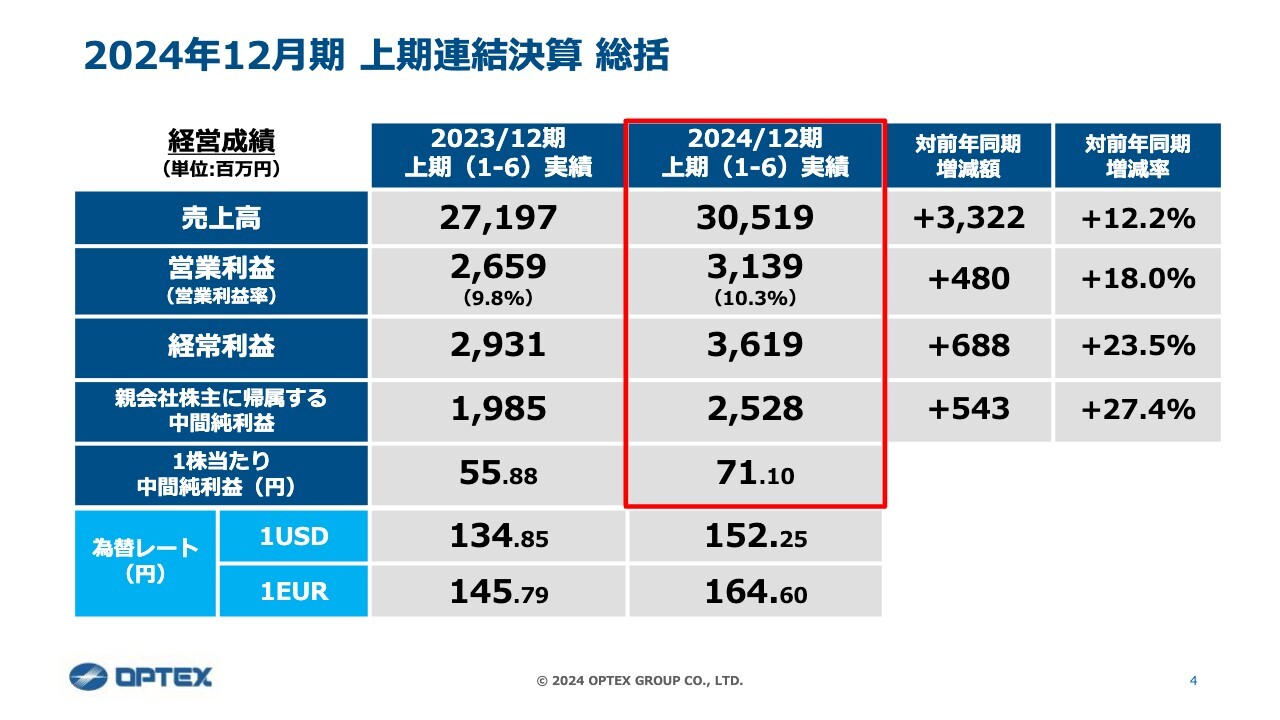

2024年12月期 上期連結決算 総括

上期決算の総括です。売上高は305億円、営業利益は31億円、営業利益率は10.3パーセントとなりました。この営業利益率は前年同期比で0.5ポイントアップとなっています。売上構成比の変化等で、原価率が1.5ポイント上昇しました。一方で、販管費率は2ポイント減少した状況です。

為替については、ドル、ユーロともに昨年度より大きく円安方向に推移したことや、人件費増などのさまざまなコスト増加要因がありました。しかし、増収によりこれらを吸収したことで、営業利益、経常利益、純利益ともに増益という結果になりました。

期初に発表した上期計画の売上高306億円、営業利益32億円に対し、売上高についてはほぼ計画どおりとなりました。一方で、営業利益については計画比をわずかに下回り、目標に対して98パーセントで着地しています。

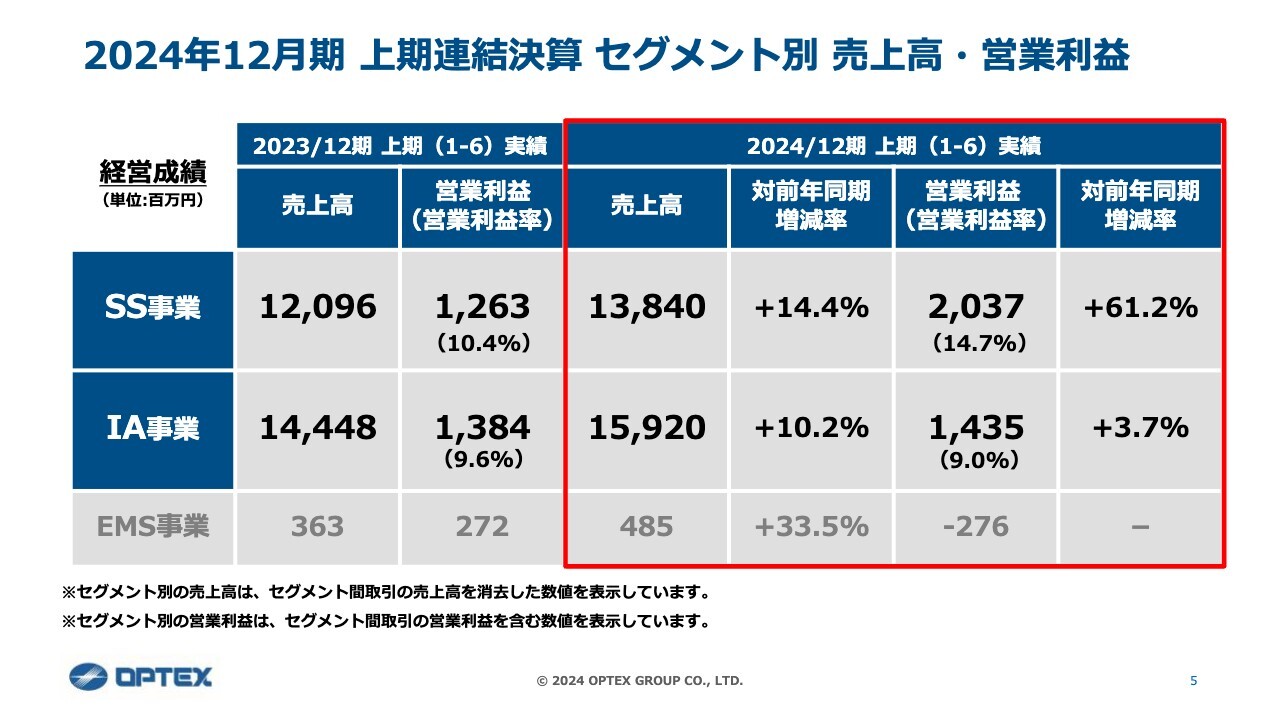

2024年12月期 上期連結決算 セグメント別 売上高・営業利益

上期における主力セグメントのSS事業とIA事業の売上高と営業利益についてご説明します。

SS事業では、売上高は前年同期比プラス14.4パーセントの増収、営業利益は前年同期比プラス61.2パーセントの大幅増益となりました。主力の欧米向け販売の増加と円安による為替効果により増収増益となり、営業利益率も15パーセント弱まで回復してきています。

IA事業に関しては、FA関連が欧州・中国向けで低調に推移しました。一方で、MVL関連、IPC関連、MECT関連は堅調に拡大し、増収増益という結果になりました。営業利益率はIA事業内の売上構成比の変化により、9パーセントにとどまりました。

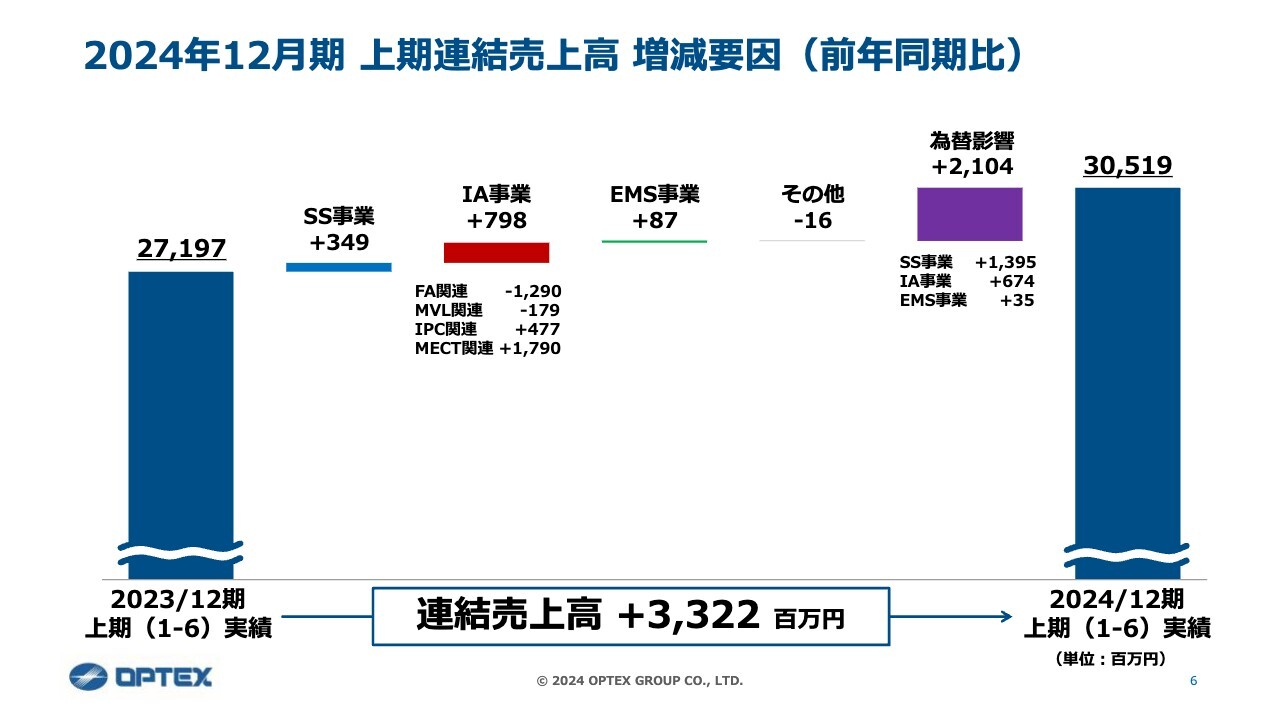

2024年12月期 上期連結売上高 増減要因(前年同期比)

スライドに売上高の増減要因を滝グラフで示しています。グラフの一番左側が23年度上期の実績で約271億円、一番右側が24年度上期の実績で約305億円となっています。

右から2番目に示した円安による為替影響が主な増加要因となり、約21億円嵩上げという結果になっています。この要因の1つには、売上の7割を海外が占めるSS事業が特に円安の恩恵を受けたことがあります。為替影響21億円のうち、約14億円がSS事業において嵩上げされています。その他、IA事業のMVL関係でも約5億円の為替による上乗せがあります。

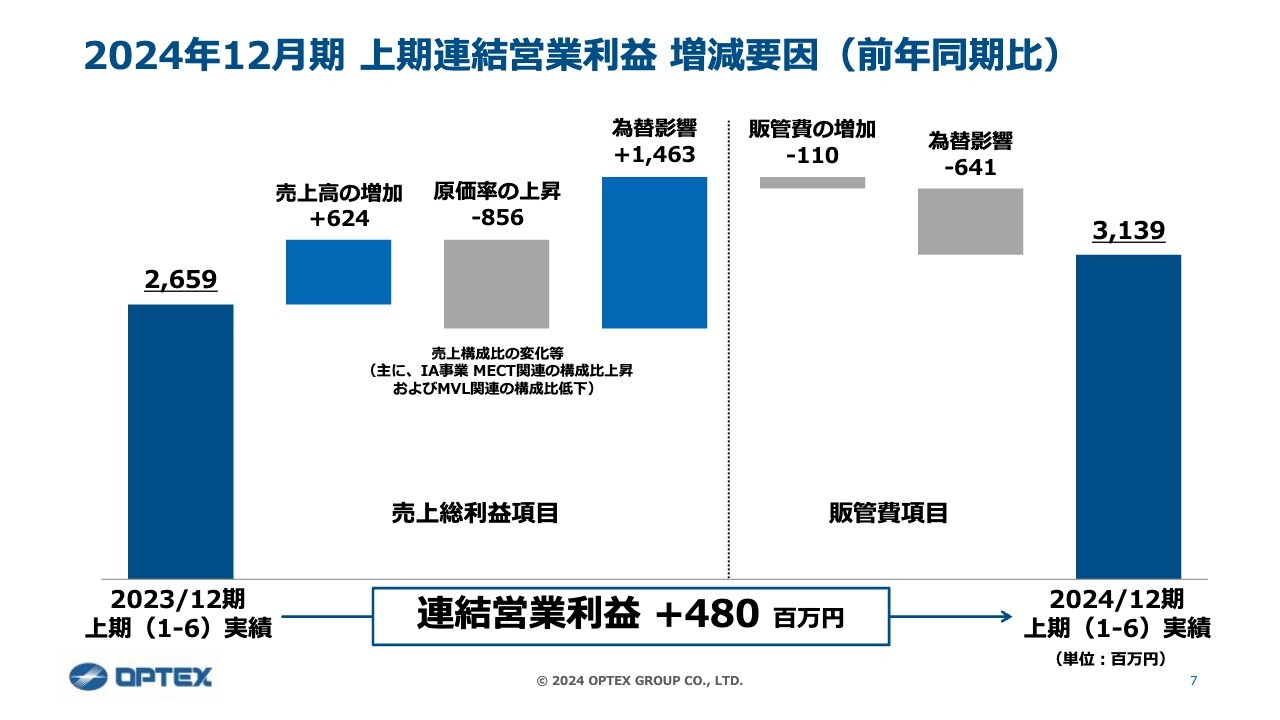

2024年12月期 上期連結営業利益 増減要因(前年同期比)

営業利益の増減についても滝グラフで示しています。先ほどと同様に、一番左側は23年度上期の実績で約26億円、一番右側は24年度上期の実績で約31億円であり、前年同期比で約4億8,000万円の増益となっています。

これは、売上高の増加と円安の為替効果により、売上構成比の変化等による原価率の上昇分を補った結果となっています。対ドル、対ユーロともに円安となったこともあり、売上総利益で約14億円の為替の恩恵を受けています。

一方、販管費項目での為替については、当社は海外子会社も多くあるため、海外子会社における人件費や経費等で為替影響がネガティブに働いています。したがって、このポジティブ側のプラス14億円とネガティブ側のマイナス6億円とをあわせ、営業利益で8億円程度の嵩上げがあったと考えていただければと思います。

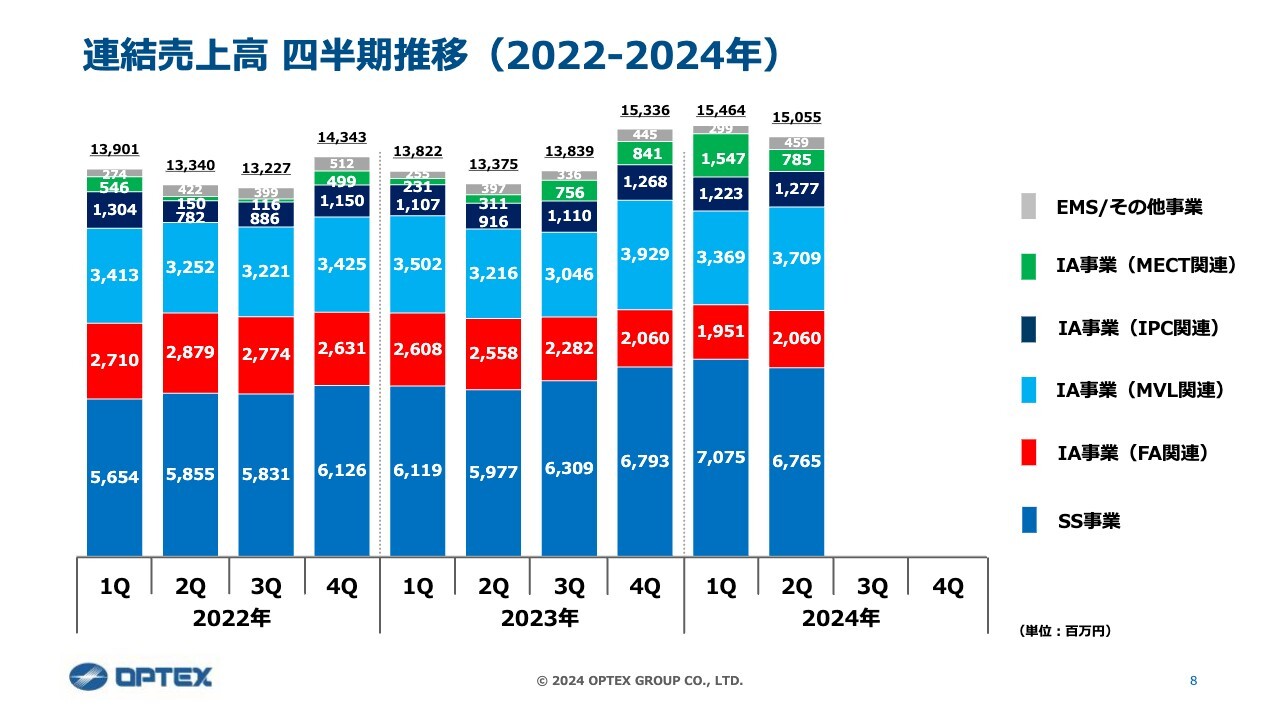

連結売上高 四半期推移(2022-2024年)

連結売上高の四半期推移をセグメント別に色分けして、棒グラフで示しています。一番下の濃い青色の部分が、先ほどからご説明している主力事業の1つであるSS事業の売上推移です。その上の赤、水色、紺色、緑の部分が、もう1つの主力事業であるIA事業の売上推移を示しています。

ご覧のとおりSS事業とIA事業ともに堅調に推移しており、23年度の下期から底打ちして上がってきている状況が見て取れるかと思います。

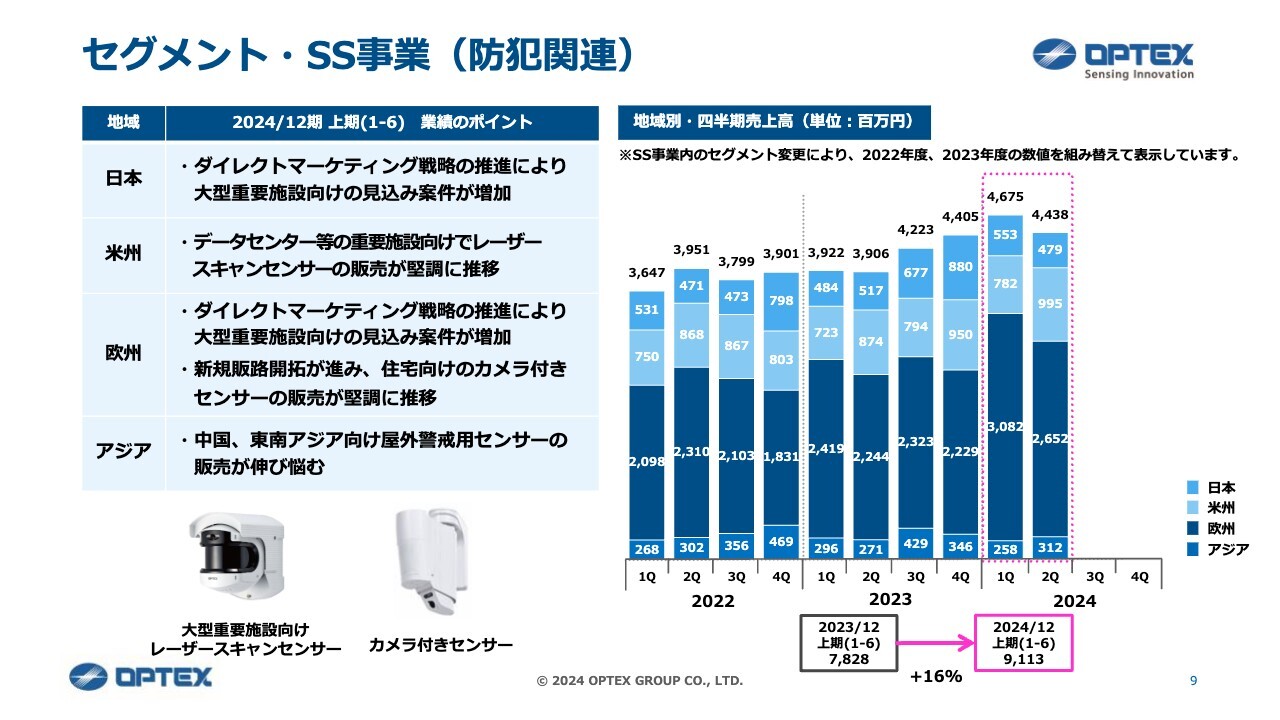

セグメント・SS事業(防犯関連)

各セグメントの詳細状況やトピックスに関してご説明します。

SS事業の防犯関連に関しては、海外向け販売の堅調推移と円安効果もあり、売上高が前年同期比でプラス16パーセントの増収になりました。

この防犯関連では、世界シェア40パーセントを持つ屋外用の防犯センサーが主力商品です。侵入者警戒用途の防犯センサーの使用箇所はさまざまですが、当社では、より収益性が高く、需要拡大が見込める事業所や大型重要施設を対象としています。

具体的には、対象施設の機器を選定するキーパーソンに対して、独自のダイレクトマーケティングを行い、直接提案を行う戦略を取っています。この結果、発電所や空港、データセンター等の特定用途向けの看板商品として、レーザースキャンセンサーの販売が拡大しています。

海外市場は欧米を中心にインフレと金利高の逆風にはあるのですが、このダイレクトマーケティング戦略が日本および海外で効果を発揮しており、新規顧客の開拓などにより堅調な売上を支えている状況です。

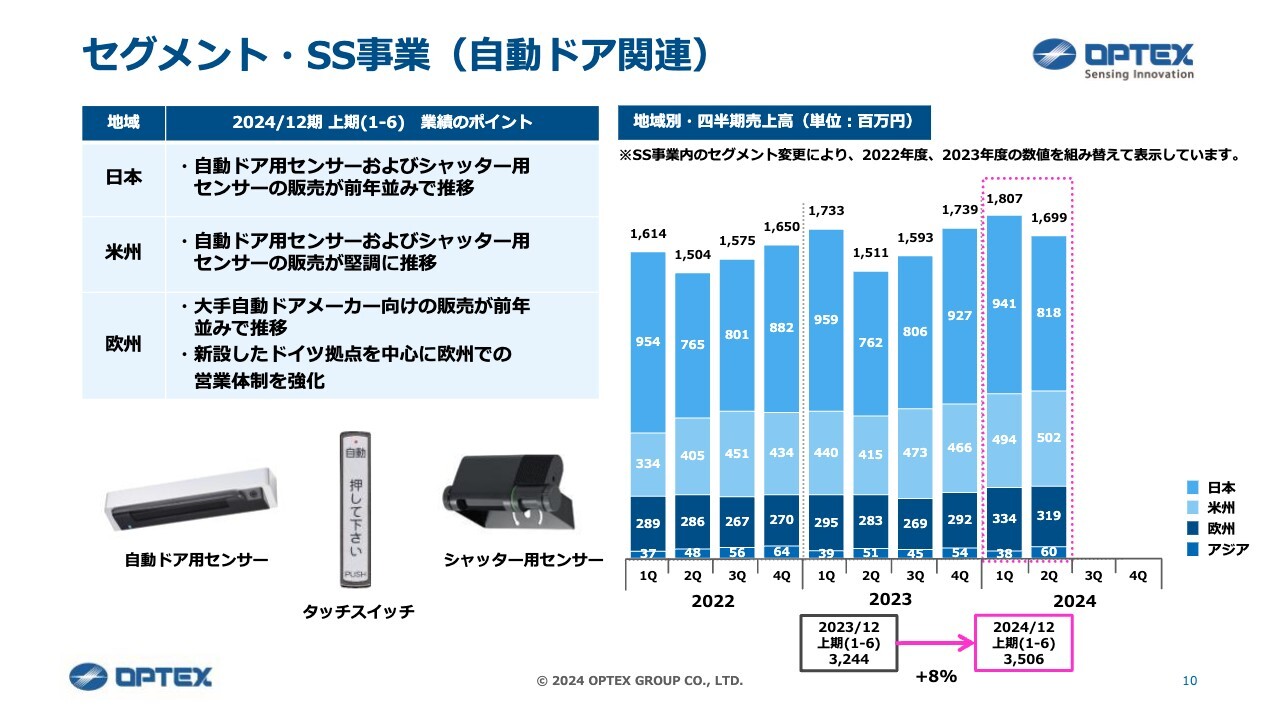

セグメント・SS事業(自動ドア関連)

SS事業の自動ドア関連です。自動ドアについては、シェア拡大を目指す海外向けの販売が堅調に推移しており、さらにこちらも為替の効果があり、結果として前年同期比でプラス8パーセントの増収になりました。

自動ドア関連も非常に高いシェアを獲得しており、世界シェア30パーセントのシェアを持っています。大手自動ドアメーカー向けのドア用開閉センサーが主力商品です。日本では50パーセントのシェアを保有しています。

現状の海外シェアは20パーセント程度なので、今後シェアを拡大していく戦略を立てています。海外の競合は当社よりラインナップもしくは営業面で当社をリードしているため、当社としては海外市場でポピュラーなスイングドア対応のセンサーと新商品を拡充して、シェア拡大に努めています。

そもそもこの業界は景気に左右されにくく、非常に安定した市場です。もちろん四半期ごとに売上高がでこぼこするところはありますが、今期についても全体として販売は堅調に推移しています。

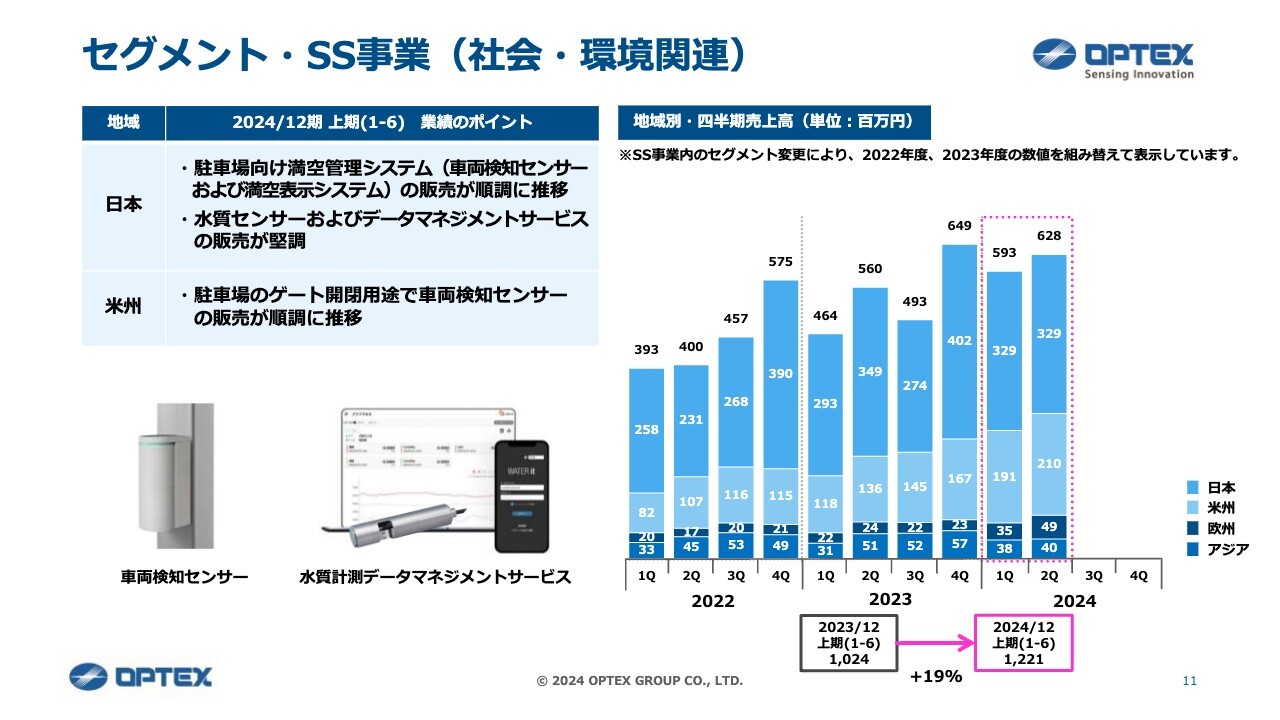

セグメント・SS事業(社会・環境関連)

SS事業の社会・環境関連です。特に駐車場業界向けの車両検知用センサーが日本および北米で非常に好調に推移しており、全体としては前年同期比で19パーセントの増収となっています。

このセグメントは車両検知用のセンサーとIoTを活用した水質の計測サービスを中心とした、非常にニッチな特定用途向けのセンサーが主力商品になっています。市場とお客さま、アプリケーションを絞り込んで付加価値を提供するビジネスなので、基本的には競合が少なく、収益性が高いビジネスであることが特徴です。

現在、日本では時間貸しの駐車場向け、北米ではチェーンゲート等の開閉用センサーの販売が非常に好調で、特にこの車両検知センサーの販売が貢献している状況です。

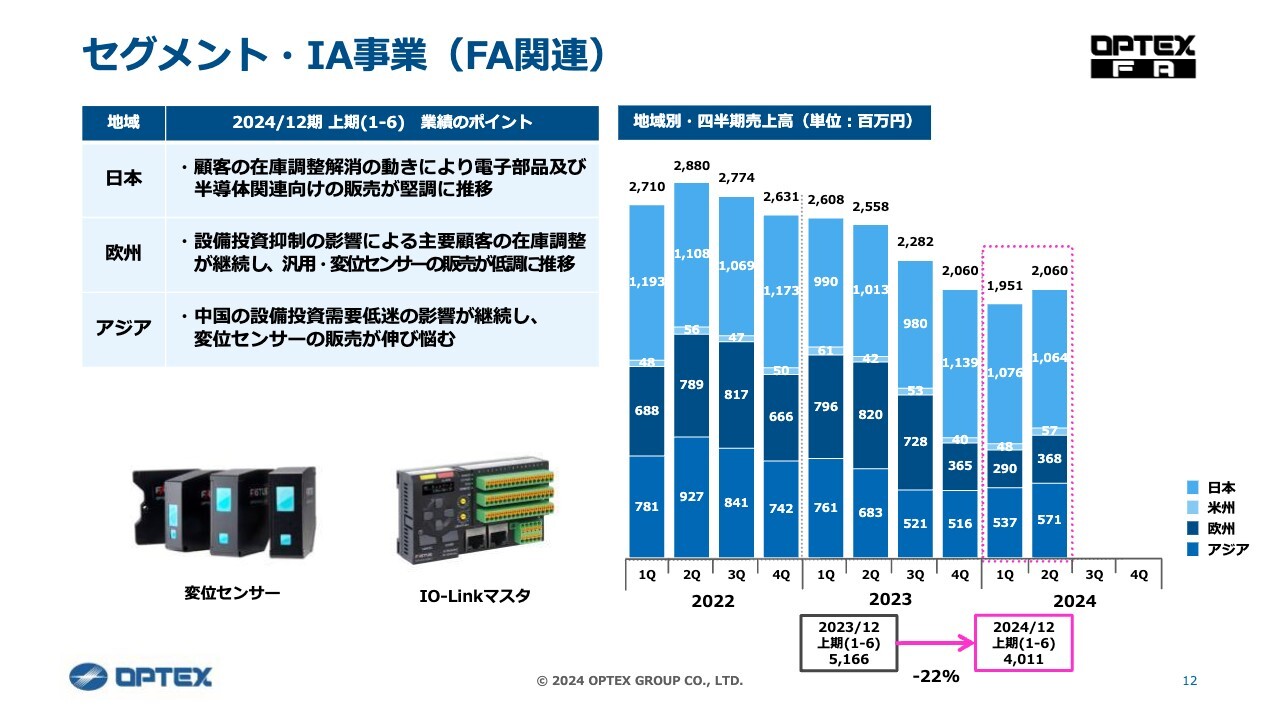

セグメント・IA事業(FA関連)

もう1つの主力事業である、IA(Industrial Automation)事業に関してご説明します。

まず、FA関連です。FAは「Factory Automation」の略で、工場の自動化用のセンサーを扱っています。欧州と中国の低調な市況が継続しており、前年同期比マイナス22パーセントの減収となっています。

スライドのグラフに示したように24年度第1四半期は底打ちの時期になっていますが、国内および海外の顧客の生産の回復、在庫調整の解消が徐々に進んでおり、下期以降は、業界としては半導体関連を中心に緩やかに回復基調に向かうと認識しています。

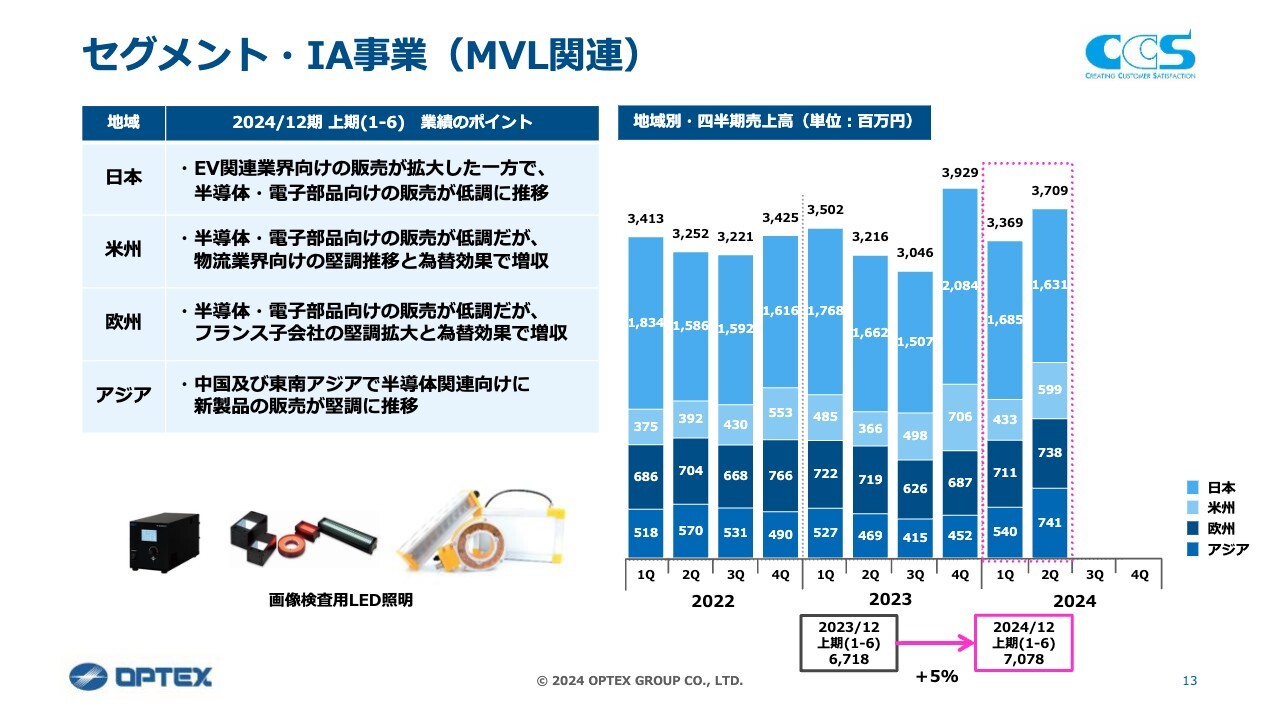

セグメント・IA事業(MVL関連)

IA事業のMVL関連です。MVLは「Machine Vision Lighting」の略で、工場向けの画像検査用照明のことです。

半導体・電子部品向けの販売が低調に推移しましたが、日本のEV関連が好調なことと、欧米における物流業界向けの堅調な販売に加え、冒頭でご説明した為替効果もあり、前年同期比でプラス5パーセントの増収となっています。

MVL関連の照明については世界シェア30パーセントを保有しています。工場の検査工程向けに画像検査用LED照明を中心とした、ワンストップでシステムを提供するソリューション型のビジネスモデルを強みとしています。

現在日本の各都市でプライベートショーを開催し、案件を獲得しています。自社の実験室でもお客さまに対して緻密にコンサルティングを行い、得意とするトータルソリューション提案で受注・成約に結び付けているところです。

コンサルティングの件数自体も昨年度に比べて着実に増えていますので、下期から来期にかけて、意欲的な投資計画に応じた大口のプロジェクト案件の成約を目指しています。

海外については、フランスの子会社であるEFFILUX社の高付加価値商品が物流業界で非常に好調で、そちらも上乗せになっています。日本でのソリューション成功事例の横展開も含めて、さらなるシェアの拡大を目指しています。

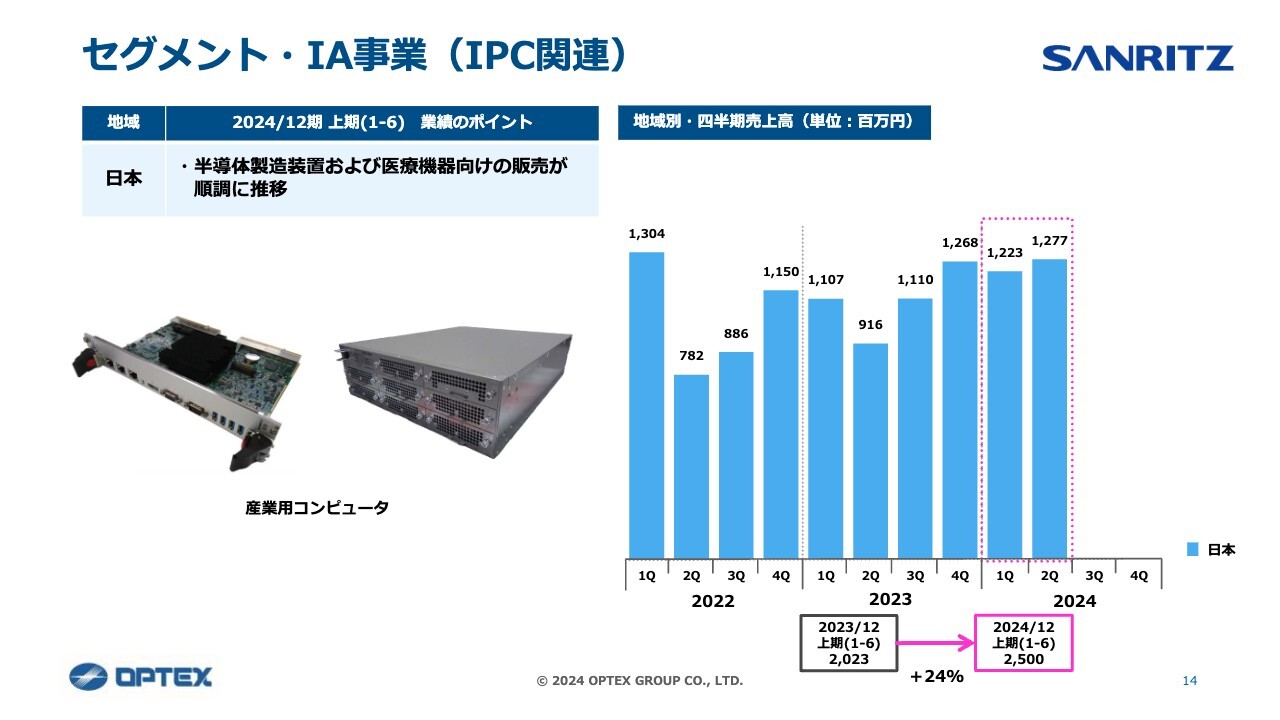

セグメント・IA事業(IPC関連)

IA事業のIPC関連です。IPCは「Industrial PC」、すなわち産業用コンピュータの略です。半導体製造装置向けの販売においてすでに受注済みの案件を順調に生産したことにより、前年同期比でプラス24パーセントの増収となりました。

IPCは半導体製造装置や医療機器などの性能を向上させるために装置に組み込まれ、データ解析や計測制御などを行う機械です。各装置メーカーからの受注状況は堅調に推移しています。

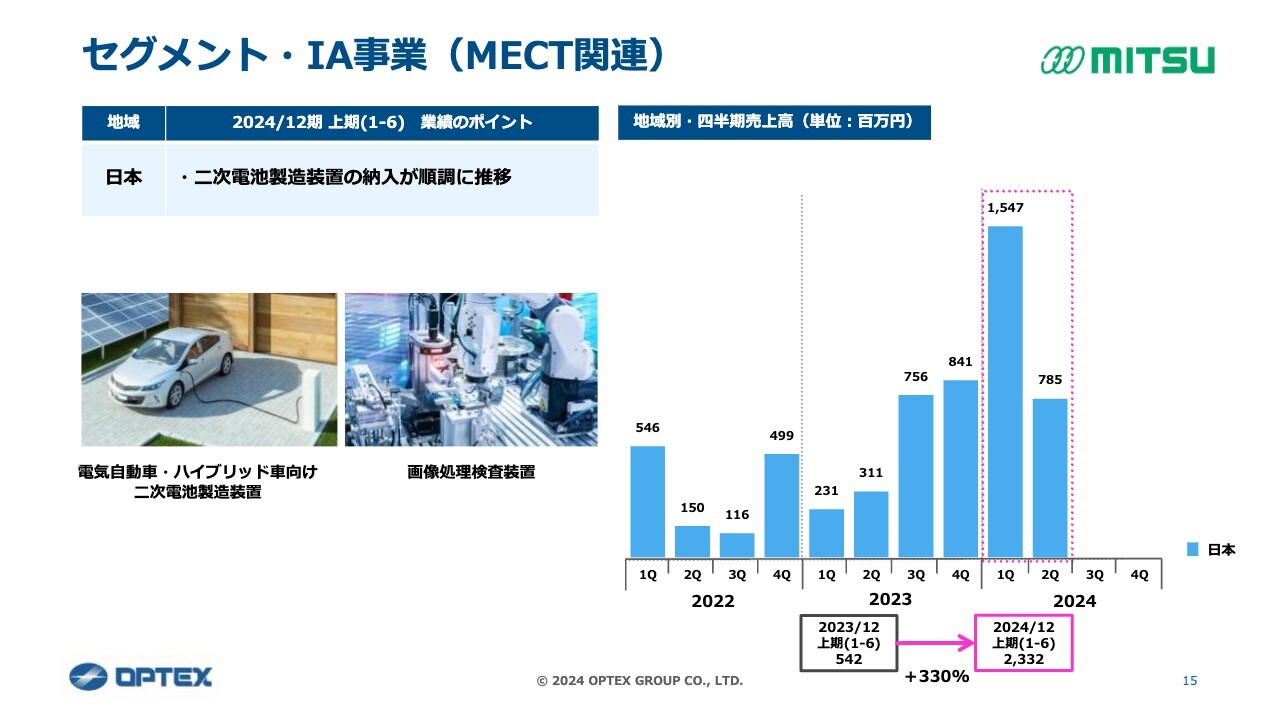

セグメント・IA事業(MECT関連)

IA事業のIMECT、すなわちメカトロニクス関連についてです。こちらはミツテック社が担当していますが、すでに受注している二次電池製造装置の生産・納品、検収が順調に進んでいます。これが貢献し、前年同期比で約4倍の大幅増収となりました。

我々が手がけている二次電池製造装置とは、バッテリーの中に入れる電解液の注液装置のことです。今期については、下期にもすでに同案件を受注しており、生産・納品の準備を進めています。そのため、通期の売上高としては43億円を計画しています。

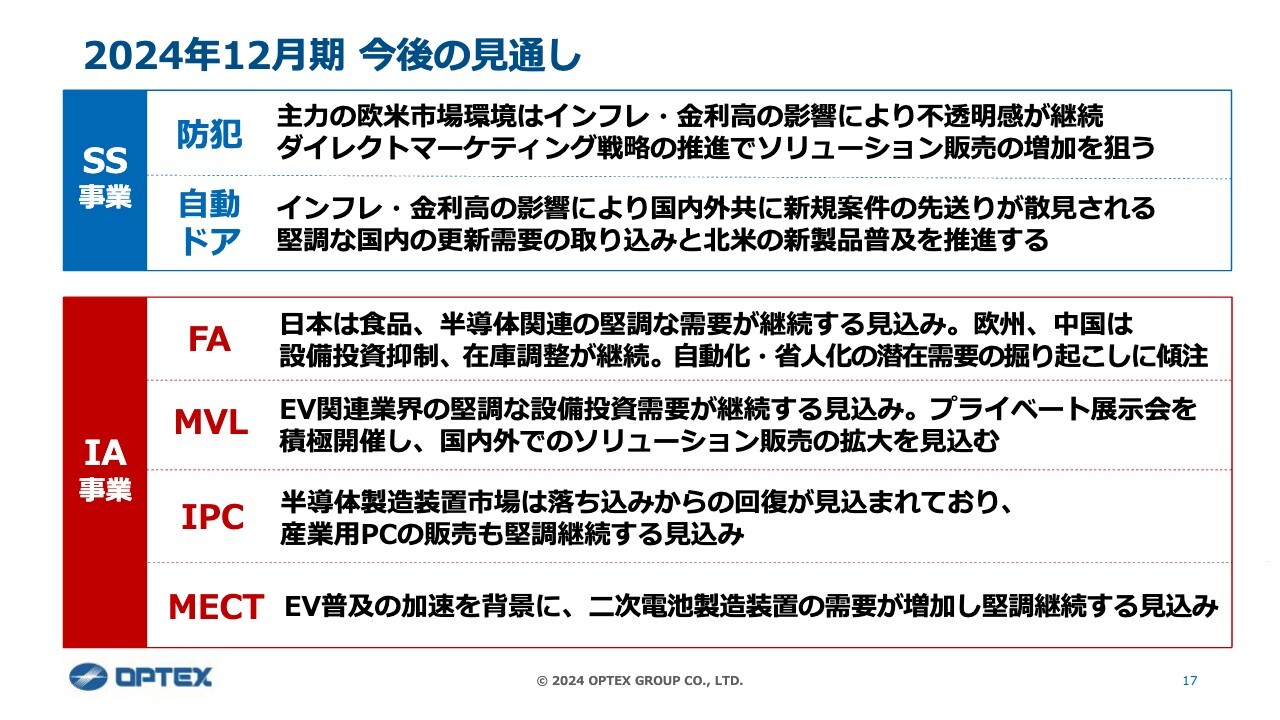

2024年12月期 今後の見通し

連結の通期の業績予想および株主還元です。

まず、業績予想の前提となる下期以降の環境認識についてご説明します。総括すると、各国の金融政策の動向や地政学上のリスク等を背景に、不透明な状況が継続すると予想しています。そのような中で、当グループが関連する業界については、下期から来期にかけて緩やかに回復基調に向かう認識です。

SS事業においては、海外の売上が70パーセント以上を占めていますので、特に欧米におけるインフレや金利の高止まりが落ち着くかどうかを注視していく必要があります。

冒頭にもお話ししましたが、現在推進中のダイレクトマーケティングで、代理店を介さずにエンドユーザーに対して直接アプローチをすることによって、お客さまのニーズを吸い上げ、営業活動や製品開発戦略にスピーディに展開していきます。

この戦略をさらに加速することで、ソリューション事業を強化していきたいと思います。市況が回復してくると、このダイレクトマーケティングの取り組みがさらに効果を発揮してくると考えています。

IA事業に関しては、当グループもいろいろな事業を展開していますので、事業のセグメントや地域により回復の時期や度合いに若干の濃淡が出ると予想しています。しかし、基本的には製造業の設備投資に連動して増加していく需要をしっかりと取り込んでいきます。

自動化・省人化が進み、半導体の電子部品が微細化していく中で、検査工程の複雑化を背景とした潜在的な需要を着実に掘り起こしていきたいと思っています。

IA事業では上期の営業利益率が9パーセントでした。収益性の向上を達成するために、引き続きさまざまな準備を進めていきたいと考えています。グローバル経済はいまだ不透明ではありますが、SS事業、IA事業ともに成長チャンスも非常に多いと認識しています。

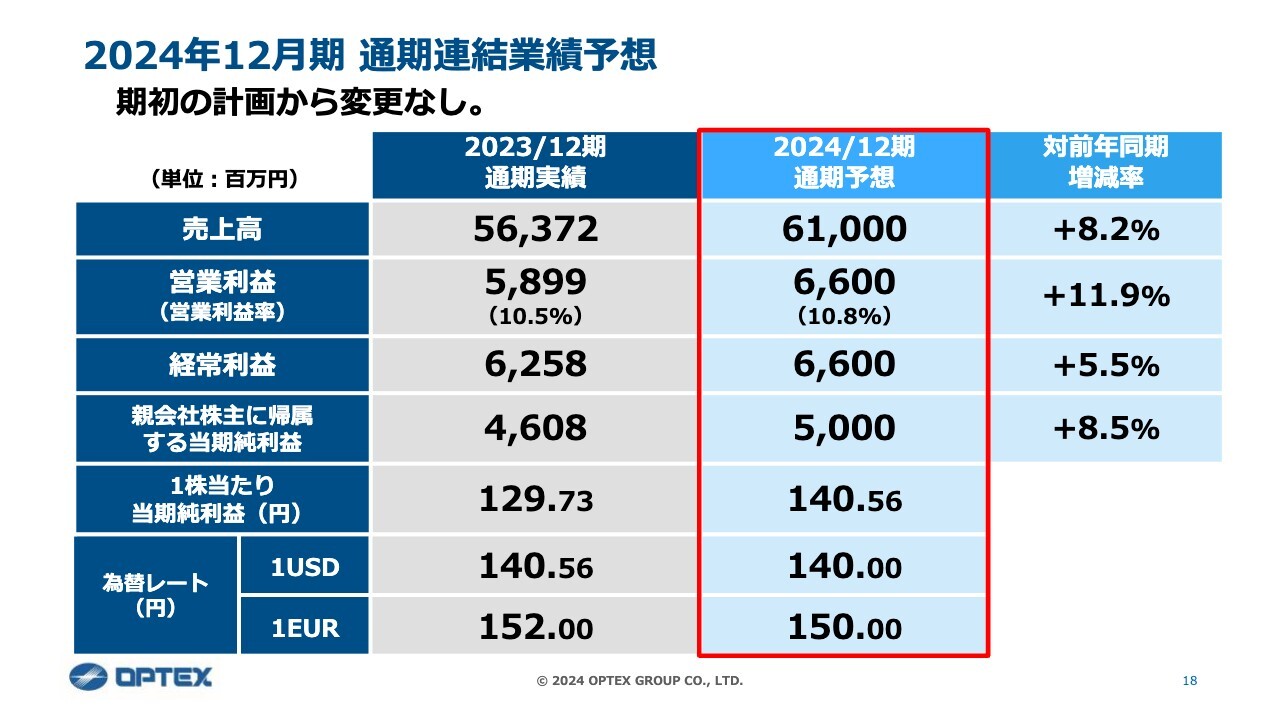

2024年12月期 通期連結業績予想

通期の業績予想に関しては、期初の計画どおりに進行しています。売上高は610億円で前年度比プラス8.2パーセント、営業利益は66億円で前年度比プラス11.9パーセントと、売上高、営業利益ともに過去最高業績の更新を目指していきます。

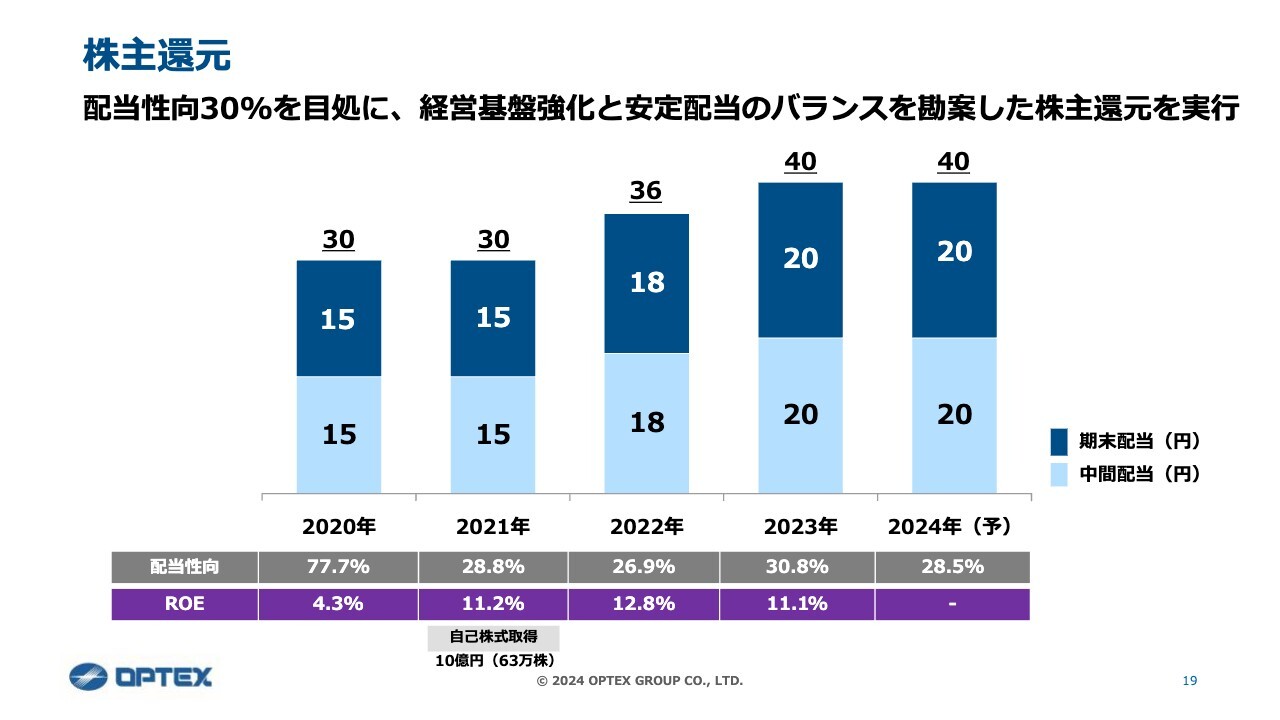

株主還元

株主還元です。24年度の年間配当予想は40円です。引き続き、当グループの株主還元方針に則り、配当性向30パーセントを目処とし、さらなる成長に向けた先行投資と安定的な配当とのバランスを考慮しながら、株主還元を行っていきたいと思います。

私からのご説明は以上となります。

質疑応答:FA関連の下期以降の動向について

質問者:FA関連について地域別のご説明もありましたが、第2四半期の段階で特定の地域が明確に回復の動きを見せているところはなく、基本的には欧州のジック社が中国の景気低迷を受けて在庫調整に入っており、需要が減少していると認識しています。

国内とアジア諸地域においては、中国の

新着ログ

「電気機器」のログ