出光興産、24年度第1四半期は前年比774億円増益 燃料油事業を中心に計画を上回る進捗

目次

酒井則明氏(以下、酒井):みなさま、こんにちは。代表取締役副社長の酒井です。大変お忙しい中、説明会にご参加いただき誠にありがとうございます。また、日頃より当社の事業活動、経営活動にご理解とご支援を賜り誠にありがとうございます。

本日は資料に沿って、2025年3月期第1四半期の決算内容についてご説明します。

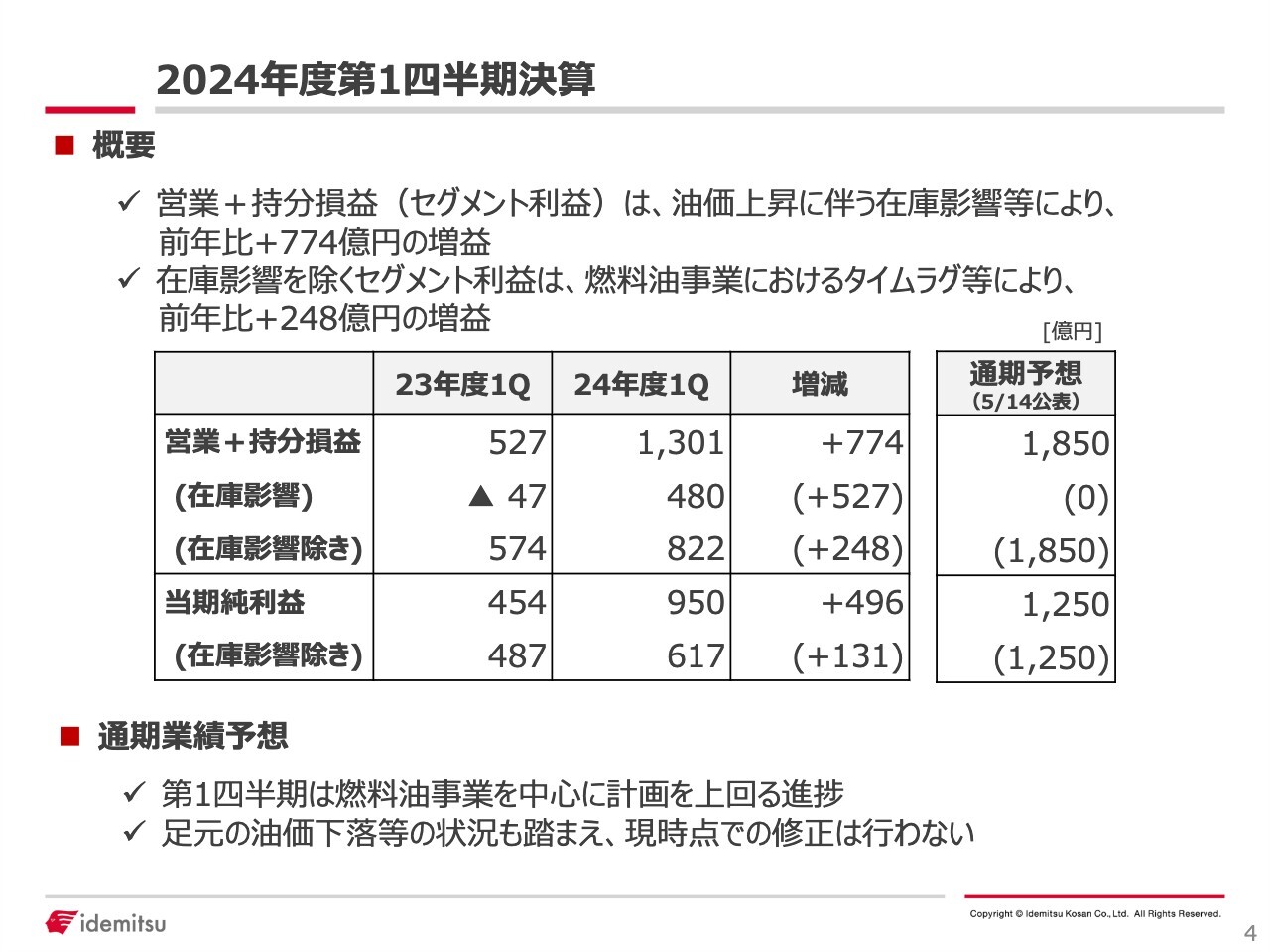

2024年度第1四半期決算

第1四半期決算のサマリーです。スライドの表に記載のとおり、営業プラス持分損益で1,301億円と、前年同期比で774億円の増益となっています。

今回は在庫影響が大変大きく、480億円となっています。この在庫影響を除いても822億円と、前年比で248億円の増益となりました。当期純利益は950億円と、前年比で496億円の増益となり、在庫影響を除いても617億円と、前年を131億円上回っています。

この営業プラス持分損益のセグメント別内訳については、後ほどご説明します。なお、通期の業績予想については、現時点での修正は行いません。

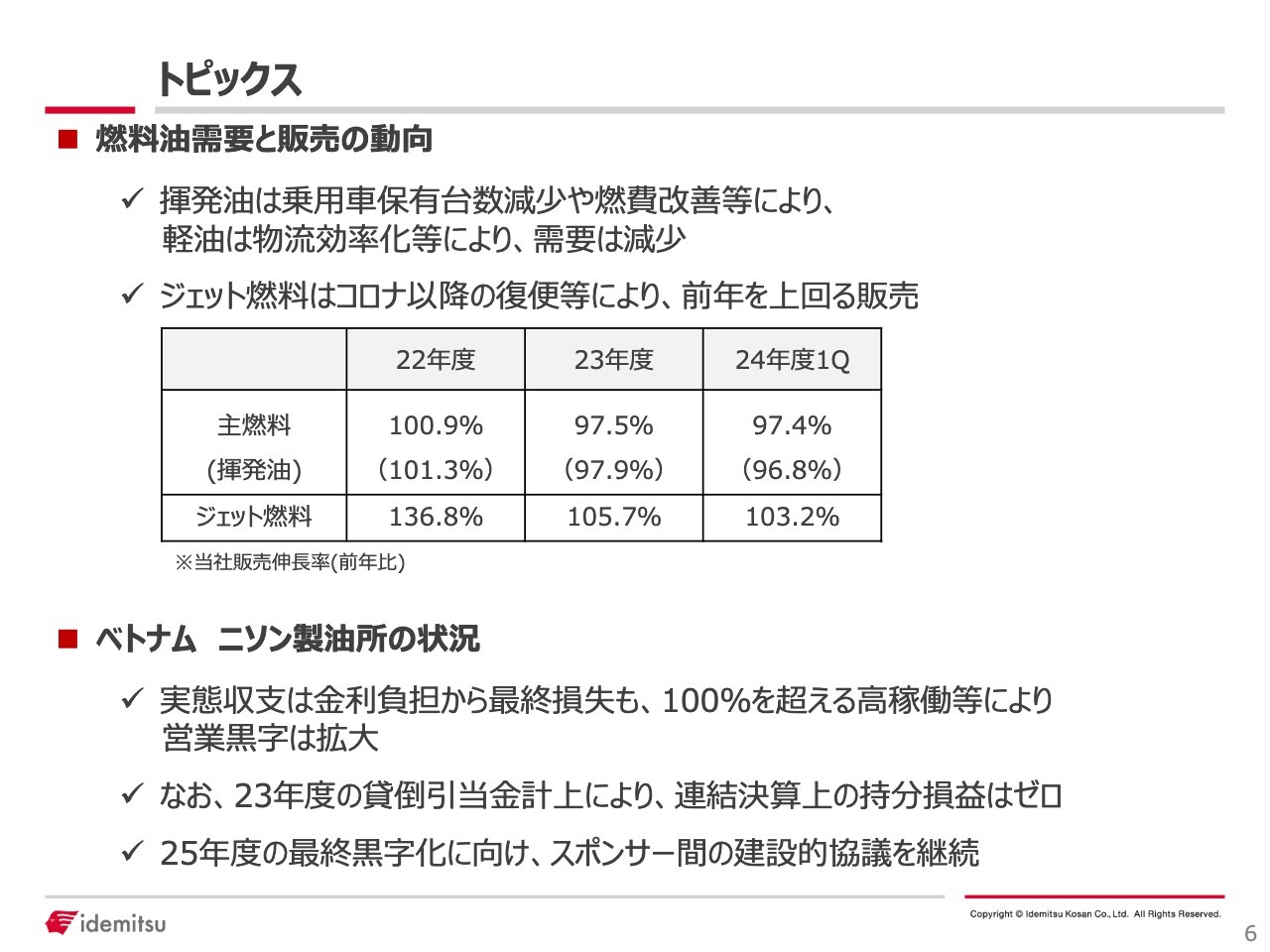

トピックス

トピックスです。燃料油の需要と販売の動向については、ここ1年、2年の状況は変わっていません。国内の主燃料の需要は、毎年2パーセントないしは3パーセント程度の減少を続けています。一方でジェット燃料については、引き続き足元でも需要の回復が数字に表れています。

ベトナムのニソン製油所の状況については、いまだ金融費用の負担が大変大きく、最終利益段階では赤字の状況からは脱していません。しかし、稼働に関しては極めて順調で、営業黒字は拡大、しっかりと確保できている状況です。

また、昨年に貸倒の引当を行った関係で、連結決算への影響はありません。2025年度の黒字化に向け、スポンサー間、またはベトナム政府関係者との必要な協議を続けていきたいと考えています。

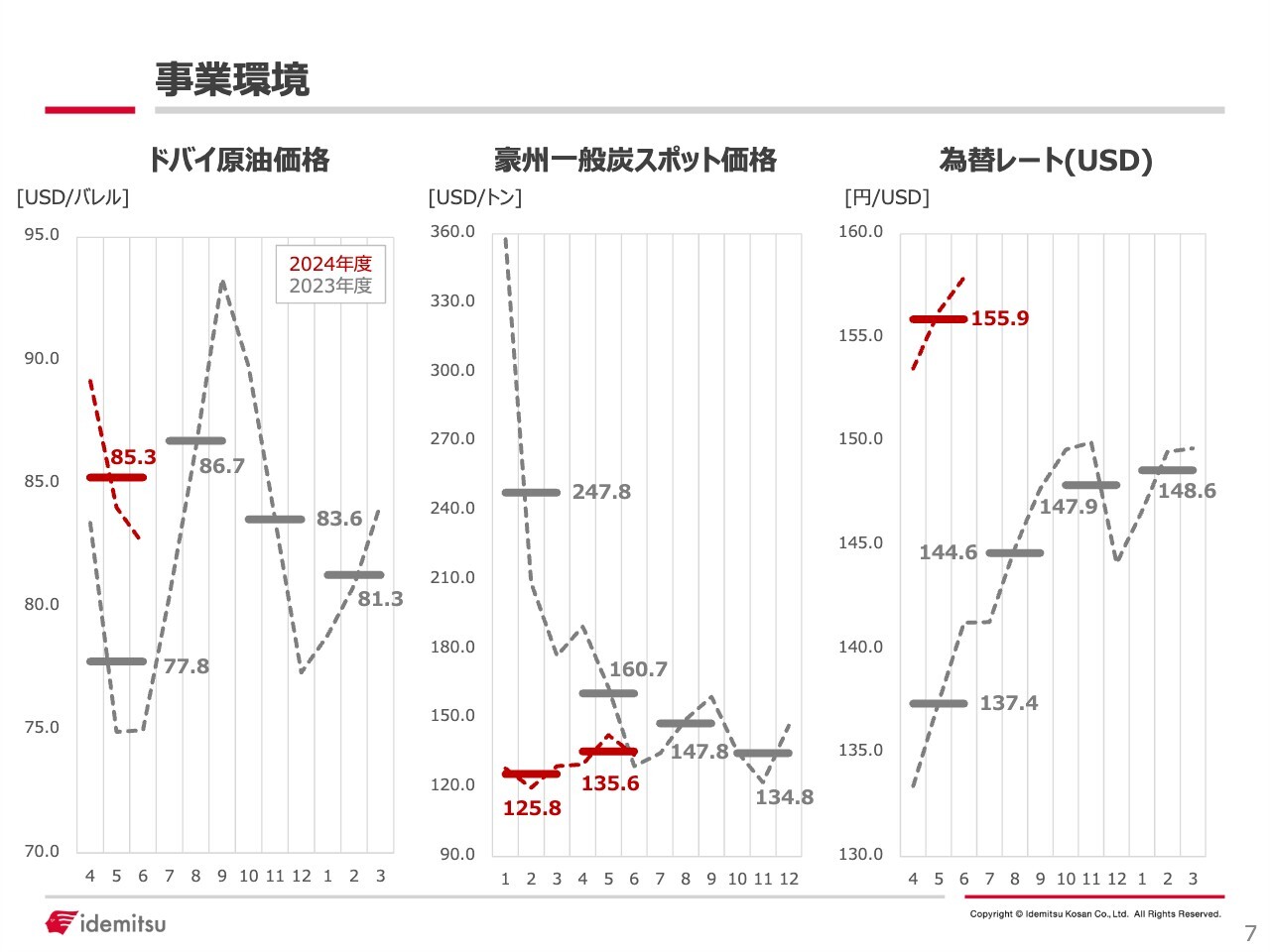

事業環境

事業環境です。スライドのグラフに示すとおり、前年はドバイ原油価格、豪州一般炭スポット価格、為替レートに関して、大変大きな動きがあった1年でした。こちらを参考に、後ほど収支影響についてご説明します。

決算概要

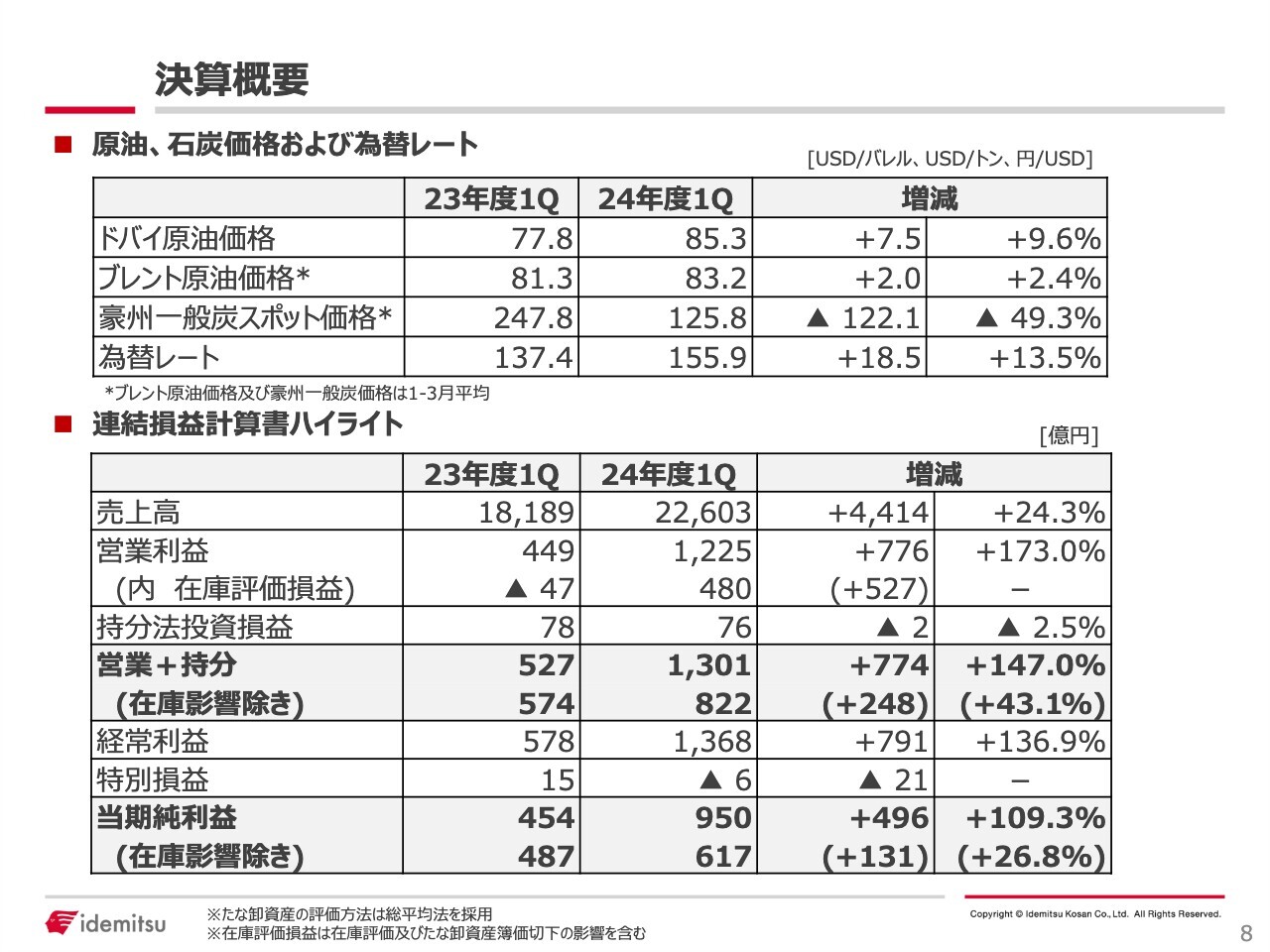

決算概要のハイライトです。スライド上段には、主な指標の実績を記載しています。

原油価格はドバイ、ブレントともに前年比でプラスとなりました。為替レートはご存じのとおり、現在、急激に円高が進んでいる状況です。しかし、前年同期と比べると、いまだ円安のレベルにあります。一方で、豪州一般炭スポット価格は前年より大幅に下落しました。

スライド下段は連結損益計算書のハイライトとなっています。持分法投資損益、ならびに特別損益については、第1四半期を見る限り大きな増減はありません。

セグメント別情報

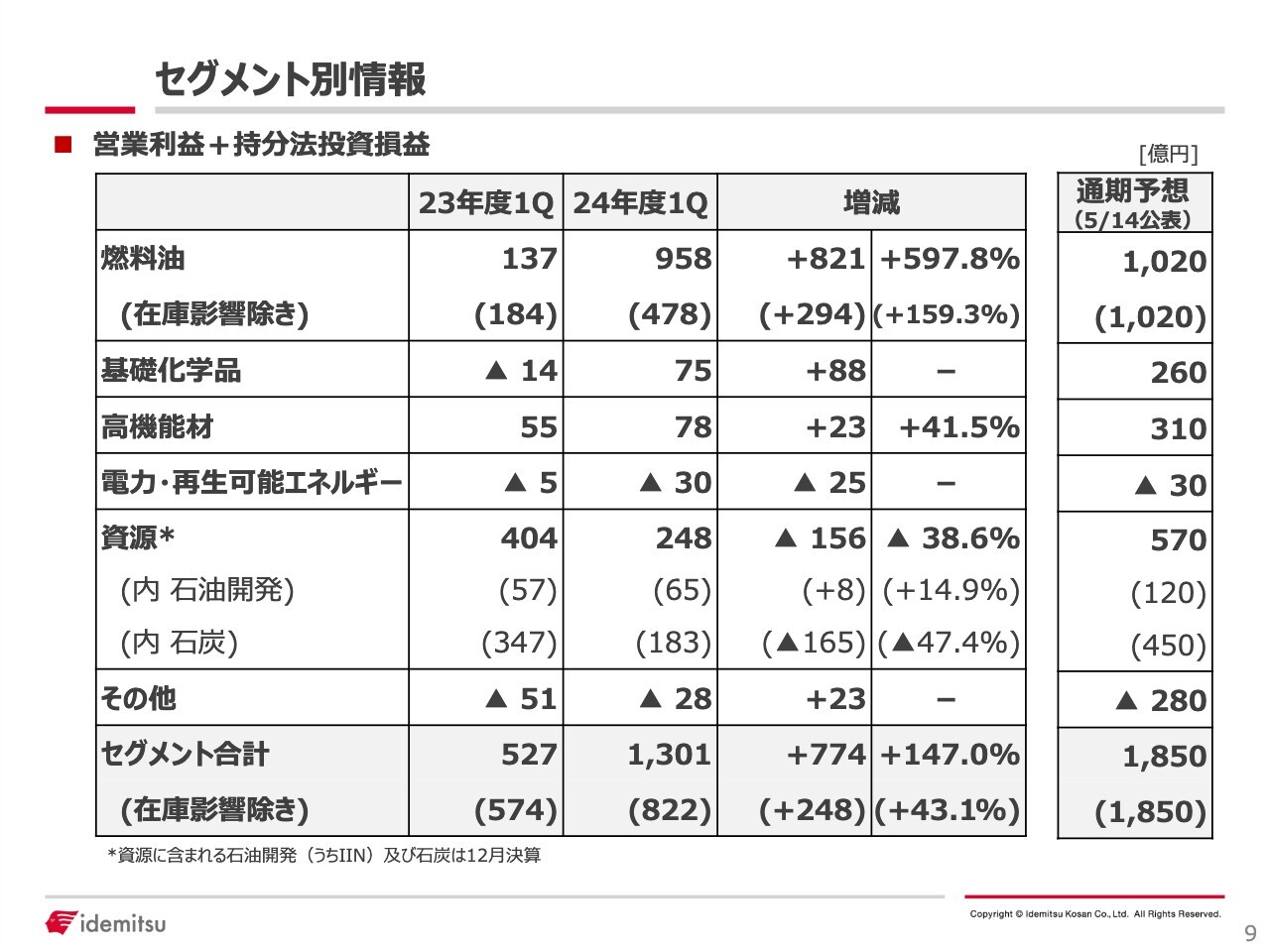

セグメント別の情報です。燃料油セグメントについては在庫影響を除いたものを括弧書きで示しています。

燃料油セグメントと基礎化学品セグメント、高機能材セグメントはそれぞれ前年比でプラスとなっています。電力・再生可能エネルギーセグメントについては、収益が前年比で悪化しており、減益となりました。

資源セグメントの石炭については、豪州一般炭スポット価格の下落により前年比で大きな減益となっています。各セグメントの収支のポイントについては、次のスライド以降でご説明します。

セグメント別情報

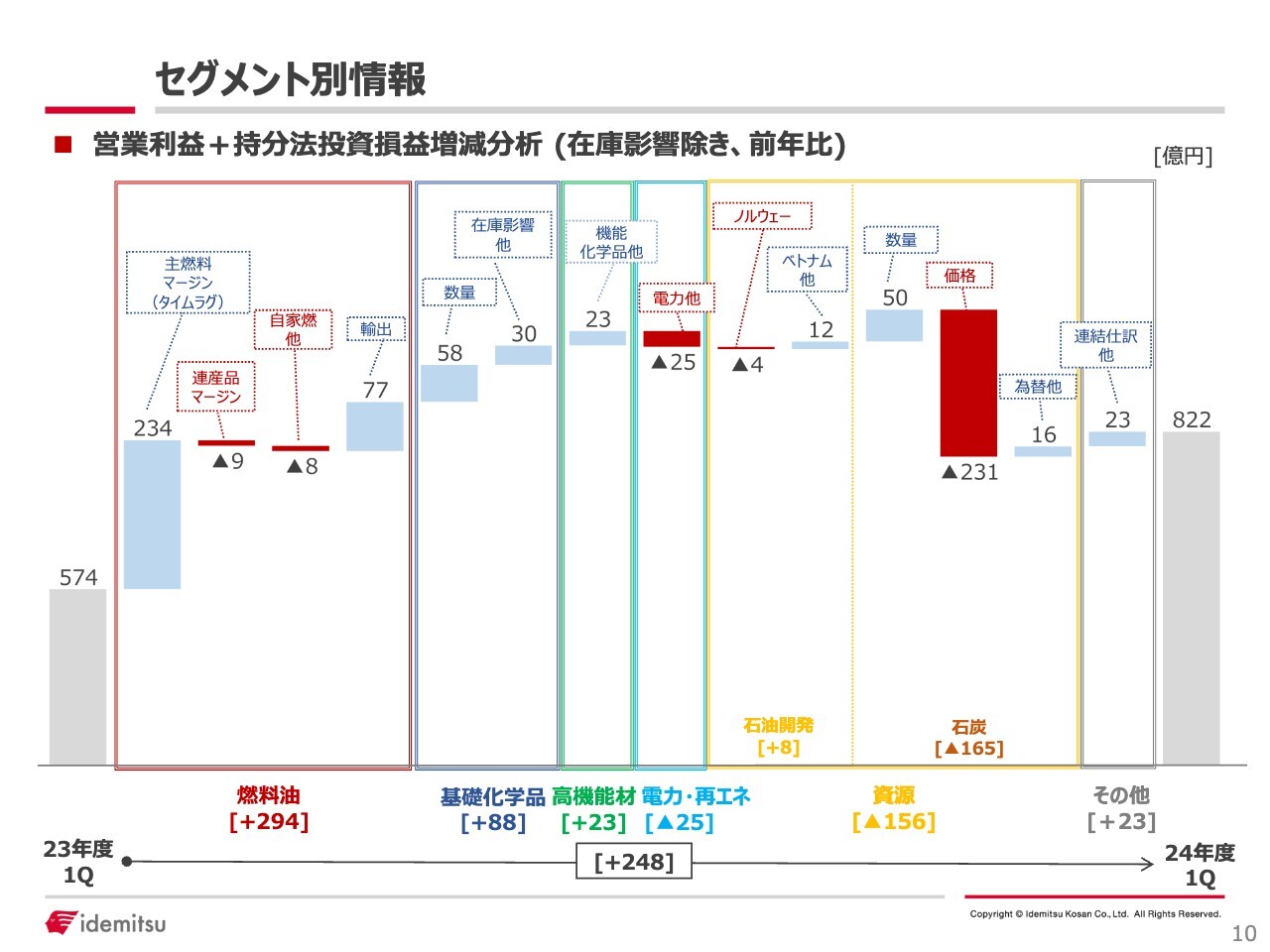

こちらのスライドは、営業利益プラス持分法投資損益の増減分析をセグメント別に整理したものです。参考までにご覧ください。

セグメント別情報

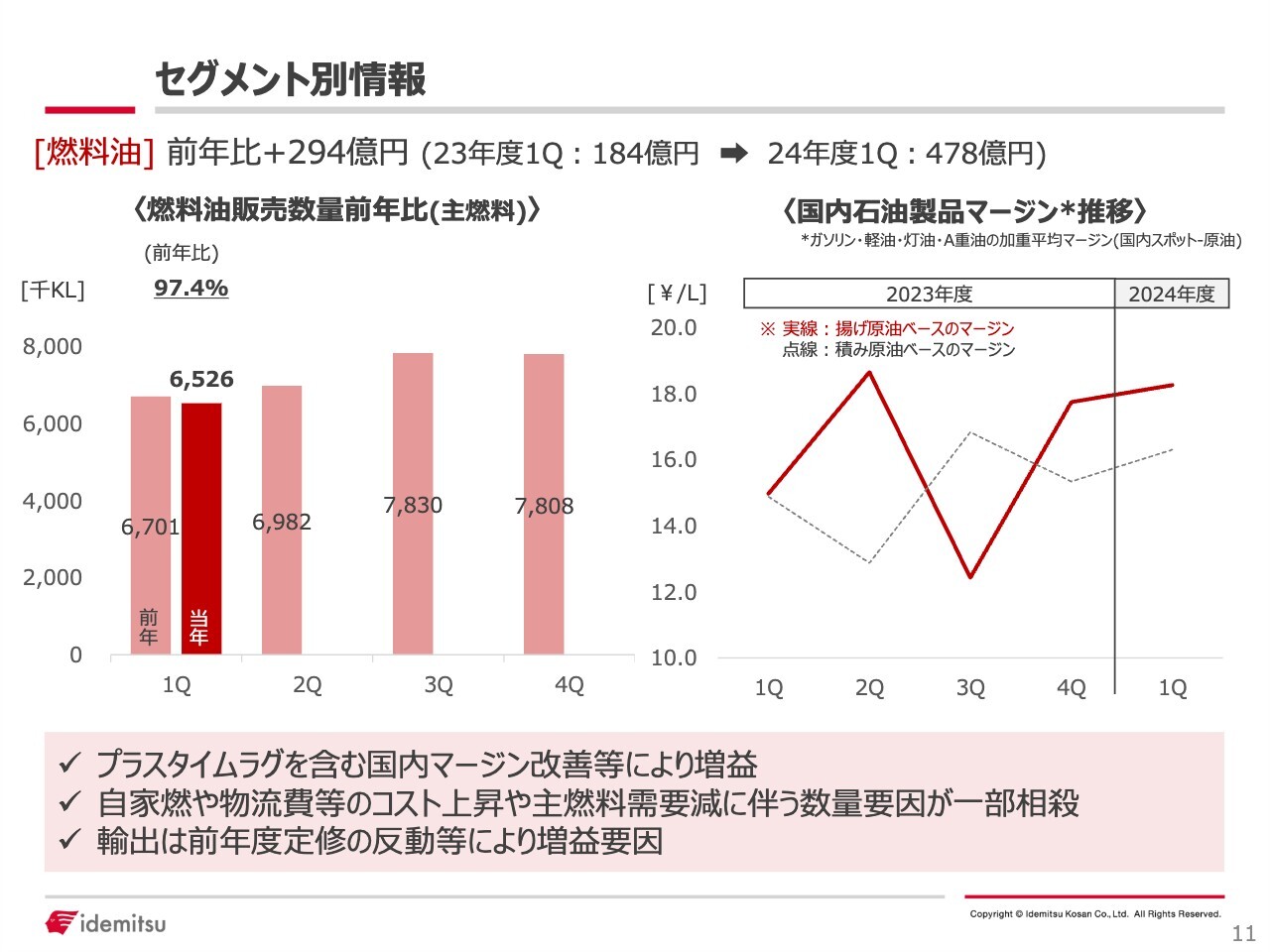

各セグメントの収支のポイントについて、燃料油セグメントからご説明します。スライド左側が燃料油の販売数量です。薄い赤色が前年度、濃い赤色が当年度です。前年比で97.4パーセントの販売伸長となり、販売数量は若干減少しています。

スライド右側は国内石油製品のマージンの推移です。実線が揚げ原油ベースのマージンで、このグラフのイメージが決算に反映されています。マージンは、前年比で1リットルあたりプラス3.0円となりました。このうちタイムラグによるものがプラス1.9円で、これが内数となります。

この収支のポイントをスライド下段に記載していますが、燃料油セグメントの前年比プラス294億円という増益分の内訳についてご説明します。主燃料のマージンによるものはプラス234億円で、そのうちタイムラグによる内数はプラス142億円です。連産品のマージンについては大きな増減はなく、マイナス9億円となりました。

それ以外には、自家燃のコストが上昇しています。前年同期よりも原油価格等が上がっているため、自家燃の収支影響はマイナス56億円です。また、関係会社関連の収支ではマイナス27億円、主燃料の販売数量が前年より減少した影響でマイナス26億円、経費関係でマイナス22億円となっています。

さらに装置トラブルの影響もあります。前年同期はトラブルが少し目立った四半期であり、今期は前年と比べると装置トラブルの影響は小さくなっています。そのため、トラブル関係ではプラス30億円となりました。

また、ジェット燃料の販売量増でプラス58億円、その他がプラス35億円となっています。輸出関係ではプラス77億円となっており、数量・価格それぞれ半分ずつぐらいのプラス収支影響となりました。以上が、燃料油セグメントの収支の内訳です。

セグメント別情報

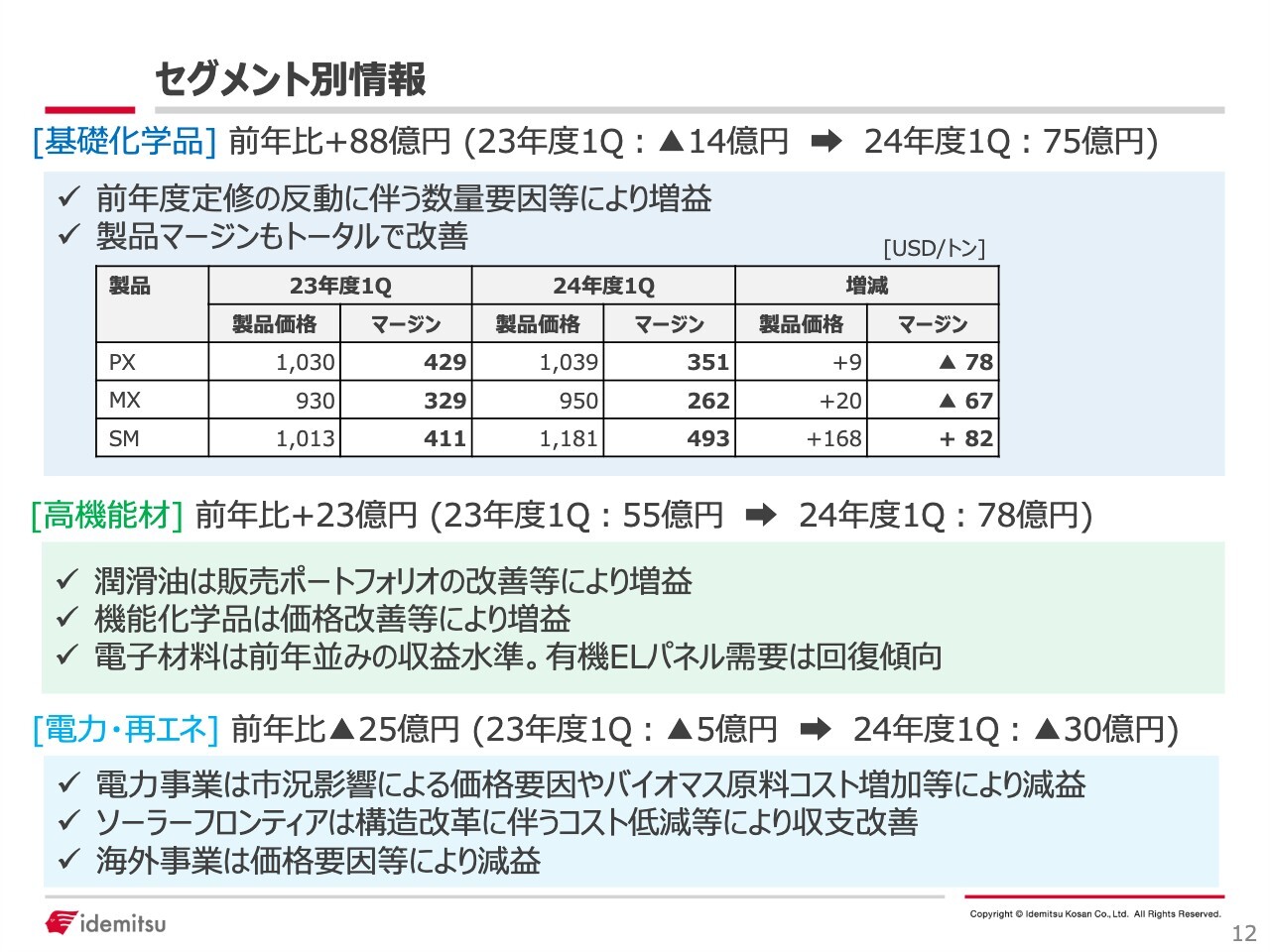

基礎化学品セグメントは、前年比プラス88億円となっています。このうち、オレフィンを中心とした数量増による影響がプラス58億円です。

マージンについては、スライドの表に示したとおり、パラキシレン(PX)とミックスキシレン(MX)のマージンが下がっています。一方でスチレンモノマー(SM)はプラスとなり、トータルではプラス7億円と若干改善しました。

他にも在庫影響などでプラス23億円となっています。以上が、基礎化学品セグメントの収支の内訳です。

高機能材セグメントは、前年比でプラス23億円となっています。高機能材セグメントの各事業については、スライド中段に記載のとおり、潤滑油と機能化学品は増益となりました。

機能化学品については、昨年度の決算説明の際にお話ししたとおり、不採算事業からの撤退等を順次進めたことにより増益に結びついています。電子材料についてはほぼ前年並みの収益ですが、販売量は前年よりも伸びており、需要は回復傾向にあります。

電力・再生可能エネルギーセグメントは、前年比でマイナス25億円となりました。前年同期もセグメント収支としてはマイナスでしたが、今年度はマイナスが少し大きくなっています。その主な要因を、スライド下段に記載しています。

電力事業については減益となりました。市況影響による価格要因やバイオマス発電の原料コストの増加といった要因があったため、採算が悪くなった結果です。

ソーラーフロンティアは、2025年度の黒字化に向けて現在取り組みを進めており、収支は改善しています。まだ黒字化までは至っていないものの、前年と比べ赤字幅は大きく改善しています。

海外事業についても市況要因等により、前年と比べて減益となりました。残念ながら電力・再生可能エネルギーセグメントについては、この第1四半期で見ると前年よりも収益が悪化しています。

セグメント別情報

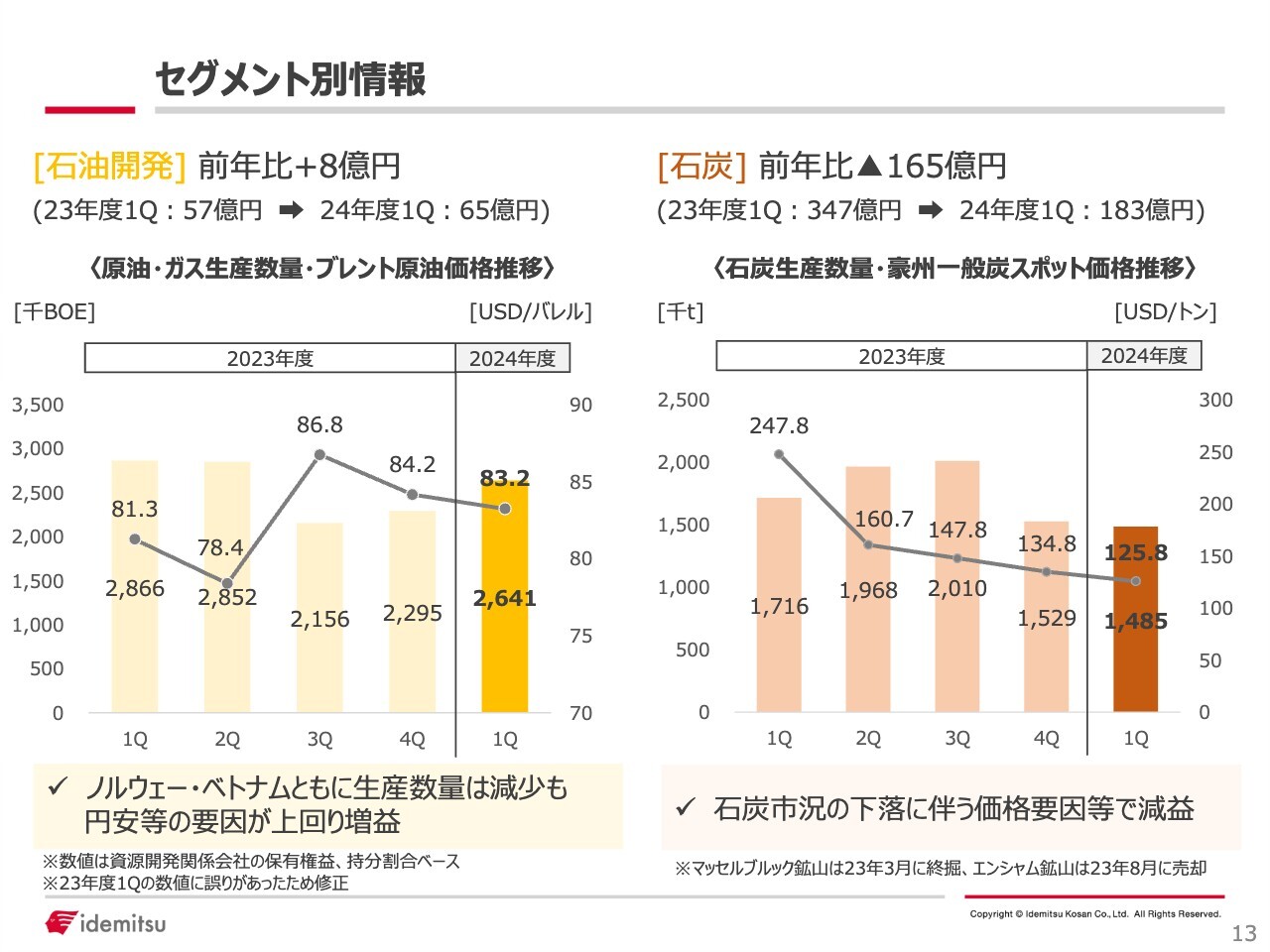

資源セグメントについてです。石油開発は前年比でプラス8億円となっています。

北欧のノルウェー沖では前年比マイナス4億円となりました。これは主に数量の減少によるものです。一方、ベトナム沖は前年比プラス12億円となりました。ノルウェーと同じく前年より数量は減ったものの、為替の関係で第1四半期はプラスとなっています。

石炭は前年比でマイナス165億円となりました。先ほどご説明したとおり、大変大きな減益となっています。スライド28ページに各鉱山の生産量を記載していますので、後ほどご覧ください。

全体としては石炭の生産量は減少しているものの、収益性が非常に高いボガブライ鉱山の生産量が増えたことで、数量要因としてはプラス50億円となりました。価格要因としては市況下落によりマイナス231億円と大きく減らしました。その他、為替やコストの関係でプラス16億円という内訳になっています。

財務状況

財務状況です。第1四半期の決算で利益は積み上がっているため、株主資本は前期末と比べて1,000億円強のプラスとなりました。

スライド右下に財務状況を表す指標を3つ記載しています。利益が積み上がったことと、必要運転資本が減少したことにより、有利子負債が減少しました。ネットD/Eレシオは0.58倍という状況です。

中期経営計画の進捗にかかわるトピックス(1/5)

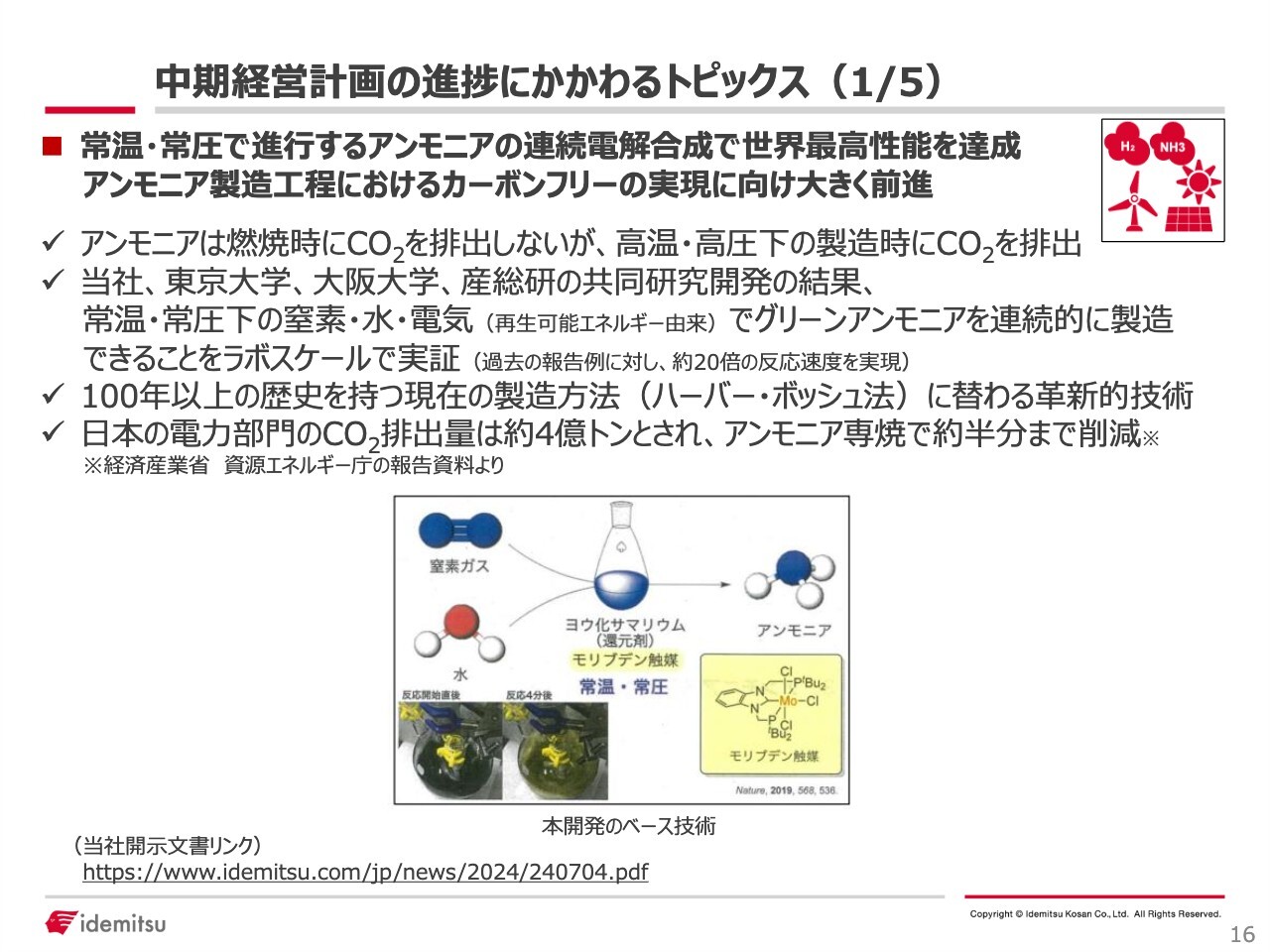

中期経営計画の進捗状況をご説明します。まずは新しいアンモニアの製造方法についてです。現在、東京大学をはじめとする複数の大学の研究室と共同研究を行っています。

アンモニアの製造速度を圧倒的に高めること、そしてコスト面でも、今のハーバー・ボッシュ法よりも競争力のあるコストで製造できるようにすることを目指して、研究に当たっています。こちらについては、先日プレスリリースも行いました。

中期経営計画の進捗にかかわるトピックス(2/5)

スライドの写真は、徳山事業所の全景です。中期経営計画の中でもお伝えしたとおり、2030年までに年間50万キロリットルのSAFの供給生産体制を整える計画を立てています。そのうち千葉事業所では年間10万キロリットルの生産を計画しています。

それに続き、この徳山事業所では年間25万キロリットルの生産を目指します。千葉事業所はATJ(Alcohol to Jet)ですが、こちらでは廃食油を中心としたHEFAを原料にしたSAFの製造装置を建設する予定で、現在、FEED(基本設計)に移行しています。残りの15万キロリットル分についても並行して検討に当たっているところです。

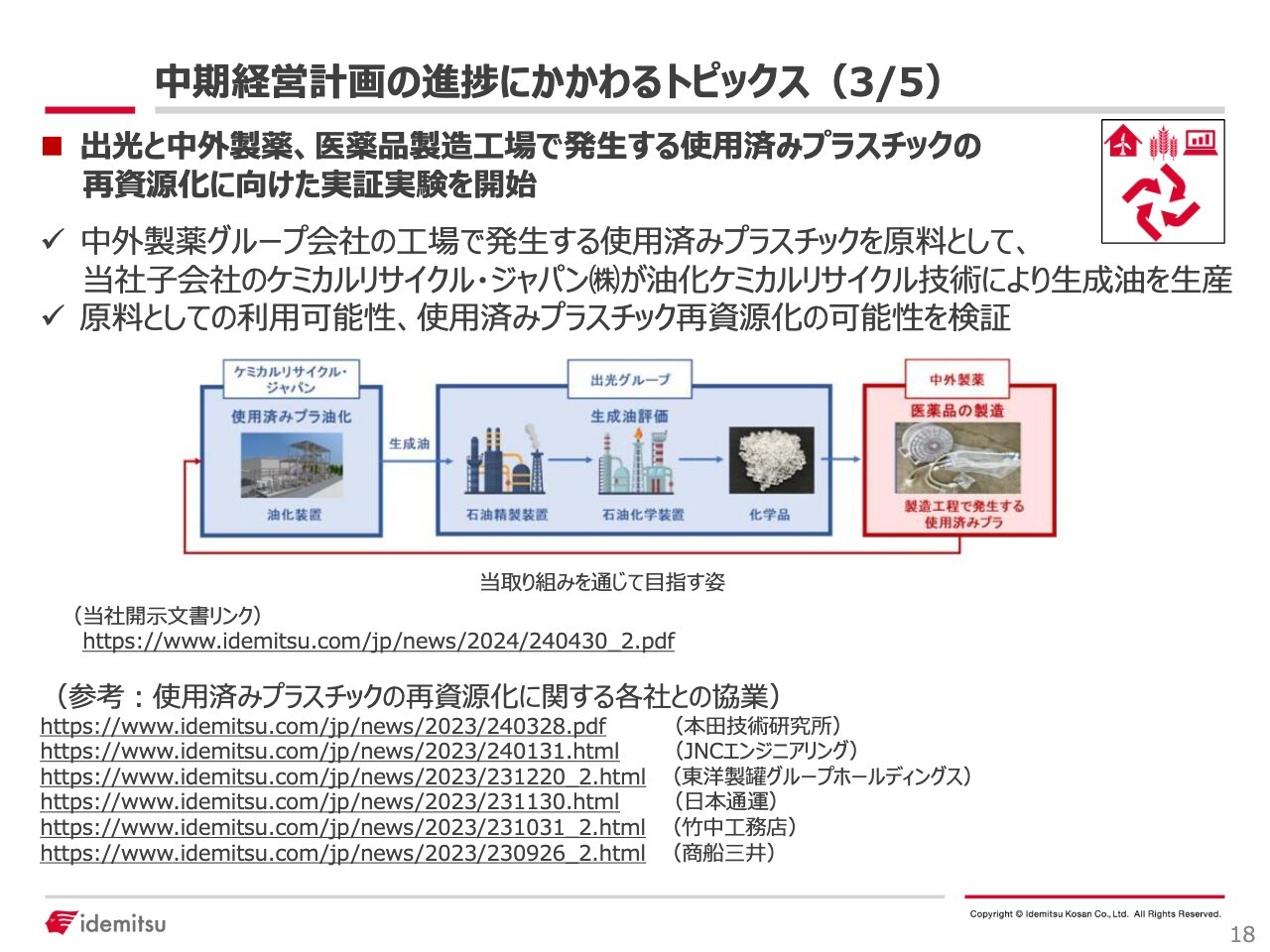

中期経営計画の進捗にかかわるトピックス(3/5)

中外製薬との取り組みについてです。中期経営計画の目標として事業計画にも掲げましたが、中外製薬の医薬品製造過程で出る使用済みプラスチックを再資源化する取り組みを行っています。スライドの図で示したようなプロセスを経て、再利用していきます。

各リリースのURLも載せていますが、中外製薬のみならずさまざまな業界の企業のみなさまと共に使用済みプラスチックを再資源化する協業に取り組んでいるところです。

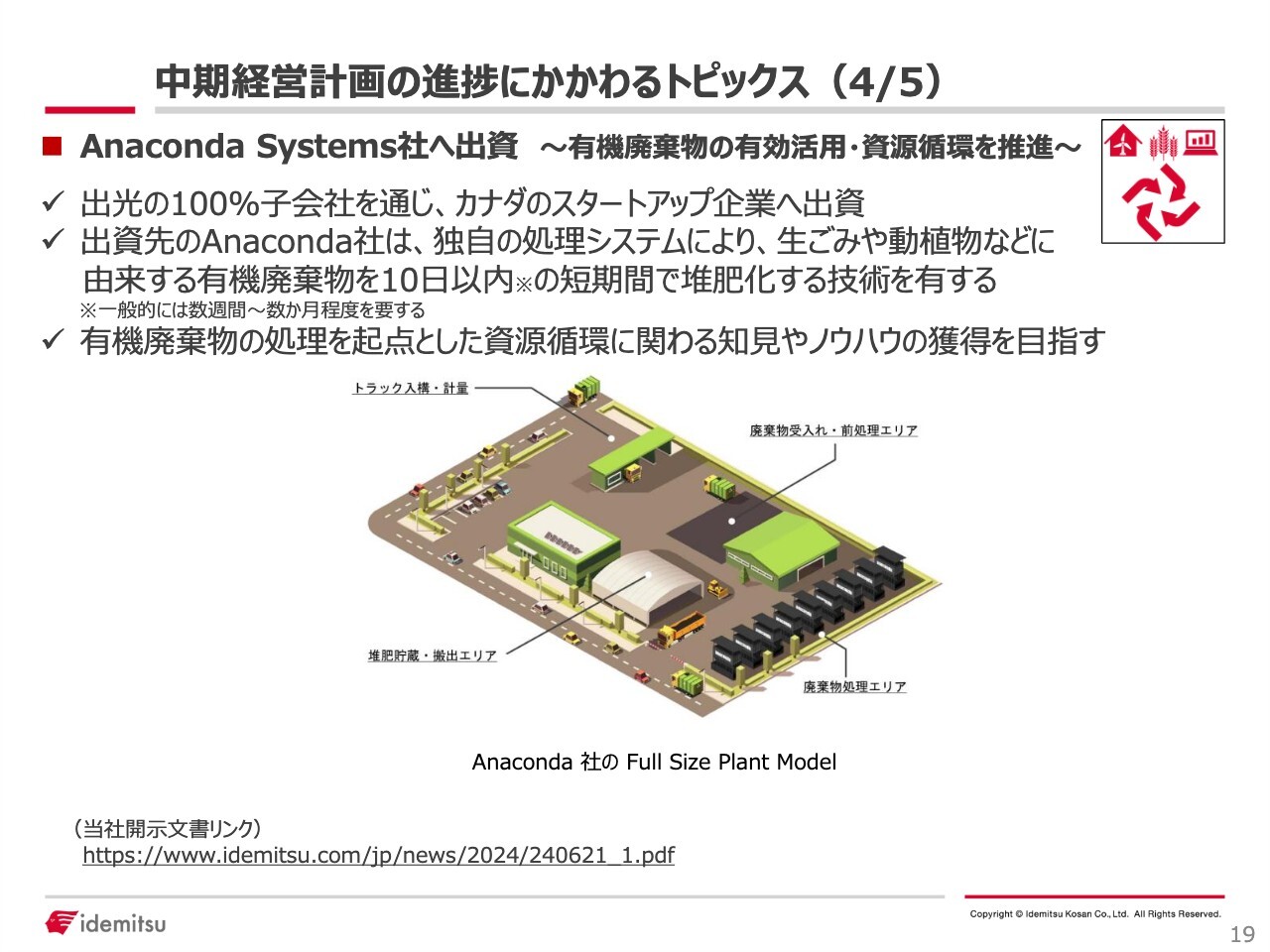

中期経営計画の進捗にかかわるトピックス(4/5)

資源循環についてです。カナダのスタートアップ企業Anaconda Systems社に出資しています。

Anaconda社は、有機廃棄物を短期間で堆肥化する画期的な技術を有します。今後、日本でも展開できる可能性がありますので、このような取り組みを通して、知見・ノウハウを蓄積しているところです。

中期経営計画の進捗にかかわるトピックス(5/5)

ENEOS、トヨタ自動車、三菱重工業と共に、e-fuel(合成燃料)またはバイオ燃料と呼ばれる自動車向けのカーボンニュートラル燃料についての検討を開始しました。この燃料は内燃機関をそのまま活用でき、輸送や貯蔵に関しても今のインフラをそのまま活用できます。

また、富士石油の株式を取得し、当社の保有比率が21.79パーセントとなり、持分化しました。これにより、シナジー効果をしっかりと上げていきたいと考えています。

次のスライド以降は参考資料です。表やグラフ等を載せていますので、ぜひご覧ください。私からのご説明は以上です。

新着ログ

「石油・石炭製品」のログ