【QAあり】DIC、2Q営業利益は前年比120.3%の大幅な増益で通期見通しを上方修正 高付加価値製品の出荷数量増加などが奏功

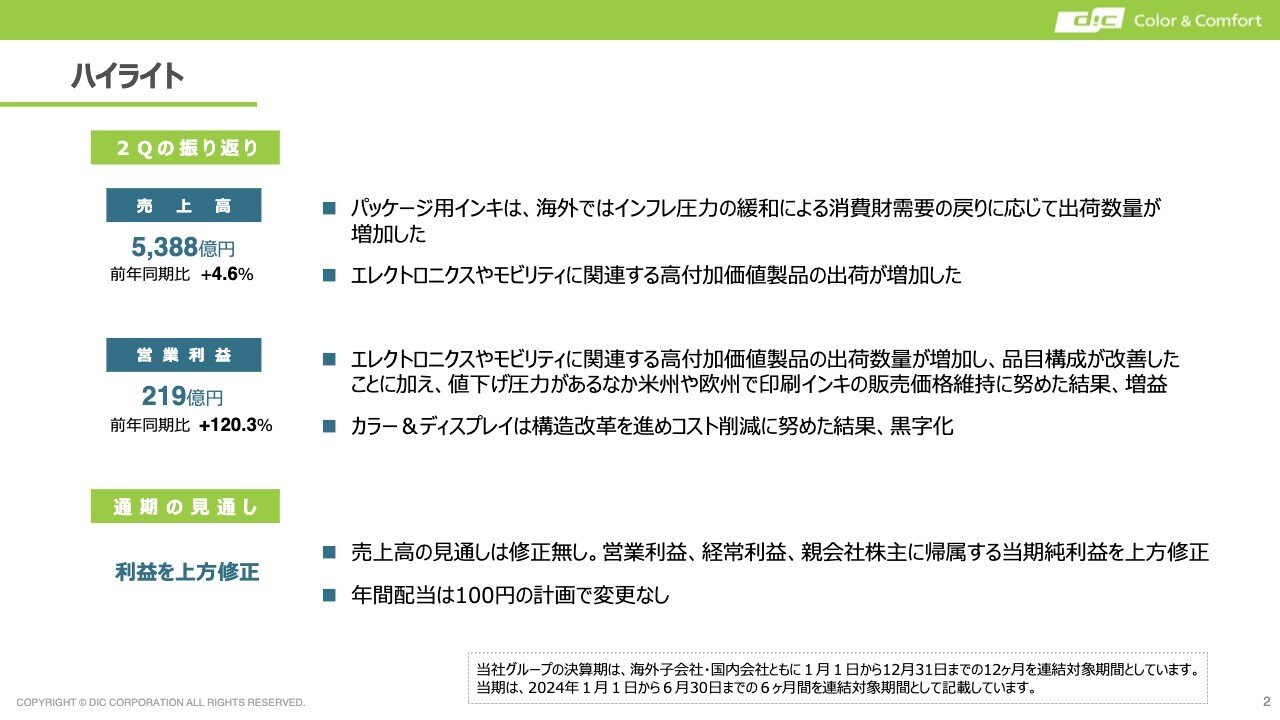

ハイライト

池田尚志氏(以下、池田):代表取締役社長執行役員の池田です。本日は、当社決算説明会にお越しいただきありがとうございます。私から、業績のハイライトについてご説明します。

売上高は5,388億円、前年同期比4.6パーセントの増収となりました。主な要因として、パッケージ用インキが海外でインフレ圧力の緩和による消費財需要の戻りに応じて、出荷数量が増加したことが挙げられます。

加えて、ファンクショナルプロダクツセグメントに代表される当社のエレクトロニクスやモビリティに関連する高付加価値製品の出荷が増加しました。

その結果、営業利益は219億円、前年同期比120.3パーセントの大幅な増益となりました。これは、エレクトロニクスならびにモビリティに関連する当社の高付加価値製品の出荷数量が増加し、品目構成が大幅に改善したことに加えて、値下げ圧力がある中、アメリカ・ヨーロッパで主に印刷インキの販売価格維持に努めたことが功を奏した結果です。

一方、昨年大変苦労したカラー&ディスプレイセグメントは、構造改革を進めてコスト削減に努めた結果、黒字化を達成しています。

通期の見通しですが、売上高の見通しに修正はありません。一方、営業利益・経常利益・親会社株主に帰属する当期純利益は上方修正しています。

年間配当については、100円の計画で変更はありません。

四半期業績推移

浅井健氏(以下、浅井):取締役専務執行役員最高財務責任者の浅井です。第2四半期の業績についてご説明します。

スライドは四半期業績の推移です。ご覧のとおり、2023年第3四半期が底で、営業利益32億円、営業利益率1.2パーセントから、徐々に改善に向かっています。

今回の第2四半期(4月から6月)は、営業利益が135億円、営業利益率が4.8パーセントまで改善しています。

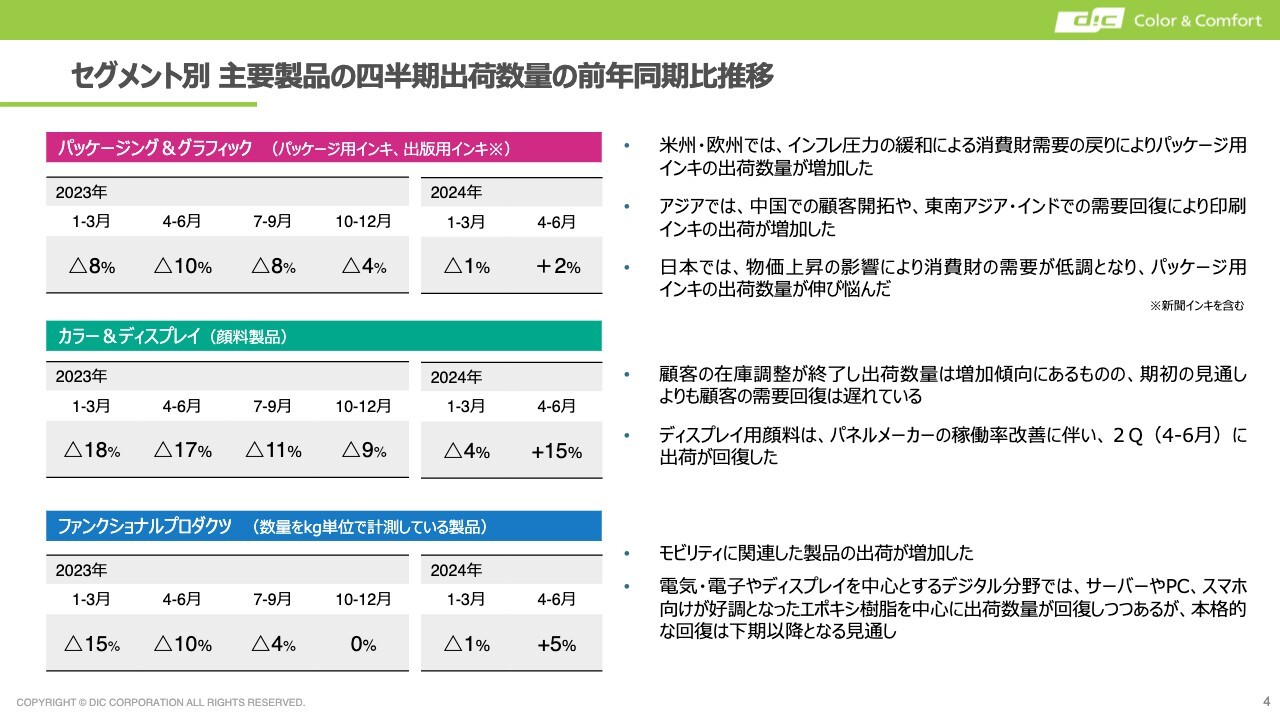

セグメント別主要製品の四半期出荷数量の前年同期比推移

セグメント別主要製品の四半期ごとの出荷数量の前年同期比推移です。

2023年度は、各四半期とも数量は前年同期比でマイナスが続いていましたが、今年の第1四半期にマイナス幅が縮小し、4月から6月は各セグメントとも前年同期比でプラスになっています。

スライド最上部のパッケージング&グラフィックです。パッケージ用のインキは、グローバル全体で上期約3パーセントの成長です。一方、出版用のインキは、マーケットの縮小に合わせて全体で上期約7パーセント縮小しています。

印刷用インキであるパッケージ用と出版用インキの割合は、約80パーセントがパッケージ用、約20パーセントが出版用で、全体でならすとご覧のとおりの成長率になります。

中段のカラー&ディスプレイ(顔料)は、昨年の顧客の在庫調整が今年に入って終了し、出荷が増加しています。塗料用、プラスチック用の顔料がいずれも2桁の数量成長となっています。カラーフィルタ用のディスプレイ用顔料も、前年に比べて数量増となっています。

最下部のファンクショナルプロダクツは、デジタル関係とモビリティで出荷が回復し、数量増となっています。

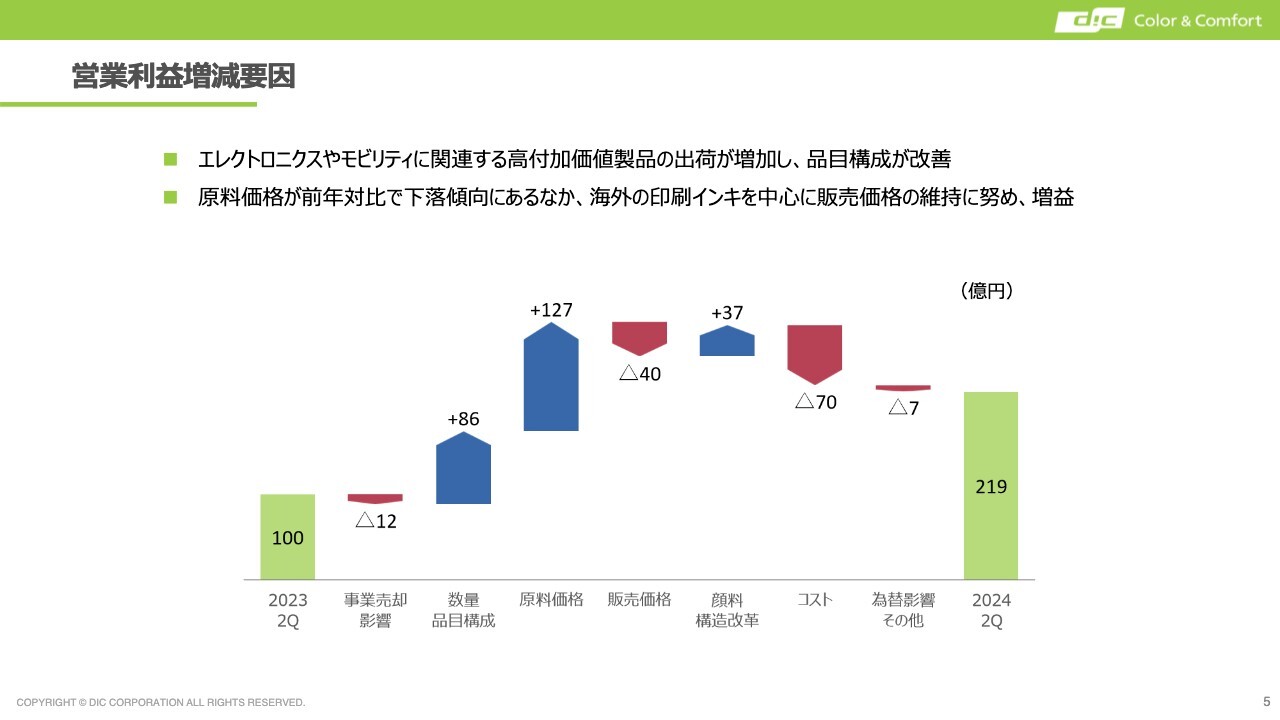

営業利益増減要因

営業利益の増減要因のブリッジです。昨年上期の100億円からスタートして、昨年売却した国内の住宅材料事業と、今年年初に、国内の上場子会社である星光PMCグループが抜けた影響により、トータルで約12億円が事業売却影響としてマイナスとなっています。

数量品目構成は86億円のプラスとなりました。数量が増えた要因は、顔料が増えたことや、ファンクショナルプロダクツがエレクトロニクス・モビリティ関連で増えたことなどです。

原料価格と販売価格は、ネットして約87億円のプラスになっていますが、これはパッケージング&グラフィック、いわゆるインキ部門の貢献によるものです。

顔料構造改革については、昨年行ったリストラ効果等が37億円あります。

一方で、コスト増が約70億円入っていますので、最終的に219億円となっています。コスト増の主な要因は、欧米を中心とした人件費等のインフレの影響です。

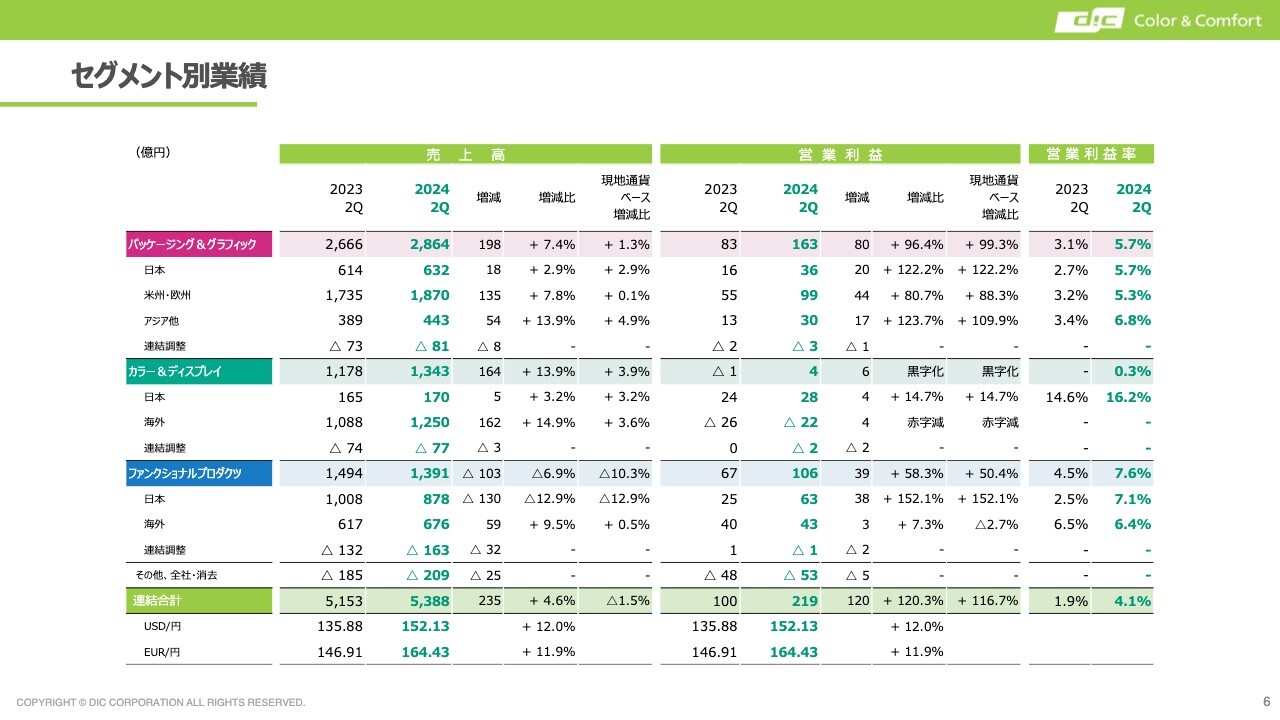

セグメント別業績

セグメント全体の明細です。売上高は、ファンクショナルプロダクツが前年同期比マイナス103億円、マイナス6.9パーセントの減収となっていますが、事業売却の影響がありますので、後ほど実質ベースでご説明します。

営業利益は、各セグメント・地域ともに前年比で改善しているものの、カラー&ディスプレイの海外業績が、昨年上期でマイナス26億円、今年上期でマイナス22億円です。4億円改善しているものの、依然赤字が続いていることが課題です。

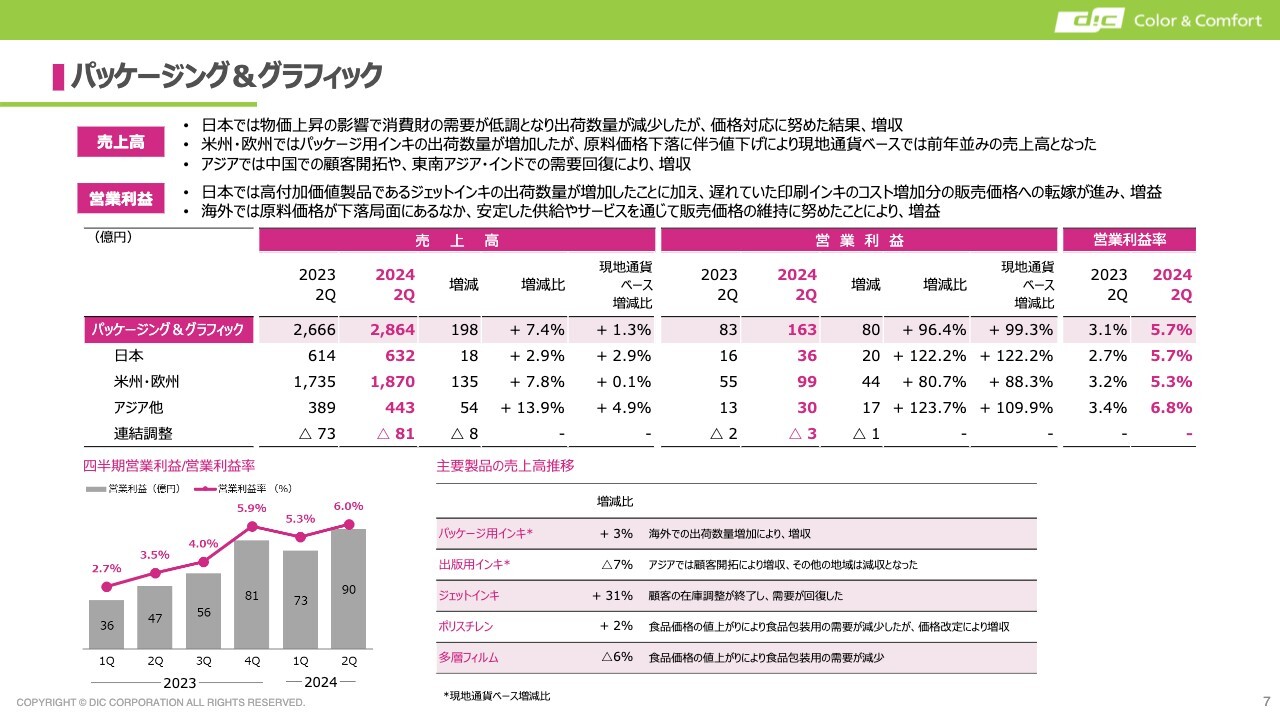

パッケージング&グラフィック

部門ごとの概要をご説明します。まずはパッケージング&グラフィックです。

スライド最下部の、主要製品の売上高推移にあるとおり、パッケージ用インキはプラス3パーセント、出版用インキはマイナス7パーセントとなっています。今回、もう1つ好調だったのがジェットインキです。

お客さまの在庫調整が終了したおかげで、出荷数量がかなり伸びて、プラス31パーセントと大きく成長しています。

一方、ポリスチレンと多層フィルムについては、国内の食品価格の値上げによって包装用材料の需要が縮んでいるため、売上高も一部伸び悩んでおり、前年比でマイナスとなっています。

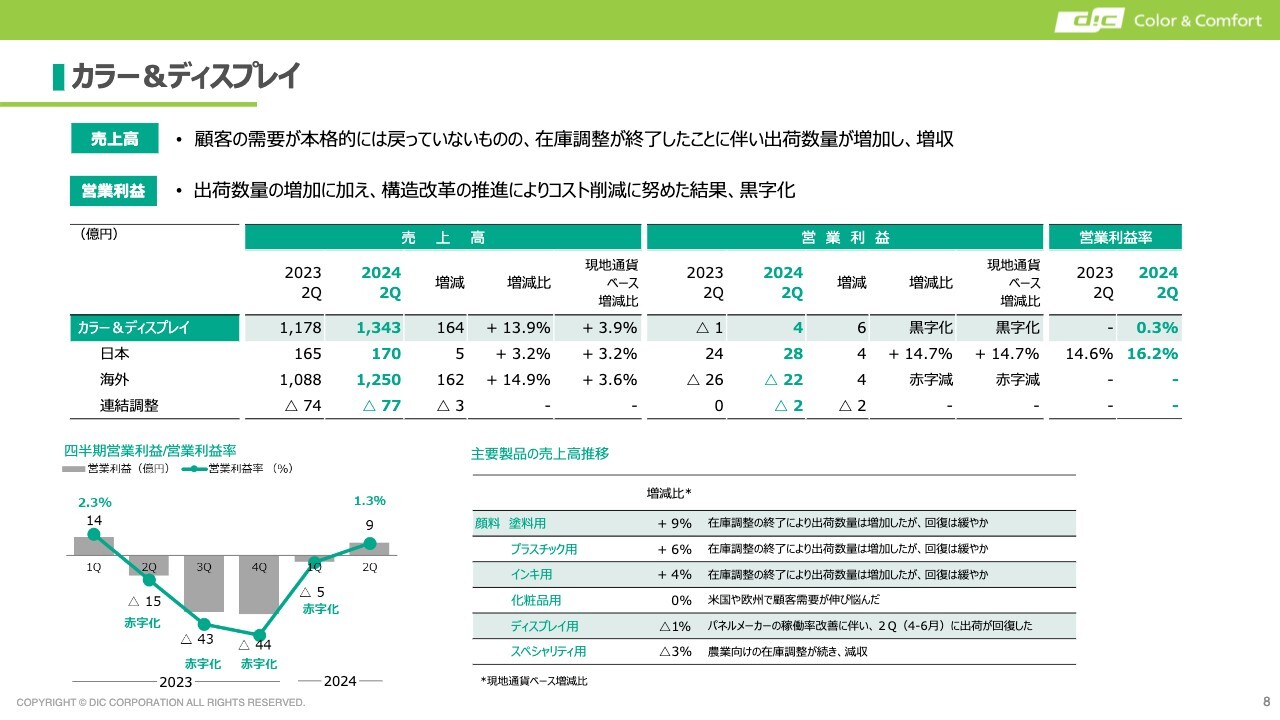

カラー&ディスプレイ

カラー&ディスプレイ(顔料)です。主要製品の売上高は、塗料用、プラスチック用が増加しています。インキ用も同様に増えています。

化粧品用、ディスプレイ用、スペシャリティ用については、まだ大きな回復は見えていません。ディスプレイ用については、数量ベースで第2四半期(4月から6月期)から出荷が回復しており、今年下期も好調が継続する見通しです。

スペシャリティ用は、農業向けの在庫調整が続いており、今年上期は減収の状況です。

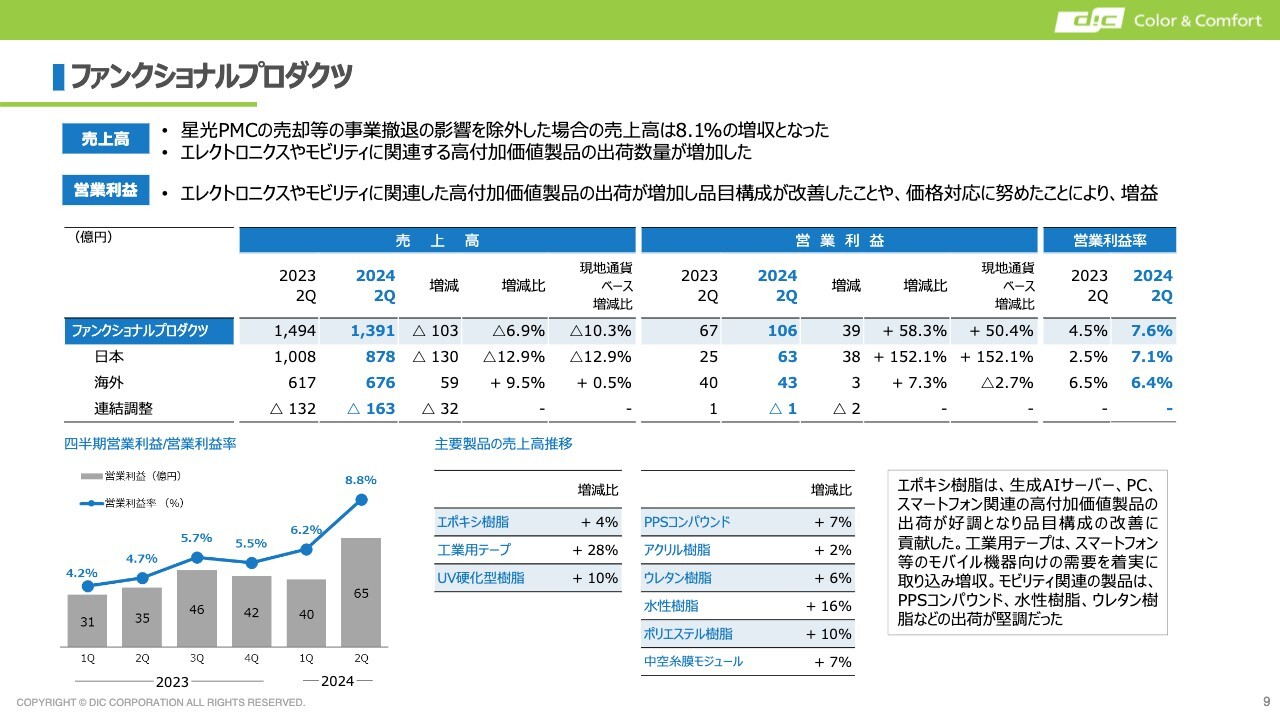

ファンクショナルプロダクツ

ファンクショナルプロダクツです。スライド下部の表に記載のある、エポキシ樹脂、工業用テープ、UV硬化型樹脂の3製品は、我々が「ケミトロニクス」と区分している部分です。その右側が、PPSコンバウンドなど、モビリティやエレクトロニクス分野に属するその他のものです。

ご覧のとおり、各製品群とも前年同期比で数量が増えており、売上高も順調に成長しています。

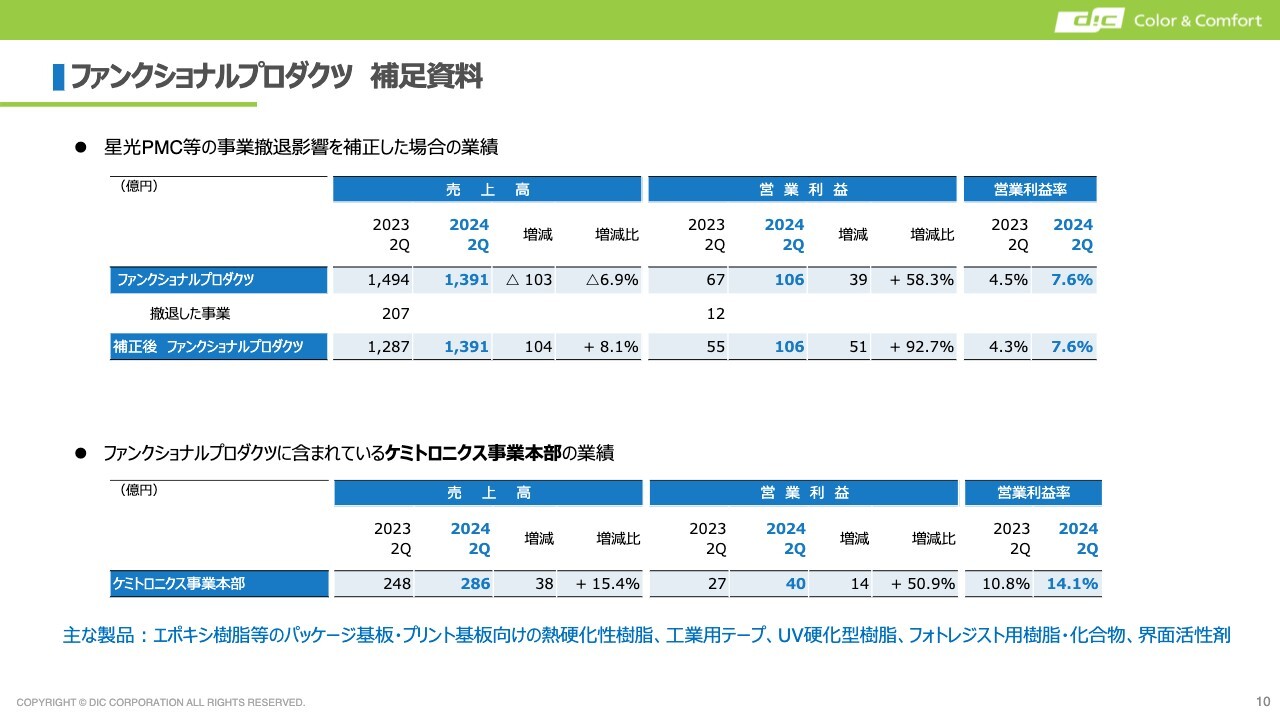

ファンクショナルプロダクツ補足資料

ファンクショナルプロダクツの事業売却と、星光PMCグループが外れた影響で、前年の売上高が表面上マイナスになったものを補正した業績です。

スライド上段のとおり、撤退した事業の昨年上期の売上高は207億円、営業利益は12億円でした。これを前年から除いて今期と比較すると、売上高は前年同期比8.1パーセントの増収、営業利益も51億円増加し、92.7パーセントの増益となっています。営業利益率は、昨年の4.3パーセントから7.6パーセントまで改善しています。

スライド下段が、ファンクショナルプロダクツに含まれているケミトロニクス事業本部の業績です。売上高が286億円、営業利益が40億円と、こちらも増収増益となっています。第2四半期の営業利益率は14.1パーセントと、第1四半期の11.8パーセントから改善しています。

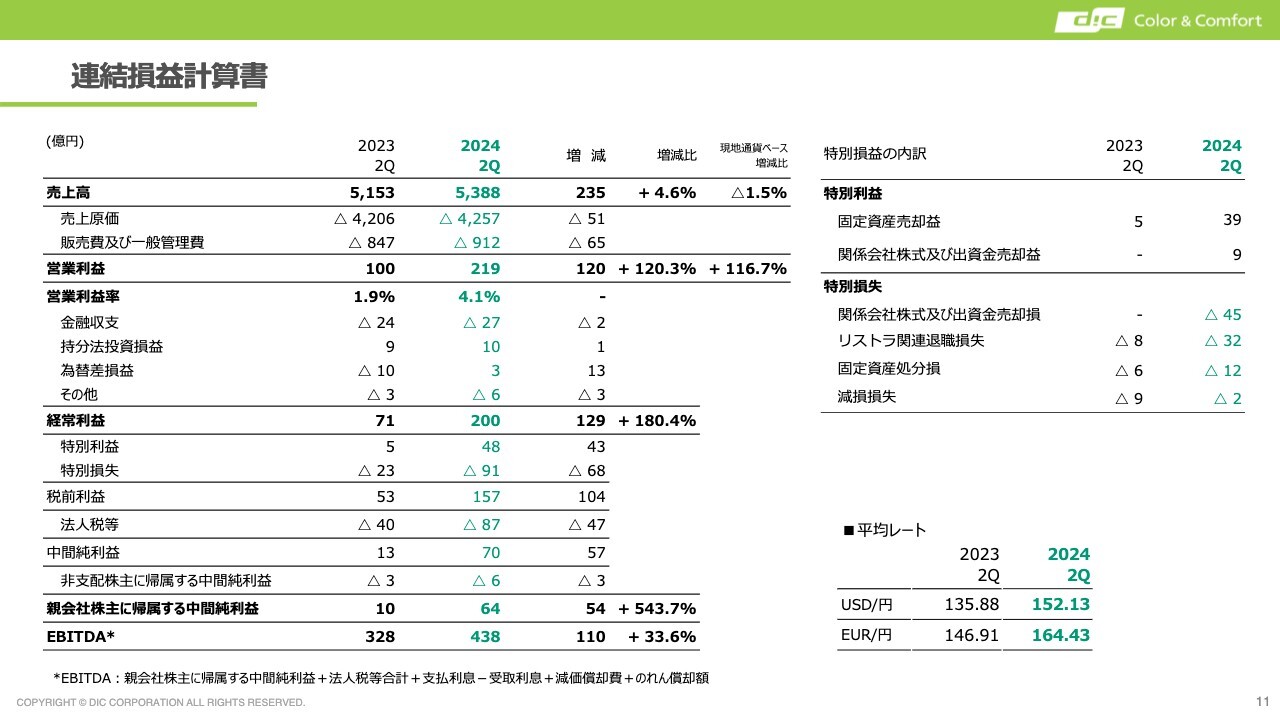

連結損益計算書

連結の損益計算書です。営業外損益において、前年同期比で大きく変動しているのは為替差損益です。約13億円増となっていますが、これは円安による国内輸出事業のプラス効果が大きな要因です。経常利益は200億円、前年同期比プラス180.4パーセントとなっています。

特別利益・特別損失については、特別利益が前年同期比43億円増、特別損失は前年同期比68億円増となっています。

詳細は、スライド右側の特別損益の内訳をご覧ください。特別利益について、2024年度は固定資産売却益を39億円計上しています。この中には、今年4月に完了した、当社の液晶事業の知的財産の売却益が37億円入っています。

一方、特別損失の関係会社株式および出資金売却損は、年初に実行した星光PMCグループの自己株取得による譲渡の影響でマイナス45億円となっています。

リストラ関連退職損失はマイナス32億円です。このうち、昨年から継続しているサンケミカルの顔料事業の構造改革に伴うリストラ費用が大きなパートを占めています。

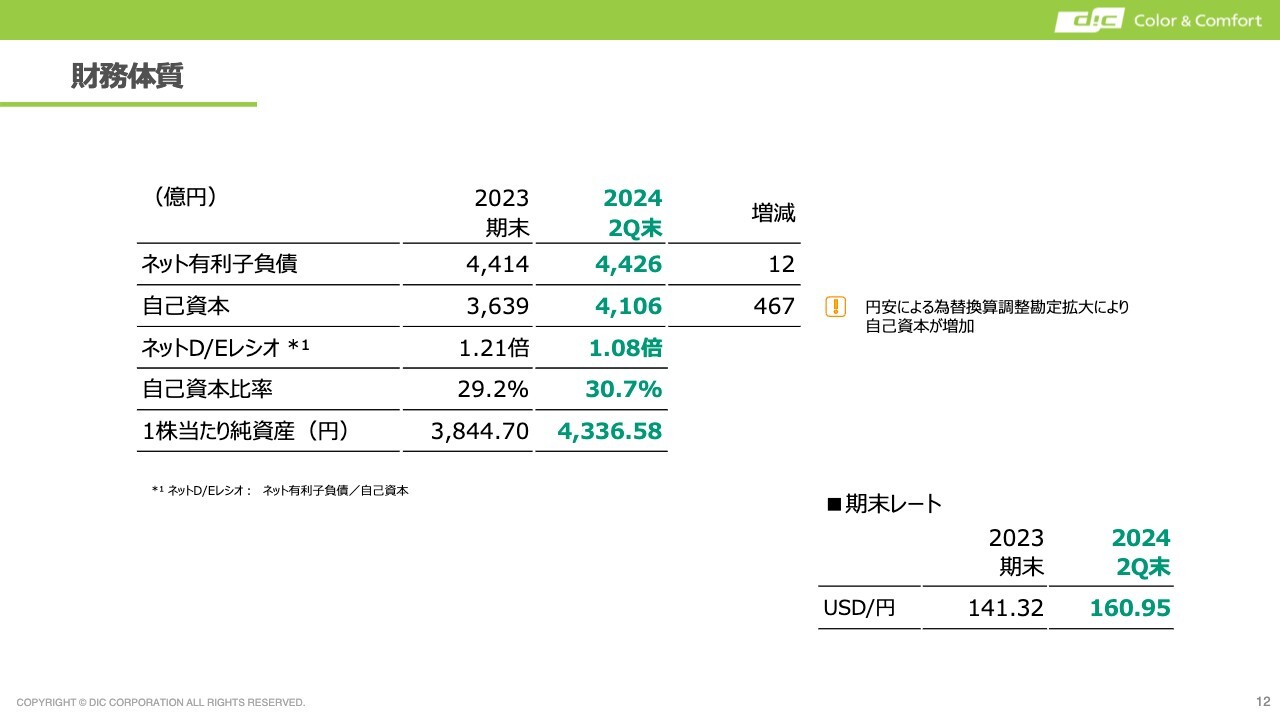

財務体質

財務体質についてです。ネット有利子負債は、6月末(第2四半期末)で4,426億円と、昨年12月に比べて12億円ほど増えていますが、ほぼ変更はありません。

一方で、自己資本は4,106億円と、昨年12月に比べて467億円の増加となりました。一番大きな要因は、円安により為替換算調整勘定が458億円増加したことです。

自己資本が増加した影響もあり、ネットD/Eレシオは、昨年の1.21倍から今年上期は1.08倍まで改善しています。

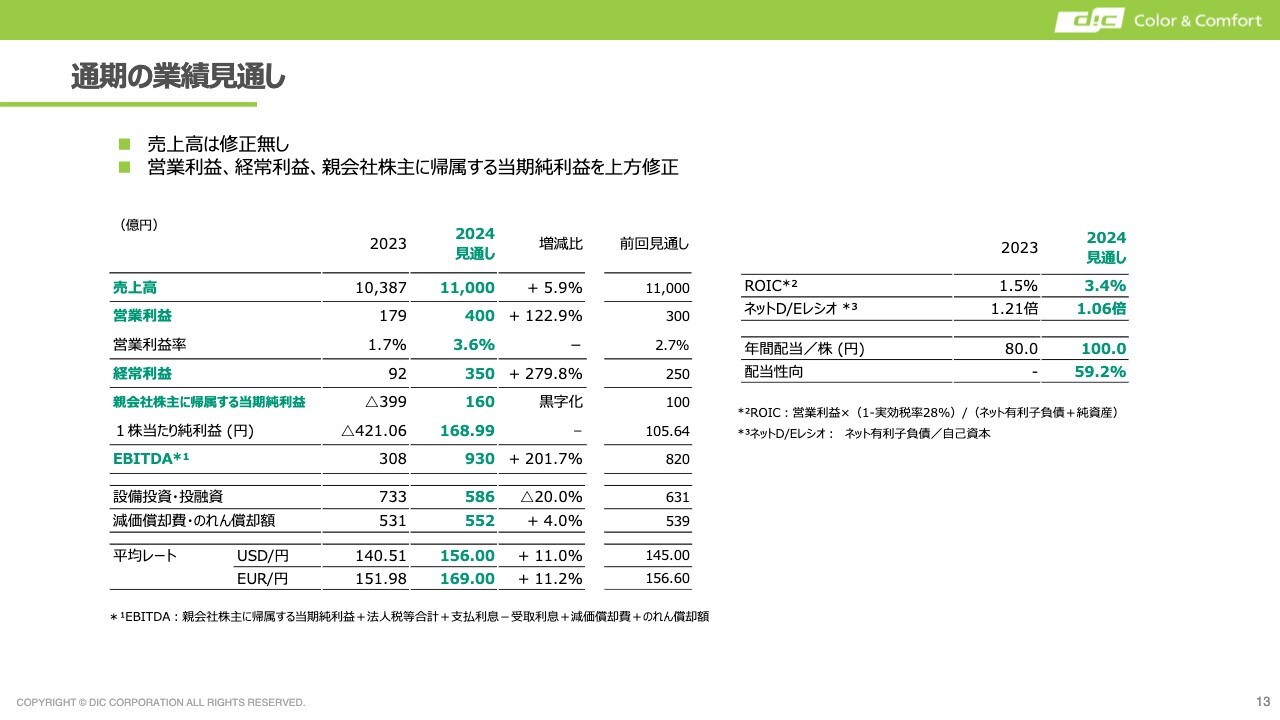

通期の業績見通し

通期の業績見通しです。年間の見通しについては一部修正を行っています。スライド中央の前回見通しという列は、5月に第1四半期決算を発表した時の見通しです。売上高は年間1兆1,000億円と変更はありません。

一方、営業利益については前回の300億円から100億円増の400億円としました。それに合わせて経常利益も、前回の250億円から350億円になっています。

親会社株主に帰属する当期純利益ですが、経常利益で増加した分、税効果も見まして、前回の100億円から60億円増の160億円という見通しになっています。

スライド右側のROICの2024年度見通しについては3.4パーセント、ネットD/Eレシオについては1.06倍としています。

年間配当については、今のところ変更がなく1株100円のままとなっています。

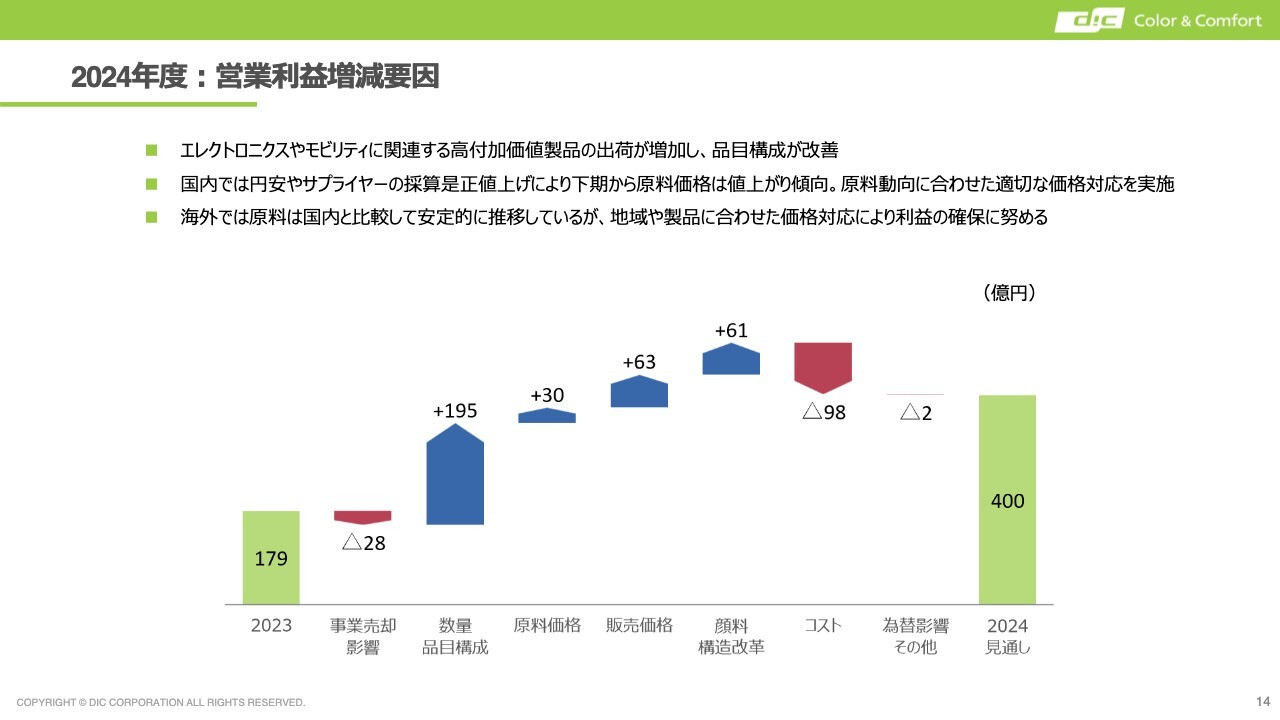

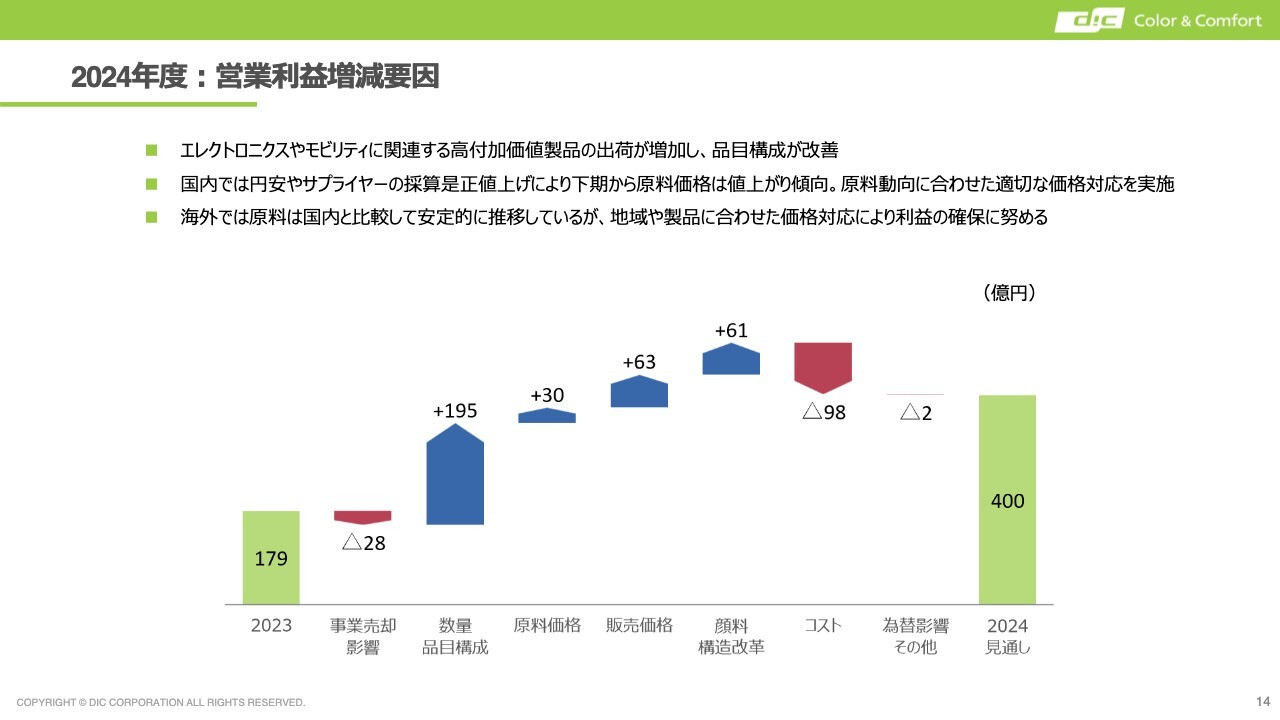

2024年度:営業利益増減要因

年間の営業利益ブリッジです。昨年の営業利益は179億円です。事業売却影響は先ほどの上期の業績と同じ要因によるものです。数量品目構成は、顔料の数量増とファンクショナルプロダクツのエレクトロニクスやモビリティ関連の出荷増による影響でプラス195億円となっています。

原料価格30億円と販売価格63億円を合わせて、価格ギャップでプラス93億円となっています。上期同様、大部分がパッケージング&グラフィックでのプラスになります。また、一部ファンクショナルプロダクツでも価格ギャップでプラスとなっています。

顔料構造改革も順調です。今のところ、年初の予定よりもプラスを見込んでおり、61億円となっています。一方で、コスト増によるマイナスが98億円です。

今年7月から弊社は基幹システムの更新を行っています。これにより今期のIT関連費用が約25億円増加しており、コスト増加の要因の1つとなっています。

また上期同様、サンケミカルを中心とした欧米でのインフレ影響も、このマイナス98億円の要因の1つとなっています。

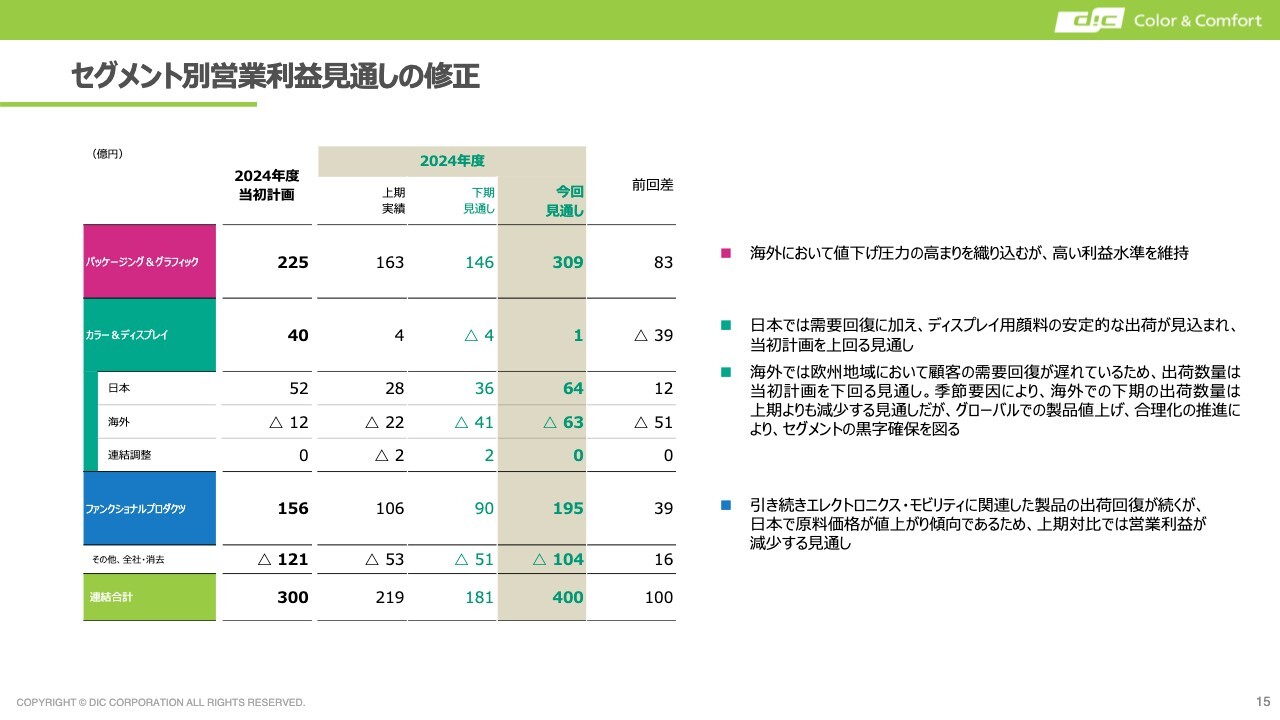

セグメント別営業利益見通しの修正

通期業績見通しで、営業利益を前年の300億円から400億円としました。この増えた100億円についてのセグメント別の内訳を、スライド内の前回差に示しています。パッケージング&グラフィック、ファンクショナルプロダクツは、いずれも前回推定から大幅に増益となっています。一方で、真ん中にあるカラー&ディスプレイについては、前回の推定40億円から39億円下回っている状況です。

スライド内にカラー&ディスプレイについて地域別に分けたものがあります。日本は前回の推定からプラスになっていますが、欧米を中心とした顔料がまだ予定どおりには戻り切っていないことから、海外は前回に比べるとマイナス幅が増えています。

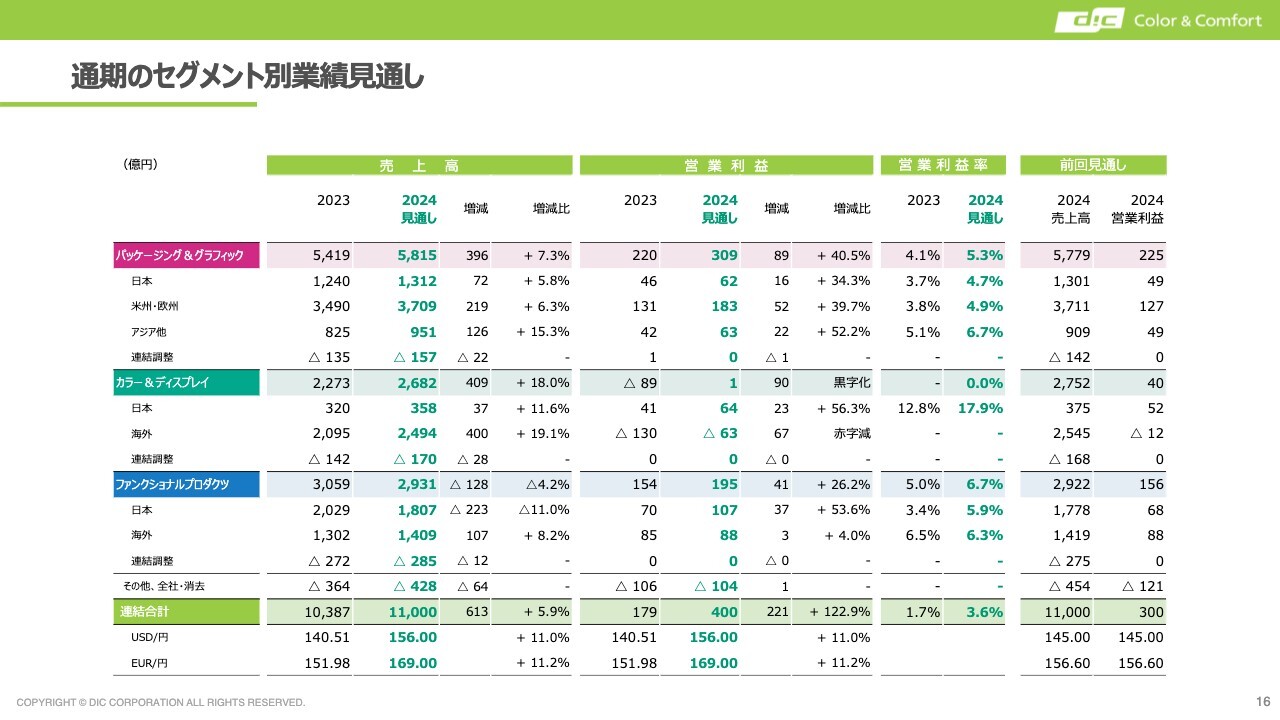

通期のセグメント別業績見通し16

年間のセグメント別業績見通しです。下期も日用品向けが徐々に回復しているため、パッケージ用のインキについては堅調です。また、ジェットインキも上期同様、出荷が好調となっています。

一方で、下期の欧米では、数量にそれほど大きな変化はないものの、値下げ圧力が徐々に高まっています。そのため、利益率が上期に比べて下期はやや下がることも織り込んだ見通しになっています。

スライドの中ほどに記載のあるカラー&ディスプレイについてです。日本については、ディスプレイ用顔料は、下期も順調に成長しています。対して欧米については、もともと季節要因があることから、毎年下期のほうが数量が減少しています。

欧米については原料や物流費のコストアップに対応すべく、値上げを実施しています。そのため売上高だけですと、それほど上期と下期で差が目立ちませんが、数量ではどうしても下期のほうがマイナスにならざるを得ません。

また、スペシャリティ用顔料は特に農業用途について、下期になってもまだ回復見通しは厳しいと見ています。

ファンクショナルプロダクツについては、上期は主力製品であるエポキシ樹脂のAIサーバー用途が好調でしたが、加えて、その他の用途である半導体の回復もある程度見込んでいます。

工業用テープについては上期同様、スマホ用途の需要が好調です。

モビリティについてです。PPSコンパウンド、ウレタン樹脂、水性樹脂がメインとなります。国内自動車会社のいわゆる型式認定の不正行為による影響は、当社には今のところありません。引き続き注視はしていきますが、今の見通しにとってそれほど大きなマイナス要因になるとは考えていません。

日本を中心に、原料コストが若干上昇する見通しです。加えて、営業利益のブリッジでお伝えした基幹システムの更新に伴う費用が、下期から日本とアジア地域で発生します。これがファンクショナルプロダクツにとってコスト増になるため、下期は減益という見通しにしています。

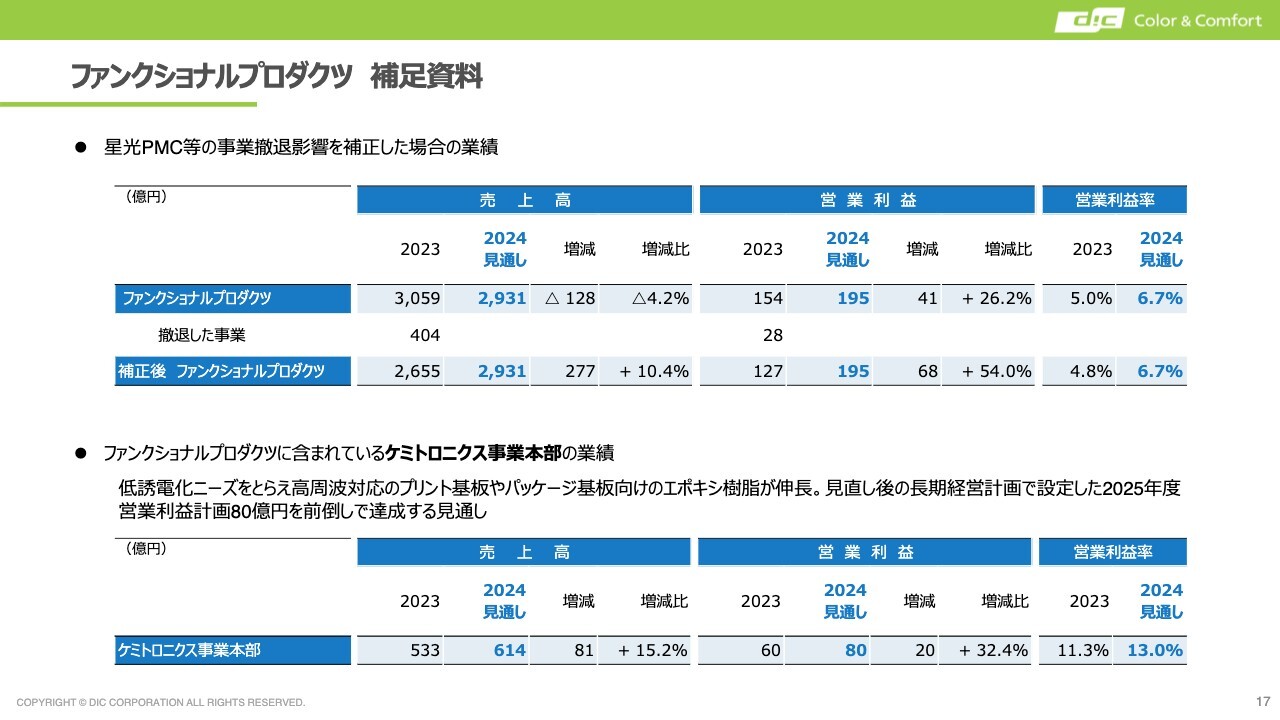

ファンクショナルプロダクツ補足資料17

ファンクショナルプロダクツの事業撤退影響補正後の業績見通しおよびケミトロニクス事業本部の業績見通しです。

スライド下段のケミトロニクス事業本部では、売上高が614億円、営業利益が80億円となっています。この80億円の営業利益ですが、今年2月に当社の長期経営計画の見直しをご説明した時には、2025年の計画値として80億円を予定していましたので、こちらは1年前倒しでの達成を見込んでいます。

営業利益率についても、13パーセントと引き続き前年に比べても、改善していく見通しです。

私からの説明は以上です。ありがとうございました。

質疑応答:長期経営計画フェーズ1最終年度となる2025年度の見通しついて

質問者:全体の業績の動きについておうかがいします。長期経営計画のフェーズ1最終年度となる2025年度の見直し後営業利益計画が400億円のところ、今期の通期営業利益見通しが400億円ということで、達成が1年前倒しとなっています。

先ほどケミトロニクスについてお話がありましたが、パッケージング&グラフィック、ファンクショナルについては利益の積み増しができそうなのでしょうか? またカラー&ディスプレイについて、2025年度修正営業利益計画は95億円の目標でかなりビハインドに見えますが、その理由およびキャッチアップの可能性についてはどうなっているのでしょうか? 加えて、新製品の開発状況なども含め、フェーズ1の達成に向けた動きはどうなっているのでしょうか?

池田:全般的な業績の状況としては、ご指摘のとおり2025年度の計画を前倒しで達成できそうな状況です。

内訳で見ると、ファンクショナルプロダクツの好調が目立ちます。一方で、パッケージング&グラフィックは、海外においてインキ事業の価格ギャップを維持して基幹事業としての強みを維持できています。このあたりは想定どおりと見ています。

またご指摘のとおり、カラー&ディスプレイについては当社の改善スピードは、まだ遅れているという認識を持っています。私どもの自助努力で行うべきところのリストラクチャリング、合理化は計画どおり進んでいます。

しかし、ある程度数量的な戻りがないと全体としての収益ベースは成立しません。その点についてはご説明したように分野ごとに若干色分けがありますが、最も大きいところは塗料用顔料の欧州の需要です。こちらの戻りが鈍いことが、依然として先行きに関しての不透明感となっています。

ここをカバーすべく、前倒しで実行できているケミトロニクスへの経営資源のシフトと、そこに伴う新製品等への準備は着々と進めています。そのあたりでの実績化、あるいは数量拡大に伴うアップサイドはある程度見込んでいきたいと思っています。

もちろんそれだけではなく、顔料についても新たな色材の開発、パッケージング&グラフィックについても欧州で行っている環境対応に非常に優れた接着剤の上市があります。さらにその接着剤をヨーロッパからアジア、ないしは日本へ展開する計画があります。このように各部門について新製品、戦略製品を持っています。

ただ、寄与度としては、ケミトロニクスが最も大きいと思っています。こちらは昨年買収したイノベーションDICケミトロニクスのフォトレジストポリマーを含めて、生成AIサーバーの拡大並びに細線化、半導体の技術革新に伴うパイプラインに入れている開発のテーマがいくつかあります。このようなものの上市を、1年から3年先まで見込んで、今開発を進めているところです。

質疑応答:パッケージング&グラフィックの上期・下期の差について

質問者:パッケージング&グラフィックについてです。上期・下期で少し交易条件が悪化する見通しをされていますが、現状そのような兆候が出ているのか、ご説明いただけますでしょうか?

池田:まず全体の見立てとしては、上期と下期の差は、数量減というよりは、上期まで維持してきた価格ギャップの減少です。

海外における足元の原料値下がりに対する製品価格の値下げ圧力等を踏まえて、ある程度サイクル要因として価格ギャップの減少はやむを得ないものと見ています。そのようなサイクル性の要因が一番大きいと見ています。

質疑応答:パッケージング&グラフィックの海外におけるシェアアップについて

質問者:御社のシェアアップにより販売価格が維持しやすくなっているということはありますでしょうか?

池田:そのような意味ですと、私どもは安定的にサービス、品質含めて提供しているところが価格維持に反映されていると認識しています。

競合各社との比較においても、その点が評価され、結果として海外においてシェアが上がってきているところもあります。この傾向は変わらず、環境というよりも市況の悪化が、よりシェアの拡大に寄与すると考えています。

質疑応答:ファンクショナルプロダクツの収益について

質問者:ファンクショナルプロダクツについてです。第1四半期から第2四半期にかけて、日本と海外を中心にかなり収益性が改善してきている点について、ご説明をお願いします。

また、上期から下期にかけて、特に日本で売上高が伸びますが、利益は落ちると予想されています。先ほど原材料高に言及されましたが、ケミトロニクスを見ていても上期・下期40億円ずつとそこまで減速していません。原材料高で、ここまで利益が落ちるものでしょうか? 国内の事情を中心にご説明をお願いします。

池田:上期はPPSコンパウンドやウレタン樹脂等のモビリティ関連製品の数量が伸び、高付加価値品が好調だったのが大きく影響しています。また、ケミトロニクス事業本部のエポキシ樹脂や工業用テープが、おしなべて好調だった点も要因です。

下期にかけては、原材料以外に基幹システムの更新に伴うコスト増もあります。当社グループの中において、特に日本とアジアに関わるシステムのため、相対的にアジアや日本の売上高が大きいファンクショナルプロダクツに費用的な影響として出てきています。

また、上期は工業用テープが非常に好調でしたが、スマートフォンの生産サイクルで言いますと、上期にある程度生産が集中しているため、季節要因等も含めてトータルではケミトロニクス事業本部も、上期・下期は40億円と変わらない状況です。特殊要因を除くと全体の復調から成長基調が継続していますが、数値上はコストや季節要因の影響が出ています。

質疑応答:コスト増の要因について

質問者:営業利益増減要因についておうかがいします。特にコストについて、期初は37億円のマイナスだったのが、今回は98億円とかなり大きくなっています。

先ほどのご説明だと、基幹システムのコスト増や人件費が要因として挙げられていましたが、期初に織り込まれていなかったのでしょうか? 増加した背景を教えてください。

浅井:2月に公表した営業利益の増減要因分析では、顔料の構造改革によるコスト削減を差し引いたネットでコストが表示されています。同じレベルで見ますと、今回の構造改革のプラス61億円と、コストのマイナス98億円を合わせた金額のマイナス37億円となります。2月のコスト増と比較すると、それほど大きく変動していないと考えています。

質疑応答:インキの下期の動向について

質問者:インキの下期の動きについておうかがいします。上期に比べて減益予想となっていますが、背景を教えてください。海外において販売価格を下げるためだと思いますが、競合他社と同程度まで下げる前提でしょうか? 安定供給ニーズをとらえている御社としては、こちらの予想は保守的に見えますが、どのように考えておけばよいでしょうか?

浅井:保守的というニュアンスはあるかもしれません。実際に、7月から8月の状況を見ても値下げを実行する状況ではなく、まだ値段を維持できています。

年間の見通しでは、先ほどお伝えした前提で下期の数字を立てていますが、おそらくそこまで値下げを行わず、利益率も高く維持できると思っています。

質疑応答:株主還元について

質問者:今回純利益が大きく上方修正されましたが、配当は据え置きです。現時点と説明がありましたが、そもそも下限配当100円が、かなり配当性向も高いのでどうなのかというところです。還元についてコメントがあればお願いします。

浅井:年間100円にしていますが、現時点での計画ということで修正はしていません。来年2月に年間の決算が締まり、その結果を見て最終的な判断をしたいと思っています。

また、営業キャッシュ・フローや、資産売却等も含めてキャッシュ・アロケーション方針に従って、今後株主への追加の還元を考えていきます。

増配で還元するのか、もしくはそれ以外で還元するのかについては、年間の業績結果も見た上で、あらためてご説明したいと思っています。現時点では100円に据え置くとご理解いただければと思います。

質疑応答:美術館運営について

質問者:価値共創委員会の美術館運営に関する中間報告が、8月末に出てくると思います。差し支えない範囲で、現在どのような方向で検討しているのか教えてください。

池田:2月に公表したとおり、4月より価値共創委員会を開催しています。最初の議題として美術館運営を取り上げ、社外取締役のみの構成で、必要に応じて外部のアドバイザーも加わり審議を進めています。取締役へ助言というかたちで提案があった後、そちらを踏まえて会社として中間報告を8月中に行う予定で進めています。

具体的な内容や時期についてはまだ詰めている途中で、本日はお伝えできません。予定どおりに8月中に中間報告を行い、最終報告は12月に予定しています。あくまでも中間ですが、予定どおり進行しています。

新着ログ

「化学」のログ