【QAあり】東洋ドライルーブ、営業利益は前期比+154.0%と大幅増加 アセアンは好調を継続し各四半期とも前期超えを見込む

目次

飯野光彦氏(以下、飯野):東洋ドライルーブ代表取締役の飯野です。本日は、当社の決算説明会にご参加いただきありがとうございます。スライドの目次に沿って進めていきます。

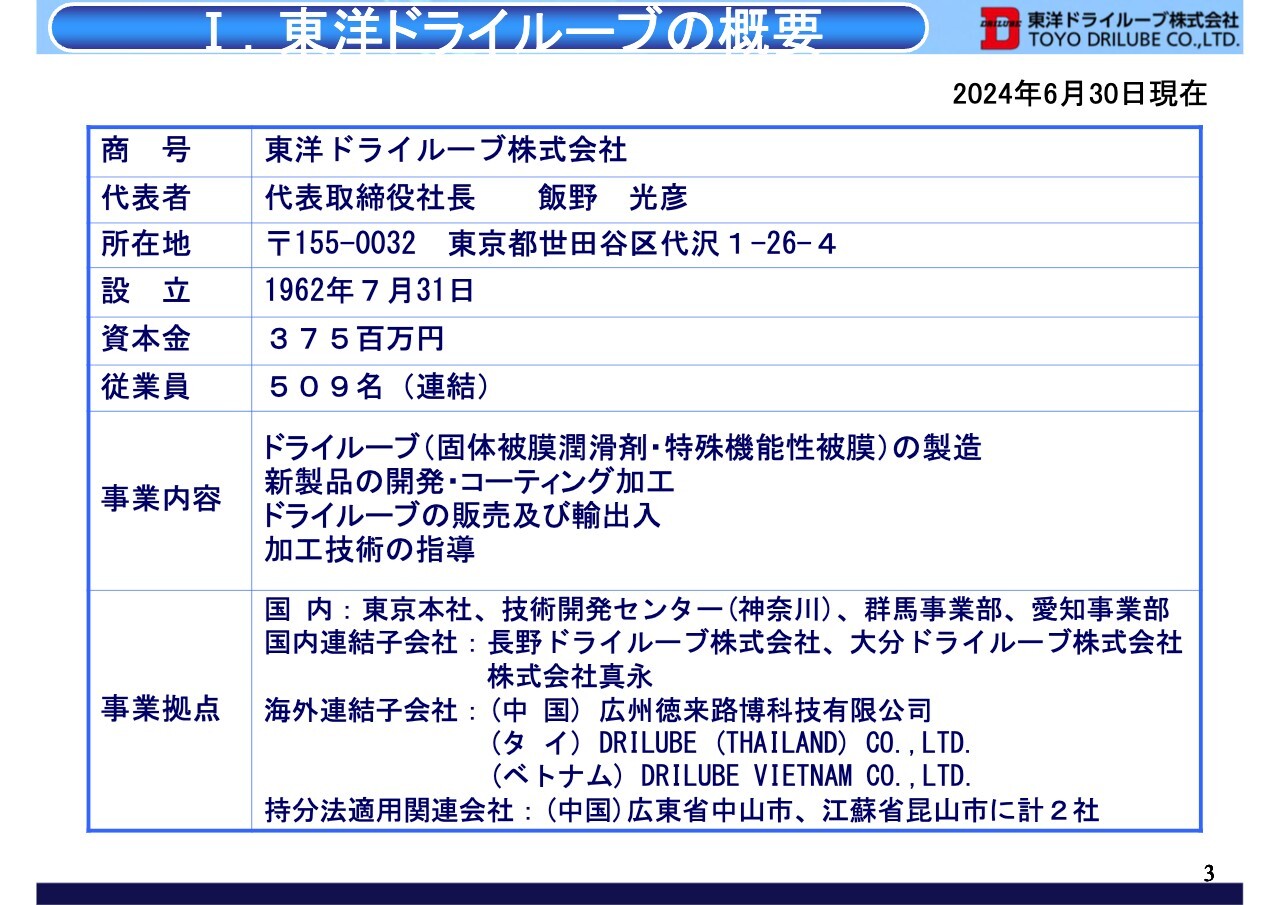

I.東洋ドライルーブの概要

東洋ドライルーブの概要は、社員数が5名増えて509名になった以外は昨年と同様です。

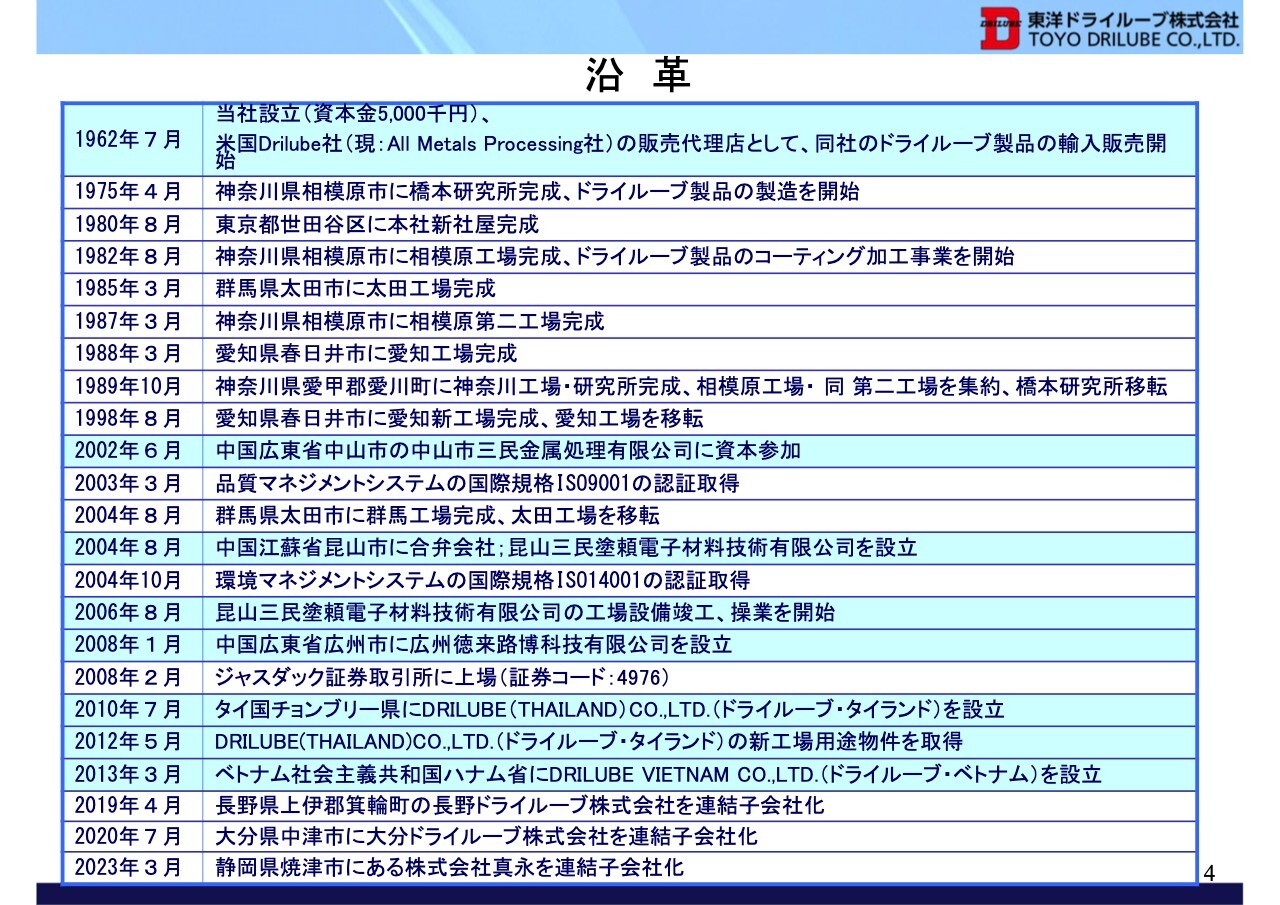

沿革

沿革は、昨年と変わっていません。

製品(ドライルーブ)の基本機能

当社製品は、二硫化モリブデン、二硫化タングステン、フッ素樹脂、シリコン樹脂、窒化ホウ素、グラファイトなどの潤滑物質を特殊バインダーに配合し、潤滑被膜などのさまざまな機能を有する被膜を開発しています。

製品ラインナップ

製品ラインナップは、10のグループに分かれています。

第1グループの潤滑被膜が私どものメイン商品であり、自動車や光学業界に限らずさまざまな産業界で採用されています。

第2グループは発熱、断熱、放熱など熱関連の機能被膜です。採用例はまだ多くありませんが、徐々に採用が広まってきています。

第3グループは絶縁・導通など電気関連の機能被膜です。EV関連などで引き合いが増加しています。

第5グループは耐薬品・防錆などの保護被膜です。特に自動車関連で採用が増加しています。

第6グループの光学業界では、交換レンズやカメラ本体の駆動部に黒色潤滑被膜として幅広く採用されています。

第7グループは速乾性潤滑剤です。工業用の速乾性潤滑剤として販売されています。また当社工場ではひと月数千万個の部品に加工しています。

第8グループのDLC(ダイヤモンドライクカーボン)は高硬度薄膜被膜です。少しずつ採用が増加しています。

第9グループは、外装・内装などの高級外観のビジネスで順調に業績を伸ばしています。

ドライルーブの採用例

当社製品の採用例をご紹介します。

自動車機器業界では、内燃機関及び周辺機器、駆動伝達機器などさまざまな分野で採用されています。

電子部品に関しては、スイッチ、マイクロモーターなどの電子部品などに採用されています。また、医療機器やゲーム機器などにも採用されています。

光学機器はカメラ本体、交換レンズなど駆動部を中心にさまざまな分野で採用されています。

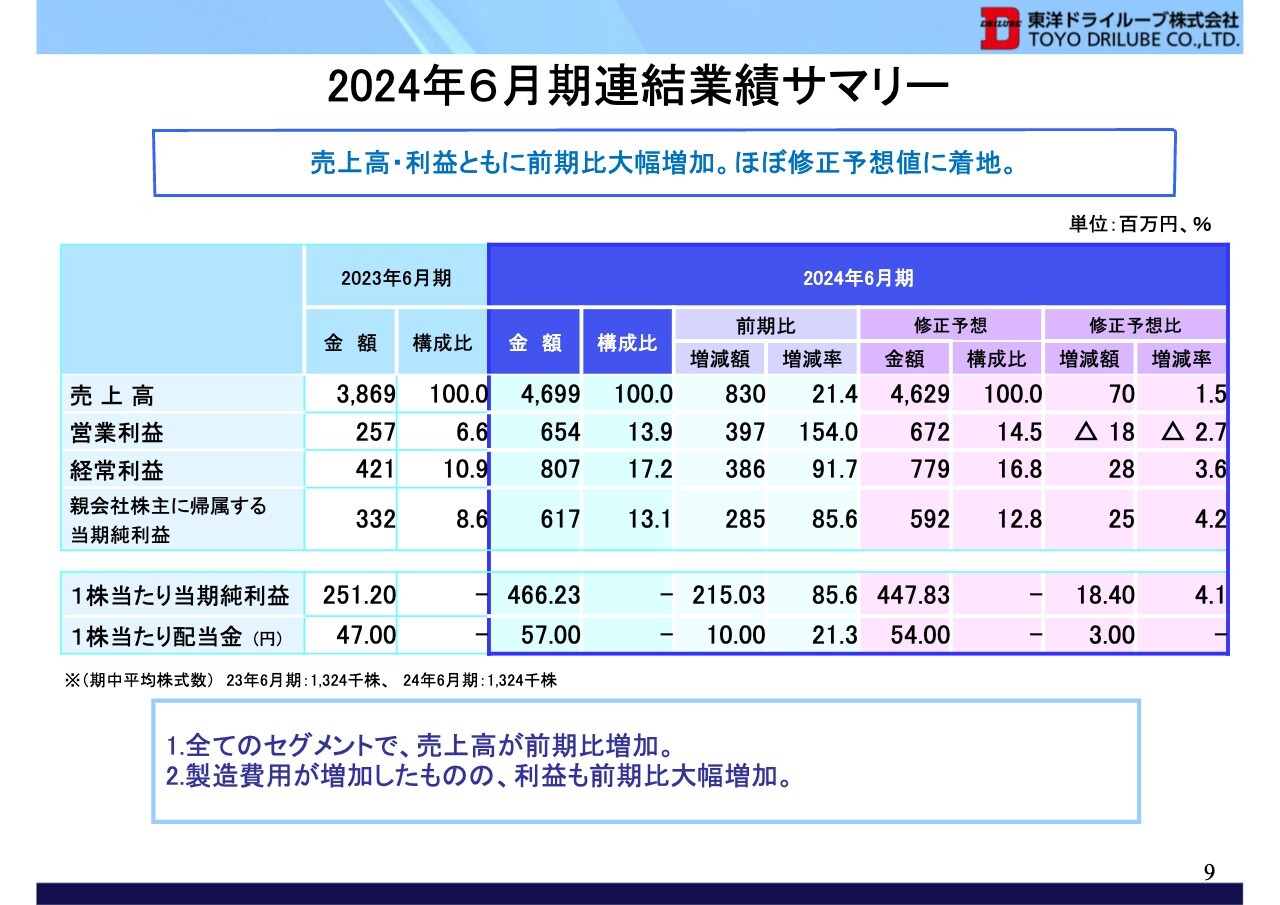

2024年6月期連結業績サマリー

2024年6月期の業績について説明します。

売上高は約47億円で、前期比8億3,000万円増、21.4パーセントの増収です。2月14日に上方修正した予想数値を上回っています。

営業利益は6億5,400万円、前期比で154.0パーセント増ですが、修正予想を若干下回りました。

経常利益は8億700万円で、前期比91.7パーセント増、修正予想よりも3.6パーセントほど増益となりました。

親会社株主に帰属する当期純利益は6億1,700万円、前期比85.6パーセント増、修正予想よりも4.2パーセント増益となりました。

すべてのセグメントにおいて、売上高は前期比増という結果でした。原価高騰時代ともいわれ、当社も労務費、電力、原材料費など、原価に関わるすべての費用が大幅に増加した年度でしたが、売上の増加と生産性を向上させたことにより製造原価増加の影響を抑制できました。

上半期はコロナ禍明けで、自動車関連を含めカメラなどの生産が増加しましたが、下半期は取引先の認証不正問題等があり、その影響を受けて当社生産ラインが長期間停止または低減したため、自動車分野では売上が減少しました。

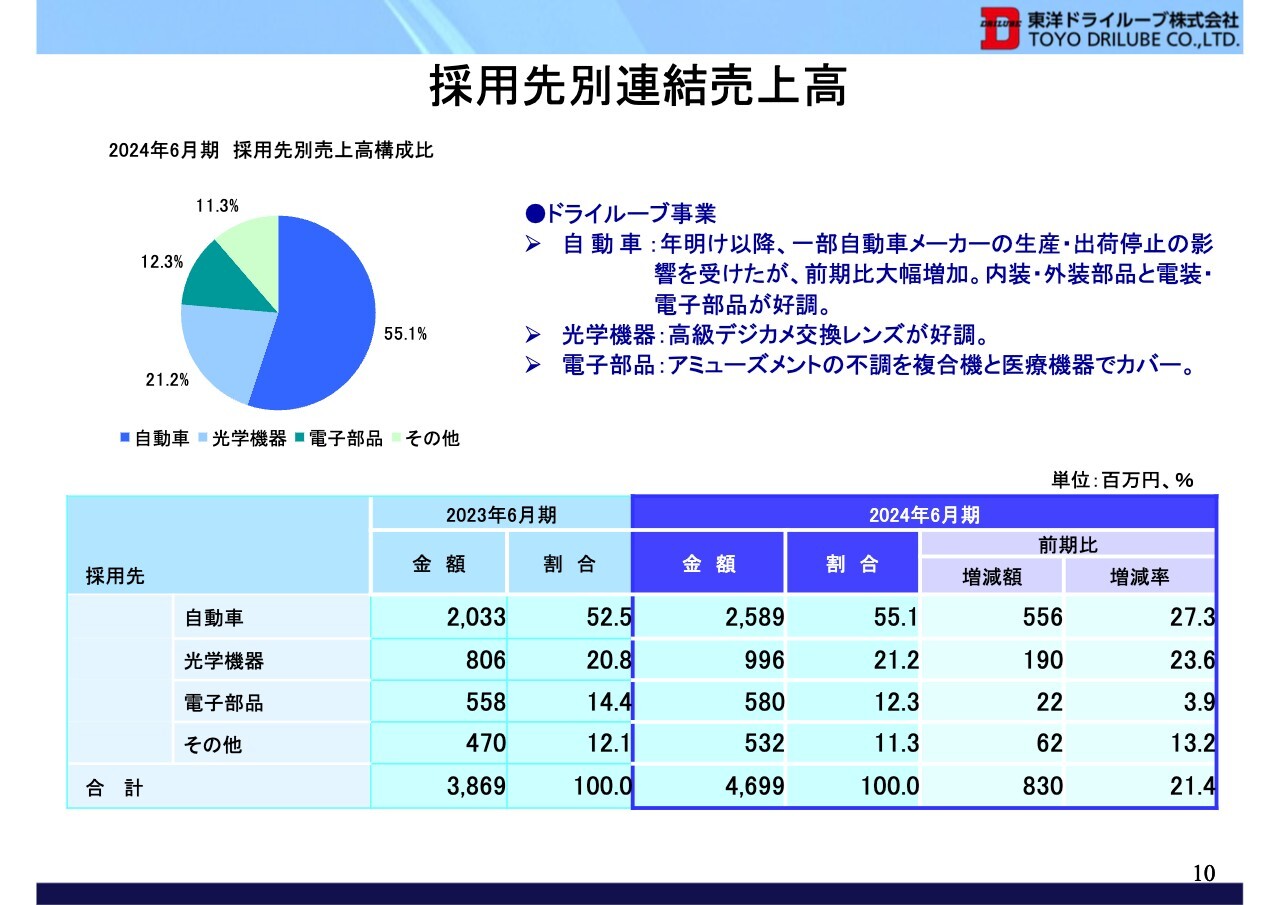

採用先別連結売上高

採用先別連結売上高についてご説明します。

自動車業界の売上高構成比が全体の55.1パーセントを占めます。売上高は25億8,900万円で、前期比27.3パーセント増と、5億5,600万円の増収となりました。

光学機器業界は、カメラ本体及び交換レンズの生産量が好調に推移した結果、売上高9億9,600万円、前期比23.6パーセント増と、1億9,000万円の増収となりました。

電子部品業界はゲーム機が不調でしたが、複合機や医療機器でカバーし、前期比では若干のプラスでした。

自動車に関して少し補足します。私どもの製品は自動車関係では用途別で6分野、その他を含めると7分野で採用されています。そのうちエンジン関係が減少すると見込んでいましたが、2024年6月期はエンジン周辺機器の売上高が増収となりました。6分野のほとんどで増収しており、中でも内外装部品である加飾グループが前期比83パーセント増となり売上増に貢献しました。

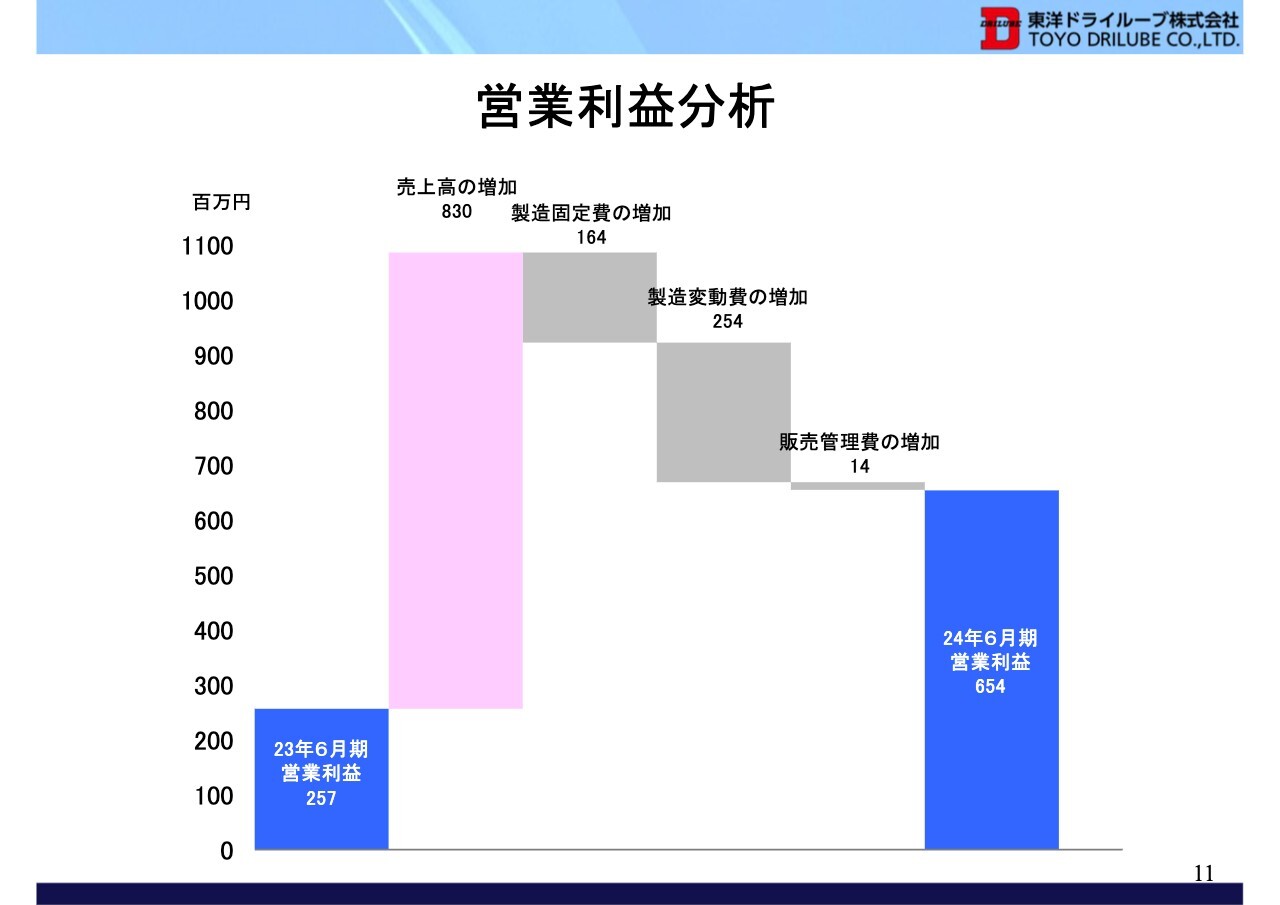

営業利益分析

営業利益の分析です。

まず、売上高の増加が8億3,000万円でした。また、製造固定費の増加が1億6,400万円に抑えられ、製造変動費は2億5,400万円の増加となっています。売上の増加分のうち、50パーセント弱が利益の増加につながった結果、営業利益は6億5,400万円と、前期比で4億円近くの増益となりました。

連結損益計算書

連結損益計算書です。先ほどご説明したとおり、売上高は自動車業界、光学業界、電子部品業界でそれぞれ増収しました。

売上総利益は17億7,800万円で、前期比4億1,200万円増、30.2パーセント増となっています。原価の高騰や積極的な投資によって減価償却費も上がりましたが、結果としては増益で着地することができました。販売管理費は前期比1.3パーセント増と、抑制できました。

営業利益は、前期の2億5,700万円から3億9,700万円増加し、6億5,400万円でした。営業外収益は、為替差益が1,300万円増加し持分法による投資利益が1,900万円減額したことで、前期比6.5パーセント減の1億5,700万円でした。

経常利益は、前期から3億8,600万円増で8億700万円です。今年度は設備投資に伴う7,600万円の補助金収入を特別利益として計上しました。また、特別損失として7,200万円の資産圧縮損を計上しました。

税金等調整前当期純利益は8億800万円、親会社株主に帰属する当期純利益は6億1,700万円でした。

連結貸借対照表

連結貸借対照表です。資産合計は前期末比8億2,000万円増、7.3パーセント増となる120億1,200万円でした。現金及び預金が2億3,700万円、建物及び構築物が3億8,900万円増加しました。

補助金により設備投資を圧縮しました。投資有価証券として3億円の増加があります。

一方、負債合計は前期末比1億1,300万円増の24億700万円でした。流動負債が1億3,300万円増加し、固定負債が2,100万円減少しました。純資産合計は前期末比7億700万円増の96億400万円でした。

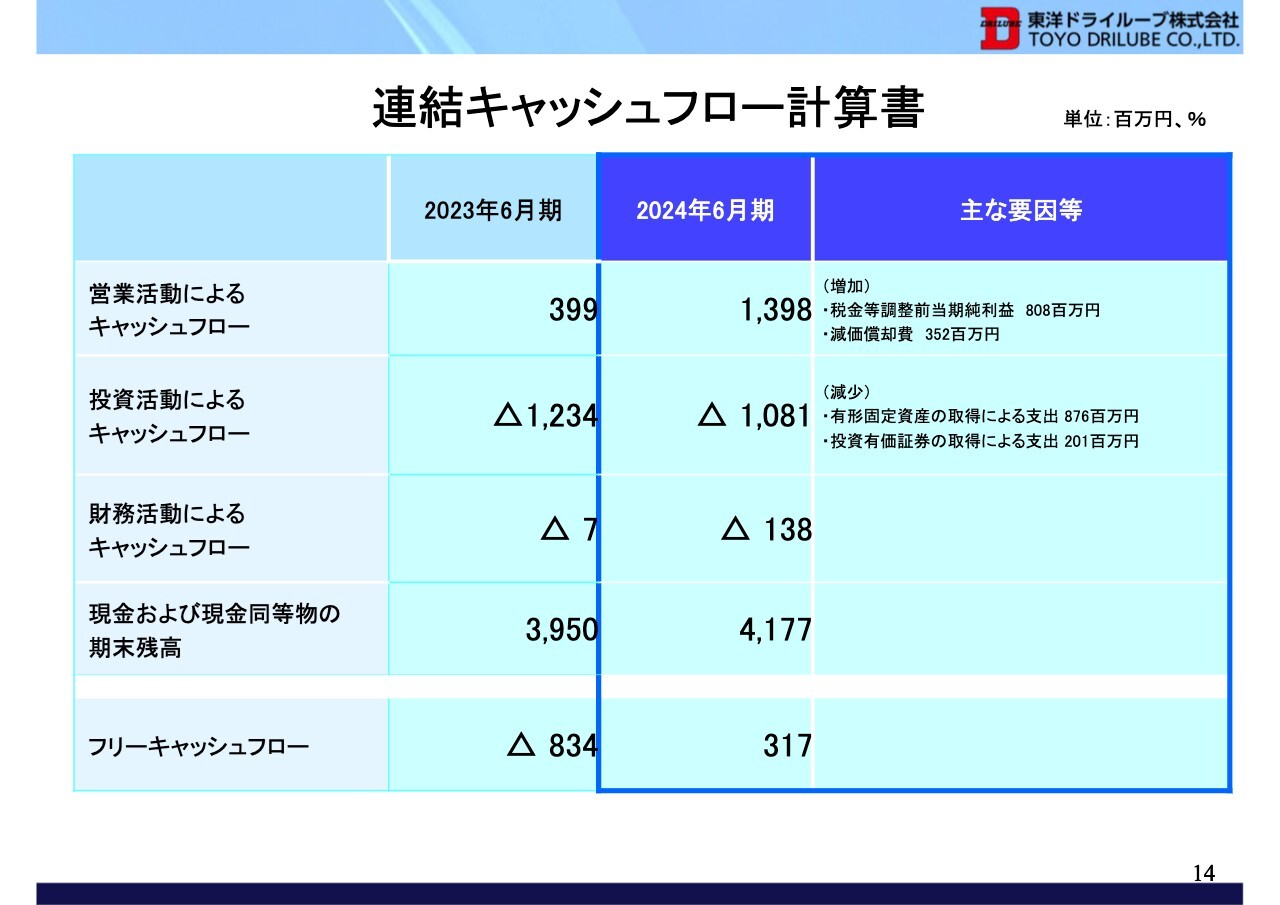

連結キャッシュフロー計算書

連結キャッシュフロー計算書です。営業活動によるキャッシュフローは、13億9,800万円増加しました。税金等調整前当期純利益8億円と減価償却費3億5,200万円が、主な要因となっています。

投資活動によるキャッシュフローは、マイナス10億8,100万円となりました。有形固定資産の取得による支出8億7,600万円と投資有価証券の取得による支出2億100万円が、主な要因となっています。取得した有形固定資産の内訳は、群馬の新工場、研究用資産、子会社の長野ドライルーブの資産です。

財務活動によるキャッシュフローは、マイナス1億3,800万円となりました。現金及び現金同等物の期末残高は41億7,700万円で、2024年6月期はフリーキャッシュフローが3億1,700万円となっています。

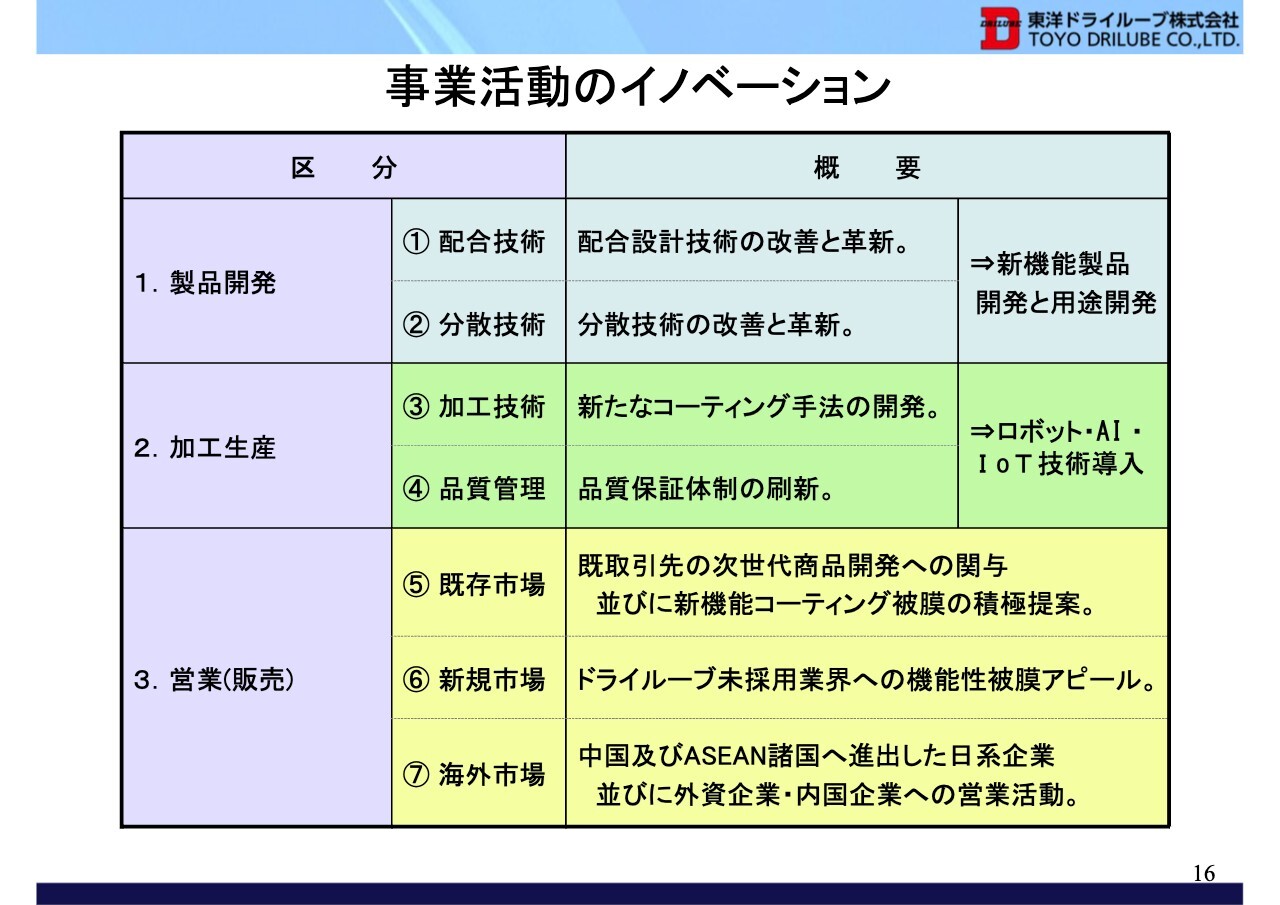

事業活動のイノベーション

今後の事業展開についてご説明します。製品開発に関しては、研究開発センターにおいて新製品の開発が実施されています。薬品を配合する技術、そして分散しにくいものを分散させる技術の2つが、当社のコアな技術です。

新規原材料を調達し、新製品を開発していますが、お客さまからテーマをいただいて開発しているものが7割から8割を占めており、その他自社製品として独自に開発しているものもあります。内容については、後ほどご説明します。

加工生産に関しては、ロボット化、あるいは画像検査AIを工場の中に取り入れながら、生産性と品質の向上に力を入れている最中です。1人当たりの売上高をしっかり上げていこうと取り組んでいます。

営業活動に関しては、既存市場である自動車関連における拡販、光学関係業界における拡販に加え、新規市場への拡販活動を行っています。また、そのような市場開拓の動きを海外にも展開することで、営業活動を拡大しているところです。

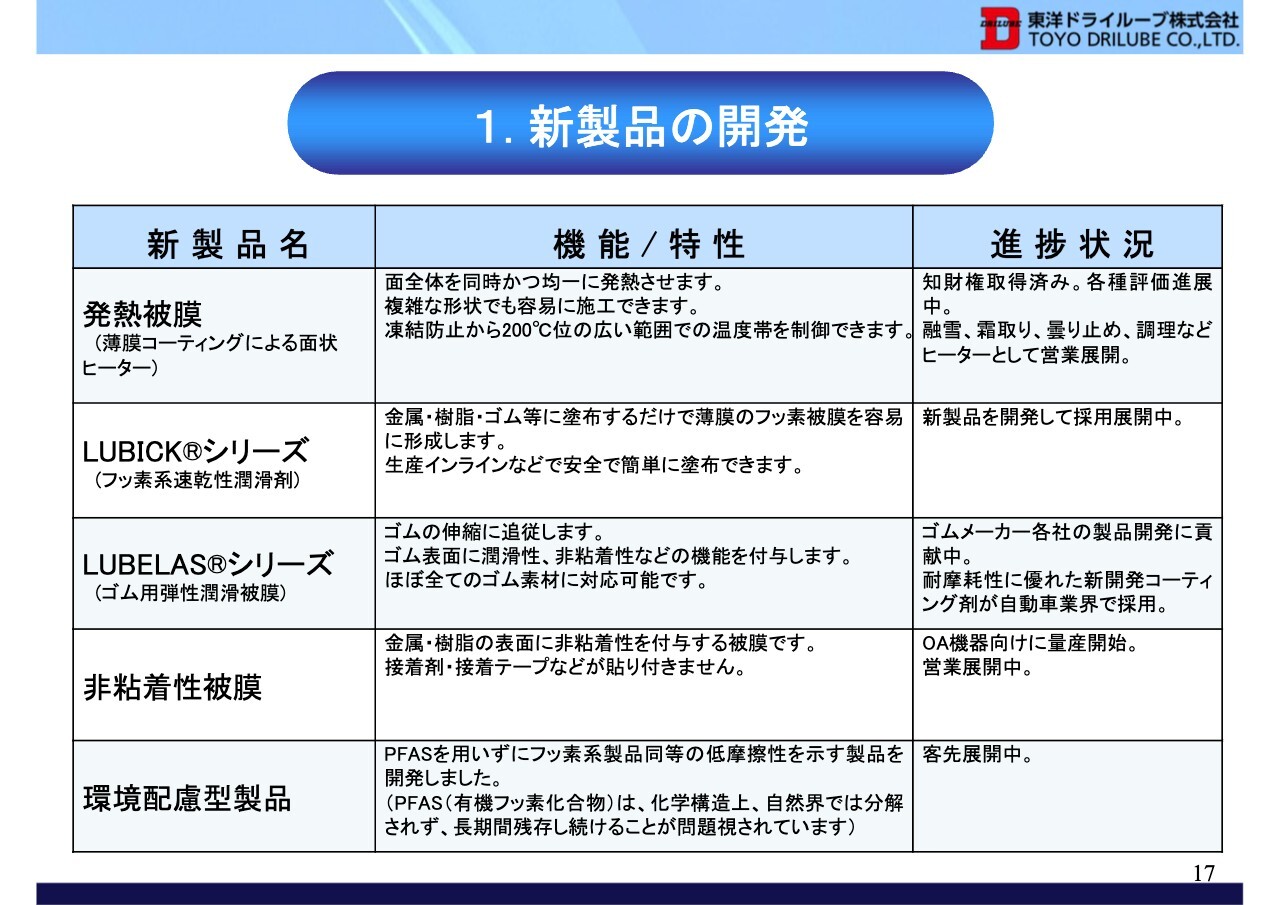

1. 新製品の開発

新製品の開発についてご説明します。スライドの表の一番下には、環境配慮型製品の事例を記載しています。PFASの問題としてはフッ素系の製品が該当し、それに対応するためにPFASを用いずに低摩擦性を示す製品を開発しました。

いくつかの大学の研究室と共同研究を実施しています。研究室に研究資金支援を実施し新製品を開発しています。

また、上から3番目の「LUBELAS」は、ゴムの伸縮に追従した製品ですが、非常に競争力のある製品の1つになっています。市場で販売が広がり、採用が増えている状況です。

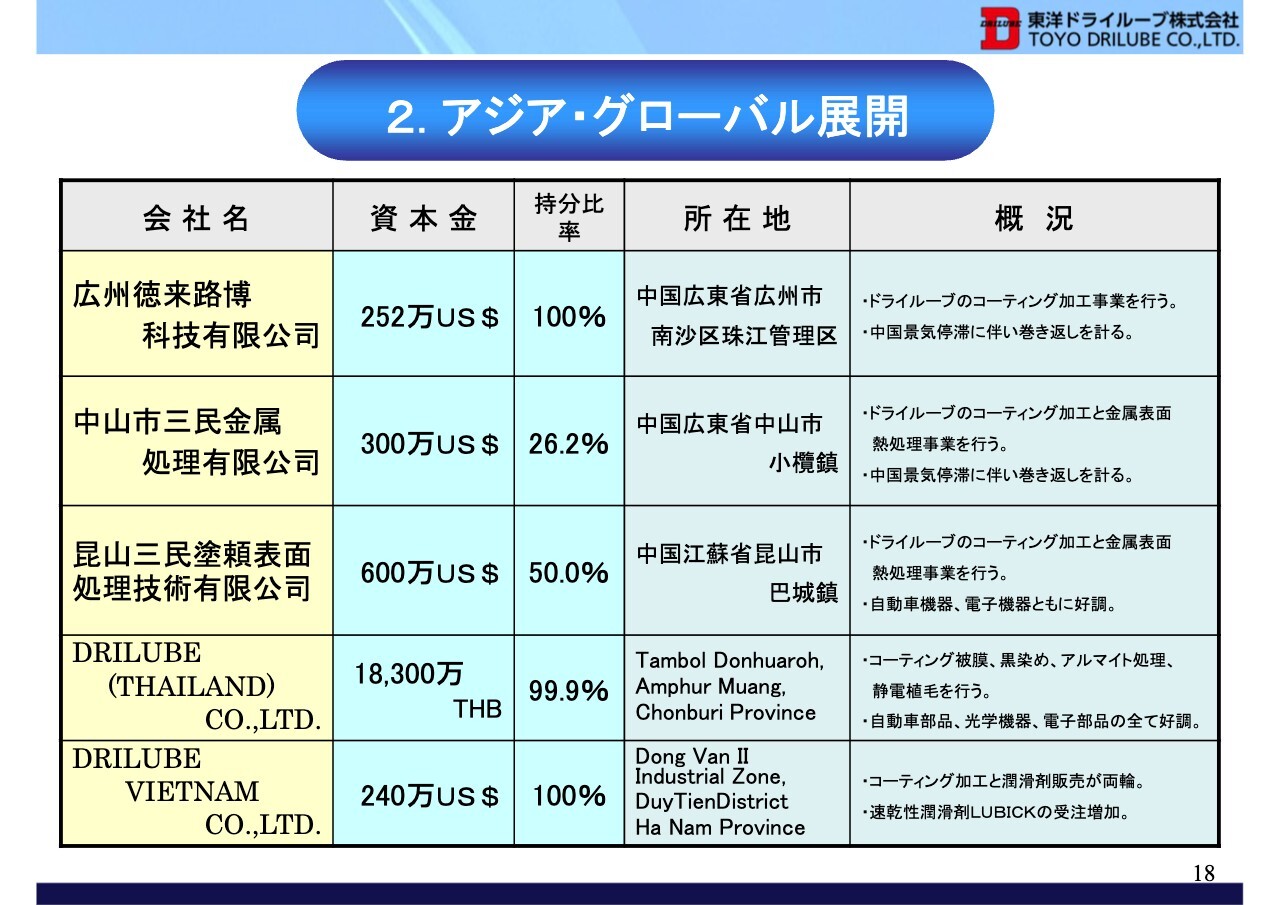

2. アジア・グローバル展開

アジア各地での状況について、少しご説明します。私どもは、中国に関連会社が2社と子会社が1社、タイに子会社が1社、ベトナムに子会社が1社あります。現在、これに加える新たな展開はない状態です。

中国の3拠点に関しては、広州の子会社でゲーム・アミューズメント関係が低調で、業績に少し波がある状況になっています。自動車関係等新規受注が増加してきています。

関連会社2社に関しては、新型コロナウイルスの影響や、スマートフォン関係が東南アジア、インド等にシフトしたことにより受注量が減少しました。しかし、現在ではスマートフォン業界の大型新規受注を獲得し堅調に推移しています。

タイは光学関係の受注が堅調に推移しています、自動車関連も堅調に推移しています。また、ベトナムは材料販売が好調で安定した受注を獲得しています。さらに営業活動を強化しています。

2025年6月期連結業績予想

2025年6月期の連結業績予想です。売上高は49億円で、若干の増収を見込んでいます。

営業利益に関しては、原材料費、人件費、電力費の高騰に加え、設備投資を積極的に行っているため、減価償却費の増加等があるため、若干の減益を見込んでいます。一方、経常利益と当期純利益は海外の関連会社の業績回復に伴い、若干の増益を見込んでいます。

1株当たり当期純利益は472.77円、1株当たり配当金は72円を見込んでいます。

採用先別連結売上高予想

採用先別連結売上高の予想です。自動車関係は26億5,700万円で、若干の増加を見込んでいます光学機器も10億5,600万円で、増加を見込んでいます。電子部品は横ばい、その他は新規受注による増加を見込んでいます。合計して売上高49億円を見込んでいます。

自動車関係は、2024年6月期はエンジン関係も売上高が増えたとお話ししましたが、2025年6月期はエンジン関係の売上高は減少すると見込んでいます。一方、駆動部品関係と安全対策品の売上高ならびに、内装・外装部品の売上高はさらに増加すると見込んでいます。

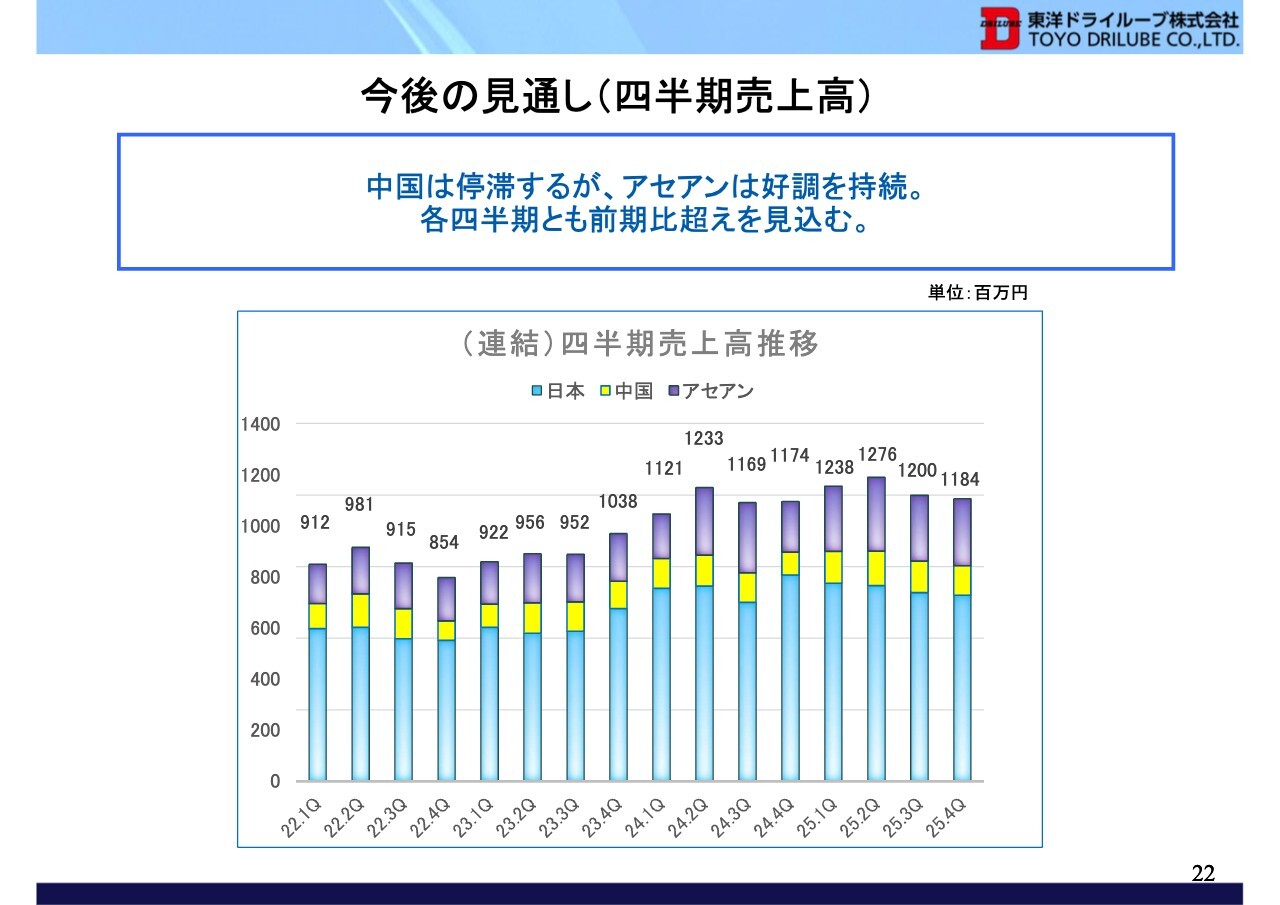

今後の見通し(四半期売上高)

今後の見通しです。四半期ベースで見ると、第1四半期、第2四半期の売上高は12億円を超えていますが、第4四半期は若干の減少を見込んでいます。内燃機関周辺機器の受注減少の影響です。

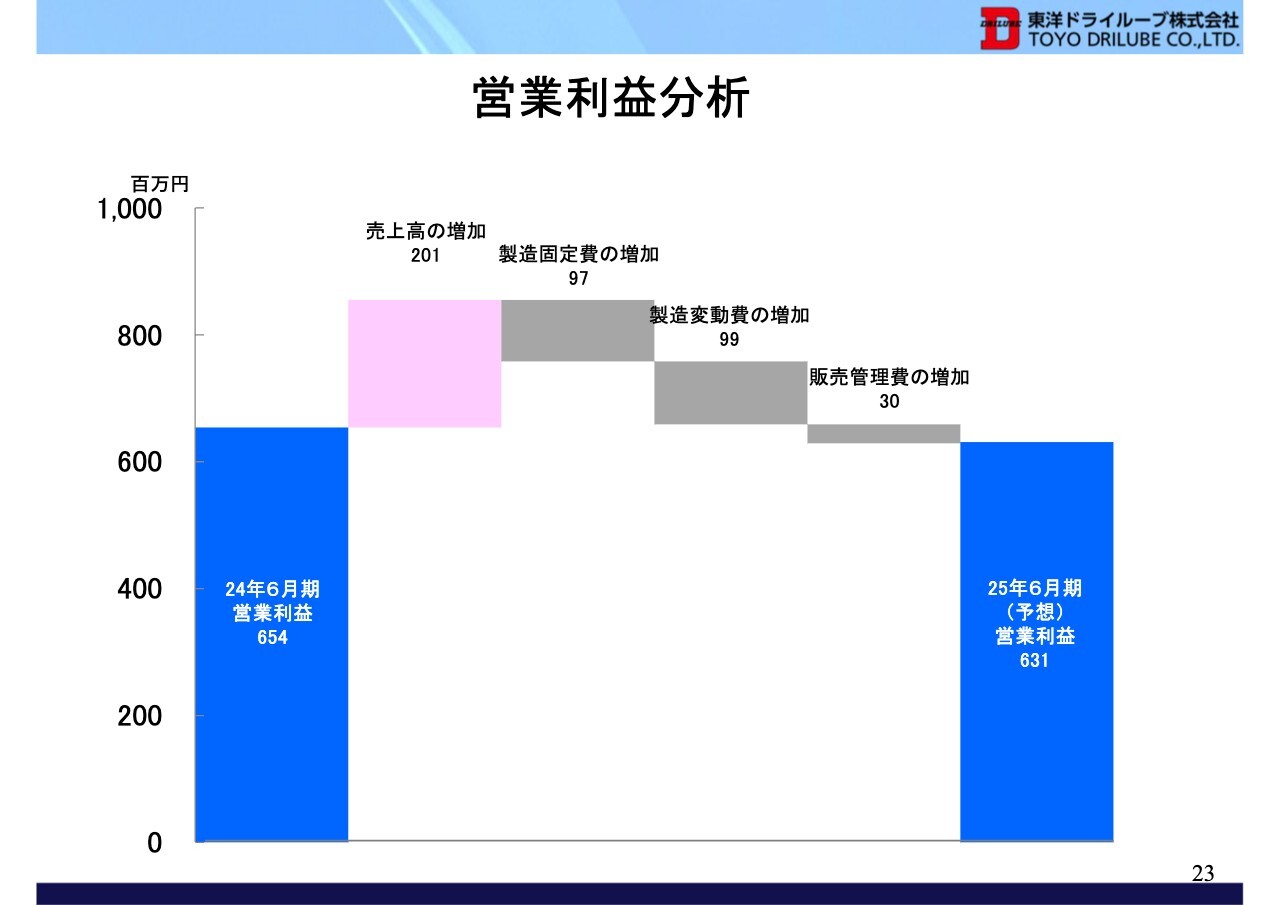

営業利益分析

営業利益の分析です。売上高の増加影響が2億円、製造固定費と製造変動費がそれぞれ1億円増加する結果、営業利益は若干の減益を見込んでいます。

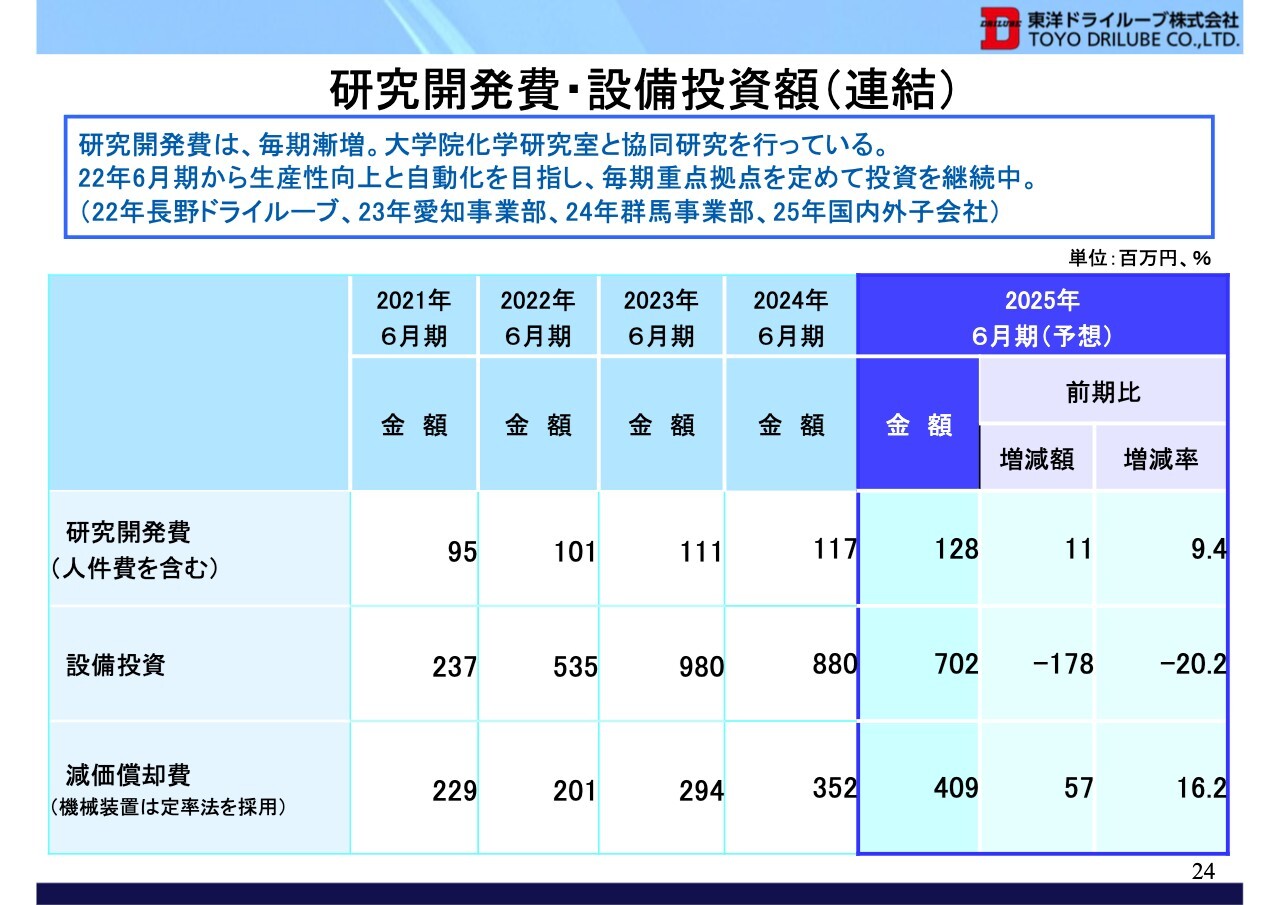

研究開発費・設備投資額(連結)

設備投資額については、2023年6月期が9億8,000万円、2024年6月期が8億8,000万円、2025年6月期が7億円と少しずつ減ってきていますが、大きな設備投資を継続して実施している状況です。

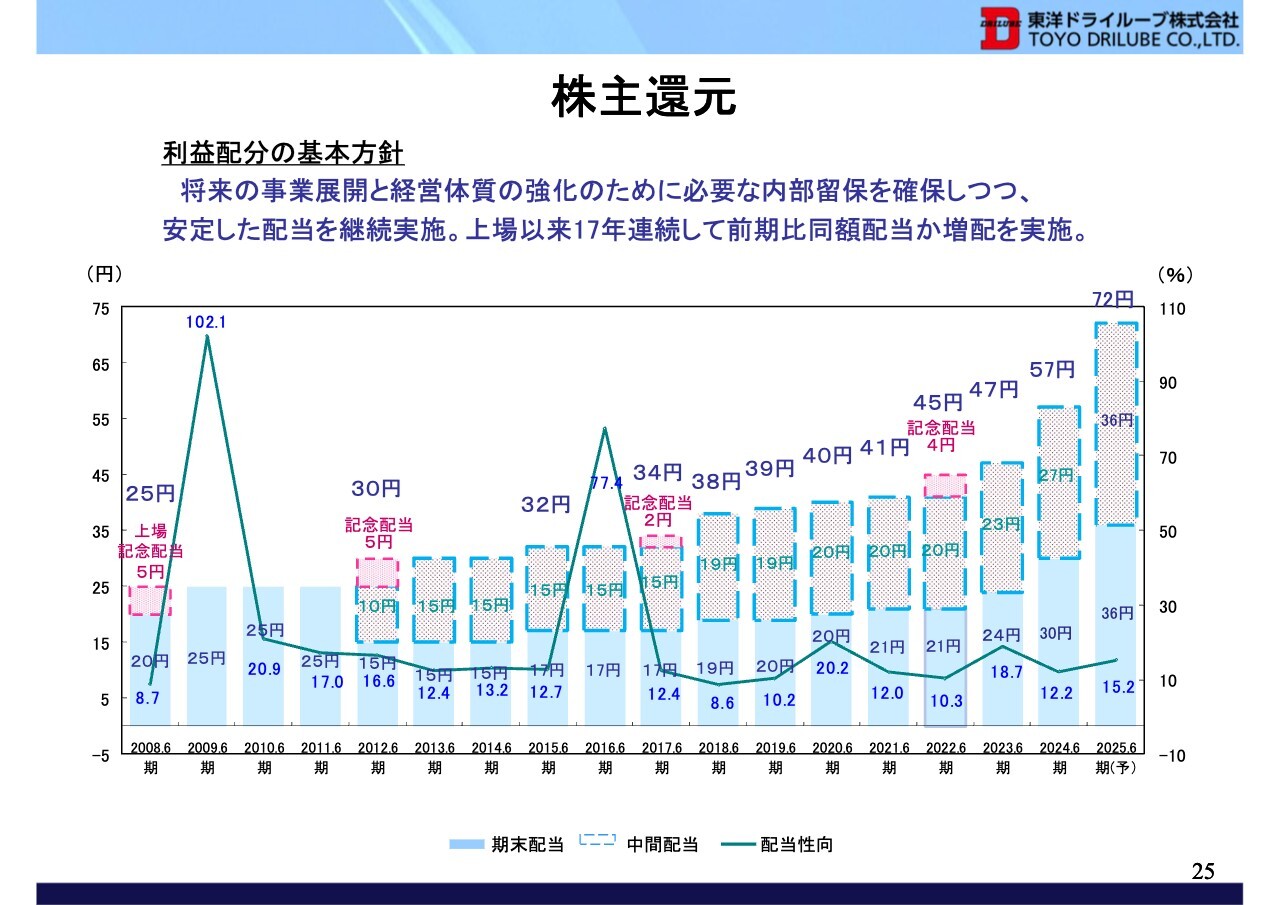

株主還元

利益配当についてです。当社では内部留保を確保しつつ、安定した配当を継続的に実施し、少しずつ増配してきています。2025年6月期は72円に増配する予定です。

これ以降のスライドは会社概要関連、付属参考資料です。ぜひご参考にしていただければと思います。ご清聴ありがとうございました。

質疑応答:今後の自動車業

新着ログ

「化学」のログ