【QAあり】東亞合成、上期は全項目で前年同期を上回る好決算 中間配当金を増額し年間7円の増配を発表

2024年中間決算総括

髙村美己志氏(以下、髙村):東亞合成株式会社代表取締役社長の髙村です。日頃から大変お世話になり、ありがとうございます。本日は、2024年12月期第2四半期(中間期)決算の業績に関する詳しい説明と、今後の方向性についてお話しします。

はじめに、第2四半期(中間期)業績についてです。ご承知のとおり、2024年1月から6月の上半期は、円安進行、株高などさまざまな変動がありました。インフレ経済への移行に伴い、3月に日銀の金利政策も大きく変更されたことは記憶に新しいと思います。

一方で、中国の景気低迷により、中国産の汎用化学品などが安く流入するような影響も日本に及びましたし、中国国内の需要も滞っていました。

それを受け、日本国内ではエチレンなどの基礎原料の生産設備稼働率が低迷し、自動車の生産台数もさまざまな問題により伸び悩みました。

半導体に関しては、期が進むにつれて、特にメモリ関係を中心に需要回復の側面があったものの、ウエハ関係など他の部分はまだ回復したとは言い切れない状況も続いていました。

総じて、米国の需要の伸び率も堅調だったため、景気は比較的良かったといえます。特に日本国内では、メーカー関係よりもインバウンド事業やサービス事業の回復の度合いが大きかったと感じています。

以上を踏まえ、当社の12月期中間決算の概況としては、景気は全般に順調で、基幹化学製品や半導体向け材料などの出荷数量が伸びました。海外の会社に関しても、東南アジアは比較的順調だったと見受けられます。

数量が伸び、値上げも概ね進み、販売単価と原料の変動費単価のスプレッドも取れたため、収益的には前年同期比で大きくプラスに動いたと言えます。

これを受けて、中間配当金は2月に発表した数字よりもさらに配当を増やし、前年比で中間配当10円増、年間では7円増配とすることをすでに発表しています。

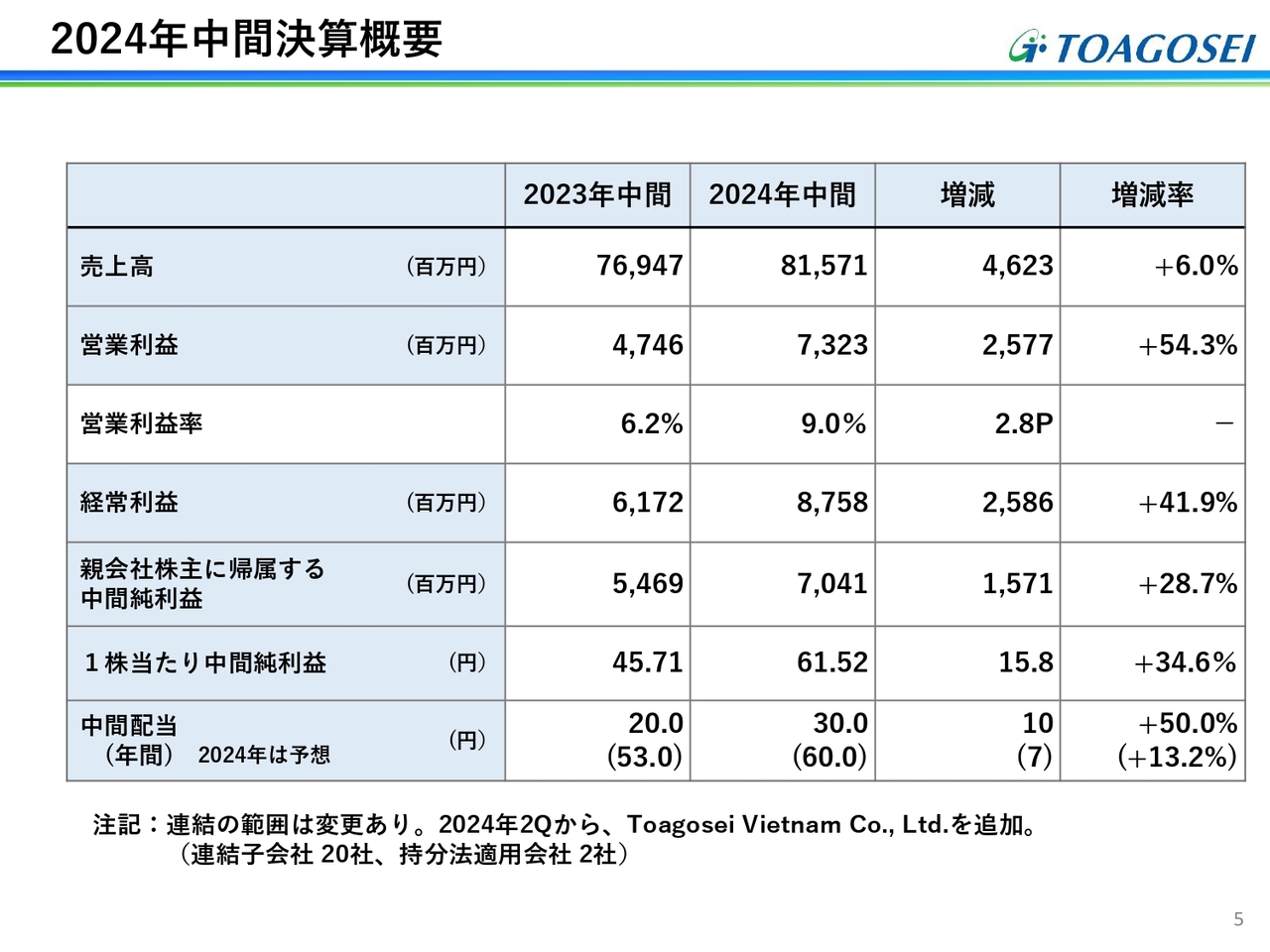

2024年中間決算概要

決算概要です。売上高は6パーセント増収、営業利益、経常利益、親会社株主に帰属する当期純利益はすべて20パーセント以上の大幅な増益となり、特に営業利益は50パーセントを超える増益幅とすることができました。

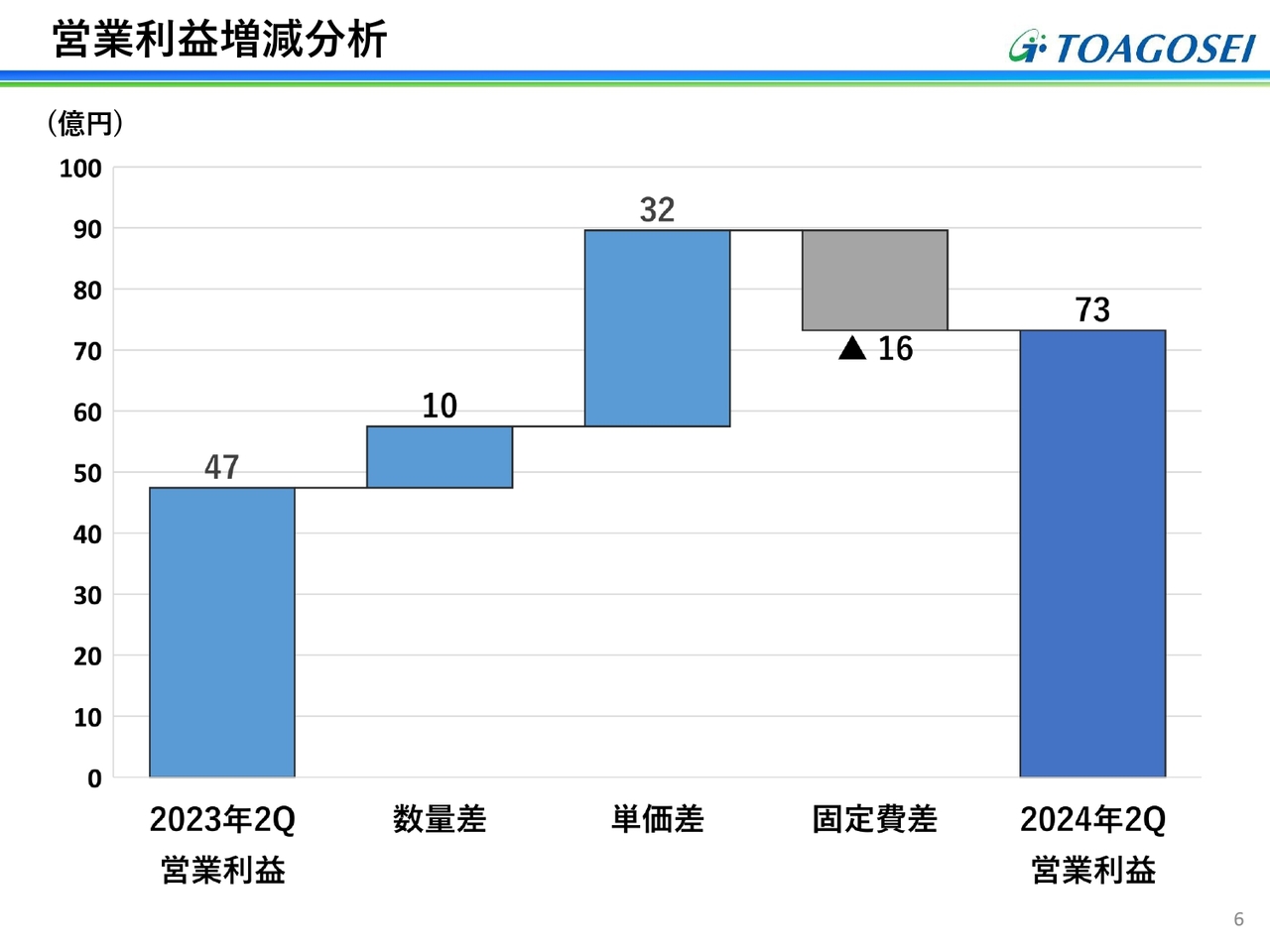

営業利益増減分析

営業利益の増減分析です。数量差がプラスとなり、販売単価の増加が変動費の増加を上回り、単価差もプラスとなりました。

固定費関係は、川崎の新研究所の整備や、新しい社宅・寮の建設もあり、固定費差は費用が増える方向でマイナスの結果となっています。

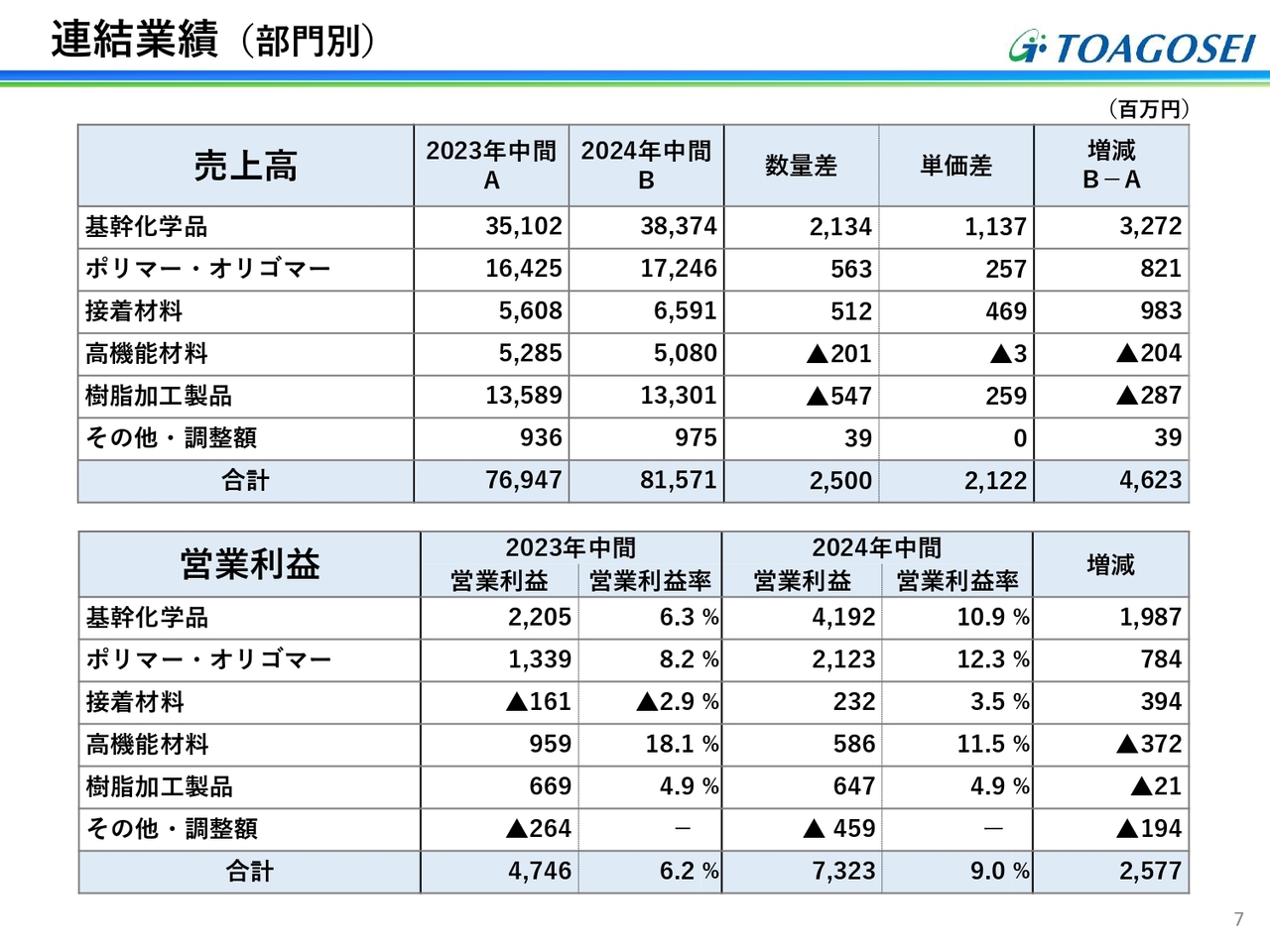

連結業績 (部門別)

連結業績をセグメント別に分解したものです。基幹化学品から樹脂加工製品までの5セグメントに分けています。売上高に関しては、高機能材料と樹脂加工製品を除き増収となりました。

営業利益も、高機能材料と樹脂加工製品を除き増益となりました。特に、基幹化学品は数量が伸び、ポリマー・オリゴマーは利益率が前年に比べて高まりました。接着材料は前年の中間期決算での営業赤字から黒字転換し、次に向けての作業が進んでいます。

高機能材料は減益となりました。前年同期に多かったメディカルケア製品のサンプル出荷が無く、販売数量減により減益となっていますが、メディカルケアの研究は順調に進んでいるため、一時的なこととお考えください。

樹脂加工製品については、管工機材の販売数量減、ライフサポート製品の販売数量減が厳しく、若干の減益になっています。

その他・調整額は、先ほども少し触れたように、今年8月に開所する「川崎フロンティエンスR&Dセンター」の開設費用が含まれているため、マイナス幅が少し増えています。

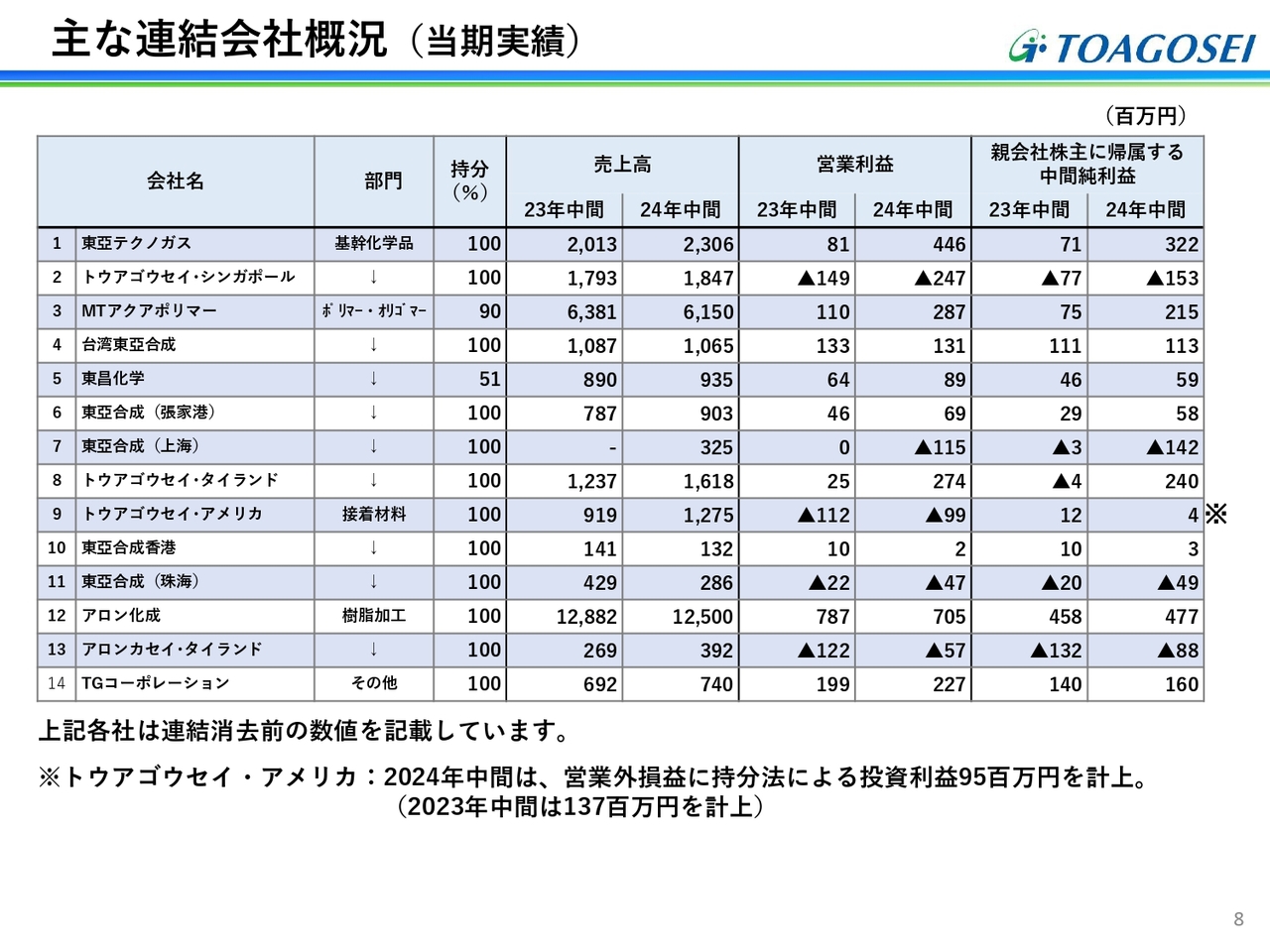

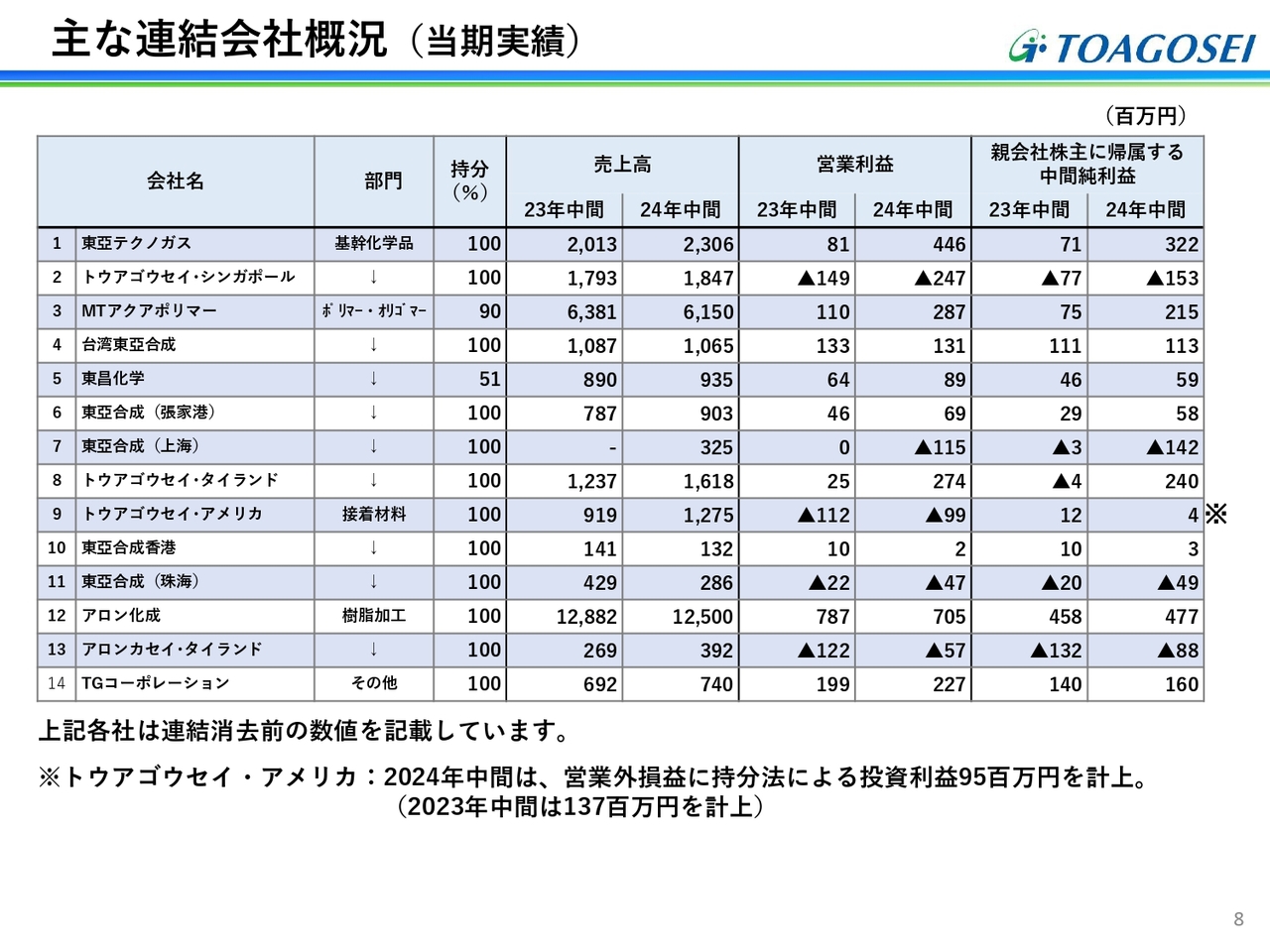

主な連結会社概況 (当期実績)

主な連結会社の概況です。スライドの表には、従来記載していたノンロス、ノンプロフィットの会社を除き、東亞合成グループの中で着実に利益を出していく会社群として14社を記載しています。記載している会社数が減っていることについては、そのようにご理解いただきたいと思います。

営業利益では、東亞合成(上海)は昨年下半期に立ち上げた段階のためマイナス計上となっています。トウアゴウセイ・シンガポールのマイナスは、東南アジア市場に中国から安価なアクリル酸エステルの流入が続いている影響です。

トウアゴウセイ・アメリカは、赤字幅は営業利益の段階で減っていますが、事業スキームを組み替えるために費用を使っており、いまだ営業赤字が続いています。最終利益では、販売のジョイントベンチャーからのリターンが入るため、黒字になっています。

東昌化学、台湾東亞合成、東亞合成(張家港)は、中国関係の新たな開発事業を始めました。また、東昌化学、東亞合成(張家港)は順調に利益の積み上げを続けることができました。

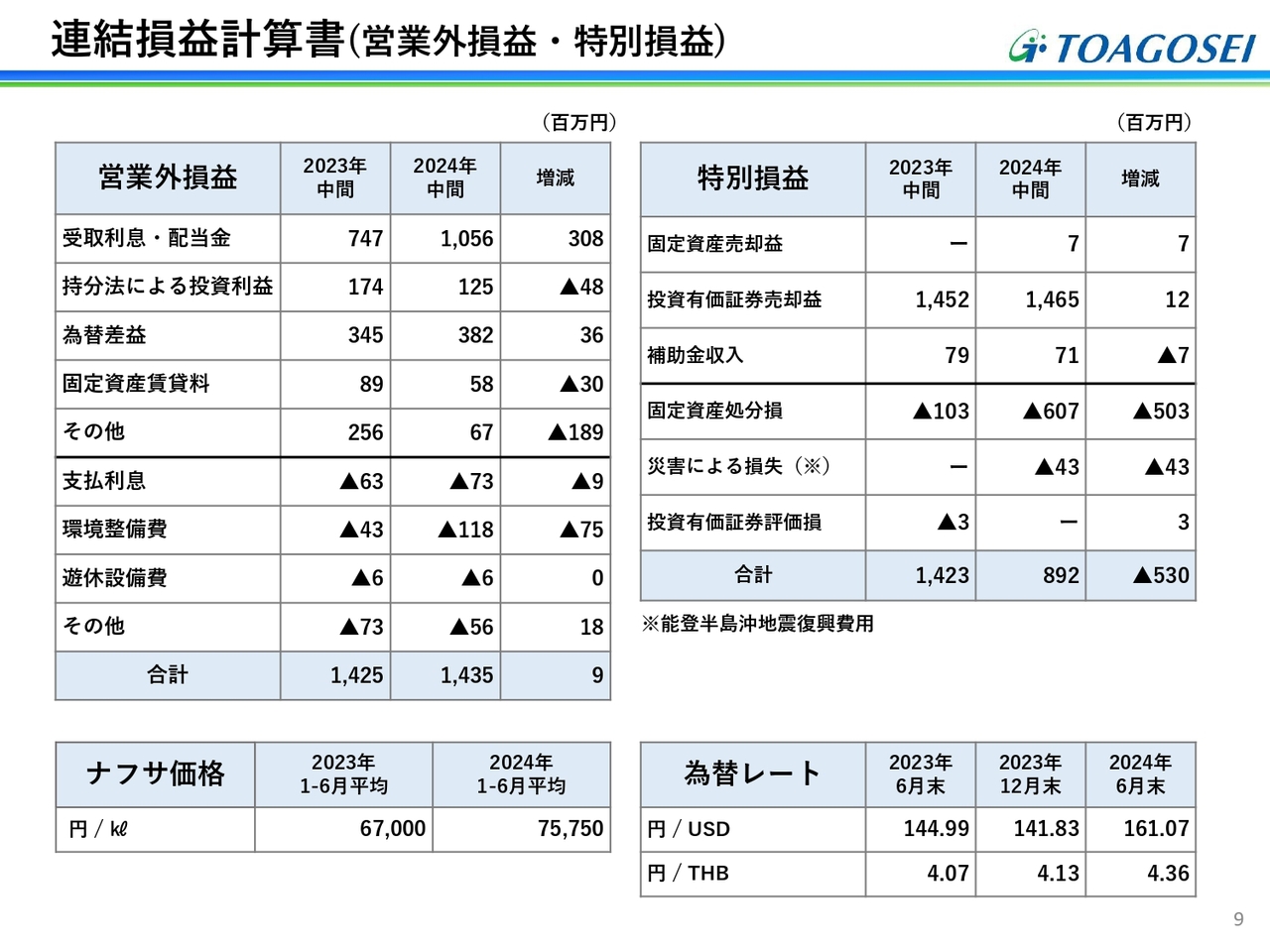

連結損益計算書 (営業外損益・特別損益)

連結損益計算書の営業外・特別損益の部分です。期初の2024年1月の米ドル為替レートは1ドル141円強でしたが、6月末には161円と、20円近く円安になりました。金利政策の変更によって預金金利も上がり、受取利息・配当金が増えています。

また、環境整備費が増加しましたが、これは江ケ崎の社宅を作る際に、土壌改良などの環境整備費を営業外に計上したためです。

特別利益については、有価証券の売却を引き続き進め、売却益が出ています。固定資産の処分損については、名古屋工場や高岡工場などで不要設備の撤去を継続的に進めているためです。

災害による損失は、今年1月1日の能登半島沖地震に伴う高岡工場の復旧費用で4,300万円を計上しています。能登半島沖地震に伴う影響額はこの4,300万円を含め、年間でおよそ6億円の損失を計上する見込みです。

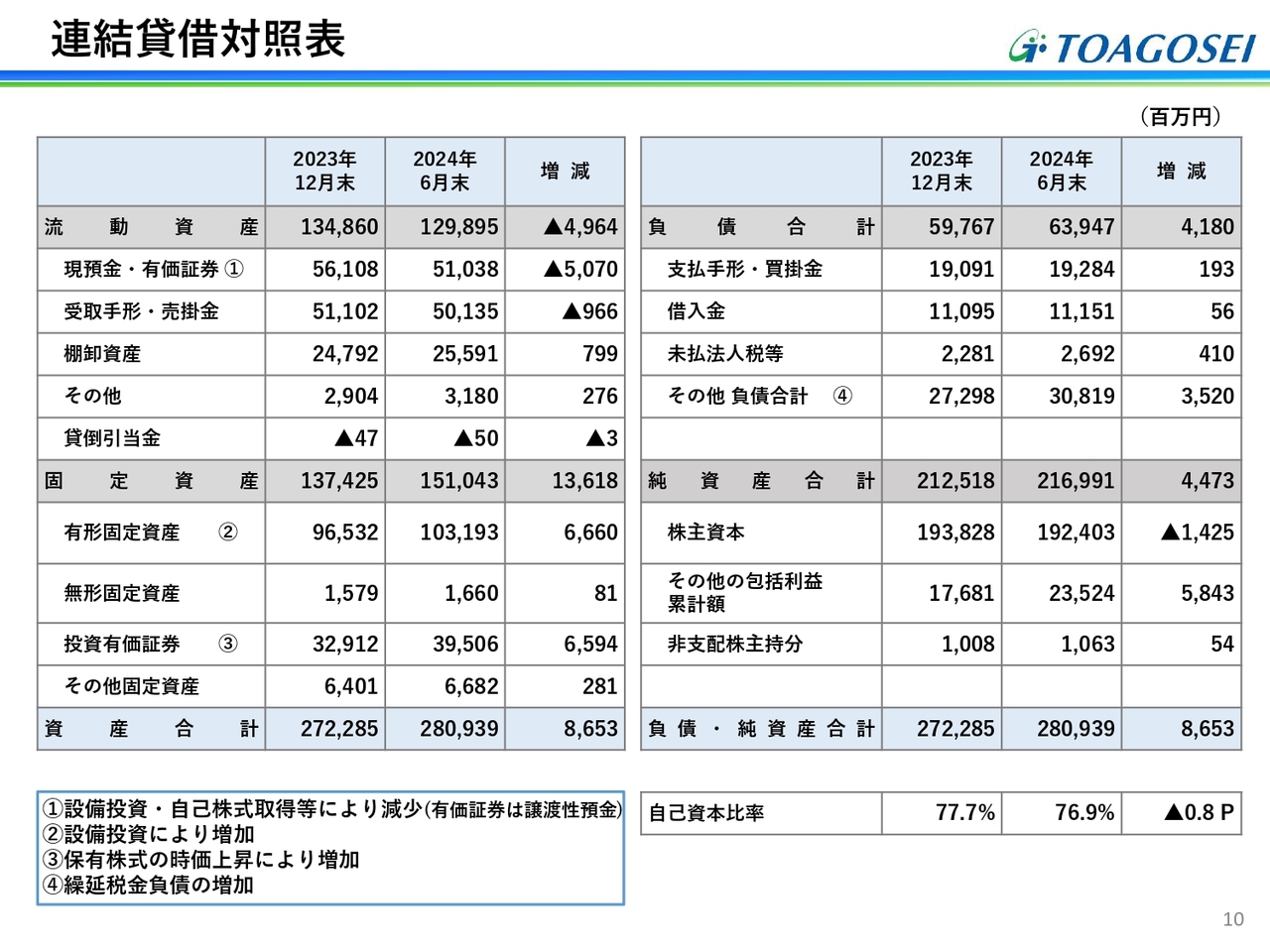

連結貸借対照表

連結貸借対照表です。現預金・有価証券は、自己株式取得あるいは設備投資などを進めた結果、減少しています。固定資産の投資有価証券は、銘柄が増えているわけではありませんが、保有株式の時価上昇により増加しています。

負債の部では、その他負債において、投資有価証券の評価額の上昇に伴う繰延税金負債の増加により、35億円ほど増加しています。

以上により、自己資本比率は期初よりも下がるものの、76.9パーセントの高水準で維持している状況です。

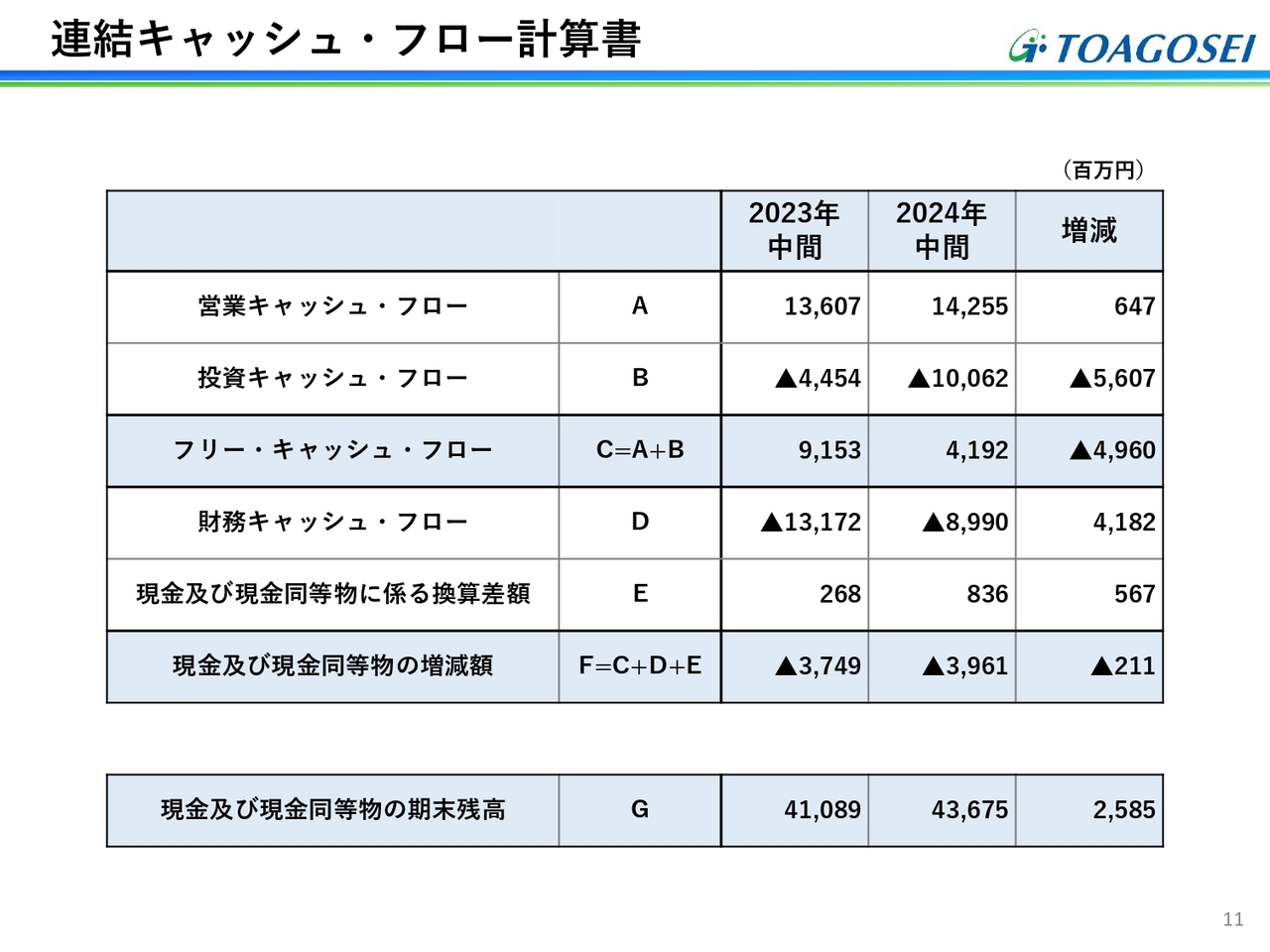

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業キャッシュ・フローは昨年とほぼ同額です。投資キャッシュ・フローは、有形固定資産の取得による支出額が増加しました。

今年の中間期は、名古屋の物流センター新設関連、江ケ崎の社宅関連の支出が増え、投資キャッシュ・フローのマイナス幅が増加しました。そのため、全体としてはフリー・キャッシュ・フローの金額が圧縮されました。

財務キャッシュ・フローは、非支配株主への配当金支払いの影響や、その他を含め、前中間期と比較して41億円ほどキャッシュの支出が抑えられています。現金及び現金同等物の期末残高は約436億円と、昨年と比較して若干、増えている状況です。

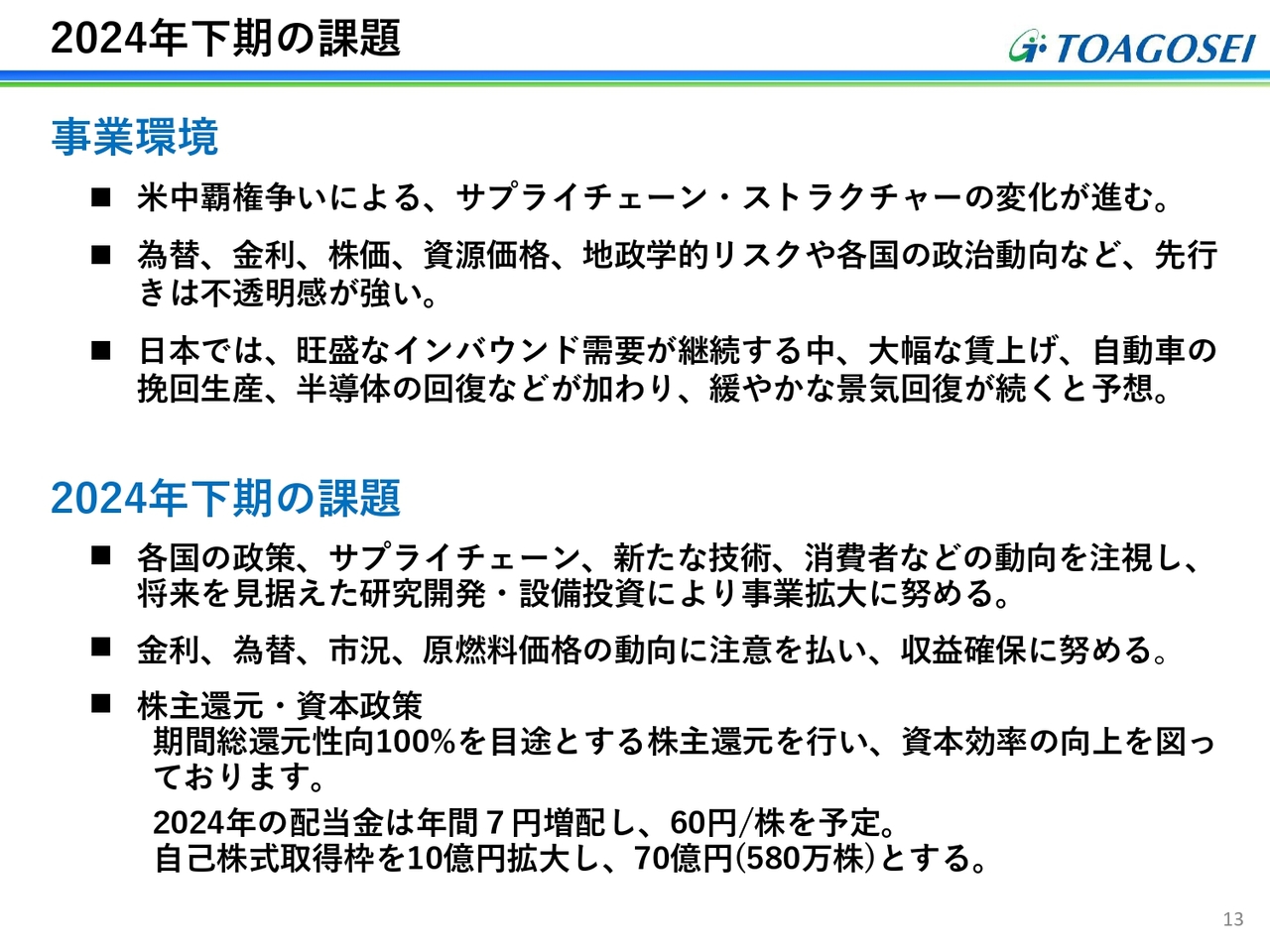

2024年下期の課題

下期の業績予想についてご説明します。事業環境は、変動要因が大きいと感じています。世界的に見ても、政治的な争いが、サプライチェーンへの影響度合いを徐々に強めていると感じます。そのあたりの状況をよく見定めながら、リスクを十分に把握し、地産地消の側面を強めることが必要かと思います。

また、原料調達の面でも、複数の国や場所から安定して調達するような考え方がさらに大事になると思っています。

一方で、今後の日本経済は金利のある時代に変わっていき、デフレ経済からインフレ経済へ変わる傾向が強まっていくと推測しています。そのような大きな流れの中で、我々が下期に進めるべき取り組みは、さまざまなリスクを考慮した上で、新たな技術で新たな機能の付いた製品を開発・販売し、拡大させることだと思っています。

それにより、企業としての実力を高め、売上高から始まる利益を改善していく方針に大きな変更はありません。特にこの夏には、川崎に新たな研究開発拠点も開設されることから、十分な活用を図り、設備投資も活発に行って、短中期でも業績の改善が見込めるようさらに努力していきます。

株主還元・資本政策については、すでに発表しているとおり、2023年から2025年までの中期経営計画期間の総還元性向は100パーセントです。厳密には100パーセントを若干上回ったり、下回ったりする可能性はありますが、いずれにしても、方向性としては100パーセントを目標に還元を行い、資本効率の向上を図っていきます。

配当の増額や自己株式の取得枠拡大も実施します。すでに発表したとおり、2024年の自己株式の取得枠は当初60億円の予定でしたが、70億円に拡大します。

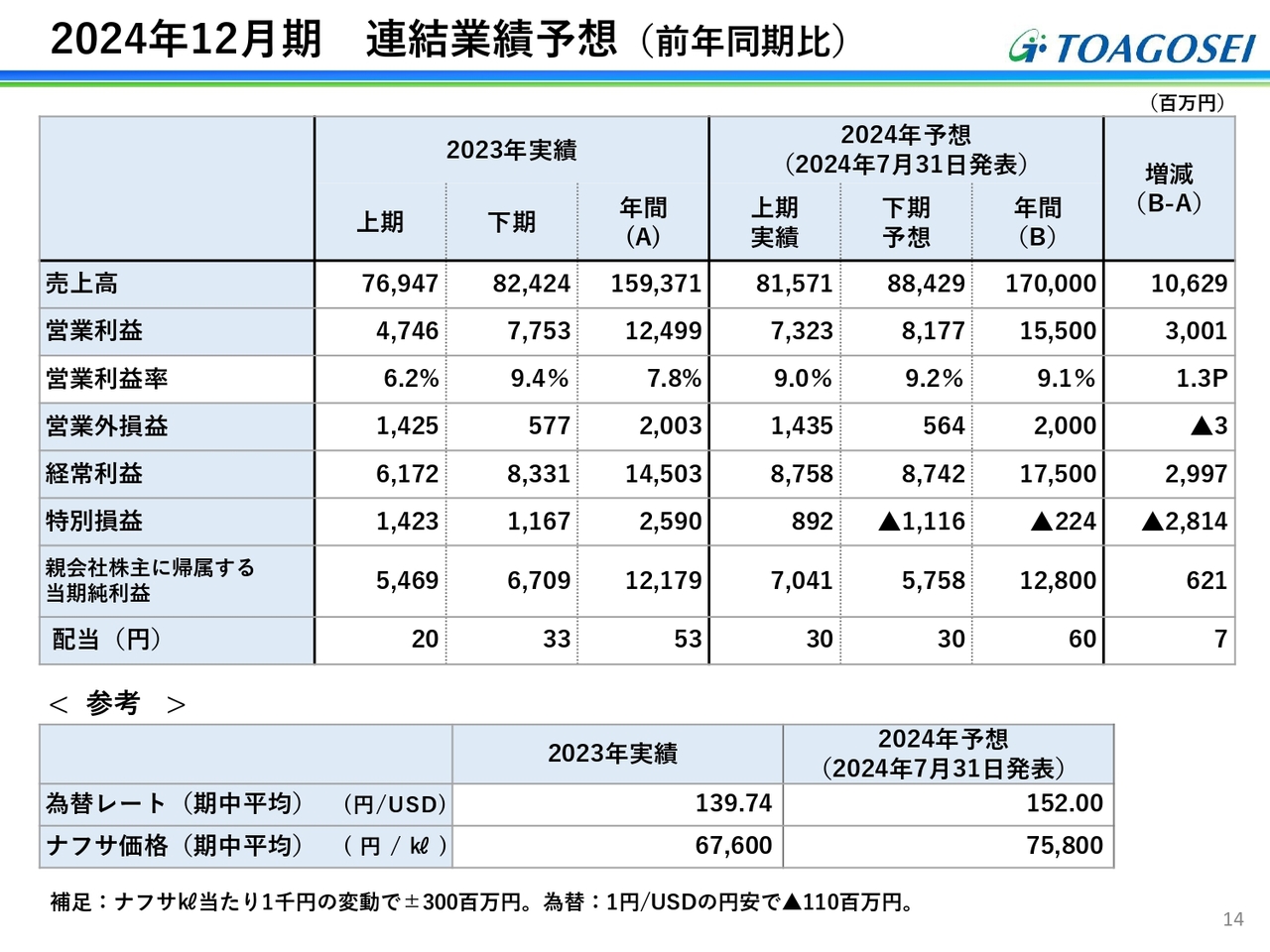

2024年12月期 連結業績予想 (前年同期比)

2024年12月期の連結業績予想です。ご説明したような施策を進め、上期の実績と下期の予想値を加え、具体的にどうなるのかご説明します。

2024年全体の予想としては、売上高が1,700億円、営業利益が155億円です。営業利益率も10パーセントにはまだ戻りませんが、相当近くなってきたと考えています。

経常利益が175億円、親会社株主に帰属する当期純利益が128億円です。このような経営目標の水準を達成すべく、スライドの表の下期に記載している売上高や利益をきちんと達成していきたいと考えています。

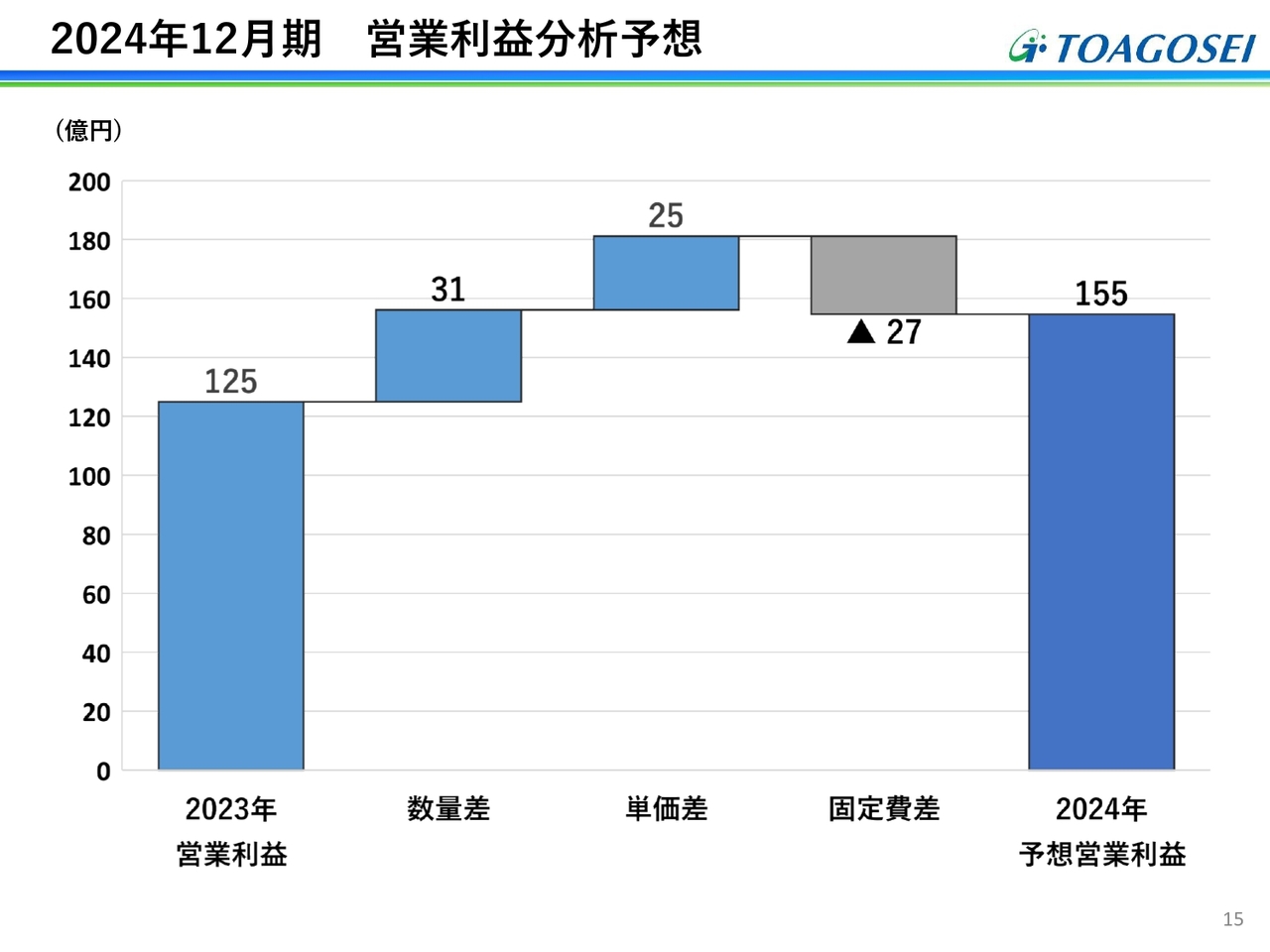

2024年12月期 営業利益分析予想

スライドでは、年間の営業利益の見込みを、前年と比べ要因別に示しています。数量差、単価差は引き続きプラスを維持できるだろうと考えています。労務費あるいは償却費などの増加、修繕費の若干の増加により、固定費差はマイナスになると考えています。

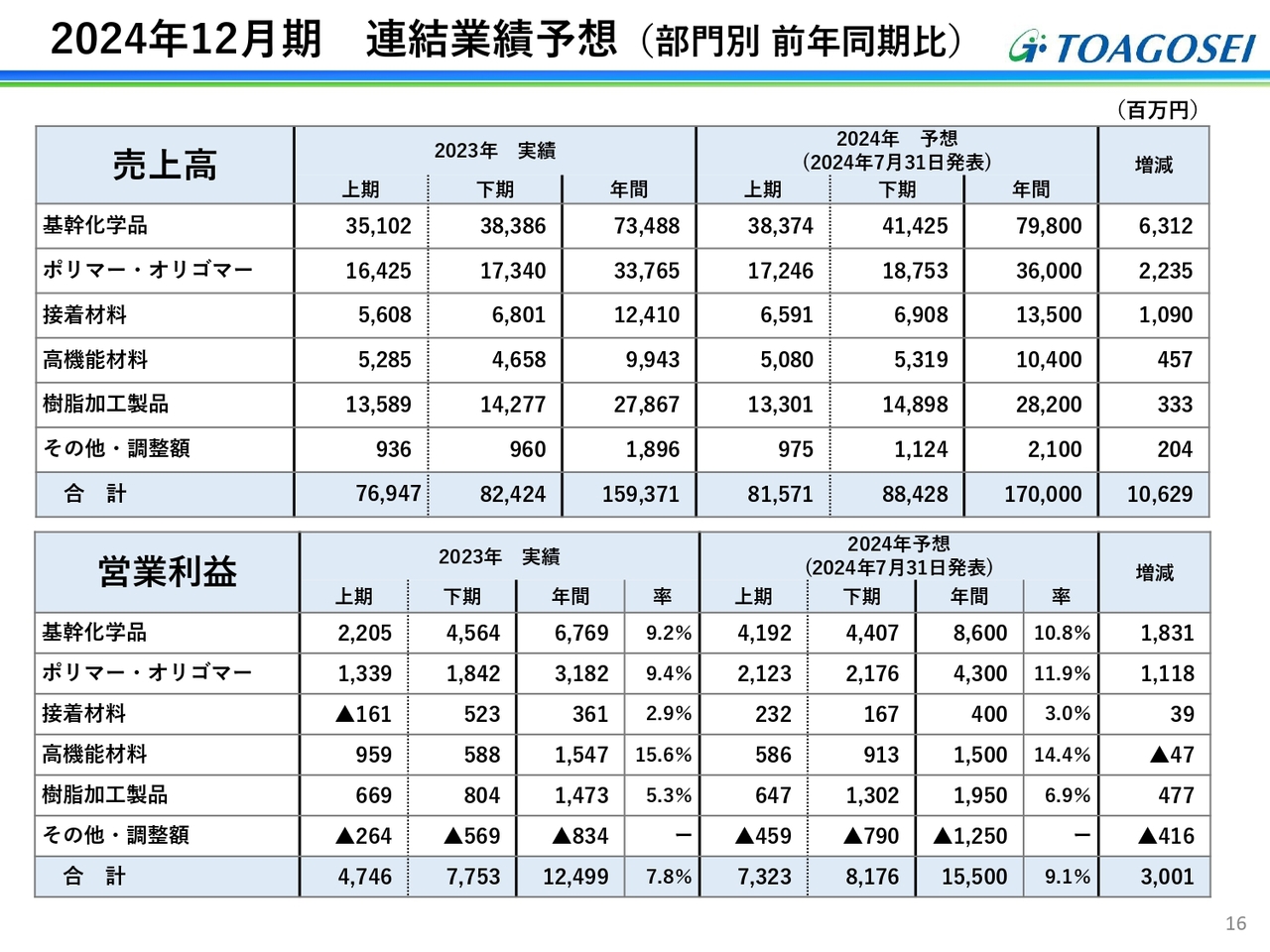

2024年12月期 連結業績予想 (部門別 前年同期比)

部門別、セグメント別の業績予想です。売上高は、全セグメントで増収を見込んでいます。営業利益は、高機能材料の利益幅が圧縮され前年よりもマイナスになる以外は、すべてのセグメントで増益をキープすると考えています。

樹脂加工製品部門は、上半期は前年同期比で利益が少し減りました。しかし、出荷を下期に持ち越した部分などがあり、下期の営業利益の伸びが高くなっています。したがって年間では、高機能材料セグメント以外は、すべて増益を計画しています。

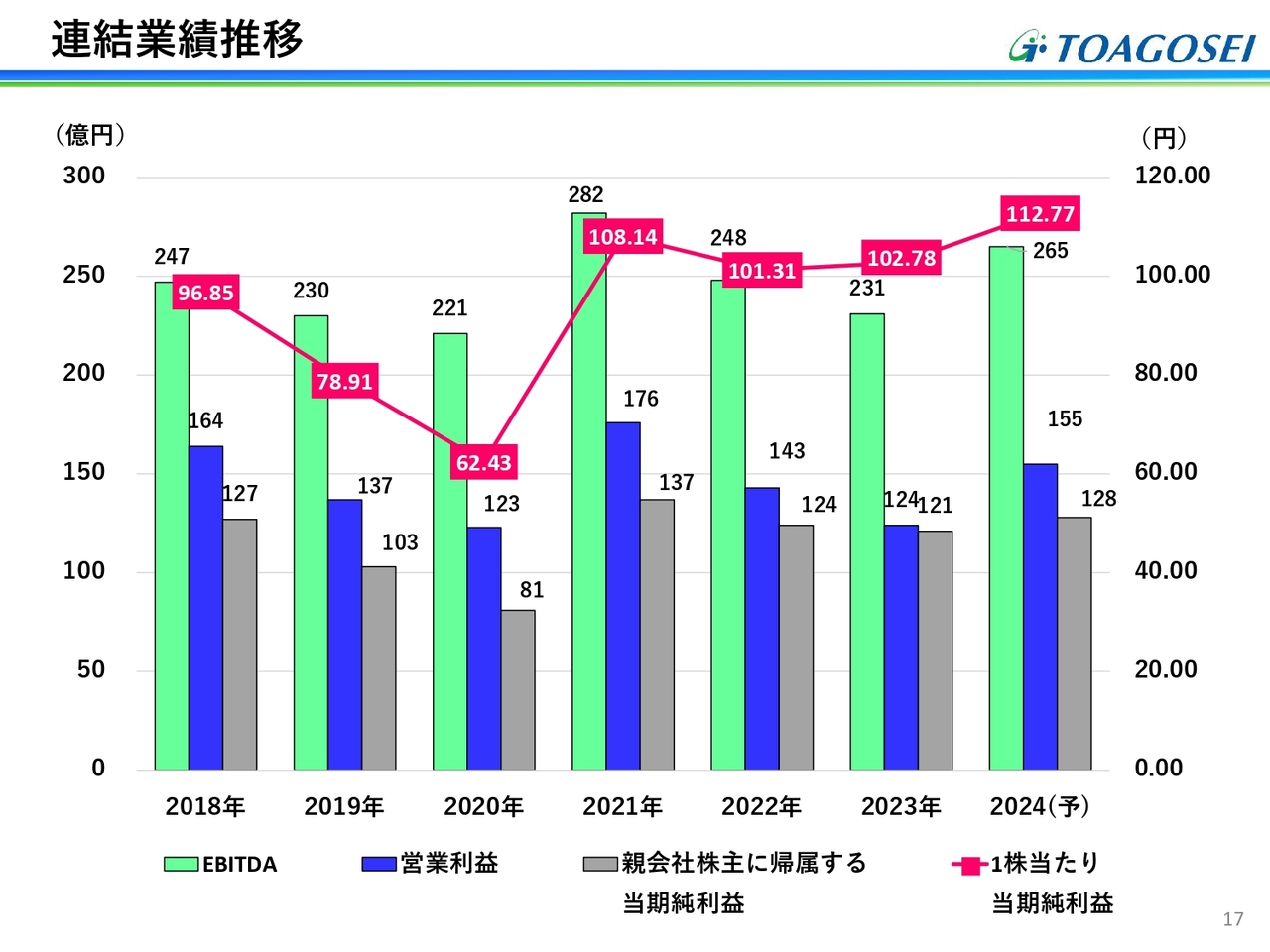

連結業績推移

ここから数ページのスライドは、過去数年の推移をグラフで示しています。最近、特に重視しているのがEBITDAの水準です。2024年は設備投資額も大きく、償却費も増え、営業利益も増益の見込みですので、スライドのような水準になると考えています。

1株当たり当期純利益を赤の折れ線グラフで示していますが、こちらもここ数年では最高水準を記録できると考えています。

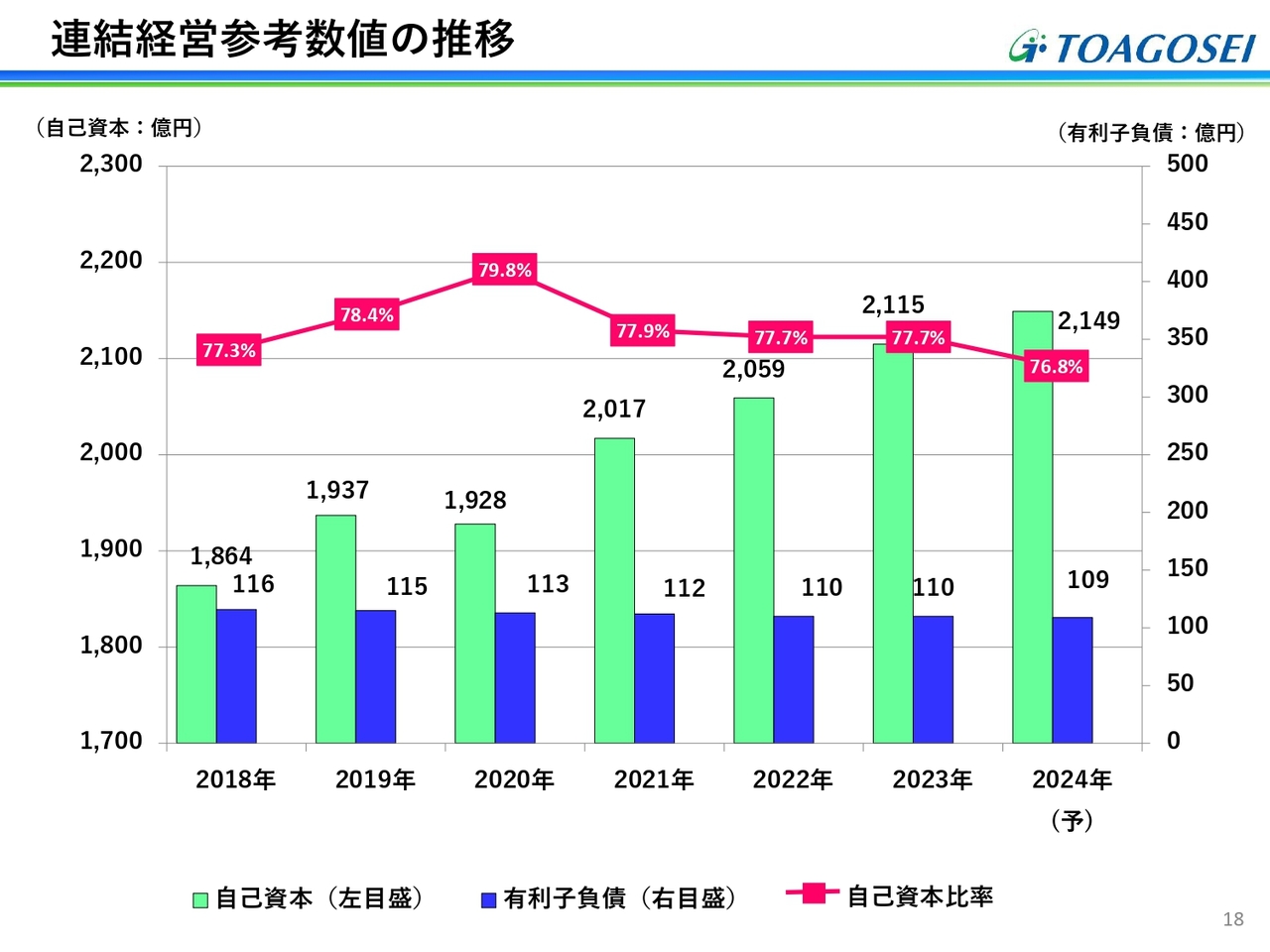

連結経営参考数値の推移

連結経営参考数値の推移です。スライドのグラフでは、自己資本の額や有利子負債、自己資本比率の推移を記載しています。

自己資本については、着実に増加しています。自己資本比率は現在、76パーセントから77パーセント台の高い水準にあります。自己資本比率をこれ以上高くはしないという考えもあり、自己資本比率の数値はできる限り抑え、コントロールしていきたいと考えています。

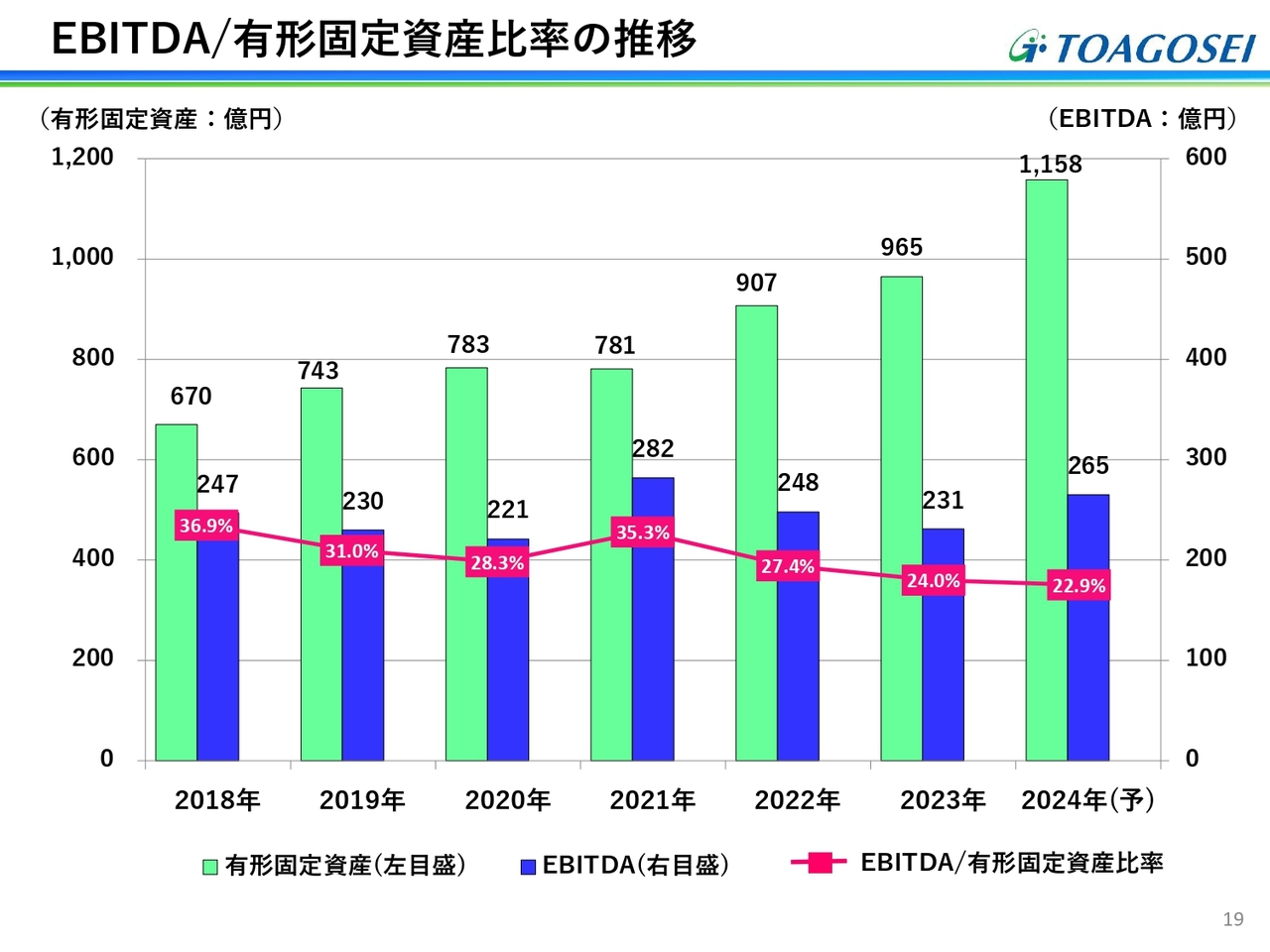

EBITDA/有形固定資産比率の推移

スライドは、EBITDAと有形固定資産の関係を表したグラフです。緑色の棒グラフは有形固定資産の伸びを示していますが、リターンにはまだ十分寄与していないと考えています。

特に昨年くらいから建設中の物流センターは、すぐには利益にプラスの影響を及ぼさないことも理由の1つです。グラフでは、有形固定資産の伸びと比較し、EBITDA/有形固定資産比率の回復が遅れているように見えますが、すべてコントロールの範囲内です。

いずれこれらの設備投資がリターンにつながると見込んだ上での数値の推移と考えていただきたいと思います。

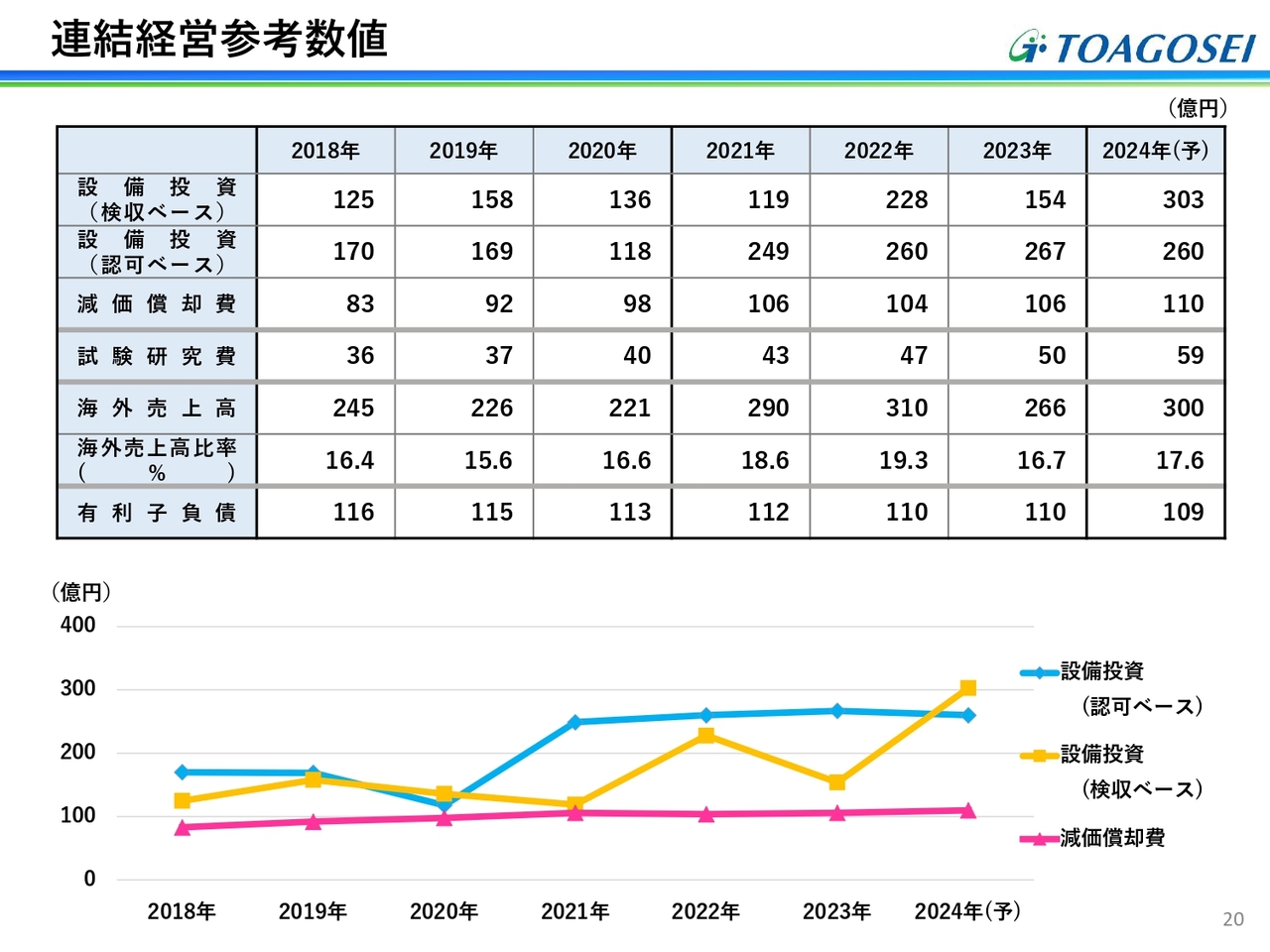

連結経営参考数値

連結経営参考数値です。設備投資額について、検収ベースは、有価証券報告書に記載している数値となります。認可ベースは、社内において予算段階で管理する時に、認可ベースの数値を用いることが多いため、併せて記載しています。減価償却費、試験研究費も伸びています。

スライド下の折れ線グラフは、表の数値をグラフ化したものです。今年の検収ベースで言いますと、先ほど触れた物流センターや、ポリマーの製造設備の増強なども完了する見込みです。したがって、これらも検収ベースに上がってくるものと考えています。

「川崎フロンティエンスR&Dセンター」についても建物は賃借していますが、さまざまな実験機器、分析機器等はすべて資産ですので、こちらの投資も今年は膨らむと考えています。

また、名古屋工場などでは、新しい排水処理設備を導入し、次の時代に向けて活用できるようにします。さらに、社宅・寮の建設などが続きます。そのため、今年の検収ベースは例年よりもやや多く、300億円を超える水準になると考えています。

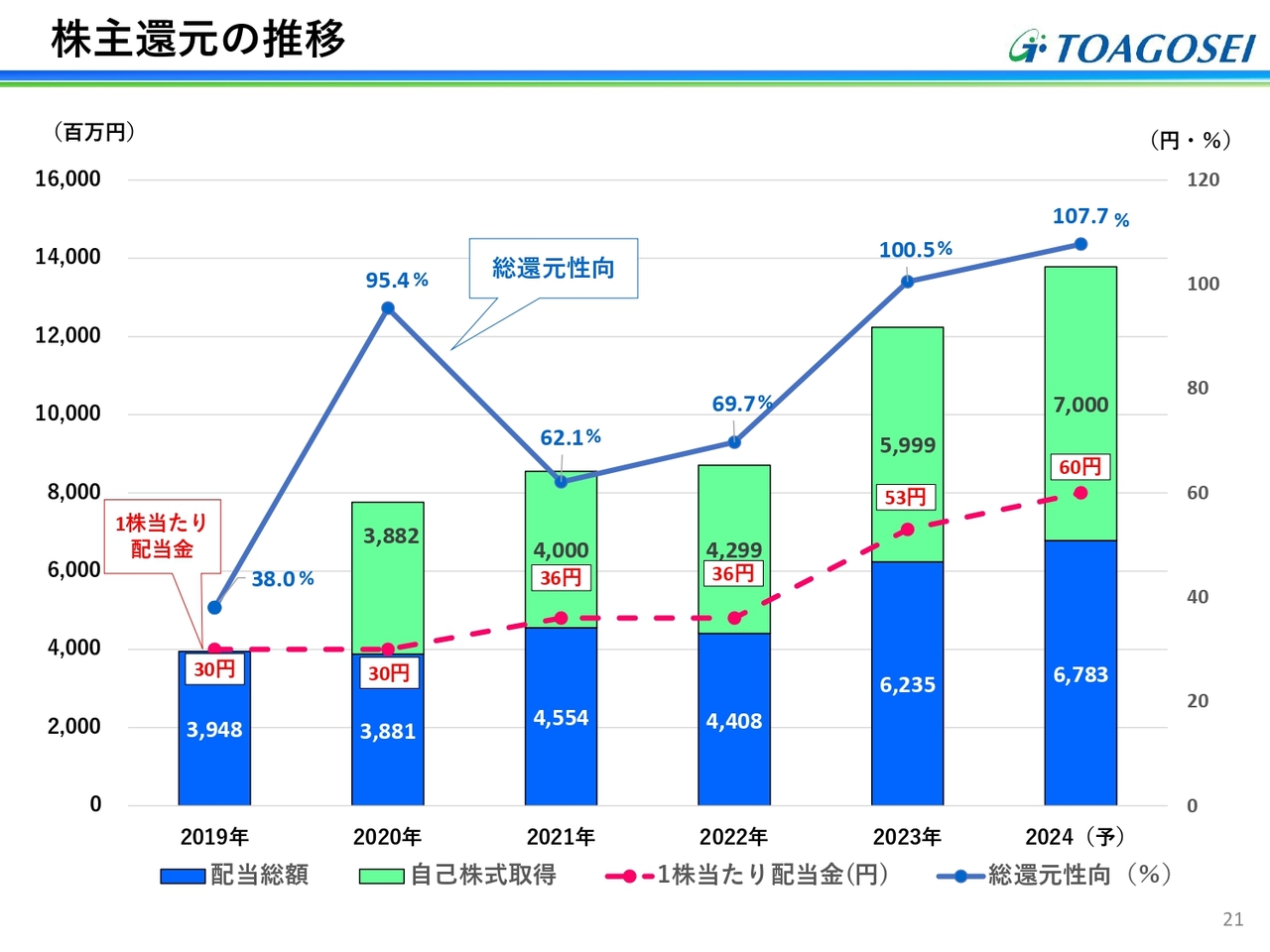

株主還元の推移

株主還元の推移です。スライドの棒グラフの青い部分が配当総額、緑の部分が自己株式の取得額です。また、1株当たりの配当金と総還元性向を折れ線グラフで示しています。

配当金は、2024年は1株あたり60円と、2020年頃と比べて倍の配当金を支払う計画です。

自己株式の取得額については、中期経営計画期間中の初年度にあたる2023年は約60億円を実施しました。今年は当初は60億円の計画でしたが、10億円増やして70億円としています。

2023年初頭に3年間で200億円を自己株式取得する計画を発表していますので、2025年の自己株式取得の計画は、今のところ70億円になると考えています。

以上、数値面での今年上半期の業績、および下半期の見込みを含め、年間の見通しについてご説明しました。

ESGの取組み

ESGについてここ数年取り組んできたことをご説明します。さまざまな局面で環境および社会に対する我々の姿勢、取り組みを示すために、災害が起きた時などには寄付を行ったり、青少年の教育関係に役立つようなことに資金を提供したりしてきました。

今年は対外的なものだけでなく、今後の物価高あるいはインフレ経済へ移行する中でも、従業員が安心してしっかりと働ける環境作りが大事だと考えました。そこで、ベースアップと定期昇給を合わせて改定幅6.1パーセントの賃上げを実施しました。

また、環境への配慮として、自治体が計画している低炭素社会実現に向けてのさまざまな取り組みに参画しています。今年は、愛知県知多市における水素モデルタウン事業化可能性調査へ参画し、取り組みを進めているところです。

ESGの取組み

ESGのガバナンスについてです。昨年は「PBR改善に向けた取組み」を公表しました。東京証券取引所からの要請にもしっかりと応えるべく、PBR1倍超えを目指しています。足元では0.8倍強まで届きつつありますが、1倍にはまだ達していません。

2027年までには達成すると公表していますが、なるべく早く達成できるよう、しっかりと進めていきたいと思っています。また、政策保有株式の縮減についても、計画どおりに進めています。

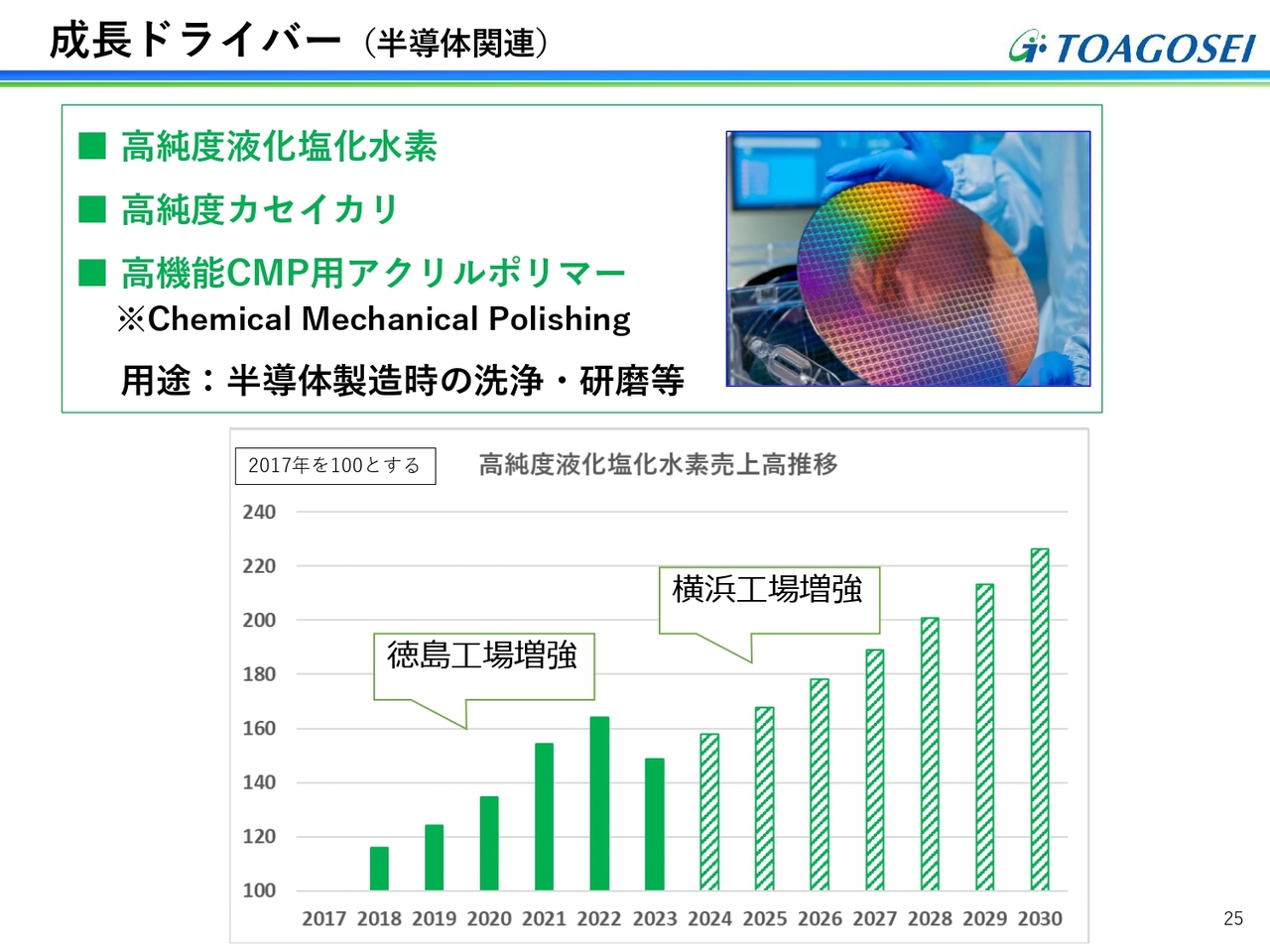

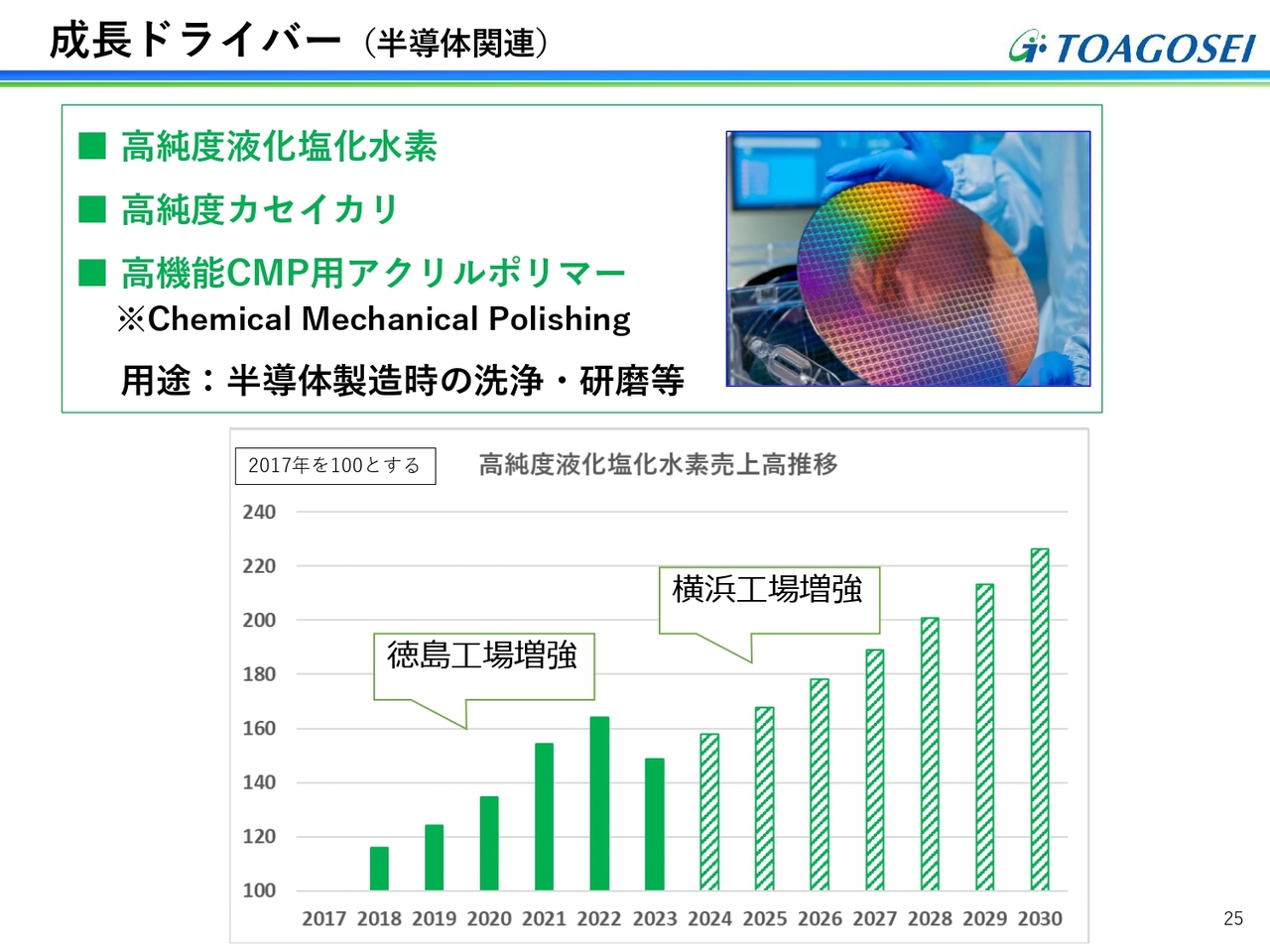

成長ドライバー (半導体関連)

トピックスとして、中計アクションプランの進展についてお話しします。成長ドライバーとして半導体材料関連、車載電池関連について、また、新製品・新技術の開発力強化としてメディカルケアの新製品の動きについて、ご説明します。

高純度液化塩化水素をはじめとする、半導体関係の材料についてです。今年の上半期は、もう少し回復が早いと思っていたのですが、メモリ関係の回復が主だったこともあり、それほど大きな動きは感じられませんでした。

しかしながら、特に高純度カセイカリやCMP用アクリルポリマーなどは、非常に強力な新しいユーザーが見つかるなど、今伸びつつあるという手応えを強く感じています。

今年の上半期には、高純度カセイカリの充填出荷部分の自動化や、次に向けた対応としての設備も完成し、竣工式も行いました。高純度液化塩化水素は今のところ、スライド下のグラフのような伸びを考えています。

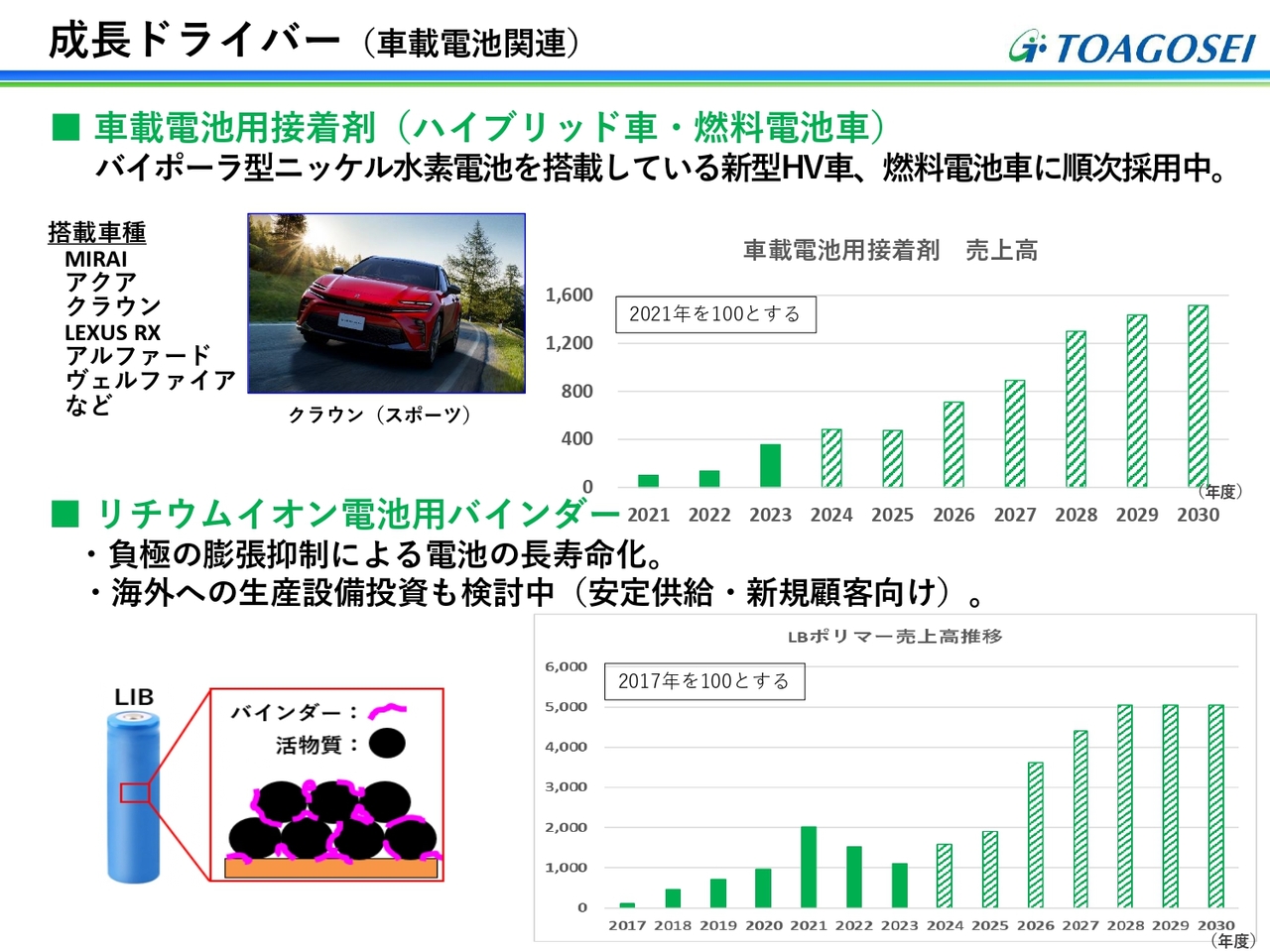

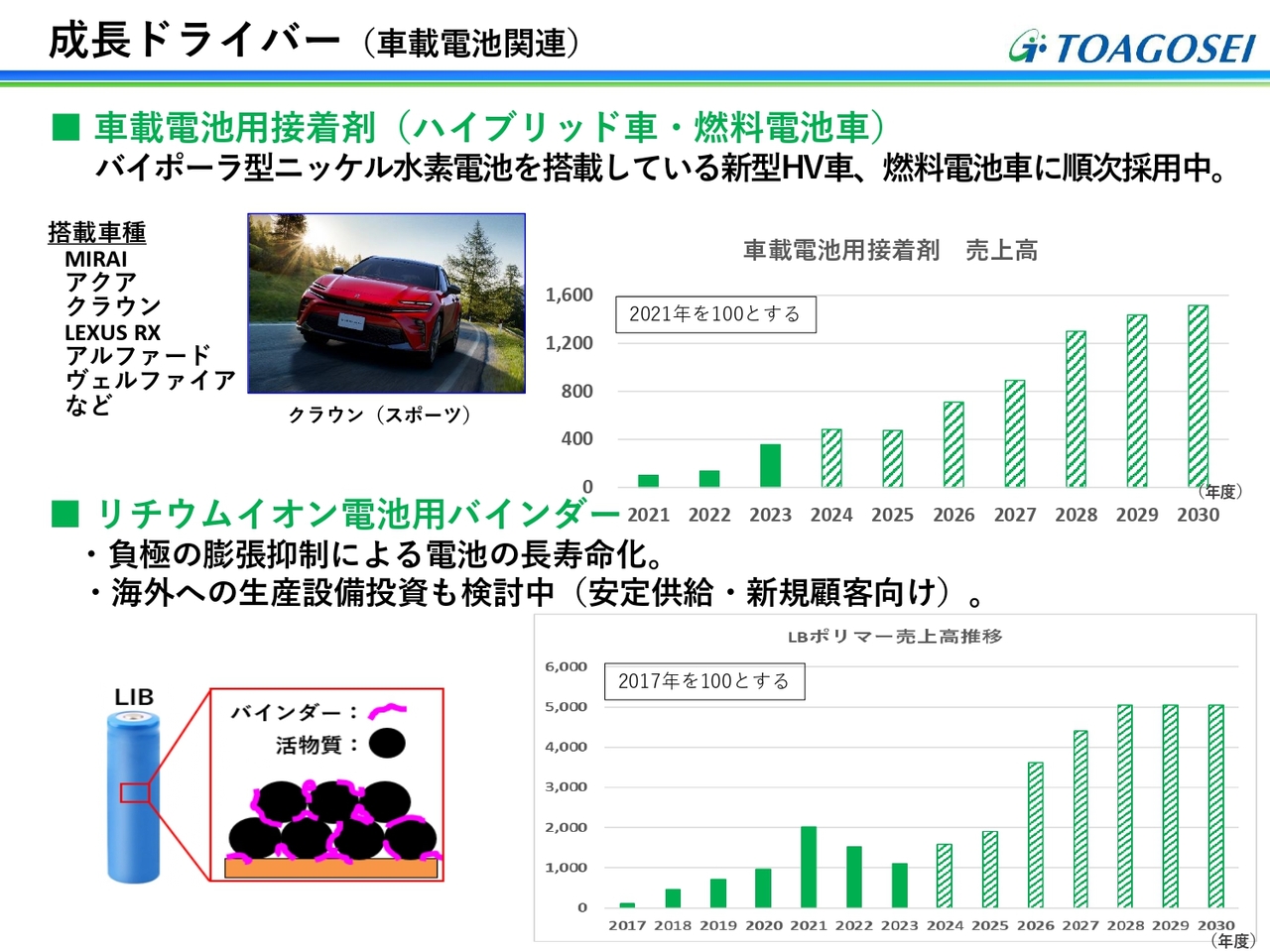

成長ドライバー (車載電池関連)

車載電池関連です。昨年の上半期には接着材料セグメントが赤字でしたが、成長ドライバーの車載電池なども今年の上半期にはずいぶん伸びました。昨年の後半くらいから、車載電池用接着剤関係は伸び始めていますが、今年の上半期もしっかりと伸びましたので、スライドのグラフのような動きになることを見込んでいます。

同じ車載電池関係ですが、リチウムイオン電池用バインダーについても、順調に主要ユーザーを含めて伸びています。昨年の後半には、特に電池用の材料を中国のメーカーにも紹介できないかと考え、上海に開発拠点を設置しました。

中国企業のみなさまのレスポンスは本当に早く、バインダーもそうなのですが、日本ではあまり考えてもいないような使い方をします。また、中国では今、電気自動車が非常に伸びており、電池の伸びも大きいわけですが、ディスカッションの中で生の情報を得ることができています。

上海の開発拠点については、売る側面においても、情報を入手する側面においても、大きく活躍し始めたと考えています。当然のことながら、アクリルポリマー関係を始めとした我々の重要な技術が中国メーカーに漏えいしないよう配慮しています。日本から外に出さないほうがよいかどうかも十分配慮しながら、開発を進めています。

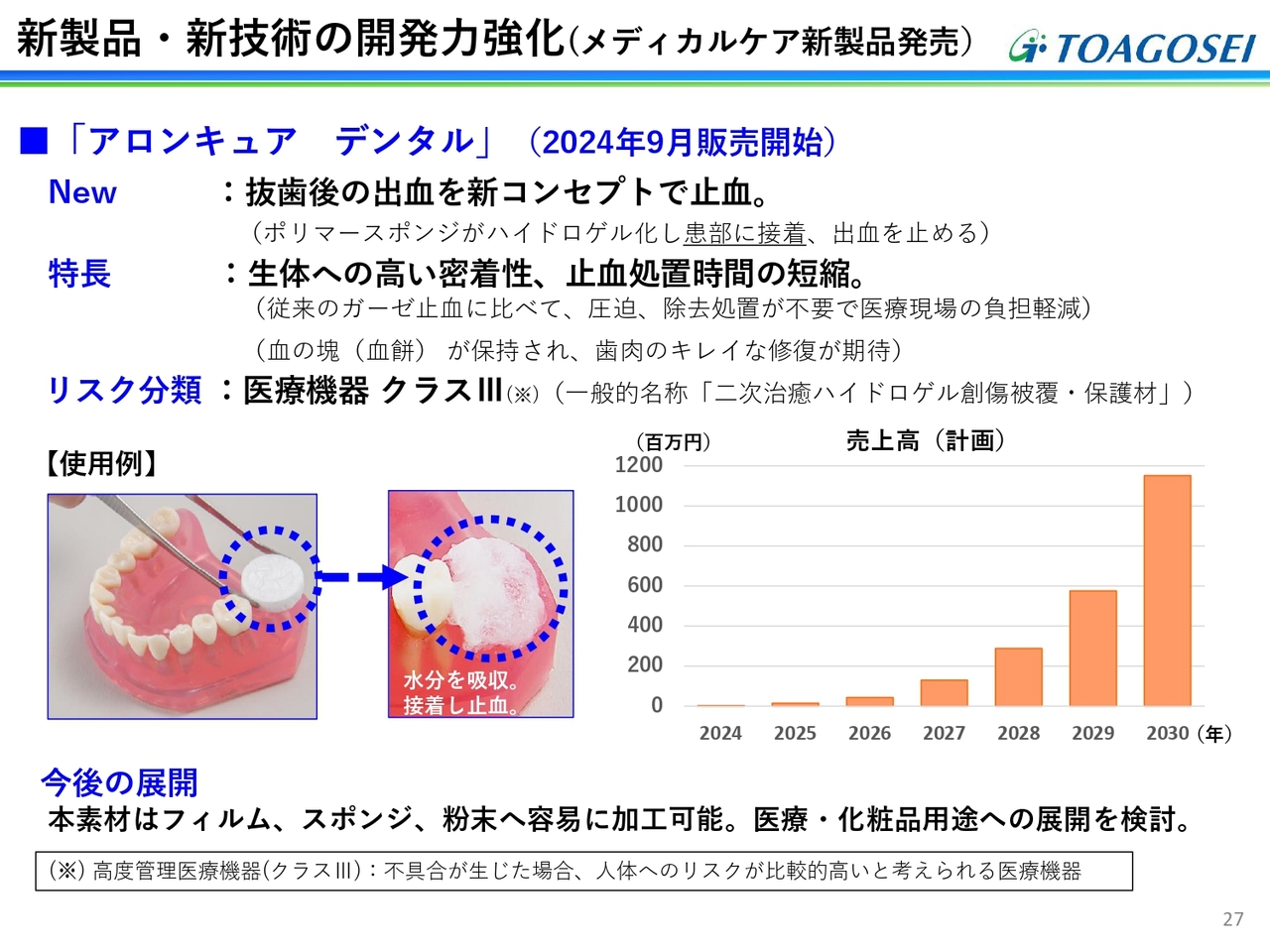

新製品・新技術の開発力強化 (メディカルケア新製品発売)

新製品・新技術と開発力強化についてです。社内では「第4の柱」とも呼んでいますが、メディカルケア、バイオ関係の新製品の1つとして「アロンキュア デンタル」という止血材があります。歯科材料の1つとして、認証を受け、今年9月に販売を開始します。

医療現場において、歯医者に「アロンキュア デンタル」の評判を尋ねたところ、「治療の過程において止血作業など、作業時間の大幅な短縮が見込まれる」などと、評価を受け、非常に期待しています。

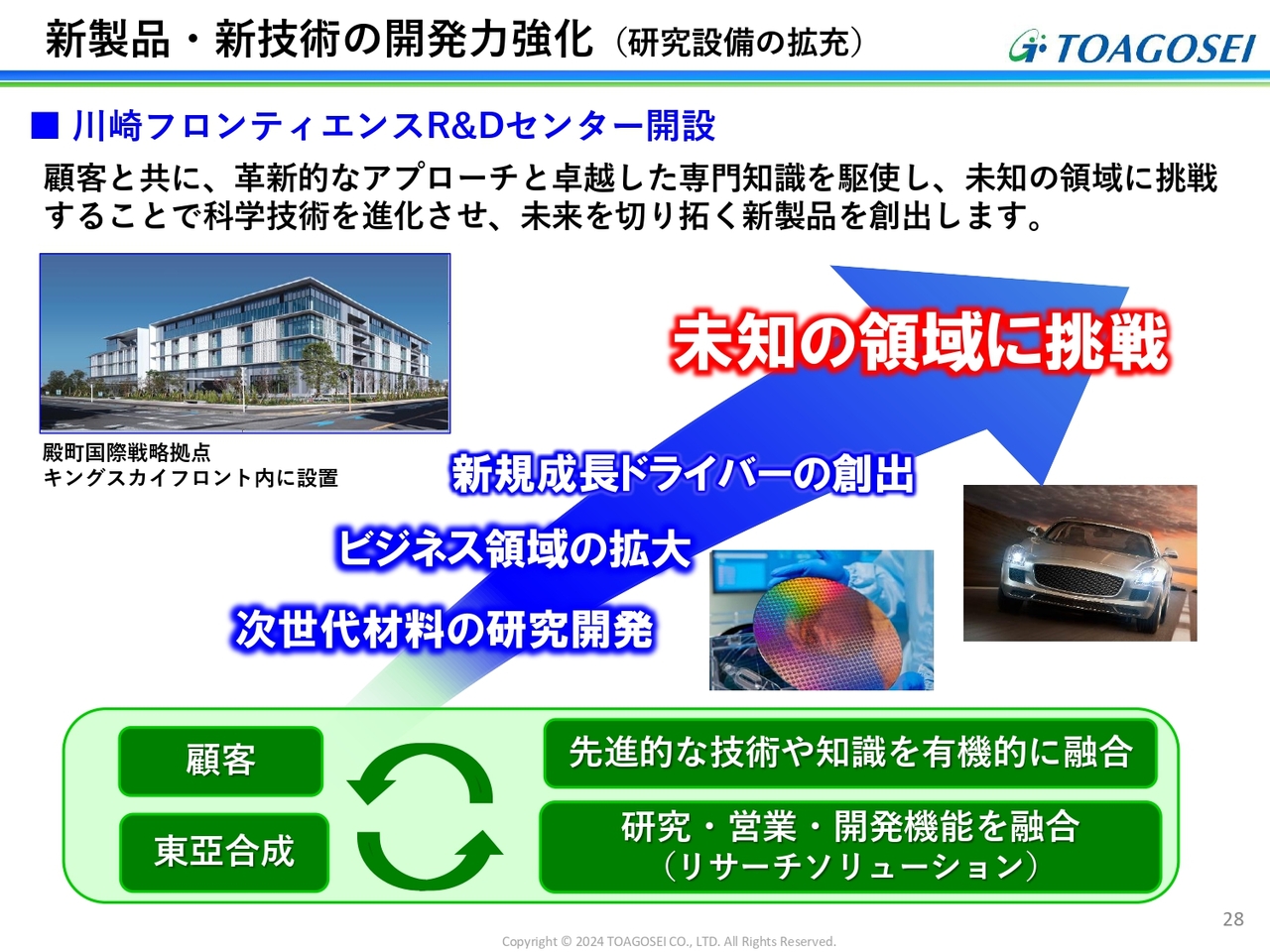

新製品・新技術の開発力強化 (研究設備の拡充)

最後に、「川崎フロンティエンスR&Dセンター」について、少しだけ触れておきたいと思います。キングスカイフロントというビルは4階建てですが、3階のフロアをすべて借り切り、当社が「川崎フロンティエンスR&Dセンター」として利用します。実験器具などの設置も、ほぼ終わった段階です。

すでに研究員や開発要員も、名古屋から移動したり、本社からも拠点を移したりして、仕事を始めています。

新製品の開発については、前のスライドで今までの取り組みについて触れましたが、重要なポイントは、今後伸びる製品分野のリーディングカンパニーの開発部隊に食いつき、協働する場面をさらに増やしていくことを一番の狙いとしていることです。

そのためには、研究する人間、ユーザーのところに行って要求内容を聞いてくる人間といった区分けをするのではなく、開発要員が自分でも実験したり、性能チェックをしたりするなど、境目を設けずに開発に取り組む人材を育てていくことが一番大事だと思っています。

リーディングカンパニーのキーパーソンの方々の的確な応対の中、我々自身も数年間、非常に厳しい要求を突きつけられてきましたが、そうした要求に応えることで、成長することができたと感じています。

より多くのユーザーさまに「東亞合成はレスポンスが良く、的確な材料開発に取り組んでくれるので非常にいいね、ありがたいね」と思っていただけるような関係を構築することこそが、我々の称する高機能の新製品・新技術を活かしていく道だと思っています。

人を育てるといっても、なかなか一朝一夕にはいきませんが、繰り返しアプローチすることで、確実に育っていく人材はいると感じています。そうした方向性で、「川崎フロンティエンスR&Dセンター」を開発し、しっかりと中身のある運営をしていきたいと考えています。いずれは、間違いなくこれが売上高や利益という数値で現れてくると期待しています。

以上で、資料についてのご説明を終わります。ありがとうございました。

質疑応答:最適な自己資本比率について

司会者:「自己資本比率についてです。期間総還元性向100パーセント政策として、株式縮減、積極的な設備投資など、着実に資本効率改善を進めており、大変すばらしいと思います。

一方で、貴社の自己資本比率はいまだ77パーセント程度と、業界でも比較的高く、国内向けの基礎化学品が主力の貴社の業績は安定的であることを考えると、自己資本比率を下げる余地があると考えます。

取締役会では、最適な自己資本比率について、どのような議論がなされているのでしょうか?」というご質問です。

髙村:我々の最近の資本政策に関して高い評価をいただきありがとうございます。ご指摘のとおり、自己資本比率77パーセント前後というのは確かに高いですが、これだけ積極的な投資をしていると、今後は海外での投資機会も増えていくと考えています。

現在は、手元の資金や現金、預貯金などを少しずつ減らしているところです。取締役会全体として、自己資本比率は何パーセント程度が妥当かといった具体的な話はまだ出ていませんが、我々の姿勢としては、自己資本比率を増やすことなく、しばらくは自社株買いなどでしっかりと還元を続けていくことが大事だと考えています。

質疑応答:EBITDA比率が反転する時期について

司会者:「高水準の設備投資はいつまで続くのでしょうか? 前中期計画から設備投資を積極化されていますが、重視されているEBITDAも、2017年度の水準にすらまだ届いていません。さらに、有形固定資産は増加の一途をたどり、有形固定資産当たりのEBITDA比率も低下傾向が継続しています。いつまで待てば比率が反転すると見ておられますか? 根拠も併せて教えてください」というご質問です。

髙村:設備投資については、確かにこの数年間は、前段階からの負の遺産のようなかたちで残っていた工場の整備や、今後の事業展開のための土地購入などで、設備投資額が膨らんできたと言えます。

まずは、中期経営計画にある、2025年の営業利益200億円の達成に向けてがんばっています。営業利益を上げ、営業利益率を最低でも10パーセント超えとすることで、EBITDA比率が改善していくと考えています。

2017年度の水準が、EBITDA比率水準として妥当なのか、これを目標としてよいのかという議論はあるかと思いますが、そもそも当社は今までも、営業利益率が比較的高い事業展開を図ってきました。

さまざまな新製品開発や設備投資も行っているわけですが、どうしても製品はライフサイクルがあり、高機能製品といえども、5年から10年で寿命が来て利益率が非常に下がるものもあります。

一般用消費財向けの「アロンアルフア」など、30年、40年にわたり一定の水準で利益率をキープしている商品もありますが、特にBtoBの製品群の中には、利益率が数年で低下する商品があるため、常にブラッシュアップしていくことが必要です。現在利益が出ているセグメントだからといって安住することなく、3年後、5年後にどのような製品群で稼いでいくかという中期的な目標を見定めながら投資を行っています。

EBITDA比率がいつ反転するかに関しては、営業利益率がさらに上がれば、まずは反転と言えると思います。しかしながら、EBITDA比率が一時的に急激に上昇するようなことは経営計画としてはあまり考えていません。常に短・中・長期の側面で、セグメントごとにそれぞれ稼げる製品を育てていくことが非常に大事な姿勢だと考えているということを、ぜひご理解いただければと思います。

質疑応答:具体的な投資プロジェクトについて

司会者:「設備投資など2025年12月期の具体的な投資プロジェクトについて、現時点でご説明いただける範囲内でご教示いただけますでしょうか?」というご質問です。

髙村:大きなものとしては、スライドのグラフでお示ししている、高純度液化水素の次世代製造設備などが来年完成予定のため、投資額の中に加算される見込みです。

さらに、リチウムイオン電池関係についても、来期の投資額に入ってくる予定です。完成して公表できる段階になれば、投資額や状況についても開示していきます。

質疑応答:高純度カセイカリについて

司会者:「高純度カセイカリについて強力な新規顧客が見つかったということですが、具体的な用途はどのようなものでしょうか? また、原料となるカセイカリを生産する企業は、国内には貴社を含め3社しかいませんが、残り2社は競合となりえますでしょうか?」というご質問です。

髙村:高純度カセイカリは、半導体製品、チップやウエハといった製品の洗浄も含め、使用が広がっているのを感じます。

我々も、実際にどのような使われ方をしているのか十分にはわからない部分もあります。しかしながら、我々の強みは、不純物を極限まで減らした高純度品を作ることが可能であることです。半導体が高集積化していけば、要求も高くなることが見込まれるため、我々の出荷量も増えていくと考えています。

カセイカリを生産している企業は当社を含めて3社で、他社の高純度品がどの程度のものかは把握できていませんが、我々にお声がかかるということは、レベルの高い高純度品を供給できているということではないかと思っています。

質疑応答:リチウムイオン電池用バインダーについて

司会者:「リチウムイオン電池用バインダーについての質問です。スライドのグラフの売上高推移は新規顧客の採用を考慮したものでしょうか。それとも、既存顧客向けだけでしょうか? また、新規顧客獲得に当たり、リチウムイオン電池用バインダーの競争環境をどのように考えておられるでしょうか?」というご質問です。

髙村:スライドのグラフは、既存顧客の増加と新規顧客の獲得の両方を含めて示したものです。EV車用の電池などは、特にアメリカでは、戦略商品として自国内で製造しなければ認めない、補助金を出さないなど、さまざまな動きがあります。

そのような点で言うと、我々は、同盟関係にある国々であれば、いつでもどこでも持っていけるように対応しています。今のところは、国内の名古屋工場の増強が優先順位としては高いと思っていますが、それでは量が足りないということであれば、必要な量を生産することができるように、検討しながら進めていきます。

質疑応答:資産効率が低迷している事業への問題意識について

司会者:「PBR1倍超えに向けてROE目標も設定し、改善に取り組む姿勢を示されていますが、このような評価の確立には、投資だけでなく適切な取捨選択が必要だと思います。しかし、トウアゴウセイ・アメリカの話もあったとおり、北米の接着材料事業のように、これまでも改善をうたいながら一向に改善が進んでいない事業が温存されています。また、樹脂加工製品事業も、資産効率が低い状況が継続しています。これらの長期低迷、もしくは低効率の続く事業に対する現在の問題認識を教えてください。

また、これまでも取り組みはなされていたと思いますが、改善が遅々として進まなかった原因をどのように分析されていますか?」というご質問です。

髙村:本日ご説明しましたが、トウアゴウセイ・アメリカの経営の数値が非常に低迷していることは、我々も強く認識しています。対応としては、特に販売面での強化ができるように、ジョイントベンチャーの相手方に働きかけています。

相手のある話のため、どうしても時間はかかっていますが、着実に進んでいます。今後、アメリカに変化が見られれば、しかるべき時期に正式なかたちで公表したいと思います。

さらに、樹脂加工製品も、管工機材関係を中心に、非常に利益率の低い部分が残っていることは認識しています。こちらについても、業界関係の類似製品の製造会社と動いていますが、これも相手のある話であるため、時間がかかっていることは事実です。

どちらも最低限のことを行っているというよりは、むしろこちら側がプッシュする度合いが強い状況ではあります。どちらの企業も、なんらかの動きがあれば、しかるべき段階で公表していきます。ROEを改善するかたちにしたいというのは同じ考えですので、ご理解いただければと思います。

高純度液化塩化水素や車載電池用接着剤の利益貢献について

司会者:「高純度液化塩化水素や車載電池用接着剤の高い成長が見えてきているようですが、中期経営計画達成に向けて、この2つはどのように利益貢献するのでしょうか? 定量的にご教示ください。計画に対して上振れも期待できますでしょうか?」というご質問です。

髙村:高純度液化塩化水素、電池用材料については、中期経営計画の中で、特に個別の事業に関して売上高をどこまで伸ばすのかについては公表していないと思います。

全体の売上高についても、営業利益の水準をここまで引き上げるということと、これらの製品群に関して大きな投資があれば、それについて少し触れているかたちです。

実際には、メモリ分野の回復が比較的早かったため、高純度液化塩化水素が上半期にもう少し伸びると思っていたものの、実際には伸びなかったり、ウエハ関係向けの回復が遅れていることが今年になってわかったりするなど、今後も細かいブレが出てくる可能性はあります。

複数の高機能製品を組み合わせることによって、全体として中期経営計画の利益計画を達成していきたいと考えています。

髙村氏からのご挨拶

髙村:本日は長時間にわたり、2024年12月期の第2四半期の決算説明会に参加いただき誠にありがとうございます。

政治・経済面での大きな変動が、今後ますます予想されます。先ほどの説明でもありましたように、基本的には、今後デフレからインフレへの大きな転換が進むと想定される中、経営の舵取りもそれに合わせるかたちで行っていくことが肝要であると考えています。

今後もご指導をたまわりながら、数値も含めた我々の動きに注目していただければありがたいと思います。本日は誠にありがとうございました。

新着ログ

「化学」のログ