【QAあり】電通総研、就業人員数が前期末から19.1%増加 販管費増で上期は減益も、受注回復を背景に通期予想を据え置き

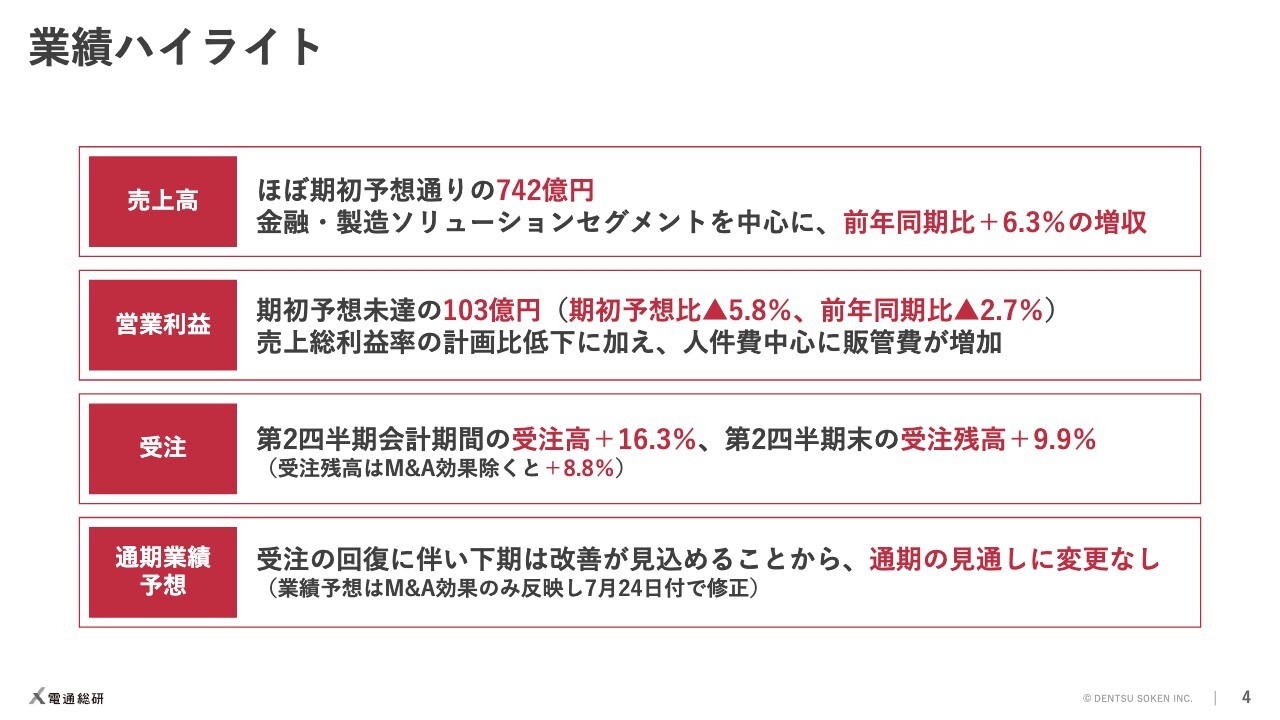

業績ハイライト

大金慎一氏:取締役専務執行役員の大金です。本日はお集まりいただきまして、誠にありがとうございます。これより、先ほど開示した上期の決算についてご説明します。

大金慎一氏:取締役専務執行役員の大金です。本日はお集まりいただきまして、誠にありがとうございます。これより、先ほど開示した上期の決算についてご説明します。

業績ハイライトは4点です。売上高は、ほぼ期初予想どおりの742億円となりました。金融ソリューションセグメント、製造ソリューションセグメントを中心に、前年同期比6.3パーセントの増収です。

一方、営業利益は103億円と期初予想を下回り、前年に対しても減益となっています。売上総利益率が計画を下回ったことに加え、人件費を中心に販管費が増加しました。こちらの詳細については後ほどご説明します。

受注は第2四半期に入り増加傾向が鮮明になり、4月から6月の3ヶ月間の受注高は前年同期比16.3パーセント増、受注残高も前年同期比9.9パーセント増となっています。これらを踏まえると下期には改善が見込まれるため、通期の見通しは変更していません。

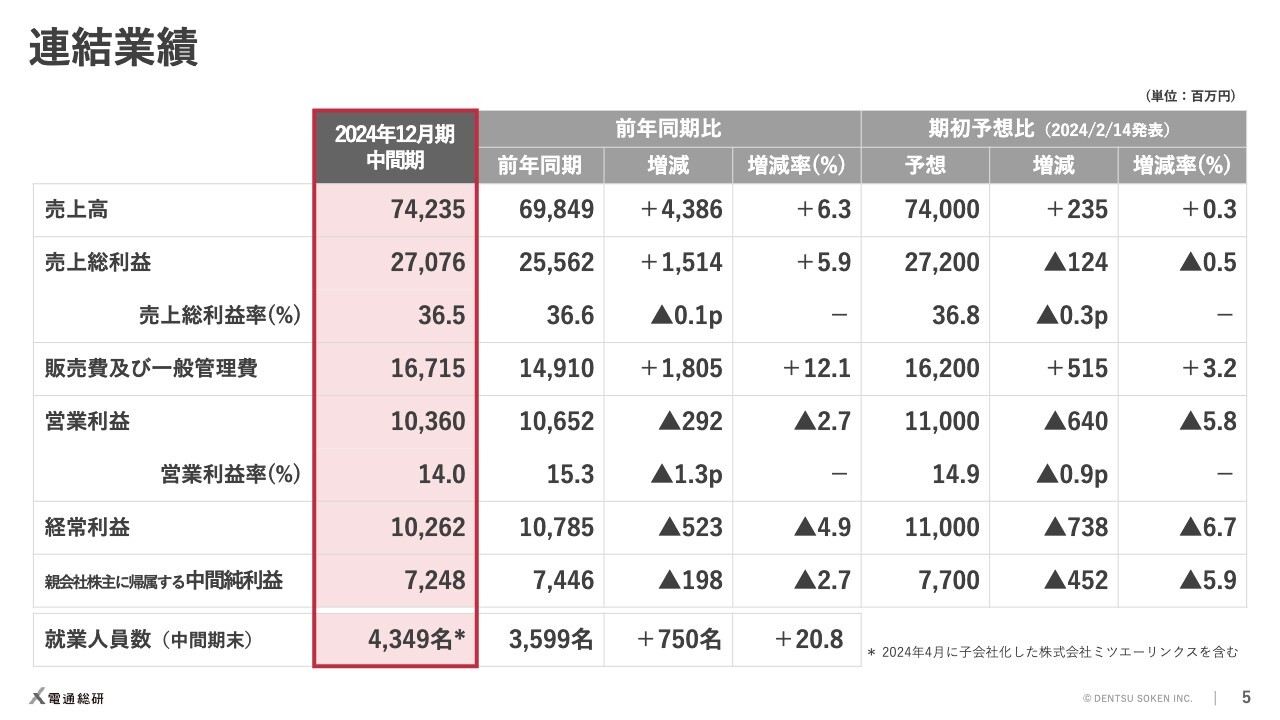

連結業績

連結業績です。当中間期の売上高は、業績ハイライトでご説明したとおり、742億円となりました。前年同期に比べ43億円、6.3パーセントの増収で、期初予想との比較では2億円の拡大となります。

営業利益は103億円で、前年同期比2.7パーセントの減益、期初予想比5.8パーセントの減少となりました。

当社の重要なKPIである就業人員数は、採用の強化と、2024年4月26日に株式会社ミツエーリンクスを子会社化したことによって、前年同期より20.8パーセント増加しています。

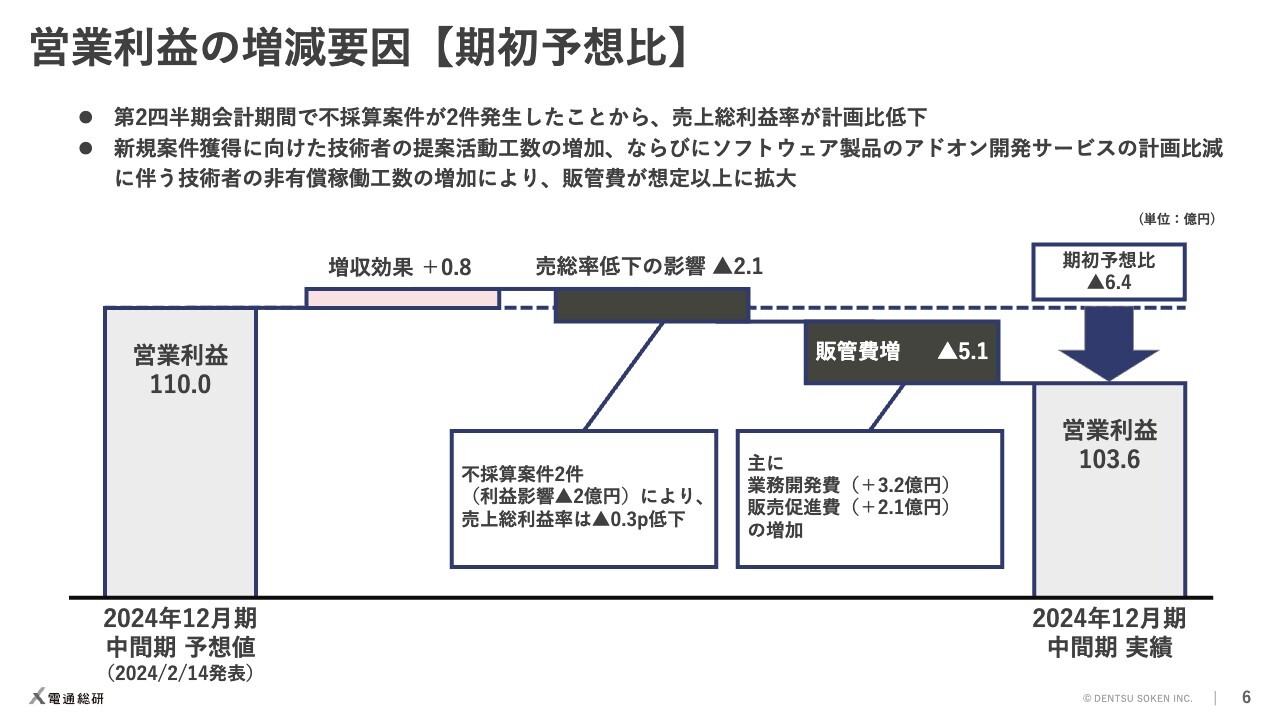

営業利益の増減要因【期初予想比】

期初予想比での営業利益の増減要因をご説明します。

グラフの1番左にある、営業利益110億円の期初予想に対し、1番右の実績は103億6,000万円で、6億4,000万円の減少となりました。その増減の内訳は、増収効果で8,000万円のプラス、売上総利益率の低下の影響で2億1,000万円のマイナス、販管費の増加による影響で5億1,000万円のマイナスとなっています。

スライド中央の注釈に記載のとおり、売上総利益率が計画比で0.3ポイント低下した要因は、不採算案件が新規に2件発生したことによるものです。それぞれ約1億円、合計で約2億円の利益へのマイナスインパクトがありました。いずれも下期で終了を予定しています。不採算案件として大きなものではありませんが、計画との差異理由としては一番の要因となっているため、ご説明しました。

また、販管費が計画比で拡大した要因は主に2点です。1点目は、新規案件獲得に向けた技術者の提案工数が増加したことによるもので、販売促進費が計画比で2億円上回りました。

2点目は、ソフトウェア製品のアドオン開発サービスが計画を下回ったことに伴い、技術者の非有償稼働工数が増加したことによるもので、業務開発費が計画比で3億円上回りました。この業務開発費というものは、当社が利用している固有の勘定科目です。技術者の非有償稼働工数、例えば社内の教育受講などにかかる工数や人件費を計上しています。

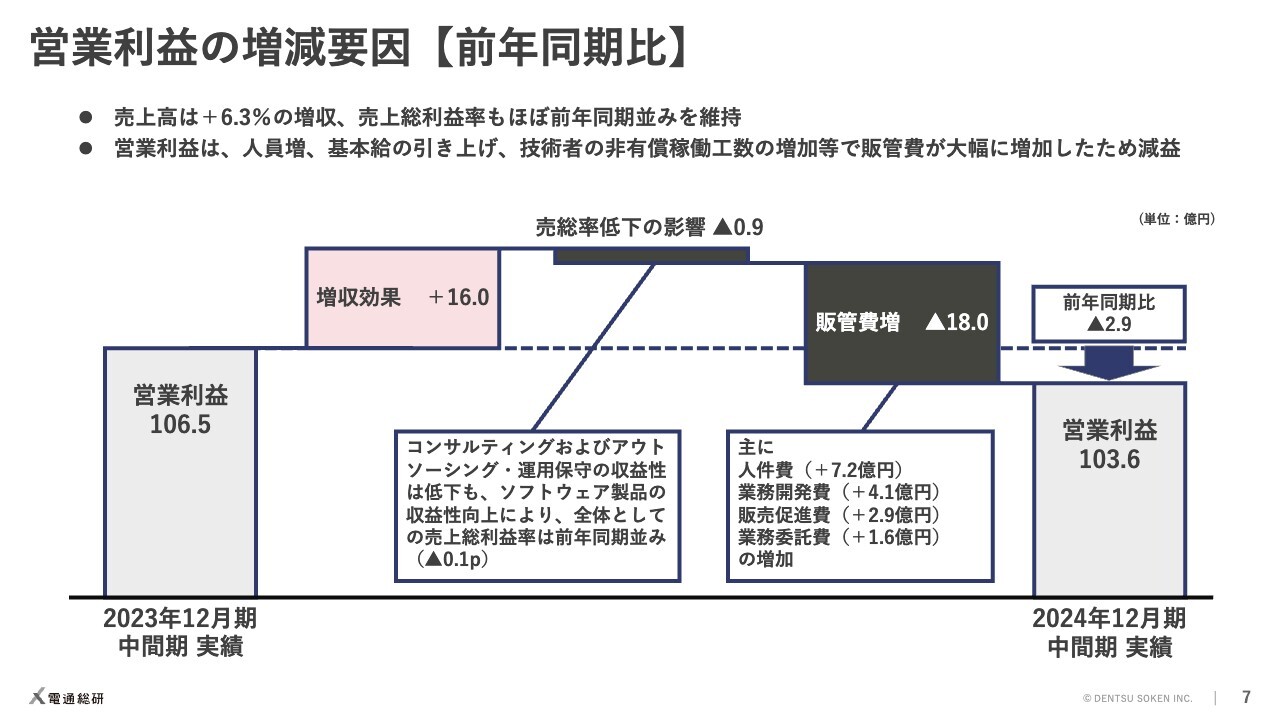

営業利益の増減要因【前年同期比】

前年同期比での営業利益の増減要因です。グラフの1番左にある、前年同期の営業利益106億5,000万円に対し、1番右の当中間期の営業利益は103億6,000万円と、2億9,000万円の減益となっています。その増減の内訳は、増収効果で16億円のプラス、売上総利益率の低下の影響で9,000万円のマイナス、販管費の増加による影響が18億円のマイナスとなりました。

スライド中央の注釈に記載のとおり、売上総利益率はコンサルティングおよびアウトソーシング・運用保守の収益性が低下したものの、ソフトウェア製品の収益性向上により、全体としてはほぼ前年同期並みとなりました。

販管費は、人員増と従業員の基本給引き上げなどに伴う人件費増に加え、業務開発費、販売促進費、業務委託費が拡大しています。

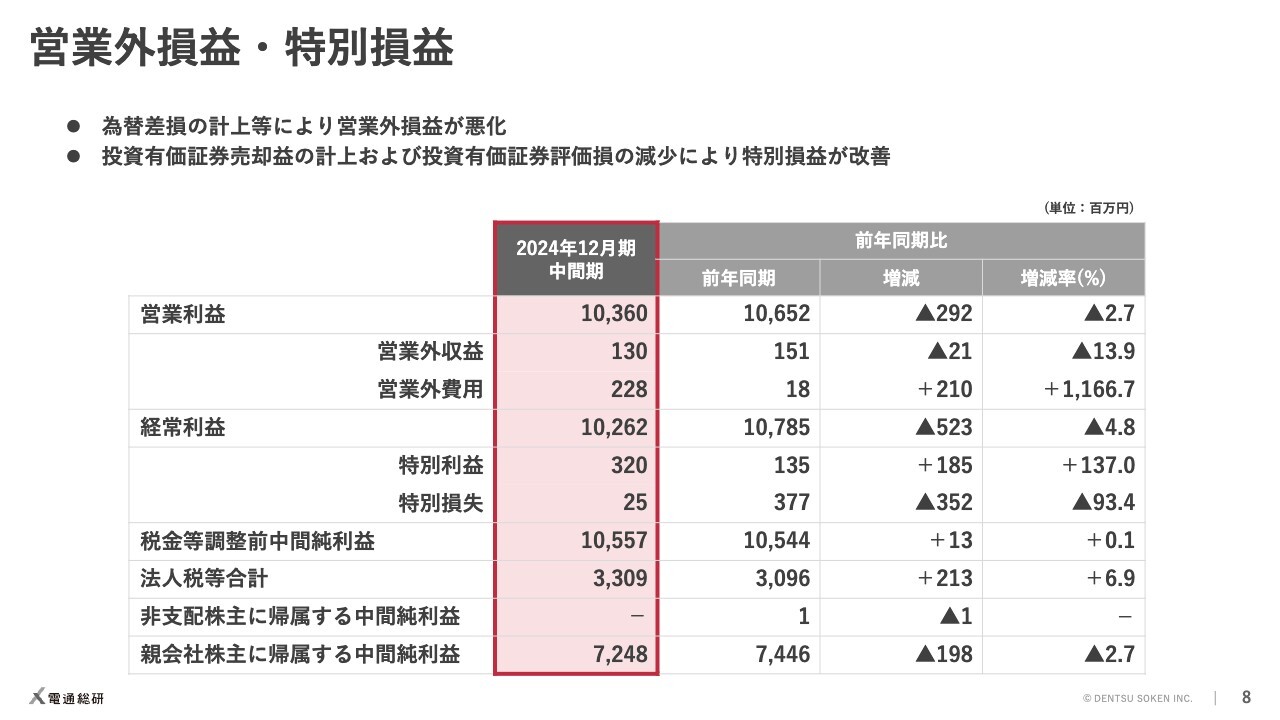

営業外損益・特別損益

営業外損益と特別損益です。当中間期は、海外現法において為替差損の計上があり、営業外費用が拡大した結果、営業外損益が悪化しました。

一方、特別損益については、当中間期に投資有価証券売却益の計上があったことに加え、投資有価証券評価損の計上が前年同期に比べて減少しています。

結果として、特別損益は改善し、税金等調整前の中間純利益はほぼ前期並みとなりましたが、法人税が増加したため、最終的な親会社に帰属する中間純利益は2.7パーセントの減益となりました。

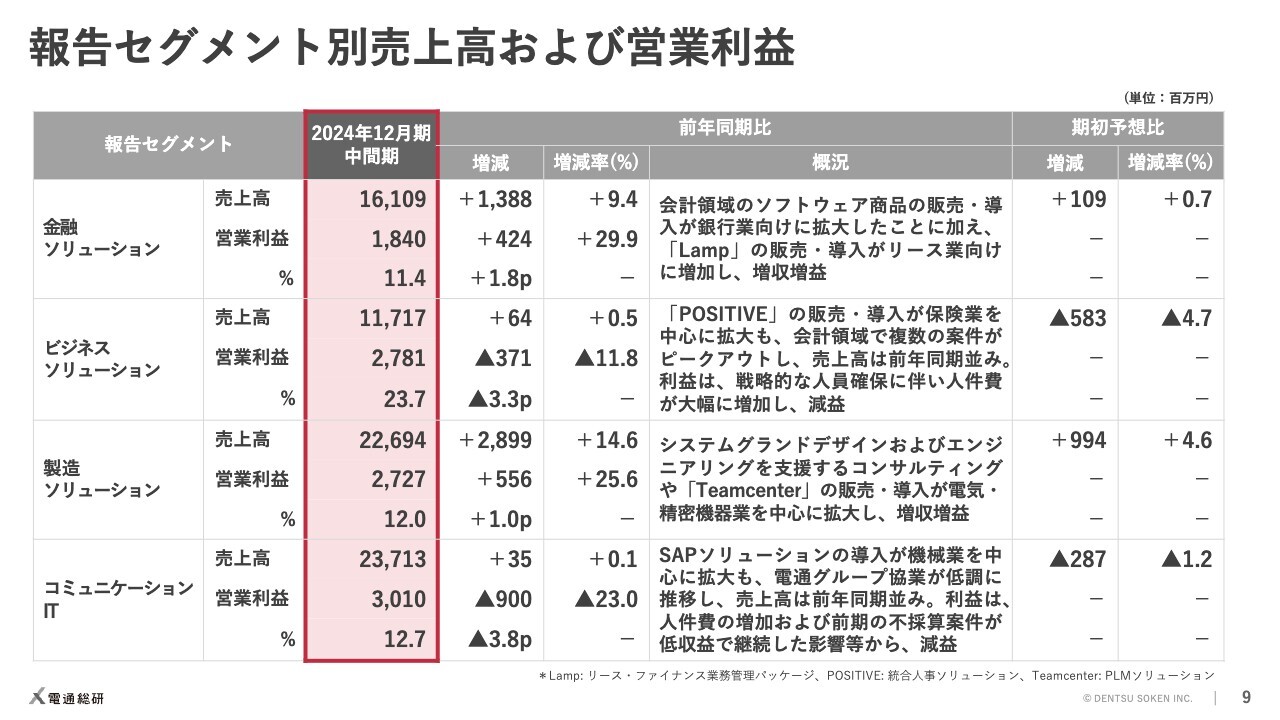

報告セグメント別売上高および営業利益

セグメント別の売上高および営業利益です。金融ソリューションは、会計領域のソフトウェア商品の販売・導入が銀行業向けに拡大したことに加え、リース・ファイナンス業務管理パッケージ「Lamp(ランプ)」がリース業向けに増加したことにより、増収増益となりました。

ビジネスソリューションは、統合人事ソリューション「POSITIVE(ポジティブ)」が保険業を中心に拡大したものの、会計領域において複数の案件がピークアウトしたため、売上高は前年同期並みとなりました。利益については戦略的な人員確保に伴い、人件費が大幅に増加したことで減益となっています。

製造ソリューションは、システムグランドデザインおよびエンジニアリングを支援するコンサルティングや、PLMソリューション「Teamcenter(チームセンター)」の販売・導入が、電気・精密機器業を中心に拡大したことにより増収増益となりました。

コミュニケーションITは、SAPソリューションの導入が機械業向けを中心に拡大したものの、電通グループとの協業ビジネスが低調に推移し、売上高は前年同期並みとなりました。利益については、人件費の増加や前期の不採算案件が低収益で継続した影響等により減益となっています。

スライドの1番右に、売上高の期初予想比を記載しています。金融ソリューションと製造ソリューションが好調な一方、ビジネスソリューションとコミュニケーションITが計画を下回って推移しました。

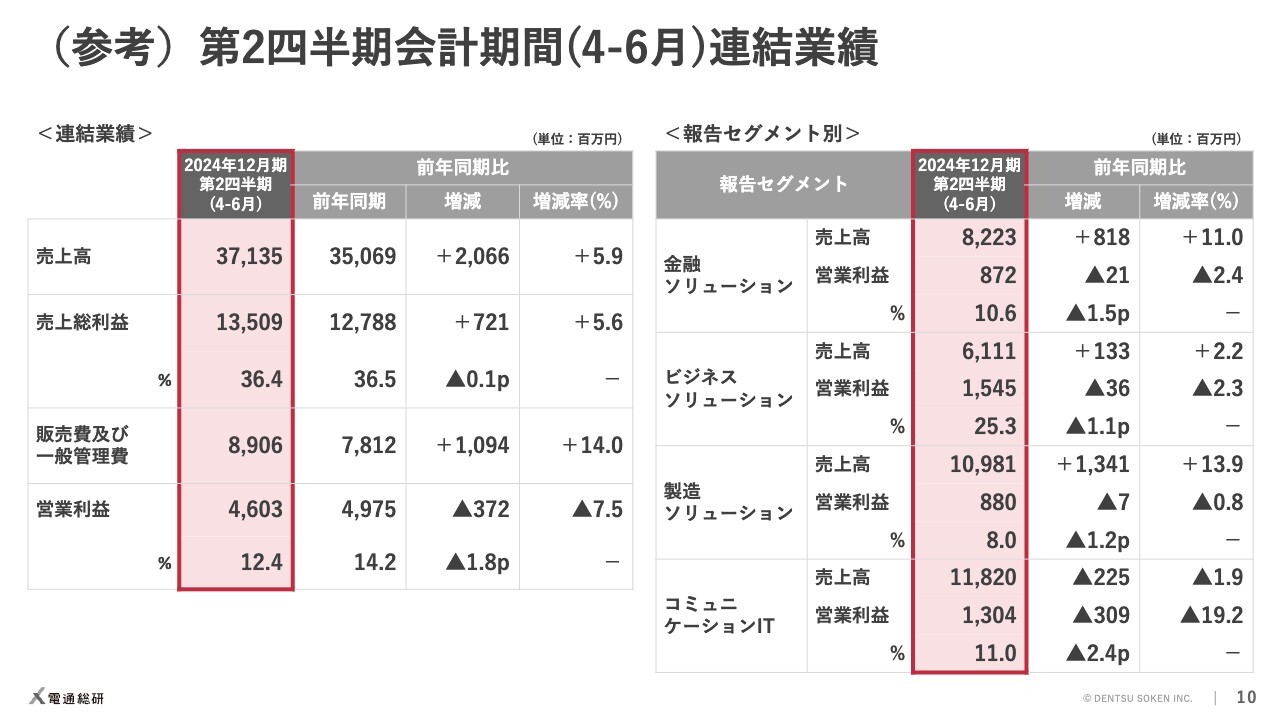

(参考)第2四半期会計期間(4-6月)連結業績

参考までに、直近3ヶ月の連結業績とセグメント別の状況です。

4月に当社史上最多の新入社員を迎え、中途採用の強化も継続したことにより人件費が一段と増加しました。加えて、販促費と業務開発費が計画を超えて拡大し、販管費が14パーセント増加しました。その結果、売上高は5.9パーセント増収となりましたが、営業利益は7.5パーセントの減益となっています。

セグメント別では、コミュニケーションIT以外の売上高が堅調に推移しましたが、すべてのセグメントで減益となりました。

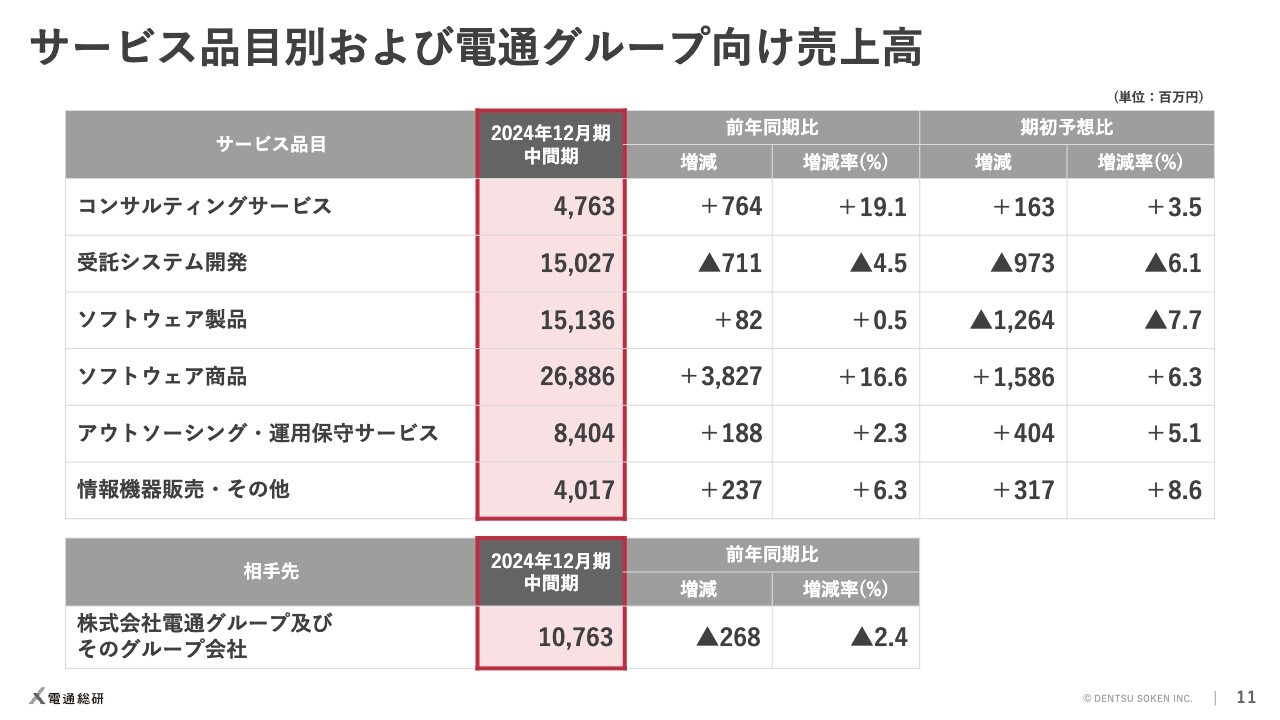

サービス品目別および電通グループ向け売上高

サービス品目別と電通グループ向けの売上高です。コンサルティングサービスは前年同期比19.1パーセント増と大きく拡大しました。当社のコンサルティングは、製造業のものづくりやマーケティング領域に強みがありますが、最近は人事領域やサステナビリティ関連の案件も増えてきています。

受託システム開発は、前年同期比、期初予想比の両方で減収となりました。ソフトウェア製品も前年同期並み、期首予想比で減収となっています。

一方、ソフトウェア商品は大きく拡大しました。Siemens、Oracle、SAP、Salesforceなどが伸びました。電通グループおよびそのグループ会社向けの売上高については協業ビジネスが伸び悩み、減収となっています。

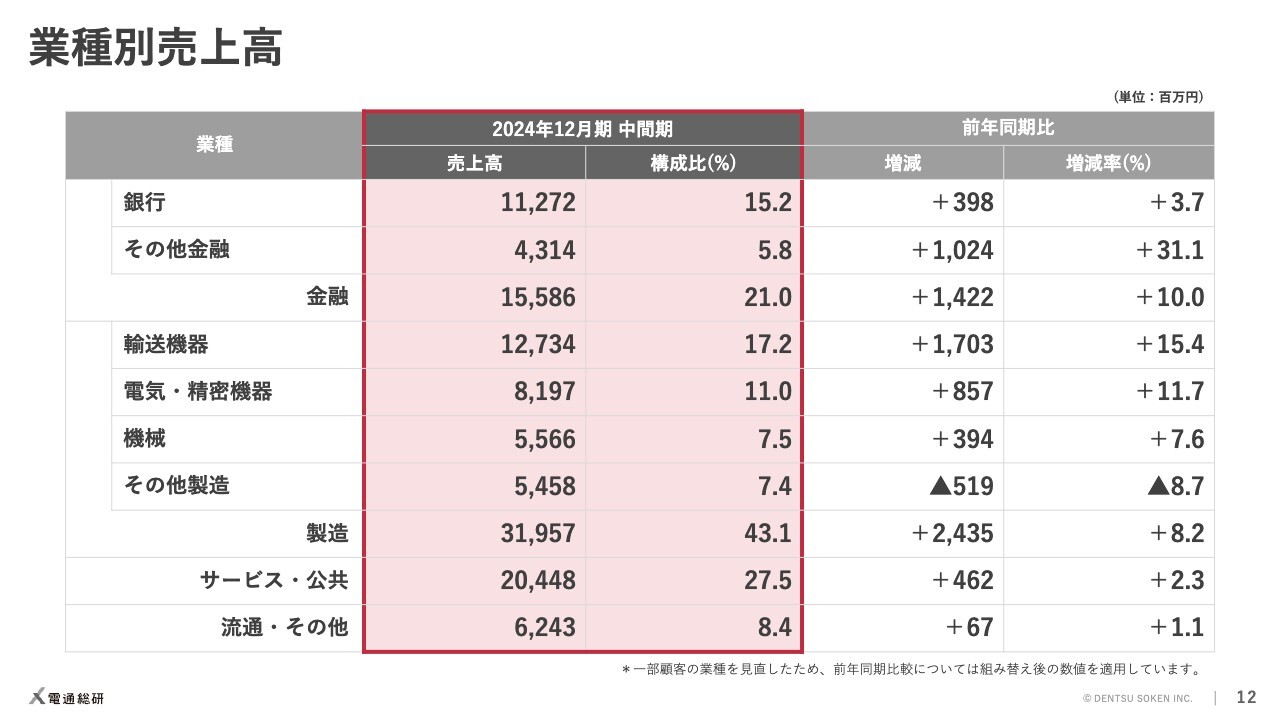

業種別売上高

業種別の売上高です。ご覧のとおり、ほぼすべての業種が増収となっています。その他製造の減収部分は、化学や製薬向けの案件が終息したことによるものです。

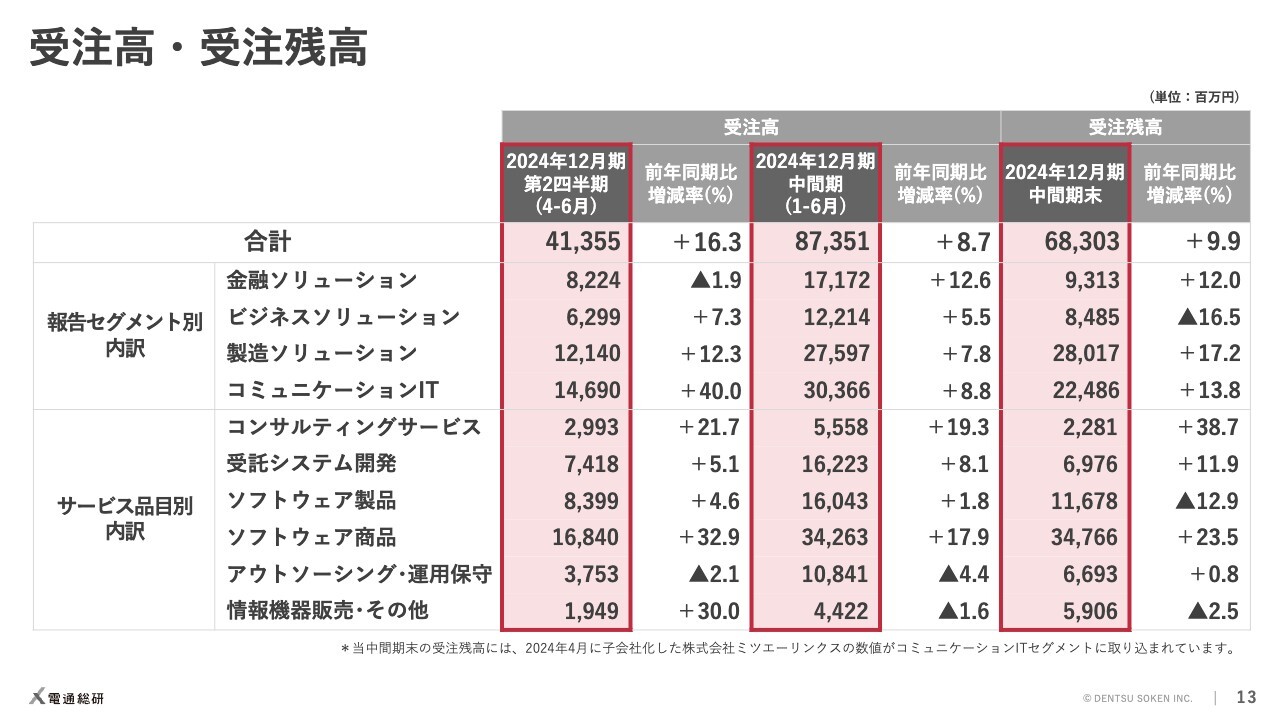

受注高・受注残高

受注高、受注残高です。スライドの赤枠内の数字は、左から直近3ヶ月の受注高、中間期累計の受注高、中間期末の受注残高を示しています。先ほど「直近3ヶ月の販管費、業務開発費が増えて減益」というお話をしましたが、1番上の合計の欄に記載のとおり、直近3ヶ月の受注高は第1四半期より加速し、前年同期比16.3パーセントの増加、中間期累計でも8.7パーセントの増加となりました。

受注残高は、前年同期比9.9パーセントの増加まで積み上がっています。セグメント別では、コミュニケーションITは大型案件の受注もあり、受注高、受注残高ともに大きく伸びました。製造ソリューションも第1四半期に続き好調です。

ビジネスソリューションは第1四半期に比べて受注が拡大しています。しかし、受注の積み上がりよりも、一昨年に受注した複数の大型案件の進捗が上回っており、受注残高はまだ減少が継続しています。ただし、過去数年の推移と⽐較すれば、絶対額として高い水準を維持しており、足元の引き合いも好調です。

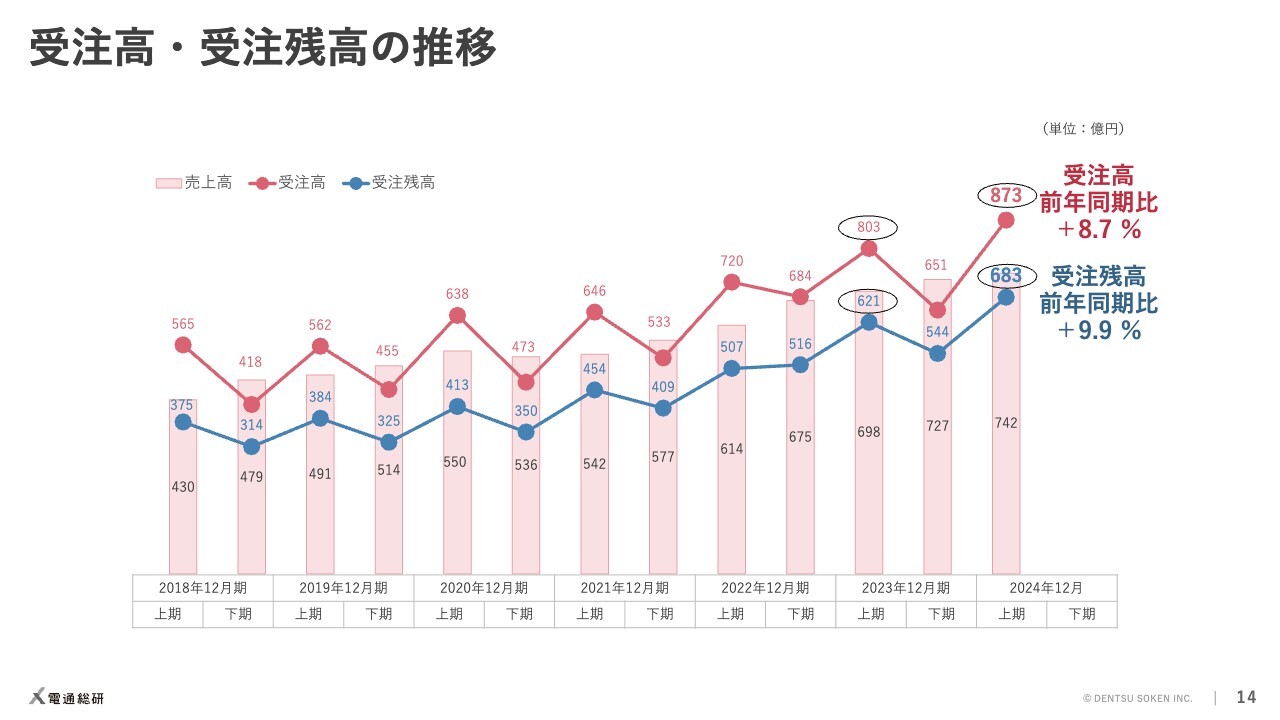

受注高・受注残高の推移

受注高と受注残高の推移をグラフで示しました。上期と下期で凹凸がありながらも、右肩上がりに拡大しています。上期も第2四半期の受注が強く伸び、このトレンドを維持することができています。

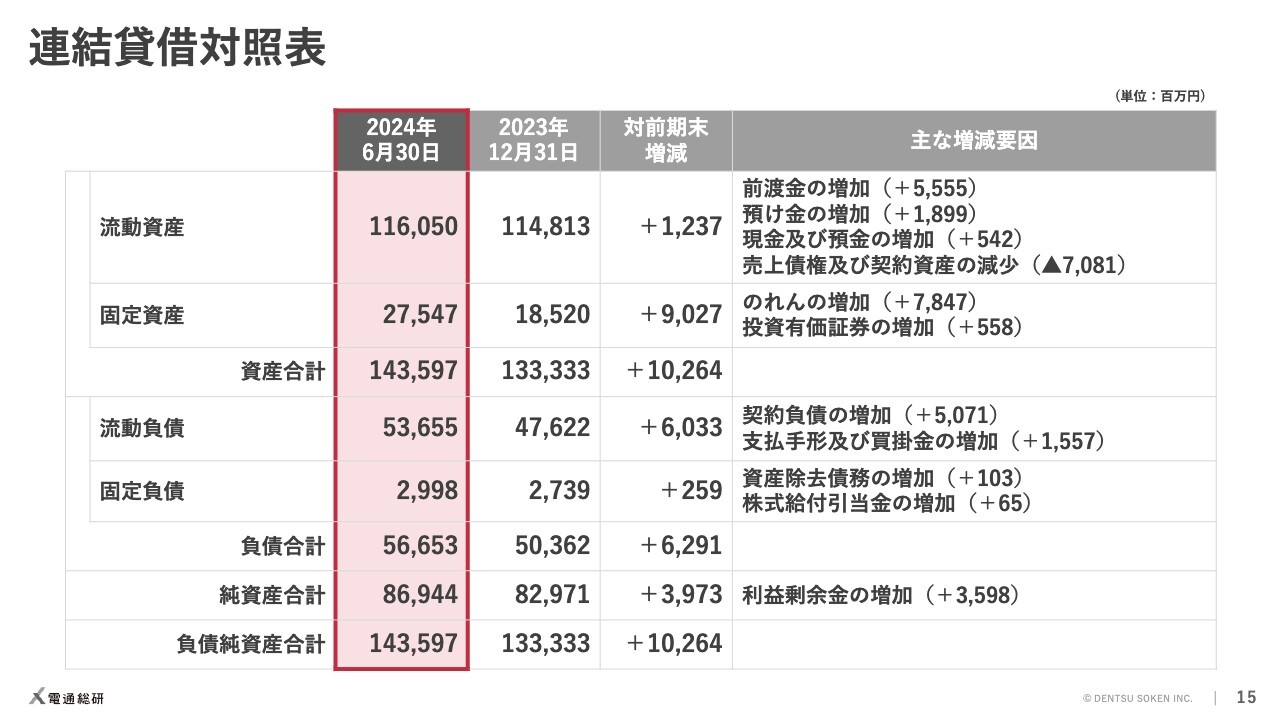

連結貸借対照表

連結貸借対照表です。4月に実施したミツエーリンクスの子会社化に伴い、のれんが78億円増加しています。その他に特筆すべきことはありません。

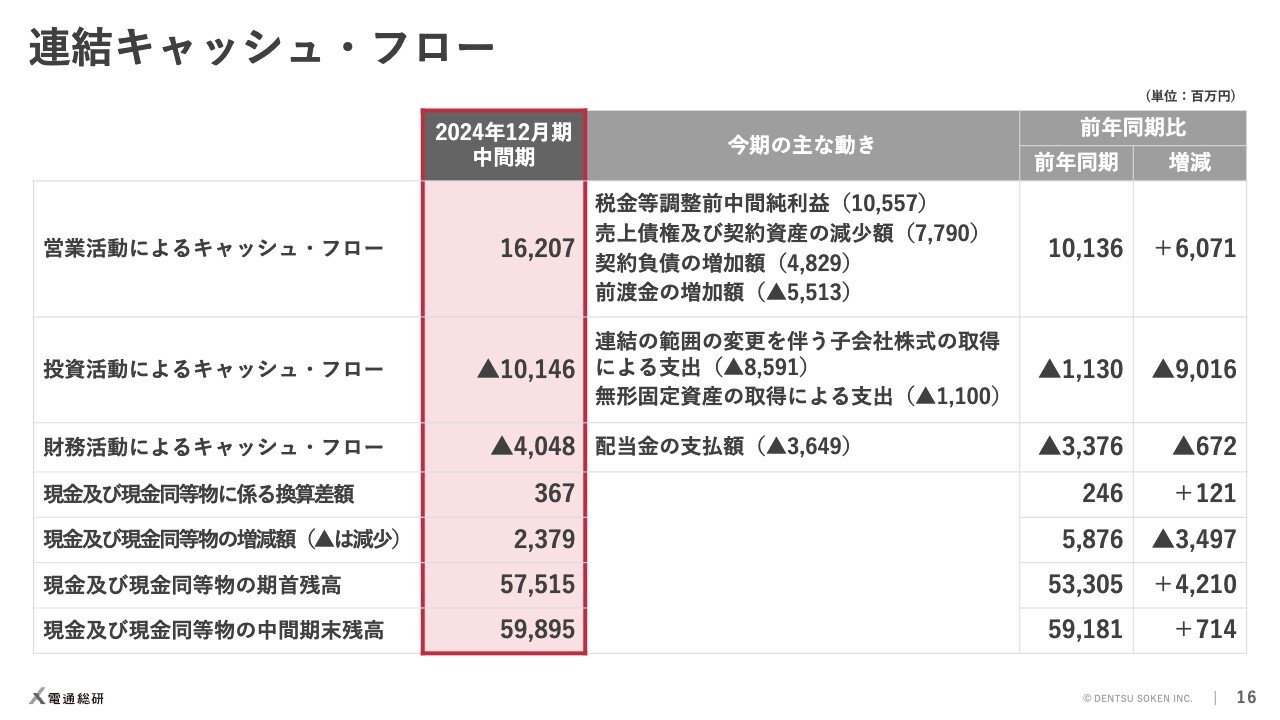

連結キャッシュ・フロー

連結キャッシュフローです。当中間期はミツエーリンクスのM&Aを実施したことにより、投資活動によるキャッシュフローが大幅に増加しました。一方で、営業活動によるキャッシュフローも大きく増加したため、6月末の現金残高は598億円となり、期初から24億円増加しました。

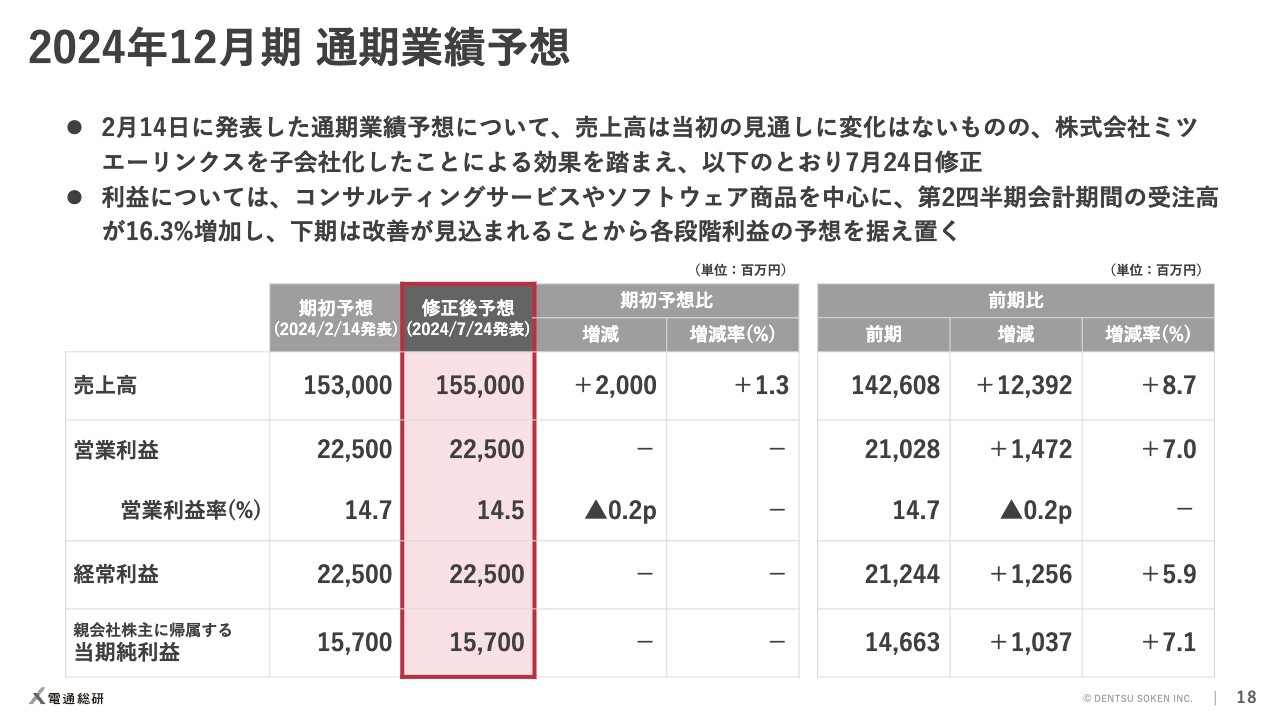

2024年12月期 通期業績予想

通期の業績予想です。2024年7月24日に修正リリースを発表しました。通期についてはミツエーリンクスを子会社化したことによる効果を踏まえ、表のとおり、売上高のみを修正しています。利益については期初予想から変更はありません。

コンサルティングサービスやソフトウェア商品を中心に、第2四半期会計期間の受注高が16.3パーセント増加し、下期は技術者の稼働率改善を見込んでいます。

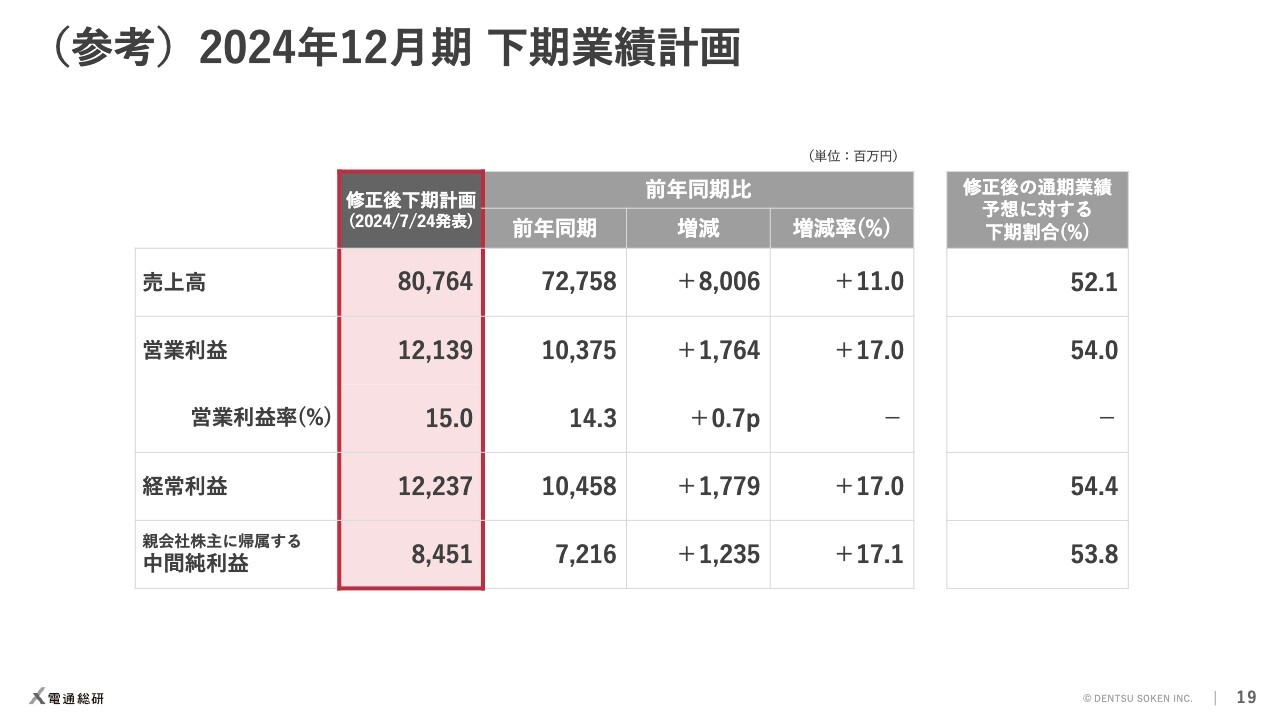

(参考)2024年12月期 下期業績計画

参考までに、通期業績予想から上期実績を差し引いて作った下期業績計画です。営業利益のハードルは決して低くはありませんが、前期は大型の不採算案件がありました。この不採算は当上期も発生していますが、下期には収束を目指します。

加えて、下期は技術者の有償稼働の増加が見込まれるため、この計画は達成可能だと考え、こちらを目指していきます。

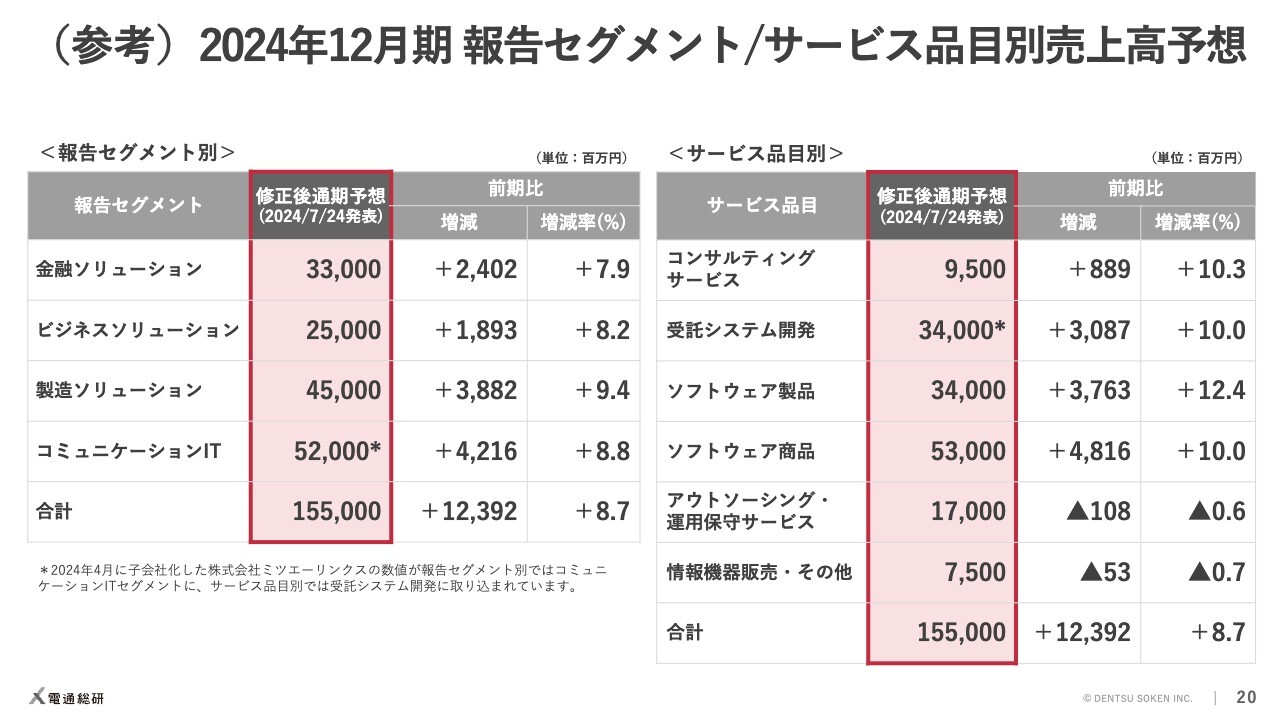

(参考)2024年12月期報告セグメント/サービス品目別売上高予想

セグメント別およびサービス品目別の売上高予想です。ミツエーリンクスの数値は、セグメント別ではコミュニケーションITセグメントに、サービス品目別では受託システム開発に取り込んでいます。

その他の変更はありません。

中期経営計画(2022-2024年)骨子

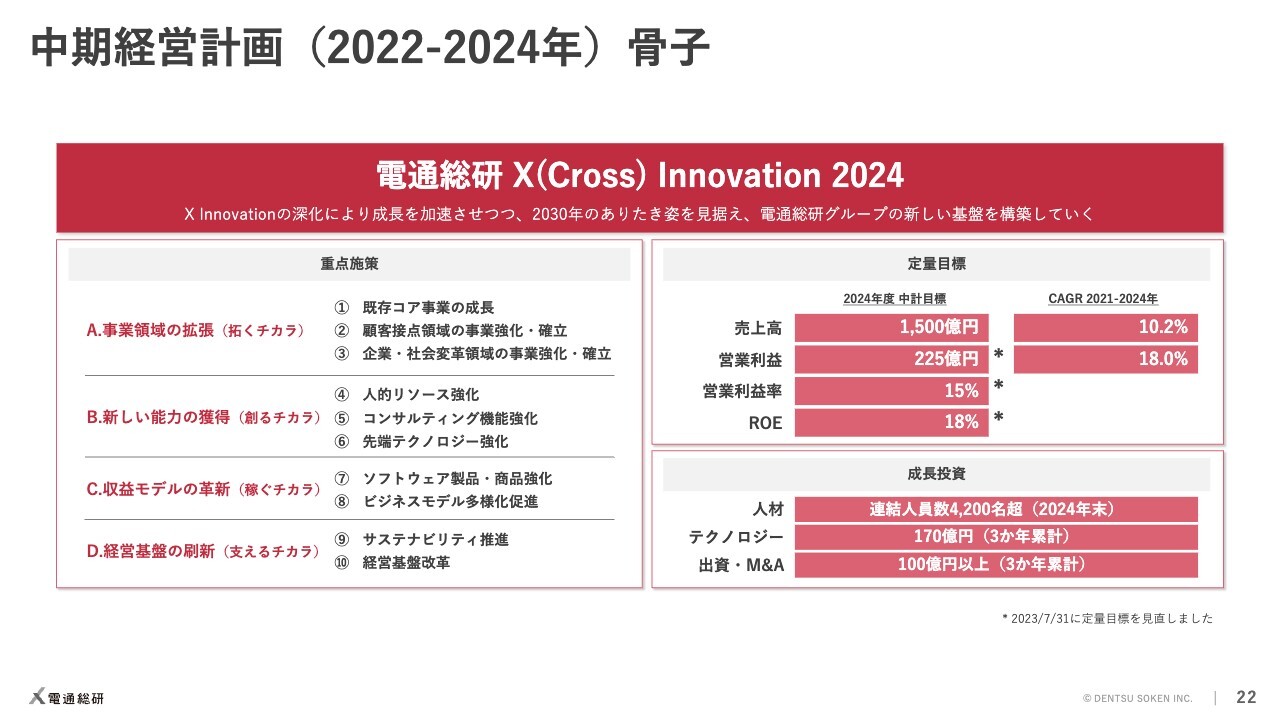

岩本浩久氏:代表取締役社長の岩本です。私からは、現行の中期経営計画の進捗についてご説明します。なお、次期中期経営計画はまだ検討を続けています。次回の第3四半期決算で骨子についてはお伝えできればと考えているため、もう少々お待ちください。

こちらのスライドは、現中期経営計画の戦略と目標をまとめた骨子です。スライド右側に定量目標を記載しています。また、利益項目については当初の目標を初年度にクリアしたため、昨年7月に上方修正しています。詳細の説明は省略します。

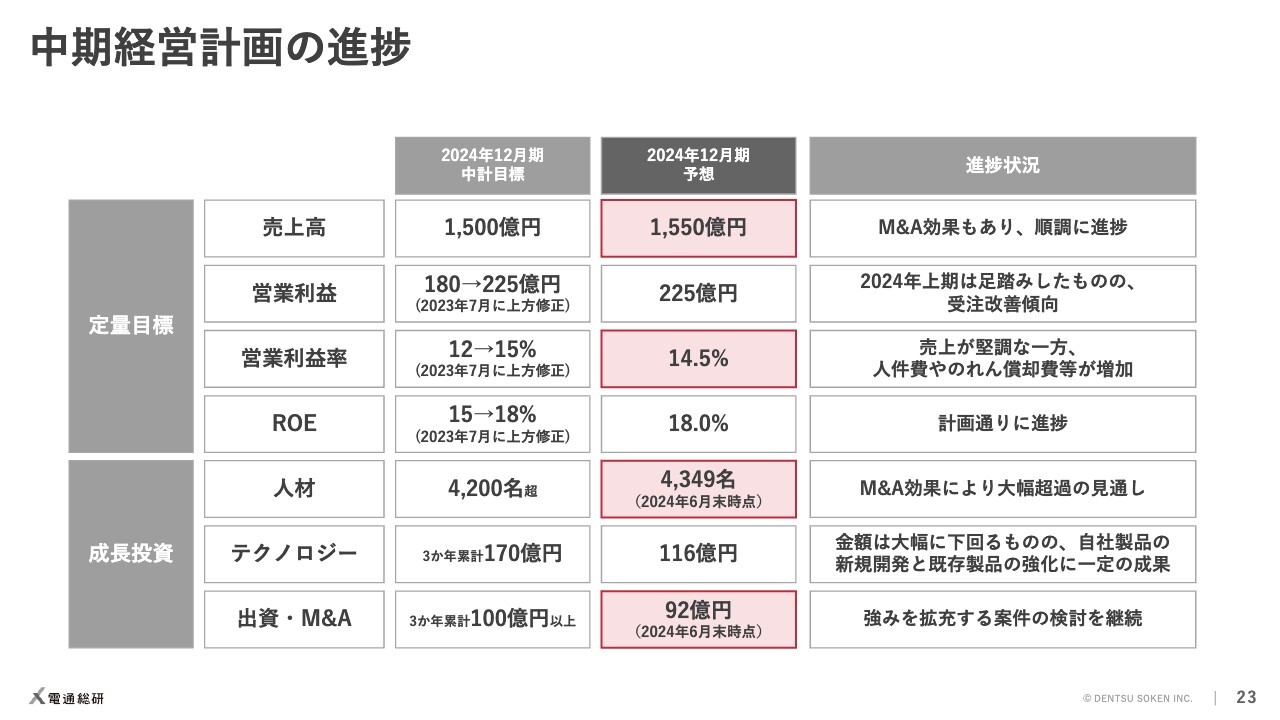

中期経営計画の進捗

4つの定量目標と3つの成長投資の進捗状況はスライドのとおりです。期初からの大きな変更点はM&Aの実施です。これにより、赤色で示している売上高、営業利益率、人材、出資・M&Aについてそれぞれ更新がありました。その他については、期初に説明したとおりです。

<重点施策の実施状況> 人的リソース強化

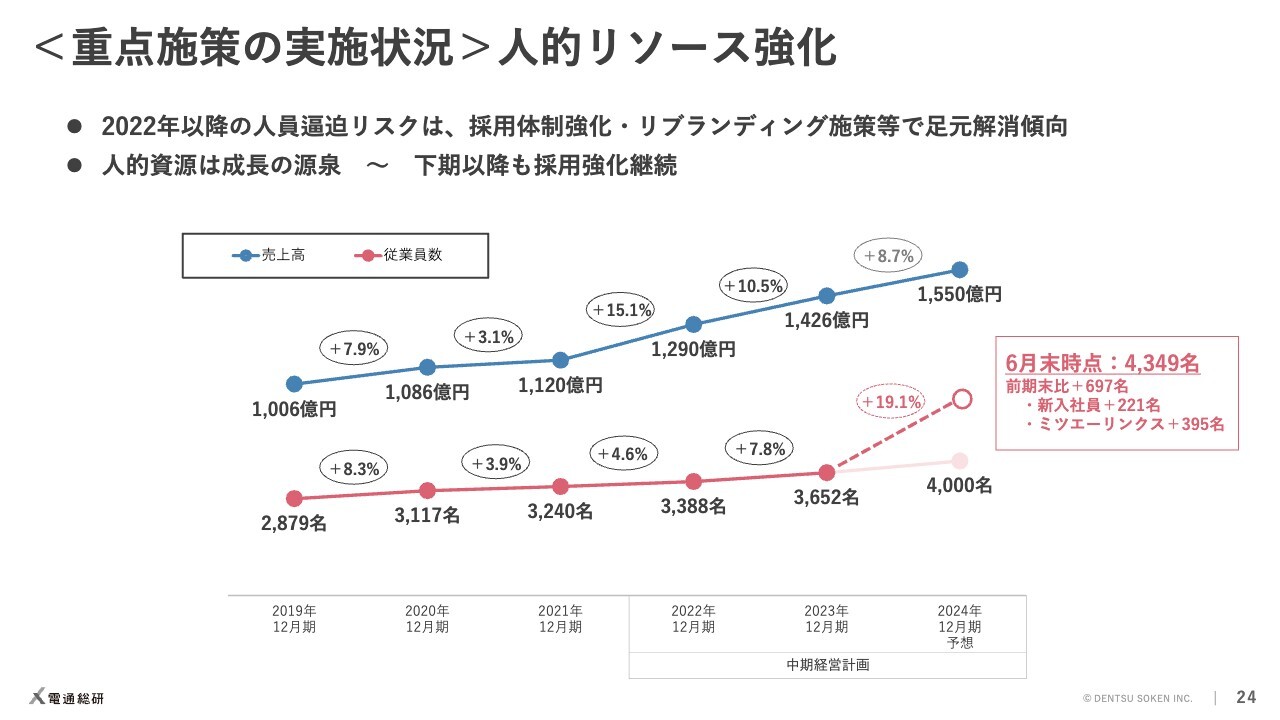

ここからは、重点施策の実施状況について4点ご説明します。

まずは人的リソースの強化についてです。スライドのグラフをご覧ください。現中期経営計画がスタートした2022年からの2年間は、売上高の伸び率が人員数の伸びを大きく上回って推移しました。人員がひっ迫し、案件を受けきれないことが数多くあり、なによりも社員一人ひとりへの負担が高まり過ぎていることがリスクとなっていました。

これを解消するため、昨年採用体制を強化しました。今期の期初に実施した社名変更とコンサルティング子会社の統合も、目的の1つは採用の強化です。

その結果、当上期の人員数は前期末から19.1パーセント増と、かなりの成果が出ています。上期はその人件費負担が重しになった面がありますが、人的資源が当社の成長の源泉であることに変わりはありません。

採用強化については、2030年に向けてぶれずに継続していきます。

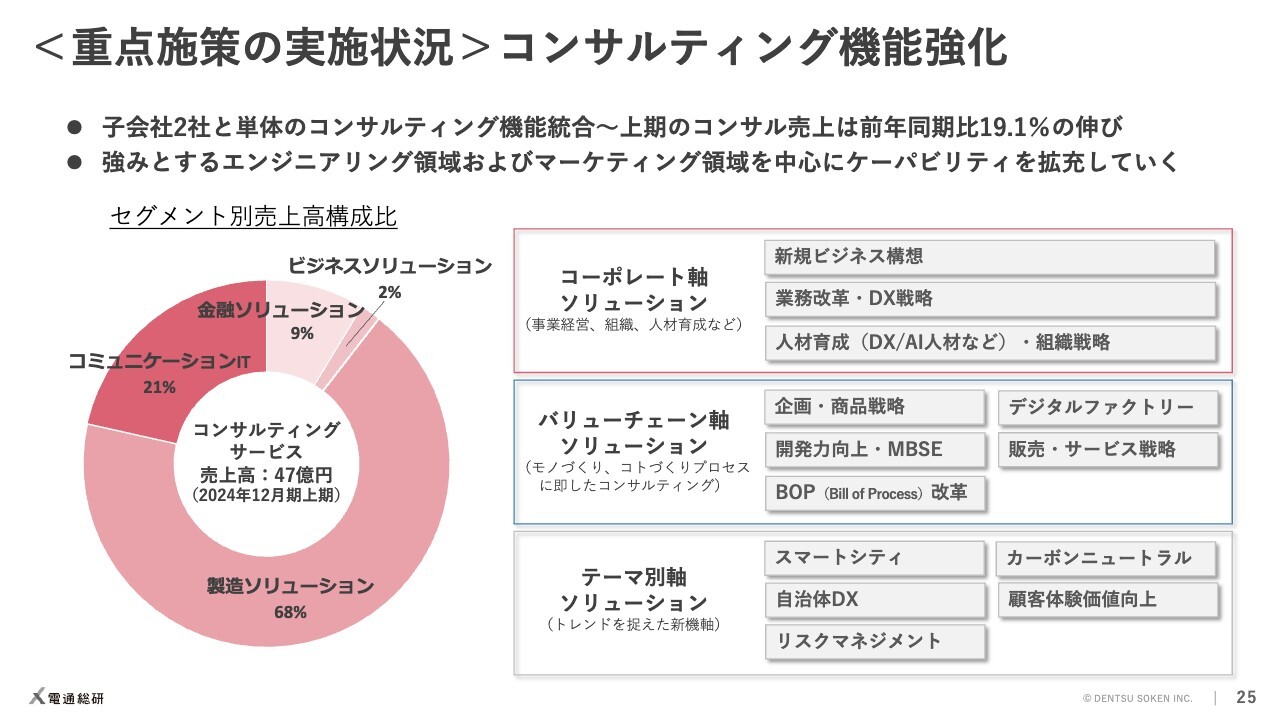

<重点施策の実施状況> コンサルティング機能強化

コンサルティング機能の強化についてです。1月に子会社2社と単体のコンサル機能を統合しました。その成果として、上期のコンサルティングサービスの売上高は、前年同期比19.1パーセントの増加となりました。

スライド左下のグラフは、コンサルティングサービス売上高のセグメント別構成比を表したものです。当社のコンサルはモノづくり領域とマーケティング領域に強く、売上高構成も製造ソリューションセグメントが約7割、次いでコミュニケーションITセグメントが約2割を占めています。

一方で、最近はお客さまのニーズが広がっています。当社としては、スライド右側に記載のように、コーポレート軸、バリューチェーン軸に加え、スマートシティやカーボンニュートラルなどの個別テーマに沿った軸で、ケーパビリティをさらに拡充していく考えです。

<重点施策の実施状況> ソフトウェア製品・商品強化

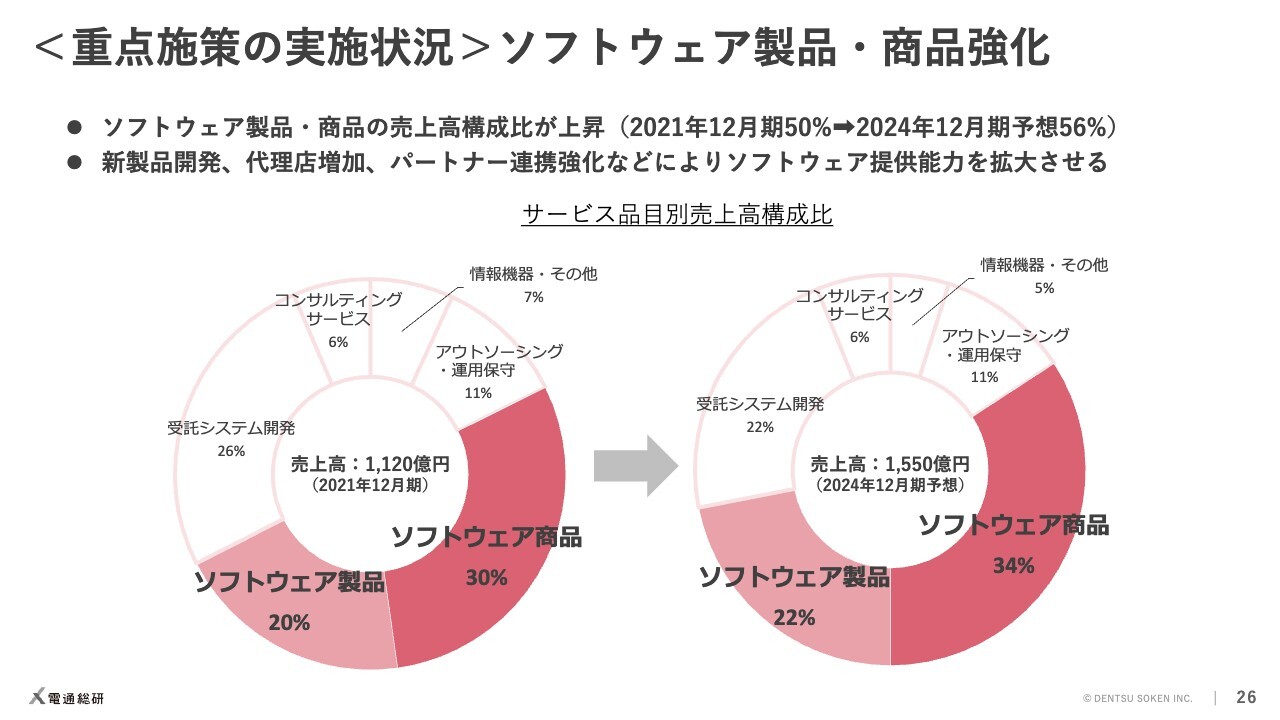

ソフトウェア製品・商品の強化についてです。スライドの円グラフはサービス品目別の売上高構成比を表しており、左側が2021年12月期のもの、右側が2024年12月期予想のものです。当中期経営計画期間において、ソフトウェア製品・商品の売上高構成比は6ポイント上昇する見通しです。

スクラッチ型の開発である受託システム開発サービスは、当社のコア事業の1つではあるものの、拡張性や収益性の観点から、基本的にはソフトウェア製品・商品ベースの開発へシフトしていくことを戦略としています。

自社開発のソフトウェア製品については、製品ラインアップの拡充と既存製品の競争力強化に注力しています。また、マーケットシェア拡大のため、代理店経由での販売強化にも取り組んでいます。

ソフトウェア商品については、グローバルベンダーとの連携を強化するとともに、当社ならではの実装力を高めることで、他社との差別化を図っています。

<重点施策の実施状況> サステナビリティに対する取り組み

最後にサステナビリティに対する取り組みについてです。本日の決算発表と同時に、2024年度の統合レポートを発行しました。昨年が初めての発行でしたが、ステークホルダーのみなさまからいろいろとご指摘やご意見をいただきました。今回、いただいたご意見を参考にし、中身をより充実させています。ぜひご覧ください。

そしてもう1つ、2024年7月16日付で「Human Capital Report 2024」も発行しています。こちらは当社初となります。あわせてご覧いただければ幸いです。

私からの説明は以上となります。本日はご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ