提供:株式会社シーアールイー 2024年7月期第2四半期決算説明

シーアールイー、「ロジスクエア伊丹」の売却等が寄与し前年同期比で増収増益 下期に大型物流施設の売却が集中

2024年7月期第2四半期(累計)重要指標①フロービジネス/財務

亀山忠秀氏:みなさま、こんにちは。株式会社シーアールイー代表取締役社長の亀山忠秀です。2024年7月期第2四半期の決算説明動画をご視聴いただき、ありがとうございます。さっそくですが、第2四半期の決算についてご説明します。

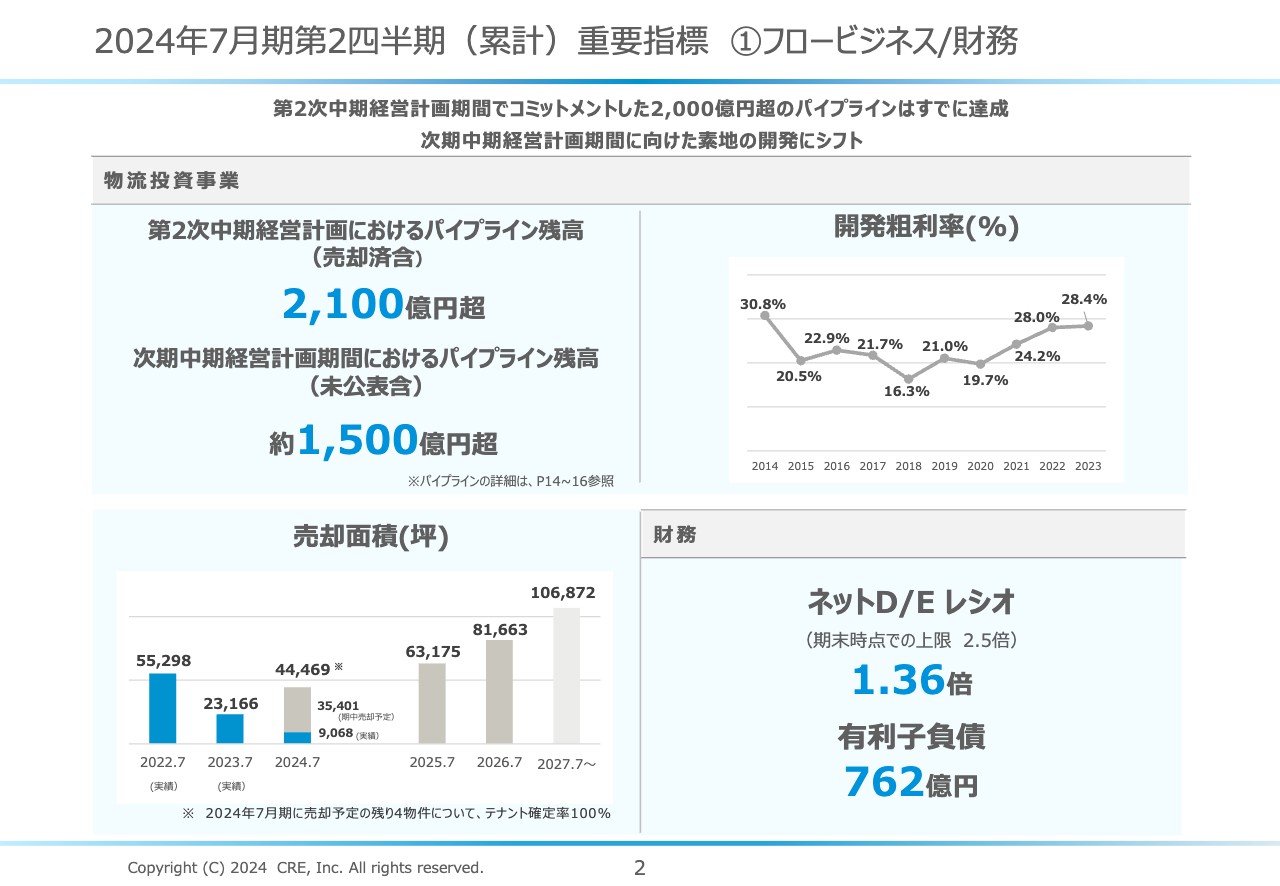

まずは、事業を支える重要指標についてお話しします。フロービジネスである物流投資事業の開発パイプライン残高は2,100億円を超え、次期中期経営計画以降に売却予定物件のパイプラインも1,500億円を超えました。着実にパイプラインが積み上がってきています。今期の物件売却については、2023年12月に「ロジスクエア伊丹」を売却しました。

財務指標のネットD/Eレシオは、上限としている2.5倍の約半分の1.36倍、有利子負債は762億円となっています。「ロジスクエアふじみ野」「ロジスクエア京田辺」「ロジスクエア朝霞」などの大型プロジェクトが控えており、ネットD/Eレシオはもう少し上昇する見込みです。

2024年7月期第2四半期(累計)重要指標②ストックビジネス

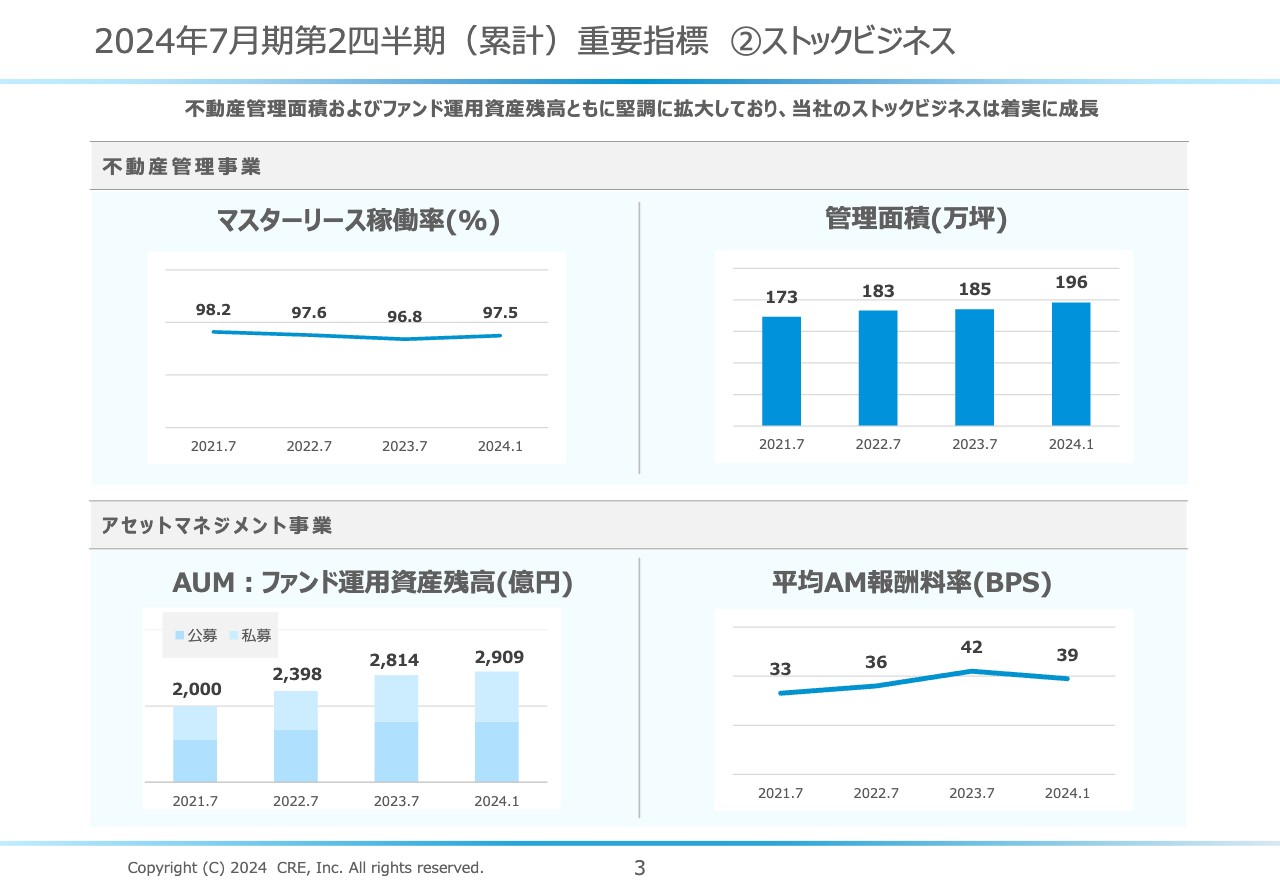

ストックビジネスの重要指標は、不動産管理事業のマスターリース稼働率と、アセットマネジメント事業のAUM(ファンド運用資産残高)です。また管理面積および平均AM報酬料率についても、今回から重要指標として追加しました。

マスターリースの2024年1月末の稼働率は97.5パーセントと、前期末時点から継続して上昇しています。マスターリース物件のテナントさまから受け取る賃料は、底堅く推移しています。マスターリースとプロパティマネジメントを合わせた管理面積は196万坪となり、順調に増加しています。

アセットマネジメント事業のAUMは、前期末比95億円増の2,909億円となりました。4,500億円の目標に向け、着実に成長しています。物流投資事業の開発物件のファンドへの売却のみならず、外部から取得したセルフストレージファンドの組成も、AUMの成長に寄与しています。

平均AM報酬料率については39ベーシスポイント、0.39パーセントとなっています。前期はCREリートの物件売却報酬が計上されていた関係で、前期末比0.3ポイント減少しています。

2024年7月期第2四半期(累計)ハイライト

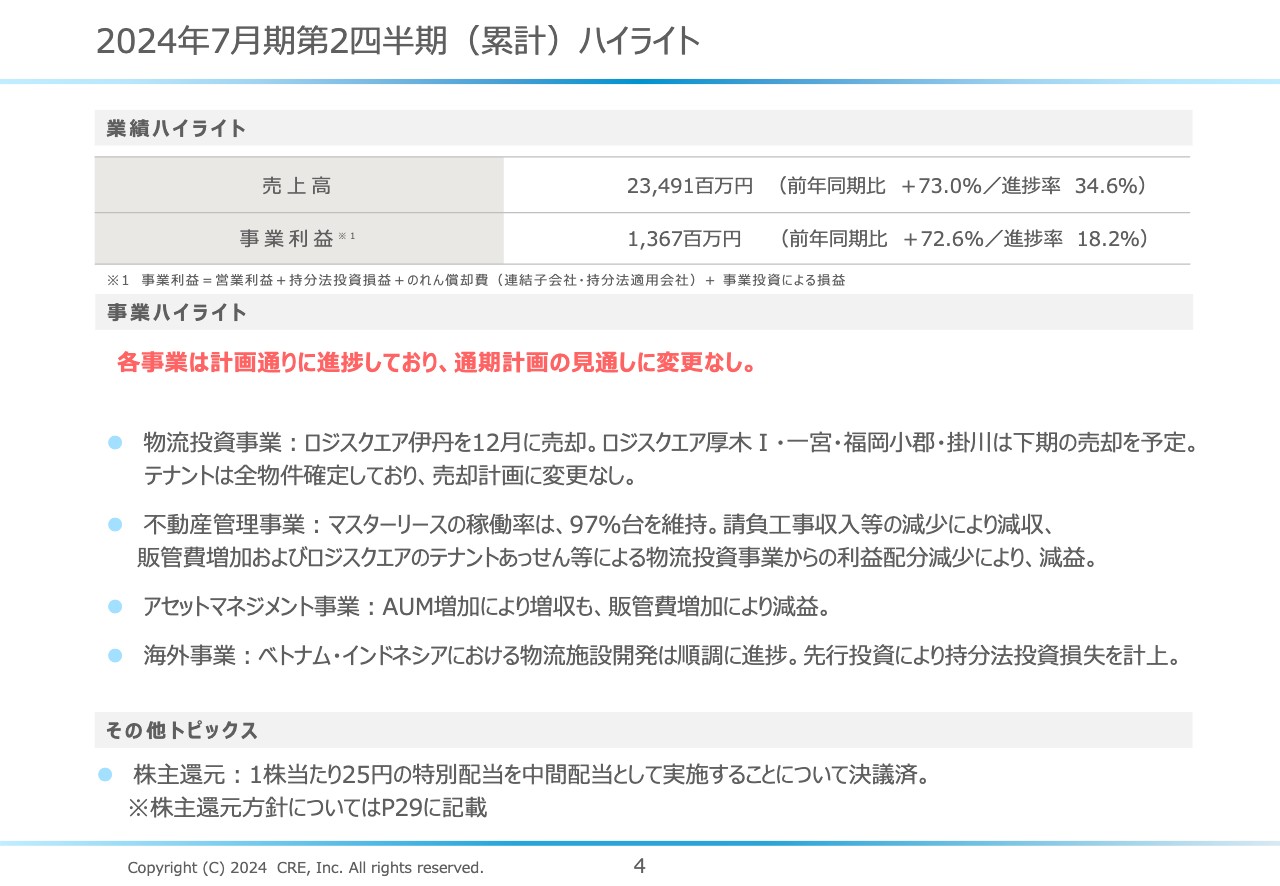

2024年7月期第2四半期の業績ハイライトおよび事業ハイライトです。今期は物流投資事業において、「ロジスクエア伊丹」以外の「ロジスクエア」ブランドの大型物流施設の売却を下期に予定しており、第2四半期の進捗率は、売上高で34.6パーセント、事業利益で18.2パーセントとなっています。今期も下期に大型物流施設の売却が集中しており、計画どおりに案件を進めていきます。

各事業とも計画どおりに進捗しており、通期計画の見通しに変更はありません。物流投資事業については、2023年12月に「ロジスクエア伊丹」を売却し、前年同期比で増収増益となりました。

その他、今期売却を予定している「ロジスクエア厚木Ⅰ」「ロジスクエア一宮」「ロジスクエア福岡小郡」「ロジスクエア掛川」は、下期の売却を予定しています。すべての物件でテナントは100パーセント確定しており、売却の下地は十分に整っています。

不動産管理事業については、前年同期比で減収減益となっています。これは、主に事業間での利益配分減少の影響が大きかったためです。マスターリースは高稼働率を維持しており、小型物件の賃料相場は、引き続き上昇傾向にあります。

アセットマネジメント事業は、AUMの増加により増収となりましたが、販管費の増加により減益となりました。これは、今期の私募リートの組成準備に伴う人員増加などの施策を実行しているためです。ご理解いただけると幸いです。

海外事業は、注力しているベトナム・インドネシアにおいて、物件開発が順調に進んでいます。

株主還元については、今期は1株当たり25円の特別配当を中間配当として実施します。

2024年7月期第2四半期(累計) 決算概要

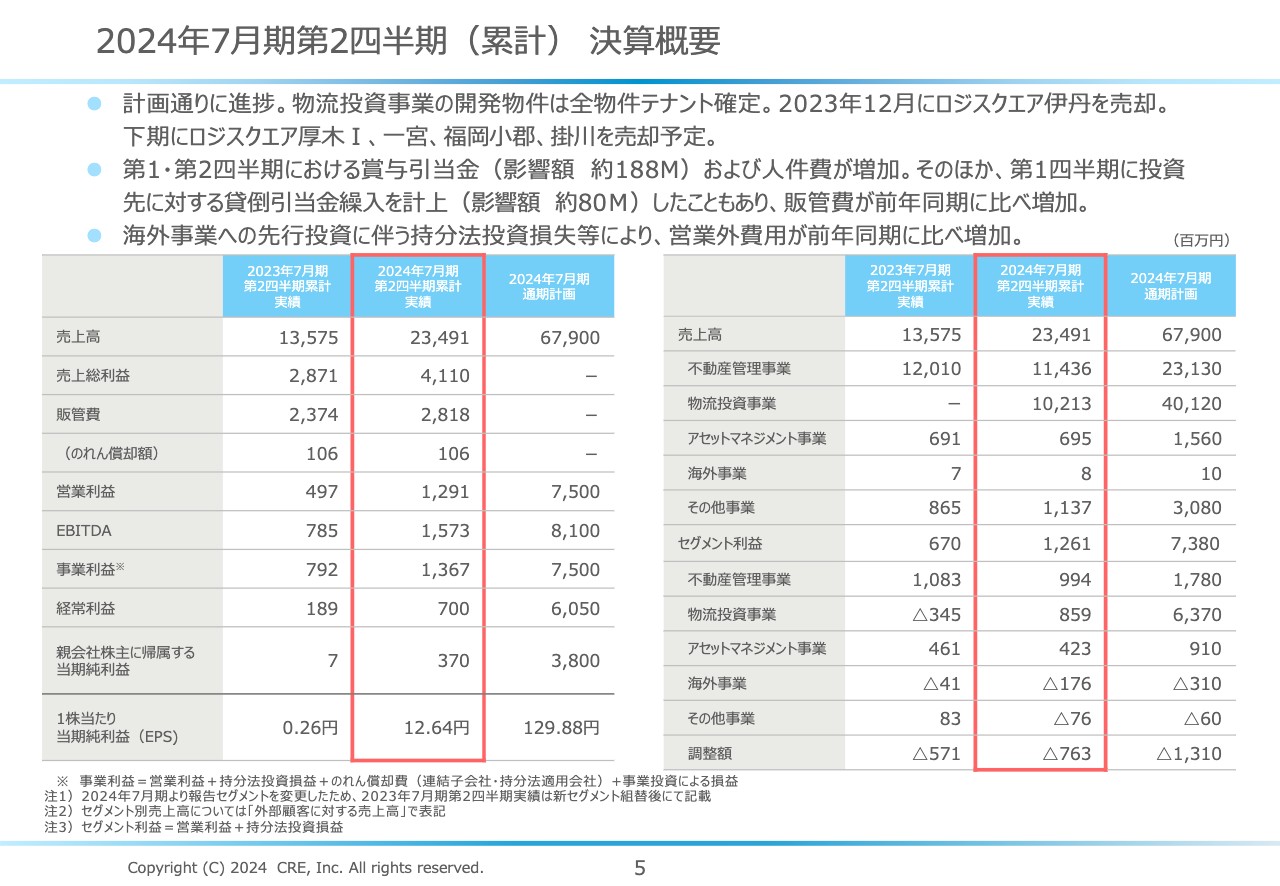

2024年7月期第2四半期の決算概要です。前年同期比で増収増益となりました。主に「ロジスクエア伊丹」の売却が寄与しています。

「ロジスクエア伊丹」は、マーケットリスクを抑えるため、土地取得以前に外部投資家を招聘した特殊なプロジェクトです。通常の開発案件よりもリスクを抑えたかたちですが、粗利率はハードルレートである10パーセント以上を確保しています。

また、販管費が増加していますが、まず賞与引当金の引当額を、各四半期でより平準化する方向にシフトした結果、第1四半期および第2四半期では、前年同期よりも引当額が増加しました。さらに、従業員の増加や人事評価に伴う昇給など、人への投資を強化していることなどから、販管費が増加しています。

その他、海外事業への先行投資に伴う持分法投資損失等により、営業外費用が前年同期に比べ増加しています。将来に向けた意味ある先行投資による損失と、ご理解いただけると幸いです。

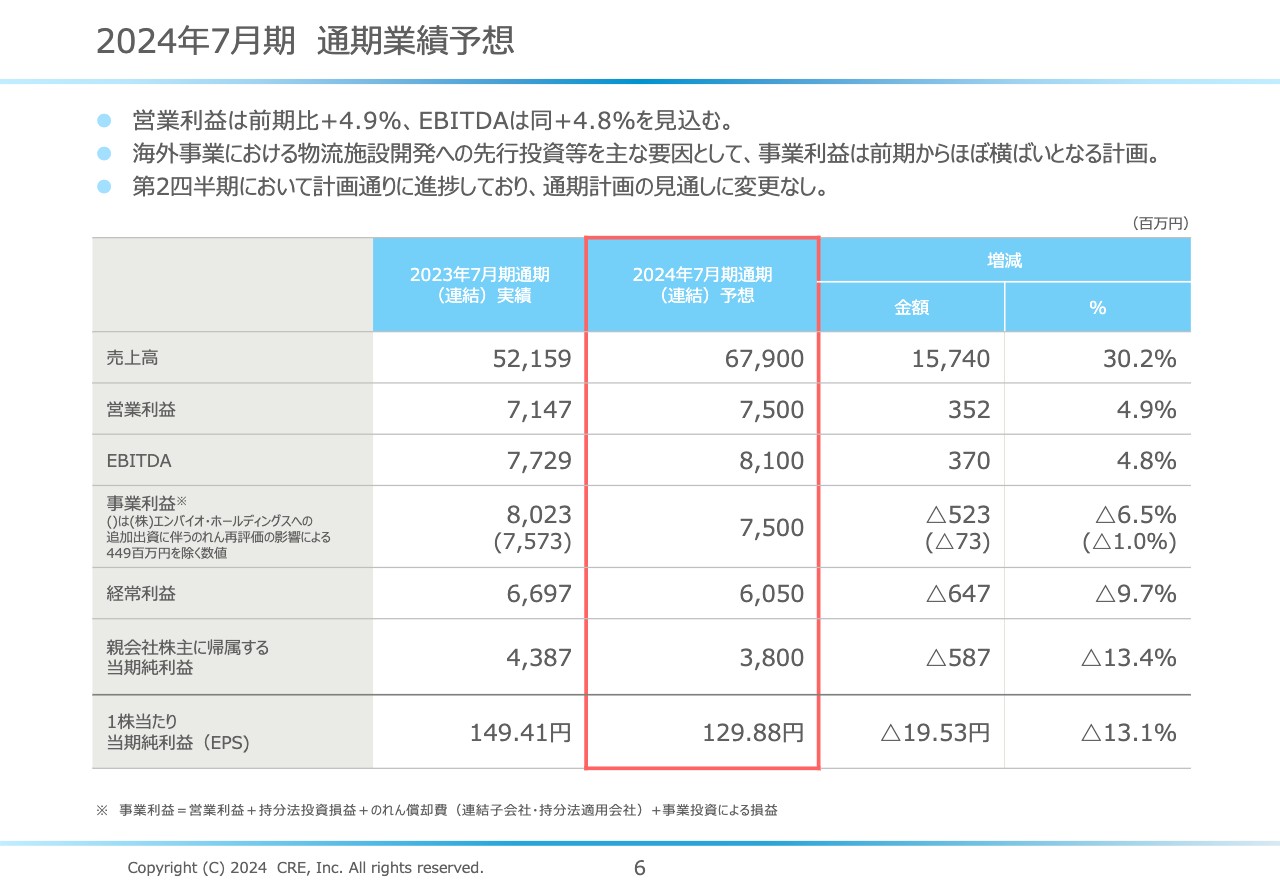

2024年7月期 通期業績予想

2024年7月期の事業利益予想は75億円です。第2四半期において計画どおりに進捗しており、通期計画の見通しに変更はありません。

当社事業の強み

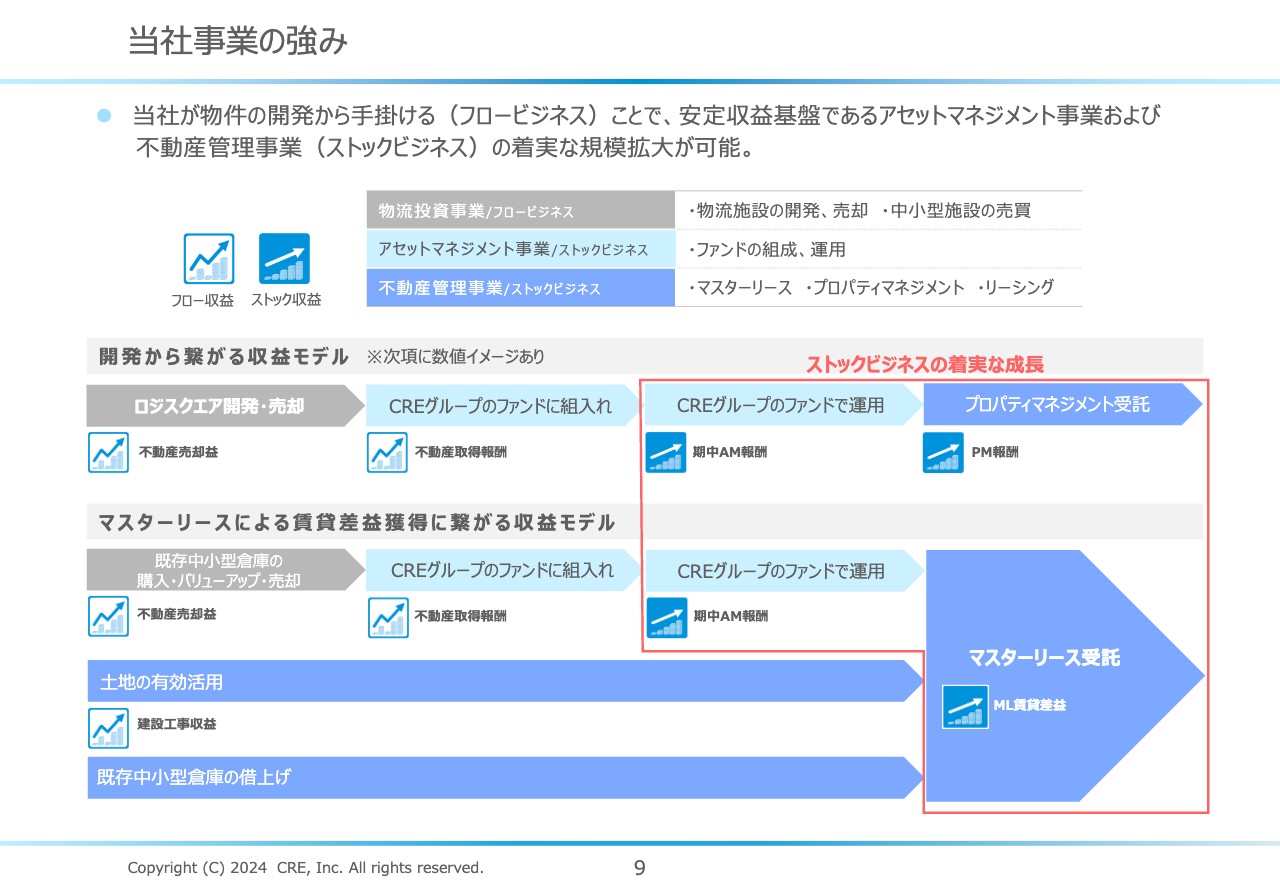

各事業のご説明に入る前に、当社の事業の強みについてご説明します。自社で物件の開発から一貫して手がけることで、安定収益基盤であるアセットマネジメント事業および不動産管理事業の着実な規模拡大が可能となります。

物流投資事業・アセットマネジメント事業・不動産管理事業の3つの事業が有機的に相乗効果を生み出すことで、当社の競争優位性を作り出しています。

CREグループ全体では、大きく2つの収益モデルがあります。1つ目は、物流投資事業における「ロジスクエア」ブランドの大型物流施設の開発からつながる収益モデルです。

物流投資事業において大型物流施設を開発し、キャピタルゲインを得ます。そして、その物件をCREグループのファンドに組み入れることにより、アセットマネジメント事業にて不動産取得報酬を追加的なフロー収益として得ます。さらにアセットマネジメント事業での期中AM報酬、不動産管理事業でのPM報酬というストック収益につなげていきます。

2つ目は、ストックビジネスの第1の柱であるマスターリースの収益につながる収益モデルです。マスターリースによる賃貸差益を増やすには、マスターリース物件を増やすことが重要です。物件を増やすための主な施策は3点あります。

1点目は、物件を増やすために既存の中小型倉庫を仕入れてバリューアップし、CREグループのファンドに組み入れることです。2点目は、オーナーさまに土地の有効活用を提案し、新しい倉庫を建築していただくことです。3点目は、既存の中小型倉庫を新たに借り上げることです。これらの施策によりマスターリース物件を増やし、事業基盤を拡大させていきます。

今後は、アセットマネジメント事業においてマスターリースにつながる中小型倉庫を組み入れる私募リートを組成し、物件増加のペースを徐々に上げていきたいと思っています。

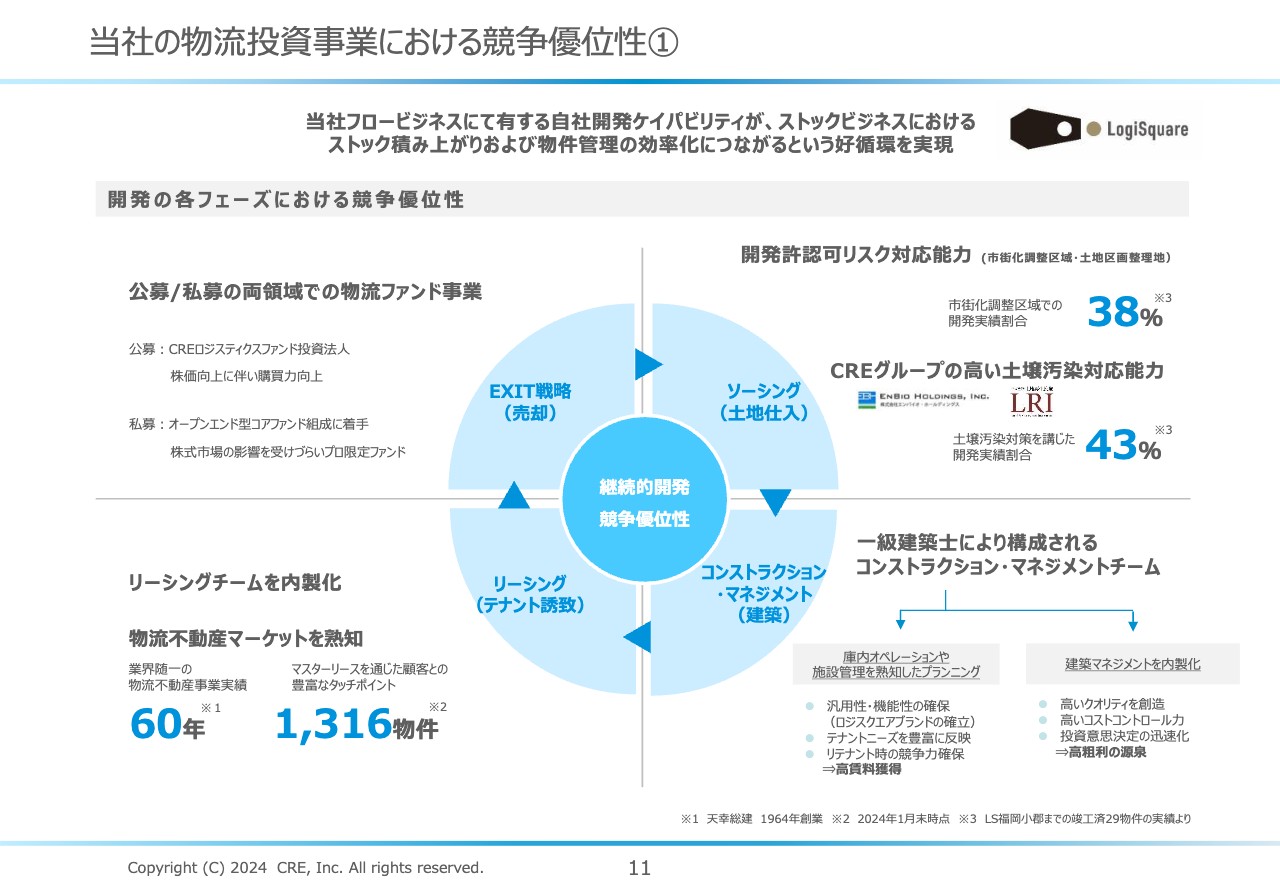

当社の物流投資事業における競争優位性①

物流投資事業における競争優位性です。当社は開発許認可リスクへの対応力や、CREグループであるエンバイオ・ホールディングスの知見を活かした土壌汚染対応能力により、継続的に収益性の高い投資を実現しています。今後の開発事業における中長期的な再現性も高いと考えています。

また、ストックビジネスにおけるストック収益の積み上がり、および物件管理の効率化につながるという好循環を実現しています。

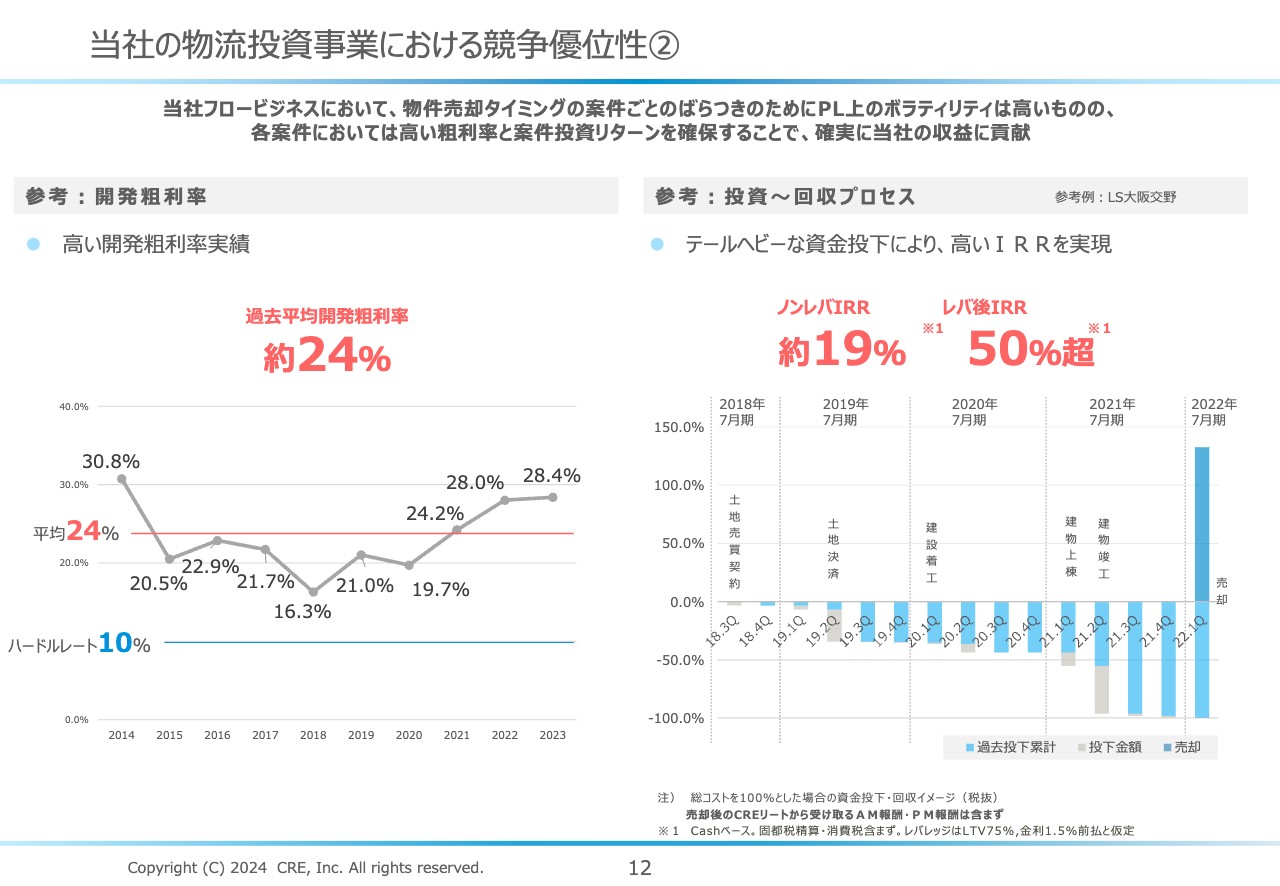

当社の物流投資事業における競争優位性②

当社の物流投資事業の開発粗利率は、過去平均で約24パーセントとなっています。前期は「ロジスクエア白井」「ロジスクエア枚方」の収益性が高く、開発粗利率は28パーセントを超える水準となりました。

建築費の高騰など、収益性に影響がある市場変化もありますが、先を見据えて慎重に投資し、しっかりとコストコントロールし、適正な賃料でお貸し出しすることにより、今後もハードルレート10パーセントを優に超える収益性を継続できると考えています。

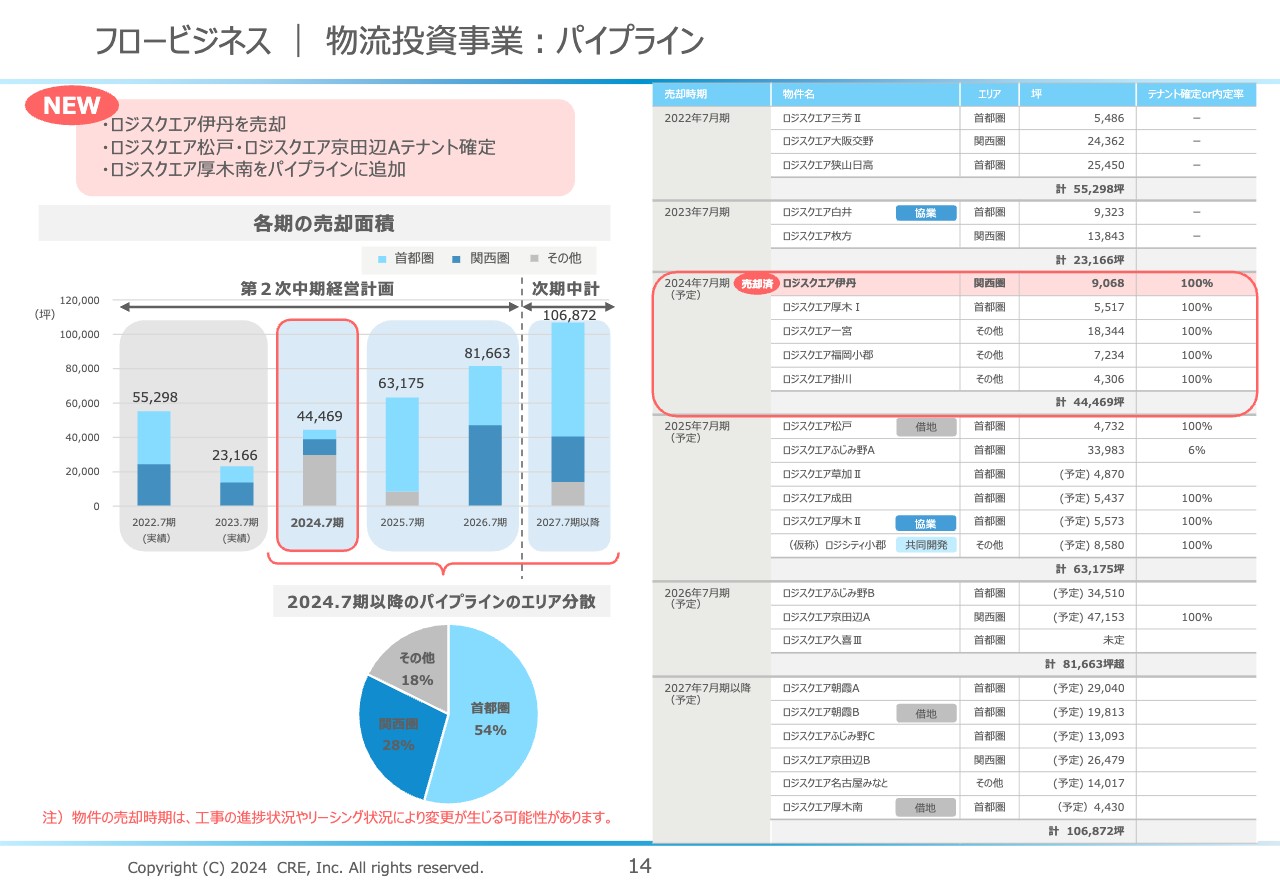

フロービジネス | 物流投資事業:パイプライン

各事業の状況、最初にフロービジネスについてご説明します。まずはパイプラインです。本中期経営計画期間の目標である2,000億円のパイプラインは達成し、現時点で2,100億円まで積み上がっています。状況のアップデートとしては、今期「ロジスクエア伊丹」の売却を行いました。

また、来期以降の売却予定である「ロジスクエア松戸」「ロジスクエア京田辺A」についてはテナントさまが確定しました。さらに、「ロジスクエア厚木南」をパイプラインに追加しました。

来期以降の物件売却については、テナントさまの誘致状況により物件の入れ替えの可能性がありますが、現時点での各物件の売却時期はスライドの表のとおりです。

2023年7月期の通期決算発表時に、本中期経営計画期間中の各事業年度の事業利益予想数値をアップデートしています。今後も物件の入れ替えにより予想数値が変更になる可能性があるため、必要に応じてアップデートしていきます。

なお、各期の物件売却予定面積はスライドに記載のとおりですが、借地の案件は土地が借地権であること、共同事業は共同事業者と物件がシェアされることにより、物件の面積対比の売上が小さくなる傾向にありますので、その点はご留意いただけると幸いです。

開発については、すでに2027年7月期以降の次期中期経営計画に向けた素地の開発にシフトしており、2027年7月期以降に売却予定のパイプラインはすでに1,500億円以上に達しています。収益の波があるフロービジネスですが、将来のパイプラインを厚くすることにより、計画的に波動を抑えた収益を獲得できると考えています。

またテナントさまの誘致に関しても、今期売却予定の物件は100パーセントテナントさまが確定しており、すでに来期以降の誘致活動にシフトしています。

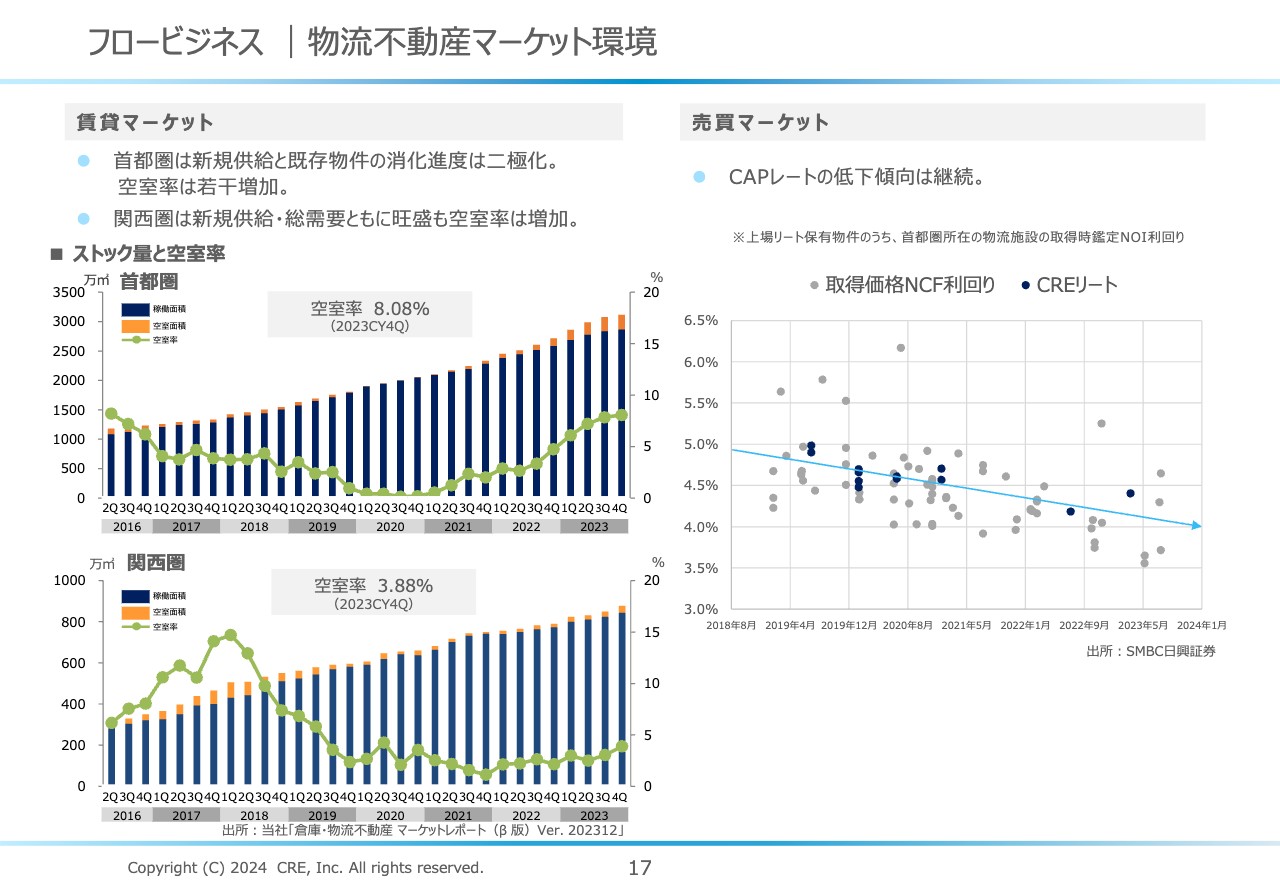

フロービジネス | 物流不動産マーケット環境

大型物流不動産のマーケット環境です。賃貸マーケットについては、首都圏で2022年、2023年の大量供給の影響があり、空室率は8パーセントを超える水準に上がってきています。

しかしながら、物流課題を解決するために、付加価値の高い先進的物流施設へのニーズ、底堅い賃料水準、2024年の供給量の低下などから、需要は底堅いと見ています。

実際に、2022年、2023年ともに、100万坪を超える賃貸需要が首都圏では確認できています。その一方で、2024年は新規供給が100万坪を切る見込みであり、2024年後半にかけて空室率が下がっていくと予想しています。着実に競争力の高い「ロジスクエア」を開発し、旺盛な需要を取り込んでいきます。

売買マーケットについては、依然として、優良な物流不動産は低い利回りで売買されていることが確認できています。

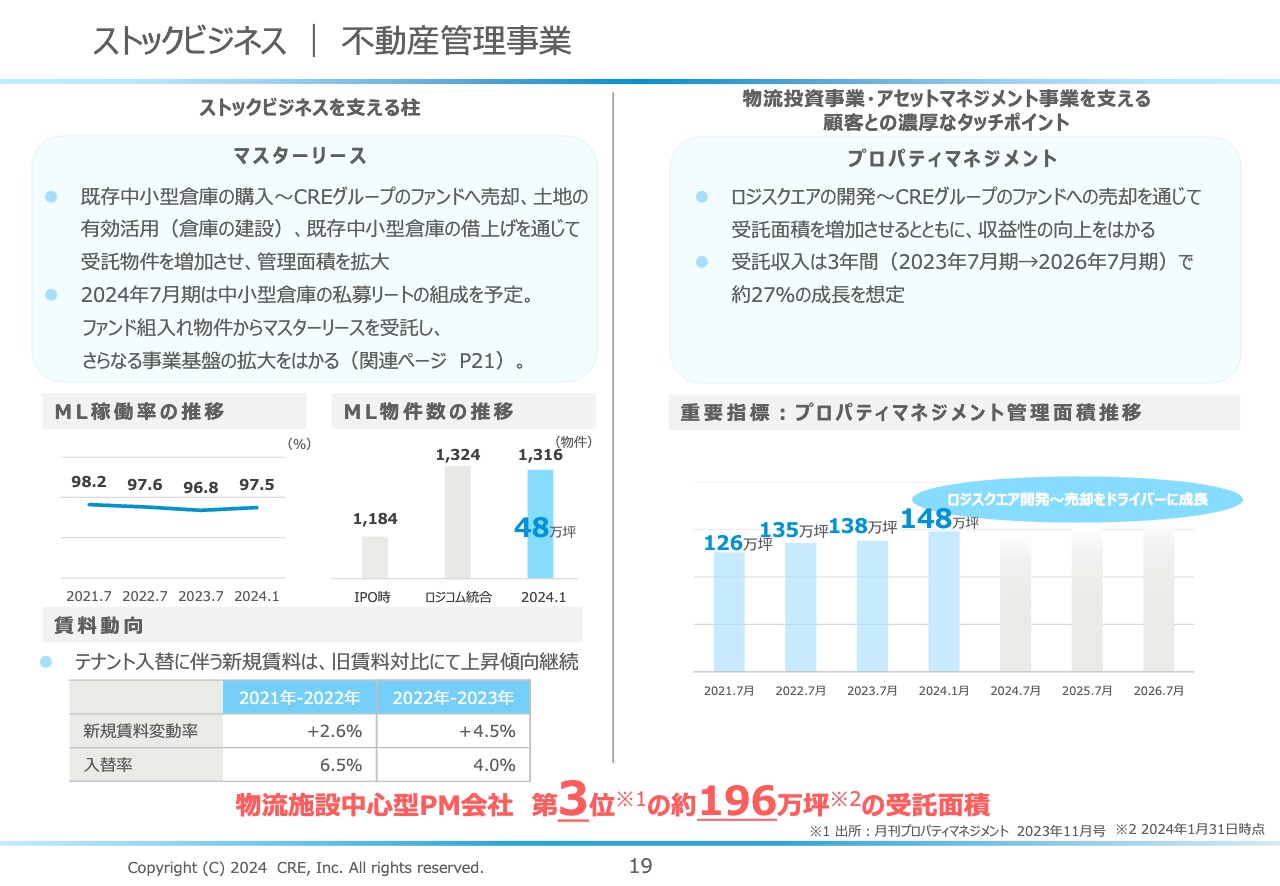

ストックビジネス | 不動産管理事業

ストックビジネスについてご説明します。不動産管理事業では、マスターリースとプロパティマネジメントにて物件を管理しています。あわせて約196万坪と、業界第3位の管理規模を誇っています。

マスターリースは、オーナーさまから倉庫を借り上げさせていただき、テナントさまに貸し出す転貸事業です。プロパティマネジメントは不動産の管理受託事業です。マスターリースにおいては、現在1,300棟を超える物件を管理しており、物件数では日本最大級となっています。

大型物件だけでなく、マスターリースにおける小型倉庫の賃料も上昇傾向にあります。オーナーさまとの共存・共栄のため、まずは適正な賃料をテナントさまに提案していきたいと思っています。

プロパティマネジメントにおいては、物流投資事業における物件の開発に合わせ、自社関連ファンドからの管理受託が増えていきます。「ロジスクエア」を組み入れたファンドからの受託収入を中心に収益を積み上げ、今後3年間で約27パーセントの収益増を狙っていきます。

これからは面積拡大だけでなく、収益性も重視して物件の管理受託を進めていきます。

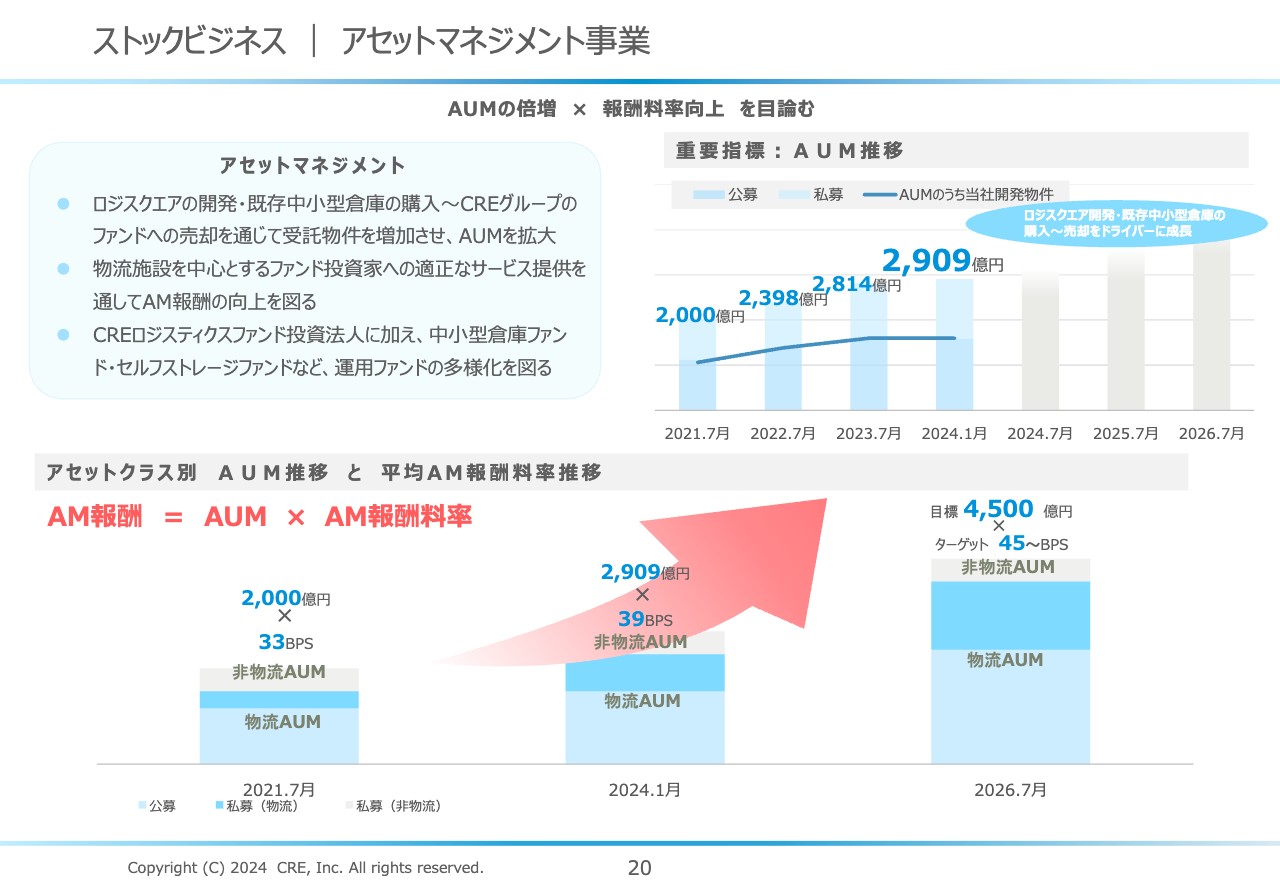

ストックビジネス | アセットマネジメント事業

アセットマネジメント事業では、順調にAUMが増加しています。2024年7月期第2四半期末においては、AUMが2,909億円まで拡大しました。

AUMの拡大の主たる成長ドライバーは「ロジスクエア」ですが、私募ファンド領域では、セルフストレージなど「ロジスクエア」以外の物件も積極的に組み入れ、AUMの拡大を図ります。物流施設を中心とするファンド投資家さまへの適正なサービス提供を通じて、AUMの拡大だけでなく、平均報酬料率の向上にも努めます。

アセットマネジメント事業は2014年からスタートしましたが、2023年7月期のセグメント利益は9億6,200万円となり、10億円に迫る事業に成長してきました。マスターリースの賃貸差益に次ぐ、第2のストック収益の柱へと成長させます。

ストックビジネス | アセットマネジメント事業

アセットマネジメント事業における新たな取り組みです。進行期である2024年7月期では、当社がマスターリースを行う中小型倉庫を組み入れた、私募リートの組成を目論んでいます。

これまでの物流不動産ファンドは、わかりやすい、いわゆる先進的な物流施設のみを組み入れたJリート、私募リートが主体でした。

一方で、当社が目論む私募リートは異なります。築年数が古い倉庫や、規模が数百坪という小さな倉庫などにも投資していきます。

投資家さまにとってはなじみの薄い投資カテゴリーですが、当社のマスターリースの実績は、この領域にテナントさまのニーズが十分にあり、長期安定的に収益を生み出すことができると証明し続けています。

この私募リートができることにより、マスターリースの成長スピードが上がり、ストックビジネスの事業基盤の拡大に大きく寄与する施策です。難易度は高いですが、実現させます。

ストックビジネス | アセットマネジメント事業

セルフストレージファンドは順調に拡大しています。2021年12月にスタートし、組み入れ物件数はすでに69物件にまで拡大しています。

日本におけるセルフストレージの普及率は、欧米や香港などに比べて低い状況です。将来の普及により拡大する可能性があるこの事業領域へのコミットメントは続けていきます。

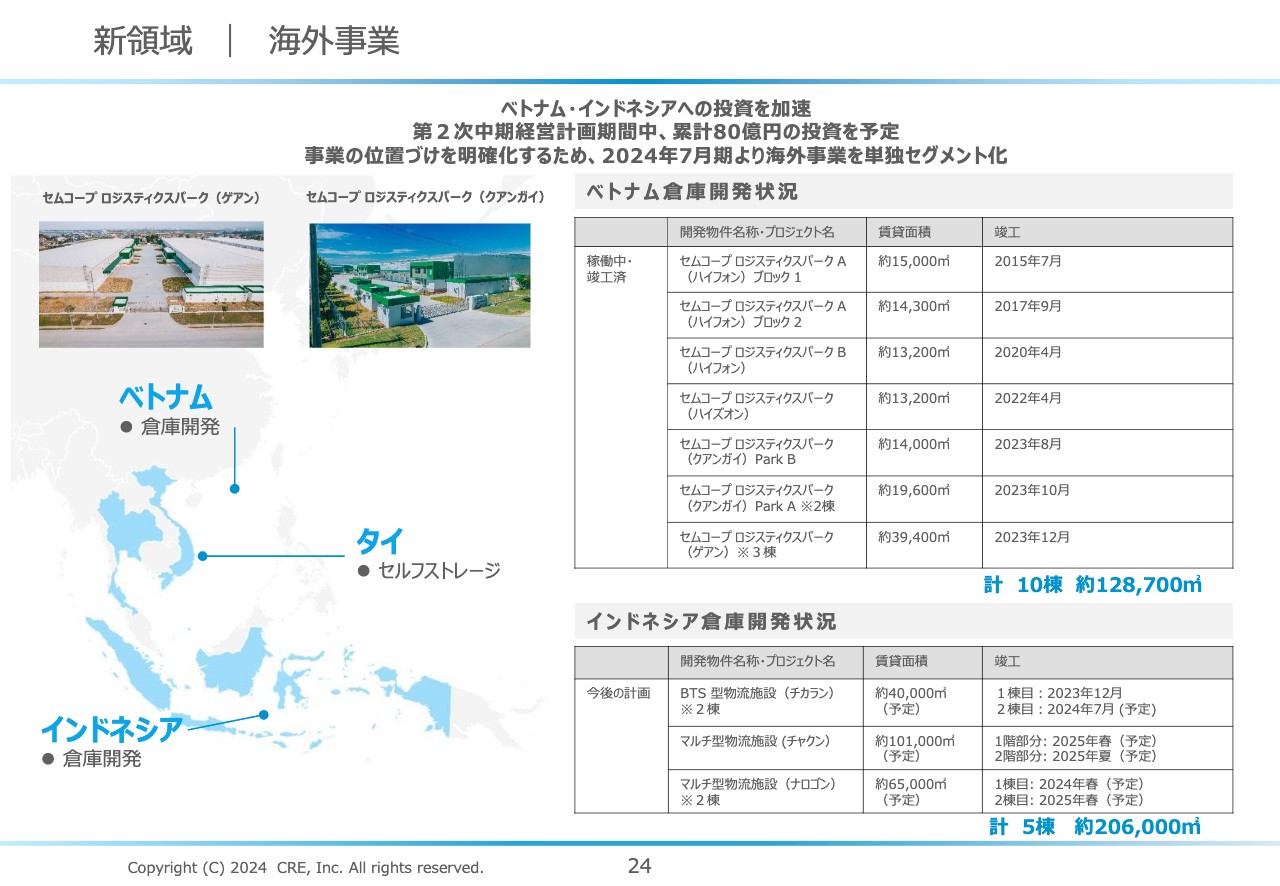

新領域|海外事業

海外事業についてご説明します。本中期経営計画期間は先行投資フェーズとなっており、順調に投資物件が増加しています。

スライドに記載のとおり、公表可能な範囲において、ベトナムで10棟、インドネシアでは5棟の案件が進行中です。ほかにも現在検討中の案件も多く、さらに種をまいていく予定です。

株主還元:安定配当と機動的な還元を実施

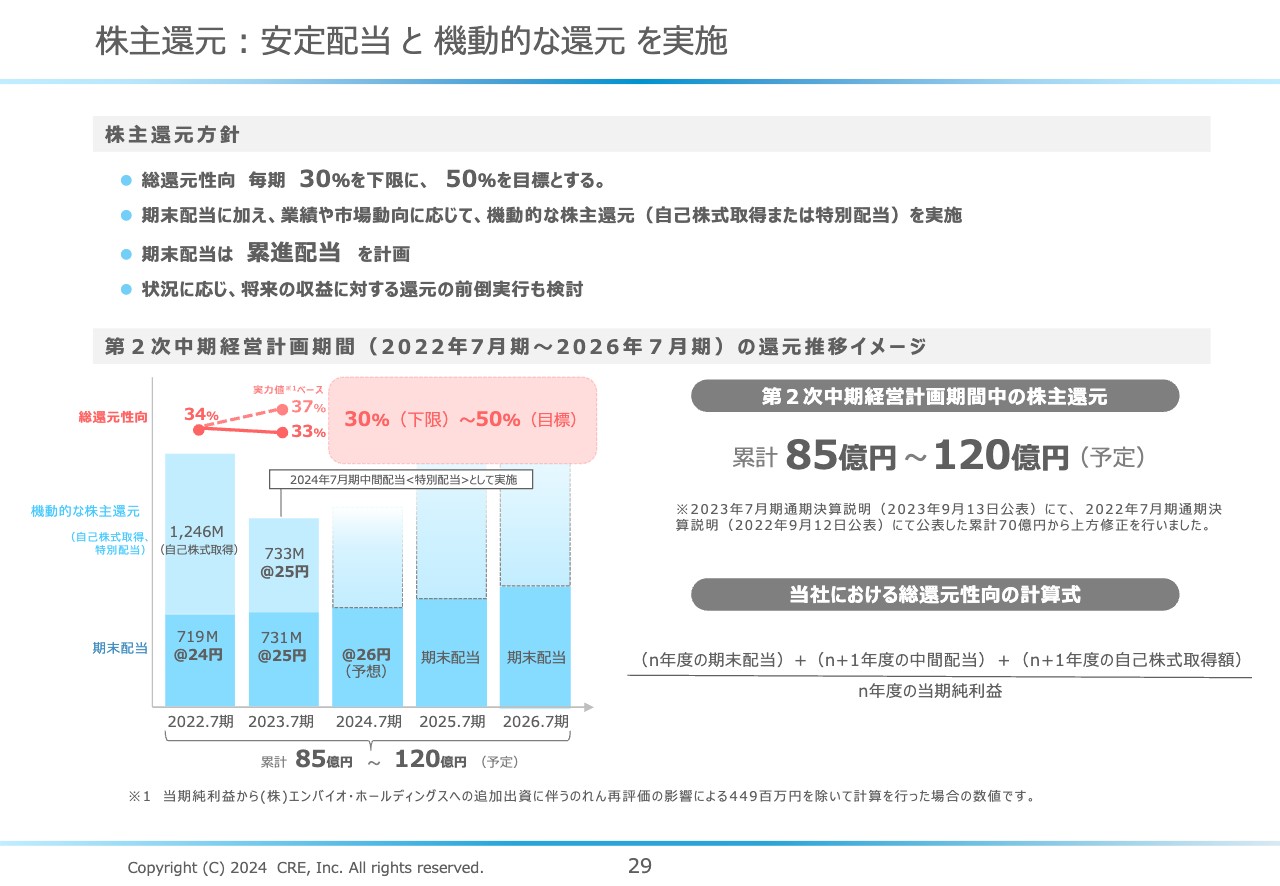

最後に、株主還元についてご説明します。当社の株主還元方針として、総還元性向は毎期30パーセントを下限とし、50パーセントを目標としています。期末配当は累進配当を計画しています。加えて、業績や市場動向に応じて、自己株式取得または特別配当を通じた機動的な株主還元を実施します。

将来の開発パイプラインの進捗や、株式市場での当社の株価などを総合的に勘案し、将来の収益に対する還元の前倒し実行、つまり還元のスピードを上げることも検討していきます。

すでに公表しているとおり、2024年1月末日を基準日とした特別配当を、形式上、2024年7月期の中間配当として実施します。これにより、当社における総還元性向の計算式に基づくと、2023年7月期の総還元性向は33パーセントとなりました。また、キャッシュインを伴わない、のれん再評価益の影響を除いた実力値ベースでは37パーセントとなりました。

本中期経営計画期間中の株主還元は、累計85億円から120億円を予定しており、これをしっかりと実現させていきたいと考えています。2,100億円を超える開発パイプラインは、着実に積み上がっています。開発パイプラインの進捗により、将来の事業利益計画の実現の確度は上がっていきます。

2024年7月期第2四半期の決算説明は以上となります。引き続き、ご理解とご支援のほど、よろしくお願いいたします。

新着ログ

「不動産業」のログ