【QAあり】ニーズウェル、高収益体質への変革を実現 マイグレーション開発、ITアウトソーシング、ソリューションが順調に推移

会社概要

松岡元氏(以下、松岡):みなさま、こんにちは。株式会社ニーズウェル取締役専務執行役員の松岡です。ご視聴いただきありがとうございます。本日は、当社の2024年9月期第2四半期決算概況と事業戦略についてご説明します。これを機会に当社のことをよく知っていただければと思います。よろしくお願いします。

当社の概要からご説明します。当社は2024年現在、第38期を迎える独立系SIerです。社員は連結で約650名在籍し、9割がエンジニアです。拠点は、千代田区紀尾井町の本社と長崎開発センターのほか、4月から千代田区永田町にオフィスを設け、体制も新たに事業を推進しています。

当社ではシステム開発全般とソリューションの立ち上げを中心に展開しています。事業拡大に伴い、スライド下部に記載のグループ各社とともに事業に取り組んでいます。

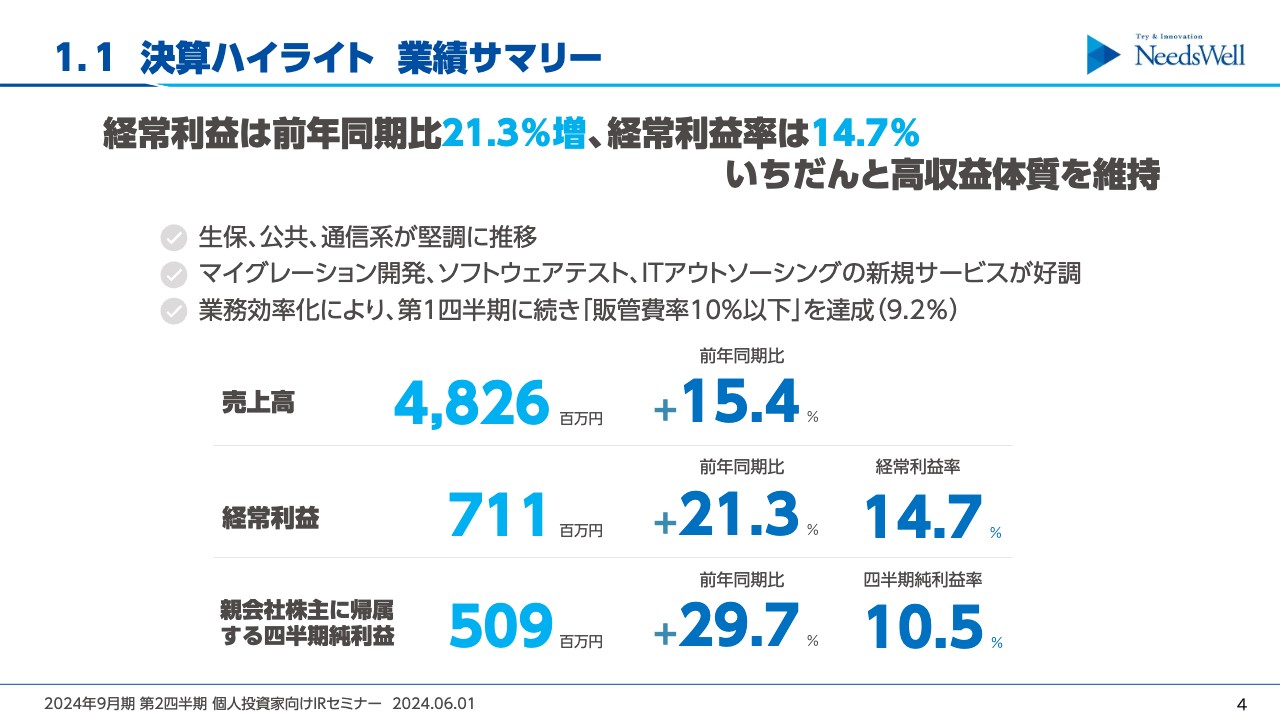

1.1 決算ハイライト 業績サマリー

新井千波氏(以下、新井):取締役執行役員・IR担当の新井です。2024年9月期第2四半期決算概況についてご説明します。売上高は前年同期比15.4パーセント増の48億2,600万円、経常利益は前年同期比21.3パーセント増、親会社株主に帰属する四半期純利益は前年同期比29.7パーセント増となりました。

経常利益率は14.7パーセントとなり、第1四半期に続いて上昇のトレンドにあります。

売上の内訳は、業界としては生命保険、公共、通信系が多くなっています。サービス内容では、マイグレーション開発などにも注力したほか、ソフトウェアテスト、ITアウトソーシングなどが堅調に推移しました。

また、ペーパーレス化やAIなどを社内システムに取り入れた効果が出てきており、販管部門の生産性も向上しています。販管費率は9.2パーセントと、目標としていた10パーセント以下を達成しました。

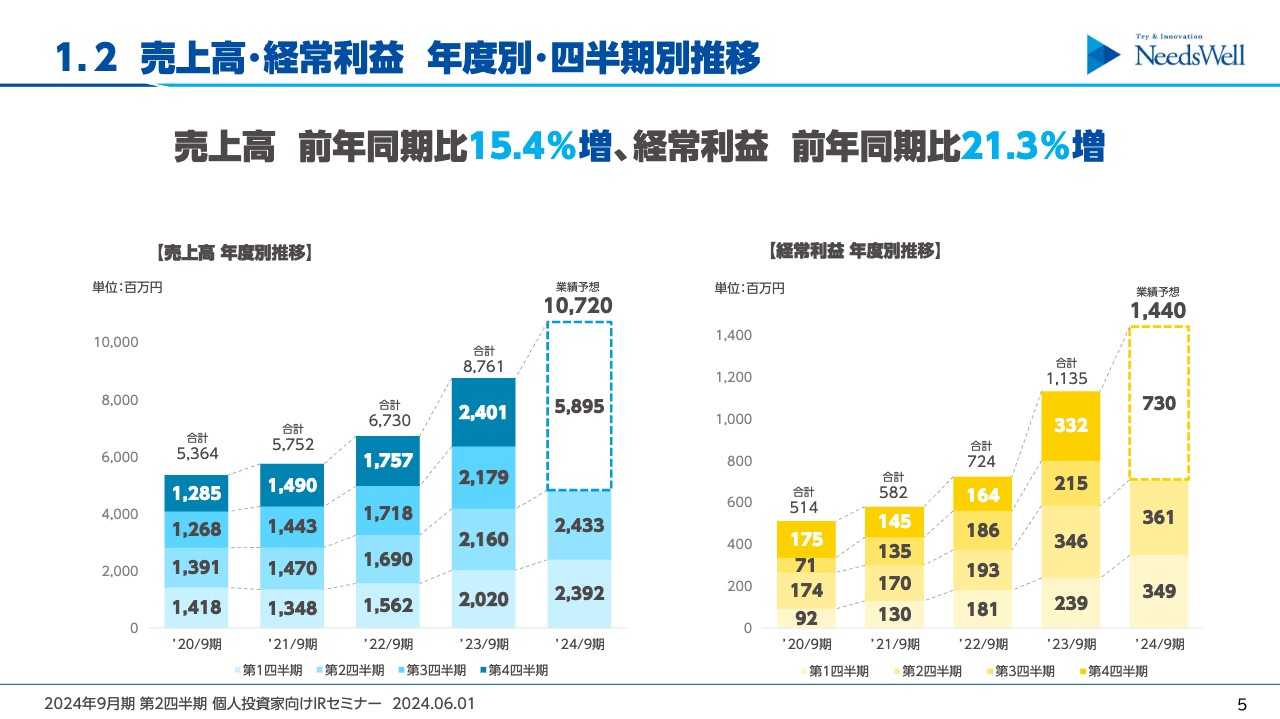

1.2 売上高・経常利益 年度別・四半期別推移

新井:売上高・経常利益の四半期ごとの推移です。3月に業績の上方修正を発表し、今回は売上高、経常利益ともに上期目標を達成しています。もともと当社は、売上高と経常利益は下期偏重の計画となっているため、現在進行中の下期は上期以上に受注を確保していきたいと考えています。

当社の特徴として、4月から6月がちょうど第3四半期に当たることから、この時期に新入社員が入社します。教育費の負担により、毎年第3四半期の利益が第2四半期に比べて減少しやすい傾向にありますが、下期の6ヶ月間では経常利益で残りの7億3,000万円を目指していきたいと思っています。

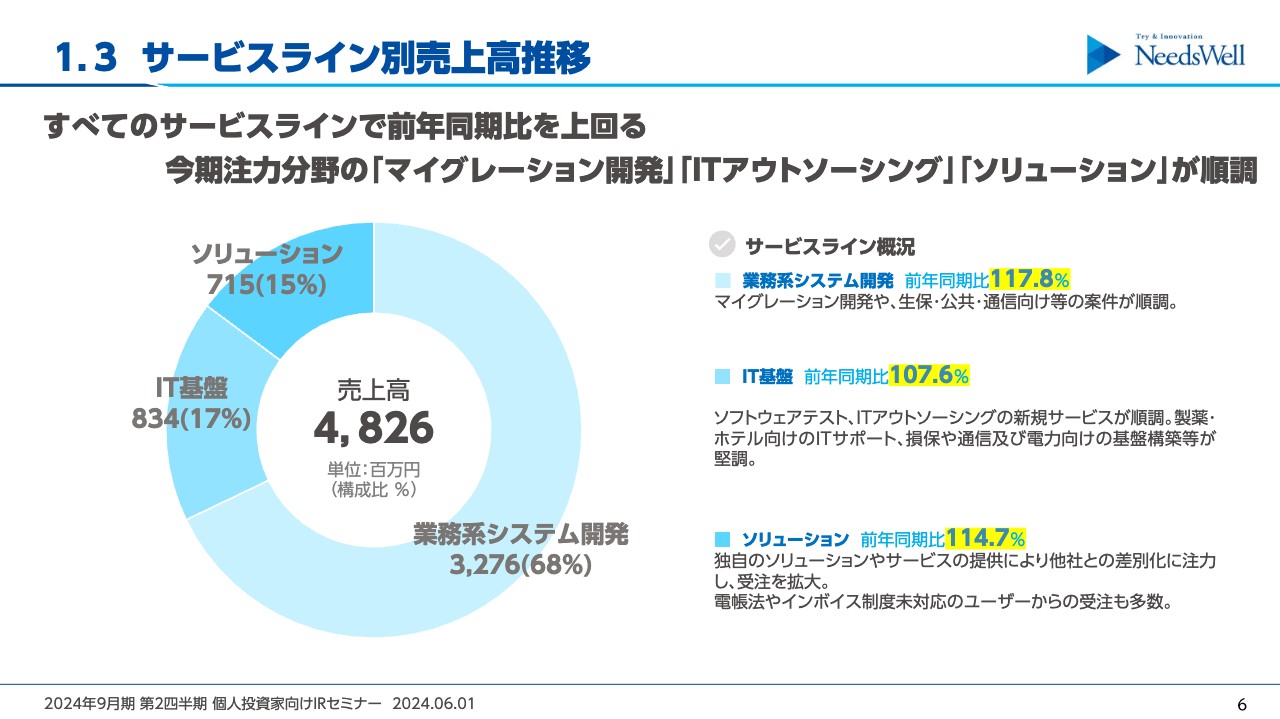

1.3 サービスライン別売上高推移

新井:サービスライン別の売上高推移です。当社のサービスラインは、「業務系システム開発」「IT基盤」「ソリューション」の3つです。すべてのサービスラインで前年同期を上回っています。

業務系システム開発は前年同期比117.8パーセントと、3つのサービスラインの中で最も成績を上げている主力の分野といえます。

IT基盤は前年同期比107.6パーセントとなり、ソフトウェアテスト、ITアウトソーシングなどが順調です。この分野では、社会のデジタル化によりシステム基盤やソフトウェアの複雑化が進み、ソフトウェア開発での品質分析や運用設計など、専門性の高い技術がこれまで以上に求められています。今後の需要増加が見込まれる分野であるため、このようなニーズに応える体制を強化したいと考えています。

増井麻里子氏(以下、増井):業務系システム開発が前年同期比117.8パーセントと好調で、生保向け案件も順調とのことですが、生保は契約管理が長期に及ぶため、かなり複雑なシステムではないかと想像します。開発者は業界知識の豊富な方なのでしょうか?

松岡:そのとおりです。現在当社が取引している大手生命保険会社とは、当社の設立以来、長期にわたって契約している経緯があります。システムの業務知識から運用まで幅広く協業していることから、知識はかなり豊富かと思います。

そのような社員を中心に、ビジネスパートナーや当社の若手社員とプロジェクト体制を組み、安定的な開発を行っています。これらの知識は社内で共有し、浸透させながらお客さまへの新たな提案に活かしており、そのような意味では高い品質で推進できていると思っています。

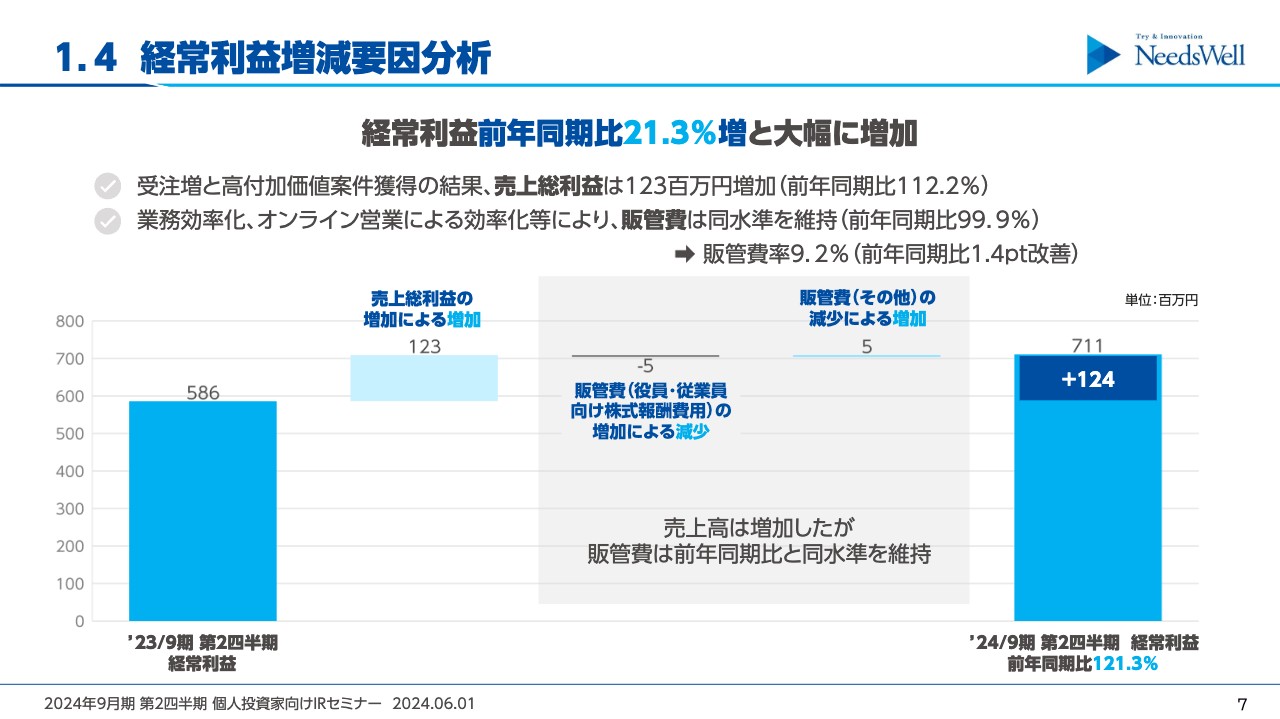

1.4 経常利益増減要因分析

新井:経常利益の増減要因分析です。受注の増加により、売上総利益が1億2,300万円増加しています。また、売上が増加しても販管費は前年同期と同水準を維持できていることから、売上総利益の増加分1億2,300万円がそのまま経常利益に上乗せされたかたちとなり、前年同期比121.3パーセントとなっています。

1.5 高収益体質への改革

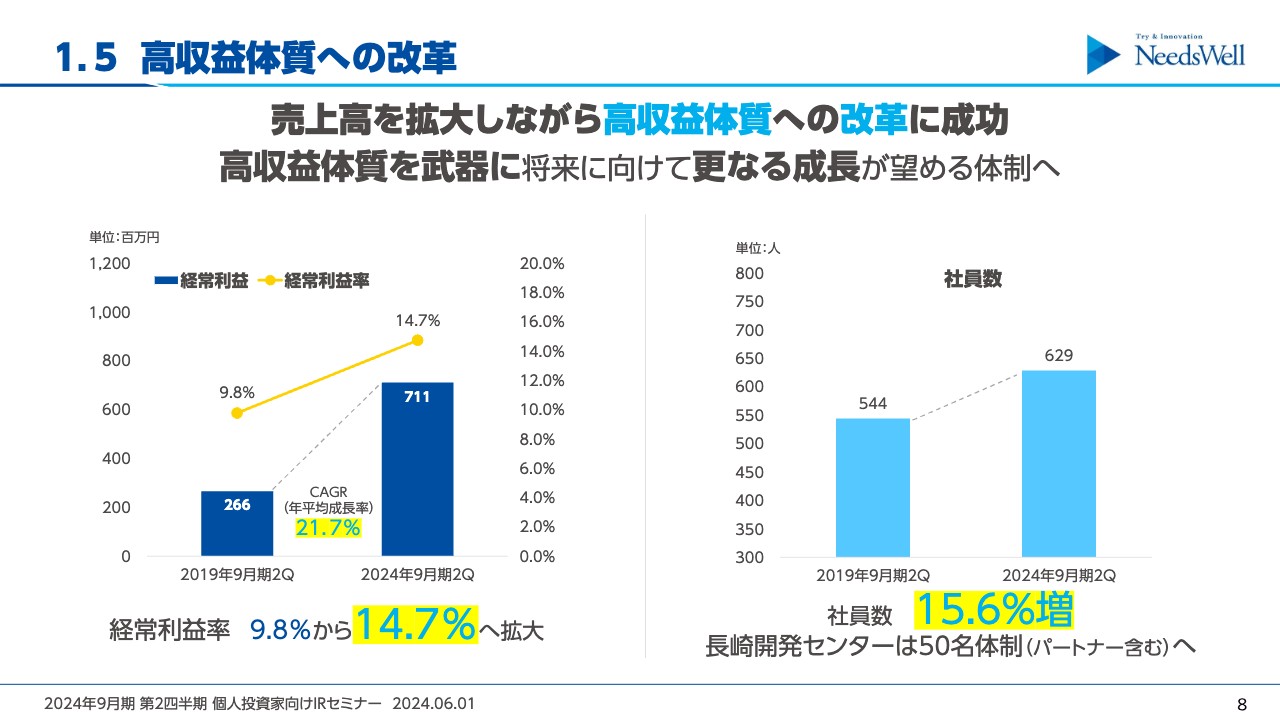

新井:高収益体質への改革についてご説明します。当社のIR説明会で、毎回「業績が向上している」「企業価値向上に取り組んでいる」などとお伝えしていますが、その成果について、5年前と現在を比較し整理してみました。

スライド右側のグラフは社員数の比較です。特に業務系システム開発のようなソフトウェア開発ではエンジニアの確保が大きなポイントとなるため、今後も拡大していきたいと思っています。

おかげさまで、長崎開発センターも、パートナー企業を含め50名体制となりました。設立当時の数名からずいぶん伸ばせたと感じていますが、目標としている100名体制まで、今後も採用には手を抜かずに取り組んでいきたいと思っています。

増井:高収益体質を身に付け、現在の成長にたどり着かれたということですが、販管費にはまだ減少の余地はあるのでしょうか?

松岡:先ほど新井からお伝えしたとおり、販管費については「販管費率10パーセント以内」の目標値を変えずに取り組んでいきたいと思っています。社内での業務効率化を目的に、ペーパーレス化や、生成AIを使った業務の一部自動化などを継続し、販管費を抑えながら業務効率化を進めていけると思っています。

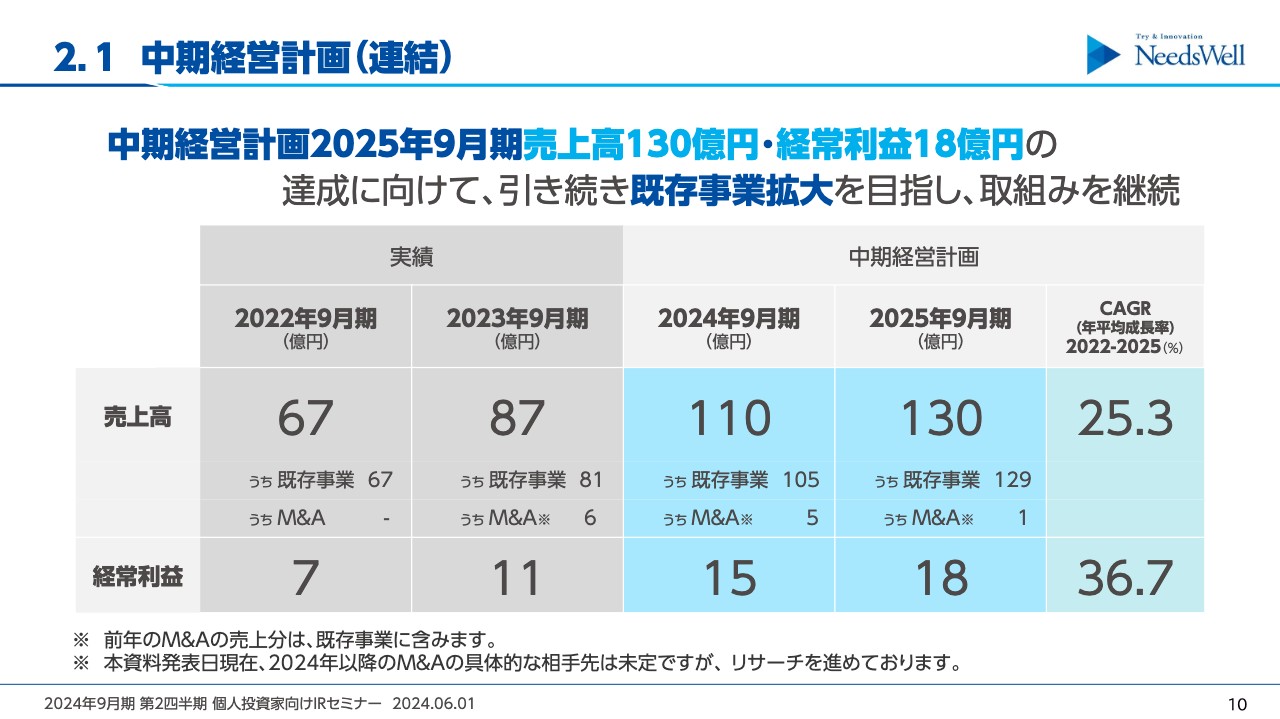

2.1 中期経営計画(連結)

新井:中期経営計画です。スライドのとおり、2025年9月期までの計画を公表しました。毎年8月頃に計画を見直し、更新後に公表していく予定です。今年は8月中旬に、2024年9月から2026年9月までの計画を公表します。

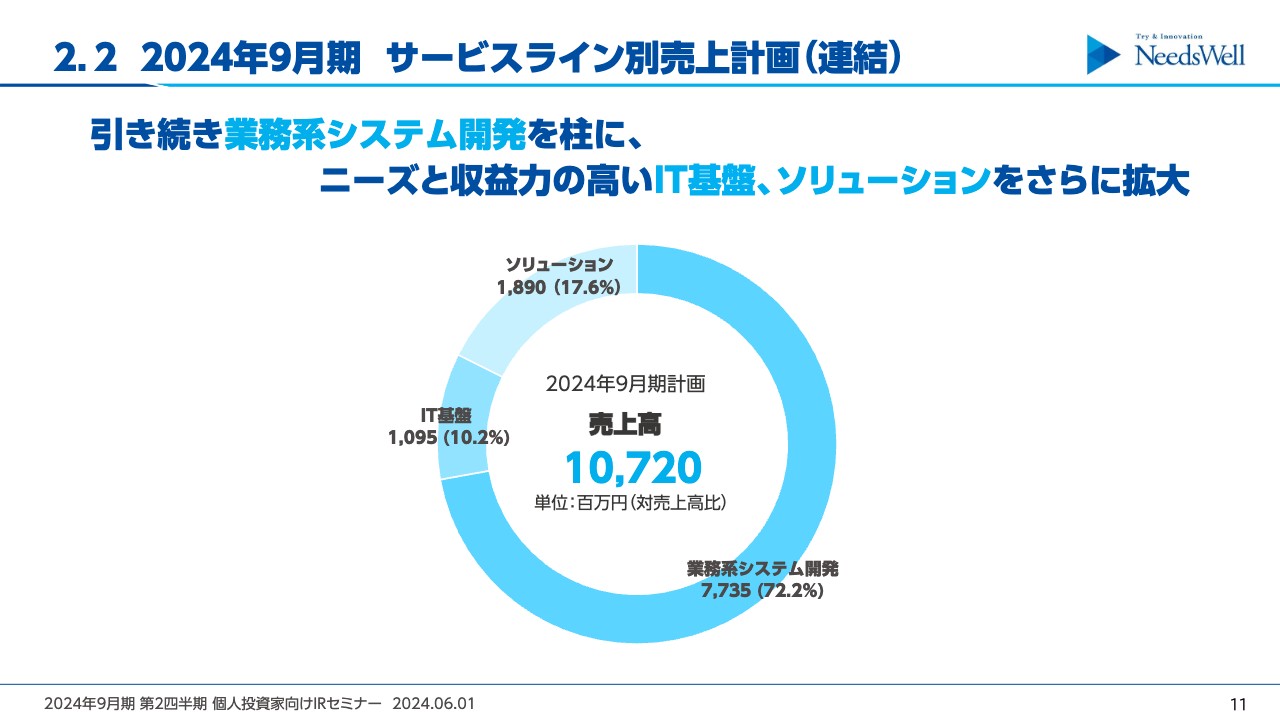

2.2 2024年9月期 サービスライン別売上計画(連結)

新井:サービスライン別売上計画です。業務系システム開発を柱として、ソリューションが収益拡大のドライバーとなるよう、ウエイトを伸ばしていきたい考えです。

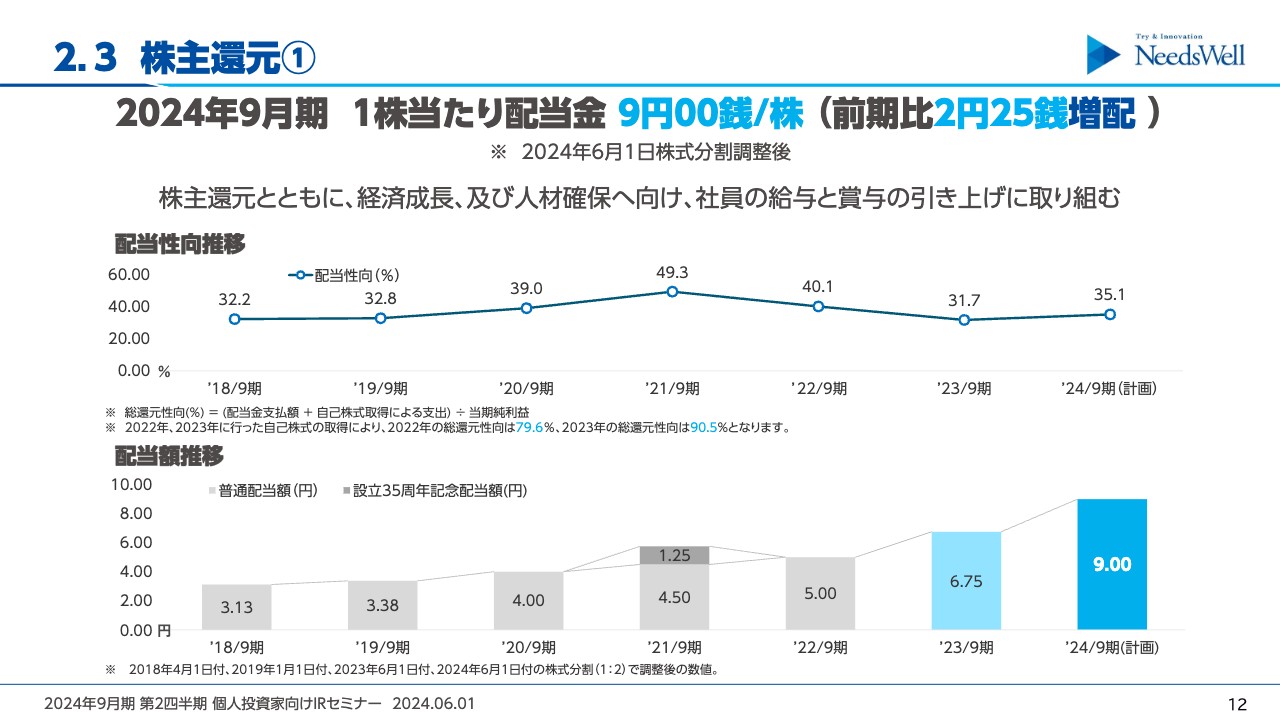

2.3 株主還元①

新井:株主還元についてです。6月1日を効力発生日として、1対2の株式分割を行っています。1株当たりの配当金が9円となり、配当性向は35パーセントを維持する予定です。

増井:3月の前回のセミナーでは、配当性向35パーセントについては「正式に目標を立てたわけではない」とのご説明でしたが、現在はいかがでしょうか?

新井:その後、4月の取締役会で、配当性向の目安を30パーセントから35パーセントに引き上げることを正式に決定し、今後は35パーセントを目安に還元していきたいと思っています。

2.3 株主還元②

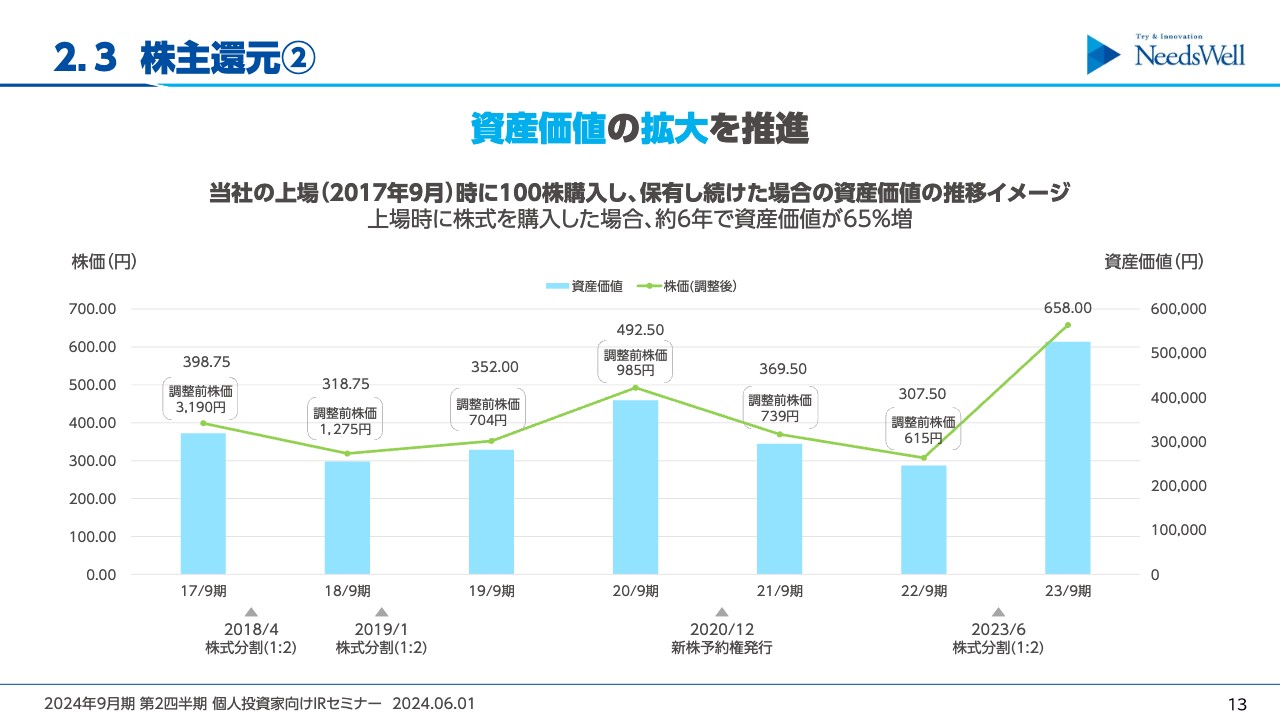

新井:スライドのグラフは、当社が2017年に上場した時に、100株を購入し保有し続けた場合、各期末時点で資産価値がどのように推移したかをイメージしたものです。

2023年9月期時点では、上場時に株式を購入していた場合、約6年で資産価値が65パーセントほど増えたことになります。今後も長期的な保有で「資産価値が上がった」と喜んでいただけるよう、私たちも企業価値向上に取り組んでいきたいと考えています。

3.1 経営理念・中期方針

松岡:今後の事業戦略についてご説明します。過去のセミナーでも何度かお伝えしていますが、経営理念や中期基本方針は変えずに取り組んでいます。経営理念は「広く経済社会に貢献し続ける」、中期基本方針は「真のシステムインテグレータへ移行」とし、さまざまな取り組みを行いながら事業を展開しています。

増井:中期基本方針の「真のシステムインテグレータへ移行」については、御社はすでに達成されているのではないかと思いますが、何か目指している姿があるのでしょうか?

松岡:おかげさまで、方針に則って目指している姿は少しずつ実現できていますが、まだ改善の余地や伸びしろがあると思っています。

「課題解決型」をキーワードに、社内でも「お客さまの課題をどのように解決していくか」を検討しながら事業を推進しています。それに伴い、サービスやソリューションを拡充し、今まで以上にお客さまに寄り添うシステムインテグレータになっていけるよう、日々変わっていきたいと思っています。

増井:そのあたりは、システムだけでなくソフトウェアも組み合わせていくのでしょうか?

松岡:おっしゃるとおりです。当社のソリューションも、ラインナップをかなり増やしています。一つひとつのソリューションを個別に提供するというよりは、例えばそれらを組み合わせたり、お客さまによって少しかたちを変えるなど、検討しながら提案しています。今後もお客さまと、さまざまな開発を行っていきたいと考えています。

3.2 成長戦略

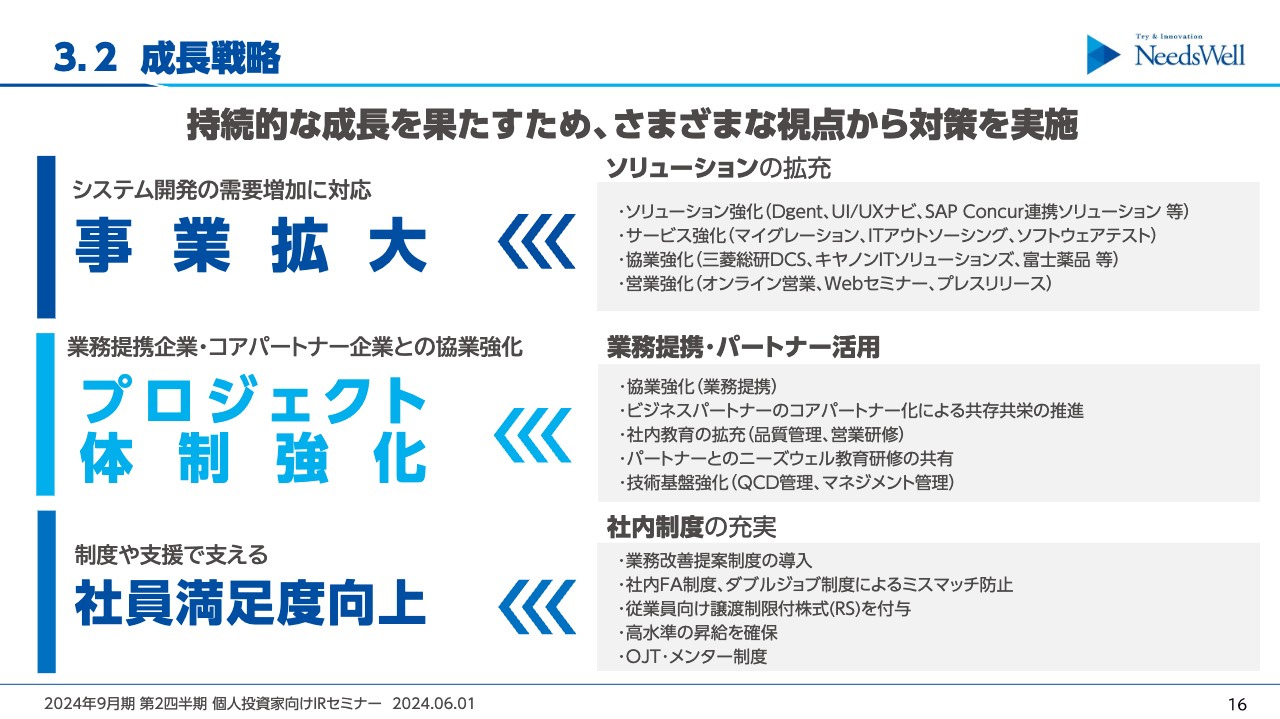

松岡:成長戦略です。持続的な成長を果たすため、さまざまな視点から対策を実施しています。大きなテーマとしては、「事業拡大」「プロジェクト体制強化」「社員満足度向上」を掲げています。

事業拡大では、先ほどお伝えしたとおり、ソリューションやサービスの強化に注力しています。この第2四半期も、新しいソリューションやサービスをいくつか追加しました。またお客さまとの協業強化により、大手SIerやメーカーとの新たなビジネスや体制の立ち上げを始めています。

営業も引き続き強化しています。当社はプレスリリースをはじめ、ホームページの更新を頻繁に行っています。いわゆる「オンライン営業」として、ホームページ更新、Webセミナー、プレスリリースに力を入れており、これらの手法で知名度を上げ、お問い合わせ件数を増やして新規案件に結びつけています。

プロジェクト体制強化に関しては、さまざまな引き合い件数が増える中で、プロジェクトを推進するための体制強化が必須となってきています。社内のリソースやノウハウだけでは足りない部分は、ビジネスパートナーとの協業によるプロジェクト推進や課題解決方法の検討などを進めています。

また、パートナーも含めて当社の社内教育を活用していただき、一緒に研修を受けてプロジェクトへ参画するといった取り組みも進めています。社内でも、品質管理やマネジメント管理を目的に、管理職以上の研修拡充などに取り組みながら、プロジェクト体制強化を推進しています。

働く社員の満足度向上も、非常に重要だと考えています。業務改善提案制度を導入して、社内で考えられる課題を社員が挙げ、ケースを含めて改善策を導入するかどうか判断します。また社内FA制度というかたちで、「別の業務を行ってみたい」という社員の要望を、ある程度聞けるような仕組みを作り、社員の動きも活発にしています。

また高水準な昇給や譲渡制限付きの株式(RS)を付与しています。やはり全員に経営を意識して働いてほしいため、そのようなところも含めてフォローしています。

4月には新入社員約60名が入社しています。新入社員についてはOJT・メンター制度による早期の立ち上げと、一緒に仕事をするスキームを現在組み立てています。

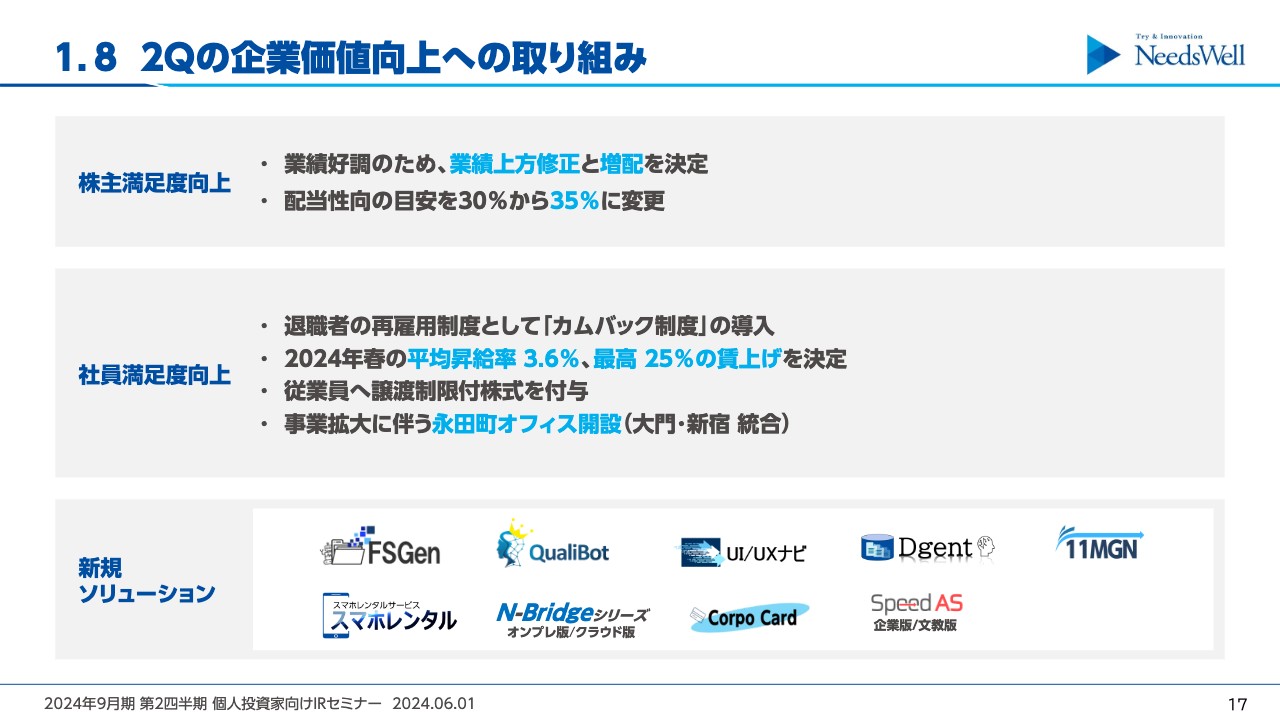

1.8 2Qの企業価値向上への取り組み

松岡:第2四半期の企業価値向上の取り組みについてご説明します。「株主満足度向上」に関して、3月に業績の上方修正と増配をプレスリリースしています。先ほどお話ししたように、配当性向35パーセントへの引き上げを正式決定しました。こちらについては引き続き、ご満足いただけるような取り組みを推進していこうと思っています。

「社員満足度向上」に関しては、昇給を行っています。昇給率は特にレンジを幅広く設けており、最大で25パーセントの賃上げを実施しました。

また、冒頭でもお話ししたように、永田町オフィスを開設しました。これまで大門と新宿にあった開発センターを統合し、社員を集約することで、より生産性高く開発に注力できるようなオフィスを用意しました。ここでパートナーを含めて、体制を新たに事業推進しています。

また「新規ソリューション」として、ラインナップを増やしています。後ほど概要をお話ししますが、スライド下段に示したとおり、新たなソリューションやサービスを展開し始めました。こちらをベースに、あらためて事業展開しようと動き出しています。

飯村美樹氏(以下、飯村):「社員満足度向上」の取り組みについてうかがいます。スライドに「退職者の再雇用制度として『カムバック制度』の導入」とありますが、これはどのような経緯で制定されたのでしょうか?

松岡:当社も数年前より、キャリア採用から新卒採用に切り替えていますが、近年はやはり人材の確保がかなり難しくなってきています。そこでキャリア採用より、当社で働いたことがあり、一度外に出て別の技術や知識を身につけた方がまた一緒に働くことで、素早く立ち上がって、さらにパワーアップしたかたちで仕事ができるような環境を作れるのではないかという思いがあり、この制度を立ち上げています。

効果測定はまだ少し先になると思いますが、いろいろお話も出始めています。これを活用し、さらに事業の拡大につなげたいと考えています。

増井:賃上げについてもお尋ねします。かなり大幅な賃上げをされている印象ですが、来年度や再来年度も実施される可能性はありますか?

松岡:優秀な人材の採用や従業員の満足度向上については、賃上げがかなり重要なファクターだと思っていますが、そこはやはり市場の動向や、経済環境などを見ながらの判断になります。可能な限り賃上げをして、社員満足度を上げていく取り組みを進めたいと思っています。

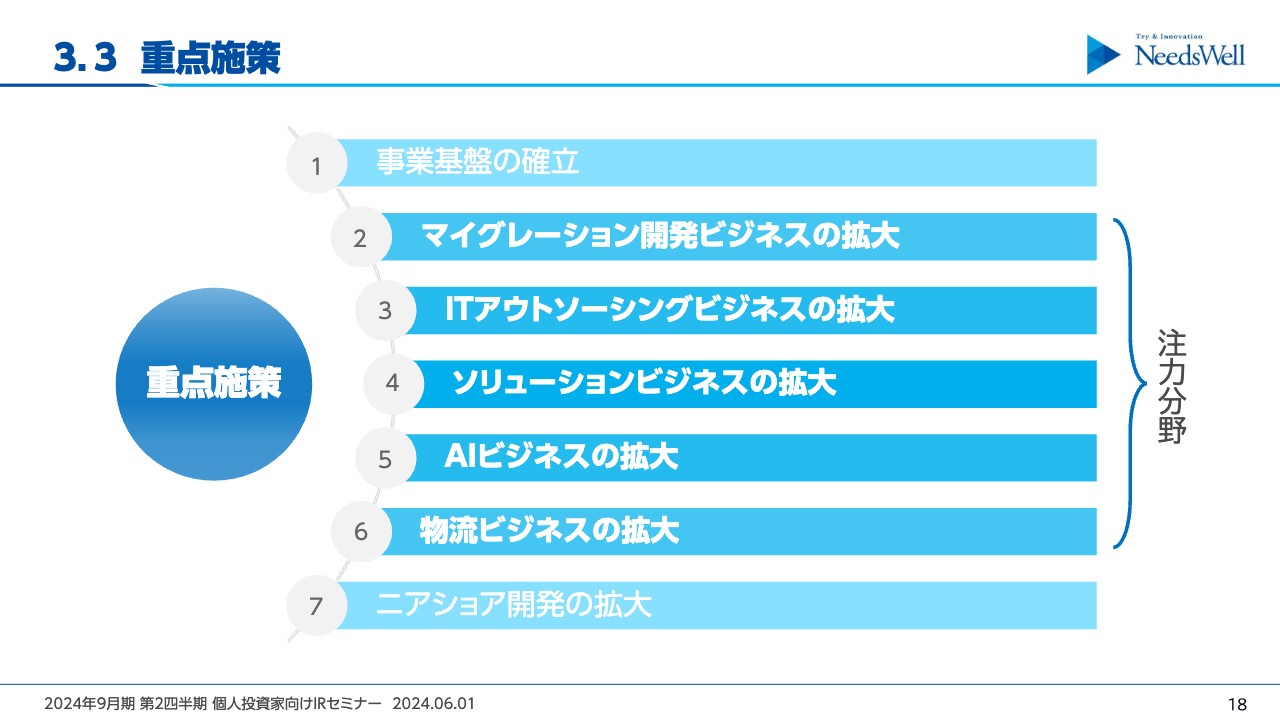

3.3 重点施策

松岡:重点施策として、当社は大きく7つの柱を設けています。特にスライドの2番目から6番目までの5つは、注力分野として推進しています。こちらは後ほどご説明します。

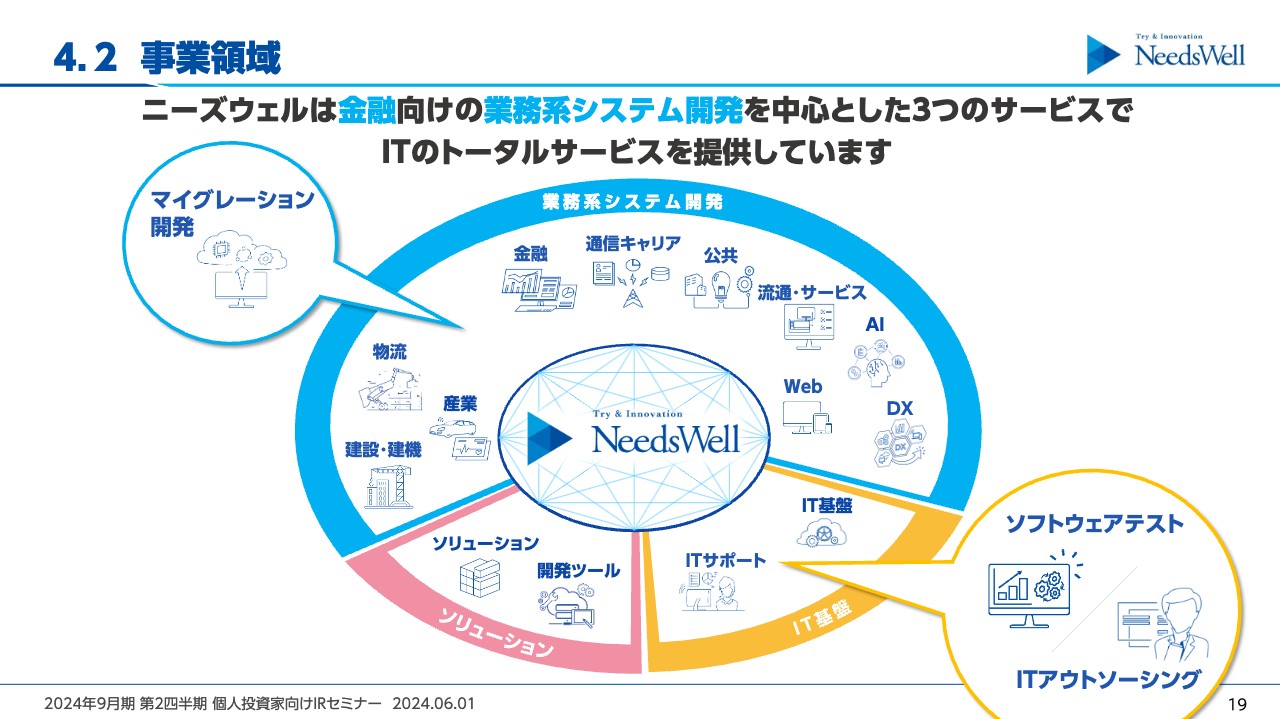

4.2 事業領域

松岡:事業領域です。当社は、「業務系システム開発」「IT基盤」「ソリューション」で事業を推進しています。特に業務系システム開発では「マイグレーション開発」というサービスを追加しています。

マイグレーション開発サービスについては、近年汎用機がなくなり、システムのオープン化や「2025年の崖」などいろいろなキーワードもあり、トレンドになってきていると思います。当社もいくつか開発実績ができているため、これをあらためてサービスとして展開し、お客さまの需要に応えていきたいと思っています。

IT基盤に「ソフトウェアテスト」「ITアウトソーシング」を追加しています。ソフトウェアテストというと、開発の一部というイメージがあるかと思います。しかし、テストという観点で見ると、アプリやプログラムのテスト以外にも、例えば「その環境できちんと動くか」といった幅広い観点が必要になってきます。そのため、基盤全体のスペックも含めてチェックできるようなスコープも含めて、IT基盤に入れています。

「ITアウトソーシング」は、お客さまの情報システム部門に対するサービスです。最近は情報システム部門に専任の方を配置するのが難しい状況もあります。そのようなところに、当社が体制や要員、場合によっては業務の一部をお手伝いすることで、お客さまの負荷軽減につなげていきたいという思いがあり、このサービスを追加しています。

増井:このサービスでは、お取引先に御社の社員が常駐されることもありますか?

松岡:常駐することもありますし、業務の一部を当社側に持ち帰るパターンもあり、さまざまです。最初は業務を覚えるという意味で、しばらく常駐してヒアリングの期間を設けますが、最終的には当社側に業務を持ち帰るパターンが多いかと思います。

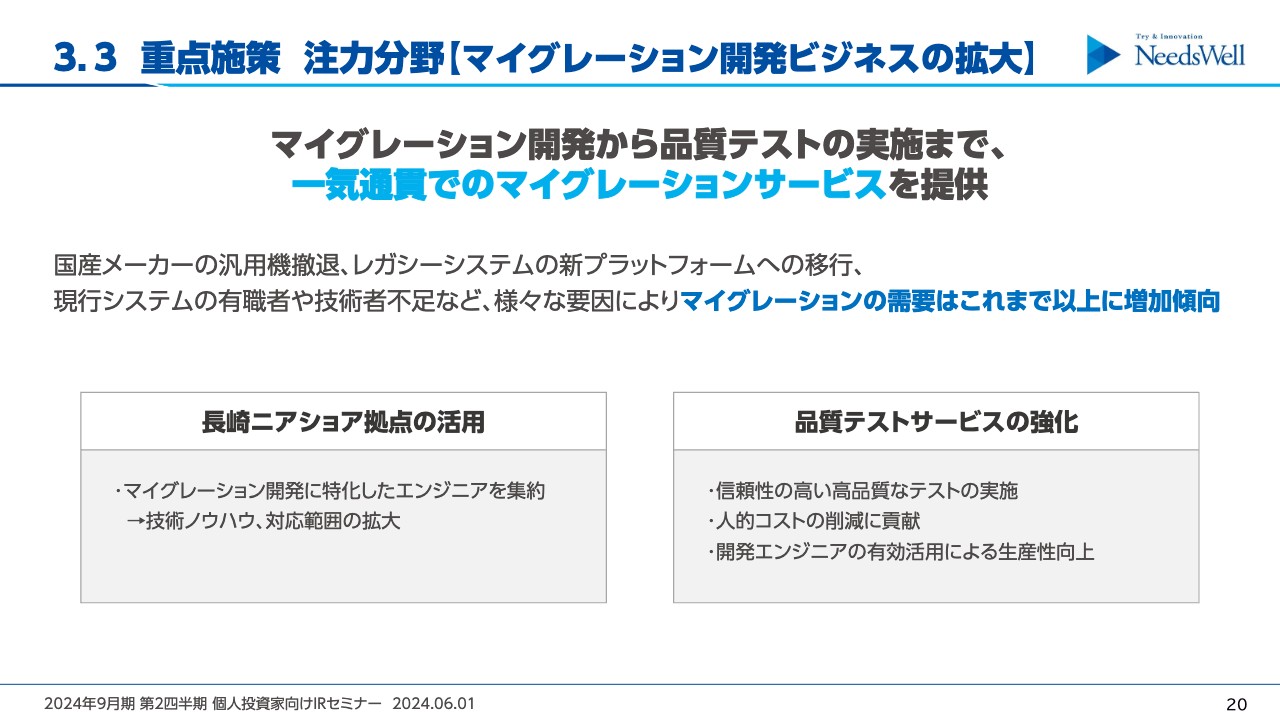

3.3 重点施策 注力分野【マイグレーション開発ビジネスの拡大】

松岡:マイグレーション開発については、国産メーカーの汎用機からの撤退による、レガシーシステムの新プラットフォームへの移行といった需要が増えてきています。この需要に応えるべく、サービスを展開していきたいと思っています。

先ほど長崎開発センターが50名を超えたというお話がありました。マイグレーションはプログラムの規模が大きく、プログラムの数などある程度のボリュームが必要になることが多いです。そこで長崎開発センターを活用し一緒に取り組むことで、このようなボリュームの需要にも応えられるだろうと考えています。

同時に品質テストのサービスも、テスターを含めて東京ないし長崎、またビジネスパートナーと体制を組んで取り組んでいきます。このサービスは、かなり強化できていると思っています。

増井:こちらのサービスに関しては、御社のWebサイトでもいくつか実績を拝見しています。今後、ポテンシャルが大きくなりそうな業界は、どのあたりでしょうか?

松岡:当社が今お取引しているところでは、やはり金融系のシステム開発が多いため、当社の視点では金融に関わるシステムのマイグレーションのボリュームが多いかと思います。

全体的には、産業系にしても金融系にしても、いわゆる基幹システムのマイグレーションの割合が多いかと思います。そのような意味で言えば、販売管理や生産管理などが多いです。

マイグレーションという観点で見ると、例えば当社で今取り組んでいるのが、昔作ったExcelのVBAマクロを、今流行りのローコード開発ツールを使ったプラットフォームに置き換えたりすることもあります。それも含めてマイグレーションだと考えると、かなり幅広く需要があると思っています。当社はローコード開発ツールも持っているため、「マイグレーション」というキーワードで、お客さまへの提案を進めている状況です。

増井:月次の集計業務のようなことも含まれますか?

松岡:そうですね。「10年以上、取り組み方を変えておらず効率が悪い」というお話も聞いたりしますので、定量的に変えるだけではなく、例えばいらない業務を整理するお手伝いをさせていただくことも増えています。

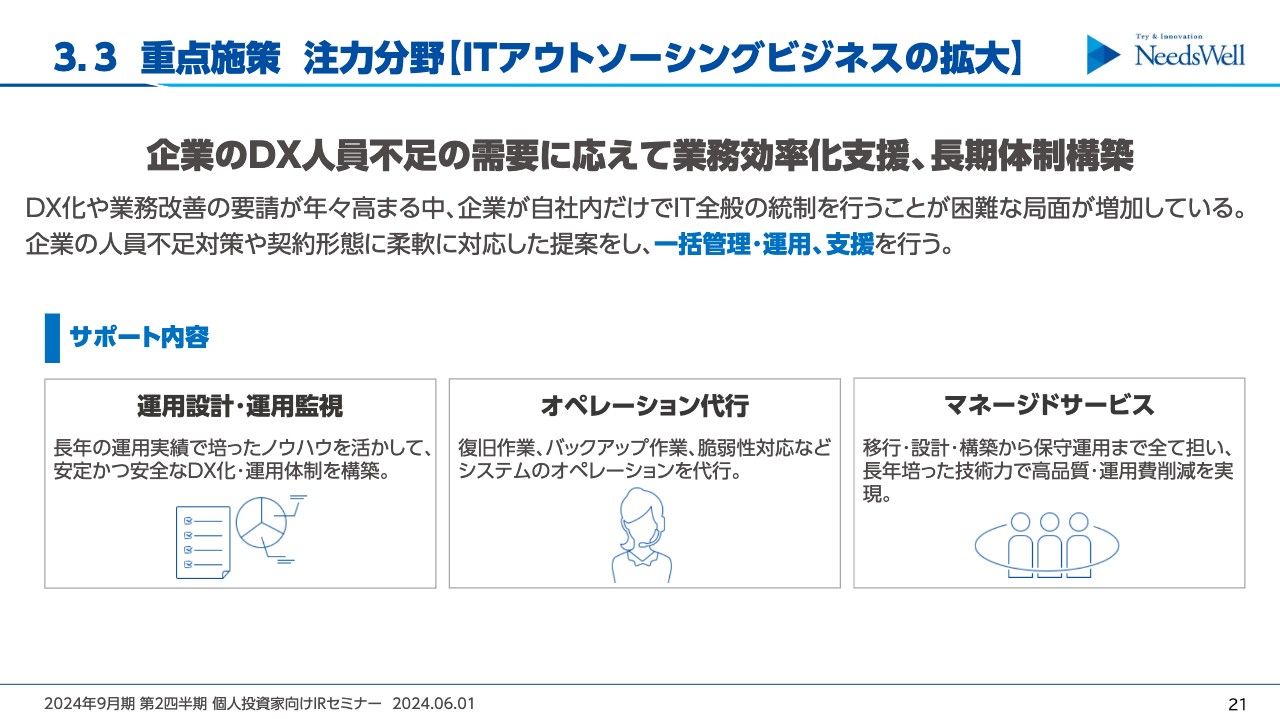

3.3 重点施策 注力分野【ITアウトソーシングビジネスの拡大】

松岡:ITアウトソーシングに関しては、先ほどお話ししたようにお客さま側の情報システム部門の人材確保が難しい中で、その業務を代行することをキーワードに始めたサービスです。

もともとは代行を考えていましたが、お客さまのお話をうかがう中で、運用設計や運用監視、業務自体の見直し、マネージドサービスなども手掛けるようになりました。業務効率化するためのデータの移行や、「どのようにすると効率がいいか、どの程度期間が必要か」というような、全体の方式検討からお手伝いすることも増えています。

ITアウトソーシングに関しては、比較的お客さまとお話しする時間を大事にしながら、お客さまのいろいろな課題を解決する方法を一緒に考えるようなスキームになっています。

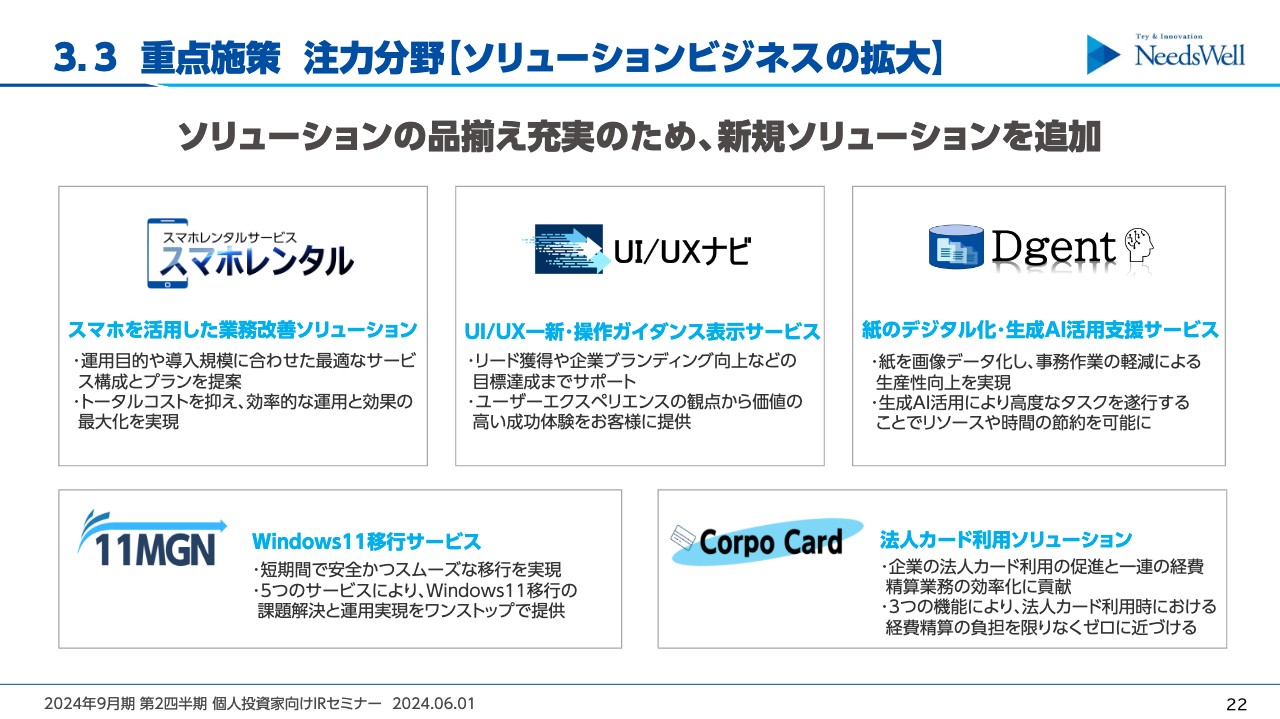

3.3 重点施策 注力分野【ソリューションビジネスの拡大】

松岡:ソリューションビジネスも、ラインナップを増やしています。「スマホレンタルサービス」は、当社のグループ会社で格安SIMを扱っている会社があり、そのSIMを有効活用し、データ通信に特化した低価格のスマホのレンタルサービスを行っています。

データ通信に特化しているため、例えば週報やデータを定期的に飛ばすような仕組みに使っていただくなど、かなり特殊な使い方で幅広い需要があるため、このサービスに取り組んでいます。

「UI/UXナビ」に関しては、画面の操作性や使い勝手の改善をキーワードに、さまざまな提案を進めています。当社のグループ会社でWeb制作に強い会社と組んで、お客さまに使いやすい画面遷移などを提供するというかたちで、このソリューションを立ち上げています。

「Dgent」はペーパーレスなどを目的としてAI-OCRなどを使い、紙をデータ化したものを当社のデータ分析技術を使って分析し、業務改善をご提案するソリューションです。こちらはいろいろなお客さまから数多くの引き合いがあり、現在実証実験も含めて取り組んでいます。

「11MGN」については、まもなく世の中でWindowsのバージョンアップが騒がれる時期が来ると考えています。単純なOSのバージョンアップのみではなく、例えば仮想化環境の構築のようなのも含めて、お客さまがよりよい業務の進め方を考えられるようなご提案を進めています。

また「Corpo Card」は、法人カードの利用ソリューションです。「Corpo Card」を使うことにより、その後の経費精算の処理に手間がかからない仕組みをソリューション化しました。こちらもいろいろな引き合いがあり、現在開発中です。これから幅広く展開できると考えています。

増井:「Dgent」についておうかがいします。これは紙に書いてある文字をOCRなどでテキスト化するものだと思います。その精度は、かなり高いのでしょうか?

松岡:当社が使っているのは別の会社が開発されているAI-OCRで、かなり精度が高いものです。定型、不定形といろいろな形がありますが、その不定形のものも読み込めますし、手書きのものもかなり高い精度で読み取ってくれます。官公庁でも使っているものを採用しているため、精度はかなり高いかと思います。

増井:きちんと読み込めなかったものは、誰かが確認したり修正するかと思いますが、どのような方が担当しているのでしょうか?

松岡:漏れてしまったものを当社で修正することもありますし、お客さまに対応していただくこともあります。ただし、精度がかなり高くなってきていますので、そこにあまり工数をかけずとも、実現できるようになってきているかと思います。

精度が良い・悪いという判断は、お客さまの受け取り方や感覚値にかなり左右される部分があります。そのためPoCというかたちで一緒に実証実験しながら、試して使っていただくかたちで進めています。

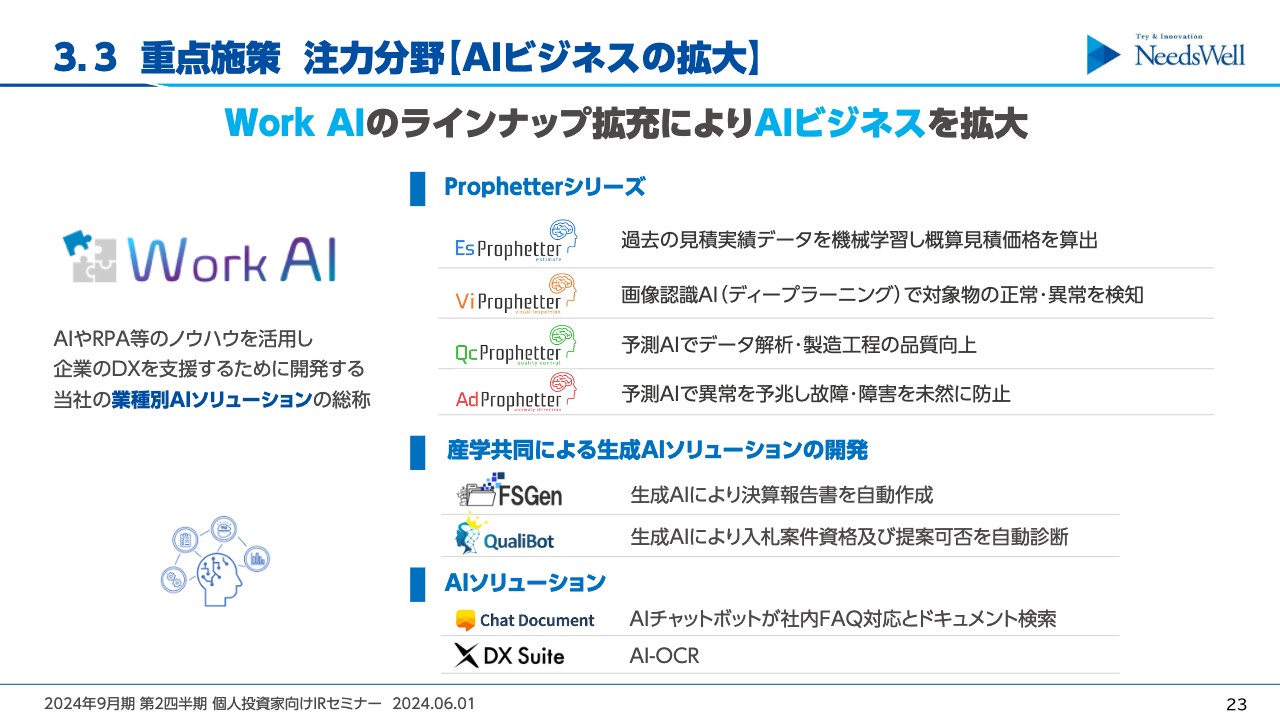

3.3 重点施策 注力分野【AIビジネスの拡大】

松岡:AIビジネスは、当社が5年以上前から取り組んでいるソリューションの1つです。「Work AI」というブランドで、お客さまのデータを一緒に集計して分析することに加え、それをモデル化する一連のプロセスを、ブランディングして展開しているソリューションになります。

その中で「Prophetter」シリーズとして、データ分析に特化したソリューションを出しており、今、非常に需要があります。先ほどの「Dgent」もそうですが、データ分析の技術やノウハウと、先ほどのAI-OCRの技術を掛け合わせるといったことも始めており、かなり応用が利くソリューションとなっています。

「産学共同による生成AIソリューションの開発」については、生成AIを使ったソリューションとして「FSGen」「QualiBot」を現在開発中です。こちらも近いうちに展開できるかと思います。

飯村:AIビジネスについてうかがいます。種類がたくさんありますが、引き合いの多い商品を教えてください。また、どのような業界から需要があるのか、具体的なお話はありますか?

松岡:例えば「Qc Prophetter」は、予測AIでデータ分析・製造工程の品質向上をサポートします。具体例として、化学メーカー向けに取り組んだ事例をご紹介します。こちらのメーカーでは、原材料を設備に入れてモノを作る業務において、原材料をどれくらい入れるかにより、ベテランの方とそうでない方では、品質にかなり差が出ていました。

投入する原材料の差が大きく、生産性に非常にばらつきが出るという課題があったため、実際に投入される原材料の量などのデータをいただき、それを分析するところから始めました。原材料の最適な量の算出や、原材料を加える最適な温度などをある程度標準化させることで、品質基準を満たすための操作量や、操作時間を把握するところにたどり着くことができました。

それにより原材料を過剰投入しなくても、運転の操作で品質を向上できることが見えてきたため、原材料コストの削減や属人化の低減が実現できました。これはデータから見えてきたものにより、運用改善につなげられた事例です。

このように、「運用をどのように改善したらいいか」という需要に対しても、データ分析で見えてくるものがあると考えています。

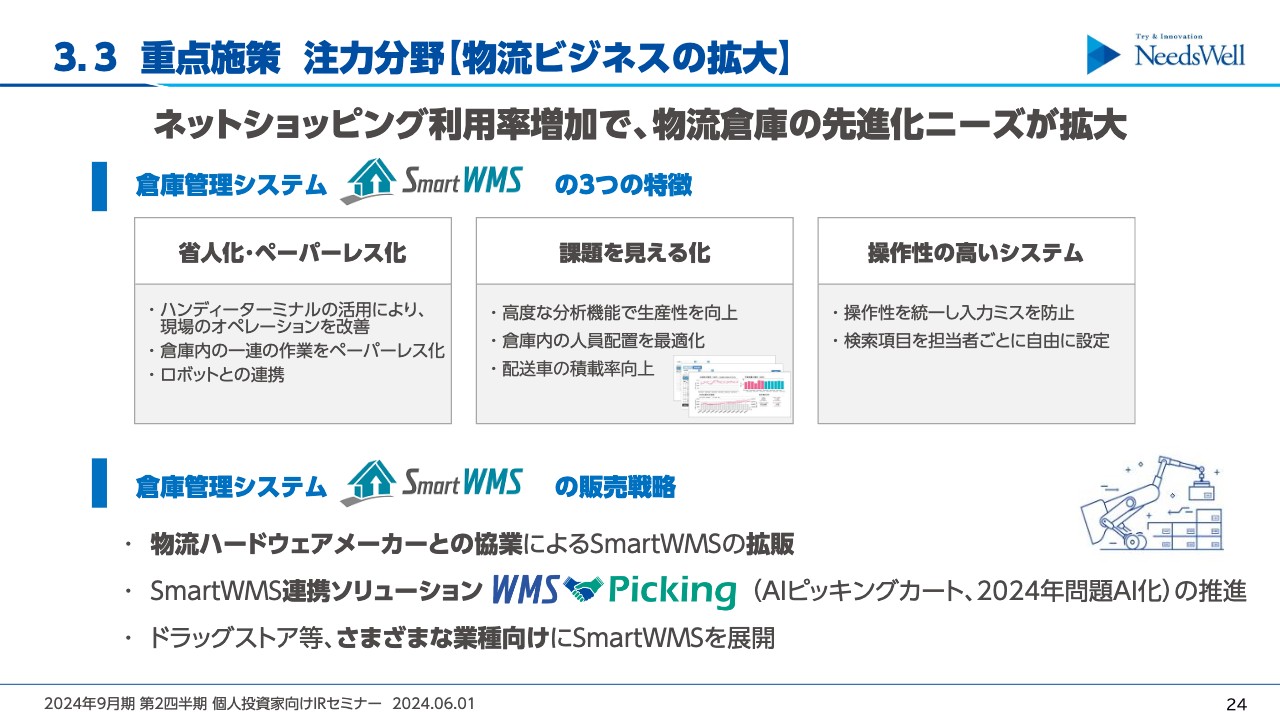

3.3 重点施策 注力分野【物流ビジネスの拡大】

松岡:物流ビジネスは数年前に立ち上げて、引き続き展開しています。「Smart WMS」「WMS-Picking」により、物流ハードウェアメーカーが作っているピッキングカートと連動させることで、最適な倉庫管理システムを構築できるサービスを立ち上げました。こちらは今、物流ハードウェアメーカーと一緒に販売に取り組んでいます。

増井:物流DXについては、「現場の力がかなり強く、なかなか進まない」という話も聞きます。販売促進にあたり、うまく進める方法がありましたら教えてください。

松岡:当社のアクションとしては、物流ハードウェアメーカーと協業するかたちで、すでに倉庫システムに入り込んでいるメーカーと一緒に販売していくかたちをとっています。

「Smart WMS」の観点で見ると、倉庫にはすでに何かしらのWMSのシステムがあり、ハードウェアメーカーが扱っているピッキングカートなど、あらゆるハードがすでに入っています。

それを刷新するタイミングで、当社のWMSと一緒に変えていただくことで、連携や画面表示の統一化が図れるようになり、他社にはないメリットが出せると思っています。このようにハードウェアとのつなぎを強化することで、お客さまに使っていただけるようなスキームを多く創出していく方法で取り組んでいます。

増井:DXにある程度取り組んでいる現場を、より良いものにしていくイメージですね。

松岡:そのとおりです。そのようなかたちで入り込み、横展開を図ったりしています。

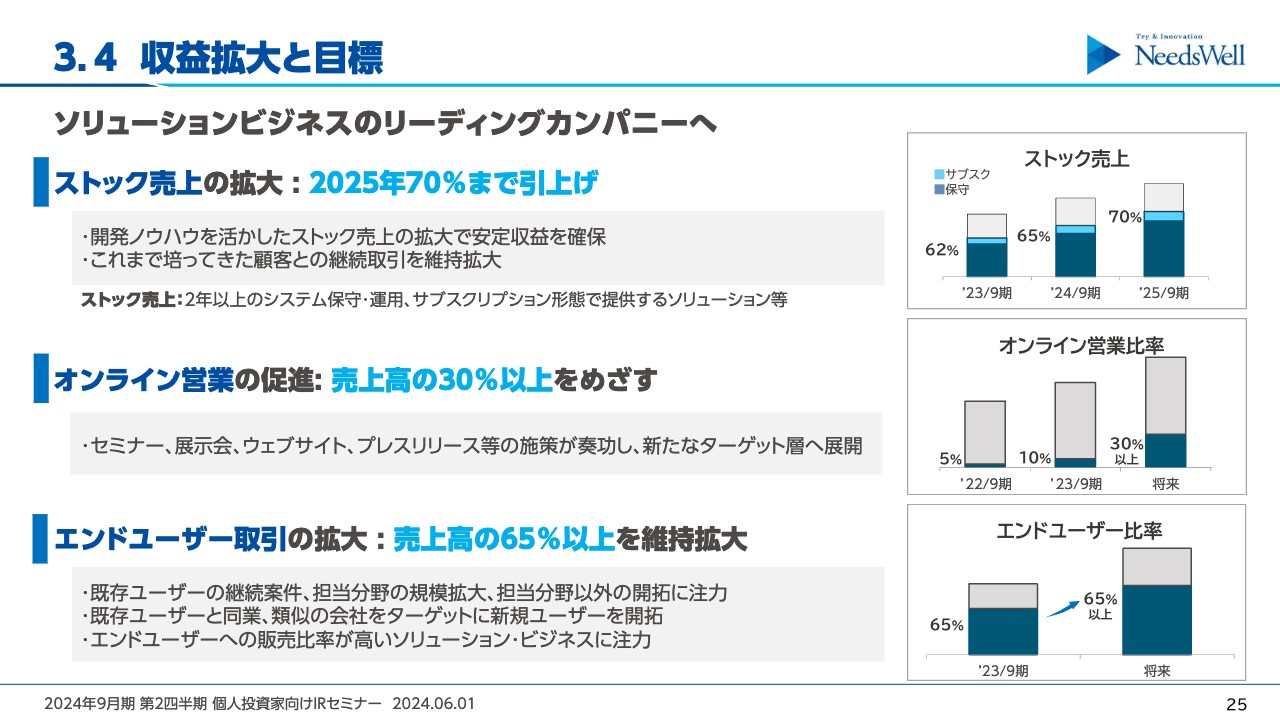

3.4 収益拡大と目標

松岡:ソリューション全体としては、先ほどお伝えしたとおり、ラインナップを増やしています。それをベースに、収益拡大を目標として、「ストック売上」「オンライン営業」「エンドユーザー取引」をキーワードにKPIを掲げ、営業活動や受注活動を進めています。

特にストック売上については、2025年に70パーセント以上まで引き上げることを目標としています。事業の安定化を図るためには、ある程度安定した受注も必要です。そのような意味で、サービスやソリューションの利用料というかたちで、今後もストック売上の割合を増やしていきたいと考えています。

以上、簡単ではありますが、事業戦略についてお話ししました。

質疑応答:オーディーシー社と

新着ログ

「情報・通信業」のログ