【QAあり】寺崎電気産業、創業100周年の節目に、売上高・利益共に過去最高業績を更新 成長投資を継続し、持続的な成長を目指す

会社概要

寺崎泰造氏(以下、寺崎):本日は大変お忙しい中、2024年3月期寺崎電気産業株式会社の決算説明会にご参加いただき、誠にありがとうございます。寺崎電気産業代表取締役社長執行役員の寺崎泰造です。貴重なお時間を拝借していますので、さっそく始めたいと思います。

会社概要です。本社所在地は大阪市の平野区です。創業は大正12年の1923年、おかげさまで、2023年10月に創業100周年を迎えることができました。資本金は12億3,664万円、従業員数は連結で2,115名、個別で534名となっています。

事業内容は、電気機器器具の製造販売です。連結子会社は国内に4社、海外に8社あります。上場市場は、東京証券取引所のスタンダード市場です。株式状況は、株主数が1,271名となっています。決算期は、3月末日です。

事業概要

事業概要について簡単にご説明します。スライドに記載した5つの製品があります。

船舶用システム製品では、船舶の中に使われる船舶配電制御システム、機関の監視制御システム、陸電供給システム、船員教育訓練システムなどを製造販売しています。機器(ブレーカ)製品では、低圧遮断器、工業用で大型の気中遮断器、配線用遮断器、漏電遮断器などを取り揃えています。

産業用システム製品では、主に大きなビル、発電所、鉄道などに使われる、陸上用の配電制御システムや、コージェネレーション向け制御システムを扱っています。メディカルデバイスでは、主に人工透析装置の医療機器を製造販売しています。臨床検査機器では、尿や血液、遺伝子などの検査機器、装置を扱っています。

エンジニアリング及びライフサイクルサービスでは、当社製品の保守・メンテナンスサービス、機械設備の設計・構築等のエンジニアリングサービス、過去に納めた製品のレトロフィットとライフサイクルサービス、船員トレーニング・サービスを主としています。

5つの製品の販売先は、船舶用システム製品はほぼすべて海運・造船所向けとなっています。機器製品も、内販として船舶用システム製品で使用するだけでなく、社外の舶用工業メーカーでも使用されますので、間接的に海運・造船業界に販売することになります。

エンジニアリング及びライフサイクルサービスも、約半分が海運・造船向けであり、全体では、当社の連結売上高の約半分が、海運・造船市場向けとなっています。そのため、事業環境である世界の造船業界の動向について、決算説明の場をお借りして、みなさまへ簡単にご説明しています。

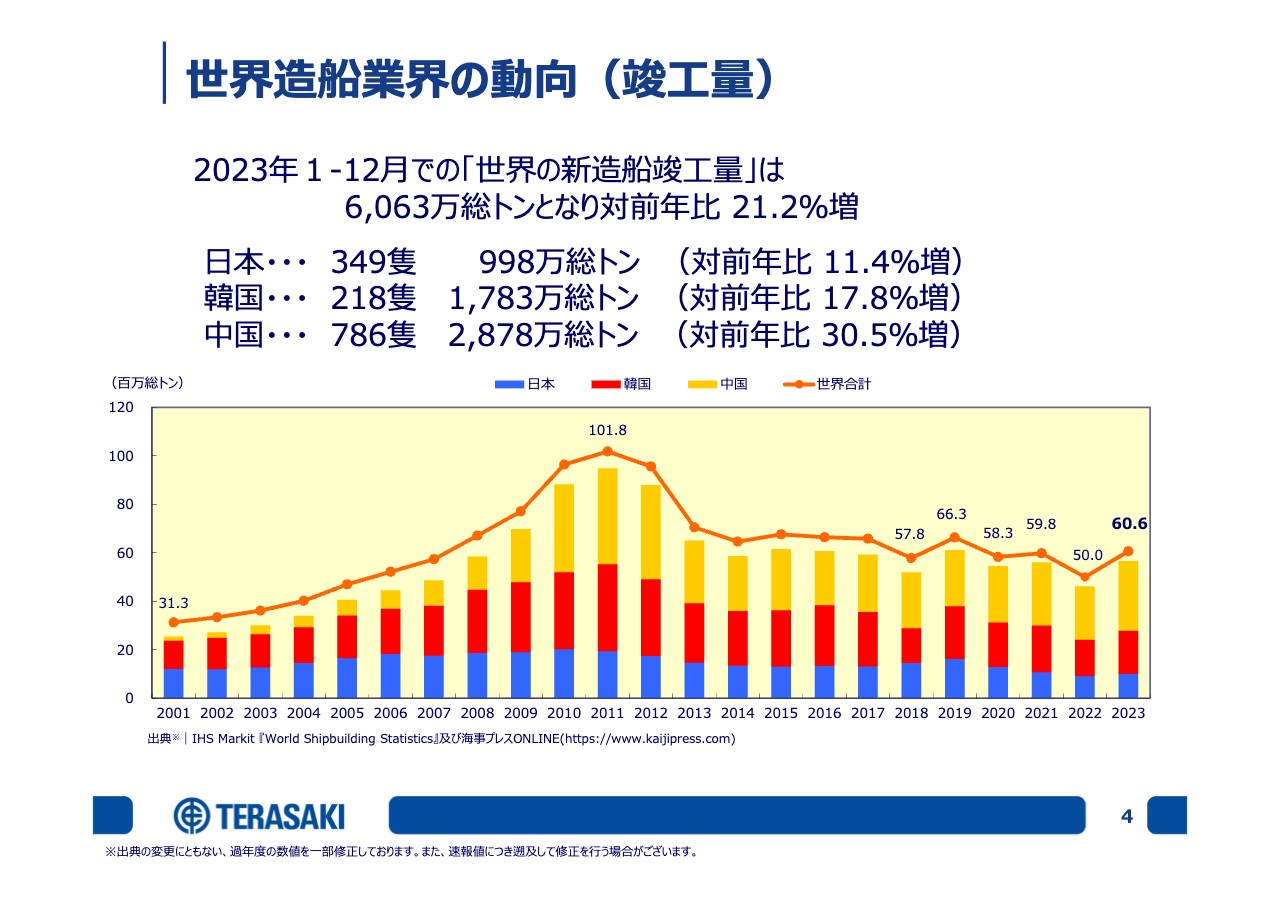

世界造船業界の動向(竣⼯量)

それでは、世界造船業界の動向についてご説明します。新造船の竣工量の世界合計は、2023年1月から12月で6,063万総トンとなり、前年比21.2パーセント増加しました。

日本は998万総トンで前年比11.4パーセント増、韓国は1,783万総トンで前年比17.8パーセント増、中国は2,878万総トンで前年比30.5パーセント増となっています。

スライドのバーチャートからもわかるように、2010年から2012年にかけてが、世界の新造船竣工量のピークでした。その後しばらく下がって、2022年は5,000万総トンまで減少しましたが、2023年は6,000万総トンと増加傾向を見せ、現在は回復基調にあります。

2024年1月から3月の速報値では、世界の新造船竣工量は1,773万総トンで、前年比16.7パーセント増加となっています。日本は272万総トンで前年比0.2パーセント減、韓国が484万総トンで前年比5.5パーセント減、中国が935万総トンで前年比40.8パーセント増となっています。

このように、今年度に入り竣工量は少し伸びてきていることを踏まえ、2024年1月から12月の予測としては、およそ6,500万総トンから7,000強万総トンでの着地となり、前年比10パーセントから15パーセントぐらい増加するだろうと見ています。

世界造船業界の動向(受注量)

受注量については、2023年1月から12月で8,612万総トン、前年比21.8パーセント増となっています。日本は1,164万総トンで前年比25パーセント増、韓国は1,691万総トンで前年比マイナス27.4パーセント減、中国は5,353万総トンで前年比55.1パーセント増となっています。

スライドのバーチャートからもわかるとおり、中国のシェアが62パーセントとなっており、2023年は中国の受注量が突出して多い状況でした。中国の造船所のキャパシティのアップや、鋼材が安価であるなどの背景から、受注が重なった結果です。

受注量のバーチャートを見ると、2007年に1億6,400万総トンという、非常に大量の受注があったことがわかります。その後下降していきましたが、近年の足元受注量としては、2021年、2022年、2023年は、8,500万総トン、7,000万総トン、8,600万総トンと、業界としては比較的好調な実績を重ねている状況です。

2024年1月から3月の速報値では、全体の受注は2,690万総トンと、前年比40.5パーセント増と大幅に増えています。

日本は290万総トンで前年比261パーセント増、韓国は746万総トンで前年比9.2パーセント増、中国は1,460万総トンで前年比39.9パーセント増でした。当初は、2024年はもう少しスローダウンすると予想していたのですが、1月から3月に関しては、引き続き強い受注がありました。

昨年度末の業界の予想値では、2024年は通期で6,547万総トンの平均値でしたが、それを上回るピッチになっており、1月から3月の速報値に単純に4を掛けると、1億総トンを超えてくる数字になります。

これから受注量がどうなるのかはわかりませんが、2024年は7,000万総トンから7,500万総トンぐらい、つまり1年分の竣工量とほぼ同等の受注があればよいという目線があり、これからも動向を追いかけていきたいと思っています。

足元実績の勢いと比較して、なぜスローダウンする予想なのかと言いますと、業界全体とすれば、船価が非常に上がってきていることが理由の1つです。また、現在は長納期化しており、納品が3年から4年先になっています。

さらにご存じのとおり、金利が上昇しており、4年後の海運市況も不確定です。その他、環境への対応課題の面で、次世代燃料のソリューションが確立していないという現状があります。このようなことから、今年後半は少しスローダウンしていくのではないかと見立てています。

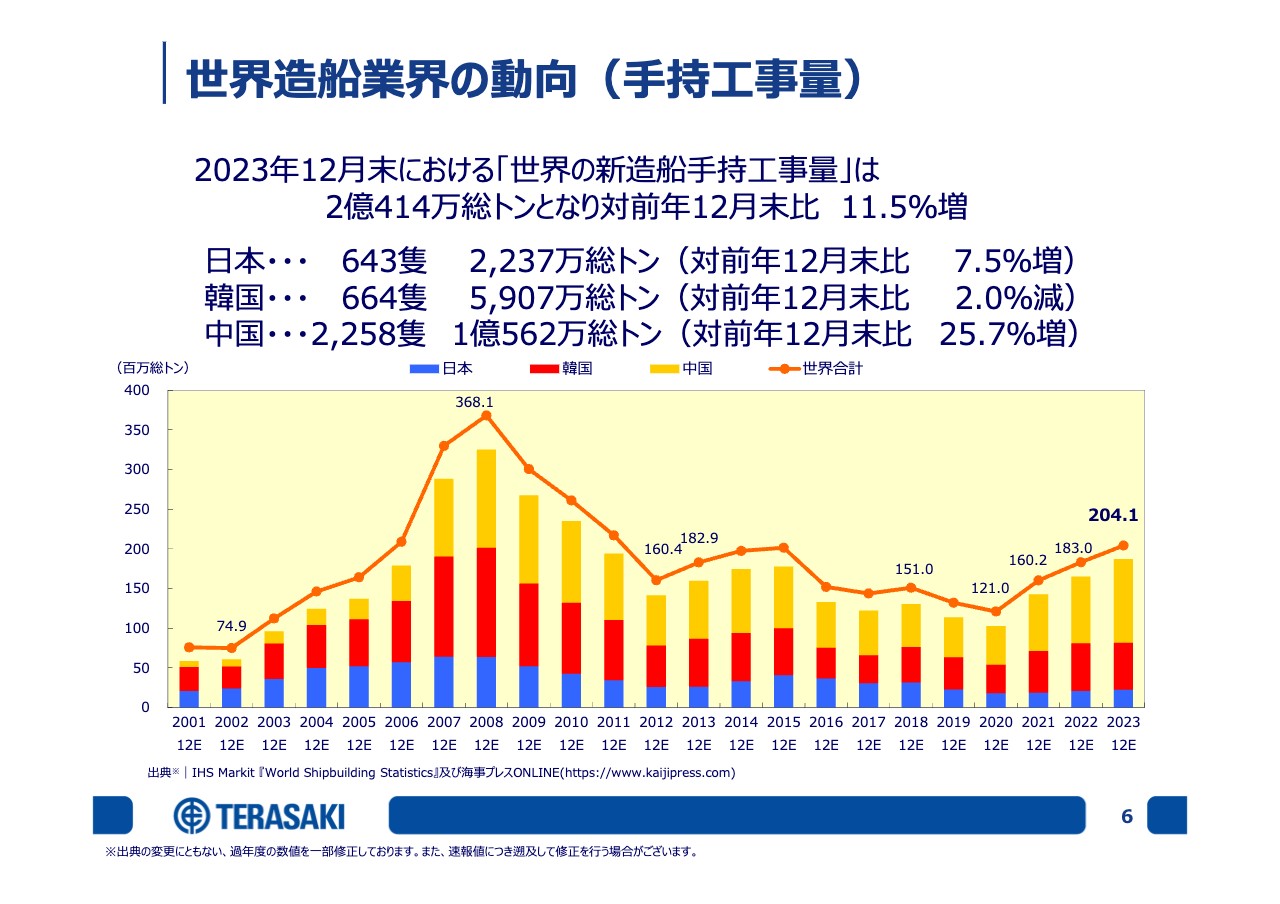

世界造船業界の動向(手持工事量)

手持工事量については、2023年12月末時点は2億414万総トンで、前年比11.5パーセント増でした。

日本は2,237万総トンで前年比7.5パーセント増、韓国が5,907万総トンで前年比2パーセント減、中国は1億562万総トンで前年比25.7パーセント増の合計2億総トンを超えました。これは13年ぶりぐらいの水準で、昨年の竣工量から考えると、3年から4年分の受注残を抱えているような状況です。

2024年1月から3月の速報値では、受注残が2億1,100万総トンとなっています。3月末時点では、前年比10パーセントの増加です。

日本は2,200万総トンで前年比11パーセント増、韓国は6,100万総トンで前年比1.3パーセント減、中国は1億1,000万総トンで前年比23パーセント増、こちらも中国の造船業界が非常に多くの受注残を抱えています。

2024年12月末の予想では、おそらく2億総トンから2億1,000万総トンの間で着地する見込みです。3年から4年分の注残を抱えたまま、来年になるのではないかと現時点では考えています。

課題はいろいろとありますが、当社にとっては全般的に引き続き追い風が吹いている状況だと判断しています。

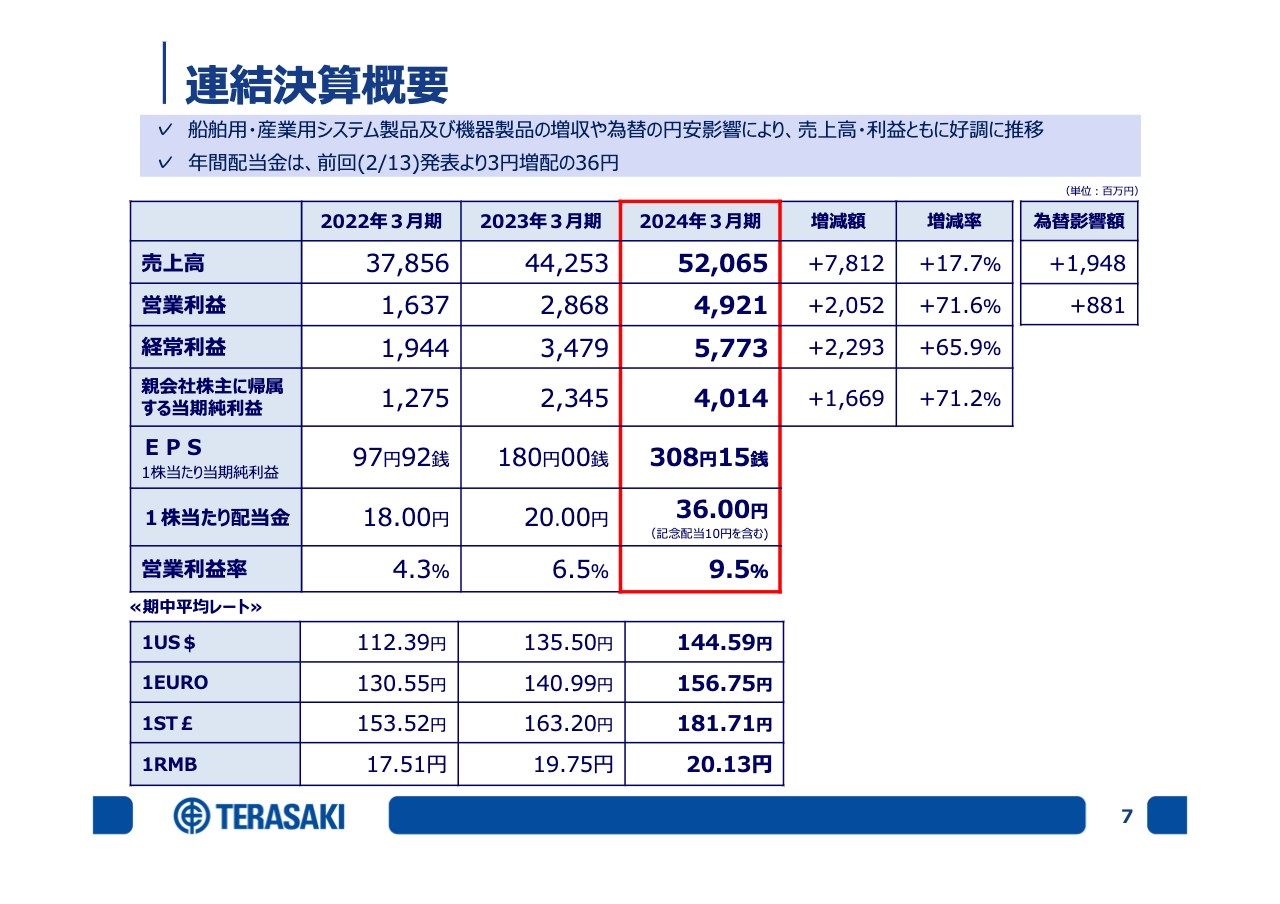

連結決算概要

2024年3月期連結決算の概要です。トピックスとしては、船舶用・産業用システム製品及び機器製品における増収や、為替の円安影響により、売上高・利益ともに好調に推移しました。年間の配当金は、前回2月13日の発表より、3円増配の36円としています。

売上高は520億6,500万円で、前期比17.7パーセント増加しました。営業利益は49億2,100万円で前期比71.6パーセントの増加、経常利益は57億7,300万円で前期比65.9パーセントの増加、親会社株主に帰属する当期純利益は40億1,400万円で前期比71.2パーセントの増加となりました。

EPS(1株当たり当期純利益)は308円15銭、1株当たり配当金が36円、営業利益率が9.5パーセントです。スライド下段に過去3年にわたる期中の平均レートを記載しているとおり、1USドルが144円59銭、1ユーロが156円75銭、1スターリング・ポンドが181円71銭、1中国人民元が20.13円と、前期比で大幅に円安へ推移しました。

これによる為替影響額は、スライド右上のとおりで、売上高については約20億円、営業利益では約8億8,000万円のかさ上げとなっています。

連結営業利益増減内訳

連結営業利益増減内訳のグラフです。2023年3月期末が28億6,800万円、2024年3月期末が49億2,100万円であり、その差異を表しています。売上量が増加したことによって、16億円ほどプラスに効いています。ただし、素材等の価格上昇やプロダクトミックスによる粗利益の悪化による影響で、1億円ほどマイナスになりました。

販売管理費の増加については、物流費は減少しましたが、販売量の増加に伴い、人件費や営業経費が増加してマイナスとなりました。為替影響のプラス分が8億8,100万円で、最終的に49億2,100万円に着地しました。

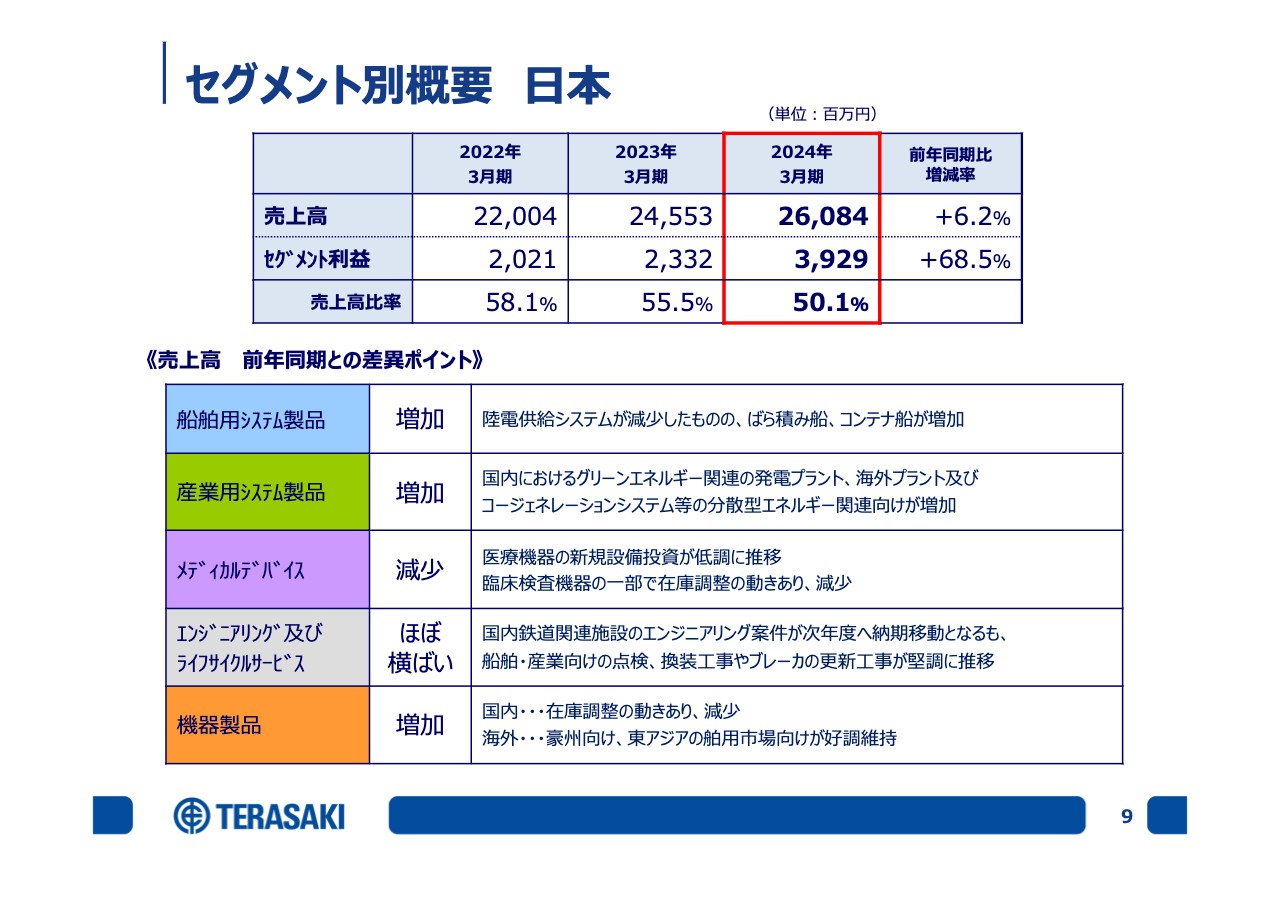

セグメント別概要 日本

セグメント別概要についてご説明します。日本の売上高は260億8,400万円で前期比6.2パーセント増、セグメント利益は39億2,900万円で前期比68.5パーセント増となりました。売上高比率は50.1パーセントとなり、約半分に達しています。

日本においては、売上増と円安効果が非常に大きく影響し、収益が大幅に改善しました。

売上高の内訳を見ていくと、メディカルデバイスを除いてほぼ増収で推移しています。船舶用システム製品に関しては、陸電供給システムが減少しましたが、ばら積み船、コンテナ船などが増加しました。

産業用システム製品に関しては、国内におけるグリーンエネルギー関係の発電プラント、海外プラント、コージェネレーションシステム等の分散型エネルギー関連が増加しました。

メディカルデバイスに関しては、医療機器の新規設備投資が昨年低調に推移しました。また、臨床検査機器の一部で在庫調整の動きがあり、こちらは減少しました。

エンジニアリング及びライフサイクルサービスに関しては、国内の鉄道関連のエンジニアリング案件が次年度に納期移動となりましたが、船舶・産業向けの点検、換装工事やブレーカの更新工事が堅調に推移し、ほぼ横ばいに終わりました。

機器製品に関しては、国内では、在庫調整の動きがあり減少しました。海外では、オーストラリア、東アジアなどの舶用市場向けが好調を維持しています。1年前の予想では、国内は堅調に推移し、海外がもうすぐ減速してくると見立てていたのですが、ここは予想が外れました。

国内では、案件はありましたが、過去2年間でお客さまがかなりの在庫を抱えたこともあり、在庫調整により受注を控えられました。その受注控えの影響を受け、売上が減少しました。

海外については、資源国のような、我々の得意とする船舶用市場が好調を維持したのと、円安の追い風もあり、結果として売上高は増加しました。

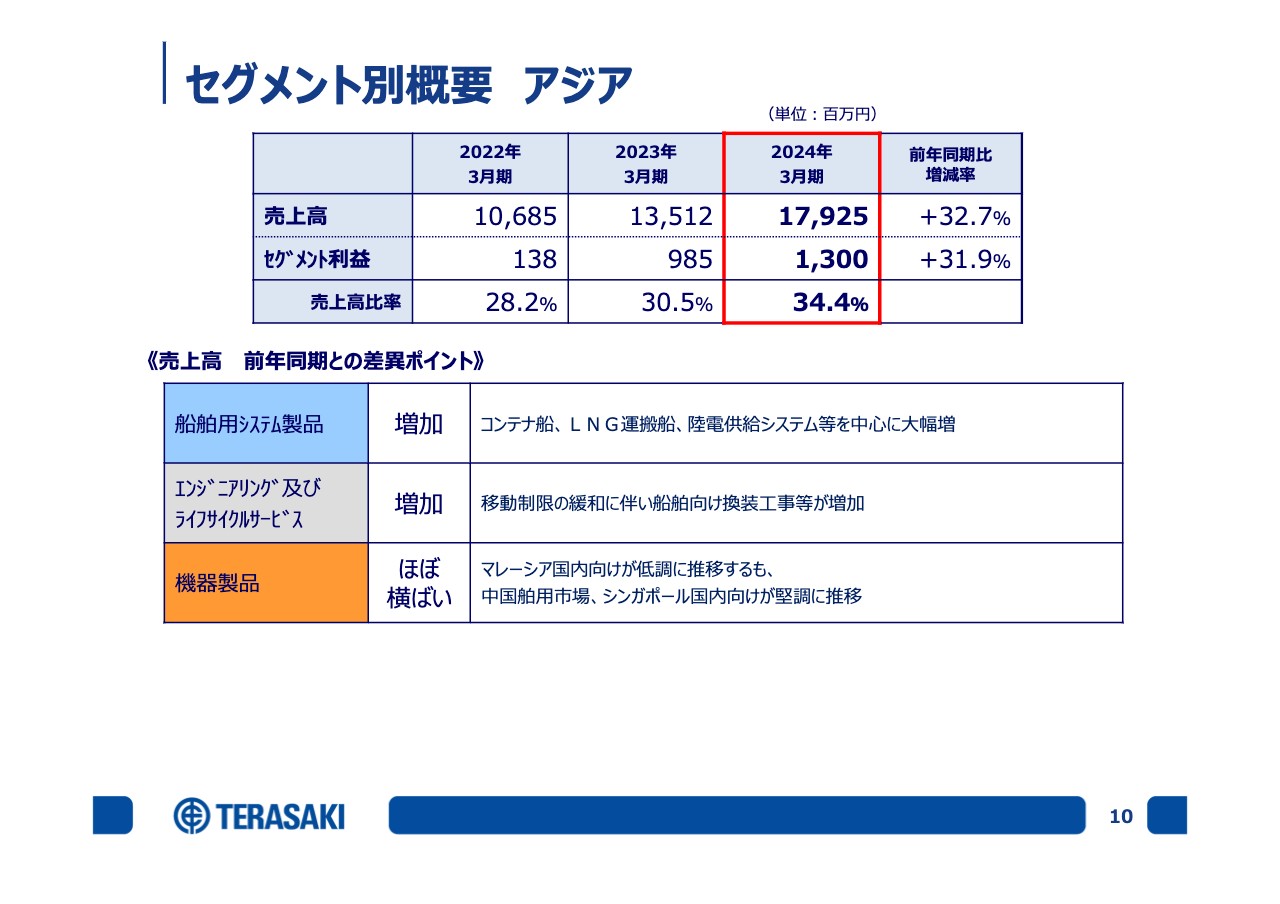

セグメント別概要 アジア

アジアの売上高は179億2,500万円で前期比32.7パーセント増、セグメント利益は13億円で前期比31.9パーセント増、売上高比率は34.4パーセントになりました。3年前の底状態と比較して、売上高が約2.2倍、セグメント利益は2.4倍となり、回復基調が継続しました。

売上高の内訳を見ていくと、船舶用システム製品が増加し、主に中国向けのコンテナ船、LNG運搬船、陸電供給システムを中心に大幅に増えました。エンジニアリング及びライフサイクルサービスも、移動制限の緩和に伴い、船舶向けの換装工事等が増加しました。

機器製品はほぼ横ばいで、マレーシア国内向けが低調に推移しましたが、中国舶用向け、シンガポール国内向けなどが堅調に推移した結果、横ばいの結果になりました。

セグメント別概要 ヨーロッパ

ヨーロッパの売上高は80億5,500万円で前期比30.2パーセント増、セグメント利益は8億8,800万円で前期比102.5パーセント増となりました。売上高比率は15.5パーセントで、ヨーロッパは引き続き、昨年も好調に推移しました。

売上高の内訳を見ていくと、機器製品は脱炭素社会向けの投資需要を背景に、ヨーロッパと国内での投資が堅調に推移し、販売が伸びました。中近東での大型案件の売上などもあり、結果として増収となりました。

エンジニアリング及びライフサイクルサービスに関しても、ブレーカの更新工事が減少したのですが、船舶向けの修理等が増加し、結果としてプラスで終わりました。

連結貸借対照表

連結貸借対照表です。2023年度と比較してハイライトされるものとして、受取手形、売掛金及び契約資産がプラス13億4,700万円で、売上増に伴って増加しています。

棚卸資産は前期比プラス22億2,500万円で、受注増により在庫が増えました。2023年度はもっと大幅に伸びており非常に負担が重かったのですが、2024年度は増加率が非常に減りました。

有形固定資産は、前期比プラス12億2,400万円になっています。テラサキ伊万里の工場設備投資が加算されてプラスとなっています。長期借入金は前期比プラス4億2,600万円で、投資を積極的に行った結果として借入が増えています。

為替換算調整勘定は前期比プラス18億3,000万円です。円安の影響を受け、2023年度の23億1,600万円から2024年度は41億5,000万円と、円換算した時に大幅に増えました。

以上から、総資産が前期比81億円ほど大きく膨らんだバランスシートとなっています。

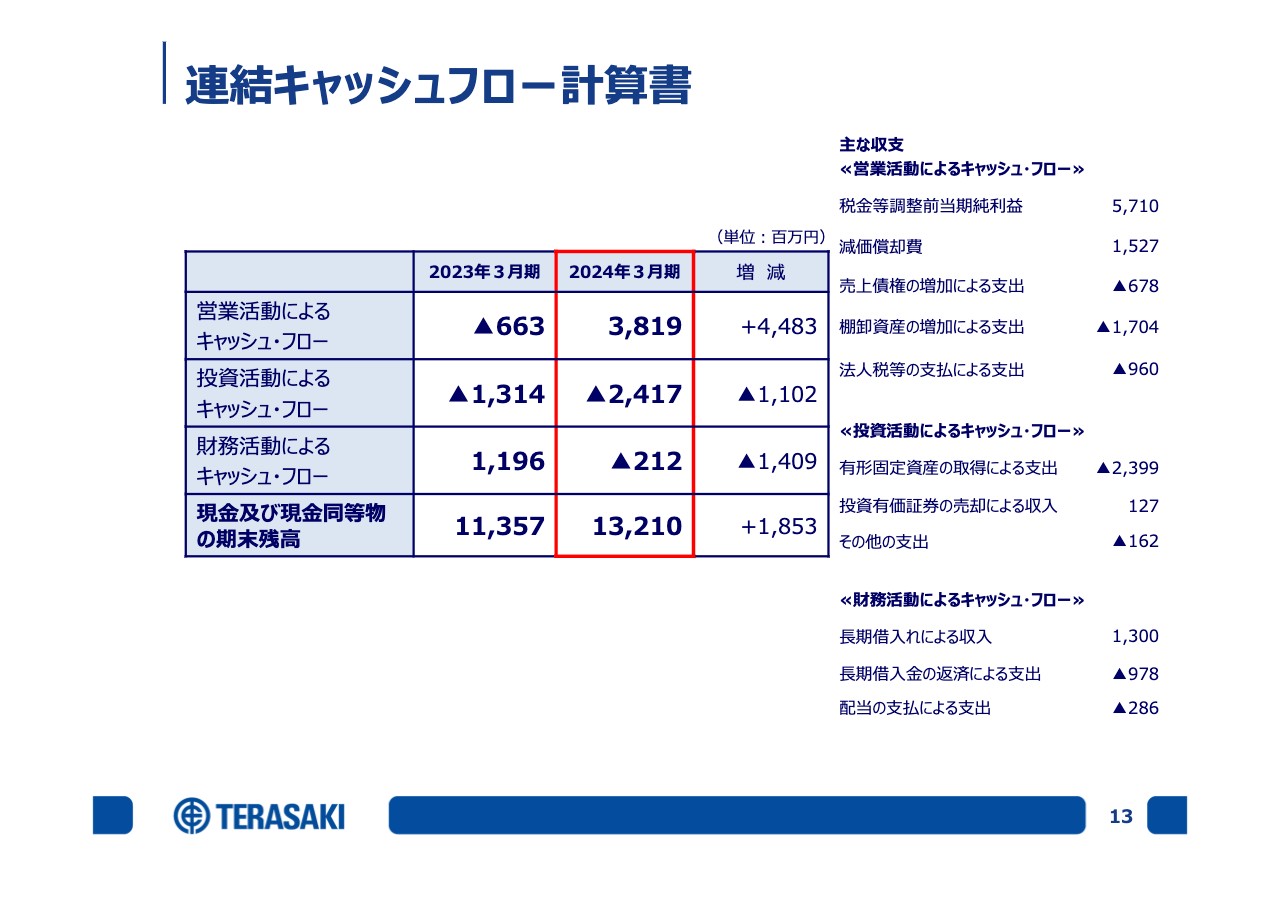

連結キャッシュフロー計算書

連結キャッシュ・フロー計算書についてご説明します。営業活動によるキャッシュ・フローは38億1,900万円で、前期比プラス44億8,300万円と大幅に改善しています。

一昨年は利益が出たものの大幅に在庫を増やしたためマイナスとなっていましたが、2024年3月期に入り売掛金の回収、在庫増加の抑制を行った結果、大幅に改善しプラスに転じたものです。

投資活動によるキャッシュ・フローは、積極的な投資によりマイナス24億1,700万円となりました。その結果、フリーキャッシュ・フローは2年連続マイナスとなったものの、プラスに転じました。

財務活動によるキャッシュ・フローはマイナス2億1,200万円で、最終的に現⾦及び現⾦同等物の期末残⾼は132億1,000万円となりました。

2025年度は、引き続き機器製品の在庫の適正化を図り、キャッシュの創出に努めます。また、大型の設備投資も継続します。内部資金を使うことと同時に、外部借入の増加を見込んでいます。

主要連結財務指標の推移

主要な連結財務指標の推移です。EPSは308円15銭、BPS(1株当たり純資産)は3,591円37銭、自己資本比率は68.8パーセント、ROEは9.2パーセントです。

有利子負債は増加して50億300万円となっており、内訳は借入金32億9,200万円、リース債務17億1,100万円となっています。その結果、DEレシオは0.11倍となっています。

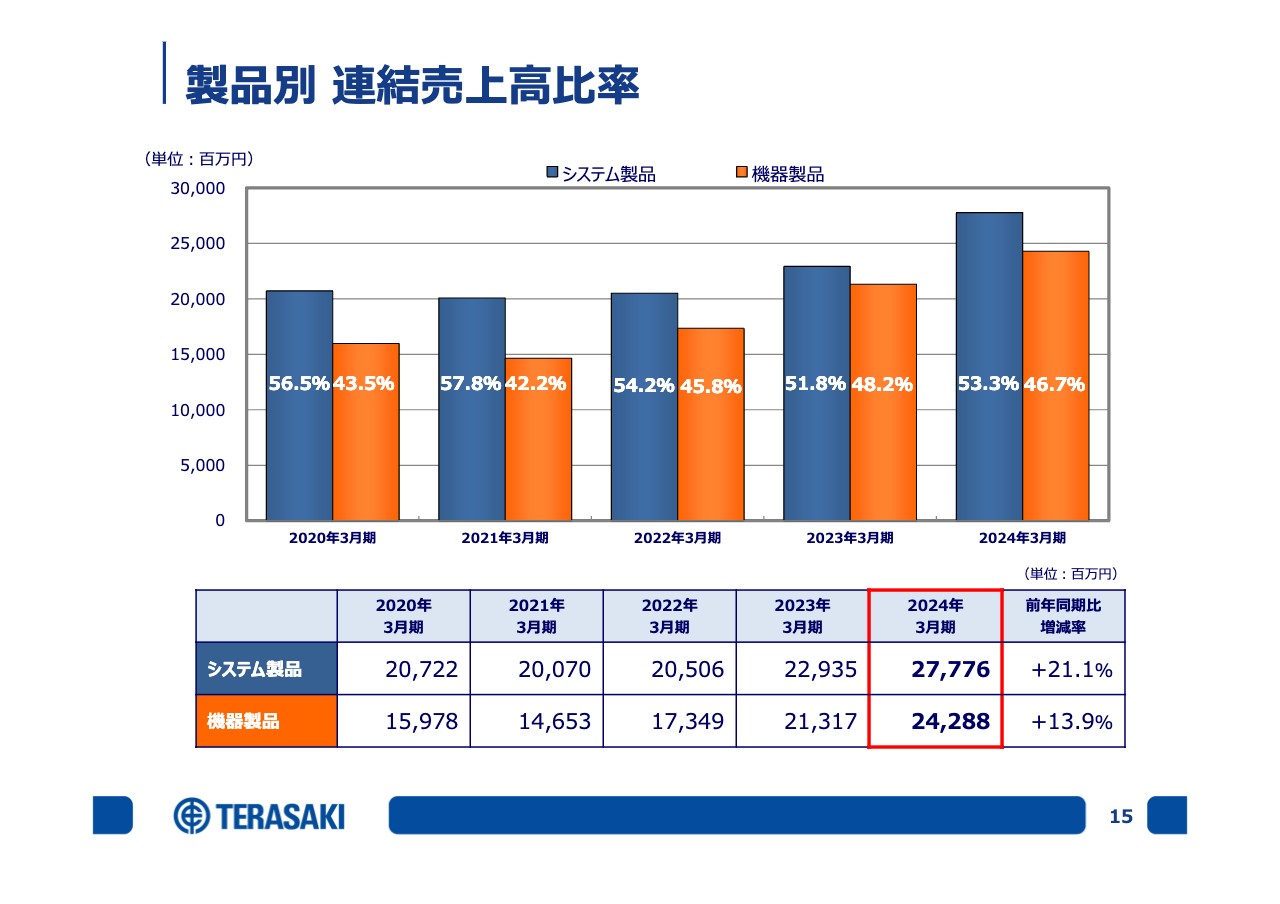

製品別 連結売上高比率

このスライドは、システム製品と機器製品の売上高比率を示しています。2024年3月期の売上高は、システム製品が277億7,600万円で前期比21.1パーセント増、機器製品が242億8,800万円で前期比13.9パーセント増となりました。

システム製品 連結売上高・受注高・受注残高

受注型の生産を行うシステム製品の売上高、受注高、受注残高です。2024年3月期の受注残高は、367億7,800万円となりました。内訳は、受注高329億2,500万円、売上高277億7,600万円と、前期比で増加して終えることができました。

2025年3月期 連結業績予想 及び 配当予想

2025年3月期の連結業績予想と配当予想についてご説明します。

トピックスとしては、海外の設備投資は減速に向かうと予想するものの、国内における底堅い設備投資や堅調な新造船需要を背景に、売上高は当期並みもしくはプラスの方向だと予想しています。

また、価格の適正化への取り組みを進めるものの、為替想定レートの影響や人件費の大幅な増加、原材料価格の高騰などの影響により減益という見通しを立てています。

売上高は525億1,000万円で前期比プラス4億4,400万円、営業利益は31億1,000万円で前期比マイナス36.8パーセント、経常利益は32億6,000万円で前期比マイナス43.5パーセント、当期純利益は23億円で前期比マイナス42.7パーセントです。

EPSは176円53銭、1株当たり配当金は26円、営業利益率は5.9パーセントです。予想に対する期中平均レートの条件は、1USドル140円、1ユーロ152円、1スターリング・ポンド178円、1中国人民元20円と、2024年度期中平均レートより円高方向で計画を組んでいます。

スライド右側に、USドルを参考に算出した為替感応度を記載しています。1円変動時において売上高は約2億円、営業利益は約1億円変動する計算になっています。

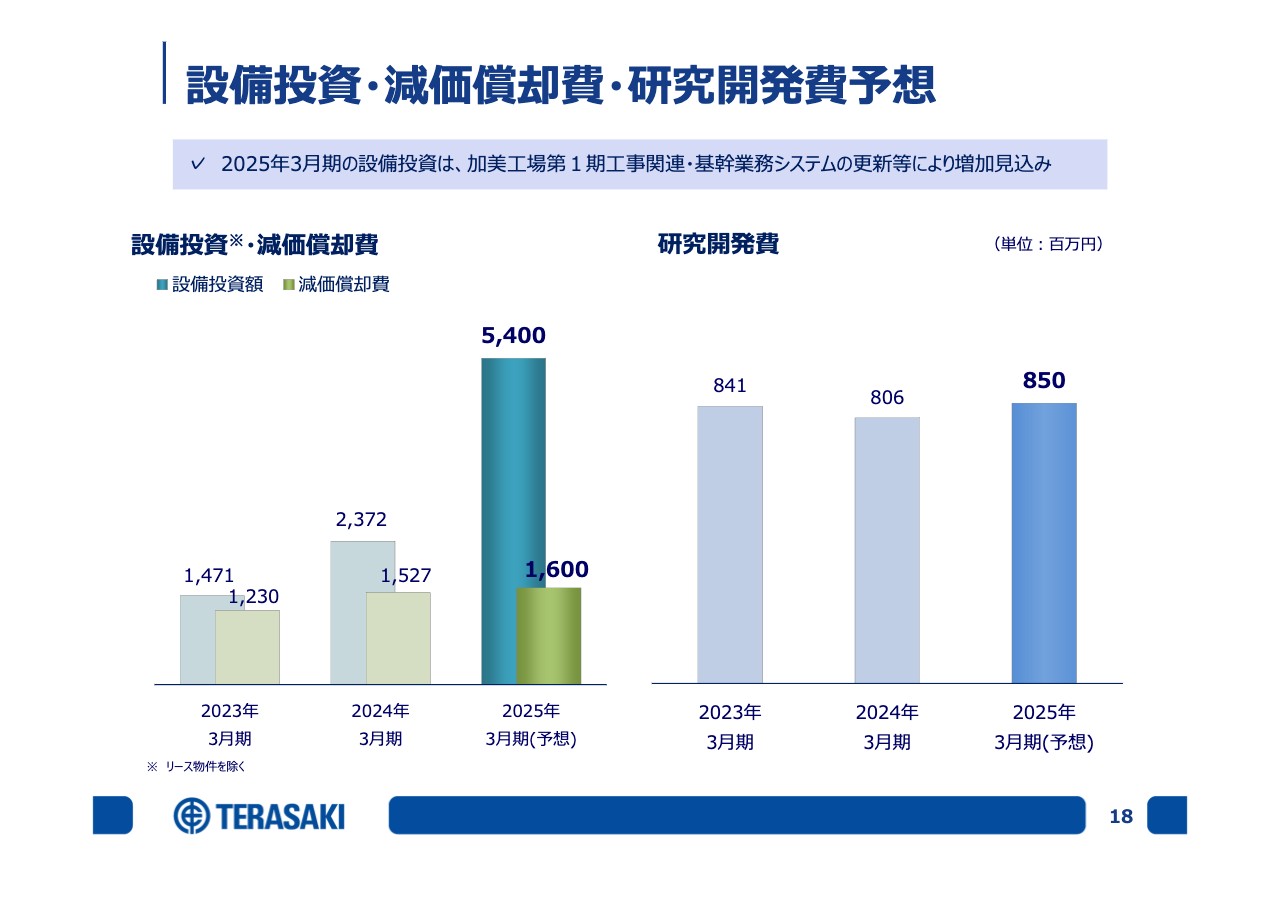

設備投資・減価償却費・研究開発費予想

設備投資、減価償却費、研究開発費の予想です。特に、2025年3月期の設備投資は大きく膨らみます。大阪の本社にある加美工場第1期工事関連、基幹業務システムの更新等により増加する見込みです。

2025年3月期の設備投資は54億円、減価償却費16億円となっています。研究開発費は8億5,000万円を計画しています。

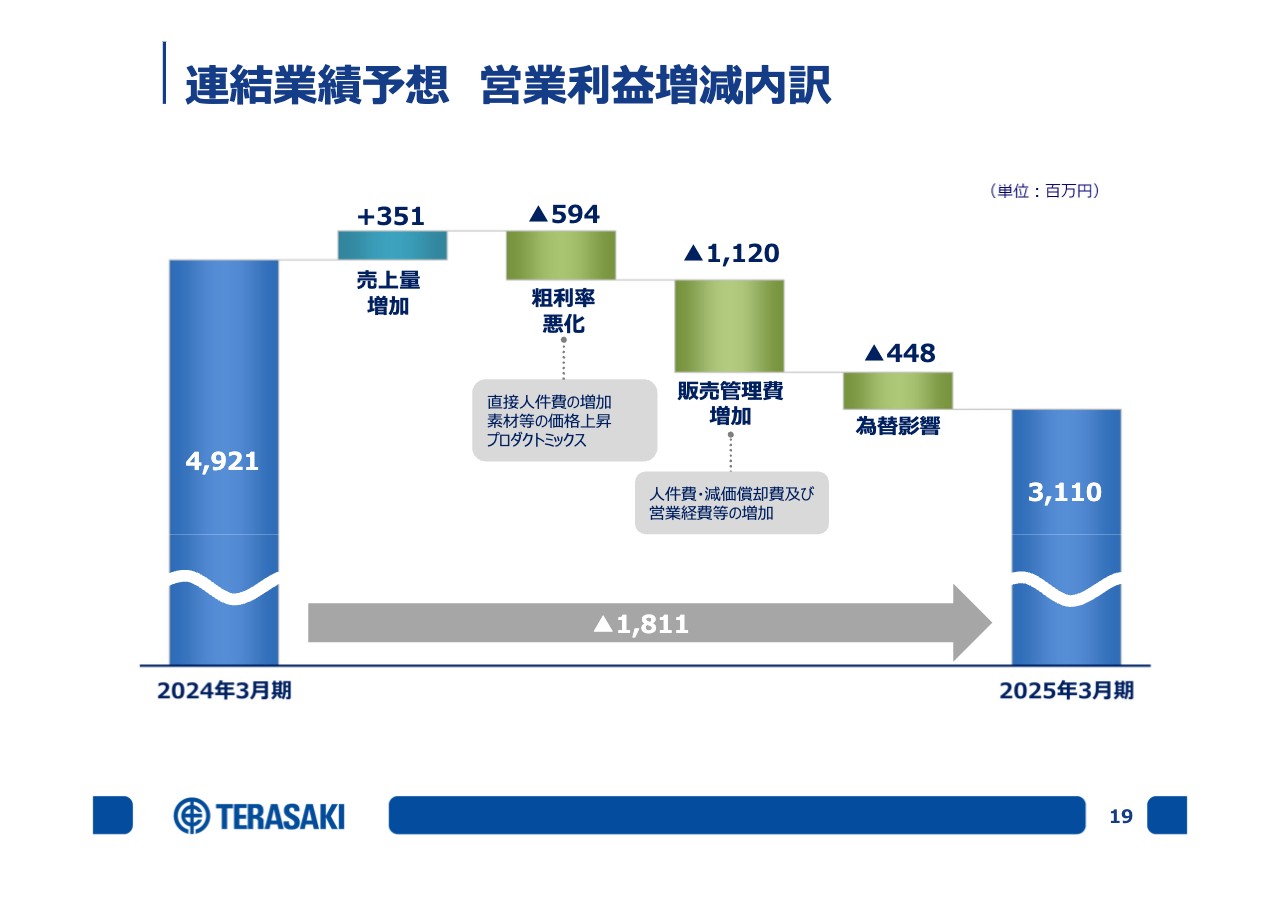

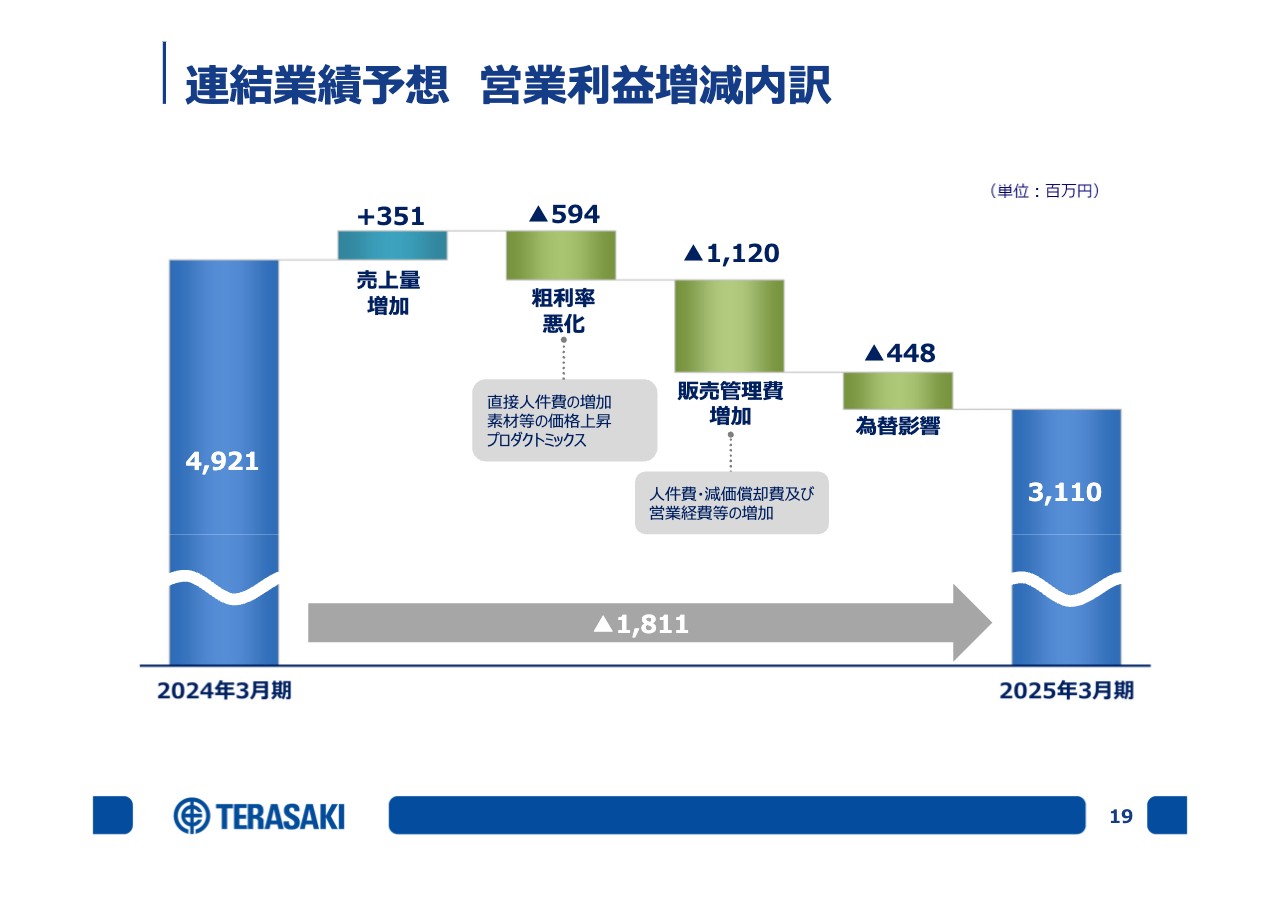

連結業績予想 営業利益増減内訳

連結業績予想の営業利益増減内訳です。2024年度は49億2,100万円、2025年度は31億1,000万円です。売上量増加で3億5,100万円プラス、粗利利益率の悪化でマイナス5億9,400万円となっています。粗利率悪化の内容は、直接人件費の増加、素材などの価格上昇、プロダクトミックスなどを勘案しています。

販管費は増加を見込んでおり、結果としてマイナス11億2,000万円となっています。内容は、販売管理に関わる人件費、減価償却費、営業経費などの増加によるものです。為替の影響は、マイナス4億4,800万円を予想しています。

以上を加味して、2025年度の営業利益は31億1,000万円の予想となっています。

今後のセグメント経営戦略:日本(1)

セグメントベースの経営戦略についてご説明します。まず、日本についてです。2024年度、日本の造船業界は大幅な黒字化を果たしました。要因には船価のアップや円安があり、我々としても引き続き価格の適正化を進めていく考えです。

高付加価値船向け製品などが好調に推移し、売上は増加する見通しです。LNG船やコンテナ船向けの配電制御システムの受注強化による売上と利益の確保に注力します。

環境関係では、陸電供給システム等のグリーンビジネスの拡大、IoT及びビッグデータ活用、DCグリッド、新燃料の制御など新しい技術の研究開発にも取り組みます。海洋マーケットにおける重層的なビジネス展開と1隻当たりの当社の活躍度を高める、水平的なビジネス展開を同時に行い、収益を上げていきます。

グループの生産拠点については、昨年には中国広州のTERASAKI ELECTRIC(CHINA)と佐賀県のテラサキ伊万里で設備投資を行い、大幅にキャパシティを上げました。機動的に活用することにより、競争力強化と生産性の向上に努めていきます。

引き続き、需要増加が見込まれる船員教育市場向けシミュレーターの受注、船員教育トレーニング・ビジネスの推進を強化していきます。

今後のセグメント経営戦略:日本(2)

産業用システム製品については、コージェネレーションシステム等の分散型エネルギー関連向けに一服感が見られるものの、売上は底堅く推移する見通しです。

国内外のグリーン市場の他、昨年度からは水素、アンモニアなどの混焼発電の実証プラントに製品を納めています。このような減炭素向けのパイロットプラント、商用に関わる新しいプロジェクトからの受注強化を図ります。

海外向けに多いLNG火力発電の案件、合成メタン、メタネーション関係の案件に注力すると同時に、コロナ禍が明けて動き始めている国内外の鉄道関係からの受注強化を図っていきます。

機器製品は、国内設備投資は底堅く推移するものの、海外の設備投資は減速感が見られ、売上は減少する見通しとなっています。

「国内は底堅い」ということで、好評を得ている新製品の拡販によるシェア向上、グリーン関連市場、海外船舶市場、新興国インフラ市場等からの受注拡大、新製品などを使ったOEMパートナーの拡大に努めていきたいと思っています。

今後のセグメント経営戦略:日本(3)

メディカルデバイスについては、医療機器、臨床検査機器ともに新規設備投資が底堅く推移し、売上は昨年度並みで推移すると見ています。こちらも、新しいビジネスパートナー向けに新製品をリリースします。

今後のセグメント経営戦略:日本(4)

エンジニアリング及びライフサイクルサービスについてです。昨年度の鉄道関連施設向け案件の今期へのずれ込みもあり、売上は増加する見通しです。また、船舶関係のグローバルサービスネットワークの拡充と新サービスの提案を続けていきます。

船舶用や産業用の新しいエンジニアリング事業の強化にも注力することにより、エンジニアリング及びライフサイクルサービスの強化に努めていきたいと考えています。

今後のセグメント経営戦略:アジア(1)

アジアの経営戦略についてご説明します。船舶用システム製品は、売上は拡大基調にあると考えています。特に、高付加価値船が好調に推移し、売上が増加すると見ています。

営業力強化によるアジア市場でのシェアの維持と拡大を目指します。韓国・中国の造船所からのLNG運搬船向け製品の受注が継続しており、さらに受注を強化していきたいと考えています。

環境関係では、AMP、陸上電力供給システムの受注を拡大したいと思います。

2023年7月に広州のTERASAKI ELECTRIC(CHINA)を竣工し、生産のキャパシティを強化しましたので、さらに売上増を目指していきたいと考えています。

機器製品については、舶用市場向けは堅調に推移するものの、一部地域において設備投資に減速感が見られ、売上は低調に推移する見通しです。そのような中で、新製品のリリースを進め、日系顧客のアジア展開時のビジネスチャンスを作り出します。

舶用市場、インフラ関連市場、デジタル関連市場のデータセンター等が多数作られているため、営業強化を進めます。

今後のセグメント経営戦略:アジア(2)

産業用システム製品については、シンガポールと中国に営業拠点を置き、インフラ投資案件への営業強化を図っています。また、日系企業に対する営業強化、脱炭素に伴うエネルギートランジションへの対応強化を図ります。

エンジニアリング及びライフサイクルサービスは、船舶向けの需要が継続し、売上は堅調に推移する見通しです。グリーン関係の案件や、シンガポール、中国、ドバイの拠点のさらなる拡充を図ります。

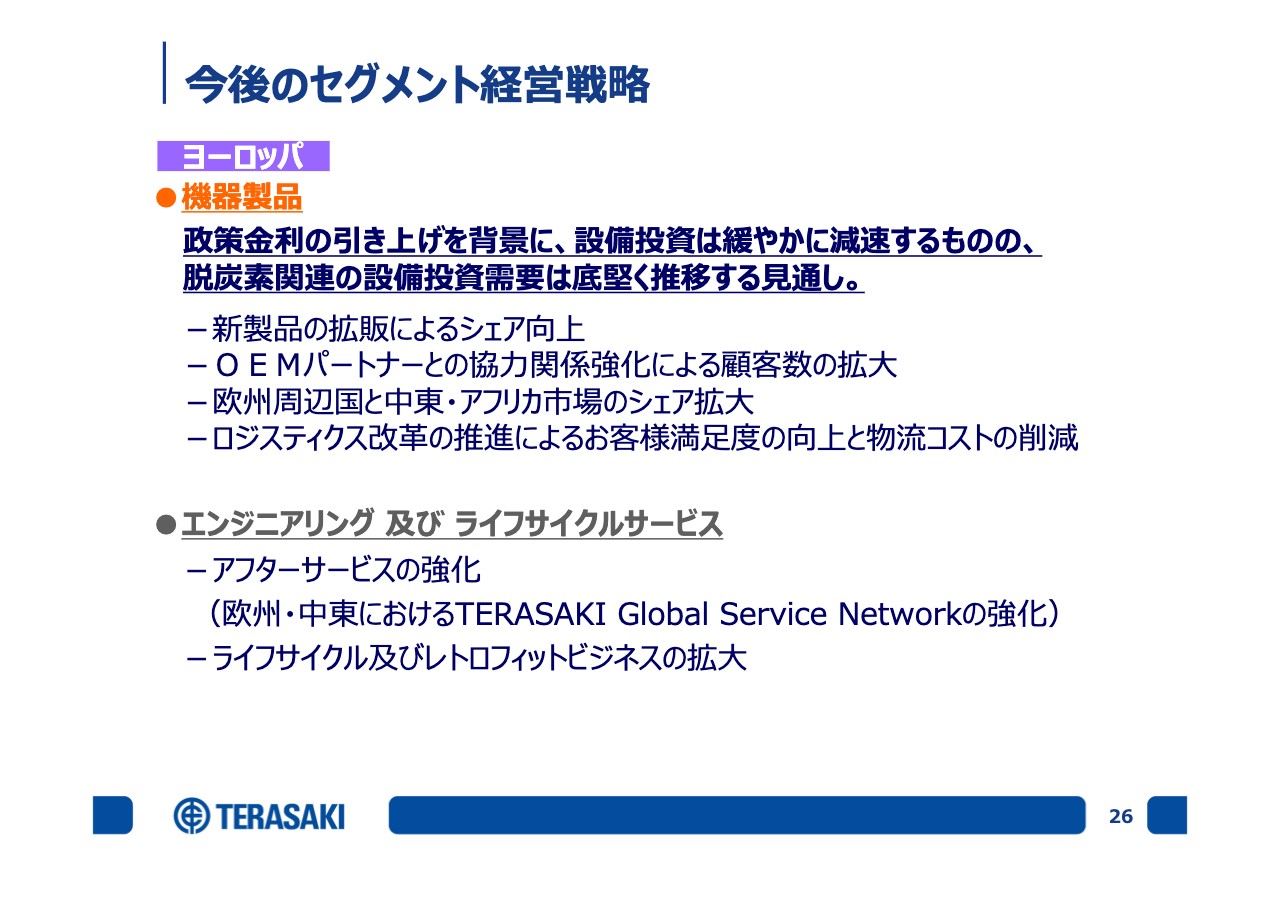

今後のセグメント経営戦略:ヨーロッパ

ヨーロッパの経営戦略です。機器製品については、ここ数年の政策金利引き上げを背景に、設備投資は緩やかに減速すると見ています。しかし、金利の引き下げが6月、7月に行われるかもしれないという話も聞いているため、注視しています。

脱炭素関連の設備投資需要は、底堅く推移する見通しです。新製品の拡販によるシェアの拡大、OEMパートナーとの協力関係の強化、東欧がメインとなる欧州周辺国と中近東・アフリカ市場のシェアの拡大に努めていきます。

ロジスティクス改革を進めることで、お客さま満足度の向上と物流コストの削減に努めます。

エンジニアリング及びライフサイクルサービスは、アフターサービスの人員を強化した結果が出てきています。今年度も売上拡大を目指し、ライフサイクル及びレトロフィットビジネスの拡大も続けていきたいと考えています。

製品別連結売上⾼推移 及び 予想

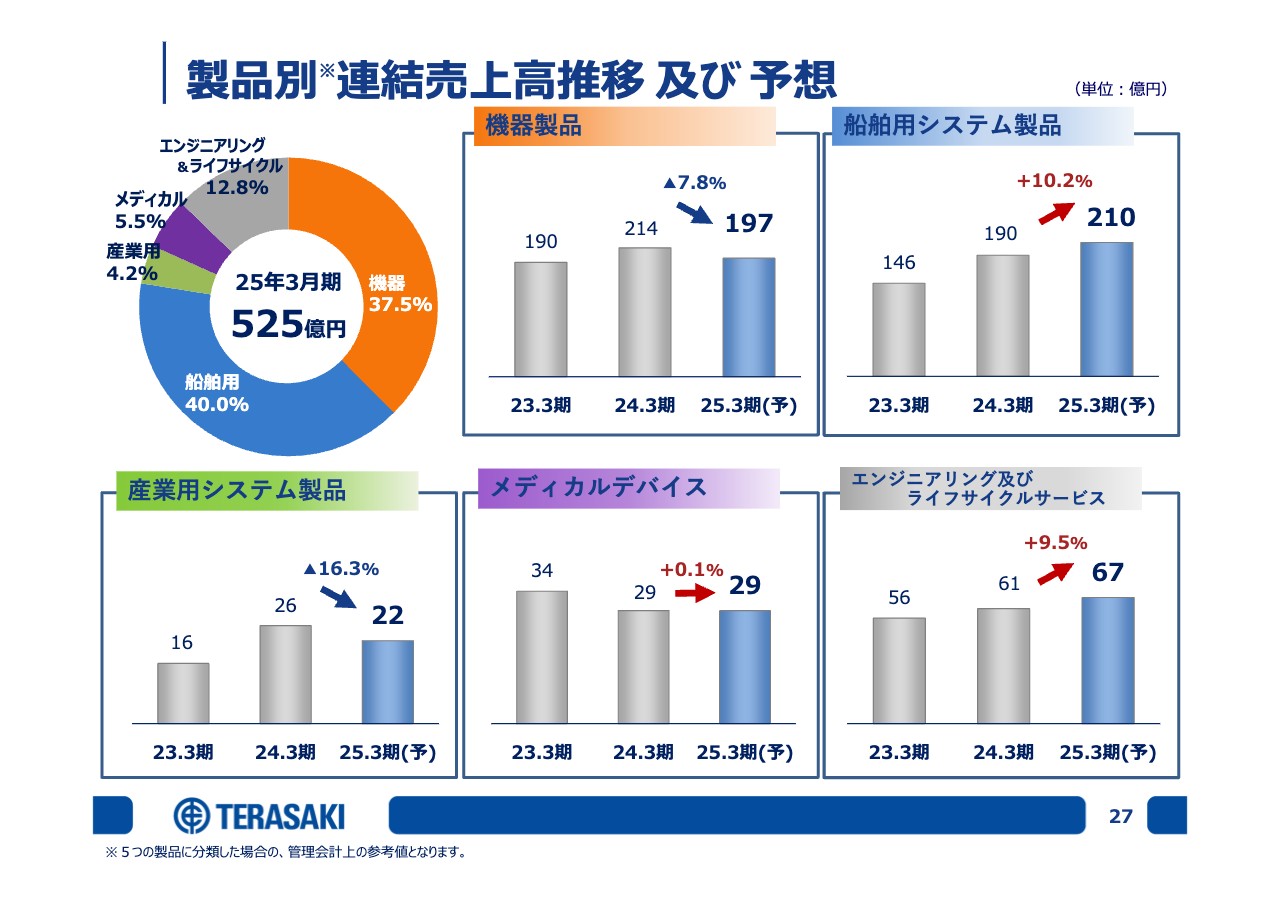

以前より投資家さまからご要望があった5つの製品別売上高について、今期より管理会計上の数字を使ってご説明します。スライドのパイチャートは、2025年3月期の売上高525億円の内訳を示しています。棒グラフは、過去2年と今年の予想を表しています。

機器製品は、昨年の214億円から7.8パーセント減少の197億円と見込んでいます。船舶用システム製品は昨年の190億円から増加して210億円、産業用システム製品は昨年の26億円から減少して22億円、メディカルデバイスは昨年と横ばいで29億円、エンジニアリング及びライフサイクルサービスは昨年の61億円から増加して67億円を見込んでいます。

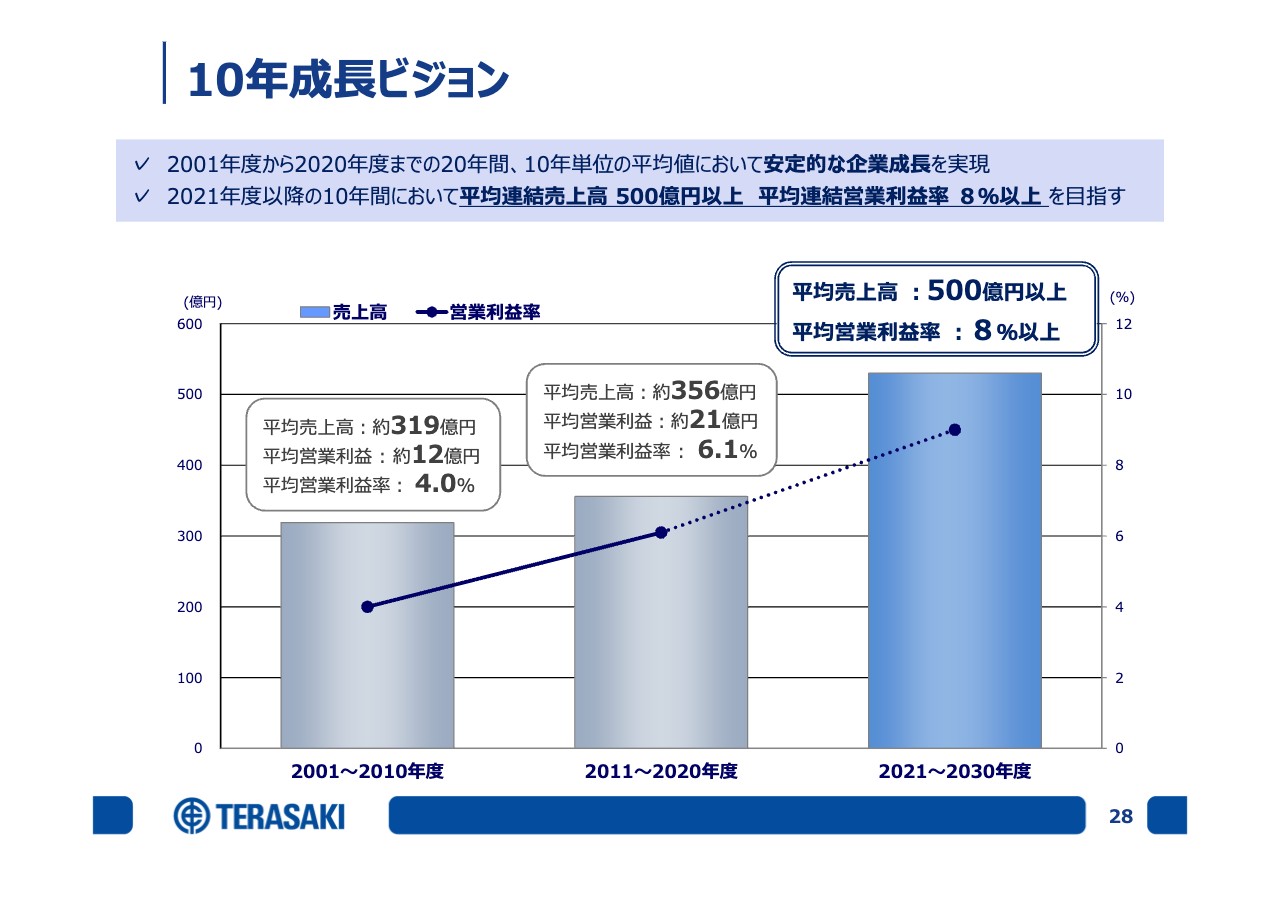

10年成⻑ビジョン

中長期の成長ビジョンとして、10年単位の成長ビジョンをつかって説明します。

このグラフでは、2001年度から2010年度までの売上高・営業利益・営業利益率の各平均値、2011年度から2020年度までの売上高・営業利益・営業利益率の各平均値と共に、2021年度から2030年度に対する売上高・営業利益率の平均目標値を挙げています。

2001年度から2020年度までの20年間は、10年単位の平均値において、安定的な企業成長を実現することができました。2021年度以降の10年間においても、平均売上高500億円以上、平均営業利益率8パーセント以上を目指していきたいと考えています。

10年成⻑ビジョン︓2020年代の主要設備投資計画

10年成長ビジョンの中で、2020年代の主要な設備投資計画についてご説明します。

2021年から2023年の3年間で、TERASAKI ELECTRIC(CHINA)の新工場に約12億円を投資し、佐賀県の伊万里市にあるテラサキ伊万里に板金・塗装棟を増築し、一貫生産ができる体制を整えるため、約14億円の設備投資を行いました。

2024年から2025年にかけては、基幹業務ソフトのシステム更新を行います。これから1年かけて、SAPの最新バージョン「SAP S/4HANA」にマイグレーションしていきます。

本社工場の加美工場第1期工事として、主に老朽化に対するBCPの強化とともに、設備の自動化・生産性の向上、環境負荷の低減を目的とし、2024年2月より建て替えに着手しました。2025年度内の稼働を予定しており、投資予定総額は約40億円となっています。

2030年に向け、加美工場第1期工事の後に、第2期工事として、ブレーカの組立検査棟を建設したいと思っています。また、大分県の耶馬溪製作所のブレーカ工場への投資も考えています。

メディカルデバイス関連でも、専用工場の建設を2030年度までに実行していきたいと思っています。2020年代後半と2030年代の成長に向け、積極的に投資を継続していきたいと考えています。

以上、2024年3月期の決算説明会を終わりたいと思います。

ご清聴ありがとうございました。

質疑応答:今期営業利益の見通しについて

質問者:2025年3月期の営業利益31億1,000万円の計画には、粗利率の悪化、販売管理費の増加があります。しかし、これらが圧縮できて、31億1,000万円がもう少し上がる可能性はないのでしょうか?

昨年度を振り返ると、期初の営業利益は20億円台だったのが、いろいろな要因により49億円で着地しました。期初の予想が外れていたため、この計画の中でも、少し厳しく見ているところがあれば教えてください。

寺

新着ログ

「電気機器」のログ