【QAあり】冨士ダイス、新社長のもと経営基盤強化や生産性向上、海外事業の飛躍等を掲げ変化に対応できる企業体質への転換を図る

INDEX

春田善和氏(以下、春田):本日はお忙しい中、当社の決算説明会にご参加いただき、誠にありがとうございます。今年1月1日付で冨士ダイス株式会社代表取締役社長に就任した、春田善和です。より一層社業の発展に一意専心努力する所存です。どうぞよろしくお願いします。

今回の決算説明会では、2024年3月期の業績概要、新中期経営計画及び2025年3月期の業績見通しを中心にご説明します。

会社概要(2024年5月現在)

まず、当社について簡単にご説明します。当社は今年6月6日に創業75周年を迎える超硬合金製工具・金型製造メーカーです。素材開発力・精密加工技術に強みを持ち、国内のみならず海外2ヶ国に生産拠点、5ヶ国に営業拠点を展開しています。従業員数はグループ全体で約1,100名です。

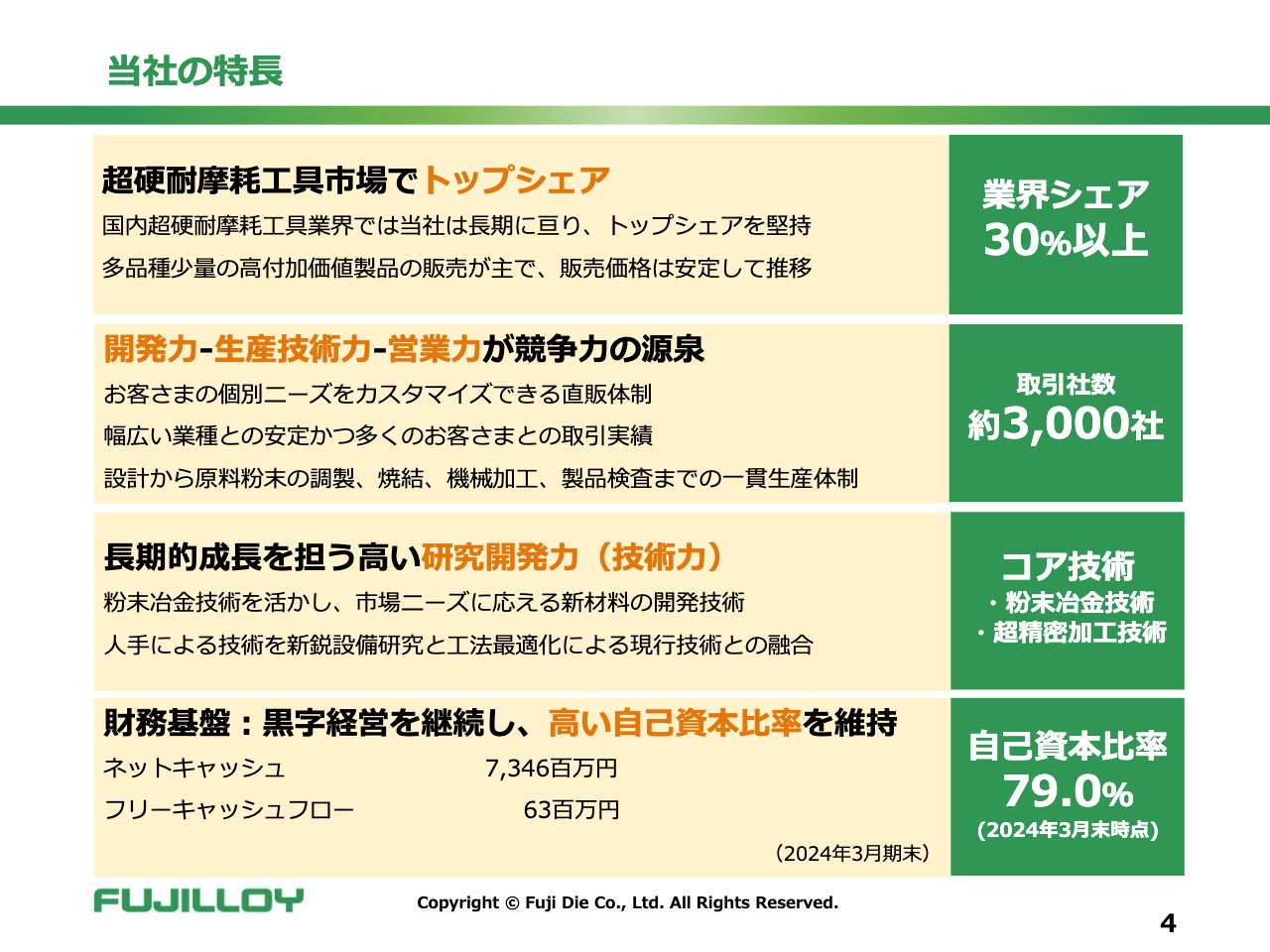

当社の特長

当社の特長は次の4つだと考えています。1つ目は、国内の超硬耐摩耗工具市場において、30パーセント以上のトップシェアを長年にわたって維持していることです。2つ目は、開発力、生産技術力、営業力が三位一体となった競争力で、非常に幅広い業種の顧客を獲得していることです。

3つ目は、長期的成長を担うコア技術である、粉末冶金技術と超精密加工技術を持っていることです。4つ目は、創業以来、黒字経営を継続し、潤沢な手元資金を保有していることから不況等でも十分な対応力があることです。

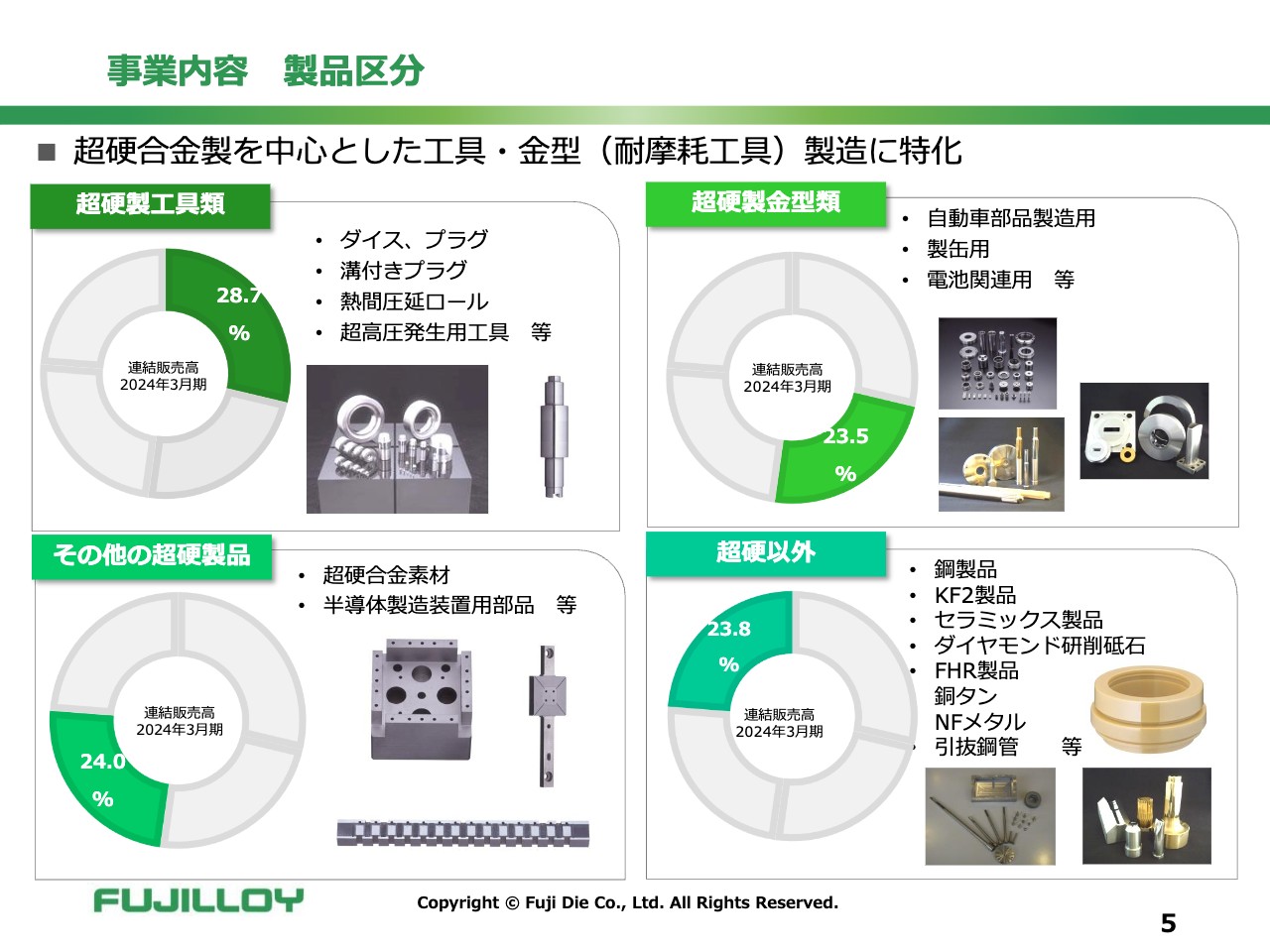

事業内容 製品区分

スライドは当社の主な製品例です。当社の超硬合金製を中心とした耐摩耗工具・金型は、幅広い産業で使用されています。

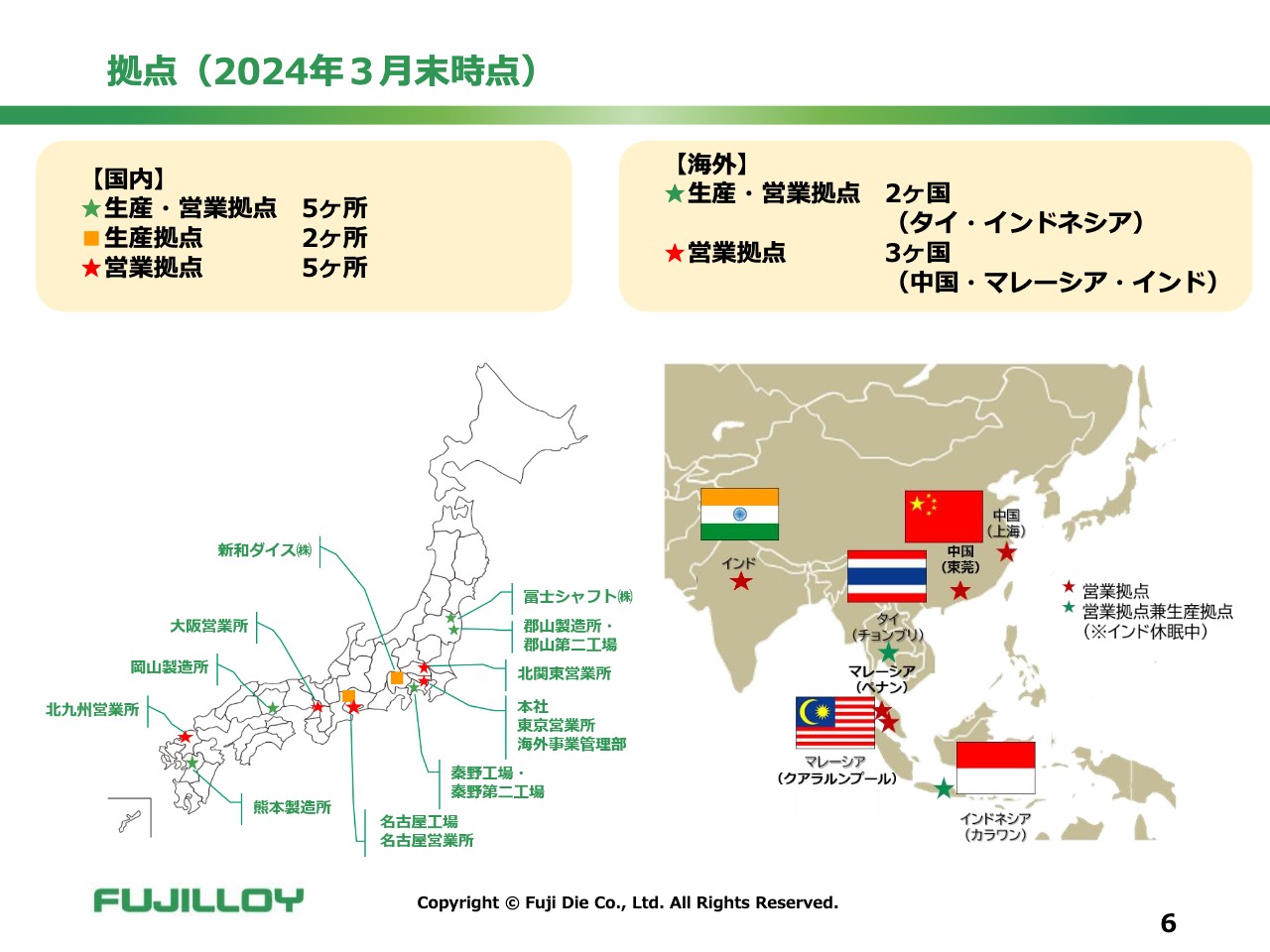

拠点(2024年3月末時点)

国内外の拠点ネットワークをスライドの図に示しました。国内は今年3月末時点で生産拠点が7ヶ所、営業拠点が10ヶ所となっており、お客さまとの強固なネットワークを構築しています。

海外は5ヶ国に拠点があります。生産・営業拠点がタイとインドネシアに、営業拠点が中国、マレーシア、インドにあります。こちらはすべて完全子会社です。海外拠点で一番大きい拠点であるタイの子会社は、昨年11月で設立20周年を迎えました。

直近のTOPICS

最近のトピックスとして、今年4月1日にマレーシア現地子会社であるフジロイ・マレーシアの営業活動の中心を、ペナン事務所からクアラルンプール事務所へと移しました。

ペナン事務所では半導体関連を中心に営業活動を行ってきましたが、クアラルンプール事務所の営業を強化することで、それ以外にもEV関連などを中心に新規顧客の獲得を目指します。マレーシアのみならず、近隣国も含め、ここから営業活動を拡大していきたいと考えています。

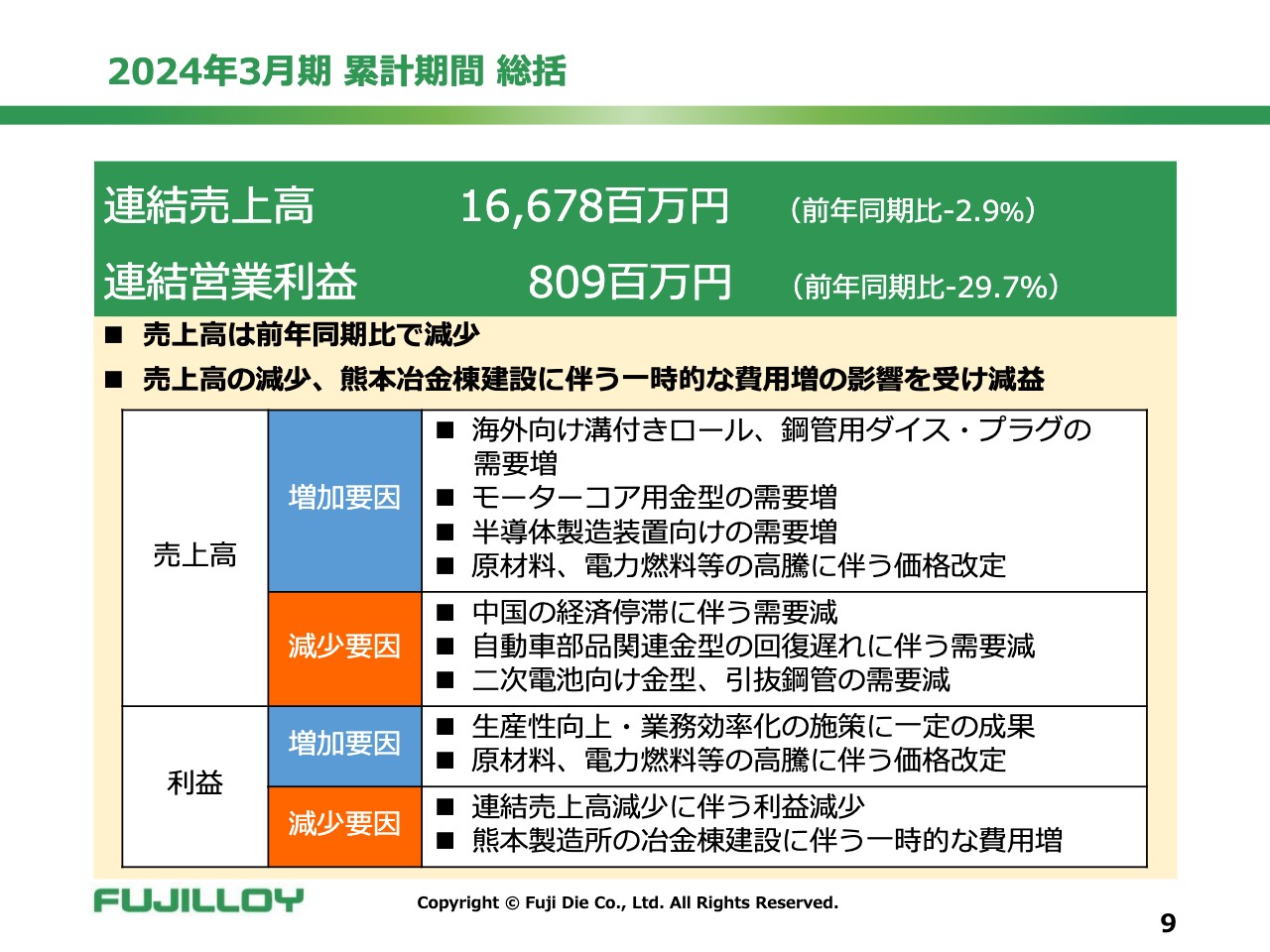

2024年3月期 累計期間 総括

2024年3月期の業績概要についてご説明します。2024年3月期の連結売上高は、166億7,800万円、連結営業利益は8億900万円でした。前期比で売上高は微減、営業利益は売上高の減少及び熊本冶金棟建設に伴う一時的な費用増の影響を受けて減益となりました。詳細については、業務本部副本部長の我妻よりご説明します。

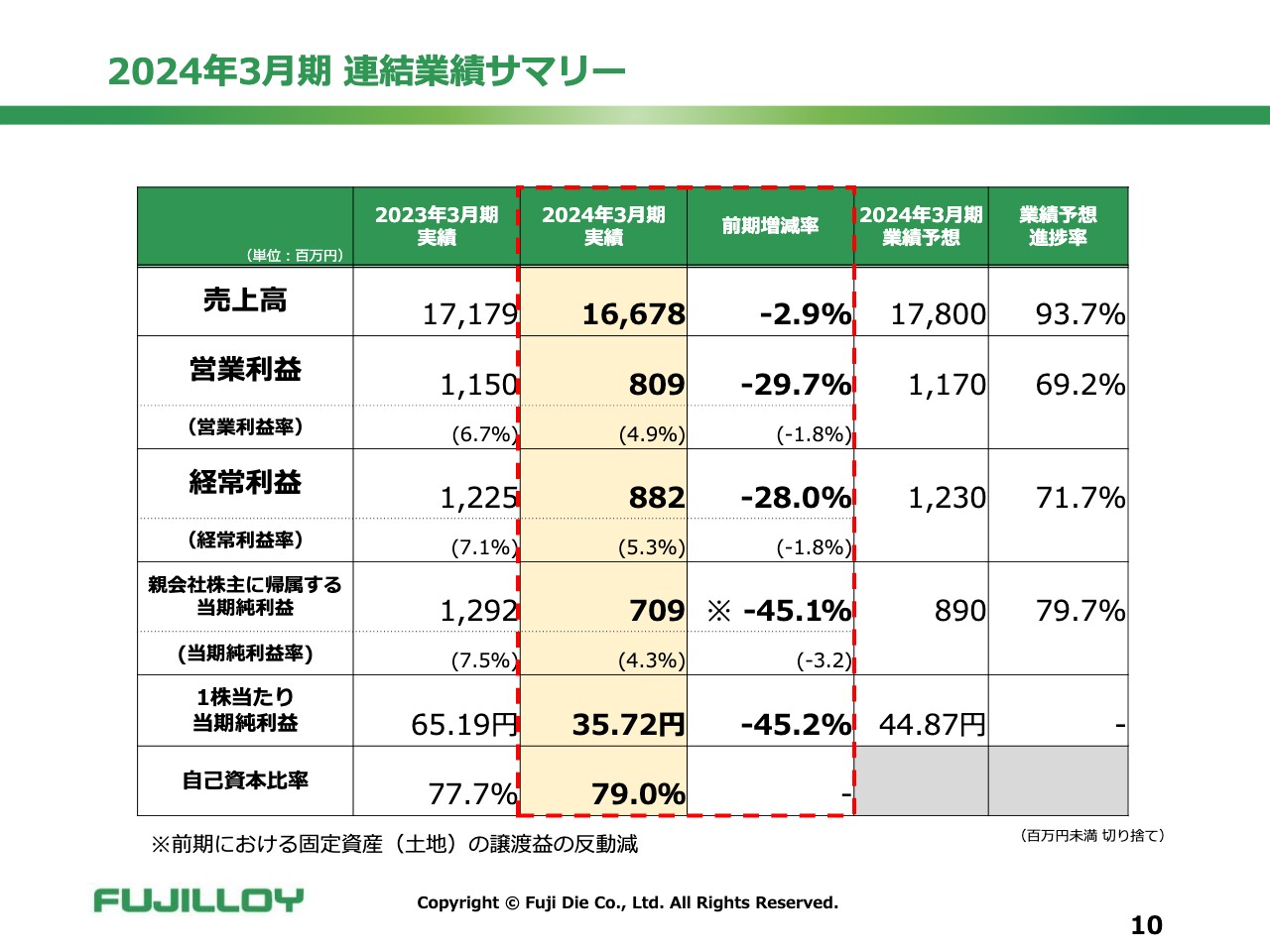

2024年3月期 連結業績サマリー

我妻真一氏:連結業績サマリーについてご説明します。売上高、営業利益については、春田よりご説明したとおりです。売上高は前期比で2.9パーセントの減収となっていますが、増加要因と減少要因については、スライド9ページに詳しく記載していますのでご参照ください。

親会社株主に帰属する当期純利益での減益率が大きくなっていますが、スライド下部の注意書きにもあるとおり、前期に大阪工場の土地の譲渡益が入ったことによるものです。

2024年3月期 連結営業利益 増減要因(前年同期比)

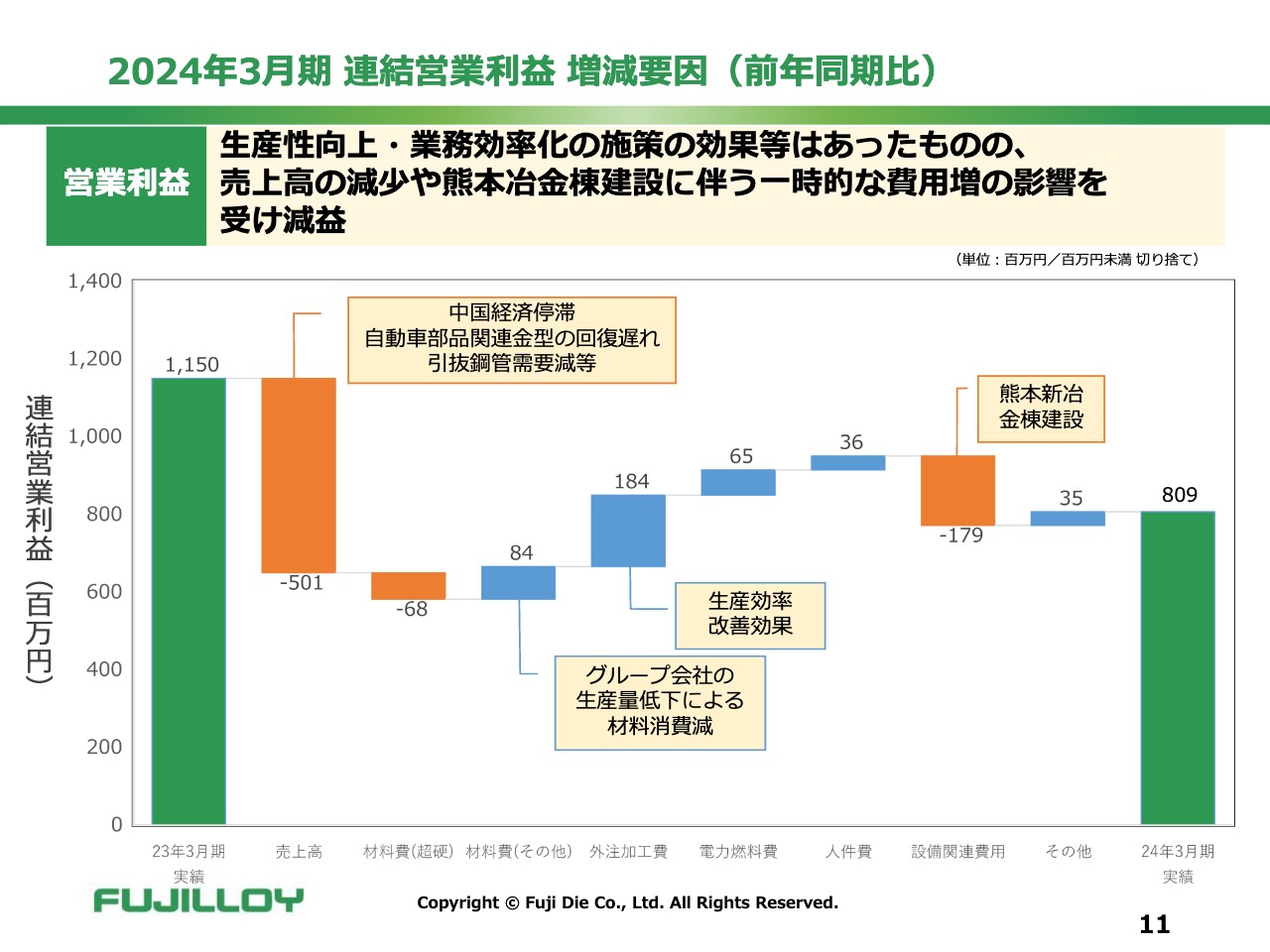

連結営業利益の前年同期比較と増減要因についてご説明します。2023年3月期の営業利益は11億5,000万円、2024年3月期の営業利益は8億900万円となり、3億4,100万円の減益です。

減益の最も大きな要因は、グラフの左側から2番目にオレンジ色で示した売上高の減少で、マイナス5億100万円となっています。

その右隣の材料費(超硬)のマイナス要因は、超硬の主な原料でもあるタングステン等によるものです。通常は売上高のマイナスに比例して費用減となりますが、原料の値上がりによりマイナス要因となっています。

スライド中央の外注加工費は1億8,400万円のプラス要因となっています。そのうち約3分の1が売上減少による外注費のマイナスで、残り3分の2が生産効率改善効果であると分析しています。

人件費はわずか3,600万円の費用減です。人員減に加え、生産効率向上により残業代が減少した結果、プラス要因となりました。

設備関連費用がマイナス1億7,900万円となっていますが、こちらは熊本冶金棟の建設にかかった費用が一時的に影響したため全体的には減益となっています。

2024年3月期 連結営業利益 増減要因(予想比)

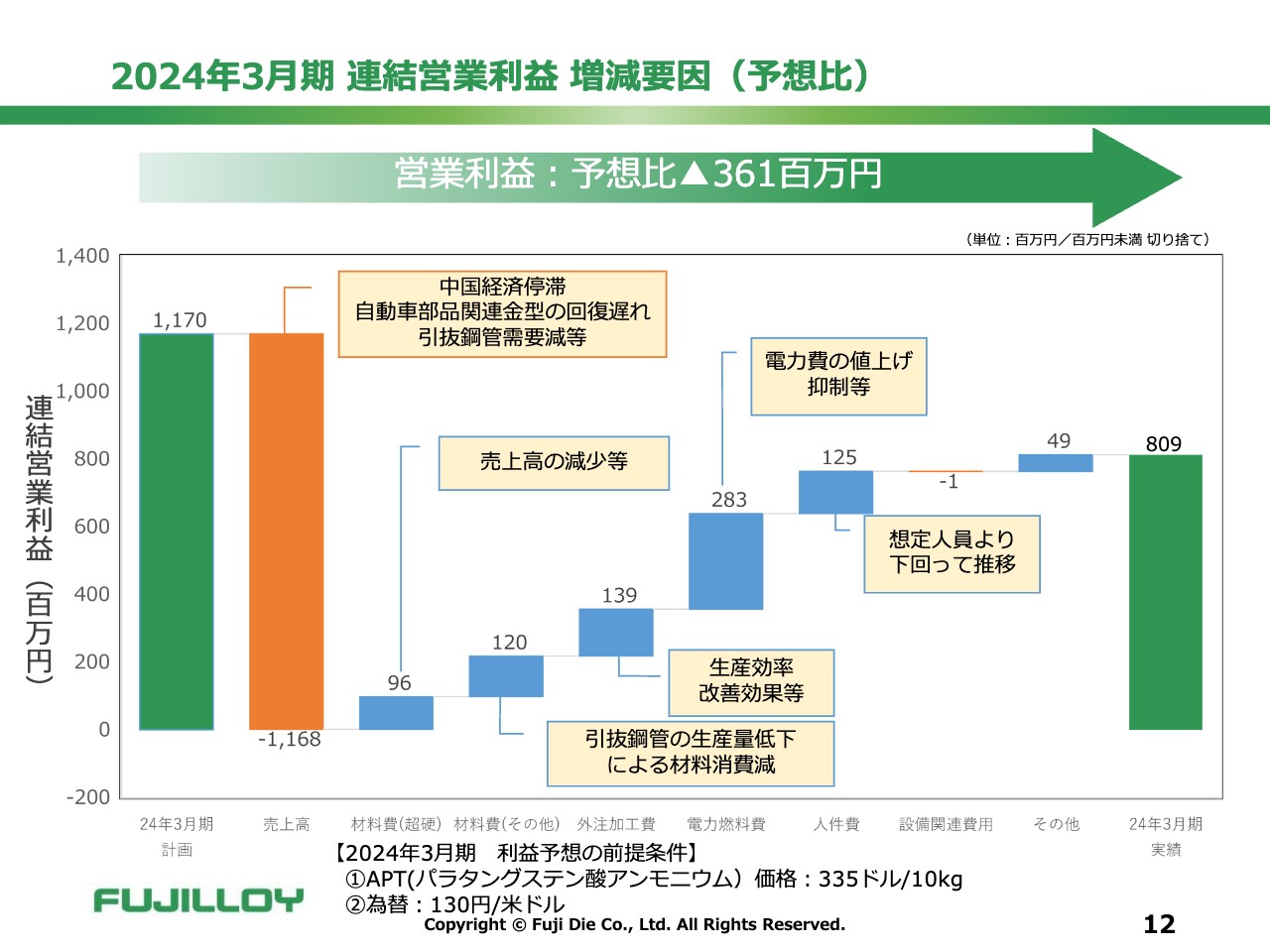

営業利益における予想比での増減要因を表したグラフです。営業利益は業績予想に対して3億6,100万円の減益となっています。内訳としては、やはり前年同期比較と同じように売上高の減少が大きく、11億6,800万円のマイナス影響が出ています。

材料費(超硬)は予算で材料の値上がりを見込んでいたため、売上高の減少に比例して費用減の結果となっています。そのほか、前年同期比較でご説明した内容と同じような動きになっています。

設備関連費用は熊本冶金棟の建設費用で大きくマイナスになりましたが、予算に見込んでいたため、ほぼ予算どおりとなっています。

2024年3月期 財務の状況 連結貸借対照表 増減分析

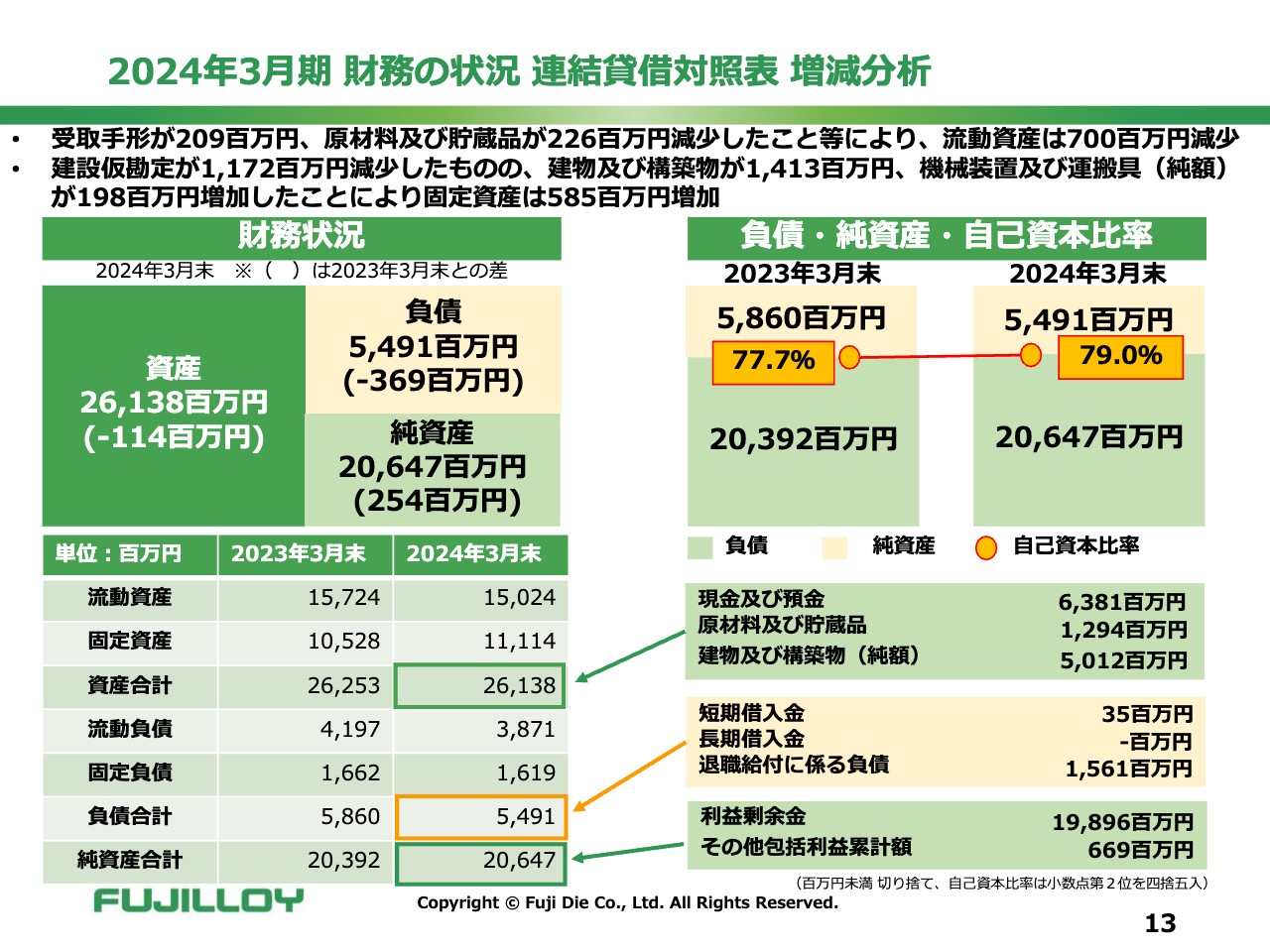

連結貸借対照表の状況については、前期比ではそれほど大きな動きはありません。原材料及び貯蔵品は12億9,400万円と、前期比で2億2,600万円減少しています。

先ほど原材料費の単価が若干上昇しているとご説明しましたが、ここでは在庫量が大幅に減少したことにより金額的に減少しています。

建物及び構築物(純額)は前期比で14億1,300万円の増加となっており、これは熊本冶金棟の建設による建物の増加が主な原因になっています。

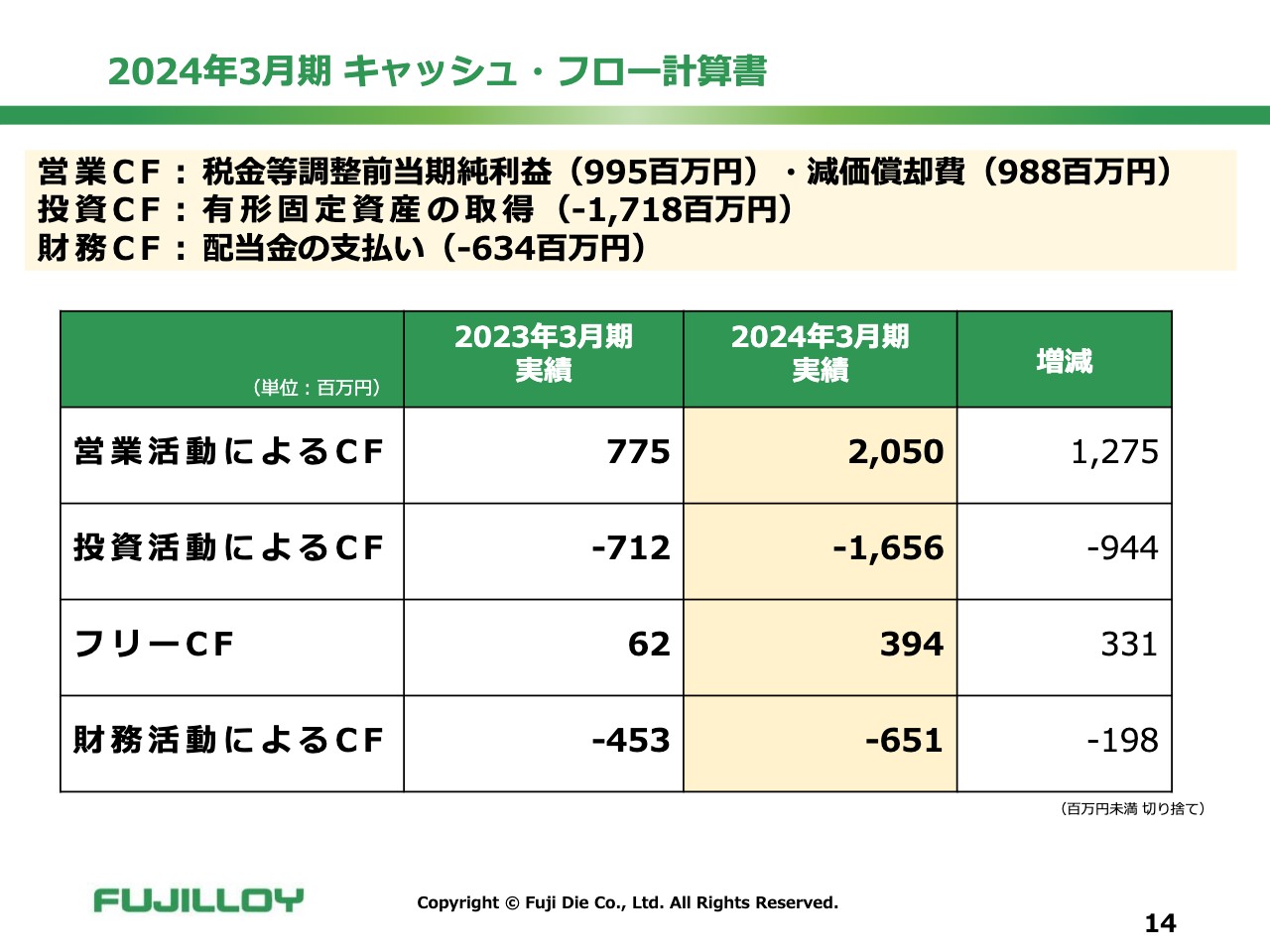

2024年3月期 キャッシュ・フロー計算書

2024年3月期のキャッシュ・フロー計算書です。営業活動によるキャッシュ・フローは前期比で12億7,500万円増えていますが、これは2023年3月期が少し特別でした。

2023年3月期は在庫増により5億円ほど現金が減っており、反対に2024年3月期は在庫が2億円ほど減っています。主な増減要因はこの在庫の増減によるものです。

投資活動によるキャッシュ・フローは、熊本冶金棟建設に伴う16億5,600万円のマイナスが主な要因となっています。

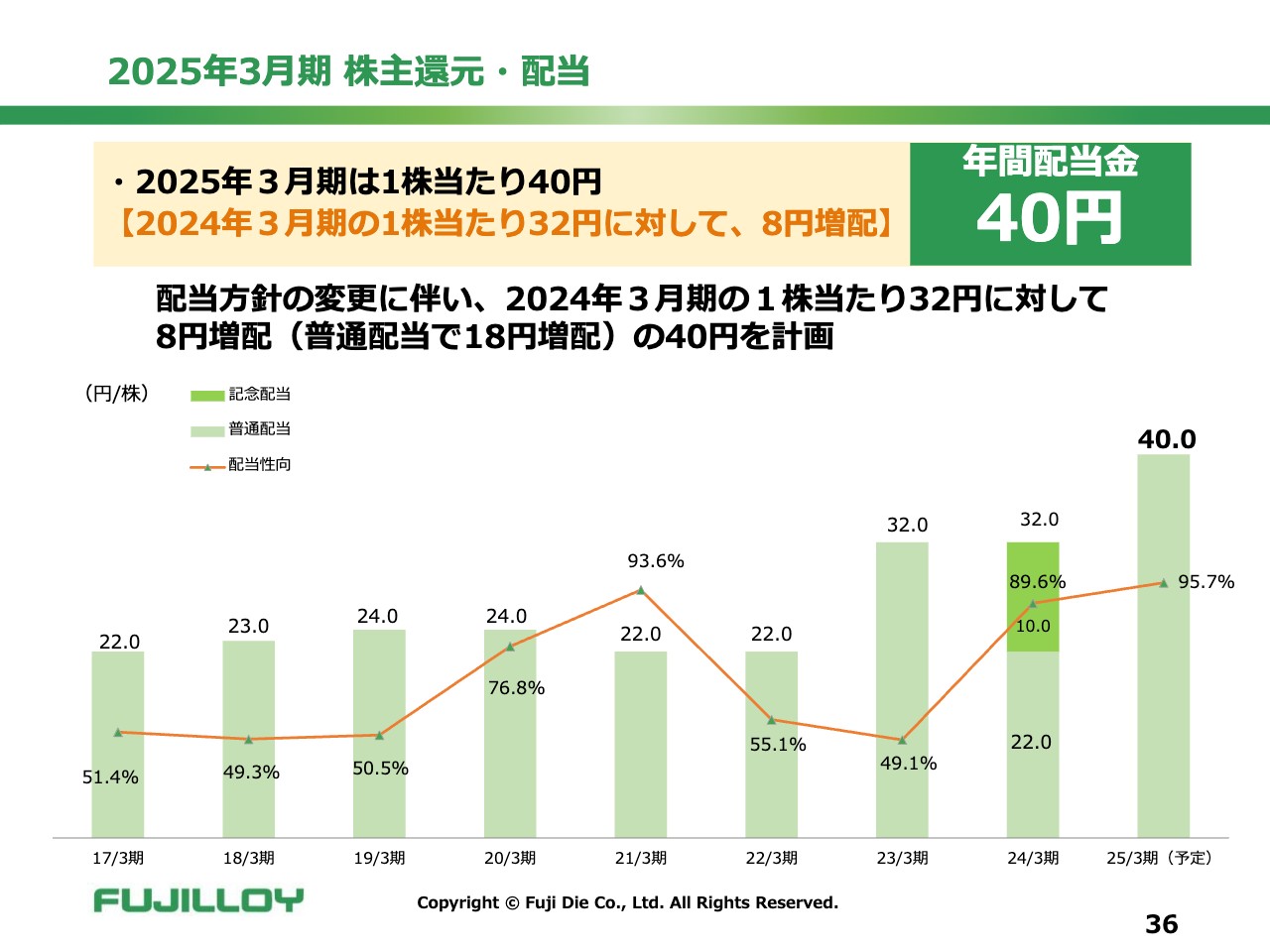

2024年3月期 株主還元・配当

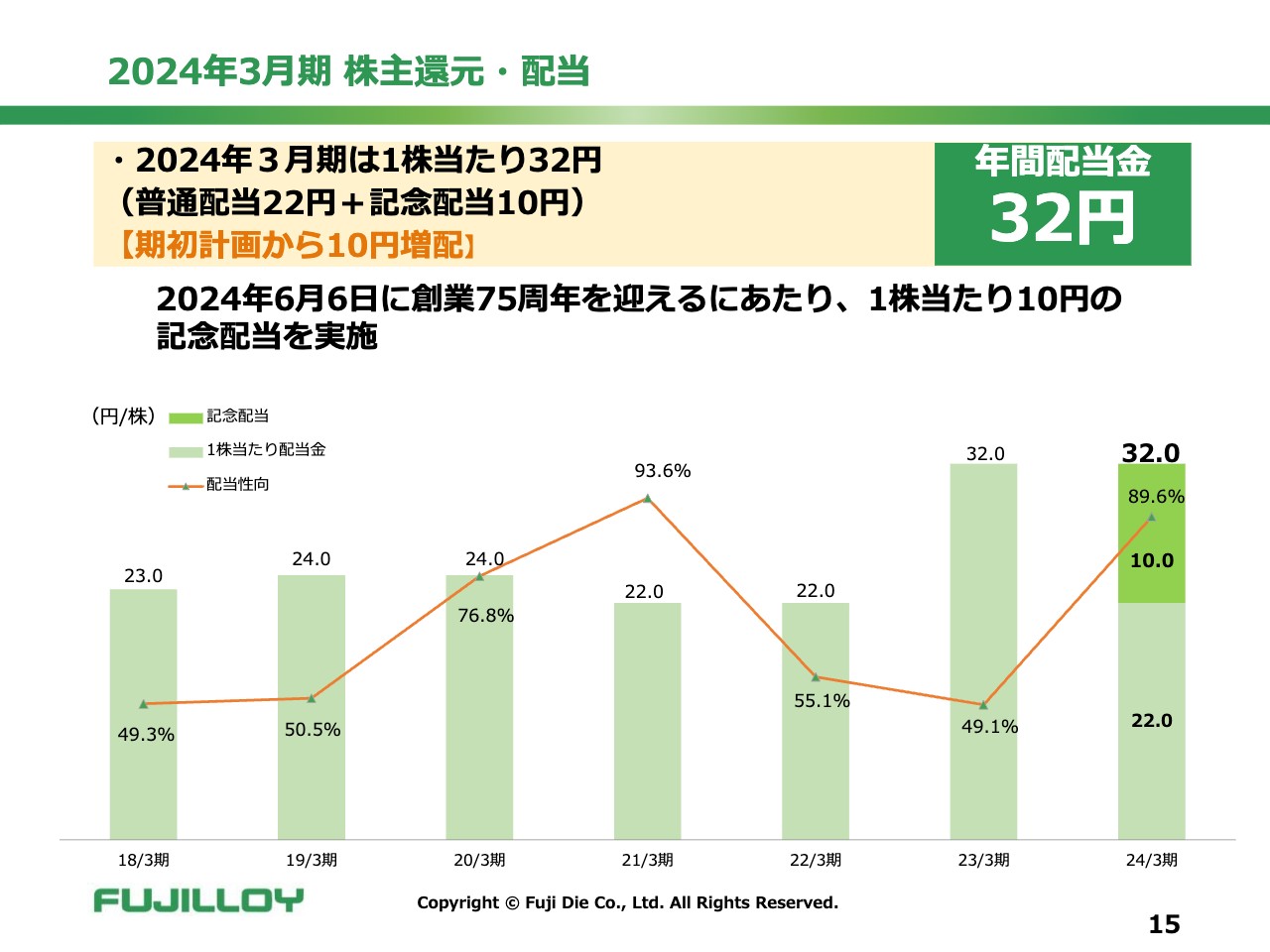

今年6月の株主総会で決定する配当ですが、2024年3月期は32円を予定しています。内訳としては、計画していた普通配当22円に、創業75周年の記念配当として1株あたり10円を加えた合計32円です。

前中期経営計画 重点施策の総括と成果

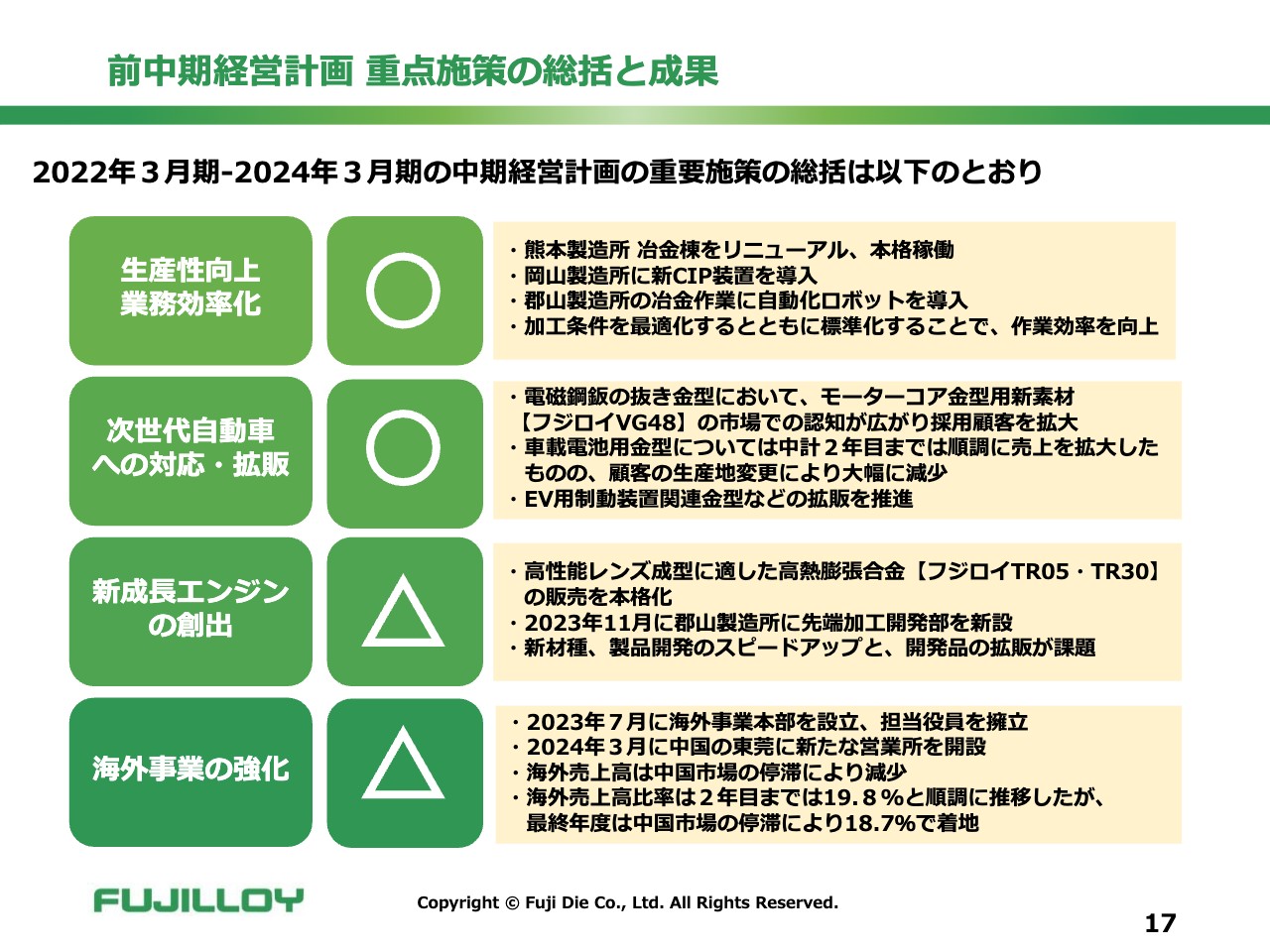

春田:続いて新中期経営計画についてご説明します。まず、前中期経営計画の定性的な振り返りです。定性計画の主な項目としては、4項目ありました。

1つ目の「生産性向上・業務効率化」では、国内の生産部門において全社的な効率改善活動を推進し、当初計画より前倒しで成果を上げることができました。

2つ目の「次世代自動車への対応・拡販」では、顧客の生産地変更により車載電池用金型が伸び悩みましたが、モータコア金型の新材料の開発などもあり、拡販が進みました。

3つ目の「新成長エンジンの創出」では、高熱膨張合金「フジロイ TR05・TR30」の拡販が進みましたが、その他の新製品の拡販では想定より進まないものもありました。

また、新事業の探索も進めましたが、みなさまに成果をお伝えできるまでには至らず、総括としては「△」としています。

4つ目の「海外事業の強化」ですが、海外事業は2期目までは順調に進んでいましたが、昨年は中国の景気問題の影響もあり若干停滞しました。新たな営業所を中国に開設し、今後の道筋はつけられたと思っていますが、総括としては「△」としています。

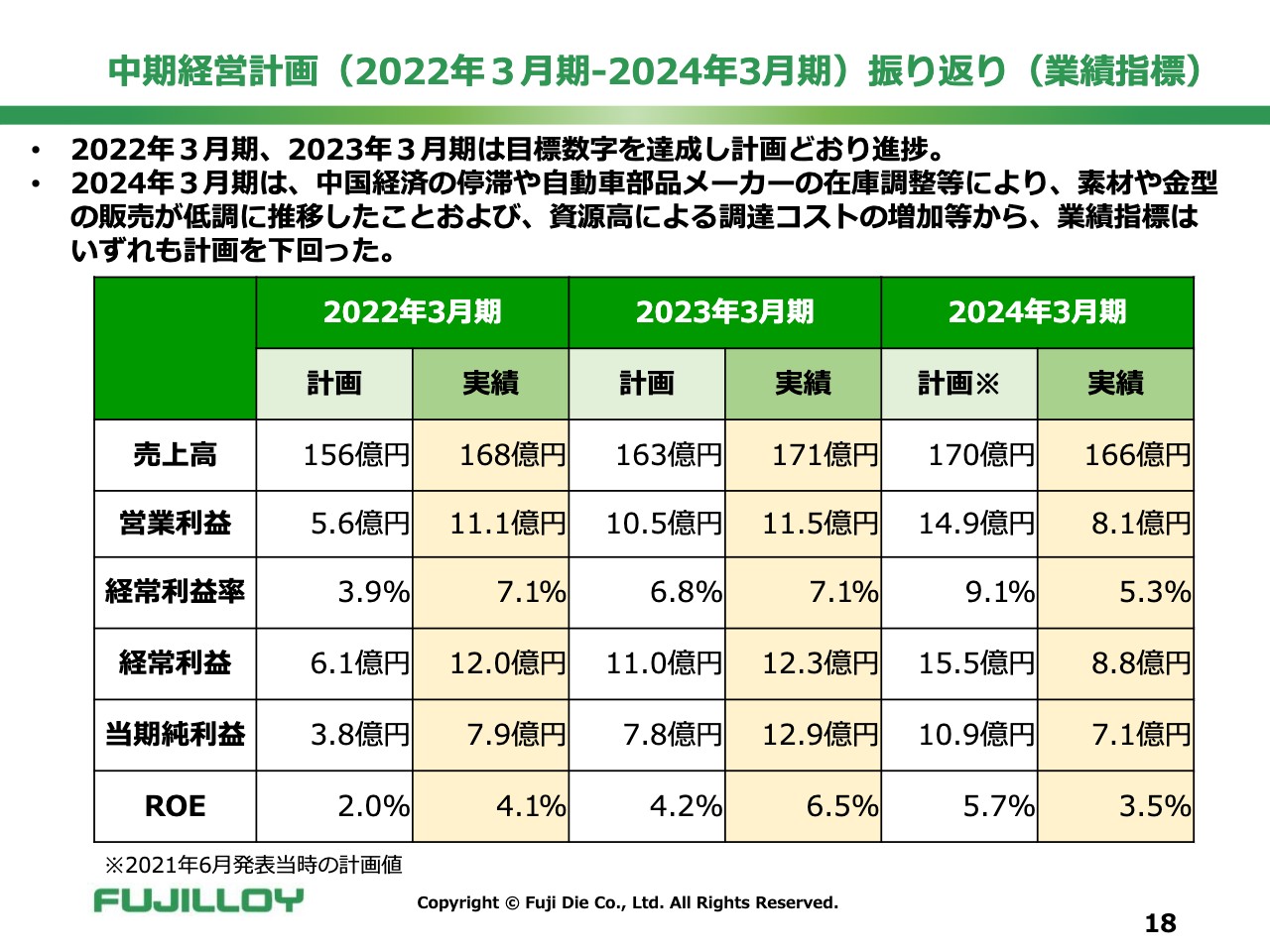

中期経営計画(2022年3月期-2024年3月期)振り返り(業績指標)

業績指標としては、売上高ではコロナ禍前までに戻すとともに、筋肉質な企業体質への転換を図るため利益率の向上を目指した計画としていたものの、170億円の計画に対して166億円と、目標には届きませんでした。

当社は損益分岐点がかなり高いため、売上高が目標を超えると一気に利益が出てくる傾向があります。しかし、2024年3月期の営業利益は計画の14.9億円に対して8.1億円となり、売上高があと4億円ほど増えれば、資源価格等の高騰を織り込んだ修正後の目標である11.7億円については達成可能であったと思っています。

新製品の投入などもうまく実施はできたものの、先ほどの中期経営計画では売上高が未達であり、最終的には「〇」の評価にまでは到達できなかったことが大きく響いています。

また、原材料や電力燃料費では想定以上のコスト増加となり、人件費を上げていかなければならない部分の影響も想定より大きいものでした。

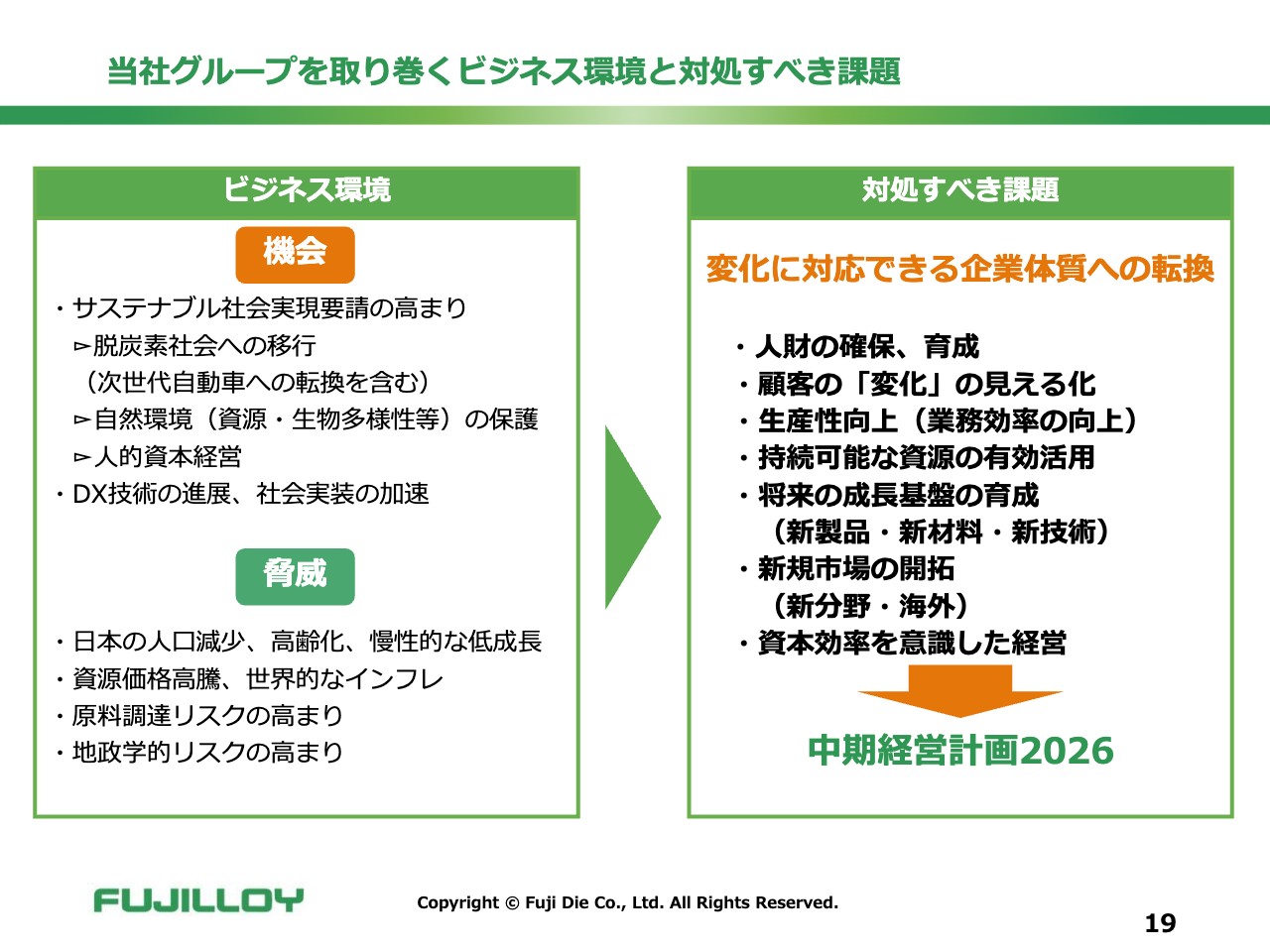

当社グループを取り巻くビジネス環境と対処すべき課題

2025年3月期以降の中期経営計画の課題です。結論としては、顧客と社会の期待に応え、成長し続けるためには、変化に対応できる企業体質への転換が重要だと考えています。

DX技術の進展や社会実装の加速などが活発になってきていますが、そこに対する取り組みがなかなかできていません。また、人材の確保についても依然として課題が大きい状況です。

今年度からの中期経営計画は「変化に対応できる企業体制の転換」に焦点を絞り、3年間粛々と進めていきたいと思っています。

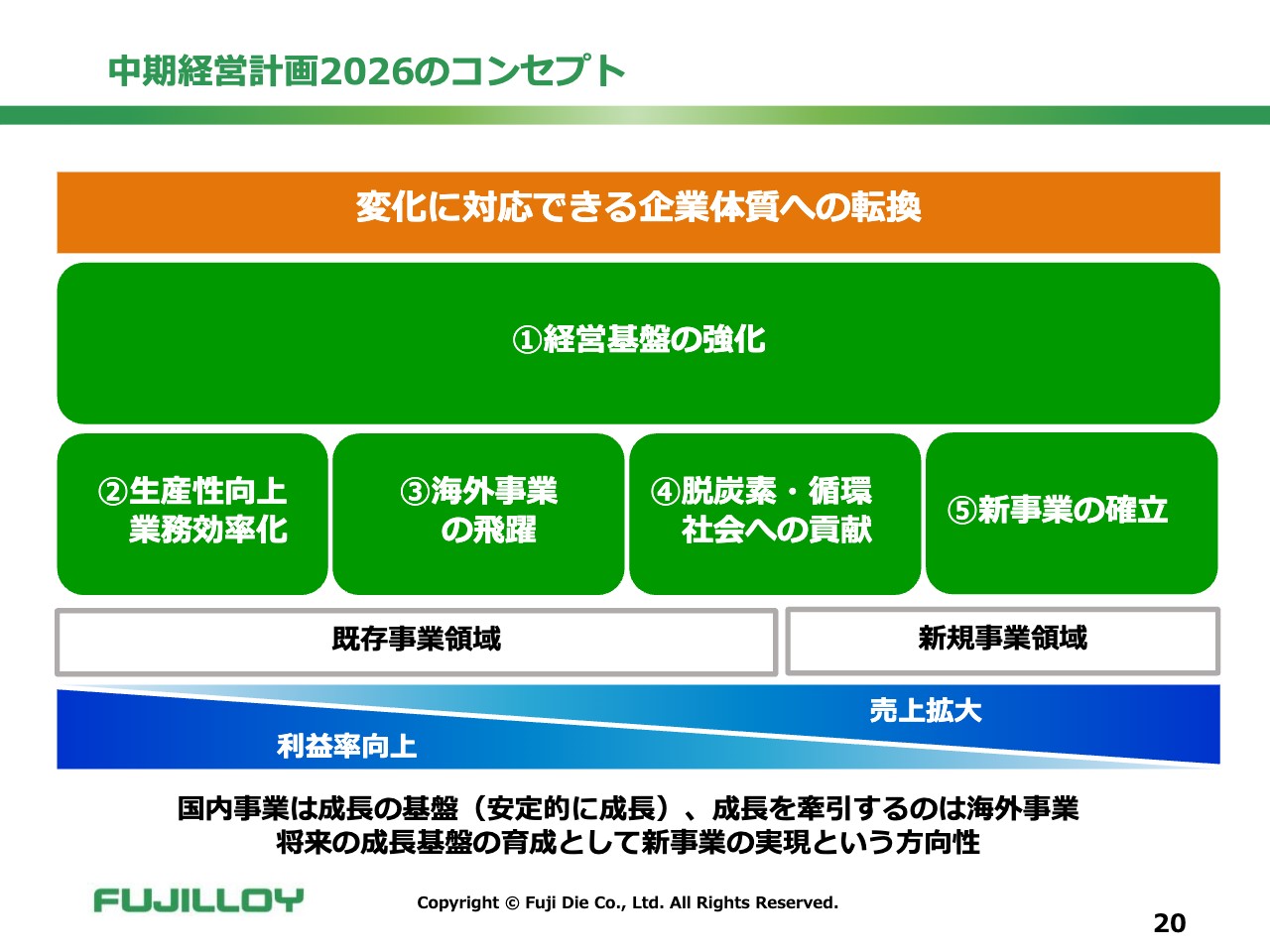

中期経営計画2026のコンセプト

2025年3月期から2027年3月期の3年間では、コンセプトを5つに分けて考えています。基盤となるのは、1つ目の「経営基盤の強化」です。2つ目は「生産性向上・業務効率化」、3つ目の「海外事業の飛躍」は前中期経営計画から、引き続き推し進めていく項目です。

4つ目の「脱炭素・循環型社会への貢献」については、開発を意識している部分がかなりあるものの、社会の変化に対応していく必要があるため、1つの項目として挙げています。5つ目は「新事業の確立」です。以上の5つを成長戦略として取り組んでいきたいと思っています。

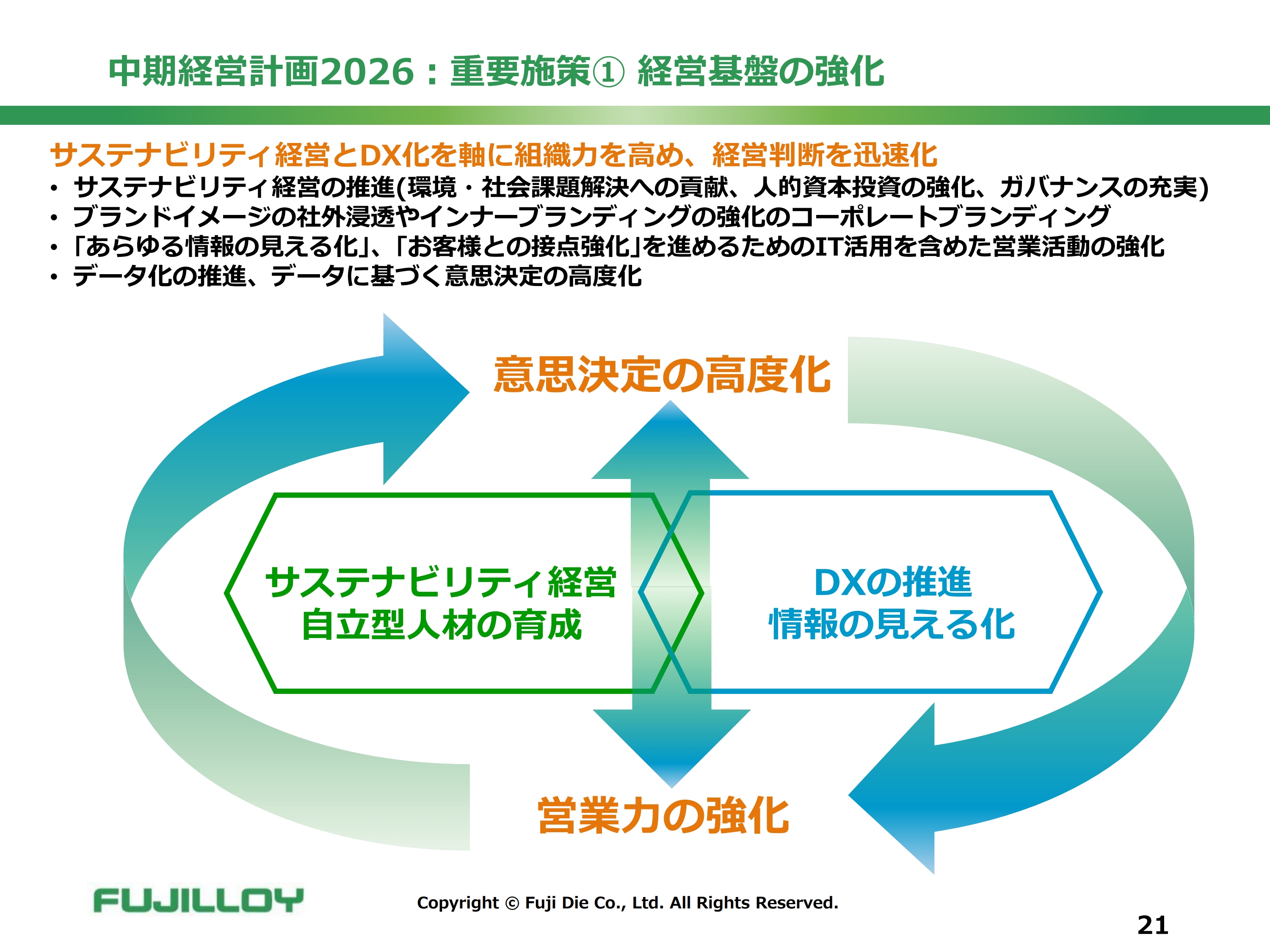

中期経営計画2026:重要施策① 経営基盤の強化

それぞれの重要施策についてご説明していきます。1つ目の「経営基盤の強化」については、さまざまな環境社会課題の解決と事業の持続的な成長の両立を実現するために、サステナビリティ経営が重要になってくることは認識していたものの、なかなか方針を打ち出せずにいました。

しかし、2024年3月期にサステナビリティ方針などの策定が進み、これから進めていくことになりました。

特に人的資本という意味では自立型人材の育成は避けては通れません。そのような環境の中で、従業員がより楽しく仕事に取り組めるという意味ではエンゲージメントの向上、教育制度の整備、新しい働き方といった職場環境の整備を実施していきたいと思っています。

それと同時に、当社の一番の強みである直販体制では、我々はお客さまの変化を直接感じ取ることができます。そのお客さまの変化に合わせて、我々は確実にスピード感のある対応で応えていきます。

そのためには、今まではどちらかと言えばどんぶり勘定で仕事を行っていた部分を、顧客との接点強化や顧客の見える化など、データ化することで分析を行い、いち早く仕事に移していくようなかたちで経営基盤の強化を図っていきたいと思っています。

中期経営計画2026:重要施策① 経営基盤の強化 サステナビリティへの取り組み

当社にとっては初めてのサステナビリティ経営の取り組みとなります。そのため、細かくわかりにくい部分もあるかと思いますが、重要とする10項目のマテリアリティと指標を特定し、活動を推進していきます。

もう少しこなれた絵になってくるとより理解していただけるようになるはずですが、まず1年目はスライドのように表しました。

中期経営計画2026:重要施策② 生産性向上・業務効率化

重要施策の2つ目は「生産性向上・業務効率化」です。これについては、今まで取り組んできたものがありますので、生産部門についてはその深化となります。

これまでは業務効率化に焦点を当てていましたが、今後は合理化・省力化及びデジタル化に焦点を当て、設備投資を含めたかたちで原価率の低減や生産性向上を目指していきたいと考えています。

また、新基幹システムの刷新や、遅れてはいるもののワークフローシステムの導入とデジタル化、不採算製品の収益改善などにも積極的に取り組んでいきたいと思っています。

中期経営計画2026:重要施策③ 海外事業の飛躍

重要施策の3つ目は「海外事業の飛躍」です。今までの国内事業では安定した収益を確保してきました。しかし、これからは国内だけではなく、伸びていく海外をキャッチアップしていくことが我々の課題であり、成長するための重要な施策だと考えています。

海外市場としてはやはり中国が大きいのですが、ここにきて中国は不調をきたしています。しかし、当社の製品は名前が売れていないため、華南地区で知名度を上げていくことでさらなる拡販ができると考え、東莞営業所を開設しました。

アセアン地区については、タイは日本と同じような技術力を持っているため、お客さまとの接点を増やし、競争力を高めていきたいと考えています。さらに、例えば今伸びてきているインドなど、それ以外の市場をどのように増やしていくかが大事になってくると思います。

当社は一度インドに進出したものの今は休眠中です。ただし、輸出ベースでは商売を続けており、かなり需要も回復してきていますので、この3年間の中でまた拠点が開設できればと思っています。

北米についても製造業回帰の動きがあり、EV化という新しい流れやまた半導体事業が盛り上がってきていることなどから、ビジネスが動き始めています。そのような中で我々もサプライチェーンの中に入っていけないかと、まず調査から始めることを考えています。

新中期経営計画では、海外売上高比率を25パーセント以上に引き上げたいと思っています。

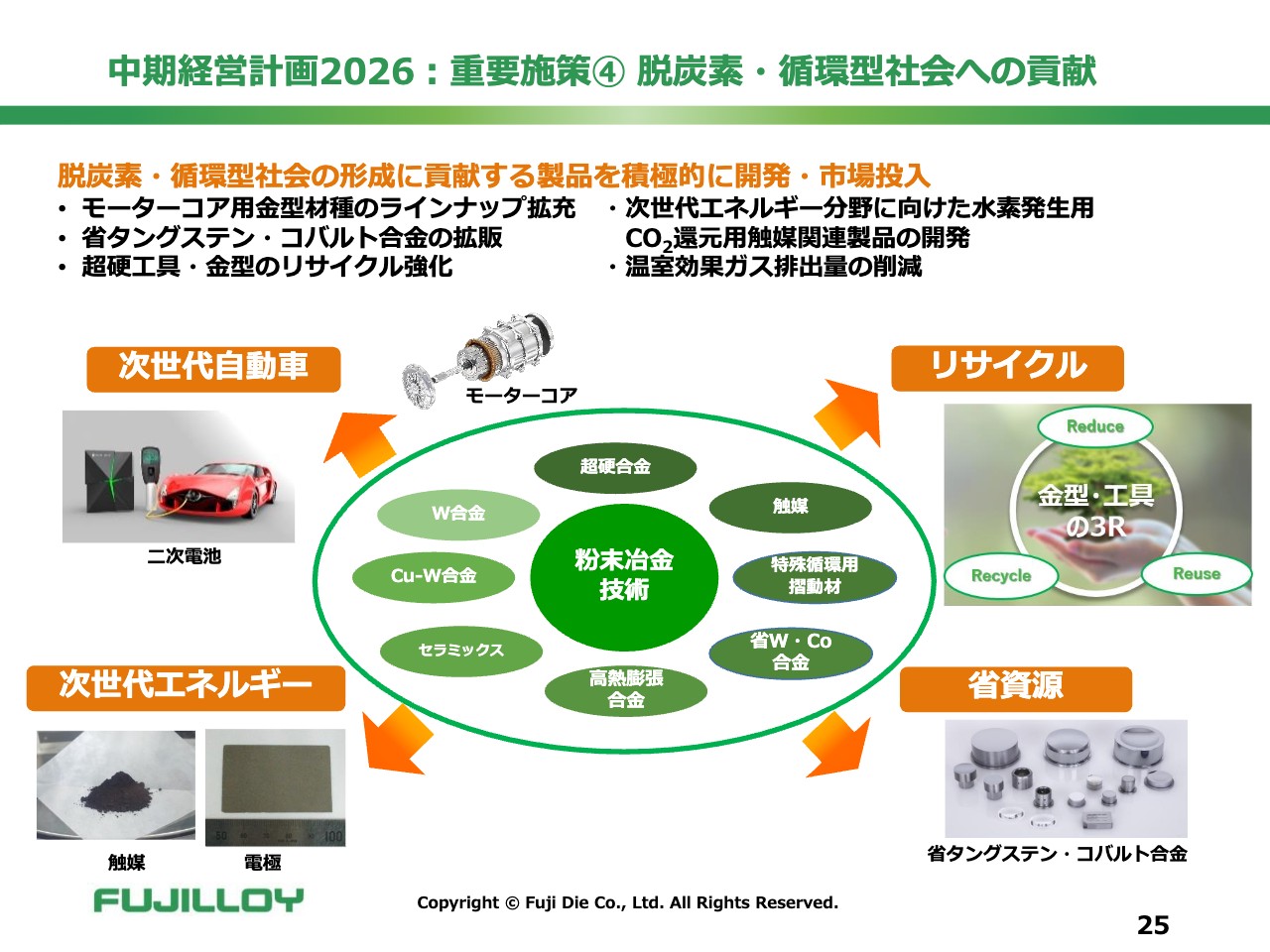

中期経営計画2026:重要施策④ 脱炭素・循環型社会への貢献

重要施策の4つ目は「脱炭素・循環型社会への貢献」です。ここでは次世代自動車、次世代エネルギー、省資源、リサイクルなどに対してより積極的に取り組んでいきたいと考えています。

次世代自動車に関しては、国内のメーカーは自動車産業に関連している会社が多いですが、次世代自動車になった場合に、自動車産業だけではなく、他の分野にも技術を使って動いていく会社も多いと思いますので、それを応援していくのも当社の使命だと思っています。

また、リサイクルや省資源は避けては通れない部分であり、その領域に取り組んでいる企業と協業できればと考えています。このような新しい取り組みを行い、毎年さまざまな材料の市場への投入や、加工技術での支援などに取り組んでいきたいと思っています。

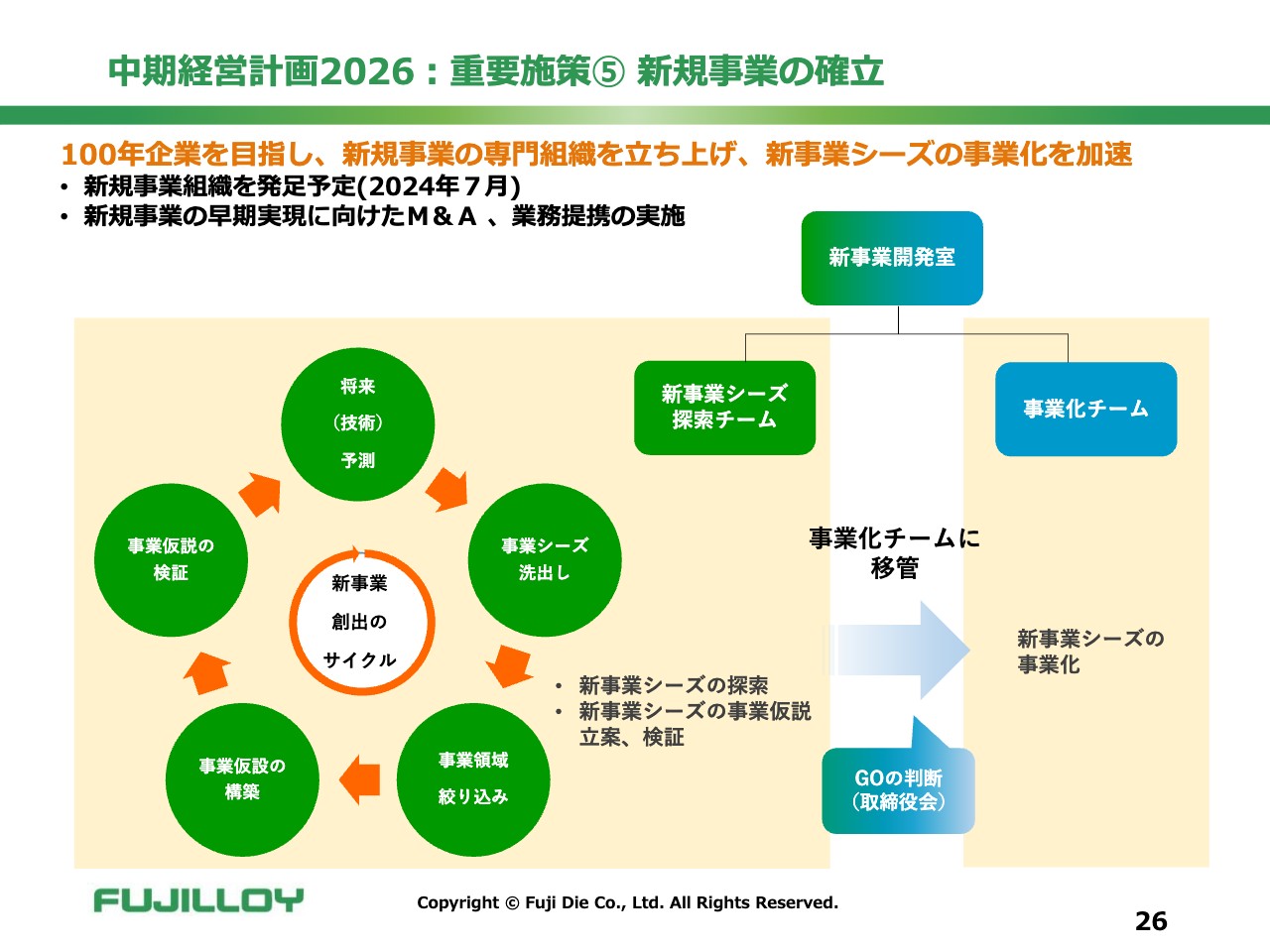

中期経営計画2026:重要施策⑤ 新規事業の確立

重要施策の5つ目は「新規事業の確立」です。これについてはこれまでも実施すると言いつつ、なかなか目に見えた成果が出てきていませんでした。社内的には活動を開始していますが、まだ組織として成立してはおらず、プロジェクトチームのようなかたちで展開していました。

しかし不退転の決意で、組織化することによって、しっかりと実行していくことを社内外に明示し、進めていきたいと考えています。

中期経営計画2026 連結数値目標

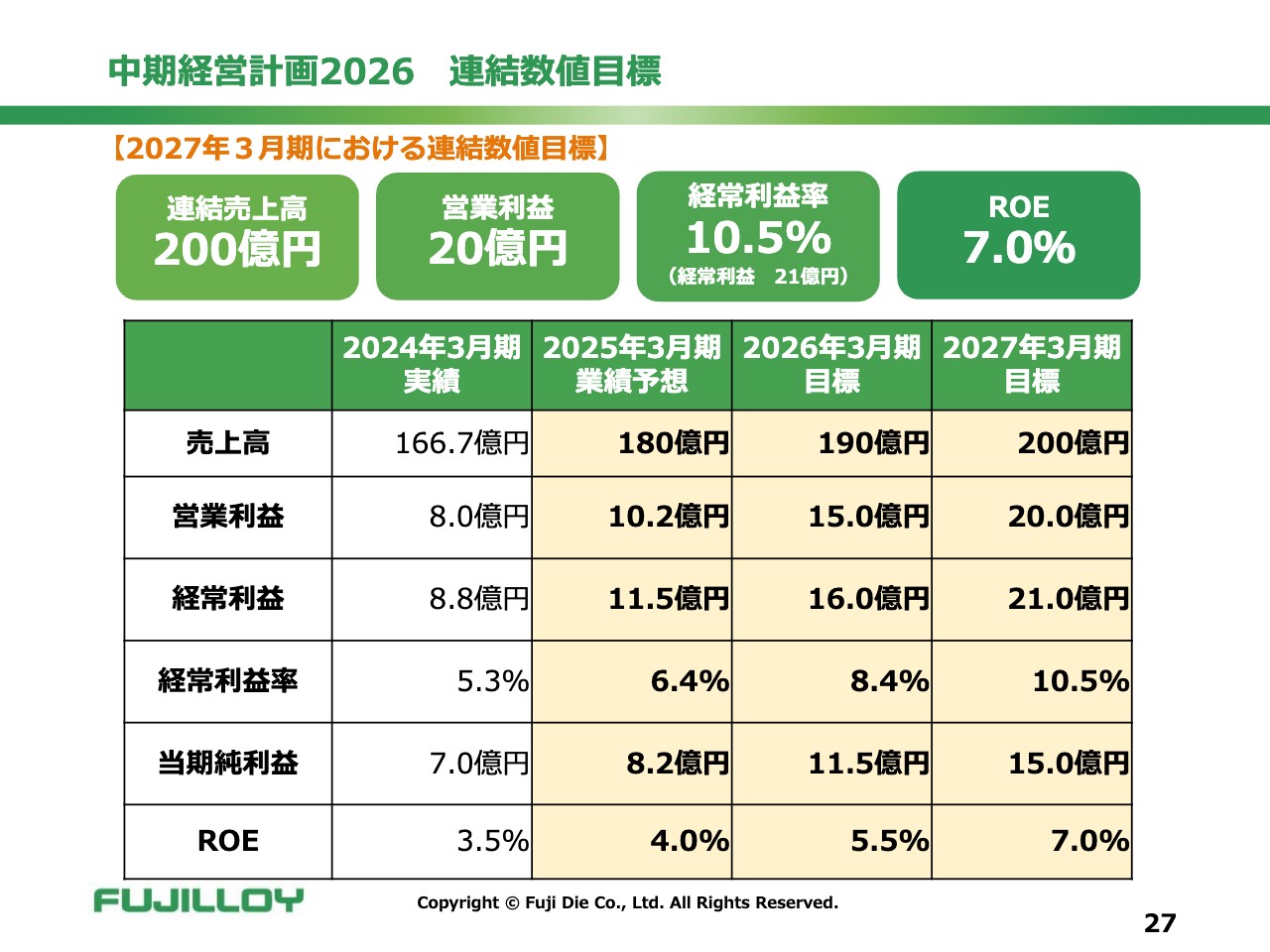

新中期経営計画の連結数値目標です。最終的な数値目標としては、2027年3月期に連結売上高200億円、営業利益20億円、経常利益率10.5パーセント、ROE7パーセントとしています。

ここで一番重要視していきたいのは、営業利益や経常利益率です。売上高については営業利益20億円を得る手段という位置づけです。今までは規模拡大を目指していたものの、社内の考え方として利益を追求する方向に変えていきたいと思っています。

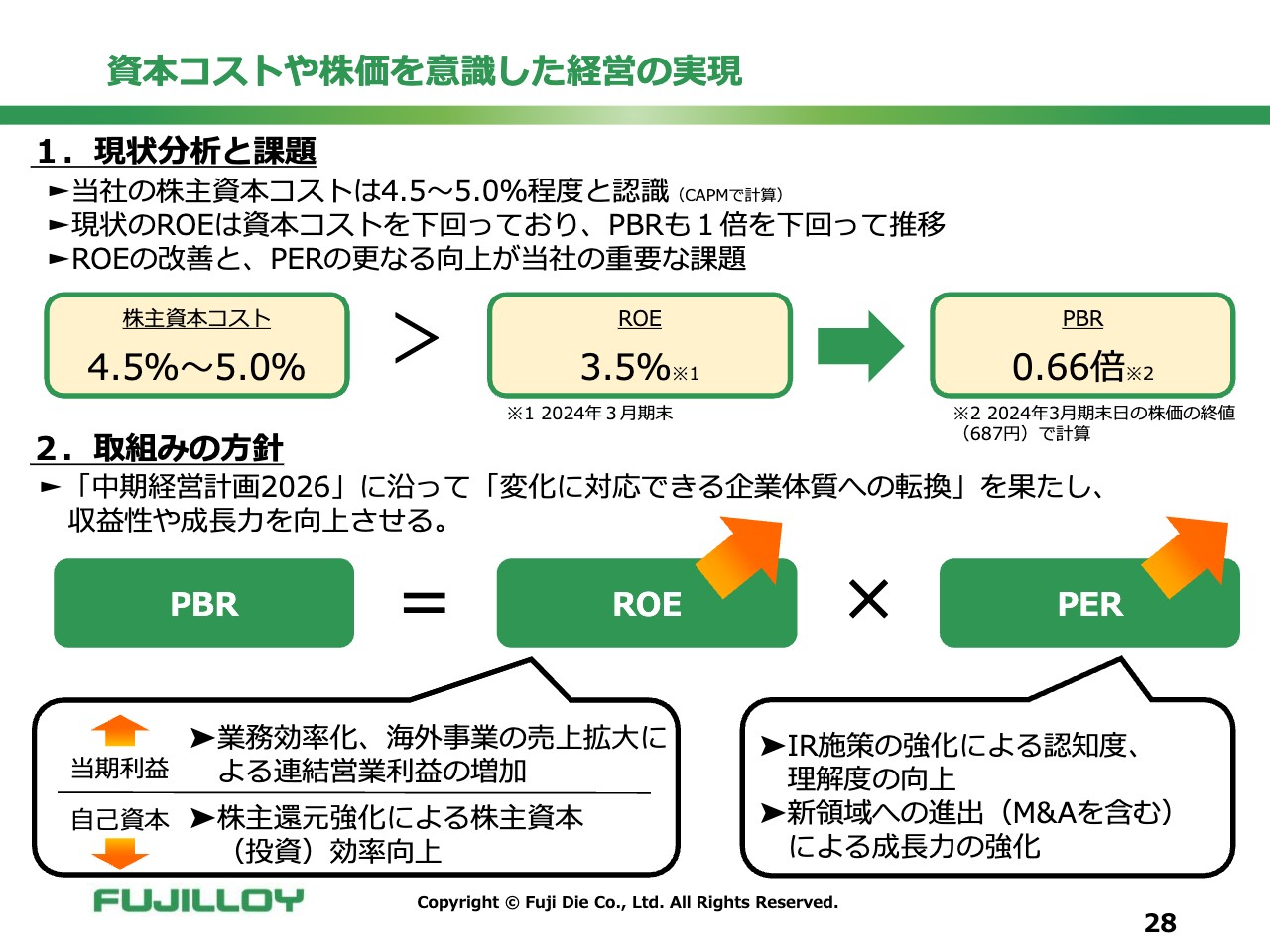

資本コストや株価を意識した経営の実現

春田:資本コストや株価を意識した経営の実現については、すでに公表もしていますが、当社では資本コストを4.5パーセントから5パーセント程度と考えています。現状のROEは3.5パーセント、PBRは0.66倍で、市場から期待される数字にはまだほど遠い状況です。

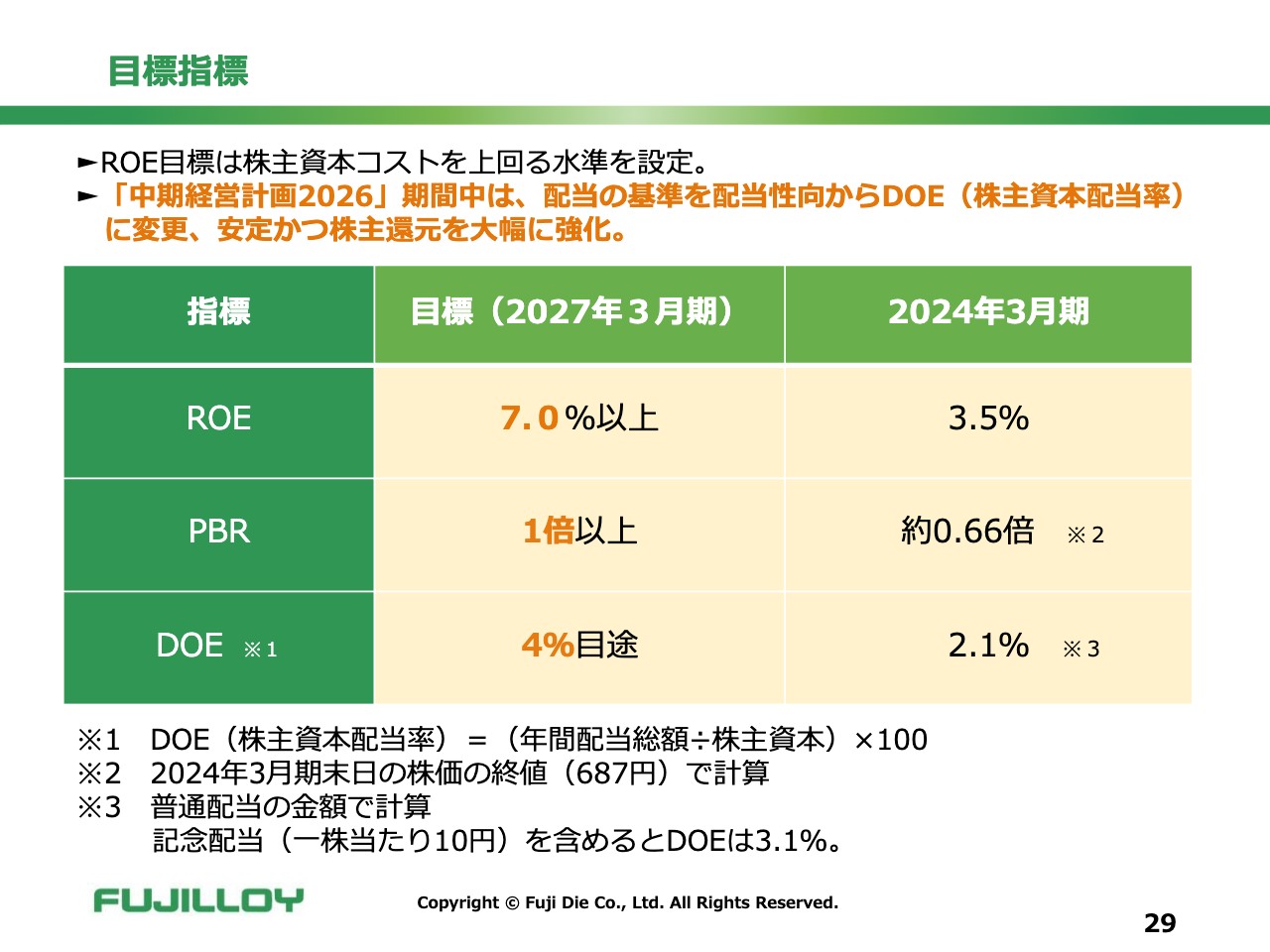

目標指標

PBRは1倍以上、ROEはまず最低でも7.0パーセントを目指し、今までの中期経営計画の施策を通して実現していきたいと考えています。

また、冨士ダイスという名前はまだ市場であまり認知されていないため、IR活動をさらに精力的に行っていく必要があると考えています。この3年間は、どのように知名度を上げていくかに注力していきたいと思っています。

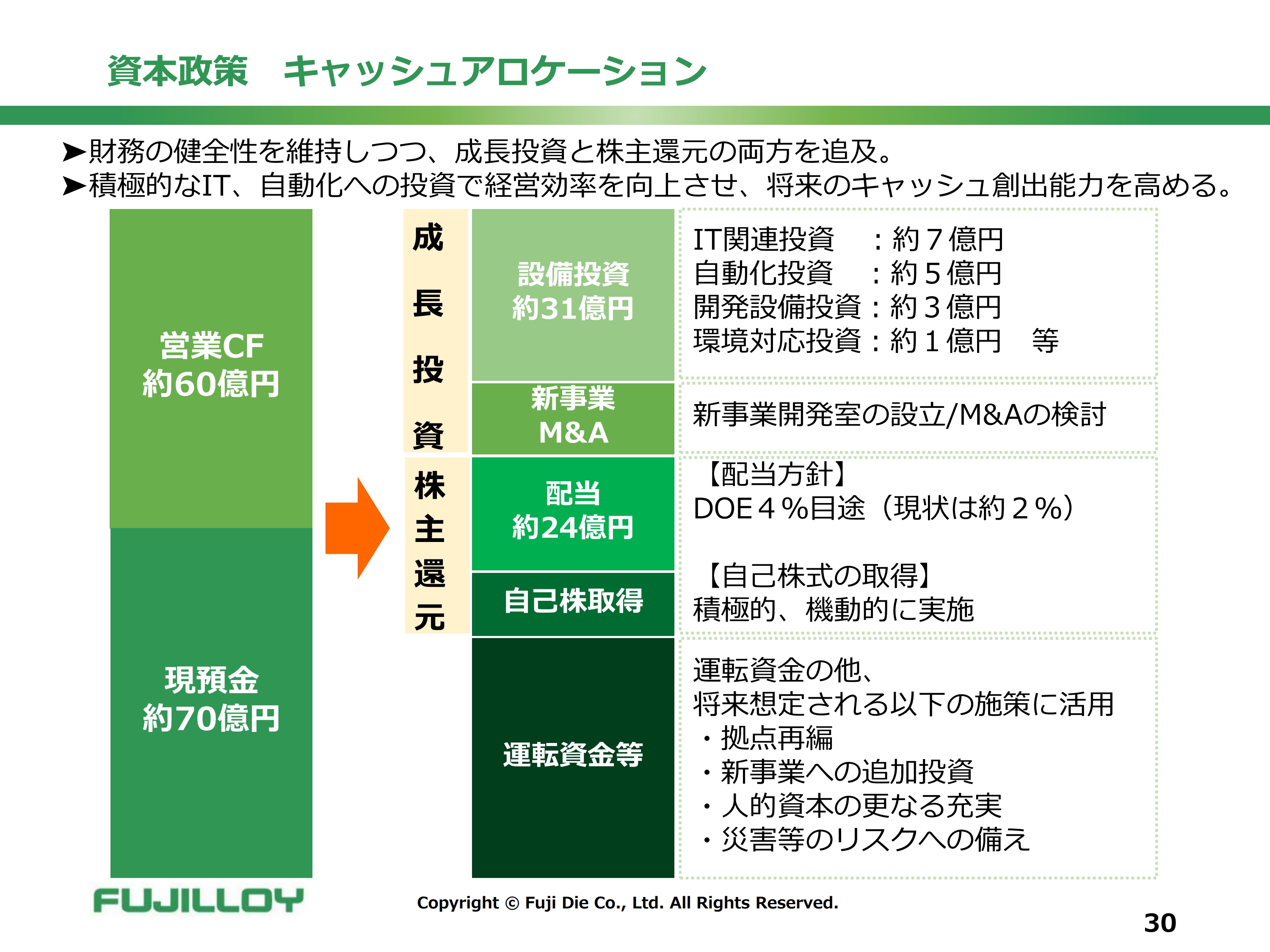

資本政策 キャッシュアロケーション

資本政策の数字はスライドに記載しているとおりです。M&Aについて触れていませんが、前中期経営計画では「やります」と言いながらも実施できませんでした。

M&Aの実施が目的になってしまってはいけないものの、事業として強化できる内容や、協業できるところは常に探しています。この実現に向けたやる気を見せていきたいと思っています。

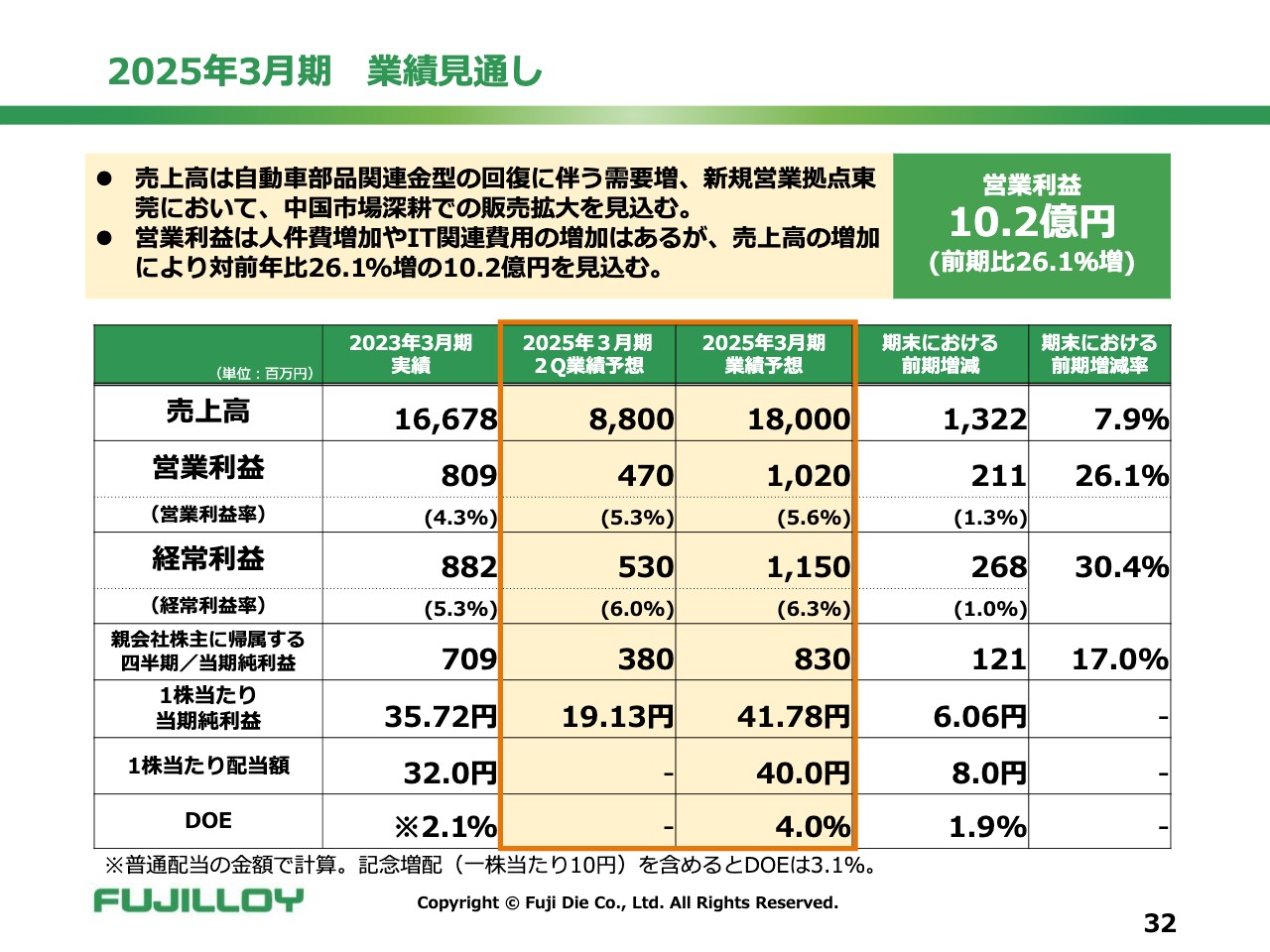

2025年3月期 業績見通し

2025年3月期の業績予想についてご説明します。売上高は180億円、営業利益は10億2,000万円、経常利益率は6.3パーセントを目指します。また、1株当たり配当額では思い切って40円を考えています。

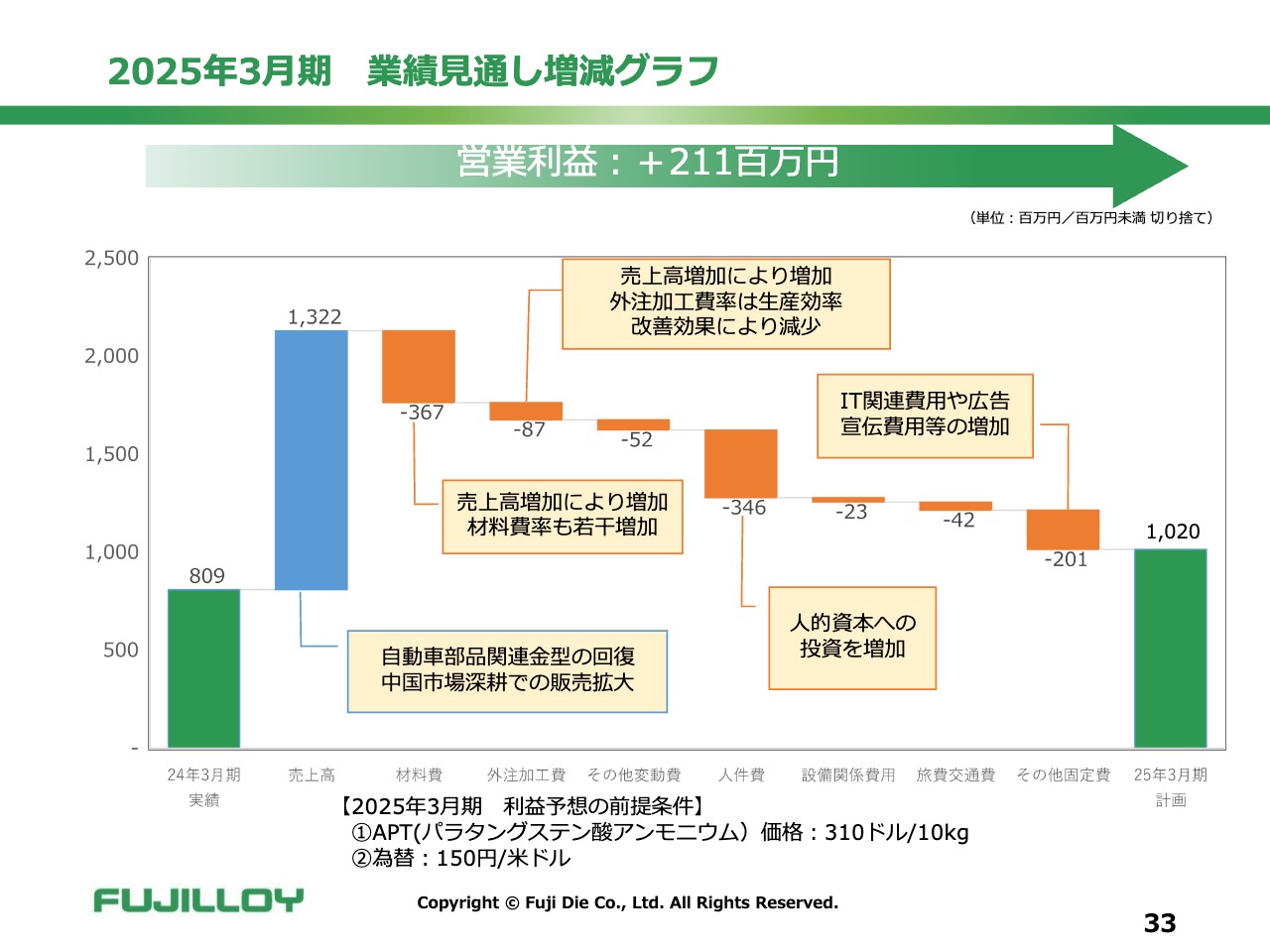

2025年3月期 業績見通し増減グラフ

スライドでは2025年3月期の業績見通しを増減グラフで示しています。基本的には売上高を増加させ、収益率を上げていくところに力を入れています。人的資本が少しマイナス項目になる可能性がありますが、しっかりと利益を出していきたいと思っています。

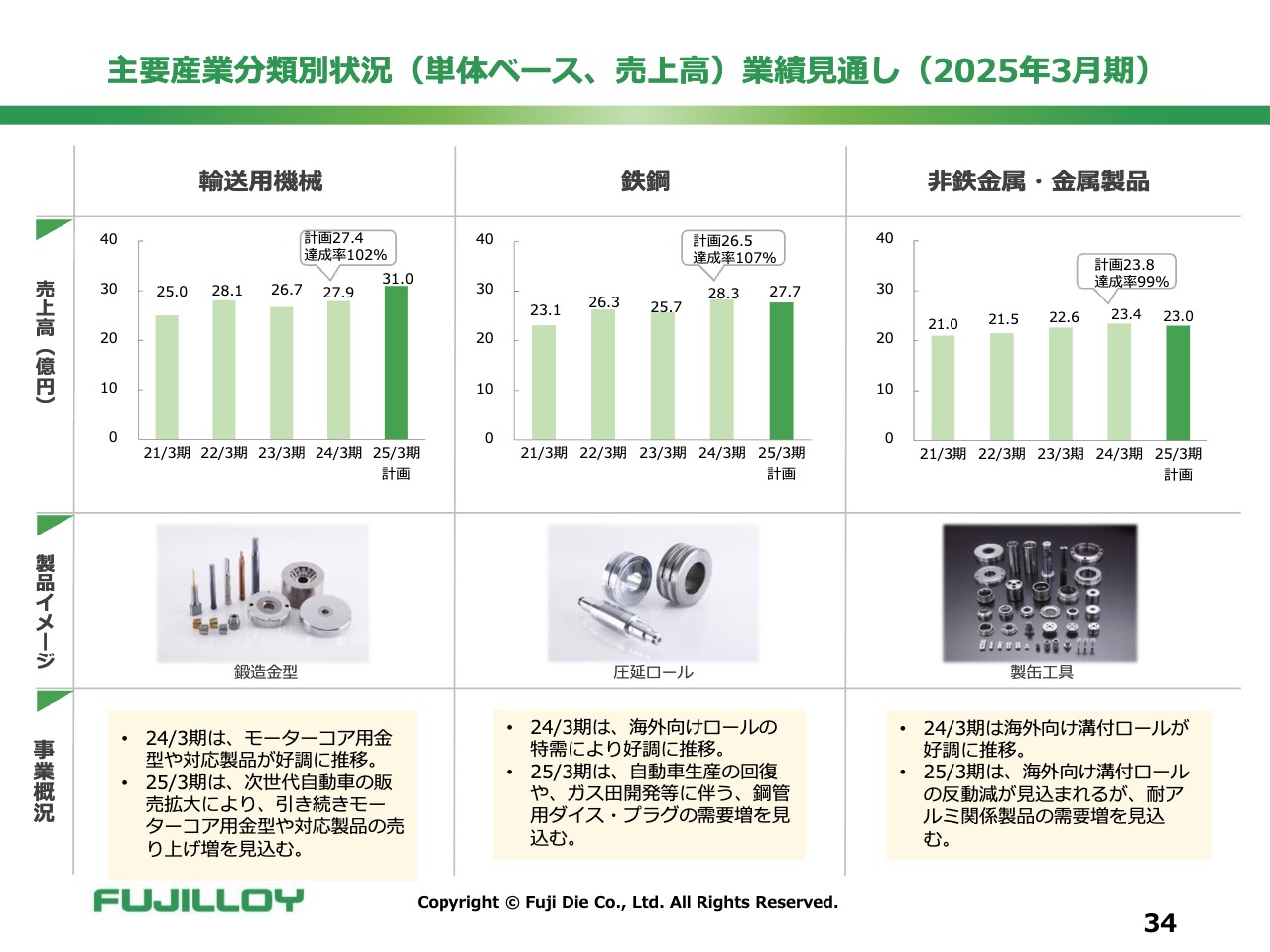

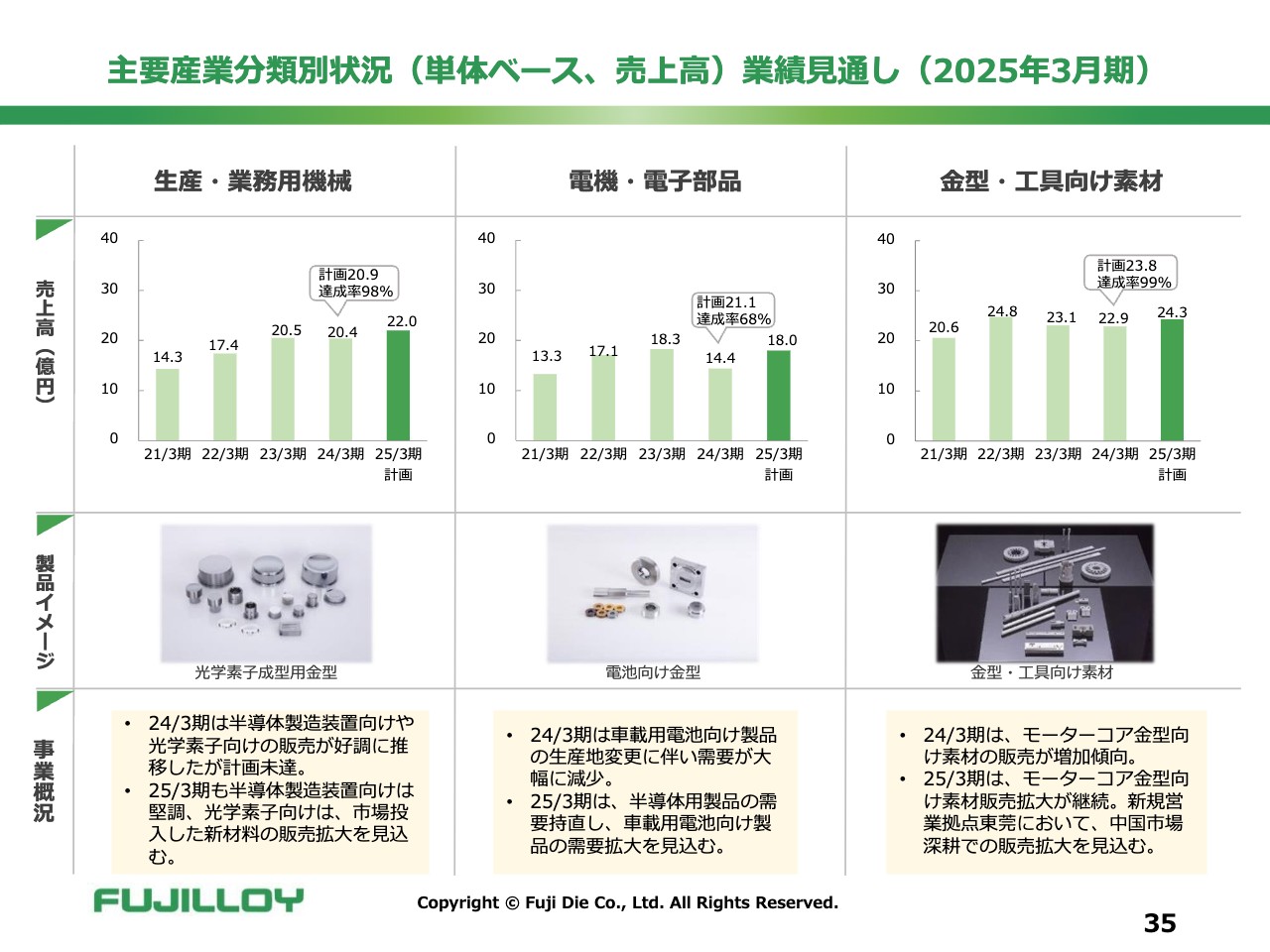

主要産業分類別状況(単体ベース、売上高)業績見通し(2025年3月期)

2025年3月期の主要産業分類別の業績見通しです。輸送用機械では、2024年3月期はモーターコア用の金型や対応製品が好調に推進しました。2025年3月期は次世代自動車の販売が拡大するとみています。

鉄鋼関連では、2024年3月期に海外向けロールの特需があり、好調に推移しました。2025年3月期ではその特需を見込めそうにありませんが、自動車部品生産の回復やガス田開発等に伴う鋼管用のダイス・プラグの需要増を見込んでいます。

非鉄金属・金属製品では、2024年3月期に海外向け溝付ロールが好調に推移しました。2025年3月期はこの反動減が見込まれますが、缶器等は需要増になっているため、他社に負けない良い製品作りで需要増及びシェアアップを見込んでいます。

主要産業分類別状況(単体ベース、売上高)業績見通し(2025年3月期)

生産・産業用機械では、2024年3月期に半導体製造装置向けや光学素子向け販売が好調に推移したものの、計画値には届きませんでした。

半導体製造装置向けは、2025年3月期だけでなくおそらく2026年3月期も堅調であると予想しています。光学素子向けについては、市場投入した新材料TR材の販売拡大を見込み、大きな伸びを期待しています。

電機・電子部品では、2024年3月期は車載用電池向けの製品に期待し、この売上高増に注力していたつもりでしたが、生産地変更によるお客さまの需要減に伴い、非常に悲しい結果となりました。

しかし、ここにきて別の分野で車載用電池向けの製品の需要が出てきたこともあり、2025年3月期は再チャレンジしていきます。また、半導体の部品の需要はそのまま継続するだろうと思っています。

金型・工具向け素材では、2024年3月期はモーターコア金型向けの素材販売が増加しました。2025年3月期も引き続き、モーターコア金型の販売は拡大する見通しです。

また、新しく中国の東莞に拠点を置きました。こうした部分からも、知名度さえ上がれば中国市場で販売拡大が見込まれるため、少し強気の予想になっています。

2025年3月期 株主還元・配当

株主還元・配当についてです。来年度の配当金は、2024年3月期の配当金32円から8円増配の40円を考えています。

質疑応答:コーポレートブランディングに力

新着ログ

「機械」のログ