【QAあり】森六HD、営業利益が前期比+327.2%と大幅増 自動車生産の増加や生産計画の安定化により採算が改善

目次

栗田尚 氏(以下、栗田):本日はお忙しいところ、当社の2024年3月期決算説明会にご参加いただきまして、誠にありがとうございます。代表取締役社⻑の栗田でございます。

本日ご説明する内容は、ご覧のとおりであります。経理担当の小岩井から、「2024年3月期決算」と「2025年3月期の見通し」について、ご説明したのち、私より、「第13次中計の進捗」について、ご説明いたします。それでは、小岩井より、ご説明させていただきます。

2024年3月期 事業環境(対計画比)

小岩井無我 氏(以下、小岩井):それでは、2024年3月期決算について、ご説明いたします。

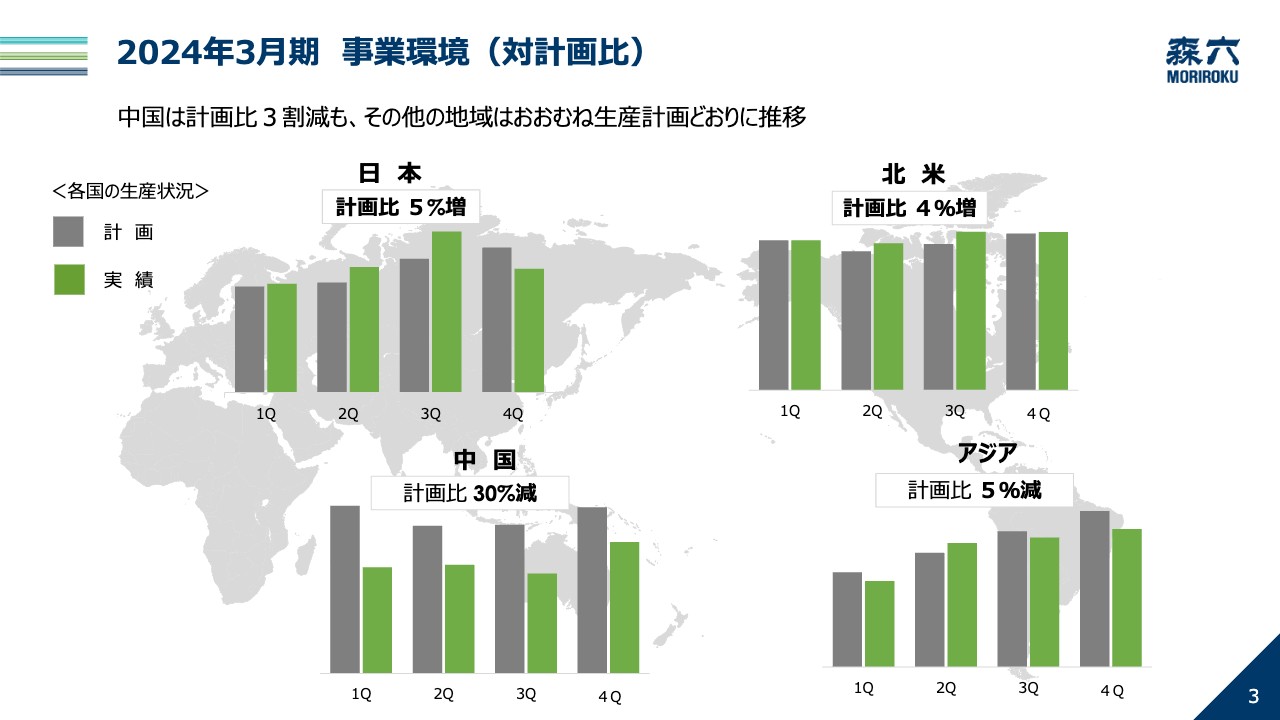

こちらは自動車生産状況を計画対比で示したものです。

中国は、12月決算なので1月から12月、それ以外は、4月から3月を示しております。日本は、第4四半期に、能登半島地震に起因した主要顧客の減産がありましたが、概ね計画どおりに推移しました。

北米も、年間を通じて安定した生産となりました。中国は、日系自動車メーカーの販売苦戦が続いており、計画対比で30パーセントの減産となりました。アジアについては、上期は堅調に推移しましたが、下期にインドネシアが減速し、通期では計画比で5パーセントの減産となりました。

2024年3月期 事業環境(対前期比)

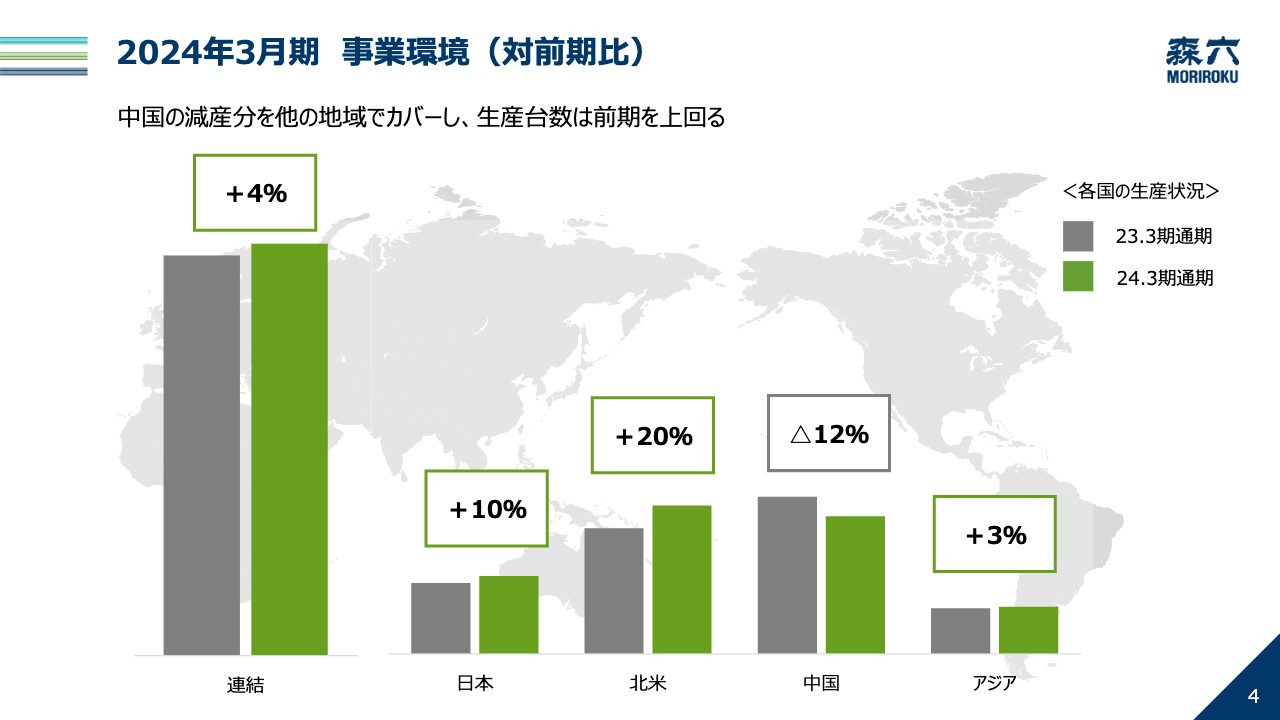

こちらは同じく、生産状況を前期対比で示したものです。中国での減産を他の地域でカバーし、連結では、前期を上回る結果となりました。

2024年3月期決算 連結業績

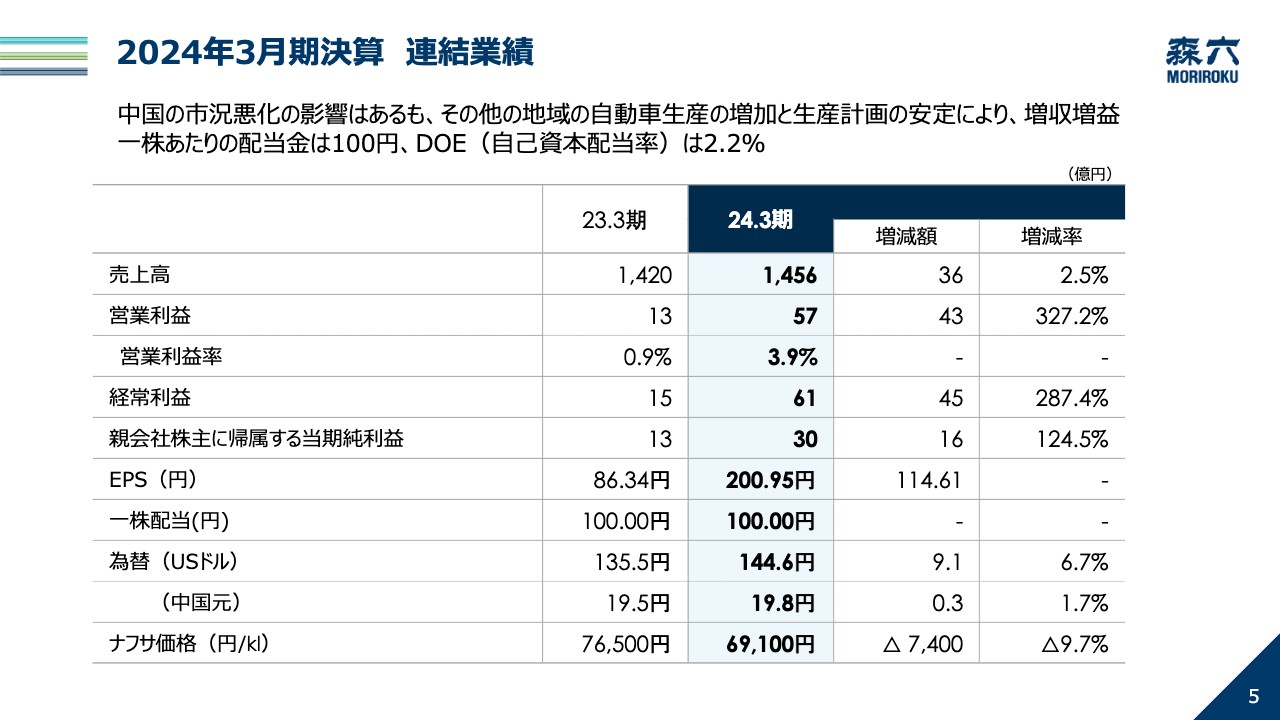

以上のような事業環境の中、当期の連結業績は、ご覧のとおりとなりました。

樹脂加工製品事業、ケミカル事業とも中国の市況悪化の影響はありましたが、 その他の地域で自動車生産の増加や、円安の影響などがあり、売上高は、前期比で2.5パーセント増の1,456億円となりました。

営業利益は、自動車生産の増加や生産計画の安定化により採算が改善したほか、コスト削減努力の成果もあり、前期比で43億円増の57億円となりました。

経常利益は、為替差益が大きく、前期比で45億円増の61億円となりました。当期純利益は、樹脂加工製品事業の中国で減損損失を計上したものの、営業利益の回復や税負担率の低下などにより、前期比で16億円増の30億円となりました。

期末の配当金は、配当予想どおり50円、年間配当は100円、DOEで2.2パーセントとなりました。

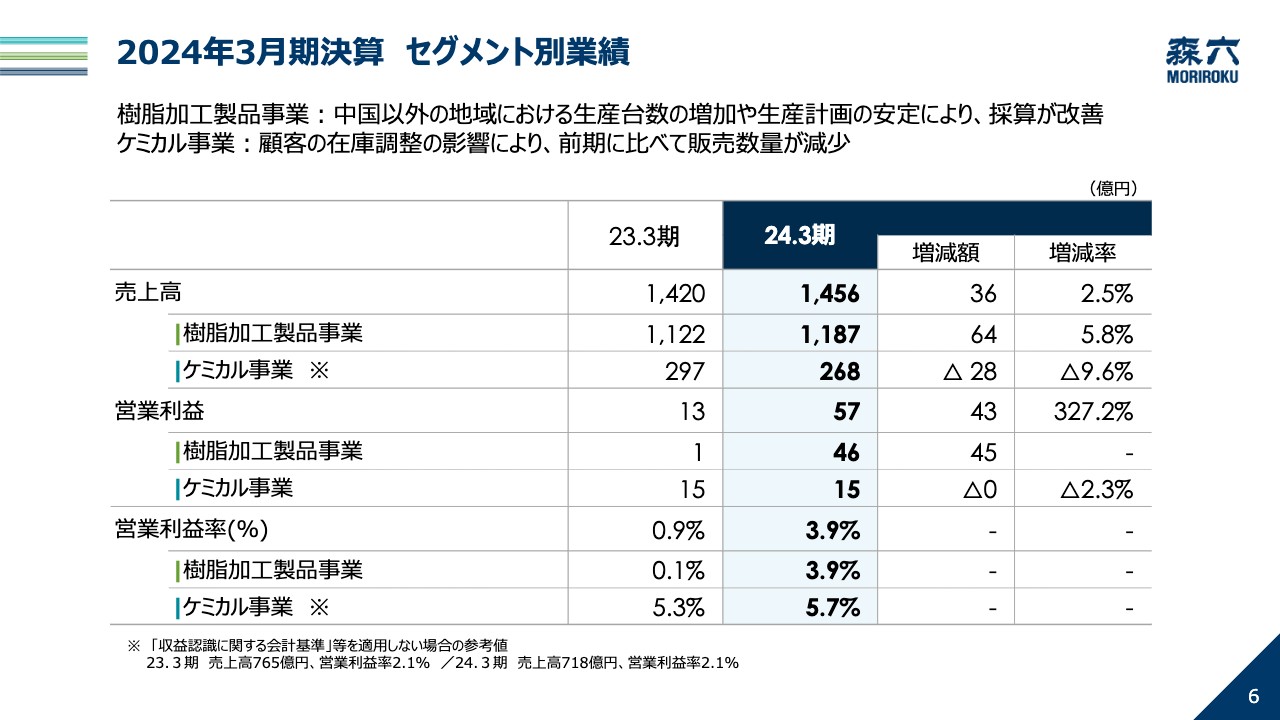

2024年3月期決算 セグメント別業績

セグメント別では、樹脂加工製品事業は、売上高 1,187億円、営業利益 46億円と増収増益となりました。中国以外の地域における、生産台数の増加や生産計画の安定化、コスト削減努力により、採算が改善しました。

ケミカル事業は、売上高 268億円、営業利益 15億円と減収、利益は横ばいとなりました。前期は、サプライチェーンの混乱により、顧客が在庫を積み増す傾向にありましたが、当期はその流れが落ちついたことや、中国市況の悪化も影響して、各分野で販売が減少しました。

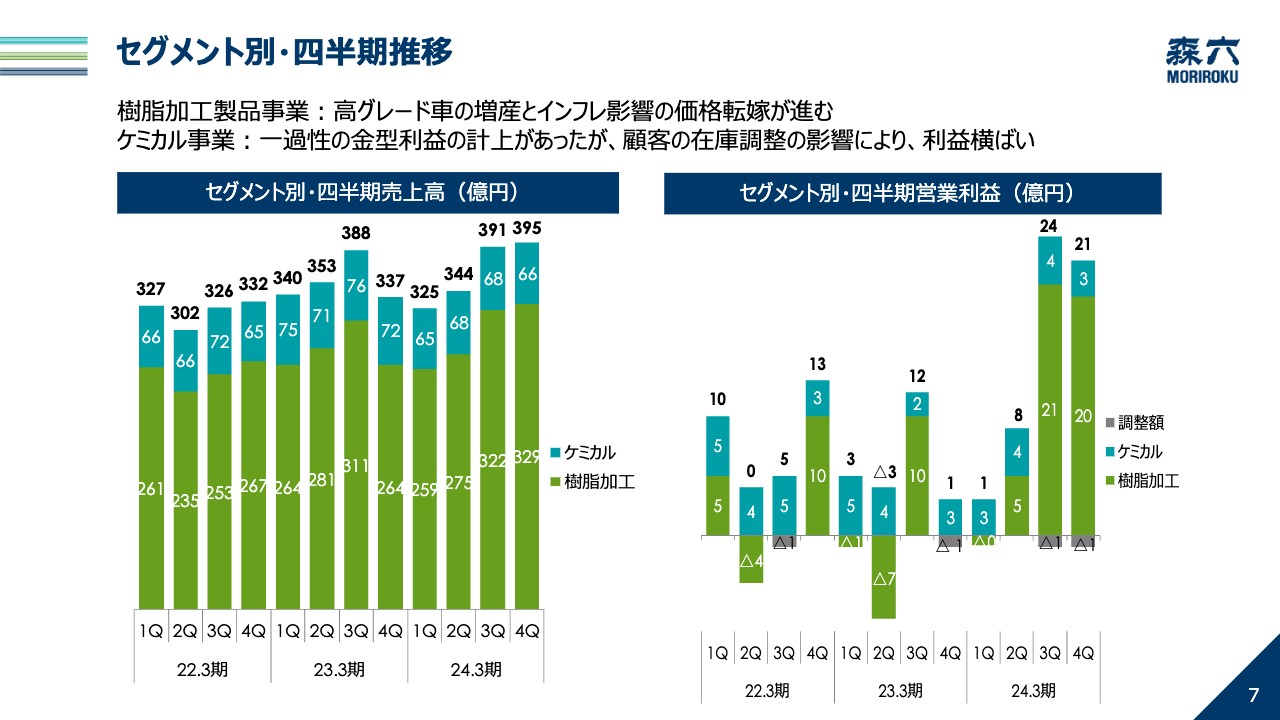

セグメント別・四半期推移

セグメント別の四半期推移は、ご覧のとおりとなります。樹脂加工製品事業では、 日本やアジアで高グレード車が増産となり、付加価値が向上したことや、インフレ影響の販売価格への転嫁を進めたこともあり、下期の利益が好調に推移しました。

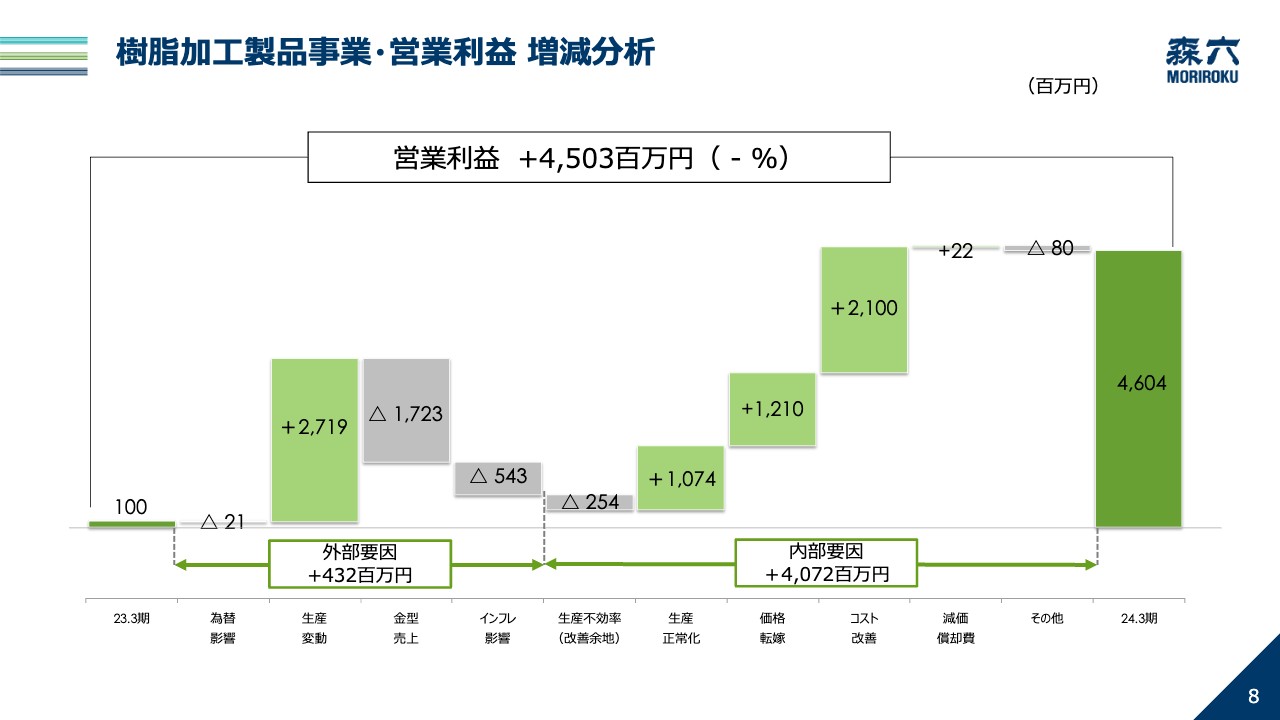

樹脂加工製品事業・営業利益 増減分析

樹脂加工製品事業の営業利益分析です。ニューモデルやフルモデルチェンジのタイミングで 発生する金型売上が、前期に比べ減少し、インフレによる生産コストの増加もありましたが、生産台数の回復とモデルミックスの改善により、外部要因としては、4億円の増益影響となりました。

内部要因としては、生産現場におけるコスト削減や、インフレ影響の販売価格への転嫁、部品供給不足解消による生産計画の正常化などにより、40億円の増益影響となり、全体では、45億円の増益となりました。

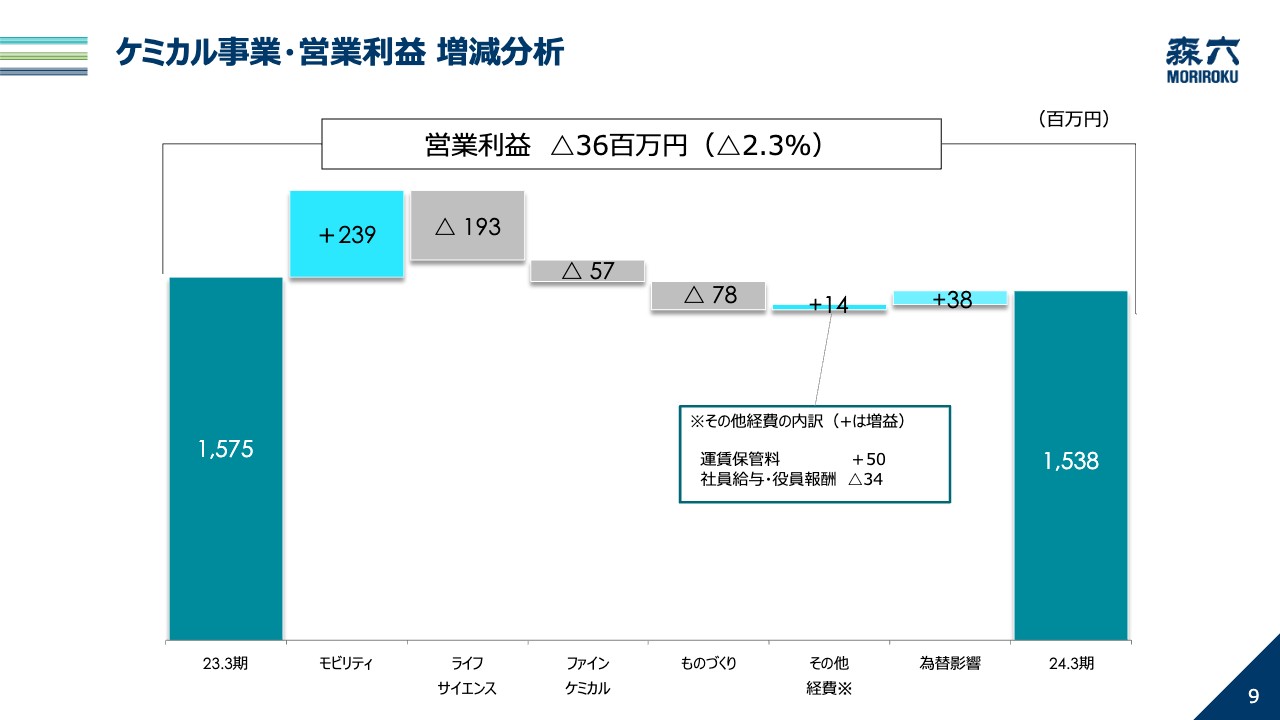

ケミカル事業・営業利益 増減分析

ケミカル事業の営業利益分析です。中国の市況悪化や顧客の在庫調整の影響により、各分野とも厳しい事業環境が続き、経費削減を進めましたが全体では、3,600万円の減益となりました。

モビリティは、中国で苦戦したものの、国内を中心とした自動車生産の回復と、一過性の金型売上により、プラスとなりました。

ものづくりでは、付加価値の高い医療用フィルムで顧客の在庫調整の影響が大きく、マイナスとなりました。

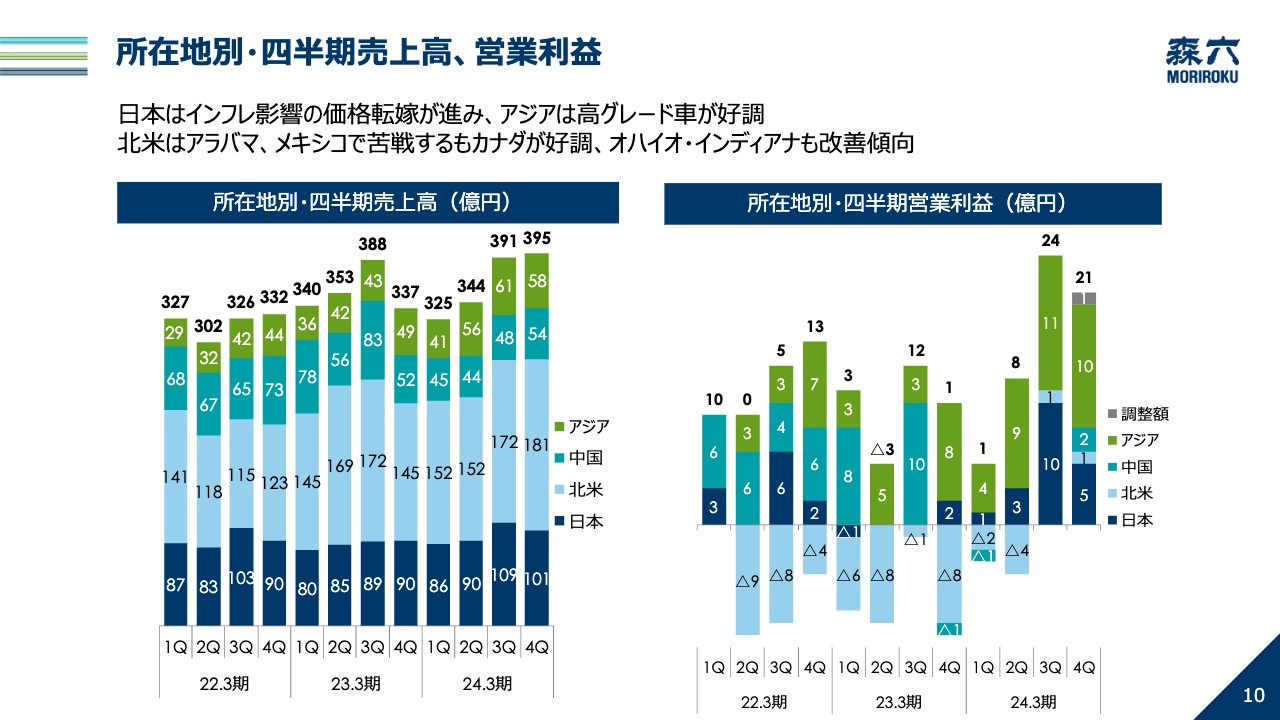

所在地別・四半期売上高、営業利益

所在地別の四半期推移となります。日本では、第4四半期に、能登半島地震の影響がありましたが、付加価値の高い高グレード車の増産が継続し、また、インフレ影響の販売価格への転嫁を進め、下期を中心に好調に推移しました。

アジアでは、下期にインドネシアで台数の落込みがありましたが、タイとインドで高グレード車が増産となり、利益を押し上げました。北米では、アメリカのオハイオとインディアナおよびカナダの工場で、大幅に収益が改善しましたが、メキシコで棚卸資産の評価損等を行ったため、損益が相殺される結果となりました。

アメリカのアラバマ工場は、人手不足や不安定な部品供給により、生産が安定しない状況が続いておりましたが、積極的な従業員の確保と、従業員へのスキル教育に、取り組んでおり、徐々に改善しております。

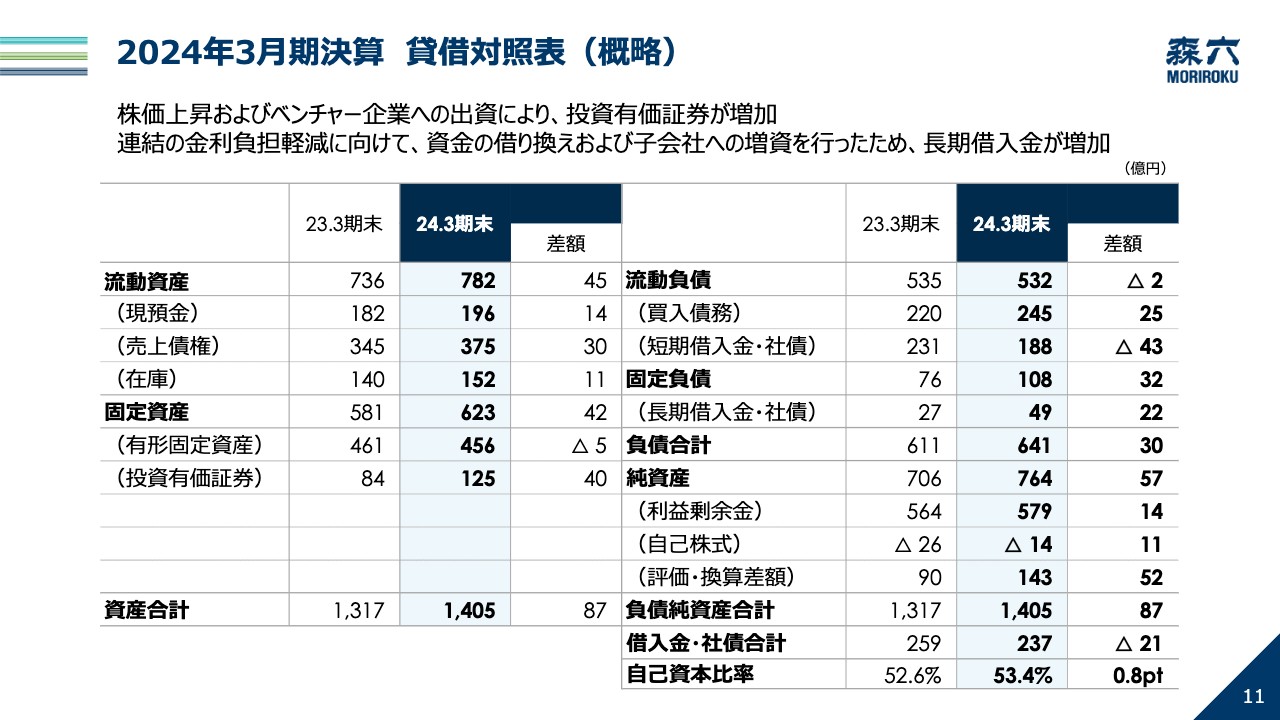

2024年3月期決算 貸借対照表(概略)

続いて、BSです。下期に事業活動が活発化した影響で、売上債権などの運転資金が増加したほか、保有株式の株価上昇の影響により、投資有価証券が増加しました。また、金利上昇の対策として、借入金の短期から⻑期へのシフトを進めました。

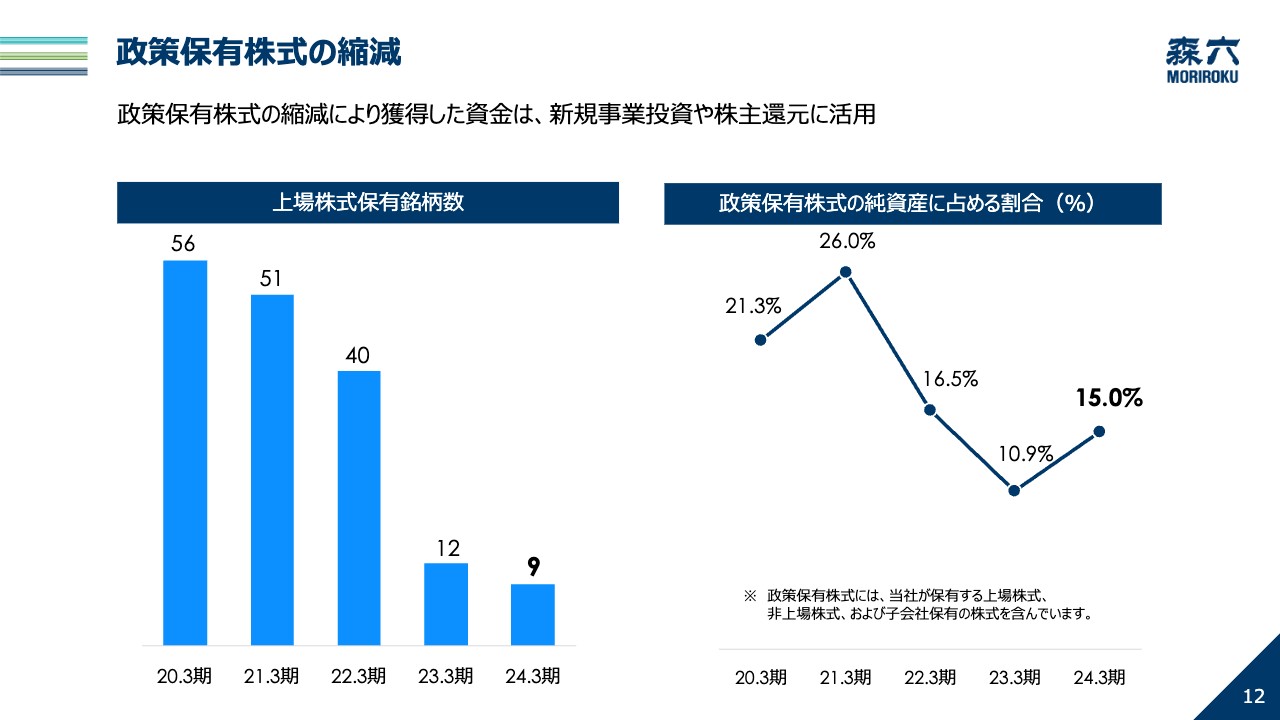

政策保有株式の縮減

政策保有株式については、2020年3月期以降、段階的に上場株式の売却を進めております。 2024年3月期も、3銘柄の売却を完了し、上場株式の保有銘柄数は、年々、減少していますが、政策保有株式の純資産に占める割合は、上場株式の株価上昇が大きく、15パーセントとなりました。

なお、新規事業の創出に向けた、ベンチャー企業への出資のため、非上場株式を2銘柄取得しました。今後も、政策保有株式の縮減を進め、獲得した資金は企業価値向上に向けた新規事業への投資、および株主還元に活用してまいります。

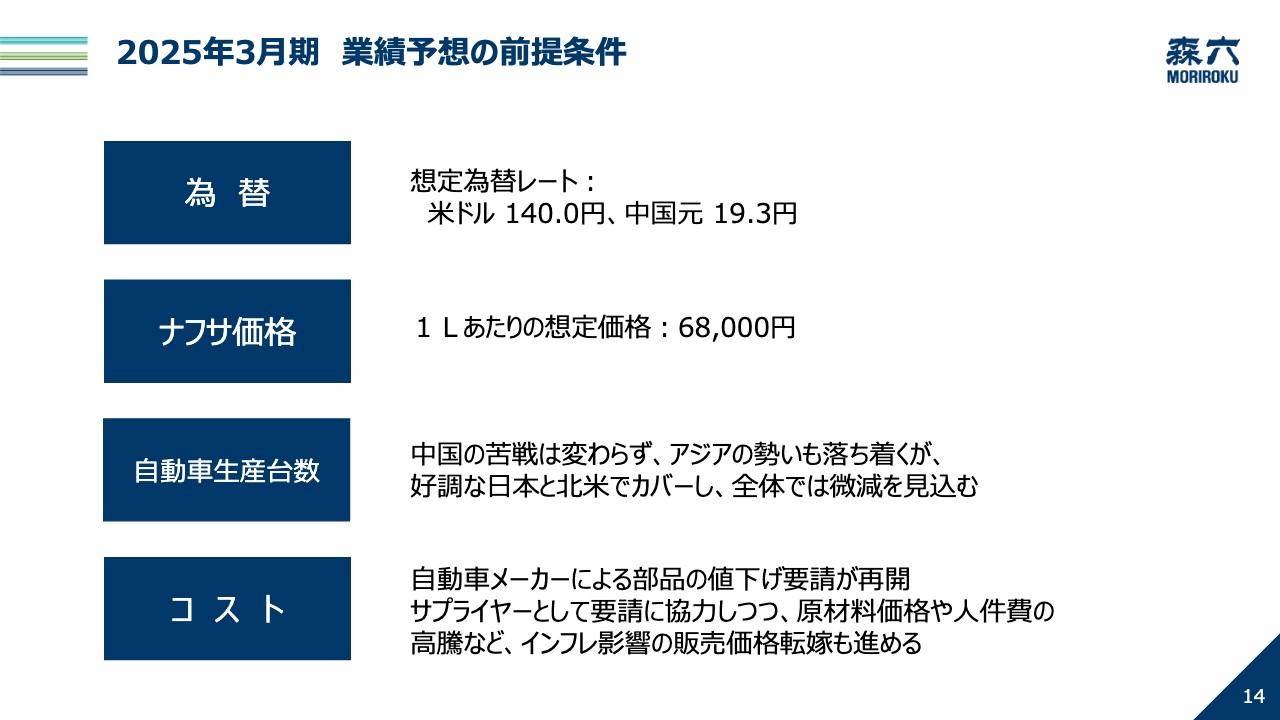

2025年3月期 業績予想の前提条件

続いて、2025年3月期の見通しです。

2025年3月期の業績予想の前提条件は、ご覧のとおりです。前提となる自動車生産台数の計画については、中国苦戦の状況は変わらず、アジアでの勢いは落ち着いてくると見ておりますが、北米と日本の好調でカバーし、全体では微減を見込んでいます。

コストについては、2024年3月期はインフレ影響などを受け、自動車メーカーによる部品の値下げ要請が見送られましたが、2025年3月期は再開される予定です。

サプライヤーとして値下げ要請に対しては、コスト削減を進め、協力しつつ、インフレ影響の販売価格への転嫁も、進めてまいります。

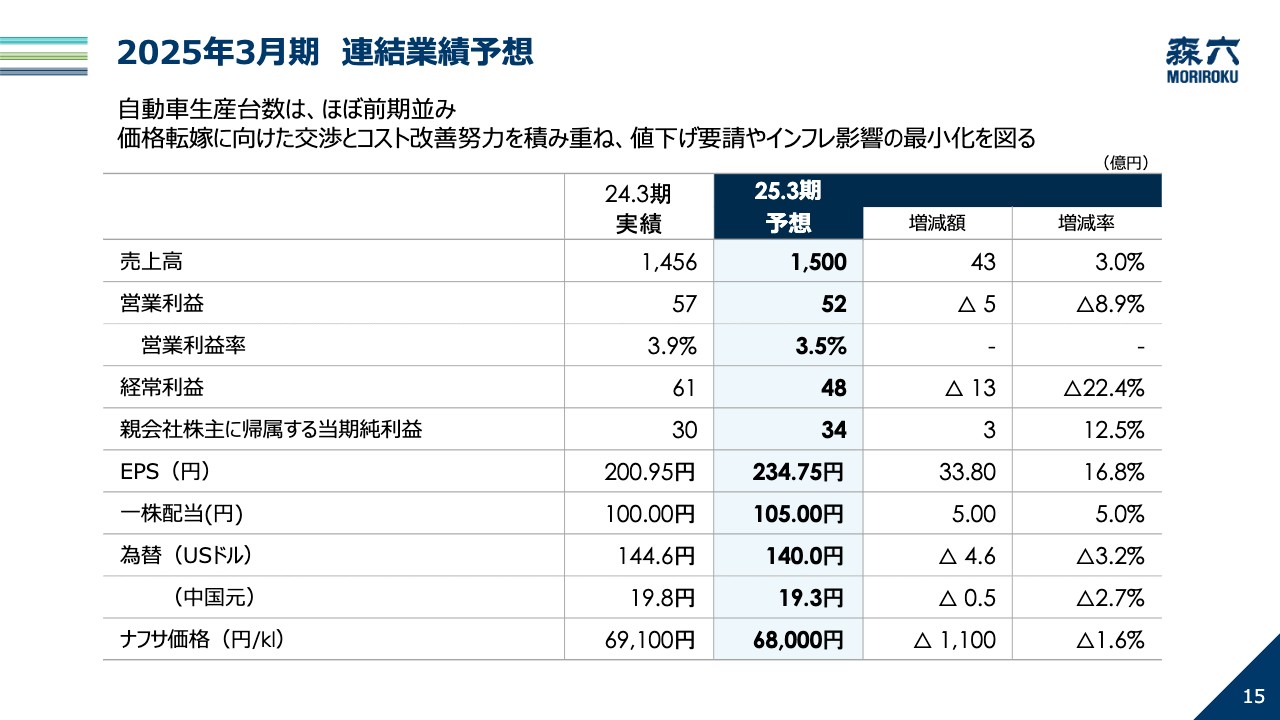

2025年3月期 連結業績予想

2025年3月期の業績予想については、売上高1,500億円、営業利益52億円、当期純利益34億円としています。

自動車メーカーによる部品の値下げ要請の再開により、厳しい事業環境が予想されます。 苦戦が続く中国では、生産体制の最適化を図り、高騰する人件費については、自動化によるコストの吸収を進めながらも、販売価格への転嫁などの取り組みも進めていきます。

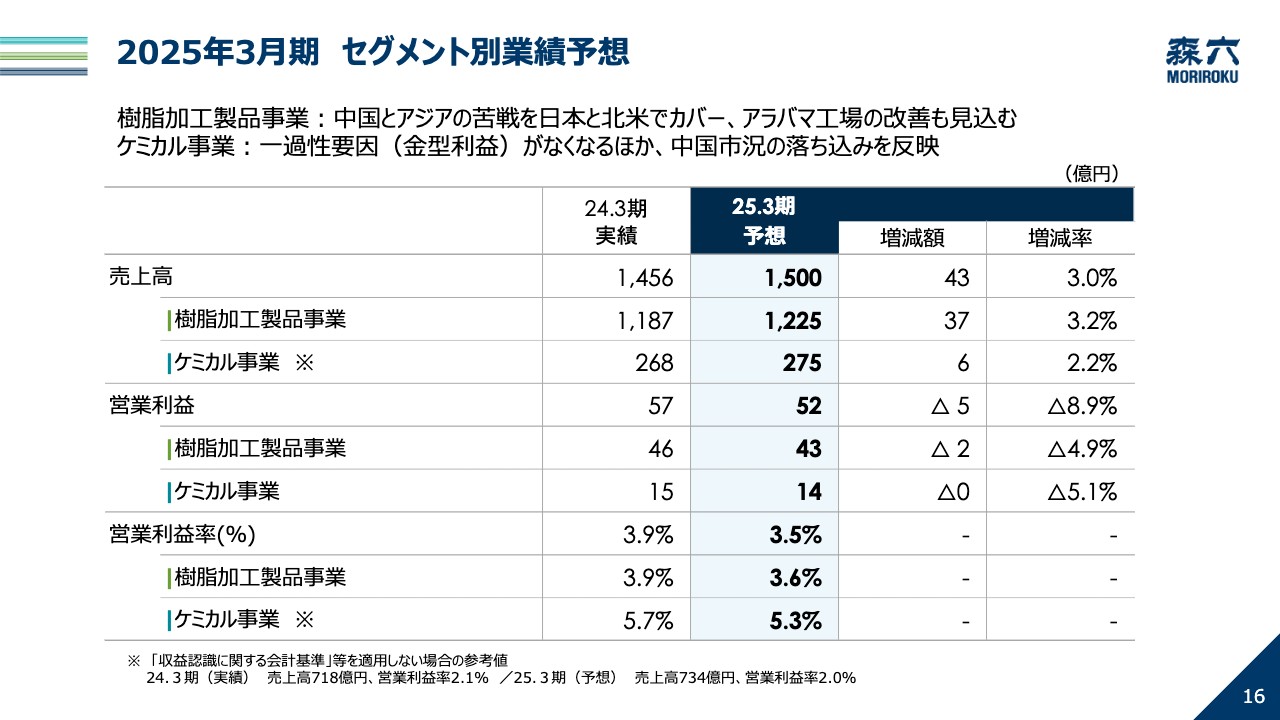

2025年3月期 セグメント別業績予想

セグメント別の予想は、ご覧のとおりです。樹脂加工製品事業、ケミカル事業とも、現時点では、厳しい事業環境を受けて、増収ですが減益を予想しております。

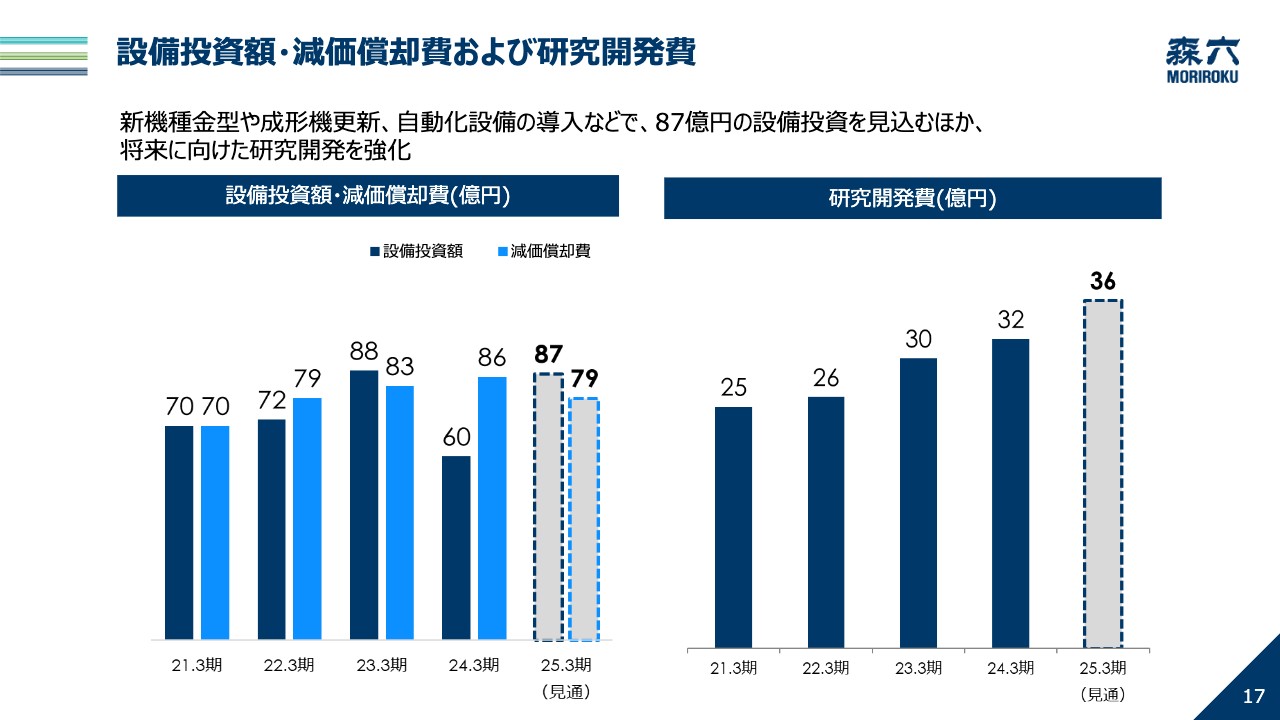

設備投資額・減価償却費および研究開発費

設備投資は、87億円を予定しております。

樹脂加工領域では、自動車パーツ生産のための金型や、成形機の更新、自動化設備の導入など、71億円を見込んでいます。

ケミカル領域では、高機能フィルム工場の設備更新など、7億円弱の投資を予定しております。

研究開発費は、36億円と段階的に増額しており、引き続き、将来に向けた研究開発を強化していきます。

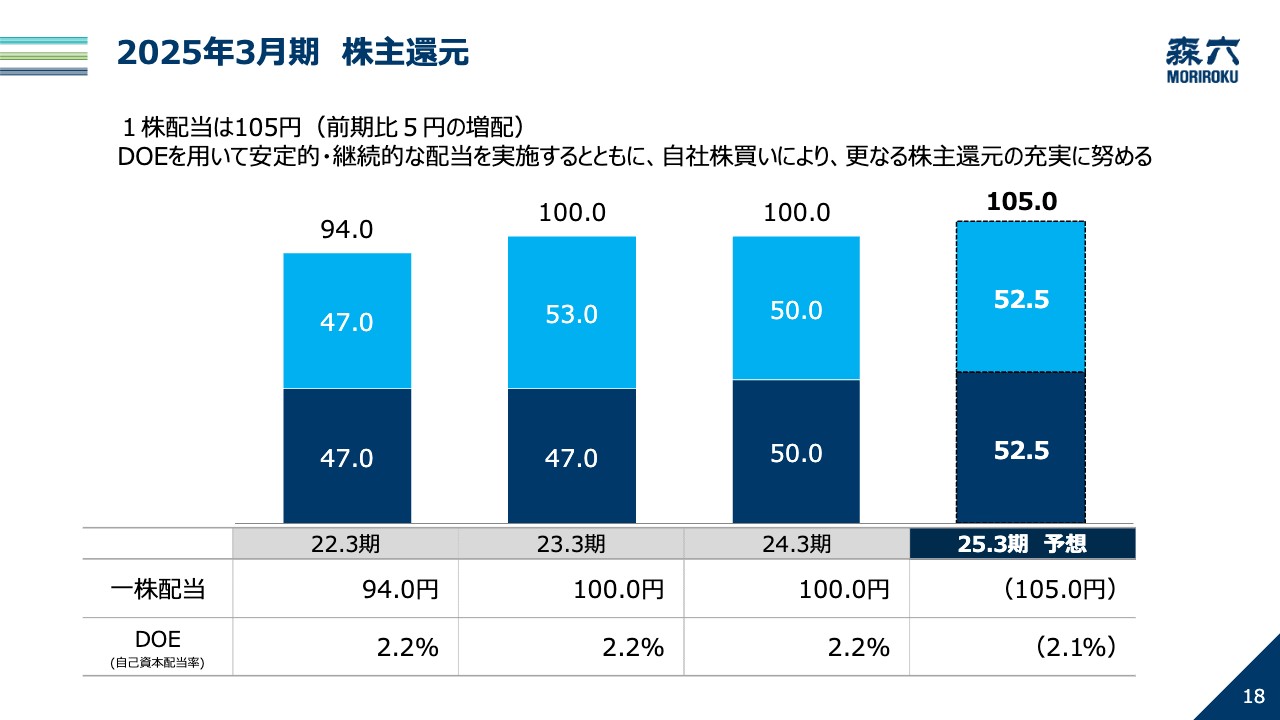

2025年3月期 株主還元

2025年3月期の配当金については、中間52.5円、期末52.5円の、前期比で5円増配となる、年間105円を予定しております。

DOEをベースにした、業績に左右されない、継続的、安定的な配当を実施するとともに、機動的な自社株買いを含めた、株主還元の充実に努めてまいります。

以上で、私からのご説明を終了いたします。

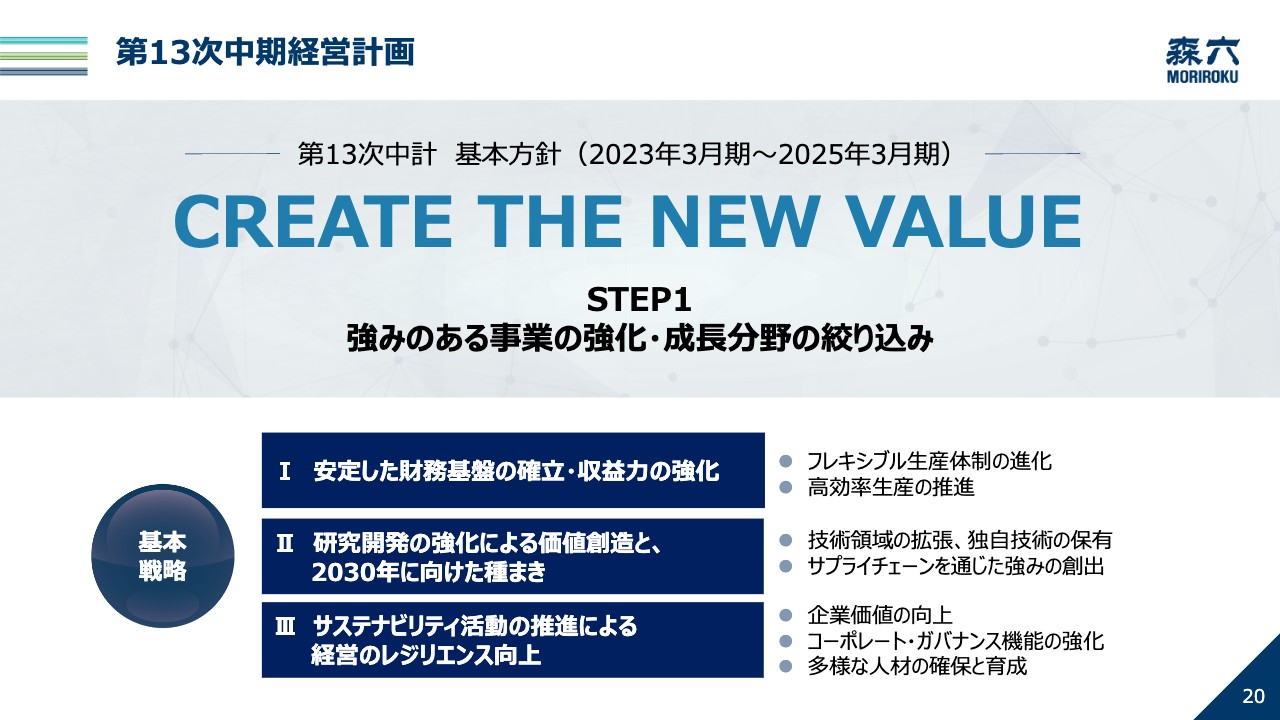

第13次中期経営計画

栗田:ここからは、私、栗田より、第13次中計の進捗について、ご説明させていただきます。

こちらは、2022年5月に公表した、第13次中計の概要を示したものです。2年目にあたる2023年度も、引き続き、こちらに示した3つの基本戦略を推進してまいりました。

第13次中期経営計画 業績目標に対する進捗

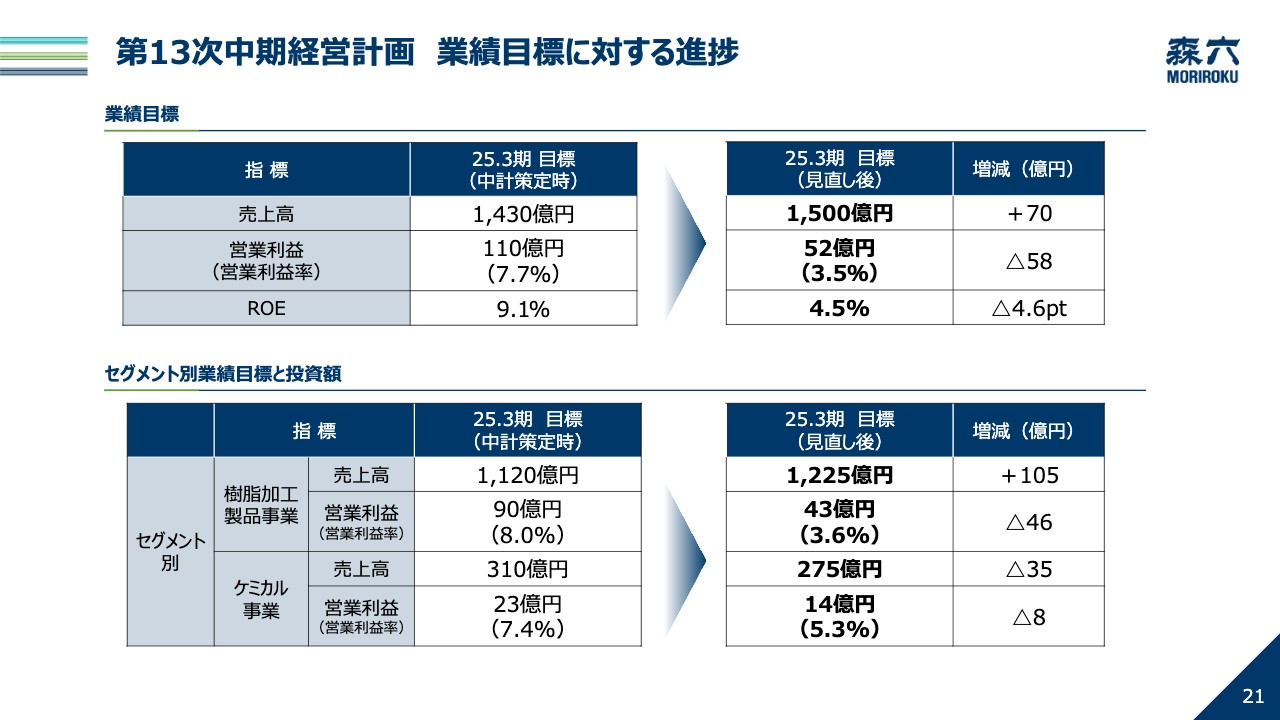

第13次中計では、最終年度にあたる2024年度の業績目標を、売上高1,430億円、営業利益110億円に設定していました。

しかしながら、新型コロナウイルスの拡大や半導体の供給不足、中国市況の悪化などにより、 営業利益およびROEは、目標には届かない見通しであります。

先ほど、小岩井からもご説明いたしましたが、2024年度は、売上高1,500億円、営業利益52億円をクリアすべく、全社一丸となって取り組んでまいります。

基本戦略II 2030年に向けた種まき

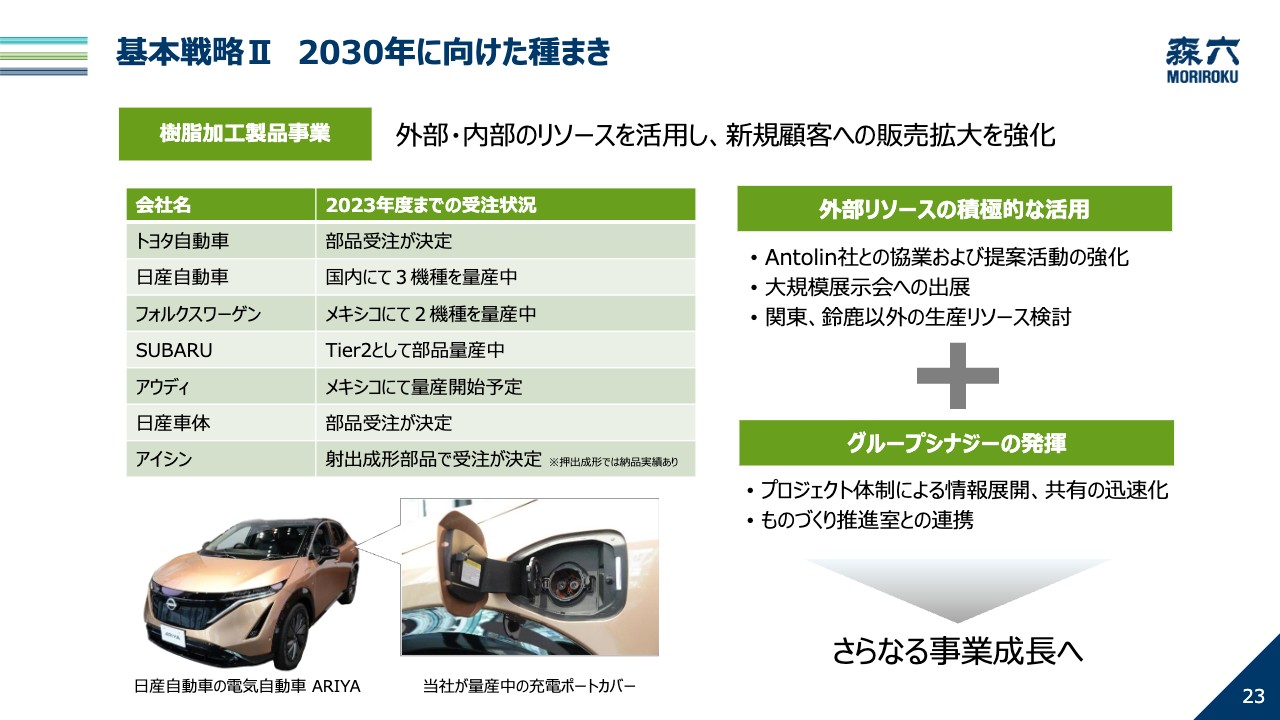

続いて、各事業の取組みについてご説明いたします。こちらは、樹脂加工製品事業の中⻑期戦略ですが、上から「新規顧客の拡大」「カーボンニュートラルの実現」「次世代自動車に向けた、車内空間の価値向上」「コア技術の進化」の4つの戦略を進めています。

基本戦略II 2030年に向けた種まき

新規顧客の拡大については、トヨタ自動車をはじめ、日産車体、アイシンなど、複数の新規受注を獲得することができました。

今後も、外部パートナーとの協業による提案力の強化や、グループシナジーの追求など、内外のリソースを活用し、幅広い自動車メーカーへの販売拡大に取り組んでまいります。

基本戦略II 2030年に向けた種まき

開発領域では、保有技術を進化させ、それらの技術を応用した、高付加価値製品の開発を進めています。

例えば、快適性と意匠性を兼ね備えた新たなエアベントや、多層成形における軽量化技術の進化など、次世代自動車の価値向上に貢献するための、技術開発に注力しました。

これらの技術については、明日から横浜で開催される人とくるまのテクノロジー展に出展するとともに、特許出願中であります。

基本戦略II 2030年に向けた種まき

続いて、ケミカル事業の取組みです。

モビリティでは、樹脂加工製品事業との連携を強化し、自動車向け原材料や、次世代電池向け商材の拡販を進めています。

ライフサイエンスでは、原材料と包装資材のセット提案や、当社が出資するスタートアップ企業とのシナジー追求など、グループで相乗効果を生み出す取組みを進めています。

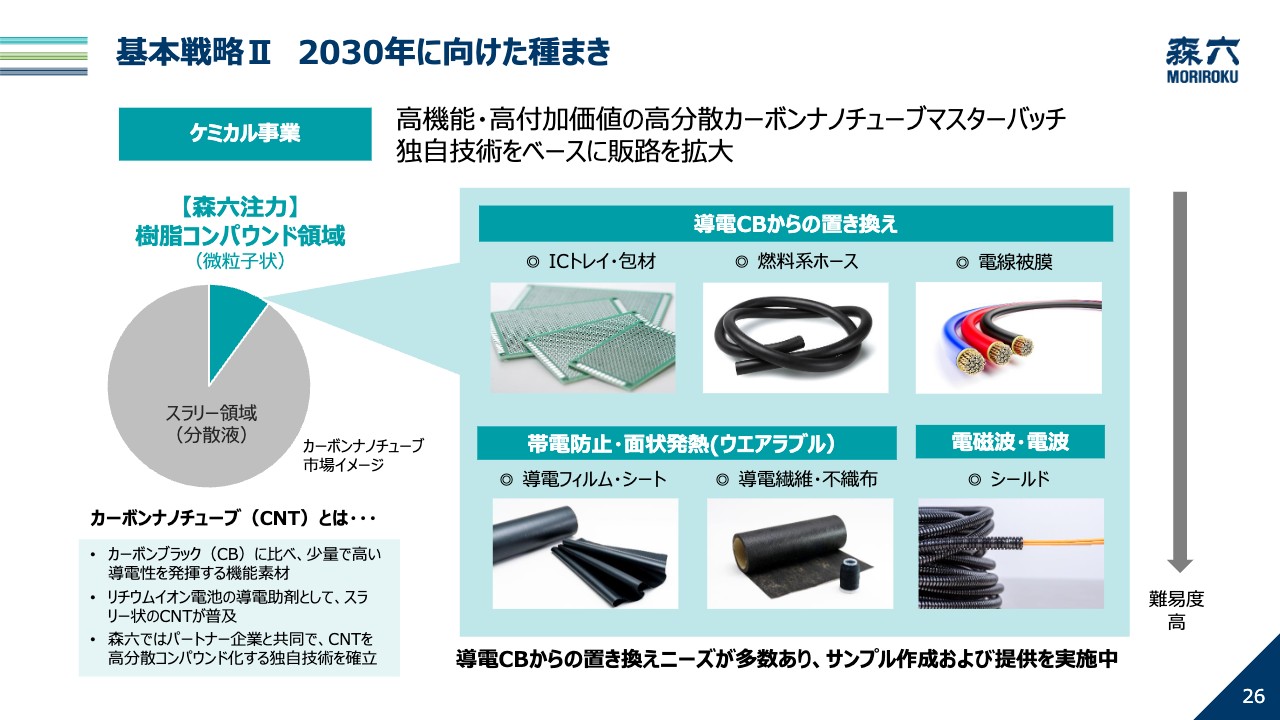

ファインケミカルでは、新規商材の販売拡大に力を入れており、次のスライドにて、注力商材の1つであるカーボンナノチューブについて、ご紹介いたします。

基本戦略II 2030年に向けた種まき

カーボンナノチューブとは、軽量性、導電性、強度に優れた機能素材です。リチウムイオン電池の導電材として、広く使用されていますが、加工が難しく、コンパウンド開発が進んでいないという側面がありました。

そんな中、当社グループでは、パートナー企業と共同で、カーボンナノチューブを高分散コンパウンド化する独自技術を確立しました。

当社の製品は、少量で高い導電性を発揮するなど、既存素材に対して、高い優位性を持ち、需要の拡大が期待されます。引き続き、新規用途の開発と実績化に向けた取組みを継続してまいります。

基本戦略II 2030年に向けた種まき

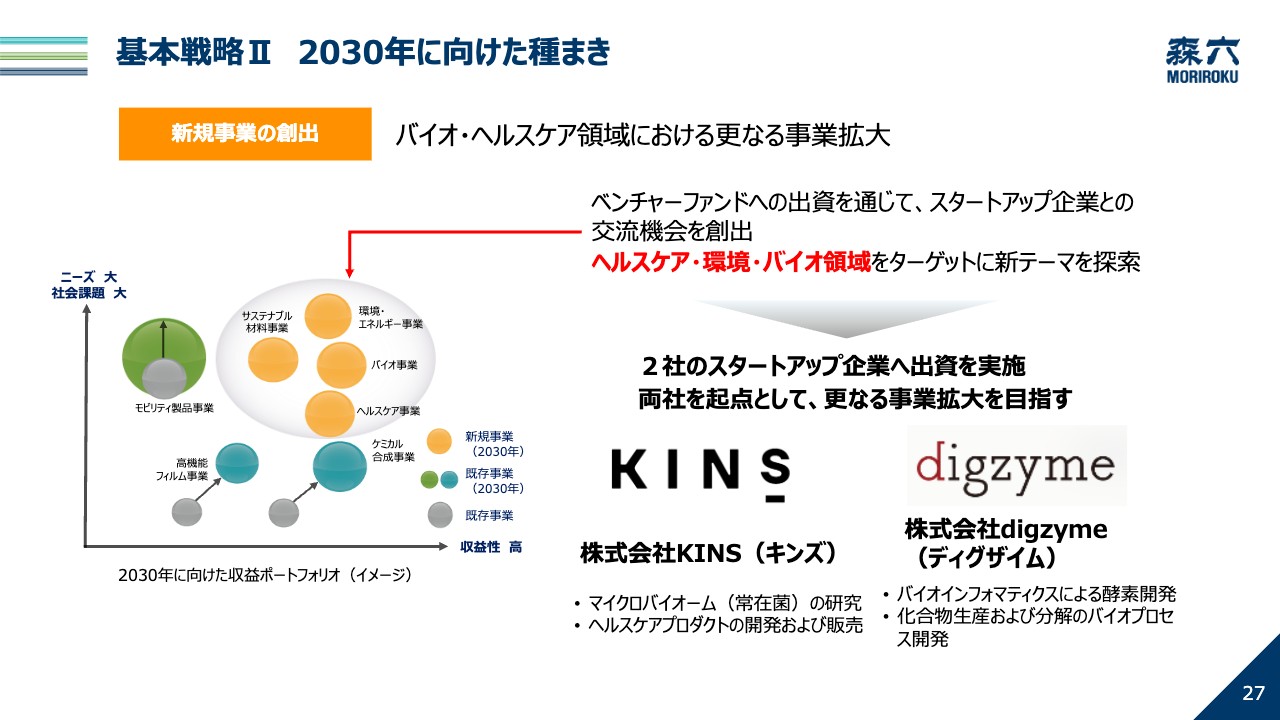

新規事業の創出に向けては、ベンチャーファンドへの出資を通じて、スタートアップ企業との接点を創出し、ヘルスケア、環境、バイオ領域で、新規事業の探索を行っています。

2023年度は、菌ケアサービスを展開する株式会社KINS、酵素開発をコア技術とする株式会社digzymeへの出資を実施しました。今後は2社を起点として、バイオ・ヘルスケア領域における、更なる事業拡大を目指してまいります。

基本戦略III サステナビリティ活動の推進

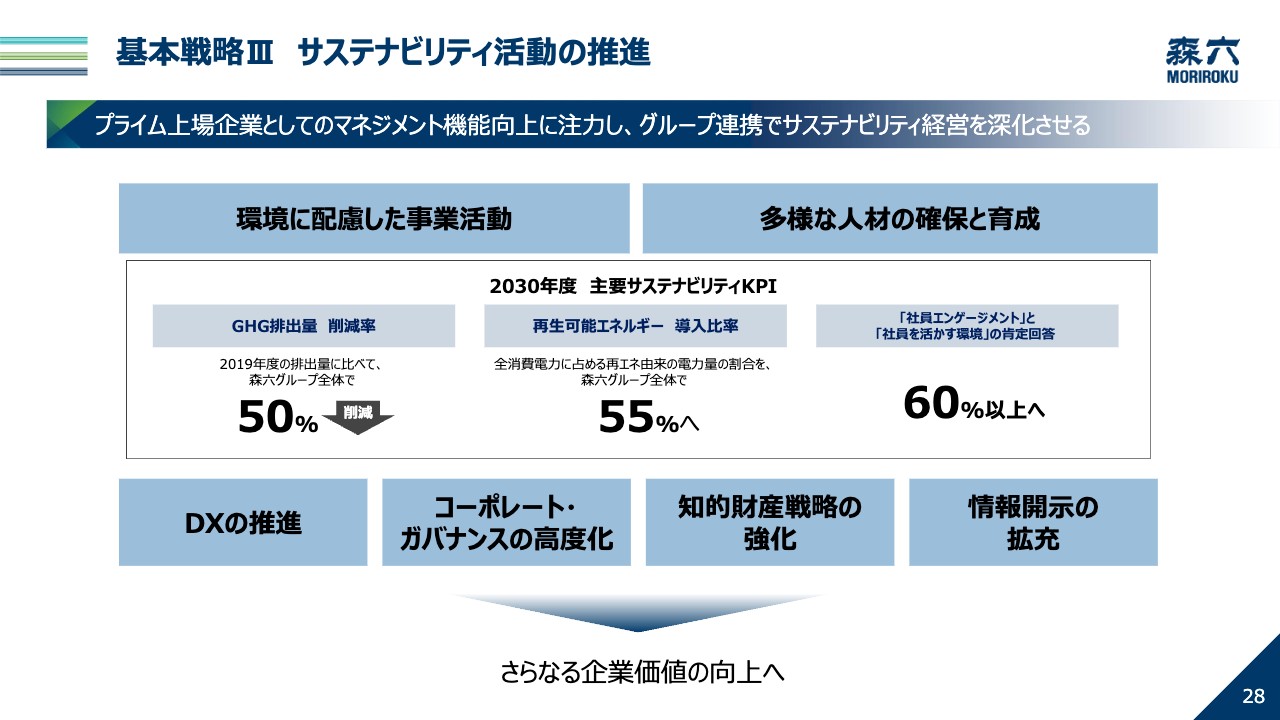

サステナビリティについては、こちらの6つの領域に注力しております。

基本戦略III サステナビリティ活動の推進

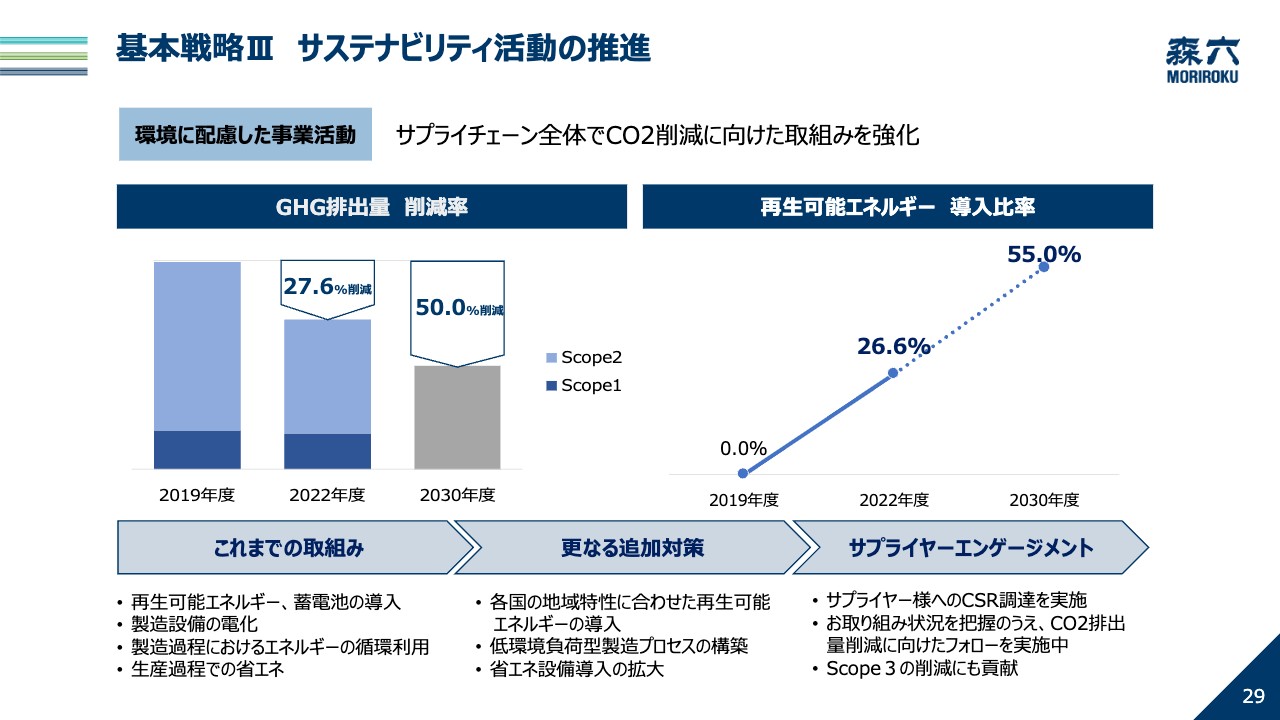

気候変動対応については、2030年までに温室効果ガスを2019年度比で50パーセント削減、 再生可能エネルギーの導入比率を55パーセントとするKPIを掲げています。

全拠点で、省エネ活動や設備の入れ替え、再エネ導入を進めてきた結果、2022年度の実績は、温室効果ガスの削減率28パーセント、再エネ導入比率27パーセントとなりました。

また、サプライヤーエンゲージメントを実施し、当社のCSR調達方針のご説明や、CO2削減に向けたフォローアップをおこなうなど、スコープ3削減に向けた活動も積極化しております。

基本戦略III サステナビリティ活動の推進

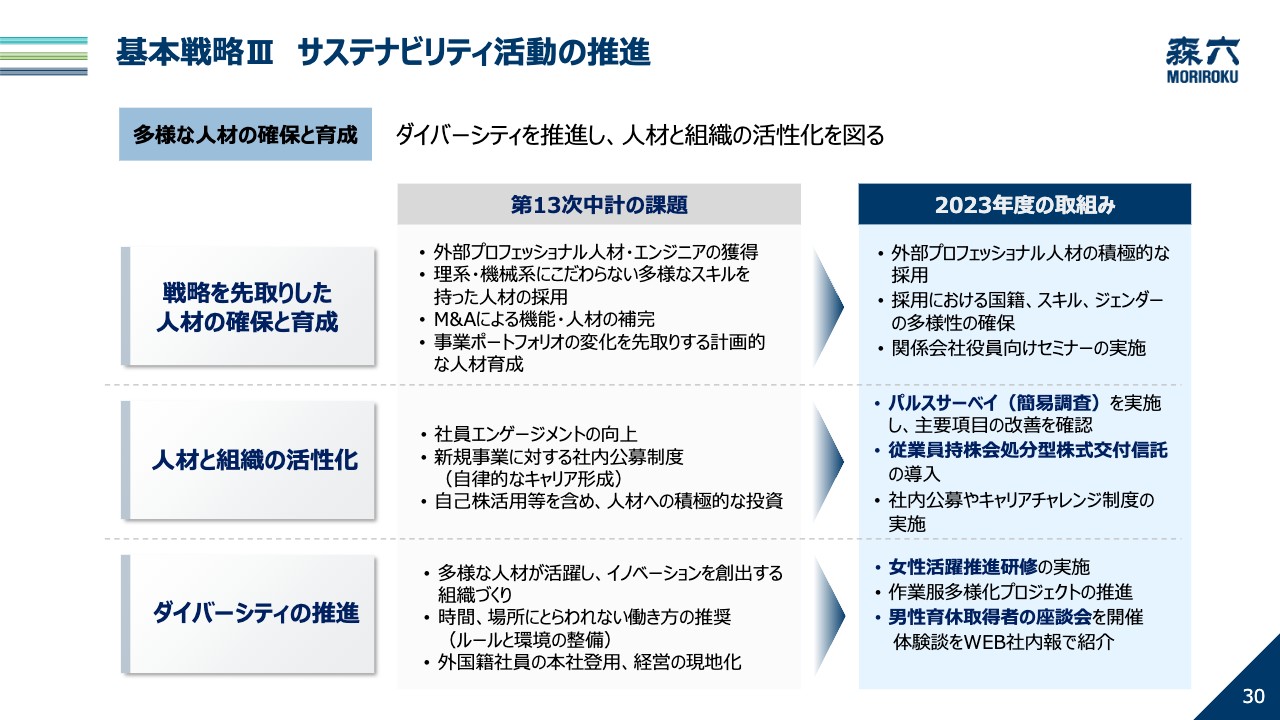

多様な人材の確保と育成に向けては、「社員エンゲージメント」と「社員を活かす環境」の肯定回答60パーセント以上を、2030年のKPIに設定しています。

2023年度は、女性活躍支援やダイバーシティの推進など、従業員の力を引き出すための取り組みを、積極的におこなったほか、福利厚生の増進を目的としたESOPの導入などを行いました。

社員エンゲージメントの簡易調査でも、スコアの向上が確認でき、KPIの達成に向けて、順調に進捗しております。

基本戦略III サステナビリティ活動の推進

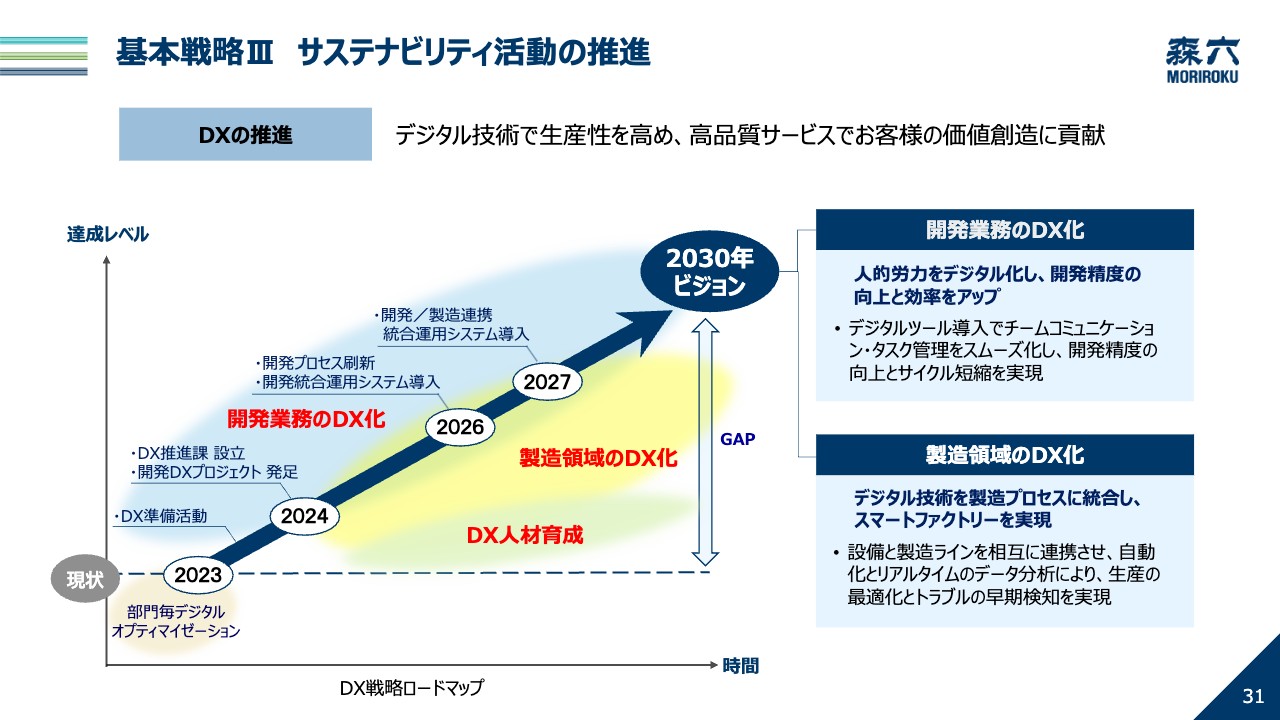

更なる競争力の向上のため、DXによる、業務プロセスの最適化にも取り組んでまいります。

開発領域では、営業、設計、購買など、部門ごとに蓄積している情報を一元化した統合システムを導入し、開発精度の向上と、効率化を図ります。

製造領域では、設備・製造ラインを、相互に連携させ、トラブルの早期検知や、生産プロセスの最適化を図ります。並行して、内部でのDX人材の育成、教育プログラムの整備も、進めてまいります。

以上で、ご説明を終了いたします。

質疑応答:労務費などの高騰影響について

司会者:「労務費などの高騰影響について、地域ごとの対応策やOEMへの価格転嫁の見通し、交渉状況についてご説明いただけますでしょうか?」というご質問です。

栗田:2023年度は、顧客の値引き要請が緩和され、加えて人件費やエネルギーのコストアップ分を負担いただけたため、当社にとってはプラスとなりました。

2024年度においても、労務費の高騰はグローバル全体で進んでいます。一方で、日本では、顧客からの値下げ要請が復活する予定です。我々としては、コスト削減努力を進めて、値下げ要請を吸収する部分と、顧客に対して請求すべき部分を明確にして、顧客との価格交渉を進めていきます。

質疑応答:中国拠点における生産適正化の方策と進捗について

司会者:「中国拠点における生産適正化の方策と進捗についてご説明いただけますでしょうか?」というご質問です。

栗田:当面は、中国で減産になっても黒字化できる生産体制を確立していきます。具体的には、顧客需要に合わせたミニマム要員での生産を推進し、成形機の集約および自動化展開、組み立て工程の一動化を実施し、稼働率の最適化を図っています。

これらのさまざまな施策により、減産に対応しながらも、生産体制の黒字化を実現していきます。

質疑応答:新規顧客と従来顧客における収益性の差、および新技術を取り入れた製品の拡販状況について

司会者:「新規顧客への拡販部品と従来顧客への部品の収益性の差、および新技術を取り入れた製品の拡販状況について教えてください」というご質問です。

栗田:当社の特徴である加飾技術、および他社との協業体制を活かした電子制御技術を織り込んだ製品を提案し、付加価値を高めることを目指しています。

詳しくは、明日から横浜で開催される展示会へぜひお越しください。

質疑応答:次世代BEVや自動運転車の内装領域におけるグループ内外でのアライアンスの必要性について

司会者:「次世代BEVや自動運転車を視野に入れた内装領域における、グループ内外でのアライアンスの必要性についてご説明ください」というご質問です。

黒瀨直樹氏(以下、黒瀨):アライアンスについては必要であると捉えています。自動化において、当社としては社内リビング化を提唱しています。車内空間の快適性と機能性を向上させる製品開発を推進し、顧客への提案を積極的に行っています。

そのような中、必要となる高度な電子技術などのすべてを、自社でイチから開発するということは非効率であり、当社の規模では難しい部分です。

これらの理由により、次世代BEVや自動運転の内装領域においては、グループ内外でのアライアンスが不可欠と判断しており、当社は積極的にパートナーシップを推進していきます。

質疑応答:2025年3月期の計画における上振れ余地や下振れリスクのポイントについて

司会者:「2025年3月期の計画において、上振れ余地や下振れリスクとして見ているポイント、および主要顧客の生産台数前提に対する追加リスクの織り込みについてご説明ください」というご質問です。

小岩井:2025年3月期の業績予想における上振れ余地としては、主要顧客のハイブリッド人気による追い風増産の可能性、および当社アラバマ工場の改善による上振れはあると見ています。

下振れリスクとしては、中国およびアジアでの主要顧客の減産の可能性が挙げられますが、こちらについてはある程度、生産台数の前提に織り込み済みです。

質疑応答:今後のリカバリー戦略について

質問者:中国の生産台数の落ち込みにより厳しい経営環境が予想されますが、今後のリカバリー戦略についてご教示いただけますか?

栗田:今後の成長戦略としては、当社はインドに注目しており、日本の顧客にもインド製の小型SUVの販売が好調です。

当社では、27年前からインドに生産拠点を保有しており、中国市場の落ち込みをカバーするだけでなく、新たな成長地域として、さらなる能力拡大を視野に入れた投資を検討しています。これにより、今後もグローバルな競争力を強化していきます。

質疑応答:固定費削減の取り組みについて

質問者:日本や北米での人件費高騰により、生産効率の見直しによる人件費の削減が必要だと思います。御社の取り組みについてご説明いただけますか?

黒瀨:固定費の削減に関しては、主に樹脂加工事業において、各製造領域でのさらなる自動化の拡大、および製造DXを推進することにより、製造効率の向上を図っていきます。

同時に、開発領域のDX化も進めており、開発プロセスの変革、また開発精度の向上により、1機種あたりの新機種の開発時間の削減を進めていきます。これらにより、全体的なコスト削減を目指していきます。

新着ログ

「化学」のログ