日本特殊陶業、価格転嫁・円安影響等により、売上収益・営業利益ともに過去最高を更新 中計目標を1年前倒しで達成へ

決算のポイント

鈴木義孝氏:上席執行役員の鈴木です。私からは、2024年3月期通期業績についてご説明します。

まず、今回の決算におけるポイントです。2024年3月期通期は昨年に続き、売上収益・営業利益ともに過去最高を更新しました。また、2021年4月よりスタートした中期経営計画の業績目標を1年前倒しで達成しました。

自動車関連事業では、2023年3月期に影響した中国のロックダウンからの回復はあったものの、当社の期初の想定に対して販売数量が伸び悩み、前年並みの水準にとどまりました。一方で、インフレに対する価格転嫁は期初計画に沿って推進し、為替を除いても前期比で増収となりました。

営業利益は、昇給や賞与増加により従業員への還元を高めましたが、価格転嫁の着実な実行に加えて円安が進行したことから、前期比プラス21パーセントの増益です。

年間配当金は、予想から4円増額の1株当たり164円としました。2025年3月期通期業績予想は、1ドル140円、1ユーロ150円の円高進行を前提としていますが、売上収益・営業利益ともに過去最高を更新する計画です。

売上収益は、今期も自動車関連事業における価格転嫁の継続に加えて半導体市況の回復を見込み、前期比で増収です。

株主還元方針については、今期から変更しています。従来の業績連動型から安定配当プラス業績連動のハイブリッド型の株主還元方針へ変更し、年間配当金は前期から2円増配の1株当たり166円を予定しています。

目次

本日の説明会の構成についてご説明します。スライドに記載の1番目から4番目については、私からご説明します。5番目の「資本コストや株価を意識した経営の実現に向けた対応」については、社長の川合からご説明します。

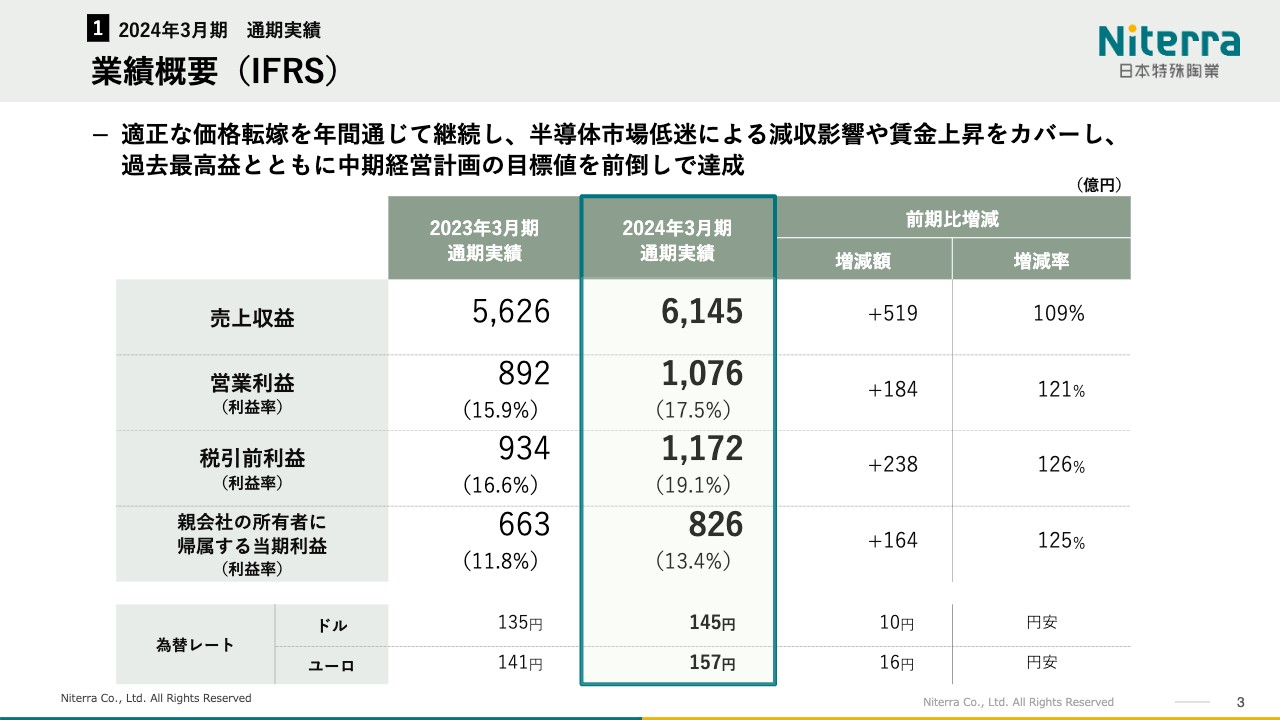

業績概要(IFRS)

2024年3月期の業績概要です。2024年3月期通期の売上収益は、前期比9パーセント増の6,145億円です。営業利益は、前期比21パーセント増の1,076億円です。

親会社の所有者に帰属する当期利益は、前期比25パーセント増の826億円となりました。為替レートは、1ドル145円、1ユーロ157円です。

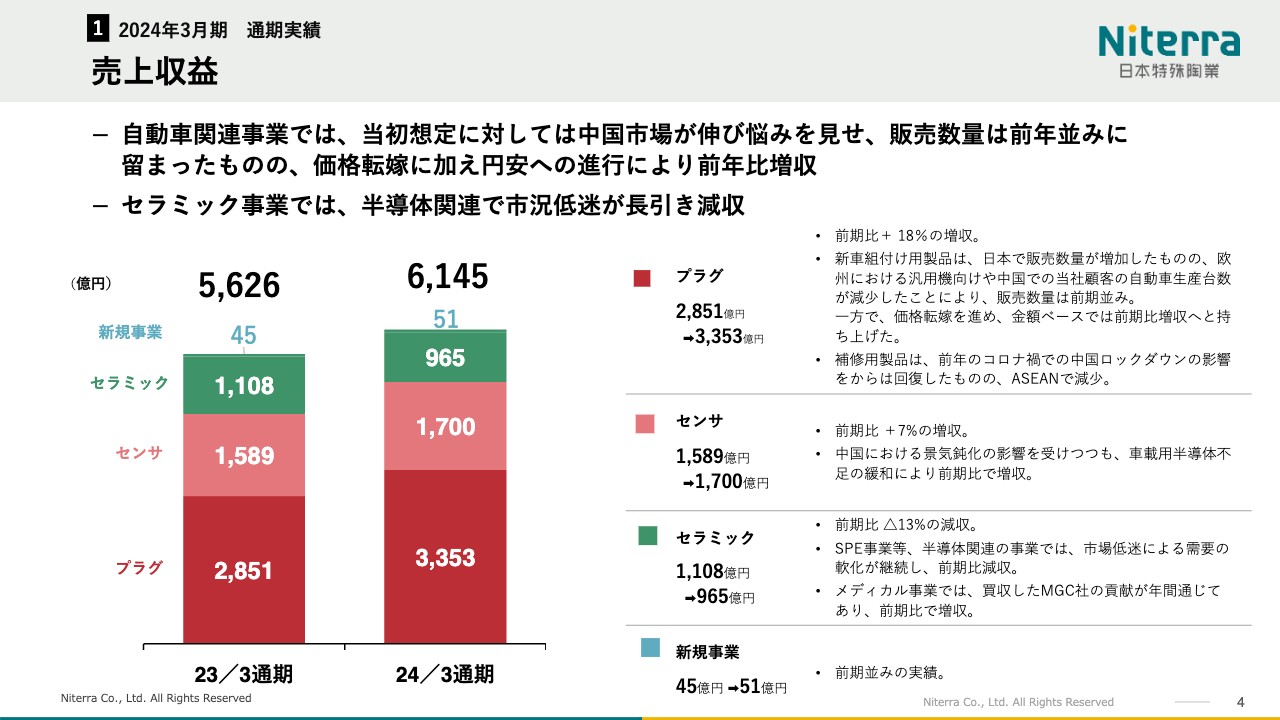

売上収益

通期売上収益の前期との比較です。

全体としては、自動車関連事業で想定に対し中国市場が伸び悩みを見せ、販売数量は前期並みにとどまったものの、価格転嫁に加えて円安の進行により、前期比で増収となりました。セラミック事業では、市況の低迷が長引き、前期比で減収となりました。

プラグ事業は、為替の影響を含んでも前期比プラス18パーセントの増収です。新車組付け用製品では、日本で販売数量が増加したものの、欧州や中国での出荷が減少したことにより、販売数量は前期並みです。一方で価格転嫁を進め、金額ベースでは前期比増収へと持ち上げました。センサ事業についても、プラグ事業と同様に、中国における景気の鈍化の影響を受けつつも、車載用半導体不足の緩和により前期比で増収です。

セラミック事業では、SPE事業等の半導体関連の事業において市場低迷による需要の軟化が継続し、前期比で減収となりました。メディカル事業では、2023年3月期に買収したMGC社が年間を通じて連結業績に貢献し、前期から増収となりました。

新規事業については、前期並みの実績です。

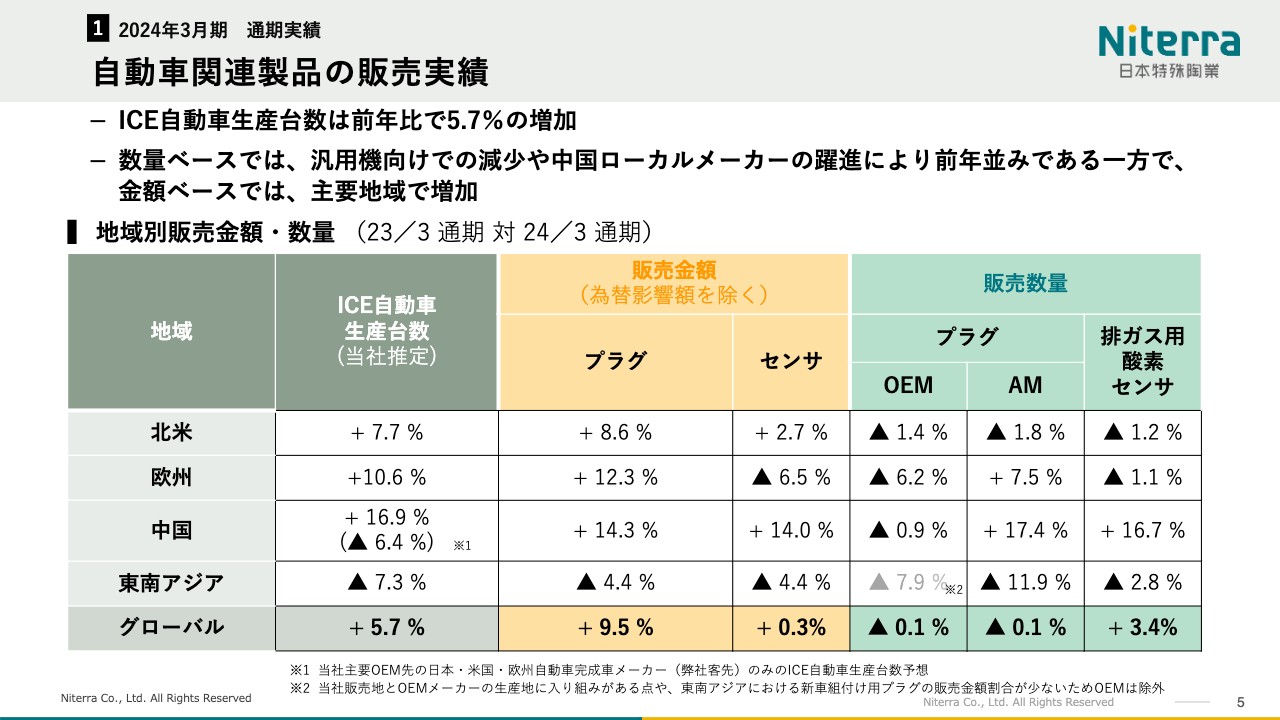

自動車関連製品の販売実績

スライドは、地域別の自動車生産台数の前期比での伸び率と、当社自動車関連製品の販売数量および金額の伸び率の関係を示しています。グローバル全体では、自動車生産台数が前年比プラス5.7パーセントの成長でした。

中国市場では、今後当社がシェアを伸ばすと想定しているローカルの自動車完成車メーカーが生産台数を伸ばし、前年比プラス16.9パーセントです。一方で、当社の主要客先である日本、米国、欧州自動車完成車メーカーのみの生産台数は、前年比マイナス6.4パーセントとなりました。

このような市場環境の中、当社販売は数量ベースでは前年並みにとどまりました。この背景は、汎用機向けでの減少や、当社顧客における生産台数の減少によるものです。一方で、スライド中央に記載している為替影響額を除いたプラグの販売金額ベースは、前年比9.5パーセントの増加でした。

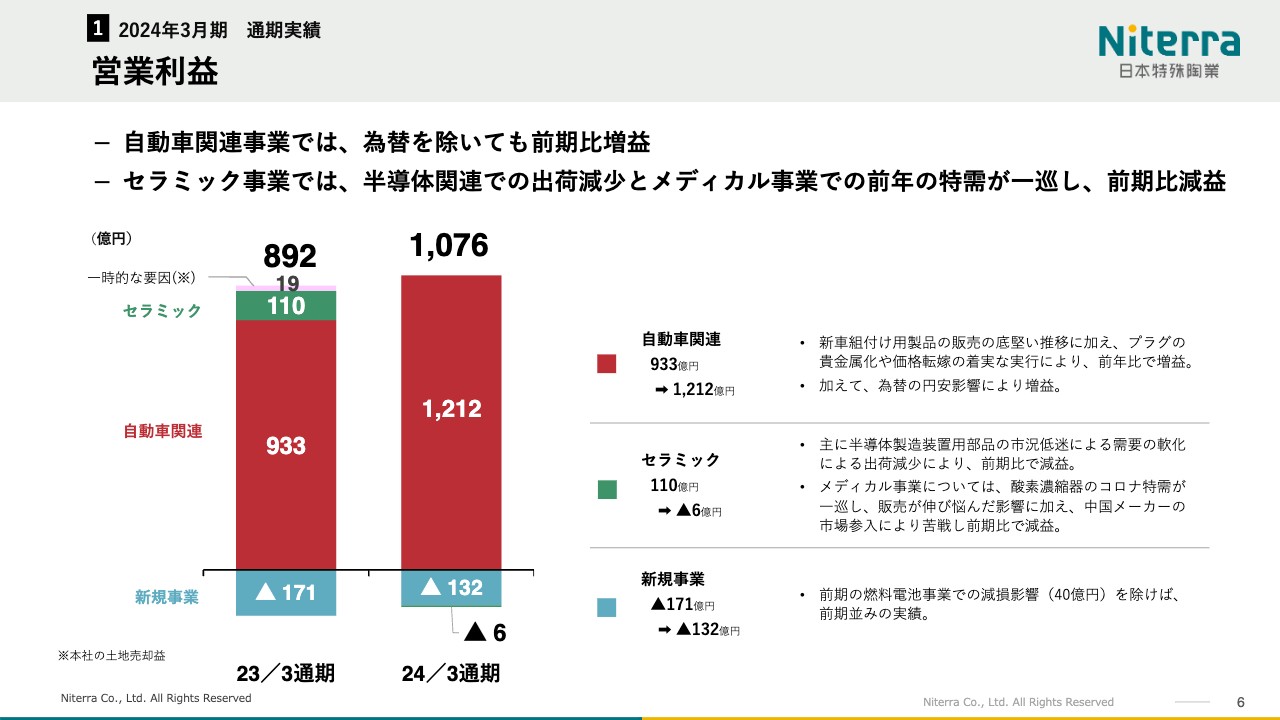

営業利益

セグメント別の営業利益の前期比較です。全体としては、自動車関連事業では為替の影響が大きいものの、為替を除いても増益です。

一方で、セラミック事業では、半導体製造装置用部品が市況の低迷による影響を受けています。メディカル事業では、酸素濃縮器のコロナ特需が一巡し、販売が伸び悩んだ影響に加え、中国メーカーの市場参入により苦戦し、前期比で減益となりました。

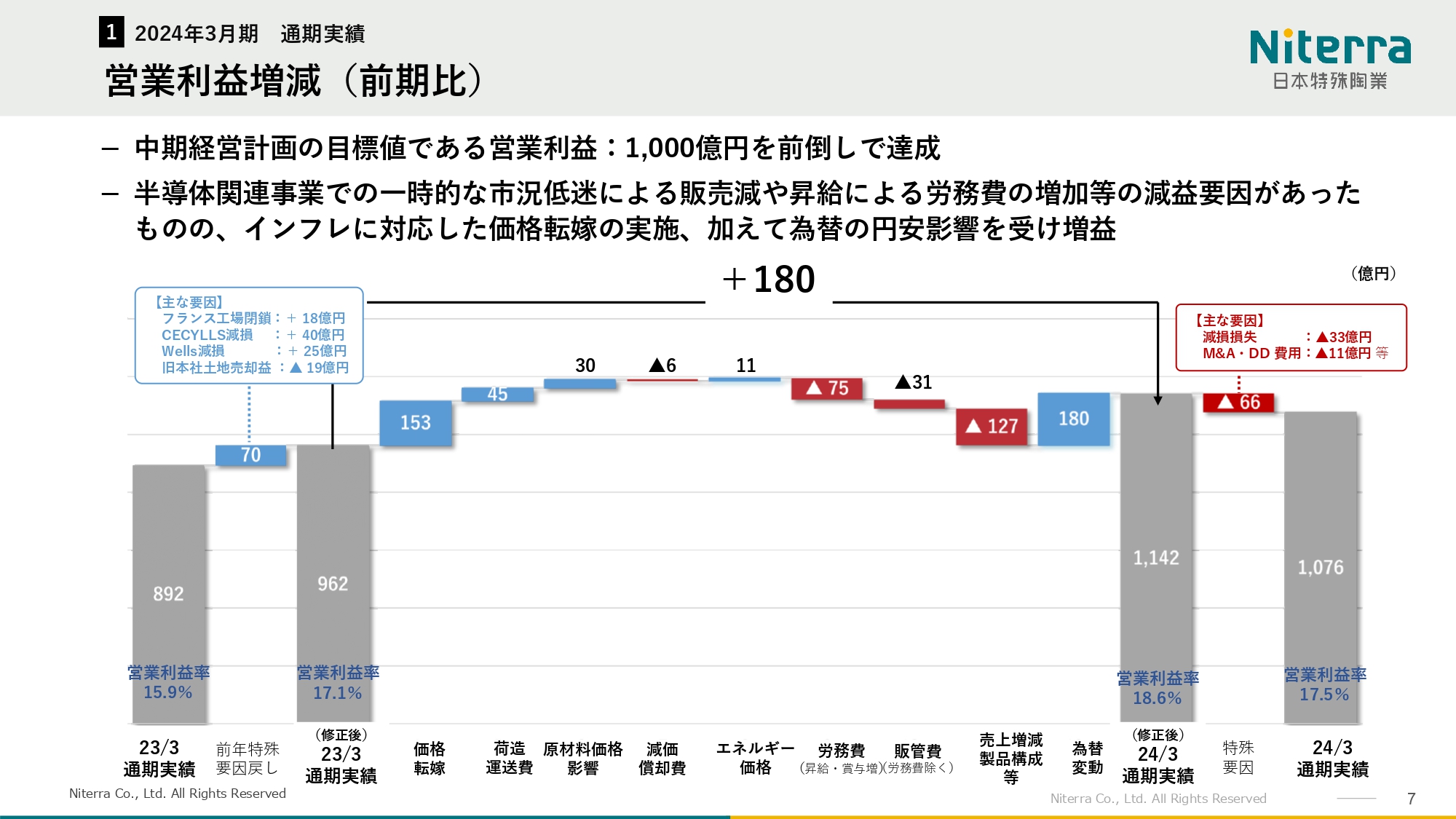

営業利益増減(前期比)

スライドのウォータフォールチャートは、前期に対する営業利益の増減を表しています。全体感としては、半導体関連事業での一時的な市況低迷による販売減少や昇給による労務費の増加等の減益要因があったものの、インフレに対応した価格転嫁の実施に加え、為替の円安影響を受け、増益となりました。

スライド左側に示しているとおり、前期は期末の減損、および土地の売却益等の特殊事項がマイナス70億円発生しました。今期も減損損失やM&A、それらに関わるデューデリジェンス費用等の特殊要因がマイナス66億円ありました。

これらの特殊要因を除いた実態ベースでは、前期実績962億円から2024年3月期実績1,142億円となり、180億円の増益です。為替の影響を除いた場合でも、前年並みを維持した格好となっています。

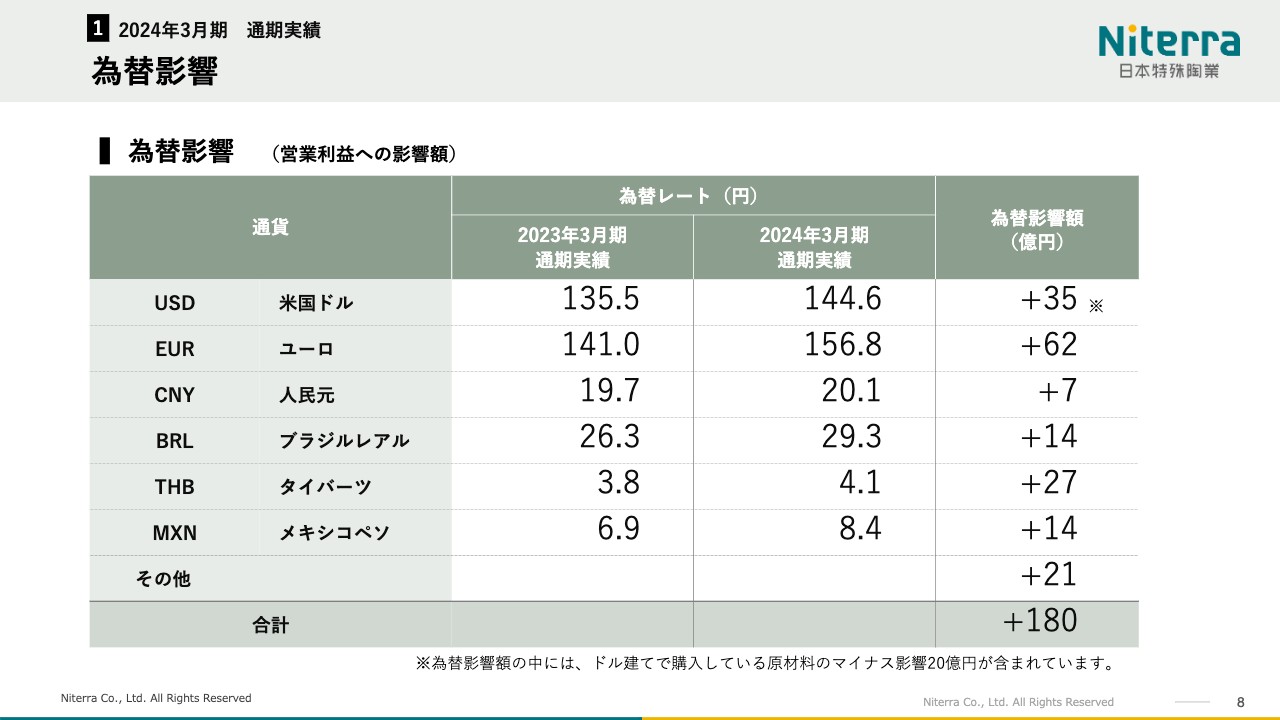

為替影響

2024年3月期実績における為替影響の通貨別の内訳です。主要通貨であるUSドルでプラス35億円、ユーロでプラス62億円と、あらゆる取引通貨で円安へと進行し、増益要因となりました。

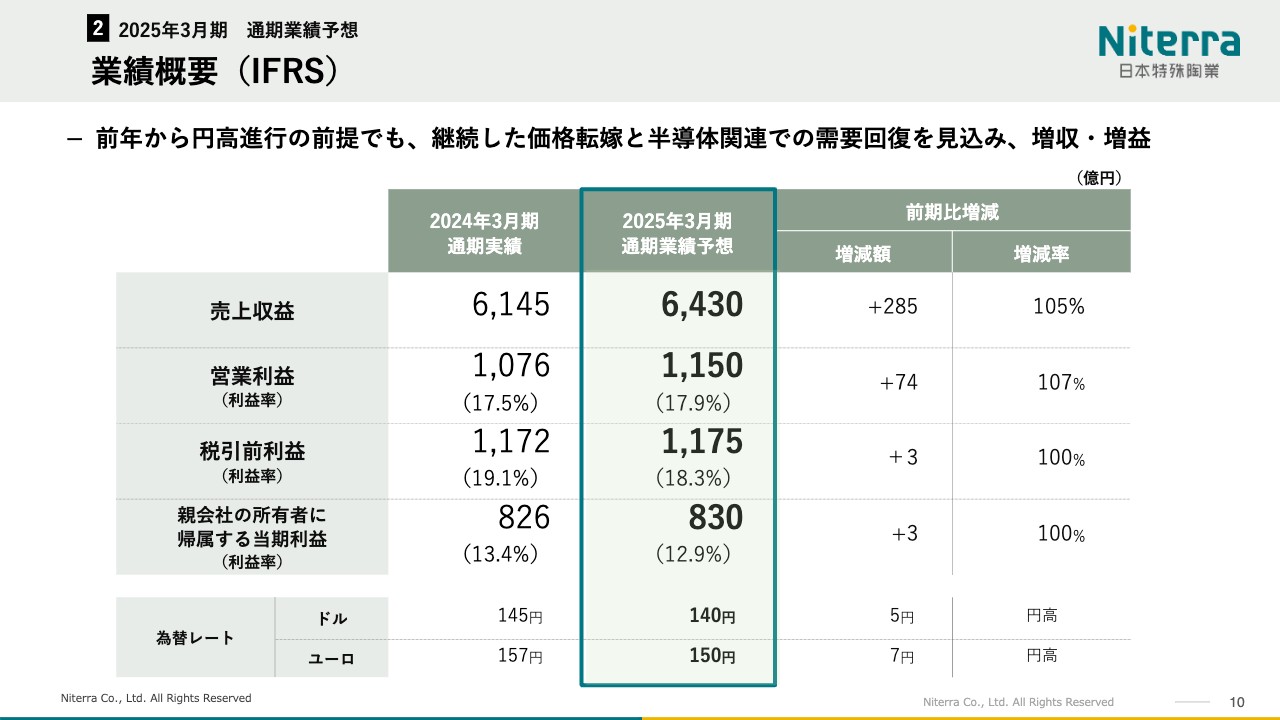

業績概要(IFRS)

2025年3月期の通期業績予想についてご説明します。為替レートは1ドル140円、1ユーロ150円とし、円高進行の前提でも増収、およびすべての段階損益で増益となる予想です。

売上収益は前期比5パーセント増の6,430億円、営業利益は前期比7パーセント増の1,150億円です。親会社の所有者に帰属する当期利益は、前期と同水準の830億円を見込んでいます。

売上収益

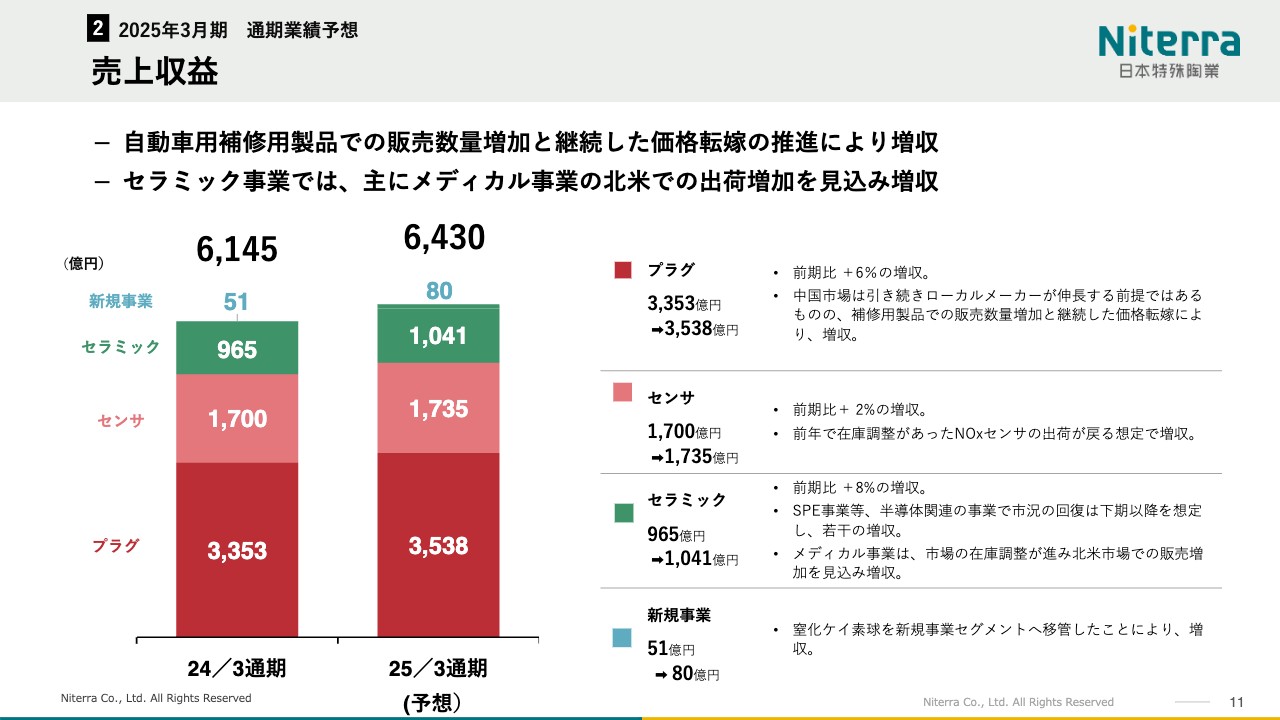

通期業績予想におけるセグメント別での売上収益の比較です。

自動車関連事業では、中国市場は引き続きローカルメーカーが伸長する前提ではあるものの、プラグの補修用製品での数量増加と継続した価格転嫁により、増収計画です。

セラミック関連では、事業によってばらつきがあり、SPE事業等の半導体関連の事業における本格的な市況の回復は下期以降を想定し、若干の増収にとどまる想定です。メディカル事業では、コロナ禍での特需から市場の在庫過多な状況が継続していましたが、在庫調整が進み、北米市場での販売増加を見込んでいます。

新規事業では、窒化ケイ素球を新規事業セグメントへ移管したことにより増収を見込んでいます。

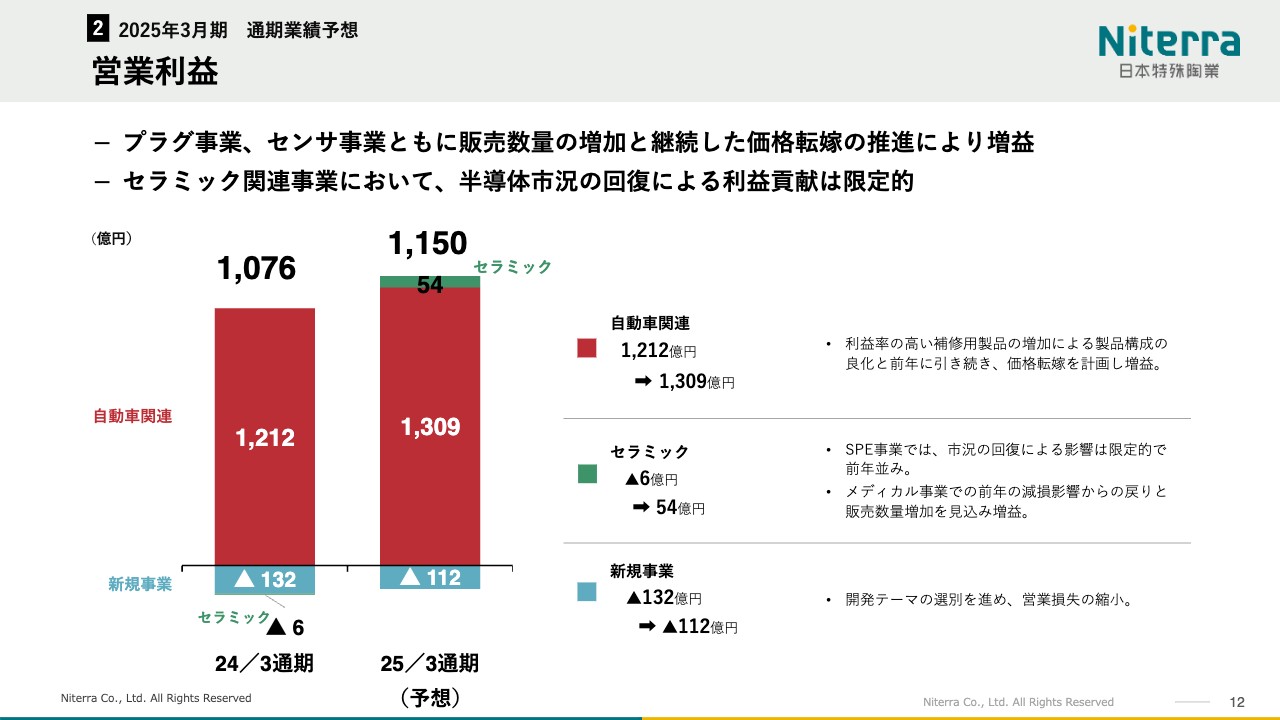

営業利益

通期業績予想におけるセグメント別の営業利益の比較です。自動車関連事業では、売上収益と同様に、主に補修用市場での価格転嫁により増益を見込んでいます。

セラミック関連事業では、昨年踊り場だったSPE事業での売上増加による利益貢献は限定的ですが、メディカル事業での増益を見込んでいます。

営業利益増減(前期比)

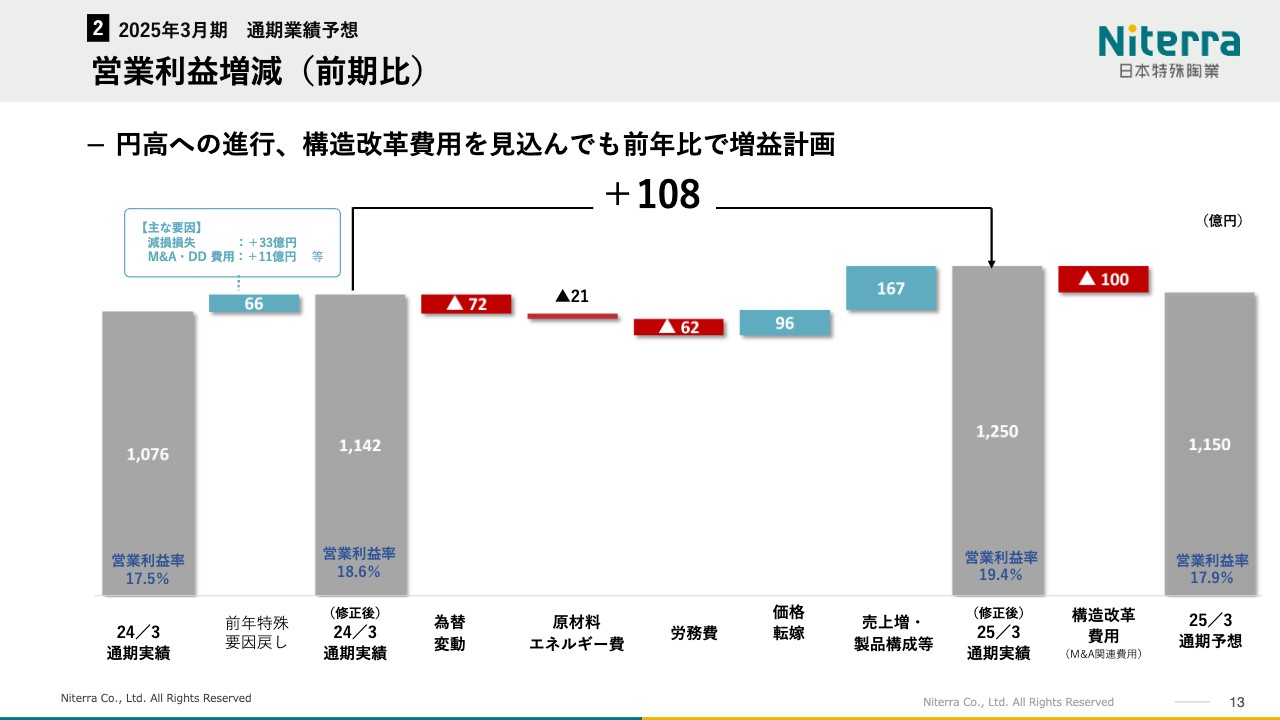

続いて、2025年3月期業績予想における前期からの営業利益の増減要因です。

スライドのグラフ左側に記載したとおり、2024年3月期は特殊事項によるマイナス66億円を加味し、実態ベースでは1,142億円です。そこから、為替変動によるマイナス72億円、原材料エネルギー価格の影響によるマイナス21億円、労務費上昇によるマイナス62億円を織り込んでも、引き続き今期も価格転嫁を実行する計画で、その影響でプラス96億円、売上増加・製品構成等による影響でプラス167億円を見込み、増益を計画しています。

なお、M&A費用などの構造改革費用を100億円見込んでいます。

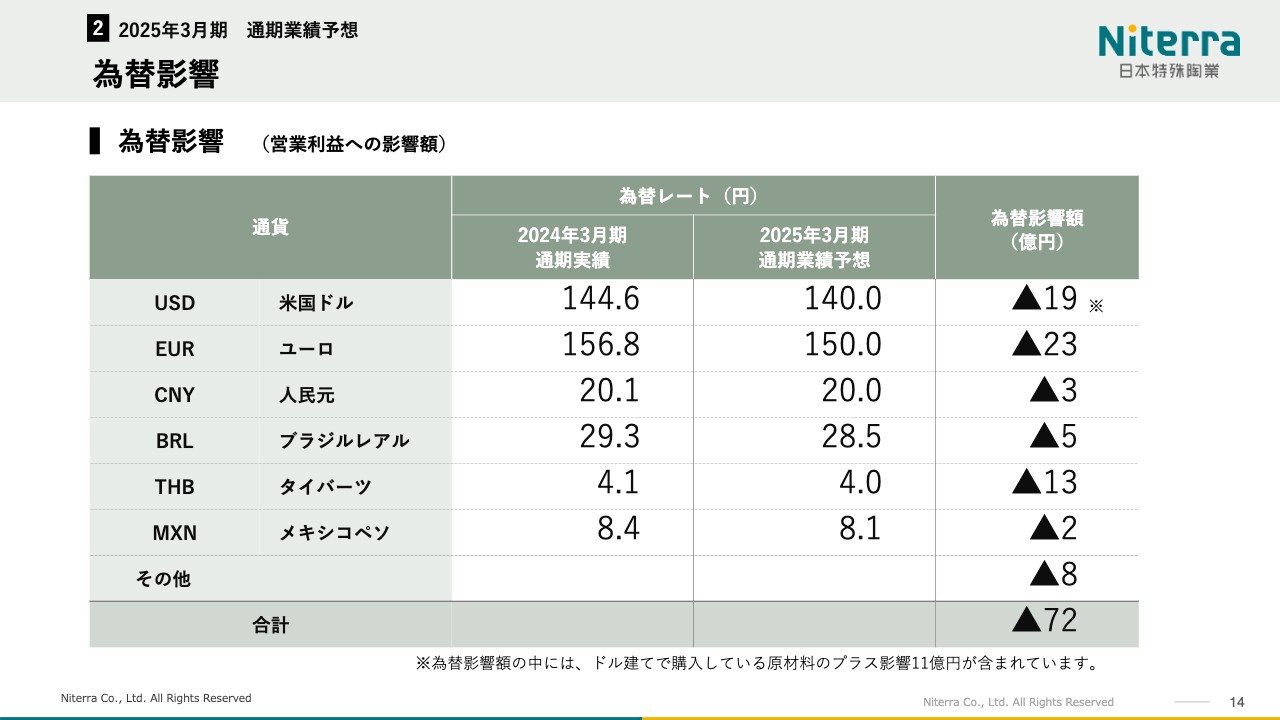

為替影響

こちらのスライドには、2025年3月期における為替影響の通貨別の内訳を記載しています。

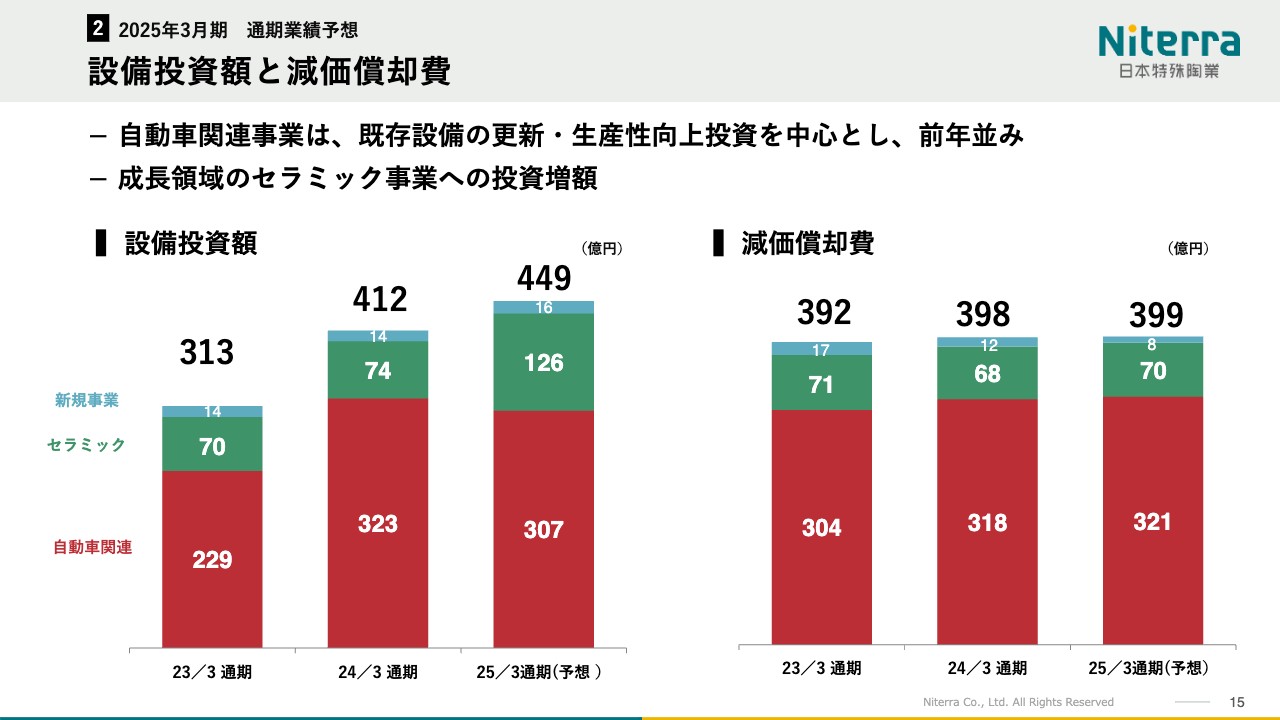

設備投資額と減価償却費

続いて、設備投資額と減価償却費の予想です。設備投資額は、総額449億円を予定しています。自動車関連事業での投資金額は、主に設備の更新や生産性向上によるものが中心となり、前年よりやや減額となる見込みです。

一方で、成長領域であるセラミック事業は、増額を計画しています。SPE事業での新工場のための土地の取得は完了していますが、今後は建屋等で投資を行います。減価償却費については、前期並みの399億円の予定です。

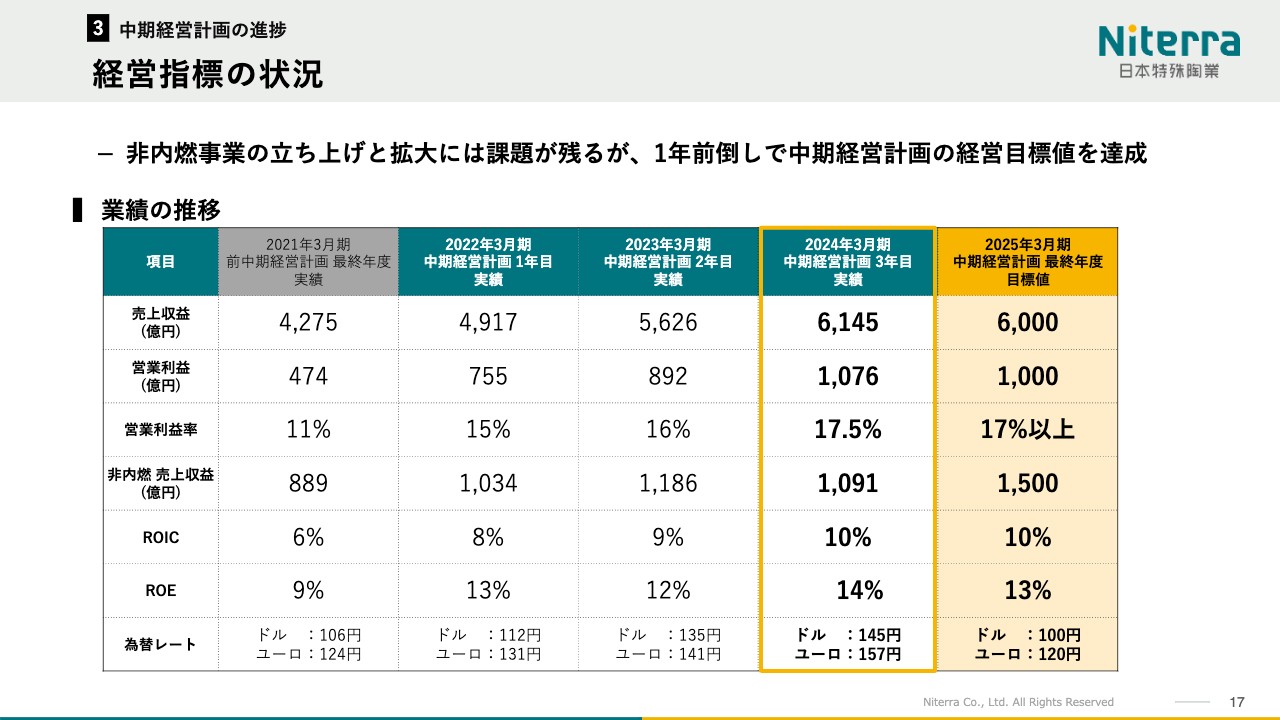

経営指標の状況

中期経営計画の進捗状況です。補修用プラグの増加や貴金属プラグの拡販、SPE事業が当初の計画以上の成長を達成したことに加え、為替の円安効果により、中期経営計画の売上収益6,000億円、営業利益1,000億円を1年前倒しで達成しました。その他のROEやROICなどの資本効率の観点からも、当初の計画を達成しています。

一方、新規事業の創出という点においては、実績を出せていない点や、燃料電池の計画遅れといった課題を残しています。

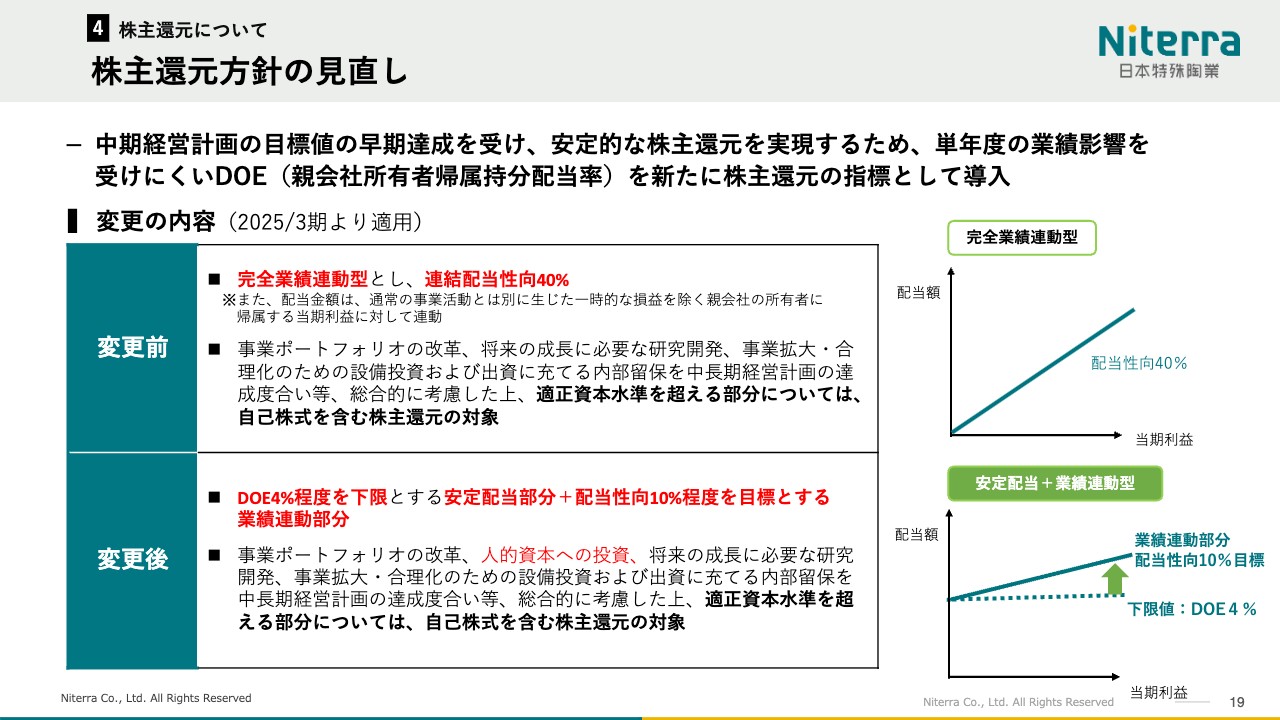

株主還元方針の見直し

株主還元です。中期経営計画の目標値の早期達成を受け、安定的な株主還元を実現するために、従来の配当性向に加え、単年度の業績影響を受けにくいDOE(親会社所有者帰属持分配当率)を新たに株主還元の指標として追加採用することとしました。

変更後の方針は、DOE4パーセント程度を下限とする安定配当部分と配当性向10パーセント程度を目標とする業績連動部分を組み合わせ、配当額を決定します。適正資本水準を超える部分については、引き続き自己株式を含む株主還元の対象とする方針です。

追加的な株主還元部分は、事業ポートフォリオの改革、人的資本への投資、将来の成長に必要な研究開発、事業拡大・合理化のための設備投資、および出資に充てる内部留保を中長期経営計画の達成度合いなどを総合的に考慮した上で決定します。

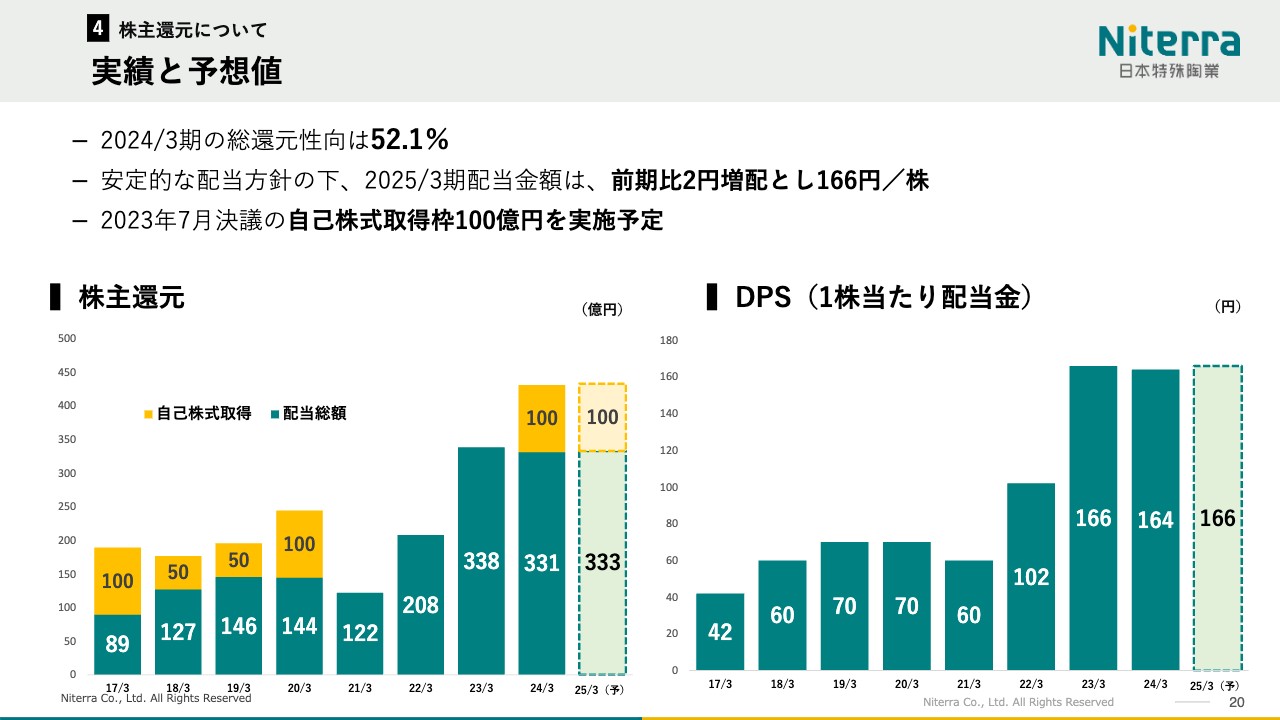

実績と予想値

株主還元方針の変更を踏まえた株主還元に関する実績と予想値です。2024年3月期は1株あたり164円の配当に加え、100億円の自己株式の取得を実施しました。結果として、総還元性向は52.1パーセントとなりました。

2025年3月期の予想は、1株当たり配当金は前期比2円の増配とした上で、すでに決議している残りの自己株式取得枠100億円を実施し、前期と同水準の株主還元となる見込みです。

市場評価

川合尊氏:ここからは、代表取締役 取締役社長の川合よりご説明します。

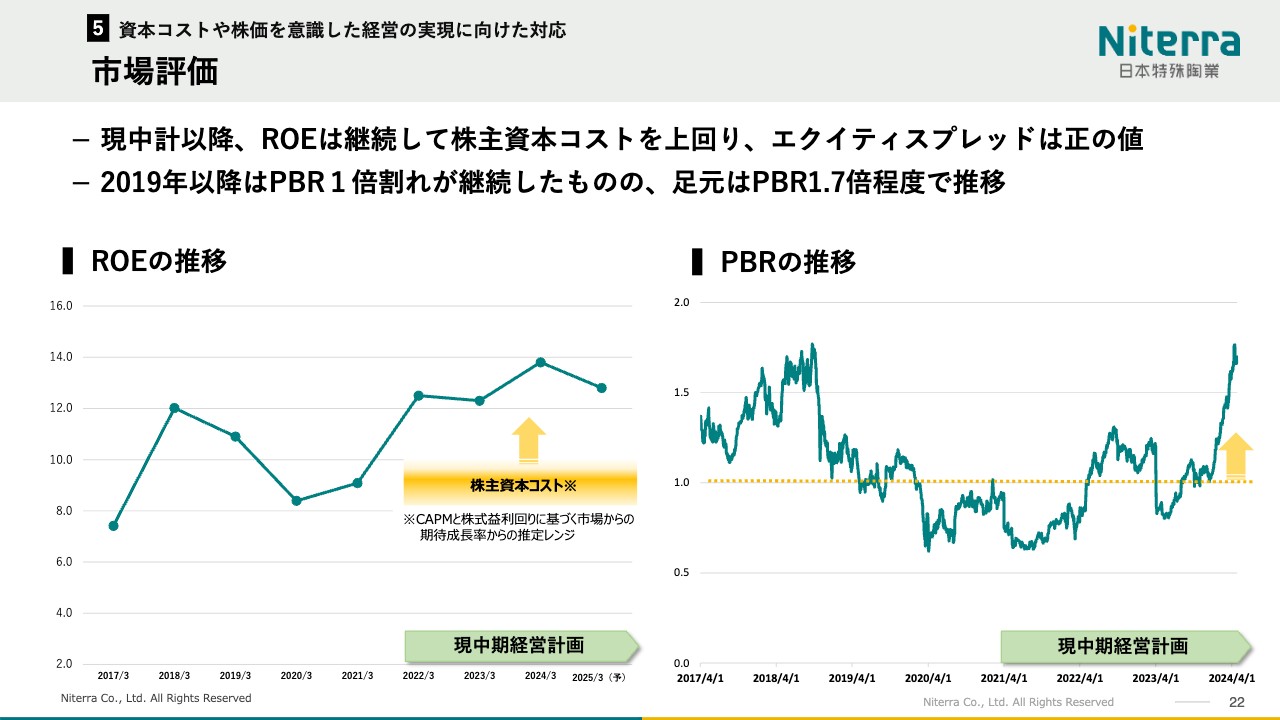

スライドには、当社の市場評価について記載しています。スライド左側はROEの推移、右側はPBRの推移をグラフ化したものです。

まず、ROEについては、当社の株主資本コストが9パーセントから10パーセント程度の水準であると認識しています。中期経営計画以降のROEは12パーセント以上を継続しているため、エクイティスプレッドは正の値を維持できていると考えています。

一方、PBRのグラフを見ていただくと、足元では1.7倍程度まで上昇していますが、多くの期間で1倍を割っており、引き続き改善の必要があるという認識で、現在取り組んでいます。

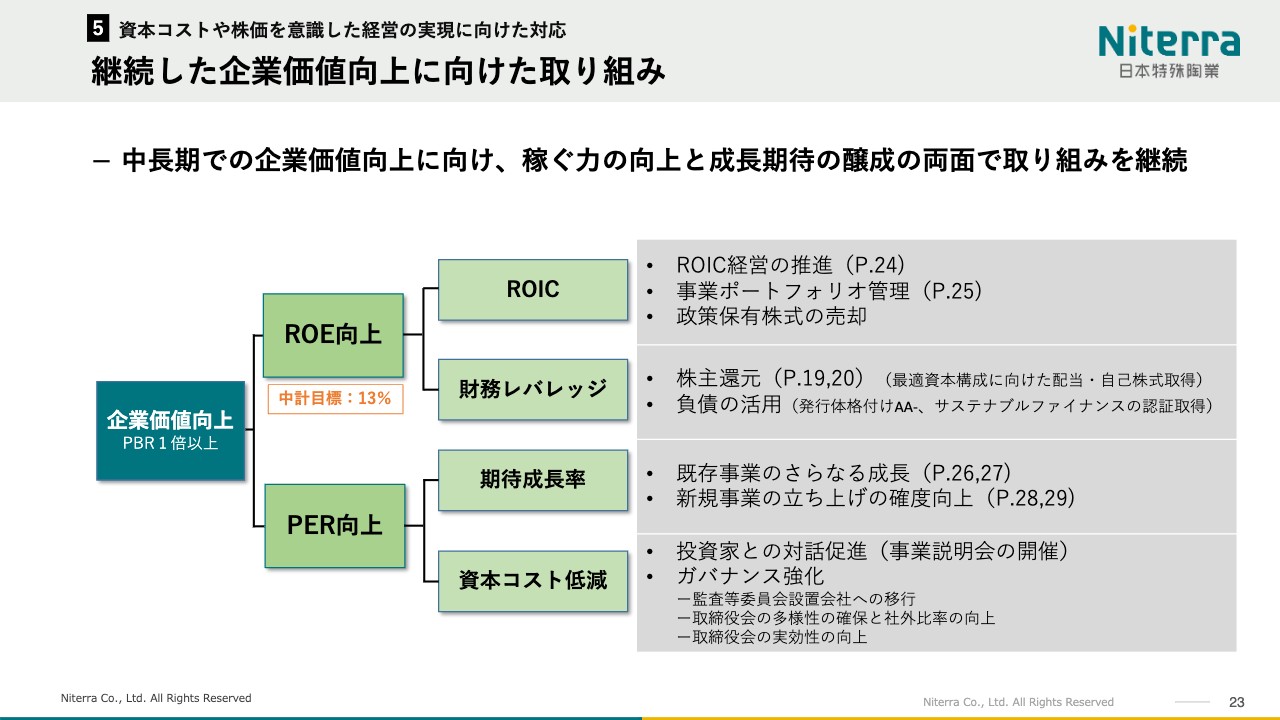

継続した企業価値向上に向けた取り組み

スライドは、中期経営計画でお示しした企業価値の向上に関するグラフです。ROEおよびPER向上を目標に掲げ、スライド右側に記載しているROIC、財務レバレッジ、期待成長率、資本コスト低減に取り組んできました。

後ほど、それぞれの代表的な内容についてご紹介します。

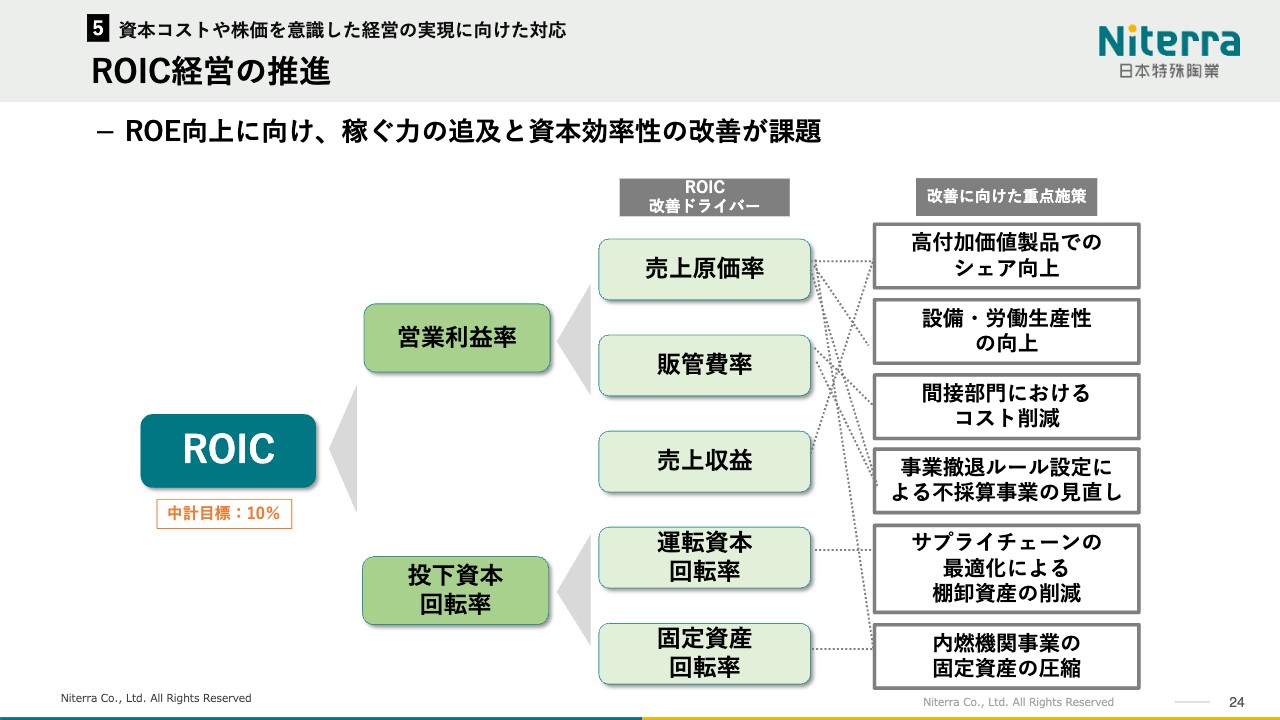

ROIC経営の推進

ROIC改善ドライバーについてはみなさまのほうがご存じのため、詳細なご説明は割愛します。当社は中期経営計画において、スライド中央に記載した項目に取り組んできた結果、スライドの右側にある重点施策を、今一度継続して強力に進める必要があると捉えています。

特に間接部門におけるコスト低減、事業撤退ルール設定による不採算事業の見直し、サプライチェーンの最適化による棚卸資産の削減など、このあたりはもう一段強い決意で進めていきたいと考えています。

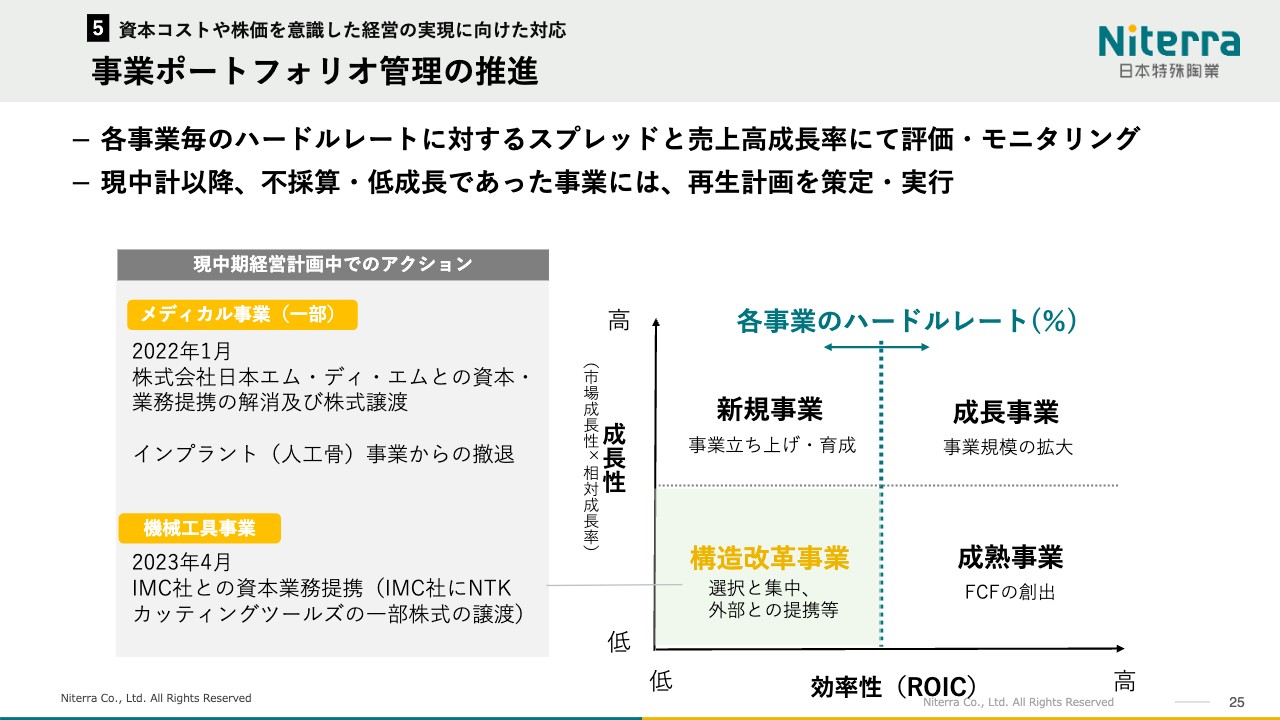

事業ポートフォリオ管理の推進

一例として、事業ポートフォリオの管理に関して実施した施策の結果を示しています。スライド右側にあるグラフは、横軸をROIC、縦軸を成長性とし、左下の象限である構造改革事業に入った場合に、なんらかのアクションを行うこととしています。

実際に実施したアクションとしては、メディカル事業の一部である日本エム・ディ・エム社との資本提携の解消があります。また、機械工具事業においては、IMC社との資本業務提携を実施し、機械工具部門を新たなステージへ送り出したと認識しています。

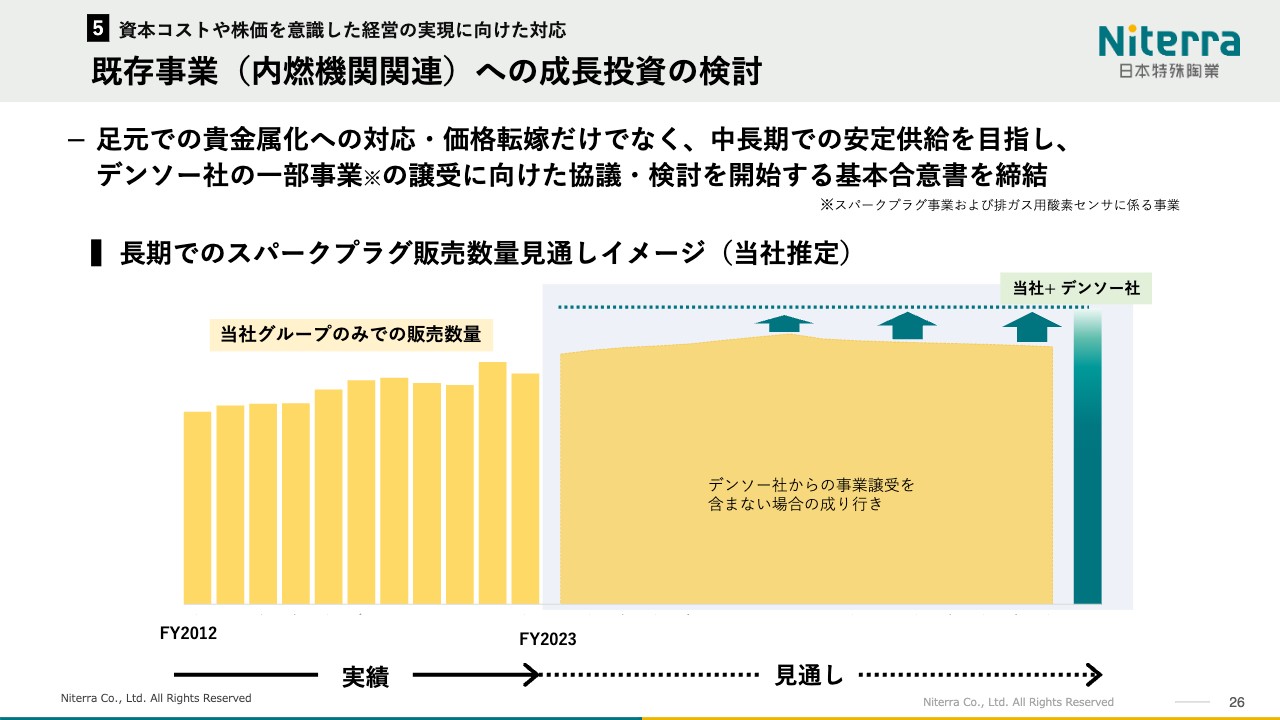

既存事業(内燃機関関連)への成長投資の検討

既存事業への成長戦略の検討についてです。スライドのグラフは、棒グラフが販売実績、ハッチングしてある部分が今後の販売予想です。どちらもデンソー社を含まない、当社グループ独自の販売数量を示しており、2035年から2036年頃にピークを迎え、プラグの販売数量はなだらかに減っていくと推定しています。

これに対し、デンソー社の一部事業の譲渡を受けた場合、まだデューデリジェンスが進んでいないため正確な数字はわかりませんが、グラフの緑のバーで示すあたりの数量をしばらくは維持できるだろうと考えています。

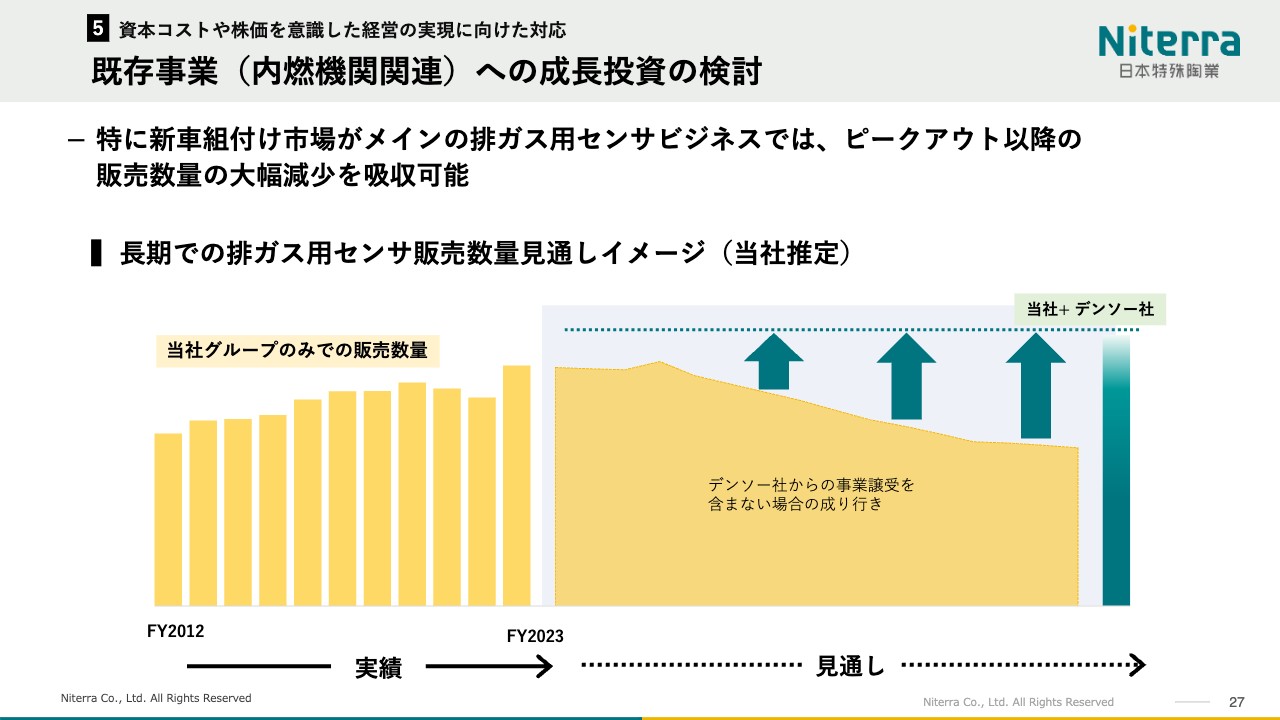

既存事業(内燃機関関連)への成長投資の検討

スライドのグラフは、センサ事業を示しています。センサの方はOEM事業がメインになるため、ここ数年でピークを迎え、その後は減少すると推定しています。昨今はEV化が若干の揺らぎを見せているため、販売数量をもう少し維持できる可能性もありますが、当社としては、スライドに示したイメージで考えています。

デンソー社はOEM事業のうち、特にセンサ事業が強い会社です。そのため、このような状況でデンソー社の事業を引き受けた場合、当社の減少に合わせて彼らの事業をうまく移管することで、数量をある程度安定的に維持できると目論み、現在交渉を進めています。

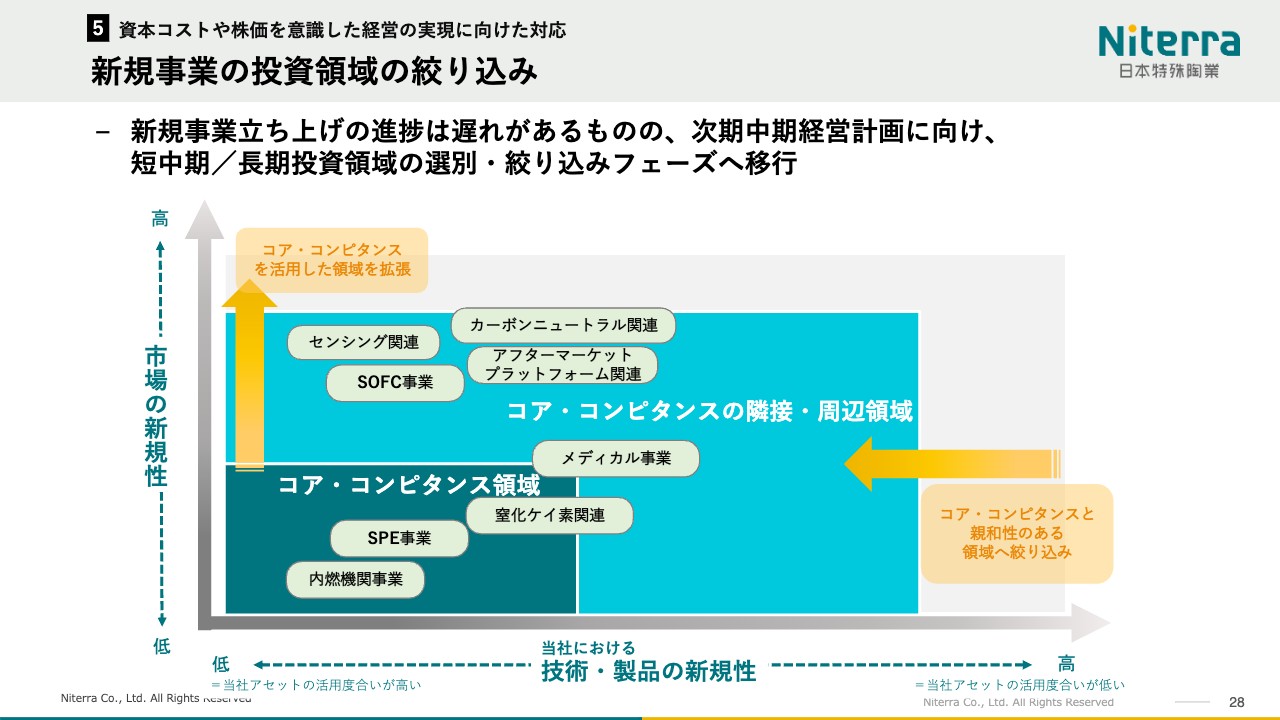

新規事業の投資領域の絞り込み

ご心配をおかけしている新規事業についてご説明します。これまでの新規事業において、当社は門戸を開き、より広い範囲で新たな事業を探索してきました。現在の中期経営計画は終わりの時期を迎えているため、いよいよ集中する領域を絞っていくフェーズであると認識しています。

当社では特にコア・コンピタンス領域、およびその周辺で「染み出し」と呼んでいる部分を重点的に捉えるとともに、遠い将来に向けての技術についても引き続き検討していきたいと考えています。

長期ではコア・コンピタンス領域、およびコア・コンピタンスの隣接・周辺領域に大きなリソースをかけながら、引き続きトライしたいと考えています。

スライドのコア・コンピタンスの領域に記載した「窒化ケイ素関連」については、次のスライドで詳細をご紹介します。

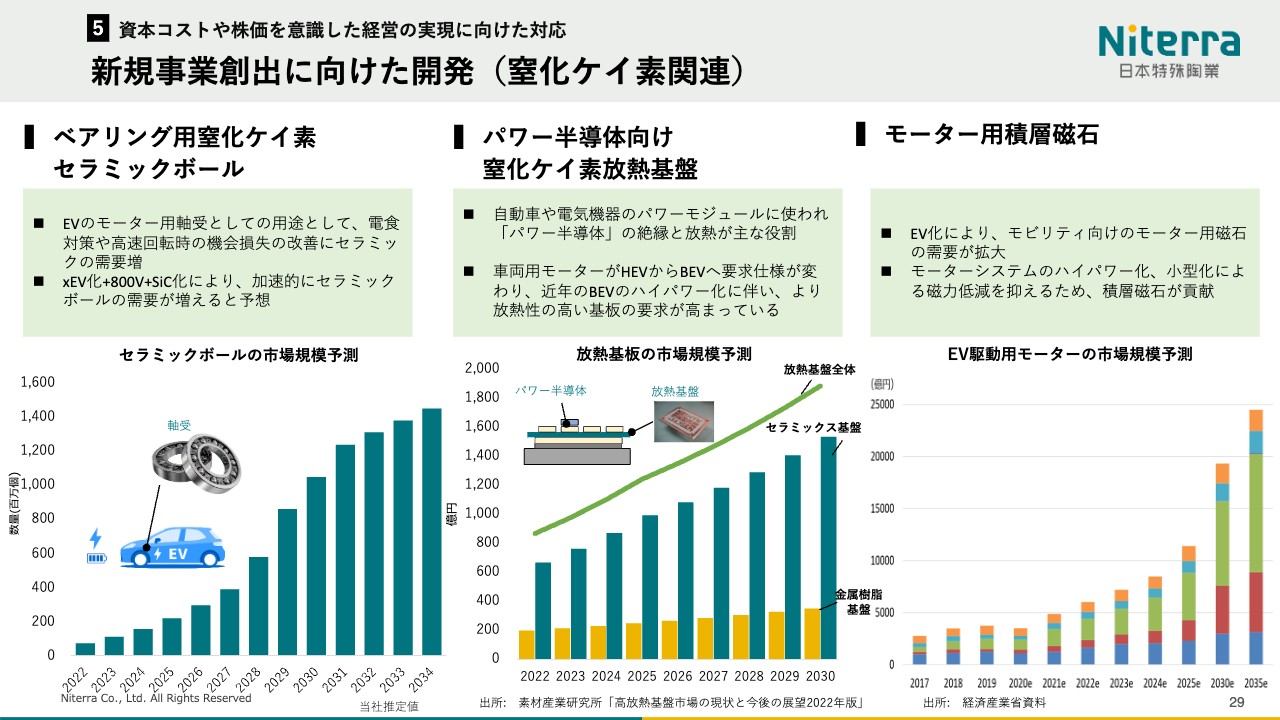

新規事業創出に向けた開発(窒化ケイ素関連)

こちらのスライドで示した内容が、窒化ケイ素関連の主な事業になると考えています。

みなさまもよくご存じかと思いますが、まず、当社関連では、ベアリング用窒化ケイ素セラミックボールの点において、EVの800ボルト化によるベアリングボールの腐食が問題になっています。

対応策はいくつかある中で、セラミックボールへの置き換えが最も簡単ということで、特に欧州や中国のメーカーなどは、このベアリング用窒化ケイ素セラミックボールに着目しています。スライド左下のグラフは、セラミックボールの市場規模予測です。

中央のグラフは、EV化に向けての、パワー半導体向け窒化ケイ素放熱基板の市場規模予測です。炭化ケイ素系のチップがメインとなる中、従来の樹脂よりも放熱性の高い窒化ケイ素放熱基板が着目されており、現状でかなり力強い成長を遂げています。当社でも、窒化ケイ素系基板において、特に放熱性を高める基板の開発に成功しており、現在はお客さまにサンプルを提供している段階です。

ちなみにご存じのとおり、ベアリングボールについてはすでに商売を始めています。

一方、モーター用積層磁石はまだ研究段階ですが、特に希土類や重希土類を減らしながらハイパワーを維持していくことが当社の特徴であり、こちらにも取り組んでいきたいと考えています。

一般的なモーター用積層磁石は、プレスで作られますが、当社の場合、現在は薄い板を積層する形で作ることで無駄を最小限にすることと、各積層に微粉の重希土類を分散させることで重量を減少させた上でパワーを維持するものの開発を行っています。試作段階では完成しているため、開発したものを量産化して世の中に売っていきたいということをスライド右側に記載しています。

私からのご説明は以上です。

新着ログ

「ガラス・土石製品」のログ