シード、国内外のコンタクトレンズ販売が好調に推移 前年比で売上高は5.9%増、営業利益は225.5%増を達成

国内・海外の市場状況

浦壁昌広氏:本日はお時間をいただき、ありがとうございます。株式会社シード代表取締役社長浦壁です。資料に沿って、2024年3月期連結決算のご説明をします。

まず、今年度の市場概況です。新型コロナウイルスのパラダイムが変わったのが2023年5月ですが、通期で日本国内におけるいろいろな行動制約がほとんどなくなった状況で、人間の活動領域はかなり活発化している1年間でした。

一番は在宅勤務中心の仕事のスタイルから、通勤や通学が前提となった生活様式に変わり、あらゆる面での活動量が上がったと見ています。

コンタクトレンズの場合、学生の方の課外活動や、通勤している勤労者の方が一番大きな需要層のため、ここの活動量が上がったということは非常に大きいと思っています。

ただし、デモグラフィックの変化はこの3ヶ年間もずっと続いており、近視の低年齢化がどんどん進んでいます。学校保健の統計等によると小学校の時点で4分の1のお子さまが1.0未満の視力で、黒板がよく見えないという状態からスタートします。また、高齢者層のコンタクトレンズユーザー数もどんどん広がるなど、大きく伸びています。

そのため、人口の減る日本にあっても、総体としての近視人口が増えています。早い段階で近視になりコンタクトレンズが長く使われる、マーケットとしての帯が広がっている傾向は、今の人口動態統計等やその予測から見るとおおむね2030年ぐらいまでは変わらないのではないかと思っています。

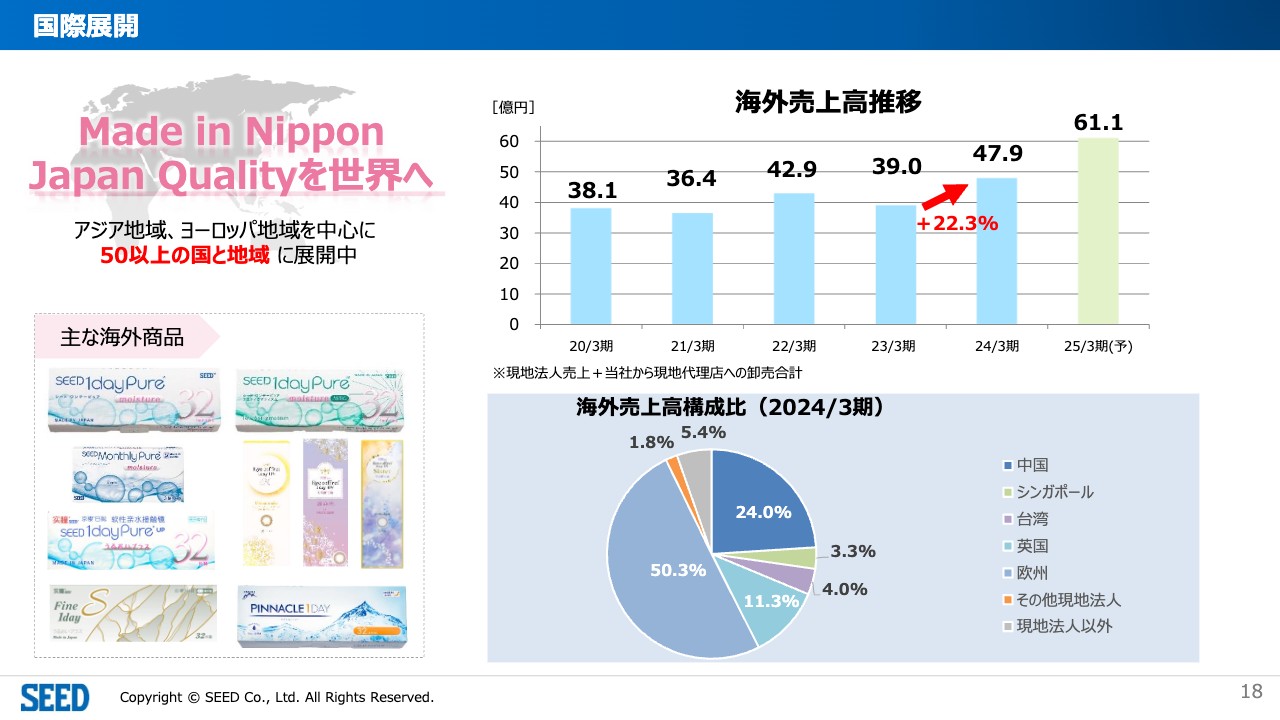

海外については、非常に改善が早かったASEANの国々やヨーロッパ、それを追いかけているのがインドの地域と中国になると思います。インドは薬事法制が2023年から2024年にかけてかなり変わっています。我々にとっては輸出、彼らにとっては輸入のコンタクトレンズでは、少し制限されているものの、ベースは上がってきていると思います。

日本のメーカーにとって中国への輸出は、昨年度においてなかなか厳しい年でした。福島の処理水問題によって8月から12月ほどまで、インターネット販売を通じて、最終ユーザーというよりも日本製品に途中で携わるインターネットプロバイダーやいろいろなサイトを運営されている方々、そのサイト運営の受託されているプロフェッショナルの方々に、なかなか日本製品をお取り扱いいただけないことが非常に大きく効いた4ヶ月間でした。

また、全般的に景気の足取りの回復は若年層を中心に、テレビや新聞等で報道されるより非常に厳しいのではないかと思っています。

そのような状況を受けて、国内外、世界全体で需要は上がっています。最大の問題は供給力を改善することだと思っています。昨年度だけではなくて今年、来年、向こう3ヶ年間ぐらいは、この供給力の伸長を進めていかなければなりません。

新商品の上市も含めて、我々からするとマーケットの期待になかなか応え切れていないのではないかと思っています。この需要増について、世界のコンタクトレンズメーカーは大なり小なりそれぞれ問題を抱えており、どのメーカーもなんらかの欠品や終売を早期前倒しにするなど、生産力の足かせが大きなポイントになっています。「ピンチはチャンス」というような年代ではないかと思っています。

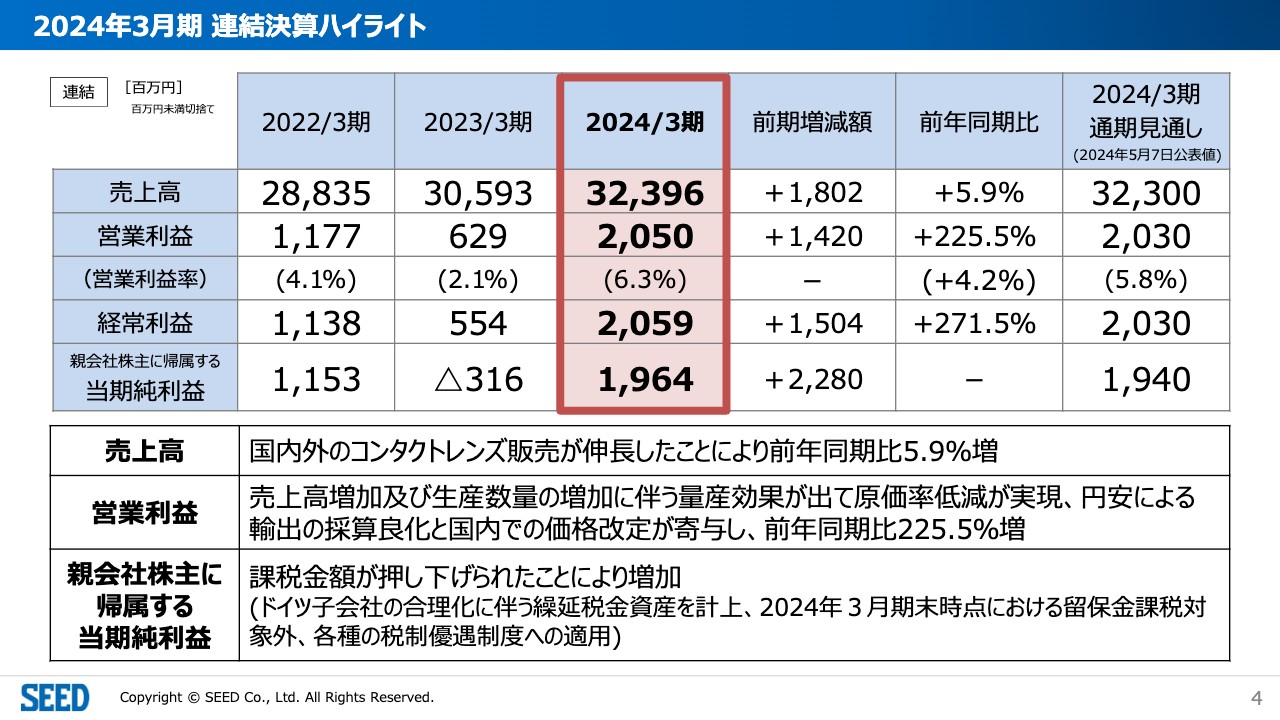

2024年3月期 連結決算ハイライト

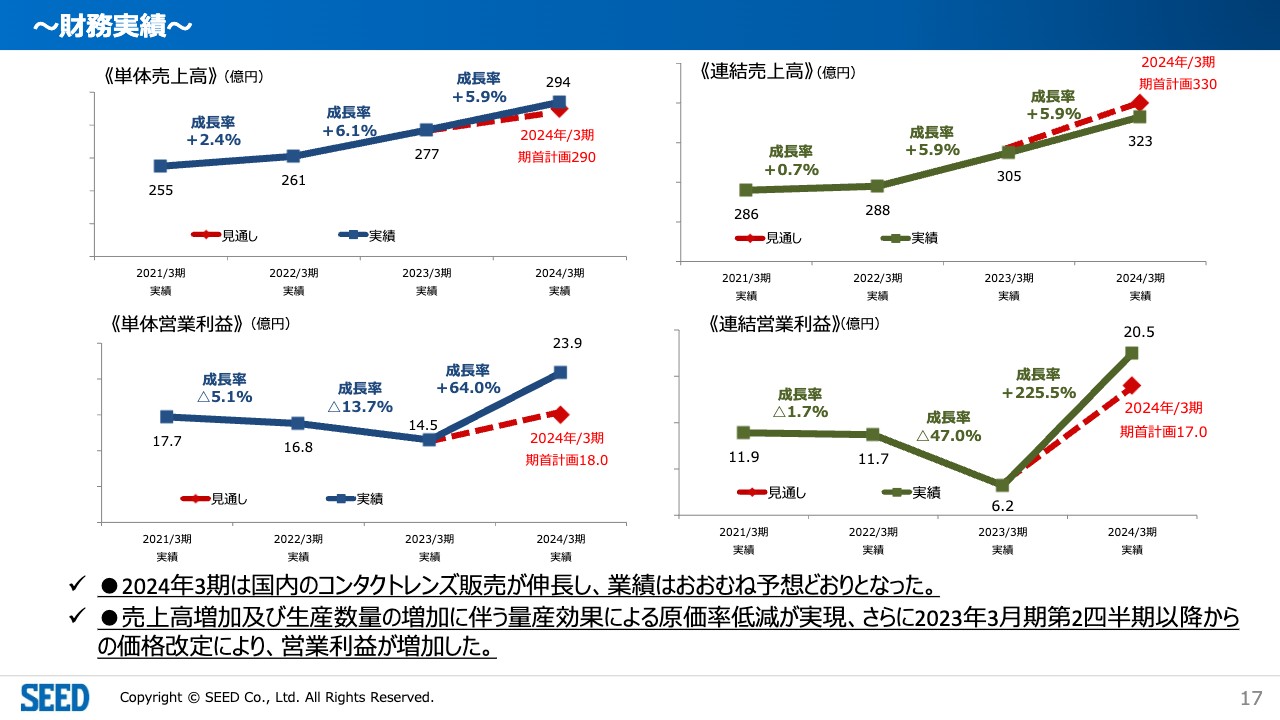

そのような環境認識の1年間でしたが、結果は323億9,600万円の売上高で前年比18億200万円増で6パーセント弱の増加でした。営業利益は20億5,000万円で前年比14億2,000万円増で、前年比225.5パーセント増となっています。

営業利益率は6.3パーセントで、2022年度3月期の4.1パーセントを超え、2パーセント以上改善しています。経常利益が20億5,900万円、前年比15億400万円増の271.5パーセント増、当期純利益は19億6,400万円、22億8,000万円の改善で、昨年の赤字を踏まえ改善幅は20億円以上となっています。

当期純利益については、数々の税制優遇制度を利用したことに加え、増資を行い3月末時点で留保金課税の対象企業から外れたことにより課税ベースが変わったことで、当期純利益の押し上げ効果が出たと思います。

また、海外子会社にて筋肉質な管理体制を作る目的で、ドイツに持っていた2つの子会社を合併させたことにより、現地ベースと当社ベースで税務上の資産が発生しました。その結果、全体としての当期純利益のプラスになったのではないかと思っています。

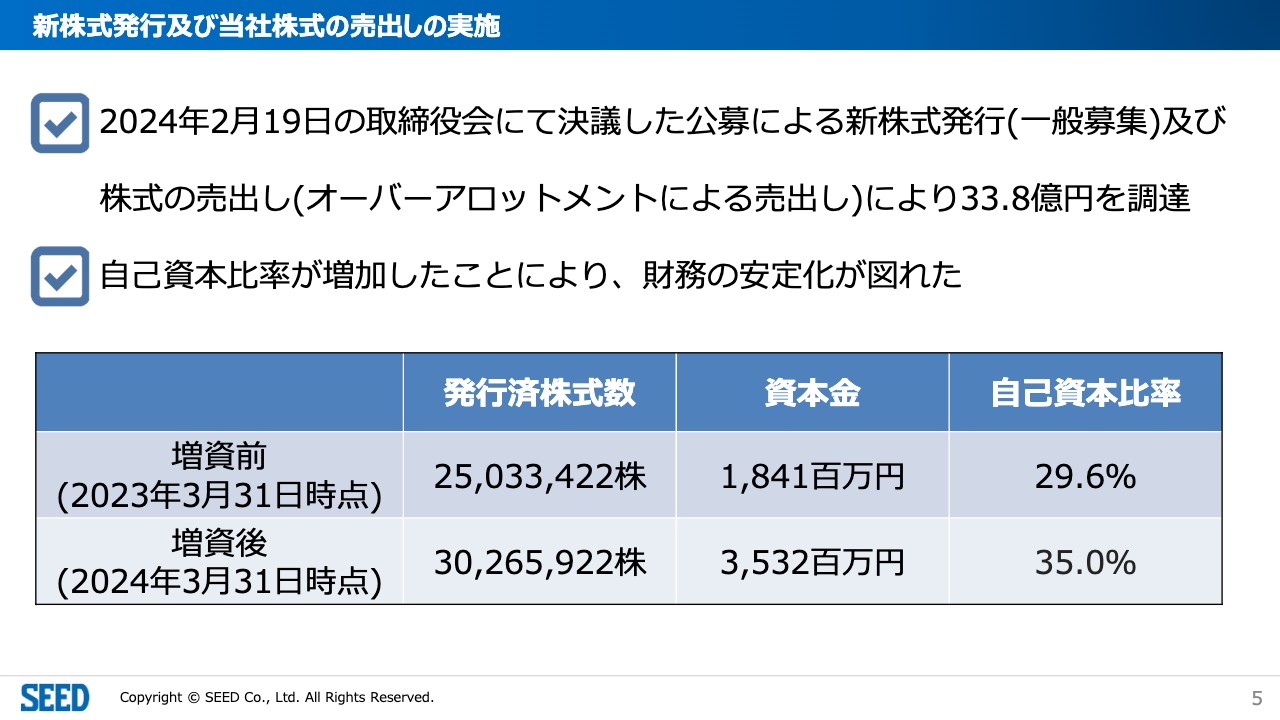

新株式発行及び当社株式の売出しの実施

増資については、増資前は2,503万3,422株でしたが、約2割増えて3,026万5,922株、資本金も35億3,200万円に増加しました。オーバーアロットメントと一般公募合わせて33億8,000万円を調達し、自己資本比率は35パーセントとなりました。

期末において、増資にて調達した資金は鴻巣研究所の増設・新設投資に使うことになり、この分だけ現預金で積み立てていました。それを通常の現預金レベルまで圧縮すると借入金も圧縮するため、実質的には約4割弱の自己資本比率に改善しました。メーカーとして一定の財務安定化が図れたのではないかと思っています。

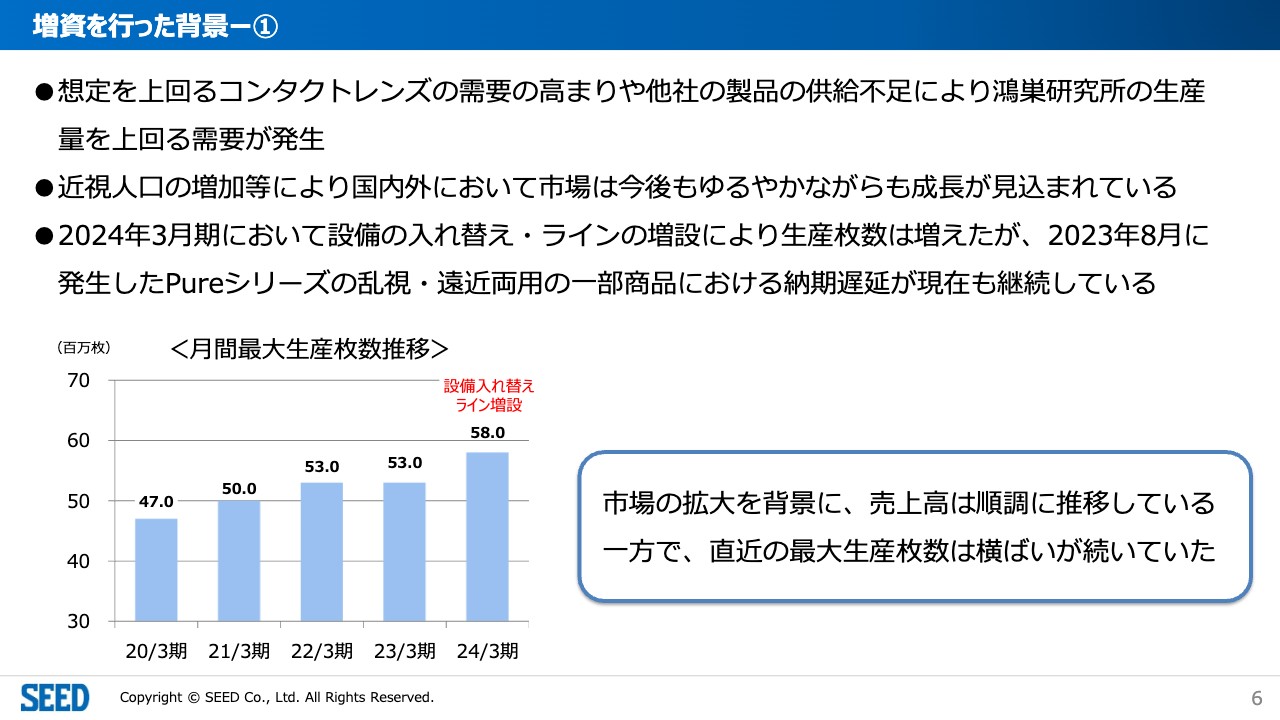

増資を行った背景ー①

増資を行った背景は、昨年の実情についてご説明したとおりです。当社も2023年8月から、一部商品について国内のお客さまに、14日後まで納品待ちをお願いしています。海外のお客さまにも長いものは通常の納期期限よりも、2ヶ月以上プラスアルファの納期をいただいている状況です。

我々にとってはその分、売上機会の後倒しになっています。後倒しの中には当然ながら剥落もあるため、この供給力を改善することは経営の急務であると思っています。

国内外ともに近視人口がプラスになっています。スマートフォンやタブレット、ゲームなどの情報機器に対する需要は変わらず増えていくと思っています。ピークの生産枚数は更新しているものの、それでもまだ追いついていない状態を早急に改善することが必要だと思っています。

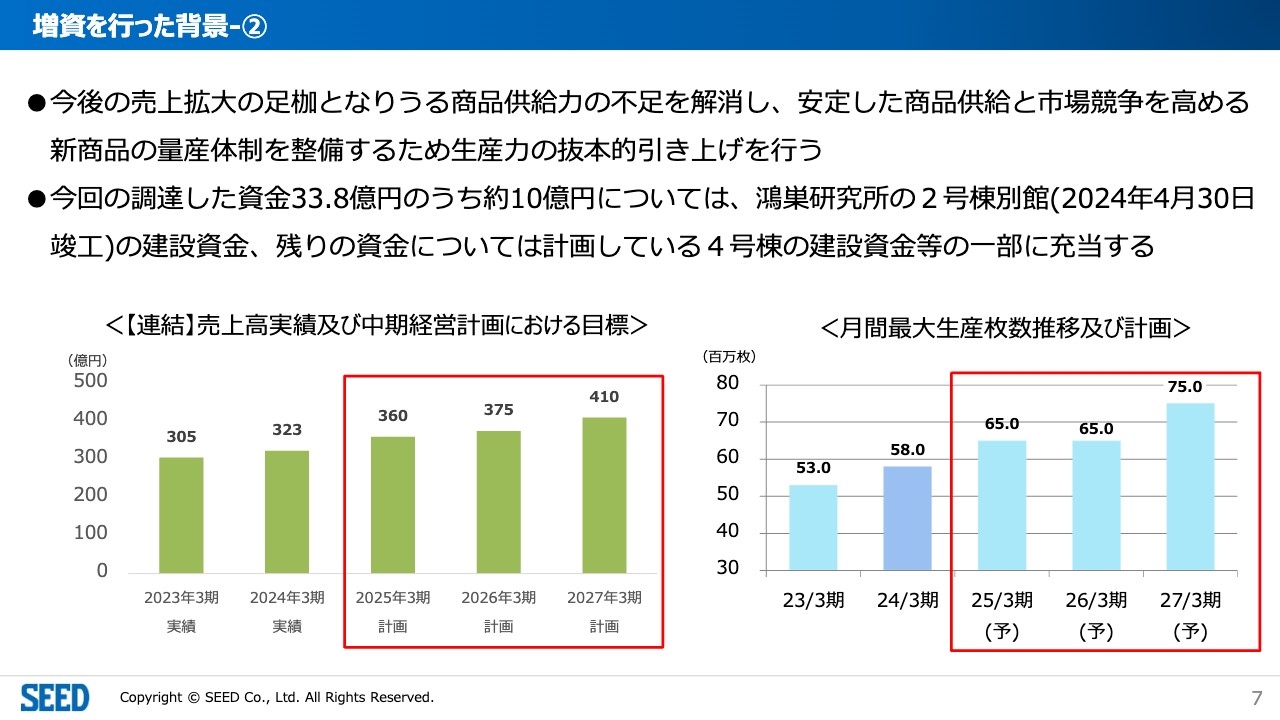

増資を行った背景ー②

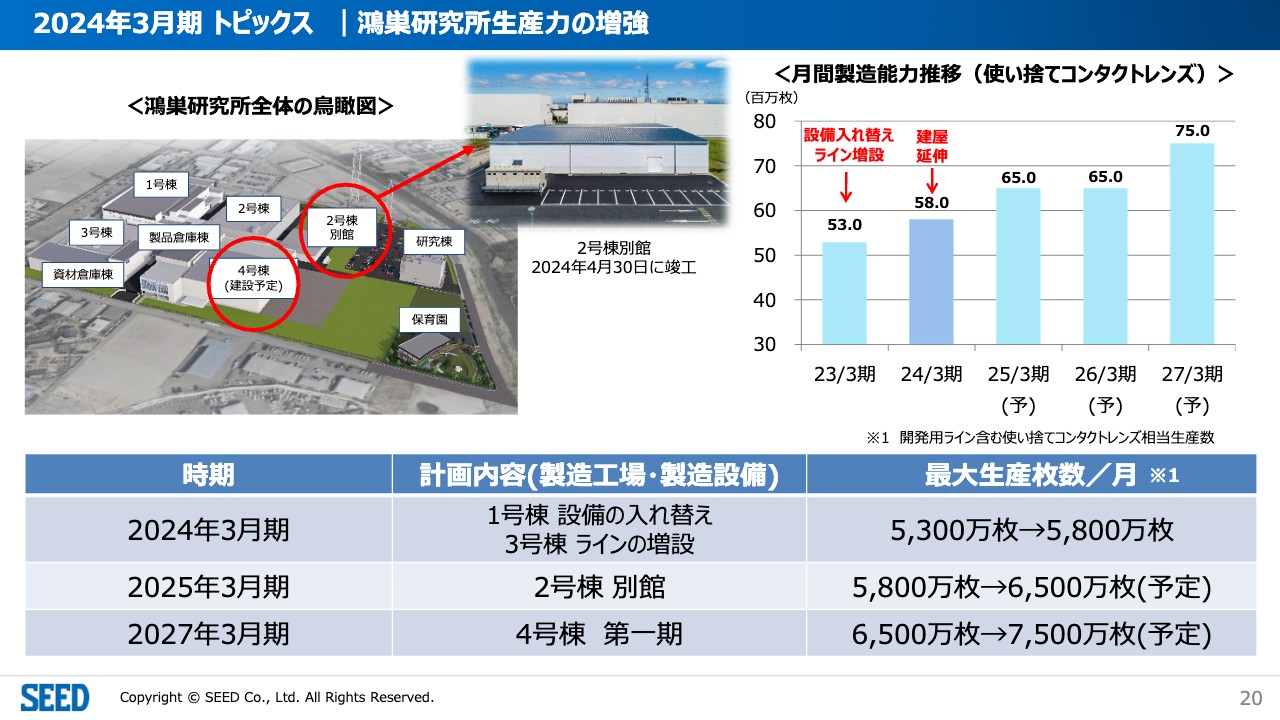

供給力の不足を改善すれば、その分の売上が前倒しになって戻ってきます。これにより売上の伸長は十分に図れていくと考えています。調達資金33億8,000万円のうち約10億円については2024年4月に竣工した、鴻巣研究所の2号棟別館の延伸工事に充てています。残りの資金については秋口から4号棟建設に着手するため、こちらの一部に充当していきたいと思っています。

これによって最終的には、4号棟の完成段階で能力としては最低でも月産7,500万枚程度の生産枚数までこぎつけていきたいです。

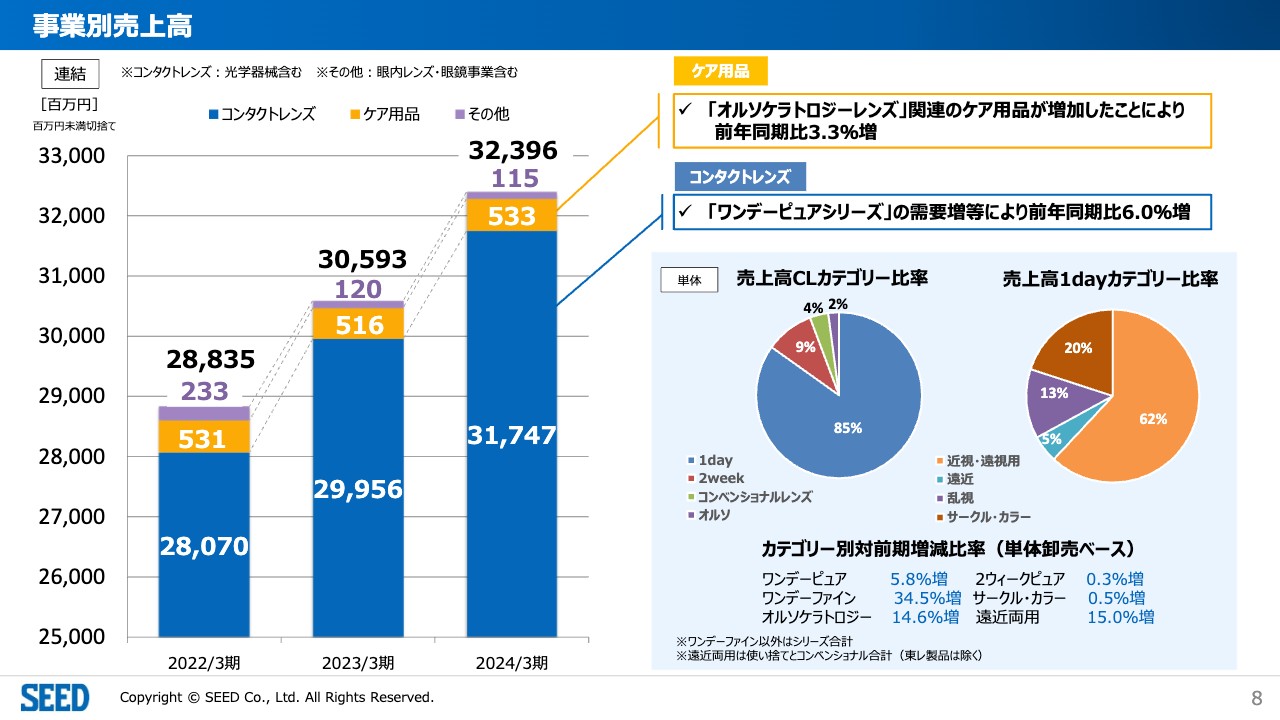

事業別売上高

昨年の売上高の323億9,600万円のうち、ほとんどはコンタクトレンズが占めています。コンタクトレンズ市場のうち1dayカテゴリは、だいたい70パーセント台ですが、当社の1dayコンタクトレンズ比率は85パーセントのため、非常に大きなウェイトを占めている状態です。

単焦点のシングルビジョンの割合は62パーセントです。昨年も夏場ぐらいまでは乱視と遠近が非常に伸びていましたが、納期遅延によって現在は後ろ倒しになっています。本来はこの単焦点の割合も下げられたのではないかと思っています。

単焦点以外のレンズは、生産効率は当然ながら落ちますが、一方で単価も非常に高いことと、顧客ロイヤリティも上がるため、機能性レンズの展開は非常に大切です。そのためにも生産能力を拡大しなければなりません。

2023年は、今までずっと減ってきたサークル・カラーも微増ですが売上がプラスアルファに転じました。オルソケラトロジーも15パーセント弱増加し、全般的に少しずつ良くなっていると感じています。

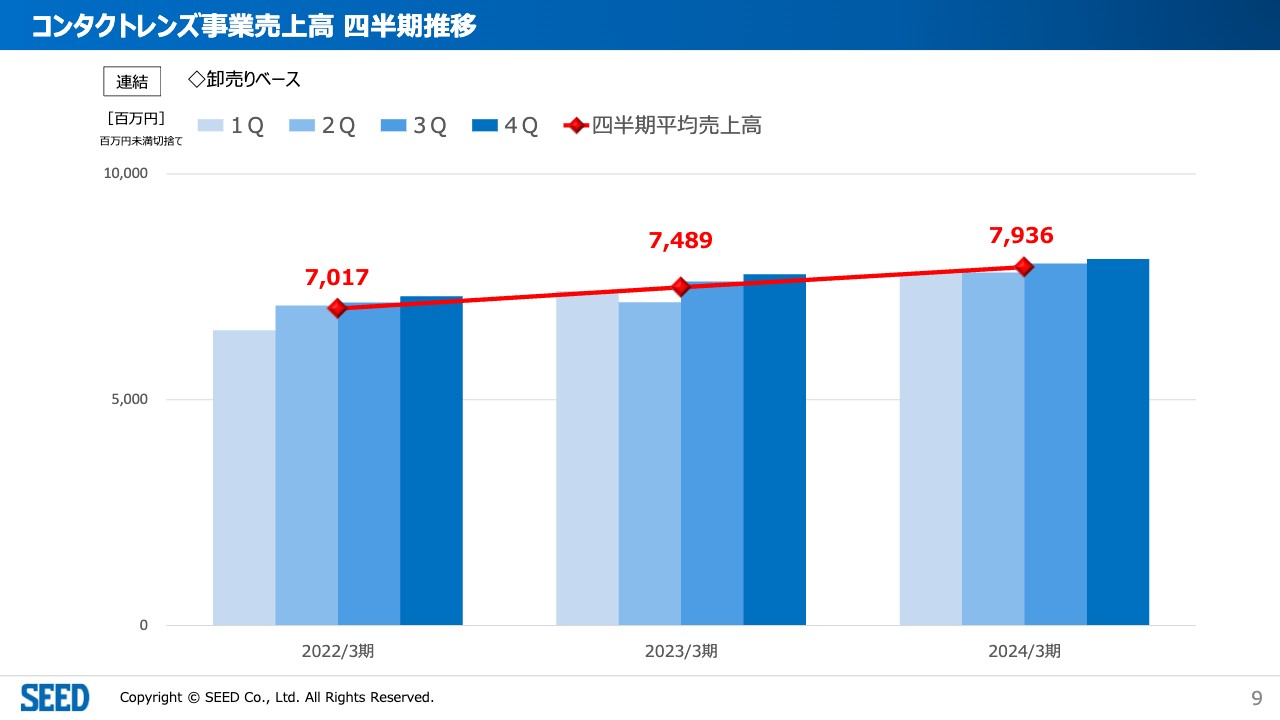

コンタクトレンズ事業売上高 四半期推移

四半期別の展開をしましたが、大きな変動や特別な要因はなかったと思っています。第1四半期の売上が比較的高かったのは、2月から3月に外資企業での欠品が報道され、3月から4月に外資企業の欠品のあおりを受け、当社への転注需要があったためです。2022年度の1月以降と、2023年度4月の両方を合わせると、10億円ほどが転注されたのではないかと思っています。

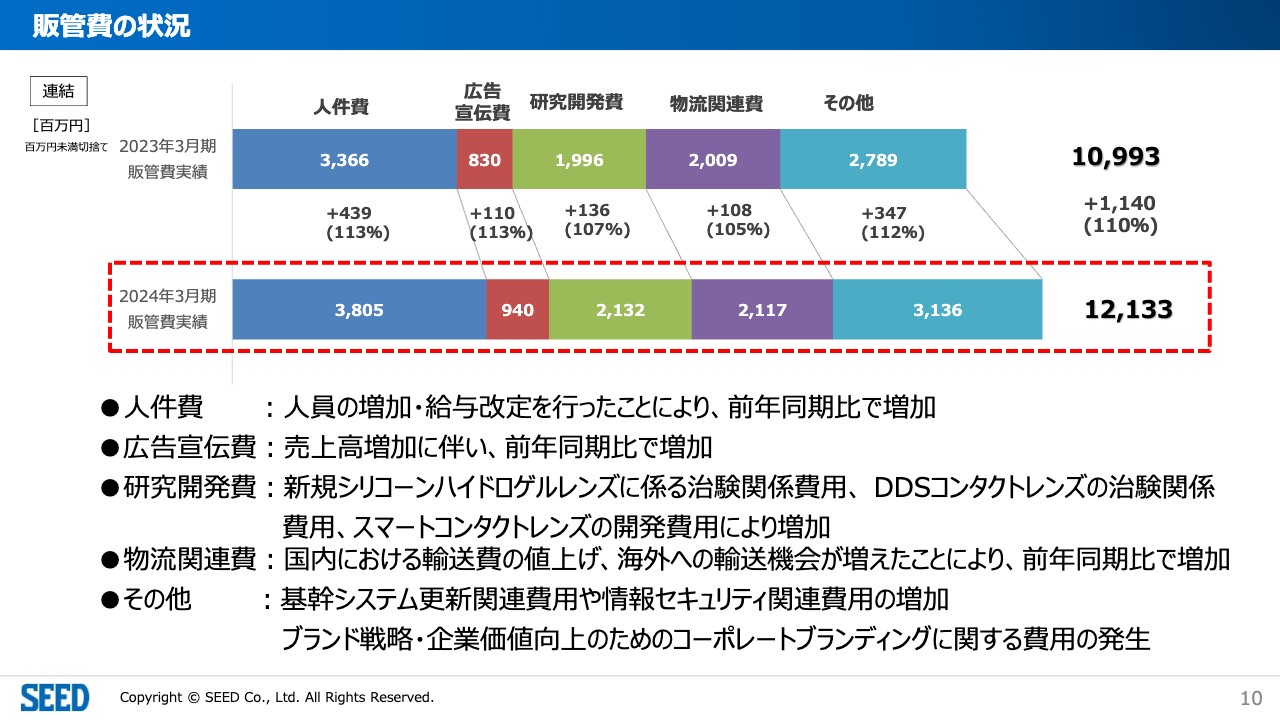

販管費の状況

販管費は、スライドのとおり2023年3月期においては109億9,300万円、2024年3月期では121億3,300万円という状況になっています。どこが増えたかという要因は、人件費にあります。これは工場の増設に伴って人員を増やしたことによるもので、金額の伸びでいうと4億3,900万円と一番大きくなっています。

次は物流関連費で、これは売上と連動して増えています。

また治験については、研究開発費が1億3,600万円増えています。広告宣伝費については、当然ながら新商品を出したり、売上に伴い増えたりする部分もあるため、1億1,000万円増となっています。

その他については、基幹システムの関連費用や、情報セキュリティレベルを上げるための費用、企業ブランディングのさまざまな作業を行っています。今年10月以降、アウターブランディングを開始していくため、長期戦の広告宣伝活動の準備にもお金を使っています。

今ご説明したものを第1四半期、第2四半期で分けていくと、研究開発関係はどうしても期末月に増えたりするものの、月別ではあまり大きな特徴はありません。

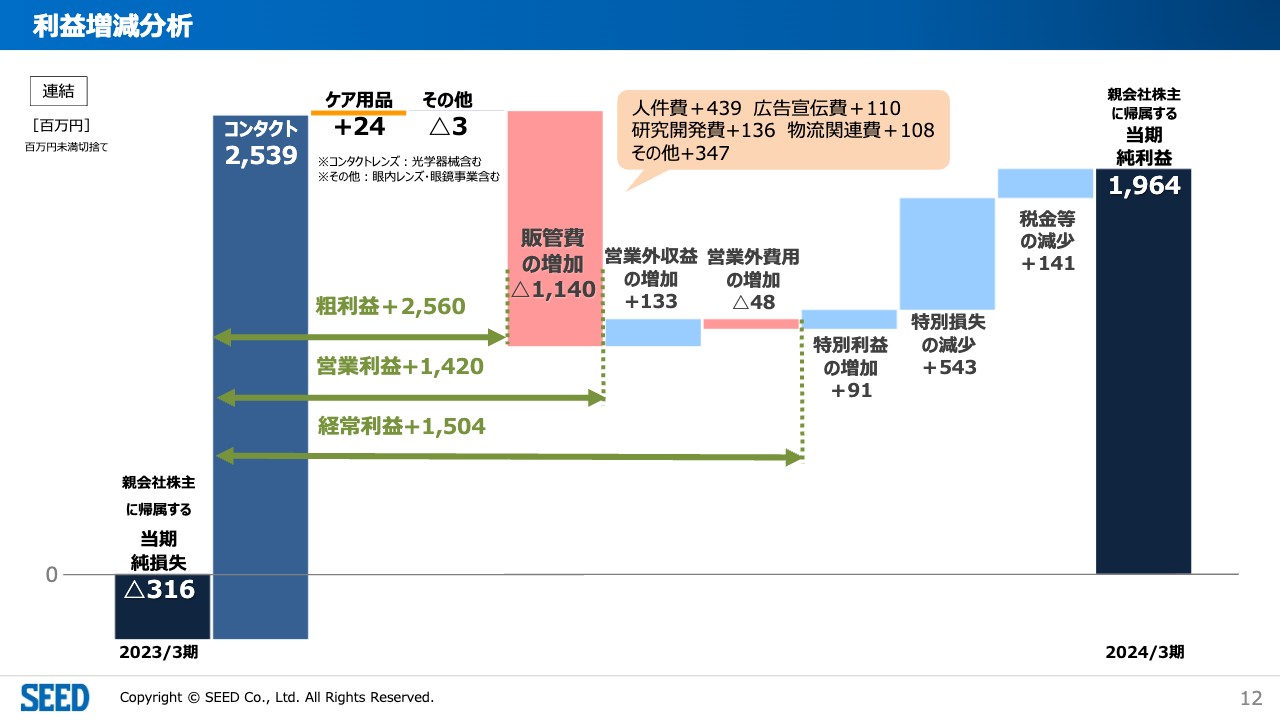

利益増減分析

利益増減分析についてです。前期の親会社株主に帰属する当期純損失は、マイナス3億1,600万円となっています。コンタクトレンズの粗利益が25億3,900万円ほど増えましたが、これは売上が上がったことが一番大きい要因です。ケア用品の粗利益増加はオルソケラトロジーレンズの売上に伴うような、レンズに付随して売るものが増えたことによるものです。販管費を差し引いても営業利益で14億2,000万円の改善効果がありました。

粗利益でも25億6,000万円増加のため、粗利率の改善に役立っているのではないかと思います。

営業外のプラスアルファのところは大きなものはありませんが、為替関係のものだと思っていただければよいと思います。

特別利益と特別損失についてです。特別利益については、主に中国関係のオルソケラトロジーの役割分担をパートナー企業に変えたところがあり、それに伴う分担金の割戻しがさまざまなかたちで行われたため、9,100万円増となっています。

特別損失については、子会社に対する為替レートがだいぶ変わったため、欠損がある海外の子会社に対する引当金の洗い替えなどで、円の減価分が非常に効いています。

加えて新本社に移り、それに伴ういろいろな除却などに一部取り込みを行っています。

結果として当期純利益は19億6,400万円になっています。課税ベースは大きくなったものの、税金関係でいうと圧縮された効果がありました。税金の圧縮分は1億4,100万円となり、利益につながっています。

財務状況推移

財務状況です。バランスシート全体で申し上げると、総資産は495億7,400万円で、500億円を少し下回る程度です。現預金は100億円近くあります。これは増資の代わり金が入ったため滞留しているということです。実際には495億7,400万円の現預金を差し引くと、約390億円で構成されているバランスシートです。

そのうち固定資産が272億5200万円で、いわゆるハードな生産財で構成されているため、非常におしりの重いバランスシートだと思っています。

現預金が入ってきたことに加え、キャッシュ・フローによる現預金や在庫の圧縮による資金の捻出があったため、その分は財務の返済や現預金の積み上げに充てられるかたちになっています。

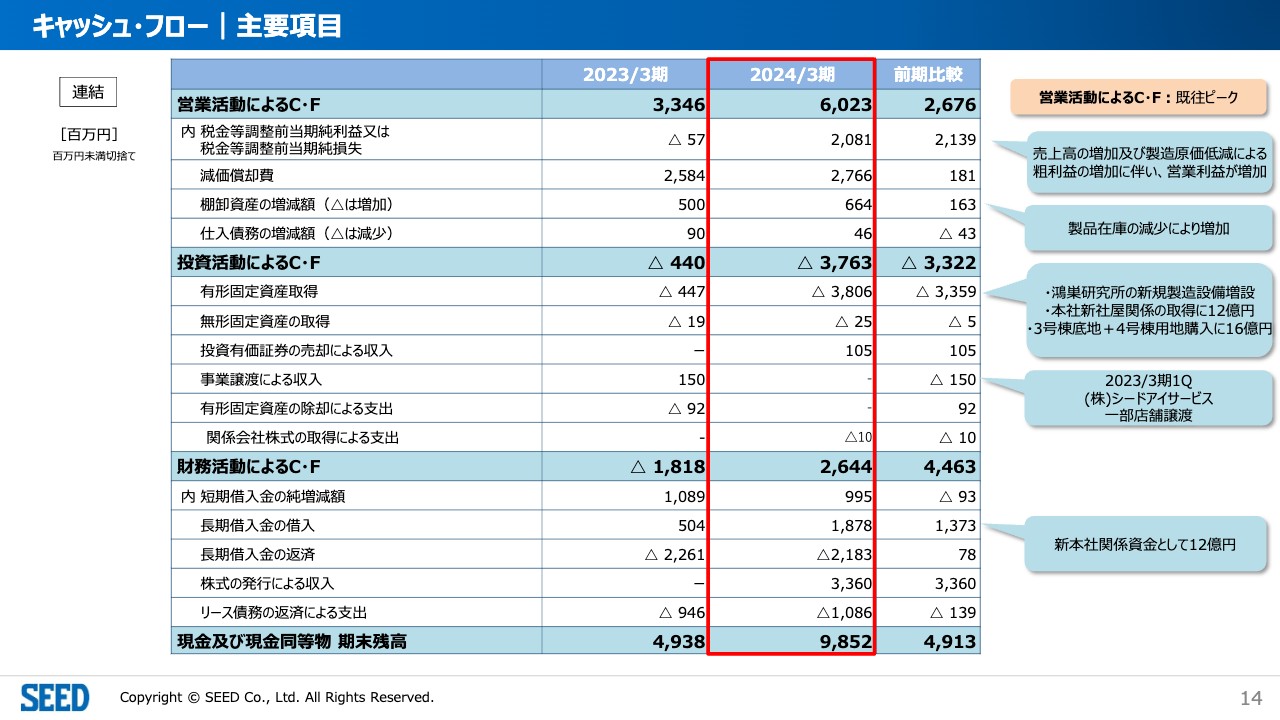

キャッシュ・フロー|主要項目

キャッシュ・フローについてです。営業活動によるキャッシュ・フローにおいては60億2,300万円で、昨年対比でいうとキャッシュオンは26億7,600万円改善しており、非常に大きな改善幅だと思っています。

投資活動は37億6,300万円で、有形固定資産の取得で38億600万円使っています。前年は4億円余りでしたが、こちらは1号棟、2号棟、3号棟の古くなった既存設備の入れ替えを行ったことによるものです。

その他に、先行していろいろな機材の発注を行って4月に2号棟別館が竣工し終わったら、すぐに機械を搬入できるよう準備を行ったほか、建屋の建設などが進んでいます。

また、4号棟関係の用地取得や底地取得を行い、鴻巣研究所においては100パーセント当社の名義の方に全部書き換わり、自由度がより高まったと考えています。

最終的に、スライドにあるとおり、現預金は財務活動によるキャッシュ・フローが26億4400万円となっています。長期借入金でいうと若干圧縮になっています。

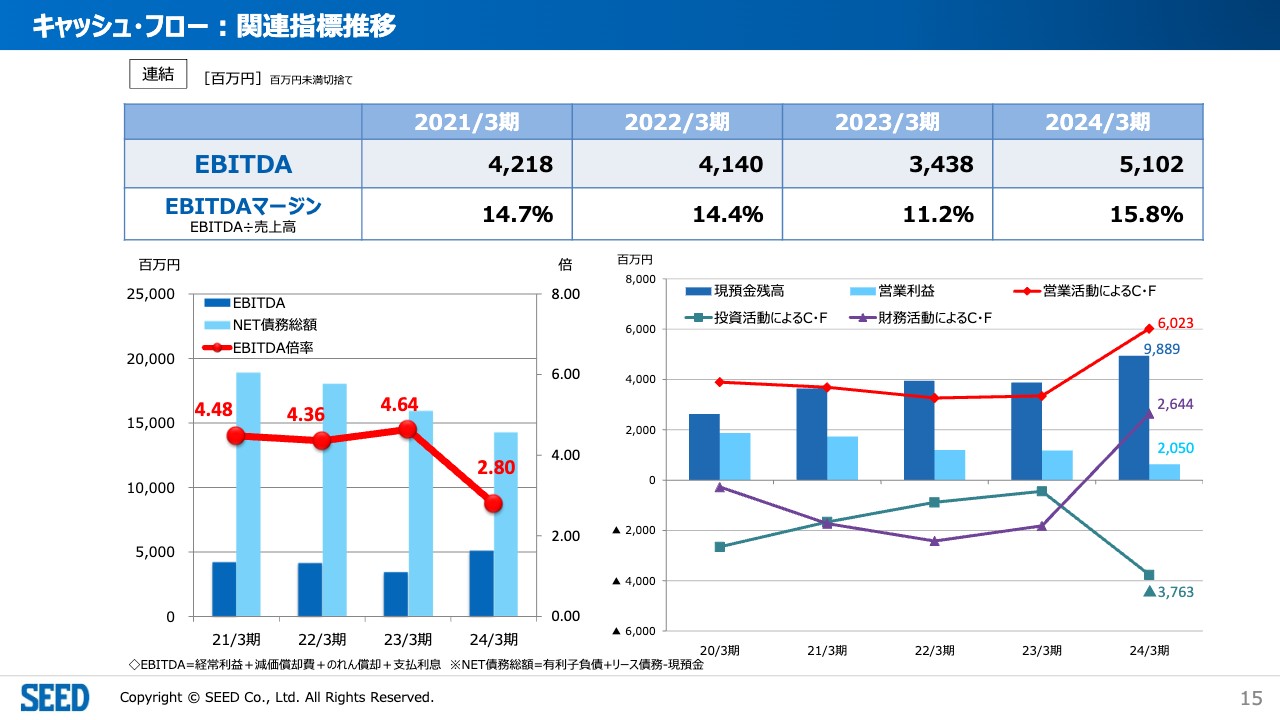

キャッシュ・フロー:関連指標推移

キャッシュ・フローやEBITDAの売上高比の比率です。EBITDAは51億200万円でした。当社が知る限り50億円を超えた年はなかったため、最大のEBITDAの実金額だろうと思っています。

マージンは15.8パーセントです。15パーセント台は過去に1回か2回だったと記憶しています。これまでの決算の中で最もよいキャッシュ・フロー比率の年だったのではないかと思っています。

借入金のEBITDAに対する倍率は3倍を下回っています。コーポレートファイナンスとしては信認度の高いレベルまで、バランスシートの質と安全性は改善できていると思っています。

営業活動によるキャッシュ・フローは先ほどご説明したとおり60億2,300万円です。どのグラフで見ても高い状態になっており、財務の健全性が大幅に向上したかたちになっています。

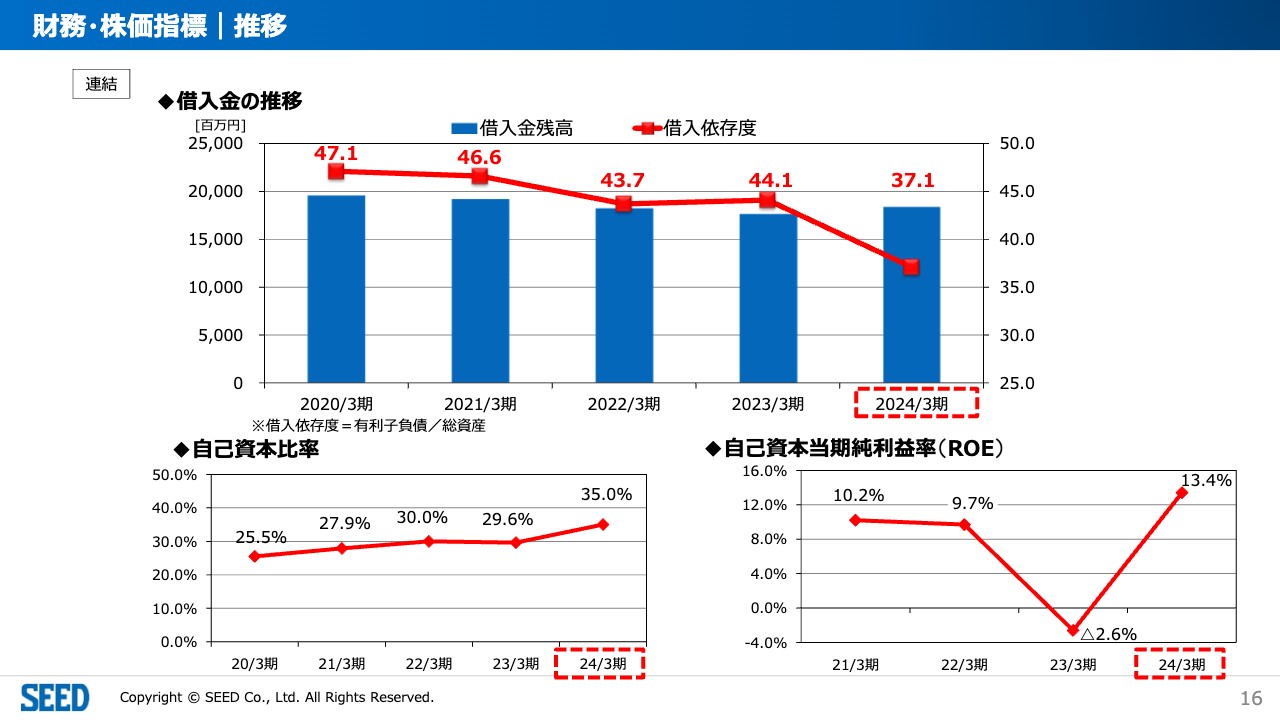

財務・株価指標|推移

借入金全体を見ると比率は37.1パーセントで、借入金の金額自体も投資活動を行っているわりには前年とほぼイーブンで並んでいるかたちです。現預金が100億円近くあることを考えてみると、純の借入金額はだいぶ圧縮されていると思います。

自己資本比率は35パーセントです。自己資本対比のROEは13.4パーセントです。10パーセントを1つのベンチマークに置いていましたが、これを優に超える数字に上がってきたということです。

~財務実績~

3ヶ年間の中期経営計画が最後の年でした。全体でいうと売上高は若干足らない状態でしたが、1から2パーセントの誤差の範囲で、一応300億円に優に乗ったところまでは来たのではないかと思っています。

単体の営業利益および連結の営業利益についても計画より若干の上振れを行い、これは2月から3月にかけて各種修正をご案内しました。

国際展開

輸出については52億円程度を想定していましたが、47億9,000万円でした。中国に対する輸出や、中国の現地法人が現地で調達した商材を販売することによる売上の合算効果がなかったことが不足分の要因です。それ以外は予定を上回る状況で来ましたが、中国の回復は予定よりも時間がかかっている状態です。

2024年3月期 トピックス|鴻巣研究所生産力の増強

2024年3月期のトピックスです。スライドに鳥瞰図を掲載しています。鴻巣研究所の2号棟に別館を建てました。製造設備は月産700万枚相当の機械導入を想定しており、生産能力としては月産5,800万枚体制から6,500万枚体制まで上がります。

また、この後4号棟を建てると建屋自体は月産2,000万枚までの製造設備を導入可能な建屋であるものの、第1期の機械の搬入としては月産1,000万枚を想定しているため、月産7,500万枚まで能力を上げることができます。期間中にさらに機械投資を行えば、最大で月産8,500万枚まで上げられると思っています。

既存の1、2号棟から3号棟についても、4号棟の稼働に伴い新鋭機に入れ替えることは可能だと考えています。

この間、2026年度中に部分的に検討しながら、200万枚から300万枚程度の積み上げが可能になるのではないかと思っています。いろいろ工夫をしていきます。

2024年3月期 トピックス|ベルミー新イメージキャラクター起用/「シード AirGrade 2week UV W-Moisture」発売

当社のカラーコンタクトレンズは「ベルミー」と「Eye coffret」の2シリーズがあります。現在「Eye coffret」のイメージキャラクターに起用している福原遥さんに「ベルミー」のイメージキャラクターも兼任していただこうと思っています。

2シリーズのカラーコンタクトレンズのバージョンの違いを福原さんに演じ分けていただき、広めていきたいです。カラーコンタクトレンズ全体やサークルレンズ全体でも市場はプラスに転じているため、これからは少し攻め時だと思っています。

また、高酸素透過性のシリコーンハイドロゲルレンズ「シード AirGrade」シリーズを2022年度に1day、2023年度に2weekと相次いで出しています。徐々に主力商品に育てたいと思いますので、今後しっかり対応していきます。

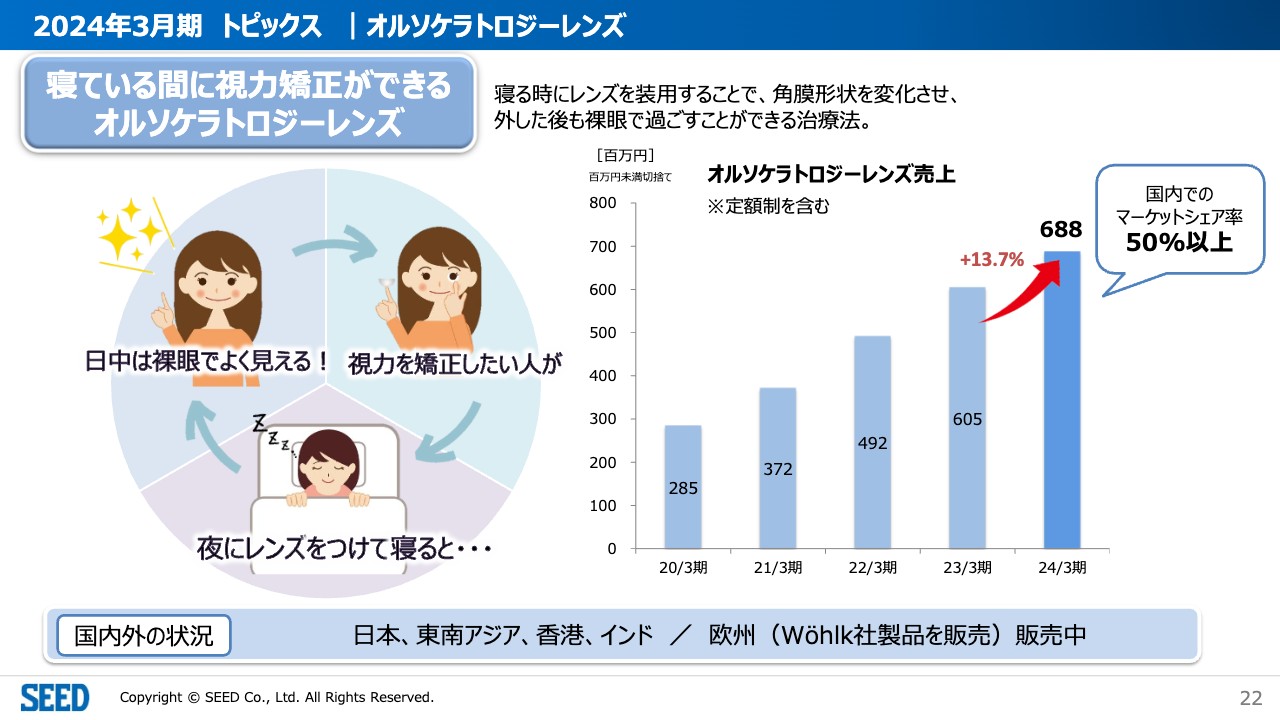

2024年3月期 トピックス|オルソケラトロジーレンズ

オルソケラトロジーレンズについてです。近視の若年化により、さまざまな近視矯正の用途や、最近は近視の進行の抑制効果があるのではないかと期待されている方も多いと思っています。実際、そのような用途で処方されている先生方も多いです。

国内市場全体でも2割から3割のペースで増えていると推定していますが、当社は国内でのマーケットでいうと50パーセント以上の金額シェアを保持しながら売上を増やしています。前年比13.7パーセント増と、売上金額増加が図られています。

今後、売上金額の2割増達成を目標に取り組んでいきます。日本、東南アジア、香港、インド、インドネシアを中心に販売を強化していきたいと思っています。

また、ドイツのWöhlk社製のオルソケラトロジーレンズについてはドイツやオーストリアで販売しており、イギリスでの販売も計画しています。本年度は欧州では3ヶ国目になる、イギリスでの販売を広げていきたいと思っています。

参考資料:サステナビリティ・ESGの取り組み

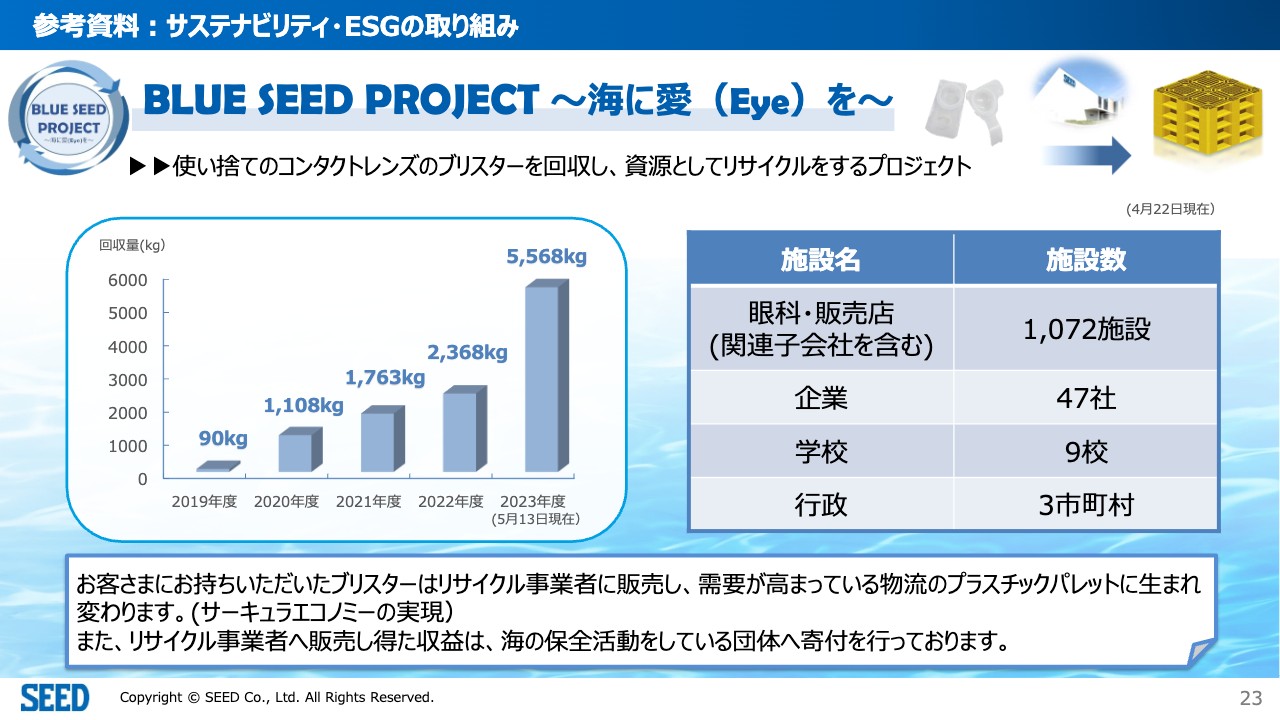

当社が行っているサーキュラーエコノミーの一環の「BLUE SEED PROJECT〜海に愛(Eye)を〜」についてです。コンタクトレンズのケース(ブリスター)を回収して廃棄量を減らす取り組みを行っています。我々はコンタクトレンズの製造過程でプラスチックを多用するため、CO2削減と環境改善に向けて少しでも回収に協力したいと思っています。

現在、眼科・販売店1,072施設、企業47社、学校9校、3市町村がプロジェクトに参加しており、特に市町村については、我々のホームグラウンドである埼玉県で地産地消に取り組んでいます。

三芳町、吉見町、鴻巣市とそれぞれ提携を結び、市役所、公民館、図書館などにも回収ボックスを設置して回収を進め、企業イメージとブランドロイヤルティの向上を目指していきたいと考えています。

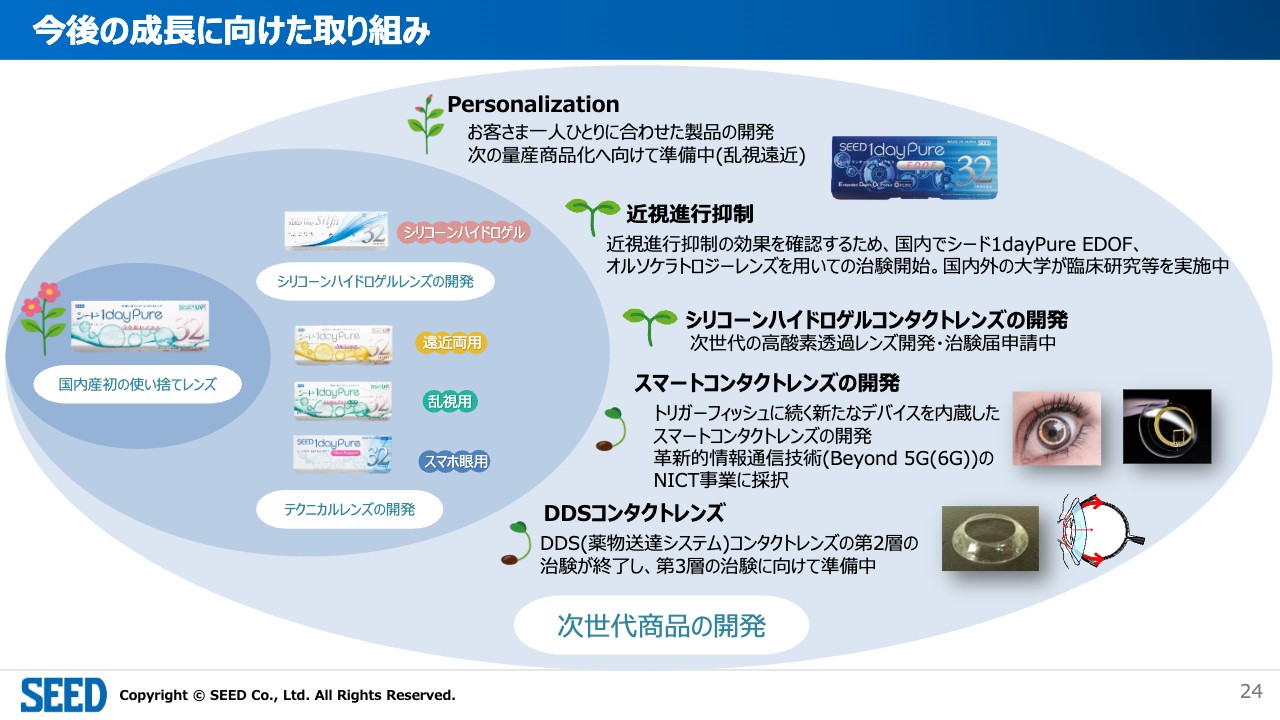

今後の成長に向けた取り組み

新商品の開発では、2023年に乱視と老眼の両方を持つ方にパーソナライゼーションした乱視遠近レンズの承認を得ました。本年末から来年の春にかけてテスト販売ができるよう、準備を進めていきたいと思っています。

近視進行抑制の分野では、当社の多焦点レンズ「1dayPure EDOF」とオルソケラトロジーレンズを用いた治験を国内で行っており、ちょうど2年目が経過する段階です。

3年間の治験期間を求められているため、治験が終了してデータがまとまり次第申請を行い、おおむね2027年度には正式な有効性承認のもとに近視進行抑制レンズとして発売を目指したいと思っています。

シリコーンハイドロゲルレンズについては、「AirGradeシリーズ」に加えて「1daySilfa」もより販売拡大していきたいと思っているものの、現在「1dayPureシリーズ」の主力商品が一部欠品状態であることから、そちらの解消を優先したいと考えています。

「1daySilfa」については、現在は販売エリアが九州・四国地区の一部と海外3ヶ国程度にとどまっていますが、当面は広げずに、まずは「1dayPureシリーズ」の欠品解消のために生産機材を集中的に取り組んでいきたいと思っています。

スマートコンタクトレンズについては、最近、革新的情報通信技術の採択に至りました。我々のメインストリーム同様、さまざまな分野でのコラボレーションも含めて地道に開発を続けていきたいと思っています。

ドラッグデリバリーについては、第2相までの治験が終了しました。5月以降、第2相治験結果をもとにした第3相治験に進んでいきます。

ニッチマーケットの商品、メインマーケットの商品、新しい技術を使った商品のバランスを取りながら販売を広げていき、既存商品については、日本のみならず海外への横展開により、特にミドルマーケットに強い商品を開発していきたいと思っています。

こちらについてはOEMも含めて対応していきます。

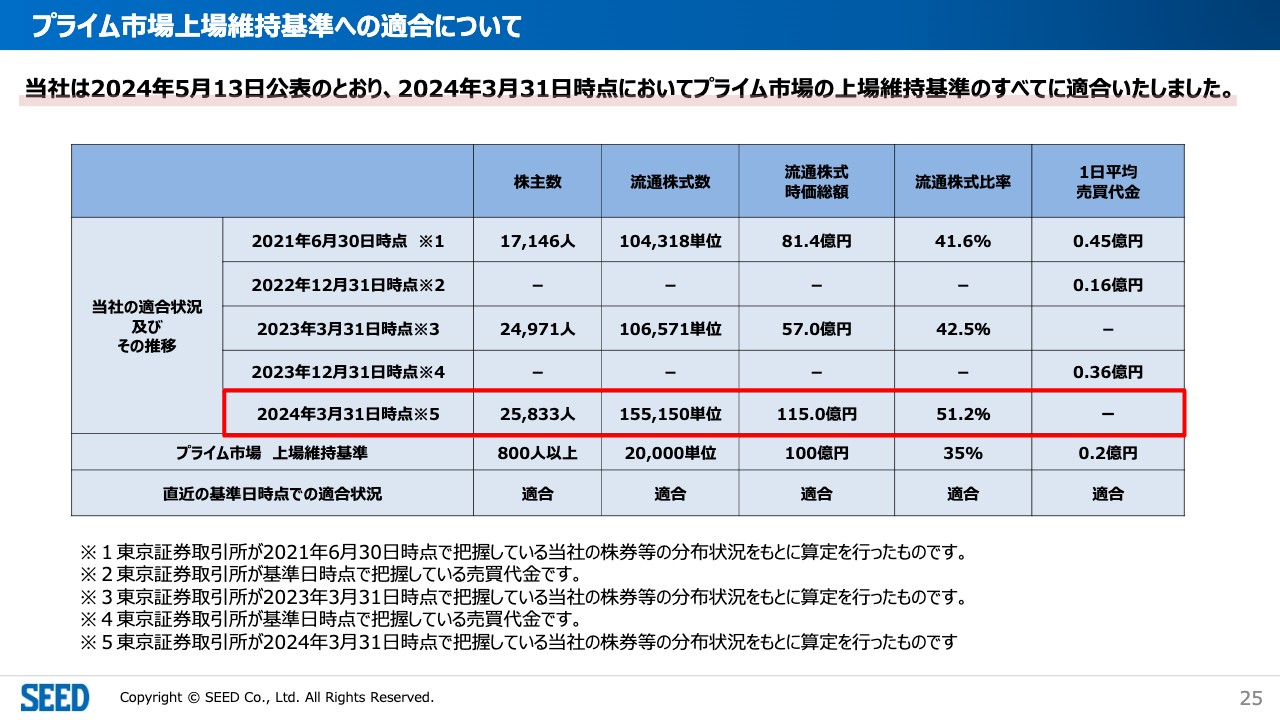

プライム市場上場維持基準への適合について

プライム市場上場基準への適合については、ご心配をおかけしていましたが、増資の結果や株価の持ち直しにより、昨年度の1月から3月を含めた推計結果では、上場維持基準のすべてに適合の判定を東京証券取引所から受けています。

今後も、株価の向上を通じた流通時価総額が大きなポイントではないかと思っているため、留意しながら本年度の経営に当たっていきます。

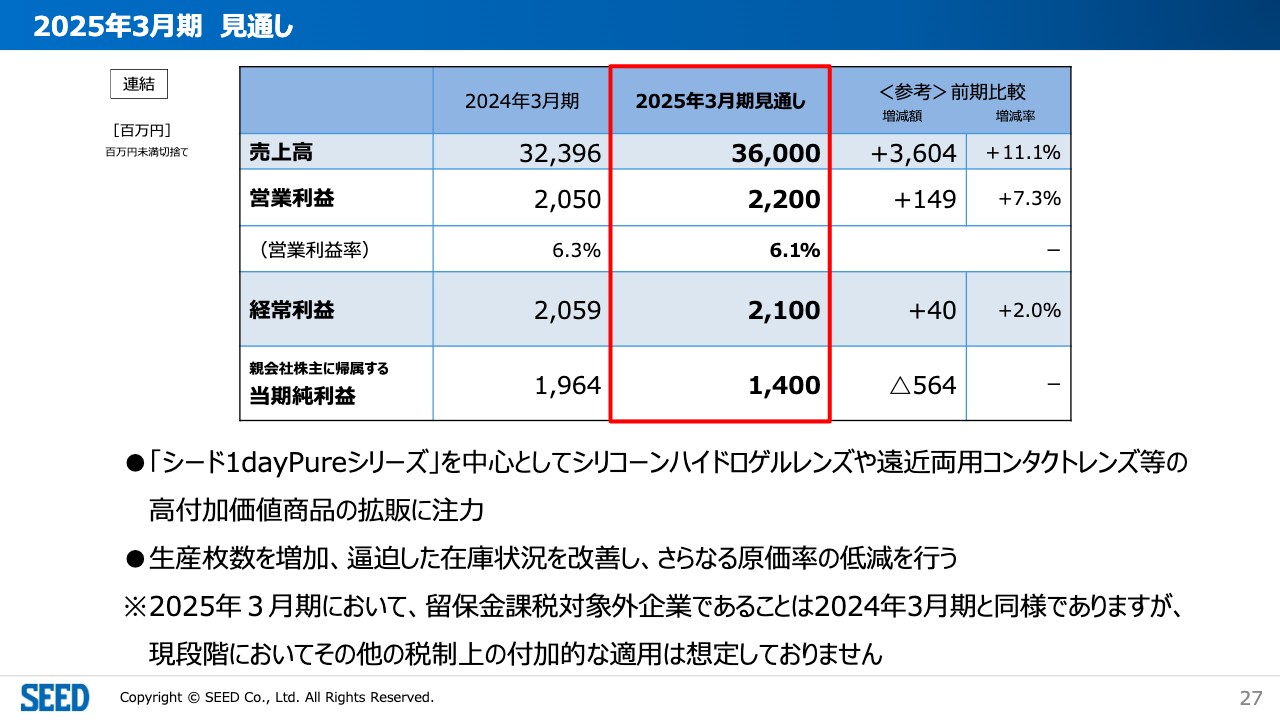

2025年3月期 見通し

本年度の見通しです。連結売上高360億円、営業利益22億円、経常利益21億円、親会社株主に帰属する当期純利益は14億円を見込んでいます。

営業利益と経常利益の伸びが少ないと思われる向きもあるかと思いますが、今、生産財に多くの投資を行っているため、その償却や消耗品の備え付けなどにより、増収であっても、増益は非常に限られた範囲になります。

ここで投資を行わなければ次につながらないため、将来のための種まきをするタイミングだと思っています。

当期純利益については、留保金課税等は同じステータスが継続できますがアドホックにあった今年度の税制については単年度のものが多いため、昨年度ほどの特殊効果が見込めず、約14億円と見ています。

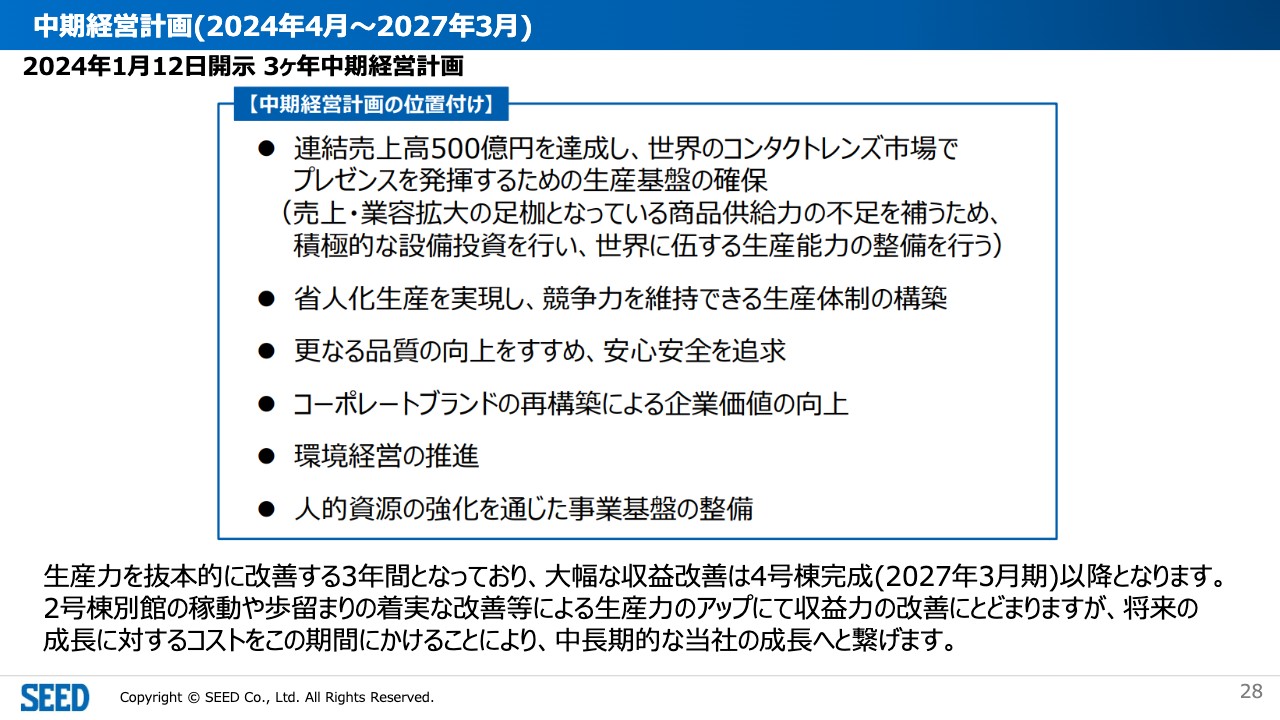

中期経営計画(2024年4月~2027年3月)

中期経営計画は1月にすでに発表したとおりです。3年後に売上高500億円到達を実現させるための生産基盤の確保を目指しています。そのためには、やはり生産のサプライサイドを強くしなければいけないと考えています。

ただし、日本国内で人材を採用するのは非常に難しく、省人化生産をより実現して競争力を維持できる生産体制が必要です。為替も昔のように1USDあたり100円を切ることはないと思われることから、今の為替レートが若干円安に振れたとしても、輸出で稼げる体制を構築していきたいと思っています。

そのためには、国内外の薬事基準に適合した、よりよい品質の商品を開発して顧客の信認度を高めていかなければいけないと思っています。商品認知だけではなく、顧客認知、ブランド認知という、さらに一段上でシードという会社を知ってもらうことが重要です。

商品のみならず、就職マーケットや株式マーケットを含め、若年層を中心にアプローチしていきたいと思っています。

環境基準は国内外でますます厳しくなっていきます。材料等の使用指定も、EUを中心に新しい規制が導入されつつあるため、それらに適合した経営を行っていきたいと思っています。

そのためには、人間が強くなければ意味がありません。現有社員の教育訓練、新規採用、中途採用、経験者採用など、バランスを取りながら人的強化を図っていきたいと思っています。

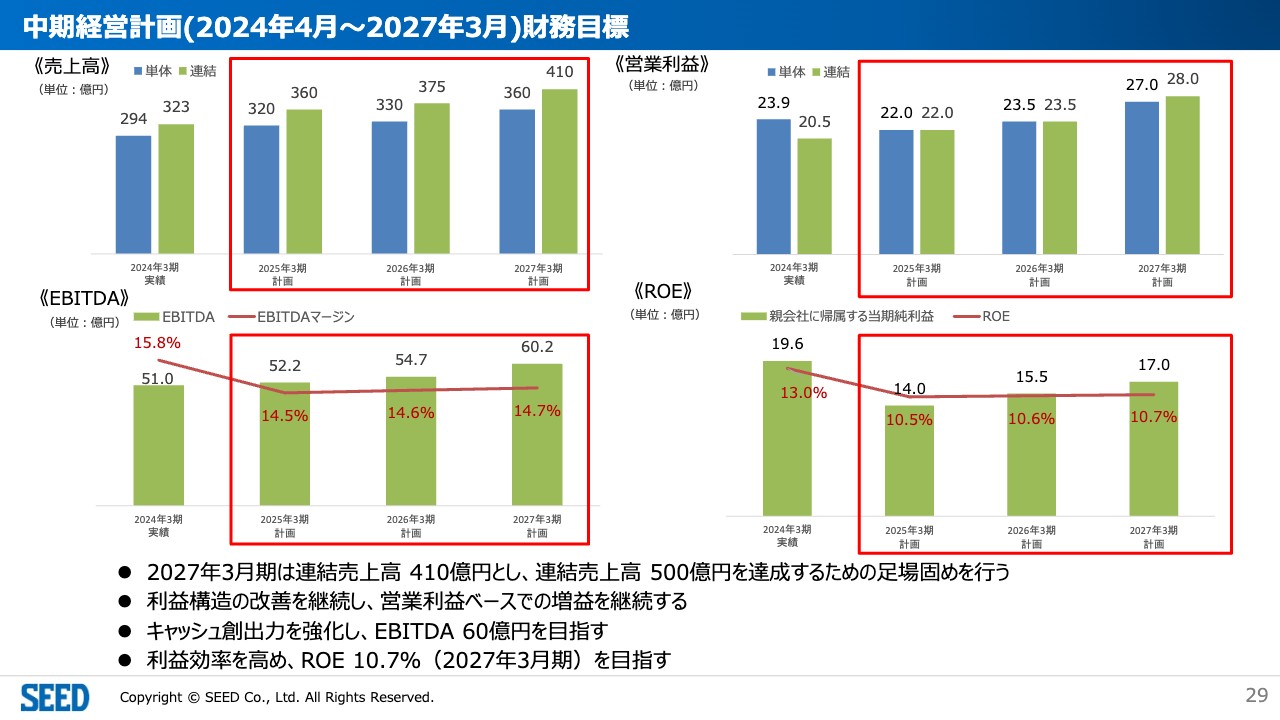

中期経営計画(2024年4月~2027年3月)財務目標

財務目標です。売上は360億円から410億円と伸ばし、500億円達成の足がかりをつかんでいきたいと思っています。営業利益については、本年と来年は2号棟の別館の稼動と4号棟の建築を予定しているため伸びが重くなりますが、2027年度3月期は28億円程度計上できるようにしていきたいと思っています。

EBITDAについては、スライドのとおり、今年から来年は50億円台前半、2027年度は増益により60億円台を見込んでいます。

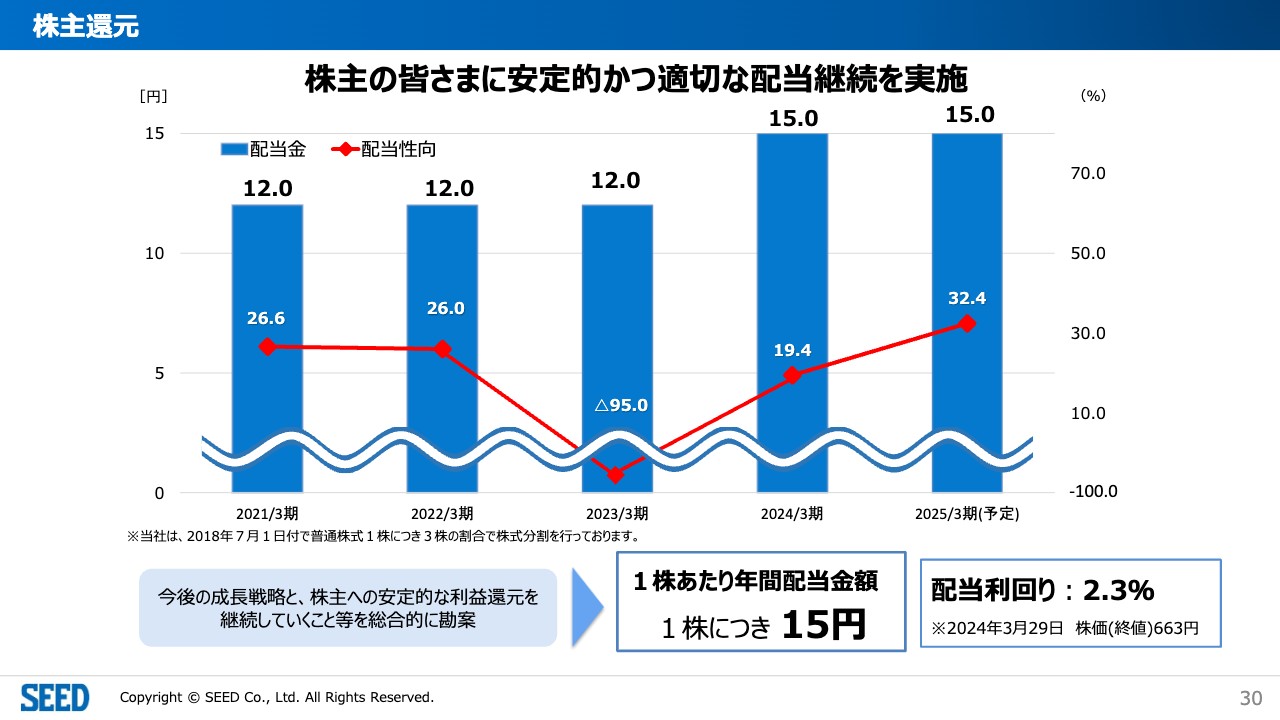

株主還元

配当については、昨年度期中に12円から15円に引き上げています。本年はこの15円を維持したいと思っています。現在の配当利回りが2.3パーセントから2.4パーセントのため、利回りの水準からいえば、長期金利が1パーセント台になったとしてもそれほど遜色ある状態ではないと思っています。

株価やフィクストインカムの金利状態を見ながら、利回りなども含めて配当については考えていきたいと思っています。

参考資料:会社概要

参考資料として、商品等をアップデートして記載しています。会社概要です。

参考資料:取扱商品

こちらのスライドはコンタクトレンズ事業のシードPureシリーズや特殊レンズなどです。

参考資料:取扱商品

こちらのスライドはコンタクトレンズ事業のサークルレンズやカラーレンズなどです。

参考資料:サステナビリティ

働き方改革では、働きやすい職場作りを目的として、2024年4月から病児保育の支援制度を導入したほか、障がい者雇用促進でも認定証を受領しています。

工場現場ではベトナム人を中心とした技能実習生を受け入れています。日本語能力試験に合格する方や、プラスチック成形技能の国家資格を取って帰国する方、再就職する方が増えており、質的には十分よい対応なのではないかと思っています。

そのほか、国内外の四年制大学や大学院を卒業した外国籍社員の雇用も積極的に行っています。社内のさまざまな部署で外国人社員ががんばっており、当社の国際化に大きく寄与しています。

参考資料:サステナビリティ

また、地域との共生では、いろいろな地域の教育イベント等にも参加しています。6月17日から本社が以前の本郷3丁目の駅前に移りますが、新本社ビルも環境に配慮したグリーンローンフレームワークを設定し建設しています。

参考資料:シードに関する情報を公式ホームページやSNSで発信

情報発信についても、「X(旧Twitter)」、「YouTube」、「TikTok」、「LinkedIn」に公式アカウントを持ち、それぞれオーディエンスをある程度想定しながら当社の活動を知ってもらう取り組みを行っています。ホームページでは、IRレポート、統合報告書、中期経営計画・決算説明会資料などを掲載しています。

本年も、機関投資家さま向け説明会のほか、個人投資家さま向けのリアルとバーチャルの説明会になるべく多く参加し、みなさまとの接点を増やしていきたいと思っています。

新着ログ

「精密機器」のログ