【QAあり】シード、2Qの営業利益は需要拡大による売上増が寄与し前年同期比173.9%増 通期業績と配当予想を上方修正

国内・海外の市場状況

浦壁昌広氏(以下、浦壁):本日はご多用のところ、弊社の2024年3月期第2四半期の連結決算説明会にご参加いただき、ありがとうございます。スライドを使用してご説明します。

はじめに市場全体の環境をおさらいします。まず、今上期の全体的な市場概況ですが、コンタクトレンズの事業に関しては非常に追い風が吹いていた半年だったと思います。行動制限が解除され、消費活動や一般的な社会活動が活発化したり、学校でのいろいろな活動が活発化したりすることで、コンタクトレンズ自体のニーズがしり上がりに上がってきています。企業における勤務も徐々に出勤する方向に向かっているため、全体としての需要増につながっています。

さらに、近視の低年齢化によるオルソケラトロジーレンズの普及拡大、あるいは人口動態に根ざした遠近両用や乱視用コンタクトレンズの伸長があり、日本国内で高付加価値品が伸び、決算全体に押し上げ効果があったのではないかと思います。

海外についても、中国は景気の低迷あるいは個人消費の低迷という点で非常に深い問題がありますが、それ以外のアジア地域については回復基調となっています。また、ヨーロッパにおいても着実に回復しています。

ただし、ウクライナ近隣の国については、ドイツも含めまだ動きが鈍い状況が続いているため、注意が必要だと思っています。そのため、需要拡大が我々にとっての一番大きな要因となっています。

需要拡大は、当社だけではなくマーケット全体でも生じています。また、3ヶ年間というコロナ禍の期間中は設備更新がなかなか思うように進まなかったことも、当社のみならず業界全体で共有している問題です。コロナ禍の行動制限が明けても人的資源が非常に枯渇している状態になっており、これらは世界全体としての共通の課題ではないかと思います。

加えて、国際貨物輸送等については、便数が回復しておらず、人が非常に少ないこともあいまって混乱しています。そのため、当社も含め多くのメーカーで欠品が多数生じており、それによる地域ごとの他メーカーへの乗り換え需要も重なりました。

当社の場合、その乗り換え需要に対する生産力が徐々に追いつかなくなってきたというのが正直なところです。したがって、国内における乱視用と遠近両用コンタクトレンズの商品については、ご注文いただいてからお届けまで通常より長い期間の猶予をいただいて運営しています。海外においても、国によって違いますが、一部製品についてお届けの期間に猶予をいただいています。

このあたりの全体の逼迫感が関係して上期に需要が増えましたが、増え方のカーブと品目の内容がアンバランスで、生産力の増強がなかなか追いついていない半年間でした。

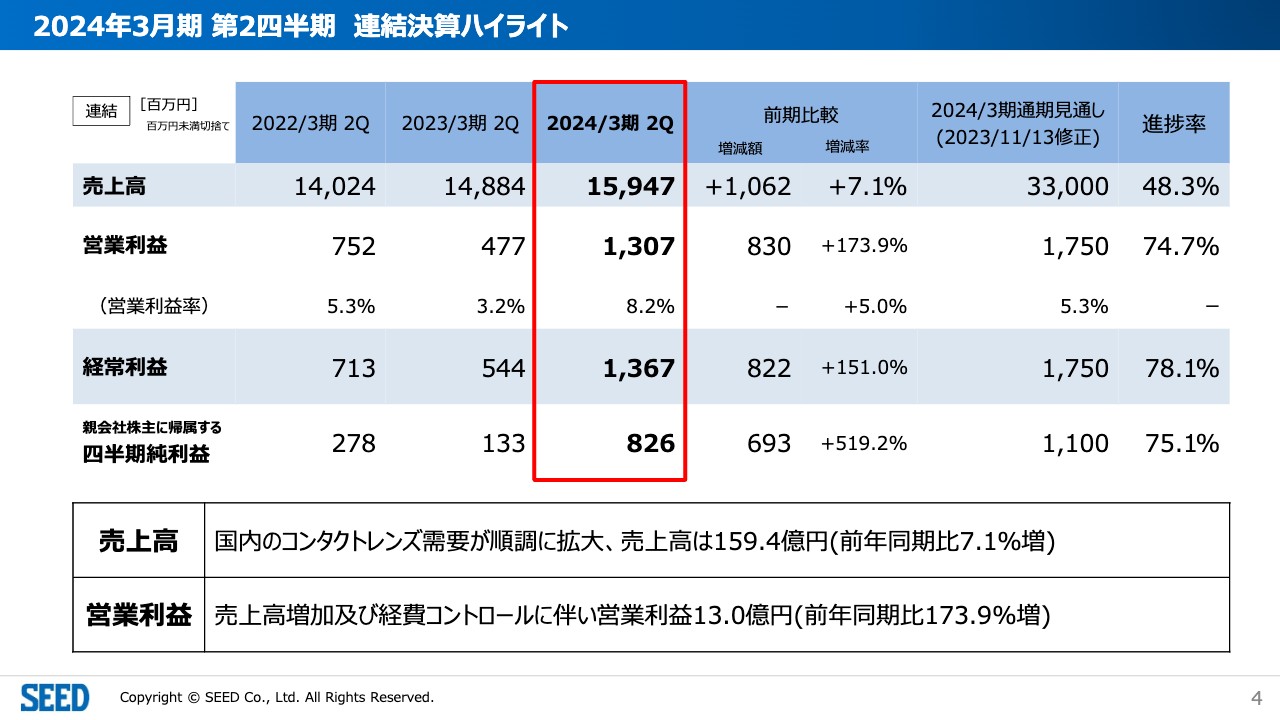

2024年3月期 第2四半期 連結決算ハイライト

数字についてご説明します。売上高は159億4,700万円、対前年同期10億6,200万円増、7.1パーセントの増です。営業利益は13億700万円、対前年同期8億3,000万円増、約1.7倍となっています。また、経常利益は13億6,700万円、対前年同期で約1.5倍、親会社株主に帰属する四半期純利益は8億2,600万円、対前年同期6億9,300万円増と、こちらは純増となりました。

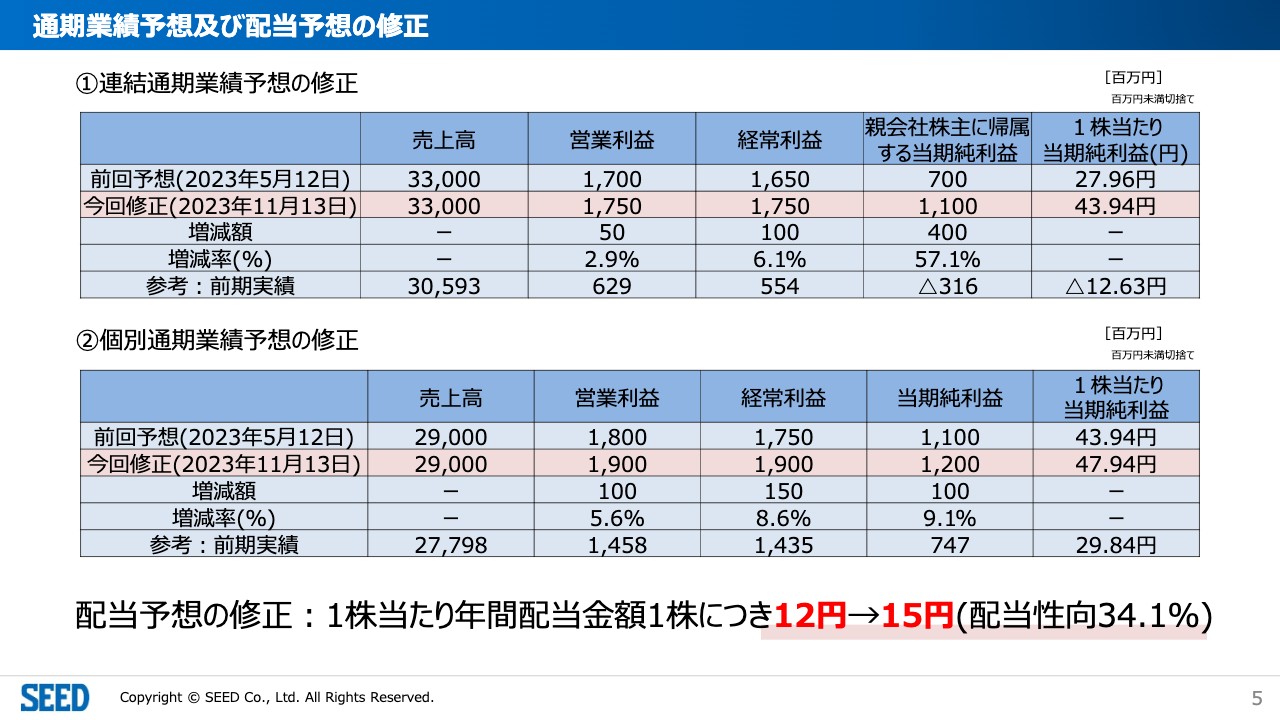

通期業績予想及び配当予想の修正

連結における通期業績予想を修正しています。別途のリリースでご覧いただいたとおり、売上高については期初に定めた目標とそれほど変わりません。生産能力がリニアにしか上がらない性質上、激増せず上限等もあるため、330億円でほぼ変わらないと見ています。

しかし、営業利益は17億5,000万円、経常利益は17億5,000万円、親会社株主に帰属する当期純利益は11億円と、前回の公表数字に比べてそれぞれ5,000万円、1億円、4億円と上方修正しています。親会社株主に帰属する当期純利益が開示基準に該当しますので、こちらも修正した理由となっています。

個別通期業績予想については、売上高は290億円で変わりませんが、営業利益が19億円、経常利益が19億円、当期純利益が12億円と、前回公表に比べてそれぞれ1億円、1億5,000万円、1億円の上方修正となっています。

今期の利益のこのような増加は非常に底堅いと実感しています。そこで今後の配当について配当性向を踏まえて検討した結果、1株当たり年間配当金額を12円から15円に見直し、配当性向は34.1パーセントとしています。

当社は凸凹があったとしても、数ヶ年を平均すると配当性向を約4割とすることを標ぼうしていますので、そちらに則った修正であるとご判断いただければありがたいです。

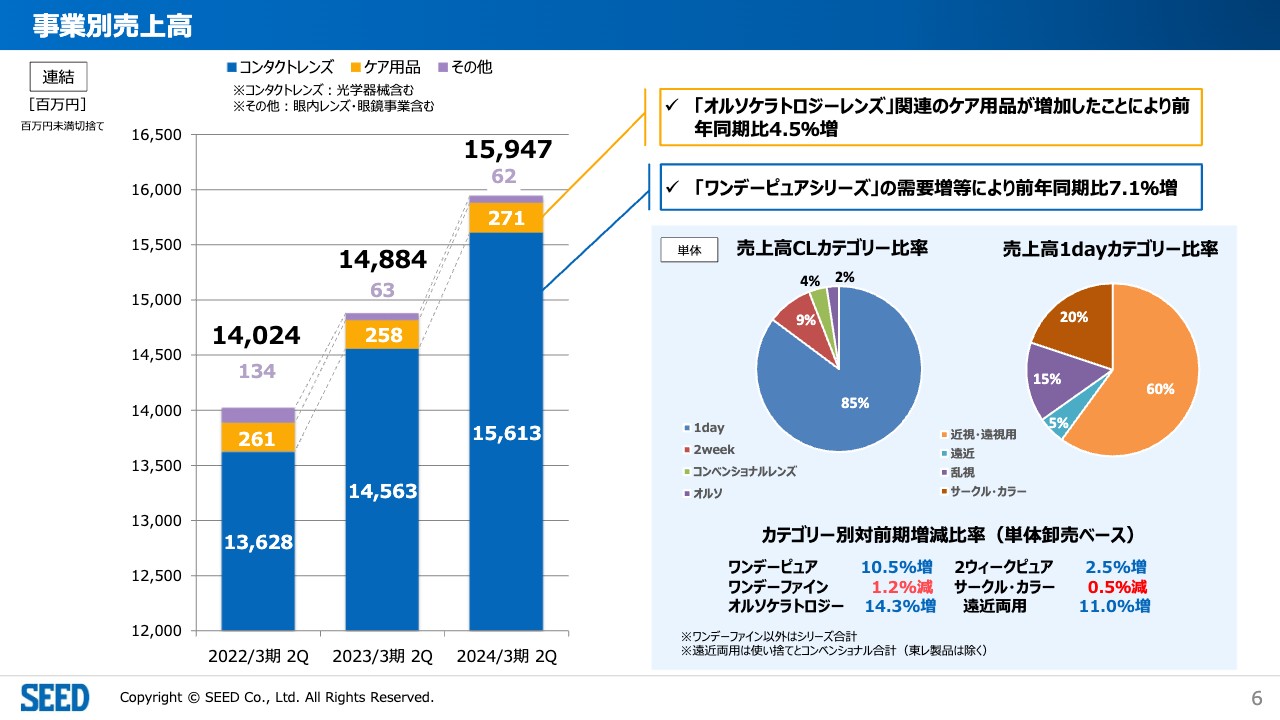

事業別売上高

事業別の売上高のほとんどはコンタクトレンズとなっています。今期の売上高は159億4,700万円ですが、前期の売上高148億8,400万円からの増加分のほとんどを「ワンデーピュアシリーズ」を中心とする既存品コンタクトレンズの製造販売が占めています。

ケア用品の売上高は、前期の売上高2億5,800万円から今期は2億7,100万円と、前年同期比4.5パーセントの増となっています。

全体の増減率を品目別に見ると、「ワンデーピュア」が10.5パーセントの増、「2ウィークピュア」が2.5パーセントの増、オルソケラトロジーレンズが14.3パーセントの増、遠近両用のカテゴリーが11.0パーセントの増となっています。

日本のデモグラフィックの状態や、当社が主に出荷している東南アジアの主要国やヨーロッパの状況を反映しており、さらに近視の低年齢化と遠近両用のウェイトの上昇という世界的な現象により増加しています。

一方、サークル・カラーは一時マイナスが多かったのですが、概ね前年と同じ状態まで回復し、0.5パーセントの減となりました。これから先はプラスアルファで積み増していけるのではないかと考えています。

また、「ワンデーファイン」は1.2パーセントの微減でした。こちらの商品は海外生産委託品のため、どうしても原価が高くなりがちです。そのあたりの商品の競争力が反映されています。

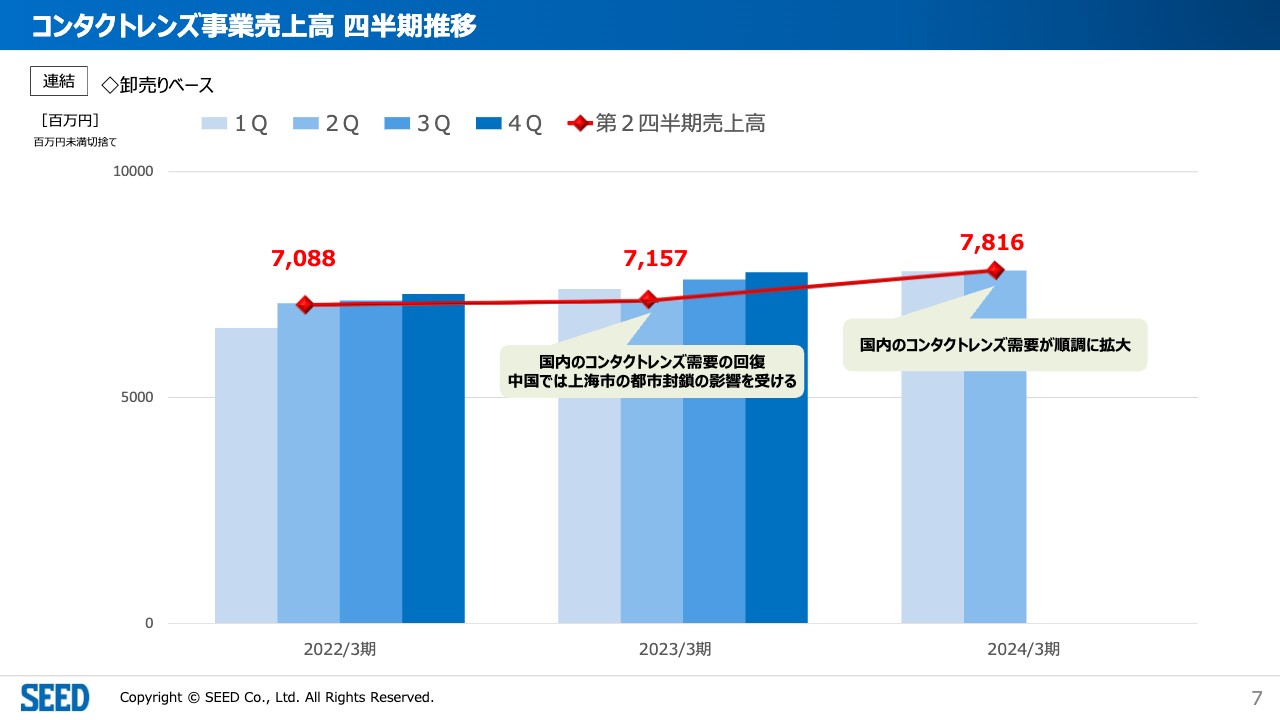

コンタクトレンズ事業売上高 四半期推移

四半期ごとの売上高です。2022年は70億8,800万円、2023年は71億5,700万円、2024年は78億1,600万円と、着実に右肩上がりに増加しており、現在は概ね巡航速度で売上高が拡大しています。

しかし、もしオーダーされて生産したものを数日内に100パーセント発送できる状態であれば、もう少し売上高は上がったと思っています。したがって、生産力の拡大は、つまりは競争力の拡大であり、かつ新商品を作ることの源泉にもなり、ひいてはシェアを広げることにつながると思っています。そのため、目下は生産力の拡大を当社の一番の眼目において進めています。

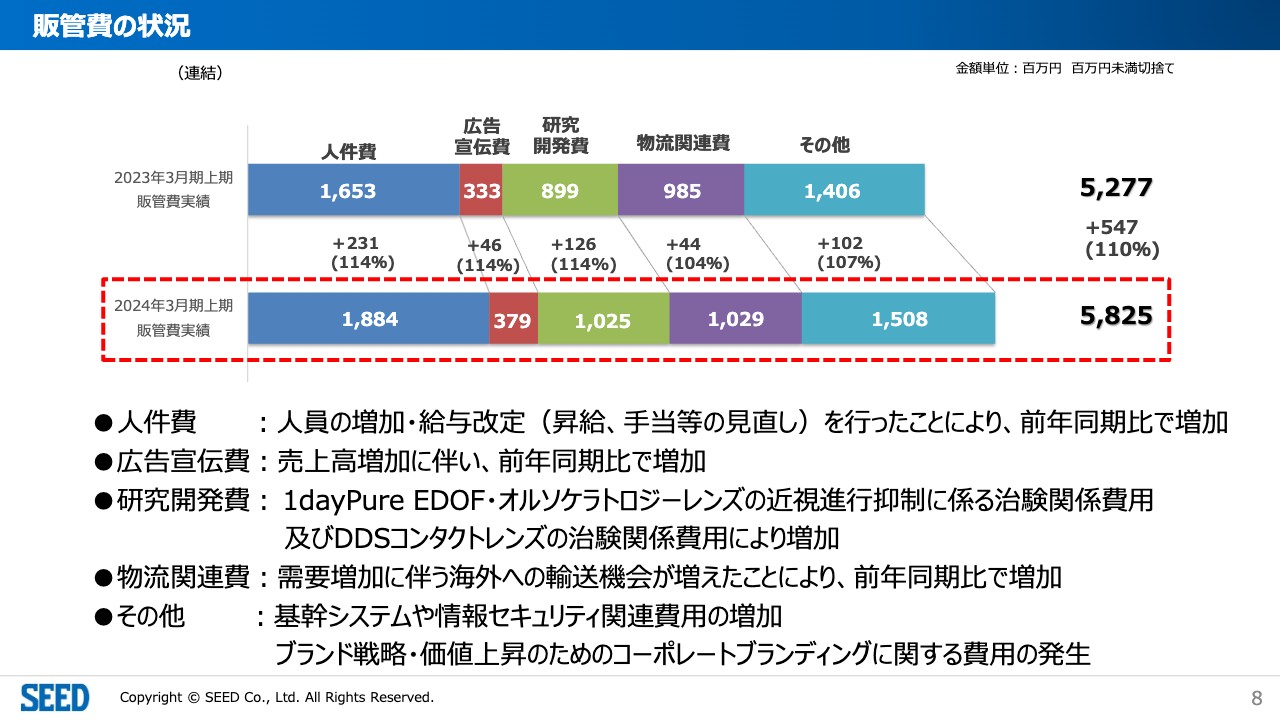

販管費の状況

販管費の状況です。昨年上期の52億7,700万円から、今上期は対前年同期で10パーセント増の58億2,500万円となり、概ね予算どおりの消化状況となっています。

最も大きな項目は人件費であり、対前年同期14パーセント増となっています。こちらは給与改定や人員増加により膨らんでいます。

構成比はほぼ横ばいですが、治験を何本も入れている関係上、研究開発費がかさんでおり、今上期は10億2,500万円となりました。

現在、EDOFレンズやオルソケラトロジーレンズを用いた近視進行抑制効果を判断する治験を国内で進めています。また、ドラッグデリバリーシステムのレンズについても、第2回目の治験が終わる段階です。こちらは3回以上の治験を重ねる期間の長いものですので、もう少し時間が必要だと思います。

さらに、今下期に新商品等の治験を入れる予定ですので、研究開発費は今期から来期にかけて一時的に増加が激しくなる見込みです。

その他、コーポレートブランディング刷新のため、現在、多面的な検討を行っており、それにかかる費用も出ています。

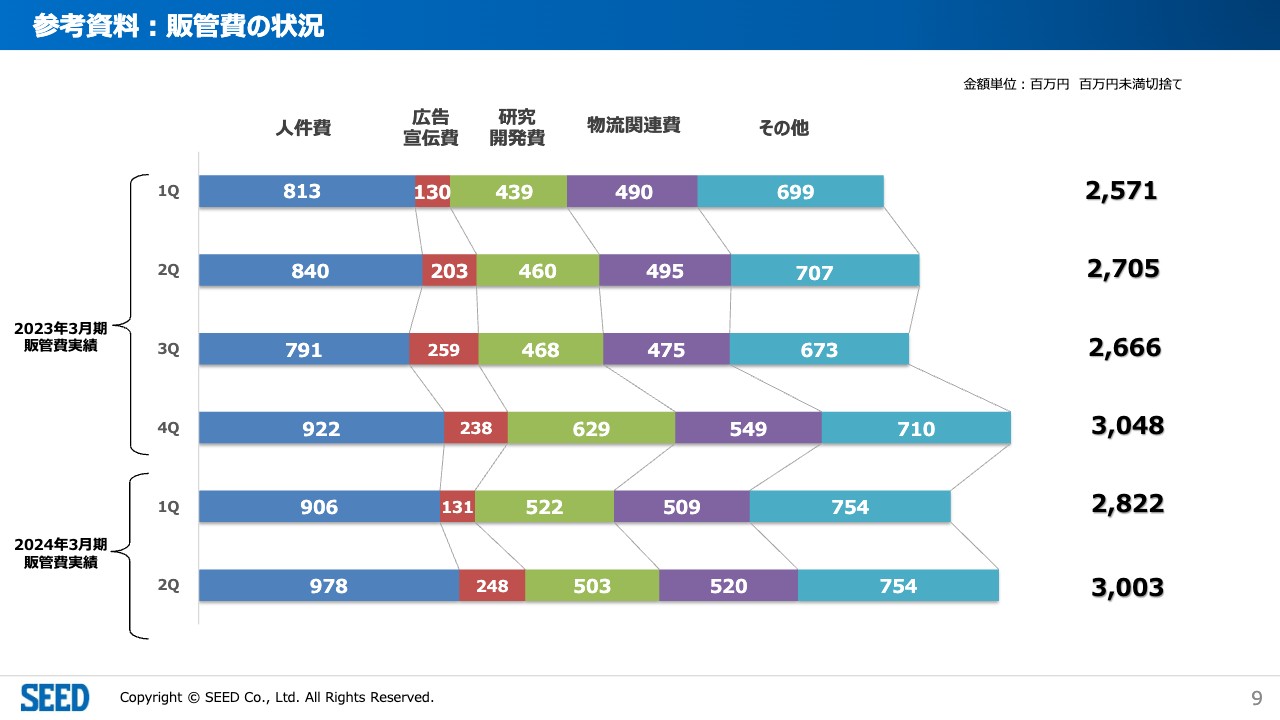

参考資料:販管費の状況

こちらのスライドでは、販管費の実績を四半期ごとにお示ししています。あまり大きな変化はなく、物流量に応じて連動することもあるため、特段問題はないと考えています。

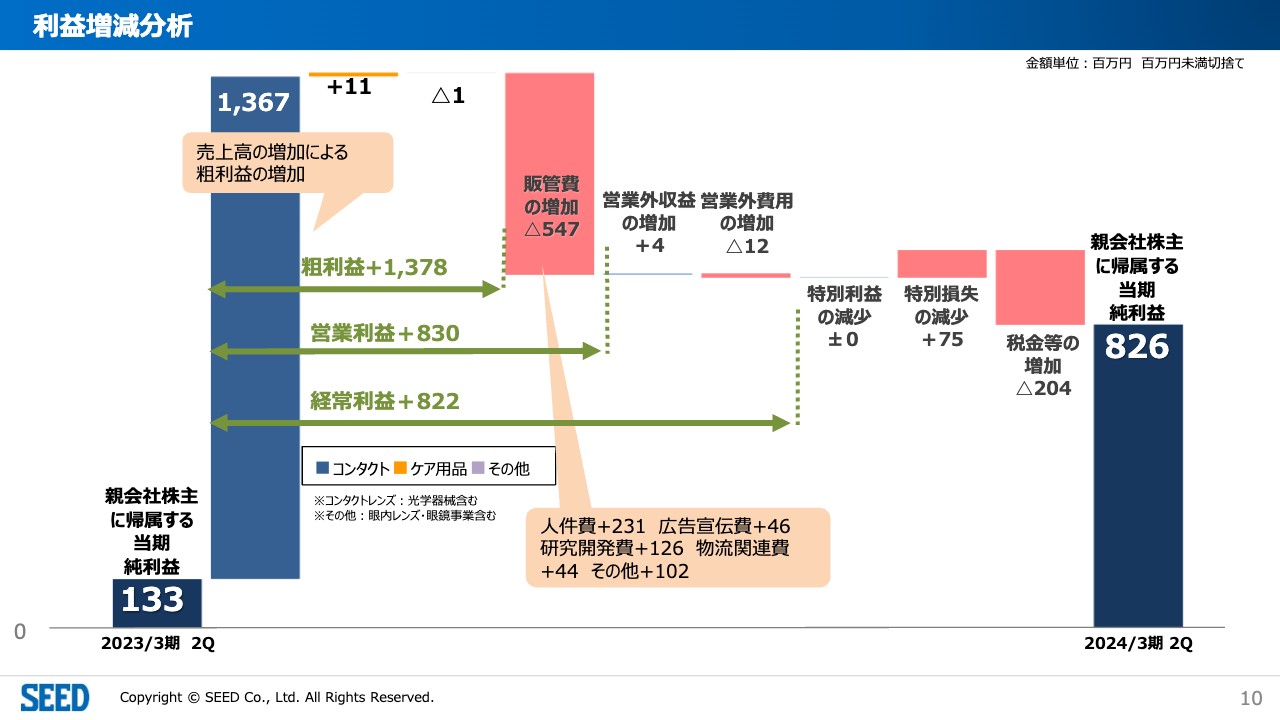

利益増減分析

利益増減分析です。スライドに記載のとおり、2023年3月期第2四半期の親会社株主に帰属する当期純利益は1億3,300万円でしたが、今期は8億2,600万円となりました。

まず、圧倒的な売上高の増加と量産効果における粗利益の拡大により、13億7,800万円の増加要因となっています。そこから販売数量が増えたことにより、配送料、人件費、諸経費などの販管費増加につながっています。また、営業外の差はほぼなく、税金等の増減により、最終的な親会社株主に帰属する当期純利益は8億2,600万円となりました。

販管費の内訳はスライドに記載してあるとおりです。人件費が2億3,100万円、研究開発費が1億2,600万円、物流関連費が4,400万円、その他ブランディング経費など諸々のものが1億200万円、それぞれ増加したという数字になっています。

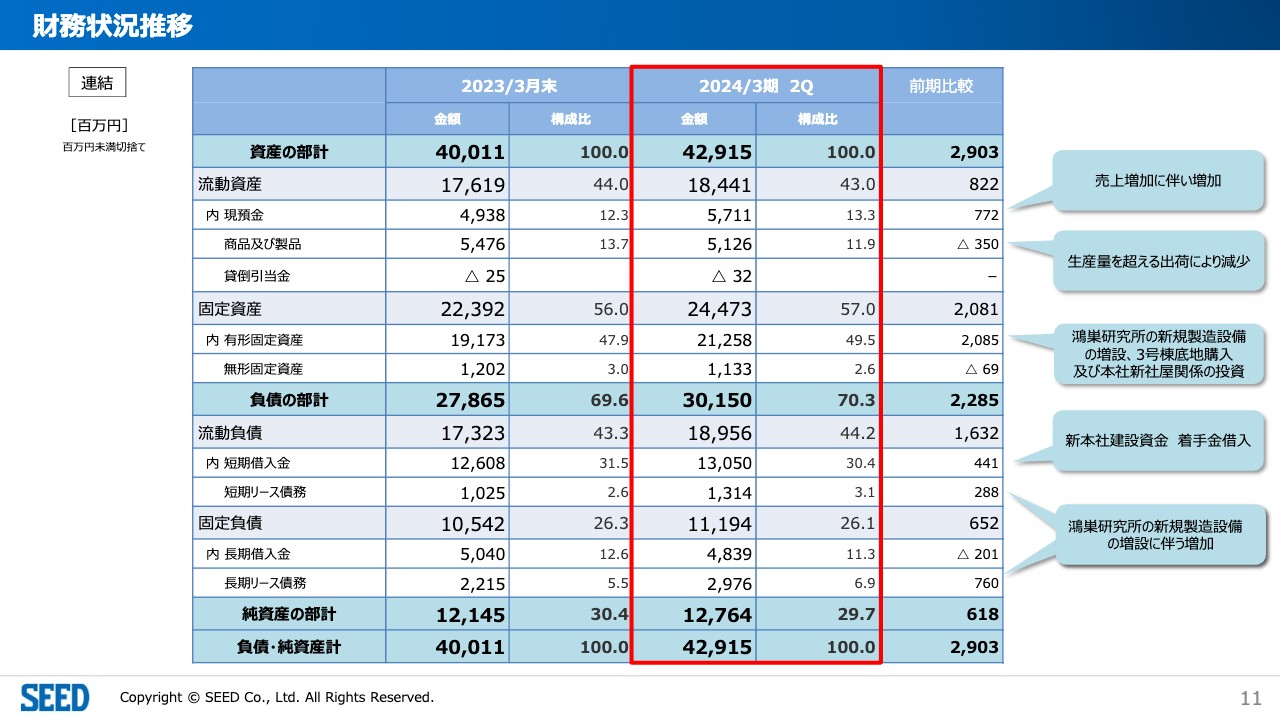

財務状況推移

財務状況です。総資産は429億1,500万円、対前年同期29億300万円の増となっています。バランスシートが膨らんでいますが、キャッシュフローが好調なため、借入金の一部圧縮を行い、現預金を積み増ししたことが一番大きな要因となりました。

半期末の現預金は57億1,100万円となっていますが、昨年対比で見ても7億7,200万円のプラスとなっています。バランスシートが膨らんだ原因の約4分の1はこちらです。

現在は設備投資を課題とし、生産力の増強を行っています。鴻巣研究所においてのスクラップアンドビルドや、空いているスペースを工夫した機械の増設、現在進行中である2号棟の延伸などです。この3つを大きな柱としていますが、現在は3分の2程度が完了しています。これにより有形固定資産が20億8,500万円増えました。

また、現在は本社の建築を行っています。来年6月に竣工し、引越しを行う予定です。この建築の進行に伴い、固定資産の投資額が上がっています。

そのため借入金は若干増加しました。一方、一部の短期借入金は返済し、現預金を積み増ししています。ネットデットはマイナスとなっているため、バランスシートの健全性は十分に保たれていると思います。

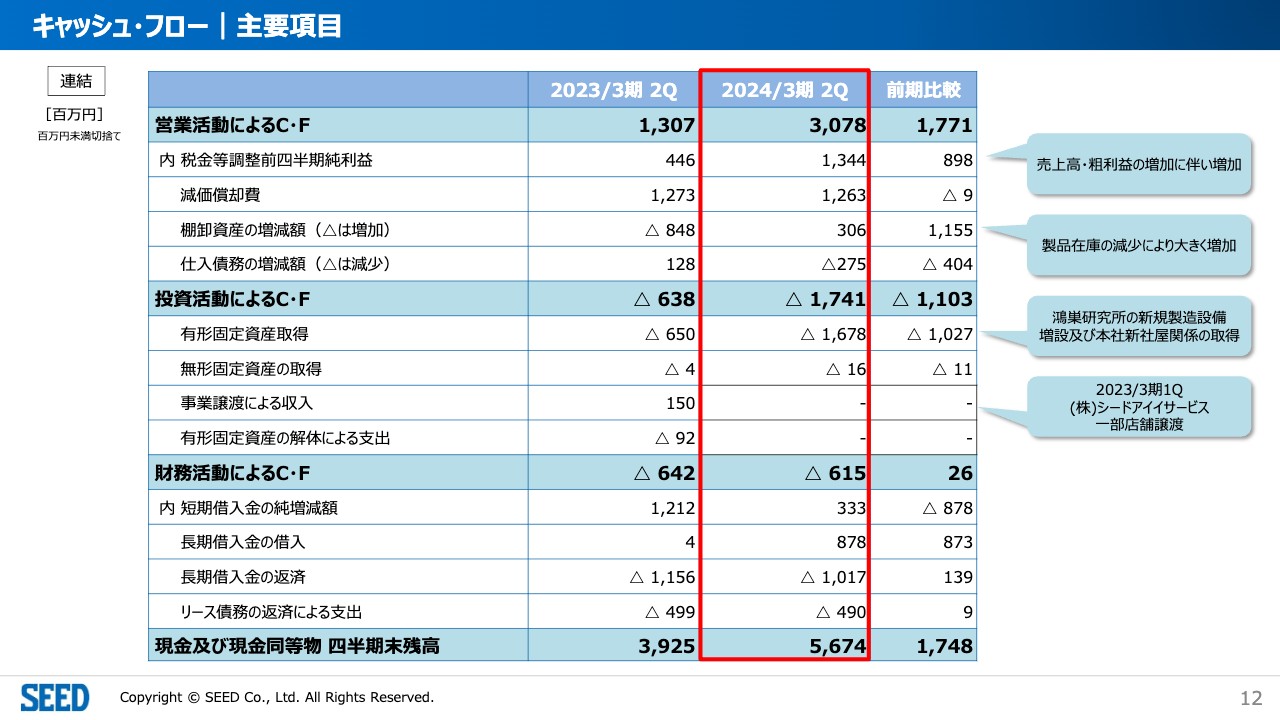

キャッシュ・フロー|主要項目

営業活動によるキャッシュ・フローは30億7,800万円となりました。昨年は13億700万円だったため、17億7,100万円のプラスとなっており、非常にヘルシーなキャッシュフローが実現できました。

最も貢献度合いが大きかったのは、税金等調整前四半期純利益です。昨年は4億4,600万円でしたが、今期は13億4,400万円となり、前期比較で8億9,800万円増加しました。また、在庫が圧縮されたことにより、キャッシュは約11億5,500万円創出されました。この2つが一番大きなキャッシュの創出要因です。

また、17億4,100万円を実物資産に投資し、有形固定資産取得は16億7,800万円となっています。本社の建築の進捗、あるいは鴻巣研究所の機械の増設、建屋の延伸に資金を使っています。

残った資金については、財務活動によるキャッシュ・フローで調整しています。長期借入金を10億1,700万円返済したため、新規の借入金の増減を考えても、ネットで微減に傾けられました。

現預金の増加は17億4,100万円のため、これをネットデットで考えると16億円近く圧縮できました。大幅に借入金のギアリングが下がったと考えています。

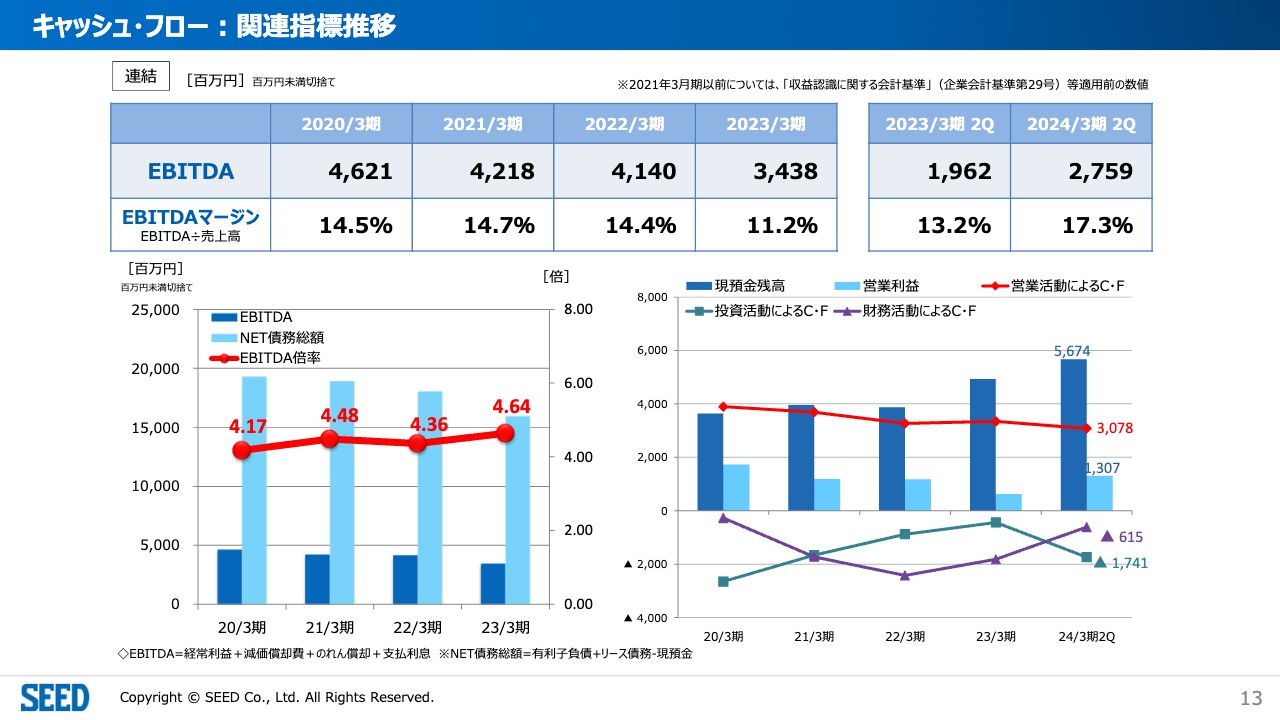

キャッシュ・フロー:関連指標推移

EBITDAについては半期のため参考値ですが、27億5,900万円となりました。EBITDAのマージンは半期で17.3パーセントとなり、当社が記録している中では最大です。ここ10年間の中で、17.3パーセントは少なくとも既往で一番よい数字です。売上対比でのキャッシュ創出力が強い1年だったと総括できると思います。

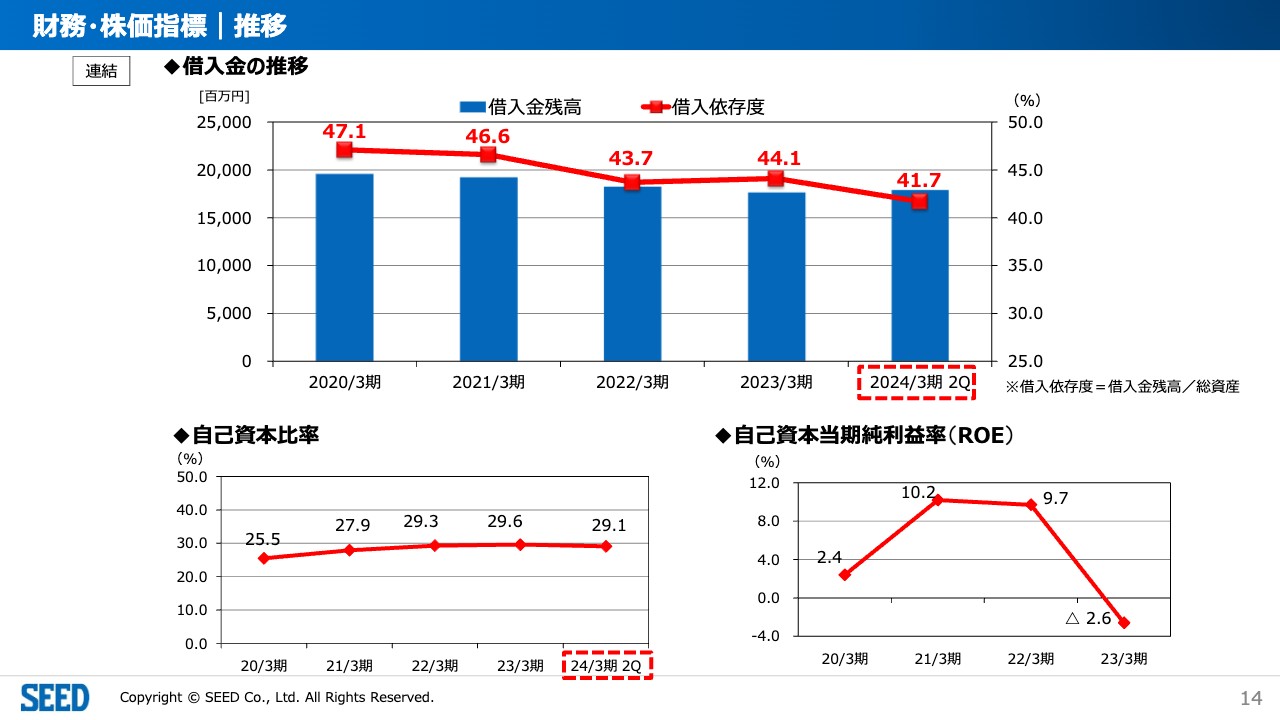

財務・株価指標|推移

今お話ししたことが借入金にも出ています。スライドに記載しているように、借入金は170億円台から180億円台半ばで推移しており、借入金の依存比率は41.7パーセントとなりました。

自己資本はバランスシートが大きくなった分、ほぼ横ばいとなりました。しかし、現預金で短期借入金や当座貸越等を埋めていれば、自己資本比率は十分上がったと考えています。財務の健全化もできた半年だったと思います。

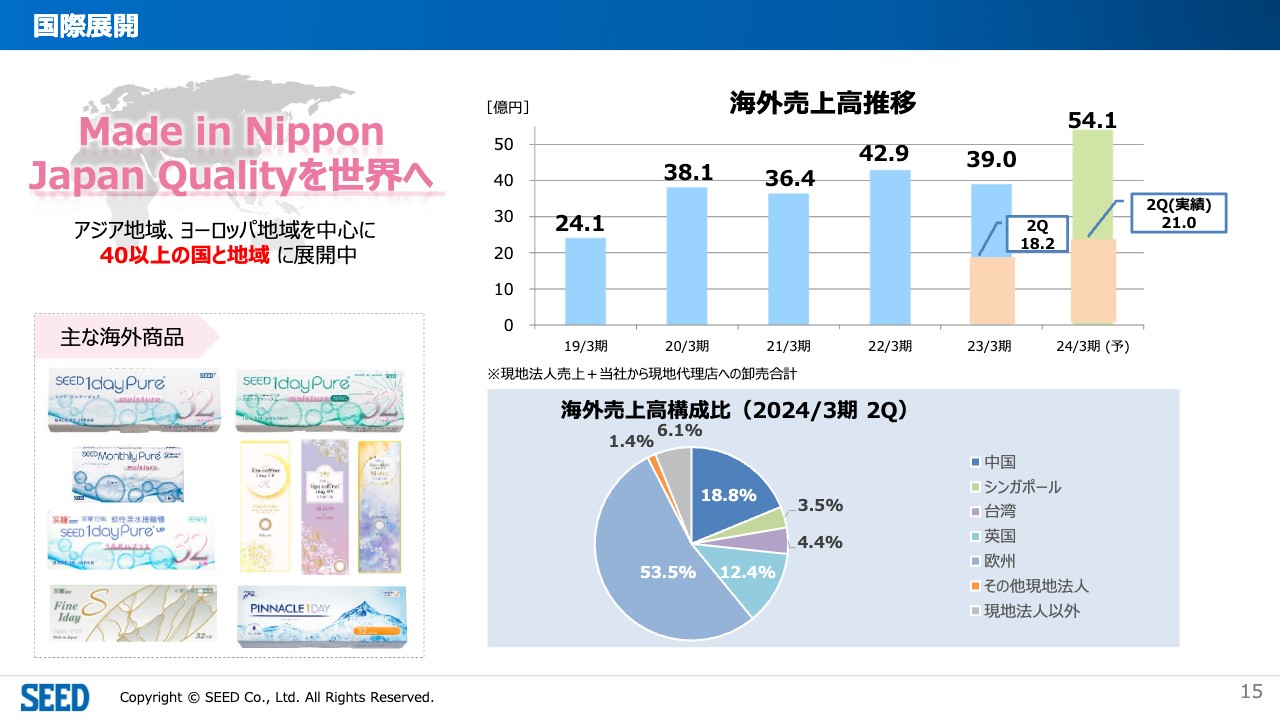

国際展開

海外の売上についてです。今期は54億1,000万円を標榜しており、半期では21億円となりましたので、下期はもう少しがんばらなければなりません。

上期予算対比で一番マイナス幅が大きかった要因は、中国に対する輸出金額が振るわなかったことです。下期は、11月11日の独身の日や12月12日のインターネットのお祭りなど、春節・旧正月に向けて、購買が盛り上がるタイミングが多数あります。それらを活用しながら、販売活動に力を入れていきます。

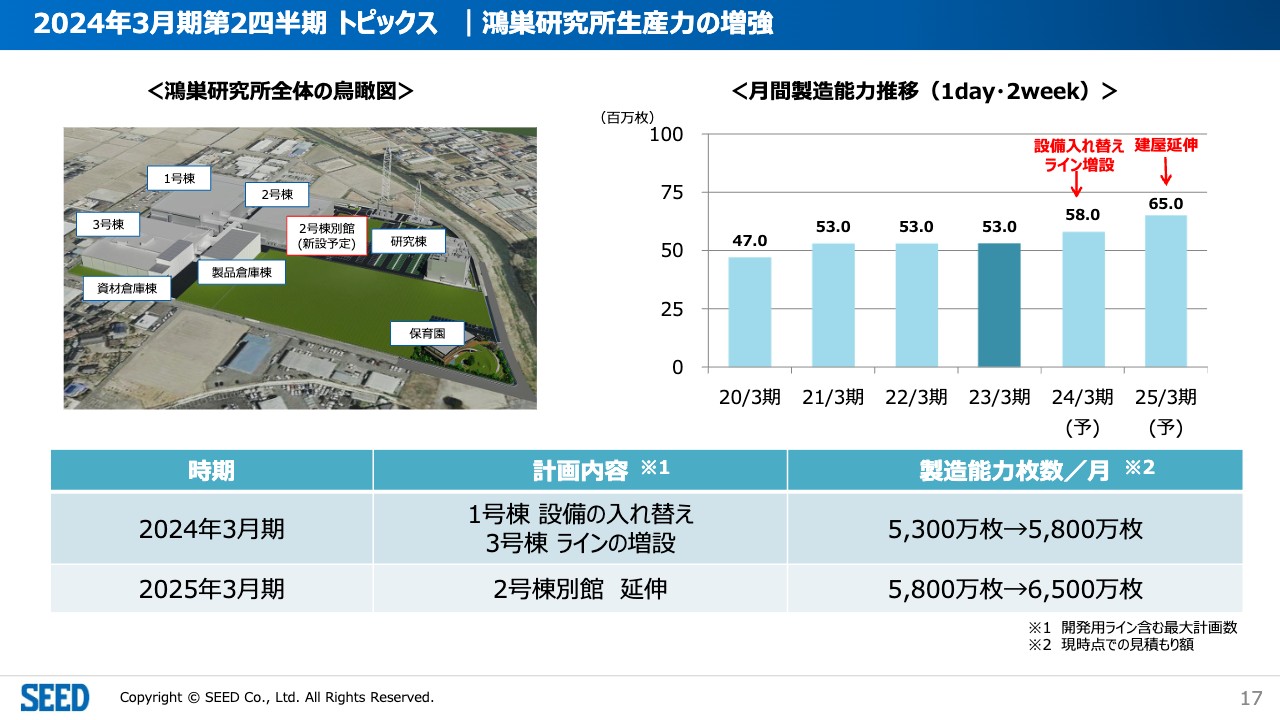

2024年3月期第2四半期 トピックス |鴻巣研究所生産力の増強

スライドにあるとおり、生産力を目下増強しています。2024年3月期は、1号棟の設備のスクラップアンドビルドと3号棟のスペース工夫によるライン増設を行いました。これにより、製造能力枚数を5,800万枚に増強する計画がすでに完了しています。

現在は2025年3月期に向け、2号棟の別館の延伸を行うため、建屋の建設を行っている最中です。予定では、来年5月から6月に商業生産に入ります。2号棟の別館を含めると、製造能力は6,500万枚となります。したがって、約1年数ヶ月のうちに製造能力は5,300万枚から6,500万枚となり、1,200万枚増加することとなります。我々としては、設備に思い切った投資を行っています。

しかし、今は人材が非常に不足している状況です。できるだけ省人化あるいは自動化できる機械を各メーカーと協力しながら設計し、工夫しながら導入を行っています。

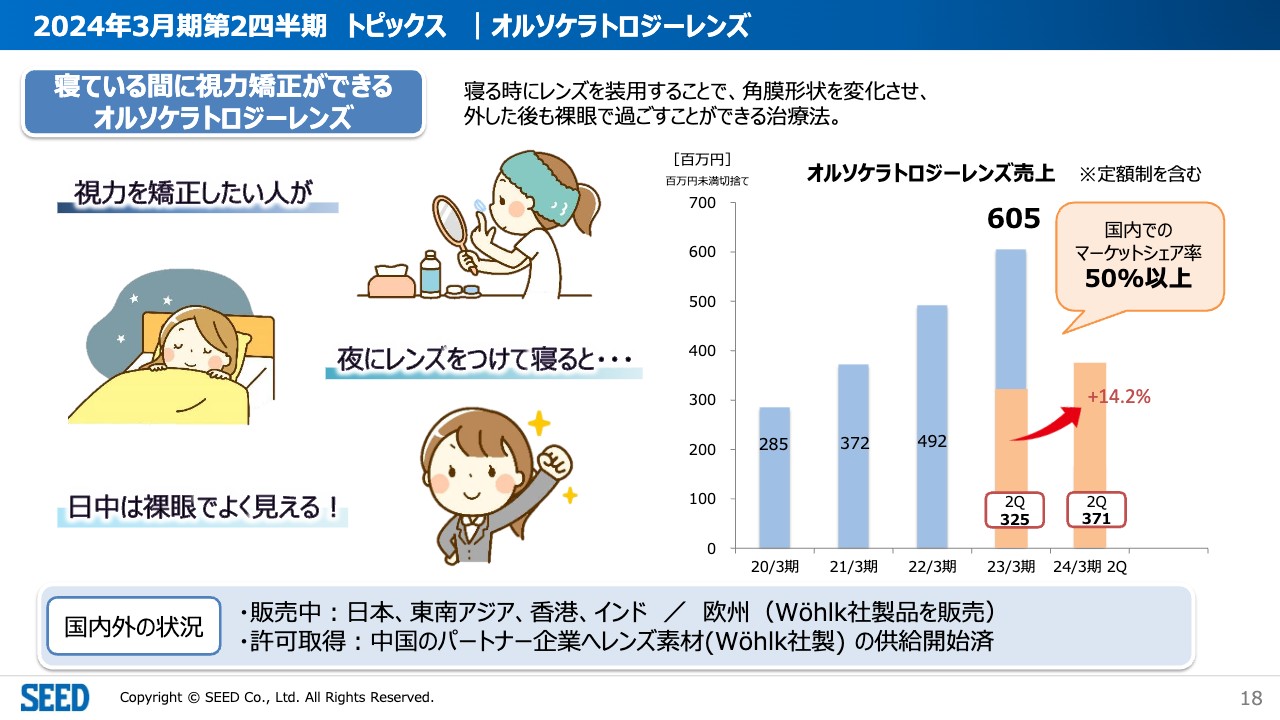

2024年3月期第2四半期 トピックス |オルソケラトロジーレンズ

近視の低年齢化は日本のみならず、東南アジアやヨーロッパでも大きな問題です。そこで着目されているのが、オルソケラトロジーレンズと多焦点のコンタクトレンズです。当社の製品では、イードフレンズが近視の抑制に効果が期待できると同時に、視機能の補正にも効果があると考えられています。

2023年3月期のオルソケラトロジーレンズの売上は、右肩上がりのカーブを描きながら6億500万円まで増加しました。また、2024年3月期の上期はレンズの売上金額が14.2パーセントほど増えています。当社のシェアはマーケットの5割前後ですが、マーケット全体ではこの倍程度増えていると思います。今後、市場はオルソケラトロジーレンズの市場は、単体で20億円を超えると考えられ、伸びしろが十分にあるセグメントです。

また、当社は日本のみならず、代理店や子会社を使い、ベトナムや香港、マカオ、シンガポール、マレーシア、インドネシアでもオルソケラトロジーレンズを販売しています。インドにも出荷しているため、東南アジアならびにインド周辺地域など、進出国において販売数量の増加を行っています。また、ニーズがありながらもオルソケラトロジーレンズが発売されていない新規の地域で、可処分所得の状況等も勘案しながら、さらに販売を加速していきたいと思います。

欧州については、当社の子会社であるWöhlk社がオルソケラトロジーの免許を持っているため、そこで製造を行っています。現在はドイツを中心にオーストリアにも出荷しています。今後もヨーロッパの販売地域を拡大し、誘導していきたいと思います。

また、中国についてはパートナー企業と組み、いろいろな対応を行っています。9月にパートナー企業が申請しているオルソケラトロジーレンズの承認を取得したため、現在商業化の生産に向けた準備を行っています。

当社は材料の提供と、製造するまでのいろいろな事柄についての教育指導などに協力することで参画しています。これを通じてコンタクトレンズの素材の販売を増やすことで、当社の収益をプラスアルファにしたいと考えています。

2024年3月期第2四半期 トピックス |統合報告書 -SEED Report 2023発行-

9月頭に新しい統合報告書を刊行しました。デザインと字体を見やすいものに変えていますので、ぜひお手にとってご覧ください。また、公式ホームページでもダウンロードが可能です。

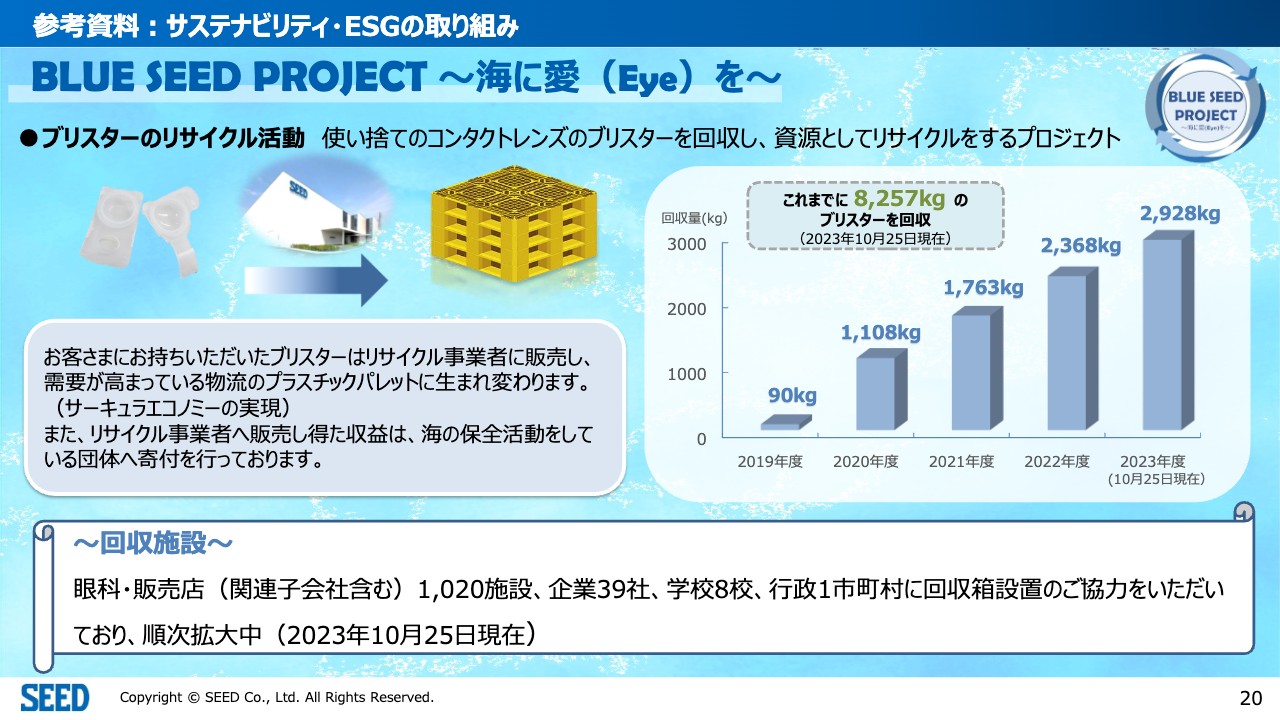

参考資料:サステナビリティ・ESGの取り組み

CSR活動と同時に、当社はプラスチックを大切に使いたいと考えています。コンタクトレンズは大量のプラスチックを使う消費産業のため、特に使用量が多いブリスターパックの回収を行っています。当社だけでなく、他メーカーの商品もヤマト運輸等の協力を得て無償で回収し、それをもう一度プラスチックに再生する枠組みを作っています。

現在、約1,000の施設にプラスチックの回収ボックスを置いています。コンタクトレンズを扱っている施設は日本で約5,000あると思いますが、まだまだ置いていただける施設はあると思います。また、企業や学校、行政等に置いていただくのも大歓迎です。

このような取り組みを多面的に進めることにより、当社のブランドイメージと親近感をアップさせ、消費者にも当社のファンになっていただきたいと考えています。

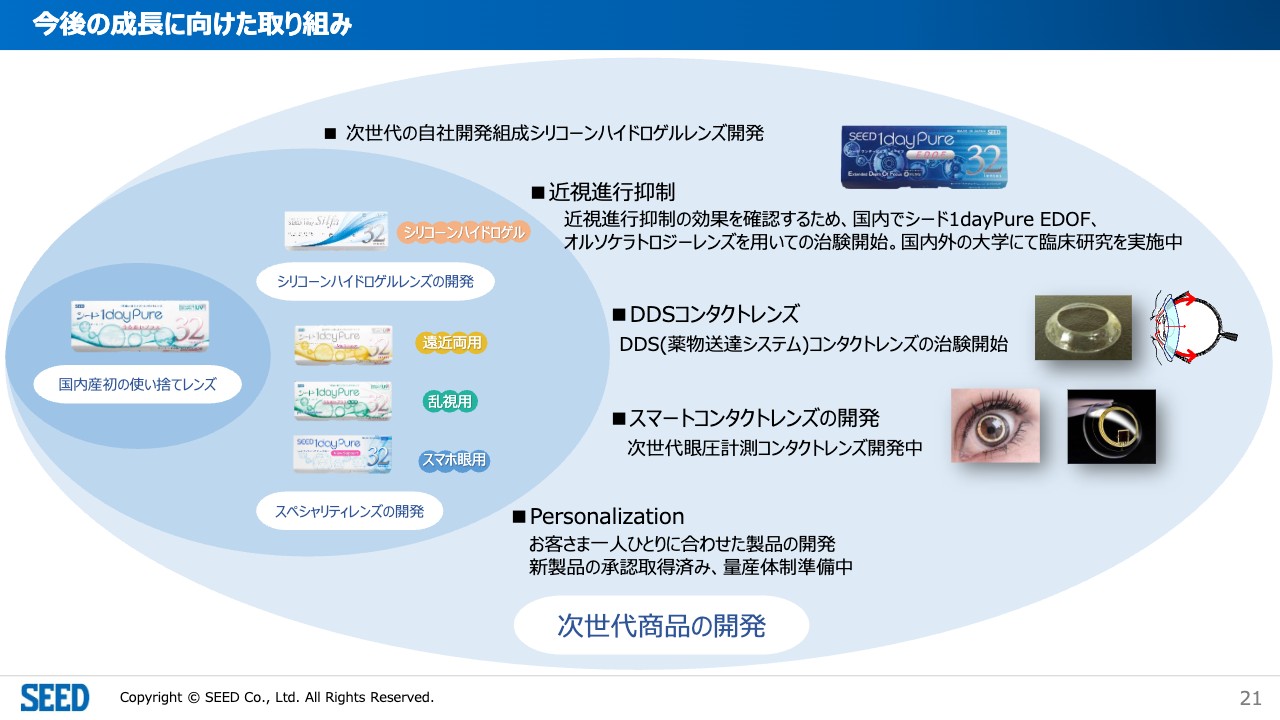

今後の成長に向けた取り組み

新しい商品開発についてご説明します。スライドに記載しているとおり、コアの商品の生産力を上げていきます。また、いろいろなタイプのレンズを生産できる多品種少量生産のさらなる能力増強に加え、次世代のシリコーンハイドロゲルレンズの研究開発と上市を目指しています。すでに「シルファ」という商品は上市していますが、これは主に海外と西日本を中心に一部で販売しています。これに続く新商品も開発し、順次治験に移していきたいと考えています。

それ以外にも、近視進行の抑制として、ドラックデリバリー、眼圧変化率を24時間測定するコンタクトレンズ型センサーのスマートコンタクトレンズ「トリガーフィッシュ」の第2世代として必要な眼圧値を測ったり、アクチュエーターとしての活用など、お客さまのニーズに応えるレンズを開発していきたいと思っています。

また、オープンイノベーションとして、いろいろな企業がMEMSと呼ばれる微小な電気機械システムを開発しています。我々はその土台となる事業モデルを描いていきたいと思っています。

さらに、老眼と乱視が混ざっている方々にもコンタクトレンズを使用していただけるように、次世代商品のパーソナライゼーションを考えています。既製品のコンタクトレンズにパーソナライゼーションを活かすために、ワンデーではすでに認可を取得しています。より良い商品化の準備には少し時間がかかりますが、進めていきたいと考えています。

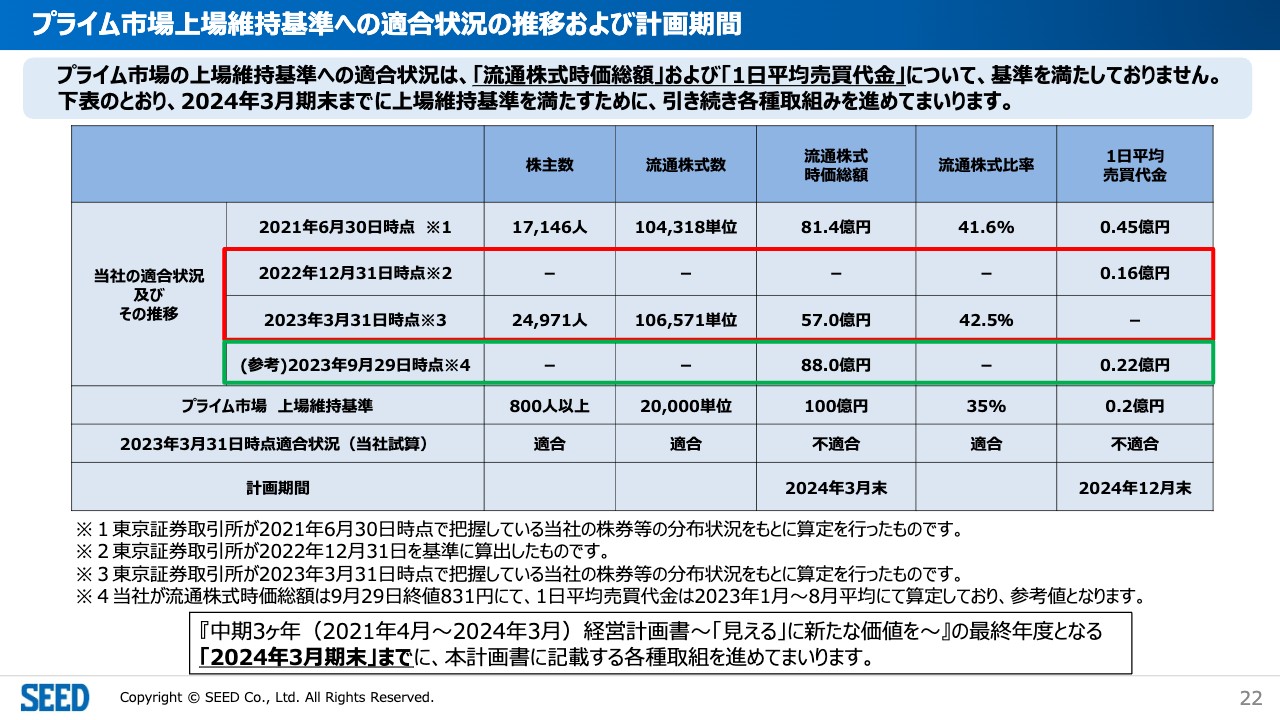

プライム市場上場維持基準への適合状況の推移および計画期間

プライム市場上場維持基準に必要な条件について、前回ご報告した内容から変化があります。株主数は、2021年6月末時点の1万7,146人から2023年3月末時点は2万4,971人へと増加しています。

また、直近の数字で仮計算すると、2023年9月29日時点の流通株式時価総額は88億円となります。昨年や今年の当初は上場維持基準となる100億円から遠い数字でしたが、残り10数億円まで迫りました。収益の地力を上げ、バランスシートの安全性をより高めて、透明感のある活動内容を株主のみなさまに知っていただくことで、株価を上昇させていきたいと思っています。

流通株式比率は42.5パーセントです。また、1日平均売買代金は2,000万円を割っていましたが、かなり回復しており、現在は平均2,200万円を維持しています。

したがって、流通株式時価総額以外は基準を達成している状態です。できるだけ早期に基準を達成できるよう、引き続き進めていきます。

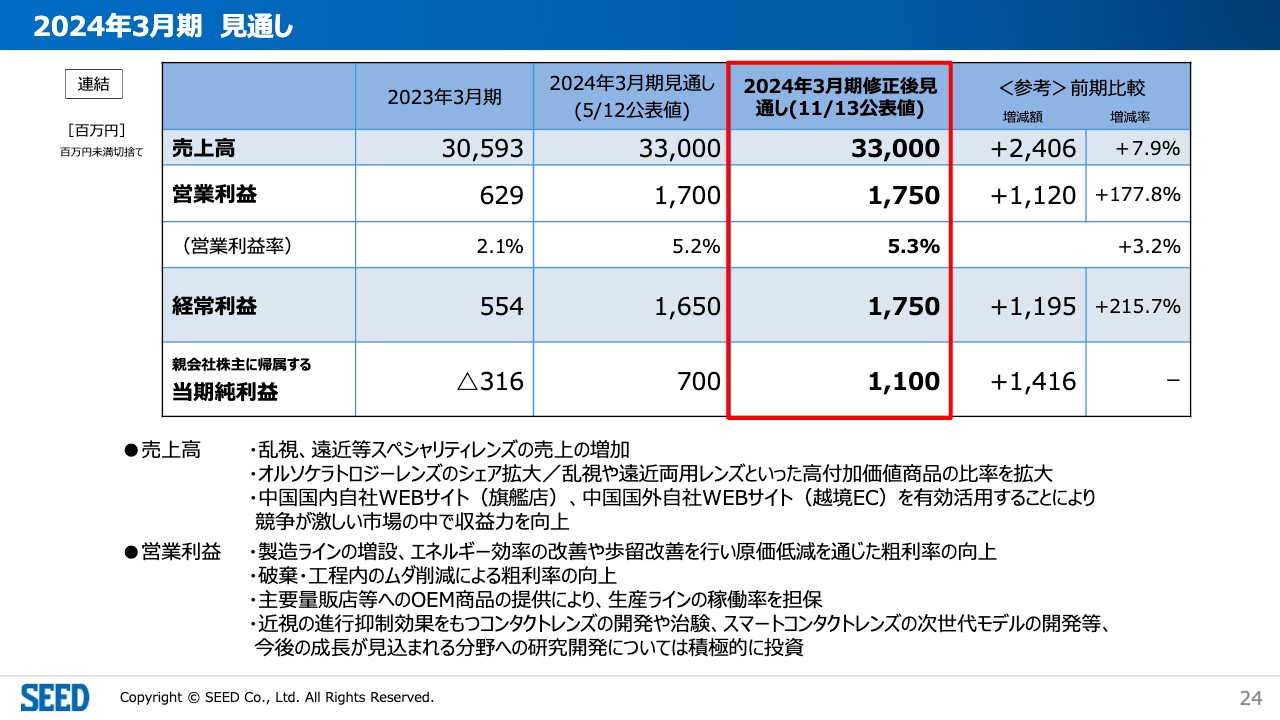

2024年3月期 見通し

2024年3月期の見通しです。先ほど修正のご案内をしたとおり、連結の売上高は330億円で変わらず、営業利益17億5,000万円、経常利益17億5,000万円、親会社株主に帰属する当期純利益11億円に修正しています。前期比では、売上高24億600万円増、営業利益11億2,000万円増、経常利益11億9,500万円増、当期純利益14億1,600万円増をそれぞれ見込んでおり、この半期の売上高の増加の半分ぐらいが利益の増加として効いてきています。

下期は、原油価格については円安に左右されます。直近1週間ほどのドル円為替レートの動きを見ると、150円を超えて151円から152円となっています。この為替レートで固定化されると、輸入商品の原価率やエネルギー価格、原材料費の上昇が懸念されます。当社の損益も厳しくなりますので、適正価格としてお客さまに一部をご負担いただくことも検討中です。

以上の懸念点から、今回の修正を行いました。

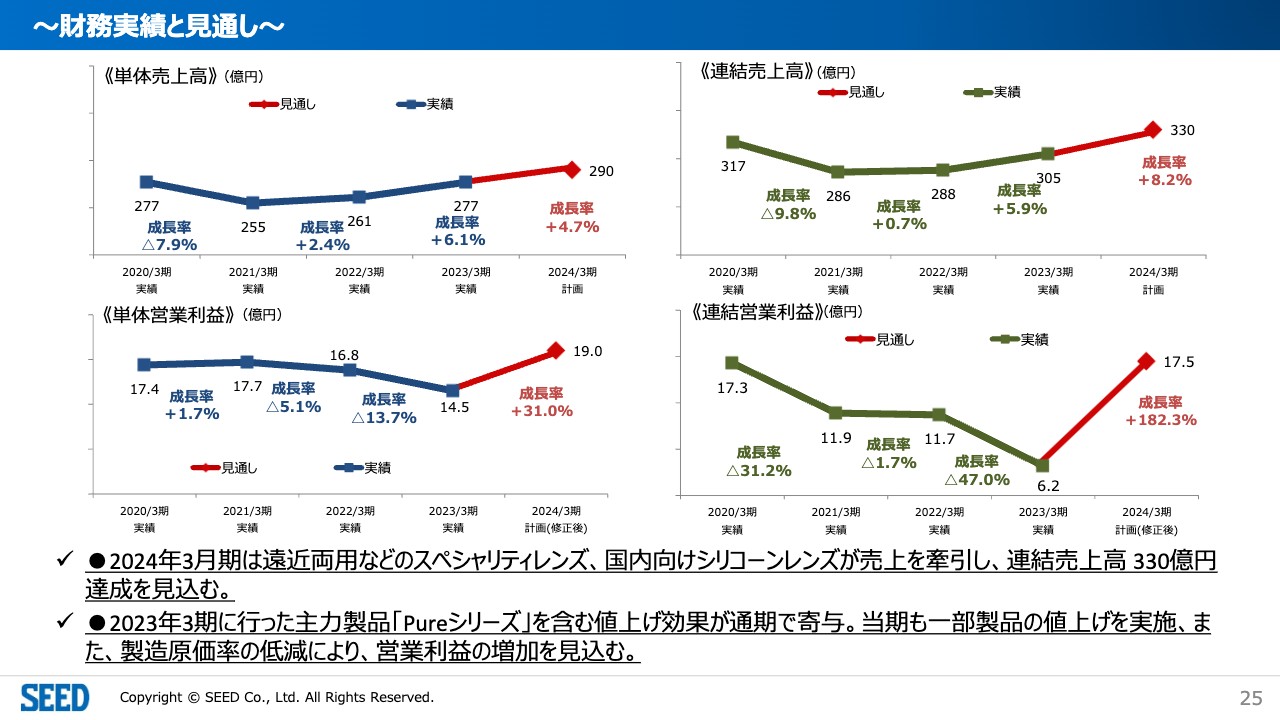

~財務実績と見通し~

財務実績の見通しです。2024年3月期の単体売上高は290億円、連結売上高は330億円と、修正後の目標は概ね達成可能と考えています。また、単体営業利益は19億円、連結営業利益は17億5,000万円と、こちらも2022年を底に回復基調が実現できる見込みです。

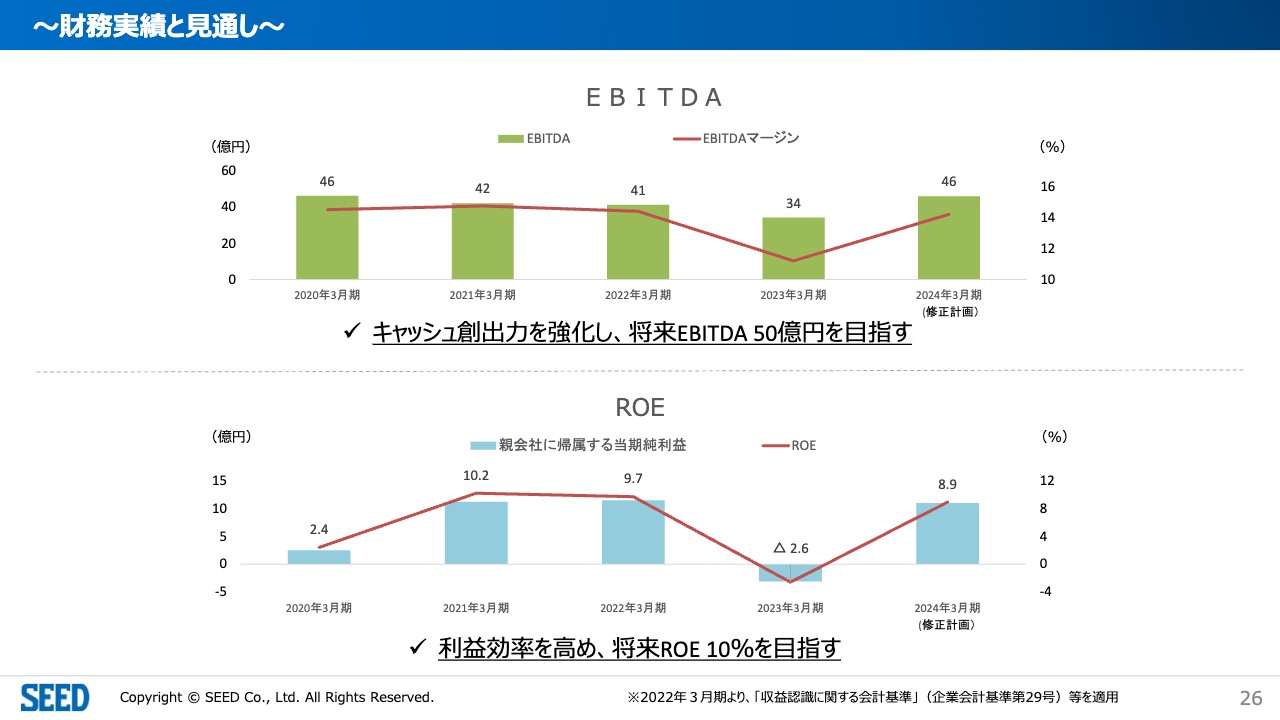

~財務実績と見通し~

EBITDAとROEはスライドに記載のとおりです。EBITDAは約46億円と、当社決算で最も好調だった2020年3月期決算とほぼ同程度を達成すると予想しています。また、ROEは非常に大きく改善し、8.9パーセントまで回復する予定です。

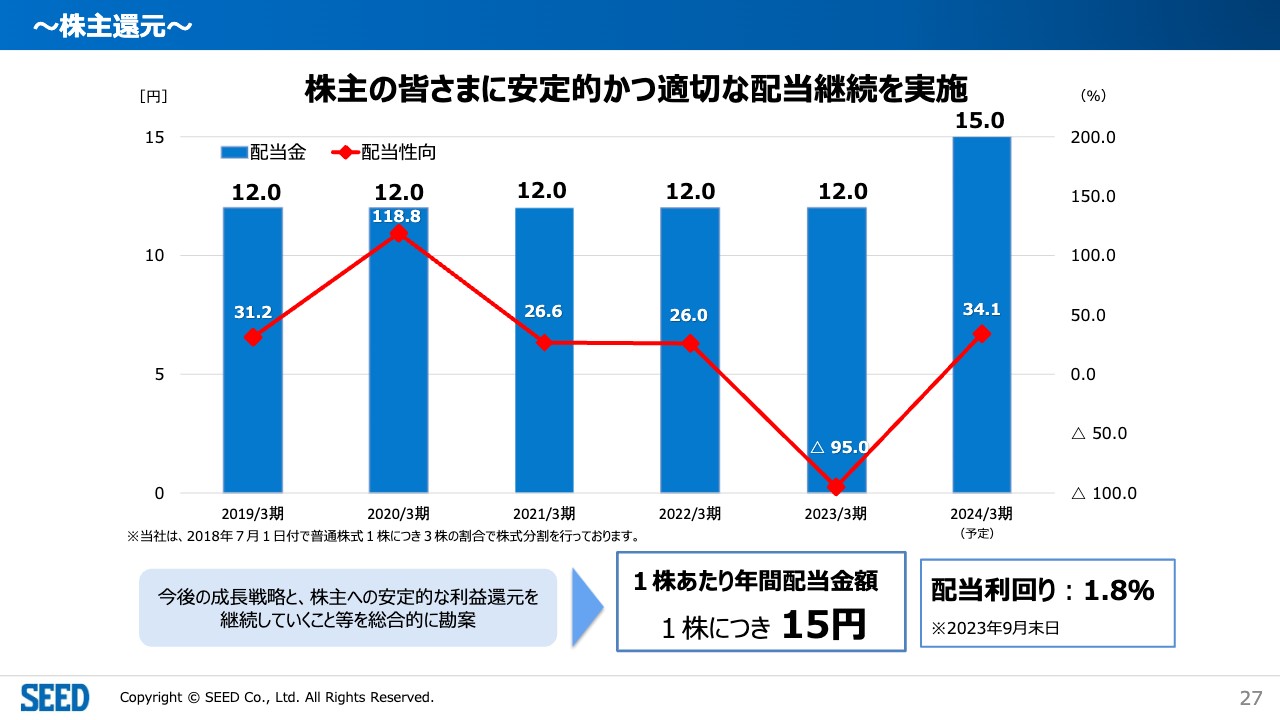

~株主還元~

1株あたり年間配当金額は15円、配当性向は34.1パーセントです。直近の株価をベースに、配当利回りは1.8パーセント程度に落ち着くと予想しています。

以上、株式の収益性も見ながら株価への期待値をお伝えしました。

なお、中期経営計画に変更はなく、ダイバーシティやサステナビリティの部分も今期は変わっていません。

参考資料:シードに関する情報を公式ホームページやSNSで発信

みなさまにシードを知っていただく機会を増やすため、X(旧Twitter)、YouTube、TikTok等に公式アカウントを作成しています。また、InstagramやXでは商品ごとでもアカウントを作成しています。

さらに、ホームページではIRレポートや統合報告書がダウンロード可能です。「Sharebee」からその他の情報についてもダウンロードできますので、ぜひご活用いただければと思います。

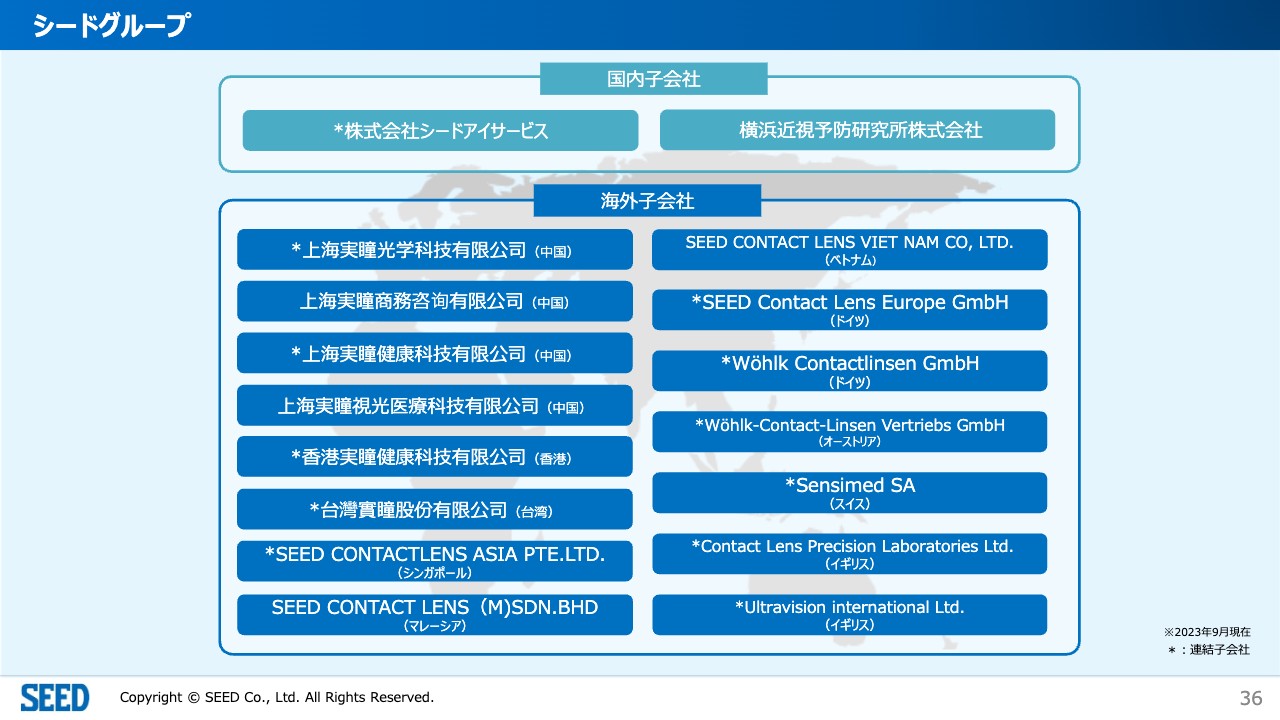

シードグループ

連結対象や非連結子会社の状況は、上期では大きな変化はありません。

以上、当社の2024年3月期の決算についてご説明しました。

質疑応答:下期の見通しについて

質問者:下期の利益の見通しが相当厳しいように感じます。研究開発費の増加や為替、エネルギーコストの問題があるにしても、下期だけの営業利益を算出すると約4億4,000万円となります。見通しが慎重すぎる気がしますが、いかがでしょうか?

浦壁:為替については半期先を見ながら輸入採算を固めています。海外からの輸入品コンタクトレンズについては、いろいろなトラブルも想定しながら適正在庫の回転率を4.5ヶ月から5ヶ月にしています。

上期は130円の後半から141円での為替予約を活用しながら、輸入の決済を進めました。その在庫は、今年の暮れから来年1月までは残存しています。

回転率により若干差異はありますが、今年8月、9月からは時価で決済しているため、1ドルあたりの採算が約12円から14円ほど悪化しています。正直に言うと、下期における輸入商品の採算は大幅に悪くなるのではないかと危惧しています。

今の為替状況が一定期間続くのであれば、販促やブランド維持費用、一般販管費を勘案しながら消費者の方にご理解いただき、為替の一部をご負担いただくことも検討していきます。

エネルギーコストについても、1ヶ月から2ヶ月で時価が反映される仕組みで購入しています。8月ぐらいまでの為替は比較的悪かったのですが、原油価格は1バレルあたり70ドル台で推移していたと思います。

パレスチナで戦争が発生した段階から為替と原油価格が高止まりしており、天然ガスも高騰しています。また、10月の製造分からエネルギーコストがかなり割り増しになると見ています。逆に言うと、上半期は予定よりもその分が割り増しにならず、プラスに乗っているかたちです。10月以降はこのあたりで保守的に見ているのは事実です。

質問者:単価の値上げ時期はいつ頃を検討されていますか?

浦壁:為替の状況を見ながら、1月から2月上旬くらいに判断を行います。輸入品については、4月以降にお願いしていくことになるかと思います。

質問者:そうすると、今期よりは来期に効果が出てくることになりますよね。

浦壁:ただ、当社が在庫を一定数抱え、お客さまも手持ち在庫がある中で値上げのご案内をすると、値上げ前に買い増しを希望するお客さまもいらっしゃいます。そのため、値上げを判断すると、今期は購入が促進されて売上増となり、来期に売上減のマイナス効果が出てくることになります。値上げ効果については、そのあたりを見ながら判断することになります。

質疑応答:研究開発費の見通しについて

質問者:上期の研究開発費を約10億円と見ていますが、下期はもう少し増加する予定でしょうか?

浦壁:予定どおり進めば、上期とほぼ同額の費用が発生すると考えています。第4四半期から実施予定の新規の案件も計画しているため、そちらが間に合えば、さらに支出がプラスになると思います。生産力の増強とともに、国内開発ラインナップの高度化が大きな命題ですので、スピード優先で進めていこうと思っています。

新着ログ

「精密機器」のログ