【QAあり】トランザクション・メディア・ネットワークス、2030年度のターゲットとして連結売上高1000億円を目指す

決算ハイライト

大高敦氏(以下、大高):株式会社トランザクション・メディア・ネットワークス代表取締役の大高敦と申します。みなさまお忙しい中お時間いただき、誠にありがとうございます。本日は、当社の2024年3月期の決算についてご説明します。事業内容をできるだけわかりやすく、成果も踏まえてご説明したいと思いますので、よろしくお願いします。

まずは決算ハイライトです。スライドに記載のとおり、売上高は前年度の78億3,100万円から、今期は103億7,000万円と32.4パーセント増となっています。営業利益も前年度の5億6,000万円から、今期は8億2,900万円と48.1パーセント増となっています。

背景として、QR・バーコード精算料が非常に伸びたことと、「nextore」という情報プロセシング分野での新しい取り組みが功を奏したことが挙げられます。

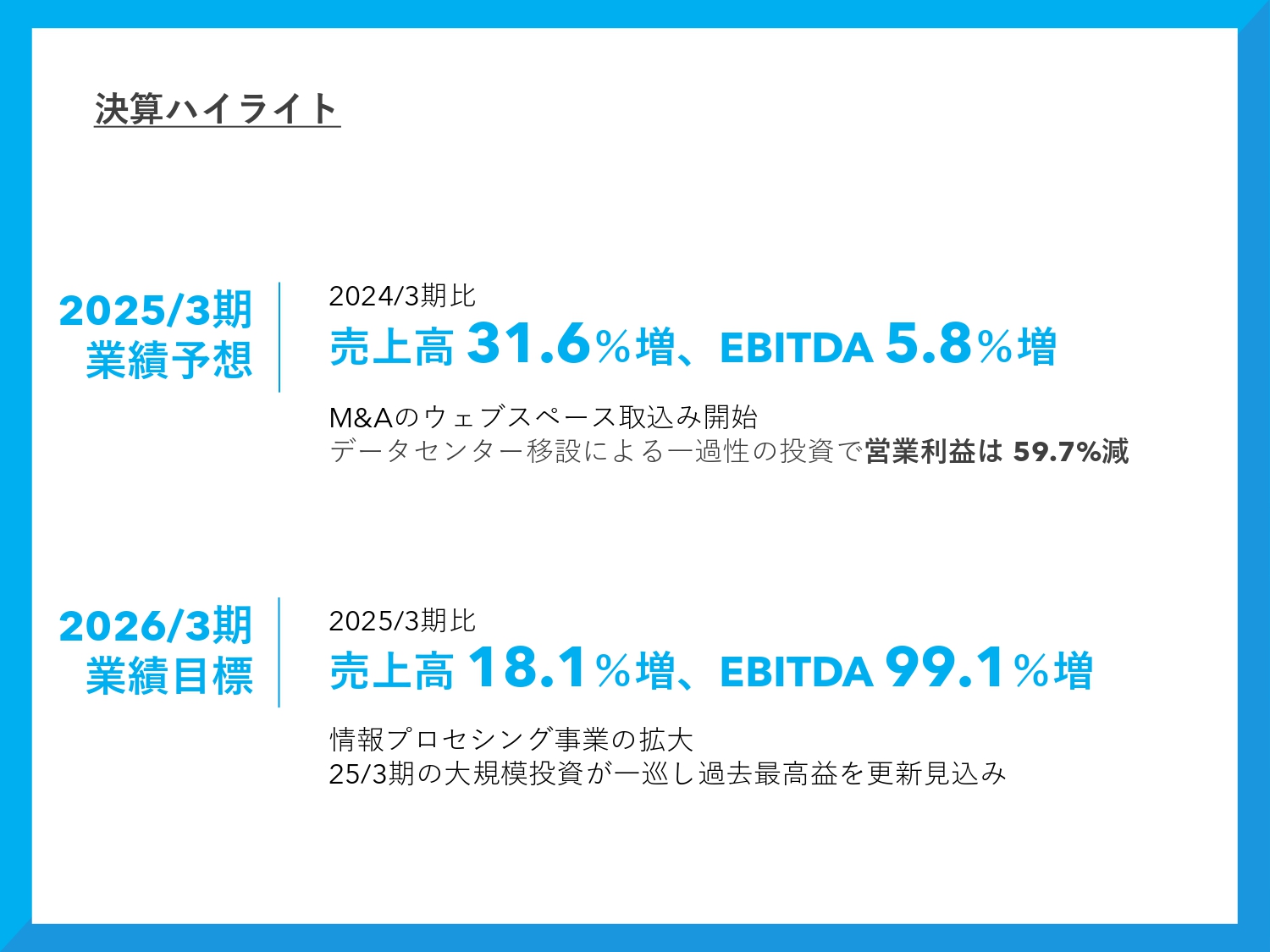

決算ハイライト

今期の業績予想についてお伝えします。売上高は136億4,500万円と31.6パーセント増、EBITDAは25億2,600万円と5.8パーセント増を計画しています。昨年末にM&Aを行ったウェブスペース社の業績が取り組まれることと、その一方で、データセンターの移設のための費用が2025年3月期に発生するという背景から、営業利益自体は59.7パーセント減を見込んでいます。

加えて、今回は2026年3月期の業績目標をご説明します。売上高は161億900万円と18.1パーセント増、EBITDAは50億3,000万円と99.1パーセント増を目指しています。

2026年3月期は、私たちが当初に内部で想定していた成長性へオントラックにすることを考えています。したがって、2025年3月期はいったん凹むことになりますが、次に向けた成長の足場作りに投資していくことを考えています。

目次

本日は、ご覧の目次に基づいてご説明します。事業内容、2024年3月期の実績、2025年3月期の業績予想、2026年3月の業績目標、成長戦略と取り組み状況という順に進めます。

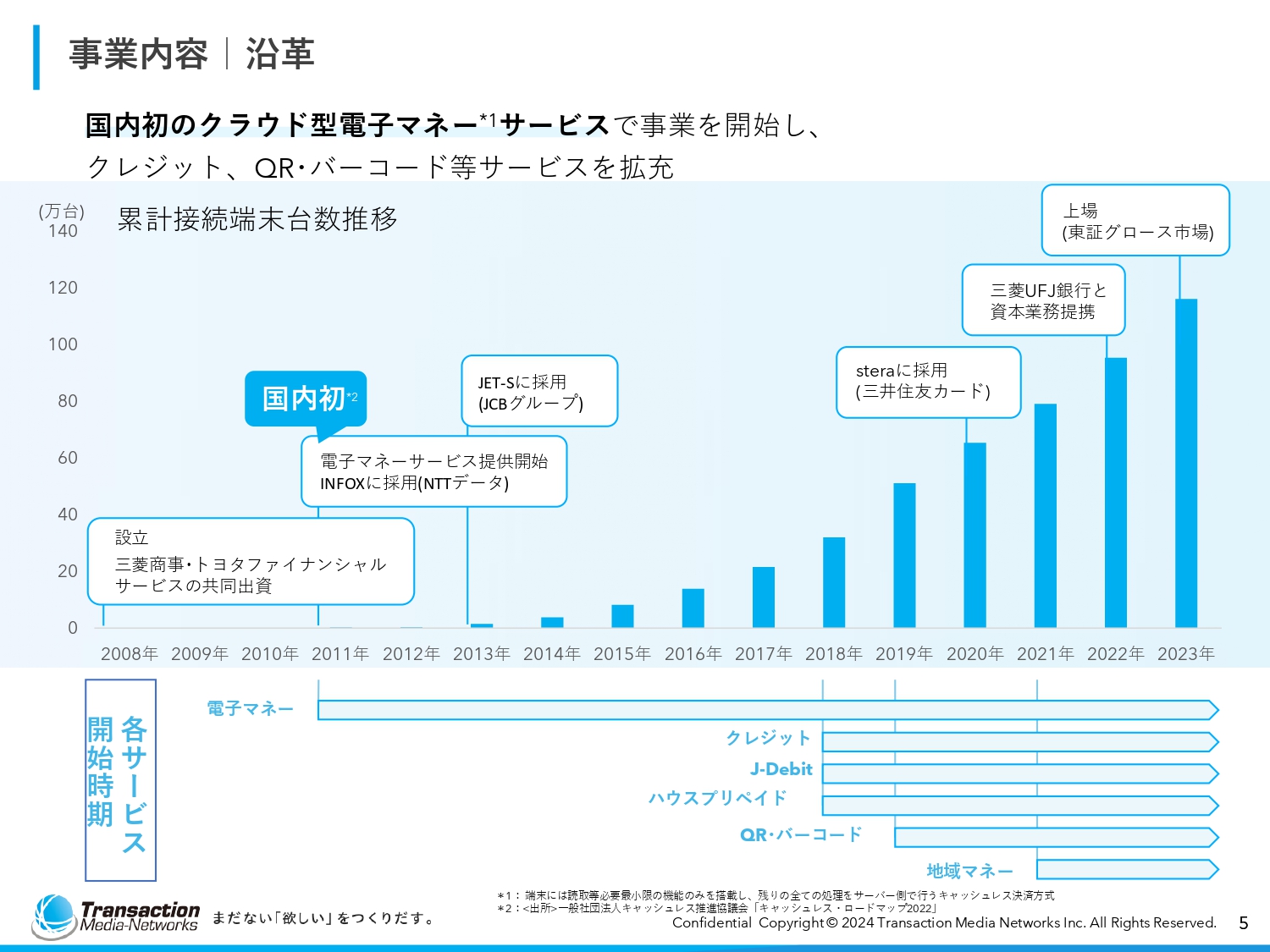

事業内容|沿革

事業内容です。当社は2008年に、あらゆるデジタルデータのゲートウェイになることを標榜し、第1弾の取り組みとして電子決済のゲートウェイの構築を行いました。シンクライアント化の技術を用いて、非常に高価だった電子マネー端末を安価に、かつ世の中へ簡単に普及できるような素地を作ったことが事業の始まりです。

以降は電子マネーだけではなく、クレジット、「J-Debit」、ハウスプリペイド、QR・バーコード、地域マネーと、電子決済領域のサービス拡充を進めてきています。

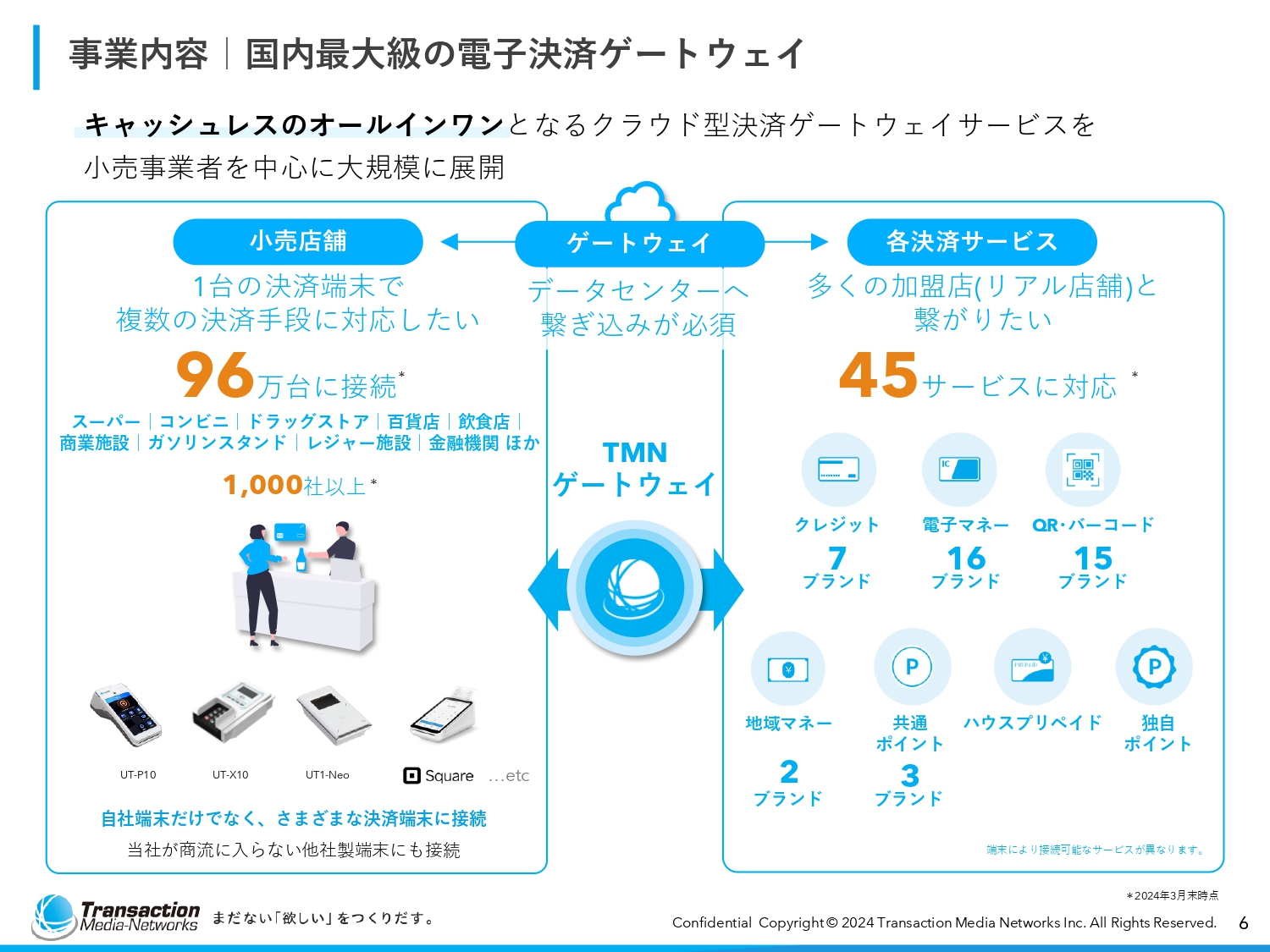

事業内容|国内最大級の電子決済ゲートウェイ

現時点では、電子決済ゲートウェイは45のサービスに対応しており、96万台の決済端末に接続するといった規模に成長しました。サービスとは、例えばクレジットであれば「VISA」や「Mastercard」といったブランド、電子マネーであれば「交通系IC」や「WAON」「nanaco」といったもの、QRコードであれば「PayPay」「楽天ペイ」といったものです。小売店舗の数は1,000社以上を数え、国内有数のゲートウェイに成長しています。続いて専務の西脇からご説明します。

2024年3月期 実績|ハイライト(単体)

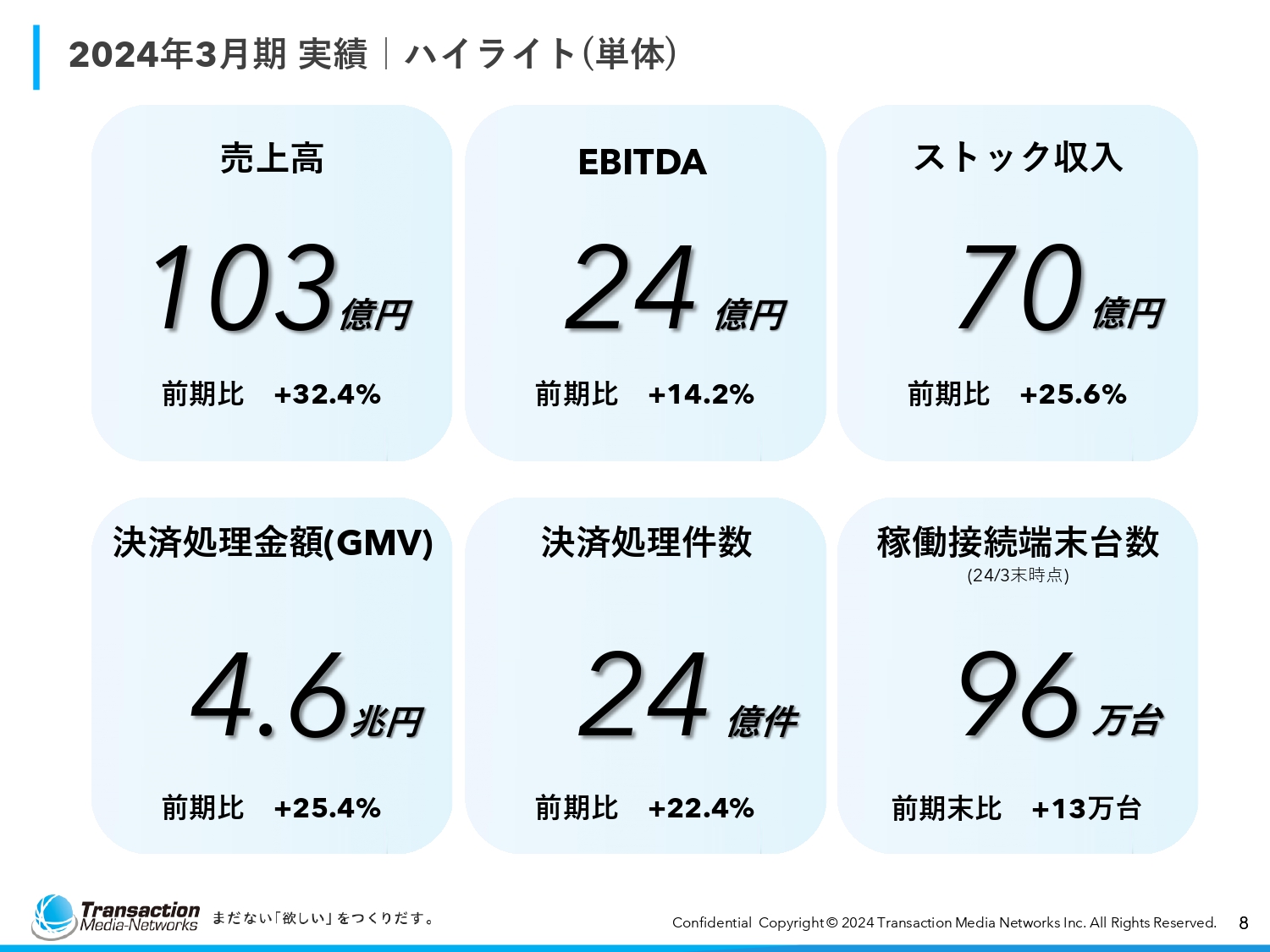

西脇徹氏(以下、西脇):専務取締役管理本部長の西脇です。2024年3月期の実績についてご説明します。

まずはハイライトです。売上高は103億円、EBITDAは24億円、ストック収入は70億円、決済処理金額(GMV)は4.6兆円、決済処理件数は24億件、稼動接続端末台数は96万台と、いずれも前期よりも増加しています。

2024年3月期 実績|前期比較

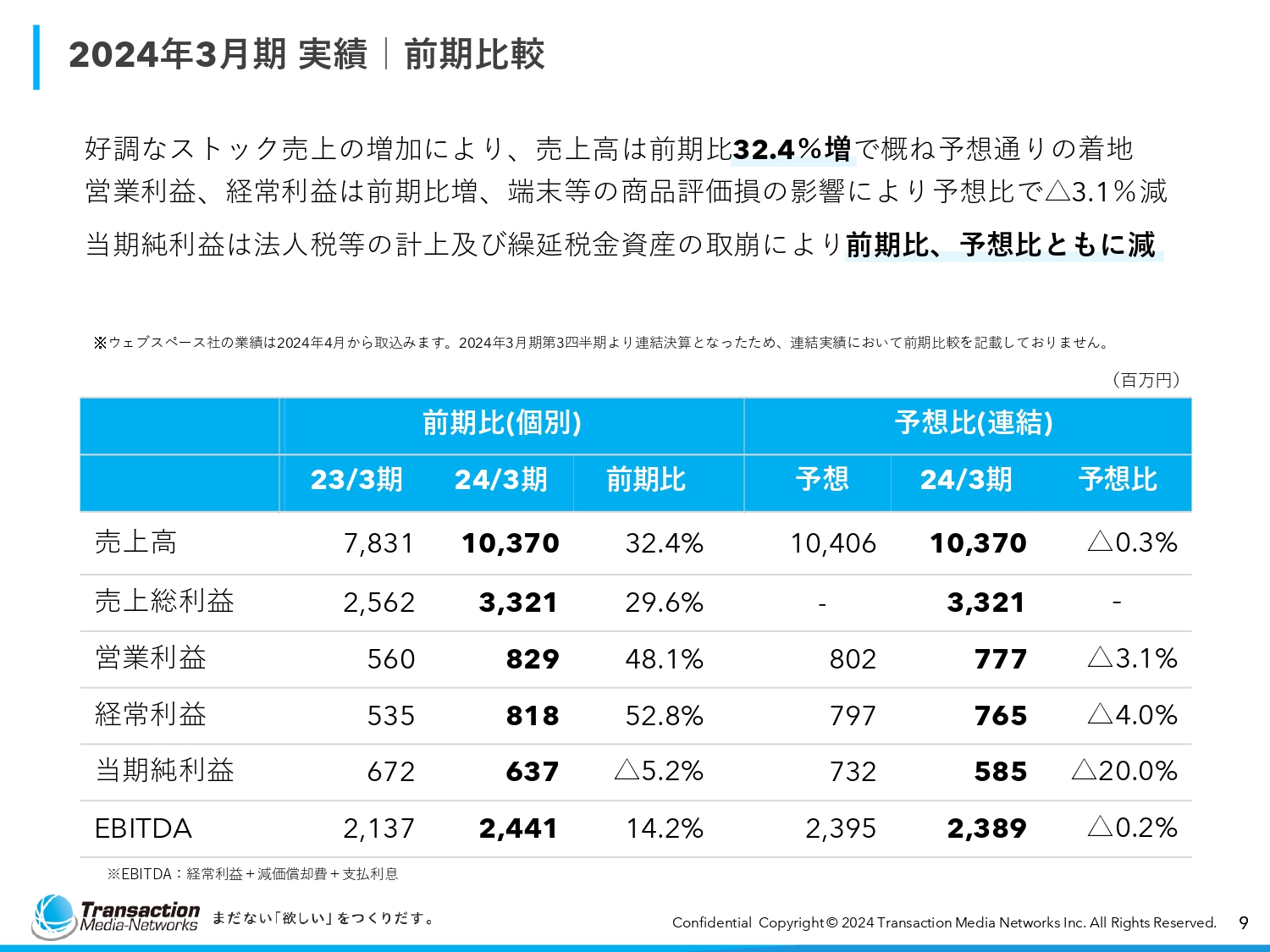

2024年3月期の前期比較です。好調なストック売上の増加により、売上高は前期比32.4パーセント増で、概ね予想どおりの着地となりました。営業利益、経常利益については前期比増、端末等の商品評価損の影響により予想比では3.1パーセント減となっています。

当期純利益については、法人税の計上及び繰延税金資産の取り崩しにより、前期比・予想比ともに減少となりました。具体的な数字についてはスライドの表をご覧ください。

2024年3月期 実績|売上高の内訳 前期比較

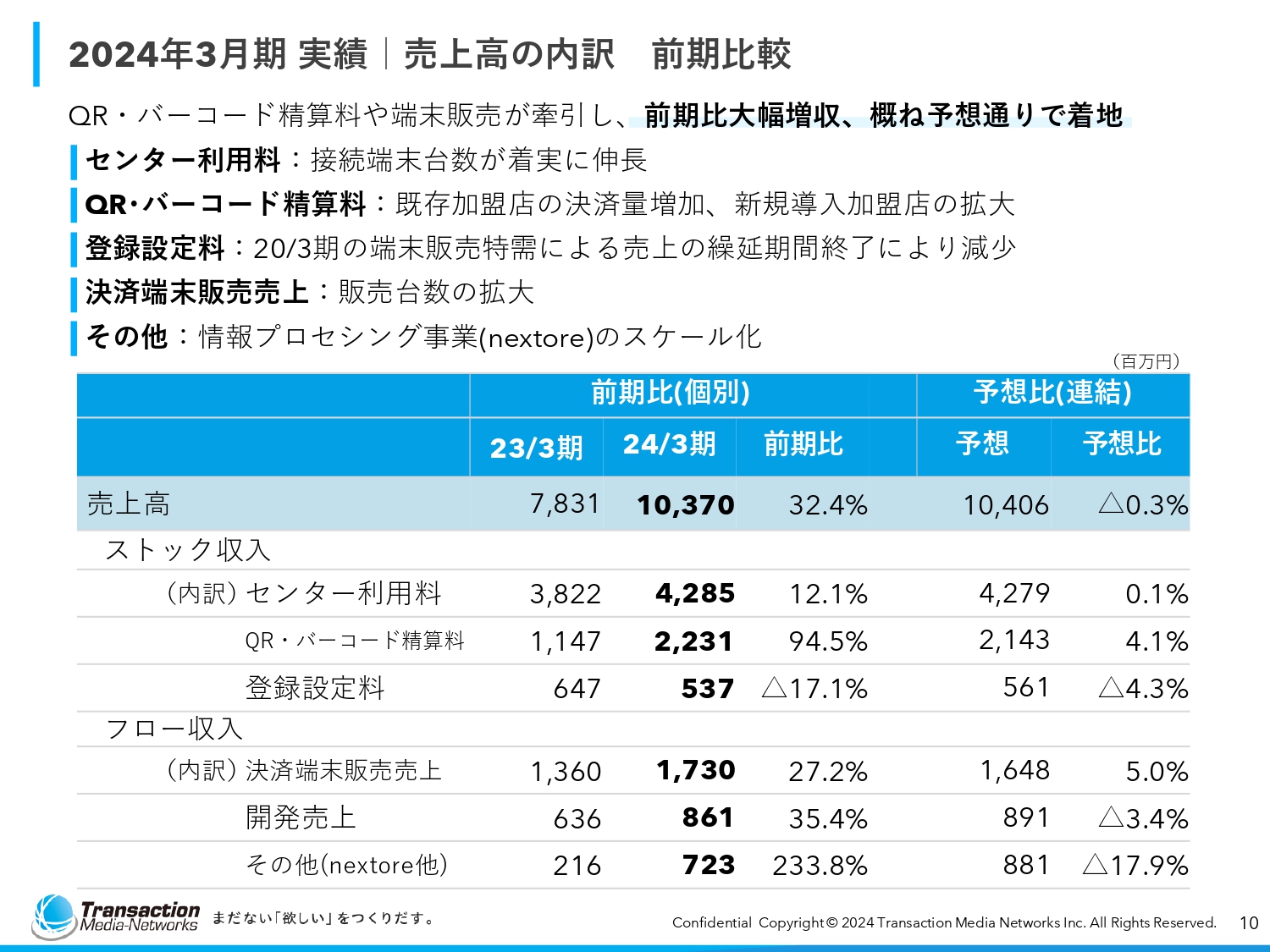

2024年3月期の売上高の内訳について、前期比較でご説明します。QR・バーコード精算料や端末販売が牽引し前期比で大幅増収と、概ね予想どおりの着地です。

細かく見ていくと、まずはセンター利用料については接続端末台数が着実に伸長しています。QR・バーコード精算料については既存加盟店の決済量増加、新規導入加盟店の拡大が実現しています。

登録設定料については、2020年3月期の端末販売特需による売上の繰延期間終了により減少しました。決済端末販売売上については、販売台数の拡大が実現しています。

その他としては、情報プロセシング事業「nextore」のスケール化が実現しています。具体的な数字についてはスライドをご覧ください。

2024年3月期 実績|売上高の推移

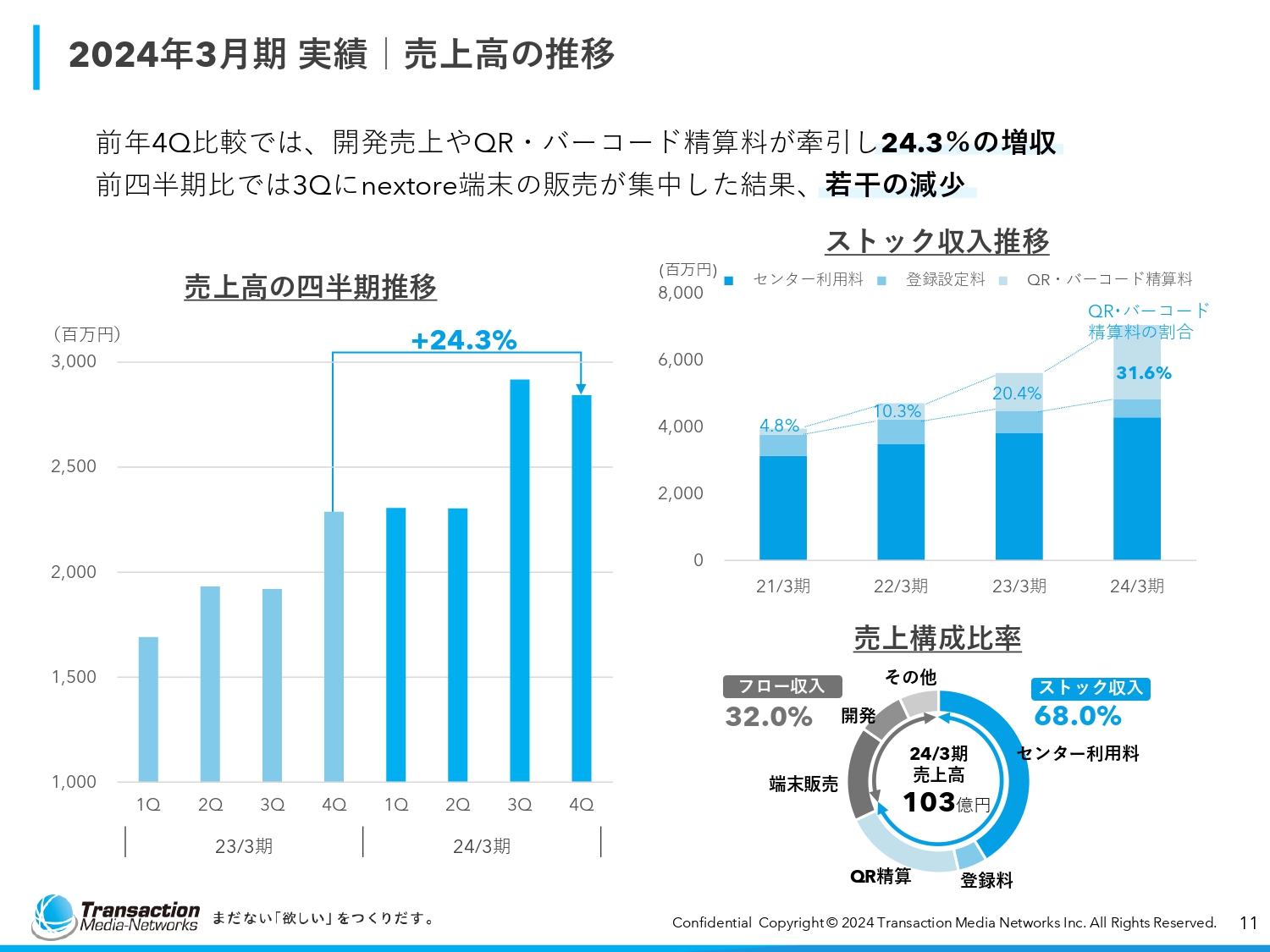

売上高の推移です。前年度第4四半期との比較では、開発売上やQR・バーコード精算料が牽引し、24.3パーセントの増収となっています。前四半期比では第3四半期に「nextore」端末の販売が集中したため、若干減少しました。

スライド右側にストック収入の推移や、売上構成比率を記載しています。詳細についてはグラフをご覧ください。

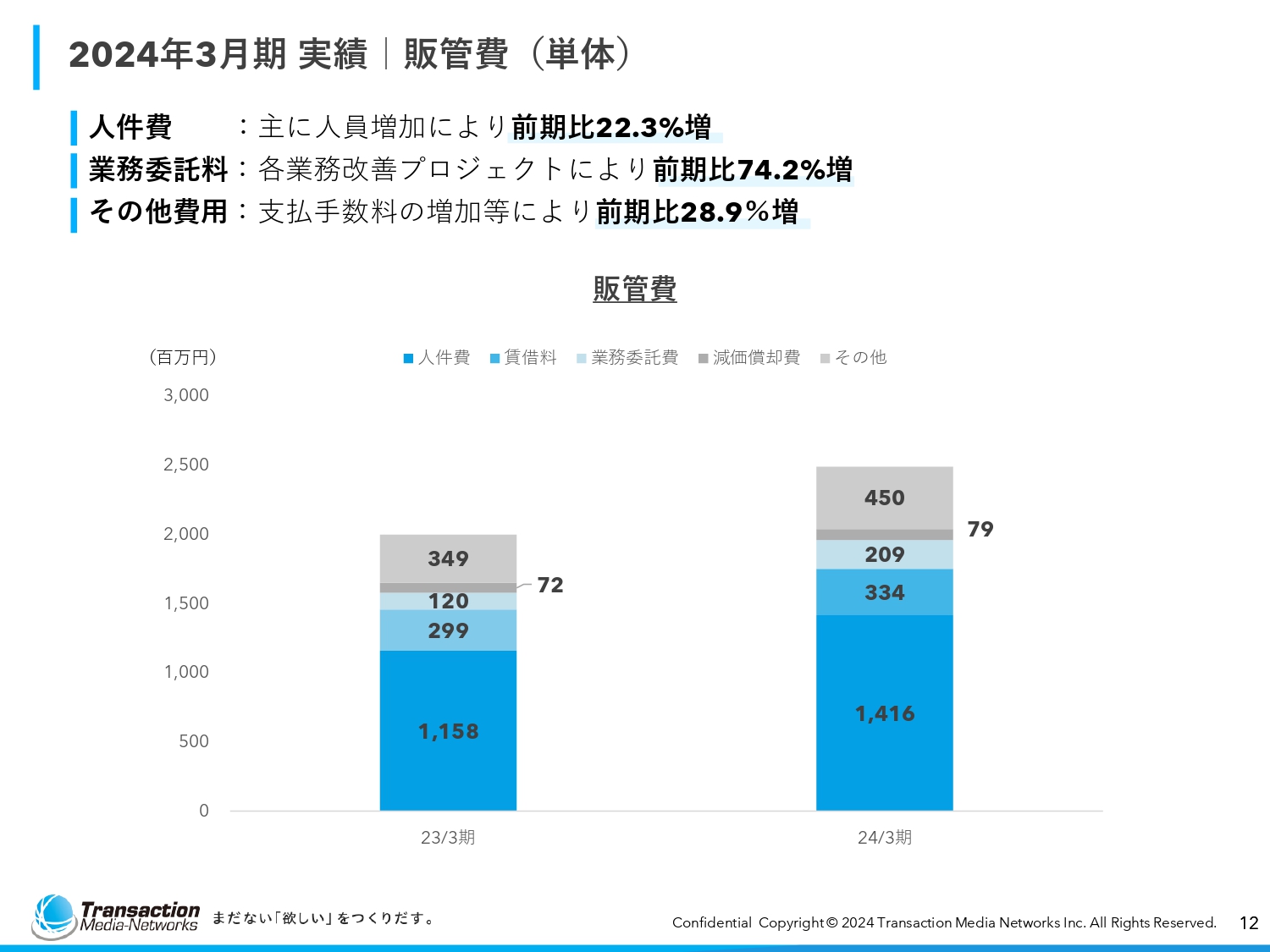

2024年3月期 実績|販管費(単体)

販管費の前期比の比較です。人件費は人員増加を主な要因として、前期比22.3パーセントの増となりました。業務委託料については、各業務改善プロジェクトにより前期比74.2パーセント増となっています。その他費用としては、支払手数料の増加等により、前期比28.9パーセント増となりました。具体的な数字についてはグラフをご覧ください。

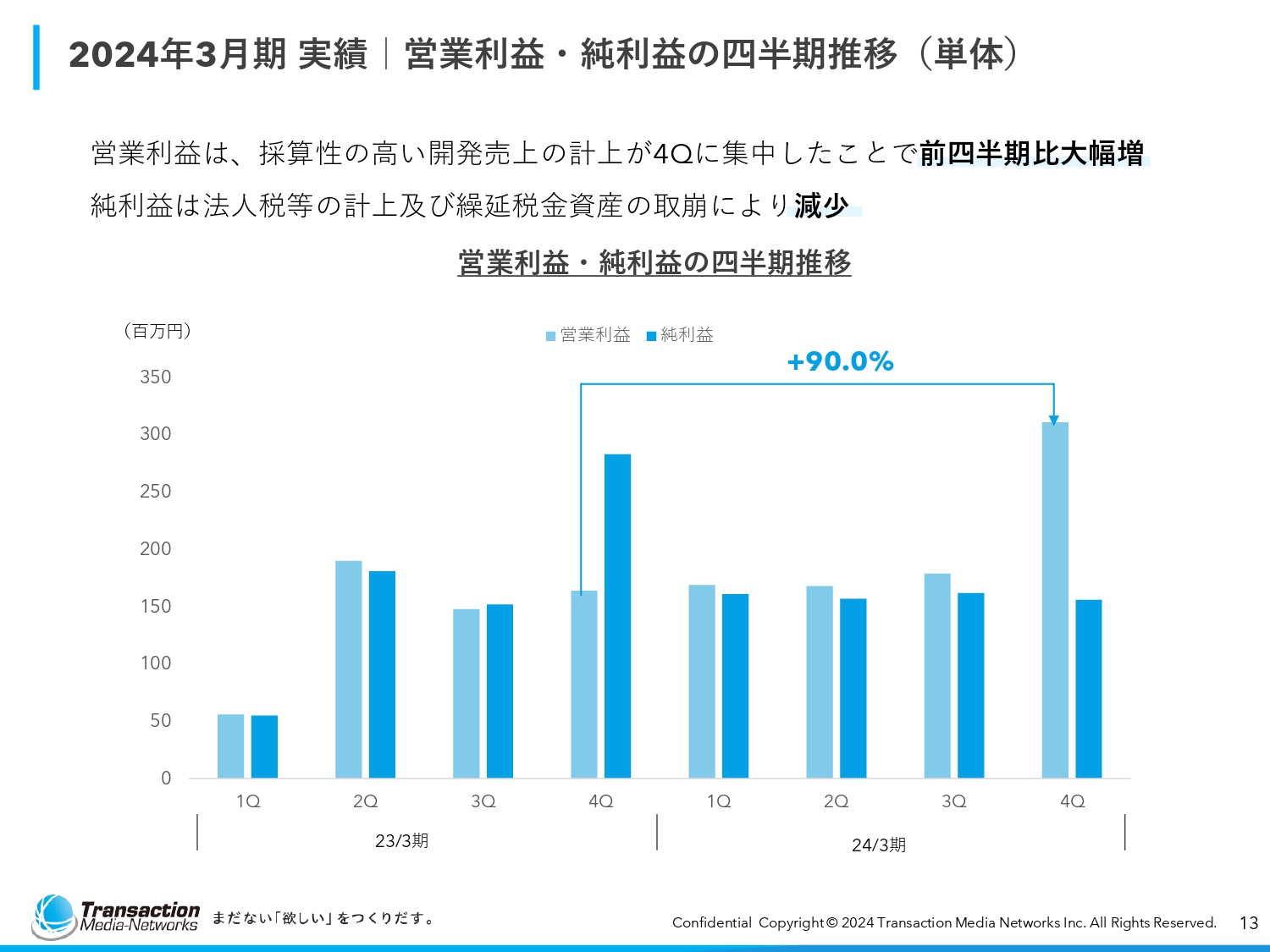

2024年3月期 実績|営業利益・純利益の四半期推移(単体)

営業利益・純利益の四半期推移です。営業利益は採算性の高い開発売上の計上が第4四半期に集中したため、前四半期比で大幅増となっています。

純利益は法人税の計上及び繰延税金資産の取り崩しにより、減少となっています。

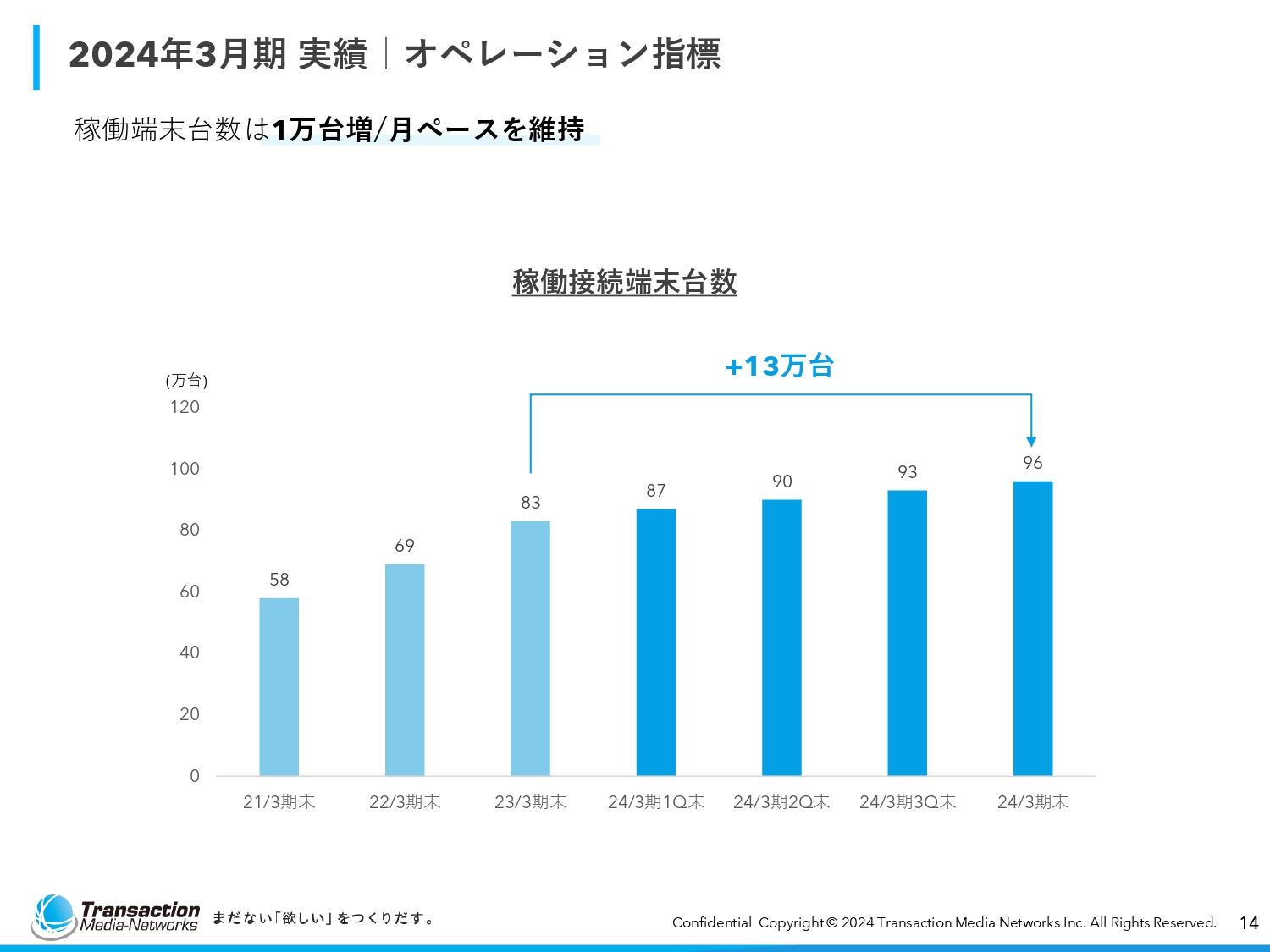

2024年3月期 実績|オペレーション指標

オペレーションの指標です。稼働端末台数については概ね毎月1万台ペースでの増加を維持しています。

2024年3月期 実績|オペレーション指標

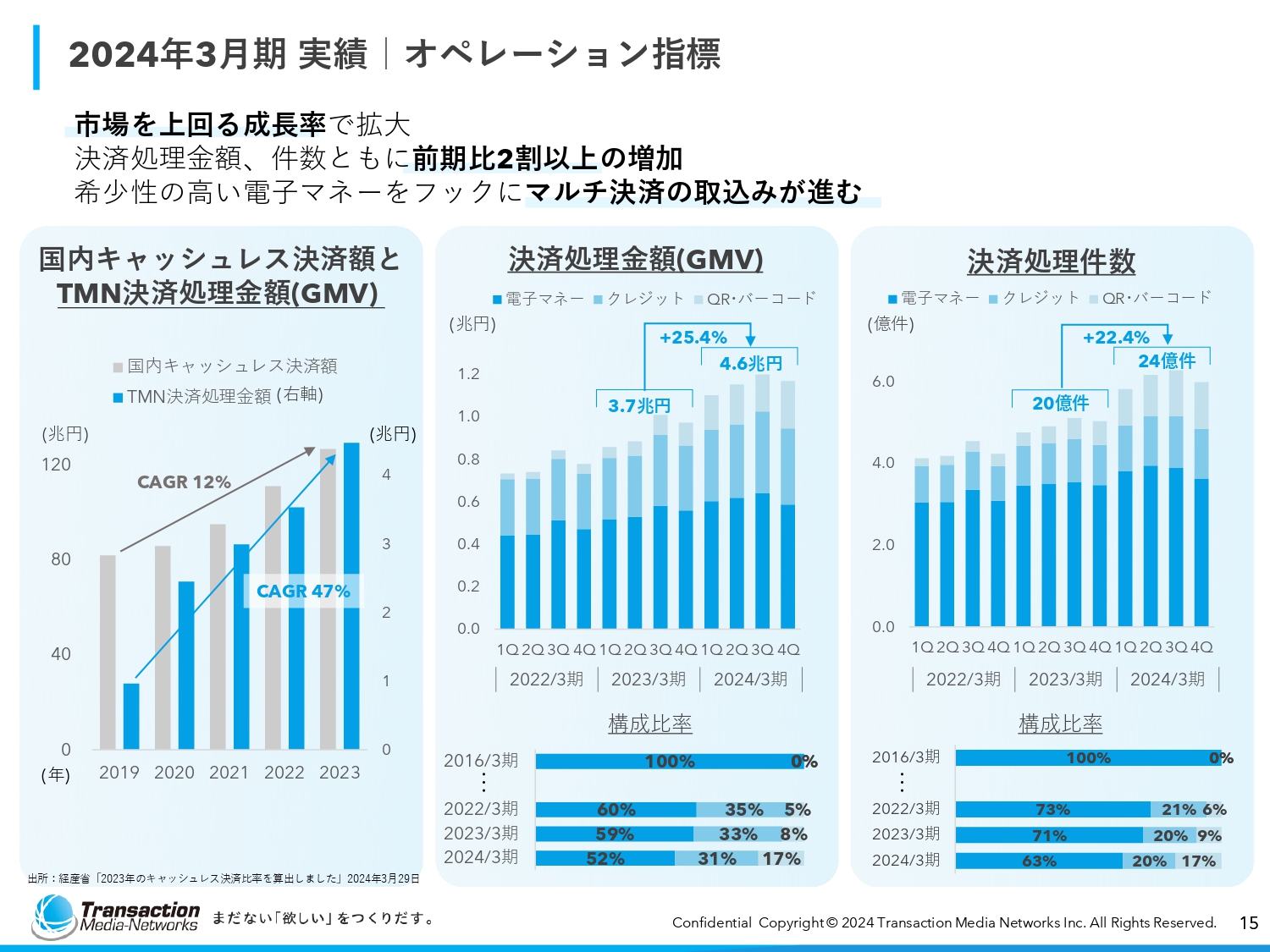

国内キャッシュレス決済額と件数についてです。件数、決済処理金額ともに前期比2割以上の増加と、市場を上回る成長率で拡大を続けています。さらに、希少性の高い電子マネーをフックに、マルチ決済の取り込みを進めていきます。

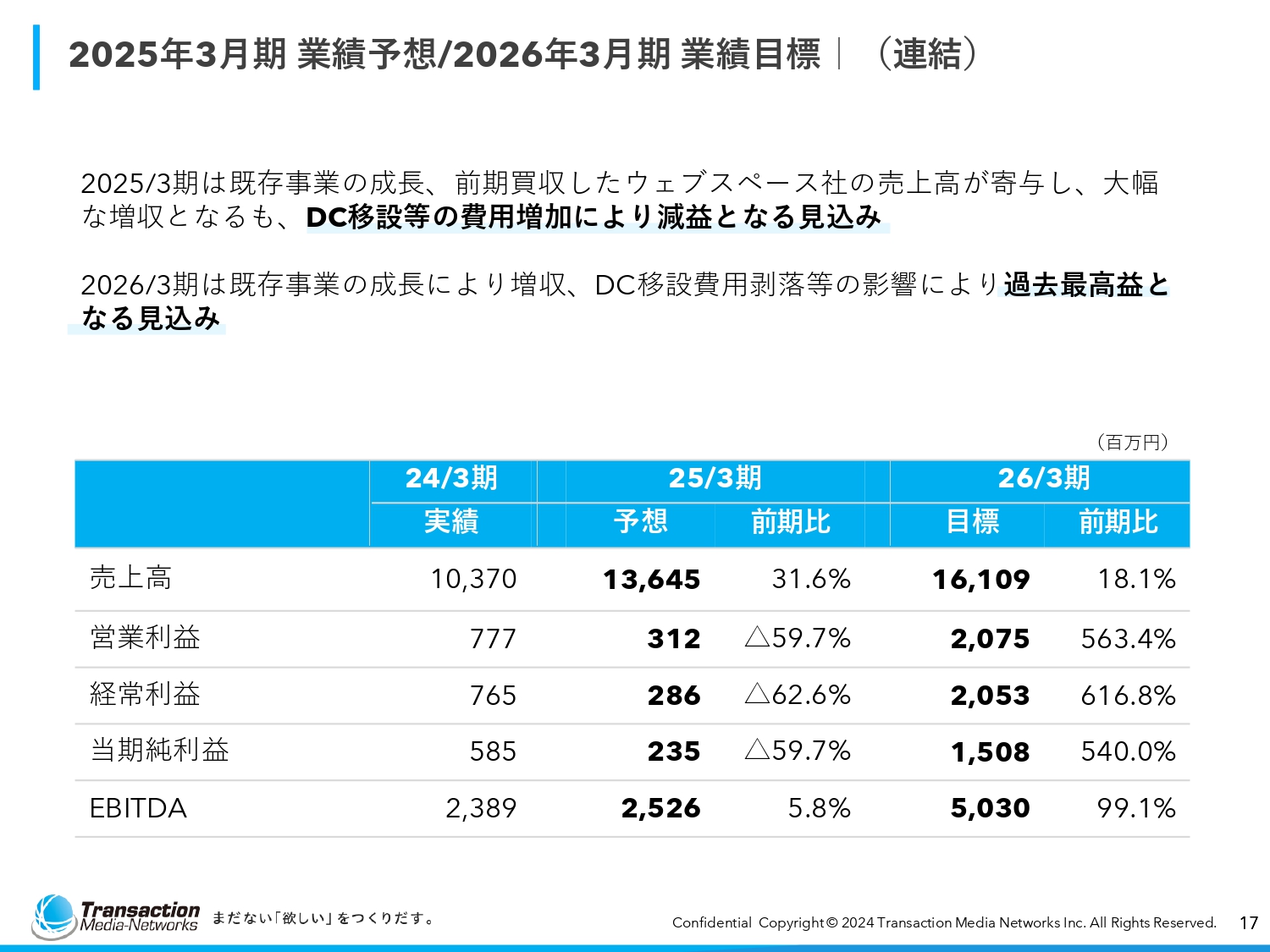

2025年3月期 業績予想/2026年3月期 業績目標|(連結)

ここからは2025年3月期の業績予想、および、2026年3月期の業績目標についてご説明します。

まずは全体像です。2025年3月期は既存事業の成長、さらに前期買収したウェブスペース社の売上高が寄与し大幅な増収となりますが、DC移設の費用の増加により減益となる見込みです。

2026年3月期は既存事業の成長により増収となり、DC移設費用の剥落等の影響により過去最高の利益を目指す所存です。具体的な数字についてはスライドの表をご覧ください。

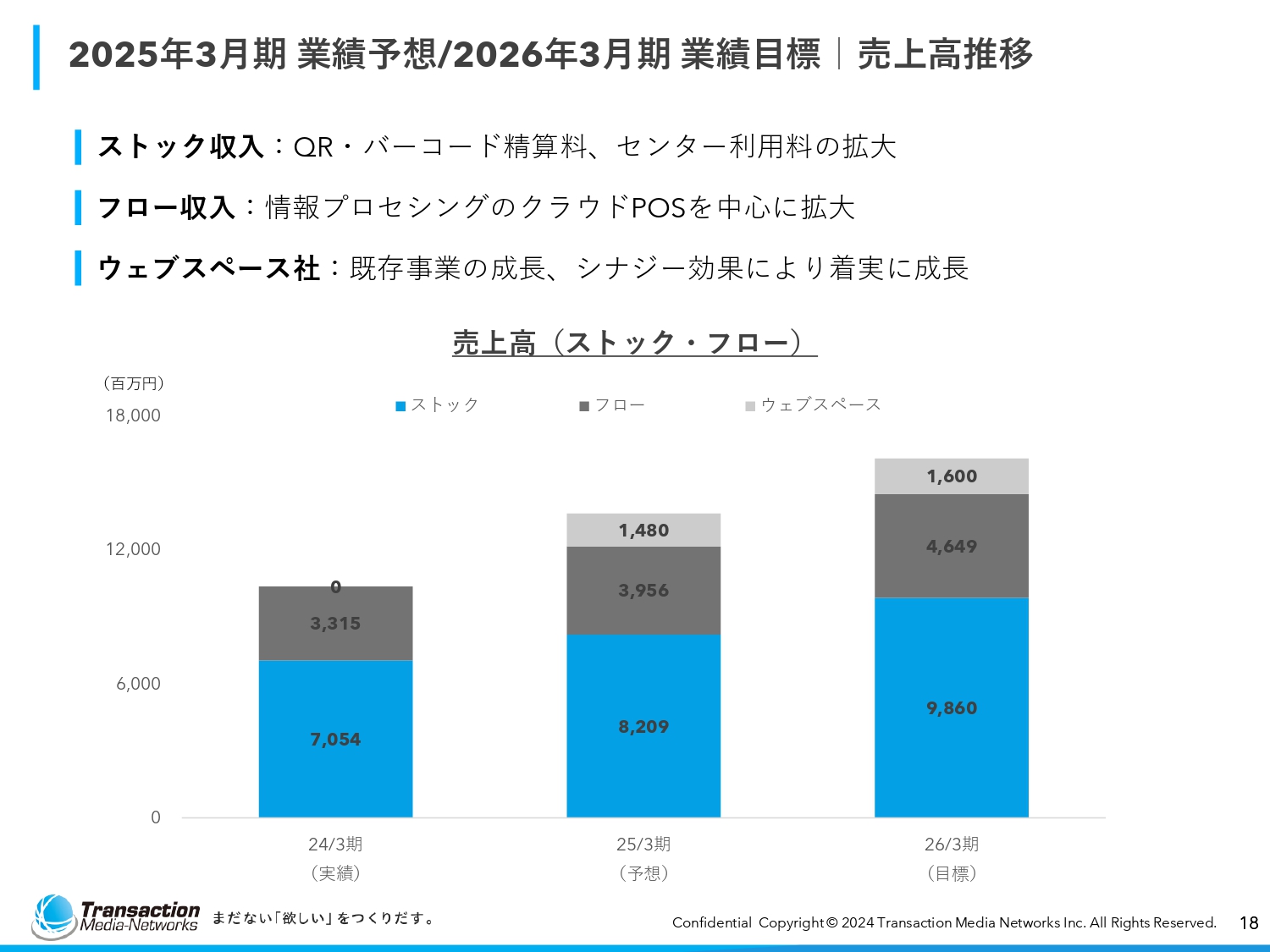

2025年3月期 業績予想/2026年3月期 業績目標|売上高推移

売上高の推移です。ストック収入、フロー収入、子会社であるウェブスペース社に分けて、ご説明します。

ストック収入についてはQR・バーコード精算料、センター利用料の拡大を、フロー収入は情報プロセシングのクラウドPOSを中心に拡大を見込んでいます。

ウェブスペース社については既存事業の成長に加え、シナジー効果の実現による着実な成長を見込んでいます。

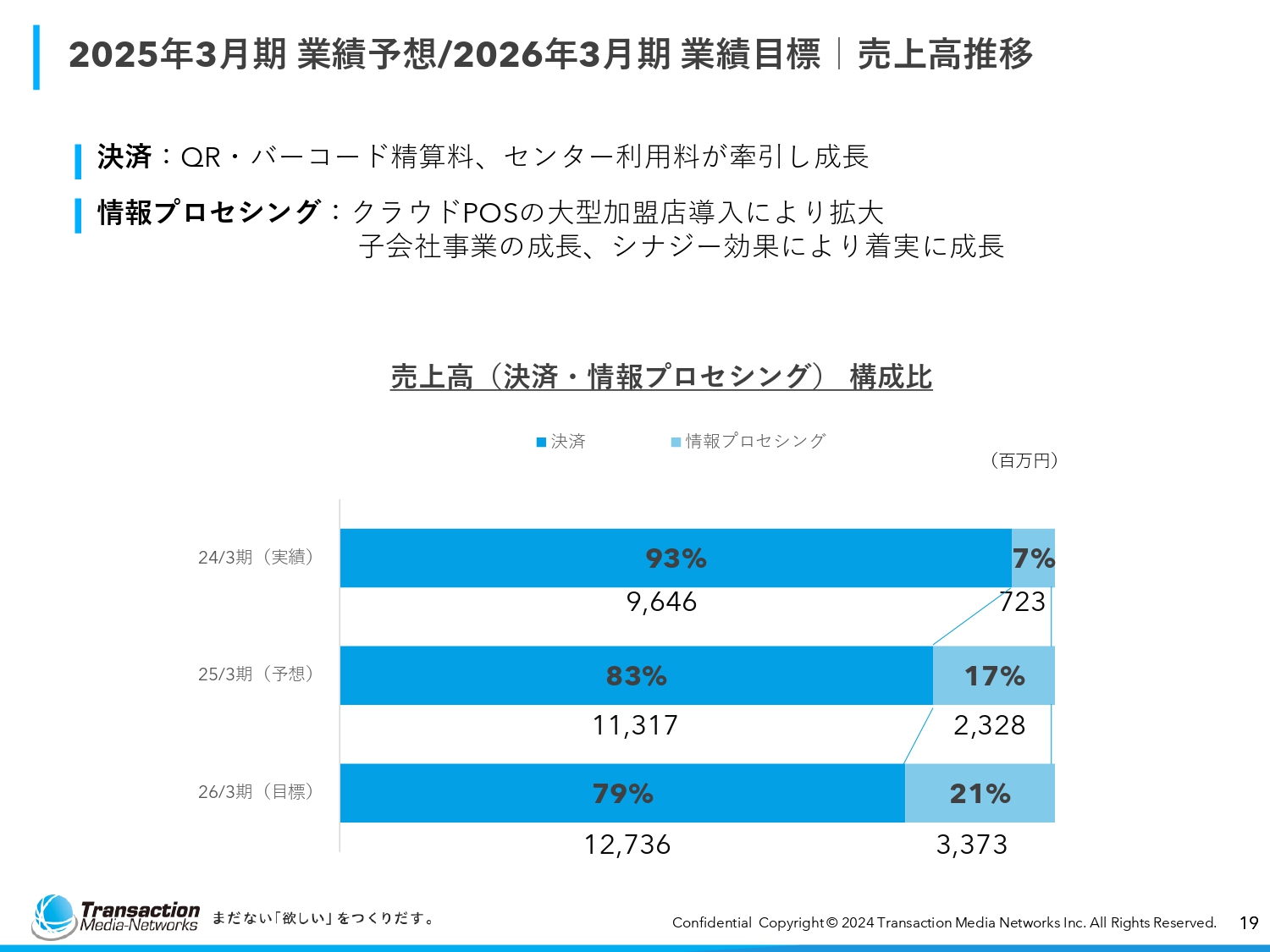

2025年3月期 業績予想/2026年3月期 業績目標|売上高推移

決済事業と情報プロセシング事業に分けた場合の、売上高の構成比をお示ししています。決済事業はQR・バーコード精算料、センター利用料が牽引し成長していきます。

情報プロセシング事業については、クラウドPOSの大型加盟店の導入による拡大や、子会社事業の成長、シナジー効果により着実に成長していく所存です。これにより、情報プロセシング事業の構成比率が高まることを予想しています。

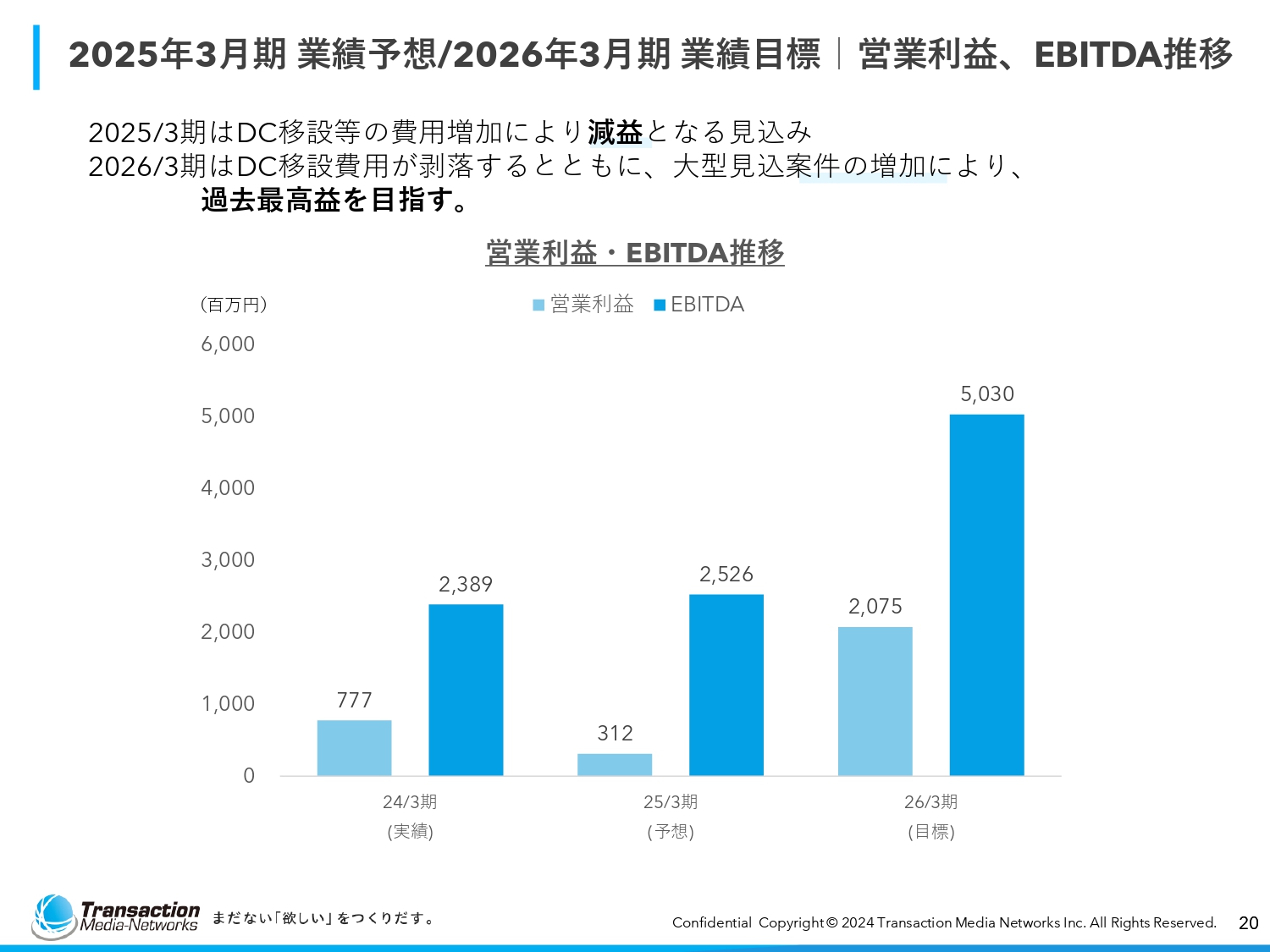

2025年3月期 業績予想/2026年3月期 業績目標|営業利益、EBITDA推移

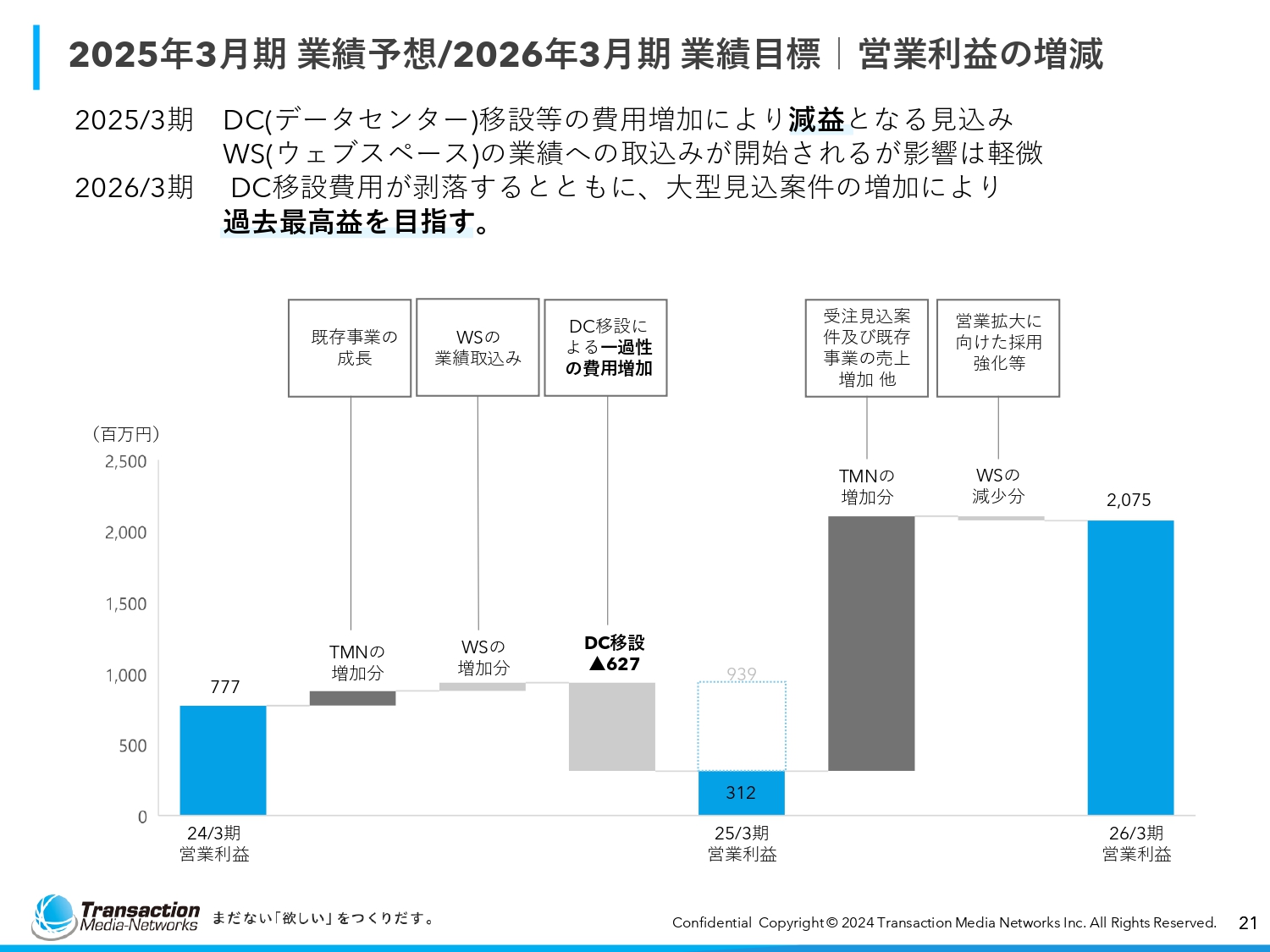

営業利益とEBITDAの推移です。2025年3月期はDC移設等の費用増加により減益となる見込みです。

2026年3月期はDC移設費用が剥落するとともに、大型見込案件の増加により過去最高益を目指します。具体的な数字についてはスライドのグラフをご覧ください。

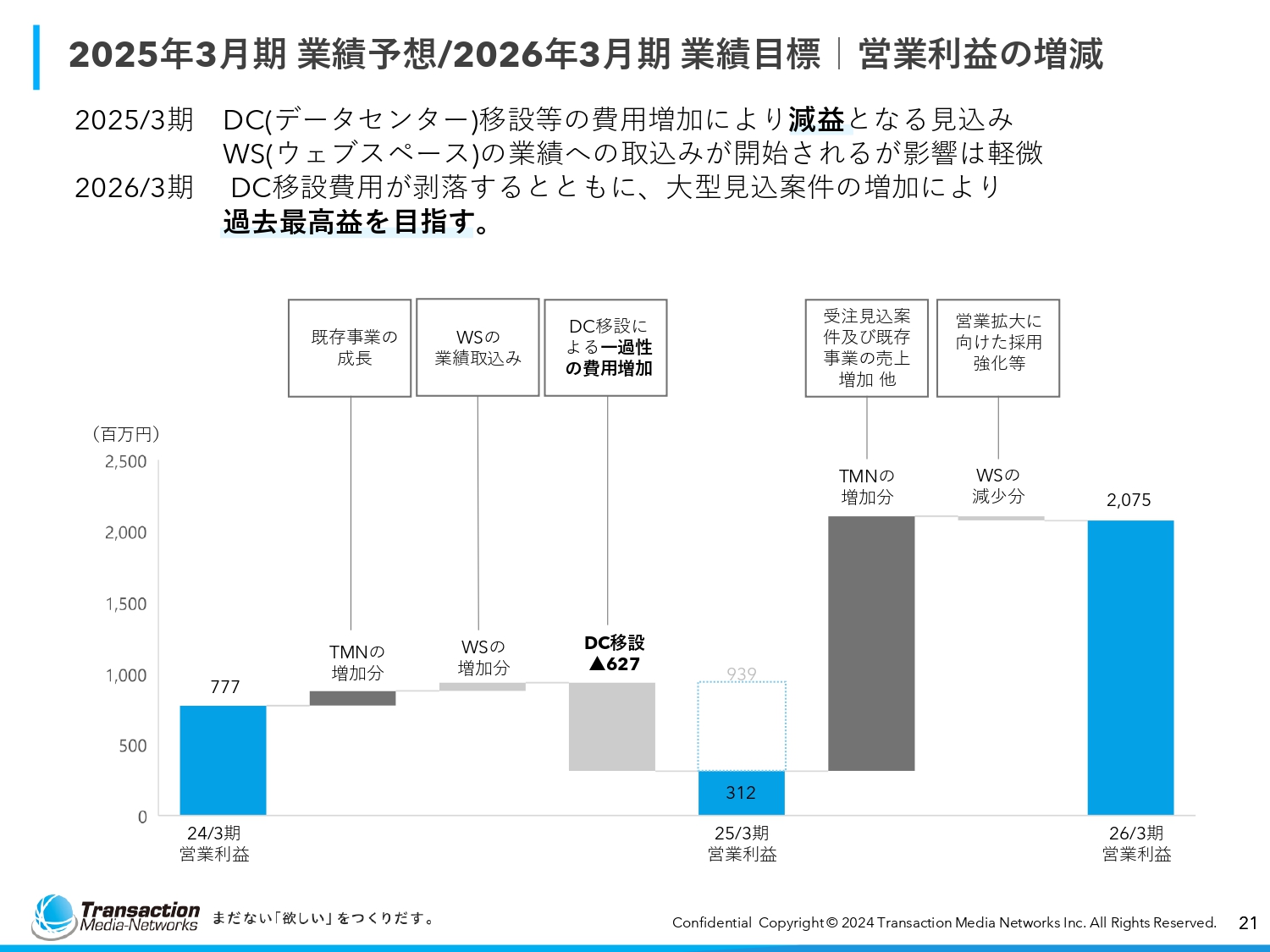

2025年3月期 業績予想/2026年3月期 業績目標|営業利益の増減

営業利益の増減についてです。2025年3月期については、データセンター移設により減益となる見込みです。ウェブスペース社の業績への取り込みが開始されますが、のれんの償却があるため、影響は軽微です。

2026年3月期はDC移設費用が剥落し、かつ大型見込案件の増加により過去最高益を目指します。

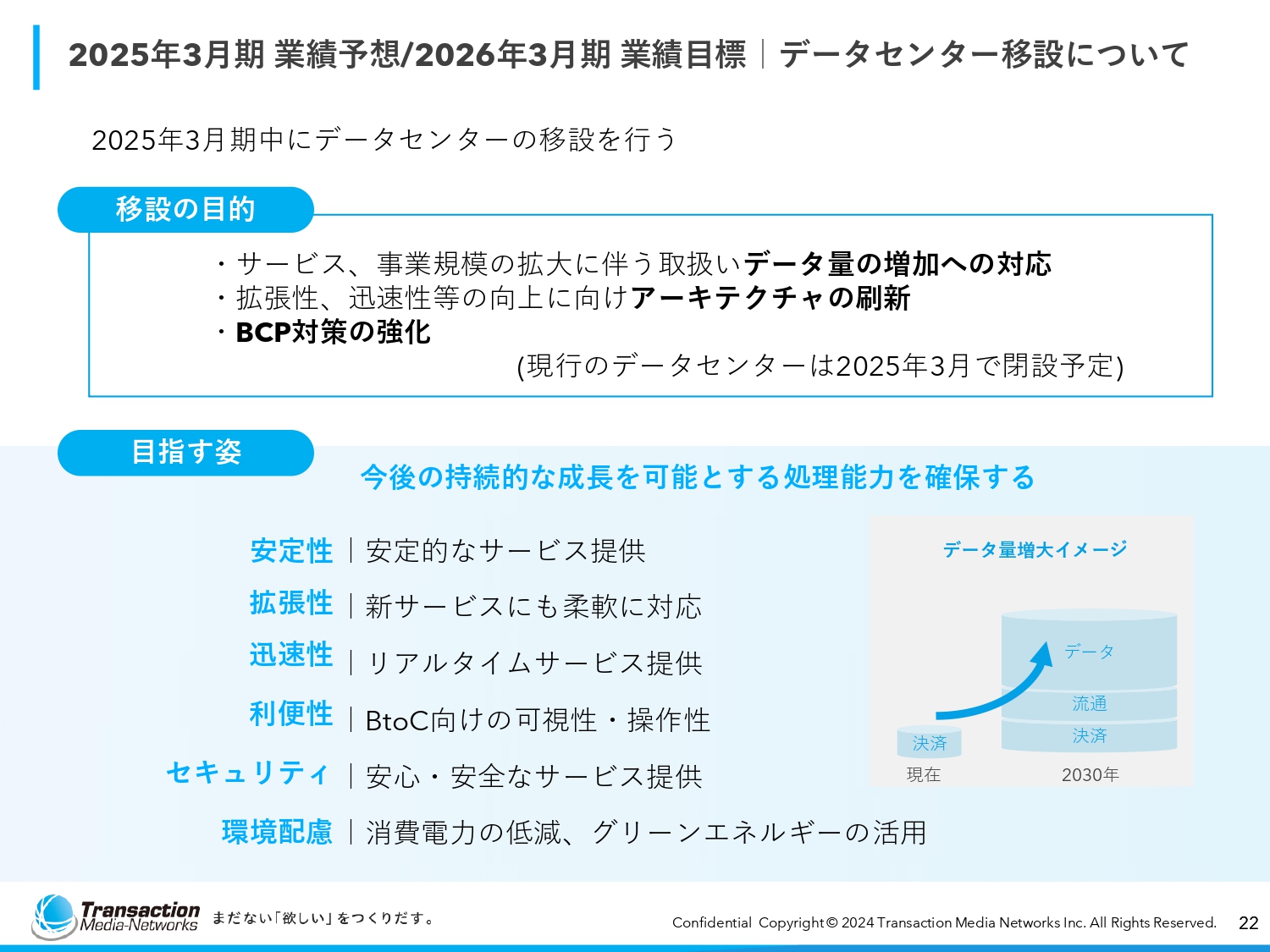

2025年3月期 業績予想/2026年3月期 業績目標|データセンター移設について

データセンターの移設に関しては、2025年3月期中の移設を目指しています。移設の目的としては、サービス、事業規模の拡大に伴う取り扱いデータ量の増加への対応および拡張性、迅速性等の向上に向けたアーキテクチャの刷新、BCP対策の強化となります。

目指す姿として「今後の持続的な成長を可能とする処理能力を確保する」ことを掲げています。安定性、拡張性、迅速性、利便性、セキュリティ、環境配慮のそれぞれにおいて、現在よりも高い性能を持つデータセンターに移行していく所存です。

私からのご説明は以上です。続いて、成長戦略と取組み状況について大高よりご説明します。

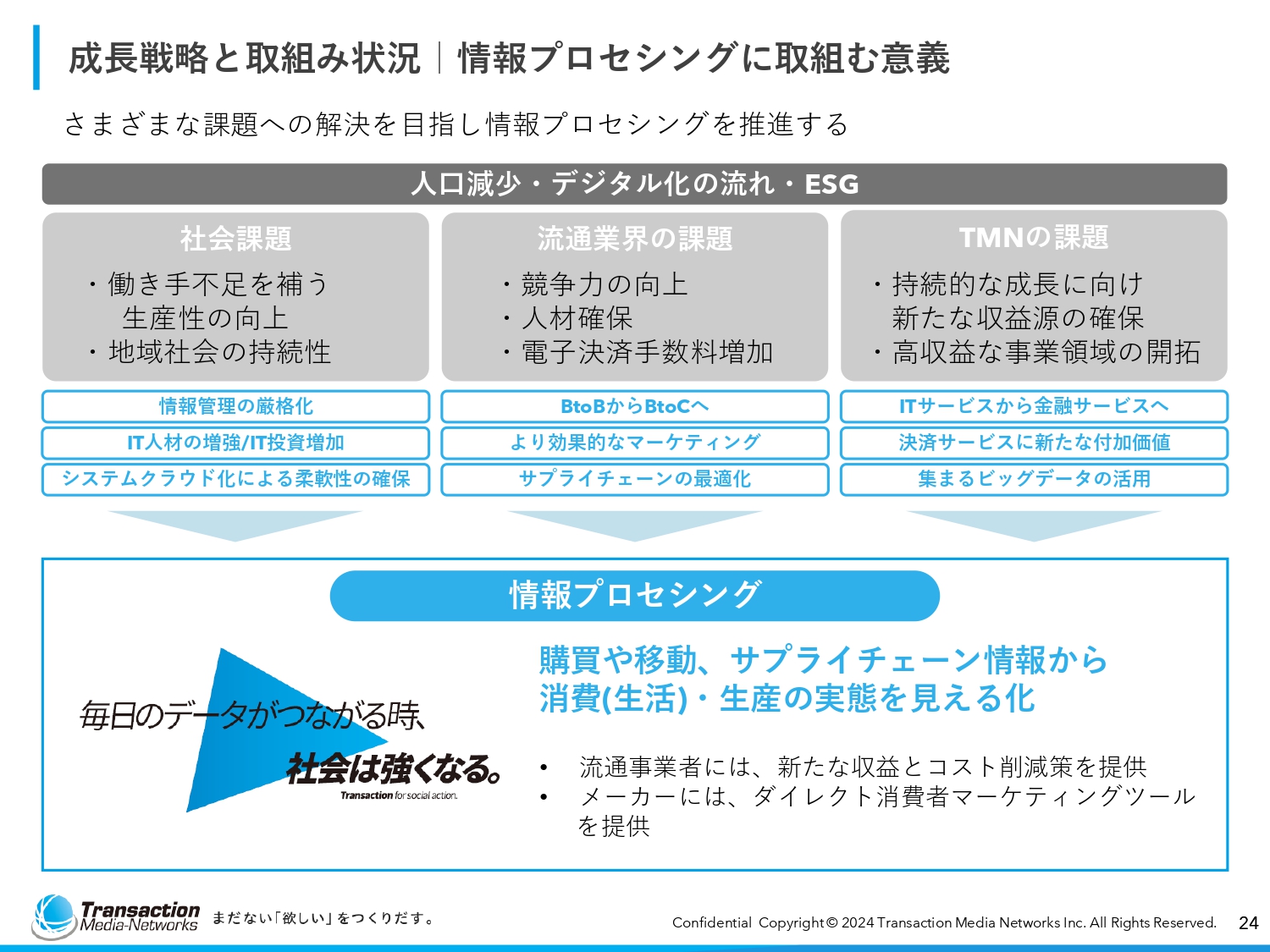

成長戦略と取組み状況|情報プロセシングに取組む意義

大高:成長戦略と取組み状況についてご説明します。電子決済という領域は、今後も長期にわたって市場の拡大が概ね約束されているような市場です。前年の数字を見ても、キャッシュレス決済比率39.3パーセントが実現されています。

このような環境下で、私たちは祖業である電子決済の規模を拡大していくわけですが、その過程において、その先の未来を見据えた事業の開発・推進を行うべく、新たに情報プロセシング事業を提唱し、推進しているところです。

情報プロセシング事業とは、社会のさまざまな課題への解決を目指して、データをうまく利活用し、さまざまなDX化を推進していく事業です。スライドの濃いグレー部分は、フォーカスする課題を示していますが、人口減少やデジタル化の流れ、ESGといったものがあります。

IT分野に限って言いますと、経済産業省のDXレポートにも書かれている「2025年の崖」というものがあります。IT人材が急速に枯渇する、これまで実装してきたITシステムの老朽化が進むことでデジタル化が阻害される、あるいは調達側であるお客さまと提供側であるIT企業との間で、事業の方向性の違いからDX化が進まないという状況が考えられます。

一般的に言われている社会的課題としては、働き手不足を補う生産性の向上や、地域社会の持続性を高めていくということが求められてきます。

流通業界の課題としては、各流通会社の競争力の向上や人材の確保、私たちが直接関係しているところとしては電子決済手数料の増加などが大きな課題になっています。

そのような中で、当社の課題としては、いかに持続的な成長を実現するか、事業継続だけでなく、いかに高収益な体質へ変えていくかが求められると考えています。

スライド左側の「社会課題」の下に青色の文字で「情報管理の厳格化」や「IT人材の増強/IT投資増加」と記載しています。

同様に、それぞれの課題に対してディテールが存在するのですが、特に「TMNの課題」として、当社はやはりITサービスを拡大しながら、金融サービスへ事業領域を広げていくべきだろうと考えています。

また、その下の「決済サービスに新たな付加価値をつける」とは、マーケティングと決済を融合させることを指しています。さらに、これが情報プロセシング事業の根幹となりますが、集めてきたビッグデータの利活用をしっかりと行っていきます。

このような課題を解決していくものとして、情報プロセシングを提唱しているわけですが、当社がアクションとして当面取っていくのは、購買や人々の移動あるいはサプライチェーンの情報から生活・生産の実態を見える化することです。これにより、効率化を促すようなソリューションを提供します。

流通事業者には新たな収益の実現とコストの削減を提供していくことになりますし、さまざまな生活用品を提供しているメーカーには、ダイレクトな消費者とのつながりをもたらします。加えて、マーケティングツールとしての活用も考えていきます。

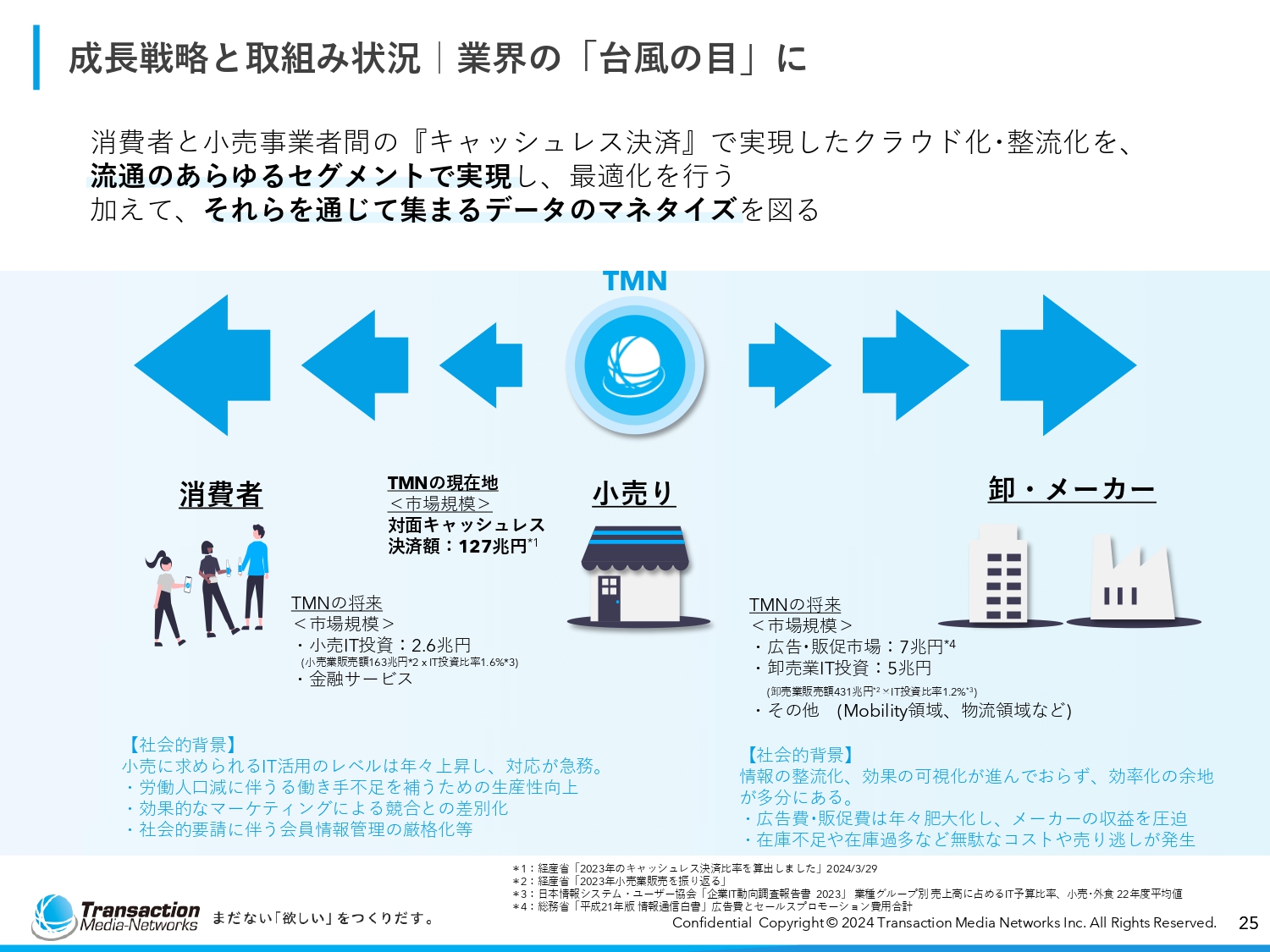

成長戦略と取組み状況|業界の「台風の目」に

そのような考え方を図示したものが、こちらのスライドです。消費者と小売業者間のキャッシュレス化で実現したクラウド化・整流化を、流通のあらゆるセグメントで実現し、最適化を行います。

ここでの「クラウド化」とは、私たちの祖業である電子マネーのシンクライアント化のことです。要するに、すべての処理をデータセンターで行うことで、末端のデバイスに機能をあまり詰め込まない状態のことをクラウド化と言っています。

さらに、「整流化」とは、主に情報ネットワークのことを指しています。さまざまな業界でネットワークは複層化しており、私たちは電子決済の領域においてゲートウェイという機能を提供することによって、情報ネットワークの整流化・簡素化を実現してきました。これを流通のあらゆるセグメントで適用していくことで、それぞれのサプライチェーン、あるいは小売業者から消費者・生活者の間でのサービス提供の最適化を狙うというアクションを取っています。

決済事業と同じように、情報プロセシング事業でもこのようなゲートウェイのポジションを確立することで、私たちの設備の中でさまざまな情報が行き来することになります。それをしっかりと集積していき、データのマネタイズを図ることが情報プロセシングの根幹にはあるのです。

スライドの図を見ていただくと、私たちの事業は主に小売業者へ対するソリューション提供となっています。ただし、小売業者から消費者にアプローチする際のより便利で拡張性のあるソリューションの提供や、その上流にあるメーカーと小売業者、あるいは卸との間のソリューションなど、複雑なものがいろいろと存在しています。これを簡素化して、情報の見える化を実現していくことが我々の狙いになります。

「TMNの将来」として、対象となる市場の規模をいくつかスライドに記載しましたので、ぜひご覧ください。一番下には、先ほど触れた社会的な課題についてもリストアップしていますので、併せてご確認いただければと思います。

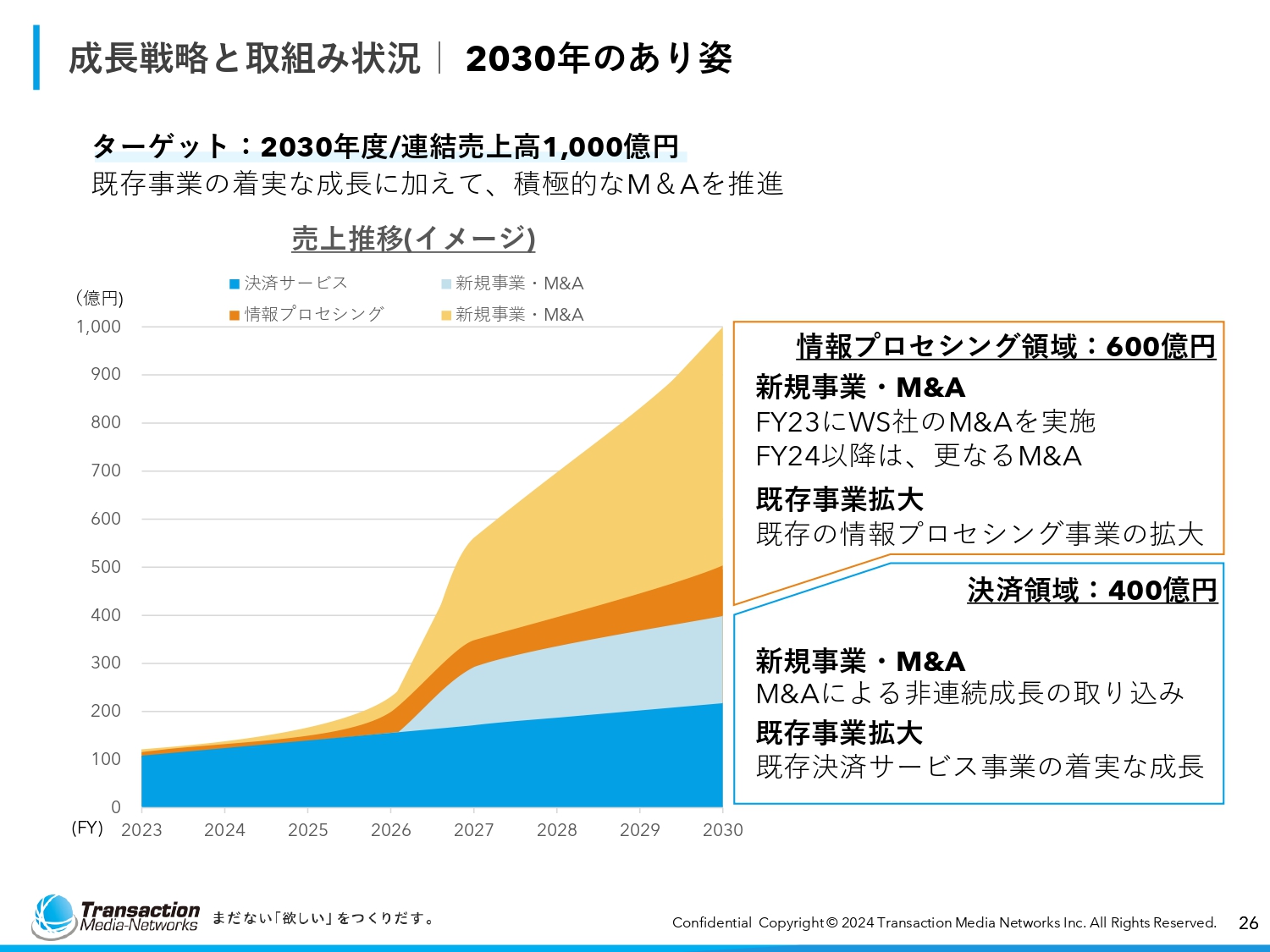

成長戦略と取組み状況| 2030年のあり姿

2026年3月期の目標値についてはお知らせしましたが、「その先のイメージやインディケーションについても出してほしい」と、今までいろいろな投資家さまからご意見をいただいていました。こちらのスライドは、そのようなご意見に対する1つの回答です。

ターゲットとして、2030年度の連結売上高1,000億円を目指します。2023年度の状態では、情報プロセシング事業において売上600億円を実現し、決済事業では400億円という事業規模を想定しています。

スライドのグラフを見ていただくと、2025年から2026年、2027年にかけて急なカーブを描いています。これがまさに先ほど触れた経済産業省のDXレポートにある「2025年の崖」と言われるところです。私たちのようなIT企業のニーズが高まると見ているため、枯渇している人材をしっかりと確保しながら、流通事業者あるいは消費者のみなさまに対してソリューションを提供していこうと考えています。

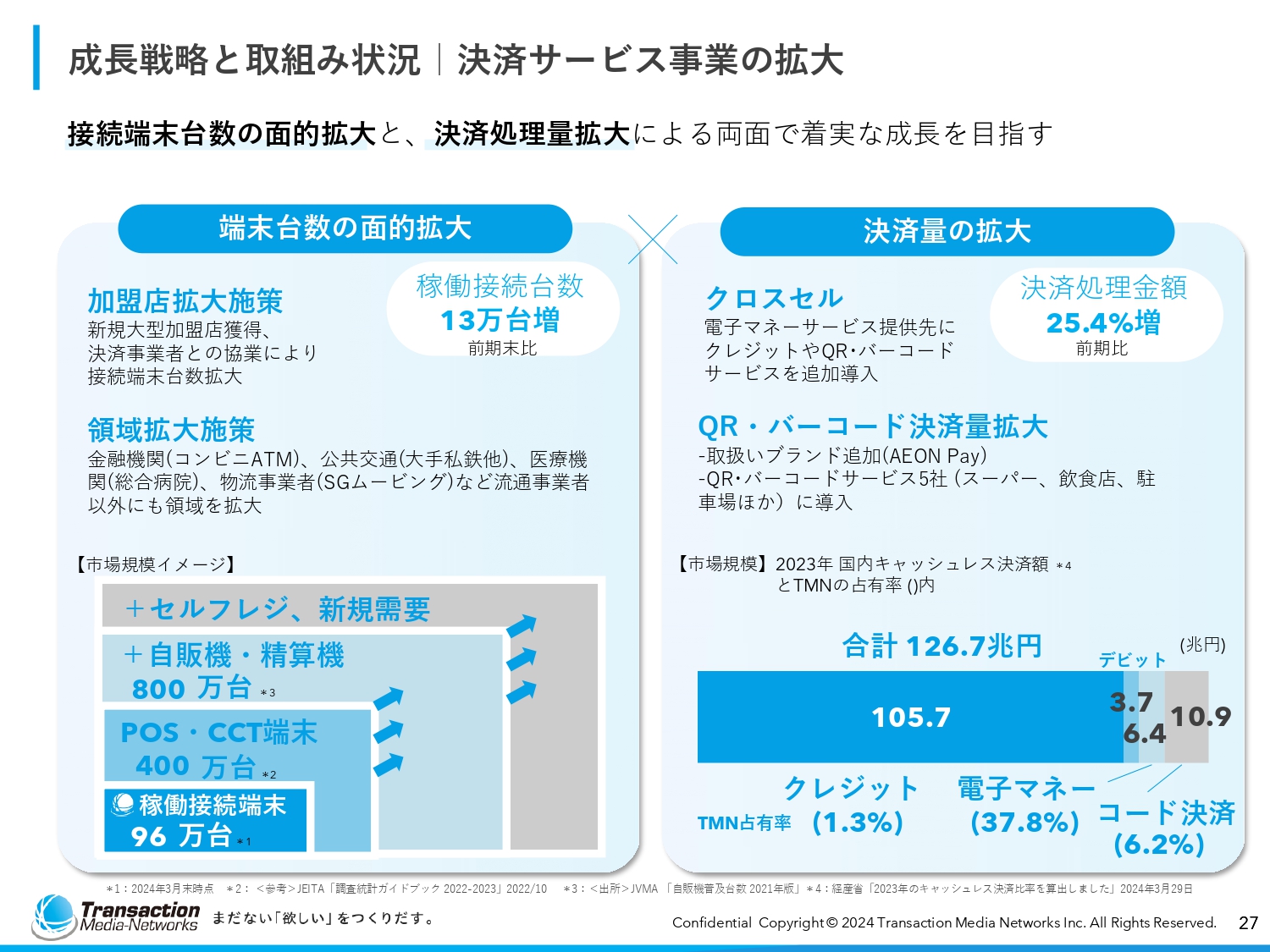

成長戦略と取組み状況|決済サービス事業の拡大

前段でお伝えしたとおり、電子決済の領域はいまだ拡大の途上にあり、今後もまだまだ拡大が進んでいくと考えています。

スライド左側をご覧いただくと、一昨年度末の稼働端末台数は83万台でしたが、昨年度末では96万台まで増えました。先ほど西脇からご説明したとおり、月次で約1万台の新規端末が接続してきているかたちです。

大型店にはPOS端末が置いてあり、クレジットカード用のCCT端末は小ぶりの商店などに設置されています。店舗に必ずしも置かれるわけではないのですが、今後設置できるPOS・CCT端末のポテンシャルとしては400万台と言われています。その獲得に向けて、さらにシェアを高めていくことに取り組んでいきます。

また、人口の減少に伴い、自販機・精算機もプラス400万台の市場規模があると考えています。例えば自販機は国内に200万台から250万台ほどあると言われていますし、精算機も40万台から50万台あるとされています。精算機には、例えば駐車場での無人精算機やガソリンスタンドの給油機が挙げられます。

さらにその外枠として、流通改革による市場の拡大が起きており、セルフレジやセミセルフレジといった新しい形態のソリューションが店舗に登場しています。みなさまもお使いになったことがあると思いますが、セミセルフレジはレジ打ちの方が商品をスキャンした後に「1番の精算機でお金を払ってください」と案内するというものです。

もともと、POS1台に対して私たちの端末は1台しか付いていないのですが、セミセルフレジには1台のレジに対して2台以上の端末が付きます。このようなところも事業の拡大に寄与していくだろうと考えています。

私たちは、この端末台数の面的拡大を既存のアクティビティの中でしっかりと実現していき、加盟店の拡大を実現しながら、事業領域の拡大も実現するのが1つの成長戦略です。

一方で、決済量の拡大もしっかりと実現していかなければいけません。スライド右側に記載しましたが、まずはクロスセルが挙げられます。

冒頭で45のサービスブランドを提供しているとお話ししましたが、1つの加盟店につき、できるだけ多くのサービスを利用いただくことで、しっかりと収益を伸ばしていきます。また、成長著しいQR・バーコード決済量の拡大も目指していきます。

その下の棒グラフは、すでに発表されている政府の統計で、市場規模が大きくなっていることがわかります。

ちなみに、現在の電子決済の比率は39.3パーセントの126兆7,000億円規模なのですが、2010年の統計では13パーセントで、2020年でも30パーセントを切るレベルでしたので、ここ数年で電子決済が急激に伸びていることが統計にも表れています。急成長する市場の中でしっかりと収益を上げていくことを実現し、決済量の拡大を実現するのがもう1つの成長戦略です。

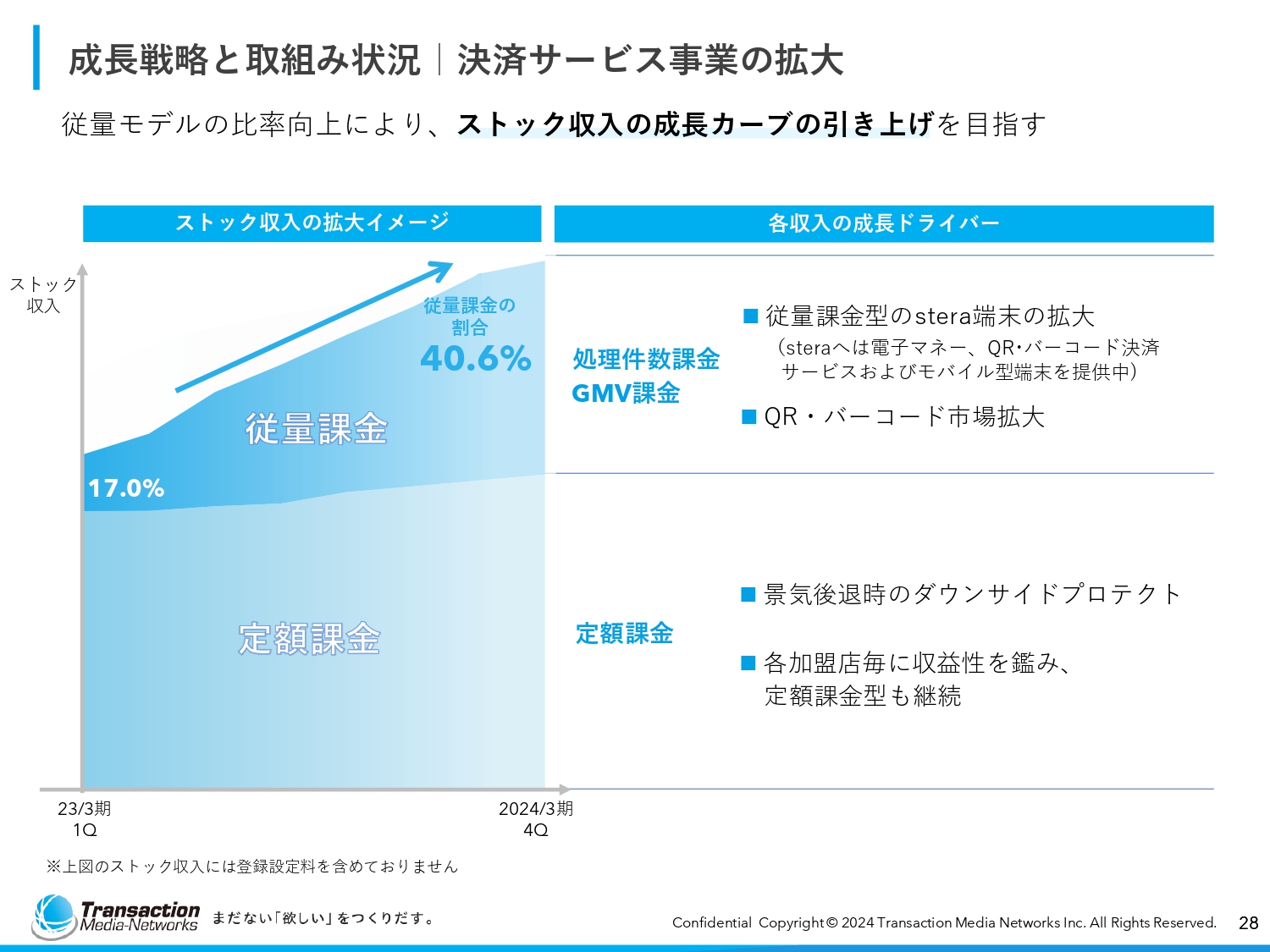

成長戦略と取組み状況|決済サービス事業の拡大

成長戦略における決済量の拡大についてのサブトピックです。当社の事業モデルは主に定額課金でこれまで事業を営んできました。

定額課金とは、端末が使われても使われなくても一定の固定料金をサブスクリプションのようなかたちで流通事業者からいただくモデルです。そのためダウンサイドリスクというのが非常に少なく、企業の事業の黎明期においては非常に良い収益モデルでした。

一方で、急拡大している電子決済の市場をうまく享受できないという難点もあります。そのため、従量課金の割合もしっかりと上げていきます。

電子決済の比率が45パーセントあるいは50パーセントという状態になった時に、従量課金の収益層を厚く持つことで、アップサイドをしっかりと享受できるような企業体制を作っていく考えです。

スライド右側に、各収入の成長ドライバーを記載しています。処理件数課金と、GMVという処理金額に対する課金があります。

従量制課金では、三井住友カードやGMO、VISAなどが展開している「stera」という端末がありますが、当社はそこに対して電子マネーとQRコードの決済サービスを提供しています。このようなものの件数が上がってきており、昨今の事業成長に非常に大きなインパクトをもたらしています。QR・バーコード決済の市場拡大については、先ほど触れたとおりです。

定額課金はダウンサイドプロテクトの堅いビジネスとなっています。従量課金の割合を増やしていくことも、1つの成長戦略になります。

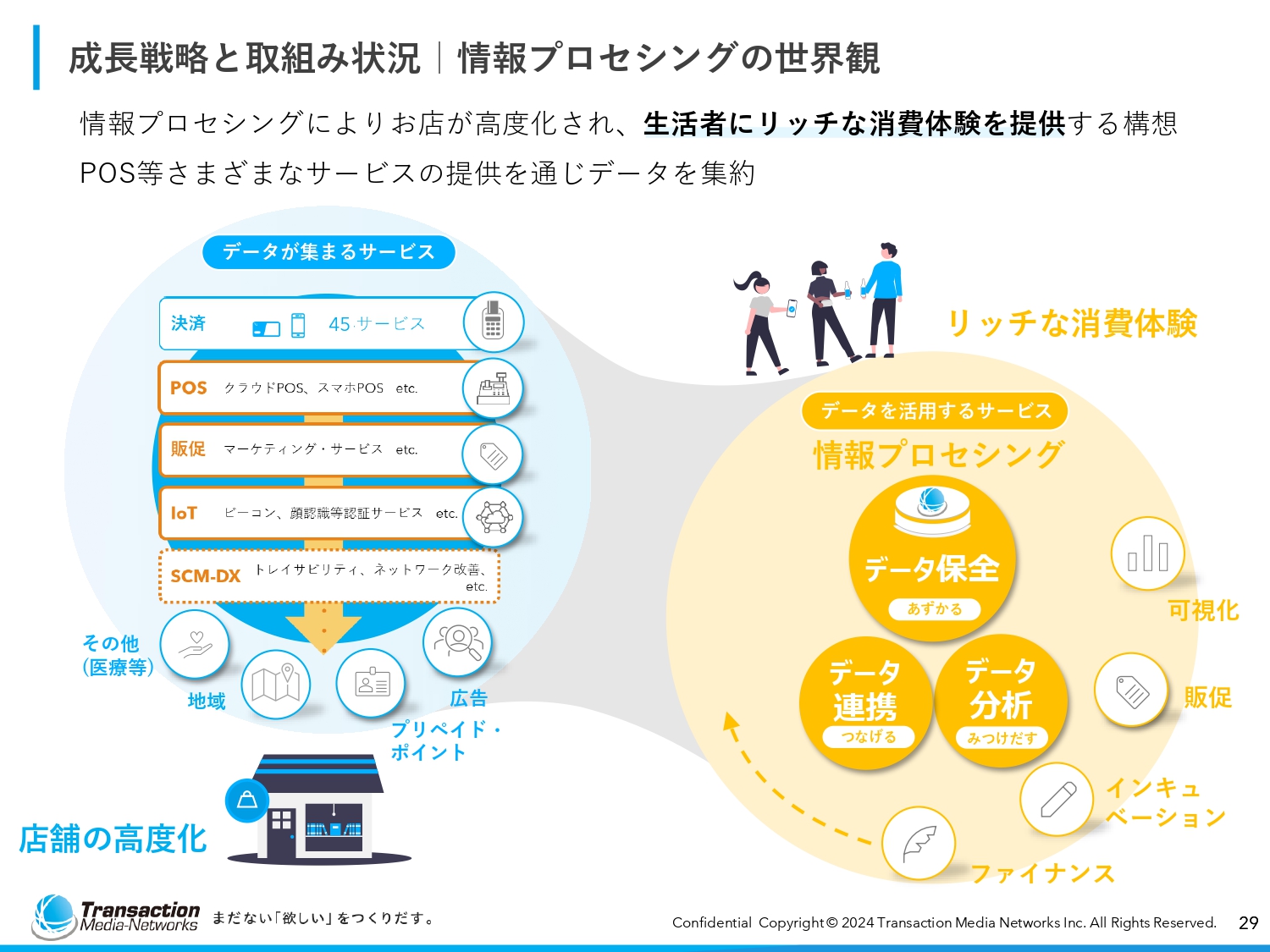

成長戦略と取組み状況|情報プロセシングの世界観

情報プロセシングについてです。こちらのスライドはさまざまなところで使っていますが、人々の購買や行動、移動といった情報をまずはしっかりと集めることが、情報プロセシングの第1ステップとなります。

そのような情報を集めるために、多くのデータビジネス企業ではデータ購入というプロセスを選択します。しかし、それではあまり収益性の高いビジネスを展開できないと私たちは考え、提供するソリューション自体にデータを集める機能を具備し、それを有償で提供しています。その結果、データが集まってくるような状態を自然に作り上げるというところです。

データが集まると、いろいろなデータベースとの連携を顧客である流通事業者から指示されたり、要望されたりします。それが新たなサービスの開発にもつながっていきます。ここ何年も、データ分析は世界中で優良かつ有望な事業領域として議論されていますが、そのような領域への第一歩を踏み出すきっかけ作りにもなっています。

いずれにしても、情報プロセシングによって情報を集めた後、お店の中のさまざまなソリューションをDX化・高度化することで、実際の生活者に極めてリッチな消費体験を提供することを目的としています。

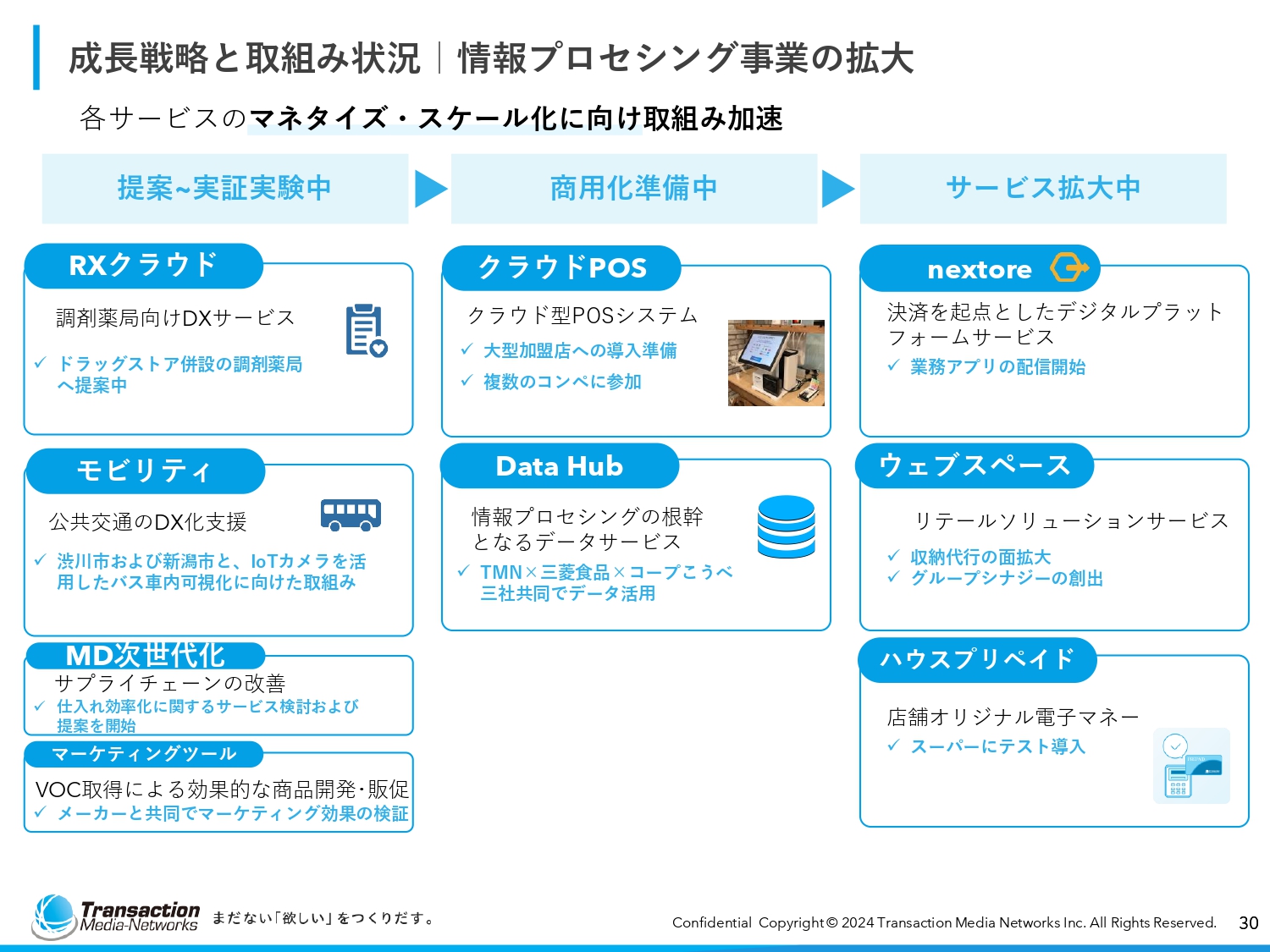

成長戦略と取組み状況|情報プロセシング事業の拡大

情報プロセシングにおける取組みにはいったいどのようなものがあるのかについて、こちらのスライドでステージに分けてご説明していきます。

「提案〜実証実験中」とは、研究開発にプラスアルファが加わったようなものとご理解いただければと思います。「商用化準備中」とは、概ねこのニーズは明らかだとわかっており、それを拡大傾向に持っていっているところを指しています。「サービス拡大中」とは、もうすでに拡大のメカニズムが私たちの中で納得いくレベルまで到達し、それをさらにどのように広げていくかを検討しているフェーズです。この3つのプロセスに沿ってご説明します。

「RXクラウド」は、調剤薬局向けのサービスです。病院で処方箋をもらうことが多いと思うのですが、調剤薬局ではこれを再度情報システムの中にインプットする必要が発生します。

BPO的な観点からして、このようなものに対してしっかりとAIを使って自動文字認識をすることで、調剤薬局の業務効率を上げるサービスを今後展開していこうと考えています。現在トライアルを行っており、今期中にマネタイズの目処が立っています。

また、ニュースリリースでも開示しましたが、「モビリティ」として公共交通のDX化の支援にも着手しています。当社がなぜモビリティに関心を持つのかと言いますと、交通と流通を掛け合わせる独自のポジション取りができるのではないかと考えているからです。

まず交通機関とは、特定の方々を除いて、乗ること、使うこと自体が目的化されているものではなく、どこかに行くためにみなさまは交通機関を使うわけです。

目的地があり、その目的地にはだいたい購買の場所があります。購買の場所があるということは、そこに概ね私たちの端末が置かれていることを意味します。特定の購買の場所に、ある特定の交通手段を用いて人が移動したことがわかれば、集客のプログラムやサービスが成立するのではという思いから、現在モビリティに力を入れています。

流通事業者からすれば、ネットスーパーでオーダーされてデリバリーするよりも、交通運賃を若干負担して来ていただき、商品をお持ち帰りいただくほうが、効率的に商売を営めます。この「交通×流通」は非常に有望な市場だと考えています。

その下に記載の「MD次世代化」とは、サプライチェーンの改善です。メーカーから卸、卸から流通といったところには、非常に複雑なネットワークが存在していますが、まだここにはIT化の波が浸透しきれておらず、非常に非効率な状態です。ここをしっかりとITシステムを使って見える化することで、サプライチェーンの効率化、改善を目指します。

「マーケティングツール」については、最終的には消費者のVoC(声)を取り、それをMD次世代化で接点ができたメーカーにしっかりと提供することで、商品開発あるいは生産管理にフィードインしていく、橋渡しをするようなマーケティングツールを提供していきます。

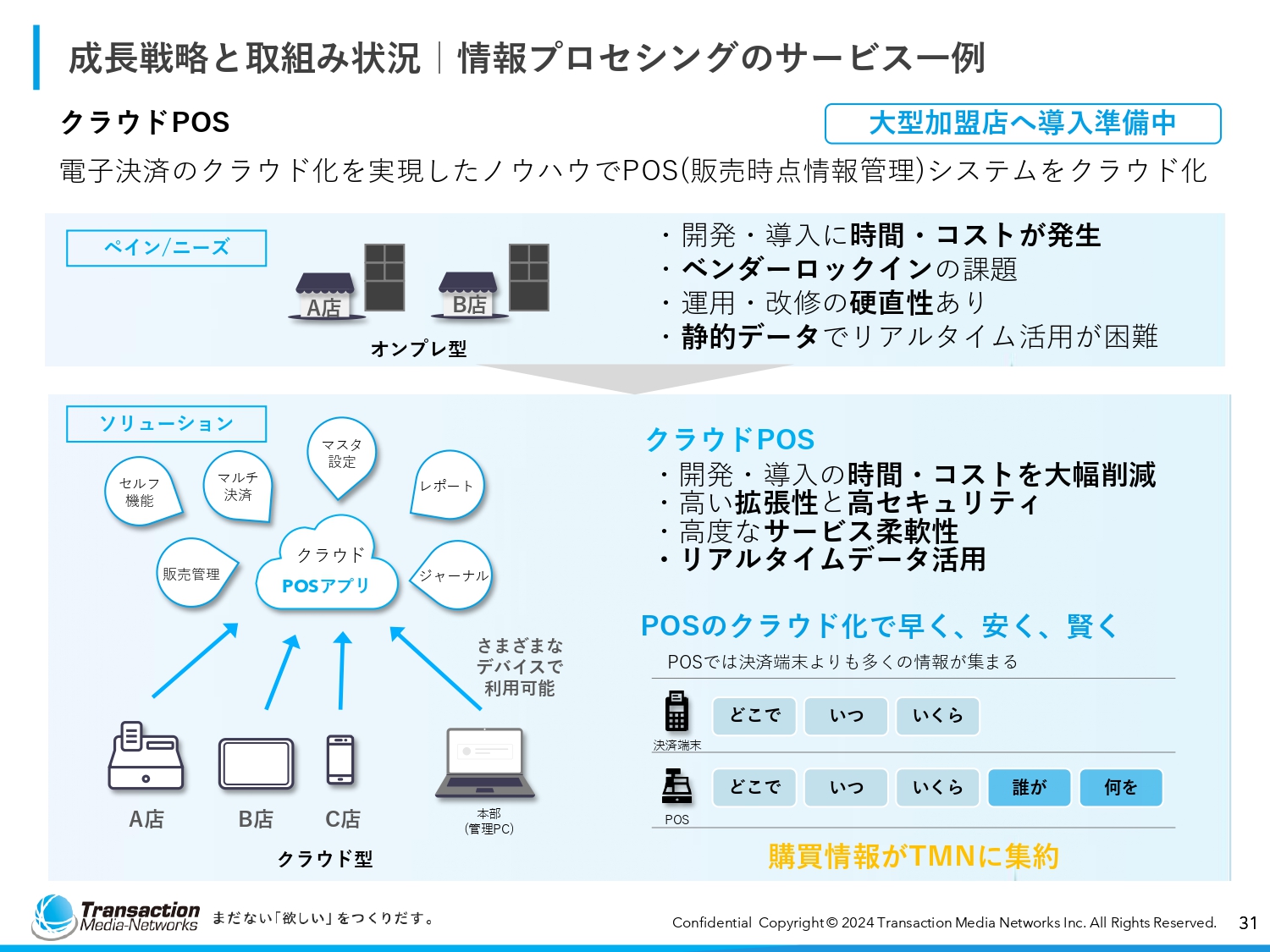

スライド中央の「商用化準備中」に記載のものについては、今までもご説明していますが、消費の動向を捉えるということでは「クラウドPOS」が非常に重要な接点になります。

私たちの今までのサービスは電子決済の処理ですので、現金の処理には一切関与しません。したがって、消費の全体像を把握しようと考えると、やはりPOSの機能が大事になります。

ただし、POSについては半世紀にわたっていろいろなIT企業が事業を展開しているため、私たちが新規参入するのであれば今までとは異なるものが必要になります。それが「クラウドPOS」です。

この「クラウドPOS」という言葉自体は使い古されたものでもあり、いろいろなサービサーが、「クラウドPOS」という名前で事業を展開しています。

技術的な話になりますが、私たちの「クラウドPOS」はマイクロサービスを使い、完全に筐体の中からソフトウェアを排除したかたちで、かつ、それを大型の加盟店に提供していくものです。したがって、みなさまが飲食店でご覧になるような簡易型のタブレットのPOSとは異なります。

当然のことながら、大規模加盟店に提供できるということは、小規模な加盟店にも提供可能ということです。非常に拡張性と柔軟性のある新しいアーキテクチャのPOSを導入します。1号案件がすでに成約しており、今年8月から大規模な導入がスタートします。

当然、そこで私たちが集めてくる購買の情報は、その下に記載の「Data Hub」に溜められていきます。これはすでに4月から有償サービスとして流通事業者に提供されているものです。したがって、「クラウドPOS」と「Data Hub」は、すでにマネタイズの目処がしっかりと立っています。

スライド右側の「サービス拡大中」に記載のある「nextore」は、これまでも説明の中で出てきていますが、前期において非常に大規模な提携がJCBグループと確立したことにより、決済デバイスとしての端末が大量に販売されました。現在はこれを全国展開していくフェーズです。

買収した「ウェブスペース」についても、流通事業者に対してのPOSの提供、それから基幹システムの提供を行っていますので、そこをしっかりと私たちの事業の中に取り込んでいき、より大規模な流通事業者に同様のサービスをクラウド側から提供していくことになります。

「ハウスプリペイド」については、決済手数料がどんどん流通事業者の負担になっていく中で、より手数料の安いものとして導入が活性化しています。先ほど触れた、電子決済の比率が39.3パーセントから40パーセント、45パーセント、50パーセントとなっていくと、低収益の流通事業者は手数料の支払いだけで非常に苦労することになります。電子決済そのものはどんどんプロモーションしますが、より決済手数料が低いソリューションも提供しているため、こちらも拡大基調となっています。

成長戦略と取組み状況|情報プロセシングのサービス一例

「クラウドPOS」については先ほどご説明しましたが、情報プロセシングの1つの要となる事業として捉えています。今年8月から導入開始する案件は5,000台規模となっており、今年度から私たちの新たな事業が大規模にスタートします。

スライドに記載しているように、ペイン/ニーズに対するソリューションは、世の中の流れに合致すると私たちは自負しています。これをしっかりと拡大していき、情報プロセシングの事業領域をマネタイズし、みなさまが安心してTMNの成長を見届けられる状態に持っていくことが1つのゴールだと思っています。

ご説明は以上となります。長時間にわたり、ご清聴ありがとうございました。

質疑応答:受注見込案件の内容について

質問者:説明資料21ページに2026年3月期までの営業利益の見通しの説明が詳細に記載されています。資料の右から3つ目のグラフに「受注見込案件及び既存事業の売上増加他」と書いてありますが、この受注見込案件とは、どのようなものをおっしゃっているのでしょうか? もし可能であれば、少し具体的な点についても教えてください。

小松原道高氏(以下、小松原):まだ確度が高まっている案件ではありませんが、一定の確立を見込んだ数字と考えています。

質疑応答:「stera」における役割について

質問者:成長戦略のところで、従量課金を増やしていくご説明があったと思います。「stera」端末の拡大が1つのヒントとしてご説明がありましたが、こちらについて私が十分理解できていないため教えてください。SMCCが進めているこの「stera」については、加盟店とGMOFGがいて、その後にVisa Netを通じて伝聞が行き来していると理解しています。御社が「stera」のネットワークでどのような役割を果たされているのか、その点について教えていただけますか?

またもし可能であれば、直近SMCCが加盟店手数料の引き下げというご発言をされていますが、このような加盟店手数料が下がることが御社の収益に対してプラスになるのかマイナスになるのか、もしくは関係ないのか、どのように考えればいいのか教えてください。

大高:従量課金の「stera」ですが、私たちはQRの処理と電子マネーの処理をGMOフィナンシャルゲートにご提供しており、GMOフィナンシャルゲートはそこにクレジットを加えたかたちで、三井住友に3つのサービスを提供しています。

小松原:先般、SMCCから料率の引き下げのニュースがありましたが、あちらはあくまでもクレジットであり、我々が提供しているものではないため、直接大きな影響はないと思います。ただし、キャッシュレスのより一層の促進という観点から見ると、間接的ながら影響がプラスの材料にはなると見ています。

質疑応答:新しい電子マネーの影響について

質問者:最近、ステーブルコインのような新しい通貨が広がる動きになっていますが、ステーブルコインやCBDCなど、新しいかたちの電子マネーが広がった場合に、御社のビジネスに影響があるのかないのか、どのように考えればいいのか、可能な範囲でご説明いただいてもよろしいでしょうか?

大高:ステーブルコインについては、私たちから見ると冒頭の45サービスのうちの1つに数えられるものです。CBDCであっても、「◯◯コイン」であっても、私たちのゲートウェイは「Suica」や「WAON」のようなものと認識します。やはり流通のポイントでそれが使われることになるため、ゲートウェイは依然として必要とされる見込みです。

小松原:ステーブルコインについては、大きなキャッシュレスの仕組みは変わる可能性があるとは思いますが、我々が電子マネー、クレジット、QRコードで今使っている加盟店へのインフラが、このような部分の提供にも十分役立っていくと考えています。私からは以上になります。

大高氏からのご挨拶

大高:あらためまして、本日はお忙しい中、お時間をいただきまして誠にありがとうございます。昨年4月4日に上場し、それ以後、いろいろなことを模索しながら過ぎていった1年です。

残念なことに、7月のピークの株価をもって下落が続いています。これについて、私たちも極めて重大なイシューだと認識しています。今期の2025年3月期においては、しっかりとIR活動に力を入れつつ、当然ながら、先ほどご説明したさまざまな数値面の目標をしっかりと実現していきたいと思います。

今、私たちの中では、しっかりと成長しながら、品質もしっかりと担保するという、アクセルとブレーキの両方を踏んでいる状態を同時に行っているわけなのですが、市場のみなさまからのご意見やアドバイスも、異なるアングルで非常にためになるものが多いと思います。ぜひともみなさまから引き続きのご支援、アドバイスをいただければと思いますので、何卒よろしくお願いします。本日はお忙しい中、誠にありがとうございました。

新着ログ

「情報・通信業」のログ