【QAあり】ウィルグループ、建設技術者領域は順調に推移するも売上収益は伸び悩む 25年3月期配当は前期実績の44円据え置き予定

目次

角裕一氏(以下、角):おはようございます。ウィルグループ代表取締役社長の角裕一です。本日は、ご参加いただき誠にありがとうございます。2024年3月期決算説明会を開催します。

本日はスライドの3点についてご説明します。1つ目は、2024年3月期の実績です。

業績ハイライト

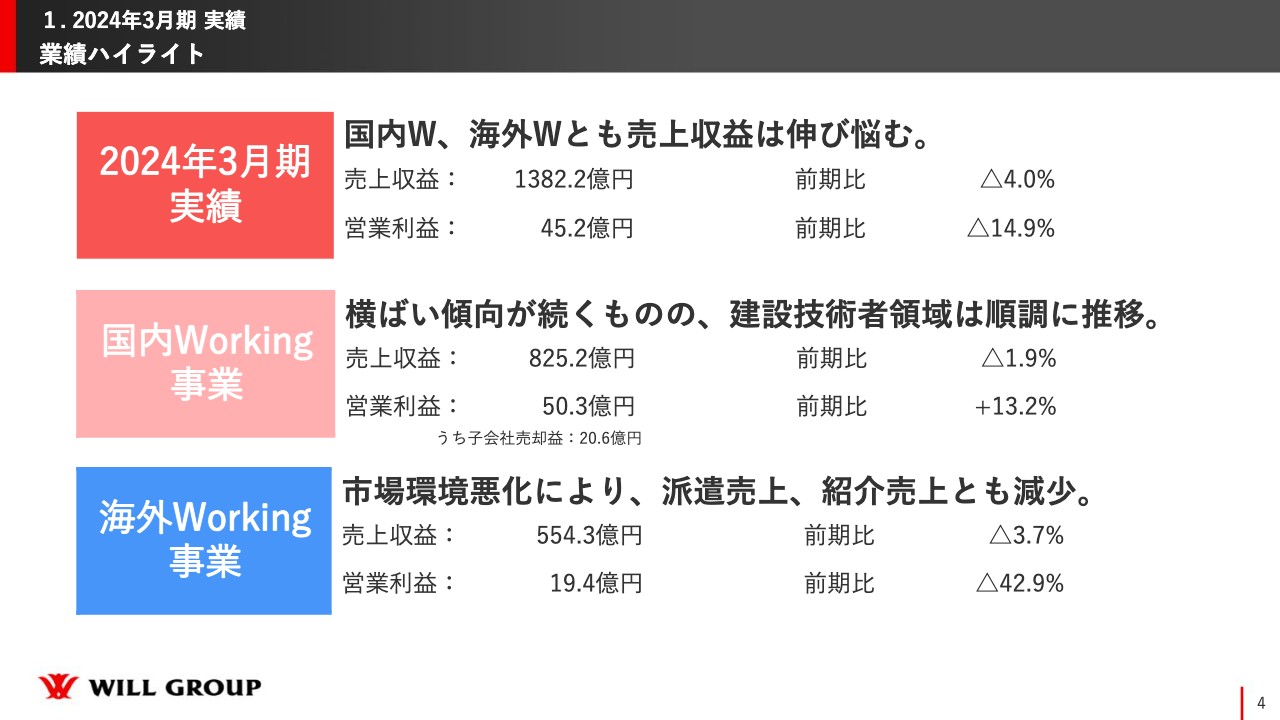

まずは業績のハイライトです。グループ全体の業績は、売上収益が1,382億2,000万円、前期比4パーセント減、営業利益は45億2,000万円、前期比14.9パーセント減となり、国内Working事業、海外Working事業ともに売上収益が伸び悩んだ1年でした。

国内Working事業と海外Working事業の内訳についてです。国内Working事業は横ばい傾向が続くものの、中期経営計画の戦略上一番重要な建設技術者領域は順調に成長できました。売上収益は825億2,000万円、前期比1.9パーセント減、営業利益は子会社売却益20億6,000万円を含めて50億3,000万円、前期比13.2パーセント増となりました。

海外Working事業に関しては、特に人材紹介事業での採用ニーズが大きく減退した状況になっています。売上収益は554億3,000万円、前期比3.7パーセント減、営業利益は19億4,000万円、前期比42.9パーセント減となりました。

連結売上収益の四半期推移

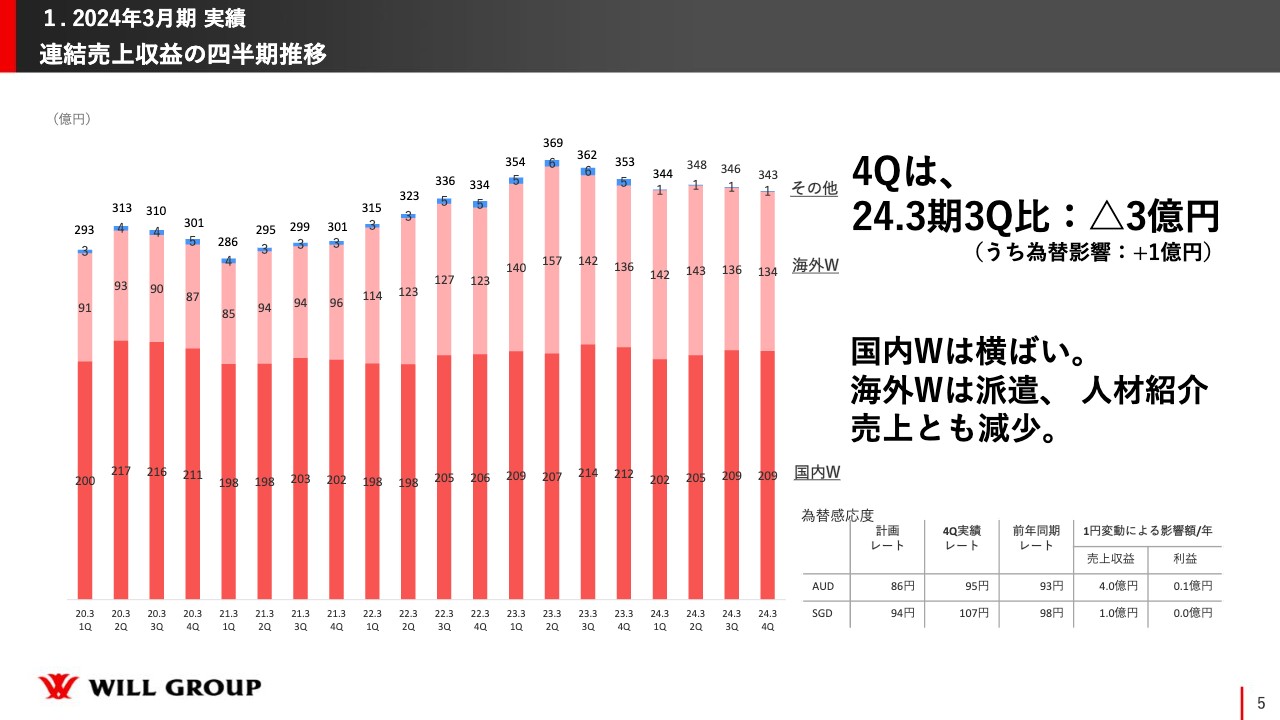

売上の四半期推移です。第4四半期は、国内Working事業は横ばい、海外Working事業は人材派遣、人材紹介ともに売上が若干減少し、第3四半期と比較するとマイナス3億円となっています。

連結営業利益の四半期推移

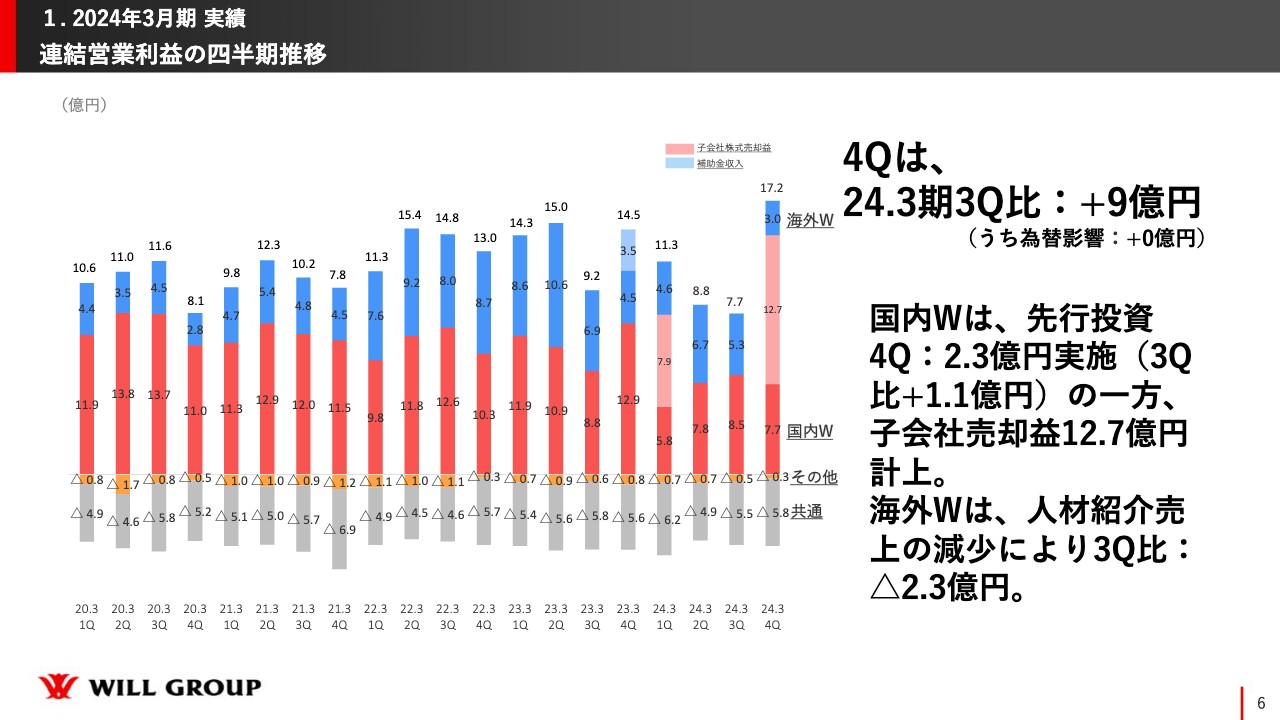

営業利益の四半期推移です。国内Working事業は、第4四半期に2億3,000万円の先行投資を実施しました。一方で、子会社売却益を12億7,000万円計上しています。

海外Working事業に関しては、人材紹介の粗利率が非常に高く、売上減と利益減が強く連動するかたちになっているため、人材紹介の売上減により第3四半期比でマイナス2億3,000万円となりました。以上の結果、第4四半期の合計は、第3四半期比でプラス9億円となりました。

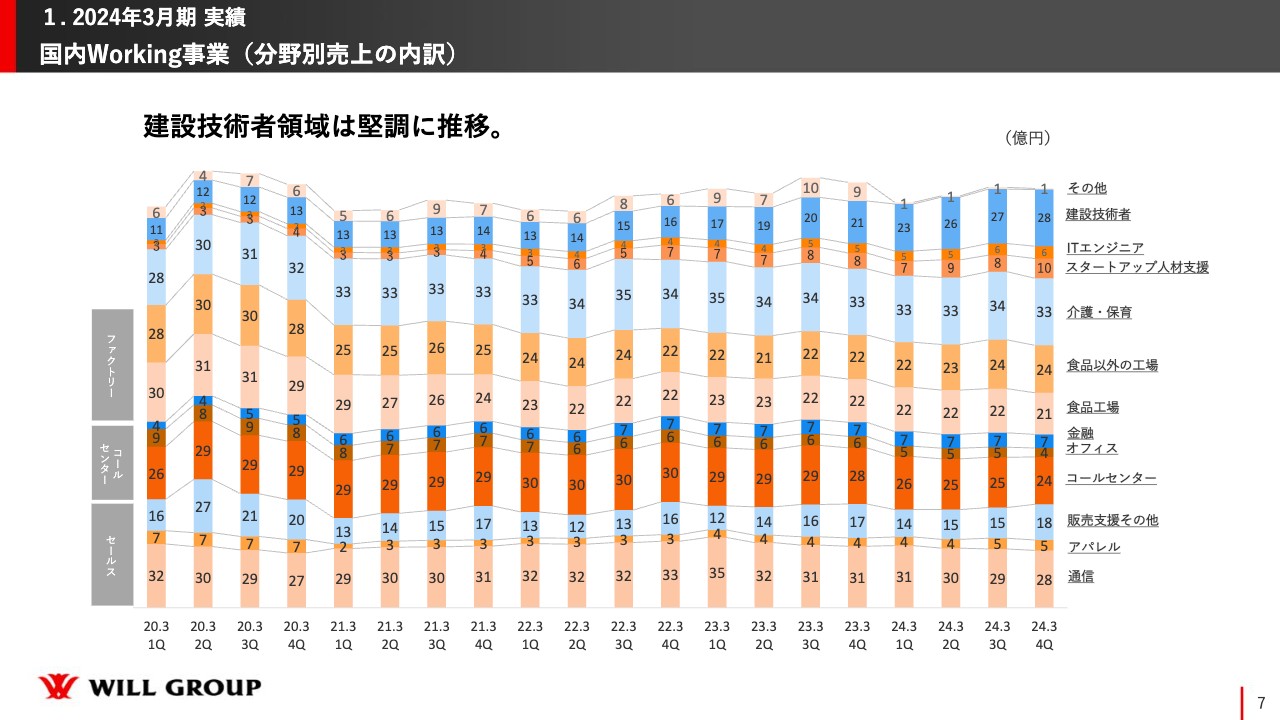

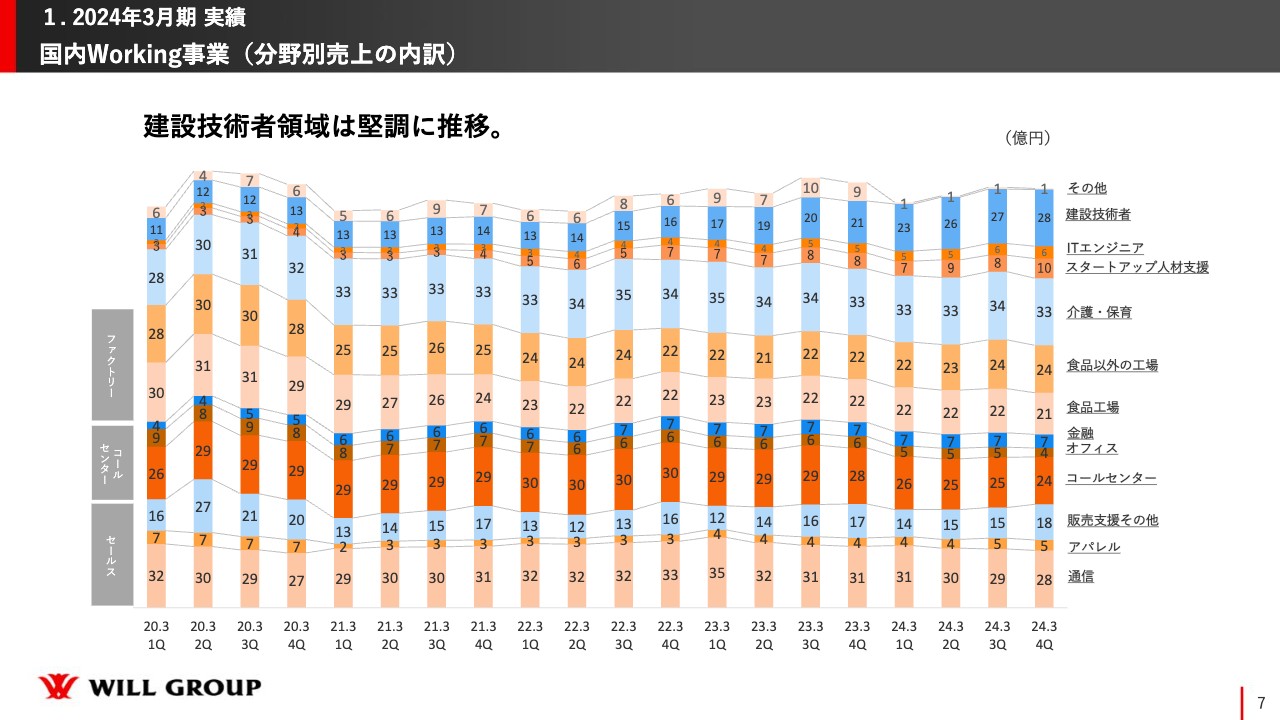

国内Working事業(分野別売上の内訳)

国内Working事業の分野別の推移です。グラフ最上部にブルーで示しているのが、当社が中期経営計画で最も注力している建設技術者領域で、こちらは順調に推移しています。

建設技術者領域における成長や、ファクトリーアウトソーシング領域において、機械・半導体・自動車といった、食品工場以外の分野での正社員派遣をしっかりと伸ばすことができた1年であったものの、最下部に示した薄いオレンジ色の通信領域と、濃いオレンジ色のコールセンター領域に関しては、期初からマーケットの低調が続いており、厳しい状況で推移しています。

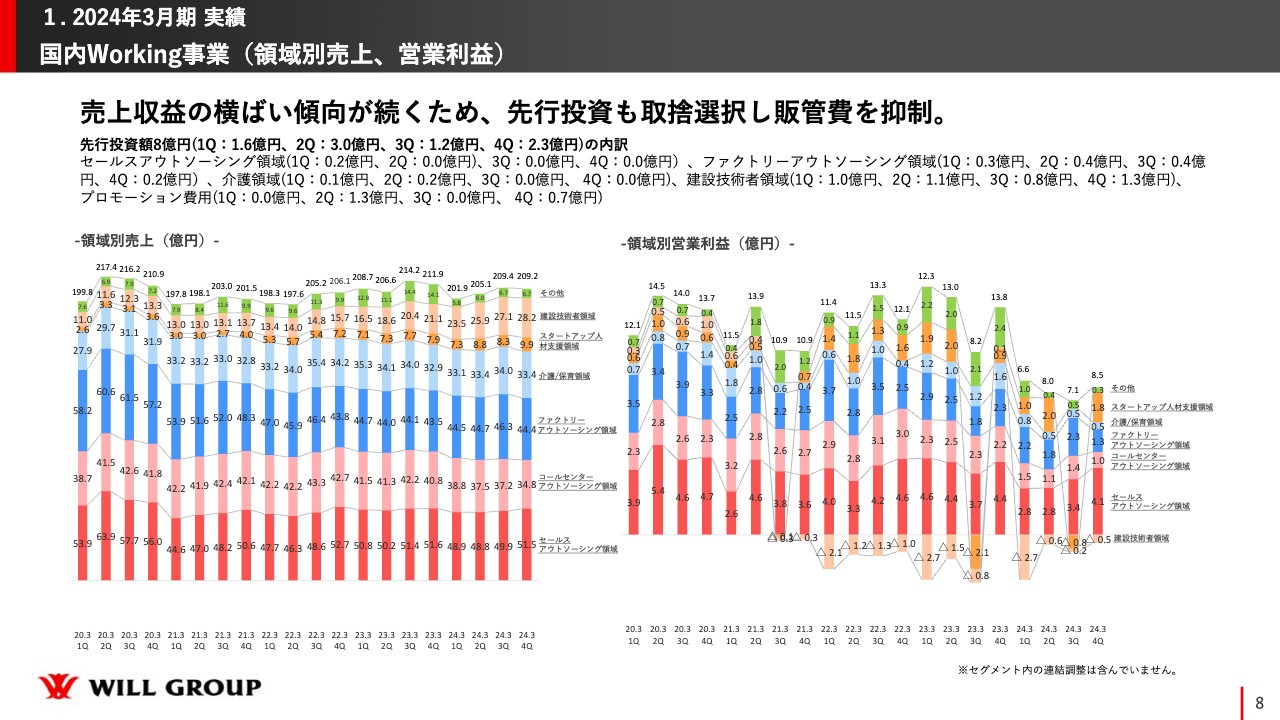

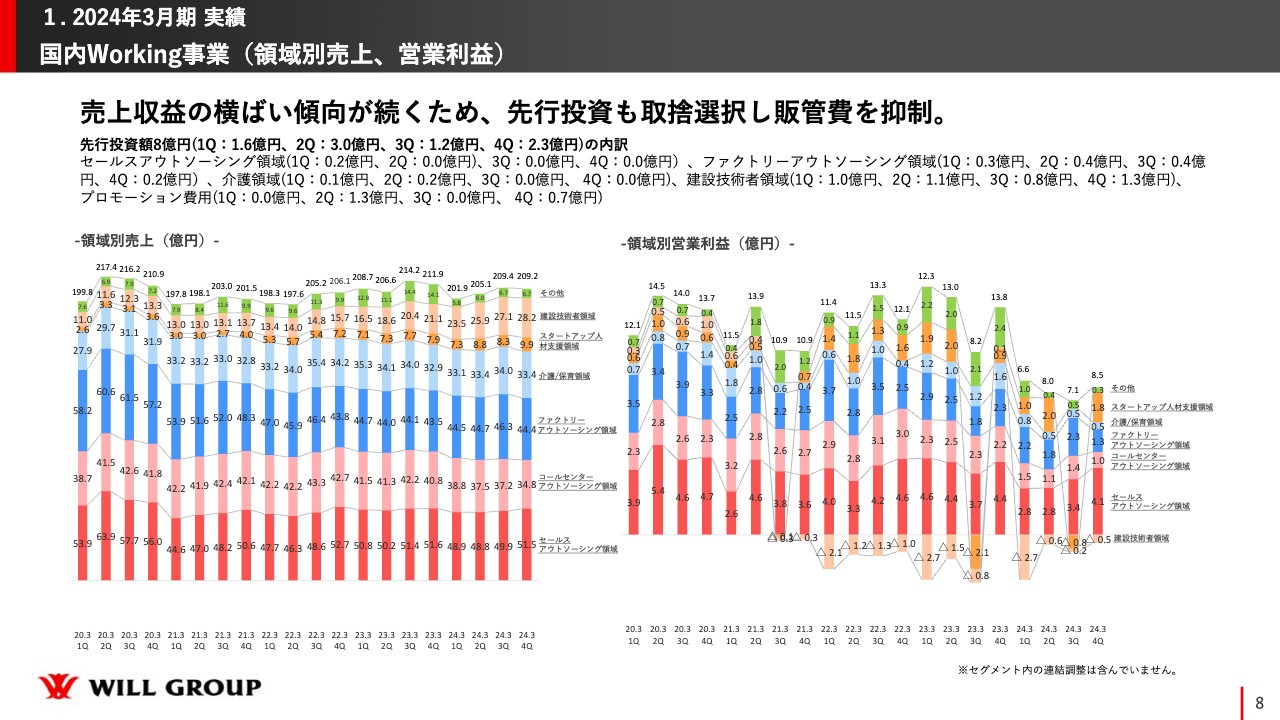

国内Working事業(領域別売上、営業利益)

国内Working事業の領域別の売上、営業利益です。

建設技術者領域以外に関しては、トータルの売上は各分野で横ばい傾向が続いています。事業ごとに先行投資を組み込んでいましたが、状況を鑑みながら取捨選択をして、販管費を抑制しました。

また、前期まで継続的に高い収益を出していた、稼ぎ頭のセールスアウトソーシング領域に関しては、第1四半期は非常に厳しいスタートとなりましたが、収益改善や単価交渉などの努力を重ねて、第4四半期では従来の収益に近い水準まで戻すことができています。

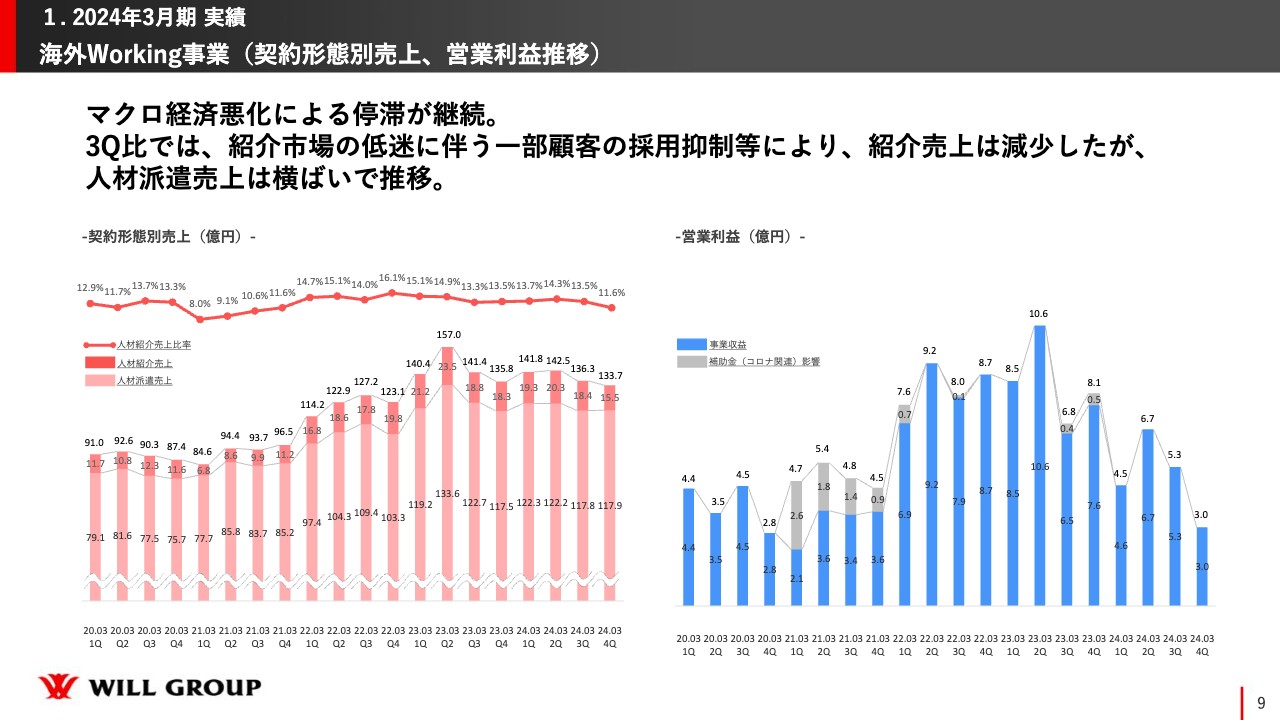

海外Working事業(契約形態別売上、営業利益推移)

海外Working事業は苦戦が続いています。スライドにマクロ経済悪化と記載しましたが、インフレと利上げにより、特にオーストラリアを中心とした人材紹介事業の低迷が、業績に強いマイナスのインパクトを発生させています。

顧客サイドの採用抑制が要因となり紹介売上が減少したことに伴い、営業利益も第4四半期はさらに厳しい着地となりました。

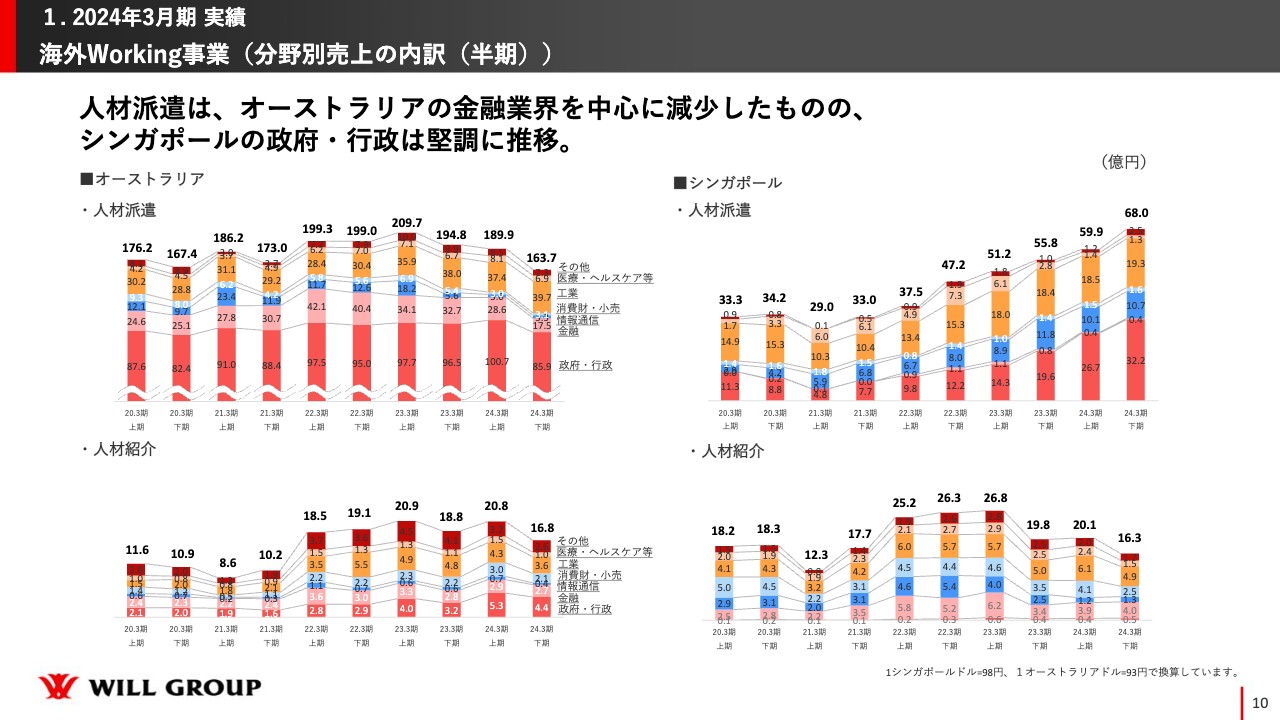

海外Working事業(分野別売上の内訳(半期))

海外Working事業の分野別売上の内訳です。スライド左側がオーストラリア、右側がシンガポール、上段が人材派遣、下段が人材紹介のグラフとなっています。

まずは人材派遣についてです。オーストラリアの人材派遣の状況は、政府・行政、金融の2つの領域で売上が減少しているものの、シンガポールの人材派遣に関しては、政府系を中心に継続的に伸ばすことができています。

オーストラリアに関しては、現政権が直接雇用を推進するという政策を打ち出しています。当社は、特に行政に高いシェアを持っており、オーストラリア、シンガポールともに安定的に収益を生み出していることを強みとしていましたが、今はその強みが若干仇になっています。

人材紹介に関しては、シンガポール、オーストラリアともに特定の分野で落ち込んだかたちではなく、マクロ経済悪化の影響により各分野で目減りしているという状態です。

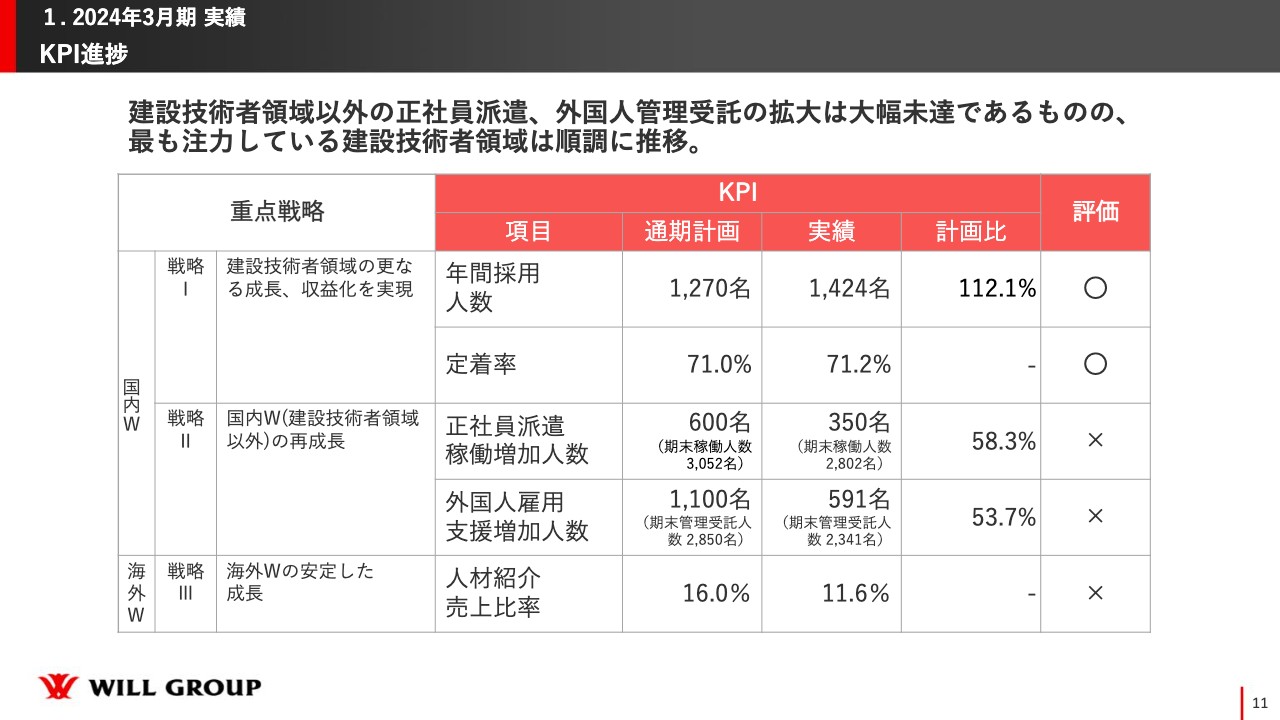

KPI進捗

中期経営計画におけるKPIの進捗です。戦略Ⅰの「建設技術者領域の更なる成長、収益化を実現」については、通期計画の採用人数1,270名に対して、実績は1,424名で達成できました。

定着率も同様に、通期計画71.0パーセントに対して、71.2パーセントを達成できました。

戦略Ⅱの「国内Working事業(建設技術者領域以外)の再成長」については、正社員派遣の稼動増加人数の通期計画は600名でしたが、実績は350名、計画比58.3パーセントという結果でした。外国人雇用支援増加人数の通期計画は1,100名、実績は591名、計画比53.7パーセントとなりました。

正社員派遣稼働増加人数がショートした要因は、苦戦が続くセールスアウトソーシング領域の低調です。セールスアウトソーシング領域は、モバイル領域のスマートフォン販売、アパレル領域、営業支援領域の3本柱があり、営業支援領域とアパレル領域は順調に成長していますが、苦戦を強いられているのがモバイル領域です。比率の大きいモバイル領域が苦戦したことによりセールスアウトソーシング領域が伸び悩み、このような達成率となりました。

外国人雇用支援増加人数に関しては、上期の未達がそのまま響いた結果となりました。下期は、上期の反省を踏まえて、計画の水準でパフォーマンスを出すことができています。

通期で1,000名が日本へ入国する予定となっていた、インドネシアの北スラウェシ州との「ZERO DEBT PROJECT」では、ルアン島噴火により空港が閉鎖されている影響もあり、すべてがプランどおりに進んでいるわけではないのですが、上期に学習したノウハウを通じて、今後は順調に成長できるのではないかと考えています。

戦略Ⅲに関しては、先ほどお伝えしたように、海外の採用市場が低迷しているため、人材紹介売上比率は、通期計画16パーセントに対して結果は11.6パーセントと、大きく未達となりました。

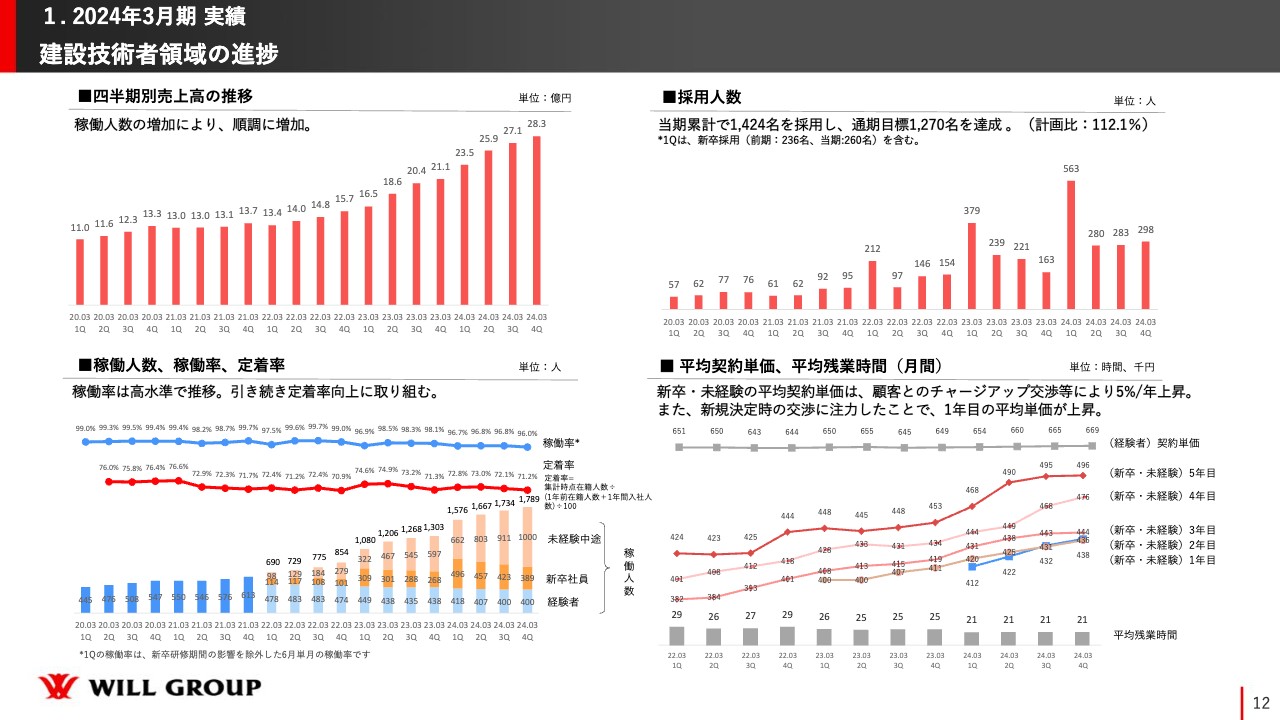

建設技術者領域の進捗

それぞれの戦略の詳細についてご説明します。まずは建設技術者領域の進捗です。

売上は左上のグラフのとおり、前年比130パーセント以上で順調に成長できました。こちらは建設技術者領域の技術者派遣を展開している同業他社の成長率と対比しても、トップクラスの成長ができた1年だと振り返ります。

採用ができない限りは売上の伸長もありませんので、成長率に伴い過去最高の採用を実現することができました。

スライド左下の稼働人数、稼働率、定着率については71.2パーセントでした。他社は70パーセント後半の定着率を持っていますので、当社もその水準まで引き上げていくつもりです。しかしながら、採用を踏み込んでいるという状態では、どうしても1年目の定着率が一番不安定です。

2年目、3年目になってくるとこの定着率が非常に上がってきます。現在、当社の技術者の稼働人数のうちビギナー技術者の比率が大きいため、定着率が上がらない構造になっていますが、この数年間はしっかりと採用を踏み込みます。成長に伴い、2年目以降の比率は引き上がっていきますので、リニアに定着率は70パーセント後半に上がってくるだろうと考えています。

また、日本国内でも賃上げの動きが非常に活発になっています。この圧力が収益にマイナスの影響を与えているのではというご質問も多くいただきますが、その結果を右下のグラフで示しています。こちらは入社年数別の平均請求単価の推移ですが、新卒・未経験社員は、全体5パーセント程度のチャージアップができています。

この請求が上がっていかない限り、支給も上がりません。支給が上がらない限り、他の職種に技術者が取られていってしまうということは、お客さまと当社の共通課題ですので、二人三脚で定着を実現させていくということが非常に重要なテーマになります。

そのようなご理解もあった上で、請求単価がしっかりと引き上がっています。当然、当社の技術者への評価もありますが、理解がより進んでいるというかたちです。

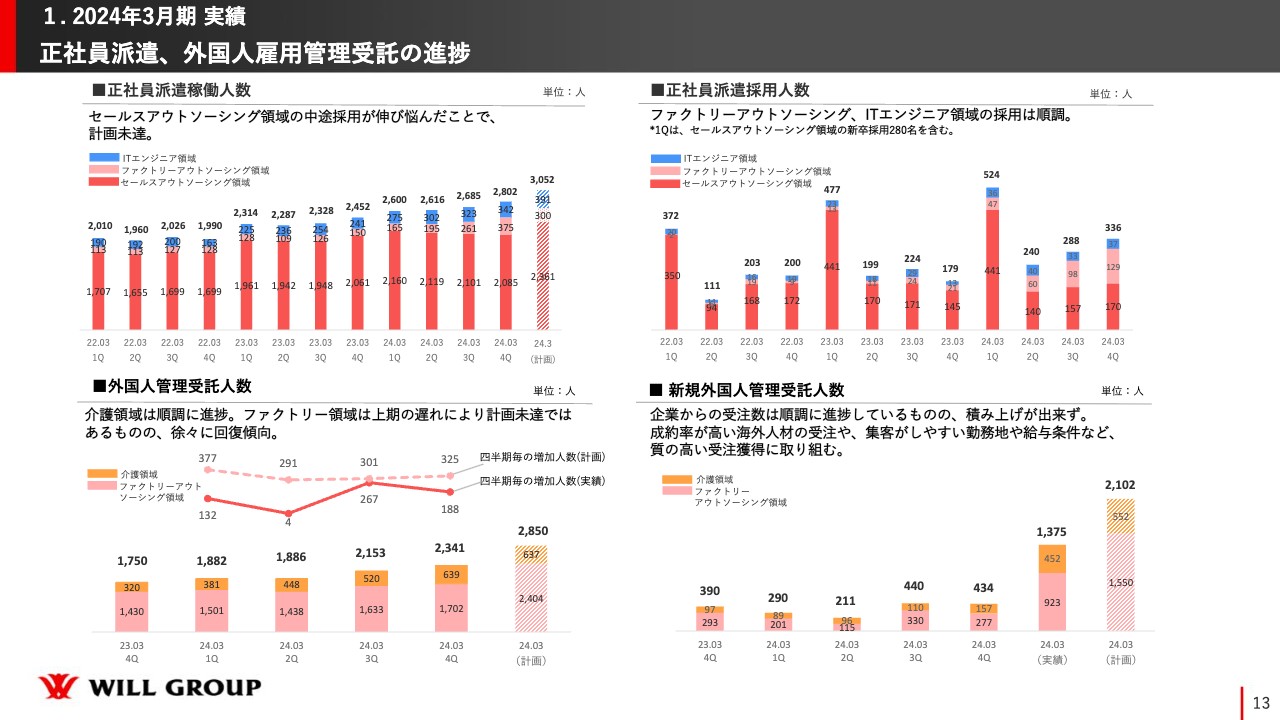

正社員派遣、外国人雇用管理受託の進捗

建設技術者以外の領域の正社員派遣と外国人雇用管理受託の進捗をご説明します。

スライド上段が正社員派遣、下段が外国人管理受託の結果です。まずは正社員派遣の領域についてです。スライド左上の棒グラフの右端の薄い部分が、当初立てた計画です。

2024年3月期の着地時点で、赤い部分がセールスアウトソーシング領域で2,361名、その上がファクトリーアウトソーシング領域で300名、ブルーの部分がITエンジニア領域で391名、合計すると3,052名です。

結果としては、セールスアウトソーシング領域で約300名弱ショートしました。ファクトリーアウトソーシング領域とITエンジニア領域を合計すると700名を超える実績となっていますので、新たに注力しはじめた2つの領域に関しては順調に採用し、かつ在籍も達成することができました。

セールスアウトソーシング領域は、特に今はモバイル領域のマーケットが厳しい状況です。前第4四半期と対比すると若干名増員できていますが、当初プランの約300名を伸ばすことができなかったため、正社員派遣に関しては未達成となりました。

右側のグラフは、四半期ごとの分野別の正社員派遣採用人数を示しています。ピンク色のファクトリーアウトソーシング領域は、四半期ごとにしっかりと推移しています。

スライド下段左側の外国人管理受託は、しっかりと伸ばすことができています。しかしながら、当初立てた計画と対比すると、オレンジ色の介護領域は達成できましたが、ピンク色のファクトリーアウトソーシング領域は約700名ショートしました。

上部の折れ線グラフは、点線が上期の計画で実践が上期の実績を示しています。やはり上期に結果を出し切れず、大きくビハインドしてしまったことが、そのまま通期のショートにつながっています。第3四半期、第4四半期は若干ショートしましたが、採用はしっかりと伸ばすことができています。

また、外国人管理受託はオーダーをいただいてから入国するまで、リードタイムが3ヶ月から半年あります。そのため、今期上期はすでに入国の予定が立っており、おおよその採用人数の見通しが立っている状況です。

今期下期に関しては、インドネシアのルアン島噴火による影響はありますが、採用チャネルの「ZERO DEBT PROJECT」をインドネシアの別の州に展開したり、さらにベトナムで新たなチャネルを増やす取り組みをしたりすることで、採用の影響を回避していきたいと考えています。

「WILLOF(ウィルオブ)」プロモーションの成果

前期は、はじめて大型プロモーションを実施しました。テレビCMも含めて、展開したエリアは関西・中京・福岡・沖縄の西日本、南日本エリアです。

今期は首都圏も含めてプロモーションを展開する予定ですが、まずはテストという位置づけで、特定のエリアでプロモーションを実施しました。その検証のフィードバックとしては、「WILLOF(ウィルオブ)」の認知率は340パーセントアップ、指名検索数は230パーセントアップ、利用意向度は450パーセントアップしました。

仕事を探す際に「WILLOF(ウィルオブ)」というブランド名を入力することで、直接当社の自社ホームページに流入します。採用の難易度が非常に上がりつつある中でプロモーションを行うことは、当社の認知や結果と連動しているということがわかりました。

また、利用意向度はどのようなスコアかというと、認知率を取った際に、就職もしくは転職したいと考えている方々に対して、「WILLOF(ウィルオブ)」のサービスを利用したいかというアンケートを取った結果です。プロモーションの結果として、転職、就職意向を持たれている方からも、今までになかったスコアを獲得できているということを示しています。

以上が、2024年3月期の当社実績のご説明となります。

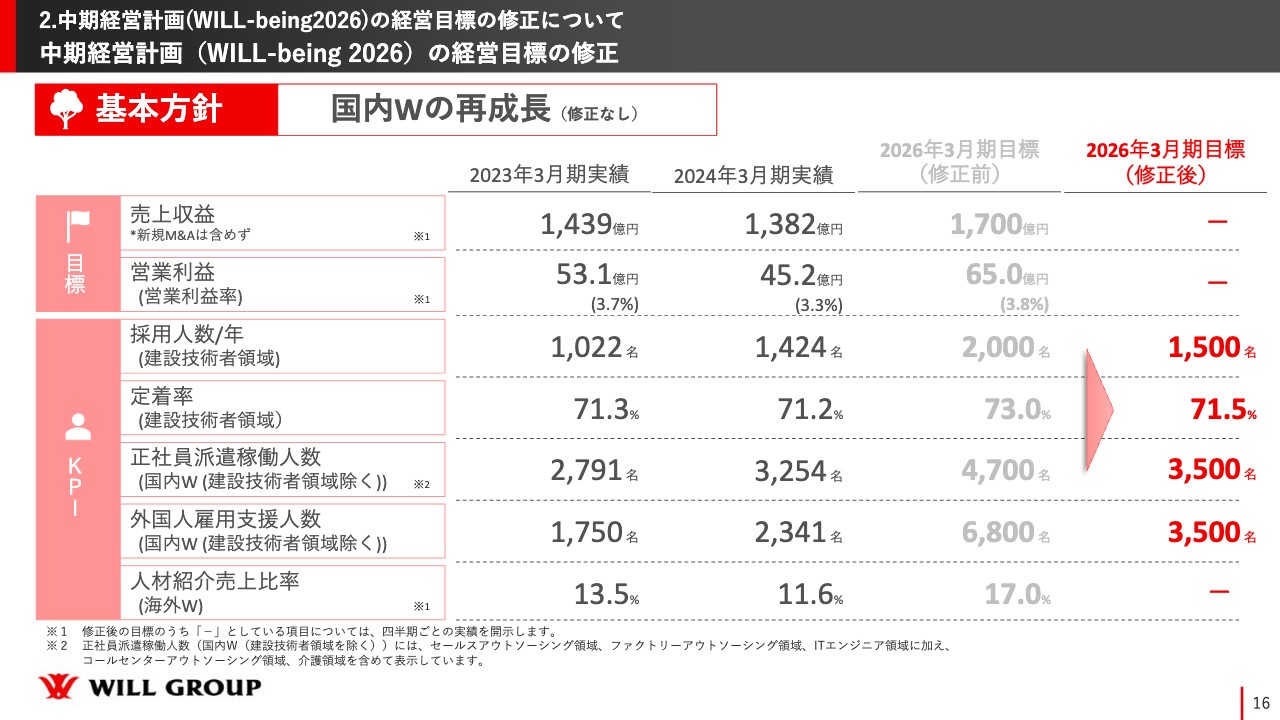

中期経営計画(WILL-being 2026)の経営目標の修正

中期経営計画(WILL-being 2026)の経営目標の修正についてご説明します。

中期経営計画における基本方針は修正せず、国内Working事業の再成長という基本方針をそのまま展開していきます。業績目標の売上収益1,700億円、営業利益65億円という2つの目標については、取り下げることを決めました。

また、各種KPIに関しても、例えば建設技術者領域に関しては順調に採用を行うことができましたが、同時にこの1年採用にチャレンジしたことで、想定以上に深刻なコスト上昇を認識することができましたので、今後の投資効果や定着率・稼働率を踏まえたベストバランスを考え、1,500名に修正しました。

また、外国人雇用支援人数に関しても、稼ぐということにおいて円の力が弱まっていることから他国に行ってしまうというリスクがあります。また、当社は国や州と連携しながら採用人数をしっかりと確保していくチャネルを作っていますが、この1年から2年は、北スラウェシ州からの流入がいつ再開されるかわからないという不透明な状況となっています。このような状況の中、KPIを合理的だと考えられる数字に修正したものが、今回の計画目標の修正内容となります。

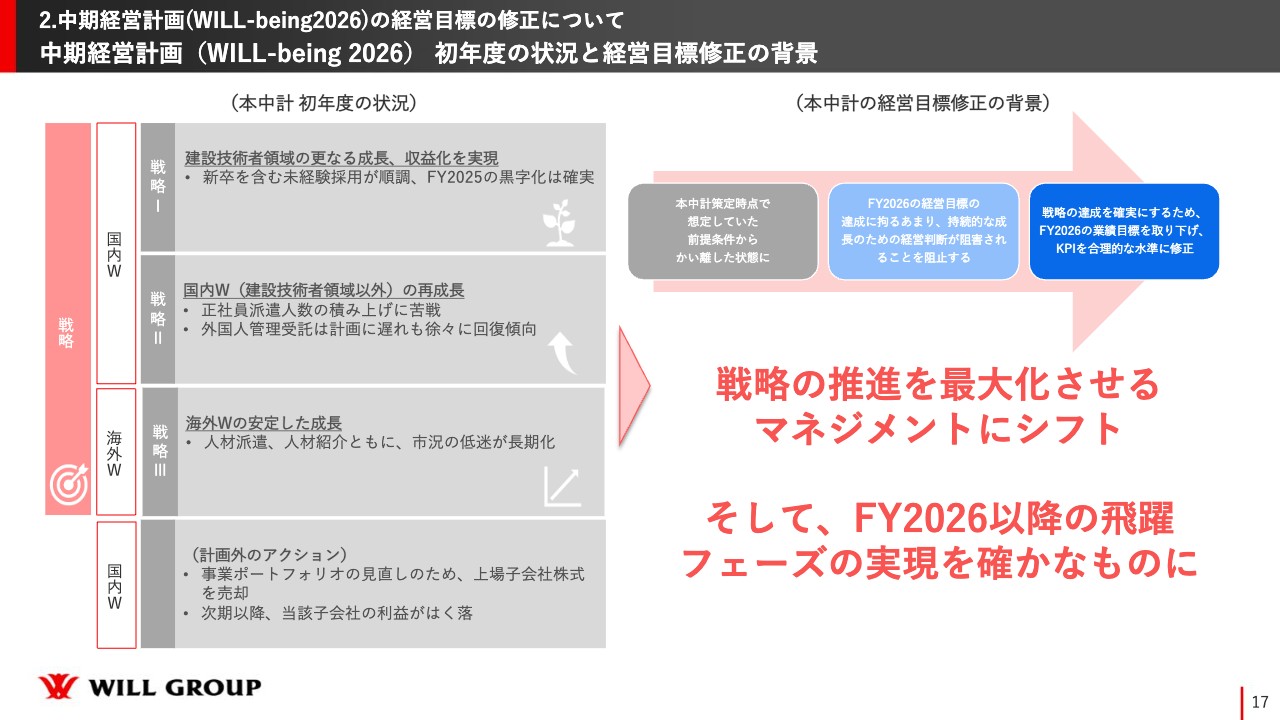

中期経営計画(WILL being 2026)初年度の状況と経営目標修正の背景

経営目標修正の背景です。まず、スライド左側に記載した「初年度の状況」について、建設技術者領域は先ほどお伝えしたとおり順調です。それ以外の国内Working事業に関しては、特にモバイル領域を中心としたセールスアウトソーシング領域やコールセンター領域の低迷があります。

海外Working事業に関しては、人材紹介ニーズの低迷によって先行きが非常に見えづらい状況です。このような背景から、中期経営計画を策定した段階における前提条件と大きく乖離をした状況になっています。

当然ながら、「まだ1年目である」とも考えましたが、同時に、「1年目でこれだけ乖離した」という真逆の見方も含め、さまざまな視点から、現在のウィルグループ、そして残り2年、またその先をどのように歩んでいくかということを、ボードメンバーたちと議論しながら考えました。

その中で、2026年3月期目標である売上高収益1,700億円、営業利益65億円を何としてでも死守するというパターンでシミュレーションを行った場合、どうしても今回の中期経営計画における戦略の投資を停止し、目の前の利益を捻出していかざるを得ませんでした。

海外の採用市場のニーズが大きく改善する見通しが立てづらい時点で、そのような楽観的な市場予測を前提とすることも良くありません。また、マーケットを悲観的に見た場合、どうしても利益を捻出するかたちの進め方になってしまいます。

今回の中期経営計画を策定する時点で私自身が強く考えたこととして、有期派遣をベースとした事業をこのまま成長させるのでは、当社の収益性は上がっていきません。また、労働人口が減少し、さらに採用の競争が激しいマーケットになれば、1人当たりのCPAが上がり、カジュアルな派遣における定着率は短期化することで低迷していくと考えています。

したがって、今の段階で正社員の派遣や人材紹介を中心に事業のポーションを大きくし、ポートフォリオを組み替えていくことが、ウィルグループの持続的な成長と発展を形成する重要な戦略だと考えています。

本来ならば、この戦略と売上収益1,700億円、営業利益60億円の両方を達成させることが経営における役割だと考えています。しかし、見立てたマーケットの前提が1年目に大きく変わった状況を冷静に捉え、戦略を推進することを優先しながら、増益のターンに持っていくことを、当社としては実行したいという背景があります。

先ほどお話ししたように、中期経営計画1年目での修正は、「あと2年あるのにどうして変更するのか」というお声をいただいたりするのではないかとも考えましたが、2年目や最後の1年でこのような修正をするよりも、1年経った現時点で業績目標を取り下げ、しっかりと合理的な投資をしながら戦略を推進したいと考えました。

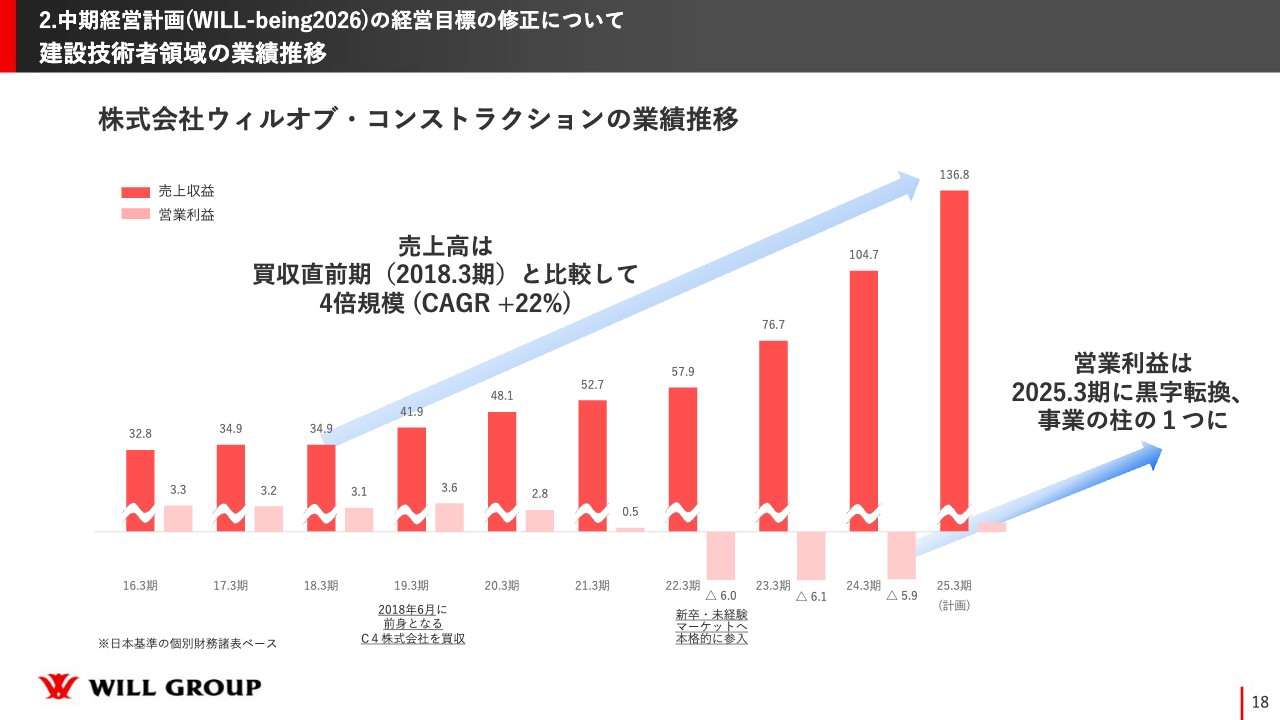

建設技術者領域の業績推移

戦略を推進していく中で、特に持続的な成長においては、収益性の高い事業を展開していくことが必要になります。現在、ウィルオブ・コンストラクション社は、YoY30パーセント以上の成長を実現することができています。赤字に転換したのは2022年の3月期からですが、このタイミングから新卒・中途の未経験者の採用にスイッチしました。

それまでの間は、経験者採用のみを行っていた会社です。2019年にC4社をM&Aしてグループインした後は、PMIを実施しながら未経験者採用をグロースさせるプランを仕込み、2022年3月期から本格的に計画的な赤字という積極的な投資を行ってトップラインを伸ばしていくプランを掲げ、現在に至ります。

今期はまだ2億円弱の営業利益になりますが、黒字転換のフェーズに入っていきます。当社としては、来期はさらにもう二回りや三回り程度の大きな収益を稼ぎ出すプランであるため、このような事業を2つ目、3つ目と作り上げていきたいと考えています。

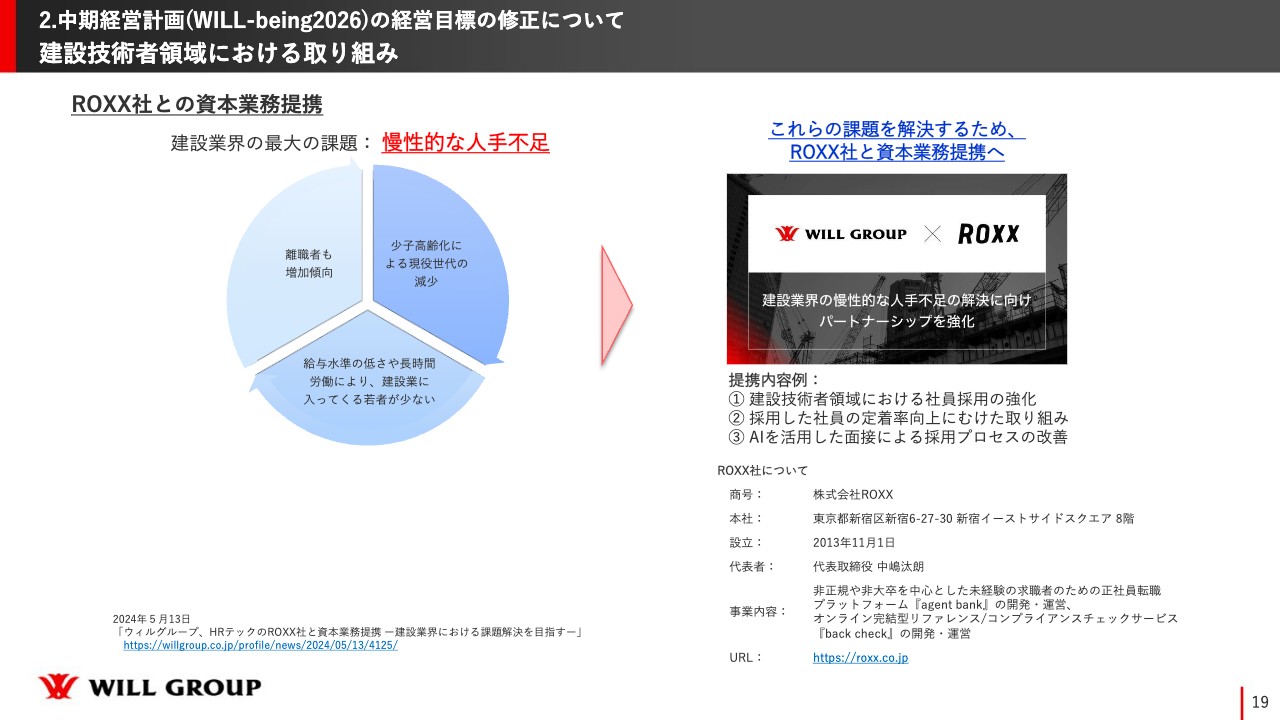

建設技術者領域における取り組み

ここでは、採用が非常にキーとなります。建設技術者領域の年間採用人数を2,000名から1,500名と修正していますが、より効率的、かつ定着率の高い採用を行っていくことが非常に重要なポイントです。

先日発表したとおり、ウィルグループはROXX社との資本業務提携を行いました。提携の内容として、まずは建設技術者領域における社員採用の強化です。現時点では、ROXX社でしっかりとプロジェクトを組んで採用を強化し、年間数百名程度の採用を実現していくというプランがあります。

2つ目は、採用した社員の定着率向上に向けた取り組み、3つ目はAIを活用した面接による採用プロセスの改善を行っていきます。

年間約1,000名から1,500名の人材を採用するとなると、相当な面接の量になります。社内における採用オペレーションが非常に煩雑になり、なおかつスピードと定着率という採用の精度も同時に追っていかなければなりません。

このような部分にテクノロジーを活用した精度の高い採用について、ROXX社と連携しながら研究開発していくことで、効率性、定着率、採用のボリュームの3点を採用プロジェクトで成功させるべく、資本業務提携を行い、スタートしています。より強固な建設技術者領域の成長を確実なものにすべく、さまざまな取り組みを実施していきます。

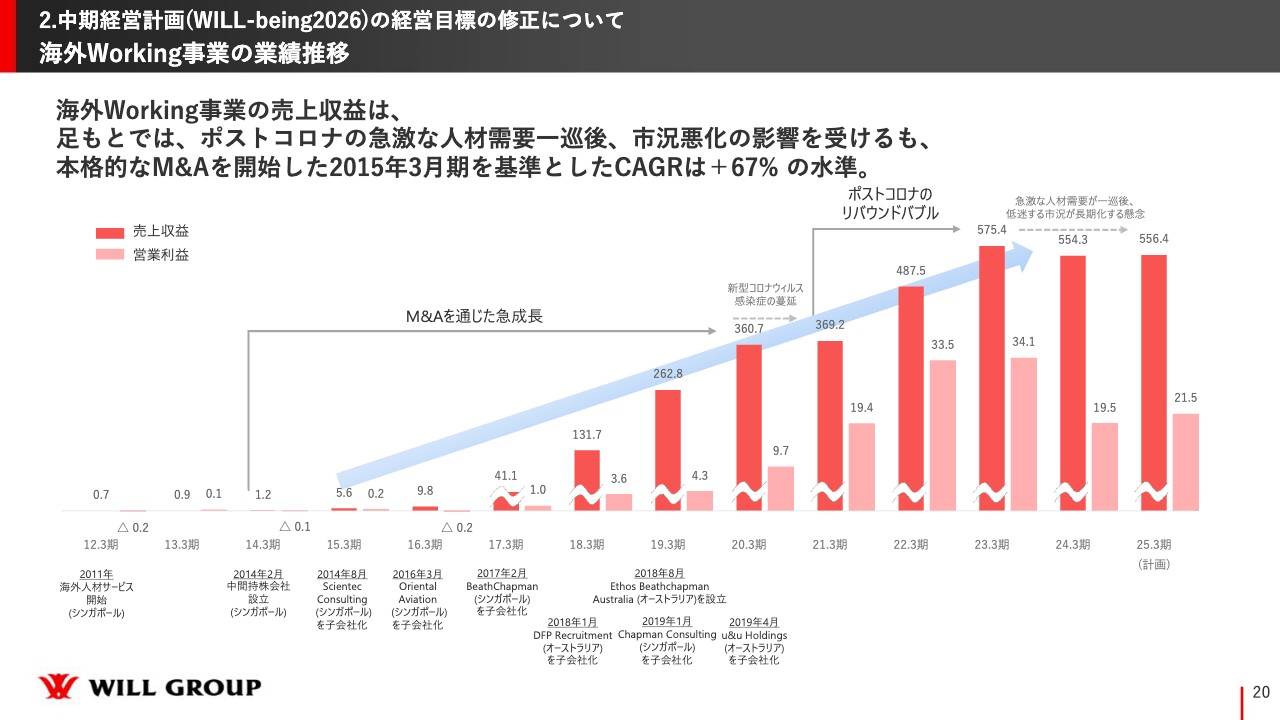

海外Working事業の業績推移

苦戦している海外Working事業の状況については、経年で見ると、スライドに記載したとおりの成長を遂げています。当社は、2012年から海外Working事業への挑戦を始めました。新型コロナウイルス感染者が蔓延した初年度の2020年3月期は、非常に苦戦した1年でしたが、2021年3月期は、売上はほぼ横ばいになりました。2021年3月期下期からは採用需要が大きく膨らみ、2022年3月期、2023年3月期と人材紹介事業が大きくスケールしていきました。それに伴い、利益を大きく創出できたという推移となります。

この大きな需要は、2023年3月期の第3四半期あたりまで続きました。第4四半期以降は採用が一気に減退し、右肩下がりのニーズが現在まで続いています。正直に言えば、マーケット環境は非常に厳しいと見ています。

私の感覚的には、3ヶ月から半年後に大きく状況が改善されるとは想定していません。楽観的に捉えず、キャリアコンサルタントの人材紹介事業を中心とした労働生産性をどのように上げていくかということに、しっかりとフォーカスしていきたいと思います。

コロナ禍の2020年3月期から2021年3月期の上期のタイミングでも、キャリアコンサルタントを中心にコストを削減すべきかどうか、社内では非常に多く議論しました。しかしながら、キャリアコンサルタントを手放してしまうと、マーケットが元に戻った時に需要を獲得できない懸念もあったため、当時は人員を削ることなく、そのまま耐えることを選択しました。

その結果、スライドのグラフのとおり、コロナ後の需要を多く獲得することができたという成功体験があります。ただし、現在の低迷が長期化しそうな不透明なマーケットの中でも、コロナ禍と同じ経営判断をするかというと、私としては、前回の成功体験はたまたまに過ぎなかったと考えています。

3ヶ月後や半年後にマーケットが底を打ち、急激に改善し始める可能性はゼロではありませんが、現時点ではその兆候は見られません。したがって、前回とは違う判断をします。

特にパフォーマンスが厳しい状況に直面している特定の事業子会社においては、現地のCEOや幹部のメンバーたちとしっかりとコミュニケーションをとりながら、成長の芽はできる限り摘まず、未来の利益にインパクトを与えないコスト削減に着手していきます。

ただし、感覚としては、もう1歩、2歩踏み込んだ、コスト削減をしなければならない状況もあると考えています。そのような場合は躊躇せず厳しいコスト削減をすることで、労働生産性の高い人材紹介事業を展開し、マーケットが復調しなかったとしても、しっかりと増収できる着地を考えながら、この1年から2年はかじ取りしていきたいと考えています。

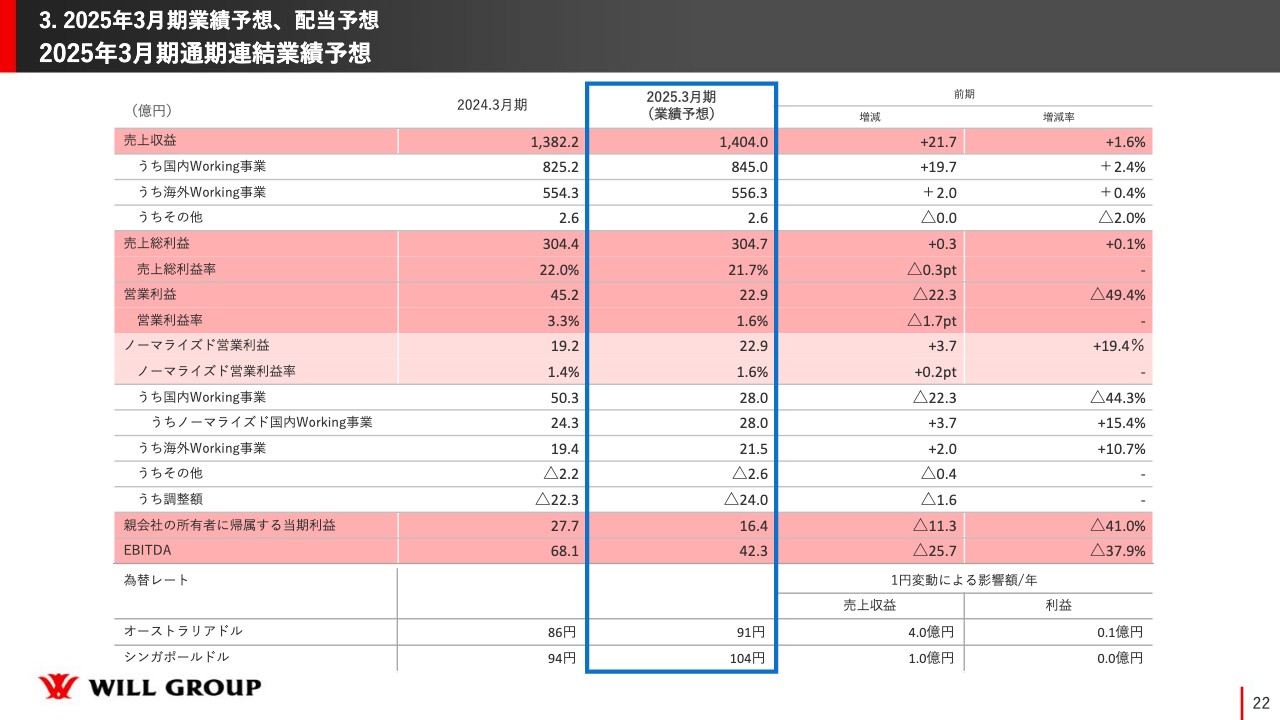

2025年3月期 通期連結業績予想

2025年3月期の業績予想と配当予想についてご説明します。まず、2025年3月期の業績予想です。売上収益は前期比1.6パーセント増の1,404億円、売上総利益額は前期比0.1パーセント増の304億7,000万円、営業利益は前期比49.4パーセント減の22億9,000万円です。

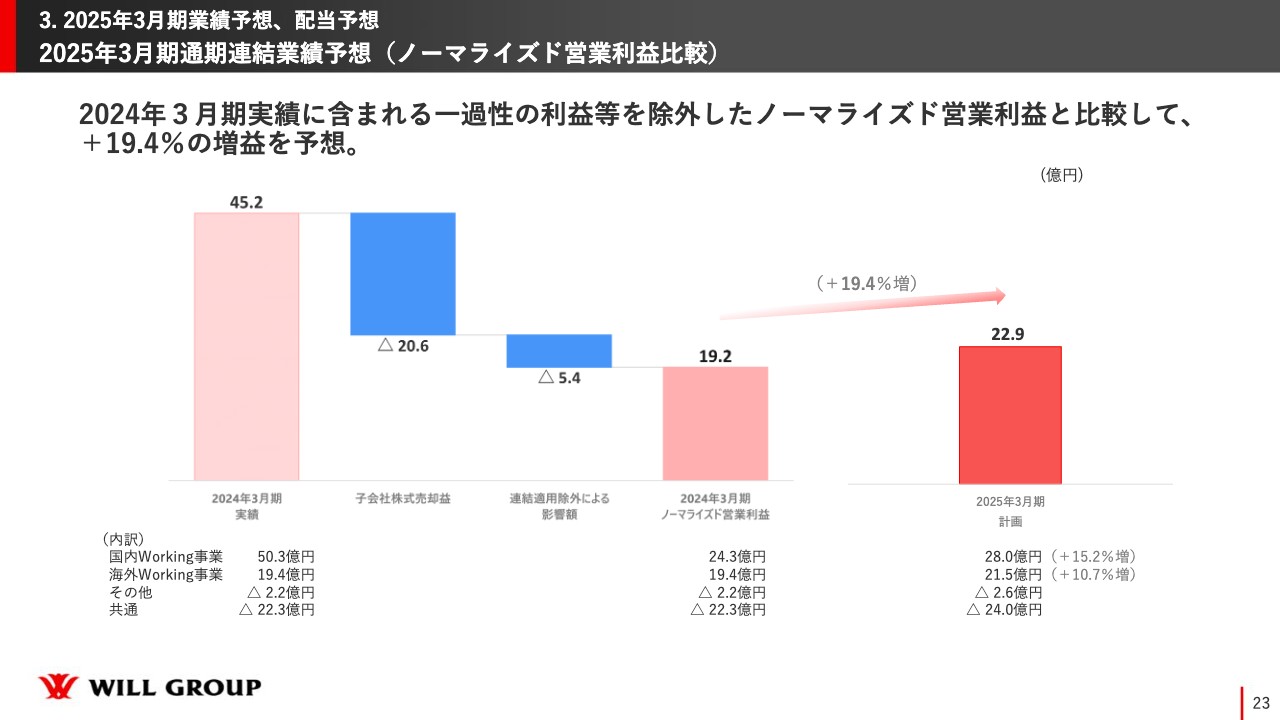

2025年3月期 通期連結業績予想(ノーマライズド営業利益比較)

2024年3月期実績にに含まれる一過性の利益等を除いたノーマライズド営業利益は、2024年3月期の19億2,000万円から、2025年3月期は19.4パーセント増の22億9,000万円です。内訳はスライド下段に記載のとおりです。国内Working事業は前期比15.2パーセント増、海外Working事業は前期比10.7パーセント増となります。

国内Working事業に関しても、まだコールセンターのマーケットは復調していません。海外Working事業に関しても先ほどお伝えしたとおり、マーケットの状況は好転していませんが、オペレーションのマネジメント努力を積み重ねることで、しっかりと増益のターンに入っていく1年にするつもりです。

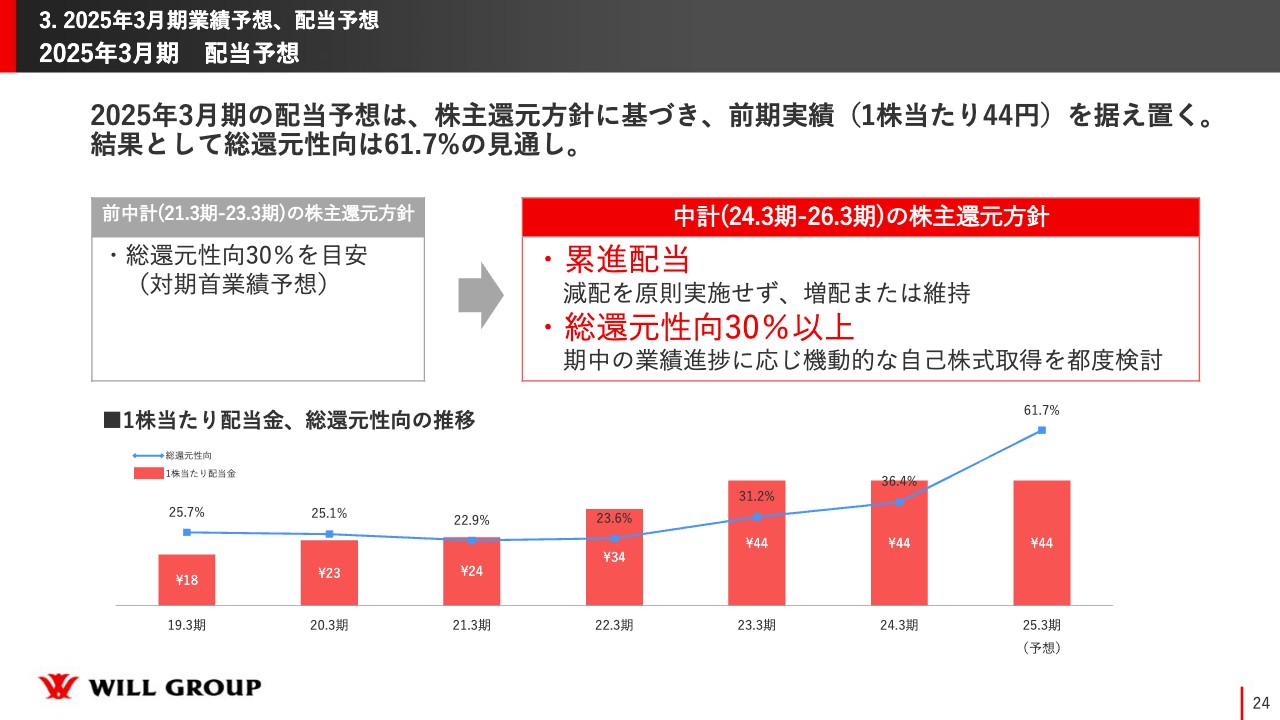

2025年3月期 配当予想

最後に、配当予想です。厳しい局面が続きますが、しっかりと戦略を優先し、将来の収益性を高めることを実現し続けていきたいと考えています。継続的に応援していただきたいという考えから、引き続き累進配当を行います。

できる限り増配したいのですが、当社の現状から考えた結果、維持ということで、1株当たり44円の配当とさせていただきたいと思います。この場合の総還元性向は、61.7パーセントとなります。

以上が配当予想になります。私からのご説明は以上です。

質疑応答:コロナ禍前後における想定の相違点について

質問者:昨年のコロナ禍が終わる時点で立てた2024年から2025年の想定に対し、実際にコロナ禍後の1年が経過した現在、今年から来年の足元の見通しはどのように変わったのかについて、もう少し詳しく教えてください。

角:コロナが明けた段階での見通しとの大きなずれは、国内と海外で2点あります。

まず1点は国内Working事業のコールセンターアウトソーシング領域です。コロナ期間中、感染者やワクチン接種等の問い合わせに対応するために、行政からのオーダーが増加したことにより、コールセンター派遣を実施するプレイヤーの数も大きく増えました。

そのような状況において、当社はコロナ収束に伴う各行政からのオーダー減少によるマイナス影響を見込んでいましたが、当社の想定以上に派遣オーダー単価の低下や、テレマーケティングエージェンシーからのオーダー減少がありました。このマイナス影響も、1年程度で回復すると見込んでいましたが、現段階においてもコールセンターのニーズが大きく戻る兆候はありません。

もう1点は海外Working事業です。コロナ期間中に採用を抑制した多くの企業が採用を積極的に行うという、所謂リバウンドバブルと言いますか、ポストコロナ後の急速な人材紹介需要が落ち込むことは想定していましたが、ここまで急速に収束していくとは見込んでいませんでした。

大きな見立てのずれというところは、この2点になります。

質疑応答:国内のインフレの影響と人手不足に関する感触について

質問者:国内Working事業について質問です。インフレの影響と人手不足の度合いに関しては、実際に進めてみて、どのような実感を持たれているのでしょうか?

角:金引き上げにご理解いただいているお客さまと、賃金引き上げがなかなか難しいお客さまで、人手不足における供給に変化が出ています。

例えば、当社が建設技術者領域において取引をしているサブコンやゼネコンでは、今のマーケットトレンドや他職種の賃金を考慮し、請求額の引き上げにご理解いただいているお客さまもいます。

一方で、介護領域においては、業態構造的になかなか今のマーケットトレンドに合わせて賃金を引き上げていくことが難しく、ファクトリーアウトソーシング領域においては、為替の影響や資材の高騰等による原価率の上昇があることで、人件費をフレキシブルに上げていくことが難しいというお客さまもいます。このように、産業別で賃金引き上げが難しい状況が出てきており、それが採用難や人手不足に繋がる要素の1つであると認識しています。

質疑応答:国内Working事業の重点領域について

質問者:国内Working事業において、今後3年から5年ぐらいの間に、特にウェイトを高めていきたいと戦略的に考えている領域について教えてください。もしくは、新しい派遣紹介対象が入ってくるのであれば、そのあたりについてお考えを聞かせてください。

角:今後3年から5年で伸ばしていきたいのは、正社員派遣や正社員紹介といった正社員領域です。特に、正社員派遣については確実に伸ばしていきます。この正社員派遣領域には、建設技術者、ITエンジニア、機械・半導体・自動車といった食品以外の工場、販売支援その他の分野が該当します。

販売支援その他に含まれる営業支援は非常に高い収益かつポテンシャルがあると見込んでいるので、現在、営業の正社員派遣を地道に増やしている段階です。

これらの正社員派遣の領域は、ITエンジニアや営業支援において実現可能性を検証し、ある程度勝ち筋が見えつつあるので、建設技術者の一本足ではなく、複数の分野を同時に伸ばしていくというのが、私の構想です。

質疑応答:外国人材獲得のための戦略について

質問者:アジアが中心だと思いますが、「日本で働いてみよう」と考える外国人とのネットワークをどのように作っていくか教えてください。

御社のブランディングも含めて、そこは今後競合他社との関係においても非常に重要なポイントになってくると思います。ベトナムをはじめ、各国のさまざまな国情なども踏まえた上で、長期的スパンで関係構築していく必要があると思いますが、そのあたりについて戦略はいかがでしょうか?

角:将来的には、今の国内の採用と同じように、海外の採用もかなり難易度の高い課題になると考えています。ですので、重要なポイントは1つです。

1つ目は、チャネルを広げておくことです。

例えば、ミャンマーでは数週間前に、男性国民の海外就労のための手続きを一部停止するという発表がありました。現在手続きは再開していますが、今後再び徴兵を目的として、男性国民を国外流出させない為の政策が打たれることもあり得ます。

このような地政学的なリスクを回避するため、複数のチャネルを持ち続けるということが非常に重要であると痛感しています。

ですので、ネパール、ミャンマー、ベトナム、そしてインドネシアで、よりチャネルを増やしていくというのが、1つ目の方針です。

2つ目は、求職者に対しどのようなベネフィットを提供できるかです。

当然、日本で稼ぐということが大きな目的になりますので、円の力が弱くなり稼げないとなると、その他のベネフィットが重要になります。当社は、顧客とキャリアプランをつくり、外国人の特定技能や技能実習生の方々がしっかりとキャリアを形成していけるジョブを提供できることがベネフィットの1つです。

もう1つは、インドネシアの北スラウェシ州と始めた「ZERO DEBT PROJECT」です。州と提携をして、無借金で日本に渡航することができるというのは、ウィルグループならではのベネフィットになります。

このように、安心して安全な国でキャリアを形成することができるのが当社の強みです。

質疑応答:海外展開において事業ポテンシャルが高い国について

質問者:海外Working事業で、これまでシンガポールとオーストラリアを中心に長らく事業展開してきて、今後はこの2国をさらに深掘りしていくのか、あるいは他の国か、といろいろな選択肢はあると思います。

また、シンガポールとオーストラリアの2国で展開する中で、教訓を得た部分もあると思いますが、これまでの経験を踏まえて、御社が人材ビジネスとして新たに進出していかれる国として、どのような国が事業リスクが少なく、ポテンシャルがあるという判断をされていますか?

角:海外進出が事業のプラスになった学びは、1つは、国のモメンタムというか、GDPや人口の伸びというマクロな経済指標が伸びている国は、事業の成長スピードや機会の多さが、日本とはまったく違うとあらためて理解しました。例えば、当社が事業を展開しているオーストラリアは移民も含め人口が伸びていて、かつ資源も豊富でGDPも伸びています。そういったマーケットで戦うことは、当社の事業を伸ばす上で重要な要素であると学びました。

もう1つは、海外においてオーガニックではなくM&Aで展開をしていく際に、どのようにサクセッションや安定的なガバナンスを形成していくかが非常に重要であり、簡単ではないことを学びました。ここが、私としては非常に大きな教訓でした。

今後は大きく2つ進路を持っています。

1つ目は、M&Aです。特にオーストラリアでM&Aを継続的に行い、拡大をしていくプランになります。現在日本で展開している建設領域、介護領域は、オーストラリアでも高いポテンシャルがあります。今までは日本事業とのシナジーを意識せずにM&Aをしてきた過去がありますが、今後はオーストラリアを中心に日本事業とシナジーのある領域で展開をしていきたいと考えています。

2つ目は、オーガニックでのプランです。

現在は、ベトナムや東南アジア等の特定技能や技能実習生を日本に送ることを中心としたプランになっていますが、日本以外の国にも送り出すことができるビジネススキームをつくっていきたいと考えています。

すでに、建設におけるDXで非常に高度な設計技術であるBIM(Building Information Modeling)のエンジニア育成をベトナムで開始し、教育プログラムが終わった約30名弱がこの春日本に入国し、大手のゼネコン、サブコンで勤務しています。シンガポール、オーストラリアでは日本以上にBIMが進んでおり、人材が不足しています。BIMエンジニアを日本以外の国にも送り出せるようにすることで、海外の事業展開をより加速させていこうというのが2つ目のプランになります。

質疑応答:建設技術者領域で求職者から選ばれる差別化要素について

司会者:「建設技術者領域は、来期黒字化との見通しを発表していますが、採用が難航しているのか、中計KPIの採用人数を2,000名から1,500名へと大幅下方修正しています。同業他社においても採用難のトレンドが続く中で、求職者から選ばれるような差別化要素はありますか?」というご質問です。

角:当社は新卒採用に非常に強みを持っています。この4月には約450名の新卒社員が入社しています。400名から500名という人数を採用する難易度は非常に高いため、当社の新卒採用力は他社と一線を画す高い水準だと思っています。

ただし、これは圧倒的な差別化にはなり得えません。なぜかというと、採用人数の比率だと中途のほうが新卒よりボリュームが必要ですし、中途採用を伸ばしていかない限り、採用を他社より上回ることができないと考えています。中途採用に関しては、新卒採用力が武器として使えている今のうちに、当社ならでは強みをつくっていきたいと考えています。

質疑応答:国内Working事業の領域ごとの今期計画について

質問者:国内Working事業はおよそ20億円ぐらい増収する計画ですが、子会社の売却で30億円強の売上のマイナスがあったため、実態としてはおそらく50億円強増収する計画になっていると思います。ざっくりとしたブレークダウンで構いませんので、どの領域でプラスを見込んでいて、どの領域は減るという前提なのか教えてください。

角:今期と前期の対比だと、一番大きいのは建設技術者領域になります。前期に関しては4億円赤字を出しているところから、今期1億円の黒字ですので、約5億円利益を創出していくかたちになります。また、介護領域およびファクトリーアウトソーシングの領域で利益を目指しており、国内の建設技術者領域とコールセンター領域以外では、数億円程度の増益を積んでいきます。

売上に関しては、約30億円が建設になります。約半分が建設技術者領域の増収というかたちになるのと、あとはファクトリーアウトソーシング領域と介護領域の増収になります。

質問者:ファクトリーアウトソーシング領域で、10億円ぐらいは見込まれるということでしょうか?

角:ファクトリーアウトソーシング領域と介護領域で10億円程度を見込んでいます。

質問者:ちなみにセールスアウトソーシング領域は、第4四半期で2023年3月期並みには戻ってきているので、この水準を維持していくと思いますが、前期悪かった分はプラスに転じるのか、あるいはこの第4四半期からまだ伸びる想定なのか、こちらはいかがですか?

角:伸ばしたいですが、恐らく維持か微増というところがセールスアウトソーシング領域の今期のパフォーマンスになると思います。

質疑応答:海外Working事業が横ばい予想となる前提について

質問者:海外Working事業はかなり厳しい見通しの割には、計画上は横ばいになっています。シンガポールは派遣がかなり伸びている一方で、オーストラリアはだいぶ厳しいということですが、ボリューム的にはオーストラリアのほうが非常に大きいため、本当に横ばいで行くのかどうかも、論点の1つになると思います。これはどのような前提でしょうか?

角:マーケットの状況としては、まだ改善の見込みは立っていないので、依然厳しいという状況は続きます。2年前の業績が好調だった時の体制をそのまま維持しているというところで、優秀なキャリアコンサルタントのパフォーマンスがあって今の業績はつくられているので温存したいところですが、コスト削減をしていくところがポイントになるかなと見ています。

質問者:「コスト削減しながら売上を維持します」というのは、一見ハードルが高いような気もしますが、それぐらいまだ今は余剰がある状況だったという認識ですか?

角:現段階がすべて業績に連動するという、ギリギリの状況ではないと考えています。状況を見ながら機動的にコストコントロールするというかたちで、今期は増益を達成したいと考えています。

質疑応答:今期の粗利見通しについて

質問者:粗利は若干微減する想定になっていますが、建設技術者領域等の比較的収益性が高い領域のミックスが上がってきており、しかも建設技術者領域は黒字化するということなので、多少上がってもいいのではと思います。

その一方で、かなり人を採用しているため、稼働までに時間がかかる分で原価に入ったりもするのかと思っています。この粗利の見通しは、単純に保守的なのか、あるいはまだ粗利率が上がるフェーズではないのか、教えていただけますでしょうか?

角:粗利率が思ったほど上がっていないのはフォースタートアップスがグループアウトしたというところが1つの理由になります。

建設ではFY23からFY24で、売上総利益率を3ポイント程度改善することができています。この事業のポテンシャルでいくと、売上総利益率はMAXで30パーセントまで出せると見ていて、現段階でいくと26パーセントから27パーセントぐらいの状況になりますので、まだしっかりと粗利率は上げていけると考えています。ただ、4月に新卒社員が大量に入社しますので、上期はどうしても研修コストで利益率は悪化しますが、下期で回収し、通期では売上総利益率は数ポイント上がっていく計画です。

質疑応答:外国人の管理受託が入った場合に予想される収益性について

質問者:ちなみに、いわゆる食品以外の工場もかなり取れ始めていますが、さらに外国人の管理受託も着実に取れてくると、管理受託のフィーも入ると思います。全体で言うと、おそらく収益性としてはミックスの改善に向かうと思いますが、外国人の管理受託をセットにした場合、今後、実現可能性のある収益性はどのあたりになりますか?

角:2025年3月期の売上総利益率は2024年3月期から1.5ポイント程度の改善を見込んでいます。現段階でファクトリーアウトソーシング領域の売上総利益率は16パーセント程度ですが、ここはMAX20パーセントまで出せるとみていますので、引き続き収益性の向上に取り組んでいきます。

新着ログ

「サービス業」のログ