【QAあり】佐鳥電機、M&Aによりインド市場にも強みを持つ半導体商社 資本効率化推進との相乗により株価上昇トレンドへ

目次

諏訪原浩二氏(以下、諏訪原):佐鳥電機株式会社取締役常務執行役員の諏訪原浩二です。本日はご多忙のところ、当社のIRセミナーにご参加いただき、誠にありがとうございます。

本日ご説明する内容は、スライドの目次にある5項目です。まずは会社概要、次に2024年5月期の業績ハイライト、そして資本コストや株価を意識した経営の実現に向けた対応、また、直近のM&Aとして、インドとオランダの案件をご紹介します。

会社概要

諏訪原:はじめに、会社概要についてご説明します。スライド右側の写真は、当社の本社ビルです。当社は1947年に設立され、今年で77周年を迎えるエレクトロニクス商社です。設立当初より、お客さまが必要とする商材を拡充し、お客さまへの貢献を重ねながら事業を拡大してきました。

現在では、国内、海外の製造業を中心としたお客さまに対して、半導体や電子部品だけでなく、エレクトロニクスに関連するさまざまな部品や製品、サービスの提供を行っています。

特に、自動車向けの半導体を中心としたモビリティ関連や、工場設備の産業インフラに関しては、お客さまから一定の評価をいただいています。

データでみる佐鳥電機

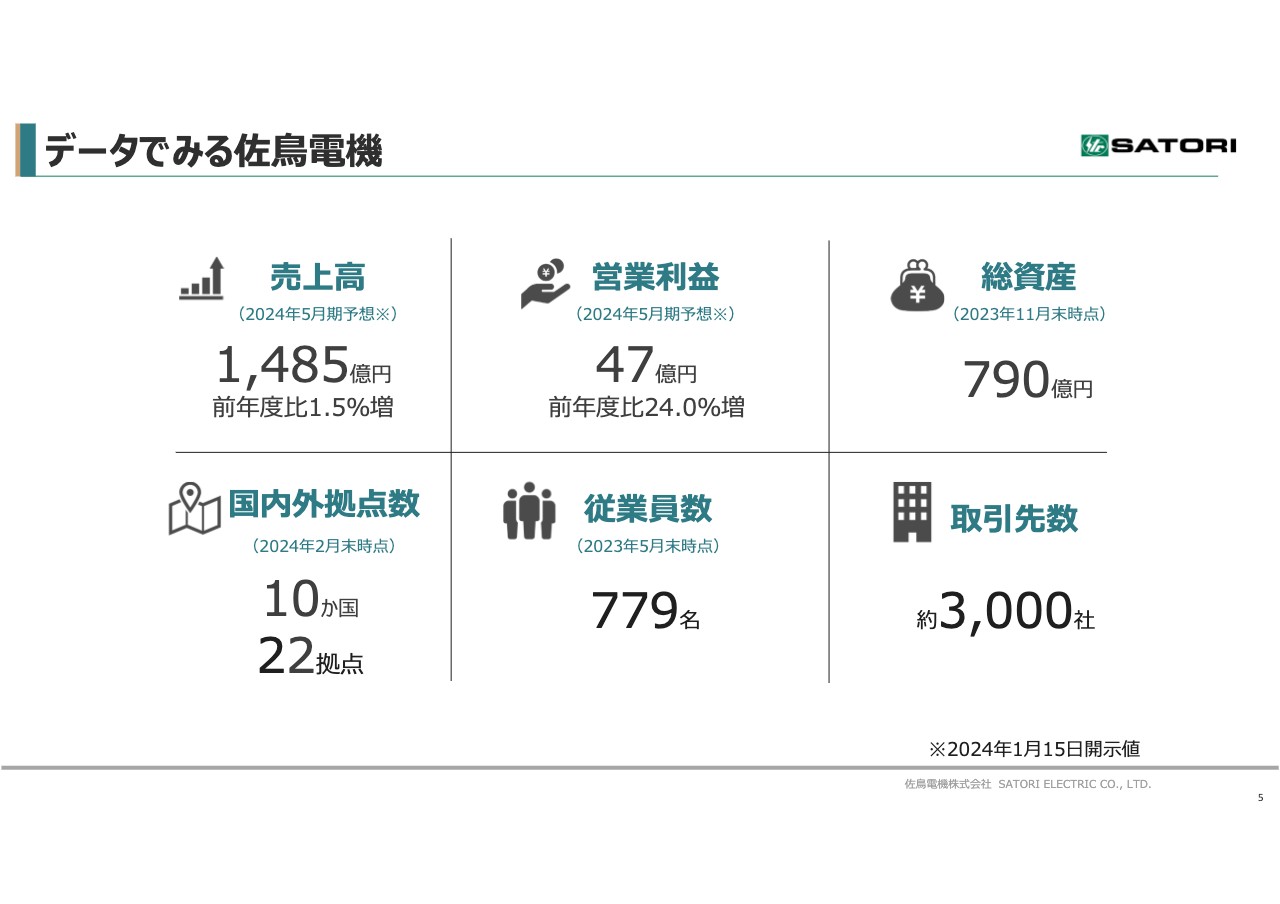

諏訪原:当社の概況をまとめました。2024年5月期の売上高は前年度比1.5パーセント増の1,485億円、営業利益は前年度比24パーセント増の47億円を予想しています。総資産は2023年11月末時点で790億円であり、自己資本比率は41パーセントとなっています。

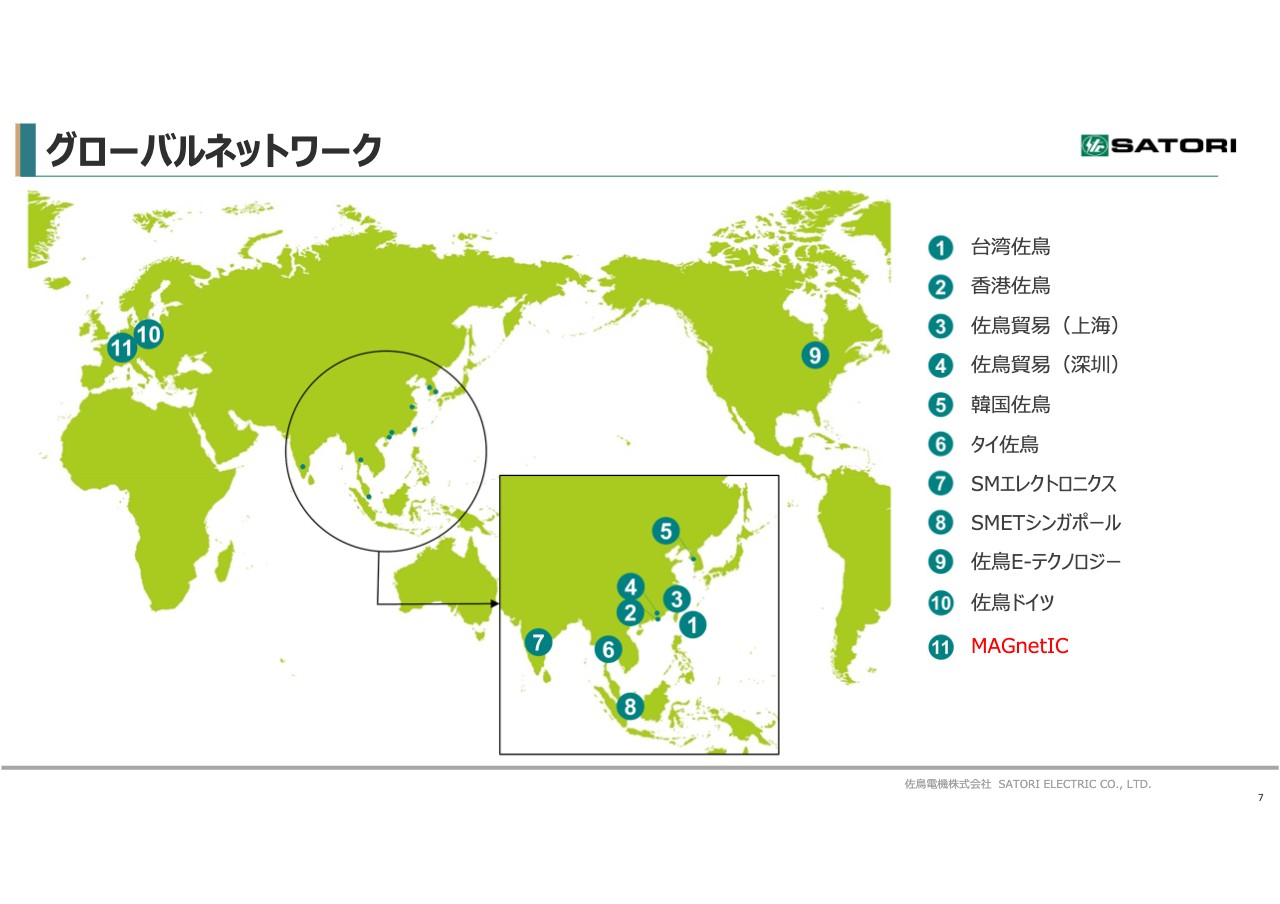

日本や東南アジアを中心として、グローバルに10ヶ国22拠点で事業を展開しています。従業員は779名で、製造業のお客さまを中心に、国内・海外合わせて約3,000社のお客さまと取引しています。

国内ネットワーク

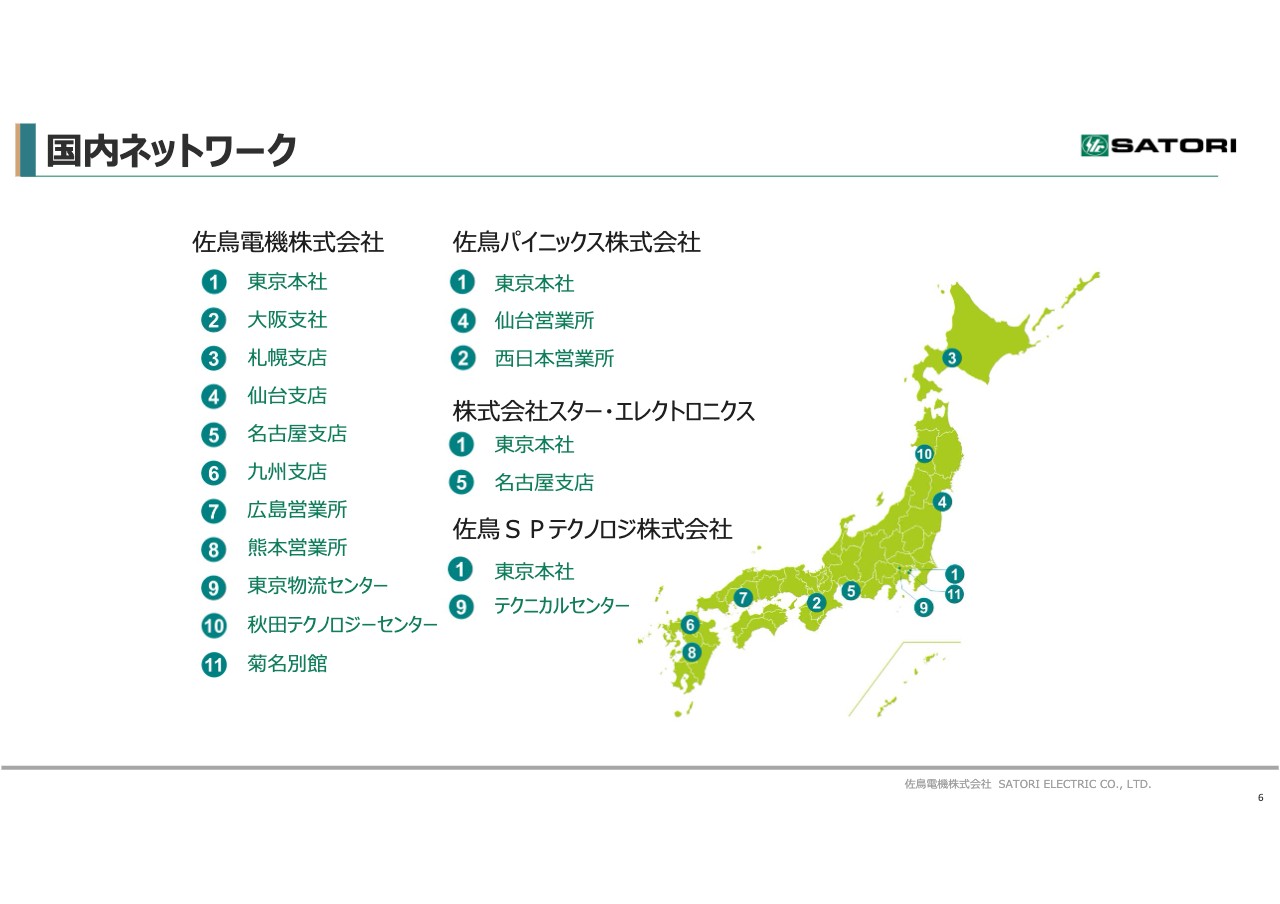

諏訪原:国内のネットワークです。当社では事業領域や事業戦略に基づいて、子会社を設立し、事業を展開しています。国内は佐鳥電機を含めて4社、海外は現地法人11社によりグループ経営を行っています。

国内においては、スライド右側に記載のとおり、佐鳥電機のほか、パナソニック株式会社の電子部品を主に扱っている佐鳥パイニックス、主にモビリティ市場向けのビジネスを展開しているスター・エレクトロニクスがあります。

加えて、パソコンやコピー機、最近では自動車の中にも使われている、ハードディスクやフラッシュメモリといった記憶装置のソリューションを提供する佐鳥SPテクノロジを持ち、事業を展開しています。

国内ネットワークにおいては、北は北海道・札幌から、南は九州・熊本まで11ヶ所に拠点を構え、日本各地のお客さまのサポートを行っています。また、当社は単なる商社機能だけでなく、技術開発機能も有しています。

横浜に所在している菊名別館は、電動工具向けのスイッチの開発拠点となっており、秋田テクノロジーセンターでは、お客さまのさまざまな要望に沿った製品や部品の設計開発、試作評価、量産管理までを一貫して行い、幅広くサポートしています。

グローバルネットワーク

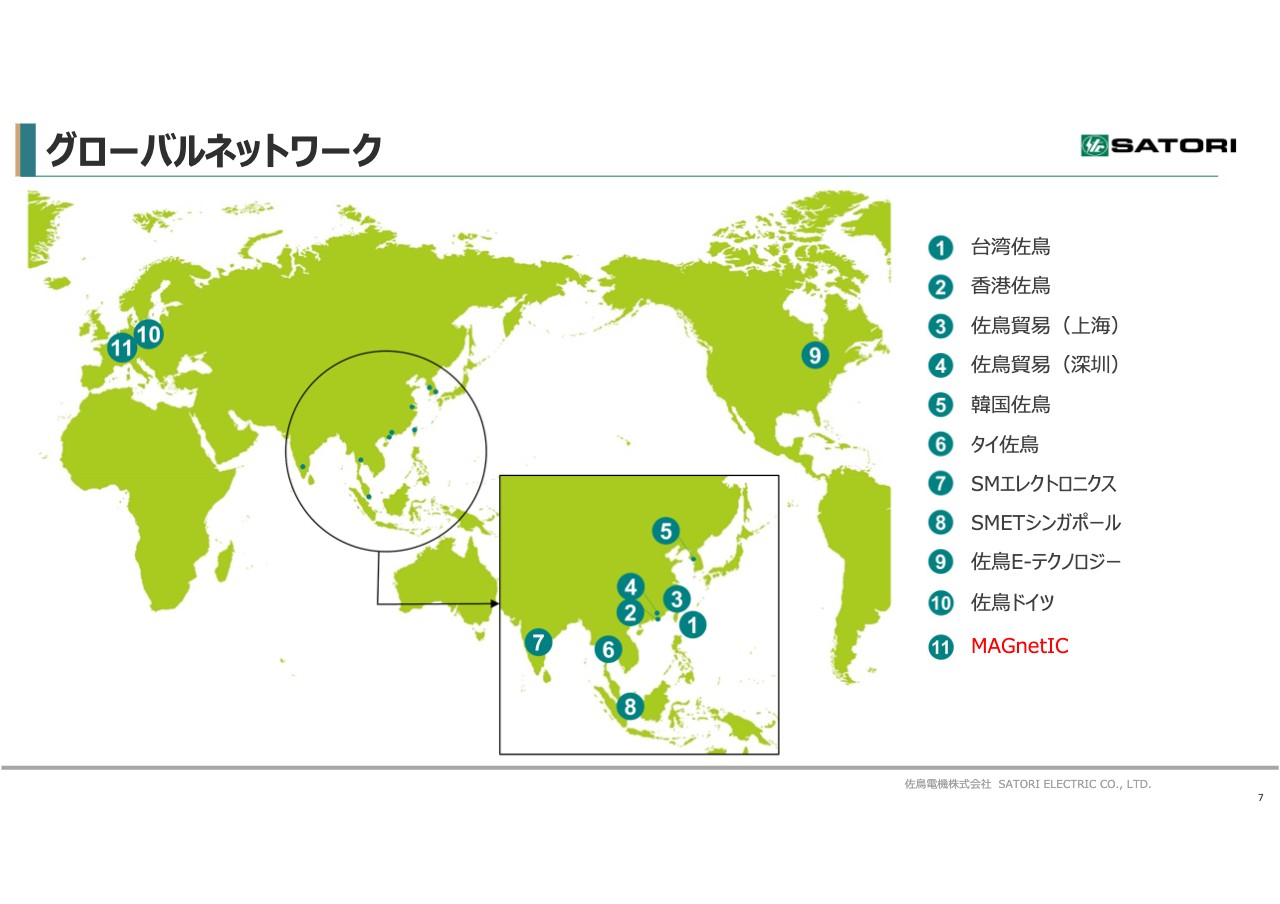

諏訪原:当社のグローバルネットワークについてです。アメリカはデトロイトに、ヨーロッパはドイツのフランクフルトに拠点を構えて、東南アジアを中心に11社の現地法人を持ち、グローバルネットワークを構築しています。

昨年、インドのSMエレクトロニクス社を子会社化しました。後ほどご紹介しますが、2024年2月には、オランダのMAGnetIC(マグネティック)社の株式を80パーセント取得する契約をプレスリリースし、子会社化を予定しています。

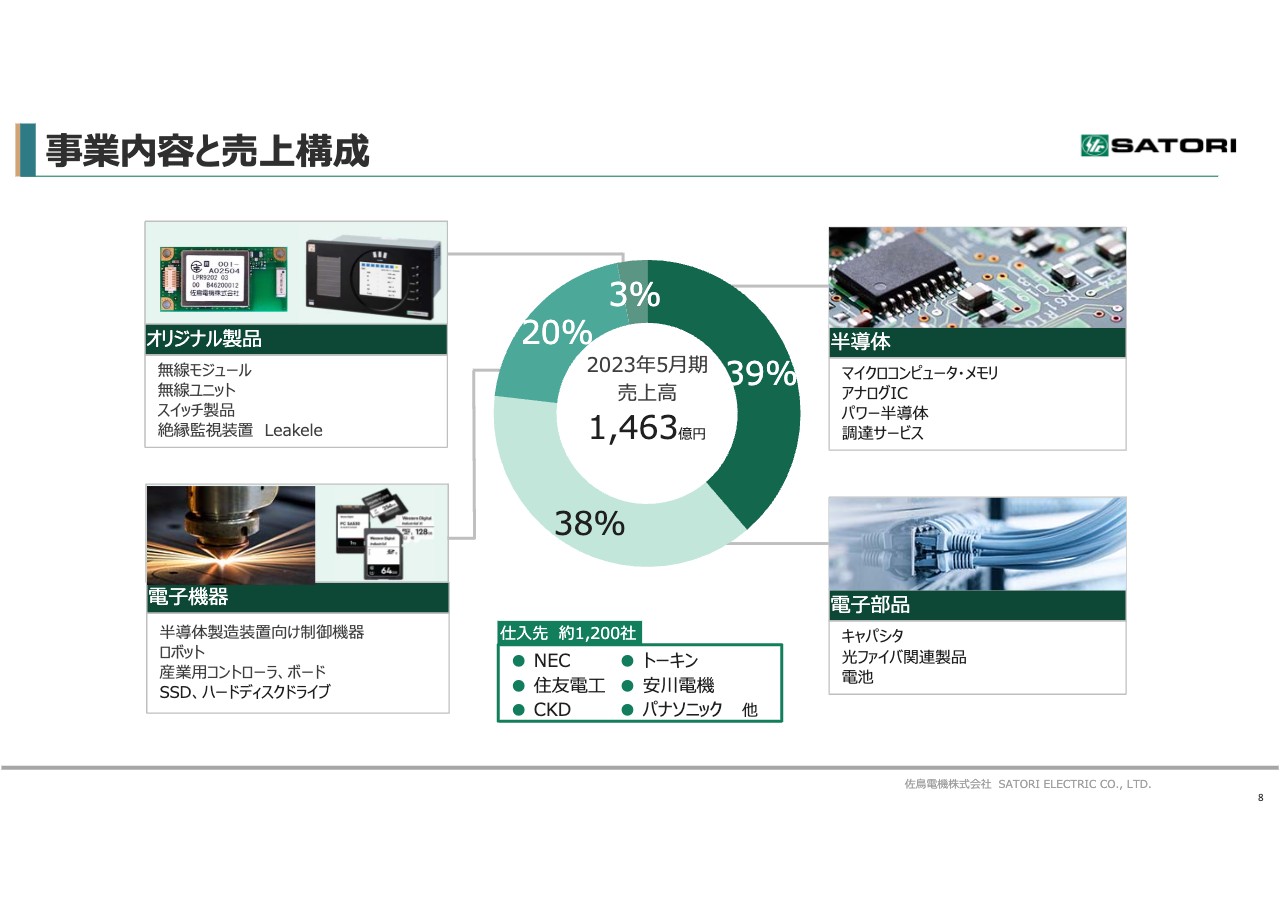

事業内容と売上構成

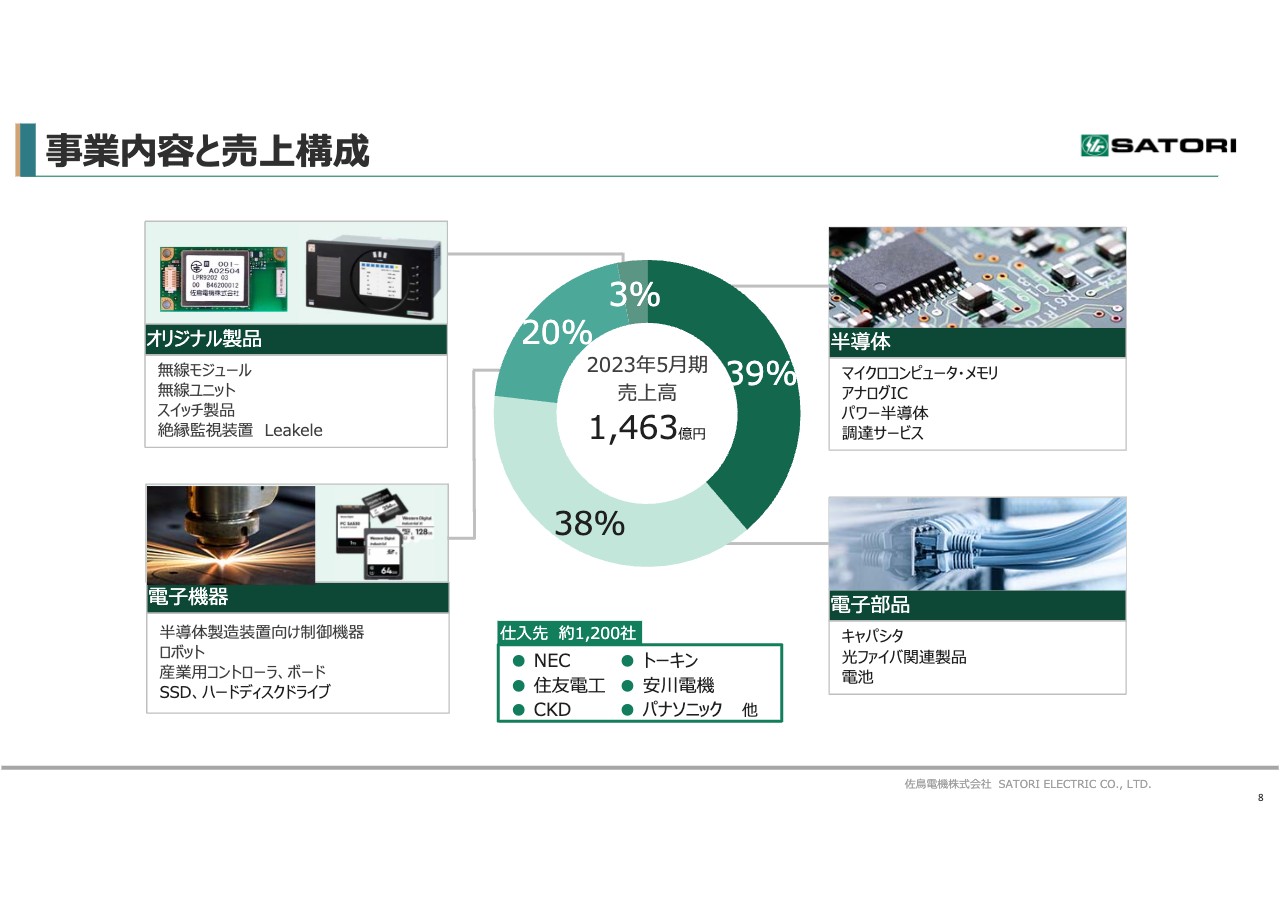

諏訪原:主要な販売品目と売上構成についてご説明します。コロナ禍で供給不足が話題となった半導体製品が39パーセント、パソコンやプリンタなどに使われているキャパシタを始めとする電子部品が38パーセントを占めています。

半導体製造装置を始めとし、産業向けの装置や機械の中で使われている、さまざまな制御機器やコントローラ、さらにはロボット等の電子機器が20パーセントを占めています。

また、当社では売上として46億円、シェアは3パーセント程度とわずかですが、オリジナル製品も推し進めています。先ほどお伝えしたとおり、代表的なものとして、菊名別館で開発している電動工具向けのスイッチがあります。

売上高推移

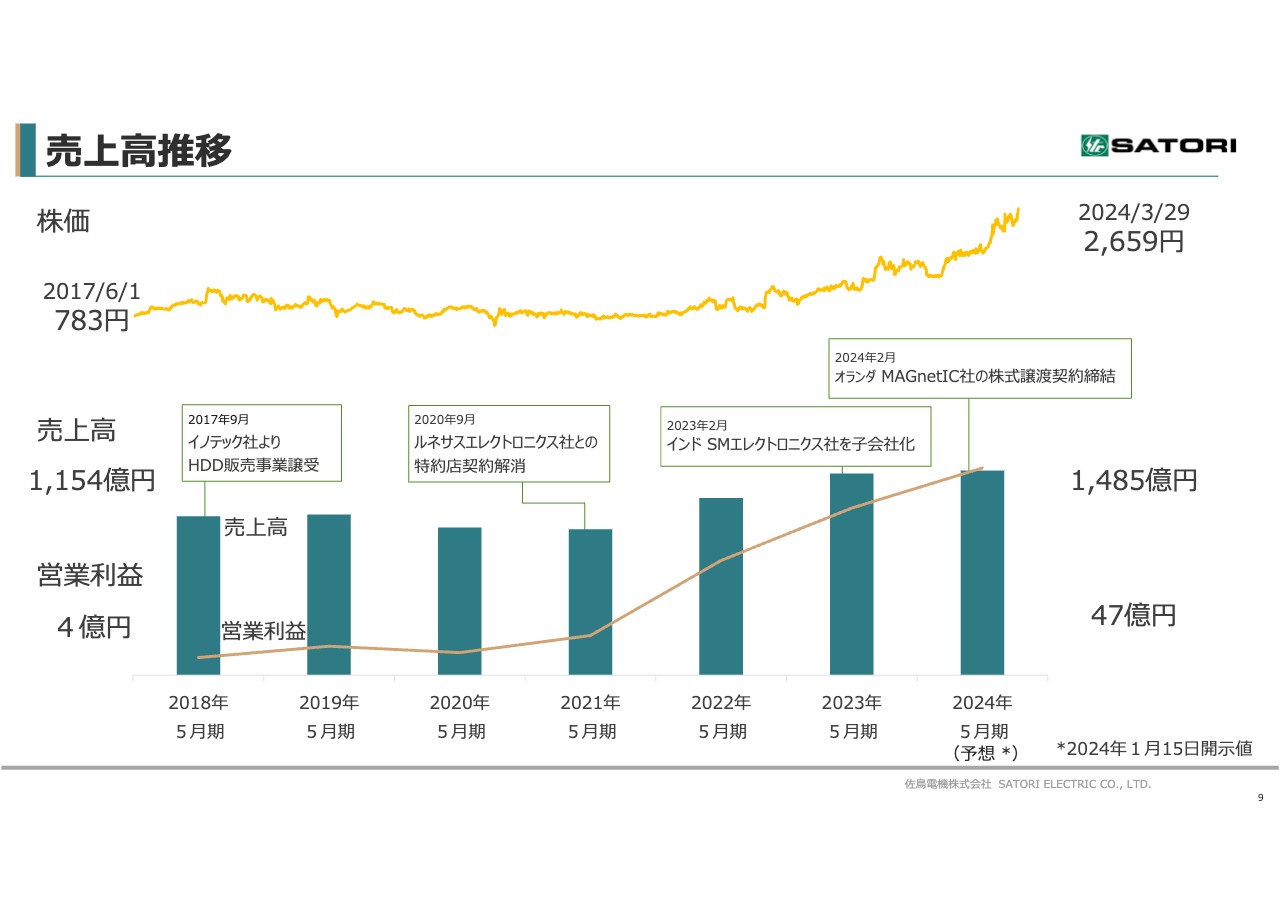

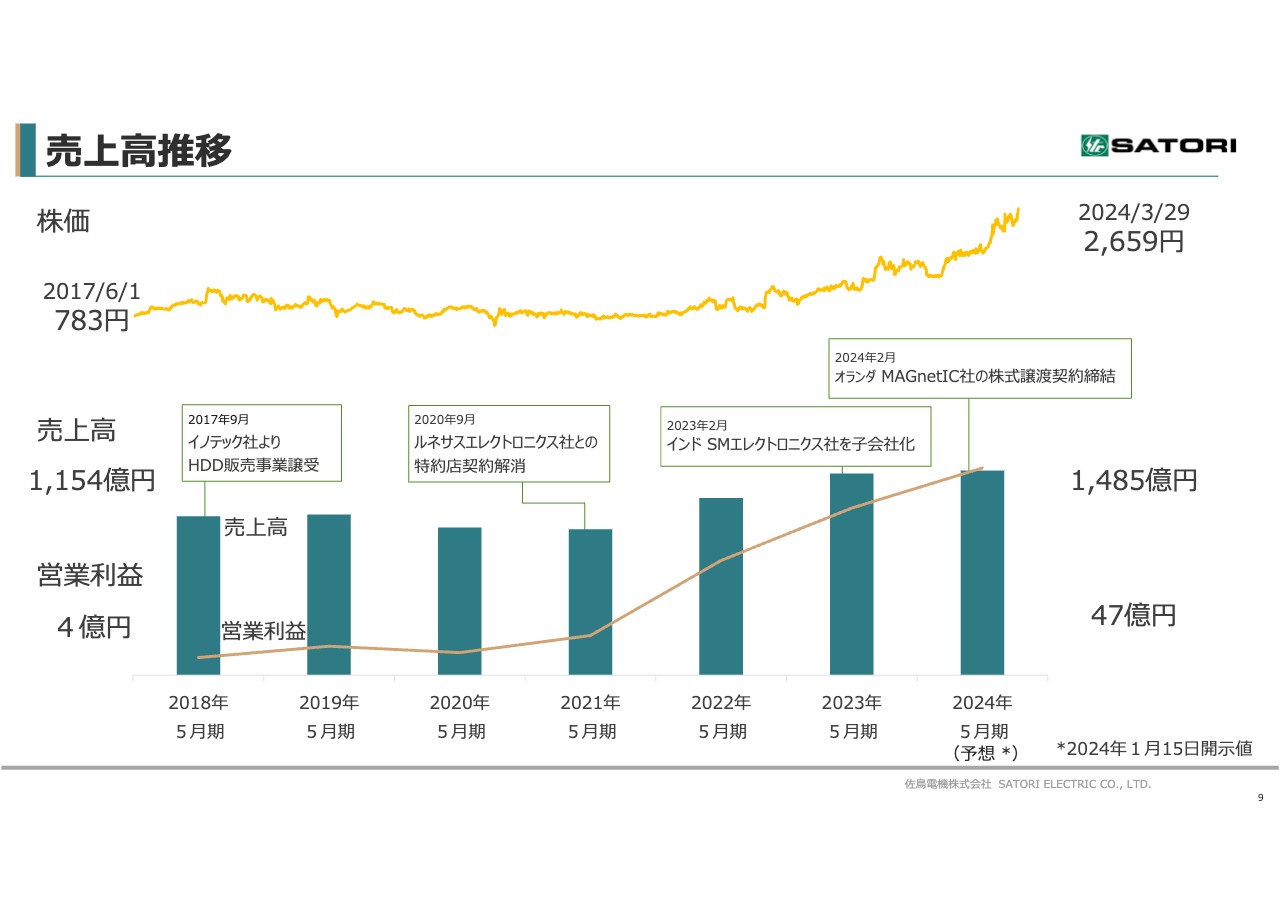

諏訪原:2018年5月期からの、当社の売上高と営業利益の推移についてご説明します。ちなみに、当社の決算期は5月期です。

スライドをご覧のとおり、2018年5月期以降、売上高は1,000億円から1,100億円程度で推移していましたが、2017年のアメリカWestern Digital(ウェスタンデジタル)社の全製品取り扱い開始や、2019年5月期のパナソニックとの半導体調達マネジメントサービスの開始など、事業領域の拡大に努めてきました。

2021年5月期には、ルネサスエレクトロニクス社との特約店契約解消がありましたが、先ほどご説明した成長市場への集中や、2023年2月のインドSMエレクトロニクス社の連結子会社化により、近年では売上高と営業利益は増加傾向となっています。

2024年5月期 連結決算 ハイライト

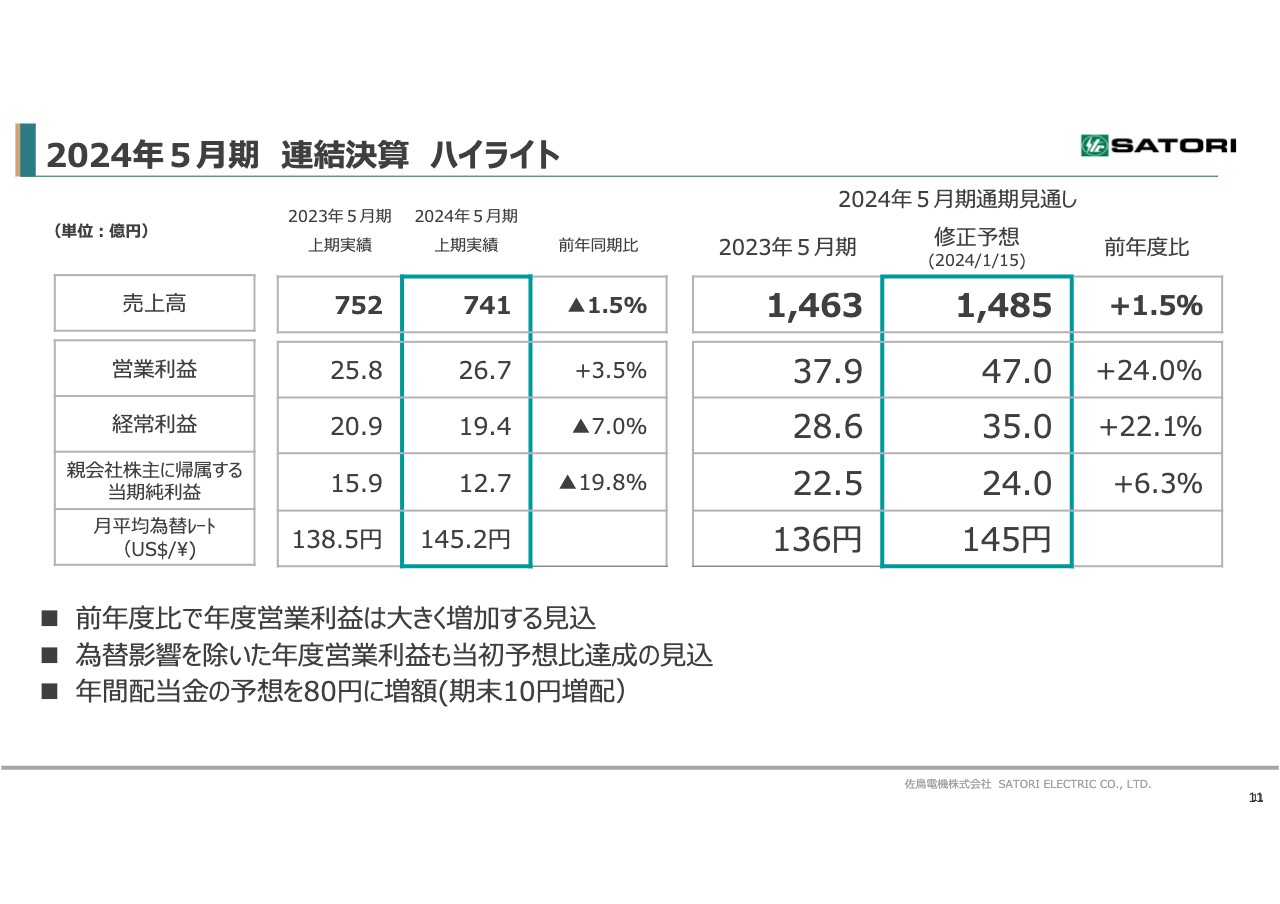

諏訪原:2024年5月期の通期業績予想です。スライドは、2024年1月に開示した数字をベースとしています。2024年5月期上期は、前年同期比で売上高は若干の減収となったものの、営業利益は増益となりました。

通期の業績について、営業利益は前年度比で24パーセント増の47億円と、車載向け半導体の売上増やSMエレクトロニクス社の連結子会社化の影響等により大きく増加する見込みです。また、当期純利益も6.3パーセント増の24億円を見込んでいます。

2024年5月期通期 セグメント別売上前年同期比 増(減)要因

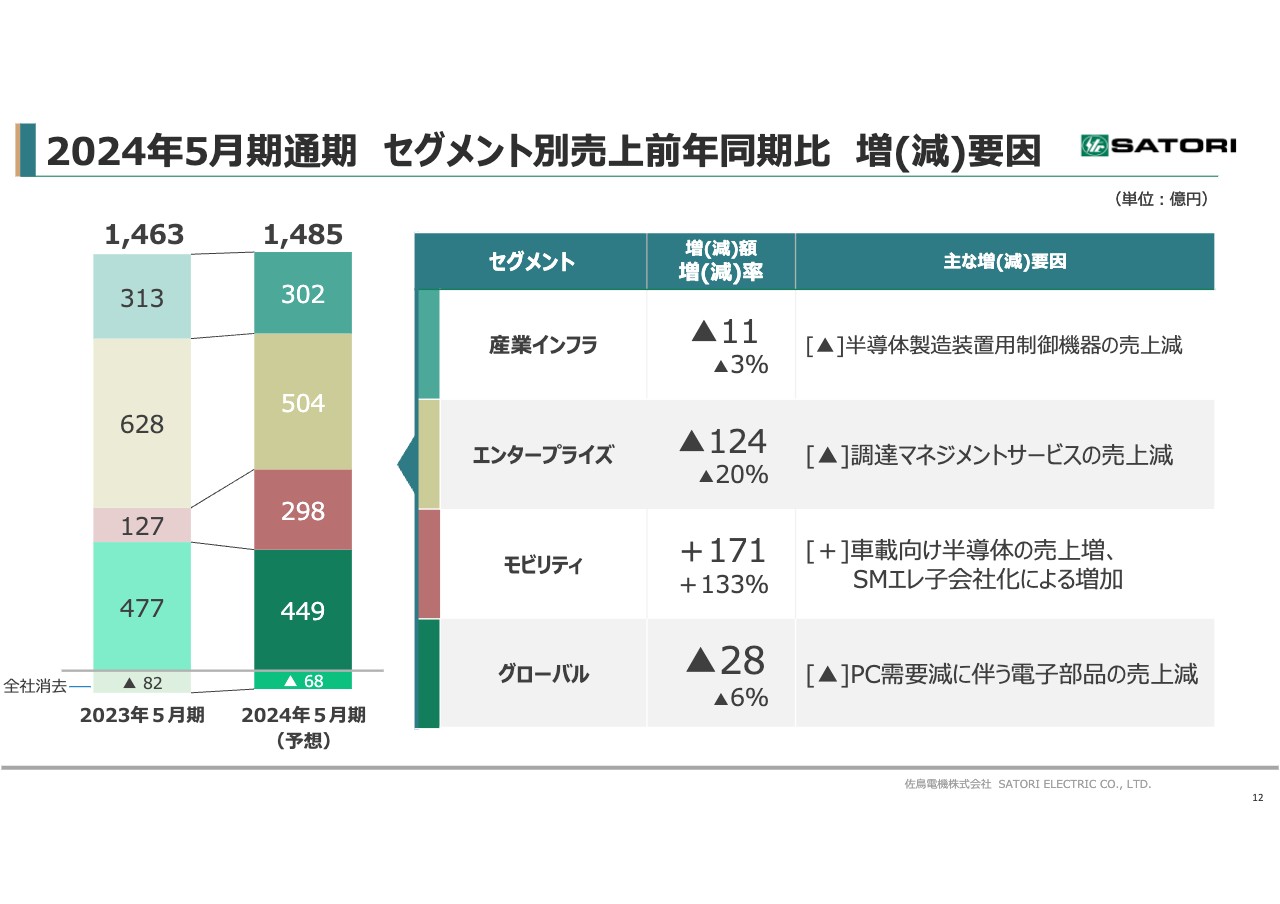

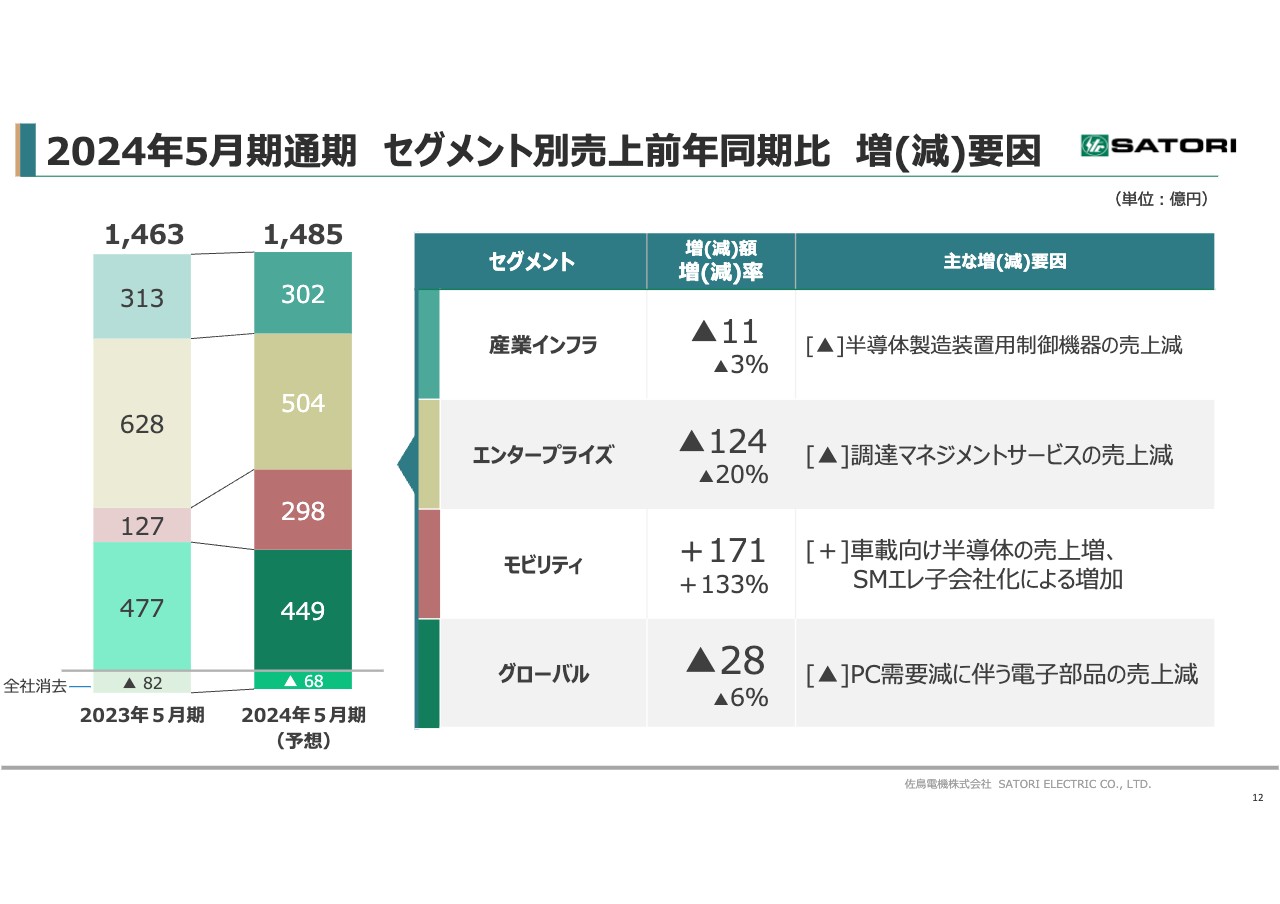

諏訪原:2024年5月期通期のセグメント別売上増減要因です。産業インフラセグメントは、半導体製造装置の生産調整により、同装置用制御機器の減少が見込まれており、前年度比マイナス11億円となっています。エンタープライズセグメントは、調達マネジメントサービスの売上減少が見込まれています。

一方、SMエレクトロニクス社が属しているモビリティセグメントでは、車載市場の拡大に伴い、車載向け半導体の売上が順調に増加しています。さらには、SMエレクトロニクス社の子会社化の影響により、売上の増加が見込まれています。

グローバルセグメントは、パソコンの生産に関して、巣ごもり需要等の減少により上期が大幅に落ち込んだため、通期も減少を見込んでいますが、下期は回復を見込んでいます。

全体では、前年度比1.5パーセント増加の1,485億円を見込んでいます。

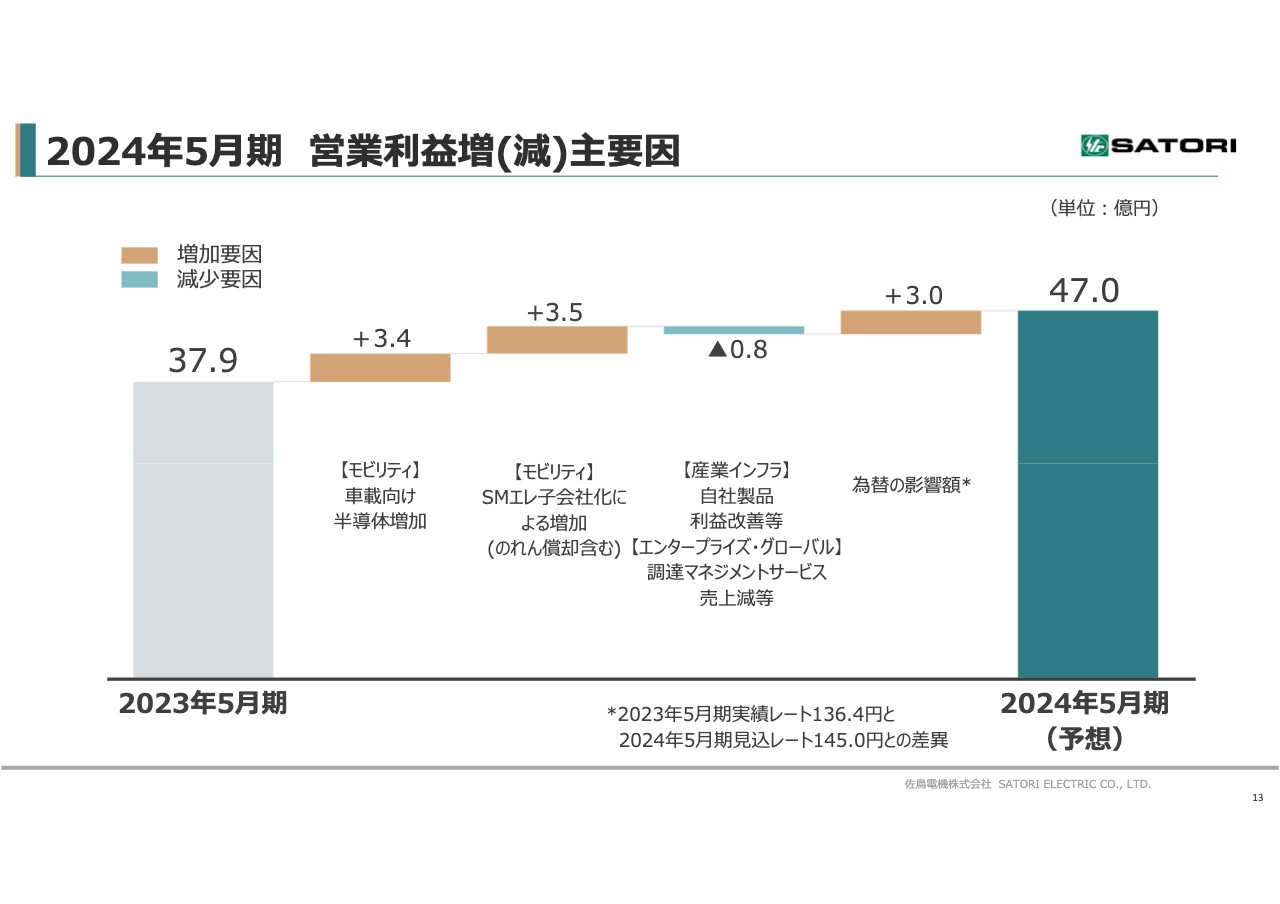

2024年5月期 営業利益増(減)主要因

諏訪原:2024年5月期の営業利益の増減予想です。車載向け半導体の売上増に加え、SMエレクトロニクス社の子会社化により、モビリティセグメントでは6.9億円の大幅な増益を見込んでいます。

モビリティ以外のセグメントでは、自社製品の利益改善等が見込まれるものの、調達マネジメントサービスの売上減等により、0.8億円減となる見込みです。

ただし、為替を前年の平均レートである136円40銭から145円の前提としていますので、円安による為替差益3億円も含め、通期の営業利益は前年度比24パーセント増加の47億円を見込んでいます。

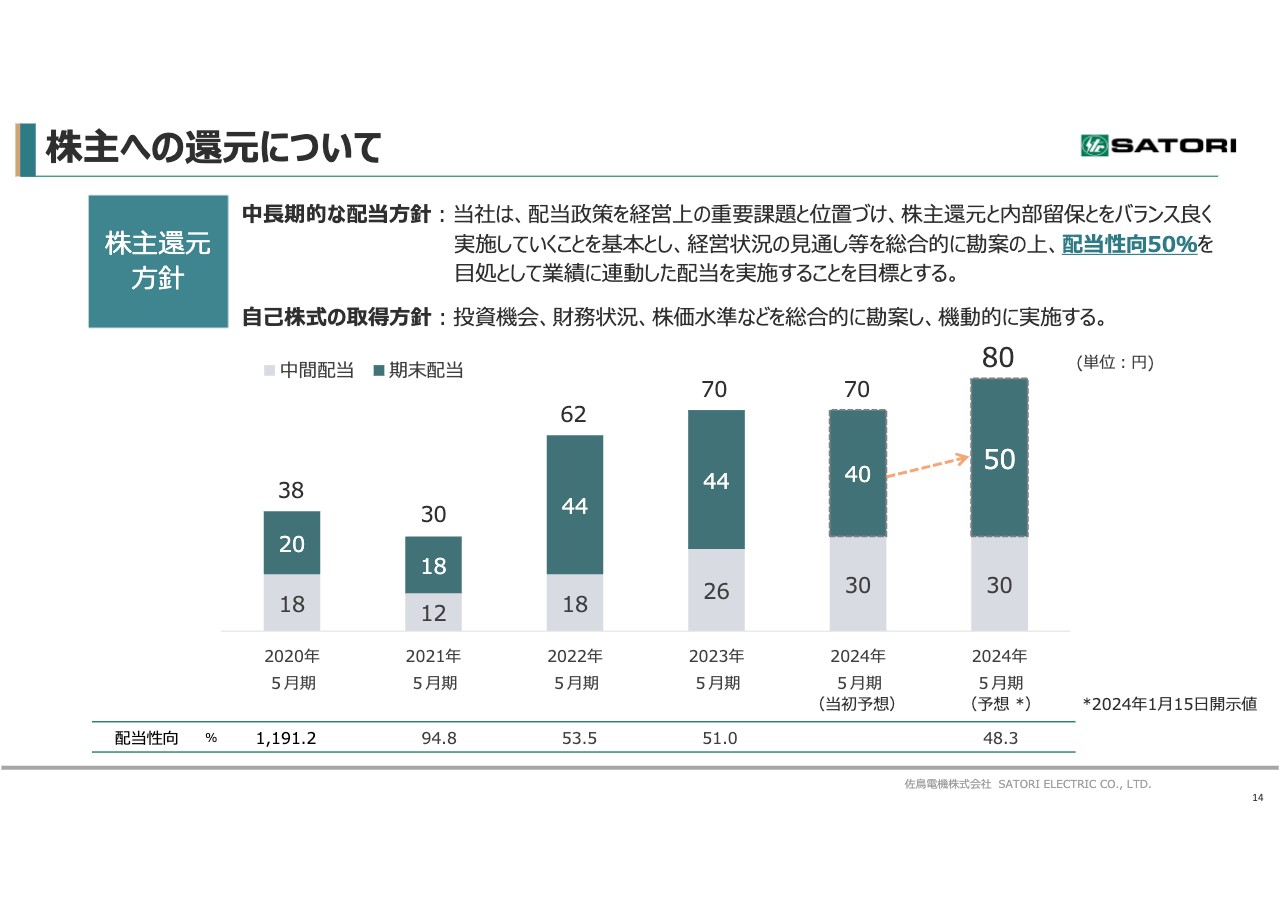

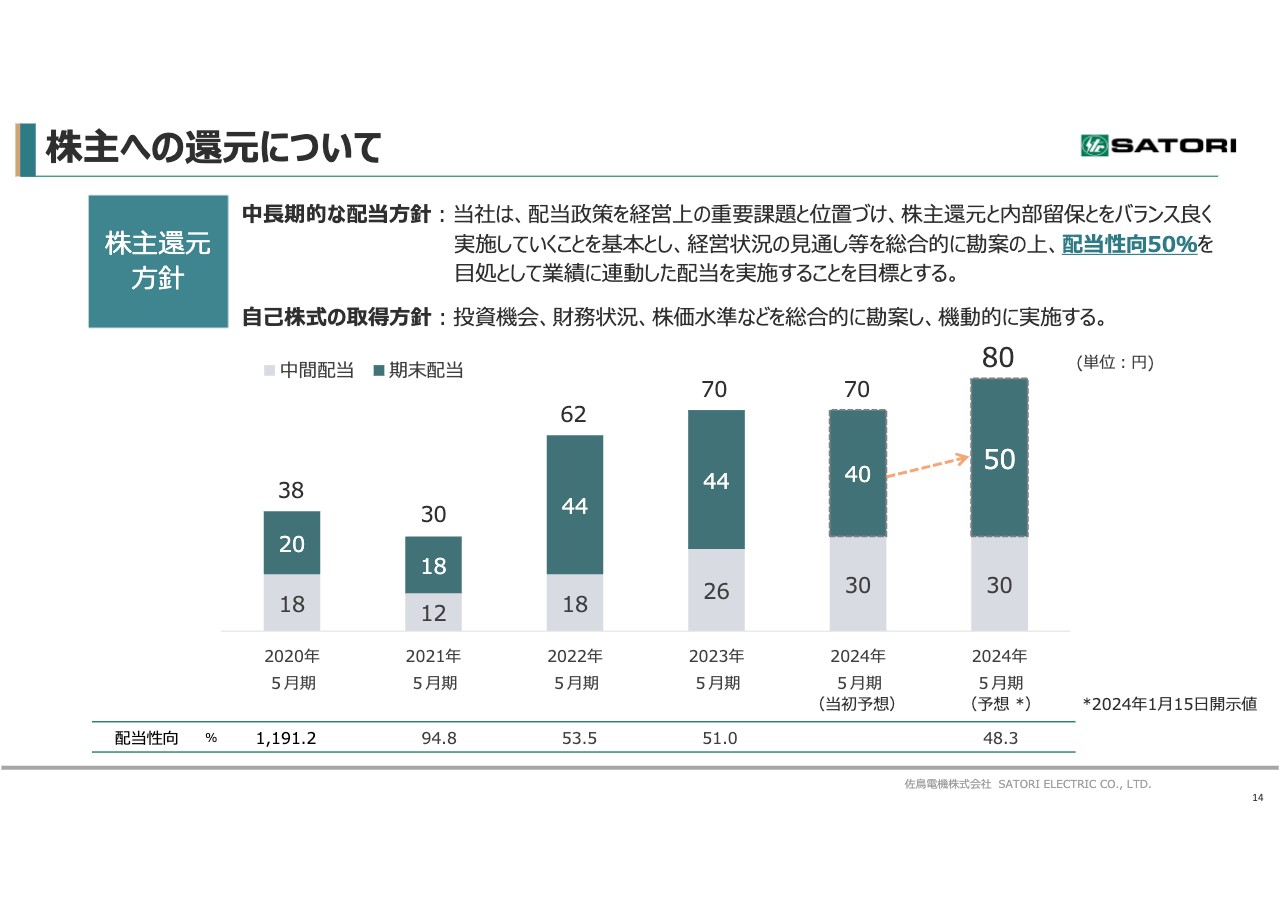

株主への還元について

諏訪原:2024年5月期の配当予想です。当社は、配当政策を経営上の重要課題と位置づけ、株主還元と内部留保をバランスよく実施していくことを原則としています。経営状況の見通し等を総合的に勘案の上、配当性向50パーセントを目処とし、業績と連動した配当の実施を目標にしています。

上期の配当は当初の予想どおり、1株あたり30円で実施しましたが、業績予想の上方修正に伴い、期末配当を1株あたり40円から50円へ増額し、年間配当80円を見込んでいます。

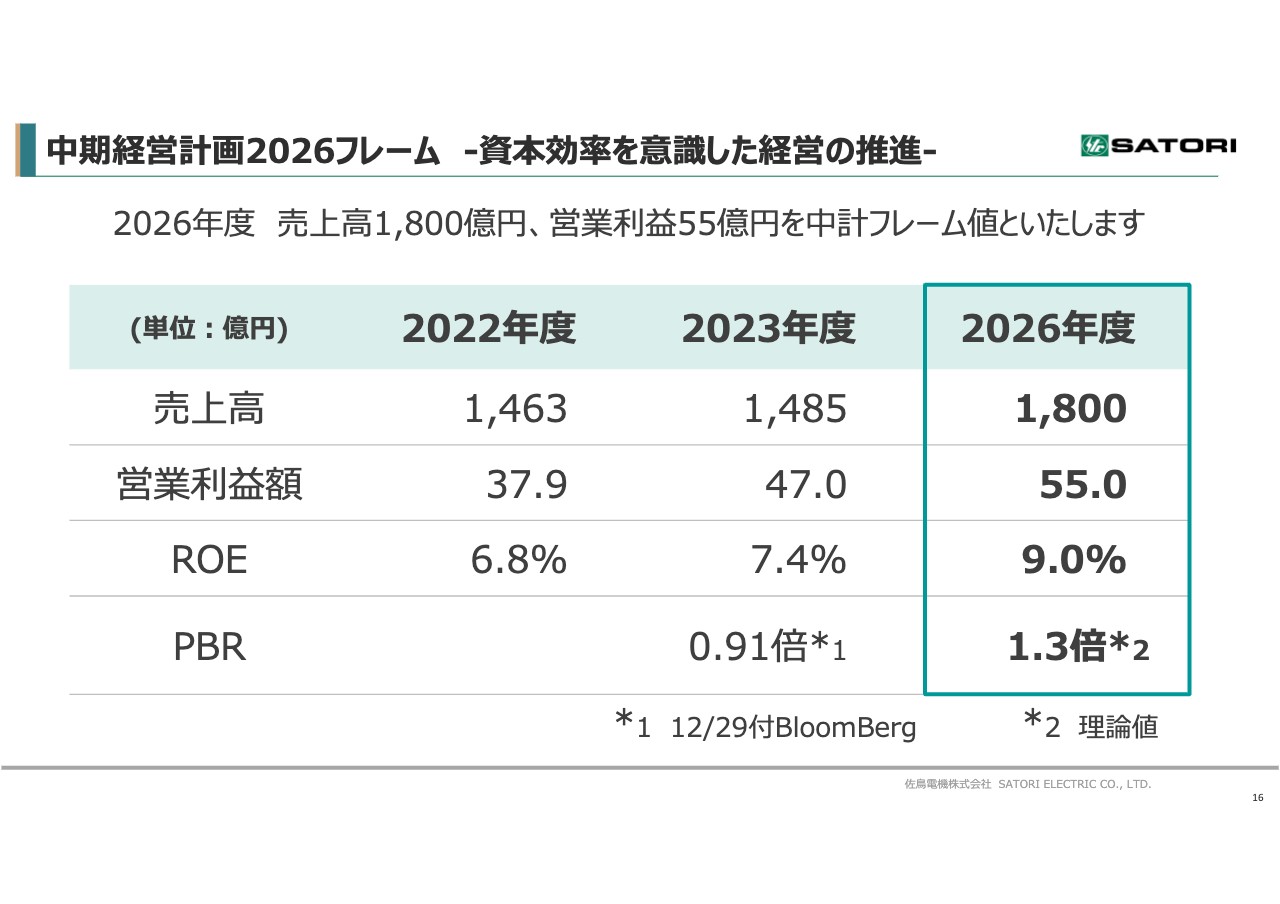

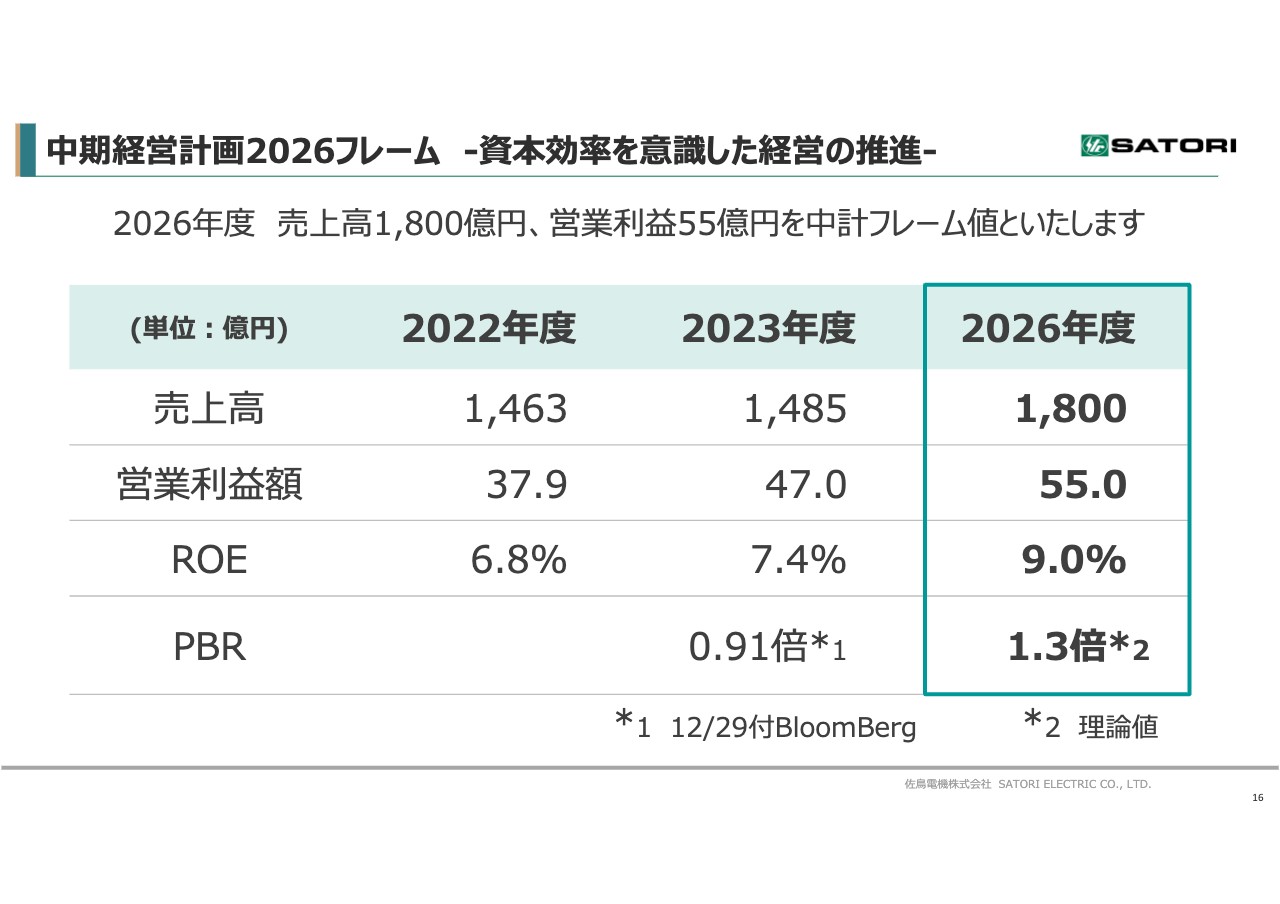

中期経営計画2026フレーム -資本効率を意識した経営の推進-

諏訪原:資本コストや株価を意識した経営の実現に向けてのさまざまな施策、対応についてご説明します。

現在取り組んでいる中期経営計画は2023年度で終了するため、新しい中期経営計画を策定中ですが、スライドでは、中期経営計画2026のフレームについてご説明します。

中期経営計画の最終年度である2026年度に、売上高1,800億円、営業利益55億円の事業成長を果たします。そして、資本効率性においてはROE9パーセント以上を実現させ、さらにはPBR1.3倍以上を目指していきたいと思っています。

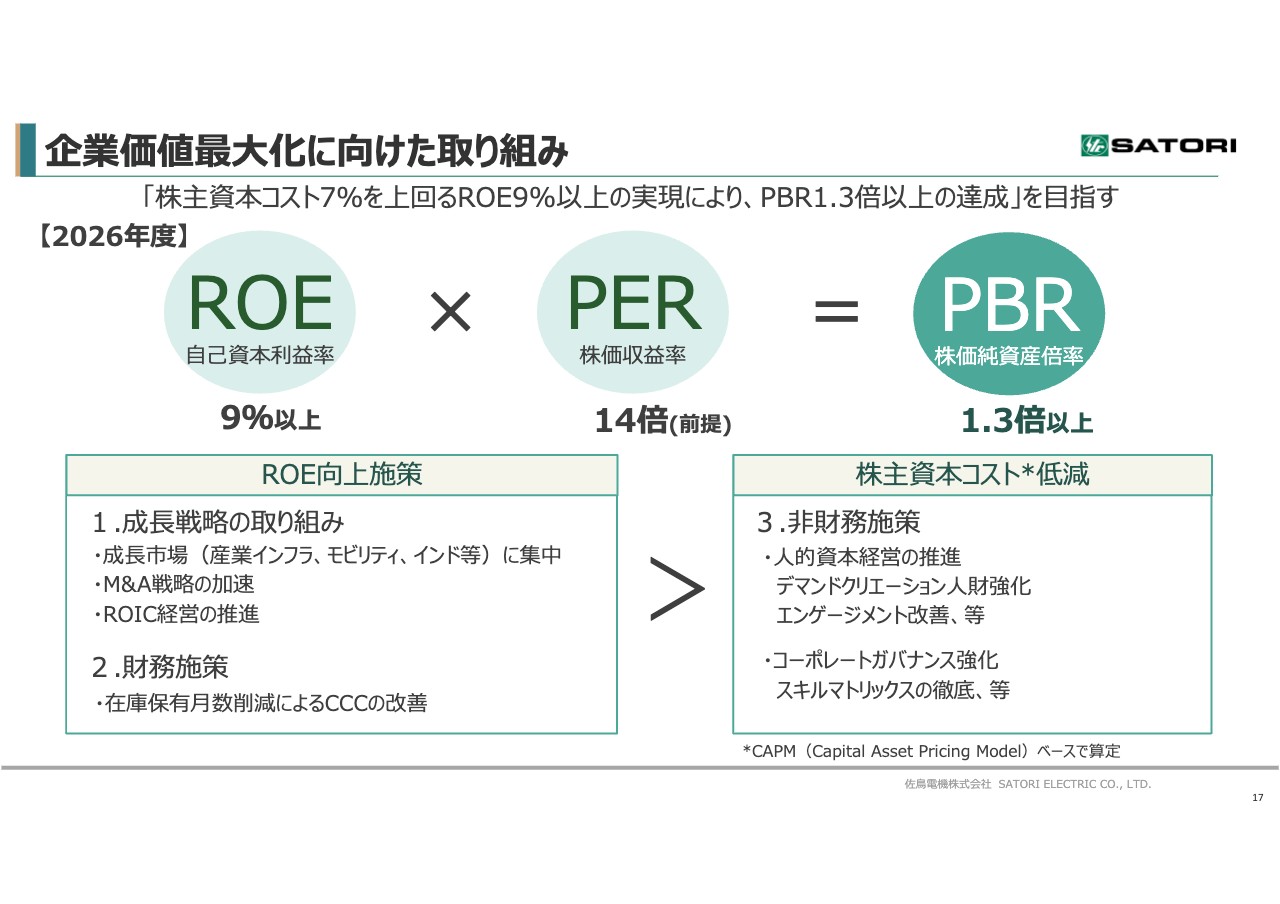

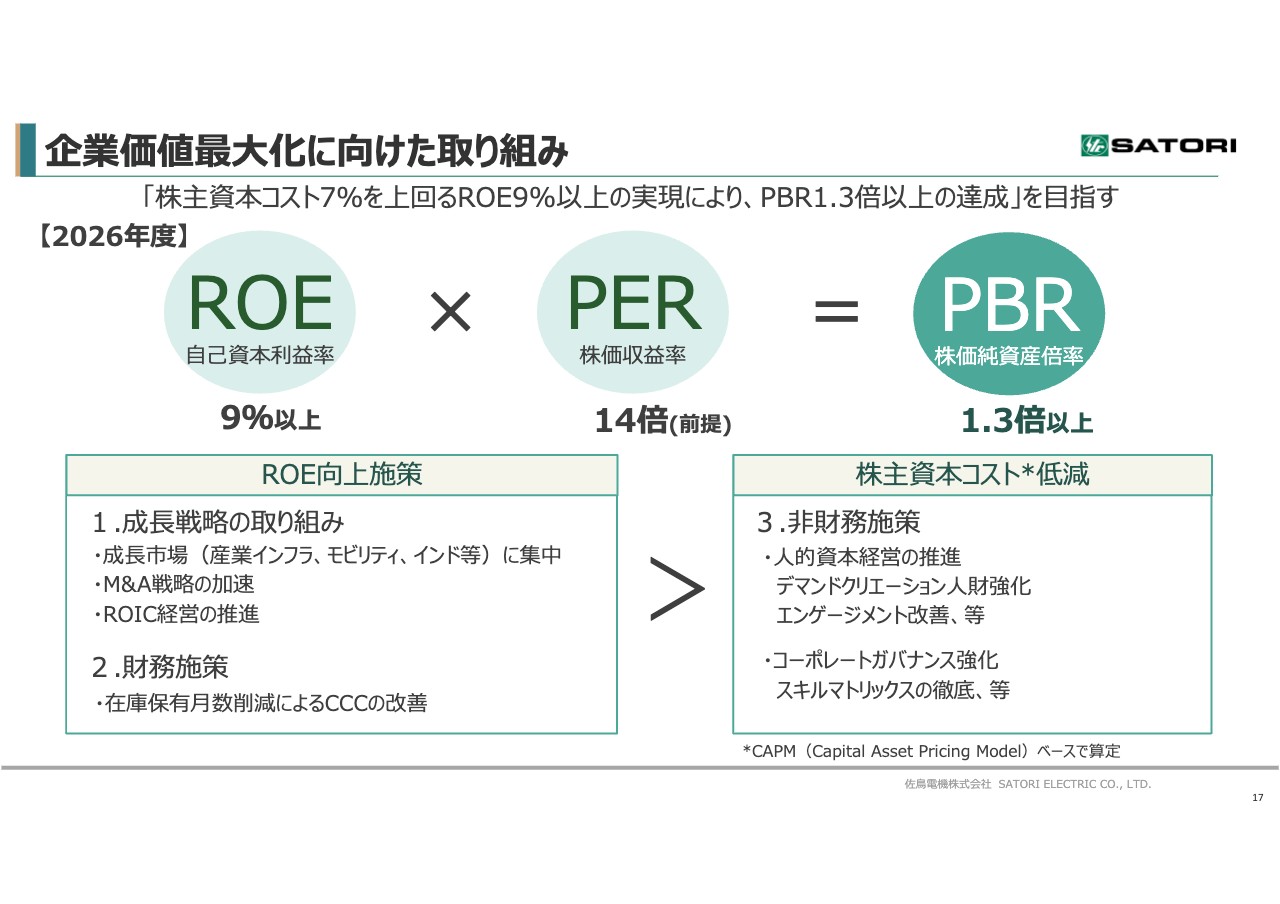

企業価値最大化に向けた取り組み

諏訪原:当社は、企業価値最大化に向けた取り組みにおいて、攻めとしてのROE向上、守りとしての株主資本コストの低減の両面で施策を実行し、株主資本コスト7パーセントを上回るROE9パーセント以上を実現させようと考えています。これにより、PBR1.3倍以上の達成を目指します。

ROE9パーセント以上を達成するために、スライドに記載のとおり、大きく2つの施策を実行します。1つ目に、事業において成長戦略に基づき、着実に成果を上げていきます。2つ目に、商社特有ではありますが、在庫保有の月数削減によるキャッシュ・コンバージョン・サイクル、すなわちCCCの改善等を含めた財務施策に取り組みます。

株主資本コストの低減については、非財務施策として、ビジネスを新しく造り出すデマンドクリエーション人財の強化や、エンゲージメント改善といった人的資本経営の推進、さらには、取締役のスキルマトリックスの徹底といったコーポレートガバナンスの強化に取り組みます。

このような取り組みで成果を上げることにより、あらゆるステークホルダーのみなさまに支持される、よりよい会社・経営に変革します。

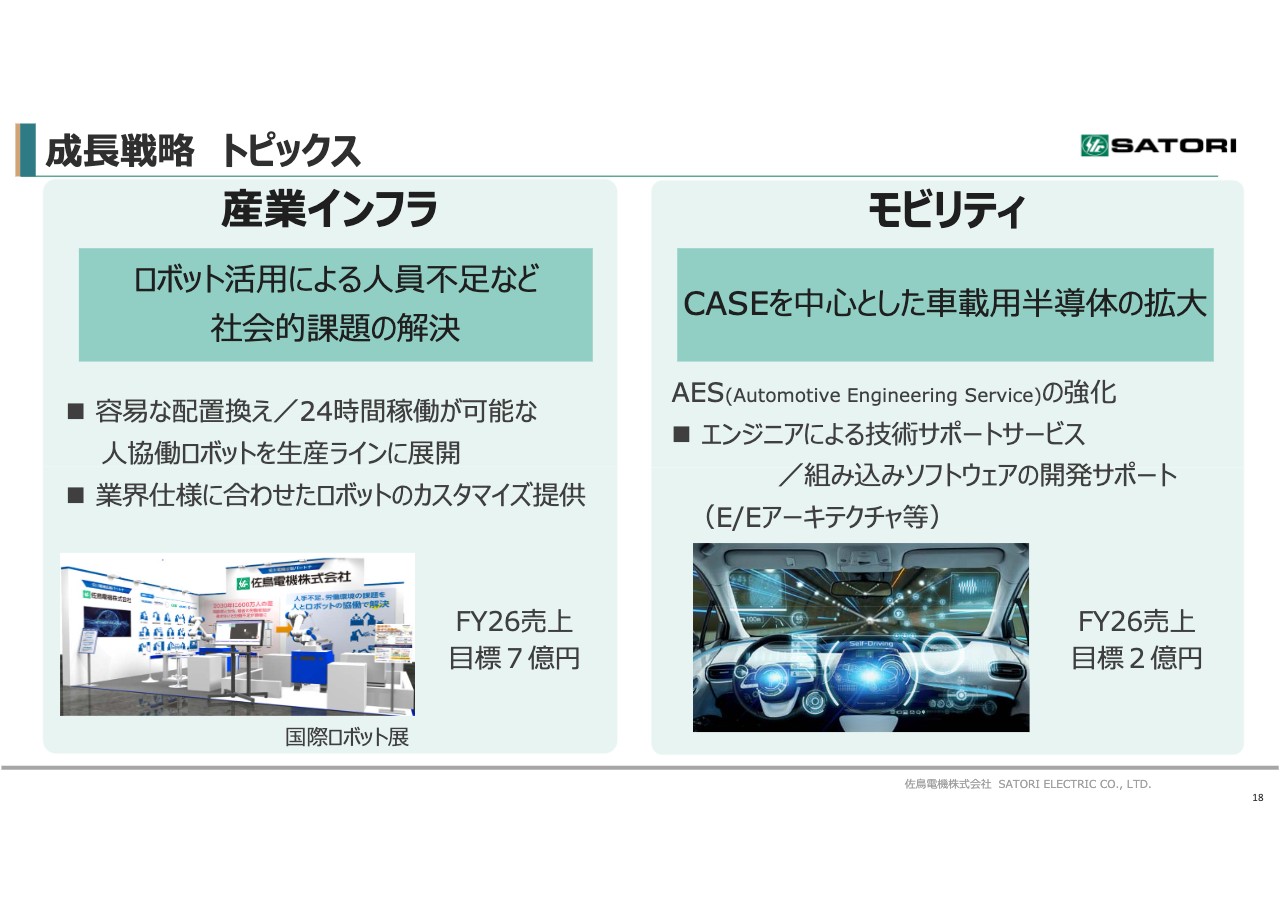

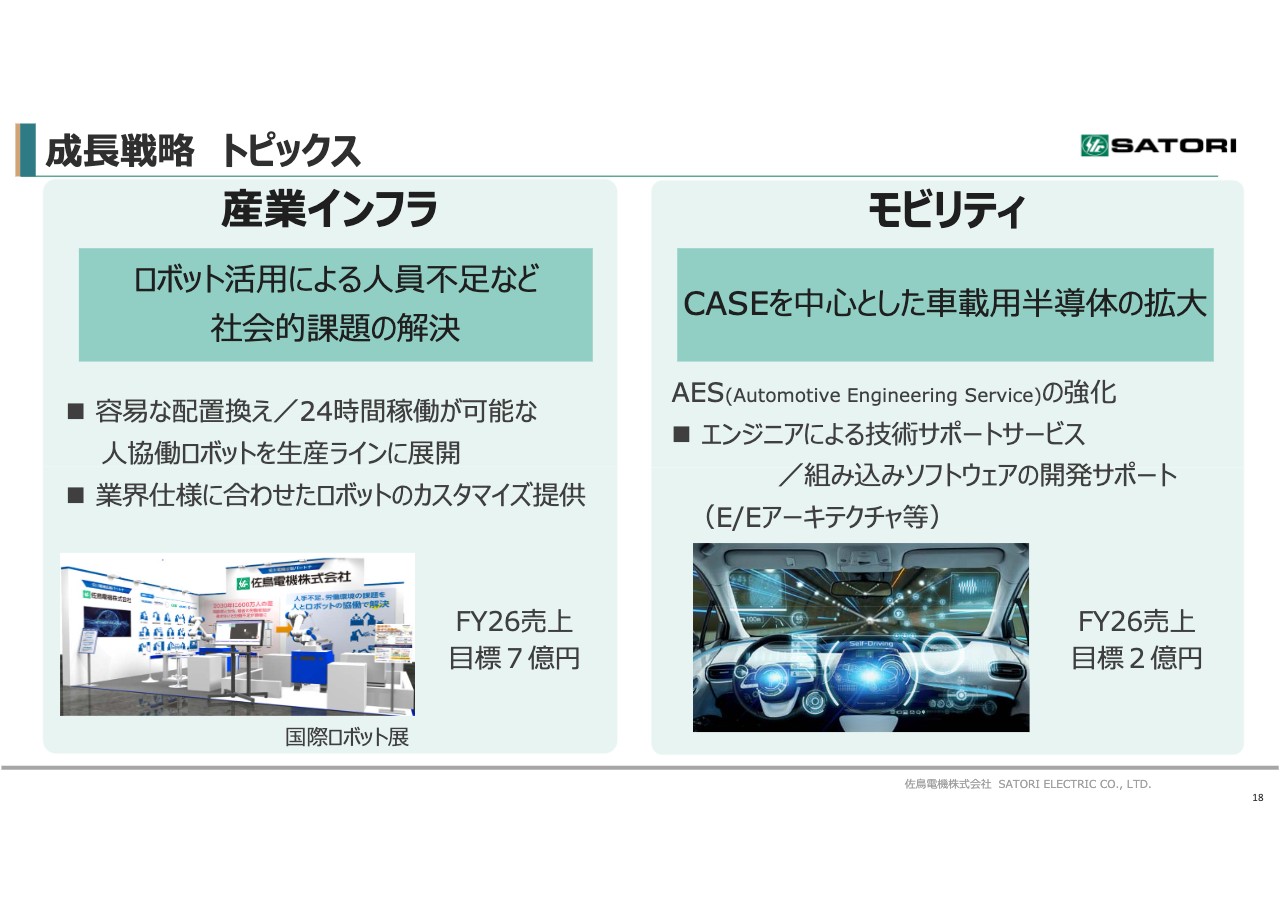

成⻑戦略 トピックス

諏訪原:当社は成長戦略の1つとして、産業インフラとモビリティを収益ドライブ事業と位置づけています。その取り組み事例をご紹介します。

スライド左側をご覧ください。みなさまもご存じのとおり、人手不足や生産性向上などの社会課題が顕在化しています。当社は、作業員の方と共に働く人協働ロボットを提供することにより、顕在化している社会課題の解決に向けてお手伝いしていきます。

人協働ロボットはお客さまの生産サイクルや業務の繁閑に合わせてカスタマイズできますので、フレキシブルに対応できます。まさに、これからの時代に合ったソリューションであると考えています。

スライド右側のモビリティセグメントでは、車載用の半導体において、モノ売りだけではなく、コト売りとしてのエンジニアによる技術サポートや組み込みソフトウェアの開発サポートなど、いわゆるオートモーティブエンジニアリングサービスの強化を推し進めます。

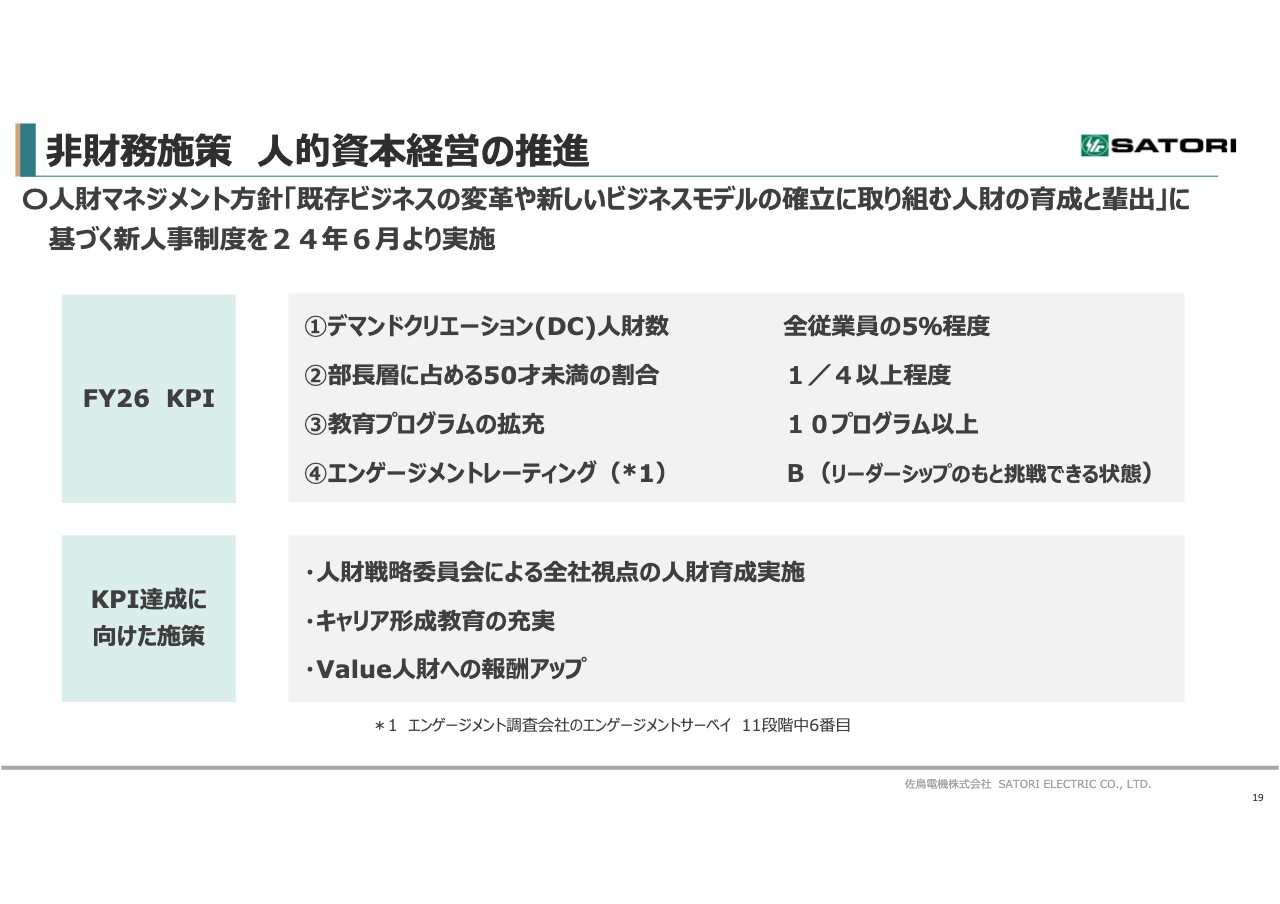

非財務施策 人的資本経営の推進

諏訪原:当社は、資本コストの低減を目指して、非財務施策にも取り組んでいます。具体的な施策の1つとして、人的資本経営の推進が挙げられます。

当社の人財マネジメント方針である、「既存ビジネスの変革や新しいビジネスモデルの確立に取り組む人財の育成と輩出」に基づく新しい人事制度を、2024年6月からスタートします。

2026年度に向けてのKPIは、スライドに記載の4つです。この達成に向けた施策として、人財戦略委員会による全社視点での人財育成の実施やキャリア形成教育の充実、またValue人財への報酬アップなどにも取り組んでいきたいと考えています。

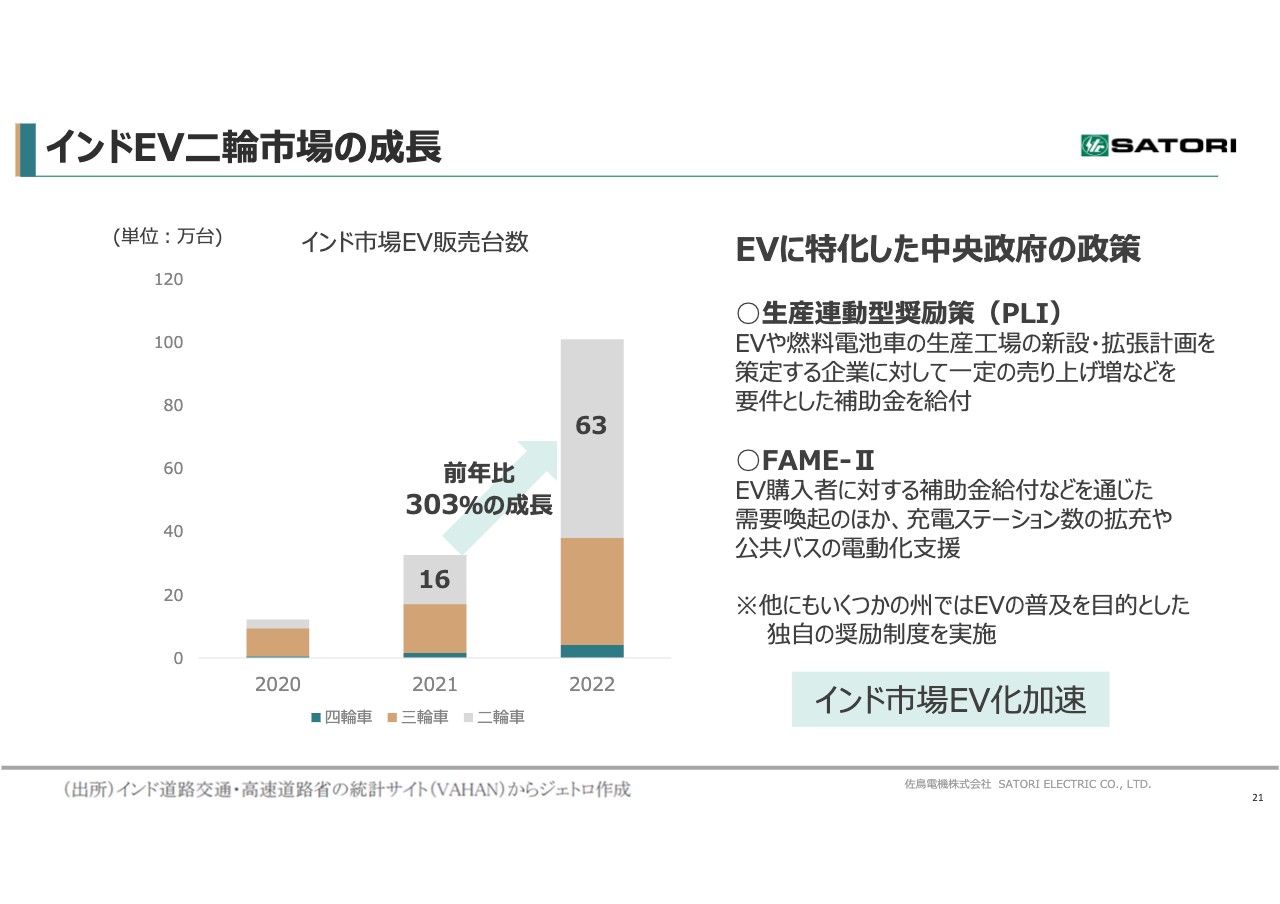

インドEV二輪市場の成⻑

諏訪原:最近、子会社化したSMエレクトロニクス社を通した、インド半導体市場においての戦略をご説明します。

インド市場での過去3年間のEV販売台数の推移を、スライドに示しています。まだ市場は小さいですが、特にEV二輪車の成長は著しく、販売台数は2021年の16万台に対して2022年は63万台と、303パーセントの成長を遂げています。

現在インドでは、2030年までに乗用車の40パーセント、二輪車・三輪車の80パーセントを電動化するという数値目標を設定しており、EVに特化した政策を中央政府が推進するなど、モビリティのEV化を強力に推し進めています。

SMエレクトロニクス社の具体的な進捗状況に関して、2024年1月16日に同社取締役のYashoranjan氏とVinay氏が来日し、説明した動画があります。インドでの戦略について、そちらの動画を使ってご説明します。

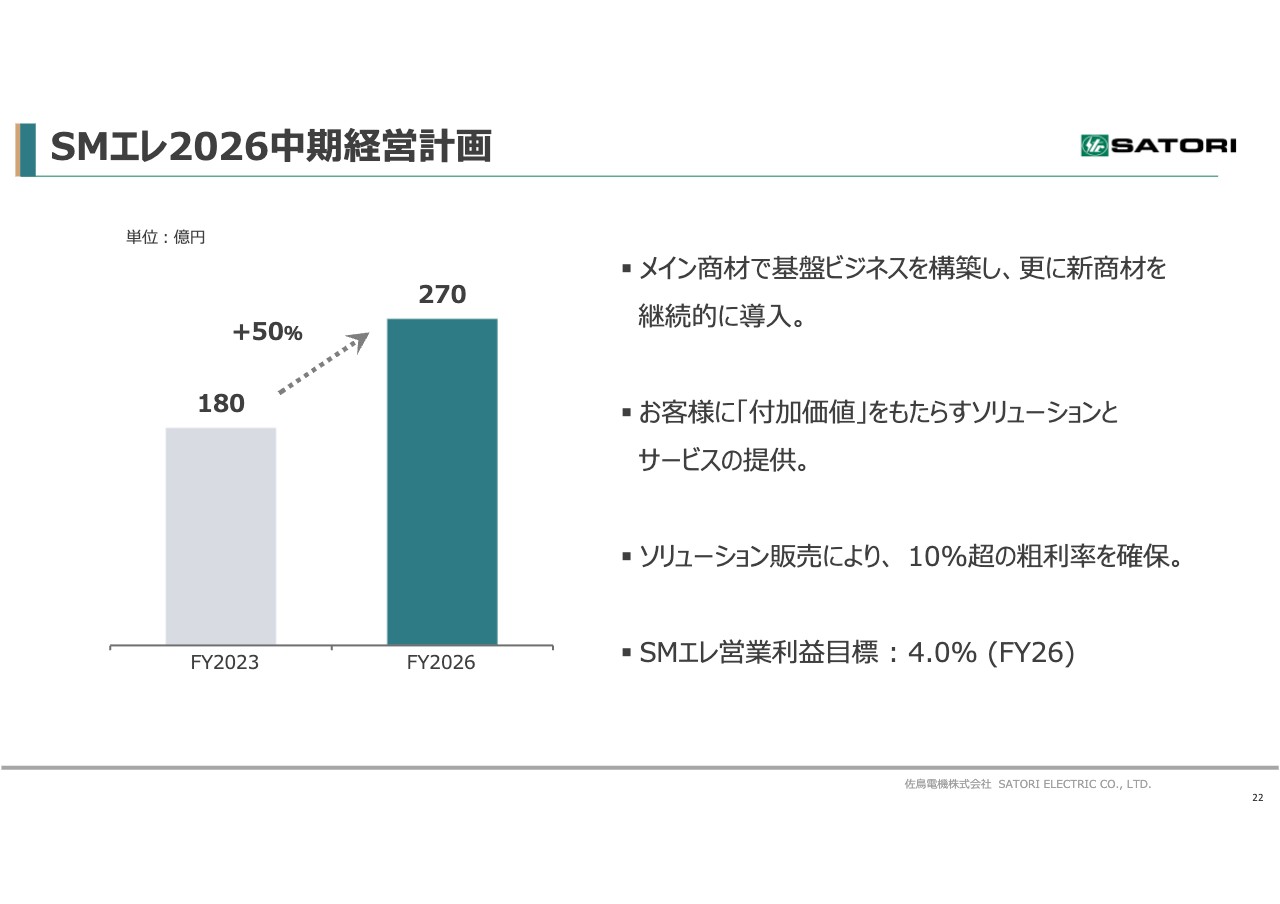

SMエレ2026中期経営計画

Yashoranjan K V 氏(以下、Yashoranjan):みなさま、こんにちは。SMエレクトロニクス取締役のYashoranjanです。当社のプレゼンテーションの前半部分をご説明します。

SMエレ(SMエレクトロニクス)は、インドの販売代理店です。65社の製品ラインを取り扱っており、2026年度に売上高270億円を達成することを目指しています。この成長を後押しするのは、「ソリューション販売」と「新たなキーラインの追加」の、2つの取り組みです。

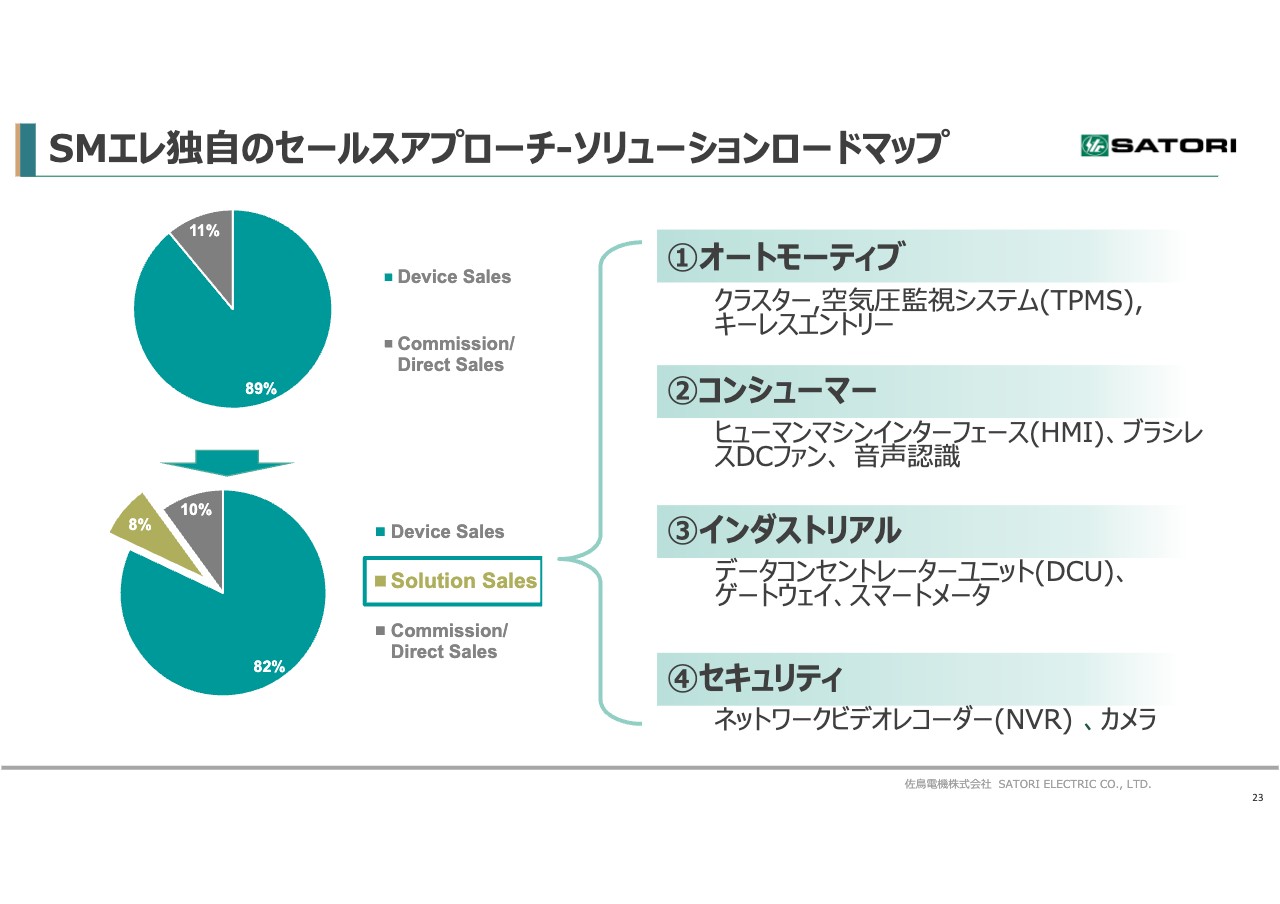

SMエレ独自のセールスアプローチ-ソリューションロードマップ

Yashoranjan:SMエレは、オートモーティブ、コンシューマー、インダストリアル、セキュリティの4つの主要セグメントに注力しています。

SMエレ独自のビジネスモデル

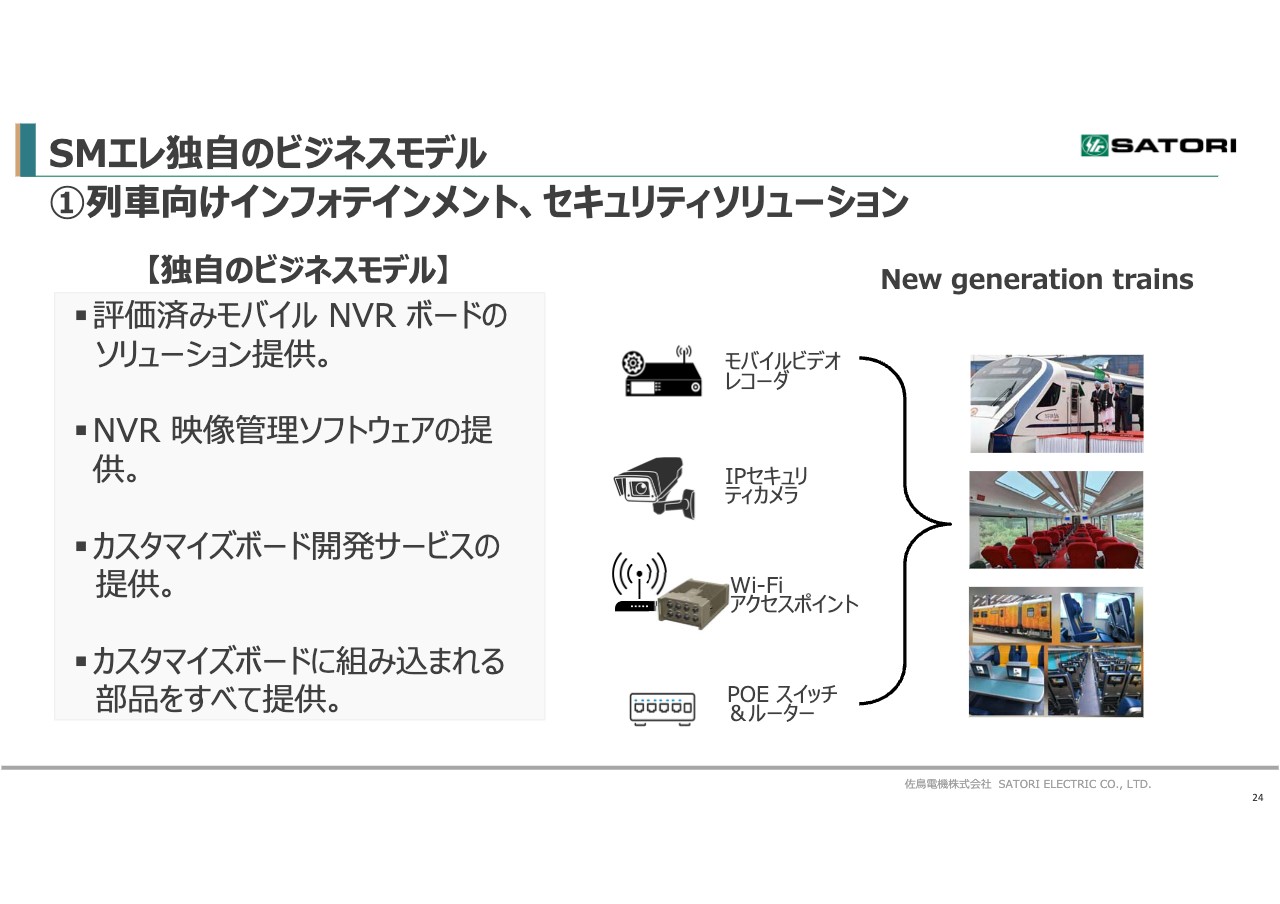

Yashoranjan:セグメントの1つである列車向けインフォテインメント、セキュリティソリューションについて詳しくご説明します。

インドでは最近、5つの新時代列車を導入しました。これらの列車には、車内インフォテインメント機能を多数備えています。これらは非常にハイエンドのソリューションです。SMエレはこれらのソリューションを開発し、完全にテストされたソリューションを付随するソフトウェアとともに提供しています。

当社のビジネスモデルにより、顧客の幅広い要求に対応し、顧客の開発の初期段階から参加することができます。このような複雑なソリューションでは、お客さまはソフトウェアとハードウェアについて、SMエレへの依存度が高く、良好な信頼とビジネス関係が構築でき、顧客との長期的なビジネス関係が確立できます。

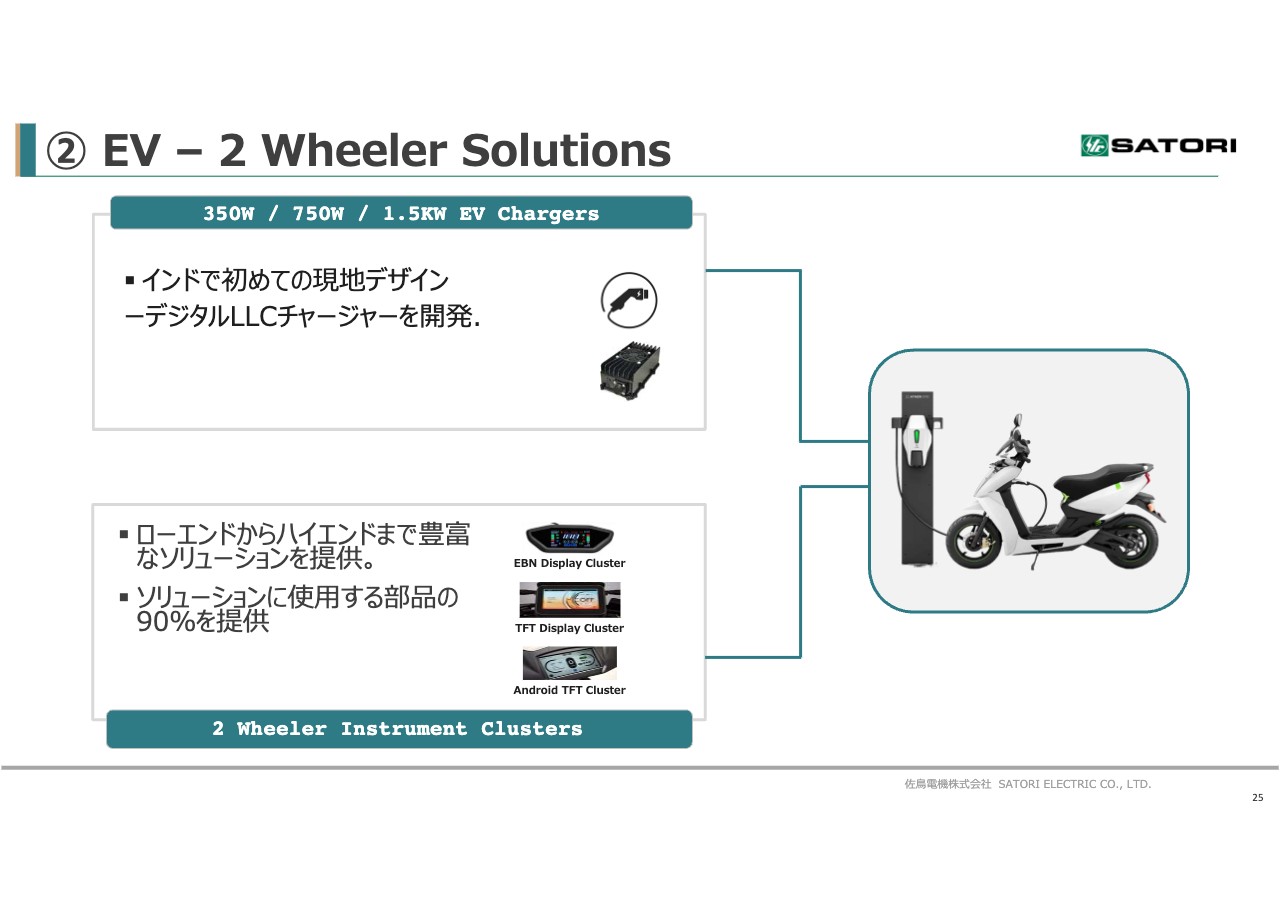

② EV – 2 Wheeler Solutions

Vinay Manjunath氏(以下、Vinay):みなさま、こんにちは。SMエレクトロニクス取締役のVinay Manjunathです。プレゼンテーションの後半部分をご説明します。

二輪車市場において、SMエレは2つの主要サブセグメントに注目しています。1つは、350Wから1.5kWの範囲の家庭用充電器です。SMエレは、インドで初めて現地開発の高効率家庭用充電器ソリューションを開発しました。

もう1つは、二輪車用インストルメントクラスターです。SMエレは従来からインストルメントクラスターに強く、LCDとマイクロコントローラーを供給していました。この市場でBOMのほぼ90パーセントのシェアを持っています。また、サードパーティと強いコネクションを確立し、顧客にソフトウェアサポートを提供できます。

SMエレ 2023トピックス

Vinay:2023年の主な成果をいくつか取り上げたいと思います。SMエレはインドのベンガルールで開催された電子展示会に積極的に参加しました。30を超える幅広いソリューションを展示し、ブースには400名以上の来場者がありました。

また、当社の主要サプライヤーの1つであるルネサスからは、ゴアで開催された最近の販売代理店大会で多くの賞をいただきました。さらにGenus、Diotec、Panasonicなど、多くのお客さまやサプライヤーからも賞をいただきました。サプライヤーや顧客からこのような信頼と評価をいただき、大変光栄に思っています。ご清聴ありがとうございました。

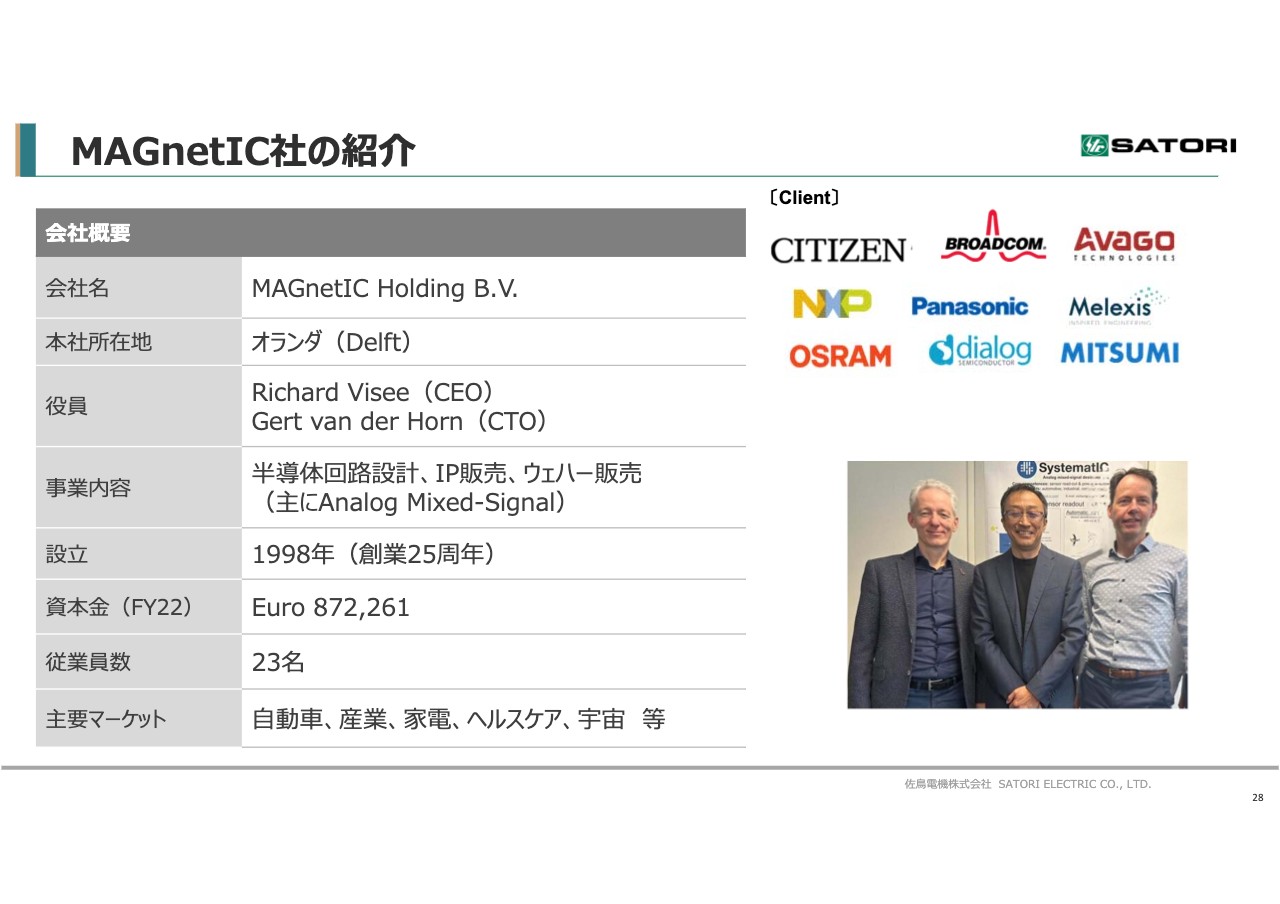

MAGnetIC社の紹介

諏訪原:2024年2月19日にプレスリリースした、オランダのMAGnetIC社の株式取得についてご紹介します。

はじめに、MAGnetIC社の会社概要などをご紹介します。MAGnetIC社は、オランダの首都アムステルダムから車で1時間くらい南に走ったところにある、Delft(デルフト)に本社を置く、アナログ系のICの半導体設計の会社です。

設立は1998年、従業員数は23名でほとんどが技術者です。特にモビリティ、産業、民生で、彼らが設計した半導体の回路を使っています。

彼らが得意とするのは、半導体においてはAnalog IC、アナログとデジタルのMixed Signal(ミックスドシグナル)の設計です。Mixed Signalの半導体はモーターの制御などに使われており、高い技術力やノウハウが求められていますが、これらの半導体はこれからますます需要が増えてくると思っています。

このような業界において、MAGnetIC社はすでに四半世紀の歴史を持っており、多くのお客さまにサービスを提供しています。

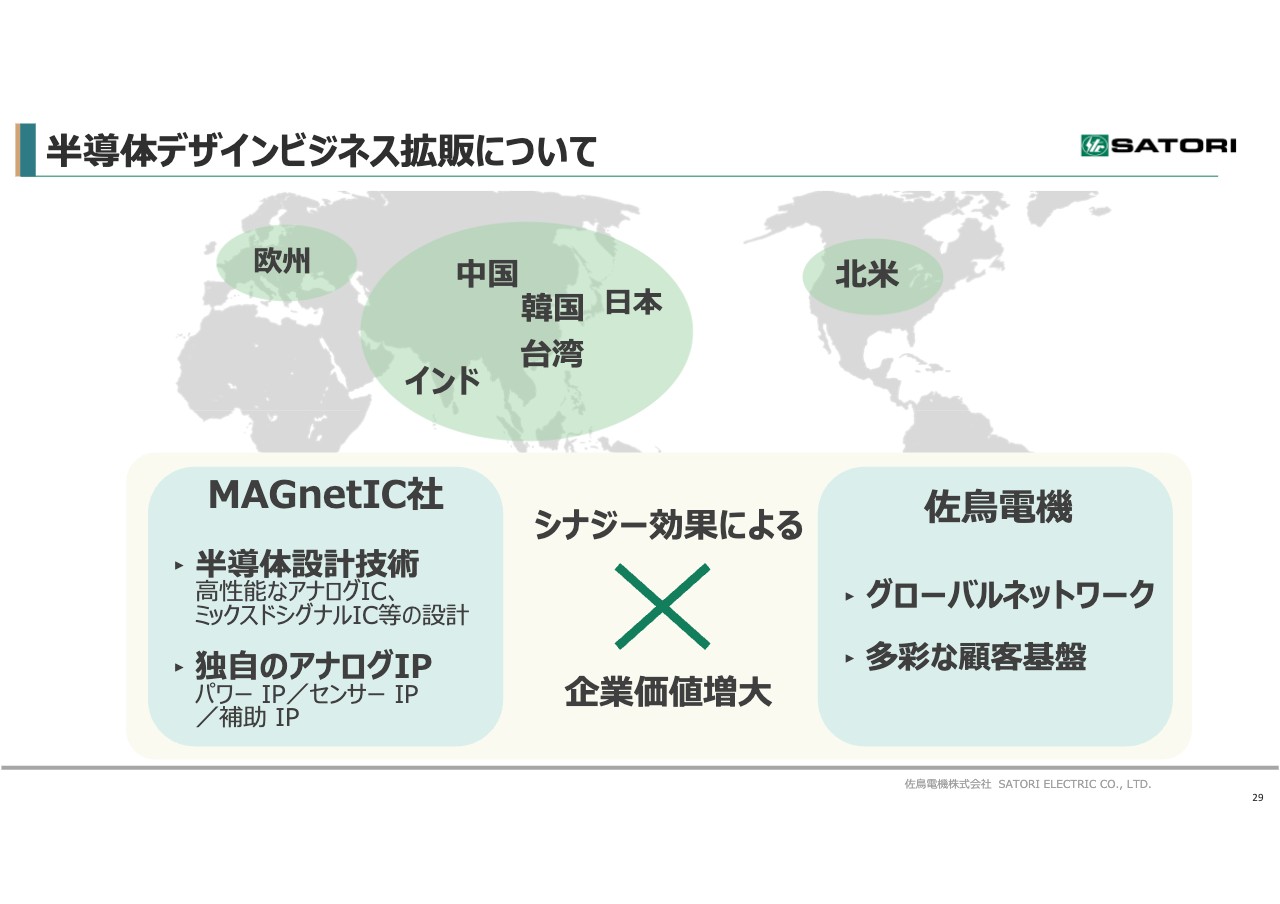

半導体デザインビジネス拡販について

諏訪原:当社が目指しているシナジーをスライドに記載しています。当社のこれまでのビジネスモデルは、いわゆる半導体を中心としたハードウェアの販売が中心でしたが、これからますます拡大していく半導体市場のニーズに応え、当社の提供する機能価値をより向上するために、より上流である半導体設計のビジネスにも取り組むことにしました。

先ほどお伝えした、東南アジアなどの当社のグローバルネットワークや、長年培ってきた営業力、そして3,000社を超える多彩な顧客基盤とMAGnetIC社の半導体設計技術力を掛け合わせ、MAGnetIC社単体では難しかった市場、日本はもとより、アメリカ、台湾、中国、韓国、さらにはインドも視野に入れて、半導体設計ビジネスを展開します。このようなことを通じて、さらなる佐鳥電機の企業価値増大を目指します。

以上で、佐鳥電機株式会社のIRセミナーを終わります。当社の方針・戦略に少しでも興味を持っていただけたら幸いです。これからも当社の成長に向けて注目いただきたく、よろしくお願いします。ご清聴、誠にありがとうございました。

質疑応答:創業のきっかけと沿革について

坂本慎太郎氏(以下、坂本):御社の創業のきっかけと沿革について教えてください。

諏訪原:当社の創業は1947年で、当時の日本電気と住友電工の販売特約店としてスタートしました。設立当初から、半導体を中心とした商材をお客さまに提供し、事業を拡大してきました。

我々が強調したいのは、海外展開です。1973年に台湾に進出し、その後、香港、シンガポール、アメリカ、ドイツ、タイ、中国、韓国に現地法人を設立しました。日系のお客さまだけでなく、ローカルのお客さまにも商材を提供しています。直近では、2022年4月にインドの会社、2024年2月にはオランダの会社を買収し、独自の戦略を展開しています。

当社は1994年に店頭公開し、2003年に東証一部に上場しました。そして、2022年にプライム市場に移転しました。また、2024年4月には東証一部上場以来の最高値を更新しています。

質疑応答:事業内容と売上構成について

坂本:御社の事業内容と売上構成比率についてお話しいただきましたが、セグメントの割合に変化はあるのでしょうか? コロナ禍での状況、また最近伸びている商材をイメージすると、さらにわかりやすいと思いますので、ご説明をお願いします。

諏訪原:プロダクト別で、半導体、電子部品、電子機器、オリジナル商品があります。我々はこのような商材をバランスよく保持しており、半導体だけでなく、キャパシタなどを中心とした電子部品や、まだ少ないですがロボットなども進めていきたいと思っています。

セグメントについては、もともとは半導体などのデバイスソリューション事業とシステムソリューション事業の2つでしたが、2023年5月期からスライドに記載の4つのセグメントに切り替えています。

半導体製造装置や、通信インフラで基地局向けの部品を扱う「産業インフラセグメント」、大手から中小までさまざまな方々に対して提供する「エンタープライズセグメント」、車を中心とした「モビリティセグメント」、そしてグローバル展開を支えている「グローバルセグメント」で、経営の透明性(トランスペアレンシー)を上げたかたちで経営を進めていきます。

まだ2年ですので、どこが増えているかは答えにくいのですが、モビリティセグメントの車載向け半導体を増やしていきたいと考えています。

坂本:この1年を見ても、かなり伸びていますね。

諏訪原:はい。またトレンドとしては、半導体製造装置を伸ばしていきたいと思っています。モビリティセグメントと産業インフラセグメントに注力したいと考えています。

質疑応答:特約店について

坂本:半導体商社の話をする時によく出てくる話として、1社の特約店になっている会社もありますが、特約店だけでは稼げないため、工場などに人を出すような会社もありますし、独自のパーツといった自社製品を作る会社もあります。このように多角化や利益率の向上を図っているかと思いますが、御社はどのようなかたちですか? いろいろな特約店があるのか、いろいろな会社の半導体を扱うことができるのかなど、教えてください。

諏訪原:エレクトロニクス商社には商権がありますので、すべてをすべからくというのは難しいです。本日はスライドを用意していないのですが、我々の決算期は5月ですので、8月に開示している有価証券報告書の中に経営上の重要な契約を記載しています。昨年の有価証券報告書では21ページをご覧いただければと思います。

例えば、NECやパナソニック、キャパシタを作って台湾のEMSなどに納めているトーキン、祖業としての住友電気工業、ストレージを扱っているWestern Digital、台湾の半導体メーカーであるヌヴォトンテクノロジーがあります。また、スター・エレクトロニクスが扱っているベルギーの半導体メーカー・Melexis(メレキシス)なども当社の重要な契約先です。

インドのSMエレクトロニクス社はスライド26ページに記載のとおり、ルネサスエレクトロニクス、パナソニック、ローム、ニチコンなど、日中企業の特約店になっています。

質疑応答:半導体不足によるマージンアップの状況について

坂本:半導体不足がけっこうクローズアップされましたが、その時期は調達が難しいため、御社はマージンが厚く取れたのではないかと思います。そのような状況はまだ続いていますか?

諏訪原:いろいろな濃淡はあるものの、2023年度はだいぶ落ち着いてきており、半導体の逼迫によるマージンアップは解消されてきたと思います。ただし、2024年の後半からはいろいろな意味でまた需要が上がってくるのではないかと期待しています。

質疑応答:配当の傾向について

坂本:株主還元について、期末配当のほうが多いパターンが続いています。これは中間配当時の業績予想を保守的に見ているのか、それとも下期偏重なのか、傾向がわかれば投資家のみなさまもイメージが湧くかと思いますので、ぜひ教えてください。

諏訪原:基本的にいろいろなリスクも考えながら経営を行っているため、決して業績予想が保守的というわけではありません。先ほどお伝えしたとおり、今年1月に営業利益を47億円に上方修正しましたが、やはり為替の見通しがなかなか難しく、期初予想では1ドル125円だったのが直近では153円になっていますので、そのような影響が業績予想にも出てしまいます。下期に為替をアジャストするため、それが配当にも反映されているのは否めません。

坂本:基本的には配当性向50パーセントが目安ということですよね。

諏訪原:おっしゃるとおりです。

質疑応答:中期経営計画の見通しについて

坂本:スライド16ページで中期経営計画のお話がありました。足元は非常に好調で、半導体市場も意外と活況であることも勘案すると、意外と早めのローリングと言いますか、うれしい見直しが必要なのではないでしょうか? もちろん為替の影響はあると思いますが、このあたりのお考えを聞かせてください。

また、最終年に向かって伸びていく予想をあらかじめ作っていたのか、きれいに均等に利益が上がっていくような予想で作ったのかも教えてください。

諏訪原:スライドに記載の2026年度の営業利益目標55億円に対して、2023年度の営業利益実績は47億円ですので、差額は8億円です。2022年度と2023年度を比較すると、1年で約10億円増えているため、「営業利益55億円は前倒しで達成するのでは?」というのが1点目のご質問の主旨かと思います。

そうなればうれしい話ですが、当社の場合は為替の感応度をきちんと計算しています。2023年度の営業利益47億円の中には、先ほどからお伝えしているとおり、為替によるプラスの影響が含まれています。そのような為替効果が剥落した状態から成長することを考えると、あまりネガティブなことは言いたくないのですが、成長カーブが落ち着いてしまうのはある程度は仕方がないことだと思っています。

2点目のご質問として、2024年度、2025年度とどのような成長カーブを見込んでいるかについては、今年7月のIR説明会でご説明します。申し訳ありませんが、1月の開示ではあくまでもフレームとして2026年度までのPBRやROEを出しています。

坂本:詳細については、決算が出てから見つめ直すということですね。

諏訪原:おっしゃるとおりです。7月のIR説明できちんとご説明したいと思います。

質疑応答:産業インフラのロボットについて

荒井沙織氏:産業インフラのロボットについて、このロボットは主にどの業界に販売しているのでしょうか? また、ロボットにおける競合他社にない御社の独自性も教えてください。

諏訪原:最初にお伝えしておくと、ロボットに関して我々はまだまだ駆け出しですので、それほどプレゼンスはない状態です。当社の場合、安川電機のロボットを扱っていますが、彼らにはすでにメカトロニクス系の販売会社があります。我々は新規参入になるため、我々ができることとして、1つはエレクトロニクス系の切り口でバリューを出していくことです。

例えば食品メーカーや酒類メーカーにおいて、繁閑期のどちらもロボットをうまく使うことによって、地方でなかなか人が集まらないといった人手不足の課題などをフレキシブルにサポートしていきたいと思っています。大規模に展開するには設備投資が必要ですが、そのあたりは非常にカジュアルに取り組んでいく考えです。

坂本:業者に頼むと大規模な工事になることもありますが、配置替えが容易にできるということですね。

諏訪原:はい。そのあたりをきちんとして、お客さまにとっても取り組みやすいサービスを提供していきたいと考え、現在は営業担当があちこちで提案しています。

質疑応答:MAGnetIC社とのシナジーについて

坂本:MAGnetIC社が加わったことで、御社の業績に寄与すると思いますが、お互いのシナジーの1つとして顧客の紹介などがあるかと思います。それ以上に、将来できることが増えたとも思うのですが、そのあたりのイメージをもう少しお聞かせください。

諏訪原:こちらは2月19日に当社がMAGnetIC社の株式取得をした時のプレスリリースの第1稿です。随所にエッセンスを散りばめているため、こちらを見ていただくのが一番早いかと思います。

半導体というと、ロジックICやメモリーが代表的ですが、アナログICは音声や温度、圧力といった物理的な信号を増幅して、伝えることに強みがあります。MAGnetIC社はそのようなアナログICの開発を得意とし、今まではヨーロッパの大手半導体メーカーやファブレスメーカーと懇意に取引してきました。

アナログICのノウハウは、アナログというだけあって、ある意味職人技みたいなところがあります。そのため、この技術力は他社と差別化できる強みだと思っています。しかし、従業員23人の会社では、ヨーロッパ圏に対してビジネスを展開するので精いっぱいで、それだけではもったいないと思い、我々との対話が始まりました。

我々は日本や韓国、台湾、さらには東南アジアに顧客を抱えています。加えて、SMエレクトロニクス社が持っているインドの半導体メーカーといった顧客を抱えていますので、そのようなところにMAGnetIC社の技術を拡販していくことによって、かなりの確度をもってシナジーが捻出できると思っています。

半導体ですので、「明日すぐに買います」ということはなく、少し時間はかかるかもしれません。しかし、日本とヨーロッパ市場を起点にして、中国、台湾、韓国、アメリカ、インド等へ参入することができるという絵がかなり描けていると思っています。

質疑応答:PERの目標について

坂本:会場から、「PERは現状15倍くらいというお話でしたが、具体的な目標値はありますか?」というご質問です。PERを目標にしている会社は見たことがないのですが、御社はいかがでしょうか?

諏訪原:スライドに記載のとおり、PERの前提を置いて、「ROE×PER=PBR」を計算しています。ご指摘のとおり、目標にすべきはPERではなくROEで、より少ない資本でより高いリターンを出すことを目指していきます。また、非財務施策として、株主のみなさまが期待を持てるような人材の育成を行い、それらを掛け合わせることによって、株主資本コストを上回るROEを叩き出し、PBRを上げていくことが目標です。お答えになっているかわかりませんが、ここに注力していきたいと思っています。

坂本:とりあえずROEを上げて、さらにはPBRの目標もあるということですよね。

諏訪原:はい。そちらに効率良く取り組んでいきたいと思っています。

質疑応答:株式分割について

坂本:最近、日経平均株価が史上最高値を更新しましたが、それに関連して「株式分割はどのあたりで検討するのでしょうか?」というご質問です。東証では投資単位50万円という区切りがありますが、御社の中での基準を教えてください。

諏訪原:株主還元については、先ほどのご質問でも回答したとおり、配当性向50パーセントを目安にしています。業績を上げていくことで、配当の実額を上げていきたいと思っており、昨年には自社株買いも行っています。そのようなところは十分に手を尽くしているため、残念ながら株式分割まではアイデアとして考えてはいません。今のところは配当の実額を増やし、配当性向50パーセントを維持したいと考えています。

質疑応答:海外での事業環境の変化や地政学的リスクへの対応について

坂本:「御社は積極的に海外展開されていますが、事業環境の変化や地政学的リスクなどはどのように捉えていますか?」というご質問です。

コロナ禍で半導体の調達に波があったと思いますが、そのあたりの知見や、BCP(事業継続計画)として、どのようなことを行っているか教えてください。

諏訪原:基本的なBCPとしては、ある一定の国に集中するのではなく、アロケーションのバランスをうまく取っていくことだと思います。

2022年にインドに出資した時も、実はかなり研究しました。インドは地政学的に非常に安定しており、東からの影響も西からの影響も、非常にニュートラルだと思っています。

坂本:法律も英法系ですからね。

諏訪原:そうですね。インド国内のメイク・イン・インディア政策も含めて、そのようなことも鑑みた上で、かなりのプレゼンスが取れるのではないかと考えて出資を行いました。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:海外拠点を今後増やす予定はあるのでしょうか。

回答:当社が事業成長の実現や経営戦略の実現をさせるためにシナジー効果のある事例があれば積極的に検討してまいります。

<質問2>

質問:為替による影響を教えてください。

回答:2023年度は営業利益に対して1円円安になるとプラス5,000万円の影響を見込んでおります。

<質問3>

質問:ロボットやモビリティなどにAI機能を搭載してより付加価値を高めるような施策は考えられていますか。

回答:現時点では活用は十分ではありませんが、今後当社としても、さらなる活用を検討してまいります。

<質問4>

質問:第3四半期決算の結果は想定どおりととらえてよろしいでしょうか?

回答:だいたいオンラインです。

<質問5>

質問:インドに展開したのは中国のリスクなどもふまえての戦略でしょうか。

回答:メイク・イン・インディア政策の下、インド製造業の進展が見込まれるインド企業のM&Aを実行しました。その理由としては、地政学的な安定、高いGDPの伸び、EV市場の伸び等々に加えて、インド製造業に対してデザインイン活動を行うことにより高い収益性を見込めることと同社の人的資本の厚さが挙げられます。

新着ログ

「卸売業」のログ