ワールド、中計「PLAN-W」初年度は上々の滑り出し 11ヵ月の変則決算も、全損益段階で前期(12ヵ月間)を上回る

目次

中林恵一氏(以下、中林):株式会社ワールド副社長執行役員の中林です。日頃より大変お世話になっています。本日は決算説明会にご参加いただき、ありがとうございます。1章の業績レビューを私、中林より、2章の中期経営計画進捗を社長の鈴木よりご説明します。

業績レビュー

2024年2月期は決算期変更に伴う11ヵ月間の変則決算です。スライドに記載した留意点をご確認ください。

財務三表:損益計算書(P/L) 実績

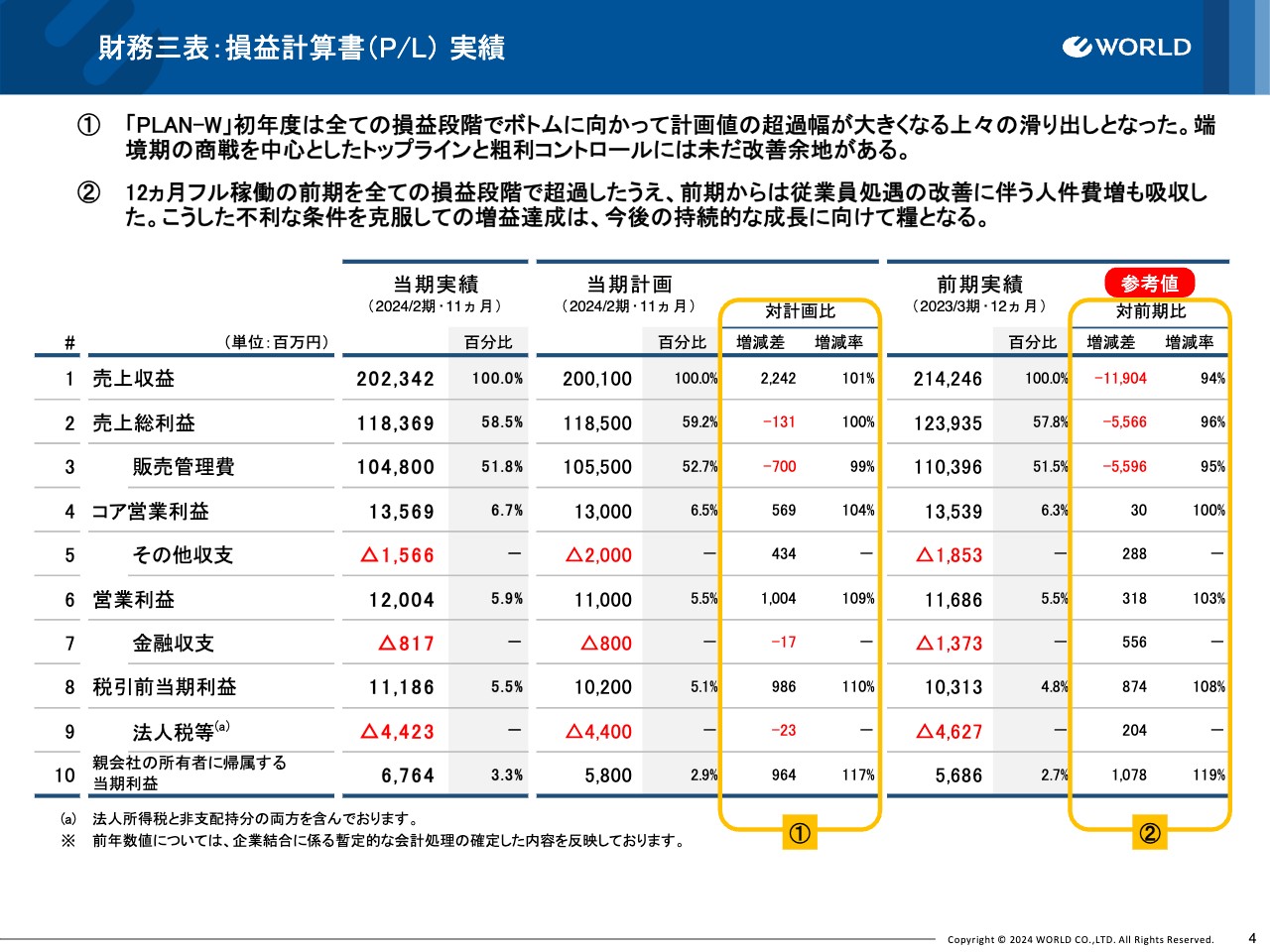

業績レビューの財務三表パートからご説明します。最初はP/L実績です。スライドの表では、金色で計画比と前期比の増減をハイライトしています。

計画比では、売上収益並びにすべての損益段階で、計画を超過しました。端境期の商戦に改善の余地があるものの、ボトムラインに向けて上振れ幅が大きくなり、中期経営計画「PLAN-W」の1年目として、良い滑り出しとなりました。

前期比においては、当期は11ヵ月間と1ヵ月少ない条件ながら、すべての損益段階で超えることができました。特に当期は、従業員処遇の改善に伴う約20億円の人件費増を吸収し、増益達成の実現となりました。

なお、12ヵ月換算数値のご質問をいただきました。3月実績はまだ締めておらず、昨年立案した2024年3月の計画値ではありますが、売上収益200億円、コア営業利益から営業利益20億円、親会社の所有者に帰属する当期利益12億円の規模感です。これらを2024年2月期実績に足すと、実質は増収、大幅増益でした。

財務三表:P/L補足(主要指標のレビュー)

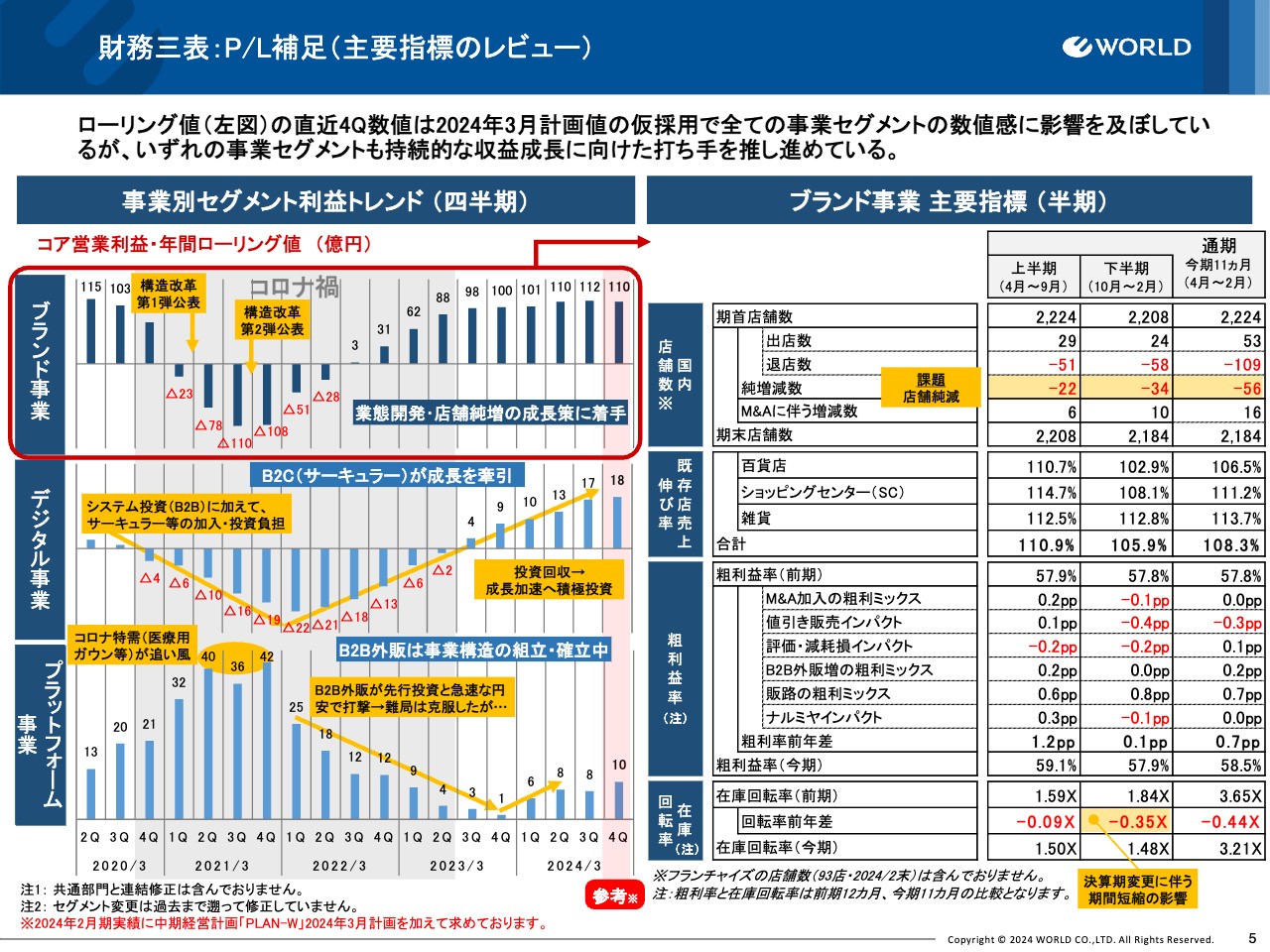

P/Lを主要指標で補足します。スライド左側には、事業セグメント別のコア営業利益について、四半期単位でローリングしたグラフを示しています。第4四半期の数値は2024年3月の計画値を仮採用し、ブランド事業とデジタル事業が保守的、プラットフォーム事業がやや楽観的な数値感となっています。

一番上のブランド事業は、アパレルブランドの牽引で実質的に増益基調を保っていますが、業態開発や店舗純増といった、中長期成長の打ち手をさらに推し進める必要があると考えています。

中央のデジタル事業は、選択と集中を背景に、B2Cネオエコノミーのサーキュラービジネスが最高益更新の原動力ですが、足元では成長投資の加速が収益の伸長をやや抑えている状況です。

一番下のプラットフォーム事業は、上期はB2B外販案件の採算性を重視した価格改定の成果が出たものの、下期は外販受注の積み上げ不足で成長課題を抱えていると認識しています。

スライド右側は、ブランド事業の主要指標を、上期・下期・通期で示しています。既存店売上伸び率や粗利益率などからわかるのように、概ね良好なパフォーマンスであったと評価しています。ただし、当期も店舗純減が継続しており、中長期的な成長に向けてテコ入れする必要があると考えています。

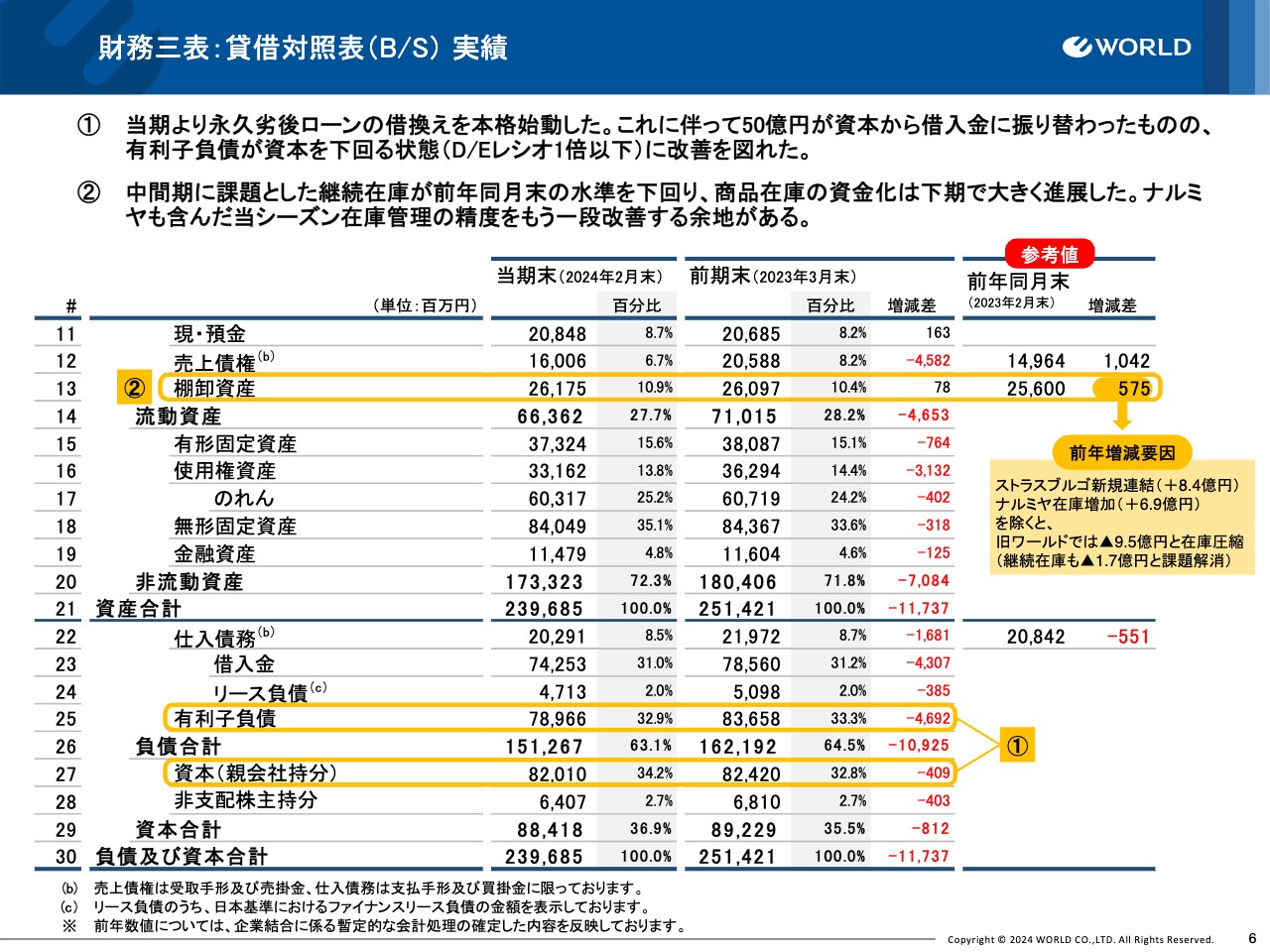

財務三表:貸借対照表(B/S) 実績

B/S実績です。1点目に、貸方の親会社持分の資本と、リース負債を含む有利子負債についてです。

昨年9月末に、永久劣後ローン50億円をタームローンで借り換えました。これにより資本が50億円減り、借入金が50億円増えたものの、過去1年間の利益蓄積が大きく、有利子負債が資本を下回る状態に好転しました。

2点目は、借方である資産サイドの棚卸資産です。在庫の季節性を勘案し、前年同月末の比較も参考に示しています。在庫は、前年同月から6億円ほど増えましたが、こちらはSTRASBURGO(ストラスブルゴ)の新規連結影響8億円の範囲内であり、問題ありません。

特に、中間決算で課題としたワールドの継続在庫も前年同月末比で減少に転じるなど、在庫コントロールは下期で改善に向かい、キャッシュ・フローの大幅な向上に寄与しました。

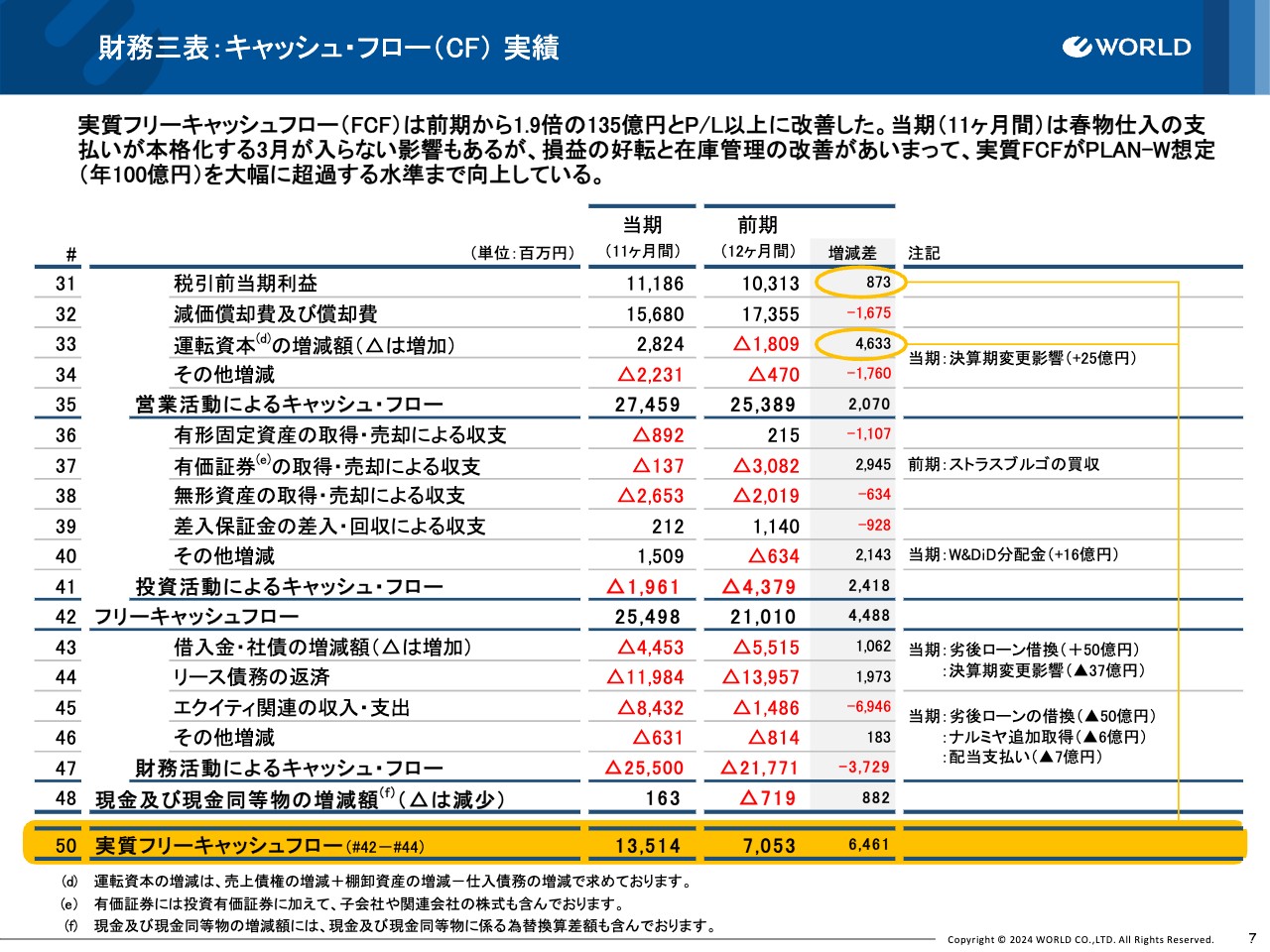

財務三表:キャッシュ・フロー(CF) 実績

キャッシュ・フロー実績です。実質フリーキャッシュフローは、前期から1.9倍の135億円のキャッシュインとなり、キャッシュ・フローはP/L以上に大きく改善しました。こちらは11ヵ月間の当期に、春物仕入の支払いが本格化する3月が含まれていないこともありますが、ここまで見てきたP/Lの好調さ、在庫コントロールの改善などが功を奏したと考えています。

「PLAN-W」では、年間100億円の実質フリーキャッシュフローを見込んでいますが、当期はそのような想定を20億円ほど上振れる勢いでした。

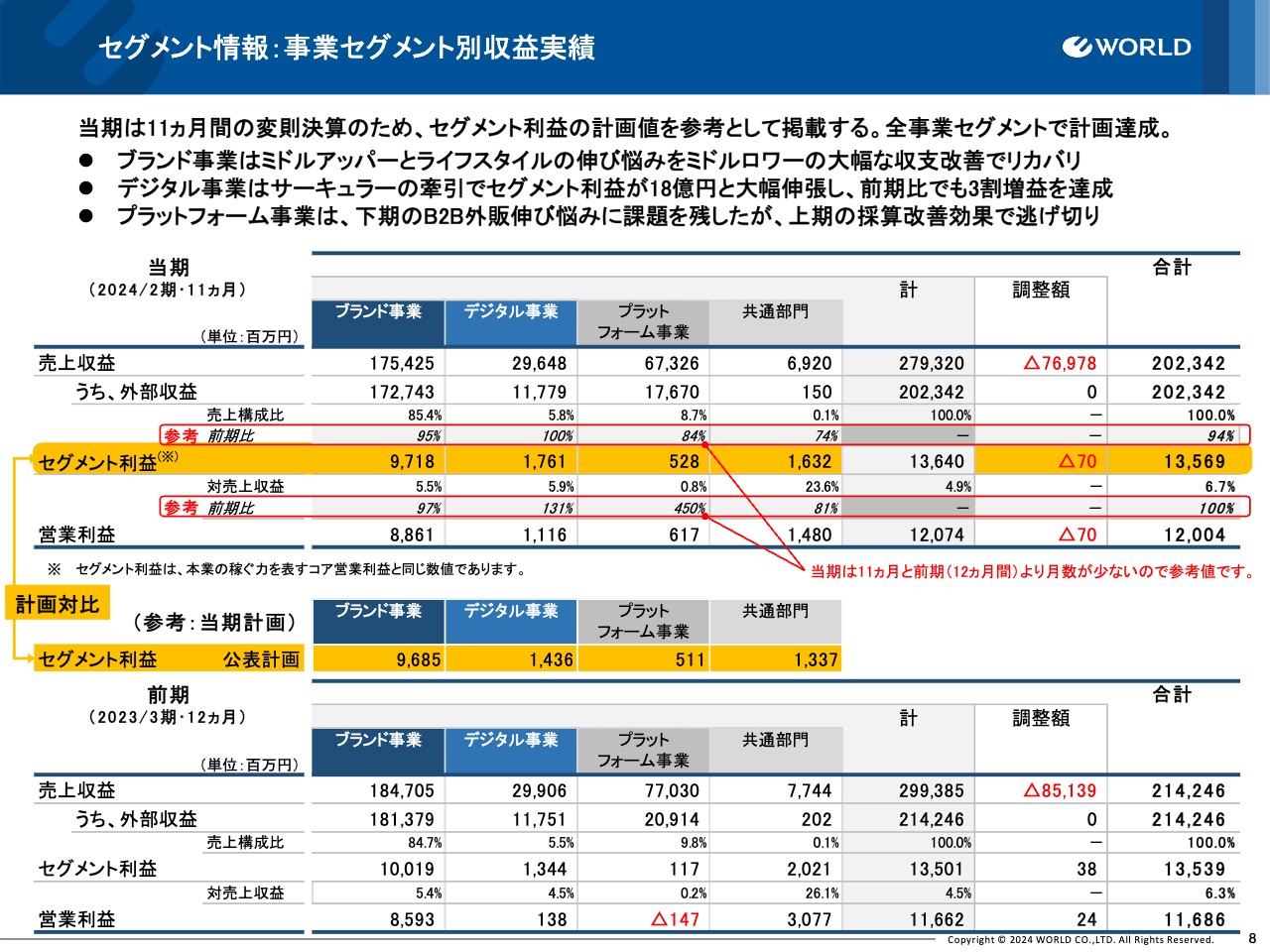

セグメント情報:事業セグメント別収益実績

事業セグメント別収益の実績です。当期はすべての事業セグメントにおいて、セグメント利益が期初計画を達成しました。ブランド事業は、春商戦が本格化する3月の収益を含めずとも、前期並みのセグメント利益に到達しています。

特にショッピングセンター(SC)チャネルのミドルロワーは、期初に1社へ集約した機構再編の効果も出て、旧スタイルフォースの「OPAQUE.CLIP(オペーク ドット クリップ)」「THE SHOP TK(ザ ショップ ティーケー)」が収益を大きく改善しました。

デジタル事業は、前期12ヶ月間に対して当期11ヵ月間で増収増益を記録しました。前期より選択と集中を進めてきましたが、サーキュラービジネスへのリソース投下も含め、その効果が想定以上に大きくなりました。

プラットフォーム事業も、セグメント利益が前期の約1億2,000万円から5倍弱増え、約5億3,000万円に達しました。ただしB2B外販では、価格改定などで円安対応力が向上した上期の採算改善効果に支えられており、下期は受注不足で成長課題を残したと反省しています。

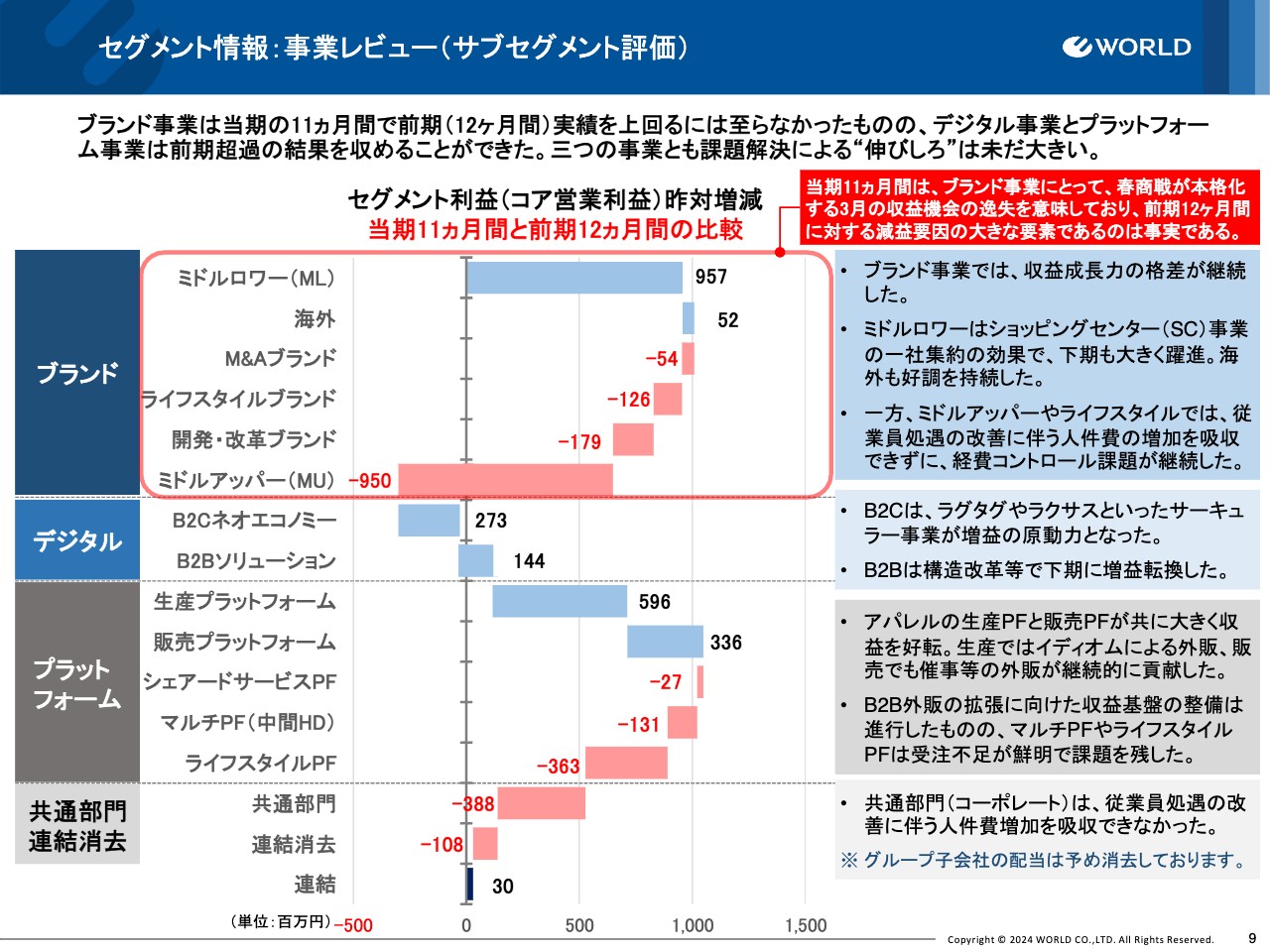

セグメント情報:事業レビュー(サブセグメント評価)

サブセグメント別に、セグメント利益の前年比較増減を滝グラフで示しています。

ブランド事業以外のデジタル事業とプラットフォーム事業は、当期11ヵ月間で前期の12ヵ月間に対して増益を達成しました。

ブランド事業は従業員処遇の改善に伴う経費増もあり、百貨店販路が主体のミドルアッパー、生活雑貨が中心のライフスタイルが伸び悩んだ反面、ショッピングセンター販路が主体のミドルロワーでは、旧スタイルフォースの構造改革、アルカスインターナショナルへの1社集約の効果も支えに、大幅な増益を実現しました。

デジタル事業は、「RAGTAG(ラグタグ)」や「Laxus(ラクサス)」のサーキュラービジネスへの資源集中を進めるB2Cネオエコノミーが大きく躍進しました。

B2Bソリューションでは、ファッションコラボにおいて案件収支の見える化と損益改善の打ち手を進めており、「ワールド オンラインストア(WOS)」での配送料値上げや、他社公式EC受託における取引見直しの効果が一部で出始めている状況です。

プラットフォーム事業では、アパレルの販売・生産、ライフスタイルの卸・コントラクトといったB2B外販において、前年の急激な円安に伴う採算悪化に対して、上期に取引先との価格改定などを進めた成果が得られました。しかしながら、下期はこれまでのリソース投下に見合う十分な受注獲得に至らず、組織的な営業活動の組み立てに課題を残したと考えています。

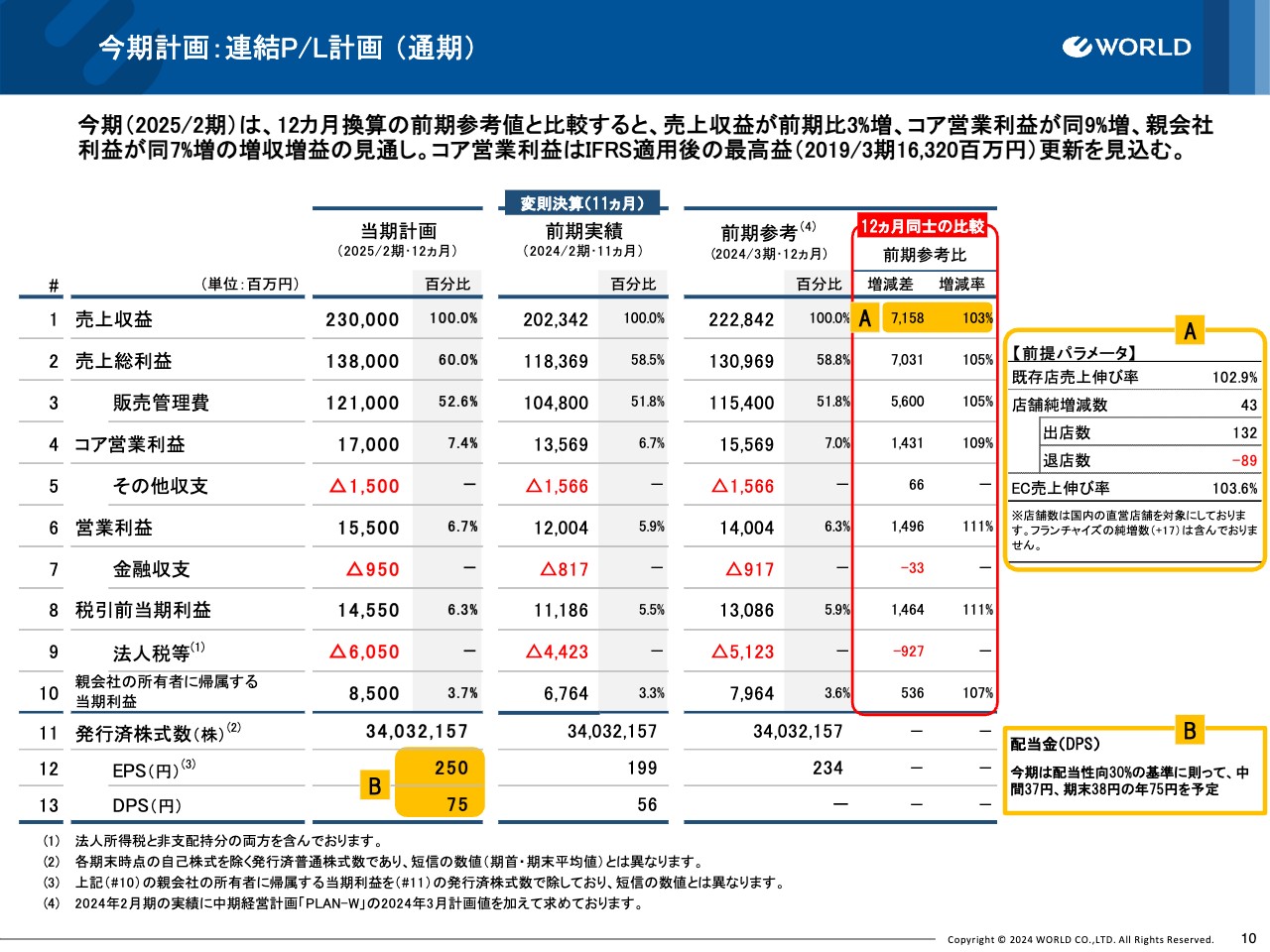

今期計画:連結P/L計画 (通期)

通期計画についてご説明します。今期の連結P/L計画は、12ヵ月換算の前期参考数値と比較し、売上収益が3パーセント増、コア営業利益が9パーセント増の増収増益を見込んでいます。特にコア営業利益170億円の達成をもって、IFRS適用後の最高益更新を狙います。

P/L計画の前提条件は、スライドに記載の「A」の主要パラメータのとおり、既存店売上とEコマース売上は103パーセント前後とするほか、店舗数の純増転換も計画しています。また、株主のみなさまへの年間配当は、その原資が通常の12ヵ月間に戻ることもあり、「B」に記載したように75円と、前年の56円から大幅な増配を予定しています。

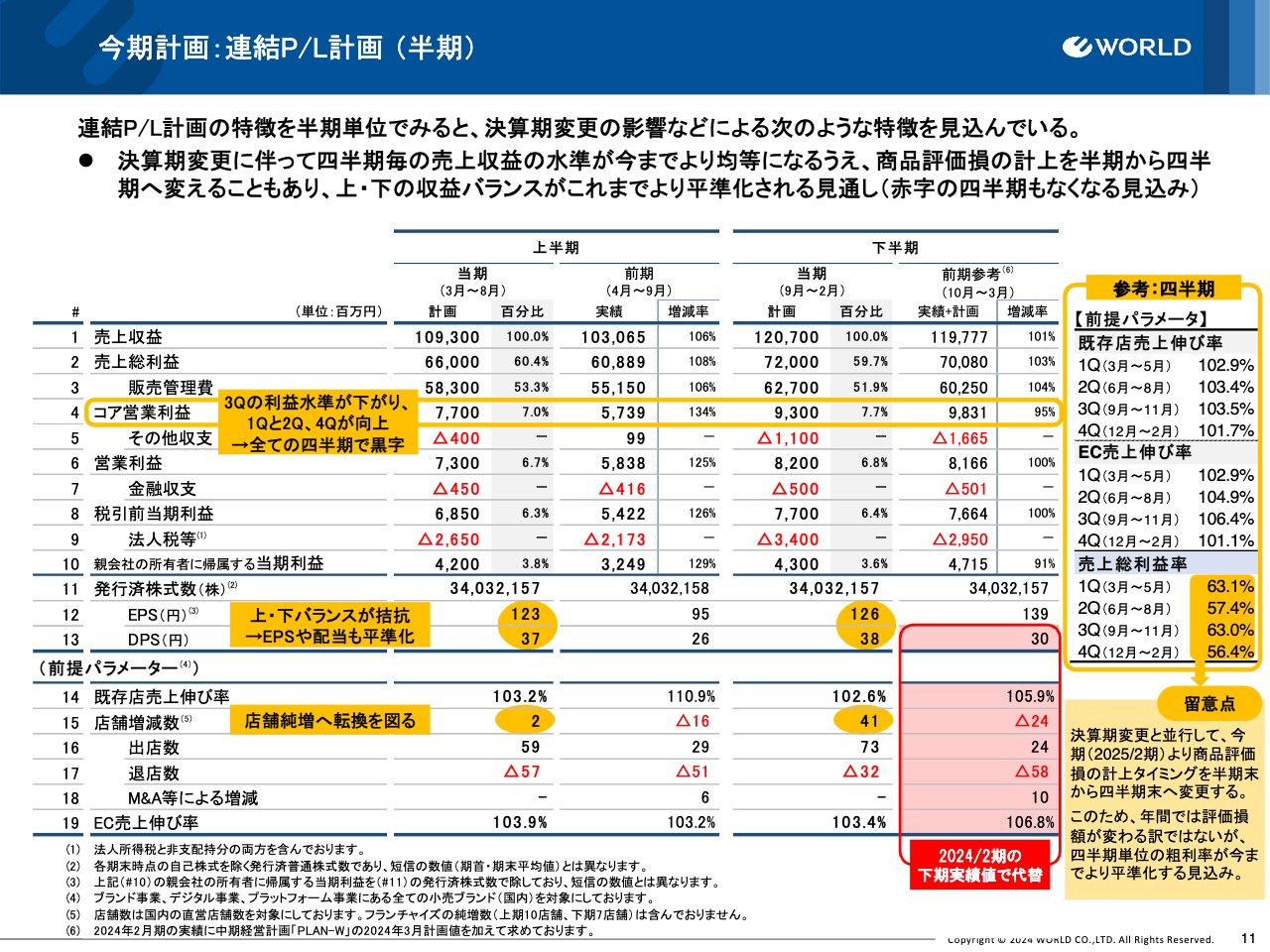

今期計画:連結P/L計画 (半期)

決算期変更によって、上期と下期の業績シルエットがどのように変わるのかを、確認したいと思います。

スライドでは、上期と下期に分けた収益構造の比較やパラメータなどを示しています。スライド右端の四半期別の前提条件もあわせてご覧ください。

はじめに、4行目のコア営業利益に着目すると、従前より上・下のバランスの偏りが小さくなる点が確認できます。決算期変更で、売上収益の水準が従前より均等になるうえ、商品評価損の計上を半期から四半期へ変えることもあり、第3四半期の利益水準が下がる反面、第2四半期・第4四半期を中心に底上げされるため、収益バランスがこれまでより平準化し、赤字の四半期がなくなる見込みです。

次に、10行目の親会社の所有者に帰属する当期利益をご覧ください。期末の会計上の手当、決算処理を見込んでいることもあり、上期と下期の最終利益の水準が同等になります。結果として、12行目の1株あたり純利益(EPS)が上期と下期で概ね同等となり、配当性向30パーセントを適用し、13行目の1株あたり配当金配当金(DPS)を中間37円、期末38円と算定しました。

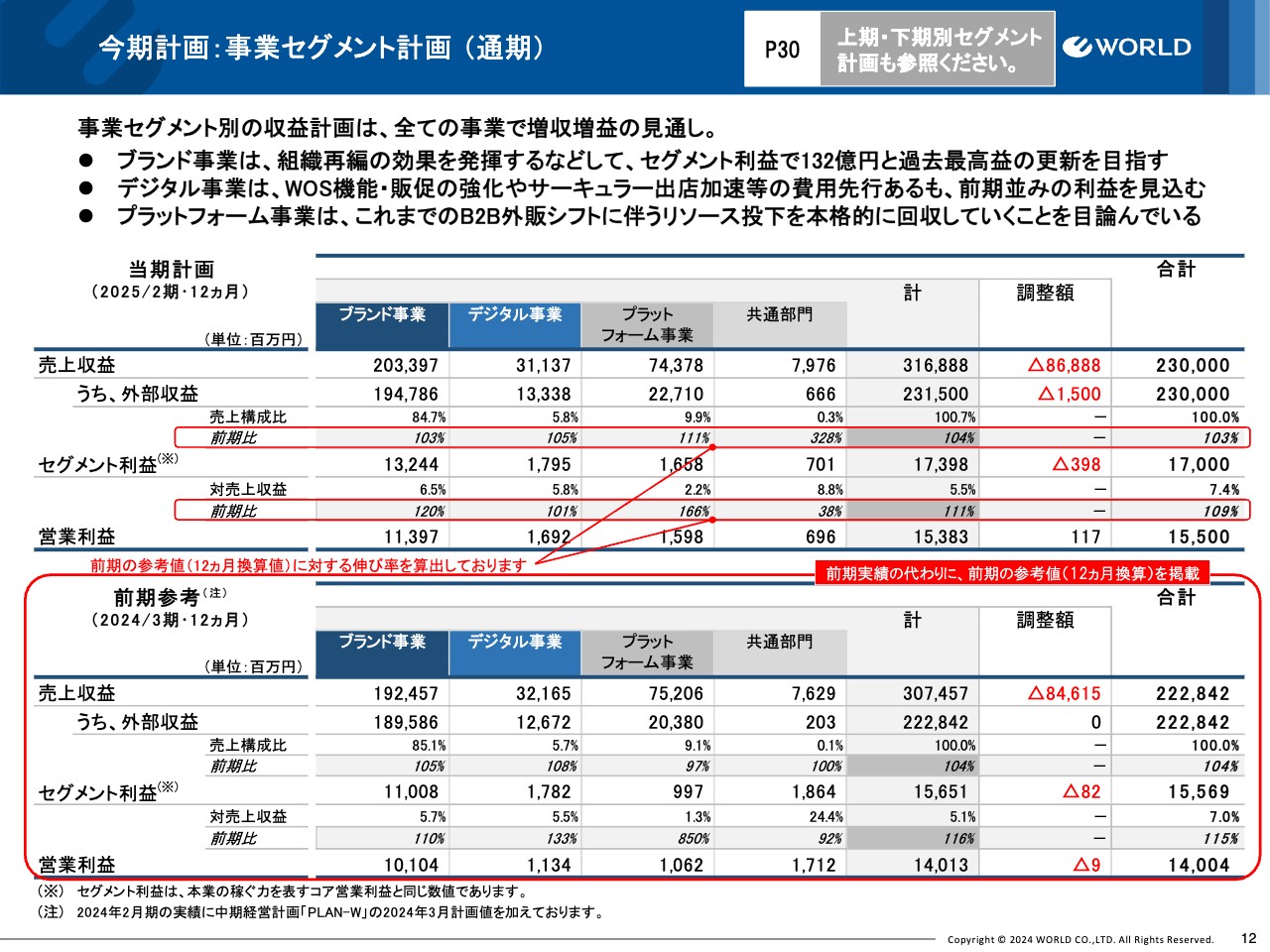

今期計画:事業セグメント計画 (通期)

事業セグメント別に、今期計画の組み立てをご説明します。事業セグメント別の収益計画は、12ヵ月換算同士の比較で、すべての事業の増収増益を予想しています。

ブランド事業では、後ほど鈴木社長より補足説明する組織再編により、もう一段の増益効果も発揮することなどで、セグメント利益で132億円と、上場後最高益である115億円を大きく超えることを狙っています。

デジタル事業は、選択と集中をもう一歩進め、成長に向けた費用先行が見込まれるものの、ソリューションの構造改革とサーキュラービジネスの成長加速を原動力とし、少しでも最高益の更新に執着したいと思っています。

プラットフォーム事業は、法人顧客向けB2B外販の受注積み上げが最優先テーマです。組織的な営業活動ができる仕組みをしっかり構築し、収益性と成長性のバランスを取り、これまで投下したリソースの回収を一気に進めていきます。

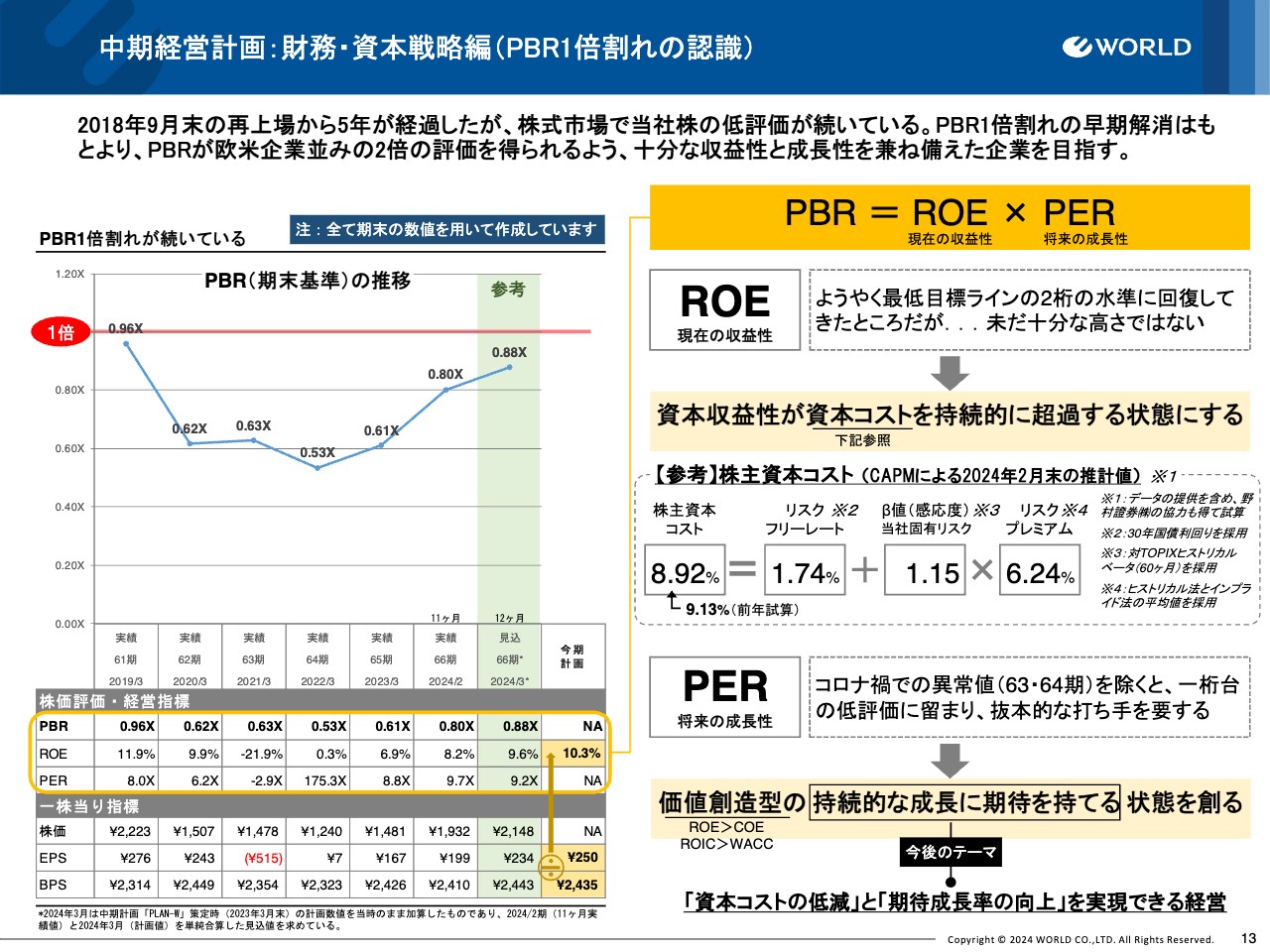

中期経営計画:財務・資本戦略編(PBR1倍割れの認識)

中期経営計画「PLAN-W」の財務・資本戦略編として、今回はPBR1倍割れの対策などをご説明します。

スライド左側の図は、2019年9月末の再上場以降のPBRの推移です。当社の株価がPBR1倍割れという低い評価を受けてきた理由を考察します。

ご存じのように、PBRは自己資本利益率(ROE)と株価収益率(PER)の掛け算で求められます。ROEは現在の収益性、PERは将来の成長性を反映しているため、PBR1倍割れは収益性と成長性のいずれかに課題を抱えていると一般的に言われますが、当社はその両方で改善すべき点が多かったと認識しています。

具体的には、ROEについて今期末でようやく10パーセントを超える水準まで回復が見込まれます。これまでは、投資家のみなさまが求めるハードルレートより低かったと理解しています。

ハードルレートである株式資本コスト(COE)は、キャップエム(CAPM)で9パーセント程度と試算しています。

また、PERもコロナ禍の影響があった63期から64期を除くと、持続的な成長に対する期待や信頼が低いため、8倍から9倍程度の評価しか得られませんでした。日本株の平均PERが15倍から16倍という状況で、当社は半分強の評価でしかないと理解しています。

このような厳しい見方を受け止めつつも、昨年公表した「PLAN-W」の着実な実行により、当社株に対する評価も引き上げられると考えています。

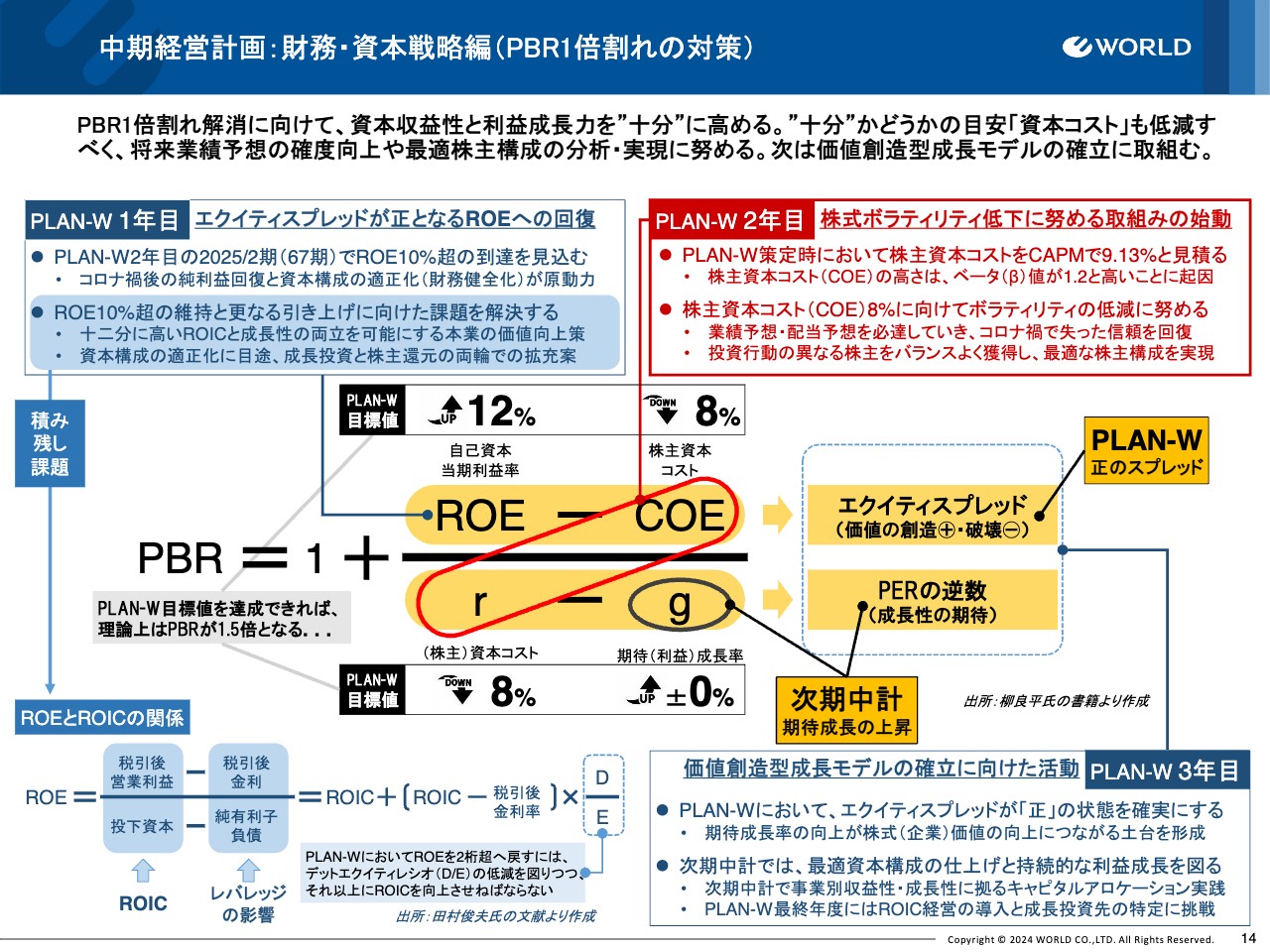

中期経営計画:財務・資本戦略編(PBR1倍割れの対策)

低評価を反転させていくための、3段階の対策についてご説明します。コーポレートファイナンス理論によると、PBRはクリーンサープラス関係が成り立つ限り、スライド中央に示した恒等式で捉えることもできます。

つまりPBRが1倍以上となるには、ROEがCOEを上回り、分子のエクイティスプレッドがプラスとなることが前提条件です。その上で、PERの逆数である分母が小さくなればなるほど、PBRを高めていくものと解釈できます。

第1段階(PLAN-W 1年目)として、今後「PLAN-W」を実現できれば、エクイティスプレッドが確実にプラスになるのかを検討・検証しました。その道筋を確認し、「PLAN-W」を昨年公表しました。その際、3つの事業セグメントを核とするファンダメンタルズを点検し、成長投資と株主還元のバランスも整理しました。

第2段階(PLAN-W 2年目)として、スライド右上に赤文字で記載のとおり、株主資本コスト(COE)の低減を検討しました。ファンダメンタルズの改善を通じたROE向上に続き、バリュエーションサイドでCOE低減にアプローチしたということです。

そもそも当社の株価のボラティリティが高いのは、業績と配当の予想精度が低いことや、株主構成の変化で偏りがあることが理由だと考えられます。そのため、中期経営計画の開示や業績予想の達成でサプライズの抑制に努めたほか、第3四半期決算時には個人のファン株主を増やす狙いで、株主優待拡充を行いました。

第3段階(PLAN-W 3年目)としては、次期中計で本格的な成長戦略を追求し、成果も得られるよう、ROICを用いた価値創造型成長モデルの確立に取り組みます。今期末に向けて、事業別のROICや加重平均資本コスト(WACC)を求め、連結ROEとの連動性も確保した上で、「PLAN-W」3年目である来期にテスト導入します。

中期経営計画:財務・資本戦略編(PBR1倍超への取組)

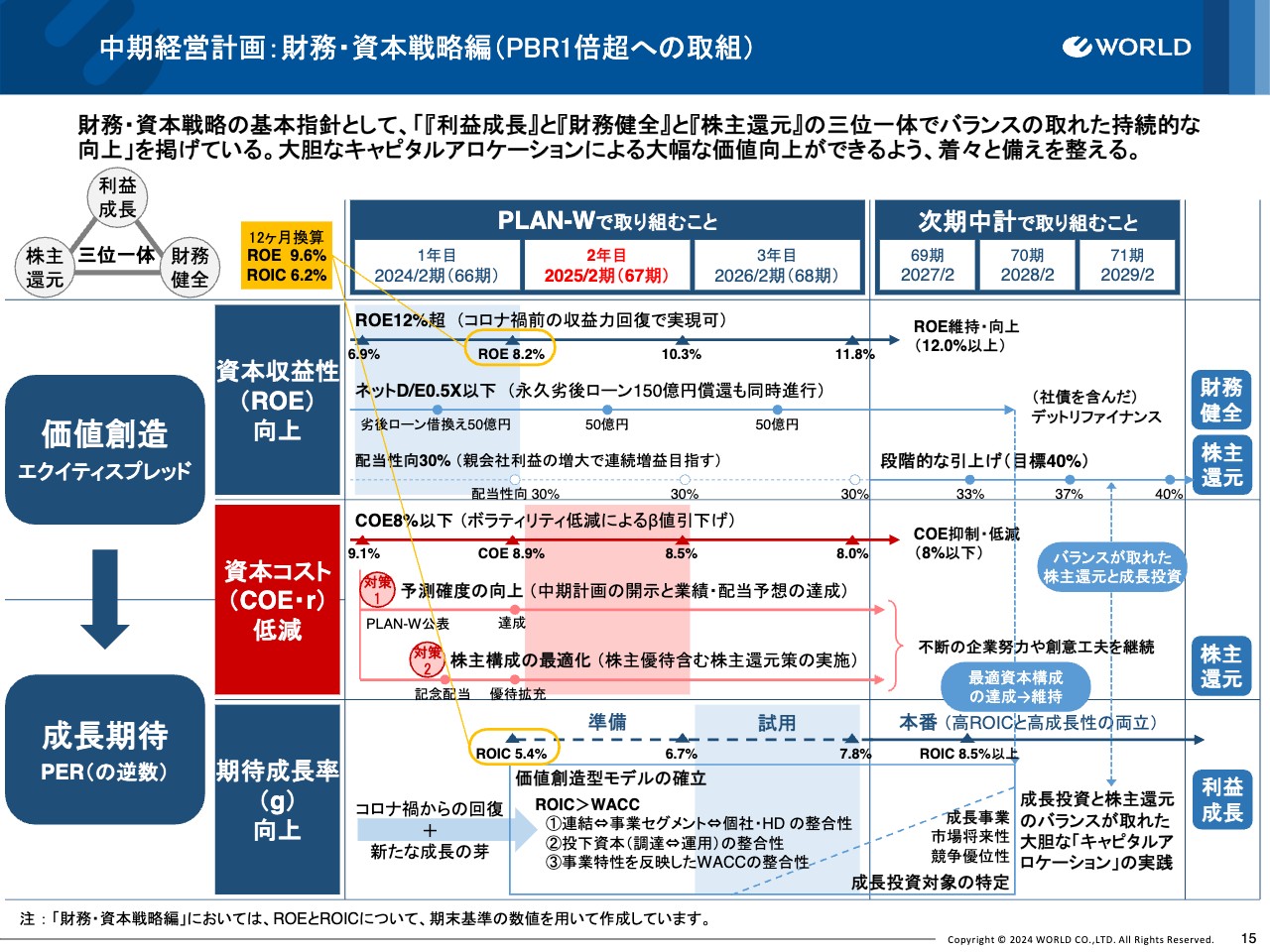

ここまでお伝えしてきた対策にひもづいた取り組み・活動や数値目標について、次期中期経営計画もスコープに入れた時系列ロードマップでご説明します。

スライド左端には、先ほどのPBRの展開式と3段階の対策を、上から下に向けて表示しています。すなわち、価値創造から成長期待への流れに沿って、ROE向上、COE低減、期待成長率(g)の向上に徐々に重点を移していきます。

その横の表では、左から右にかけて時間軸を表し、「PLAN-W」から次期中計に向けた財務・資本戦略の主要指標や取り組み活動を記載しました。「PLAN-W」2年目にあたる今期は、縦横とも赤系統で示して見やすくしています。

また当社では、財務・資本戦略の基本指針として、従前から「『利益成長』と『財務健全』、『株主還元』の三位一体でバランスのとれた持続的な向上」を掲げています。そのため、右端に取り組み活動と直接ひもづくものを記載しました。

今期の重点取り組み領域であるCOE低減では、不意なネガティブサプライズを招かない経営に徹した上で、業績予想の精度向上、株主構成の最適化を進め、「PLAN-W」中にCOEを8パーセントまで下げることに挑戦します。

一方、「PLAN-W」の業績計画をクリアできる場合、ROE12パーセント以上、ネットD/Eレシオ0.5倍以下、ROICが8.5パーセント以上といった目標数値の達成は、いずれも次期中期経営計画の1年目を見込んでいます。

また、「PLAN-W」では、後ほど鈴木社長がご説明する成長施策も並行して推進しています。「PLAN-W」でまいた種が芽を出し、花開くよう努めています。つまり、当社にとって「PLAN-W」は改善途上の通過点に過ぎません。

そして、次期中計では、価値創造型成長モデルである「ROE>COE」「ROIC>WACC」の確立を前提にし、財務健全化プログラムの完了をもって、成長投資と株主還元を一段と拡充する、大胆なキャピタルアロケーションに舵を切るロードマップを描いています。

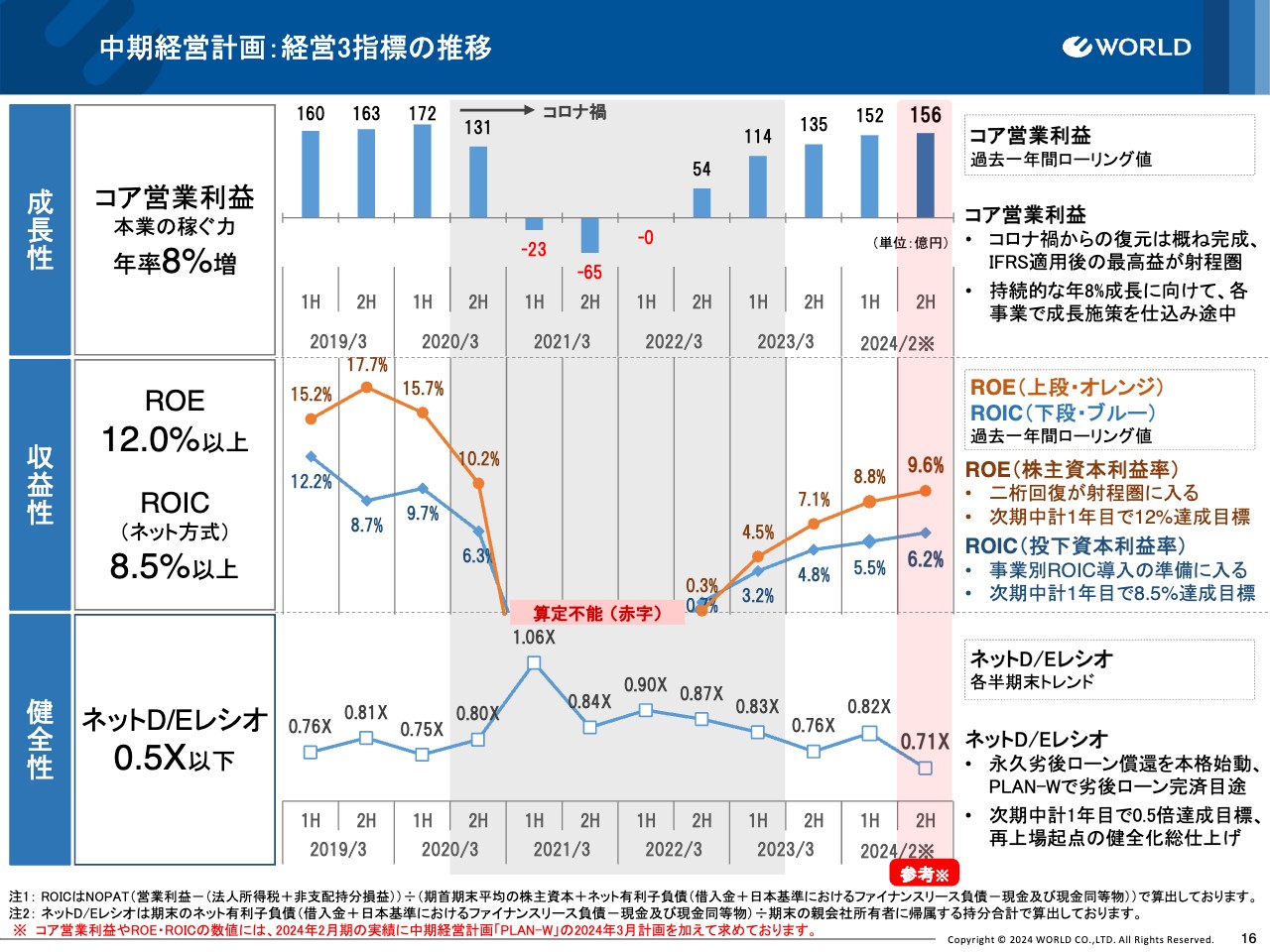

中期経営計画:経営3指標の推移

経営3指標の進捗状況についてです。ここでは、財務・資本戦略の進捗とも密接にかかわる経営3指標の進捗状況をレビューします。お伝えしてきた価値、株式価値の向上とも連動するように、今回から「成長性」「収益性」「健全性」の指標や目標値について、内容を若干アップデートしました。

成長性は、引き続き本業の稼ぐ力であるコア営業利益の持続的な成長を目指し、当面は年8パーセント増を最低限の目標としています。コロナ禍からの回復というリバウンド局面から、新たな成長を追求する段階に入り、ここまでは順調な推移と評価しています。

収益性では、資本のリターンがコストを上回る価値創造的な状態を作ります。ROE目標値を12パーセント以上に引き上げたほか、ROAの代わりに採用したROICは8.5パーセント以上に目標設定しました。事業別ROIC展開の準備にも入り、経営と現場が一体となり改善活動を推進していきます。

健全性としては、債務返済の能力および事業の収益性・成長性を持続的に向上できるよう、有利子負債等、株主資本の最適な資本構成を検討する目的で、従来のD/Eレシオに代えて、新たにネットD/Eレシオを採用して0.5倍以下を目標にしています。

業績レビューのご説明は以上です。

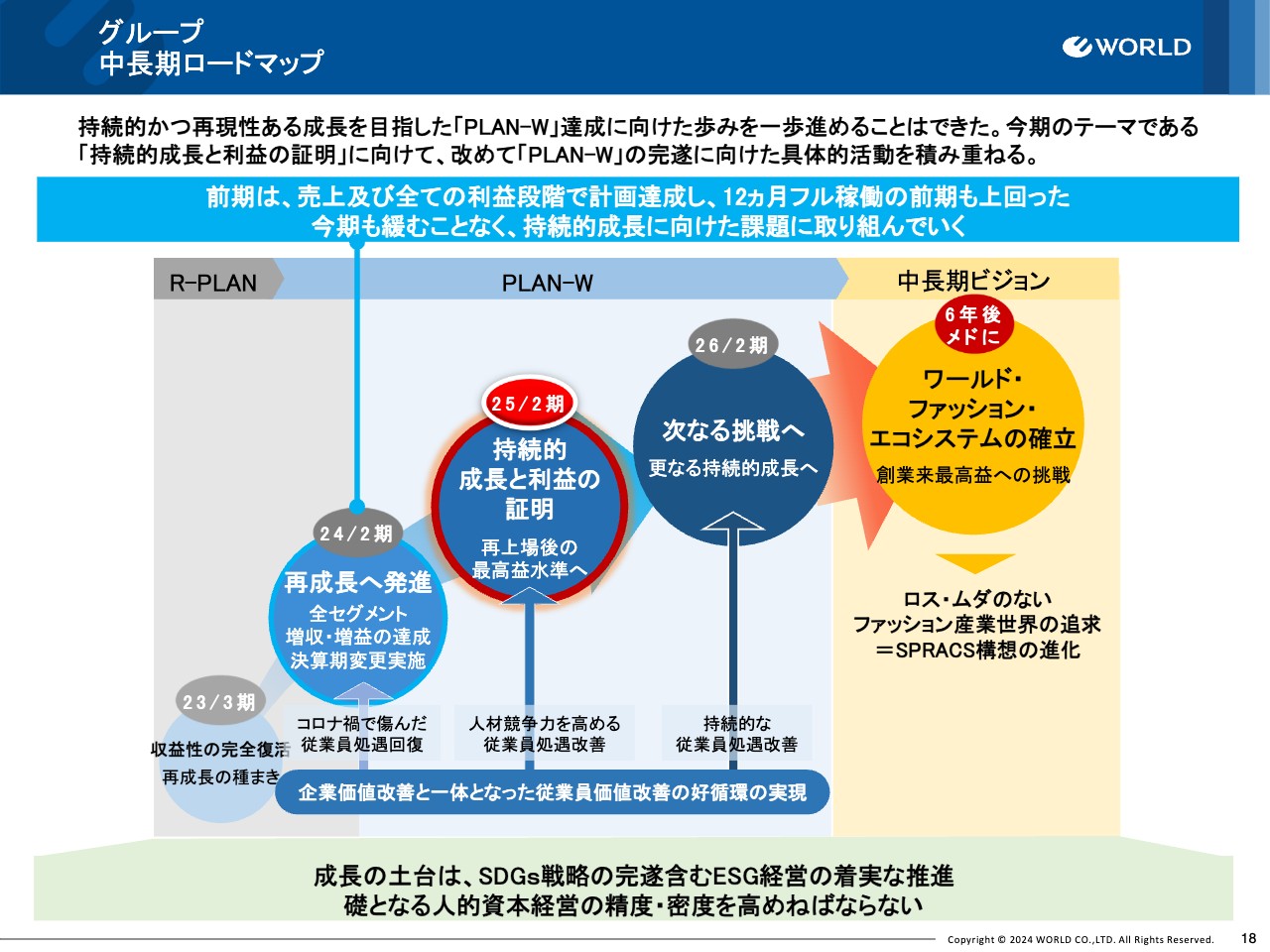

グループ 中長期ロードマップ

鈴木信輝氏(以下、鈴木):私からは、中期経営計画「PLAN-W」の進捗をご説明します。

スライドは、中期経営計画の中でも指し示していたロードマップの再掲です。まず、先ほど中林からご説明したとおり、初年度となった2024年2月期は「再成長へ発進」ということで、全セグメントで当初の計画を達成しました。また、12ヵ月フル稼働に比しても利益成長を果たすことができました。2025年2月期は、「持続的成長と利益の証明」がテーマですので、今後も緩むことなく進んでいきたいと思っています。

また、その成長の土台となるSDGs戦略の完遂を含む、ESG経営の着実な推進に努めていきたいと思っています。こちらは、以降でご説明します。

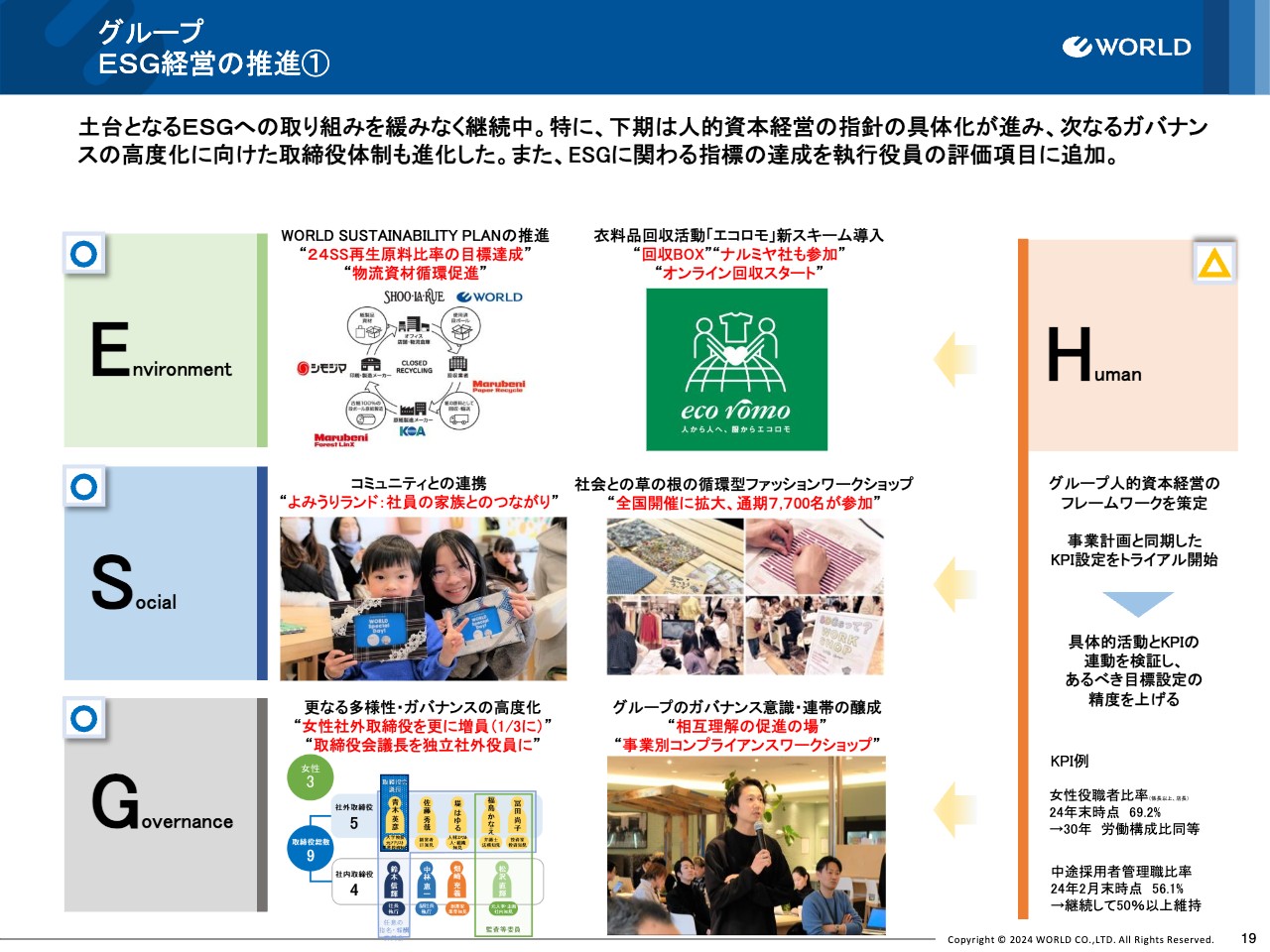

グループ ESG経営の推進①

スライドに記載の項目は、ESGの我々の大きな取り組みです。「〇」「✕」「△」というかたちで評価しています。

まずはE(Environment)です。「WORLD SUSTAINABILITY PLAN」を公表し、その目標のとおり、現在進行中の2024年春夏においても、再生原料比率等の掲げた目標はきちんとクリアして進めています。

そのほか、物流資材の循環促進(CLOSED LOOP)などのさまざまな取り組みを期初の予定どおり積み上げてきています。衣料品回収についても、回収ボックスに加えてオンライン回収を今後スタートします。また、当社グループのナルミヤ社も今後は積極的に参加していきます。

次にS(Social)です。当社はよみうりランドさまの協賛をしていますが、イベントの開催によって社員のみならず、その家族も含めてさまざまなつながりの場面を設定しています。また、我々が草の根で積み上げてきている全国のファッションワークショップも累計7,700名ほどの方に参画いただき、非常に大きな賛同を得ています。

そしてG(Governance)です。こちらも2月に発表したとおり、女性の社外取締役をさらに増員するということで、全体の3分の1が女性の社外取締役という状況になっています。加えて、今般の上山会長の退任もあわせて、取締役会の議長を独立社外役員に務めてもらうことで、さらにグループの多様性・ガバナンスの高度化を進めています。

また、グループ内部のガバナンスにおいても、相互理解の促進の場を積極的に設定すること、それぞれの事業もしくは機能に分かれて、コンプライアンスワークショップを頻繁に運営することで、意識の底上げを図っています。

人的資本経営に係るH(Human)のフレームワークについては後ほどご説明しますが、事業計画と同期してKPIの策定まで進んでいます。具体的な活動を通じてそれを検証し、ある程度体系化されたかたちでみなさまにご説明したいと考えています。KPIの例は、スライドに記載のとおりです。

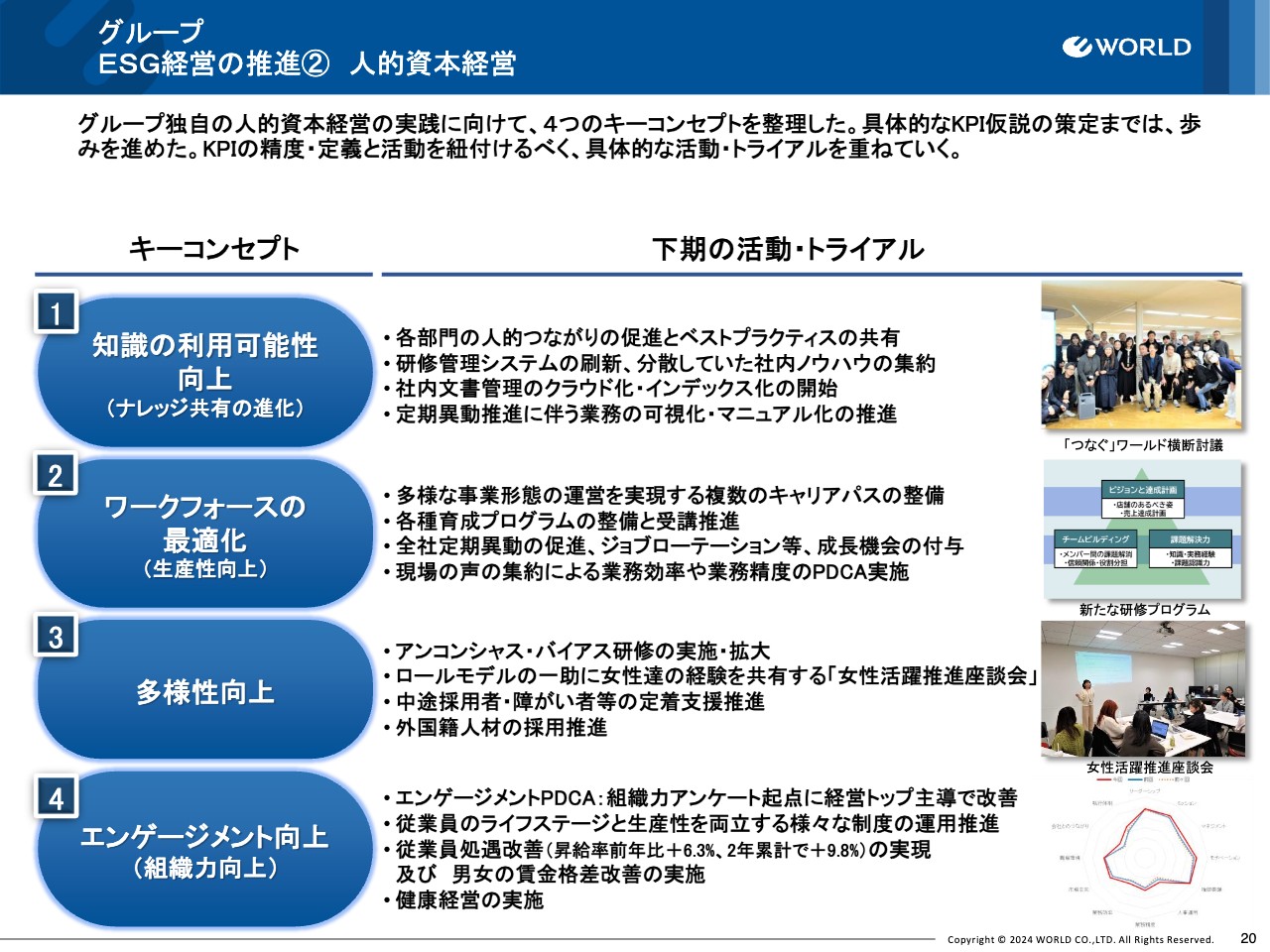

グループ ESG経営の推進② 人的資本経営

人的資本経営については、「知識の利用可能性の向上」「ワークフォースの最適化」「多様性の向上」「エンゲージメントの向上」といった4つのキーコンセプトを定めています。こちらを軸に人的資本経営の組み立て、いくつかの活動のトライアルを進めてきています。

知識の利用可能性は、それぞれの職場、業務の環境そのものになっていくため、さまざまなベストプラクティスの共有や社内文書の管理などをアップデートしていく取り組みを進めています。

ワークフォースの最適化についても、従業員のさまざまなキャリア、能力開発の機会をより多く、広く進めていくということで、全体のワークフォースの最適化を図ることも含めて取り組んでいます。

多様性の向上については、いわゆる男性・女性、高齢者・若者など、さまざまなアンコンシャス・バイアスを自己認識する取り組みを下期に進めてきています。

また、ロールモデルがなかなか見つからないという女性の声があるため、座談会を行ったり、中途採用者、障害者等の定着支援をシステマチックに行うプログラムを作ったりしています。今後、外国籍人材の採用も積極的に推進したいと考えています。

エンゲージメント向上について、我々は10年近くこのような組織力のアンケートに全社で取り組んできています。そのため、このPDCAを、私を含めた各子会社社長、部長、管理職で回し続けています。

また、従業員のライフステージと生産性を両立するさまざまな制度の改善も進めています。先ほど従業員処遇の改善の話がありましたが、昇給率は前年比で6.3パーセントです。この2年累計で、まずは9.8パーセントを達成しており、今後継続していきたいと考えています。

そのほか、ウェルビーイング経営、健康経営などの取り組みに挑戦し、それが全体としての人的資本経営に資するものかどうかというKPIをしっかりと精査しています。

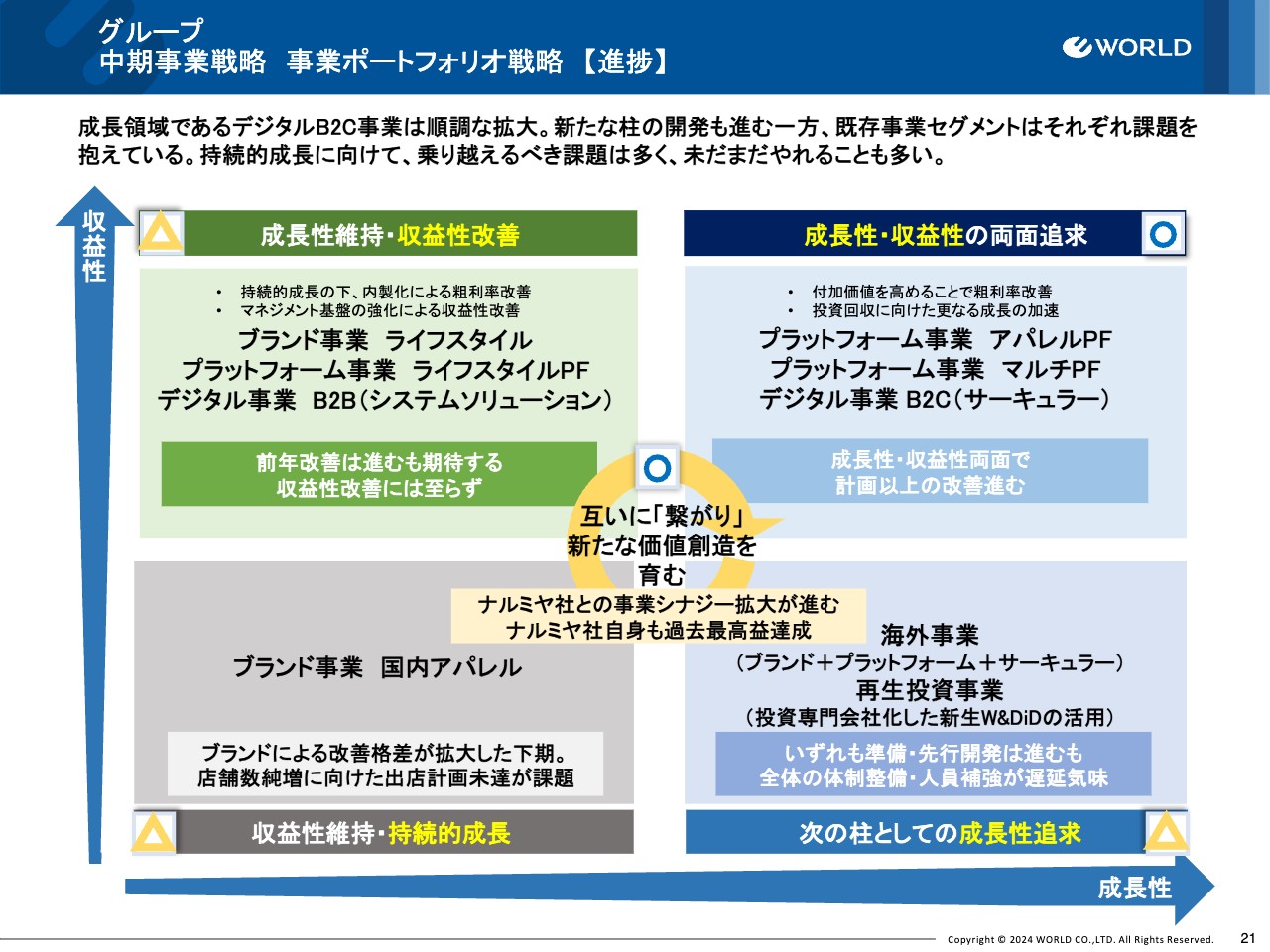

グループ 中期事業戦略 事業ポートフォリオ戦略 【進捗】

スライドに記載の表は、そのような土台のもとに事業を展開する上での、事業ポートフォリオ戦略の進捗です。

縦軸が収益性、横軸が成長性となっており、まず右上は成長性・収益性です。こちらに位置づけているアパレルプラットフォーム、マルチプラットフォーム、デジタル事業、サーキュラービジネスにおいては、成長性・収益性の両面で、概ね計画以上の改善が進んだと考えています。

左上のライフスタイルブランド、ライフスタイルプラットフォーム、デジタル事業はB2B(システムソリューション)は、ワールド・ファッション・クラウドを中心としたB2B(ソリューションビジネス)です。こちらは、前年度よりは改善しています。構造改革を進めているものの、収益性を根本的に改善する期待値には届かなかったため、「△」としています。

左下の収益性維持・持続的成長については、国内アパレルを中心としています。先ほど中林がご説明したとおり、この下期は一部のブランドとそうではないブランドの格差が少し広がっています。また、総じて店舗数の純増に向けた取り組みが若干未達になっていることが、持続的成長の上では課題であり、取り組むべき改善テーマであると考えています。

右下の海外事業・再生投資事業は、いずれも準備および先行開発を積極的に進めてきています。しかしながら、進めば進むほど、体制整備・人員補強が少しずつ遅れてきているため、急がなければならないと考えています。そのような意味で、「△」としています。

スライド中央に「互いに『繋がり』」と記載していますが、いわゆるシナジーの発揮に取り組んできていました。こちらは特に、当社グループであるナルミヤ社とのシナジーを存分に発揮しようということで、拡大を進めてきています。ナルミヤ社も過去最高益を達成というところで、総じて「〇」ではないかと考えています。

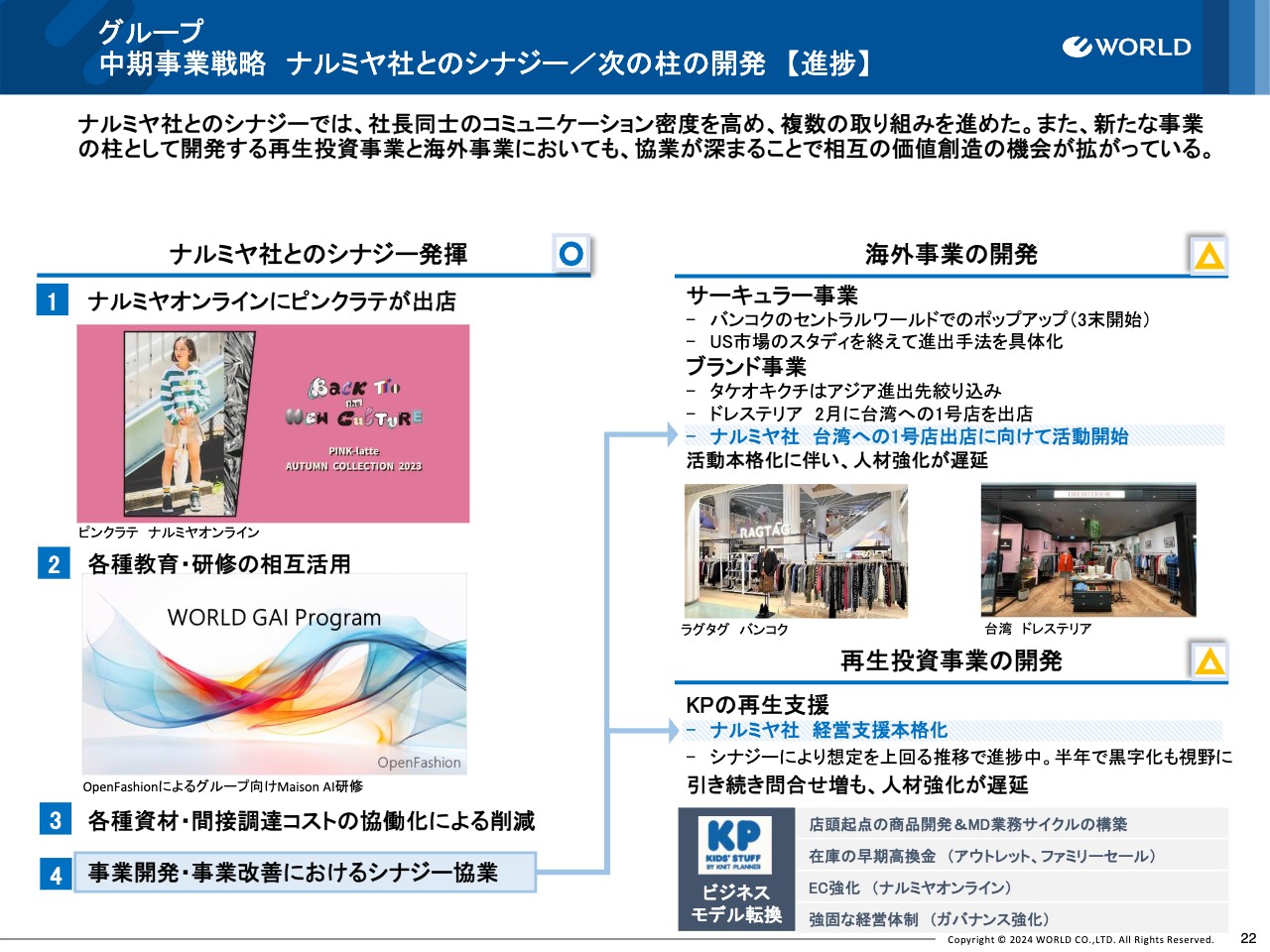

グループ 中期事業戦略 ナルミヤ社とのシナジー/次の柱の開発 【進捗】

スライドには、ナルミヤ社とのシナジーの発揮と新しい柱の開発について記載しています。

例えば、ナルミヤオンラインに「ピンクラテ」が出店しています。また、各種教育・研修プログラムの相互活用を行っています。そして各種資材・間接調達コストの協働化による削減、さらには事業開発、事業改善においてもシナジーを発揮しています。

この前期において、ナルミヤ社の国京社長とトップ同士で議論し、いろいろなアジェンダを特定し、共に進めてきています。今後もこちらを継続していきたいと思っています。

海外事業も現在開発を進めています。サーキュラービジネスについて、まずは3月にバンコクの「セントラルワールド」でのポップアップを開始しました。また、US市場におけるサーキュラービジネスの可能性のスタディをある程度終えており、今後、進出手法を具体化していくフェーズに入っていきます。

ブランド事業も、タイのバンコクで「タケオキクチ」がかなり良いかたちで進んでおり、その他の国に進出していくため、対象国を絞り込んでいます。台湾は「ドレステリア」の1号店の出店を開始しており、現在、2号店、3号店の準備も進めています。また、ナルミヤ社とのシナジーということで、台湾1号店の出店に向けて活動を開始しています。

再生投資事業は、ニットプランナーである「KP」の再生支援を開始したことを、上期決算の際にご説明しました。こちらもナルミヤ社の経営支援を強化した結果、シナジーによって想定を上回る推移で進捗しています。半年が経過しましたが、黒字化も視野に入ってきています。

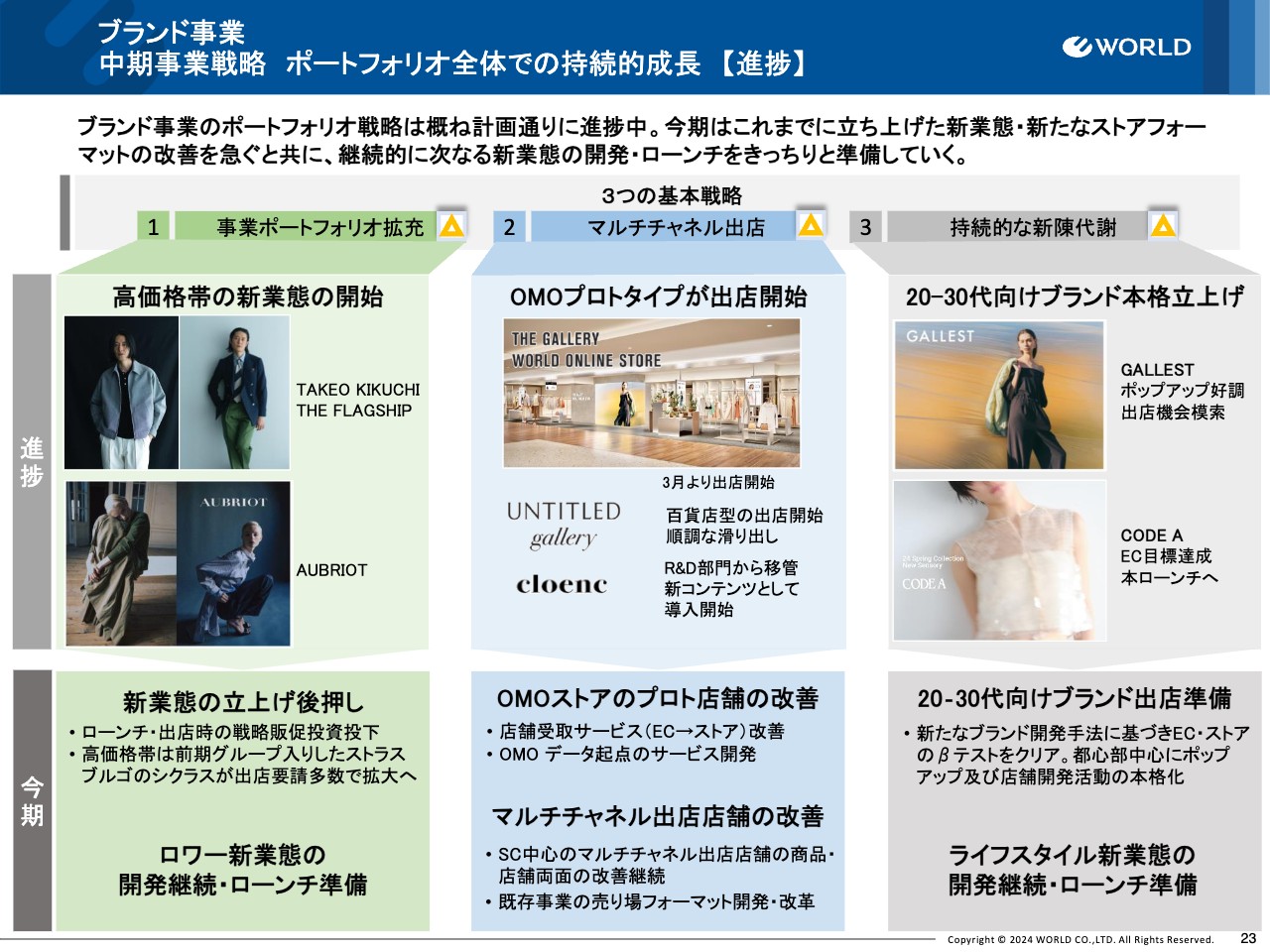

ブランド事業 中期事業戦略 ポートフォリオ全体での持続的成長 【進捗】

ブランド事業のポートフォリオの進捗です。スライド上段が進捗で、下段が今期の取り組みです。この3ヵ年は大きなテーマとして事業ポートフォリオの拡充、マルチチャネル出店、持続的な新陳代謝を掲げています。

進捗において、いくつか例を出していますが、1番目の事業ポートフォリオ拡充において、高価格帯ビジネスの拡充を進めてきています。

今期は立ち上げた事業を着実に進め、ローンチを加速させていきます。前期グループ入りしたSTRASBURGO(ストラスブルゴ)の「CYCLAS (シクラス)」も同様に、出店要請を多数いただいているため、そちらの拡大をしっかりと行っていきたいと思います。

ポートフォリオという意味では、ロワー新業態の開発とローンチを確実に進めていきたいと考えています。

2番目のマルチチャネル出店は、下期にOMOのプロトタイプ、上期にSCモデルの出店を進めてきており、こちらをスタートしています。いくつかタイプがありますが、今期は立ち上げた店舗について、プロト店舗の改善、OMOストア、マルチチャネル出店したSC中心のストアの改善を進め、さらなる成長のドライバーとしていきます。

3番目は、20代から30代向け、いわゆるアーリーマジョリティ向けのブランドということで、「GALLEST(ギャレスト)」と「CODE A(コードエー)」の2つを立ち上げています。いずれもポップアップ、コンテンツ、ECの目標をクリアし、本格的な出店・開発に歩みを進めています。

また、新しいブランドという意味では、ライフスタイル新業態です。こちらの検討は前期から進めていたものの、今期は開発をさらに加速し、ローンチ準備に入りたいと考えています。

デジタル事業 中期事業戦略 選択と集中による成長加速 【進捗】

デジタル事業についてです。この3ヶ年は、「サーキュラー・エコノミー集中」「ソリューション事業集中」「マネジメント基盤の強化」をテーマに掲げて進んできています。

まず進捗状況です。先ほど中林がご説明したように、「RAGTAG(ラグタグ)」「Laxus(ラクサス)」双方で高い成長率、利益率を達成しています。

ただし、既存店の「&Bridge(アンドブリッジ)」が未達です。営業利益は確保しているものの、一部店舗の減損も起きており、最終利益が赤字になったことが課題だと考えています。

後ほどご説明しますが、今期は機構改革の一環として、アンドブリッジについては連結子会社化しています。合弁相手のゴードン・ブラザースより株式の追加取得を行い、経営体制を刷新して、サーキュラービジネス全体のシナジーを発揮しながら成長するというフェーズに入っています。

「Laxus」も1つの大きな成長を遂げてきたため、次のステージに進化するということで、成長投資の実績確保も含めて進めていきます。「RAGTAG」は積極出店に加え、人的投資も実施するため、少々先行投資がかさむものの、サーキュラービジネスをもう一段高いレベルにしていきたいと考えています。

ソリューション事業はほぼ計画線ですが、スライドに記載のとおり、OpenFashionと始めた「Maison AI」という生成AIのサービスが多くの問い合わせをいただき、ニーズを確認しています。

一方、具体的なデリバリにおいて、遅延や混乱が発生しているため、今期の活動でデリバリマネジメントの改善を行い、一段底上げします。さらにソリューションのさまざまなニーズを、OpenFashionとの取り組みを通じて、新しいソリューションのニーズ、例えば2次流通のソリューション、「RAGTAG」で展開を始めているソリューション等も非常に大きなニーズがあると考えているため、進めていきたいと思います。

マネジメント基盤については、収益構造を改善します。マネジメントの仕組みの導入やコントロールの精度が上がってきています。ただしB2Bのビジネスでは、取引先の交渉、過去に一部きちんと捉えきれなかった負の遺産があったため、そちらを処理することも含め、すべてのピリオドを打つには至っていません。

したがって、今期は収益構造改革を完遂し、競争力の改善・成長戦略へのシフトを遂げていきたいと考えています。

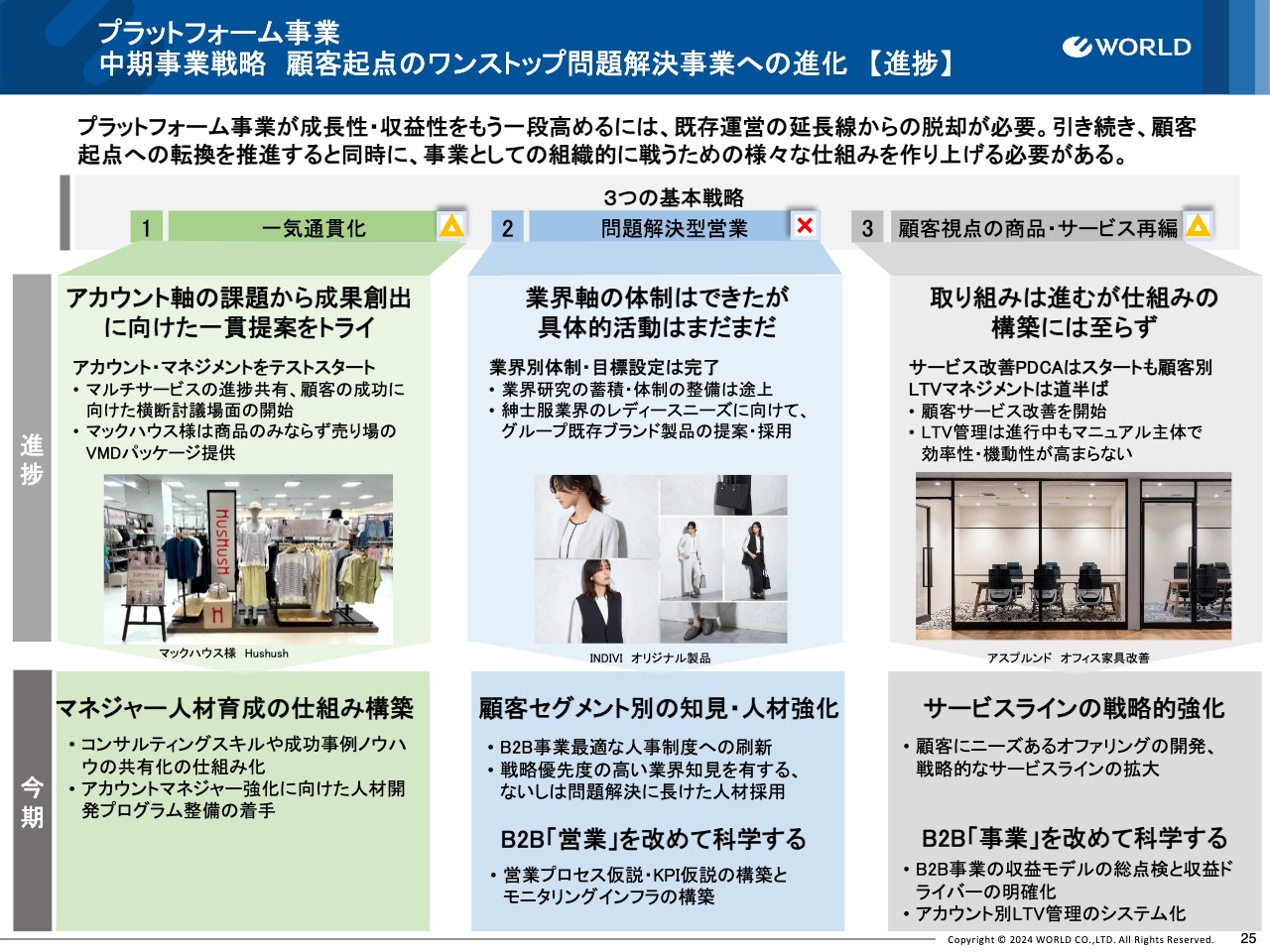

プラットフォーム事業 中期事業戦略 顧客起点のワンストップ問題解決事業への進化 【進捗】

プラットフォームビジネスです。こちらは「一気通貫化」「問題解決型営業」「顧客視点の商品・サービス再編」といったテーマで3ヵ年取り組んでいきます。進捗として、まずはアカウント・マネジメントに挑戦し、スタートしたものの、なかなか本格的な仕組みまでには至っておらず、「△」です。

先般のマックハウスさまとの取り組みも、商品だけでなく売り場のVMDパッケージ等とセットで提案しています。今期はこのようなアカウント全体のお客さまのパートナーになれるよう、マネージャー人材の育成に、もう一段取り組む必要があると考えています。

問題解決型営業においては、業界軸の体制はできたものの、実際のノウハウの蓄積など、より具体的な課題に対する提案の開発はまだまだであり、「✕」としています。

先ほど中林がご説明したとおり、組織的に営業し、パイプラインを拡大する仕組みを作らなければならないと考えています。人材の強化はもちろん、B2B営業をあらためて科学し、仕組みで戦える状態に持っていくことが今期のテーマです。

顧客視点の商品・サービスについて、取り組みは進んでおり、サービスにおけるお客さまのヒアリングベースの改善や、さまざまなLTVの収益化への仕組みは始まっています。しかしながら、まだマニュアル運用が多く、仕組みにまでは至っていないと認識しています。

今期はサービスラインの改善・拡充に加え、B2Bの事業として、あらためて把握するということで、さまざまな収益ドライバーをコントロールできるよう、システムを含めたインフラ化を進めていきたいと考えています。

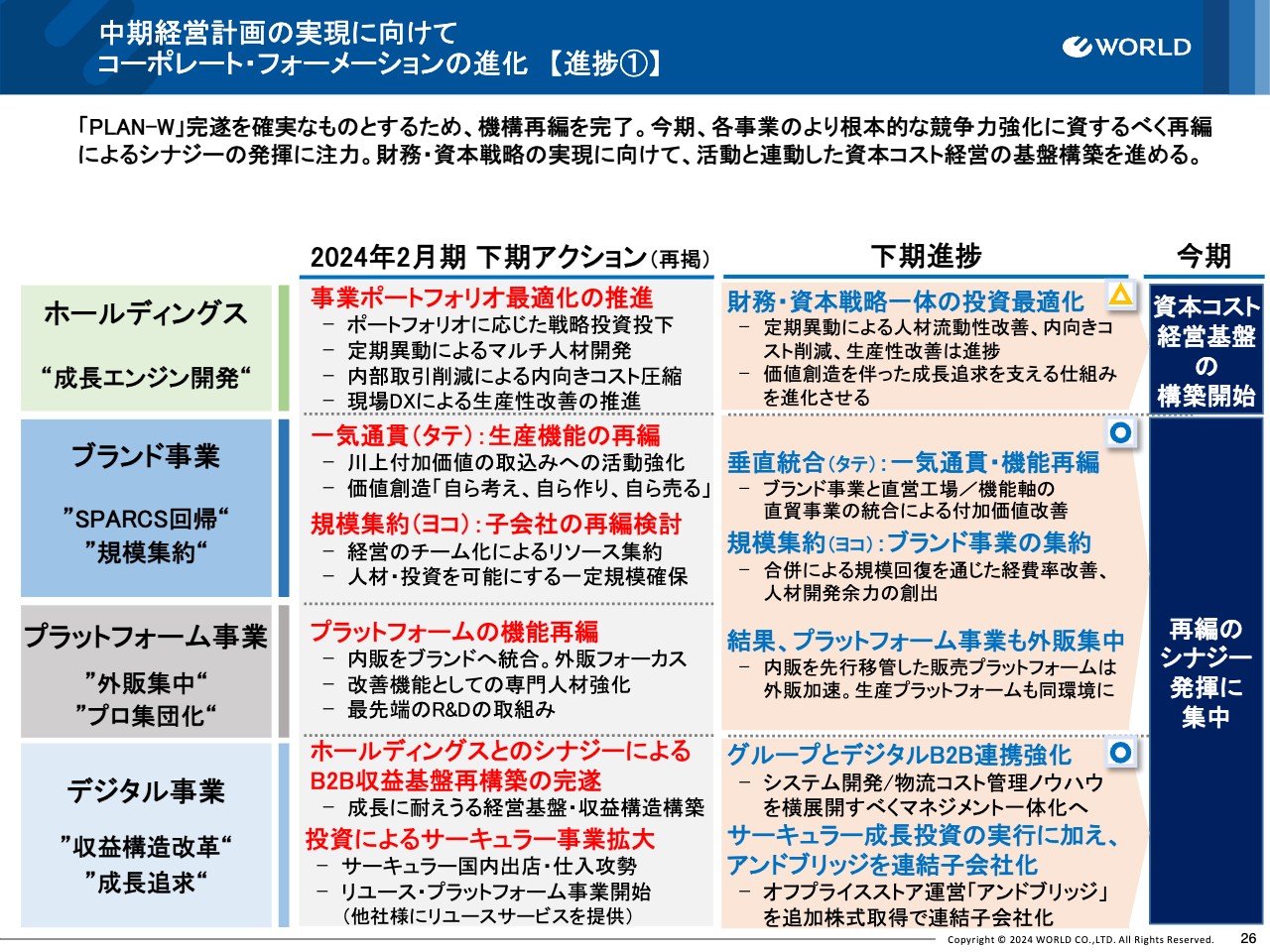

中期経営計画の実現に向けて コーポレート・フォーメーションの進化 【進捗①】

コーポレート・フォーメーションの進化についてです。スライドに記載のとおり、前期上期の決算においてご説明したものを左に展開しています。

事業ポートフォリオ最適化や再編を行っていきたいことをご説明しました。これに対し、この下期に向けて、まずは財務・資本戦略一体の投資最適化を図ります。

先ほど中林からもご説明したように、財務・資本戦略をアップデートしたものがあります。それを支える仕組みを今から作り上げていかなければならないという意味で、「△」にしています。来期は資本コスト経営への進化と仕組みの構築に、一歩目の歩みを進めていきます。

事業は「垂直統合(タテ):一気通貫・機能再編」を行っています。後ほど少し補足しますが、ブランド事業と当社ブランド事業のものを作っている直営工場、そしてワールドプロダクションパートナーズという、生産を担っていた、会社の中にあった直貿機能をすべてブランド事業に移管します。もしくは直営工場化、子会社化も含めて、一気通貫化して付加価値の改善を行っています。

そして「規模集約(ヨコ):ブランド事業の集約規模の集約」として、複数の細かいブランド事業が分かれてしまっていたため、合併により規模を上げて、経費率改善、人材開発余力の創出に取り組んでいきます。

結果的に、生産プラットフォーム、ワールドプロダクションパートナーズに内販の機能がほぼなくなったという状態になっており、こちらが販売プラットフォームも同環境になっています。

実は、販売プラットフォームで先に販売員をブランドに移管し、外販がかなり成長した実績があるため、生産プラットフォームでもそれを同様に行うことで、外販を伸ばしていきます。

グループのデジタルB2B連携強化としては、先ほどデリバリ改善の話をしましたが、システム開発・物流コストマネジメントの一体運営を、ホールディングスとファッションコラボ社との間で進めてきています。

もちろん、サーキュラービジネスへの成長投資は実行していますが、アンドブリッジを連結子会社化し、より高いシナジーを発揮できる状態に持っていきます。今期はこのような再編のシナジーを追求していくことになると思います。

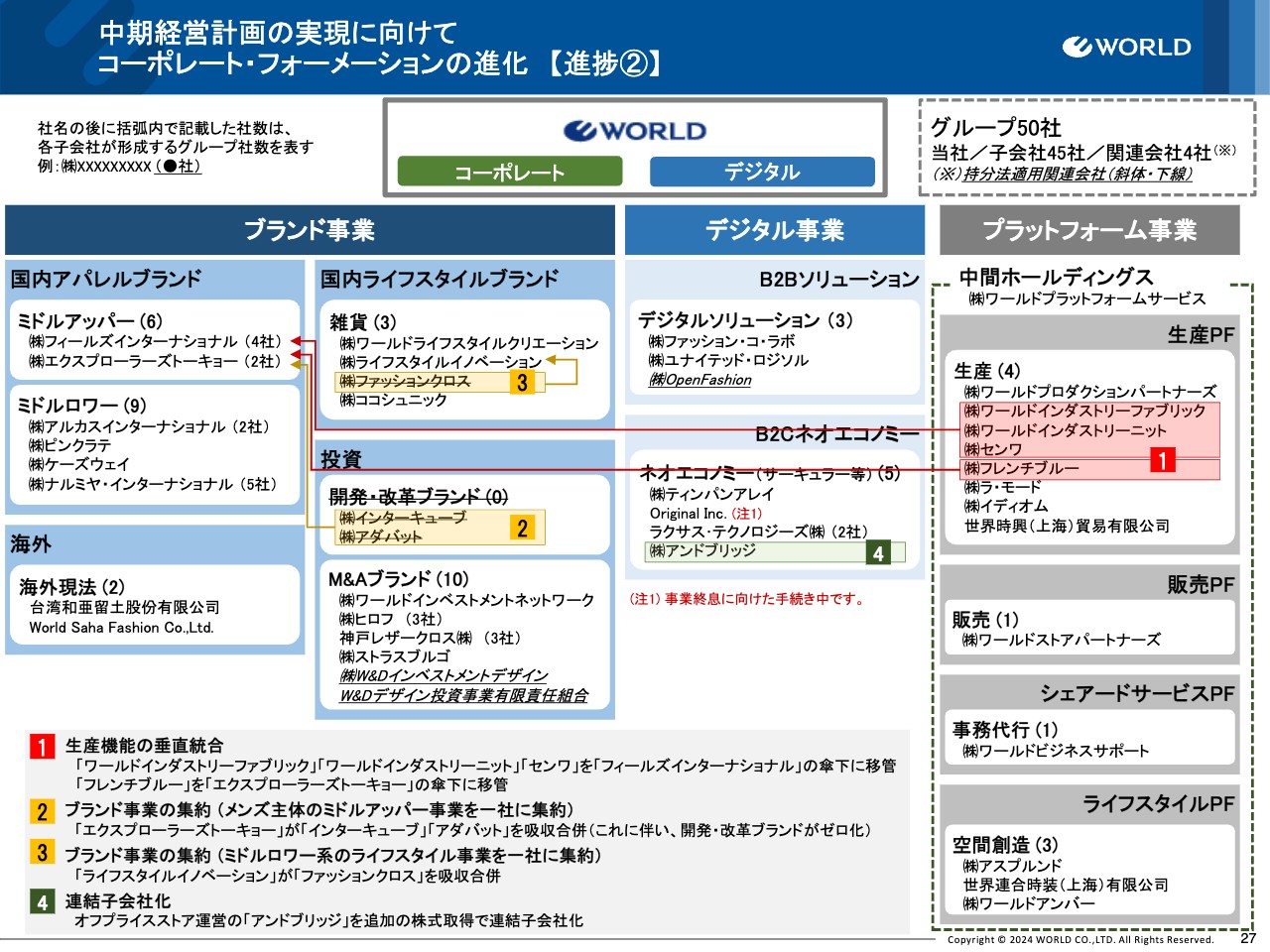

中期経営計画の実現に向けて コーポレート・フォーメーションの進化 【進捗②】

セグメント情報についてです。スライドに記載のとおり、今回はコーポレートのフォーメーションが少し変わっています。

赤く囲ってある、1番の部分をご覧ください。生産プラットフォームに属していたワールドインダストリーファブリック、ワールドインダストリーニット、センワ、フレンチブルーは自社の工場ですが、こちらがミドルアッパーのフィールズインターナショナル、エクスプローラーズトーキョーの子会社というかたちになり、一気通貫化していきます。

「DRESSTERIOR(ドレステリア)」を運営するインターキューブ、「adabat(アダバット)」を運営するアダバットはエクスプローラーズトーキョーに集約します。そして、ミドルロワー系のライフスタイルブランドであった「ITS'DEMO(イッツデモ)」を運営するファッションクロスはライフスタイルイノベーションに集約し、アンドブリッジを連結子会社化するかたちでグループフォーメーションが再編されています。

また、セグメントをまたいだ工場の一部はブランドに移っているものの、規模としては大きくないため、全体のセグメント情報の理解に対して、大きな齟齬を来すものではないと認識しています。

最後に

中期経営計画「PLAN-W」は、なんとか良いかたちで歩みを進めることができました。あらためて、この場を借りてステークホルダーのみなさま方に御礼申し上げます。本当にありがとうございました。

「攻め」に転じた前期ですが、多少の濃淡はあるものの、いろいろな取り組みを経て、従業員価値の向上や処遇改善も一定以上進めることができました。また、シナジーの発揮を再確認したのが前期上期であり、これをまさにかたちにして、ナルミヤ社をはじめとしたシナジーの発揮を今期、継続して行っていきます。先ほどの機構再編のシナジーも、発揮している状況です。

財務・資本戦略においては、PBR1倍割れが続いている現状を真正面から直視し、本質的な企業価値の改善を通じて、特に株主・投資家をはじめとするステークホルダーの期待に応えていくためのロードマップを策定しています。グループ全体で資本コスト経営の土台を整えつつ、それぞれのステップをクリアしながら、価値創造を伴った成長を実現するということに対し、あらためて邁進していきたいと考えています。

ブランド事業は、新しい事業の立ち上げに加えて、ミドルロワーを中心に改善が進んだものの、アフターコロナの消費や気候の変化に対して、一部ミドルアッパーやライフスタイルで立ち遅れがありました。こちらはもう一段、「ヒト」と「業務」の精度を上げるということで、「成長すべくして成長する」ために、活動の密度を高めていきます。

デジタル事業は、サーキュラービジネスが大きく収益拡大を果たしたため、こちらを確実にもう一段上のレベルに持っていきたいと思っています。ソリューションの構造改革については、必ずピリオドを打つという覚悟で進めていきます。

プラットフォーム事業は、先ほどご説明したとおり、組織的に戦う営業の仕組みにレベルアップさせて、成長性を上げていきたいと考えています。

グループとしてのESG経営は、地道にコツコツとではあるものの、きちんと進めていきます。人的資本経営の取り組みも、より具体化していきます。

総じて、確かな成果を得ると同時に、まだ課題もあるという結果と捉えており、それゆえに成長・改善の余地はあると確信しています。

「創造全力、価値共有。つねに、その上をめざして。」を掲げ、あらためて、常にお客さまをド真ん中とし、ステークホルダーのみなさまに報いるべく、社員一同全力で努力していきますので、引き続き、ワールドグループへのご支援とご期待を何卒よろしくお願い申し上げます。本日はありがとうございました。

新着ログ

「繊維製品」のログ