【QAあり】ダイトロン、新中期経営計画「11M」を始動 事業構造の変革を引き続き推進し、売上総利益率20%確保を図る

通期業績推移

土屋伸介氏(以下、土屋):あらためまして、ダイトロン代表取締役社長の土屋です。本日はお越しいただきましてありがとうございます。どうぞよろしくお願いします。

それでは決算説明資料のご説明に入ります。まずは連結決算概要です。業績結果および業績予想についてお話しします。

通期の業績推移です。売上高は921億5,600万円、営業利益は59億4,300万円、経常利益は60億1,500万円、当期純利益は40億1,400万円で、前年同期比で増収減益という結果になりました。

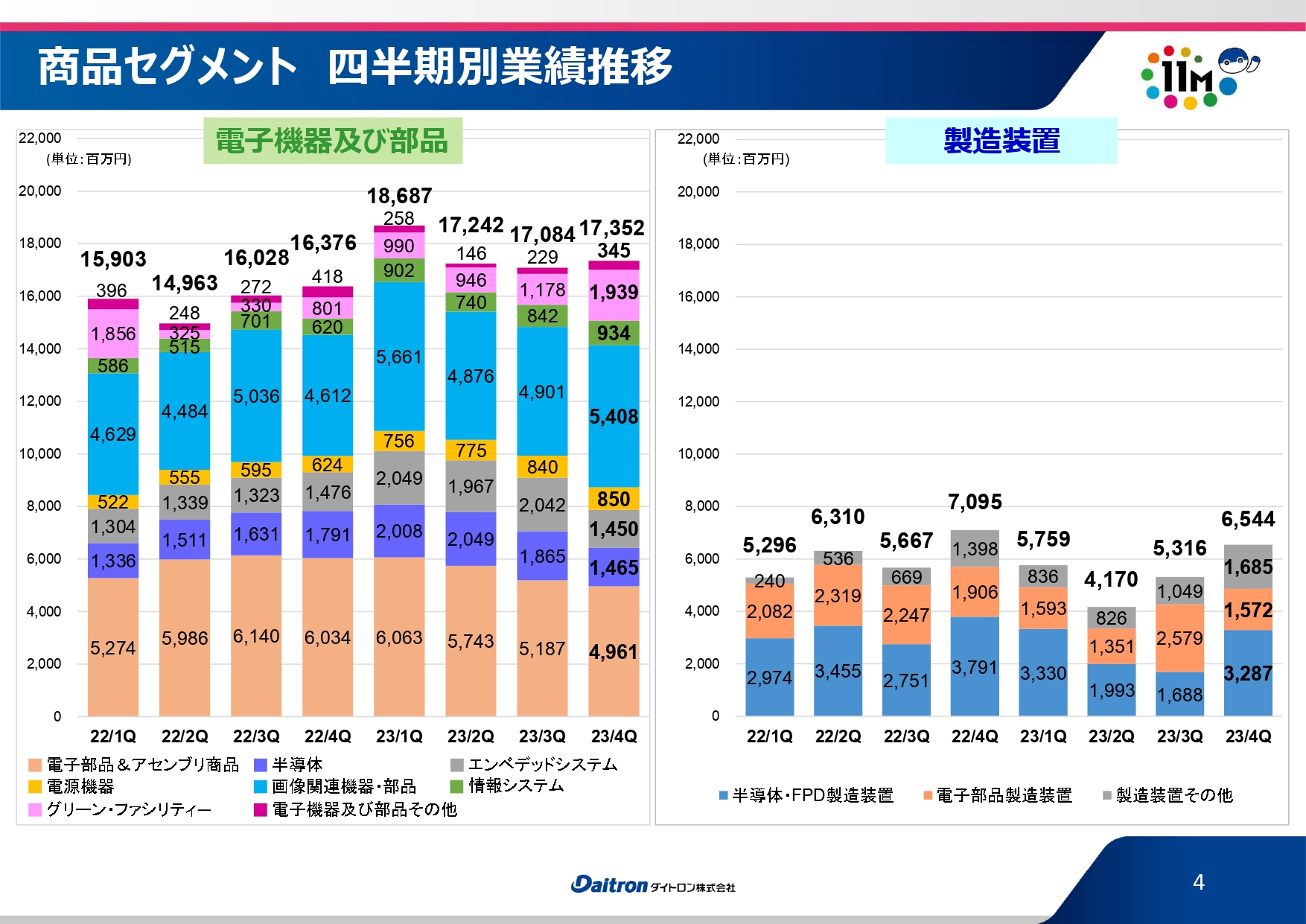

商品セグメント 四半期別業績推移

商品セグメントの四半期別業績推移です。最終四半期である今期の結果については、スライドのグラフのとおり、全セグメントにおいて、まずまずの結果だったと見ています。

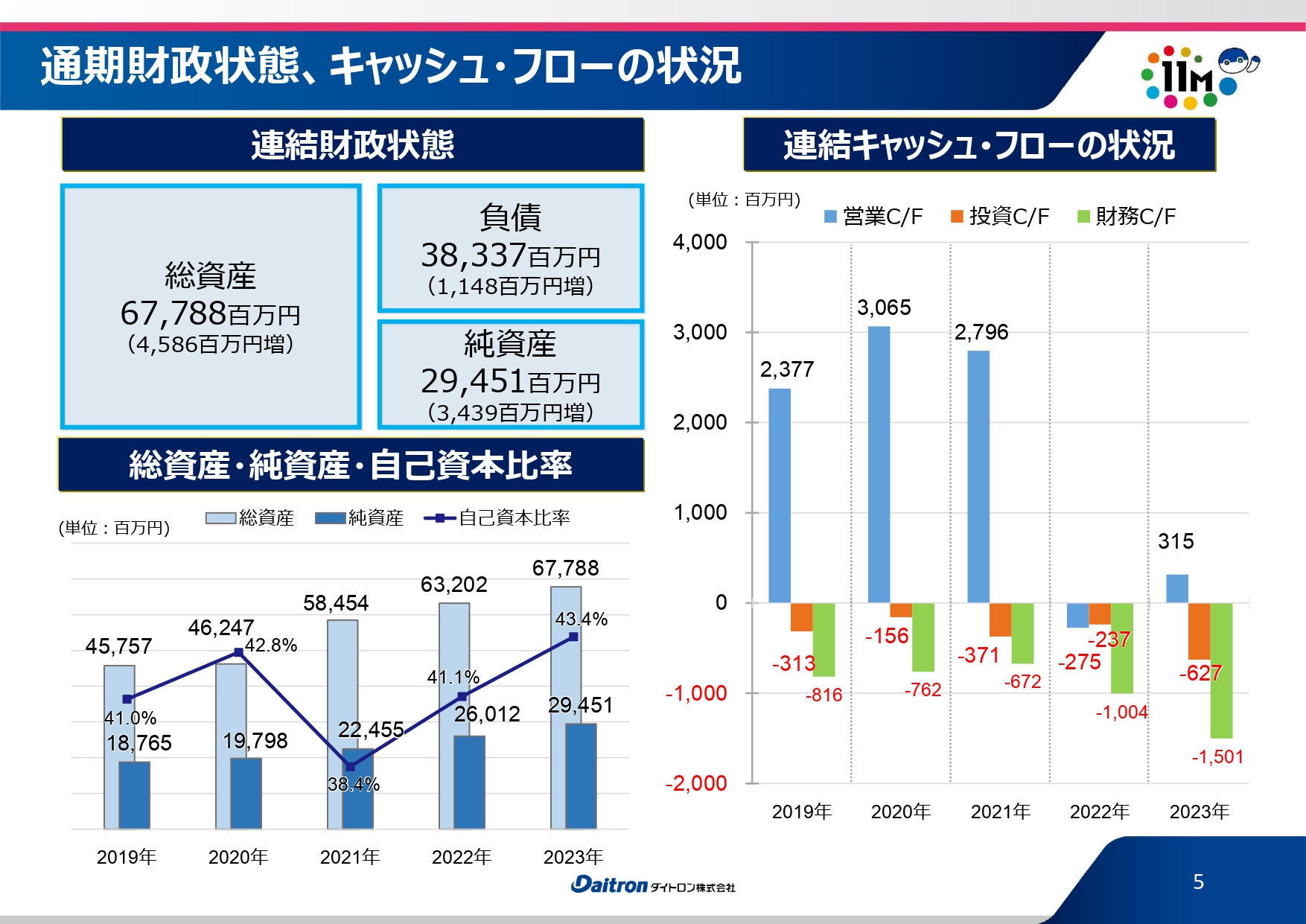

通期財政状態、キャッシュ・フローの状況

キャッシュ・フローの状況です。2021年以降、純資産が順調に増加していることもあり、自己資本比率も43.4パーセントと、まずまずの推移であると考えています。

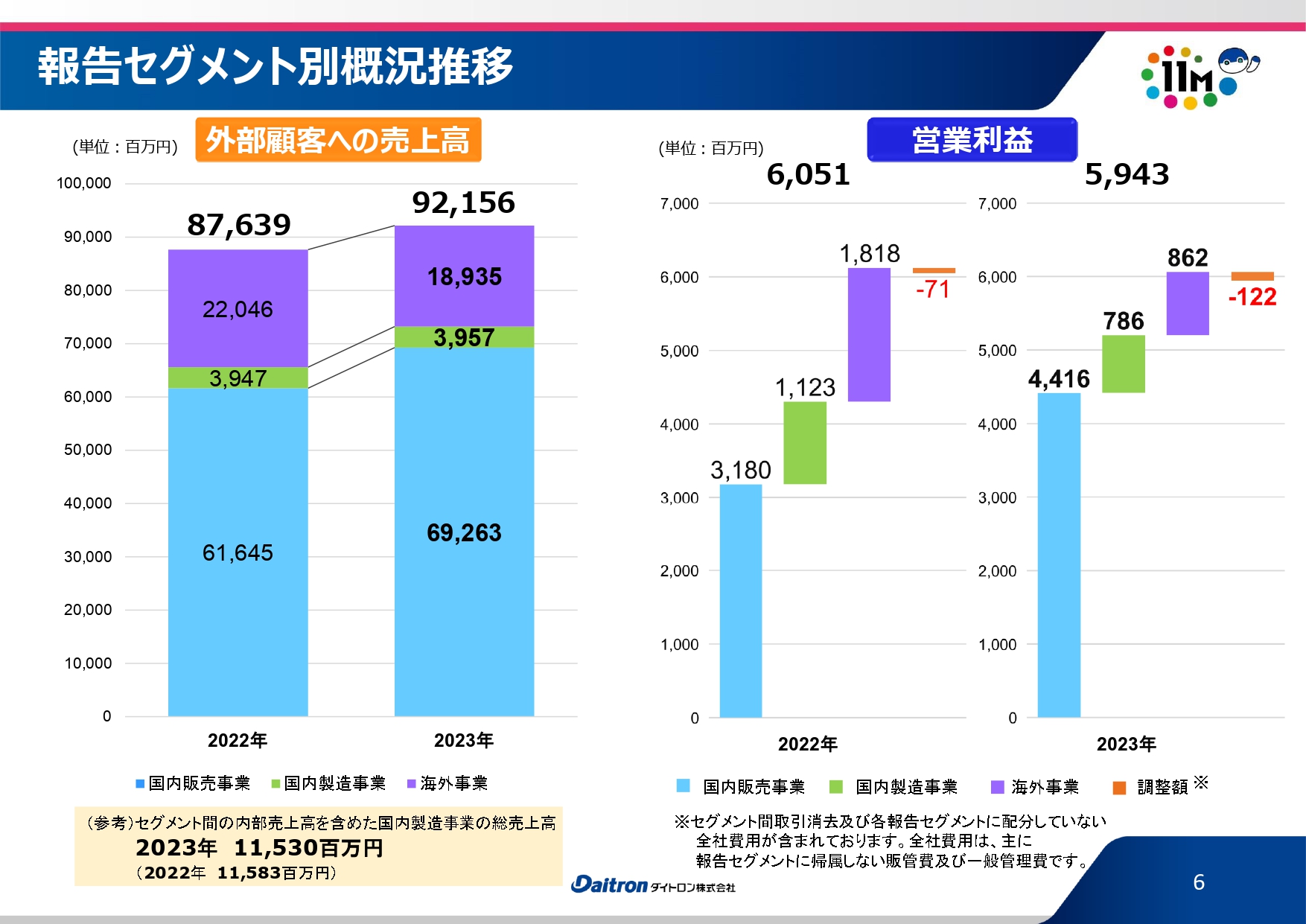

報告セグメント別概況推移

報告セグメント別の概況推移です。当社の報告セグメントは国内販売事業、国内製造事業、海外事業の3つです。

国内販売事業が前年と比較して伸びています。これは、お取引先のお客さまの裾野がかなり広がっており、多くの取引を行うことができたことが売上の増加につながっていると考えています。

一方、海外事業のほうは、昨年の結果はやや厳しい印象でした。やはり大きく影響を受けているのが、中国関連のビジネスだと分析しています。大きな取引を行う設備関係のビジネスで、一部の設備導入が一服していることなどが影響していると考えています。

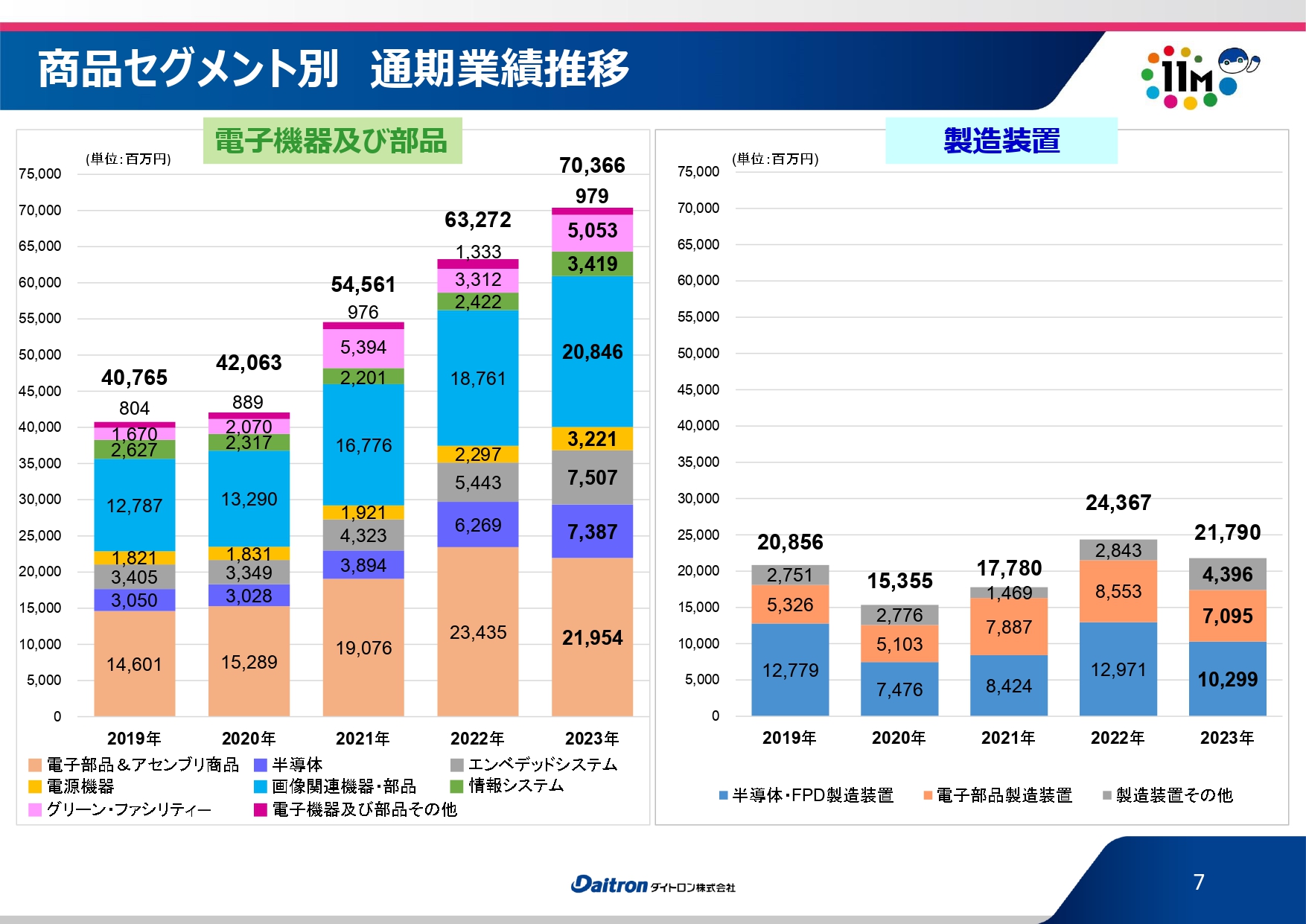

商品セグメント別 通期業績推移

商品セグメント別の通期業績推移です。私どものセグメントは電子機器及び部品と、製造装置関係の大きく2つがあります。

電子機器及び部品は、国内の販売を中心として順調に売上が伸びています。各セグメントについても、スライド一番下の電子部品&アセンブリ関係の商品は前年比で若干減少しているものの、それ以外は順調に伸びてきていると思います。

製造装置関係の売上についても、半導体の材料関係を中心に、若干の凸凹はありますが、大きな受注残も寄与して順調に推移していると思っています。

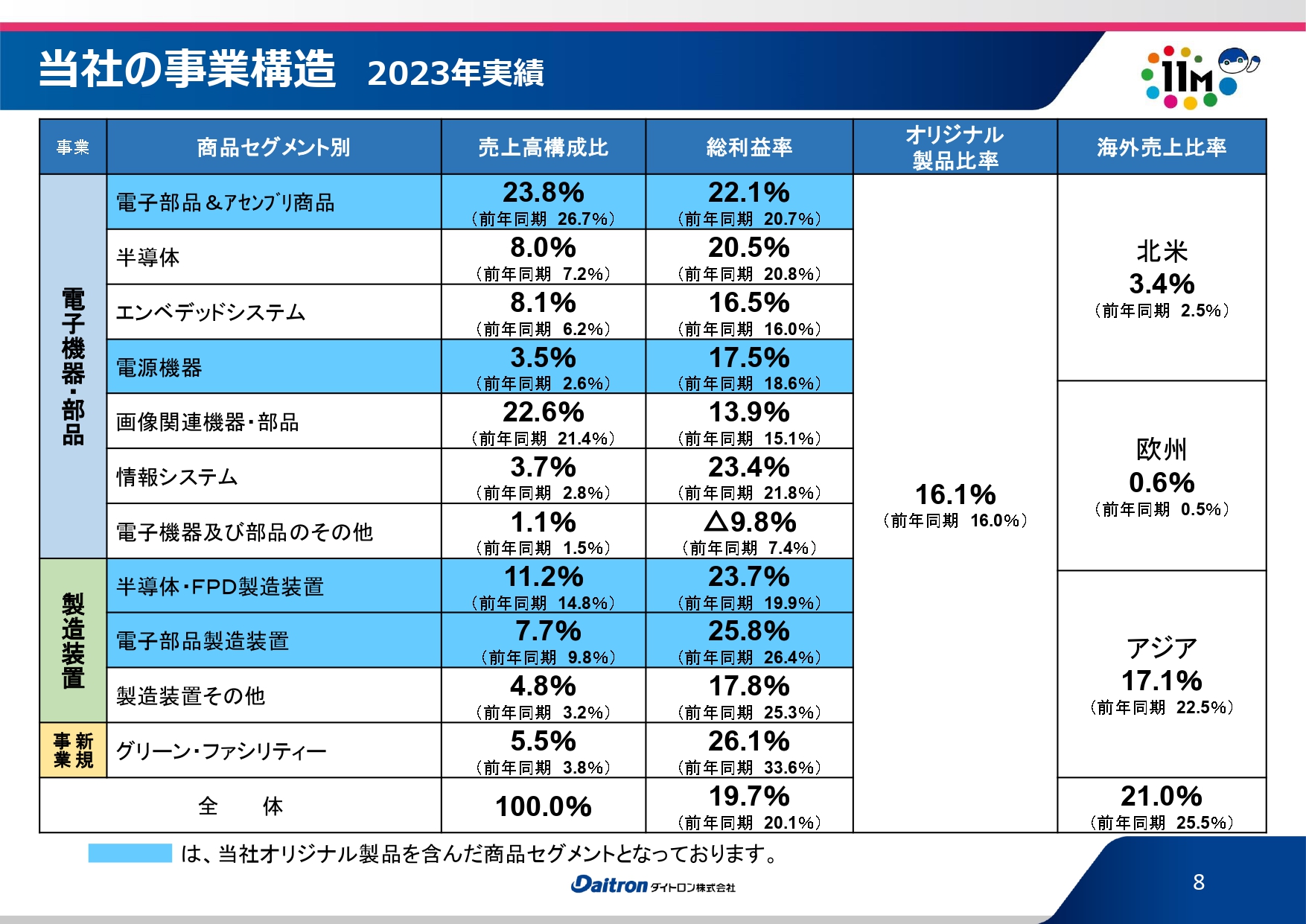

当社の事業構造 2023年実績

当社の事業構造についてお話しします。特に注目いただきたいのが、スライドに水色のハイライトでお示ししている部分です。これらは当社のオリジナル製品を含んだセグメントとなっています。

スライドの総利益率をご覧ください。他のセグメントと比較しても、20パーセント以上のものが多くあります。ここで収益をしっかり出せていることが1つのポイントだと思います。

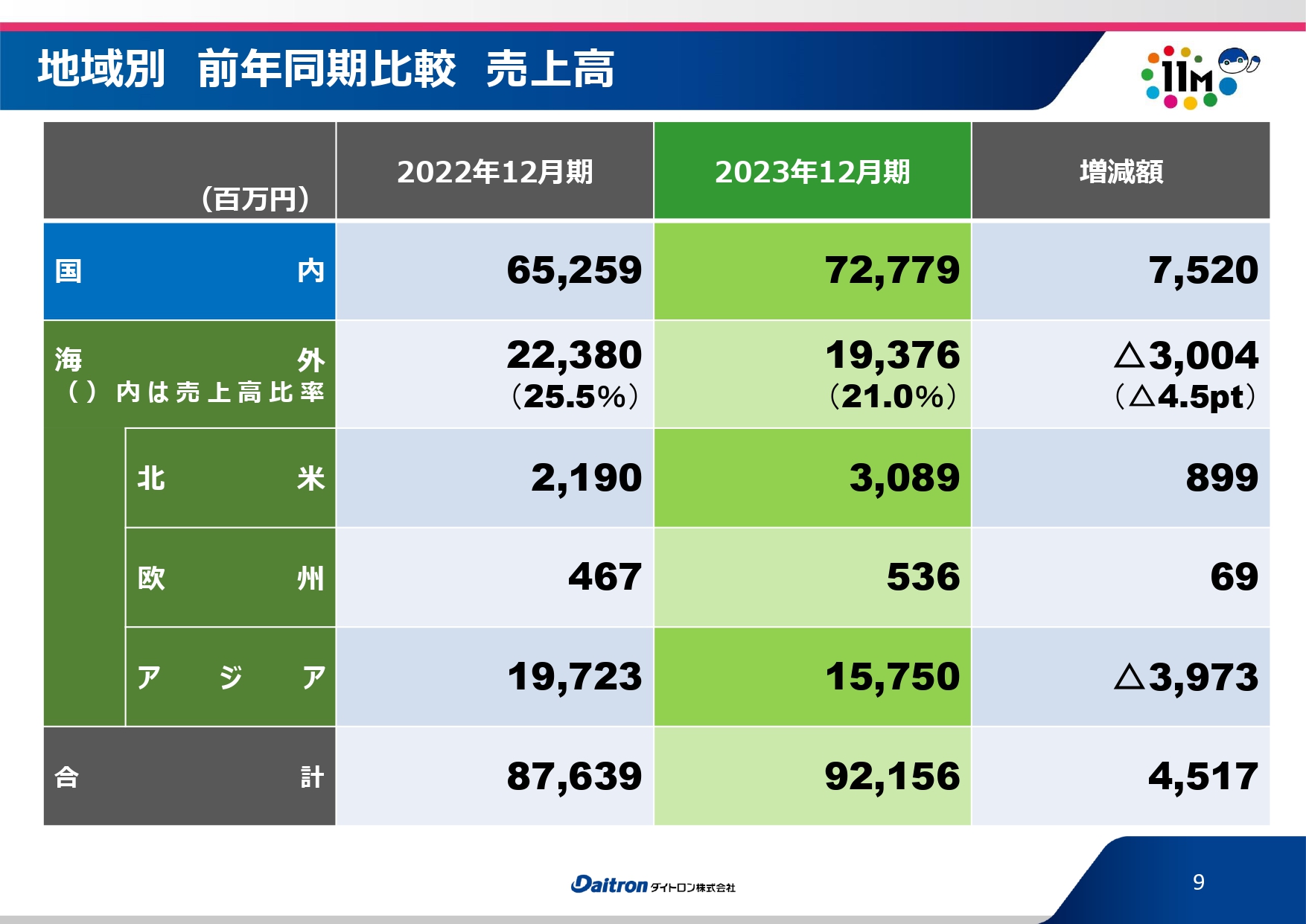

地域別 前年同期比較 売上高

地域別の前年同期比較における売上高です。先ほど、国内は増加し、海外が若干減少しているとお話ししました。アジアのところには中国ビジネスが含まれているのですが、増減額のポイントが大きく下がっている状況です。

もう1つ、実は韓国のビジネスもポイントを下げている要因になっています。韓国において、私どもはさまざまな画像機器販売を中心に展開しているのですが、エンドユーザーのお客さまが中国のビジネスを多く手掛けていることもあり、中国ビジネスにも関連しています。加えて、全体的に大手半導体メーカーの業績が若干不調であったことも関係していると思います。

一方で、北米地域については数字を伸ばしてきている状況です。私どもは、海外では1拠点だけ、アメリカのリンカーンという所に生産工場を持っています。そこでは電車の車両向けハーネス事業を中心に展開しているのですが、大きなプロジェクトが順調に立ち上がってきていることが数字を伸ばしている要因です。また、半導体の製造装置関連のコンポーネントの販売が順調に伸びてきていることも背景の1つにあります。

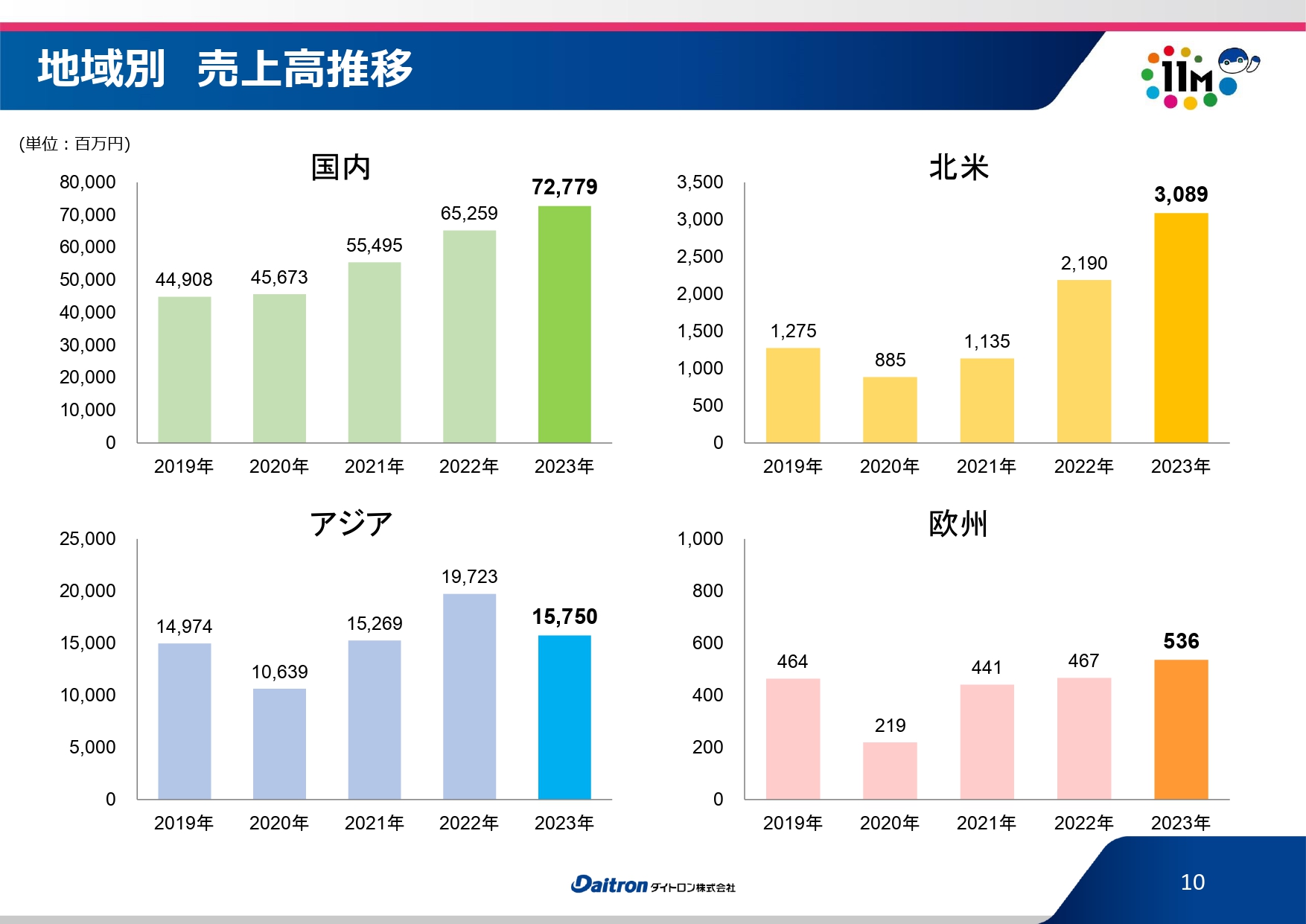

地域別 売上高推移

スライドは、地域別の売上高推移です。お話ししてきた内容をグラフで表しています。

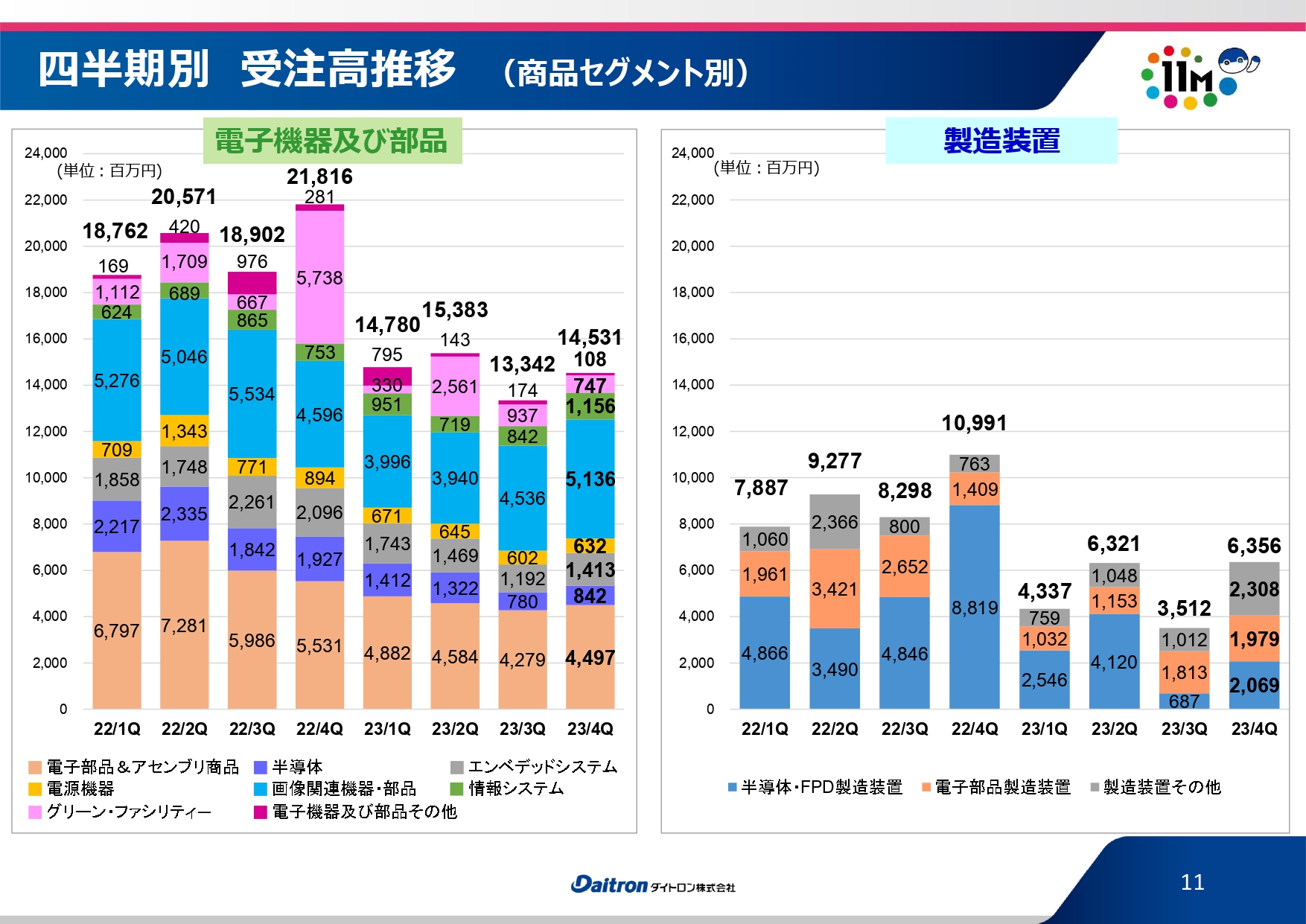

四半期別 受注高推移 (商品セグメント別)

四半期別の受注高の推移です。スライドのグラフのとおりですが、どのセグメントもそうなのですが、特に電子機器および部品関係のセグメントでは、2022年と比較すると、2023年は厳しく推移したと思います。

大きな要因についてですが、2022年は部品や設備関係における長納期化が影響し、それを見越した先食いの受注が多くありましたが、その調整が2023年に入ってきているものと考えています。みなさまもご存じのとおり、まだ市場ではかなりの在庫の積み上げがあるという話ですので、そのあたりの調整が2023年にあったと考えています。

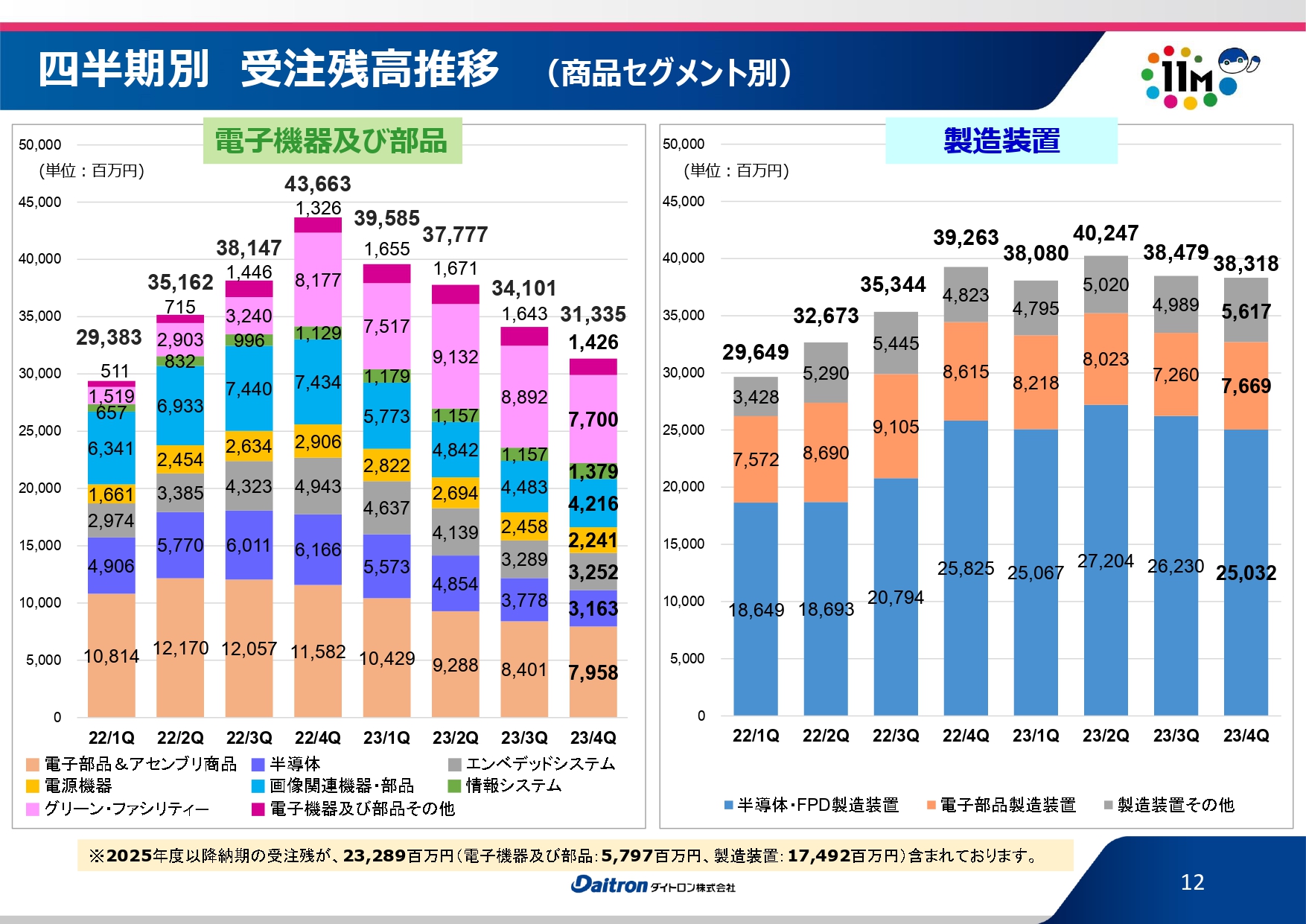

四半期別 受注残高推移 (商品セグメント別)

四半期別の受注残高の推移です。先ほどお話ししたように、受注残としては高いレベルを維持しています。ただし、昨年は受注が低調に推移し、特に電子機器および部品関係は若干減少しています。

ただ、特に電子機器および部品関係のセグメントにおいては、この数字はある程度適正な受注残のレベルにあると考えています。納期も以前のようにそれほど長くはないこともあり、短期的に回せる状況になりましたので、むしろ適正な数字に近づいていると見ています。

製造設備のほうは、依然として高い受注残のレベルを維持しています。

通期連結業績予想

通期連結業績予想です。売上高は925億円、営業利益は60億円、経常利益も60億円、純利益は40億円で、ほぼ2023年から横ばいといった予想を出しています。

理由の1つには、お客さまにおける在庫の調整が現在もまだ進行中であり、もう少し時間がかかるものと考えているためです。

下期に関しては在庫の調整も終わり、受注も回復期に入ると見ていますので、そのようなことも考えながら、横ばいの予想をお示ししています。

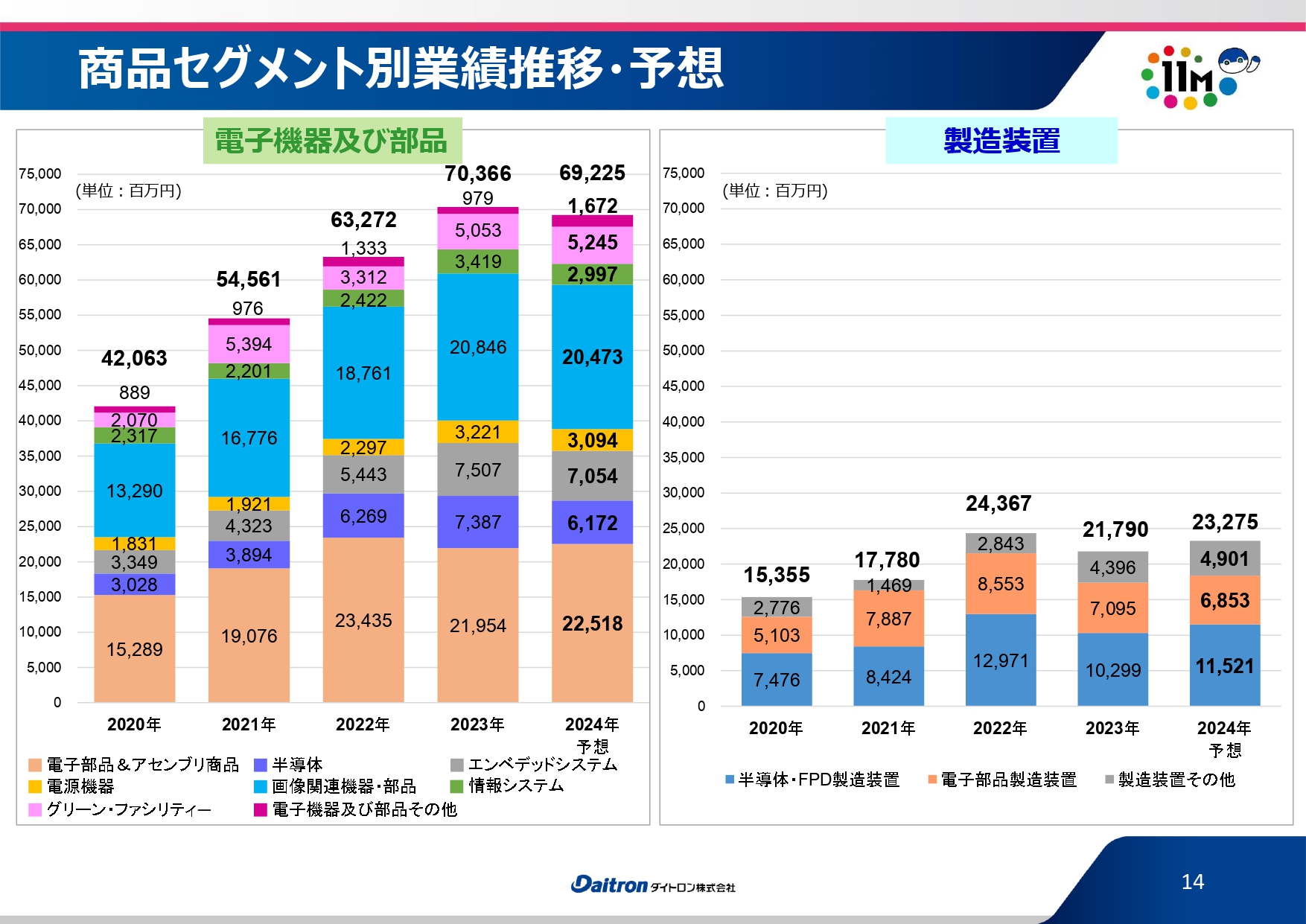

商品セグメント別業績推移・予想

商品セグメント別の業績推移と予想です。順調に伸びてきていますが、先ほどお話しした在庫調整とその他の要因により、受注が以前と比較するとまだ低く出ていることもあり、電子機器及び部品関係では、昨年と比較して若干減少するかたちとなっています。

ただし、製造装置関係はまだかなりの受注残を抱えていますし、市場によっては一部で投資を続けるような強い動きもあるため、そのような点も含めてご覧のような予想としています。

配 当

配当についてです。昨年の中間期は50円の配当を実施しました。その際、期末は65円と発表したのですが、2023年の結果を見て70円の配当を決定しています。よって年間配当は120円になります。

2024年も、業績的にはほぼ横ばいを見込んでいますが、前半は少し厳しい環境になり、後半にはかなり回復してくるだろうと予想しています。このような点も含めて、中間期では50円、期末で70円、通期で120円を予定しています。

2023年の内容を維持するかたちで、配当を実施することができればと考えています。

第11次中期経営計画

ここからは、今年スタートする第11次中期経営計画についてご説明します。

10Mの評価 1)定量面(業績・経営指標等)

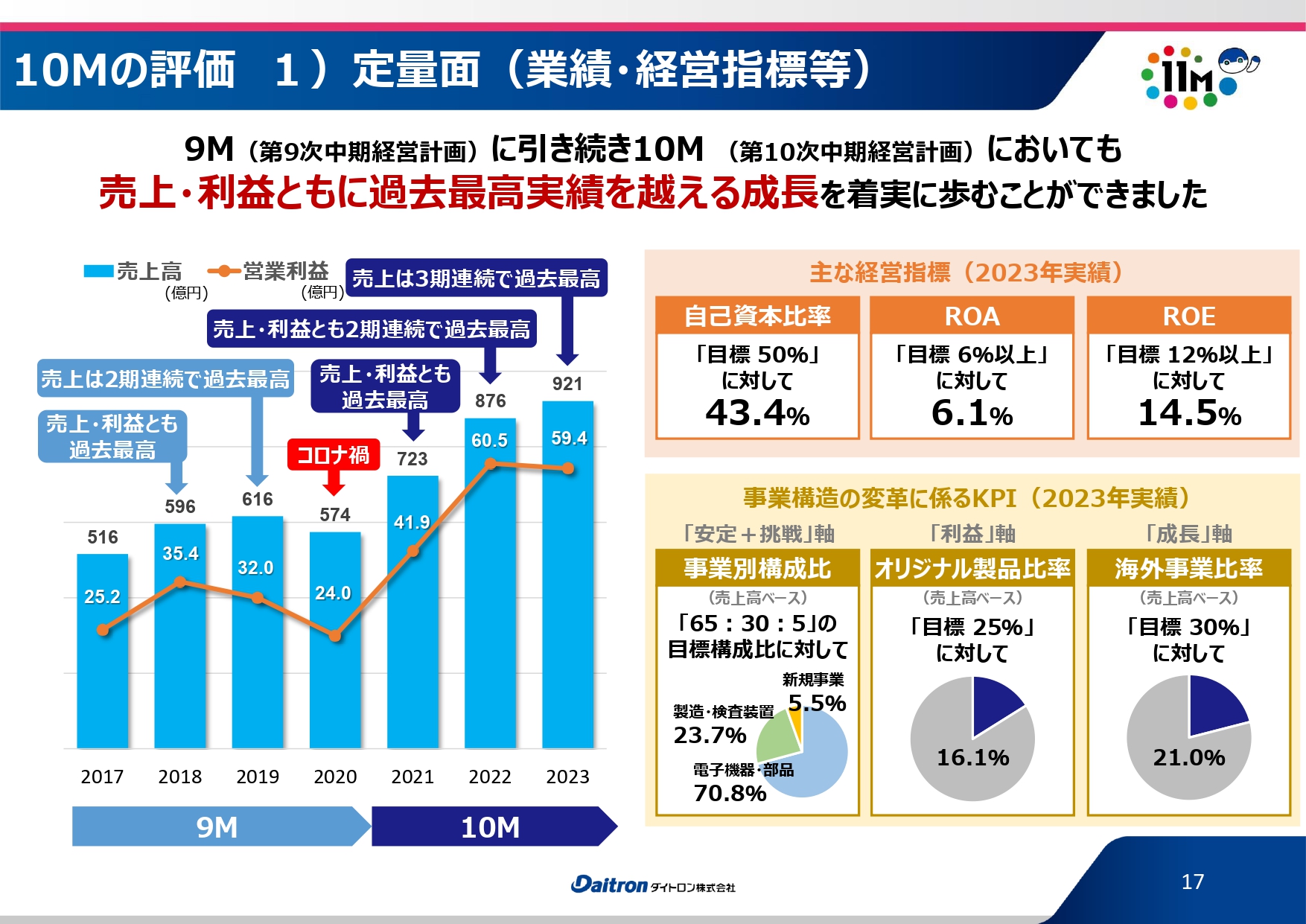

我々は、第11次中期経営計画を略称で「11M」と呼んでいますが、まずは「10M」である前中期経営計画の評価を簡単に行いました。

「10M」は、期間内で売上・利益ともに過去最高を超える成長を実現し、おおむね順調な結果を出すことができました。私どもの戦略が的を射ていたと思っています。

そのような中で、当然ながら未達の問題もあるため、その辺りは今後の課題と捉えています。

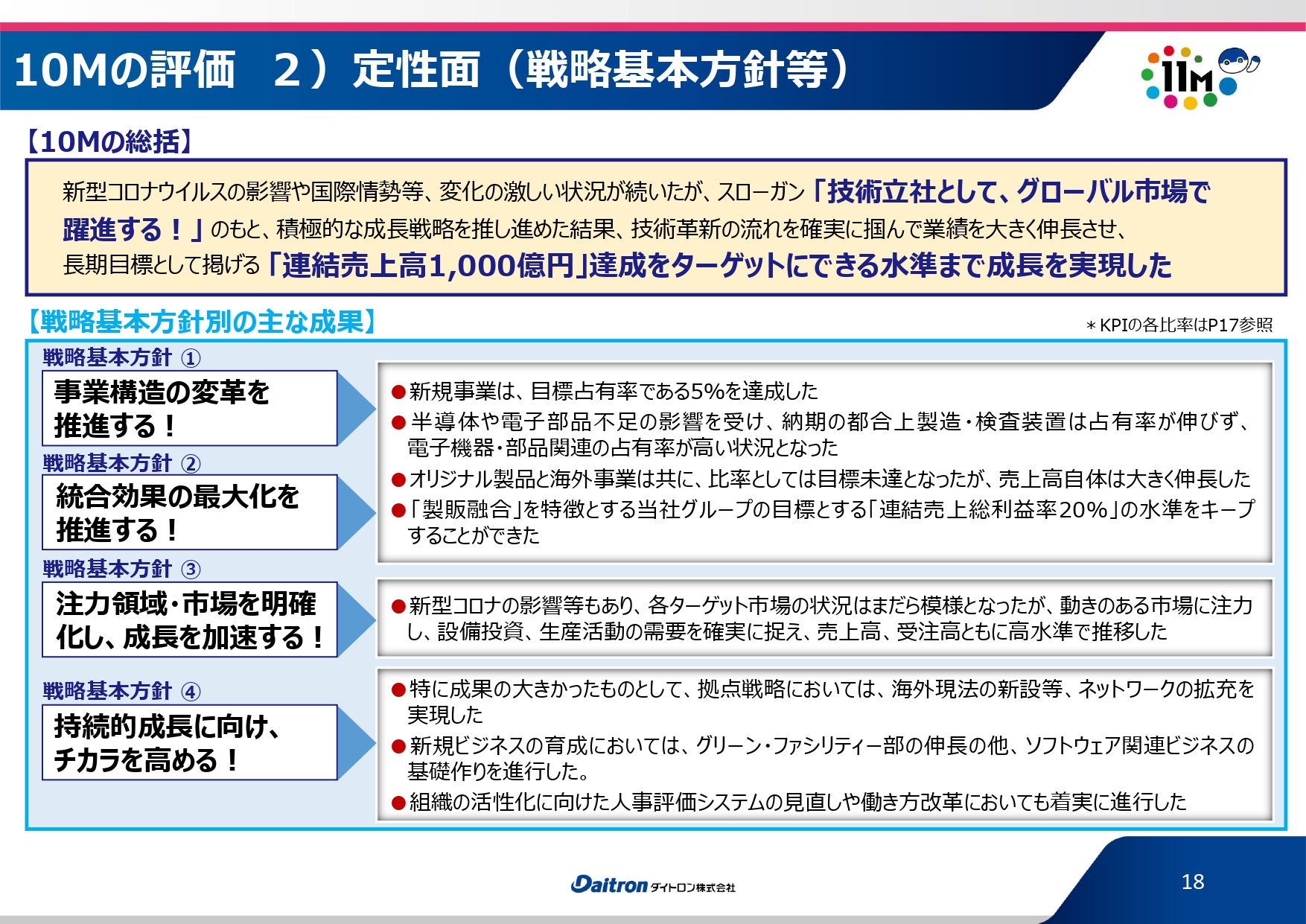

10Mの評価 2)定性面(戦略基本方針等)

こちらのスライドでは、「10M」に実施した戦略基本方針の内容をまとめています。

11M策定の基礎 1)経営理念

「11M」の策定の基礎である経営理念についてお話しします。「11M」策定にあたっては、当然ながら当社の経営理念をあらためて確認し、見直しました。

11M策定の基礎 2)グループステートメント

現在使用しているグループステートメントについても社員みんなで再認識しようということで、「Creator for the NEXT」として、対外的メッセージと社内的メッセージの両面を再意識して、「11M」の策定にあたりました。

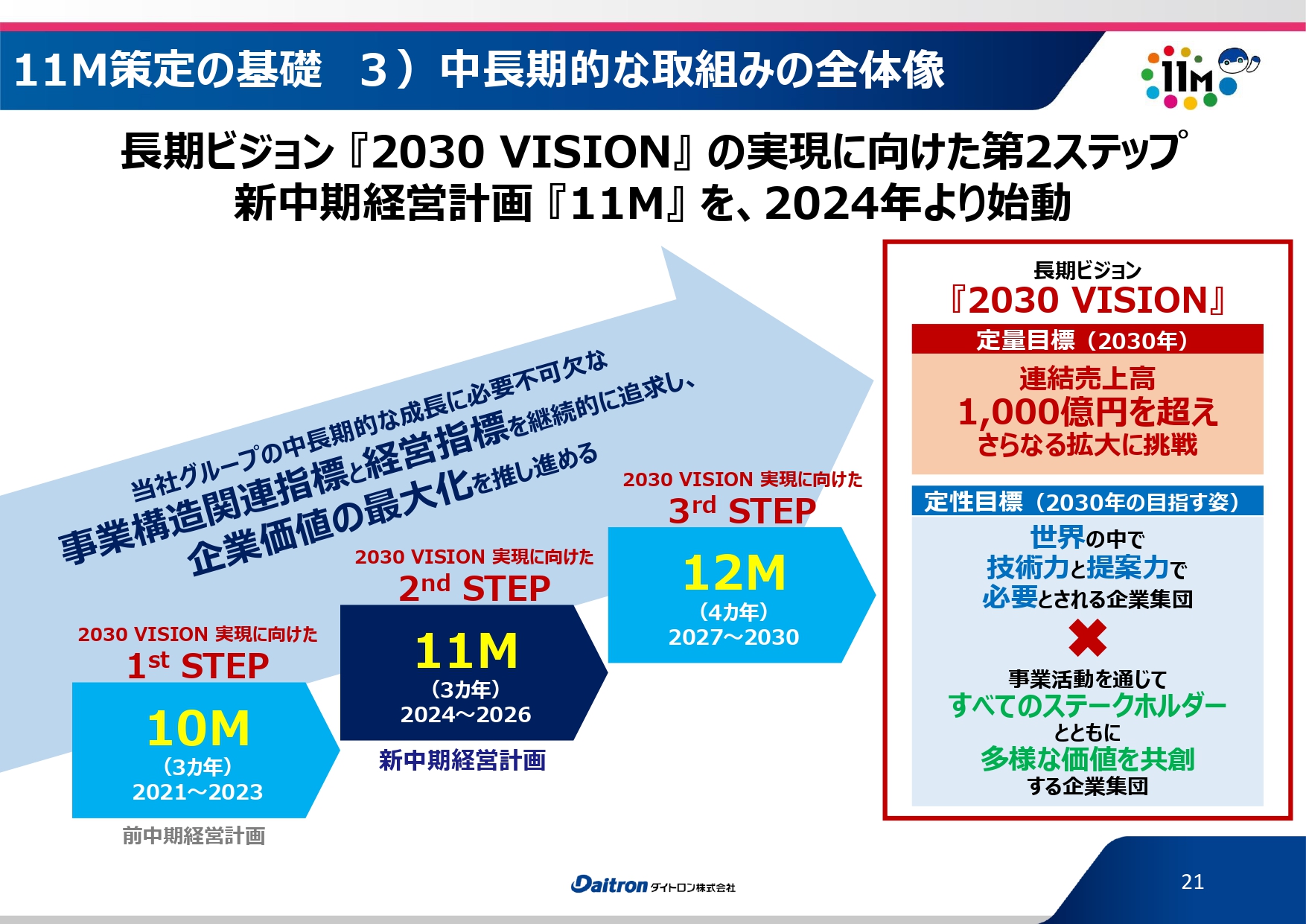

11M策定の基礎 3)中長期的な取組みの全体像

第11次中期経営計画は、長期ビジョン「2030 VISION」の中の、ちょうどセカンドステップにあたるような内容です。

「2030 VISION」とは、どのような会社にしていくかを長期的に考えた内容なのですが、1つは連結売上高1,000億円を超え、さらなる成長を目標にするといった内容になっています。

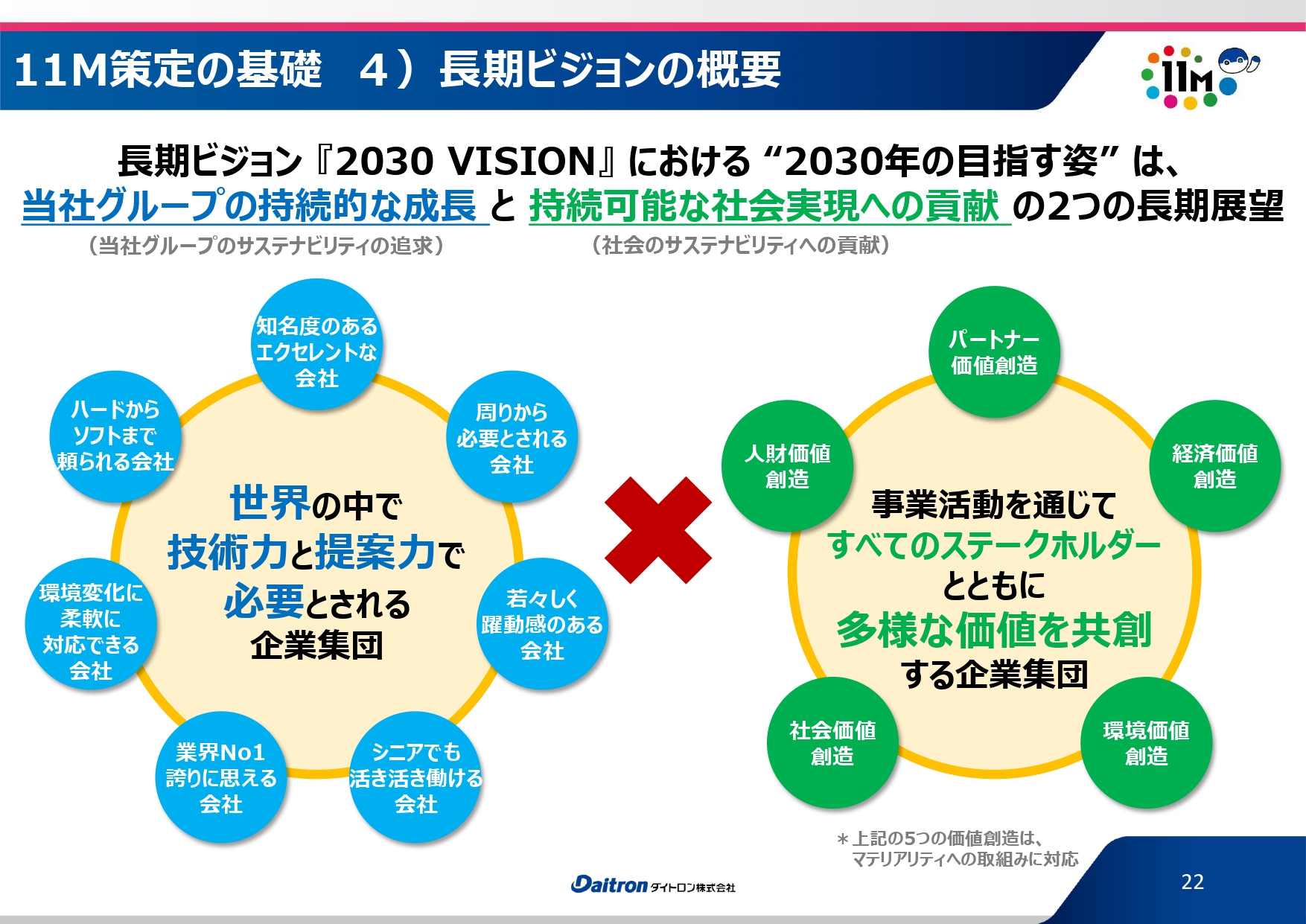

11M策定の基礎 4)長期ビジョンの概要

今回、長期ビジョン「2030 VISION」の中のサステナビリティ関連の部分で、一部見直しを行いました。当社グループのサステナビリティの追求と、もう1つは社会のサステナビリティへの貢献です。このようなことも長期ビジョンの中でしっかりと意識し、経営を行っていきます。そういったことを考えながら、セカンドステップとなる「11M」を策定しました。

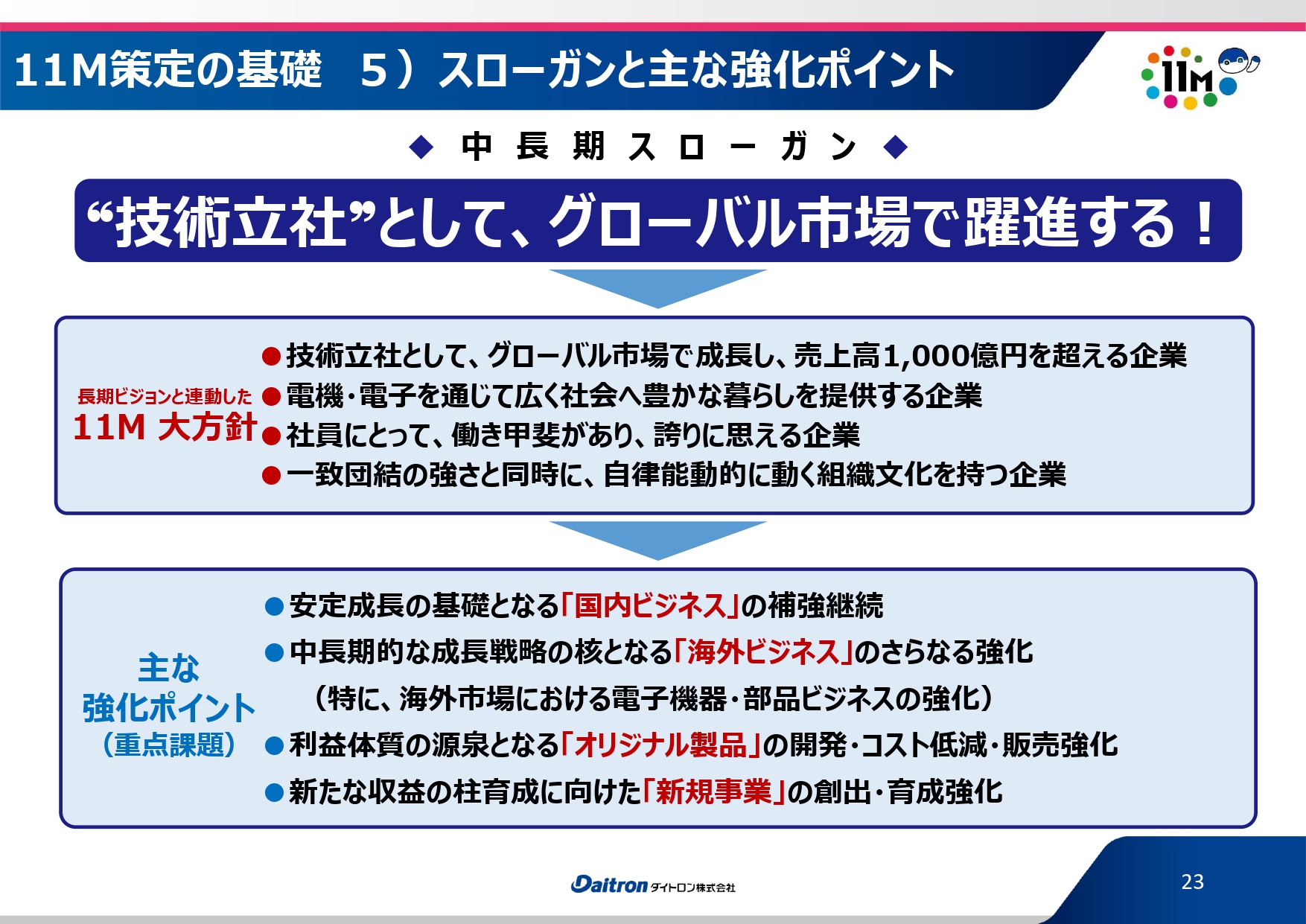

11M策定の基礎 5)スローガンと主な強化ポイント

スローガンは「技術立社として、グローバル市場で躍進する!」です。長期ビジョン「2030 VISION」と連動した「11M」の大方針が4つあります。まず、「技術立社として、グローバル市場で成長し、売上高1,000億円を超える企業」になる、こちらが大きな目的です。そして、「電機・電子を通じて広く社会へ豊かな暮らしを提供する企業」になるといったことも考えています。

社員向けには、「社員にとって、働き甲斐があり、誇りに思える企業」そして、「一致団結の強さと同時に、自律能動的に動く組織文化を持つ企業」を目指します。

スライド下部には、主な強化ポイントである重点課題を記載しています。「10M」から基本方針を引き継ぐ内容となっていますが、さらにブラッシュアップしながら、この中身を詰めていきます。

11Mの概要 1)業績目標

業績目標です。先ほどお話ししたとおり、とにかく1,000億円を超える企業になり、安定的に成長していくことが重要と考えています。その中で、売上総利益率20パーセントの確保を目指します。

当社は商社をベースにする会社でありながらメーカー機能も持っているため、このような特徴をしっかりと発揮しながら、売上総利益率20パーセントをキープしていきたいと考えています。

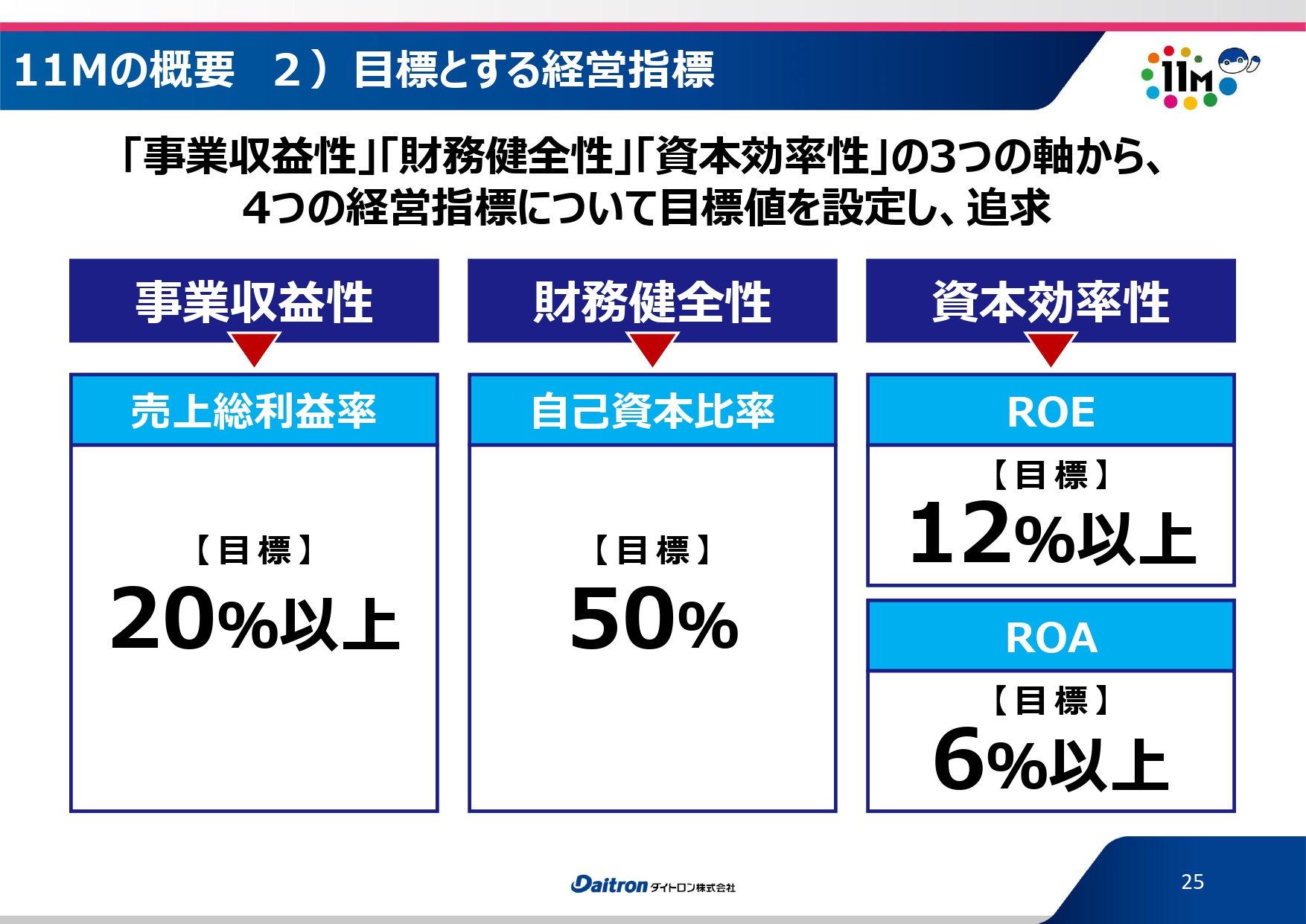

11Mの概要 2)目標とする経営指標

経営指標です。事業の収益性、財務健全性、資本効率性の3つの軸で考えています。売上総利益率や自己資本比率、ROE、ROAについては、スライドに記載の数字を目標に考えています。

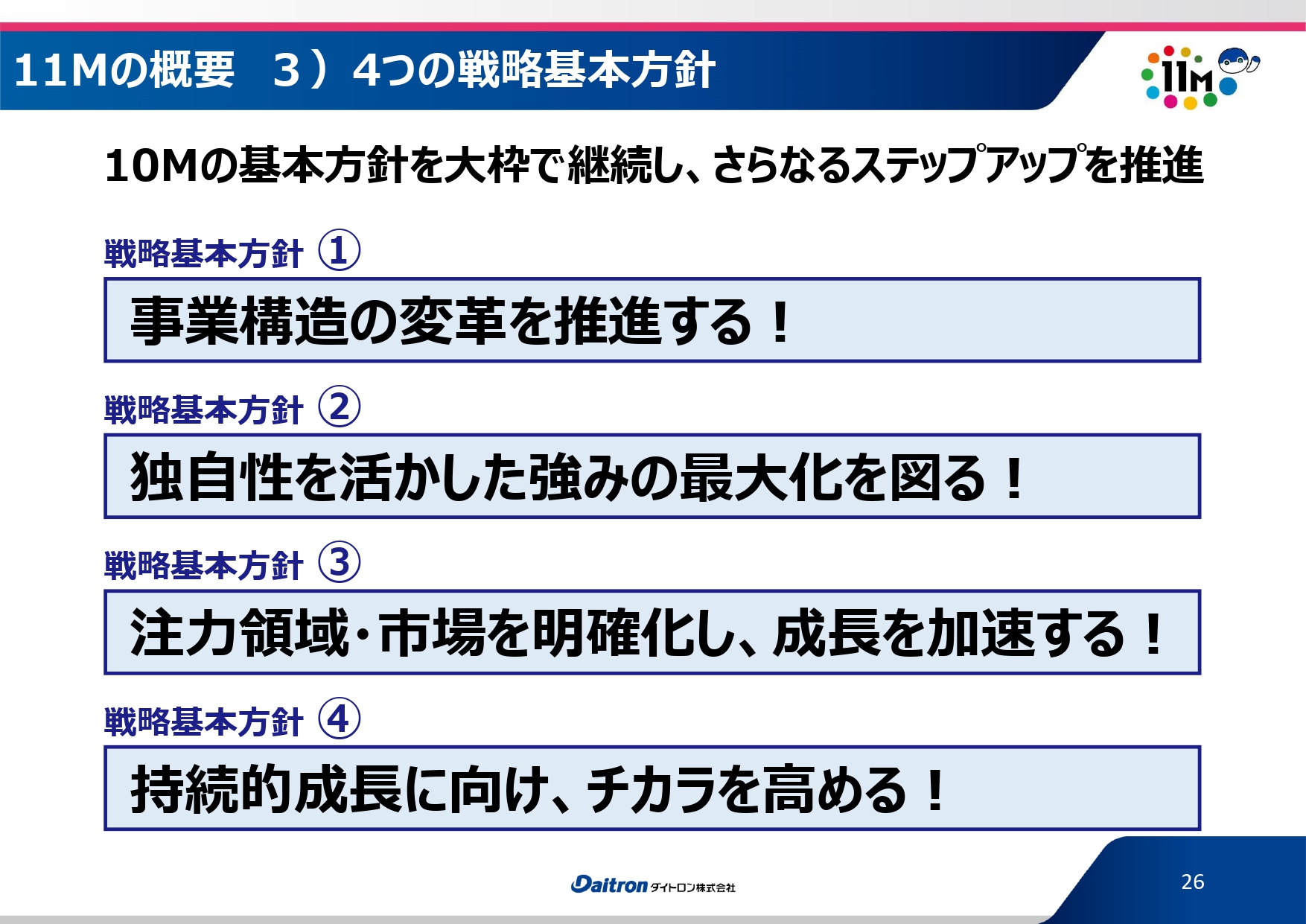

11Mの概要 3)4つの戦略基本方針

4つの戦略基本方針です。これも先ほどお話ししたとおり、「10M」からの流れを引き継ぐものですが、さらに強化していきます。

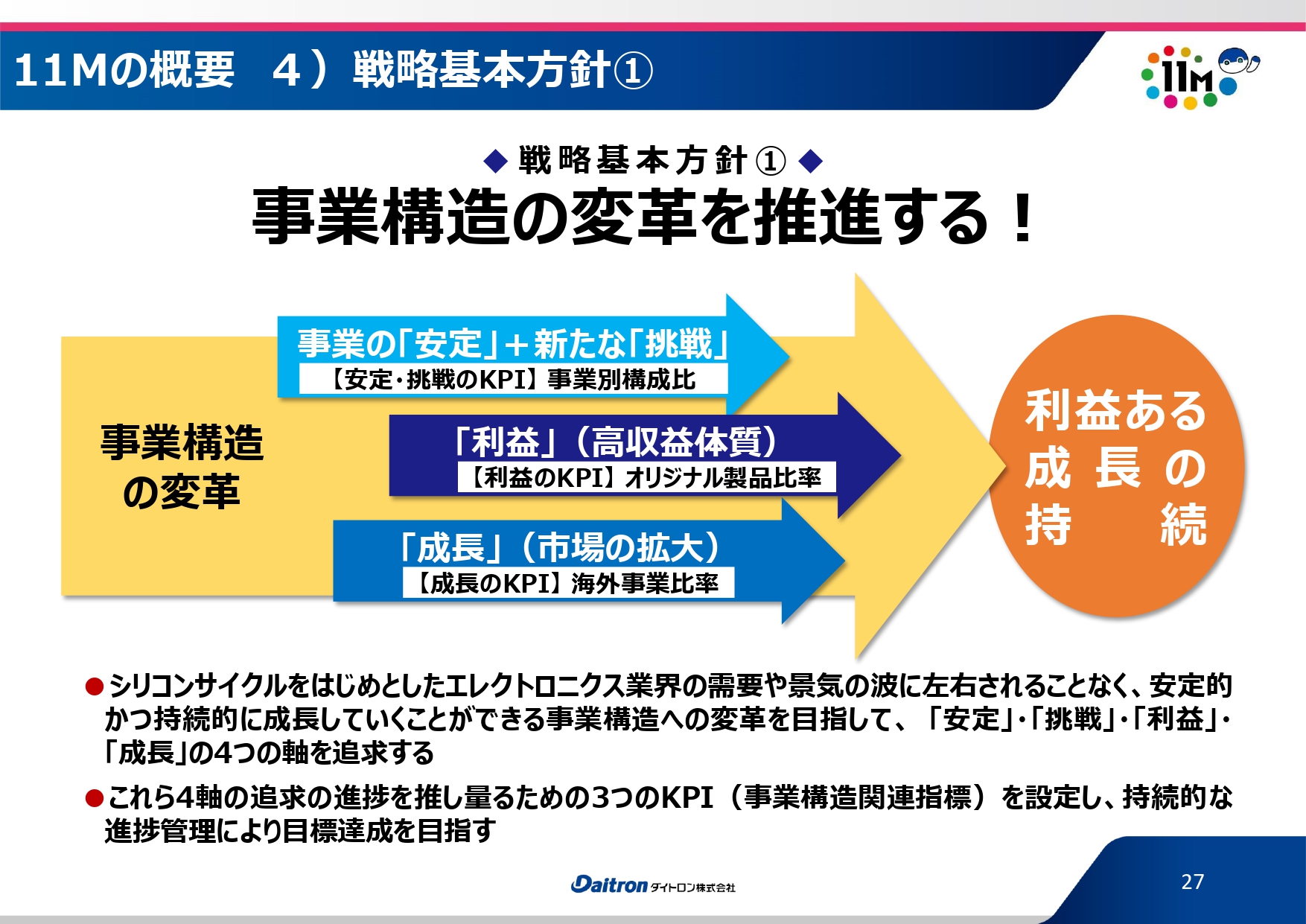

11Mの概要 4)戦略基本方針①

戦略基本方針の1つ目は、「事業構造の変革を推進する!」です。

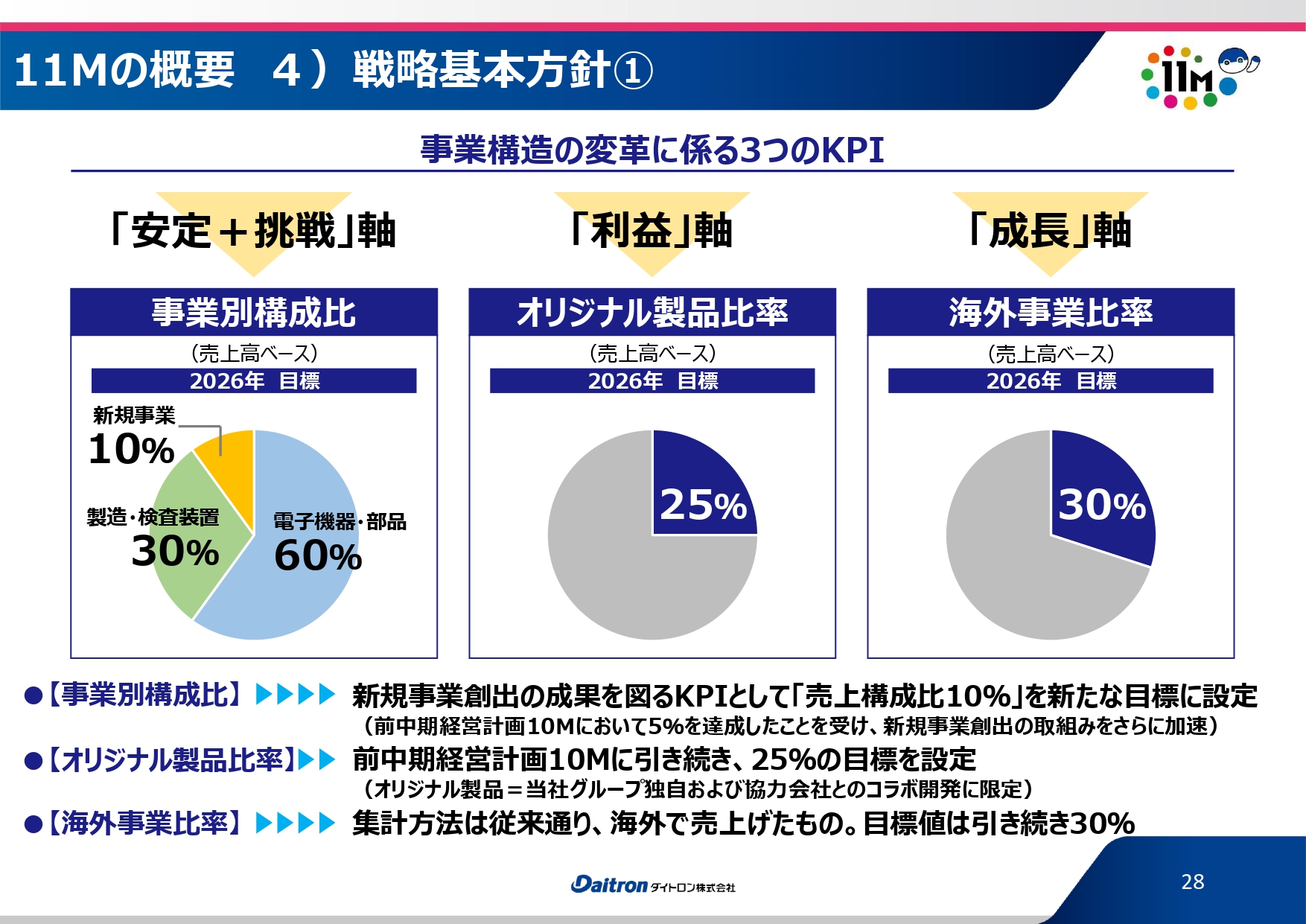

11Mの概要 4)戦略基本方針①

戦略基本方針のうち、事業構造の変革にかかわるKPIは3つあります。1つは、「安定+挑戦」の軸です。スライドの事業別構成比にあるとおり、今回の1つポイントとして、新規事業を10パーセントとしています。

「10M」では5パーセントにしていましたが、プラス5パーセントして合計10パーセントにします。やはり今後の成長を考えた上で、しっかりと伸ばしていこうという意識のもとに、変更しています。

さらに、「利益」の軸、「成長」の軸です。「利益」の軸というのは、オリジナル製品比率のことです。ここは「10M」でも達成できなかったため、25パーセントにあらためて挑戦していきます。「成長」の軸は、やはり海外市場の売上拡大を伸ばすことが重要と考えています。こちらも「10M」では未達だったのですが、本中計であらためて30パーセントを目指します。

11Mの概要 4)戦略基本方針②

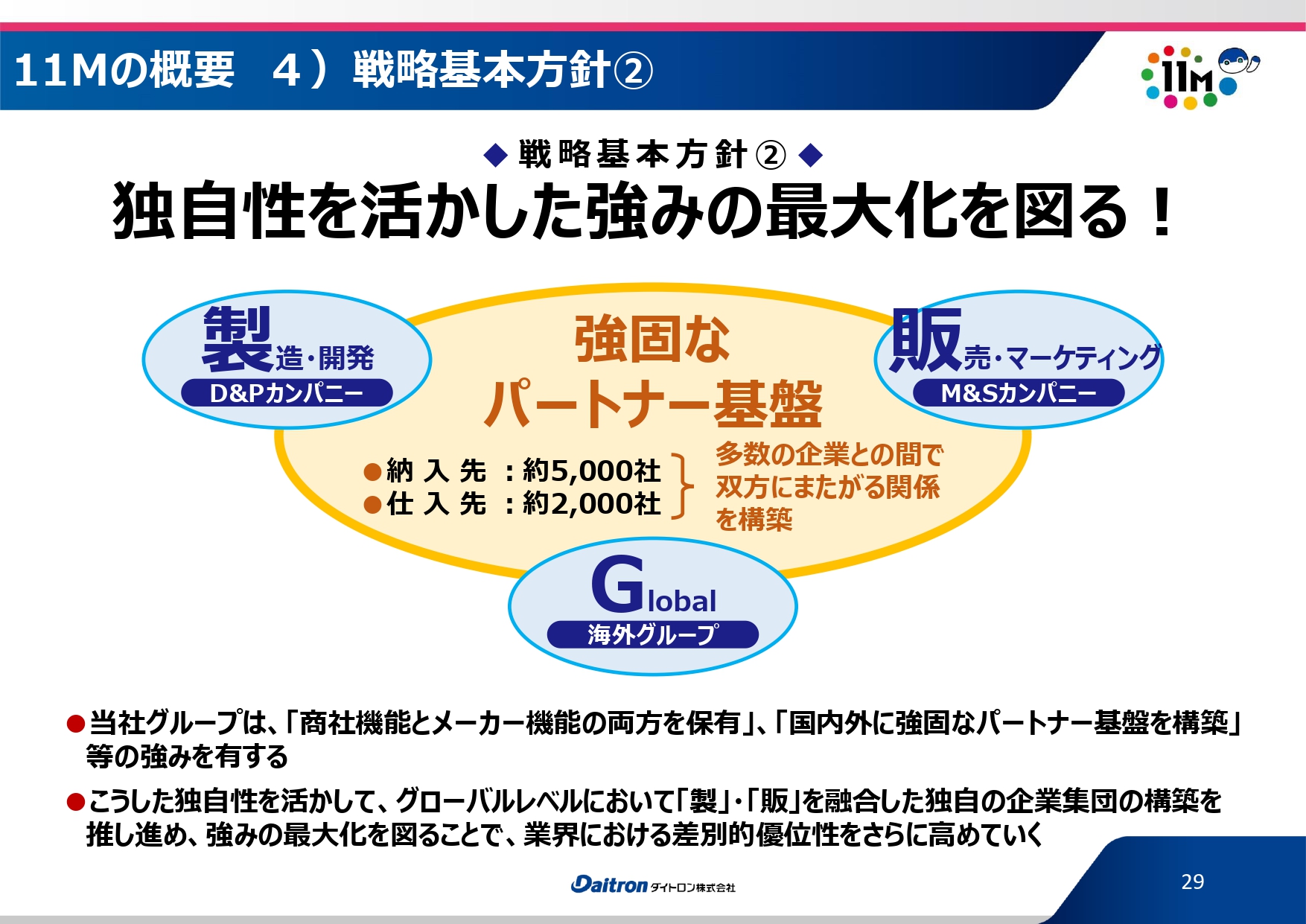

当社の強みを発揮して、基本戦略をしっかりと組み上げていきます。

11Mの概要 4)戦略基本方針③

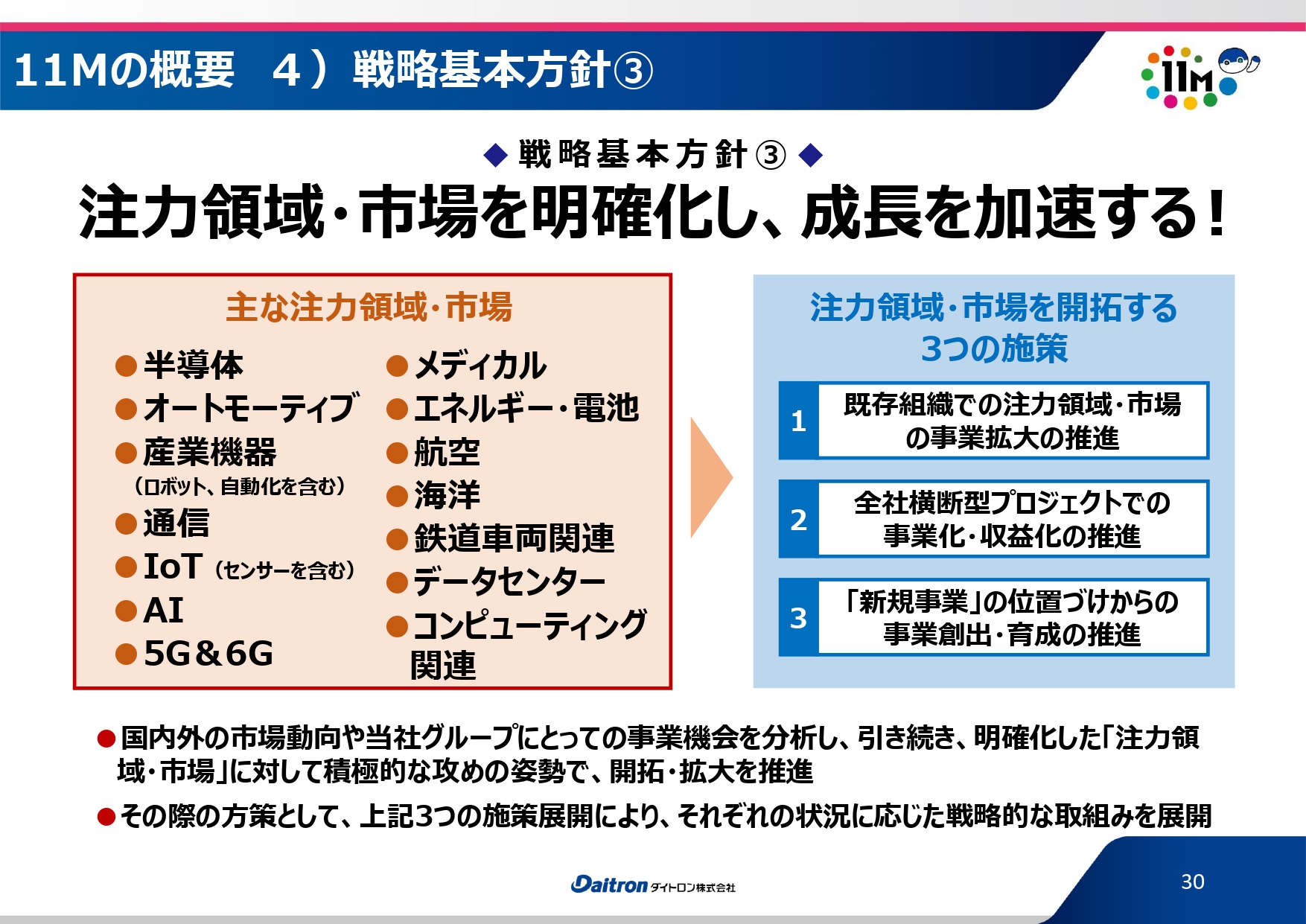

我々が持つ強みである、メーカー機能、商社機能、多くのお客さまと仕入れメーカー、このようなものを持ちながら、注力市場を明確にして成長を持続させていく、あるいは加速させていきます。

主な注力領域・市場はスライド左側に記載しています。この中の多くは、今後も長期的に大きな成長が見込める市場であると考えています。しっかりと正しい戦略を組めば、この市場の成長と同様に、当社も一緒に成長できると考えています。

11Mの概要 4)戦略基本方針③

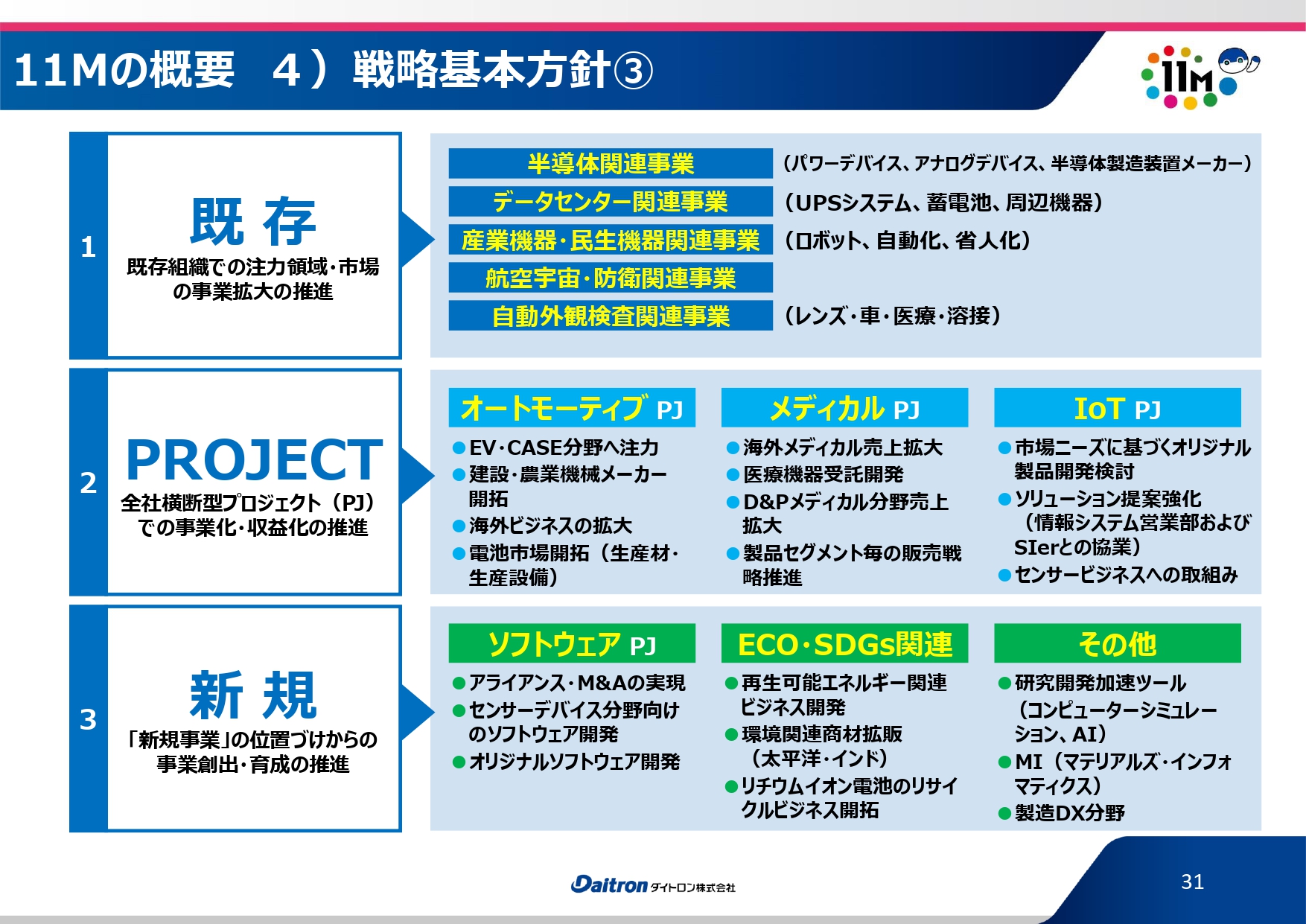

現在、当社では既存の組織によるビジネス展開を図っており、まずはここをしっかり押さえて強化していくことが重要となります。

さらに、組織の壁を越えた全社横断型のプロジェクトもいくつかあります。スライド中央に記載している、オートモーティブプロジェクト、メディカルプロジェクト、IoTプロジェクトの3つです。今後注目の市場ですので、これらのビジネスを全社横断的に考え、売上や収益を伸ばしていきたいと考えています。

また、成長の糧となる新規事業については、従来はグリーン・ファシリティーのデータセンター向けUPSビジネスがありました。こちらはある程度育成が進んでおり、さらに新しい取り組みを強化していこうと考えています。「10M」からも育成はしているのですが、「11M」ではソフトウェア関連ビジネスの成果をしっかり出していきたいと考えています。

それ以外にも、スライドに記載のECOビジネスやその他の関連ビジネスの取り組みもスタートしたいと思っていますが、一番の軸になるのはソフトウェア関連ビジネスになると考えています。

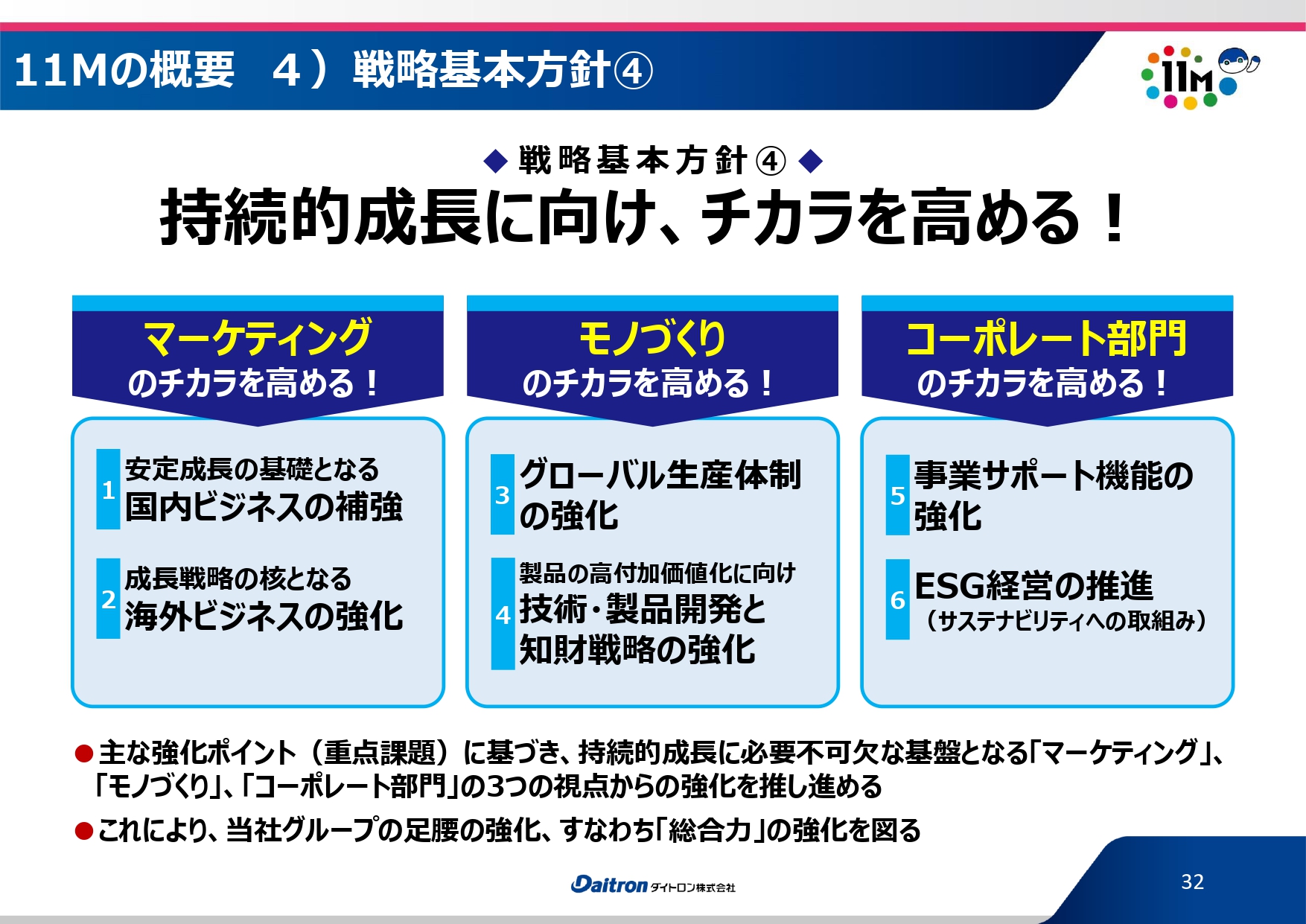

11Mの概要 4)戦略基本方針④

こちらは「持続的成長を続けるために何をすべきか?」といった内容になります。主な強化ポイントは、「マーケティング」「モノづくり」「コーポレート部門」となり、この3つの軸の中で具体的な戦略を考えていきたいと思っています。

11Mの概要 5)戦略基本方針④の具体的戦略

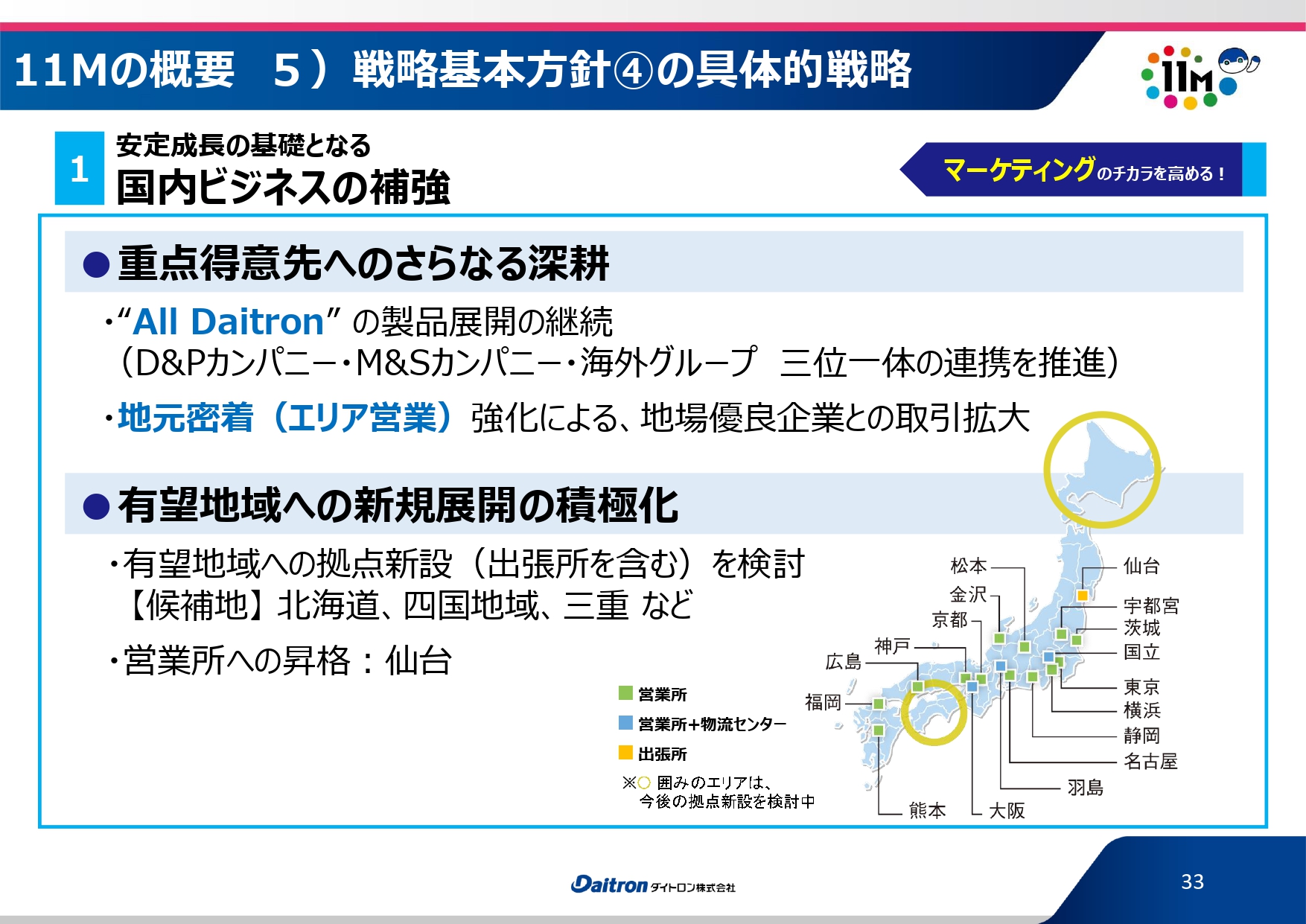

まずは「国内ビジネスの補強」が重要だと考えています。先ほどご説明したとおり、当社は国内ビジネスの売上が非常に大きな数字になっています。

当然ながら、ここをしっかりと固めることが必要なのですが、伸びしろが大きくないかもしれませんが、少しでも着実に成長させたいと思っています。そのために、今後も有望地域への新規展開の積極化が重要になると考えています。

まだ拠点のない北海道や四国地域、さらには中部圏でもいろいろなビジネスが成長してきていますので、三重県が候補として挙がっています。

11Mの概要 5)戦略基本方針④の具体的戦略

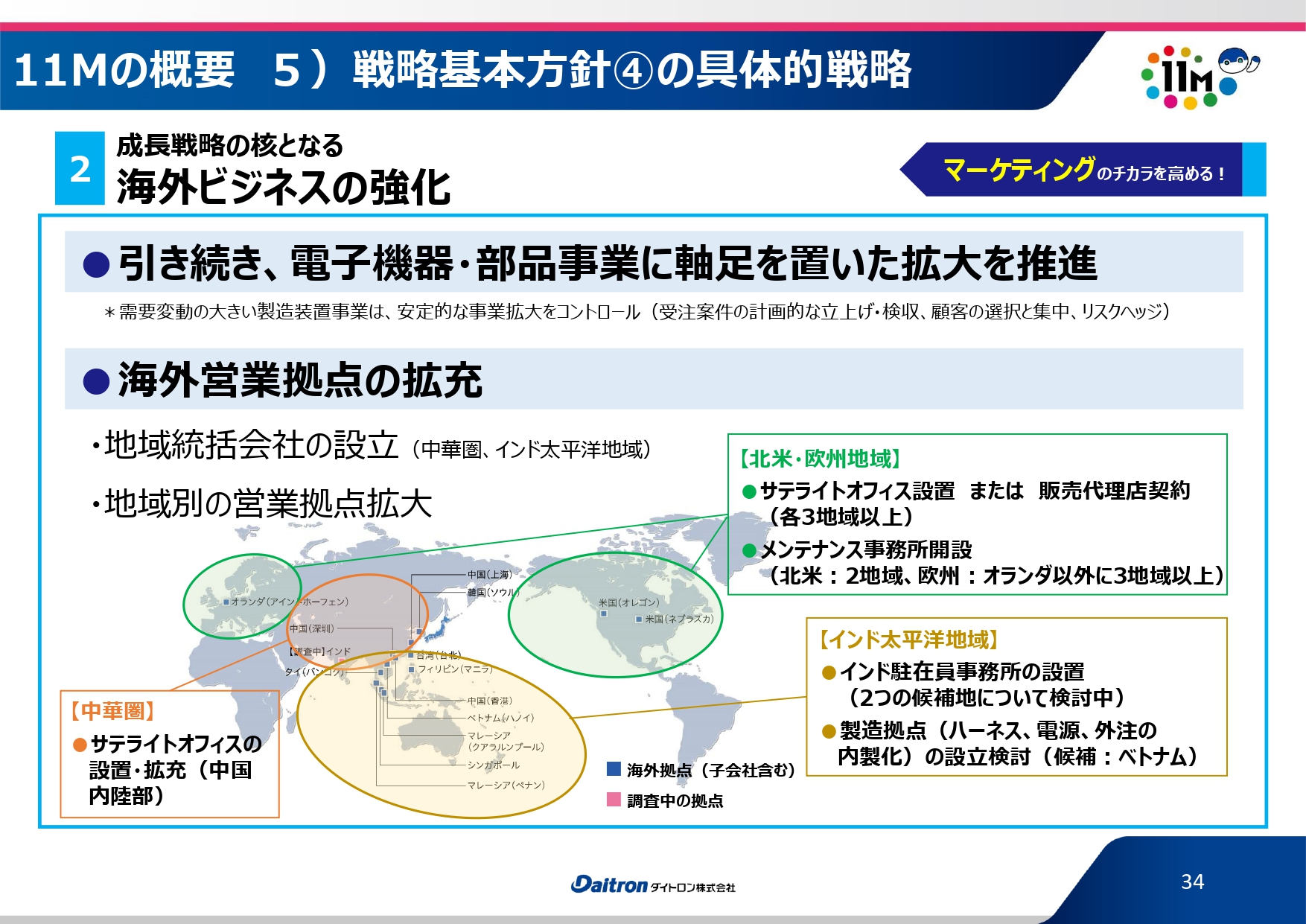

先ほど、成長の軸となる本当の強化ポイントは海外ビジネスだとお話ししましたが、「海外ビジネスの強化」が非常に重要になります。特に、電子機器・部品事業に軸足を置いて拡大を進めたいと思っています。そのためには、海外営業拠点の拡充が重要だと考えています。

当社は「10M」の時から海外拠点の拡大を進めていましたが、まだまだ進める必要があると考えています。新たな地域として、インド太平洋地域に何かしらの拠点を作っていく必要があると思っています。

また、大きな市場と言われる中華圏と北米地域も重要です。こちらにはすでに拠点があるのですが、電子ビジネスを進めるためには、出張所やサテライトオフィスを増やしていく必要があると考えていますので、そのような投資も検討しています。

昨年は欧州地域にも進出しましたが、こちらも中華圏・北米地域と同様に、もう少し出張所を設ける必要があると考えています。

11Mの概要 5)戦略基本方針④の具体的戦略

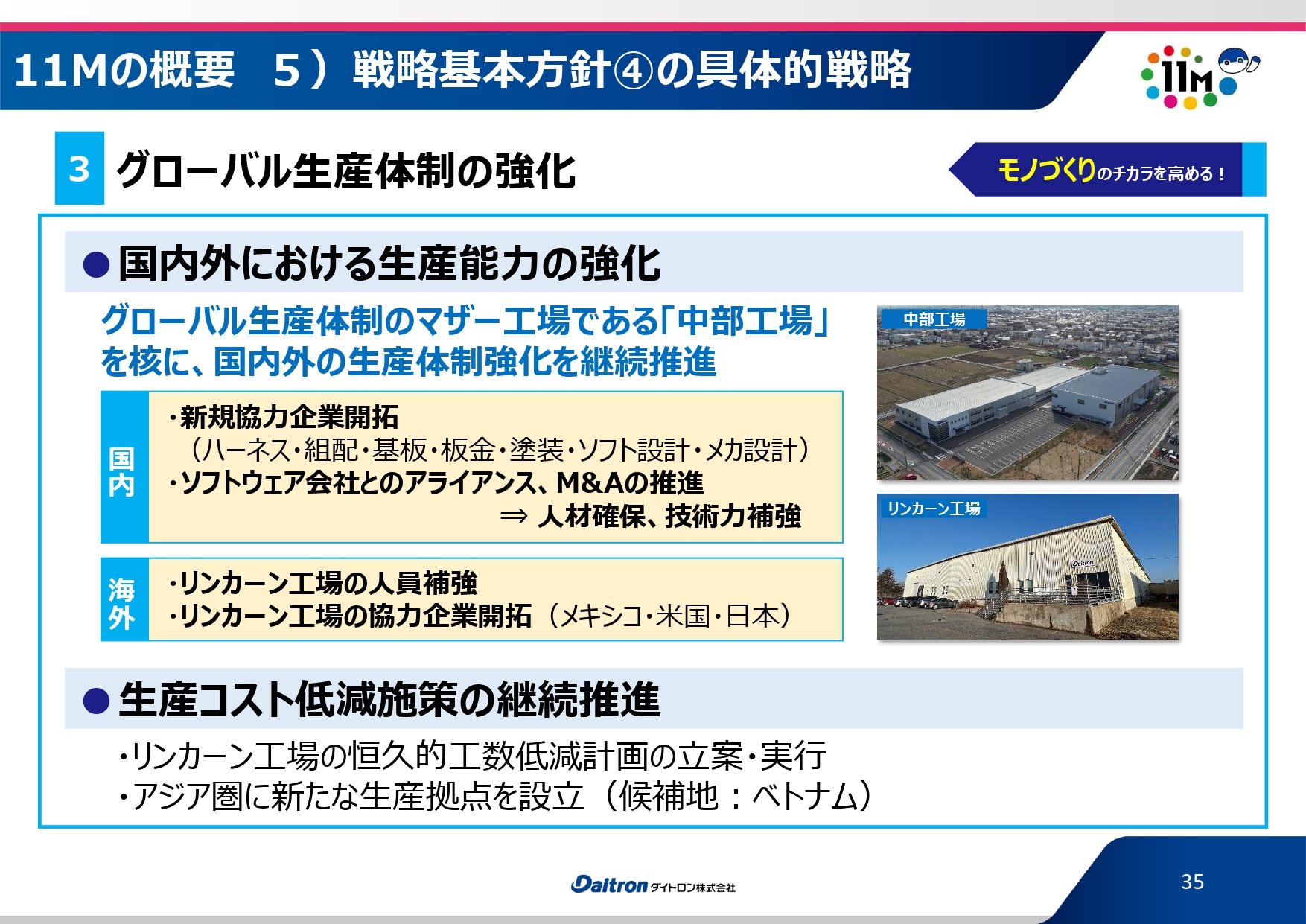

今後は「グローバル生産体制の強化」が重要になると考えています。まずは国内がベースにはなりますが、人材確保や技術力の補強が重要になると考えています。そのために、いろいろな会社とアライアンスを組むほか、M&Aも検討していく必要があると考えています。同時に新規協力企業の開拓も進めながら、ソフトウェア関連についても、当社が持つメーカー機能で補強を進めたいと考えています。

また、生産コストの低減も重要になってきます。国内ではさまざまな努力をしていきますが、それだけではなく、やはり海外での生産拠点の設立を進める必要があるのではないかと考えています。特にアジア地域です。今後はアジアでのビジネスも考え、生産拠点の設立を検討したいと思っています。

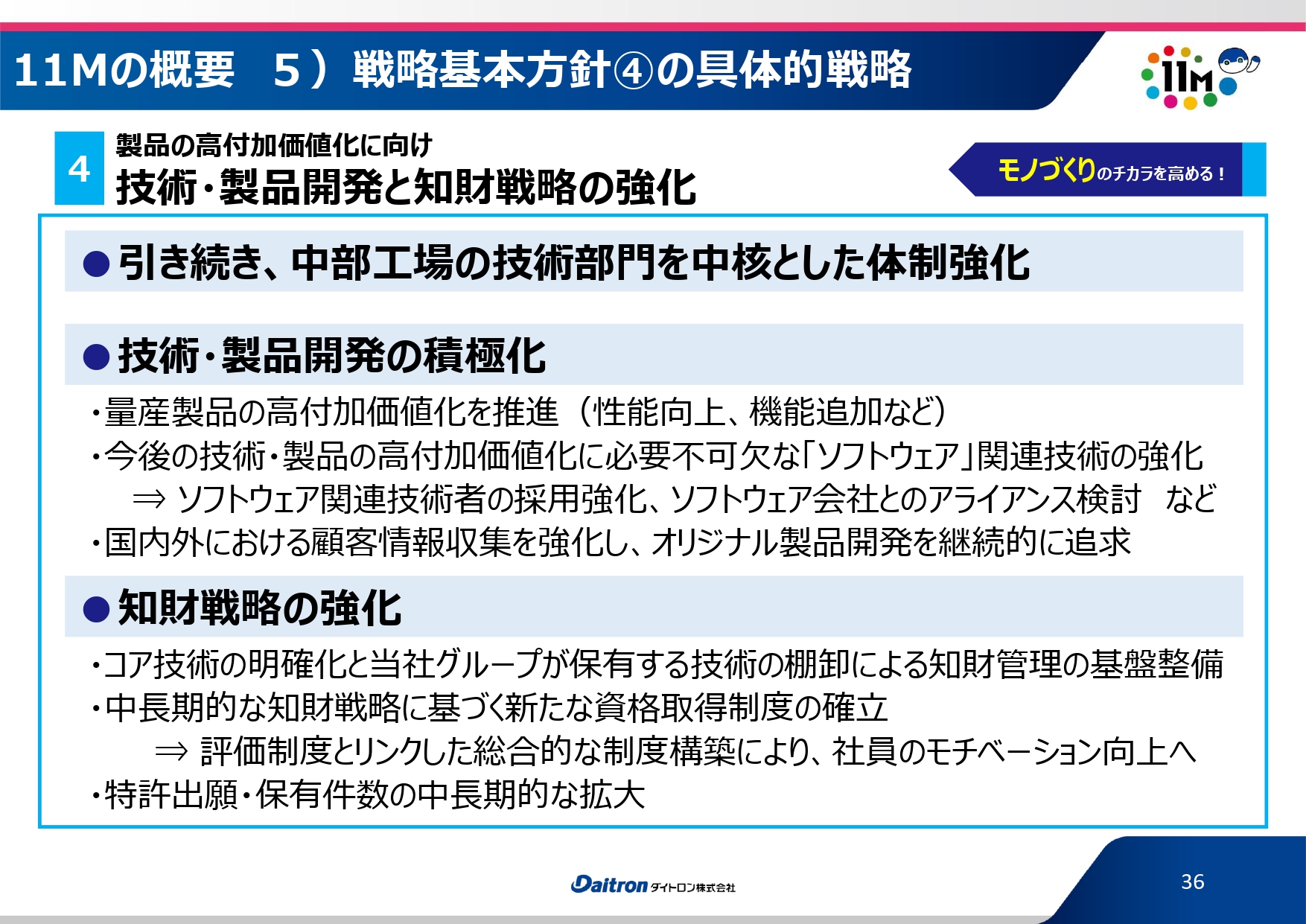

11Mの概要 5)戦略基本方針④の具体的戦略

生産関係になりますが、技術・製品開発です。これが今後の当社の収益力を上げていく点においても重要になると考えています。

「10M」からいろいろと強化していますが、まだ不十分なところがありますので、製品開発にはかなり力を入れていきたいと考えています。最終製品としては、量産可能で高付加価値化を進められるものを開発していきたいと考えています。

さらに、これまで当社ではあまり積極的な取り組みができていなかったのですが、知財戦略の強化も同時に進めたいと考えています。まだ不十分ではあるのですが、いろいろな技術力がついてきている部分もある中で、当社の財産として知財を戦略的に持っていきたいと思っています。

今後も特許を出願し、ビジネス、さらに収益につなげるような動きを、「11M」からはしっかり行っていきたいと考えています。

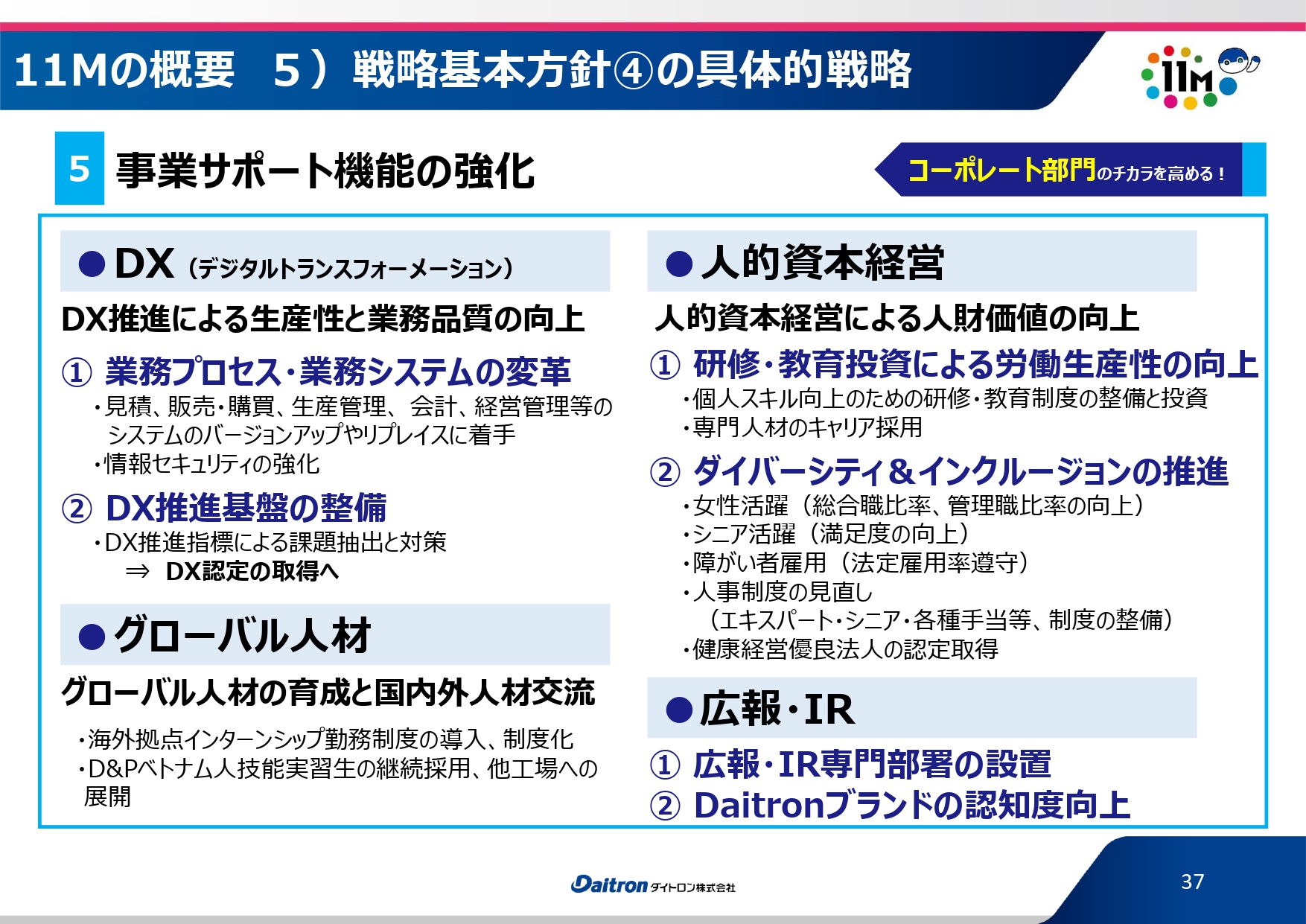

11Mの概要 5)戦略基本方針④の具体的戦略

コーポレート部門関連です。こちらは「事業サポート機能の強化」になります。デジタルトランスフォーメーションの推進による生産性と業務品質の向上に取り組んでいきます。従来からいろいろと行っていますが、さらに強化していくということです。

また、グローバル人材の育成と国内外の人材交流を進め、人材の確保を進めたいと考えています。

人的資本経営による人財価値の向上を目指し、ダイバーシティ&インクルージョンの推進といったことも強化しようと思っています。

11Mの概要 5)戦略基本方針④の具体的戦略

先ほど少しお話ししましたが、「ESG経営の推進」についてです。これは「11M」で新たに取り組んでいく内容になりますが、今いろいろな体制を構築しています。

サステナビリティ委員会の活動推進が基本になっており、すでにマテリアリティに関するKPIの設定や具体的なアクションについても協議して決定していっていますので、このようなことを実行していく段階に入ると思います。さらに、コーポレートガバナンス関連の対応および強化を図っていきます。「11M」では全体的なESG経営を推進し、社会に貢献していきたいと考えています。

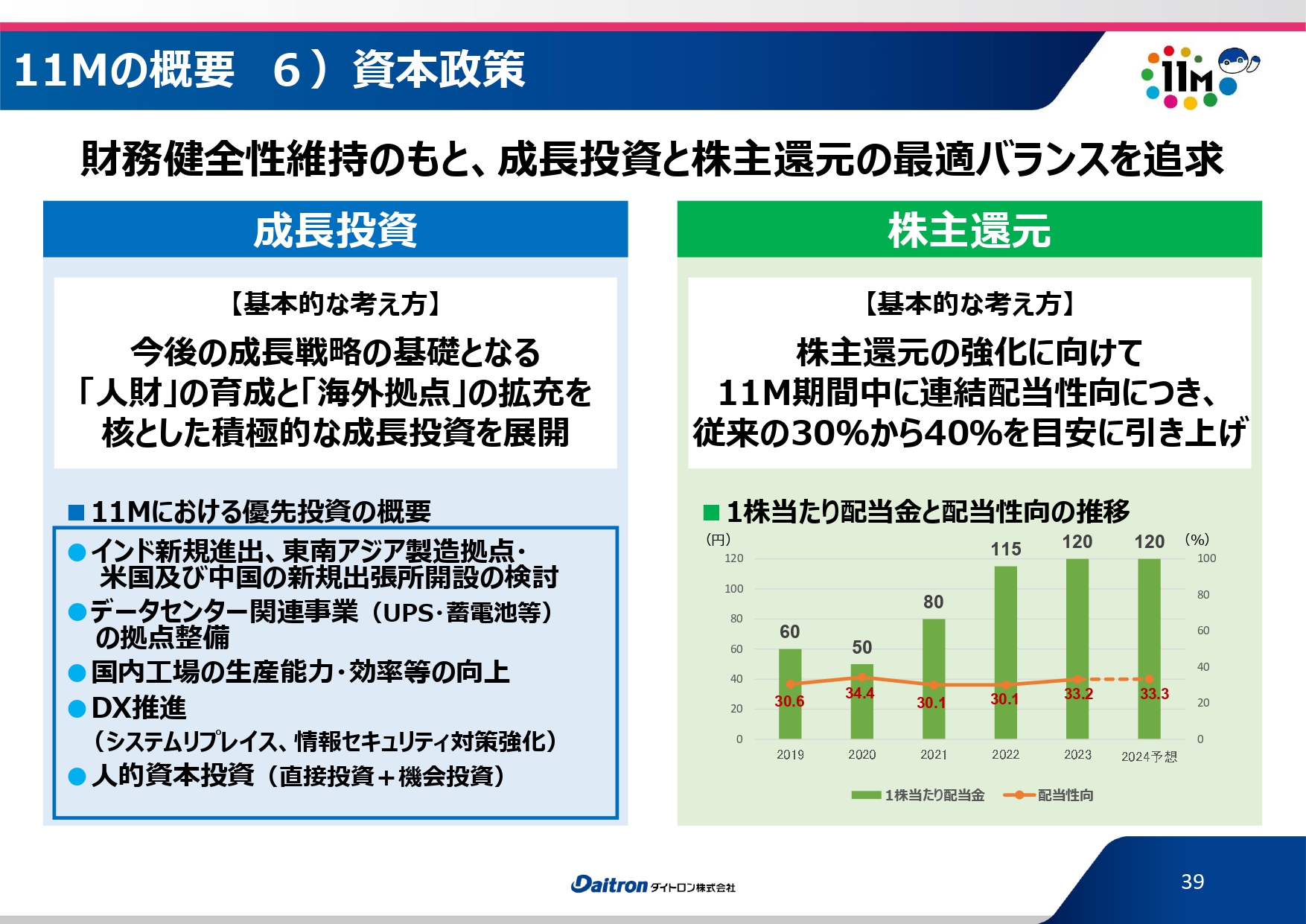

11Mの概要 6)資本政策

資本政策になります。当社が長期的に成長していくためには、やはり投資が重要になると考えています。

生産にも関係はしてくるのですが、基本的には人財の育成と海外拠点の拡充を核とした投資を展開したいと思っています。具体的には、先ほどもお話ししたインド地域や東南アジアでの製造拠点の開設、米国および中国の新規出張所開設の検討等を行う必要があると思っています。

先ほど、新規事業のグリーン・ファシリティーのデータセンター向けビジネスの育成が進んできたとお話ししましたが、まだ不安定な部分もありますので、こちらもしっかり成長させる必要があります。

お客さまへのサービスの向上と販促の強化を含め、デモ機やデモルームなど、サービス機能の強化を図るための拠点の整備を進めたいと考えています。

また、今後の当社の収益のキーとなる生産・製造機能の部分には、国内を中心にいろいろな工場があります。しかし実際のところ、一部古くなっている工場もありますし、効率があまり良くないと思われる工場もあります。国内工場を改善させるための投資を進めて生産効率を上げ、さらに収益力を上げていくことを考えています。

さらに、先ほどお話ししたデジタルトランスフォーメーションの推進のため、システムリプレイスや情報セキュリティ対策の強化を進めたいと考えています。また、人財への投資は継続して進めたいと考えています。

加えて、株主さまへの還元です。従来は配当性向30パーセントが目安でしたが、この3ヶ年の中で40パーセントまで目標を引き上げられるよう努力したいと考えています。

もちろん、次の中計ではさらに引き上げられるように検討を進めていく必要がありますが、「11M」では40パーセントを目安に活動できればと思っています。

おわりに・・・

最後に、我々は技術で立つ会社として、「技術立社」と言っています。「ダイトロングループは、エレクトロニクス業界の技術立社として、すべてのステークホルダーとともに、グローバル市場に新たな価値を共創してまいります。」という言葉とともに、この3ヶ年の活動をしていきたいと考えています。

以上が中計の説明となります。これをもちまして、業績報告と中期経営計画のご説明を終わります。どうもありがとうございました。

質疑応答:新規事業の売上構成比を引き上げた背景について

司会者:「新中期経営計画の事業別構成比のうち、新規事業の売上構成比を10パーセントに引き上げた背景を教えてください」というご質問です。

土屋:前回の中期経営計画では、新規事業の目標値は5パーセントとお話ししました。今回より10パーセントに上げた背景についてですが、先ほども少しお話ししたとおり、グリーン・ファシリティーのデータセンター向けビジネスの育成が順調に進んでおり、30億円から50億円ぐらいの規模に届くくらいまで成長してきています。

ただし、まだ50億円を安定して出せる事業には育っていません。まずは安定して売上を出せるようにしなければいけないとは思いますが、順調に育成していけると考えています。

当社の今後の成長のためには、当然ながらこれで満足するのではなく、新たな事業も考えていく必要があると考えました。前回の5パーセントですと、今お話ししたグリーン・ファシリティーの事業でカバーできる範囲になります。そこで、さらに5パーセント上乗せし、本当の成長のためにプラスアルファの事業に取り組むべく、先ほどお話ししたソフトウェア関連ビジネスを中心にしっかりと育成していきたいと思っています。

もちろん、我々経営層を含め、社員のみなさまにも新しい事業への取り組みを進めるという意識を浸透させるために、今回10パーセントという数字をお示ししました。

質疑応答:ソフトウェア関連ビジネスのターゲットや規模について

司会者:「ソフトウェア関連ビジネスの強化を重点としていますが、具体的にどのような分野をターゲットに、どのくらいの規模を目標としているのか教えてください」というご質問です。

土屋:まず、ソフトウェア関連ビジネスが狙っているのは、自動化関連や画像処理関連など、AI技術の活用を念頭に置いたところになると思っています。

実は、そのようなソフトウェアは、組み込み産業用コンピュータとして、当社で取り扱っている画像関連機器やエンベデッドシステムなどのハード製品との組み合わせが可能です。つまり、ハード製品とソフトウェアを組み合わせたソリューションによる提案力アップも狙う内容となっています。

当社のオリジナル製品にもソフトウェア関連はいろいろと出てくるのですが、ソフトウェアの開発およびその設備関連の取り扱いも強化したいと思っています。この3ヶ年の中で、10億円ぐらいの売上規模を目指したいと考えています。できれば2030年ぐらいまでには50億円を目指せるように、取り組んでいければと考えています。

質疑応答:新中期経営計画で最も注力する部分について

司会者:「今年から新中期経営計画が始まりましたが、一番力を入れていきたいところは何でしょうか?」というご質問です。

土屋:今年から「11M」という新中期経営計画がスタートしました。強化ポイントは本当にいろいろとありますが、やはり海外事業です。これが売上の軸になりますので、確実に伸ばしたいと考えていますし、そのための投資も考えていますので、ここはまず一番に強化すべき点であると思っています。

そして、収益力をしっかり伸ばしていきます。商社でありながらメーカー機能を持っているということで、このメーカー機能の部分、特にオリジナル製品の開発をやはりしっかり行っていきたいと考えています。そこで収益力を高めて、結果が出せるようになればと思います。

それから新規事業です。先ほど言ったとおりですが、長期的な成長の上では、こちらをしっかり育成していくことが重要だと考えています。

質疑応答:増収減益見通しの背景について

司会者:「2024年は増収減益の見通しですが、利益が減少する背景を教えてください」というご質問です。

土屋:2024年は増収減益ですが、背景の1つとしてはやはり人件費の上昇で、販管費関連のところを少し考慮しているということです。

それから活動費、特に海外関係の出張等で、いろいろな調査費をかなり積み上げてきています。これは今後の成長のために重要な経費であると理解しており、当社としては少し厚めの予算を組みたいという考えがあります。

また、一部ですがオリジナル製品のコストも若干上がってきています。それをカバーできるような販売展開を今後いろいろと行う必要がありますが、そのあたりも少し加味した販管費の上昇があるため、今お話ししたように、やや減益という計画にしています。

質疑応答:情報システム受注増加の背景について

司会者:「情報システムの受注が増えてきていますが、増加が続いている背景を教えてください」というご質問です。

土屋:情報システム部の受注が増えてきている背景・理由についてですが、こちらで取り扱っている商材は、RFIDと言われる個体識別認証のタグや、会議システムといったものが中心になっています。

まず、RFID関連商材の納期がかなり改善され、ある程度あった受注残が順調に売り上げていること、それに伴う受注も入ってきているということがあります。

受注のさらなる背景としては、鉄道会社関連からのRFIDの受注がいろいろあるのですが、そちらが投資の動きに転じているということがあり、その動きが効果として表れているものと思います。

テレビ会議システムについても、従来のテレビ会議システムではなく、Web会議等にも対応できるような、海外製の新たなテレビ会議システムです。当社は昨年、こちらの商権を獲得しました。

実はかなり特徴のある会議システムで、非常に臨場感があふれる会議システムということで、今、新たな受注が多く入ってきています。我々も、この製品はかなり競争力があると見ており、これが受注として成果がかなり出てきています。このようなことが背景にあって伸びてきているということです。

質疑応答:業績好調の定性的背景について

質問者:定性的なところでおうかがいします。土屋社長の代になってから、非常に着実に業績を伸ばしています。それも、営業系の会社であれば活動しにくかっただろうコロナ禍の時期に非常に伸ばされています。かつ、1人当たりの生産性が上がっているだけではなく、人を採用しにくい世の中で、単体ベースでも2割ぐらい人を増やしています。

大変失礼な言い方ですが、『なぜこのような地味な会社がここまでガラッと変わられたのだろうか?』というのが、昔から御社を拝見している者としての率直な印象なのですが、何を変えたからこのようになったのでしょうか?

給料を上げるだけなく、人も増やして生産性も上げることができた要因をいろいろご説明いただきましたし、おそらくすべて本当のことなのだろうと思ってお聞きしましたが、センターピンは何だったのかというところをお聞かせいただきたいです。

土屋:いろいろな環境変化の中で業績を伸ばし、人も増やせていることについてですが、コロナ禍の際に巣ごもり需要と言われた時期があったと思います。実は、「巣ごもり需要」はエレクトロニクス関連の商材にとって、相対的に需要が盛り上がった時期になったと思っています。世の中ではいろいろと大変な業種もあったと思いますが、エレクトロニクス業界にとっては、むしろかなりの追い風になる部分も正直あったと思っています。

ただし、その中で何もしなければ、変化はほとんどなかったと思います。私どもは、いろいろな組織を一部変えながら、専門的に動ける部門を作り、その部門がいろいろな商材を探してきています。

さらに、今まであまり使われることを考えていなかった業種や業界においても、私どもで取り扱っている画像機器やコネクタ関係、一部自動化の設備などの需要を新たに掘り起こすことができたことがあると思います。それらが売上の増加につながっています。

海外については、今は少し厳しいのですが、昨年までは新たな半導体に関する投資の動きが非常に強かったため、それに一部の設備関係がうまく乗ることができたこともあると思っています。

人材については、私どものほうでも、いろいろなリクルート活動と言いますか、従来のやり方とは異なり、いろいろなチャンネルを使いながら採用活動を進めるという方針を持っており、そのようなことが効果を得ていると思っています。

また、当社の新しい動きとして、このような宣伝を以前よりも積極的に進めるようにしており、学生のみなさまともそのような話をする機会も増やしています。そのようなところで、採用活動が比較的うまく進んだと考えています。

質疑応答:今後の成長機会について

質問者:今後は売上高で1,000億円を超え、さらに伸ばすのだろうとお見受けしますが、どのようなところにチャンスがあるとお考えでしょうか? また、海外で売上を伸ばすという点では、中国が減速している影響などもあるのだろうとお見受けしますが、去年などと比べて、海外のマーケットの環境がどのように変わっているのかについても、肌感を含めてお聞かせいただければと思います。

土屋:売上高1,000億円を目指す上で、海外での動きによってチャンスが広がるのではないかということと、その海外の動き自体についてということですが、1,000億円を目指す上でのチャンスをどこに見出すかという点で、海外市場の活動はやはり非常に重要だと思います。そのような中で、中国市場の一部は、正直やはり厳しくなっていると、私どもも率直に思っています。

ただ、私どもは中国だけではなく、北米地域やヨーロッパ、さらにはアジアのインド地域といったところへの展開を今後積極的に進めようと考えています。北米とヨーロッパについては、すでに拠点があります。当然ながらアジアにも、インド以外のところには一部拠点があります。

特に、北米地域に1ヶ所ある生産拠点での生産プロジェクトが、ある程度長期的に伸びそうな感触を持っています。先ほど少しお話ししました、鉄道車両向けのプロジェクトです。

私どもが何をしているかと言うと、その鉄道車両の中に組み込まれるハーネスの仕事をいろいろと行っています。アメリカでも、補助金がつく、あるいは州のプロジェクトとして、車両の入れ替えが今後どんどん進むといった話になっています。

日系のお客さまで、車両を作っているお客さまが今いろいろなプロジェクトを取ってきています。そちらと私どもは非常に良好な関係にあり、車両入れ替えのビジネスに関して、私どもはハーネスを供給するということです。

これに関しては、実はかなり長期的に見えている話になってきていますので、今後が期待できますし、我々もいろいろな人材や、メキシコも含めた協力会社を開拓しながら、もう少し生産能力が上げられるような策を考えています。

ヨーロッパについても、これまで拠点もあまりなく、日本からいろいろサポートをしながら行っていましたが、私どものオリジナル製品にスイッチング電源というものがあり、ヨーロッパ地域ではその需要がかなりありそうだというのがわかってきています。医療関係や分析装置の関係で、私どもの少し特徴のあるスイッチング電源がお使いいただける環境になればということで、ここの販促をしっかり強化すれば、売上につなげられるのではないかと考えています。

また、先ほどインドとお話ししましたが、拠点もなく、まだまだ本当にこれからマーケティングを行っていく段階ですが、そこで販売できる良い商材をうまく見つけ、お客さまを見つけていけば、当然ながらプラスの売上につながると思っています。

したがって、東南アジア地区での新たな開拓と、北米、ヨーロッパ地区での強化をしっかり進めれば、まだまだ売上を伸ばせるのではないかと考えています。

質疑応答:新規獲得の理由について

質問者:商社全般の傾向として、やはりソリューションを標榜する会社が多くなっています。それは新規が取りにくくなっている反面、既存顧客にフォーカスし、そこからいかに売上を上げるか、ということであるように見えます。

しかし、御社の場合は新規が取れたということで、新規がなかなか取りにくい中で、それも新しく参画した人をうまく活用しながら獲得するというのは、言葉で言うのは簡単ですが、なかなか難しいことをなさったのではないかと思います。

企業秘密の部分があるかとは思いますが、話せる範囲で、なぜ御社は新規がとれるのかというところをおうかがいしたいです。

土屋:新規開拓が実現した背景ですが、まずここ数年で優秀な人材の獲得がかなり進んだことがあると思います。これはさまざまなリクルート活動の効果もあるとは思いますが、エンジニアも含めて良い人材が比較的うまく採用できています。

今回の中期経営計画の話に限らず、前中期経営計画でもそうでしたが、人材を戦略的なベースとして、現場からいろいろな情報を集める中で、実は新規開拓というのはかなり重要なテーマにもなっています。その中で、どのようなことをすれば新規開拓ができるのか、部門単位でいろいろと協議を進めてもらいました。

そこで、やはり肌で感じている効果的な開拓方法を、現場の意見として吸い上げ、それを素直に展開し、現場密着力とでも言いますか、そのような動きをどんどん進めました。

それから、給与体系や人事評価も改善した背景の1つにあり、開拓した人に対する評価をかなり上げるといった人事評価のシステム変更も一部行っています。そのことがそれぞれの社員のモチベーションにつながり、積極的に取り組む人数が増えれば、開拓というのは、やはりある程度は確実に行えるというのが私の実感です。

質疑応答:キャッシュの使い道について

質問者:他でもいろいろ言われているのかもしれませんが、キャッシュの使い道についてです。昔からキャッシュリッチだったと思いますが、今後どのようなところにお使いになるのでしょうか?

配当性向も3分の1ぐらいですから、決して低くはないとは思いますが、御社の事業の手元資金としては多いようにも見えますし、M&Aなどを行うのであれば、もっと大きな会社を買うこともあるのだろうと思います。どのようなところにお金を使おうとお考えになっているのかを教えてください。

土屋:当社で持っているお金の使い道については、これは投資という点になるかと思いますが、1つは、先ほどお話ししたソフトウェア関連のビジネス、これは新規のビジネス開拓になりますが、こちらをしっかり進めたいと思っています。その中で、M&Aは当然考えなければならないと思っています。

ただ、当然当社の体力に見合ったM&Aを考えています。大がかりなM&Aについては、正直経験があるわけでもないため、確実に技術と人材を獲得できるような、ある一定規模の、私どもの財力に見合ったかたちでのM&Aは行いたいと思っています。

もう1つは、やはり私どもの製造機能を持っているという部分で、もう少ししっかりと強化すべき点があります。例えば、工場の建て替えも含めた内容になります。かなり老朽化している工場があり、生産能力的にも非常に非効率になっている部分があります。

お金は少々かかりますが、後々必ず効果を出せると考えているので、建て替えはむしろ進めなくてはいけないと思っています。そのような部分にキャッシュをある程度使っていく必要があります。

したがって、主にはM&Aの関連や、今ご説明した工場の建て替え、あるいは海外についても工場新設を考えています。また、海外事業を伸ばすための海外拠点の整備にも、やはりいろいろ掛かってくると思いますので、そのような点で、今あるお金を有効に使っていきたいと考えています。

新着ログ

「卸売業」のログ