沖縄セルラー、1Qは売上・利益ともに前年並みで推移 「auでんき」は売上減も、通信ARPU収入が増加

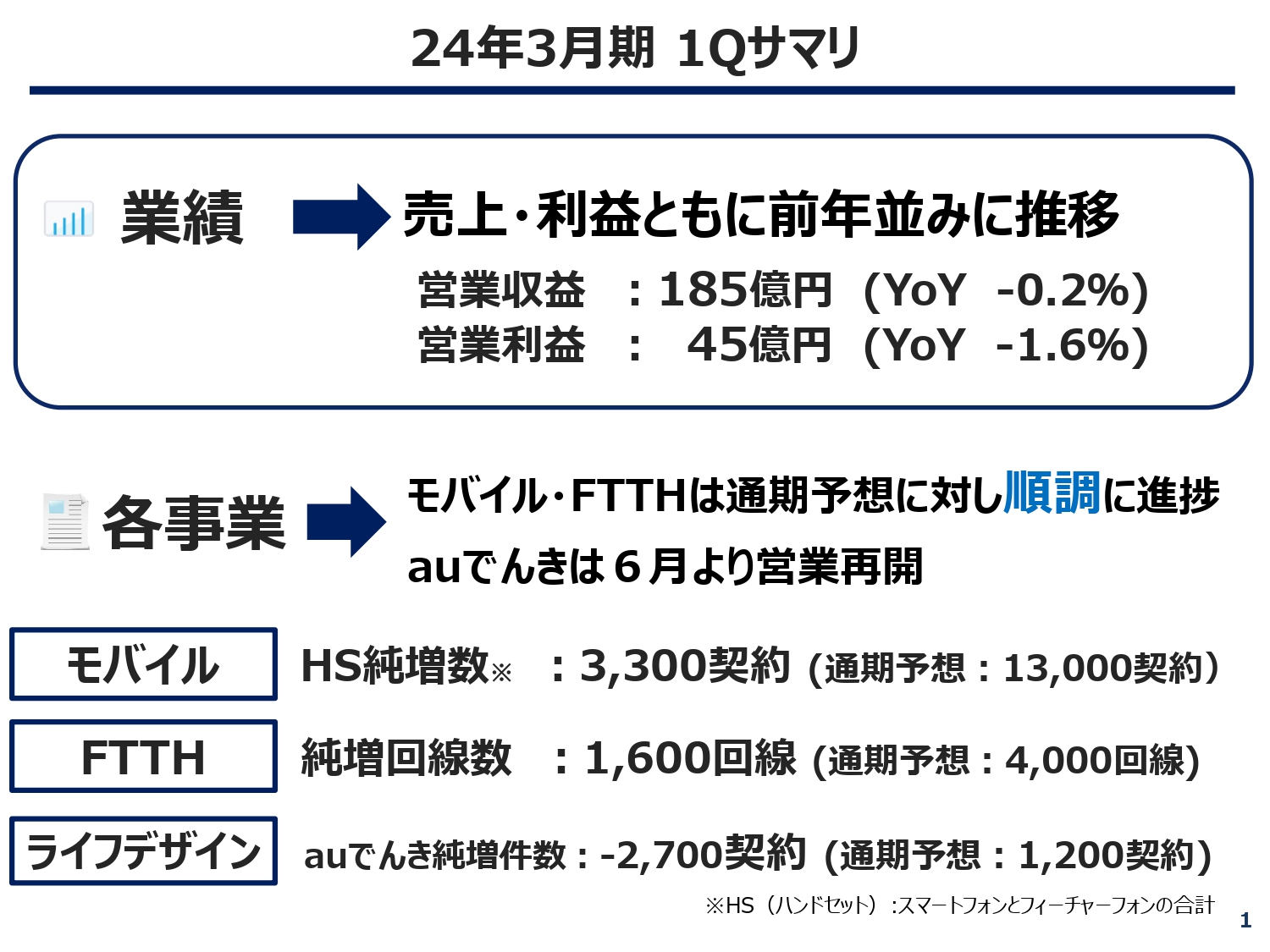

24年3月期 1Qサマリ

菅隆志氏:沖縄セルラー電話株式会社代表取締役社長の菅です。本日はお忙しい中、2024年3月期第1四半期の決算説明会にご参集いただき、誠にありがとうございます。

2024年3月期第1四半期のサマリです。業績は売上・利益ともに前年並みに推移しました。営業収益185億円で、営業利益は45億円となっています。

各事業の状況としては、モバイル・FTTHは通期予想に対して順調に進捗しています。「auでんき」は、6月より営業を再開しています。モバイルのハンドセット純増数は3,300契約、FTTH純増回線数は1,600回線、ライフデザインの「auでんき」純増件数はマイナス2,700契約でした。

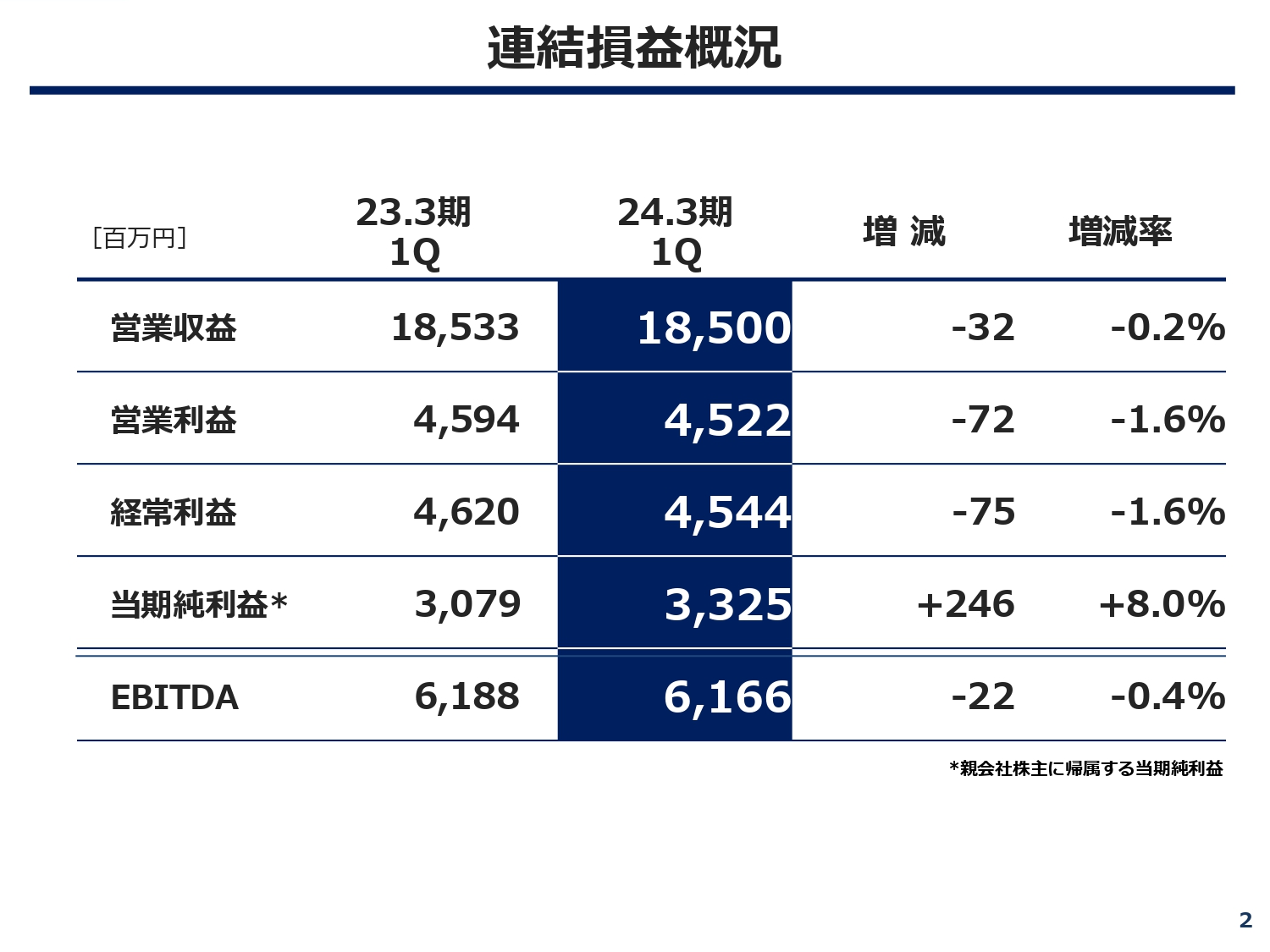

連結損益概況

連結損益概況です。営業収益は185億円で前期比マイナス3,200万円、営業利益は45億2,200万円で前期比マイナス7,200万円となりました。経常利益は45億4,400万円で前期比マイナス7,500万円、当期純利益(親会社株主に帰属する当期純利益)は33億2,500万円で前期比プラス2億4,600万円となっています。

営業収益から経常利益までは前期比でマイナスですが、当期純利益がプラスになっているのは、第1四半期に離島海底ケーブルが竣工した投資減税の影響と、子会社のOTNetの持分比率が増加したことによるものです。

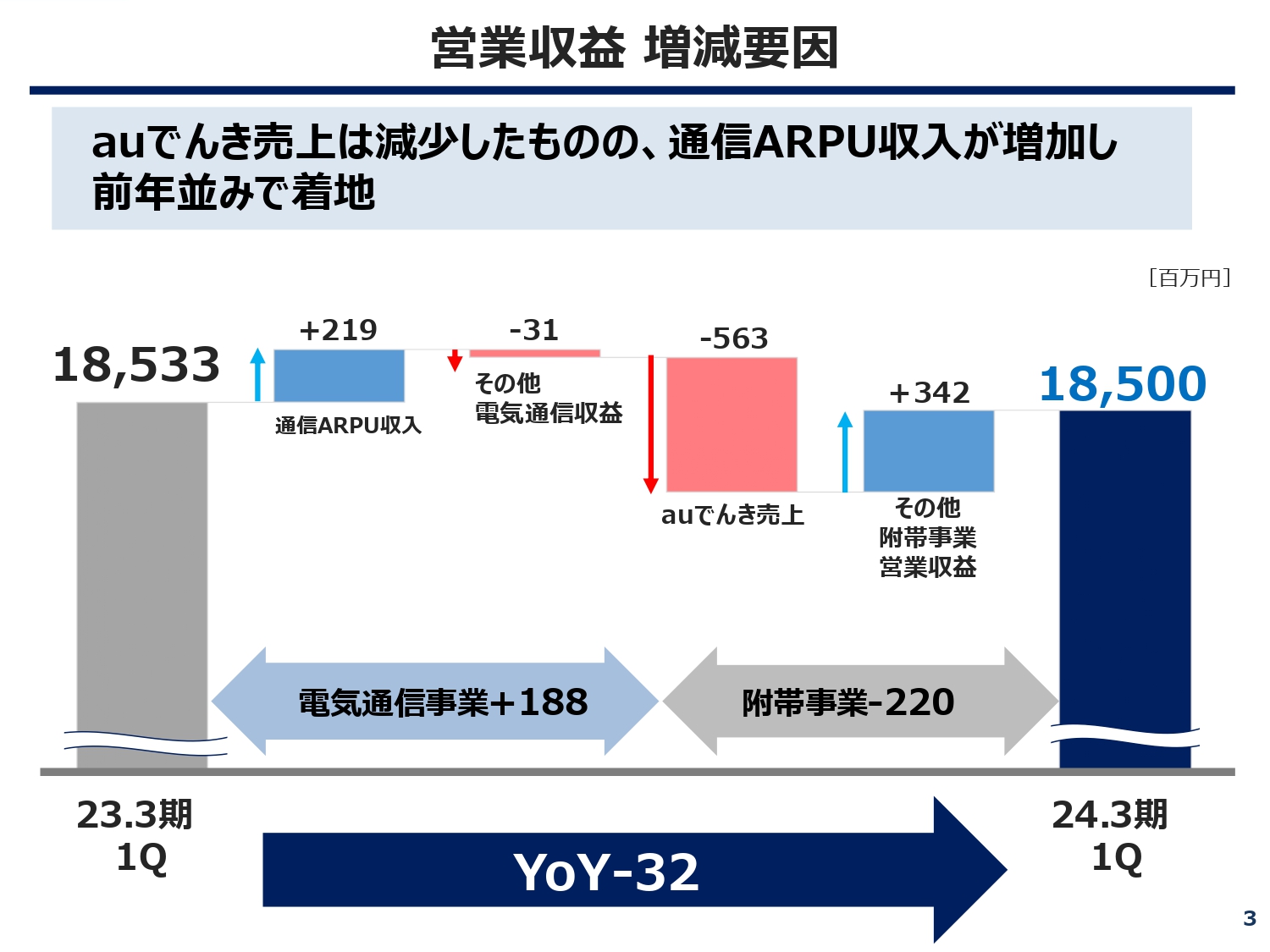

営業収益 増減要因

営業収益の増減要因です。前期比マイナス3,200万円の内訳は、電気通信事業でプラス1億8,800万円、附帯事業でマイナス2億2,000万円となっています。「auでんき」の売上は5億6,300万円減少しましたが、通信ARPU収入がプラス2億1,900万円と、トータルのマイナスが3,200万円という結果になりました。

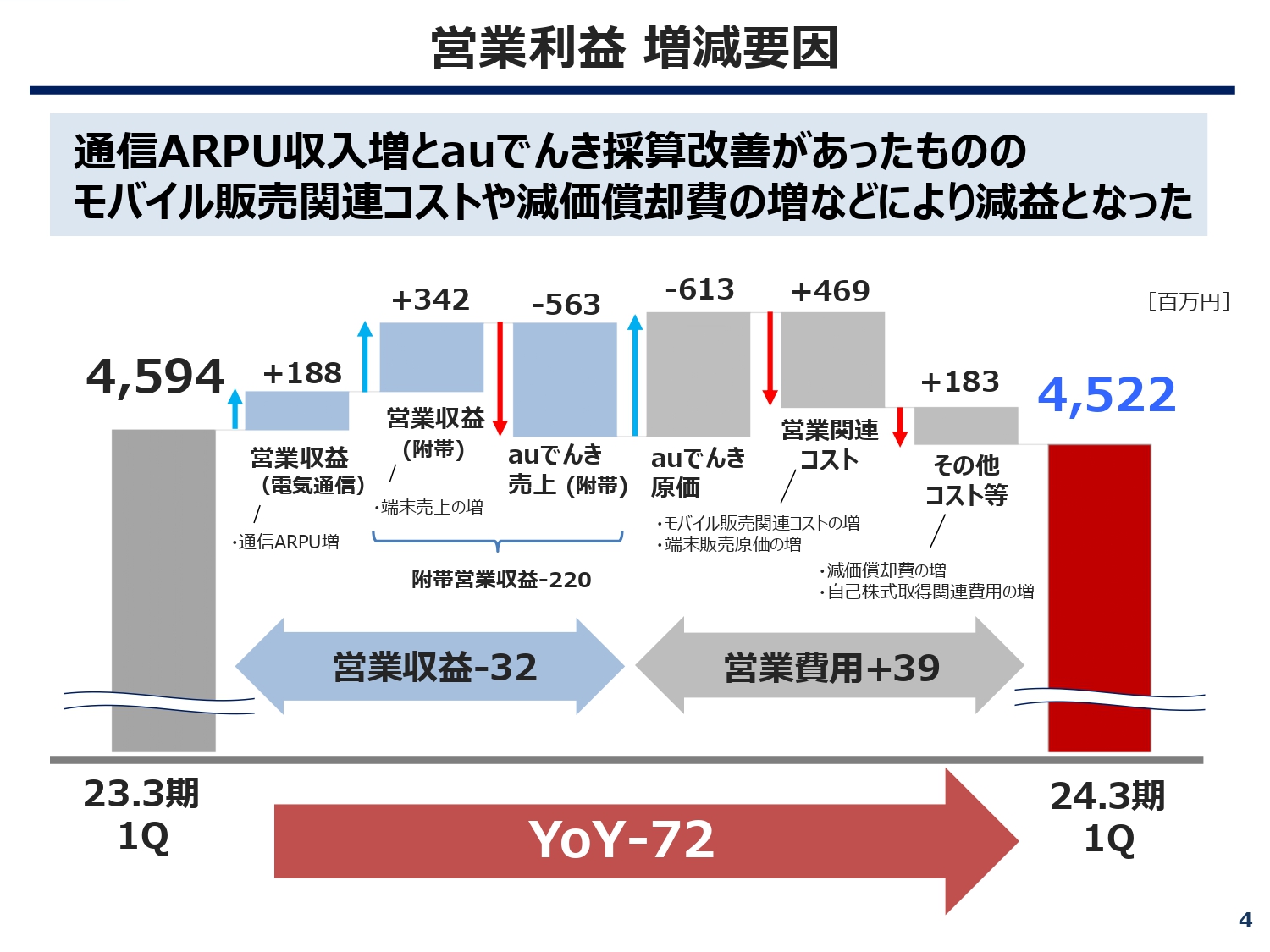

営業利益 増減要因

営業利益の増減要因です。営業収益は前期比マイナス3,200万円となっていますが、営業費用がプラス3,900万円となり、7,200万円の減益になりました。通信ARPU収入増と「auでんき」の採算改善があったものの、モバイル販売関連コストや減価償却費の増などにより減益になりました。営業関連コストの増加は、第1四半期にしっかり獲得しようと注力した結果です。

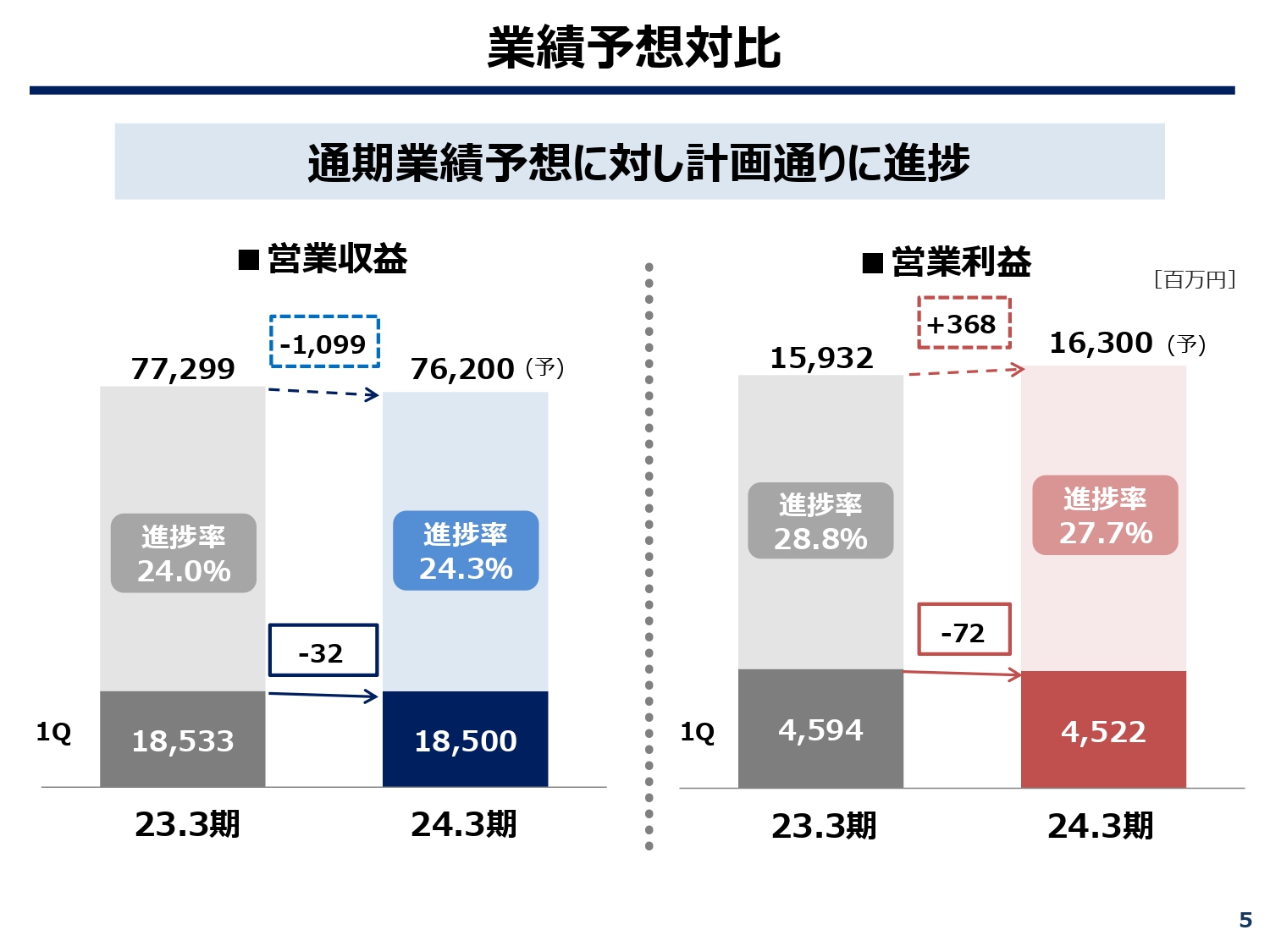

業績予想対比

スライド左側に記載している営業収益の今年度予想は762億円で、進捗率は24.3パーセントとなっています。スライド右側に記載している営業利益の今年度予想は163億円で、進捗率は27.7パーセントと、双方とも計画どおり進捗しています。

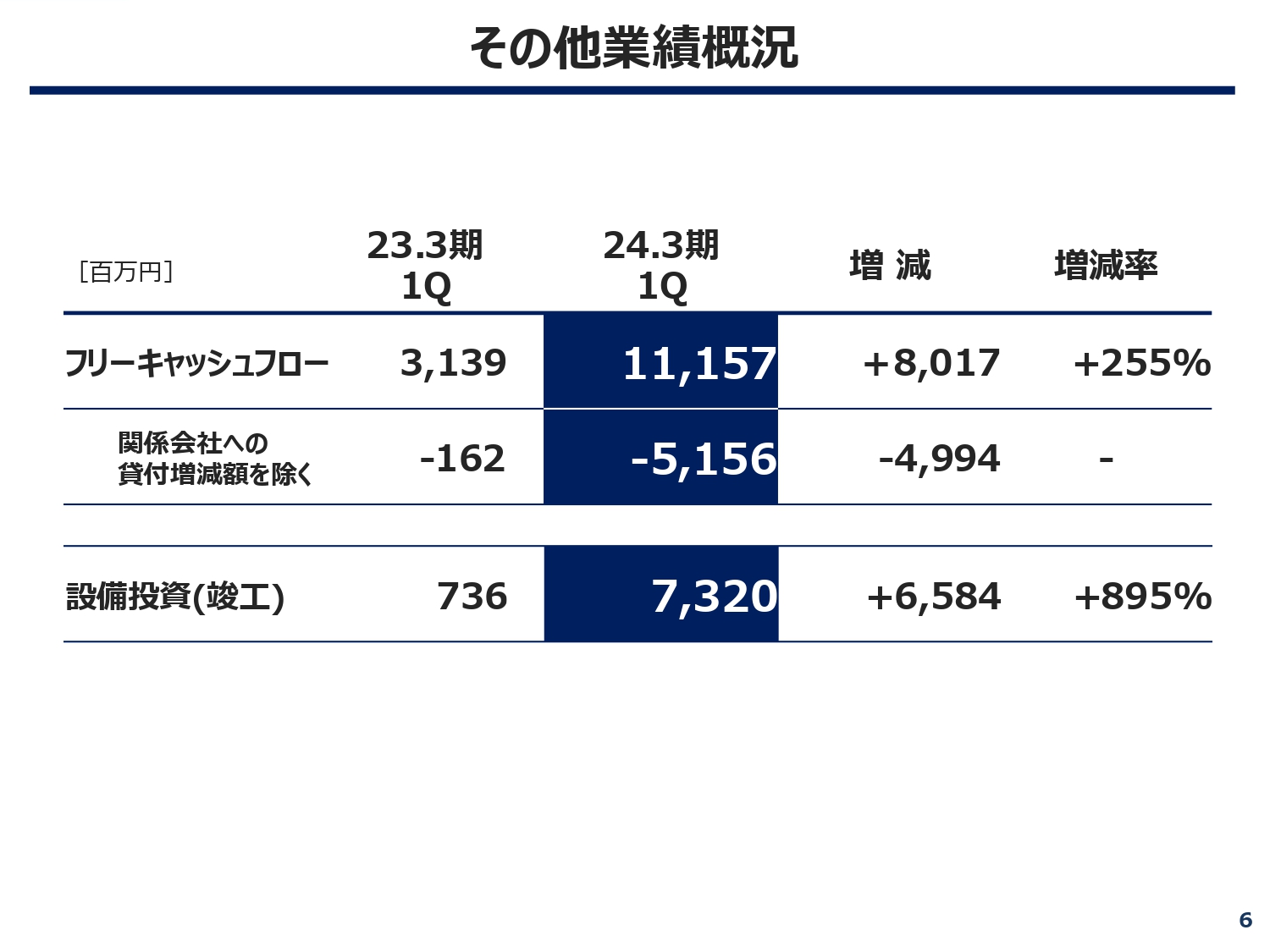

その他業績概況

その他業績概況です。フリーキャッシュフローは111億5,700万円で、前期比プラス80億1,700万円となっています。関係会社への貸付増減額を除くとマイナス51億5,600万円で、前期比マイナス49億9,400万円となりました。

こちらは、割賦債権の増加や一部債権で回収サイトの見直しを行い売掛金が増加した影響で、一過性のものとご理解いただければと思います。

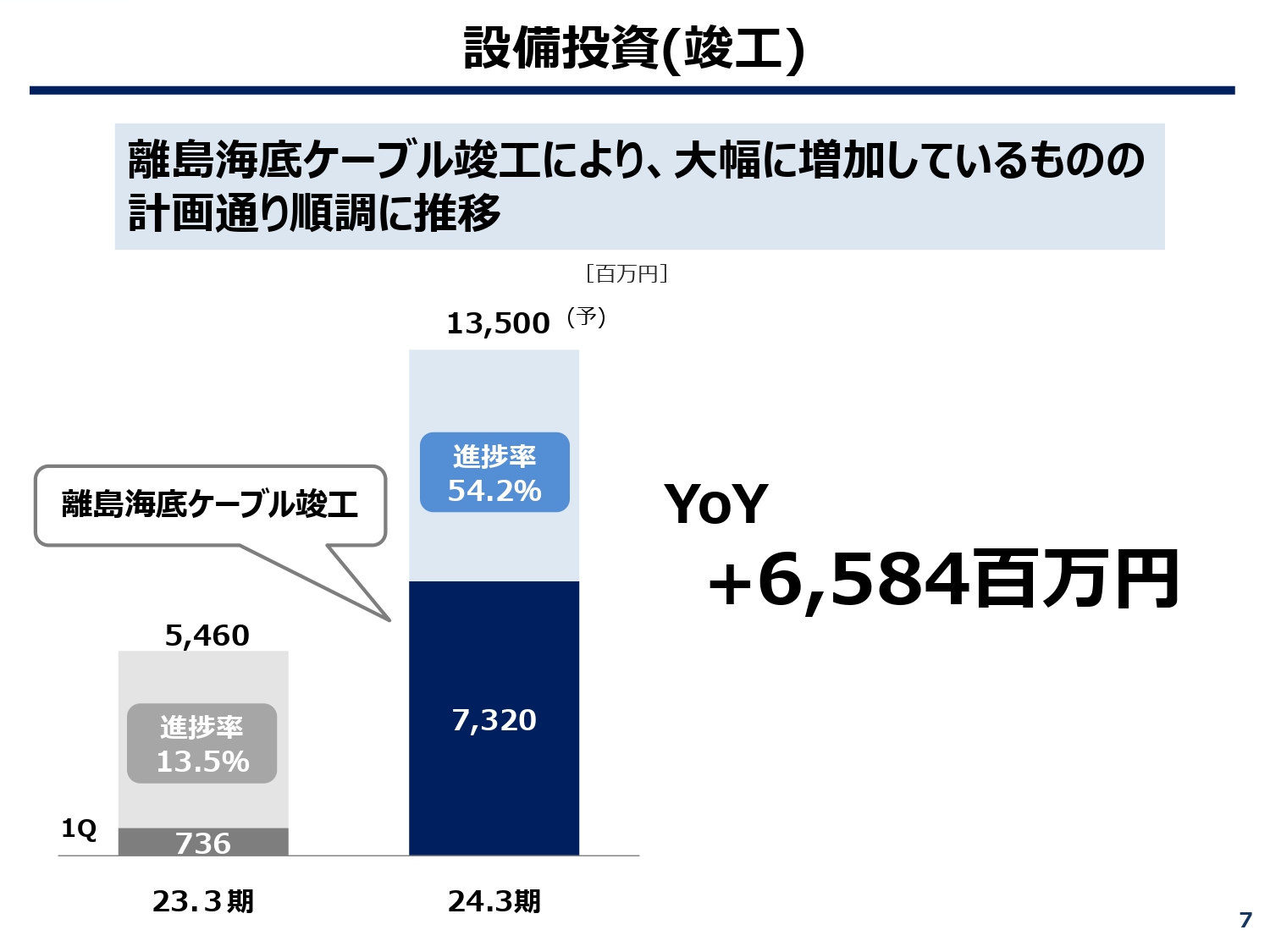

設備投資(竣工)

設備投資(竣工)は73億2,000万円で、前期比プラス65億8,400万円となっています。今年度予想は135億円であったため、進捗率は54.2パーセントです。この増加分は、第1四半期に竣工した離島海底ケーブルによるものです。

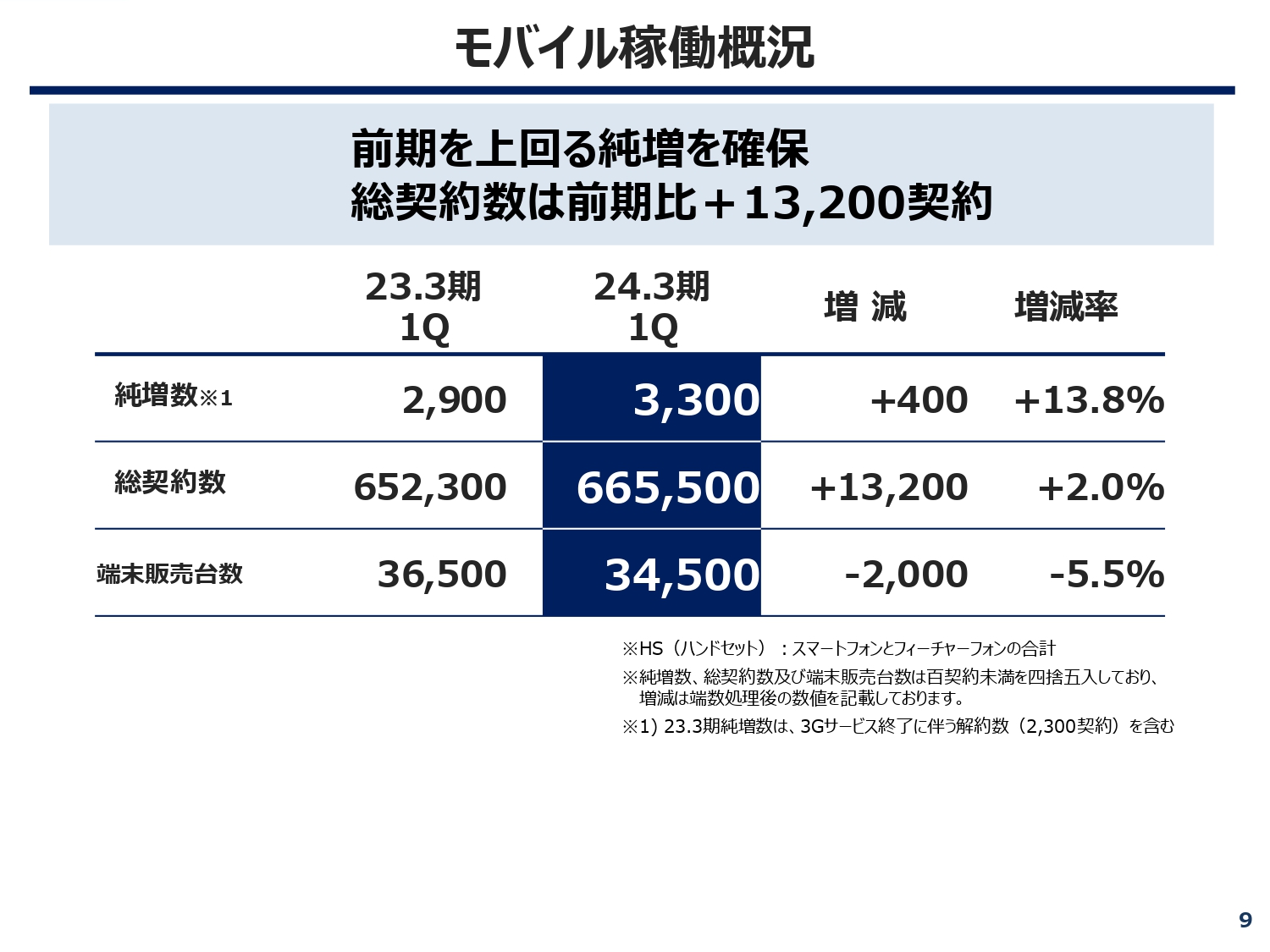

モバイル稼働概況

モバイルの状況を詳細にご説明します。ハンドセットの純増数が3,300契約で前期比プラス400契約となり、総契約数が66万5,500契約となりました。端末販売台数は3万4,500台で前期比マイナス2,000台となっています。第1四半期は獲得に注力したこともあり、前期を上回る純増を確保できました。

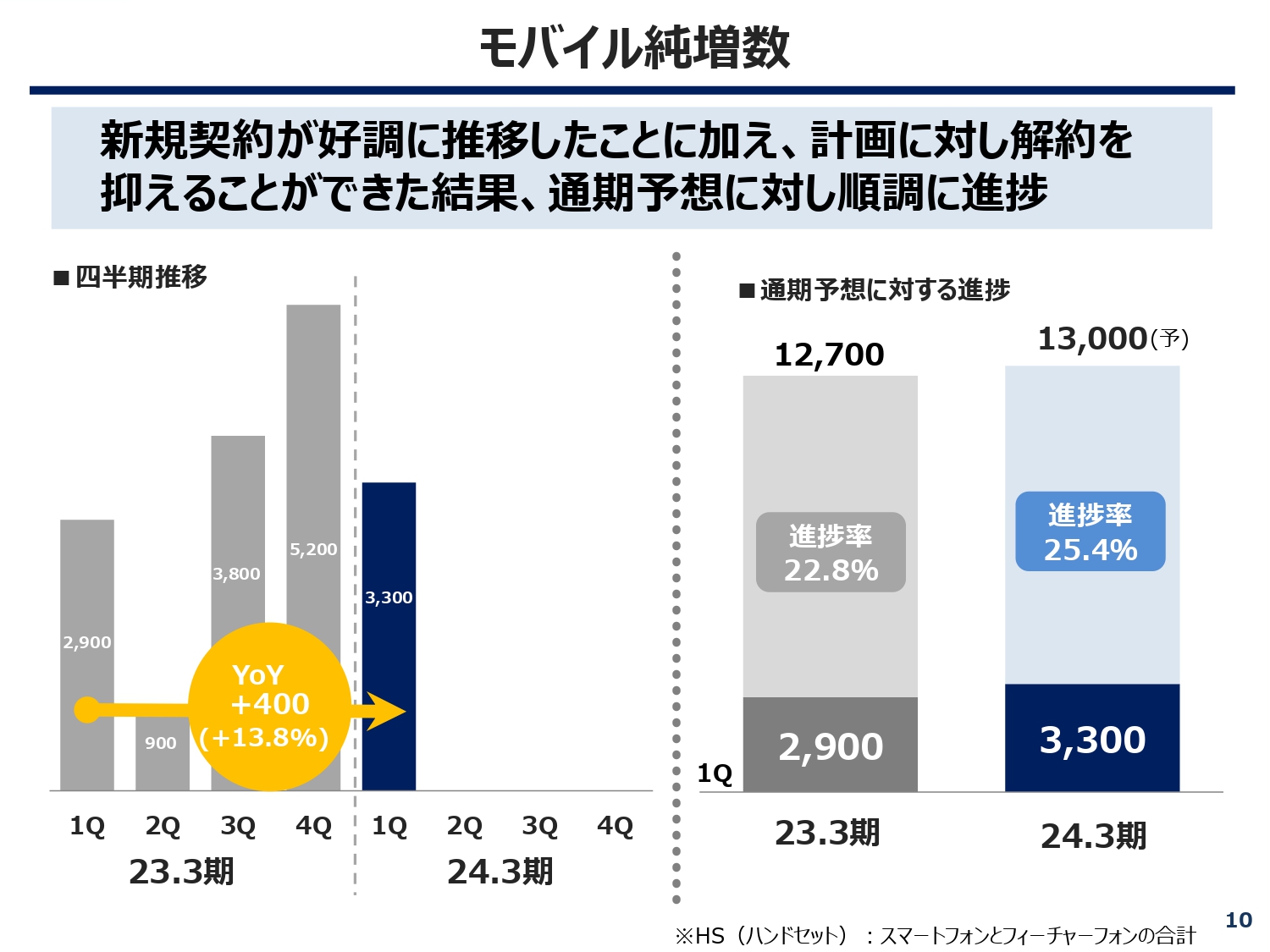

モバイル純増数

スライド左側のグラフは、モバイル純増数の四半期推移です。昨年度は、第2四半期に900契約とかなり減っています。こちらは昨年7月に大きな通信障害があり、営業活動を自粛した影響です。今年度は第1四半期に3,300契約と、昨年度より13.8ポイント増加しました。

スライド右側のグラフは、通期予想に対する進捗状況です。今年度予想を1万3,000回線と見込んでおり、第1四半期終了時点で進捗率25.4パーセントと順調に進んでいます。

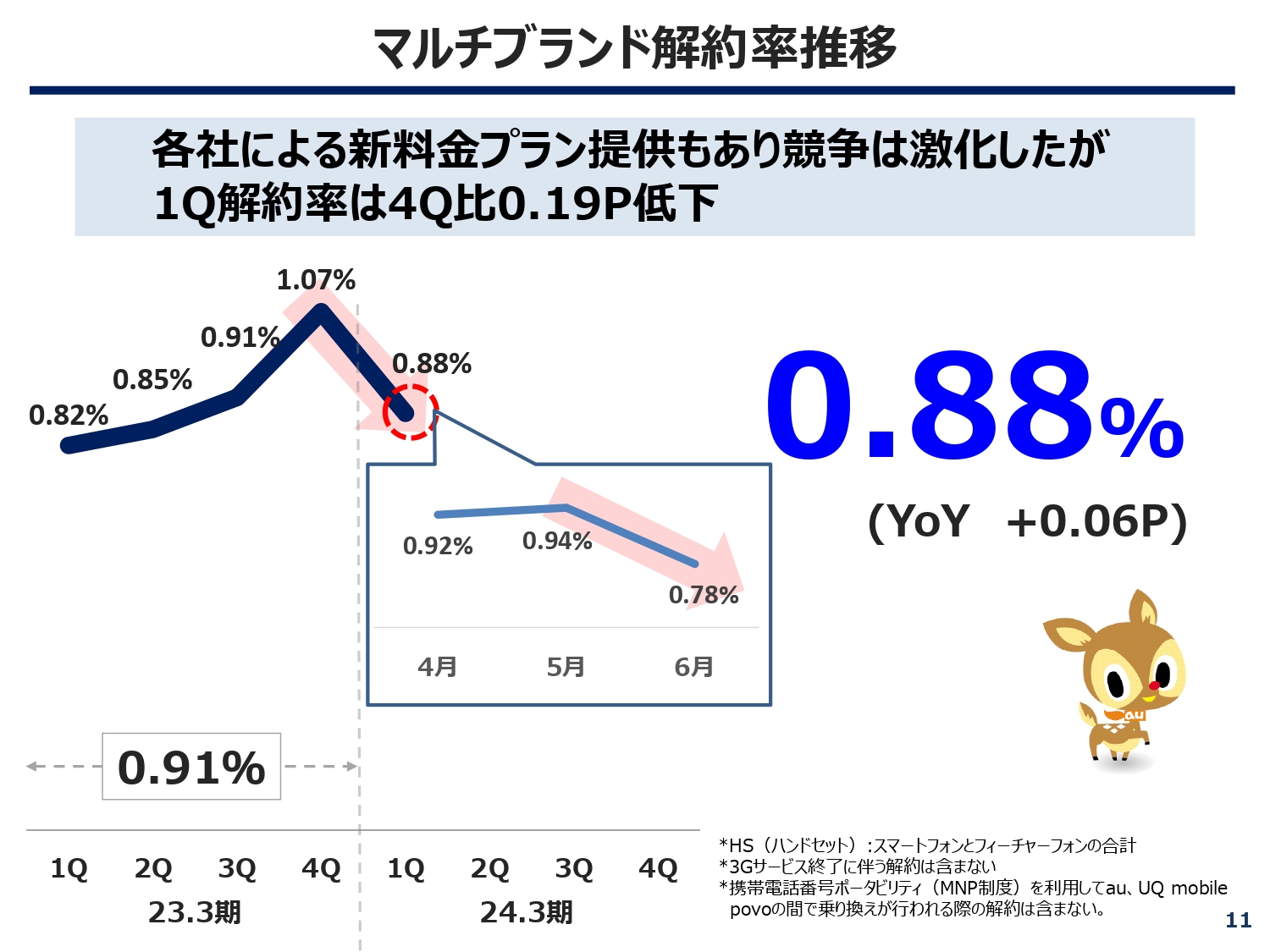

マルチブランド解約率推移

マルチブランド解約率推移です。各社による新料金プランの提供等があり、競争は激化しています。しかし第1四半期の解約率は、昨年第4四半期と比較して0.19ポイント低下の0.88パーセントで着地しています。月ごとでは6月にさらに下がり、0.78パーセントとなっています。解約率低減に対する施策投入の効果も、一部出てきています。

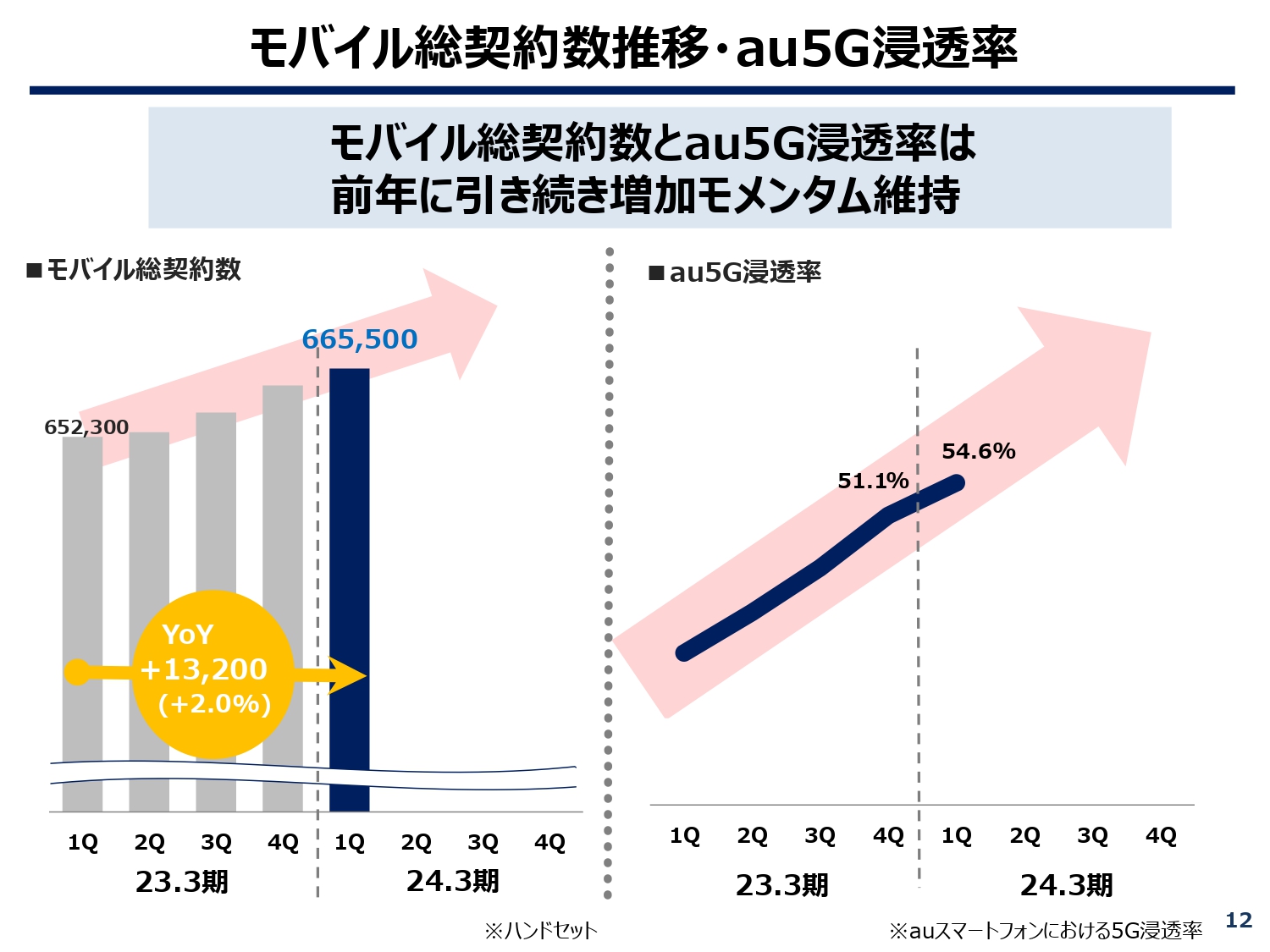

モバイル総契約数推移・au5G浸透率

スライド左側のグラフは、モバイル総契約数の推移です。第1四半期終了時点で66万5,500回線、前期比プラス1万3,200回線となっています。スライド右側は「au5G」の浸透率です。第1四半期終了時点で54.6パーセントまで引き上げることができ、順調に伸びています。

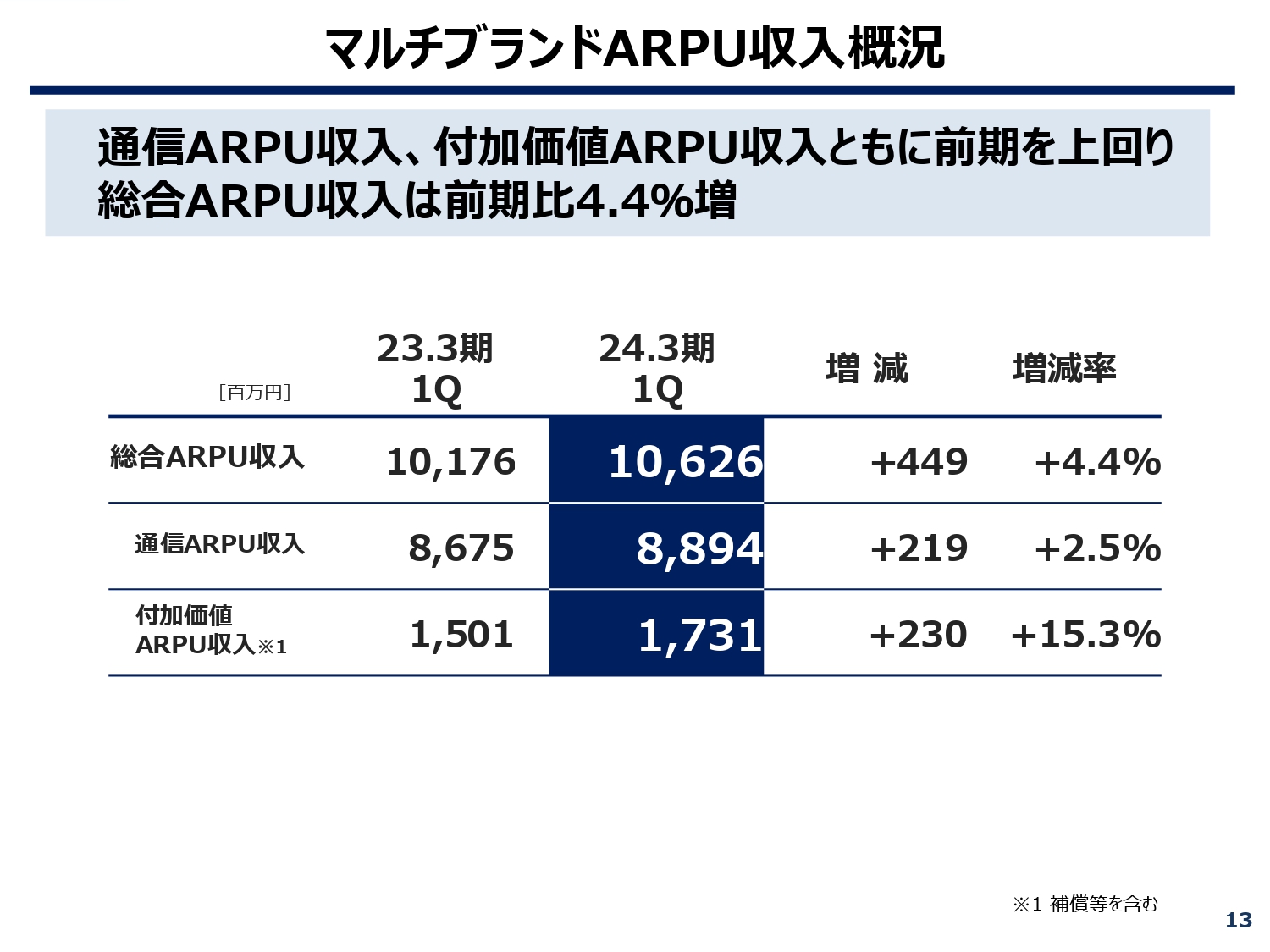

マルチブランドARPU収入概況

マルチブランドARPU収入の概況です。総合ARPU収入が106億2,600万円で、前期比プラス4億4,900万円となりました。内訳として、通信ARPU収入が88億9,400万円で前期比プラス2億1,900万円、付加価値ARPU収入は17億3,100万円で前期比プラス2億3,000万円となっています。

通信ARPU収入・付加価値ARPU収入ともに前期を上回り、総合ARPU収入は前期比プラス4.4パーセントと、ARPU収入の回復は順調に進んでいます。

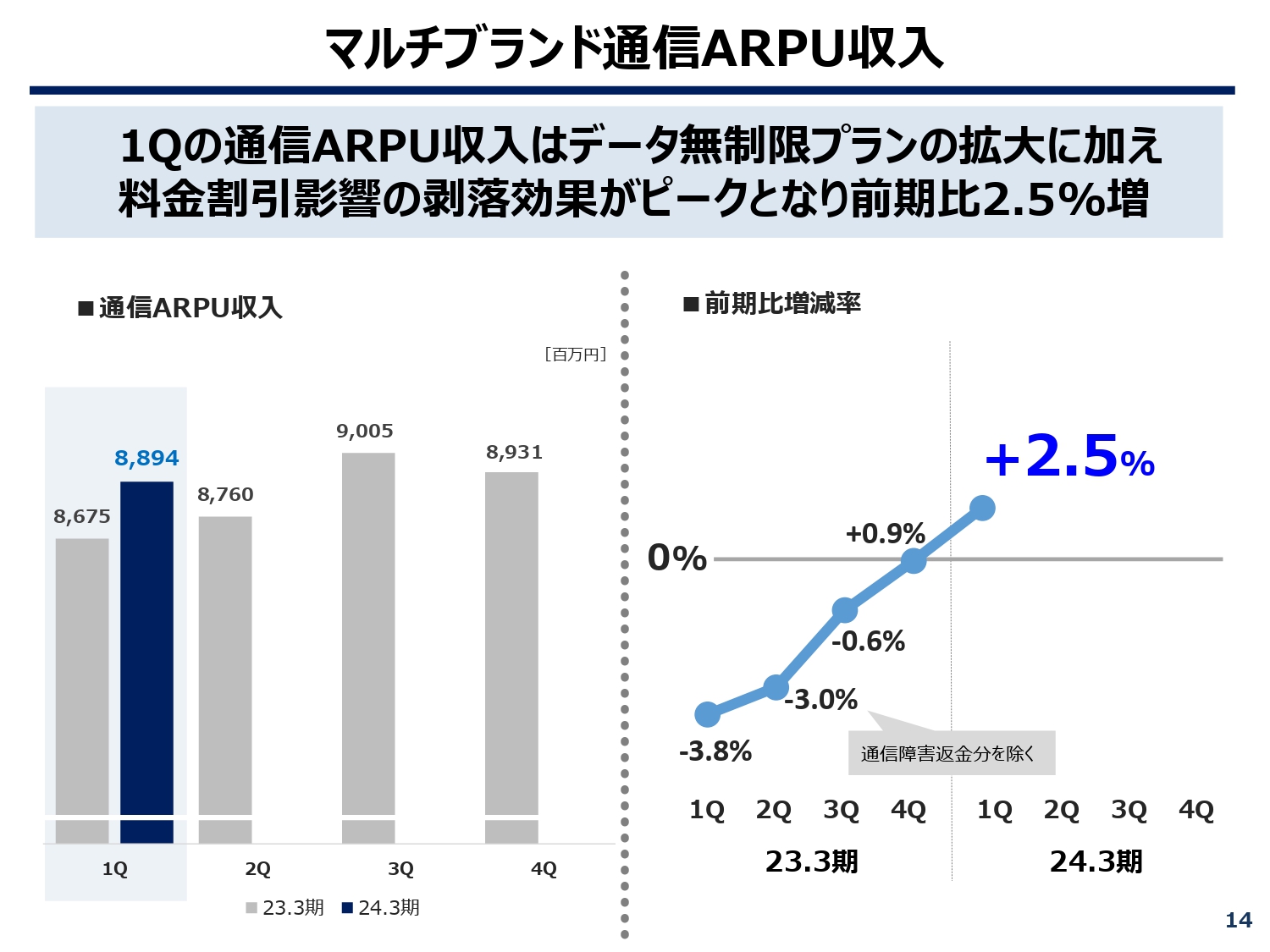

マルチブランド通信ARPU収入

スライド左側のグラフは、通信ARPU収入の四半期推移です。当第1四半期はデータ無制限プランの拡大や、料金割引影響の剥落効果が大きく現れ、前期比プラス2.5パーセントの88億9,400万円となりました。

スライド右側のグラフは、前期比増減率です。昨年第1四半期から右肩上がりで順調に上昇しています。

ただし、データ無制限プランの料金割引影響による剥落効果は第1四半期にピークを迎えたため、今後は徐々に薄まっていくと考えています。

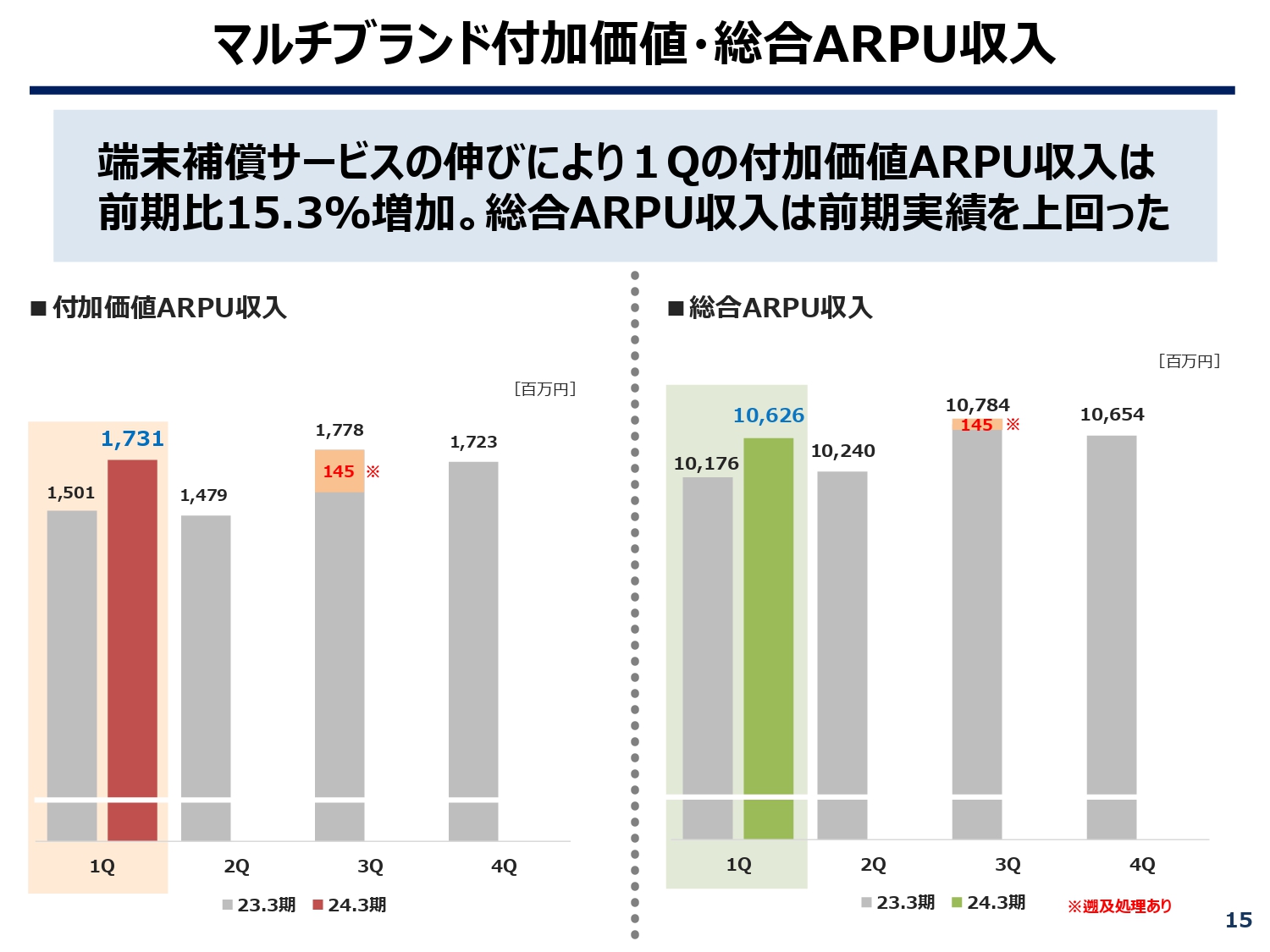

マルチブランド付加価値・総合ARPU収入

スライド左側のグラフは、付加価値ARPU収入の四半期推移です。当第1四半期は前期比プラス15.3パーセントと、大幅に増加しました。こちらは「AppleCare」の端末補償サービスが大きなウエイトを占めています。補償サービスの単価が若干上がったことに加えて、端末自体の価格上昇に伴い、補償の加入率も高まっている状況です。

スライド右側のグラフは、通信ARPU収入と付加価値ARPU収入を足した総合ARPU収入の四半期推移です。当第1四半期は106億2,600万円となり、こちらも順調に上昇しています。

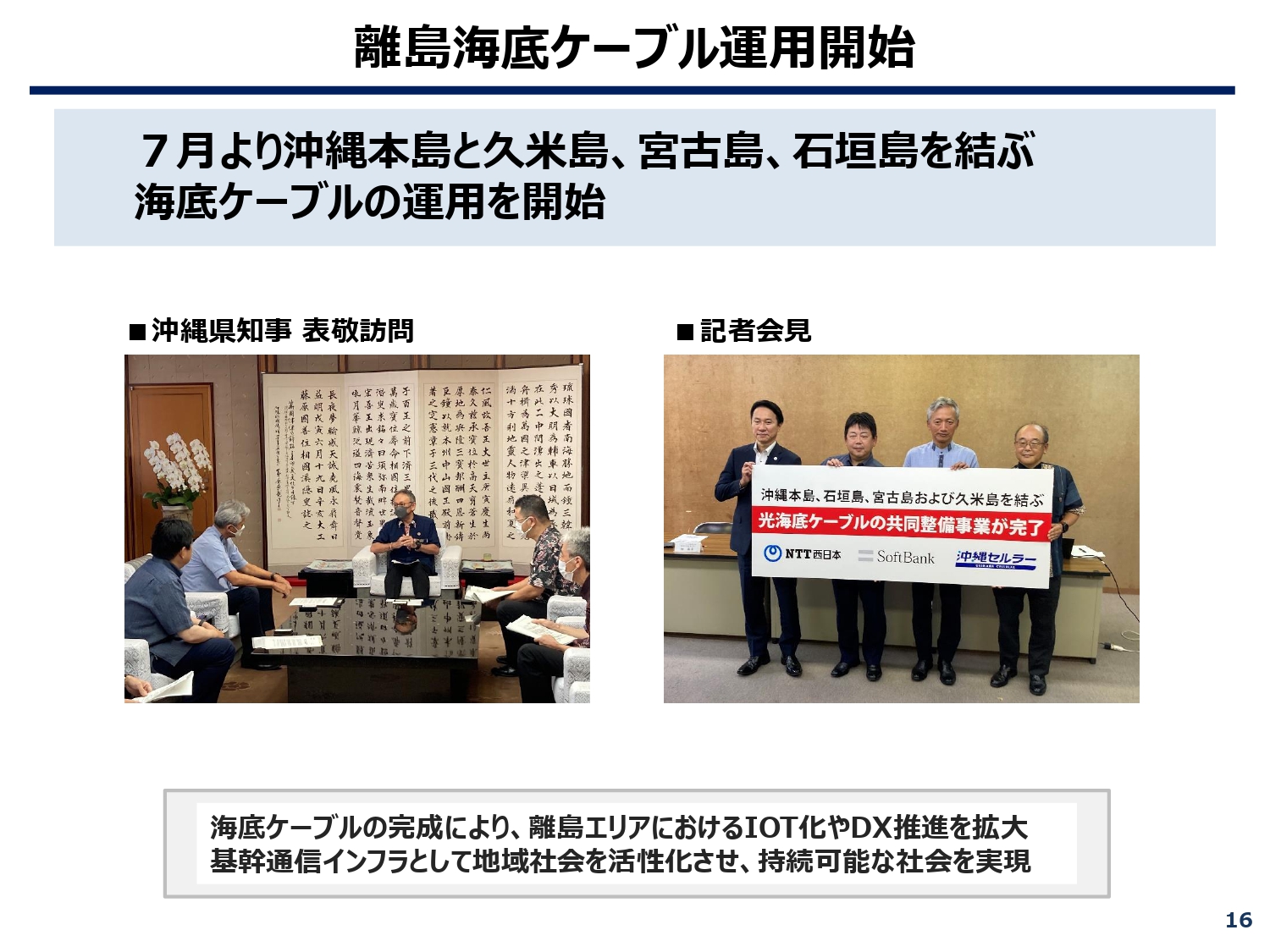

離島海底ケーブル運用開始

離島海底ケーブルが6月末に竣工し、7月より運用開始しました。沖縄本島と久米島、宮古島、石垣島を結ぶ海底ケーブルのループが完成しました。スライド左側は、沖縄県の玉城デニー知事へ報告を行った際の写真です。スライド右側の写真は、知事への報告のあとに行った記者会見の模様です。この事業は当社だけでなく、NTT西日本さま、ソフトバンクさまと3社共同で進めたものです。

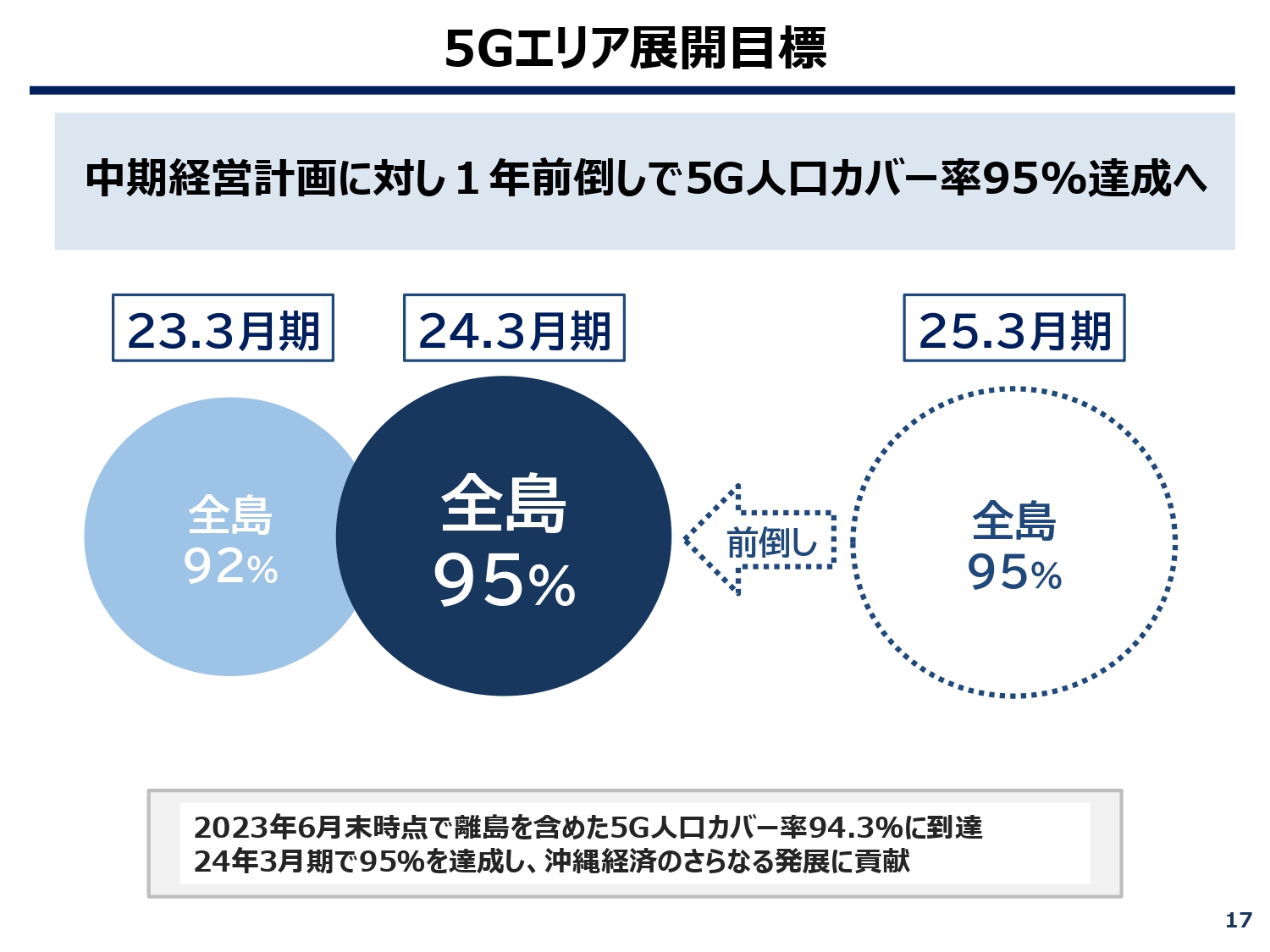

5Gエリア展開目標

今後は離島における5Gエリアを本格的に拡大していきます。昨年発表した中期経営計画では、2025年3月期に沖縄全島の人口カバー率95パーセントを目指していましたが、それを1年前倒しして、今年度末には達成したいと考えています。

スライド下部に記載したとおり、今年の月末時点ですでに人口の94.3パーセントをカバーしています。本格的な5Gサービスの展開によって、沖縄経済のさらなる発展に貢献していきたいと考えています。

5Gを活用したソリューション事業の取り組み

5Gを活用したソリューション事業の取り組み事例をご紹介します。

那覇空港の中にあるMRO Japan株式会社という航空機の整備会社では、整備士の作業をウェアラブルカメラで撮影し、映像を多接続でストリーミングしてリアルタイムに共有する取り組みを行っています。工場内での5G環境の構築について、当社が協力させていただきました。

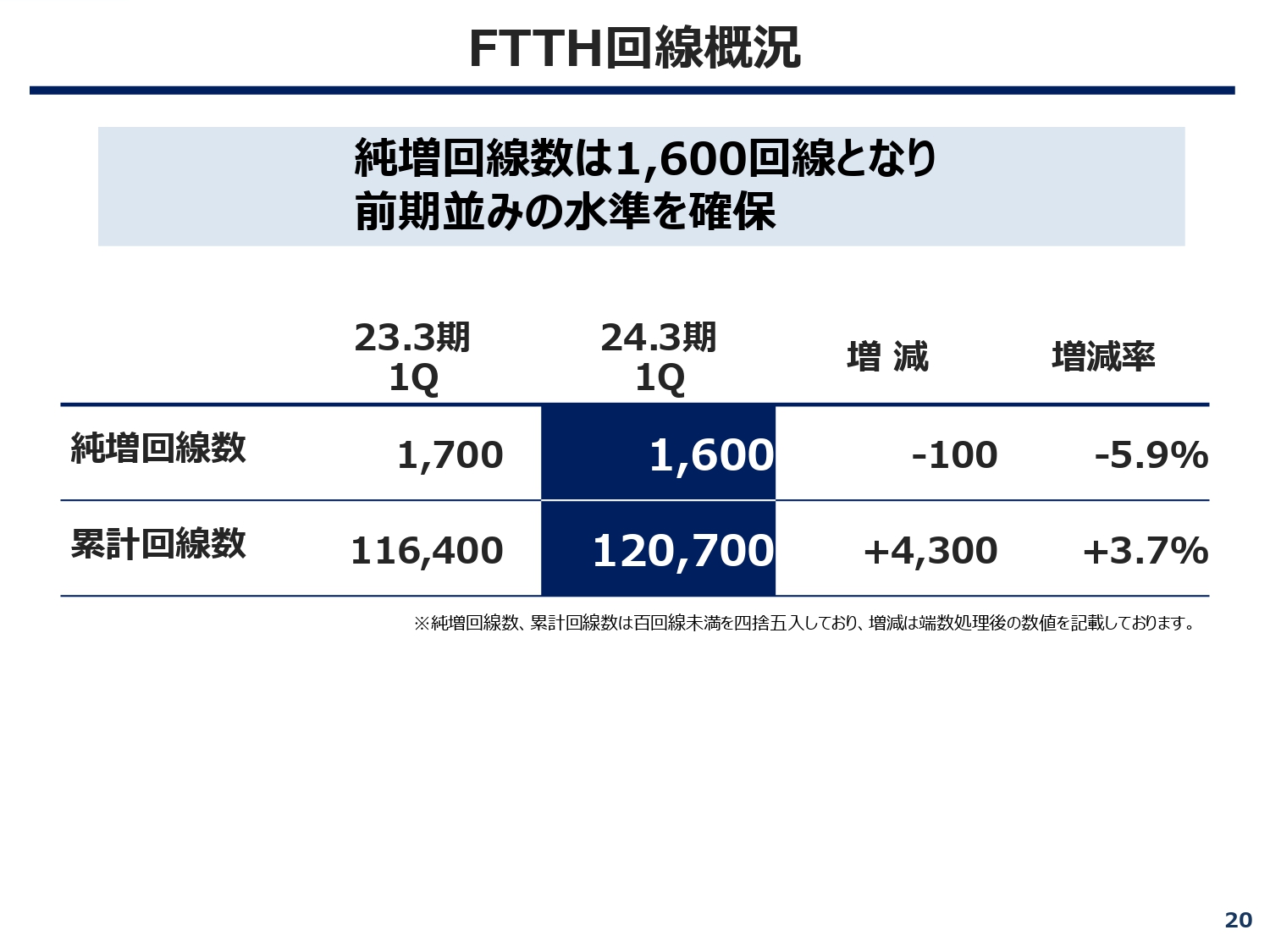

FTTH回線概況

FTTHについて、第1四半期は1,600回線と、ほぼ前年同期並みとなっています。

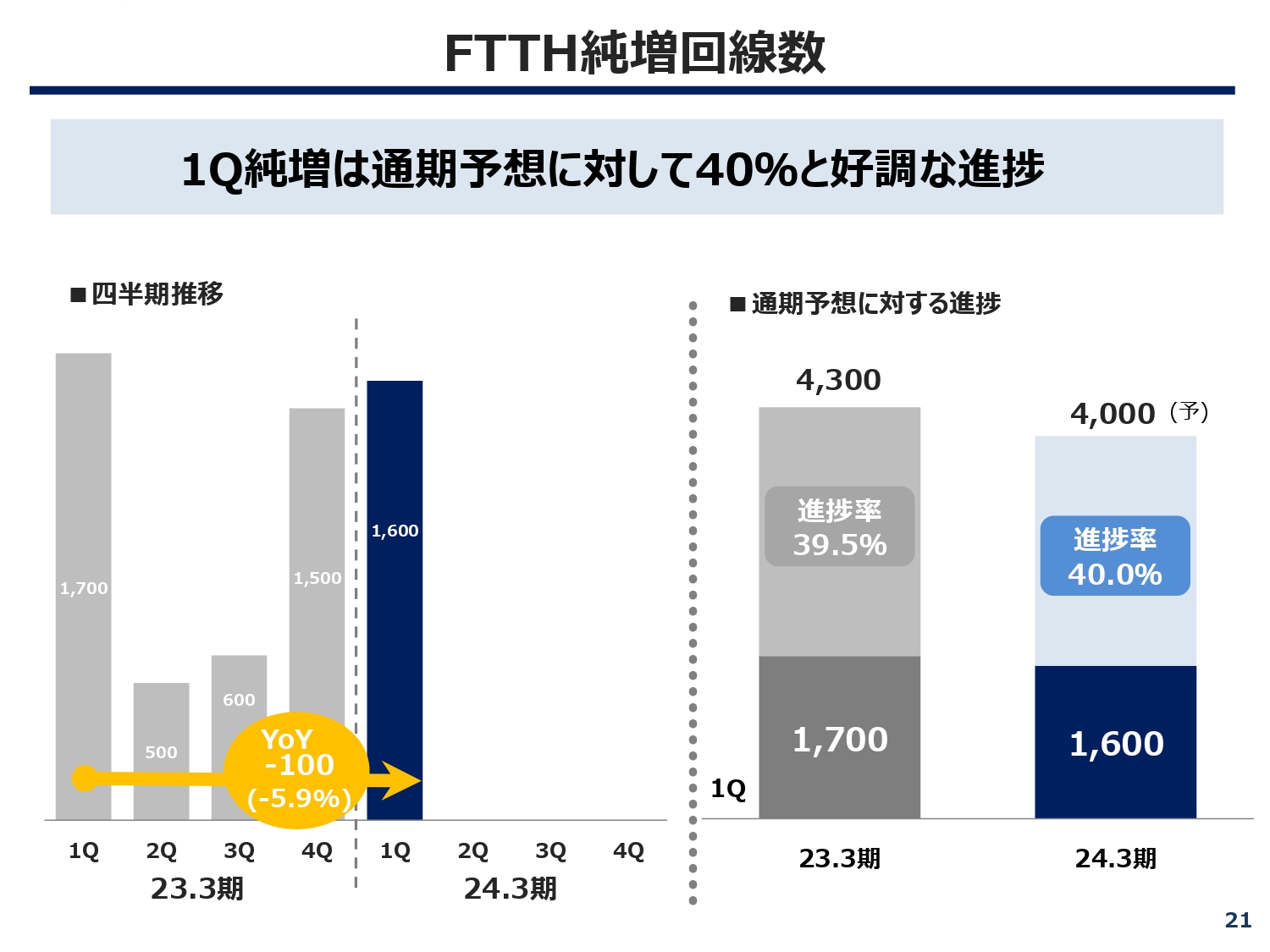

FTTH純増回線数

スライド左側のグラフは、FTTH純増回線数の四半期推移です。モバイルと同様に昨年第2四半期は下がっていますが、これは通信障害によってFTTHの営業を自粛した影響によるものです。

当期の進捗率はスライド右側のグラフにあるとおりです。4,000回線の計画に対して、第1四半期終了時点で進捗率は40パーセントと、順調に推移しています。

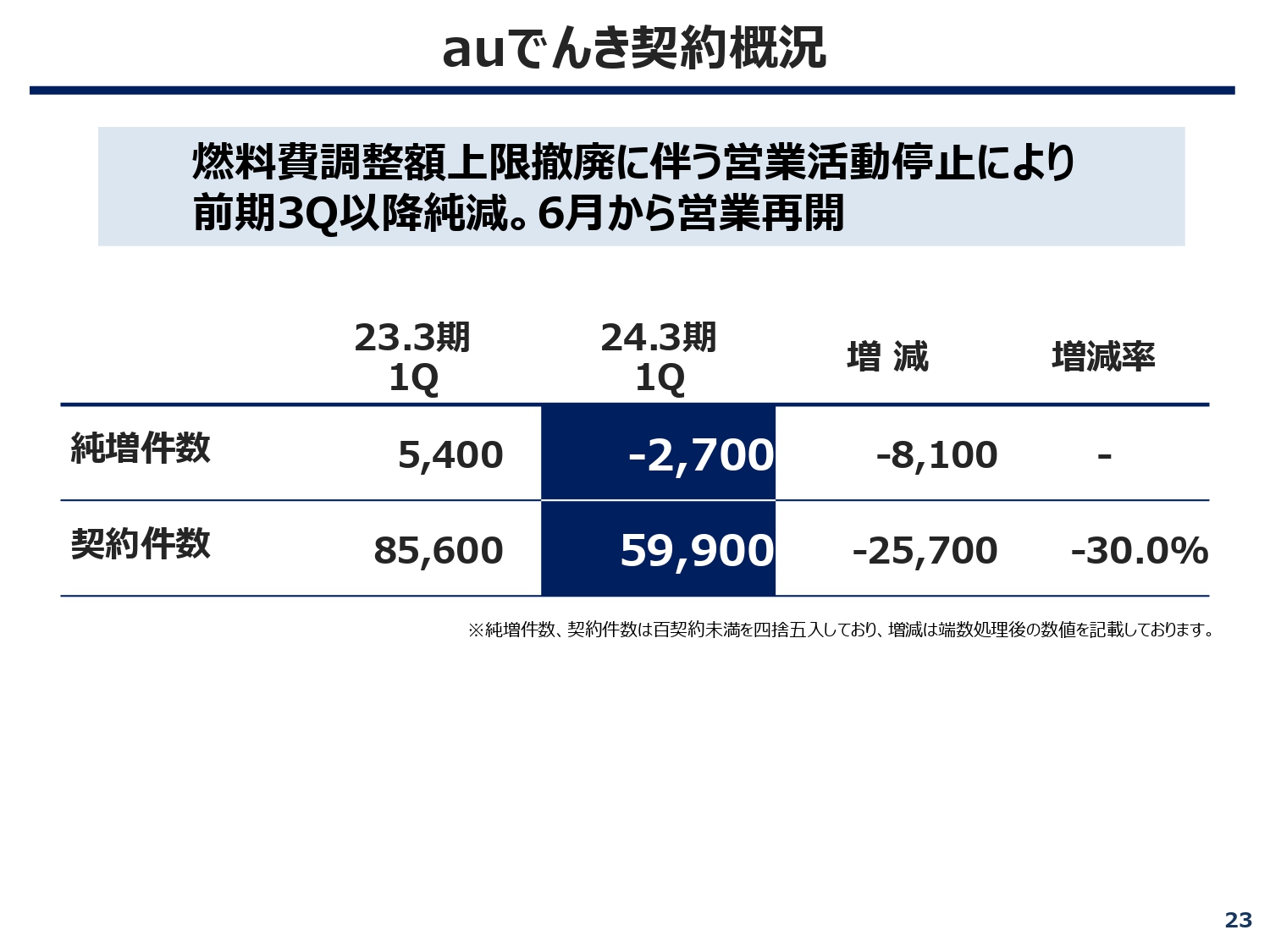

auでんき契約概況

第1四半期の「auでんき」契約件数はマイナス2,700契約と純減しています。営業については、6月から再開しています。

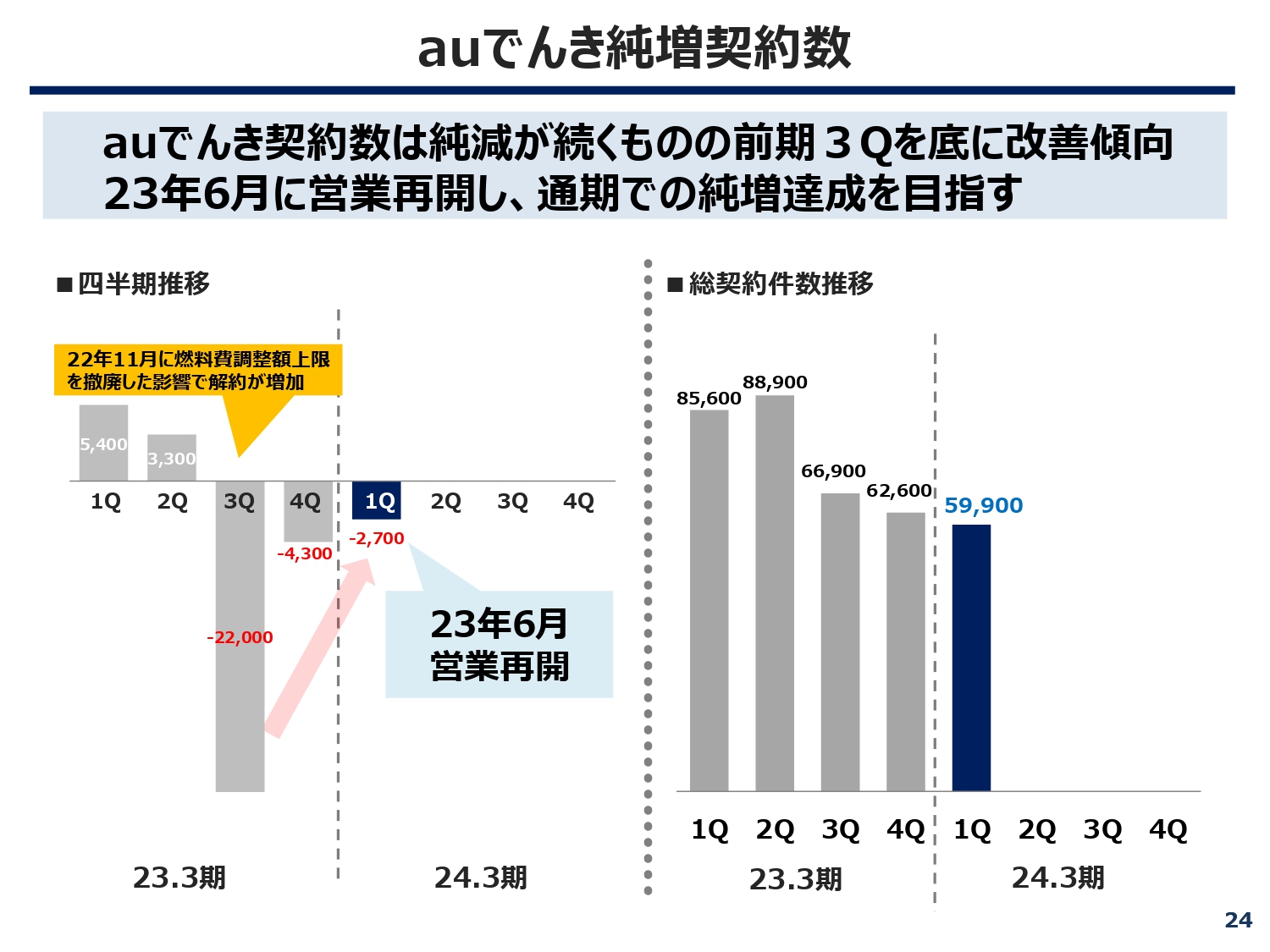

auでんき純増契約数

スライド左側のグラフは、「auでんき」契約数の四半期推移です。昨年第3四半期はマイナス2万2,000契約でした。この背景として、2022年の11月から燃料費調整額の上限超過分をお客さまに負担いただくかたちに変更したところ、一部の利用者が沖縄電力さまに流出したことが挙げられます。第3四半期をピークに解約が増加しましたが、第4四半期および当第1四半期はかなり落ち着いてきたところです。

今年6月に沖縄電力さまの電気料金の値上げが認可され、それに合わせて当社も「auでんき」の販売を再開しています。総契約件数を見ると、第1四半期終了時点で5万9,900契約となっており、昨年第3四半期並みに獲得できています。

事業を通したSDGsへの取り組み

ESG・SDGsへの取り組みです。当社では、沖縄県が抱える課題の解決に向けてさまざまな取り組みを行っています。スライドの事例は、食品ロスの削減の一環として、規格外の農作物を流通させることで社会貢献型ビジネスを推進した取り組みです。

パイナップル農家さまでは、ブランド品種である「ゴールドバレル」の規格外品がかなり出ており、取り扱いに非常に困っていました。

そこで当社は、当第1四半期に規格外品をまとめて仕入れ、沖縄の大きな洋菓子メーカーであり、当社とも取引関係のある「Jimmy’s」(ジミー)さまに卸して有効活用してもらうことにしました。その結果、スライド右側にある「ゴールドバレルチーズケーキ」が販売され、非常に好評をいただいています。

今後もパイナップルに限らず、規格外品の処分に困っている農家さまへのサポートを強化していきたいと考えています。

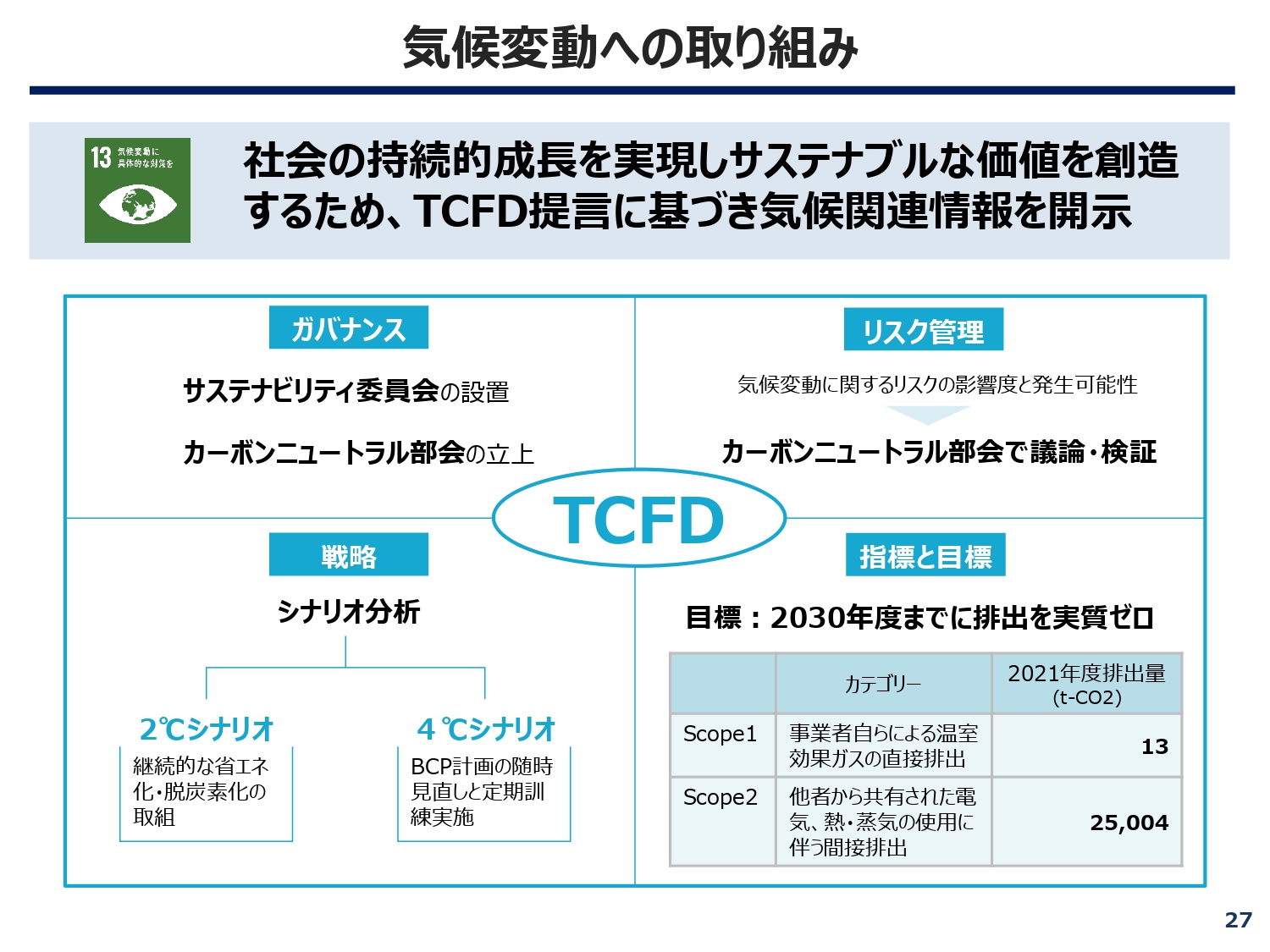

気候変動への取り組み

気候変動への取り組みです。TCFD提言に基づき、今回の有価証券報告書で関連情報を開示しています。

「ガバナンス」では、サステナビリティ委員会を設置し、配下にカーボンニュートラル部会を立ち上げています。「リスク管理」では、気候変動に関するリスクの影響度と発生可能性ついて、カーボンニュートラル部会で議論・検証しています。「戦略」では、シナリオ分析を行い、2℃および4℃のシナリオを整理しています。「指標と目標」では、「2030年度までに排出を実質ゼロ」という目標を明快に開示しました。

生物多様性への取り組み①

当社はTNFD(自然関連財務情報開示タスクフォース)に賛同しています。沖縄は非常に豊かな自然と希少生物が多く生息しています。当社は沖縄に本社を置く通信会社として、それらが毀損されないよう、しっかりと保全に取り組んでいこうと意思表明しています。

TNFDフレームワークとして、「ガバナンス」「戦略」「リスクと影響の管理」「指標と目標」をしっかり整理し、開示していきたいと考えています。

生物多様性への取り組み②

その取り組みのひとつであるアクションをご紹介します。スライドは7月25日に記者会見を行った時の写真です。

琉球大学発グリーンテックのスタートアップ企業である株式会社シンク・ネイチャーが「ジュゴンズアイ」という、生物多様性の意識を高めるためのアプリをリリースしました。

自然生態系の損失を食い止め回復させる“ネイチャーポジティブ”という活動を推進されることに賛同し、シンク・ネイチャーさまと連携協定を締結しました。今後はともに、さまざまなアクションを取っていこうと考えています。

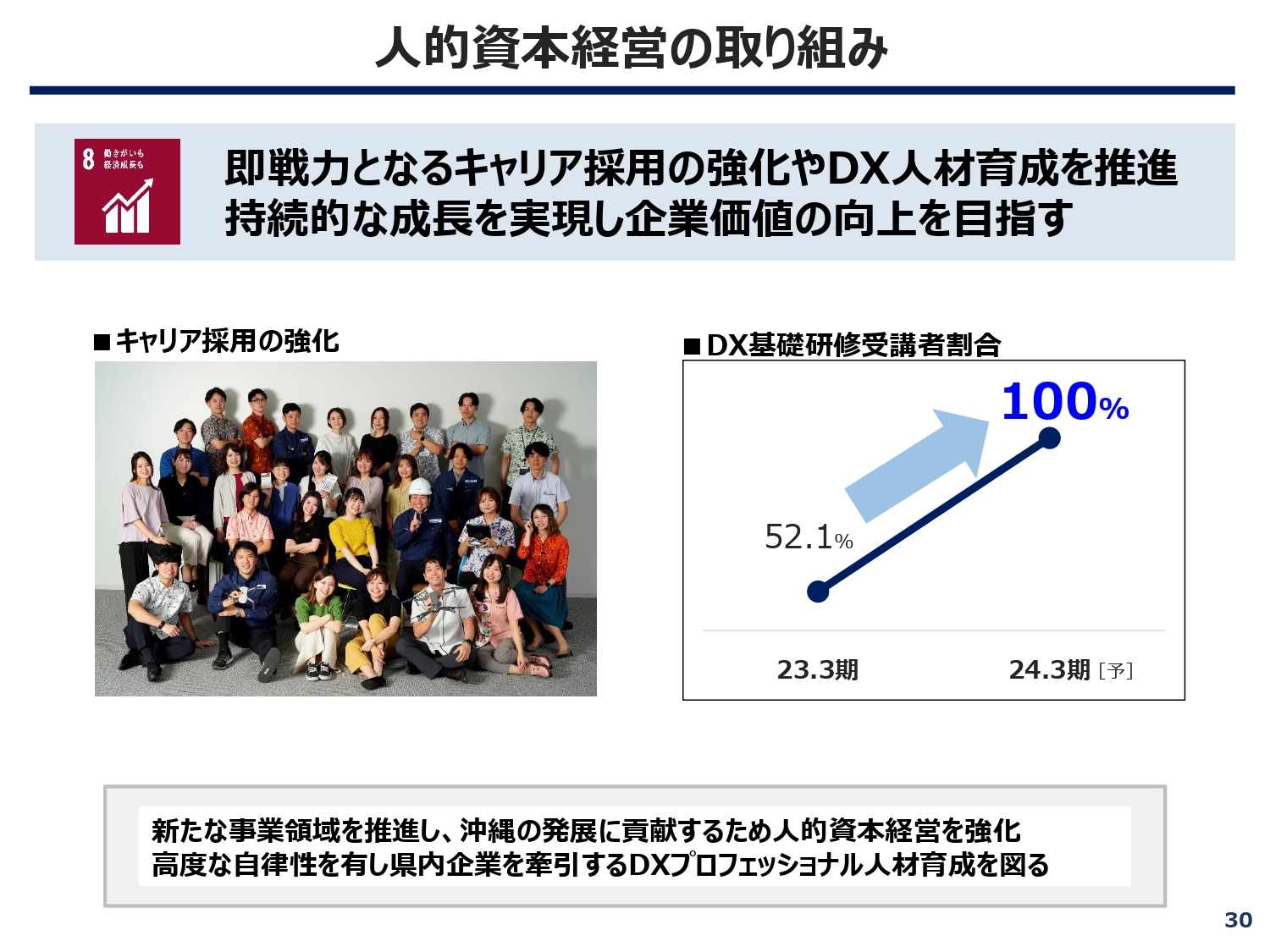

人的資本経営の取り組み

人的資本経営の取り組みです。即戦力となるキャリア採用の強化、またDX人材の育成を推進しながら、人的資本経営の強化を進めています。

現在、キャリア採用は順調に進んでいます。また当社はDXソリューション営業も行っており、社員の知識レベルをある程度まで引き上げていく必要があると考えています。そこで全社員が基礎研修を受ける取り組みを進めており、来年に向けてDX基礎研修受講者割合を100パーセントまで持っていこうと思っています。

地元貢献への取り組み

地元貢献への取り組みです。沖縄市で新型コロナウイルスが感染爆発した際、市での人的対応や通信対応が非常に厳しい状況にあり、当社では携帯電話や回線の対応を行いました。その取り組みに対する感謝状をいただきました。

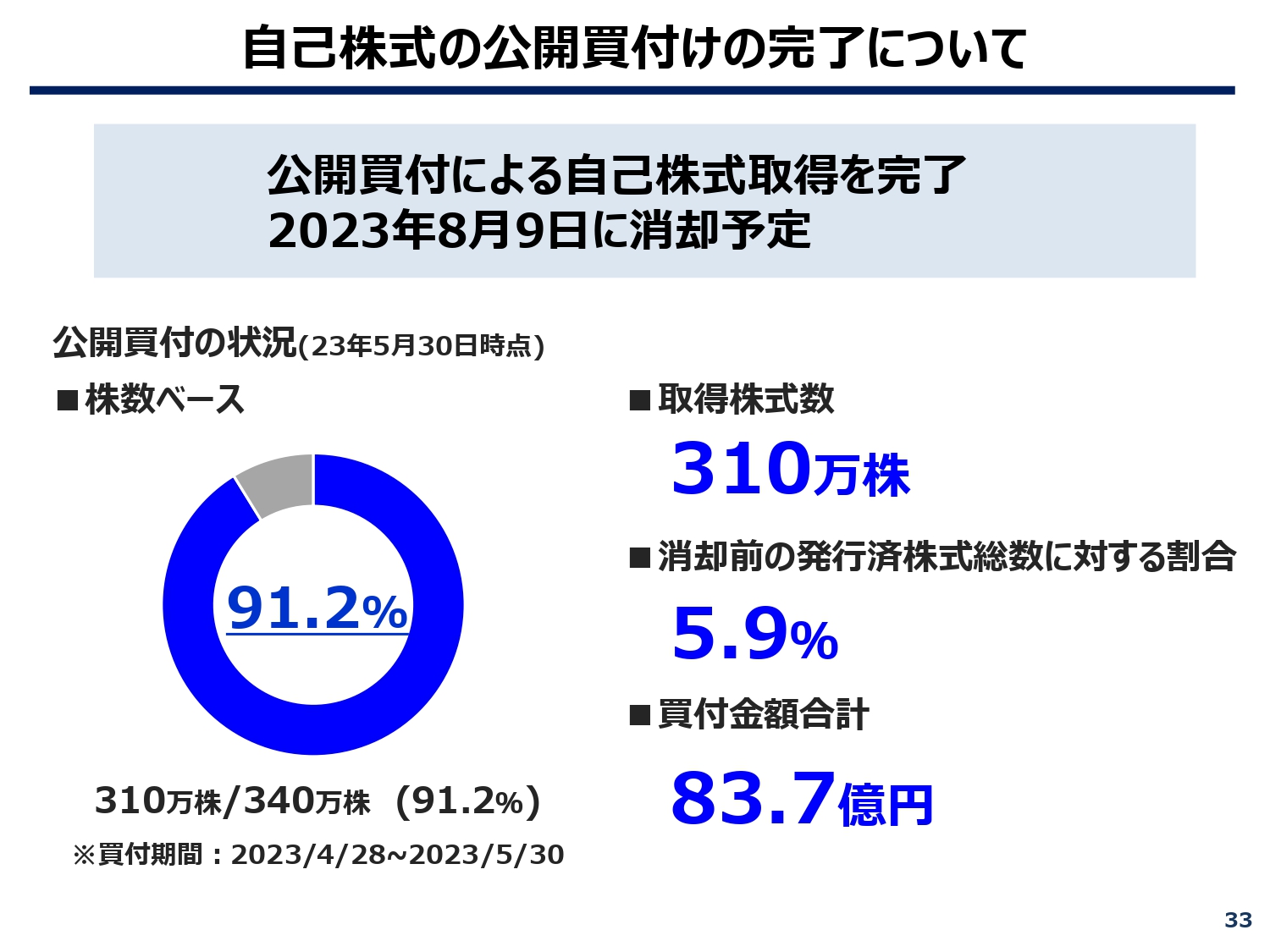

自己株式の公開買付けの完了について

その他のご報告として、自己株式の公開買付けが完了しました。取得株式数310万株で、消却前の発行済株式総数に対する割合は5.9パーセント、買付金額合計は83.7億円と、無事に終了しました。5月30日をもって買付けは終了しましたが、これは8月9日にすべて消却の予定です。

自己株式取得

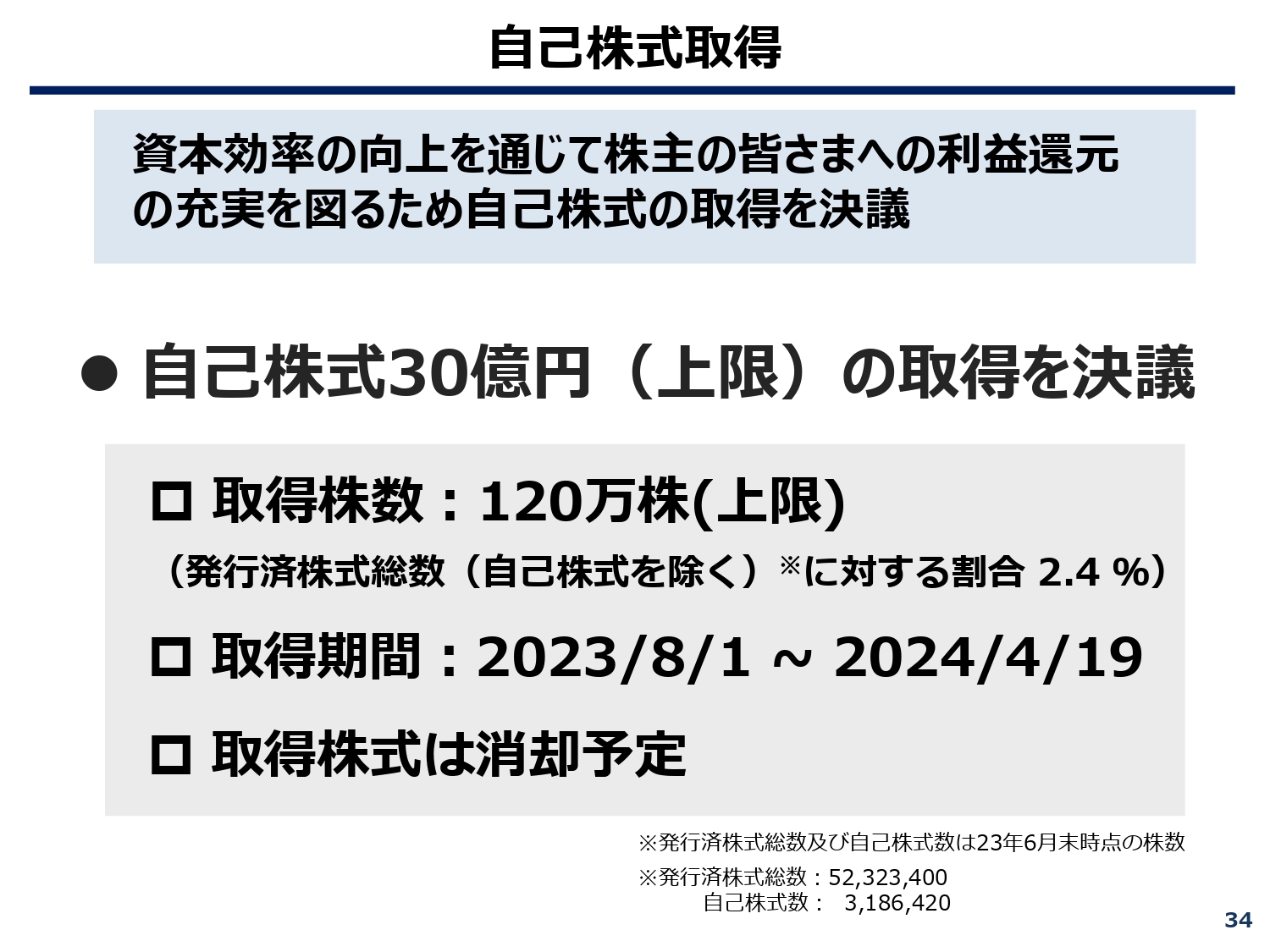

さらに資本効率の向上、また株主さまへの利益還元を強化するために、自己株式の取得を決議しました。

自己株式上限30億円、取得株数上限120万株とし、8月1日から来年4月19日の期間で着実に進めていきます。取得した株式はすべて消却する予定です。

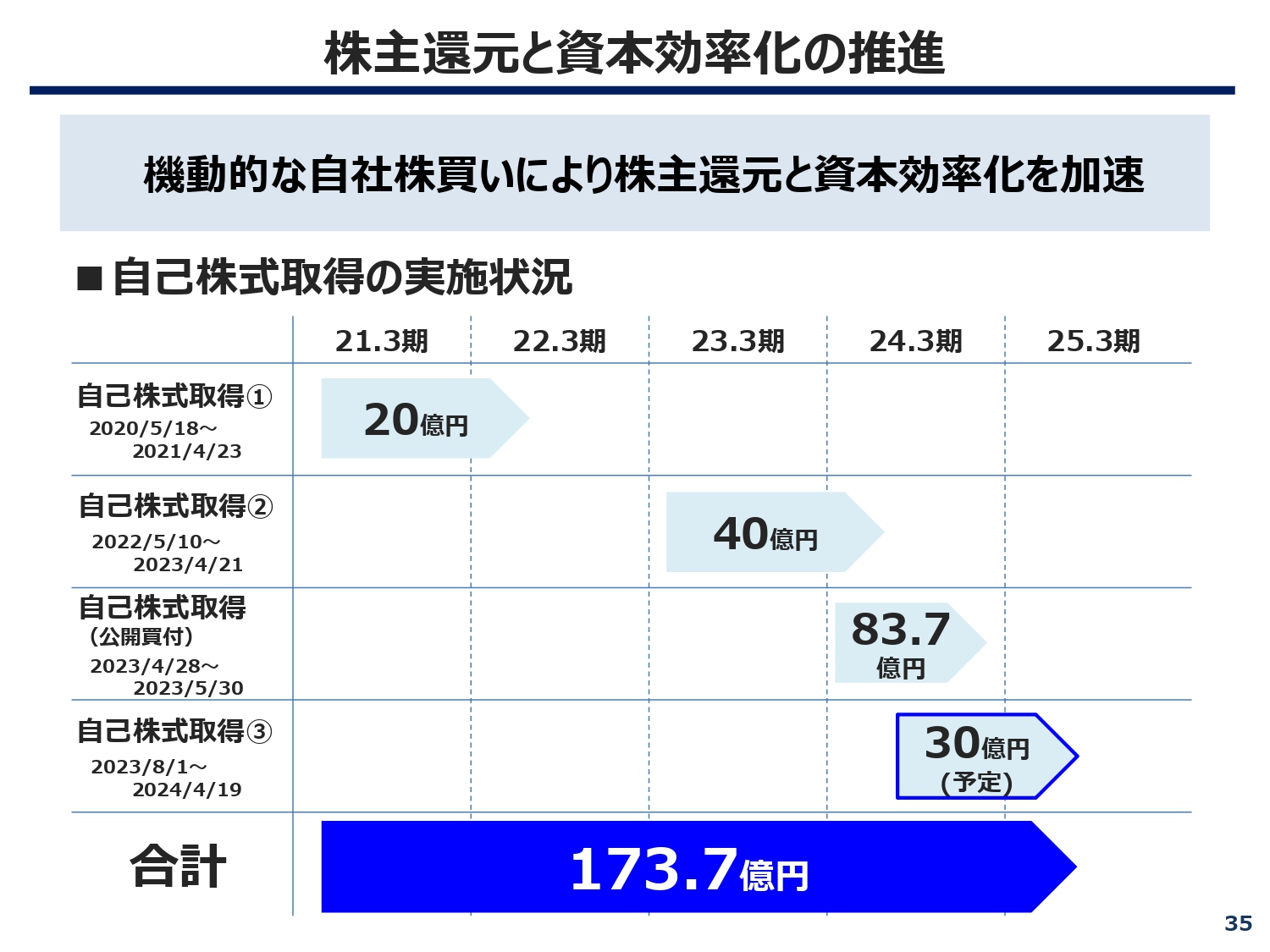

株主還元と資本効率化の推進

スライドは、当社の今までの株主還元と資本効率化への対応を記載したものです。この1、2年で強化していることがご理解いただけると思います。今後も株主還元等は、ROEもしっかり意識しながら進めていきたいと考えています。

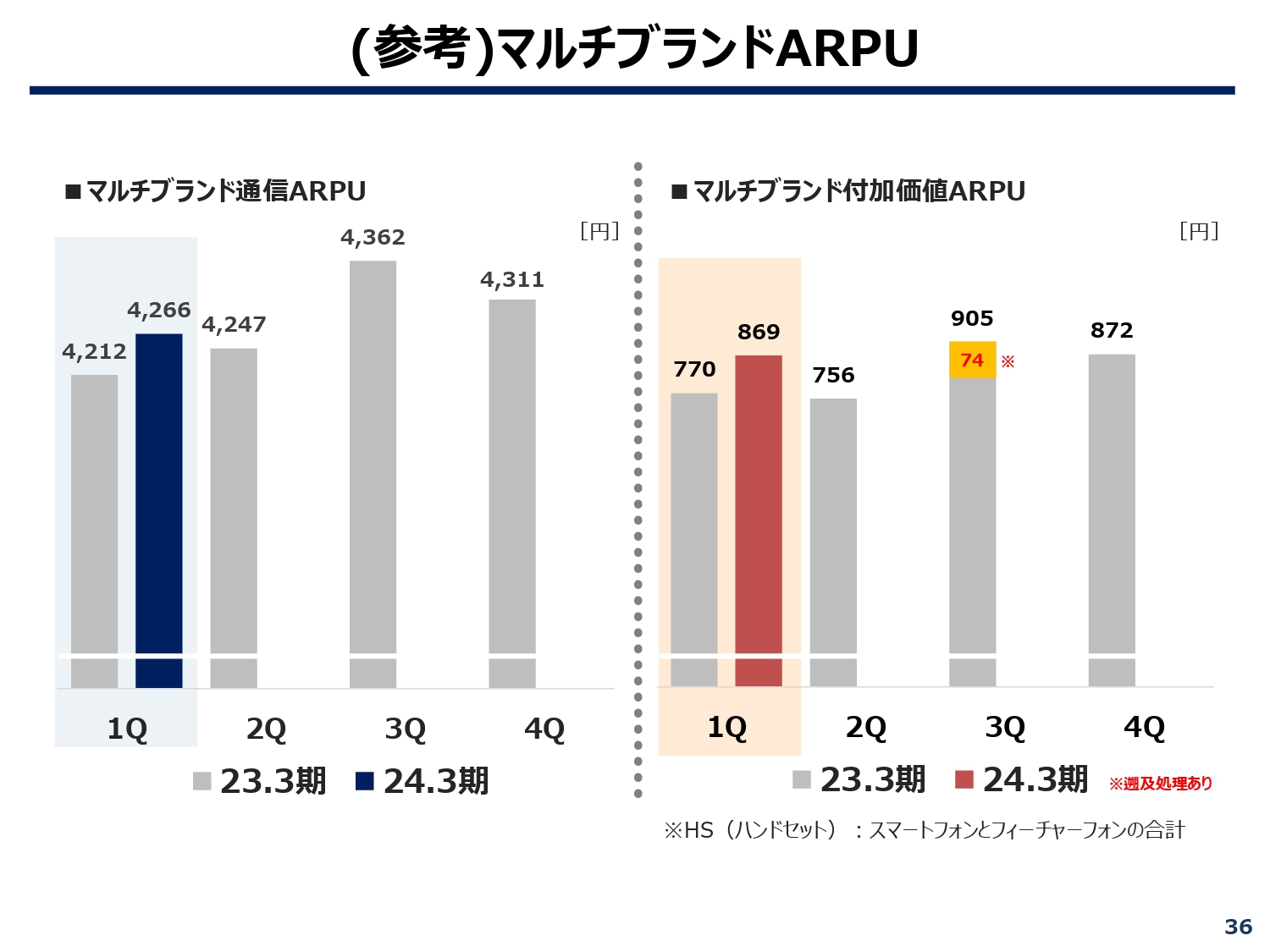

(参考)マルチブランドARPU

マルチブランドのARPUです。先ほどご説明したのはARPU収入で、こちらは個人当たりのARPUです。第1四半期は4,266円で、昨年第1四半期の4,212円に対して約1.3ポイント増加しています。

2年前にハンドセットのARPUを開示し始めた時から見て、当第1四半期で初めて前期を上回りました。引き続き前期を上回るべく、ARPU向上の施策を強化していきたいと考えています。

スライド右側のグラフは、マルチブランド付加価値ARPUです。付加価値ARPUは、前期を上回る数字で順調に推移していますが、この第1四半期も前期をしっかりと上回る付加価値ARPUで終えることができました。

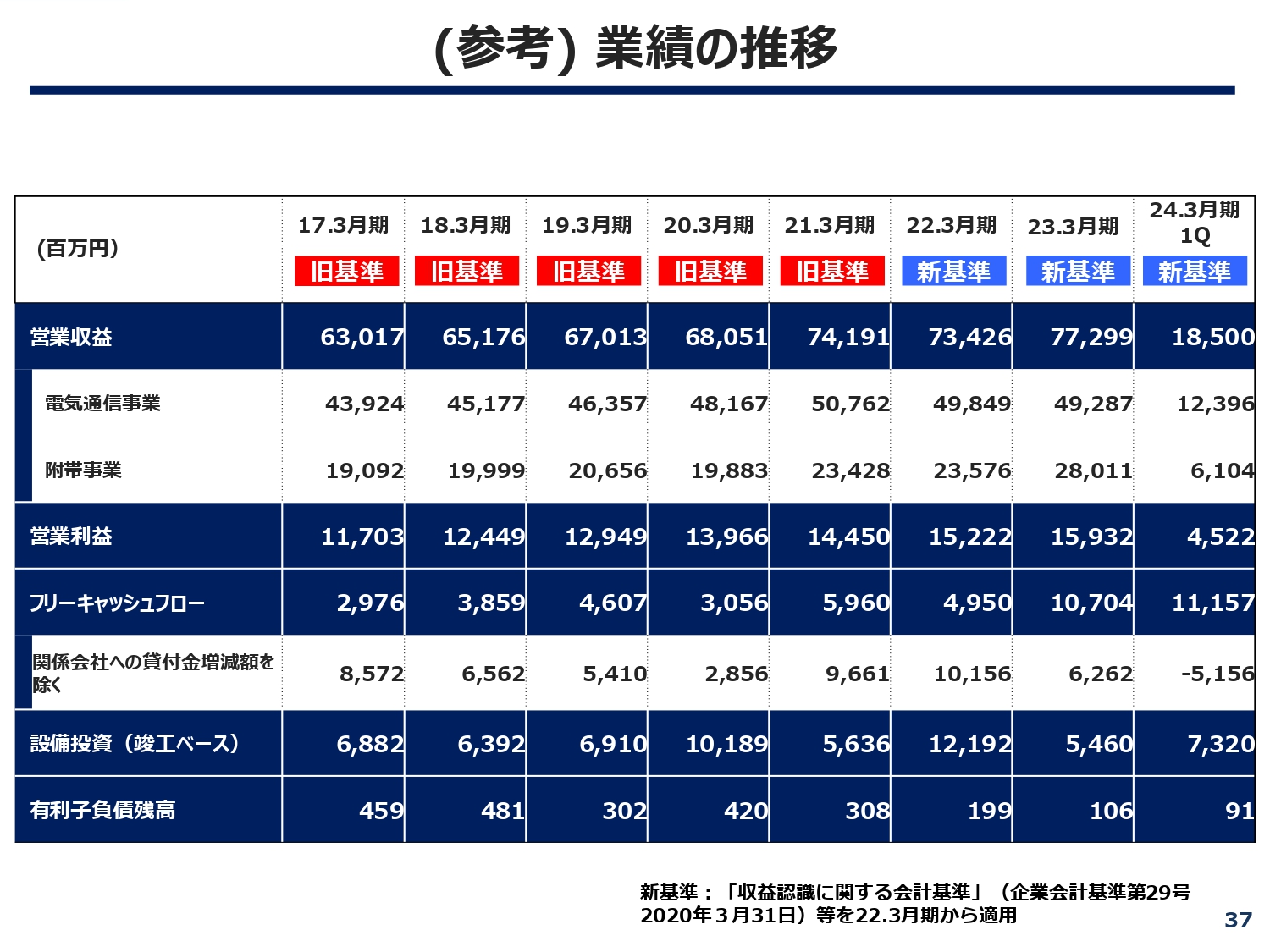

(参考)業績の推移

最後に参考として、過去の業績の推移をスライドに掲載しています。後ほどご覧いただければと思います。

私からのご説明は以上です。

新着ログ

「情報・通信業」のログ