【QAあり】サンリツ、新中期経営計画を策定 米国・欧州を中心に海外売上高比率の向上・ソリューション営業戦力の増強を目指す

本日のご説明内容

三浦康英氏(以下、三浦):本日は、当社説明会に足をお運びいただきまして、誠にありがとうございます。それでは、ご説明を始めます。

本日のご説明内容です。まず第2四半期の決算概要、次に7月末に策定した2024年3月期から2026年3月期までの新中期経営計画、そして今期の業績予想、最後にサステナビリティへの取組みという順番でご説明します。Appendixは、参考までにご一読ください。

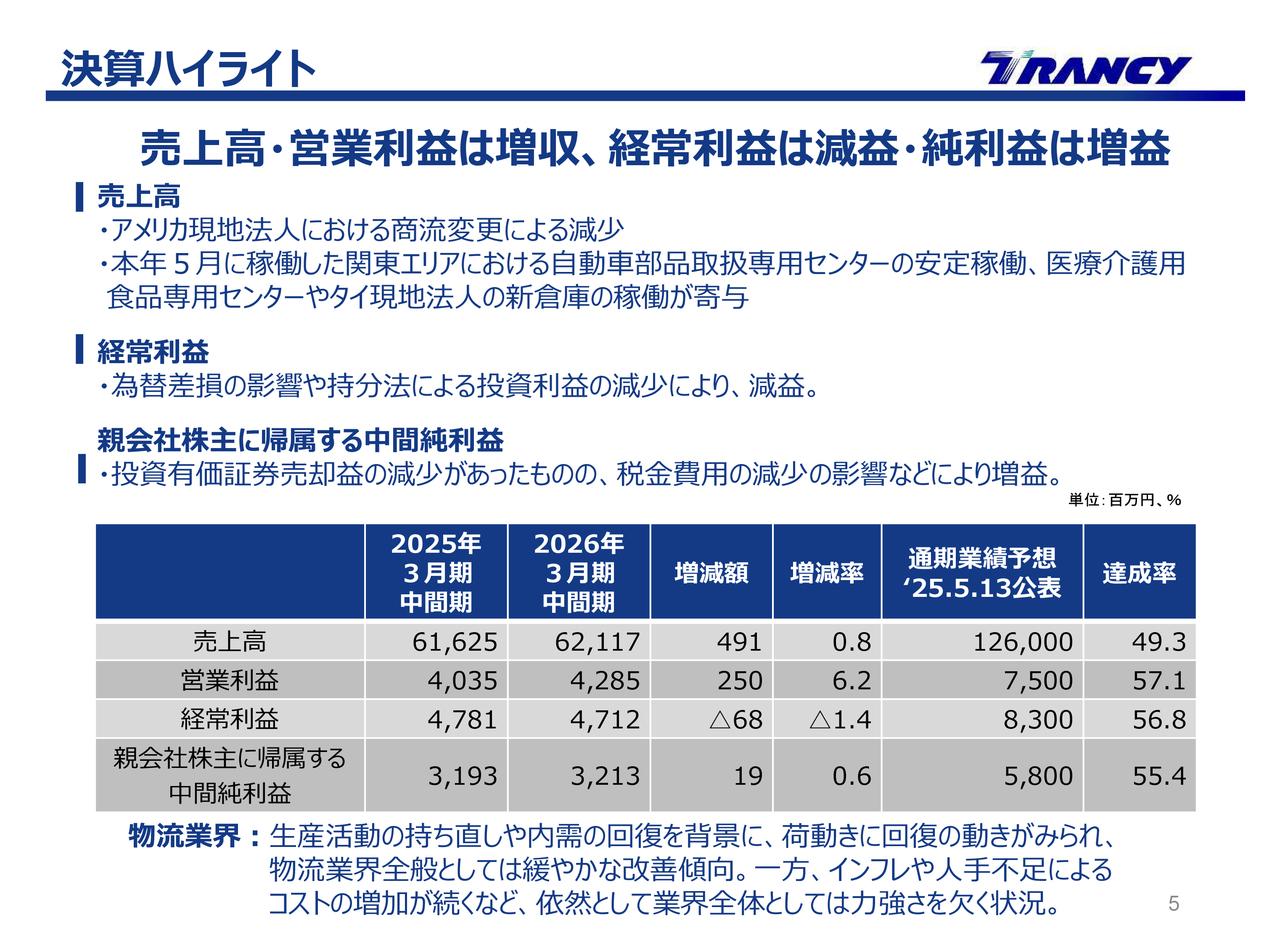

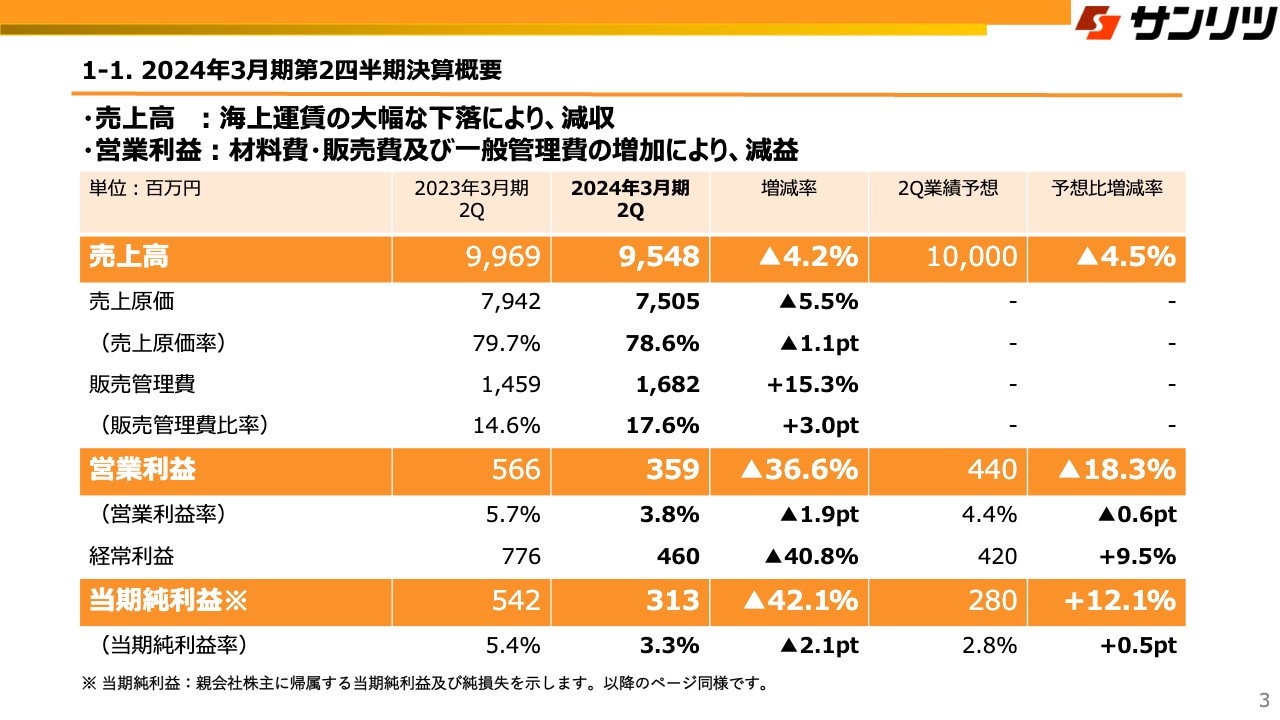

1-1. 2024 年 3 月期第 2 四半期決算概要

2024年3月期第2四半期の決算概要です。売上高は前年比4億2,100万円減の95億4,800万円、期初の計画比で4億5,200万円の未達となりました。

売上原価率は前年比マイナス1.1ポイントの78.6パーセントです。1ポイントよくなっているのは、原材料価格の高騰が今期も継続したものの、売上減少に伴い、派遣外注費、また委託外注費を抑えた結果です。

販売管理費は前年比2億2,300万円増と、大きく増加しています。増加した要因は、今期から積極的に人材投入を実施していることです。前期は当初計画から50名ほど少ない推移となりましたが、売上高は200億円を超え、従業員に非常に負荷をかけました。そのような中、今期は中途採用の門戸を広げ、上期時点で前年比38名の増員となっています。

営業利益は、前年比2億700万円減の3億5,900万円、計画比で8,100万円の未達です。当期純利益は、前年比2億2,900万円減の3億1,300万円、計画比では3,300万円の過達です。

営業利益以下については海外、米国子会社との親子ローンがあり、為替差益を期初から見込んでいました。そちらが1億4,100万円発生し、計画を上回りました。

1-2. 取扱製品群別売上高増減

売上高の増減について、取扱製品群別にご説明します。まず小型精密機器は、航空貨物の取扱いが減少し、業界全体でも前年比で3割から4割落ちている状況です。当社においても、減収の結果となりました。

大型精密機器は、半導体の製造装置が主体となっています。製品の輸出・出荷の取扱いはかなり減りました。一方で、倉庫事業において出荷待ち製品の保管が増加し、前年比1億4,000万円の増収となりました。

医療機器は横ばいで、工作機械は大きく落ち込んでいます。取扱いと輸出の減少もありますが、主因は海上運賃の大幅な下落です。前期は海上運賃が一時的に3倍ほど高騰しましたが、今期に入って一昨年の状況に落ち着きました。それに伴い、工作機械は前年比2億2,100万円の減収となっています。

その他は、前年比2億4,000万円の減収となりました。こちらも自動車関連部品取扱いの海上運賃が下落したことが要因です。

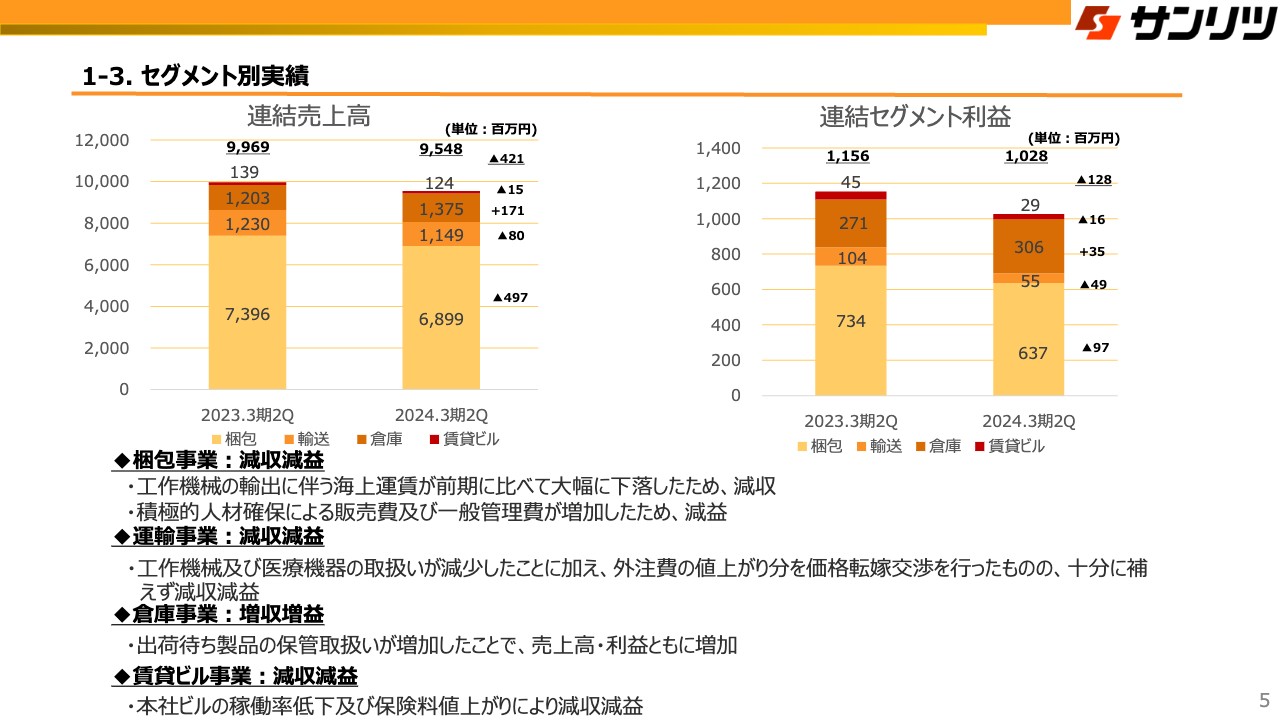

1-3. セグメント別実績

セグメント別実績です。こちらは開示セグメントです。梱包事業は全体の7割を占めていますが、減収減益です。減益要因は、積極的な人材確保による販売費及び一般管理費の増加によるものです。

運輸事業は減収減益です。利益面については、外注費の値上がり分の価格転嫁交渉を顧客に行いましたが、十分に補うことができませんでした。

倉庫事業は増収増益です。先ほどお伝えしたとおり、半導体・工作機械の保管が増えたことによるものです。

賃貸ビル事業は減収減益です。スライドに「本社ビルの稼働率低下」と記載していますが、今期はテナントのフリーレント期間が6ヶ月あり、前年比で減収減益となっています。

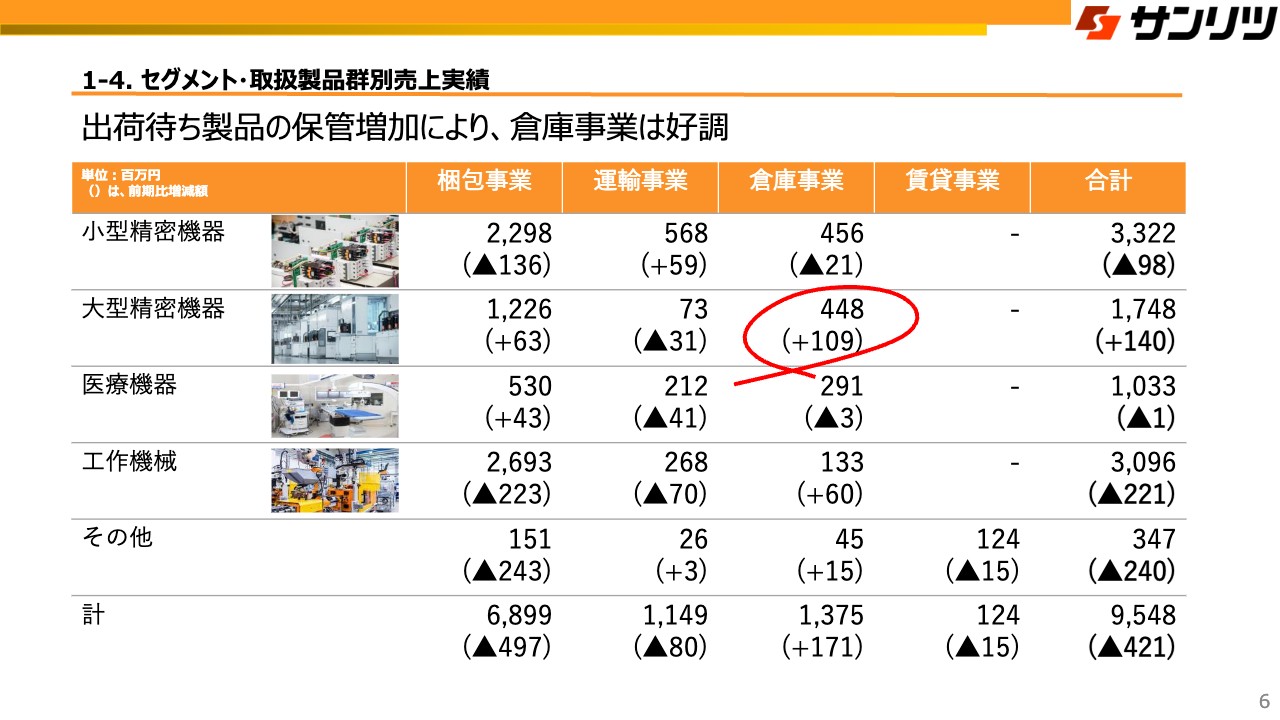

1-4. セグメント・取扱製品群別売上実績

梱包事業、運輸事業、倉庫事業、賃貸事業の取扱製品群別の実績です。

梱包事業の縦のラインをご覧ください。大型精密機器は半導体の製造装置関係が減ったものの、無線通信機器の取扱いが増えたため、前年比6,300万円の増収です。医療機器はカテーテル製品の取扱いが堅調に増えたため、前年比4,300万円の増収です。工作機械、その他は先ほどお伝えしたとおりです。

運輸事業について、小型精密機器は前年比5,900万円の増収です。こちらは、新規で取り組んだ運輸の顧客があったためです。大型精密機器は、半導体製造装置関係の輸送で減収です。医療機器はCT・MRIの取扱いや国内輸送の関係で減収、工作機械は取扱いの減少により減収です。

倉庫事業は大型精密機器、工作機械が前年比で大きく増収となっています。現在は出荷待ち製品が溜まっている状況です。9割は中国向けで、徐々に出荷していますが、いまだ在庫が膨らんでいます。

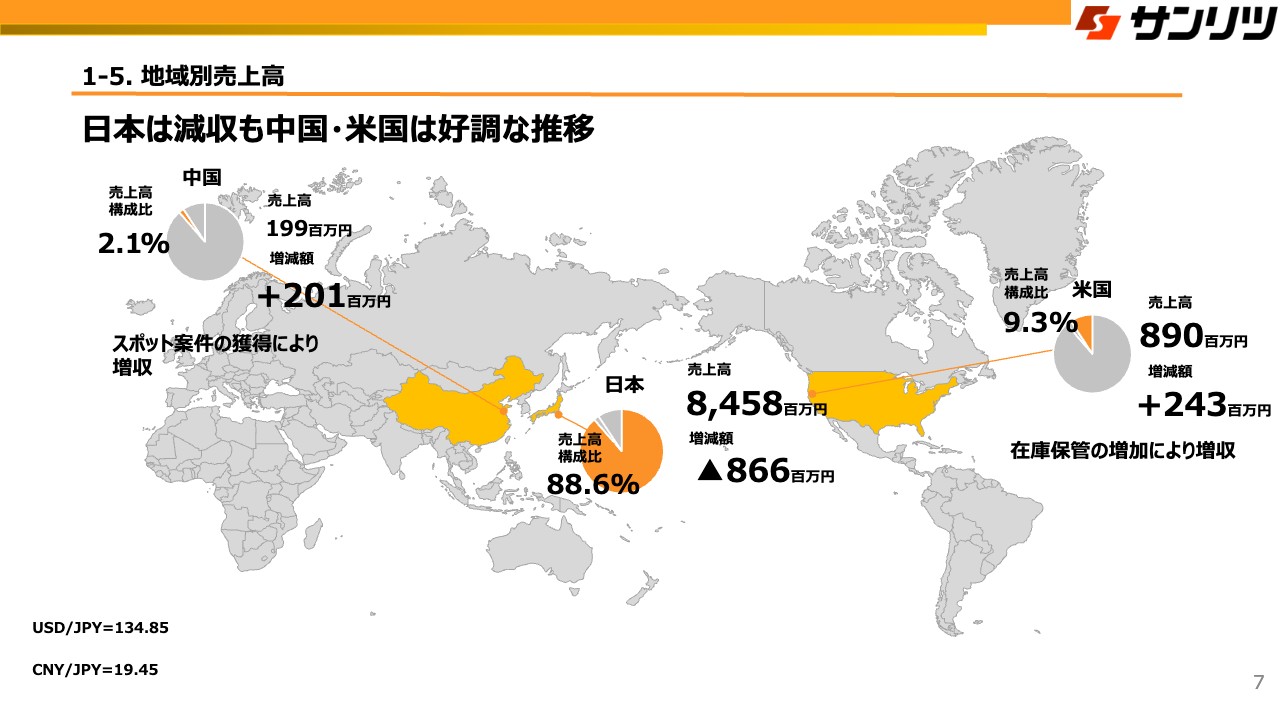

1-5. 地域別売上高

地域別売上高です。日本は減収ですが、中国・米国は好調です。

中国は前年比2億円程度の増収です。その要因は、大型のスポット案件の受注です。中国から日本へ工場の製造ラインを移設するという内容で、第1フェーズから第3フェーズまで計画があります。今期が第1フェーズにあたり、現在取り組んでいる状況です。

米国は前年比2億4,300万の増収です。新倉庫の稼働が遅れましたが、特に東海岸の倉庫の保管事業、また梱包事業が好調に伸びたため、増収となっています。

2-1. 新中期経営計画の概要

7月末に策定した新中期経営計画についてご説明します。

スライドには「オペレーションからソリューションへ」と記載していますが、こちらは中長期的なビジョンのため、変えていません。

簡潔にお伝えすると、価値創造型の企業になるために、「とにかく顧客を知り尽くせ」というところからスタートしています。お客さまそれぞれの方針、製品の知識、製造工程を、物流会社としてしっかり把握し、その中でお客さまの潜在ニーズを引き出し、価値として捉えていきます。

そして、提供サービスにサンリツ独自の新たな価値を付加させていくことにより、他社との差別化を図ります。このビジョンには、ソリューションの最終形態として、高価格でも選ばれるパートナー・高収益の企業体質になるという意味が込められています。

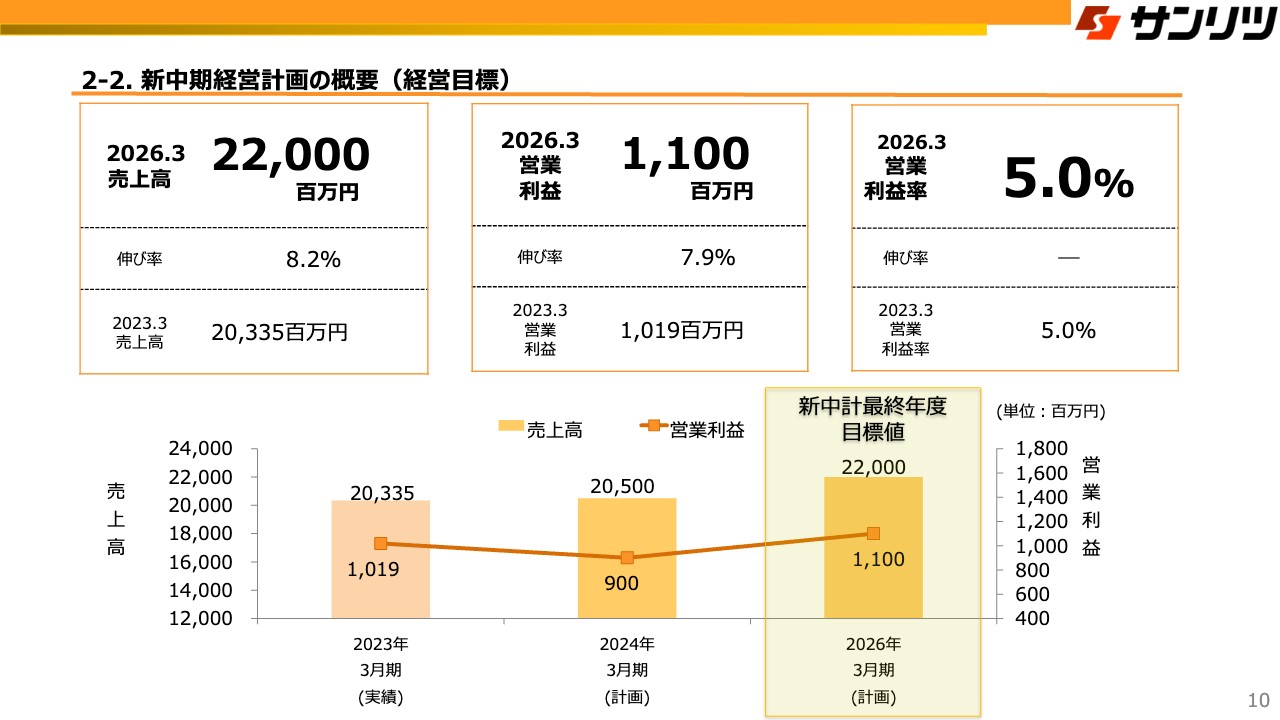

2-2. 新中期経営計画の概要(経営目標)

新中期経営計画の概要です。スライドには、2026年3月期最終年度の目標値を記載しています。売上高は伸び率8.2パーセントの220億円、営業利益は伸び率7.9パーセントの11億円、そして営業利益率5パーセントをKPIとして捉えています。

2023年3月期の営業利益率は5パーセントでした。今期予想の4.4パーセントを、まずは5パーセントにまで引き上げていこうという計画です。

私としては、サンリツ創業80周年にあたる2028年3月期において、売上高250億円、営業利益率6パーセントの15億円を着実に目指していきたいと考えています。

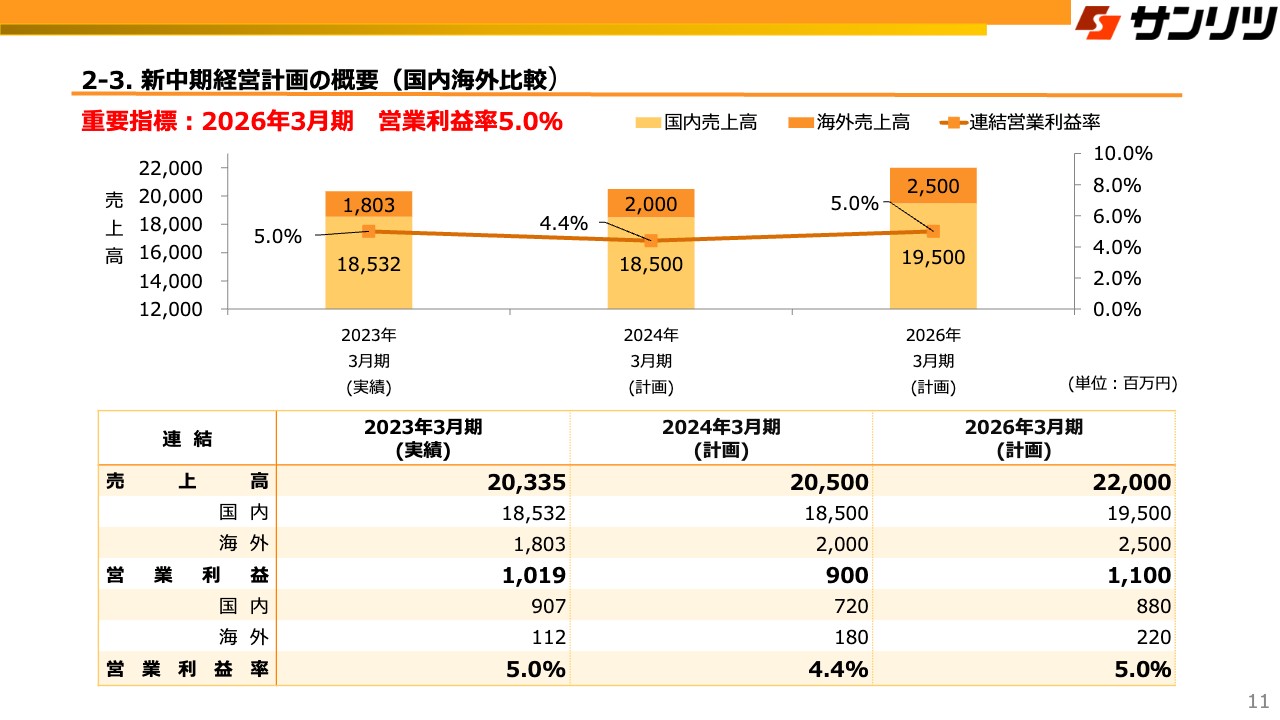

2-3. 新中期経営計画の概要(国内海外比較)

国内と海外の比較です。海外における売上高比率は、2023年3月期は8パーセントでした。これを最終年度の2026年3月期には11パーセントまで上げていく計画です。このグローバル戦略を持って、将来的には米国を中心に売上高比率を20パーセントまで引き上げていきたいと考えています。

スライドには営業利益が記載されています。最終年度である2026年3月期の営業利益率は国内が4.5パーセント、海外が9パーセントの計画です。

後ほどご説明しますが、当社は強みのあるビジネスモデルで高収益の事業を展開しています。そのため、このビジネスモデルをさらに広げていこうと考えています。

2-4. 新中期経営計画の概要(事業戦略)

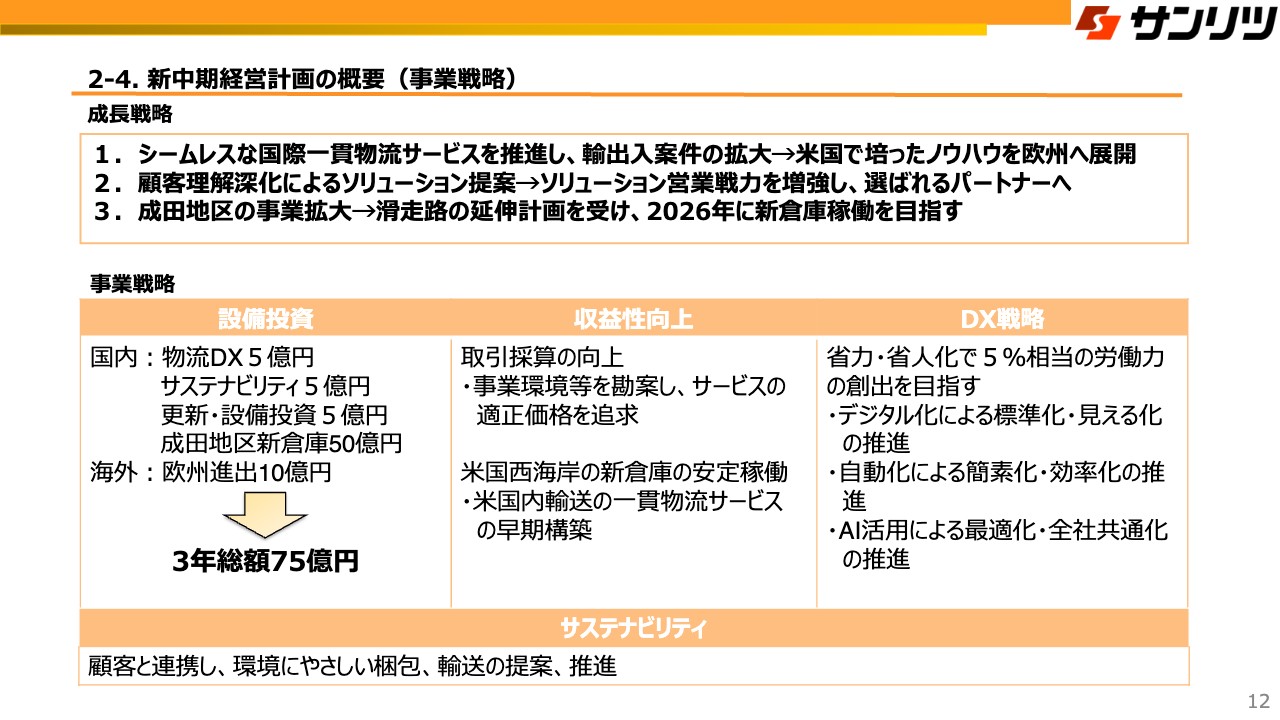

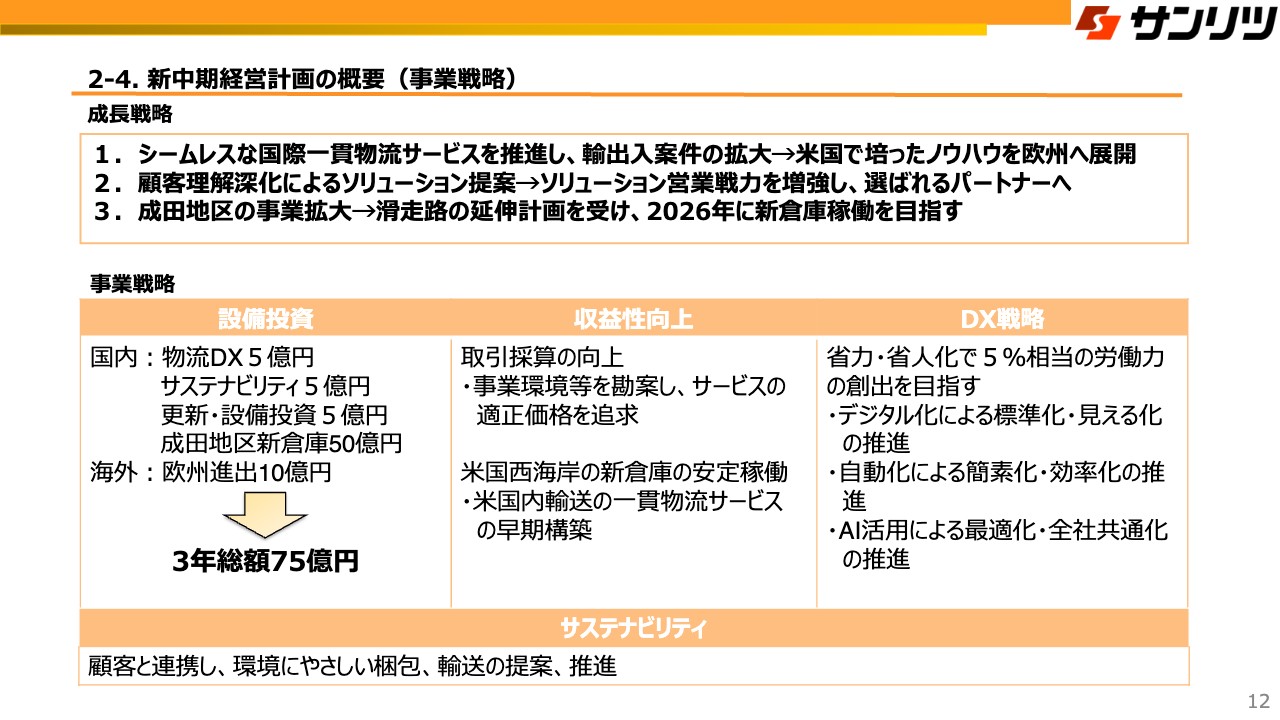

新中期経営計画の事業戦略の概要です。成長戦略として3つ掲げています。

まずは、今お伝えしたとおり、海外の売上をしっかり伸ばしていこうと考えています。「米国で培ったノウハウを欧州へ展開」と記載しているとおり、当社は独自のビジネスモデルを持っています。

米国において、物流の機能だけではなく商社機能、さらには製造機能を付加価値として加えたビジネスモデルを培ってきました。このノウハウを、今度は欧州へと展開していく戦略です。

次にソリューションです。ソリューションの実績で、売上をしっかり確保していこうと考えています。この3年間の新規売上高の目標として、7億円を目指しています。そのため、7月に組織の編成を行いました。

新たに社長直結のソリューション統括部を新設しました。統括部の中には、ソリューション営業、DX戦略、運輸の2024年問題が含まれています。こちらを私が直接指示し、会議・議論を進め、ソリューションの実現に向けてしっかり取り組んでいきたいと考えています。

そして、成田地区の事業拡大です。成田空港の滑走路は、2028年末までに第2滑走路の延伸、そして第3滑走路の新設が予定されています。貨物量は1.5倍になる見込みで、それをターゲットに2026年の新倉庫稼働を目指しています。

設備投資はスライド下部に記載のとおり、3年総額で75億円を予定しています。収益性向上については、取引採算の向上を目指します。サービスの適正価格を追求し、不採算事業があれば撤退していきます。人材を中心とした資源の集中を、他にしっかり回していく計画です。

当初6月に稼働予定だった米国西海岸の倉庫は、コロナ禍の影響を受け、10月にようやく稼働を開始しました。こちらのサービスの早期構築を手がけていきたいと考えています。

DX戦略では、デジタルパッチ、インテグレーション、トランスフォーメーションの3ステップを計画しています。

最初のステップでは、まだまだアナログが多い物流現場をデジタル化していきます。そして、標準化・見える化を推進し、データを蓄積・分析して現在の事実をしっかり把握します。

次のステップでは、自動化による簡素化・効率化を図ります。積極的にITを導入し、自動機器や、物流のシステムの構築を手がけていきます。

最後のステップでは、AI活用による最適化・全社共通化を実施します。既存モデルから脱却し、データ価値の向上、データに基づく意思の決定をもって、新しいビジネスモデルを構築していく戦略です。

今回の3年間の定量的な目標としては、5パーセント相当の労働力の創出を目指します。

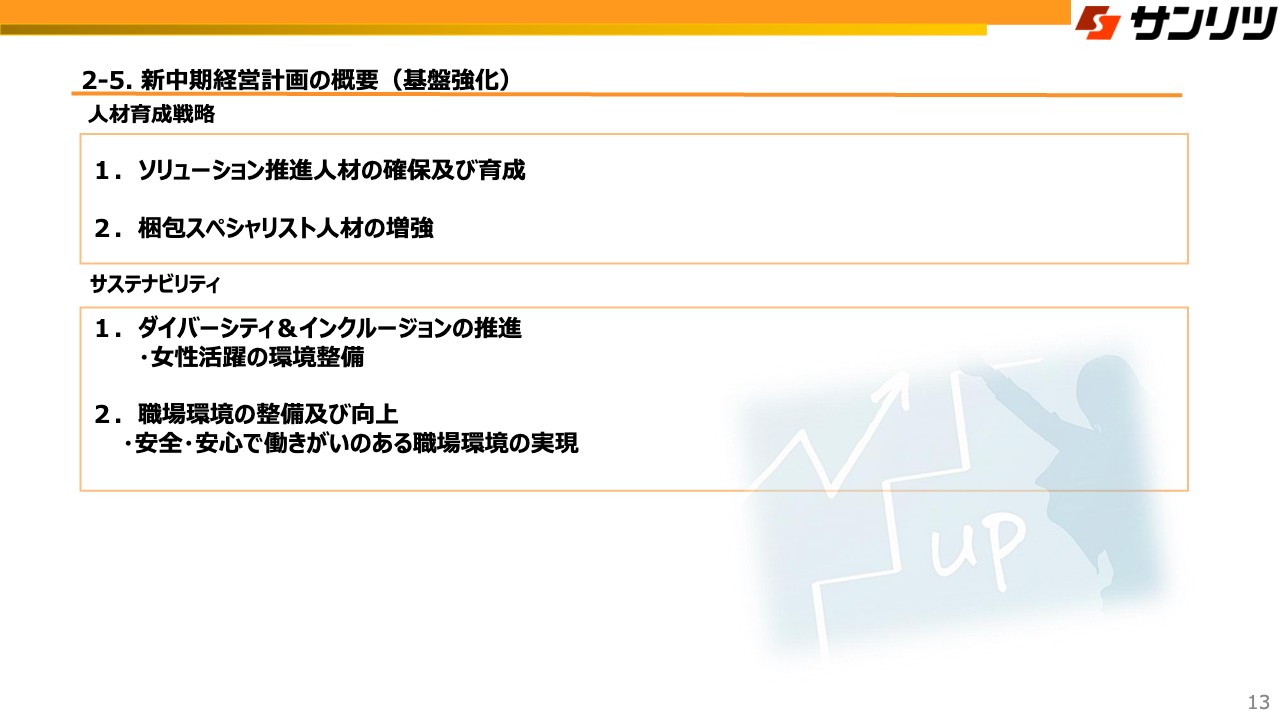

2-5. 新中期経営計画の概要(基盤強化)

人材の育成戦略です。まずは、ソリューション推進人材の確保及び育成です。今回の積極的な人材投入においても、社外からの人材、さらに有資格者を戦略的に配置しています。また、ソリューションとして、ターゲットを絞って固定の営業人員を配置していきます。

続いて、梱包スペシャリスト人材の増強です。梱包事業は当社のコア事業ですが、現場の高齢化が進んでいるため、高卒も含めて若手の人材をしっかり採用していきたいと考えています。

サステナビリティについては、後ほど詳しくご説明しますが、まずはダイバーシティ&インクルージョンの推進、女性活躍の環境整備を手がけていきます。さらに、職場環境の整備及び向上を図ります。現在、従業員アンケート及び職場環境アンケートを実施しており、こちらの回答内容をもとに、働くことへのモチベーションを向上させ、会社と従業員の間に強いつながりがある関係性を築いていこうと考えています。

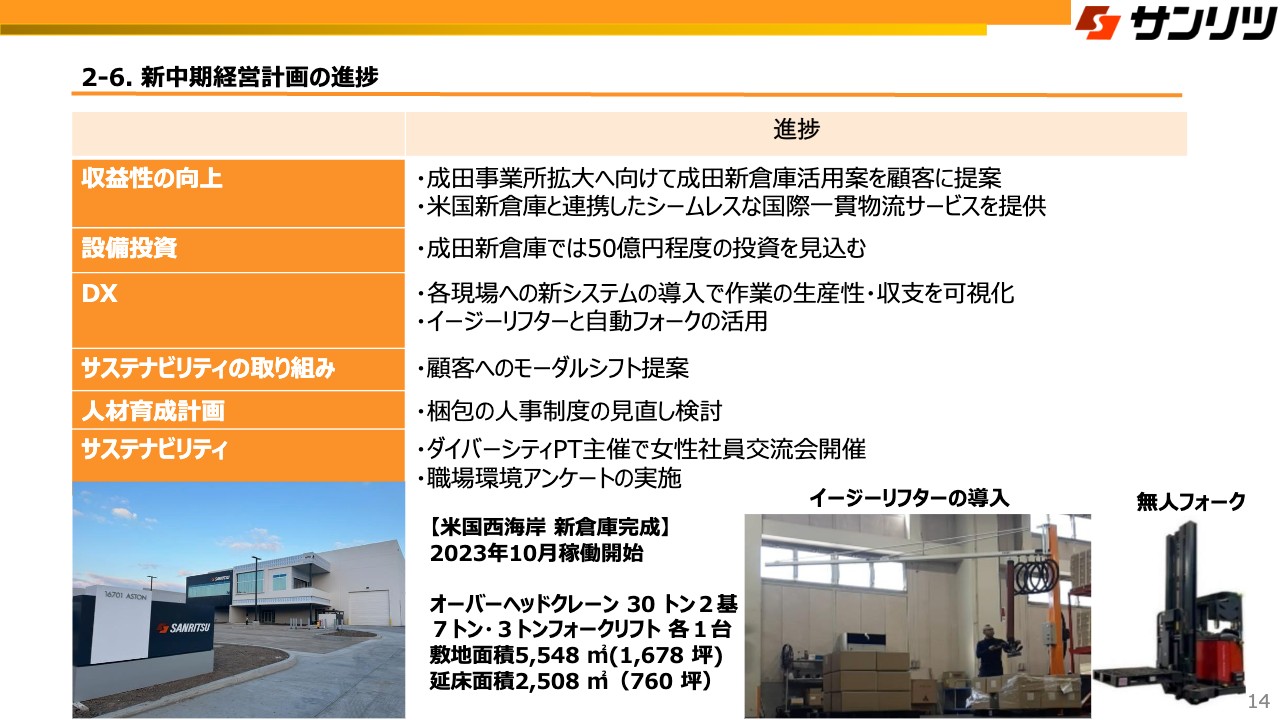

2-6. 新中期経営計画の進捗

新中期経営計画の進捗状況です。成田の新倉庫はプロジェクトを組んでスムーズに進行しています。土地が確保でき、現在建築会社も選定しているところです。まだまだこれからですが、2026年の稼働に向けてしっかり高めていきます。

さらに顧客への営業も開始しています。お客さまの需要によっては設計なども変えながら、ニーズに合った新しい倉庫にしていこうと考えています。

米国新倉庫は、10月にようやく稼働しました。今まで工作機械メーカー1社が中心となっていましたが、もう1社増え、米国へ入ってくる輸入貨物の取扱いがスタートしています。これから西海岸から全米に向けての輸送網の構築を手がけていき、大型機器、クレーンなどの装備もあるため、工作機械メーカーを中心に、取扱量をしっかり増やしていきたいと考えています。

設備投資は、成田新倉庫では約50億円です。DXの進捗については、デジタル化を現場で推進しています。そのような中で、一部ですが自動化の取り組みも始めています。

無人フォークの活用や、スライド下部に載せている写真では少しわかりにくいかもしれませんが、イージーリフターというパレットへの荷積みをサポートする機械を導入しています。イージーリフターはロボットではありませんが、梱包すると30キロ、40キロにもなる荷をパレットへ荷積みする際にサポートすることが可能で、腰への負担解消に貢献しています。

サステナビリティの取り組みについては、後ほど詳しくご説明します。

人材育成計画の進捗は、コア事業の梱包の人事制度、スペシャリスト・専門職といった制度の見直しを検討し始めたところです。

2-7.その他の取り組み

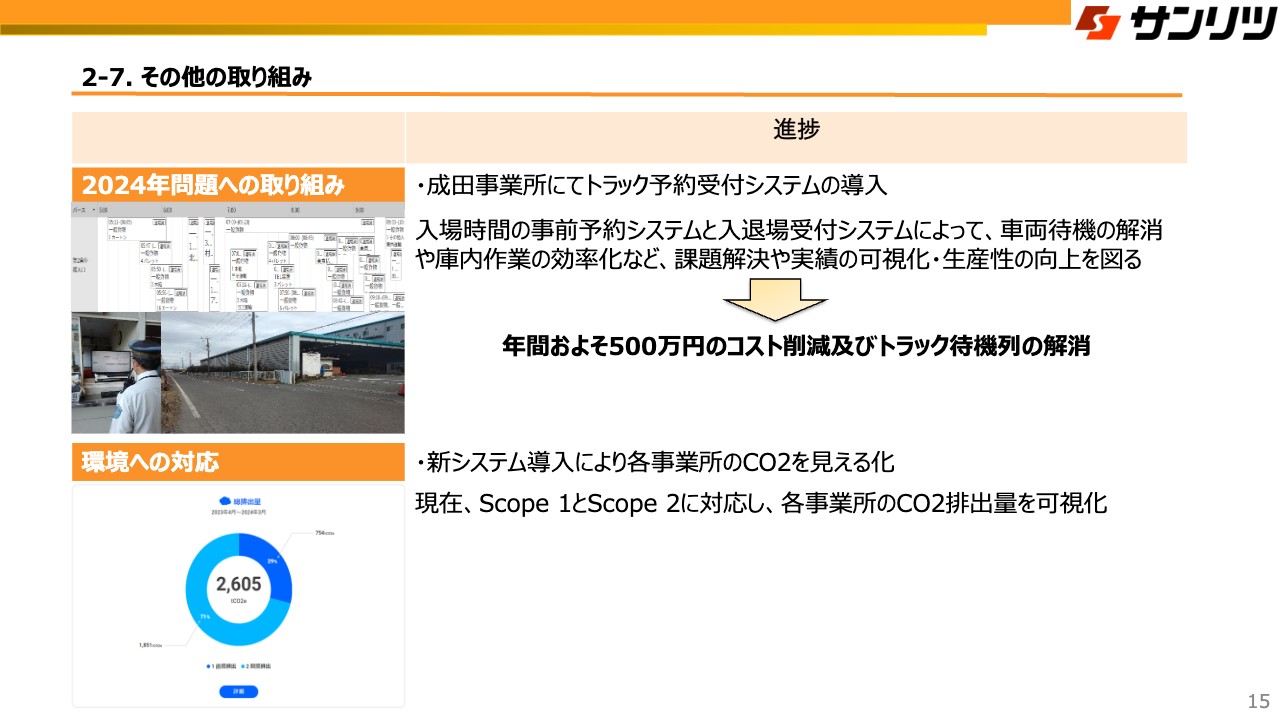

その他の取り組みです。

まずは、来年4月に控える2024年問題への取り組みについてです。当社の自動車運輸事業は、売上の80パーセントが外注によるもので、自社で26台の社用車を保有しています。現在お客さまとの値上げの価格交渉に入っており、苦戦している状況です。しかし、しっかりとした資料をもって、お客さまにご理解いただき、値上げに結びつけたいと考えています。

スライドに、「成田事業所にてトラック予約受付システムの導入」と記載していますが、こちらは荷受けの問題に対する取り組みです。厚生労働省の調べによると、2024年問題の70パーセントを占めるのが、荷受けの待機時間の長期化です。

当社は、一番トラックの導入台数が多い成田事業所に予約受付システムを導入しました。予約受付システムは、搬入トラックの予約を可視化し、スムーズな荷下ろしを実現します。これにより、車両待機の解消、さらに当社の現場の庫内作業の効率化などを図っています。進捗としては、年間で500万円ほどのコストダウンとトラックの待機列の解消につながっています。

その他、モーダルシフトの推進、さらに国内の中間倉庫の拡大を考えています。

当社は国内輸送においても、半導体製造装置の取扱いがあります。現在九州ではTSMC、北海道ではラピダスなど、新しい工場が増え、製造装置の輸送が出てくると予想されます。それにより、関東と東北の地域で展開している当社も、関西、北海道などにビジネスチャンスを見つけていきたいと考えています。

環境への対応では、「アスエネ」という新しいシステムを導入し、各拠点のCO2の見える化を図っています。現在、サプライチェーン排出量については、国際機関の策定したScope 1、Scope 2、Scope 3という基準があります。まずはこのScope 1、Scope 2にあたる、自社内での排出量の見える化に取り組んでいます。

Scope 3には上流と下流があり、メーカーでは、購入する側、販売する側のCO2排出量を算出していく必要があります。そのような中で、当社としては販売に関わるものが自社内の排出量となるため、これを可視化して、今後提供していこうとしています。

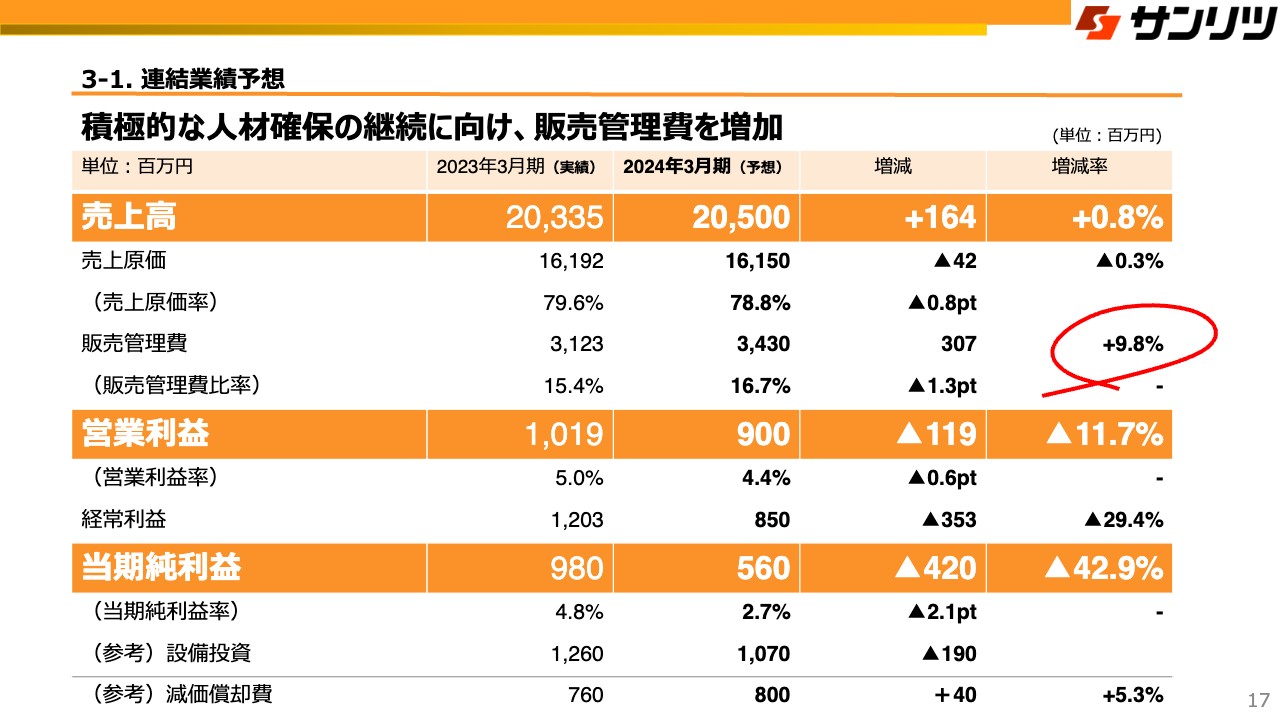

3-1.連結業績予想

2024年3月期の連結業績予想です。売上高は前年比で増収、営業利益は減益となる予想を立てています。

減益の要因は、先ほどよりお伝えしている積極的な人材投入です。上期時点で38名とお伝えしましたが、年間計画では約58名を予定しています。3億円を超える原価増をこの期で見込んでいるため、この予想値となっています。

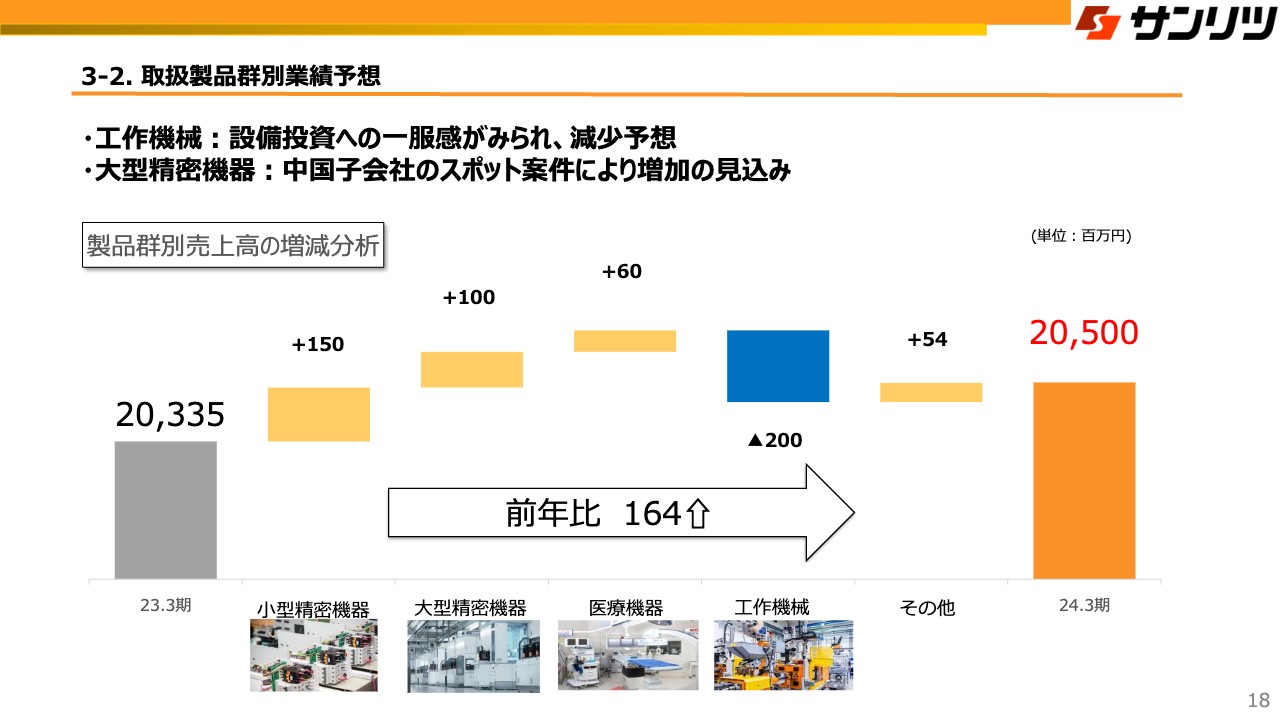

3-2.取扱製品群別業績予想

取扱製品群別の業績予想です。海上運賃の下落による工作機械の落ち込みについては、期初から予想していました。この落ち込みの2億円を他の取扱製品群でカバーして、売上を増収に持っていこうとしています。上期はかなり売上が落ちている状況ですが、残り4ヶ月はソリューションの実現、営業の獲得に動いていきます。

また、お客さまの貨物の動向として、中国の旧正月が明ける2月から3月の期末までは需要が増えることを見込み、しっかり取り組んでいきたいと考えています。

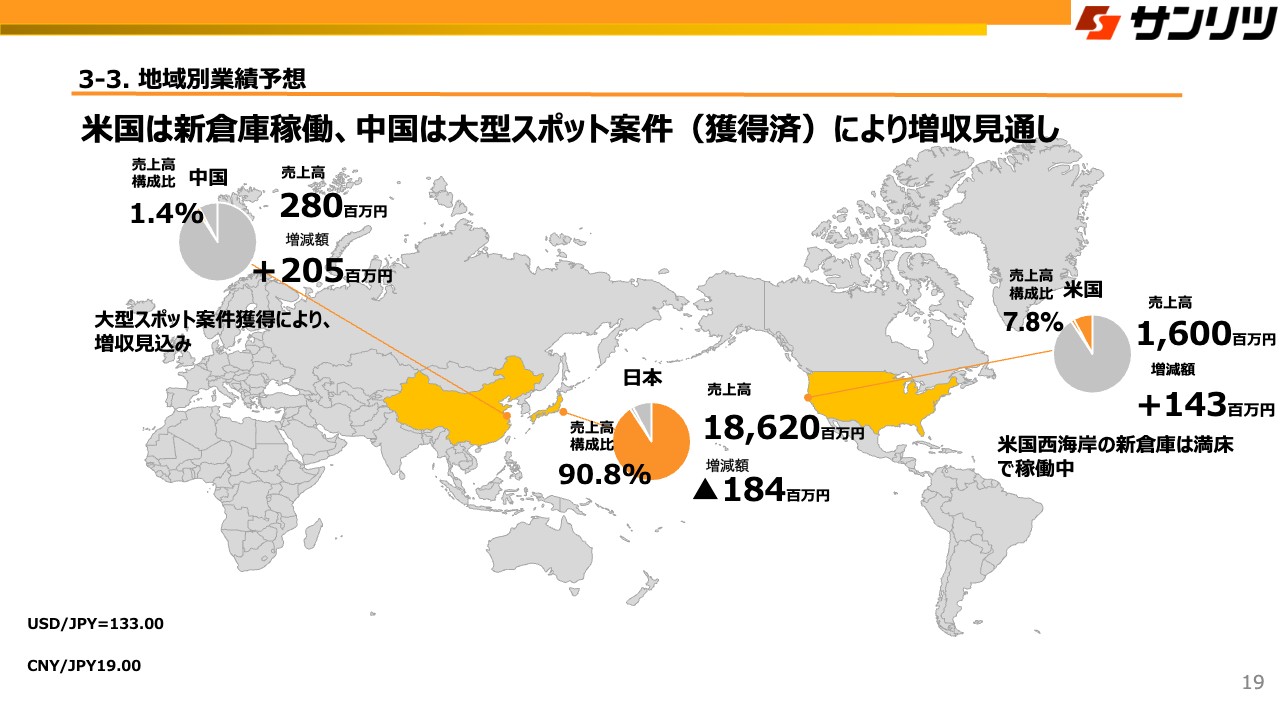

3-3. 地域別業績予想

地域別の業績予想です。海外売上高比率を伸ばしていくとお話ししましたが、上期ですでに期初計画を超える増収を実現しています。通期では、スライドに記載されている売上高よりもさらに伸長させていきたいと考えています。

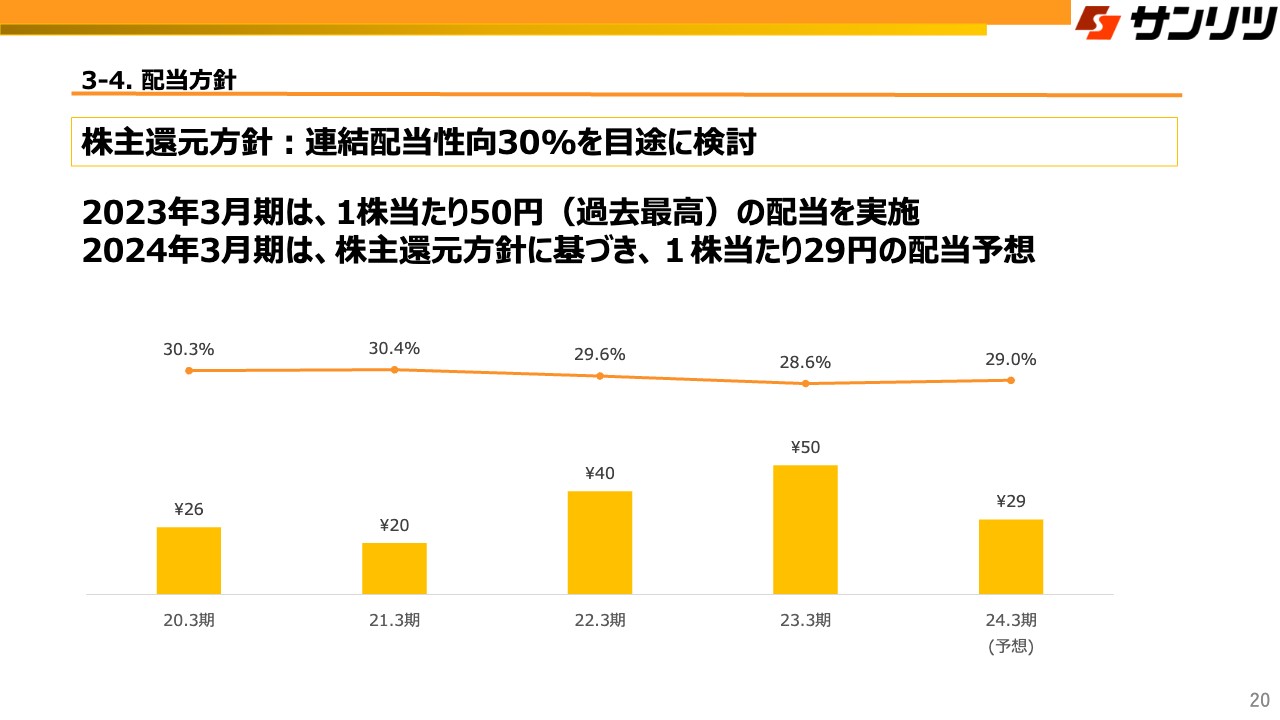

3-4. 配当方針

配当方針です。当社は配当還元方針を「連結配当性向30パーセントを目途に検討」としています。前期は過去最高の配当を実施しましたが、今期は29円の配当予想です。

4-1. サステナビリティ基本方針の策定

サステナビリティへの取り組みです。

サステナビリティ基本方針は、スライドに記載している5項目を大項目として掲げました。当社は「美しく魅力のある会社サンリツの実現を目指します」という企業理念を掲げており、今回はこの中の一部をご紹介します。

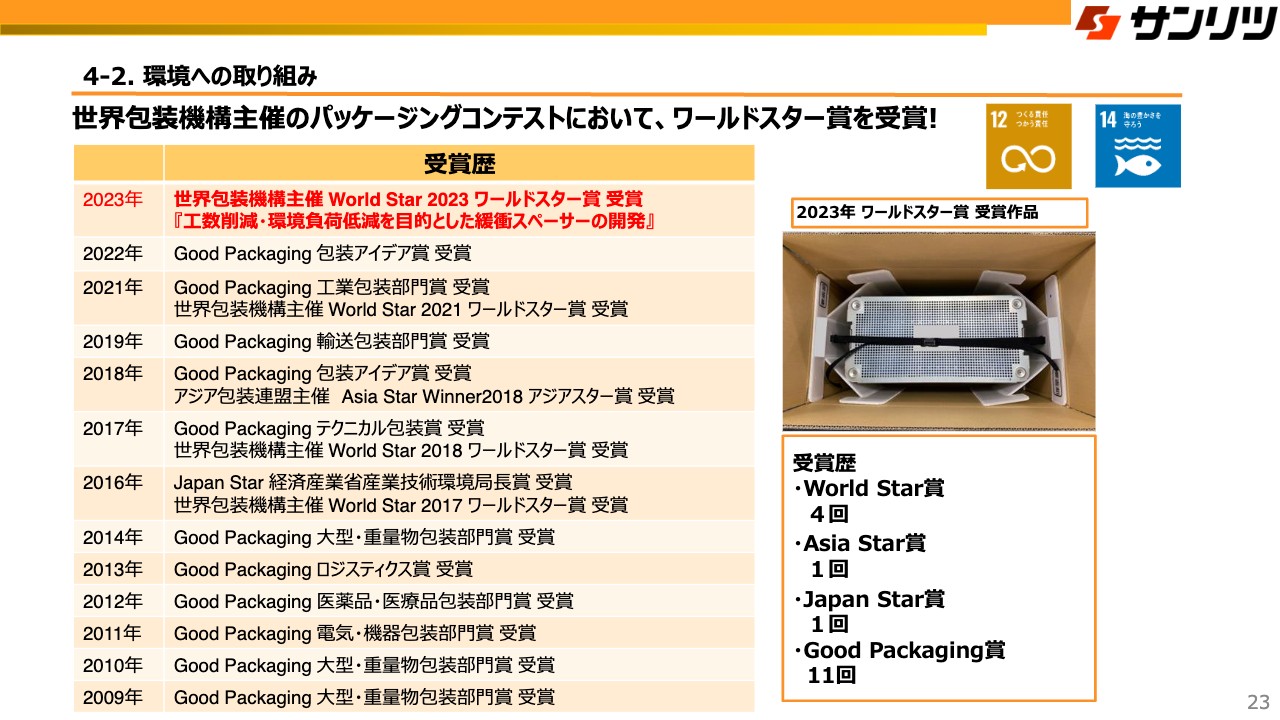

4-2.環境への取り組み

環境への取り組みです。

当社には、包装技術設計という強みがあります。環境に配慮した包装設計を顧客に提供しています。

スライド右側に、2023年にワールドスター賞を受賞した作品の写真を掲載しています。中の緩衝設計をポリエチレンからダンボールもしくはリユース、リターナブルができるものに変えていくというのが当社の包装技術の強みです。

スライド左側は、2009年からの受賞履歴です。最初は日本だけでしたが、2016年からは世界の包装機構にも評価されています。また、今年もワールドスター賞を受賞しました。

4-3. ダイバーシティ・職場環境の向上

ダイバーシティ・職場環境の向上です。

昨年よりダイバーシティプロジェクトを手がけており、女性コンサルタントにも参画していただいています。女性従業員のヒアリングを幅広く行い、意見などを吸い上げ、その課題をしっかりと捉えて解消していこうと現在動いています。

また、11月に女性交流イベントを実施しました。一緒に働いている女性社員や他の場所で働いている女性社員が、一斉に交流することは今までありませんでした。ネットワークをつなげることで、他の方の活躍を知る機会を創出できた交流会となりした。

その他には、職場環境アンケートを実施しました。当社の現場は、空調の効いていないところが多々あり、寒暖を調節できなかったり、設備を投入できなかったりするところもあります。そのようなところには、スライド左下の写真にあるような空調完備の休憩室を設置することに投資しています。アンケート結果からこのような課題を順次解消していき、環境整備を進めているところです。

4-4. サンリツ卓球部の活動

最後は卓球部です。創設から44年経ち、現在は女子チームだけですが、社会人の部で日本卓球リーグ女子1部に所属しています。戦績としては、ちょうど1年前に、日本の社会人卓球部のトップを決める「内閣総理大臣杯」に出場し、初優勝を遂げました。今年も「内閣総理大臣杯」の連覇を目指し、明後日から岐阜で試合に挑みます。

また、卓球を通じた交流を年に2回から3回手がけています。今年の2月には、「サンリツ・三浦杯 小学生卓球大会」を当社の卓球場で開催しました。また、スライド右下の写真の「スマイル卓球教室」では、9月に長野市の中学校に出向き、当社の卓球選手による指導などを通して中学生と交流を深めています。これは、来年も継続していきたいと考えています。

質疑応答:インフレによる事業展開の変化とソリューションの認識について

質問者:御社は事業環境の変化への対応がそれほど速くないと感じています。今回も、インフレに変わる中で対応が遅れ、厳しい状況にあるように見えてしまいました。

そもそも3PLはデフレモデルだと思いますので、短期的な対応のお話よりも、むしろデフレからインフレに変わる時の物流のビジネスモデルに、どのような変化が求められていくとお考えなのかを知りたいです。インフレであれば持ったほうが有利になりますので、持たざる経営というのはデフレモデルそのものという印象を持ってしまいます。

2年や3年というサイクルではなく30年の流れが変わる中で、5年後、10年後を見据えた時の変化の方向性やビジネスモデルについて、三浦社長としてはどのような施策をしていくのか教えてください。

御社の中期経営計画に関しても、事業環境にいかに適応するか、2年から3年くらいのサイクルにどう合わせるかというお話をしている印象が強いですが、今回はさすがに状況として違うのではないかと感じるところがあります。

非常に不躾な質問で恐縮ですが、インフレに変わる中でどのように展開していくのか、そのための新中期経営計画はどのような位置づけなのかを教えてください。

また、最近は多くの企業がソリューションを掲げているせいなのかもしれませんが、御社は少し足りないのではないかと感じています。まったくないわけではないと思いますが、そのあたりも含めたご認識を教えてください。

三浦:インフレによる事業環境の変化に対して、今まで当社は顧客や業界の動向に左右され、業績にもそれが影響してきました。そして、今期の上期もそのような状況です。今までは、売上が減っても利益をしっかり確保していくことにターゲットを絞る経営指針でした。

しかし、この中期経営計画においては売上もしっかり伸ばし、今後は変動対応力としてソリューションが重要になると考えています。ソリューションに関して、今回は新しい組織の中で行動していきますが、私自身が考えている問題解決志向が従業員一人ひとりに浸透していないところがあります。

そのため、ソリューションのステップワークレベルを設定して浸透を図っています。レベル1及びレベル2は受け方の問題解決手法としてのフェーズです。そこから潜在化したニーズ、もしくは決定権者との交渉ができるのがレベル3のフェーズです。現在はレベル3のフェーズということで、ソリューションに関して水面下で非常に進んでいると感じています。今後はその水面下のものがしっかり浮き上がって表に出てくると思っており、私自身も行動を起こしていきたいと考えています。

ご質問にありました3PL事業について、当社は20年前から医療機器を中心に手がけてきました。しかし現在では、全体的なアウトソーシング型の物流とは私自身が捉えておらず、全体最適化である4PLの展開を考えています。

1社ですべて総括したアウトソーシングを受けるという3PLではなく、アライアンスを同業他社と組みながら進めていくという事業の展開を考えています。

環境変化への対応は、いかに先取りしてその変化をつかめるかが重要だと思います。その点は、私を中心に、現在は顧客回りをしながら顧客動向や業界の方向性をつかんでいます。また来期への予算編成に入っていきますが、その部分の上積みも含めて展開していきたいと考えています。

質疑応答:今後のビジネスチャンスについて

質問者:ビジネスのチャンスはどのあたりを見ており、これからどのような投資を計画されていますか?

現在は事業環境の変化に対応しての投資に見えるため、「これはすごくおもしろいビジネスだな」「今こんなことをやっているのですよ」「水面下で進めているのですよ」など、お話できる範囲で教えてください。

三浦:私は内に秘めるタイプではないため、オープンにお話しします。ビジネスチャンスとしては、成田の航空貨物の投資に関して、滑走路が増えた中での貨物量の増加を確実に取り込んでいきたいと思っています。

また、取扱製品群別では、半導体の製造装置を現在ターゲットにしており、ここをビジネスチャンスと捉えています。中長期的には、医療機器は堅調で、半導体の製造装置もこれからも確実に伸びていく業界です。もともとは1社しか取扱いがなかったのですが、現在は2社取り扱っています。そして1番大きな半導体の製造装置メーカーとの取引が始まりましたので、これをビジネスチャンスとして展開していきます。

また、先ほど中間倉庫のところでお話ししましたが、関東や東北だけでなく関西もしくは北海道をチャンスとして捉えています。以上が国内におけるビジネスチャンスです。

海外は先ほどもご説明しましたが、当社の強みであるビジネスモデルは、他社の物流会社にはありません。海外においては、体力をしっかり養いながら、幅広く大きなビジネスチャンスを捉えたいと思っています。

特に米国の東海岸、ノースカロライナ州の下のサバンナ港などにビジネスチャンスがあり、取扱いが増えていく見通しのため、現在はリサーチに入っている状況です。

質疑応答:欧州のエリアや展開方法について

質問者:米国で培ったビジネスモデルを製品展開するというお話でしたが、具体的に欧州ではどのようなエリアでの展開をお考えですか? コワーキングも含め現地での物流をどのように展開していくのか、もう少し詳しく教えてください。

三浦:現在、米国でここ10年築き上げた工作機械メーカーの工場が欧州にあります。そちらでも同じビジネスモデルを展開していくことを提案中です。

欧州という場所は、国の境がほとんどないに等しいため、いろいろな場所にビジネスチャンスがあると考えています。どこか1ヶ所ということではなく、「港が近いほうがよいのか」「内陸のほうがよいのか」「他の工作機械メーカーの場所はどこなのか」などを総合的に勘案しながら、まずは今提案中の米国の工作機械メーカーをターゲットに事業を展開していくことを考えています。

さらに、欧州ではもう1つのビジネスチャンスとして、スチール梱包の鋼材の仕組みがあります。これはご説明が難しいため割愛しますが、欧州にはスチール梱包の需要がまだありません。この仕組み材の提供を、日本もしくは台湾から欧州に供給して販売する計画も考えています。

質疑応答:国内の運輸事業について

質問者:国内の運輸事業について、関西や北海道についてもビジネスを見つけていきたいというお話でしたが、それは御社が自前で運輸の営業所を作るのか、あるいは提携先を見つけるのかなど、どのように構想していますか?

三浦:自社のオペレーションでの進出と、アライアンスを組んだ同業他社と提携しながらの展開の2つの方法を考えています。

三浦氏からのご挨拶

大変厳しい事業環境の中、残り1ヶ月で来年を迎えますが、今期は増収に向けて着実に取り組んで行きます。来期以降は、今期に作り上げた人材の基盤があります。

来期及び再来期においても今期と同じように人材を補強していくかと言うと、そうではありません。今期に補強した人材の一人ひとりの生産性とDXの推進で売上を伸ばしながら利益率を高め、3年間の中期経営計画の数字を確実に達成していきたいと考えています。ご清聴ありがとうございました。

新着ログ

「倉庫・運輸関連業」のログ