【QAあり】オカダアイヨン、解体・林業・北米が牽引し、2Q売上・利益ともに過去最高更新、通期でも上方修正・増配

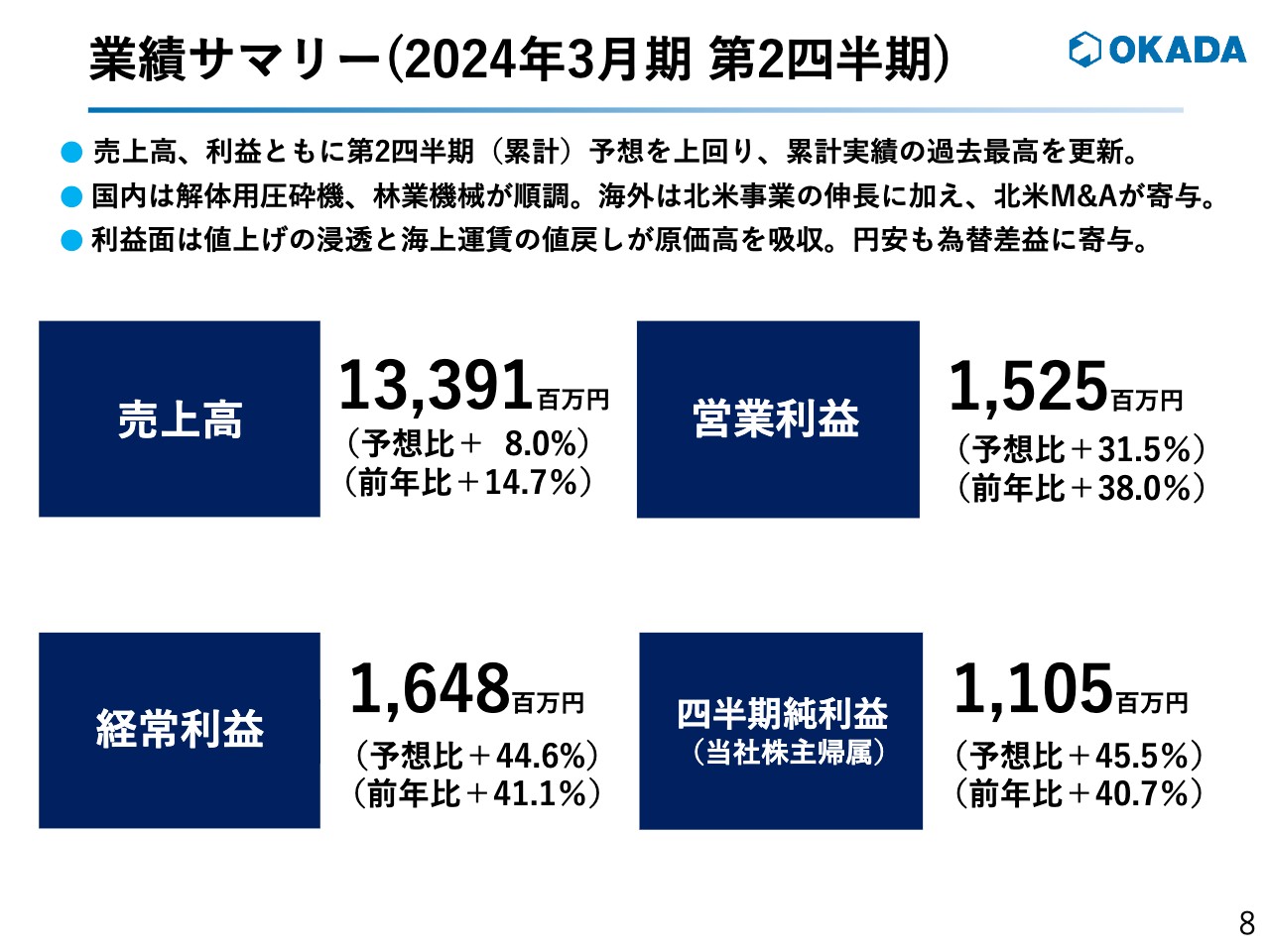

業績サマリー(2024年3月期 第2四半期)

岡田祐司氏(以下、岡田):みなさま、こんにちは。オカダアイヨン株式会社代表取締役社長の岡田祐司でございます。本日はご多忙中にもかかわらず、2024年3月期第2四半期決算説明会をご覧いただき、誠にありがとうございます。また、みなさまには平素よりご支援いただき、重ねてお礼申し上げます。

はじめに、業績サマリーです。当期は売上・利益ともに予想を上回り、売上高は前年同期比14.7パーセント増の133億9,100万円、営業利益は前年同期比38.0パーセント増の15億2,500万円、経常利益は前年同期比41.1パーセント増の16億4,800万円、四半期純利益は前年同期比40.7パーセント増の11億500万円となり、累計実績の過去最高を更新しました。

国内では、主力商品の解体用圧砕機と林業機械の販売が順調でした。海外では、主力の北米事業の伸長に加えて、北米シカゴでのM&Aの売上が寄与しました。

利益面では、値上げの浸透と海上運賃の値戻しが原価高を吸収したほか、円安による為替差益も寄与しました。

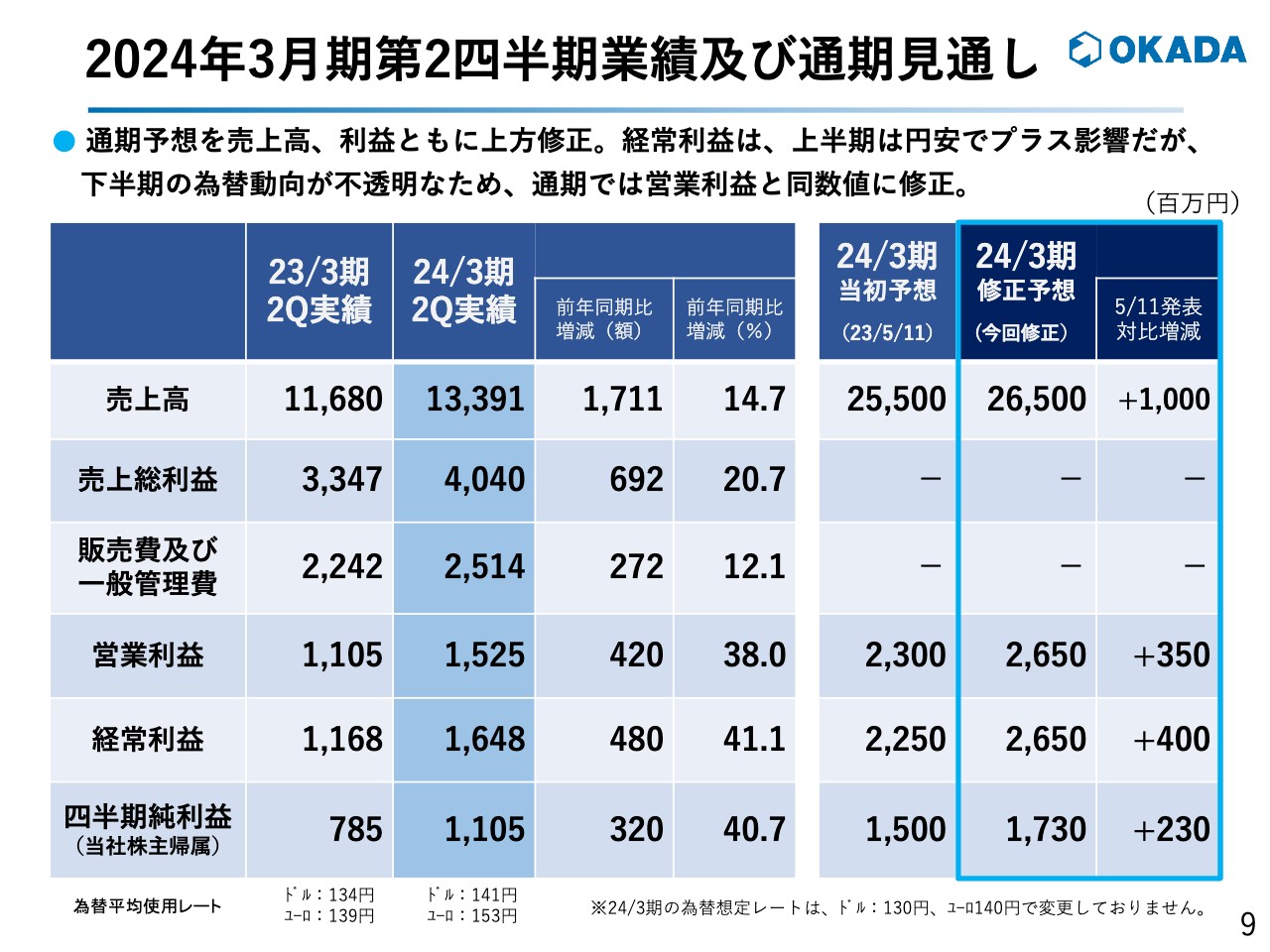

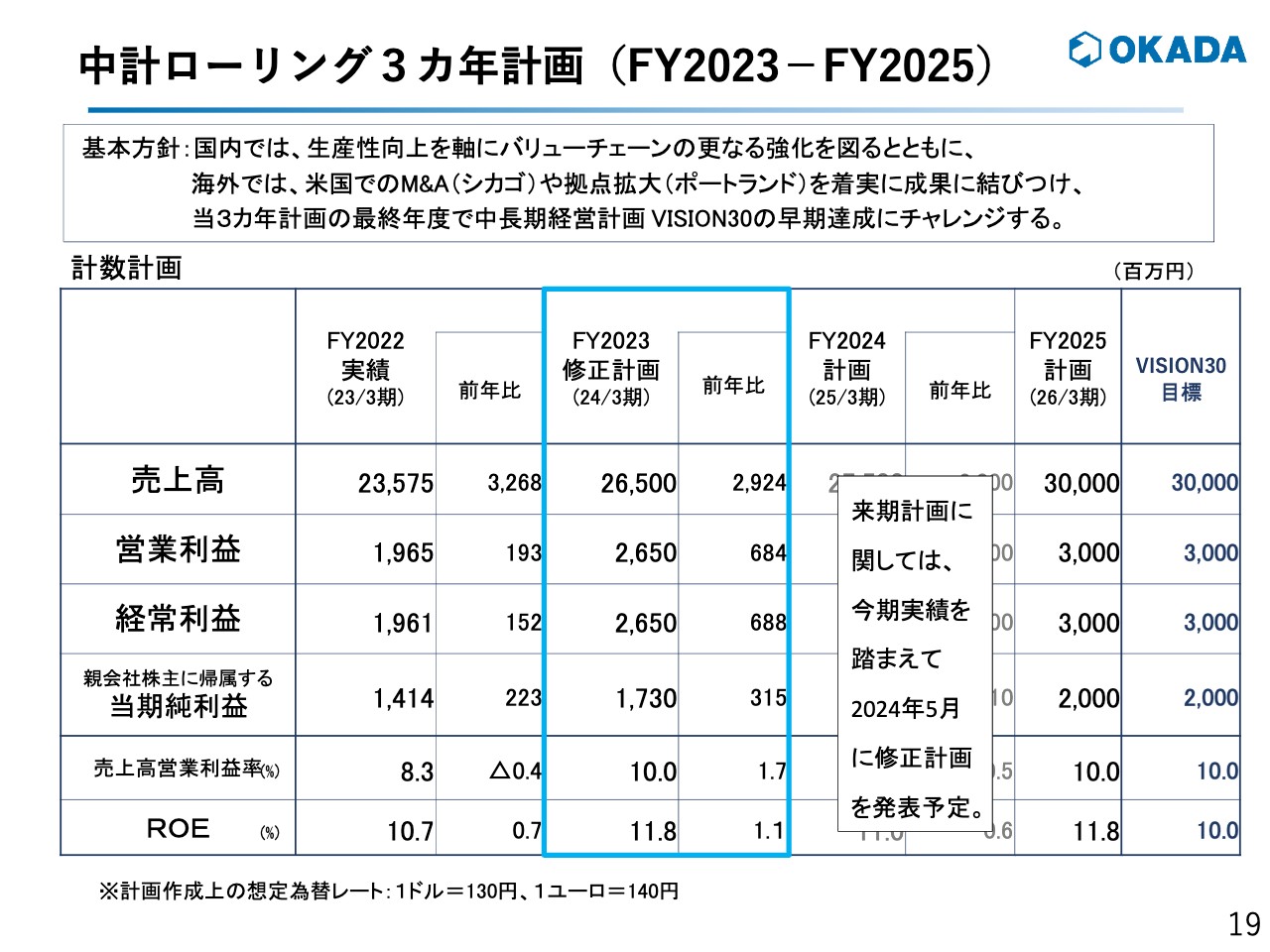

2024年3月期第2四半期業績及び通期見通し

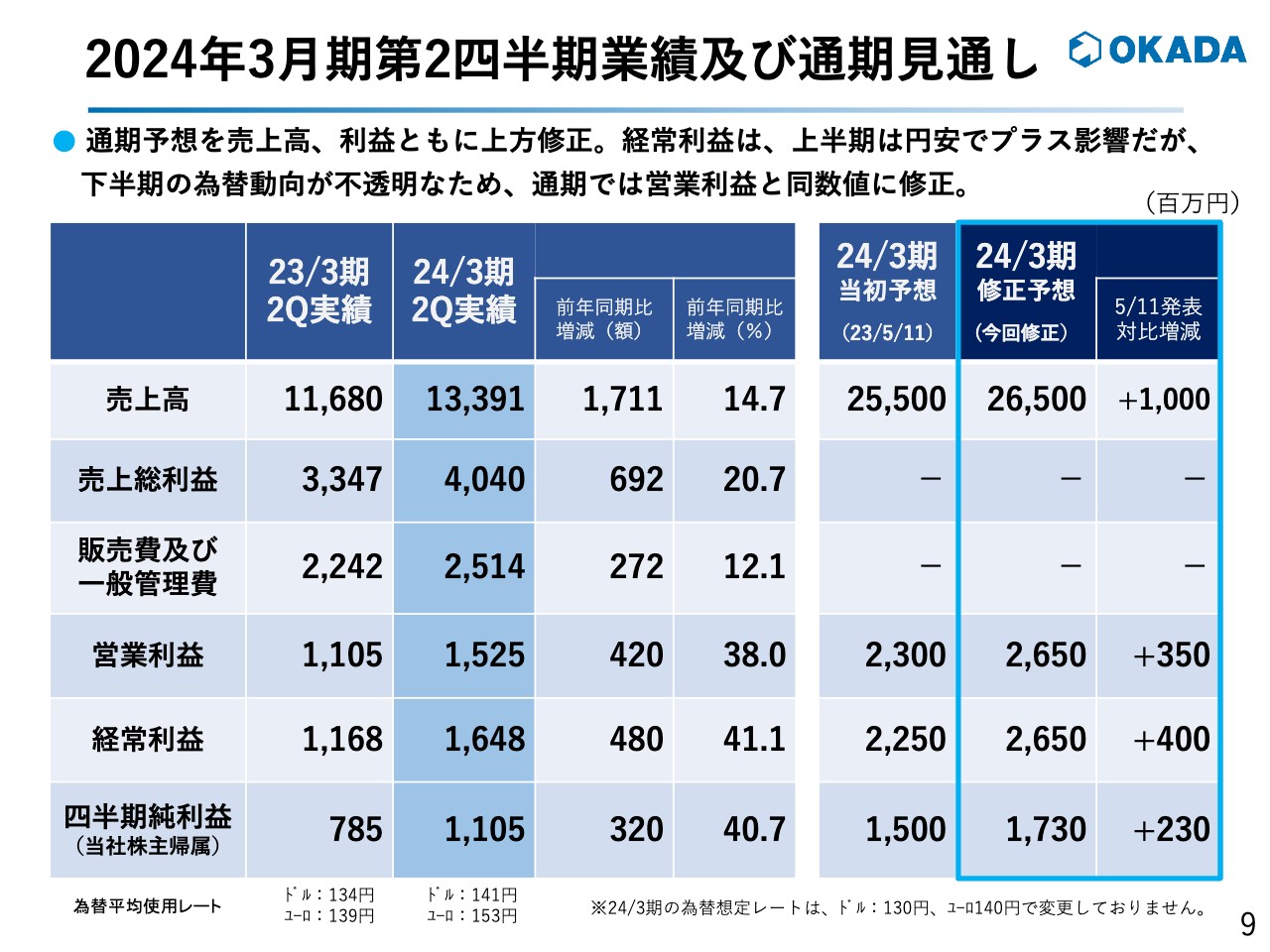

業績及び通期見通しです。当期の業績を踏まえ、通期予想を売上高、利益ともに上方修正しました。

需要面では、引き続き堅調に推移する見込みですが、原材料価格や為替の動向に加えて、景況感にも先行きの不透明感が残ることから、今回はすでに発表している下期予想数値をベースに、上期の実績を加味して上方修正しました。

ただし円安による為替差益の影響で、上期は経常利益がプラスに出ています。しかし、下期の為替動向は不透明なため、通期では経常利益も営業利益と同じ数値に修正しました。

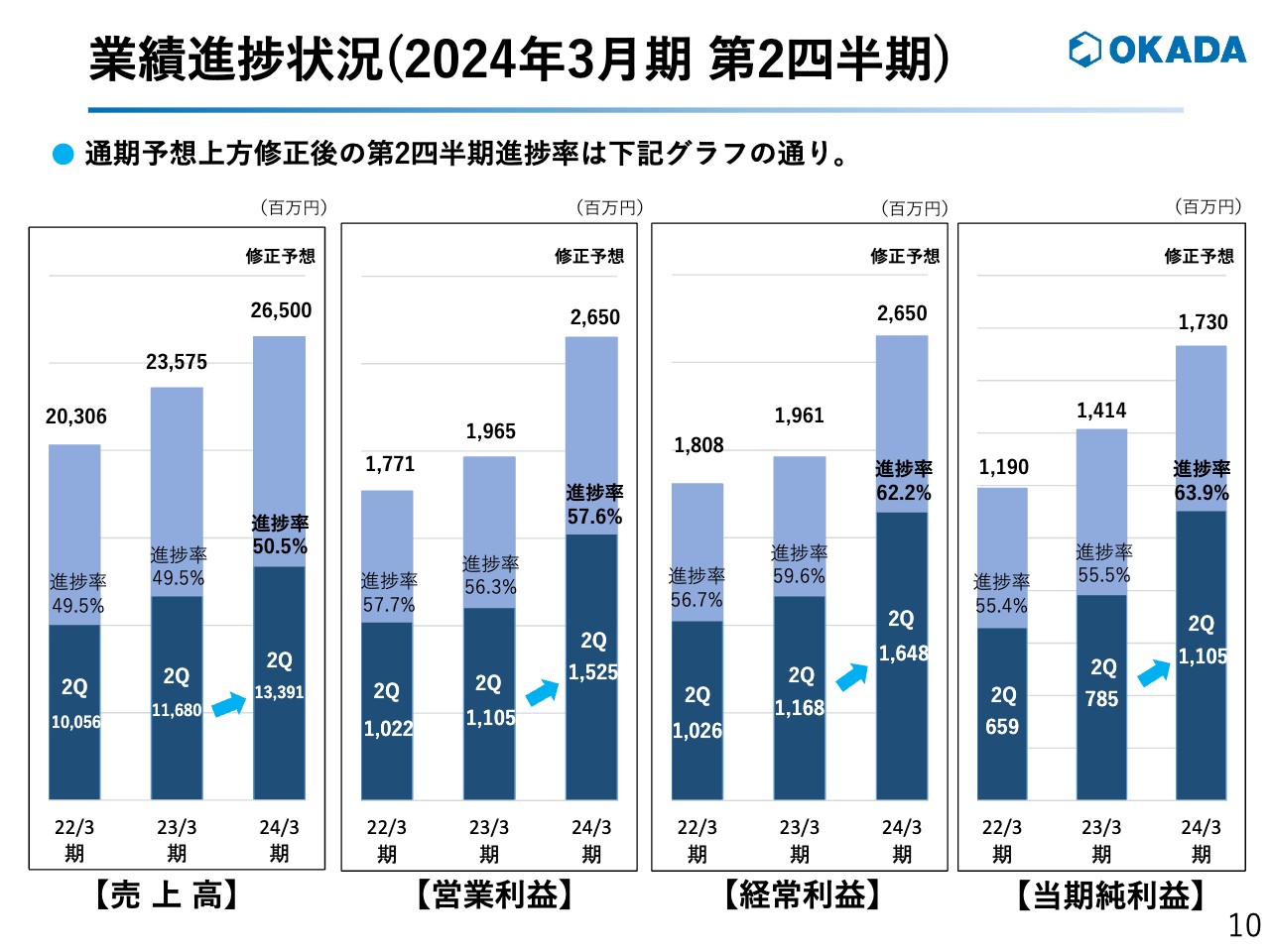

業績進捗状況(2024年3月期 第2四半期)

業績進捗状況です。スライドのとおり、売上高・利益ともに当期までは順調に進捗していますので、通期の修正予想も現実的な数値と考えています。

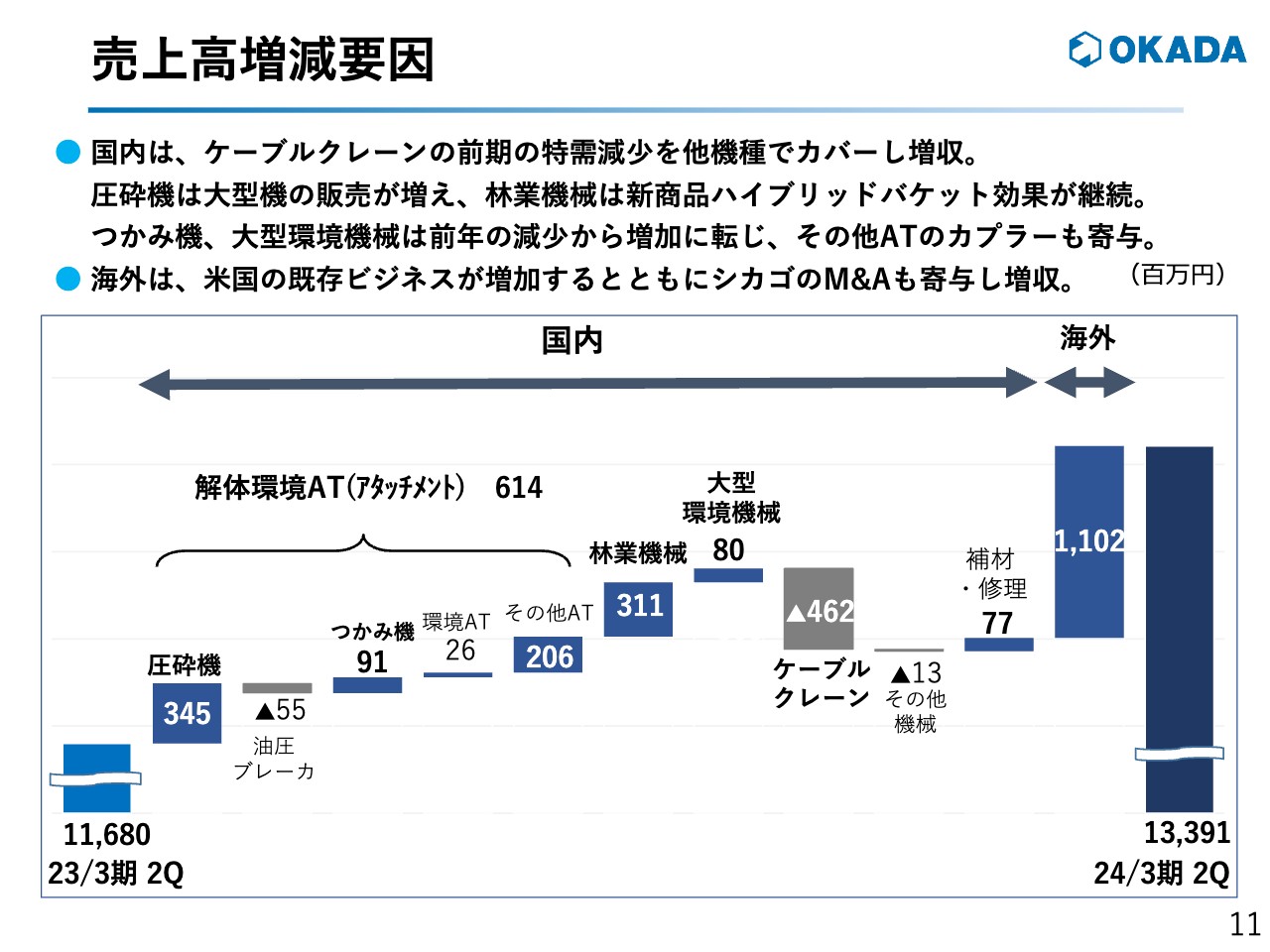

売上高増減要因

売上高の増減要因です。国内では、ケーブルクレーンなどの前期の特需は減少しましたが、その分を他機種の売上でカバーし、増収となりました。

個別で見ると、圧砕機では大型機の販売案件が増加し、林業機械では新商品の「ハイブリッドバケット」の販売が好調でした。

また、つかみ機や大型環境機械の販売も、前年の減少から増加に転じ、その他製品でも、カプラーの販売が寄与しました。

海外では、北米の既存ビジネスが増加するとともに、シカゴでのM&Aも寄与し、増収となりました。

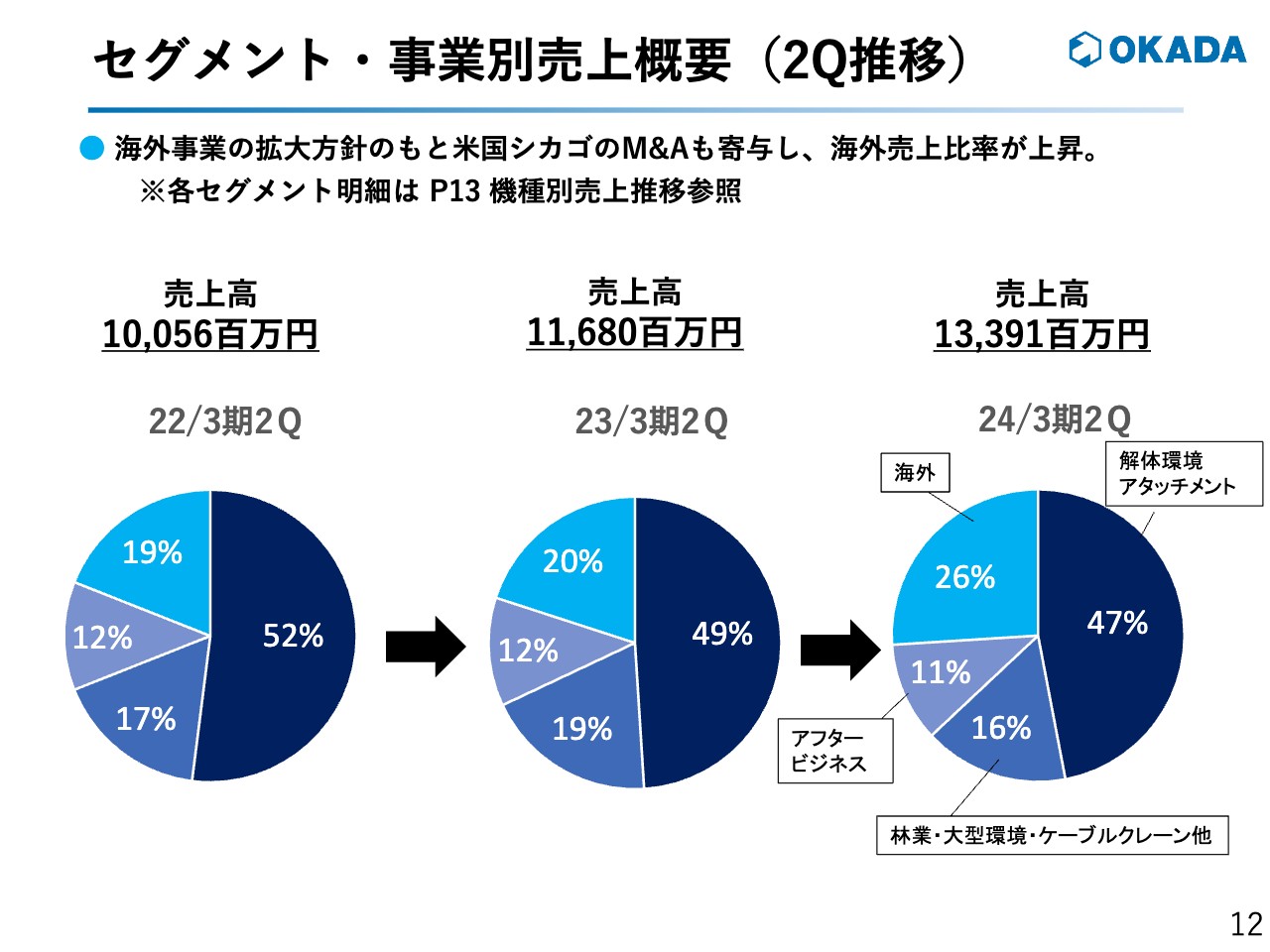

セグメント・事業別売上概要(2Q推移)

セグメント・事業別の売上概要です。海外事業の拡大方針のもと、北米事業の伸長とシカゴでのM&Aが寄与し、海外売上比率が前期の20パーセントから、当期は26パーセントへと上昇しました。

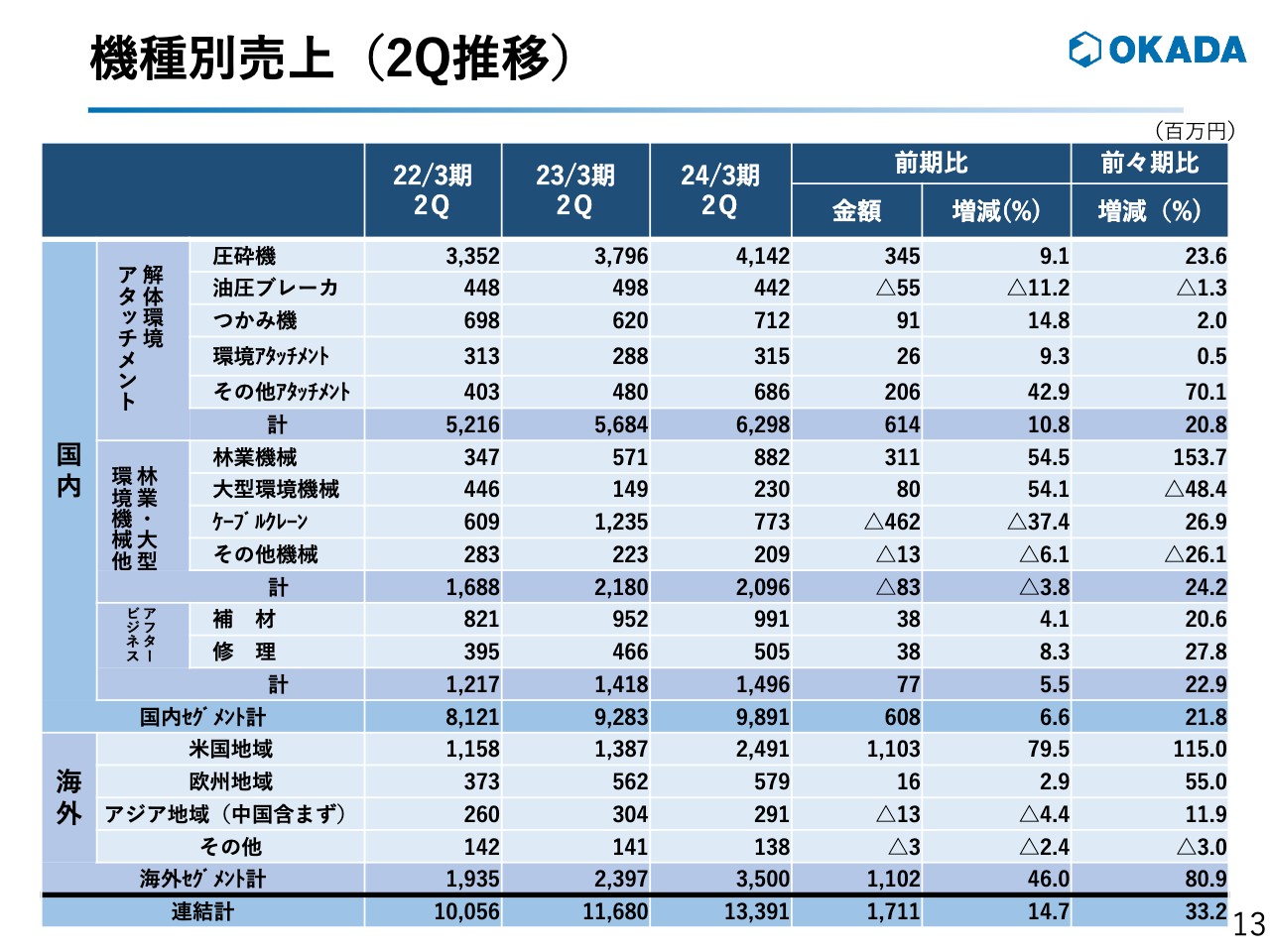

機種別売上(2Q推移)

機種別売上です。国内セグメントの売上高は、前年同期比6.6パーセント増の98億9,100万円となりました。当期も引き続き、解体環境アタッチメントを中心に、高水準の受注残があり、主力の圧砕機では都市再開発や解体案件の需要が堅調で、売上高は前年同期比9.1パーセント増の41億4,200万円となりました。

当社と南星機械のグループ連携により強化を進めている林業機械に関しても、一昨年投入した「ハイブリッドバケット」の販売が好調で、売上高は前年同期比54.5パーセント増の8億8,200万円となりました。

南星機械のケーブルクレーン事業は、継続して好調ではありますが、当期は昨年の足羽川ダムの工事のような大きな売上はありませんので、その影響もあり減収となっています。

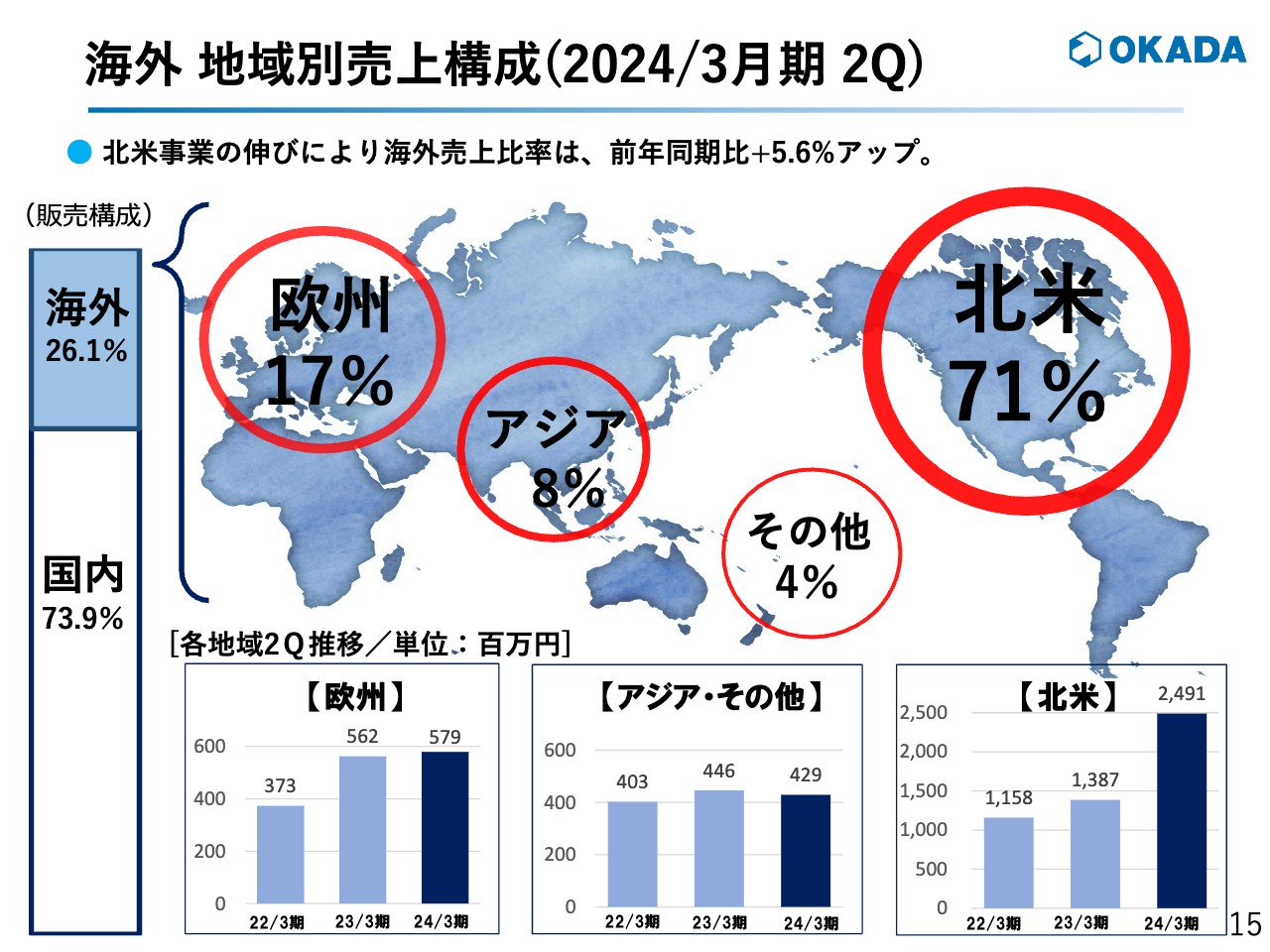

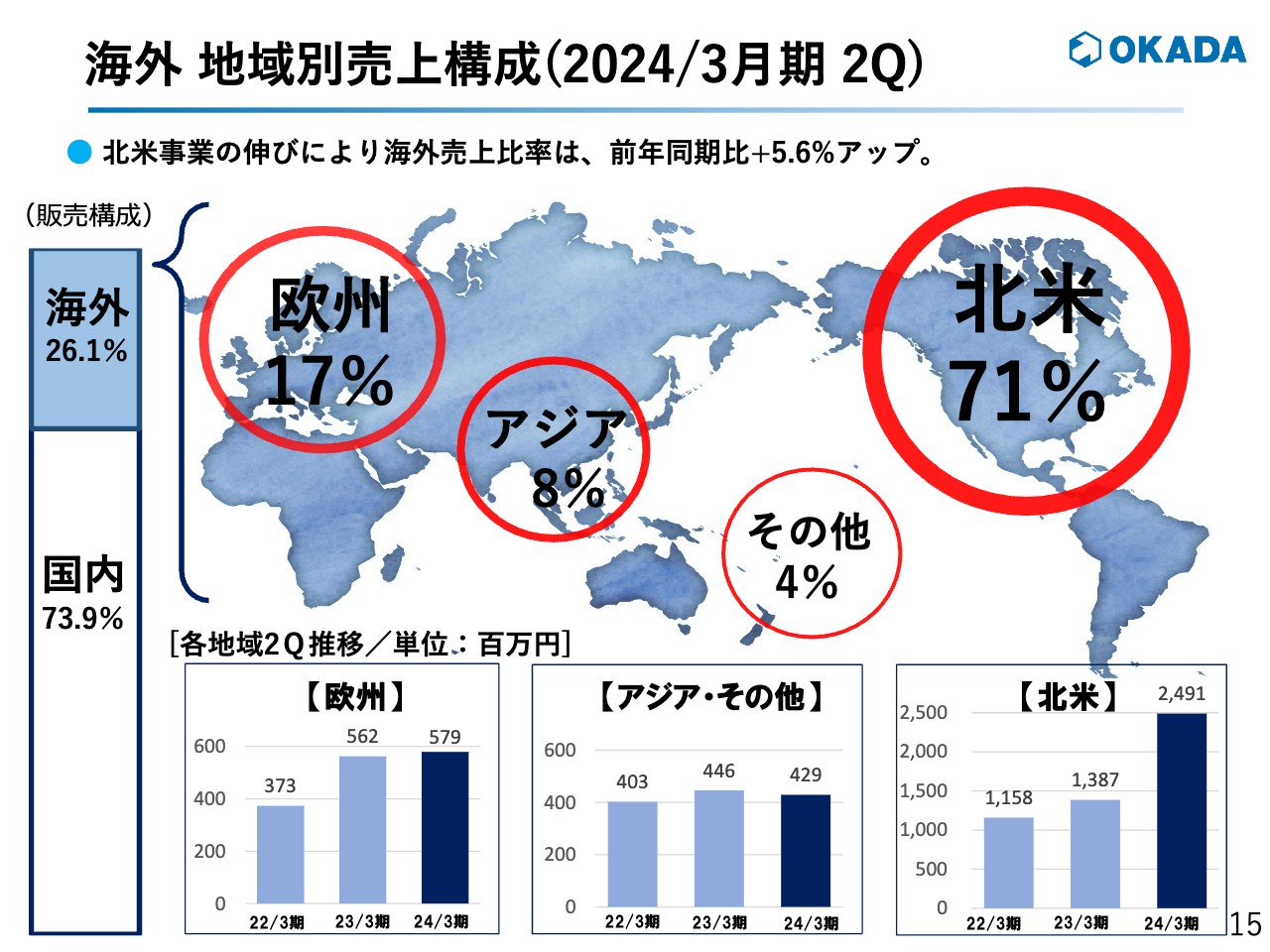

海外セグメントの売上高は、前年同期比46.0パーセント増の35億円となりました。地域別の内訳を見ると、海外セグメント全体の約7割を占める米国地域では、北米で順調に経済活動が推移するとともに、昨年末M&Aにてグループ化したシカゴのオカダミッドウェストの売上が寄与したこともあり、売上高は前年同期比79.5パーセント増の24億9,100万円となりました。

欧州地域では、市場全体の需要の減少傾向もありましたが、為替換算の影響等もあり、なんとか増収となりました。アジア・その他地域では、台湾を除いた全体の市場の需要減の影響もあり、減収となりました。

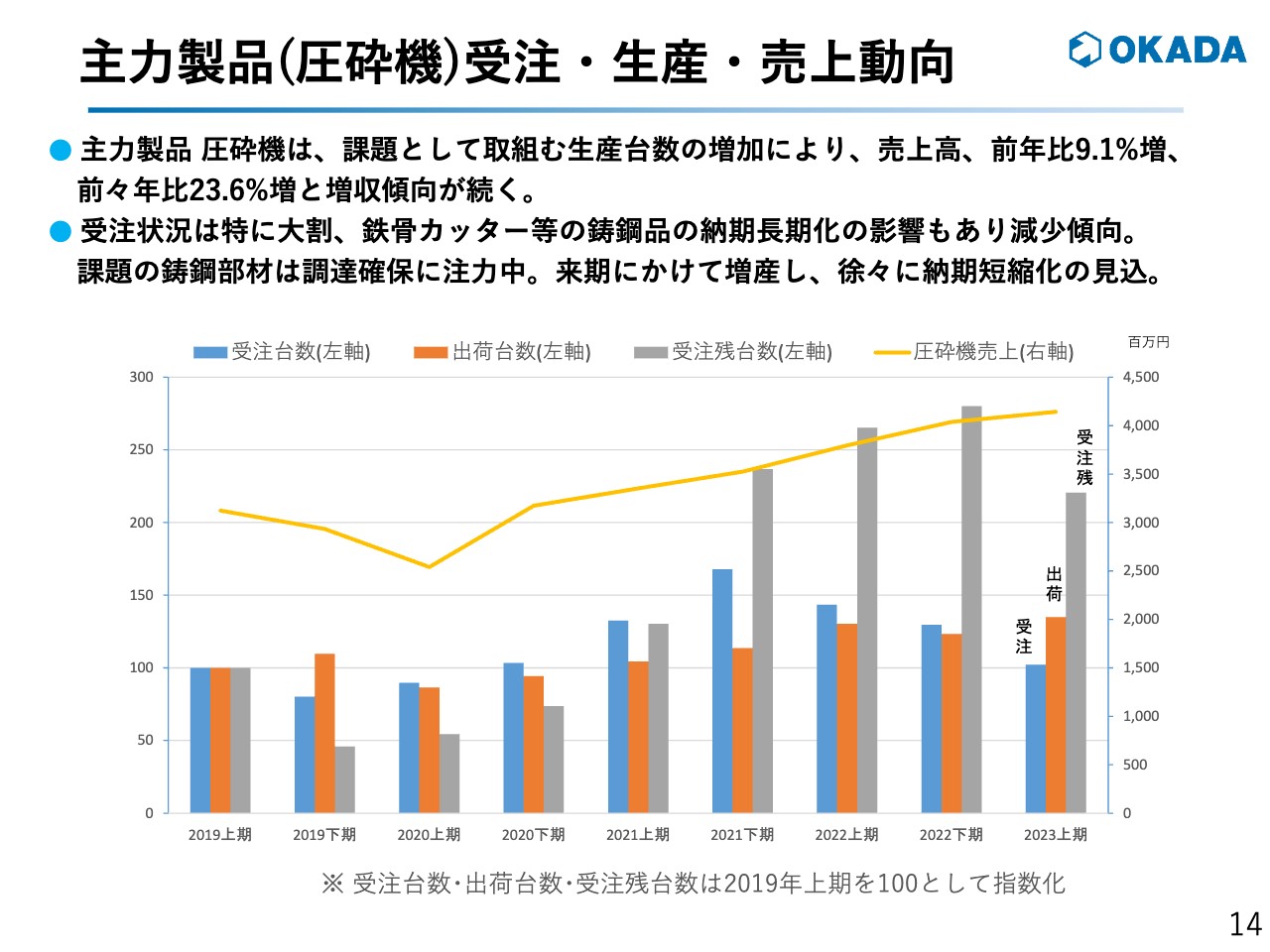

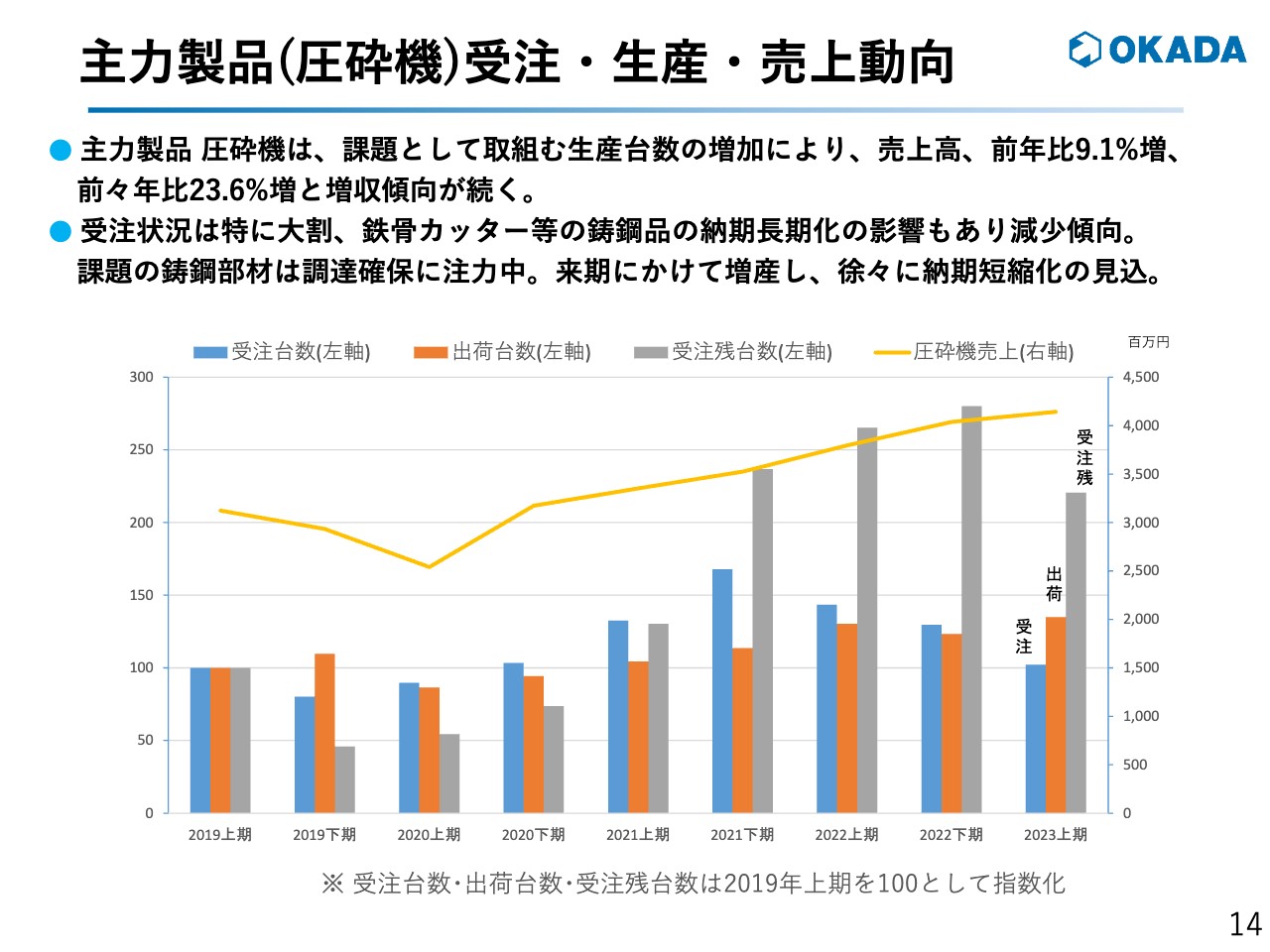

主力製品(圧砕機)受注・生産・売上動向

主力製品(圧砕機)の受注・生産・売上動向です。課題として取り組んでいる生産台数の増加により、前年比9.1パーセント増、前々年比23.6パーセント増と、増収傾向が続いています。

一方、受注状況は、特に大割機や鉄骨カッター等の鋳鋼品の納期長期化の影響もあり、減少傾向となりました。

現在、鋳鋼品の受注状況を改善するため、部材の調達確保に注力しているものの、こちらも一定の目途が立っています。納期は、この対策によって来期にかけて持ち上がり、来年春以降には納期短縮化を見込んでいます。

海外 地域別売上構成(2024/3月期 2Q)

海外の地域別の売上構成についてです。まず海外全体では北米事業が順調に推移しており、海外事業はグループ全体の販売構成比率26.1パーセントと、前年同期比5.6パーセント増となりました。

海外事業の各地域別の売上構成は、スライドに記載のとおりです。

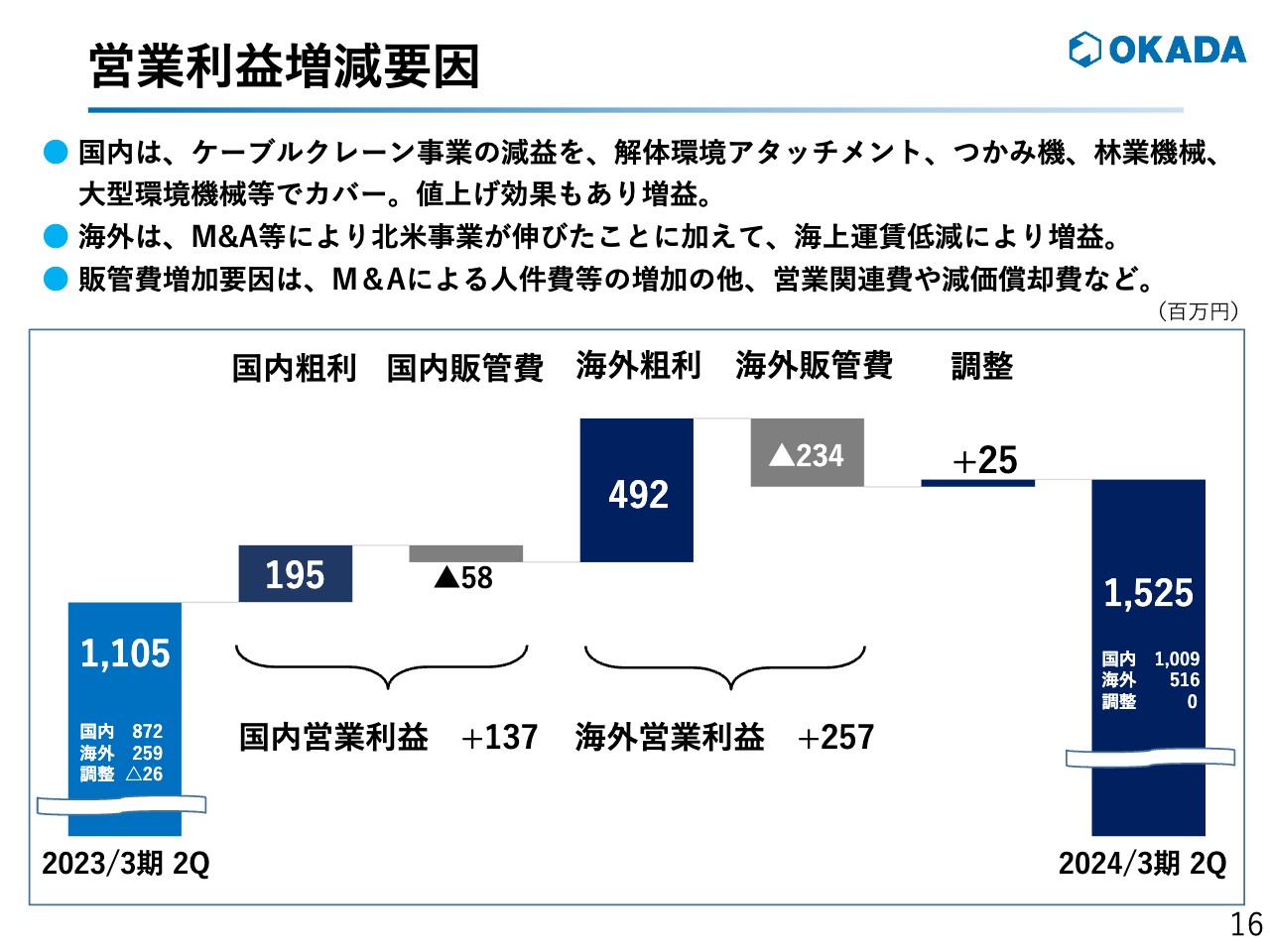

営業利益増減要因

営業利益の増減要因についてです。まず国内では、ケーブルクレーン事業の減益をその他製品の増収で補うことができたほか、鋼材価格上昇等の利益圧迫要因も販売価格の値上げ効果でカバーできたため、増益となりました。

また、海外ではシカゴでのM&A等により北米事業が伸びたことに加え、海上運賃もコロナ禍前の水準まで戻りつつあるため、増益となりました。

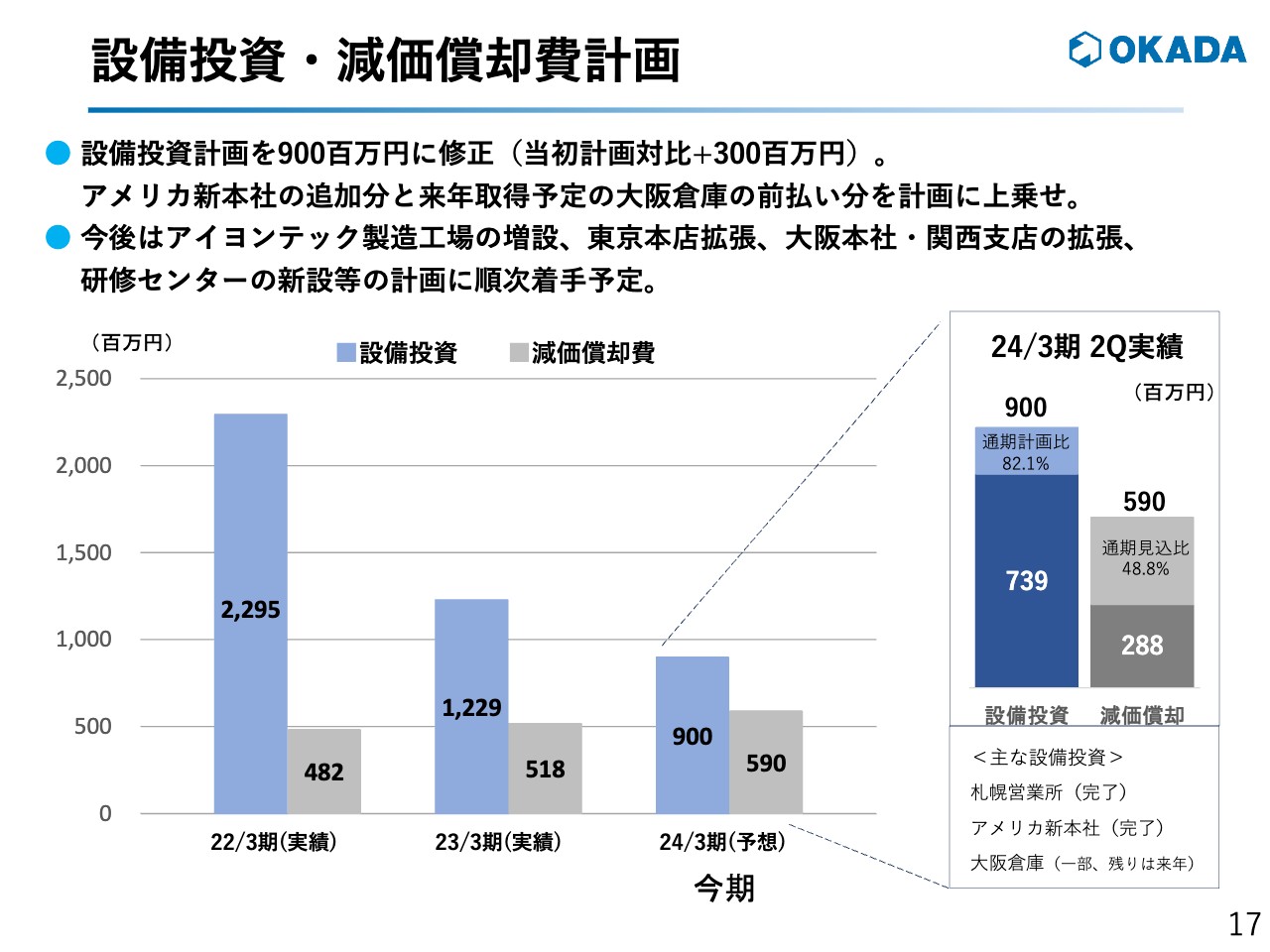

設備投資・減価償却費計画

設備投資の計画についてです。オカダアメリカのポートランド新本社の建設費用の追加分と、来年取得予定の大阪倉庫の前払い分等が上乗せとなり、当初計画より3億円増加の9億円に修正しました。

今後の計画としては、アイヨンテック製造工場の増設や、敷地が手狭になった大阪本社、東京本店、関西支店の拡張工事、研修センターの新設等を予定しています。

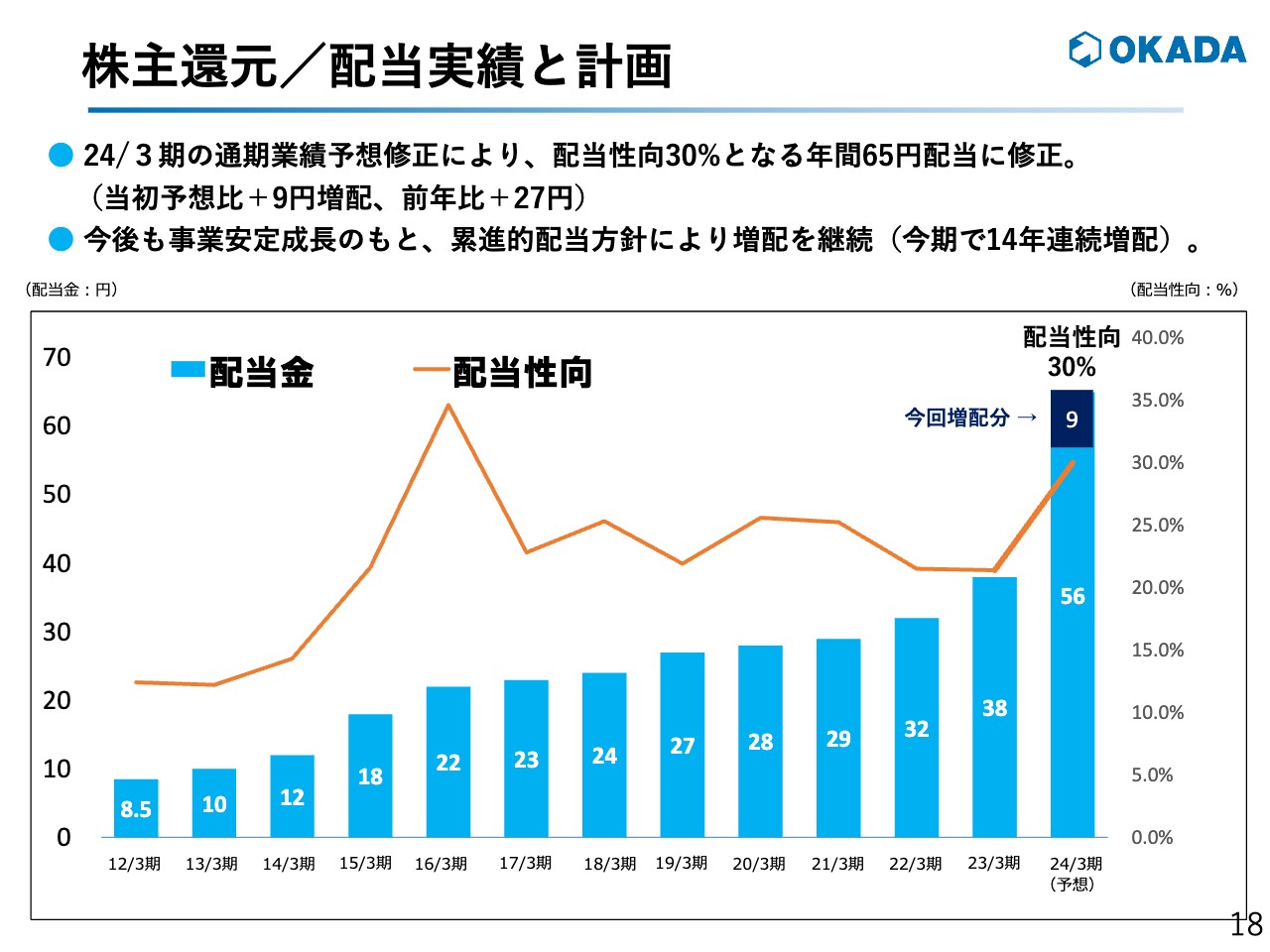

株主還元/配当実績と計画

今期の配当計画については、今回の通期業績予想の修正により、当初予想の56円から9円増配し、配当性向30パーセントとなる年間65円配当に修正します。

これにより、今期で14期連続の増配となります。今後も事業の安定成長のもと、累進的配信方針により増配を継続していく方針です。

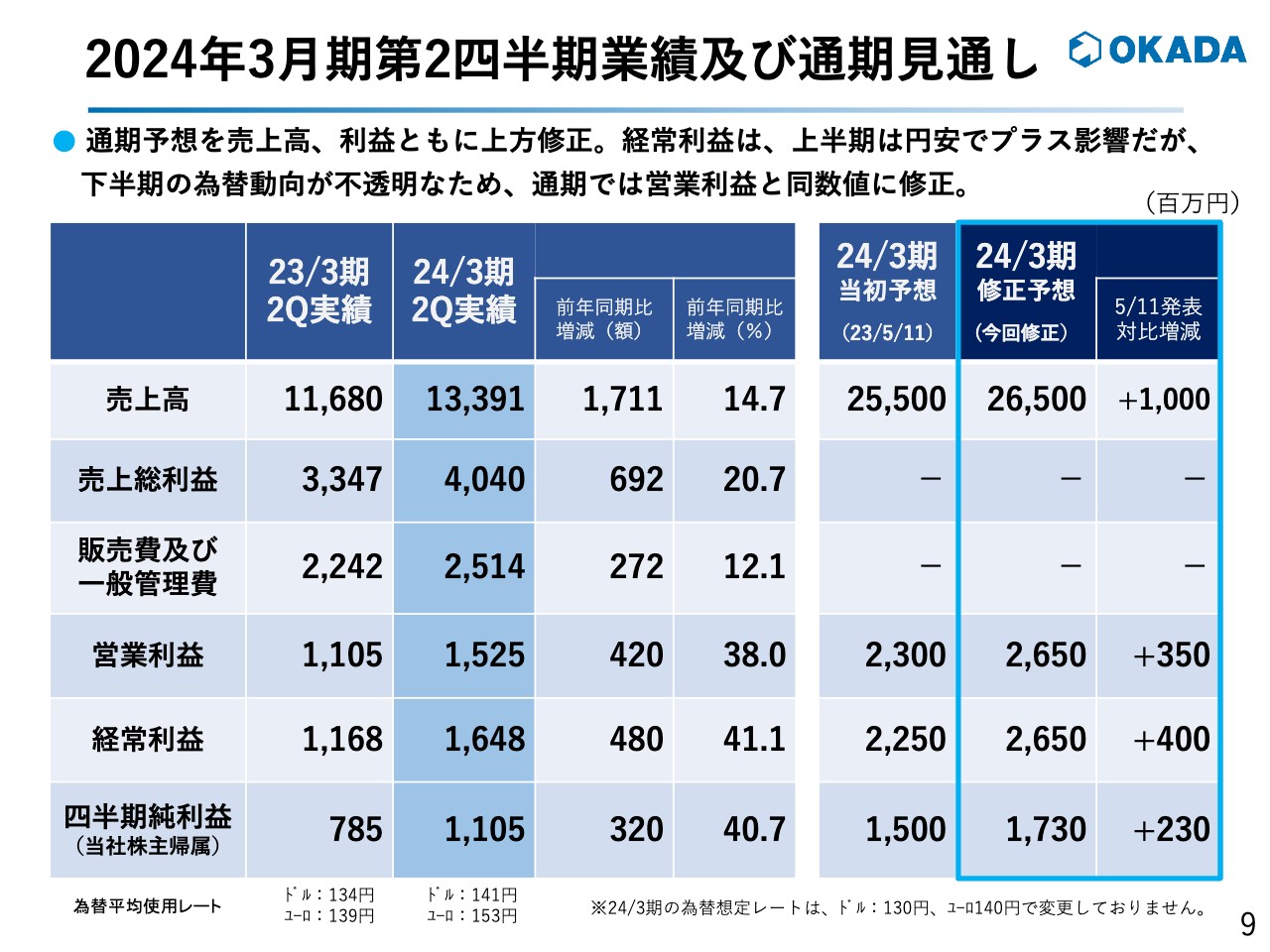

中計ローリング3カ年計画(FY2023-FY2025)

最後に、中計ローリング3カ年計画についてご説明します。

基本方針として、国内では生産性向上を軸にバリューチェーンの更なる強化を図るとともに、海外では米国でのM&Aや拠点拡大を着実に成果に結びつけ、当3カ年計画の最終年度で、中長期経営計画「VISION30」の早期達成にチャレンジします。以上が、弊社第2四半期の決算説明となります。

質疑応答:2024年3月期の修正予想の考え方について

前西信男氏:専務取締役の前西です。ここからは質疑応答に入ります。主に財務的な要因を補足する意味で、みなさまからよくいただく想定質問に対し、回答するかたちで進めていきます。

まずは「2024年3月期の修正予想の考え方を説明してほしい」というご質問です。

先ほど岡田社長より概略をご説明しましたが、基本的には上期の上振れ分をそのまま通期予想に上乗せした数値をベースにして予想を見直しています。その際、期初のドル130円、ユーロ140円という為替の前提は、基本的に変えていません。

こちらは当社の体質といいますか、現状の輸出と輸入に係る影響です。すなわち、営業利益までの為替の影響については、さまざまな通貨があるため、一言では言えないものの、ほぼ均衡している状況です。ですので、為替に影響を受けない状況になっています。したがって、期初からの為替レート想定の見直しは、あえて行っていません。

営業外の為替差損益については、ドル建ての債権がドル建ての負債よりもはるかに多く、現在、850万ドルの買い持ちになっています。そのため、他のエクスチェンジに係る為替差損益等を含め、ヘッジコストを考慮したあと、上期で1億5,000万円程度の為替差益が出ています。

ただし、こちらは今後、円高に進んでいけばなくなる可能性があります。ですので、非常に保守的かもしれませんが、先ほど岡田社長がご説明したとおり、予想の段階では為替差益はないものとして、営業利益と経常利益を同じ数値にしています。

したがって、今の状況が続けば、経常利益のほうは大きく上回ってくる可能性があります。

質疑応答:部材等の原価高に対する値上げの浸透状況について

「部材等の原価高に対する値上げの浸透状況はどうですか?」というご質問です。

まず、国内の主要商品の粗利率の推移をご説明します。国内の主要商品は、外注で作ったり、アイヨンテックで組み立てたりしている圧砕機が中心です。ここ数年間で、30パーセント以上の粗利をキープできていたのですが、2023年3月期第4四半期において、前年比2パーセントから3パーセント程度低下してしまいました。これは原価高に対し、値上げが追いついていなかったためだと考えています。

当第2四半期では、2023年3月期第4四半期対比で1.4パーセントから1.5パーセント程度回復しており、徐々に値上げが浸透し、もとの水準に戻ってきたと判断しています。したがって、主要商品の粗利は30パーセント程度に回復している状況です。

質疑応答:生産体制強化に関する進捗状況について

「課題の生産体制の強化に関する進捗状況を教えてください」というご質問です。

岡田社長からご説明があったとおり、解体環境アタッチメントの中でも、小割機、つかみ機などの製缶品はすべて外注で作っています。昨年は一部の部材が遅れたため、納期が非常に遅れていた商品もありましたが、現在は部材の調達が順調に進み、納期も正常化しています。

一方で、大割機や鉄骨カッター等の鋳鋼品は、引き続き9ヶ月分程度の受注残を抱えています。長納期のため、受注への影響も出ています。

鋳鋼部材の確保に注力してきましたが、年明けあたりから増産が見込めるようになってきました。そのため、来年度中には納期の正常化を図り、受注回復に努めていきたいと思っています。

林業機械についても、一昨年に発売した「ハイブリッドバケット」が非常に好評です。こちらも納期の遅れがありましたが、現在は解消され、正常化しています。生産サイクルがよくなってきたため、受注と販売の強化につなげていきたいと思っています。

質疑応答:北米事業について

「海外の売上の伸びのほとんどは北米事業ですが、その内容について教えてください」というご質問です。

先ほどご説明したとおり、海外の売上はM&Aが効いています。売上増加の約11億円のうち、M&Aにてグループ化したオカダミッドウェストの売上が約8億円と、7割強がM&A効果です。当初の想定どおり進んでいるため、少しホッとしています。

一方、既存の米国ビジネスは、前年比約3億円の伸びです。こちらはドルベースのオーガニックの伸びと円安の伸びが半々ほどです。

米国は、金融引き締め等による減速感が懸念されていますが、現時点では当社の事業領域であるインフラ工事やスクラップ関係の需要はまずまずの状況です。

なお、第2四半期までのオカダミッドウェストの業績については、円ベースで売上高が約8億円、営業利益は約5,000万円です。通期の計画では売上高が16億円、営業利益が1億5,000万円となっており、利益は若干遅れていますが、十分に挽回可能だと見ています。

質疑応答:北米以外の海外の状況について

「北米以外の海外の状況について教えてください」というご質問です。

欧州の売上は前年比横ばいで、市場も2割ほど減速しています。オカダヨーロッパの拠点は人員3名で進めている中、かなり健闘していると考えています。現在のペースを維持すれば、年間で10億円程度の売上が見込めますが、今後は現地の営業人員を増員し、ラインアップを拡充して、更なるシェアの獲得を目指したいと思っています。

アジアは、やや減収になっており、市場が2割から3割程度縮小しています。また、中国の景気減速の影響で、安価な中国製品がアジア市場に供給され、高価な日本製品や韓国製品を駆逐している状況です。

この状況において、我々は確かなアフターサポートや部品供給、丁寧な対応により、機械を長期間ご利用いただけるお客さまを中心に販売を進めています。その中でも市場の大きいインドや、圧砕機の需要がある台湾、そして、日本と同様、丁寧にユーザーをフォローしている、タイの合弁会社などが、売上を支えている状況です。

ただし、アジアは将来的に十分に成長する可能性がありますので、我々は引き続き丁寧な営業で、市場の開拓を進めていきたいと思っています。

世界のその他地域では、最近は中東が比較的堅調に推移しています。

質疑応答:圧砕機の下期受注高について

司会者:「スライド14ページについて、半期ごとの受注高は減少傾向が続いているようですが、この下期もまだ下落傾向のご想定でしょうか? また、引き合いがあったが受注していないユーザーは他社製品に移行していないのでしょうか?」というご質問です。

前西:受注高が減少の傾向にあり、ご心配いただいていると思います。受注高減少の要因の1つには、特に大割機や鉄骨カッターなど鋳鋼品の納期が長いということがあります。物によっては1年ないしは1年半となっており、すぐに機械が必要なお客さまは「他社製品でとりあえず間に合わせておこう」となってしまう状況があります。正直なところ、そのような影響はかなり出ていると思っています。

ただし今のところ、その他の商品の回りは良くなってきています。回りが良くなってくると、先の時期に使う物をあえて注文する必要はないため、確実に必要な物の注文だけが入ってくることになり、そのあたりも受注減に影響しているのではないかと考えています。

基本的には、商品の回りが良くなるということは会社にとって非常に良いことです。また、先程お話ししたとおり、鋳鋼品も来年にかけて徐々に納期が短くなってくると見ていますので、受注につながってくると思っています。

解体マーケットないし林業マーケット自体は、中長期的に見て、基本的に伸びていくと思っています。今のところは、この受注残をなんとか少しずつ減らしていき、機械の回りを良くすることで営業につなげていくことができれば、徐々に売上を伸ばしていけるのではないかと思っています。短期的に若干の浮き沈みがあるにせよ、あまり大きくは心配していません。

つまり、受注していないユーザーが他社製品に移行しているのは事実だと思っていますが、そちらに対しては対策を打っているということでご理解いただきたいと思います。

質疑応答:上期の前期比増収額17億円の内訳について

司会者:「上期の前期比増収額17億円について、内訳を数量効果と売価の引き上げ、円安に分けると、それぞれどれくらいの金額になるでしょうか?」というご質問です。

前西:ほとんどが数量効果だと思います。17億円のうち6億円が国内の売上増で、売価の引き上げの影響は2割程度あると考えられるものの、やはり数量効果が大きいと思っています。

残りの海外の売上11億円の要因は、8億円がM&Aです。残り3億円のうち、半分の1.5億円くらいが円安の影響です。基本的には数量効果とM&Aの影響が大きいということだと思います。

質疑応答:鋳鋼部材の調達について

司会者:「課題であった鋳鋼部材の調達について一定の目処が立ったとのことですが、それはサプライヤーからの値上げをある程度受け入れるという決定によるものなのでしょうか? 今後は安定供給が見込めますか?」というご質問です。

岡田:鋳鋼部材の調達については、サプライヤーさんからの値上げを受け入れたこともありますが、部材の仕入れ先を1年程前から増やす施策を行っています。

こちらに一定の目処が立ち、今年の年末あたりから増やしていき、来年の春頃には最大で今の1.5倍ぐらいの供給増を見込んでおり、今後、来年の下期にかけては納期も安定すると想定しています。

質疑応答:納期の長期化により取りこぼした受注の獲得について

司会者:「納期の長期化によって取りこぼした受注は、今後、納期が正常化することで取り戻せそうでしょうか? また、取り戻すのに時間はかかりそうでしょうか?」というご質問です。

前西:納期の長期化によって取りこぼしている受注は主に、我々の一番強い分野である大割機や鉄骨カッター、あるいはカプラーなどの鋳鋼品です。こちらについては圧倒的な競争力があると思っていますので、納期さえ正常化してくれば、間違いなく受注を取り戻していけると思っています。したがって、需要との兼ね合いはありますが、それほど多くの時間はかからずに取り戻していけるのではないかと思っています。

質疑応答:鋳鋼部材の内製化について

司会者:「鋳鋼部材の内製化は難しいのでしょうか?」というご質問です。

前西:鋳鋼部材自体の内製化はかなり難しいと思います。我々の既存の製造ノウハウでは、扱うのがとても難しいのではないかと思っています。

鋳鋼部材の製造には、例えば大規模な炉など設備投資も必要ですので、そこに関してはやはり「餅は餅屋さん」ということでお任せするのが、今の段階では一番よいのではないかと思っています。

内製化というよりはむしろ、協力してくれる、良い品質の物を適切な値段で供給してくださるサプライヤーさんをしっかりと確保し、そのサプライヤーさんがよりよい企業となるよう、我々も協力していくという考え方で事業を展開しています。

岡田氏からのご挨拶

岡田:本日はお忙しい中、弊社の第2四半期決算説明会を最後までご視聴いただき、誠にありがとうございました。

当社グループでは、「社会に存在価値ある会社」という経営理念のもと、社員一同、一枚岩となって社会に貢献し、株主のみなさまのご期待に応えられるように精進していきます。引き続き、温かいご声援をいただきますよう、よろしくお願いします。

新着ログ

「機械」のログ