【QAあり】内外トランスライン、第2の本業としてフォワーディング事業に注力 組織編成の最適化により売上・利益の増加をめざす

個人投資家向けIRセミナー

小嶋佳宏氏(以下、小嶋):内外トランスライン株式会社、代表取締役社長の小嶋佳宏です。本日は、個人投資家さま向けIRセミナーにご参加いただき、誠にありがとうございます。厚く御礼申し上げます。

本日は、当社の会社概要とビジネスモデル、2023年度第3四半期の業績とその背景、当社の成長戦略である中期経営計画についてご説明します。どうぞよろしくお願いします。

会社概要

小嶋:はじめに、当社の会社概要についてご説明します。内外トランスラインは1980年に設立し、今年5月で44年目に入りました。決算は12月で、2022年12月期の連結売上高は473億円でした。2023年12月期の連結売上高は320億円を予想しています。

連結のグループ会社を合わせて688名の従業員がおり、単体の内外トランスラインの従業員は226名です。国内の事業所数は6拠点、国内グループ会社は2社、海外グループ会社は12社あります。

事業種目

小嶋:スライドには当社の業種として、フォワーダー(利用運送事業者)と記載しています。これは船舶や航空機を所有せず、船会社や航空会社からスペースを借りて利用し、国際輸送を行う事業者のことです。その中で、海上輸送を行う利用運送事業者をNVOCC(Non-Vessel Operating Common Carrier)と呼んでいます。

スライド下部に、「フォワーダーはお客様の輸送をコーディネートしています」と記しています。これは、船、飛行機、トラックといったさまざまな手段を組み合わせてコーディネートし、輸送サービスをお客さまにご提供しているという意味です。

わかりやすく言いますと、旅行代理店はホテルやバス、鉄道といった輸送手段を持っていませんが、それぞれのサービスを利用し、お客さまにとって魅力のある旅行を組み立てたりパッケージとして販売したりします。そのようなサービスの貨物版だと思っていただければおわかりになるかと思います。

コンテナ船とは?

小嶋:日本における海運についてご説明します。スライド上部にあるとおり、日本の貿易においては、トン数ベースで輸送手段の99.6パーセントが海上輸送となっています。島国である我が国にとって、海上輸送が必要不可欠な社会インフラであることがおわかりいただけると思います。

当社は通常、スライドの写真のようなコンテナ船を利用して貨物を運んでいます。

混載輸送(LCL)の仕組み

小嶋:混載輸送の仕組みについてご説明します。私どもがコアビジネスとしているのは、海上コンテナ輸送の中でも混載輸送と言われるものです。スライドにはA社、B社、C社の貨物を詰め合わせている図を記載しています。

混載輸送とは、コンテナ1本に満たない貨物を輸送したいという複数のお客さまの貨物を、1本のコンテナに詰め合わせて輸送するサービスです。

混載輸送にすることにより、お客さまご自身で1本のコンテナを借りて運ぶよりも、はるかに安い運賃で運ぶことが可能になります。お客さまからいただく料金は当社の売上となり、金額は貨物の重さや大きさで決まります。

一方で、当社は船を持っていませんので、船会社からコンテナのスペースを仕入れることになります。すなわち、当社の仕入は船会社に対して支払う運賃ということになり、船会社からはコンテナ1本単位で請求されます。コンテナに貨物をたくさん詰めれば詰めるほど、私どもの利益が上がるということになります。

出港時のコンテナ内

小嶋:先ほどの「貨物を詰めれば詰めるほど」について、私どもは積載効率と呼んでいますが、この話をもう少し具体的なイメージでご説明します。

こちらのスライドは、当社が仕立てた混載のコンテナ内の写真です。左右の写真を比較すると、左側はコンテナの一部にしか貨物を積載していないもの、右側はコンテナの扉の近くまで貨物を目一杯詰めたものです。

混載ビジネスでは、なるべく空気を運ばないようにすることが大切です。コンテナにできるだけ多くの貨物を詰めて、ボリュームの大きな貨物を一度に運ぶことで、環境にとって優しく、かつ、私どもにとっても高い利益率を確保することになります。

当社グループのビジネス

小嶋:スライドは当社グループのビジネスを表しています。当社のコアビジネスは海上輸出混載ですが、そこから派生して、コンテナ単位での貨物を輸送する海上フルコンテナ輸送や海上輸入混載輸送、スピードが求められる貨物には航空輸送と、輸送手段を増やすとともに昨今では倉庫での保管、在庫管理や仕分け、陸上トラック輸送、通関、梱包といった、いわゆるフォワーディングというサービスにも進出し、事業領域の拡大を図っています。

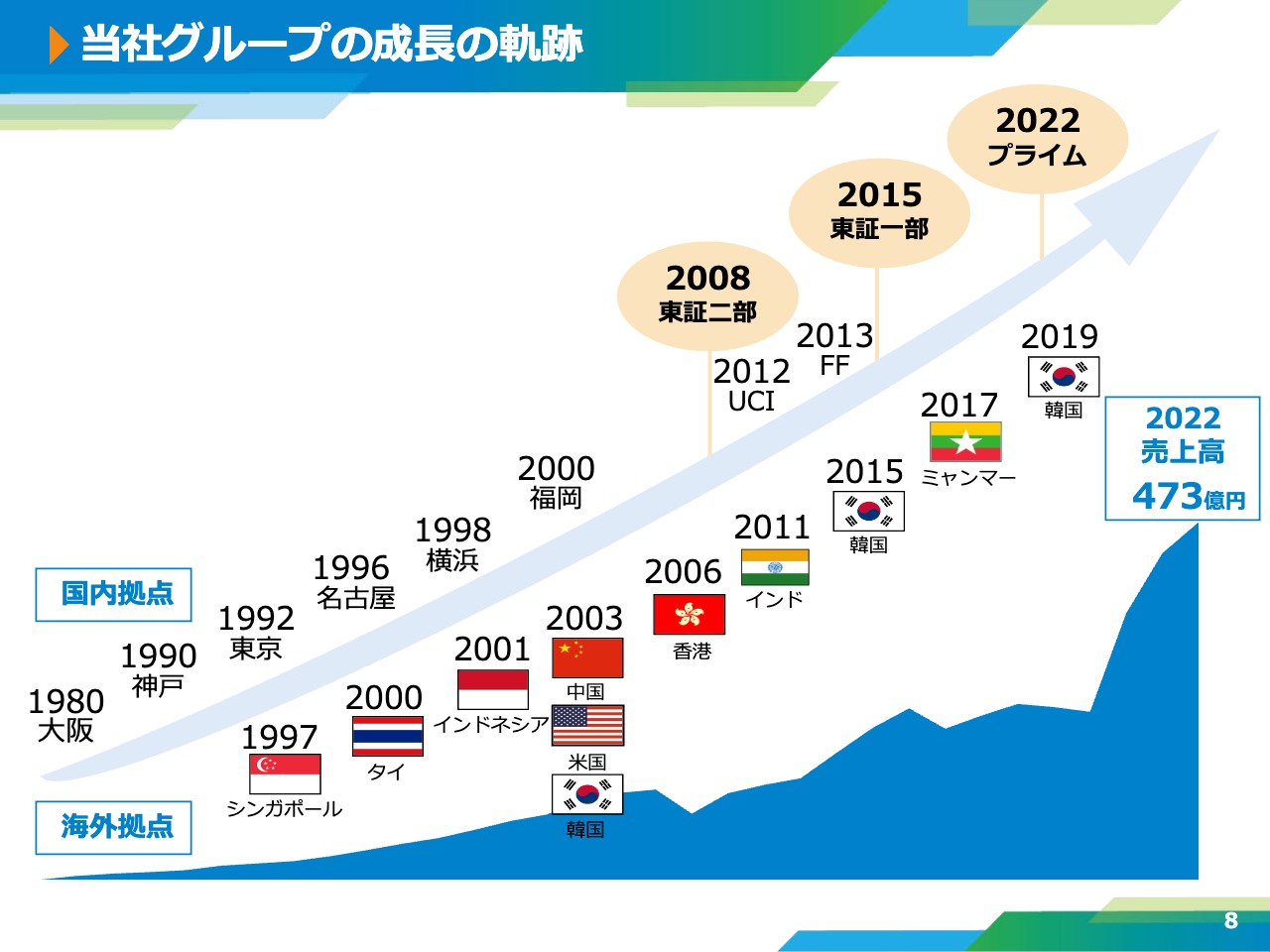

当社グループの成長の軌跡

小嶋:スライドは、当社グループの成長の軌跡を記載しています。1980年の創業以来、矢印の上部には国内拠点の設立を、矢印の下部には海外現地法人の設立を表しています。

スライド下部に青い波形のグラフがありますが、これは連結売上高を記しています。左下から少しずつ伸びており、前期の2022年度には473億円と、過去最高の売上高になりました。

2008年には東京証券取引所の第二部に上場し、2015年には東京証券取引所第一部指定、2022年にはプライム市場に移行しました。

当社の強み①

小嶋:当社の強みは5つありますので、順番にご説明します。

1つ目は、40年以上の輸出混載の実績です。当社は混載という事業を柱としてきたことから、お客さまの数が非常に多く、現在約2万社との取引があります。これは、特定のお客さま、特定の業種の影響を受けにくいといった結果をもたらしています。

また、40年以上の業歴による船会社さまとのリレーションにより、コンテナスペースの調達力を高めてきました。

さらに、当社は早くから海外に進出しています。アジアを中心に展開している現地法人には、日本や他の海外現地法人からの貨物のキャッチャーとしての役割もあります。現地で輸入サイドのサービスを展開することにより、結果としてグループの収益に跳ね返ってきています。

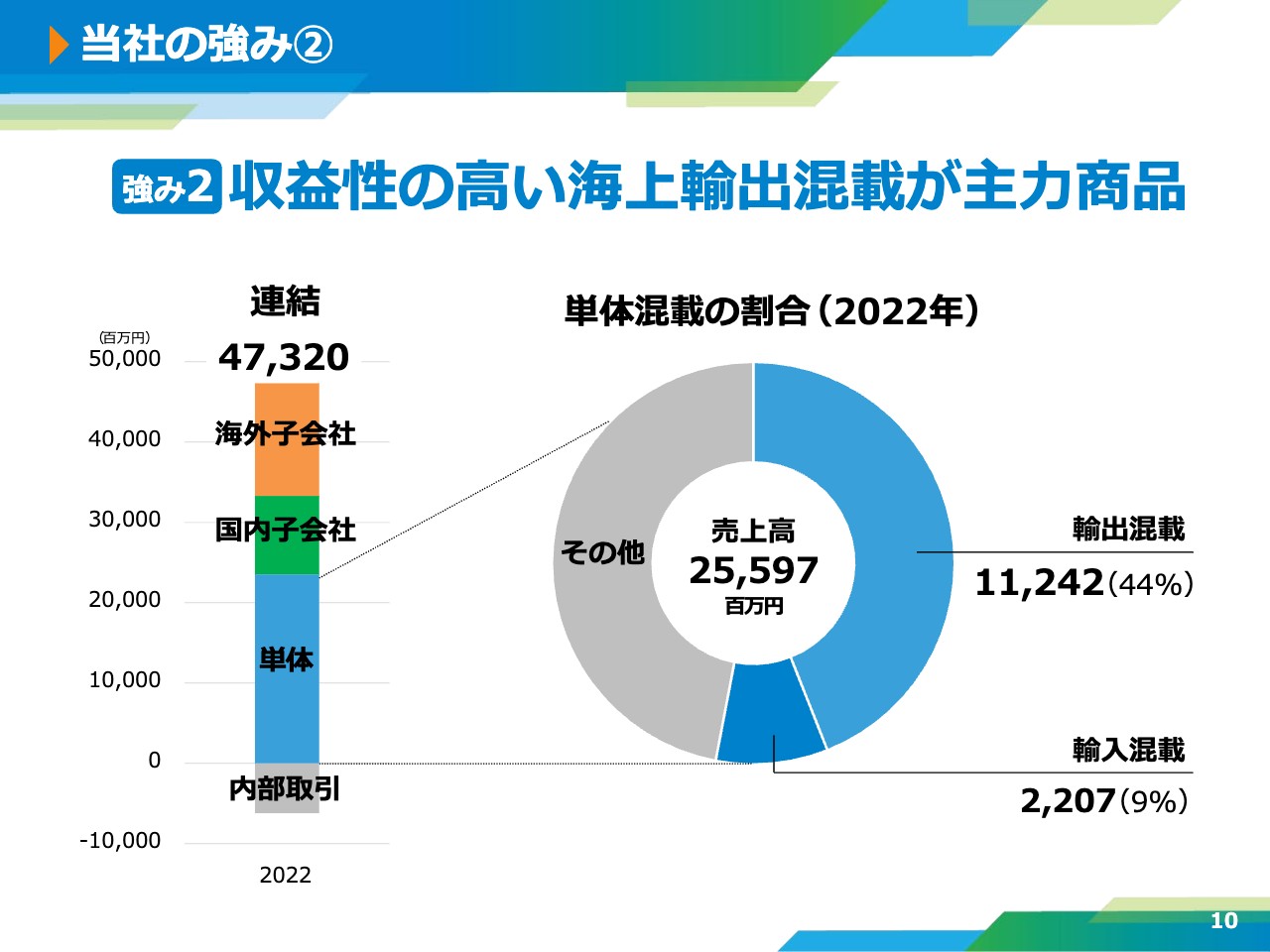

当社の強み②

小嶋:2つ目は、収益性の高い海上輸出混載が主力商品であるということです。2022年度の場合ですと、円グラフに記載のとおり、単体売上高のうち輸出混載が44パーセント、輸入混載が9パーセントで、53パーセントが混載輸送ということになります。

その他は、フルコンテナ輸送、航空貨物輸送、もしくはコンテナに入らない大型貨物や重量物を取り扱うため、船舶に整備されたクレーン等を使って直接貨物を積み込むことのできる、いわゆる在来船と呼ばれる船の貨物輸送の売上です。

単体の売上は棒グラフにありますとおり、連結売上の約半分を占めていますので、単体の混載の売上が連結売上に占める割合は約4分の1です。この4分の1が収益性の高いコアビジネスであり、当社が高い利益率を誇る主な理由です。

当社の強み③

小嶋:3つ目の強みは、成長を続けるアジア向け輸出が主力であるということです。スライドは、単体のエリア別海上輸出混載における売上のシェアを示しています。日本からの輸出貨物については、アジア向けが最も高い割合を占めており、73パーセントとなっています。これはASEAN諸国、インド、ミャンマーなどを合わせた数字です。

右側の四角いグラフは、アジア向けの貨物の内訳です。グラフの左側に当社のロゴマークがありますが、これは当社が現地法人を展開している国を表しています。これらの現地法人を置くことにより、輸入側でも収益を上げることができます。

坂本慎太郎氏(以下、坂本):質問を挟みながら進めたいと思います。まずおうかがいしたいのは、参入障壁とシェアについてです。御社のシェアは、現在何パーセントくらいあるのかということと、競合他社はどのような会社かということについて教えてください。

また、御社は強いビジネスを行っていると感じますが、御社が業界の中で高いシェアを築くことができた理由についても聞かせてください。

小嶋:まず、参入には国土交通省から第二種利用運送業の許可を取得する必要があります。JIFFAという業界団体の発表する数値をもとにすると、当社のシェアは20パーセント程度と推測しています。

競合他社については、大小さまざまな会社がありますが、競合する反面、自前でコンテナ1本を仕立てられない場合は、お互いに融通し合う関係でもありますので、別の見方をすれば、競合でもあり取引先でもあります。

したがって、直接的に競合するというよりも、取引先としてお付き合いをしている会社がほとんどです。

坂本:先ほど、コンテナに混載する時に空気を運ぶのがもったいないというお話をされていて、その中で半端な貨物が出てしまうということがあると思います。

御社が何本もコンテナを借りたとしても、その最後の1本のボリュームが半分となるともったいないですので、取引先の同業他社に「あまっているスペースに積む貨物はありますか?」と聞いて、うまくコンテナを1本仕立てるといったかたちでしょうか?

小嶋:おっしゃるとおりです。私どもは40年以上の経験という強みをベースに、他社とも状況に応じていろいろな情報共有をしつつ、得手な部分、不得手な部分をお互いに融通し合いながら関係を構築していることが強みのポイントの1つです。

さらに当社の強みは、先ほどお伝えしたとおり、40年以上のもの間、船会社との間で育んできた信頼関係によりコンテナスペースを安価で大量に仕入れることができることです。それにより、顧客基盤を築くことができて、結果として船会社とのお取引が拡大していくという好循環が生まれている点だと考えています。

坂本:御社が得意とする輸出混載ビジネスの領域には、大小さまざまな同業他社がいらっしゃるという話がありましたが、今後、大手企業が参入してくる可能性は考えられますか?

大手企業はすでに多くのコンテナを預かって輸送していると思います。しかし、やはり売上ベースで非常に大きいため、細かい作業になるものの「これをやれば儲かるからやればいいじゃないか」といったように、輸出混載ビジネスの機運が高まることは考えられるのでしょうか? 過去にそのような例があったのかも含めて教えていただければと思います。

小嶋:まず、コンテナ輸送は混載輸送とフルコンテナ輸送に大別されますが、大部分がフルコンテナ輸送です。当社が得意とする混載輸送は全体のわずか4パーセント程度しかありません。

また、混載輸送はコンテナごとにB/Lを発行したり、小口貨物のため多数のお客さまからのお問い合わせに対応したりすることが必要となり、非常に手間がかかります。したがって、新規参入のメリットはそれほどないため、今後も大手企業が参入する可能性はあまりないと考えています。

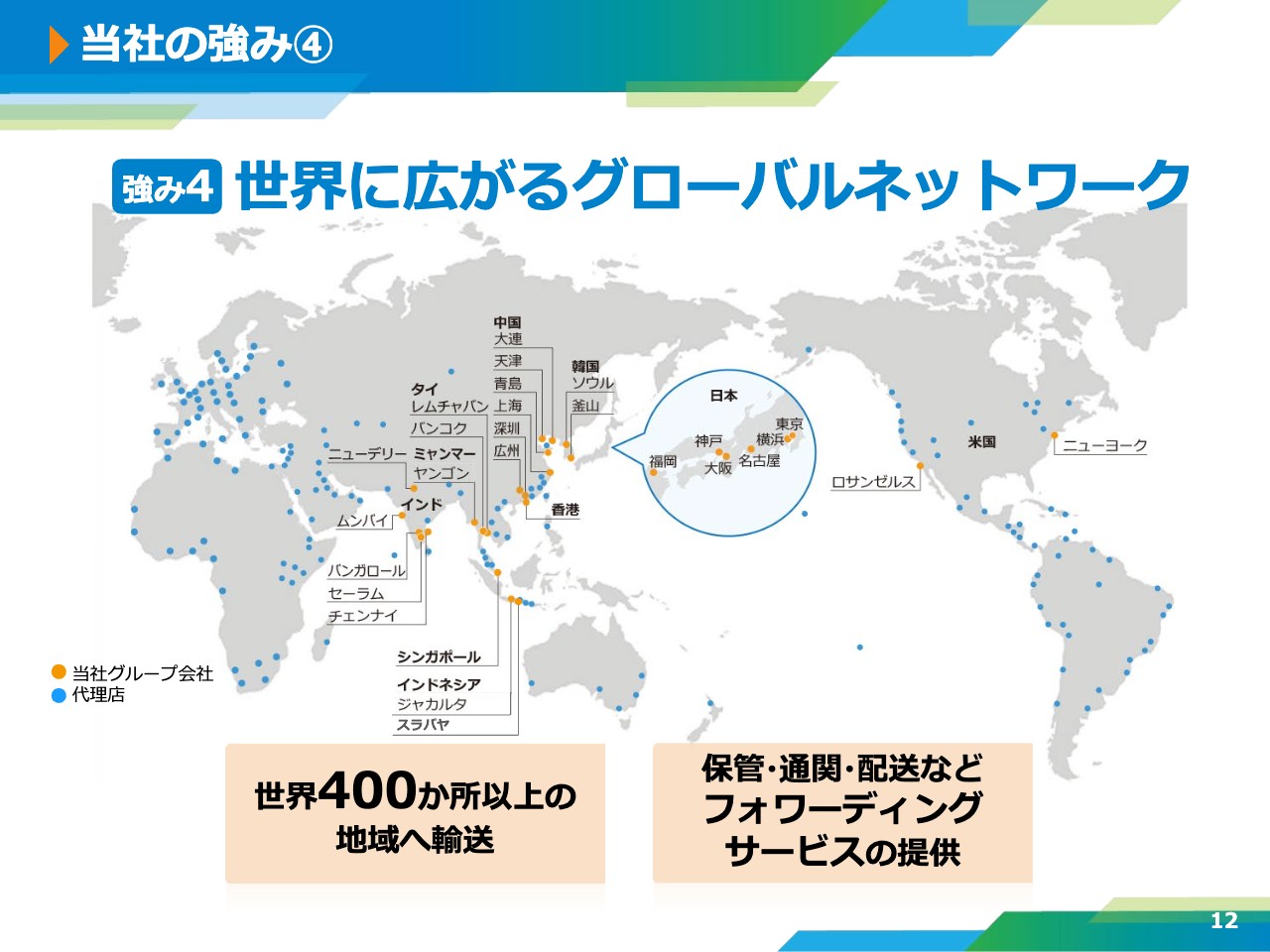

当社の強み④

小嶋:強みの4つ目として、「世界に広がるグローバルネットワーク」があります。地図上のオレンジ色の点は、当社のグループ会社の拠点があるところです。青色の点は代理店を示しています。

当社グループ会社では、シンガポールや香港、韓国の釜山などを経由して、世界約400か所以上の地域へ輸送を行っているほか、保管・通関・配送などフォワーディングサービスの提供も行っています。

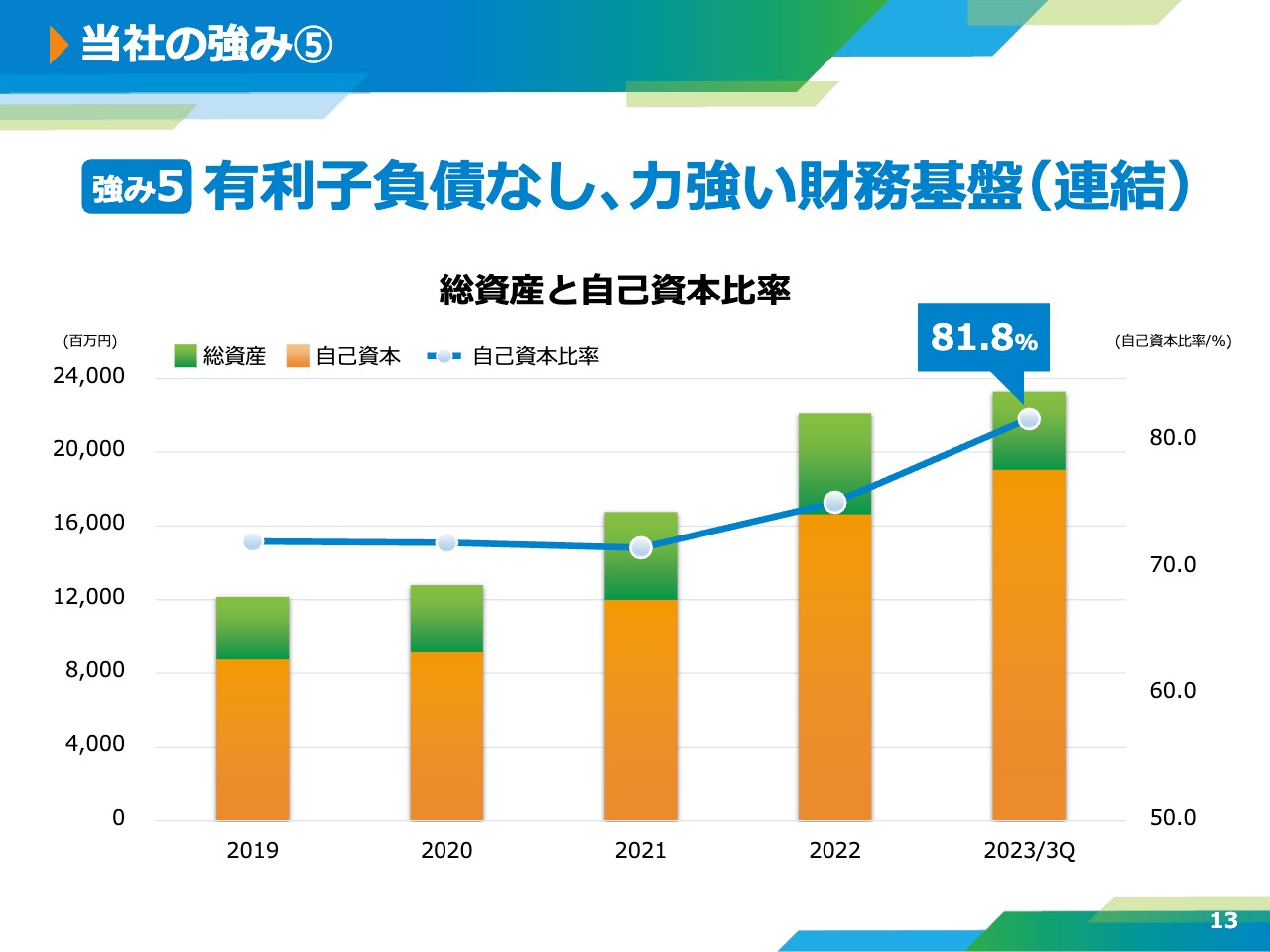

当社の強み⑤

小嶋:強みの5つ目は「有利子負債なしの力強い財務基盤」です。スライドには、総資産と自己資本比率のグラフを示しています。

自己資本比率は、今年の第3四半期が終わった段階で81.8パーセントとなっており、有利子負債はありません。非常に力強い財務基盤であることが、おわかりになると思います。

連結貸借対照表(2023/9月末)

小嶋:連結貸借対照表の概要です。前のスライドでご説明したとおり、自己資本は総資産の約8割を占め、これまで蓄積してきた利益のほとんどが現預金となっています。財務基盤は極めて盤石とご理解ください。

坂本:「自己資本比率は非常に高くて、財務基盤は盤石」とのお話がありました。自己資本率が81.8パーセントと非常に安定している状況で、現預金が135億円ほど積み上がっているということですが、その使い道について教えていただきたいです。

おそらく、いろいろな使い道があると思います。例えば、将来のM&Aや株主還元、増配、自社株買いなどがあると思いますが、そのあたりの方針、方向性について教えてください。

小嶋:まず、当社のビジネスモデルは、経常運転資金や設備資金の需要がほとんど発生しないため、有利子負債がありません。

一方で、これまでの利益により、内部留保が現金というかたちで積み上がっていますが、これはM&Aなどによる事業拡大のために確保しているものです。内容はお話しできませんが、現在も検討中の案件がいくつかあります。

なお、株主還元についてですが、当社はこれまで減配したことがなく、今後も株主のみなさまへの利益還元と、極力、減配を回避することのバランスを考えながら安定的に配当していきたいと考えています。

坂本:今まで、おそらく最近も投資をしてきたと思うのですが、そのあたりの話も後ほど教えていただきたいと思います。

小嶋:承知しました。

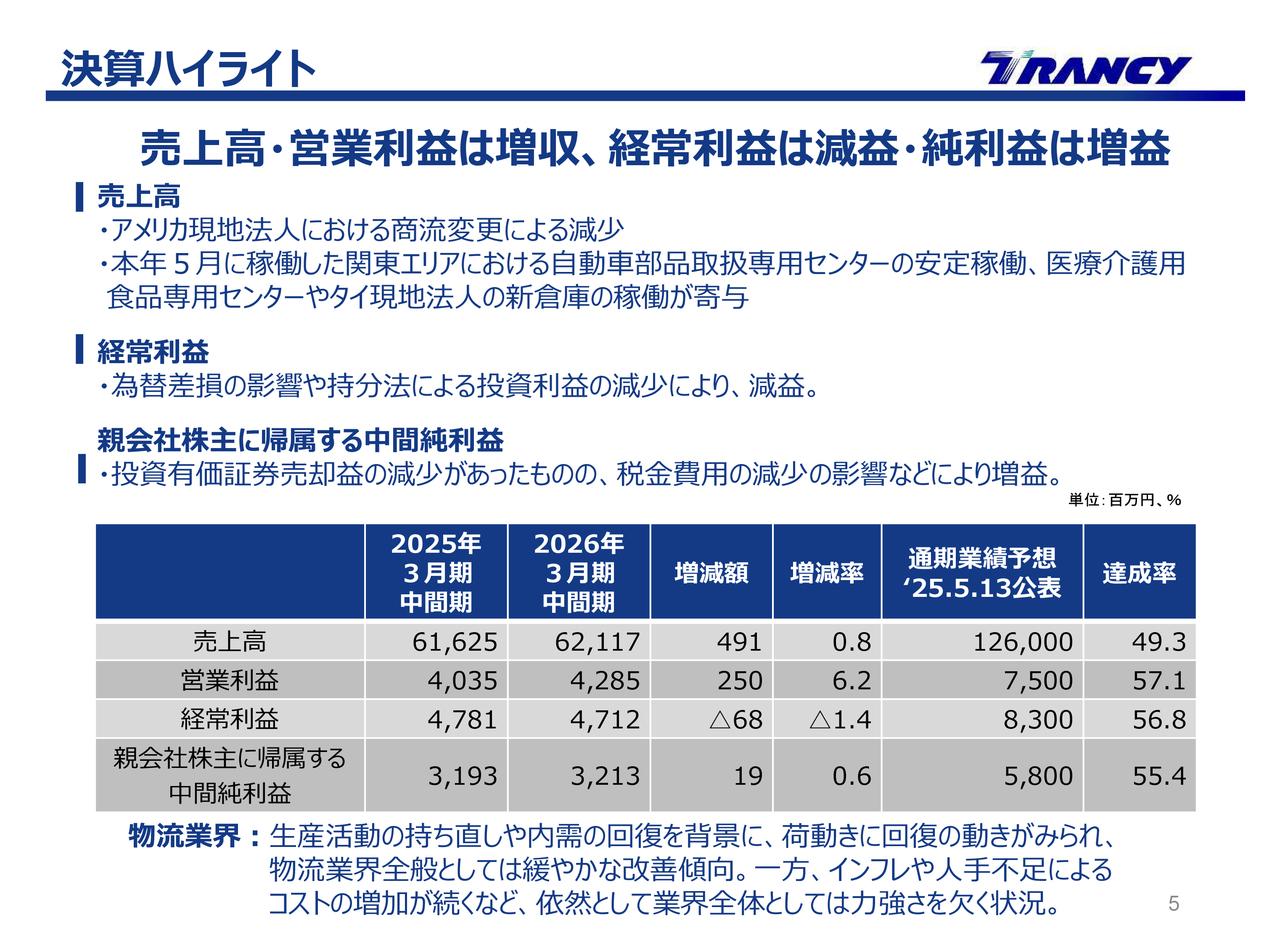

連結実績(2023/3Q累計)

小嶋:スライドには直近の連結実績を記載しています。表の左から2列目に今期の第1四半期から第3四半期にあたる1月から9月までの数字を掲げています。売上高が243億2,600万円、営業利益は32億7,800万円、経常利益は35億3,400万円、親会社株主帰属当期純利益は23億8,500万円と、前年同期比で減収減益となりました。非常に残念ですが、そのような結果です。減収減益の要因については後ほどご説明します。

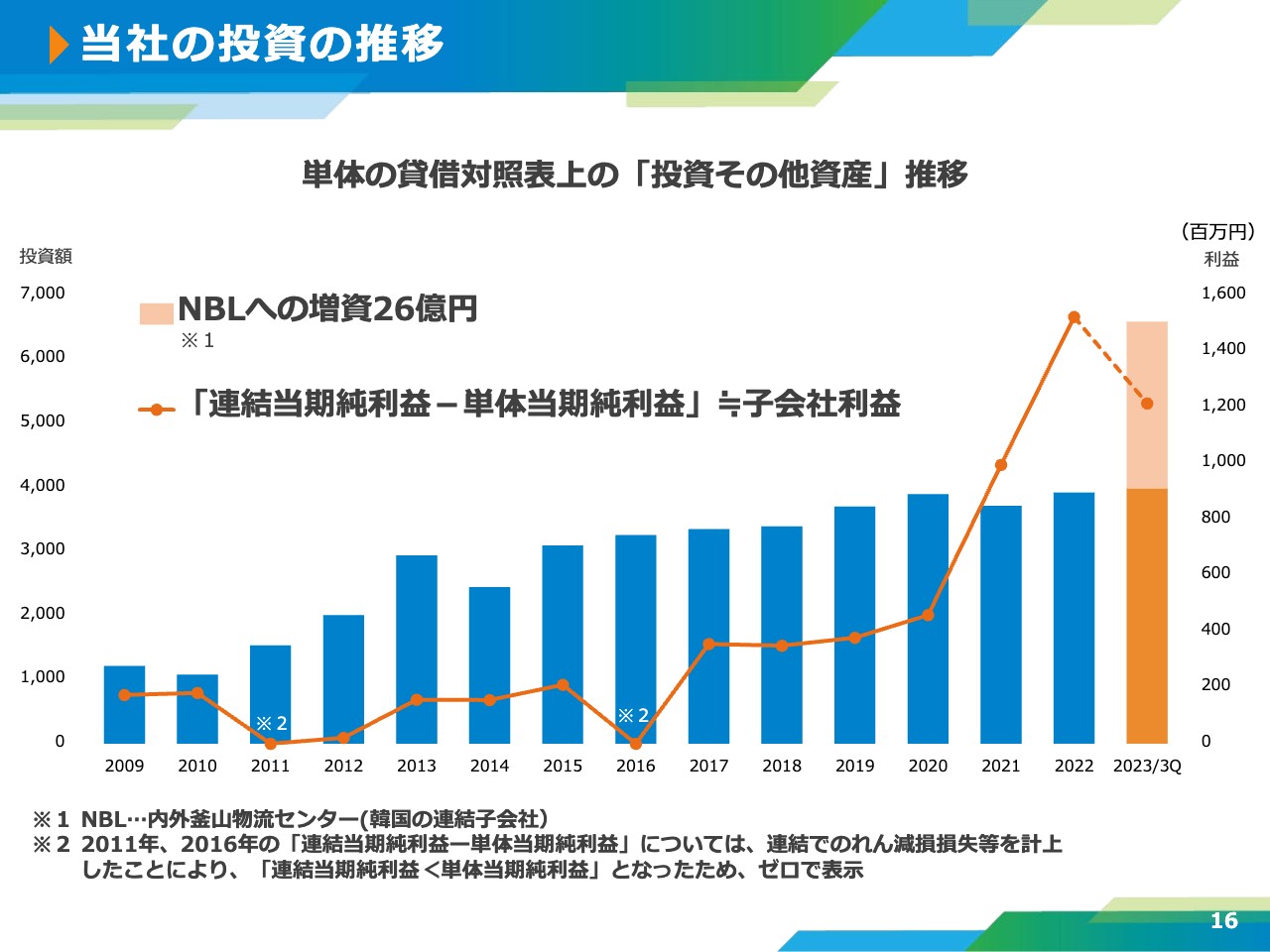

当社の投資の推移

小嶋:当社の投資の推移です。スライドの棒グラフは上場以降の当社単体の貸借対照表上の「投資その他資産」、折れ線グラフは連結当期純利益から単体当期純利益を差し引いた金額を子会社利益としてお示ししています。

「投資その他の資産」の主な項目は、関係会社株式と関係会社貸付金です。概算ですが、当社がこれまでどの程度投資してきたかがおわかりいただけると思います。

少し具体的に言いますと、これまで国内子会社2社と、ミャンマーを含む海外子会社12社を買収、設立しました。また、韓国で倉庫ビジネスを拡大するために、今年5月に韓国の子会社へ26億円を出資したため、一番右端のオレンジ色の棒グラフが大きく伸びています。

子会社利益は、基本的には右肩上がりとなっており、当社がこれまで行ってきた投資が着実に実を結んでいると思います。当社では、今後とも積極的に投資を行っていく所存です。

グループ業績ハイライト(2023/3Q累計)

小嶋:2023年12月期第3四半期のグループ業績ハイライトを単体からご説明します。単体では、運賃の下落や取扱数量の減少が影響し、減収減益となりました。

国内子会社についてです。ユーシーアイエアフレイトジャパンは、主力とする航空輸送の需要減退により、減収減益となりました。フライングフィッシュでは、新規取引の拡大に努めていますが、運賃の下落等をカバーするには至らず、減収減益となりました。

海外子会社では、運賃の下落及び海外取扱の大半を占める日本からの混載貨物の減少の影響を受け、減収減益となりました。

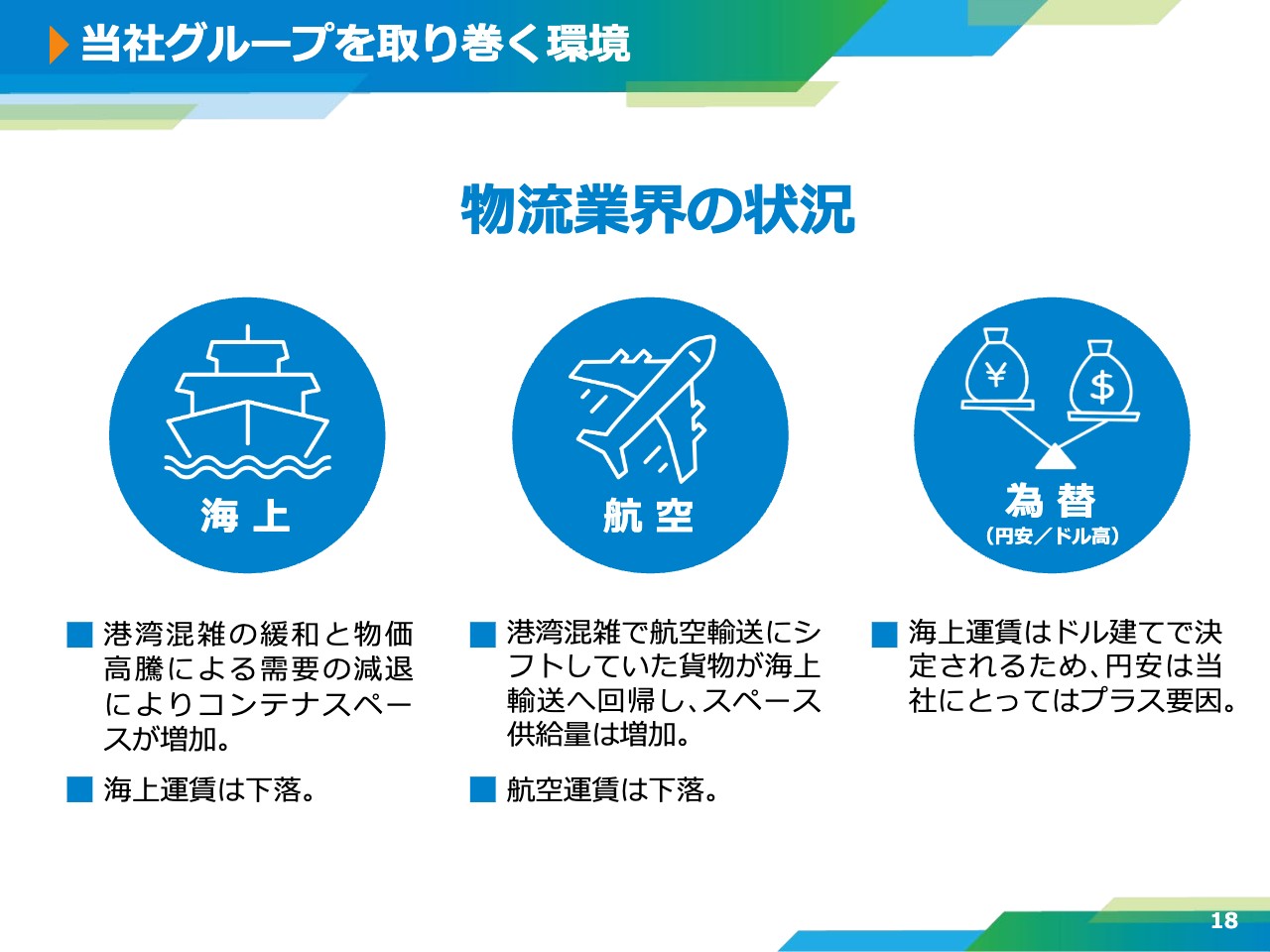

当社グループを取り巻く環境

小嶋:当社グループを取り巻く環境です。海上、航空、為替の区別でご説明をさせていただきます。

海上は、港湾混雑の緩和と物価高騰による需要の減退により、船会社が提供するコンテナスペースが増加しています。そのため海上運賃は下落しています。航空輸送についても同様の状況です。

為替は、海上運賃はドル建てで決定され、その時々のレートで換算した円で支払いますので、昨今の円安の状況は当社にとってプラス要因となっています。

坂本:為替については個人投資家からもよく質問されると思いますが、昨今の為替レートの円安の状況はプラス要因というご説明をいただきました。具体的に、円安によって売上と利益がどの程度増加するのかを教えていただけると、イメージが湧くと思いますのでお願いします。

小嶋:為替に対する業績の影響は、時期によってブレがありますが、単体では1円円安になれば、売上は約5,000万円の増加、当期純利益では約500万円の増加する流れになると認識しています。

運賃の動向について

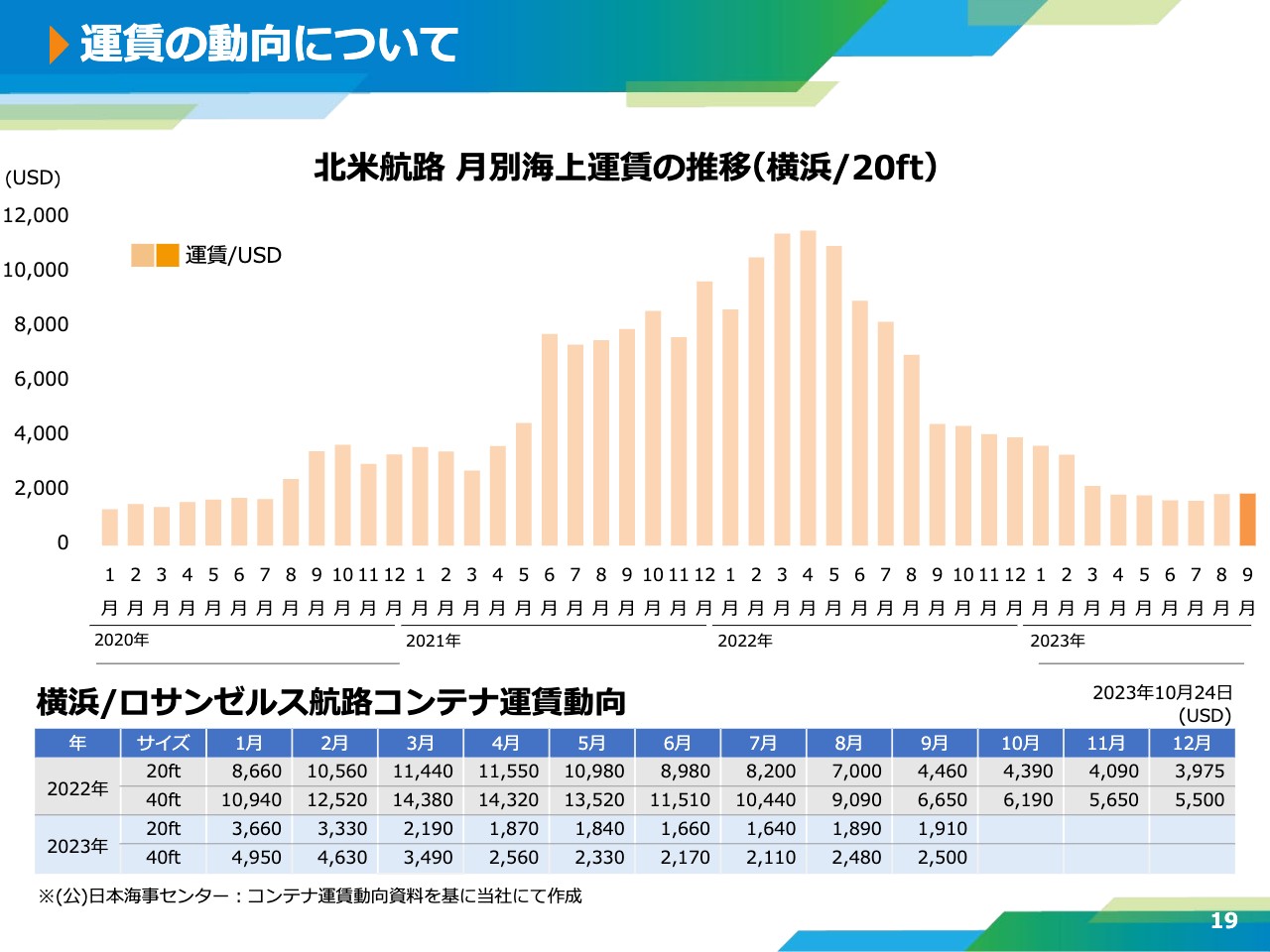

小嶋:次にコンテナ運賃の動向です。スライドの棒グラフは、北米航路の20フィートコンテナの月別海上運賃の推移です。

左側の目盛りを見ると、2020年8月頃から運賃の高騰が始まりました。その後、2022年5月以降に下落し、直近ではピーク時の5分の1程度まで下落しています。2023年8月に、ようやく上昇に転じましたが、上昇幅はわずかとなっています。

単体混載売上高・売上単価・数量推移(2023/3Q累計)

小嶋:グループの売上に最も影響のある単体混載に絞ってご説明します。スライドの表は第3四半期における単体混載売上高・売上単価・数量の推移です。左側が輸出、右側が輸入のグラフです。オレンジ色の棒グラフは売上高を表しています。折れ線グラフは青色が売上単価、緑色が数量を表していて、ともに2019年12月期第3四半期を100として記載しています。

左側の輸出のグラフをご覧ください。2023年度の数量については、昨年までのコンテナ不足によって一時的にフルコンテナ輸送から混載輸送にシフトしていた貨物が、コンテナ需給逼迫の緩和により再度フルコンテナ輸送に戻ったため、前年同期比で21パーセント減少しました。売上単価も、海上運賃の下落の影響を受けて31パーセント減少した結果、輸出の売上高は前年同期比で45パーセント減少しました。

一方で、右側の輸入については、2023年度は数量が10パーセント減少しましたが、単価については、輸出と異なり11パーセント上昇しました。

要因としては、輸入の場合の売上は日本側で発生する作業料が主体となっているため、海上運賃が下落した影響が限定的であるということと、昨年後半にCFSチャージの値上げなどによるものです。結果として、輸入の売上は横ばいで推移しています。

第5次中期経営計画(2023年〜2027年)

小嶋:ここからは今年2月に発表した、2023年度から2027年度までの5年間の当社第5次中期経営計画について、概要をご説明します。左側に当社グループがめざすものと、第5次中期計画についての基本方針を示しています。

最初に当社が目指す目標として、「国際物流における最高のソリューションプロバイダーでありたい」としています。そしてこの目標を達成するために、今回の中期経営計画の基本方針として、「本業である混載の国内シェアトップ維持拡大を図りつつ『第2の本業』としてフォワーディングを徹底的に拡大し、真の国際総合フレイトフォワーダーを目指す」、そして「2027年にグループ売上高について700億円、当期純利益50億円を目指す」としました。

2027年度に、グループ売上高は700億円、当期純利益は50億円をめざすとしました。なお、本中期経営計画でお話しした当期純利益とは、親会社株主に帰属する当期純利益のことを指します。

中期経営計画「施策」

小嶋:中期経営計画を達成するための施策についてご説明します。まず、国内と海外に分けてお話しします。

国内については、混載事業は事業ノウハウやネットワークを活かして業界地位を堅持し、安定的な収益確保を実現します。フォワーディングについては、グループ間の最適な組織編成により、売上と利益の増加をめざします。

次に海外です。代理店については、さらなる関係強化を図るとともに、再編を視野に入れた効率的な運用を行います。新規拠点設立については、今後の成長が期待できるエリアでの現地法人や、駐在事務所の設立を検討します。さらに、既存拠点の業務拡大として、現地スタッフによる地場企業向けの輸出営業のインフラを構築し、日本以外への輸出獲得をめざします。

中期経営計画「投資戦略」」

小嶋:先ほどお示ししたスライドの施策を達成するための、具体的な投資戦略についてです。

まずは「M&A等」として、M&A、資本提携、業務提携により、既存事業の規模拡大やシナジー効果を生み出します。

次に「人材・教育」として、国内外ともに新規事業、営業スタッフ拡充等の人材投資や社員の能力向上のための教育研修投資を行います。

さらに、「DX」としては、営業支援、業務効率化、顧客サービス充実のために、一層のDX推進を図ります。

「アセット事業」としては、海外を中心に倉庫などのアセットを取得し、事業領域の拡大を図ります。

「ESG・SDGs」については、CGコードに則って対応します。特に、環境分野については、すでに温室効果ガスの排出量を算出する仕組みを整えていますので、今後は削減対策を講じます。

坂本:M&Aも今後の成長戦略の1つということですが、どのような業態をお考えなのでしょうか? 可能な範囲で教えてください。

小嶋:あまりにもシナジーにこだわると範囲が狭まりますので、M&Aの対象として具体的に想定している業種はありません。もちろん、まったくシナジーがない業種は難しいと思いますが、例えば貿易商社などの運送と関係している会社で、我々の思いと志が一致する企業であれば、検討に値すると思っています。

アセット事業「韓国で倉庫を取得」

小嶋:先ほどご説明した中期経営計画の進捗状況の報告として、2点ほど実際の投資事例をご紹介します。

こちらのスライドは、アセット事業の投資事例です。2023年5月に韓国の連結子会社である内外釜山物流センターが、釜山で3万平方メートルの物流倉庫を取得しました。取得金額は約18億円です。

親会社である内外トランスラインは、内外釜山物流センターに対して約26億円の増資を行っています。こちらの物流倉庫の取得は、当社グループが現在韓国で展開している倉庫ビジネスをさらに拡大させ、インドなどの海外で手がけている倉庫と合わせて、将来的に貨物輸送事業と並ぶ新たな柱として育てていくことを目的としています。

インドネシア新支店開設」

小嶋:こちらも海外の新規拠点の参考事例です。9月にインドネシアの連結子会社であるPT.NTL NAIGAI TRANS LINE INDONESIAが、スラバヤに支店を開設しました。

みなさまもご承知のとおり、スラバヤはインドネシア第2の都市です。ジャワ島東部地域の経済活動の中心として重要な役割を担っているため、ジャカルタとの2拠点とすることによってお客さまの利便性が向上し、より付加価値の高いサービスを提供できる体制になりました。

SDGsへの取り組み

小嶋:SDGsへの取り組みについてです。スライド左上に記載のとおり、当社は経営理念のもと、SDGsと行動規範を関連づけ、グループ経営を推進していきます。

配当金の実績と予想

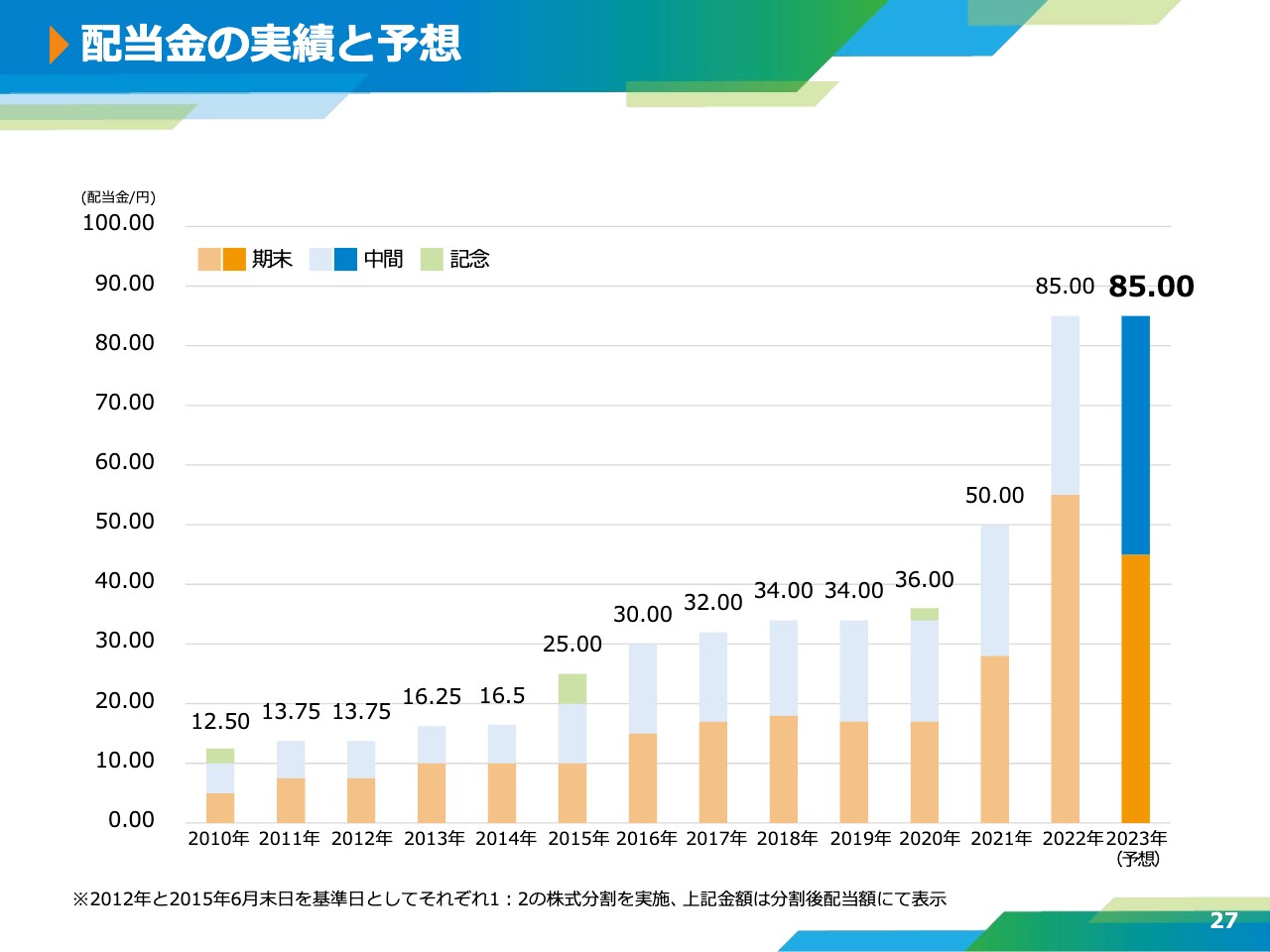

小嶋:配当金の実績と予想です。ご承知のとおり、今期の中間配当としては40円、期末配当予想を45円、全体で85円の配当を予定しています。スライドのグラフのとおり、これまで減配したことはありません。

坂本:御社は増配が続けていらっしゃいますが、自社株買いなどの事例を含め、配当性向のイメージというかたちで配当政策について教えてください。

小嶋:当社は株主のみなさまに安定した配当を実施することを剰余金処分の基本方針としており、上場以来、着実に配当金を増加させています。

配当性向については、30パーセントを目標としていた時期もありましたが、実際には、これまでに10パーセント台から80パーセント台までのばらつきがありました。

今後は当社の業績推移、投資案件、市場情勢などの諸指標に目を配りながら、バランスを取った運営を行っていきたいと考えています。なお、自社株買いについては現時点では考えていません。

坂本:加えておうかがいします。業績の先行指標として、個人投資家が注目すべきところがあれば教えてください。

先ほど、年度によって配当が10パーセントから80パーセントと結構ばらつきが出てしまうとお話しいただきました。業績も、市況などによってある程度ばらつきがあると思うのですが、そのあたりを個人投資家として見るときに、どこに注目すれば良いのかと考えます。社内の方から聞くとイメージがわくと思いますので、教えてください。

小嶋:各航路のコンテナ輸送運賃の推移が1つの指標になるかと思います。時々、バルティック海運指数と絡めたご質問をいただくことがありますが、同指数はコンテナではなく、ばら積み船の運賃の指数であり、当社とは直接関係ありません。

坂本:なるほど、ありがとうございます。非常によくわかりました。

小嶋:やはり、コンテナ運賃の市況は1つの着目点になっているかと思います。

坂本:そこにも注目してくださいということですね。

小嶋:はい。

(ご参考)株主優待制度

小嶋:当社は株主優待制度を取り入れています。スライドに掲載している商品は、その一例になります。

株主優待制度については、さまざまな考え方があります。最近では廃止している企業が多いとうかがっていますが、私どもとしては、できるだけ長く続けていきたいと考えています。

当社ホームページのIRサイトに詳しい優待内容が掲載されています。お時間がある時にご確認いただければと思います。

当社株価と日経平均の推移

小嶋:当社の株価と日経平均の推移です。当社の株価は浮き沈みがあるものの、長期的に見ればおおむね堅調に推移しているのがおわかりになるかと思います。

私からのご説明は以上となります。本日はご清聴いただき、ありがとうございました。

新着ログ

「倉庫・運輸関連業」のログ