提供:Mipox株式会社 2024年3月期第2四半期決算説明

Mipox、半導体市場の低迷、データセンター向け投資抑制の長期化が影響し減収着地

Agenda

渡邉淳氏(以下、渡邉):Mipox株式会社代表取締役社長の渡邉淳です。本日は、2024年3月期第2四半期の決算説明を行います。よろしくお願いします。

本日はAgendaに記載のとおり進めていきます。それでは、2024年3月期第2四半期実績、通期業績見通しについて、コーポレート担当役員の仁平よりご説明します。

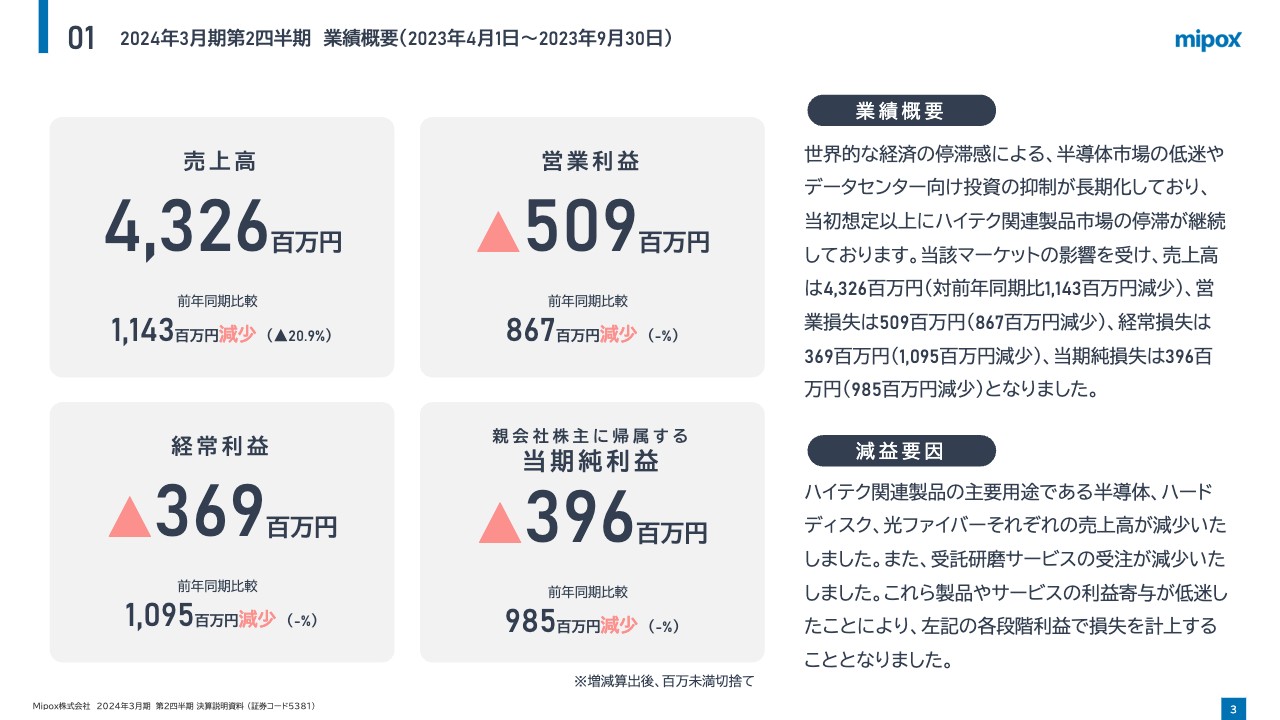

02 2024年3月期第2四半期 業績概要(2023年4月1日~2023年9月30日)

仁平洋亮氏(以下、仁平):コーポレート担当役員の仁平洋亮です。私から、2024年3月期第2四半期の業績についてご報告します。

業績概要です。半導体市場の低迷およびデータセンター向け投資の抑制が、当初の想定以上に長期化しています。それらのマーケットの影響を受け、売上高は43億2,600万円、営業損失は5億900万円、経常損失は3億6,900万円、親会社株主に帰属する当期純損失は3億9,600万円となりました。

減益要因として、ハイテク関連製品の主要用途である半導体、ハードディスク、光ファイバーそれぞれの売上高が減少したことが挙げられます。また、受託研磨サービスの受注も弱含みの状態が続いています。これらの製品やサービスの利益貢献が乏しく、各段階利益で損失を計上することとなりました。

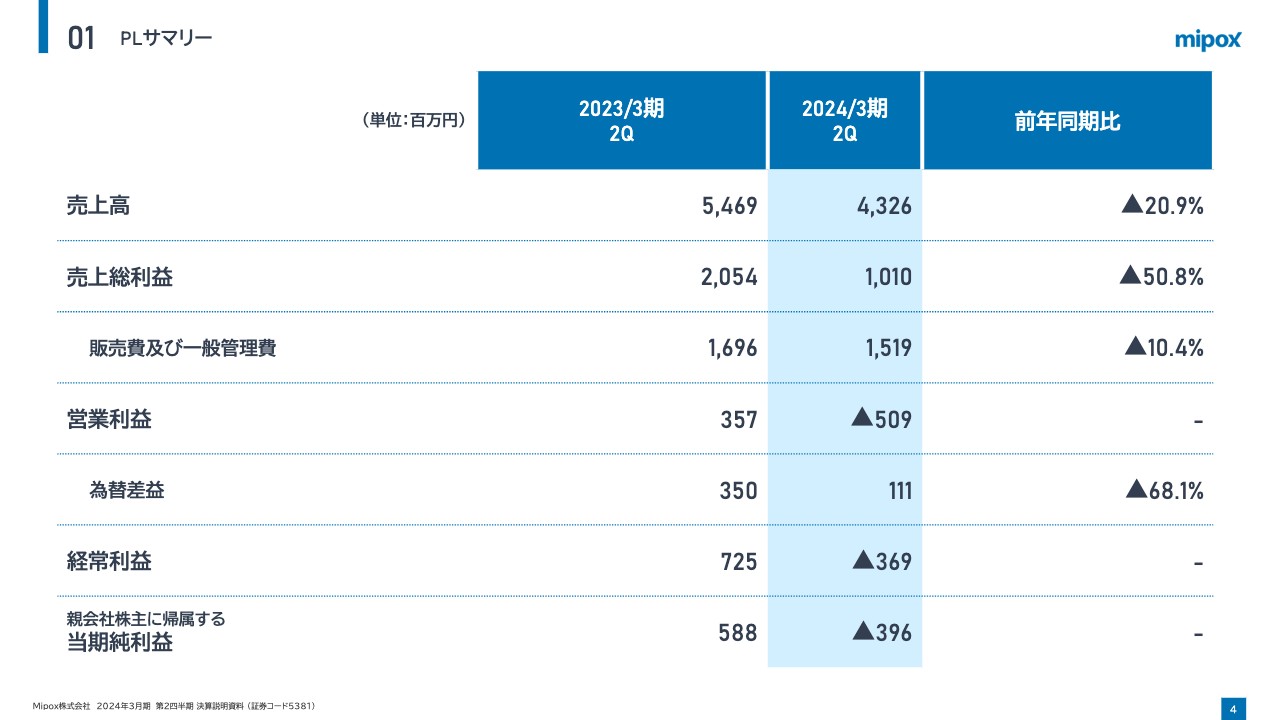

02 PLサマリー

PLサマリーです。前年同期比で、売上高は20.9パーセント減、売上総利益は50.8パーセント減となっています。販管費の削減を進めているものの営業損失を計上し、2024年3月期上期の親会社株主に帰属する当期純損失は3億9,600万円となりました。

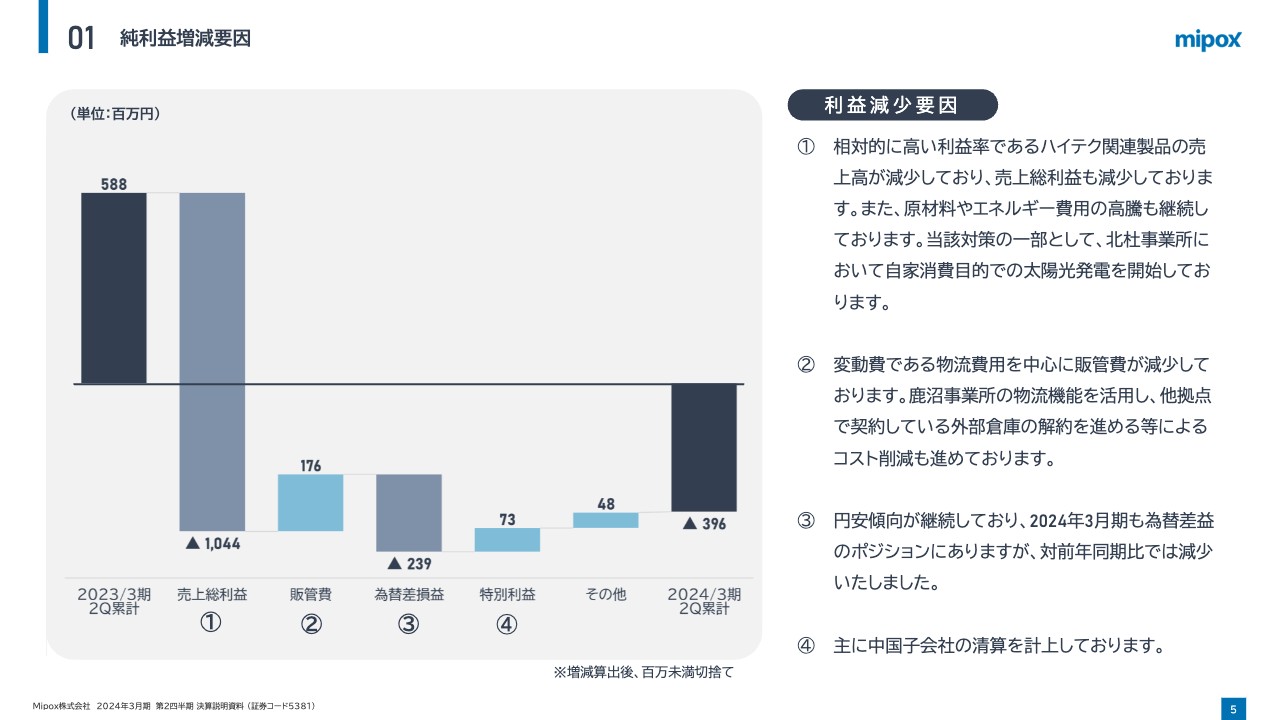

02 純利益増減要因

純利益増減要因です。①の売上総利益の減少は、相対的に高い利益率であるハイテク関連製品の売上高の減少によるものです。また、原材料やエネルギー費用の高騰も継続しており、対策の一部として、北杜事業所での太陽光発電を開始しています。

②の販管費は、変動費である物流費用を中心に減少しています。鹿沼事業所の物流機能を活用し、他拠点での外部倉庫の契約見直しを進めています。

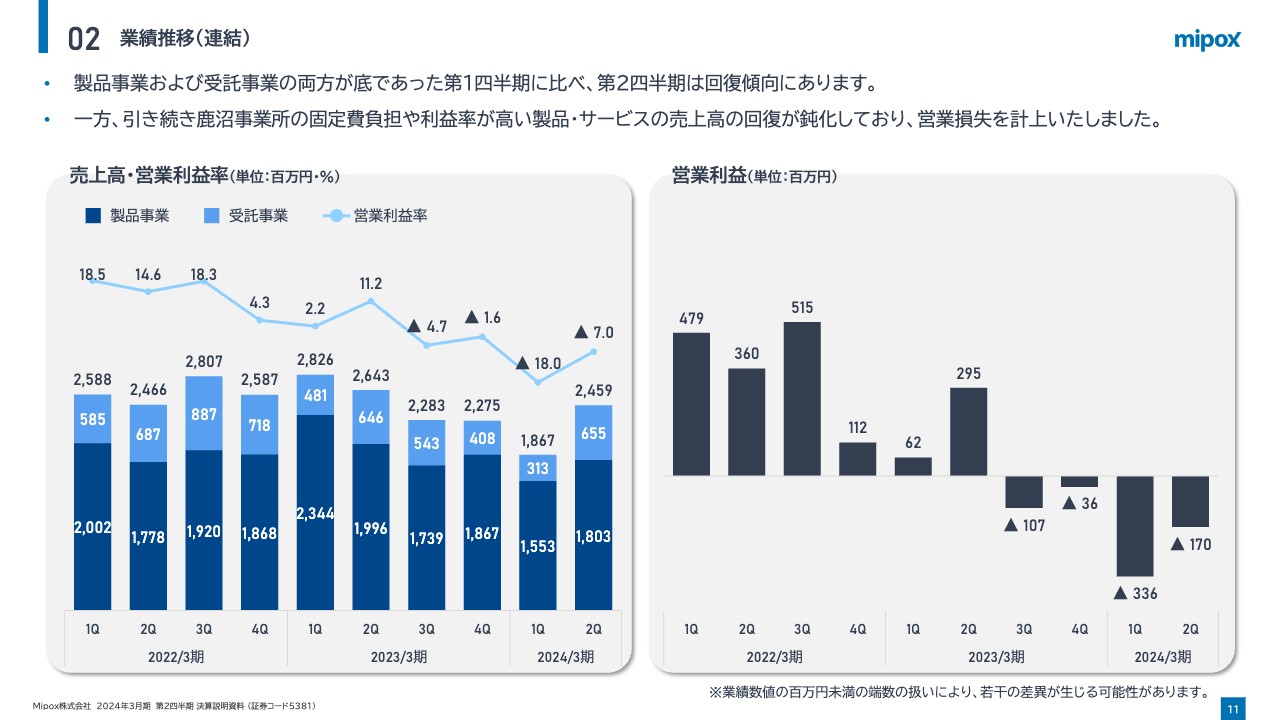

02 業績推移(連結)

連結売上高・営業利益の推移です。製品事業および受託事業の両方が底であった第1四半期に比べ、第2四半期は回復傾向にあります。ただし、引き続き鹿沼事業所の固定費負担や利益率が高い製品・サービスの売上高の回復が鈍化しており、営業損失を計上しています。

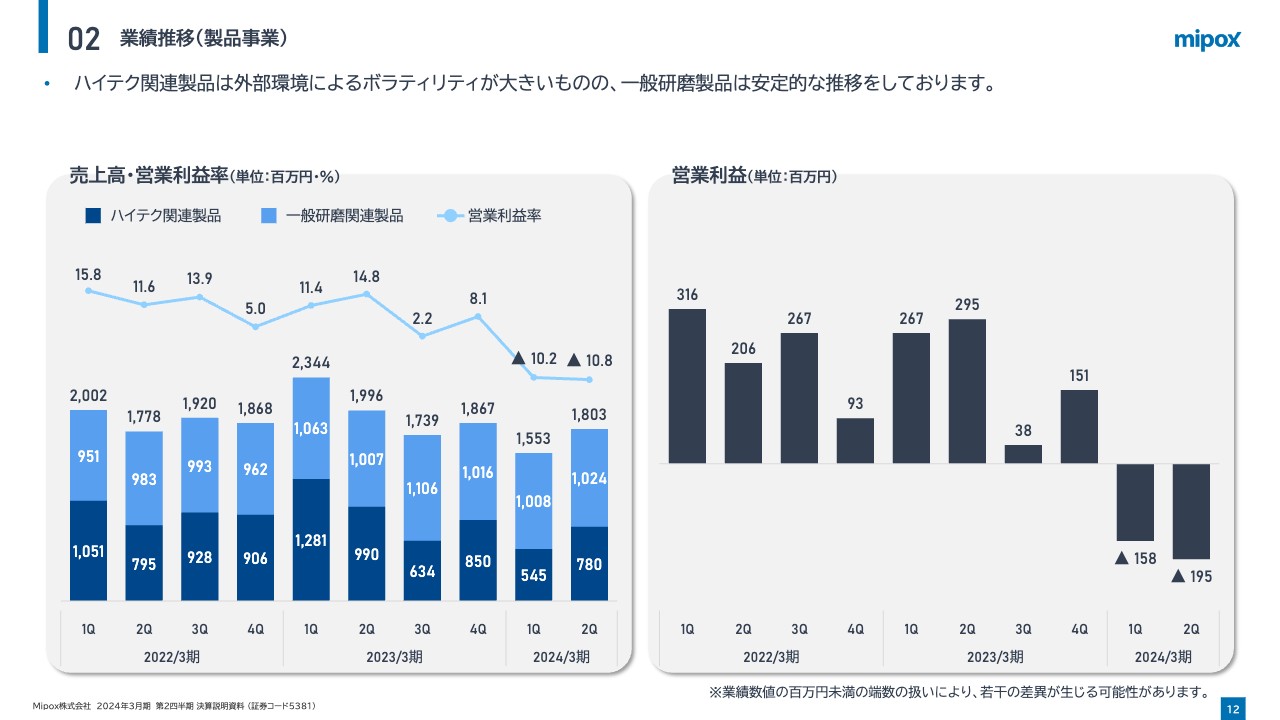

02 業績推移(製品事業)

製品事業の売上高・営業利益の推移です。ハイテク関連製品は、外部環境によるボラティリティが大きいものの、一般研磨製品は安定的に推移しています。

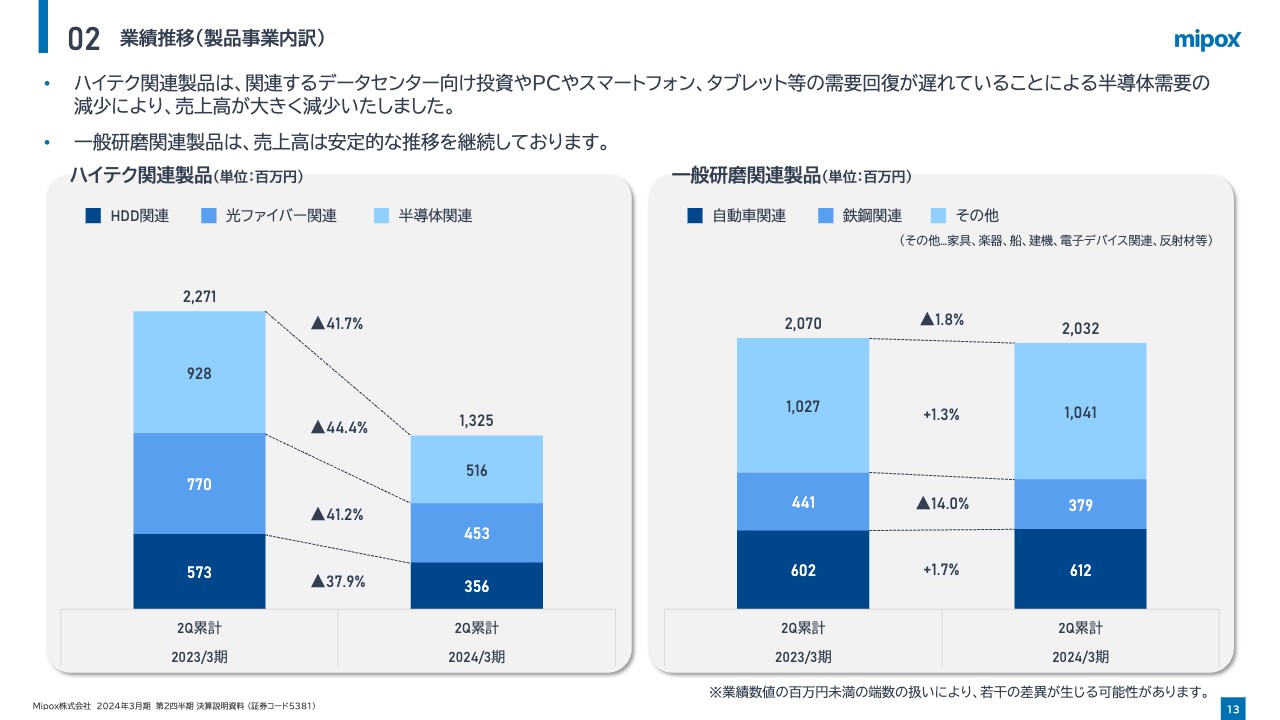

02 業績推移(製品事業内訳)

製品事業の内訳です。ハイテク関連製品は、関連するデータセンター向け投資やPC・スマートフォン・タブレット等の需要回復が遅れていることによる半導体需要の減少により、売上高が大きく減少しています。一般研磨関連製品の売上高は、安定的な推移を継続しています。

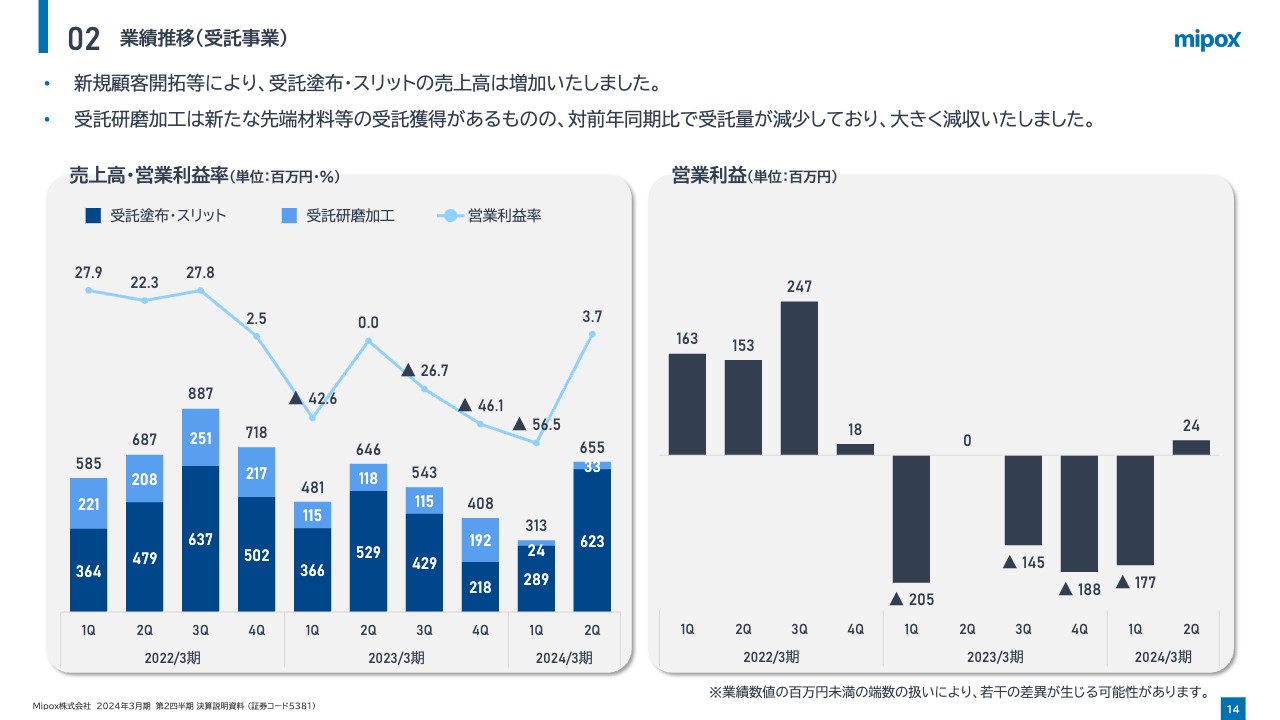

02 業績推移(受託事業)

受託事業の業績推移です。受託塗布・スリットは、新規顧客開拓の進捗もあり、売上高は回復傾向です。受託研磨加工は、新たな先端材料等の受託獲得があるものの、前年同期比で受託量が弱含みの状態であり、大幅な減収となりました。

02 BSサマリー

BSサマリーです。大きな設備投資等はなく、資産項目に大きな変化はありません。負債関連では、長期借入金を新たに調達しており、短期借入金からの切り替えを進め、財務基盤の安定化を進めています。

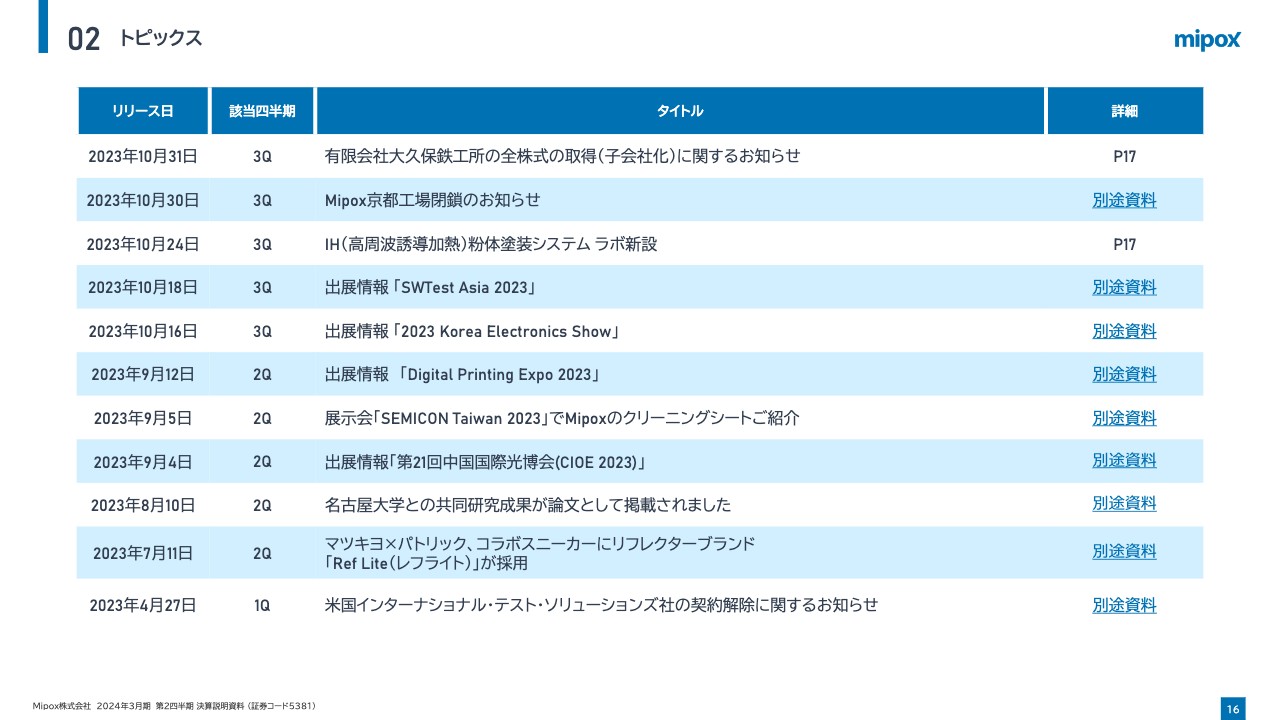

02 トピックス

2024年3月期第2四半期までのトピックスの一覧です。

02 トピックス

渡邉:昨年度末に、スガ コーディングスの事業を取得しました。この事業譲渡では、粉体塗装の技術が我々の自社製品である研磨製品に使えることを見込んでいます。

我々は企業理念、使命に「塗る・切る・磨くで世界を変える」を掲げ、ビジネスを展開しています。塗る技術の発展と寄与を考える中で、自分たちが塗ったものをIH(高周波誘導加熱)の技術を使って乾燥させることができるのではと考えました。

また、IH粉体塗装の乾燥技術力を高めていくためには、お客さまに来ていただきお互いに成長できる場が必要だと思い、鹿沼事業所に環境を整えました。

スガ コーディングスは粉体塗装とIHの技術を持っており、我々はIHに着目しています。通常、塗装後の乾燥には、ガス炉の温度を上げて乾燥させる方法が主に使われていますが、これを電気で加熱する、つまり今あるガス炉をIHのシステムに変えることによりカーボンニュートラルに貢献できるビジネスになるのではないかと考えています。

大久保鉄工所は、我々の経営理念、使命である「塗る・切る・磨く」に非常に合致したビジネスを展開しています。我々にフィットするのは「磨く」の部分です。「磨く」というより「削る」に近いのですが、大久保鉄工所は磨く技術でサービスを提供しており、我々の目指すべき方向性と合致していることがM&Aのきっかけとなりました。

当社では製品事業、受託事業の2つの事業を展開しています。製品事業にはハイテク・一般研磨がありますが、受託事業はこれまで基本的にハイテクのエリアで事業を行っていました。当社のこれまでのポートフォリオの組み方では、裾野が広く汎用性の高い一般研磨のビジネスマーケットがカバーできていませんでしたが、今回の大久保鉄工所のM&Aにより、受託事業の中の汎用性の高い部分を補完できるようになります。

大久保鉄工所のメインビジネスは自動車部品の研磨加工です。当然ながらこちらのビジネスを拡大する目的もありますが、自動車部品のみならず、医療、半導体設備の機器など、大久保鉄工所の保有する技術を他の用途へさらに広げていきたいと考えています。

我々としては、目の前にある用途やお客さまだけでなく、大久保鉄工所が持っている精度の高い加工技術や、大量に部品を加工できる技術の拡大に着目して、今後ビジネスを広げていきたいと思っています。

「Ref Lite」に関しては、これまで我々が時間をかけてリブランディングに取り組んできたものが、ようやく実際のビジネスにつながってきたのではないかと考えています。

ブランディングを書き換えるリブランディングのプロセスも重要ですが、その書き換えられたブランドに合う製品のリリースも重要です。

直近1年間の取り組みにおいては、我々もアパレル業界に参入できるような新素材をリリースすることができています。おかげさまで、アパレル業界からの引き合いがかなり増加しており、こちらは大きなトピックスだと考えています。

03 業績予想修正(2023年11月13日リリース)

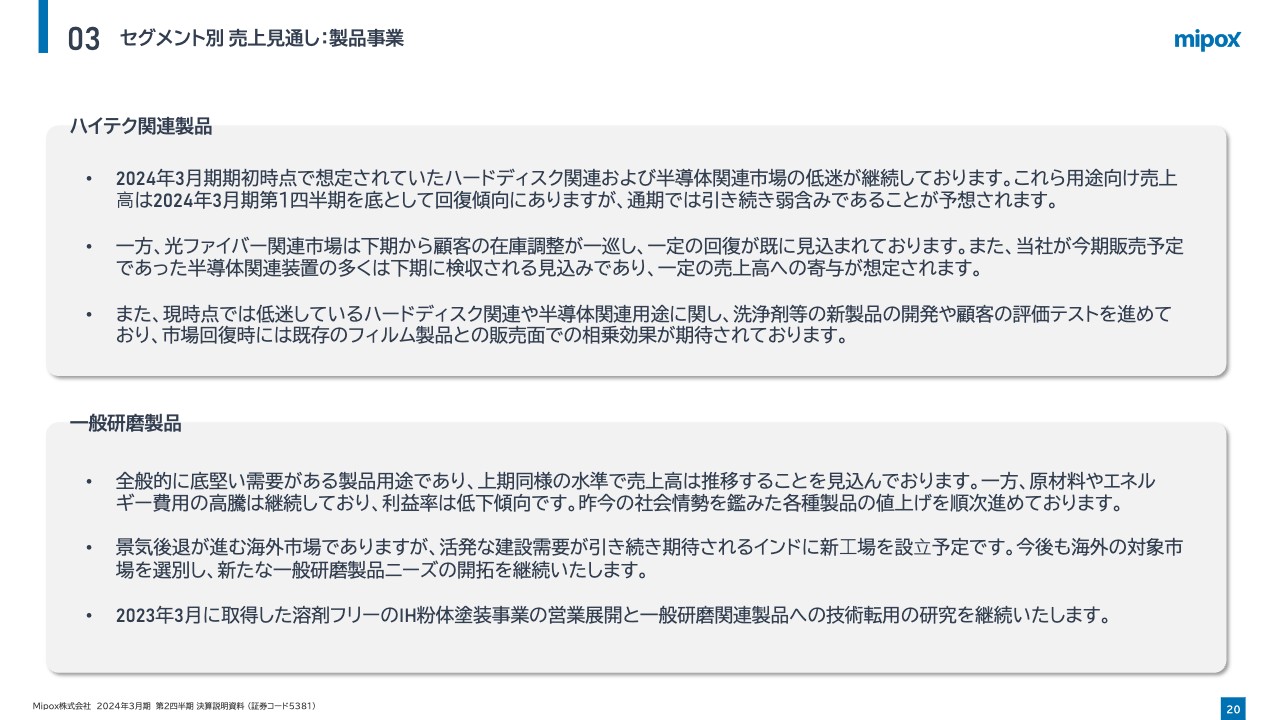

仁平:続いて、通期業績見通しについてご報告します。2023年11月13日に業績予想修正を開示しました。修正内容についてはスライドのとおりです。

主な要因としては、2023年3月期下期から続くハイテク関連製品マーケットの落ち込みが、期初時点の想定より長期化しています。ハイテク関連製品や受託事業への影響が大きく、売上高および各段階利益で当初予想を下回る見込みです。

03 セグメント別 売上見通し:製品事業

製品事業の売上見通しです。ハイテク関連製品は、通期で関連市場の低迷が続く見通しです。一方、光ファイバー関連市場は顧客の在庫調整が一巡し、一定の回復がすでに見込まれています。現在低迷しているハードディスク関連や半導体関連用途に関して、洗浄剤等の新製品の開発を進めており、市場回復時には既存のフィルム製品とあわせて提案できる相乗効果が期待されています。

一般研磨製品は、売上高は堅調に推移しているものの、原材料やエネルギー費用の高騰の影響もあり、利益率は低下傾向です。

昨今の社会情勢も鑑み、製品の値上げを順次進めています。また、IH粉体塗装事業の営業展開と一般研磨関連製品への技術転用の研究を継続します。

03 セグメント別 売上見通し:受託事業

受託事業の売上見通しです。受託塗布・スリットは、新たなお客さまの獲得の成果もあり、試作件数が増加しています。来期以降の量産による売上高への貢献が期待されています。

IH粉体塗装技術を活用した新たな受託加工ニーズの獲得も進めています。表面処理を中心とした既存のフィルムコーティングにとどまらず、立体物への受託コーティングを新たに展開します。これにより、EV(電気自動車)向けの絶縁塗装等の新たな市場への参入を目指しています。

受託研磨加工は受託量が減少しており、来期の受注に向けた活動に注力しています。「研磨ラボ」やICPT等での認知度向上により、特に海外顧客からの問い合わせが増えています。

欧米メーカーの最新xRデバイスに用いられる先端材料の加工の実績を積み上げており、GaN縦型デバイスの実現に向けた接合案件が増加しています。また、新たにグループ会社となった大久保鉄工所による金属精密研磨加工の規模拡大も進めていきます。

配当

配当については未定であり、決定次第、速やかに開示します。

以上で、業績についてのご報告を終わります。

03 成長戦略ハイライト

成長戦略について、ご説明します。

成長戦略① 製品・受託事業領域の拡張

渡邉:M&Aに関してですが、M&Aはあくまでも手段で、基本は企業理念である「塗る・切る・磨くで世界を変える」であり、これは我々にとって非常に重要なポイントだと思っています。したがって、M&AありきでもM&Aのために会社を探すという戦略でもなく、あくまで企業理念を進めていく上での手段の1つという捉え方をしています。

「塗る・切る・磨く」というのは、非常に汎用性の高い技術です。例えばM&Aの案件として、非常に多くの「塗る・切る・磨く」に関連する企業がありますが、それをすべて行うかとなると、なかなかそういうわけにはいきません。

我々が必要としている技術や将来の方向性が合っているか、加えて企業同士の相性もあると思っており、そのようなところを見極めながら判断していきます。

成長戦略② 鹿沼事業所の量産体制構築

当社の成長戦略の基本は、企業理念、使命である「塗る・切る・磨くで世界を変える」をベースに、成長のためのさまざまな打ち手を組み立てて考えていくことです。

我々はモノづくりメーカーです。「塗る・切る・磨く」により製品やサービスを提供する中で、モノづくりは非常に重要です。昨年4月に取得した鹿沼事業所の立ち上げ、量産体制の確立は、製品やサービスの提供に影響があるため、まずはそこに注力して立ち上げています。

また、先般リリースしましたが、立ち上げだけではなく本社も鹿沼事業所に移転し、こちらを軸にモノづくりの体制を整えているところです。

鹿沼事業所では、すでに1年半かけて生産体制を整えていますが、非常に大きな変化が生まれてきています。具体的に、受託コーティングのビジネスではサービスの提供が始まっていますし、当社の海外拠点であるタイからスリットと言われる工程が移管され、量産体制を整えています。

最近では、もともと京都にあった「Ref-Lite」の生産設備の移設が終了しました。現在、製造の立ち上げを行っています。

我々はモノづくりのメーカーとして、自分たちで作ったものを自分たちの手で触ることが非常に重要だと考えています。鹿沼事業所では「研磨ラボ」を立ち上げ、研磨機やさまざまな測定器をそろえていますが、これは今に始まったことではなく、本社が東京都昭島市にあった頃からあったものです。

実際に作った製品を自分たちの手で研磨し、手で触って研磨精度を確認することや、時にはお客さまにも来ていただき、お客さまとともに研磨を行いつつ、プロセスを作っていくことが大切です。このように鹿沼事業所でも「研磨ラボ」の活用が始まっているところです。

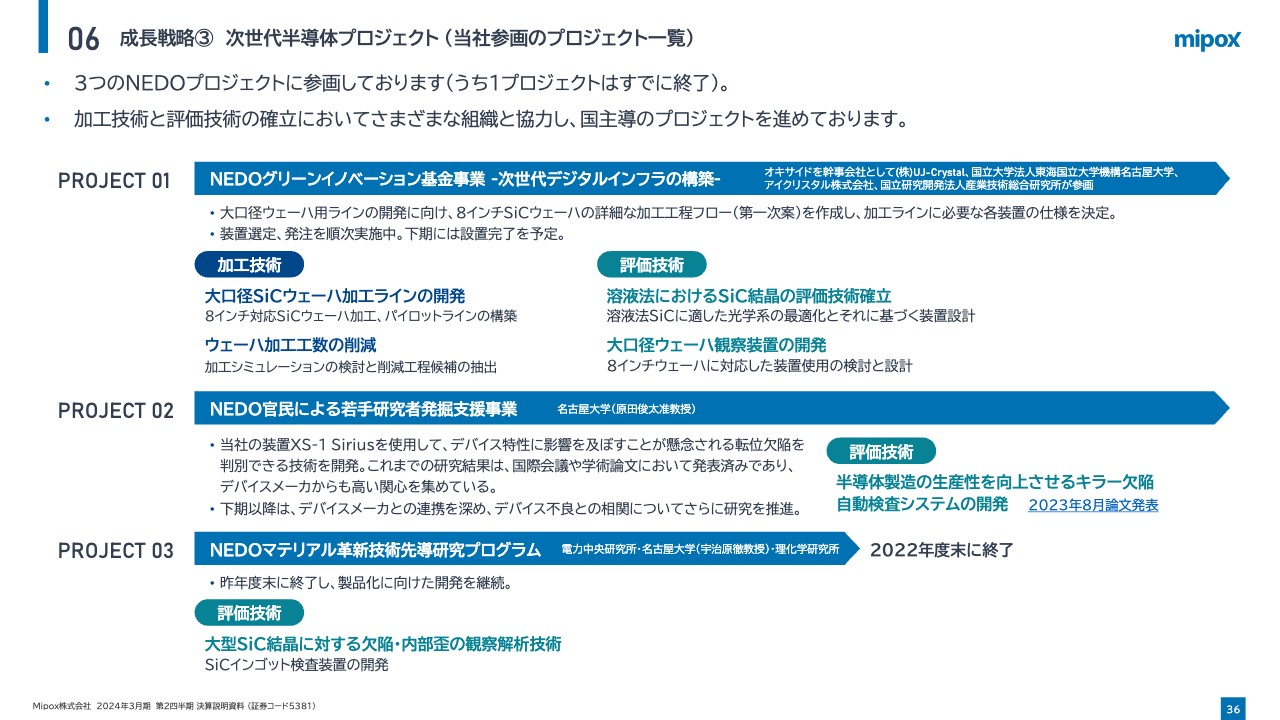

成長戦略③ 次世代半導体プロジェクト(当社参画のプロジェクト一覧)

次世代半導体プロジェクトが非常に大きなウエートを占めています。こちらもリリースしていますが、大きなところでは、NEDOの「グリーンイノベーション基金」に採択され、鹿沼事業所で設備導入が始まっています。2024年3月末に次世代半導体のSiC、8インチの半導体の加工ラインが鹿沼にすべて整う予定となっています。

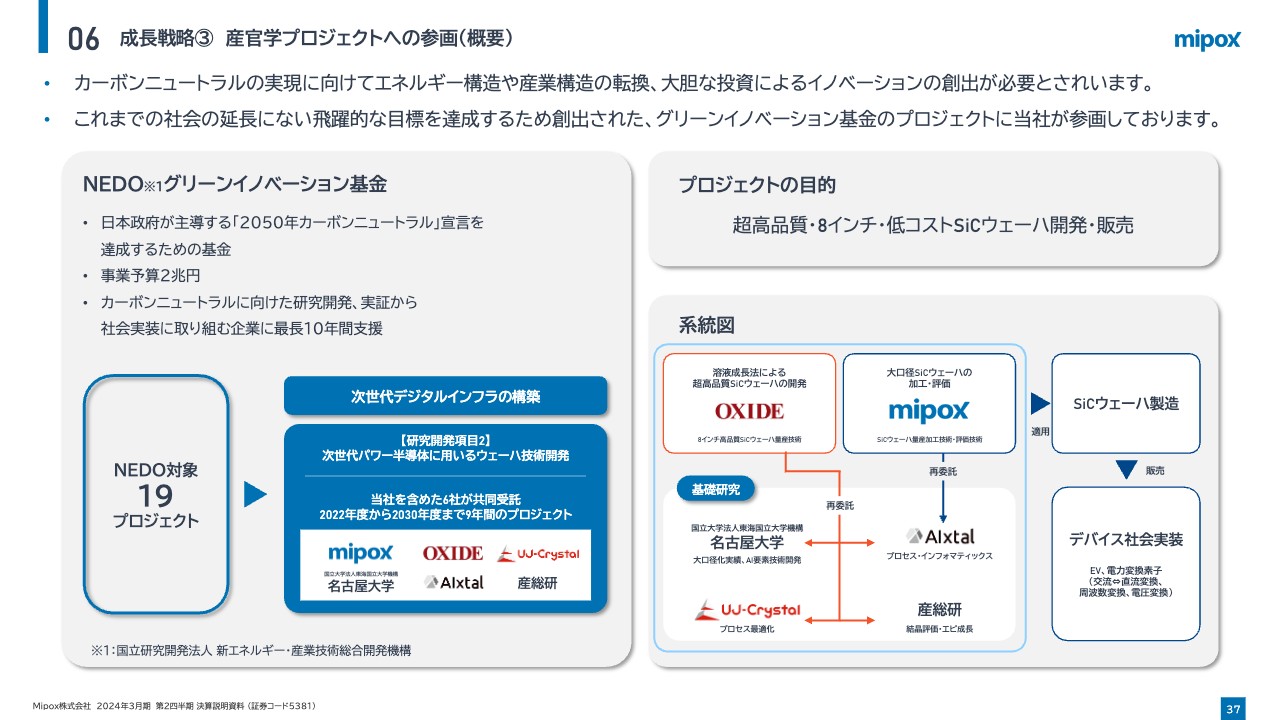

成長戦略③ 産官学プロジェクトへの参画(概要)

我々は自社の製品開発、技術開発だけでなく、外部とのつながりによって新しいものを生み出すことを重要だと思っているため、今後も官民学含めさまざまな取り組みを行っていきたいと思っています。

以上で決算説明会を終了します。ご清聴いただき、誠にありがとうございました。

新着ログ

「ガラス・土石製品」のログ