【QAあり】NISSO HD、営業利益は前期比89.2%増 オートモーティブインダストリーは部品不足が解消し生産が本格化

目次

清水竜一氏(以下、清水):みなさまこんにちは。本日はお忙しい中、私どもの2024年3月期第2四半期の決算説明会にご参加いただきまして、誠にありがとうございます。また、Webでご視聴されているみなさまについても、誠にありがとうございます。

今回は10月2日にホールディングスに移行して以来、初めての決算説明となりますので、冒頭ではホールディングスに移行した理由・目的等についても触れたいと思います。目次に沿って進めていきますので、よろしくお願いします。

NISSOホールディングス 始動

まずは、ホールディングスについてです。新領域については後ほどご説明します。

私ども日総グループは、これからに向けた100年企業として、市場から選び続けていただける会社を目指していきたいと考えています。それと同時に、しなやかさやスピード感のある企業グループを作っていきたいという思いから、「『52年目の産声』を上げました」と表現しています。

選ばれる企業を目指して

私どもは上場会社としてたくさんのステークホルダーがいるのですが、やはり人材会社としては、働く方々に選んでいただける会社を目指したいと考えています。そのためにあるべき姿・ありたい姿とは何なのだろうということを、ホールディングスへ移行する中で徹底的に追求していきます。そして、現状で足りないピースと言いますか、足りない人材やノウハウを持っている会社に仲間に加わってもらいながら、スピードを上げて進んでいきたいと考えています。

また、若干の私見も含まれるのですが、私どもの既存事業である3つのインダストリーについてかねてからご説明していますが、実は2027年に大きな転換点を迎えるのではないかと見ています。2026年、2027年は、半導体工場やEVのバッテリー工場といった大きなプロジェクトが目白押しです。この時までにしっかり準備ができていないと、私たちは勝ち残ることができないのではないかと、非常に良い意味での危機感を持っています。

新領域へ

新領域についてです。例えば、少しとがったところで言いますと、インターステラテクノロジズという堀江貴文さんがファウンダーを務める会社に出資しています。後ほどご説明しますが、その分野で活躍できる人材をこれからたくさん育成したいと考えております。

そして、既存の半導体領域に加えて、2027年には先端半導体工場のビッグプロジェクトがいくつか立ち上がります。また、今までは輸送機器と呼んでいたものを、私はあえて先端型モビリティ事業と定義していますが、従来の自動車のみならず、例えば空飛ぶ車のようなものも含めて、これからどんどん新しいテクノロジーが要求され、新しい使い方ができる分野があります。

さらに、今ではFA(ファクトリーオートメーション)とは言わないかもしれませんが、いわゆるロボットの分野もあります。私どもは人をたくさん抱えている会社ですから、ヘルスケアの分野にも積極的に打って出ていきたいと思っています。

そして、それぞれの分野の中で、HRテックを我々の強みとして、あらゆる産業に貢献していきたいと考えています。具体的には、各分野で活躍できる方々の育成の仕組みづくりや、マッチングの高度化などが挙げられます。

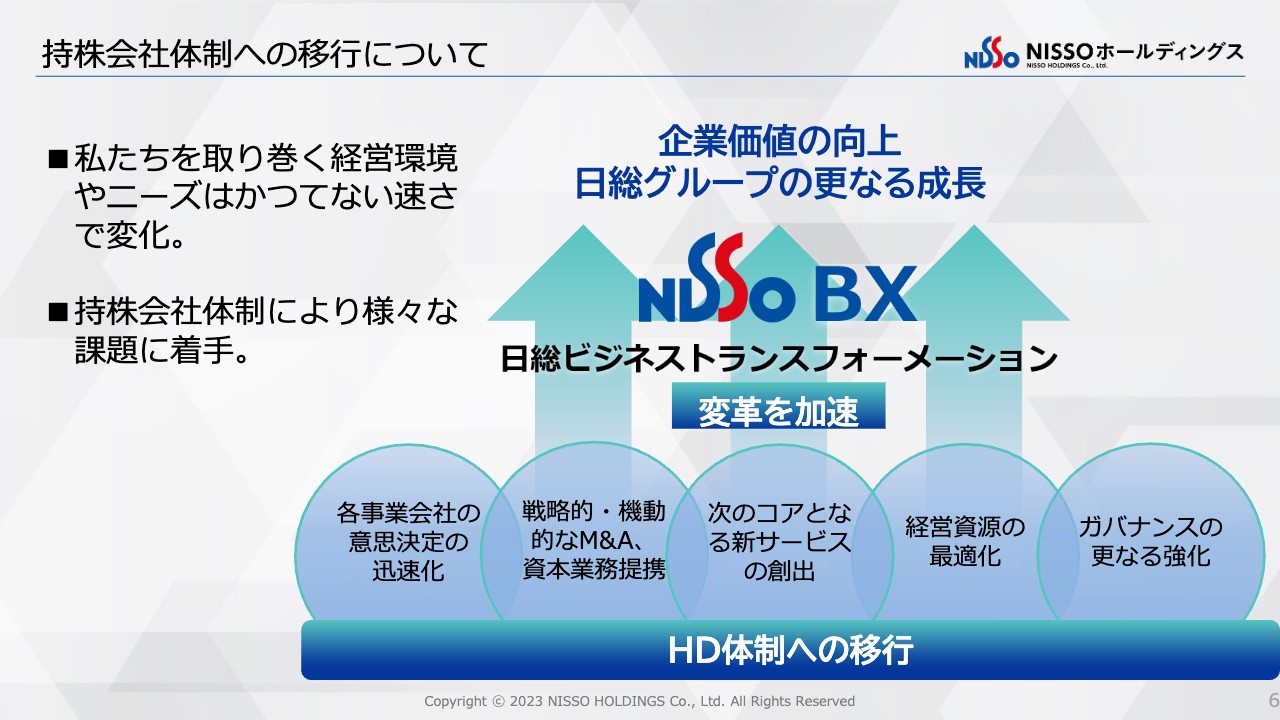

持株会社体制への移行について

スライドの図には、私どもの考え方を示しています。さまざまな課題が散在し、変化が大変激しい時代ですので、新しい課題もどんどん出てきます。この課題解決のスピードをとにかく大幅に上げることが、企業として勝ち残るためには大事なのではないかと考えています。

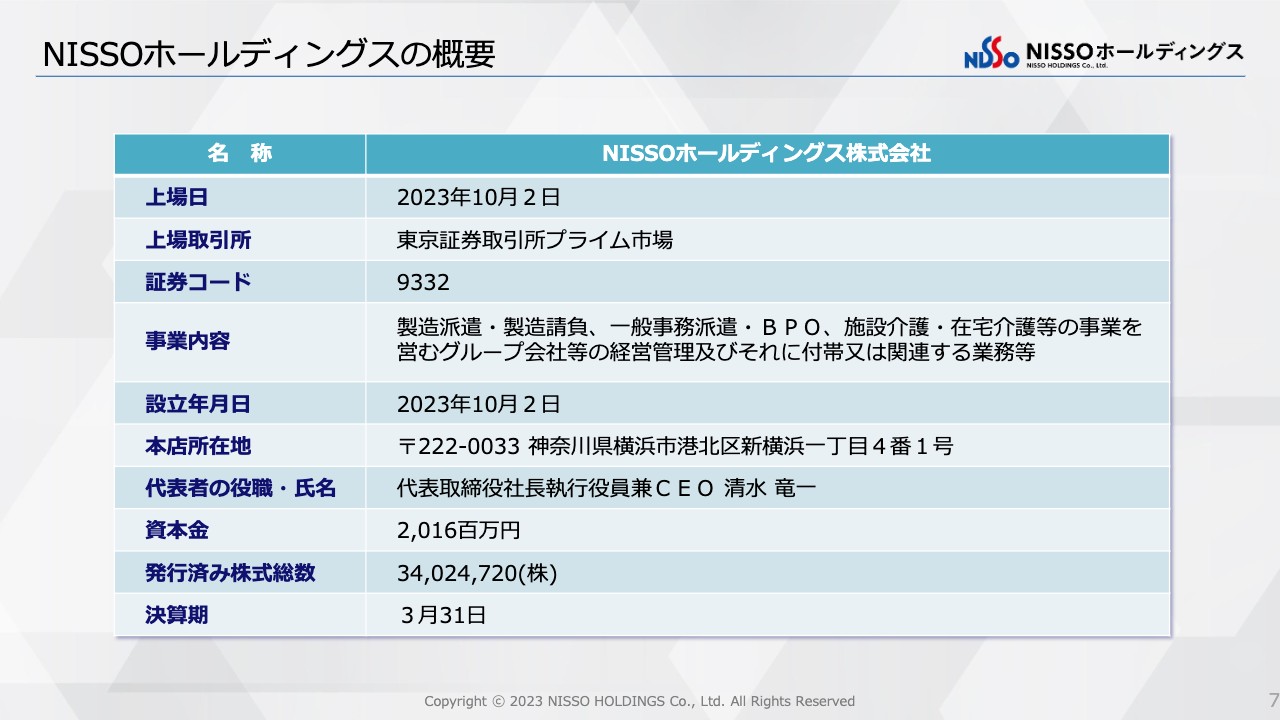

NISSOホールディングスの概要

NISSOホールディングスの概要です。証券コードが従来の6569から9332に変更となっている点だけお伝えしておきます。「日総工産が上場廃止した」と言う方がいるため、この場で重ねてご説明しました。

トピックス

トピックスを3つご紹介します。1つ目は、SDGsに代表されるような持続可能な社会の一員として、「サステナビリティサイト」を新設しました。今後、積極的に取り組んでいこうと考えています。

2つ目は、特に昨今、露出度がぐっと上がっているのですが、自社サイトのためのCMをリニューアルしました。従来のものは「製造分野の改革をしていこう」という内容でしたが、新しいシリーズでは「工場の先、ものづくりの先にどんな未来があるのか?」ということを打ち出しています。

スライドの画像にもたくさんの人が写っていますが、この中には実は日本人以外の方もたくさんいます。これにより多様化や国際化といったメッセージを伝えたいと考え制作しました。

3つ目は、我々がサポートしている神奈川大学が、2年ぶりに箱根駅伝に出場します。昨年は二十数秒の差で出場を逃したため、うれしいニュースとなりました。

グループ会社一覧

グループ会社は従来どおりですので、ご説明は割愛します。

Appendix

先般、ちょうどホールディングスに移行した直後に、経済アナリストの馬渕磨理子さんと対談しました。こちらを見ていただくと、ホールディングス化の狙いを理解するヒントになると思いますので、ぜひご覧いただけると幸いです。

2 日総グループの業績概要(2024年3月期 第2四半期)

それでは、2024年3月期第2四半期の日総グループの業績概要について説明します。

日総グループ業績サマリー

グループの業績概要について、スライドの1点目、2点目は記載のとおりです。我々の得意分野であるオートモーティブインダストリー(自動車製造・EV関連製造業界)の部品不足がようやく解消に向かっており、完全ではないものの、パワー半導体も含めて揃ってきたため、力強く回復しています。その反面、セミコンダクターインダストリー(半導体製造業界)のメモリや半導体の製造装置の回復は若干遅れています。

エンジニアについては、さらなるニーズへの対応に向けて準備を開始したと記載しましたが、こちらは後ほど詳しくご説明します。また、その他セグメントの介護・福祉系サービスは、前年同期比で増収増益となりました。

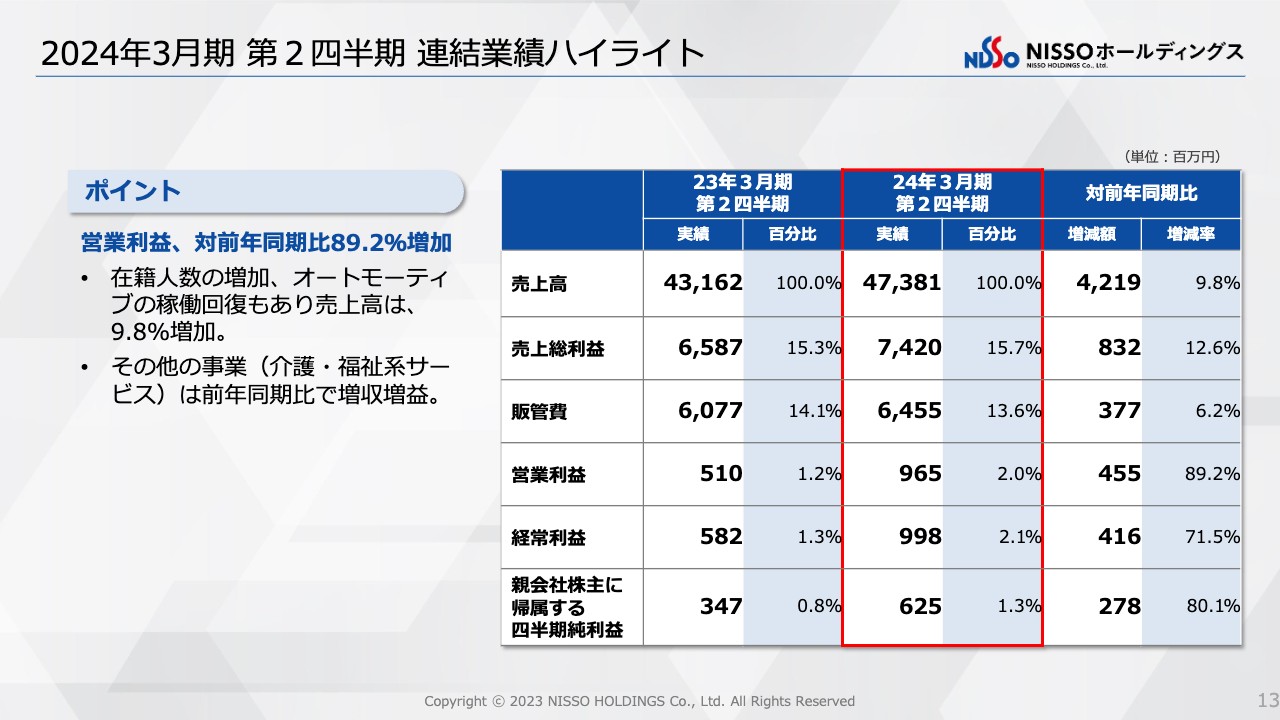

2024年3月期 第2四半期 連結業績ハイライト

連結の業績ハイライトです。特に販管費が昨年と比べて増えています。

これは基軸になる日総工産の中で働く方々が400人強増えたことが要因の1つです。加えて、グループ会社のニコン日総プライムのマジョリティ変更が昨年7月に行われたため、その販管費が1四半期分乗っていることが挙げられます。

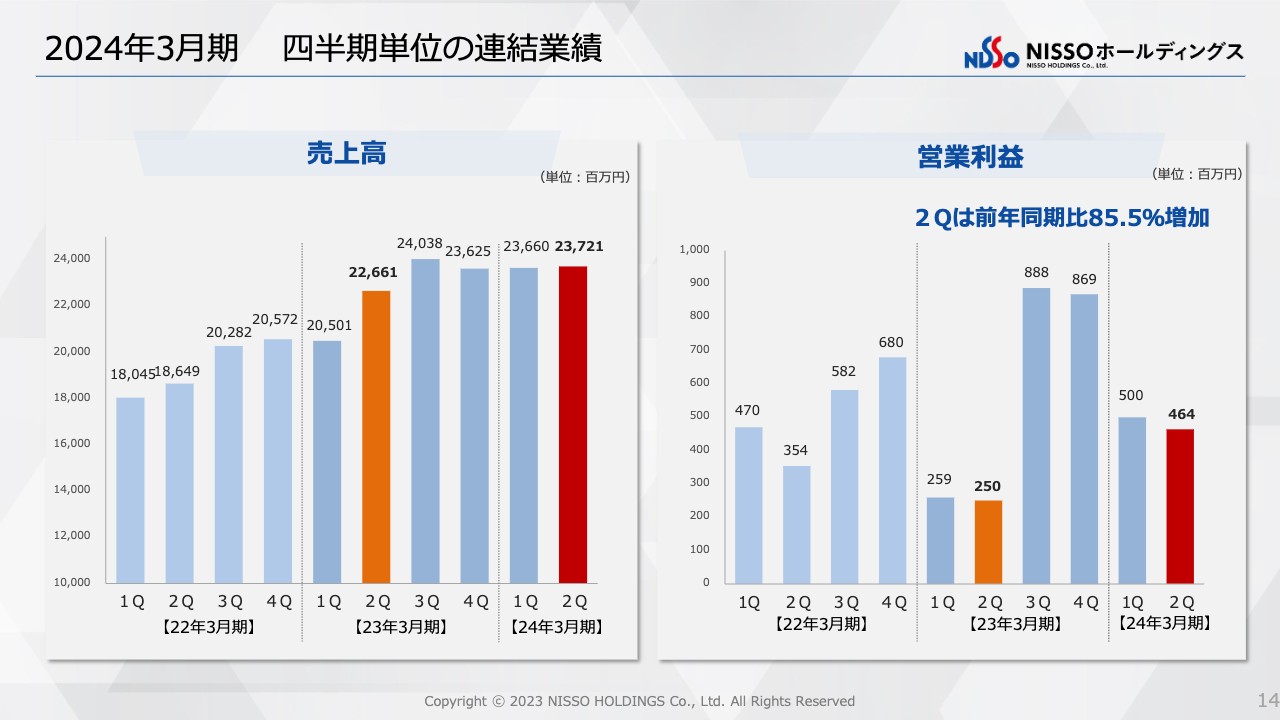

2024年3月期 四半期単位の連結業績

連結の売上高と営業利益の推移は、スライドのグラフに示したとおりです。

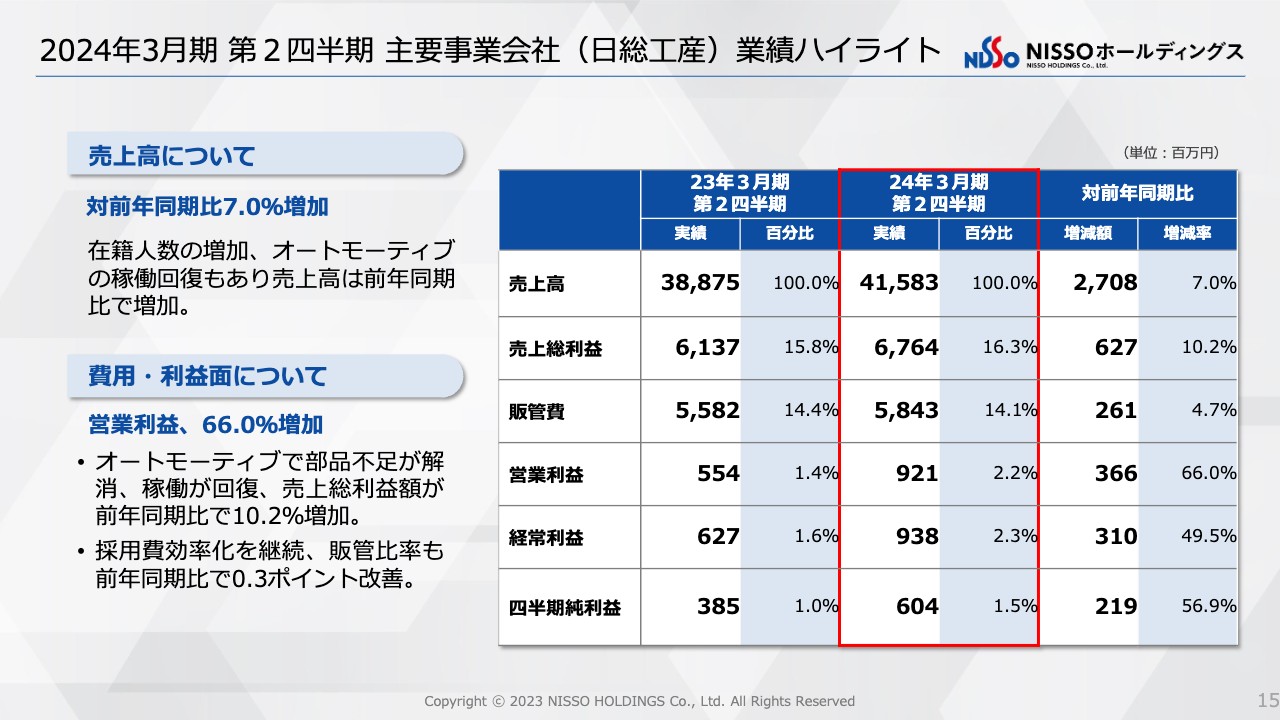

2024年3月期 第2四半期 主要事業会社(日総工産)業績ハイライト

日総工産単体の事業会社としてのハイライトです。オートモーティブインダストリーの件は、先ほどお伝えしたとおりです。

販管費は2億6,100万円増加しました。これは、法定福利費を含めた人件費1億5,000万円と、ホールディングスに移行するための業務委託費4,000万円程度がイレギュラーに発生したためです。

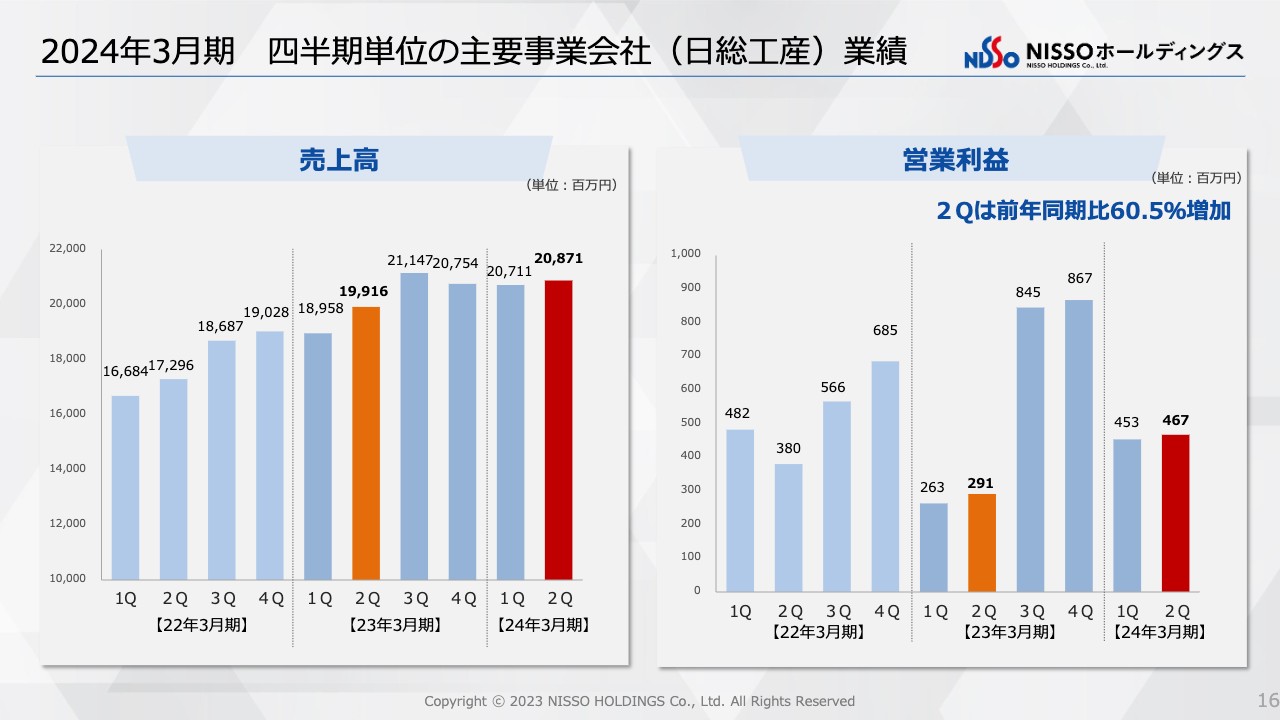

2024年3月期 四半期単位の主要事業会社(日総工産)業績

単体の売上高と営業利益の推移です。機関投資家から必ず質問されるため、先にお話ししておきたいことがあります。よく「この上期の仕上がりはいったいどうだったのか?」「どう総括できるか?」と聞かれるのですが、思っていたより少し困難なことがいくつかあったというのが率直なところです。

第1四半期は順調に推移しましたが、第2四半期に一部の自動車メーカーが台風やシステムトラブルの影響で停止しました。一番止まったところでは、2日間丸々止まりました。

これについては補償を頂戴できるのですが、それは本人たちに支払う部分の補償だけであって、利益を稼ぐ機会は損失しています。そのようなこともあり、営業利益10億円は超えておきたかったというのが上期の総括です。

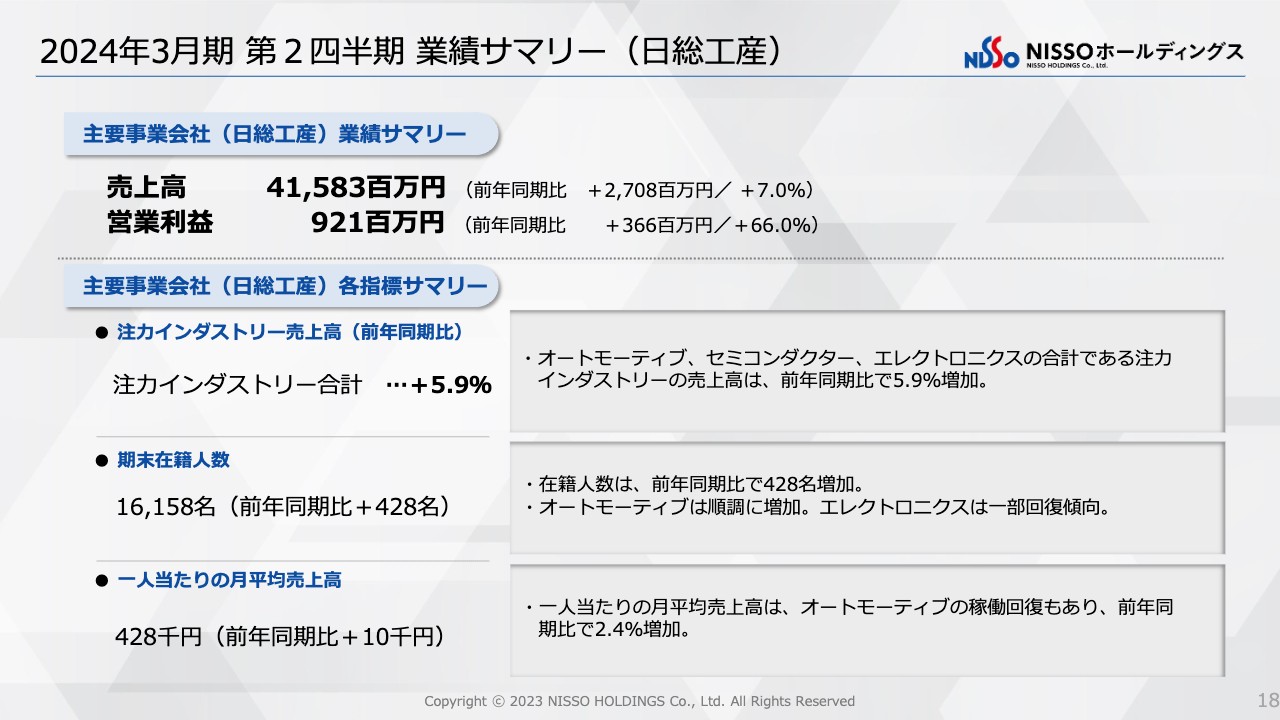

2024年3月期 第2四半期 業績サマリー(日総工産)

日総工産の状況をご説明します。特に3つの注力インダストリーがどうだったかと言いますと、合計では前年同期比で5.9パーセント伸びています。一番大きく伸びた要因は自動車の回復です。

在籍人数は、前年同期比で428名増と伸びていますが、本来、前年比で1,000名以上伸ばすのが通常のスピードです。それができなかった大きな要因は、もちろん自動車の最大手メーカーが多いためそれなりには伸びたのですが、やはり自動車のサプライチェーンの問題があったため、例年どおりには伸ばしきれませんでした。

また、セミコンダクターインダストリーも停滞が続いたこと、エレクトロニクスインダストリー(電子機器製造業界)についても同様の状況だったことが、本来1,000名ほど増加させなければいけないところ、400名強の増員にとどまった要因です。

一人当たりの売上高は、前年同期比では増えています。稼働はそれほど上がっていませんが、受注単価が上がったことが大きいです。これからは稼働全体を上げながら、在籍人数も増やして、前年比の数字をどんどん押し上げていくことが非常に重要だと認識しています。

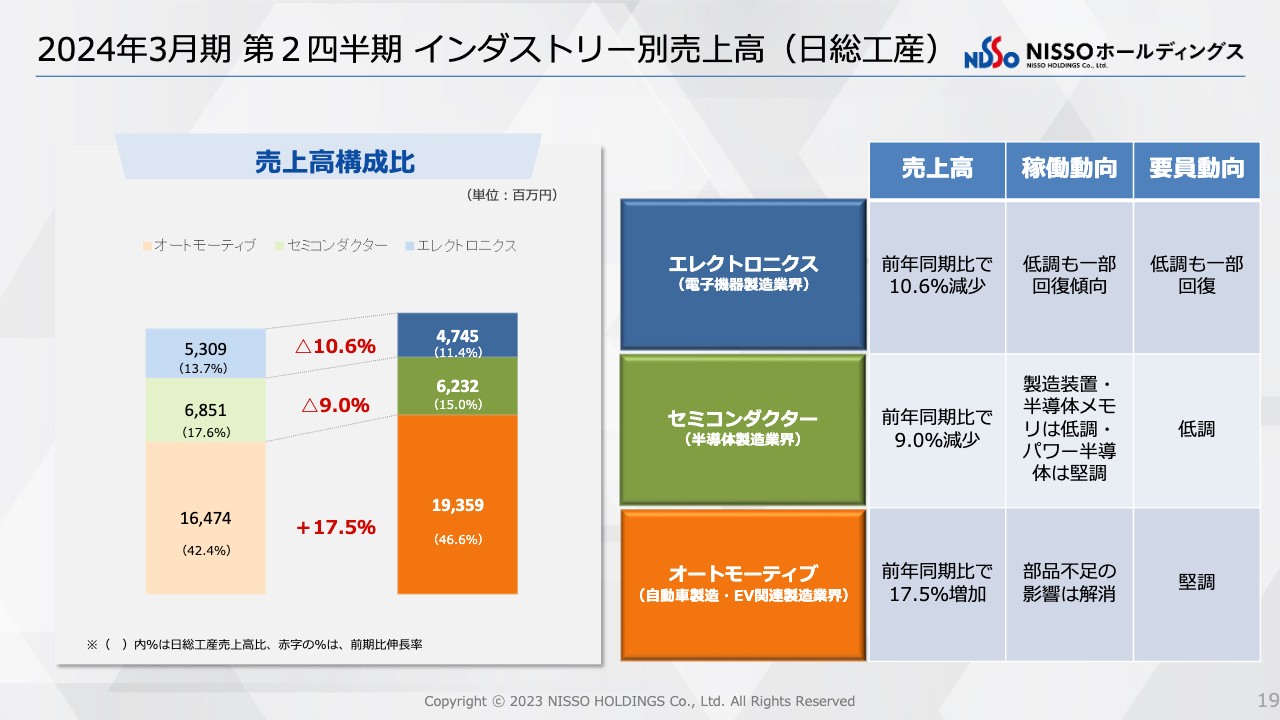

2024年3月期 第2四半期 インダストリー別売上高(日総工産)

スライド左側には、それぞれのインダストリーの売上高構成比を示しています。オートモーティブインダストリーが牽引しており、セミコンダクターインダストリー、エレクトロニクスインダストリーは遅れていることが、グラフから読み取れます。

右側は、それぞれのインダストリーの業界動向です。先ほどもお伝えしたとおり、セミコンダクターインダストリーは1四半期分後ろにずれたという印象を受けています。

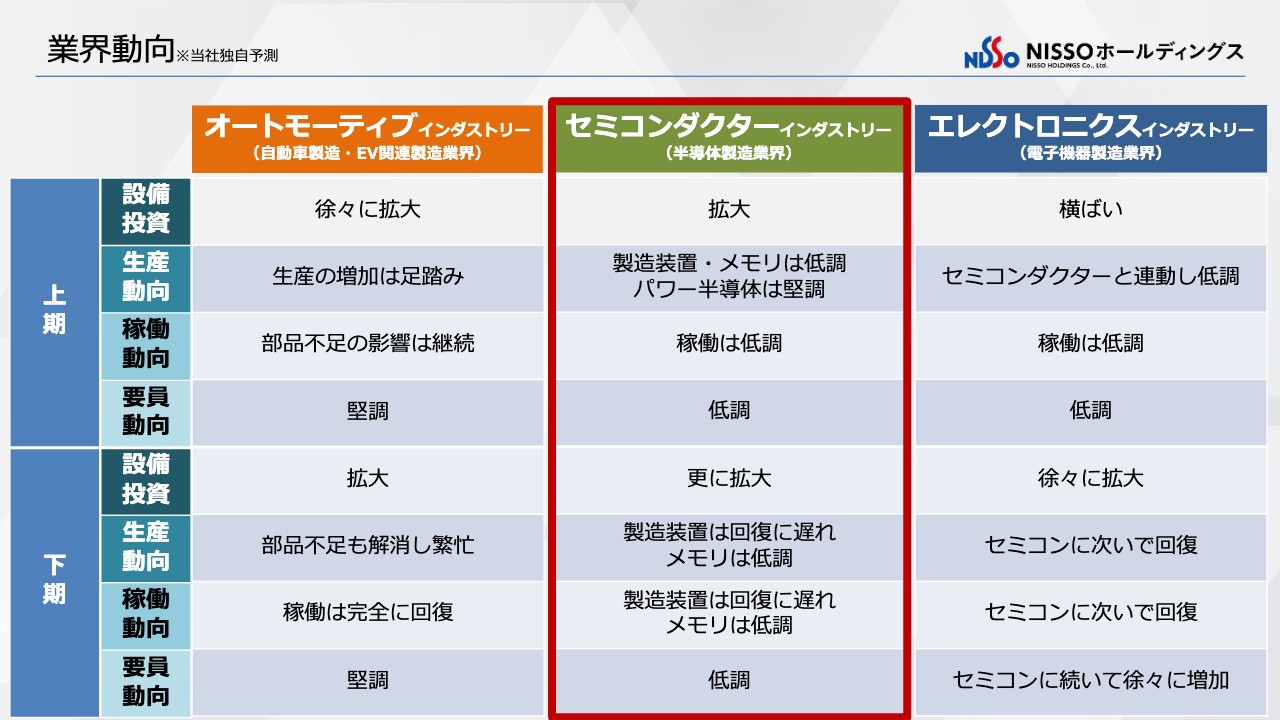

業界動向

本来セミコンダクターインダストリーは、下期から徐々に回復してくるだろうと見ていましたが、引き続き低調であるため、回復が見えてくるのはおそらく年明けの第4四半期ではないかと感じています。

反面、エレクトロニクスインダストリーは、まだまだ残業は少ないものの在籍数は増員に転じてきているため、ここから徐々に回復してくるのではないかと思います。残り半年で、遅れている分をオートモーティブインダストリーで取り戻していこうというのが今期の組み立てです。

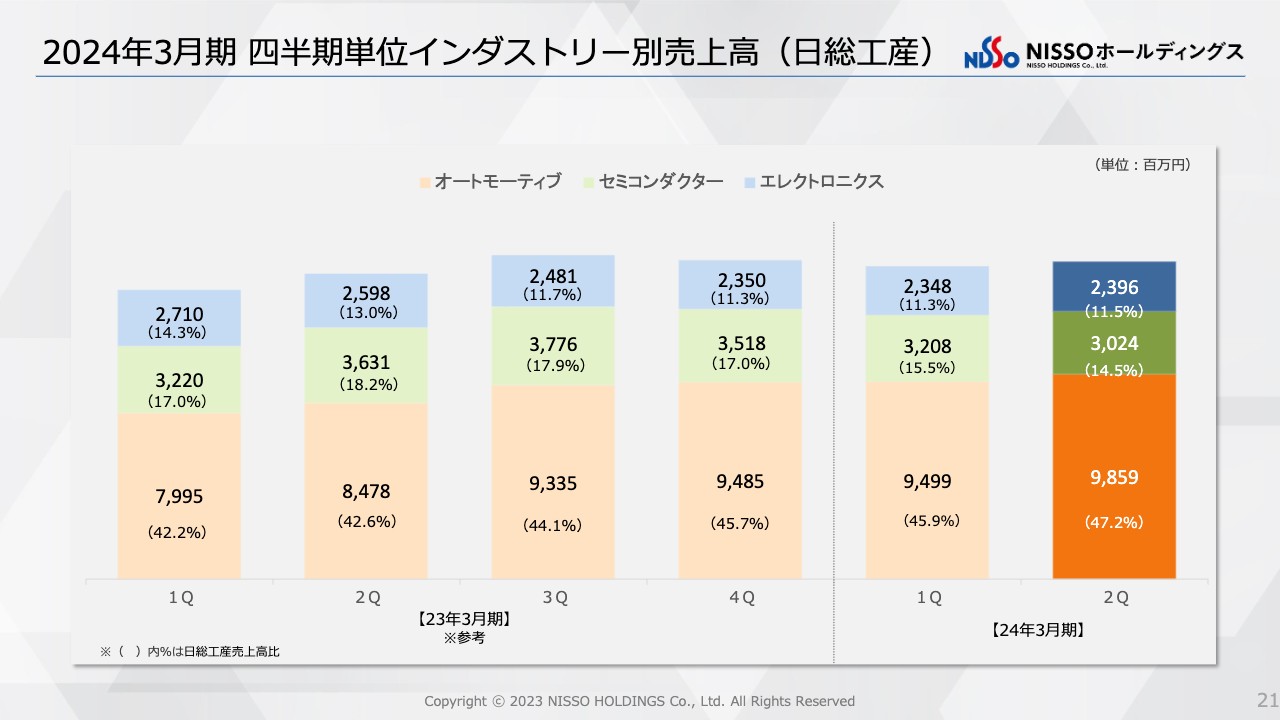

2024年3月期 四半期単位インダストリー別売上高(日総工産)

スライドのグラフには、四半期ごとのそれぞれのインダストリーの状況を示しています。見ていただくとわかるとおり、一番下のオートモーティブインダストリーは一貫して上がり続けている状態です。

一方、エレクトロニクスインダストリーは昨年の第4四半期から横ばいで推移しています。セミコンダクターインダストリーについては第2四半期が底だと認識しています。

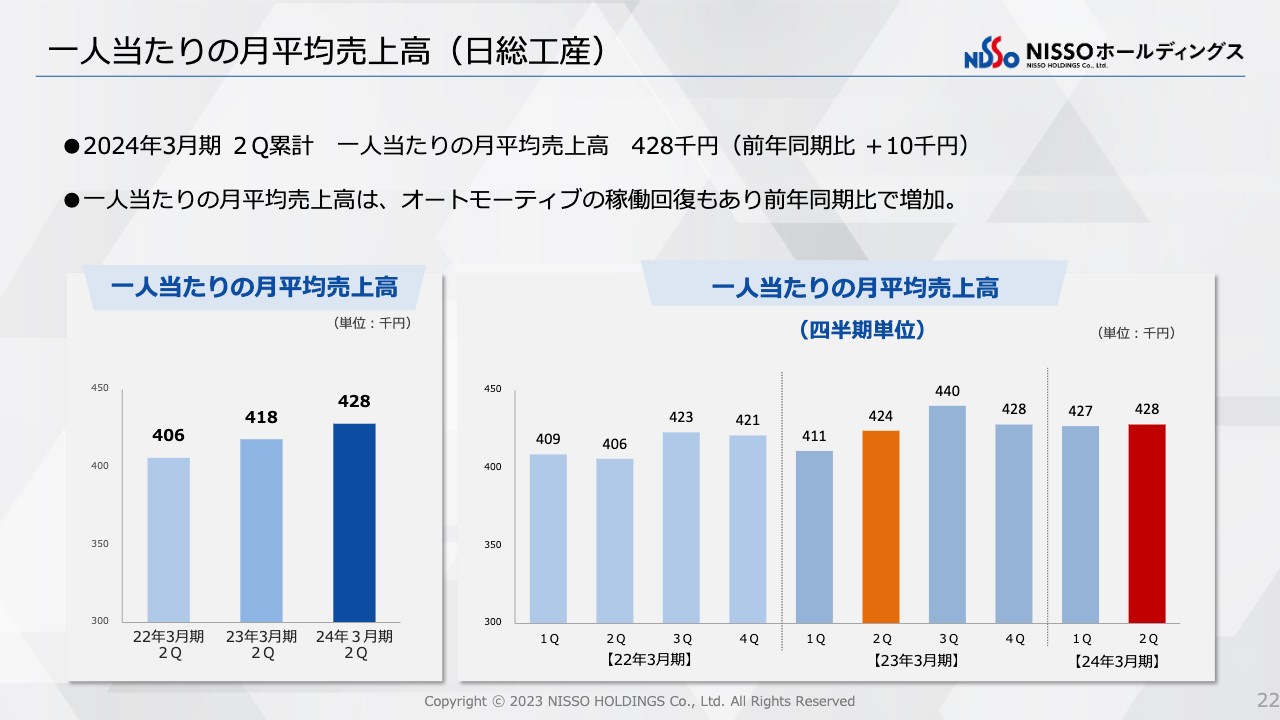

一人当たりの月平均売上高(日総工産)

先ほど少し触れましたが、一人当たりの月平均売上高です。スライド左側のグラフを見ると、確かに伸びているように見えますが、現状は伸びが少し鈍化していることが読み取れます。

右側のグラフは四半期ごとの状況です。本来であれば、回復の最中でもう少し伸びてもよいところではあったのですが、この第2四半期は伸ばし切れませんでした。

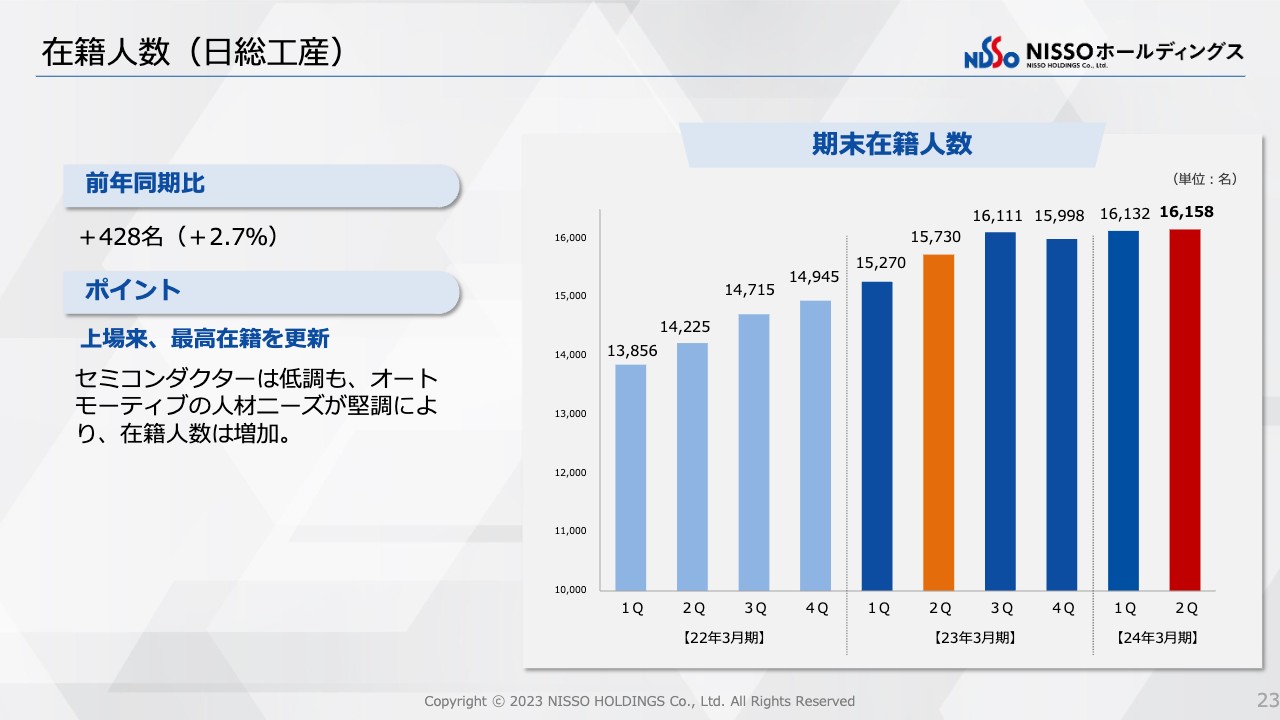

在籍人数(日総工産)

在籍人数、いわゆるトップラインです。前年同期比では428名増となっていますが、昨年の第3四半期からほぼ横ばいで推移しています。

状況をご説明すると、今年度の初めにオートモーティブインダストリーで約250名増員したのですが、そっくりそのままの人数がセミコンダクターインダストリーで減っています。エレクトロニクスインダストリーは微増となったため、ほぼ横ばいでの推移になったということです。

足元では自動車メーカー各社が増産体制に移行し始めているため、これから相当なスピードで在籍人数を伸ばしながら、第4四半期あるいは来期につなげていくことが我々がこれから取るべき戦略の1つとなっています。

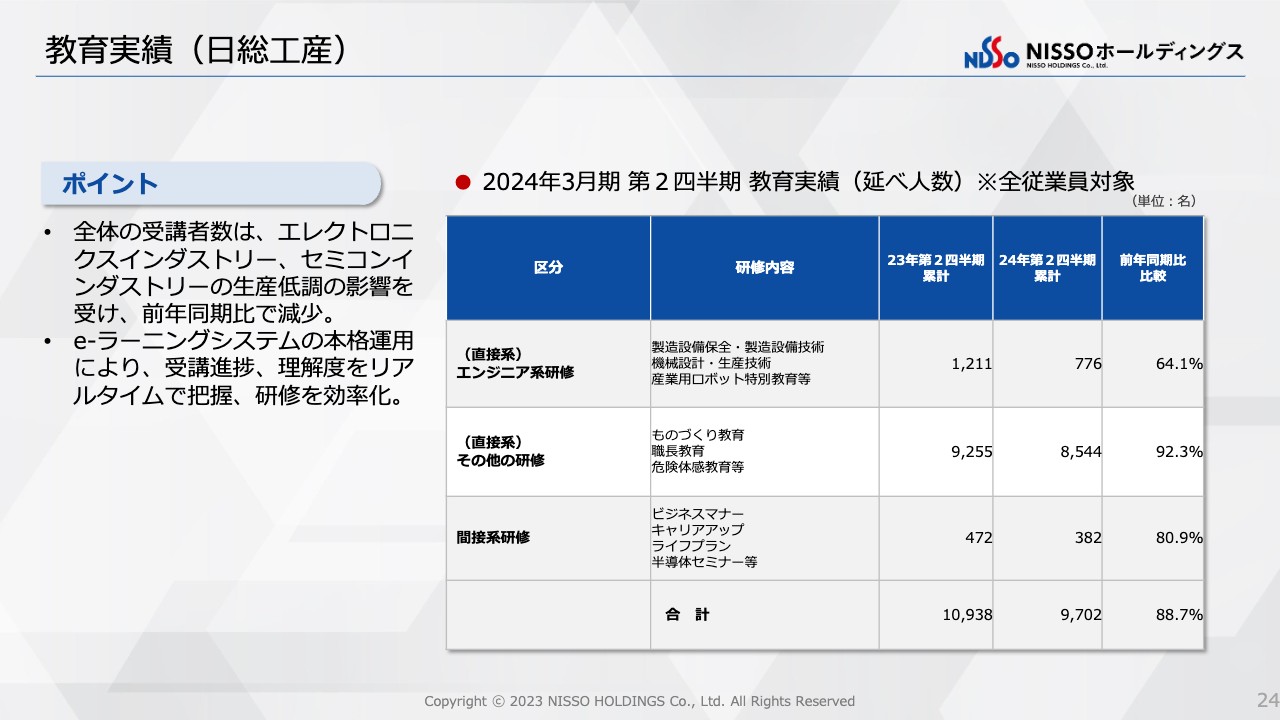

教育実績(日総工産)

教育実績です。スライドのグラフを見るとわかるとおり、今まであまり減ることはなかったのですが、特にエンジニア系研修が大きく減っています。理由はスライドに記載しているとおり、エレクトロニクスインダストリーとセミコンダクターインダストリーの生産低調の影響です。とりわけ、取引の大きいメモリと製造装置の分野が非常に低調に推移したことによって、結果的に対象者が減っている状況です。

ただし、我々もそれを手をこまねいて見ていたわけではなくて、研修室の稼働状況が特に東北で低かったこともあり、この間にe-ラーニングの仕組みをしっかり作り込むことにしました。自社で「Start engineer」というe-ラーニングの仕組みを作り、活用した後に、一般市場に向けても販売開始します。こちらについては後ほどご説明します。

この下期から来期に向けての準備に入り始めており、熊本も含めて一部メモリ系の新しい動きがあるため、少しずつ教育実績も上がってくるのではないかと考えています。

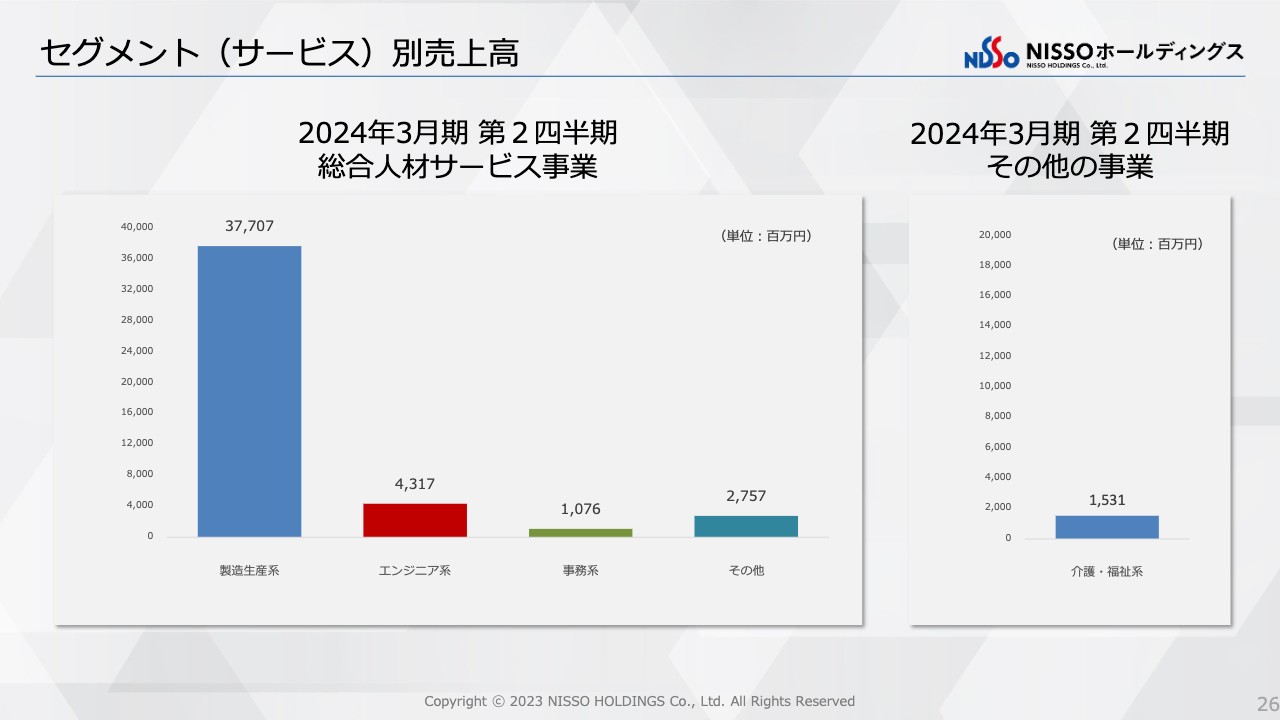

セグメント(サービス)別売上高

セグメント別の業績については、スライドをご覧ください。

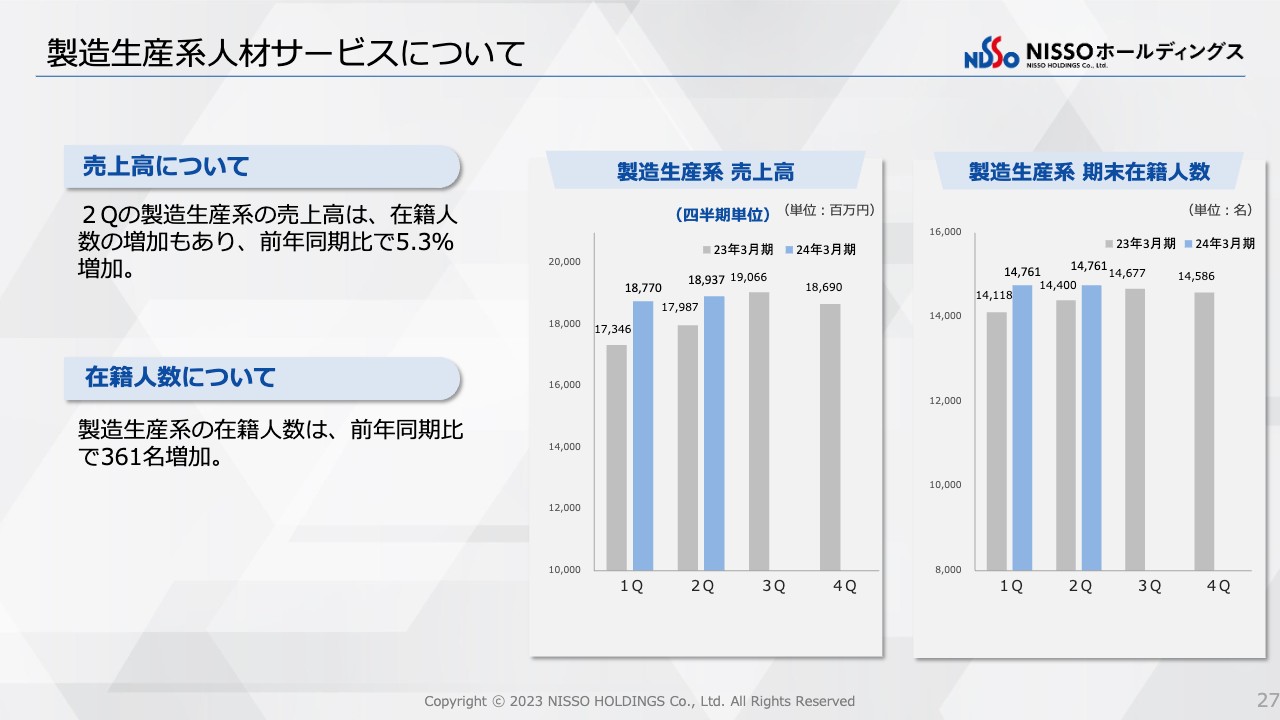

製造生産系人材サービスについて

製造生産系人材サービスについてです。売上高は前年同期比5.3パーセント増、9億5,000万円も伸びているのですが、先ほど申し上げたとおり在籍数が横ばいに近いため、伸び方が少し鈍化しています。在籍人数は前年同期比で361名伸びていますが、前期末と比べると175名増となっており、増員ペースが鈍化していることが読み取れるかと思います。

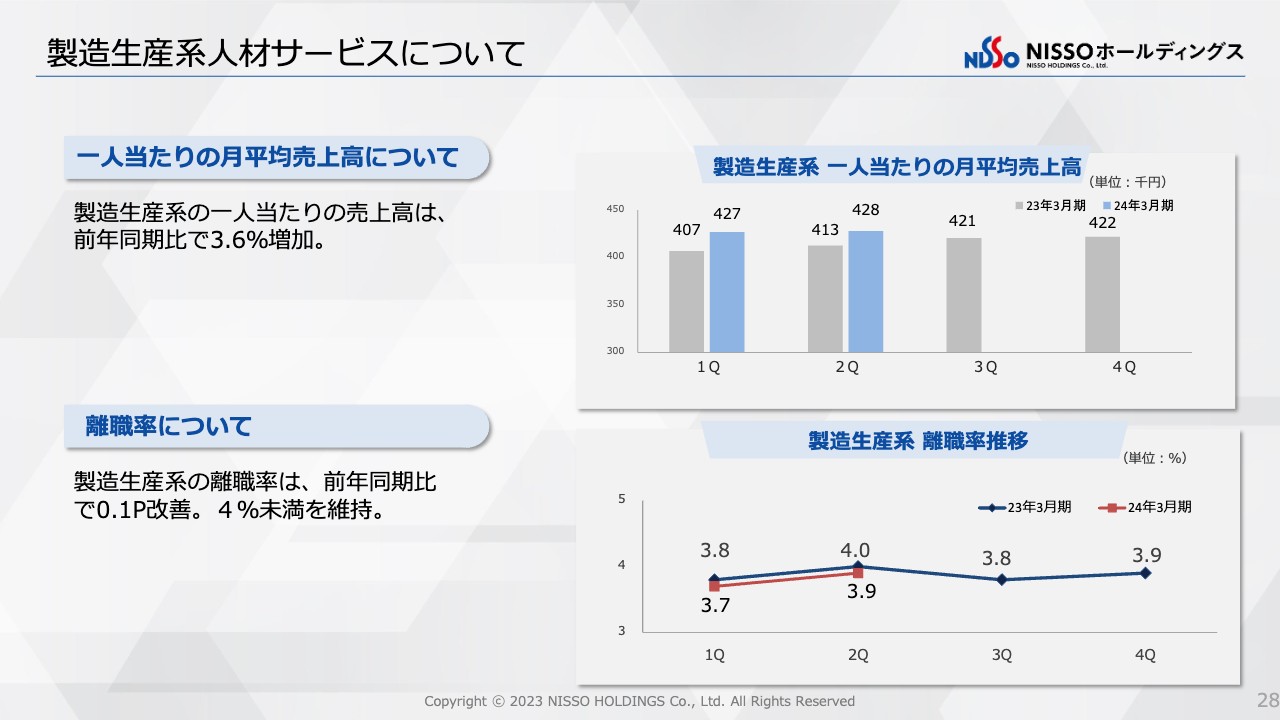

製造生産系人材サービスについて

一人当たりの月平均売上高、ならびに離職率の状況です。一人当たりの売上高は、前年同期比で1万5,000円伸びています。これは自動車の稼働も戻ってきていることが、プラスに働いていると思います。

離職率は前年同期比で0.1ポイント改善し、低く抑えられています。これは許容できる範囲と言えるのではないでしょうか。

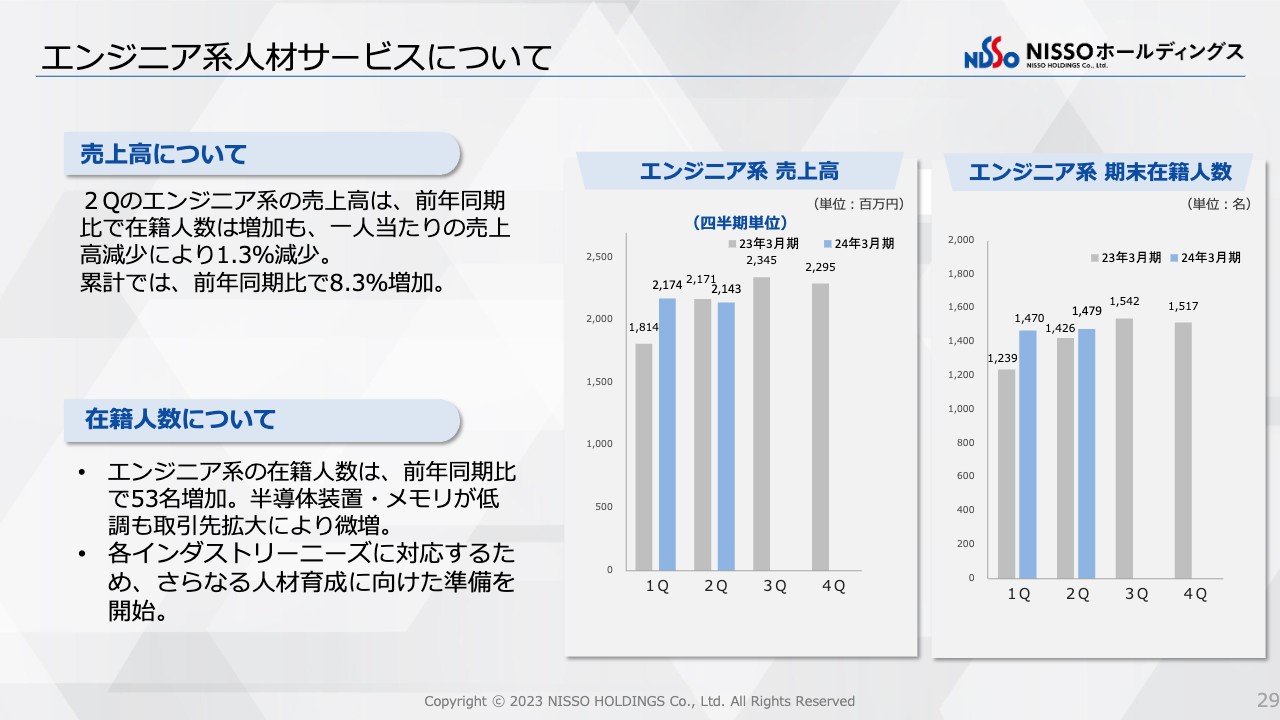

エンジニア系人材サービスについて

エンジニア系人材サービスについてです。売上高は前年同期比1.3パーセント減、2,800万円程度の減少となりました。これはセミコンダクターインダストリーの稼働時間が非常に低位で推移しており、とりわけメモリや半導体装置については、ほぼ残業がない状態ということが要因です。

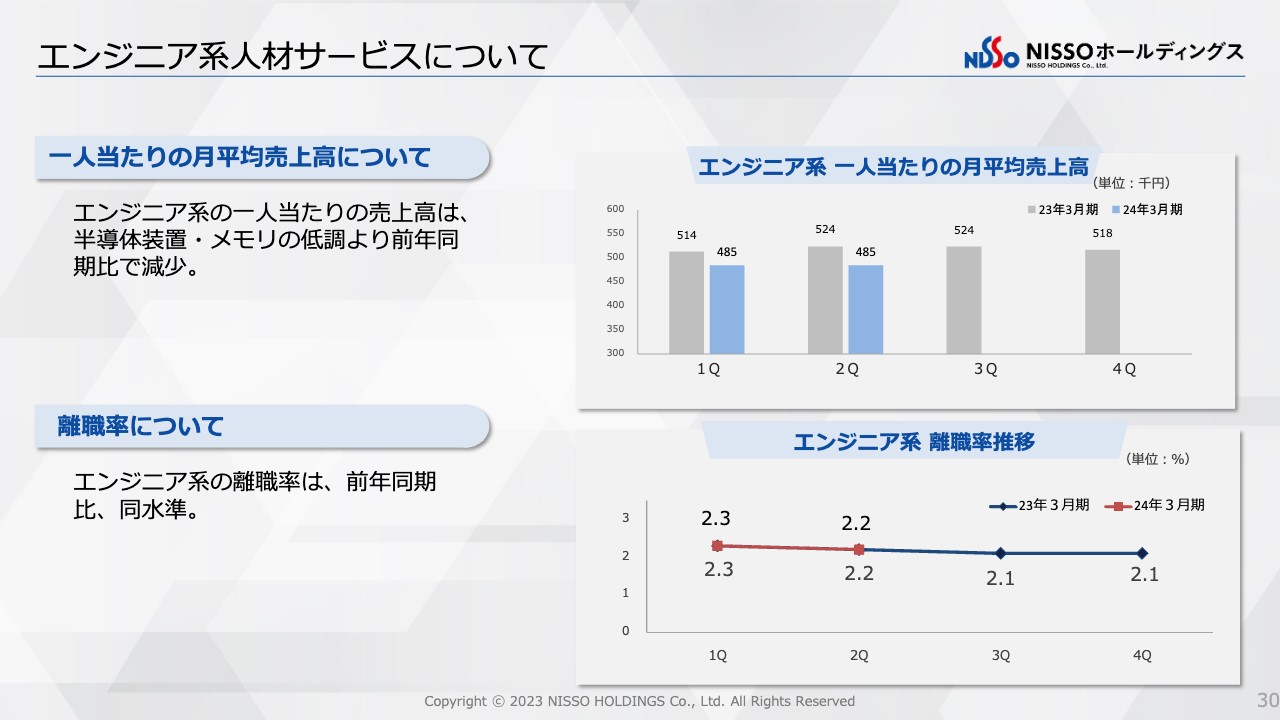

エンジニア系人材サービスについて

四半期ごとの月平均売上高と離職率の状況です。離職率はほぼ昨年並みに推移しており、この点は問題ありません。ただし、一人当たりの月平均売上高は減少しており、これは先ほどお伝えした時間外労働の減少が原因だと考えています。

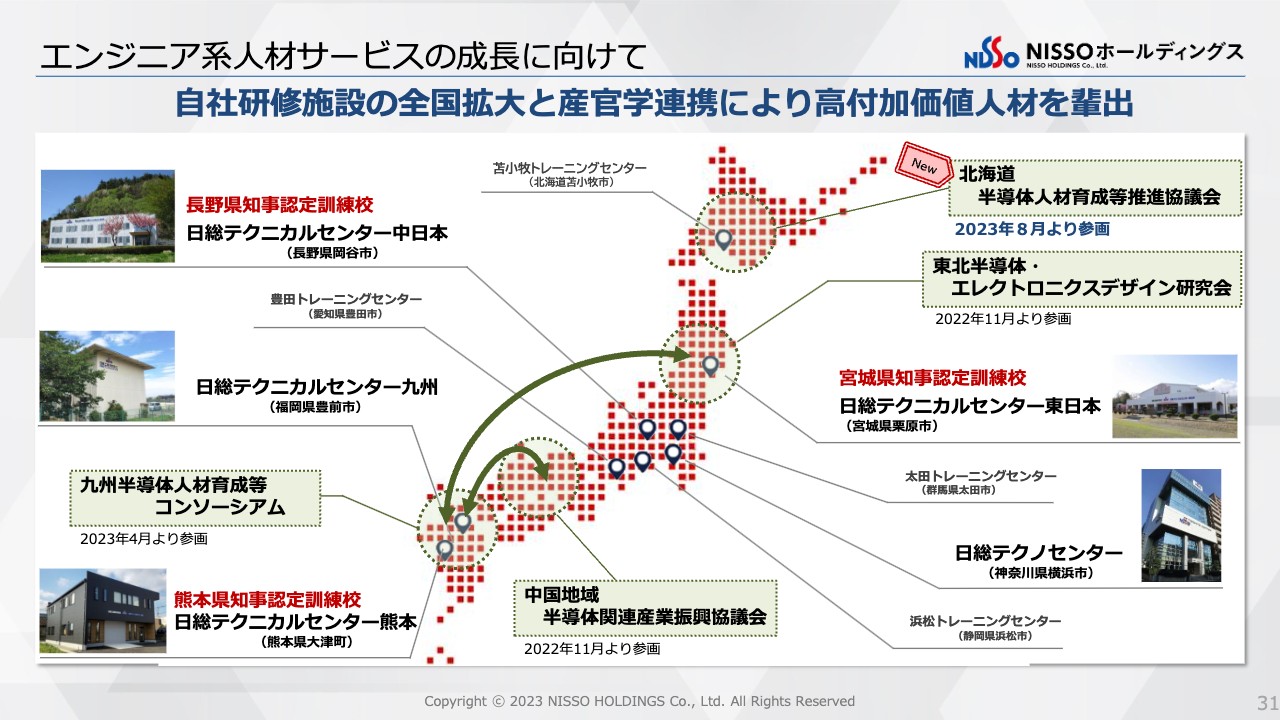

エンジニア系人材サービスの成長に向けて

スライドでは、我々の事業を伸ばしていく時に非常に重要な育成の仕組みである自社研修施設や、それぞれの地域で参加しているコンソーシアムについて、日本地図で示しています。見ていただくとわかるとおり、今のところすべて半導体系となっています。最初に中国地方のコンソーシアムに参加し、東北、九州と続いて、今年8月には北海道でも参加しました。

もともと4月から稼働している九州のテクニカルセンターの2.5倍の研修施設を来年4月の開設に向けて準備しています。それほど、今後の九州エリアには大きな期待を寄せています。これが完成すると、セミコンダクターならびにエレクトロニクスインダストリーの人材育成の仕組みが形になると思います。

次に注力したいのは、EVやハイブリッド向けのバッテリーの人材育成の拠点展開と、コンソーシアムへの参加です。現時点で詳細はお伝えできませんが、それぞれの地区の代表的なバッテリーメーカーと相談しながら研修施設を作り、コンソーシアムに参画することを、下期ならびに来年度に進めていきたいと考えています。

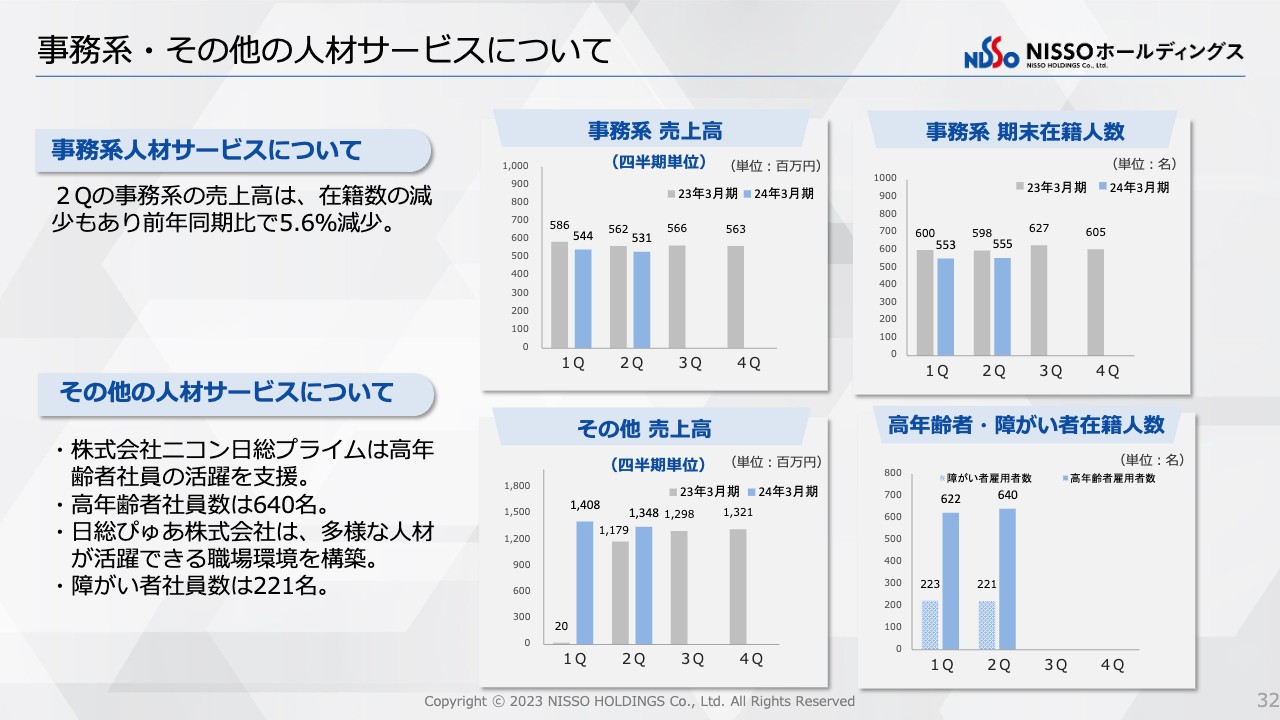

事務系・その他の人材サービスについて

事務系人材サービスと障がい者と高年齢者の活躍を表したグラフになります。このような時代において、本来事務系の派遣が最も多かった計算センターやコールセンターの業務がAIにどんどん置き換わっています。

来年度に向けては、事務と言っても一般事務ではなく、もう少し付加価値のある人材、あるいは海外からの人材等を検討しています。そのような方針で構造を変えていく計画です。今後ますます人手不足になる中で、障がい者や高年齢者が活躍できるようダイバーシティ経営にも取り組んでいきたいと考えています。

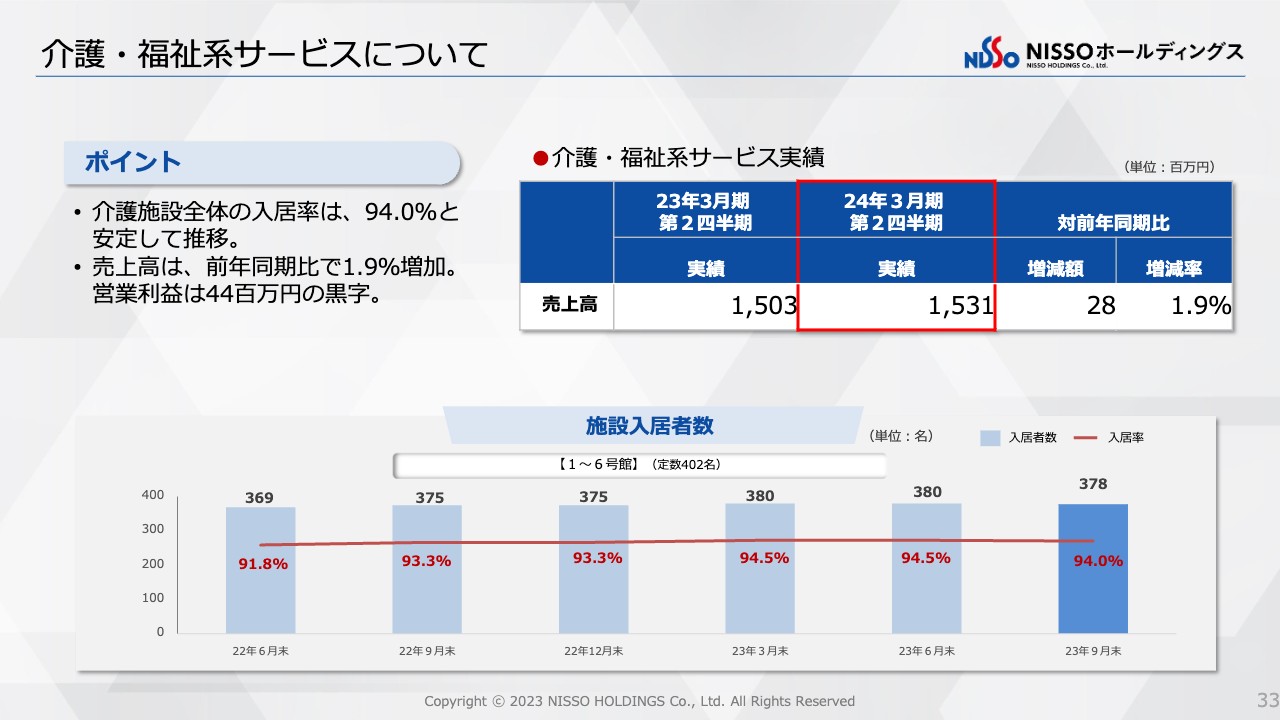

介護・福祉系サービスについて

その他事業である介護・福祉系サービスの状況です。介護施設全体への入居率は94パーセントを超えています。入居率が高位で推移することにより、結果として増収増益になり、上期は4,400万円の黒字で終えることができました。

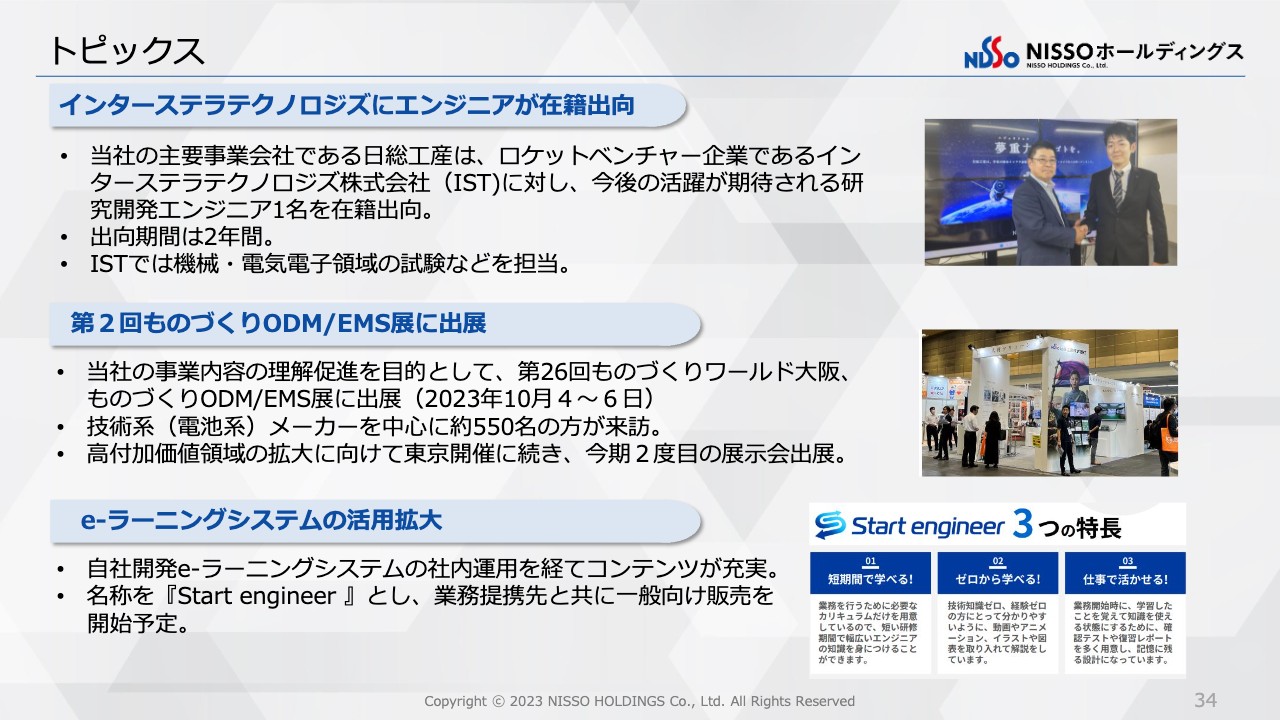

トピックス

トピックスを3つご紹介します。1つ目は先ほど少し触れた宇宙事業について、インターステラテクノロジズへ1名出向しました。もともと建設機械系の会社にいた人材なのですが、今後、機械や電気電子領域の試験などを担当するとのことです。これから徐々に人事交流を行いながら、我々としてもどのような人材を送客することによって、この分野で活躍できる人材が育成できるかに挑戦していきたいです。

2つ目は、第1四半期の決算説明で東京ビッグサイトに出展したことをお伝えしたと思いますが、10月に大阪で出展を行いました。結果として、技術系の中でも特に電池系のメーカーの方々を中心として、550名の方に来訪していただきました。

3つ目は、先ほどお伝えした「Start engineer」というe-ラーニングシステムの一般販売を開始します。特色はスライドに書いてあるとおりです。我々がリアルな教育の中で培ったノウハウをe-ラーニングに落とし込み、自分の勉強すべき領域だけを勉強したり、研修施設で勉強したことを思い出す復習の意味で使ったりと、いろいろな使い方ができると思います。今後も折に触れてご説明しますので、ぜひモニタリングしていただけたらありがたいです。

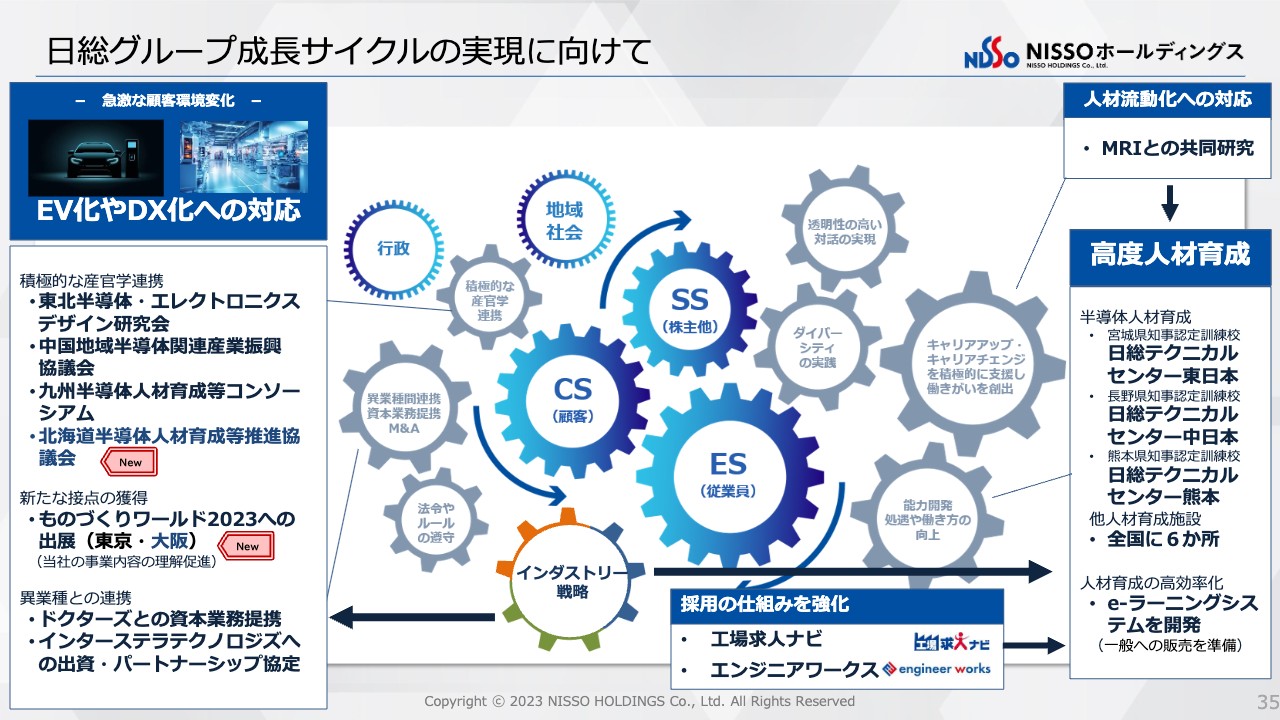

日総グループ成長サイクルの実現に向けて

グループの成長サイクルの実現に向けて、働く方やお客さまや株主のみなさまに対してきちんと貢献するために必要な取り組みについて、具体的な取り組みをスライドに示しています。新しい点として、北海道の半導体コンソーシアムに新しく加わったことや、ものづくりワールド2023に出展したことがあります。

今後、四半期ごとにこの図を充実させていき、我々がこのようなことを考えながら、成長に向けていろいろな戦略を立て、対策を打っているということを示していきたいと考えています。

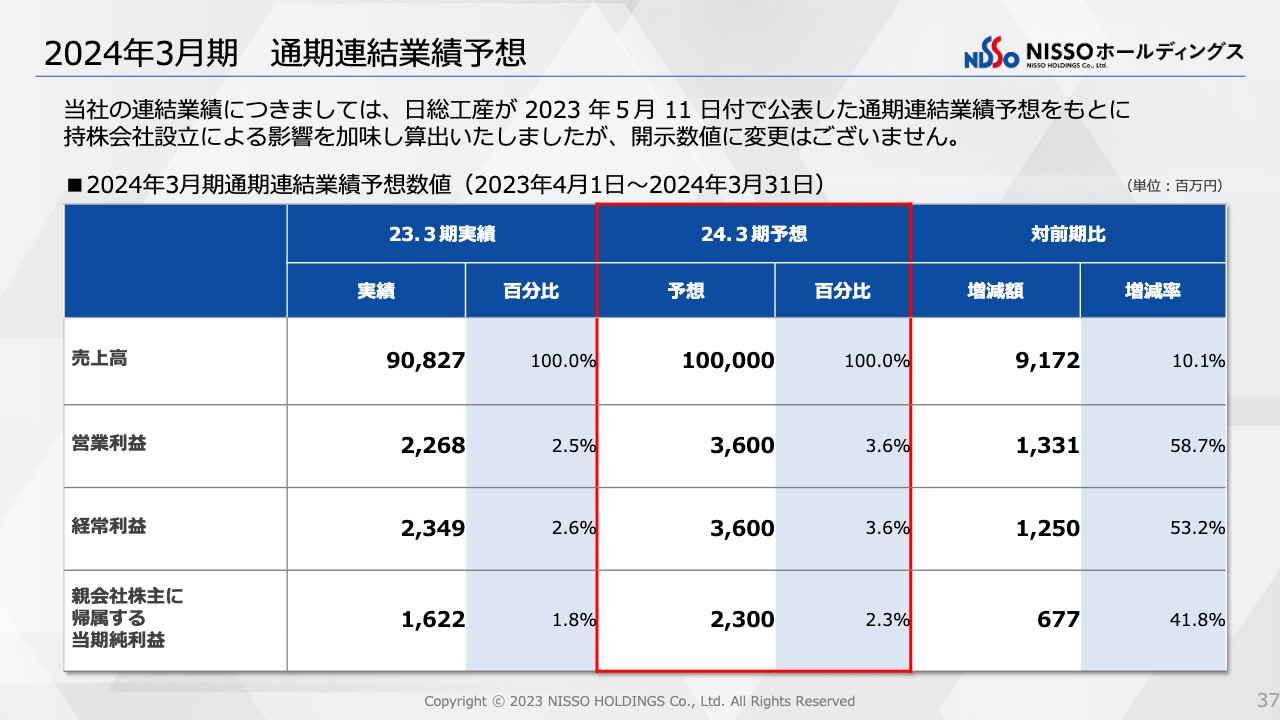

2024年3月期 通期連結業績予想

今後の見通しについてです。今のところ、5月11日に公表したとおりの通期予想は変わりません。

セミコンダクターインダストリーが1四半期分遅れているものの、各自動車メーカーあるいは自動車部品メーカーが立てている生産計画を考慮すると、その分野で遅れを取り戻せるのではないかと現時点では考えています。そのため、期末の着地については据え置きます。

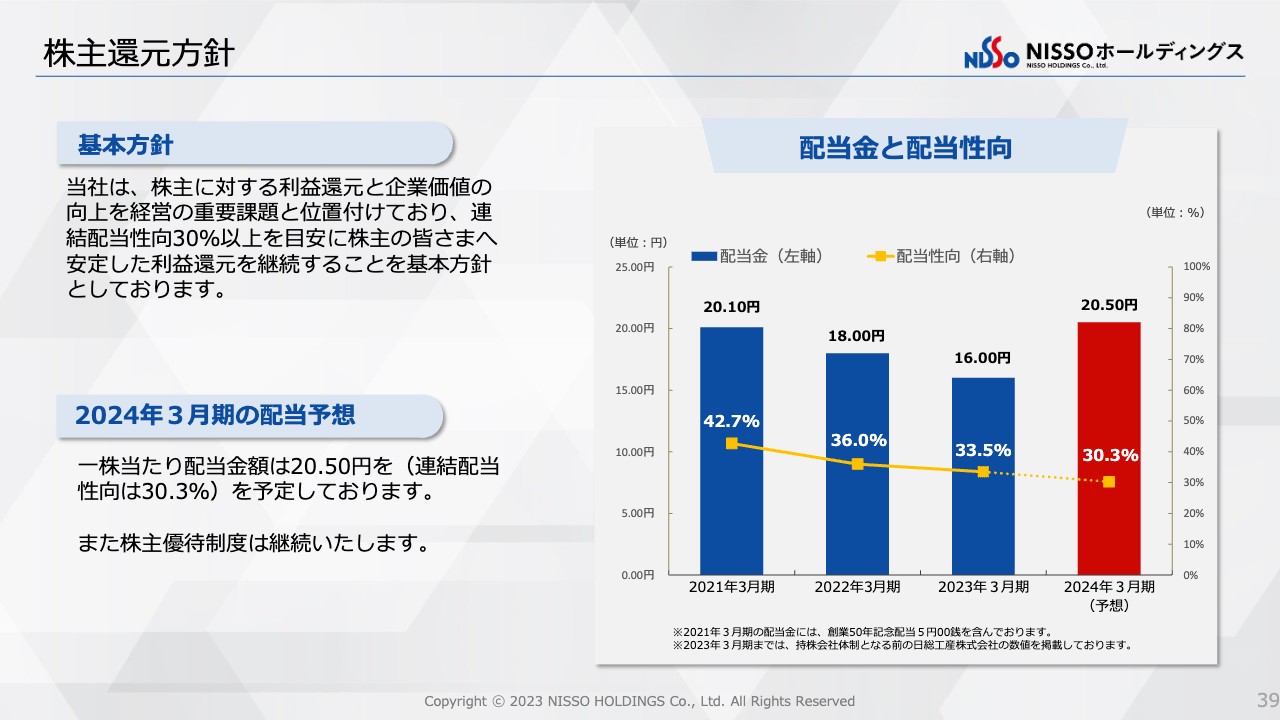

株主還元方針

株主還元方針についてです。基本方針は毎回ご説明しているので割愛しますが、今期の配当は20円50銭を予定しています。

今後はさらに収益を伸ばしていきながら、配当性向30パーセント以上で安定的に増配していきたいと考えています。年々右肩下がりだった配当がここに来て右肩上がりに転じ、ようやく私も一安心しました。再び右肩下がりにならないよう、社員一同、事業に取り組んでいきます。

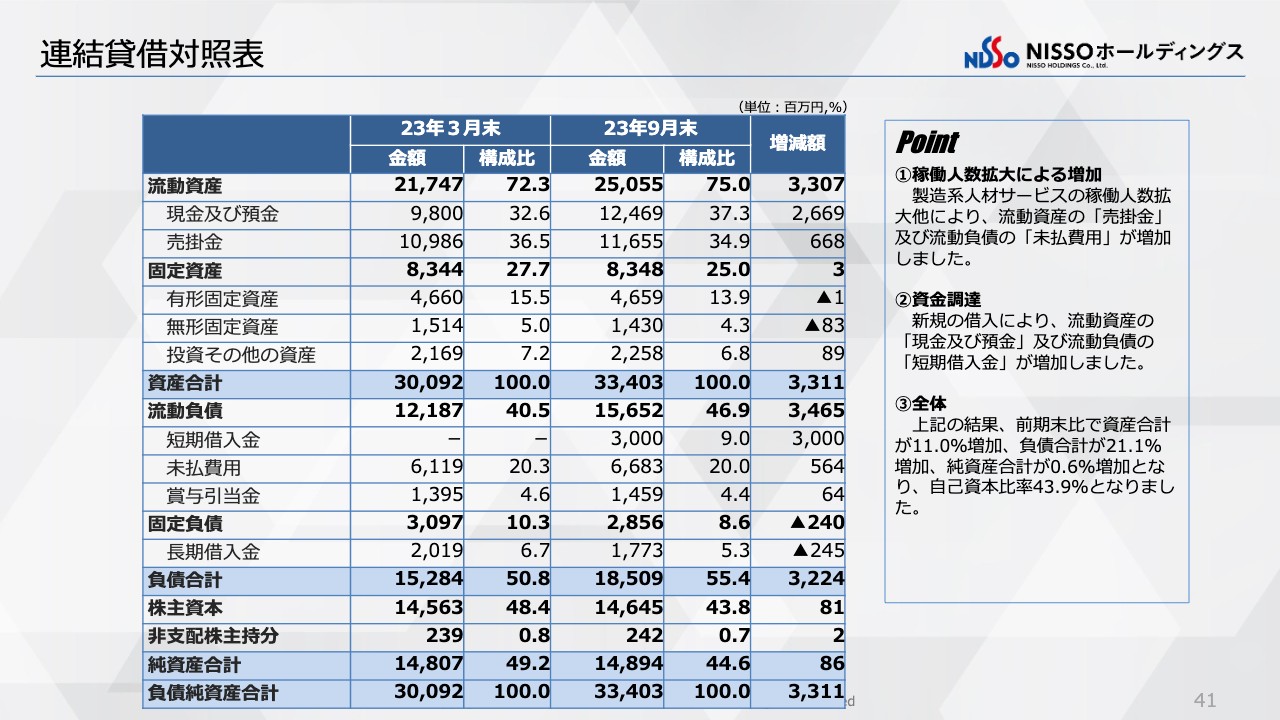

連結貸借対照表

ここからは補足資料になります。まず、連結貸借対照表です。

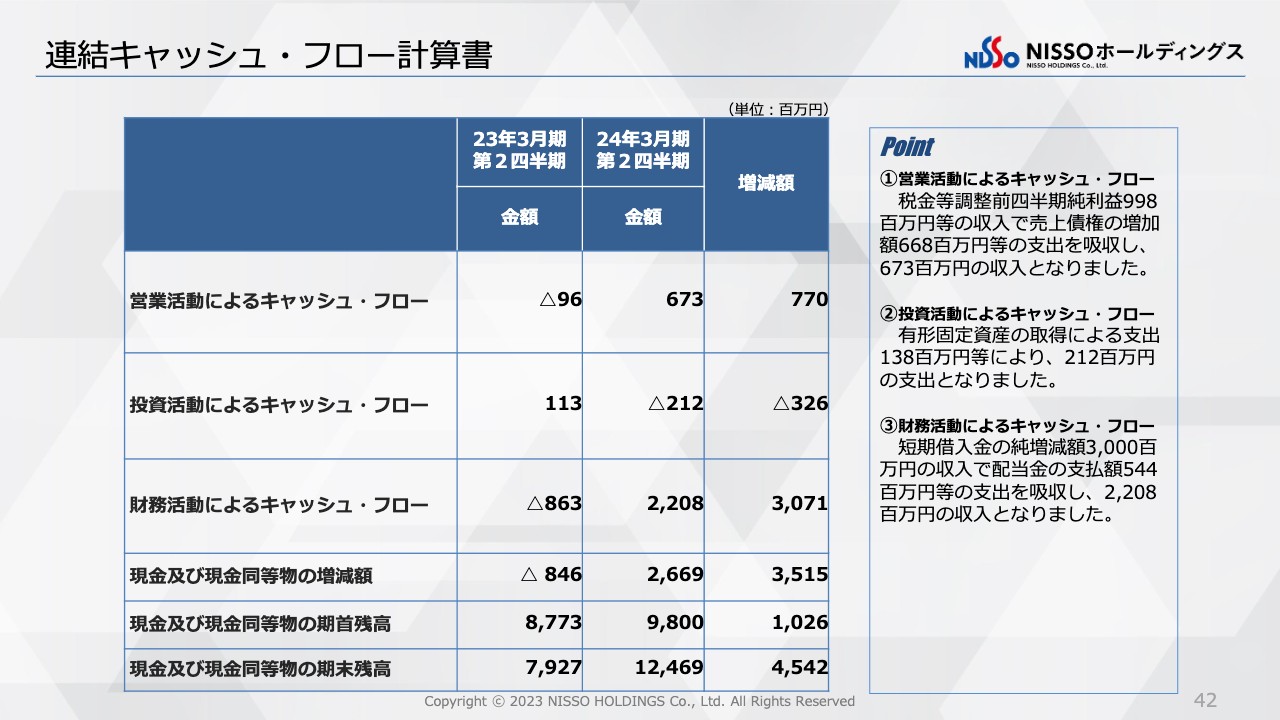

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。後ほどご覧いただければと思います。

以上で私からのご説明を終わります。ご清聴ありがとうございました。

質疑応答:在籍人数と今後の人員獲得について

質問者:在籍人数についておうかがいします。今期末の人員の見通しについてはどのくらいを見込んでいますか? また、下期の在籍獲得に向けては、何か特別な施策を用意しているのでしょうか?

清水:今期末における在籍人数については1万7,000人を少し超えるレベルを見込んでいます。1年で1,000名程度伸ばすという通常どおりの流れに戻していくことを前提にしています。

そのためにどのような手を打っているのかというと、おそらく最も大きな施策は、CMによる自社サイトへの誘導です。こちらに一番コストを使っていますし、効果も一番上げています。これにより、足元の第3四半期にしてようやく目処が立ち始めていますので、今の流れでいけば、今期末には1万7,000人は超えられるのではないかと考えています。

また、ほかの打ち手として、採用コンソーシアムを百数十社で組んでいます。応募してきた方の承諾を得た上で、マッチングがうまくいき、効率を上げられるよう、お互いに人を融通しています。そのような取り組みも功を奏し始めていることを、この場でお伝えしておきたいと思います。

清水氏からの補足

冒頭でお伝えした、選ばれる企業を目指すためには、2026年、2027年までに準備をしなければならないという話についてです。

実はそれぞれのインダストリーの代表的な会社と、「その頃いったいどのような姿になっているか」ということをかなり深く話しています。これはインダストリー戦略を取ったからこそできることではありますが、それぞれの分野で「ビッグプロジェクトを立ち上げるのに、このような人材が不足している」ということを、かなり深くヒアリングしています。

なぜ研修施設の展開をこれほど進めているかというと、その時にそのような人材をお客さまにお届けするためには、今から施設を作り、お客さまと一緒に必要なカリキュラムを作っていかないといけないことが、インダストリー戦略に舵を切って初めてわかったからです。

研修施設に過剰に投資しているのではないかと映るかもしれませんが、次の中期経営計画の成長戦略の非常に重要なポイントにもなってくるため、しっかり向き合って取り組んでいるということだけ、追加でお伝えしておきます。

新着ログ

「サービス業」のログ