【QAあり】クラシコム、17期連続で増収増益 D2Cの商品ラインナップ・カテゴリ拡充等で長期的な事業成長を目指す

AGENDA

青木耕平氏(以下、青木):本日はお忙しいところお集まりいただき、ありがとうございます。クラシコム代表取締役の青木です。それでは決算説明を始めます。

本日のアジェンダです。事業概要、2023年7月期決算概要、2023年7月期事業ハイライト、2024年7月期業績予想、成長戦略について順次ご説明します。

本日のハイライト

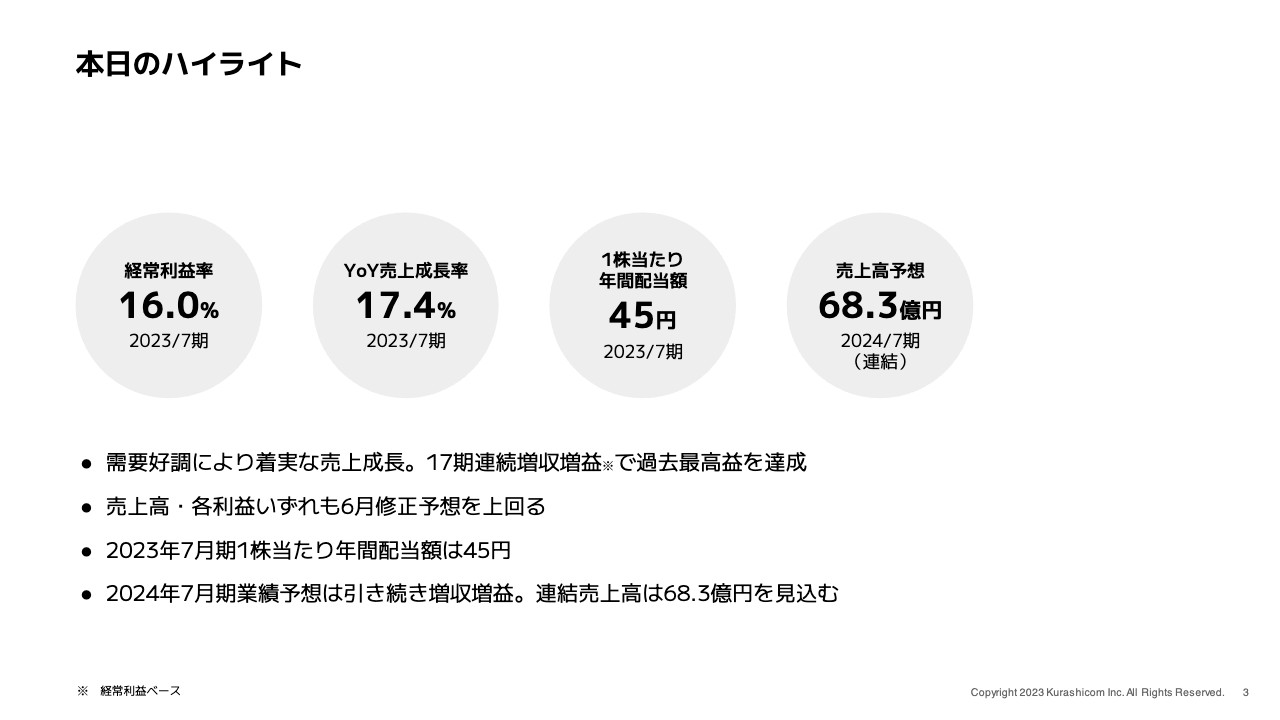

本日のハイライトからご説明します。2023年7月期通期の経常利益率は、16.0パーセントとなりました。我々はかねてより、経常利益15パーセントを計画の目安として、利益を出しつつ成長していくことをお伝えしてきました。2023年7月期も、その基準値の中で無事にしっかり利益を確保して成長できました。

YoYの売上成長率も17.4パーセントと、前年に比べても成長率をさらに高められた年になりました。

また、2023年7月期第3四半期において、初めて配当額を1株当たり40円と予想しました。しかし、我々の株主還元基準と、もともと明示している算定根拠を元に精査した結果、フリーキャッシュフローが想定よりもやや上振れて出ました。そのため、年間の配当金額は1株当たり45円となりました。

当期の売上高は60億円強で着地しましたが、来期の売上高の業績予想は68.3億円です。来期もしっかりとトータルで成長していきたいと考えています。

MISSION

我々の中心事業である「北欧、暮らしの道具店」についての概要です。事業のご説明の前に、我々がその事業を行う動機づけとなっているミッションをご説明します。

我々のミッションは「フィットする暮らし、つくろう。」です。「フィットする暮らし」という言葉は、ややふわっと聞こえるかもしれません。もう少し解像度を高めると「自分の生き方を自分らしいと感じ、満足できること」を「フィットする暮らし」と考えています。

我々は、「事業活動の中で行うあらゆる取り組み、活動、アウトプットが、それに触れるステークホルダーの方のライフスタイル、暮らしを一歩でも二歩でもフィットするものに近づけられるように」という思いを込めて事業に取り組んでいます。

そして、我々が社会でフィットする暮らし作りを少しずつ後押しし、一歩でも二歩でも半歩でも社会全体がWell-beingなものに近づけるように貢献したいと考え、活動を行っています。

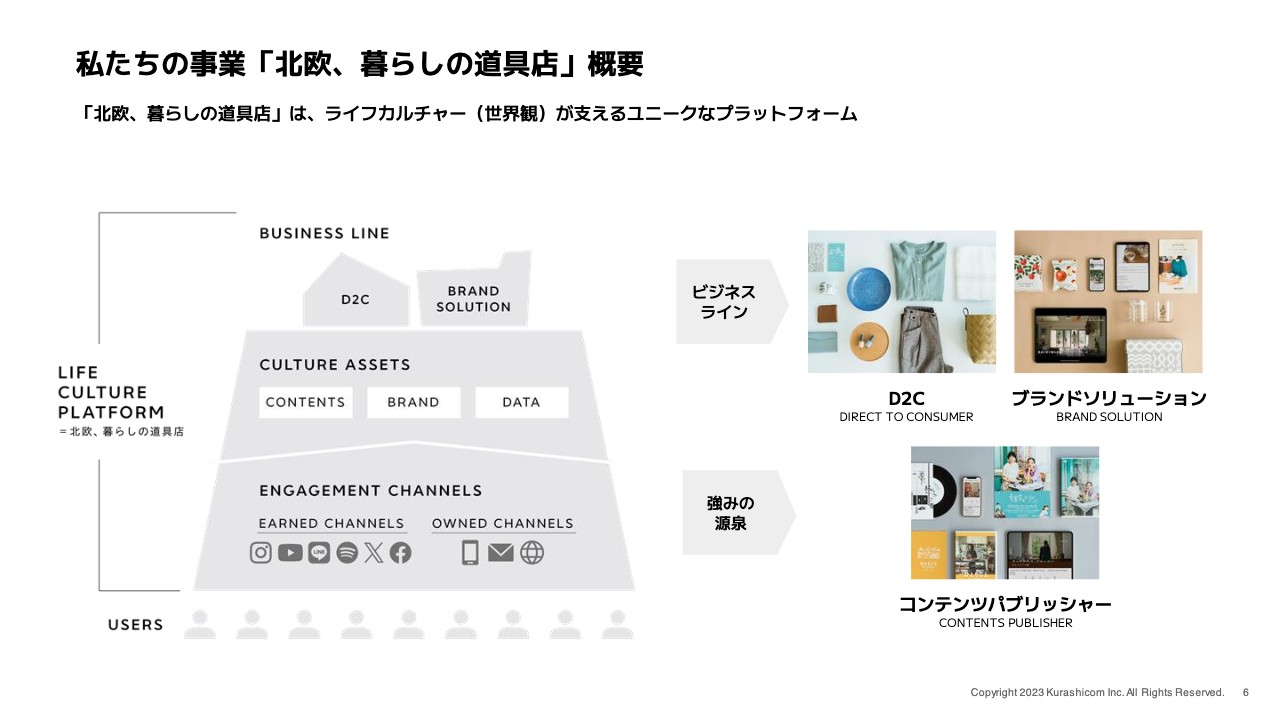

私たちの事業「北欧、暮らしの道具店」概要

そのような動機づけで行っている我々のメイン事業が、ライフカルチャープラットフォーム「北欧、暮らしの道具店」です。ライフカルチャーを中心・土台とした上で、さまざまなビジネスを行います。ライフカルチャーを基盤として多くの顧客が集うことを、ライフカルチャープラットフォームとご説明しています。

ビジネス内容としては、D2Cのいわゆるオリジナル商品を中心とした物販と、BtoBのブランドソリューションの2つが収益源となっています。

収益の占有率で言いますと、D2Cが95パーセントを上回っています。投資家のみなさまには、我々の会社をD2Cの会社、あるいはeコマース、通信販売の会社であると判断していただく向きもあります。それはそれで、ひとつの見識だと考えています。

ただし、一般的なD2Cと我々のライフカルチャープラットフォームには、大きな差があることも事実です。最も大きな差は、どのように顧客を創造し、その顧客とどのように長期的に付き合っていくのか、に関する仕組みです。あるいはその仕組みの違いによって生み出される収益構造の違いが一番大きな差です。

その差を生んでいるのが、スライド右下に「強みの源泉」として記載している、「コンテンツパブリッシャー」の活動です。コンテンツパブリッシャーの活動は、スライド左側の図で言いますと、中央のカルチャーアセットの基盤を強固にしていく活動です。

どのような活動かと言いますと、インターネット上、あるいはインターネット以外で、あらゆるチャネルを通じて現在のお客さまと未来のお客さまに気に入ってもらえるパッケージのコンテンツを日々配信・提供し続けています。

それは動画、記事、音声、音楽、フィジカルな冊子など、本当にさまざまな形態があります。一貫しているのは、統一された世界観の中で、現在のお客さまと未来のお客さまにそのコンテンツに進んで触れたいと思ってもらえるものを、非常にたくさん送り続けていることです。

目立ったところでは、ドラマ、ドキュメンタリーの動画、音楽、そして最近非常に強いメディアになってきているポッドキャストなど、本当に多種多様なコンテンツでお客さまを魅了しています。このように、まずお客さまにコンテンツに触れてもらい、そのコンテンツを受け取り続けたいと思っていただきます。

触れたのがSNSであればフォロー、「YouTube」であればチャンネル登録、アプリのようなものであればダウンロードと、その後に我々からコミュニケーションをとり続けられるようなパーミッションをたくさん得られます。これがスライド左下のエンゲージメントチャネルで、我々のビジネスの大きく強固な土台となっています。

ご存知かもしれませんが、一般的なD2C、eコマースの顧客の創造は、基本的に広告で行われます。そのように生み出された顧客との関係維持は「ポイントやクーポンを差し上げます」という、いわゆる販売促進で行われるのが一般的です。

我々は顧客との出会いや顧客の創造を、魅力的なコンテンツを配信し続けることで行います。顧客のリテンションについても、安易に販売促進に頼るのではなく、エンゲージメントチャネルに対して引き続きコンテンツを送り続けることで、購入機会を日々創造し、顧客との関係を長期間維持しています。

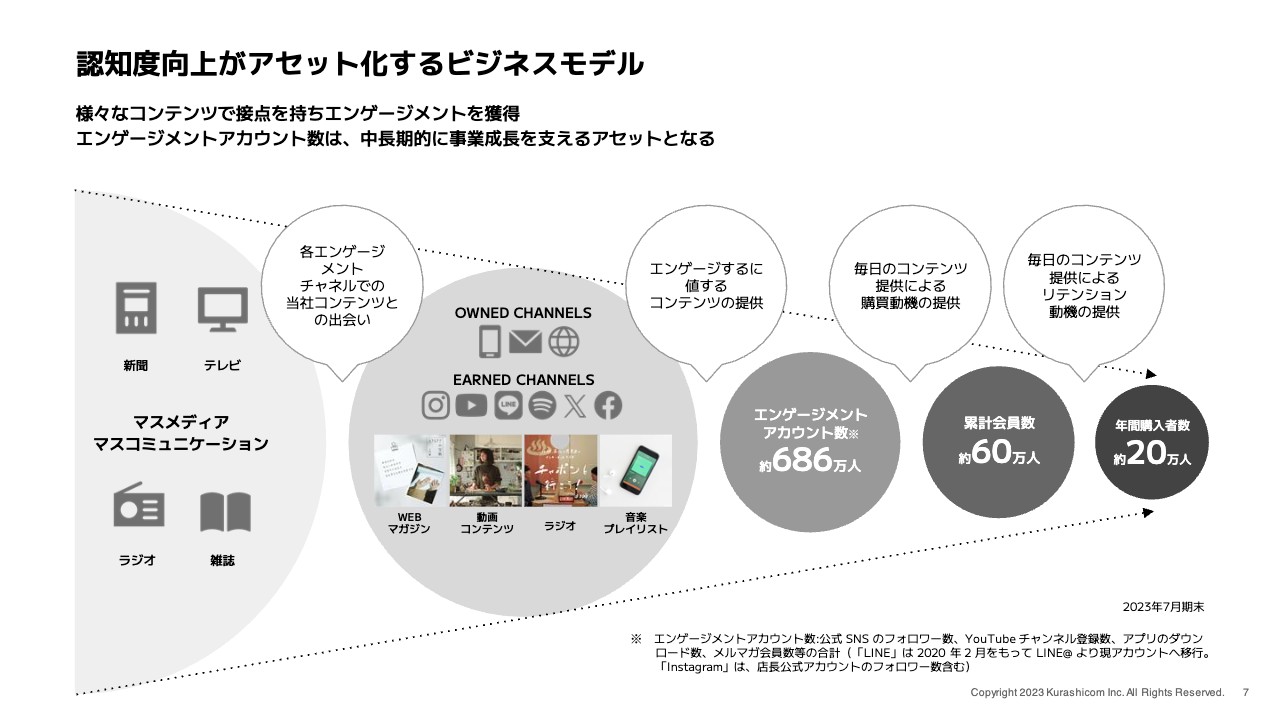

認知度向上がアセット化するビジネスモデル

コンテンツやメディアを使って顧客を創造し、顧客との関係を維持していることを、別の見方で示しています。

例えば、前期の第4四半期には『カンブリア宮殿』に出演しました。『カンブリア宮殿』のようなマスメディア、マスコミュニケーションで報じられると、関心を持ったお客さまはその後にインターネット上のあらゆるチャネルで我々の魅力的なコンテンツに出会えます。

特にマスメディアのきっかけがなくても、各コンテンツプラットフォーム上でさまざまなかたちでレコメンデーションされ、我々の魅力的なコンテンツと出会う機会が日々創造されています。

その時に「コンテンツを受け取り続けたい」という動機が形成され、各チャネルにおいて、フォロー、ダウンロード、登録というエンゲージメントが発生します。このように、我々のコンテンツを受け取り続けたいということでお客さまがエンゲージメントしたアカウントが、我々の認識では累積で現在約686万アカウントになっています。

この約686万アカウントに対して、日々魅力的なコンテンツを提供し続けることで、購買機会が創造され、新規の購入顧客が誕生します。現在累積の購入会員数は、約60万人に達しています。

累積の会員に対しても、お買い物会員になる前からエンゲージメントチャネルでつながりコンテンツを受け取り続けるというエンゲージメントが発生しています。購入した次の瞬間からコンテンツが届き続け、その状況がリテンションにつながり、年間の購入顧客としてアクティブ率が非常に高い状況を維持できています。

ここまで我々のメインの事業である「北欧、暮らしの道具店」がどのようなものかをご説明しました。ここからは、CFOの山口から2023年7月期の決算概要についてご説明します。

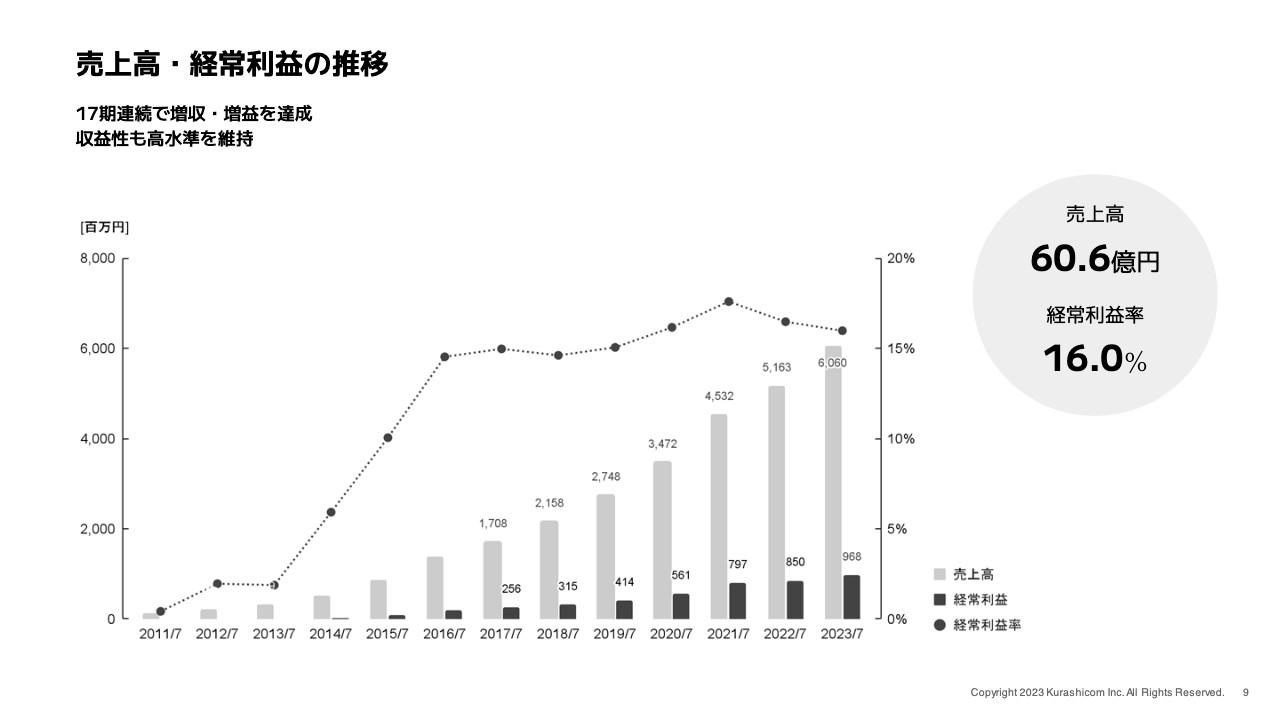

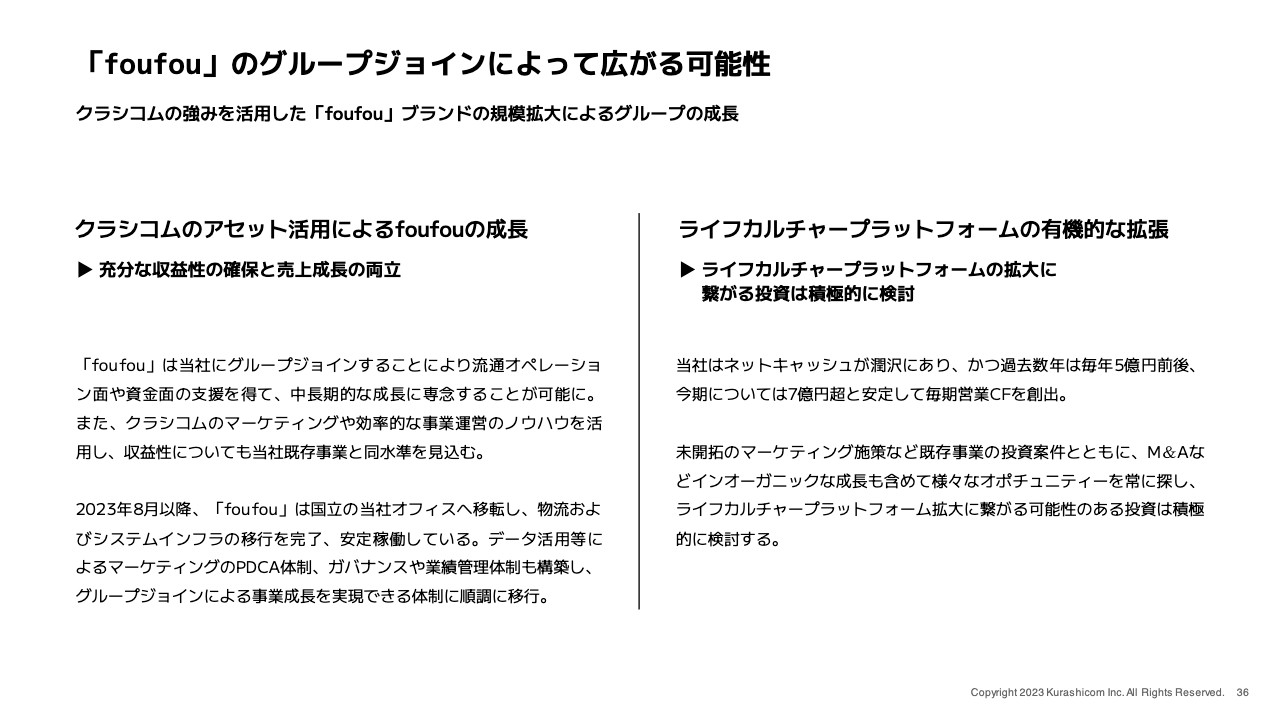

売上高・経常利益の推移

山口揚平氏(以下、山口):2023年7月期の実績について、私からご説明します。スライドのグラフはハイライトで、一番右側が2023年7月期の実績です。売上高は60億6,000万円、経常利益は9億6,800万円という実績になりました。17期連続で増収増益です。

収益性に関しては、目標の15パーセントという水準を上回り、当期は経常利益率16.0パーセントで着地できました。

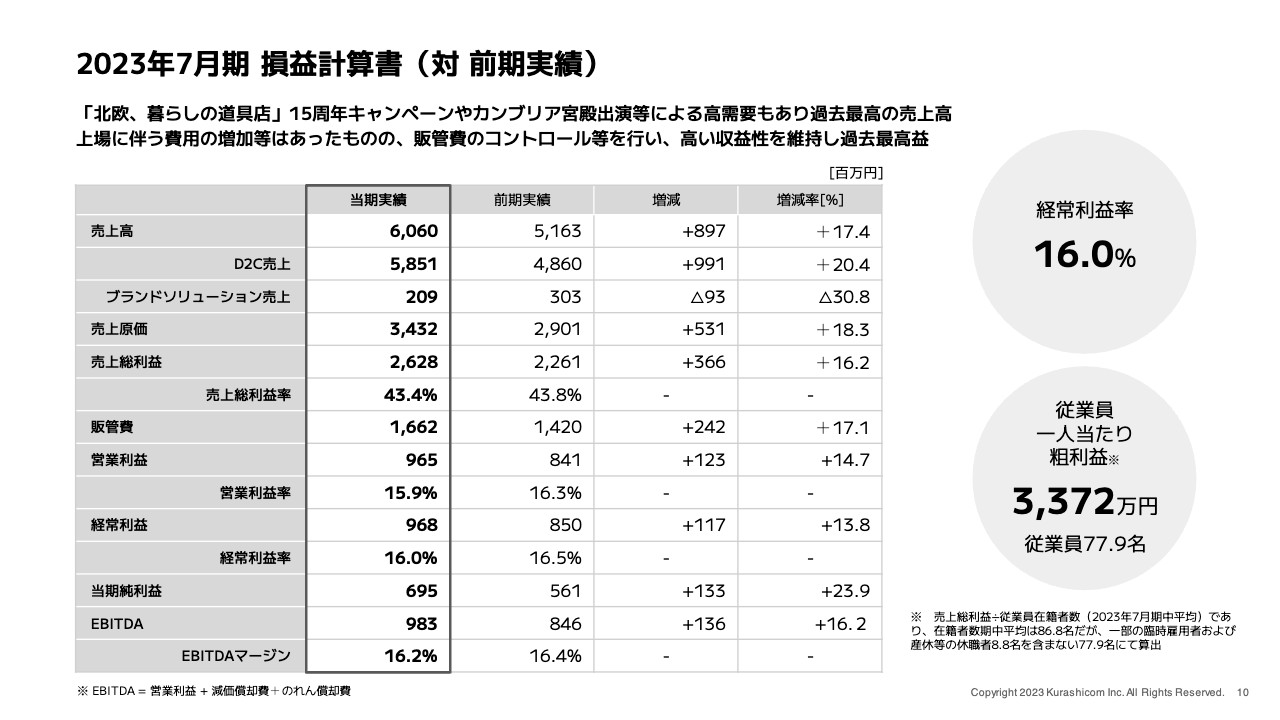

2023年7月期 損益計算書(対 前期実績)

2023年7月期の損益計算書について、もう少し詳しくご説明します。「北欧、暮らしの道具店」の15周年キャンペーンや、先ほどお伝えした『カンブリア宮殿』の出演などもあり、過去最高の売上高となりました。会社全体としては17.4パーセントの成長です。そのうちD2Cに関しては、成長率は20パーセントを超え、高い成長率を達成できています。

原価の構造は特に大きく変化していません。販管費については、絶対額としては増えていますが、売上の伸びよりは抑えられています。そのため、営業利益、経常利益は10億円弱、当期純利益は7億円弱と、いずれも過去最高益を達成できています。

従来から公表している生産性の指標である従業員1人当たりの粗利益については、前期と比べて300万円ほど増え、3,372万円と非常に高い水準を達成できました。

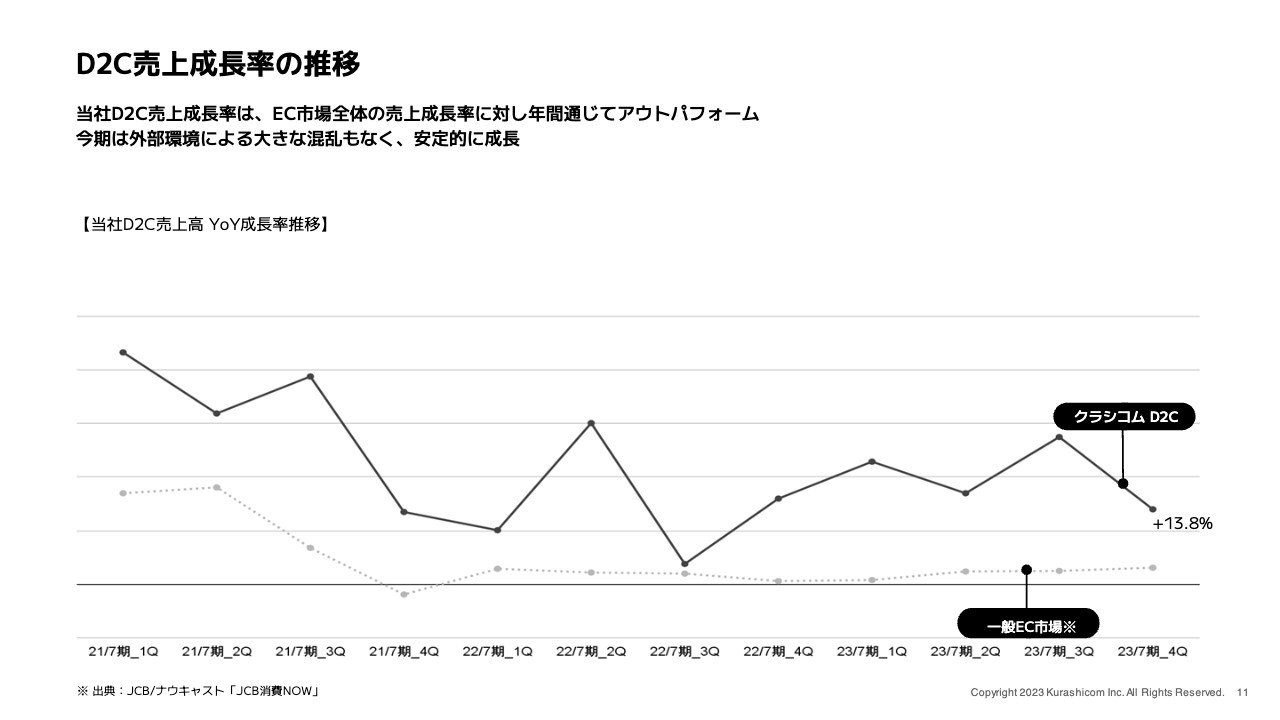

D2C売上成長率の推移

D2Cの売上成長率を四半期別で示したグラフです。実線が当社の推移です。ご覧のとおり、前期までは外部環境の変化等もあり、四半期ごとの成長率にばらつきがありました。しかし当期はかなり落ち着き、想定どおりの成長率の推移となりました。

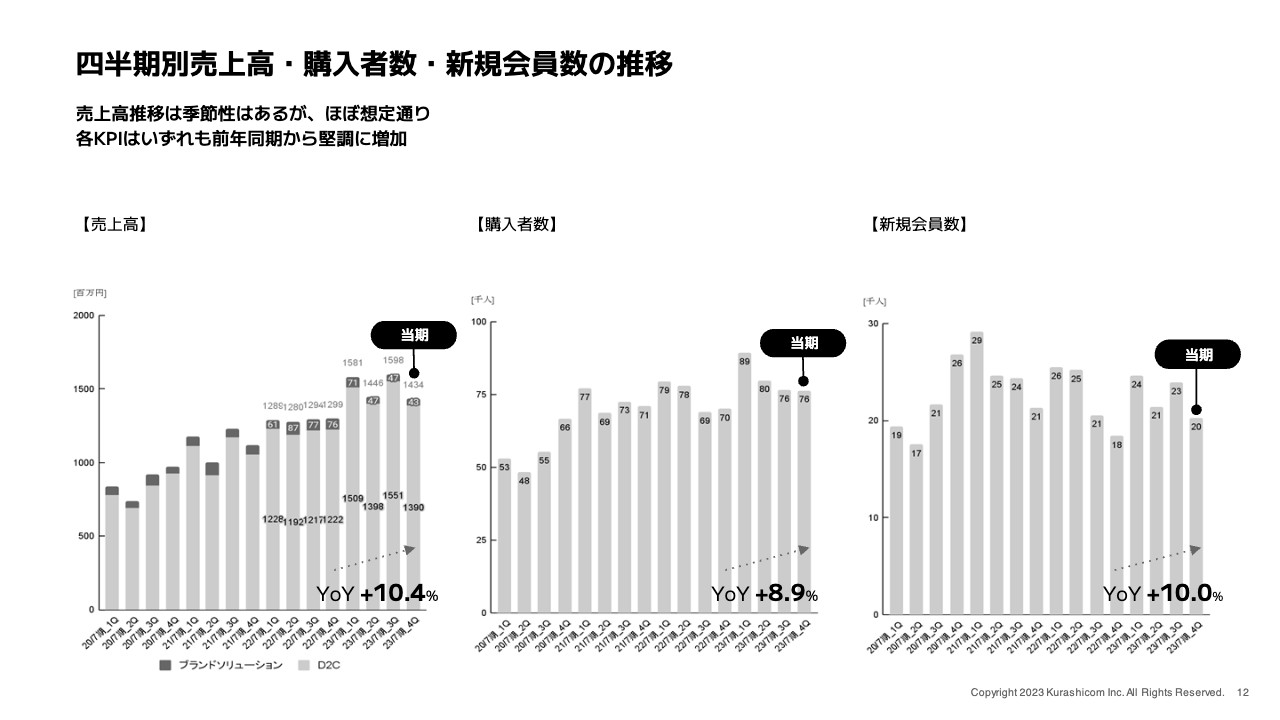

四半期別売上高・購入者数・新規会員数の推移

スライド左側のグラフが、売上高の四半期別の推移です。当期は季節性が表れていますが、先ほどお伝えしたとおり、想定どおりの着地となっています。スライド中央の購入者数、右側の新規会員数については、前年同期と比べてそれぞれしっかり伸ばすことができています。

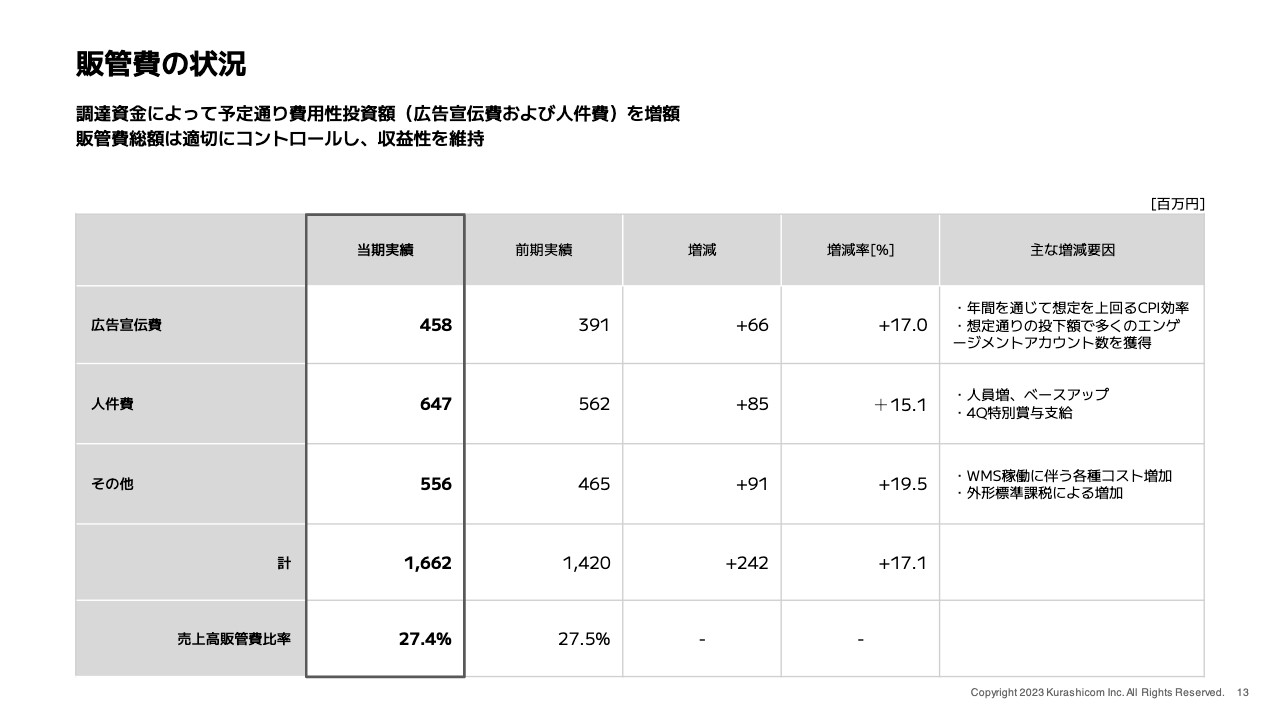

販管費の状況

販管費についてです。売上高販管費比率の当期の実績は27.4パーセントで、昨年と比べると0.1パーセント改善できています。全体としては非常によくコントロールできたと振り返っています。

広告宣伝費については、想定を上回るCPI効率で運用ができ、結果として多くのエンゲージメントアカウント数を獲得できました。

人件費については、人員増と下期にベースアップを行いました。第4四半期は特別賞与も支給しており、増加要因がありましたが、売上の伸びに比べると抑えられています。

その他のコストは増加しており、主な要因は2つあります。昨年から取り組んできた物流への投資として、当期はWMSというシステムの稼働があったため、そのコストが増えています。また、増資により外形標準課税の適用が始まり、販管費が増えています。このような理由でその他のコストが増えていますが、全体としてはコントロールできています。

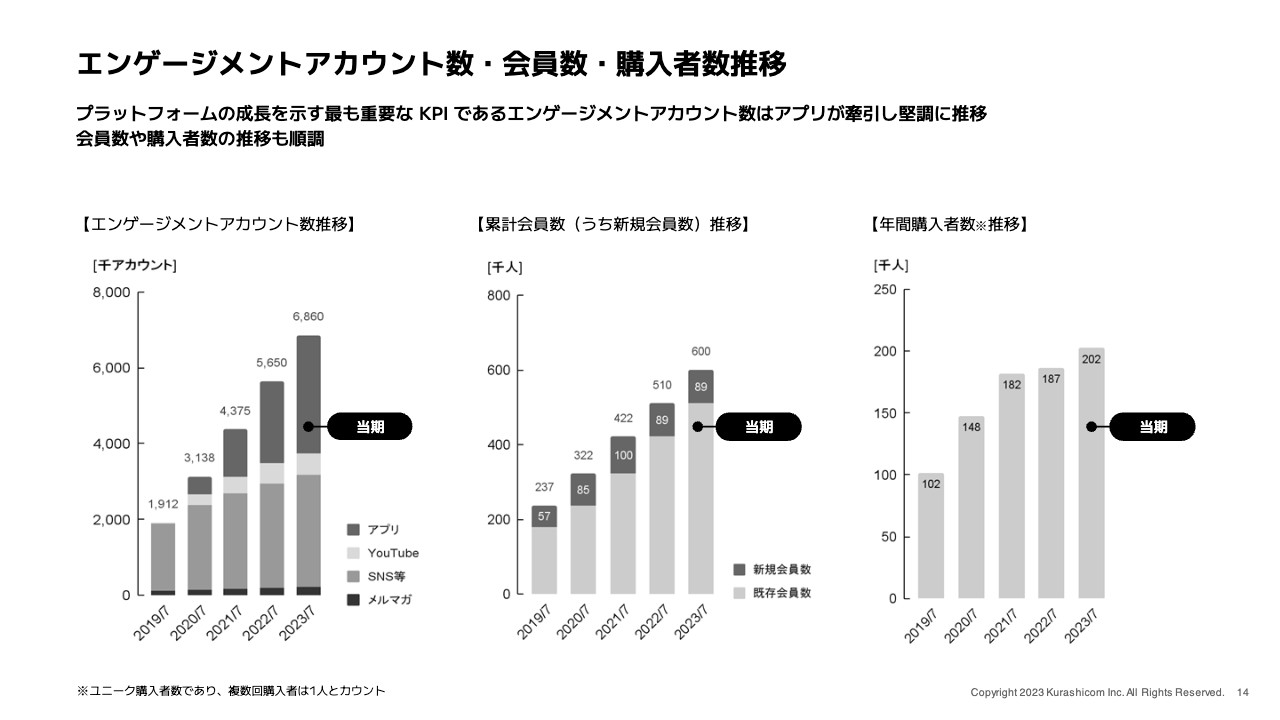

エンゲージメントアカウント数・会員数・購入者数推移

プラットフォームの成長を表すKPIについてです。スライド左側のエンゲージメントアカウント数は、前期末と比べ120万アカウントほど増加し、686万アカウントとなりました。中央のグラフは累計会員数で、当期は8万9,000人の新しいお客さまを会員として迎えることができ、累計会員数は60万アカウントとなっています。

過去数年は巣ごもり需要もあり、かなり高い水準で新規会員を獲得できていましたが、巣ごもり需要が終わった当期も同じくらいの水準の新規会員を獲得できています。

その結果、年間購入者数も伸ばすことができました。昨年はライトユーザーの剥落等もあってなかなか伸びませんでしたが、当期は新規会員数も増加し、既存会員の購入数も増えているため、順調に年間購入者数を伸ばすことができています。

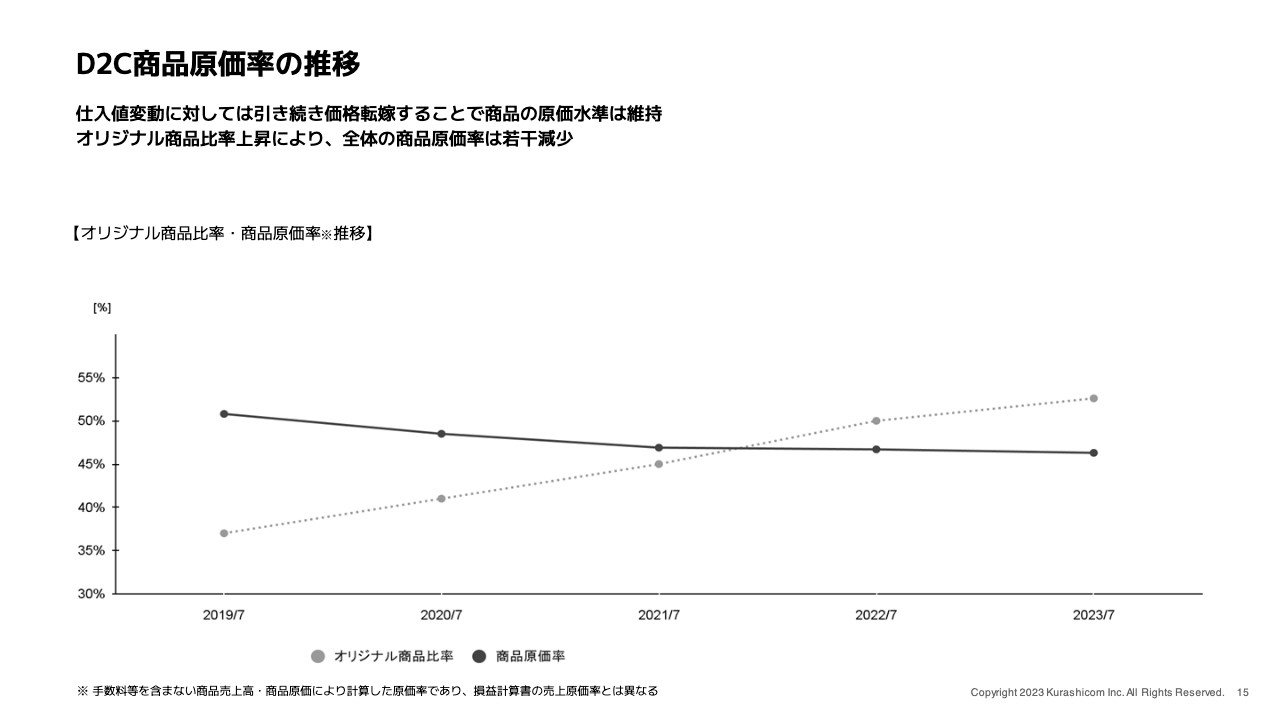

D2C商品原価率の推移

商品原価率の推移です。スライドのグラフの実線が商品の原価率で、点線はオリジナル商品の売上比率です。ここ数年は為替の影響や原材料費の高騰が起きていますが、価格転嫁していくことで個々の商品の原価水準を維持できています。全体としては、オリジナル商品の比率が少しずつ増えていることで、当期も若干ですが原価率を下げることができています。

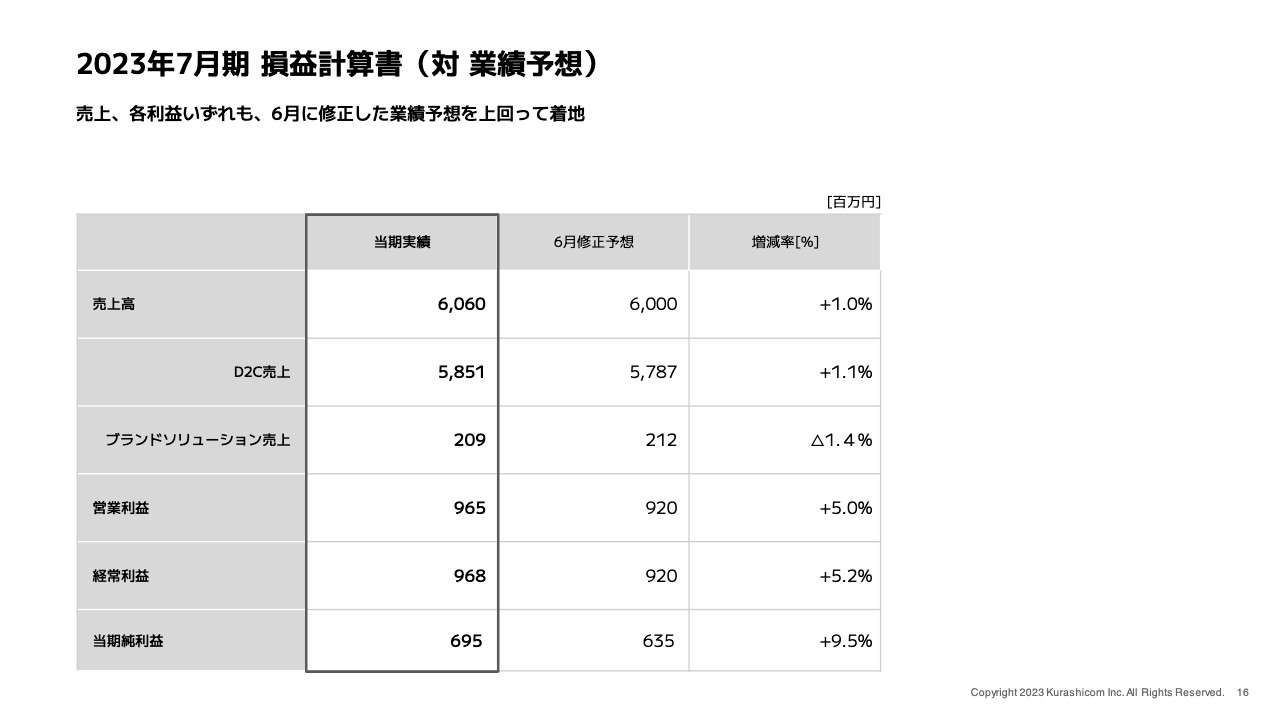

2023年7月期 損益計算書(対 業績予想)

6月に公表した業績予想と当期実績の比較です。売上高・各利益ともに、業績予想を上回る着地となりました。

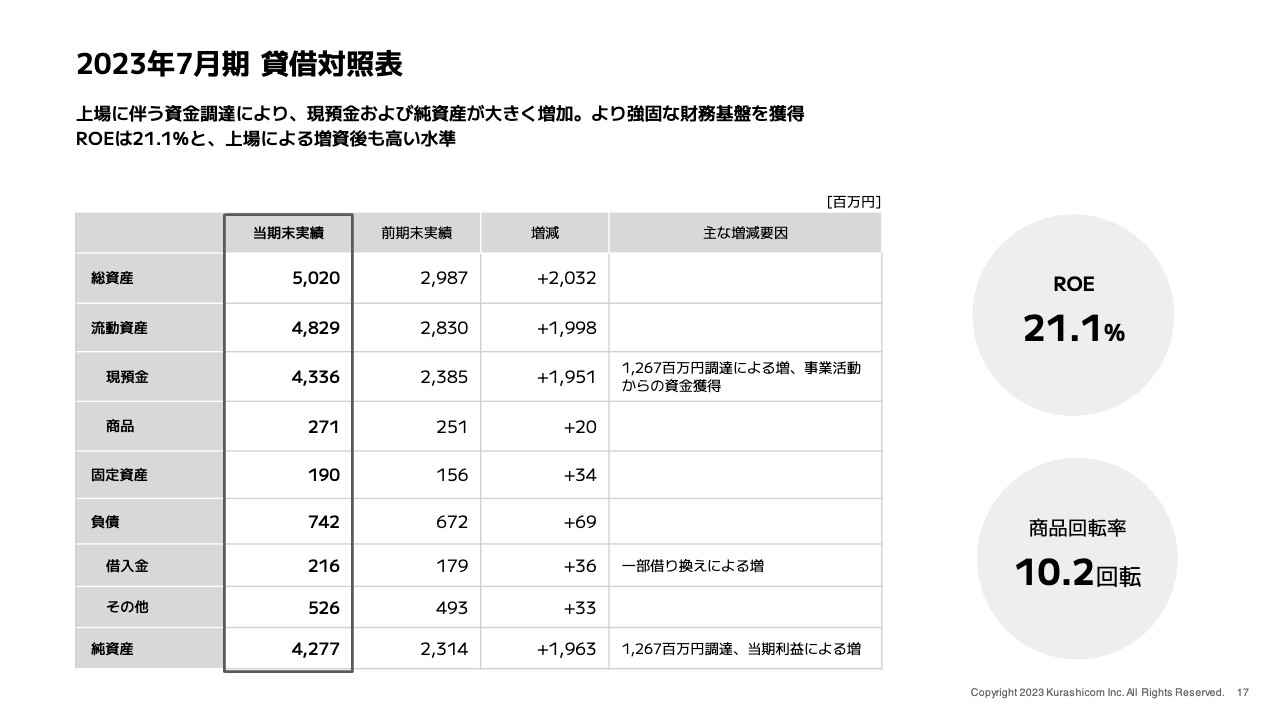

2023年7月期 貸借対照表

貸借対照表の主な増減についてご説明します。大きく動いているところは、現預金と純資産です。IPO時に資金調達していることと、当期にしっかり利益を稼げたことの2点により、現預金・純資産ともに大きく伸ばすことができ、より強固な財務基盤を獲得することができています。それ以外の資産・負債については、大きな動きはありません。

資産効率として重視している商品回転率は、10.2回転でした。前期が10.1回転ですので、少しですが、より高い回転率となっています。このように資産効率が良かったことと、収益性が高かったこともあり、ROEは21.1パーセントと非常に高い水準となりました。

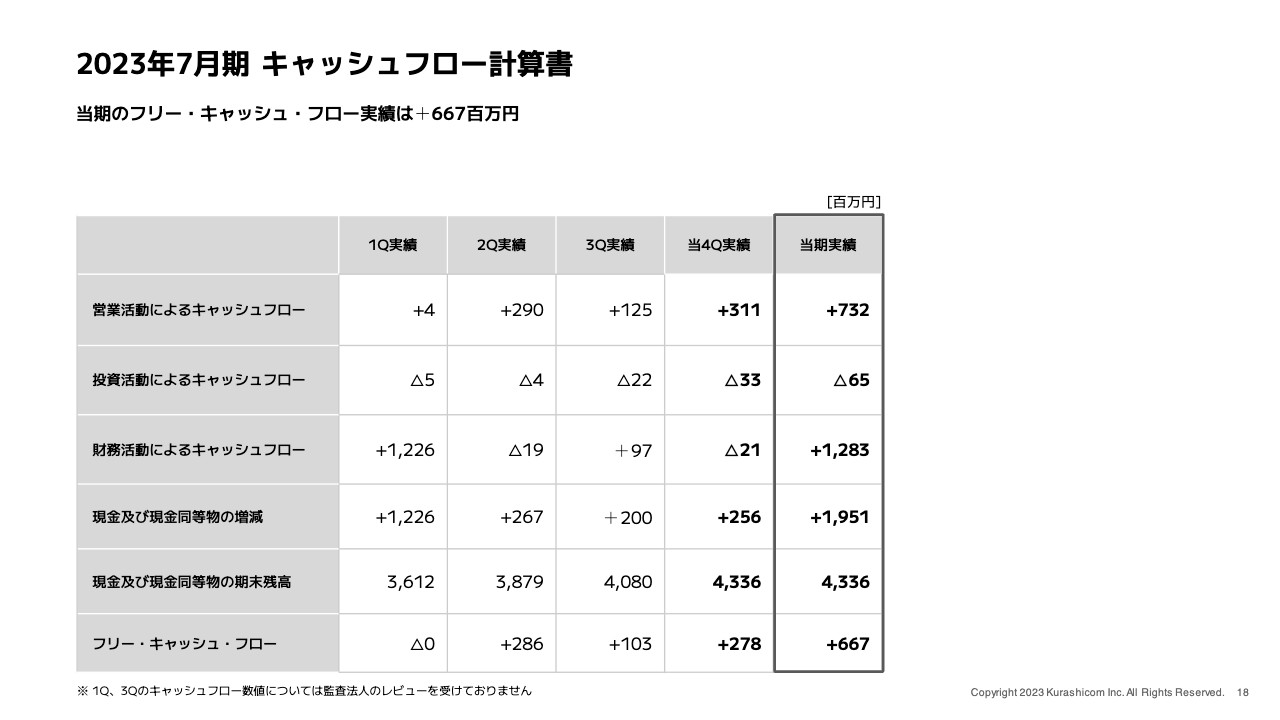

2023年7月期 キャッシュフロー計算書

キャッシュフローの概要についてご説明します。現金及び現金同等物は、1年間で19億5,100万円増えています。結果として、期末の残高は43.36億円となりました。主な増加要因としては資金調達がありますが、スライドの表の一番上の営業活動によるキャッシュフローからも、7億円を超えるキャッシュフローを生み出すことができています。

投資活動で6,500万円ほど支出がありましたので、当期のフリー・キャッシュ・フローは6億6,700万円のプラスとなっています。このフリー・キャッシュ・フローが、この後にご説明する株主還元に影響してきます。

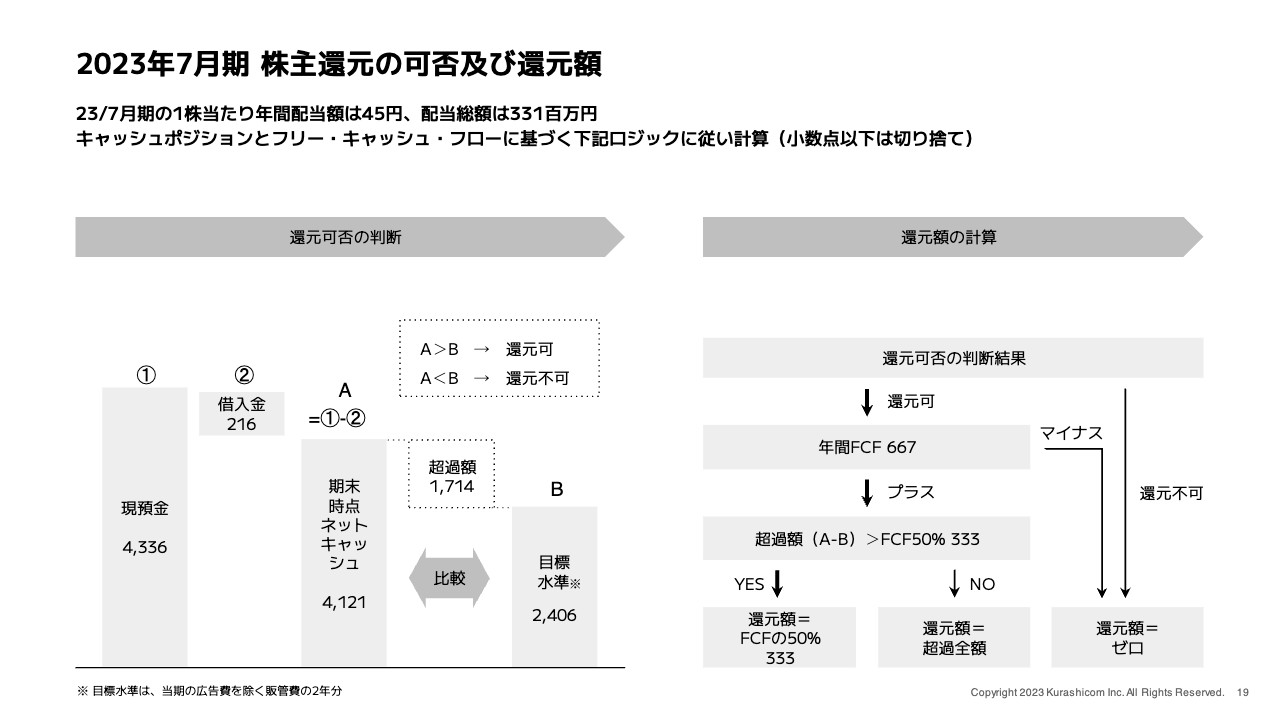

2023年7月期 株主還元の可否及び還元額

株主還元は、冒頭でお伝えしたとおり、1株当たり45円の配当とすることを本日取締役会で決議しました。配当総額は3億3,100万円です。計算方法は、従来ご説明してきた、スライドに記載のロジックに従っています。

まず左側の図で、キャッシュポジションを確認します。期末のネットキャッシュは41億円、対する目標水準が24億円ですので、キャッシュポジションには十分な余裕がある状態です。

その中で、当期のフリー・キャッシュ・フローが6億6,700万円でしたので、右のチャートに従って、当期はその50パーセントである3億3,300万円を原資として、すべて配当することに決定しました。

当期の実績については以上です。続いて、ハイライトについて青木からご説明します。

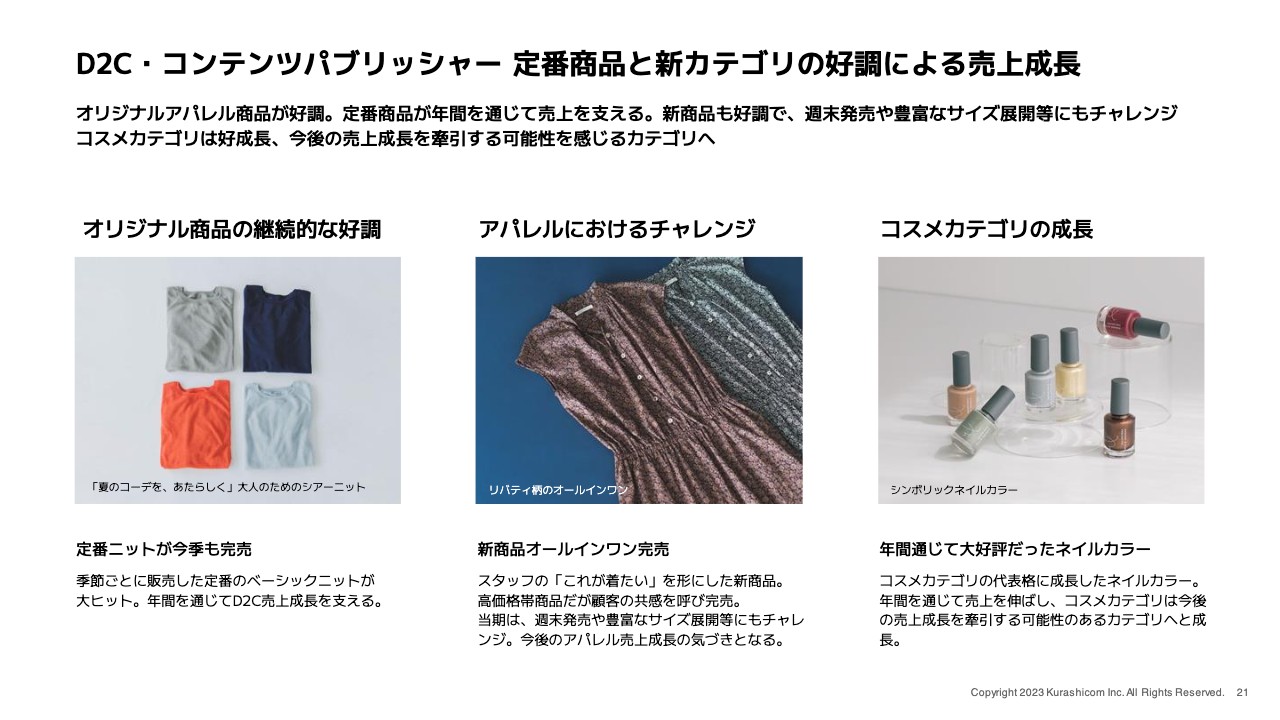

D2C・コンテンツパブリッシャー 定番商品と新カテゴリの好調による売上成長

青木:2023年7月期の事業ハイライトについて、私から簡単にご説明します。まず、D2Cのドメインについてです。オリジナルの定番のアパレルや、我々にとっては若干チャレンジになった新規のアパレル商品、コスメカテゴリの部分など、各分野において成長や新しい光が見えた1年になったと考えています。

従来、シンプルで上質な定番のニットは我々のヒット商品の1つですが、当期もかなり多く発注したにもかかわらず、想定よりも早いスピードで完売しました。また、我々はどちらかというとシンプルなもの、ベーシックなものを初夏のアパレル商品の中心としていますが、当期は「リバティ柄のオールインワン」のような、ファッション性の強いアパレル商品にも少し注力し始めました。

そのようなものが我々の想定を超えるスピード感でお客さまに受け入れられていることも確認できており、今後もアパレル商品の開発の幅を少しずつ広げていけるチャンスがあるのではと考えています。

サイズ展開についても、従来のベーシックなS・M・Lだけではなく、多様な方に着用していただくためのサイズ展開を一部の商品で広げていくことを試しています。そのようなものがしっかりと結果に返ってきていることも確認できていますので、こちらも我々にとっては良い知らせだったと思っています。

コスメカテゴリは、3年か4年ほど前にゼロから始めた取り組みですが、だんだんと当たりどころが見えてきています。最初の非常に大きなヒット商品になったネイルカラーが当期も非常に好調で、新しい色を出すたびに本当にたくさんのお客さまの元に届いています。

ブランドソリューション 案件多数受注

ブランドソリューションについては、とにかく価値のある取り組み、高単価の取り組みを少しずつ増やしていくことを意識しています。

例えば、積水ハウスとコラボして、実際に積水ハウスのオーナー宅を訪問する番組を「YouTube」番組として共同でスタートしました。

また、表参道ヒルズで数百名規模のイベントを一緒に開催するなど、今までにない取り組みが生まれました。特にこのイベントは、共同創業者の佐藤友子が出演しましたが、数百名という枠に対して参加申し込みが5,000名以上来るという、非常に引き合いの強い盛り上がったイベントになりました。

また、我々のブランドソリューションで今まであまり縁がなかった、いわゆるデジタルガジェット系の商品も最近は引き合いが少し増えてきています。実際に、耳をふさがないワイヤレスイヤホン「ambie(アンビー)」でなかなか大きな効果が出ました。「Instagram」のリール動画で約30万回再生され、非常に好評いただいています。

ここまで、私から簡単な事業ハイライトをご説明しました。ここからは、2024年7月期の業績予想について、あらためてCFOの山口からご説明します。

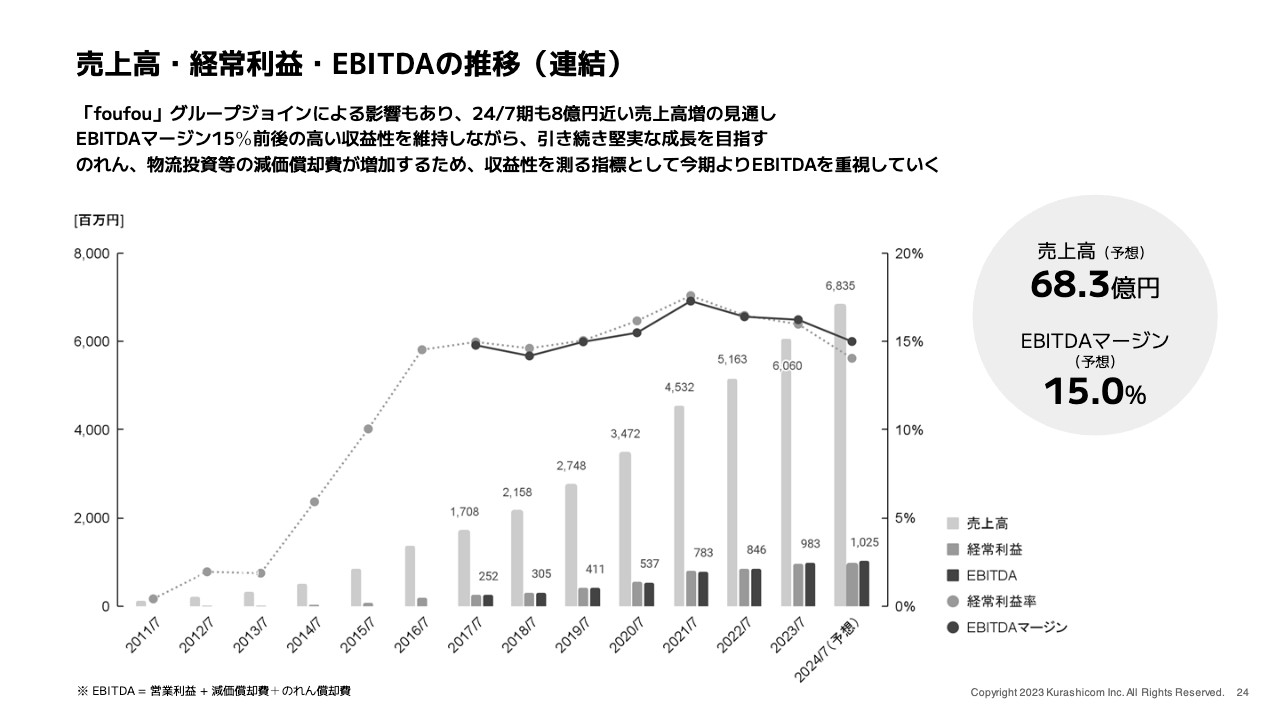

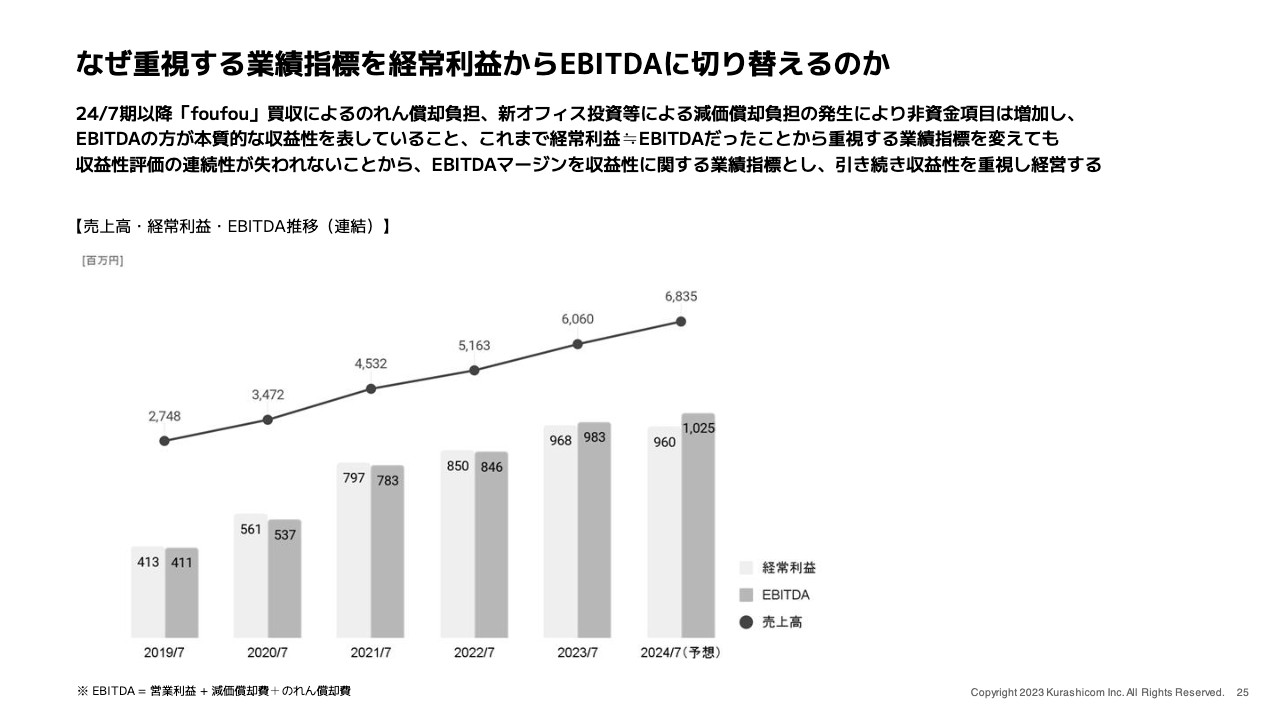

売上高・経常利益・EBITDAの推移(連結)

山口:当期の業績予想についてご説明します。「foufou」が加わることになるため、2024年7月期の数字は連結ベースの数値となっています。売上高は、「foufou」が加わることもあり、2024年7月期も8億円程度増加し、順調に増えていく見通しです。

EBITDAも、当期よりも伸びて10億円を超える水準を見込んでいます。EBITDAマージンは15パーセントという水準を予想しています。

スライドの折れ線グラフの実線がEBITDAマージンの推移です。2023年と2024年を比較すると、2024年が若干下がって見えます。従来15パーセント程度の収益性を目標に経営しており、その範囲内では投資を優先するという経営方針のもとで進めていますので、そのような意思の入った上での15パーセントという水準だとご理解ください。

なぜ重視する業績指標を経常利益からEBITDAに切り替えるのか

収益性の指標を当期からEBITDAに変更しようと考えています。その理由についてご説明します。当社は従来、キャッシュフローを重視した経営を行っています。

スライドの棒グラフをご覧ください。棒グラフの左側が経常利益、右側がEBITDAですが、その2つがほぼ同じ水準という状態が続いてきました。そのため、今までは経常利益を見ることで資金を生み出す力であるEBITDAを見ることができる状態でした。

しかし、当期の物流投資や、2024年7月期の「foufou」の買収によるのれんの償却、新オフィスの予定などによる減価償却の増加があり、これらの非資金項目が増えることで、今後は経常利益を見ても、資金がどのくらい生み出されるのかというところとリンクしなくなってきます。

一般的にも、企業価値評価をする際にはEBITDAという指標を使うことがよくありますし、キャッシュを生み出す力を表すEBITDAを使っての収益性評価をするほうよりが適切であると考えて、2024年7月期から変更していくことになりました。

今までは経常利益率とEBITDAマージンがほぼ一緒でしたので、今まで収益性の指標として経常利益率15パーセントとお伝えしていましたが、それをEBITDAマージン15パーセントに切り替えても特に連続性が損なわれないため、今後はEBITDAを使って業績や収益性の評価をしていきたいと考えています。

指標は変化しますが、引き続き収益性を重視した経営を続けていきます。

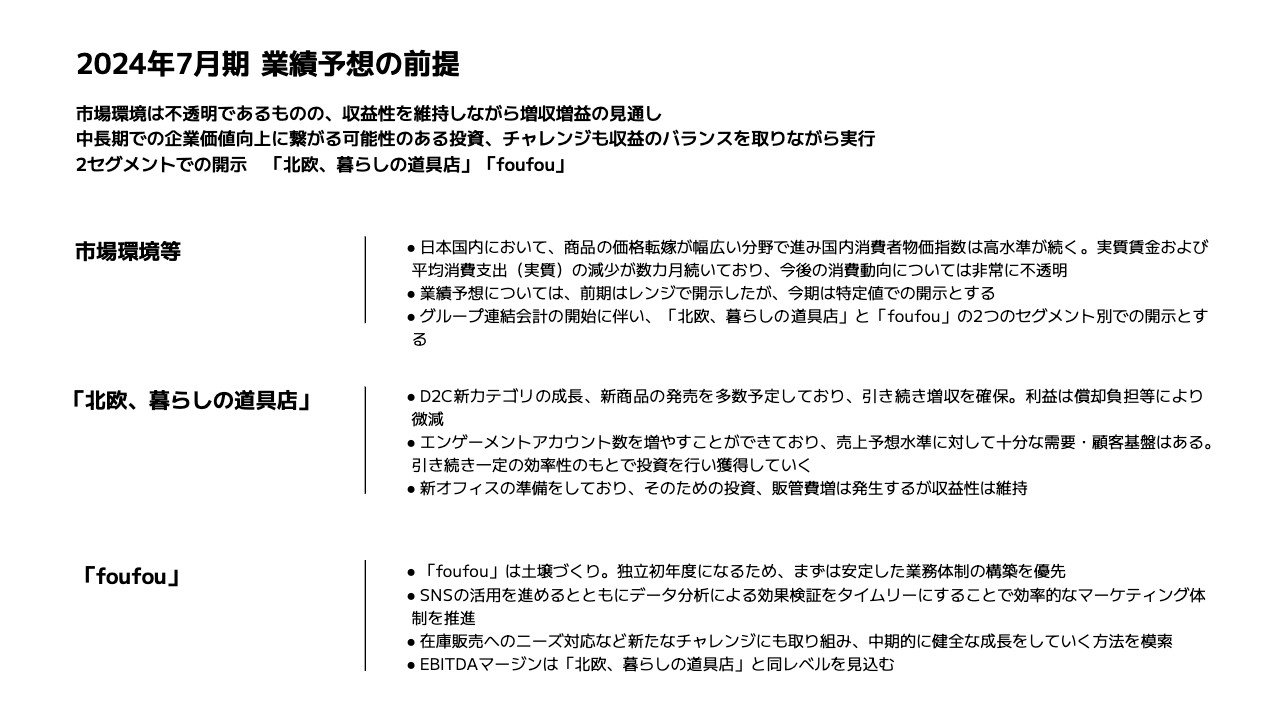

2024年7月期 業績予想の前提

業績予想の前提についてご説明します。「foufou」が加わることで、今後は「北欧、暮らしの道具店」と「foufou」という2つのセグメントでご説明していこうと考えていますので、業績予想もその前提のもとで説明していきます。

まず、市場環境についてです。国内の消費動向に関しては、だいぶ前からCPIがかなり高い水準が続いています。それに伴って、実質賃金は15ヶ月連続で前年割れという状況が続いています。そのようなことが影響し、ここ最近の実質の平均消費支出も前年を大きく割り込む状況が継続しています。

このようなマクロ指標を捉えると、2024年7月期は2023年7月期よりも環境が厳しいと捉えるほうが合理的だと考えています。そのような前提を置いていますので、売上高については楽観的な見通しにはせずに、ある程度現実的なラインで業績予想を立てています。

そのようなトップラインにはなりますが、必要な投資を行った上で、EBITDAマージン15パーセントという収益性を確保できる見通しが立っています。前期は期首が始まった時にレンジで開示していましたが、当期は特定値で最初から業績予想を開示しています。

「北欧、暮らしの道具店」セグメントに関しては、新カテゴリが成長することと、新商品を多数販売することを予定しており、引き続き増収は確保できるという見通しを持っています。また、エンゲージメントアカウント数への投資は引き続き行っていく予定です。

現在、クラシコムで新オフィスを準備しており、それによる投資も発生する見通しです。それに伴って販売管理費が増えますが、収益性は維持できると考えています。

「foufou」に関しては、2024年7月期は土壌作りの1年になると考えています。独立初年度であることと、当社の上場会社の子会社になることから、まずは安定した業務体制の構築が優先されることになります。

ただし同時に、当社が持つさまざまなノウハウを提供して業務改善も進めており、これに関してはすでに実行フェーズに移っています。そのようなこともあり、EBITDAマージンは「北欧、暮らしの道具店」と同じくらいのレベルと見込んでいます。

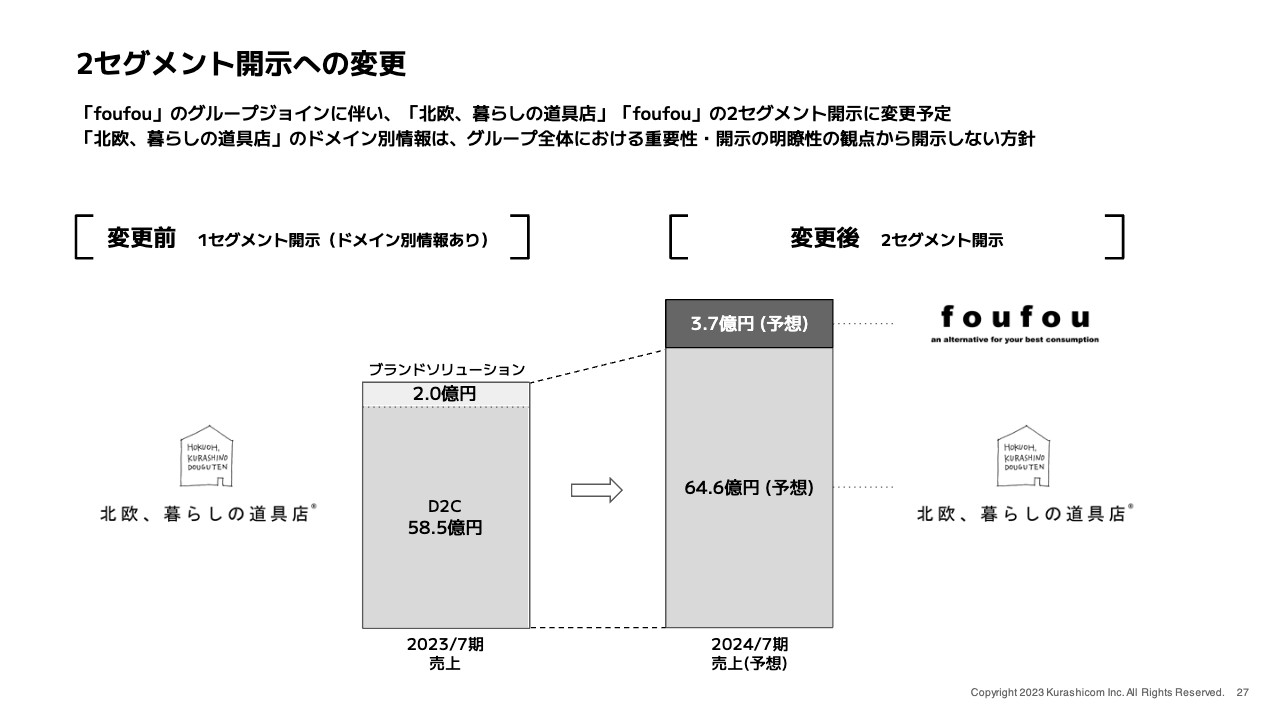

2セグメント開示への変更

今後のセグメント開示に関して、簡単に補足します。2023年7月期までは、ライフカルチャープラットフォーム事業「北欧、暮らしの道具店」として、1つのセグメントで開示していました。

2024年7月期の期首から「foufou」が加わることになるため、今後は「北欧、暮らしの道具店」セグメントと、「foufou」セグメントという、2つの報告セグメントに分けて開示していく予定です。

今まではブランドソリューションというドメイン別の情報を出していましたが、相対的な重要性が低下することもあり、今後はドメイン別の情報は出さずに、シンプルにセグメントごとにご説明していくことを考えています。

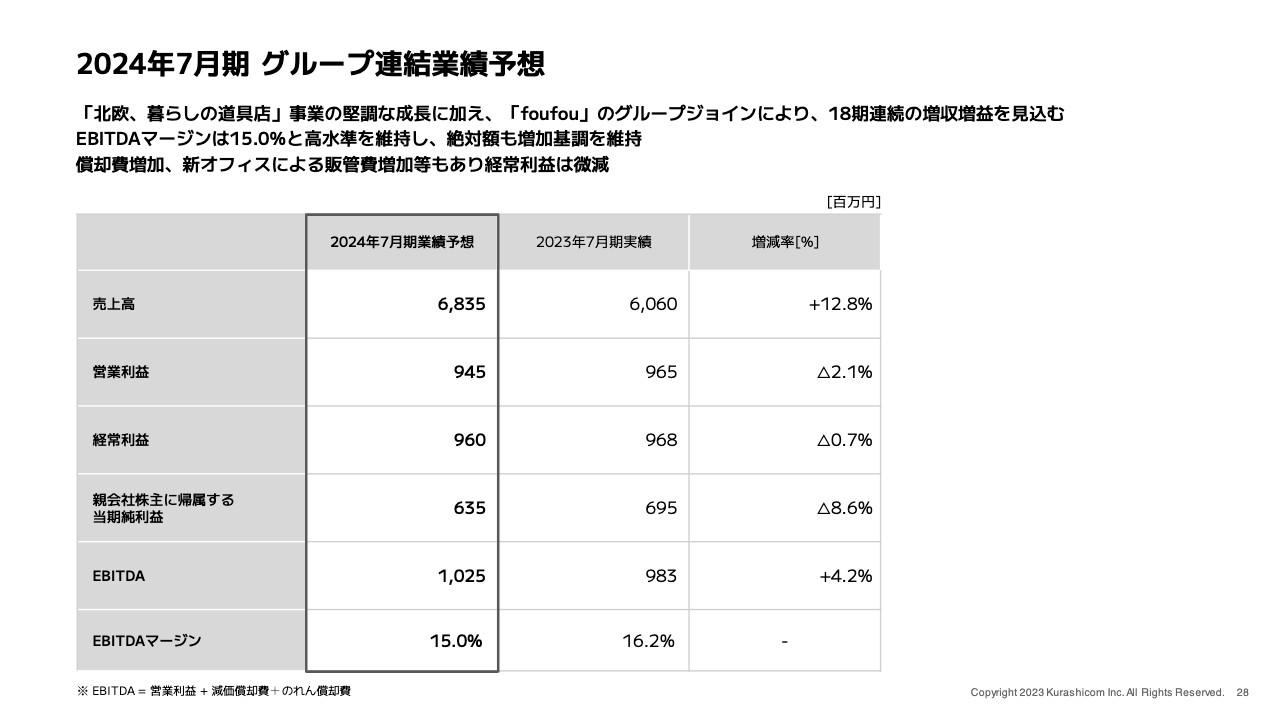

2024年7月期 グループ連結業績予想

2024年7月期の連結の業績予想は、スライドのとおりとなります。売上高は、前年比12.8パーセント増加の68億3,500万円を予定しています。収益性であるEBITDAについては、前年比4.2パーセント増加の10億2,500万円の予定で、増収増益を確保できると考えています。

なお、のれんの償却や新オフィスによる販管費増加もあり、営業利益・経常利益については微減の予定となっています。

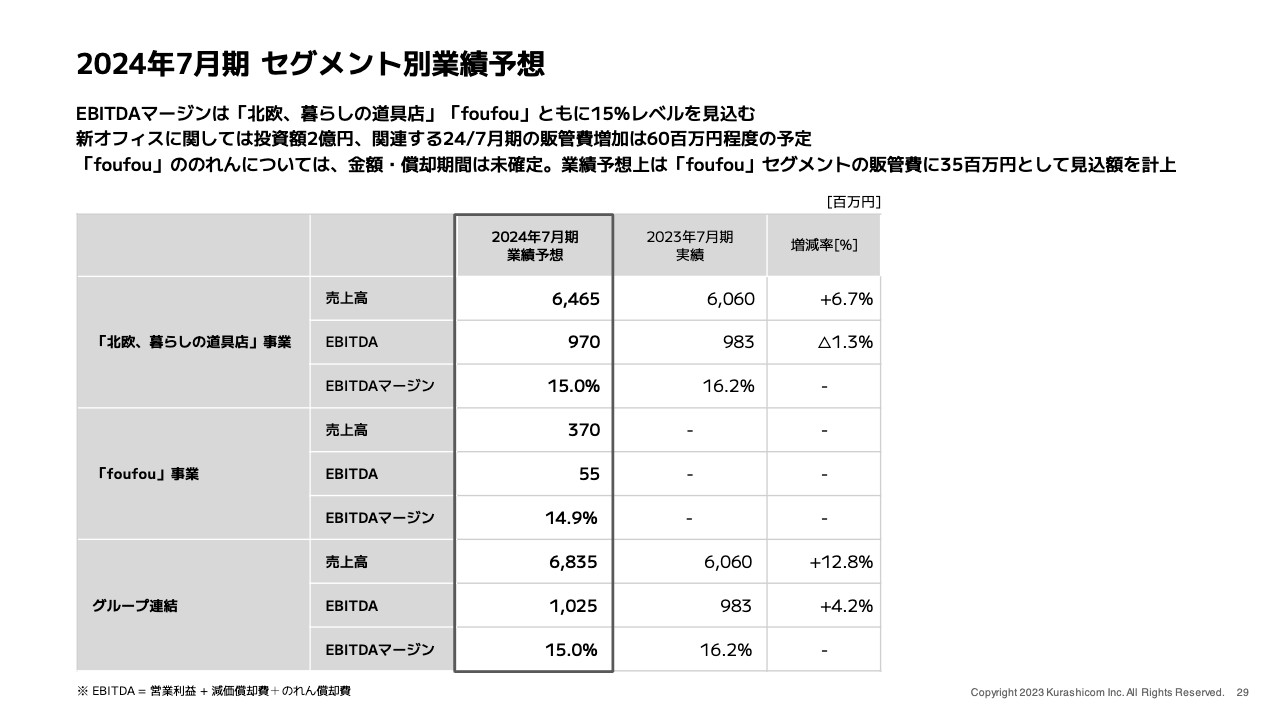

2024年7月期 セグメント別業績予想

連結の業績予想をセグメント別に分解した表です。「北欧、暮らしの道具店」の売上高は、前年比6.7パーセント増の64億6,500万円を見込んでいます。先ほど前提のところでお話ししましたが、市場環境的に厳しいことと、新商品の発売が多数あることが影響しています。

当社の場合、新商品を発売する際には不確実性が伴うため、最初から多くの在庫を積むということはせずに、控えめの数量から始めて徐々に増やしていくというリスクコントロールをしています。来期については、アイテム数は増えるものの、準備する総量はそれほど増えない見通しもあり、このような成長率を想定しています。

新オフィスについては、今はまだ確定はしていませんが、投資額としては概算で2億円、それに関連する販管費の増加は6,000万円と見込んでいます。こちらは「北欧、暮らしの道具店」の販管費に織り込んでいます。

「foufou」事業の売上高については、基盤作りの年ということもあり、現状と同水準の3億7,000万円を見込んでいます。「foufou」ののれんについては、金額・償却期間はまだ未確定です。業績予想上は「foufou」セグメントの販管費に、今想定されている3,500万円の償却費を見込んでいます。

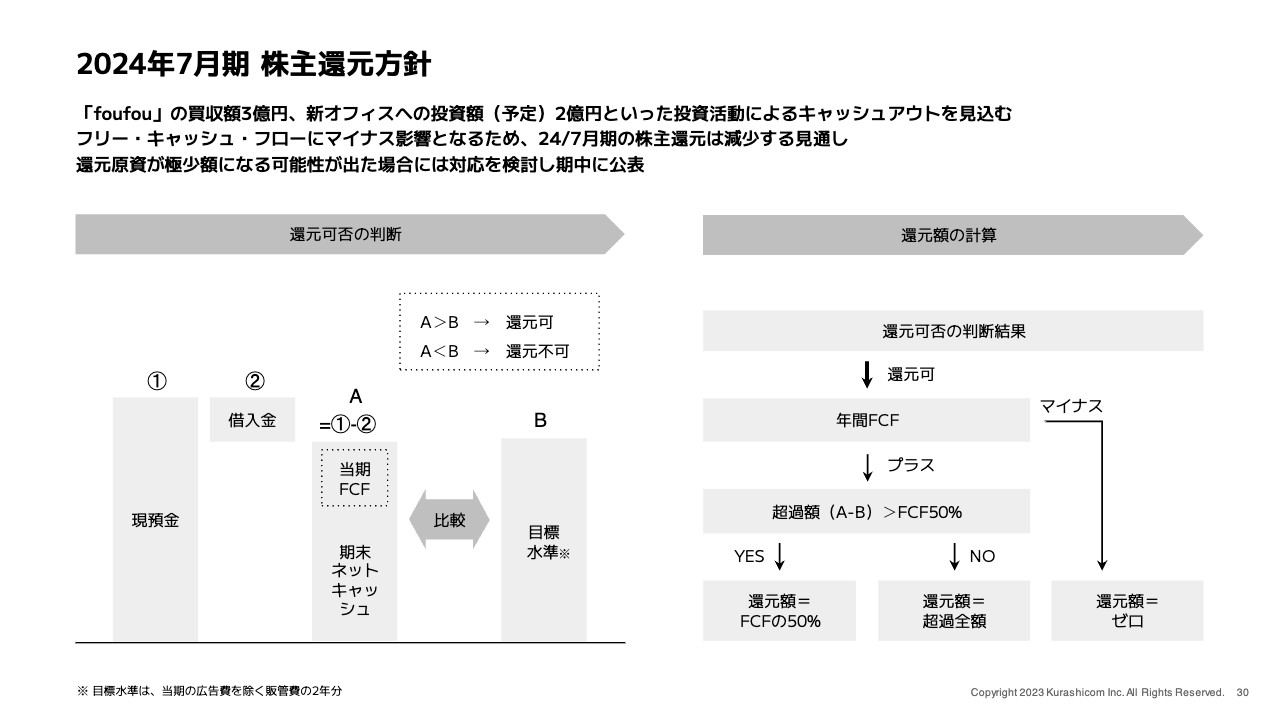

2024年7月期 株主還元方針

最後に株主還元について留意点がありますので、ご説明します。還元の方針・考え方については変更ありませんが、「foufou」の買収額として3億円、新オフィスへの投資額として2億円を予定しており、2つ合わせると5億円の投資となります。

還元額の計算で、年間のフリー・キャッシュ・フローが1つの重要なポイントになってきます。5億円の投資がフリー・キャッシュ・フローにマイナスの影響となってしまうため、2024年7月期の株主還元は、2023年と比べると減少する見通しであるという点をご理解いただきたいと思います。

前期と同様に、期がある程度進んできたところで還元の内容についてあらためてご説明したいと思います。

現在の見通しとしては可能性は低いと思っていますが、「還元原資であるフリー・キャッシュ・フローが、非常に少ない額になった場合どうするのか?」「例えば、1円でも配当するのか?」などについては、そのような状況が出てきた場合にしっかり検討した上でご説明したいと考えています。

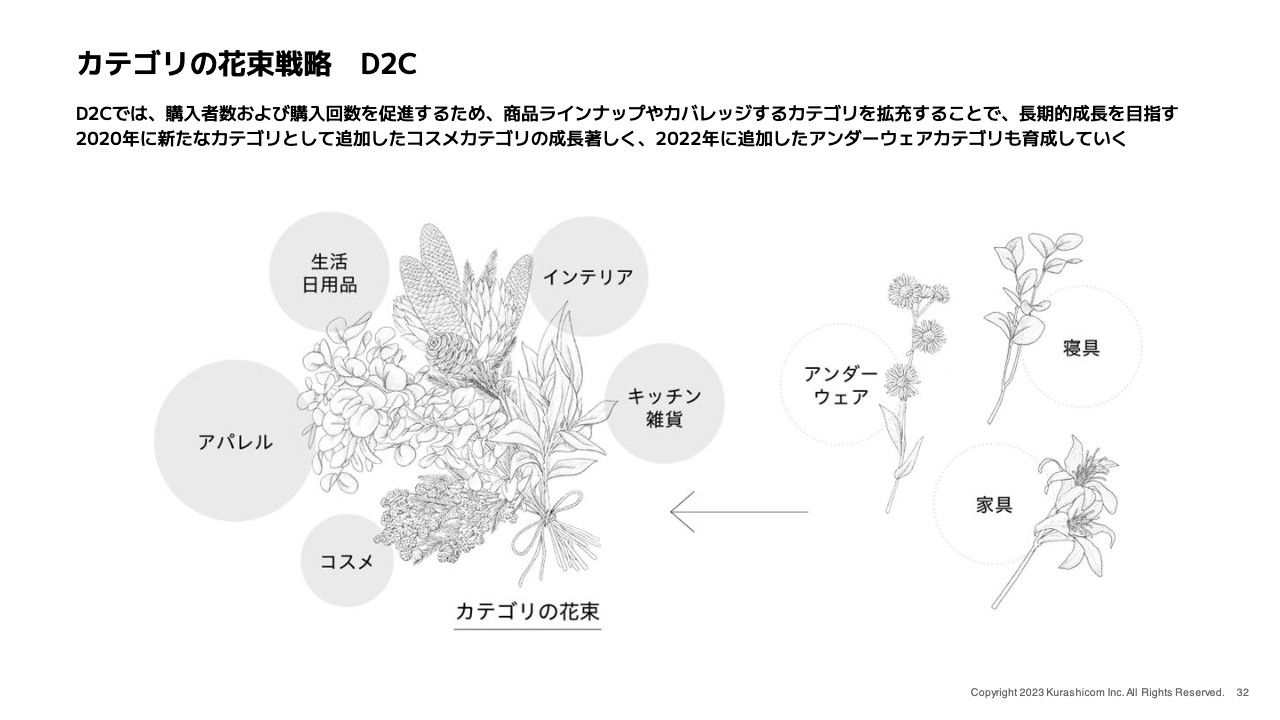

カテゴリの花束戦略 D2C

青木:2024年7月期以降の成長戦略について、簡単にご説明します。「北欧、暮らしの道具店」事業の特にD2C部分については、「カテゴリの花束戦略」が我々の主要な成長戦略であるということを、以前より一貫してご説明してきました。

どのようなことかと言いますと、未着手である有力なカテゴリを、我々の商品ラインナップの花束に上手にコーディネートして加えていくことによって、一本一本の花が大きくなるというよりは、花束として徐々に太く大きくなっていくようなイメージで捉えています。

我々はもともとキッチン雑貨から始まり、インテリア、生活日用品、アパレル、コスメというかたちで徐々にカテゴリを増やしながら成長してきました。スライド右側に記載のアンダーウェア、家具、寝具などでもテストとして小さな取り組みを始めており、良好な結果が得られています。

これらを素敵にコーディネートし、随時「北欧、暮らしの道具店」の商品ラインナップに加えていくことによって、より多くのお客さまのご要望にお応えしていけるのではないかと考えています。

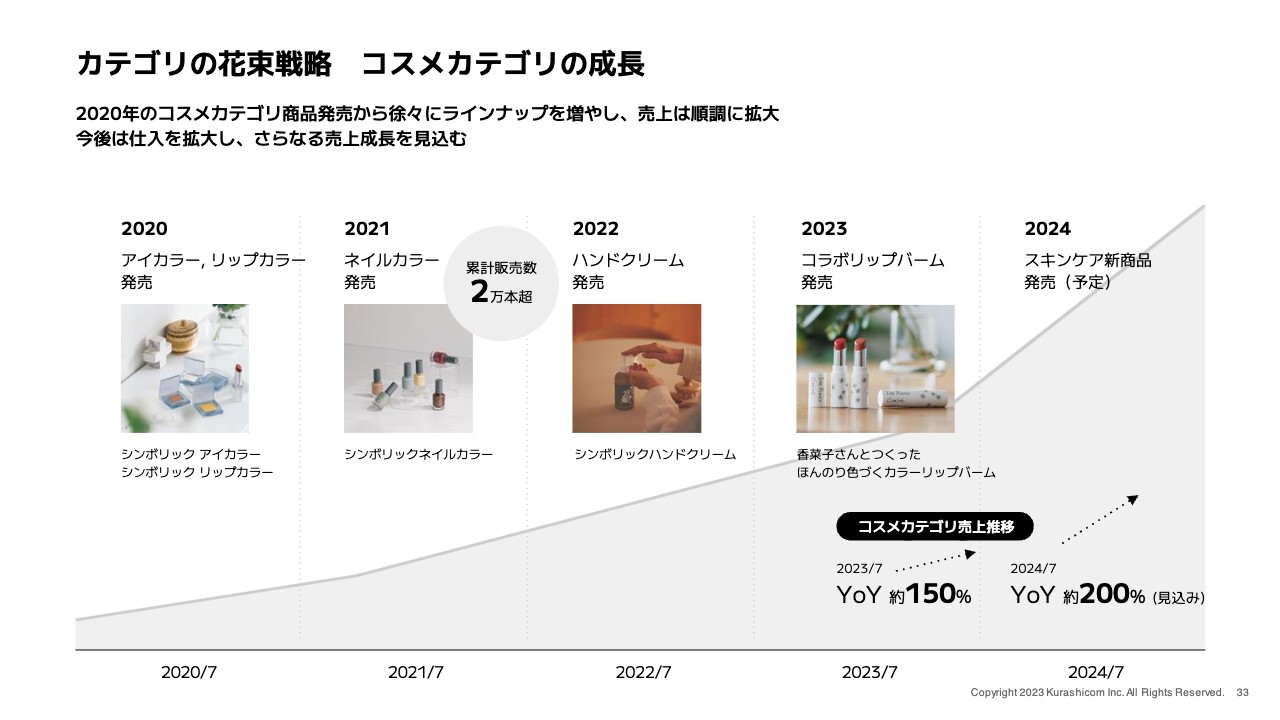

カテゴリの花束戦略 コスメカテゴリの成長

このような戦略の一端として、2020年より新規に取り組んだものとして、コスメのカテゴリがあります。ゼロからオリジナルのメイクアップ商品を開発しリリースするところから始まりましたが、オリジナルのものだけではなくて、仕入れて販売するという新たなチャネルも加えて、特に2023年7月期は大きく伸ばすことができています。

さらに、どのようなかたちで行えばこの部分のボリュームを増やしていけるのかが徐々に見えてきたということもあり、今回の2024年7月期の業績予想でも前期以上の成長率を見込んでいます。

ただし、コスメカテゴリは我々にとってはまだ育成フェーズになります。全体に占める割合は決して大きくなく、ここの成長率が非常に大きくなったからといって、全体に大きな影響があるということではありません。

しかし、我々の気づきがしっかりと活かされて、業績予想どおりに成長角度を高めることができると、この後がかなり楽しみであるというタイミングになってきたと判断しています。

ファッションD2Cブランド「foufou」がグループジョイン

2024年7月期の成長を支える大きな要因であるファッションD2Cブランド「foufou」の買収が、つい先日行われました。今後の成長戦略を進めていく上で、非常に重要な取り組みであると認識しています。

ファッションD2Cブランド「foufou」概要

ファッションブランド「foufou」は、今回子会社となる「foufou」の代表に就任していただいたデザイナーのマール・コウサカ氏が2016年に設立したブランドです。主に女性を顧客とするファッションブランドで、オンラインで生まれてオンラインで順調に成長してきた、いわゆるデジタルネイティブなブランドです。

SNSやコンテンツの作り方、顧客とのコミュニケーションが非常に巧みで、我々も学ぶことが多いです。そもそも大きな戦略観が我々と似ているということもあり、今回の買収に至りました。

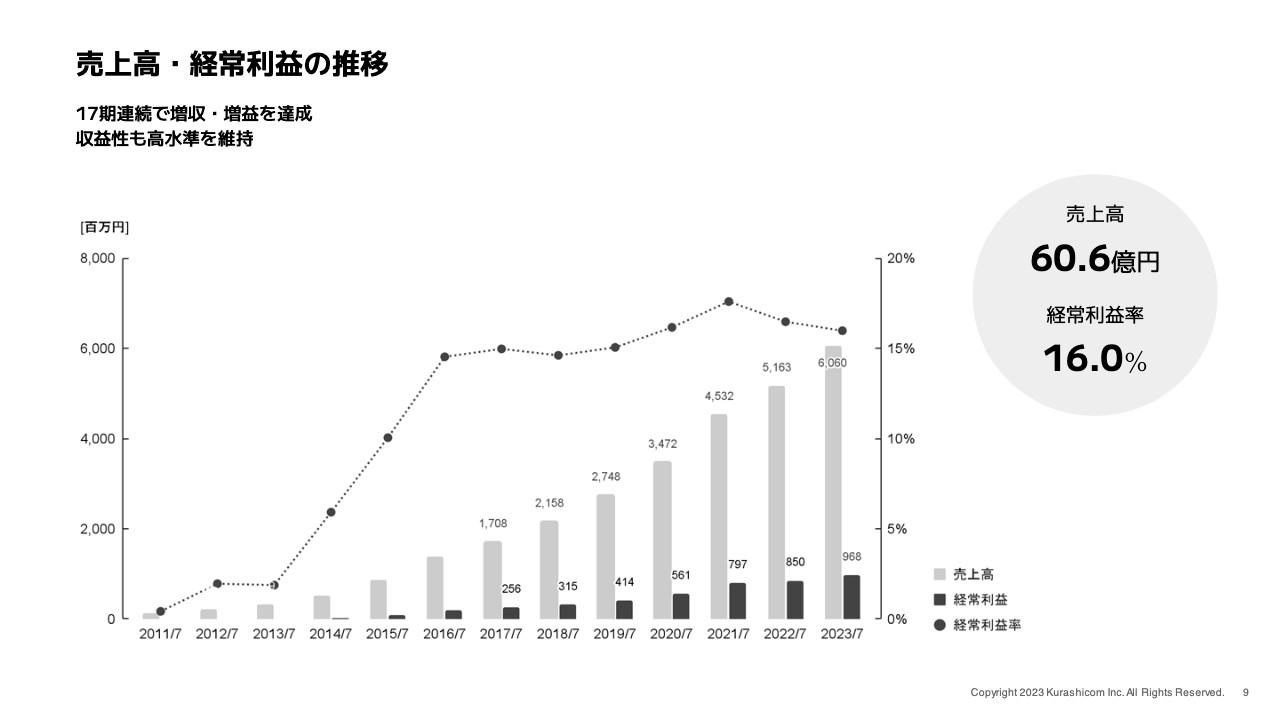

「foufou」のグループジョインによって広がる可能性

「foufou」の買収が我々の今後の成長にどのような意味を持つのか、またグループジョインによって広がる可能性について、2点ご説明します。

1つは、まず「foufou」が、クラシコムのちょうど10年くらい前の規模感になっています。お客さまからも十分に支持され、ブランドとしての魅力も持っており、ここから拡張していくためにはさまざまなハードルを超えていかなければなりません。それは、直近の我々の10年を振り返っても、十分に理解できることだと思っています。

我々は、その1個1個を超えていくノウハウを、ある意味自分たちで試行錯誤しながら見つけ、インフラを構築してきました。我々がすでに持っているインフラやノウハウを提供することにより、より多くの顧客のニーズにお応えしていくことができます。

このハードルになる部分を支援することによって、伸びしろの大きいブランドをさらに伸ばしていき、グループ全体の成長を下支えしていきたいと考えています。

特に2023年8月以降、PMIの作業を急ピッチで進めています。物流のインフラ、システム部分、売上の管理の仕方、管理会計の部分など、さまざまなところがすでにクラシコム基準のものに換装されている状態になっています。ここからしっかり馴染んで、それを維持できることを確認した上で、成長に向けた手をしっかりと打っていきたいと考えています。

また、型として「このようなかたちで支援すれば、このような成長ができる」ということが成功事例として確認できるようになれば、それを何回か繰り返していくことによって、1つの大きな成長戦略の柱になる可能性があるということも考慮しています。

ただし、それも簡単なことではないと思っています。まずは「foufou」におけるテストにしっかりと取り組んで、「foufou」の成長を実現します。その実績の中から本質的な型を見出せるかどうかを確認していくことを考えています。

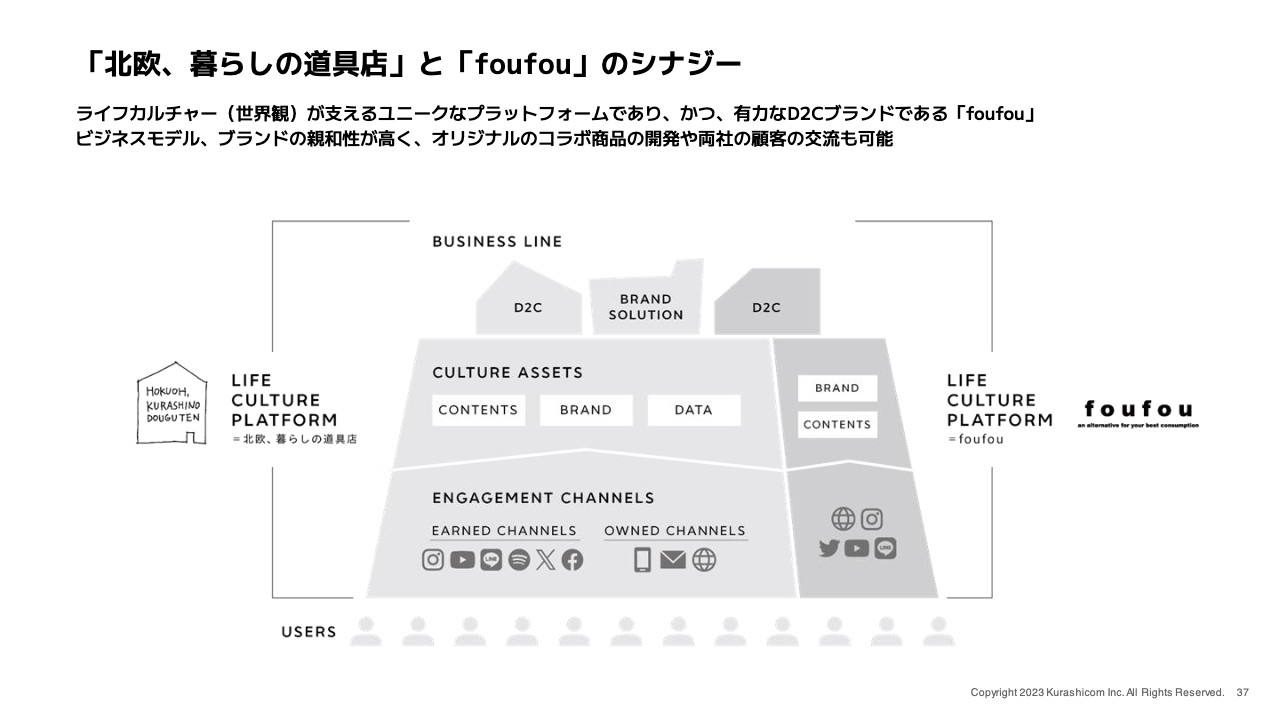

「北欧、暮らしの道具店」と「foufou」のシナジー

我々が構築してきたライフカルチャープラットフォームと、「foufou」が期せずして我々と同じようなやり方で作ったライフカルチャープラットフォームのようなものを上手に連結することにより、グループ全体をより強固にしていきたいと考えています。

お伝えしたとおり、「foufou」の取り組みがうまくいけば、このプラットフォームを徐々に右左に広げて、全体をさらに強固で大きなものにしていくことを模索していきたいと考えています。

それでは、ご説明はいったん終了とします。ありがとうございました。

質疑応答:CMなど大きなPRの予定について

司会者:「CMなどの大きなPRは予定していますか?」というご質問です。

青木:CM等の大きなマスマーケティングについては、現状、業績予想にも繰り入れていませんし、予定も計画もありません。

ただ一方で、『カンブリア宮殿』の出演が我々の事業を大きく成長させることになった実績を見た時に、「マスマーケティングを我々の中に上手に取り入れることができれば、大きな成長のきっかけになるかもしれない」という議論は社内にあります。

今期は特に行う予定はありませんが、大きなオポチュニティを感じた時には、しっかり投資家のみなさまにもご説明・ご納得いただいた上で、そのための資金を捻出し、トライする可能性はゼロではないと思っています。

大きな取り組みをする場合でも、まずは小さく試して、その結果の中から大きくトライするに値する型が見出せれば、行うことになると思います。しかし、大きな取り組みが今期中にある可能性は極めて低いと考えています。

質疑応答:経常利益率低下の要因について

司会者:「経常利益率が下がっているのはなぜですか?」というご質問です。

山口:経常利益率が前期の16.5パーセントから16パーセントに下がっていることへのご質問だと思います。これには2つ要因があります。

1つ目は、当期の上場関連費用として1,500万円ほど計上しています。これが経常利益率の低下に一番大きく効いています。

2つ目は、DtoCとブランドソリューションの売上構成が変わってきている点も少し影響しています。ブランドソリューションのほうが利益率が高いため、その割合が下がっていることが売上総利益率を若干下げている要因となっています。

質疑応答:広告宣伝について

司会者:「どのような広告宣伝が増えているのでしょうか? また、効果が良い理由はなぜでしょうか?」というご質問です。

青木:広告宣伝については、従来から続けてきたとおり、インターネット上の主なプラットフォームが提供している運用型の広告プラットフォームを使っています。いわゆるGoogleやMeta社が提供しているものです。

あるいは「Twitter」(現「X」)、「LINE」のようなコミュニケーションプラットフォーム上でも広告を出稿しています。そのため、前期とほとんど変わらないと思っています。

またご説明の中でも、「想定を超える効率でいろいろなものが獲得できている」とお伝えしましたが、こちらは前期以上に効率が良くなっているという意味ではありません。やはり同じような広告媒体を使い、特に2022年から2023年には20パーセント弱の広告費の増額を見込んでいました。

それだけ費用を増やすと、一般的には広告の効率は落ちると考えるのが合理的だと思っていますが、予算額を引き上げても、予想に反してほとんど広告の効率が落ちませんでした。そのため、効率が上がったというよりは、想定を超える効率で我々が広告費用を運用することができたという意味です。

質疑応答:新オフィスの概要について

司会者:「現段階で開示できる範囲で、新オフィスの概要、立地場所、規模、特徴を教えてください」というご質問です。

青木:この件に関しましては、現状公開できる情報は少ないのですが、基本的には今の本社の所在地である国立市内で事業を運営し続けることを前提としたオフィスの開発となっています。規模や特徴については、後日、より明確になった段階でみなさまにお知らせ・ご説明ができると思っています。

新着ログ

「小売業」のログ