【QAあり】マーキュリアHD、管理報酬は引き続き順調に増加 下期はバイアウト1号からの成功報酬を見込む

マーキュリアインベストメントグループの概要

豊島俊弘氏(以下、豊島):本日はお忙しいところお集まりいただきましてありがとうございます。さっそくですが、第2四半期の決算説明会を開始させていただきます。

まずはグループの概要です。マーキュリアインベストメントグループは2005年に設立されました。低流動性のオルタナティブ投資ファンドの運用およびファンドを組成するための自己投資を主業とするグループです。

我々のミッションとして、「ファンドの力で、日本の今を変える」ことを掲げています。現在、岸田政権では資産所得が非常に注目されています。政府の資産所得倍増プランを日本で実現していくためには、長期投資が大変重要なキーポイントになりますので、その中で私たちがきちんと役割を果たしていきたいと考えています。

会社概要などはスライドに記載のとおりです。

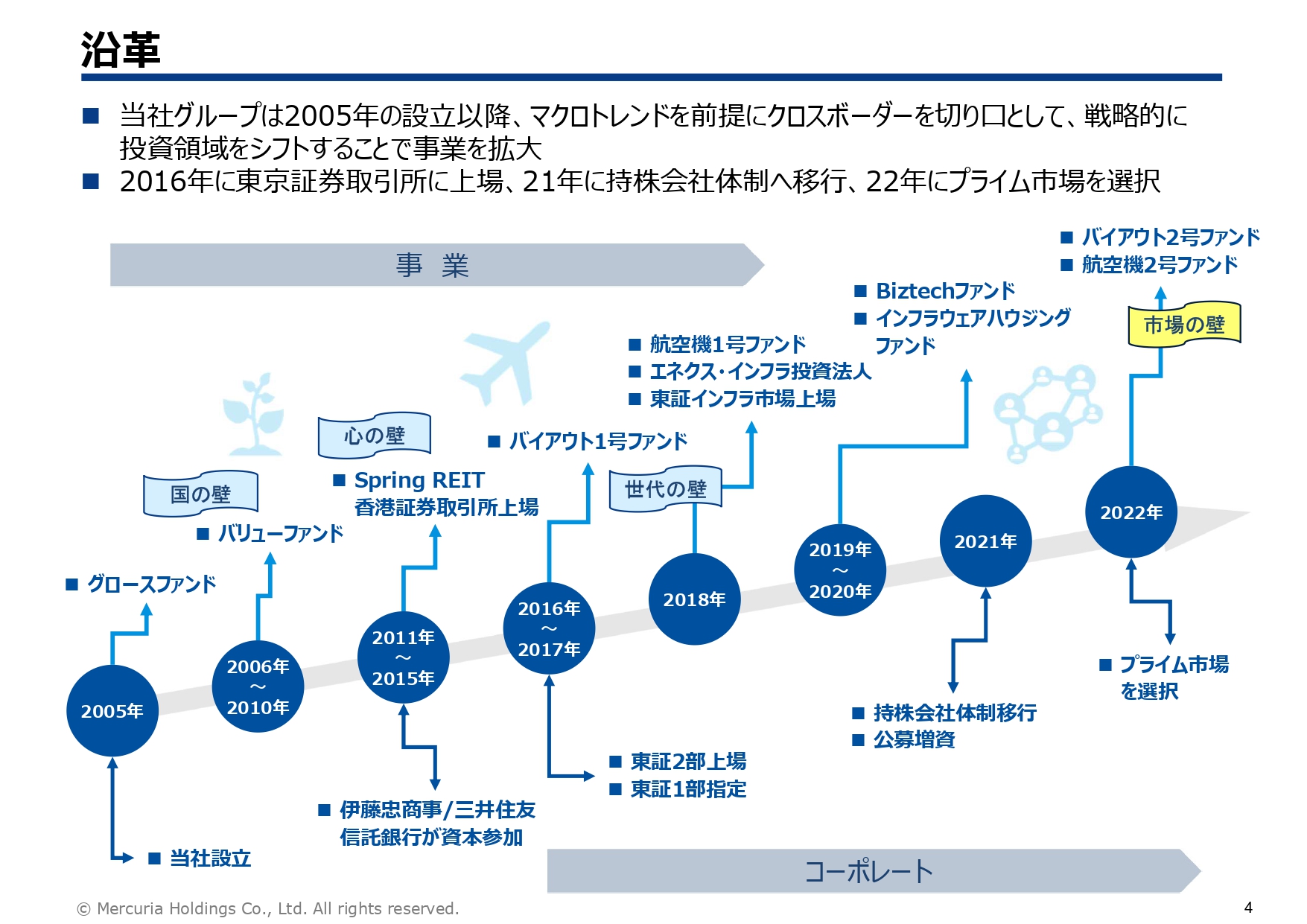

沿革

当社グループは2005年の設立以降、マクロトレンド、すなわち長期投資を前提に、クロスボーダーを切り口として戦略的に投資領域をシフトすることで事業を拡大してきました。2016年に東京証券取引所に上場、2021年に持株会社体制に移行し、昨年よりプライム市場を選択しています。

これまでマクロトレンドの中で何を切り口にしてきたかについて、スライドに記載しています。最初のクロスボーダーは「国の壁」で、中国や東南アジア、グローバルインテグレーションの市場拡大に着目しました。

次の「心の壁」は、テック企業などさまざまな規制緩和分野に、上場時期には「世代の壁」という事業承継や年金などキャッシュフロー型の投資拡充を必要とする分野にといったかたちで、状況に合わせてそれぞれファンドを組成してきています。

昨年からの「市場の壁」については後ほどご説明しますが、今後の私たちにとって非常に重要なポイントとして考えています。

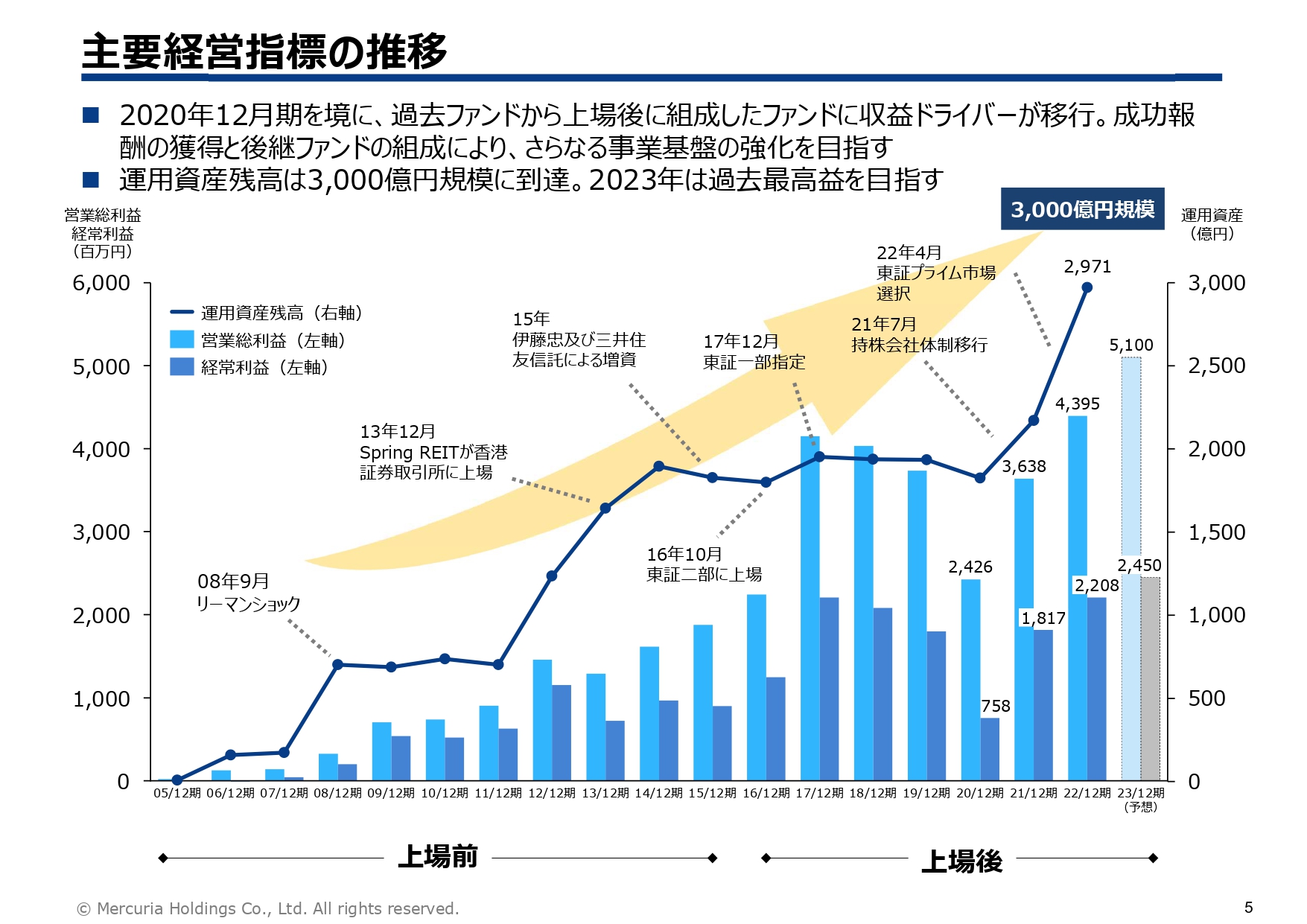

主要経営指標の推移

経営指標の推移です。2016年の上場前から管理していたAUMを、折れ線グラフで示しています。上場後は過去のファンドをエグジットしていくことで得られる成功報酬が収益につながり、2016年から2019年の間に大きく収益貢献していました。

一方で、過去ファンドをエグジットしながら新しいファンドを作るため、2016年から2019年の間はAUM全体はあまり伸びていませんでしたが、2020年からもう一度伸びてくるというサイクルに入ってきました。

これが非常に大きなポイントで、利益は2020年がボトムで、ここを端境期にしてV字回復しています。これは上場後に刈り取ってきた過去ファンドを整理し、成功報酬を獲得するフェーズが終わり、今度は上場後に組成したファンドが収益に貢献するフェーズに入ってきたという切り替わりを示しています。

昨年には、AUMは3,000億円規模へ大きく伸びました。上場後のファンドがある一定の投資期間を過ぎると、その次のファンドをレイズできるようになります。例えば、バイアウトファンドが投資期間中に次のバイアウトファンドをレイズすることはできません。最初のバイアウトファンドの投資期間がある程度終わると、その次のファンドのレイズがあり、その分が純粋に積み上がってくることでAUMが伸びたと説明できます。

今期については進捗が遅いと感じられるかもしれませんが、売上高51億円、経常利益24.5億円の予想は維持しています。

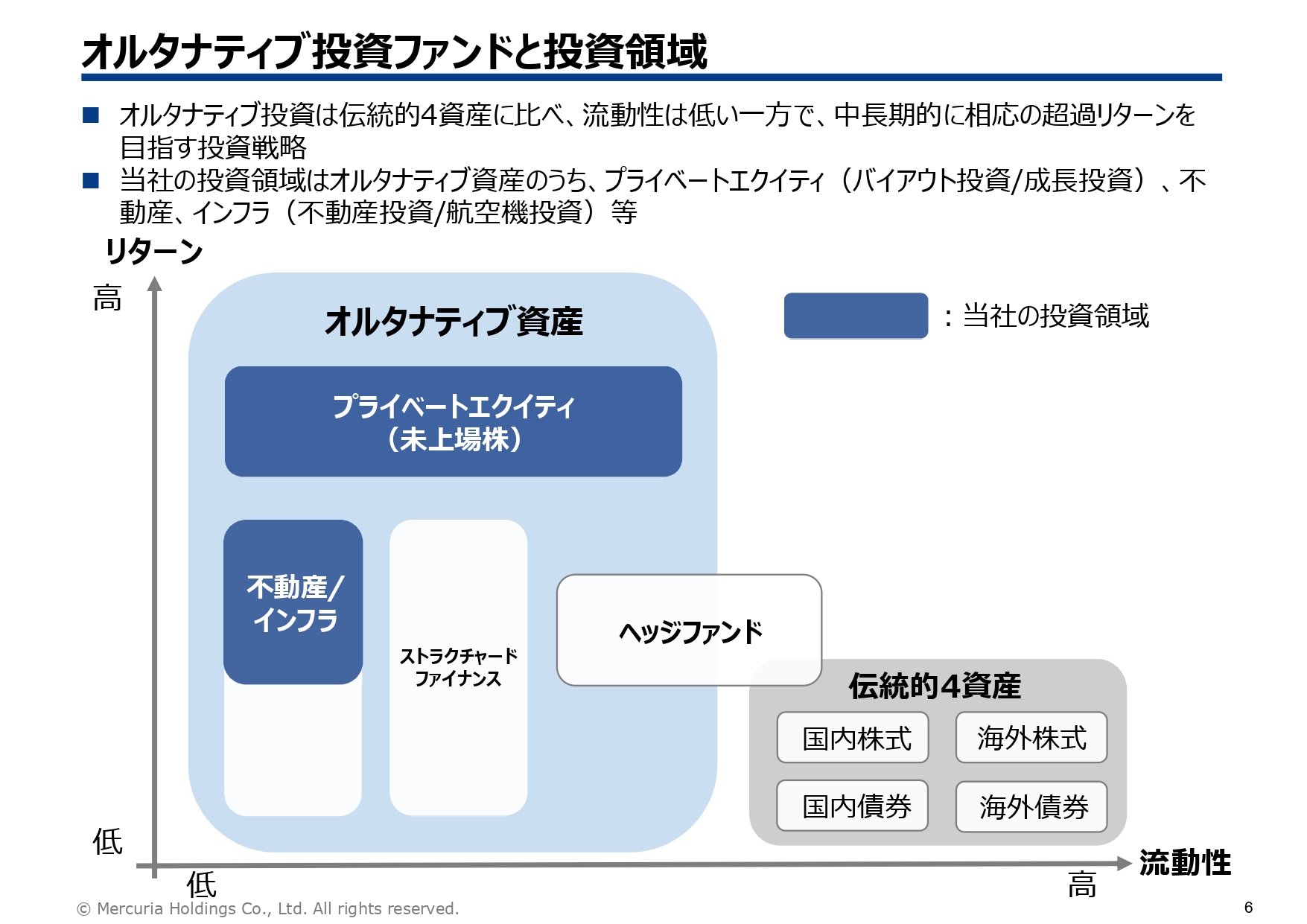

オルタナティブ投資ファンドと投資領域

弊社の主な投資領域です。オルタナティブ投資は伝統的4資産以外で比較的流動性は低いものの、長期投資によって超過リターンをしっかり取っていくという戦略です。

金融仲介におけるオルタナティブ投資ファンドの役割

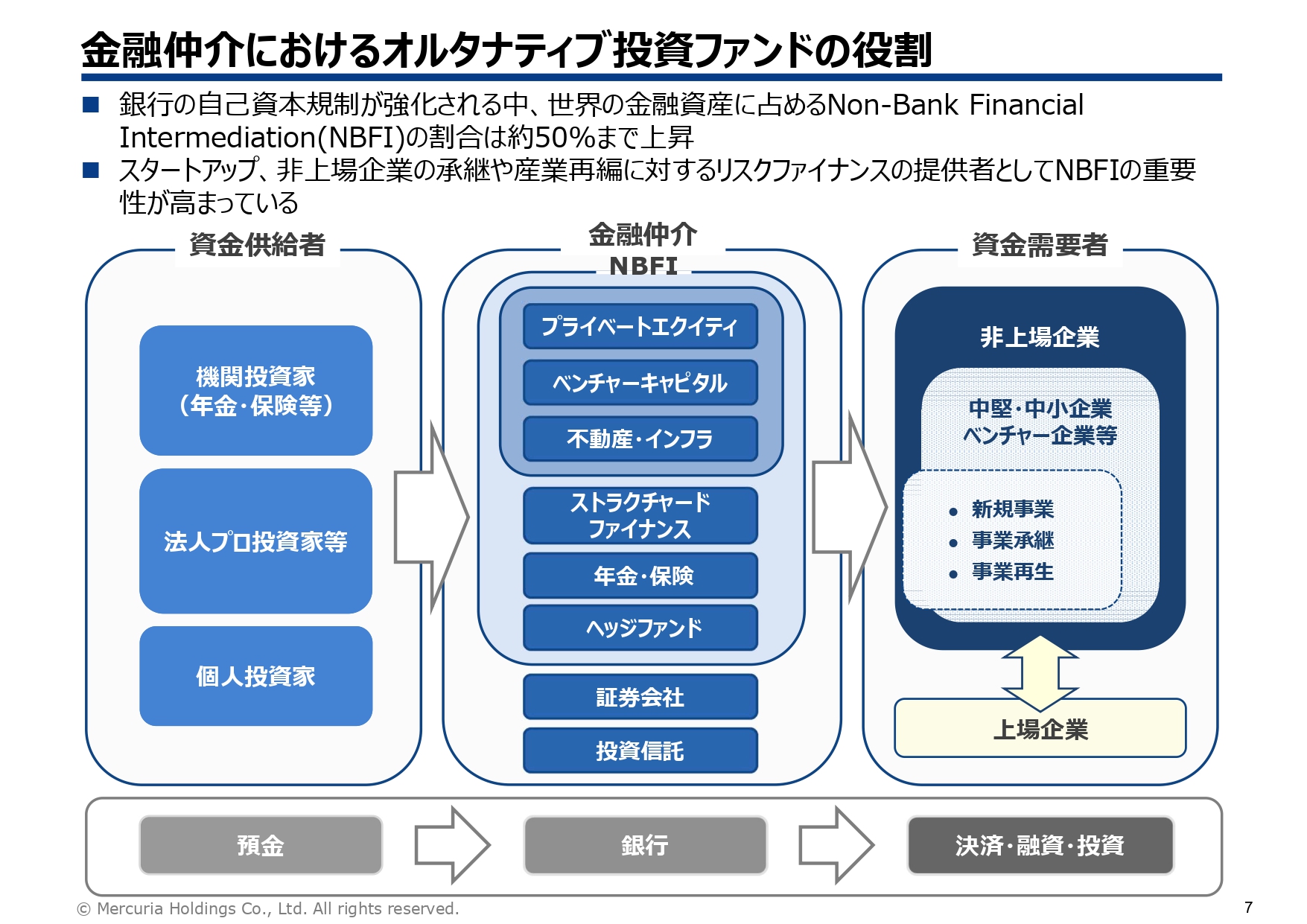

マクロの説明になり恐縮ですが、「市場の壁」についてです。最近では新聞にも掲載されていますが、世界の金融資産がどこに所属しているのか、どこで増えているのかを見ると、実はNon-Bank Financial Intermediation(NBFI)という非銀行部門の金融資産の伸びが非常に堅調です。現在では、世界の金融資産に占めるNBFIの割合は約50パーセントまで上昇してきています。

一方で、スタートアップや非上場企業の承継(バイアウト)、産業の再編をリードするリスクファイナンスとして、エクイティのリスク性長期資金という燃料が必要になってきます。そのお金がどこから出てくるのかというと、メインバンク制の時代の日本では預金を銀行に預け、銀行はさまざまな行政とのコンビネーションで決済・融資・投資を行い、日本の産業は銀行からの資金によって成長してきました。

しかし、バブル崩壊以降は世界的にBIS規制が定められ、日本でも不動産に対する総量規制などがありましたが、その中で、グローバルではノンバンクセクターによるリスク金融の提供が多くなり、世界の金融資産の半分にまでなってきているのです。

しかし、日本では今のところ、機関投資家、法人プロ投資家、個人投資家のお金は、証券会社や投資信託中心で上場市場には流れているのですが、それ以外のプライベートエクイティやベンチャーキャピタル、不動産・インフラ、ストラクチャードファイナンスなど低流動性資産への資金流入チャンネルが、残念ながらまだ小さい状況です。

したがって、時価総額、流通性、流動性などの大きな上場企業はプライム市場にかなり集中しています。中小型株の上場企業、非公開企業やベンチャー企業、今後再編する企業へのリスク性長期資金は、リスクウエイトが高く、BIS規制等により銀行からは流れにくいのです。今、このつながりの部分が日本ではミッシングリンクになっています。

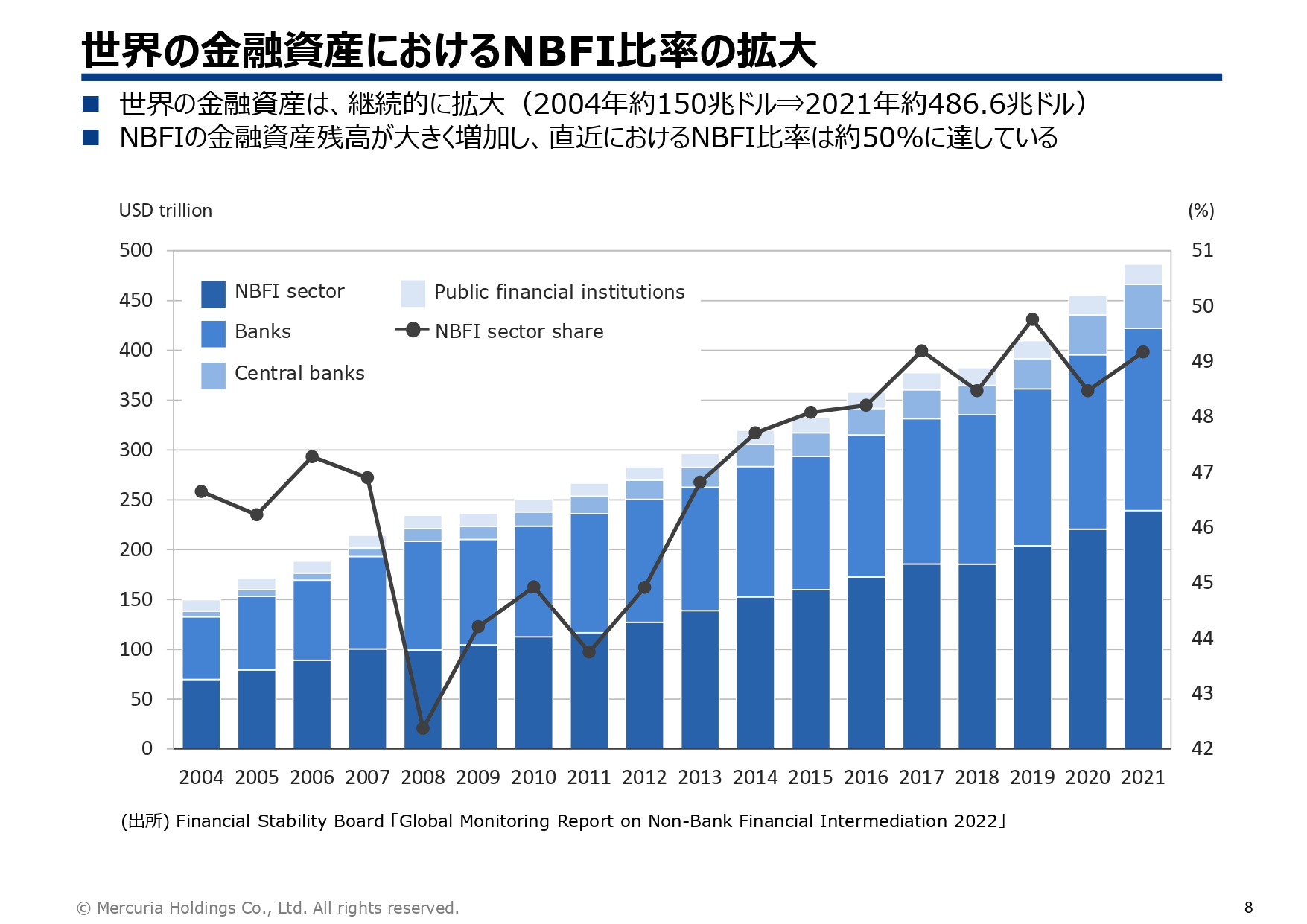

世界の金融資産におけるNBFI比率の拡大

一方で、先ほどお話しした機関投資家の長期資金を背景に、海外の巨大ファンドは活動を活発化させています。スライドの棒グラフに一番濃い青色で示していますが、世界のノンバンクセクターの保有する金融資産は、現在、世界の金融資産の約50パーセントの水準に達しています。こちらはアメリカの金融安定理事会が出しているレポートが出典です。

プライベートエクイティ市場における資金の流れ

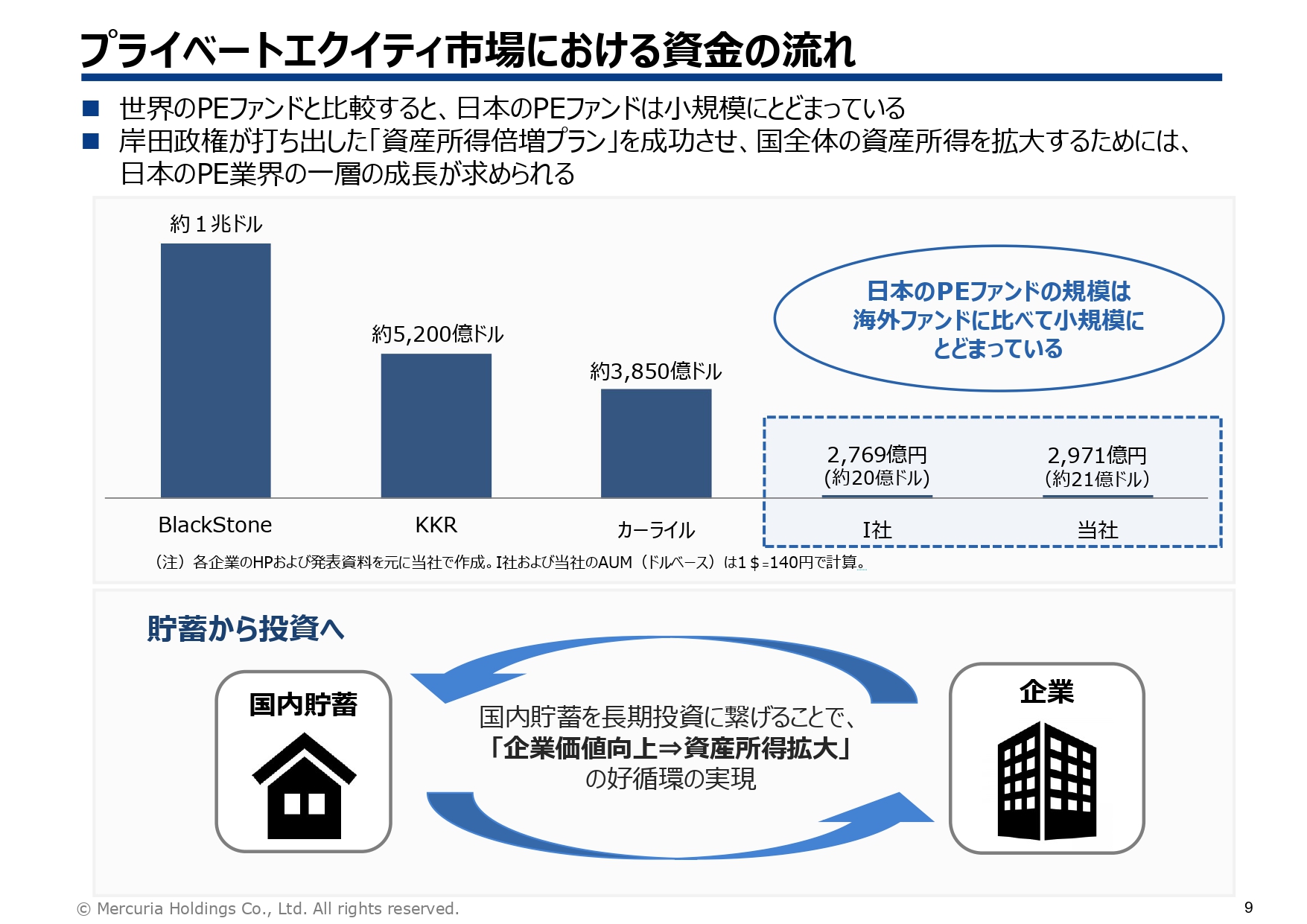

社会全体で産業のイノベーションや再編が行われる時に、リスクの取れる長期資金が必要です。新聞を読んでいても、ベインキャピタルやBlackStone、KKRなど、海外の巨大ファンドのニュースを目にすることが非常に多くなってきたと思います。

スライドには、代表的な会社としてBlackStoneやKKRを記載しています。彼らはすでに1兆ドルや5,200億ドルといった水準のお金を受託資産としてファンド運用しており、低流動性領域に投資しているのです。

私たちが上場したのは、日本においても低流動性資産への資金仲介を金商業者(金融商品取引業者)が行い、産業再編などの日本の今を変えるような企業や資産に長期資金をしっかりつないでいかなければいけないと考えたためです。

今まで上場している企業グループで低流動性資産のマネジメントを主業としている会社は、実は弊社1社だけだったと思いますが、9月にインテグラルが上場することになり、2社になってようやく比較対象会社が出てきました。インテグラルの上場目論見書に記載している資産額は約2,769億円です。弊社と同じくらいの規模ですので、海外の巨大ファンドとの間には100倍ぐらいのサイズの違いがあります。

日本にある貯蓄を、日本で見過ごされている企業価値へどのようにつなげ、循環させていくのか、それをどのようなかたちで行っていくのかというのが、私たちのミッションであると考えています。

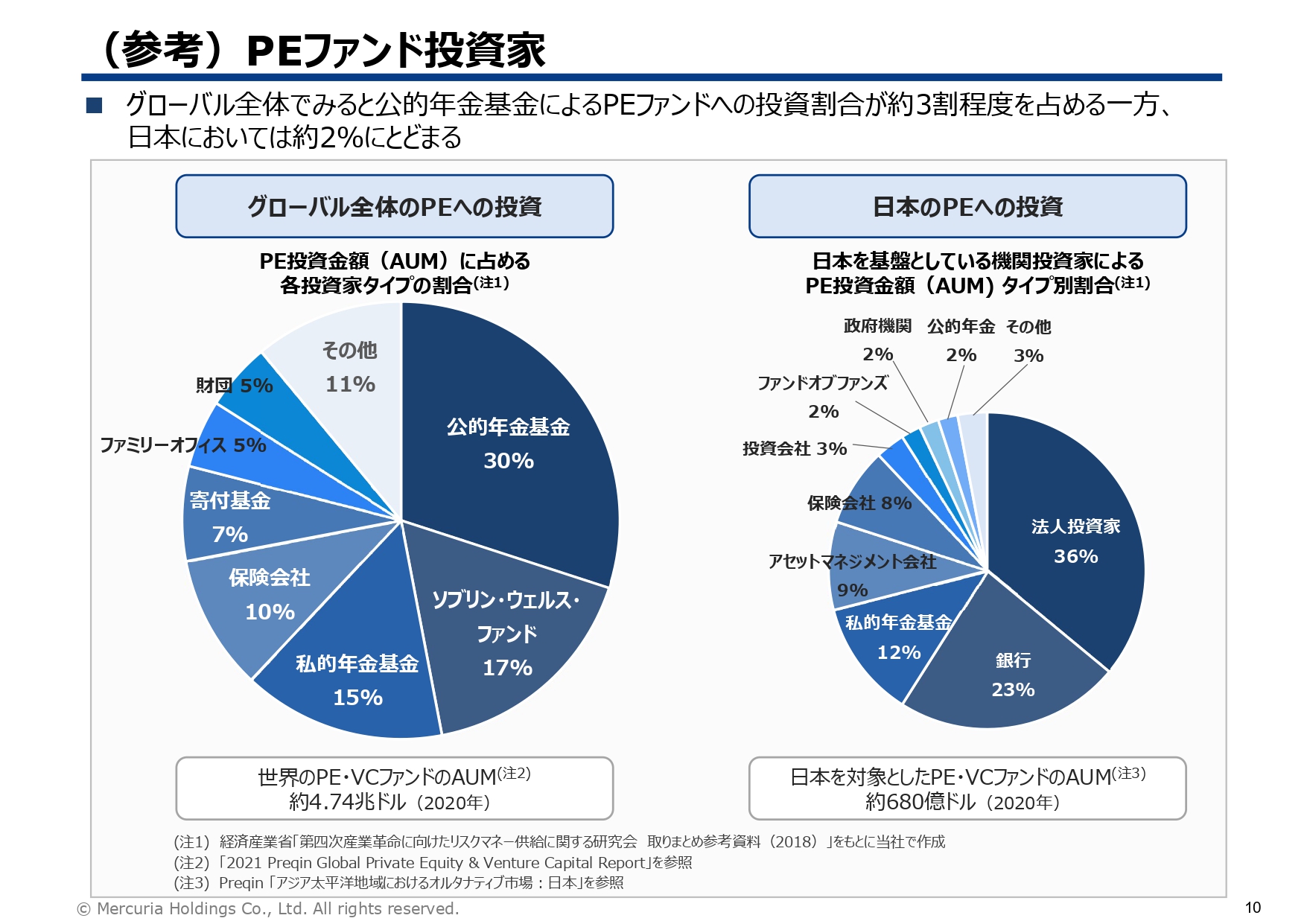

(参考)PEファンド投資家

先ほどもお話ししましたが、ファンドマネージャーは仲介業ですので、長期に投資ができ、ある程度リスクのとれるお金という燃料が必要になります。その燃料はどこからきているのかを、スライドの円グラフに記載しています。

左側はグローバル全体のPEへの投資です。ご覧のとおり、公的年金基金、ソブリン・ウェルス・ファンド、私的年金基金、保険会社、寄付基金、ファミリーオフィスといったところから資金を得て、長期投資で膨れ上がった金融資産は非常に大きくなっています。

対して、右側が日本のPEへの投資です。私たちも同じなのですが、どのような方々に投資いただいているかというと、一番多い法人投資家は事業法人、次いで銀行です。やはり日本では銀行に圧倒的な資金流動性がありますし、産業再編も含め伝統的に企業に寄り添うのが日本の銀行の特徴です。プライベートエクイティへの投資資金も、ある程度銀行に支えてもらっています。

その次は私的年金基金になりますが、グローバル全体のPEへの投資をみると、銀行は入っていません。やはり日本では銀行が企業をカバレッジすることが非常に多く、BIS規制が非常に厳しくなっている中で、銀行発の資金は銀行がオリジネートした債券や二次市場でCLO(ローン担保証券)やCDO(債務担保証券)にリパッケージされ、市場を跨いで年金などに流れていきます。

このようなかたちができないと、日本の金融機関のリスクキャピタルにも限度がありますし、資金循環が起きないと上場市場以外の低流動性市場が本当の固定市場になり、まったく流動性のない市場のまま、伸びなくなってしまいます。銀行業、証券業、また年金法や国のファンドなどの間をつないでいくためには金商法が入ってくることになり、この部分のときほぐしを私たちの主戦場としてチャレンジしていきたいと考えています。

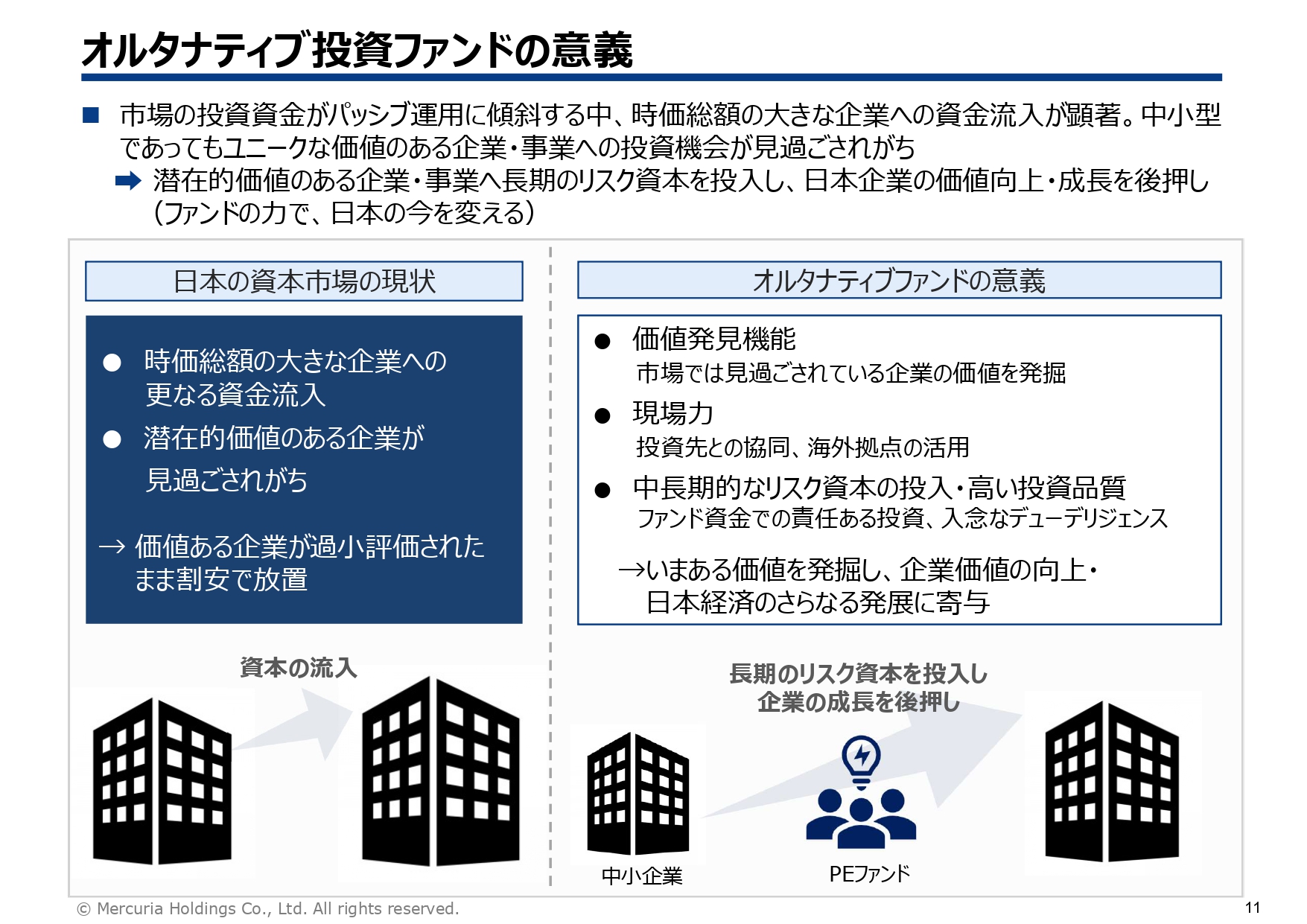

オルタナティブ投資ファンドの意義

スライドに記載していることは先ほどご説明したとおりですが、1つだけポイントをお伝えします。やはり日本では時価総額の大きなプライム市場の企業に取引が集中していきます。パッシブファンド、インデックスファンドに集中していく中で投資信託のフィーも減っており、アナリストが減ったことで市場の価値発見能力は非常に落ちていると思います。

一方で、資金に自由度のある一部のアクティビストや海外投資家、海外ファンドが、小型の割安株に目をつけてきます。彼らは、見過ごされている価値を持つ企業に現場でも向き合い、そこへどんどん投資してくるのです。私たちは、そこで獲得できるリターンが日本国内で循環せずに国外に流れるのはもったいないと考えています。

マーキュリアインベストメントグループの競争優位性

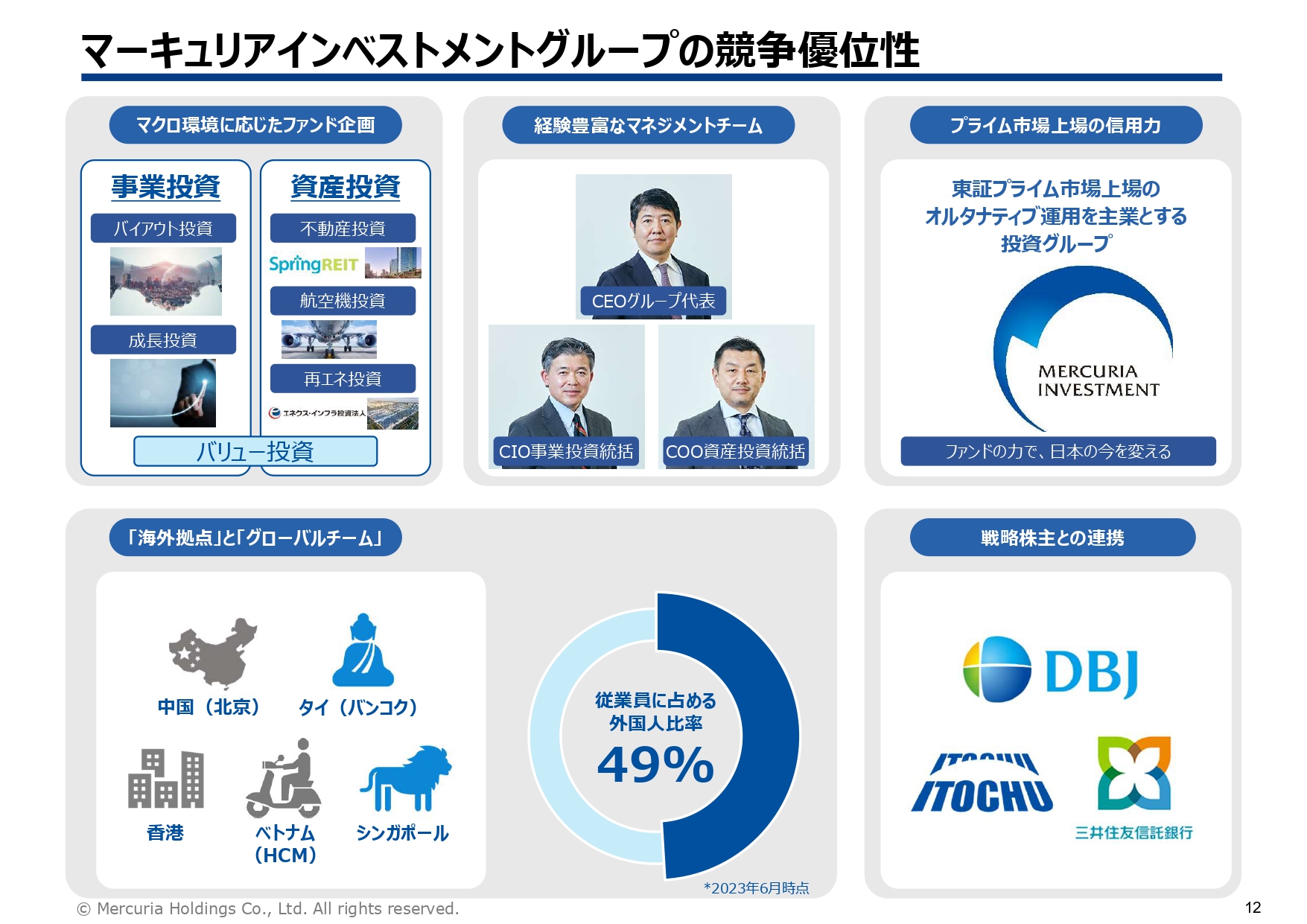

私たちはなぜそのようなことができるのかと言いますと、私たちは世界の巨大ファンドのように世界中でできると言う気はまったくありません。日本のプレーヤーとして、戦略株主との連携も含め、日本の金融機関を通じてつながっています。

また、巨大ファンドは時価総額200億円未満の会社は追いかけてこないため、私たちはそのゾーンの会社を丁寧に見ています。日本には中小型株の良いバイアウトファンドが多くあるのですが、逆にそのようなファンドは海外での能力があまりないのです。

私たちはクロスボーダーで東南アジア市場や中国市場と日本をつないできた歴史がありますし、そこで成功する会社を多くプロデュースしてきたという経験が自信になっています。外国人従業員も約50パーセントいますので、日本の良いものを世界市場につなげていくという海外でのオペレーション能力も持っています。

小さな会社でもこのようなことができるのは、これまでの実績があるからです。それが他社との違いであり、差別化ポイントの1つではないかと考えています。

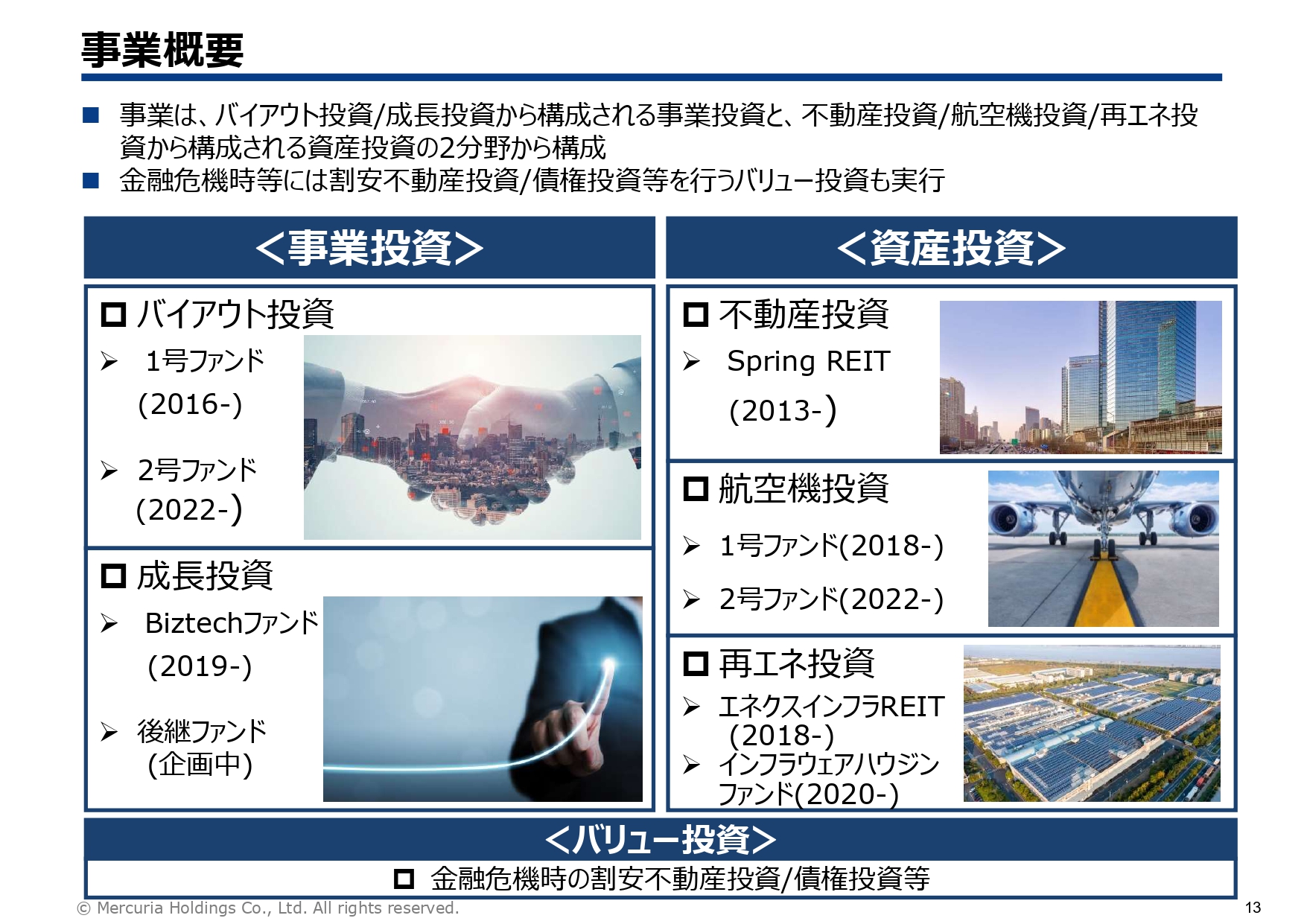

事業概要

事業概要です。事業投資については小山から、資産投資については石野から後ほど詳しくご説明しますが、いずれのストラテジーも2号ファンドができています。

スライドに記載の1号ファンドはすべて上場後のファンドですので、そのファンドの後継ファンドができるのは、上場後のファンドをしっかりマネージできているという評価をいただいていることになります。私たちの事業はなかなか数字には表れないのですが、私たちなりにしっかりと実施できていると考えています。

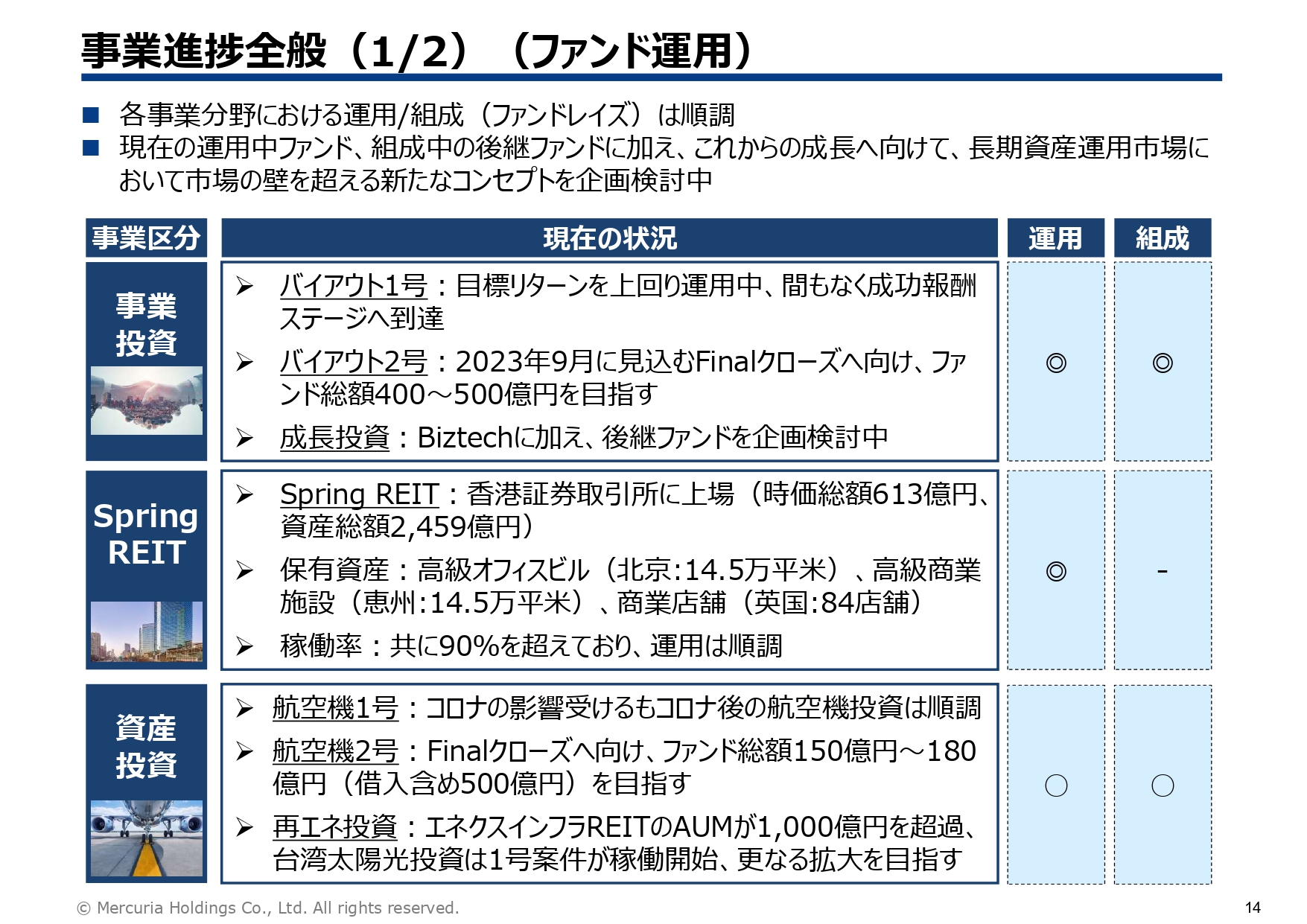

事業進捗全般(1/2)(ファンド運用)

収益のドライバーになってきているのが事業投資のバイアウトファンドです。1号ファンドはエグジットも含め、日本のバイアウトファンドの中でもかなり上のパフォーマンスを上げていると思います。2号ファンドの募集も総額400億円から500億円を目指しており、こちらも達成できると考えています。

中国でも不動産投資の規制はあるのですが、Spring REITの稼働自体は90パーセント以上です。デベロップメントを主業とすることと賃貸を主業とすることはまったく違うマーケットになりますので、そこを分けて考えると、稼動自体は非常に順調です。

資産投資に関しては、航空機も再エネも非常に期待している分野なのですが、それぞれに難しさがあります。航空機については為替の振れが激しいため、タイミングに少し苦労しています。1号ファンドでは新型コロナウイルスの影響もありましたが、そこを乗り越えてきちんとマネージしています。再エネ投資については日本国内の利回りがあまりにも低くなったためファンド組成に向かず、実需のある台湾で稼働を開始しました。

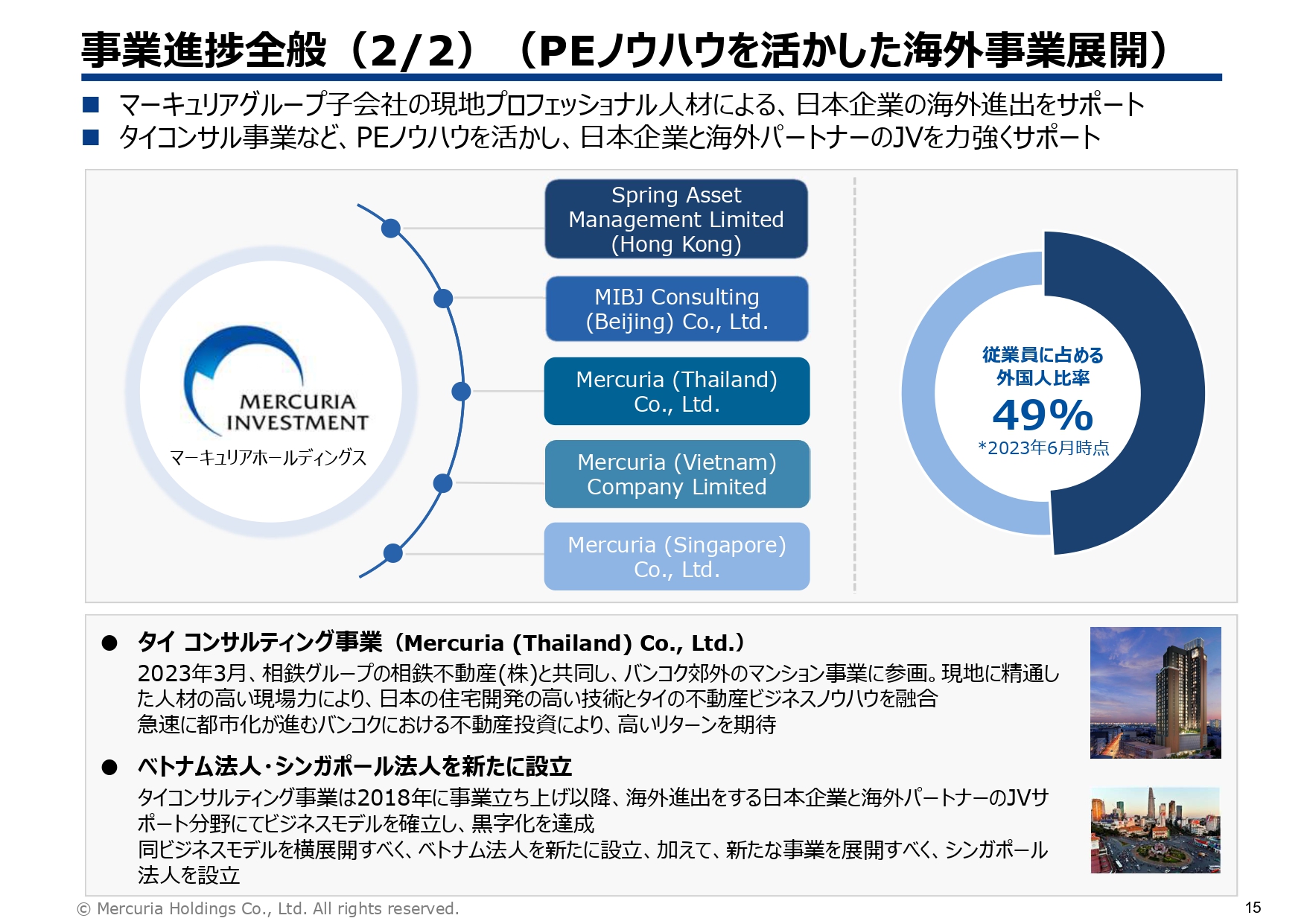

事業進捗全般(2/2)(PEノウハウを活かした海外事業展開)

さらに、ファンドではないのですが、実はプライベートエクイティのノウハウを活かした事業を展開しています。

先ほどご説明したように、日本のプライベートエクイティに投資するのは事業会社が多いです。日本の事業会社には資金も実力もあり、海外でも展開したいという方々がいるため、そのお手伝いとしてクロスボーダーやPEで培った弊社の能力を活かしています。

海外の企業に投資したり買収したり、海外の企業と合弁する時には、バイアウトのPMI(Post Merger Integration)と同様で合弁事業をしっかり管理し、予実管理やガバナンス管理を作ります。そのようにプライベートエクイティで行っている方法を、日本の事業会社が海外進出する時にも提供できるのです。

この事業はタイのコンサルティングからスタートしました。主に不動産系ですが、順調に進んでおり、現在は日本の上場企業と一緒に10数件のプロジェクトのマネジメントを行っている状況です。タイの事業はある程度目処がつき、昨年から連結に取り込んでいます。続いてベトナムでも同様に、日本企業のグローバル展開の中でサービスを行っていきます。

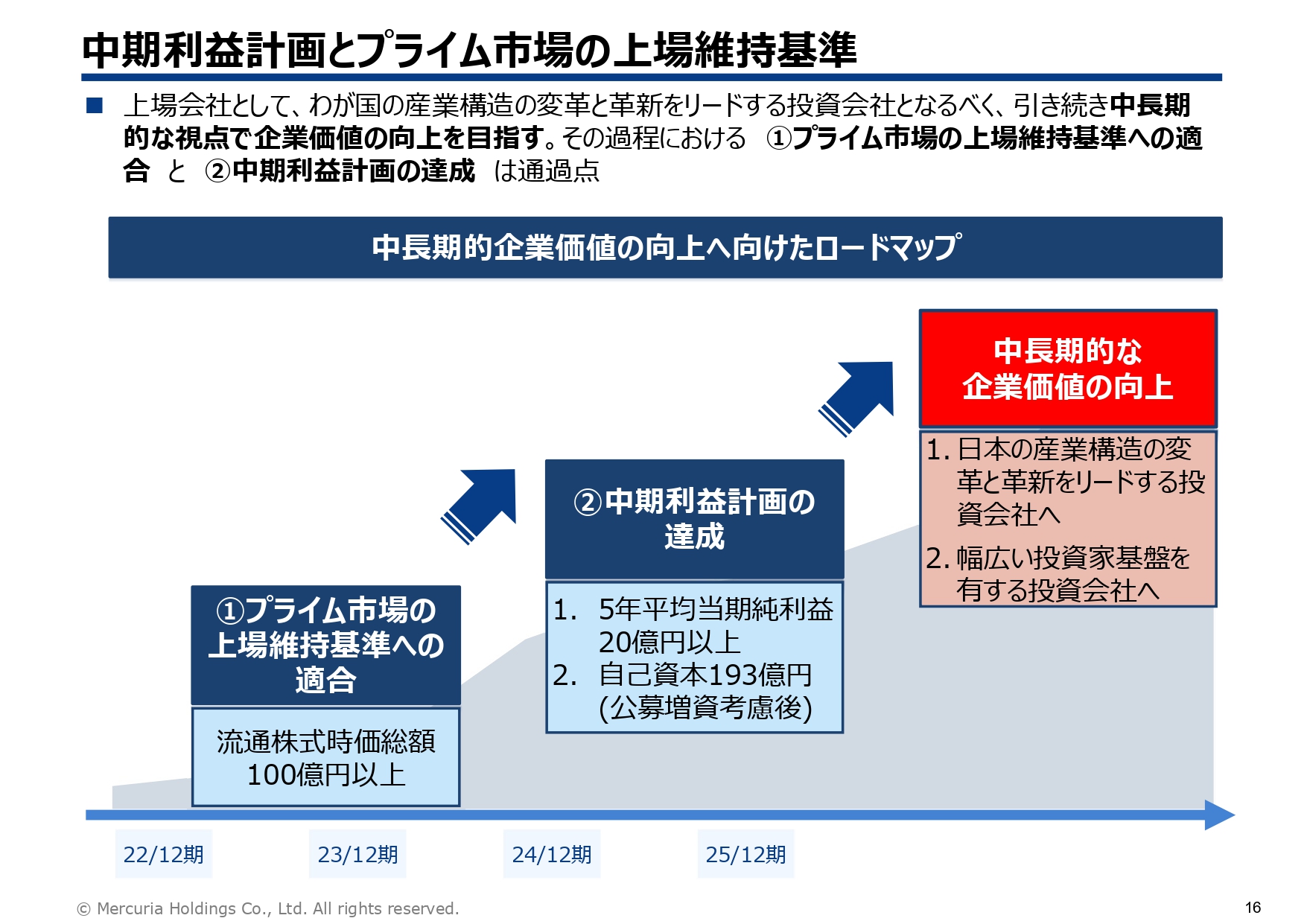

中期利益計画とプライム市場の上場維持基準

プライム市場の上場維持基準についてですが、私たちは常に有言実行で、言ったことをしっかり実施していきます。中長期的に企業価値の向上を目指すことを考えると、プライム市場の上場維持基準への適合と中期利益計画の達成は、むしろ通過点にしなければいけないと考えています。

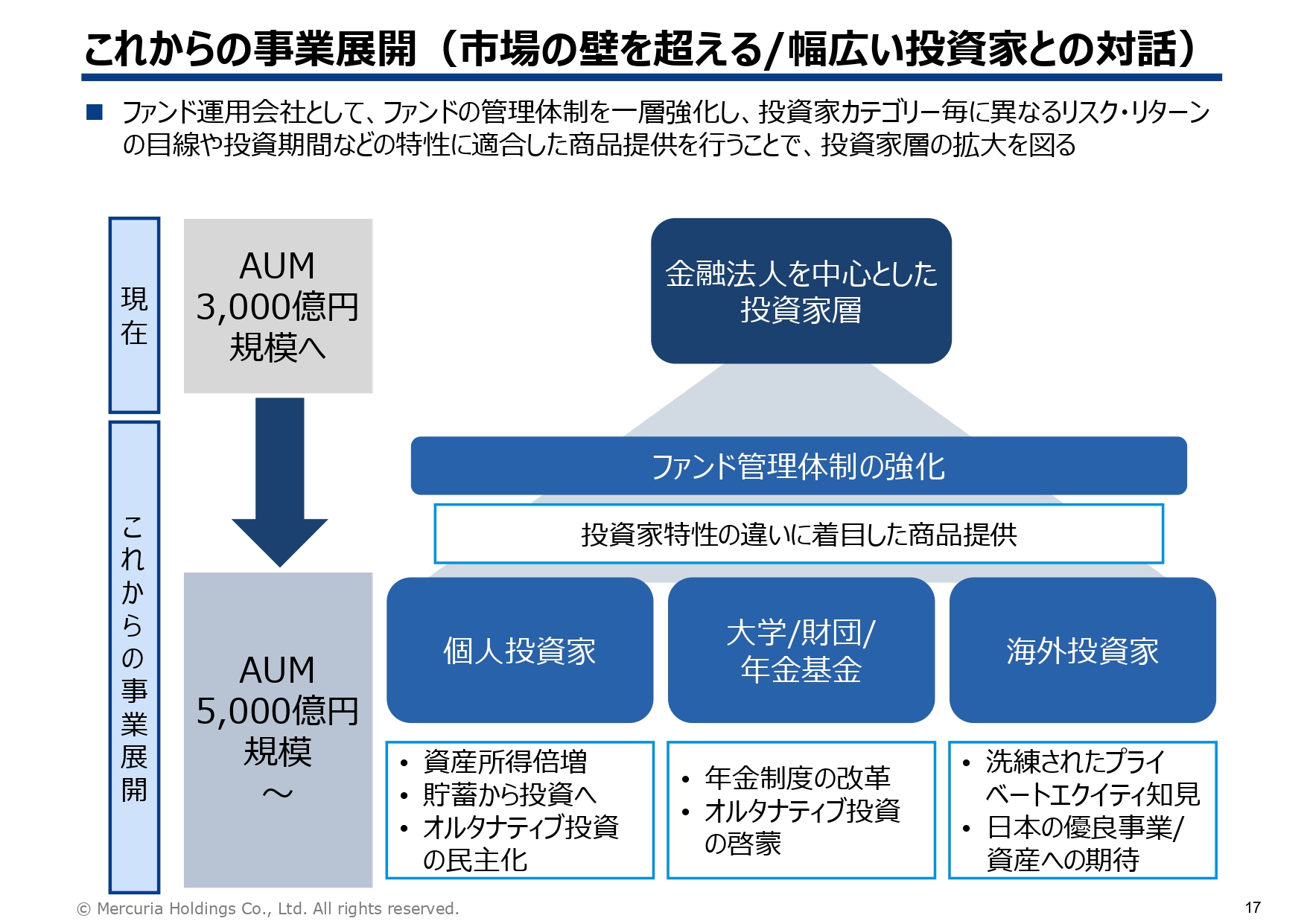

これからの事業展開(市場の壁を超える/幅広い投資家との対話)

これからの事業展開です。先ほどから「市場の壁を超える」とお話ししていますが、より多くのさまざまな資金を持っている方々に、時価性や流動性など、さまざまな難しいポイントがあるものの、投資家と幅広くしっかり対話することで、資産所得を作るため、日本の市場のお役に立ちたいと考えています。

続いて、小山から事業投資についてご説明します。

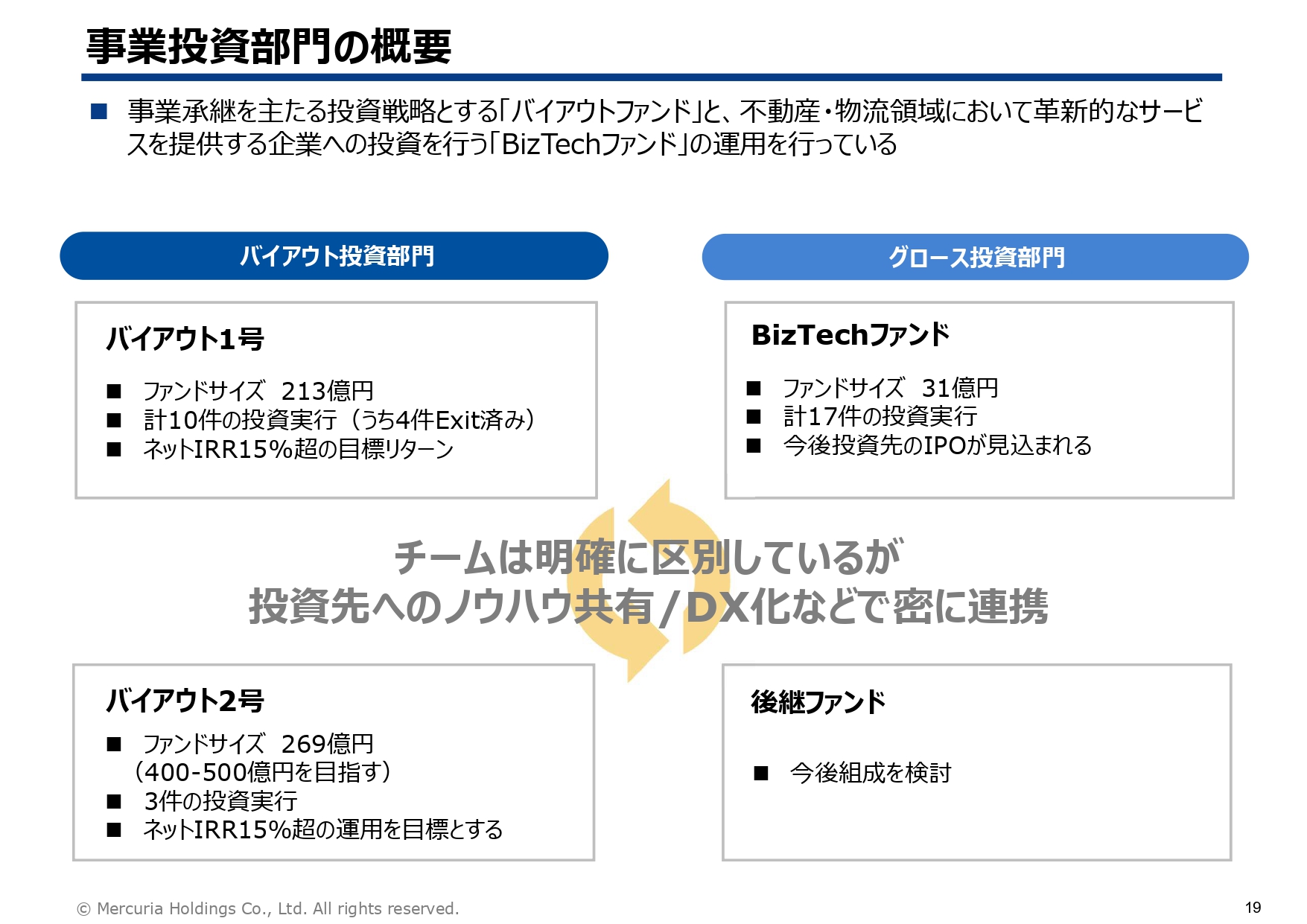

事業投資部門の概要

小山潔人氏:事業投資統括の小山です。私からは事業投資戦略についてご説明します。

豊島からもお話ししたように、事業投資部門は弊社の2本の柱の1つです。主にバイアウト投資部門と、ベンチャー企業に投資するグロース投資部門の2つの部署からできています。

事業投資のコアはスライド左側に記載のバイアウト投資部門です。バイアウト1号、バイアウト2号といった未上場企業の過半数以上の株式を取得、投資した後に、価値を上げて売却し、リターンを出していく戦略です。

BizTechファンドについても、不動産や物流分野に特化した領域をトランスフォームするようなベンチャー企業へ投資します。バイアウトファンドの投資先には製造業が多く、例えばBizTechファンドの投資先であるロボテックに取り組んでいるような会社とのシナジーや、物流分野でのシナジーといったものもあり、実際に活用していけると考えています。

日本のファンドではジャフコなどがありますが、このようなマルチストラテジーでバイアウトとベンチャーに取り組む会社は、そう多くはありません。

また、通常はそれぞれの部門が独立しており、壁があります。しかし、我々は戦略としては分かれていても、同じフロアで日々コミュニケーションを取りつつ、お互いのファンドにどのように役立つかを考えているため、かなりシナジーがあると考えています。それは他の投資会社にはない、弊社の特色の1つだと思っています。

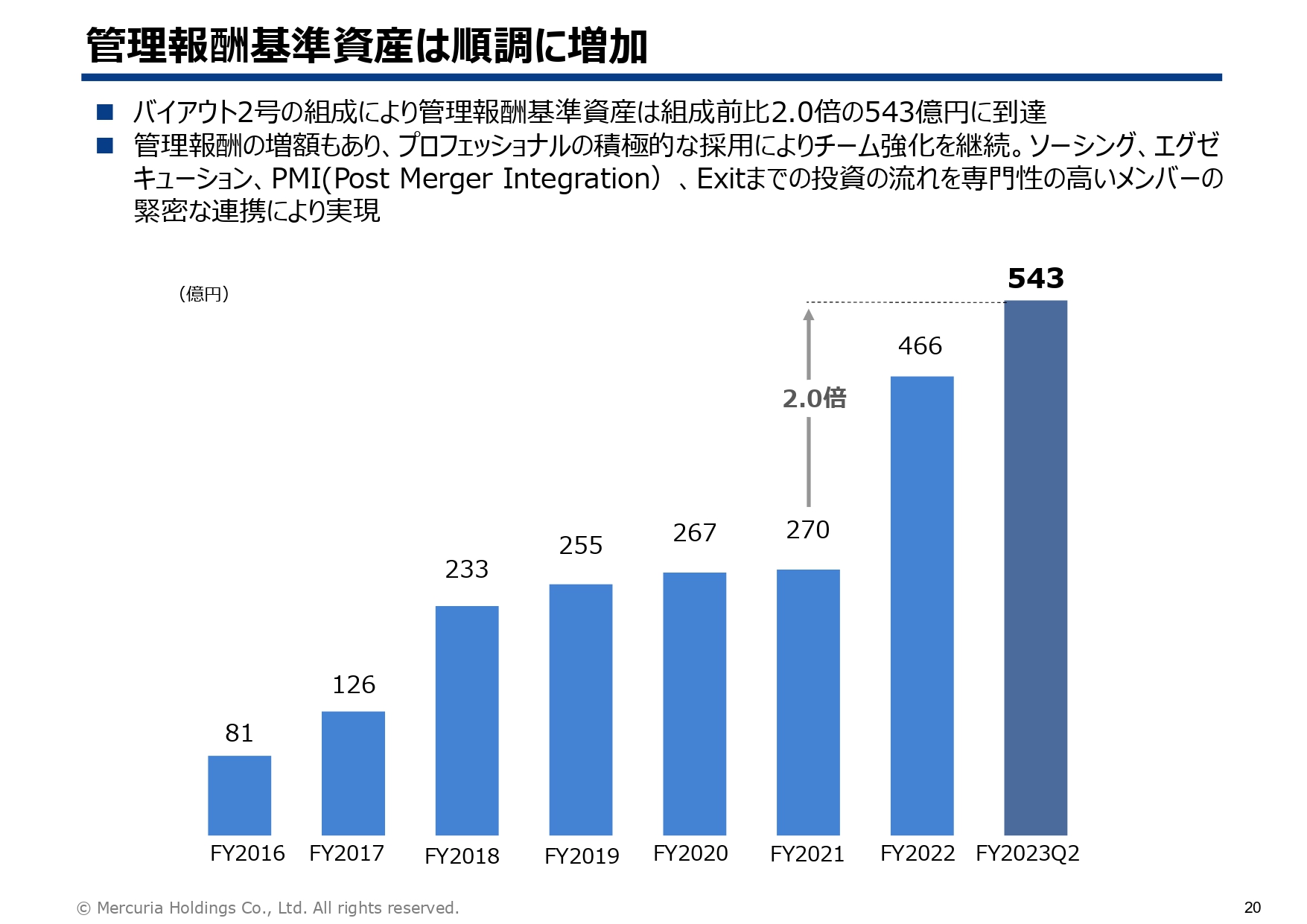

管理報酬基準資産は順調に増加

前回の決算説明会でもお話しした管理報酬基準資産額についてご説明します。スライドにあるように、バイアウト2号ファンドができているため、2021年と比較すると倍ほどになっています。管理報酬も増えているため、プロフェッショナルのメンバーも、しっかり拡充しながら投資活動を行っています。

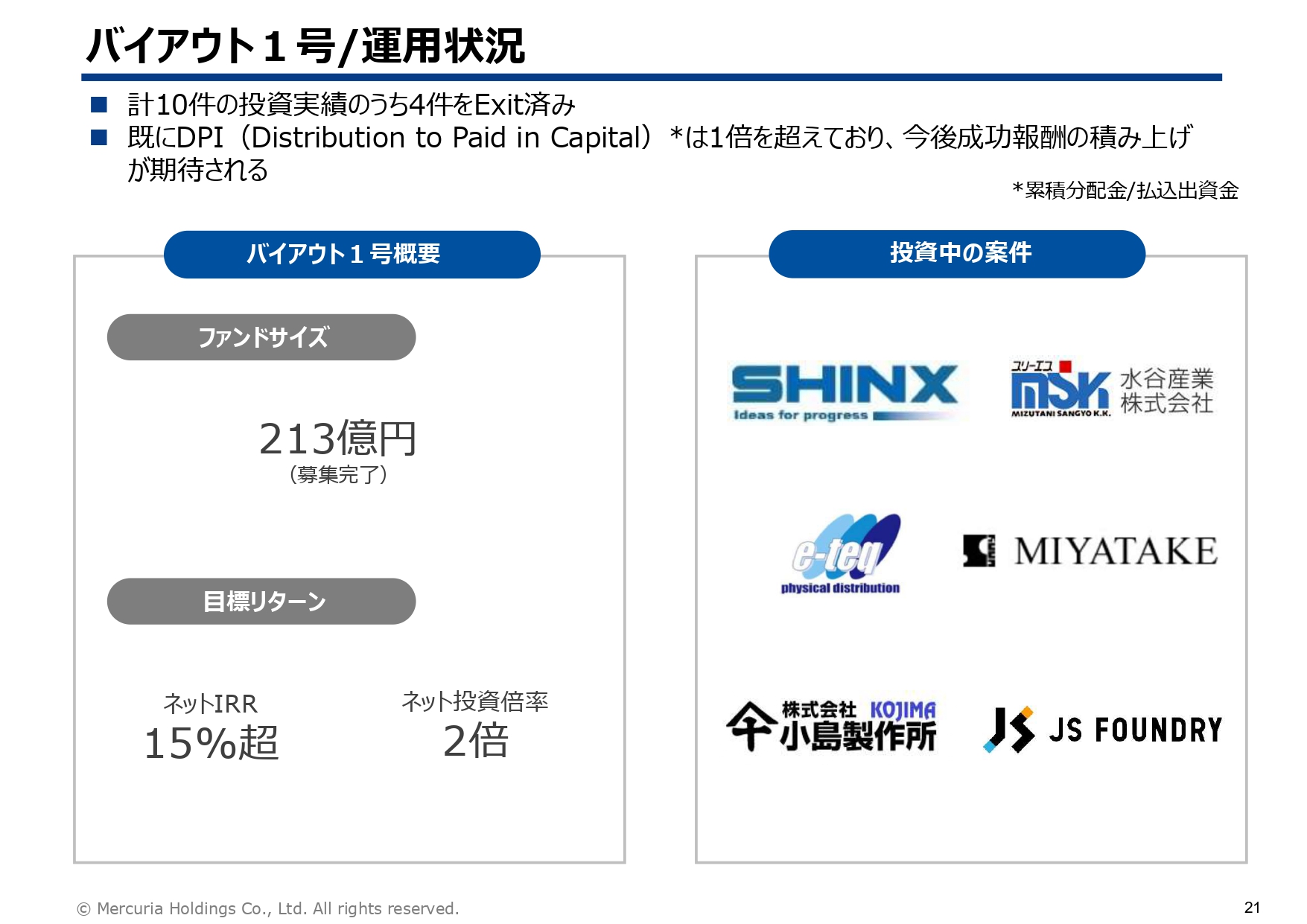

バイアウト1号/運用状況

バイアウト1号ファンドの運用状況についてご説明します。おさらいですが、ファンドサイズは213億円です。2016年8月からスタートしており、投資期間はすでに終了しています。

バイアウトファンドの目標リターンはネットのIRRで、投資家ベース、案件ベースではなく、投資家が受け取るリターンベースとして15パーセント超、投資倍率は2倍超がグローバルでは標準とされていますが、我々も当然これ以上のリターンを目指して運用しています。

スライド左上にDPI(Distribution to Paid in Capital)と示したものは、投資家から払い込んでいただいた出資金に対して、どれほど分配できているかの指標です。昨年10月時点で1倍を超えてきており、イグジットした4つの案件で、投資された金額をほぼお返しできているという状況です。

2016年、2017年ビンテージのファンドはコロナ禍を挟んでいるため、なかなかイグジットが進捗していないことも多いです。おそらく日本で現在DPIが1倍を超えているファンドは、そう多くありません。現在トップクラスのパフォーマンスになっている状況です。

どの会社かはお話しできませんが、現在売却タイミングを狙っている案件もあります。年内には、また良いご報告ができると考えています。

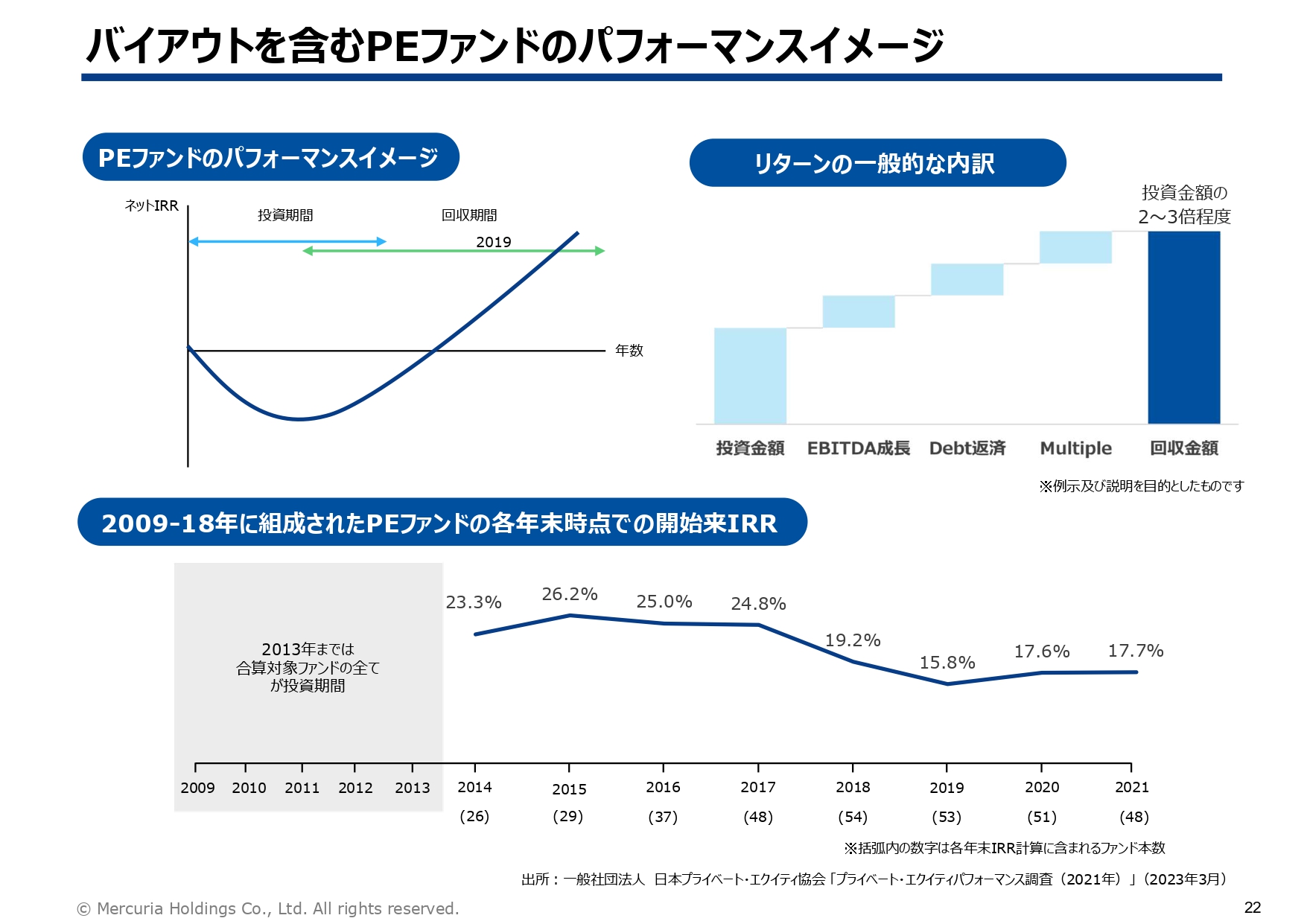

バイアウトを含むPEファンドのパフォーマンスイメージ

PEファンドのパフォーマンスイメージです。はじめは投資を進めて管理報酬やコストがずっと出ていくためマイナスですが、投資が進むと、イグジットしつつリターンを出していくことができるイメージです。

バイアウト1号ファンドは、これから投資家へのリターン、自己勘定投資の利益、成功報酬、あわせて弊社の収益を刈り取るタイミングに来ているという状況です。

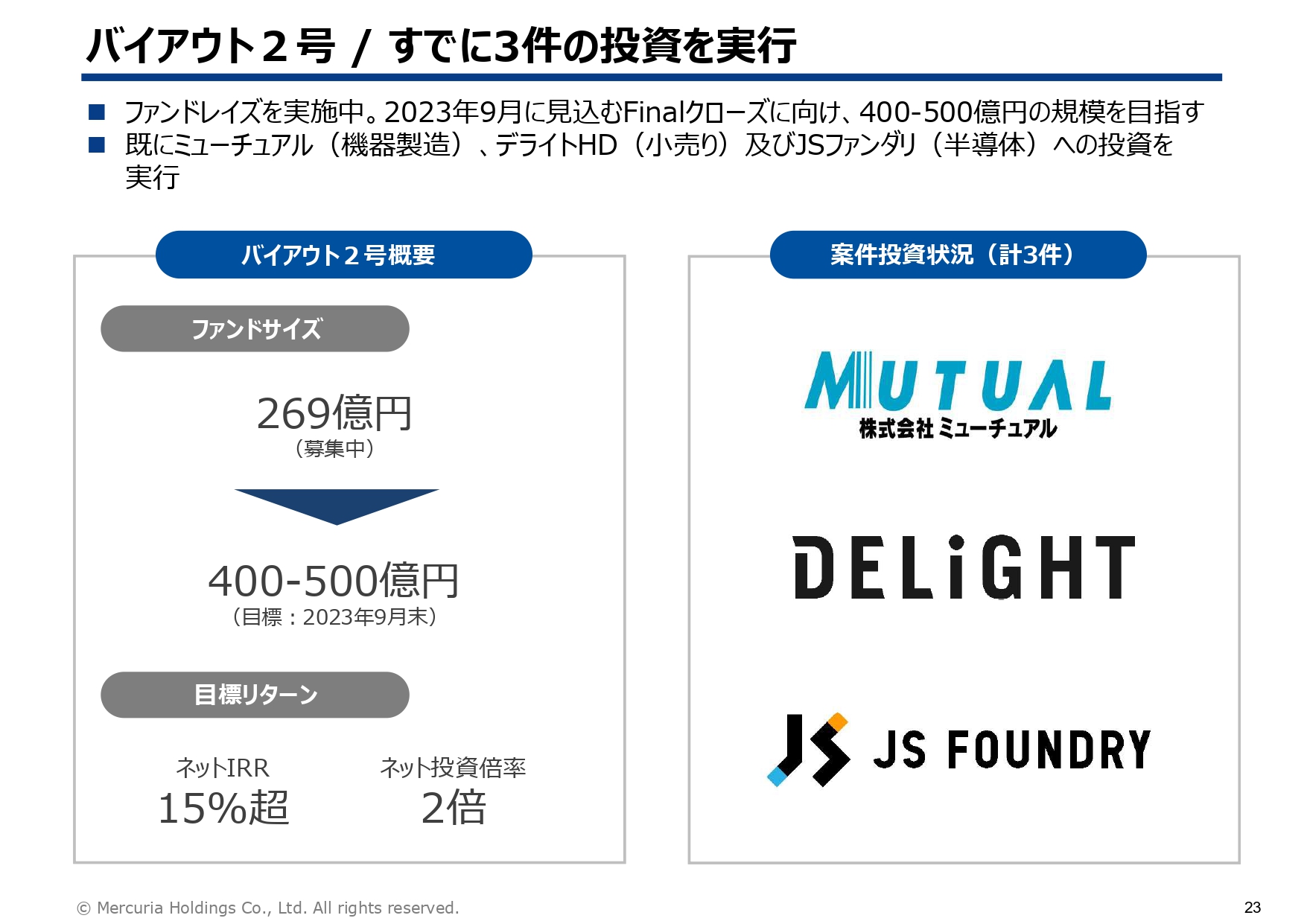

バイアウト2号/すでに3件の投資を実行

バイアウト2号については、現在公表しているベースのファンド総額は269億円です。今年の9月末のファイナルクローズに向け、募集活動を続けています。

目標の400億円から500億円については、豊島も先ほどお話ししたように、400億円を超える水準は達成できると考えています。現在は3件投資を行っています。

バイアウト2号投資先/デライトホールディングス株式会社(1/2)

投資先のうちの1社であるデライトホールディングスについて簡単にご紹介します。こちらの本社は愛知県豊橋市です。スライドにあるように、クックマートという地域密着型のスーパーマーケットを運営している会社です。売上は12店舗で300億円強と、典型的な地方の中堅スーパーマーケットです。

なぜ我々がこの会社に注目しているかについて、スライド右側に3点示しています。1つは非常に安定した財務推移があり、かつ堅実な成長が見られるということです。地域の顧客にとって非常に魅力的なスーパーで、他地域のスーパーと比較しても利益率は非常に高いです。

また、社長が大変おもしろい方です。従来のスーパーは中央集権型が多く、各店舗にあまり権限を与えない中で、デライトの場合は現場に権限を移しています。職員の方々が生き生きと仕事ができるように、非常にビジョナリーな経営者が活気あるスーパーを運営している会社です。

バイアウト2号投資先/デライトホールディングス株式会社(2/2)

クックマートの競争戦略をスライドに示しています。白井社長が本を出しており、こちらを読むとクックマートの強さの源泉もわかると思います。弊社のことも書いていますので、事業投資の活動についてもご理解いただけると思います。ご関心があればご覧ください。

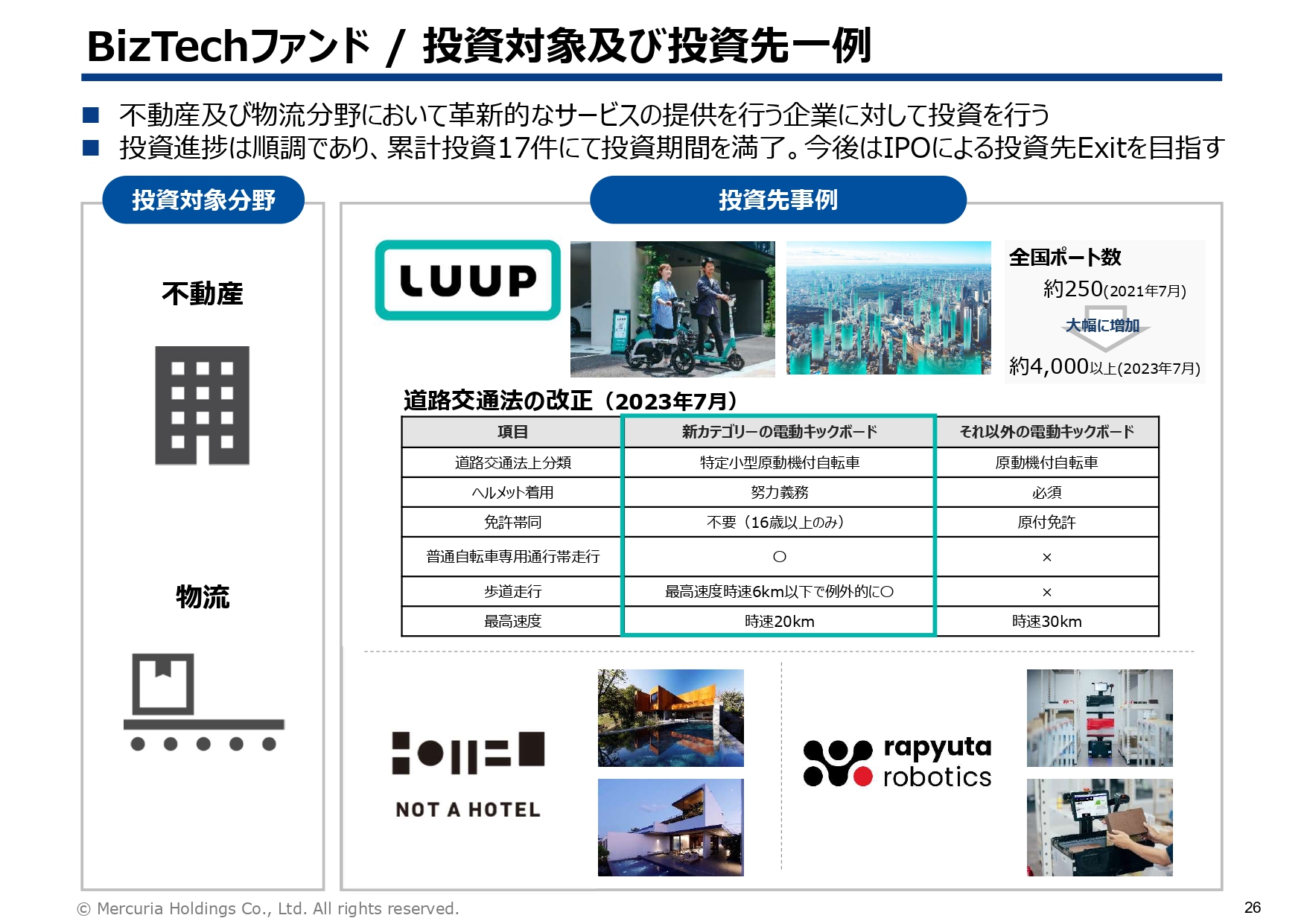

BizTechファンド/投資対象及び投資先一例

BizTechファンドの対象は不動産と物流の分野です。17件ほど投資しており、投資期間自体はすでに終了しています。今はIPOを目指して活動しており、これから刈り取り期に入ります。

みなさまもニュースや街中で、電動キックボードを運転している若者などを見ることがあると思います。この電動キックボードを展開しているLUUPも我々の投資先です。スライド右上に示しているように、全国のポート数は2021年の250ヶ所から、現在は約16倍の4,000ヶ所以上に増えています。

今年7月の道路交通法改正もフォローの追い風になり、足元で非常に成長している会社です。このようなベンチャー企業にも投資している状況です。

私からのご説明は以上です。

太陽光インフラ投資に関する進捗(1/3)

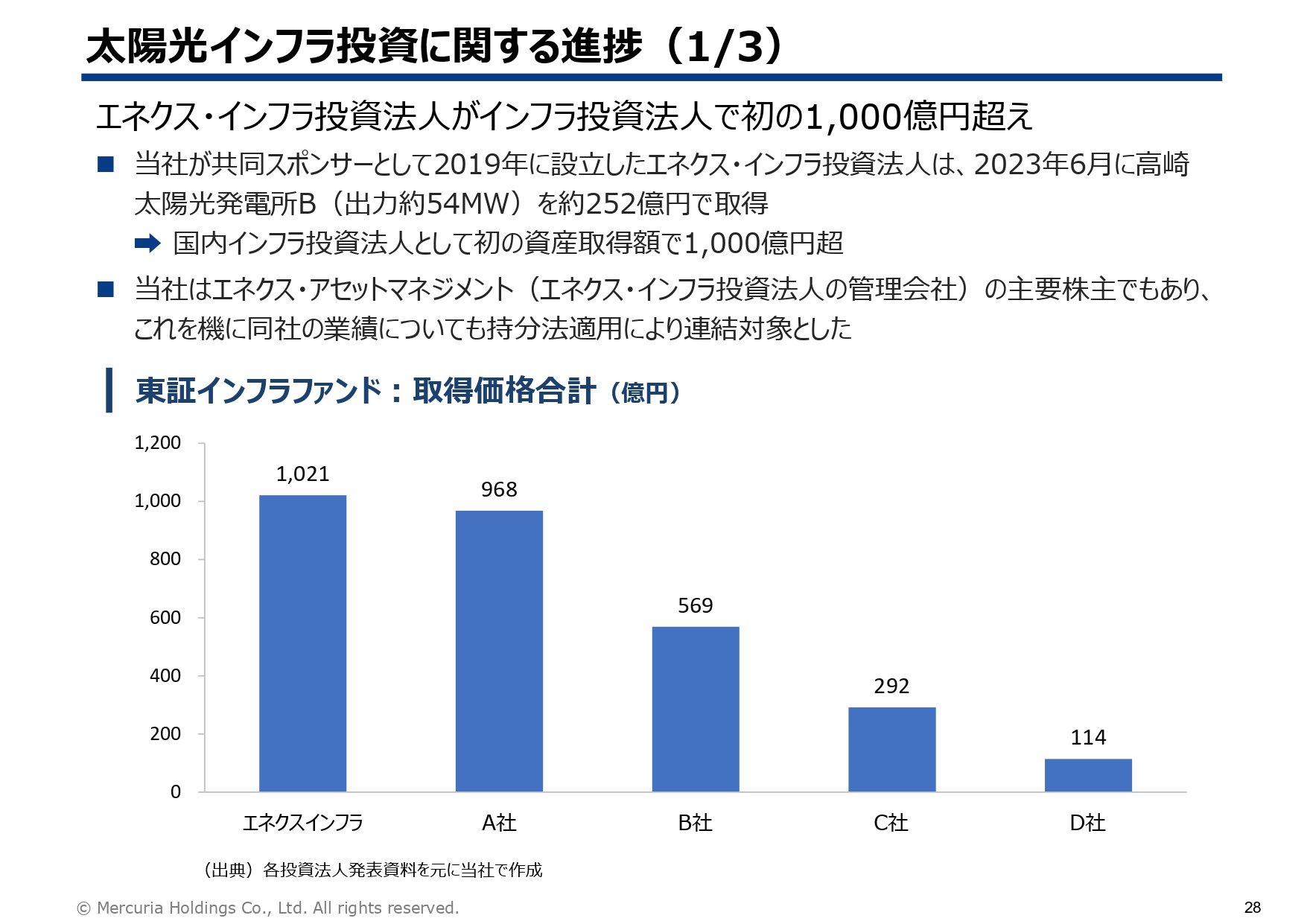

石野英也氏(以下、石野):資産投資部統括の石野です。弊社の業績に反映されるのはこれからですが、はじめに太陽光投資について、着実に事業が進捗していることをご報告します。

1つ目は2019年に、伊藤忠エネクス、三井住友信託銀行、マイオーラ・グループとともに共同で設立した、エネクス・インフラ投資法人についてご説明します。今年6月に54メガワットの大型施設を取得したことで、国内インフラ投資法人として、初めて1,000億円超の資産を保有するに至りました。

弊社は当法人を管理するエネクス・アセットマネジメントの主要株主でもあります。同社の事業も一定規模に達したため、この機に同社の業績についても持分法適用対象としました。

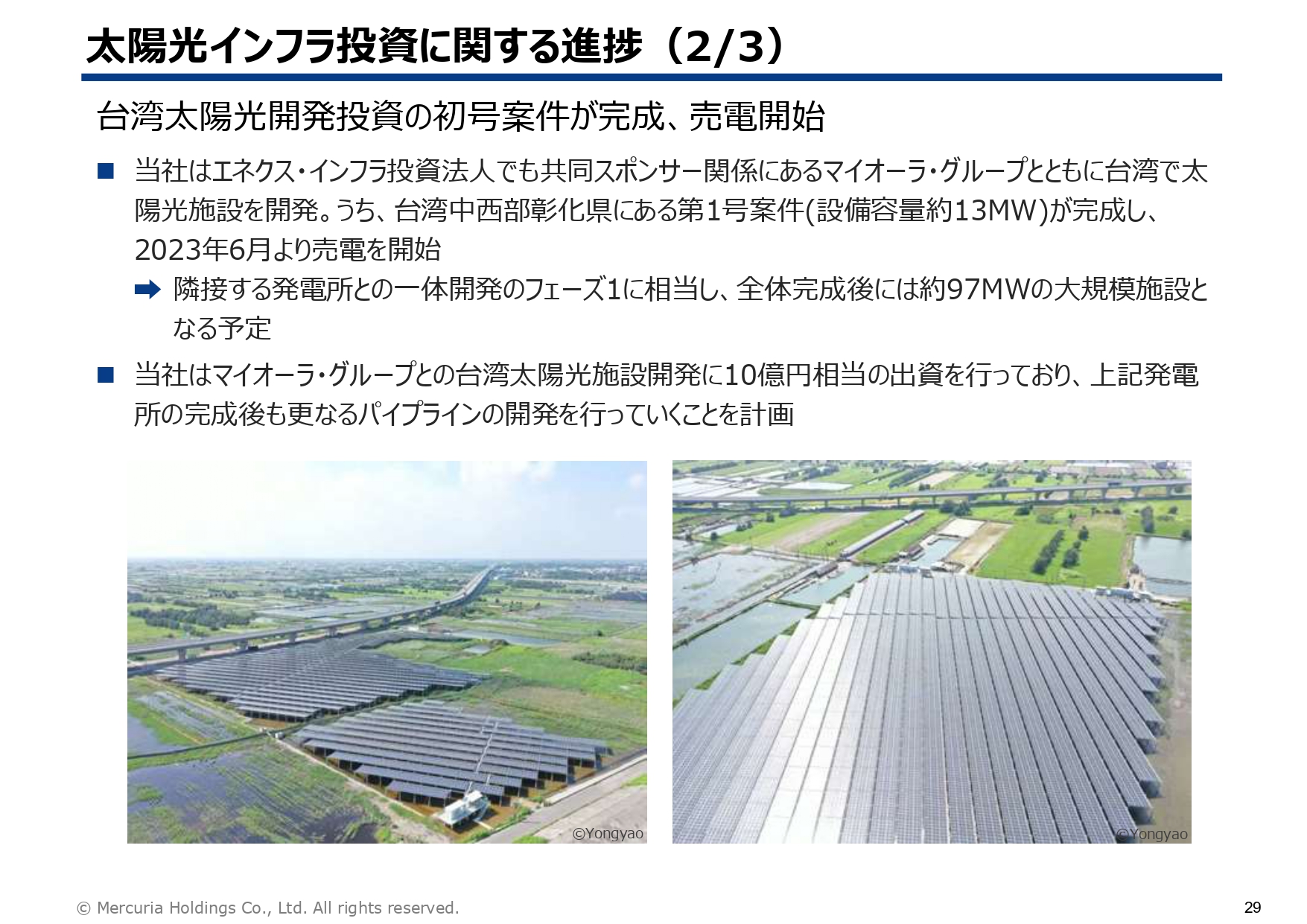

太陽光インフラ投資に関する進捗(2/3)

弊社は現在、台湾における太陽光事業に注力しています。その対象となる第1号案件が完成し、売電を開始しました。今回は13メガワットの出力ですが、隣接する一体開発が完成した際には97メガワットの大型施設になる予定です。

こちらは日本国内でも協業した、マイオーラ・グループとともに進めている事業で、弊社は10億円相当の出資を行っています。これらも含めて、今後は完成施設の売却等を経て、収益の実現を図っていきます。

太陽光インフラ投資に関する進捗(3/3)

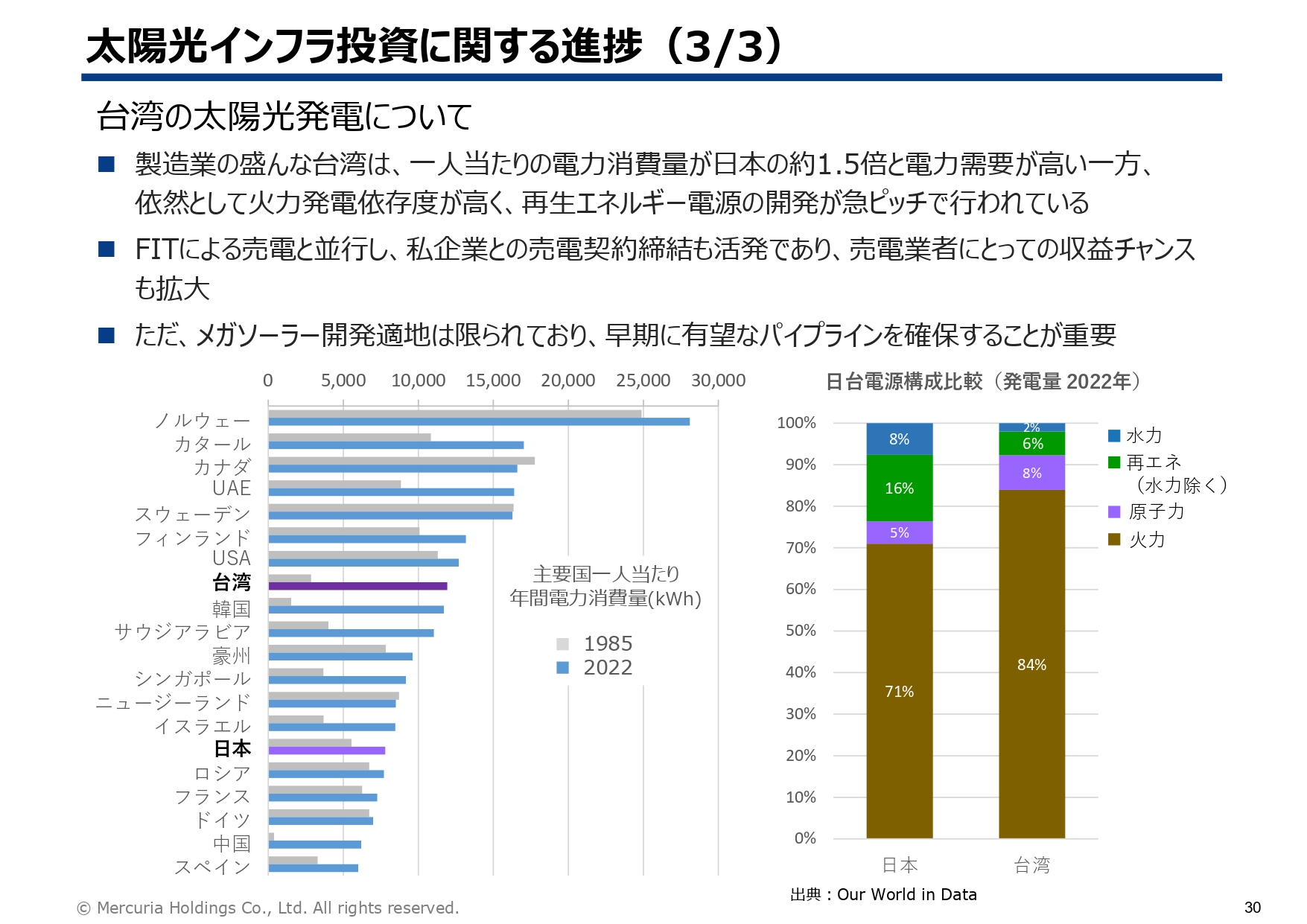

台湾の太陽光施設開発は、弊社以外の日本の企業や投資家からも大変注目されています。背景として、台湾は製造業が非常に盛んで、1人当たりの電力消費量が日本の約1.5倍と、電力需要が大変高いです。一方で、依然として火力発電の依存度が高く、再生エネルギー電源の開発が急ピッチで行われている現状です。

また、FIT制度も日本に似ているところもあり、日本投資家には非常に馴染みやすいです。さらには私企業との売電契約締結も活発で、売電業者にとって収益チャンスが拡大しているところも魅力です。ただし、メガソーラー開発の開発適地は限られているため、早期に有望なパイプラインを集めることが鍵となっています。

その他戦略(航空機投資/Spring REIT)における状況

その他の投資戦略についてご説明します。航空機については、2号ファンドの資金レイズを継続しています。昨今の世界的なインフレが進行する中で、インフレに大変強い現物資産として魅力的なため、航空機投資が注目されています。

香港の上場REITであるSpring REITは、上半期の業績を発表したばかりです。昨年度取得した物件の貢献、既存物件の業績の安定、さらに借入金利についても低利で固定できているということなどが功を奏し、他の香港REITをかなりアウトパフォームする結果をあげています。

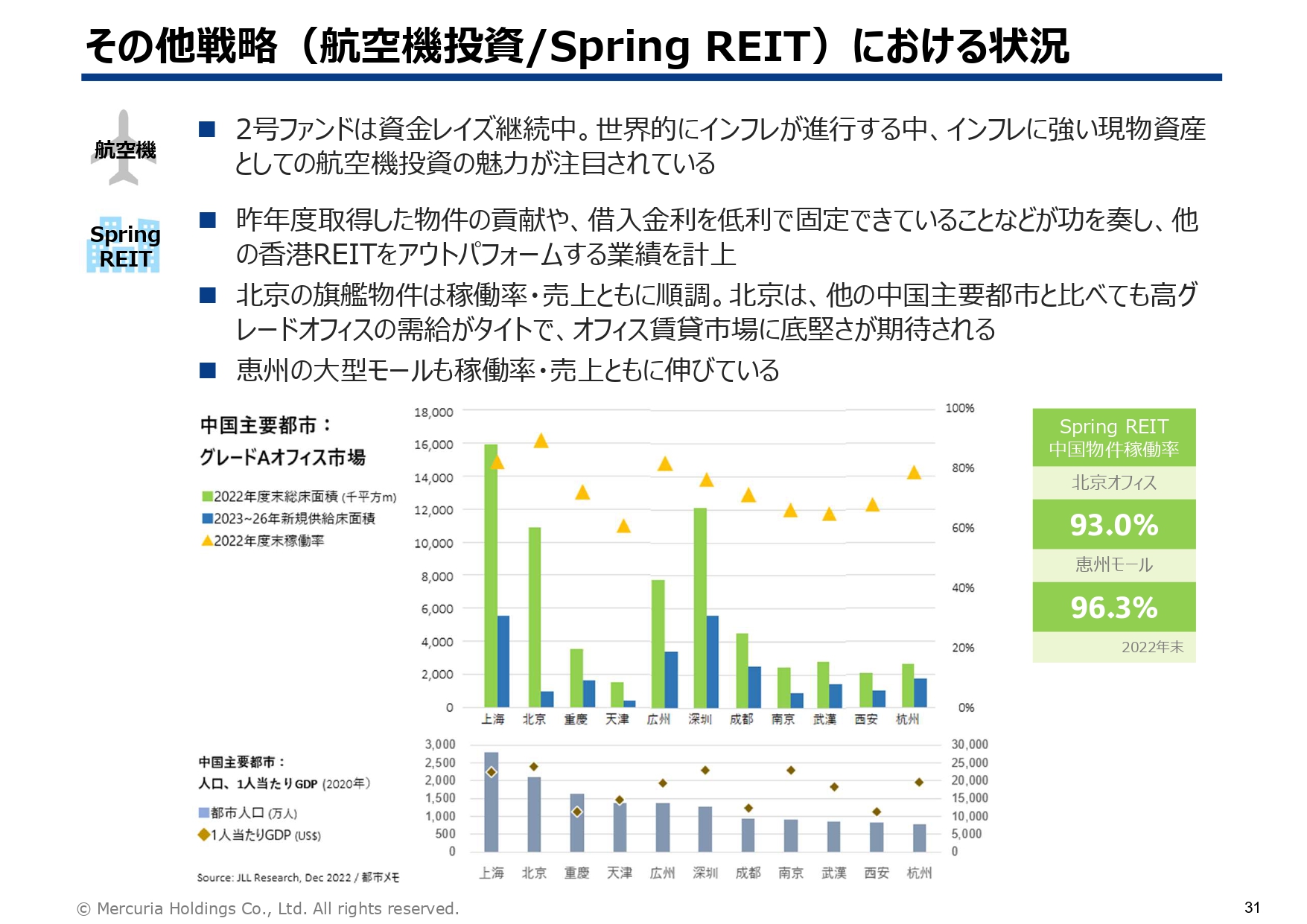

スライド中央のグラフは中国の主な都市を人口順に並べたものです。下部のグラフの四角がそれぞれの都市の1人当たりのGDPを示しています。これらを合わせてみると、それぞれの都市のおおよその経済規模がおわかりになるかと思います。

中央のグラフはそれぞれの都市のプレミアムグレード、グレードAの賃貸オフィスの状況の比較です。棒グラフは、緑色が現在の供給床面積、青色が今後4年間に見込まれる新規供給床面積を示しています。黄色の三角は現在の稼働率を示しています。

ご覧のとおり、北京は経済規模に比べて現在の供給床面積も少ない上に、今後の供給も極めて限られています。それを表すかのように、現在の稼働率も高いです。そのため、他の都市に比べて比較的需給がタイトで、今後も賃貸オフィス市場には一定の底堅さが期待できると考えています。

また、昨年秋に広東省恵州の大型モールを取得しており、そちらも計画を上回る業績をあげています。それぞれの稼働率としては、ほぼ満室に近い状態で運営できています。

先ほど豊島からも簡単にお話ししたように、中国経済全体は必ずしも楽観視できる状況にはありません。しかし、Spring REITの物件は、それぞれの都市、地方における状況や物件の優位性を活かすことで安定稼動ができると考えています。それによって経済のダウンサイクルにおいても底堅いディフィレシブな投資であることもお示しできればと考えています。

第2四半期ハイライト ~ 管理報酬は順調に増加、成功報酬は下期に見込む

滝川祐介氏:経営管理統括の滝川と申します。どうぞよろしくお願いします。

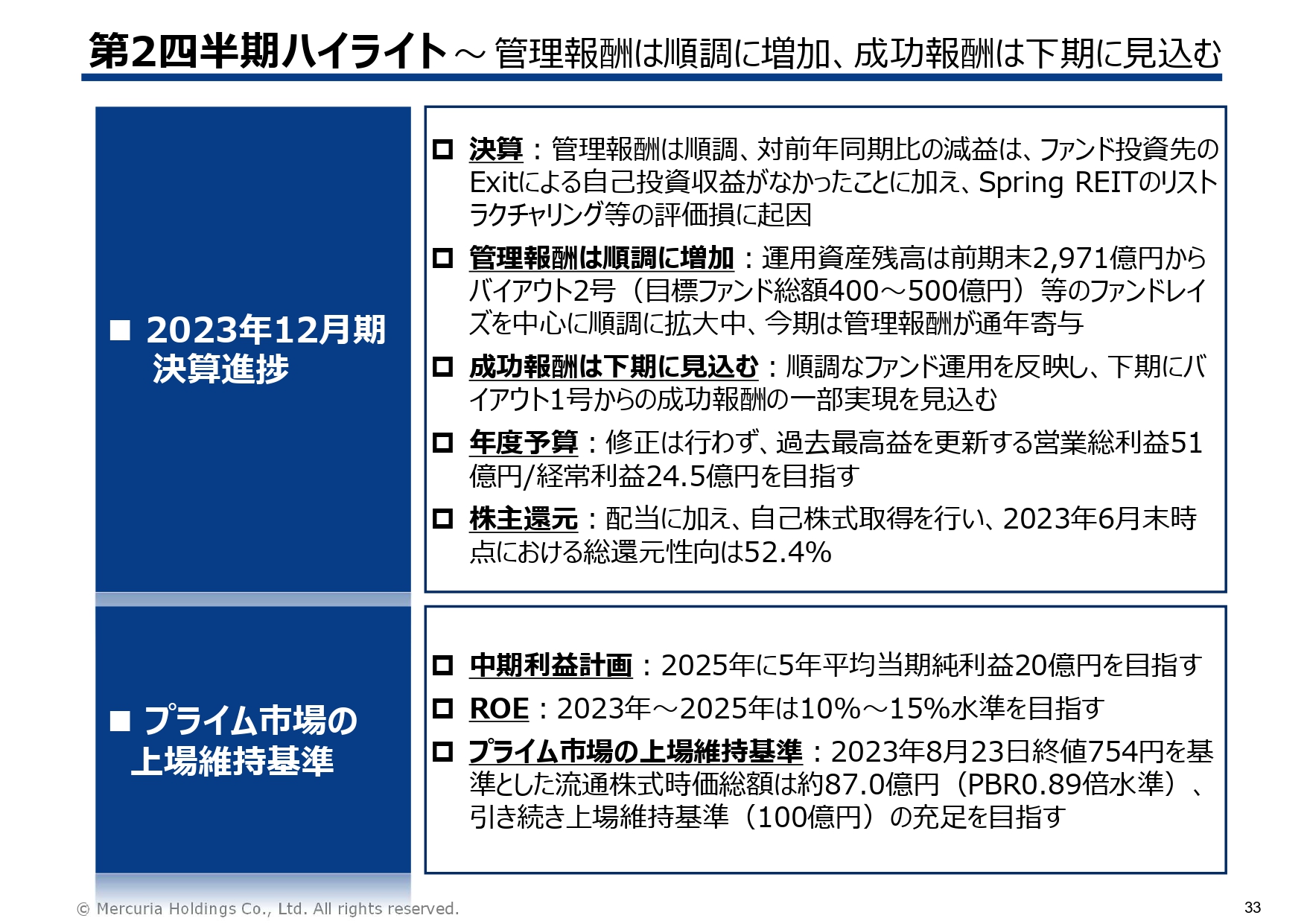

私からは決算ハイライトについてご説明します。本日は2023年12月期の決算進捗と、プライム市場の上場維持基準への適合状況の2点についてお話しします。主に太字の項目についてご説明します。

連結経営成績(対業績予想/対前年同期)

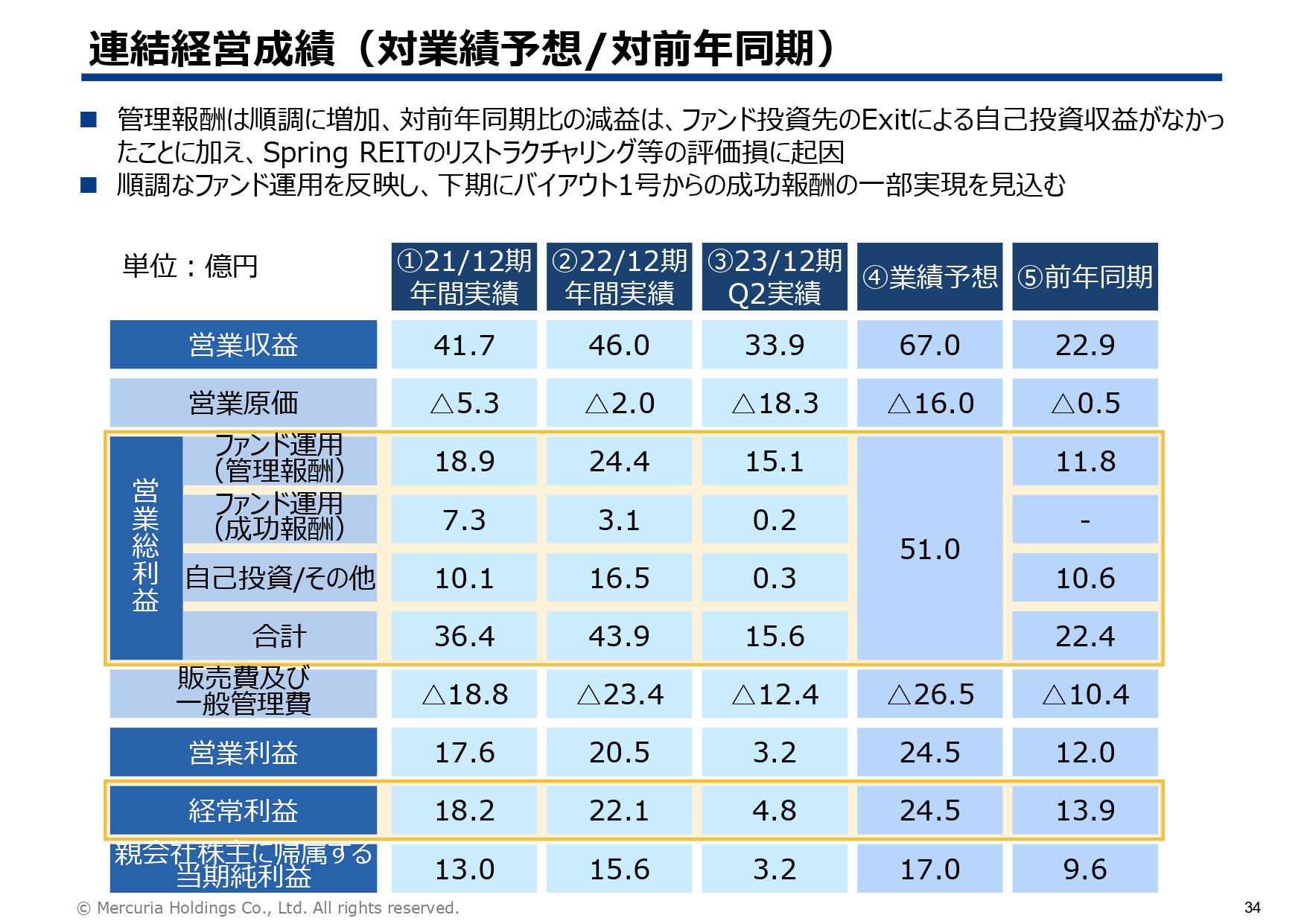

1つ目のテーマは、2023年12月期の決算進捗です。2023年第2四半期実績は、営業総利益が15.6億円、経常利益が4.8億円となりました。

管理報酬は順調に増加していますが、ファンドの投資先のイグジットによる成功報酬と自己投資収益を下期に見込んでいます。そのため営業総利益の業績予想51億円に対して、30パーセント程度の進捗です。前年同期の22.4億円に対しては、70パーセント程度の水準となりました。

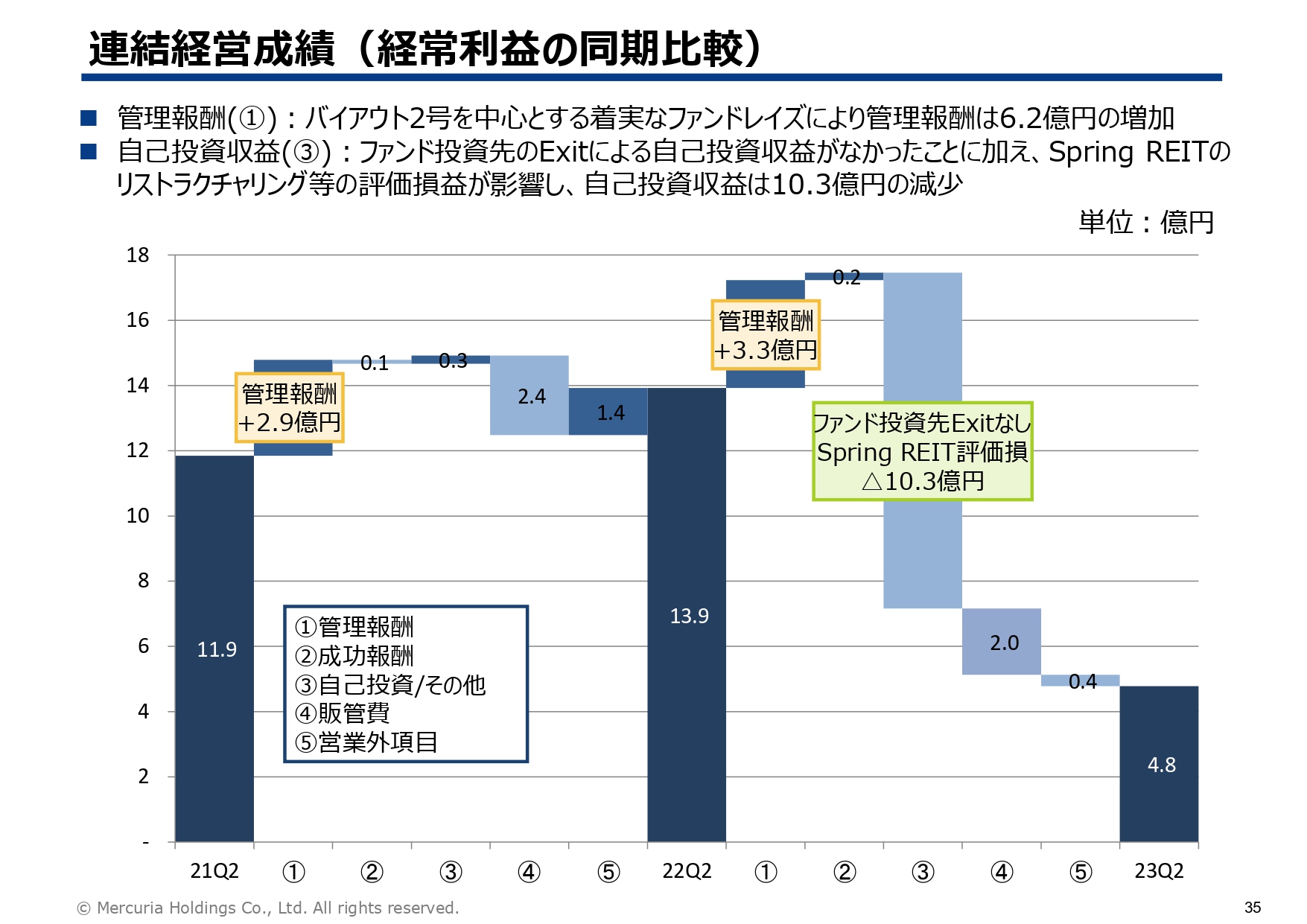

連結経営成績(経常利益の同期比較)

第2四半期の経常利益の過去3期間の比較です。①が管理報酬、②が成功報酬、③が自己投資、④が販管費、⑤が営業外項目を示しています。ご覧のとおり、①の管理報酬は、バイアウト2号を中心に着実にファンドレイズができていることから、2年前と比較して、6.2億円増加しています。

一方で、③の自己投資収益は、この上半期にはファンド投資先のイグジットによる自己投資収益がなかったことと、Spring REITのリストラクチャリング等の評価損益が影響し、10.3億円の減少となりました。

先ほどお話ししたように、2021年と2022年はファンド投資先のイグジットが上期にあったものの、今期はファンド投資先のイグジットによる自己投資収益を下期に見込んでいます。

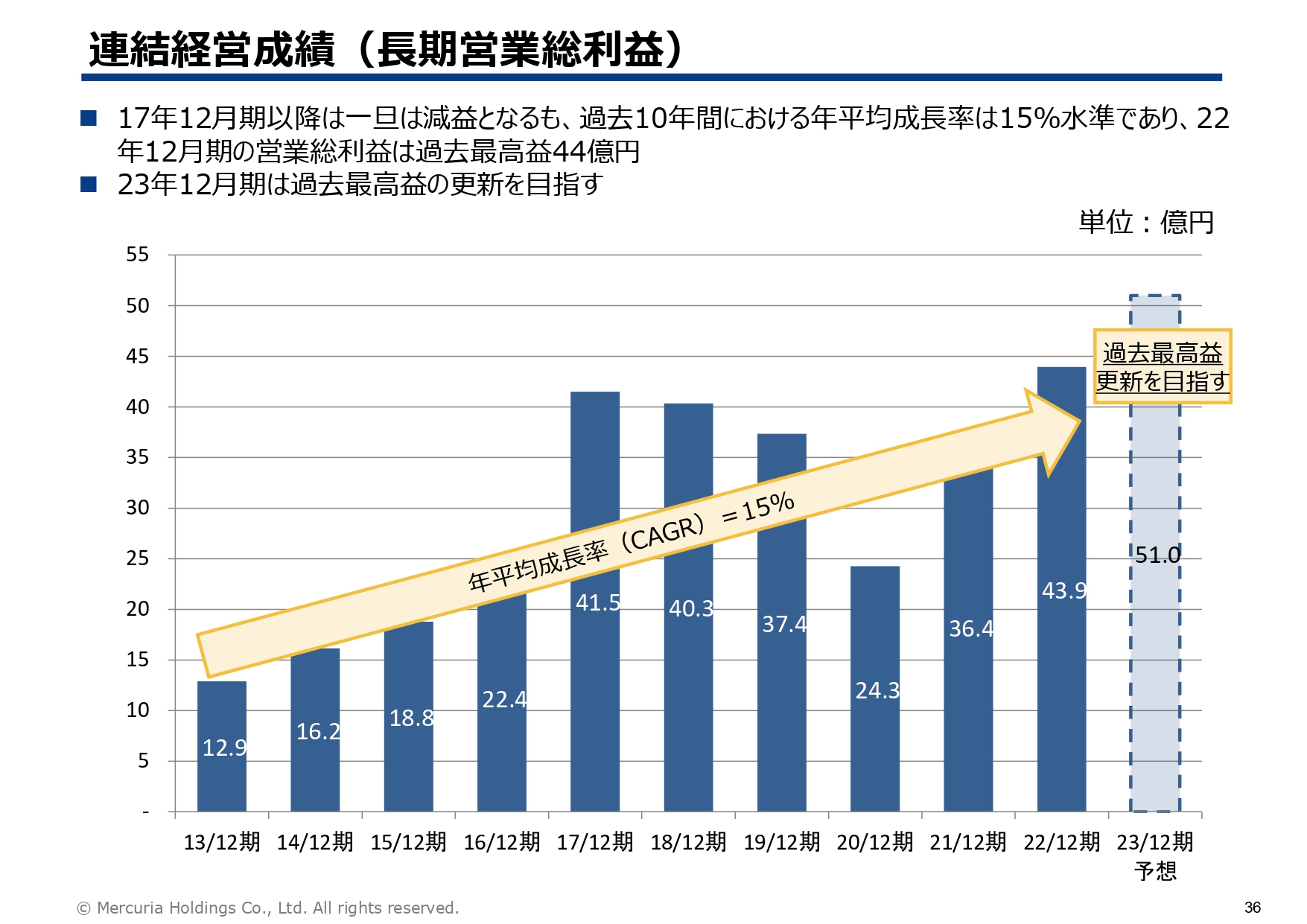

連結経営成績(⾧期営業総利益)

営業総利益の長期推移についてご説明します。2013年から2022年の10年間の営業総利益の推移と、2023年の営業総利益の予想を示しています。

一定の増減はあるものの、過去10年間における年平均成長率はおおよそ15パーセントほどで、2022年の実績は過去最高益の約44億円です。2023年は、これを更新する51億円を目指しています。

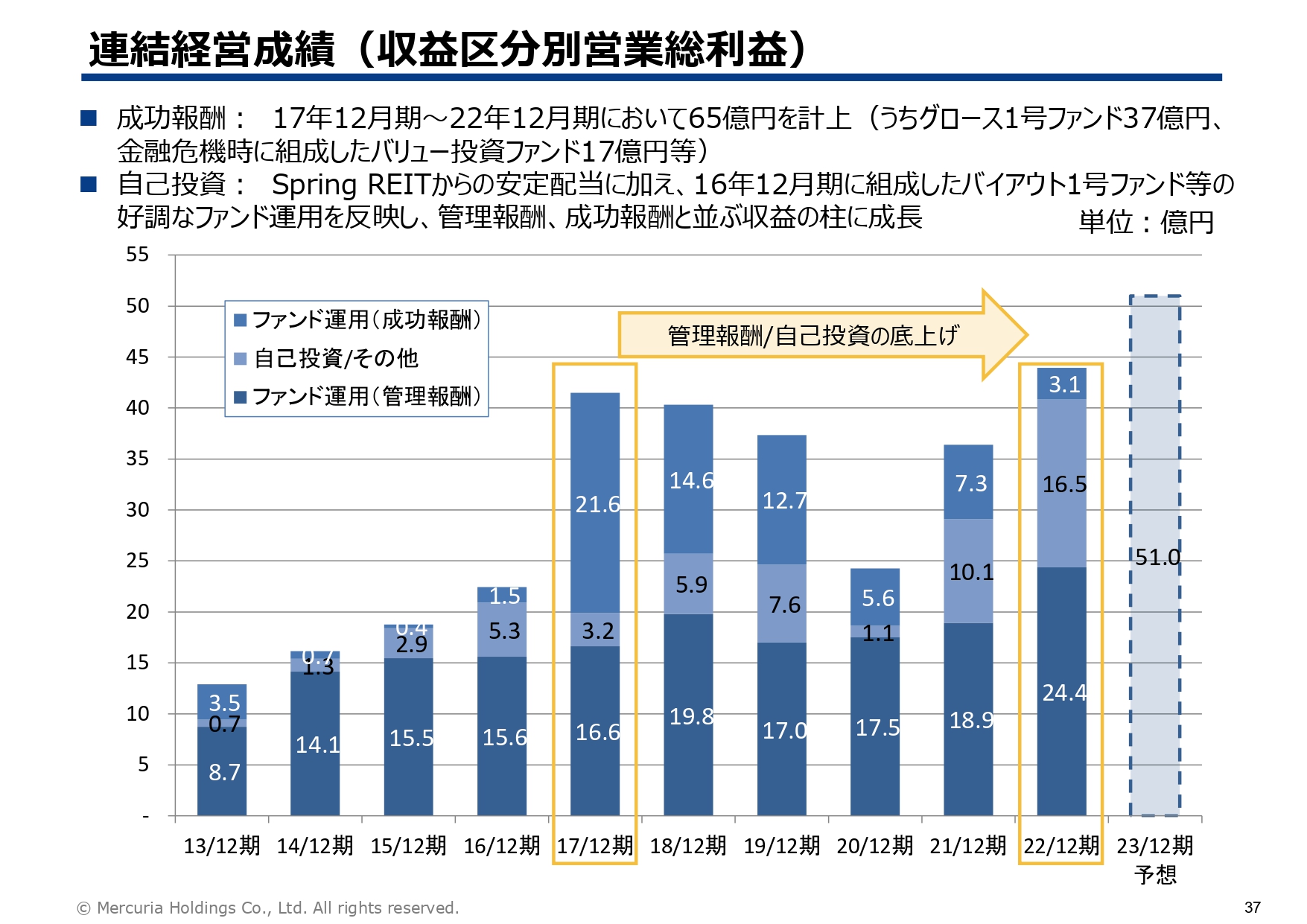

連結経営成績(収益区分別営業総利益)

営業総利益の内訳についてご説明します。2017年と2022年を比較すると、営業総利益の内訳は大きく異なります。2017年は、成功報酬が営業総利益の50パーセント超を占めていましたが、2022年は管理報酬と自己投資が営業総利益の90パーセント超を占めています。

管理報酬の増加は、上場後に組成したファンドの次号ファンドが順調に立ち上がったこと、自己投資の増加は上場時に調達した資金を元手に自らの運営ファンドに対して自己投資を行い、その運用が順調であることによるものです。

今期も管理報酬は順調に増加できています。下期にはファンド投資先のイグジットによる成功報酬と自己投資収益の積み上げを図ることで、営業総利益の目標達成を目指していきます。

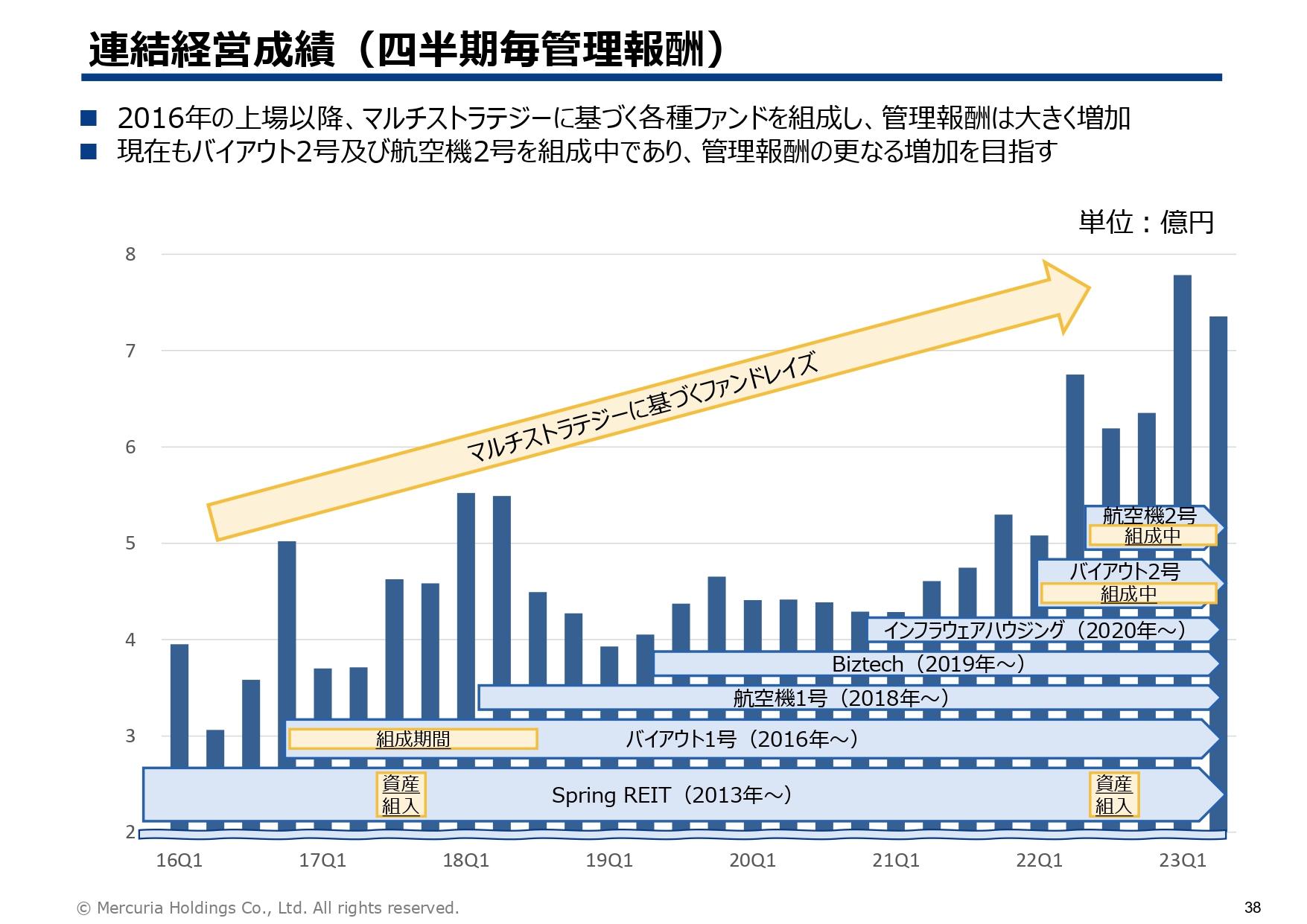

連結経営成績(四半期毎管理報酬)

管理報酬の増加については、年度比較ではわかりにくい部分もありますので、四半期ごとの推移で補足します。こちらのスライドには、2016年から2023年までの四半期ごとに、管理報酬の推移を示しています。

当社の損益構造として、Spring REITという上場REITからの管理報酬を安定基盤にしています。2016年の上場後はバイアウト、航空機、グロース、再エネなどのファンドを組成しており、現在はバイアウトと航空機でそれぞれ2号ファンドを組成中です。

これに伴い、2016年は四半期平均で4億円程度であった管理報酬が、2023年には四半期平均で7.5億円程度まで増加しています。

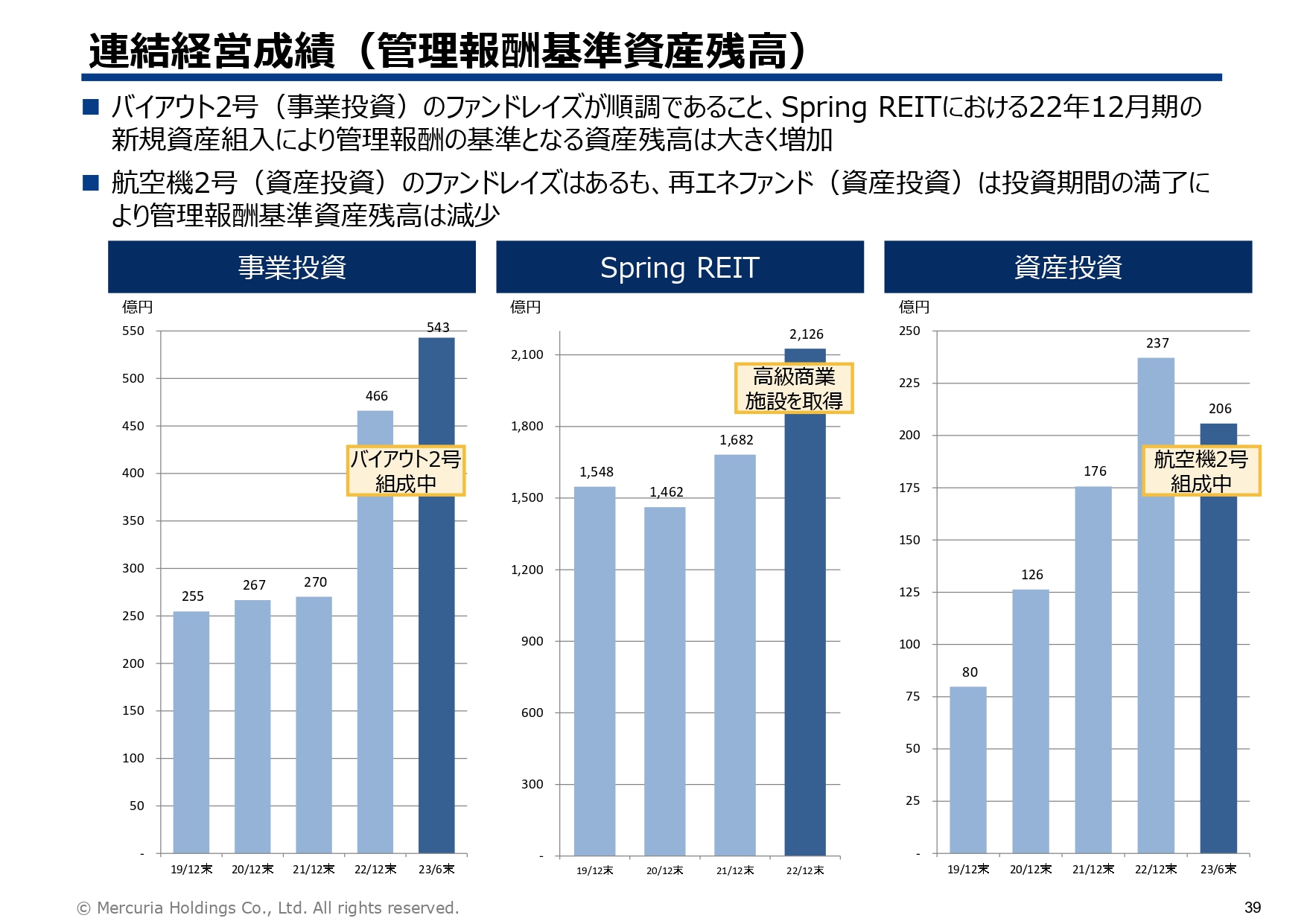

連結経営成績(管理報酬基準資産残高)

管理報酬の計算基準となる事業区分別の運用資産残高です。直近では、事業投資におけるバイアウト2号の組成、Spring REITにおける資産の組み入れが、管理報酬の増加に大きく寄与しています。

連結財政状態(資産・負債の構成)

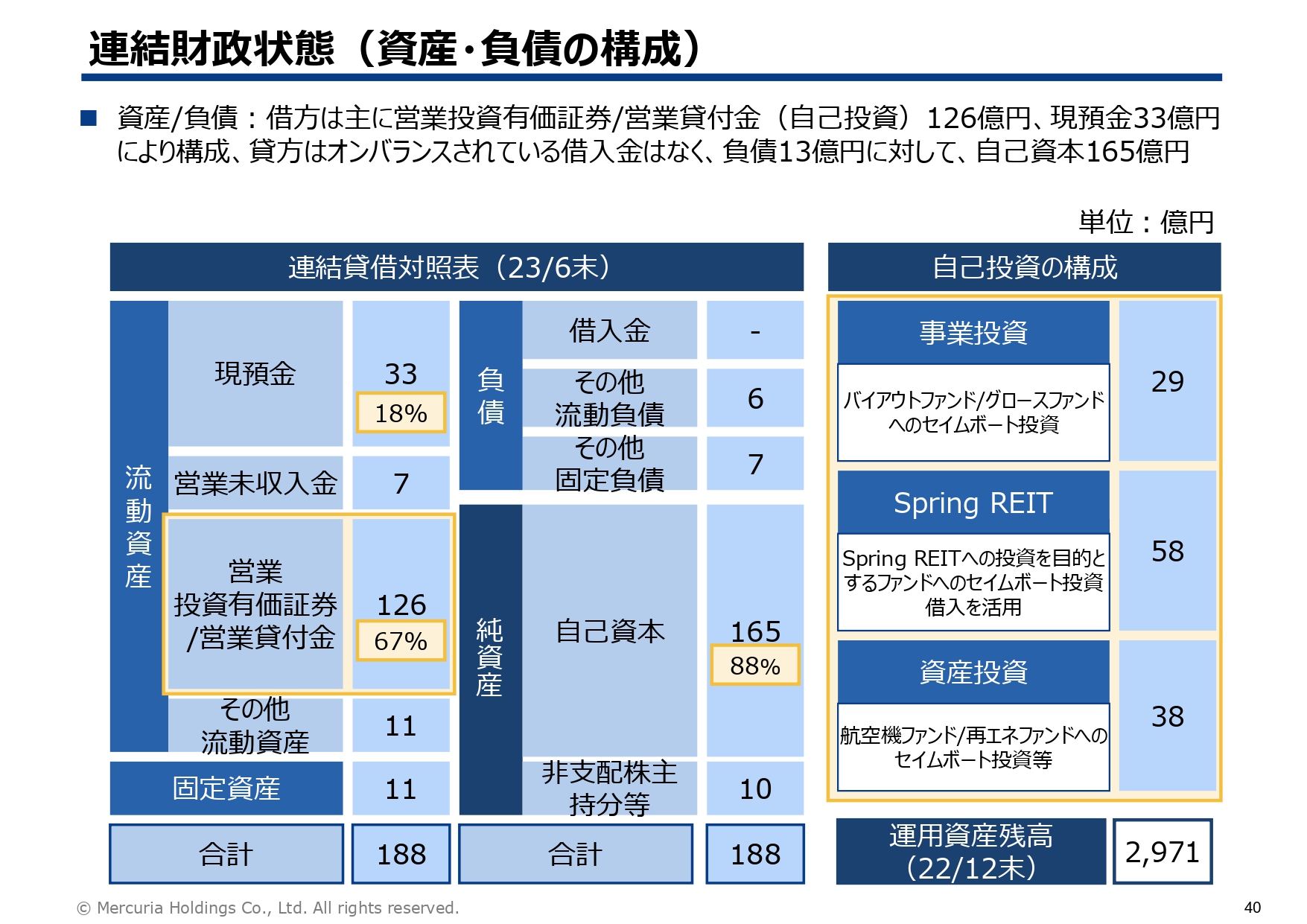

財政状態です。スライド左側には2023年6月末のバランスシートを示しています。バランスシートについて、総資産は188億円ありますが、資産サイドは自己投資が126億円、現預金が33億円という構成です。

負債に関しては、オンバランスされている借入金はなく、未払債務などの負債が13億円、自己資本が165億円、自己資本比率が88パーセントと、財政状態は極めて健全です。

自己投資の126億円の内訳をスライド右側に示しています。基本的には、自らが運営するファンドにおいてファンド投資家とリスク・リターンを共有する、セイムボート投資の性質を持つものがほとんどです。

運用資産残高が2,971億円ありますので、約4パーセント程度を、セイムボート投資として投資を行っている計算になります。

連結財政状態(自己資本の推移(株主還元とROE))

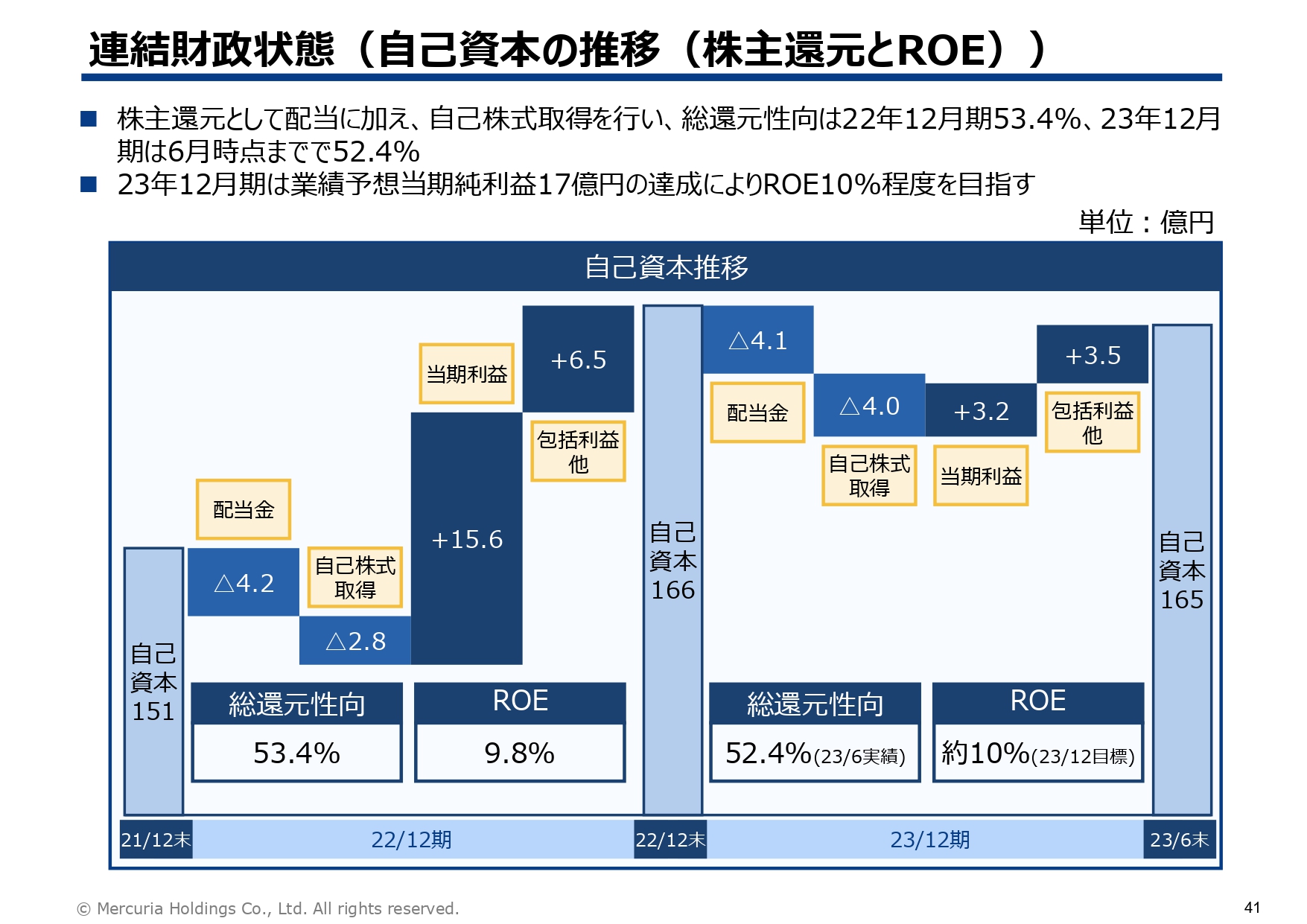

自己資本の推移です。自己資本は当期純利益により増加し、配当や自己株式取得などにより減少しますが、2022年は総還元性向が53.4パーセント、ROEは9.8パーセントとなりました。

今期は自己株式の取得もあり、現在までで総還元性向の実績が52.4パーセント、ROEは今期予算達成により約10パーセントの水準を目指しています。

配当の状況

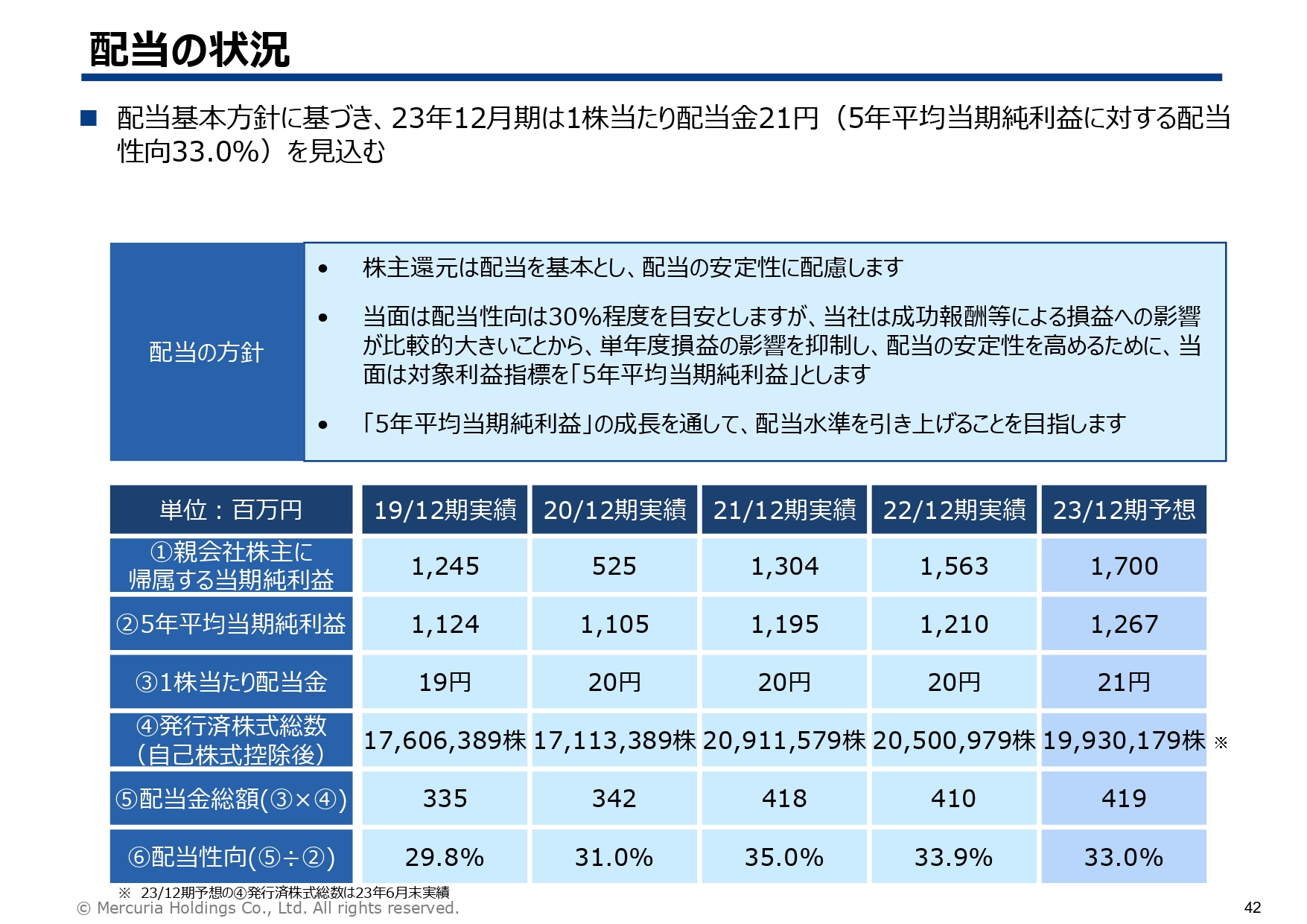

配当については基本方針として、5年平均当期純利益に対して配当性向30パーセント程度を目安にしています。その方針に基づき、2023年は1株当たり21円の配当を見込んでいます。

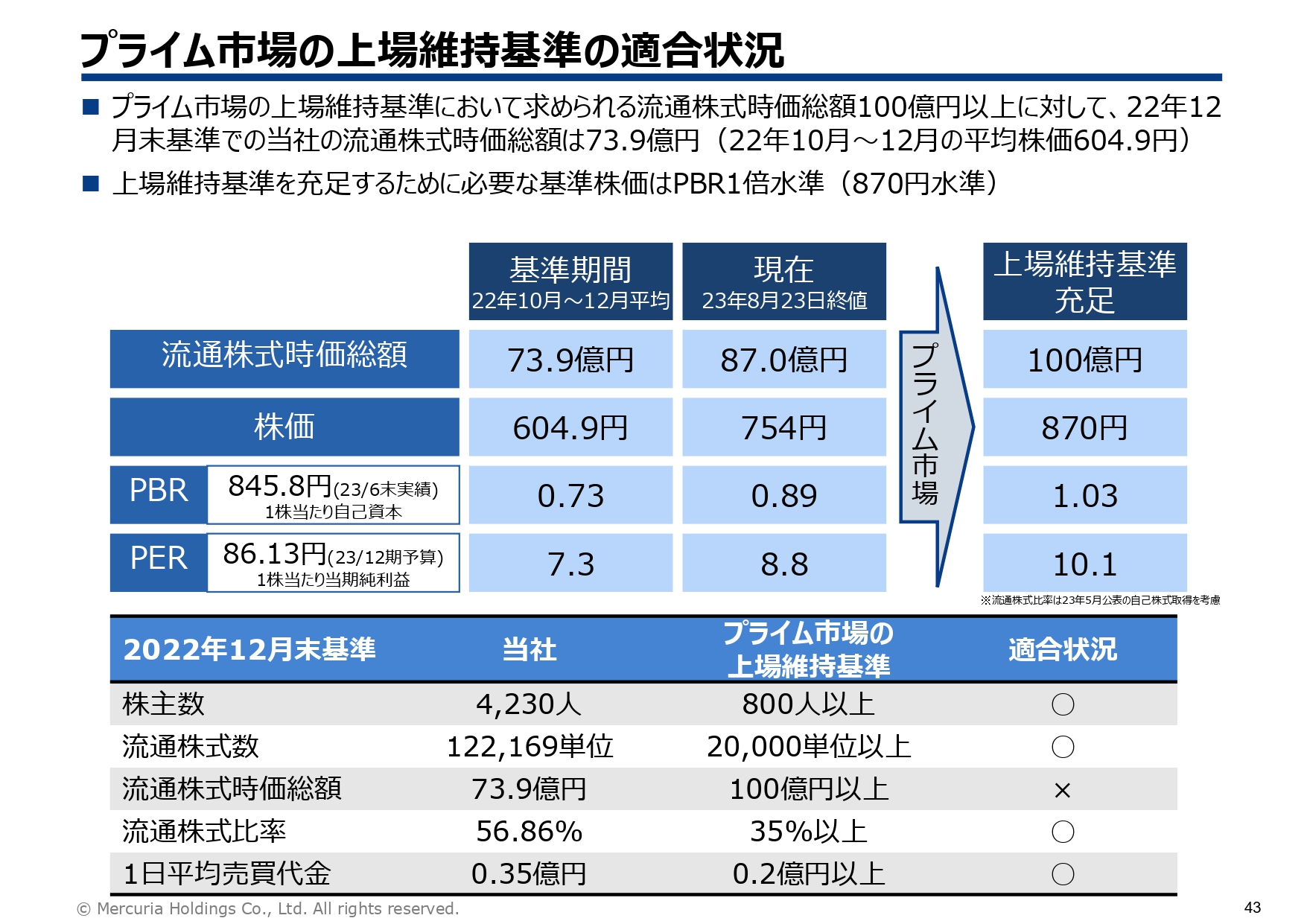

プライム市場の上場維持基準の適合状況

2つ目のテーマは、プライム市場の上場維持基準の適合状況です。東証の市場区分の再編があり、当社はプライム市場を選択しました。

しかし、プライム市場の上場維持基準に求められる流通株式時価総額100億円以上に対して、直近の株価水準754円から計算した流通株式時価総額の試算値は87億円であり、現在までのところ、プライム市場の上場維持基準を充たしていない状況です。

自己株式取得以外の前提条件が2022年12月末と同一であると仮定した場合、流通株式時価総額100億円を充足するために必要な株価は870円水準となり、これは現時点におけるPBR1.03倍程度の水準です。

当社では2025年までを計画期間とする中期利益計画の中で、5年平均当期純利益20億円を目標としていますので、この目標に向けて利益を着実に積み上げることにより、時価総額が増加することを見込んでいます。

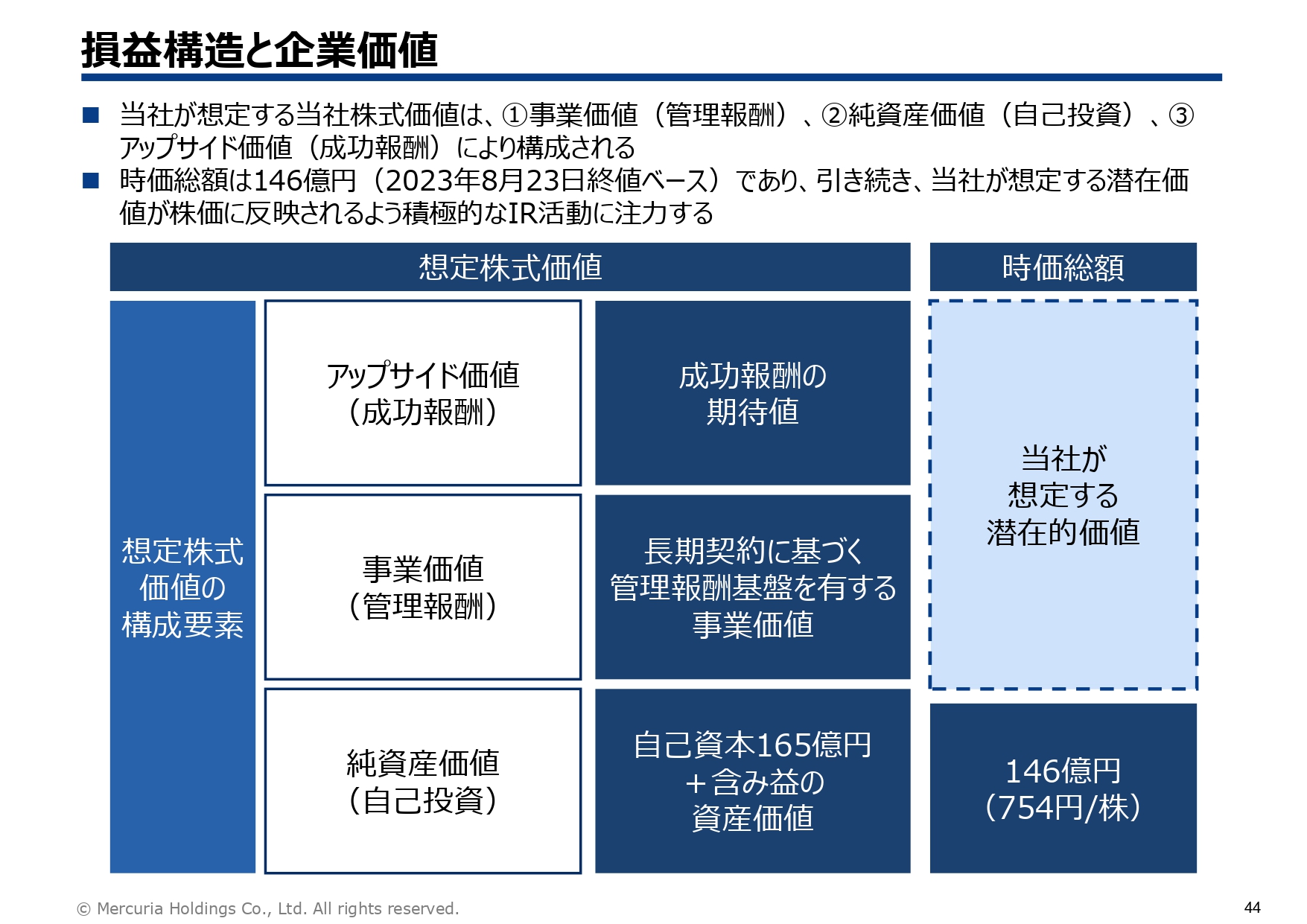

損益構造と企業価値

当社の損益構造を見ると、純資産価値に加えて、多くのファンドを運営していることによるファンド契約の価値があります。具体的には、ファンド期間にわたり管理報酬を得ることができる権利である事業価値や、運用パフォーマンスが良かった場合にファンド投資家に還元した利益の一部を成功報酬として得ることができる権利であるアップサイド価値があります。

これらのファンド契約が持つ事業価値とアップサイド価値を考えると、潜在的にはプライム市場の上場維持基準を充足できるだけの十分な価値があると認識しています。

また、足元ではプライベートエクイティ投資会社が上場承認を受けました。こちらを見ると、当社と比較して非常に高い、マルチプルでの上場になるのではないかと言われています。

当社においても、事業を推進して着実に利益を上げることはもちろんですが、当社が考える潜在価値が株価に反映されるよう、IR活動にしっかり注力していきたいと思っています。

以上が決算ハイライトです。ご清聴ありがとうございました。

質疑応答:バイアウト2号ファンドの組成の進捗状況について

豊島:「バイアウト2号ファンドのファイナルクローズが9月末とのことですが、組成の進捗状況はいかがでしょうか?」というご質問です。

先ほど小山からもご説明しましたが、400億円から500億円の規模を目標として昨年より公表していました。現在、400億円という数字はしっかり超えられる目処が立っていますので、そのような意味で目標は達成できると確信しています。

質疑応答:バイアウト2号ファンドの管理報酬について

豊島:「バイアウト2号ファンドの管理報酬は2パーセントとのことですが、業界の標準的な管理報酬なのでしょうか?」というご質問です。

管理報酬については、例えば400億円規模なら2パーセントの8億円となるといった推計が、管理報酬基盤の底上げにつながってきます。投資期間が5年、ファンド存続期間は10年、プラス最大延長期間が1年ずつで12年となりますので、これがいわゆる将来の収入源として見えている事業価値になると思っています。

質疑応答:中国の不動産市況悪化によるSpring REITへの影響について

豊島:「恒大集団の経済危機など中国で不動産市況が悪化していますが、Spring REITに影響を与えることはあるのでしょうか?」というご質問です。

石野からご説明したかと思いますが、中国の不動産の稼働率を見ると、ショッピングセンターが96.3パーセント、オフィスが93パーセントとなっており、いずれも非常に好調な稼働率を示しています。

ショッピングセンターは昨年取得したものですが、今までのところ、当社が取得した際の前提要件をやや上回るような水準で来ています。したがって、我々にはこちらからの収入、キャッシュフローがあります。

また、Spring REIT全体のローン・トゥー・バリューまたはギアリングレシオ、すなわち保有資産に対してどの程度の借入金を使っているかで言いますと、30パーセント台後半、40パーセントを切る水準です。

全般的に言いますと、実需を前提にリアルなキャッシュフローで見るSpring REITのパフォーマンスは、市場のセンチメントはともかくとして、しっかりしていると考えています。

質疑応答:台湾での売電事業の展開について

豊島:「台湾の再エネ事業において、売電開始が発表されていることについて、今後の事業展開を詳しく教えてください」というご質問です。

石野:台湾の太陽光発電事業については、先ほどもお話ししましたが、現時点でおよそ100メガワットというある程度の見込みがついていますので、これを現地パートナーとともに、数年間で数倍規模にしたいと考えています。

その中で、当社としては自己資金を使った自己投資を進めていますが、これをファンド化することで、よりレバレッジの効いた事業に仕立てていきたいと考えています。

質疑応答:航空機ファンドの現在の市況・今後の市況について

豊島:「航空機ファンドは、コロナ禍で大きな影響を受けたと思いますが、コロナ禍以降の現在の市況と今後の市況について、どのようにお考えでしょうか?」というご質問です。

石野:ご指摘のとおり、コロナ禍の間は飛行機があまり使われなかったことから、航空機に対する需要も下がった結果として、当然ながら航空機の価格も下がりました。ただ、コロナ禍が明けた後は、飛行機が飛び始めて航空機の需要が高まる中で、価格は確実に戻っています。

機種によって戻り方は若干異なりますが、コロナ禍以前の価格以上に高騰しているものも多くあります。特に最近は、世界的なサプライチェーンの問題がある中で、新規の供給ができないという問題が起きています。そのような状況があるため、航空機価格は上がっています。

また、新規のものが手に入らないのであれば中古機でもよいということで、中古機も値段が上がるという展開になっています。

コロナ禍の間は世界の主要な航空会社でも、特に古くて燃料を多く消費するような大型機はいったん退役させていました。ところがコロナ禍が明けてみると、新しい機材が手に入らないために、そうして寝かせていた航空機をもう一度引き出してくるような状況になっています。

そのような市況を見ると、今後はインフレの影響も併せて、航空機の値段が上がることはあっても、当面は下がらないものと考えています。

質疑応答:日本の企業に提供しているサービスについて

豊島:「PEノウハウを活かした海外事業展開について、タイにおけるコンサル事業のビジネスモデル確立の話がありましたが、日本の企業に対してはどのようなサービスを提供しているのでしょうか?」というご質問です。

日本企業向けの事業については、これまであまり丁寧にお話ししてこなかったかと思いますので、今回のご説明で、少し具体的なイメージを持っていただければと思っています。

タイでは現在、バンコクにおいて、さまざまな交通鉄道網の拡充が進んでおり、非常に活発にインフラ投資が行われています。また、それらの鉄道の駅前などには、さまざまなマンションなど、現地の一次取得者向けの住宅開発事業があります。

当然、現地のデベロッパーは、そのような良いロケーションを持っています。しかし、そこへ実際に建物を建てていくことになると、1つのマンションの1戸当たりの面積は30平方メートルほどですが、1,000戸規模の大きな建物を作る場合には、やはりトータルプロジェクトとして100億円程度のお金が必要になってきます。

そのようなニーズに対して、タイの銀行は、四大銀行でも大体10兆円ほどの規模しかありませんので、日本のように銀行預金などの資本が十分にありません。一方で、日本のデベロッパーは、ここ数年間非常に好調な業績を上げていますが、次第に建設コストの高騰で新しい仕込みが難しくなっています。

日本のデベロッパーが持っているノウハウや海外への進出意欲と、タイで一次取得者向けの住宅開発を行うものの、まだ資本不足のデベロッパーとのパートナーシップをしていくことにニーズがあるわけです。ただ、「言うは易く行うは難し」であり、実際にはプロジェクトごとにうまくいったりいかなかったりします。

当社の場合は、従業員の約半分が外国人であり、タイだけでも30人近い従業員がいます。若い年代が中心ですが、ベトナムやインドでは、プログラミング分野などの人材が非常に優秀だと聞いたことがあるかと思います。

実はファイナンスにおいても、モデリングや法律など、例えばタイに行けばすべてタイ語が中心になりますので、やはりタイ語を読み、きちんとMBAのクオリティを持ってモデリングを行うことが必要になります。

現地の合弁についても、月次で現地におけるあらゆるお金の動きなどをしっかり管理するというサービスを、日本ではプライベートエクイティとして行っていますが、それを日本の事業会社へ提供していくことが非常に重要です。

それだけではなく、例えば、日本ではマンションの口コミブログなどがあるかと思います。タイ語が使えることのメリットとして、やはりタイの職員は若いため、実際に現地のブログなどを見て、このような市況でも売れ行きの良いマンション、悪いマンションがあることや、何が評価されているかといった生の情報を、かなりリアルタイムで日本の事業会社に提供できます。

その結果、最初は自己勘定で進めていたのですが、3つのプロジェクトにおいて、いずれもきちんと完成し、十分に利益が返ってくるという実績ができました。そのような実績をベースに、資本は日本側が出し、プロジェクト管理のコントロールも日本から行うものの、現場管理は現地で手伝うという事業モデルです。

また、現在十数件のプロジェクトを進めています。トータルプロジェクトコストで言いますと、1,000億円は超えてくるのではないかと思っています。ただし、管理しているのはあくまで日本側の出資分ですので、AUMという数え方はしていません。

質疑応答:決算の進捗について

豊島:「決算の進捗があまりよくないように見えますが、詳細を教えてください」というご質問です。

これについては、はっきりとしたことは言えませんが、小山からご説明したように、第3四半期以降はバイアウト案件で、すでに原資を投資家に返し、残りの6社を実際に管理しています。したがって、それぞれの投資先がどの程度のキャッシュフローを出しているのかは把握しています。

その結果、EBITDA、すなわちそれぞれの事業が出しているキャッシュフローの倍率で考えると、それぞれ非常に良い事業価値があると、私たちは思っています。

ここはご縁の問題なのですが、その中で今年はそろそろ卒業してもよいのではないかという会社がいくつかあります。事業計画にはそのような会社も織り込まれており、当然その会社に関心を持つ方々もいますが、決算上はそれらの要因が進捗することを織り込んでいます。

これが進捗しなくても、特に管理している資産のアップサイドの価値を失うわけではありません。アップサイドの価値は、実際に現場のファンドを運用する流れの中で決まっていくものであるという考え方をしています。

質疑応答:プライム市場およびスタンダード市場への上場について

豊島:「プライム市場への上場維持基準は十分達成できるという見通しでしょうか? また、スタンダード市場への変更は考えていないのでしょうか?」というご質問です。

先ほどお話ししたように、現在は低流動性の定期投資・積立投資が、国の政策では非常に強調されています。しかし、やはり長期投資は非常に重要であり、長期投資の分野には私たちが果たすべき役割がまだまだあると思っていますし、そこできちんと注目されるべきであると考えています。

そのため、秘密めいたファンドではなく上場企業として、社会的役割を世の中にしっかり問うていきたいと考え、プライム市場を自主的に降りることは考えていません。当社の価値はもっと高いと考えていますし、それが伝わるようにIRも努力していきたいと思います。

質疑応答:インテグラル社とのギャップについて

豊島:「上場が予定されているインテグラル社のバリエーションとのギャップが、かなり大きいと考えています。この要因と、埋めるために何ができると考えているのか教えてください」というご質問です。

インテグラル社は、例えばスカイマークなど非常に有名な案件を受注しているほか、創業者の方はとてもカリスマ的な日本の中でも尊敬すべき人物であり、私どもも非常に尊敬している方で、そのようなプレゼンスがとても高いファンドです。そのため、当社もインテグラル社に負けないように、私たちの存在意義を、私たちなりにしっかりご説明していきたいと考えています。

また、当社はBtoC、すなわち消費者に馴染みのある店舗からは少し遠いのです。寿司店やコーヒーチェーンなどの店舗がもう少しあると、みなさまに身近に感じていただけるのかもしれませんが、そのようなことも含めて、やはり、まだまだ私たちもがんばっていかなければいけないと考えています。

新着ログ

「証券、商品先物取引業」のログ