【QAあり】CCT、2Qは増収増益 DX支援事業・IT人材調達支援事業ともに増収傾向を維持し順調に推移

エグゼクティブ・サマリー

金子武史氏(以下、金子):エグゼクティブ・サマリーです。スライド上段のとおり、2023年12月期第2四半期は前年同期比で増収増益の結果となりました。補足として、当第2四半期から連結決算を開始しているため、昨年の個別決算と比較しています。

売上高は74億8,600万円、営業利益は7億9,600万円、営業利益率は10.6パーセントとなりました。前年同期比の数値は記載のとおりです。

トピックスは2点あります。1点目は、当第2四半期からの連結決算開始です。子会社となったピージーシステム社について、B/Sは当第2四半期から連結しており、P/Lは当第3四半期から連結決算に取り込む予定です。関連会社のDTダイナミクス社については持分法を適用しているため、当社に帰属する当期純利益を営業外収益として取り込んでいます。

2点目は、2023年8月1日付の株式会社電創の株式を取得し、完全子会社化しています。電創社のB/Sは当第3四半期から、P/Lは当第4四半期から連結決算に取り込む予定ですので、今回の上期決算には含まれていません。

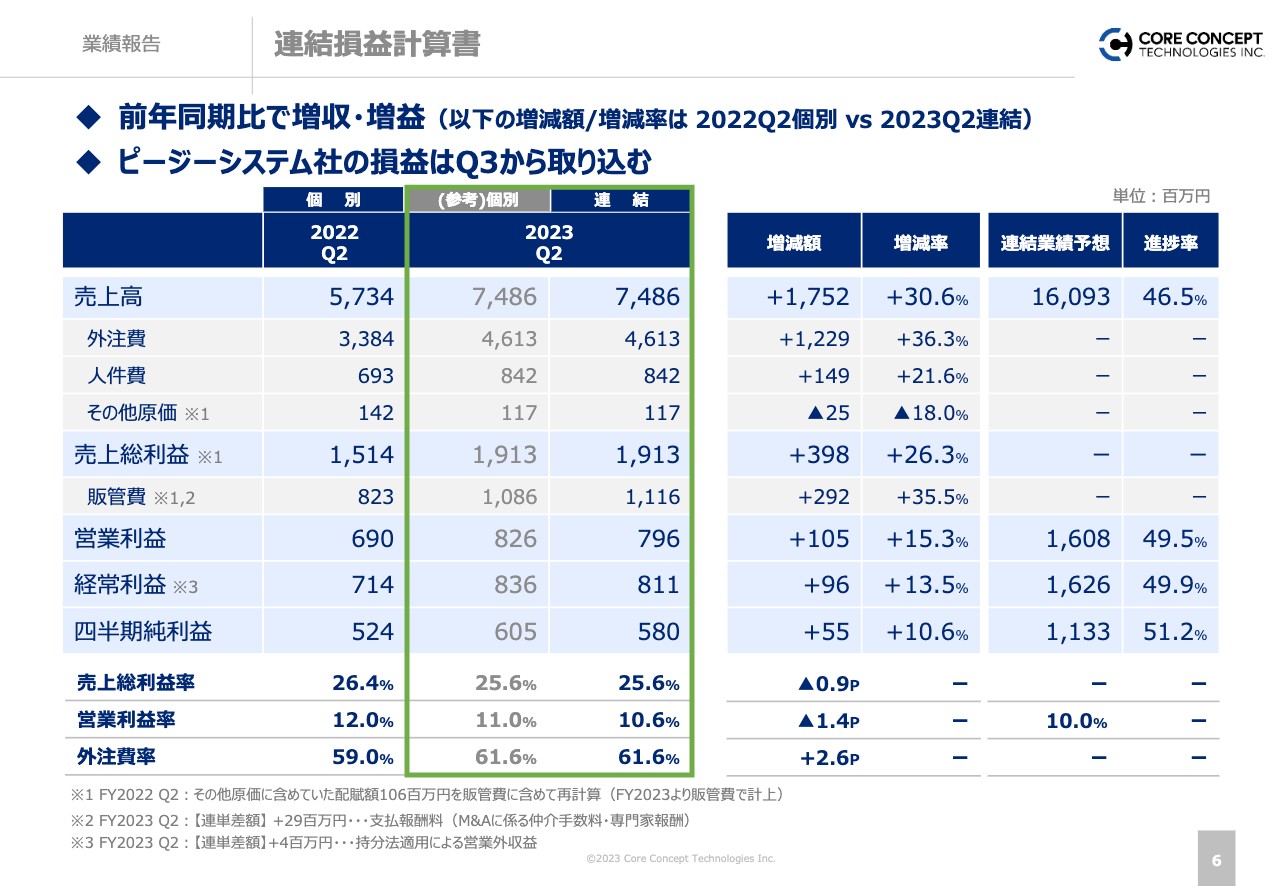

連結損益計算書

連結の損益計算書です。前年同期比で増収増益の着地となりました。参考までに、今回の個別の損益に関しても、グレーの文字で表に記載しています。前年同期比の増減については、昨年の個別決算と今年の連結決算を比較しています。

売上高は順調に業績予想のペースに沿って進展しています。第1四半期に関しては、営業利益は前年同期比でマイナスだったのですが、第2四半期はかなり良い結果になってきています。上期としては前年同期比プラスで着地しています。

右端に、業績予想に対しての進捗率を示しています。売上高は46.5パーセント、利益に関しては50パーセント前後の進捗となっており、計画を若干上回るペースで進展しています。

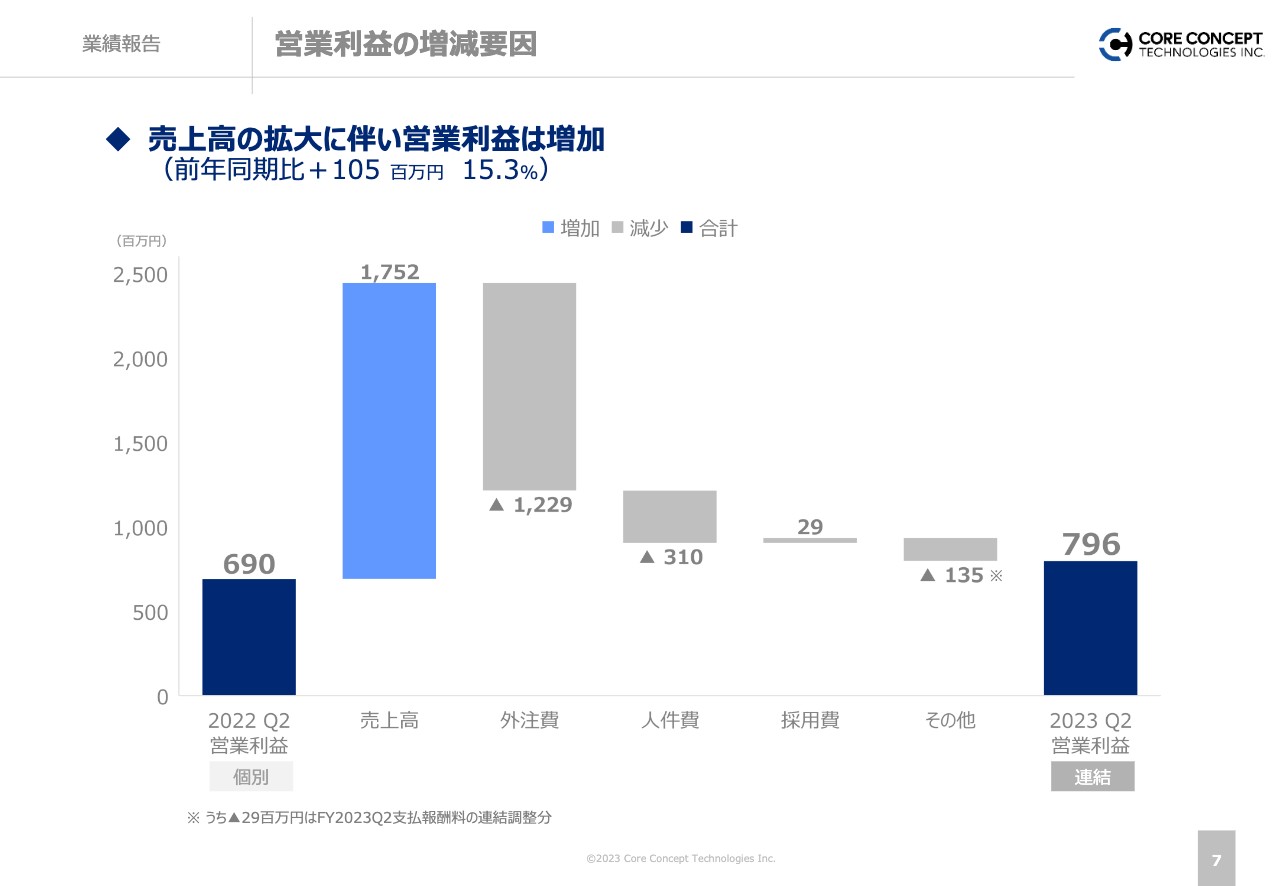

営業利益の増減要因

営業利益の増減要因をまとめています。前年同期比で1億500万円、15.3パーセントの増益となっています。

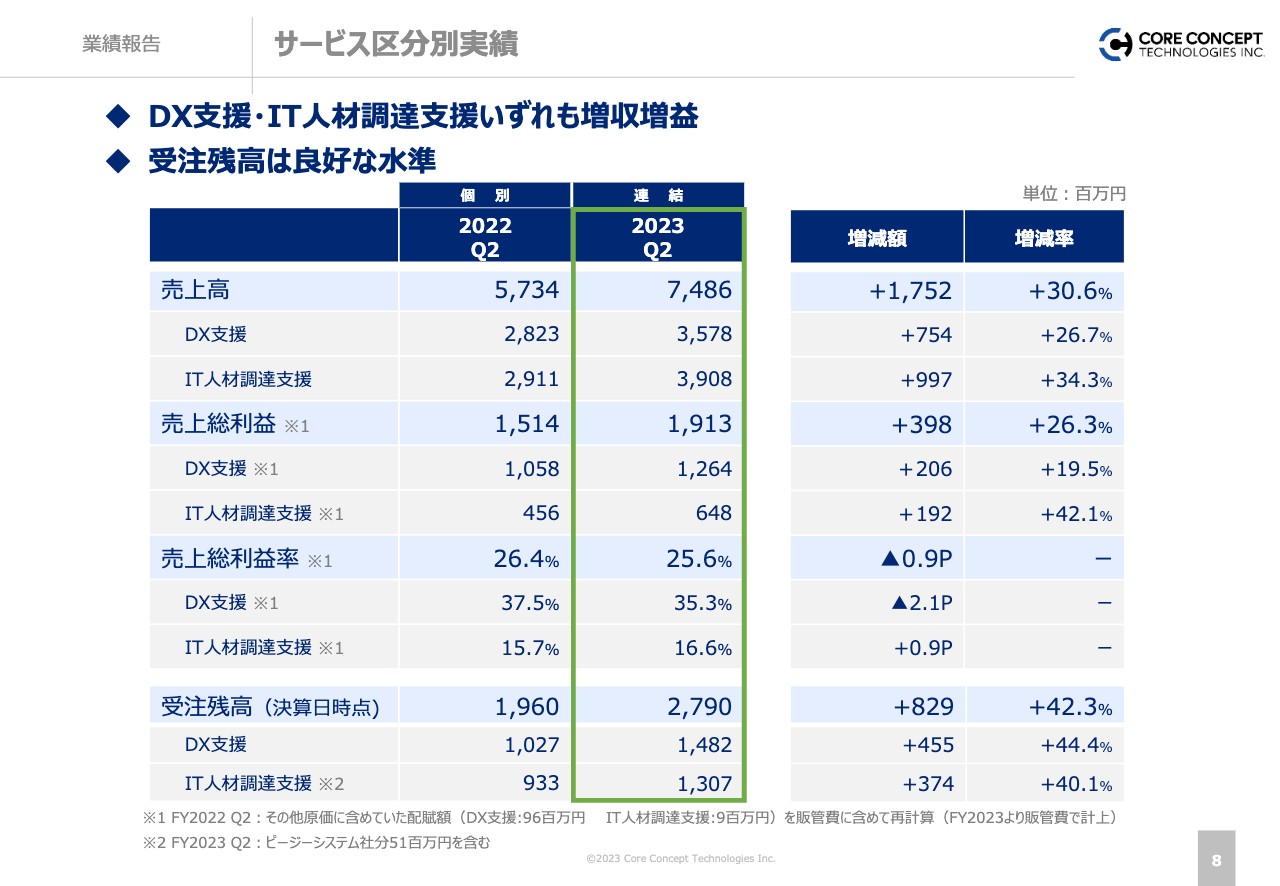

サービス区分別実績

サービス区分別実績のサマリーです。DX支援・IT人材調達支援の2事業は、ともに増収増益となっています。受注残高に関しても良好な水準で、足元は順調に推移しています。

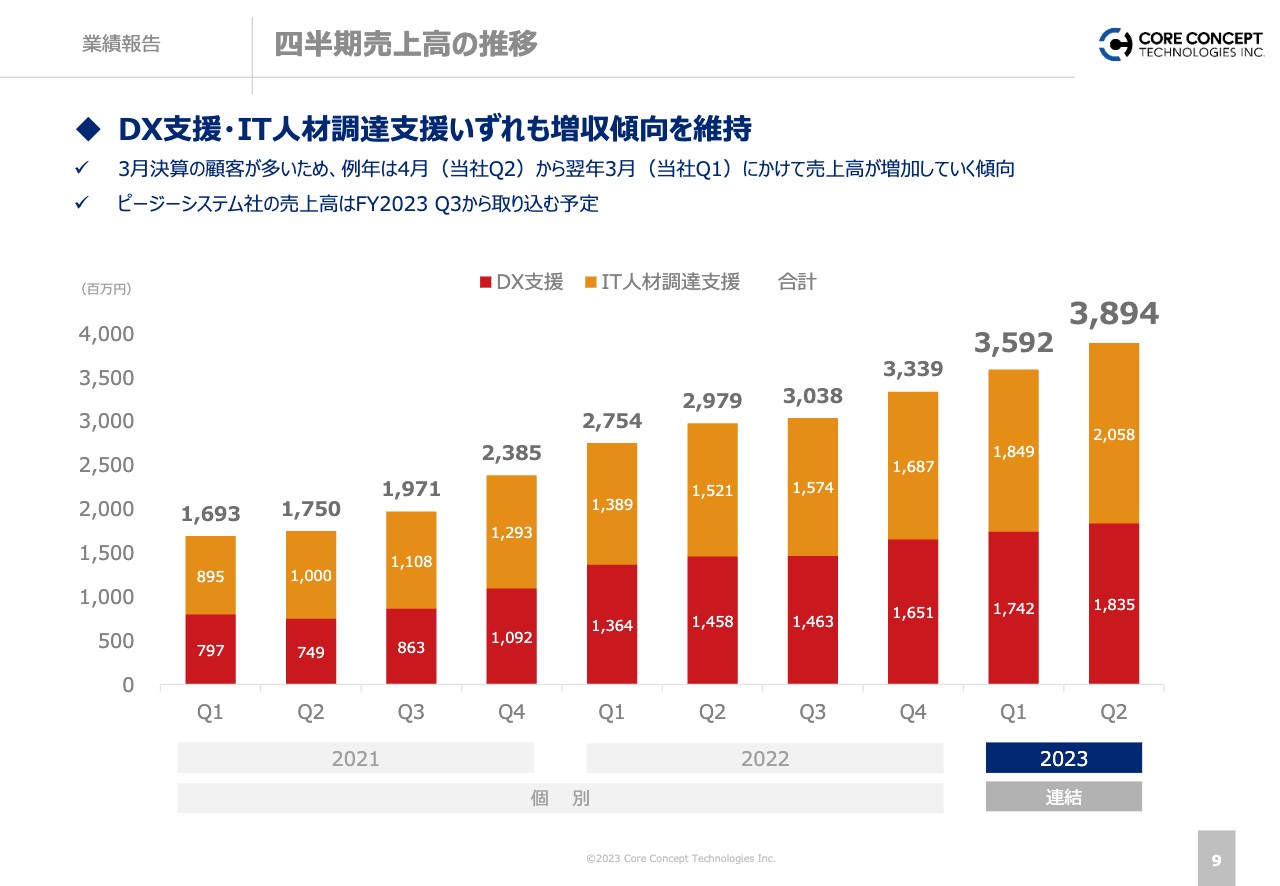

四半期売上高の推移

四半期売上高の推移です。スライドの棒グラフからも順調な様子がわかると思います。

DX支援・IT人材調達支援の2事業がいずれも順調に伸びています。売上高の構成比としては50パーセントずつに近い格好で推移していますが、IT人材調達支援事業のほうがやや大きく進展しています。

四半期営業利益の推移

四半期ごとの営業利益の推移です。今期の営業利益率は、第1四半期が9.5パーセント、第2四半期が11.7パーセントで着地しています。

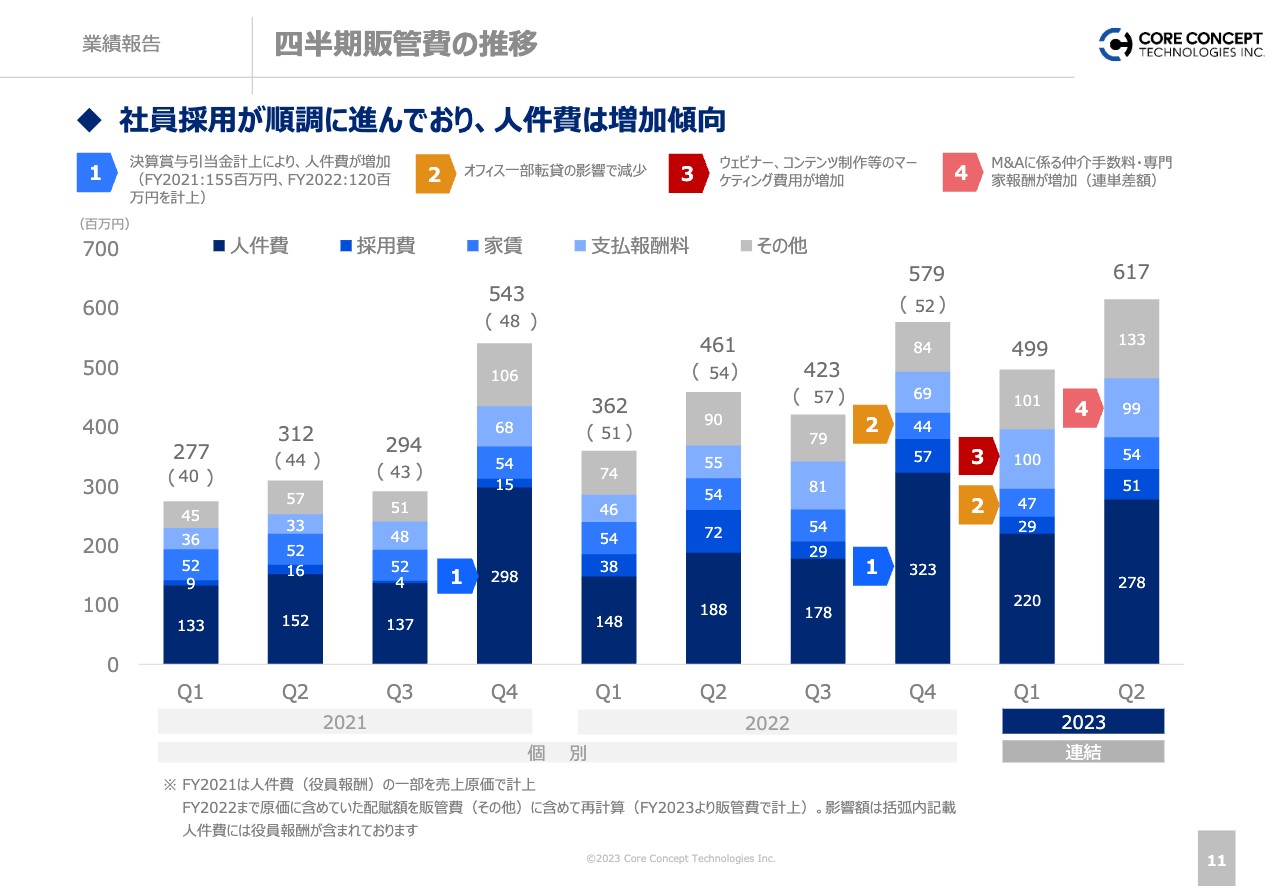

四半期販管費の推移

四半期ごとの販管費推移です。社員採用を順調に進めているため、採用費と人件費に関しては若干増加傾向で推移しています。

ピージーシステム社の買収に伴うM&A費用2,900万円が第2四半期に支払報酬料として計上されています。

連結損益計算書(四半期推移)

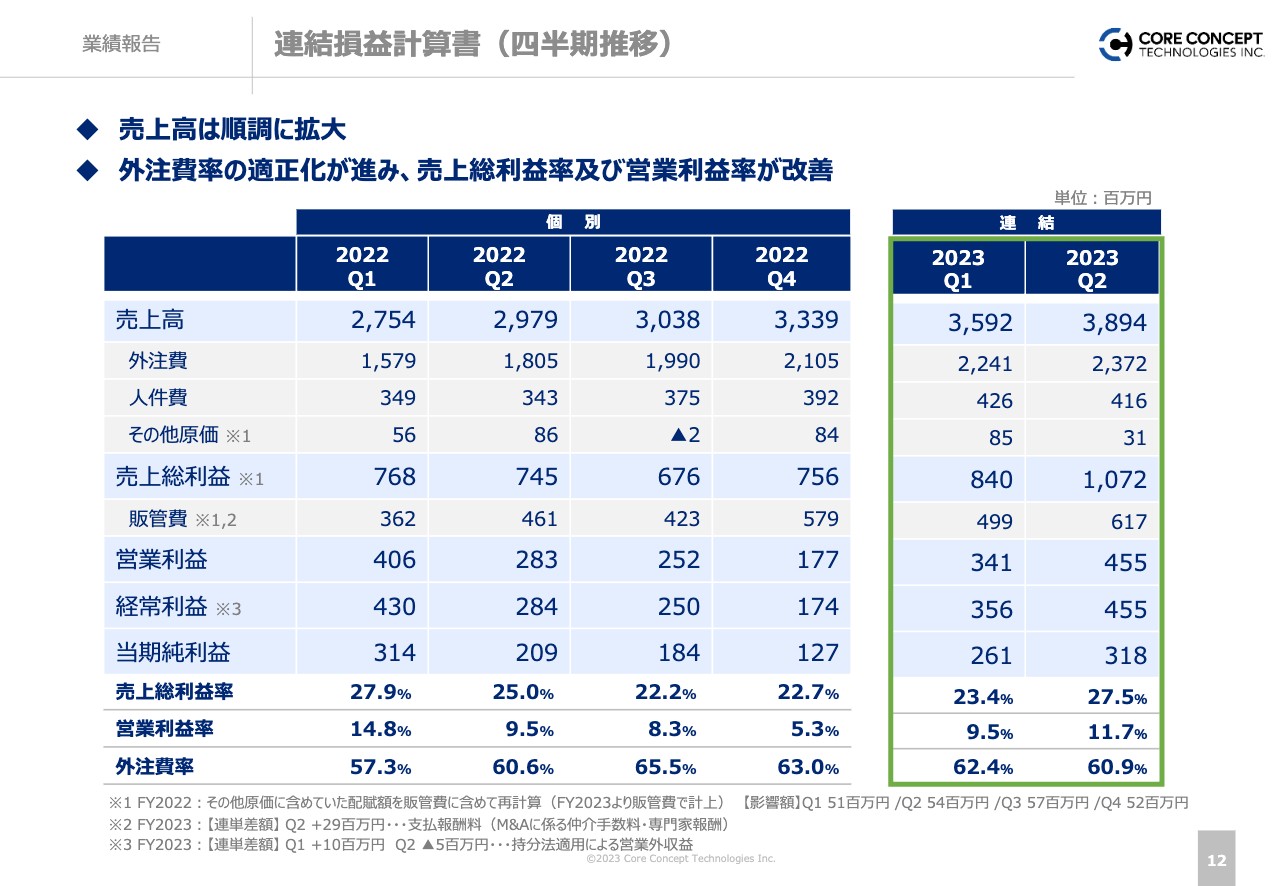

連結損益計算書の四半期ごとの推移です。特筆事項としては、売上高の順調な拡大と、外注比率の適正化に伴う売上総利益率と営業利益率の改善です。

2022年12月期は、旺盛な需要を取り込むために外注比率を少し上げてでも売上高を伸ばすといったかたちでしたが、2023年12月期においては外注比率の適正化へ重点的に取り組みました。その効果が第2四半期に現れており、売上総利益率および営業利益率の改善がかなり進んでいます。

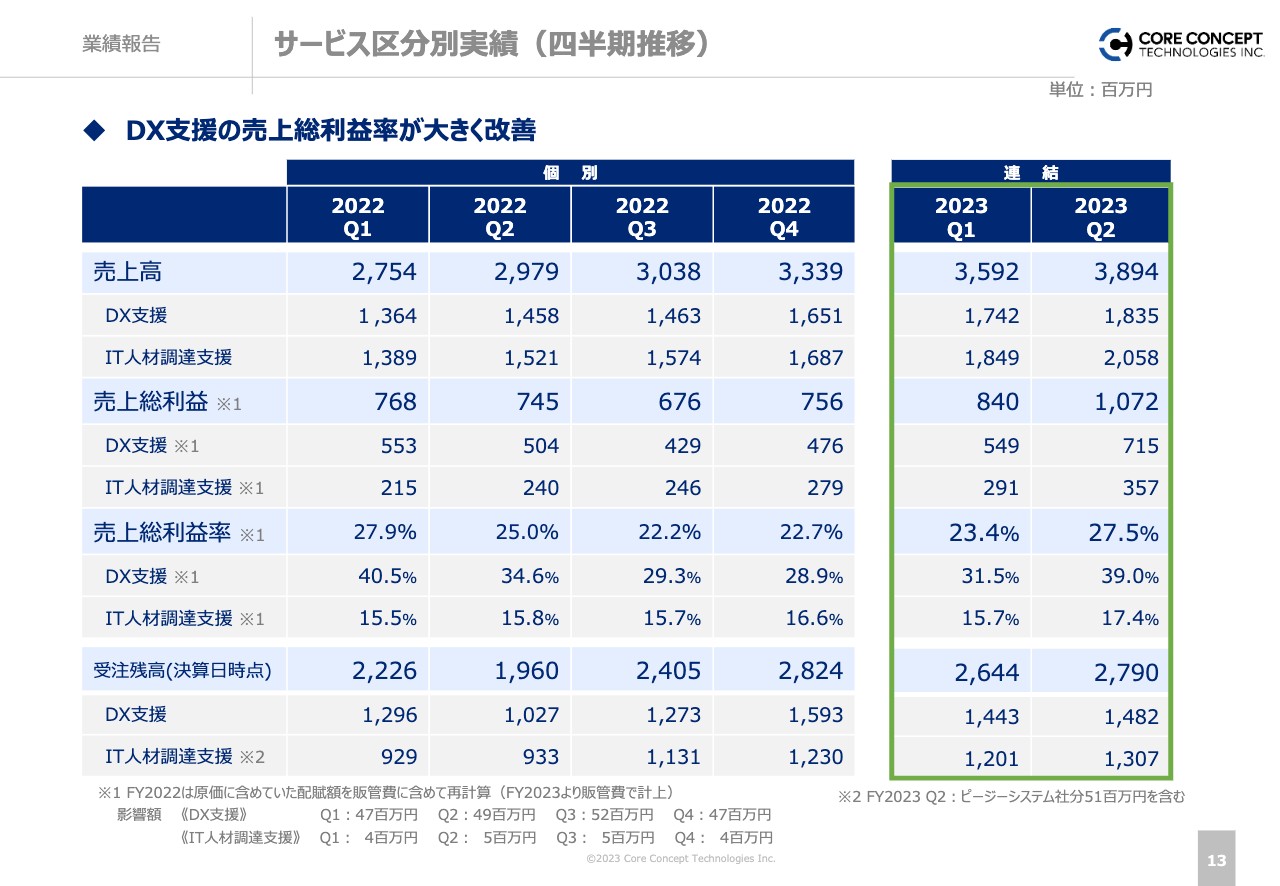

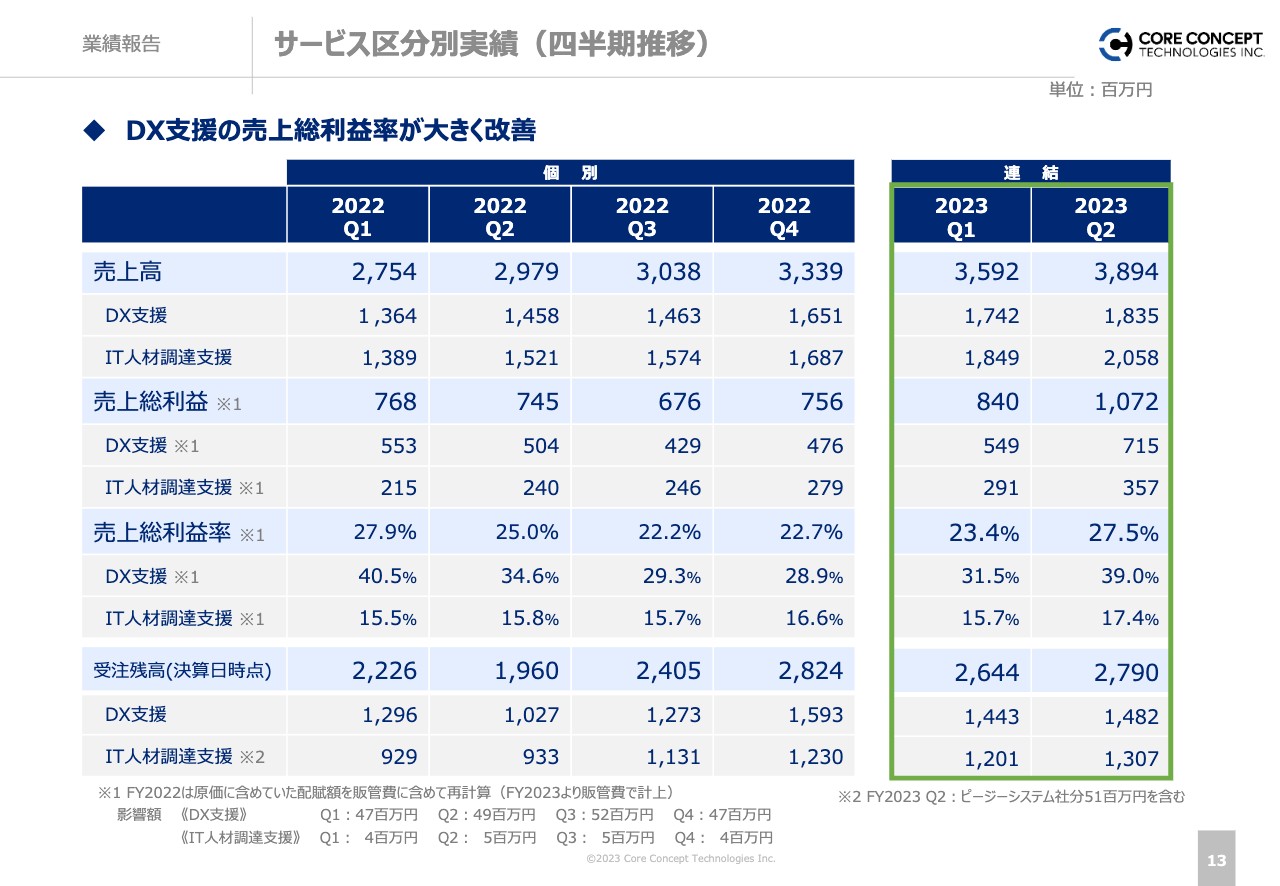

サービス区分別実績(四半期推移)

サービス区分別実績の四半期推移です。特筆事項は、DX支援の売上総利益率が39パーセントまで改善してきていることです。

DX支援の売上総利益率は2022年12月期の第4四半期で28.9パーセントでしたが、2023年12月期第1四半期は31.5パーセント、第2四半期は39.0パーセントに伸びており、全体の利益率改善に大きく貢献しています。

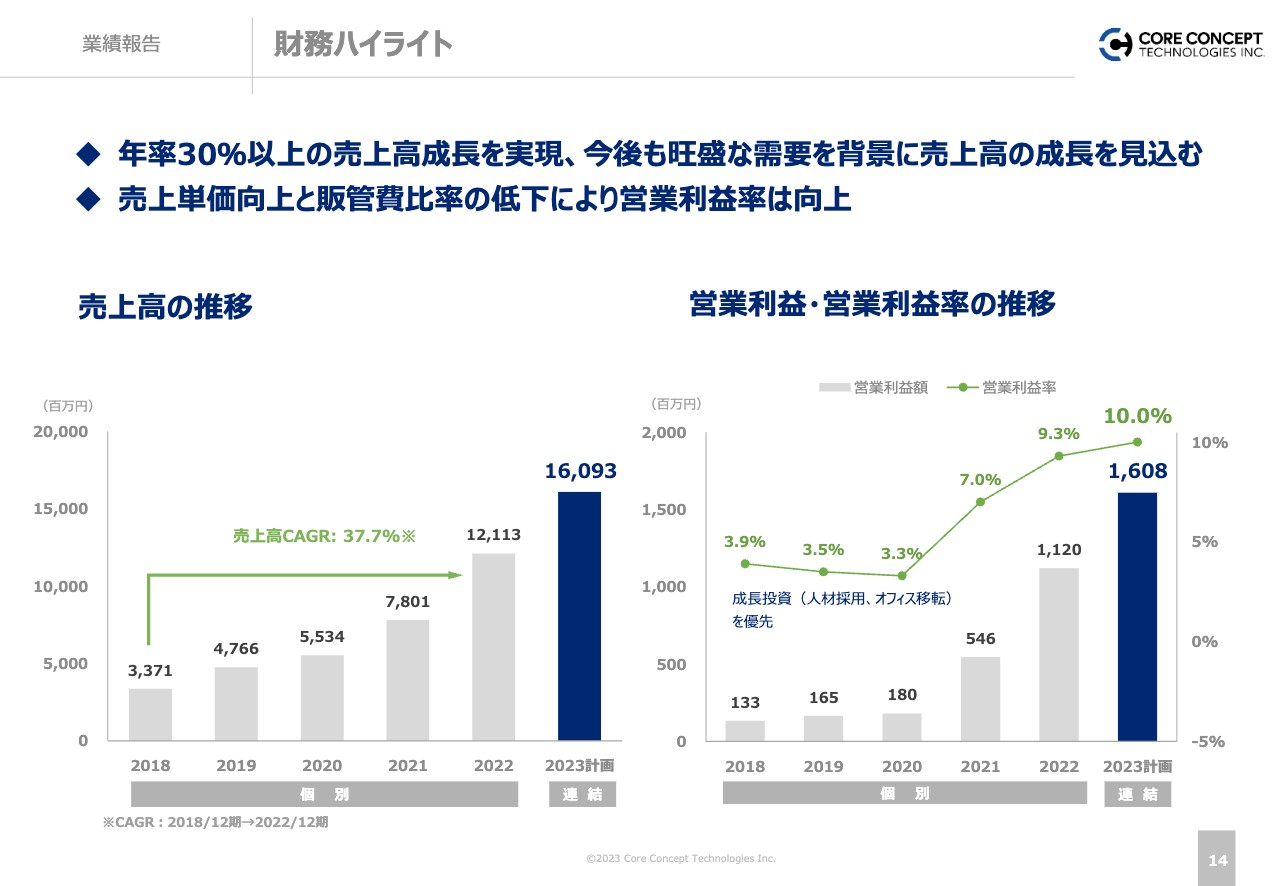

財務ハイライト

財務ハイライトです。基本的にはトップラインの成長を継続させていくことと、徐々に営業利益率を改善させていくことの2点に、毎年重点的に取り組んできました。足元において、そのような取り組みの結果が反映されています。

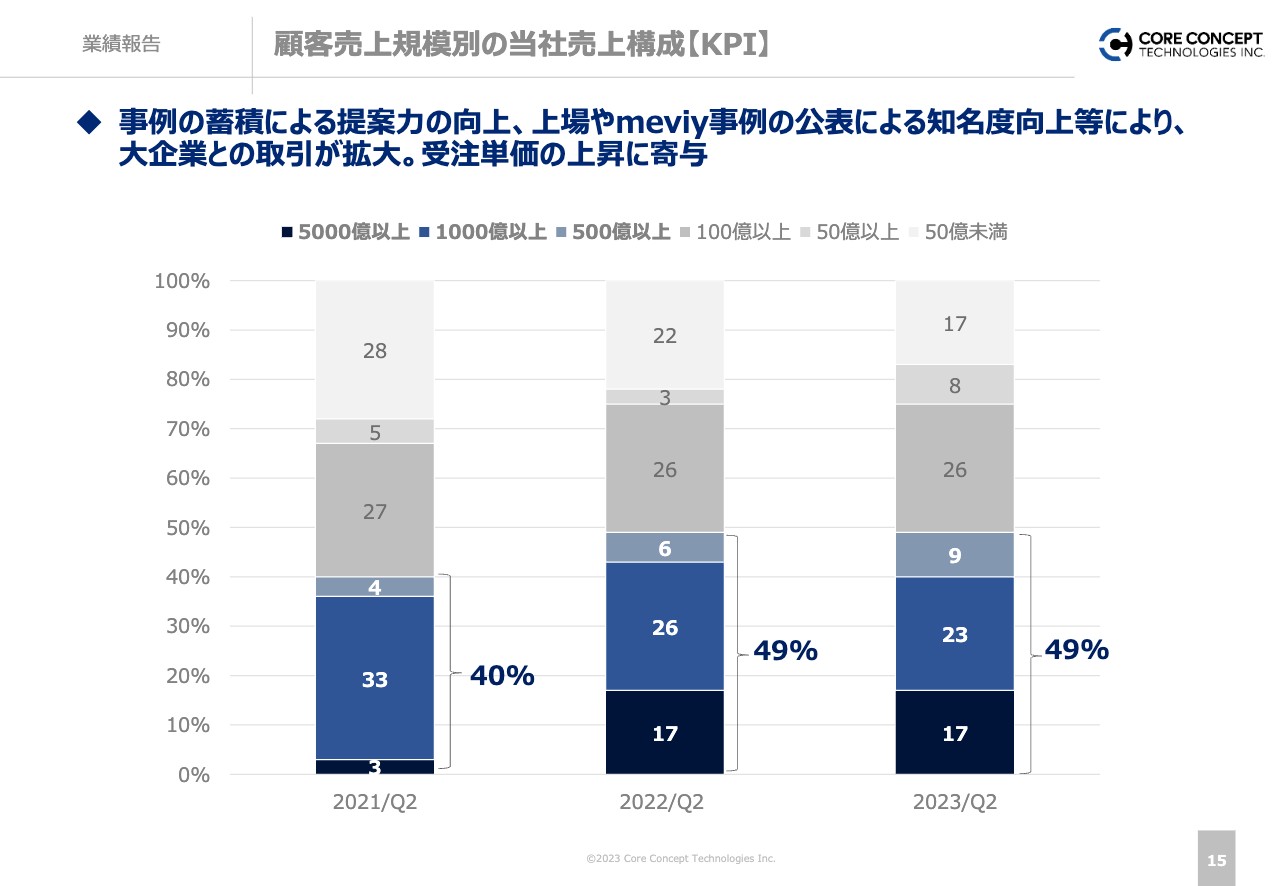

顧客売上規模別の当社売上構成【KPI】

KPIのご説明です。当社のお客さまの規模別の売上構成比をスライドの棒グラフで示しています。ご覧のとおり、年商500億円以上の大企業の比率が約50パーセントを占めています。

昨年からそのような傾向が続いており、大企業のお客さまとの取引が拡大しています。特に当社の2021年9月の上場や、ミスミグループの代表的なサービス「meviy」の事例等が、大企業のお客さまに関心を持っていただけるきっかけとなり、受注の獲得につながっているものと考えています。

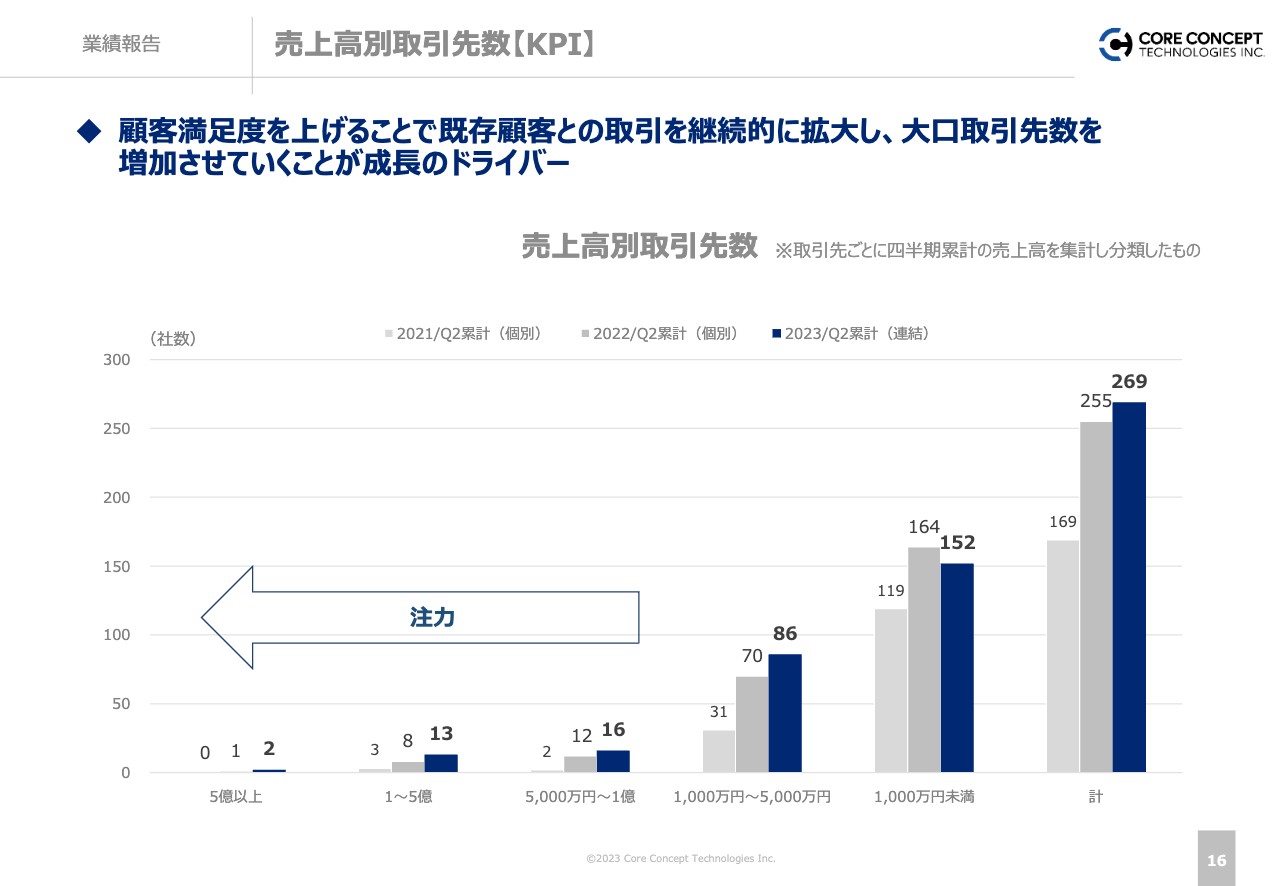

売上高別取引先数【KPI】

売上高別取引先数です。全体で269社のお客さまと取引があり、その中で年間取引額1億円以上のお客さまを増やしていく方針です。

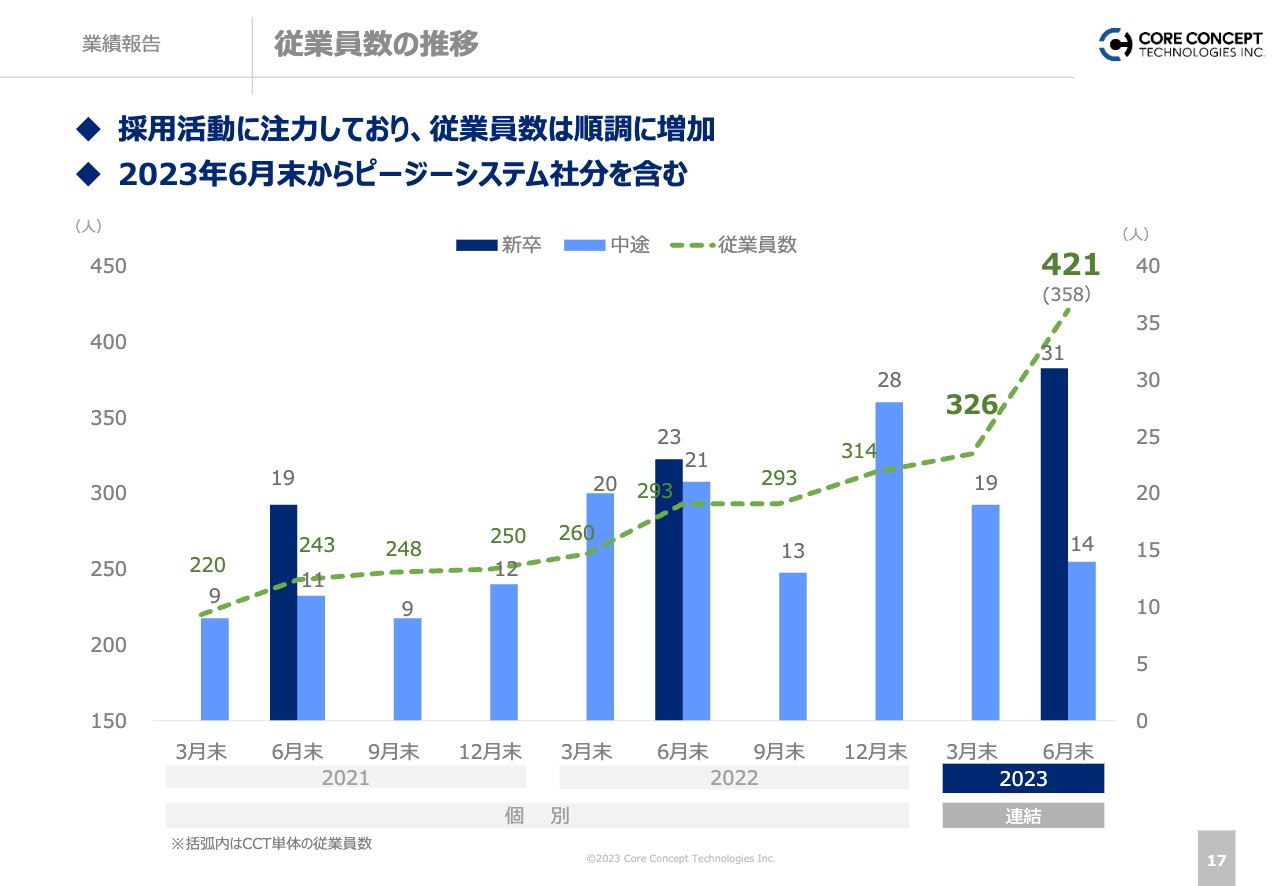

従業員数の推移

従業員数の推移です。2023年12月期第2四半期は、単体で358名でしたが、今回から連結の数字になっており、ピージーシステム社の社員を加えて現在421名です。なお、8月1日に子会社化した電創社はこの中に含まれていません。

当社の新卒社員は第1四半期に31名入社しています。第2四半期までは研修期間で第3四半期から実務に入ってくるため、この31名も徐々に収益に寄与していく見込みです。能力に期待できる方を中心に採用していますが、着実に戦力を増やせていると思っています。

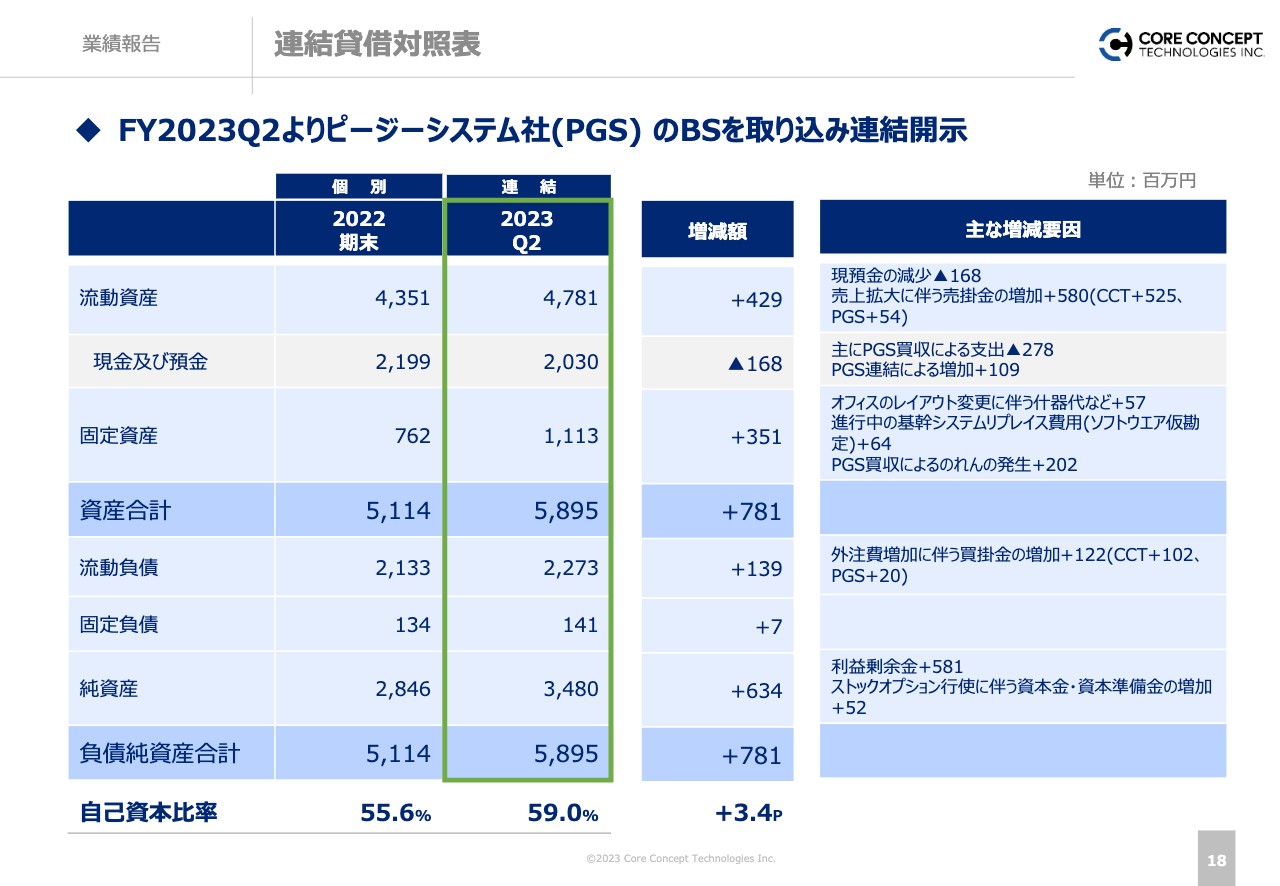

連結貸借対照表

連結の貸借対照表です。特段傾向は変わっていませんが、自己資本比率に関しては安定的に規律を守りながら改善しています。このような財務体力を活かし、M&A等を絡めた資本政策を事業戦略に織り込み、今後の成長に向けて進めていく方針です。

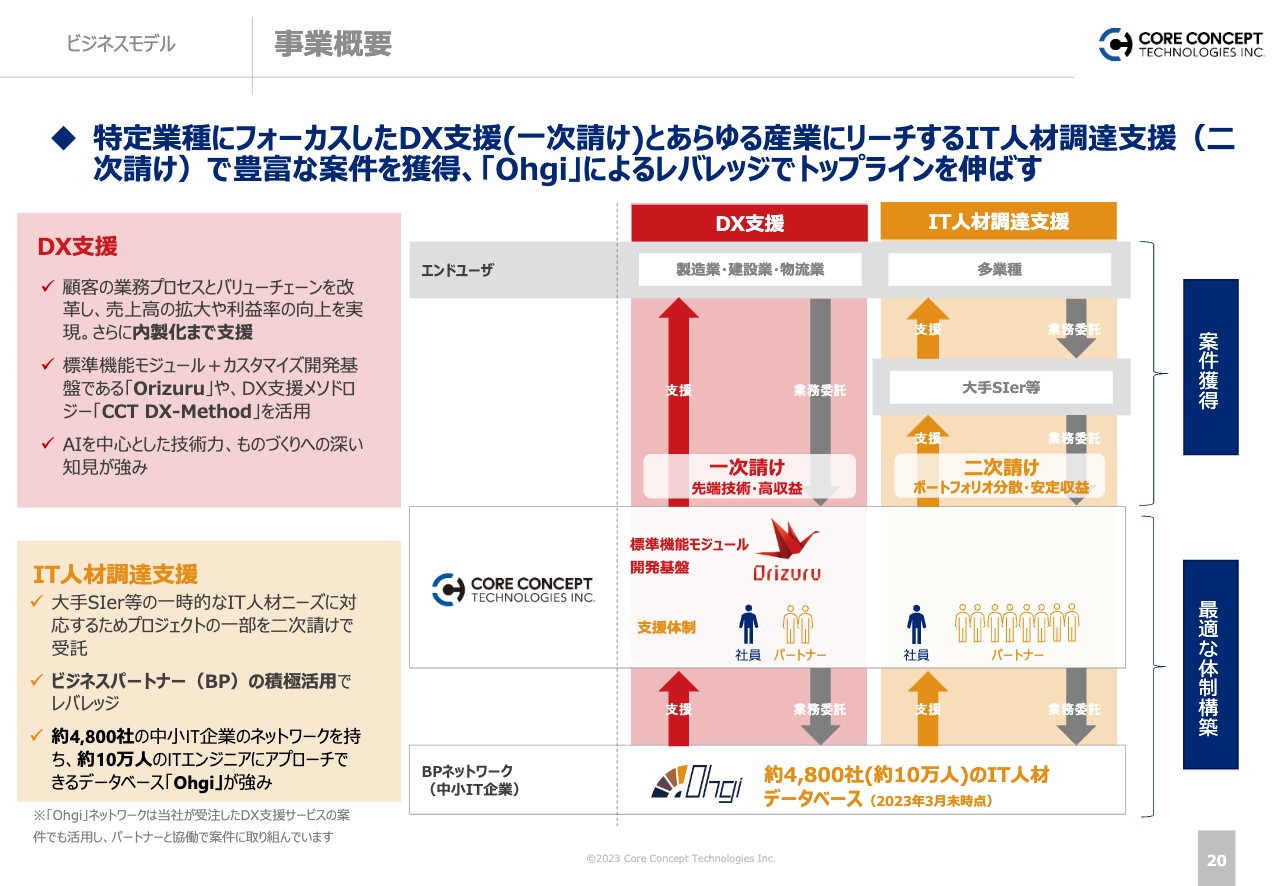

事業概要

事業概要とビジネスモデルについてご説明します。当社は大きく2つの事業、DX支援とIT人材調達支援を行っています。

1つ目のDX支援事業では、産業別にDXを推進していくための自社製品「Orizuru」をベースに営業しており、基本的には1次請けで高収益を得ています。お客さまの競争力を向上させる仕組み作りにコミットメントすることで、粗利益率の高い案件を直接獲得しています。

強みを活かすために製造業、建設業、物流業に対象産業を絞っており、直接お客さまに製品を紹介して受注を獲得しています。受注時の実行体制としては、社員が中心となりながら、当社の強みである「Ohgi」によって、有能なスキルを持っている方を当社のプロジェクトに招いて、チームで進めていきます。足元では粗利益率は39パーセント程度です。

2つ目のIT人材調達支援事業は、場合によってはコンペティターになってしまいかねない大手SIerを、後方から支える事業です。当社はこの業界の中で、独立して自分たちだけで事業を伸ばしていくといった方針はありません。同じ業界で競っている方々もIT産業を盛り上げていく仲間として、ともに発展していくようなコラボレーション型の事業を手掛けたいと考えています。

大手Sierは優秀な人材を適材適所でスポット的に調達する需要が非常に高いので、このような人材面の支援を中心に大手SIerを支えている事業が、IT人材調達支援です。そのため、構造的に2次請けが中心となります。

体制としては、当社の社員がリーダーとして入り、スキルをもつ協力会社を下につけることで、チームとしてマネジメントしていきます。こちらの粗利益率は15パーセント程度で推移していますが、足元では17パーセント強という水準です。

この2つの事業によって、得意とする製造業、建設業、物流業は1次請けで積極的に伸ばしていき、それ以外の産業はSIerの下について、金融業や流通業、その他の産業に関しても支援するといった構造になっています。全体のポートフォリオから収益を生成できるような事業を展開しています。

2つの事業をともに支えているのが、IT人材ネットワーク「Ohgi」です。東京都を中心に約4,800社の協力会社をネットワーキングしており、約10万人規模のエンジニアを直接管理できる、日本で有数のIT人材ネットワークに成長しています。

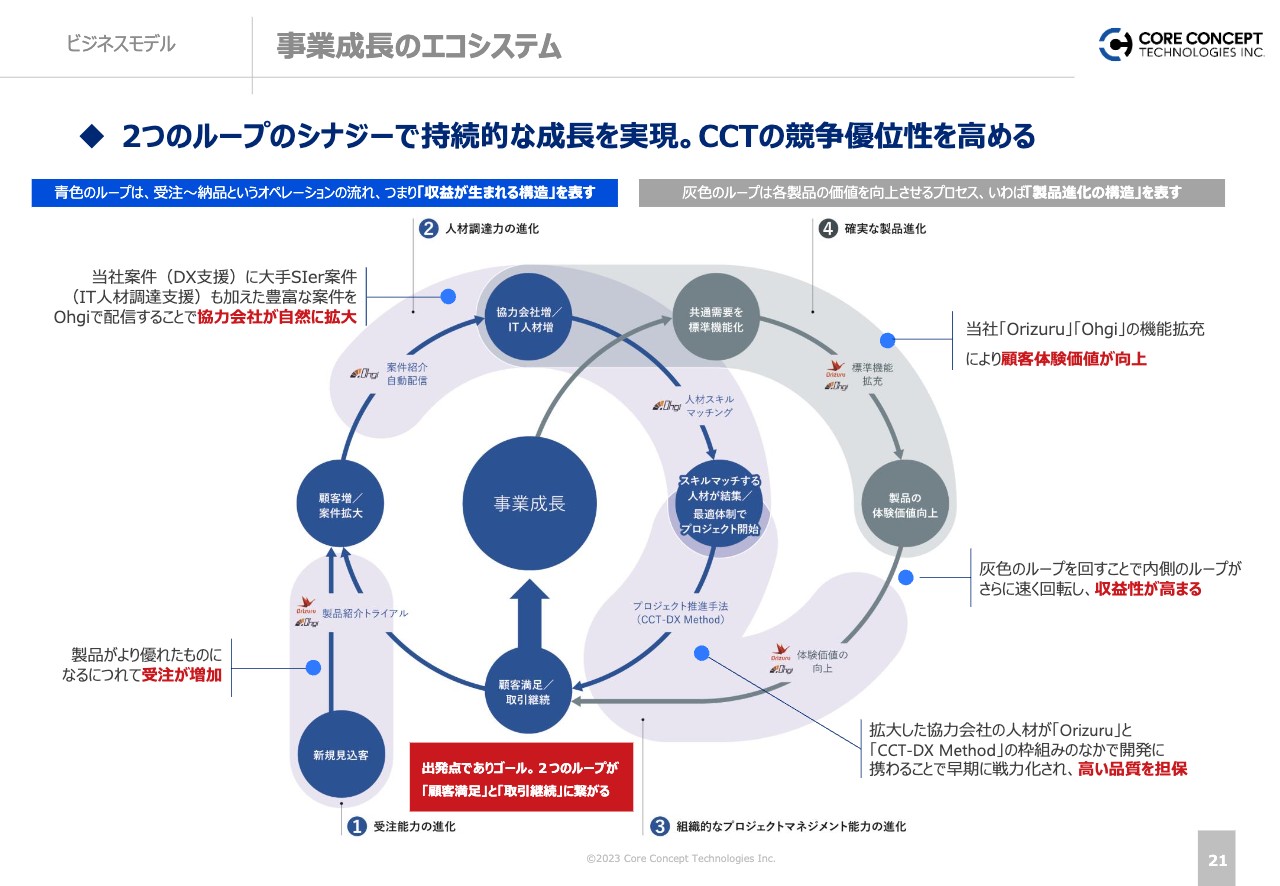

事業成長のエコシステム

事業成長のエコシステムとして、ビジネスモデルの因果関係を整理した図です。左側に青色で示しているループを回せば回すほど、事業が伸びていくイメージです。

当社が受注した案件を、協力会社に紹介することで人を集め、「Ohgi」によって案件と人材を自動的にマッチングし、適材適所のデリバリー体制を構築する仕組みになっています。

プロジェクトを標準化して進めていくために、DXメソッドを自前で整備してきました。これによって高速アジャイル開発を適用して、スピーディにプロジェクトを推進することができます。

その結果として高い取引継続率を実現し、当社自体も収益を伸ばしていくかたちを図解しているのが青色のループになります。こちらを繰り返し回していくことで、継続的に収支を伸ばしていきます。

右外側のループは、当社の事業収支のスピードをさらに向上していくための仕組みを表しています。左側の青いループで事業を回しながら、実際に顧客からの需要や求められる機能を発見していき、「Orizuru」と「Ohgi」を改善・進化させることによって、さらに青いループが強化されます。

結果として事業の収支がより早く向上していくようなメカニズムで成長することが可能です。

当社が一番重要視しているのが顧客満足で、お客さまの期待に応えて取引を継続していけるような事業モデルになっているかという点になります。基本的にはこの方針を崩さないように丁寧に進めていけば、持続的に事業を伸ばしていけると考えています。

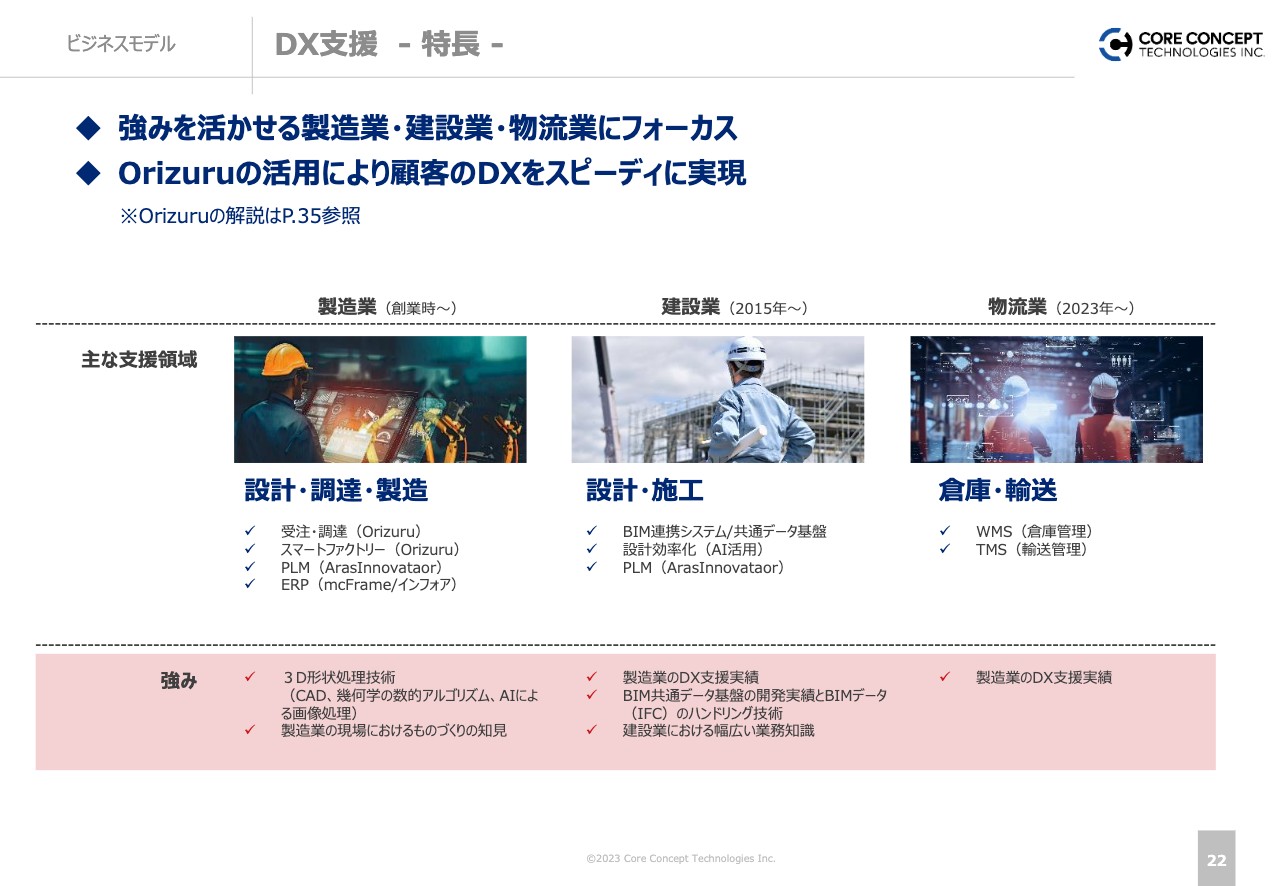

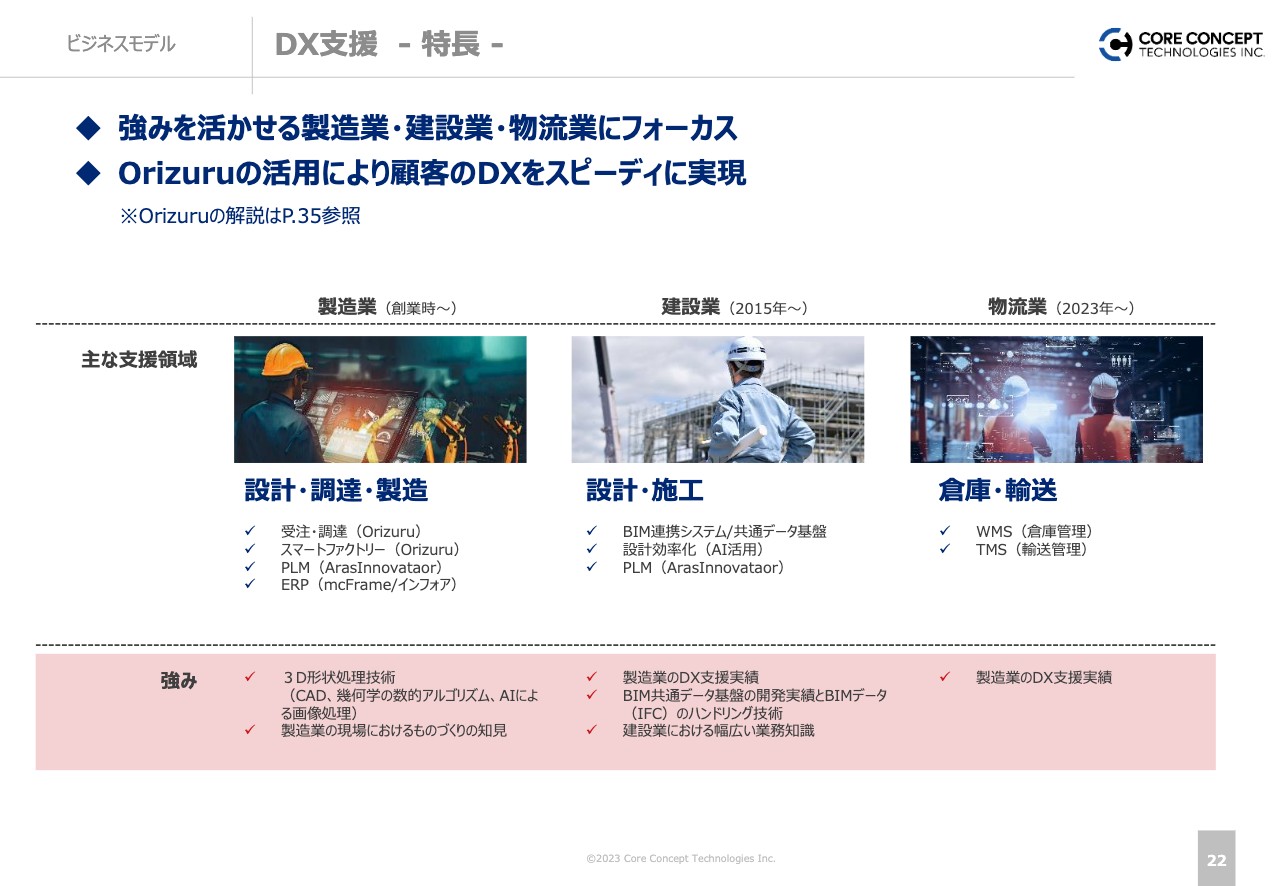

DX支援 - 特長 -

ここからは、事業ごとの特長について個別に記載しています。

DX支援に関しては、産業を絞った上で、さらに自社製品の標準機能を強化し、訴求に活用している点が挙げられます。ソフトウェアですので、仕組みができ上がるまでかたちが見えないというところが弱点なのですが、標準製品化することで受注前の営業段階から、デモや実データを使ってユースケースをお見せすることで完成後の姿を極力早くお客さまにお見せして、訴求するように努めています。

独自性

当社ビジネスの独自性についてまとめています。ポイントとしては、DX支援とIT人材調達支援の2つの事業はシナジーがある点と、DX支援後の運用・保守フェーズを内製化した後も、IT人材調達支援に切り替えることで受注を途切れさせず、取引をさらに長期でご支援できるという点です。

入り口の訴求力だけではなく、最終的な取引の継続性も考慮したビジネスモデルとなっており、かなり安定的な取引が継続できると考えています。

IT人材調達支援 - 特長 -

IT人材調達支援の特長です。どの産業でも同様だと思いますが、IT産業も優秀な人材の取り合いになっていますので、良い人材がいた場合にはすぐ採用やアサインが決まってしまいます。このようにスピードが求められる状況下で、質と量で応えていくBPネットワークが当社の「Ohgi」です。

「Ohgi」は当社で受注するプロジェクトのDX支援だけではなく、大手Sierから受注したプロジェクトに対しても、適材適所で人材を見つけることに利用できます。IT産業全体をさらに円滑に成長させていくようなドライバーとして、成熟化させていきたいと考えています。

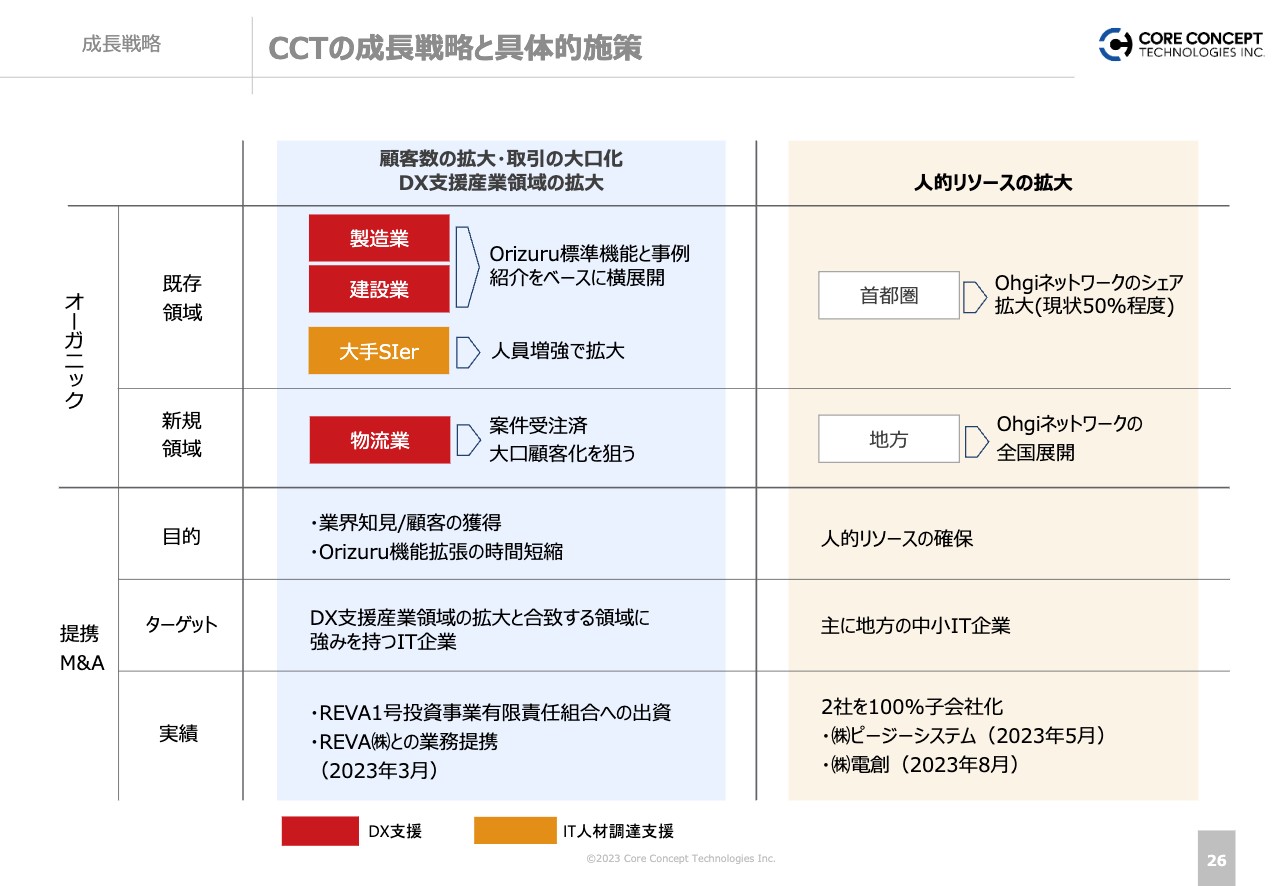

CCTの成長戦略と具体的施策

成長戦略と具体的施策についてご説明します。オーガニックな成長を継続していきながら、M&A等でさらなるスピードやダイナミックさを実現し、今後の成長に向けて邁進していくことを考えています。

オーガニックな成長に関しては、既存領域と新規領域に分けて記載しています。既存領域に関しては、フローは回っているため、そこをさらに伸ばしていくための打ち手をスライドに示しています。

DX支援は製造業、建設業、物流業を対象としていますが、既存領域ではすでに標準機能も事例も多数整備されています。そのため、打ち手としては産業の横展開を考え、顧客との取引数や、いずれは産業の中での取引のシェアといった規模の拡大がテーマになってきています。

規模拡大のために「Orizuru」の標準機能と、ミスミグループの「meviy」をはじめとした強力なDX事例をベースに、当社からもお客さまへの営業を強めていき、積極的にシェア獲得へ乗り出していくことが成長戦略になります。

さらに、当社は独立独歩で進めるという企業ではなく、大手SIerとの協業も粛々と進めていく方針です。理想としては、すべての大手SIerのプロジェクト支援を、当社の「Ohgi」による人材ネットワークを梃子に、産業全体で進めていくかたちを描いています。

そのため、大手Sierとの取引、具体的には各部門、各プロジェクトマネジャーとの関係を強化し当社の人員を増強し、これを梃子に拡大していくというのが成長戦略です。

新規領域のDXに関しては、産業別に一つひとつ横展開を進めていく方針です。建設業に次ぐ産業として、物流業へ展開する準備を進めてきました。

2023年に大手物流企業のDX支援を受注しており、こちらを成功へ導くべく進めています。この事例をもとに、物流業において1社ずつ横展開していくフェーズへと進めていきたいと思います。

オーガニックな新規領域の人的リソースの拡大については、2023年から「Ohgi」ネットワークの全国展開に向けた活動を開始しています。その一環として、山口県宇部市のピージーシステムという会社を買収しました。宇部周辺にも中小IT企業があるため、「Ohgi」ネットワークのパートナーとして巻き込みながら、地方への当社モデルの展開を進めていく方針です。

このように、オーガニックな部分としては産業別のDXの横展開、大手SIerの各部門への横展開、そして「Ohgi」ネットワークを全国に広げていくことをしっかりと進めて、今後も年率30パーセント以上の成長を志向していきたいと考えています。

加えて、補助戦略としてM&Aを行い加速していくかたちで進めていこうと考えています。財務体力やM&Aでのレピュテーションの向上などを武器にスピードアップに結び付けていきます。

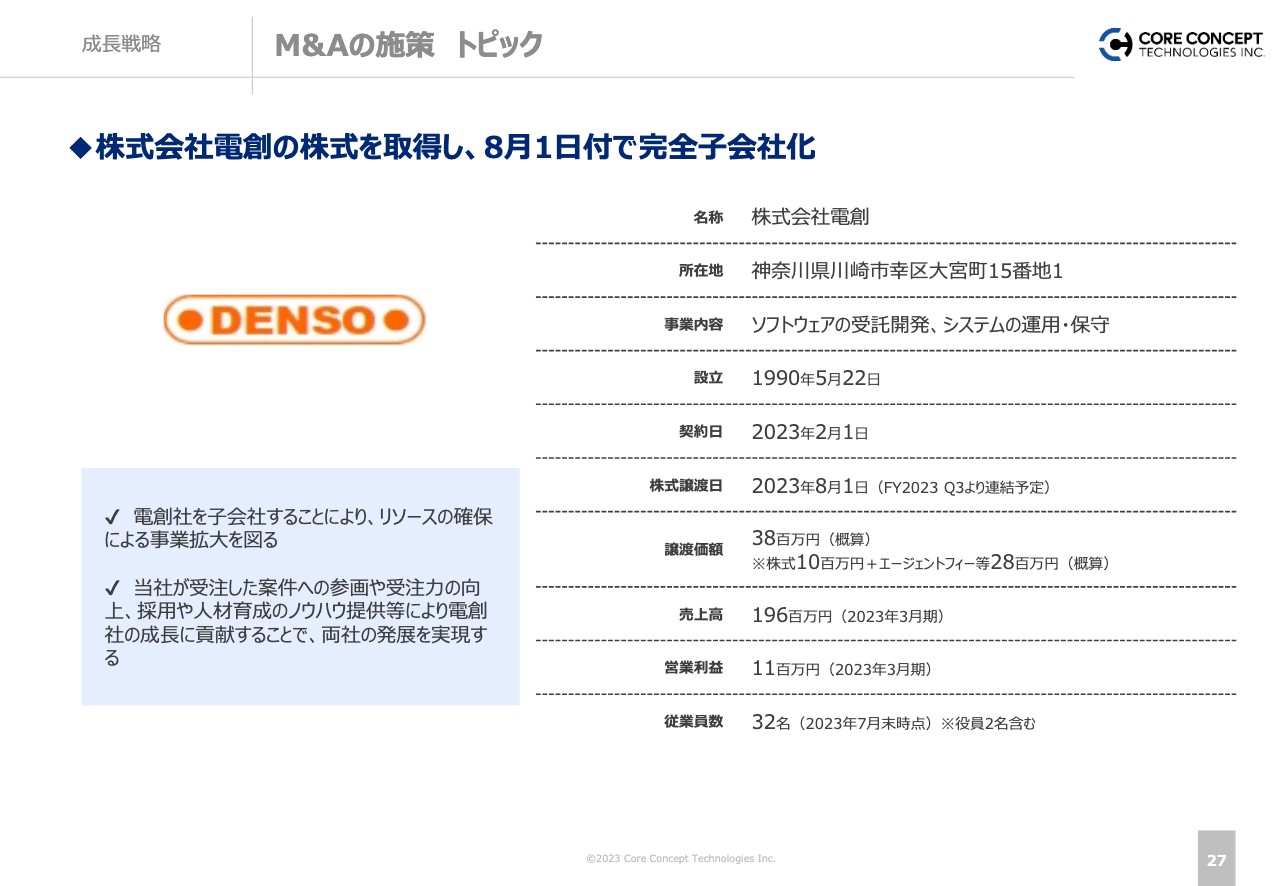

M&Aの施策 トピック

M&A施策のトピックです。2023年8月1日付で電創社の株式を取得しました。電創社は売上高2億円弱の会社で、社員数は32名です。

市場規模 - DX市場規模と当社事業領域 -

マクロ環境のサマリーです。各産業において、やはりDX投資は旺盛です。当社はマクロ環境の需要に今後も応えていく方針です。

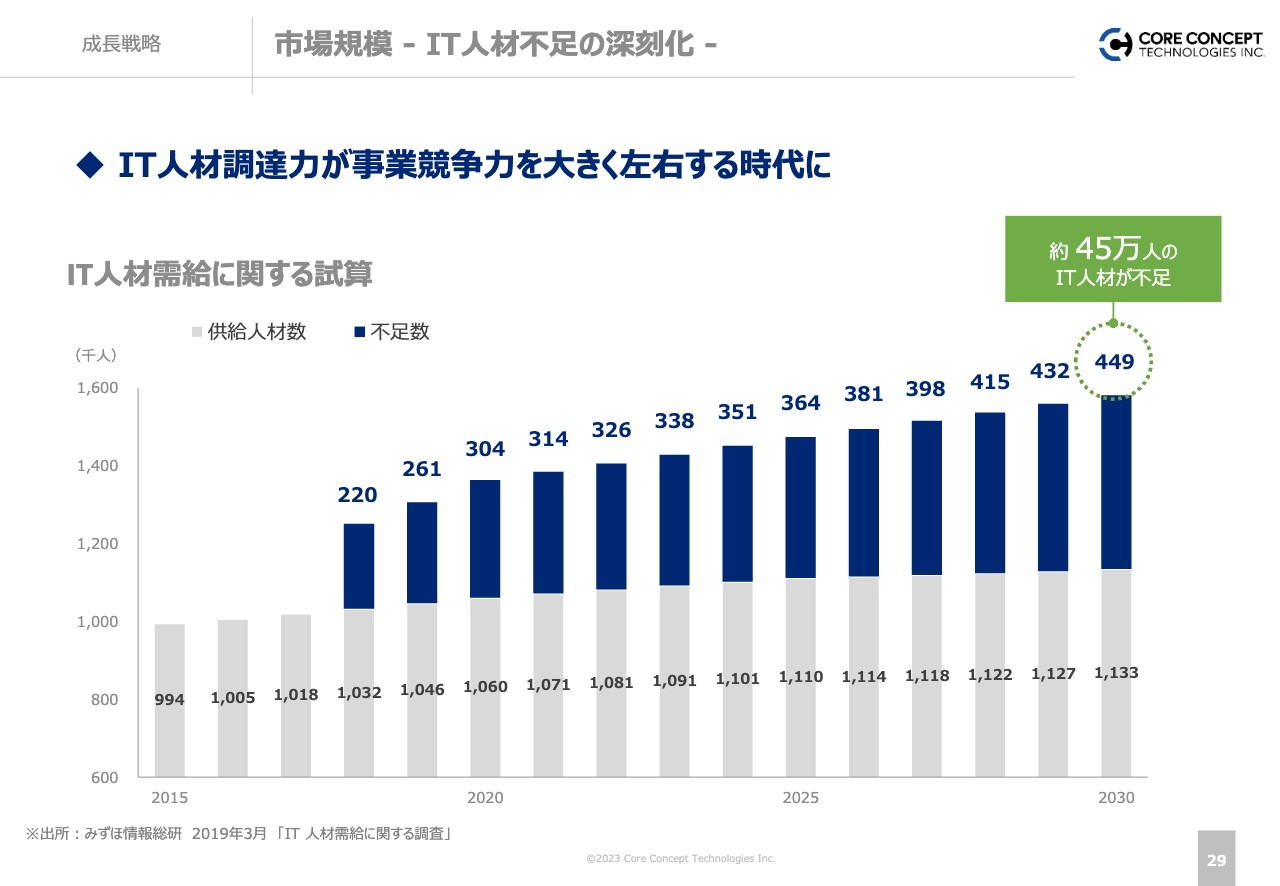

市場規模 - IT人材不足の深刻化 -

IT人材の需要についてです。IT産業では需要が旺盛になっている半面、人材不足が続いています。その傾向はさらに顕著になることが統計的にはっきりしているため、IT人材をきちんと集め切った会社は有利に戦えると考えています。当社は「Ohgi」ネットワークで協力会社とともに需要に応えていく方針です。

会社概要

本スライド以降はAPPENDIXですので、ポイントだけご紹介します。

こちらは会社概要です。グループ会社としてピージーシステム社と電創社の2社が加わっています。

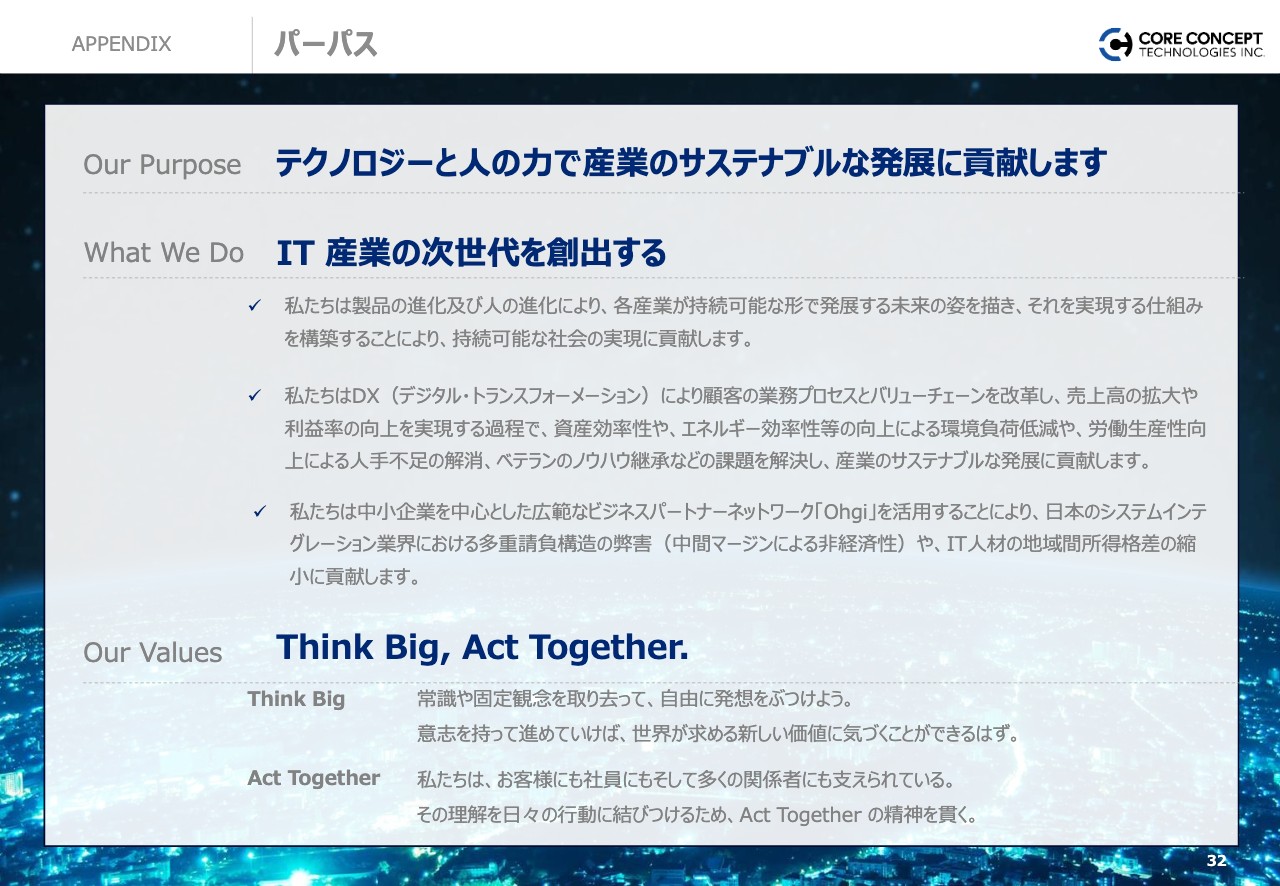

パーパス

統合報告書作成にあたり、パーパスを定義しました。これまでに記載した内容を少し整理して言語化したものです。

当社はIT産業の後発会社として立ち上がりましたが、この産業自体を良くしていきたいという思いを持って進めています。

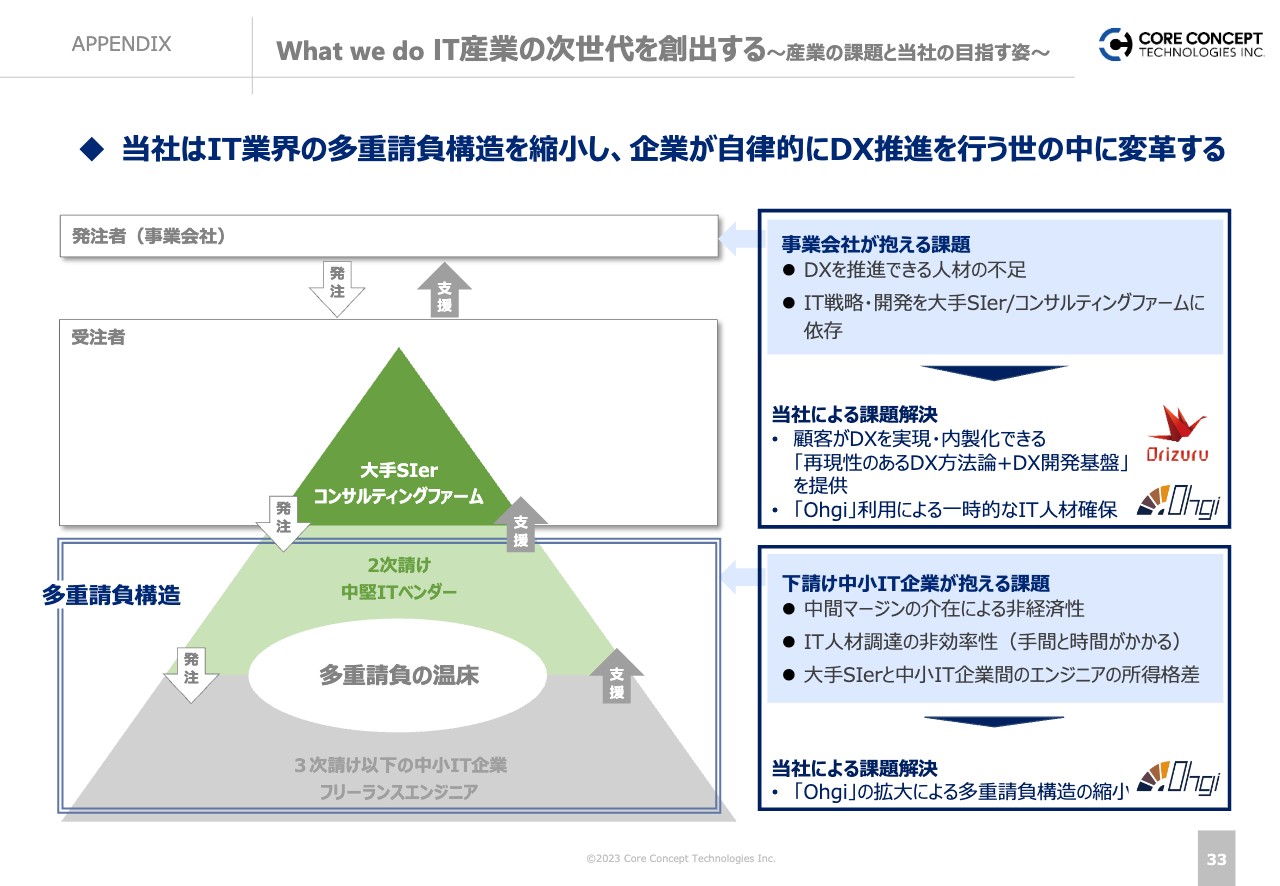

What we do IT産業の次世代を創出する~産業の課題と当社の目指す姿~

どのような問題意識とビジョンを持っているのかということで、IT産業自体の構造の課題をスライドに挙げています。

現在のIT業界は、規模が大きくなる中で、上層と下層との乖離が大きなひずみとして出てきてしまっています。多重請負構造のようなかたちで、同じ仕事をしているエンジニアでも、所属している会社や立ち位置によって得られる金銭的な対価に大きな差がある状況です。

産業が発展する中でこのような問題を完全に防ぐことは難しいとは思いますが、それ自体が放置されてきている点は問題だと思っています。

当社は、IT産業における負を解消する方向へ寄与するために、DX支援でバリューを上げていきます。多重請負構造を打破するには、間の階層構造が広がったり、構造化したりすると良くありません。

中小企業でも優秀な方であれば、魅力的で経済的にも大きな対価が得られる案件に従事する機会を得ることができることが望ましいと考えています。

「Ohgi」ネットワークは、そのような階層的な多重請負構造を打破することを目指して構築しています。階層を縮小しながら、事業会社の発展に寄与する結果を出していくことがIT産業として望ましい姿だと考えています。顧客に提案し、有言実行する過程で成長し、さらなる価値提供につなげていけるような好循環を志向して事業を進めています。

主要顧客

主要顧客をまとめています。当社のお客さまは、DX支援については製造業・建設業が中心で、IT人材調達支援については同業であるSIerです。

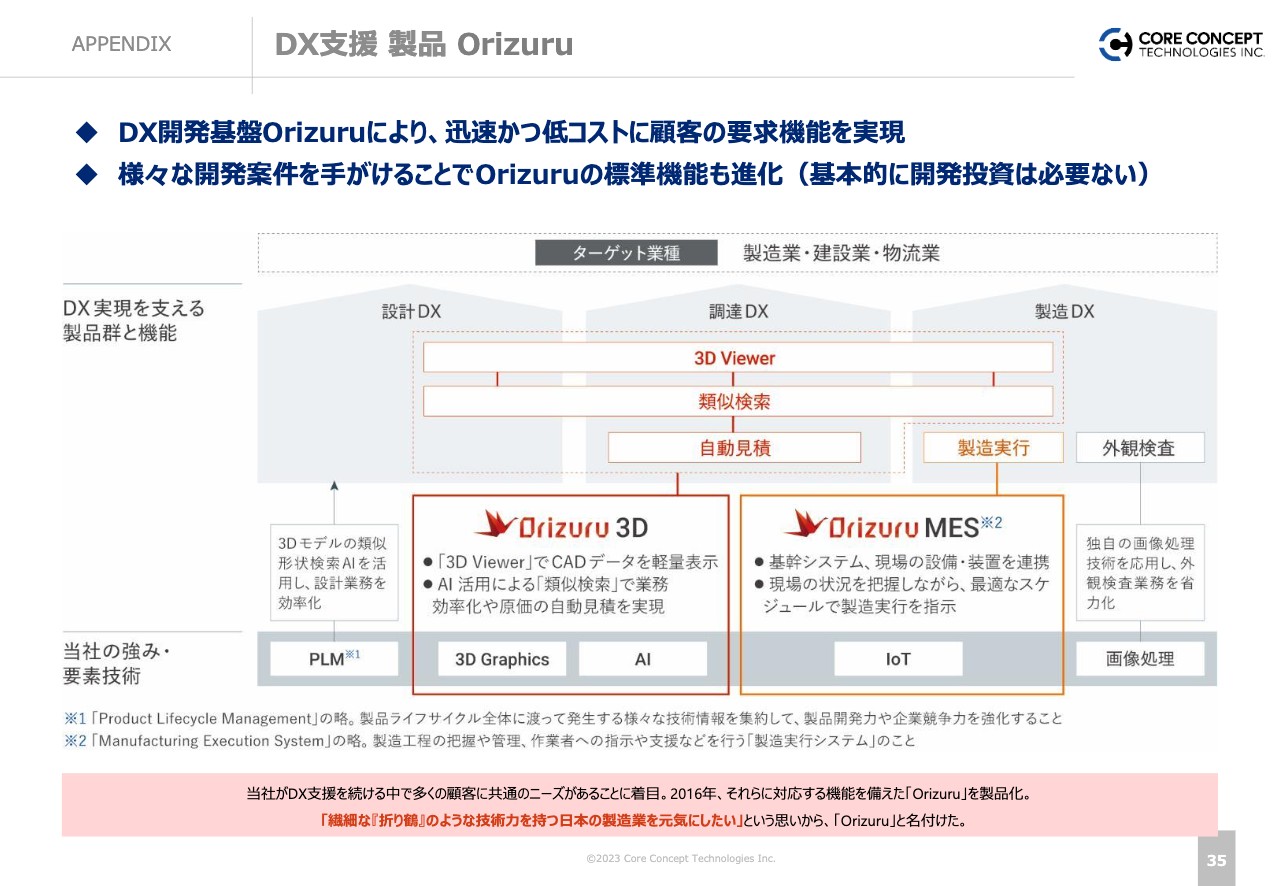

DX支援 製品 Orizuru

当社製品の1つである「Orizuru」の特徴です。対象の産業を絞ることで、求められる標準機能を最初から保有するという戦略のため、営業段階から「最終的にはこのような姿に持っていくことができますよ」という訴求力を持って整備しています。

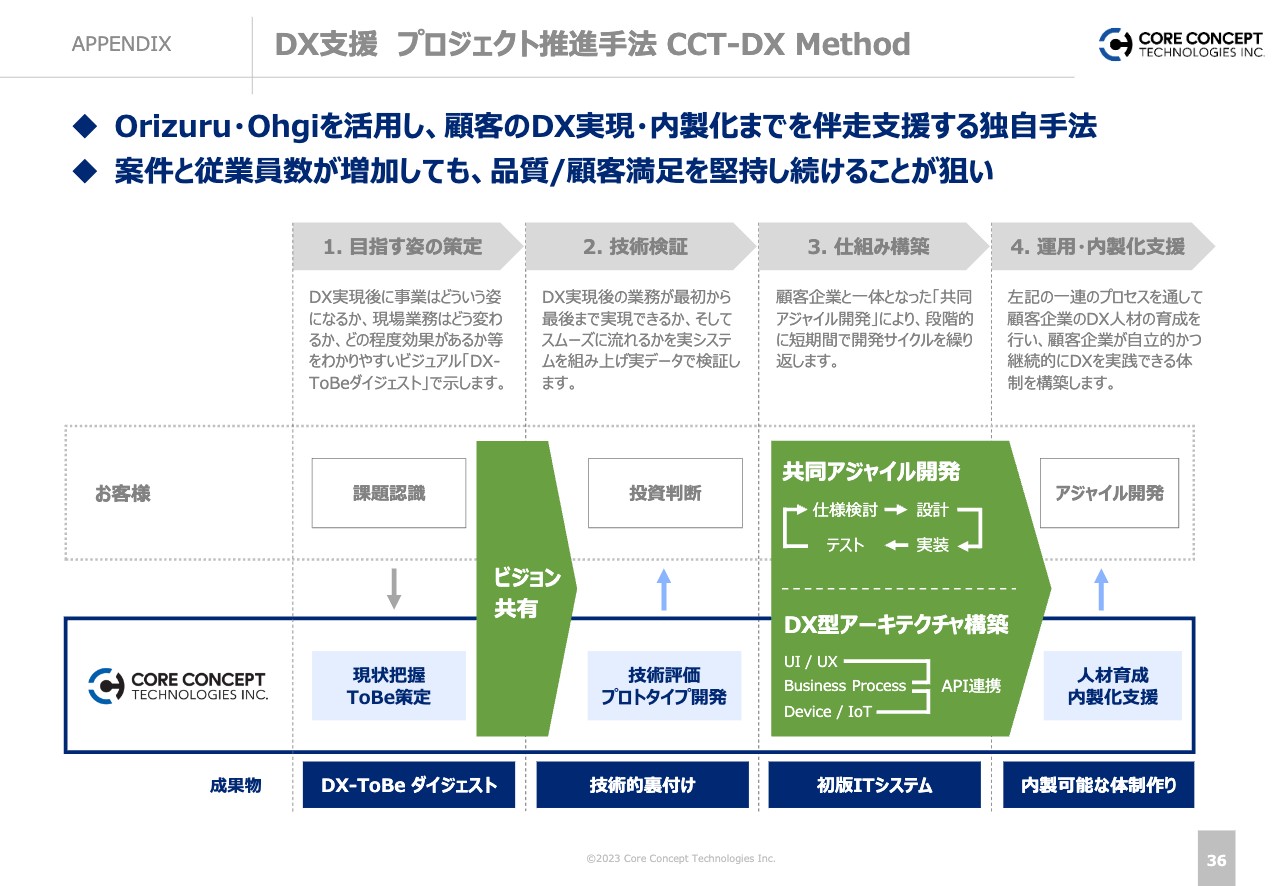

DX支援 プロジェクト推進手法 CCT-DX Method

DX支援を受注した後の進め方について示しています。事業が大きくなるとプロジェクトマネージャーも多数必要になりますが、プロジェクトマネージャーの属人的な質の違いによってプロジェクトの品質がばらついてしまうと、当社が顧客に提供できるバリューにも差が出てしまいます。

事業を拡大するためには、このような受注後の品質を平準化することが重要です。基本的には、一気通貫で、仕組みが出来上がった後も支援できる体制を整備しており、お客さまの満足が続いていくために必要な能力として、今後も整備を続けていく方針です。

ビジネスパートナーネットワーク Ohgi

当社の「Ohgi」の特徴は、半自動で案件に対して人を見つけることができる点です。約4,800社、約10万人の中小IT企業ネットワークを保有しており、マッチング機能によって需要に対して短時間で候補者をマッチングできるため、すぐに声を掛けられて打ち合わせができるという、スピードとマッチングの精度が特徴です。

こちらを全国に広げていき、日本全体のITエンジニアが効率的に案件に従事できるかたちを目指して整備していく方針です。

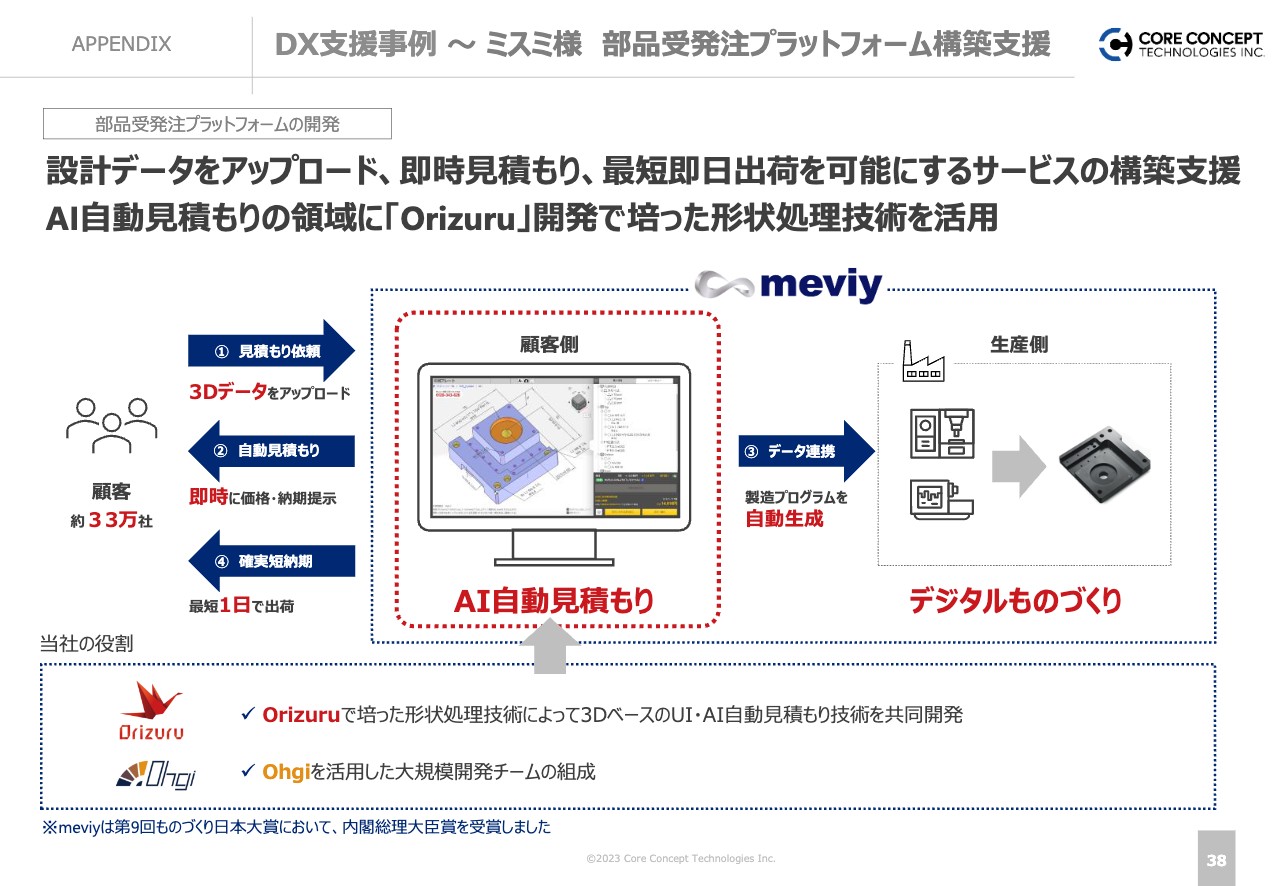

DX支援事例 ~ ミスミ様 部品受発注プラットフォーム構築支援

こちらのスライドからは支援事例をまとめています。こちらはミスミさまの事例です。

DX支援事例 ~ ファインシンター様 未来ファクトリー構築支援

こちらは、トヨタグループの上場会社であるファインシンターさまのスマートファクトリーの事例です。

DX支援事例 ~ 竹中工務店様 設計支援システム構築支援

こちらは建設業大手の竹中工務店さまの、建設業向けのDXの事例です。

DX支援事例 ~ 大手建設業様 現場業務DX

こちらはお名前を出していませんが、大手建設業さまの現場業務DXの事例になります。

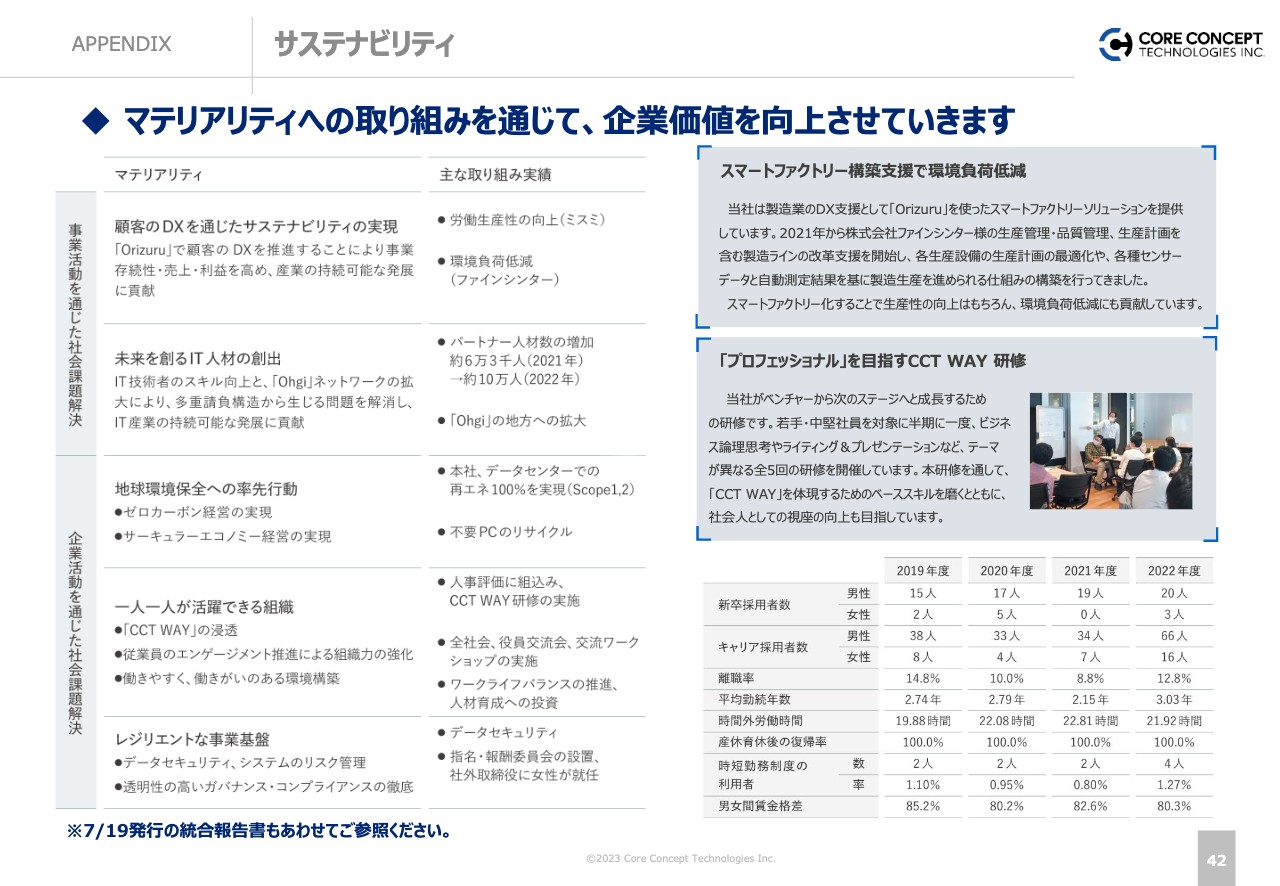

サステナビリティ

2023年7月に統合報告書を開示しました。その中でサステナビリティを中心に、今後の社会的な課題に対する取り組み姿勢も開示しています。この点も毎年ブラッシュアップしながら、事業成長とサステナビリティ貢献の両軸で、今後も会社を発展させていこうと考えています。

私からの決算説明は以上になります。

質疑応答:第2四半期の粗利率が改善した要因について

中島数晃氏(以下、中島):「第2四半期のDX支援の粗利率が、第1四半期の31.5パーセントから39パーセントとかなり改善されました。その要因を教えてください」というご質問です。

金子: 2022年は旺盛な需要がありました。トップラインを積極的に伸ばしていこうと、当社の強みである協力会社のネットワークを最大限活用して貪欲に受注してきました。ただし、お客さまのプロジェクトの品質を下げるわけにはいきません。優秀な人材を招くにはコストもかかるため、外注費に関しては少し目をつぶって受注を獲得してきた結果、外注費の割合が高まってしまい、粗利率が低下しました。

2023年の売上高成長率は30パーセントと決して低くはありませんが、2022年度の50パーセントに比べるとやや抑制しています。この中で、外注費率の適正化と仕入れ単価の最適化を進めてきました。その結果、足元ではかなり自然体に近いコスト構造に戻ってきています。

DXの粗利率は現在39パーセントですが、40パーセント前半までは自然体で着地できる見込みになっています。

質疑応答:今後の粗利率の見通しについて

中島:「足元39パーセントのDX支援の粗利率はさらに引き上げの余地があるのでしょうか?」というご質問です。

金子:粗利率はさらに伸長できるものと考えています。足元でお客さまへの提案単価の向上がかなり進んでおり、さらに伸ばしていける見込みです。

理由としては、「Orizuru」の標準機能により訴求力が上がってきていることが挙げられます。提案単価は、現在は人月単価で150万円から200万円のケースが多いのですが、それ以上の単価で提案できるケースもあります。「Orizuru」の標準機能の整備がさらに進むことによって、より単価を高めていけると考えています。

もう1点としては、「Ohgi」ネットワークを全国展開し地方の人材を活用していくことで仕入れ単価を下げられる見込みがあります。これにより外注費の割合も下げられる見込みです。

この2つの背景により、粗利率を継続的に高めていけると考えています。

質疑応答:DX支援における「Orizuru」の貢献度について

中島:「DX支援における『Orizuru』の貢献度合いについて教えてください」とのご質問です。

金子:「Orizuru」の貢献度合いについてですが、製造業・建設業に関しては、営業の段階からお客さまのDX化後のユースケースを実データでお見せすることができるようになってきています。特に、大企業に対しては、多額の投資をする際に、どのようなことが実現できるのかを最初からお見せしたり訴求したりすることが重要です。

「Orizuru」に標準機能が整備されてきていることは営業力や受注力に寄与しており、これから大手企業への営業をさらに拡大していくために不可欠です。「Orizuru」は足元ではもちろん、今後の成長にもより貢献していくものと考えています。

質疑応答:DX支援事業の産業の特徴と受注について

中島:「DX支援事業は製造業・建設業・物流業に特化していますが、そもそも各社のDXニーズは重複するものでしょうか? 各社各様にまったく異なるシステムを開発することにはならないのでしょうか? また、案件の収益性など、どのように考え受注しているのか教えてください」というご質問です。

金子:各社の需要に関しては、1社1社が差別化した戦略で伸ばしていますので、究極的には個別の需要ということになります。

ただし、産業別に扱っている製品の違いはあれ、業務のフローやバリューチェーンは近いものになります。産業別に展開する中で、その産業のお客さまの需要や求められる機能は共通する部分が少なからずあります。この点に着目して、当社は産業別にDXを展開していくことによって、標準機能の整備を進めてきました。

例えば製造業では、トップラインの成長と粗利益の改善を実現していくために、営業のDX化、調達のDX化、工場オペレーションのDX化の3つが主な投資対象として多く上がってきます。この3テーマは成長の起爆剤になる共通の需要だと言えるため、標準でどれだけカバーしているかという点が受注時の訴求力になります。当社では、そのような考え方で標準機能を整備してきました。

ただし、ある程度整備した状況で営業しても、お客さまからは「当社ではこの機能が重要だが、標準機能にはないのか?」など、個別の要望を挙げられることが多く、相当広い機能が求められます。当社は、その課題に取り組んで標準機能の拡充を進めています。

これによって、現在はどんどん標準機能が整備されています。製造業に関しては、標準機能だけでお客さまの期待に応えられる割合が相当大きくなってきていますので、さらに営業を促進していける状態です。

建設業は、まだ製造業ほどには整備されていませんが、竹中工務店さまをはじめ大手企業でご活用いただいている中で、標準的な機能の整備は進んでいますので、それを武器に展開していけると考えています。

このような製造業・建設業への取り組み結果から考えると、これから展開しようとしている物流業や、その先の食品、医療といった各産業も、需要の濃度が濃い機能に偏るのではないかと考えています。もちろん、中には個別の需要が多い産業があるかもしれませんが、今のところは各産業別に求められる機能は共通化するというのが当社の見解です。

質疑応答:案件の収益性の考えについて

中島:「案件の収益性を、どのように考えて受注しているのでしょうか?」というご質問です。

金子:社内では、提案前に受注判定会議を開催します。内部統制上、受注時に薄利多売で当社の収益性が上がらないということがないように、適正な粗利益率が担保できる提案になっているかという点を社内できっちりレビューした上でご提案するプロセスを整備しています。

DX支援に関しては、おおむね40パーセントかそれ以上の粗利益率がきちんと確保できる提案になっているかという観点でレビューしてご提案しています。反対に、その単価を提示した上でも、投資以上に顧客へ経済的な効果が出せるかどうかという点が重要だと思っており、その内容に対してレビューするようにしています。

具体的には、お客さまのトップラインが伸びるかどうか、粗利益率がどれだけ改善できるかといった点がきちんと提案のテーマに入っているか、そのテーマをどのようなメカニズムで実現しようとしているか、当社製品「Orizuru」の標準機能でいかに効率的に実現できる進め方になっているか等の中身のレビューを加えています。

DX支援に関してはこのようなチェックをかけてご提案していますので、場合によってはお客さまの要望どおりの提案をせず、当社が違う視点を盛り込んで提案の作り込みをするケースもあります。顧客側が得られる効果と、当社が得られる収益性を考慮しながら、きちんとした提案を作り込んで進めていくことで、収益性にも結びつけていこうと思っています。

質疑応答:多重下請け構造の打破というミッションを掲げた背景について

中島:「多重下請け構造の打破というミッションを掲げた背景を教えてください。また、御社と同様の考え方で展開している会社は他にありますでしょうか?」というご質問です。

金子:当社は、2009年に7名で立ち上げた会社であり、かなり後発のITベンチャーです。当社が立ち上がった時は、当然一次請けでの仕事を獲得できる立ち位置ではなかったため、下請けで入るところからスタートしましたが、実際に七次請け、八次請けの案件に従事することもありました。

当社の周りにいた中小零細企業も同じ状況で、当事者として問題を実感しながら事業を行ってきました。実際は発注元が大企業の案件の下請けとしてプロジェクトに従事するケースが多かったのですが、七次請けなどでは受注単価が低く、やはりフェアバリューとは言い切れないと思いました。

もちろん営業力は経済性の対価としてあるため、一次請け、二次請けの会社は高単価を取るのが適正だと思いますが、創業時の当事者として「商流が深すぎるのは構造的な問題だ」と実感したという点が入口です。中小企業が大企業の案件に従事する時の営業のチャンスが回ってこない点が問題だと思っています。

当社が大企業から受注した案件を、当社の「Ohgi」ネットワークを活用して中小零細企業に流せば、少なくとも二次請け、三次請けの立ち位置で、どのような中小零細企業でも仕事に従事できます。これはIT業界の大きな変革ではないかと考えました。そのような創業期の体験から整備してきたのが当社の「Ohgi」ネットワークです。

もちろん、この業界にはこのような意識を持って進めている会社もあると思います。ただ、当社ほど中小IT企業をネットワークしている会社はないのではないかと思います。

中小IT企業のネットワークをきちんと整備していくことはIT業界の発展に寄与するため、当社の責任も重いと考えています。産業の発展にきちんと結びつけるという責任感を持って、今後も顧客への提供価値と各ベンダーの従業員の働きがい、得られる対価など、総合的な部分をきちんと良くしていけるように、自分たちのビジョンを有言実行していくことが重要だと考えています。

質疑応答:「Orizuru」や「Ohgi」の競合と、TAMについて

中島:「『Orizuru』や『Ohgi』の競合はあるのでしょうか? また、それぞれどれぐらいのTAMがあると考えれば良いでしょうか?」というご質問です。

金子:直接製品として競合するケースは、あまり多いわけではないのですが、例えば製造業向けでは日立製作所社の「Lumada」と、工場のMESの領域では海外のパッケージと、少しぶつかるケースもあります。

ただしこのような製品とは、機能的にかなり差別化している状況です。特に、日本の製造業のものづくりの知見に長けている当社の強みを活かして、製造業の業務知識や、お客さまの課題感の理解なども製品開発に活かしています。

非常に実用的な強みを持って整備してきている点が、特徴につながっていると思っています。例えば、「Orizuru」の特注品の全自動見積は、ものづくりの設計や製造の知見がなければ、標準機能化することがほぼ不可能な領域まで食い込んでいます。

「Ohgi」についても、やはりIT業界の下請けの当事者として、人材が求められるシーンに関してはどこよりも場数を踏んで成長してきた企業です。ユーザー目線で仕組みを整備することが強みだと考えています。特に他の企業と比較しながら機能を整備しているわけではありませんので、競合については明確に回答できません。

質疑応答:ピージーシステム社、電創社のM&Aの狙いと意図について

中島:「ピージーシステム社、電創社のM&Aの意図を教えてください」というM&A関係のご質問です。

金子:ピージーシステム社は、山口県宇部空港の近くの中小IT企業です。当社は首都圏で商売をしてきましたが、かつてはなかなか良い案件を獲得できず、多重請負構造の下の階層で食べていくために仕事をしていくことが日常的にありました。

案件獲得がより厳しいのが地方です。地方では、IT産業が盛り上がっている最中でも、新しい取引先を獲得できるほどの経済圏がありません。数年事業を続ける中で、「経営が揺らぐ状況ではないが、売上高を1.5倍、2倍、3倍と伸ばしていくような輝かしいビジョンはなかなか描けない閉塞感に苛まれている」というのが、地方の中小IT企業の実態です。

当社は創業期からそのような経済的な格差があることはわかっており、いずれはそのような領域にも踏み込みたいと考えて事業を進めてきました。2021年に上場し、首都圏のITネットワークのかなりのシェアを取るに至り、ようやく地方も手掛けていけるフェーズが来たと考えました。

ピージーシステム社を当社グループに招いたのは、中小IT企業のネットワークは、東京、首都圏だけで終えるつもりはないという意思です。当社グループに加わっていただくことで、地方で働いたとしてもエンジニアとしてきちんと成長できて、高額の対価を得られる人生をともに実現していこう、産業ピラミッドの経済的な格差の打破を狙っていこう、というビジョンを持っています。

ピージーシステム社の買収は、当社の「Ohgiネットワーク」を地方に展開して、地方の経営者や社員も笑顔になる未来を築いていく第一歩としての案件です。電創社も同様に、長年下請けで商売をしてきた中で、成長への未来をともに築き、全国の中小IT企業をさらに成長させていくという当社のビジョンに共鳴して、加わっていただきました。

今後も、我々からバリューを提示しながら、一緒に未来を切り拓いていく関係性を作れる会社をグループに招いていきたいと思っています。グループ会社がそのように成功していくことで、「IT産業の中小下請け層であっても、産業を盛り上げていける」という姿を、ともに実現したいと考えています。

絵に描いた餅にならないように、招いた会社の収益性がきちんと向上していくことも事業成長モデルの中に含めて、共存共栄していきたいと思っています。今回のM&Aは、そのようなメッセージの表れです。

質疑応答:ピージーシステム社買収の将来的な影響について

中島:「ピージーシステム社の買収について、のれんが2億200万円発生していますが、のれん償却費を加味した営業利益への将来的な影響を教えてください」というご質問です。こちらについては私からご回答します。

のれんの償却期間については、現在監査法人と協議中であり、第3四半期の決算で確定することになっています。正確なことはお伝えできませんが、仮に償却期間を10年とすると、年間の償却負担、ピージーシステム社の営業利益がプラマイゼロになると考えていますので、足元の影響はほぼないと考えています。

先ほど金子がM&Aの背景をご説明したように、ピージーシステム社に限らず、M&Aをした会社のバリューアップを図り事業を伸ばしていくことになりますので、当然中長期的にはプラスの影響になると考えています。

質疑応答:ピージーシステム社のPMIの状況について

中島:「ピージーシステム社のPMIの状況について教えてください」というM&A関係のご質問です。こちらも私からご回答します。

事務的なPMI、つまり月次決算を正確に取り込んだり、ガバナンス面の基準を我々の上場会社の基準に揃えるなどのPMIは、順調に進んでいます。

本質的に大事なのは、先ほどもお話ししたように、ピージーシステム社といかにシナジーを出すか、バリューアップを図って伸ばしていくかということです。

具体的には、月に1回、ピージーシステム社の経営陣と当社の経営陣でマネジメントミーティングを行っており、経営方針や営業戦略、採用のテコ入れなどについて協議しています。そのような伴走支援やバックアップについても、順調に進展している状況です。

電創社をはじめ、今後M&Aをする会社についても同様に、本質的な価値を生み出していくためのPMIを実行していく予定です。

質疑応答:IT人材のコスト高の吸収について

中島:「IT人材は、需要に対して供給が足りない状況が今後も強まっていくと思いますが、その中でコスト高をどのように吸収されているのでしょうか?」というご質問です。

金子:全体的には一人当たりの出来高、生み出す成果を引き上げていくことでコスト高を吸収するということになります。逆に、一人ひとりの給与をさらに上げたり、外注費を今より高めても、当社の利益が上がっていくということが健全な成長だと思っています。

例えば、CCT単体の社員数は約350名で、今年は160億円弱の売上高を計画していますので、社員一人当たり年間4,000万円以上を稼ぎ出すということです。ピージーシステム社や電創社は、社員一人当たりの売上高が1,000万円を切っています。これが当社の生産性と中小IT企業の生産性との差です。

やはり下層にいる中小企業は、人が生みだしている経済的価値が低いため、それをきちんと高めていこうと考えています。そのためには、能力がともなう成長も必要です。

旺盛なIT需要に対して人が足りないという事実はあるのですが、限られた人数でも先進国の1つである日本の経済発展に応えられるよう、IT産業として価値を出していくことが重要だと思っています。

各社員が、さらに高い価値を提供できるように成長を遂げ、コスト高を吸収することを、CCTとしては有言実行し続けていくつもりです。今回グループに加わっていただいた電創社、ピージーシステム社の一人当たりの売上高を1,000万円、2,000万円、3,000万円、4,000万円と上げていき、社員の年収をさらに高くして、それでも利益が残るかたちにしていこうと考えています。

新着ログ

「情報・通信業」のログ