【QAあり】日総工産、売上高・営業利益は1Qとして上場来最高 営業利益は前期比+92.9%と大幅増加

サマリー

清水竜一氏(以下、清水):みなさま、こんにちは。本日は大変お忙しい中、多数の方にご参加いただき誠にありがとうございます。それでは、決算説明を始めさせていただきます。

スライドは本日のサマリーです。各項目については、後ほど詳しくご説明します。

目次

本日はご覧の目次に沿って進めてまいります。

アカウント戦略からインダストリー戦略へ

まず、決算概要についてです。過去にもお伝えしていますが、アカウント戦略からインダストリー戦略に大きく舵を切ったことで、「その違いがわかりにくい」というご意見・ご質問をいただくため、あらためておさらいしたいと思います。

当社は上場来、4つのアカウント企業グループに対し個々のニーズに集中的に応えていくため、「点の戦略」のような考え方でお客さまが求めている人材の質や中身を追及しながら、人材の育成・輩出を行ってきました。

しかし、テクノロジーの変化などが環境に大きく変化を与えていることから、インダストリー戦略では3つのインダストリーをあわせた人材育成を行いながら、それぞれのインダストリーを代表する企業のニーズに応えていく「面の戦略」という考え方に大きく舵を切りました。

このような変化を通して、この1年足らずで大きくゲームチェンジしていることを強く実感しました。これまでの製造系人材サービスの製造オペレーションで必要だった人材の質と、これから求められる人材の質には大きな隔たりがあります。将来に向けた成長には、次の時代に必要とされる人材を育成・輩出する仕組みが必要だと考えました。

従来のオペレーター中心で行っていた事業よりも、人に対する投資に長いレンジでしっかり向き合っていく必要があると感じています。これらについて、現在どのように対応しているかは後ほどご説明します。

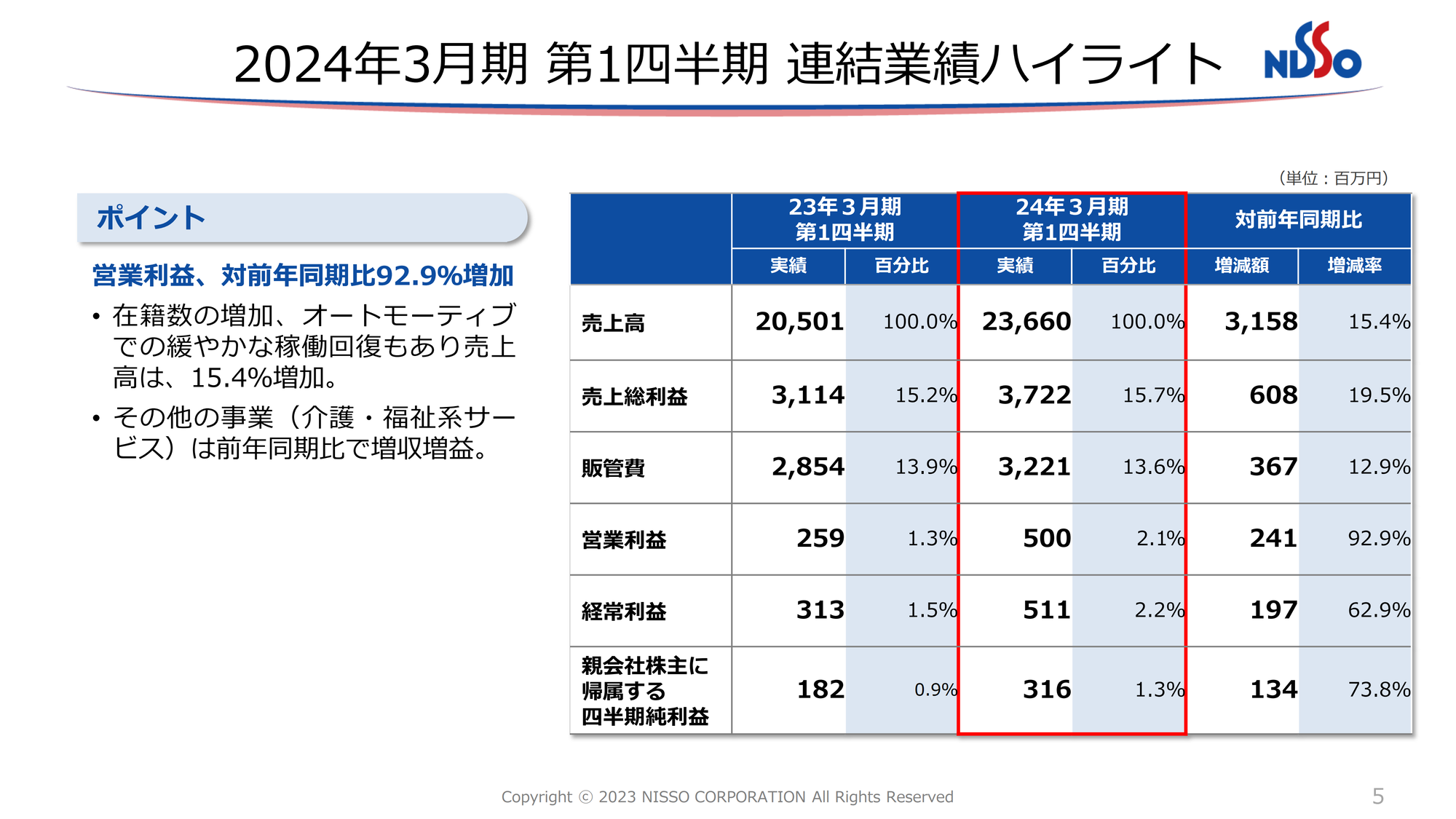

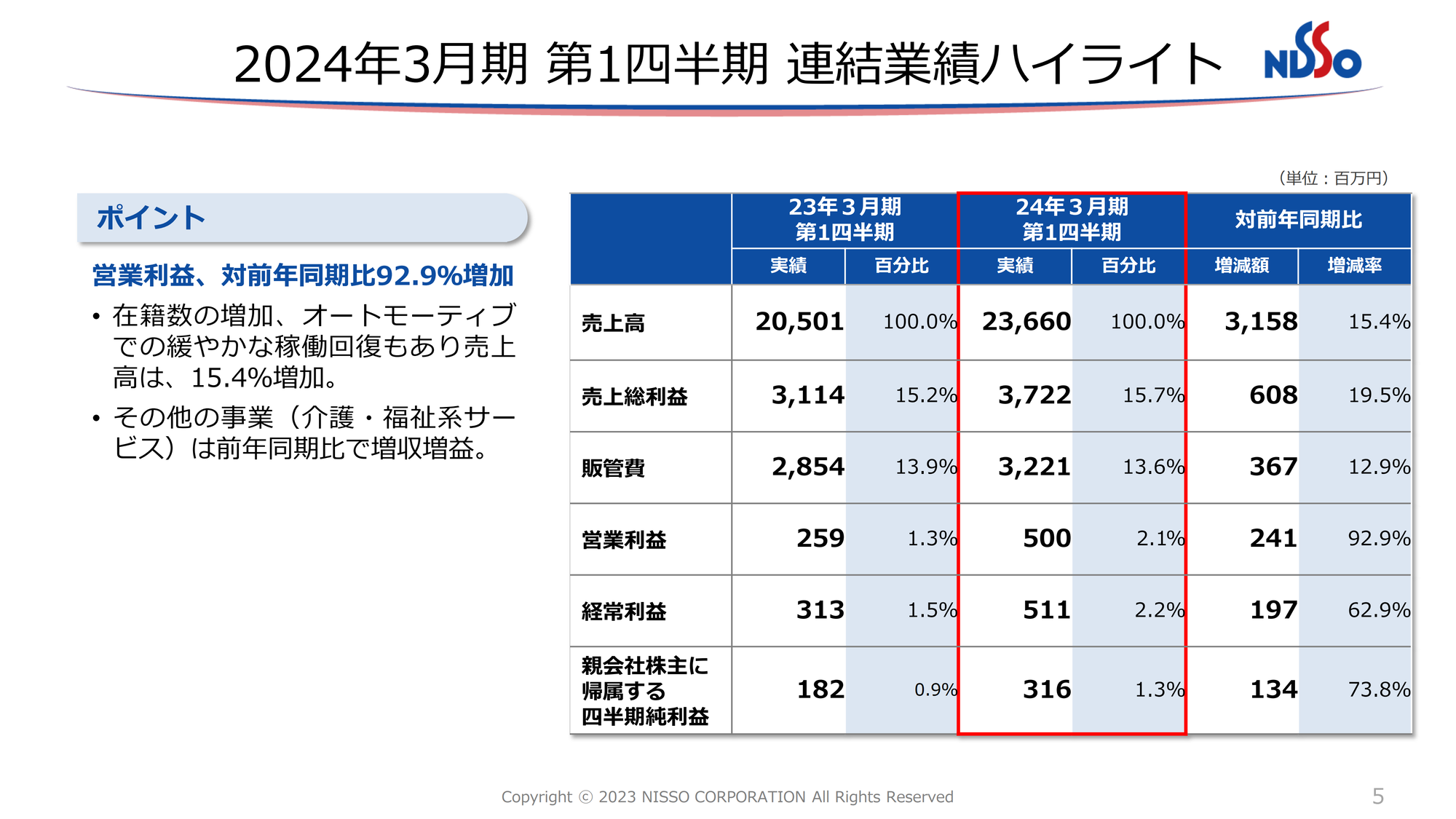

2024年3月期 第1四半期 連結業績ハイライト

第1四半期の連結業績のハイライトです。営業利益は5億円となりました。一部の投資家の方には「各四半期で5億円、年間合計20億円ではまったく成長性がない」と受け取られてしまったため、足元の株価に影響が出ているのではないかと私は考えています。しかし、第1四半期は四半期の中で最も利益が出にくい期間となります。

昨今はゴールデンウィークを長くとる大手メーカーが非常に増えていますし、サプライチェーン問題の影響も第1四半期はまだ残っています。本来、勤務時間は1人当たり月平均186時間ですが、第1四半期は180時間を割っていることが、第1四半期の収益を悪化させている原因の1つです。

ただし、第1四半期の数字としては、売上はもちろん収益についても過去最高益を計上することができました。

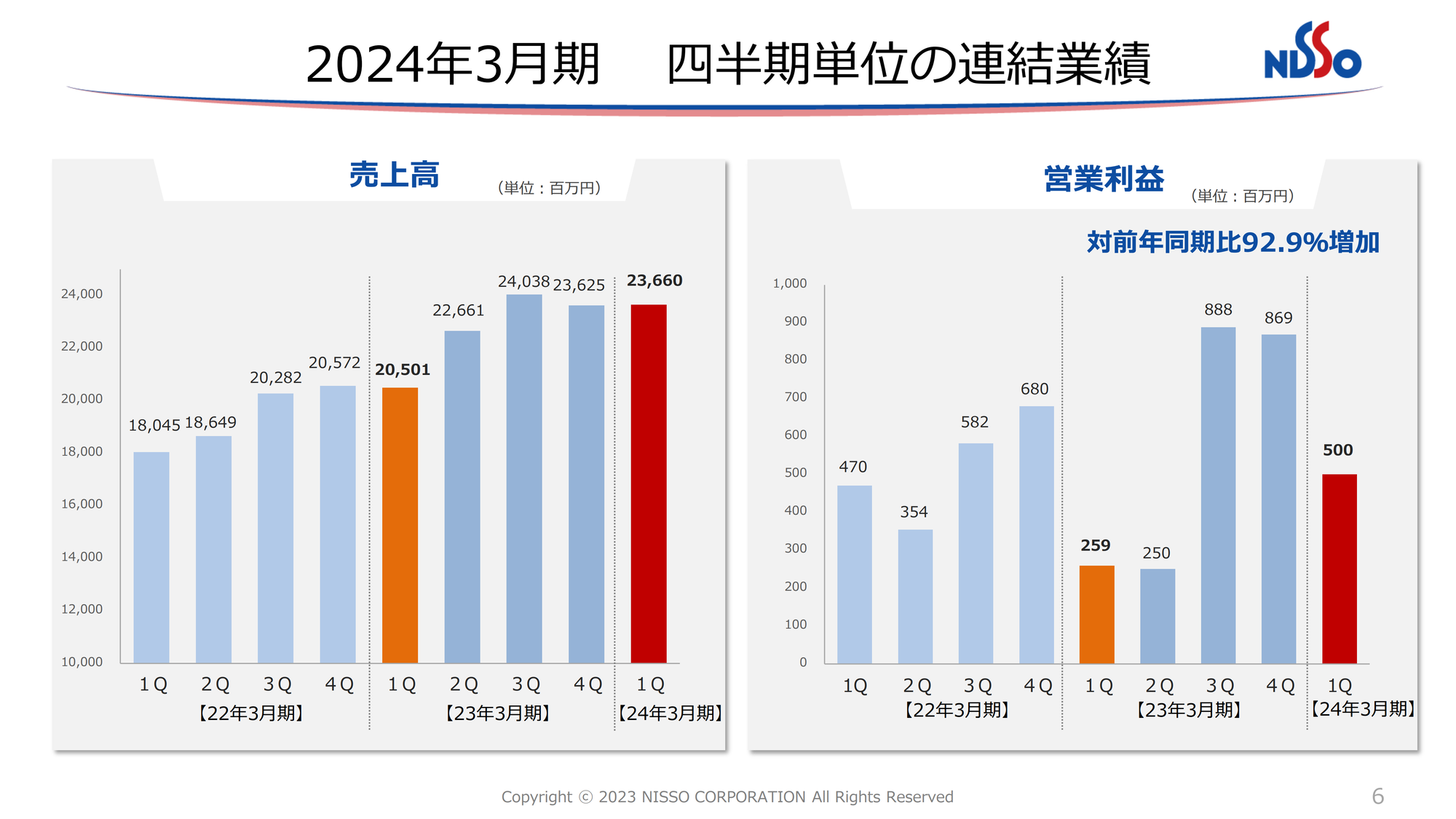

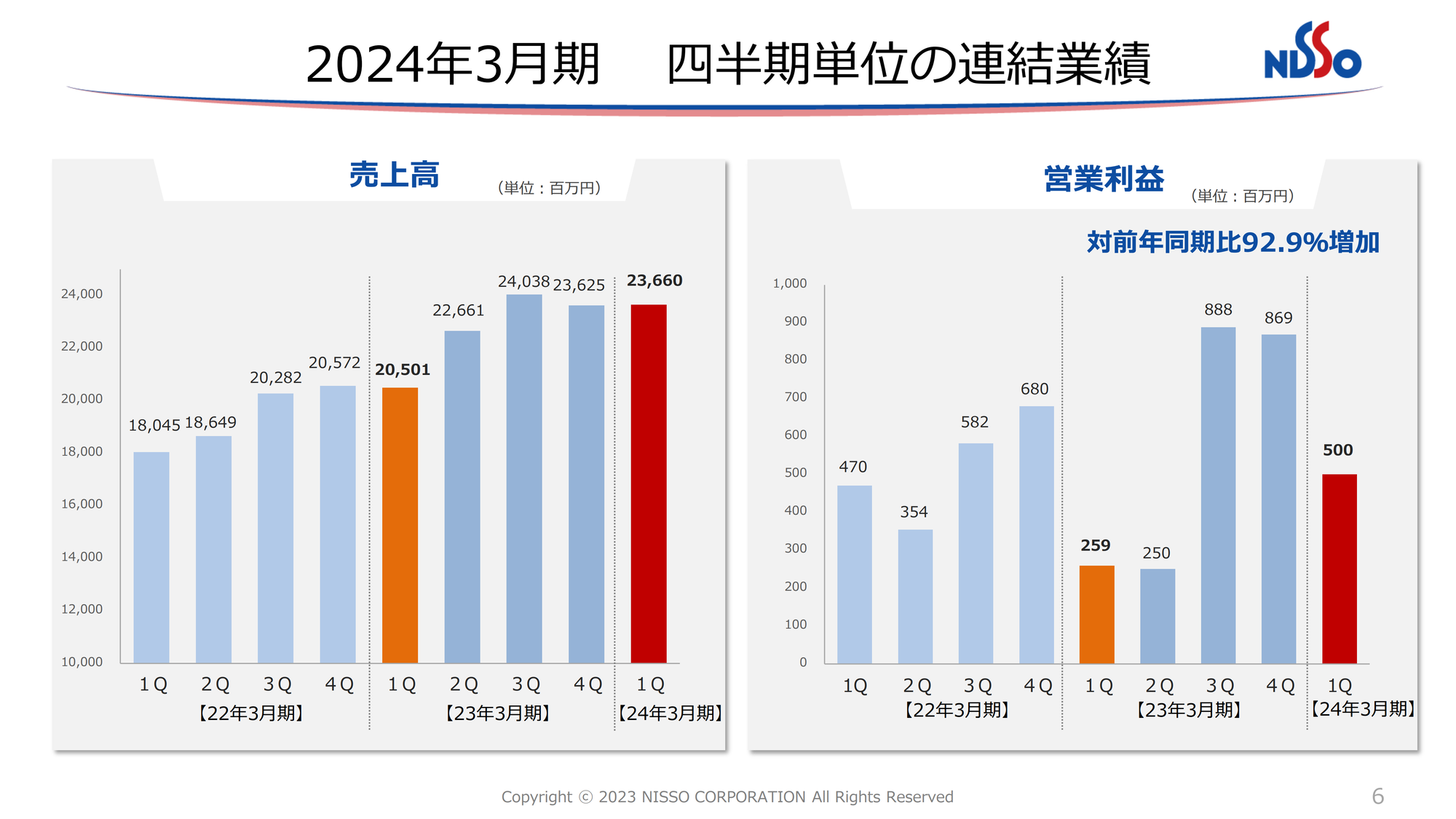

2024年3月期 四半期単位の連結業績

連結業績の推移を四半期ごとに表したグラフです。

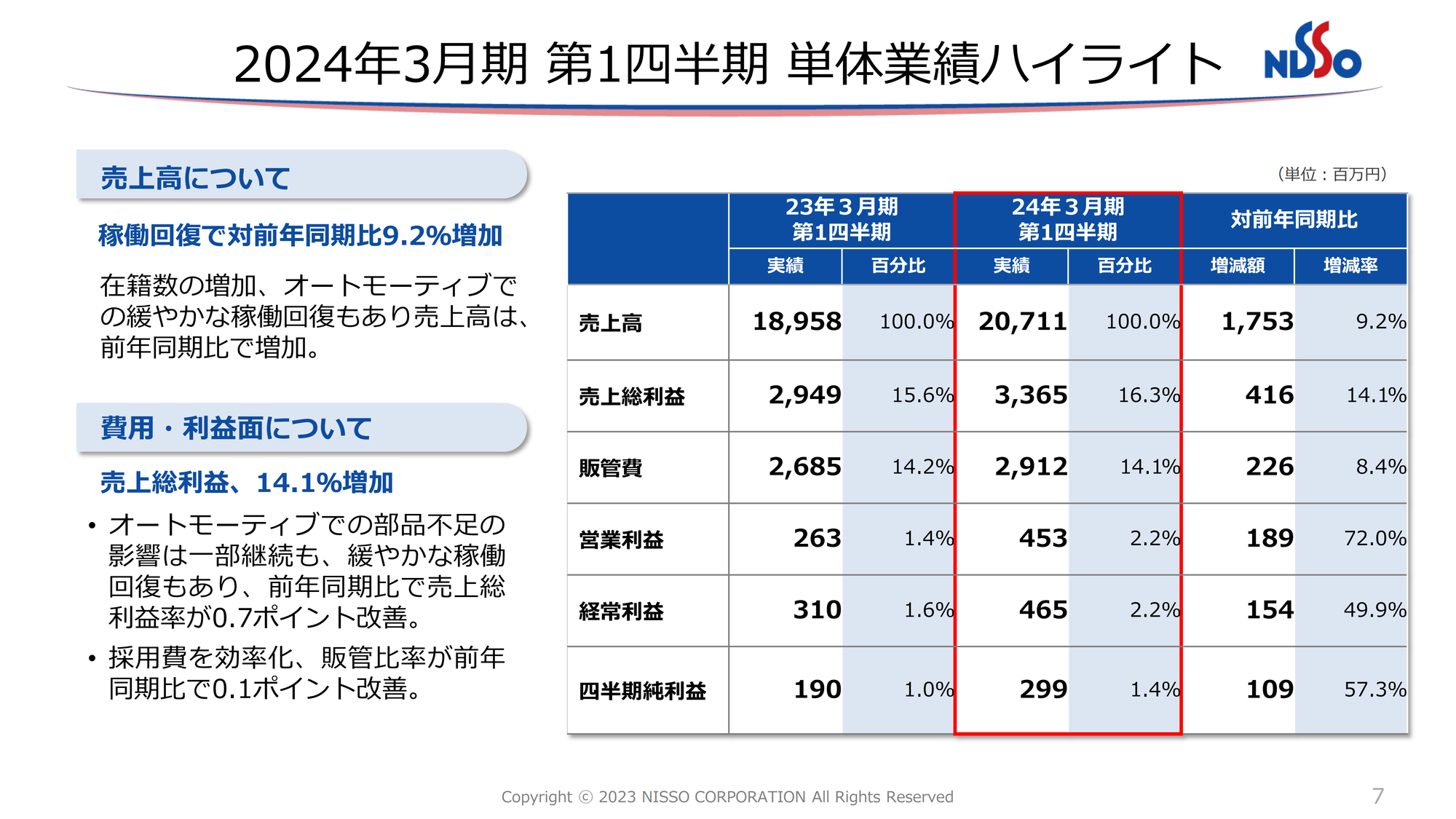

2024年3月期 第1四半期 単体業績ハイライト

日総工産単体のハイライトをご説明します。第1四半期、オートモーティブインダストリー(自動車・EV関連)については、一部の自動車メーカーが正常な状態にかなり近づいてきてはいるものの、全体ではパワー半導体を中心とした部品不足などを背景に回復が非常に緩やかになっています。

さらに、セミコンダクターインダストリー(半導体・半導体製造装置関連)においては、メモリを中心に在庫が少し積み上がっており、在庫調整が生じています。また、エレクトロニクスインダストリー(通信機器・電子部品)では通信機器系の需要が低調で、一部の電子部品において在庫調整が行われています。

販管費は、現在の在籍数の伸びをご覧いただくとおわかりのとおり、まだまだ本格的に回復していないため、採用コストを抑えながら運営していることなどが、販管費を全体的に押し下げている要因となっています。

在籍数は昨年と比べて約862名増えており、業務管理を行う人の人件費が増えています。コロナ禍の出口が見えてきたことで、お客さまとようやくリアルに交渉ができる環境が整いつつあり、これから先に向けた深いお話をお客さまとしっかり行うための活動費も増えています。

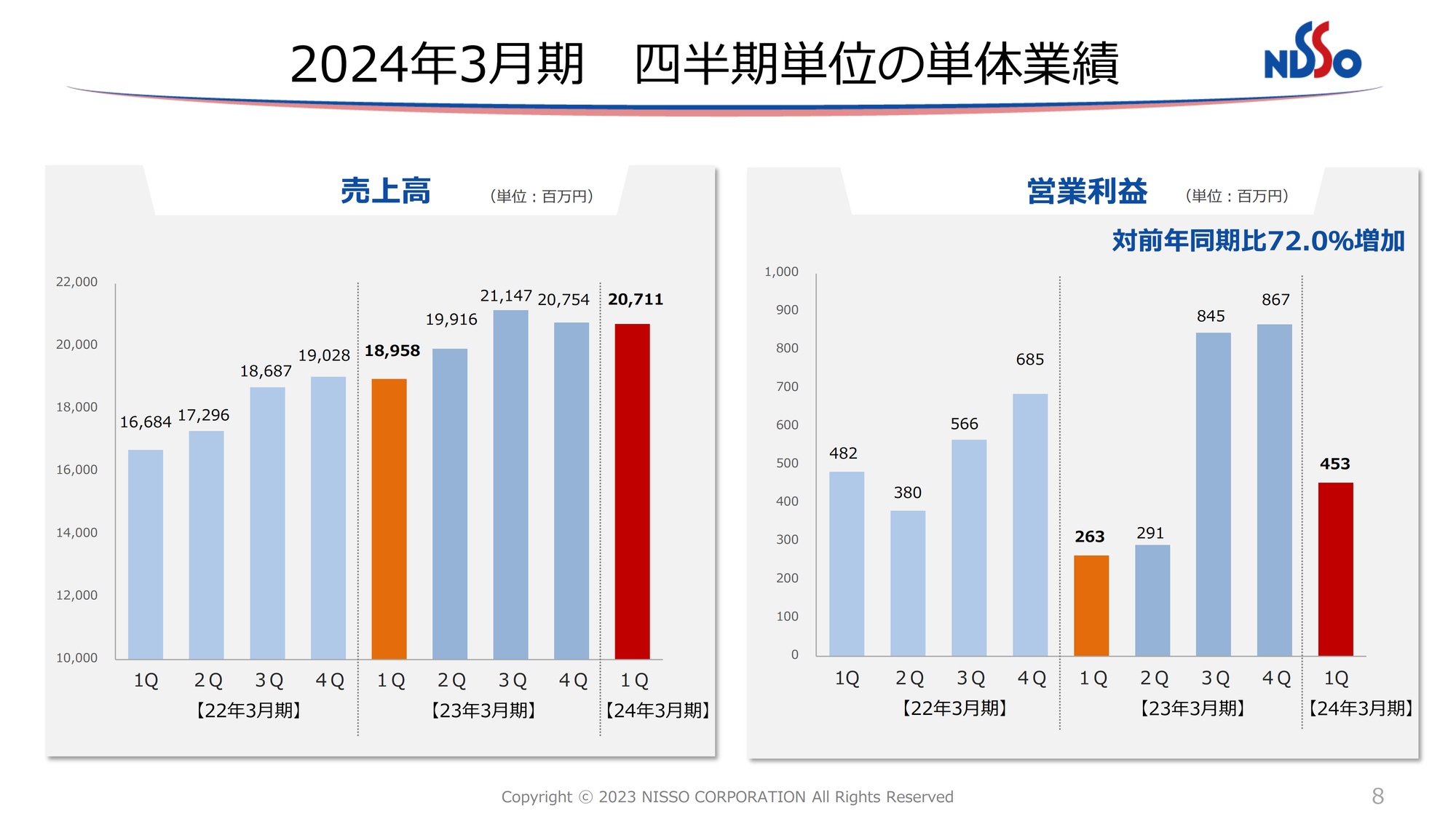

2024年3月期 四半期単位の単体業績

単体業績の推移を四半期ごとに表したグラフです。

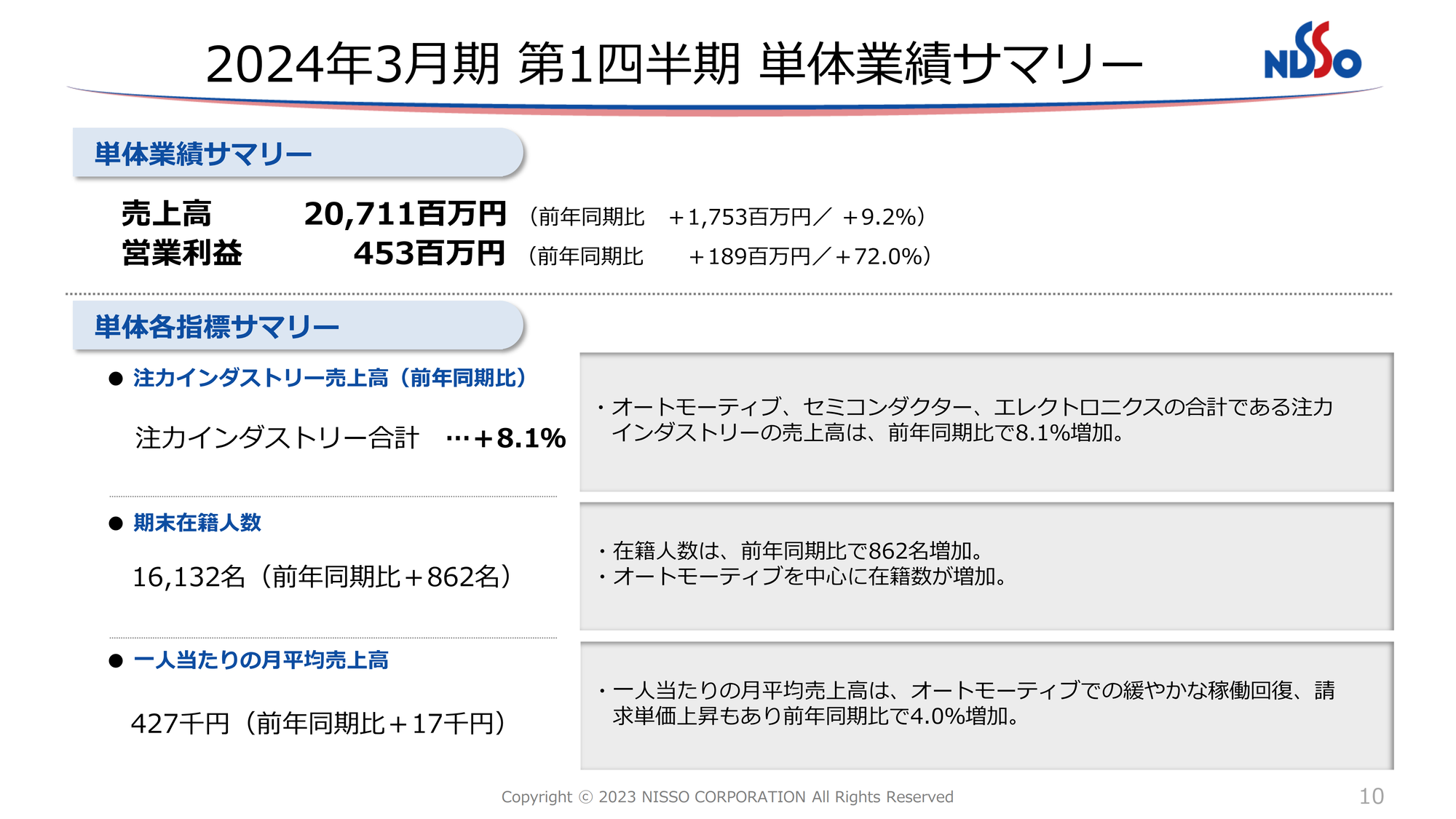

2024年3月期 第1四半期 単体業績サマリー

単体業績のサマリーです。後ほど詳しくご説明します。

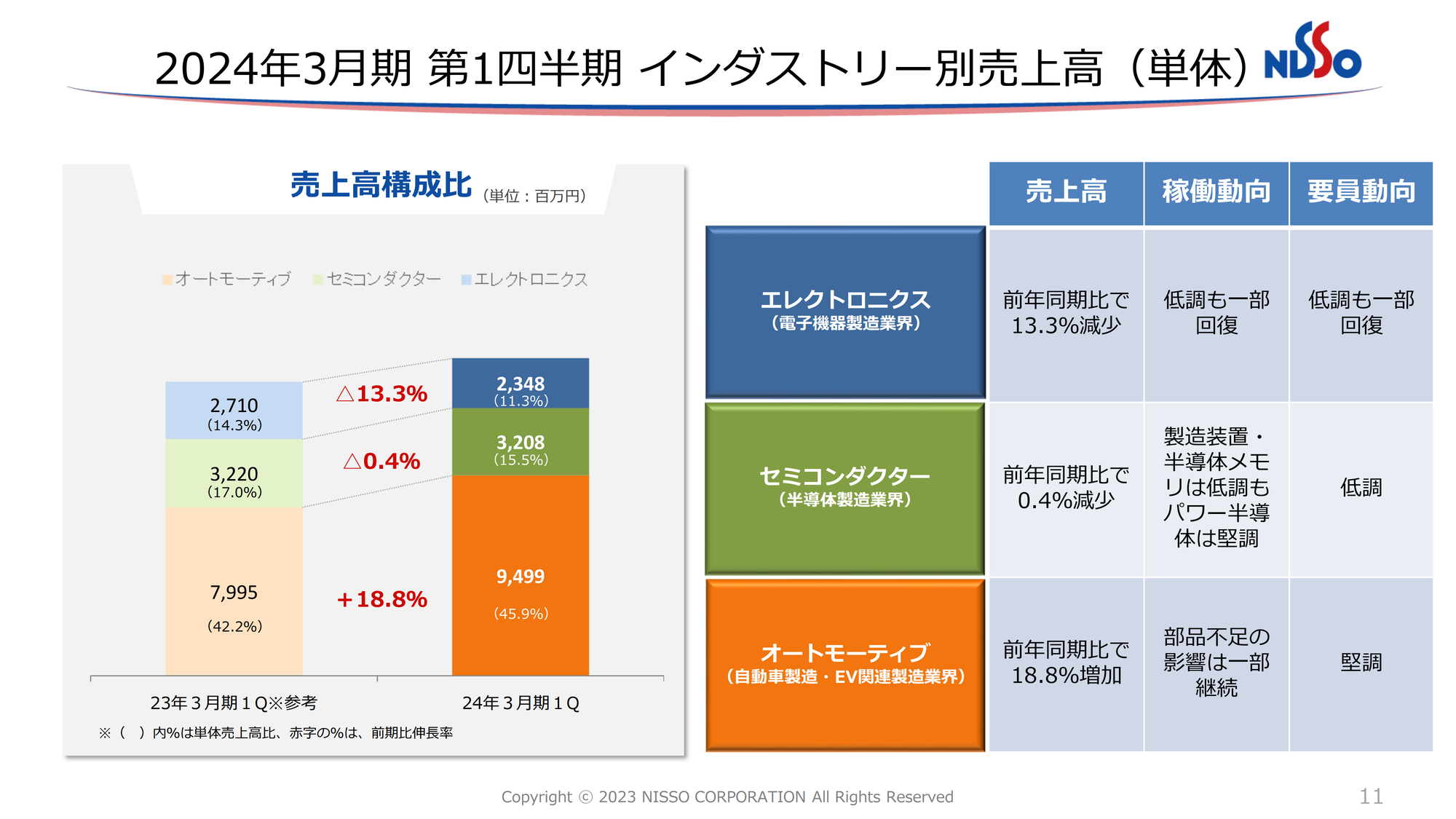

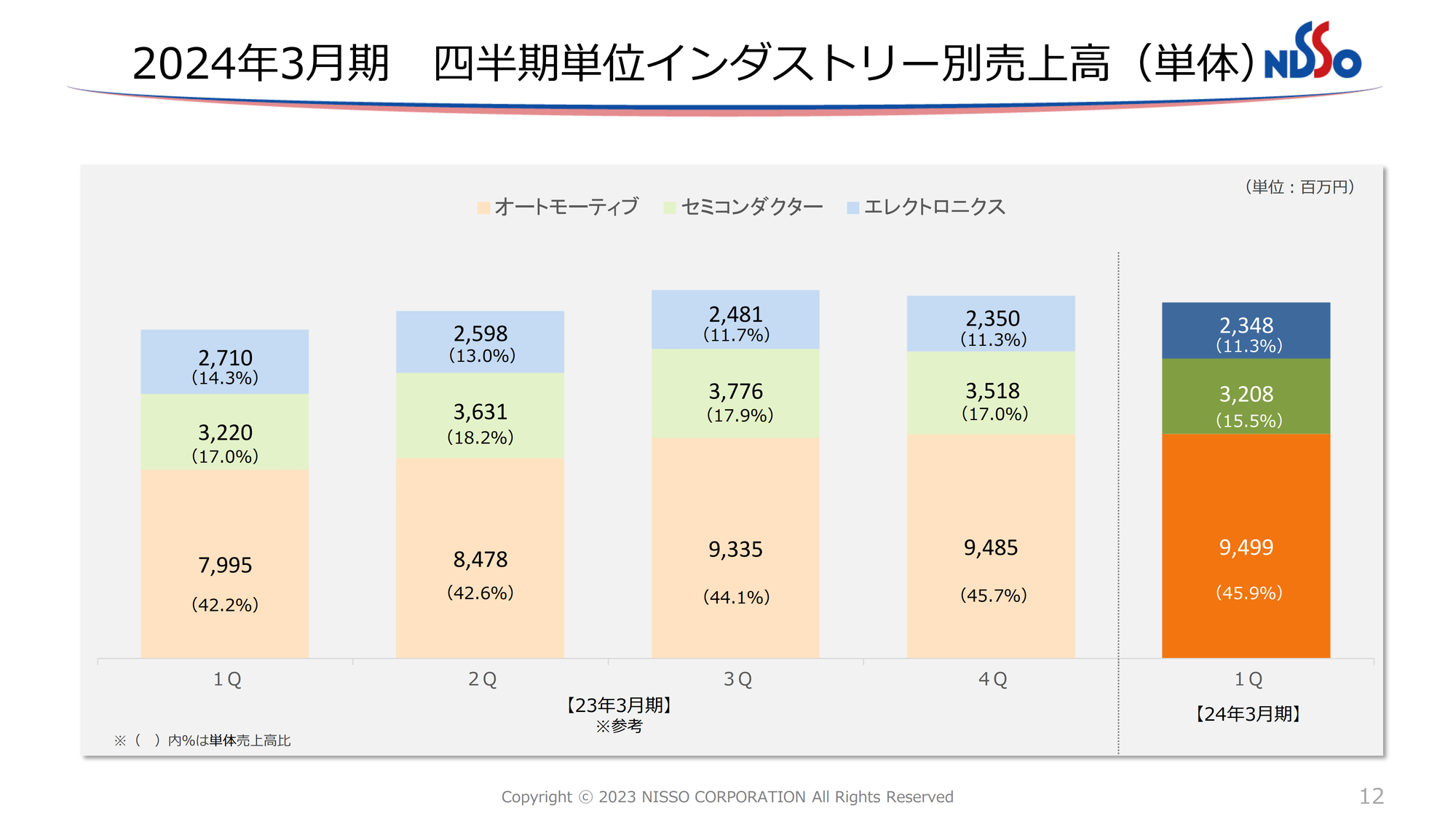

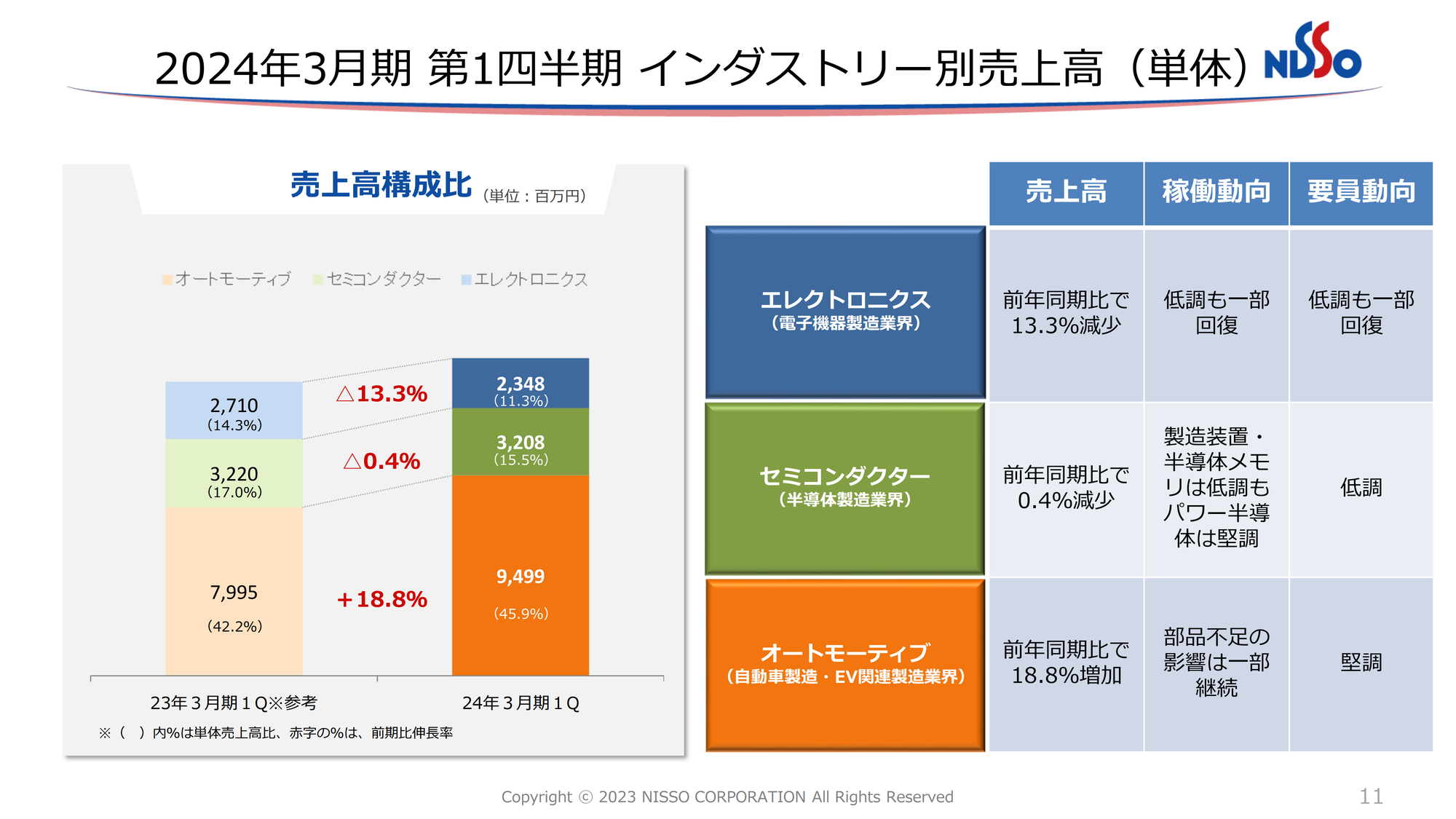

2024年3月期 第1四半期 インダストリー別売上高(単体)

今年度からスタートしているインダストリー別の売上高です。オートモーティブは拡大しているものの、セミコンダクターとエレクトロニクスメーカーの成長がマイナスになっていることがスライドのグラフから読み取れます。

稼働動向については、スライド右側の表に記載のとおりです。

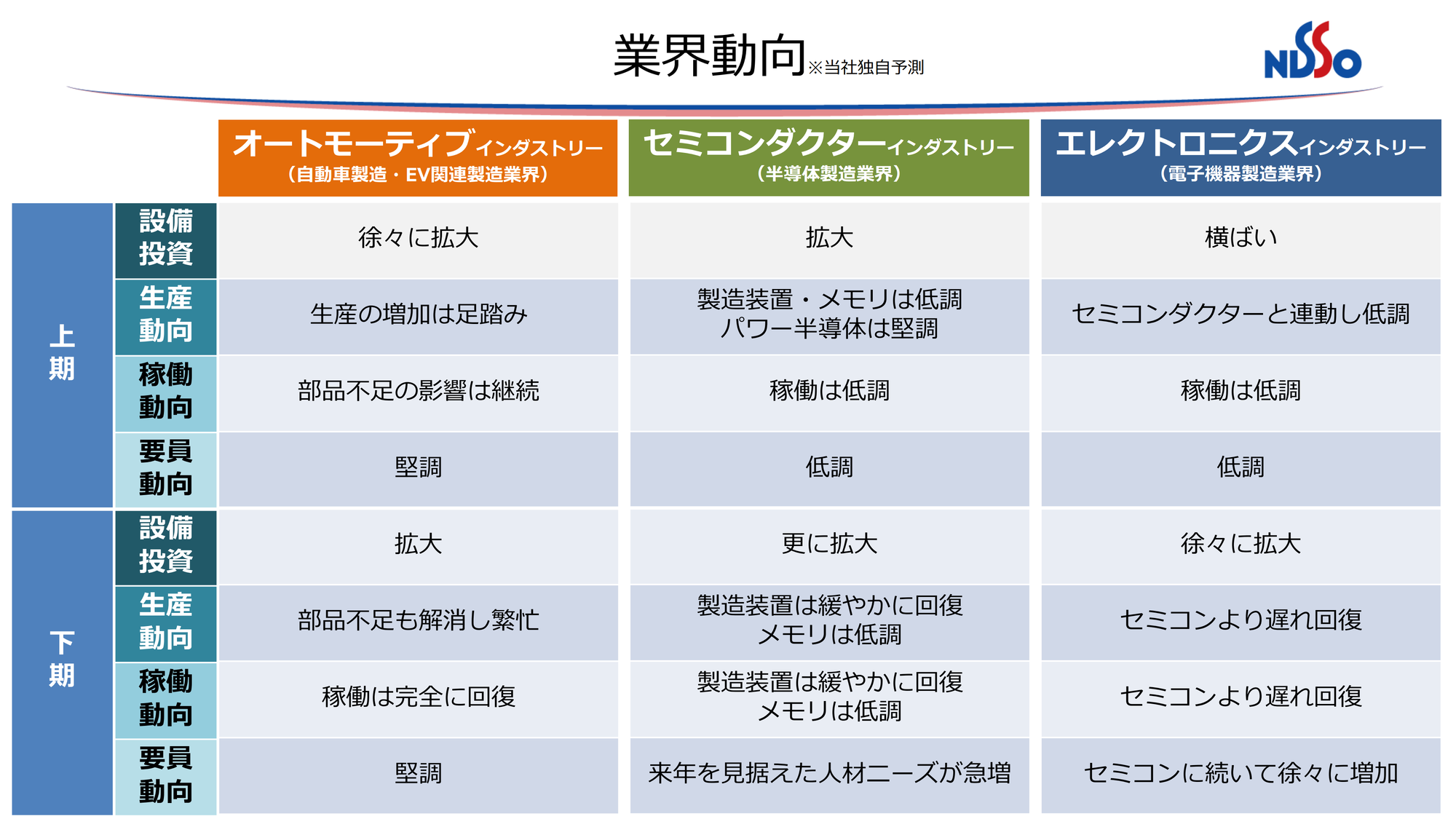

業界動向 ※当社独自予測

足元から年度末までの業界動向についてご説明します。お客さまからヒアリングした情報をもとに当社が独自に予測しているものです。この業界動向予測を提出したのは2023年5月ですが、ほぼ予測どおりという状況です。

とはいえ、まだまだ先行きは不透明です。今後、お客さまといろいろと深くお話しして状況が刻々と変化する中で、必要であれば変更した情報をしっかりと開示していきたいと思います。

インダストリーごとにご説明します。オートモーティブインダストリーは、サプライチェーンの問題が残っているため、生産は緩やかな回復であるものの、人材のニーズは堅調に推移しています。

さらに、下期に向かって部品不足も解消し、正常化、あるいは場合によるといわゆる挽回生産に入れる可能性も残っています。現状は、残業時間で見ると、従来を100パーセントとすると、80パーセント程度といった状況です。

今後非常に成長が期待できるEV向けのバッテリーについても、いよいよ秋から人材の投入が始まります。おそらく来年、再来年と、年を追うごとにこの分野で働く方が増えていくと思っており、そこに対応するための仕組みが必要となります。

セミコンダクターインダストリーの領域では、半導体メーカーならびに半導体の装置メーカーについては、メモリは非常に低調で在庫調整中です。パワー半導体は堅調ですが、なかなか一足飛びにパワー半導体の増産には入りにくい状況があります。

しかし、下期については緩やかな回復を予測しています。何よりも熊本県を中心とした九州エリアでは、来年を見据えた人材のニーズもあります。

従来は半導体のメモリに偏った人材輩出を行っていましたが、今後はメモリ以外の半導体領域でも、イメージセンサーやパワー半導体、新しい自動運転に必要な半導体などとしっかり向き合っていきます。我々は2026年度頃がピークになると予想していますので、そこに向けてしっかりと手を打っていきたいと考えています。

エレクトロニクスインダストリーは受動部品という位置づけで、セミコンダクターと非常に連動しています。半導体よりは回復がやや遅れてくると思いますが、連動している分、下期は半導体を追って徐々に増加してくるという見立てです。

2024年3月期 第1四半期 インダストリー別売上高(単体)

インダストリー別の売上高の四半期ごとの推移です。

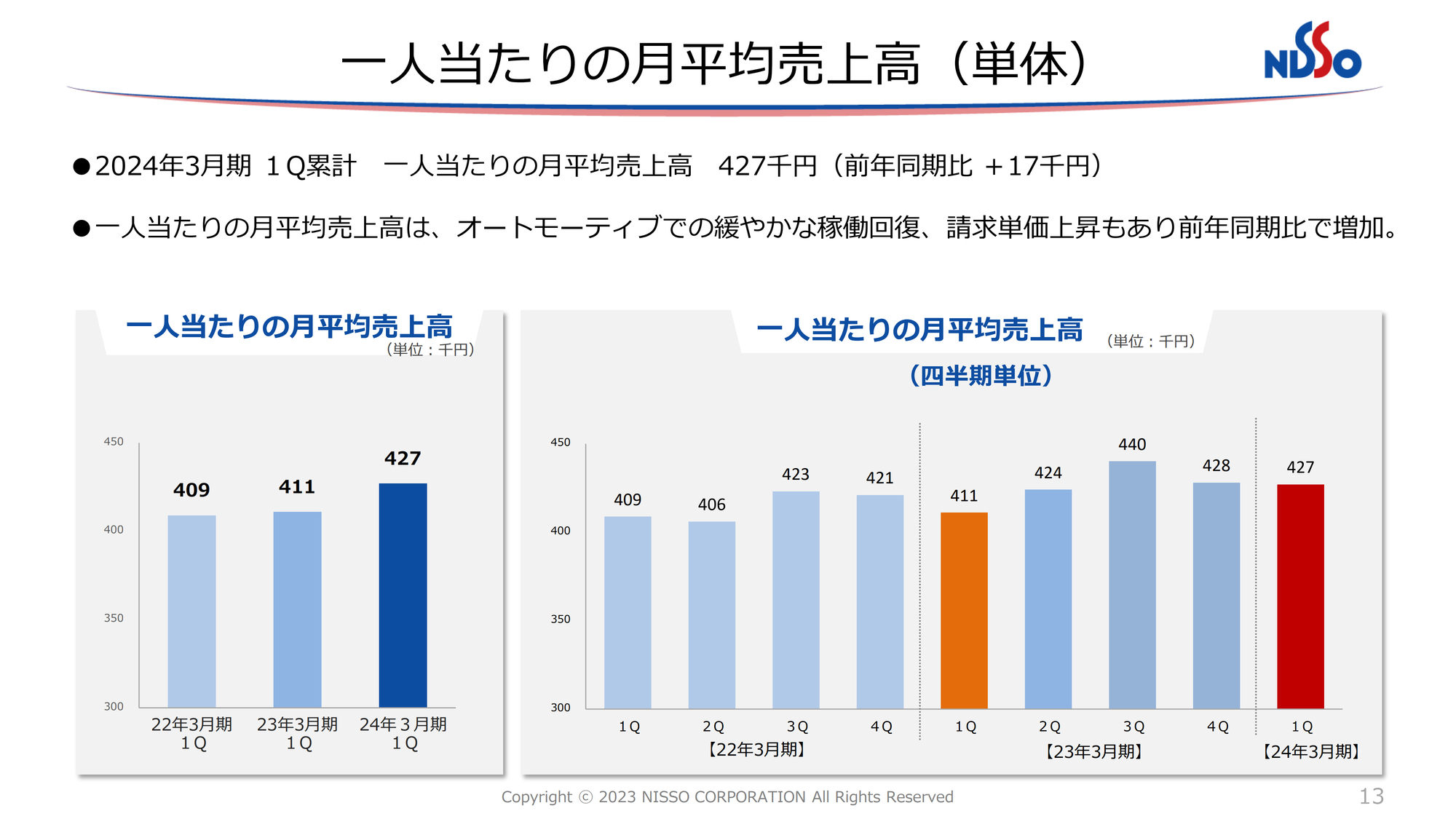

一人当たりの月平均売上高(単体)

一人当たりの月平均売上高の推移です。第1四半期は、前年同期比で1万7,000円増加しました。単価上昇の影響もありますが、一番大きな要因としてオートモーティブインダストリーの回復が非常に大きく寄与しています。

オートモーティブインダストリーについてはまだ正常化していないものの、第1四半期としてはこの数年間で過去最高となっており、単価の上昇がかなりうまく進んでいます。

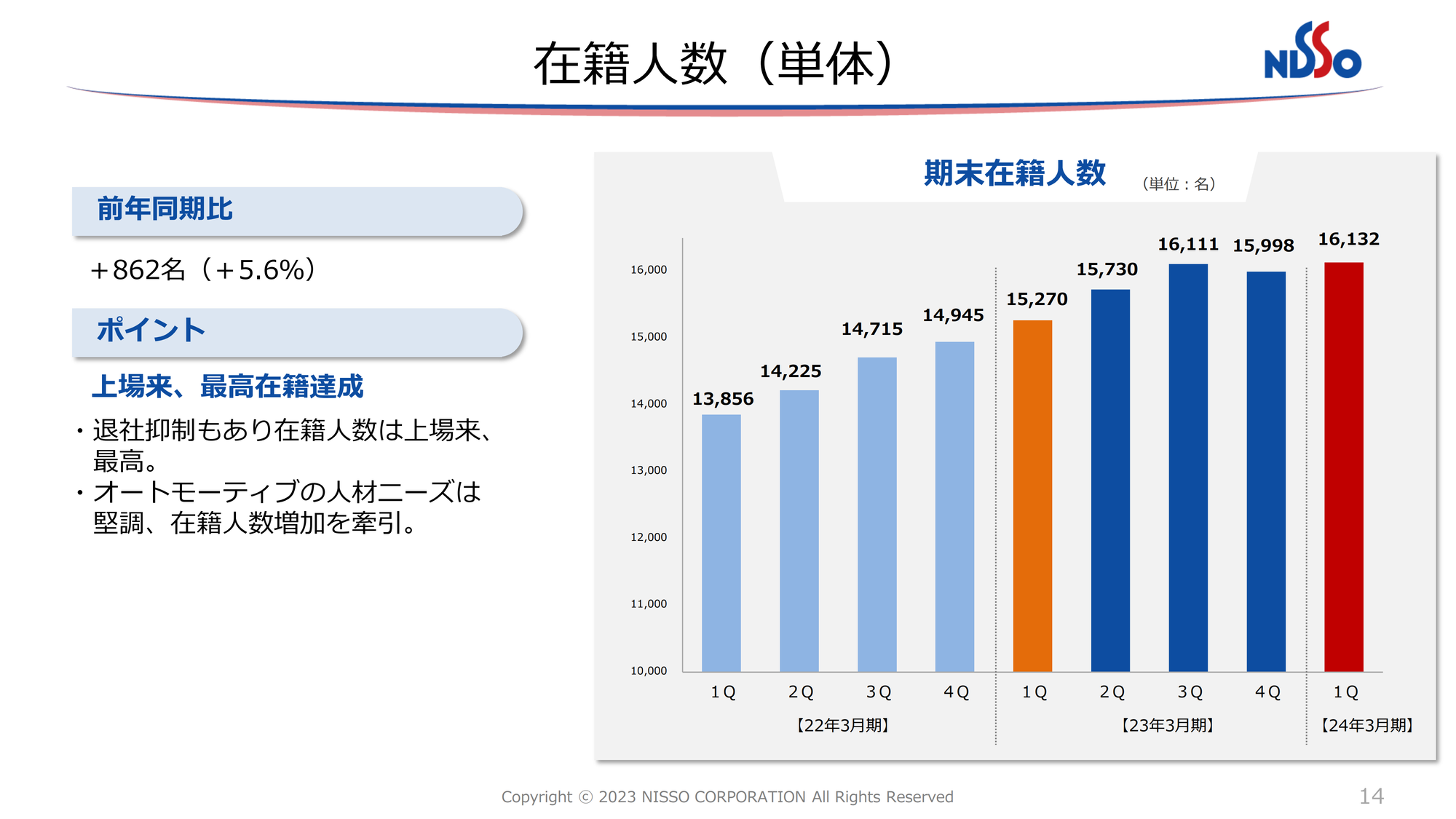

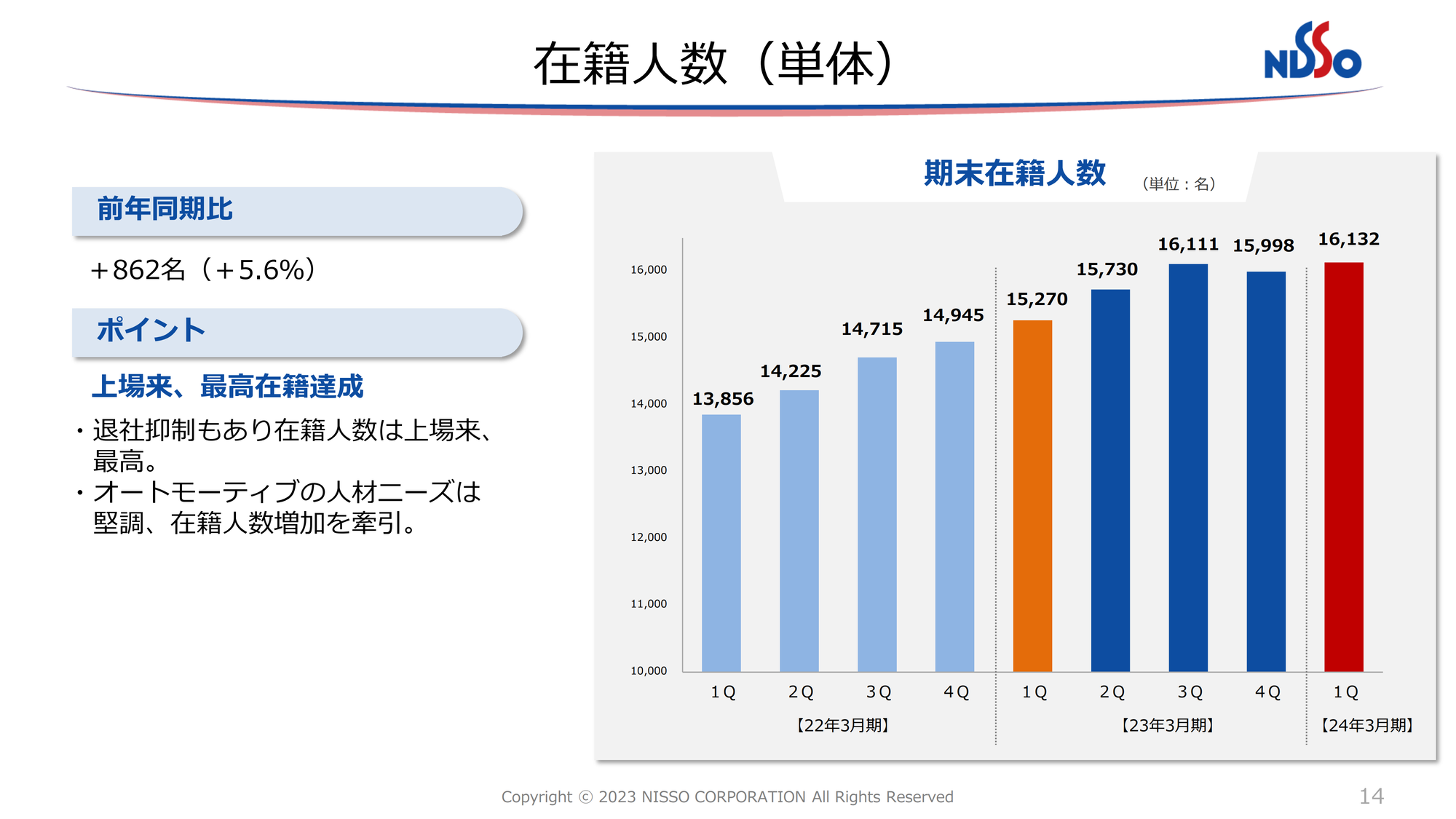

在籍人数(単体)

在籍人数の推移です。概ね1万6,100名台とほぼ横ばいで推移しています。

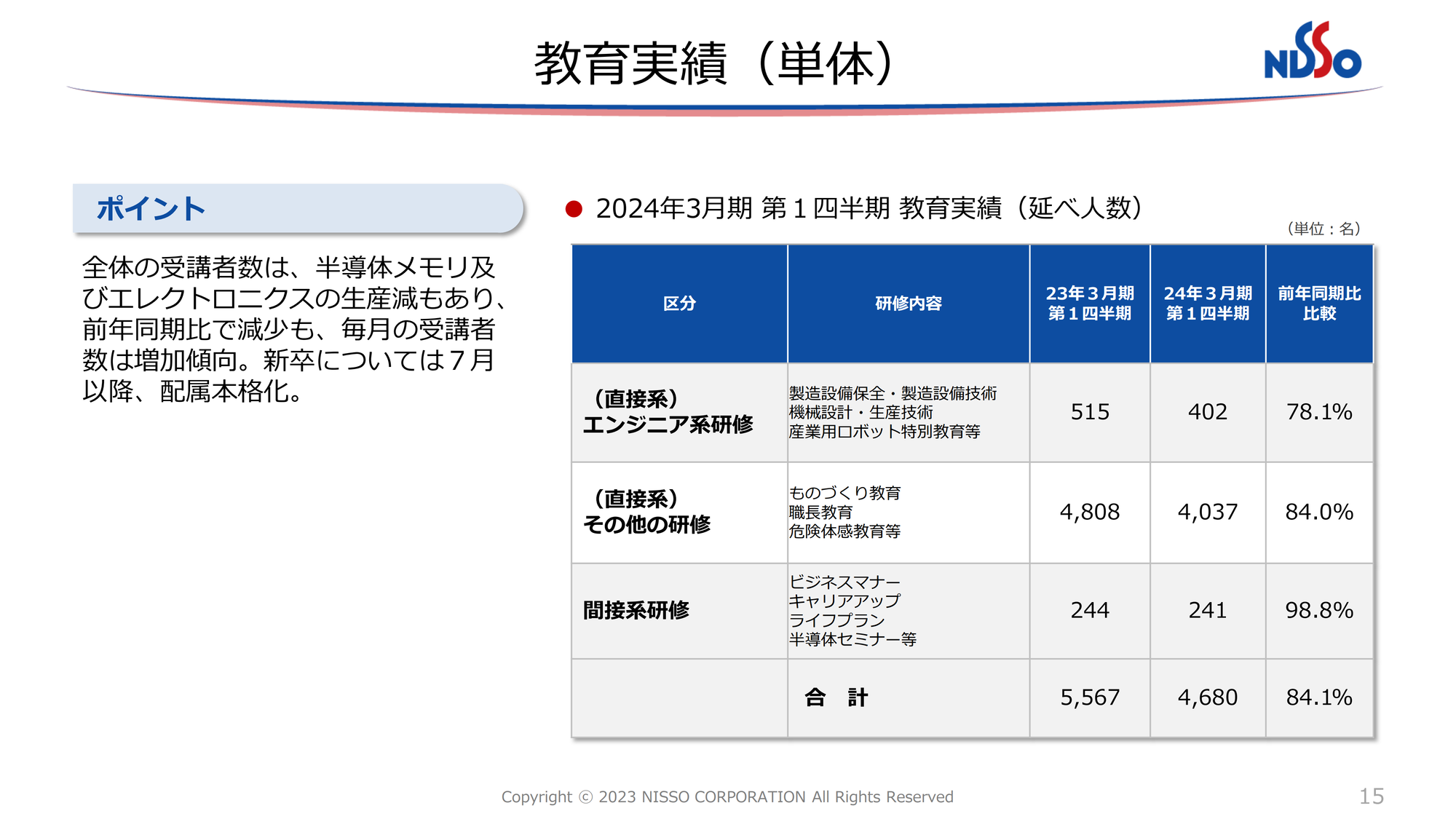

教育実績(単体)

教育実績です。中期の成長において非常に大切な第2エンジンとなるエンジニア教育が減っていることがおわかりいただけると思います。

昨年第1四半期の515名から当第1四半期が402名に減った要因は、メモリの生産が鈍化したことにより、メモリ系エンジニアや設備エンジニアの受講数が減ったことが挙げられます。それに加え、第1四半期は半導体装置にも少しブレーキがかかったことも要因となっています。

また、4月に新卒の方々が入りました。128名が通常の2ヶ月の研修よりも長いスパンで研修を受けていることが、このような人数の変化に表れています。ただし7月以降については、約70名の新卒の方々がエンジニアとして配属をスタートしており、これから正常化に向けて進んでいく見込みです。

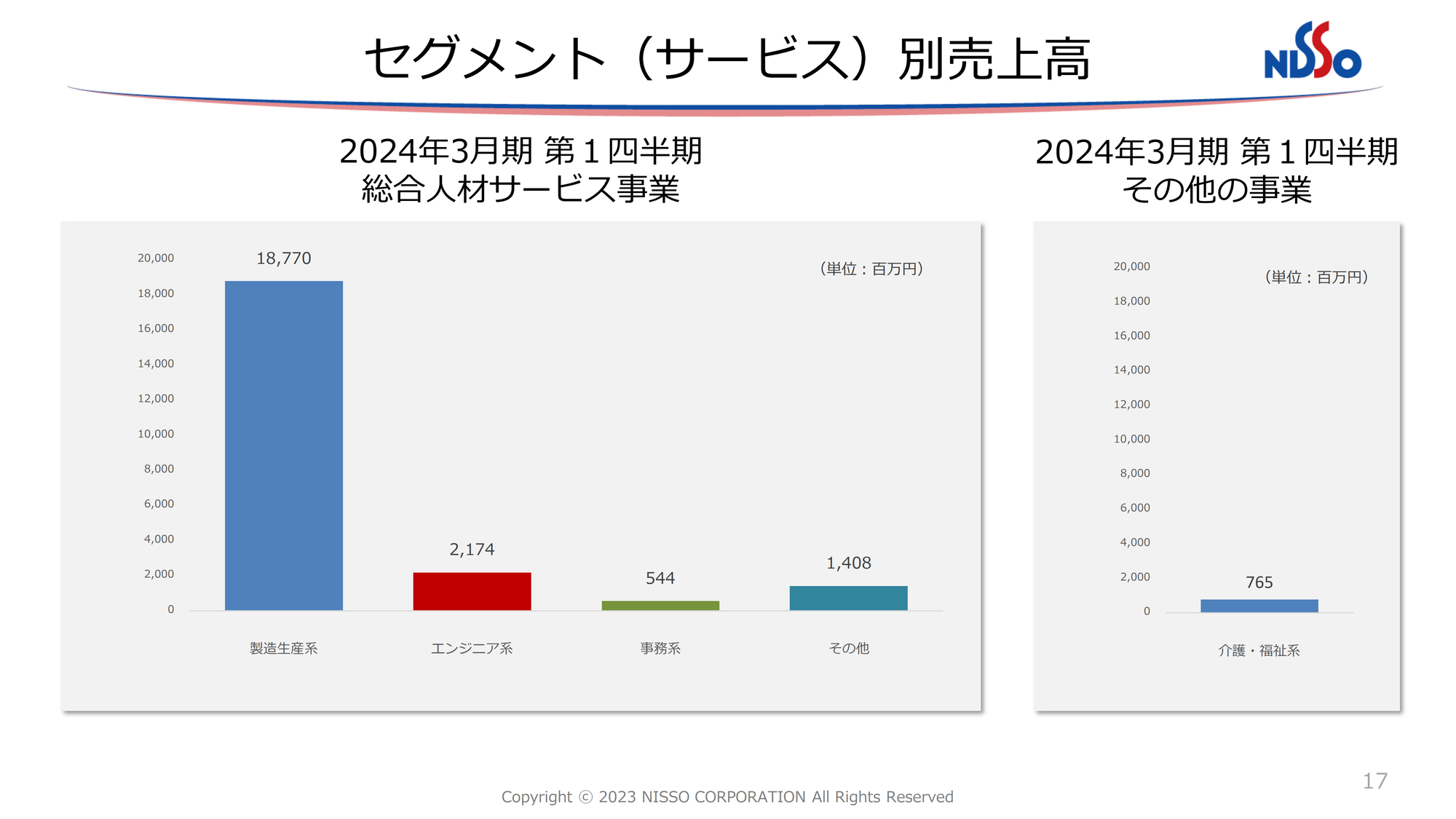

セグメント(サービス)別売上高

セグメント別の売上高です。総合人材サービス事業の製造生産系、エンジニア系、事務系、その他、その他事業の介護・福祉系があります。次のページから詳細に表したグラフをご説明します。

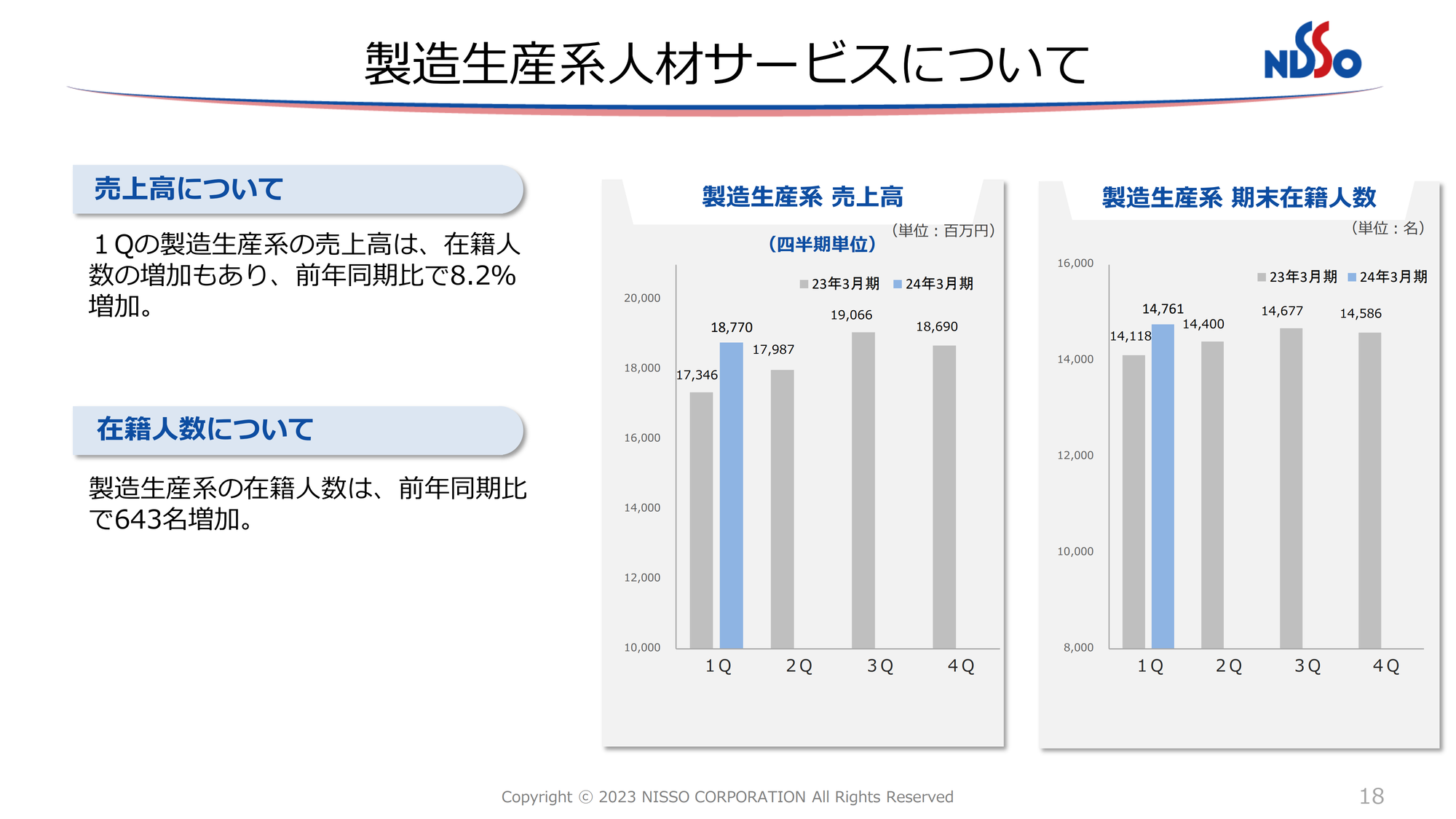

製造生産系人材サービスについて

製造生産系人材サービスについてです。スライドのグラフのとおり、在籍人数は前年同期比で643名増加し、売上高は8.2パーセント増加しています。在籍人数より売上高の伸び率が大きく、稼働が少しずつ正常に向かっていることが読み取れると思います。

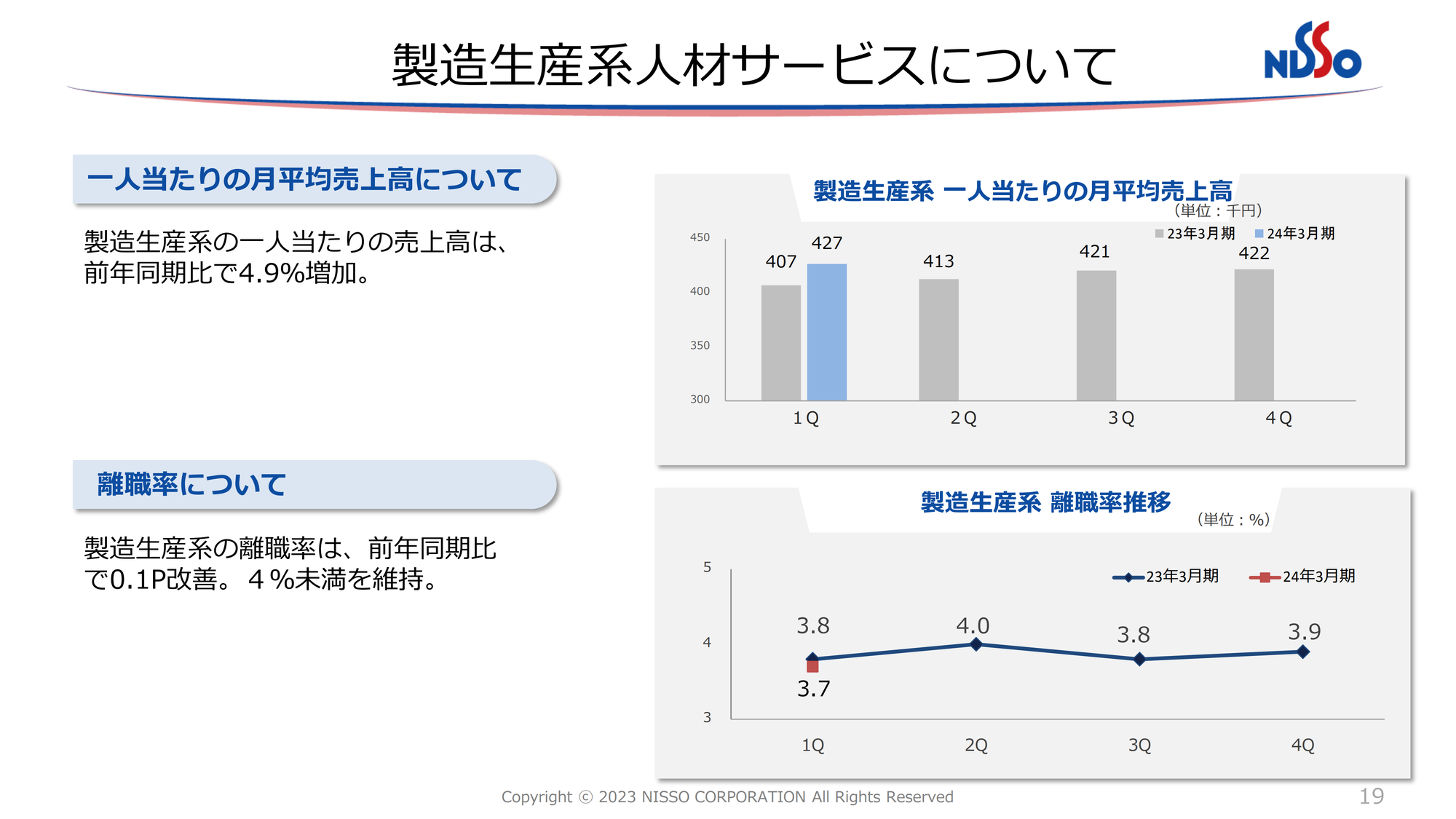

製造生産系人材サービスについて

スライド上段のグラフは製造生産系人材サービスの1人当たりの月平均売上高、下段のグラフは離職率を示しています。離職率は3.7パーセントと、比較的うまくコントロールできていると考えています。売上高は前年同期比で4.9パーセント増加しています。先ほどお伝えしたとおり、単価と稼働状況がプラスに作用していることが見て取れます。

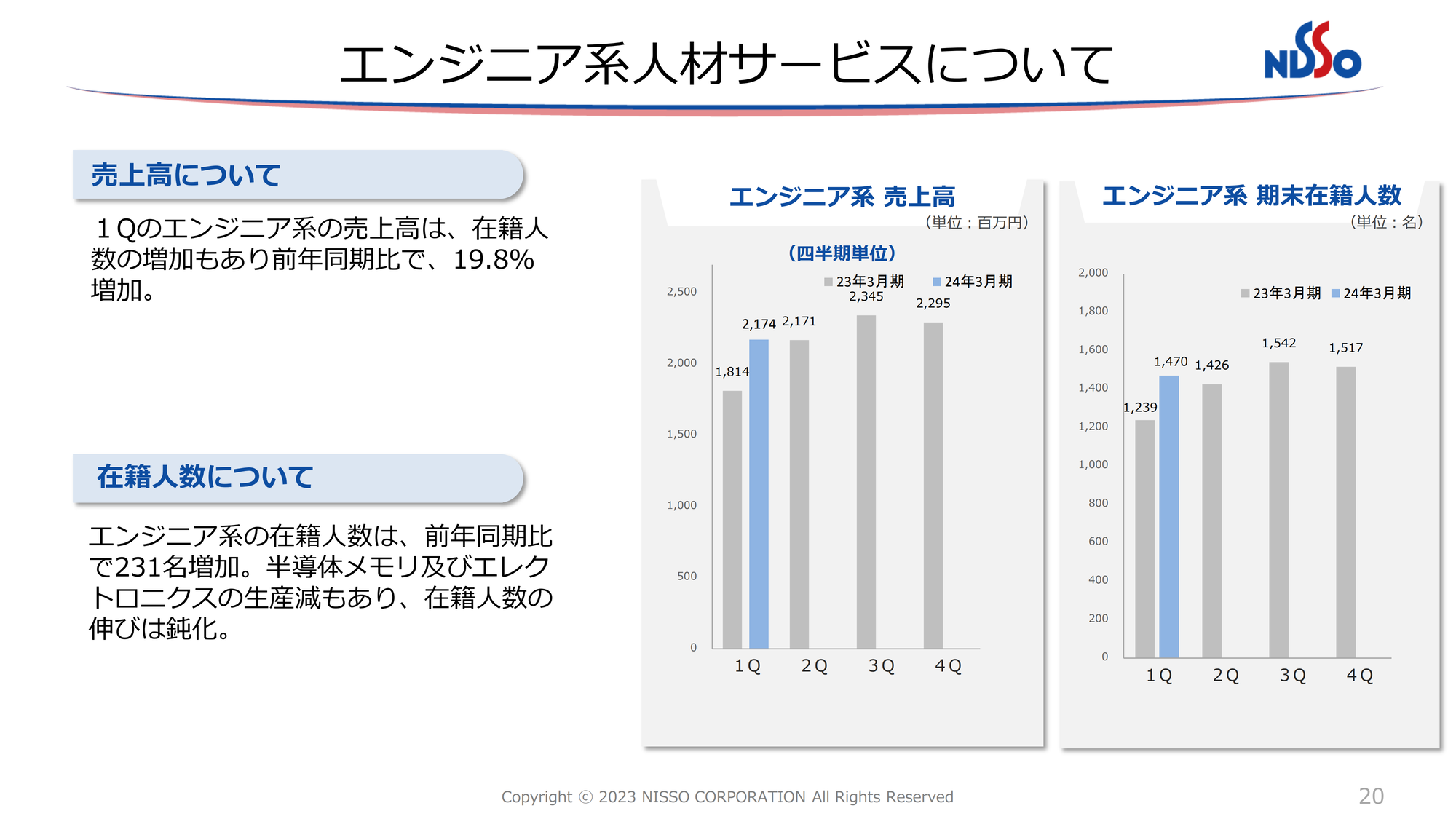

エンジニア系人材サービスについて

エンジニア系人材サービスについてです。スライド右側のグラフが在籍人数、左側のグラフが売上高を示しています。前年同期比で伸びているものの、昨年第4四半期の減速が、売上および在籍人数の伸びの鈍化に影響しています。

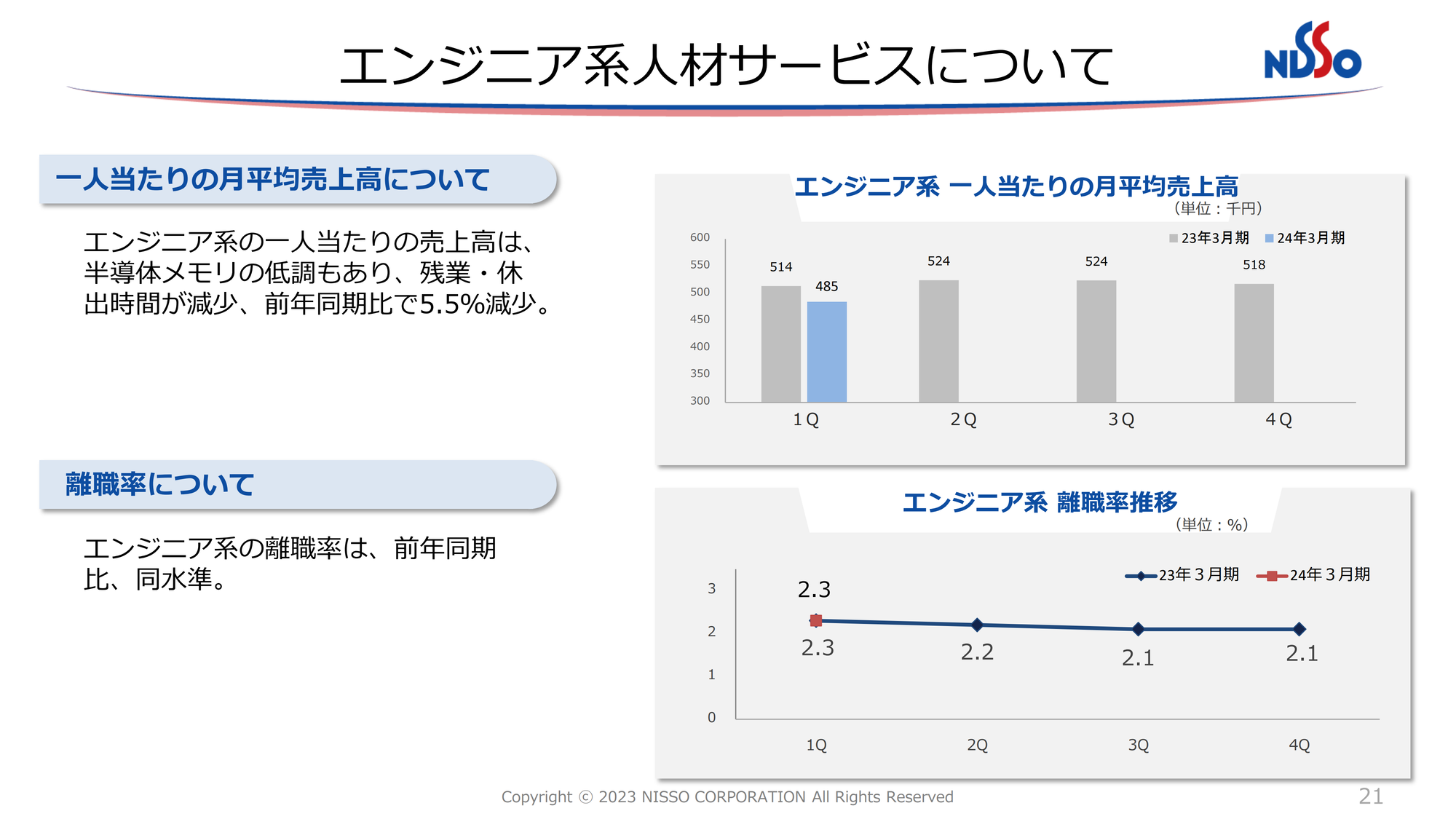

エンジニア系人材サービスについて

エンジニア1人当たりの売上高と離職率です。スライド上段のグラフのとおり、1人当たりの売上高が減少しています。半導体メモリ、半導体装置の稼働状況が技術領域においても影響していることが見て取れます。

離職率は昨年並みという状況です。今後は、半導体メモリ以外の新たな分野にしっかりと人を配属することにより、離職率が上がらない対策を打っていきます。

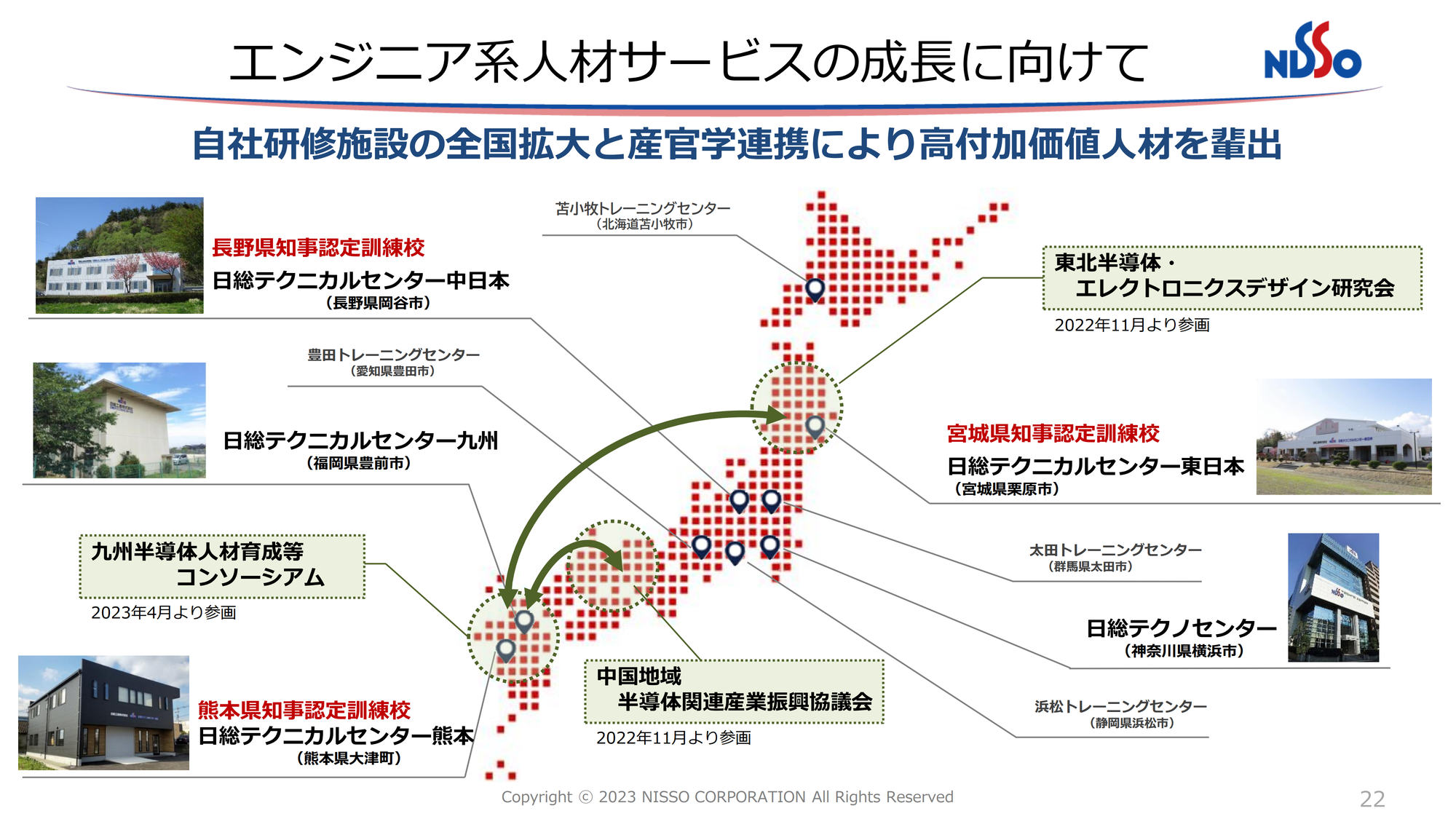

エンジニア系人材サービスの成長に向けて

インダストリー戦略の1つの大きな柱になるエンジニア系人材サービスの成長に向けて、我々の全国の研究施設の場所と、その周辺に産官学のコンソーシアムをどのように展開しているかを示した図です。

我々がインダストリー戦略を進める理由は、今後ものづくりに関してゲームチェンジが起きると考えているためです。我々がどのように考えているのかを少しご説明します。インダストリー戦略の攻略の鍵は、装置エンジニアだということをお客さまのニーズから強く感じ取っています。

その理由として、製造系で働く方々のニーズは高いものの、少子高齢化で人口が減っていく中、自動化や自動機などがたくさん増えていくことが挙げられます。

例えば半導体領域では、最先端半導体になればなるほど、埃やゴミを嫌います。現場に入る人を最小限に抑えることになると、装置をしっかりメンテナンスできるなど、装置保全員のメンバーが中心になります。

そして、先ほどお伝えしたオートモーティブインダストリーにおけるEVのバッテリーについて、ご承知のとおり、日本はEV化では世界と比べて出遅れていると言われていますが、全国各地で新しいバッテリー工場を立ち上げる計画が出てきています。

バッテリーメーカーの前工程をセル工程と言いますが、中に入れるセルを作る工程は、実は半導体の保全と非常によく似ています。

今は半導体保全の育成メンバーをそちらに振り向けている状態ですが、これから先はその専用のテクニカルセンターをしっかり作っていくことにより、お客さまの信頼を得て、ニーズを勝ち取っていきたいと考えています。

熊本県のテクニカルセンターは、半導体人材を育成するために作った施設です。4月に開所したばかりですが、我々の育成する能力を超えるお客さまニーズがあることがはっきりしました。今は、来年に向けて増所を予定していることだけお伝えしておきたいと思います。

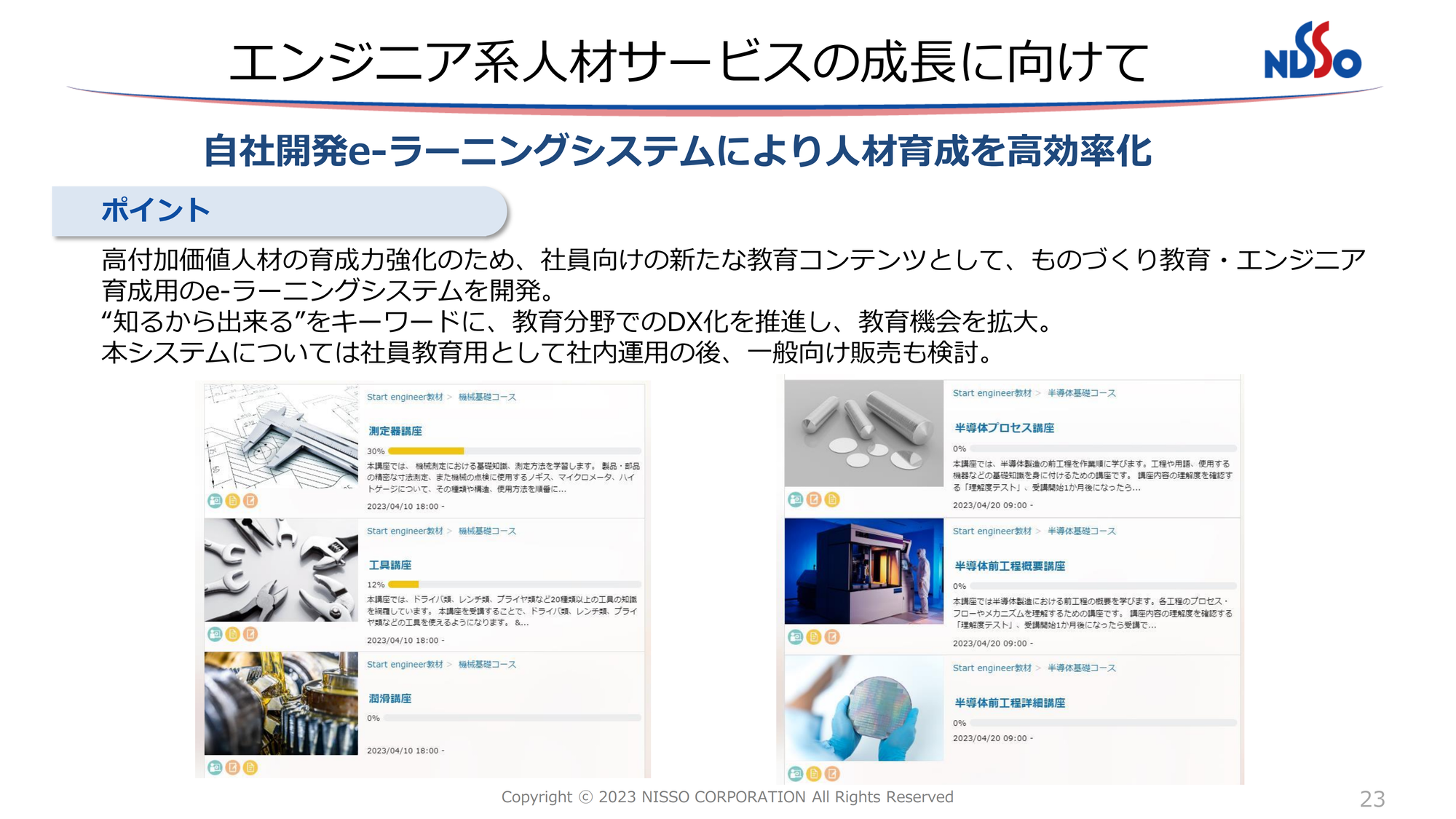

エンジニア系人材サービスの成長に向けて

エンジニア系人材サービスの成長に向けた人材育成に係る次の打ち手についてです。まず、自社開発e-ラーニングシステムにより、人材育成の効率化を高めてまいります。

世の中に目を向けると、ものづくり、あるいはエンジニア領域のe-ラーニングは意外とありません。そのため自社開発に踏み切りました。

我々が有利な理由は2つあります。1つ目は、リアルに教育するテクニカルセンターを持ち、そこに実機が入っていることです。我々が自由に教える機械があることが、まず1つの大きなポイントです。

2つ目は、我々の研修は、お客さまのニーズを確かめながら、これから必要になる人材を育成するカリキュラムを作っているという特色があります。こうしたことで絶えずお客さまのニーズを聞き、そこにふさわしい教育をしっかり行うことができます。また、ニーズに沿ってコンテンツを更新していくことができるという利点もあります。

自社開発に踏み切り、まずは自社でしっかり使いながら、次のステップとして一般向けに販売し、開放することも検討しています。我々は人を採用し教育して、現場でマネジメントするプロセスの中で「教育」という事業を、新しく中期的にしっかり行う意思があるということ受け取っていただければと思います。

エンジニア系人材サービスの成長に向けて

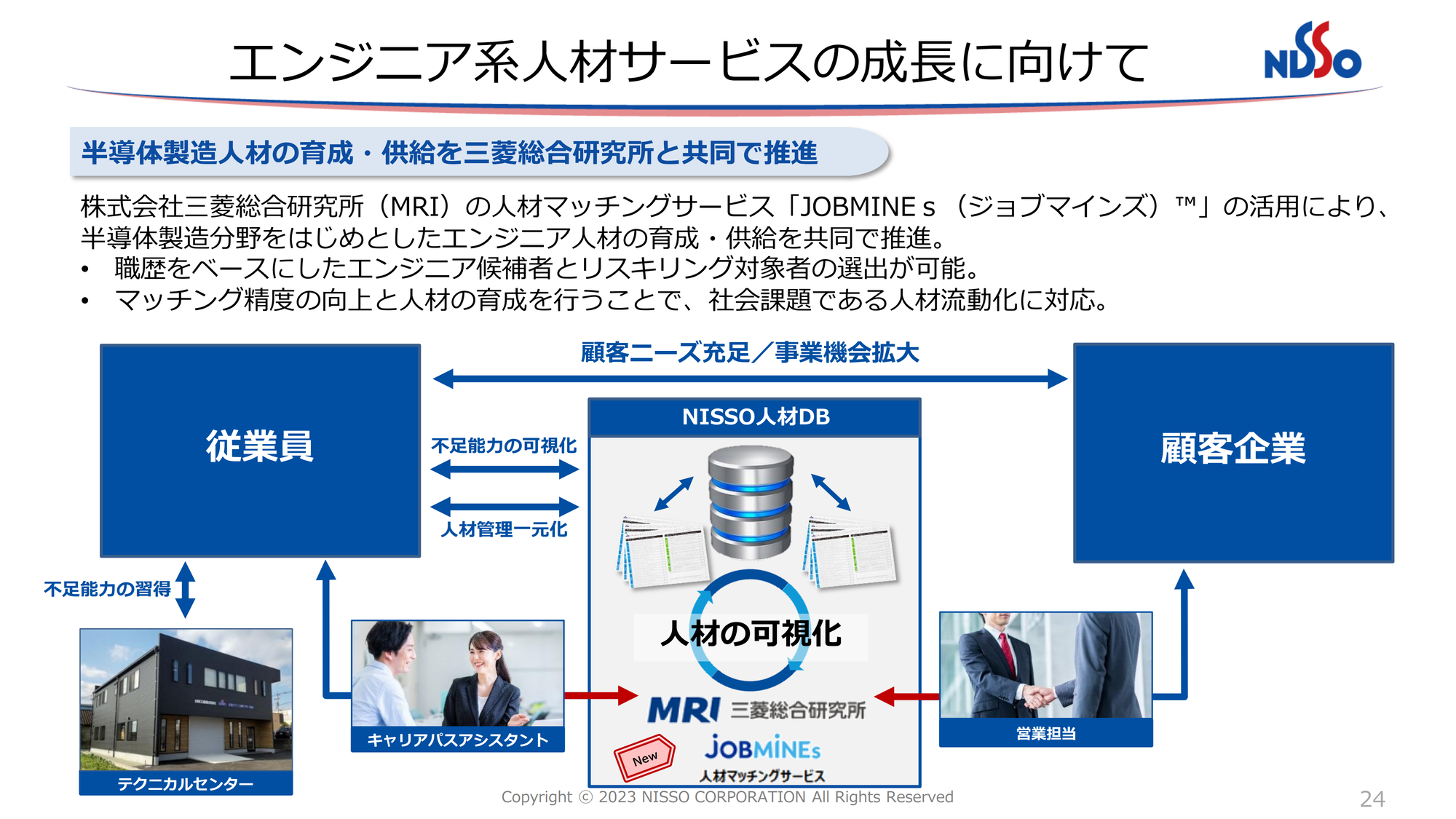

エンジニア系人材サービスの成長に向けた打ち手の2つ目です。三菱総合研究所(MRI)の「JOBMINEs(ジョブマインズ)」は、我々も開発に関わった人材マッチングサービスです。

今まで、人のスキルを可視化できるものはあまりありませんでした。スキルをマネジメントするシステムは世の中にありますが、非常に目が粗いです。それだけでは製造や技術領域では役に立ちにくいというのが率直なところです。

「JOBMINEs」は、それぞれの領域で技術者として活躍するために必要なスキルの要素を分解したシステムになっています。例えば、違うところで働いている方々をリスキリングしようという話になった時に「このスキルは持っているが、このスキルが足りない」ということが明確にわかります。

我々の強みは、足りないスキルを我々のテクニカルセンターで教えながら、現場で過不足ないスキルをつけてお客さまにお届けすることです。今までは、お客さまから「このようなことができるエンジニアがほしい」と言われても、お互いに抽象的なマッチングに留まってきました。

しかし、しっかりと要素を分析することにより、お客さまと我々が想定していることのギャップが起こりにくくなります。結果としてマッチング精度が上がり、お客さまのニーズを充足するという非常に大きなメリットがあります。

今は半導体領域を深掘りしていますが、今後も三菱総合研究所としっかりと組みながら、これから必要になってくるであろうバッテリーの領域やインダストリーごとの領域についても深掘りしていきます。

まさに今、国の課題であるリスキリングの対応や雇用流動化の流れをスムーズにしていくことに対応していきたいというのが我々の考え方です。

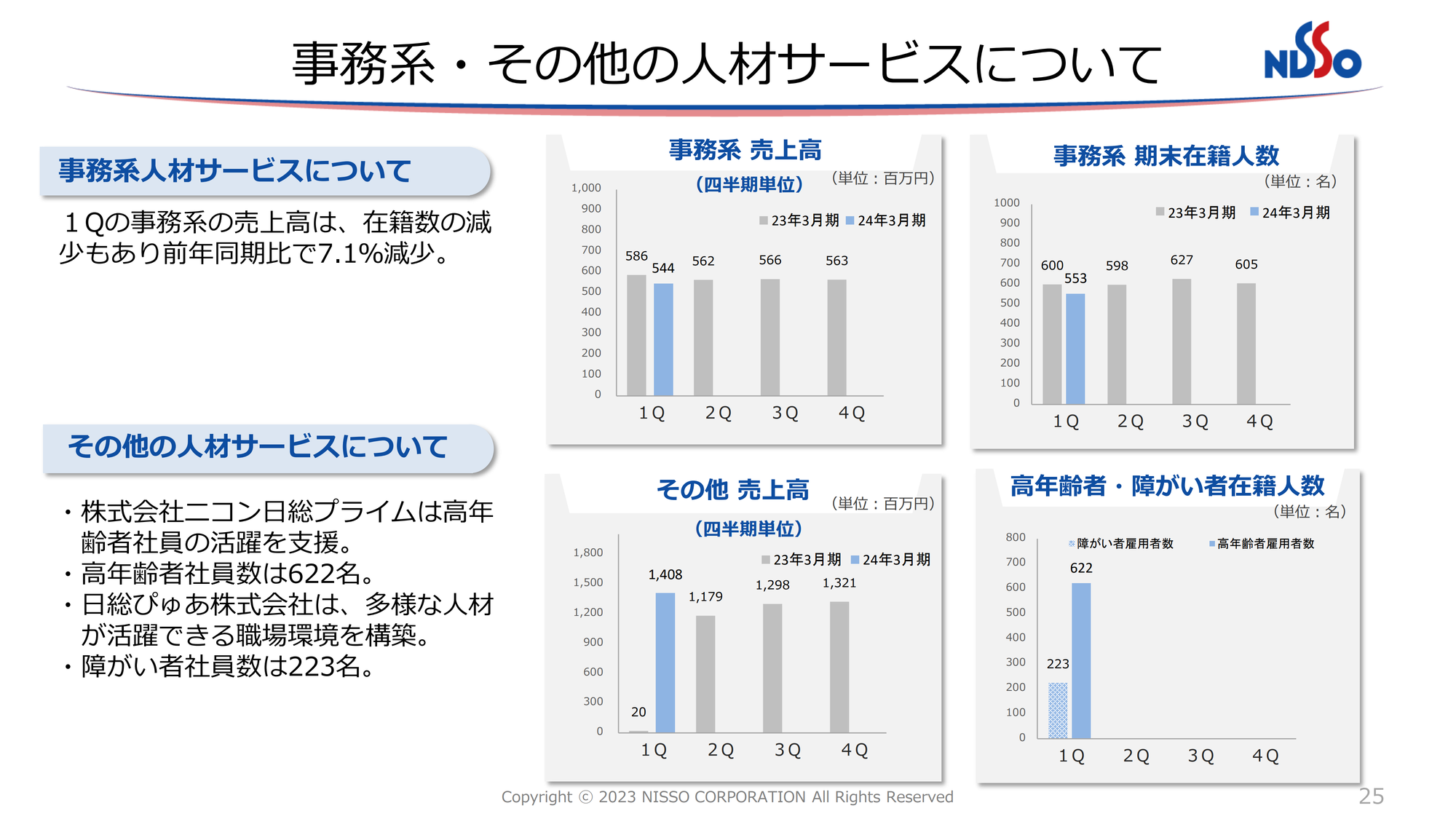

事務系・その他の人材サービスについて

事務系・その他の人材サービスについてです。スライドのグラフを見ると、事務系は売上高も在籍人数も前年同期比で減少しています。従来、通常の事務系の派遣の中で大変多かったコールセンターや計算センターが、新しいテクノロジーにどんどん置き換わってきています。そのため、従来のビジネスモデルではあまり成長は望めないと考えています。

我々はこれから新しい時代に必要な事務系の領域と機能、あるいは外国人の方々をしっかりと育成して活躍していただく仕組みを作りながら、成長に向き合っていきたいと考えています。

その他の人材サービスは、我々がプライム人材と呼んでいる、一般的にシルバーと呼ばれる方々と障がい者の方々の活躍の支援です。ニコン日総プライムでは高年齢者の活躍ができる商品開発を行ったり、日総ぴゅあでは障がい者の方々の能力開発を行い、障がい者の方々が活躍できる職場を開発しています。

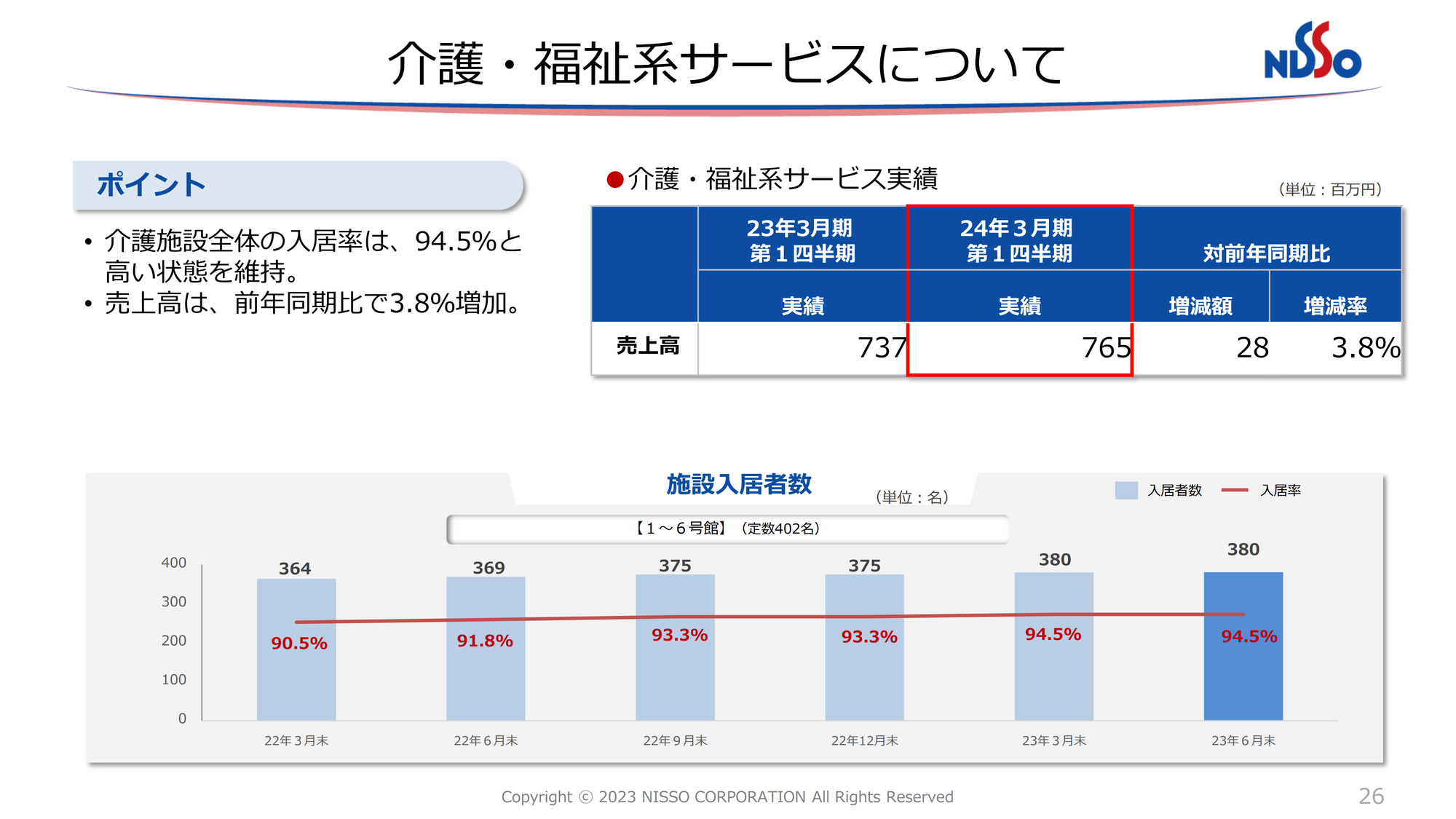

介護・福祉系サービスについて

介護・福祉系サービスです。入居率は94.5パーセントと高い水準で維持できており、結果として売上と利益に貢献しています。数千万円ではありますが、冒頭でお伝えした連結営業利益の一部をこのセグメントが支えているとご理解いただければと思います。

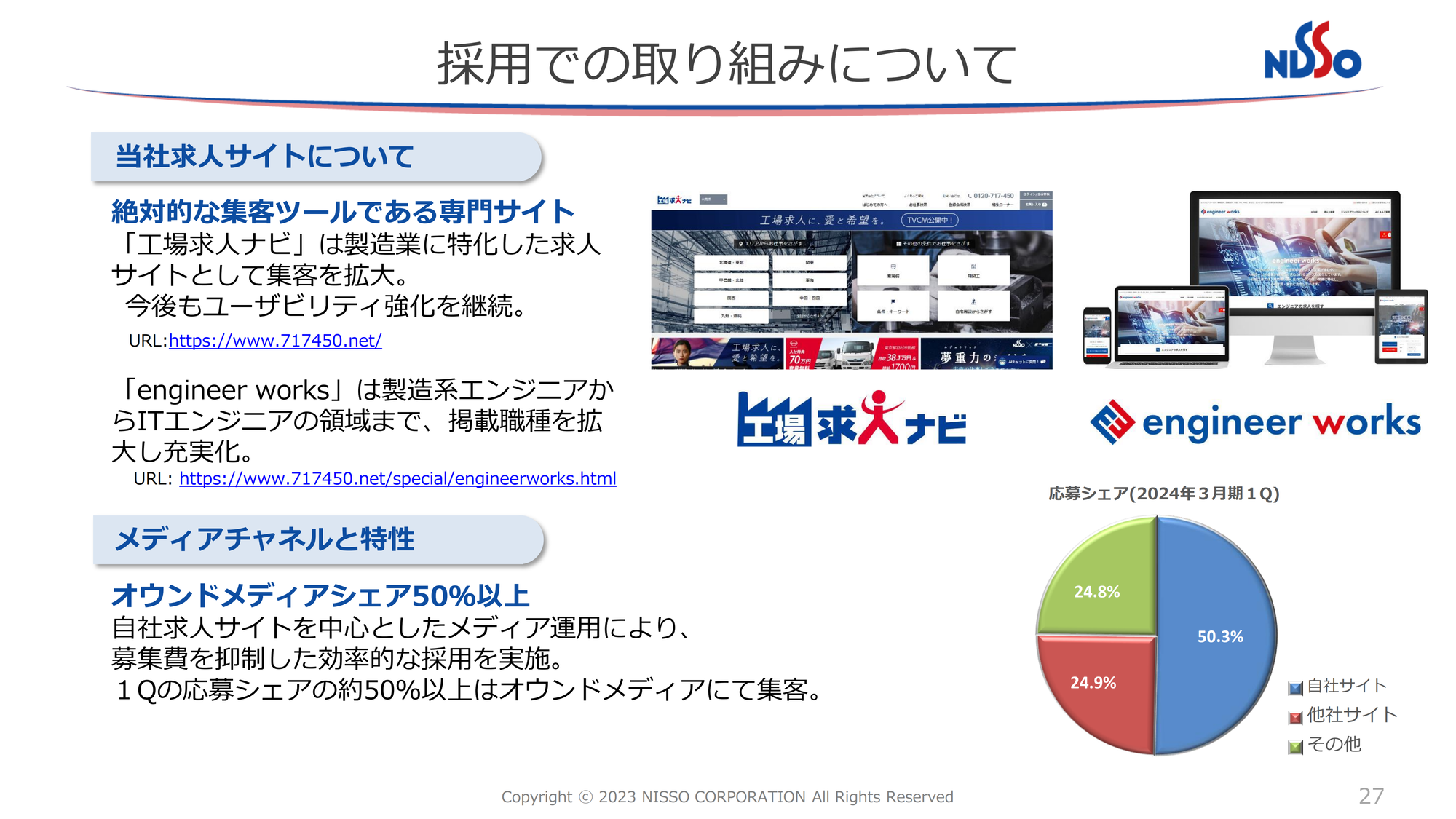

採用での取り組みについて

採用での取り組みについてです。従来、人材業界は人をたくさん集めることができましたが、日を増すごとに人を集めることの困難さは増えてきています。

しかし、現在のこの困難な状況の中でも、半分は自社サイトからの採用で入社に至っています。今後、他社と差別化する時に、採用の効率が良いことや、自社サイトで詳細に説明できることによりミスマッチが起こりにくいというアドバンテージがあると考えています。

他社サイトからの入社は4分の1程度です。今後は新たな採用手法により、先ほどお伝えしたシルバーの方や障がい者の方、外国人の採用なども積極的に行いながら、採用を活性していきたいと思っています。

採用での取り組みについて

テレビCMについては、黒島結菜さんを起用したプロモーションにより、ユーザー数は前年同期比29パーセント増加しました。

またコロナ禍をきっかけに、ハイブリット型採用面接を展開しています。今やWeb面接が60パーセント、リアル面接が40パーセントとなっています。まだリアル面接が40パーセントもあるのかと感じられるかもしれませんが、求職者のニーズに対応するために、ハイブリットで行っています。

ブランディング戦略については、テレビCMも含め、SNSや動画コンテンツを駆使しながら進めています。

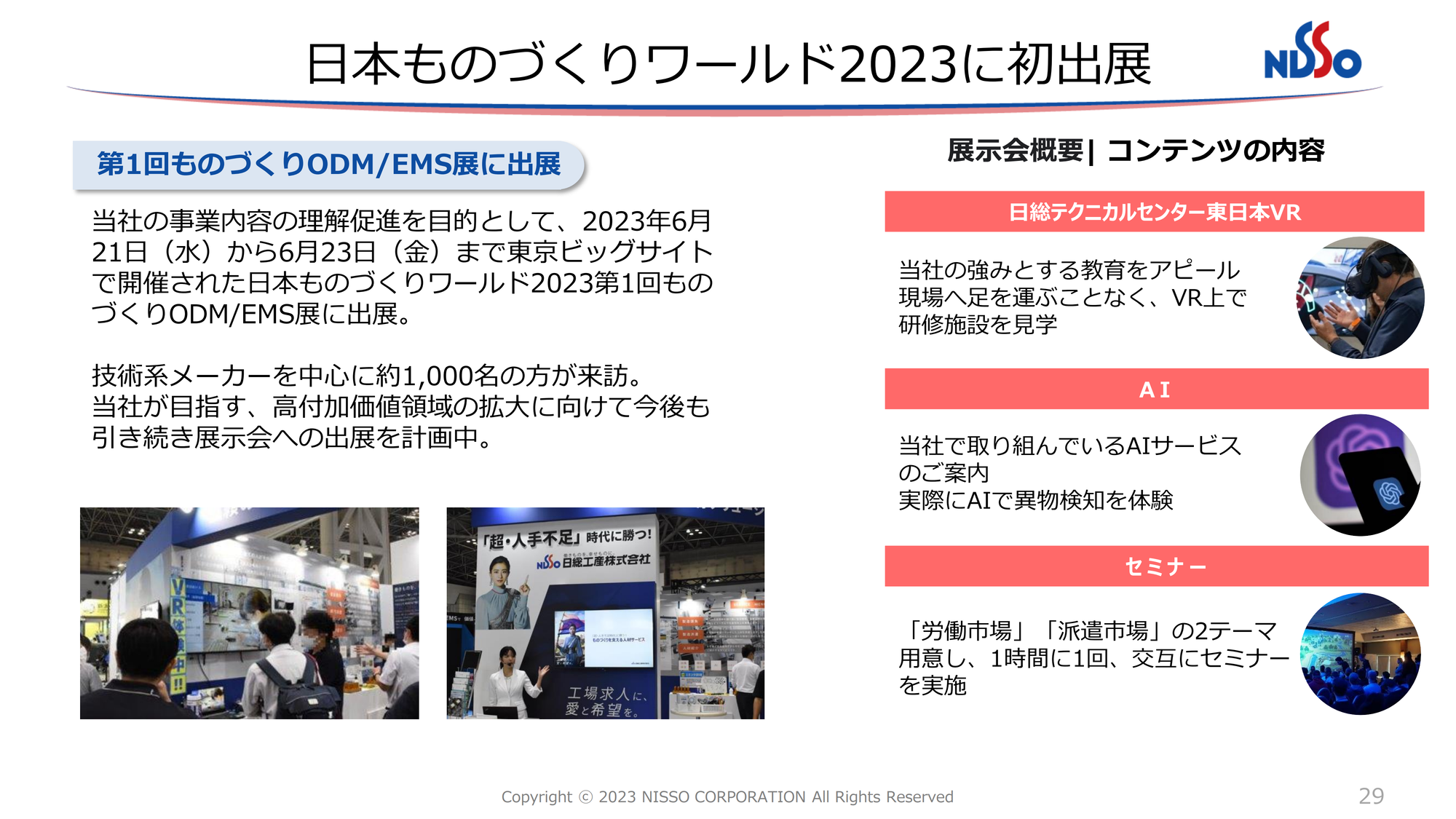

日本ものづくりワールド2023に初出展

インダストリー戦略にも密接につながっていますが、「日本ものづくりワールド2023」に初めて出展しました。ビッグサイトで開催され、我々のブースにはメーカーの技術領域の方々を中心に1,000名余りが来訪されました。

内容としては、日総テクニカルセンター東日本の状況をVR視聴で見学できるものや、当社が取り組んでいるAIで異物を検知する体験に加え、セミナーなどを行いました。

こちらに参加する我々の狙いは、自社PRはもちろんのこと、これから先、各インダストリーにどのような人材が必要かを探るための顧客接点を増やしていきたいということです。ニーズを深掘りすることで、インダストリー戦略の実効性をさらに磨き上げていくことを考えています。

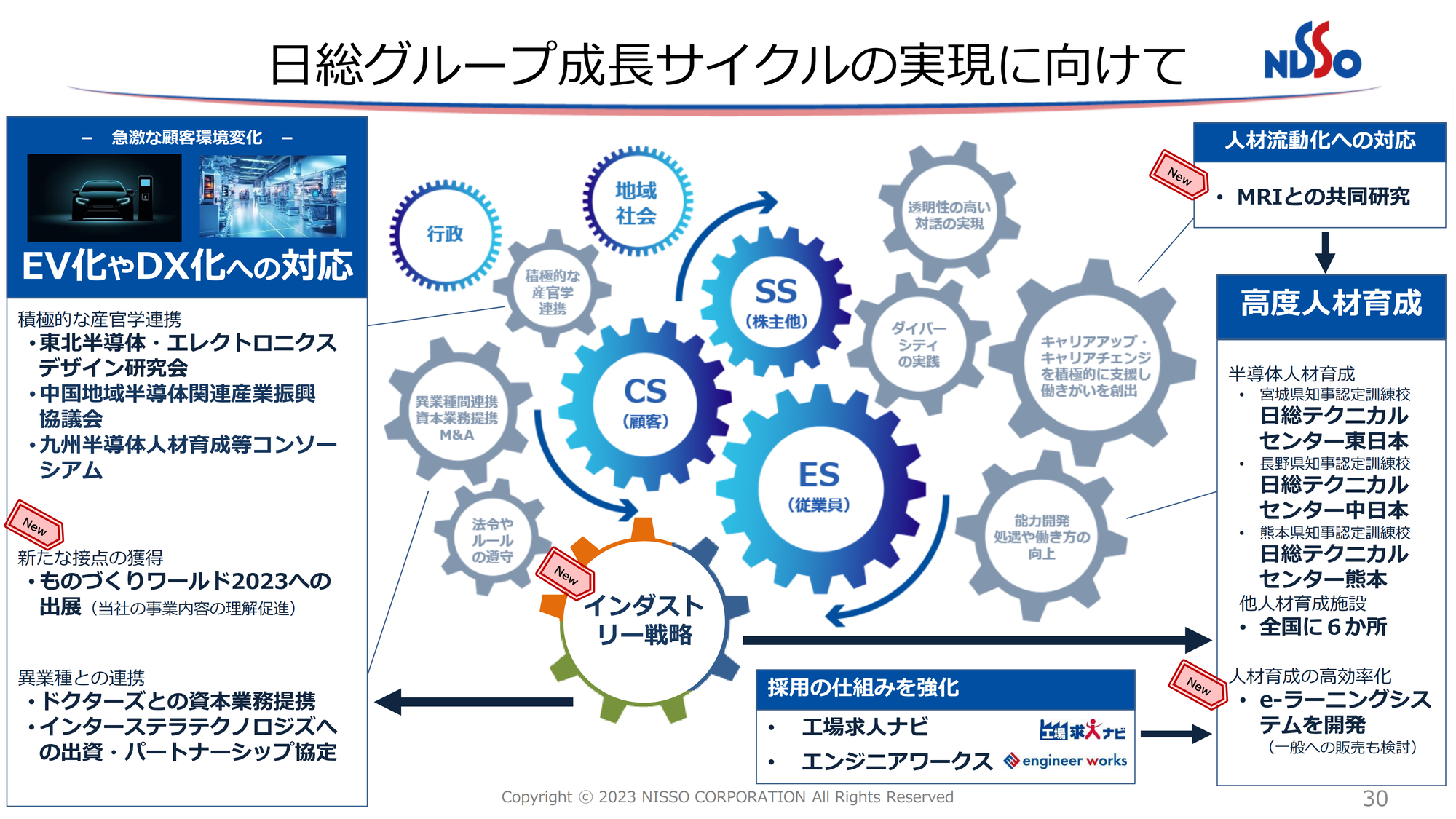

日総グループ成長サイクルの実現に向けて

中期経営計画で示したものを今回の内容を含めてアップデートしたものです。今回新しくインダストリー戦略という大きな歯車を入れました。

お客さま、従業員、株主のみなさまの満足度を上げていくために、関連する重要課題をきちんと回していかなければなりません。さまざまな要素を具体的に入れていきながら、成長サイクルを実現していきたいと考えています。

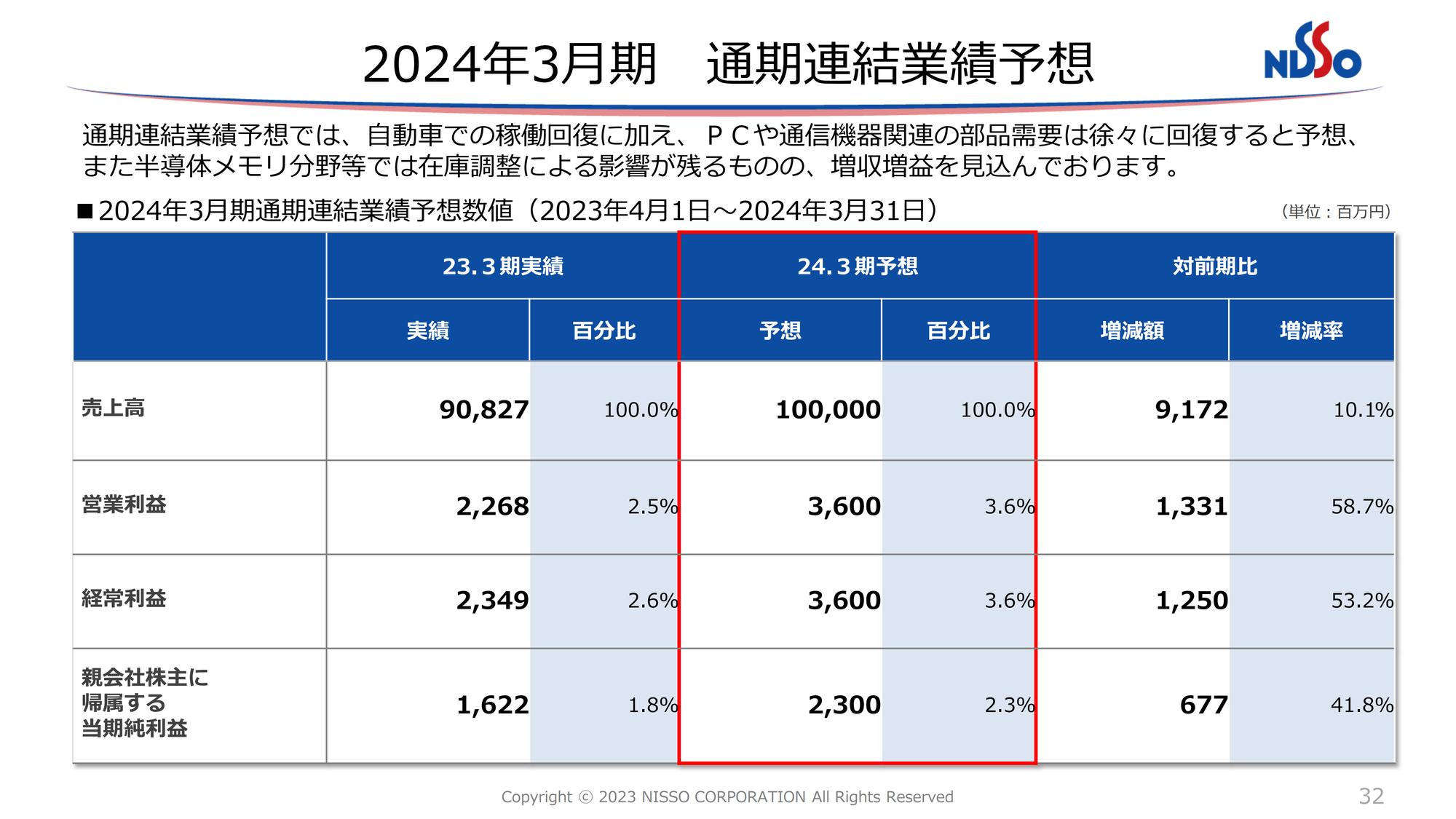

2024年3月期 通期連結業績予想

今後の見通しです。今期末の見通しは5月にお知らせした内容で維持したと考えています。理由は先ほどもお話ししたとおり、不確定な要素が多いためです。これから状況が明確に見えてくれば、迅速に開示していきたいと考えています。

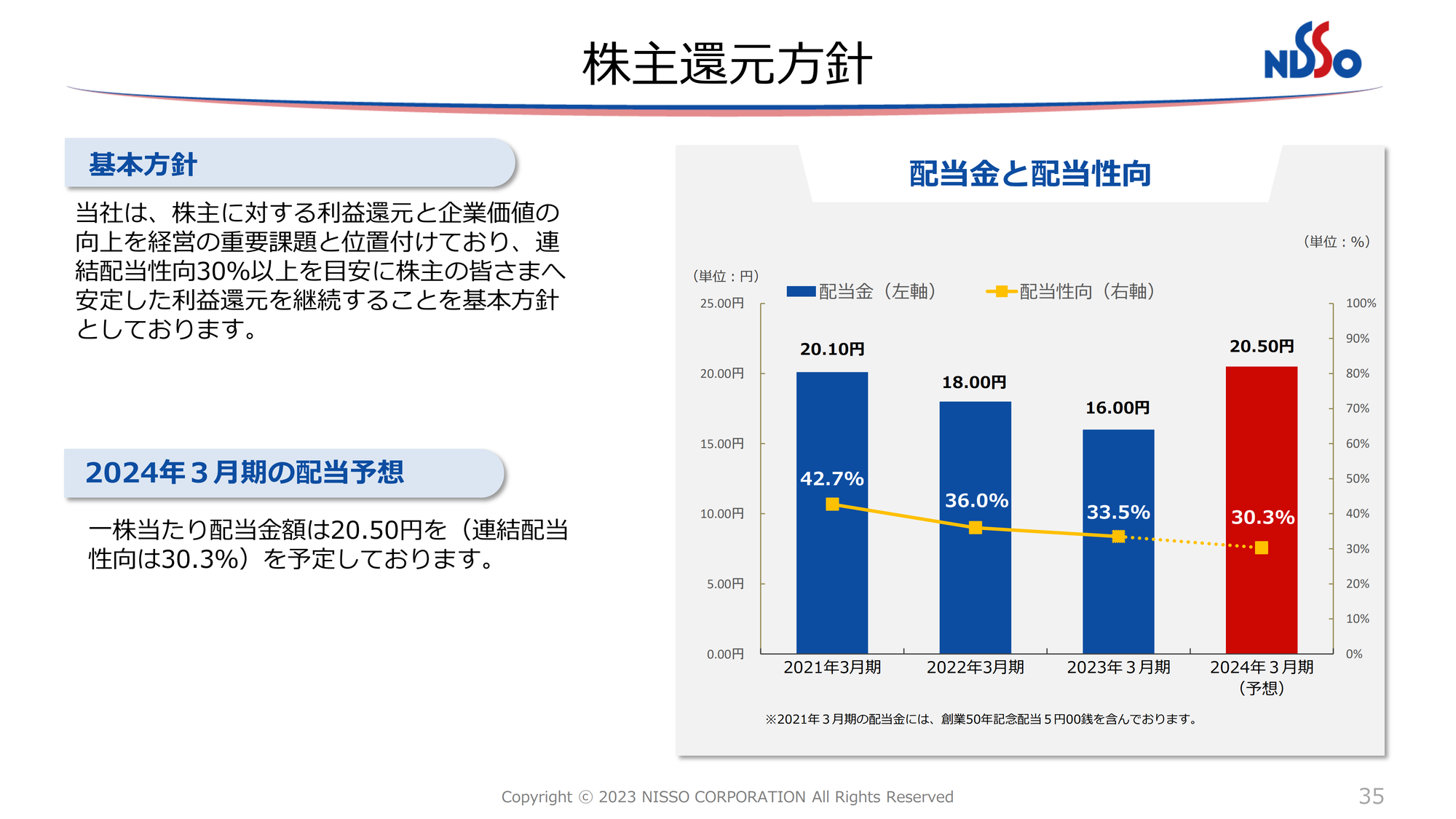

株主還元方針

株主還元方針についてです。今回、1株当たりの配当金額は20.50円を予定しています。

しかしながら、我々としては、決してこの配当が高い水準とは認識していません。さらに成長が見込まれる状況になった時、あるいは内部留保の状況を見ながら、配当性向を引き上げていくことも十分検討してまいります。

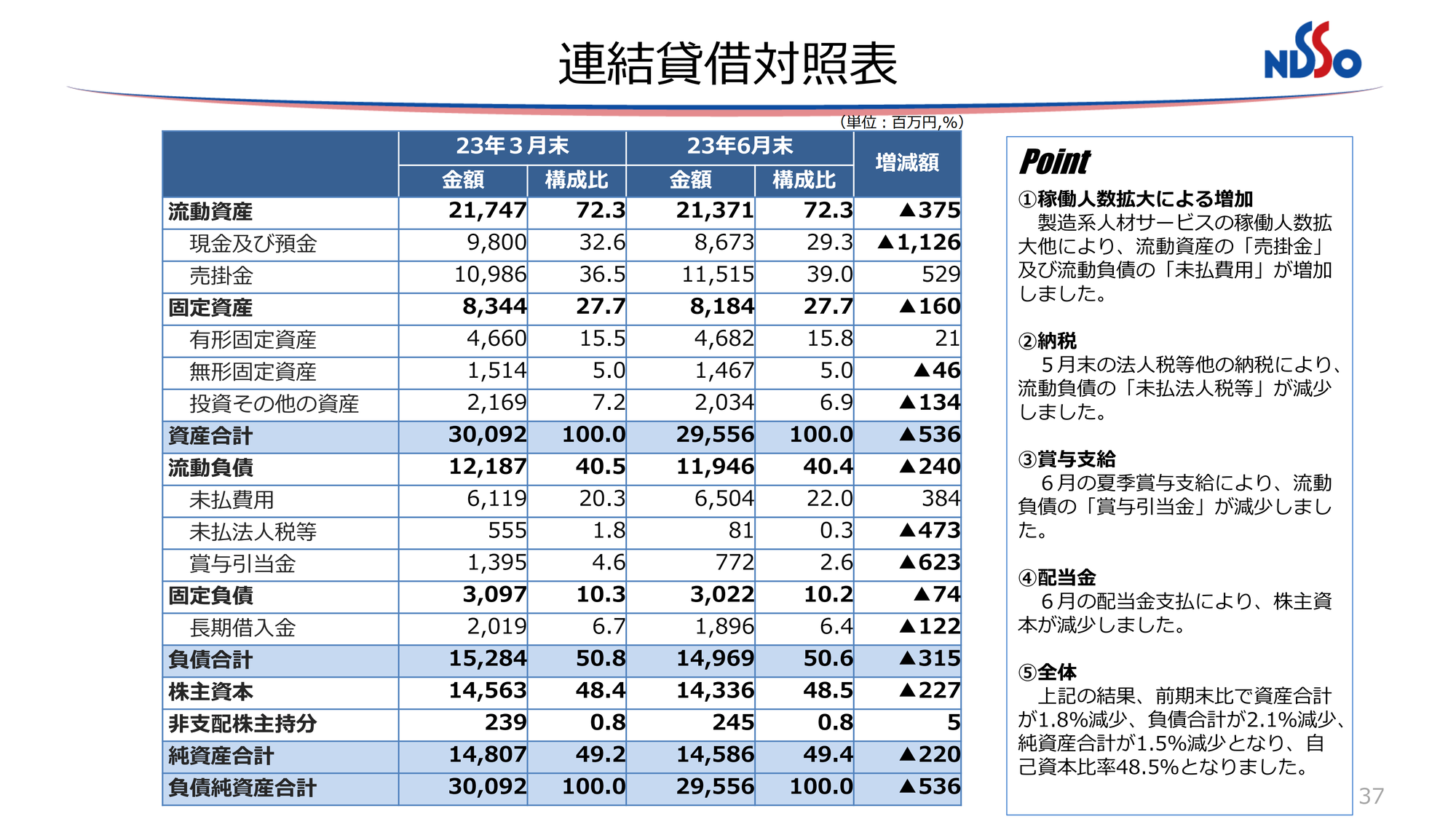

連結貸借対照表

補足資料として、連結貸借対照表を載せています。スライド右側にポイントを記載しましたので、後ほどご覧ください。

以上をもちまして、私からのご説明を終わります。

質疑応答:今期末の在籍人数の見込みと採用コストについて

質問者:採用関係は大変厳しいところがあるというご説明でしたが、今期末の在籍人数はどのあたりを見込んでいますか? また、1人当たりの採用にかかるコストは上がってきていますか?

清水:期末在籍人数の目標値としては1万7,000名を少し超えたあたりを想定しており、年間で1,000名強の増員を予定しています。

採用環境は、オートモーティブを中心に引っ張っていますが、今後、メニューにデバイス系が増えてくると、1万7,000名を超える人数が視野に入ってくると考えています。

採用コストについては、今年は多めに見込んでいました。今後1,000名を増やすという目標を達成するにあたり、9月、10月、11月はそれなりにコストを投下する予定ですので、1人当たりの採用コストも少し上がるのではないかと考えています。

質疑応答:第1四半期の営業利益の季節性について

質問者:第1四半期の利益水準について、営業利益は5億円となり、通期見通しの36億円に対して、例えば採用費が出たり稼働していない新人がいたりすることもあると思いますが、季節要因は例年より強く出ていますか?

清水:営業利益は、当初は連結で4億円くらいになるのではないかと予想していましたが、結果として想定より1億円くらい上に出ています。いろいろなコストがかかってはいますが、募集コストがそれほどかからなかったことが要因の1つです。

第1四半期は、4つの四半期の中で最も利益が出にくい期間です。暦上、月の稼働時間が短いことからすると、この状況の中で5億円を出せたことは決して悪い状況ではないと考えています。

現在はオートモーティブを中心に引っ張っている状態のため、下期で他の2つのインダストリーが正常な状態に戻り、両方で売上を引っ張って利益を出せるようになると様変わりしてきます。通常、利益は上期を1とすると下期は2倍ですが、今年はおそらく上期に対して下期は2.5倍くらいのレベルになるというシミュレーションで進めていますので、決して遅れてはいないと考えています。

質疑応答:製造生産系人材サービスの稼働状況について

質問者:人材の稼働状況について、特に製造生産系人材サービスの稼働率は比較的順調に回復しているというご説明でした。単価も引き上げて1人当たりの売上高が増加していますが、1人当たりの平均稼働時間は月180時間ほどで低いということでした。どのような状況なのかを具体的に教えてください。

清水:一部の自動車メーカーは半導体調達が比較的順調になってきているため、稼働時間が低いとは言いながらも、残業時間は通常の9割くらいに戻ってきています。

しかし、それ以外の自動車メーカーはなかなか挽回生産できず、結果として全体で見ると時間外労働は正常時より7割から8割くらいの状況です。

また、エレクトロニクス系や半導体メモリの分野では、従来の残業時間のおよそ半分です。1人当たりの残業時間が半分減るということは、売上にも収益にも大変大きな負のインパクトを与えています。

質問者:稼働人員数は比較的順調とのお話ですが、残業だけ減っているというのはどのような状況なのでしょうか?

清水:常用雇用のため在籍数イコール稼働人員数となりますので、100パーセント稼働していることになります。

自動車関連、電子関連ともに、計画通りの生産となっていますが、残業をフルに使った生産活動までには至っていません。

具体的には、半導体やエレクトロニクス系は、在庫調整の関連で、また、自動車関連は、パワー半導体を含めたキーデバイスがなくなってしまうためと捉えていただければと思います。

質疑応答:新卒エンジニアの稼働状況について

質問者:今年の新卒エンジニアは128名で、7月以降はそのうちの70名ほどが稼働するというお話でした。2ヶ月くらいの研修を経た7月末時点で半分くらいが決まっているということだと思いますが、順調に進んでいると捉えてよいのでしょうか?

清水:私は順調に進んでいると理解しています。7月以降、設備保全系や設備エンジニアを中心に70名の配属が決まりました。新卒ということで、やはり個人差はあります。お客さまとは絶えずアクセスを取りながら基本的なスキルの習得度合いを見て、順次、本配属を行っています。

128名の方々が配属されずに研修だけを受けている状態から、半分以上の70名の方々が配属になるのは決して遅くなく、ほぼ通常ペースとなっています。

質疑応答:前四半期比で営業利益が大きく減っている要因について

質問者:売上高がほぼ同水準でありながら、営業利益が昨年の第4四半期の8.69億円から5億円に減ったのは、季節性ではなく何が要因だと捉えていますか? 新規人材獲得コストが通常より多かったのか、あるいはその他の経費がかかったのかなど、費用面についての詳細な開示をお願いします。

清水:連結売上の約90パーセント近くを占める、日総工産単体の費用をメインにご説明させて頂きます。 我々にとって第1四半期というのは、投資の時期になります。まず、原価については、新卒の入社および、第1四半期は、教育期間という事もあり原価が膨らみます。これにより売上総利益額が1億ほど下がっています。

また販管費については、販管人員増強ならびに処遇改善、新卒採用関連の調達コスト等もあり、結果、1億円程度増加しています。このことにより2億円程度営業利益が少ない結果となっています。ただ、これは例年のことであり、何か大きな経費等がかかったということではなく計画範囲内での費用となります。

質疑応答:インダストリー別売上高について

質問者:インダストリー別売上高において、この第1四半期が終わった段階で組み換えた部分などがあれば教えてください。

清水:組み換えは行っていません。シミュレーションレベルではありますが、期末の着地についてお伝えしますと、エレクトロニクスとセミコンダクターの2つのセグメントは年間を通すと売上増になることを予測しています。

そのために必要なことは、インダストリー戦略にあります。従来のアカウント企業以外の会社にしっかりと営業し、実際に人員を配属していくことが必要になります。半導体領域も受動部品領域もトレンドとしては右肩上がりだと予測しています。

新着ログ

「サービス業」のログ