高島、当期純利益は過去最高益を達成 建材セグメント、電子・デバイスセグメントの好調が寄与

目次

鈴木隆博氏(以下、鈴木):本日は高島株式会社2023年3月期決算説明会にご参加いただき、誠にありがとうございます。取締役常務執行役員経営管理本部長の鈴木です。

はじめに私から2023年3月期決算の概要、2024年3月期連結業績予想、株主還元策についてご説明します。その後、社長の高島より新市場区分の上場維持基準の適合に向けた当社の取組についてご説明します。

エグゼクティブサマリー

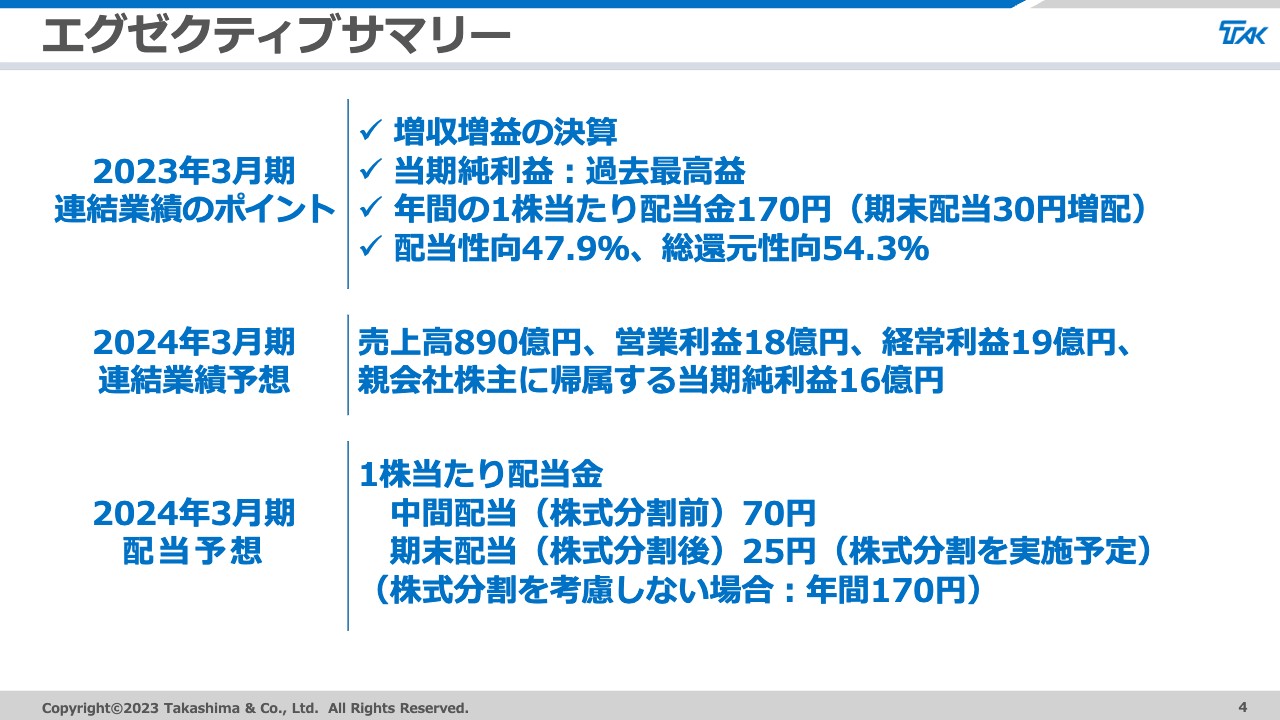

2023年3月期決算の概要について、エグゼクティブサマリーをご説明します。2023年3月期は増収増益の決算となり、当期純利益は過去最高益となりました。

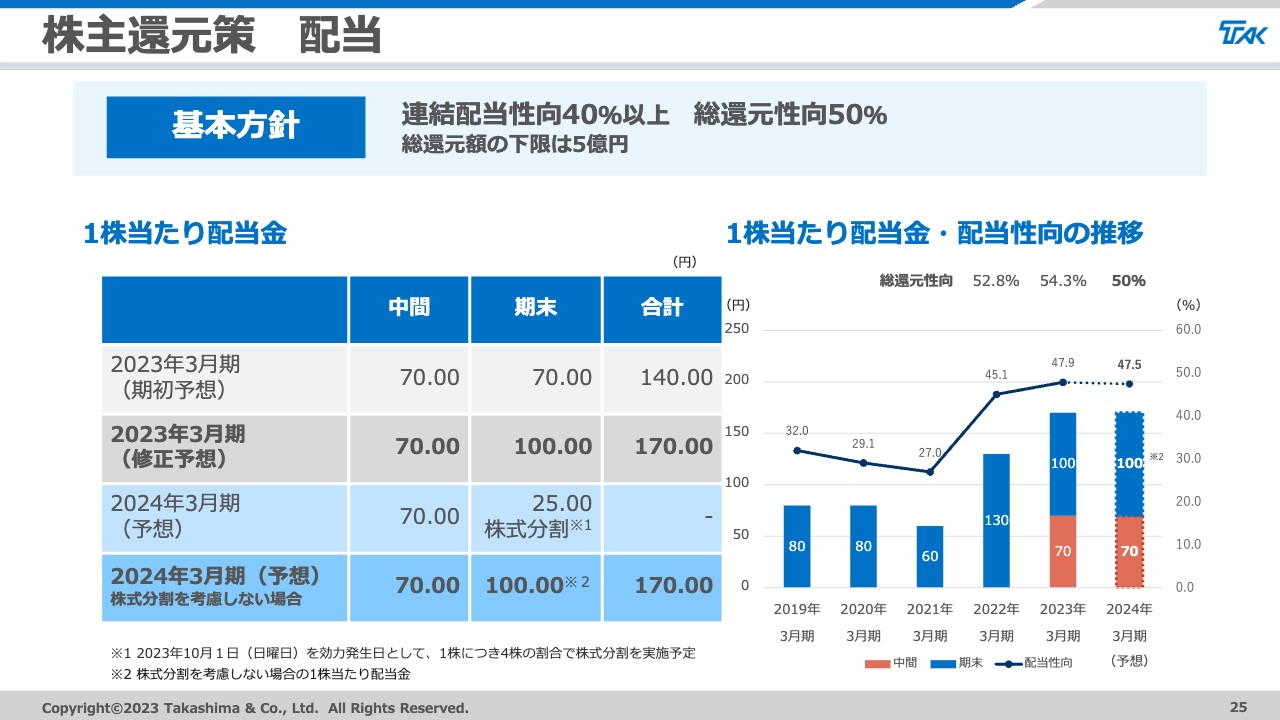

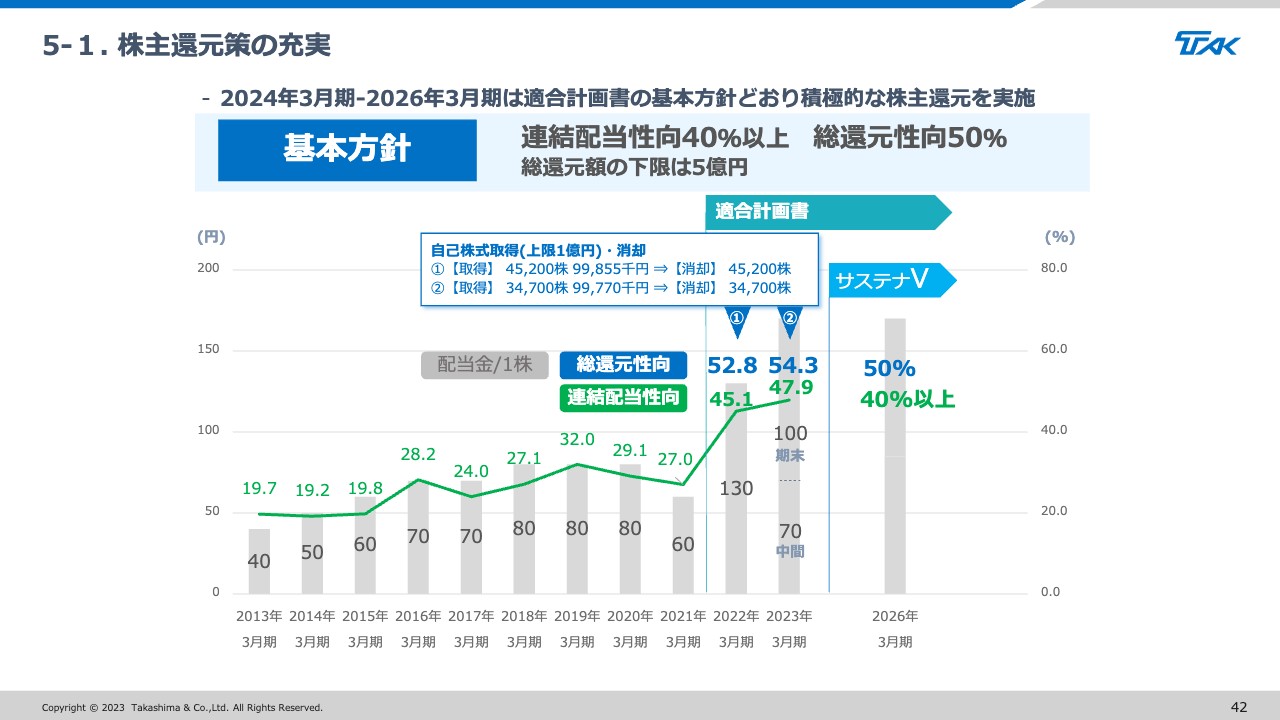

年間の1株当たりの配当は期末配当30円増配の170円とし、配当性向が47.9パーセント、総還元性向は54.3パーセントとなりました。

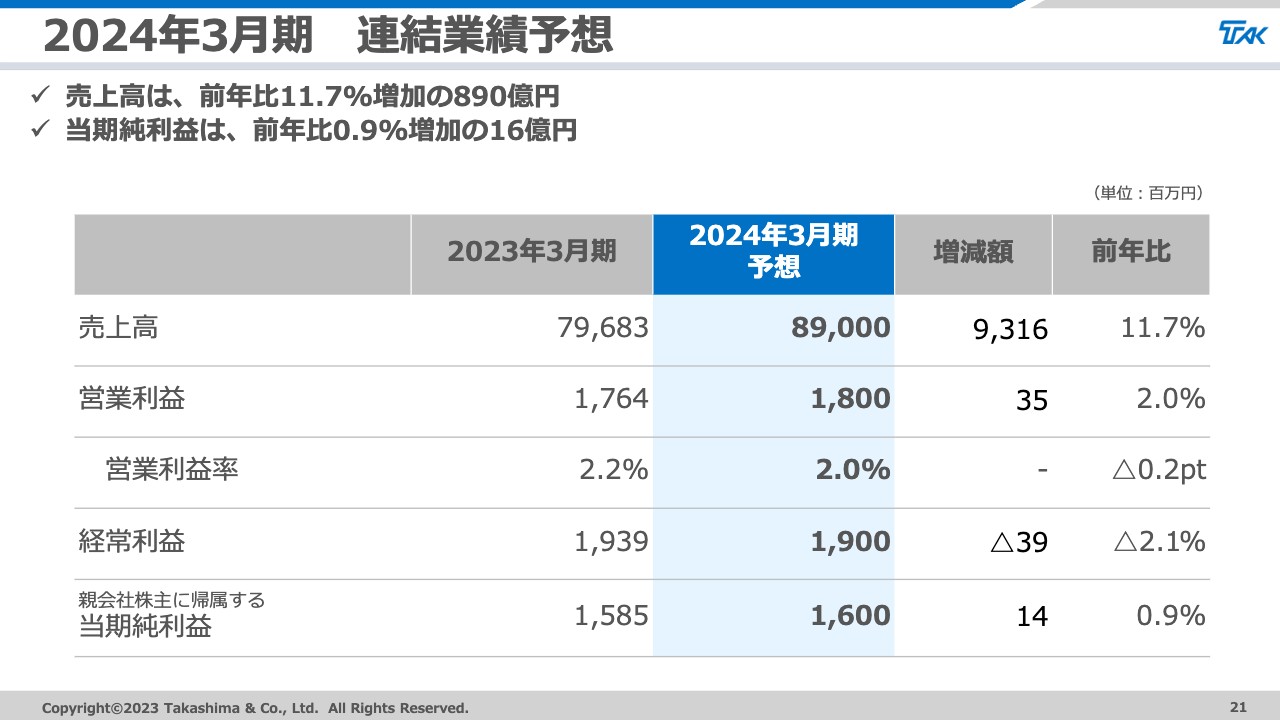

2024年3月期の通期業績は、売上高890億円、営業利益18億円、経常利益19億円、当期純利益16億円を予想しています。

5月11日に開示していますが、2023年10月1日を効力発生日とし、1株当たり4株を割り当てる株式分割を実施する予定です。

2024年3月期の中間配当は70円、株式分割により期末配当は25円、分割前換算で100円を予想しています。年間に直すと170円となり、前期と同等の予想としています。

連結業績 P/L

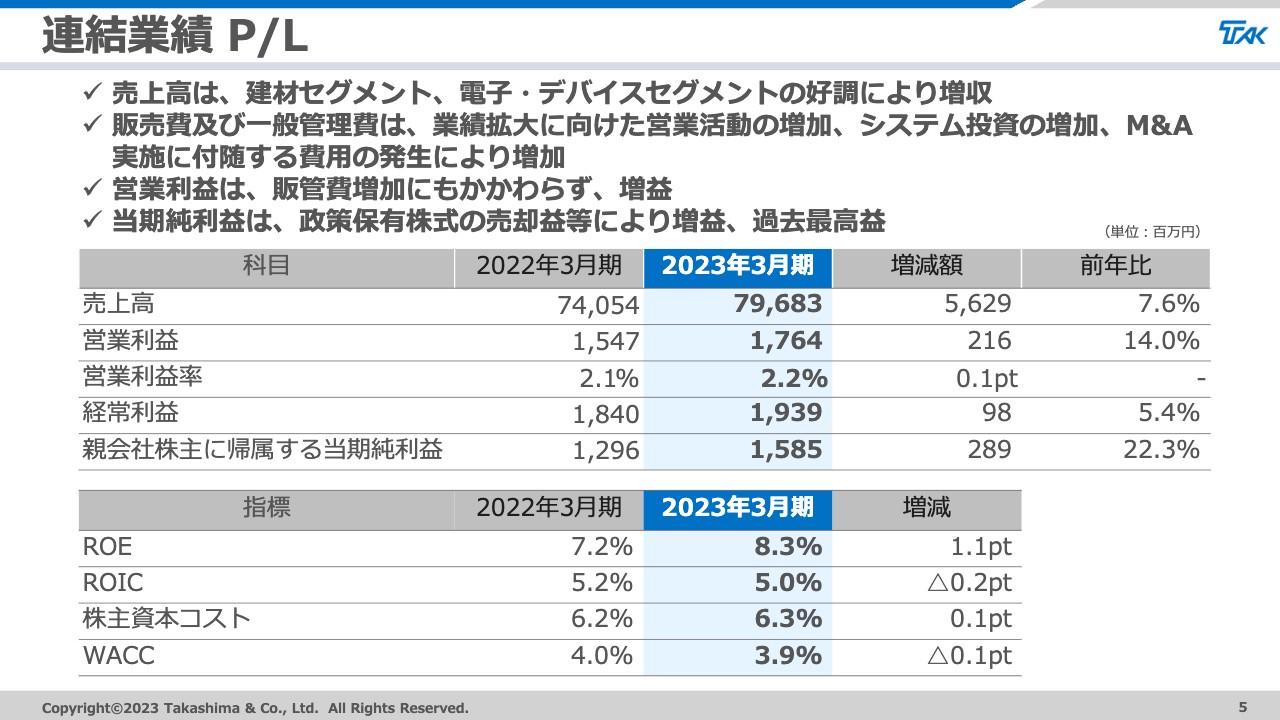

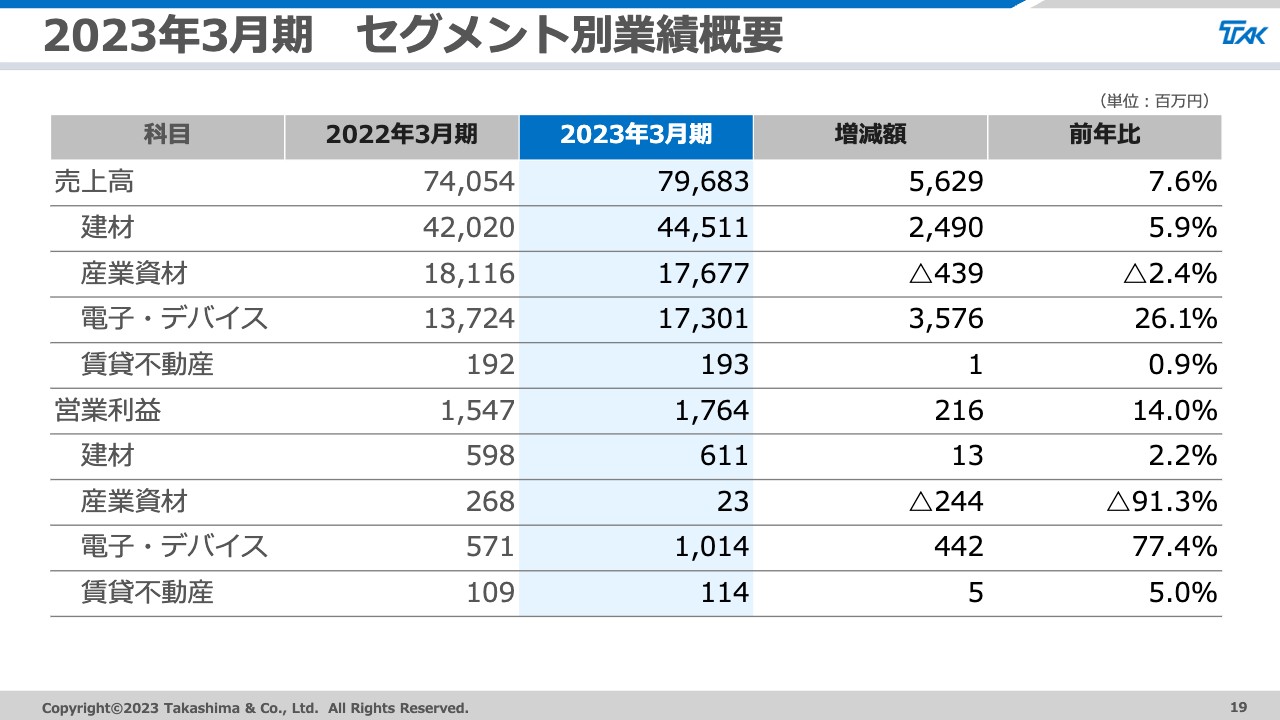

連結損益計算書についてご説明します。売上高は、建材セグメント、電子・デバイスセグメントの好調により、前年比7.6パーセント増加の796億8,300万円となりました。

販売費及び一般管理費は、業績拡大に向けた営業活動の増加、システム投資の増加、M&A実施に付随する費用の発生により増加しました。営業利益は、販管費増加にもかかわらず、前年比14.0パーセントの増加の17億6,400万円となりました。

経常利益は前年比5.4パーセント増加の19億3,900万円となりました。当期純利益は、政策保有株式の売却益などにより、前年比22.3パーセント増加の15億8,500万円となり、過去最高益となりました。

政策保有株式については、2024年3月期末時点で純資産比率10パーセント未満の水準まで縮減することとしています。

経営指標として掲げているROEは8.3パーセント、ROICは5.0パーセントとなり、前年比でROEは1.1ポイント増加、ROICは有利子負債の増加などにより、0.2ポイント減少しました。

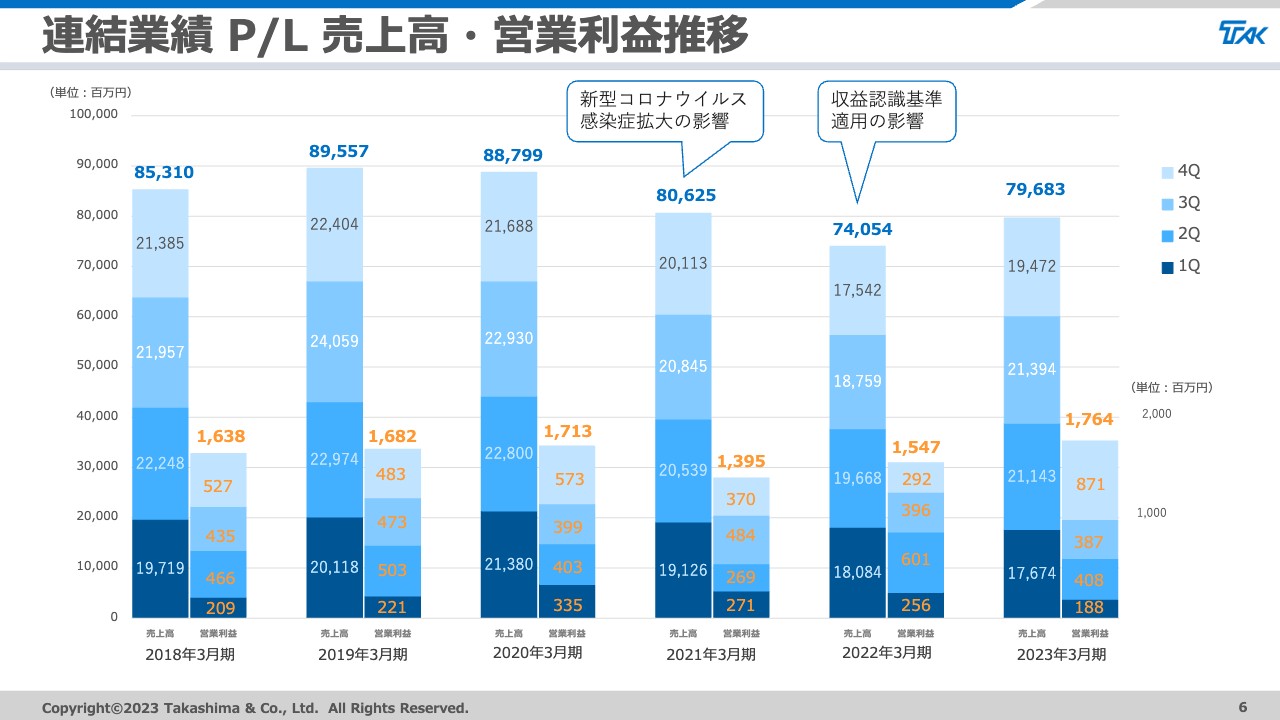

連結業績 P/L 売上高・営業利益推移

スライドのグラフは売上高、営業利益の推移です。

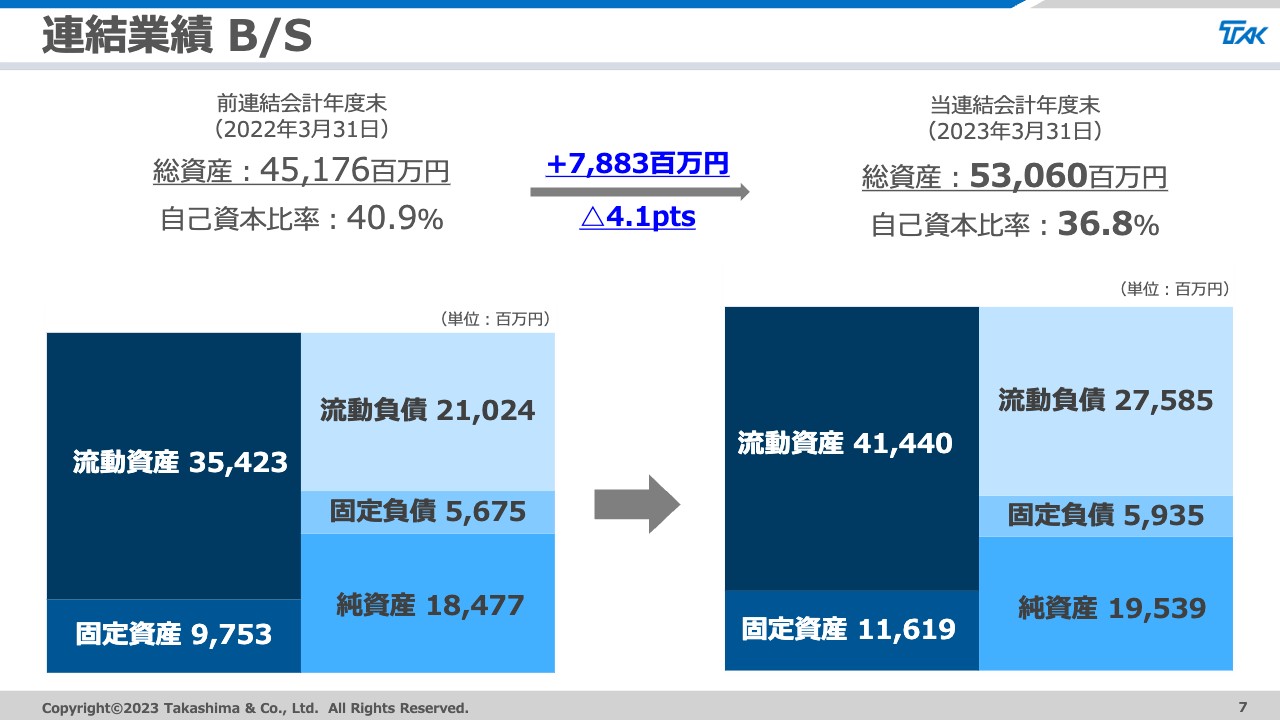

連結業績 B/S

貸借対照表についてご説明します。前期末との比較において、総資産は78億8,300万円増加しました。

主な要因は、売上高増加に伴う売掛金及び買掛金の増加、短期借入金の増加によるものです。自己資本比率は4.1ポイント減少の36.8パーセントとなりました。

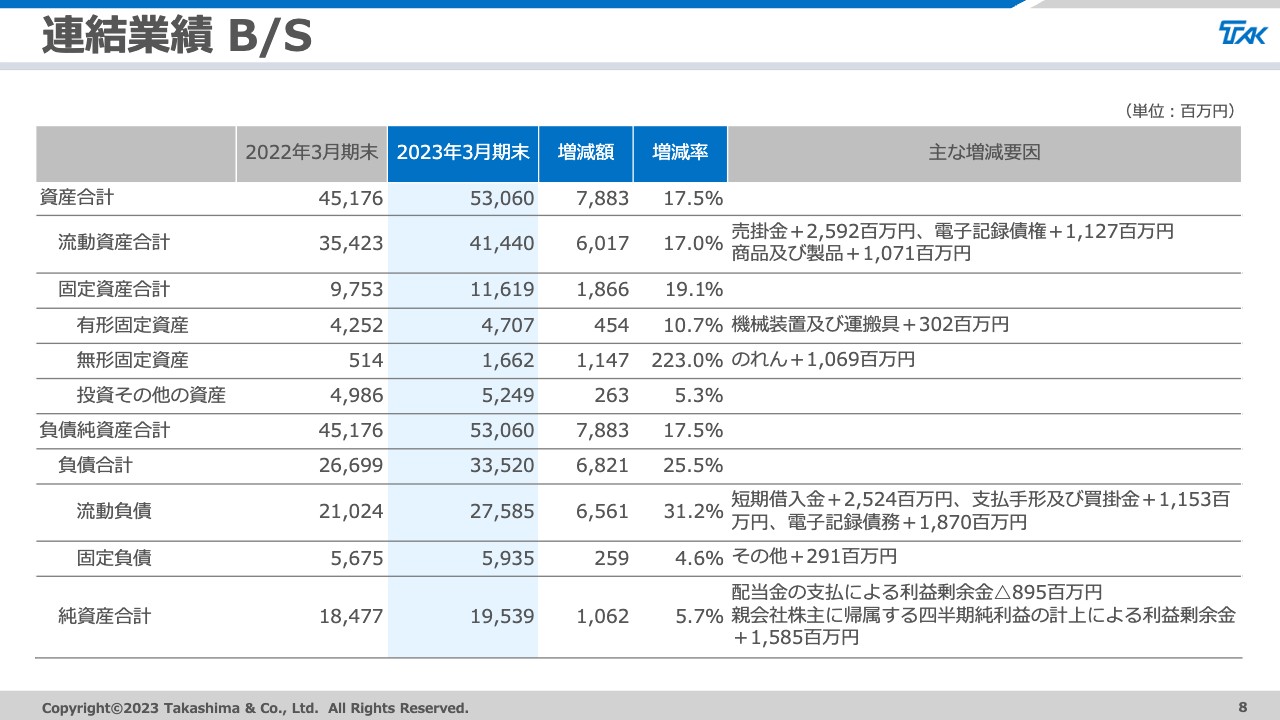

連結業績 B/S

前期末と比較した主な要因はスライドのとおりです。流動資産は17.0パーセント増加の414億4,000万円となりました。主な要因は売掛金、電子記録債権、商品及び製品が増加したことによるものです。

固定資産は19.1パーセント増加の116億1,900万円となりました。主な要因は機械装置及び運搬具、M&A実施に伴い発生したのれんが増加したことによるものです。

流動負債は31.2パーセント増加の275億8,500万円となりました。主な要因は短期借入金、支払手形及び買掛金、電子記録債務が増加したことによるものです。

固定負債は4.6パーセント増加の59億3,500万円となりました。純資産は5.7パーセント増加の195億3,900万円となりました。主な要因は、配当金の支払いによる利益剰余金の減少した一方、当期純利益の計上による利益剰余金の増加したことによるものです。

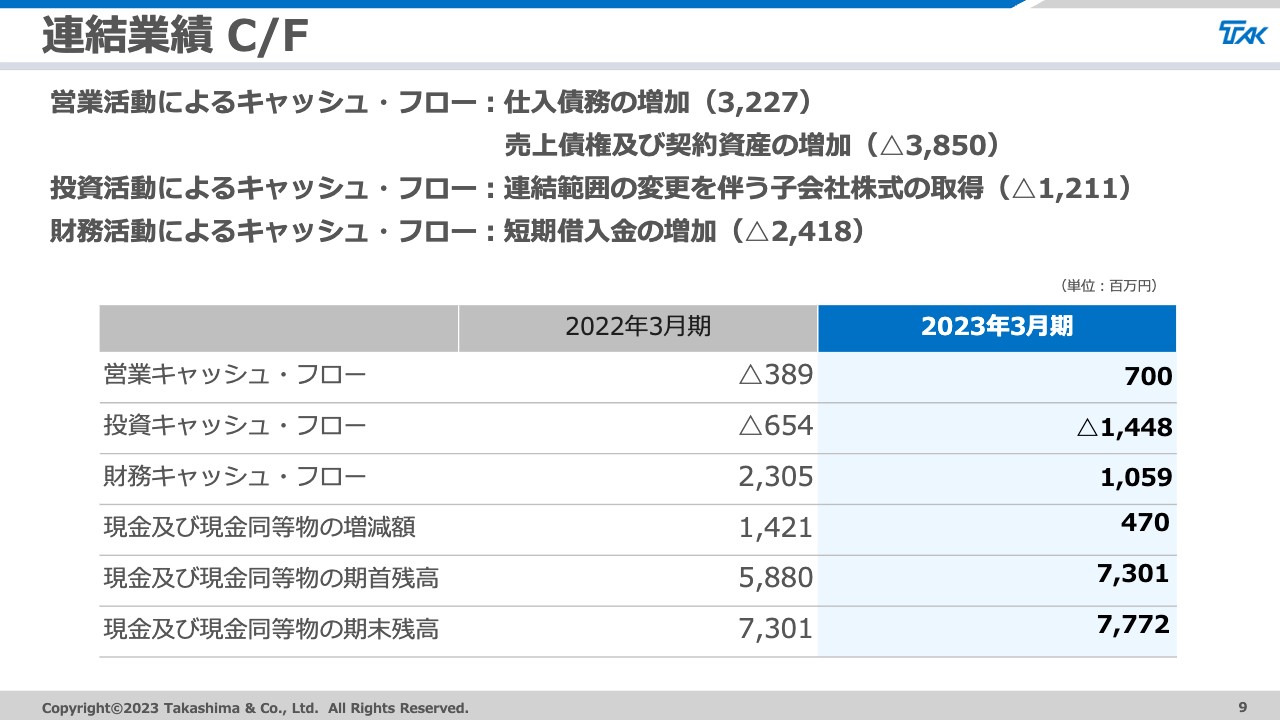

連結業績 C/F

キャッシュ・フローについてご説明します。現金及び現金同等物は77億7,200万円となり、前期末と比べ4億7,000万円の増加となりました。

営業活動によるキャッシュ・フローは7億円の増加となりました。主な要因は税金等調整前当期純利益の計上、仕入債務の増加により増加した一方、売上債権の増加により減少したことによるものです。

投資活動によるキャッシュ・フローは14億4,800万円の減少となりました。主な要因はM&Aによる子会社の株式の取得により減少したことによるものです。

財務活動によるキャッシュ・フローは10億5,900万円の増加となりました。主な要因は短期借入金の増加によるものです。

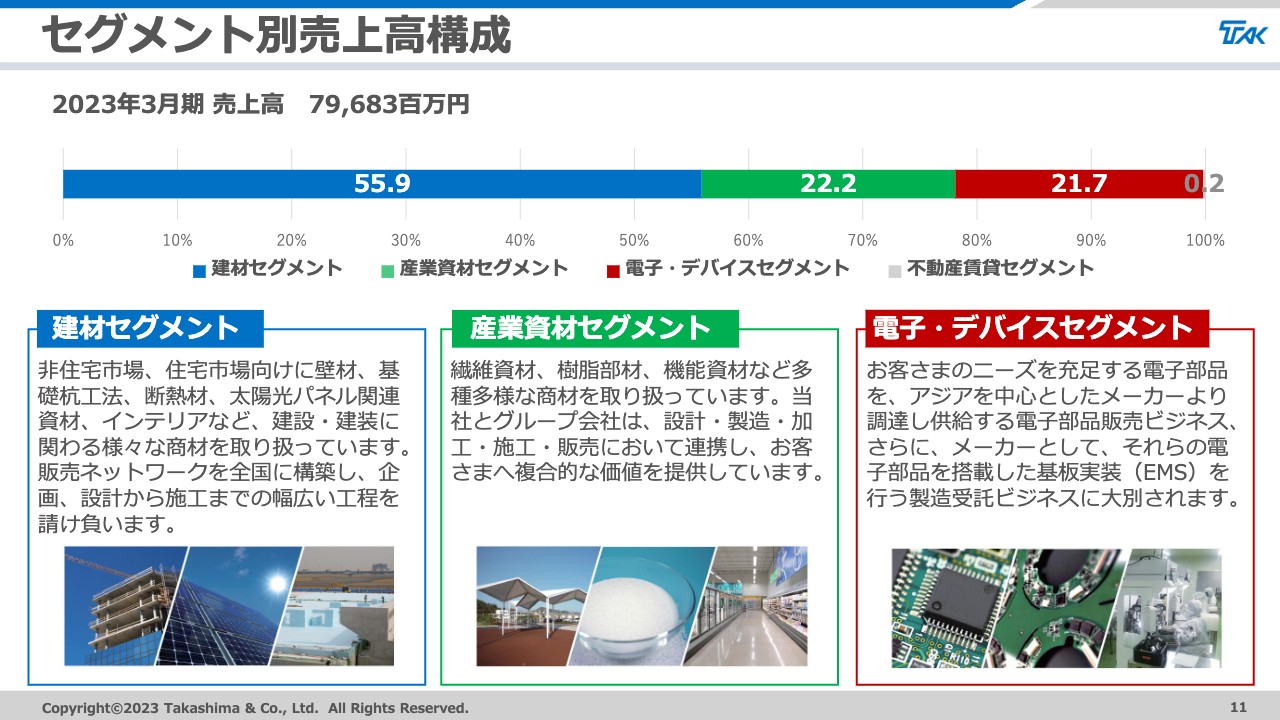

セグメント別売上高構成

セグメントごとの実績についてご説明します。当期のセグメント別売上高構成比は、建材セグメント55.9パーセント、産業資材セグメント22.2パーセント、電子・デバイスセグメント21.7パーセントとなっています。各セグメントの主な事業内容はスライドのとおりです。

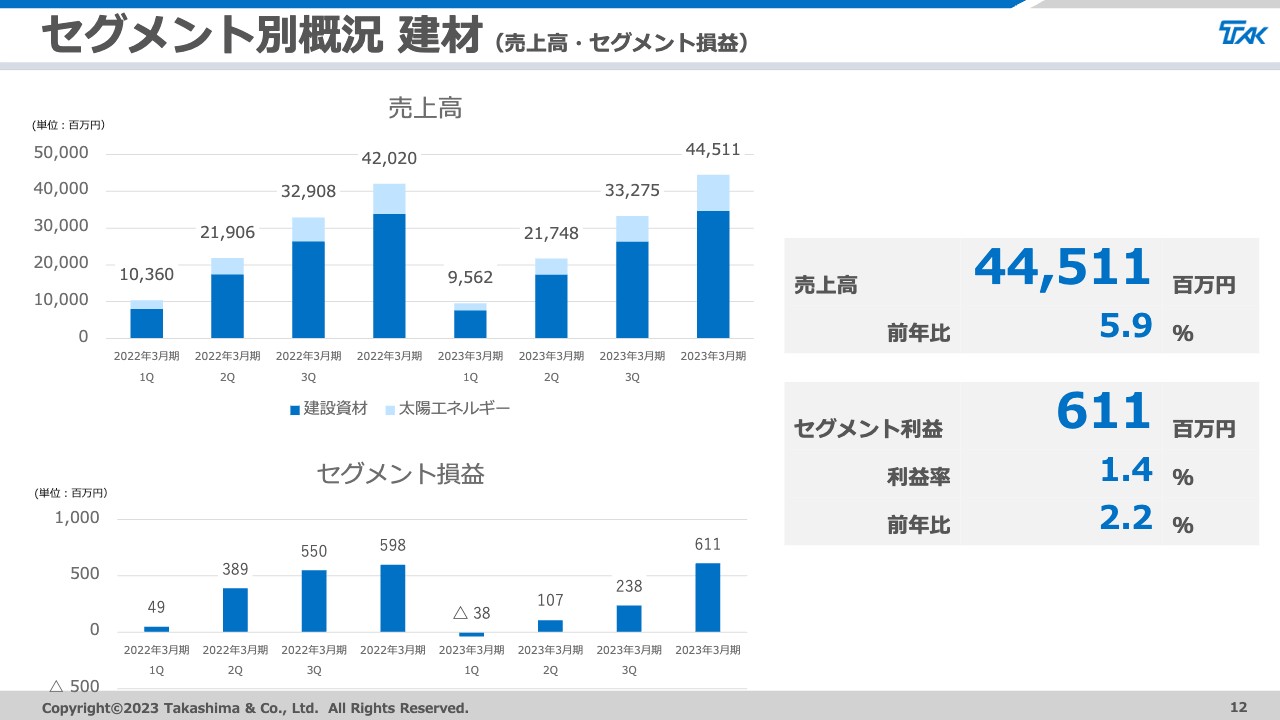

セグメント別概況 建材(売上高・セグメント損益)

セグメント別概況のご説明に移ります。建材セグメントの概況についてです。建材セグメント全体の売上高は前年比5.9パーセント増加の445億1,100万円、セグメント利益は前年比2.2パーセント増加の6億1,100万円となりました。

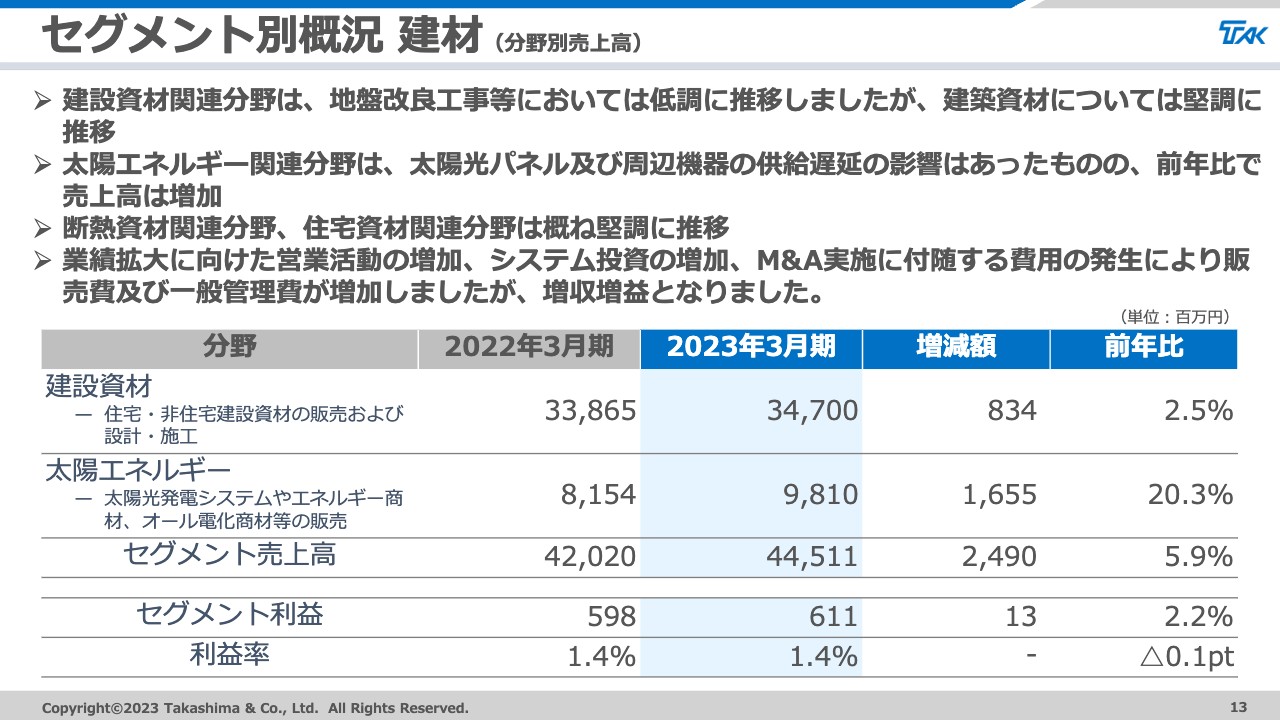

セグメント別概況 建材(分野別売上高)

建材セグメントの主な増減要因についてご説明します。建設資材関連分野は、地盤改良工事等において低調に推移しましたが、建築資材については堅調に推移しました。

太陽エネルギー関連分野は、太陽光パネル及び周辺機器の供給遅延の影響はあったものの、営業強化により前年比で売上高は増加しました。断熱資材関連分野、住宅資材関連分野はおおむね堅調に推移しました。

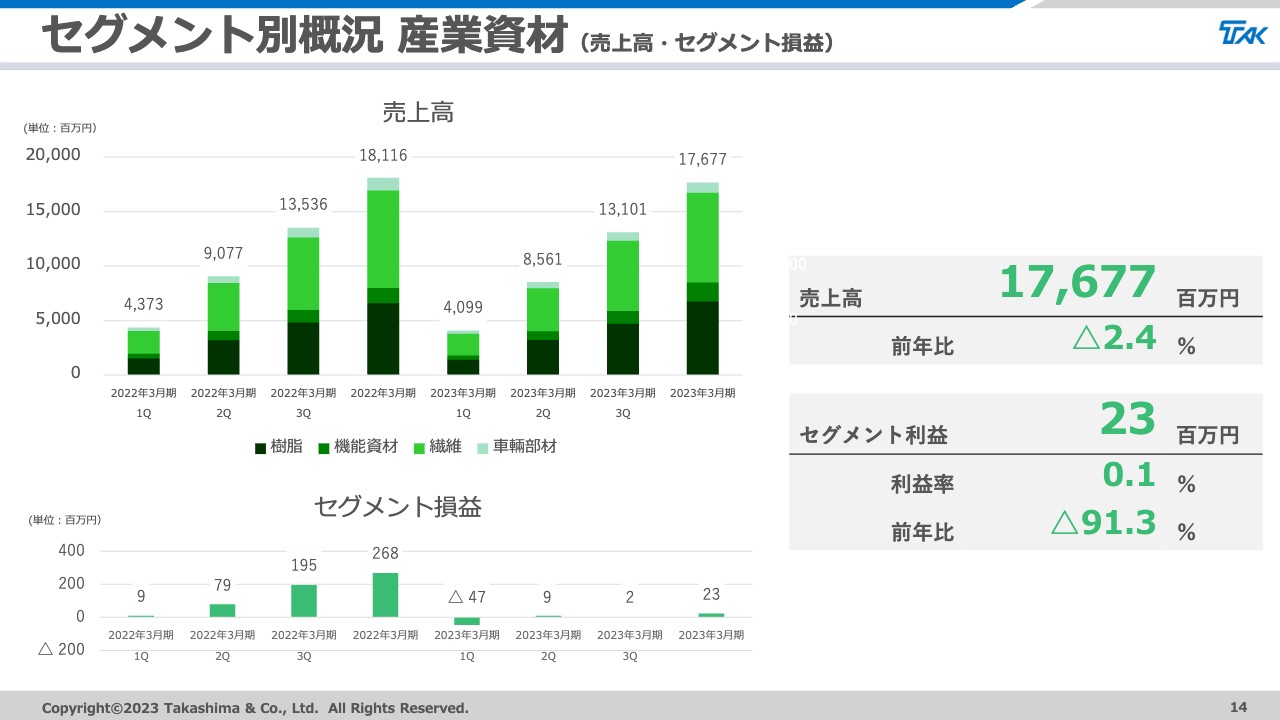

セグメント別概況 産業資材(売上高・セグメント損益)

産業資材セグメントの概況についてご説明します。産業資材セグメント全体の売上高は前年比2.4パーセント減少の176億7,700万円、セグメント利益は前年比91.3パーセント減少の2,300万円となりました。

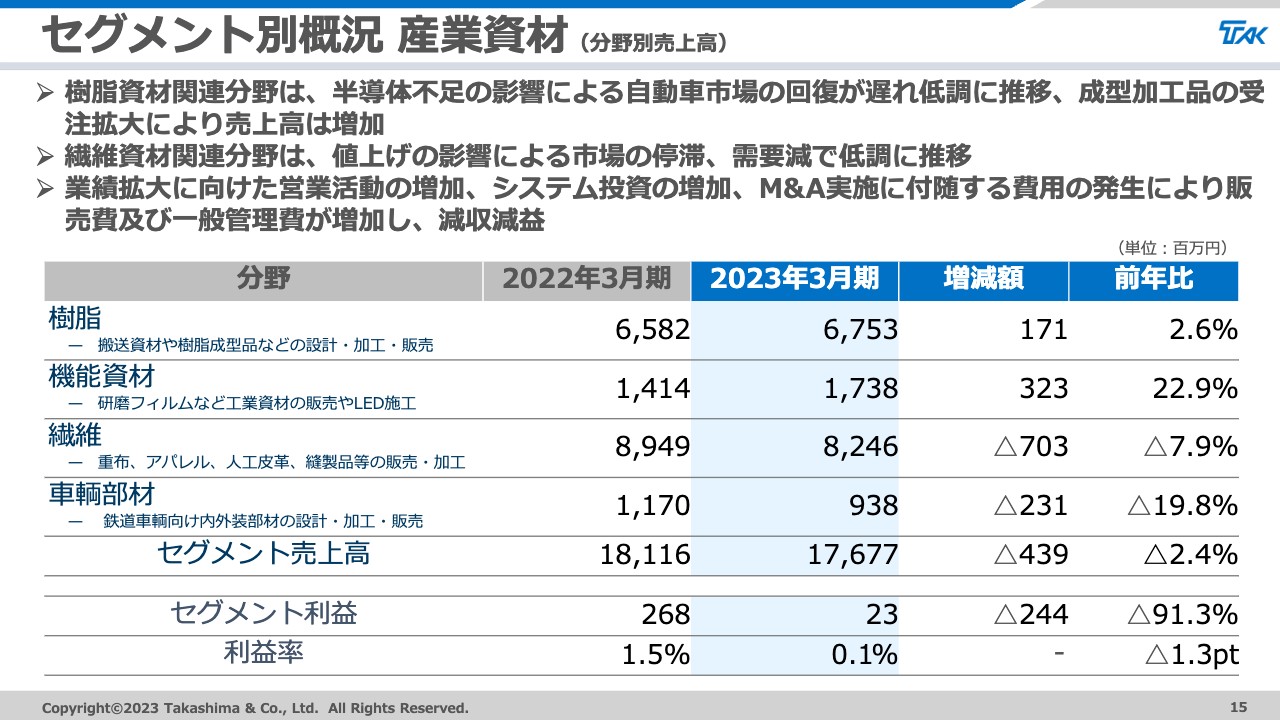

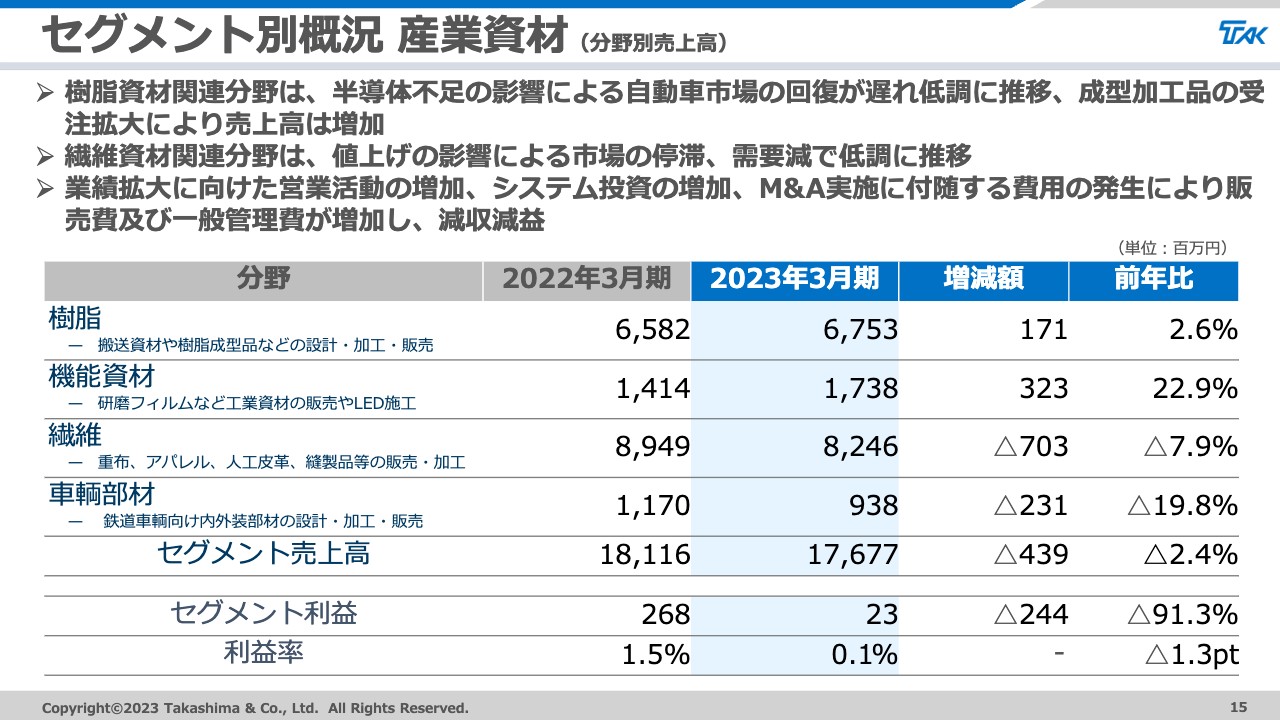

セグメント別概況 産業資材(分野別売上高)

産業資材セグメントの主な増減要因についてご説明します。樹脂資材関連分野は半導体不足により自動車市場の回復が遅れ、低調に推移しましたが、成型加工品の受注拡大により売上高は増加しました。繊維資材関連分野は、値上げによる市場の停滞、需要減で低調に推移しました。

セグメント別概況 電子・デバイス(売上高・セグメント利益)

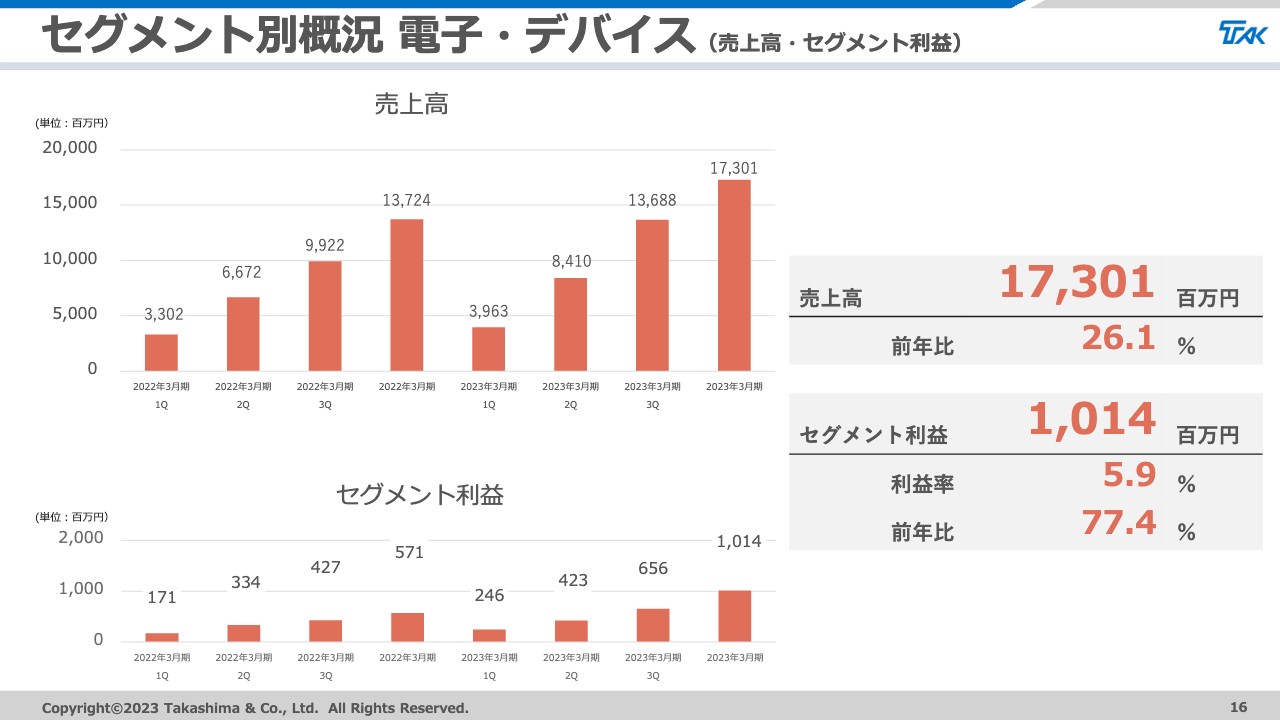

電子・デバイスセグメントの概況についてご説明します。電子・デバイスセグメント全体の売上高は前年比26.1パーセント増加の173億100万円、セグメント利益は前年比77.4パーセント増加の10億1,400万円となりました。

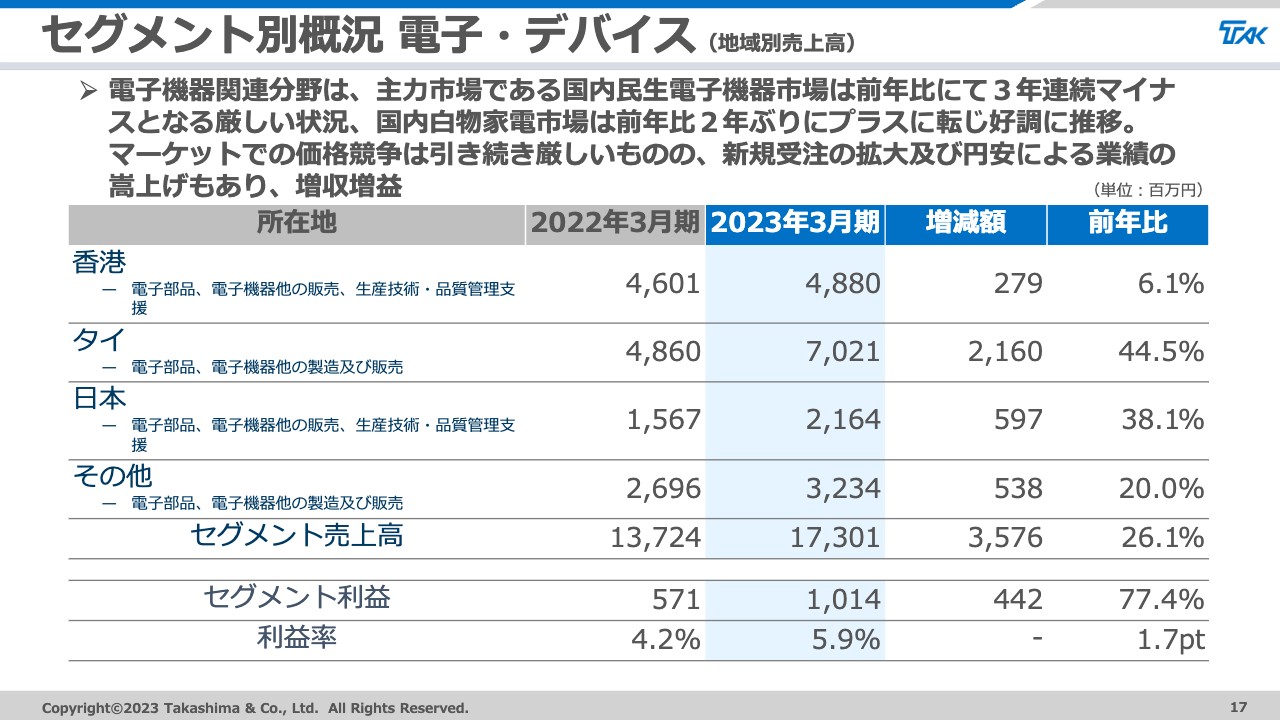

セグメント別概況 電子・デバイス(地域別売上高)

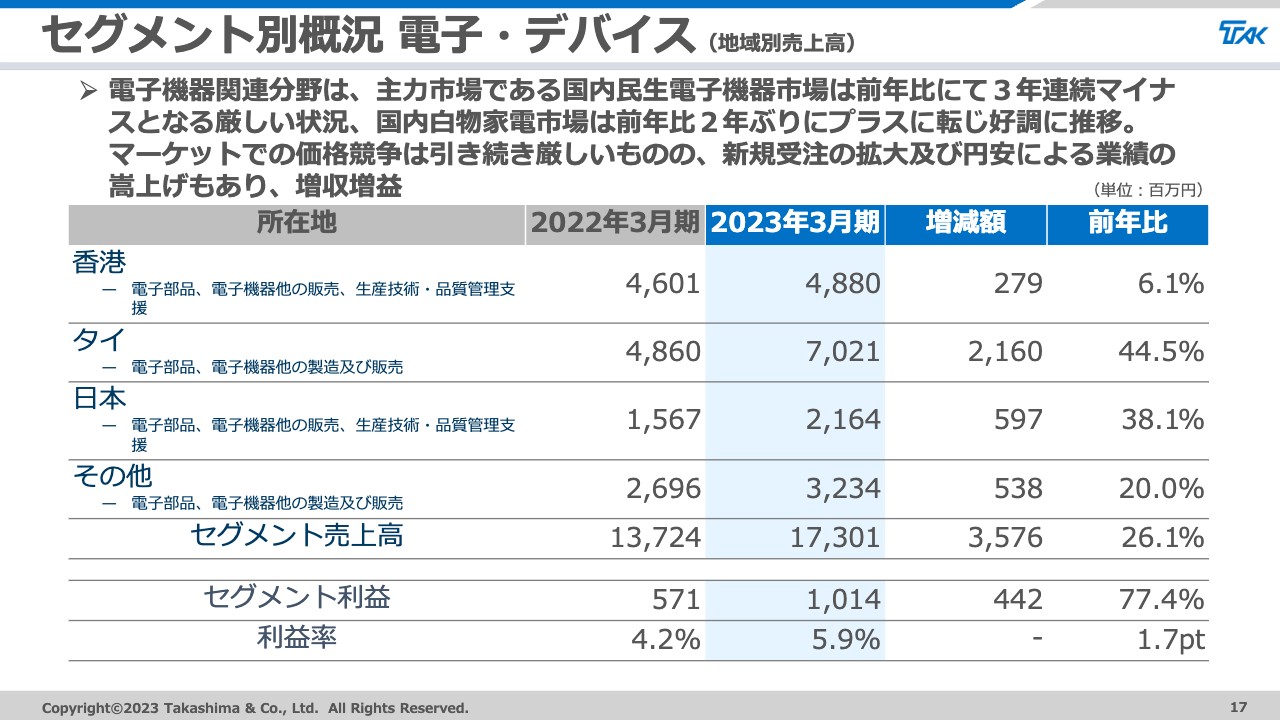

電子・デバイスセグメントの主な増減要因についてご説明します。電子機器関連分野は、主力市場である国内民生電子機器市場で3年連続で前年比マイナスとなる厳しい状況でしたが、国内白物家電市場は2年ぶりに前年比プラスに転じ、好調に推移しました。

価格競争は引き続き厳しいものの、新規受注の拡大及び円安による業績のかさ上げもあり、増収増益となりました。

賃貸不動産

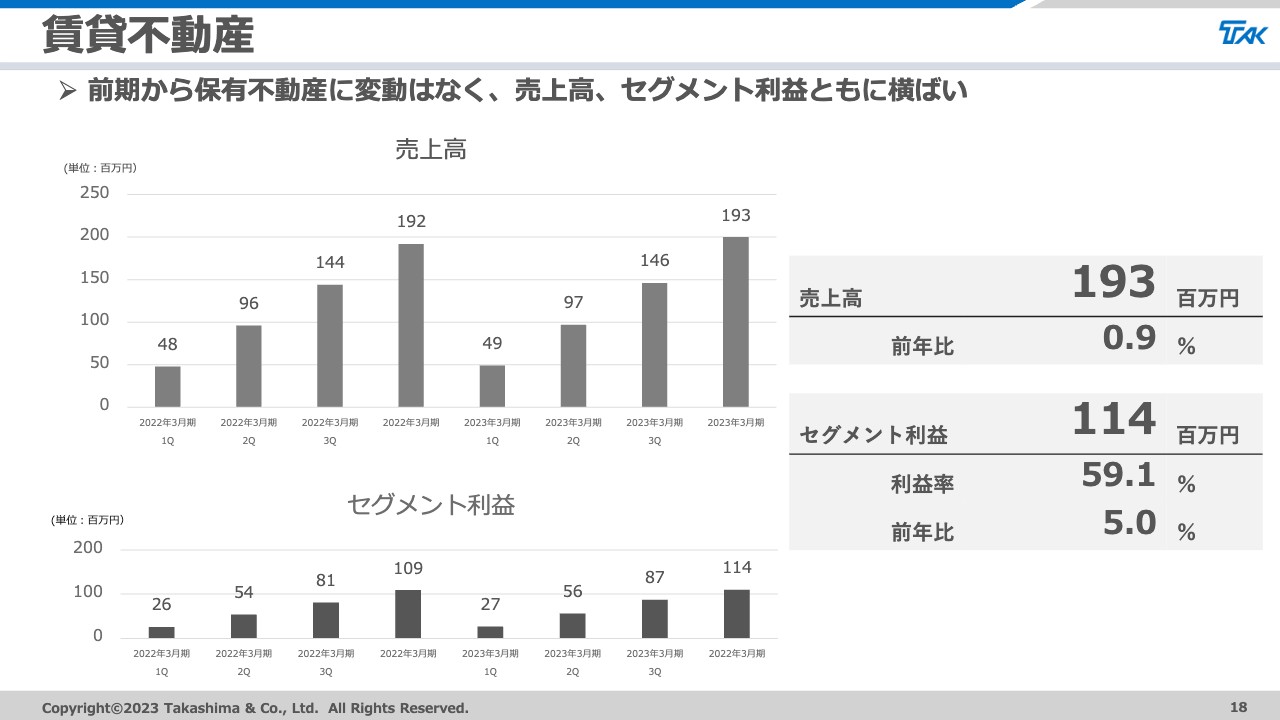

賃貸不動産セグメントの主な増減要因についてご説明します。前期から保有不動産に変動はなく、売上高、セグメント利益とも横ばいとなり、売上高は前年比0.9パーセント増加の1億9,300万円、セグメント利益は5.0パーセント増加の1億1,400万円となりました。

2023年3月期 セグメント別業績概要

セグメント別業績の概要は、スライドの表のとおりとなっています。

2024年3月期 連結業績予想

2024年3月期の連結業績予想についてご説明します。通期連結業績予想については、現在入手可能かつ確定的な情報に基づき、地域別、分野別、販売機会、需要変動などの要素を考慮した上で、売上高は前年比11.7パーセント増の890億円、営業利益は前年比2.0パーセント増の18億円、経常利益は前年比2.1パーセント減の19億円、当期純利益は前年比0.9パーセント増の16億円と予想しています。

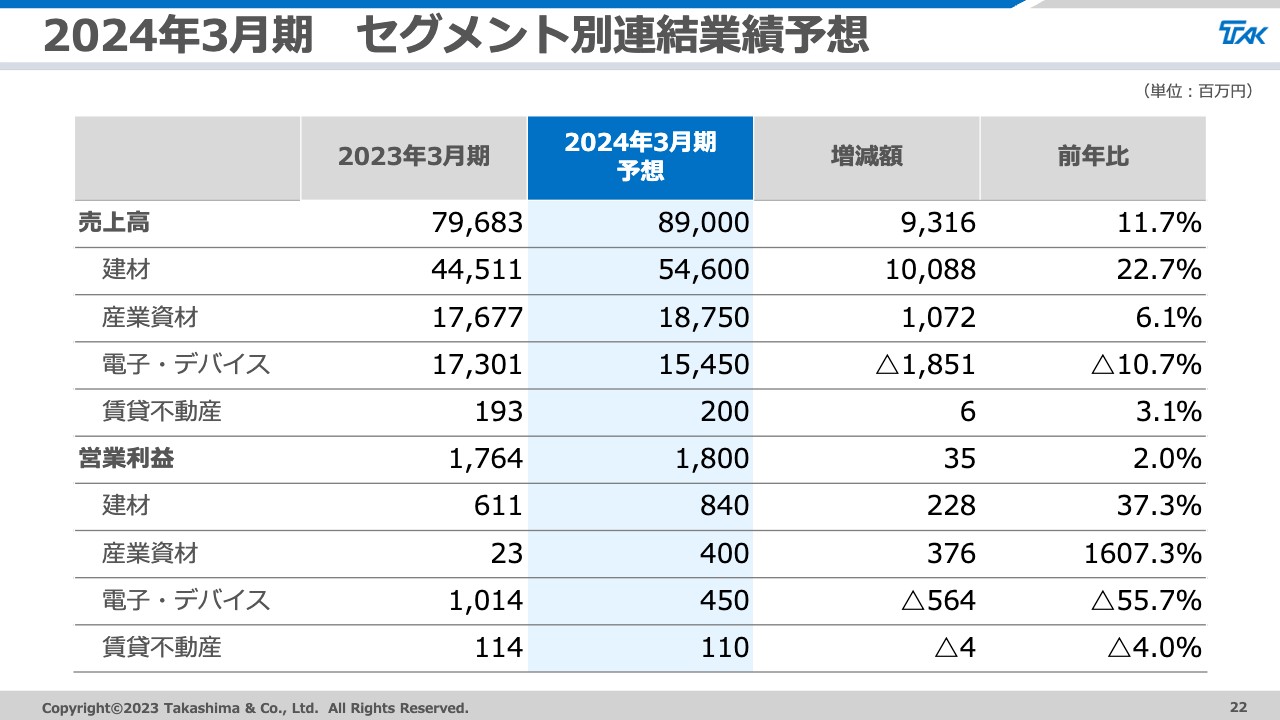

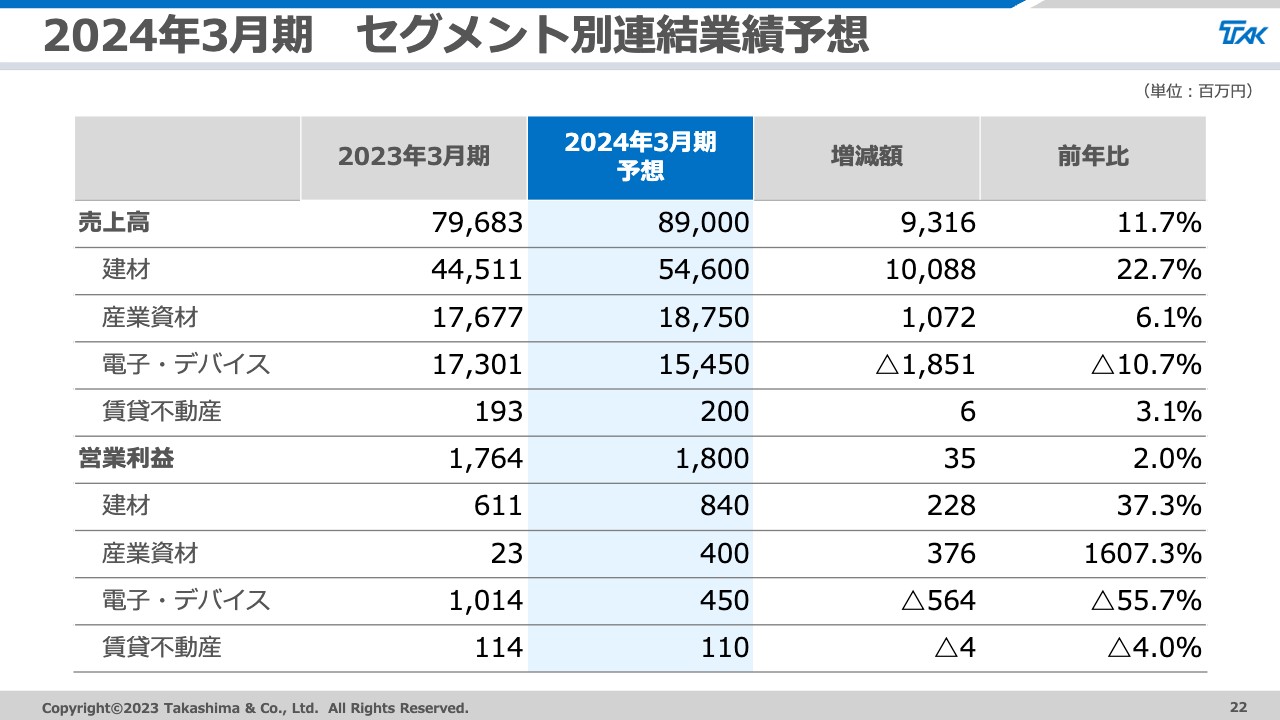

2024年3月期 セグメント別連結業績予想

2024年3月期セグメント別連結業績予想についてご説明します。建材セグメントでは、折込・物流・施工・加工の機能強化を図ります。また、太陽エネルギー関連分野は、カーボンニュートラル社会に向け、エネルギーソリューション分野へと進化させていきます。

産業資材セグメントでは、ものづくり・加工・設計のさらなる機能強化を通じ、エンドユーザーへの営業を徹底し、収益性の改善、拡大を図っていきます。

電子・デバイスセグメントでは、半導体供給不足の解消に伴い、顧客サイドの在庫調整の影響に加え、前半期において民生電子機器市場及び白物家電市場が低迷しており、その影響による生産調整により、非常に厳しい見通しとなっています。また、円安による業績の押し上げ効果も前期ほど期待できず、年度を通じ、厳しい予想としています。

以上により、建材セグメントは売上高546億円、セグメント利益8.4億円、産業資材セグメントは売上高187億5,000万円、セグメント利益4億円、電子・デバイスセグメントは売上高154億5,000万円、セグメント利益4.5億円を見込んでいます。

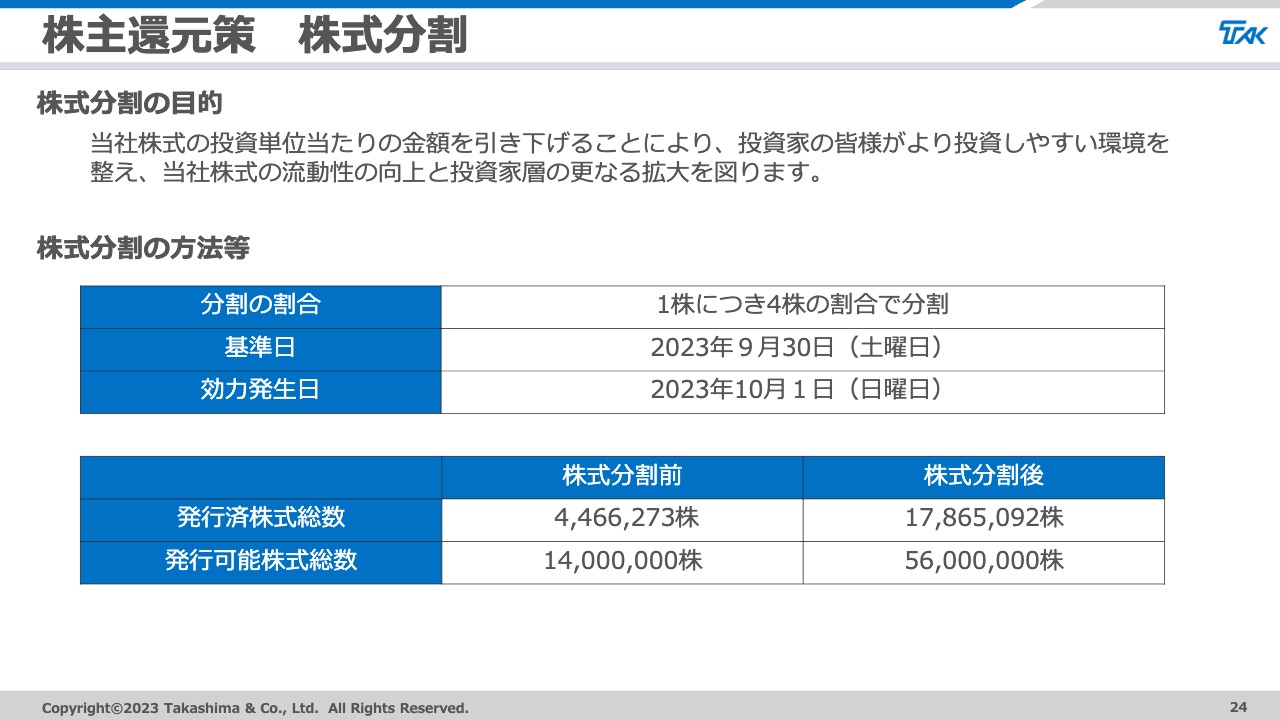

株主還元策 株式分割

株主還元についてご説明します。先ほどお伝えした株式分割について、分割方法はスライドのとおりです。投資単位を引き下げることにより、投資家のみなさまがより投資しやすい環境を整え、株式の流動性の向上と、投資家層のさらなる拡大を図ることを目的に、株式分割を実施することとしました。

分割の方法は、2023年9月30日を基準日とし、普通株式1株につき4株の割合で分割します。株式分割後の発行済株式総数は1,786万5,092株、発行可能株式総数は5,600万株となります。

株主還元策 配当

株主還元の基本方針はスライドのとおりです。戦略的投資を伴う持続的成長企業を目指し、成長投資を拡大させる一方で、資本効率性を意識した株主還元を実施します。連結配当性向40パーセント以上、総還元性向50パーセントを目標としています。また、株主のみなさまへの安定的な還元を念頭に、総還元額の下限を5億円としています。

以上、2023年3月期決算の概要、2024年3月期連結業績予想、株主還元策についてご説明しました。

目次

高島幸一氏:代表取締役社長の高島です。ここからは新市場区分の上場維持基準の適合に向けての当社の取組状況についてご説明します。

目次です。まず、移行基準日時点での当社の適合状況、続いて適合に向けた計画書の中で定めた基本方針、現在の適合状況をご説明します。その後、プライム市場上場維持基準の適合を目指し策定した「サステナV(バリュー)」についてお話しした後、適合計画書に基づき活動した当社の実績と今後の予定、当社の株価推移についてお伝えします。

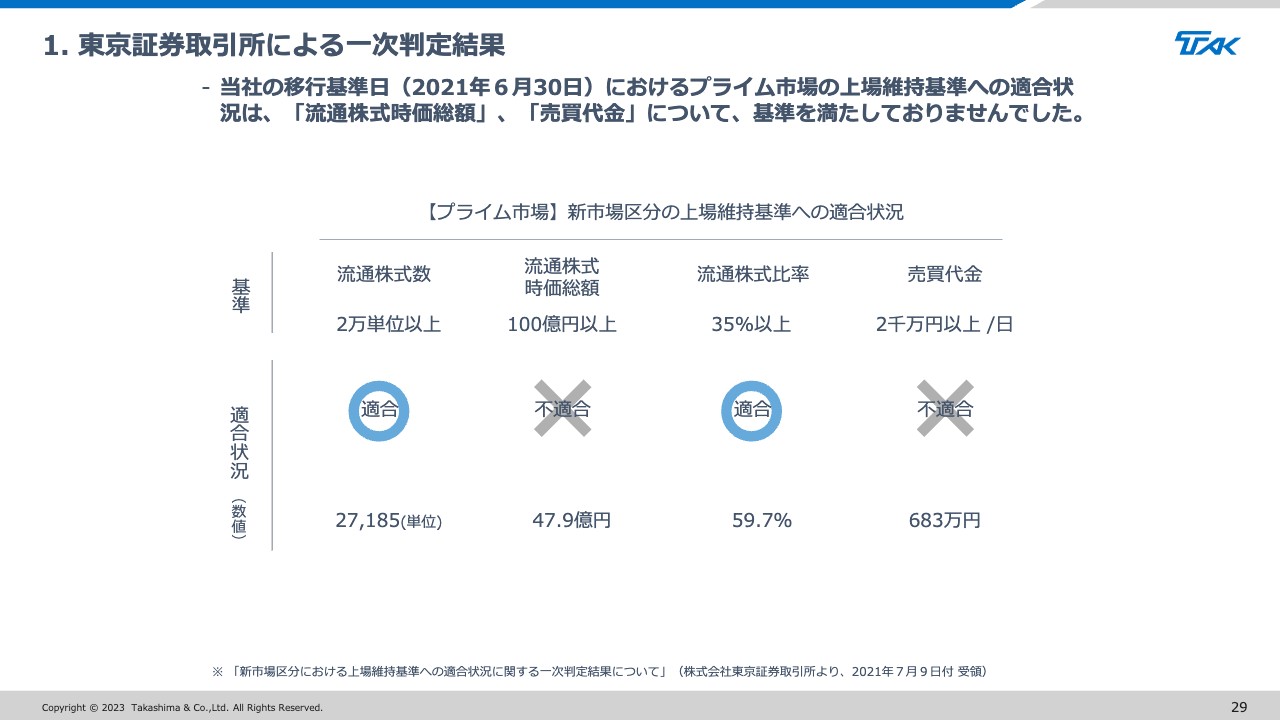

1. 東京証券取引所による一次判定結果

2021年6月30日の新市場区分への移行基準日時点での当社の適合状況についてご説明します。2021年6月30日の新市場区分への移行基準日において、当社のプライム市場の上場維持基準への適合状況は、流通株式時価総額、売買代金の2項目について基準を満たしていませんでした。そのため、上場維持基準の適合に向けた適合計画書を提出することとなりました。

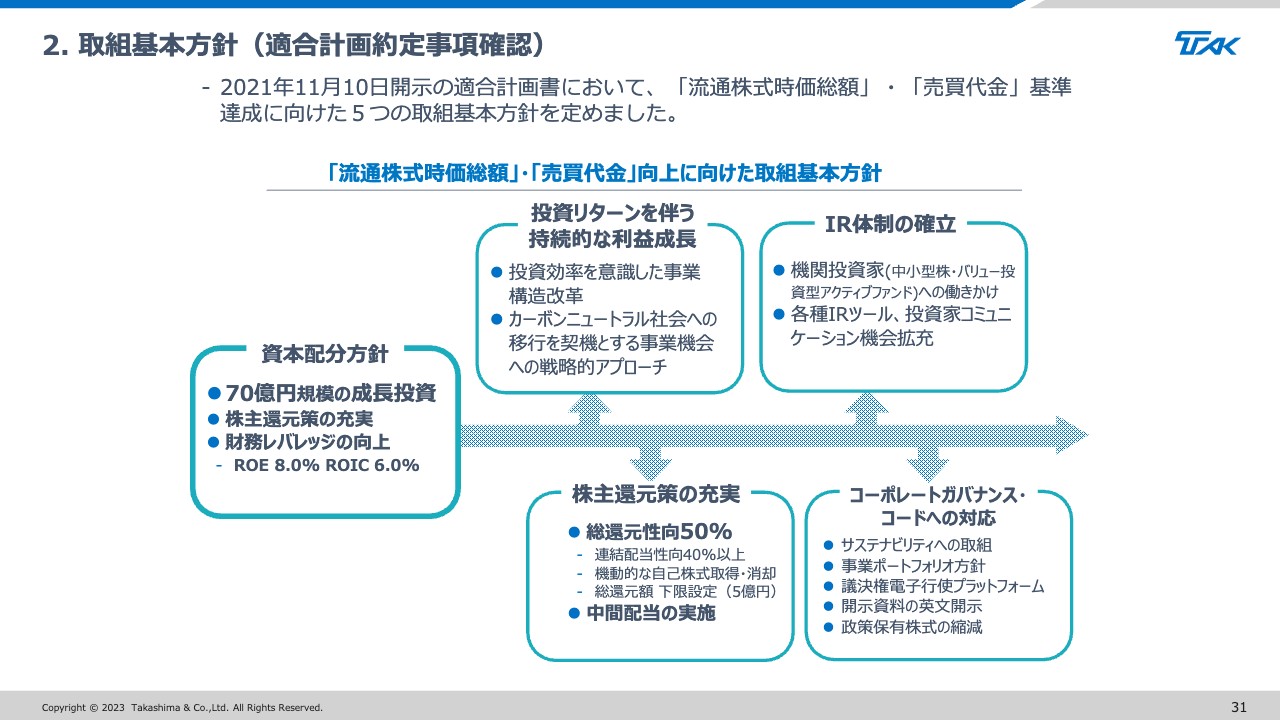

2. 取組基本方針(適合計画約定事項確認)

2021年11月10日に開示した適合計画書の基本方針についてあらためてご説明します。適合計画書では、流通株式時価総額、売買代金の2つの基準達成に向け、資本配分方針の策定、投資リターンを伴う持続的な利益成長、IR体制の確立、株主還元策の充実、コーポレートガバナンス・コードへの対応の5つを、取組基本方針として定めました。

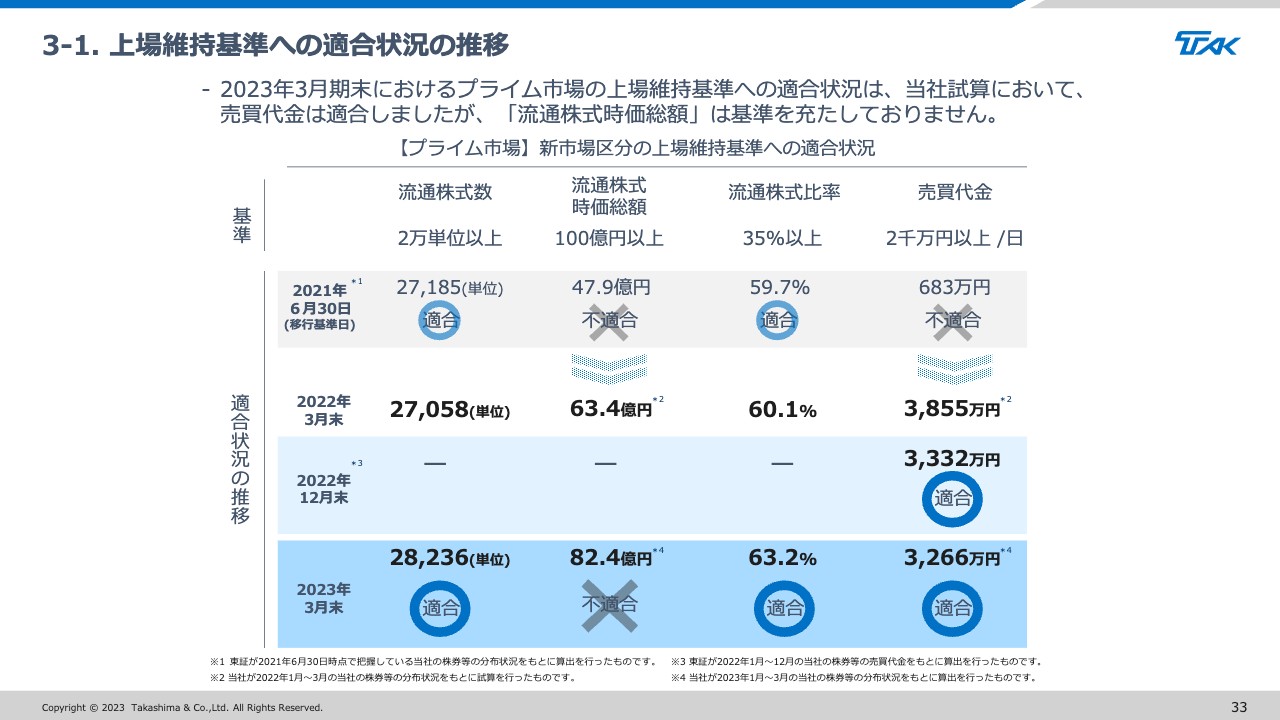

3-1. 上場維持基準への適合状況の推移

5つの基本方針に基づいた取組の進捗状況についてご説明します。基本方針に基づいた取組を着実に推進した結果、売買代金は上場維持基準に適合しましたが、流通株式時価総額については、増加はしたものの基準を満たしていません。

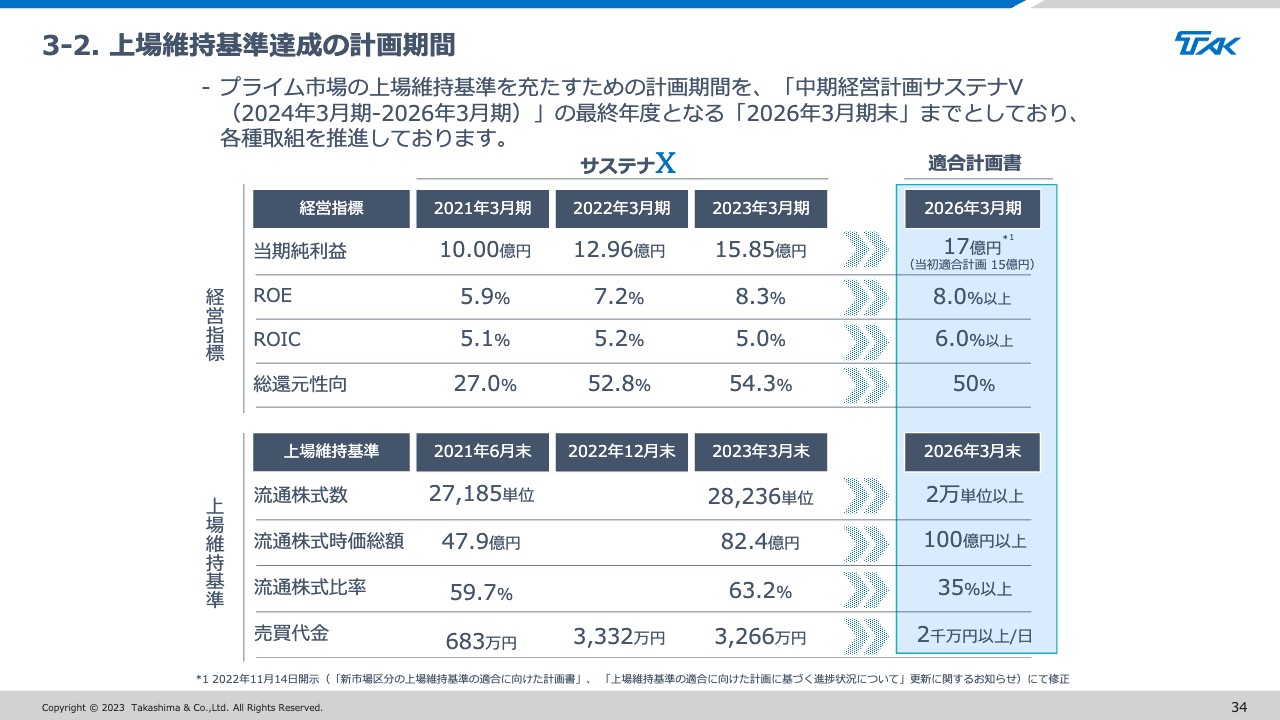

3-2. 上場維持基準達成の計画期間

プライム市場の上場維持基準を満たすための計画期間を「中期経営計画サステナV (2024年3月期-2026年3月期)」の最終年度となる2026年3月期末までとしており、各種取組を推進しています。

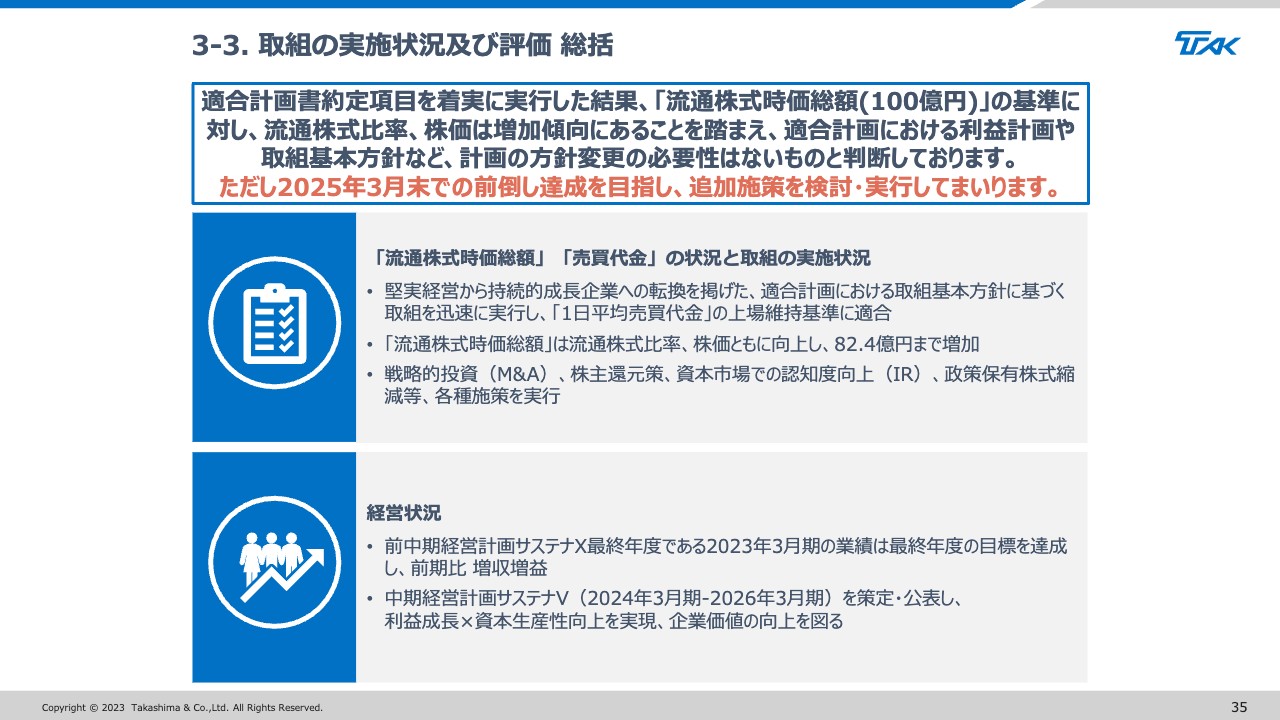

3-3. 取組の実施状況及び評価 総括

適合計画書約定項目を着実に実行した結果、流通株式時価総額(100億円)の基準に対し、流通株式比率、株価は増加傾向にあることを踏まえ、適合計画における利益計画や取組基本方針など、計画の方針変更の必要性はないものと判断しています。ただし、東証が定めた経過措置期間が終了する2025年3月末での前倒し達成を目指し、追加施策を検討・実行していきます。

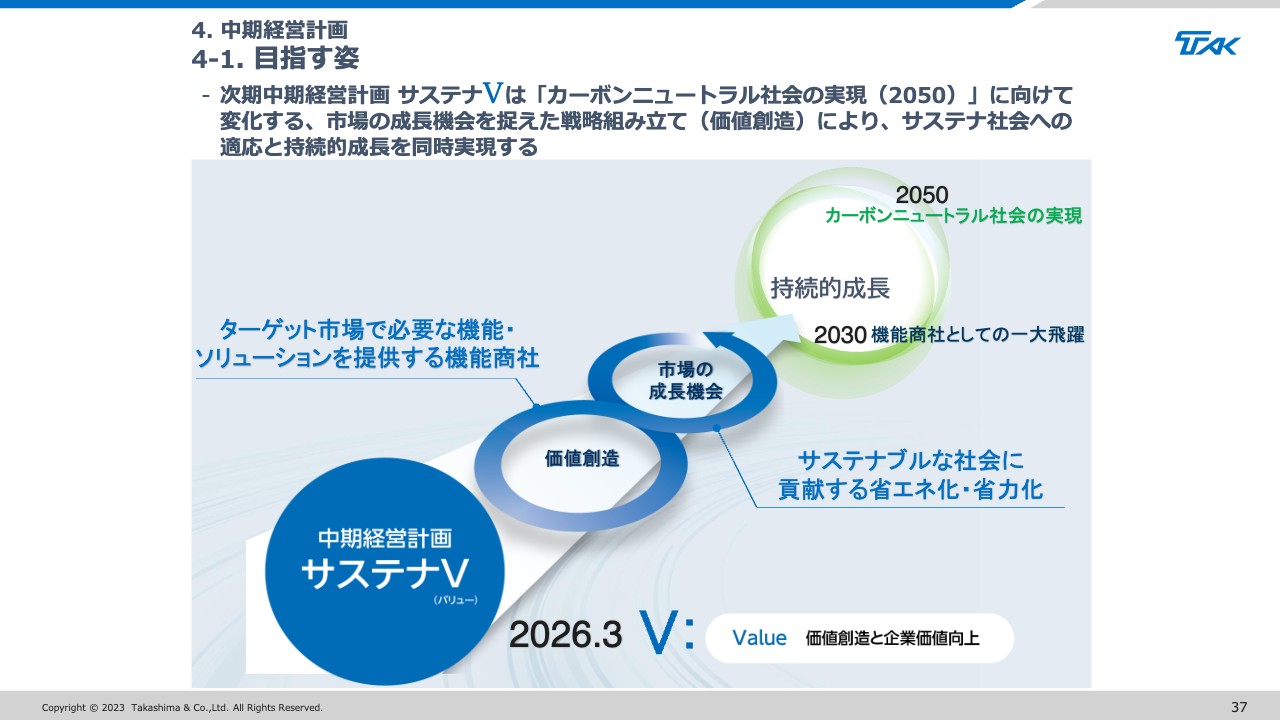

4. 中期経営計画 4-1. 目指す姿

プライム市場の上場維持基準の適合を目指し、適合計画書で定めた基本方針を包含し策定した中期経営計画「サステナV」についてご説明します。スライドの図は、「サステナV」の目指す姿です。「サステナV」は、カーボンニュートラル社会の実現に向けて変化する市場の成長機会を捉えた戦略組み立てによる価値創造を通じ、サステナ社会への適応と持続的成長を同時に実現することを目指しています。

市場の成長機会として捉えているサステナブルな社会に貢献する省エネ化・省力化のニーズに対し、ターゲット市場で必要な機能・ソリューションを提供する機能商社として、価値を創造・提供していきます。市場の成長機会を捉え、価値創造を繰り返すことにより、機能商社としての一大飛躍を目指し、持続的な成長を図っていきます。

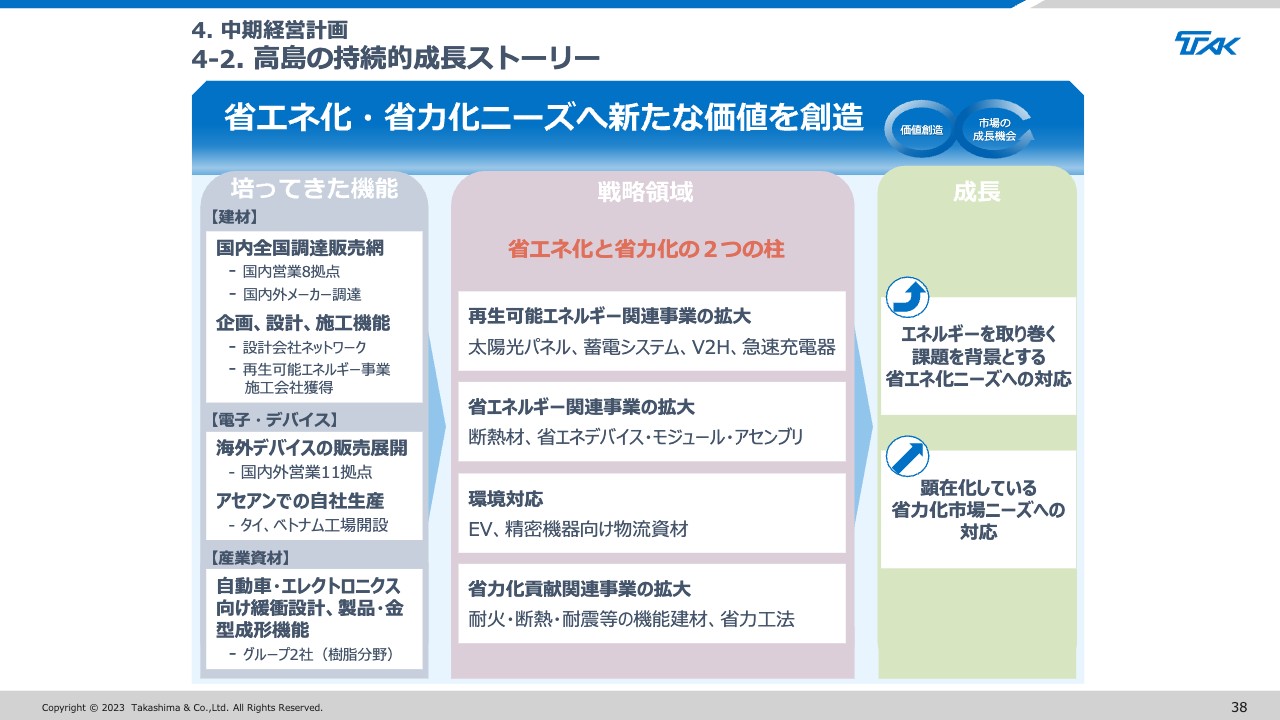

4. 中期経営計画 4-2. 高島の持続的成長ストーリー

当社の持続的成長ストーリーです。戦略領域は、これまで培ってきたさまざまな機能を基に、将来的に大きな成長が見込まれる省エネ化ニーズとターゲット市場の成長が顕在化している省力化ニーズに焦点を当てています。

具体的には、蓄電システム、Vehicle to Home(V2H)などの再生可能エネルギー関連事業の拡大、断熱材、省エネデバイス・モジュール・アセンブリなどの省エネルギー関連事業の拡大、精密機器向け物流資材などの環境対応、耐火・断熱・耐震等の機能建材、省力工法などの省力化貢献関連事業の拡大を推進していきます。

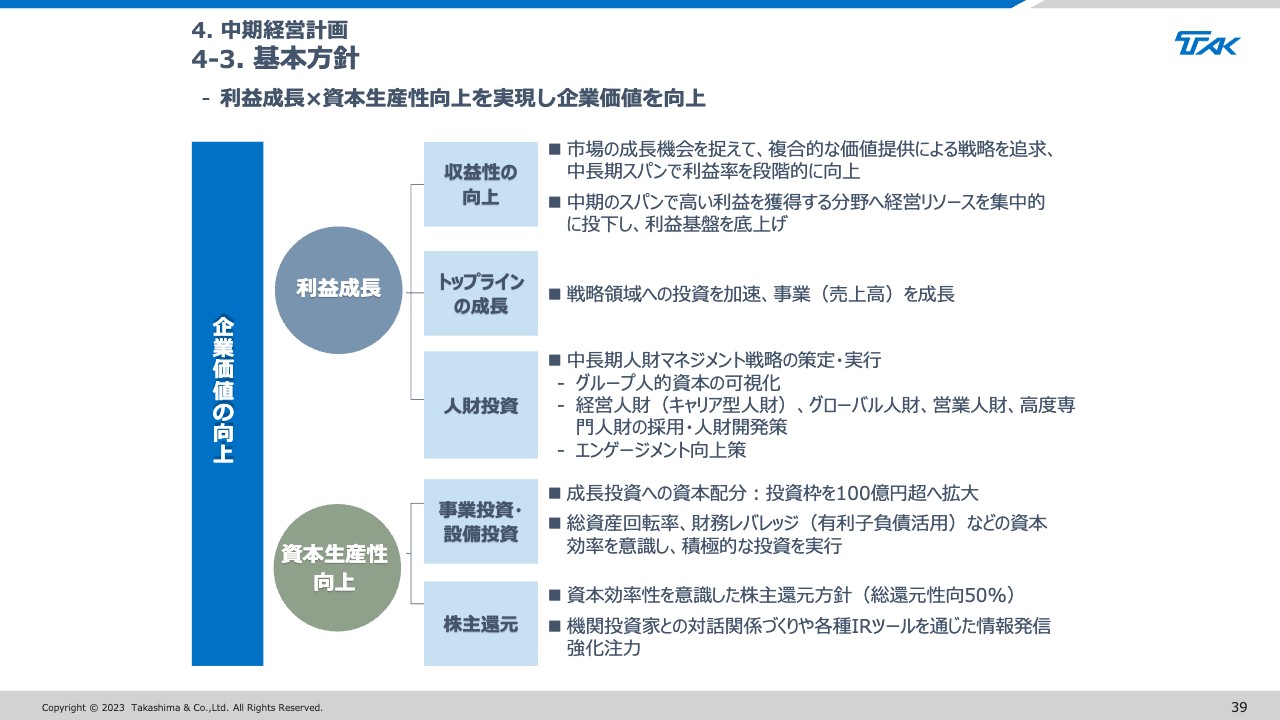

4. 中期経営計画 4-3. 基本方針

「サステナV」の基本方針です。基本方針は、利益成長と資本生産性向上を実現し、企業価値を向上させることです。利益成長では、収益性の向上、トップラインの成長のための施策を実施し、人財投資も積極的に行っていきます。資本生産性向上では、投資枠100億円超の事業投資・設備投資を行います。株主還元では、配当性向40パーセント以上とし、自己株式取得等の施策を含め、総還元性向を50パーセントとしています。

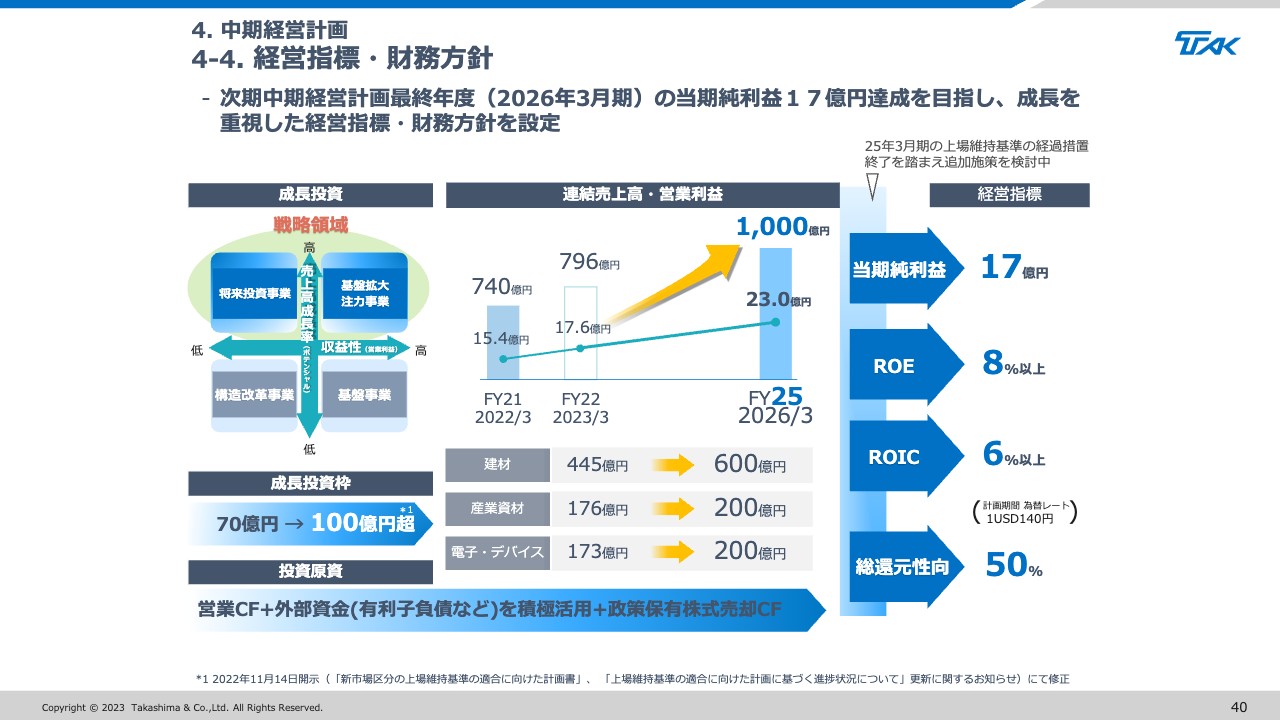

4. 中期経営計画 4-4. 経営指標・財務方針

「サステナV」の経営指標及び財務方針です。戦略領域を明確にし、成長投資すべき領域を決定しました。投資原資については、営業キャッシュ・フロー、有利子負債などの外部資金、政策保有株式売却キャッシュ・フローを活用し、成長投資枠を適合計画書にて設定した70億円から100億円超としています。これにより、2026年3月期の連結売上高は1,000億円、営業利益は23億円を目指します。

経営指標は2026年3月期において、以下のように設定しています。当期純利益は、適合計画書で当初計画していた15億円を17億円に上方修正しています。ROEは8パーセント以上、ROICは6パーセント以上としています。株主還元策として、総還元性向を50パーセントとしています。

5-1. 株主還元策の充実

適合計画書で約定した項目について、現在までの当社の実績と今後の予定をご説明します。先ほど鈴木も説明しましたが、当社では配当性向40パーセント以上、総還元性向を50パーセントとすることを基本方針に掲げています。また、総還元額の下限は5億円と設定しています。

2023年3月期においても、配当性向は47.9パーセントで、2022年11月に実施した上限1億円の自己株式の取得及び消却と合わせ、総還元性向は54.3パーセントとなっています。

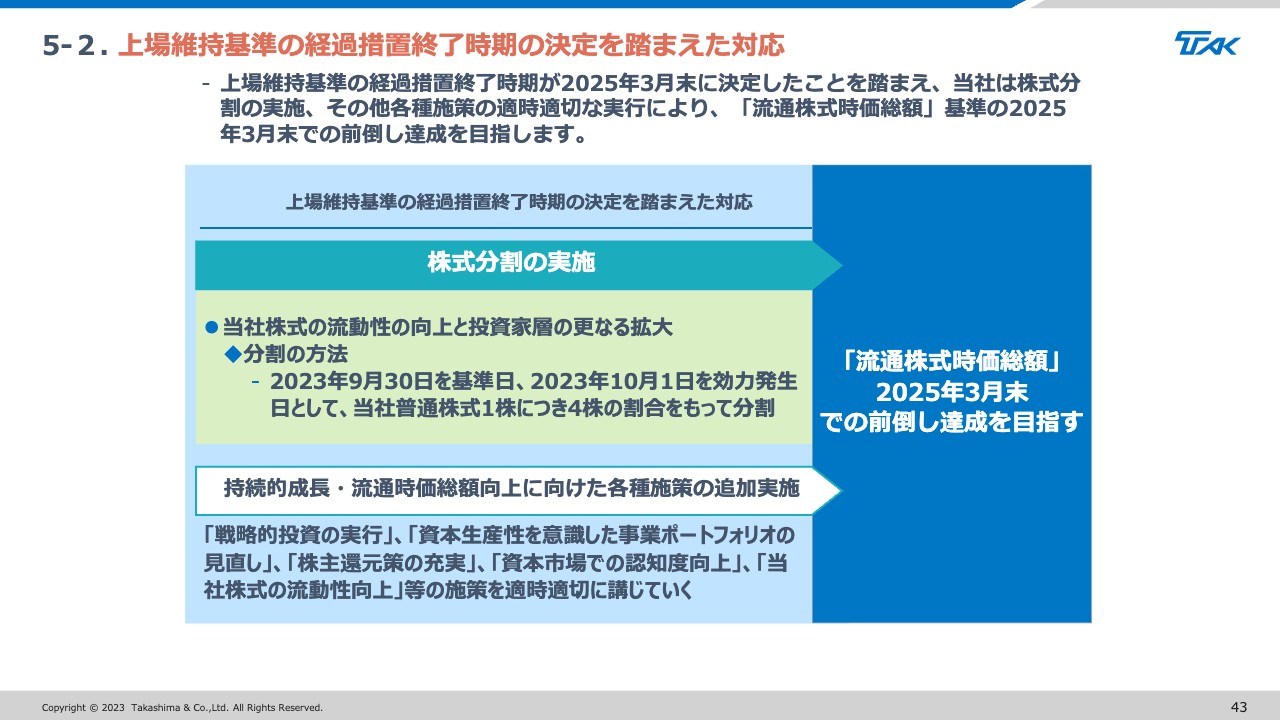

5-2. 上場維持基準の経過措置終了時期の決定を踏まえた対応

上場維持基準の経過措置終了時期が2025年3月末に決定したことを踏まえ、当社は株式分割を実施することにより、投資単位を引き下げ、株式の流動性の向上や投資家層のさらなる拡大を図っていきます。そのほか、各種施策の適時適切な実行により、「流通株式時価総額」の2025年3月末での前倒し達成を目指します。

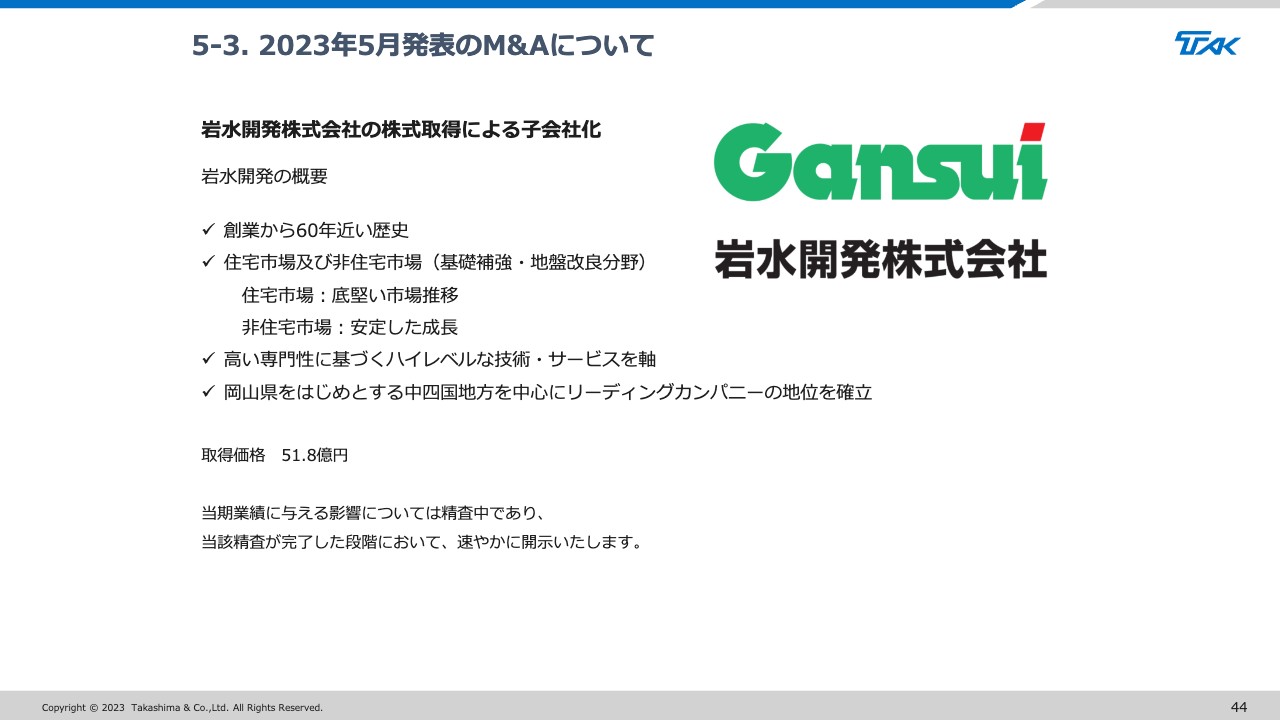

5-3. 2023年5月発表のM&Aについて

2023年5月に、岩水開発株式会社の株式取得による子会社化を発表しました。岩水開発は創業から60年近い歴史を有し、底堅い市場推移が見込まれる住宅市場及び非住宅市場の基礎補強・地盤改良分野においてハイレベルな技術・サービスを軸に、岡山県をはじめとする中四国地方を中心に、リーディングカンパニーとしての地位を確立しています。

岩水開発社の有する地盤改良工事における高い施工機能と、当社の建材事業とのシナジーを追求し、さらなる成長を目指すため子会社化することとなりました。

2024年3月期の連結業績予想値については、本件による影響を見込んでいませんでしたが、当期の業績に与える影響については精査中のため、当該精査が完了した段階において速やかに開示します。

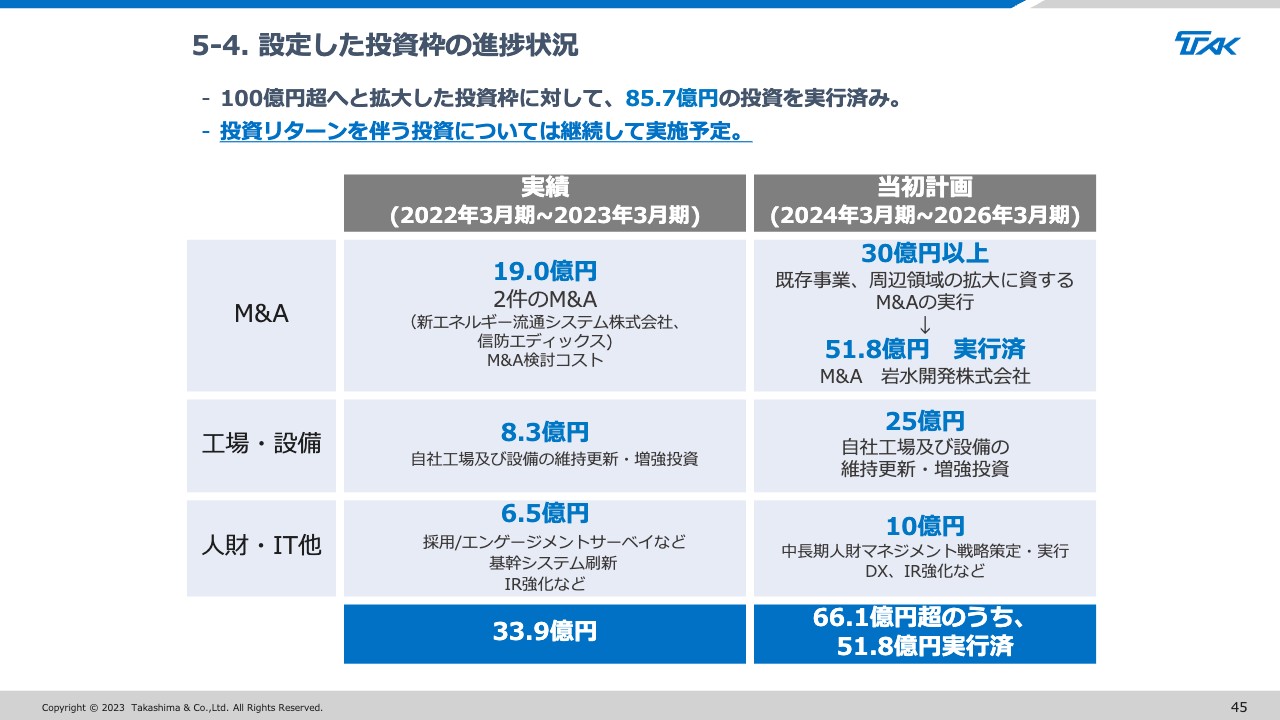

5-4. 設定した投資枠の進捗状況

適合計画書ならびに「サステナV」で掲げた当初の進捗状況についてご説明します。「サステナV」で2026年3月期までに100億円超の投資額を設定しており、現在までに85.74億円の投資を実行しています。

内訳は、新エネルギー流通システム株式会社と株式会社信防エディックス及び直近の2023年6月実施予定の岩水開発株式会社のM&Aによる70.8億円と、工場・設備、人財・IT強化による14.8億円となっています。リターンを伴う投資については、継続して実施予定です。

6. 適合計画発表後の株価推移

適合計画書で約定した項目について、現在までの実績と今後の予定をご説明します。スライドのグラフは当社の株価推移です。適合計画書発表後、基本方針での約定項目を着実に実施した結果、株価は順調に推移しています。引き続き、流通株式時価総額100億円を達成するため、企業価値の向上に向けた行動を継続します。以上が新市場区分の上場維持基準の適合に向けての当社の取組です。

質疑応答:2024年3月期のセグメント別連結業績予想について

司会者:「2024年3月期のセグメント別連結業績予想について、もう少し詳しくご説明をお願いします。産業資材セグメントは、2023年3月期は減収減益でしたが、2024年3月期は全体の売上高や営業利益の伸長率よりも大きく増収増益となっています。

また、電子・デバイスセグメントは、2023年3月期は増収増益であったにもかかわらず、2024年3月期は大きく減収減益の予想となっています。これらの要因についてご説明をお願いします」というご質問です。

鈴木:まず、セグメントの内容についてですが、先ほどお話ししたとおり、産業資材セグメントの前年の実績は大きな減益となっています。要因については、自動車市場の回復が遅れたことによるものです。

この進行期については、特に樹脂成型の機能強化製品を増収の糧として、今、活発に動いています。また、繊維やアパレルなど既存の繊維資材関連分野も、付加価値の高い製品にシフトさせていくなどの努力を続けていきたいと思っています。

連結業績予想に最も大きな影響を与えているのが、電子・デバイスセグメントの業績だと思います。先ほど前年度の最高益に大きく貢献したとお話ししましたが、もう少し詳しくご説明します。

スライドでは香港、タイ、日本、その他と拠点別に示していますが、円安に伴うかさ上げ効果は、約17円の円安に振れたことによるものです。

要因としては、日系の大手電機メーカー向けに納入しているドラム式洗濯機や電子レンジ、エアコン室内機及び室外機などの基板実装の量産を開始したことと、新規に顧客を獲得したことが前年度の数字に大きく貢献しています。

ただし、この進行期については、電子・デバイス市場で在庫調整の時期に入っています。コロナ禍の巣ごもり需要に伴い、家電の売り上げが大きく伸長しましたが、ようやくその時期が過ぎ、我々のお客さまである電機メーカー側の在庫がかなり膨らんでいます。それによる生産調整が大きく影響し、電子・デバイスセグメントは昨年度大きく伸長しましたが、この進行期についてはかなり厳しく予想せざるを得ないと考えています。

質疑応答:「サステナV」の投資枠について

司会者:「中期経営計画『サステナV』の投資枠を100億円超に増加した件についてご質問します。5月23日開示の岩水開発株式会社の子会社化にて、51億8,000万円の投資を実行するとのことですが、投資の残り枠が少なくなっているかと思います。今後の投資及び投資枠設定の考え方について教えてください」というご質問です。

鈴木:適合計画書ならびに現中期経営計画「サステナV」において、戦略投資枠として100億円超を設定しています。先ほど高島がご説明したとおり、100億円に対する消費率は85パーセントを超えていますが、持続的成長に資する投資案件があれば、100億円の枠にとらわれずに、前向きに考えて実行していきたいと考えています。

新着ログ

「卸売業」のログ