日本特殊陶業、売上収益・営業利益ともに過去最高 半導体不足解消により自動車関連事業の売上回復を想定

決算のポイント

磯部謙二氏:磯部です。まず、私より今回の決算におけるポイントを簡単にご説明します。

2023年3月期通期実績です。昨年に引き続き、売上収益、営業利益ともに過去最高を更新しました。売上収益は、第1四半期および第3四半期における中国でのロックダウンの影響を受けたものの、新車組付け用製品の売上は、半導体不足の状況から回復基調となっています。また通期では、半導体製造装置用部品の売上も好調に推移しました。

営業利益率は、為替影響や貴金属価格の高騰に対する価格転嫁も着実に実行したことにより、昨年を上回る16パーセント台となりました。年間配当金については、昨年10月に公表した配当予想を維持し、1株あたり166円、配当性向は50.9パーセントとしました。

2024年3月期通期業績予想です。自動車関連事業は、半導体不足からの回復により、新車組付け用製品を中心とした売上回復を想定しています。一方で、SPE事業においては、市況低迷により一時的な売上の減少を見込んでいます。

利益面では、昨今のインフレに対して値上げを計画し、約150億円の刈り取りを想定しています。年間配当金は、配当性向40パーセントの方針の下、1株あたり133円を予定しています。

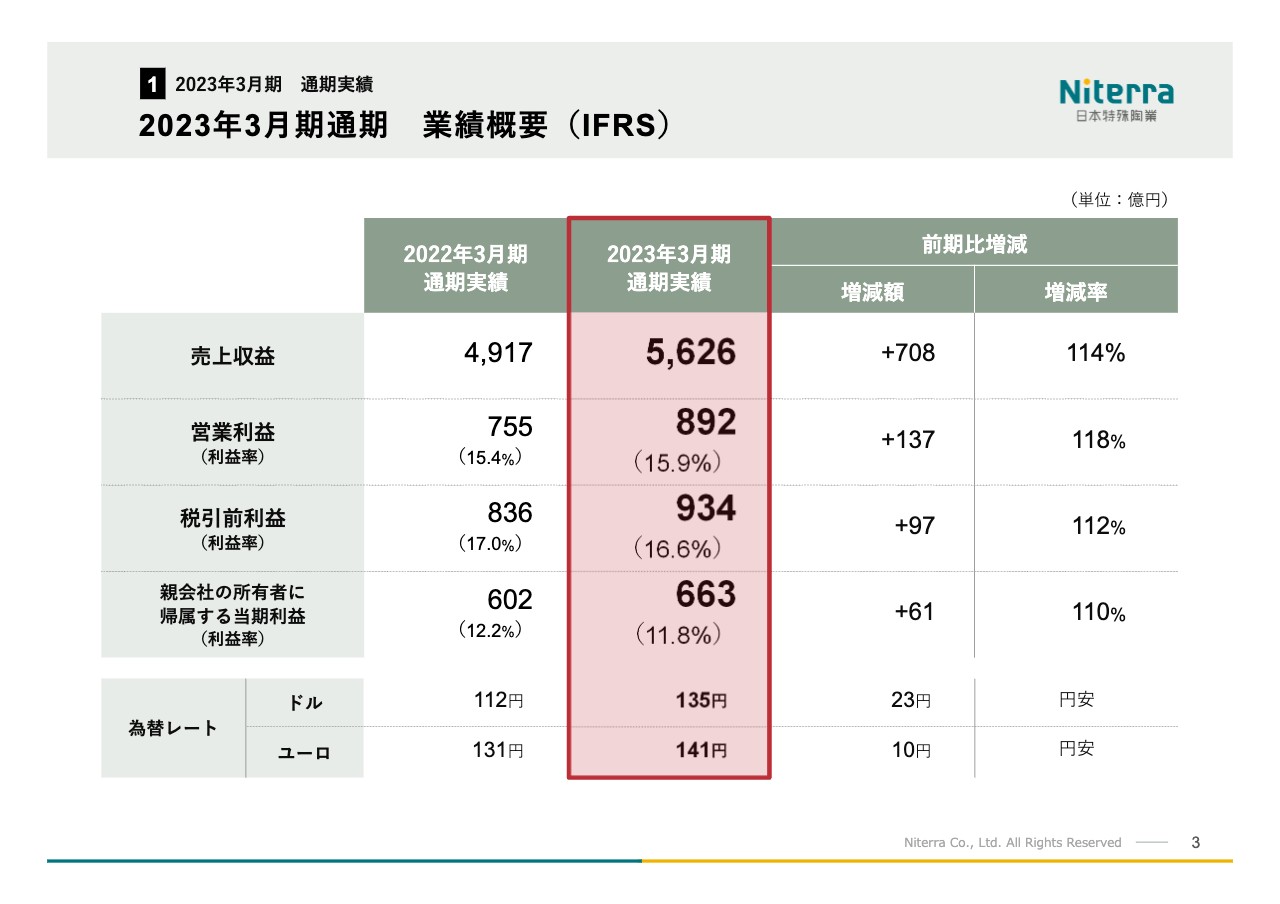

2023年3月期通期 業績概要(IFRS)

2023年3月期通期の売上収益は、前年同期比14パーセント増の5,626億円、営業利益は前年同期比18パーセント増の892億円、親会社の所有者に帰属する当期利益は前年同期比10パーセント増の663億円となりました。なお、為替レートはドル135円、ユーロ141円でした。

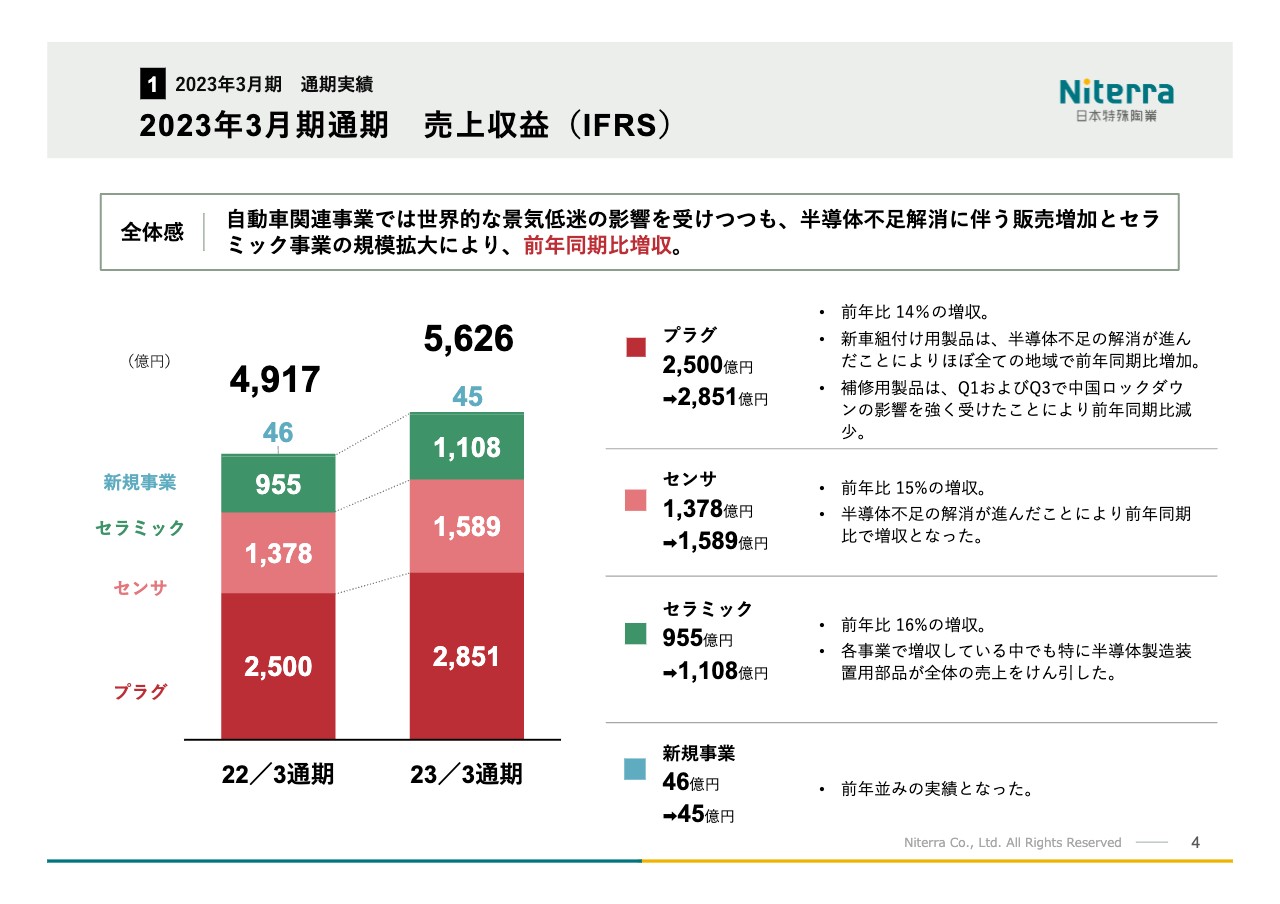

2023年3月期通期 売上収益(IFRS)

通期売上収益に関する前年同期との比較です。全体としては、世界的な景気低迷の影響を受けつつも、半導体不足解消に伴う販売増加とセラミック事業の規模拡大により、為替の影響を除いても前年同期比で増収となりました。

プラグ事業について、補修用製品は中国のロックダウンの影響を受け、昨年の高水準な販売と比較して落ち着きを見せたものの、新車組付け用製品については、半導体不足の解消が進んだことに加え、値上げによる販売単価の上昇により、前年同期比プラス14パーセントの増収となりました。

センサ事業についても、プラグ事業と同様に、自動車生産台数の回復に伴う販売増加により、前年同期比プラス15パーセントの増収となっています。セラミック事業に関しては、第4四半期以降において半導体製造装置用部品の需要に陰りが出始めたものの、通期では、世界的な半導体需要に対応する旺盛な設備投資により増収となりました。新規事業については、前年並みの販売実績です。

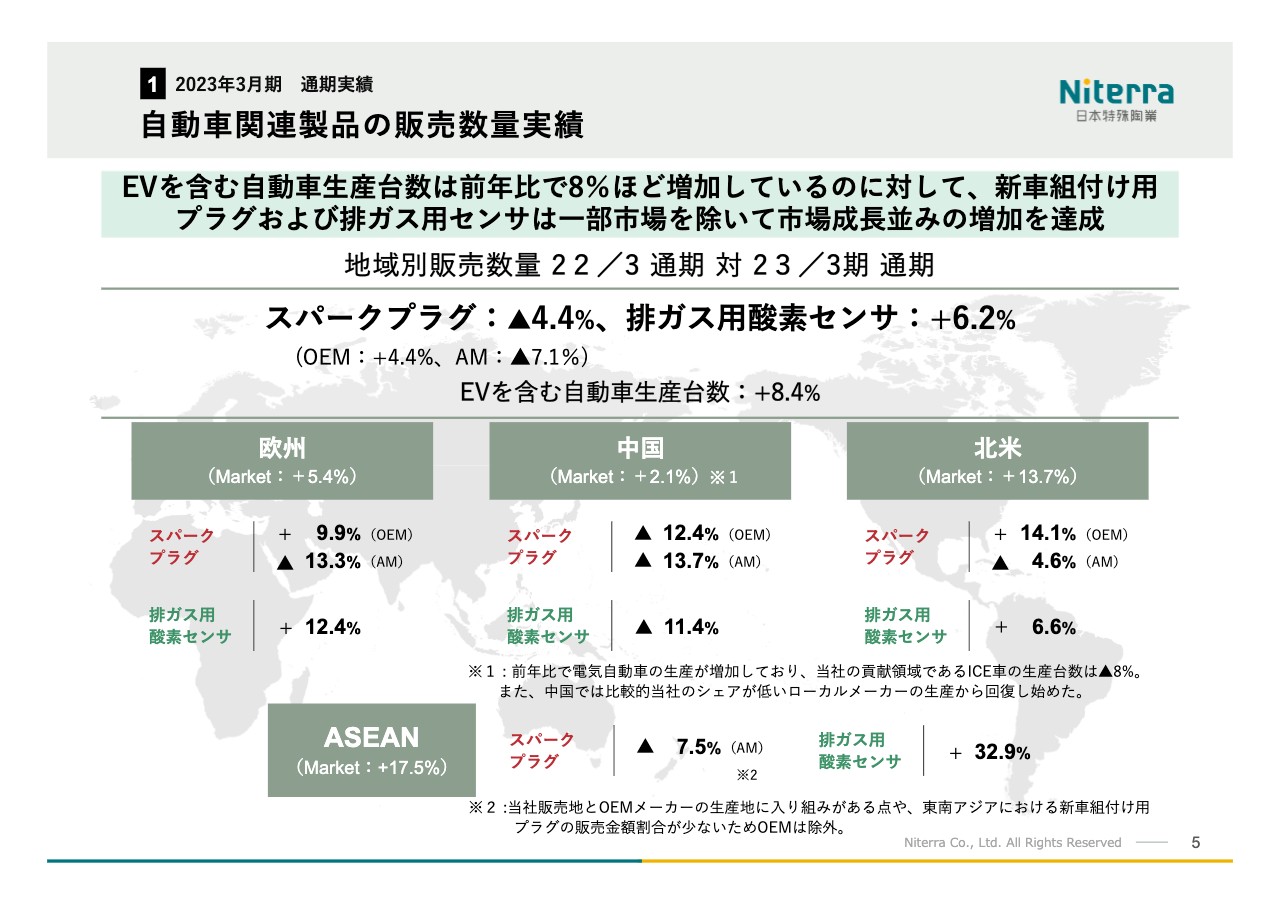

自動車関連製品の販売数量実績

スライドは、地域別の自動車生産台数と当社の自動車関連製品の販売数量に関する前年同期比の伸び率を示しています。なお、当社の新車組付け用プラグの数量は、四輪用プラグのみで集計しています。

グローバル全体では、自動車生産台数の前年同期比プラス8パーセントほどの戻りに対し、当社プラグおよび排ガス用酸素センサのOEMは、おおむね自動車生産市場並みの販売実績での着地となりました。

補修用スパークプラグ市場に対しては従来、数量を追いかけるのではなく、収益性を最大化する戦略を実施しており、中国でのゼロコロナ政策や新型コロナウイルス蔓延による大きな減産、欧州におけるロシアビジネスの放棄による減産の中でも、金額面ではプラス成長を維持することができました。

補修用の数量の減少について具体的に説明します。欧州はロシア市場の減少分を考慮するとプラスになっており、北米はコロナ禍において需要が活発になった汎用・二輪用向けプラグが減少したことが影響していますが、四輪向けではプラスを維持している状況です。中国はロックダウンによる経済封鎖、東南アジアは二輪向けの戦略的値上げが影響しています。

中国での新型コロナウイルス感染症蔓延によるロックダウンによる減産を除けば、おおむね計画に沿った販売状況です。結果として、中国やロシアの状況の中、為替はプラスであるものの、金額面では補修用向けプラグでプラス成長を維持しています。

なお、スライドの注記のとおり、中国における内燃機関搭載車の自動車販売台数マイナス8パーセントに対し、当社の新車組付け用プラグ販売台数がマイナス12.4パーセントとビハインドしている理由は、当社が参入しきれていない中国のローカルメーカーの生産が先行して戻り始めたことが主要因と分析しています。

また、東南アジアにおける新車組付け用プラグについては、当社販売地とOEMメーカーの生産地に入り組みがあり、また、東南アジアにおける新車組付け用プラグの販売金額がグローバル全体では軽微なため、スライドの表からは除外しています。

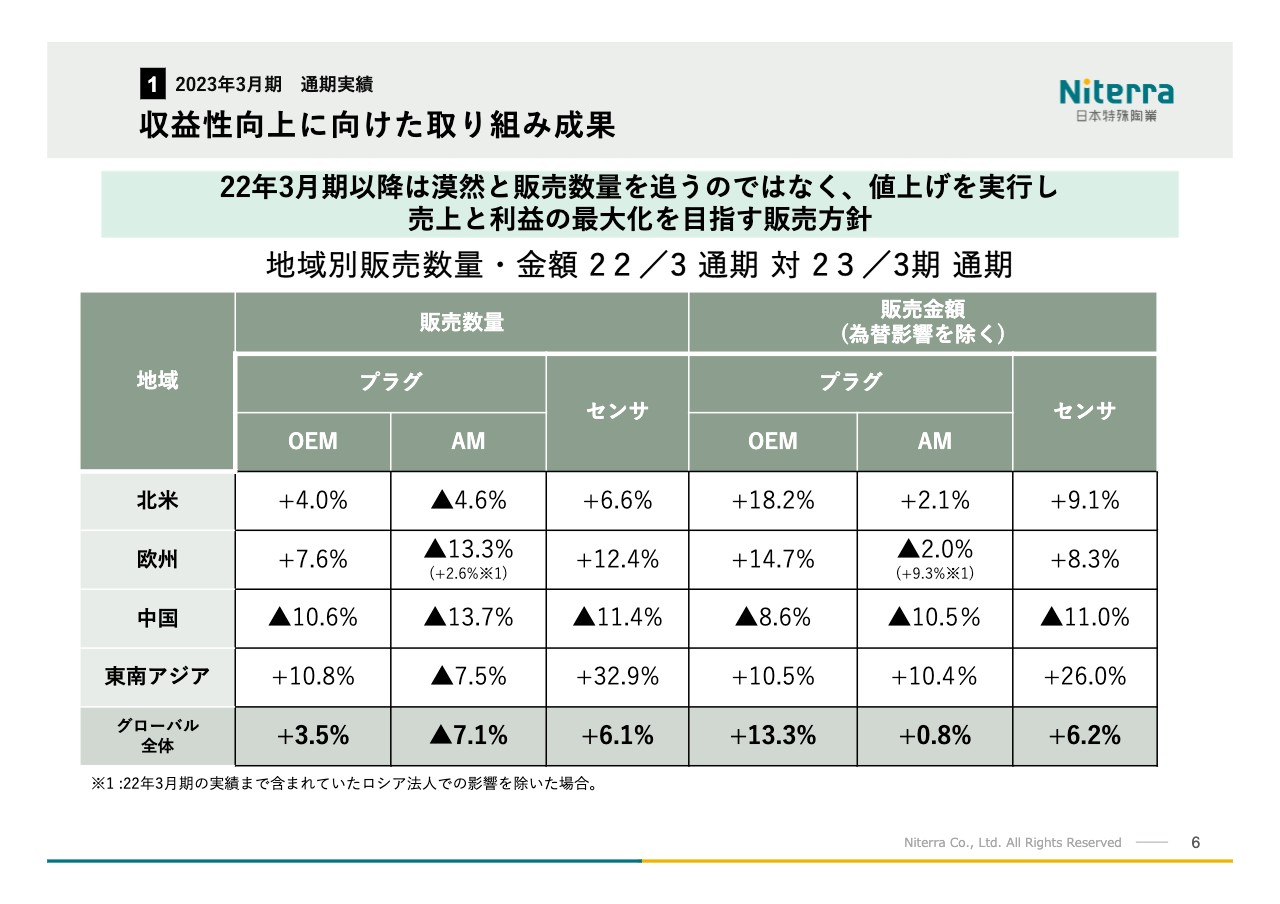

収益性向上に向けた取り組み成果

スライドの表は自動車関連製品の販売数量と金額との関係について、地域別に示しています。現中計においては、販売数量のみを追い求めるのではなく、貴金属プラグを代表とした高付加価値製品の拡販や値上げを実行することで、売上高および利益の最大化を目指す販売方針を探っています。

前年同期比での伸び率において、スライド左側は以前よりお示ししている販売数量の伸び率、右側は為替影響を除いた販売金額の伸び率について示しています。

販売数量ベースでは、二輪用や汎用機向けの数量減などの影響が大きくなっていますが、貴金属価格の高騰に対する値上げに積極的に取り組んだため、販売金額ベースでは新車組付け用プラグ・補修用プラグともに、販売数量ベースと比較すると増加傾向となっています。

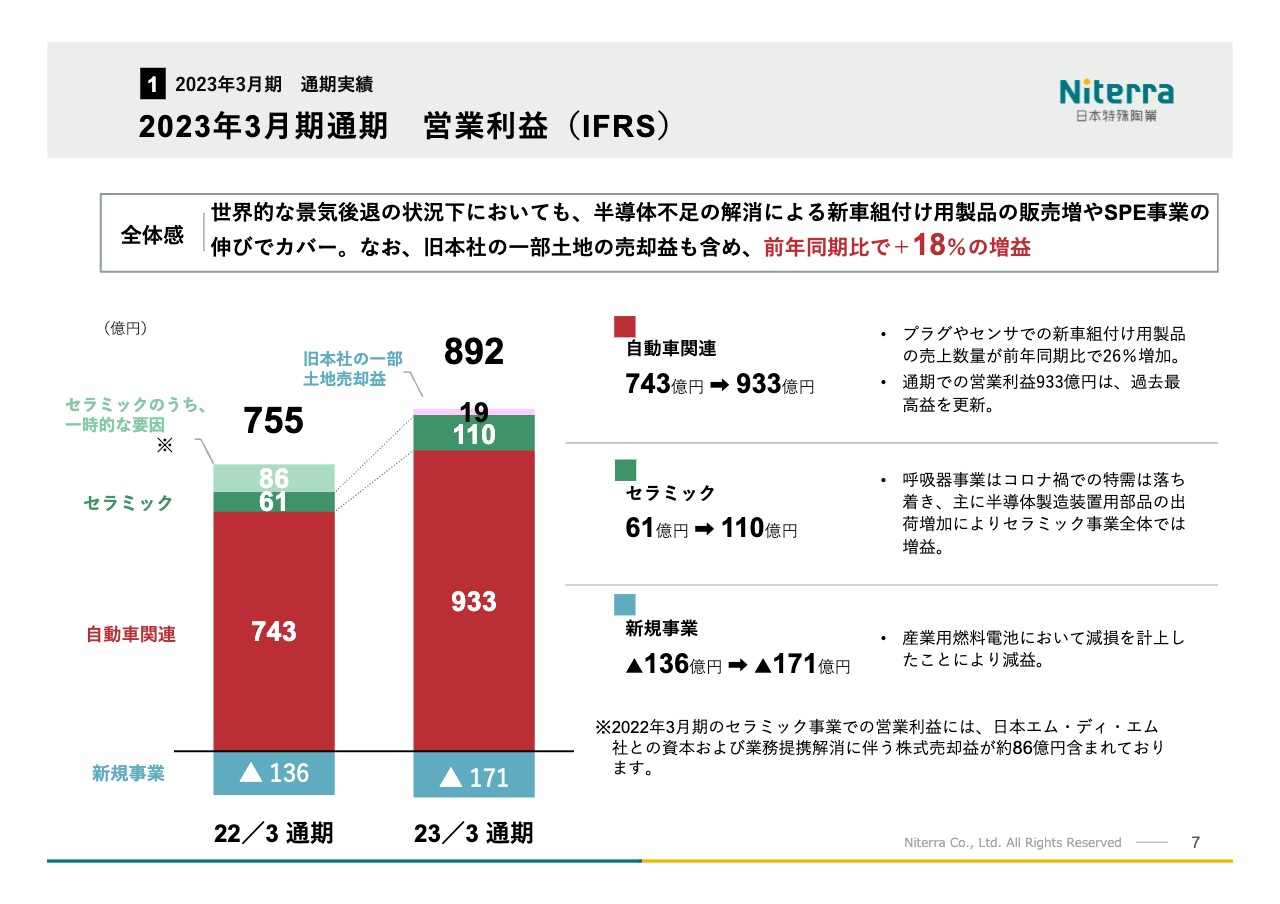

2023年3月期通期 営業利益(IFRS)

営業利益の前年同期比較です。2022年3月期にはメディカル事業における、日本エム・ディ・エム社との資本業務提携の解消に伴う株式売却益が含まれていますが、そちらの水準と比較してもプラス18パーセントの増益となりました。

増減要因の詳細については後ほどご説明しますが、自動車関連事業は販売数量の増加と値上げ、貴金属割合の向上による販売価格の上昇により増益となり、通期営業利益が過去最高を更新しました。

セラミック事業については、2022年3月期に発生した株式売却益を除くと、約50億円の増益です。呼吸器事業は、コロナ禍での特需は落ち着いたものの、半導体製造装置用部品の出荷増加が増益に貢献しました。

新規事業については、産業用燃料電池において約40億円の減損を計上した影響により、損失幅が拡大しました。

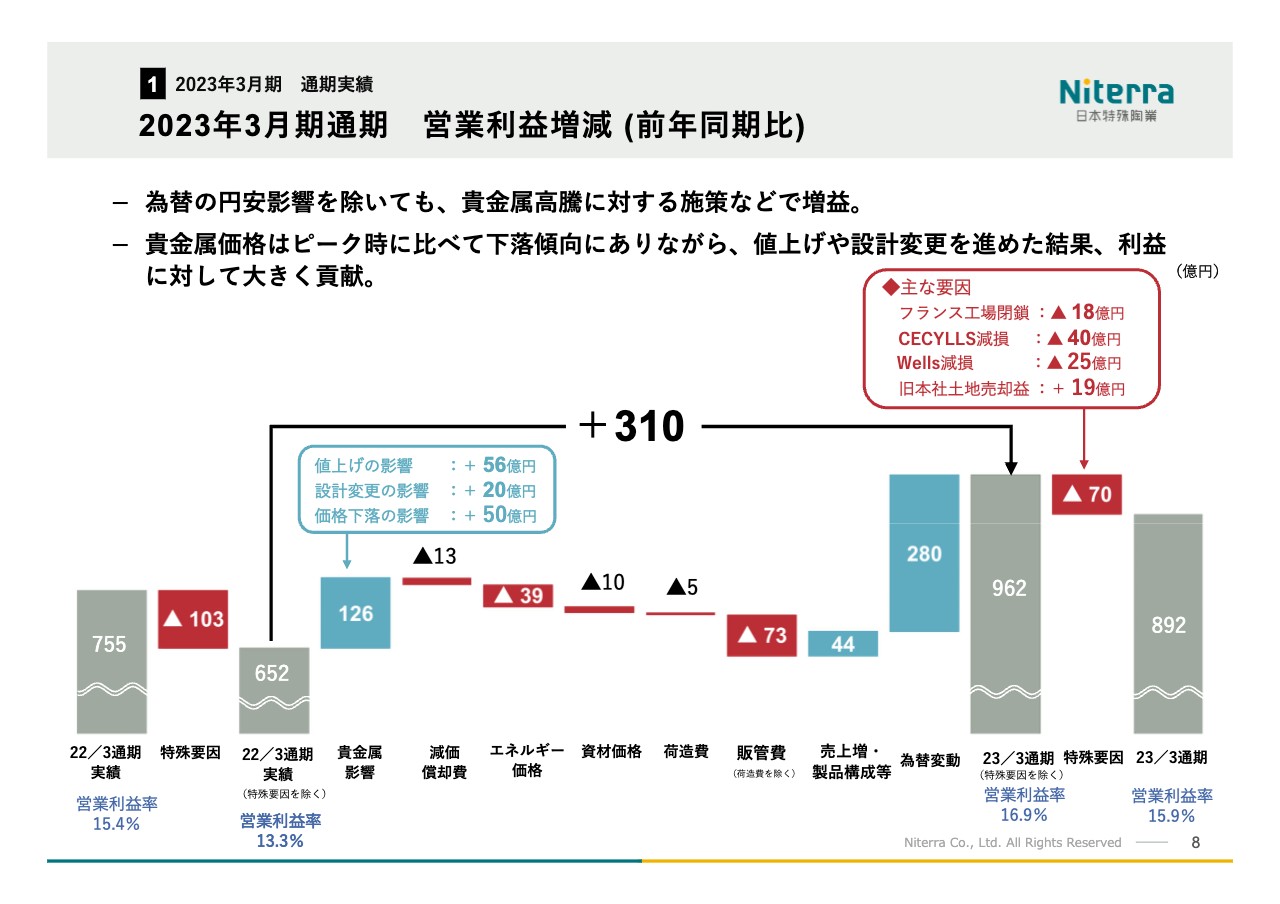

2023年3月期通期 営業利益増減 (前年同期比)

スライドのウォーターフォールチャートは、前年同期に対する営業利益の増減を表しています。スライド一番左に記載の755億円は2022年3月期の通期実績ですが、特殊要因として、日本エム・ディ・エム社との資本業務提携の解消による株式売却益と海外法人での税還付があり、実態ベースでは652億円です。一方で、2023年3月期も特殊事項が発生していますが、そちらを除いた場合、含めた場合のいずれにしても増益となります。

主な増減の要因をご説明します。減益要因は、エネルギー価格の高騰や資材価格の上昇による約50億円、コロナ禍による行動制限緩和に伴う活動費用およびMGC Diagnostics社買収による販管費などの増加による73億円です。

増益要因は、自動車関連事業とSPE事業の販売増加による44億円、過年度の貴金属価格の高騰に対応した値上げや設計変更、価格が下落傾向にあることを合わせた126億円、為替変動の280億円ですが、為替変動分のプラスを除いても、減益分を吸収しています。

2023年3月期に計上した特殊事項は、海外工場の閉鎖に伴うコストで、マイナス18億円となっています。

燃料電池事業において産業用燃料電池を担う子会社CECYLLSについては、昨年の中間決算時点で売上の見通しを引き下げていましたが、メイン市場の規制方針が変更したことに伴い、将来計画を再検討していることから、2023年3月期では減損としました。

なお、産業用燃料電池で培ったノウハウや技術を活用し、SOFCにとどまらずSOECへの発展を見据えた燃料の多様化に引き続き取り組んでいきます。

家庭用燃料電池に関しては、顧客が市場把握を慎重に行う方針であるため、立ち上がりが遅れているものの、中期経営計画の最終年度までには当初の計画に沿った売上を確保する見通しです。

自動車関連では、Wells社で減損となりました。客先からの受注の小口化・多様化へ対応するため、物流インフラへの投資を行ったものの、倉庫出荷トラブルが発生し、加えて、サプライチェーンの混乱による調達難もあり、売上収益が減少したことが要因です。

客先からの需要は引き続き堅調に推移しており、今後改善策の対応に取り組むとともに、売上拡大・収益改善を目指していきます。その他、上期において本社移転に伴う土地売却益がプラス19億円発生しました。

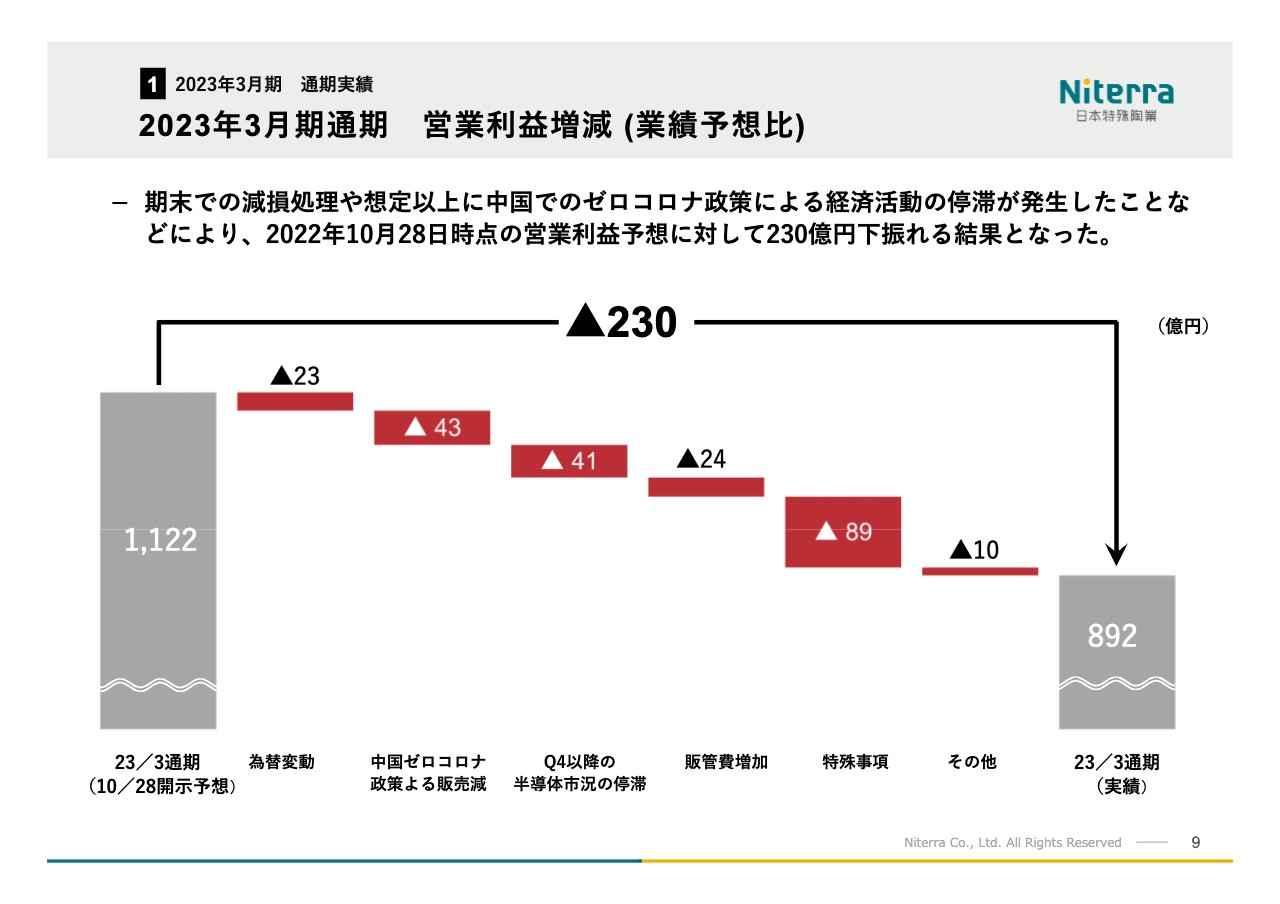

2023年3月期通期 営業利益増減 (業績予想比)

こちらのスライドは、2022年10月28日に公表した通期業績予想値に対する営業利益の増減をウォーターフォールで表しています。

主な増減要因は、為替変動や第3四半期における中国のゼロコロナ政策による経済活動の停滞、第4四半期以降における半導体市況の減速などによる関連製品の販売減少といった外的環境の変化による影響のほか、呼吸器事業におけるMGC Diagnostics社買収による販管費の増加、先ほどご説明した特殊事項から上期で計上済みであった本社の土地売却益を除いたマイナス89億円です。

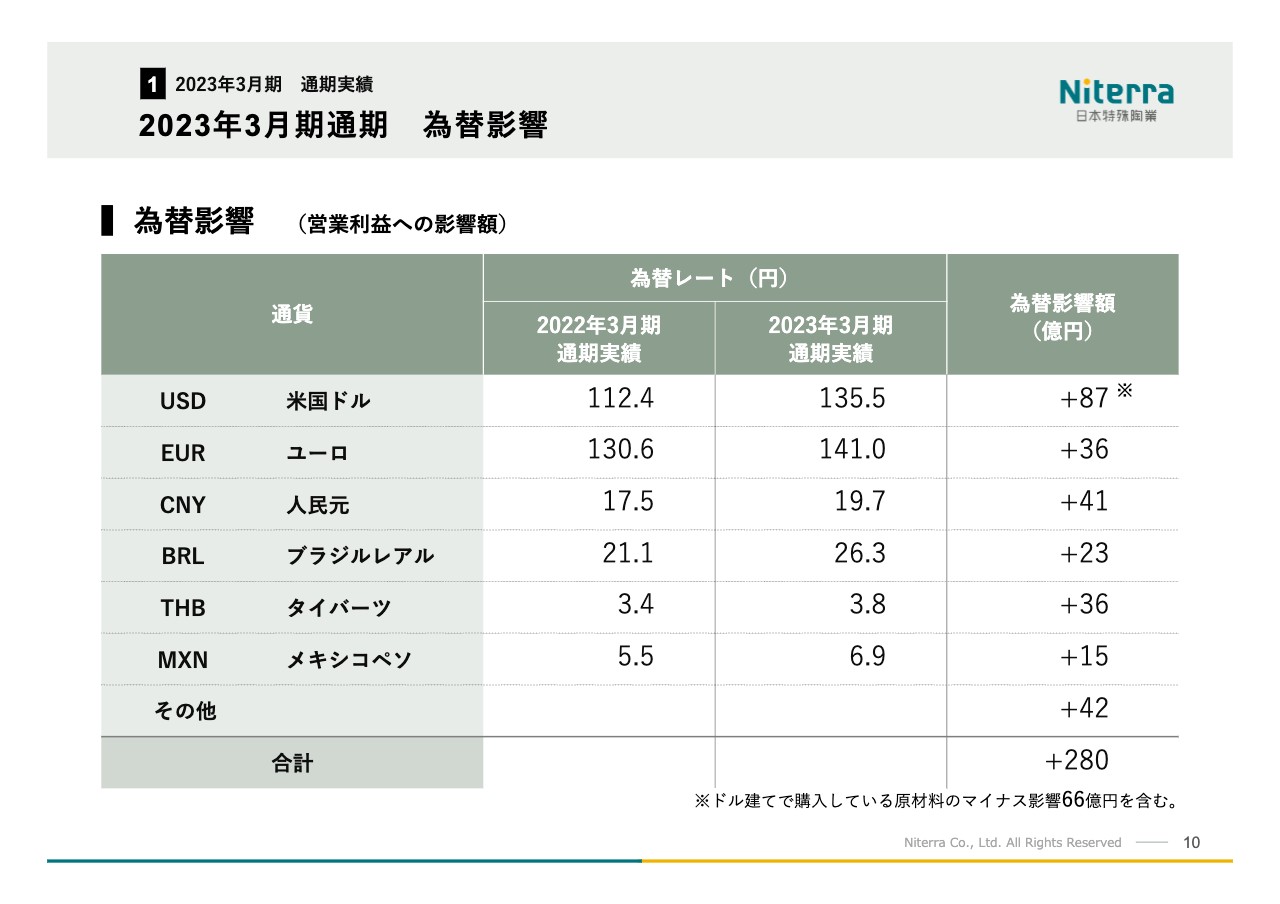

2023年3月期通期 為替影響

2023年3月期通期実績における為替影響の通貨別の内訳です。すべての取引通貨で円安に推移し、営業利益に対してトータルでプラス280億円の影響がありました。

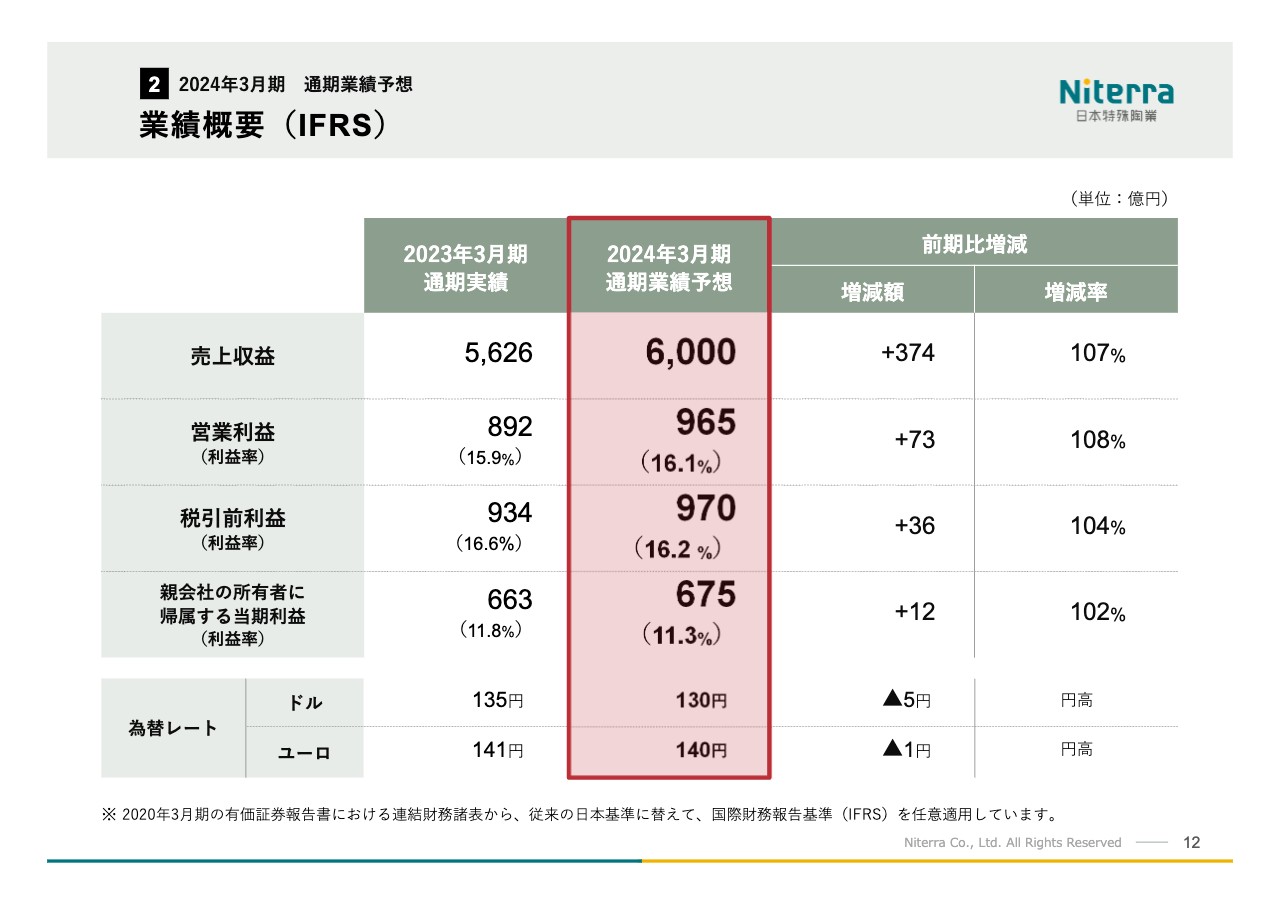

業績概要(IFRS)

川合尊氏:2024年3月期通期業績予想について、川合よりご説明します。スライドは昨期と比較した今期の通期業績予想となります。売上収益は前年同期比7パーセント増の6,000億円、営業利益は前年同期比8パーセント増の965億円、親会社の所有者に帰属する当期利益は前年同期比2パーセント増の675億円を予定しています。

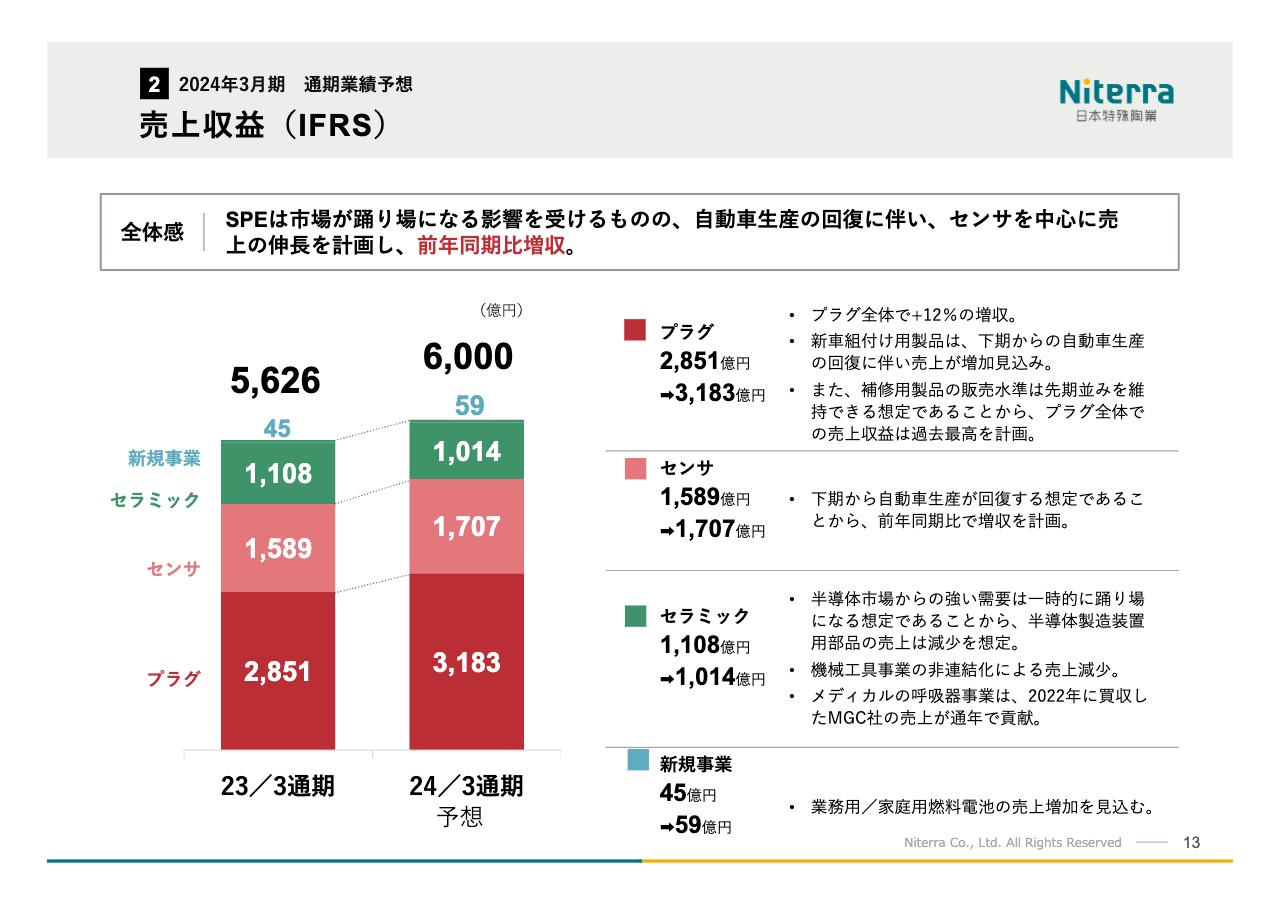

売上収益(IFRS)

売上収益の内訳です。自動車関連について、プラグ事業の売上収益は前期比332億円増の3,183億円を計画しています。こちらは自動車メーカー、半導体不足からの回復が順調に進んでおり、第3四半期以降において本格的な回復を織り込んでいます。

また、補修用部品では、昨年のゼロコロナ政策、そしてポストコロナとして、コロナ蔓延によるロックダウンの影響で落ち込んだ中国市場の回復を見込んだ収益計画となっています。事業活動においては当然、貴金属タイプへの切り替え促進および適切な労務費、材料費の価格転嫁などを実施していく予定です。

センサ事業の売上収益は前期比118億円増の1,707億円を計画しています。こちらはプラグ事業と同様、半導体不足が解消され、第3四半期以降に本格回復することを想定した計画となっています。

セラミック関連の売上収益は前期比マイナス94億円の1,014億円を計画しています。減収の主な理由は、ジョイントベンチャーを作ったことによる機械工具事業の非連結化です。加えて、今期は半導体市況が減速すると見ているため、半導体製造装置、半導体パッケージといった半導体関連製品の減収を想定しています。

一方で、2023年3月期にコロナ禍からの離脱、米中貿易摩擦により苦戦した呼吸器事業においては、市場の回復および買収したMGC Diagnostics社の売上収益が収益に寄与し、増収となっています。

新規事業においては、まだ少量ではありますが業務用・家庭用燃料電池での増収、水質管理システムなど新規事業の上市による売上増を予定しています。

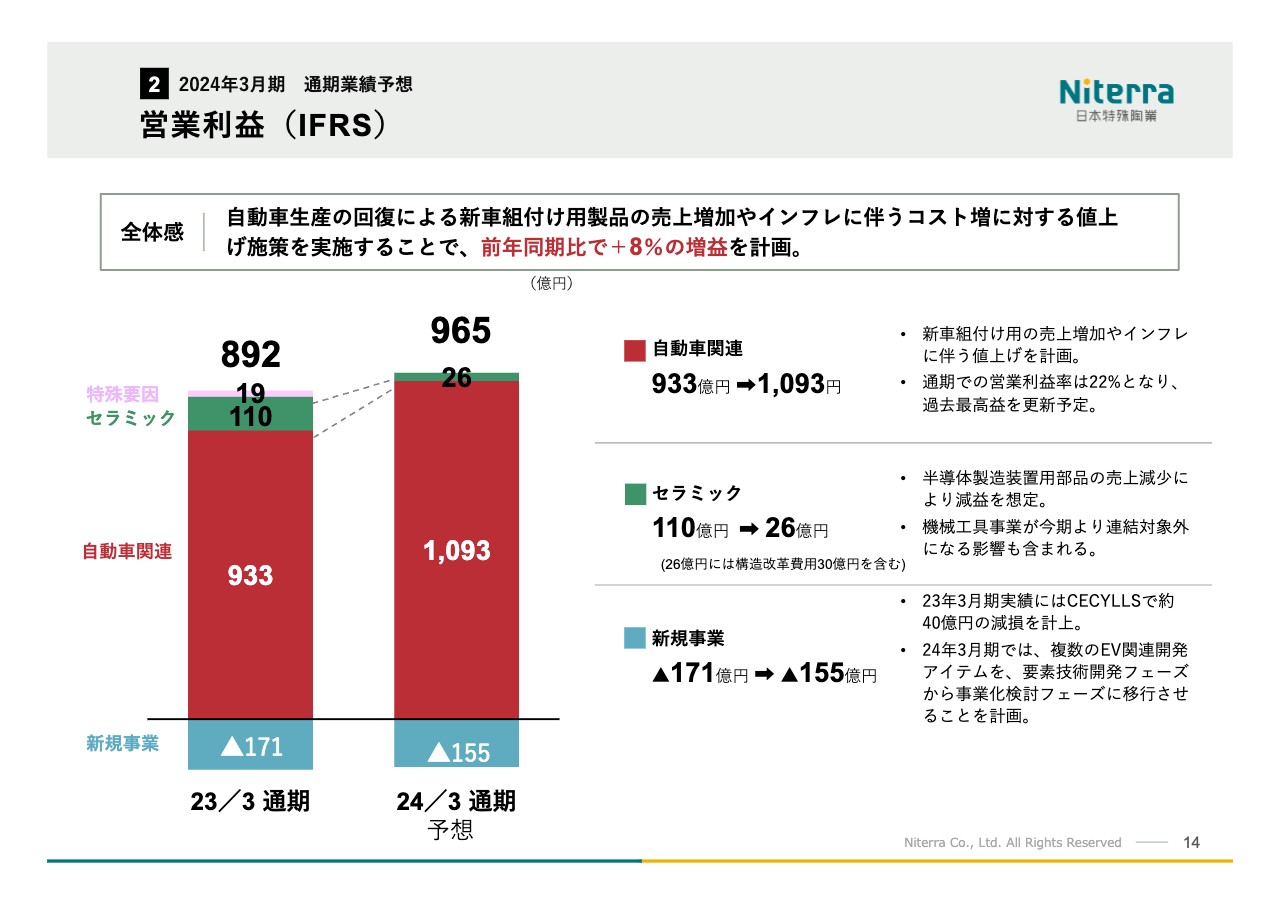

営業利益(IFRS)

営業利益です。自動車関連は、前年同期比160億円増の1,093億円を想定し、センサ事業を中心にした新車組付け用の売上回復に伴い増益を予定しています。加えて、プラグの補修用製品を中心に、インフレを含めた材料費などの高騰を踏まえた値上げを織り込んだかたちになっています。

セラミック関連は、前年同期比84億円減の26億円と大きな減益となっています。減益の理由としては、今期想定している半導体およびメモリの低迷を受けたSPEおよびアドセラ商品などの関連商品の減収による固定費の負担増があります。

また、収益源のSPEでは、高収益品のプロダクトミックスの悪化、積層の静電チャック用製品といったハイエンド品がメモリなどの装置において少しマイナスが大きくなる想定です。一方で、バルク品、一般品がこちらを支えるようなかたちになっています。収益面で大きなマイナスにはなっていないものの、プロダクトミックスにおいてかなり大きく影響を受けています。加えて、機械工具事業の非連結対象化が、主な減収原因となります。

そのほか、今期EV用モーターベアリングとして飛躍が期待できるセラミックボールへの積極投資費用、および圧電ブザーなどの不採算製品の構造改革費用をトータルで30億円ほど見込んだ結果となっています。

新規事業においては、CECYLLSの撤退費用を除くと収益が24億円悪化していますが、CECYLLSを含めて進捗が若干遅れた結果費用が発生しなかった件に加え、今期市場投入が始まるエビ養殖の水質管理システム、デシカント空調に関する新規事業の投入が始まりますので、費用を若干使わせていただくことになります。

また、EV用の次世代となるLIC、いわゆるリチウムイオンキャパシタ、固体電池などについては、研究開発段階から事業化検討段階への移行を検討しているため、新規事業の費用として計上している状況です。

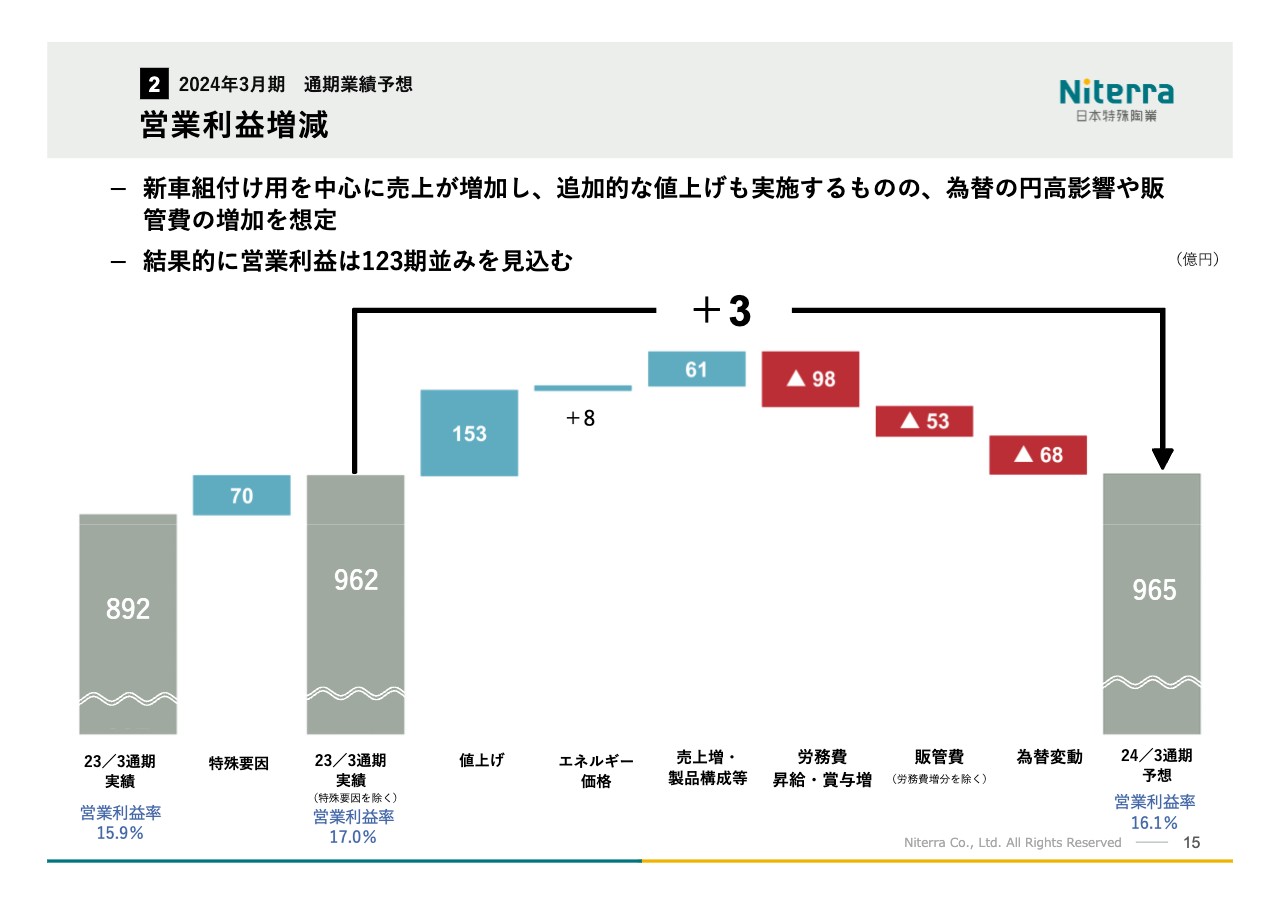

営業利益増減

スライドのグラフは営業利益増減のウォーターフォールチャートとなっています。営業利益は、特殊要因を除くと前年比でおおむね同様の結果となっています。内訳としては、一昨年から適宜適用している値上げの刈り取り効果が大きな増益の効果になっており、153億円となっています。

一方、減益面では労務費が要因となり、大きく98億円の減益となっています。このうちの7割程度は、昨年の業績良化による業績連動分の賞与の引当となっているため、こちらは固定的に上昇するわけではなく、来年以降は業績に伴い増減する分となっています。

また、販管費の増加に関しては、昨年買収したMGC Diagnostics社の販管費増が主な原因となっており、加えて、海外出張を含む各部対応費の増加を見込んでいます。先ほどお伝えしたMGC Diagnostics社の販管費増についても、今後PMIをより強く進め、より抑えていくかたちで活動していきたいと思っています。

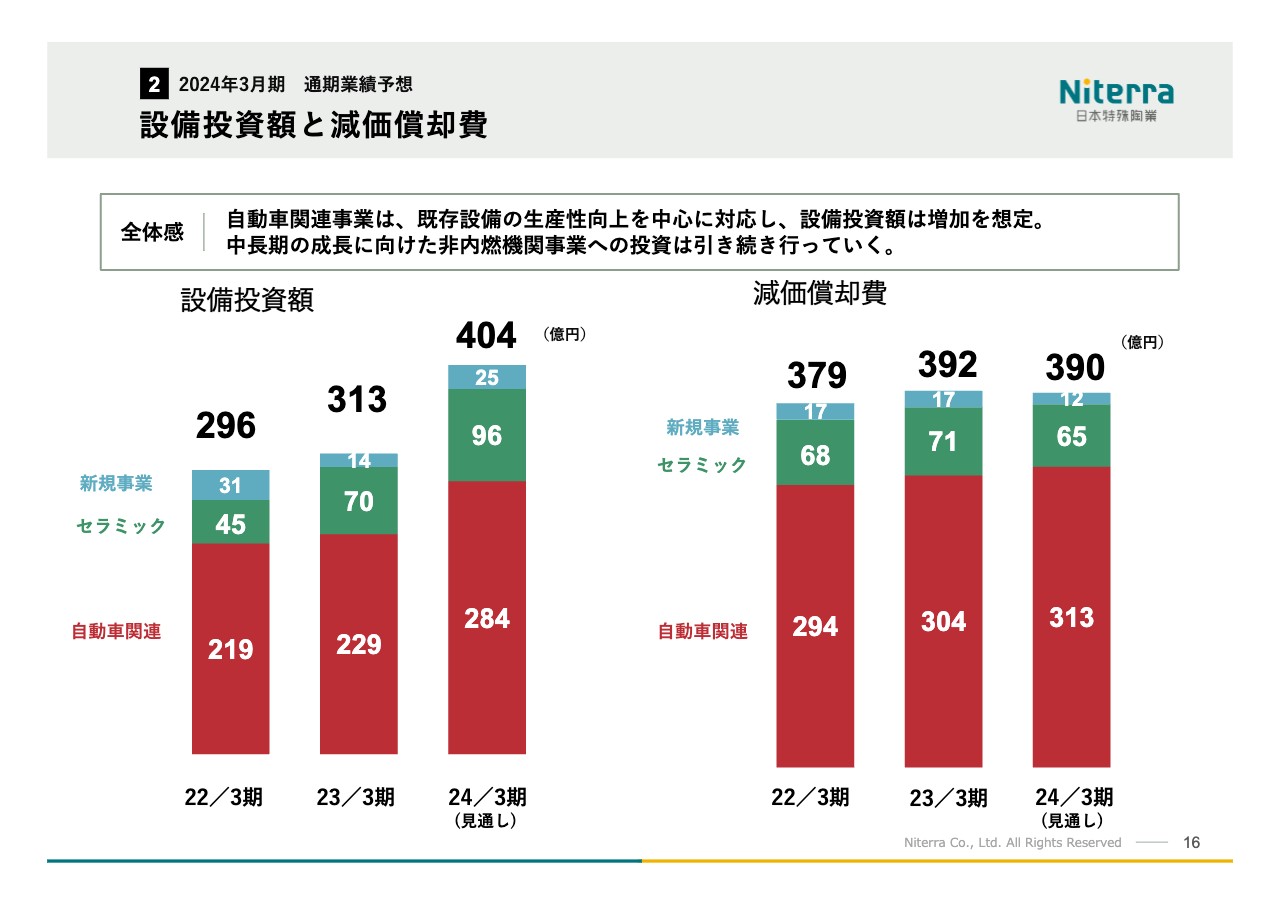

設備投資額と減価償却費

設備投資額と減価償却費の推移となります。今期の自動車関連は、先ほどご説明したように、インドでセンサ事業が急激な伸長を見せており、増産設備の導入およびプラグ関連では老朽化したメッキ設備の更新など、通常の定期修理に加えて若干費用がかさんでいる状況になっています。

このような老朽化の更新については、今後も適宜実施していく予定ですが、自動車関連の新規設備の投資に関しては、投資回収を慎重に判断しながら実施していきたいと思います。

また、先ほどの自動車関連に加えて、セラミック関連ではSPE関連での新工場土地取得費用などを見込み、通期で404億円となっています。SPE関連について、今年は市場が若干冷えていますが、長期的に見ると必ず成長する市場であることから、積極的な投資を引き続き継続していきたいと思います。減価償却費に関してはほぼ横ばいの390億円となっています。

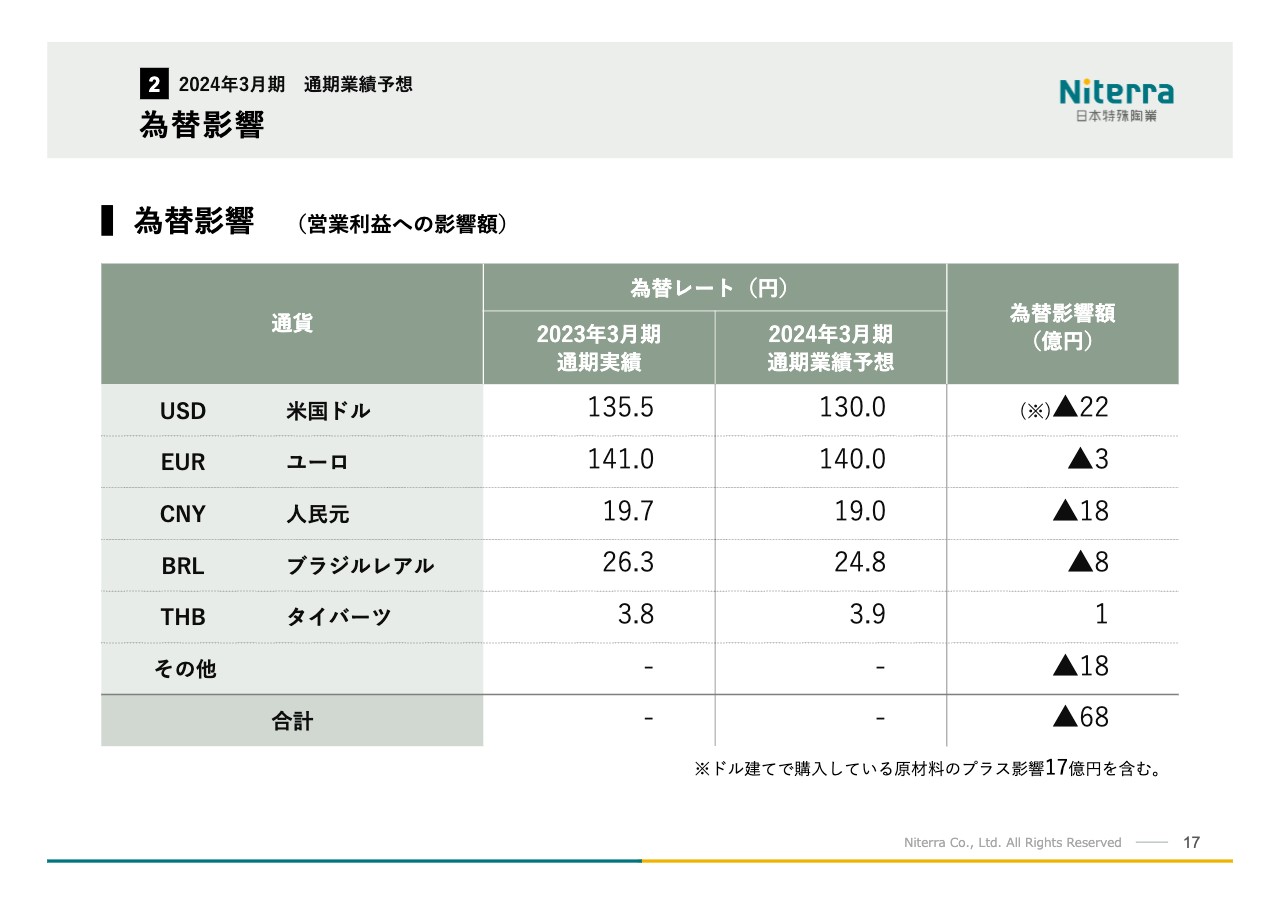

為替影響

為替影響については、ご一読いただければと思います。前年同期比で68億円の減収要因になると考えています。

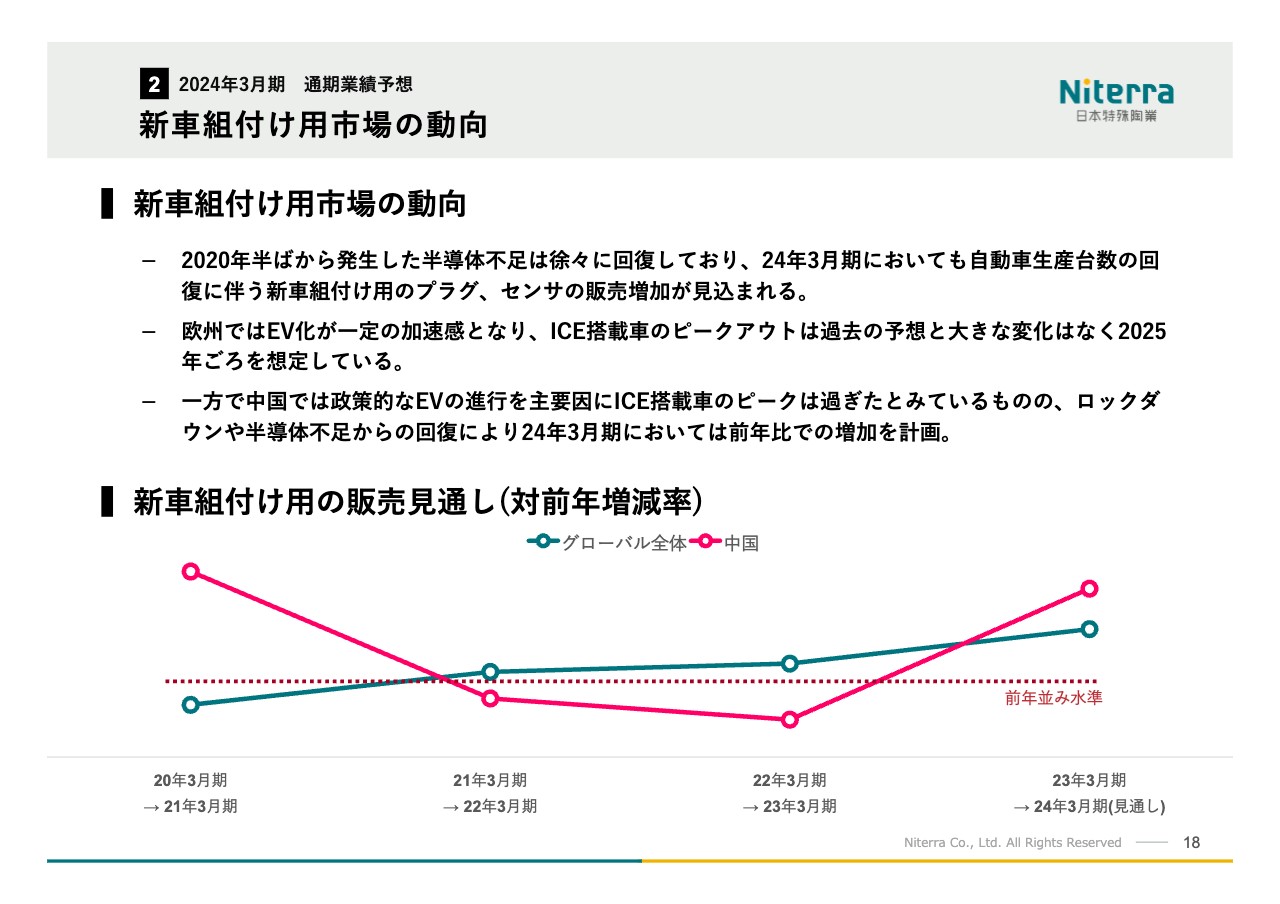

新車組付け用市場の動向

我々の主力事業である、自動車関連市場の動向と将来予想についてご説明します。スライドのグラフは、新車組付け用OEMスパークプラグの販売見通し増減率です。緑色はグローバル市場全体、赤色が今回市場のボラティリティをやや大きくした中国市場を表しています。

中国市場を見ると、この2年間はコロナ禍のロックダウンの中で減少し続けてきましたが、今期は急激な回復を見込んでいます。ただし歴年で見ると、成長率は決してたかくありません。中国における内燃機関(ICE)部品の成長率は高くなくなっており、おそらくピークアウトを迎えるタイミングになっていると当社では捉えています。

一方で、グローバル市場への見解は、これまでと大きく変わっていません。引き続き、右肩上がりの成長を続けており、市場としては2027年前後まで成長すると考えています。

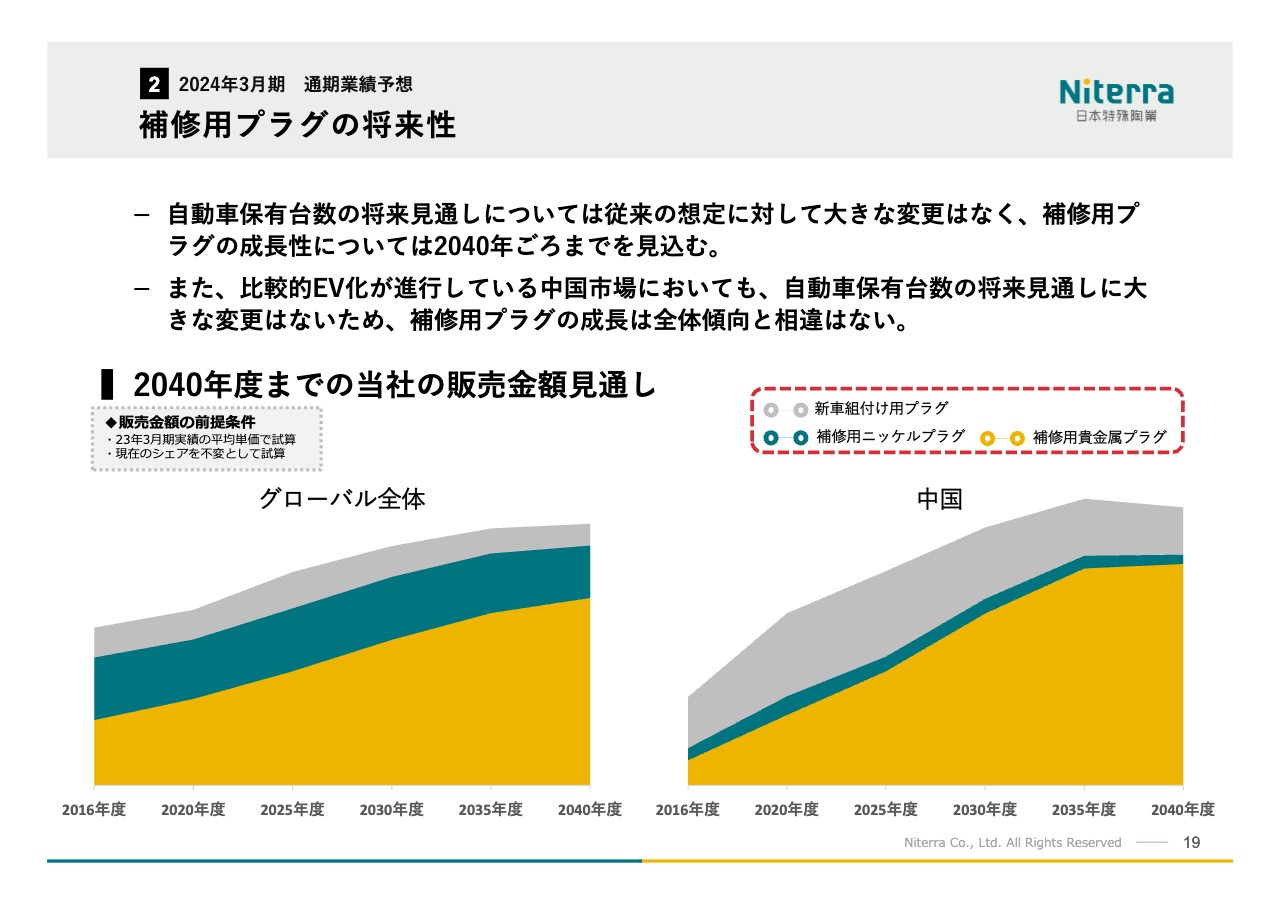

補修用プラグの将来性

補修用プラグの将来性です。スライド右側の中国市場をご覧ください。灰色がOEMを示しています。この差を見ると、2020年か2030年くらいから徐々に差が狭くなっていっていますので、そのあたりが成長のピークではないかと見ています。

一方で、黄色で示した補修用貴金属プラグ、緑色で示した補修用ニッケルプラグは、2040年前後まで力強く成長すると考えており、中国市場はまだ当社にとってのキャッシュ・カウ市場です。したがって、これまでのシナリオに大きく変わりはないと捉えています。

左側のグローバル全体においても、若干の年度の違いはありますが、今後はおおむね中国市場と同じように市場が動くと予測しています。特に中国は政策的にEV化、EVの補助が強く出ていますので、着目して今後の市場動向にあたっていきたいと思っています。

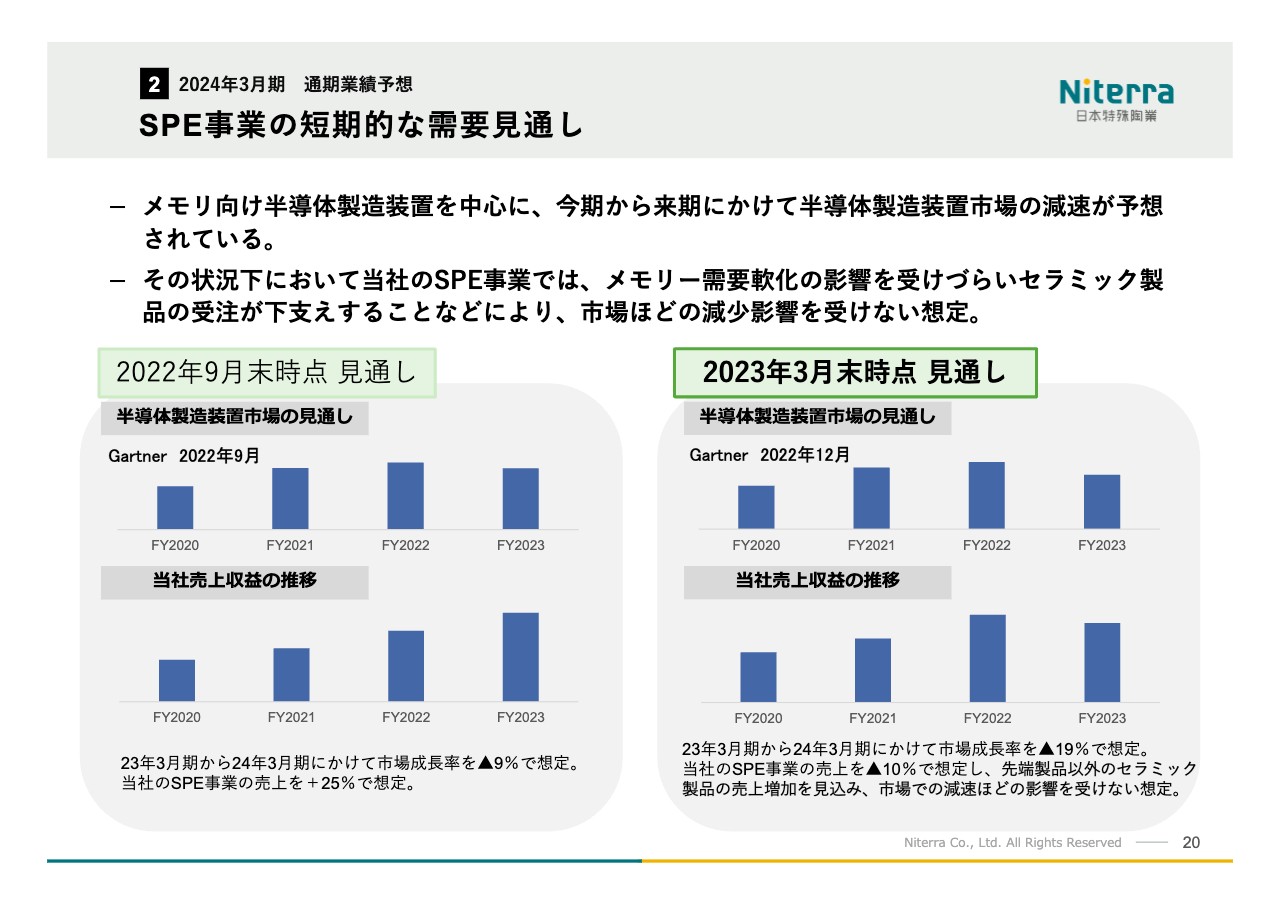

SPE事業の短期的な需要見通し

SPE事業、静電チャックの短期的な需要見通しについてです。半導体製造装置市場では昨年の後半より、特にメモリの余剰感による景気の後退に加え、米中摩擦や中国のロックダウンの影響を受け、市況がかなり冷えてきている状況です。

今期も通期を通してこの影響が出る見込みであり、Gartner Japanの予想では市場成長率は対前期比で19パーセント減と想定されています。

当社では技術先端品に強みを持つ積層SPEと、従来製品に適用されるバルクセラミックの両方の商品を扱っています。現在冷え込んでいる先端商品側のマイナスを従来品が埋めるかたちで、売上収益面では10パーセント減程度に抑えられると予測しています。

ただし、先端商品は当然、これから長期的に見ると成長分野であることは間違いありませんので、研究開発を含め、引き続き積極的にリソースの配分を行ってきていきたいと考えています。

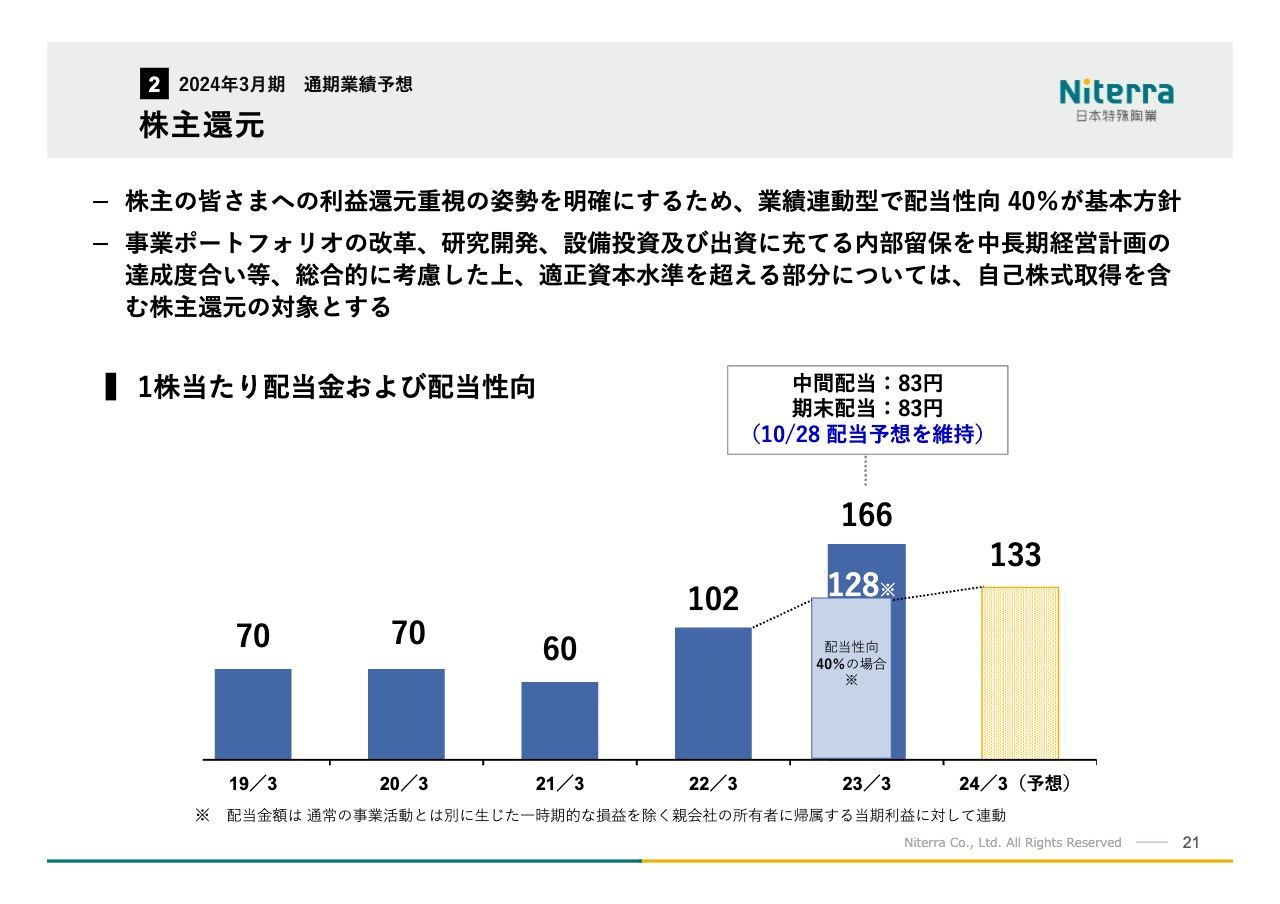

株主還元

これまでの配当状況と配当に関する考え方についてご説明します。中計発表の際に、中長期経営計画の達成もしくは中計終了時点までは、配当性向40パーセントを基本方針とすることに加えて、適正な資本構成を維持していくことで、最終的に費用が余れば中計最終年度に返すことも検討するとお話ししました。

先期については、自己株取得期間において適正な自己株取得ができない事案を当社は有していたことから、自己株取得ができなかった等の背景もあり、適正自己資本比率を意識し、配当性向40パーセントでは128円になるところを、配当38円を加えて166円とし、10月28日の配当予想を維持しました。

今期についても、配当性向40パーセントの基本ポリシーに則り、133円を予定しています。期末の資本状況および来期の状況を鑑み、配当額は適宜適正に決めていきたいと考えています。

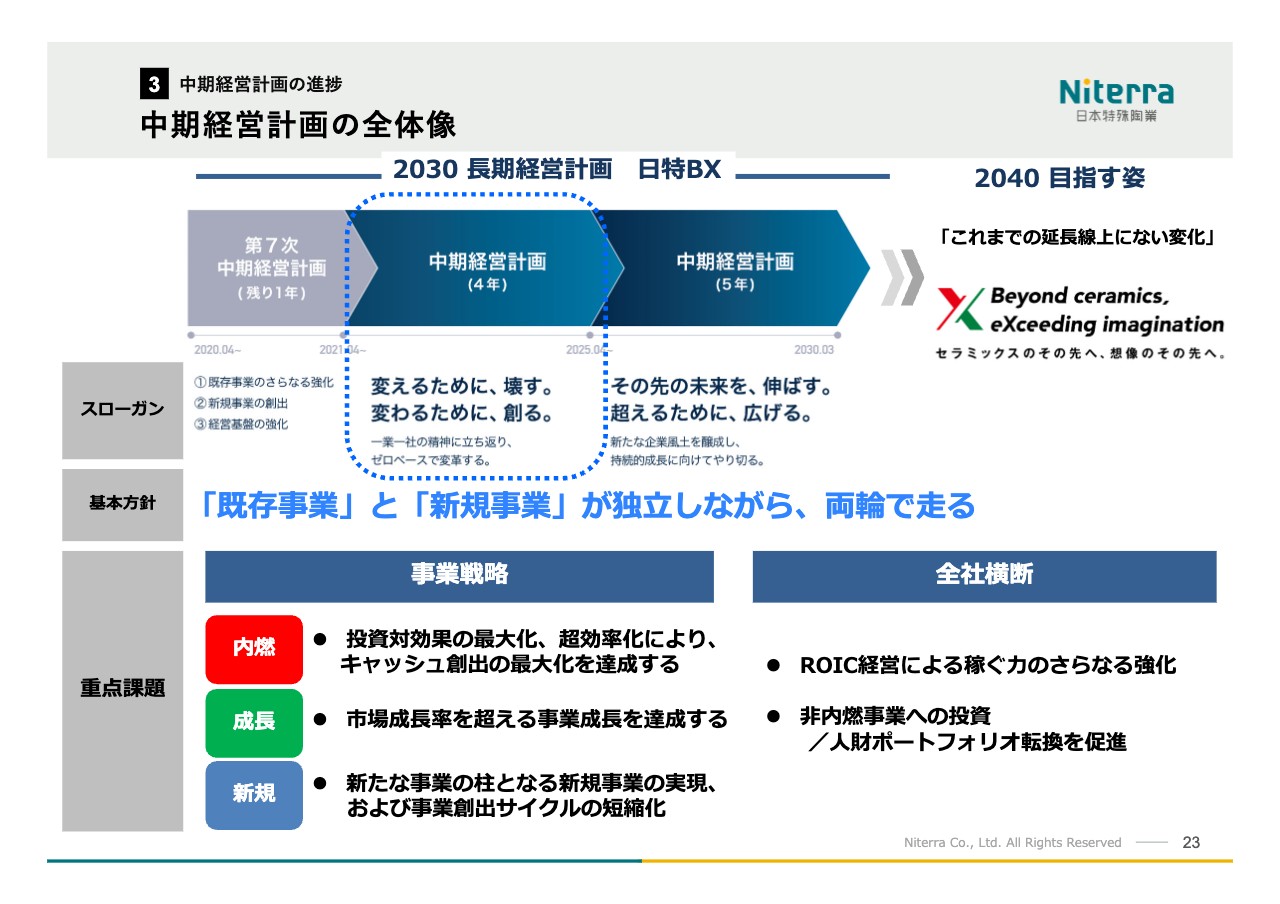

中期経営計画の全体像

中期経営計画の進捗状況および残り2年で当社が実行すべきことをご説明します。スライドは現中計の全体像ですのでご説明は割愛します。

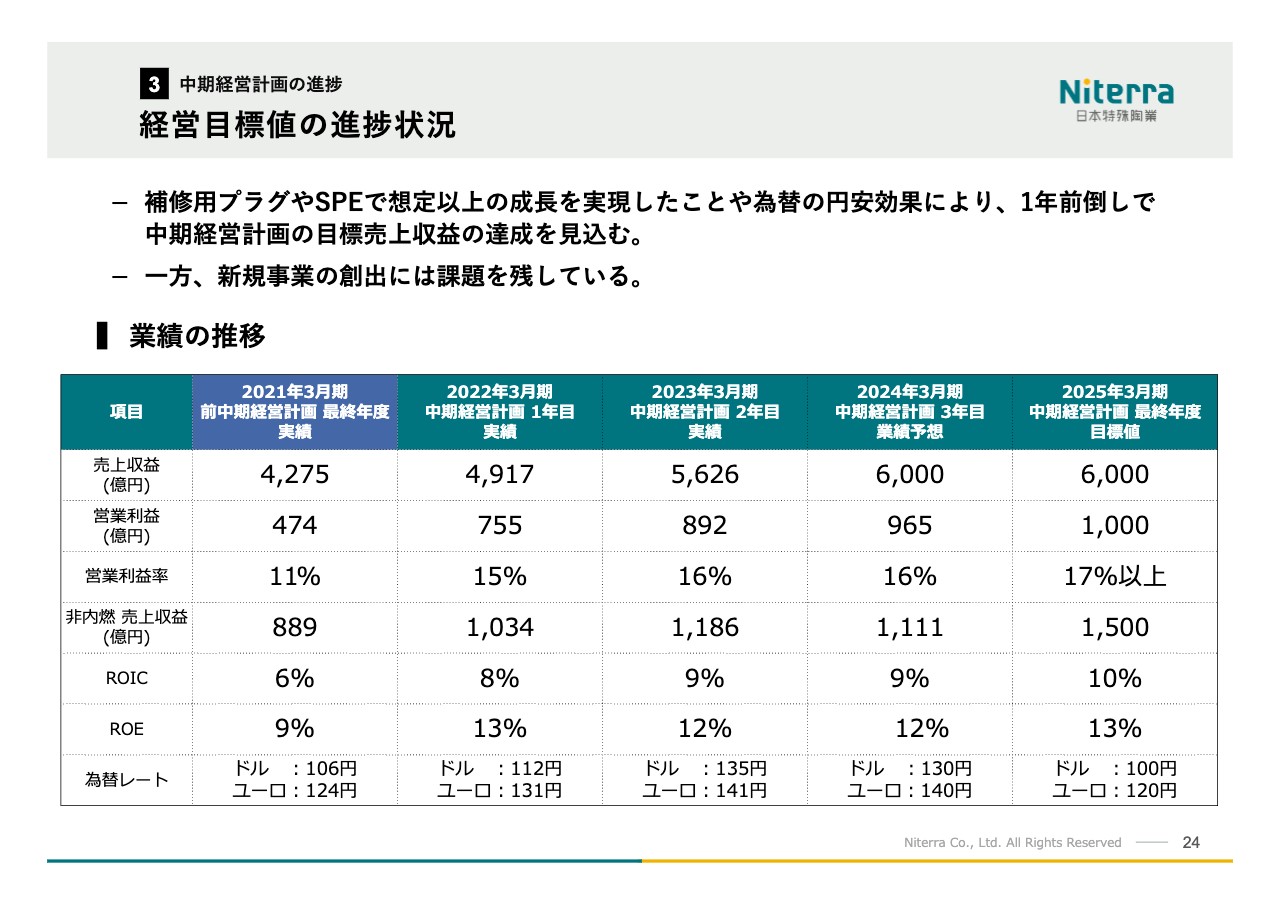

経営目標値の進捗状況

中期経営計画の進捗について、経営目標値ベースで記載しています。表の一番左が前中計の最終年度の数字、そこから右へ順に各年の実績を記載しています。

今の予定では、ほぼ1年前倒しで中期経営計画目標の売上収益約6,000億円およびその他の指標をおおむね達成する予定です。仮に達成すれば、あらためて新しい指標を設けて取り組んでいきたいと考えています。数字的には為替にも助けられ、おおむね達成の方向に向かっています。

一方で、新規事業の創出は遅れを取っており、やっと実績が出始めた段階です。今まで以上にスピード感を持ち、残り2年でのリカバリー計画を進めていきたいと思っています。

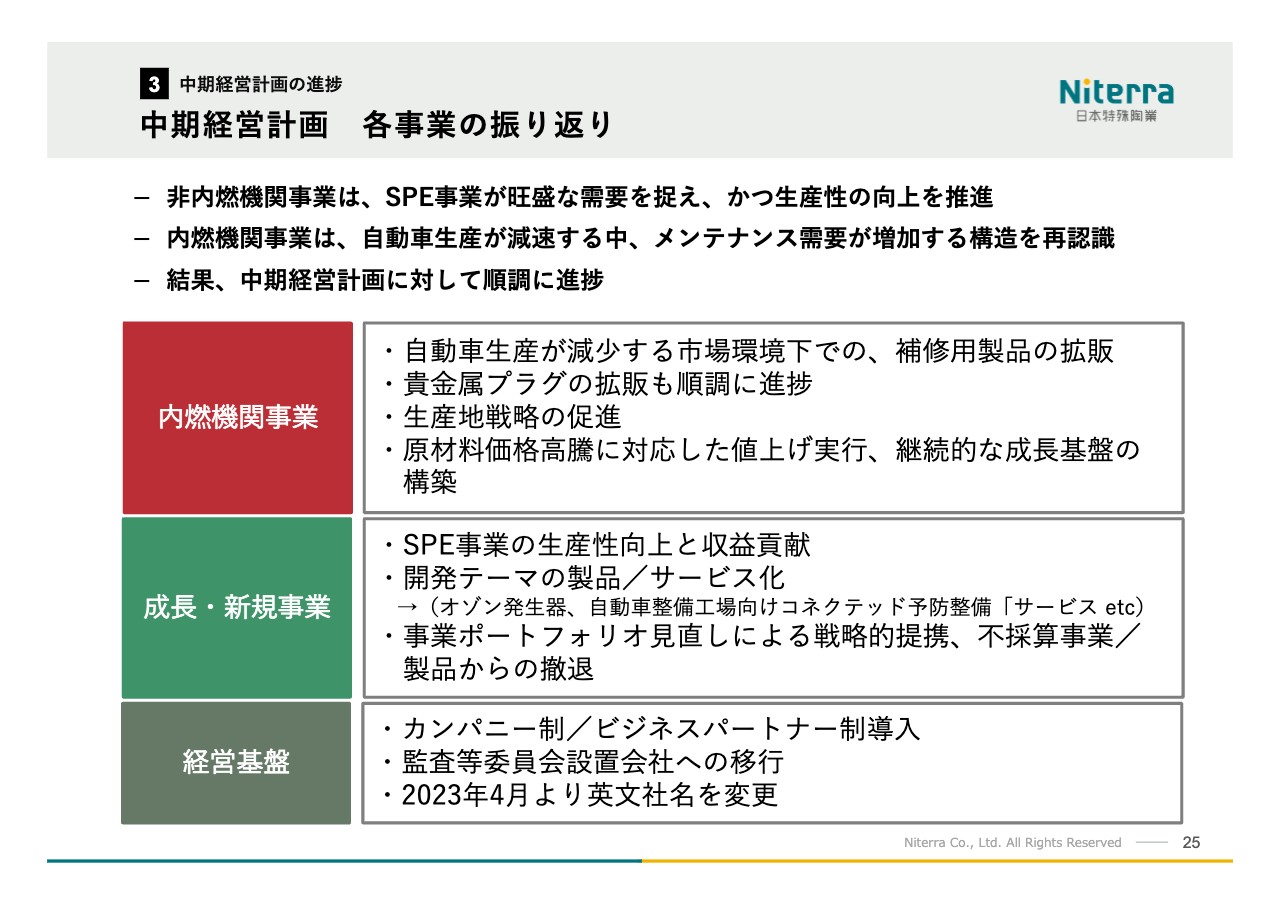

中期経営計画 各事業の振り返り

中期経営計画の各事業の振り返りです。内燃機関事業に関しては、自動車生産が減少する市場環境下においても、補修用製品の拡販、貴金属プラグの拡販が順調に進捗しています。また、原材料高騰に対応した値上げを実行し、継続的な成長基盤が構築できたのではないかと考えています。

成長・新規事業では、SPE事業における静電チャックの生産性向上と好景気に支えられ、収益の上昇が図れました。一方で、新しい商品の開発予定が1年から2年遅れているイメージで動いているため、今後加速していきたいと思っています。

事業ポートフォリオ見直しによる戦略的提携、不採算事業については、機械工具事業、マシニングテクノロジーカンパニーを含め、ある程度実施できています。今後も引き続き継続して実施していきたいと思います。

経営基盤においては、カンパニー制の導入、監査等委員設置会社への移行、2023年4月より英文社名の変更を実施してきました。今後ともガバナンスの強化、会社のロイヤリティの増強に向かって取り組んでいきたいと思っています。

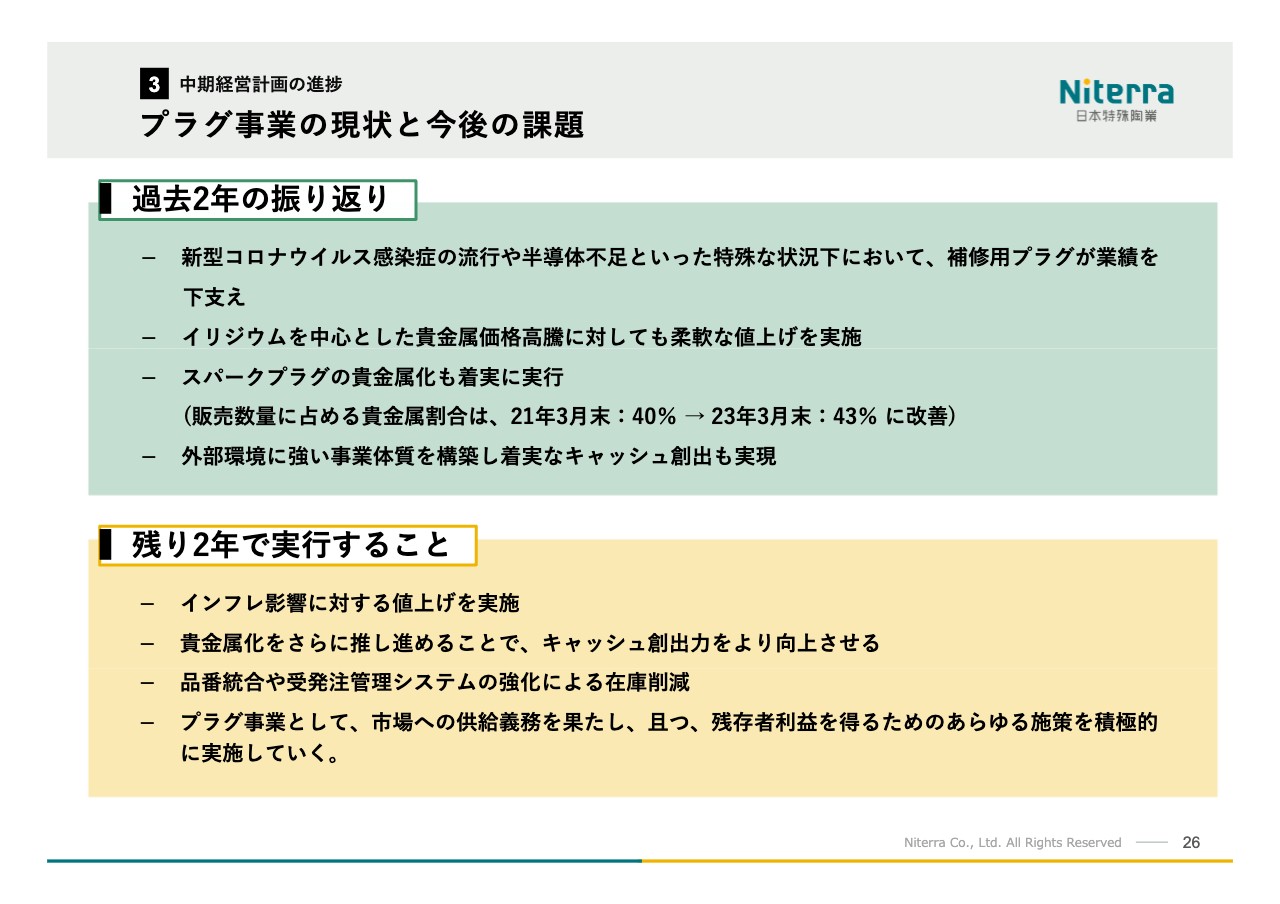

プラグ事業の現状と今後の課題

過去2年間で実施してきたことと今後2年で取り組むべき課題について、事業ごとにお話しします。

プラグ事業においては、この2年間、新型コロナウイルスの流行と半導体不足といった、2つの大きな特殊な環境下において、補修用プラグの強みを発揮できたと思っています。また、材料費、特に貴金属の柔軟な値上げを適宜実施し、着実に収益性の改善を行えました。

残り2年で実行することとしては、現在進んでいるインフレに対する適正な値上げと、収益の最大化を図っていきます。貴金属化をさらに進めることで、社会の貢献度を高めると同時に収益性の向上も達成していきます。

また、来たるピークアウトに備え、品番統合や受発注管理システム等の強化を図り在庫削減を実施していきます。プラグ事業はこれまで当社を支えてきた事業になりますので、市場への供給義務を果たしつつ、残存者利益を確実に得るための施策をいろいろな面から積極的に実施していきたいと思っています。

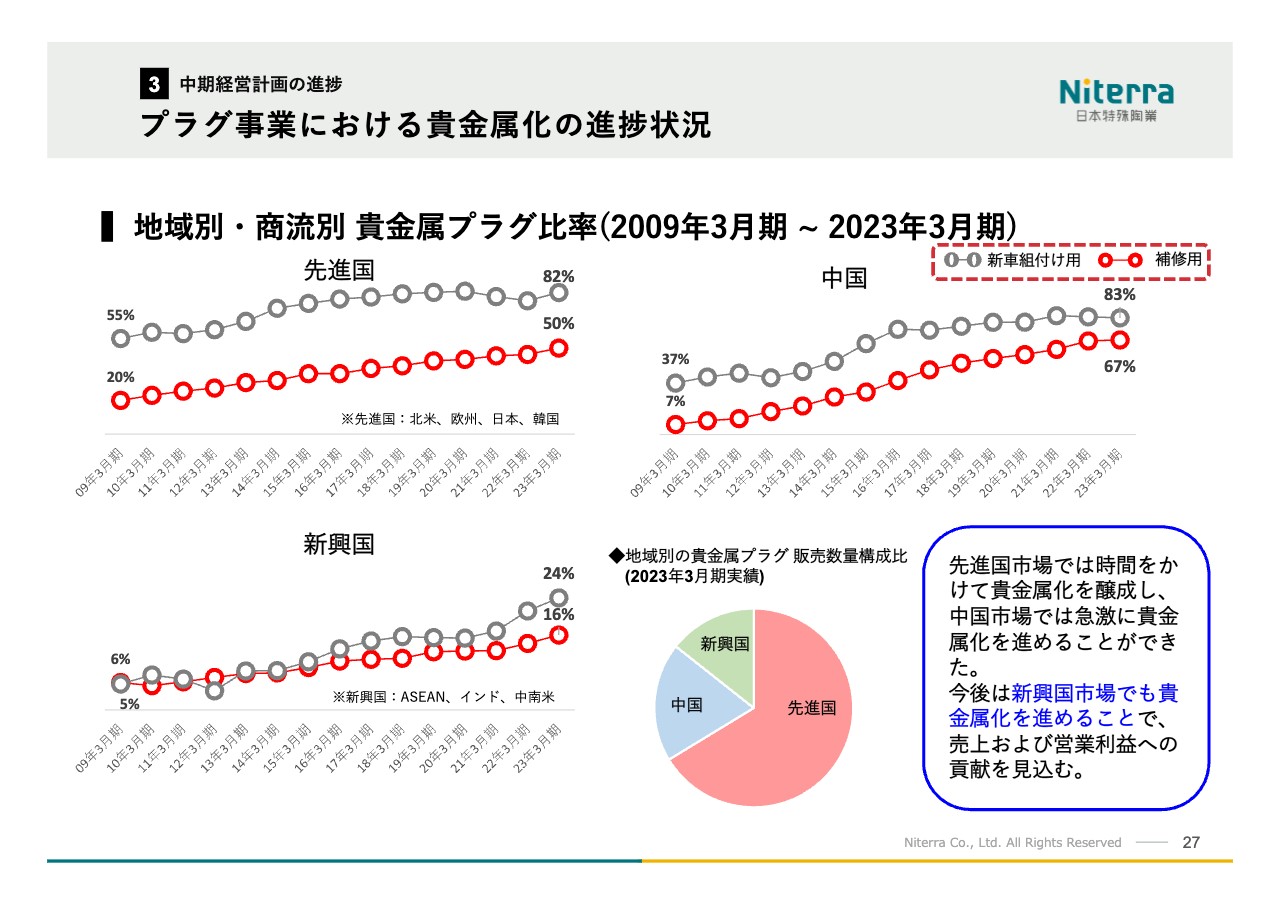

プラグ事業における貴金属化の進捗状況

プラグ事業における貴金属化の進捗状況です。過去2年を振り返ると、中国こそロックダウンを含む新型コロナウイルス感染症の影響により、貴金属比率は横ばいになっていますが、北米や欧州といった先進国だけではなく新興国においても、確実かつ堅実に貴金属比率を高めることができています。

今後もグローバル全体での貴金属化を推し進めることで、利益の最大化、キャッシュの創出ってことに取り組んでいきたいと思っています。

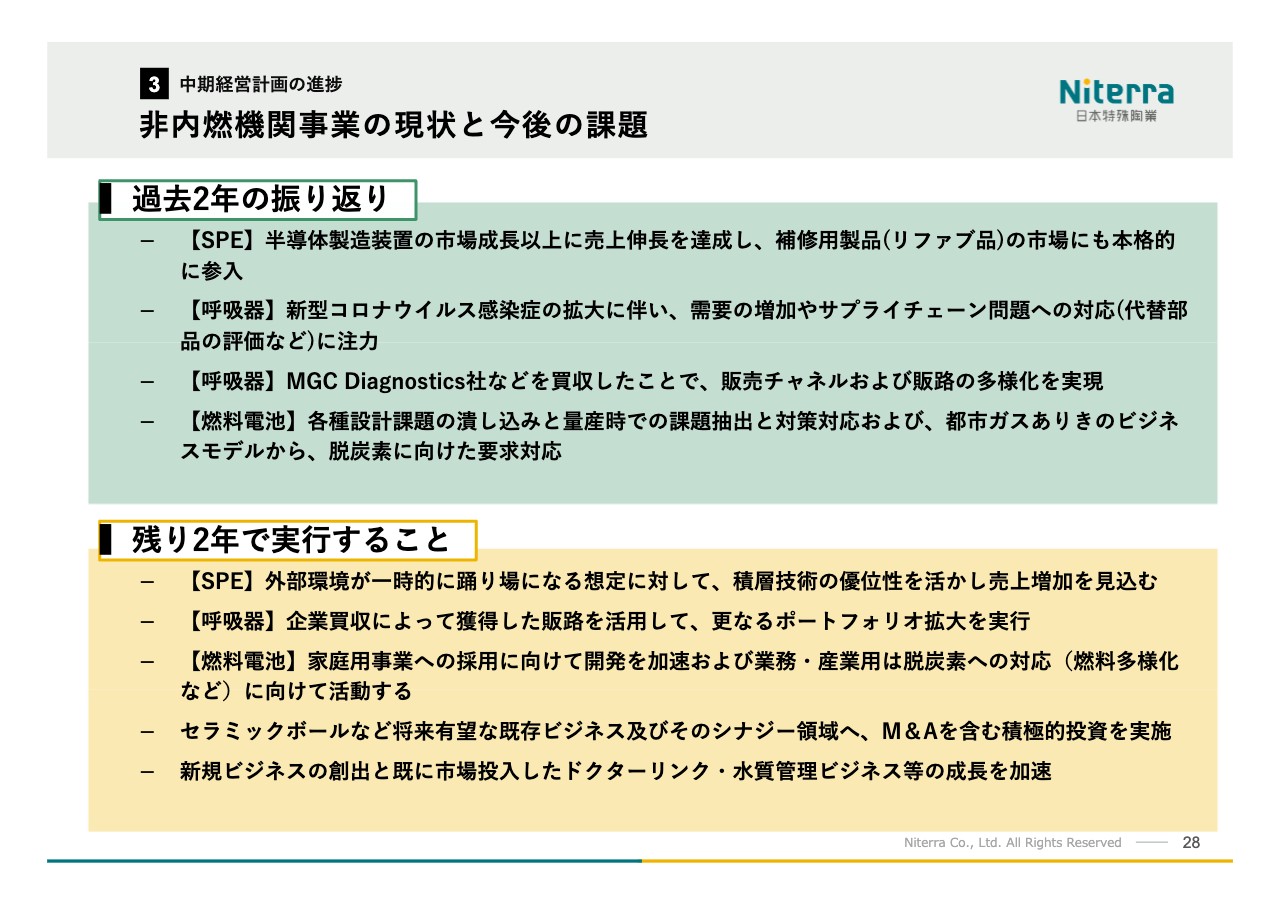

非内燃機関事業の現状と今後の課題

非内燃機関事業の現状と今後の課題です。過去2年の振り返りとしては、SPEでは、半導体製造装置の市場成長以上に売上伸長を達成しました。

呼吸器事業は、当社の強みであるセンシングに大きく絡むこともあり注力分野としました。MGC Diagnostics社等を買収したことで販売チャネルを確保し、今後の大きな発展を望めるようになったと捉えています。

燃料電池では、各種設計課題の潰し込みと量産時での課題抽出と対策対応を行いました。家庭用に関しては立ち上げ時期が若干スローにはなったものの、ガスの強みを活かし、中期経営計画に沿った売上計画を達成していきたいと思います。

一方、CECYLLSに関しては、対象国の規制やポリシーの変更により、水素だけでは事業として苦しいのではないかと考え、水素だけでなくその他の可能性について現在検討を行っています。

残り2年で実施することとして、静電チャックについては、外部環境が今一時的に悪い状態ですが今後間違いなく伸びますので、積極的にリソースを配分していきます。呼吸器事業については基盤が整ってきましたので、さらなる拡販を目指し、商品のポートフォリオの拡大を実行していきます。

燃料電池については、家庭用は予定より進んでいますので、確実に市場へ投入し、市場での評価を獲得していきます。業務・産業用については、脱炭素に向けて活動していきます。

そのほかの新しいところとしては、昨今のEV化に伴ってベアリング用のセラミックボールがかなり大きな引き合いをいただいています。このセラミックボールなどの有望な既存ビジネスおよびその周辺領域に対して、M&Aを含む積極的な投資を実施し、確実な事業拡大と収益の獲得を図ります。

加えて、これまで実施してきた新規ビジネスの創出と、すでに市場投入した「ドクターリンク」や水質管理ビジネス、デシカントビジネスなどの成長を加速させていきます。私からのご説明は以上です。ご清聴ありがとうございました。

新着ログ

「ガラス・土石製品」のログ