ピー・シー・エー、今期はインボイス制度・電帳法の対応を強化 「PCA Hub」シリーズの拡販等に注力へ

目次

佐藤文昭氏:みなさま、こんにちは。ピー・シー・エー株式会社代表取締役社長の佐藤でございます。本日は私どもの2023年3月期決算説明をご視聴いただきまして、ありがとうございます。さっそくですが、決算説明を開始いたします。

本日はまず、2023年3月期(43期)についての振り返りと実績をご説明します。その後、進行期である44期の取り組みや実績予想に関してお話しします。

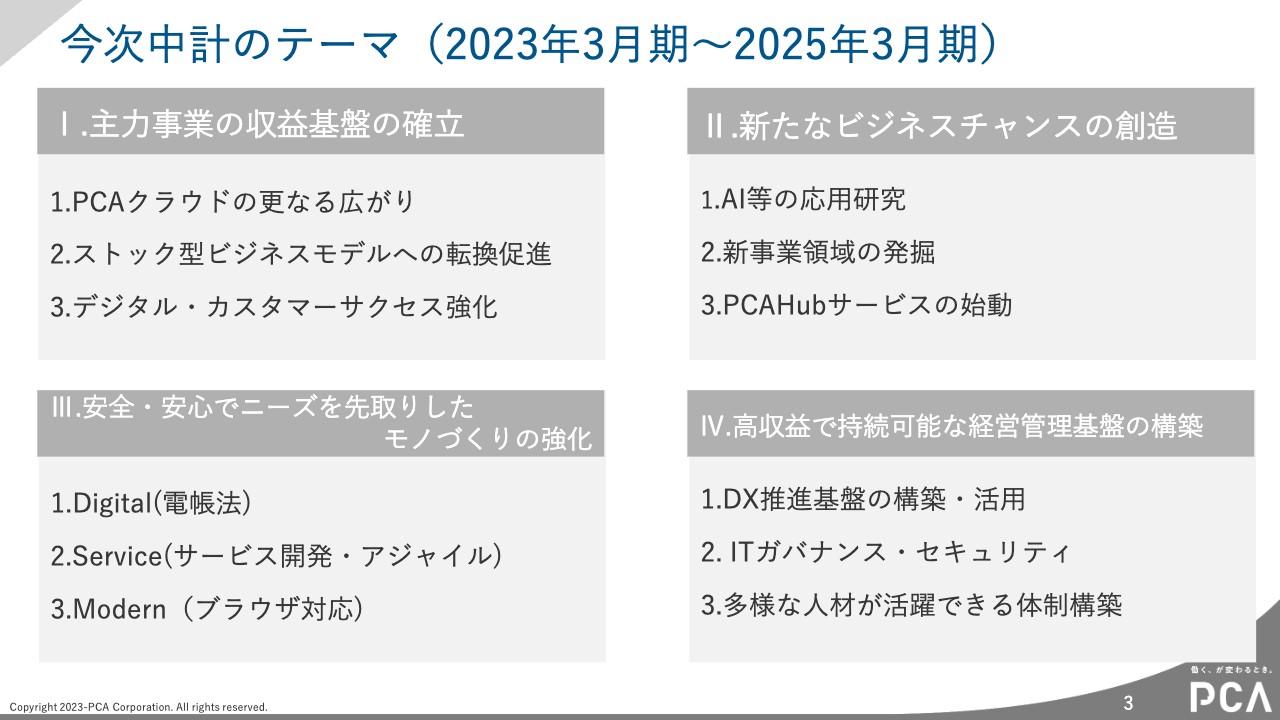

今次中計のテーマ(2023年3月期~2025年3月期)

2023年3月期から、私どもの新しい中期経営計画が始まりました。この中計は、2023年3月期から2025年3月期までの3ヶ年です。

「主力事業の収益基盤の確立」「新たなビジネスチャンスの創造」「安全・安心でニーズを先取りしたモノづくりの強化」「高収益で持続可能な経営管理基盤の構築」の4つを主力テーマとして掲げています。

今次中計のテーマ

「主力事業の収益基盤の確立」についてです。こちらは今、私どもの成長をリードしている「PCAクラウド」のことです。既存顧客のクラウド移行やデジタルマーケティングを使った新規顧客の獲得に注力しています。また、サブスクリプションモデルにも力を入れており、オンプレミスモデルを利用されている方には、保守サービスに入っていただくように促しています。

このように、クラウド、サブスク、保守を合わせたストックサービスの割合をどんどん増やしていくことを、私どもの大きな柱として進めています。

今次中計のテーマ

「新たなビジネスチャンスの創造」についてです。AIの技術を活かそうということで、2022年11月にAI-OCRのモジュールを活用した仕訳伝票の自動入力サービスを「PCA Hub eDOC」のオプションとして導入しました。

また、2023年3月に「PCA Hub 給与明細」と「PCA Hub 取引明細」という新サービスをリリースしました。「PCA Hub」シリーズの周辺サービスで新しいビジネスを強化できるように実行しているところです。

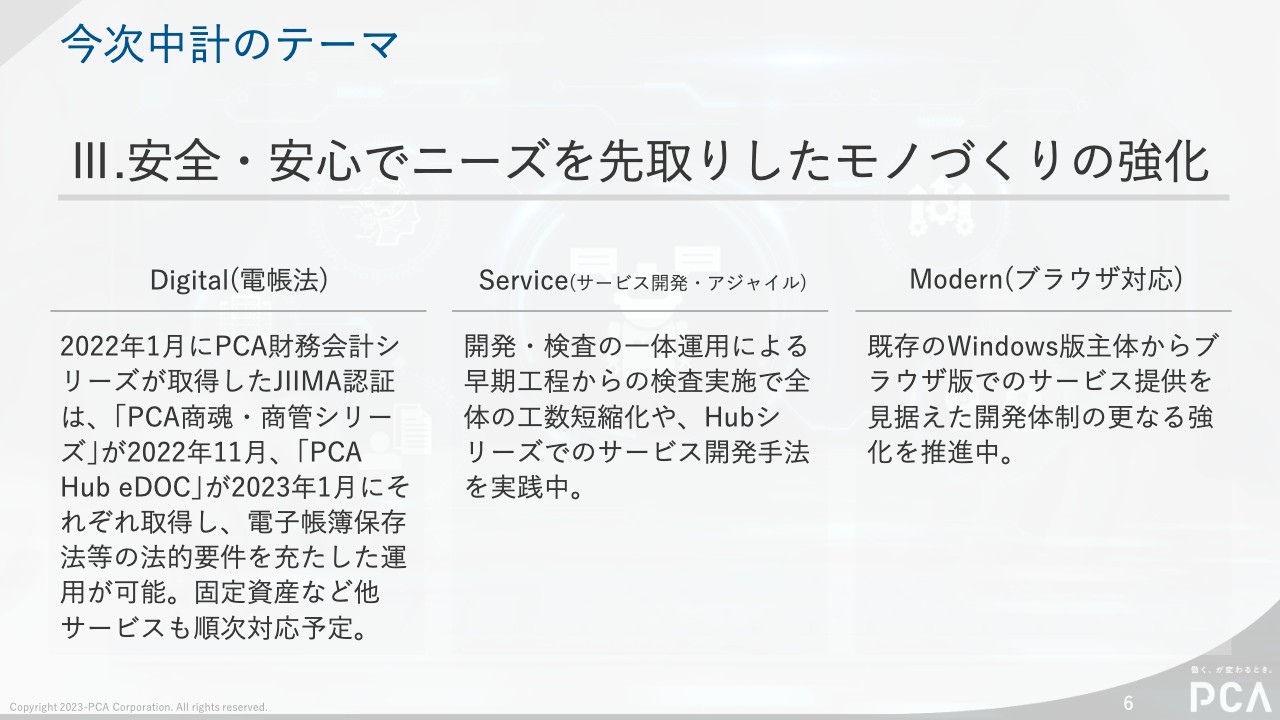

今次中計のテーマ

「安全・安心でニーズを先取りしたモノづくりの強化」についてです。私どもの各サービスは電子帳簿保存法への対策としてJIIMA認証を受けました。また、開発においては、検査体制を一体化したアジャイル開発を進めています。

さらに、従来のWindows版主体からブラウザ版でのサービス提供を見据えて開発体制を強化しています。このようなかたちで開発体制を強化することで、モノづくりの強化を図っています。

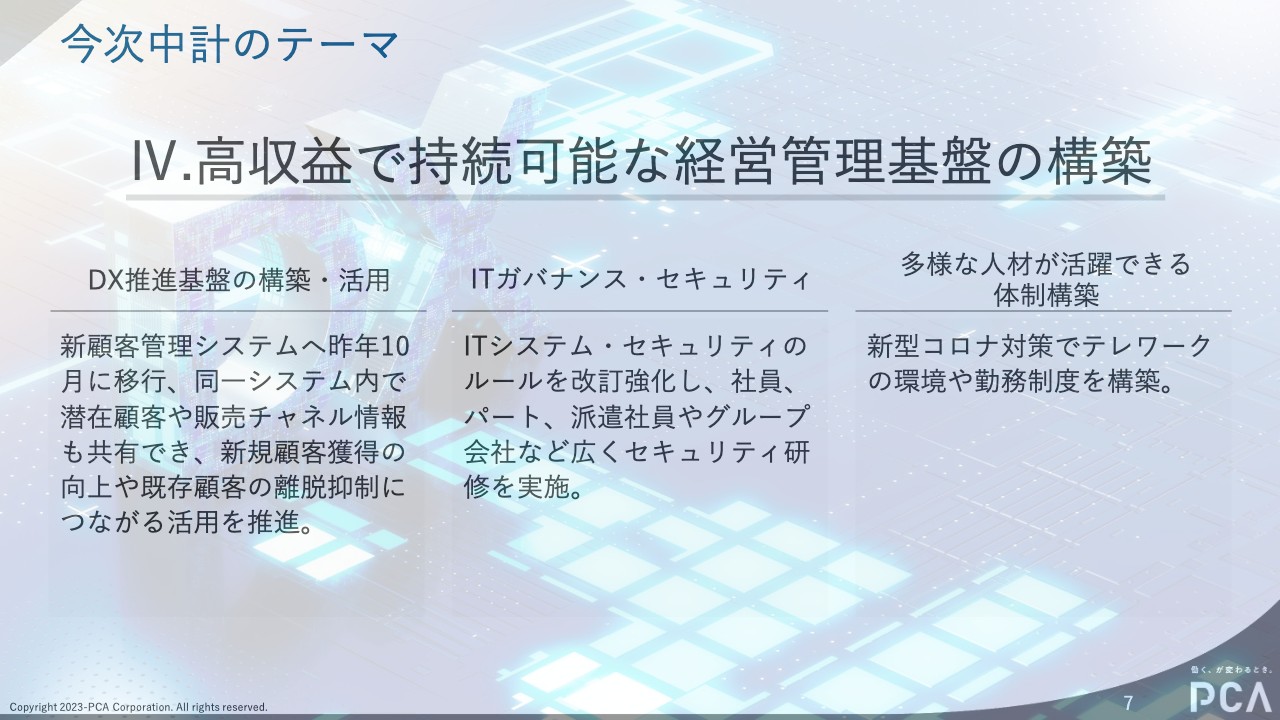

今次中計のテーマ

「高収益で持続可能な経営管理基盤の構築」についてです。2022年に新顧客管理システムへ移行したことにより、顧客情報の確実な分析や販売チャネルの情報共有ができるようになりましたので、販売体制の強化に活かそうと思っています。

ITガバナンス・セキュリティの強化や多様な人材が活躍できる体制構築については、「働く、が変わるとき。」をキャッチフレーズとしています。社内の体制を多様な人材が活躍できる働き方にすることで、世の中の働いているみなさまにも貢献したいと思っています。

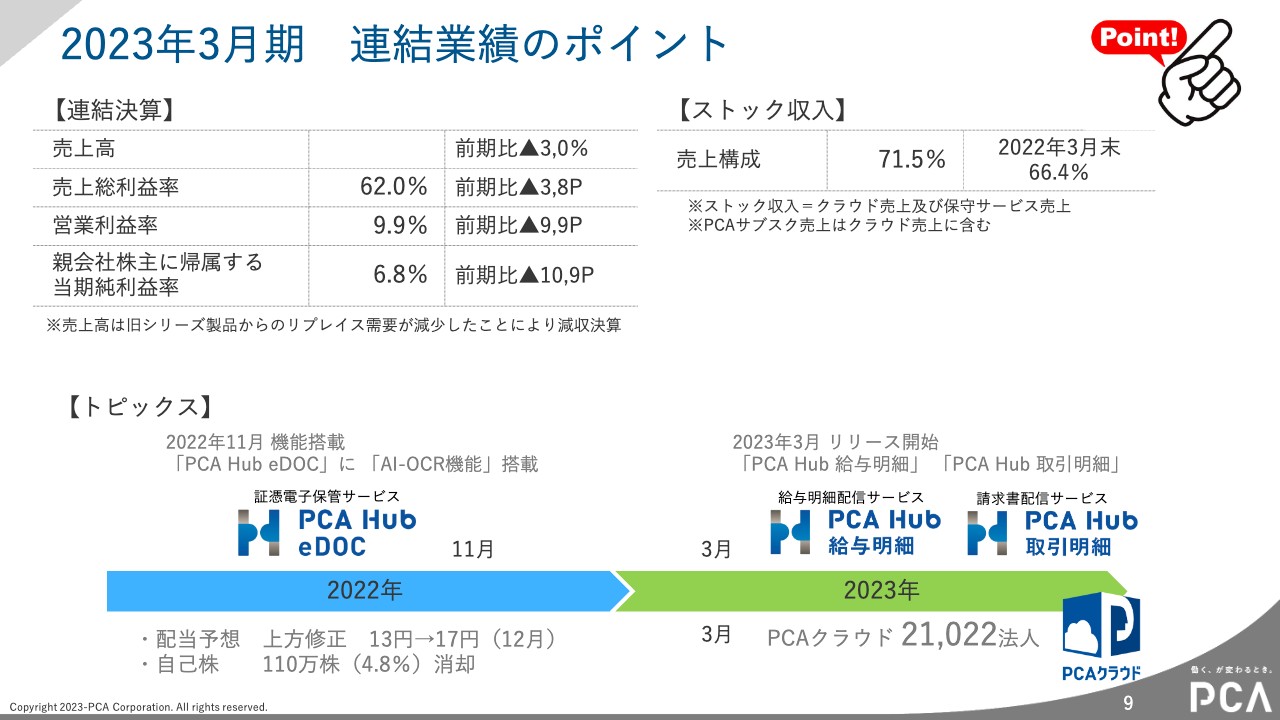

2023年3月期 連結業績のポイント

2023年3月期の連結業績のポイントについてご説明します。

旧シリーズ「PCA Xシリーズ」のサポート終了により、2022年3月期はリプレイス需要が特需的に発生しました。2023年3月期がその特需が終わった期となりますので、残念ながら、売上高は3パーセントダウンとなりました。

先ほどもお伝えしましたが、現在は「PCA Hub」シリーズのラインナップや開発体制の強化に力を入れているため、人件費や外注費に投資を重ねています。そのため、営業利益率は前期比9.9パーセントとなり、ほぼ10パーセントまでダウンしました。しかし、こちらは将来を見据えた開発投資と売上高が若干ダウンしたことによるものですので、ある意味では想定どおりの営業利益だと考えています。

一方で、クラウド売上と保守サービス売上の合計であるストック収入は、前期が66.4パーセントであったのに対して、71.5パーセントとなりました。ストック収入の割合を拡大していく点においては、着実に伸ばせていると思っています。

この1年を通したトピックスとしては、2022年11月に「PCA Hub eDOC」に先ほどお話しした「AI-OCR機能」を搭載しました。製品については、2023年3月に「PCA Hub 給与明細」と「PCA Hub 取引明細」の2つのサービスをリリースし、「PCA Hub」シリーズは合計3サービスに拡大しています。

配当予想については、昨年12月に上方修正して17円としました。また、自己株がかなり積み上がっていたため、そのうち4.8パーセント相当の110万株を償却するという資本政策を実施しています。最後に、私どもの成長のポイントである「PCAクラウド」は、この3月で2万1,022法人まで法人数を高めることができました。

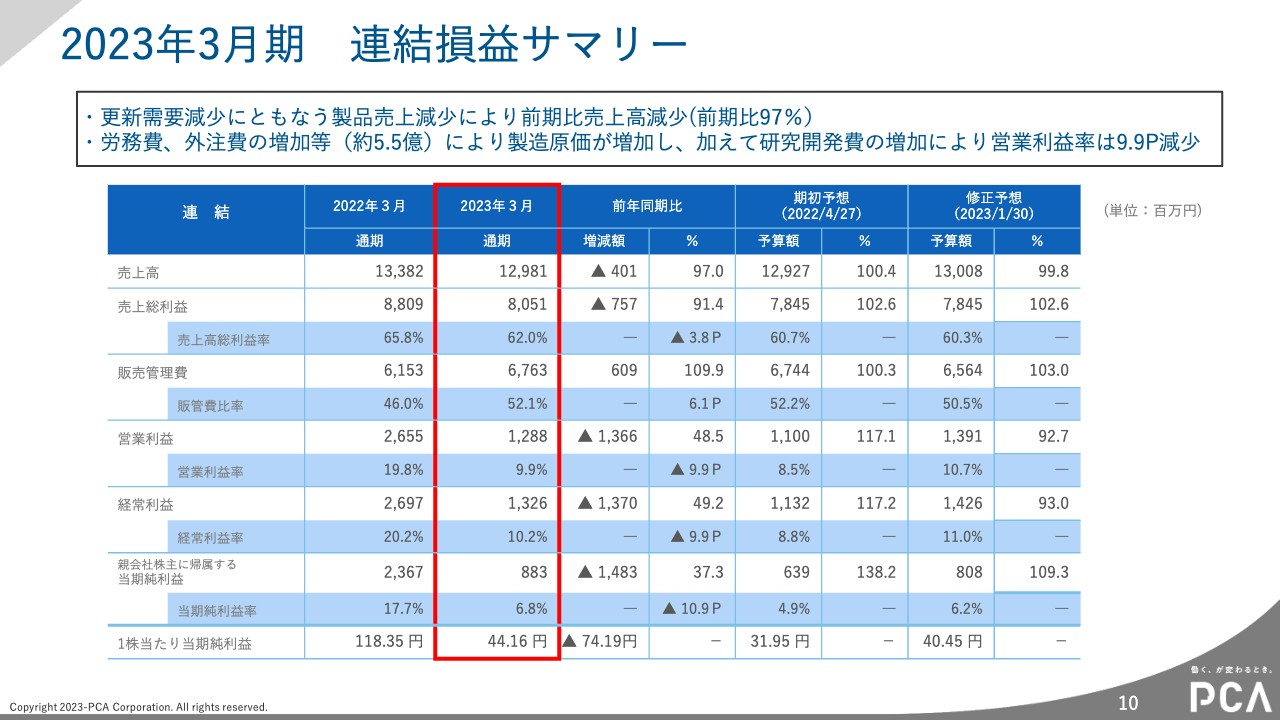

2023年3月期 連結損益サマリー

連結損益のサマリーです。売上高は前年同期比97.0パーセントの129億8,100万円です。営業利益は前年同期比48.5パーセントの12億8,800万円、経常利益は前年同期比49.2パーセントの13億2,600万円で、それぞれほぼ半分になっています。ただし、期初の想定数値は上回ることができていますので、想定どおりに進められたと思っています。

ポイントは、スライドの上部に記載しているとおり、更新特需の後だったため製品売上を中心に若干減少してしまったことです。しかし、その分クラウド等は伸びていますので、最終的には3パーセントの売上減で留めることができました。

一方で、開発投資を強化したため労務費と外注費が5.5億円ほど増加しました。こちらは製造原価や研究開発費の増加のため、最終的に営業利益が下がりましたが、これは将来を見据えた投資として正常な動きだとご理解ください。

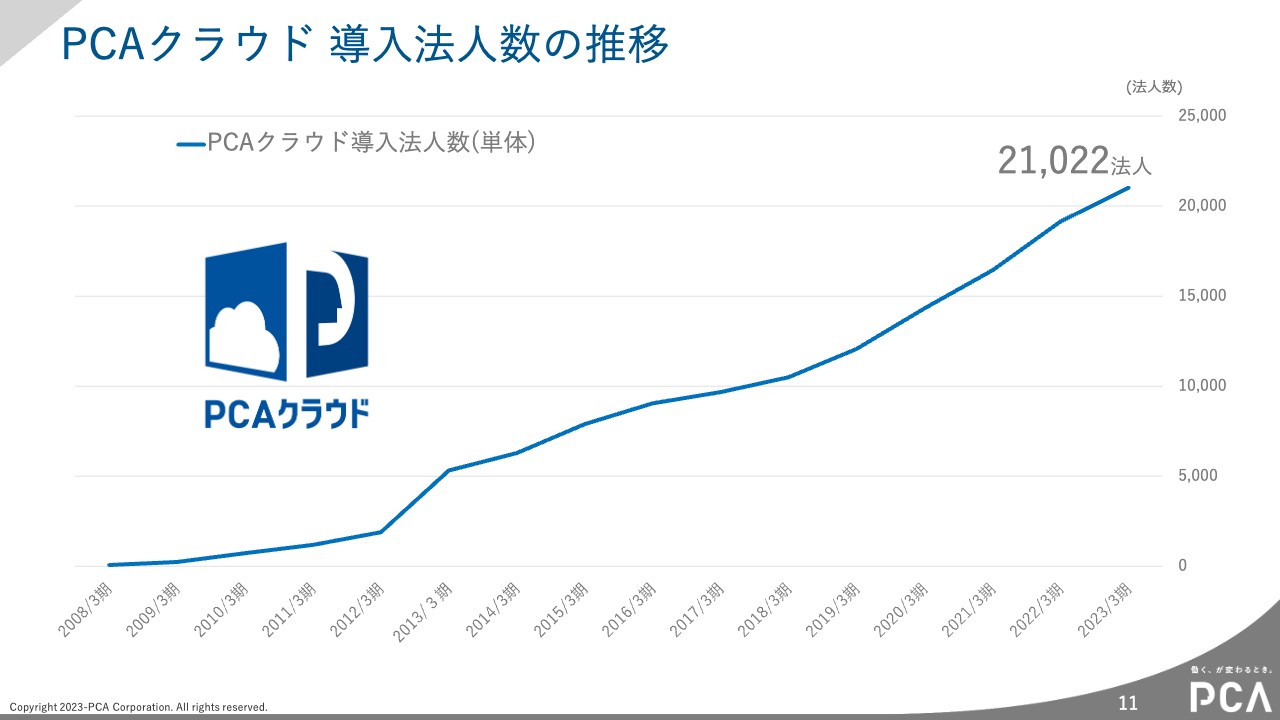

PCAクラウド 導入法人数の推移

「PCAクラウド」の単体の導入法人数は、2008年にリリースをしてから2023年3月で2万1,022法人まで拡大することができました。スライドには年度別の導入法人数を折れ線グラフで記載していますが、一期ごとに着実に導入法人数を増やせていることをご確認いただければと思います。

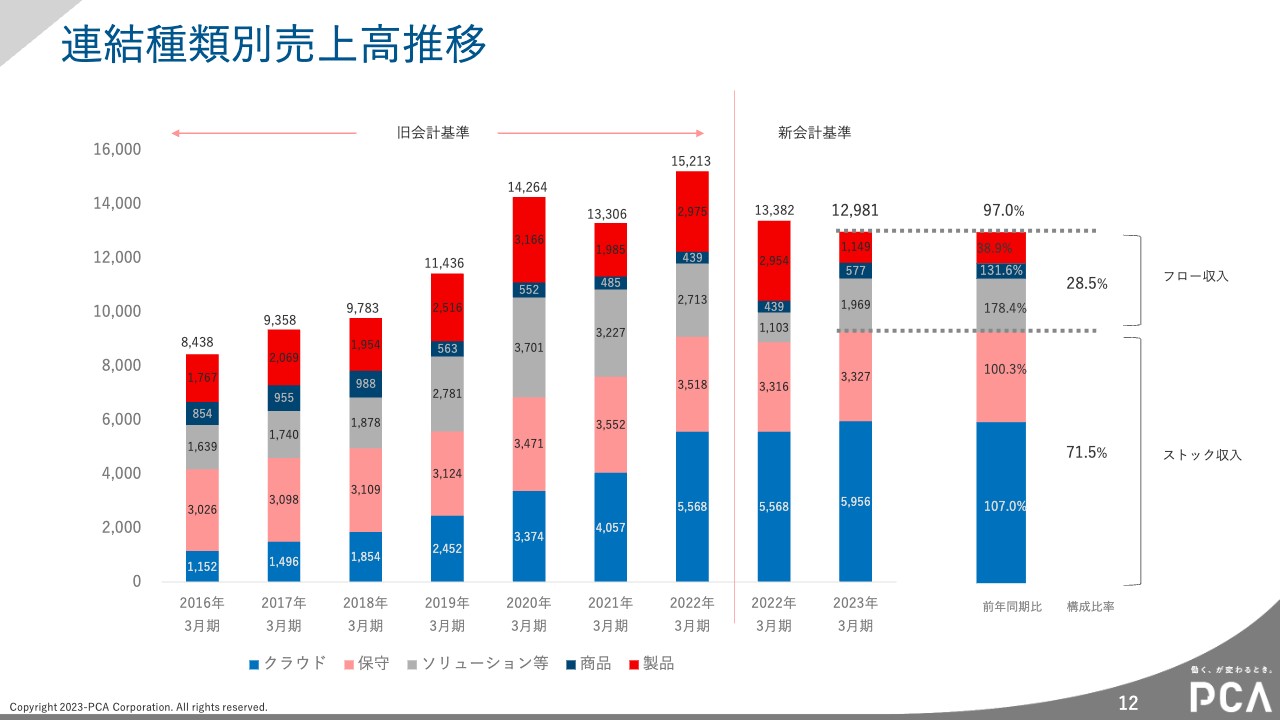

連結種類別売上高推移

スライドのグラフは連結種類別売上高の推移です。直近では、売上全体129億8,100万円のうち、グラフの一番下の青いところにあたるクラウド売上が前年同期比107パーセントの59億5,600万円となり、着実に伸ばすことができました。

ソリューション売上は前年同期比178.4パーセントの19億6,900万円でした。今はどうしても周辺サービスの引き合いが多いため、他社から仕入れて売っているソリューションの伸びが高いです。今後は、自社サービスである「PCA Hub」シリーズを拡大することで、従来は他社からの仕入れで補っていたところを、なるべく自社サービス化していきたいと考えています。

また、1期前の2022年3月期から新会計基準となりました。ソリューション等の仕入れが純額表示になったため、その前の年に比べると前期は下がっているように見えます。この部分が旧会計基準と新会計基準の大きな違いです。

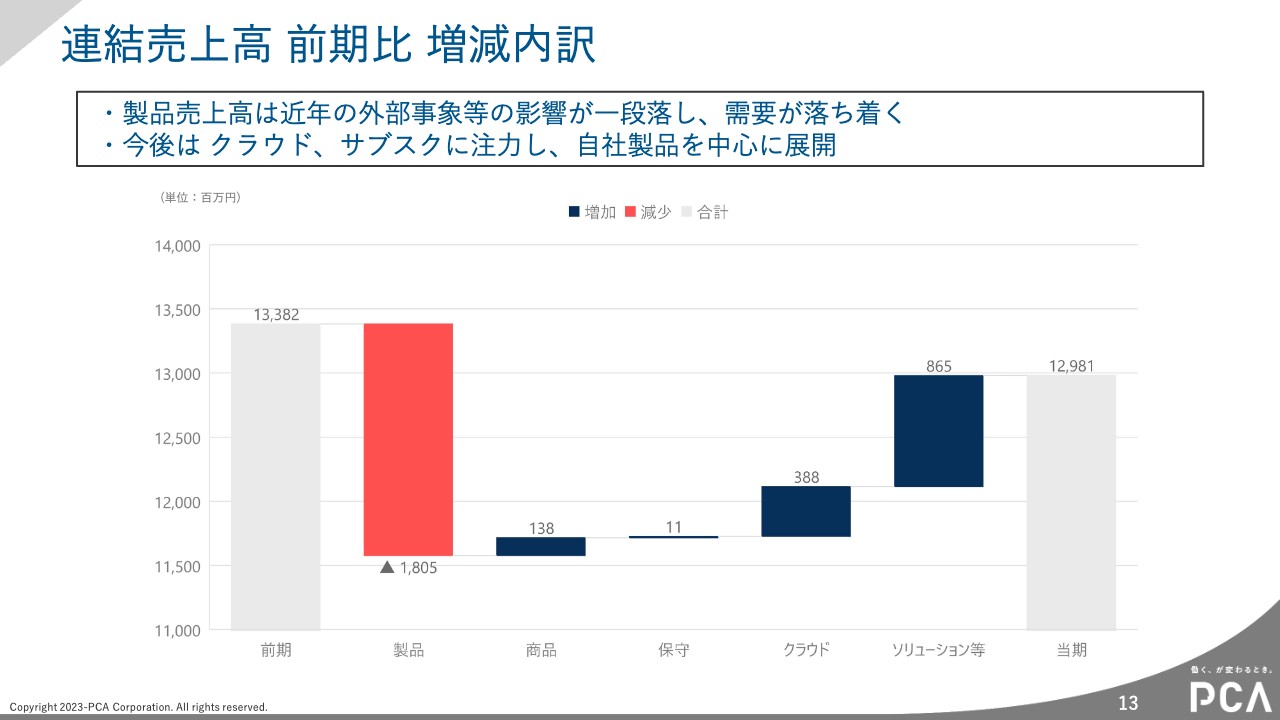

連結売上高 前期比 増減内訳

前期比での連結売上高の増減内訳です。繰り返しになりますが、前期は133億8,200万円だったところ、今期は製品売上が18億円ほど下がりました。

ただし、クラウドが3億8,800万円増加し、他社からの仕入れ分ではありますがソリューション等が8億6,500万円増えたため、差し引きでは129億8,100万円と微減で済みました。私どもとしては、先ほどお話ししたように、クラウド、サブスク、「PCA Hub」において、自社製品を中心に展開していきたいと思っています。

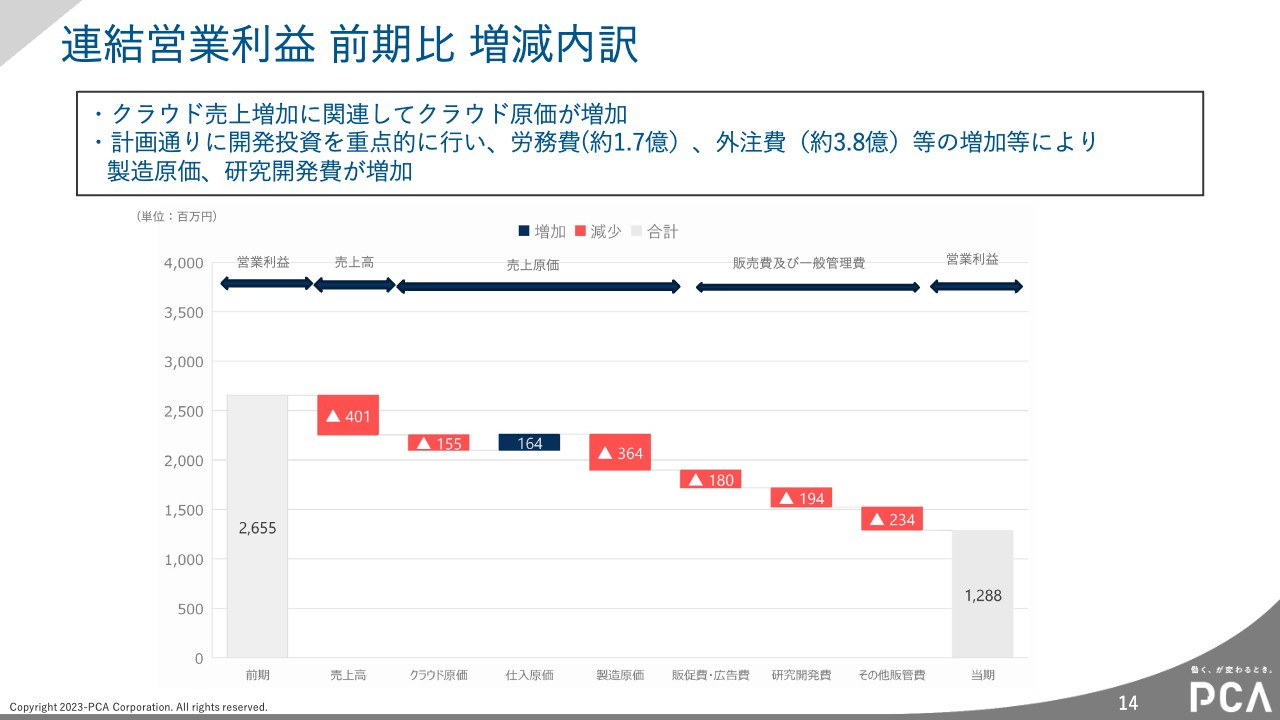

連結営業利益 前期比 増減内訳

前期比での連結営業利益の増減内訳です。前期の26億5,500万円に対して、まずは売上高そのものが4億円減少しました。加えて、クラウド売上が増加したことに伴い、クラウド原価が1億5,500万円増加し、その分の利益が減少しました。製造原価は3億6,400万円、研究開発費は1億9,400万円増加しました。こちらは先ほどお伝えしたように、労務費や外注費、開発投資を増やしたことが要因です。

また、その他販管費についても、昨今のいろいろな物価高等でどうしても経費に若干上積みとなった部分が利益減につながり、最終的に12億8,800万円の利益となりました。

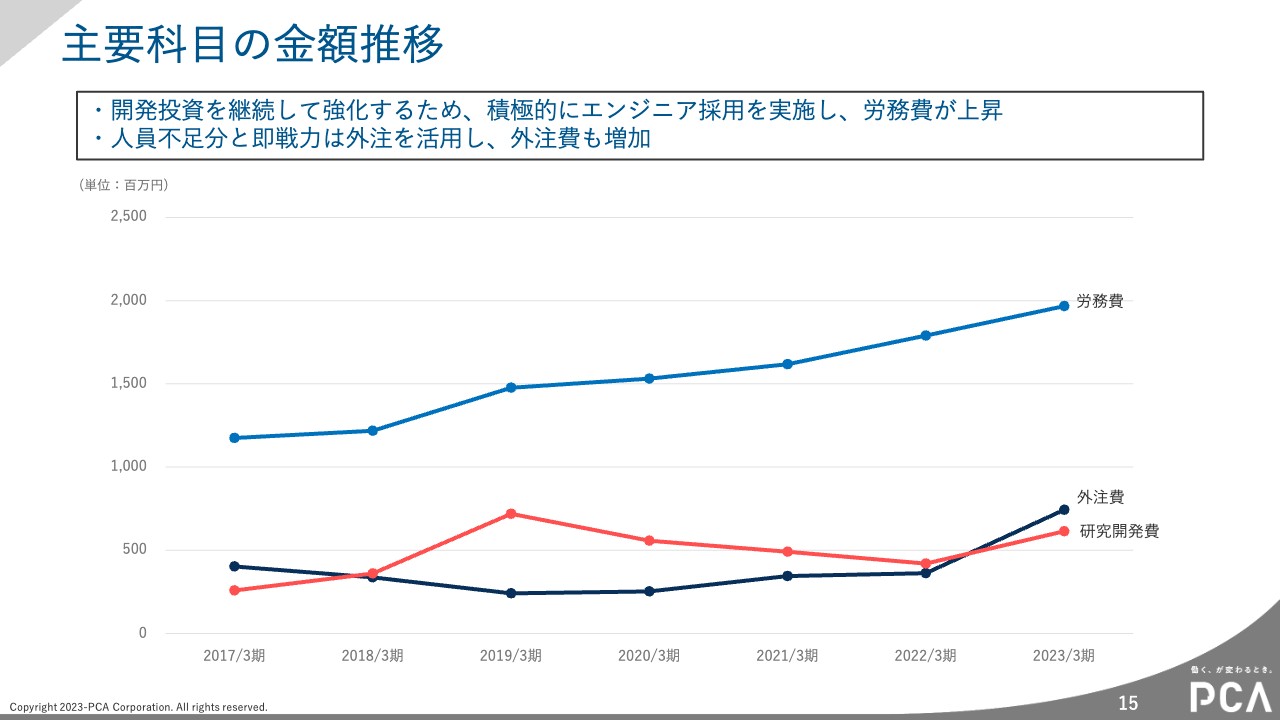

主要科目の金額推移

今期の労務費と外注費の増加について、ここ数年の費用を折れ線グラフでスライドに示しています。労務費としては、開発のための人材を積極的に毎期増やしています。加えて、今回は外注費を大きく増やしたため、2022年3月期からグラフの傾斜が大きくなっているとご理解ください。

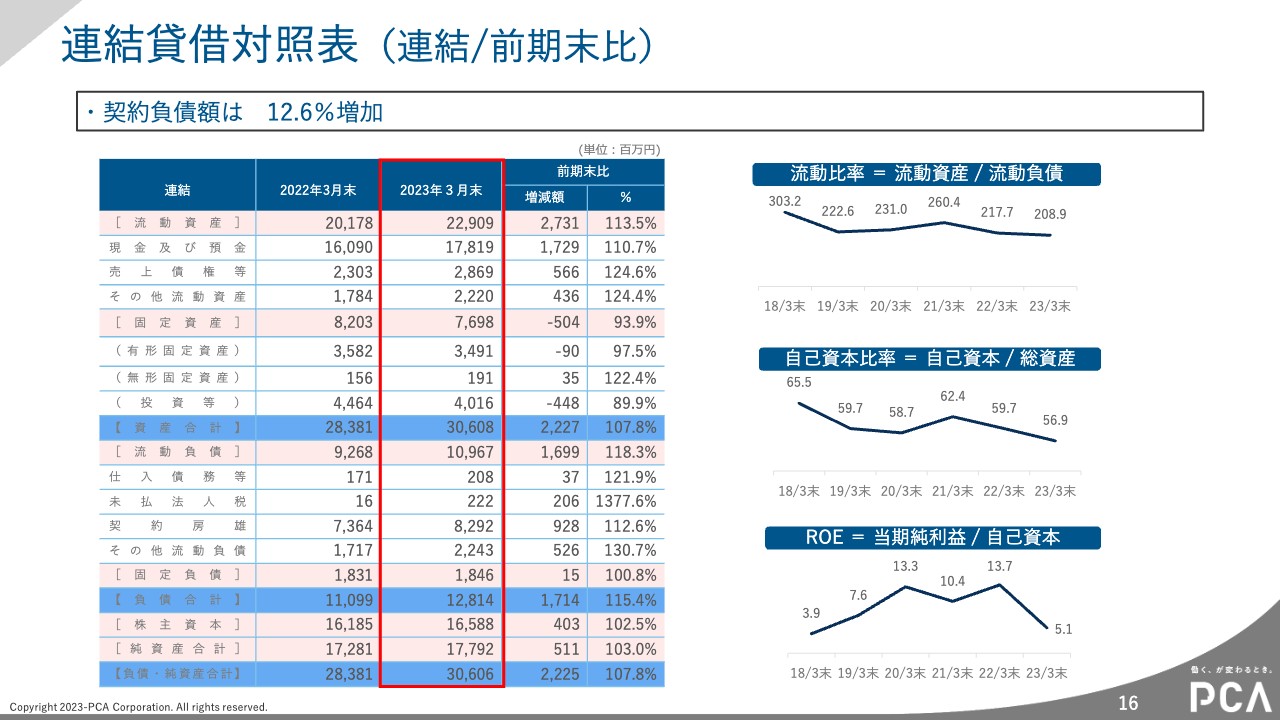

連結貸借対照表(連結/前期末比)

連結貸借対照表です。ストック売上が増えてきており、前請けとして契約負債が毎期順調に積み上がっていることをご理解いただければと思います。

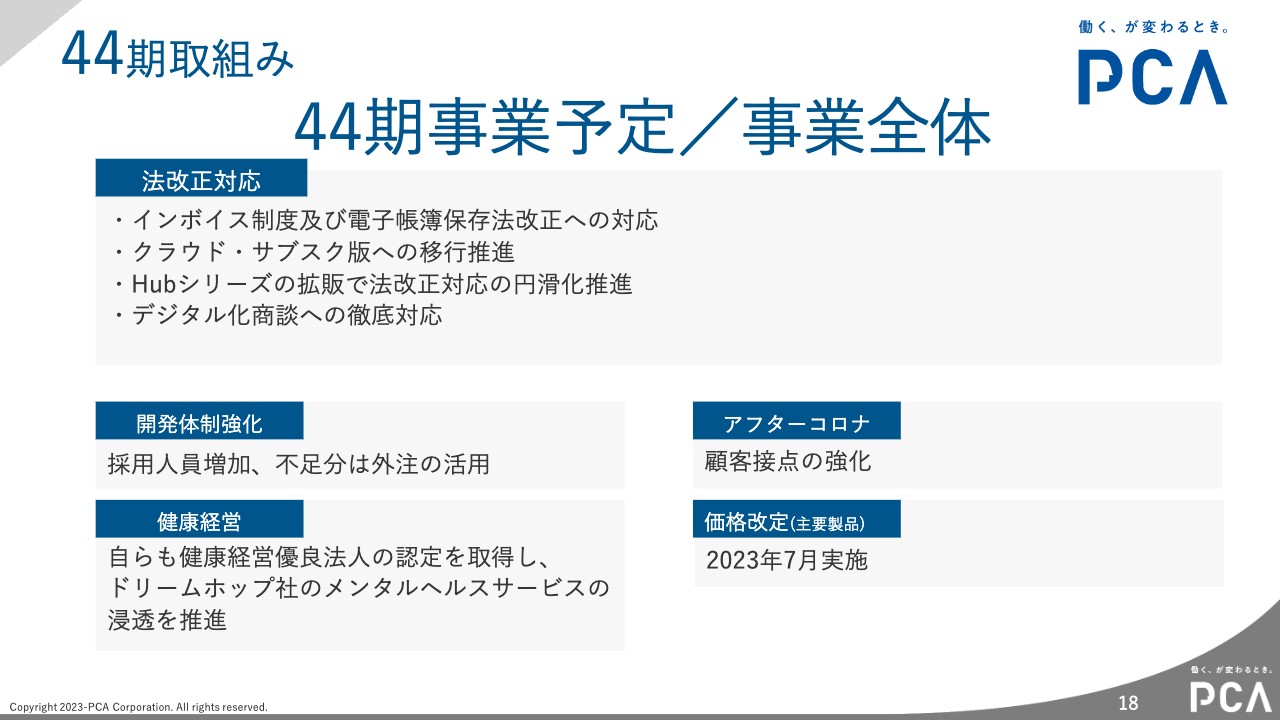

44期事業予定/事業全体

続いて、現進行期である44期の取組みについてご説明します。今期は、2023年10月に予定されているインボイス制度の導入、年明けに予定されている電子帳簿保存法の改正に対応していきます。

すでに対応が始まっている電子帳簿保存法の改正については、いわゆる「猶予期間」と呼ばれるものが1月に終了するため、今期はお客さまに本格的に対応していただく必要があります。インボイス制度および電子帳簿保存法への対応をお客さまに積極的にアピールしながら、この機会を活かして「PCA Hub」シリーズの拡販、「PCAクラウド」やサブスク版への移行推進等を積極的に進めていきたいと思っています。

開発体制の強化としては、今後も「PCA Hub」シリーズを増やしていこうと考えていますので、引き続き開発に従事する人の採用を増加させていきます。しかし、採用後すぐに実戦で成果を出すのはなかなか難しいため、それまでの間は外注を積極的に活用して開発体制の強化を進めていこうと思っています。

健康経営について、「働く、が変わるとき。」を進めるピー・シー・エーでは、まず社員のみなさまの健康を第一に考え、当社の成長に貢献するよう働いていただきたいという考えのもと、「健康経営優良法人」の認定を取得しました。加えて、当社のグループ会社であるドリームホップのメンタルヘルスサービスの浸透を推進していきたいと思っています。

アフターコロナの対応としては、2023年5月8日に新型コロナウイルス感染症が5類に移行することもあり、今期は営業部隊を中心に顧客接点の強化を行い、営業展開を積極的に進めていきたいと思っています。

また、昨今の物価高を踏まえ、2023年7月には主力製品やサービスを中心とした価格改定を予定しています。こちらも、お客さまのご理解をいただきながら進めていきたいと思っています。

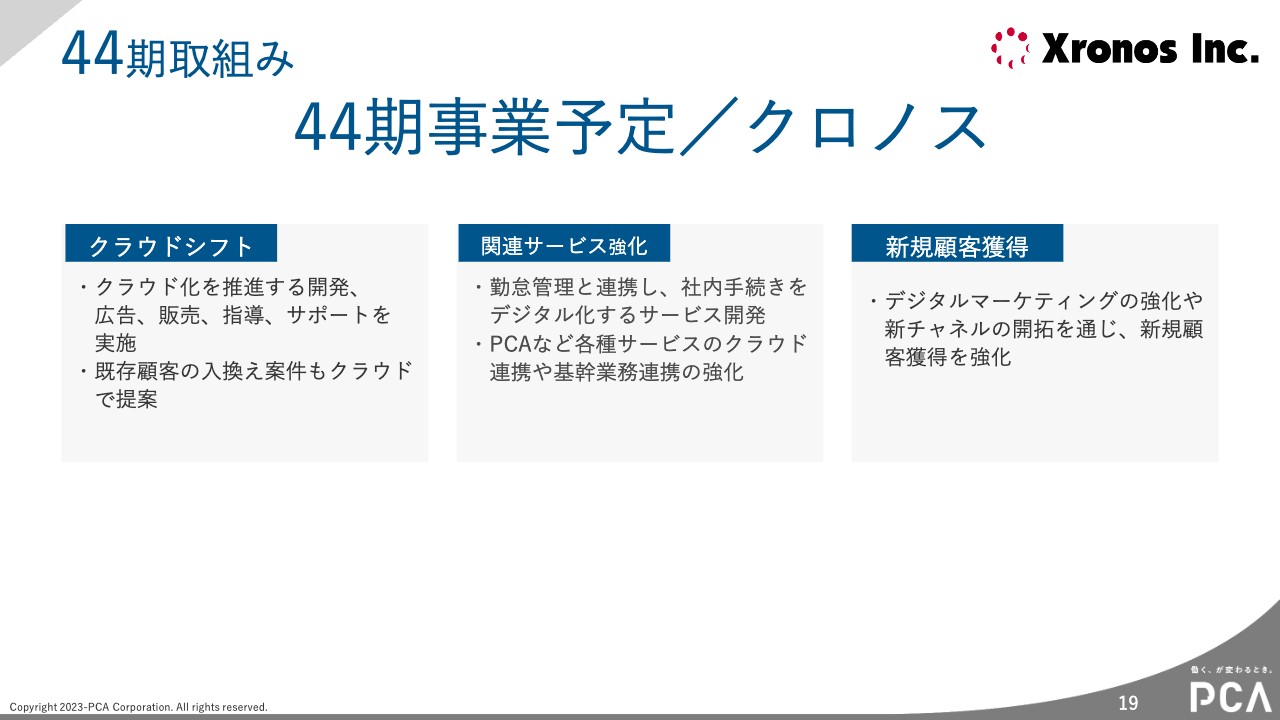

44期事業予定/クロノス

グループ会社のクロノスは、当社と同じくクラウドシフトを積極的に進めています。また、関連サービスの強化として、勤怠管理と連携し社内手続きをデジタル化するサービスの開発も積極的に進めています。

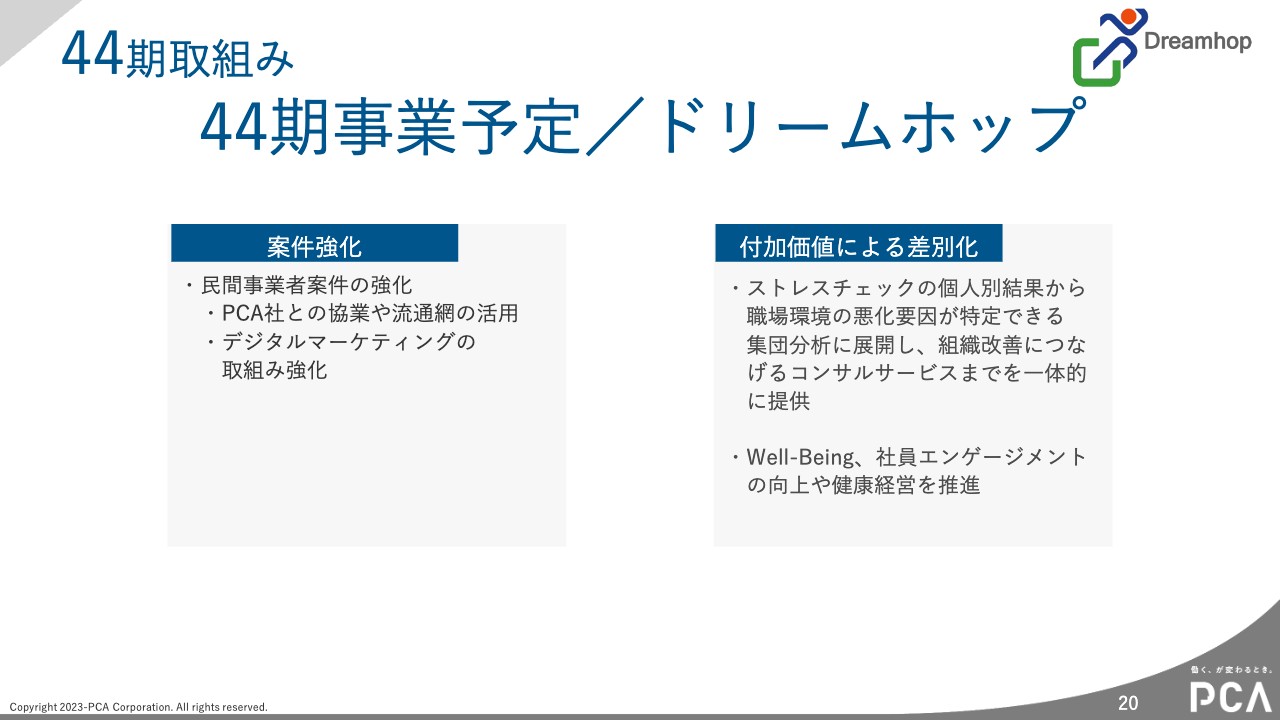

44期事業予定/ドリームホップ

ドリームホップは、民間事業者案件の強化を行っています。また、現在は単純なストレスチェックを中心に進めていますが、今後は集団分析などコンサルサービス的なところまでサービスを展開できないかということで、付加価値による差別化も模索しています。

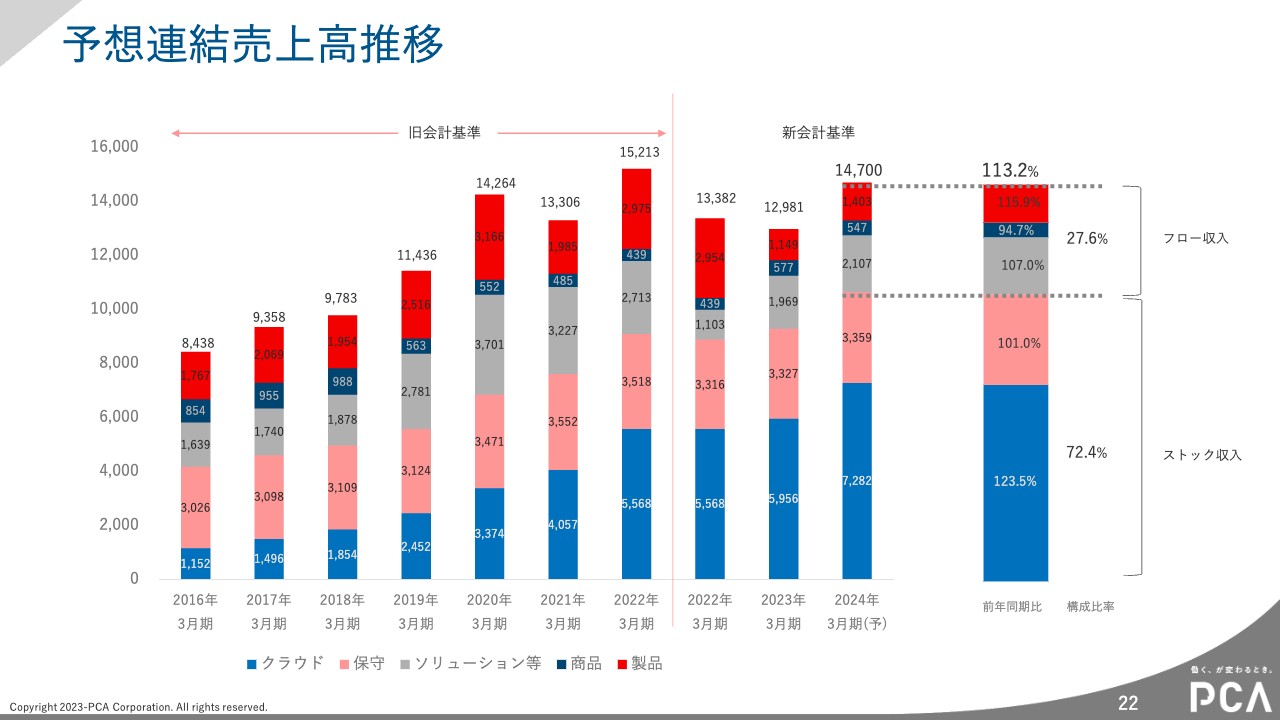

予想連結売上高推移

2024年3月期の業績予想についてご説明します。

今期の売上高は前期比113.2パーセントの147億円を予定しています。クラウドは123.5パーセント、製品は価格改定等により伸びると予想しているため115.9パーセント、全体では113.2パーセントの伸びを目指しています。

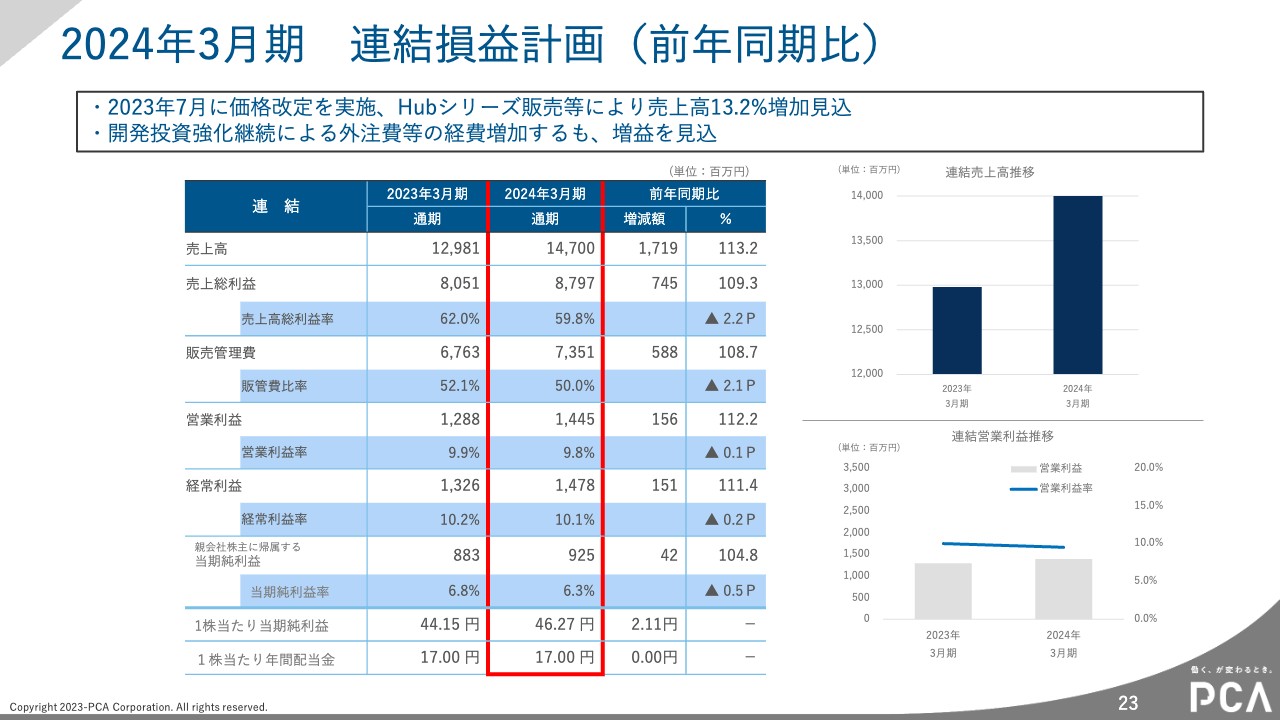

2024年3月期 連結損益計画(前年同期比)

売上高は前期比13.2パーセント増の147億円を目指した上で、開発投資の強化は継続していくため、最終的な営業利益は14億4,500万円、経常利益は14億7,800万円を見込んでいます。売上高の伸びとだいたい同じレベルで、営業利益は前期比12.2パーセント、経常利益は11.4パーセントの増加を目指しています。

売上高は伸びると予想しているものの、先を見越した開発投資は続けていく必要があるため、うまくバランスを取りながら増益を確保していくことが当社の現進行期の戦略であるとご理解いただきたいと思います。

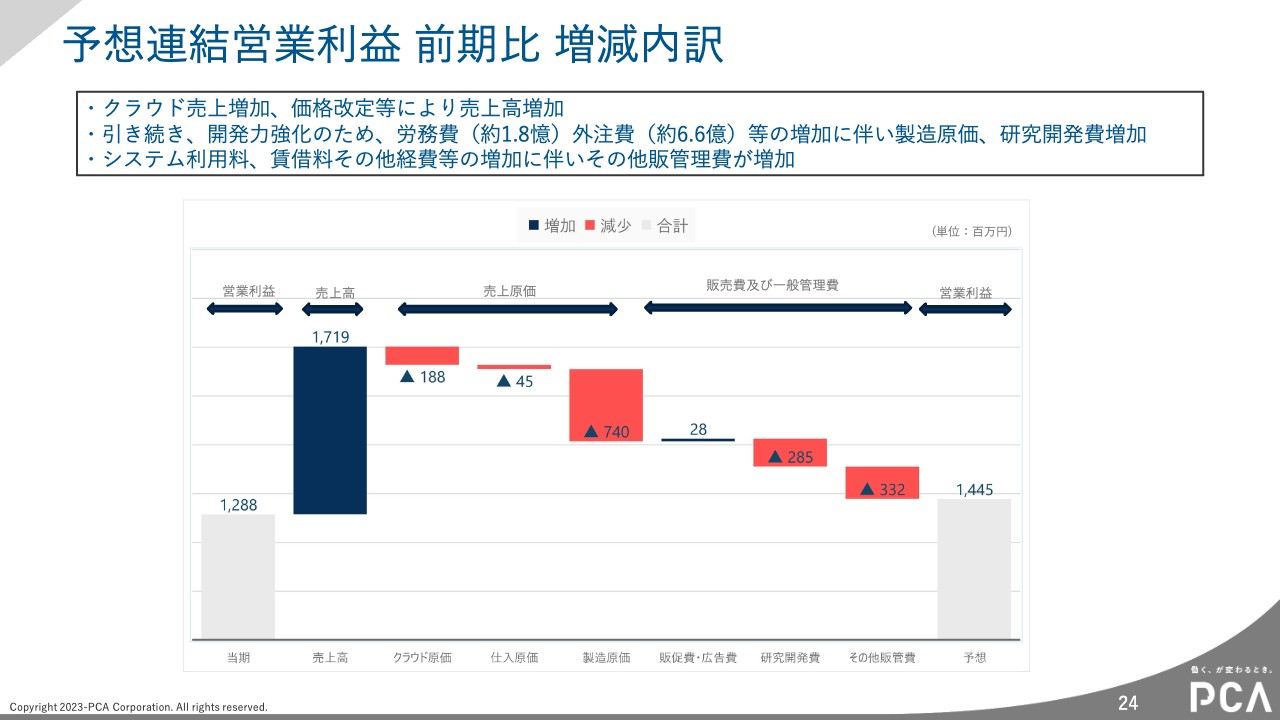

予想連結営業利益 前期比 増減内訳

営業利益について分解してご説明します。売上高は17億1,900万円増加しますが、開発投資のところで、労務費が約1億8,000万円、外注費が約6億6,000万円増加する予定です。また、製造原価が7億4,000万円、研究開発費が2億8,500万円増加し、利益の減少につながります。

その他販管費についても、スライドの図に記載しているとおり、今期もシステム利用料や賃借料等の経費の増加が予定されていることをご理解いただきたいと思います。

佐藤氏からのご挨拶

今期も当社は「PCAクラウド」、サブスク、周辺サービスである「PCA Hub」を中心に成長を続けていこうと考えています。「PCA Hub」シリーズについては、これからもサービスラインアップの拡充を目指しています。早くみなさまに成果をご説明できる機会があればと思いますが、まずは着実な成長を第一に進めていきます。

今期も当社をご理解いただき、引き続きご支援をいただきたいと思います。本日はご視聴いただきまして、ありがとうございました。

新着ログ

「情報・通信業」のログ