アステリア、ソフトウェア事業セグメント前期比+14%の増収、創立25周年などを記念し初の中間配当を実施

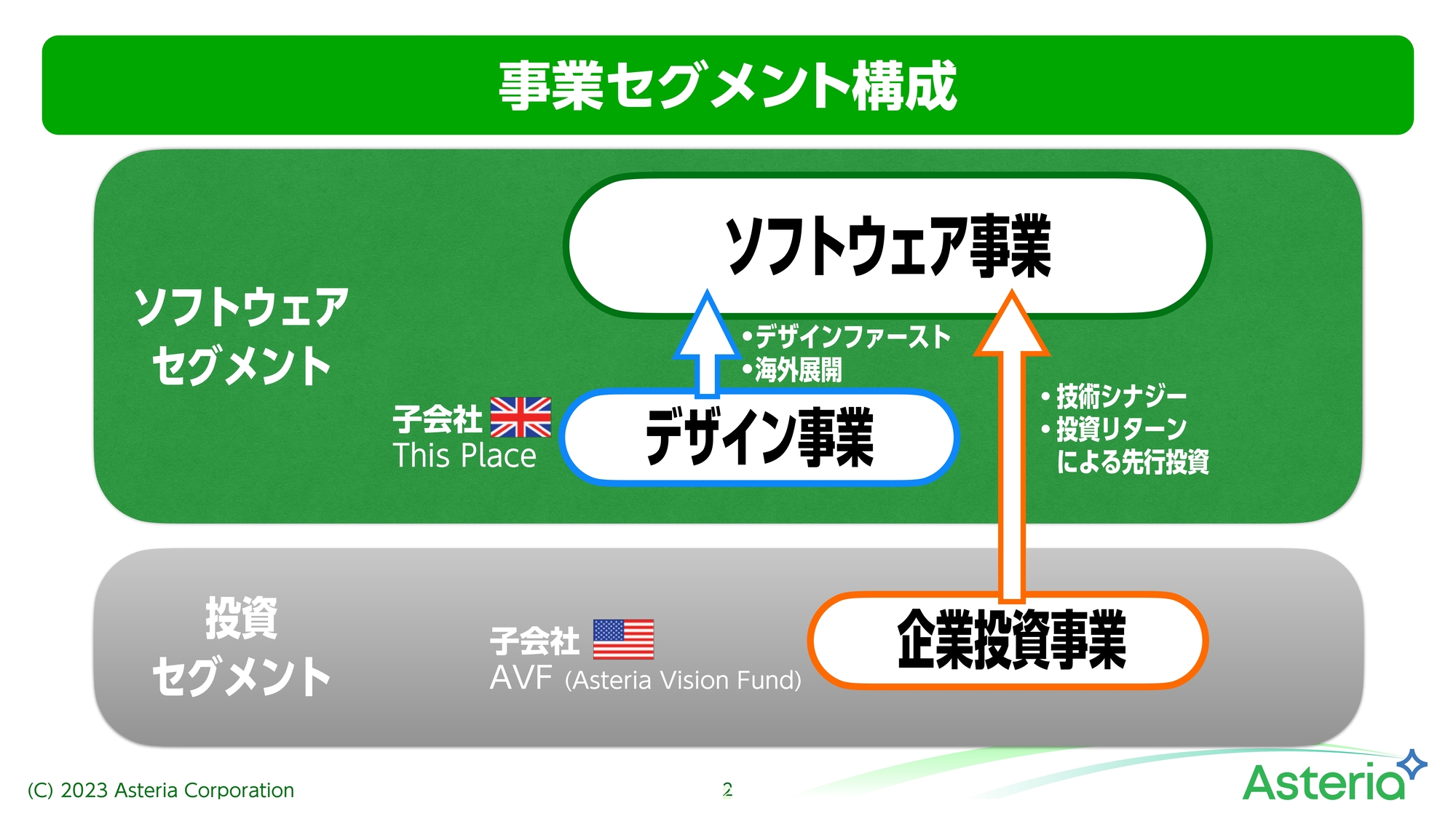

事業セグメント構成

平野洋一郎氏(以下、平野):みなさまこんにちは。本日はご多用のところ、当社の2023年3月期決算説明会にご参加いただき、誠にありがとうございます。まずは当社の事業セグメントの構成からご説明します。

当社グループには2つの事業セグメントがあります。1つ目がソフトウェア事業セグメントで、もう1つが投資セグメントです。ソフトウェア事業セグメントはソフトウェア事業とデザイン事業で構成されています。投資事業セグメントは企業投資事業で構成されています。

ソフトウェア事業は1998年の当社設立時から行っている事業であり、アステリア株式会社を中心に進めています。デザイン事業は100パーセント子会社である英国のThis Place社を中心に進めている事業であり、2017年からスタートしています。

企業投資事業は米国の100パーセント子会社AVF(Asteria Vision Fund)を中心に進めている事業です。ソフトウェア事業以外の2つは、ソフトウェア事業を支えるために開始した事業です。このような構成となっています。

2023年3月期通期決算概要

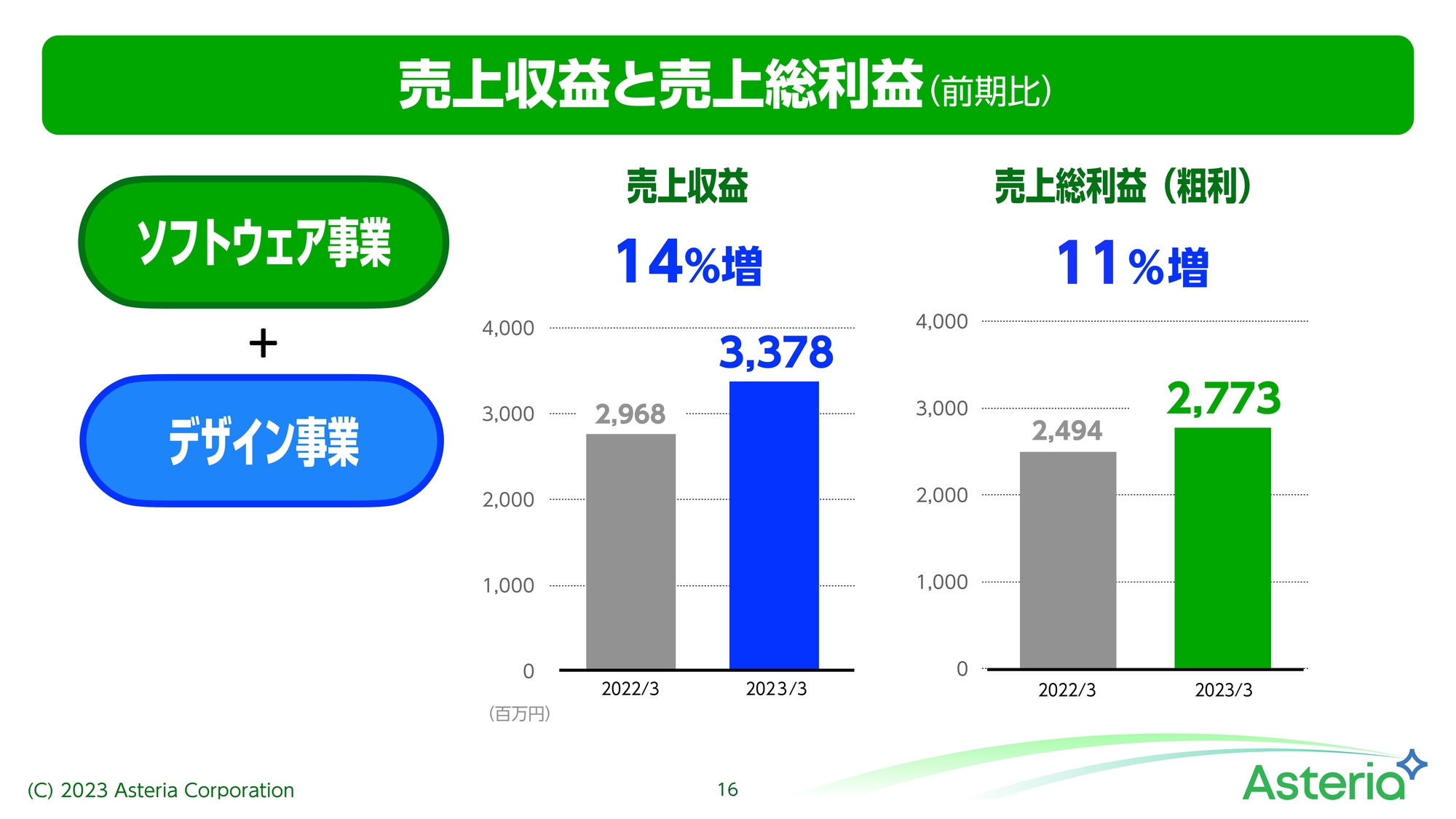

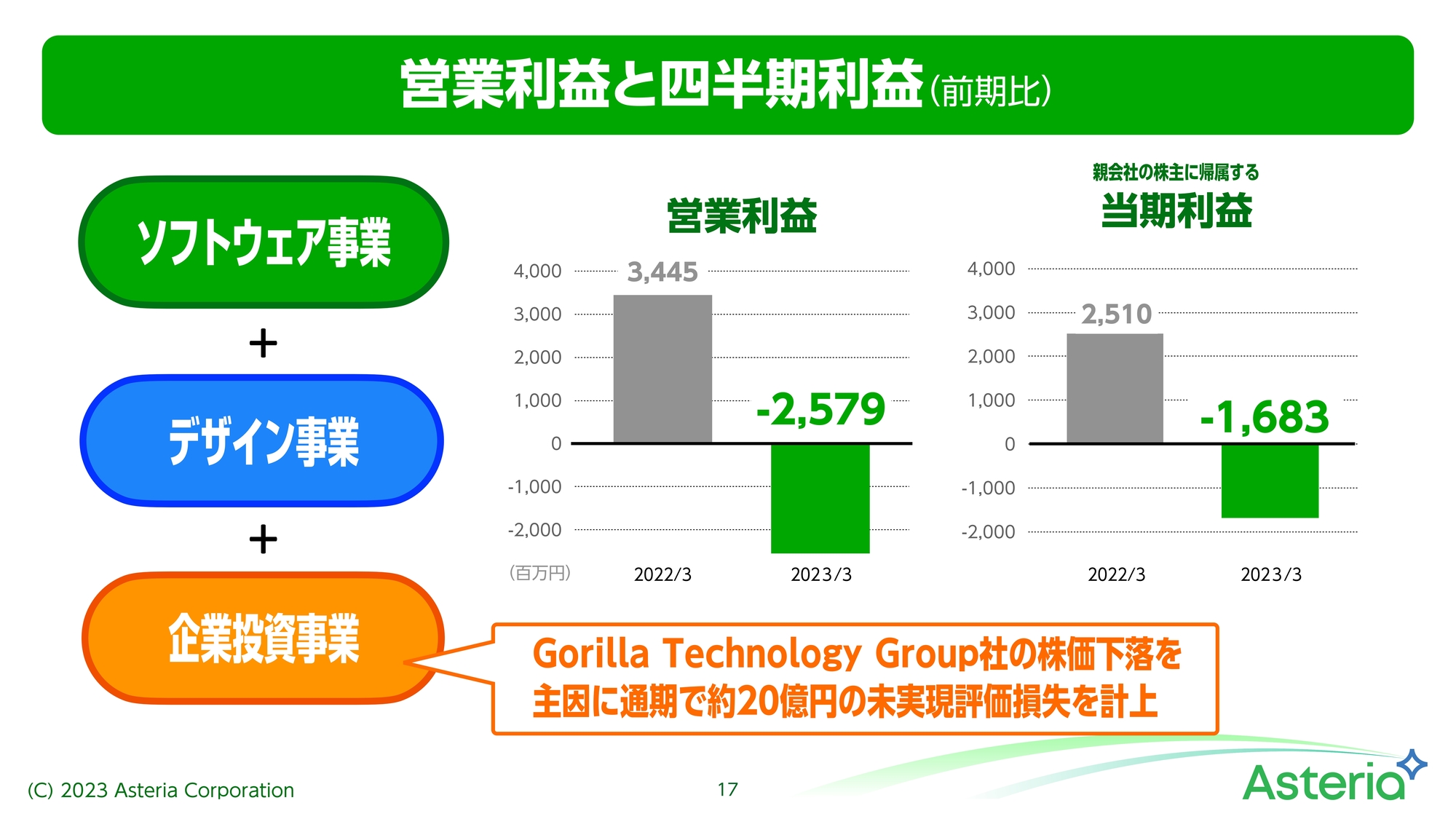

今回の決算は、まさにこの2つのセグメントで大きく明暗が分かれる結果となりました。ソフトウェア事業セグメントは、売上収益が14パーセント増、売上総利益が11パーセント増と、2桁増収となりました。一方で、投資セグメントはGorilla Technology Group(以下、Gorilla社)の株価の大幅下落により著しい減益となっています。

ソフトウェア事業セグメントは、主力の「ASTERIA Warp」は11パーセント増収、また現在注力しているサブスク版の「ASTERIA Warp Core」に至っては、42パーセントの増収です。さらに、新たに大変勢いを持って伸びている「Platio」は、テレビCMなども含めた積極的なプロモーションにより、60パーセントもの増収となりました。また、一昨年までご心配をかけていたデザイン事業も、年度で40パーセントの増収となっています。

Gorilla社の株価の下落についてお話しします。投資事業セグメントでは現在、6つの企業に投資しているのですが、その内の1つ、米国NASDAQに上場しているGorilla社の株価が当社(アステリア)の事業年度最終日である3月31日が終わった日本時間の夜中に、12ドルあった株価が突然4.8ドルになりました。その結果を受け大幅減益となり、当社の利益にも影響しました。

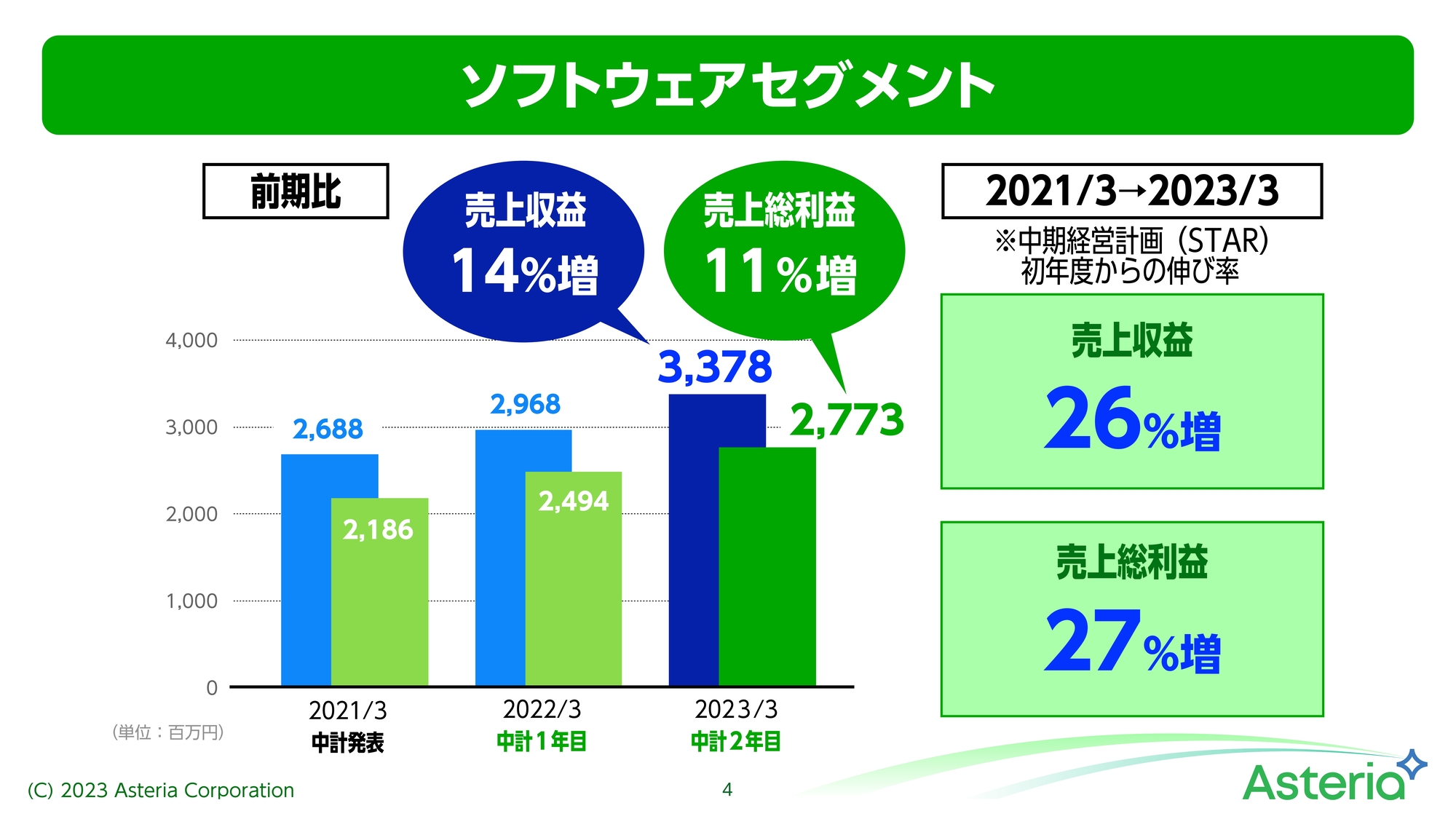

ソフトウェアセグメント

当社の成長を支えているソフトウェア事業セグメントについてご説明します。前期比で、売上収益が14パーセント増、売上総利益が11パーセント増です。中期経営計画に入ってから現在で2年になり、初年度と前年度を比べた伸び率は、売上収益が26パーセント増、売上総利益は27パーセント増となっています。

目次

ここまでがアウトラインであり、ここからより詳細にご説明したいと思います。今回初めてご参加の方もいらっしゃいますので、会社概要、今回の決算概要、それを受けての成長戦略という順にご説明します。

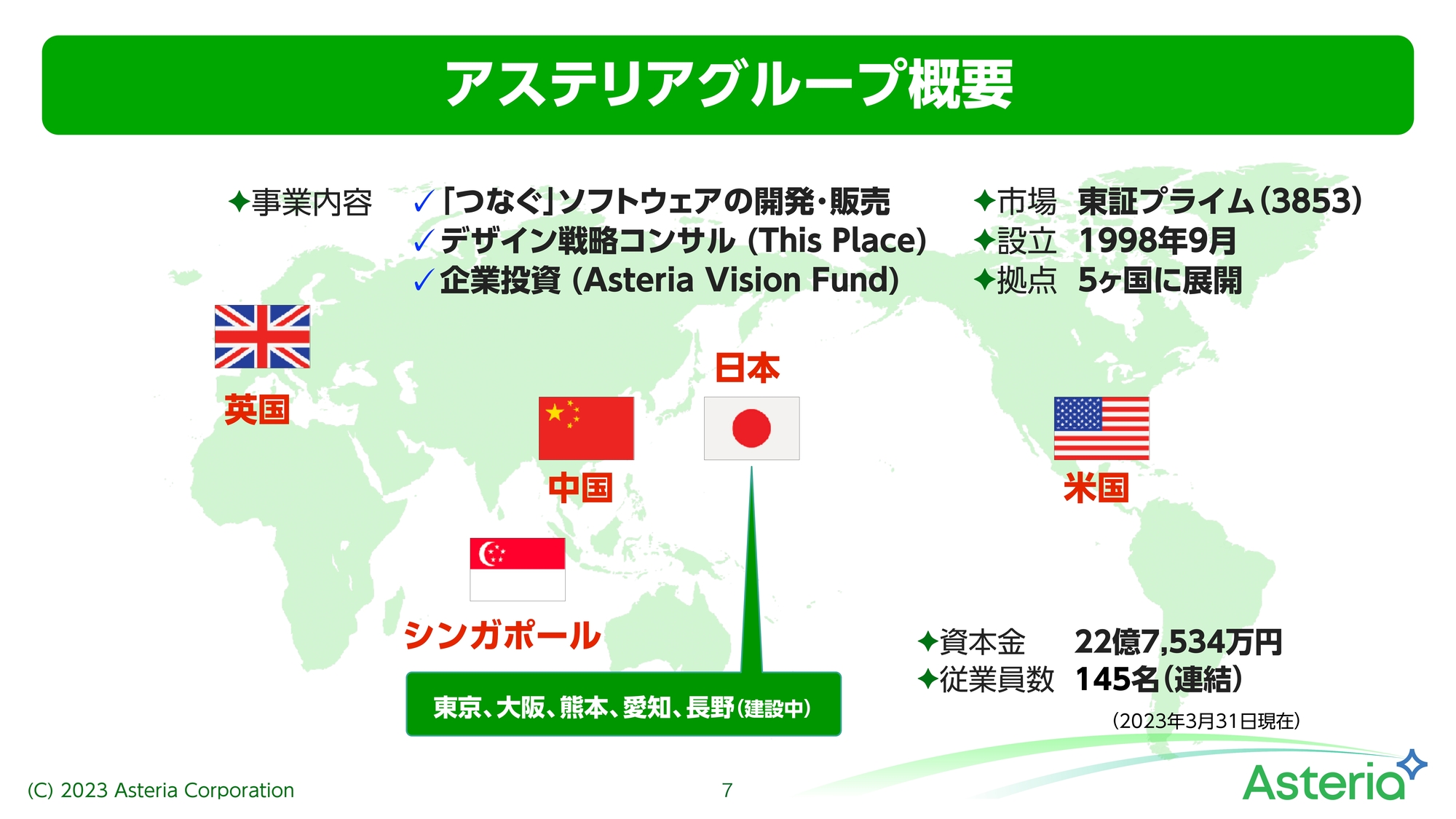

アステリアグループ概要

会社概要です。当社グループは日本でスタートしていますので、こちらが本社になり、海外4ヶ国に展開しています。英国、シンガポール、中国、そして米国です。事業内容は先ほどお伝えした3つです。

東証プライムに上場しており、従業員が非常に少ないというのが1つの特徴です。今回の期末で145名と、非常にコンパクトなチームで事業を行っています。国内拠点は、一極集中の緩和という観点から、東京、大阪、熊本、愛知、そして7月からは長野でも展開する計画です。

アステリアの経営理念

このように展開していますが、上場時の2007年から変わらず、3つの経営理念があります。1つ目が「発想と挑戦」です。プライム上場企業といえども、ベンチャースピリットを忘れず、リスクを取ることもいとわず、新たな可能性に挑戦するということです。

2つ目は「世界的視野」です。創業時から私たちの製品・サービスを世界的に提供することに挑戦しており、そのために一人ひとりが世界的な視野を持つということです。また、どこかの真似はしないというポリシーを持っています。

3つ目が「幸せの連鎖」です。最近ではウェルビーイングなどとも言われますが、自分たち自身が幸せな仕事をできていることが、クリエイティブで価値の高いアウトプットにつながると考えています。また、それがパートナー、取引先、さらには社会に幸せを連鎖させていく原動力だと考えています。

独立社外取締役が過半数

経営陣の特徴は、独立社外取締役が過半数であることです。特に今、プライム上場企業は社外取締役を3割以上とするということが議論されていますが、当社の場合は5年以上前から過半数が社外取締役であり、しかも全員が独立社外取締役となっています。

また、1998年の創業時から継続的に社外取締役を2名以上選任し、ガバナンスの利いた構成となっています。

グローバルな経営体制

執行役員については、さまざまな分野に強みを持つ構成、また、グローバルな構成となっています。このような経営体制の下、当社の事業モデルがあります。

ソフトウェア事業

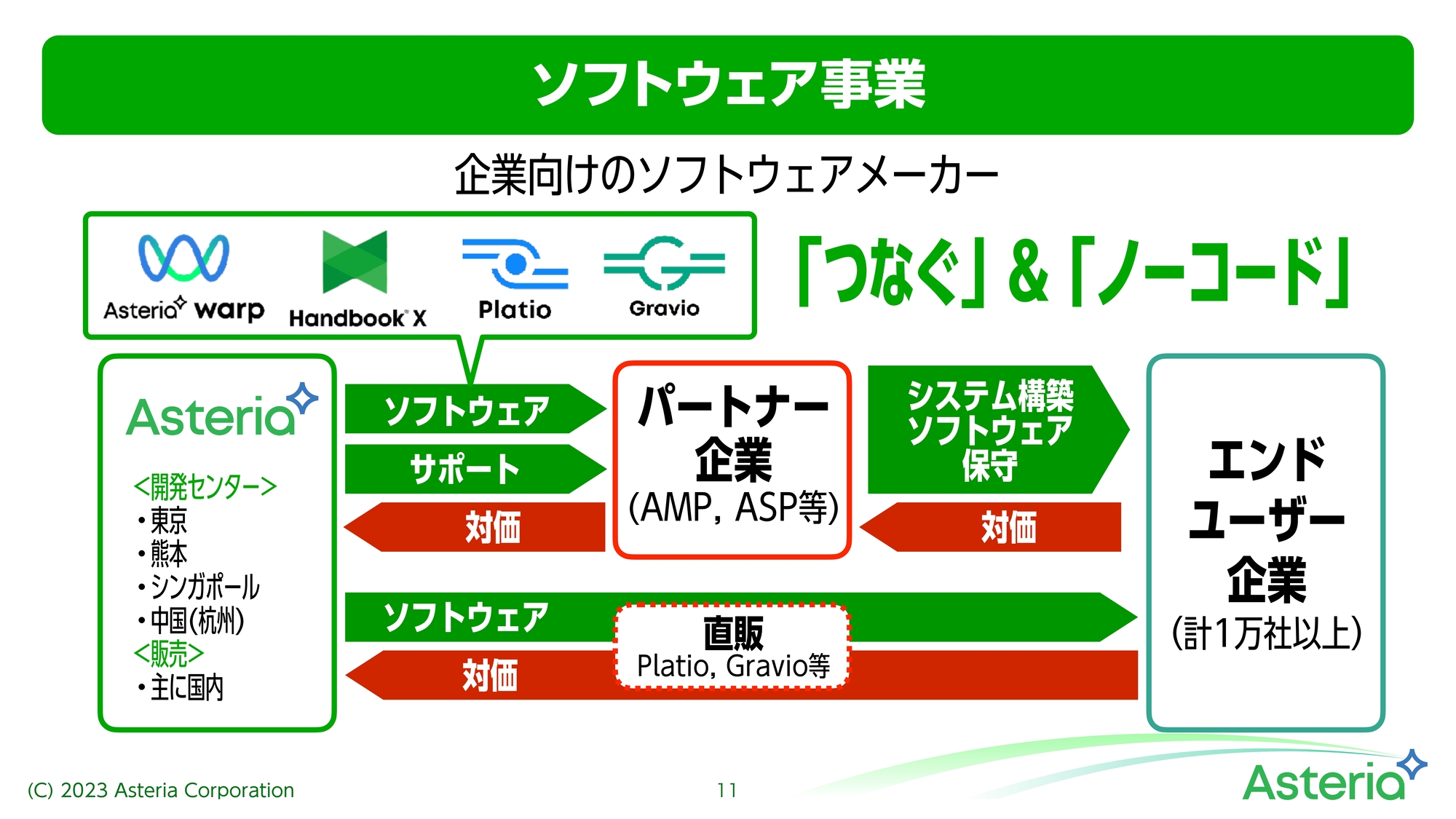

ソフトウェア事業は、ソフトウェア開発を生業としていますが、多くの企業が行っている受託開発ではなく、ソフトウェアメーカーです。製品を開発し、それをパートナー企業に販売し、パートナー企業はその製品でシステム構築や保守を行ってエンドユーザー企業に届けるというかたちが基本となります。「ASTERIA Warp」の場合、100パーセントこのような販売形態です。

最近のソフトウェアは、このルートが直販になっています。特に「Platio」「Gravio」は直販も含めて流通させるかたちにもなっています。すべての製品が「つなぐ」と「ノーコード」を踏襲していることが特徴となっています。

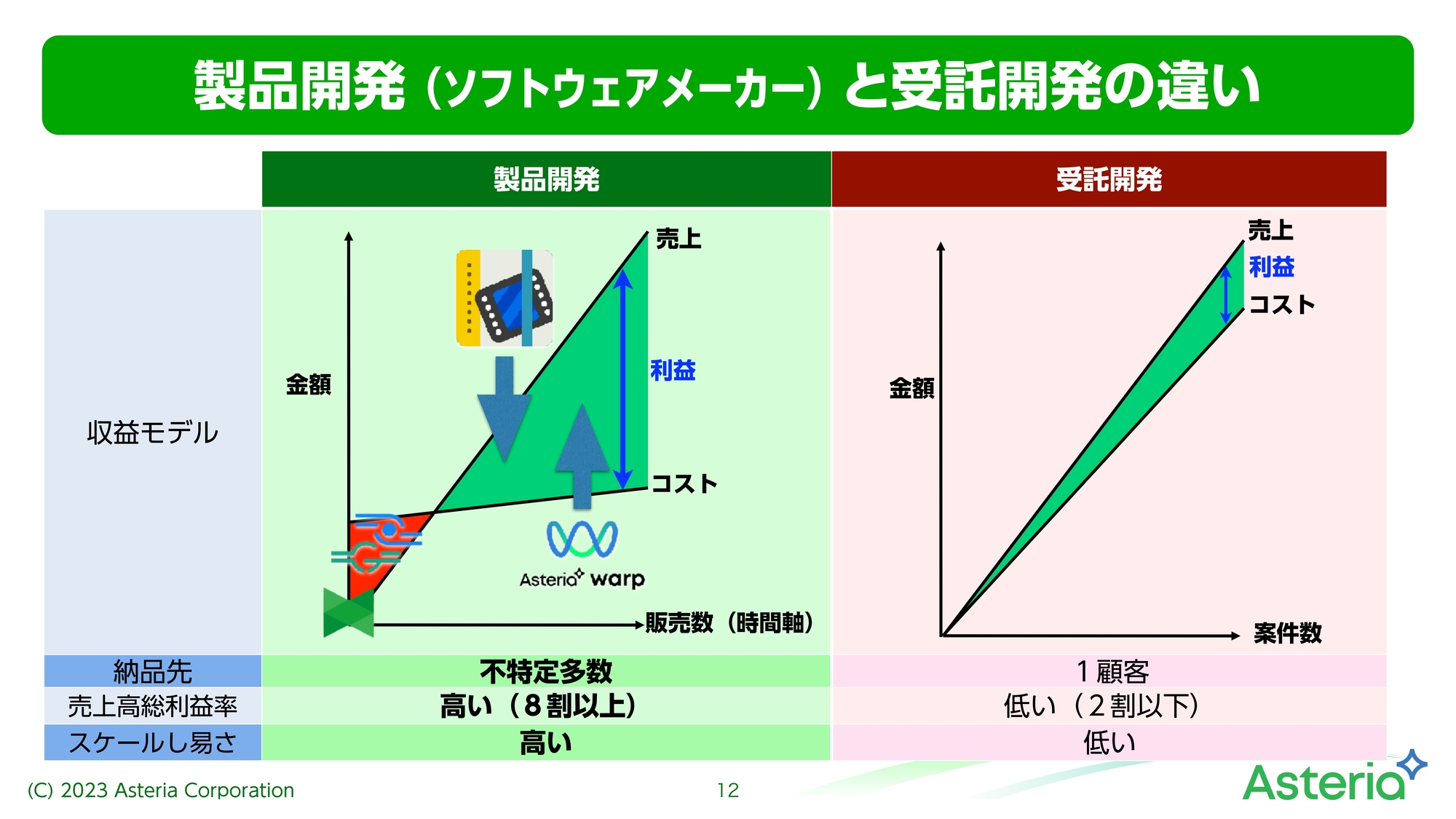

製品開発(ソフトウェアメーカー)と受託開発の違い

受託開発との違いについてお話ししましたが、一見してわかるグラフにするとこのようになります。日本の多くのソフトウェア開発企業は受託開発を手掛けているか、もしくは独自のプロダクトがあっても、受託開発のほうが金額が大きいです。案件数が増えれば売上も増えるのですが、同時にコストも上がっていきます。ですので、利益率がなかなか上がりません。

一方、特に日本で知られているGAFAなどのようなところは、製品開発を行っています。最初は持ち出しで大きなコストがかかりますが、損益分岐点を超えると、利益額だけでなく利益率も上がっていくモデルです。

現在「ASTERIA Warp」はもう完全に、利益を動かしています。また「Handbook」も損益分岐点を超えています。新しい製品「Handbook X」「Gravio」「Platio」などは、まだグラフで示した赤い領域にいますが、これが損益分岐点を超えると「ASTERIA Warp」や「Handbook」のように大きな利益を生む存在となってくるわけです。

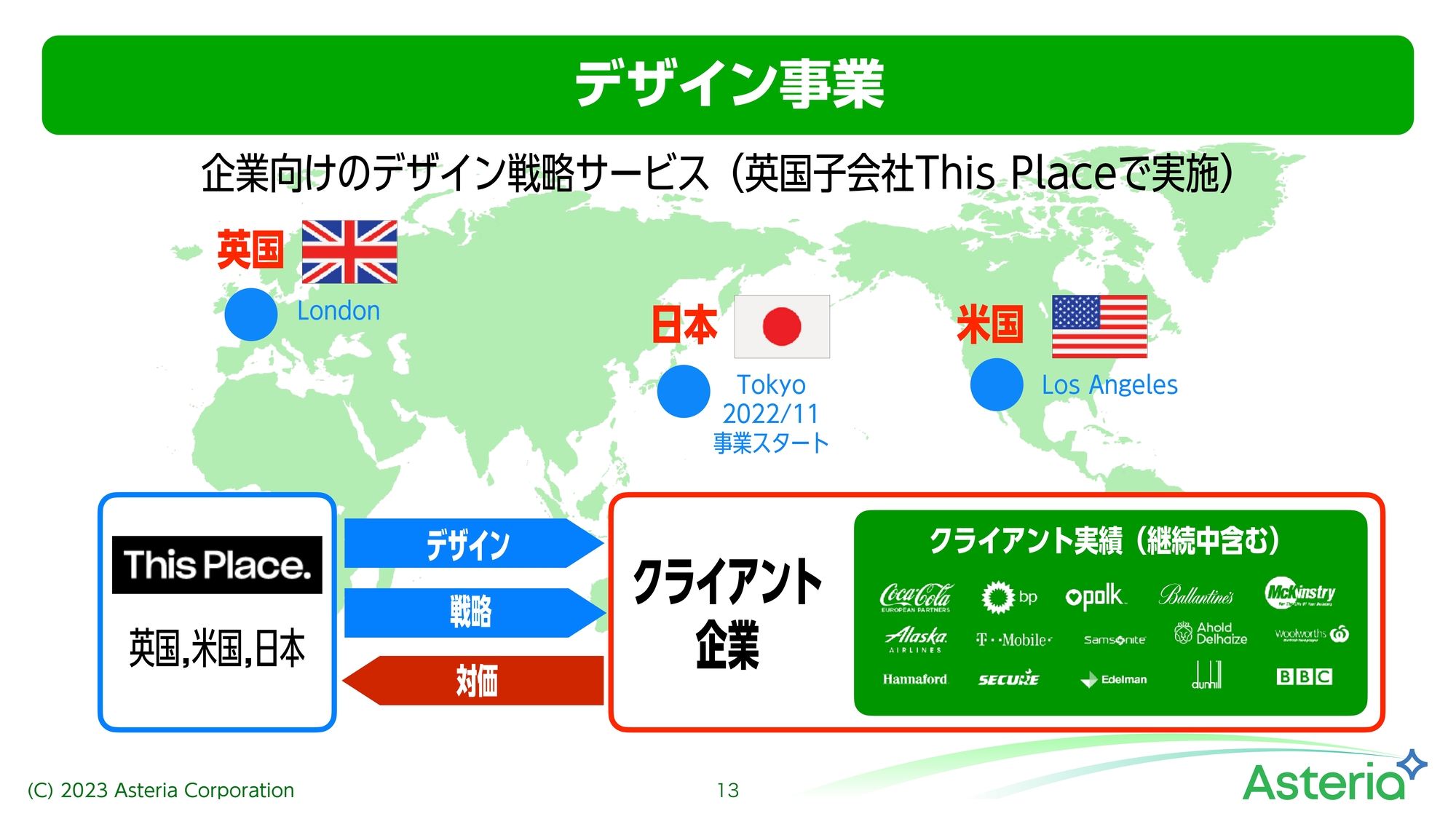

デザイン事業

デザイン事業についてです。デザイン事業は2017年に買収したThis Place社で実施しています。英国がグループ拠点になりますが、米国ロサンゼルスにも拠点があります。さらに、昨年11月からは日本でも事業をスタートしています。

モデルとしては、個別のクライアント企業にデザインやデザイン戦略を届け、その対価をいただくというものです。スライドにも記載していますが、クライアント企業は比較的大きな企業が多く、これまでのお客さまはみなさまご存じの企業も多いのではないでしょうか?

こちらはプロジェクト型ということで、どうしてもソフトウェアに比べるとでこぼこがあり、過去にも大きなダメージを受けたことがありますが、現在復調してきています。

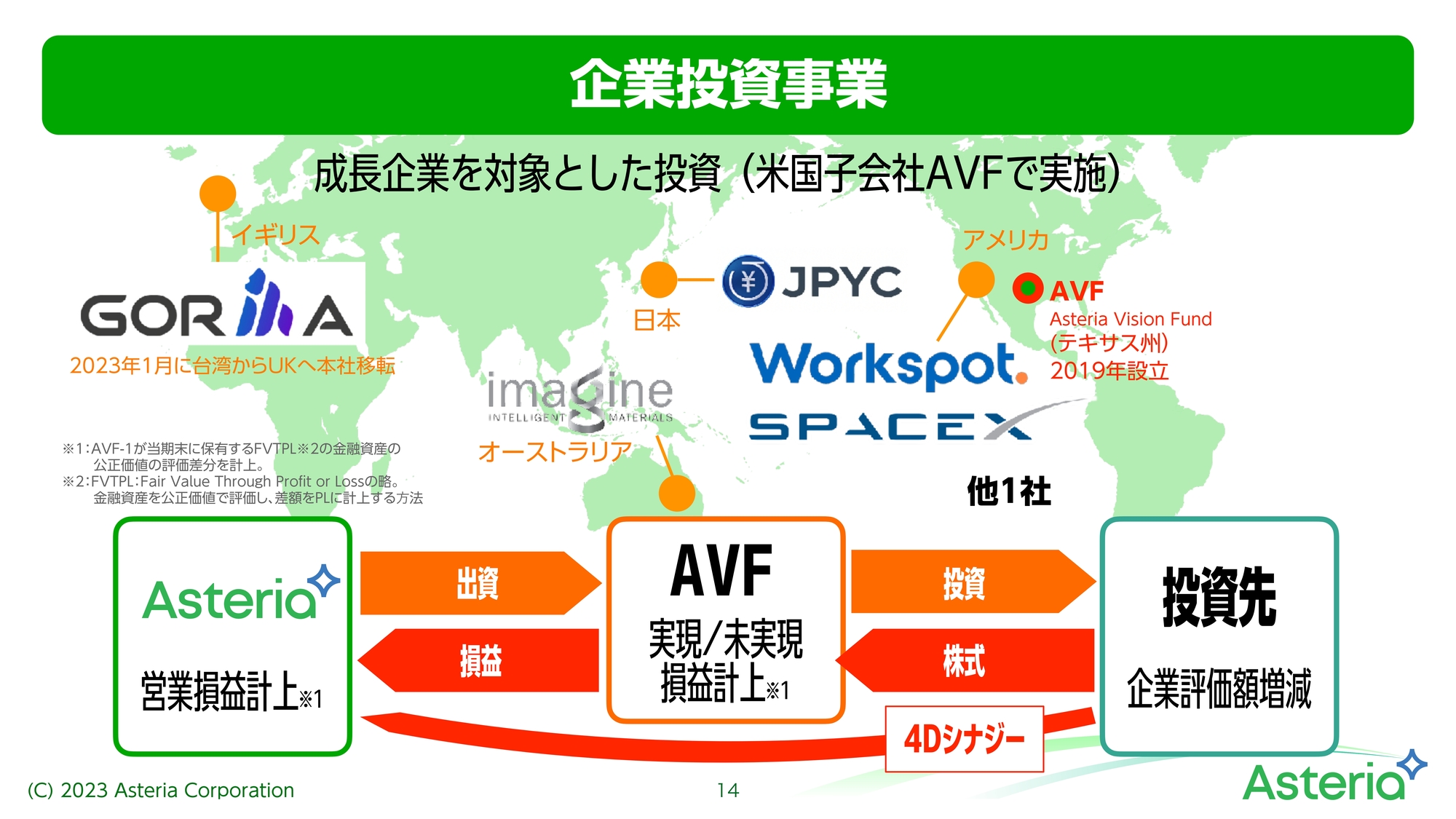

企業投資事業

企業投資事業についてです。こちらは成長企業を対象とした投資であり、米国の投資専門の100パーセント子会社AVFでファンドを組んで行っています。現在の出資先は6社ですが、このAVFからの投資先の企業評価の増減によってAVFの損益が計上され、それがアステリアの連結に計上されるというモデルです。

また、私たちのソフトウェア研究開発の投資目標は「4D(Data、Device、Decentralized、Design)」ですが、こちらとのシナジーも考慮して投資している状況です。

売上収益と売上総利益(前期比)

決算概要についてお伝えします。売上収益は、当社の3つの事業のうち、ソフトウェア事業とデザイン事業の2つだけから上がるものであり、33億7,800万円、また売上総利益は27億7,300万円と、いずれも2桁増となっています。

営業利益と四半期利益(前期比)

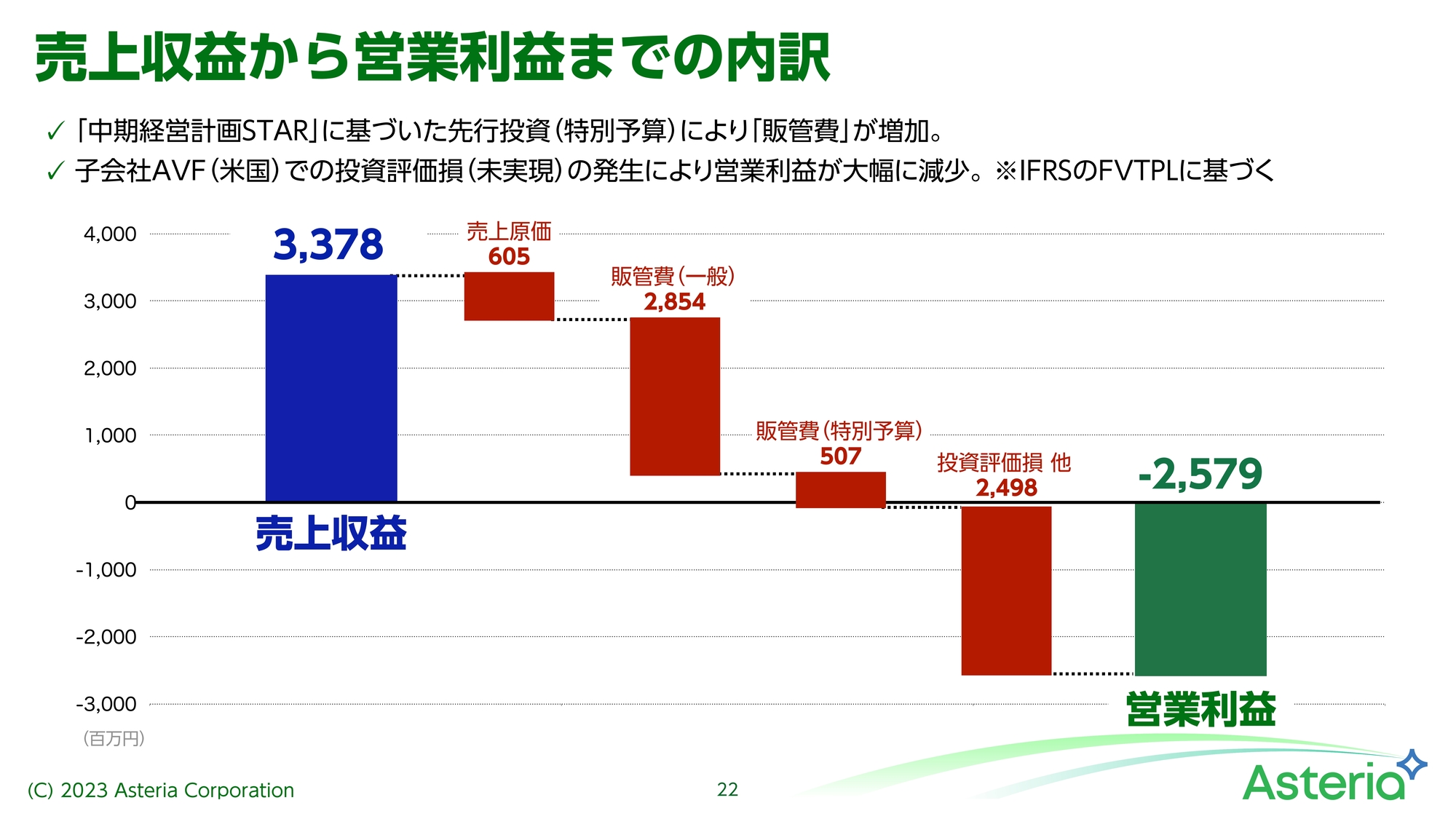

営業利益には、3つ目の企業投資事業が入ってきます。昨年度は企業投資事業でかなり大きな利益が出ましたが、今年度は反対に、Gorilla社の株価急落を受けてトータルで約20億円の未実現評価損失が出ました。

未実現とは、キャッシュではなく帳簿上の損益ということです。グラフに記載したとおり、今回、会計上では25億7,900万円の営業損失になります。そして、当期損失が16億8,300万円となっています。

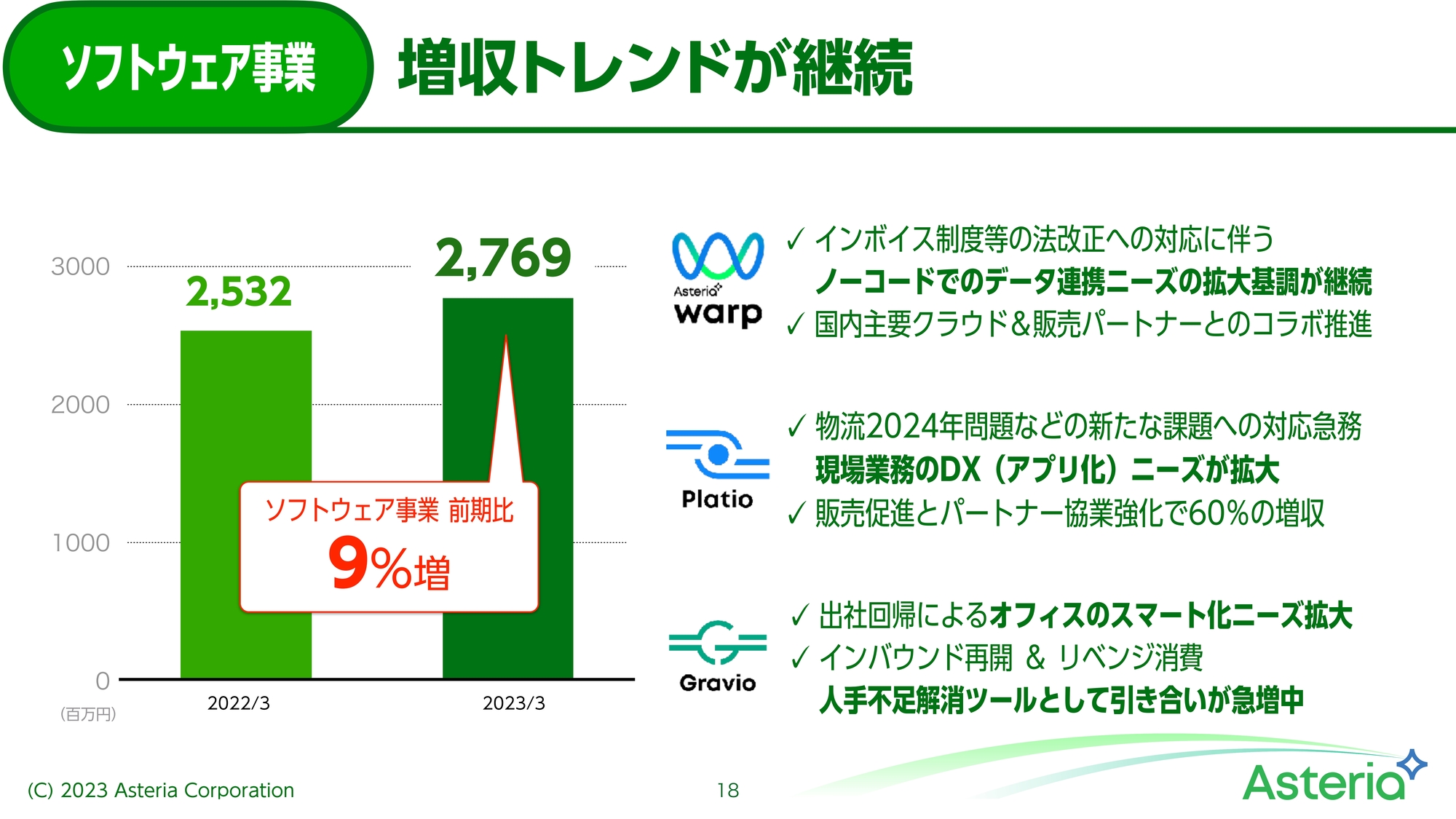

ソフトウェア事業 増収トレンドが継続

売上に大きく貢献しているのがソフトウェア事業であり、増収トレンドが継続しています。ソフトウェア事業の売上は27億6,900万円ですが、特に「ASTERIA Warp」「Platio」「Gravio」が著しく貢献しています。

インボイス制度などの法改正への対応、またデータ連携のニーズ拡大によるものです。コロナ禍で顕在化したDXの推進も追い風となっています。また、「Platio」については、現場業務のモバイルアプリ化が拡大し、さらには地方自治体などでのニーズも増えています。

「Gravio」に関しては、コロナ禍がいったん収まり、出社回帰によるオフィスのスマート化などのニーズも上がっています。さらには人材不足の解消ツールなどとしても引き合いが増加中です。

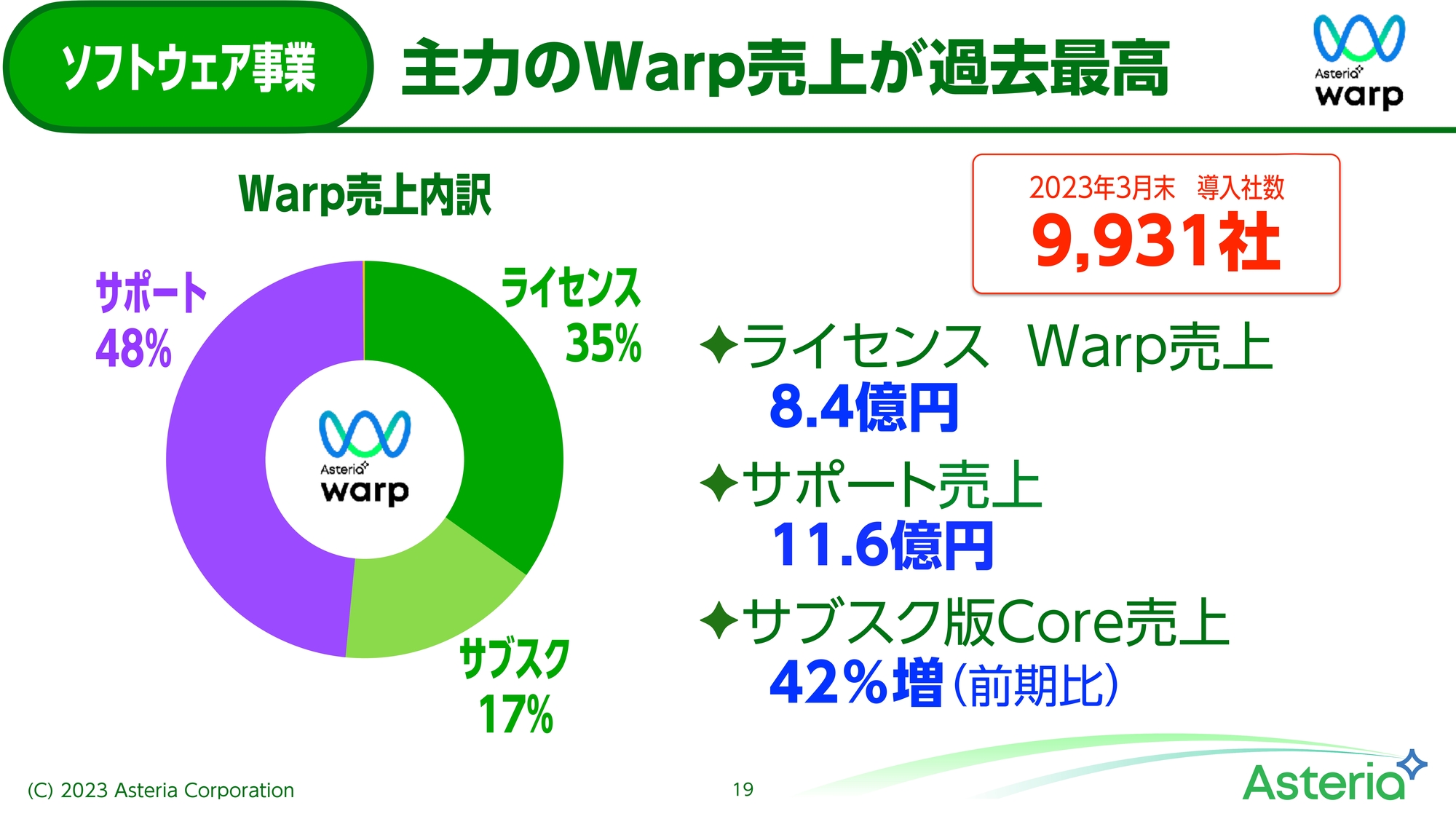

ソフトウェア事業 主力のWarp売上が過去最高

ソフトウェア事業の中でも主力の「ASTERIA Warp」の売上は、過去最高となっています。ライセンス「ASTERIA Warp」の売上は8.4億円、サポート売上が11.6億円、そしてサブスク版「ASTERIA Warp Core」はそこまで大きくありませんが、しっかりと17パーセントを占めて42パーセントも増えています。

また、赤字で記載しているのが、この「ASTERIA Warp」の導入社数であり、いよいよ9,900社を超えて1万社達成秒読みとなっています。

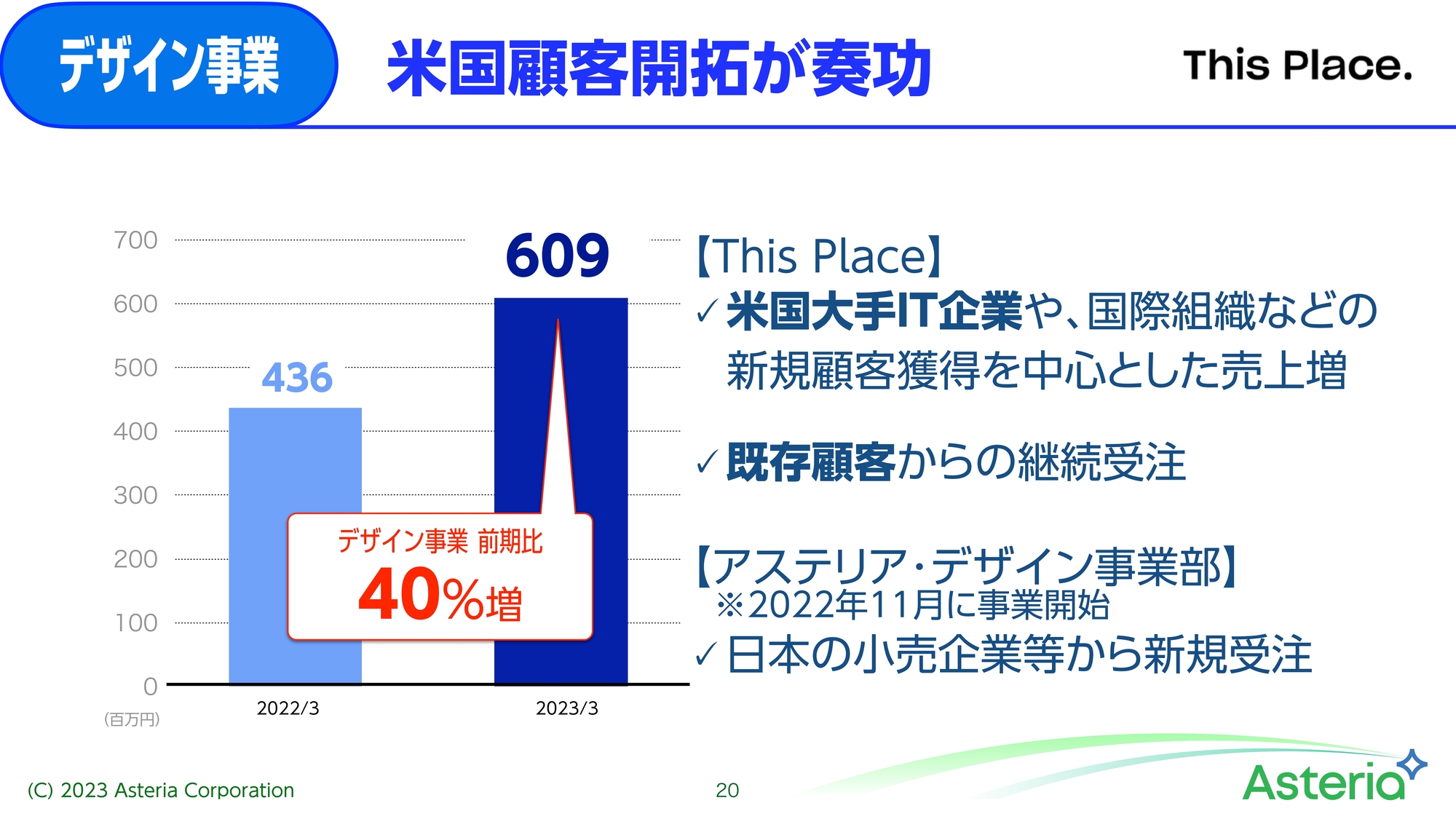

デザイン事業 米国顧客開拓が奏功

デザイン事業は、こちらも大きく伸びており、昨年比40パーセント増です。米国の大手IT企業や国際組織など、新しい顧客への売り込みが成功しています。また、既存顧客からも継続受注しています。

さらに日本でも、This Place社の子会社としてではなく、アステリア株式会社のデザイン事業部としてデザイン事業を開始しています。このようなかたちで増収となりました。

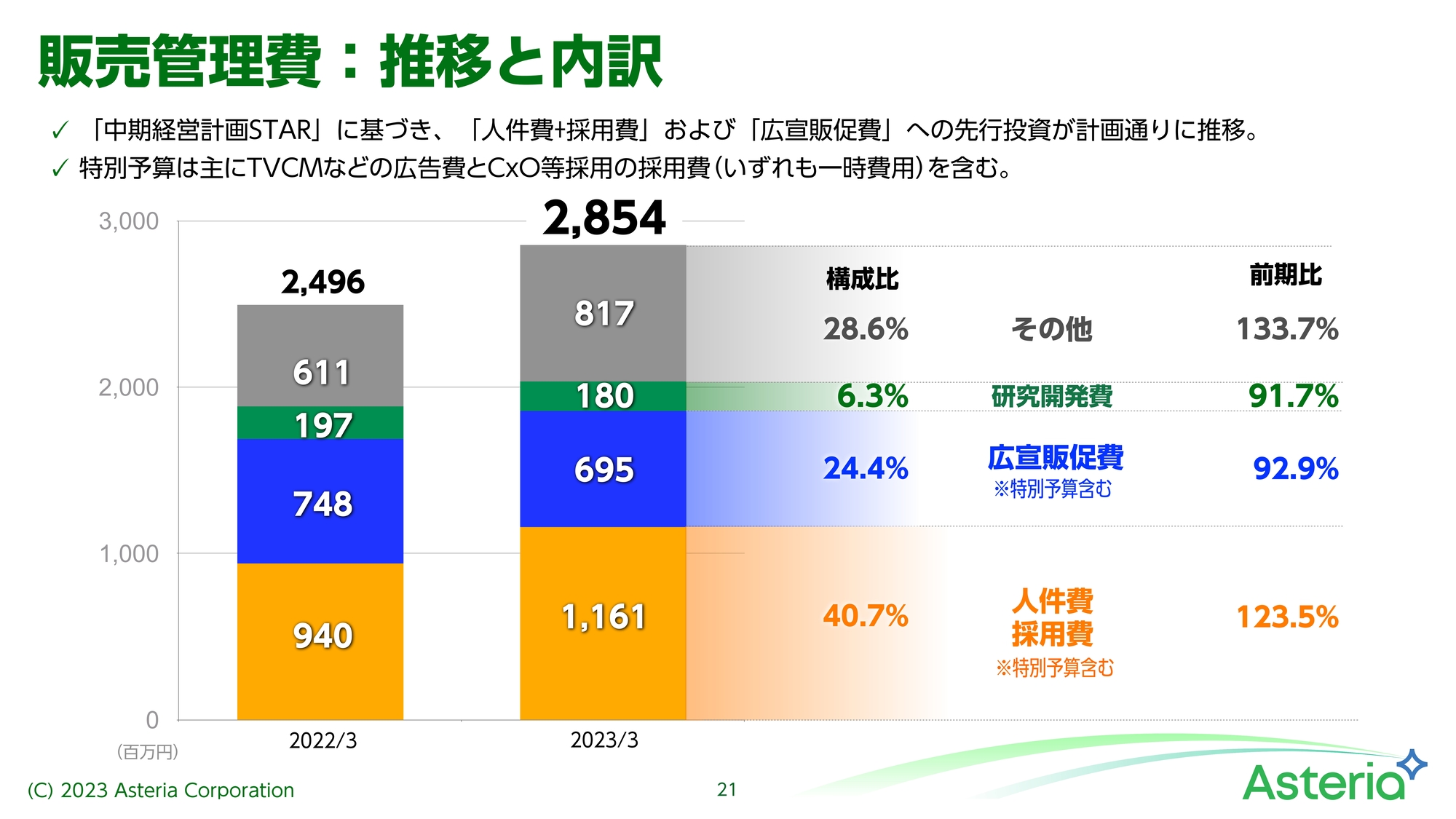

販売管理費:推移と内訳

実際に使うほうの費用、つまり販売管理費について、昨年との対比を記載しています。昨年からお話ししているとおり、「中期経営計画STAR」に基づき広告宣伝費、人件費、採用費に先行投資しています。

この中には、一時費用であるテレビCMなどの広告費やすでにご報告しているCxOなど幹部社員の採用費などの特別予算が含まれています。

売上収益から営業利益までの内訳

今ご説明した販管費も含め、売上収益から営業利益まで、どのような構成になっているかを示したグラフです。まず、売上収益から売上原価が引かれ、一般的な販管費に加えて今回は特別予算の販管費を5億円強使っており、こちらが引かれます。さらに、大きな損失となっている投資評価損が引かれ、最終的な営業利益の数字となっています。

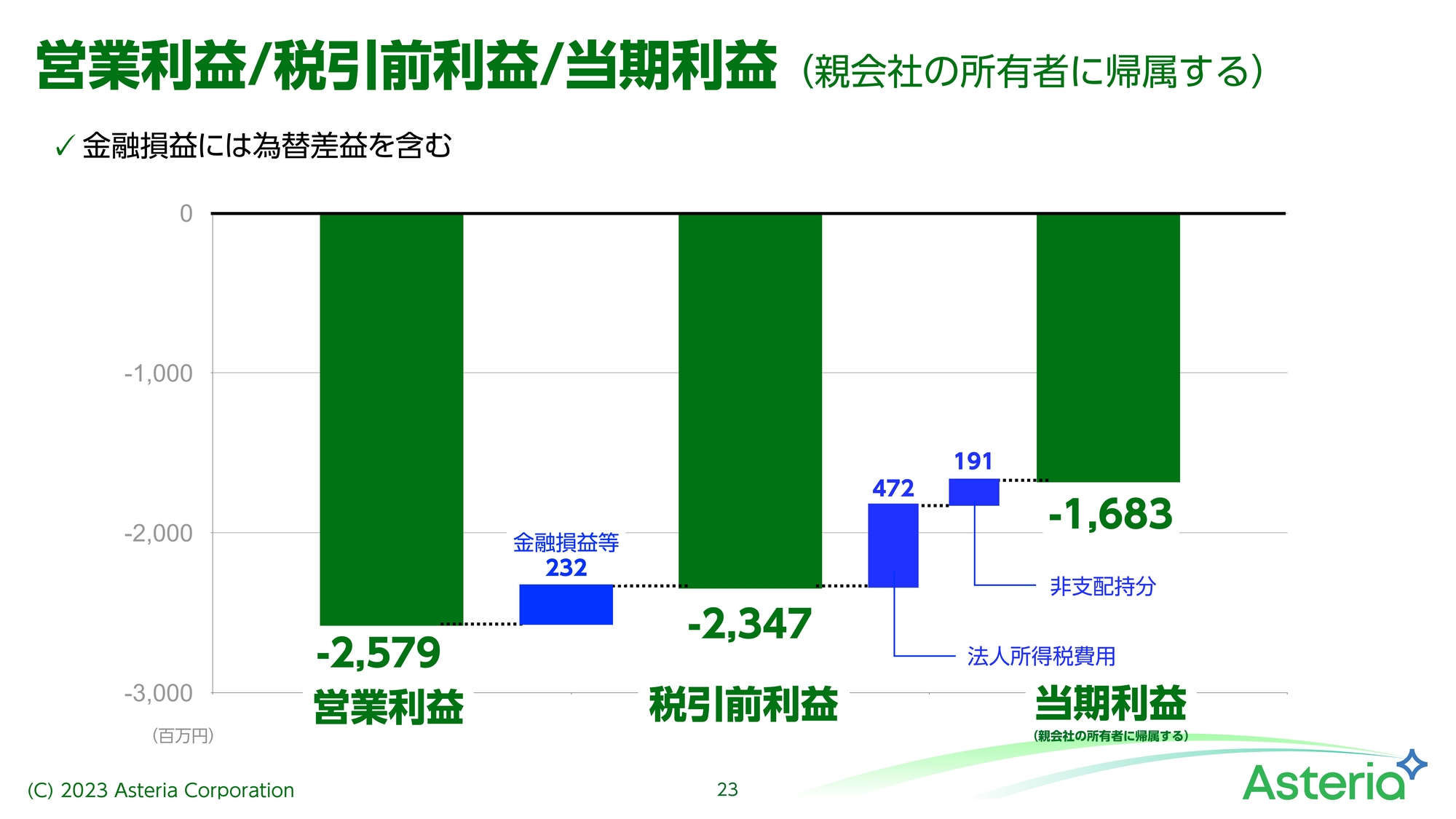

営業利益/税引前利益/当期利益(親会社の所有者に帰属する)

営業利益から税引前利益、当期利益についてです。営業利益から税引前利益には為替差益が含まれています。また、税金と非支配持分は通例どおりの構成となっています。

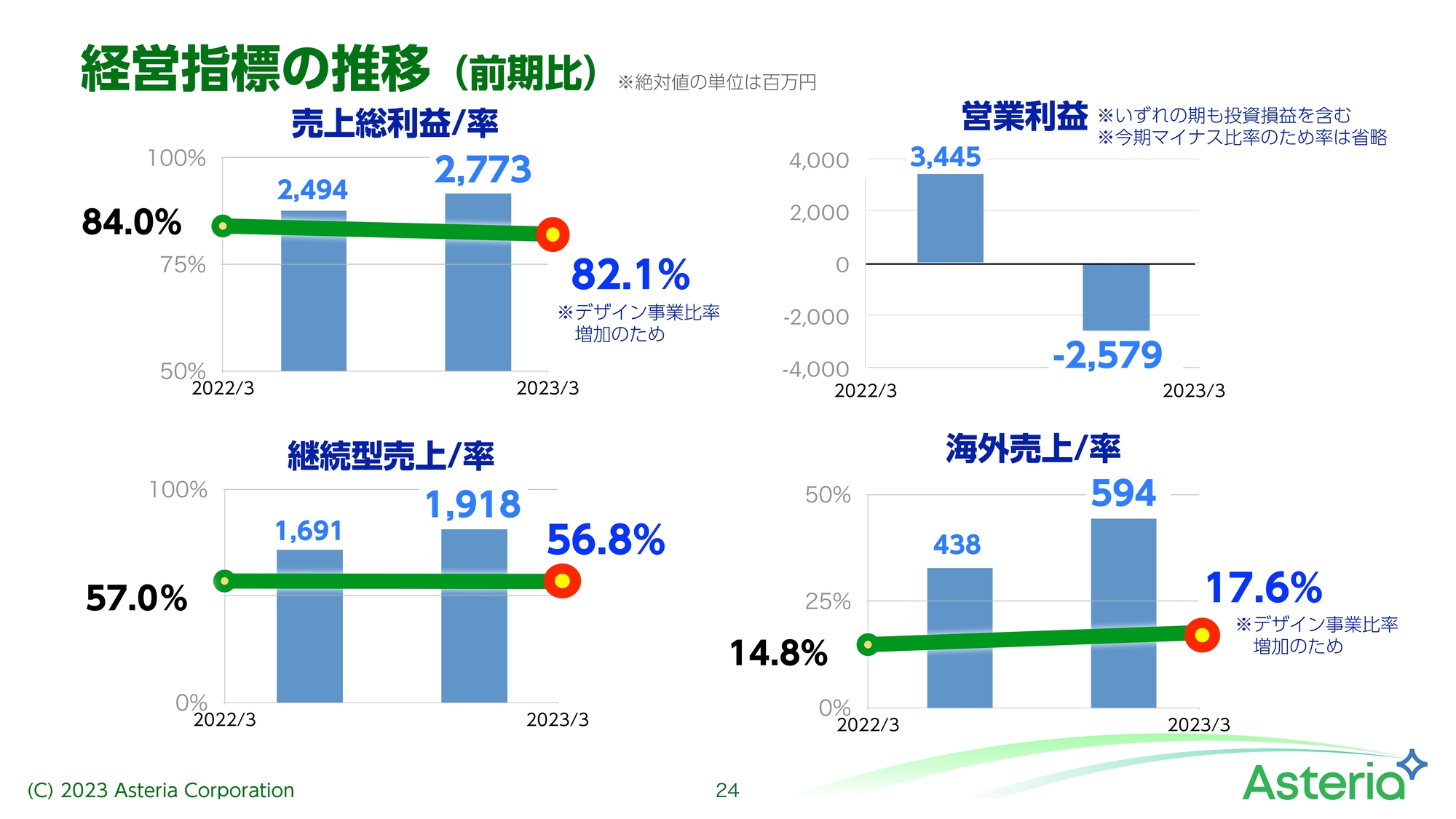

経営指標の推移(前期比)

経営指標についてです。売上総利益が82.1パーセントと非常に高い状況です。前期よりは少し下がっていますが、これはデザイン事業が大きく伸びたためです。営業利益については、前期に比べて大きく落ち込み、赤字となっています。これはIFRSによるFVTPLというルールによって、投資の未実現評価損失が反映されているためです。

継続型売上は、サブスクリプションとサポートですが、こちらもパーセンテージは若干下がっているものの、金額は大きく増えている状況です。海外売上比率は、デザイン事業が伸びたため上がっています。

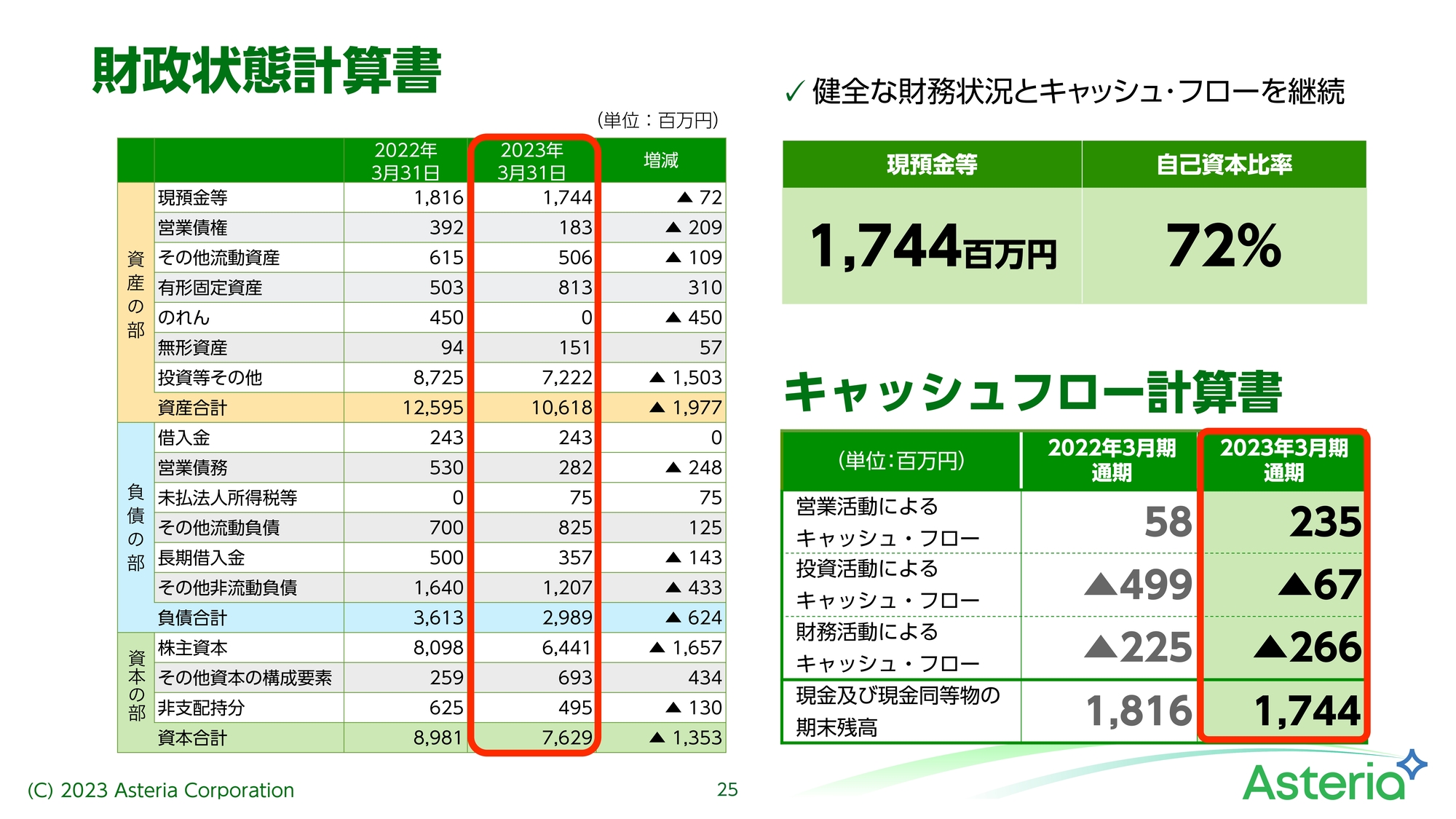

財政状態計算書

財政状態計算書についてお伝えします。日本基準でいう貸借対照表です。現預金が潤沢にあり、自己資本比率も72パーセントと、健全な財政状態であることがわかります。

キャッシュ・フロー計算書については、営業活動によるキャッシュ・フローも大きく、また投資活動によるキャッシュ・フローも昨年よりかなりプラスになっていることがおわかりいただけると思います。

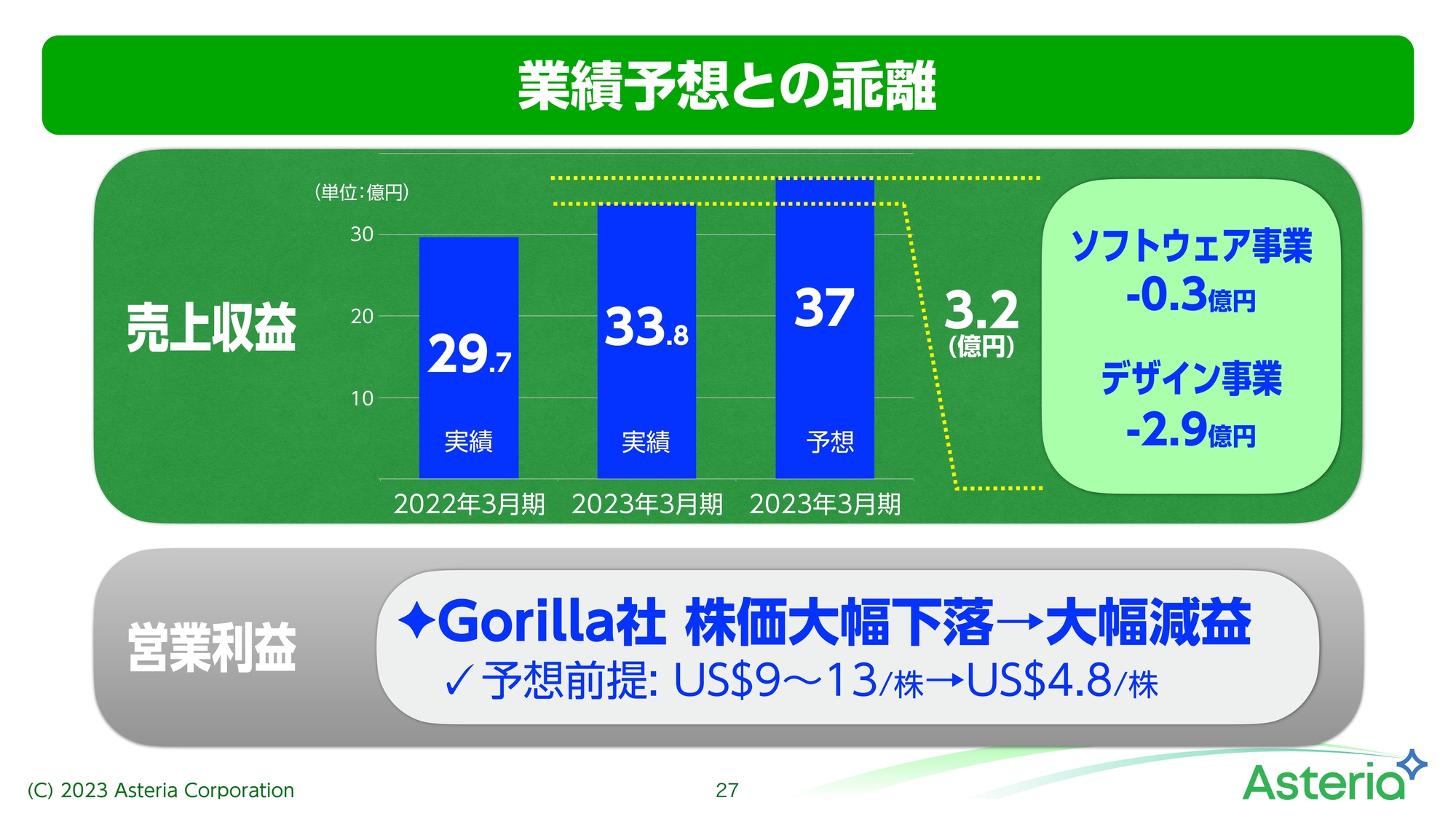

業績予想との乖離

成長戦略についてお話しします。まず、成長戦略を語る前に、現在地を確かめる必要があります。昨年度は37億円というトップラインの業績予想を出していましたが、残念ながらこれに3.2億円ほど届かない結果になりました。

計画値と比べ、ソフトウェア事業が3,000万円程度、またデザイン事業が2.9億円届かず、結果的に3.2億円足りない状況になっています。これが業績予想と売上収益の乖離です。

営業利益も大きく乖離しました。Gorilla社の株価を9ドルから13ドルの範囲でお伝えしていましたが、これが大きく外れ、大幅減益となりました。この1点のみによって、営業利益が大きく下がったということです。

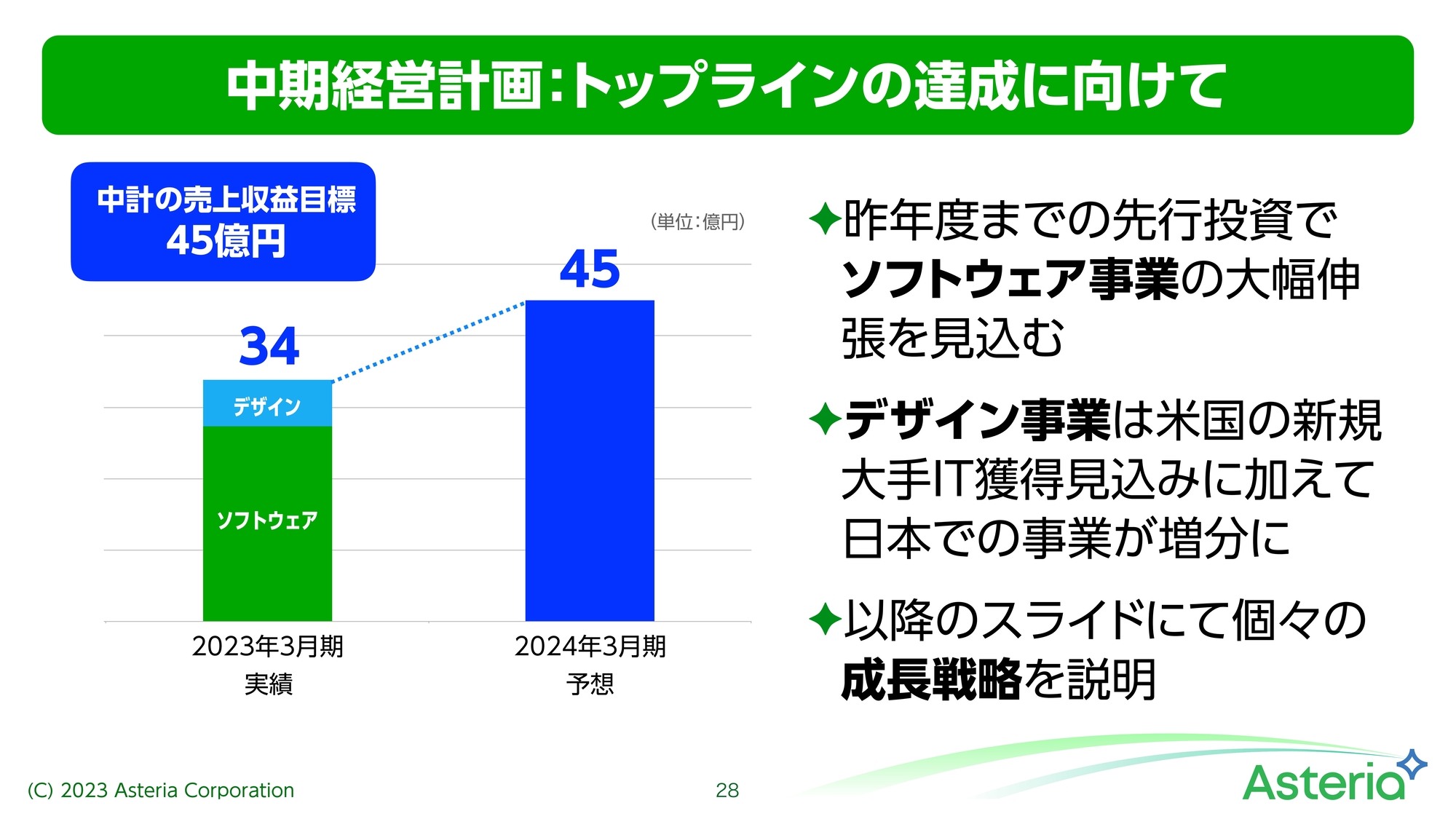

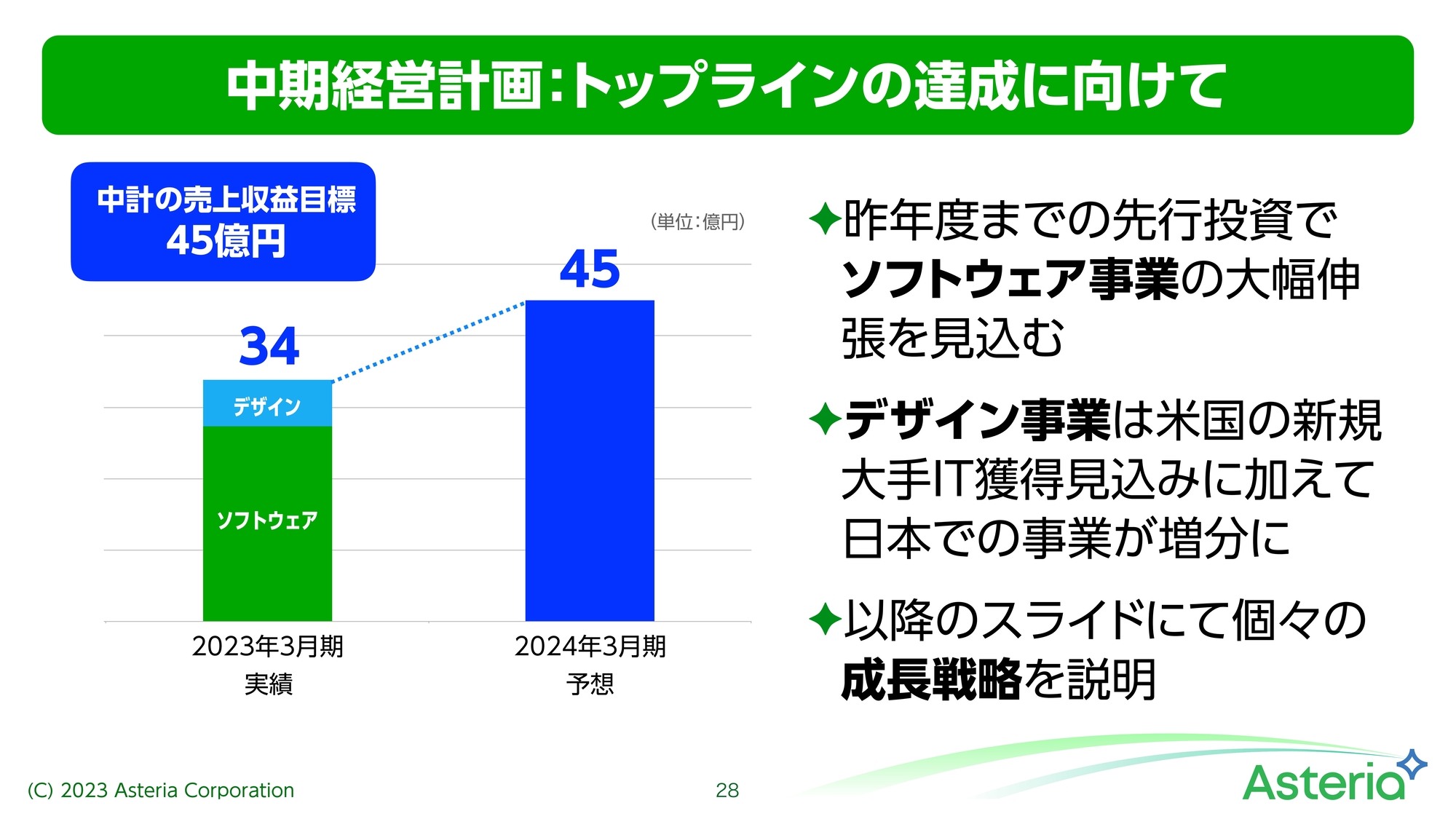

中期経営計画:トップラインの達成に向けて

この結果を受け、中期経営計画3年目をどのようにしていくかといいますと、中期経営計画では45億円の売上目標を立てています。今回の売上が37億円に達していれば、巡航速度で45億円が見えるところでしたが、約34億円という結果ですので、ここからまた大きな数字があるということです。

ここに至る道筋としては、昨年度までの毎年度約5億円の特別予算による先行投資でソフトウェア事業の大幅伸長を見込んでいます。以前からの目論見どおり、特別予算で企業投資事業の評価益からソフトウェア事業につぎ込み、このソフトウェア事業の大幅伸長を見込むというもので、いよいよこの刈り取りの時期に来たということです。

デザイン事業は4割増ですが、すでに新規の大手IT会社の獲得を見込んでいます。さらに、日本での事業は今回、立ち上げから短期間でしたが、新年度は12ヶ月フルにありますので、こちらが増分となります。

ソフトウェア事業 当社の成長に寄与する成長領域

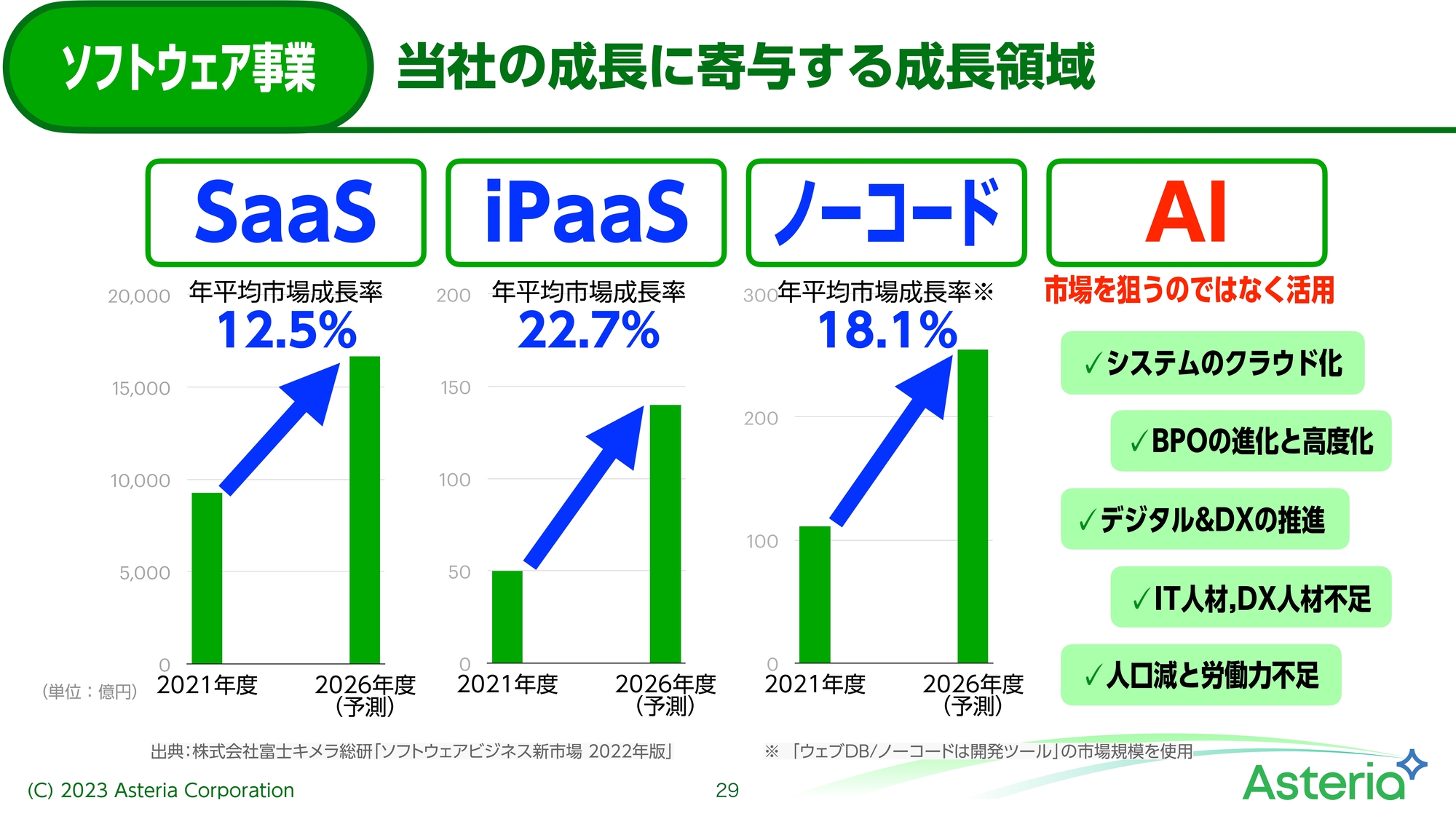

ここからは個々の成長戦略に至る道筋をご説明します。まずソフトウェア事業です。私たちの成長に寄与する成長領域として着目している、実際に活動している領域をご説明します。

1つ目の領域がSaaSです。これは世の中ではクラウドなどとも呼ばれており、「ASTERIA Warp」などはクラウド連携が非常に伸びています。実際にクラウド連携した先のソフトウェアとアダプターを組んで出します。さらに「Handbook」や「Platio」「Gravio」などもこのクラウドから提供するモデルです。SaaSやソフトウェアサービスの伸びが私たちの目指す市場となります。

2つ目はiPaaSです。聞き慣れない方もいるかと思いますが、クラウドベースのデータ連携の領域のことで、非常に大きな伸びが見込まれています。日本ではまだ、そこまで大きな注目を浴びていないため、市場そのものは大きくない、などと言われますが、非常に大きな伸びを示しています。私たちはすでに日本最大のクラウドベンダーであるIIJ社と組んでこのiPaaS領域に乗り出しています。

3つ目が私たちが得意とするノーコードの領域です。私たちの製品はすべてノーコードです。エンジニアやプログラミング知識のある人ががいなくても、コンピュータがどんどん使えるという領域であり、大きな伸びが予想されています。

この3つの領域にプロダクトやサービスを投入している状況で、この市場が伸びることが、製品やサービスが伸びる上で非常に重要な要件となります。

4つ目がAIです。AIに関しては、私たち自身がAIのエンジンを作る、またはサービスをするということではなく、認識型AI、生成型AIを使っていくということです。

「Gravio」にはすでに認識型AIを組み込んでいます。「ASTERIA Warp」は今月から「ChatGPT」のアダプターの提供も開始するなど、それぞれのクラウドで新しい生成型AIも適用していきたいと考えています。

この4つの領域は今マーケットで課題感を叫ばれ、またトレンドでもあるクラウド化、BPO、DX、さらには人材不足、労働力不足などを支えに、これより多くのシェアを取っていくことも可能な領域だと考えています。ですので、この市場に注目し、私たち自身の強みを活かしてソフトウェア事業を伸ばしていきます。

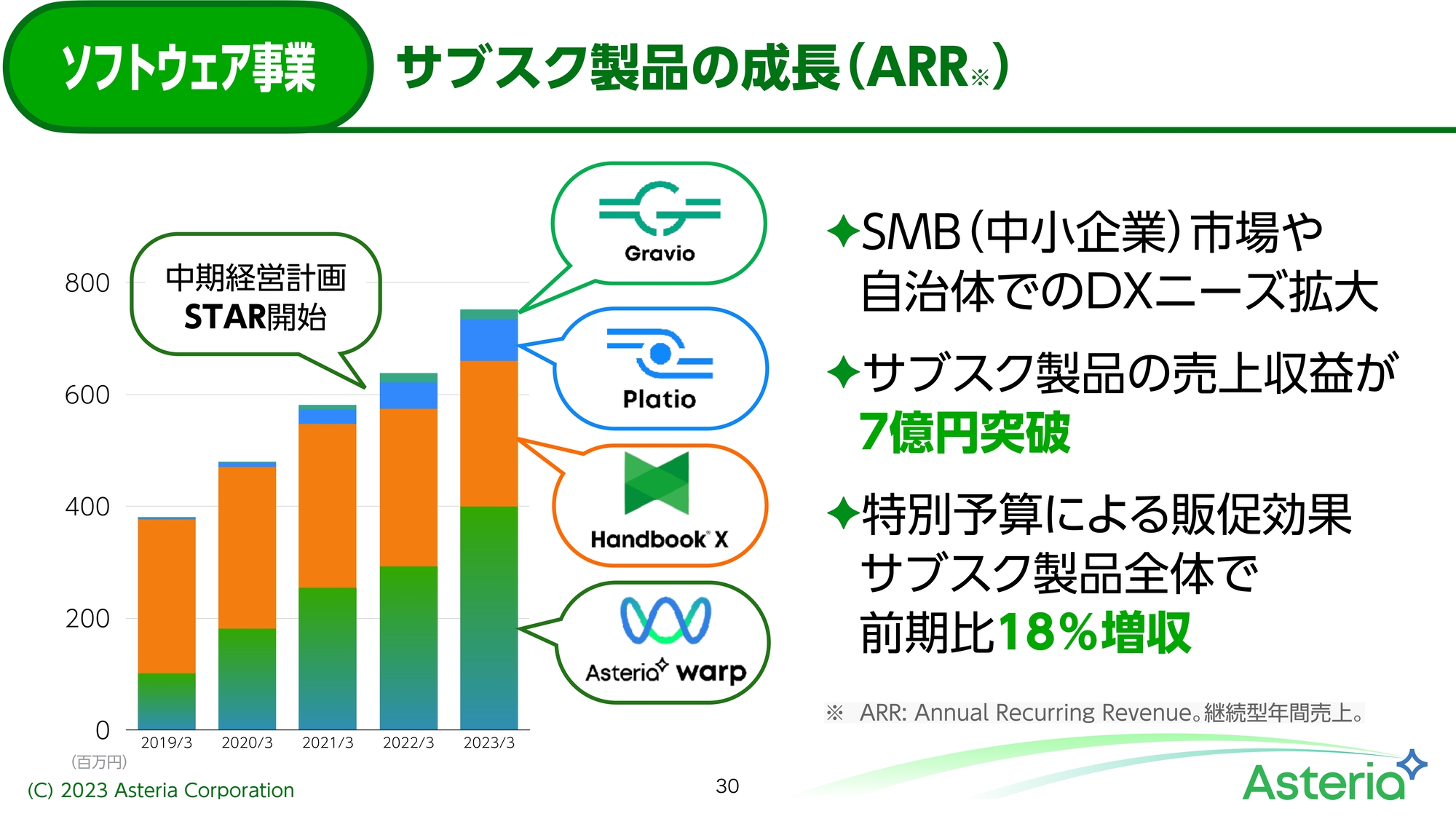

ソフトウェア事業 サブスク製品の成長(ARR)

また、私たちの製品の中で注力しているのはサブスク製品です。月額型の課金のことで、中には年間契約をしてくださる方もいます。「ASTERIA Warp Core」「Handbook X/Handbook」「Platio」「Gravio」の4つの商品があります。これらはどんどん伸びていることがおわかりいただけるかと思います。

営業でもマーケティングでも、このサブスク製品に注力しています。実際には、サブスク製品は大企業だけでなく、中小企業や地方などでのDXニーズにも応えています。その結果として、サブスク製品の売上収益が7億円を突破しました。また、特に特別予算による販促効果でサブスク製品全体で前期比18パーセントもの増収となっています。

ソフトウェア事業 16年連続シェアNo.1を獲得

さらに主力の「ASTERIA Warp」は16年連続で市場シェアNo.1を獲得しています。そのシェアは48.1パーセントと、圧倒的なシェアです。導入社数も先ほどご紹介しましたが、すでに1万社に迫り、国内のデータ連携市場を牽引しています。また、複数のシステムとの連携ニーズはさらに加速しており、この状況に甘んじることなく日々増えるシステムへの適応を進めています。

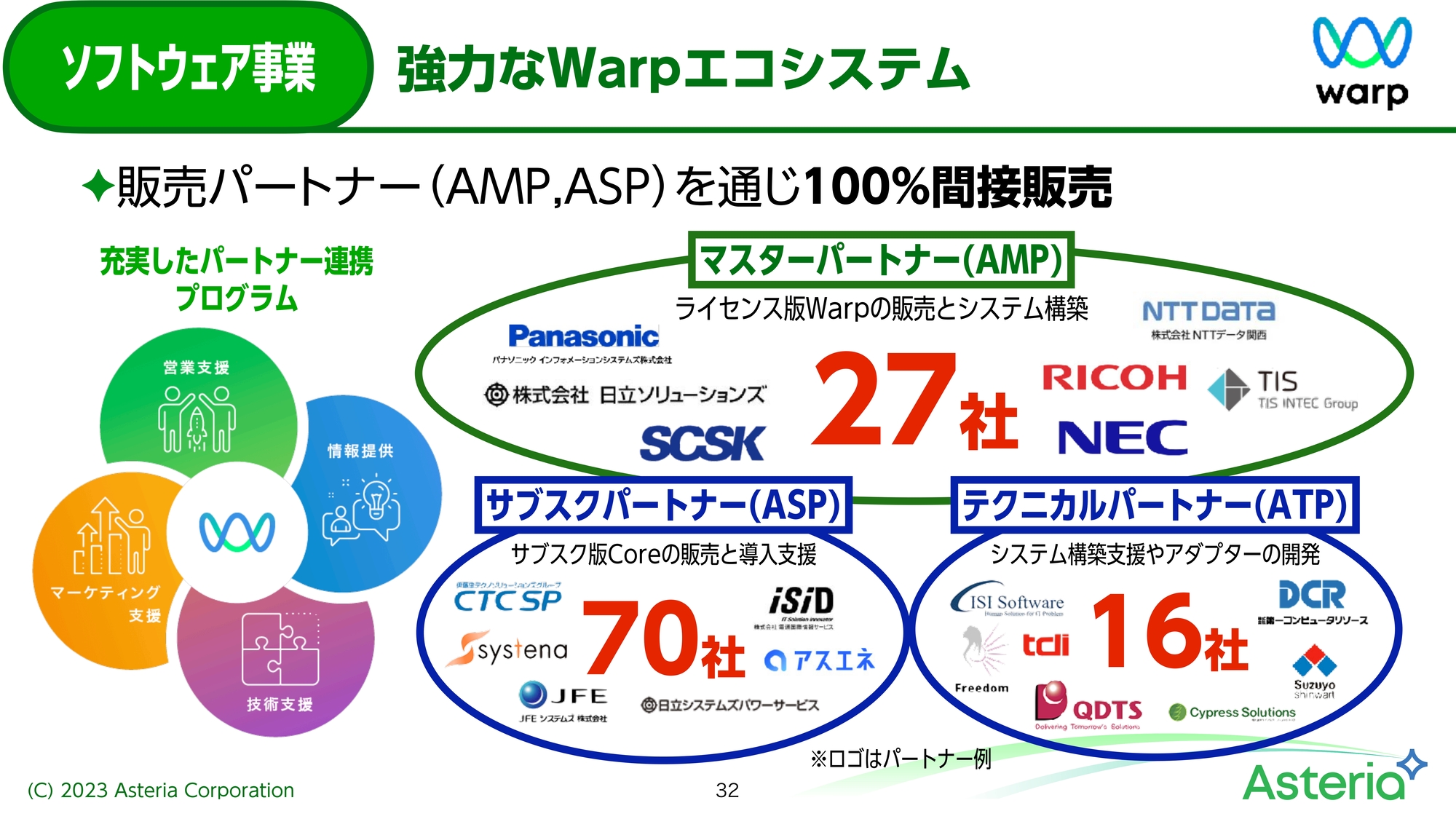

強力なWarpエコシステム

この「ASTERIA Warp」の強さには理由があり、その1つは強力なエコシステムです。「ASTERIA Warp」はすべて、販売パートナーを通じて間接販売をしています。私たちがパートナーに充実したプログラムを提供することで、パートナーが持っている力、全国に広がる力を活かしています。このネットワークとエコシステムが「ASTERIA Warp」の販売の糧となっています。

マスターパートナーは27社、サブスクリプションパートナーは70社、テクニカルパートナーは16社あり、このネットワーク、エコシステムこそが「ASTERIA Warp」の強みです。

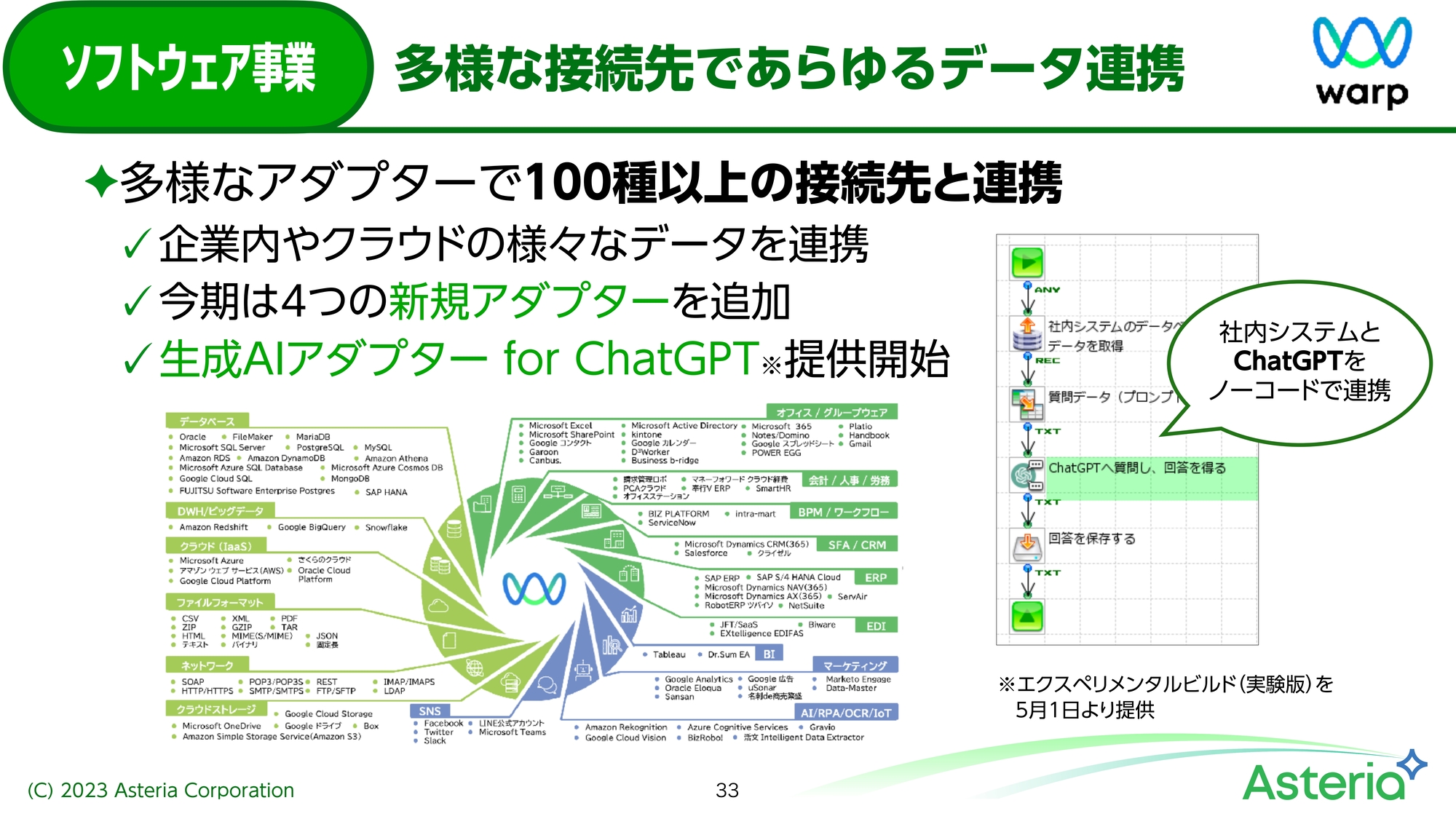

多様な接続先であらゆるデータ連携

「ASTERIA Warp」は100種類以上の接続先と連携することができますが、そのための新しいアダプターも提供しています。直近では、これから出てくる生成型AIに関して、企業システムからノーコードで使えるように「生成AIアダプター for ChatGPT」の提供を開始しました。各社においてAPIが提供されますが、提供されたAPIを使えるのはエンジニアだけのため、ノーコードで使える環境を私たちが準備するというわけです。

社会的ニーズからの新規市場開拓

社会的ニーズからの新規市場開拓も行っています。法律改正や新制度といった新しい社会の動きや地方創生、そして働き方などをテーマに、お客さまや記者に向けてセミナーを行い、製品・サービスをアピールしています。

私たちの強みはノーコードであることであり、世の中にノーコードが普及すれば私たちの製品がニーズに合致することになります。そこで、専用サイト「NoCode Gate」を開設し、その上今年度にはノーコード推進協会の発起人として発足させました。

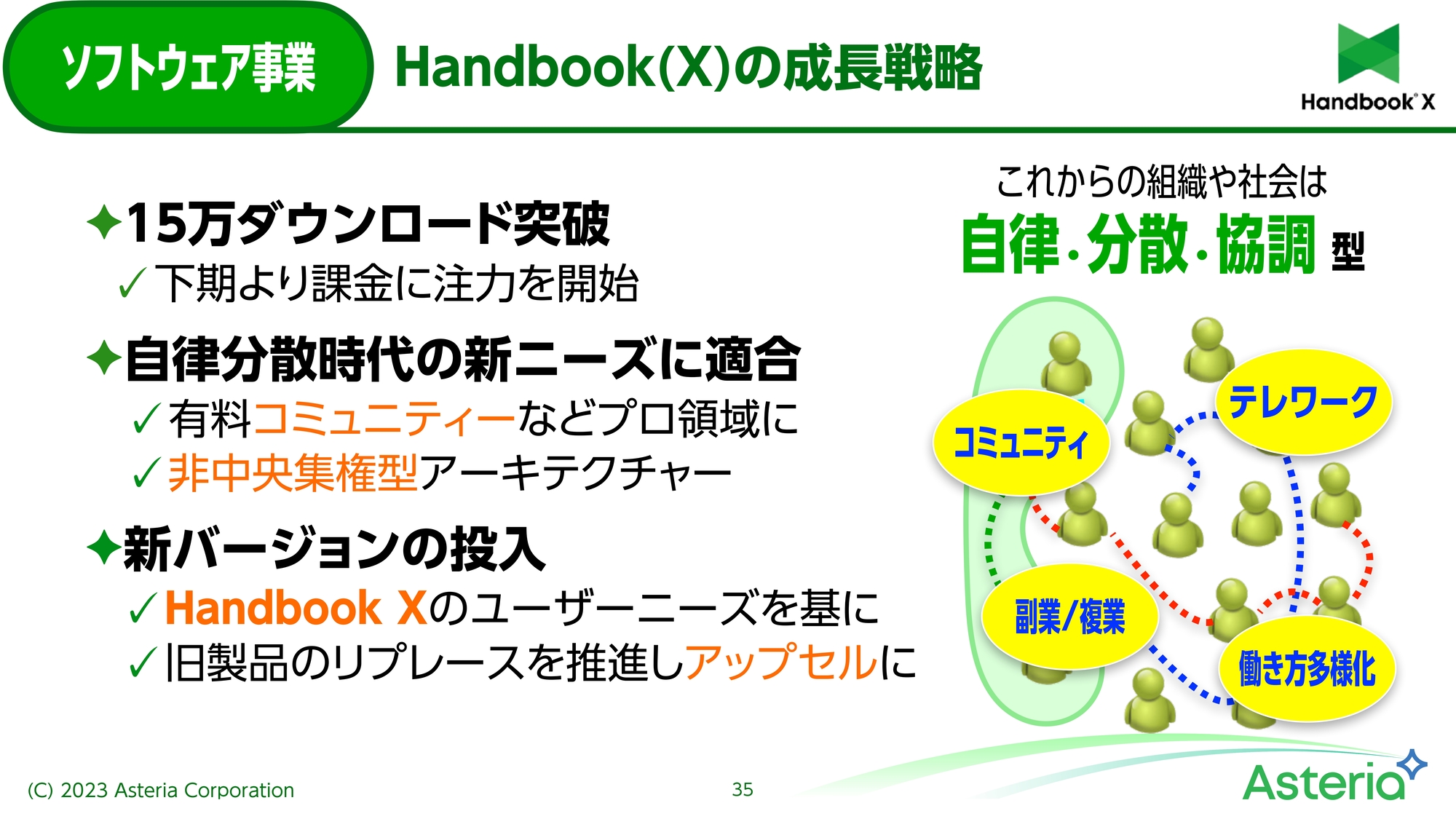

Handbook(X)の成長戦略

新製品についてです。2022年2月から販売を開始した「Handbook X」は順調にダウンロードが伸びており、当初の目標以上である15万ダウンロードを突破しています。下期から課金に注力しており、MRRも伸びが少しずつ出てきている状況になりました。しかし、「Handbook X」が本領を発揮するのはこれからの時代だと考えています。

これからの組織や社会は自律・分散・協調型になっていきますので、コミュニティや自治体のニーズを拾っていくつもりです。

さらに既存の「Handbook X」のユーザーのみなさまのフィードバックを基に、旧製品のリプレースや新バージョンの投入なども推進し、アップセルにつなげていく考えです。

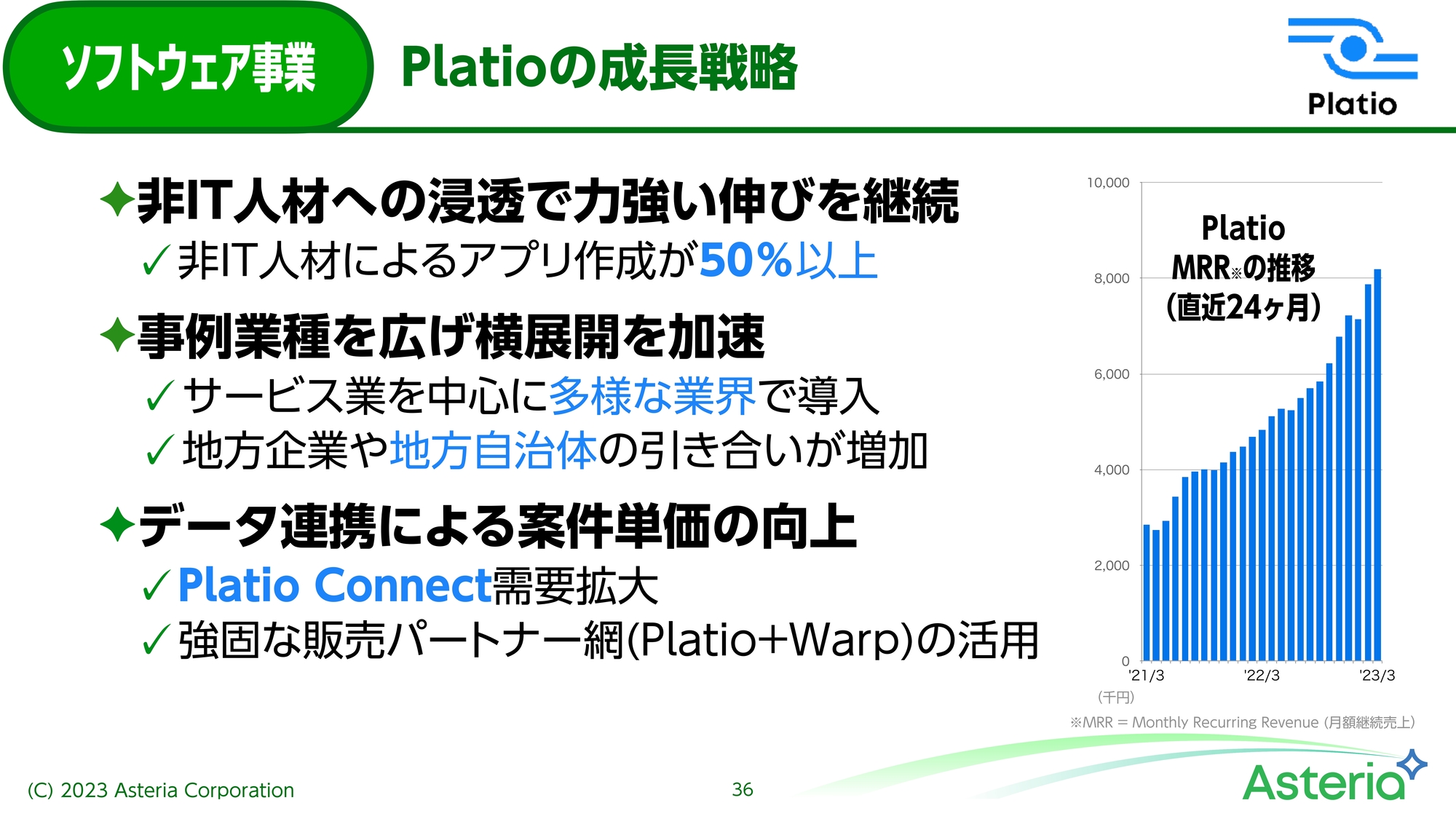

Platioの成長戦略

「Platio」については圧倒的な伸びを示しています。MRRのグラフのとおり、この2年間のテレビCM、タクシー広告などが奏功し、勢いはさらに加速しています。私たちの狙いどおり、非IT人材、つまりエンジニアではない人がアプリを作るケースが半数以上となっています。

また、事例の業種を広げると同時に横展開も加速しています。現在、「Platio」は多様な業界で導入されていますが、昨年、ユーザーである熊本県小国町が「日本DX大賞」を受賞したこともあり、地方自治体などからの引き合いが増えています。

「Platio」の普及に伴い、社内の基幹システムと連携したいといったニーズも増えています。そこで私たちは「Platio Connect」という新製品を投入し、案件単価の向上も行っています。

さらには、データ連携パートナーおよび「ASTERIA Warp」の販売パートナーもこの「Platio Connect」のシステム構築に入ってくることができ、これまでにない売上の成長に寄与すると考えています。

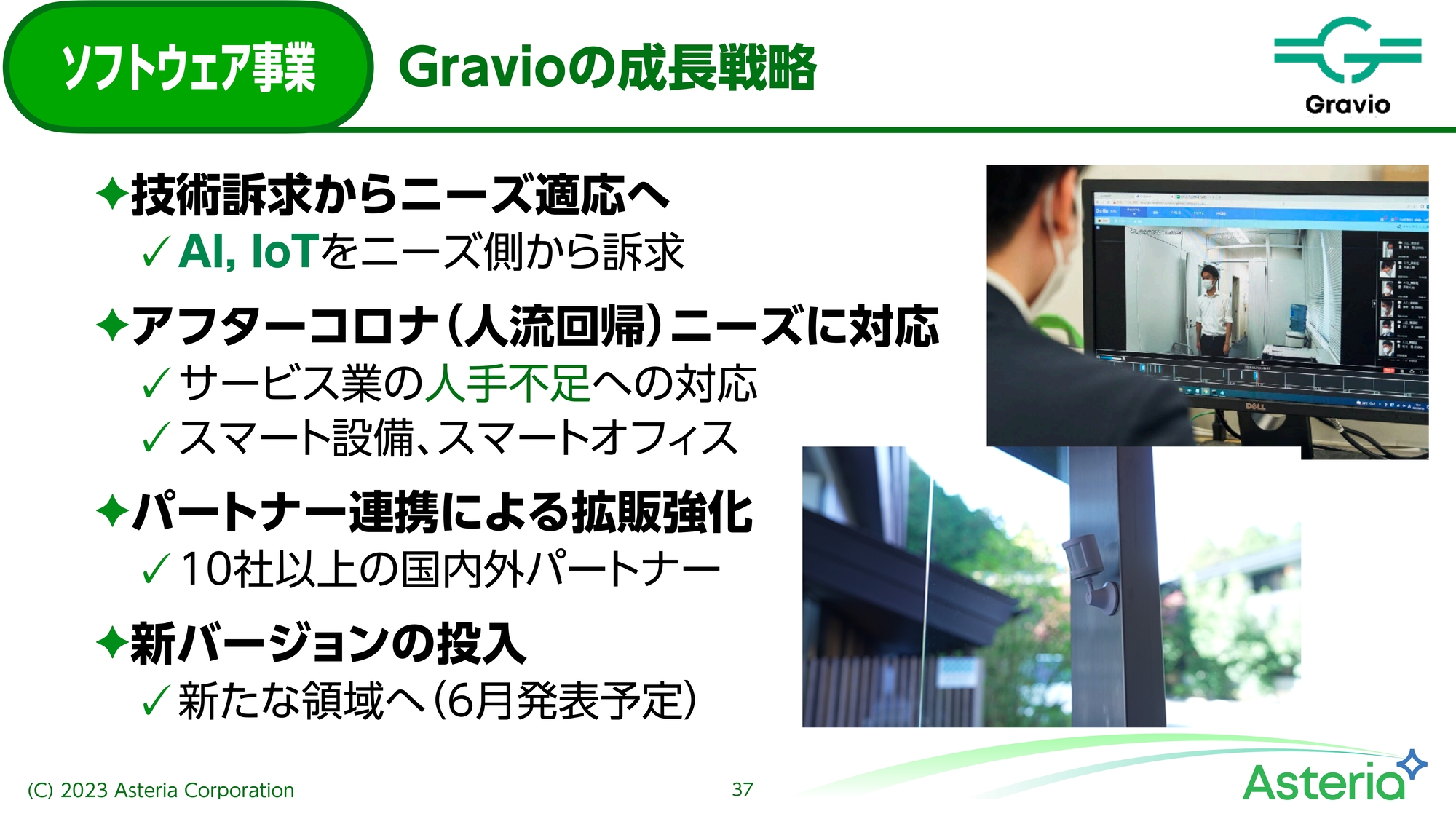

Gravioの成長戦略

「Gravio」の成長戦略についてです。発売以来、技術訴求に努めてきましたが、コロナ禍の収束を控え、今後はIoTやAIなどをニーズ側から対応する方針にシフトしていきます。例えば、人手不足やスマートオフィスへの対応といった、アフターコロナにおける人流回帰のニーズに応え、ソリューション化での成長を目指します。

また、私たちには国内外に10社以上のパートナーがいますが、こちらについては「ASTERIA Warp」で培ったパートナー戦略を適用していきます。

「Gravio」も新バージョンを投入します。こちらはソリューションベースを踏まえた新たな領域への展開ですので、ぜひ楽しみにしていただければと思います。

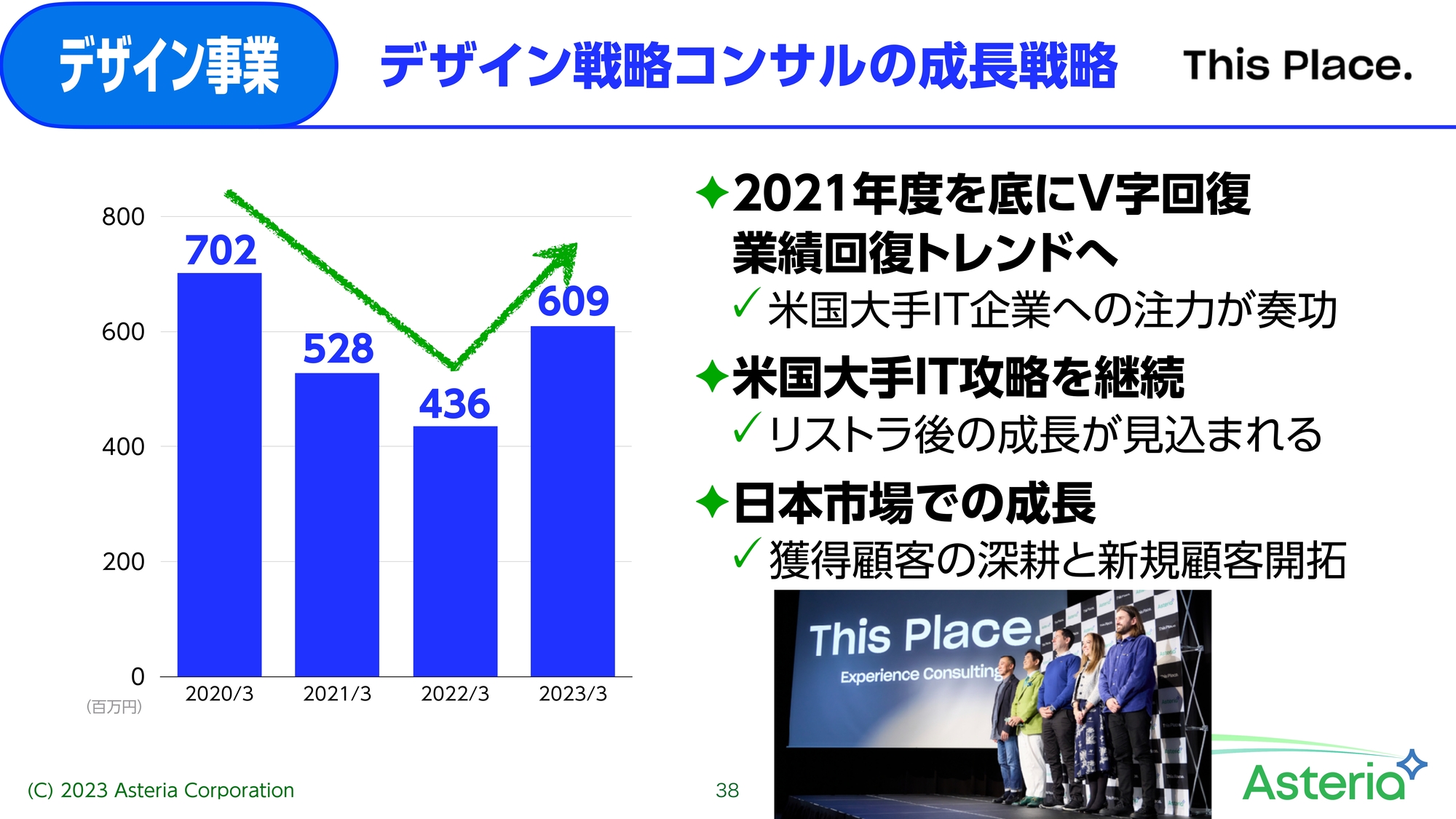

デザイン戦略コンサルの成長戦略

デザイン事業についてです。今回40パーセント成長ということで、2021年度を底に、ようやく業績の回復トレンドになってきました。これは2年前に掲げた、大手IT企業への注力が奏功しているものですが、さらにクライアントが増える見込みです。

米国の大手IT企業に関してよく耳にするのが、「経営状態が悪いのではないか?」といったものです。実際のところ、リストラも行われています。しかし、日本の場合は、経営状態が悪く、他に取る手段がないため従業員をリストラするという流れが一般的ですが、米国のIT企業の場合は、会社の方向性転換のために実施します。

したがって、株価などからもわかるとおり、リストラ後の成長が期待でき、デザイン事業の日本市場における成長も見込んでいます。つまり総括すると、デザイン戦略コンサルの著しい伸びが期待できるということです。

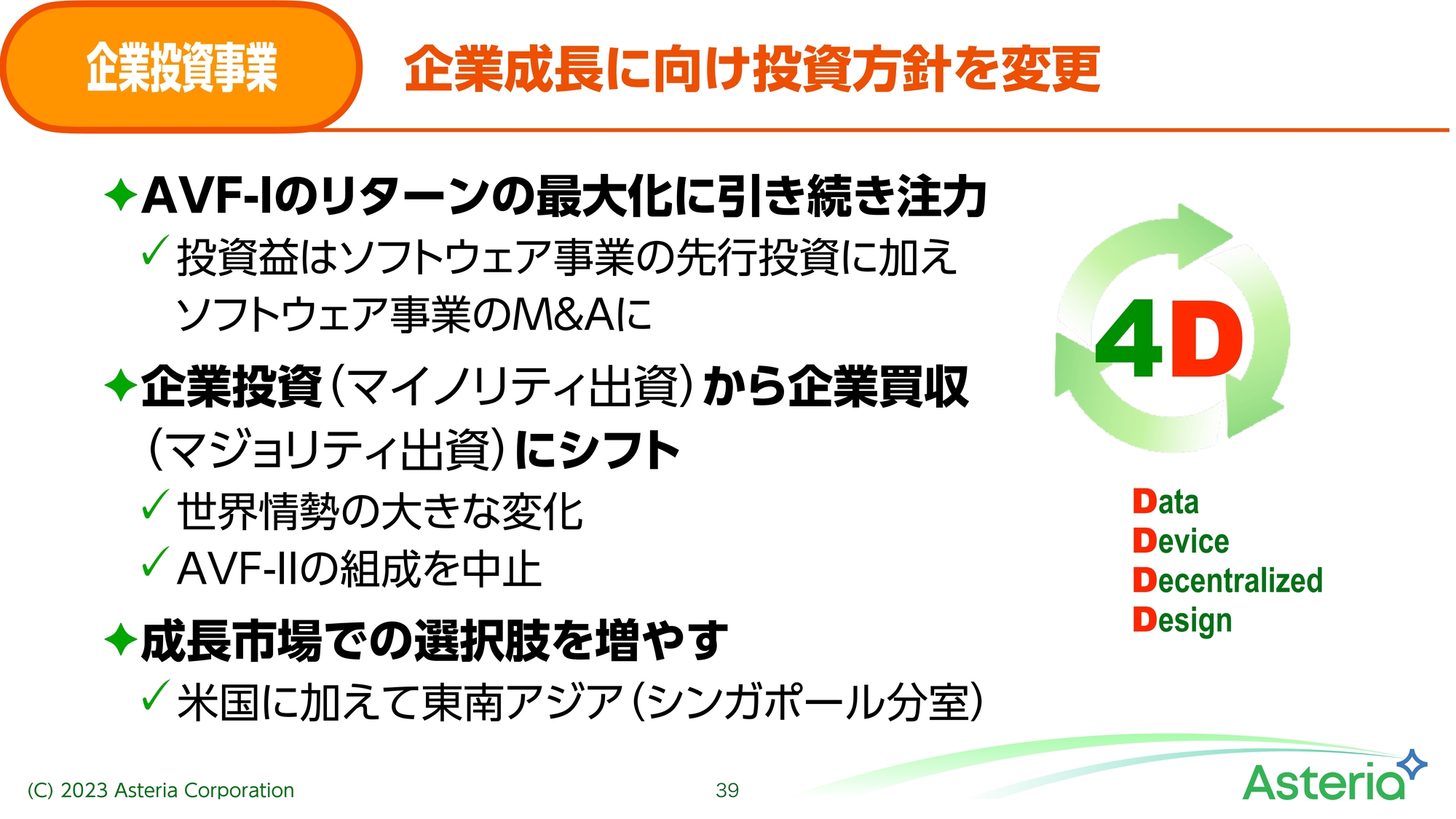

企業成長に向け投資方針を変更

企業投資事業についてです。企業成長に向け、投資方針を変更しました。引き続き投資事業を実行するということで、昨年9月に「AVF-II」を発表しましたが、今年に入りマーケットの状況なども踏まえ、「AVF-II」の組成を中止しています。すでに6社に投資した「AVF-I」は、リターンの最大化に引き続き注力していきます。

新規の投資については、マイノリティ出資からマジョリティ出資にシフトしました。世界情勢や株式市場情勢が大きく変化していることを踏まえ、マイノリティ出資よりもマジョリティ出資のほうがリターンが大きく、私たちの成長にも寄与しやすいことから、このような転換を発表しました。

また、成長市場での選択肢を増やすため、これまで米国に拠点を置いていましたが、そちらに加えて4月にシンガポール分室を設置しました。シンガポールとしたのは、東南アジアがこれから大きな成長が見込まれる市場であるためです。

参考:Gorilla社の状況(同社発表に基づく)

Gorilla社の状況について、参考程度にご報告します。今回の当社の損益に大きな影響を及ぼしましたが、「これからどうなるのか?」「現在どのような状況なのか?」といった問い合わせをたくさんいただいています。当社の投資先ではあるものの、子会社等ではないため、こちらに関して同社の発表に基づきご説明します。

まずは、業績の実績と見通しについてです。昨年の実績は開示されており、売上高が2,240万ドルとなっています。新年度、つまり今年の見通しについても発表されており、今年の見通しは6,500万米ドルから7,500万米ドルということで、2倍から2倍以上の増加率の見通しとの発表でした。

また、ビジネスの状況についてです。台湾を中心としたビジネスを展開していることはすでにお伝えしましたが、Nasdaq上場を受け、ビジネスが国際的に広がっています。

まず、中東・北アフリカのスマートシティプロジェクトにおいてフェーズ1を受注したと発表されており、今年の後半にはフェーズ2が開始予定だと公表されています。また、タイのBacom InternetworksとのM&Aが発表されており、LOI(基本合意)を締結したとのことです。

このようなかたちで、Gorilla社の発表は進捗が報告されていますが、英語表記だと状況がわかりづらいという方もいると思い、インサイダー情報ではなく、すでに公表されていることを中心にご説明しました。タイムリーな情報が必要な場合は、英語版のNasdaq、SECまたはGorilla社のWebサイトをご参照ください。

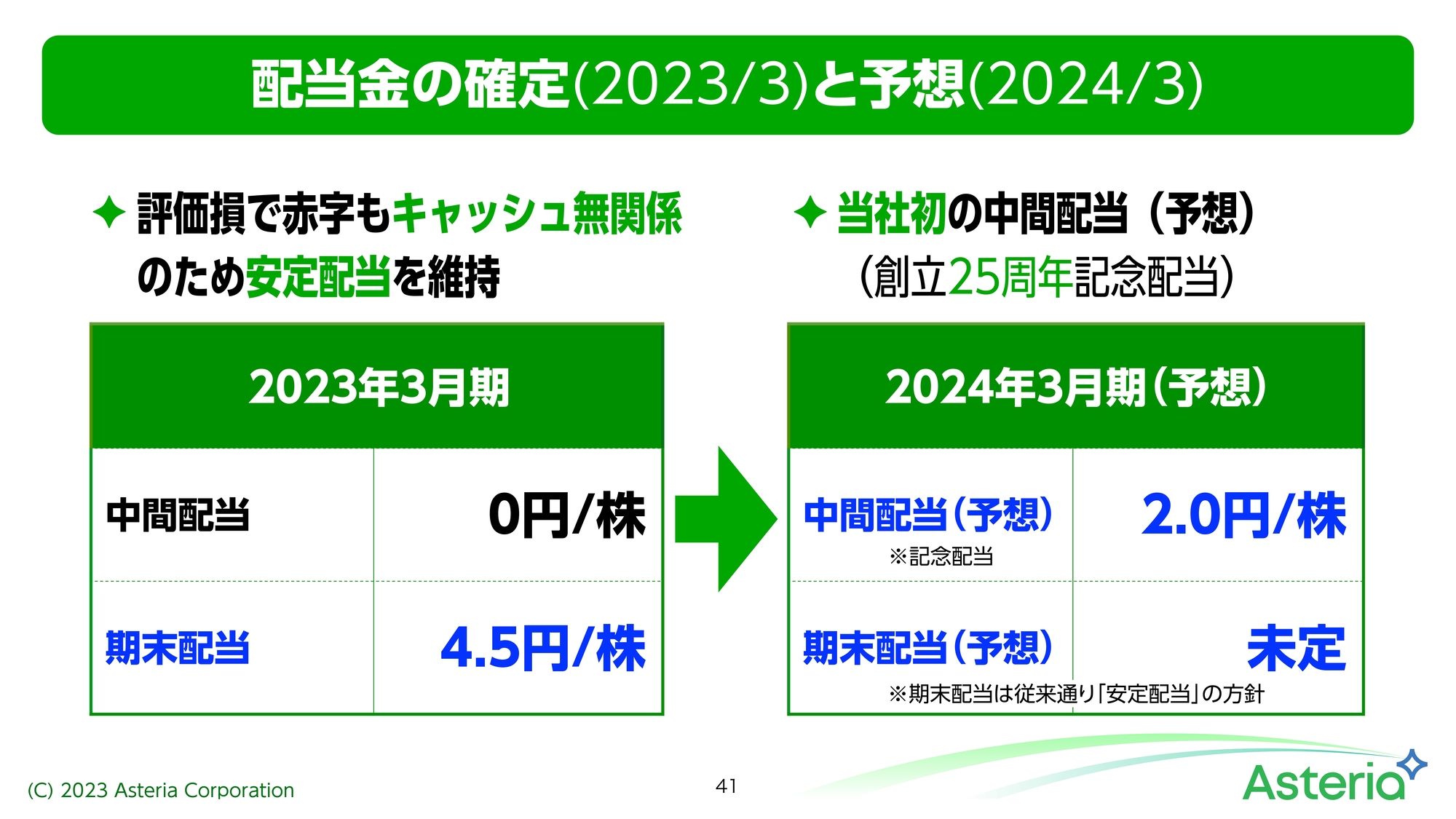

配当金の確定(2023/3)と予想(2024/3)

配当金についてお話しします。予想としてお出ししていた期末配当4.5円を確定しました。今回は大幅な赤字ではあるものの、キャッシュとは関係ありません。したがって、無理をして配当を実施するということではなく、以前からお伝えしている安定配当を維持して4.5円としました。

また、新しい年度の中間配当についても予想値として開示しています。中間配当の予想は2.0円で、こちらは記念配当です。今年9月に創立25周年を迎えるため、記念配当として期末配当とは別に配当します。期末配当は未定としていますが、安定配当の方針は変わりません。

アステリア(3853)

ここまでお話ししたことのまとめです。1つ目が主力のソフトウェア事業セグメントは好調で、14パーセントの大幅な増収となりました。一方で、企業投資事業セグメントは大きな赤字となっています。主因は、ポートフォリオ企業の1つであるGorilla社の株価暴落です。昨年7月にNasdaqに上場しましたが、3月31日に事業年度が終了した途端、株価が大幅下落しました。ただし、キャッシュに影響はありません。

そして当社初の中間配当、記念配当を実施し、通期については安定配当の方針です。中期経営計画では先行投資を2年間行いました。このリターンを得て、実のあるものに変え、中期計画達成を目指すということで、今日の説明会を締めたいと思います。ご清聴いただき、ありがとうございました。

質疑応答:中期経営計画「STAR」の見直しについて

司会者:「中期経営計画の見直しの発表はされないのでしょうか? 前期33.8億円に対して45億円では、134パーセントの達成率はかなり難しいと思われます。もしThis Place社の期ズレがあれば、それもプラスした数字でないとおかしく、最近の伸び率では110パーセントくらいが限界ではないでしょうか? 最終年度の今期は、投資も抑えるとのことで成長も限られると思います」というご質問です。

平野:中期経営計画「STAR」についてですが、2023年3月期の結果から見ると、ご指摘のとおり、もともとの予想よりもハードルが上がっています。達成率は上がっていますが、ギブアップするような数字かといいますと、そうではないと捉えています。

実際には少し期ズレのようなところはありますが、むしろ契約のズレです。個別にはお話ししませんが、それも含めてある程度の積み増しの見込みがあるため、そこも勘案していただければと思います。第1四半期、第2四半期と3ヶ月ごとに状況の報告をしますので、その中で実際に見ていただければと思います。

投資のお話がありました。以前からお話ししていますが、第1年、第2年が投資の年で第3年が仕上げ、刈り取りの年と考えています。BtoCの商品は広告を打った瞬間に売上が伸びますが、当社の場合はすべてBtoBの商品で、こちらは効果が出るまでに時間がかかります。

マス広告であっても、個別にフォーカスしたインターネット広告であっても、社内で検討期間があり、知る人が増えるまでに時間が必要です。例えば、先ほどご紹介した自治体での事例で、現在「Platio」の引き合いが増えているとお話ししましたが、こちらも2年くらい前に蒔いた種が始まりです。

したがって、今年度は利益の重視、目標達成に向けて投資、特に広告投資は抑える予定です。毎年5億円ほど使っていたものを今年はゼロにします。一方で、パイプラインといいますが、関心を持ってくださっているユーザー企業のリスト、もしくはトライアルで使ってみたい、使ってみたと考えている企業のリストをこの2年間で数多く揃えることができましたので、このあたりを実に変えていきます。

BtoBの投資というのは時間がかかりますが、それを見越してこの2年間投資してきましたので、そのリターンがどれくらいなのか楽しみな年になります。もちろん、四半期ごとに状況を見て、みなさまにご説明します。

質疑応答:具体的な成果について

司会者:「以前からブロックチェーンやAIについて研究・開発に取り組んでいるようですが、具体的にどのような取り組みを進め、どのような成果が上げているのかまったくわかりません。今後の事業成長につながるような成果は出ているのでしょうか? 説明会の際にその点も取り上げてほしいです」というご質問です。

平野:まず、「どのような取り組みをしているか?」ということについてです。ブロックチェーンについては、これまでもそれなりにご説明してきたかと思います。現在では、社内で開発したブロックチェーンを「Gravio」などに組み込んで使っています。

ブロックチェーンは、私たちがかつて取り組んだXMLと同じように、基盤技術ですのでどんどん見えなくなっていく性格のものです。仮想通貨のような投機性があるものには手を出さないと決めており、ブロックチェーンが持つ改ざんが不可能であるという特徴や、真正性の証明に取り組んでいます。現在のところ、当社では株主総会の投票などに使っていますが、売上にはあまりつながっていません。

AIに関しては2019年、アステリアARTを設立しました。こちらは、代表を務める園田が20年ほど前から取り組んでいた認識型AIを、社会に役立つようなプロダクトとしてを作りたいという思いで立ち上げたものです。こちらは、基本的にロボティクス向けのAIで、ロボットのミドルウェアとして使うAIとして取り組んでいます。

また、「ChatGPT」が話題になる前から、私たちはトランスフォームの研究もしています。生成型AIについても研究を進めているため、「ChatGPT」のセミナーがあると、園田や弊社のエバンジェリストが赴いてご説明します。売上に直結させることは難しいですが、ロボティクス、特に生成型AIに関しては、私たちの製品そのものに組み込むことを考えています。

その第1弾として発表したのが、「ASTERIA Warp」の「生成AIアダプター for ChatGPT」です。このような製品が今後ますます増えていきます。これからAPIが揃っていきますが、データを入れるとレポートを作ってくれるなど、企業のシステムで使えるようにつないでいきます。

私たちの製品がコンシューマー製品ではないため見えにくいところですが、そのようなかたちで組み込み、私たちの成長の下支えにしていく考えです。

質疑応答:Gorilla社およびThis Place社の買収と投資について

司会者:「株価の推移を踏まえ、GorillaおよびThis Place社の買収と投資は成功でしょうか、それとも失敗でしょうか? この2択でお答えください。失敗だとお考えの場合、どのように経営責任を取るつもりでしょうか? 具体策をご教示願います」というご質問です。

平野:ありがとうございます。株価の推移という点では、Gorilla社もThis Place社も現時点では「失敗」という言い方もできると思います。ただし、これはGorilla社もThis Places社もどちらもまだオンゴーイングで、Gorilla社に関しては先ほどお伝えしたようにビジネスを広げている最中で、This Place社は復活してきています。

ですので、この先どれくらいの価値を持てるかということが、株価においてもまだ答えが出ていない状況であり、それ以上に事業の狙いとして、Gorilla社の認識AIやThis Place社のデザインなどをこれからの成長にいかに活かしていけるかが、私の責任であると考えています。

今は一時的に、株価が非常に安い状況です。以前、私が「安い」と言った株価よりさらに下がっています。Gorilla社のように手が届かないところもありますが、それを踏まえても、当社の株価については私自身が本気で取り組み、いかに株価を上げていくかということが重要であり、私の責任であると考えています。

質疑応答:This Place社の減損と来期の業績について

司会者:「This Place社の減損は以前からなされていたと思いますが、今期の減損でほぼゼロということでしょうか? 来期はIT業界も厳しいため、売上は減少する可能性を想定されていますか? 日本のThis Place社の業績はいかがでしょうか?」というご質問です。

平野:This Place社の減損についての開示がありますが、今回でのれんはゼロになりました。

また、「来期はIT業界も厳しい」という点については、実は見方が違います。私も10年間所属したことがありますが、米国のIT業界は非常に動きが速く、「厳しくなりそうだから先に手を打つ」という方針です。

つまり「厳しい」ということから想定されるのは、利益が減速するということではなく、今の状況に早く手を打つということです。米国のIT企業ではよく、大幅にリストラして別の人たちを多数採るということがあります。世界的、社会的にはリセッションということが言われていますが、それでもIT業界は伸びる業界です。

ですので、米国においてIT業界をターゲットにすることは、この2年、3年は非常に有望であると考えています。それよりも、以前取り組んでいた小売や運輸のほうがリセッションの影響をより大きく受けます。私たちの売上高は、大きな市場の中でまだほんの小さなものですので、可能性は非常に大きいと考えている次第です。

日本のThis Place社は昨年に始動し、実質4ヶ月くらいしか稼働していません。今年の業績については、すでに期間だけでも昨年より幅が大きく、今取り組んでいる活動が顧客の獲得に奏功するため、パーセントではなく何倍になるかという感覚で考えています。

質疑応答:軽井沢のリゾートオフィスの土地代金、建築資金について

司会者:「軽井沢のリゾートオフィスの土地代金、建築資金は現金、借入のどちらでしょうか? 現金であればいつ時点で拠出されますか?」というご質問です。

平野:軽井沢のリゾートオフィスの土地代金については、総額約5億円と発表しています。建築資金は発表しているとおり、長野県からも補助をいただきますので、現金で先に出したとしてもある程度は返ってきます。また、こちらの資金は今のところ、必要な部分は私たちの本社のほうの現金で出しています。投資事業とはまったく関係なく、借入や有利子負債にはなっていません。

いつ時点で拠出されるかというご質問については、まず5億円というのは総額です。その中には、例えば後から必要になるようなものもすべて入れてあります。その中で今必要な現金はすでに拠出されており、今回の決算の中にも含まれているという状況です。

質疑応答:今期業績予想の売上と、This Place社の売上の遅延について

司会者:「今期業績予想は売上高45億円と中期経営計画どおりでしたが、現実的な数字でしょうか? 前回はThis Place社に売上の遅延が発生していると回答されていましたが、これは今期に計上されるのでしょうか?」というご質問です。

平野:This Place社の売上の遅延については、具体的には契約の遅延です。もうすでに契約されていますので、今期計上されます。

現実的な数字かどうかという点については、先ほどお話ししたとおりです。非常にチャレンジングな数字ですが、現時点で取り下げるような数字ではないと考えていますし、この2年間の蓄積をもとに、This Place社のファクターも含めて、この数字を目指していきます。四半期ごとの進捗をご確認いただければと思います。

質疑応答:人員増員の進捗について

司会者:「人員の増員は中期経営計画どおり進んでいるのでしょうか?」という中期経営計画についてのご質問です。

平野:人員計画にはほとんど予定どおりです。「ほとんど」と言ったのは、人数が少し足りていないからです。ただし、中核人材については、CxO3名と事業部長などが順調に採用できており、すでにジョインして稼働してもらっています。

さらに、新卒の採用は各年度4名ということで、大変有能な新卒メンバーが、すでに稼働開始できる状況になっています。他の部門でも採用できていますので、ほぼ予定どおりです。

1点だけ明らかに違っているのは、米国のThis Place社です。先ほどもお話ししたとおり契約の遅延があり、先に雇ってしまうとその分コストだけが発生します。米国は非常に柔軟な雇用ができる国ですので、その契約に合わせて人材を採用したため、目に見えて進捗が足りないのは米国のThis Place社ということです。それ以外は、ほぼ予定どおり進んでいる状況です。

質疑応答:「Yappli」と「ASTERIA Warp」の違いについて

司会者:「『Yappli』と『ASTERIA Warp』の違いはなんでしょうか?」というご質問です。おそらく同じノーコードをコンセプトとしている「Yappli」と「ASTERIA Warp」を混同されていると思われます。この2つの違いと、当社もノーコードビジネスが拡大していますので、その概況についてご説明をお願いします。

熊谷晋氏:おそらく少し認識違いがあると思いますので、私のほうから簡単にご説明します。特に「Yappli」は他社の製品ですので、あまり詳しく述べることもないのですが、いわゆるモバイルアプリケーションです。みなさまがスマートフォンで使われているアプリケーションの中で、特に一般消費者の方が使われるようなアプリをノーコードで作ることができます。こちらをサービス提供されているというのが、「Yappli」の特に強い部分です。

「ASTERIA Warp」は、企業内で特にデータ連携、サービス連携、SaaSと呼ばれているものを連携させるソフトウェアです。こちらもノーコードツールという言い方ができます。

ノーコードツールは、コードを書かず、プログラミング言語を使わずに作ることができるという点が特徴です。ノーコードというキーワードだけだと、「Yappli」のサービスと「ASTERIA Warp」は同じようなものですが、弊社の製品で似ているのは「Platio」というサービスです。こちらはモバイルアプリに特化しており、特に企業内利用の部分を強みにしているというところが「Yappli」との大きな違いです。

弊社はノーコードビジネスを強みにしていますが、概況としては、世の中全体でデジタルトランスフォーメーション(DX)が盛んに叫ばれています。その中で一番キーになるのは、やはりデジタル人材の不足です。人口も減少していますので、生産性高く、コーディングをせずともデジタル化を享受できるということが非常に重要なポイントになっています。

ノーコードツールはコードを書かなくても済むとご説明しましたが、特に実際に業務がわかっている現場の方が簡単に扱える製品、サービスという点が特徴になっています。その中でも「Platio」はモバイルアプリに、「ASTERIA Warp」はデータインテグレーション、サービスインテグレーションに、「Gravio」はセンサーなどを含めた発生源で得た現場データの連携にそれぞれ強みを持っており、全体として追い風が吹いている状況だと認識しています。

質疑応答:This Place社の米国景気後退の影響について

司会者:「米国で景気後退が起こりそうですので、販管費として捉えられている費用は絞られやすいと思いますが、This Place社は増収計画でしょうか? いくつか受注残のようなかたちになっているのでしょうか?」というご質問です。

平野:米国の景気後退については、コンセンサスのように語られています。だからこそ、IT企業もリストラなどが進んでいるということです。

私たちが取り組んでいるデザイン戦略コンサルに関しては、まだ領域が小さいため、大手のIT企業から顧客を得ていきます。例えば、既存企業であれば顧客が絞られるということがありますが、私たちは新規で参入しますので、基本的には増収計画です。それも少しではなくて、クライアントを増やしていく増収計画です。

しかも、既存顧客はご指摘のとおり、受注残といいますか、すでに期間が約束されている契約もありますので、This Place社に関しては、現在の受注状況を鑑み、増収と見て間違いないと考えています。

質疑応答:中間配当を実施する背景や狙いについて

司会者:「中間配当はアステリア初のことだと思います。このタイミングで実施する背景や狙いを教えてください」というご質問です。

平野:株主の方々からもご意見をいただいている中で、近いタイミングでなにかできることはないかと考えていました。ちょうど9月に創立25周年、「ASTERIA Warp」は20周年を迎えますので、今の株価なども鑑み、今回は中間配当として記念配当の予想を出させていただきました。

今後もこういった配当を行うかどうかというのは、またそのような記念のタイミングになるかと思いますが、私たちとしてはやはり早めになんらかの配当を行いたいと考えています。

背景としては、純粋に周年記念ということと、株主のみなさまに少しでもなにか還元できればという思いです。

質疑応答:生成型AI関連のビジネスへの関わりと新たな商機について

司会者:「『生成AIアダプター for ChatGPT』の発表がありましたが、生成型AI関連のビジネスにはどのように関わろうとしているのでしょうか? アステリアにとっての新たな商機となりますか?」というご質問です。

平野:「ChatGPT」を使われた方も多いと思います。こちらはブラウザで人が文字をタイプするとその答えが返ってきたり、数値を入れるとレポートを出してもらえたりするものです。この入力は手作業で行いますが、「生成AIアダプター for ChatGPT」があることで、「ASTERIA Warp」を使って、企業内のさまざまなデータを自動的に入れて出すことが可能になります。

他のこれまでの動向と同じです。クラウドが流行ってきた時に、クラウドインテグレーションで「ASTERIA Warp」が売れました。今度はRPAが流行ると、RPA連携によって売れました。

このように、世の中に必要とされるものが新しく生まれてくると、データを持っていく、もしくはデータを取り出してくることを、手作業ではなく自動的に行いたいというニーズが必ず生まれます。したがって、私たちはまず「生成AIアダプター for ChatGPT」の提供を開始しました。残りの「Platio」「Gravio」「Handbook」でも、生成型AIをどのように使おうかと一生懸命考えています。

社内ではいろいろなプロトタイプがあり、これまでと次元の違うものが出来上がるのではないかと思っています。みなさまが今「『ChatGPT』はすごい」と言っていることが、アプリケーションの中でできるところまで研究しています。

私たち自身が生成型AIを作るわけではありませんので、その周りの市場が広がることで、そことつないだり共有したりすることが可能になり、私たちのビジネスの底上げにつながるという、クラウドが流行した時と同じようなことが起こります。

加えて、「ChatGPT」だけでなく、生成型AIは他にもどんどん出てきます。文だけではなく、いろいろなものが生成されるAIがこの1年間でも出現するはずです。その市場に向け、自動化することやノーコードで使うという点に関してビジネスを仕掛けていくつもりです。

質疑応答:デザイン事業の新規獲得予定について

司会者:「デザイン事業の新規獲得予定はわかりましたが、『獲得予定』ということでは、中期経営計画の期間における売上や利益への算入は、実質的に不可能ではないでしょうか?」というご質問です。

平野:この新規獲得に関しては、私は「見込み」という言葉を使わせていただきました。すでにほぼ確定しており、新年度から売上利益に貢献する見込みがあるためです。ですので、中期経営計画の期間における売上や利益への算入は可能であるというのが答えです。

質疑応答:AI関連企業のウタゴエの活用について

司会者:「AI関連企業のウタゴエを買収していたと思うのですが、活用しないのでしょうか?」というご質問です。

平野:ウタゴエを買収したのではなく、ウタゴエ社と連携し、ジョイントベンチャーとしてアステリアARTという会社を作りました。ウタゴエ社代表の園田が、このアステリアARTの代表も兼ねています。そして、今となってはかなり難しいことですが、アステリアARTに非常に優秀なAIエンジニアを雇って、AIの研究をしています。

今のメインはロボティクス向けのミドルウェアですが、以前から生成型も研究していますので、まさに活用しているところです。この領域は今これだけ騒がれていますが、まだ黎明期です。どのように活用していくかについては園田がいろいろなところで話し始めており、プレゼンスはすでに始まっています。

プロダクトという意味では、進化が激しく、「どこがマーケットとして有用なのか」といった点を含めて見極めなければいけません。そのような市場内の活動を通じて、もともとのロボティクスについてはしっかりと押さえつつも、さらに生成型AIを付加価値として活用していきます。

ウタゴエ社とジョイントベンチャーを作っており、ウタゴエ社の人材は活用しています。ウタゴエ社そのものは、今は別の領域に参入しているため、そこについてはコンフリクトなく、AIについてはアステリアARTで取り組んでいただいています。

平野氏からのご挨拶

平野:ご多用のところをご参加いただき、誠にありがとうございます。今回の決算にあたっては、Gorilla社の株価によって、当社の決算は大きくダメージを受け、3月31日の昼間までに予定していたものとは大きく変わりました。当社の株価もダメージを受け、株主のみなさまには大変ご迷惑をお掛けしています。これに関しては私も反省し、責任を感じているところです。

私ができるのは、当社の株価に対してなんらかの手を打っていくことです。そのためにはこの中期経営計画をしっかりと実現していくということを踏まえ、市場との対話なども含めて、私だけでなくIRチームと一丸となって、株価については取り組んでいきたいと考えています。

Gorilla社の株価は、現時点、米国の金曜日の株価でも、私たちが投資した時よりは利益が出ています。どうしても年度で区切るため間違いやすいのですが、大きく損しているわけではありません。

株価の上下を今後も見極めながら、適切な時期に現金化して、私たちの他の事業に役立てていくということが、私自身のミッションであると考えています。株主のみなさまにしっかりと還元できる日まで邁進していくという考えですので、なかなか厳しい状況ではありますが、最初にこちらに取り組んでいく所存です。

ソフトウェアセグメントのほうは、ご報告したとおりしっかり伸びています。企業投資事業からの利益の先行投資もあり、この2年間で非常に大きな手応えを感じています。ぜひ、こちらも見ていただきたいと思います。

投資セグメントやThis Place社についてのご質問が多い傾向にありますが、実は数字的に一番見ていただきたく、将来がよくわかるのはソフトウェアセグメントです。取り組んでいることの中には、うまくいっていることとそうでないところがありますが、そこに関しては私たちはご説明し、こちらも決算説明に限らず、プレスリリースやセミナーなどでも開示しています。

進捗と価値、成長などにご期待いただき、これからの私たちの挑戦にご指導、ご支援を何卒よろしくお願い申し上げます。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ