プラスアルファ・コンサルティング、「タレントパレット」が好調を継続 営業利益率・増益率も高水準を達成

目次

三室克哉氏(以下、三室):お忙しい中、私どもの2023年9月期第2四半期の決算説明会にご参加いただきまして、誠にありがとうございます。本日は、会社の概要、タレントパレット事業の概要、成長戦略、最近のトピックス、2023年9月期第2四半期決算の結果と業績見通しの順にご説明します。

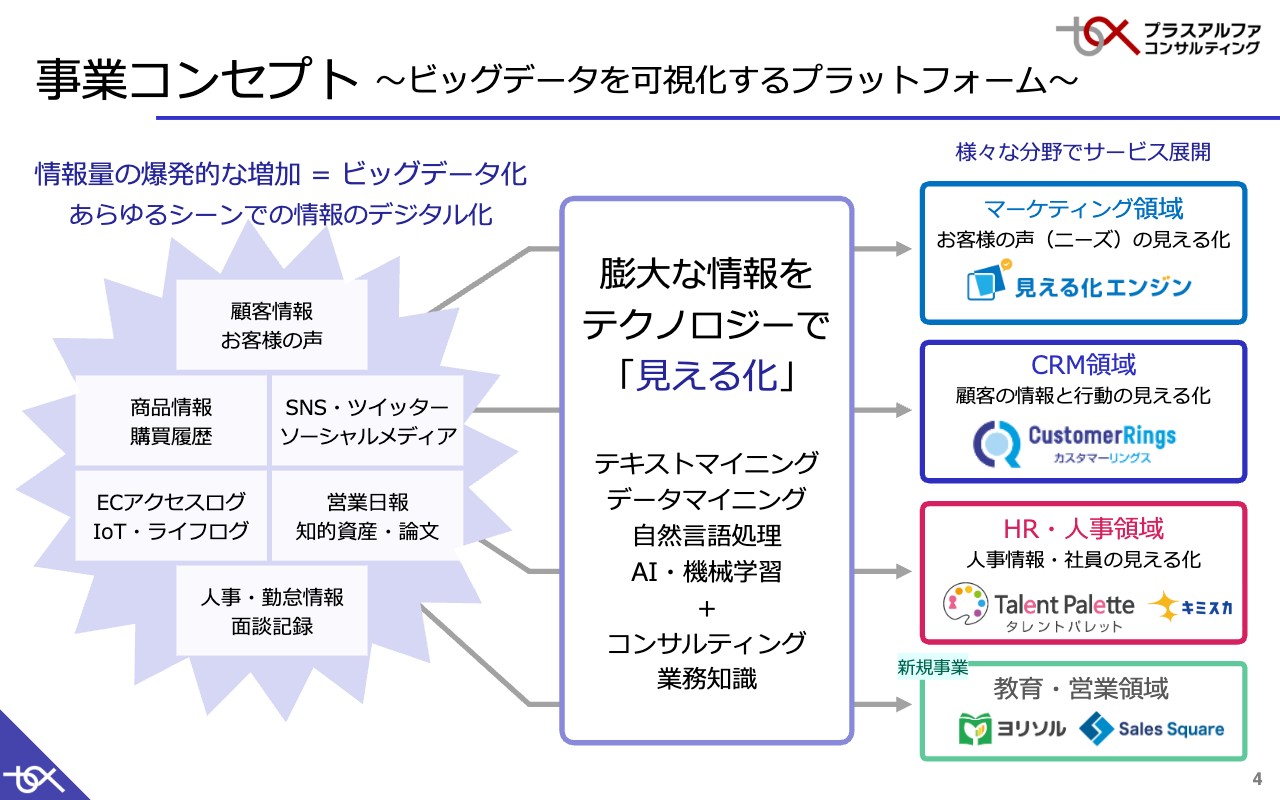

事業コンセプト ~ビッグデータを可視化するプラットフォーム~

私どものサービスのコンセプトは、こちらのスライドに記載した内容がベースになっています。

スライド左側はデジタル化されたさまざまな情報です。非常に膨大な量となっており、まさにビッグデータ化しています。このデータに対し、私どもの持つテキストマイニング、データマイニング、自然言語処理、AIなどのテクノロジーと、ビッグデータの活用方法などのコンサルティングのノウハウによって、スライド右側のようなさまざまな領域で、業務の効率化や、特に意思決定の支援などのお手伝いをすることが私どものサービスです。

主要サービス ~複数領域で全て黒字のSaaS型事業を展開~

主要なサービスは3つあります。まず、「見える化エンジン」は、テキストマイニングという文章を解析する少し特殊な仕組みを用いており、お客さまの満足度調査やコールセンターに寄せられる問い合わせのデータ、もしくは「Twitter」等のSNSのデータなど、お客さまの声のデータを分析します。それらの自社の商品・サービスについての声をヒントにして、商品の改善や新商品の開発を行うシステムです。

「カスタマーリングス」は、ECの会社に使われることが多く、お客さまの購買履歴やWebへのアクセスログを把握します。また、メルマガのどの部分をクリックしたかなどのデータをもとに、お客さまを理解しながら、お客さまに最適なタイミングで最適な情報や商品のレコメンドを行います。この施策の自動化のために使われることも多くなっています。

人事領域の「タレントパレット」については、後ほど詳しくご紹介します。

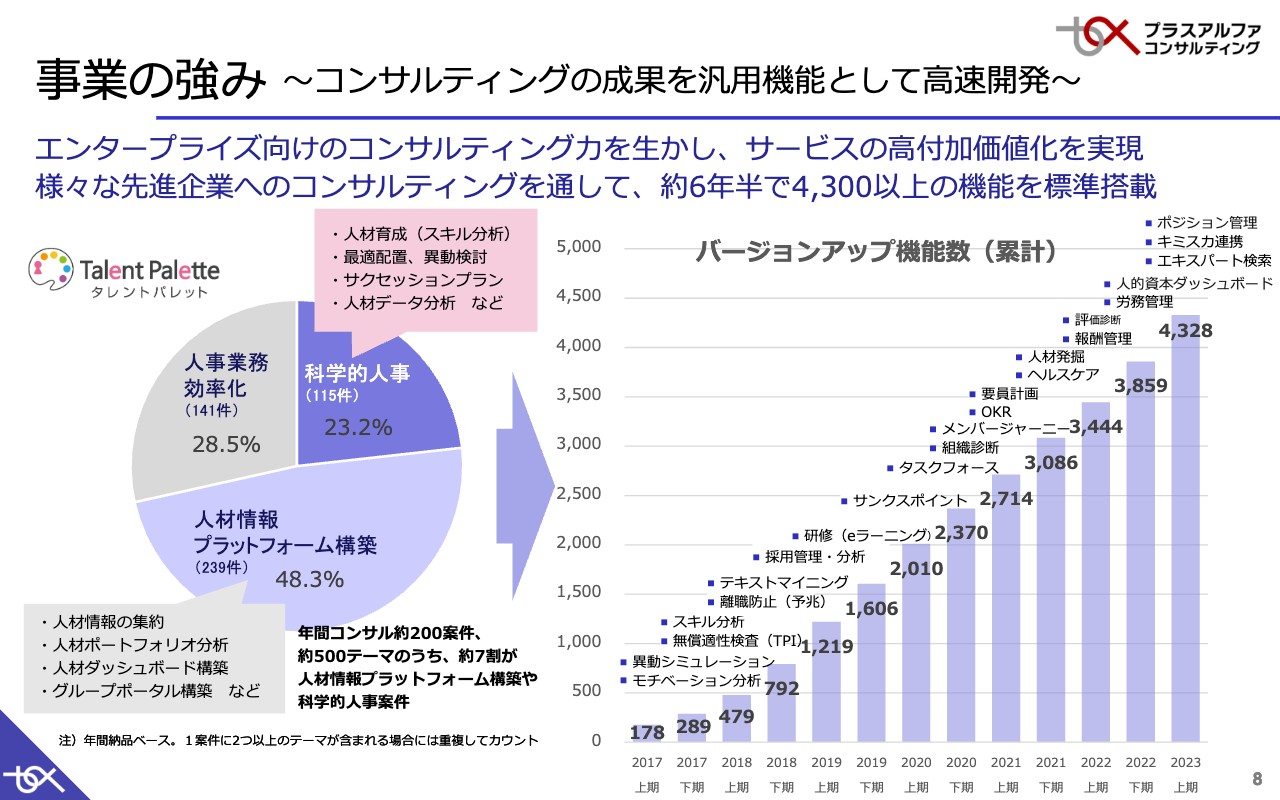

事業の強み ~コンサルティングの成果を汎用機能として高速開発~

事業の強みについて、特徴的なものを1つご紹介します。私どもの会社の中にはコンサルティングチームがあります。SaaSの企業では、コンサルティングというよりカスタマーサクセスなどのチームがあると思いますが、弊社は先進的な企業の方と一緒に新しいチャレンジをするというミッションを持ったチームがあります。

このコンサルティングチームの一例として「タレントパレット」でご説明いたします。スライド左側に記載したような人事におけるさまざまな新しいチャレンジをプロジェクトとして実施し、その中から新しい機能のヒントを得て、スライド右側に記載したように汎用機能として高速に展開しています。

「タレントパレット」では、約6年半で4,300以上の機能を標準搭載しています。機能が多くなると複雑にはなりますが、あらゆるエンタープライズを含め、企業の行いたいことに細かく対応できるよう機能開発を進め、かなり早い段階から標準機能として搭載されているところが強みの1つだと思っています。

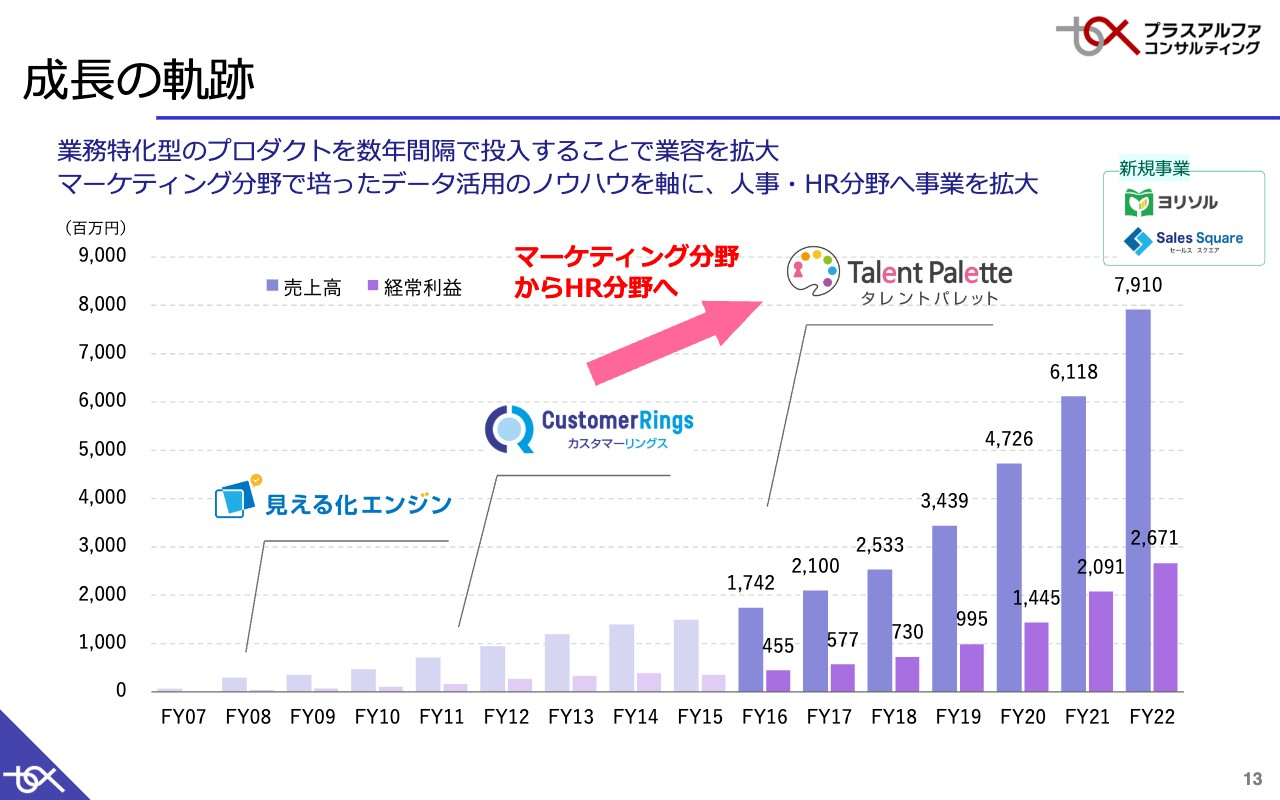

成長の軌跡

タレントパレット事業について、簡単にご紹介します。私どもは、創業時から「見える化エンジン」「カスタマーリングス」と、マーケティング分野のサービスを行っていました。その後、2016年頃からHR、人事の分野に展開しています。グラフに記載したとおり、ここから急成長していることがおわかりになるかと思います。

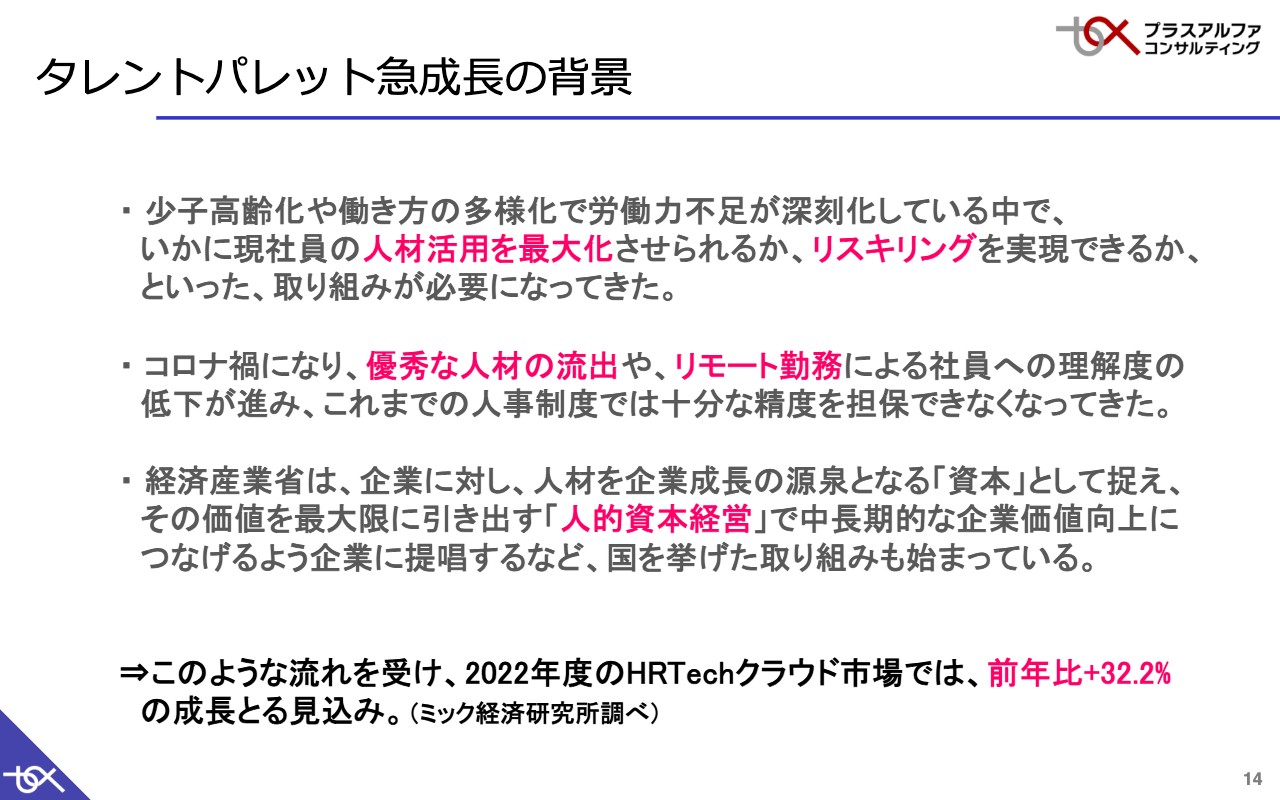

タレントパレット急成長の背景

「タレントパレット」の急成長の背景にあるのは、スライドに挙げられたような点です。日本では少子高齢化や働き方の多様化が進んでいますが、お客さまのいろいろなお話からも、人材不足が本当に深刻化していると実感しています。

その中で、日本の企業では、解雇して採用することが簡単にできない環境があるため、今いる社員を最大限活用することが重要になっています。また、業界によっては事業の変革を迫られている中、新しい事業を行う上で、社員にも新たなスキルを身につけてもらうということで、リスキリングが非常に重要となっています。

さらに、コロナ禍の影響もあり、優秀な人材が流出していることも危機感のひとつです。特にリモート勤務をしている中で、昔のように社員を理解することが難しくなっています。そのために、今までのような人事制度では精度を保ちづらくなっています。また、国もいろいろな施策を行っており、人材をコストで見るのではなく、資本として捉えるという「人的資本経営」を推し進めています。

こうした中、ミック経済研究所によると、HRTechクラウド市場は年間30パーセントを超える成長になると見込まれています。

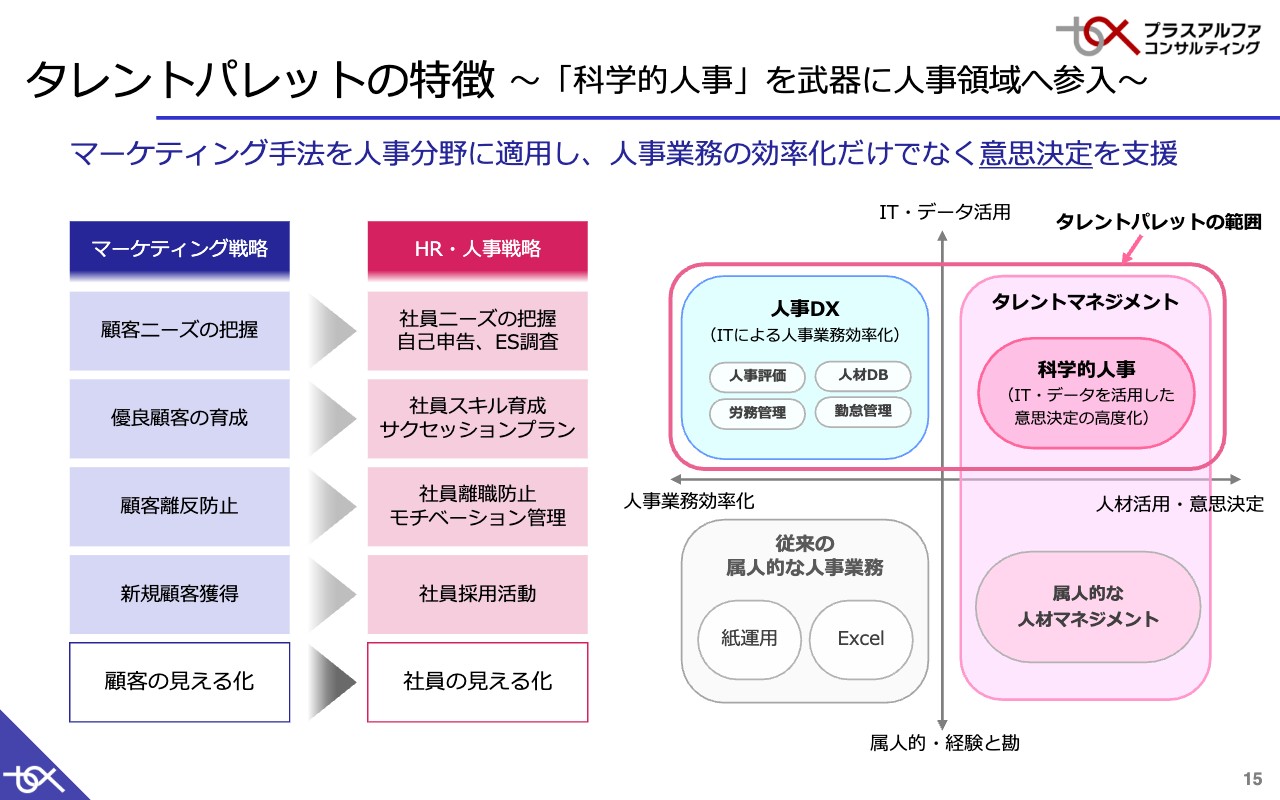

タレントパレットの特徴 ~「科学的人事」を武器に人事領域へ参入~

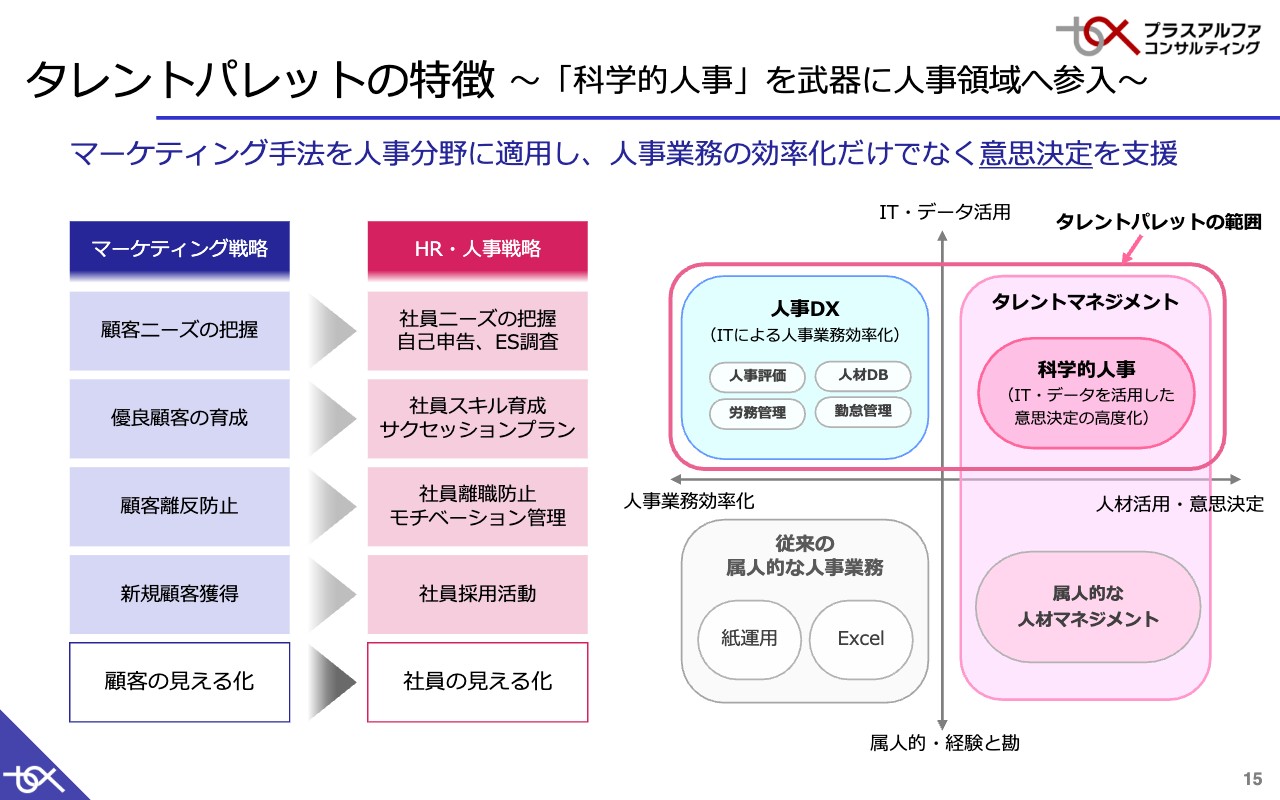

「タレントパレット」は急成長していますが、他社サービスとの違いについてご説明します。私どもは、マーケティングの分野で長くサービスを行っていました。マーケティング分野はさまざまな意思決定をデータに基づいて実行している領域です。

スライド左側に記載したとおり、顧客ニーズの把握、優良顧客の育成、顧客離反防止などのデータを活用しながら実行していますが、このマーケティング領域の分析の手法や方法論を人事の領域でも活用するべく始めたのが、「タレントパレット」の事業です。

顧客のニーズを社員のニーズに、顧客の育成を社員のスキル育成に、顧客の離反防止を離職防止に、というかたちです。まさに「顧客の見える化」を「社員の見える化」に置き換えて開発してきたのが、この「タレントパレット」です。

スライド右側に記載していますが、HRTechの領域は、2つの目的が混在していると考えています。1つは図の左上の人事DXです。これは人事業務自体をITによって効率化しようとする目的です。一方で、右上に記載したタレントマネジメントは、本来の人材活用を成功させるものです。

「タレントパレット」は、どちらも機能としては搭載していますが、特に右上の、IT・データ活用をしたタレントマネジメントが特徴的です。私どもは「科学的人事」と呼んでいますが、この部分に特化した機能も豊富に揃えています。

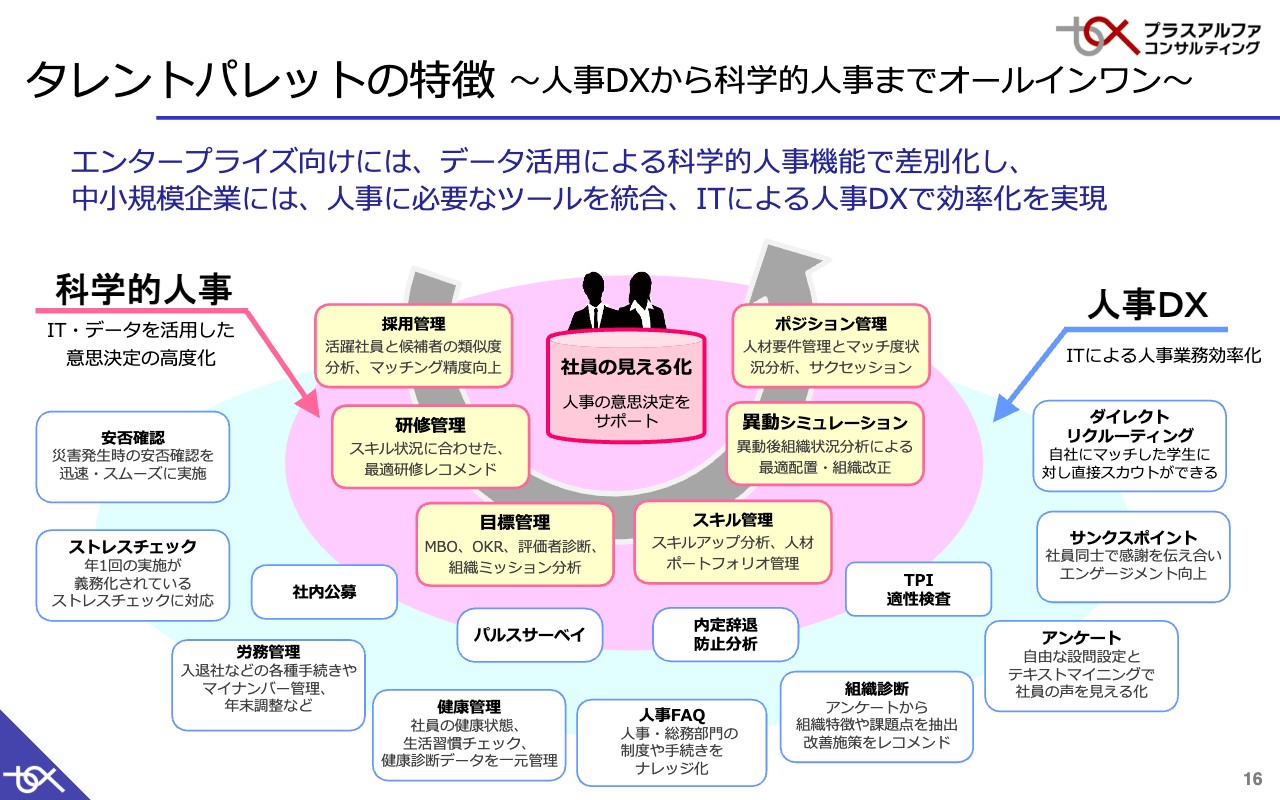

タレントパレットの特徴 ~人事DXから科学的人事までオールインワン~

科学的人事の機能、人事DXの機能をオールインワンで搭載しています。特に科学的人事に関しては、社員数が多い場合に有効ですので、規模の大きな会社で科学的人事の機能が非常に評価されています。

一方、人事DXは、中小規模の企業で効率化を推し進めたいところで好評な機能となっています。

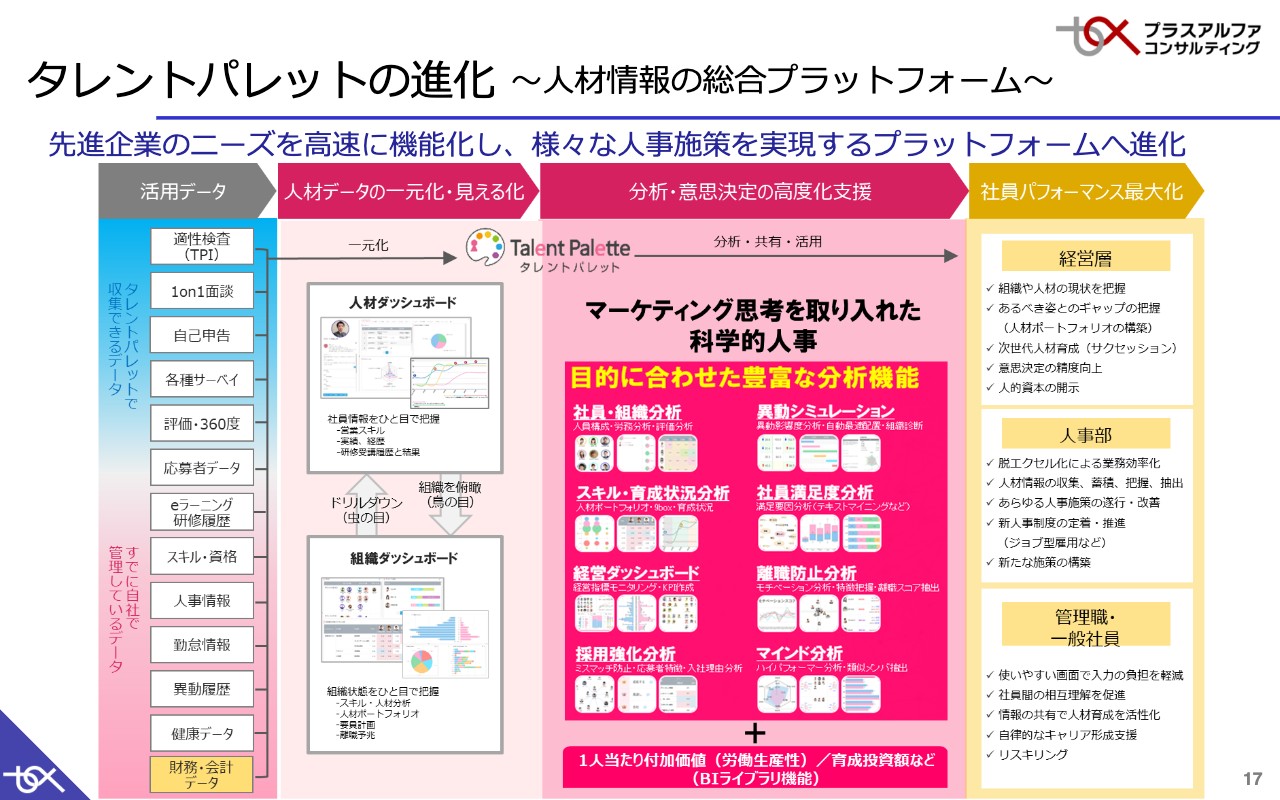

タレントパレットの進化 ~人材情報の総合プラットフォーム~

このような機能を高速に搭載することで、今「タレントパレット」は、人材情報の総合プラットフォームにまで進化しています。

スライド左側に記載したとおり、適性検査、1on1面談、自己申告、人事評価のデータ、研修履歴、勤怠情報、さらに最近では健康データも含めた、社員にひもづくさまざまなデータを使って、人材の見える化としての「人材ダッシュボード」、組織の見える化としての「組織ダッシュボード」を作成します。

人事施策の精度を高めるためのさまざまな分析機能が豊富に取り揃えられており、スライド右側にある経営層、人事部、管理職・一般社員の方々と、すべての方に活用されるプラットフォームになっています。

タレントパレットの導入企業 ~先進企業が選んだタレントマネジメントシステム~

今「タレントパレット」は、契約件数が1,200件にまでなっており、非常に多くの業界・業種で使われています。スライド右側に記載したとおり、科学的人事から始まり、ジョブ型シフト、リスキリングなどの目的でも導入が進んでいます。最近はホールディングスでの導入も多くなっています。

タレントパレットの強み ~エンタープライズ向け浸透と高評価~

「タレントパレット」の強みについてご説明します。やはりエンタープライズに強いことが1つの特徴となっています。スライド左側にクライアント企業の社員数を示した円グラフがありますが、社員数が1,000名以上の企業の契約が40パーセントを占めています。

契約単位では1,200件と記載していますが、1契約に法人で複数社導入しているところもあるため、それをカウントすると全体としては約2,700法人に導入されている状態になります。

このようにエンタープライズに強いのですが、スライド右側に評価されているポイントについても、いくつか記載しています。まず、分析機能が豊富という点です。また、意外に好評なものとして、多くの社員の方からいろいろな情報を吸い上げるための、社員へのアンケートや社内公募、スキルの入力など、いろいろな変化するデータの収集が柔軟に行える点もあります。

さらに、人事データや評価のデータは、参照する範囲を限定することが重要です。その部分もかなり細かく設定できます。また、データ量が多いとパフォーマンスが落ちることが多いのですが、その高速化等にも対応できるため、そこも評価される1つのポイントだと思っています。

加えて、基幹システムとの連携や、要望を聞いてすぐに機能として搭載する点、コンサルティングとサポートなどが評価ポイントになっています。

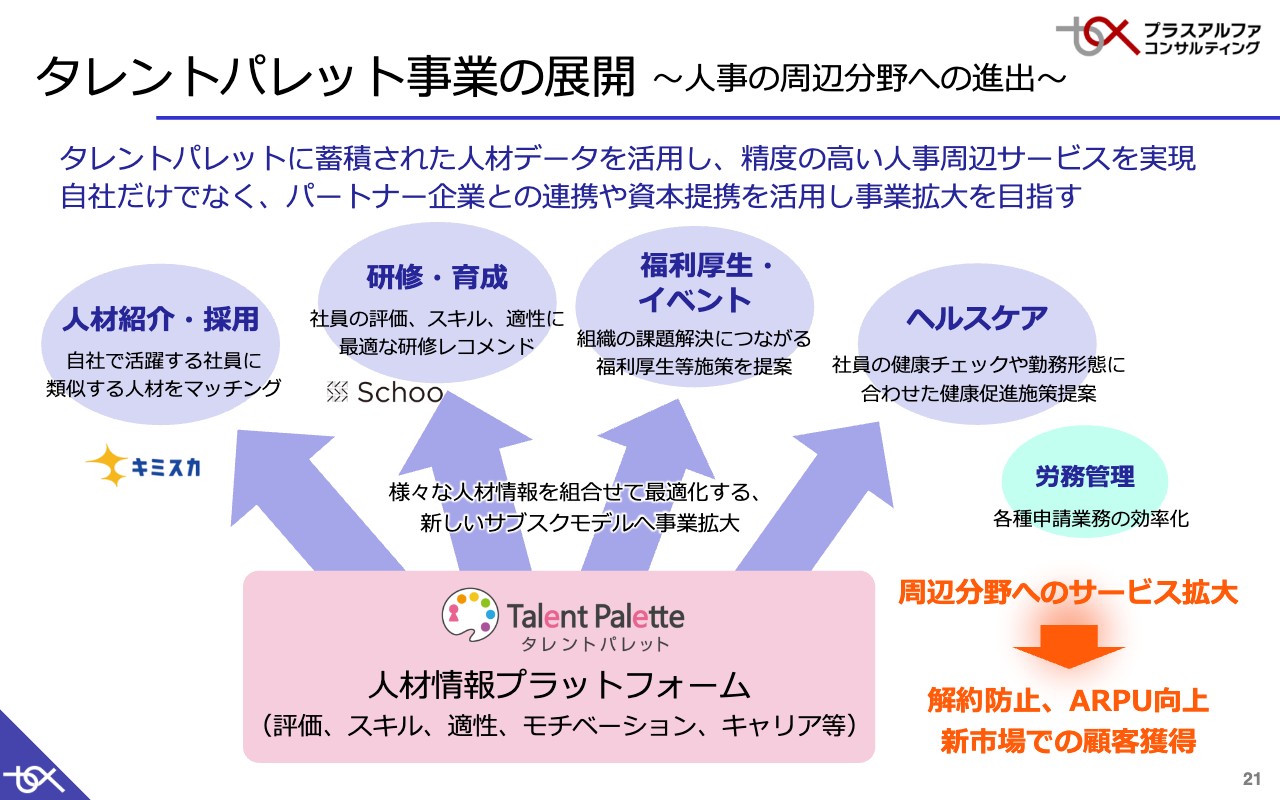

タレントパレット事業の展開 ~人事の周辺分野への進出~

成長戦略について簡単にご説明します。1つは「タレントパレット」の新たな展開です。「タレントパレット」は、人材情報のプラットフォームということで、企業の中央に社員の方のさまざまなデータが蓄積されたデータベースとなっています。

このデータを用いて、採用、研修、ヘルスケアなどの人事周辺のサービスに単に連携して使いやすくするだけではなく、それぞれの分野でデータを活用した精度の高いサービスを目指し、事業展開にチャレンジしています。

例えば、「タレントパレット」によって自社で活躍している人材の特徴がわかりますので、採用の際にその特徴を持った人を採用するなど、マッチングの精度を向上させることができると思います。

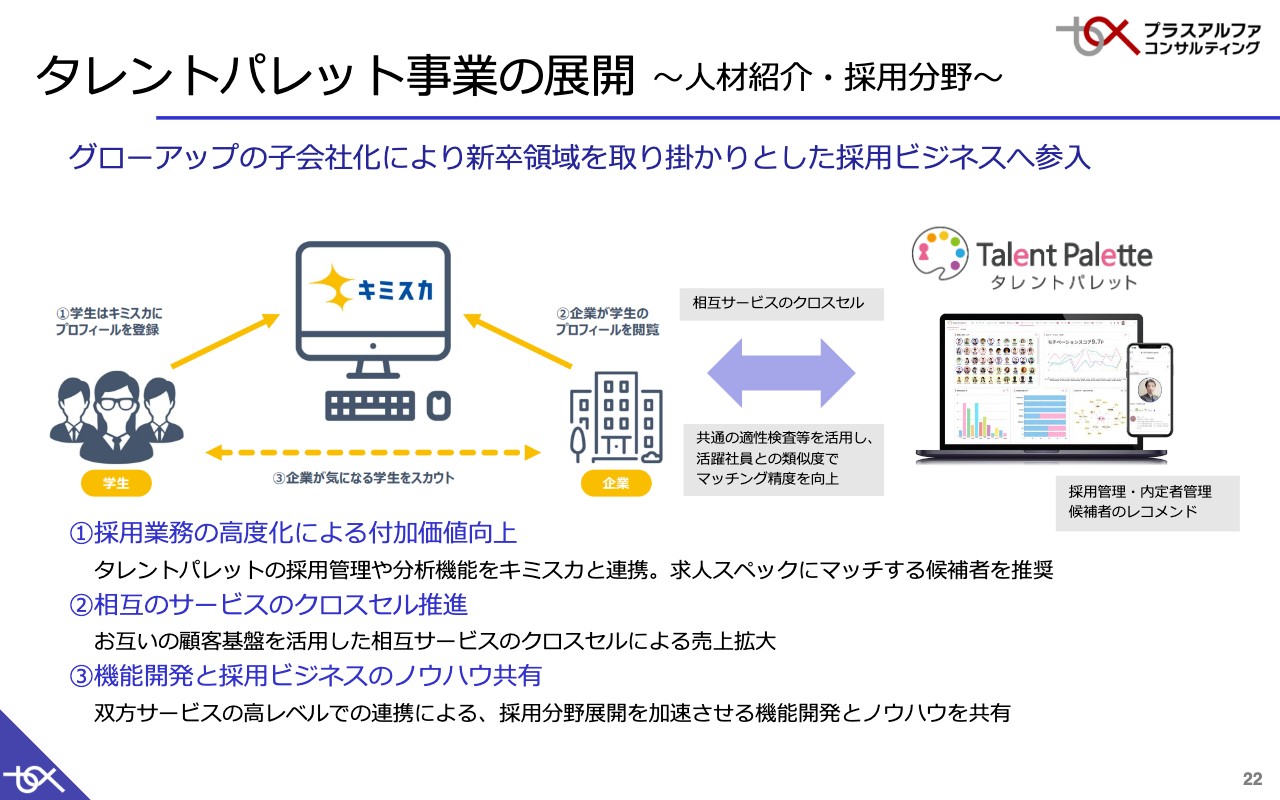

タレントパレット事業の展開 〜人材紹介・採用分野〜

このような新しい展開の1つとして、去年10月にグローアップ社を100パーセントグループ会社化し、密な連携をして進めているところです。

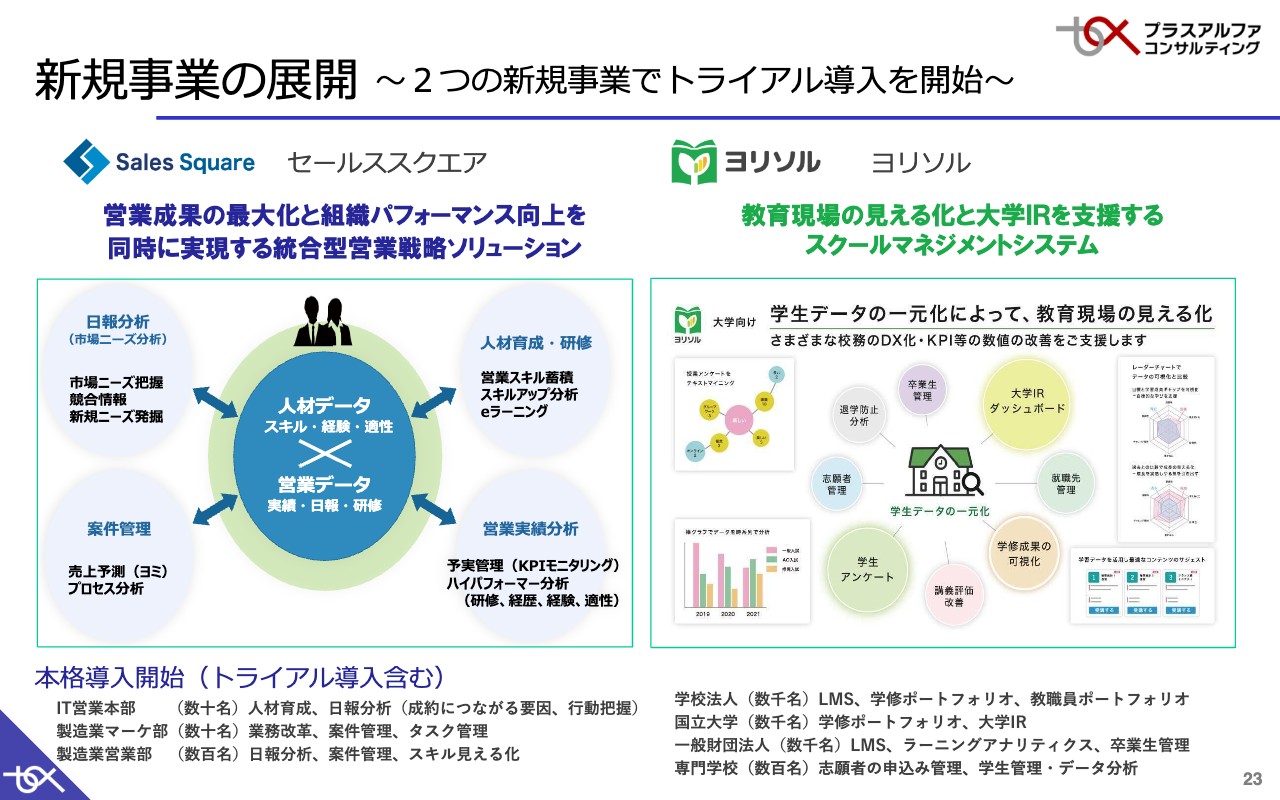

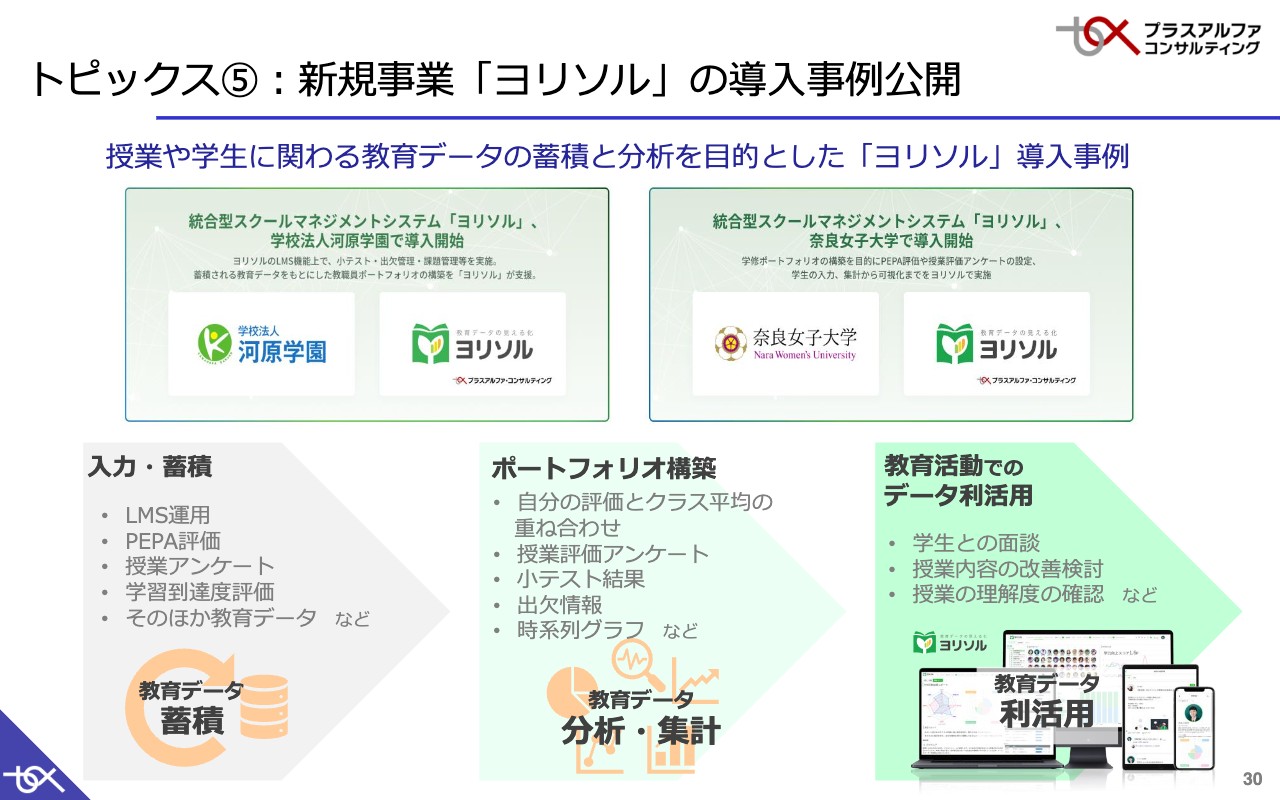

新規事業の展開 〜2つの新規事業でトライアル導入を開始〜

ビジネスとして拡大していく上で、もう1つ重要なことは、新しいサービスの立ち上げです。毎年、社内で新規事業のビジネスコンテストを開いていますが、その中から生まれてきた2つのサービスが、今、立ち上がりつつあります。営業支援系の「Sales Square」と、教育系の「ヨリソル」です。

「Sales Square」は日報のテキストマイニングや、営業担当者のスキル向上・育成、また面談などをカバーするサービスです。

「ヨリソル」は、「タレントパレット」で社員のデータを一元化し、社員を見える化していろいろな施策を行うのと同じように、学生のデータを一元化して、その学生の特徴などを理解しながら就活支援に役立てたり、授業の評価、授業の改善、もしくは退学防止などに活用するサービスです。

どちらも今、トライアルの導入が進んでおり、特に「ヨリソル」は先日の教育系の展示会にて非常に評価が良かったと聞いているため、期待しています。

最近のトピックス

最近のトピックスをいくつかご紹介します。

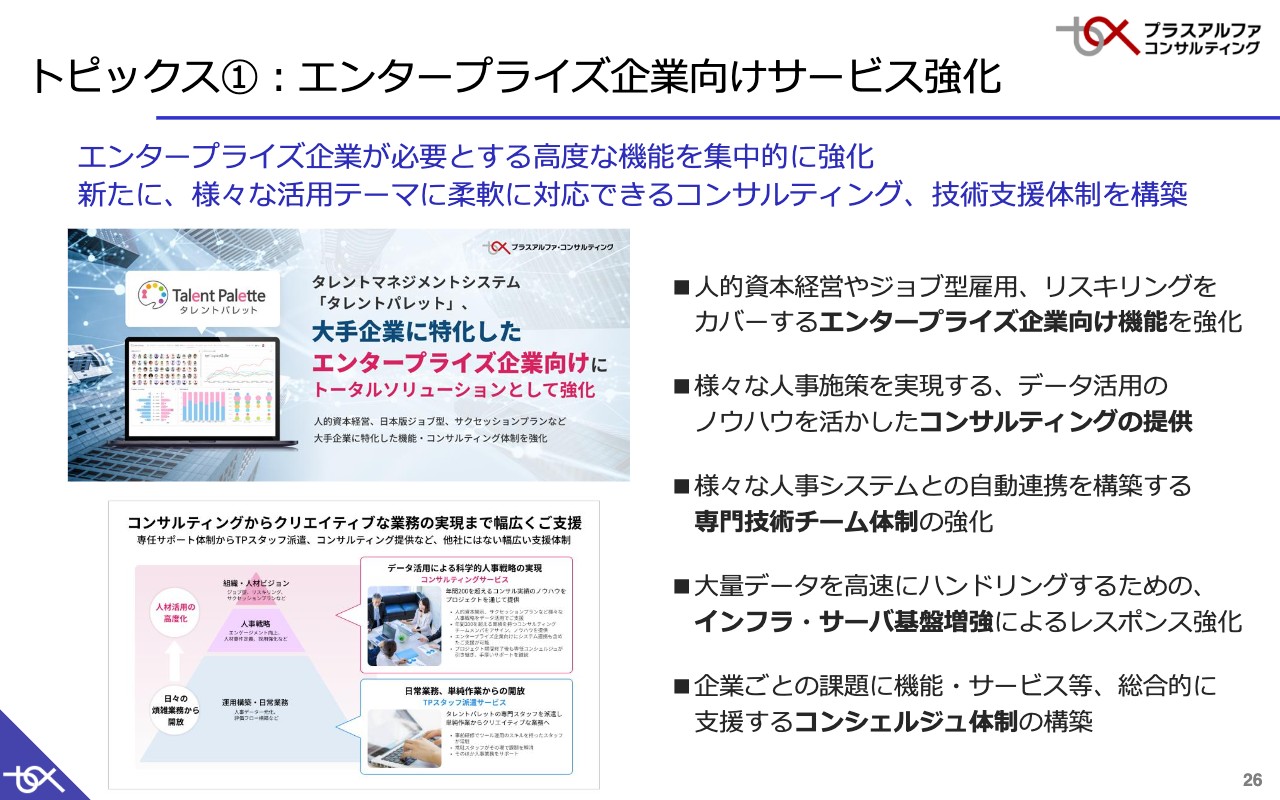

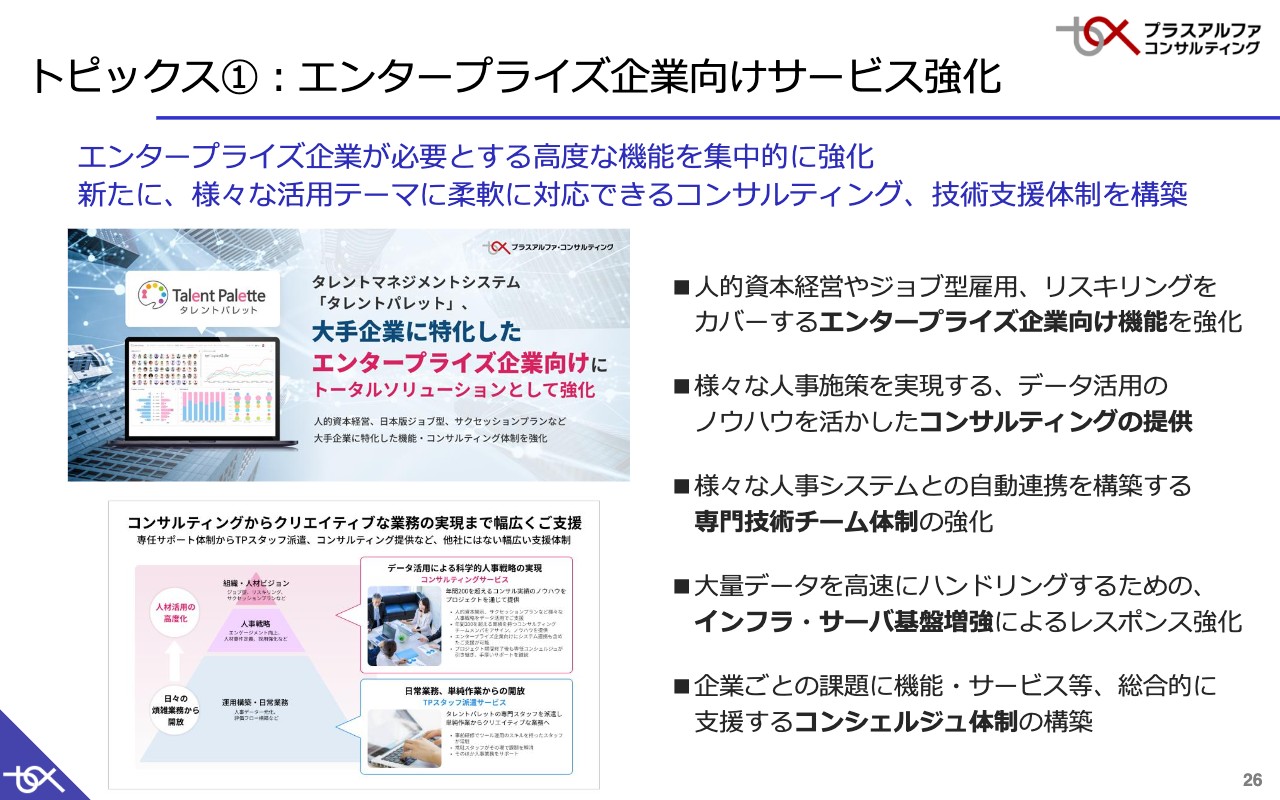

トピックス①:エンタープライズ企業向けサービス強化

まず、エンタープライズ企業向けのサービス強化を行っています。スライド右側に記載したとおり、エンタープライズの企業の方が必要となるような機能を強化することに注力しています。加えて、コンサルティングをきちんと提供できるような体制を作っています。

また、3つ目の、基幹の人事システムとの自動連携が重要なため、これを構築する専門の技術チームを作って体制を強化しています。さらに、データ量が非常に膨大ですので、データを高速にハンドリングするためのインフラ・サーバ基盤の増強を行いました。

加えて、SaaSの企業では珍しいかと思いますが、コンシェルジュの体制を構築しています。カスタマーサクセスやサポートのチームは、どうしても解約を防止する動きが中心になりやすいです。しかし、エンタープライズの企業は、それぞれ課題が異なり、行いたいことがいろいろありますので、コンシェルジュが個別企業の状況を理解し、きめ細かく総合的に支援しています。ある時はサポート的なことも行いますし、ある時は新しいチャレンジに対してのご提案のようなこともするチームとなっています。

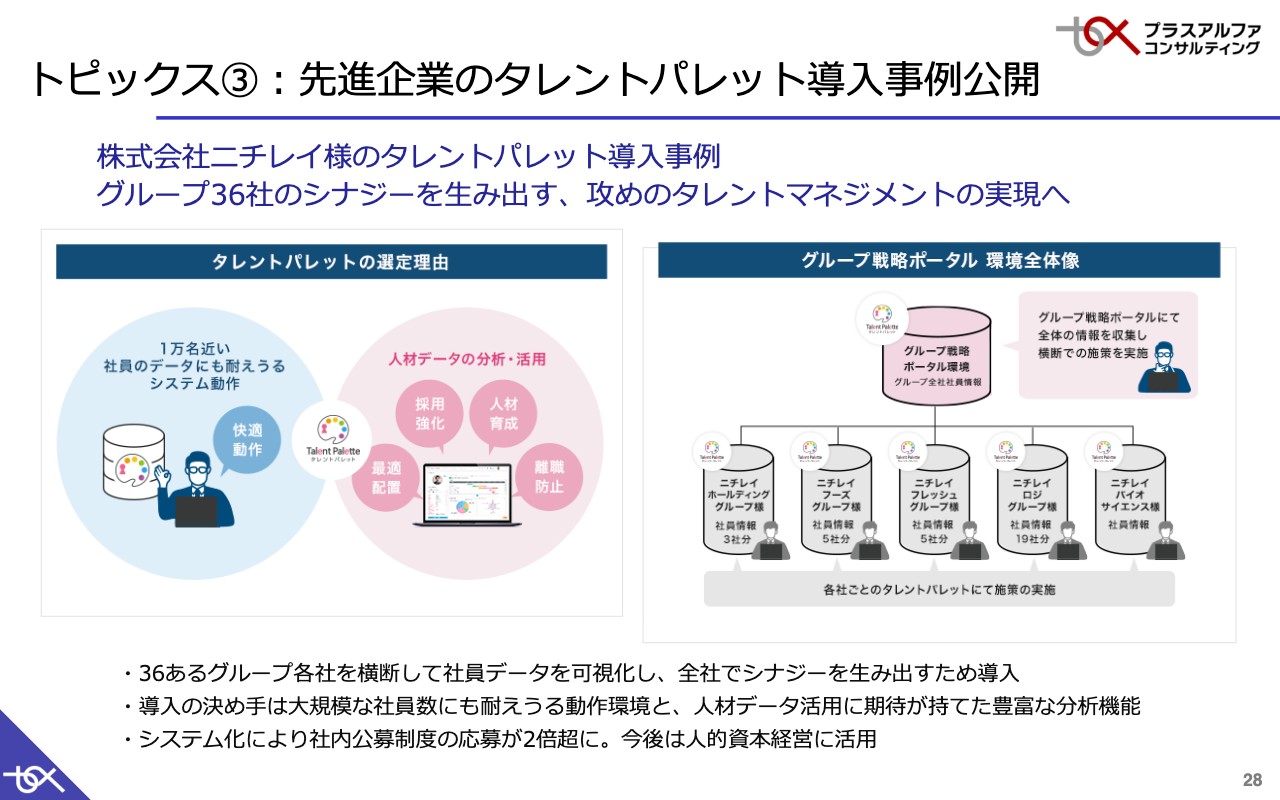

トピックス③:先進企業のタレントパレット導入事例公開

このように、エンタープライズの企業に導入が進んでおり、多くの事例も公開しています。その中でもグループ数の多いニチレイを例に挙げます。「グループ36社のシナジーを生み出す、攻めのタレントマネジメントの実現へ」と掲げています。

スライド左側に「タレントパレット」が選定された理由を記載しています。1万名という社員数に耐えられるようなシステムの動作・パフォーマンスと、人材データを分析・活用できる機能の2つが選定の理由になっているとうかがっています。

また、スライド右側に記載したとおり、グループ会社が複数あるため、それぞれの人事施策があり、それを串刺しにしたホールディングスでの施策もありますので、この両方をきちんと実現できるような仕組みを構築しています。

各グループ会社で別々の環境の「タレントパレット」があり、さらにそちらのデータを吸い上げて、ポータルとしてホールディングスでグループ人事施策を実行するための分析を行うような機能です。こうした仕組みにより、グループ会社全体でのシナジーを生み出しています。

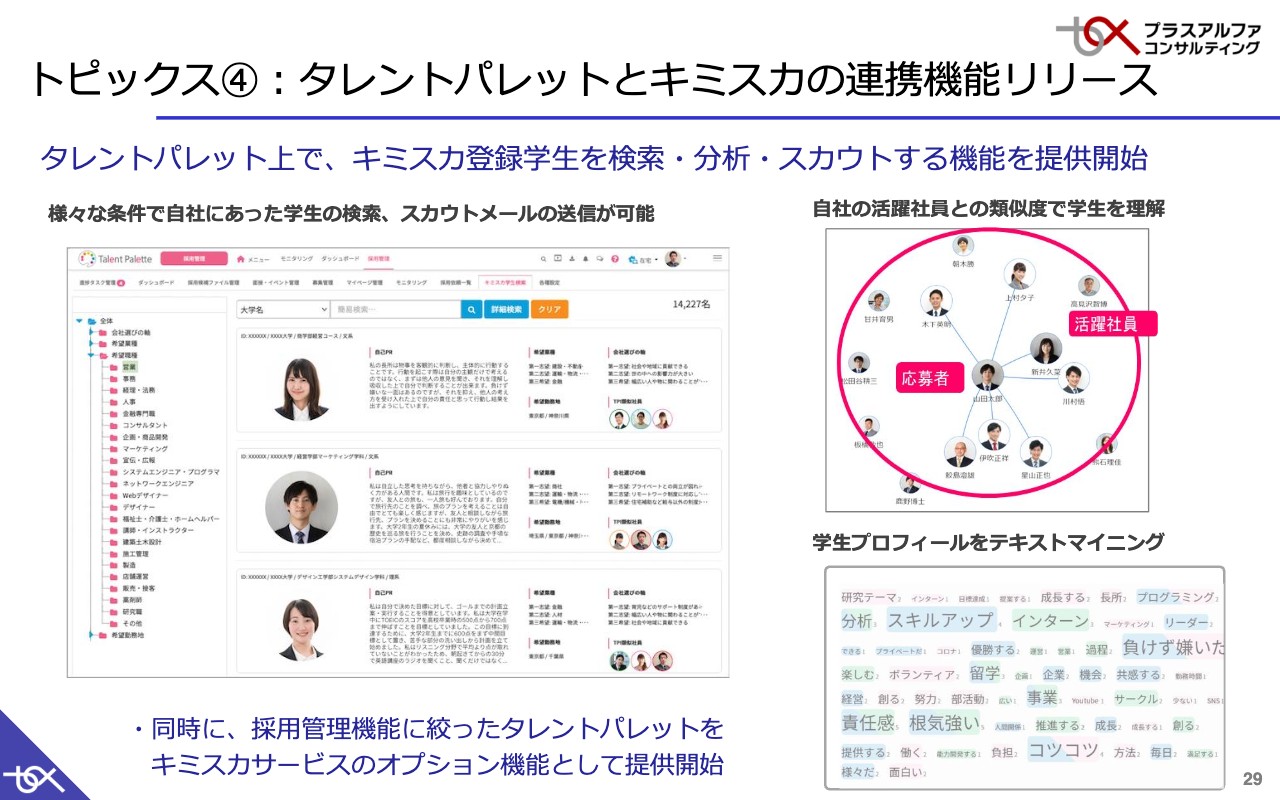

トピックス④:タレントパレットとキミスカの連携機能リリース

「タレントパレット」とグローアップ社の「キミスカ」というサービスの連携機能が、具体的にできあがってきています。こちらは、「タレントパレット」上から学生のデータベースにアクセスして、学生にスカウトメールを出す機能です。

スライド右上に記載しているとおり、ある学生に対して自社の活躍している社員との類似性が可視化される機能があります。そのため、「こちらの学生は自社のこちらの社員と近い」などとイメージしながら学生を探せます。

スライドの右下に記載しているのは、テキストマイニングです。学生が一生懸命に書いたプロフィールや将来挑戦したいことなどのテキストデータを、テキストマイニングの技術を使ってキーワード化しています。気になるキーワードをクリックすると、そちらのワードを記載した学生が抽出され、さらに深掘りしてプロフィールが見られる機能です。

トピックス⑤:新規事業「ヨリソル」の導入事例公開

新規事業の「ヨリソル」も、着々と導入の事例が出てきています。統合型のスクールマネジメントシステムとして、ブラッシュアップを重ねて機能を強化しています。

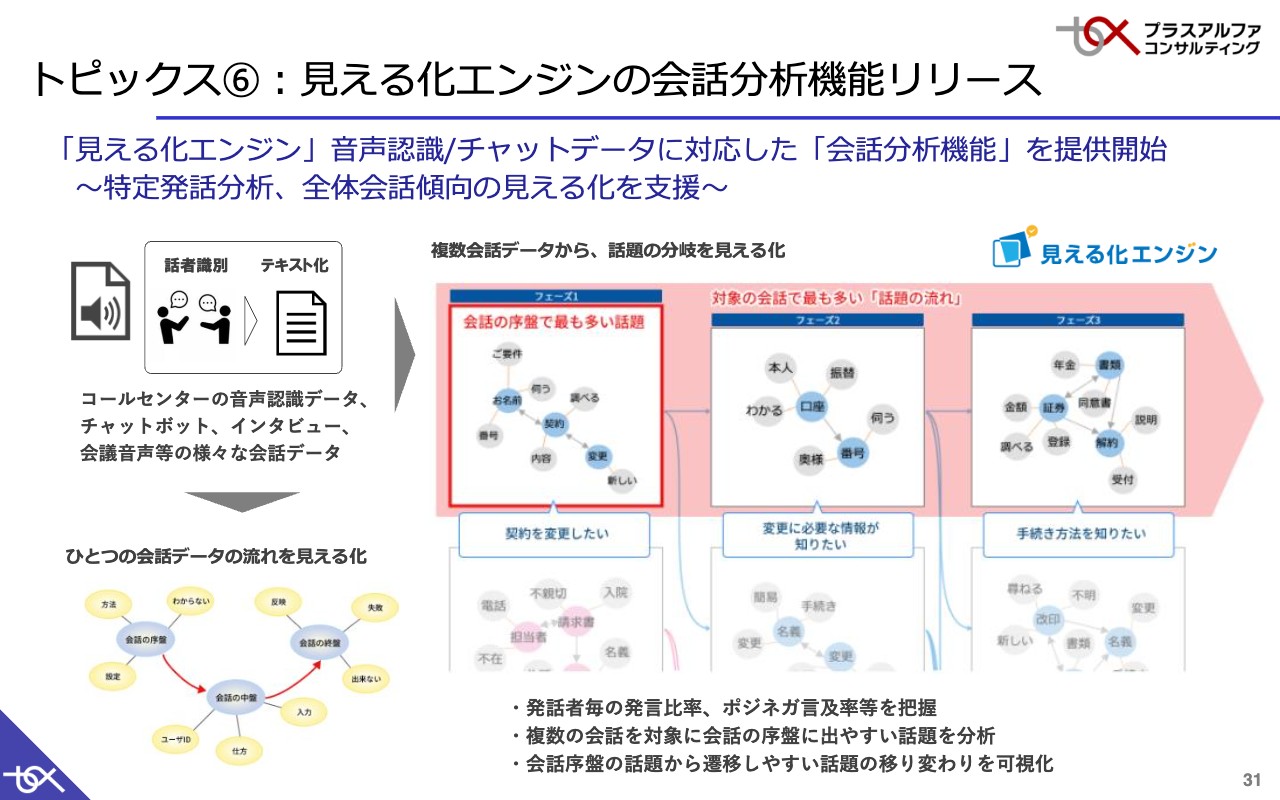

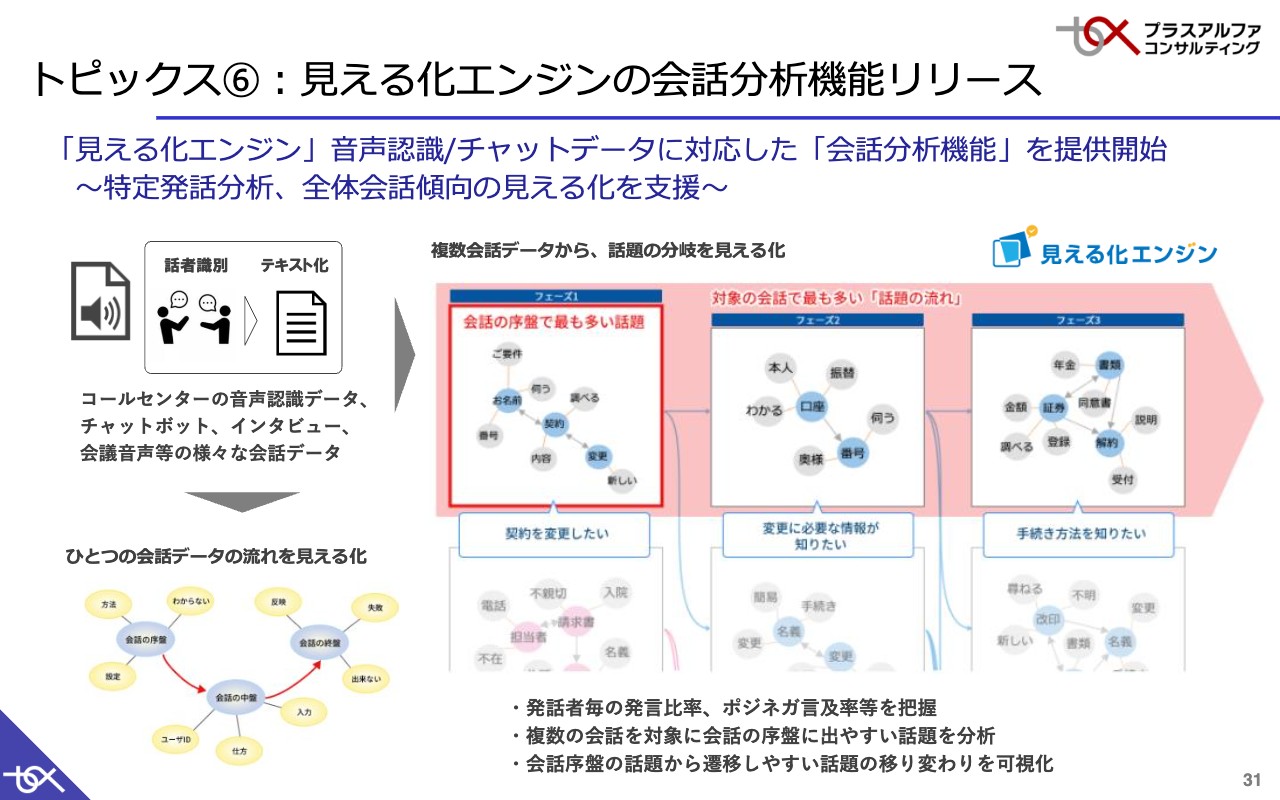

トピックス⑥:見える化エンジンの会話分析機能リリース

最後に「見える化エンジン」のトピックスです。今、音声認識の精度が非常に高まっています。また、クラウドで音声認識ができるようになってきており、「会話分析機能」を音声認識のデータの活用として搭載しました。

スライドの左側に記載しているとおり、コールセンターでのお客さまとオペレーターとのやり取りやチャットボット、会議音声等のさまざまな会話データを音声認識によって電子化します。このデータを用いて、会話の序盤、中盤、終盤にかけてひとつの会話データの流れを見える化できるものです。

さらにスライドの右側に記載しているとおり、複数の会話データから話題の分岐を見える化できます。例えば、コールセンターでのやり取りのデータを分析すると、会話の序盤で多い話題がいくつか出てきて、それぞれ次にどのような話題になり、最終的に満足を得られたか、解約を防止できたかなど、話題の流れの可視化が簡単にできるようになっています。

昔「Twitter」が流行し始めた時に、テキストマイニングが非常に盛り上がりました。そちらと同様に、音声認識の精度の向上で会話分析が広まることで、「見える化エンジン」はまた一段と成長が見込まれると考えています。

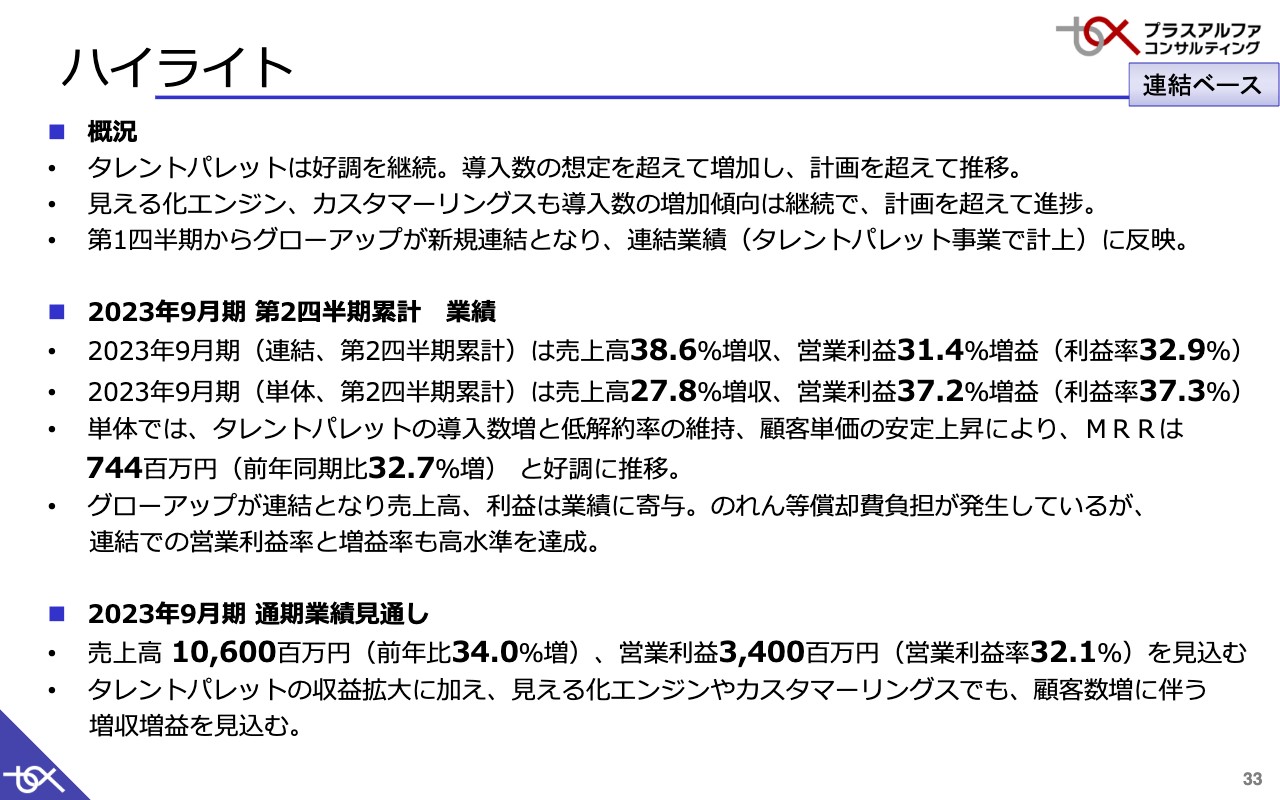

ハイライト

2023年9月期第2四半期決算についてご説明します。ハイライトとしては、「タレントパレット」が非常に好調で、導入数も計画を超えて推移しています。

「見える化エンジン」と「カスタマーリングス」も導入数の増加傾向は変わらず、計画を超えて進捗しています。

また、グローアップ社が連結に組み込まれ、タレントパレット事業に計上しています。

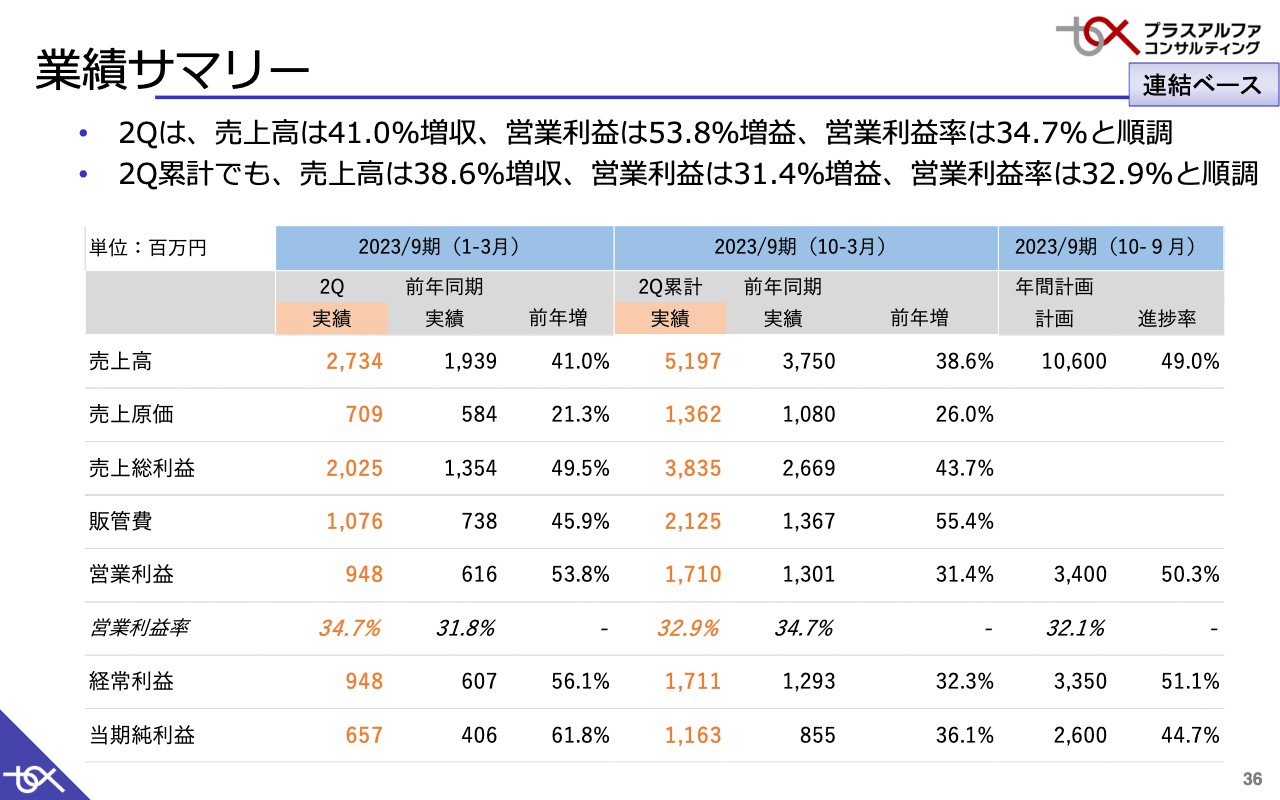

中間での結果になりますが、連結の売上高は38.6パーセントの増収、営業利益は31.4パーセントの増益となりました。利益率は32.9パーセントと非常に良い数字が残せたと思います。

単体では、売上高が27.8パーセントの増収、営業利益が37.2パーセントの増益となりました。利益率は40パーセントに近く、37.3パーセントまで来ています。

この業績に一番寄与したのが、「タレントパレット」です。導入数・新規受注も計画を超え、解約率もかなり低く抑えられています。ARPUも安定的な状態で、MRRが32.7パーセント増となっております。

グローアップ社が連結になり、売上高や利益にも寄与していますが、のれん等償却費用の負担もあります。しかし、その負担が感じられない程度に、営業利益率・増益率も高水準を達成できていると思います。

通期業績見通しは中間ということで変更していません。売上高が106億円、営業利益が34億円となっています。

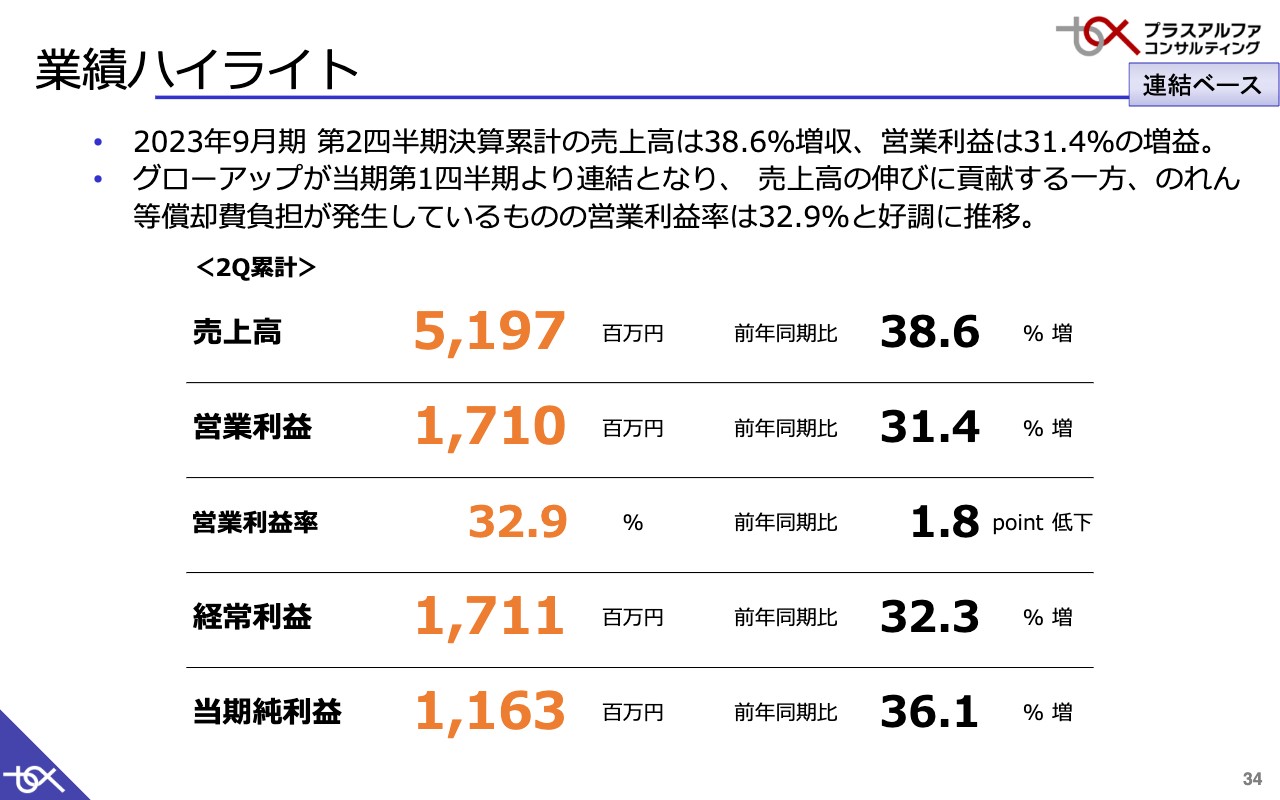

業績ハイライト

売上高は51億9,700万円で前年同期比38.6パーセント増、営業利益は17億1,000万円で前年同期比31.4パーセント増、営業利益率は32.9パーセントと、非常に良い数字だと思います。

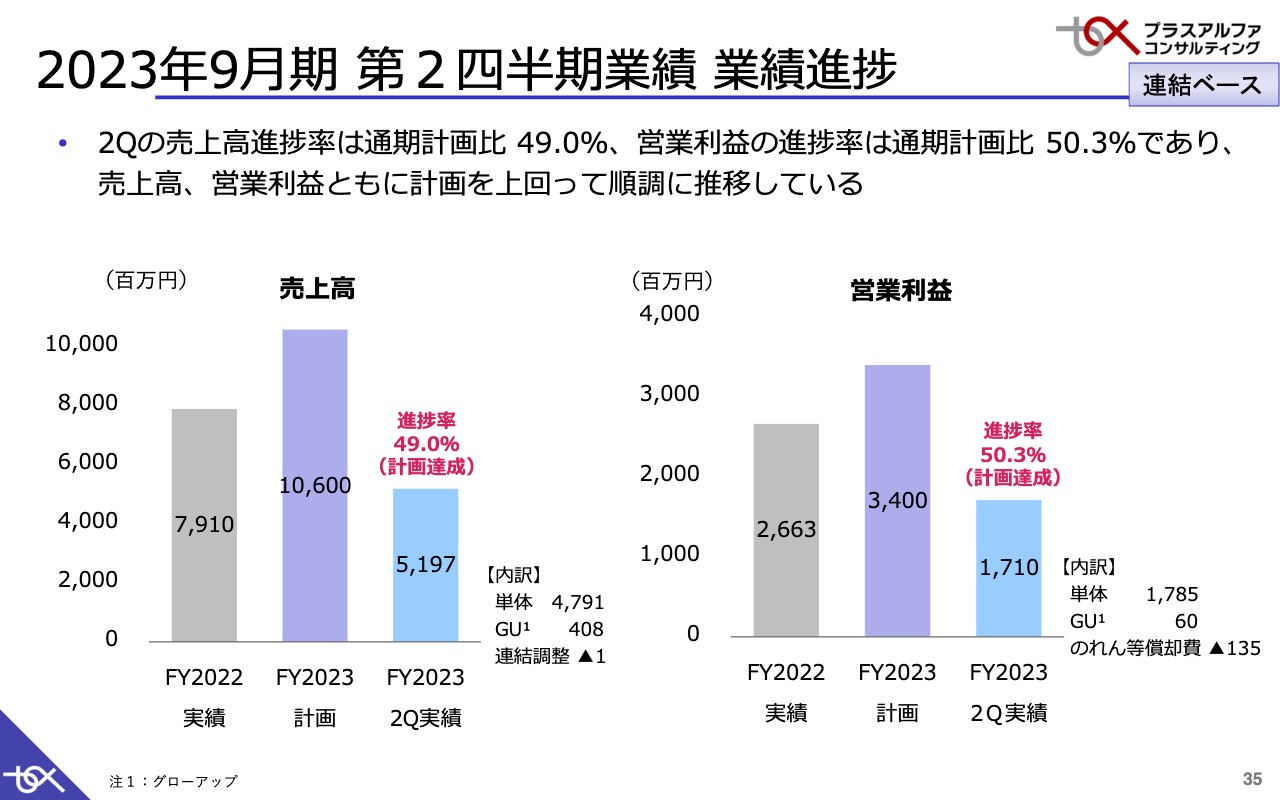

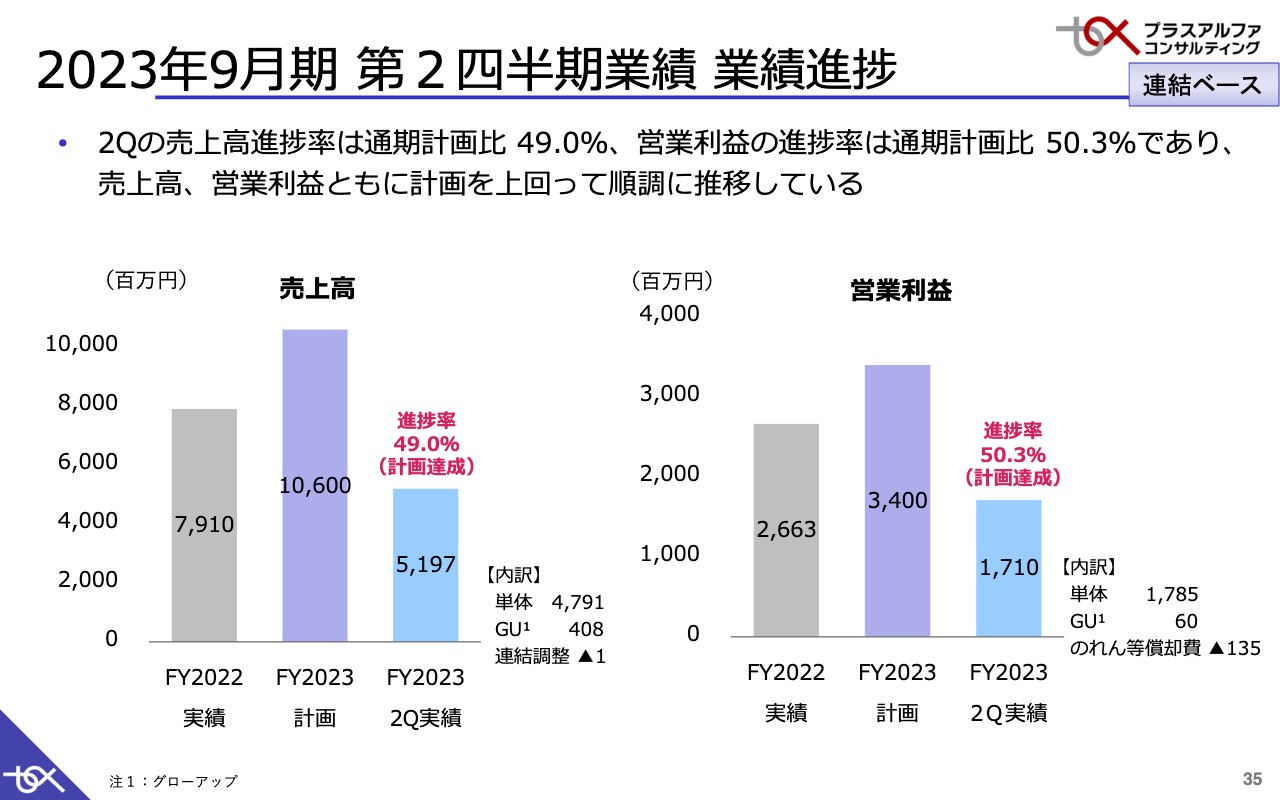

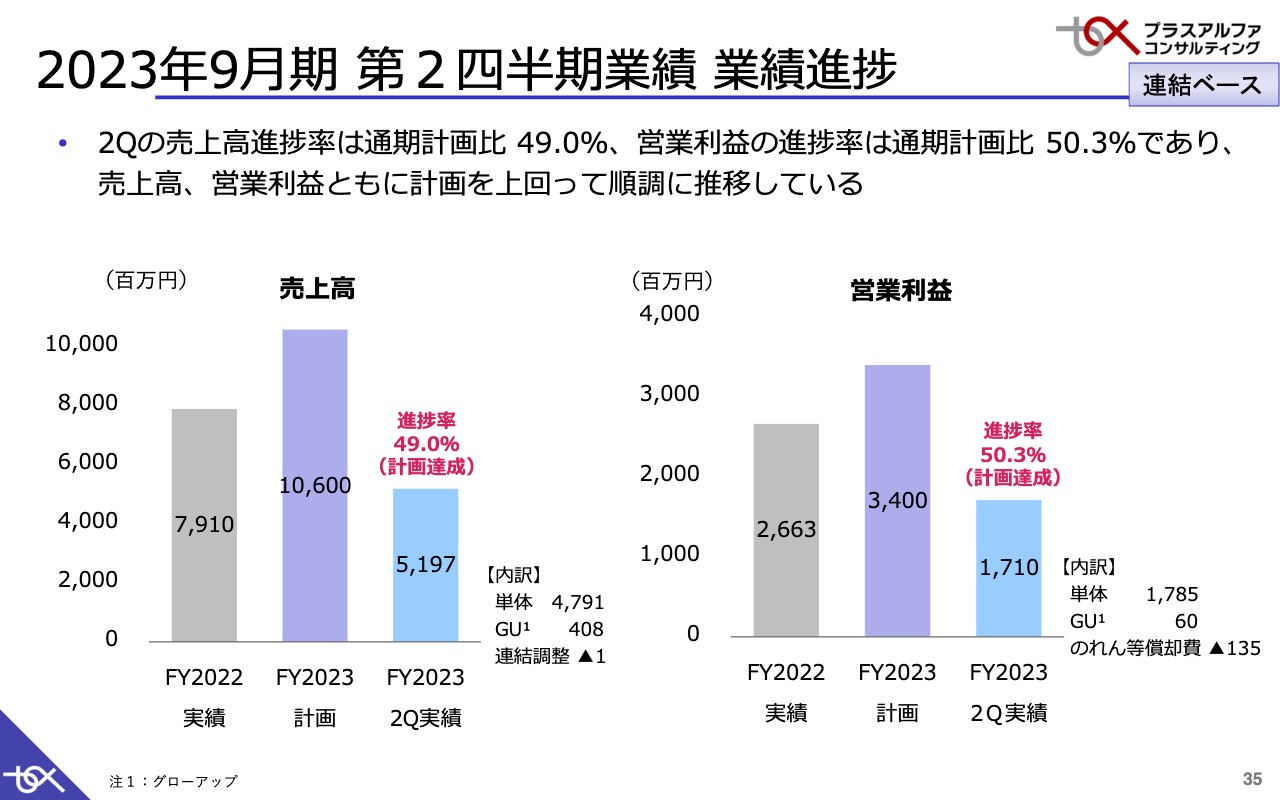

2023年9月期 第2四半期業績 業績進捗

業績進捗率は、売上高で49パーセント、営業利益で50.3パーセントまできています。

業績サマリー

第2四半期は、前年同期比で売上高が41パーセント増収、営業利益も53.8パーセント増益と、成長が加速しています。第2四半期の成長が第2四半期累計の成長に寄与しています。

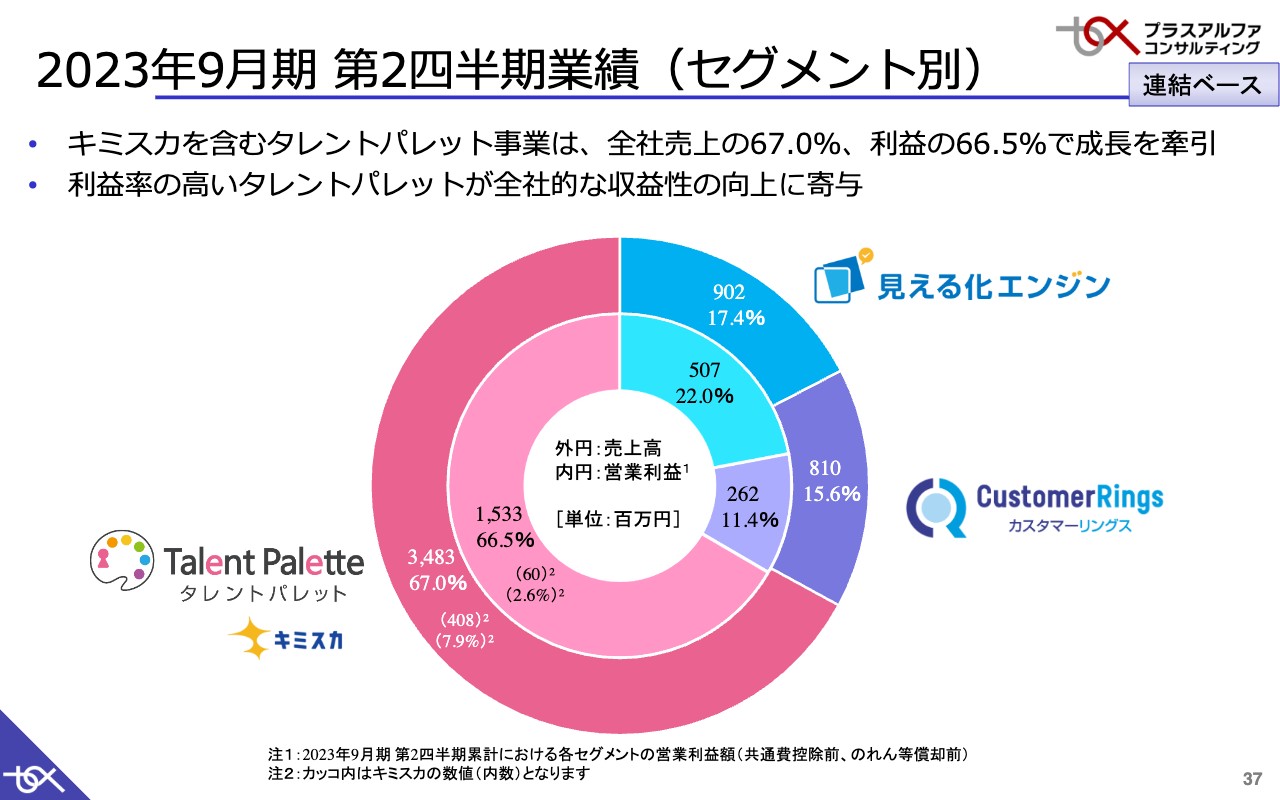

2023年9月期 第2四半期業績(セグメント別)

セグメント別では、「タレントパレット」の成長が大きく、タレントパレット事業は全社売上の67パーセントとなっています。利益率も非常に高く、全社的な収益性の向上に貢献できています。

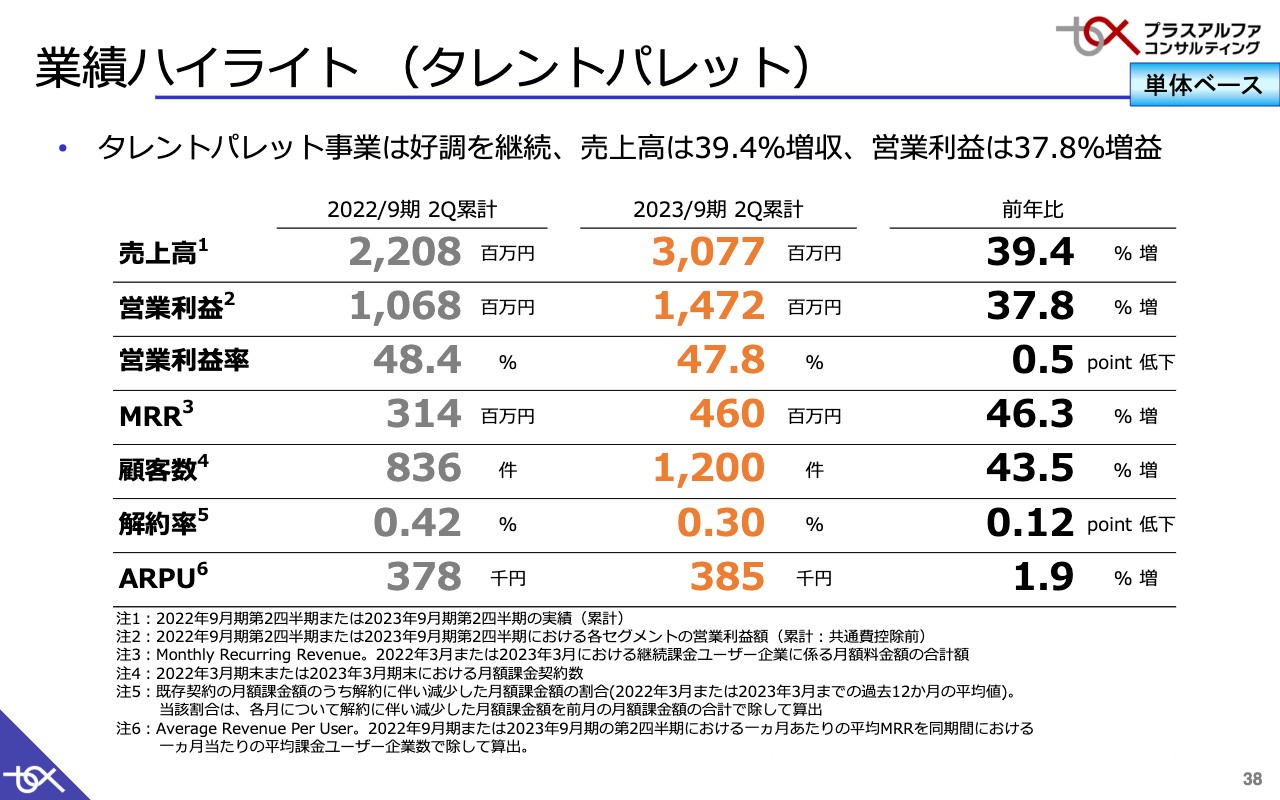

業績ハイライト (タレントパレット)

タレントパレット事業の業績ハイライトです。売上高は30億円を超え、前年比39.4パーセントの増収となりました。営業利益は約14億円で、前年比37.8パーセントの増益となりました。営業利益率は共通費の控除前の数字で47.8パーセントとなっています。

MRRは前年比46.3パーセント増、顧客数は43.5パーセント増となっています。解約率は0.12ポイント下がり0.3パーセントでした。SaaSビジネスに長年携わっていますが、低すぎると感じられるところまで来ていると思います。

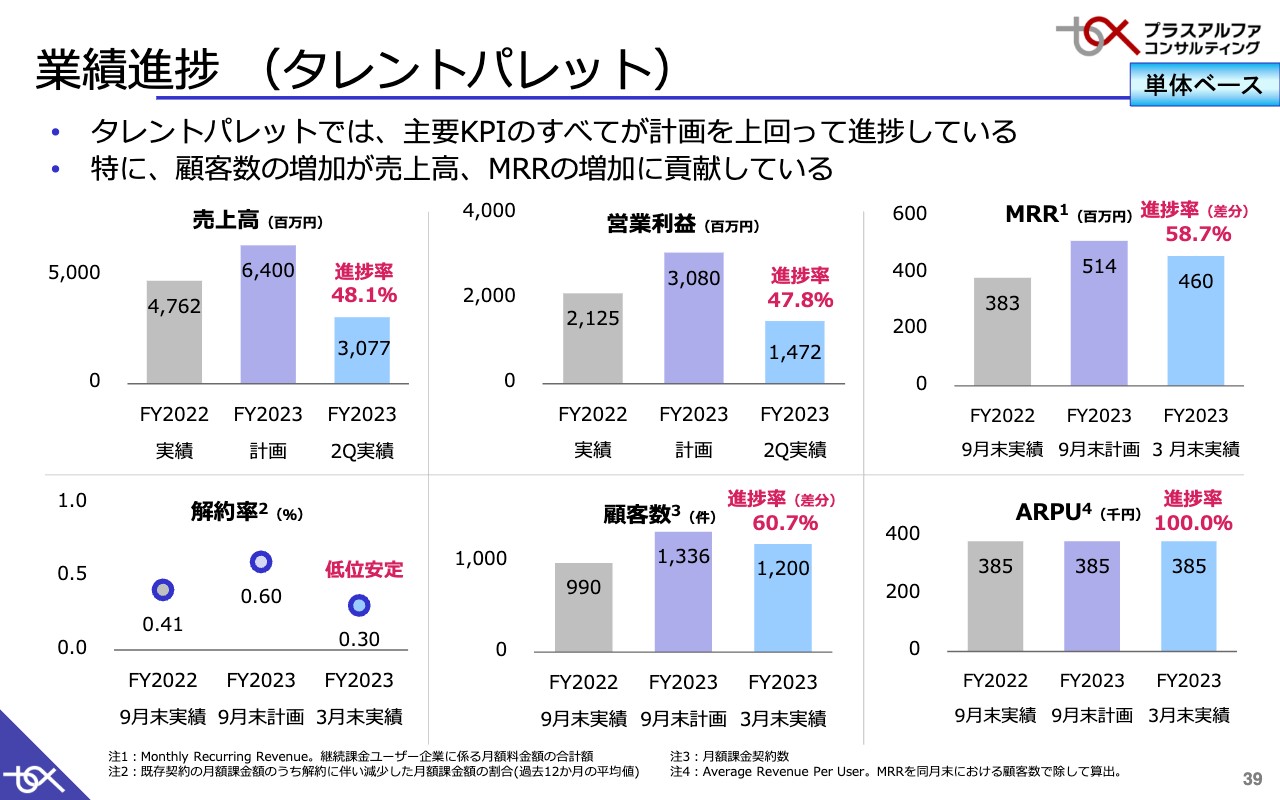

業績進捗 (タレントパレット)

進捗率も全社のものとそれほど変わりません。売上高は48.1パーセント、営業利益は47.8パーセントとなっています。MRRは差分に対しての進捗で58.7パーセントとなっています。

解約率は、計画では0.6パーセントとしていましたが、0.3パーセントとさらに下がり、非常に良い水準を維持できていると思います。

顧客数は、990契約から1,336契約に増やす計画となっていますが、すでに1,200契約まで積み上げ、進捗率も60.7パーセントとなっています。ARPUは計画のとおり、38万5,000円となっています。

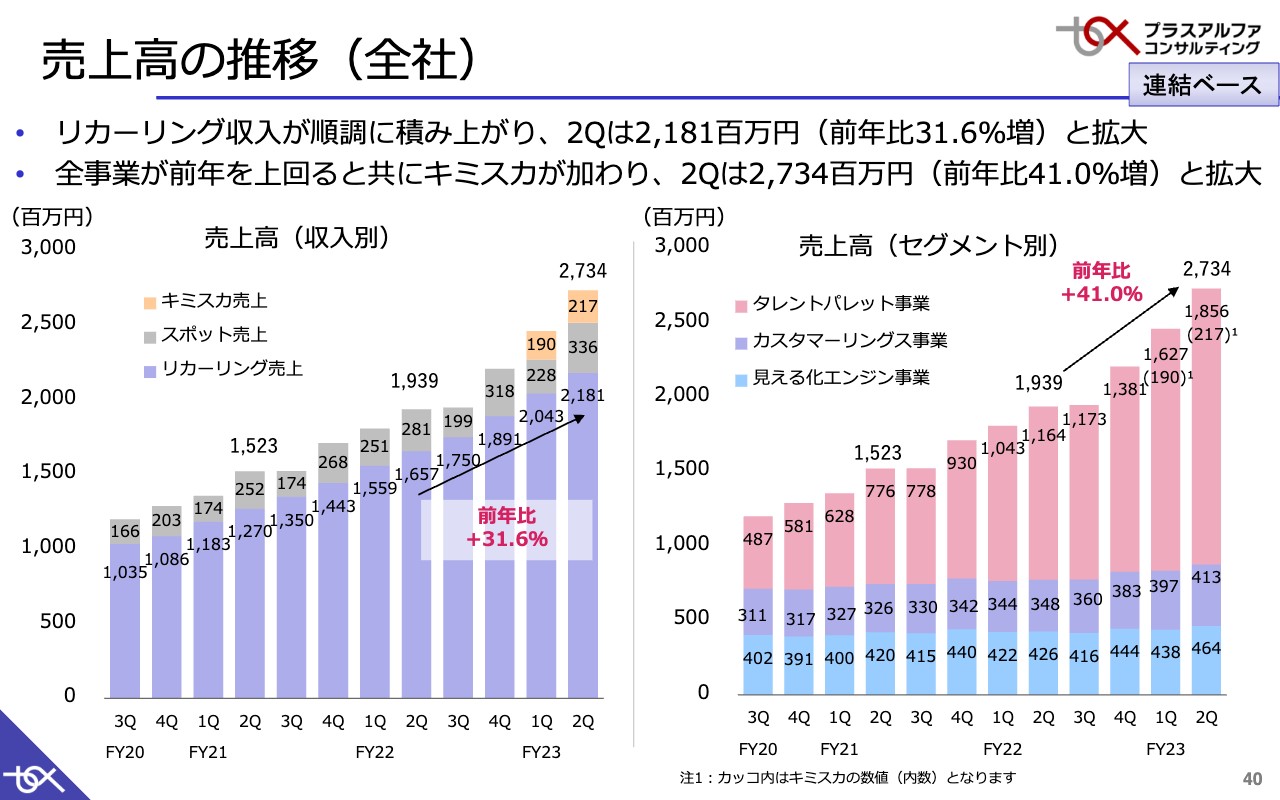

売上高の推移(全社)

売上高の推移です。スライドの左側は、収入別の売上高のグラフです。リカーリング売上が前年比31.6パーセント増となっています。灰色の部分が初期費やコンサルティングのフィーのスポット売上で、第2四半期と第4四半期は他の期よりも多くなる傾向があります。「キミスカ」の売上も積み上がってきています。

スライドの右側のグラフはセグメント別の売上高です。タレントパレット事業が非常に伸びていますが、青色の見える化エンジン事業と紫色のカスタマーリングス事業も売上が回復し、伸びてきている状態です。

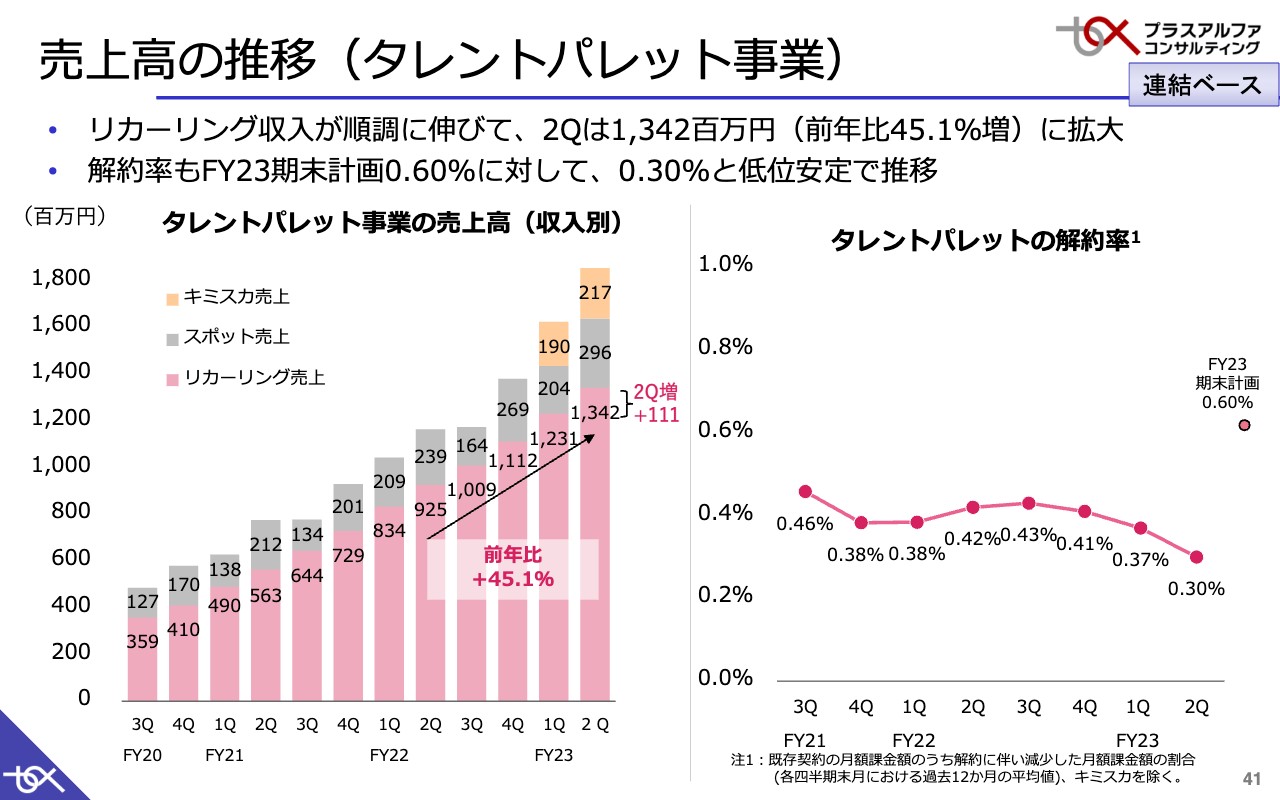

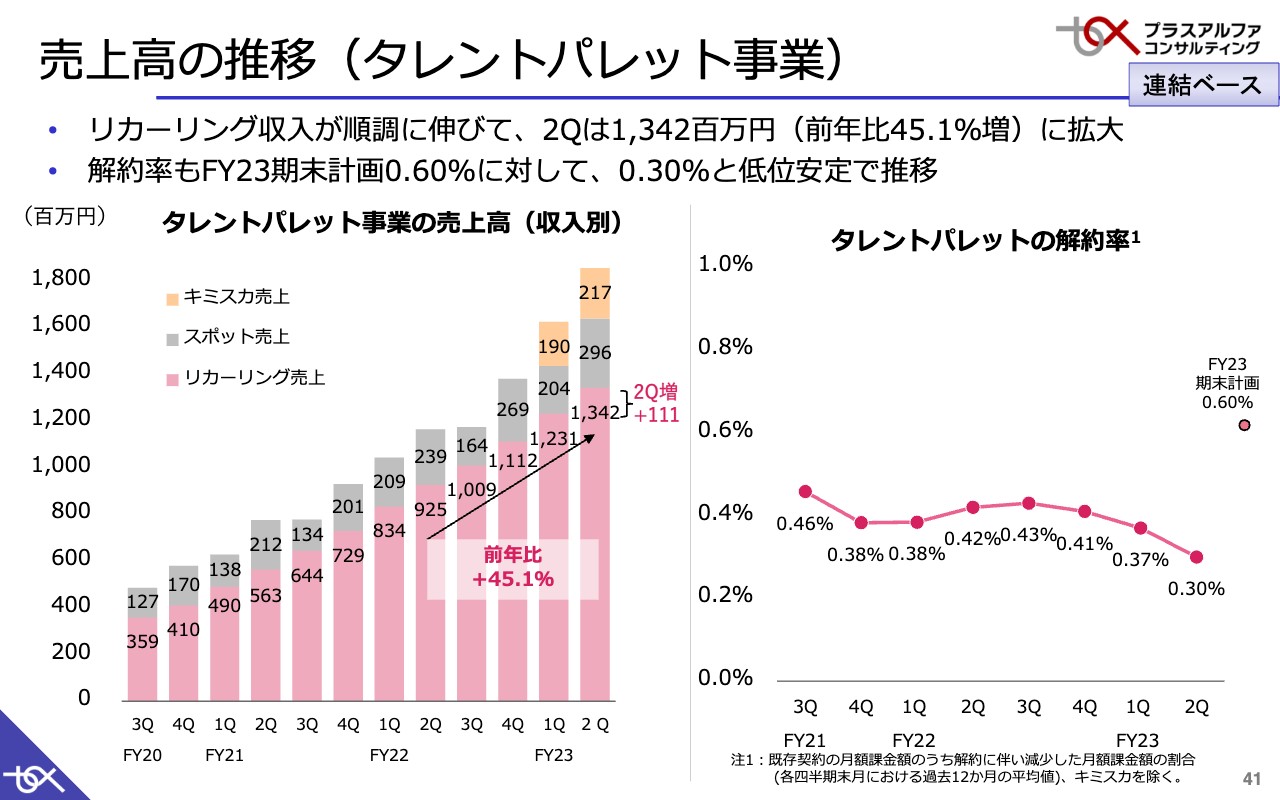

売上高の推移(タレントパレット事業)

スライドには、タレントパレット事業の売上高の推移のグラフを掲載しています。リカーリング売上は前年比45.1パーセントの成長となっています。スポット売上は、3月末にコンサルティング期間が終了することが多いため、コンサルティングフィーを計上する3月を含む第2四半期に売上が多くなっています。

「タレントパレット」の解約率は、先ほどお伝えしたとおり0.3パーセントとなっています。このまま進めば計画の0.6パーセントを超えることはないと考えています。

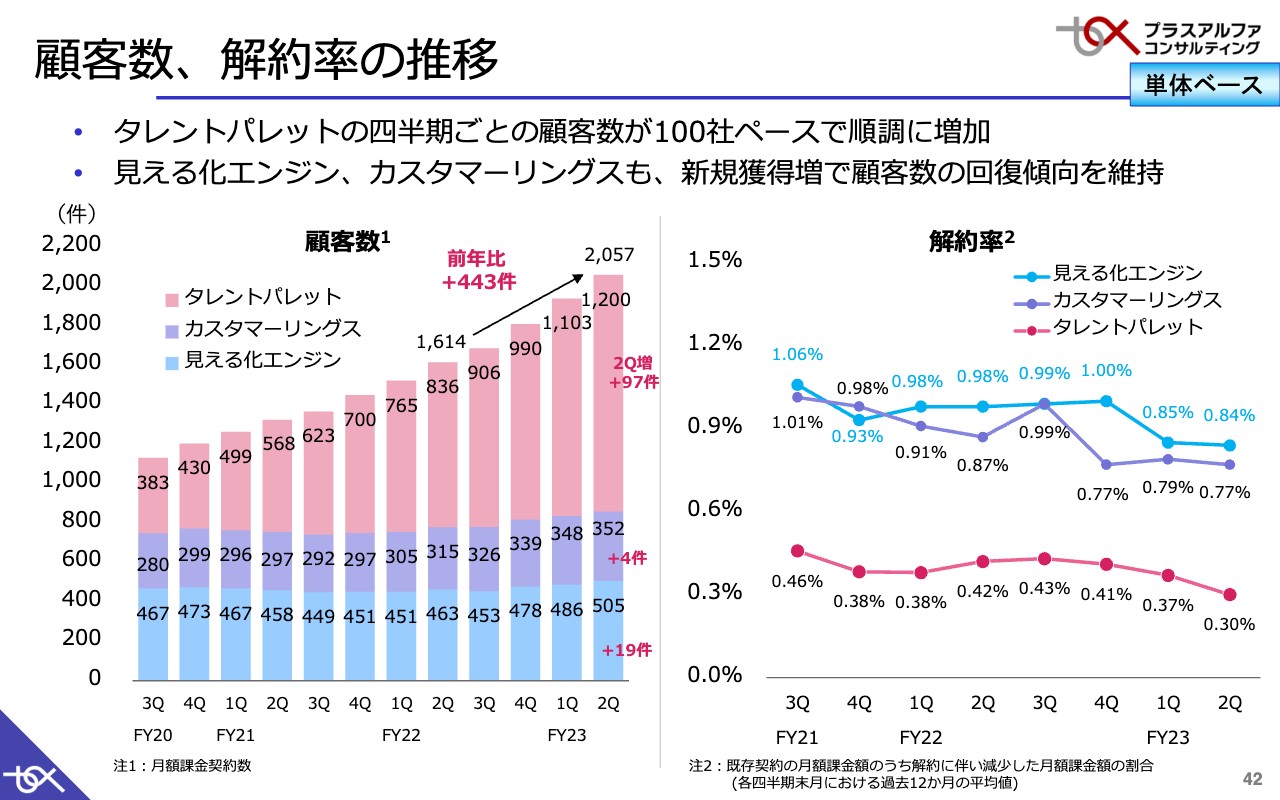

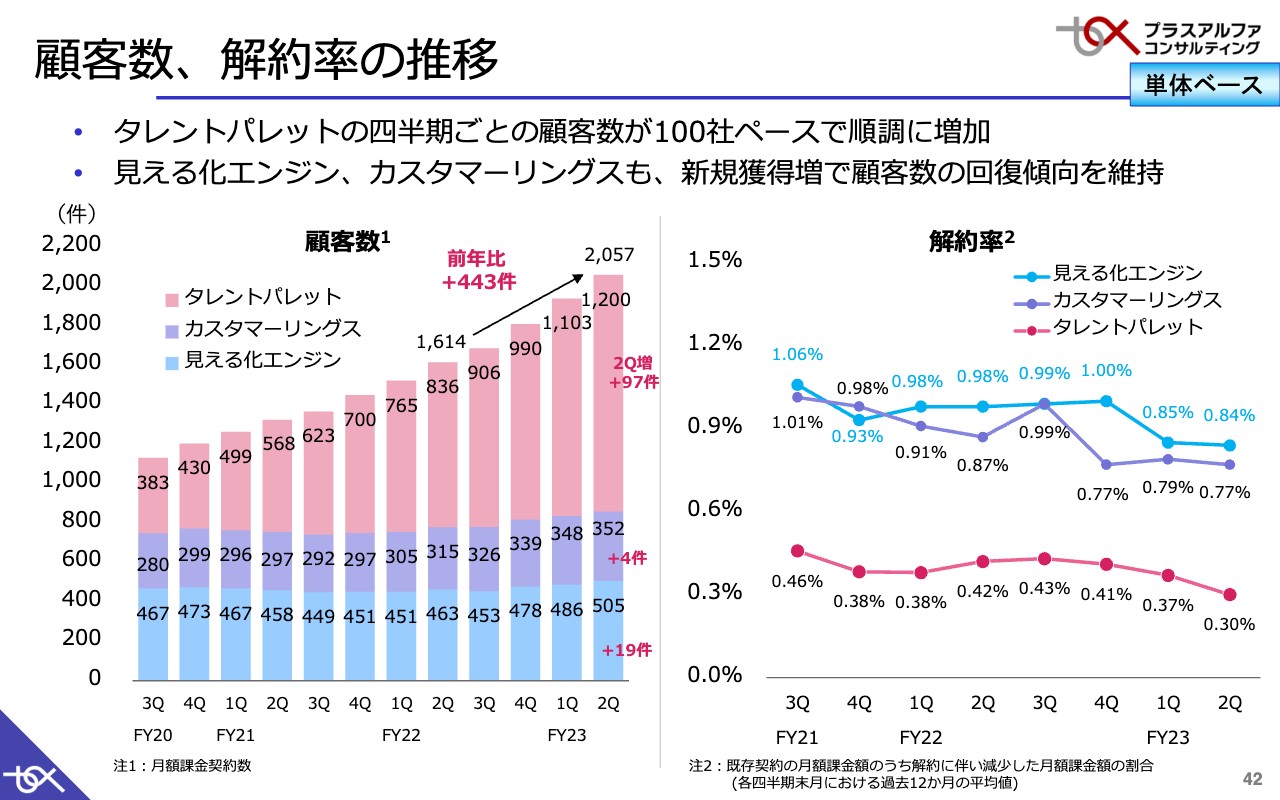

顧客数、解約率の推移

顧客数と解約率の推移です。「見える化エンジン」はプラス19件、「カスタマーリングス」はプラス4件、「タレントパレット」はプラス97件となっています。「タレントパレット」は四半期ごとに100社くらいのペースで増え、非常に好調な状態だと思います。

解約率は、「見える化エンジン」と「カスタマーリングス」も1パーセントを切る状態で推移しており、順調に進捗していると思っています。

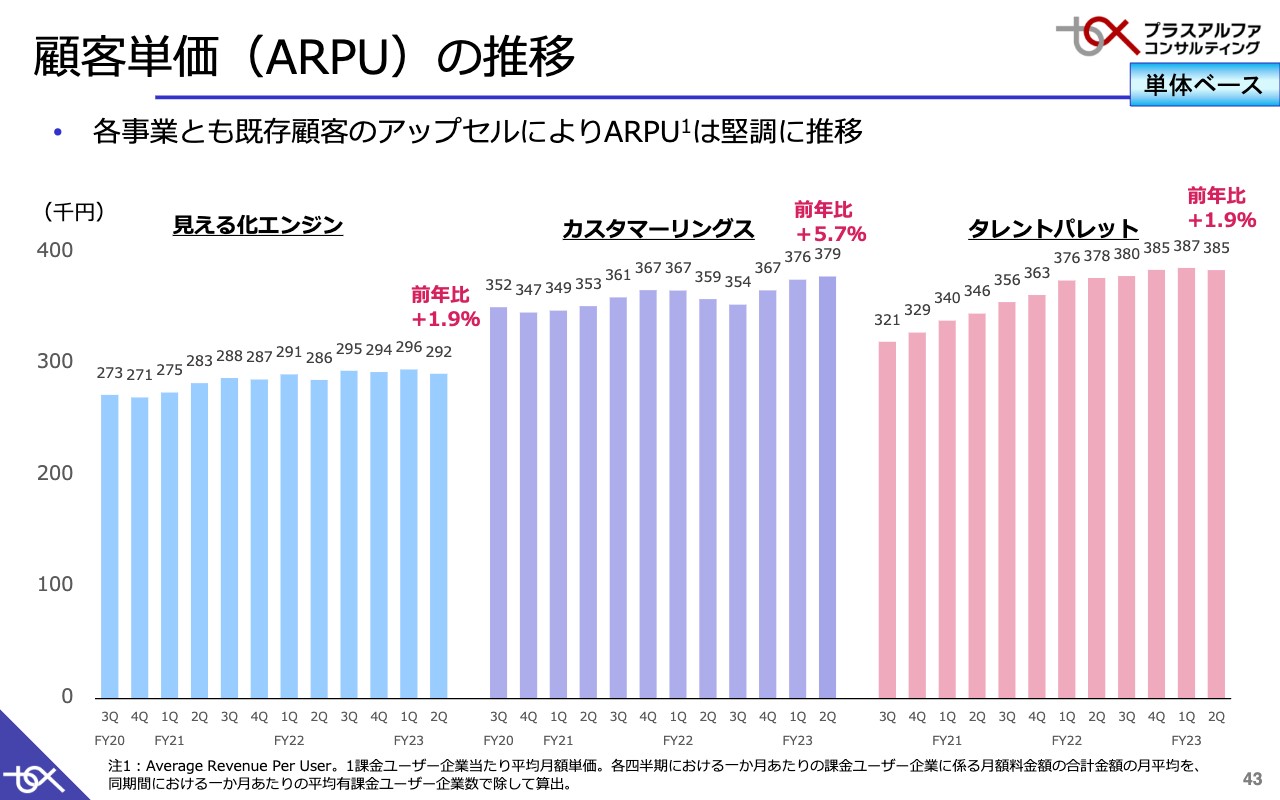

顧客単価(ARPU)の推移

顧客単価(ARPU)の推移です。「見える化エンジン」は横ばいですが、「カスタマーリングス」はクライアント企業が配信するメルマガや「LINE」の数が増えたり、登録された顧客数も増えていることで、ARPUは向上してきていると思います。「タレントパレット」は、計画の38万5,000円にほぼ達して、横ばいになっている状態です。

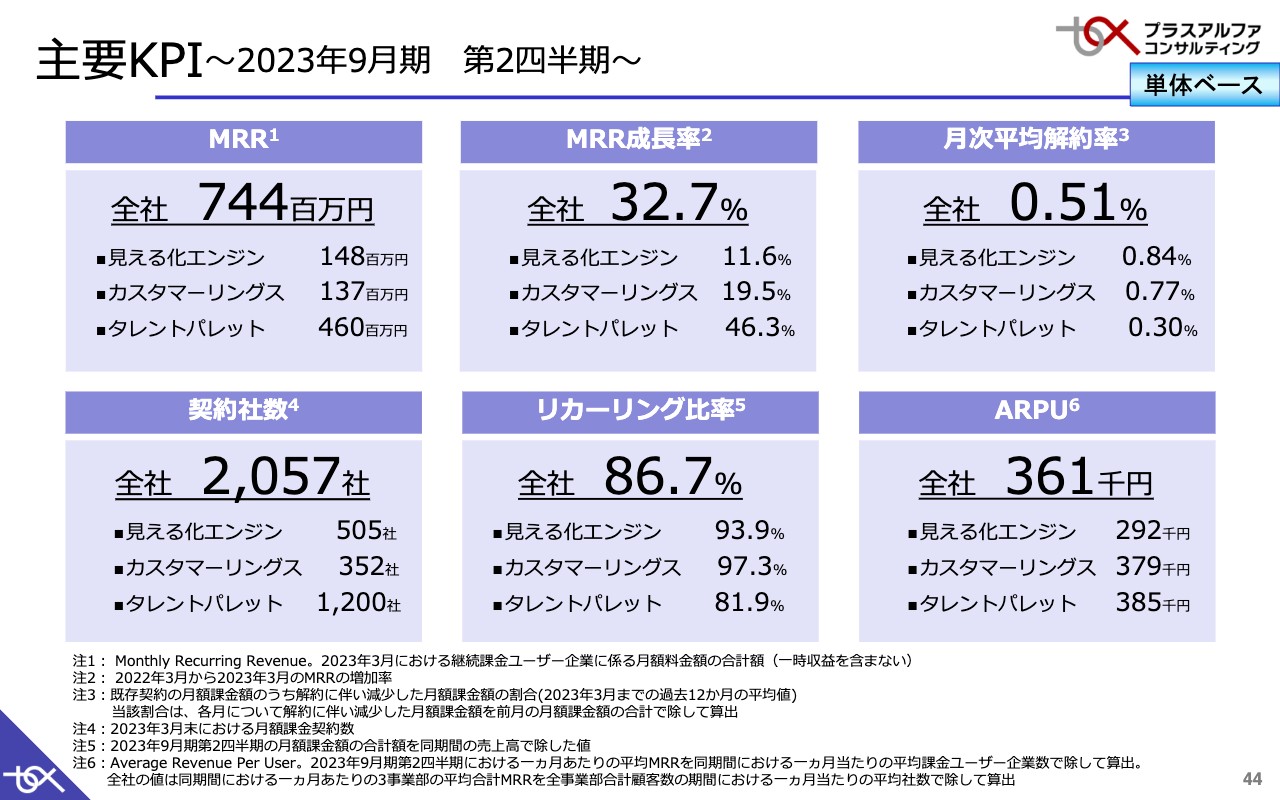

主要KPI~2023年9月期 第2四半期~

主要なKPIはスライドに記載のとおりです。MRRの成長率は全社で32.7パーセントとなっています。中でも「タレントパレット」は46.3パーセントと、非常に大きくなっています。月次平均解約率は全社で0.51パーセントで、契約社数は2,000社を超えてきています。

リカーリング比率は80パーセントを超え、ARPUも他のSaaS企業に比べると、付加価値の高いサービスということで、かなり高額単価になっていると思います。

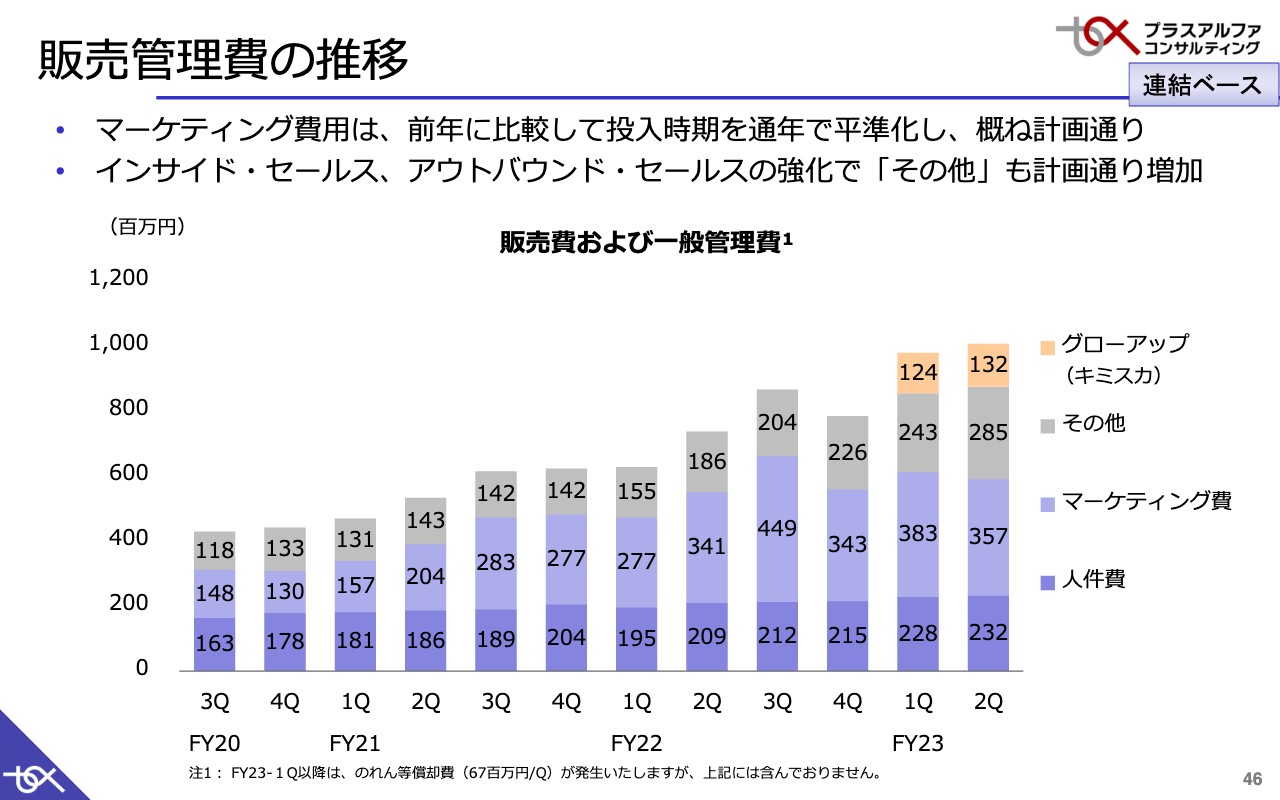

販売管理費の推移

販売管理費の推移です。今期はもともとマーケティング費用等を平準化し、通年で四半期ごとにそれほどの差が出ない計画となっていました。その計画のとおりの推移になっていると思います。

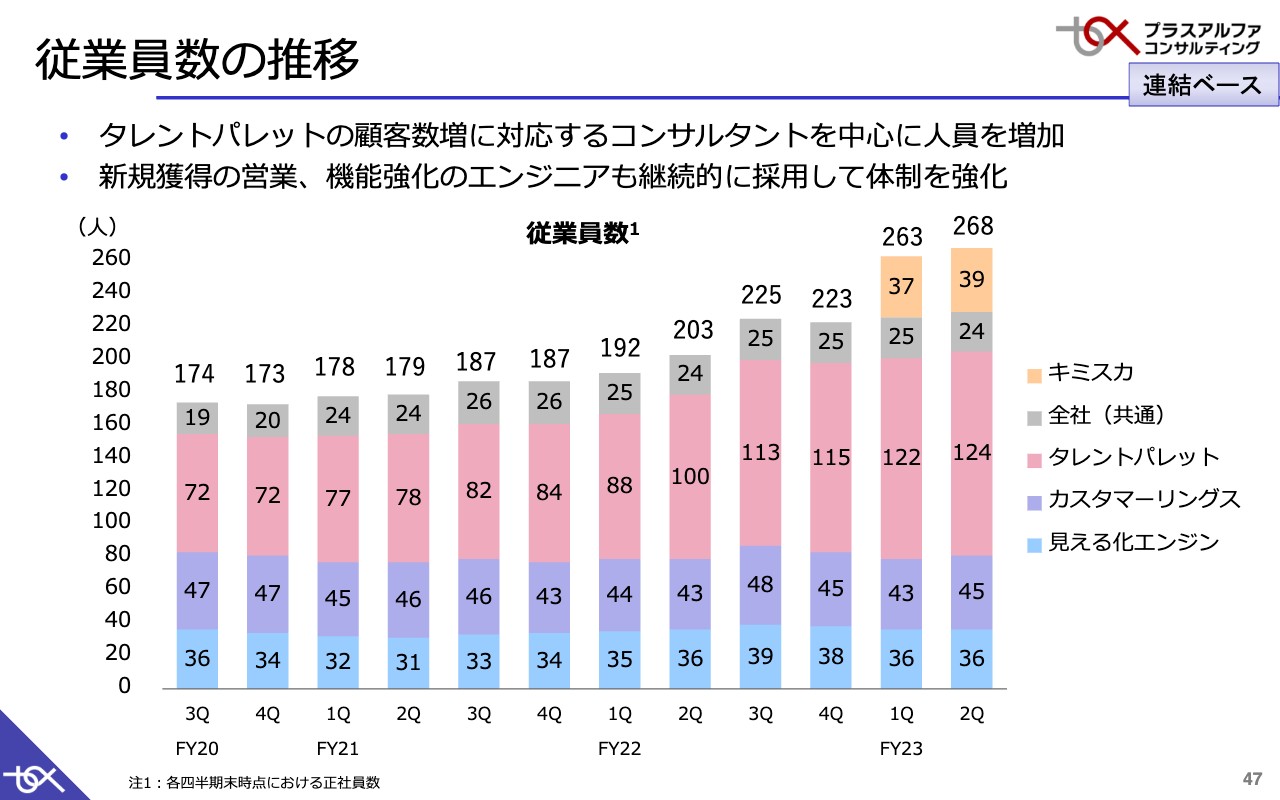

従業員数の推移

従業員数の推移です。第2四半期はそこまで増えていません。コンサルタントを中心にタレントパレット事業で人員を獲得しています。第3四半期で新卒22名と中途社員も約10名入社しているため、毎年第3四半期で増える傾向にあると思います。

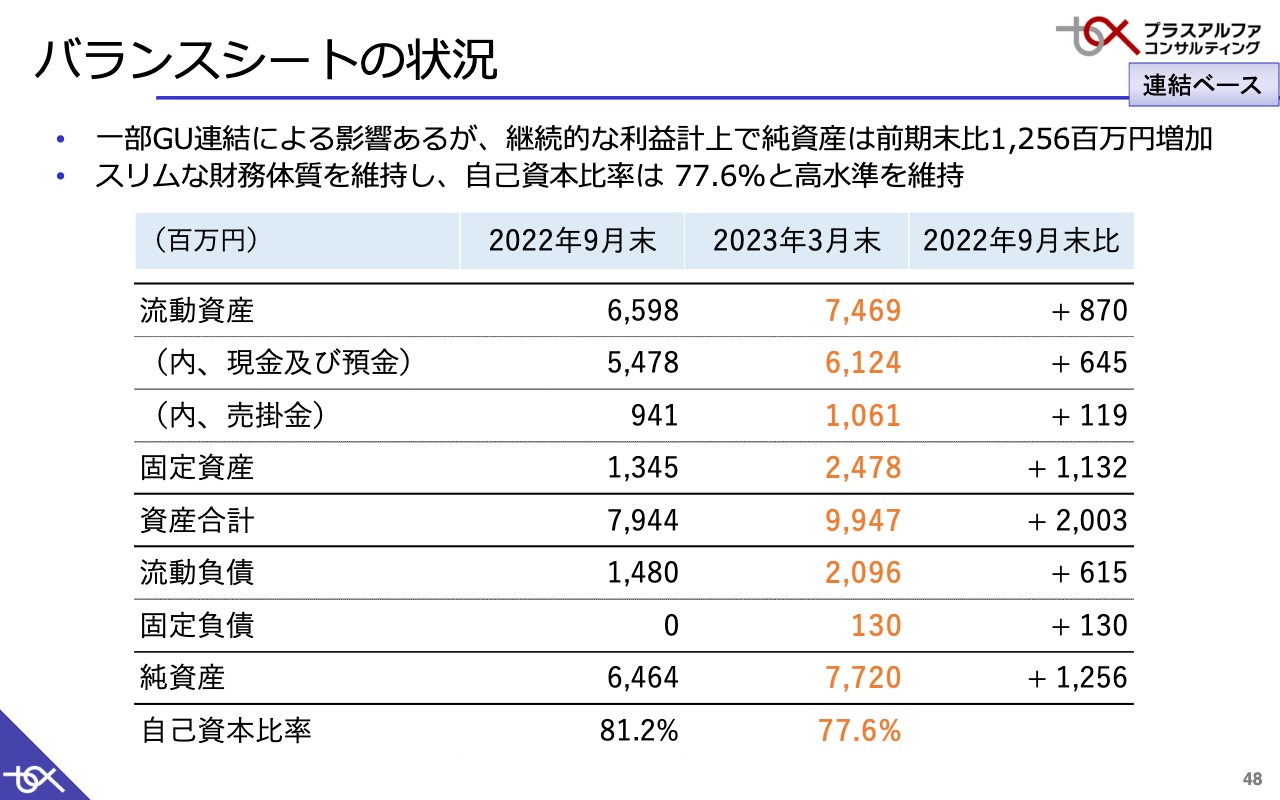

バランスシートの状況

バランスシートの状況も、シンプルになっていると思います。

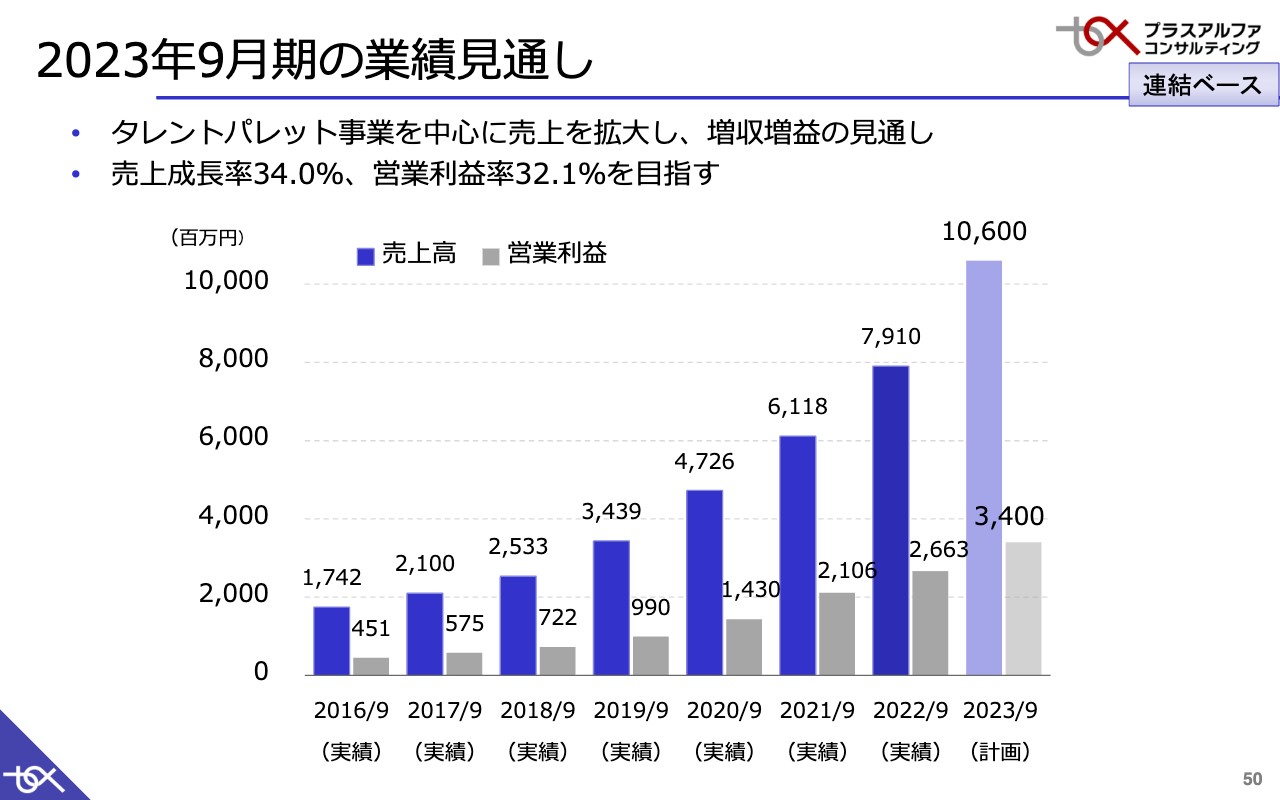

2023年9月期の業績見通し

2023年9月期の業績見通しです。2023年9月期は、売上高106億円、営業利益34億円を計画しています。

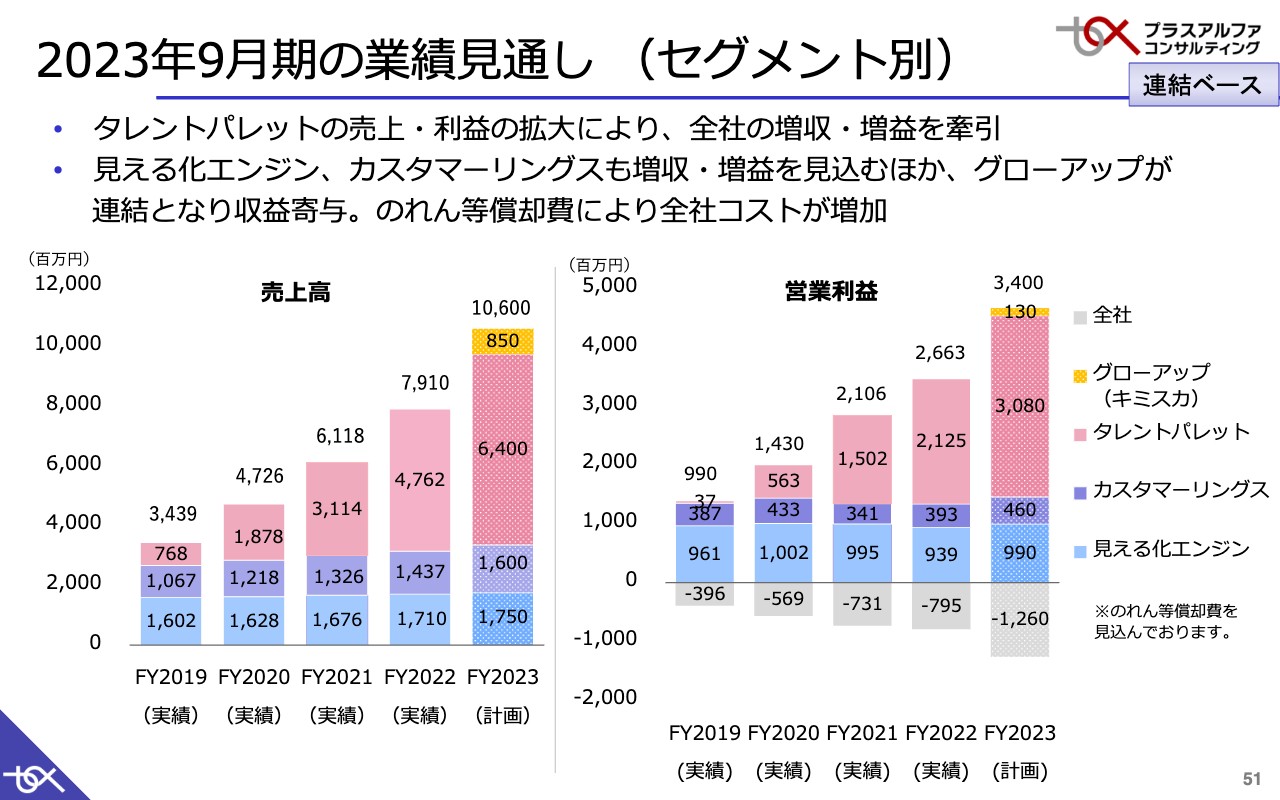

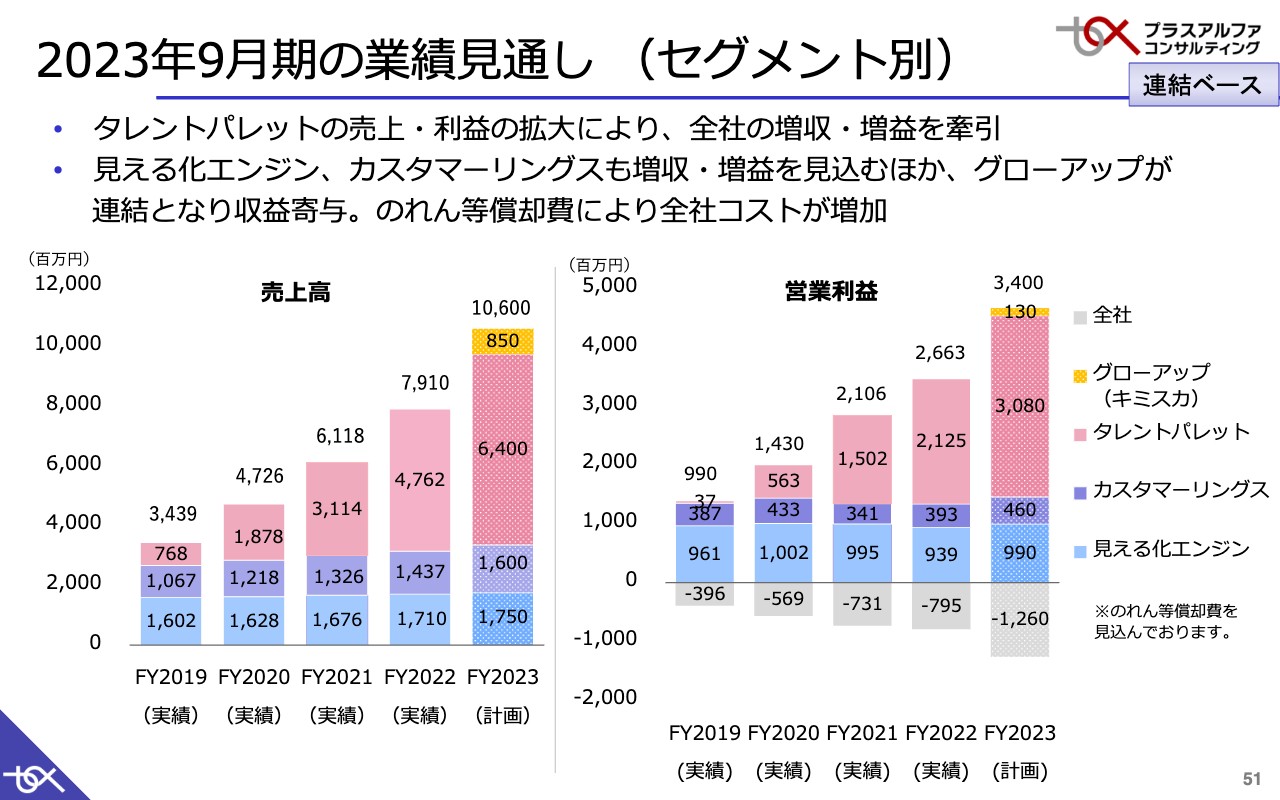

2023年9月期の業績見通し (セグメント別)

「タレントパレット」の売上・利益が拡大し、全社の増収・増益を牽引する計画です。グローアップ社ののれん等償却費がありますが、そちらに負けないようにしていきたいと思います。

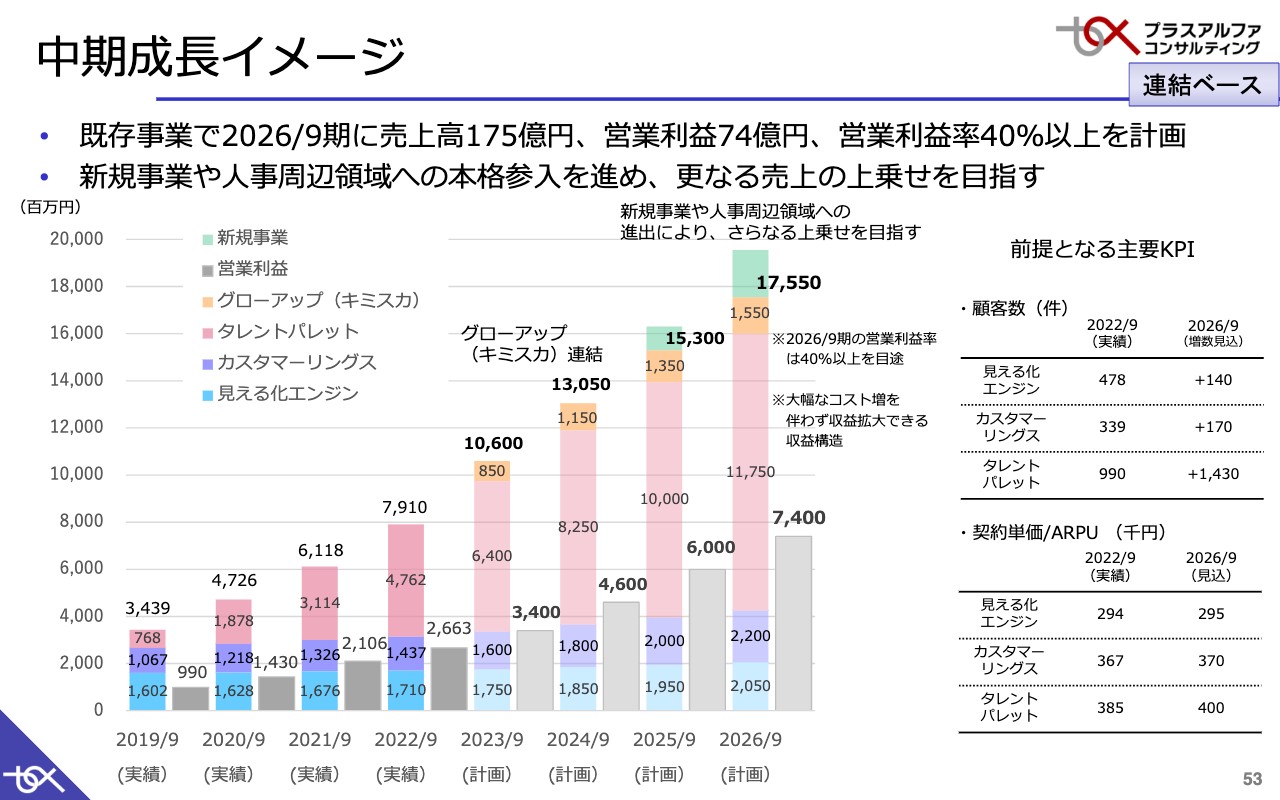

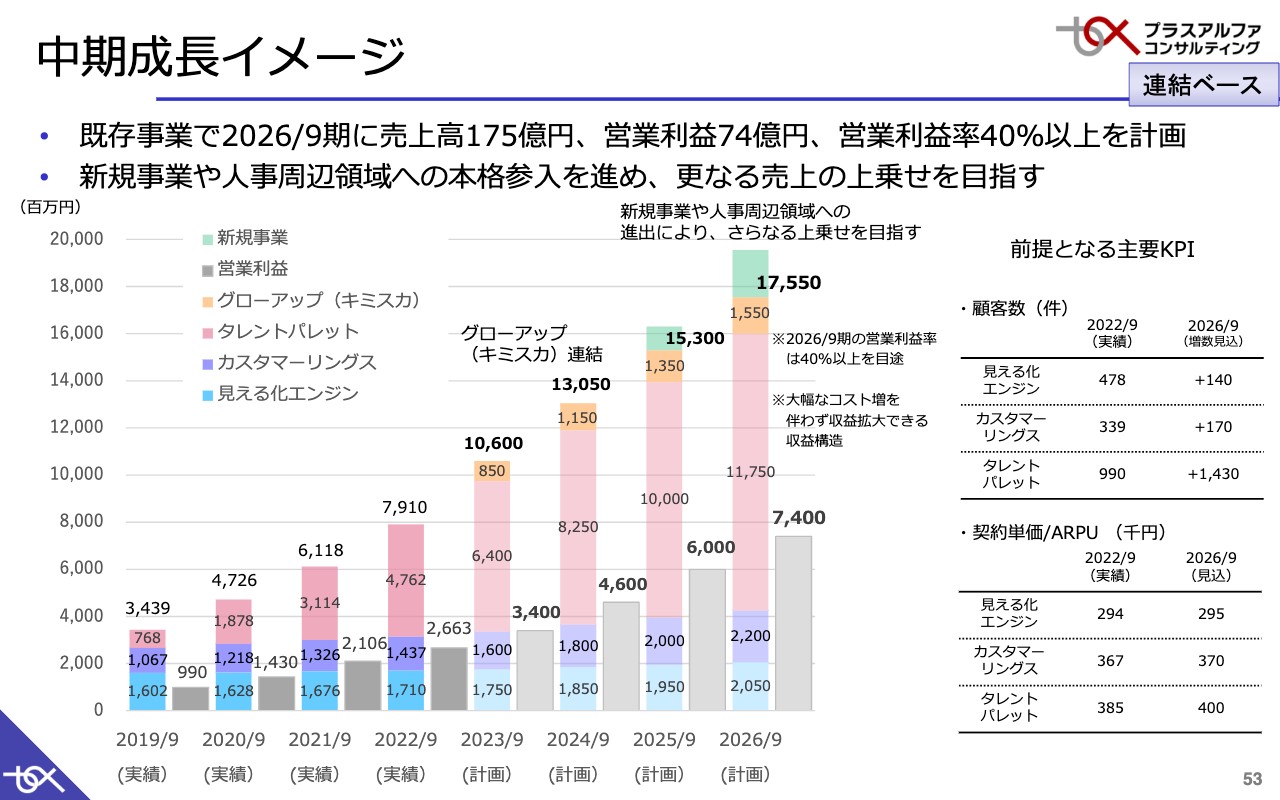

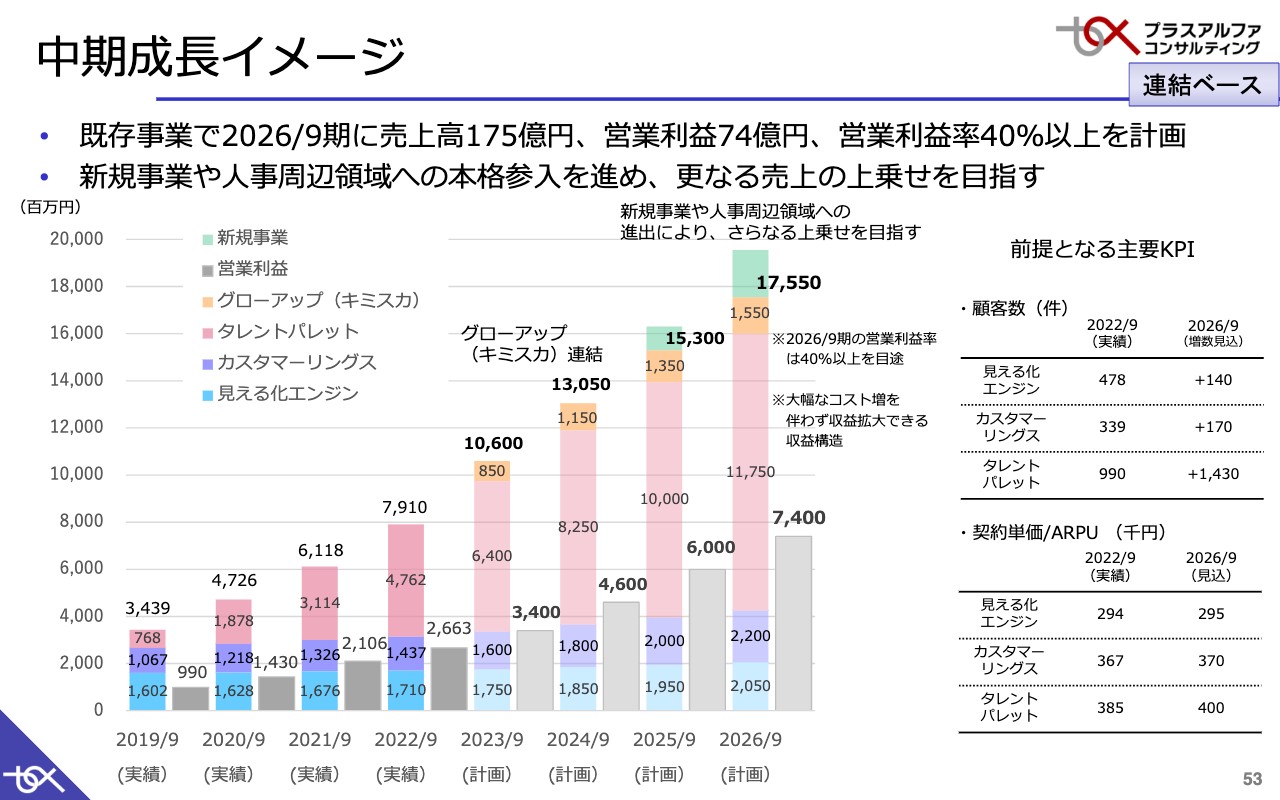

中期成長イメージ

中期成長イメージです。こちらも中間決算のため、今のところ変えていません。通期決算発表の11月に作り直そうと思っていますが、現在は2026年9月期で売上高175億円、営業利益74億円を目指しています。

グローアップ社についてもビジネス的に理解でき、どのあたりが成長を促すパラメータになるのかなど、少しずつわかってきています。また、先ほどお伝えした「ヨリソル」や「Sales Square」などの新規事業の立ち上げにもチャレンジし、200億円の目標を達成していきたいと考えています。

質疑応答:エンタープライズ企業向けサービスの強化について

質問者:「タレントパレット」のエンタープライズ企業向けサービスの強化についてスライドを出されていますが、少し前は中堅企業向けにオールインワン機能もありました。こちらのスライドから見えることとして、主戦場のエンタープライズで対競合他社も含めてさらに強化していくと理解しています。こちらはすでに1月から3月の間に始まっているのでしょうか?

また、どのように強化していくのかご説明いただきたいと思います。特にコンサルティングとコンシェルジュの部分です。今までは、コンサルティングも提供しているものの、それほどメインではないと理解していましたが、こちらをメインで出していくのでしょうか? 専門技術チーム体制という言葉も新しいため、どのような意味合いがあるのかもう少しご説明いただければと思います。

三室:おっしゃるとおり、前期はオールインワンで比較的規模の小さな会社に対しても広げていこうと施策を行っていました。ただ、その時も、エンタープライズ向けの機能強化は当然進めていました。今期は「タレントパレット」の効果が出やすい点を再度見つめ直し、やはりエンタープライズである、ということで戦略を変更してスタートしました。

今トレンドとして、エンタープライズ企業のタレントマネジメントのニーズが、非常に盛り上がってきているという感覚があります。そこで、一気に先進企業のいろいろなチャレンジに向き合っていくことで機能強化し、機能強化することで差別化され、それがまた中小規模の企業への拡大にも繋がっていくと考えています。そうした中、2022年10月からエンタープライズ企業向けに強化している戦略に切り替えて実施しています。その効果が表れてきているのが、第2四半期くらいからになっており、実際に出来上がったものが、こちらのスライドの右側になります。

特にコンシェルジュについてですが、もともとカスタマーサクセスや日々のサポート、オンボーディングを行う活用推進チームと、お客さまの「人的資本ダッシュボードを構築したい」「スキルの見える化によって異動シミュレーションの精度を高めたい」などのテーマごとに、3ヶ月程度の期間でプロジェクトを行うコンサルティングチームの体制になっていました。

このコンシェルジュチームは、それらとは別に特にエンタープライズの企業に対してきちんとマンツーマンで対応し、先進企業の方々が抱えているさまざまな課題やチャレンジを引きだし、「このようにやればよいのではないか」といった前向きな提案を行うなど、「タレントパレット」の活用の機会を広げてもらうことを、会社として強化したのがこちらになります。

技術チームについても、もともと私もSIer出身のため、連携についての知見はあったのですが、やはりそこの部分がうまくできるか、お客さまも心配されることも多いです。したがって、単なる開発だけを行う部隊ではなく、きちんとプロジェクトマネージャーのような動きができるメンバーがデータの連携に特化して対応できるようチームを強化しています。

質問者:こちらはすでに1月から3月の増員に含まれていますか? それとも、これから採用して強化していくのでしょうか?

三室:現在、採用も進めていますし、コンシェルジュの採用は第1四半期、第2四半期でも増やすことはできています。

また、開発メンバーから技術チーム的なところを担ったり、コンサルタントからコンシェルジュ、営業から他のチームへ異動したり、という方法も含めて体制強化も行っています。

質疑応答:契約件数の増加について

質問者:第2四半期の契約件数は97件でした。第1四半期は113件と非常によかったため、単純に見ると少し数が減っています。この契約件数の減少について、第2四半期が鈍化したとネガティブに見るよりも、第1四半期が強すぎたと見るべきなのでしょうか?

三室:見方は2つあります。まず、第1四半期が良すぎたという見方です。通年での契約件数の目標は346件なのですが、現在すでに210件を達成しています。先ほどお伝えしたとおり、進捗率では60パーセントを超えています。計画どおりにきており、四半期ごとに100社ペースでも十分計画が達成できるという中で、第1四半期が少し強かったといえます。

一方で、ひと口に契約件数といっても、その契約内容はさまざまです。1契約が月額15万円のものもあれば、月額100万円から200万円を超えるような契約もあります。今は「エンタープライズ強化」という全体的な戦略を行っている中で、この契約件数にあまり寄りすぎず、1,000名以上の会社のリードをどのように集めるか、一定数のエンタープライズ企業の受注をどのように獲得するかという方向にシフトしています。あまり今、弊社内では、契約件数自体に昔のように重きを置いているかというとそうではなく、その中身のほうに少しずつ変化しています。

質疑応答:「キミスカ」の営業利益について

質問者:売上は「タレントパレット」と「キミスカ」がわけられており、費用もわけられています。一方で、第1四半期の「キミスカ」の営業利益は2,000万円だったと思うのですが、もし第2四半期だけで区切った場合、これは増益となっているのでしょうか?

三室:第2四半期の累計で言いますと、グローアップ社の利益は6,000万円となっているため、第1四半期が2,000万円なので、第2四半期は4,000万円で増益となっています。

質疑応答:人事DXと科学的人事の外部環境の状況について

質問者:「タレントパレット」の事業環境に関してです。人的資本等のキーワードで外部環境の追い風があると思います。大きく「人事DX」と「科学的人事」の2つの領域にわかれると思いますが、そこでの追い風の吹き方に違いはありますか? また、可能であればその背景についてもご教示ください。

三室:人的資本と同様に、リスキリングやジョブ型雇用といったキーワードは、今、上場企業を中心にエンタープライズ企業が注目しており、「人事施策を成功させないといけない」という経営からのプレッシャーが強まってきていることもあります。

弊社がこのタレントマネジメントの領域に強いということもあるかもしれませんが、こちらの科学的人事のほうが追い風になっている印象です。

人事DXはITを活用した業務効率化が目的で、労務管理や勤怠管理の効率化の流れで、人事評価の部分も効率化するというのも、もちろん一定のニーズが継続していますが、勢いづいてきているのは本来のタレントマネジメント、まさに科学的人事のほうかと思います。

質疑応答:競争環境について

質問者:補足で事業環境の確認をさせてください。競合他社がエンタープライズ向けの開発に注力するという方針を示しました。また、勤怠管理等のプレーヤーも新規参入してきており、競争環境が激しくなっている印象です。あらためて、御社の競争環境についてどのように見ていますか?

三室:ひと言でいうと、それほど変わっていないというイメージです。おっしゃるとおり、他社が労務管理からスタートし、人事評価やタレントマネジメントの領域にサービスを広げていくという状況などは認識していますが、実際にはほとんど直接のコンペにはなってないようです。1,000名を超えるようなエンタープライズ企業では、20件に1件程度の確率で最終的に比較されるようなコンペになる程度で、棲みわけができているという感覚があります。

コンペの勝率も、1,000名を超えているエンタープライズ企業の場合、以前は8割くらいだったのが、足元では9割近くに上がってきています。実施したい人事施策が複雑で高度になればなるほど、「タレントパレット」が選ばれるというかたちになってきていると感じています。

一方、人事DXについては、本当に人事評価だけを効率化したいという案件は、プレーヤーが増えてきていますし、機能で差別化があまりできるようなところではないため、比較的安価なツールが選ばれてくる可能性は高いと思います。

質疑応答:新規事業「ヨリソル」の今期の計画について

質問者:「ヨリソル」について、展示会で非常に手応えがあったというお話がありました。中期成長イメージでは、2025年9月期に貢献するかたちになっています。足元の手応えを踏まえて、その前倒しの可能性について教えてください。

三室:確かに資料のグラフでは、2025年からいきなり伸びてきているように見えますが、実際には2024年からも少しずつ貢献してくるのではないかと考えています。

体制の強化やマーケティングの投資なども、2023年度の下期くらいから少しずつ増やしている状態になっています。ただ、教育業界という特性もあるため、2024年に売上にインパクトが出せるのかというところは、まだ見えない状態です。

質疑応答:「タレントパレット」の解約率について

司会者:「『タレントパレット』の解約率についてです。計画の0.6パーセントに対し、足元は0.3パーセントまで減少していますが、今期末で0.6パーセントになる具体的な要因があるのでしょうか? 解約率0.3パーセントは非常に低いと思いますが、特別な対策をしているのですか?」というご質問です。

三室:これから特に解約が多く見込まれるわけではないため、0.3パーセントから0.4パーセント程度で着地する感覚を持っています。理由としては、解約する企業の多くは、かなり規模が小さく単価も低いため、このような数字になっています。

エンタープライズ企業が、特にホールディングスや複数社で導入するような時になかなか簡単には解約しないという側面を考えると、この低い水準は継続していくのではないかと思っています。

質疑応答:利益を出せる要因について

司会者:「同業のSaaS企業がなかなか利益を出しにくい中で、御社がここまで利益を出せる要因は何でしょうか?」というご質問です。

三室:一言でお伝えするのは難しいのですが、「プラスアルファ」という社名からもわかるように、全社的に「付加価値の高いサービスを提供する」という意識があります。差別化できない単なる効率化の機能というよりは、「チャレンジをしながらでも付加価値の高いおもしろい機能を作る」というところが、結果的にエンタープライズの企業に評価を得ており、高い単価で、社員数もそこまで増やさなくても提供できるというところが大きいのではないかと思います。

また、当初はIPOすることを考えていなかったのですが、「タレントパレット」が生まれた時に可能性を感じ、目指すことにしました。それまでの長い間、会社を存続させるためには日々の売上や利益が必要ですし、特に利益は付加価値の高いビジネスを行っているという証にもなりますので、そこを非常に意識して会社の組織作りを行ってきたというのも要因ではないかと思います。

質疑応答:業績見通しについて

司会者:「全体として、売上・利益ともに計画を上回って進捗しているとのことで、通期については公表値を超えてくるのではないでしょうか?」というご質問です。

三室:先ほどご説明したとおり、進捗率としては非常によく、106億円という売上見通し自体は余裕が出てきたと思いますので、比較的容易に目標達成できるのではないかというところまできています。

ただ、第4四半期の目標値も高いため、そこはさらに上を目指してがんばっていきたいと思っています。

質疑応答:グローアップ社の業績について

司会者:「第2四半期累計の業績内訳に、子会社になったグローアップ社の売上4億800万円、営業利益6,000万円との記載がありますが、これは計画に対して上回っているのでしょうか?」というご質問です。

三室:計画より上回っています。もともと1年回してみないとなかなかわからないところもあったのですが、現時点でも計画を上回っていますし、いろいろな発見もしながら順調にきているのではないかと思っています。

質疑応答:ChatGPTの影響について

司会者:「ChatGPTが騒がれていますが、事業への影響はあるでしょうか?」というご質問です。

三室:今まさに、我々のサービスにどのように組み込むと効果があるかをいろいろ検討している段階です。「見える化エンジン」であれば、要約であったり、見えるかエンジンの分析結果のキーワード等から、新しい商品のヒントを生成してもらったり、ということが考えられます。また、「カスタマーリングス」では、広告の文章やメルマガのタイトルなど、顧客ごとに生成するということも考えられます。

さらに「タレントパレット」では、「このようなプロジェクトで、このようなポジションがあるが、どの人が適してるか」という人材発掘に使えないかなども検討しています。

我々のサービスの仕組みの中にはいろいろなビッグデータが蓄積されていますので、そこをうまく活用することで、新しい使い方が生まれてくるのではないかと思っています。つまり、サービスの進化には役立つのではないかと思っています。

質疑応答:「見える化エンジン」の顧客数の伸びの要因について

司会者:「『見える化エンジン』の顧客数が第2四半期で大きく伸びていますが、会話分析機能をリリースしたことが影響しているのでしょうか?」というご質問です。

三室:会話分析機能はリリースされたばかりですので、第2四半期の顧客数の伸びは、純粋にコロナ禍にあったいろいろな企業が従来の企業活動を再開したためであり、各社の「お客さまの声を活用する」という動きが復活してきたことがこの結果になっていると思います。

ただ、この新機能をリリースしたことでの引き合いも、現在多く寄せられています。今後、ブラッシュアップを続け、この機能が本当に効果が出るものになるかどうかが、今後さらに顧客数を伸ばせるかどうかに関わってくるのではないかと思っています。

新着ログ

「情報・通信業」のログ