GMOフィナンシャルHD、1QはFXの収益性改善で増収 FXとCFDの多ブランド展開による事業基盤拡大を目指す

Q1'23|トピックス

石村富隆氏:本日はお忙しい中、決算説明会にご参加いただき誠にありがとうございます。代表執行役社長の石村です。2023年12月期第1四半期の決算についてご説明します。

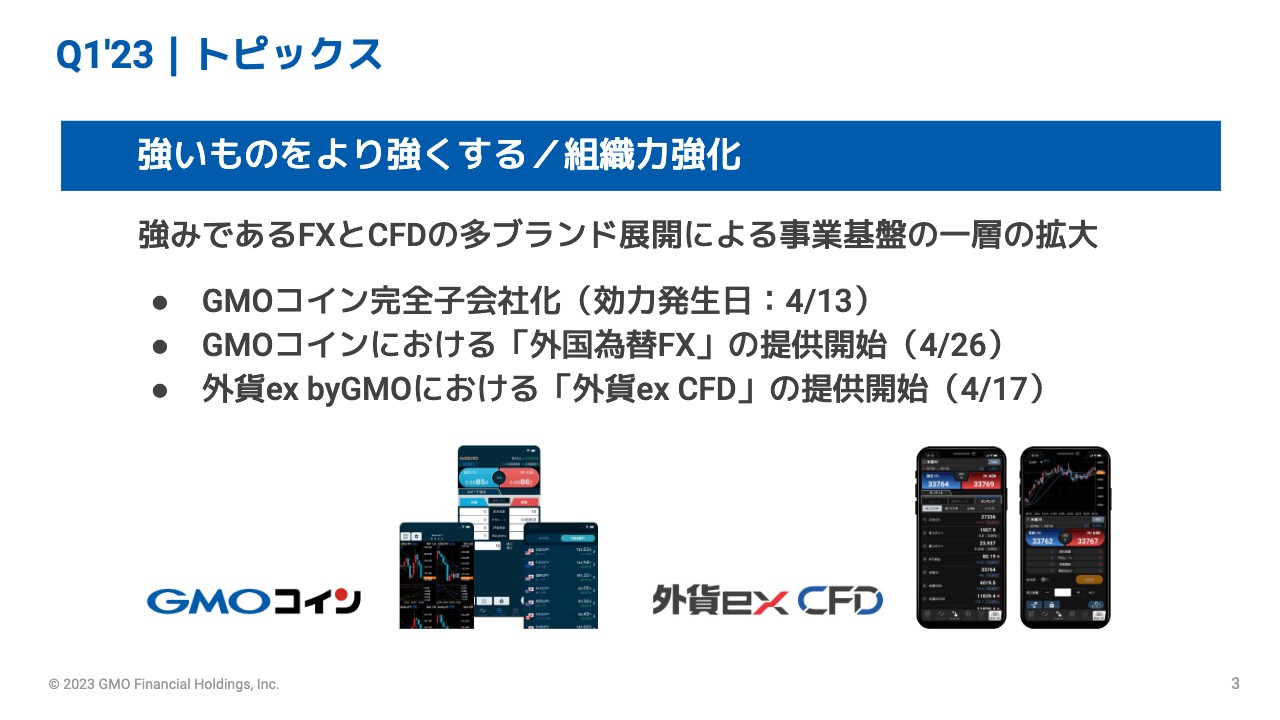

2023年12月期第1四半期のトピックスです。「強いものをより強くする/組織力強化」に取り組み、我々の強みであるFXとCFDの多ブランド展開による事業基盤の一層の拡大を目指しています。

GMOコイン完全子会社化の効力発生日は2023年4月13日、GMOコインにおける「外国為替FX」の提供開始は4月26日、外貨ex byGMOにおける「外貨ex CFD」の提供開始は4月17日となっています。我々の強みであるデリバティブ取引を各社で提供することで、積極的にクロスセルを行っている状況です。

Q1'23(1-3月)|決算サマリー(前年同期比)

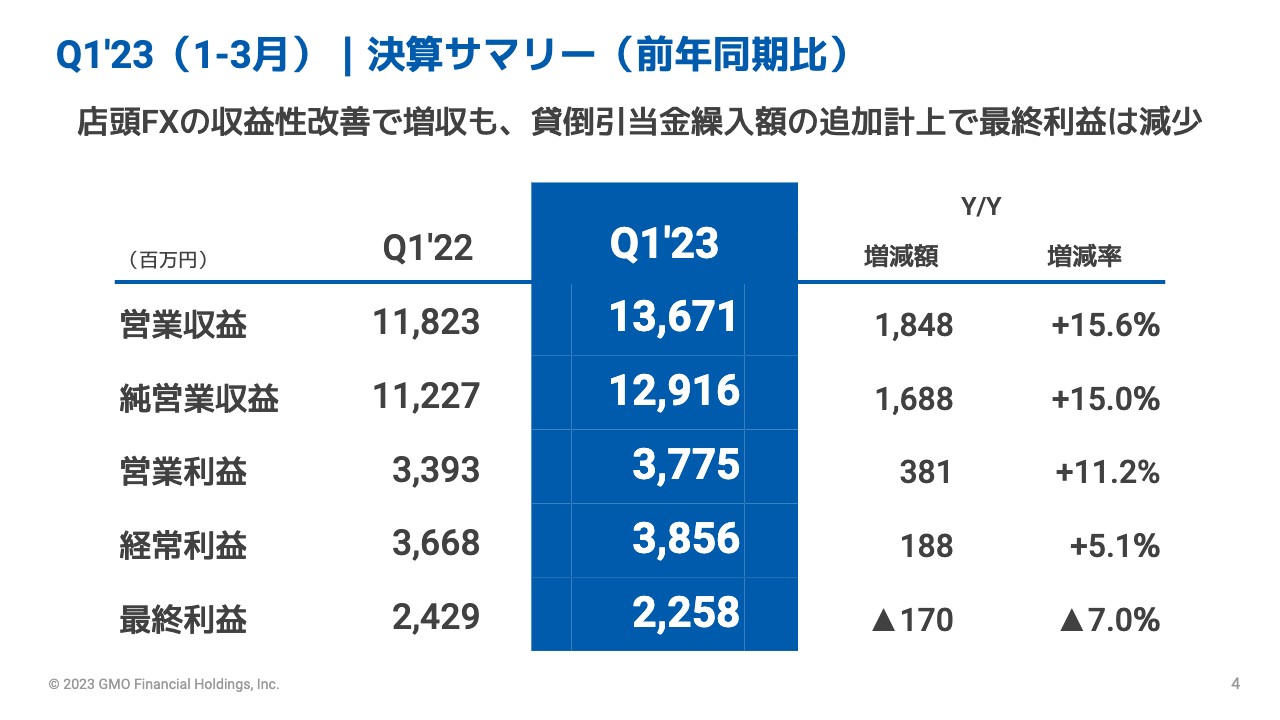

決算サマリーです。前年同期との比較については、店頭FXの収益性改善で増収も、貸倒引当金繰入額の追加計上で最終利益は減少しています。営業収益は136億7,100万円、純営業収益は129億1,600万円、営業利益は37億7,500万円、経常利益は38億5,600万円、最終利益は22億5,800万円です。2022年12月期第1四半期があまりよくなかったこともあり、増減率はプラスになっています。

Q1'23(1-3月)|セグメント別の状況(前年同期比)

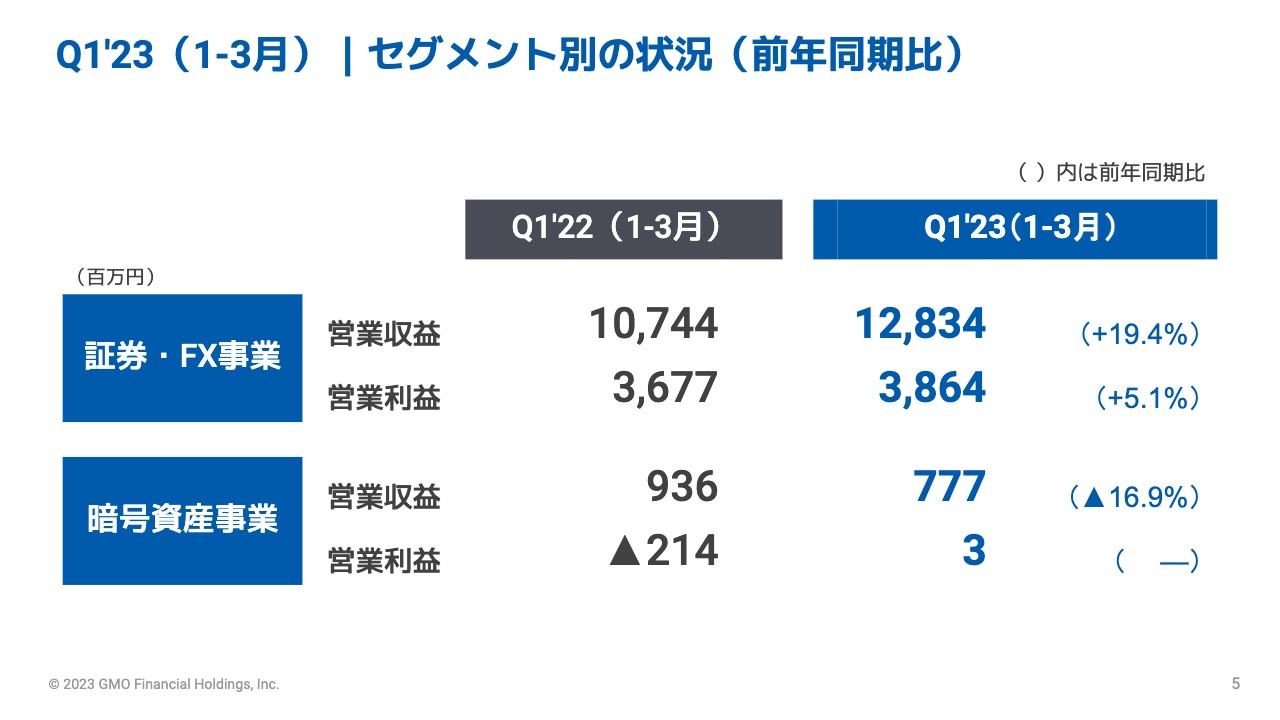

セグメント別の状況です。証券・FX事業においては、営業収益は128億3,400万円、営業利益は38億6,400万円を計上しています。暗号資産事業においては、営業収益は7億7,700万円、営業利益は300万円で、黒字となりました。

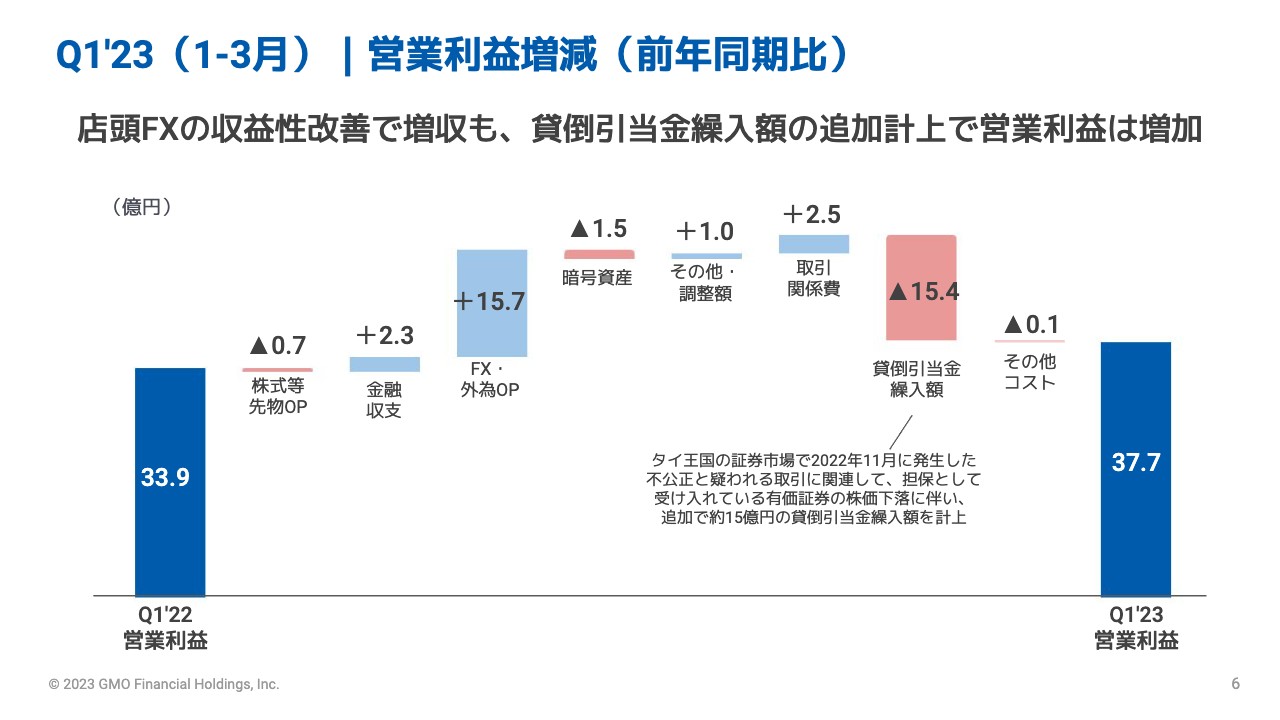

Q1'23(1-3月)|営業利益増減(前年同期比)

営業利益の増減についてご説明します。店頭FXの収益性の改善で増収となり、貸倒引当金繰入額の追加計上があったものの営業利益は増加しています。主な増加要因はFX・外為オプションの15.7億円です。

主な減少要因は貸倒引当金繰入額です。タイの証券市場で2022年に発生した不公正と疑われる取引に関連して、担保として受け入れている有価証券の株価下落がありました。その部分の追加で、約15億円の貸倒引当金繰入額を計上しています。

タイ証券事業における貸倒引当金繰入額の計上について

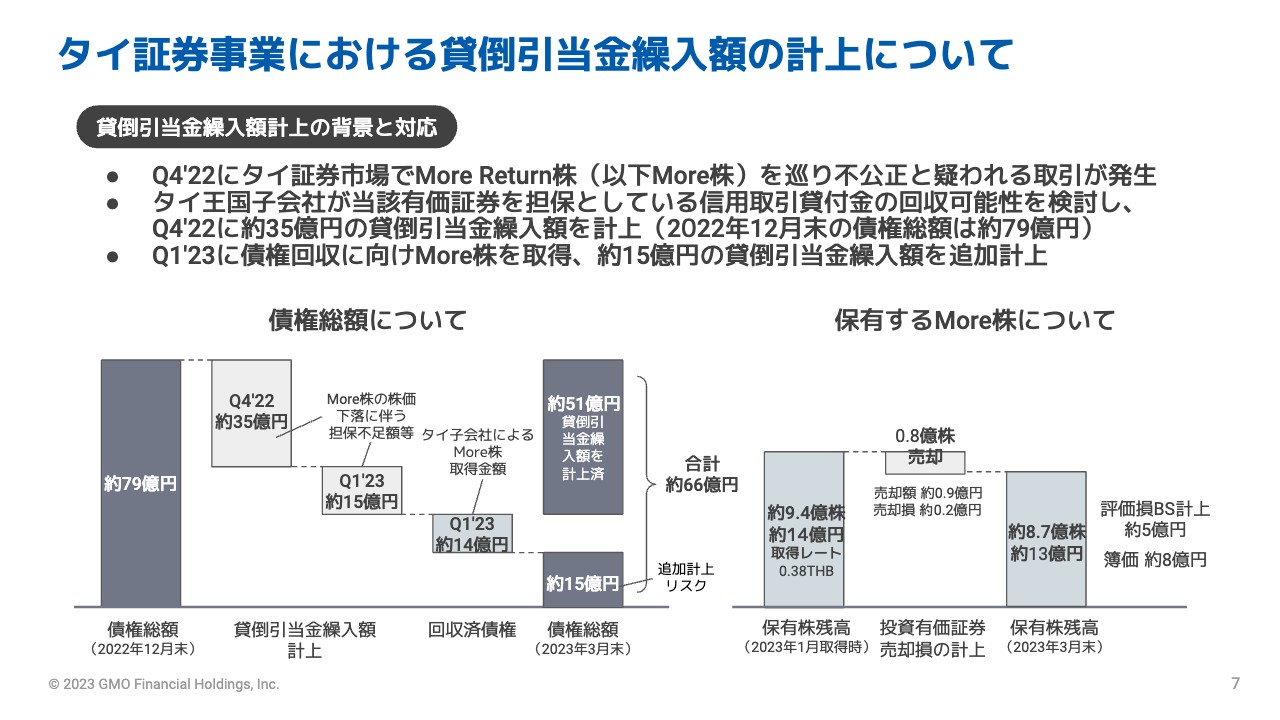

タイ証券事業における貸倒引当金繰入額の計上について、こちらのスライドにまとめています。ご質問をいただくことが多い事項ですので、詳細にご説明します。貸倒引当金繰入額計上の背景と対応については、先ほどお伝えしたとおりですが、2022年12月期第4四半期に、タイ証券市場でMore Return株を巡り、不公正と疑われる取引が発生しました。タイの子会社が当該有価証券を担保としている信用取引貸付金の回収可能性を検討した結果、2022年12月期に約35億円の貸倒引当金繰入額を計上しており、2022年12月末の債権総額は約79億円です。

今期も引き続き債権回収に力を入れており、債権回収に向けて債務者の担保としているMore株を取得したほか、More株の株価下落等を受けてあらためて回収可能性を検討し、約15億円の貸倒引当金繰入額を追加計上しています。

スライド左側の図のとおり、2022年12月末の債権総額約79億円に対し、2022年12月期第4四半期に約35億円の貸倒引当金繰入額を計上、今期第1四半期に約15億円を追加計上しており、2022年以来、約51億円の貸倒引当金繰入額を計上しているかたちです。

また、タイの子会社において、債務者から約14億円分のMore株を取得しています。その14億円分が債権総額から差し引かれ、2023年3月末時点の債権総額は約66億円です。スライド下部に記載のとおり、約15億円が貸倒引当金繰入額の追加計上リスクとして未だに残っています。

スライド右側の図は、買い取ったMore株の保有残高です。取得時は約14億円でしたが、担保処分として随時マーケットで売却しています。ただし、流動性の低い株のため大量には売却できず、価格コントロールをしながら売却している状況です。2023年3月末までに0.8億株を売却し、簿価として約13億円が残っています。こちらは取得時の簿価で、バランスシート上では約5億円の評価損が出ているかたちです。

2022年12月末のMore株の価格は、1株あたり0.42バーツから、直近では0.2バーツ前後で推移しており、このような引当の増加につながっています。債務者に対しては、訴訟提起や担保差し押さえ、財産差し押さえなどを含めて鋭意回収を進めています。

株主還元|配当

株主還元と配当です。目標は2023年も変わらず、連結配当性向50パーセント以上を目指します。2023年12月期第1四半期の配当は、1株当たり10.1円です。

Q1'23(1-3月)|マーケット環境

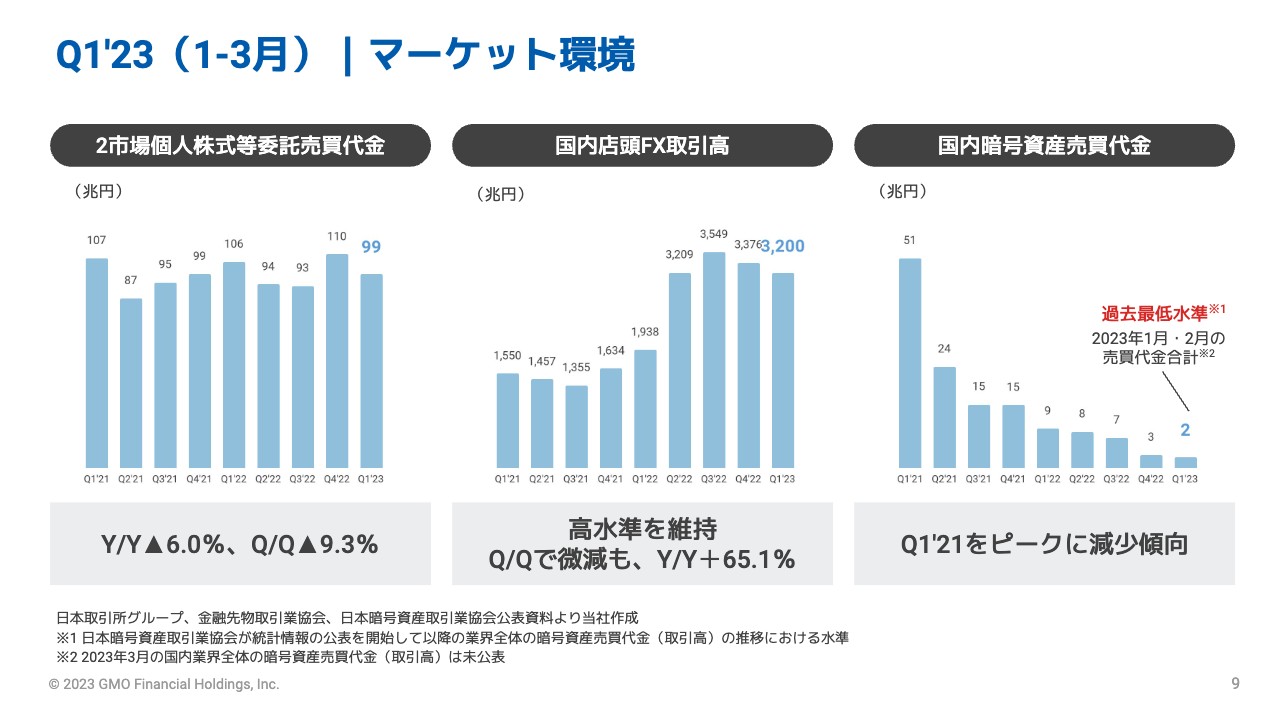

2023年12月期第1四半期のマーケット環境です。スライド左から、2市場個人株式等委託売買代金、国内店頭FX取引高の推移を示しています。国内店頭FX取引高は、2022年は世界各国の金利上昇の中で取引高が非常に伸びていましたが、今期に入り少し落ち着いてきています。

国内暗号資産売買代金に関しては、依然としてグラフのとおり2021年から右肩下がりで、今さらに冷え込んでいる状況です。

Q1'23(1-3月)|決算サマリー(前四半期比)

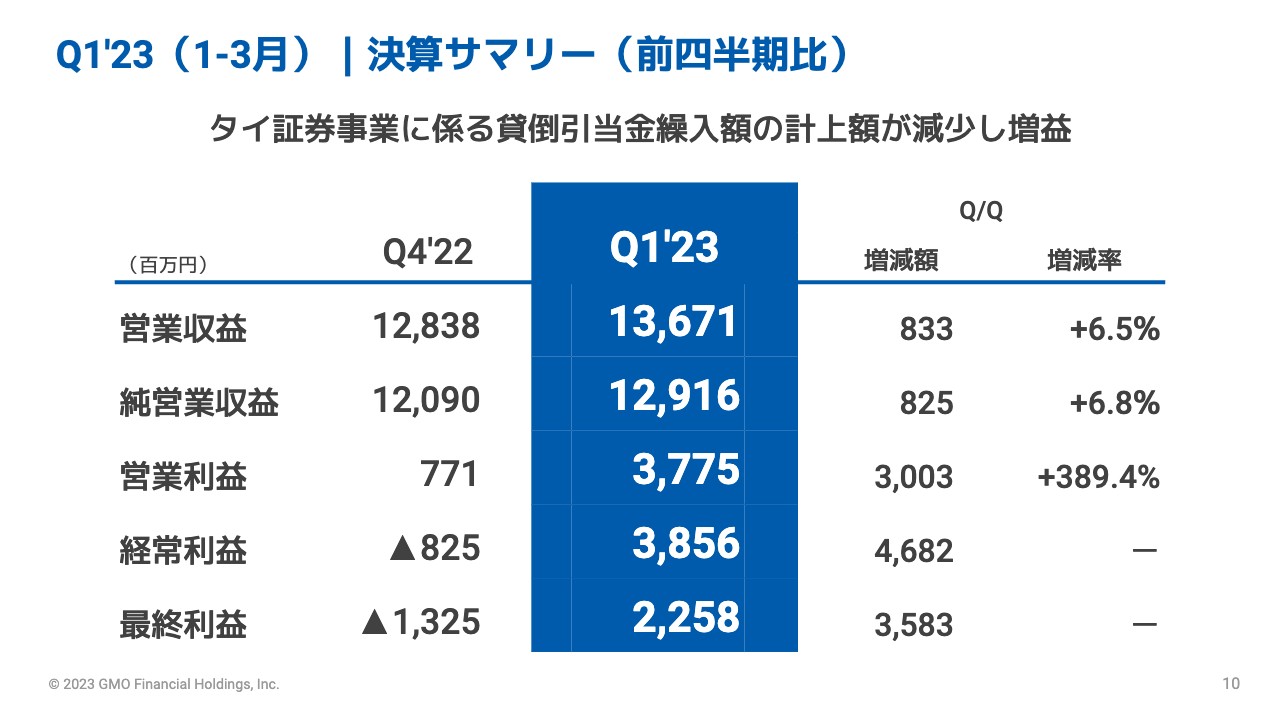

決算サマリーです。タイ証券事業に係る貸倒引当金繰入額の計上額が減少し、増益となっています。

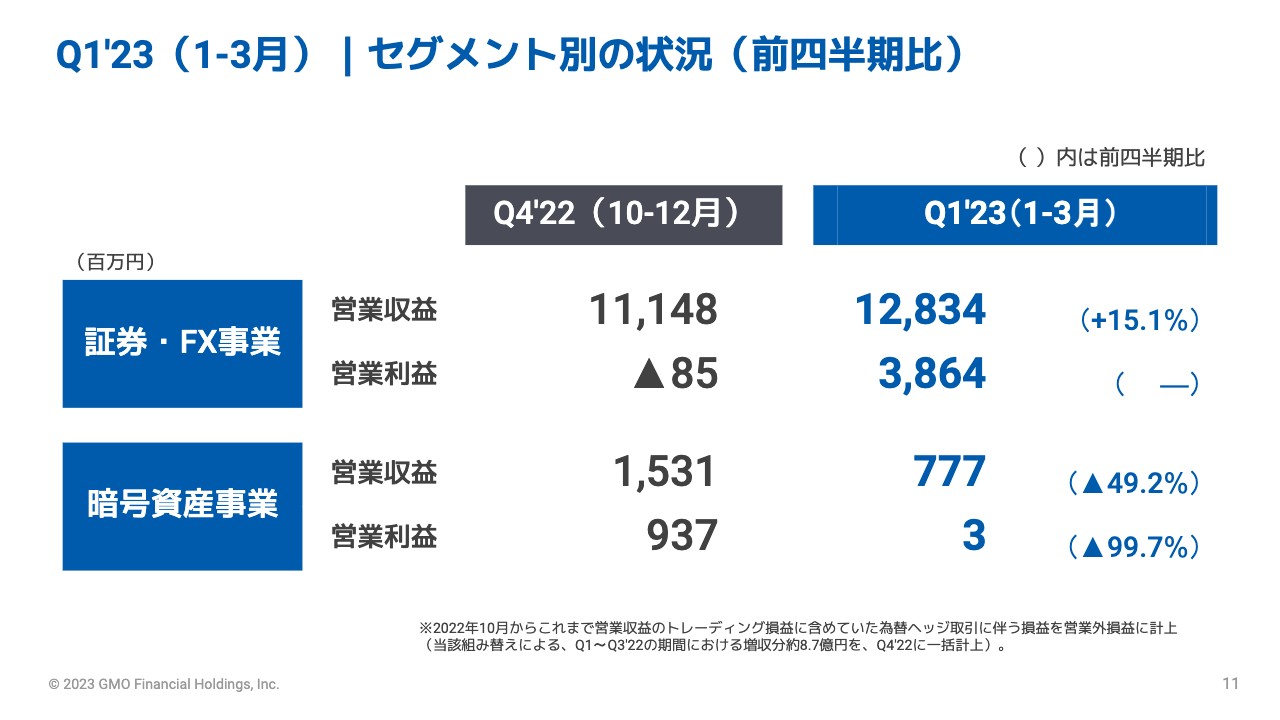

Q1'23(1-3月)|セグメント別の状況(前四半期比)

セグメント別の状況です。証券・FX事業については、営業利益が前期マイナスだったところから大幅に改善し、今期は38億6,400万円を確保できています。

暗号資産事業については、前期に営業利益が計上されていますが、こちらは会計上の入り繰りによるプラスであり、取引だけでみるとGMOコイン単体ではマイナスです。今期はわずかながらプラスを確保できています。

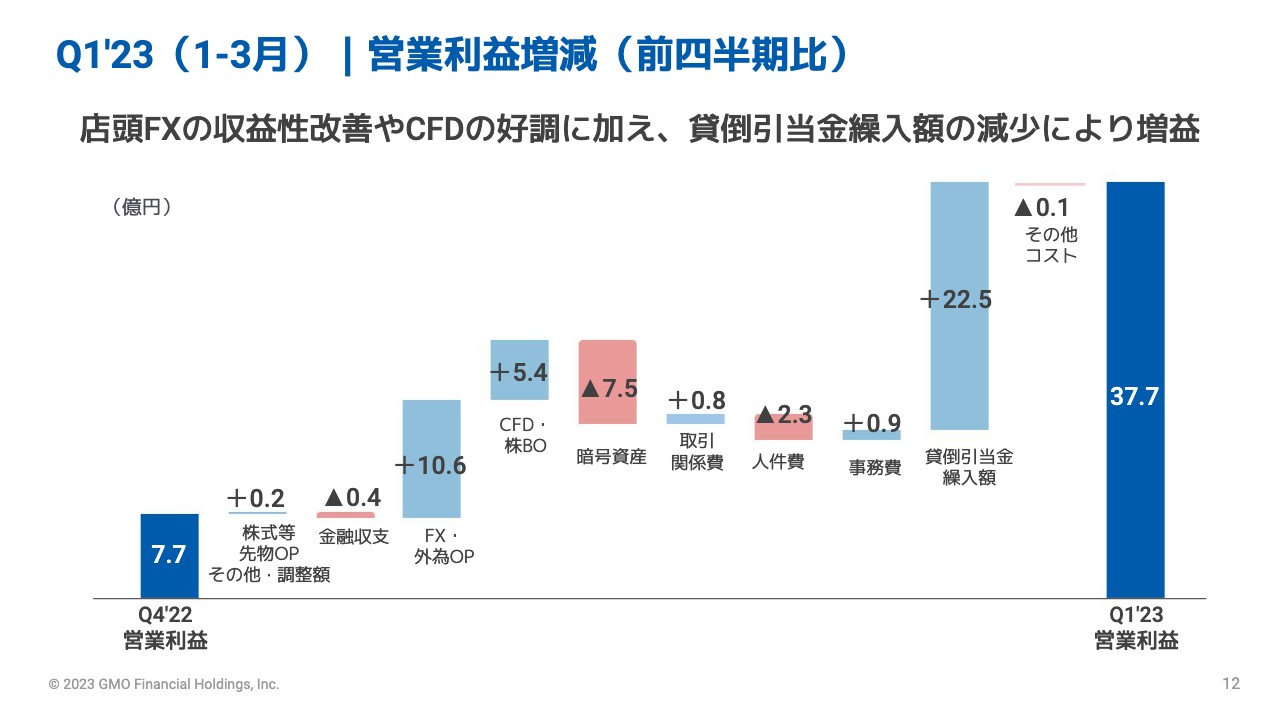

Q1'23(1-3月)|営業利益増減(前四半期比)

営業利益増減です。こちらも営業収益と同様に、FX・外為オプション、CFD・株バイナリーオプションの2つのデリバティブ取引で大きく改善が見られています。暗号資産のマイナス7.5億円に関しては先ほどご説明したとおりです。

貸倒引当金繰入額の減少がプラス要因となり、最終的な営業利益は37.7億円となっています。

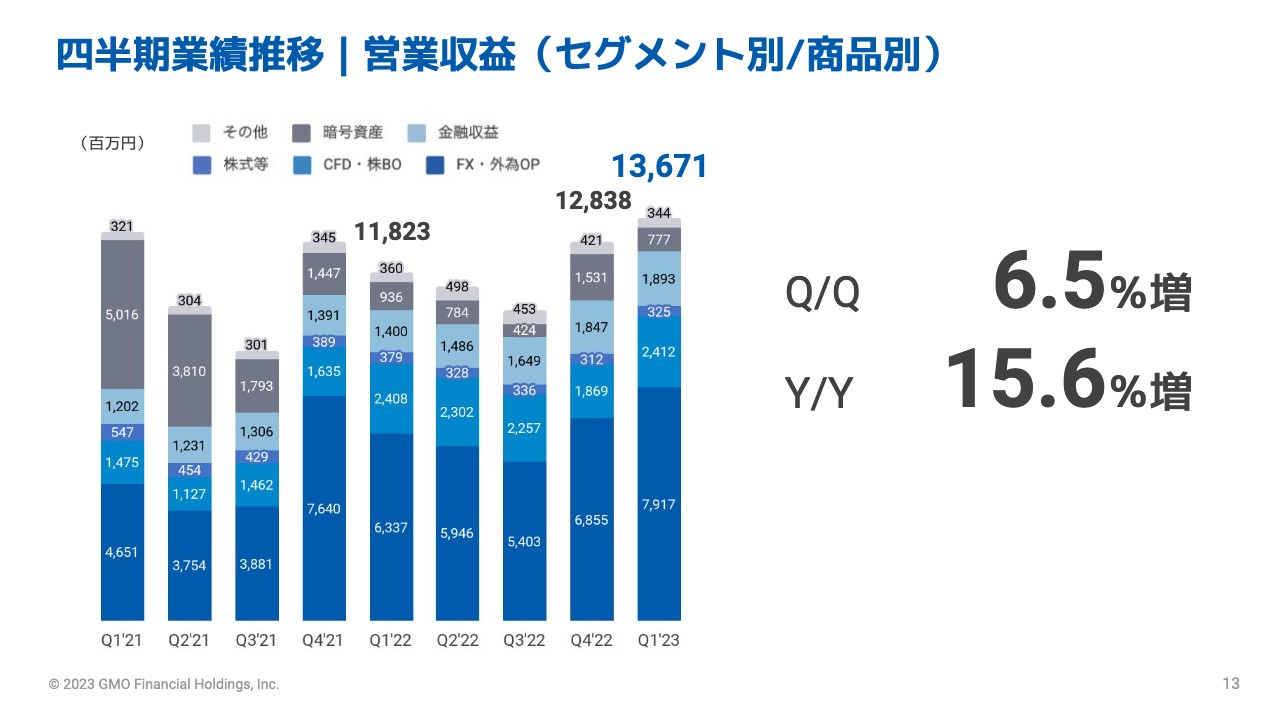

四半期業績推移|営業収益(セグメント別/商品別)

セグメント別・商品別の営業収益です。主にFX・外為オプション、CFD・株バイナリーオプションで伸ばしています。

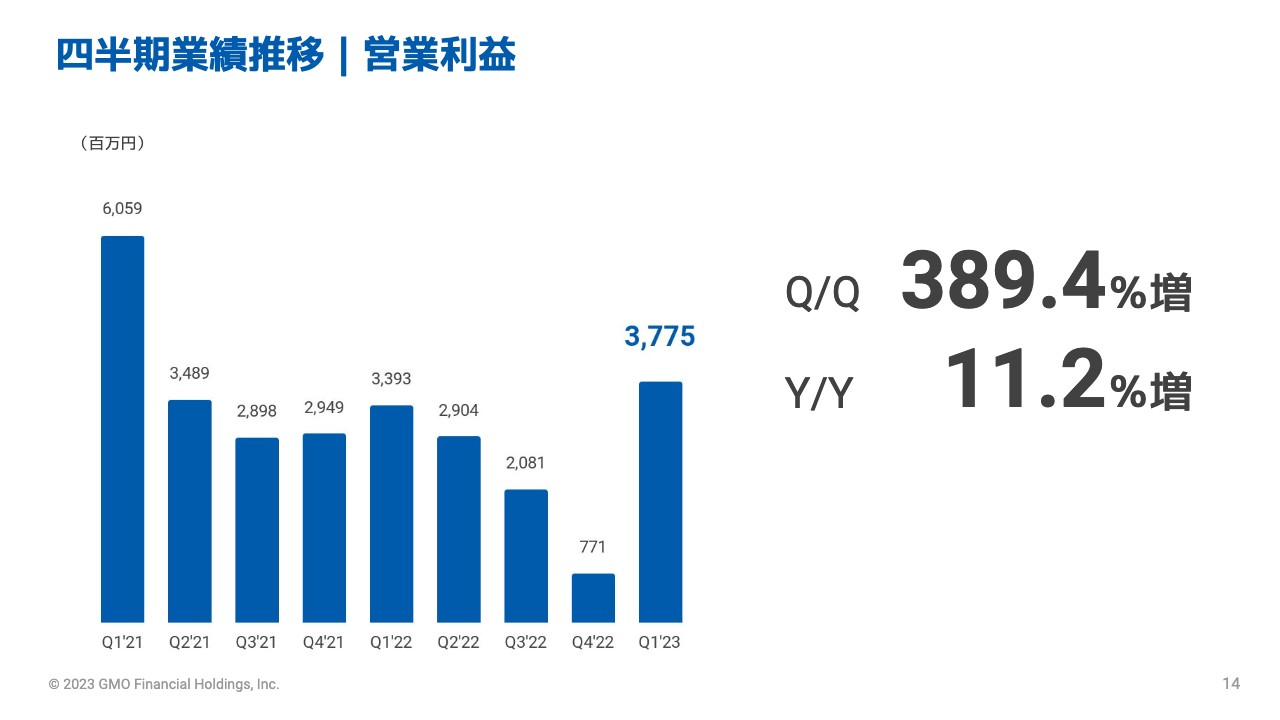

四半期業績推移|営業利益

こちらのスライドは、2021年12月期からの四半期業績推移です。

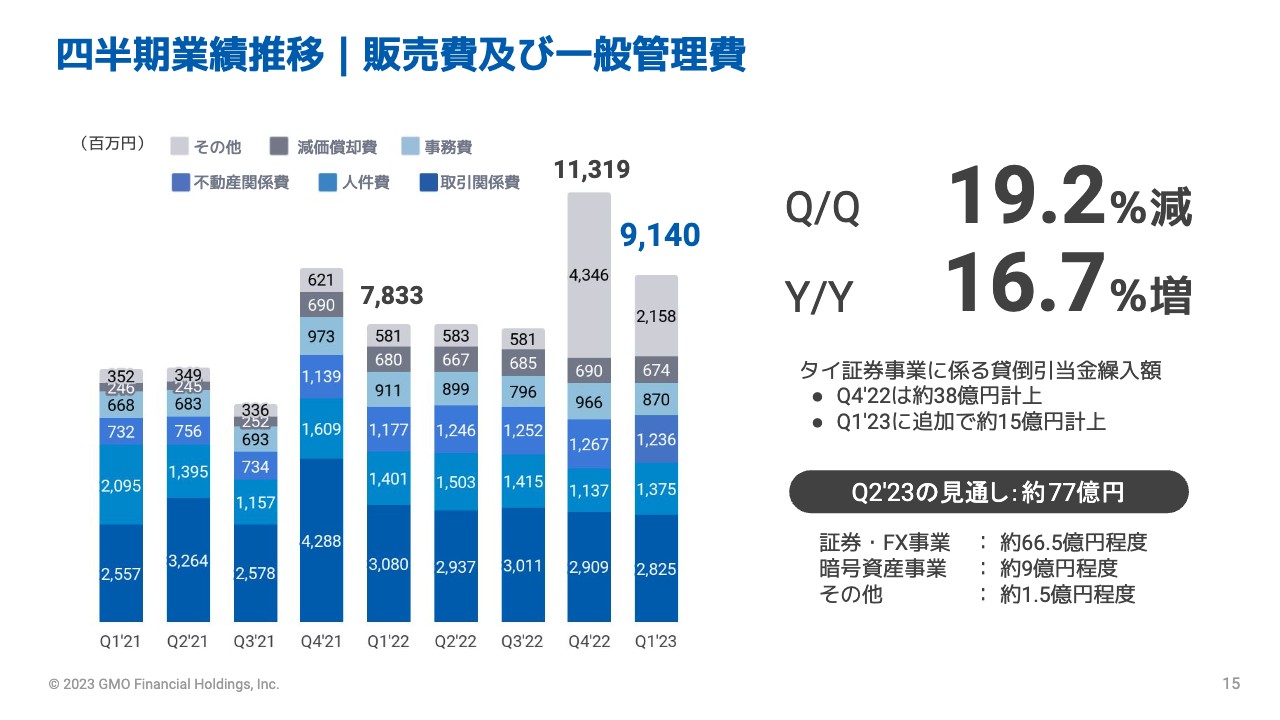

四半期業績推移|販売費及び一般管理費

続いて、販売費及び一般管理費です。スライドのグラフにおいてグレーで示した「その他」は主に貸倒引当金繰入額ですが、そちらを除くと前期と比べてそこまで増えておらず、安定的にコストコントロールできていると認識しています。

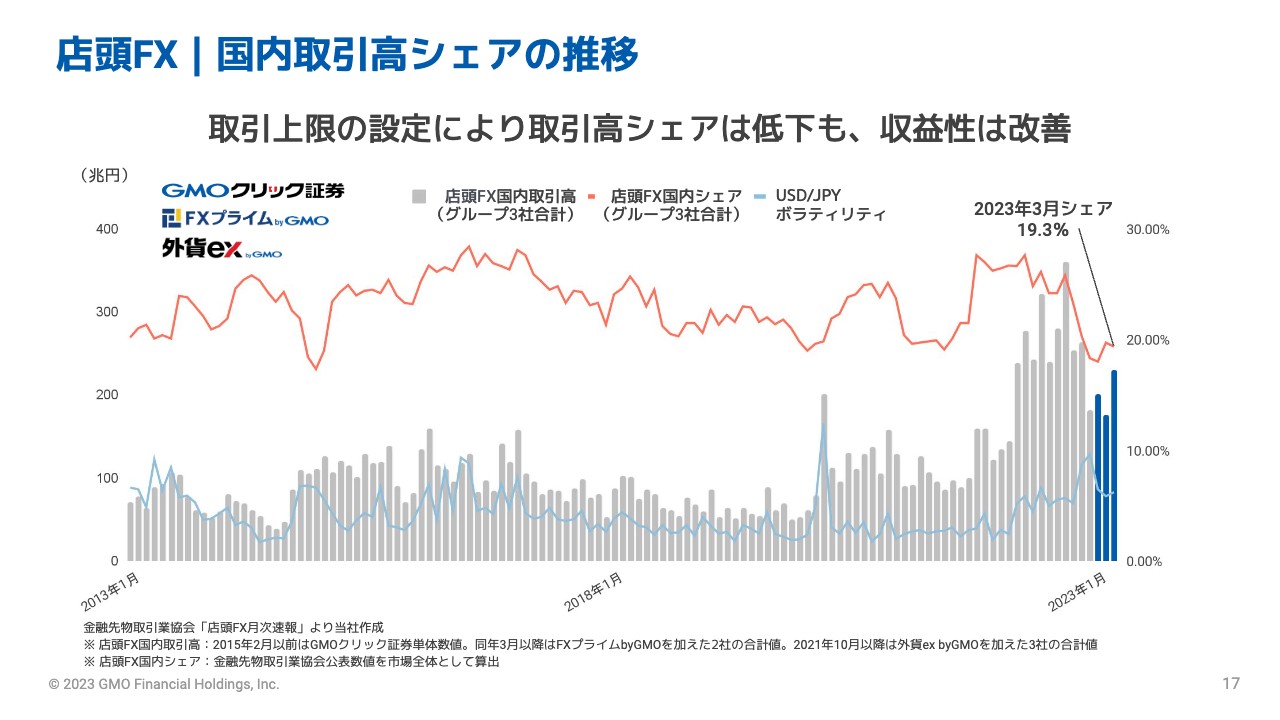

店頭FX|国内取引高シェアの推移

事業の概況について、店頭FXに関する国内取引高シェアの推移です。GMOクリック証券で取引上限の設定などの収益改善策をとっていることもあり、取引高シェアは低下しています。一方で、収益性は改善しています。

GMOクリック証券、FXプライム byGMO、外貨ex byGMOのシェアを合計すると、マーケットシェアは2023年3月末で19.3パーセントと、20パーセント近くを当社のグループ会社で占めている状況です。

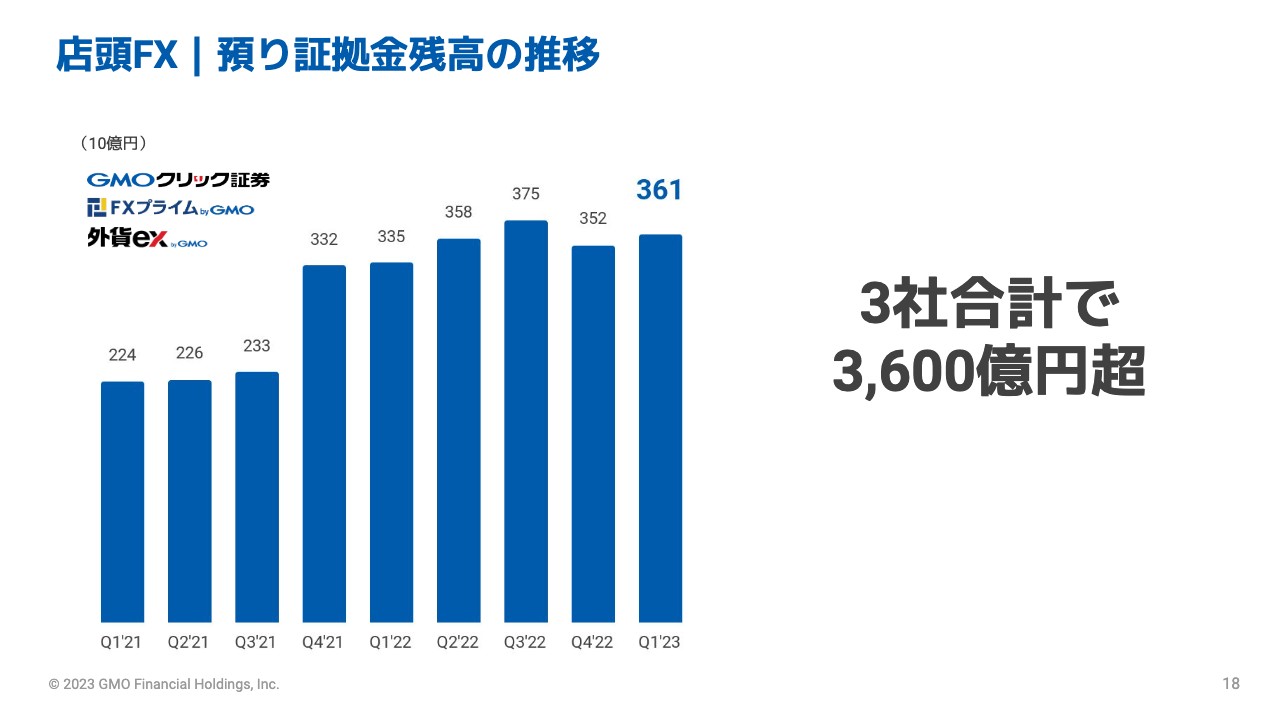

店頭FX|預り証拠金残高の推移

店頭FXの預り証拠金残高の推移です。スライドのグラフのとおり微増ではありますが、前期末より増えている状況で、現在の預り証拠金残高は3社合計で3,600億円超となっています。

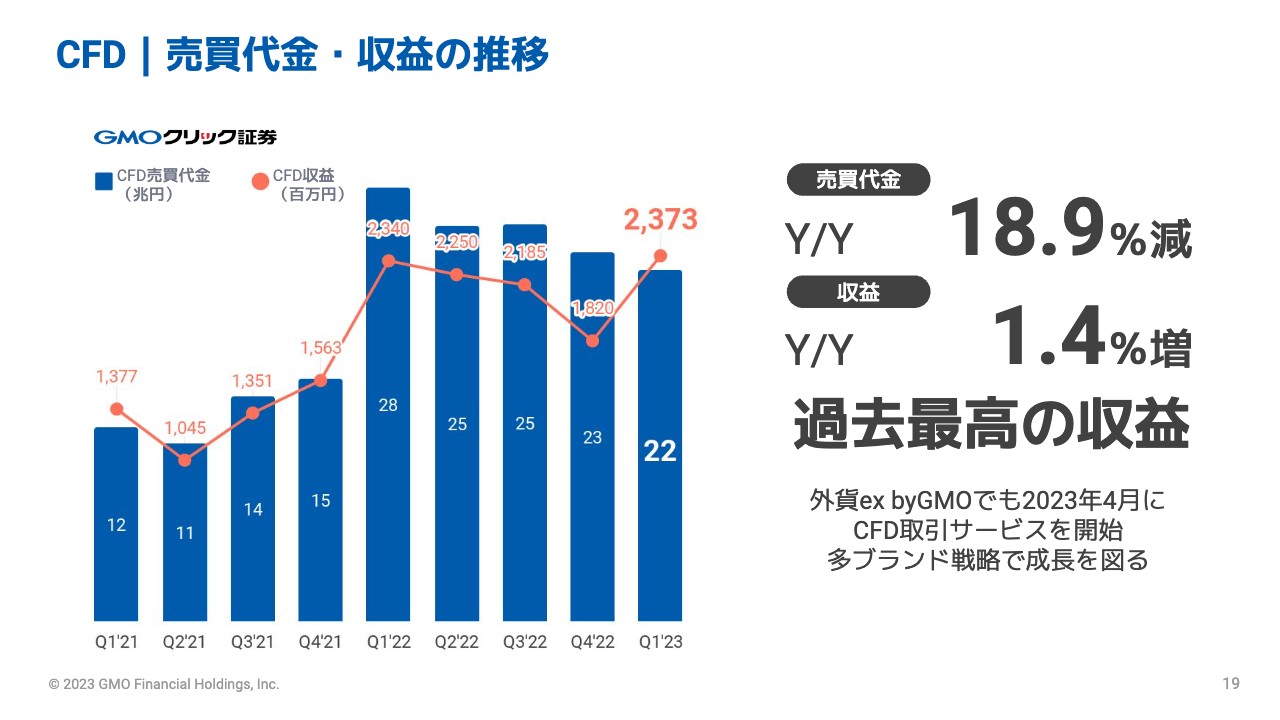

CFD|売買代金・収益の推移

CFDの売買代金・収益の推移です。売買代金は前年同期比18.9パーセント減ですが、収益はこの四半期でさらに伸ばしており、前年同期比1.4パーセント増で過去最高の収益水準となっています。

CFD取引に関しても、顧客や取引の分析など、収益性を上げるような取り組みを行っており、その結果として過去最高収益を確保できている状況です。

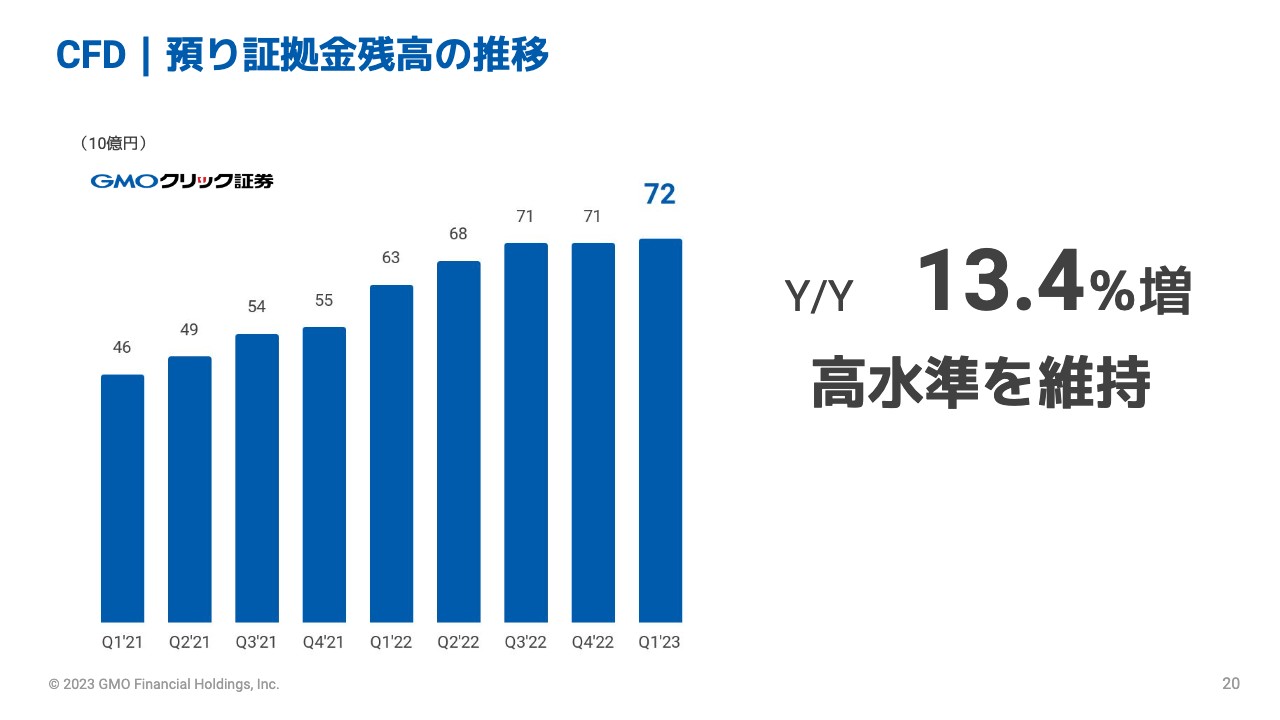

CFD|預り証拠金残高の推移

CFDの預り証拠金残高の推移です。2023年12月期第1四半期末は720億円で、店頭FXに比べると非常に小さいですが、順調かつ着実に残高を伸ばしています。

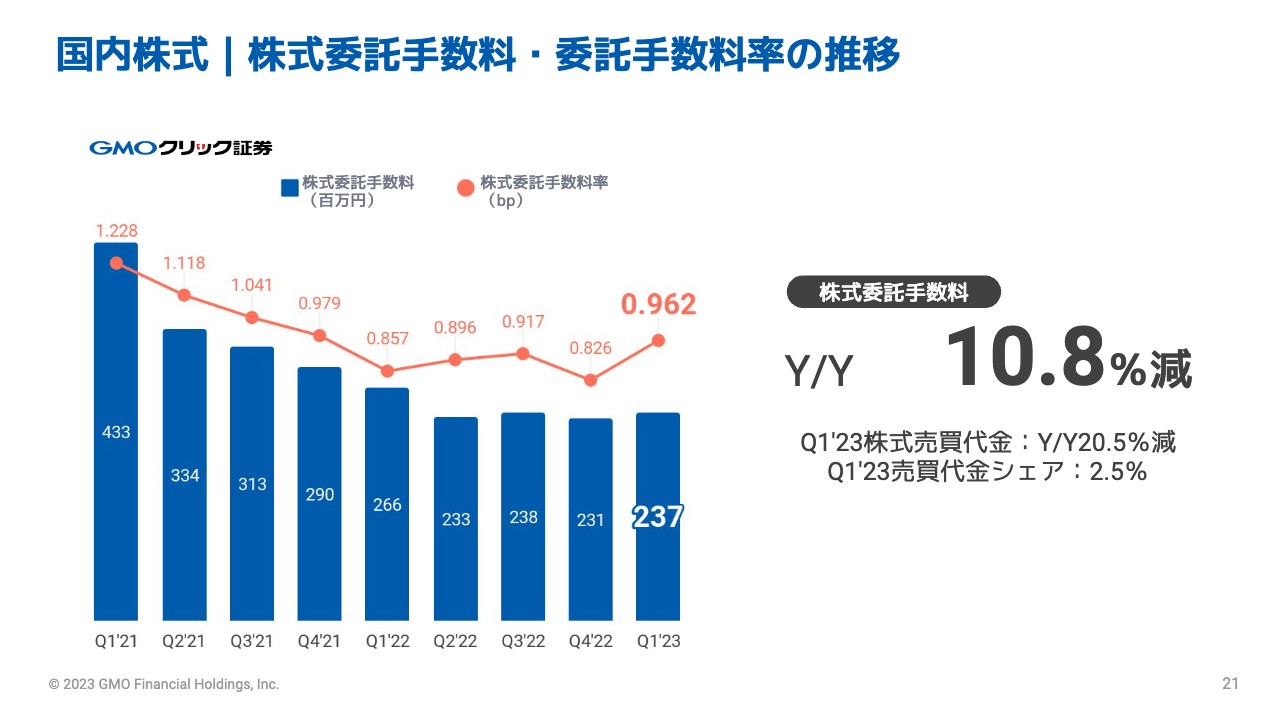

国内株式|株式委託手数料・委託手数料率の推移

国内株式の委託手数料の推移です。こちらは例年どおり前期から特に増減はなく、安定的に推移している認識です。

国内株式|金融収支の推移

金融収支です。2022年は少し凹んでいましたが、今は信用取引や日本の株式マーケットが少しよくなってきたこともあり、微増となっています。

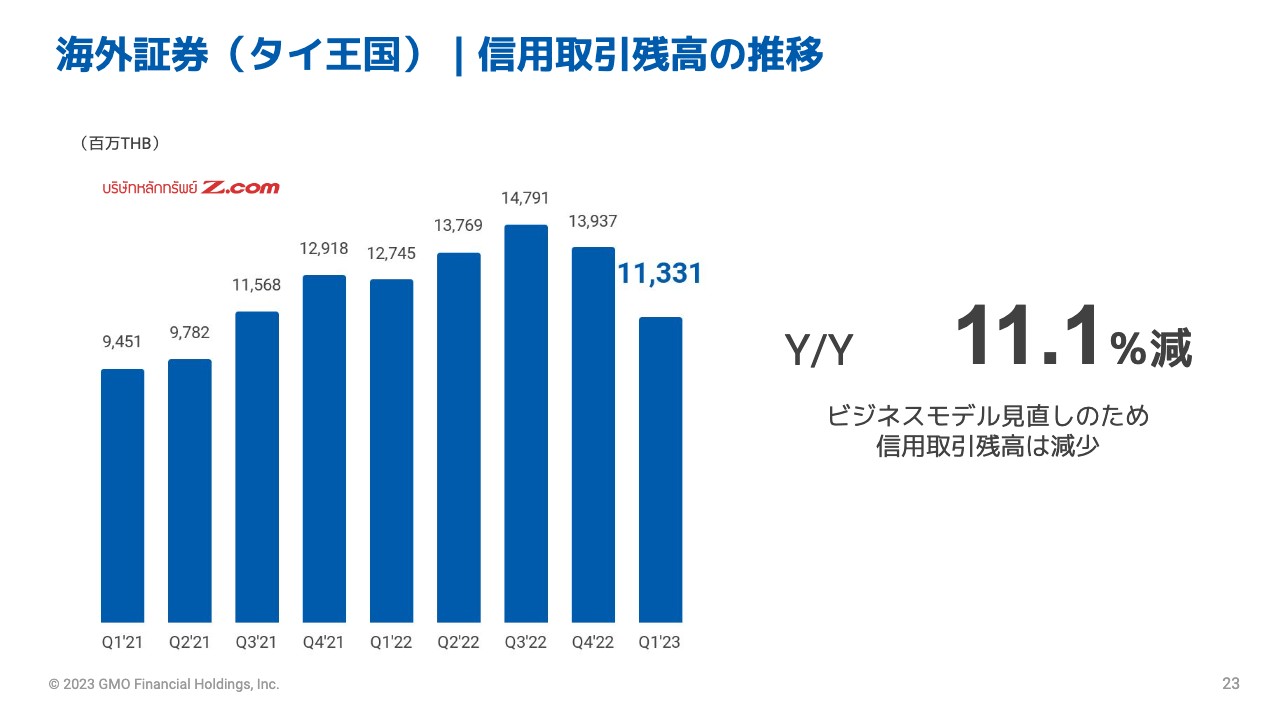

海外証券(タイ王国)|信用取引残高の推移

タイの信用取引残高の推移です。2022年12月期第3四半期までは上場申請をしていたこともあり、積極的に営業に取り組んで残高を伸ばしていました。しかし、先ほどお伝えした取引の件があり、第4四半期以降はガバナンスの強化を行い、信用取引残高を減らしながらリスクとのバランスを取っています。

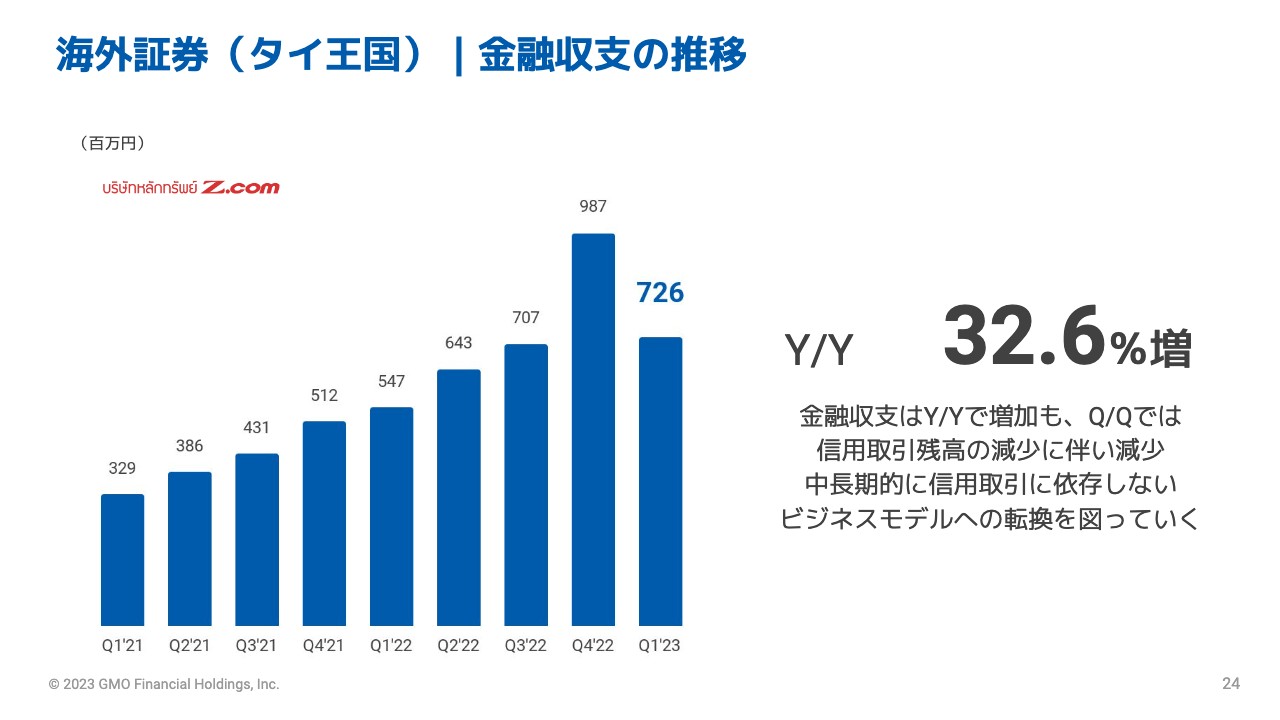

海外証券(タイ王国)|金融収支の推移

金融収支は残高と金利の掛け算のため、残高が減っている分だけ減っています。

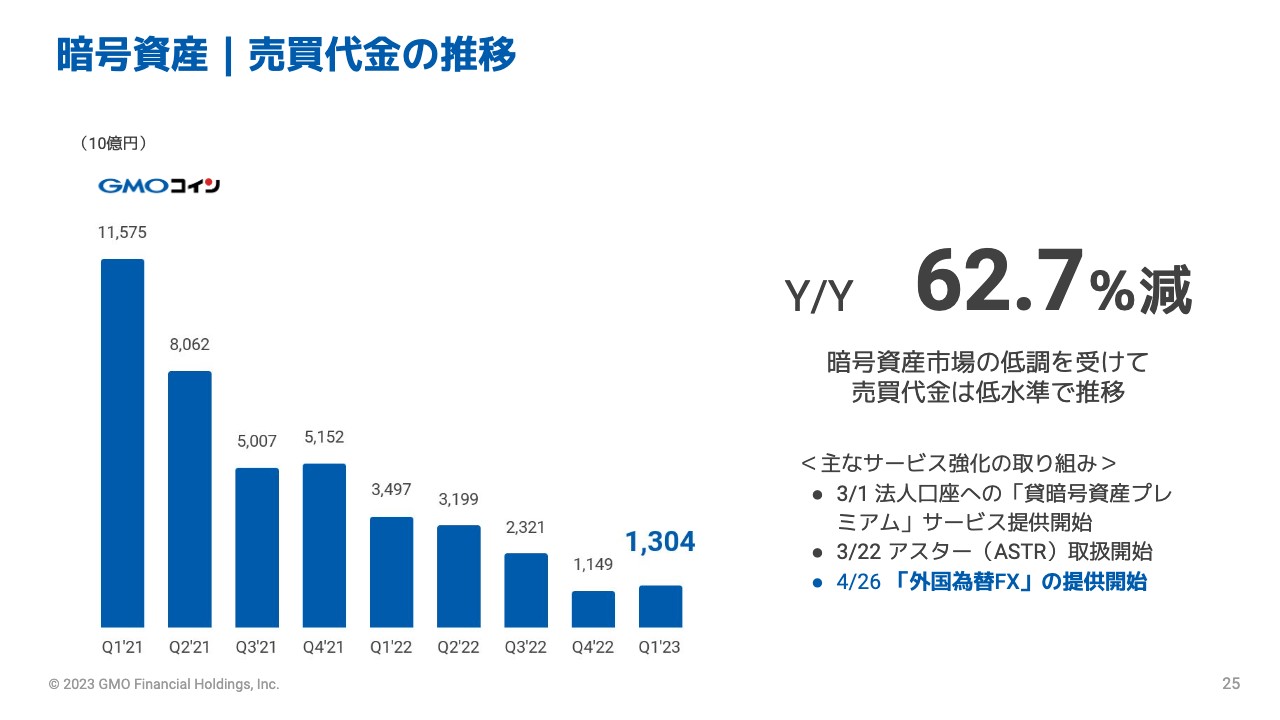

暗号資産|売買代金の推移

暗号資産について、売買代金の推移はスライドのとおりです。2023年2月、3月あたりに暗号資産市場が盛り上がった時期があったため、前四半期と比べて売買代金が少し増えました。マーケットが静かで収益機会がなかなか少ない状況ですが、暗号資産のセグメントは引き続き着実にサービス強化を行い、来るべき時にしっかりと収益を確保できるようにしたいと考えています。

そのための取り組みとして、法人口座で「暗号資産プレミアム」というデリバティブが入った仕組商品の提供開始や、新規銘柄の追加を行っています。また、暗号資産の収益だけに左右されることから脱却する必要があると思っているため、2023年4月26日に「外国為替FX」の提供を始めました。

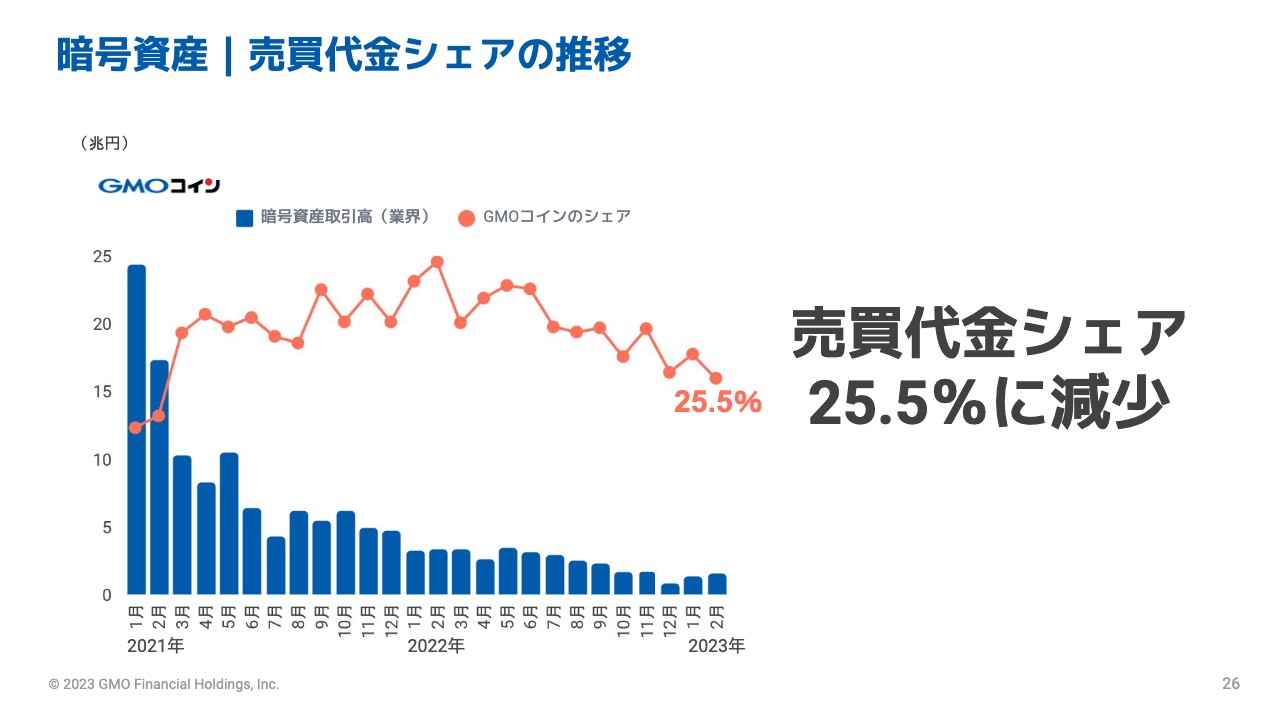

暗号資産|売買代金シェアの推移

暗号資産の売買代金の四半期推移です。業界全体で見ても右肩下がりの状況で、一時期はGMOコインのシェアが30数パーセントに達していましたが、今期は少しシェアを落としています。

こちらの背景としては、先ほどお伝えしたFXのサービスや、トラベルルールなどの法令対応にリソースを投入していることがあります。その間は新規銘柄をなかなか上げにくい状況で、2023年12月期第1四半期は1つしか新規銘柄の取り扱いを開始していません。

一方、海外の取引所はもともと取り扱っている銘柄数が多く、日本進出の際に銘柄数を絞ってサービスの提供を開始していました。今、海外の取引所はシステムにすでに実装されている銘柄にどんどんスイッチを入れていっており、業界では海外系業者の新規銘柄の上場が目立っている状況です。マーケットで新規銘柄の取引高が増えている一方で、我々は新規銘柄の追加に取り組んでいないため、GMOコインのシェアが減っていると分析しています。

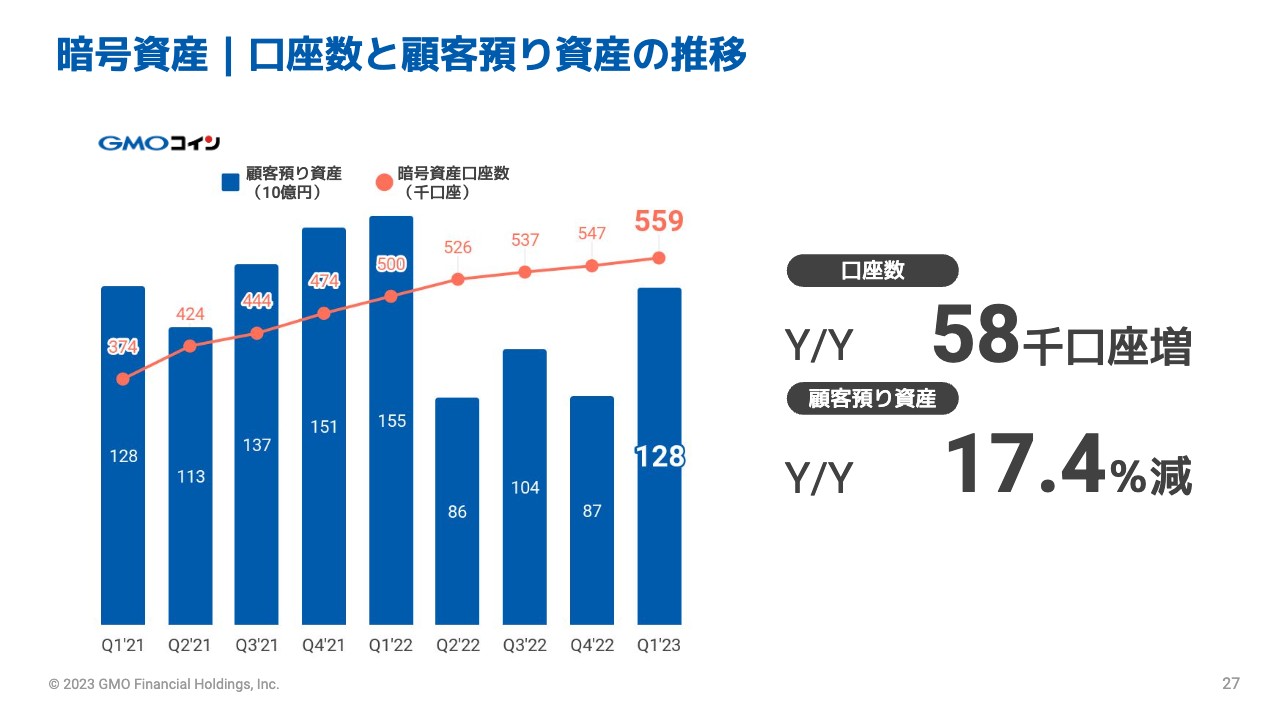

暗号資産|口座数と顧客預り資産の推移

口座数は右肩上がりに伸びています。口座開設の獲得は緩めず、マーケットがもう少しよくなるのを待っている状況です。

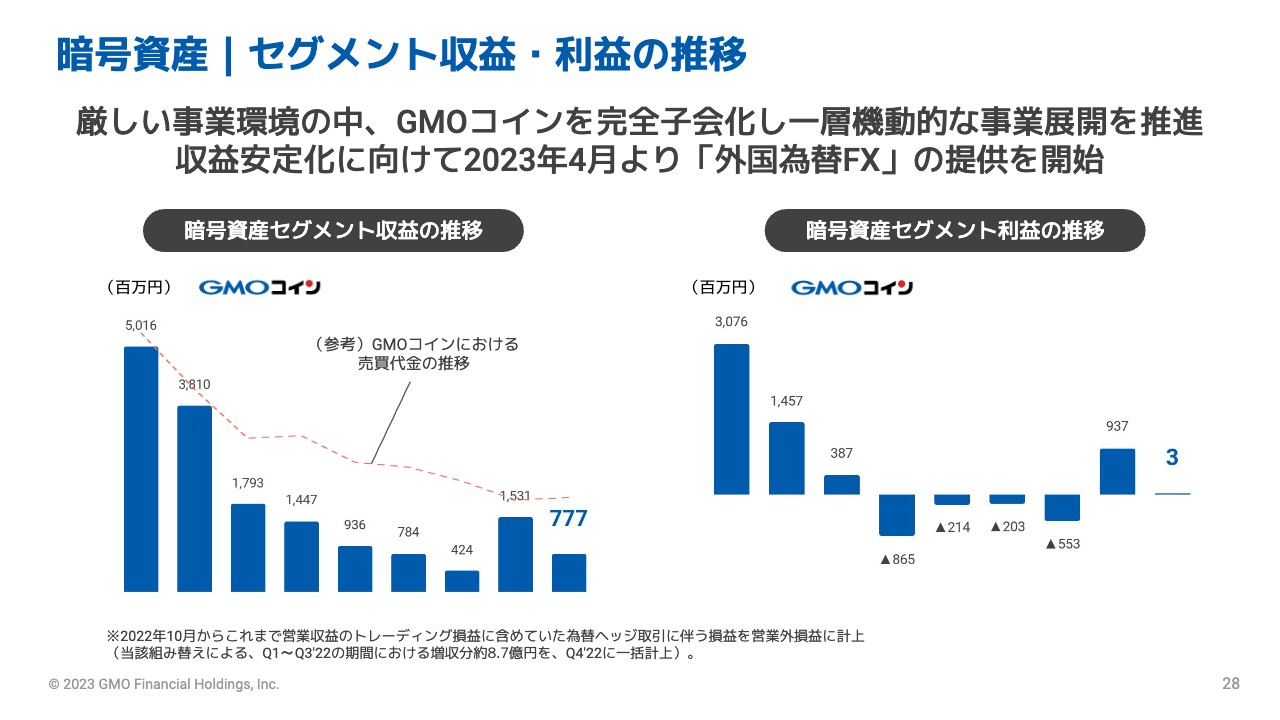

暗号資産|セグメント収益・利益の推移

GMOコインにはもともとは株主が何名かいたのですが、事業環境がなかなか厳しいこともあり、このたびGMOフィナンシャルホールディングスの完全子会社としました。一層機能的な事業展開を推進するとともに、収益安定に向けて2023年4月より「外国為替FX」の提供を開始しています。

GMOフィナンシャルホールディングスの100パーセント子会社とすることで、GMOフィナンシャルホールディングスのリソースとして意思決定を行い、スピード感を持って事業を進めていきたいと考えています。

簡単ですが、私からの説明は以上でございます。ありがとうございました。

新着ログ

「証券、商品先物取引業」のログ