株式会社ココナラ 2023年8月期第2四半期決算説明

ココナラ、連結営業収益は前年比+22%と好調を維持 収益性を意識し、FY2025の通期黒字化を目指す

ココナラの事業内容

鈴木歩氏(以下、鈴木):最初に会社の概要について、後半で決算説明と今後の展開についてお話しします。

ココナラの事業内容です。まずマッチングサービスとして、私たちの祖業である「ココナラ」と、「ココナラ」にビジネスに特化した機能を加えた「ココナラビジネス」を運営しています。2022年11月から始めた「ココナラエージェント」にも注力しており、「ココナラ法律相談」も順調に成長拡大しています。

ココナラのVision & Mission

ココナラのVision・Missionについてです。Visionは「一人ひとりが『自分のストーリー』を生きていく世の中をつくる」と掲げています。その中で、Missionとして「個人の知識・スキル・経験を可視化し、必要とする全ての人に結びつけ、個人をエンパワーメントするプラットフォームを提供する」とスコープを規定し、事業を推進しています。

ココナラが実現したいこと

ココナラが実現したいことです。我々はあらゆる人に機会、すなわちバッターボックスを提供したいと考えています。サービスを提供される方、購入される方、その中にいるビジネス・プライベートの個人・法人に一切関係なく、あらゆる方が社会とのつながりや貢献感を感じられる機会を創出する会社として存在したいと思っています。

祖業である「ココナラ」のマーケットプレイスは、オンライン完結で運営しています。その中で、時間・場所・環境・年齢のような制約から解放され、どのような人にもチャンスが訪れる世の中にしていくためのプロダクト開発を行っています。

また、物のマーケットプレイスはたくさんありますが、我々はサービスのマーケットプレイスを初めて日本に根付かせるべく、信用・信頼を率先して構築していく立場にあると思っています。フェアな取引を目指し、情報の可視化、マッチングの適正化等に取り組んでいます。

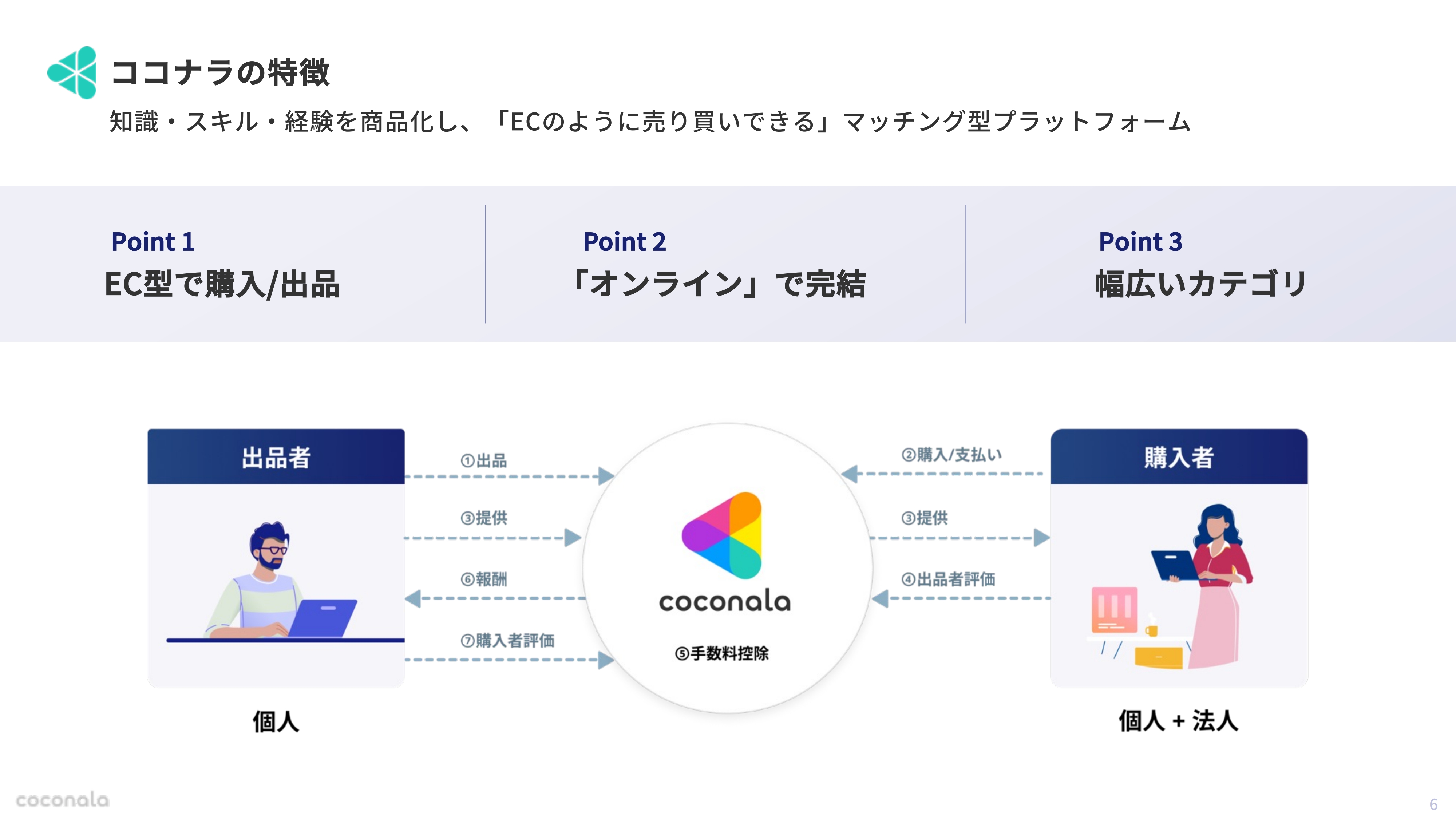

ココナラの特徴

ココナラの主にマーケットプレイスの特徴です。1つ目は、サービスが出品され、購入者が何十万というサービスをカテゴリで検索したり絞り込んだりして購入するEC型を用いていることです。

2つ目は、取引の成立から納品に至るまでがすべて「ココナラ」上で完結することです。3つ目は、ビジネスからプライベート、制作から相談系まで、450という幅広いカテゴリを有しているという特徴があることです。

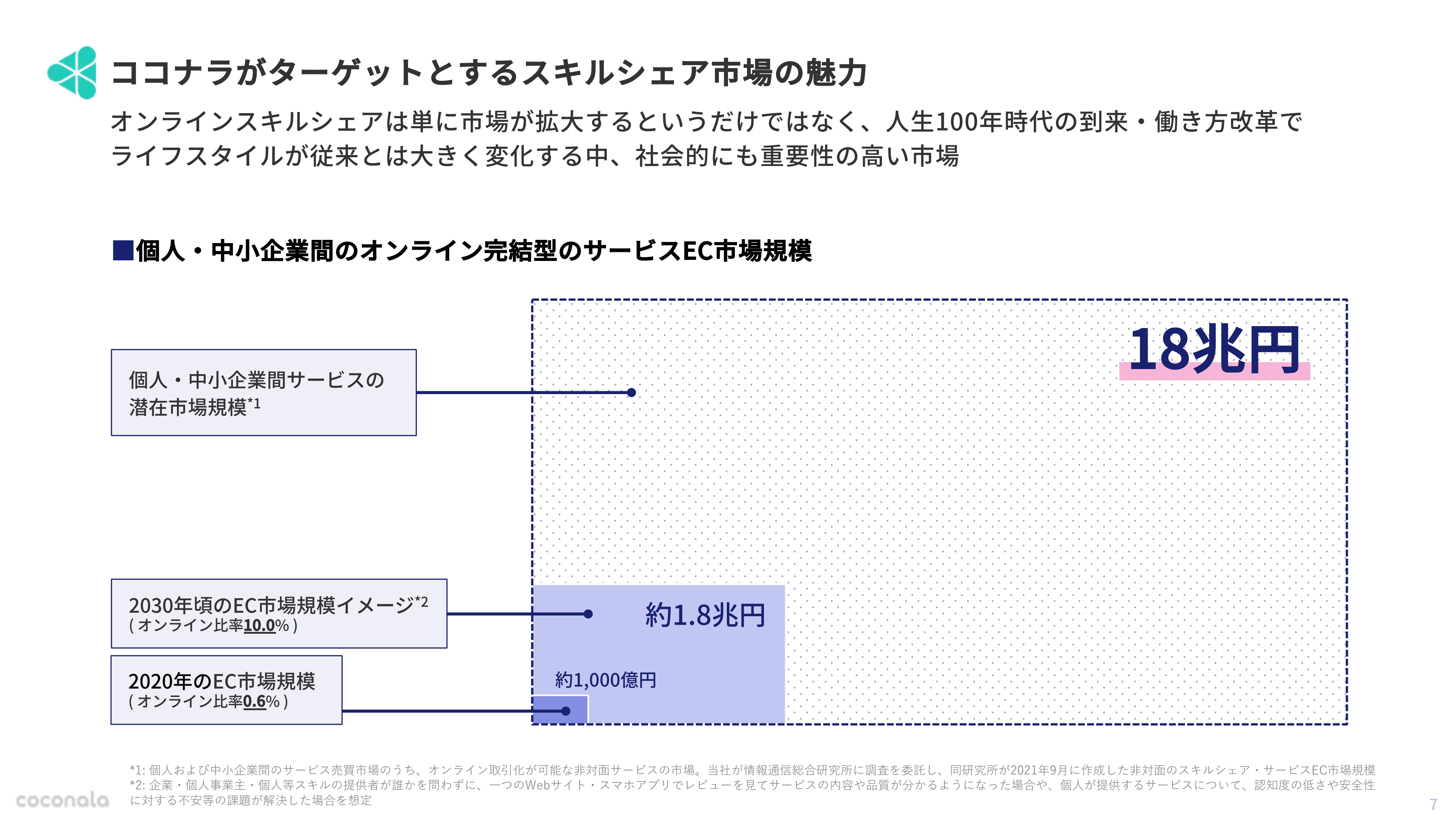

ココナラがターゲットとするスキルシェア市場の魅力

ココナラがターゲットとするスキルシェア市場についてです。サービスの売買市場は、まだほとんどがオフラインでのマッチングで完結しています。トータル18兆円と見込まれる市場のうち、現在オンライン化しているのはわずか0.6パーセントです。

これに対し、我々はこの先10年間かけて物のマーケットプレイスが経てきた変遷をたどるように、10パーセント近いオンライン比率を目指します。我々が率先してマーケットを開拓していくことで、その中の数十パーセントのシェアを獲得し、「ココナラ」を1,000億円から数千億円の流通高を持つサービスに昇華していきたいと考えています。

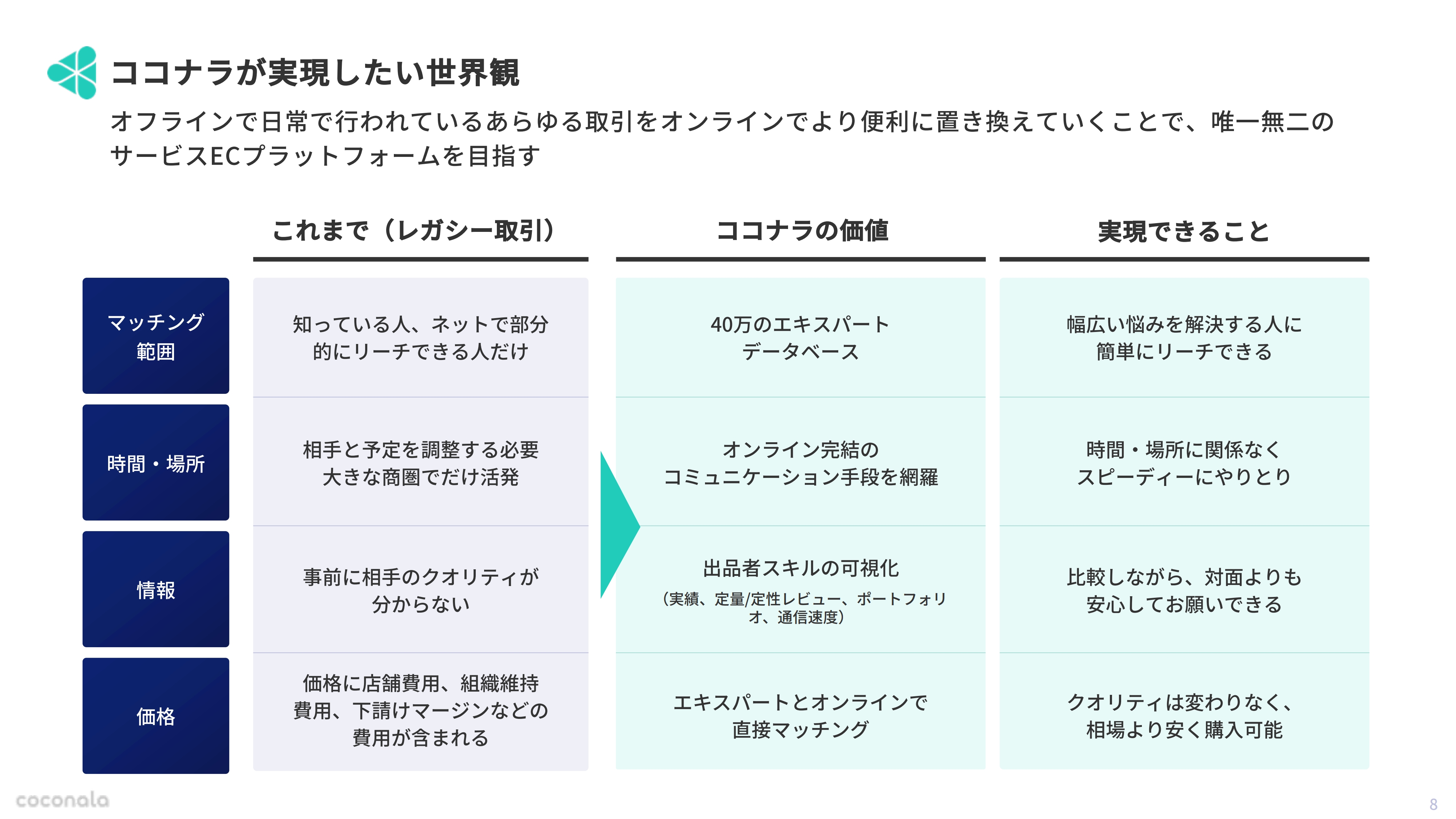

ココナラが実現したい世界観

ココナラが実現したい世界観です。これまでレガシーの領域においてマッチング範囲は自分の知っている人だけでしたが、オンラインではあらゆる方にリーチできる世界を作っていきたいと思っています。

オンラインでは、時間や場所に関係なくスピーディーにやりとりできます。情報においては対面のほうが安心できる部分もありますが、一方で対面では難しい、データベースに格納されている実績やレビュー、ポートフォリオ等の情報の可視化を実現することで、オンラインでも安心した取引を行うことができます。

価格についても、オンライン完結であればさまざまなマージン費用等を除くことができます。それにより、我々が手数料をいただいても出品者にとってはより収入が多く、購入者にとってはより安くクオリティの高いサービスが提供できるようなサービスECプラットフォームを作っていけると考えています。

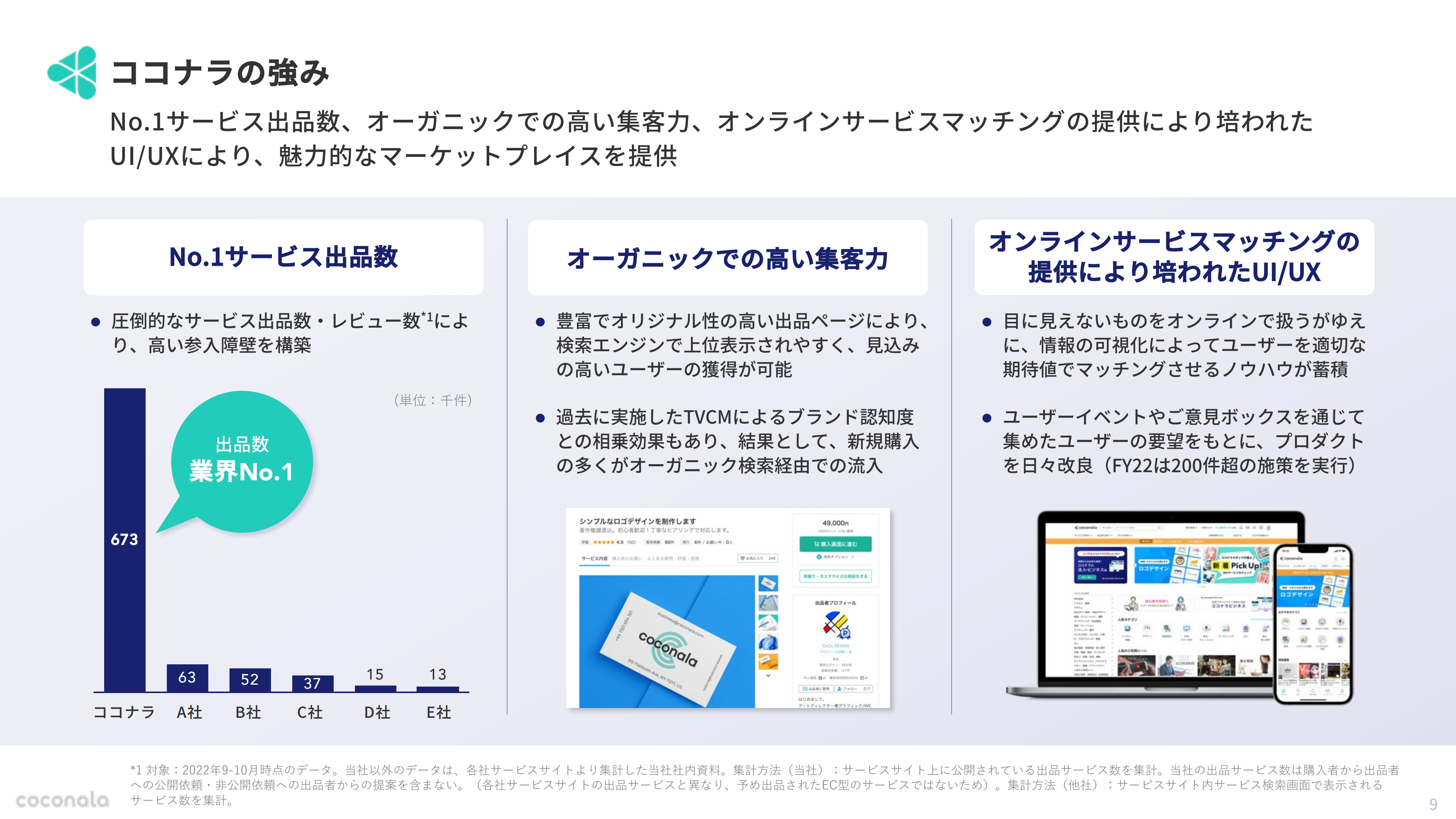

ココナラの強み

ココナラの強みです。前回より内容を少しアップデートしています。1つ目はこれまでと変わらず、No.1のサービス出品数・SKUを誇ることです。

2つ目は、オーガニックでの高い集客力です。我々は数十万件というサービスコンテンツを有しているため、毎月・毎年、新規ユーザーのうち7割から8割を無料で誘引できています。加えて、継続的に実施してきたTVCMにより高い認知度を誇っており、一定数の方にココナラというブランドワードで検索していただいていることも我々の強みです。

3つ目は、オンラインサービスマッチングの提供により培われたUI/UXです。物と違って、目に見えないものをマッチングさせ満足度を高めるためには、出品者と購入者の期待値を擦り合わせていくことが必要で、それにはかなりのノウハウが求められます。

我々はそのようなマッチングを専業で行っているため、価格設定やサービスのアルゴリズム、UXの作り込みのノウハウを持っており、これが今まで競合を寄せ付けなかったポイントと考えています。加えて我々はユーザードリブンでプロダクト開発を進めており、現在も数百の施策を実行してリリースしている状況です。

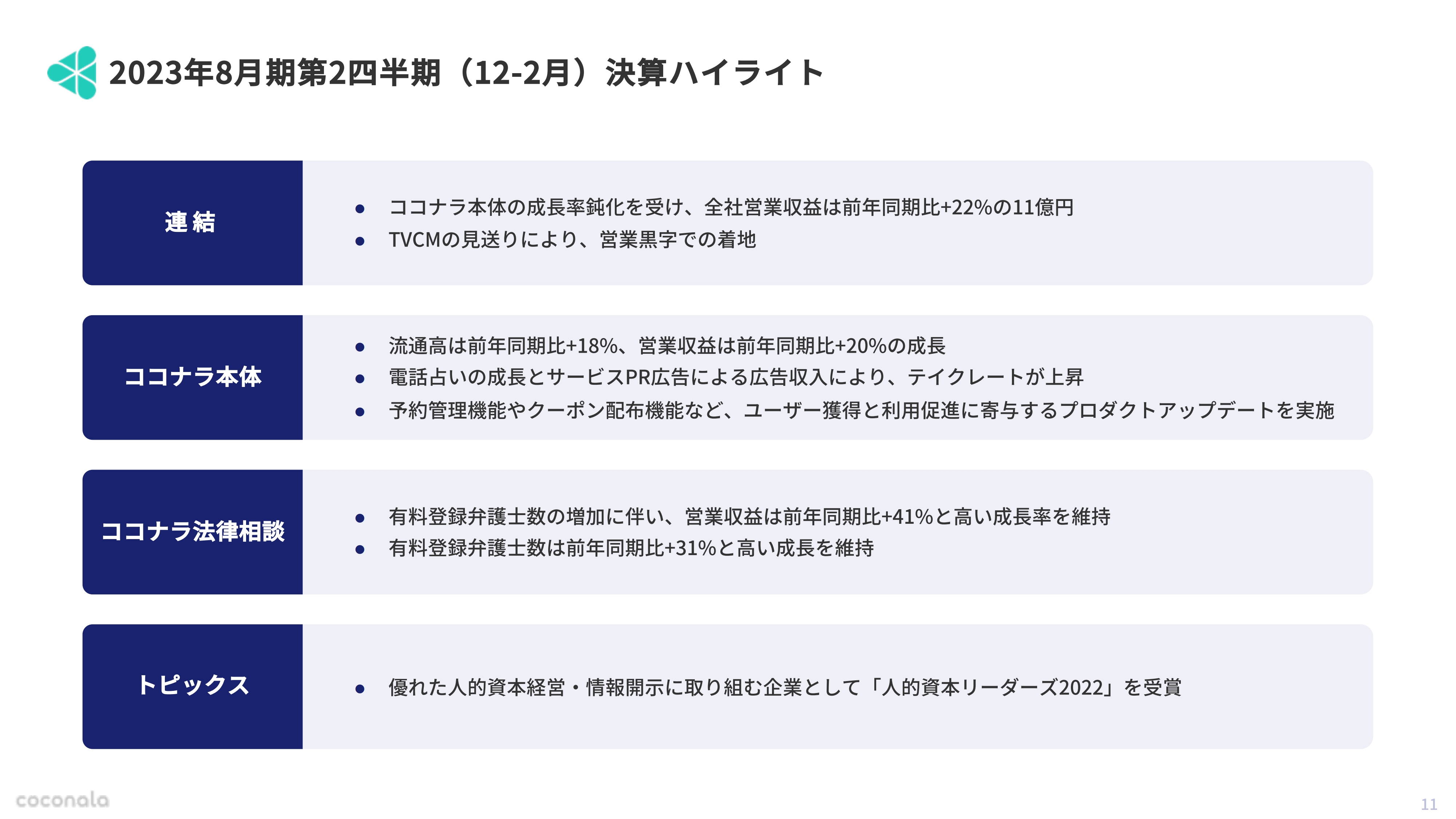

2023年8月期第2四半期(12-2月)決算ハイライト

2023年8月期第2四半期の決算について、最初にサマリーです。「ココナラ」はコロナ禍の反動等を受けて一時的に成長率が鈍化していますが、連結の営業収益は前年同期比22パーセント増の11億円という高い水準を維持しています。加えて、久しぶりにTVCMを見送ったことも影響し、四半期としては営業黒字で着地しています。

「ココナラ」の流通高は前年同期比18パーセント増、営業収益は20パーセント増です。「ココナラ法律相談」も非常に順調で、営業収益は前年同期比41パーセント増という非常に高い成長率をキープしています。

また、優れた人的資本経営に取り組んでいるとして「人的資本リーダーズ2022」を受賞しました。

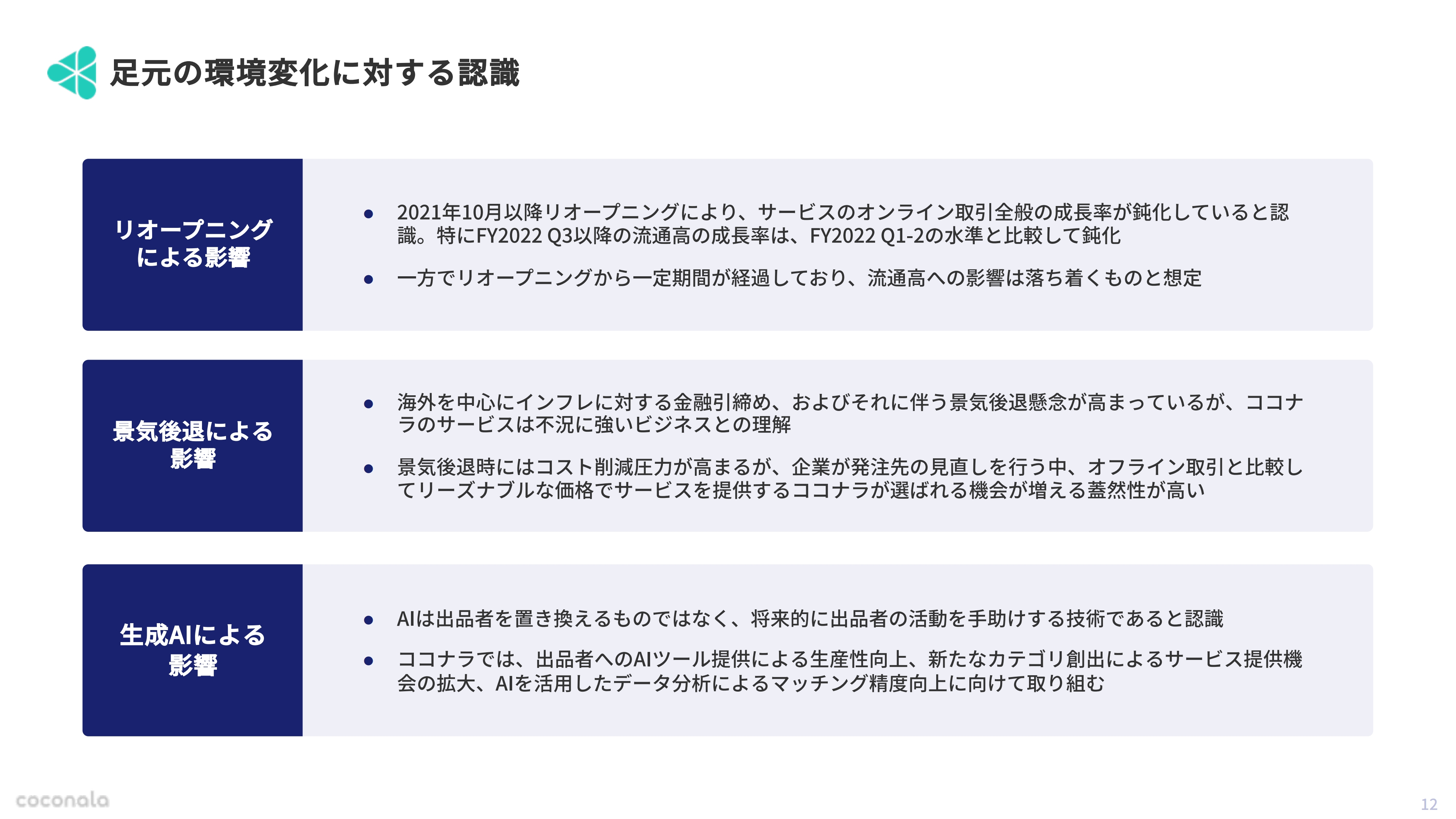

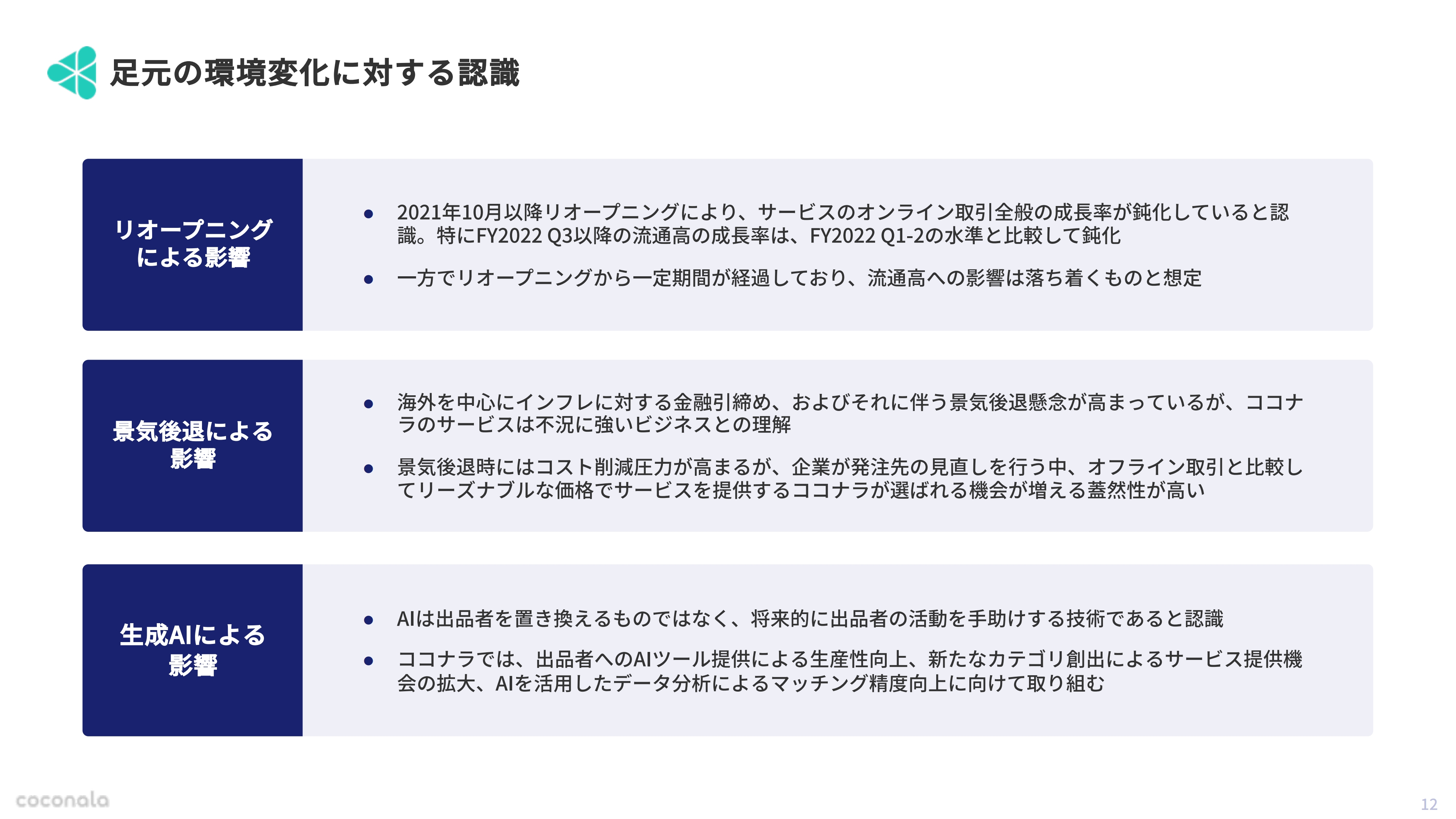

足元の環境変化に対する認識

今後は、まず足元の環境変化に対する認識から始めていきたいと思っています。1つ目はリオープニングによる影響です。当然ながらリオープニングにより一定程度の影響を受けているのですが、追い風が減退するような悪材料はかなり出切ったと考えています。ここからは着実に事業を右肩上がりに伸ばしていけるように推進していきたいと思っています。

2つ目は景気後退による影響です。今、世の中的なリセッションが懸念されていますが、我々のサービスはダイレクトマッチングの方式を採っているため、手数料をいただいたとしても価格は世の中の相場に対してリーズナブルです。このように不況に強いビジネスモデルを構築できていると捉えており、これをうまく利用して今後もグロースに努めていきたいと考えています。

3つ目は生成AIによる影響です。我々は「ChatGPT」のような新しい技術を脅威と捉えるのではなく、今後のグロースの材料やきっかけと捉えていきたいと考えています。出品者が納品する際に生産性を向上するツールとして生成AIを活用すれば、出品者の活躍の幅をより広げられると思います。カテゴリによっては一部マイナスの影響を受けるところもあると思いますが、逆にこれをきっかけとした新しいカテゴリの創出も可能だと考えています。

また、「ココナラ」は役務のマッチングであるため、出品者と購入者の間で膨大なテキストのやりとりが発生します。今、その入力補助ツールとして「ChatGPT」を組み込んでいこうと計画しています。このような面で生成AIを活用しながら、この機会をココナラの追い風として捉えられるよう経営準備をしていきたい考えです。

2023年8月期第2四半期(12-2月)決算概要

スライドは決算の数字のサマリーです。

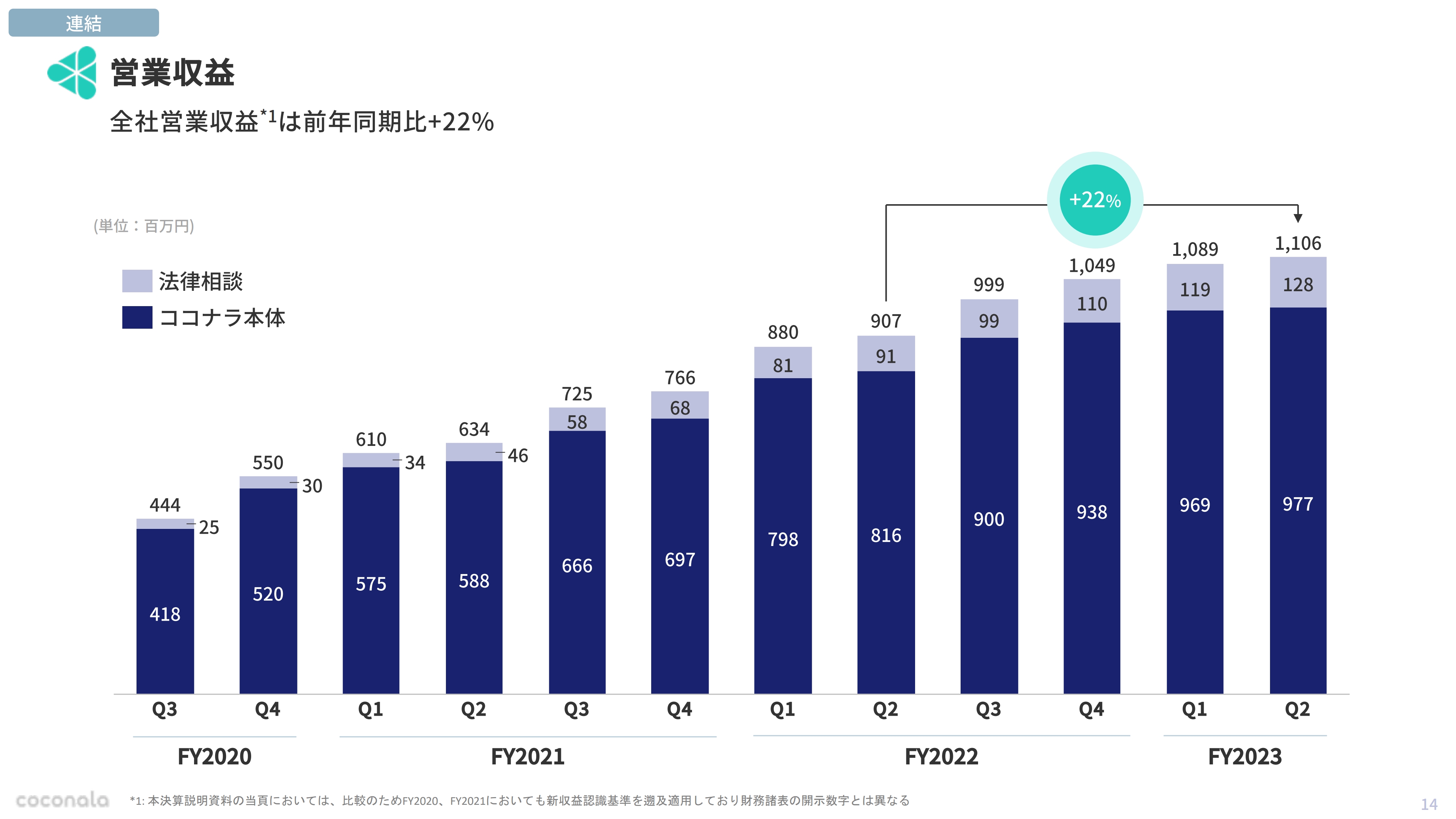

営業収益

連結の営業収益は、前年同期比22パーセント増の成長となっています。

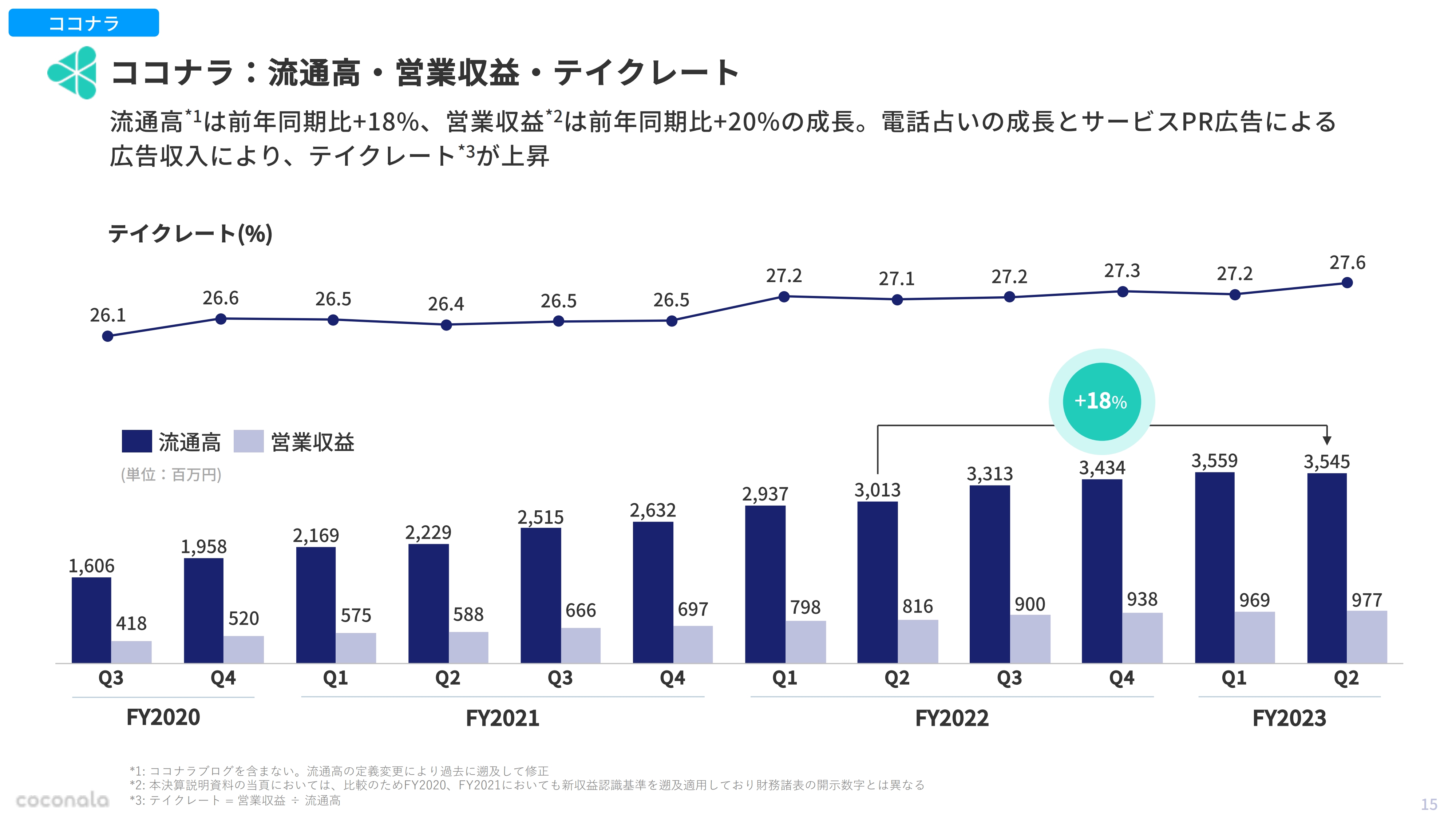

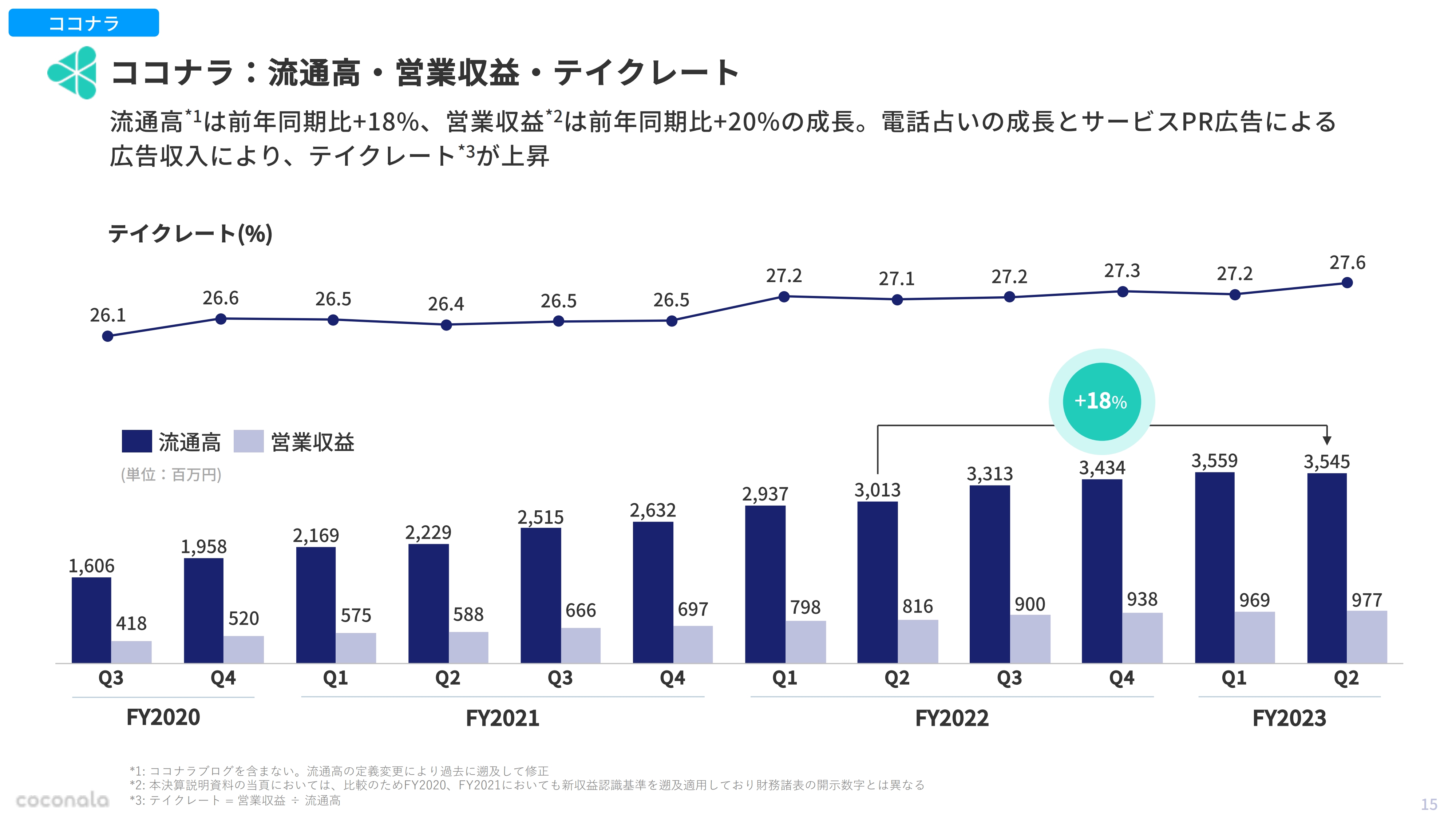

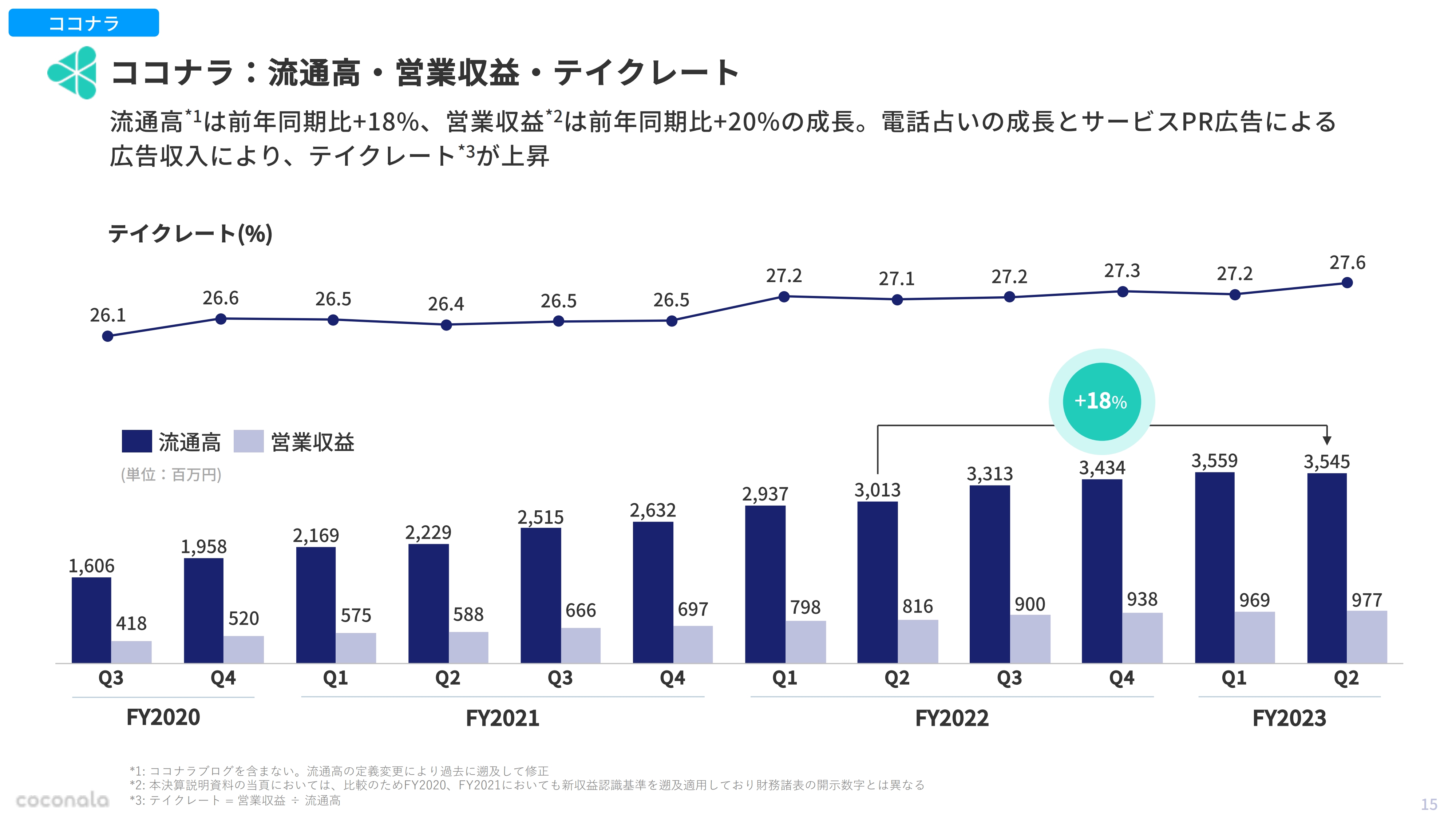

ココナラ:流通高・営業収益・テイクレート

「ココナラ」単体の流通高は前年同期比18パーセント増です。第1四半期からは微減ですが、第2四半期は12月と1月を含んでいるため、ビジネス利用シェアが高まっている「ココナラ」においては毎年一定程度伸びが鈍化するタイミングです。

一方で、通常のサービスよりも高いテイクレートの電話占いが伸びており、また2022年の夏にリリースしたサービスPR広告という新しい営業収益源が機能していることにより、テイクレートが上昇しています。

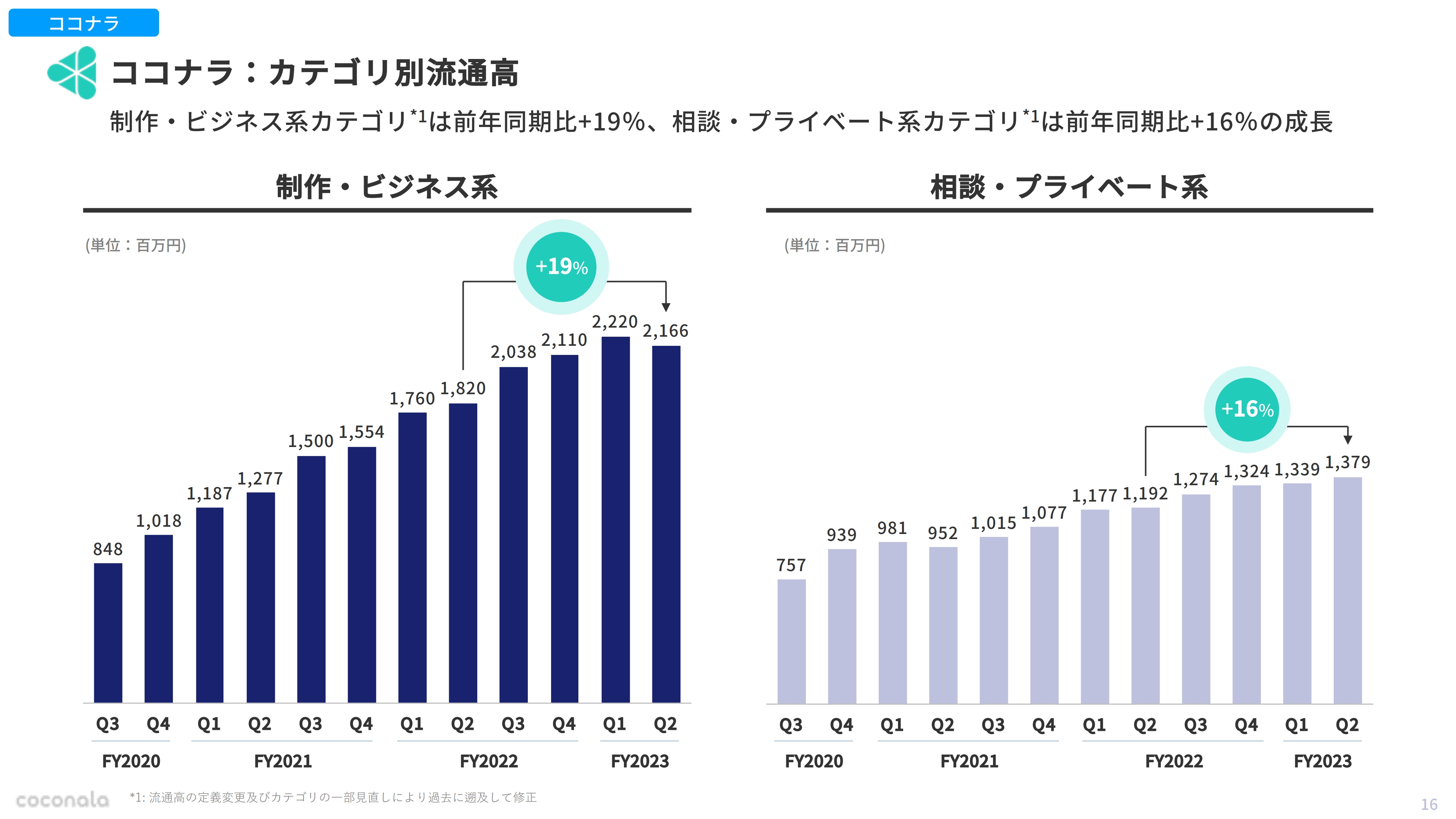

ココナラ:カテゴリ別流通高

カテゴリ別の流通高です。制作・ビジネス系の流通高は前年同期比19パーセント増、相談・プライベート系は前年同期比16パーセント増となっています。制作・ビジネス系の落ち込みについては、12月と1月を含んでいることに加え、リオープニングにより伸びていた結婚式系の動画が一定程度落ち着いたことなど複数の細かい要因が重なっていると認識しています。

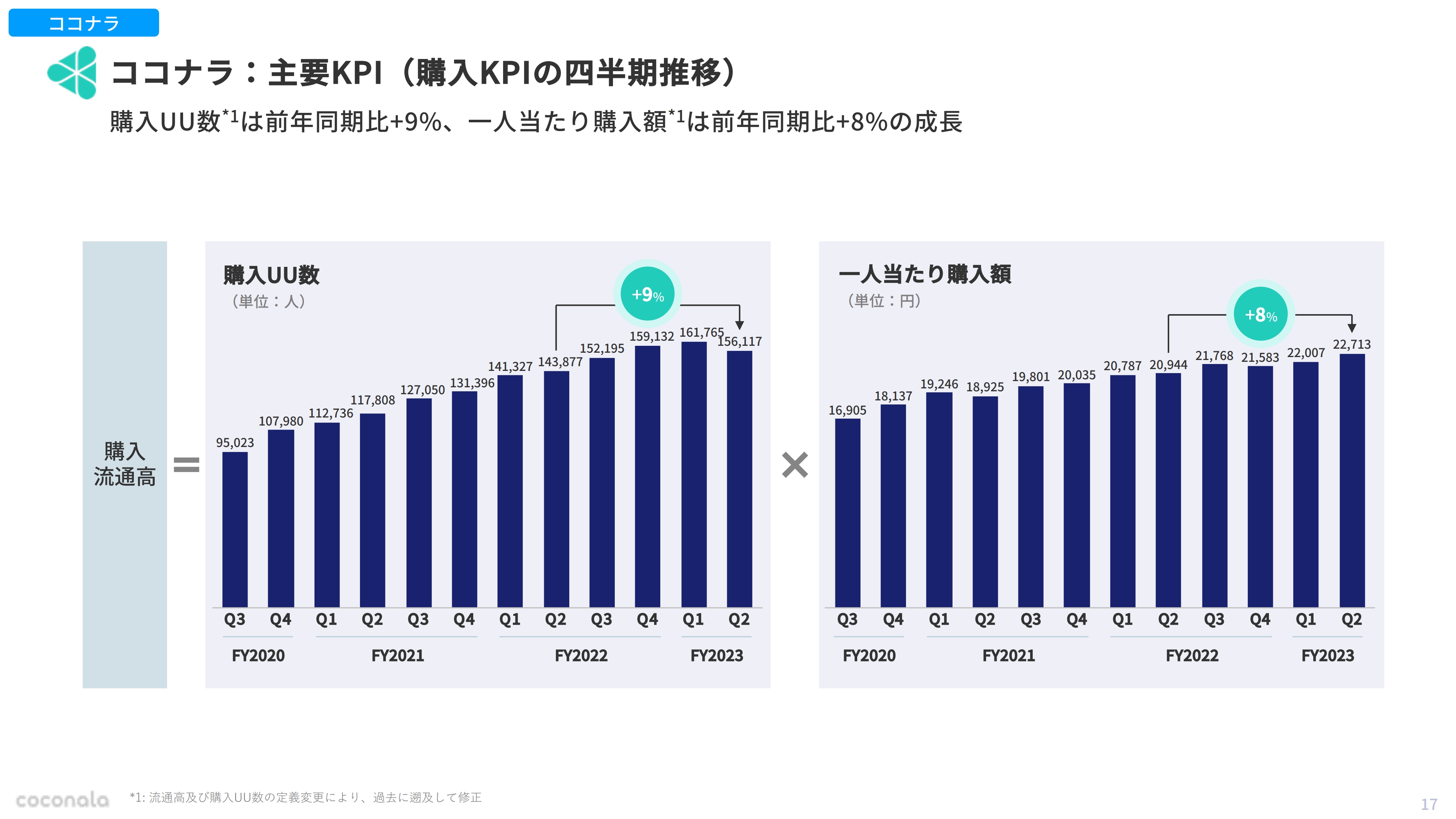

ココナラ:主要KPI(購入KPIの四半期推移)

主要KPIの購入UU数は前年同期比9パーセント増で、1人当たり購入額は前年同期比8パーセント増となりました。購入UU数の落ち込みに関してもシーズナリティによるビジネス需要の一時的な減退が原因だと考えています。

ココナラ:Q2のプロダクトアップデート事例

「ココナラ」のプロダクトアップデートについてご説明します。第2四半期は大きい機能をリリースしています。

1つ目は「予約管理機能」です。これまでも取引が成立した後に手動のチャットで予約日程を擦り合わせることはできましたが、「予約管理機能」では出品者が事前に対応可能日程を設定し、購入者がダイレクトにその日時枠を予約できます。これにより、主にプライベート利用や相談系利用の需要を高めたい考えです。

2つ目は「クーポン配布機能」です。プラットフォーム内の取引を活性化するにあたって、これまでも運営から活発にクーポンを配布していました。昨今のユーザー需要の多角化に伴い、運営だけがクーポンを配布するよりも、購入者と対面している出品者自身が自分の裁量でクーポンを配布できることで購入の転換率を高めていけるのではないかと考え、ユーザーサポートの意味合いも込めてこの機能を導入しました。

3つ目は日本語解析システムの導入です。数十万のサービスが出品されている中で、より精度が高く、より多くのサービスを購入者に適切にヒットさせることで、購入転換率を高め、その後のマッチングの満足度を高めていけると考えています。

このような先進的な仕組みを導入しています。

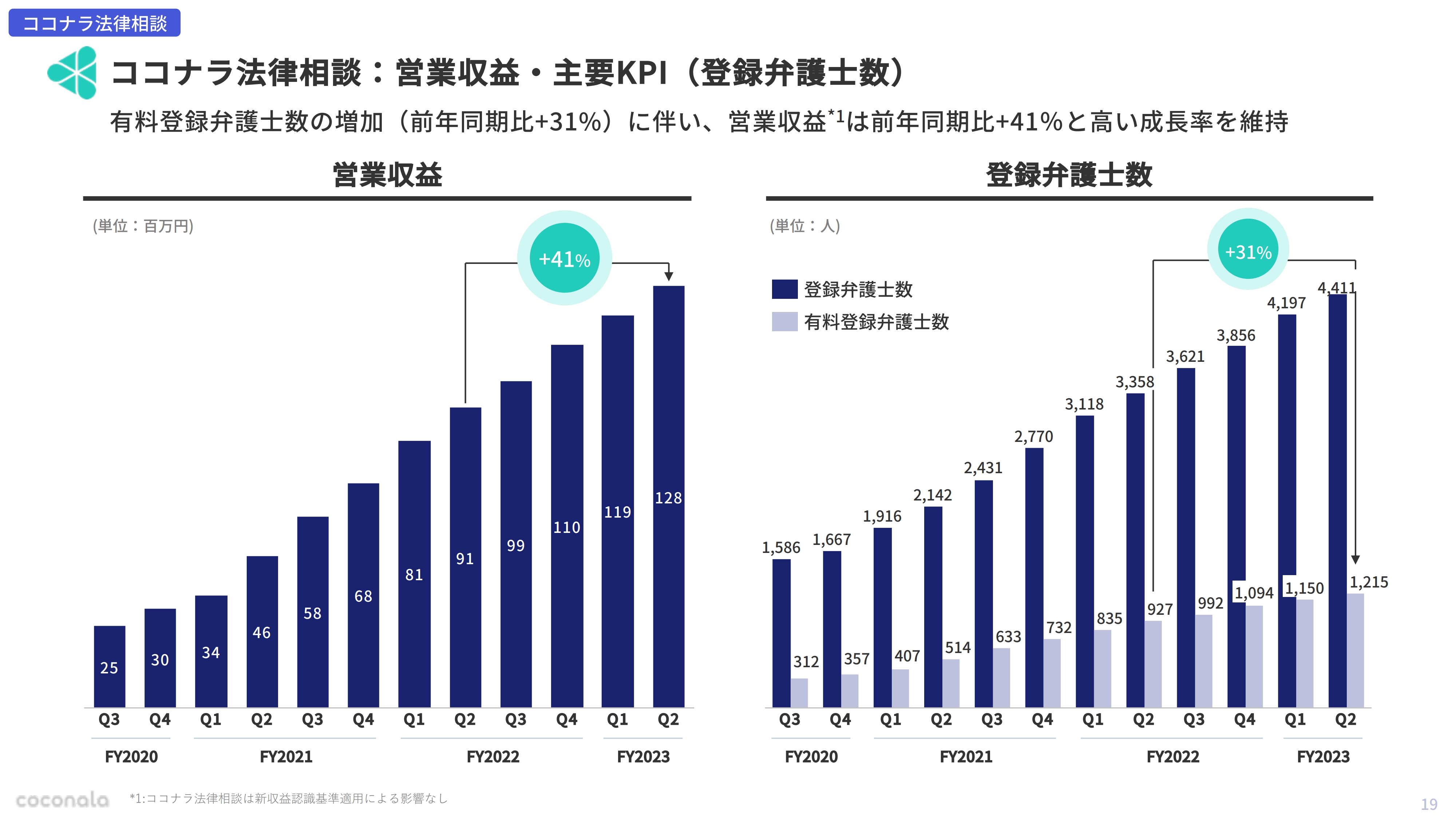

ココナラ法律相談:営業収益・主要KPI(登録弁護士数)

「ココナラ法律相談」についてです。第2四半期の営業収益は前年同期比41パーセント増と大きく成長しています。大きな理由として、広告費用を払っている有料登録弁護士の数が前年同期比31パーセント増と非常に大きく伸びています。

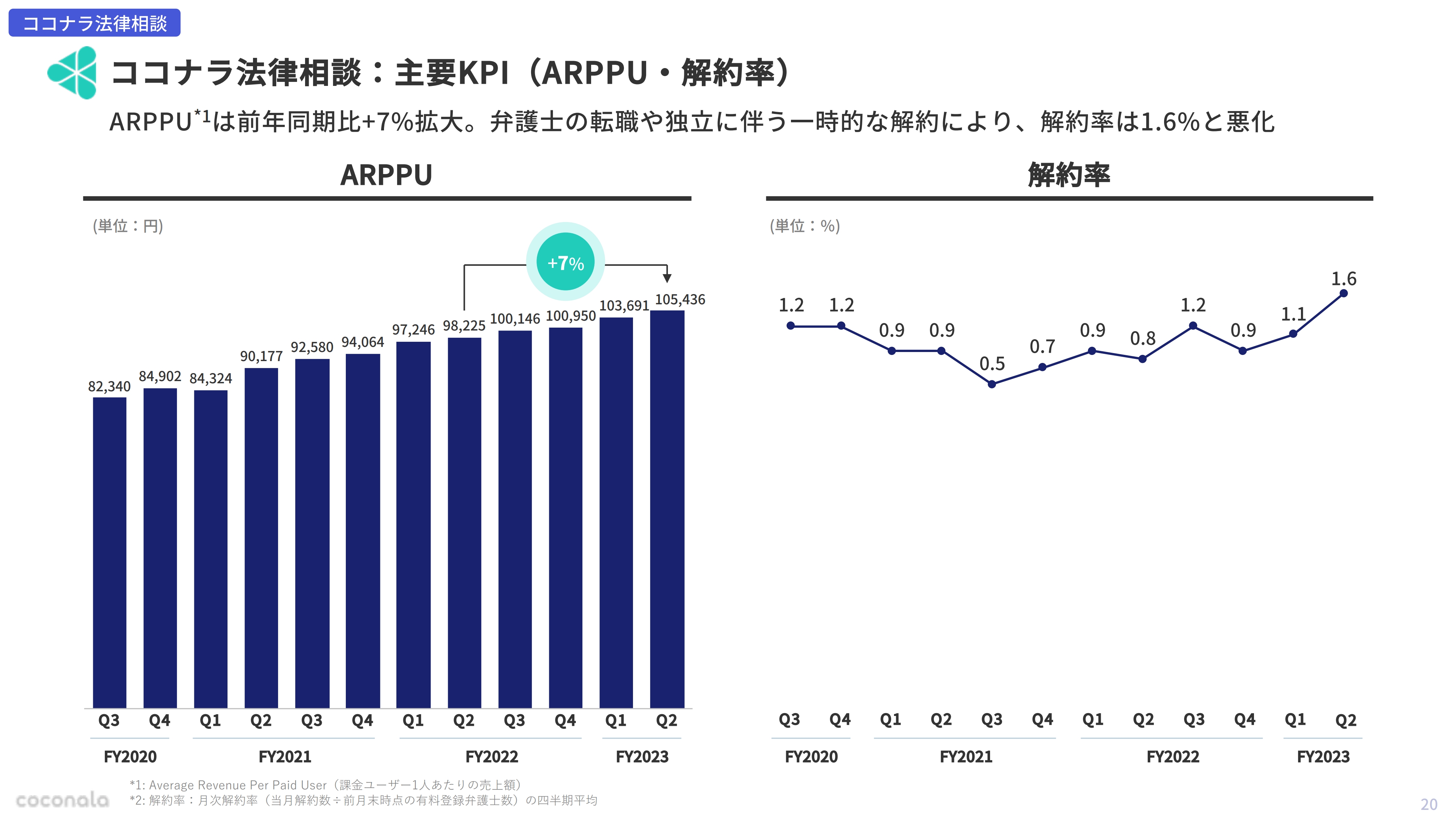

ココナラ法律相談:主要KPI(ARPPU・解約率)

「ココナラ法律相談」のARPPUは前年同期比7パーセント増と、右肩上がりで伸びています。解約率は1.6パーセントと一時的に跳ね上がっていますが、大きな弁護士事務所による同時解約が起きたことや、転職・独立などの一時的な理由によるものが多いと考えています。そのため、今後解約率が定常的に高まることはないと考えています。

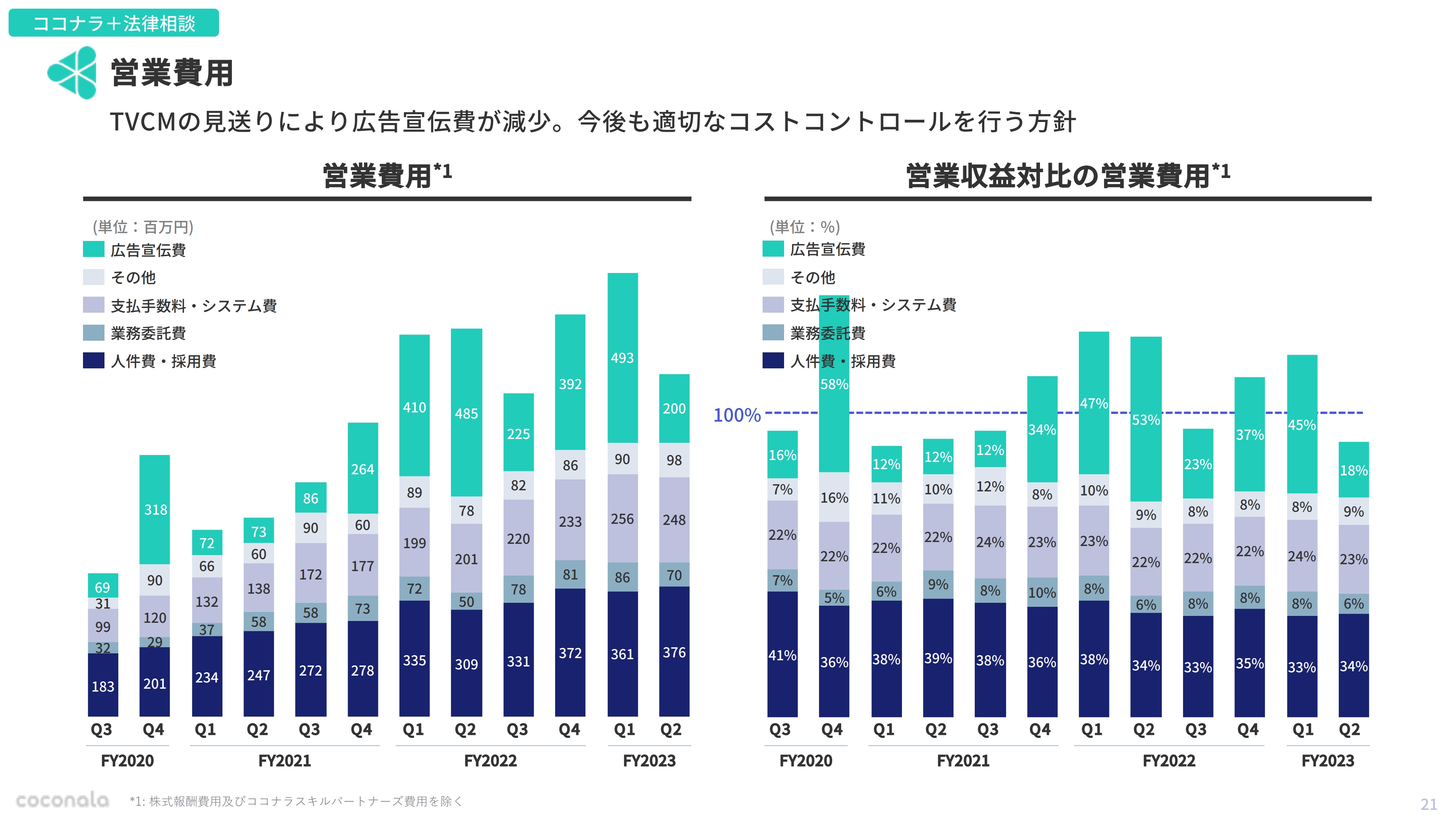

営業費用

営業費用です。サマリーで第2四半期は営業黒字になったとお伝えしたとおり、今回はTVCMを見送ったことで適切なコントロール下で黒字化しています。今後はガイダンスの範囲内において適切な投資を含めつつ、コストコントロールしながら運営していきたいと考えています。

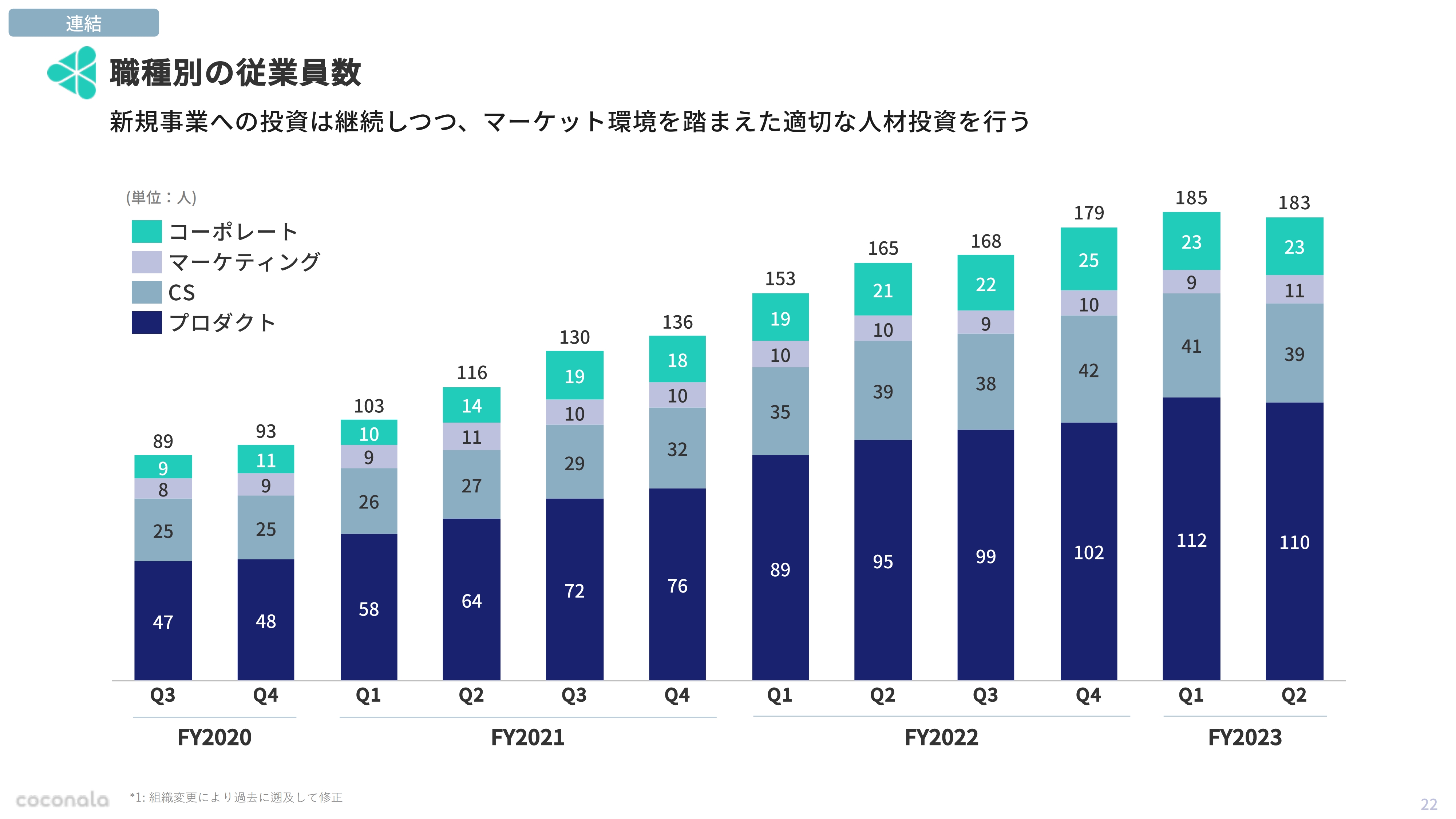

職業別の従業員数

職種別の従業員数です。第2四半期は少し減少しています。第2四半期は採用が滞っていましたが、第3四半期に入り順調に採用できているため一時的な要因だと考えています。

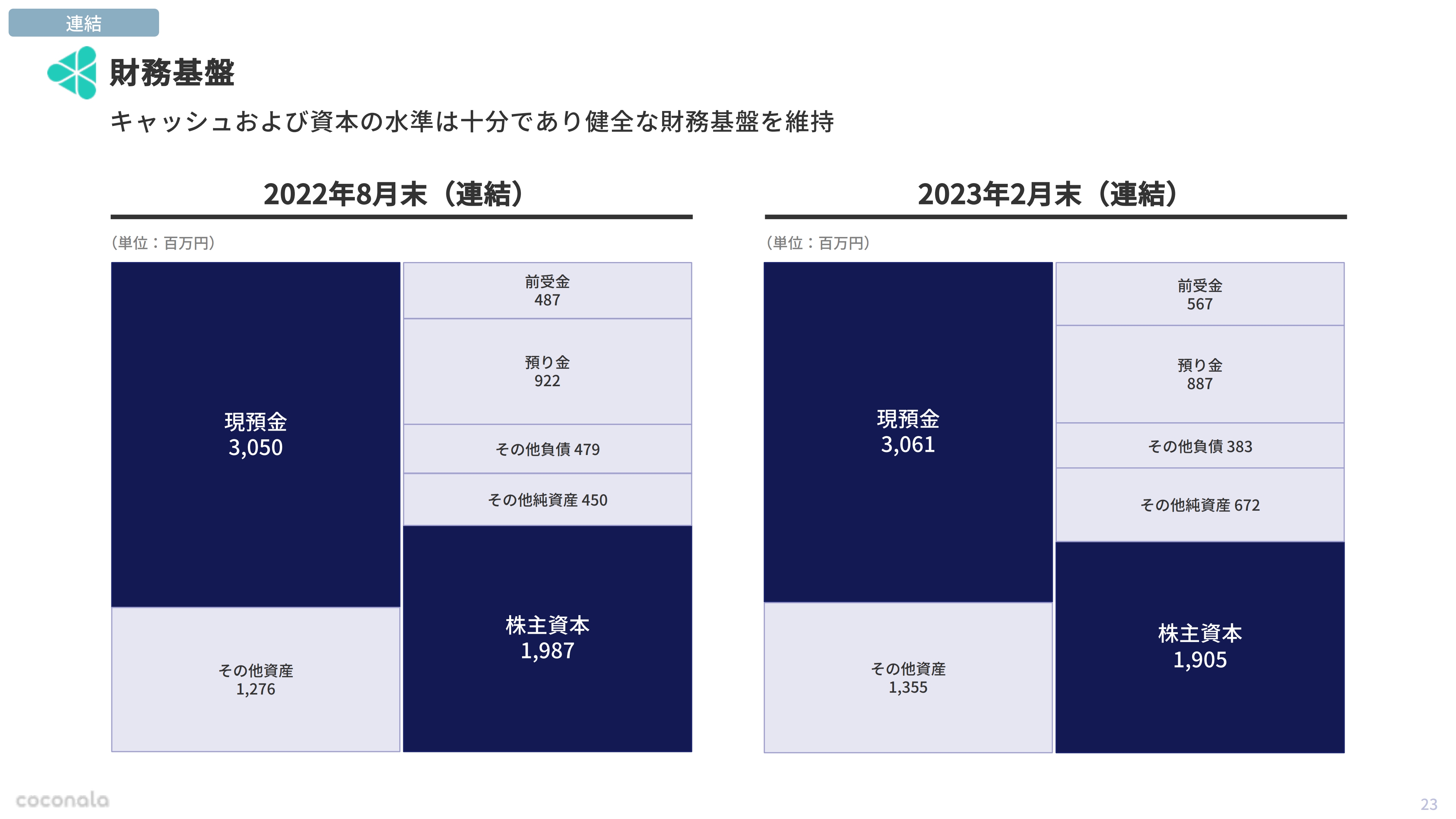

財務基盤

財務基盤は健全な水準を維持しています。

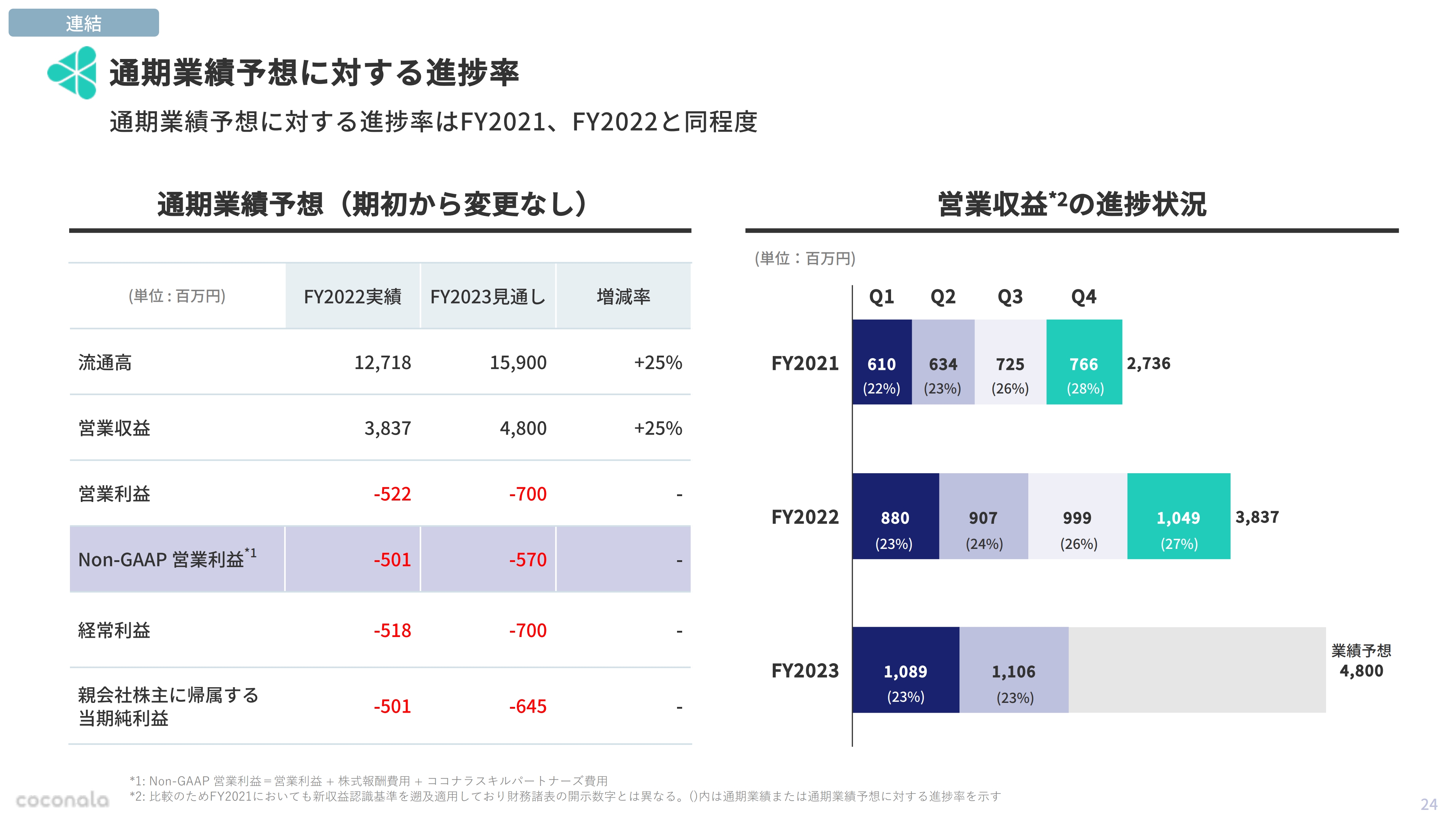

通期業績予想に対する進捗率

通期業績予想に対する進捗率です。2022年8月期と比較してほぼ同水準で進捗しているため、順調と考えています。

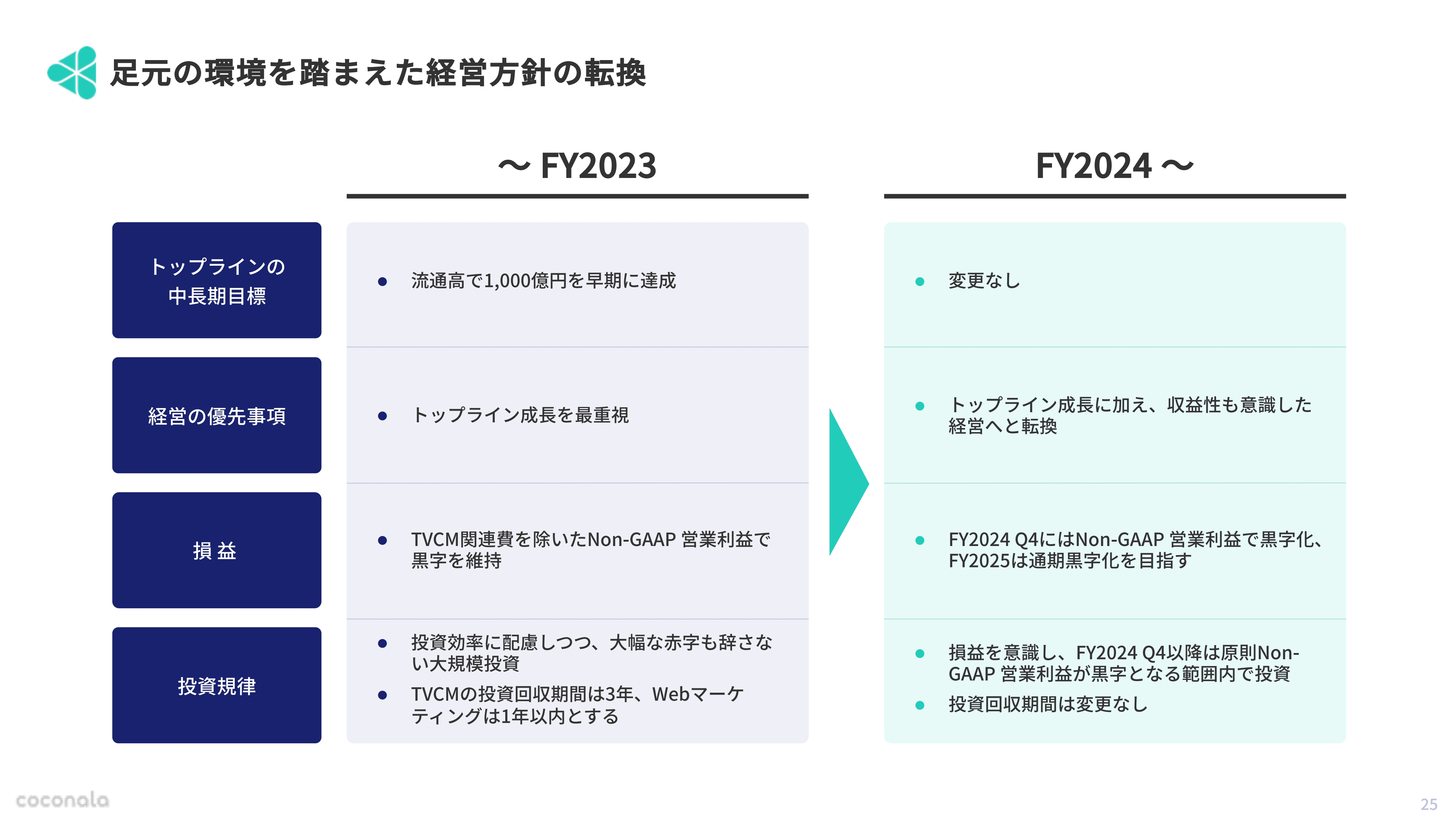

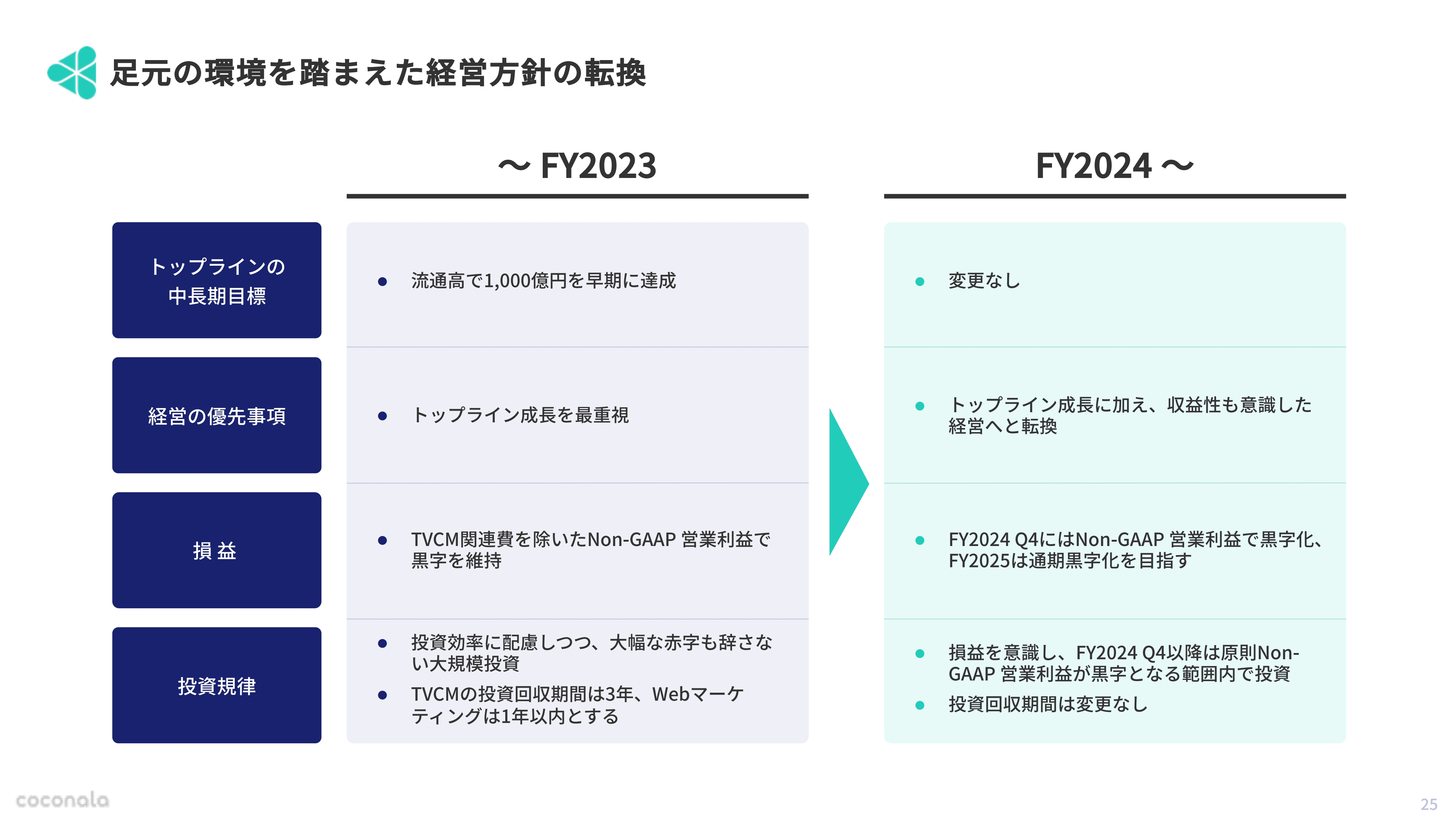

足元の環境を踏まえた経営方針の転換

足元の環境を踏まえた経営方針の転換については、前回の決算説明から変更していません。引き続きトップライン成長を重視し、それに加えて黒字化や利益といった収益性も意識しながら経営していこうと考えています。

目安としては、2024年8月期第4四半期に黒字化し、2025年8月期も通期黒字化を目指していきたいと考えており、そうなるように投資コントロールなどを行う予定です。

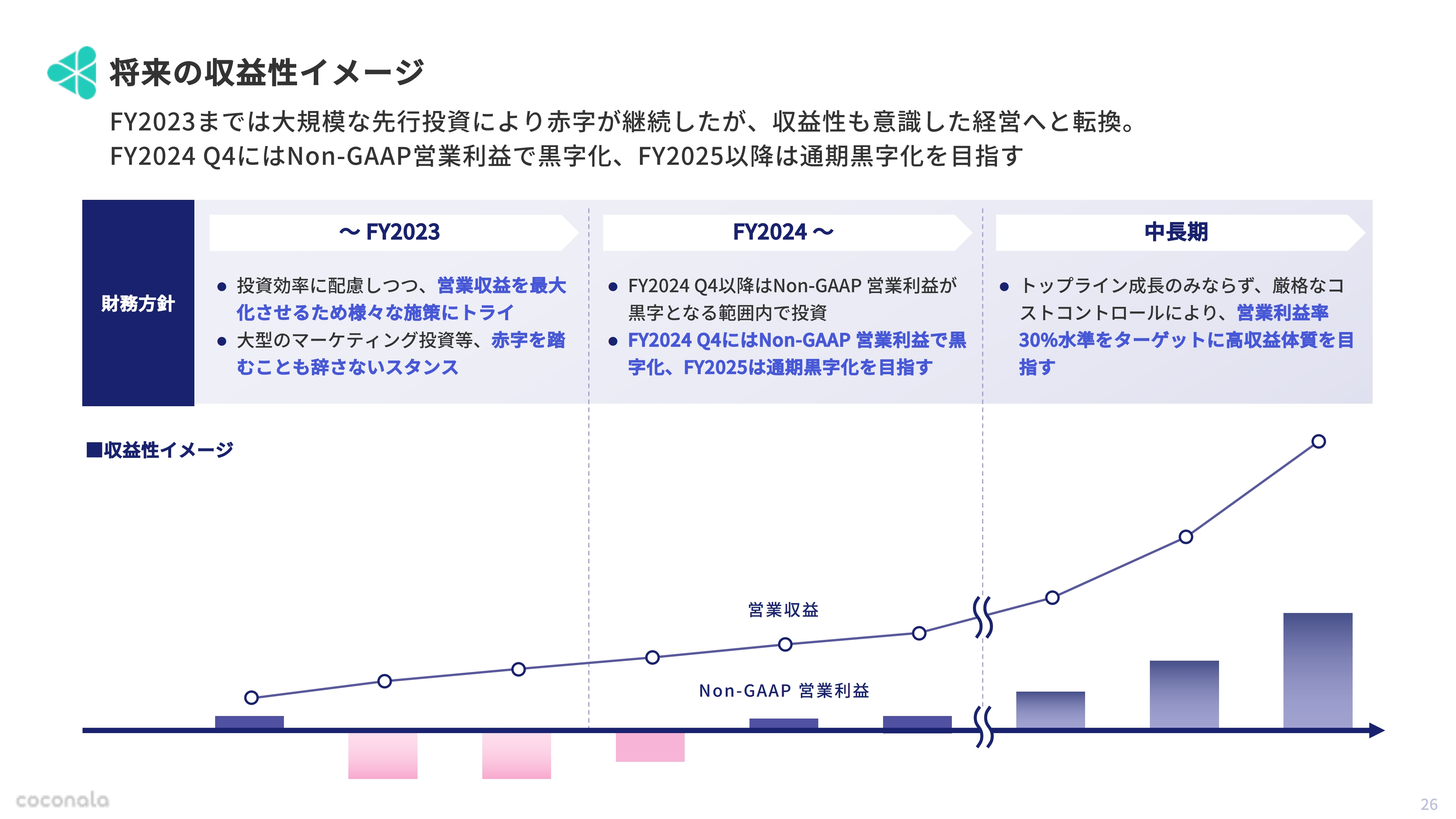

将来の収益性イメージ

将来の収益性のイメージです。基本的にはマーケットプレイスを中心とした固定費型のビジネスのため、将来的には高い営業収益率をもって黒字化を実現していきたいと考えています。

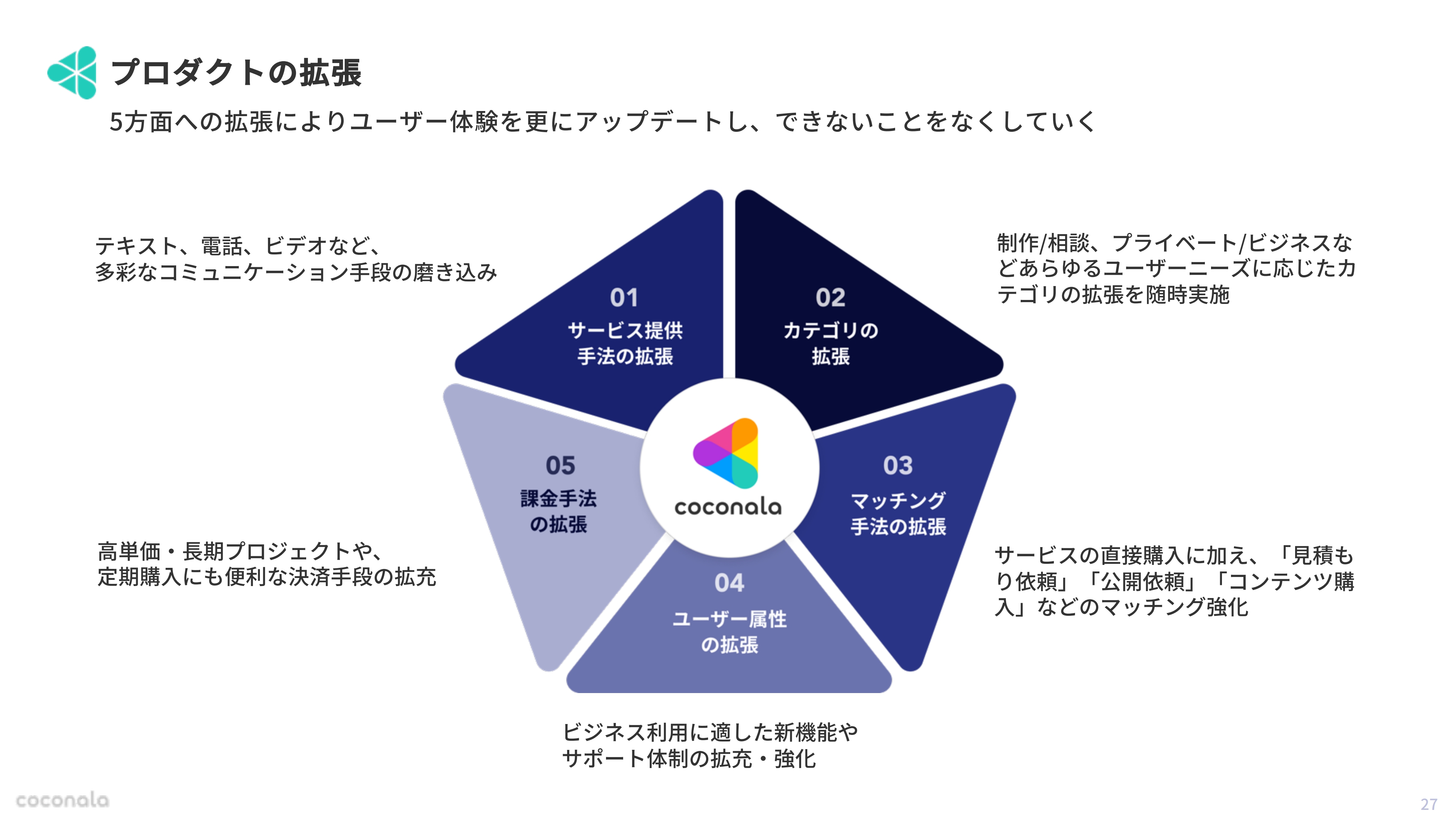

プロダクトの拡張

プロダクトの拡張です。マーケットプレイスについて、引き続き5つの拡張によりユーザーの体験をアップデートする機能をリリースしていきたいと考えています。また、先ほどお話ししたとおり年間200近い改善を行う等、より多くの機能改善ができる体制が整ってきています。こちらをしっかりと実現していきたい考えです。

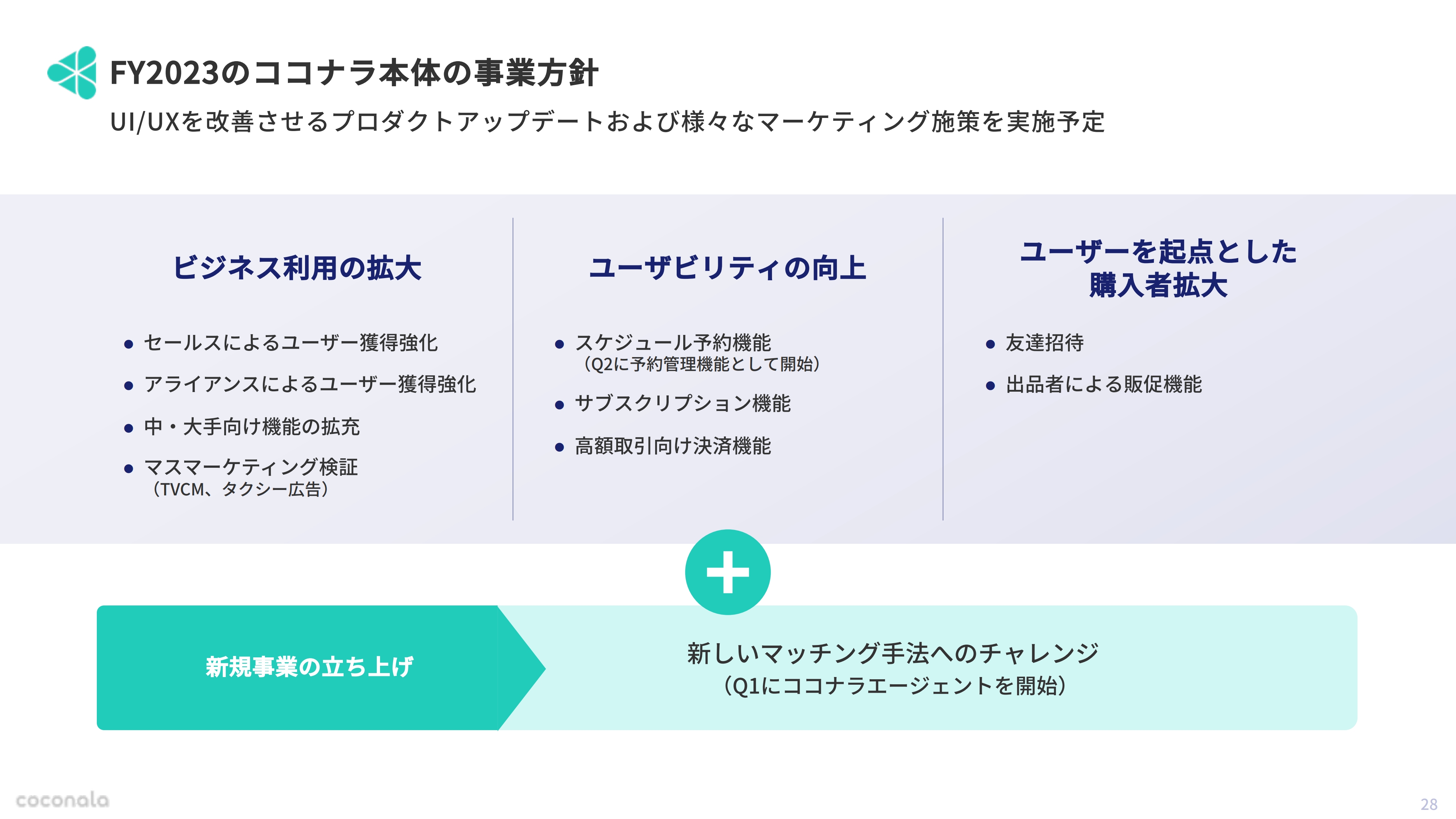

FY2023のココナラ本体の事業方針

「ココナラ」の事業方針についてご説明します。既存事業では大きく3つです。1つ目は、引き続きビジネス利用を拡大していくための新たな獲得チャネルとして、セールス・アライアンスに注力していきます。

2つ目はユーザビリティの向上です。先ほどお話しした新機能に加えて、まだリリースしていないサブスクリプションなど、KPIを改善できる機能がまだあると思っています。このようなものをしっかりと準備していきたい考えです。

3つ目はユーザーを起点とした購入者拡大です。自社のSEOやマーケティングだけではなく、数百万に及ぶロイヤリティの高いユーザーの力を借りながら、グロースしていく手段や施策などに力を入れていきたいと思います。

最重要点は、新規事業の立ち上げです。我々は長らくマーケットプレイスや法律相談を中心に取り組んできましたが、新たに「ココナラエージェント」などを投下して将来のグロースを実現していきたいと考えています。

ココナラ経済圏

スライドはココナラ経済圏の図です。縦軸が領域カテゴリ、横軸がマッチングの手法です。これまでマーケットプレイスはサービス単発で行っていましたが、より長期のプロジェクトや高単価のプロジェクトにも対応できる「ココナラエージェント」を追加していきます。これによってユーザーのニーズにも応えられると考えています。

サービス単発のマーケットプレイスは、一定程度リテラシーが高い方が使いやすいプロダクトです。「ココナラエージェント」はIT人材、プロ人材のマッチングを行う、非常に根源的なニーズに対して人材を紹介するモデルのため、このようなところからアカウントを開設していくクライアントもいると思います。そこで、幅広いプロダクトやサービスを用意していくことで間口を広げ、より顧客群を拡大していきたいと思います。

加えて、まだ発表はできませんが、今仕込んでいる新サービス・プロダクトなどを2023年度中に発表していきたいと考えているため、楽しみにしていただければと思います。

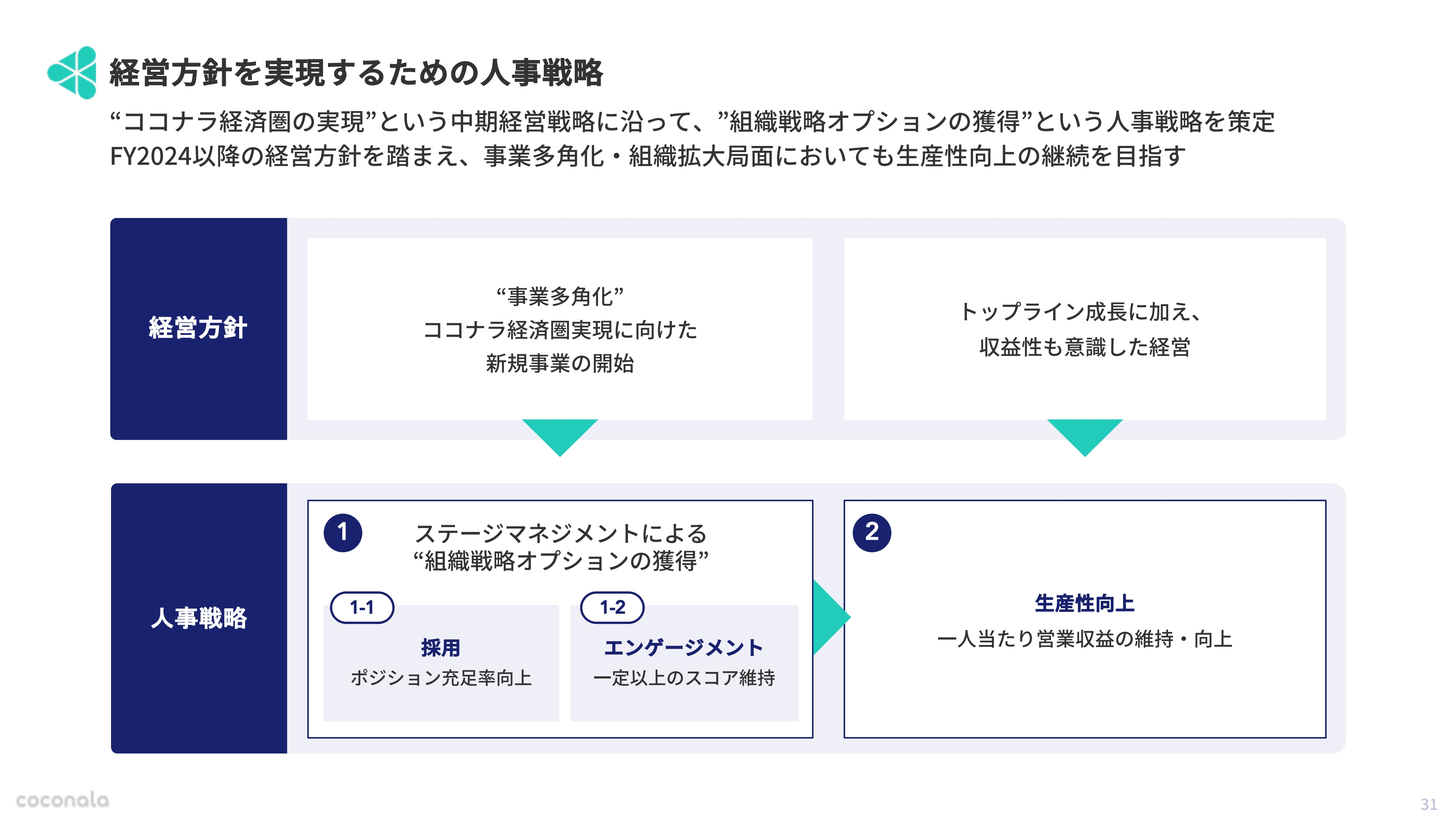

経営方針を実現するための人事戦略

佐藤邦彦氏:CHROの佐藤です。昨今注目されている人的資本経営の取り組みを踏まえて、経営戦略実現に向けた人事戦略についてご説明します。

当社はココナラ経済圏の実現をコンセプトに新規事業を立ち上げ、事業多角化に舵を切るステージにあると思います。それを実現するための人事戦略として、組織戦略オプションの獲得を掲げ、ステージの変化にあわせて自社にないケイパビリティを獲得していくための採用および動的な事業環境におけるエンゲージメントの維持を重要視しています。

また、2024年8月期からの経営方針も踏まえて、これらの取り組みの結果として生産性の維持・向上をテーマにしています。

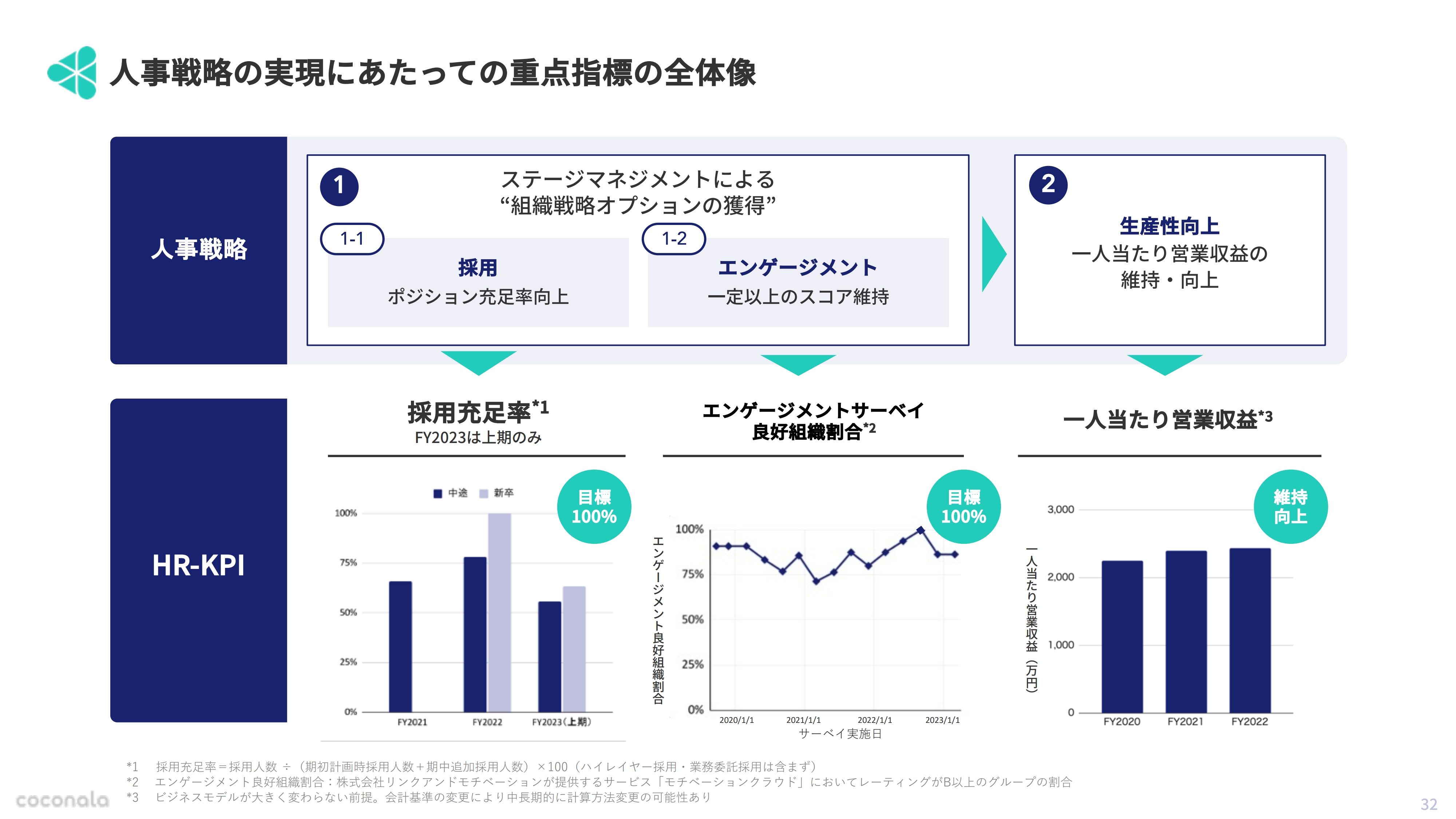

人事戦略の実現にあたっての重要指標の全体像

重点指標として、採用充足率を新卒・中途ともに100パーセントまで高めていきたいと考えています。また、四半期ごとに取っているエンゲージメントサーベイにより、あるスコア以下になると不本意な離職につながりやすいというデータが見えています。そのため、良好な組織割合を100パーセントに持っていきたいと考えています。

これらの結果として、1人当たり営業収益の維持・向上をHR-KPIとしてモニタリングしています。

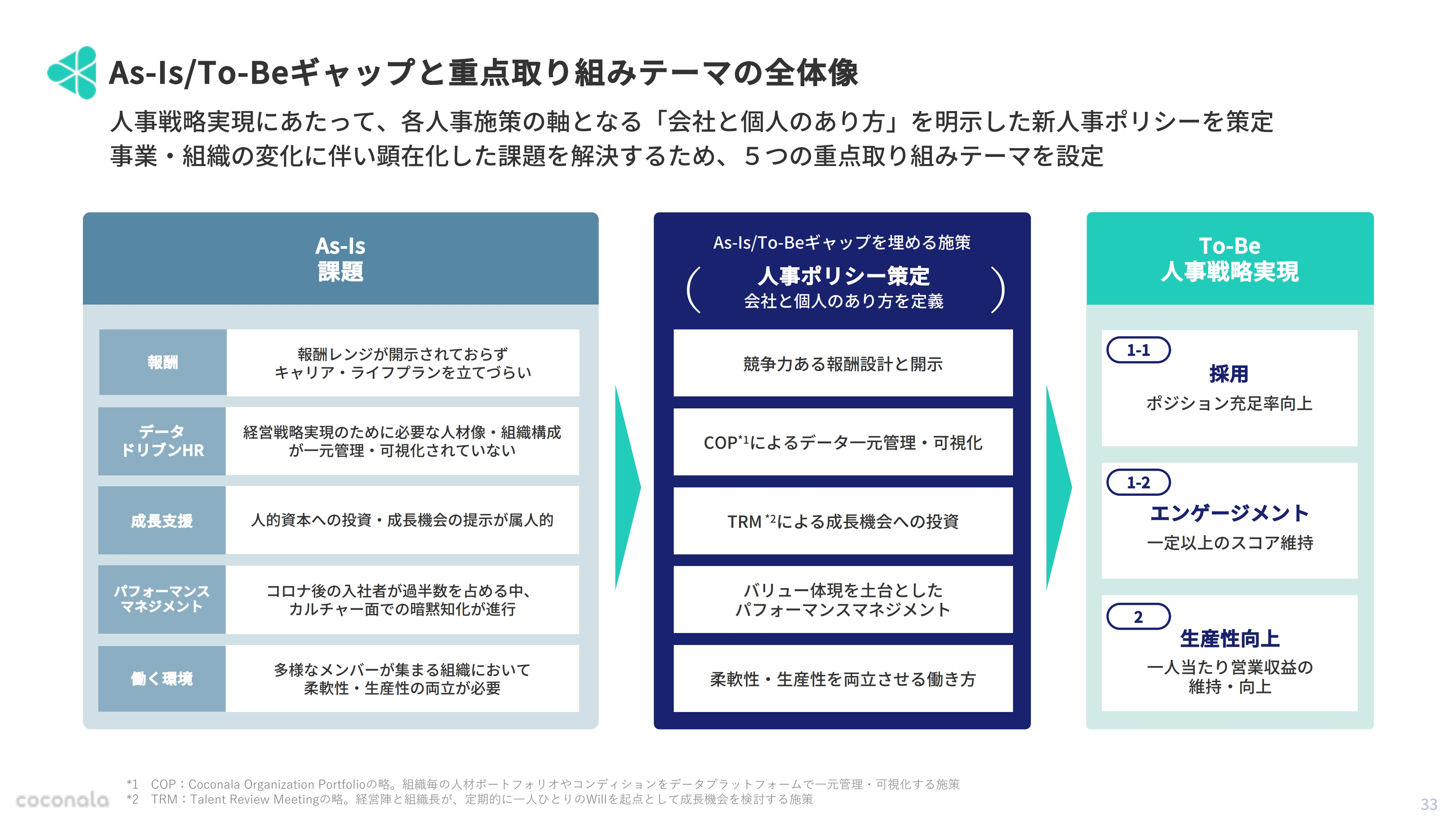

As-Is/To-Beギャップと重点取り組みテーマの全体像

こちらが重要なスライドです。人事戦略の実現に向けて掲げている5つの課題と取り組みテーマを簡単にご説明します。さまざまな課題に対する対応策を決定していくにあたって、前提となる人事ポリシーを策定しました。会社と個人は対等でありたいという趣旨で、会社が期待することおよび支援することを言語化しています。この考え方を起点としながら、課題解決に向けてどのように取り組むべきかを思案しています。

課題の1つ目は報酬についてです。我々は外部調査機関やベンチマーク企業等を踏まえた競争力のある報酬設計をしています。これを開示していくことによって採用強化や従業員のリテンションに効かせていきたいと考えています。

2つ目はデータドリブンHRです。こちらが人的資本経営のカギとなる要素だと思います。人事ポリシーでは、戦略実現にあたって必要な人材像を定義し、組織ごとの人材ポートフォリオを可視化しています。また、採用情報・人事評価・勤怠情報等を一元管理するデータ基盤を整えることで、動的な事業環境の変化に対して適切な判断を下し、戦略的な投資を可能にすることを目指しています。

3つ目は成長支援です。これまで属人的だった人材への投資および成長機会の提示などを仕組み化することで、育成ではなく個人のWillに従って成長支援していき、人的資本への投資機会を拡充したいと考えています。

4つ目はパフォーマンスマネジメントです。当社はコロナ禍後の入社者が全社員の過半数を占めていることから、ココナラの行動規範を言語化したバリューを評価に反映したり、プロダクト開発におけるバリューの発揮の仕方とは具体的にはどのような行動なのか言語化したりするプロジェクトを走らせています。

5つ目は働く環境についてです。個人の働き方の柔軟性とチームの生産性の両立を目指したルールメイクに取り組んでいます。育児や介護などの環境支援および当社ならではのココナラでの副業なども通じて、従業員に高いパフォーマンスを発揮してもらうための支援を進めていきたいと考えています。

社外からの評価:「人的資本リーダーズ2022」受賞

これらの取り組みについて社外から評価いただき、上場企業280社のうち10社が選ばれる「人的資本リーダーズ2022」にココナラが選出されました。グロース市場企業としては唯一の受賞となっています。

本日お話しした取り組みの詳細は、弊社ホームページのIRページにて資料をご確認ください。

質疑応答:第2四半期における流通高の成長率鈍化について

松本成一郎氏(以下、松本):「第2四半期の流通高の成長率鈍化の背景について、特に制作・ビジネス系は前四半期比で減少していますが、季節性だけで説明がつくのでしょうか?」というご質問です。

鈴木:第2四半期の流通高は前四半期比で1,400万円減です。まず、例年第1四半期から第2四半期の伸び率は非常に少ないです。これは12月・1月にビジネス利用が鈍化するためで、季節性といえます。

今期に関してはこの季節性に加えて大きく3つの理由があると思っています。1つ目として、第1四半期はTVCMを実施しましたが、第2四半期はTVCMを行いませんでした。2022年8月期は第2四半期もTVCMを実施しています。

2つ目に、結婚式の動画制作の需要が爆発的に高まっていましたが、今期は一定程度元の水準に戻っています。3つ目に、コロナ禍において「YouTube」や「VTube」を始めるための制作系の需要が高まったのですが、それもある程度平準化して落ち着いてきました。

主にこれら3つの理由で流通高が微減となっています。特にTVCMを見送った影響はけっこう大きく、今回限りの要因だと考えています。

質疑応答:リオープニングによる影響について

松本:「リオープニングによる流通高へのマイナス影響はいつ頃一巡しそうですか?」というご質問です。

鈴木:世の中はほぼアフターコロナに近い雰囲気になってきています。特に3月からマスクが任意になり、5月には新型コロナウイルス感染症が5類感染症に移行するという状況で、悪材料はほとんど出尽くしているのではないかと見ています。

一方で、スライドの2つ目にあるように景気後退は我々にとって商機にもなると思っているものの、短期的にはカテゴリーによってプラス・マイナス両方の影響があると思います。それにより多少不確実性が高まる部分もあると考えています。

質疑応答:下期以降の流通高の見通しについて

松本:「下期以降の流通高の見通しを教えてください。下期も前年比での成長率鈍化は続くのでしょうか? 計画を下振れする可能性もありますが、再加速する可能性を想定していますか?」というご質問です。

鈴木:短期では弱含みの傾向が続く可能性はゼロではないと思っています。ここに対する打ち手として、小手先のことを行うよりは1年・3年・5年というスパンで力強く伸ばしていき、元に戻していくことにしっかりと注力していきたいと思っています。

具体的には、「ココナラエージェント」や未発表の新プロダクトの仕込みを行っており、「ココナラ」だけではなくほかの新規事業も通じて新たな収益源を確保していきます。

さらに「ココナラ」としても今アライアンスを仕込んでいることもあり、プロダクトとしてこれから数年をかけて、今までにないユーザーを獲得できるような機能開発に重点的に取り組んでいます。

短期目線で第3四半期・第4四半期をどうにかするというよりは、1年・3年・5年のスパンで大きく回復していくために経営リソースを投下しているところです。

質疑応答:2025年8月期の黒字化の見通しについて

松本:「中長期的に、トップラインが御社の想定以上に鈍化した場合、2025年8月期に黒字化する見通しに変化はありますか?」というご質問です。

我々はNon-GAAP営業利益を指標に、2025年8月期に黒字化するというガイダンスを示しています。仮に成長率が我々の今の想定より鈍化したとしても黒字化したい考えです。

その背景として、我々は最低限キープしたい自己資本やキャッシュの水準を持っており、そこに当たるか当たらないかというある程度のバッファを持って運営していきたいと思っています。

また、投資の柔軟性も維持していきたいと思っており、その観点でも2025年8月期にNon-GAAP営業利益ベースで黒字化したいと考えています。

質疑応答:下期以降の広告費について

松本:「下期以降のTVCMをはじめとした広告費はどのような見通しでしょうか? 通期営業損失が期初計画以上に縮小する可能性はないのでしょうか?」というご質問です。

鈴木:少なくともガイダンスより悪化することは絶対にないようにします。ガイダンスより縮小して良い方向に行くかどうかは今後の投資方針次第ですが、一定期間TVCMを実施しないと決めたわけでもありませんので、その時々のKPIの推移やマーケットの変化を見ながら投資判断をしていきたいと思っています。

第3四半期で状況に応じて適切にIRしていきます。

質疑応答:今後のテイクレートについて

松本:「今後のテイクレートが27.6パーセントから上昇する可能性はありますか?」というご質問です。

鈴木:可能性はありますが、大きく世界観が変わるような上昇をするという見立ては特にありません。どちらかというとテイクレートをただ上げていくよりは、しっかりとトップラインを伸ばしていくことで、トータルとして営業収益が上がるという経営方針で行っていきたいと思っています。

ただし、テイクレートの高い電話占いが足元で高い成長を継続していますし、サービスPR広告も当初の計画を上回る水準でご利用いただいているという良い状況です。

新着ログ

「情報・通信業」のログ