Sansan、調整後連結営業利益は前年同期比約2.5倍と大幅増益 成長投資を実施も売上高の伸長などが貢献

目次

橋本宗之氏(以下、橋本):本日は当社の決算説明会にご参加いただきまして、ありがとうございます。CFOの橋本でございます。本日は、第3四半期実績や「Sansan」の展開などの3つの章についてご説明します。

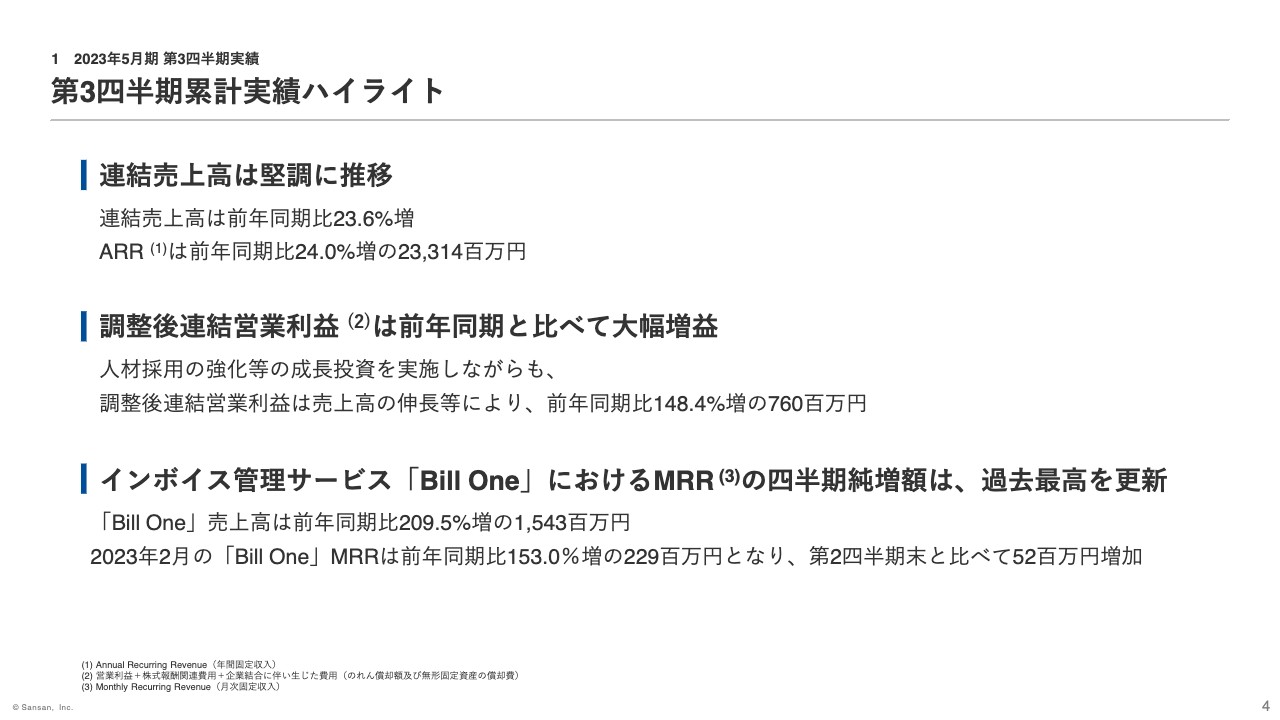

第3四半期累計実績ハイライト

2023年5月期第3四半期累計実績のハイライトです。売上高は堅調に進捗し、前年同期比23.6パーセント増となりました。調整後連結営業利益は売上高の伸長などにより、前年同期比約2.5倍の大幅な増益となりました。

インボイス管理サービス「Bill One」のMRRにおいては、四半期純増額が過去最高を更新し、売上高は前年同期比約3倍と好調な実績となりました。

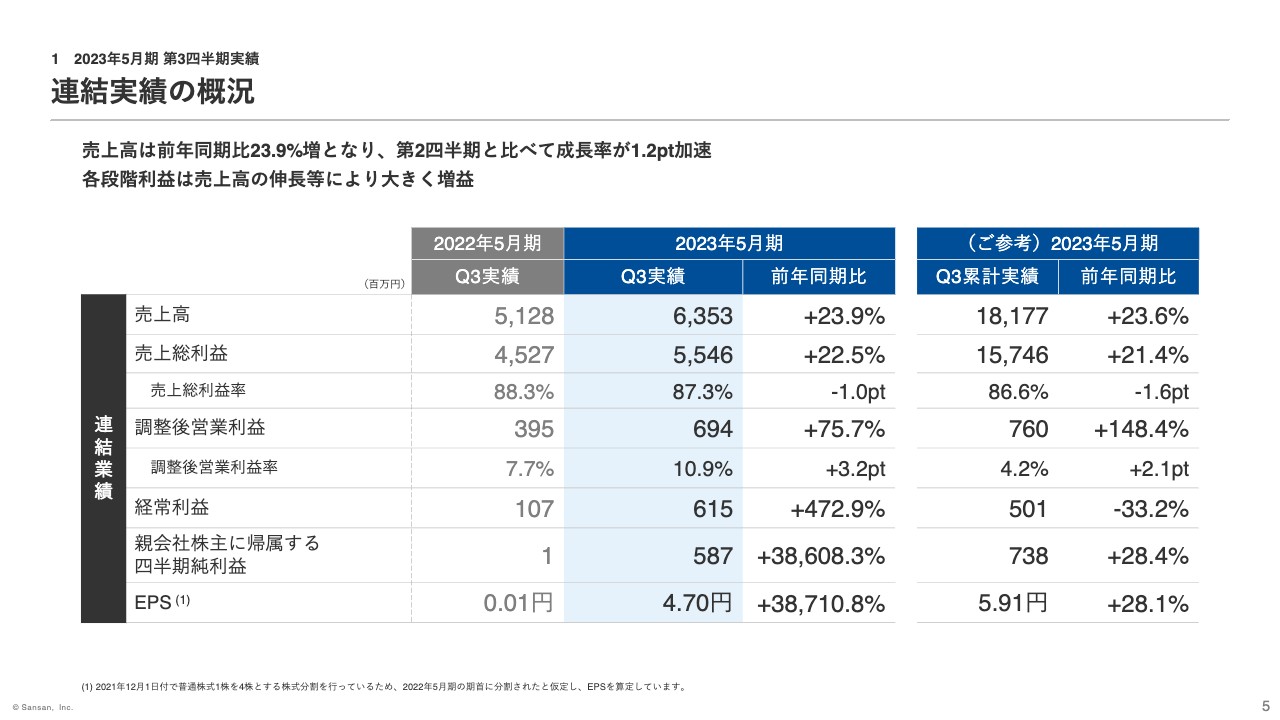

連結実績の概況

第3四半期の3ヶ月実績は、スライドに記載のとおりです。連結売上高は前年同期比23.9パーセント増となり、第2四半期と比べて成長率が1.2ポイント加速しました。調整後営業利益は、売上高の増加などにより前年同期比75.7パーセント増と大きな増益となり、調整後連結営業利益率は前年同期比3.2ポイント増の10.9パーセントとなりました。

経常利益以下が前年同期比で大きく増益となっています。この主な理由は、一部の持分法適用関連会社の株式売却により持分法による投資損失が縮小したことや、関係会社株式売却益を計上したことなどです。

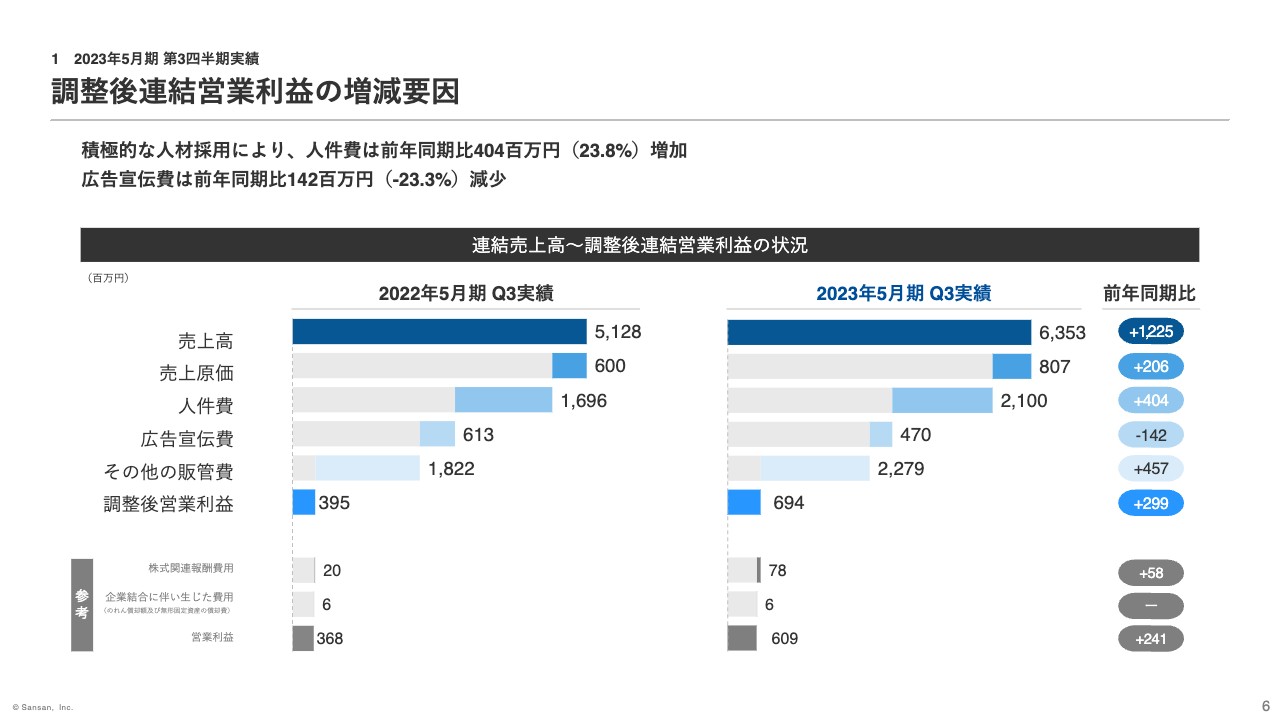

調整後連結営業利益の増減要因

調整後連結営業利益の増減要因についてご説明します。前期から継続して人材採用を強化した結果、連結従業員数は前年同期末比140名増の1,261名となり、人件費は前年同期比で約4億400万円増加しました。

一方で、広告宣伝費の第3四半期の費用は、前年同期比で約1億4,200万円減少しました。この結果、調整後営業利益は前年同期と比べて、約2億9,900万円増加しました。

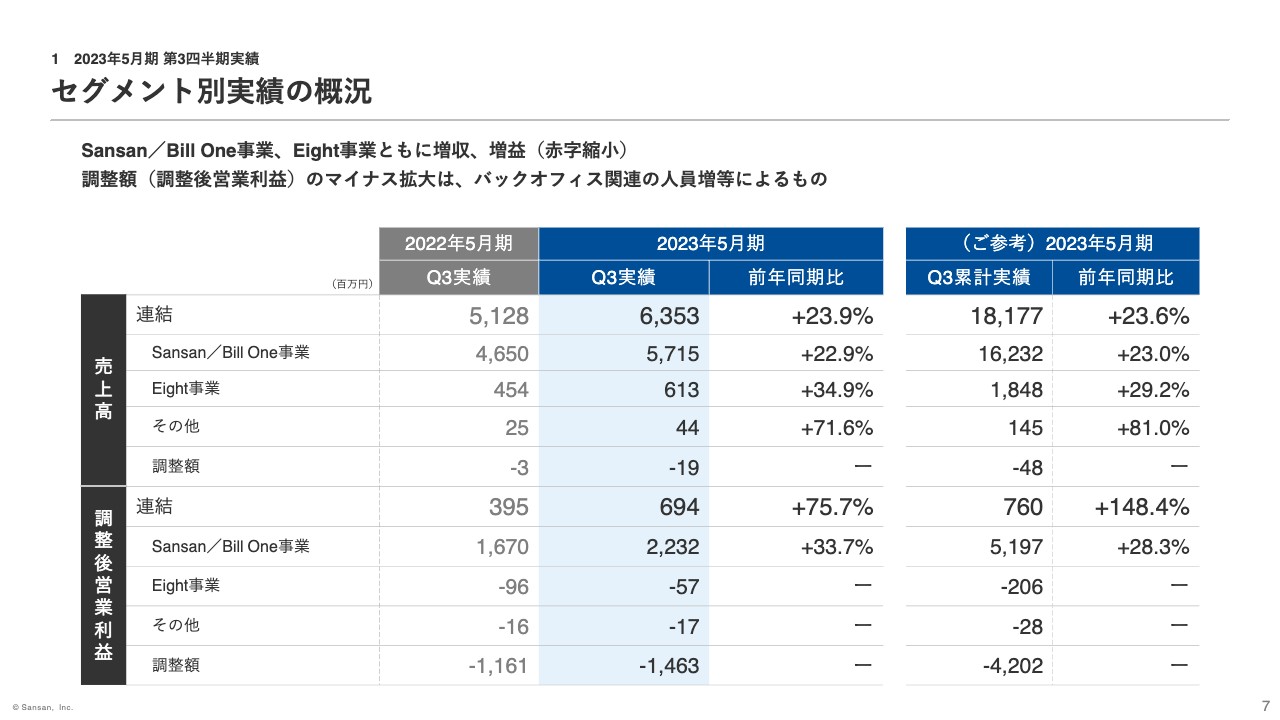

セグメント別実績の概況

セグメント別の概況です。Sansan/Bill One事業、Eight事業ともに増収増益となりました。なお、調整額のマイナスが前年同期と比べて約3億200万円拡大していますが、半分以上はバックオフィスを中心とした人員拡大に伴う各種コストの増加によるものです。

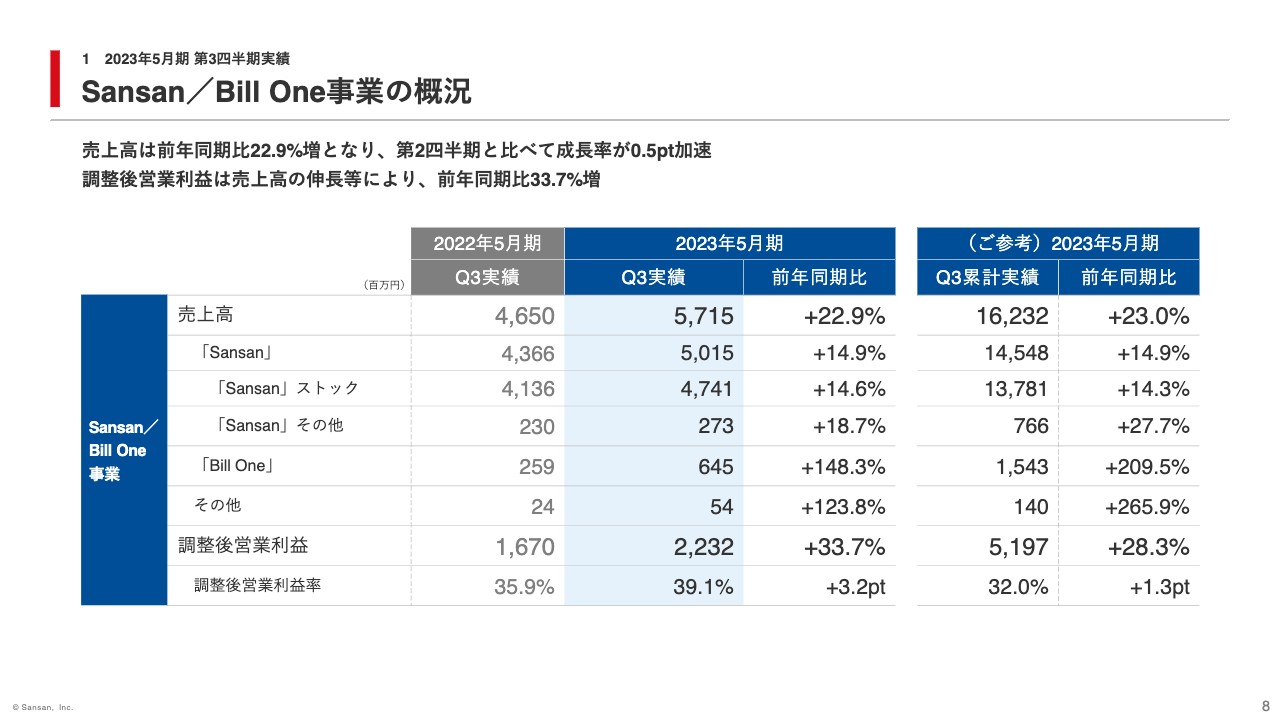

Sansan/Bill One事業の概況

各事業についてご説明します。まず、Sansan/Bill One事業の概況です。売上高は前年同期比22.9パーセント増となり、第2四半期と比べて成長率が0.5ポイント加速しました。売上高の内訳ですが、「Sansan」は前年同期比14.9パーセント増、「Bill One」は前年同期比148.3パーセント増となりました。

なお、その他の売上高の成長は「Contract One」などによるものです。「Contract One」契約件数は、2023年2月末で118件となりました。

調整後営業利益は、売上高の増加や広告宣伝費の減少などにより、前年同期比33.7パーセント増の約22億3,200万円となりました。参考数値までにお伝えしますが、「Sansan」のみの調整後営業利益率は60.5パーセントです。

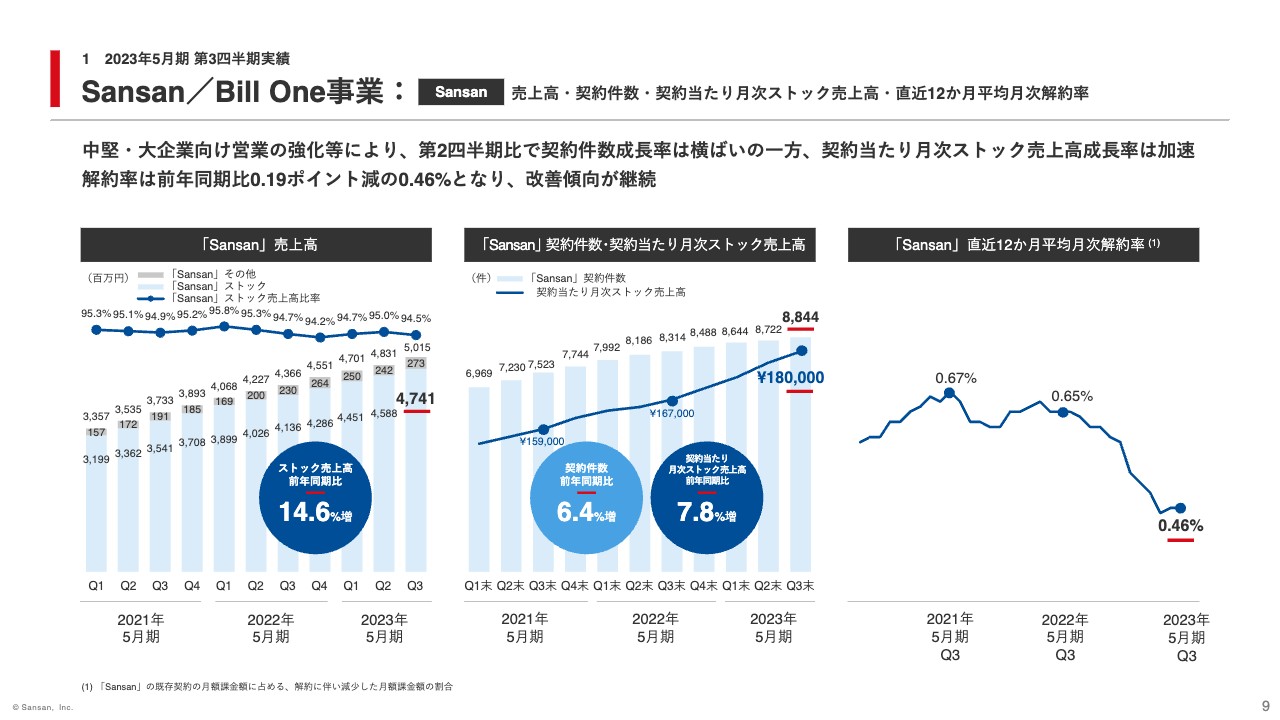

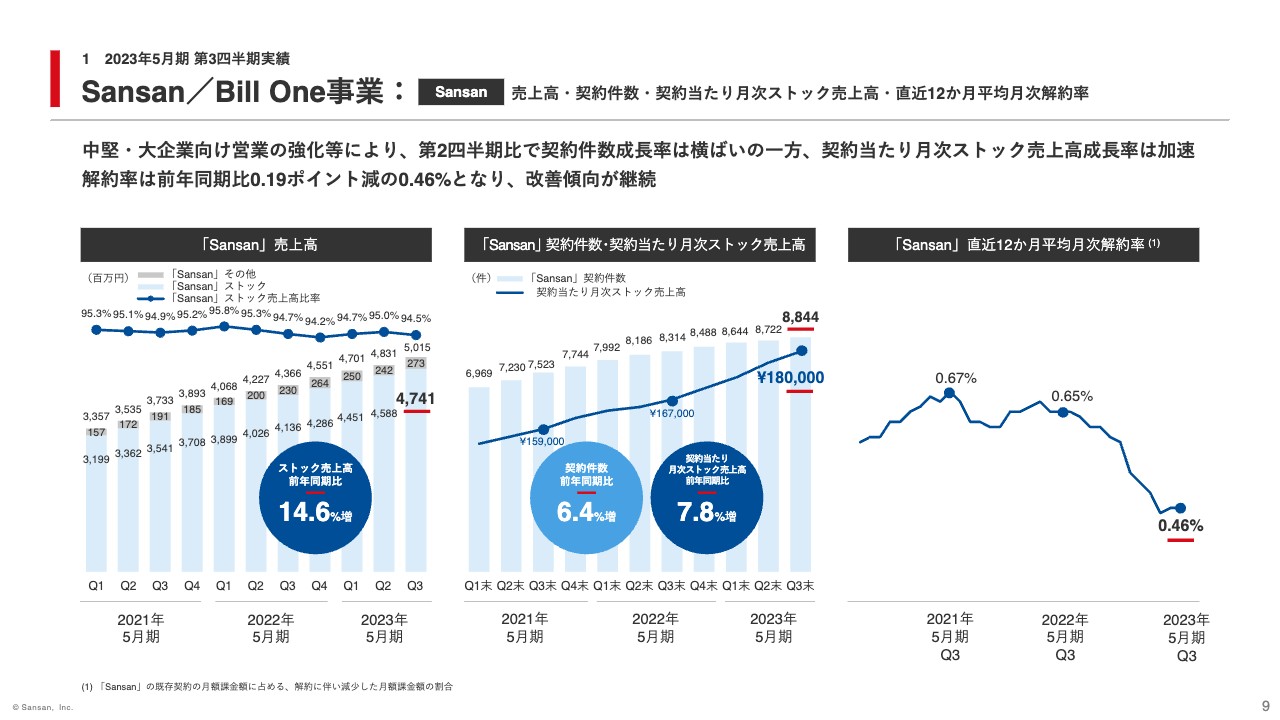

Sansan/Bill One事業:Sansan 売上高・契約件数・契約当たり月次ストック売上高・直近12か月平均月次解約率

「Sansan」のKPIについてご説明します。スライド左側のグラフは「Sansan」の売上高を示したものです。「Sansan」のストック売上高の成長率は、前年同期比14.6パーセント増となり、第1四半期・第2四半期よりも高い成長率となりました。

その他売上高は前年同期比18.7パーセント増となり、初期費用の回復が一巡したため、第2四半期と比べて成長率が鈍化しました。

なお、その他売上高について補足説明すると、新規導入時に生じる初期収入や契約データ化枚数の上限を超えた時に従量で課金される収入などが含まれています。初期収入は、新規獲得した契約規模や形態などによって、計上額やタイミングがさまざまであることから、その他売上高は四半期によって凸凹がある性質があります。

スライド中央のグラフは、「Sansan」の契約件数と契約当たり月次ストック売上高を示したものです。中堅・大企業向けの営業体制を強化した結果、契約件数の成長率は前年同期末比6.4パーセント増と、第2四半期と比較して横ばいになりました。

一方、契約当たり月次ストック売上高は前年同期比7.8パーセント増となり、成長率が3四半期連続で加速しました。

スライド右側のグラフは、「Sansan」の直近12ヶ月平均月次解約率の推移です。解約率は改善傾向が継続し、前年同期比0.19ポイント減の0.46パーセントとなりましたが、これはプロダクト刷新によって既存顧客におけるサービスの利便性が向上したためであると捉えています。

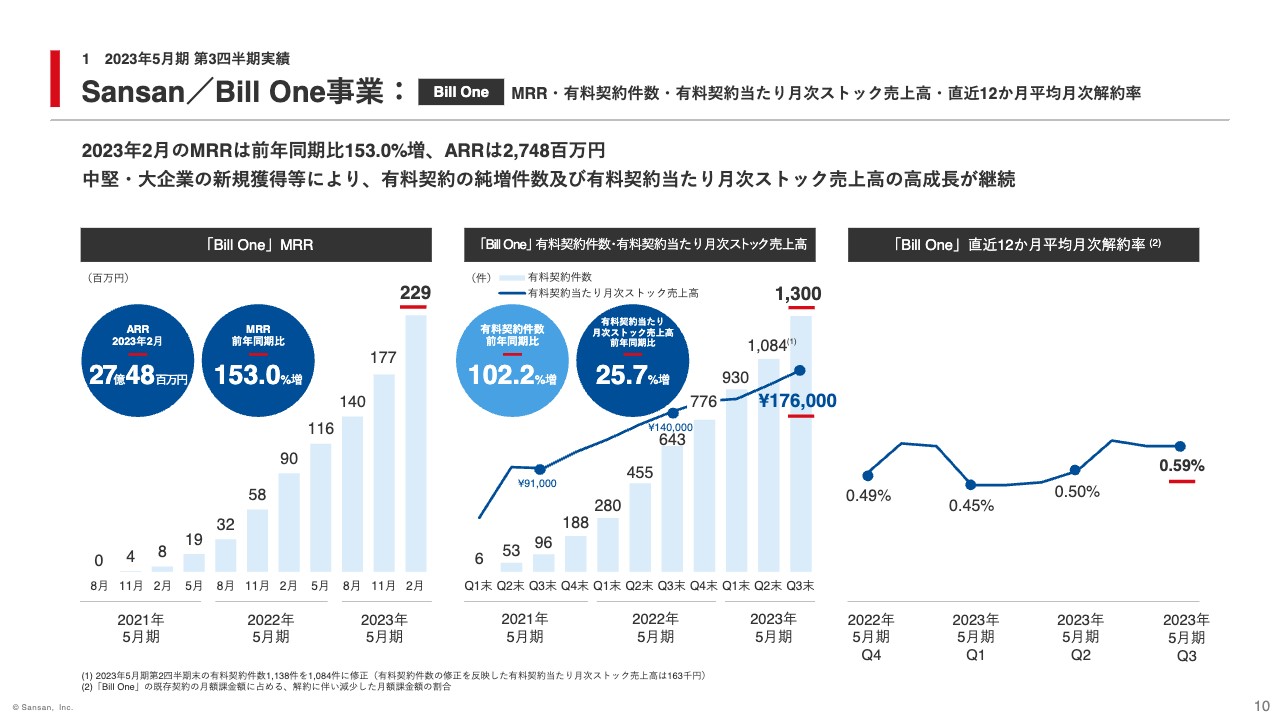

Sansan/Bill One事業:Bill One MRR・有料契約件数・有料契約当たり月次ストック売上高・直近12か月平均月次解約率

「Bill One」のKPIについてご説明します。スライド左側のグラフは、「Bill One」のMRRを示したものです。2月のMRRは前年同期比153.0パーセント増となり、四半期での純増額は過去最高を更新しました。この結果、ARRは約27億4,800万円となりました。

スライド中央のグラフは、「Bill One」の有料契約件数と有料契約当たり月次ストック売上高を示したものです。中堅・大企業の新規獲得が進んだ結果、有料契約件数は前年同期比約2倍の1,300件となり、四半期での純増数は第2四半期と比べて62件増加しました。

また、有料契約当たり月次ストック売上高は、前年同期比25.7パーセント増の約17万6,000円となり、高成長が継続しました。

2月はARR1億円超の新規受注により、過去最高の月次受注金額を達成しています。この大型契約はまだ売上に計上されていないことから、今後の有料契約当たり月次ストック売上高の上昇に期待ができます。

なお、昨日の適時開示にて公表のとおり、第2四半期の「Bill One」有料契約件数及び有料契約当たり月次ストック売上高に誤りがあったため、修正しています。

スライド右側のグラフは、「Bill One」の直近12ヶ月平均月次解約率の推移です。解約率は0.59パーセントとなり、低水準を維持しました。

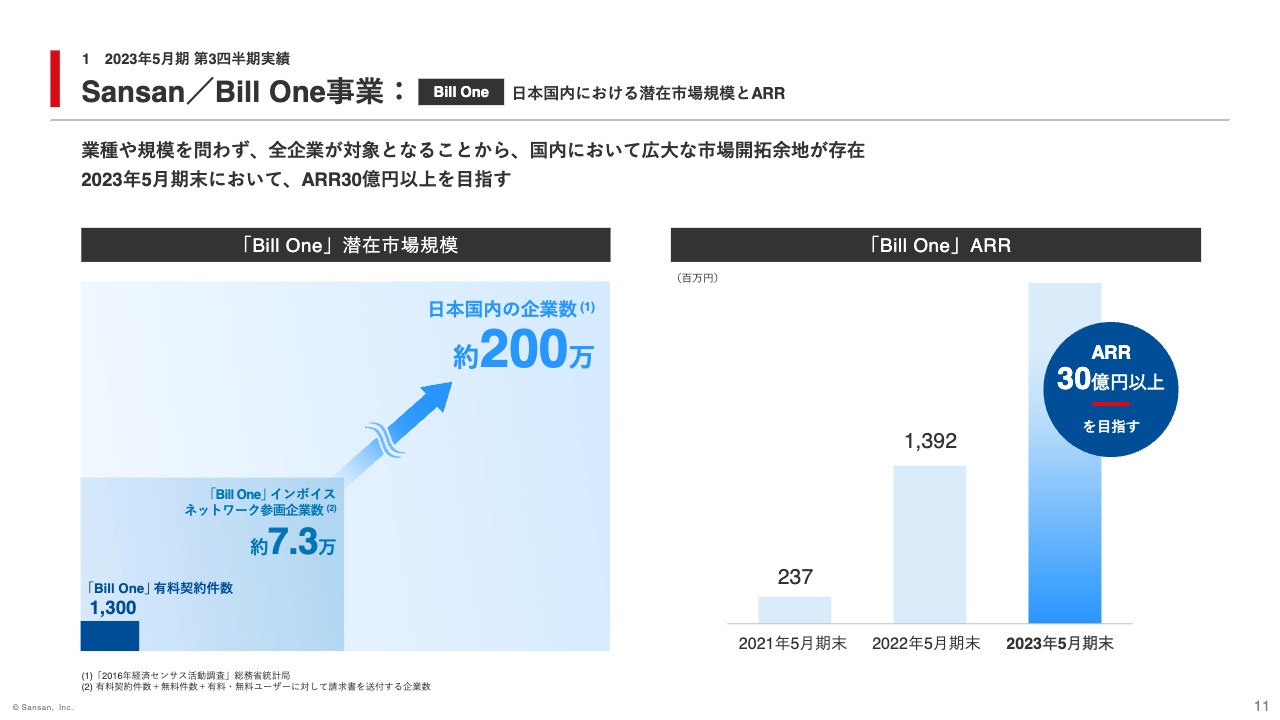

Sansan/Bill One事業:Bill One 日本国内における潜在市場規模とARR

「Bill One」の市場規模や今後の見通しについてご説明します。「Bill One」は、業種や業態を問わず、全企業が対象となるサービスですが、2023年2月末における有料契約件数はわずか1,300件であり、日本国内だけで見ても大きな開拓余地が存在しています。

インボイスネットワークは、有料契約ユーザーに加え、無料ユーザー、契約ユーザーに対して請求書を送付する企業とで構成されていますが、2023年2月末の規模は約7.3万社となりました。企業間の迅速かつ円滑なコミュニケーションを可能とすることで、利便性をさらに向上させ、インボイスネットワークの拡大を目指していきます。

また、ネットワーク参画企業間でやりとりされる請求書金額の合計額は、2023年2月単月で1兆円を超えており、年間に置き換えると約12兆円の規模にのぼります。

「Bill One」は当期末のARR目標で30億円以上を目指しており、2月時点のARRは約27億4,800万円と、目標に対して順調に進捗しました。

「Bill One」の高成長継続に向け、営業体制やマーケティング活動の強化などに取り組むことで、当期の着地次第ではありますが、来期末のARRは当期末の2倍となる60億円以上を目指したいと考えています。

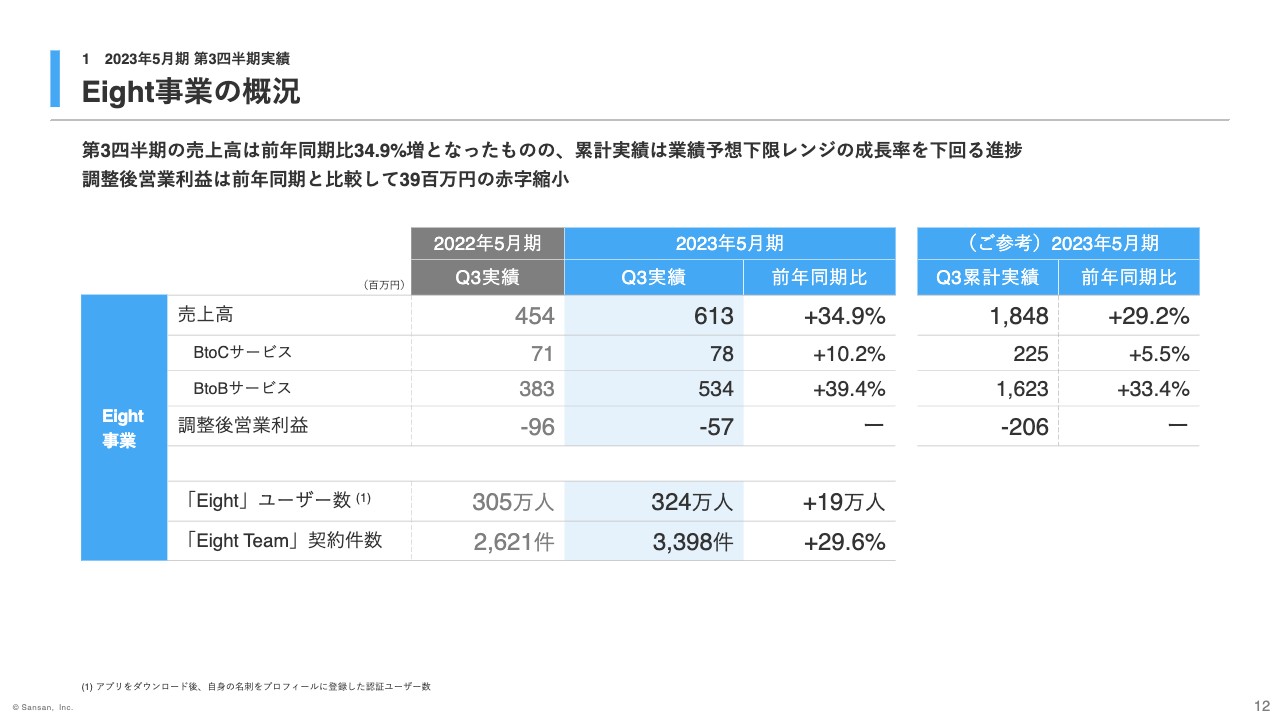

Eight事業の概況

Eight事業についてご説明します。売上高は、BtoCおよびBtoBサービスの拡大により、前年同期比34.9パーセント増と好調な実績だったものの、累計実績は期初に業績予想で設定した下限レンジの成長率を下回る進捗となりました。調整後営業利益は、売上高の増加に伴い赤字が縮小しました。

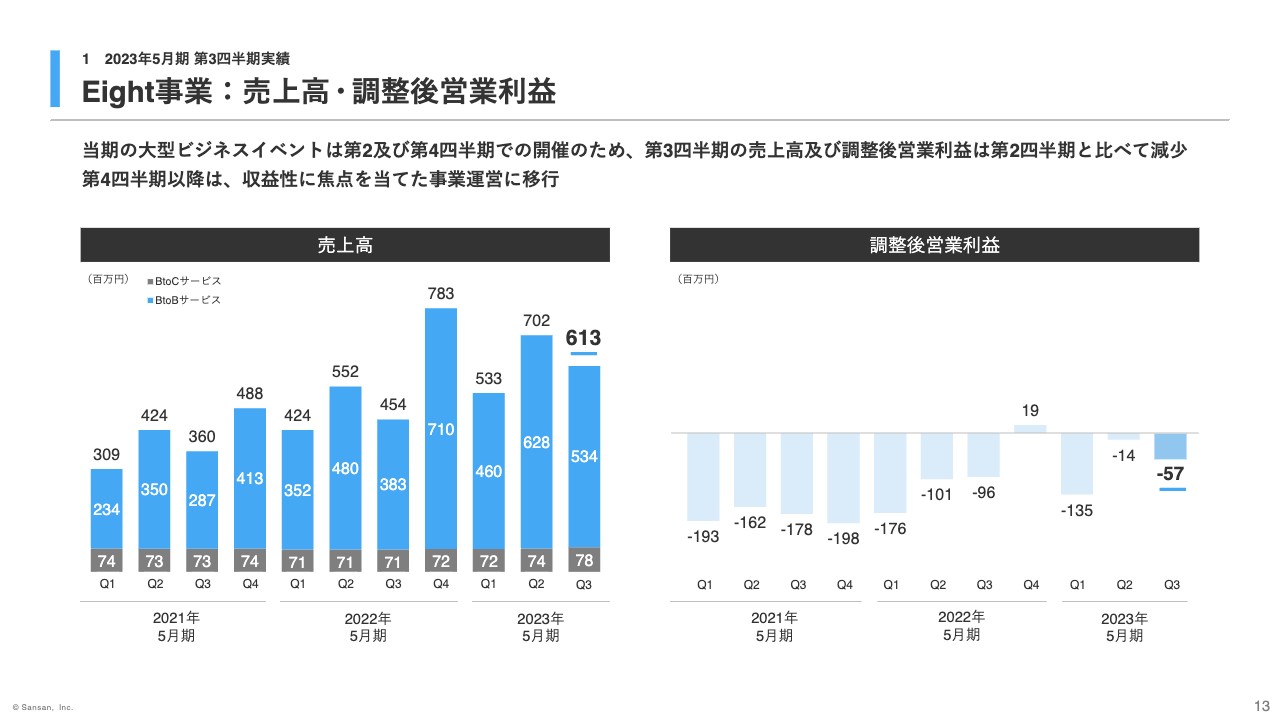

Eight事業:売上高・調整後営業利益

Eight事業の四半期実績の推移です。第3四半期は大型のビジネスイベントを実施しなかったことなどから、第2四半期と比べて減収減益となりました。第4四半期では大型ビジネスイベントのオフライン開催などの取り組みを進めています。

なお、Eight事業全体においては、前回の決算発表にてお話ししたとおり、より収益性に焦点を当てた運営へシフトしていきます。

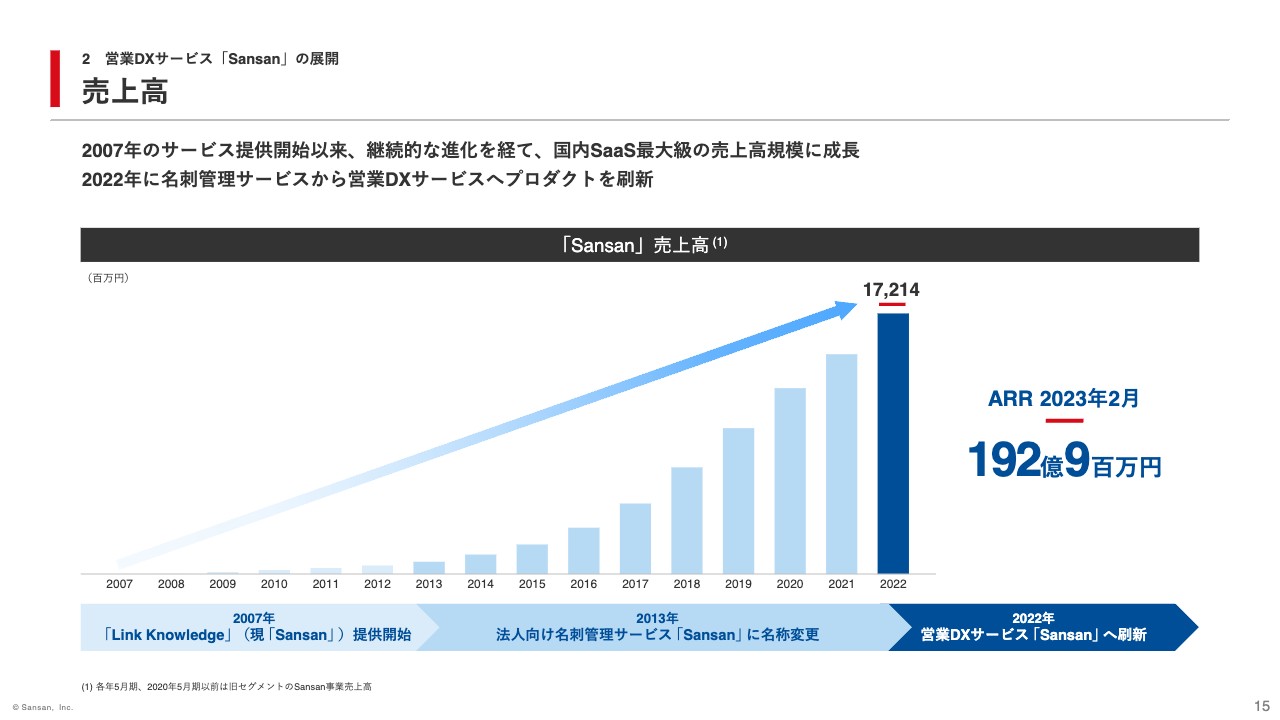

売上高

昨年プロダクト刷新を行った「Sansan」の最新状況についてご説明します。まず、あらためて「Sansan」の歩みについて簡単にお話しします。

創業事業として2007年に「Sansan」サービスの提供を開始しました。これまで名称やコンセプトをブラッシュアップしながらさまざまな進化を経て、現在では国内SaaS最大級の売上高を誇るサービスに成長しました。

2022年には創業以来初めて名刺管理というワードをなくし、営業DXサービス「Sansan」としてプロダクトを刷新しました。この刷新のきっかけとなったのは、新型コロナウイルスによる事業環境変化への対応です。コロナ禍では対面での営業機会が減少したことで、名刺交換枚数が減少しました。

この結果、正しい顧客情報を得ることが困難となり「営業機会の損失につながった」という顧客の声が多く聞かれました。直近では、コロナ禍によるマイナス影響は落ち着いてきたものの、今後もオンラインを併用した商談形式が定着し、名刺交換枚数はコロナ禍以前のレベルには戻らないと想定しています。

この課題に加えて、さらなるサービス強化を目的に、新規営業における普遍的な課題にも着目しました。新規顧客を開拓する際は、詳細な企業情報や接点の有無などを参照した上で、サービスへのニーズが高いと思われる対象を選出し、戦略的にアプローチすることが効率的です。

しかし、旧来の「Sansan」で確認できる企業情報は、名刺交換した企業を前提としていたため、接点のない企業の詳細情報は参照することができませんでした。そこで、これらの課題に対応するため、プロダクトを刷新しました。

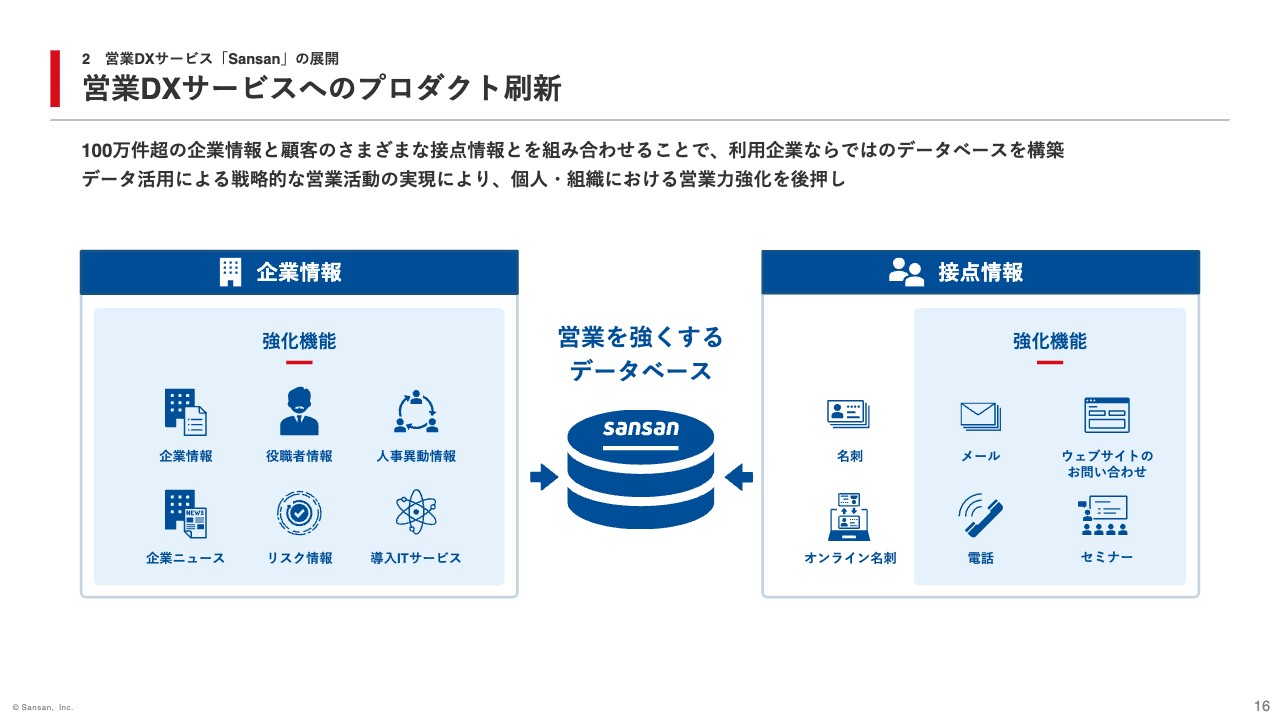

営業DXサービスへのプロダクト刷新

プロダクトの刷新内容は、大きく整理すると2つのポイントがあります。1つ目は、企業情報の充実を図るという点です。接点のない企業の情報が参照できなかったことや、事業活動の過程で正確な顧客情報の取得難易度が上がってきていることに対応するべく、さまざまな企業情報の閲覧を可能としました。

2つ目は、名刺に留まらない、さまざまな接点情報の強化を図るという点です。名刺交換機会の減少に対応し、メールの署名情報や電話、ウェブサイトでの問い合わせといった接点情報を蓄積し、可視化できるようにしました。

これにより、名刺のみならず、あらゆる顧客との接点情報が蓄積・可視化されることになり、企業情報と組み合わせることで、接点のない企業の情報も含めた顧客企業ならではのデータベースを「Sansan」上に構築することができるようになりました。

15ページで営業活動における課題をお話ししましたが、企業情報と接点情報を組み合わせて活用できることが非常に重要で、片方では十分な効果を発揮することはできません。これらを両方備えていることが、「Sansan」ならではの強みとして機能しています。

具体的な例を1つ挙げます。営業で訪問した企業において、何らかの好感触を得たとします。すると、同業種・同規模の他の会社でも商談がうまくいくのではないかと仮定し、「Sansan」上で必要な情報を検索します。

候補としてA社、B社、C社があった場合、A社は隣の部署の同僚がすでにメールでやり取りしている、B社はホームページからの問い合わせを受けたことがある、C社はこれまでにまったく接点がないなど、さまざまな気づきを得て、新たな営業機会の創出につなげていくことができます。

このように、顧客独自のデータベースを活用することで、戦略的な営業活動が可能となるため、生産性を上げながら営業力の強化につなげることができます。

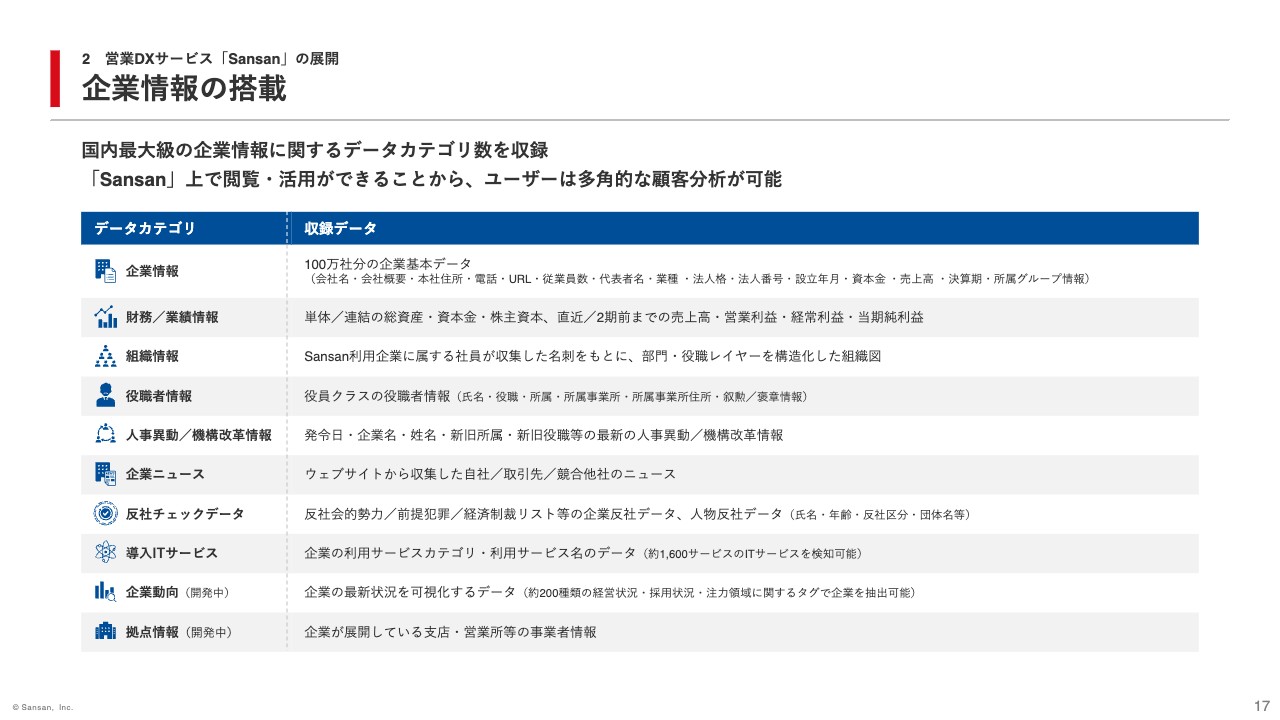

企業情報の搭載

具体的にどのようなデータが搭載されているのかをご説明します。刷新後の「Sansan」には100万件以上の企業情報や多くの役職者情報のほか、人事異動情報、企業ニュースなどの国内最大級のデータカテゴリ数が収録されています。これらのデータは正確かつ最新状態に保たれており、ユーザーはさまざまな切り口で顧客分析が可能です。

例えば、新規開拓先をリストアップする際に、業種、エリア、企業規模などのカテゴリで対象を絞り込んだり、決算月や財政状況、その企業のニュースなどを簡単に把握することができます。加えて、役職者情報を参照することで、ターゲット先のキーパーソンを事前に把握することができます。

また、ユーザーが「Sansan」に登録した名刺やメール署名などの顧客情報に基づき、部門や役職などで構造化した組織図を生成できます。そのため、ターゲットとなる企業のどの人と社内で誰が接点を持っているかなどを、一覧で把握することが可能となります。

各種情報は基本的にダウンロードが可能であり、他の営業マーケティングツールと連携して活用できます。

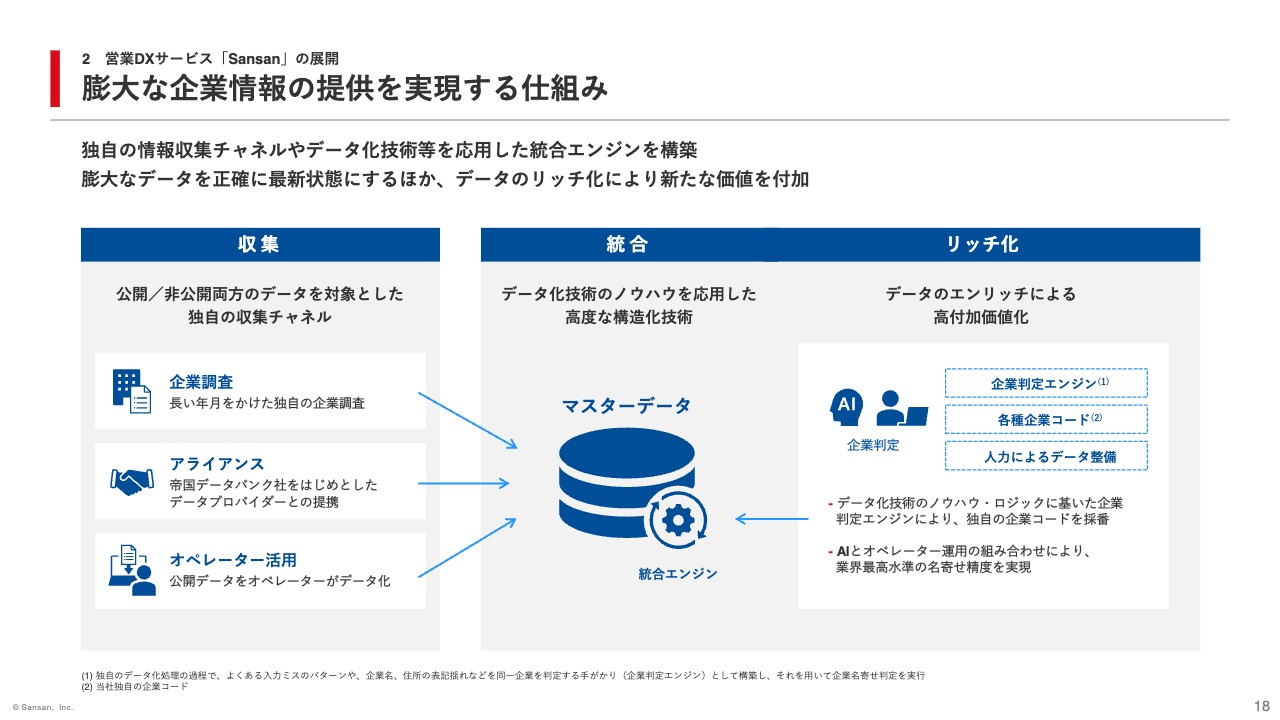

膨大な企業情報の提供を実現する仕組み

このような膨大な企業情報を提供できる仕組みについてご説明します。企業情報の収録は大きく収集、統合、リッチ化の3つのプロセスに分けられます。

まず、データの収集については、他社データプロバイダーとのアライアンスなどもありますが、独自での企業調査のほか、オペレーターを活用して実行しています。中でもアンケートなどによって独自に収集した多くの役職者情報は、「Sansan」のユニークな強みとして価値を発揮しています。

収集したさまざまなカテゴリの情報は、そのままでは活用しにくいため、AIの活用やオペレーターの手入力によって1つの企業情報に統合し、正確かつ最新の状態に更新します。統合した企業情報に、当社がこれまで蓄積してきた活用可能な各種情報を名寄せして付加することで、情報をリッチ化し、より有効にデータ活用できる状態にしています。

このすべてのプロセスには、創業から16年、名刺のデータ化に向き合って磨き上げたアナログ情報をデジタル化する技術やオペレーションを応用しています。AIによる技術的なアプローチはもちろん、各プロセスに合わせて柔軟に工程を調整できる人力のオペレーション体制の構築が大きな競争力となっています。

今後の機能強化

今後の機能強化についてお話しします。来期は主に接点情報の強化に取り組みます。まず、メールのやりとりや取引情報など、接点の切り口を拡張します。

メールについては、これまでメールの署名情報をユーザーが任意で登録する機能がありました。新たに搭載するメール連携機能は、社外とのメールの回数を接点として自動的に「Sansan」上に蓄積し、可視化します。

名刺やメールの署名情報では、相手と初めてコンタクトを取った時点の接点に留まりますが、メールのやり取りにおいては最初の接点からその後のやりとりを、タイムラインがわかる状態で蓄積できるため、コミュニケーションの深度や接点の鮮度を把握することが可能となります。

取引情報については、契約DXサービス「Contract One」との連携により、「Sansan」上で企業との取引を一覧で把握することが可能となります。

これらの新機能により、「Sansan」は名刺から電話、メールなど幅広い接点を網羅できるようになります。

加えて、各企業や人とのさまざまな接点を一覧で把握できる接点管理機能を搭載します。接点管理機能により、社内の人が相手先の企業や人と、どのような形式でどの程度接したか、最後のコンタクトはいつか、という接点情報を一覧で閲覧できます。

これらの新機能は第1四半期より順次搭載を予定しており、プロダクト刷新について当初想定した機能がおおむね出そろう見込みです。引き続き、名刺管理に留まらない価値を訴求し、中期的な売上高成長を目指していきます。

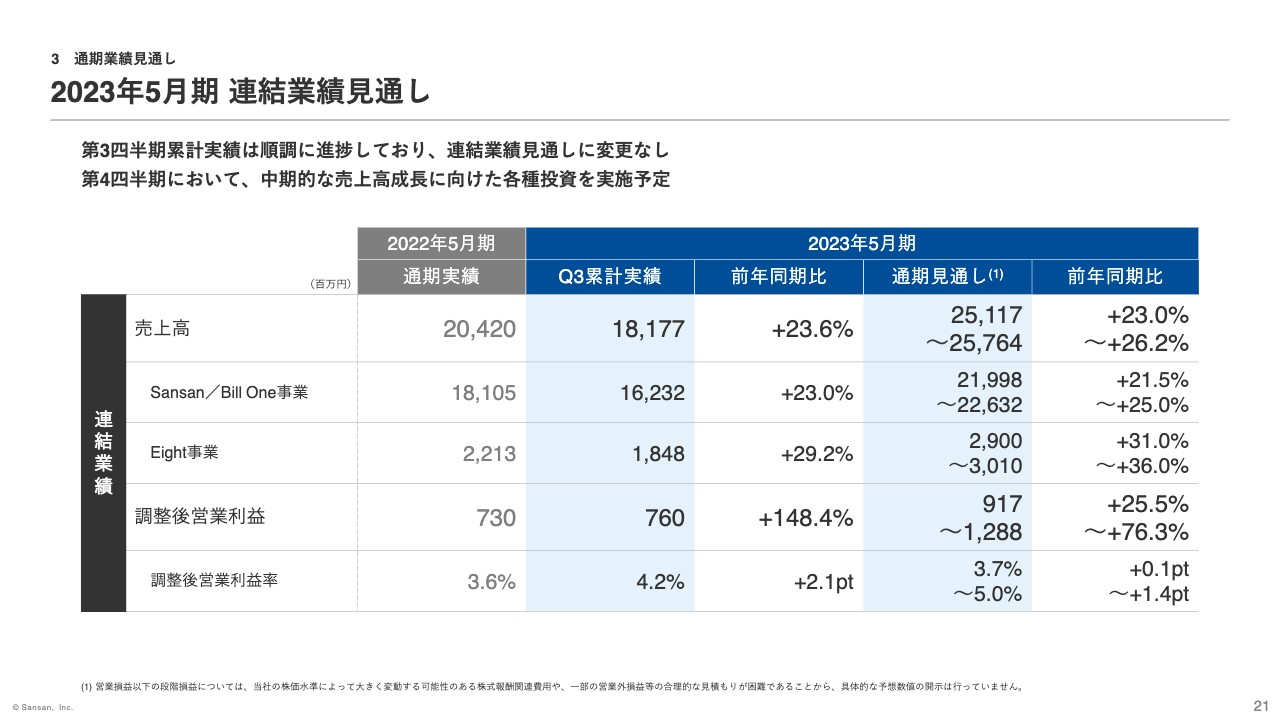

2023年5月期 連結業績見通し

最後に、連結業績の見通しについてお話しします。第3四半期までの連結実績は業績予想レンジに沿って堅調に進捗しており、期初に公表した通期業績見通しに変更はありません。調整後連結営業利益はすでに業績予想レンジの下限に近い実績となりましたが、第4四半期において中期的な売上高成長に向けた各種投資を実施する予定です。

中期的な財務目標(2023年5月期~2025年5月期)

中期的な財務目標についても変更はありません。2025年5月期までの3ヶ年においては、堅調な売上高の成長と安定的な利益成長の両立を目指します。

以上で本日の説明を終了させていただきます。ありがとうございました。

質疑応答:来期の「Bill One」のARRの見通しについて

質問者:「Bill One」のARRが来期末時点で60億円以上になるとの見通しについて、契約件数やARPUを分解すると、どのような状況になると想定していますか? 特にARPUに関して、今後の上昇の持続性をどのように捉えているのかを教えてください。

橋本:これまでお伝えしてきたとおり、我々としては契約件数やARPUというよりも、受注金額全体、すなわち面積で最大化していくことをKPIとしています。そのため、それぞれがどのように寄与するかなどの具体的な計画は作っていませんが、引き続き大企業・中堅企業にフォーカスすることにより、ARPUの成長率は維持できると考えています。

ただし、「Bill One」は「Sansan」との相違点として、アッパーエディションのような概念がなく、アップセルが比較的難しい状況です。そのため、ARPUが今後も持続的に高い伸び率を示すかと言いますと、必ずしもそうではないと思っています。

したがって、ARPUに関しては、継続して成長はするものの、これまでのように右肩上がりで伸びていくほどの成長率ではないと思っています。しかし、契約件数と絡めてしっかり対策していけば、結果としてARR60億円という見通しは達成できるだろうと考えています。

質疑応答:次年度のSansan事業のトップラインについて

質問者:次年度のSansan事業のトップラインについてです。第3四半期のストック売上高は前年同期比14.6パーセント増とのことですが、来期は「Bill One」を伸ばすことに営業のリソースが割かれるというお話でした。

したがって、来期におけるSansan事業のトップラインの成長率は、14.6パーセントより低い水準がベースとなるのか、それともプロダクト刷新の効果で成長率の加速が見られる可能性もあるのか、このあたりの意気込みについて教えてください。

橋本:「Sansan」のトップラインについては、今期の15パーセント弱という成長率が、来期で大きく違ってくるとは考えていません。少なくとも終わった今期の数字を見ると、前期よりは加速感があり、受注も比較的よく取れている状況です。

そのため、最低でも今期と同じ成長率は達成できると思っていますし、どれだけ20パーセントに近づけられるかというのがフェアな見立てではないかと考えています。

質疑応答:第3四半期における「Bill One」の収益性について

質問者:第3四半期における「Bill One」の収益性を教えてください。

橋本:「Bill One」は引き続き投資モードであり、広告費も大量に投下していますし、人員もかなりの人数を割いています。そのため、粗利率で見るとそれなりの利益がすでに出ていますが、営業利益ベースで見ると「Bill One」単独ではかなり赤字を掘っているのが現状です。

したがって、「Sansan」で出た利益を「Bill One」に投資していく状況であると思っていますが、今まで築き上げてきたSaaSのオペレーションノウハウなどを組み合わせると、向こう2年から3年ほどのタイムラインで、十分に黒字化する見込みがあると考えています。

質疑応答:「Bill One」における他社との連携について

質問者:最近発表された「Bill One」におけるリコーとSCSKとの連携について、御社にとってはどの程度の重要性があるのか、どの程度の寄与を期待できるのか、連携によって経済的なモデルがどのように変わるのかを教えてください。

橋本:他社との連携については、我々にとっては非常に楽しみで、期待が持てる取り組みだと思っています。しかし、連携によって売上高の成長率が著しく変わってくるかと言いますと、そこまで大きな変化はないだろうと思っています。

我々の営業ではカバーできない領域を代わりにカバーしていただくという取り組みですので、持っているプロダクトを最大限に活かすという意味では、非常に大きな意義があると思っています。ただし、メインとなるのは、我々がダイレクトセールスをしていくことだと考えています。

したがって、期待はしていますが、会社のビジネスモデルを大きく変えることはないだろうという感触です。

質疑応答:来期以降の費用の使い方について

質問者:来期以降の費用の使い方について教えてください。来期におけるBill One事業のARR60億円の達成やSansan事業の成長のために、販売管理費の増加は加速するのでしょうか。あるいは今期と同様の水準になるのでしょうか。

橋本:今まさに来期の計画を作り始めた段階ですので詳細はお伝えできませんが、基本的には今期とインラインで延長線上にあるだろうと思っています。

中長期の財務ガイダンスを発表していますが、そこにミートできるような費用の使い方になると思っています。おおまかな内訳として、人件費は引き続き採用の加速も含め、売上高とほぼインラインで成長していくだろうと考えています。

一方で、広告費については、必ずしも売上高と同じ比率で増えるわけではなく、それほど増加はしないだろうというのが現状の見立てです。それらの費用を組み合わせて、しっかり利益を出していきたいと考えています。

質疑応答:「Bill One」のARR60億円を達成するために必要なことについて

質問者:「Bill One」でARR60億円を来期に達成するために必要なことを教えてください。今期の施策の延長で、営業人員や販売管理費を増やしていく取り組みで十分に達成できるのでしょうか。あるいは新たな施策が必要になるのでしょうか。

橋本:現在、大きな施策として進めているのは「Bill One」に新しいサービスを追加していくことです。「Bill One」で請求書を受け取ったあとのオペレーションや、請求書の発行機能など、いろいろな施策の検討を進めており、そのようなアイデアをより具体化していくのが来期だと考えています。

質疑応答:「Bill One」の総処理金額について

質問者:現時点における「Bill One」の総処理金額の概算を教えてください。

橋本:総処理金額というのは、請求されている金額の合計というイメージでしょうか?

質問者:そのとおりです。

橋本:月間で1兆円ほどです。

新着ログ

「情報・通信業」のログ