霞ヶ関キャピタル、売上・利益ともに上期の過去最高を達成 通期計画は高進捗、下期の仕入れ状況も堅調

Index

河本幸士郎氏:みなさま、こんにちは。早速ですが、霞ヶ関キャピタル株式会社2023年8月期第2四半期決算説明会を始めさせていただきます。本日はスライドに記載のとおり、まず第2四半期までの決算概要、続いて事業内容の順にご説明します。

2023年8月期第2四半期 決算サマリー

最初に、第2四半期までの決算サマリーをお伝えします。ホテル・物流・ヘルスケアの3つの事業領域それぞれのサマリーです。

ホテル事業では、2月に当社が手がけるホテル「FAV HOTEL」の長期運用型ファンドを組成しました。コンセプトメイクから企画・開発・運営まですべて当社が行う「FAV HOTEL」10件をまとめてファンド化することに成功しました。

このファンド組成により「FAV HOTEL」のコンセプトの正しさ・強さを証明できたと考えています。また、後ほどあらためてご説明しますが、当社の成長という点でも次のステージに入ったと言える大きな1歩となりました。

物流事業では、新たに4件が開発フェーズに移行しました。つまり、当社のバランスシートに載っていた用地を開発ファンドに売却しました。また、開発中であった3件がコスト、スケジュールいずれも計画どおりに、竣工を迎えました。

ヘルスケア事業は、ヘルスケア事業本部を立ち上げて1年未満ですが、契約ベースで3件の売却に加え、新たに3件の用地を取得しました。本事業についても計画どおり、順調に進捗しています。

以上が各事業のサマリーとなります。

次に、5ヶ年の中期経営計画に対する進捗状況です。結論から言うと、極めて順調です。この半年で約500億円のパイプラインを新たに創出しました。その結果、案件パイプラインは総額で約2,500億円まで積み上がりました。こちらの内訳は後ほどご説明します。

以上がサマリーとなります。詳細については、後ほど各事業の説明部分でお話しします。

トピックス①:2023年8月期第2四半期の主なニュース

こちらのスライドでは、案件ごとのトピックスを記載しています。左側に収益計上につながったトピックス、右側に案件の仕込みやホテルの開業状況などを載せています。

アセットタイプ別に色分けして表示しており、黒が物流、グレーがホテル、赤がヘルスケアです。いずれの事業領域でもバランスよく活動していることがわかると思います。

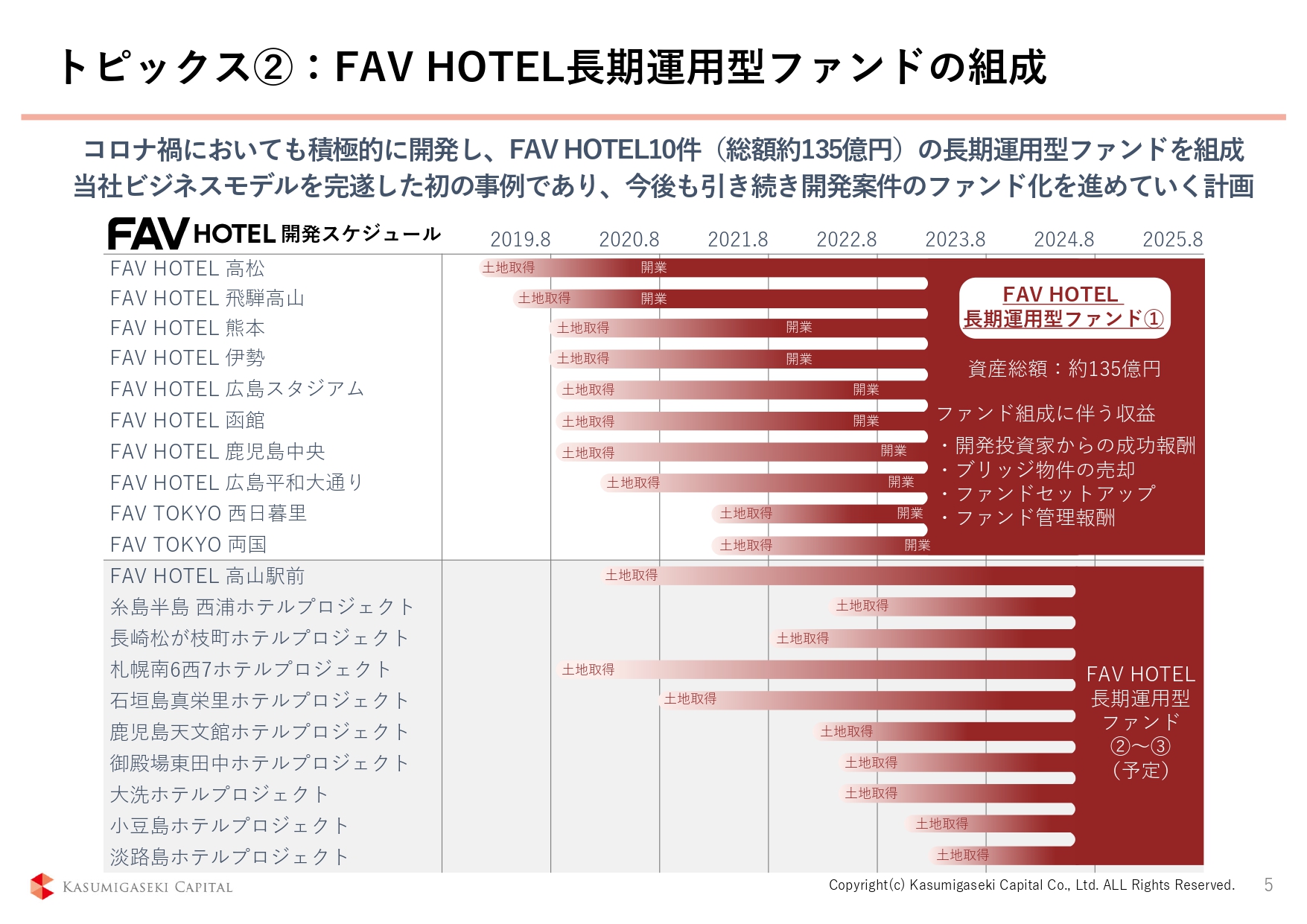

トピックス②:FAV HOTEL長期運用型ファンドの組成

冒頭でも少し触れましたが、「FAV HOTEL」の長期運用型ファンドについてもう少しご説明します。スライドの表の上半分に記載の10物件でファンド組成を実行しました。いずれもコンセプトメイクを含め、土地の仕込み、建築、運営などゼロから完全なオリジナルで作ったホテルです。

コンセプトメイクを始めてからまだ4年弱で、その間にはコロナ禍のパンデミックもありました。それを乗り越えて組成したホテルファンドです。

先ほど「『FAV HOTEL』のコンセプトの正しさ・強さを証明できただけではなく、霞ヶ関キャピタルの成長という点でも次のステージに入った」とお伝えしました。次の成長ステージがどのようなことかは、我々のビジネスモデルを思い出してください。

主な利益ポイントは3つあります。1つ目は土地を開発ファンドに売却する際のキャピタルゲイン、2つ目は開発ファンドからのアセットマネジメントフィー、3つ目は開発ファンドから長期運用型ファンドに移行する際の成功報酬です。

今回のホテルの長期運用型ファンドの組成により、いよいよ3つ目の利益である成功報酬を得ることができました。具体的な報酬額は開示できませんが、しっかりといただいています。

そのため、スライドの上段に「当社ビジネスモデルを完遂した初の事例」であると記載しているように、この成功報酬を得るために、これまで必死にビジネスモデルを回してきたと言ってもよいくらいです。

ようやく成功報酬が得られるステージに来ました。そのような意味で「当社のビジネスモデルの完遂」と言えます。そして、次のステージに入ったということです。来期からは次の長期運用型ファンドの組成が続きます。スライドの表の下半分に記載しているホテルが順次、長期運用型ファンドに入っていく予定です。

今回の長期運用型ファンドの総額が約135億円だったのに対し、まだ長期運用型ファンドに入っていない物件の総額は約350億円あります。それらのアセットに対する成功報酬が来期以降に入ってくるため、ご期待ください。

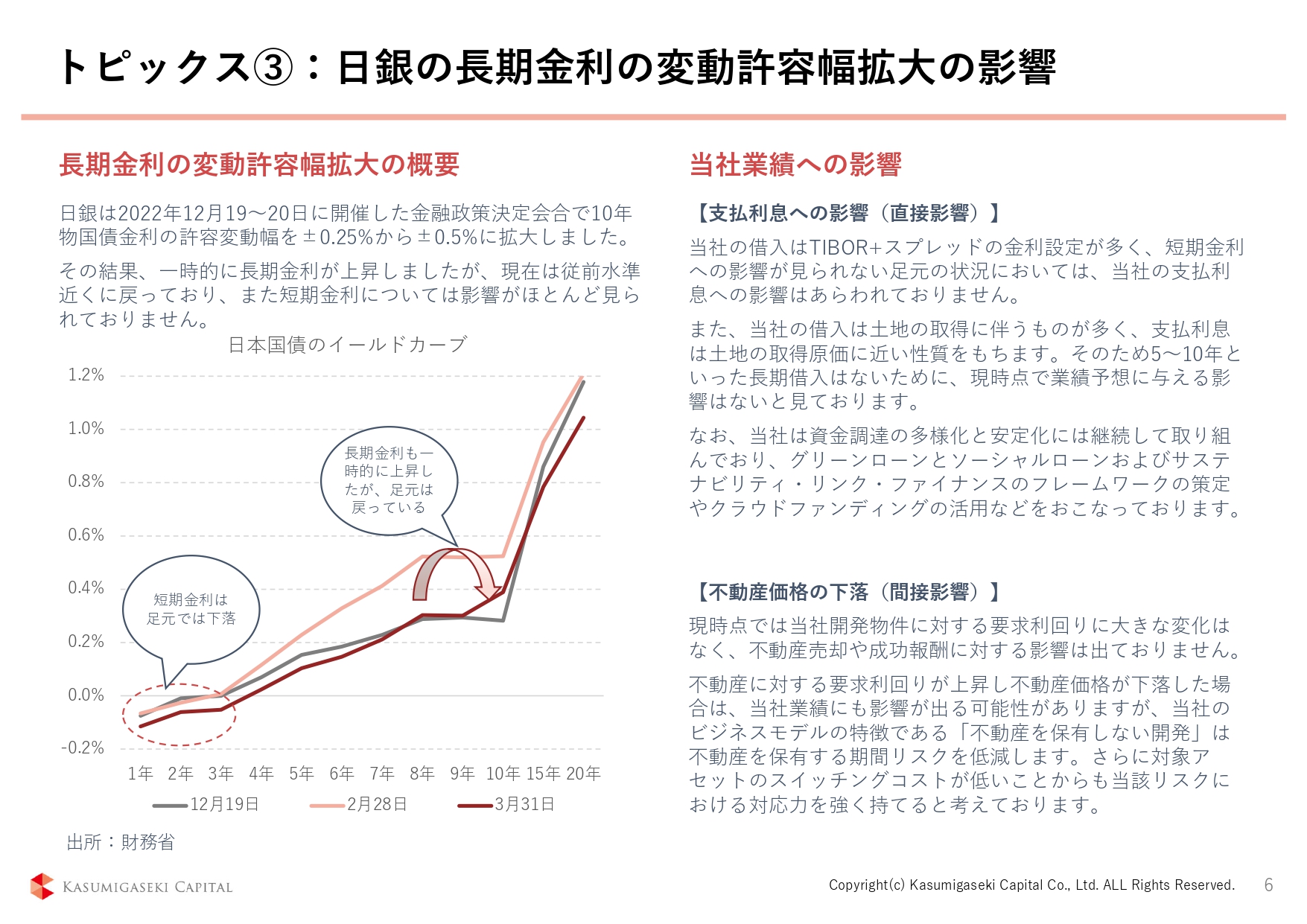

トピックス③:日銀の長期金利の変動許容幅拡大の影響

株主や投資家のみなさまから大変多くご質問いただく事項について、我々の現況並びに考え方をご説明します。「金利の上昇による影響は?」というご質問です。

そもそも我々のビジネスモデルは、今のような金利上昇局面でも十分に戦えることを目的に作ったモデルです。そのため、金利が上がったり、その結果不動産価格が下落したりしても、その影響を軽微に抑えることができます。さらには、もし他社が動きづらいマーケットになった場合でも、俊敏に起動修正を行えることが我々のビジネスモデルの強みです。

これについて、直接的影響と間接的影響に分けてご説明します。まずは直接的影響、つまり霞ヶ関キャピタルが支払う利息についてです。こちらに関しては現時点でほぼ影響がありません。現在上がっているのは長期金利であり、短期金利はほとんど上がっていません。

我々が調達するローンは、開発用地を保有している期間だけのため、短期金利が適用されており、金利は上昇していません。さらに、議論をマーケットではなく、当社に絞った場合、当社の信用力が徐々に向上しているため、借入金利は減少傾向にあります。したがって、直接的影響という点では影響がないと言えます。

次に、間接的影響について、つまり「物件投資家の要求利回りが上昇することで、物件価格が下落するのでは?」という点について、現時点では物件価格が下落しているという現象は見えていませんが、そのリスクについては否定しません。

マーケットが冷え込んだ場合、当社のアセットも短期的には当然影響を受けると思います。しかしながら、逆に言えば、そのタイミングは仕込みのチャンスとも言えます。そのチャンスをしっかりと捉えられるように、高回転型のビジネスモデルを採用しています。

つまり、当社では直近でもホテルファンドを組成したり、物流やヘルスケアの用地を想定どおり売却したりしているため、足元は金利の上昇が当社の収益に影響を与えていることはありません。

しかし、もし今後さらなる金利上昇が起こり、マーケットが混乱した場合、その局面にこそ長期保有しない我々のビジネスモデルの強みが際立つことになり、マーケットでの当社の相対的地位は押し上げられることになるはずだと考えています。

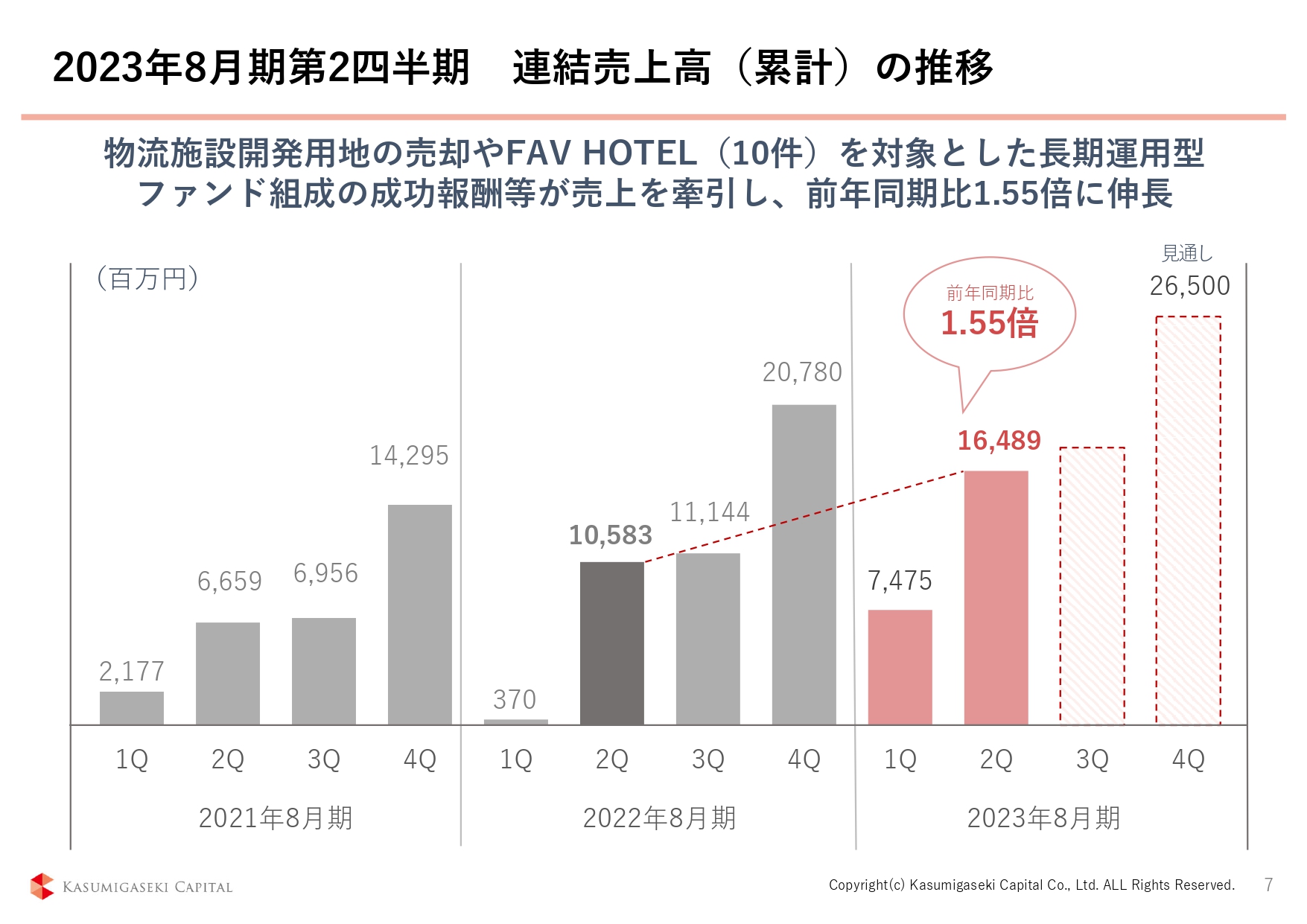

2023年8月期第2四半期 連結売上高(累計)の推移

業績についての説明です。まず売上高の推移です。上期が終わった時点で約165億円の売上、前年対比で1.55倍になりました。通期計画に対しても順調に積み上がっていることがわかると思います。

2023年8月期第2四半期 業績見通しと進捗

利益面の進捗についてです。スライドの左側から営業利益、経常利益、親会社株主に帰属する当期純利益の順で、通期計画に対してどのくらい進捗しているのかをグラフで示しています。また、前期および前々期はあまり誇れる実績ではありませんが、比較対象として載せています。

今期の通期計画に対し、営業利益は44.9パーセント、経常利益は46.9パーセントと、計画の半分弱まで進捗しました。

スライド中央の経常利益のグラフをご覧ください。前期の上期が終わった時点での進捗率は15パーセントで、前々期にいたっては上期の数字はマイナスでした。しかしながら、前期も前々期も通期計画をしっかりと達成しています。

繰り返しになりますが、誇れる実績とは言えない過去の数字と比較すると、今期の上期の業績は我々にとって極めて順調です。また、利益の平準化という点でも、株主のみなさまに安心して応援いただける水準ではないかと思っています。

2023年8月期第2四半期 BS対前期末比較

バランスシートについてです。前期末と比べ、総資産は約20億円小さくなり、280億円となっています。販売用不動産が約38億円減り、現金が約19億円増えたため、その差額として約20億円減少しています。

当社のビジネスモデル上、販売用不動産は基本的に開発用地であり、それらは半年程度でバランスシートから出ていきます。したがって、上期に約165億円の売上があったということは、前期末の約180億円のうちの多くが上期に売却され、新たに数十億円の用地が入ってきたことになります。そのような入れ替えの結果、150億円がこれから売却されていくとご理解ください。

また、自己資本比率は約35パーセントであり、財務体質についても健全な水準にあります。そのため、引き続き仕入れについても積極的に進めることができる状態です。

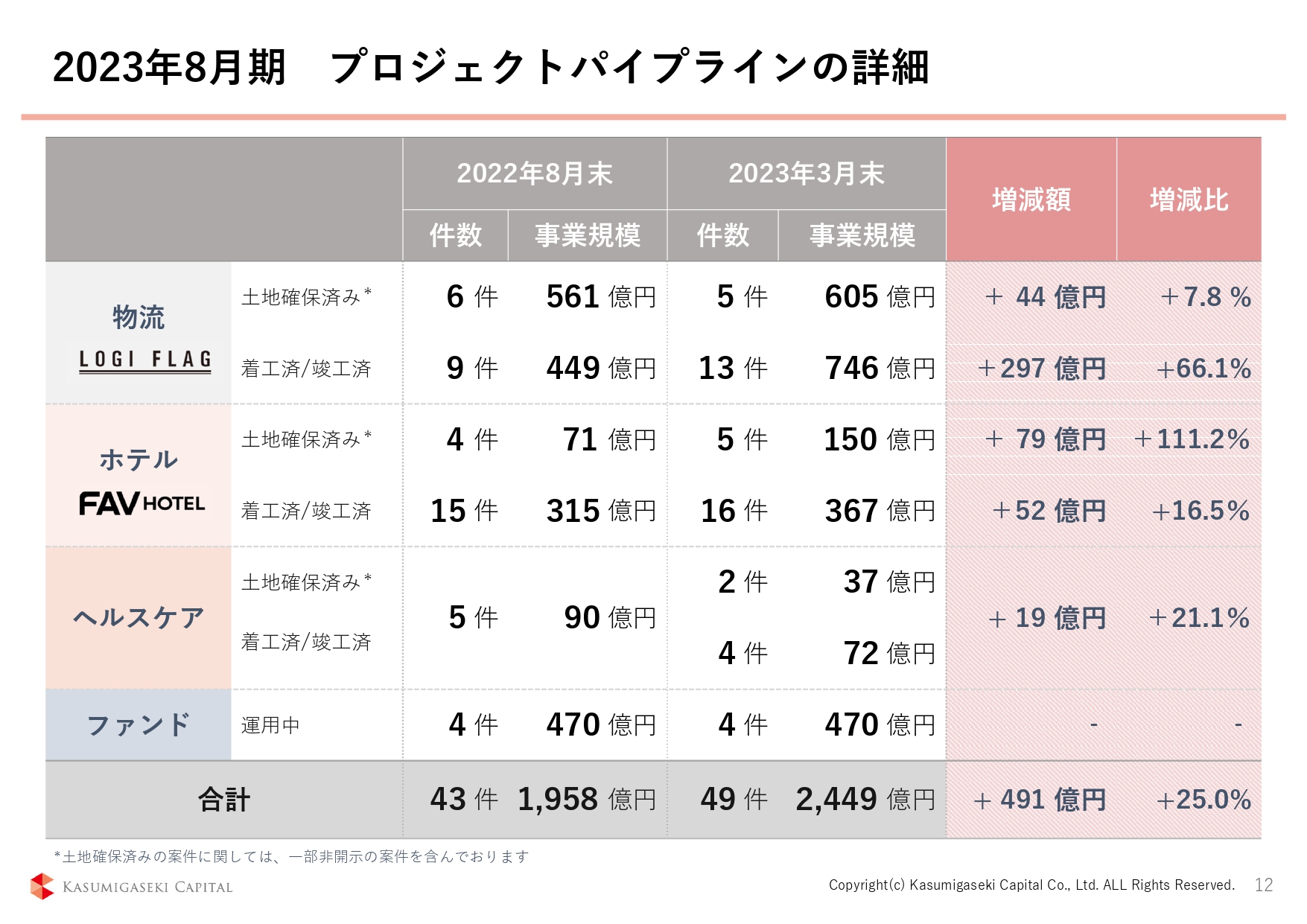

2023年8月期 プロジェクトパイプラインの詳細

2023年3月末時点のプロジェクトパイプラインとその内訳です。冒頭でお伝えしたとおり、この半年で約500億円を積み上げました。半年前と比較すると、約25パーセントアップしており、事業規模は合計で約2,450億円となりました。

従来どおり、物流セクターが堅調に伸びていることに加え、コロナ禍からの落ち着きを取り戻した現在、ホテルのパイプラインも早速伸び始め、約130億円増加しました。

半年前の前期決算説明会の場で、私は「ホテル事業のアクセルを踏む」とお伝えしましたが、それが実行されていることがわかると思います。

積み上げた500億円という数字はもちろんですが、それと同時にコロナ禍が落ち着き始めてから数ヶ月でホテルのパイプラインを約130億円分増やしたということにもご注目いただければと思います。そして、この俊敏性、柔軟性こそが霞ヶ関キャピタルだとあらためてお伝えします。

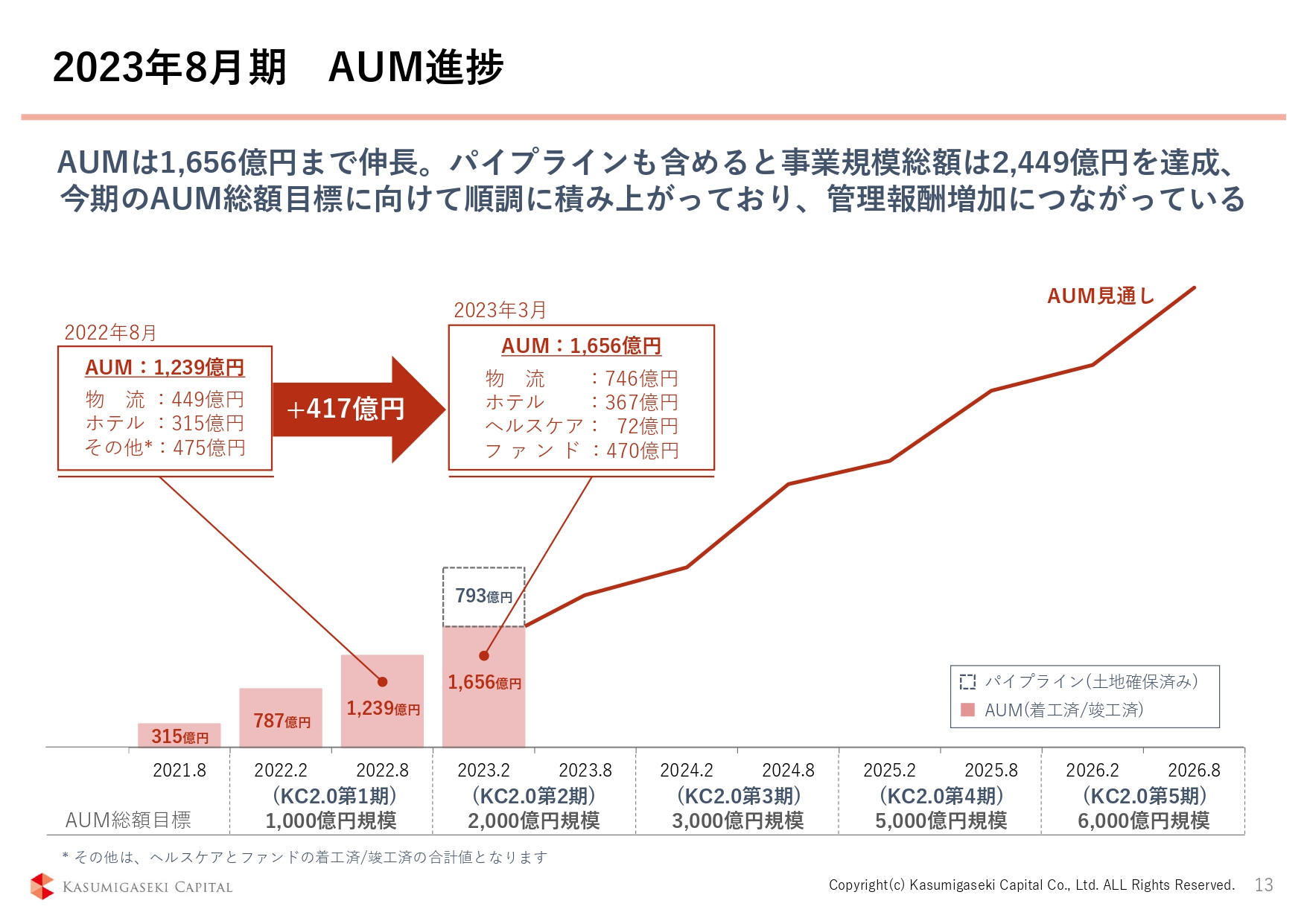

2023年8月期 AUM進捗

5ヶ年の中期経営計画達成に向けた進捗状況についてです。当社は進捗のマイルストーンとしてAUMをみなさまに提示しています。2026年に営業利益200億円、当期純利益100億円を実現するためには、AUM6,000億円規模が1つの指標となります。

それに対し、現在のAUMは30パーセント弱の約1,660億円です。パイプラインまで含めると約2,500億になり、目標の40パーセント程度まで来ています。中計を出して2期目ですが、順調に推移していることがご理解いただけると思います。

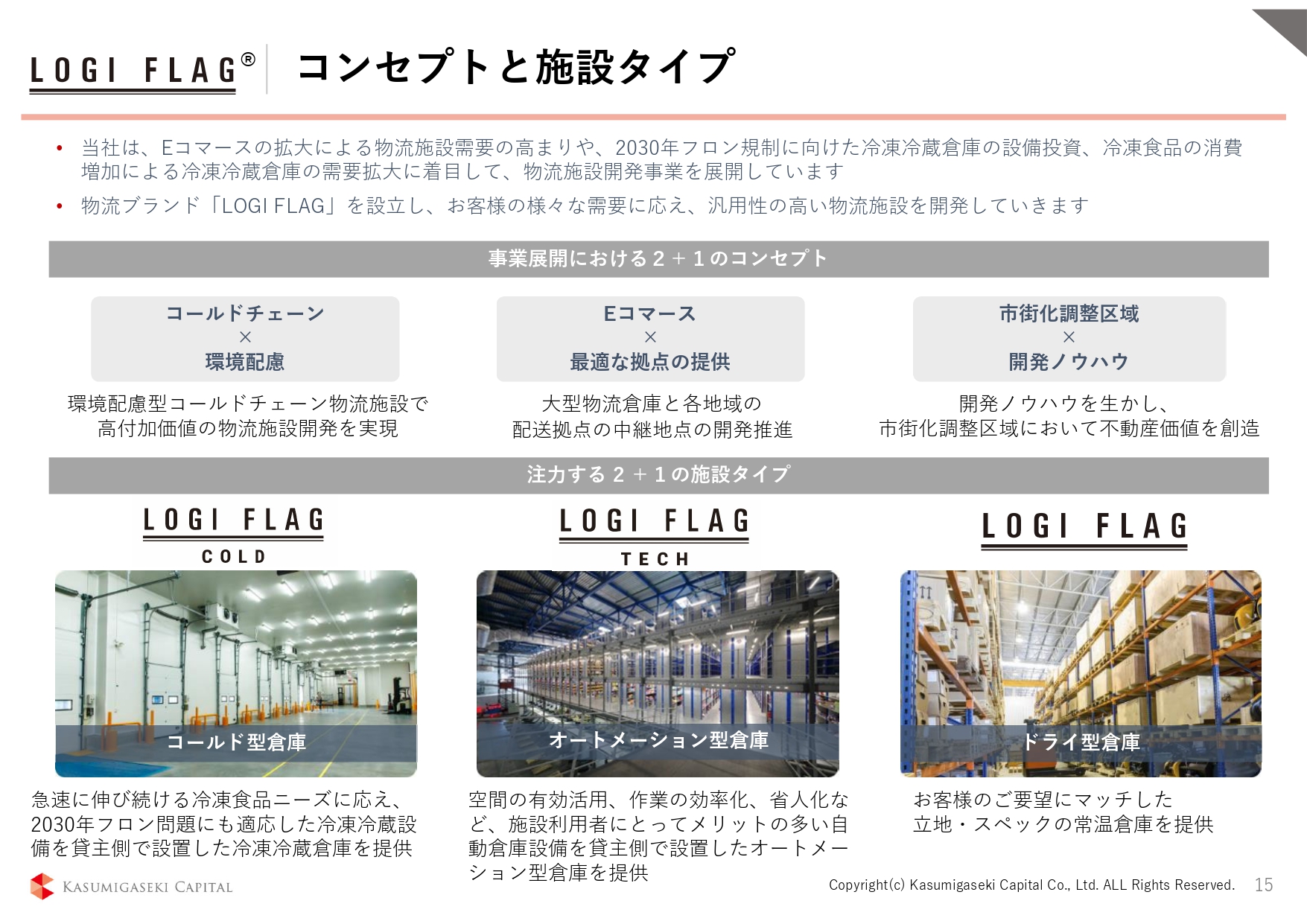

LOGI FLAG|コンセプトと施設タイプ

各事業の内容について説明します。事業の内容を1つずつ説明していると時間が足りないため、従来ご説明していることは基本的には割愛しながら、ここでは事業分野の主立ったトピックスを中心にお伝えします。

まずは物流事業です。スライドには、我々の物流倉庫ビジネスのコンセプトを記載しています。

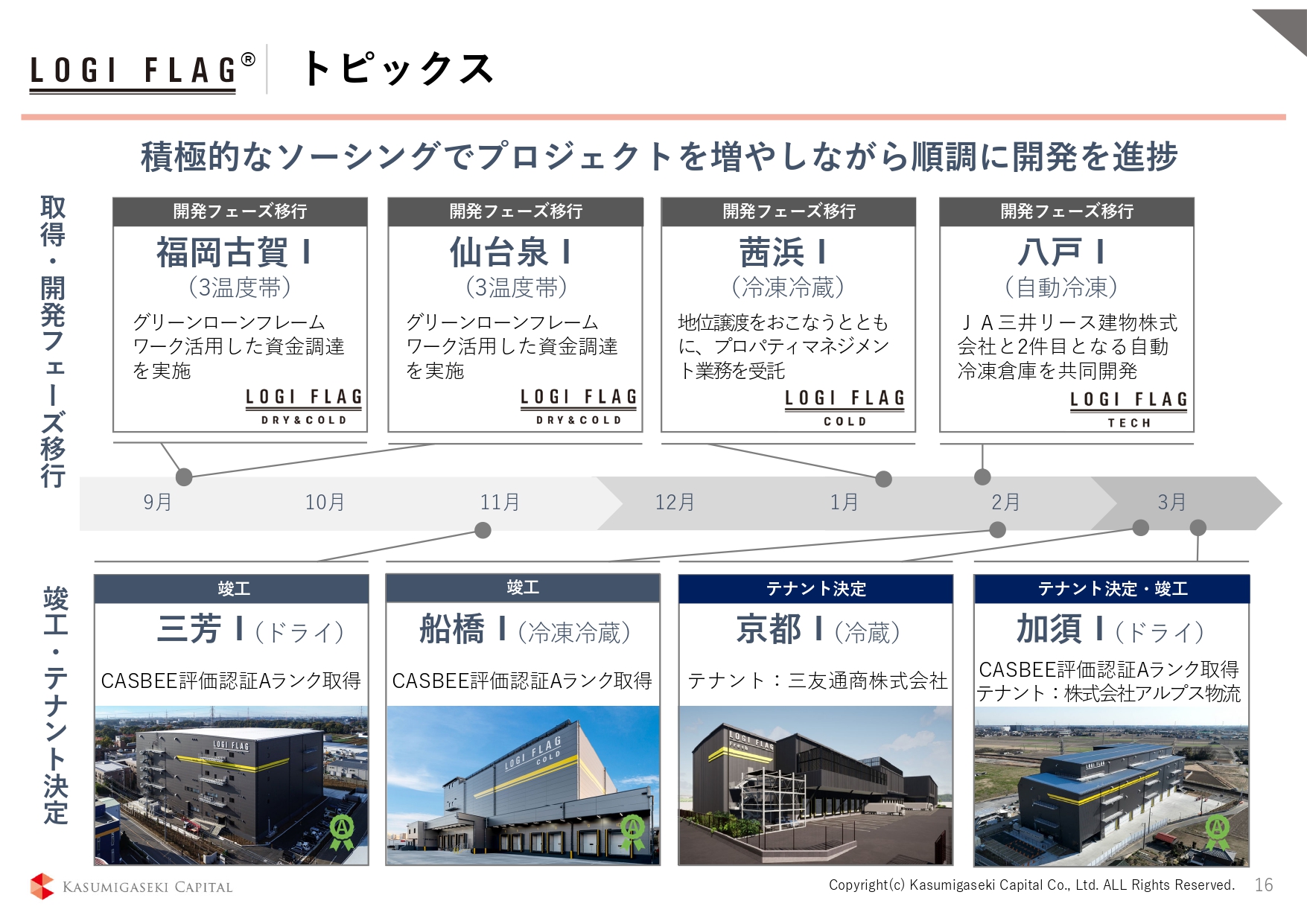

LOGI FLAG|トピックス

直近の6ヶ月にどのようなイベントがあったのかを、時系列で示しています。スライドには開発フェーズに移行した物件、竣工した物件、テナントが決定した物件などを記載しています。ここでご注目いただきたいものは2点あります。

1点目は、2月に開発フェーズに移行した青森県八戸市の物件です。我々は冷凍冷蔵倉庫のデベロッパーとして、年間供給面積ではトップランナーだと自負しています。そこから、さらに1歩進んだ取り組みとして自動冷凍倉庫の開発を進めています。

自動冷凍倉庫の第1弾は、前期の決算説明会でお伝えした埼玉県所沢エリアの物件になりますが、こちらはその第2弾です。DXや省人化が求められている倉庫業界において、自動冷凍倉庫はその1つの解答であり、我々はそれを日本全国でシリーズ化させていきます。

第1弾の所沢エリアは、大消費地に近いエリアで高回転型の倉庫としての役割を担います。一方、第2弾の八戸市はすでにテナントも確保しており、大消費地に近くなくとも、保管型としての自動冷凍倉庫が機能することを示すことができた物件です。

高回転型と保管型の組み合わせこそが荷主さまが求めるものであり、その需要に応えるべく、我々は自動化という武器を備えて全国展開していきます。

2点目は、3月にテナントが決定した京都の冷蔵倉庫です。前期の決算説明会でお伝えしましたが、約半年前に千葉県市川市で、我々が開発した冷凍冷蔵倉庫が初めて竣工し、その竣工前にテナントが決まりました。

それに続き、京都の冷蔵倉庫も竣工前にテナントが決まっています。我々が企画する冷凍冷蔵倉庫が、ロケーションやスペックを含めて、いかにマーケットの需要と合致しているかを示す出来事だと考えています。

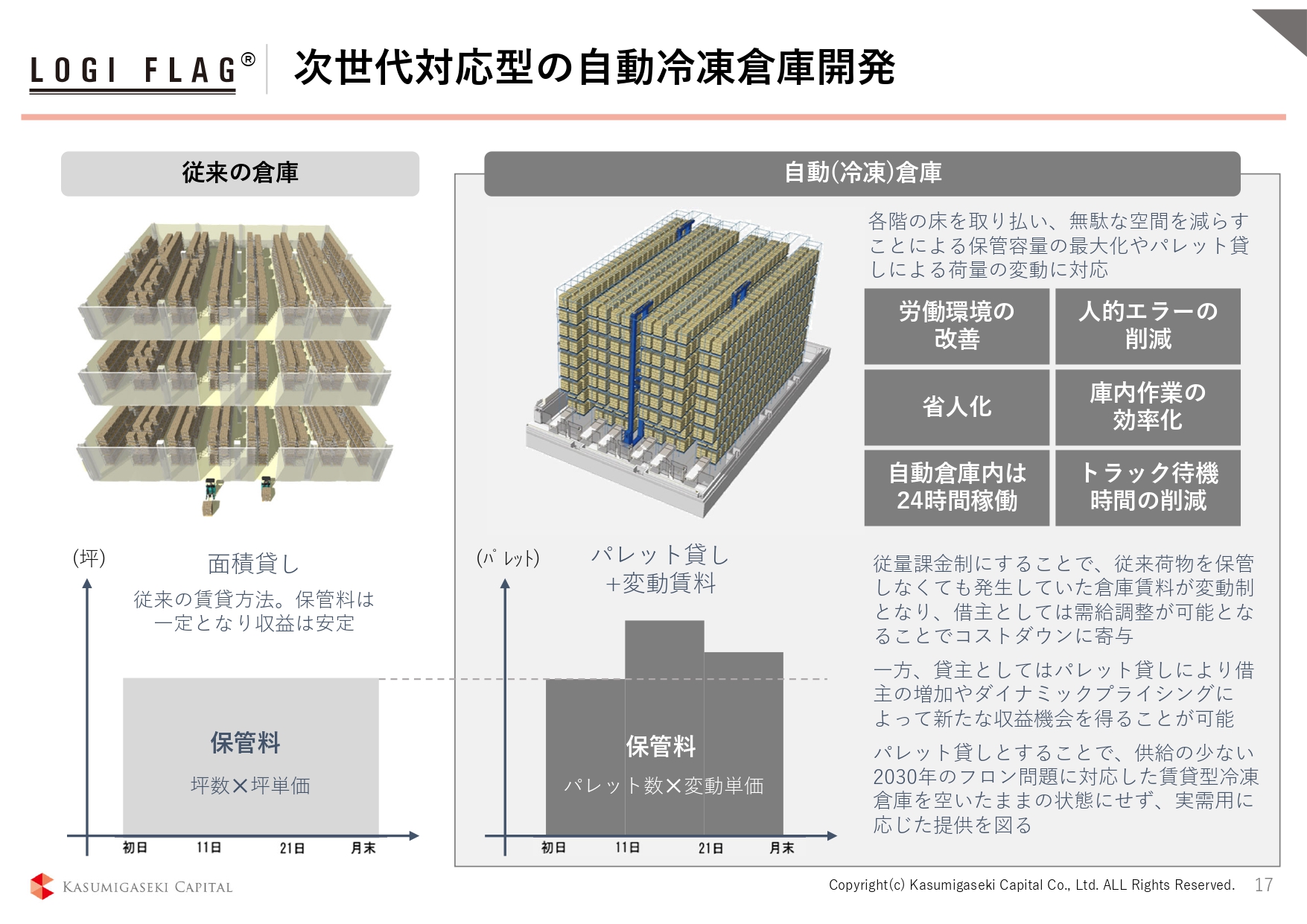

LOGI FLAG|次世代対応型の自動冷凍倉庫開発

自動冷凍倉庫の特徴です。詳細は割愛しますが、どのようなメリットがあるのかをスライドの右側にまとめています。

労働環境の改善、省人化に伴う人件費の削減、24時間稼働、人的エラーの削減、庫内作業の効率化、トラック待機時間の削減など、挙げきれないほどのメリットがあります。また、保管効率の向上という物理的なメリットもあります。

これが我々の作る次世代に対応できる自動冷凍倉庫であり、当社の大きな武器となる倉庫の特徴になります。

LOGI FLAG|プロジェクトパイプライン一覧

物流倉庫のプロジェクトパイプラインの一覧です。2020年6月にスタートした物流事業はまだ3年弱ですが、非開示案件も含めて18件のパイプラインがあり、事業規模は約1,350億円となっています。

これらはホテルと同様に、安定稼働後には長期運用型ファンドに順次移していきます。もちろんその際には、ホテルと同様にしっかりと成功報酬をいただきます。

なぜ我々が5ヶ年の中期経営計画を出そうと思ったのか、また出せると思ったのか、その全貌が少しずつ、みなさまにも見えてきたのではないでしょうか。

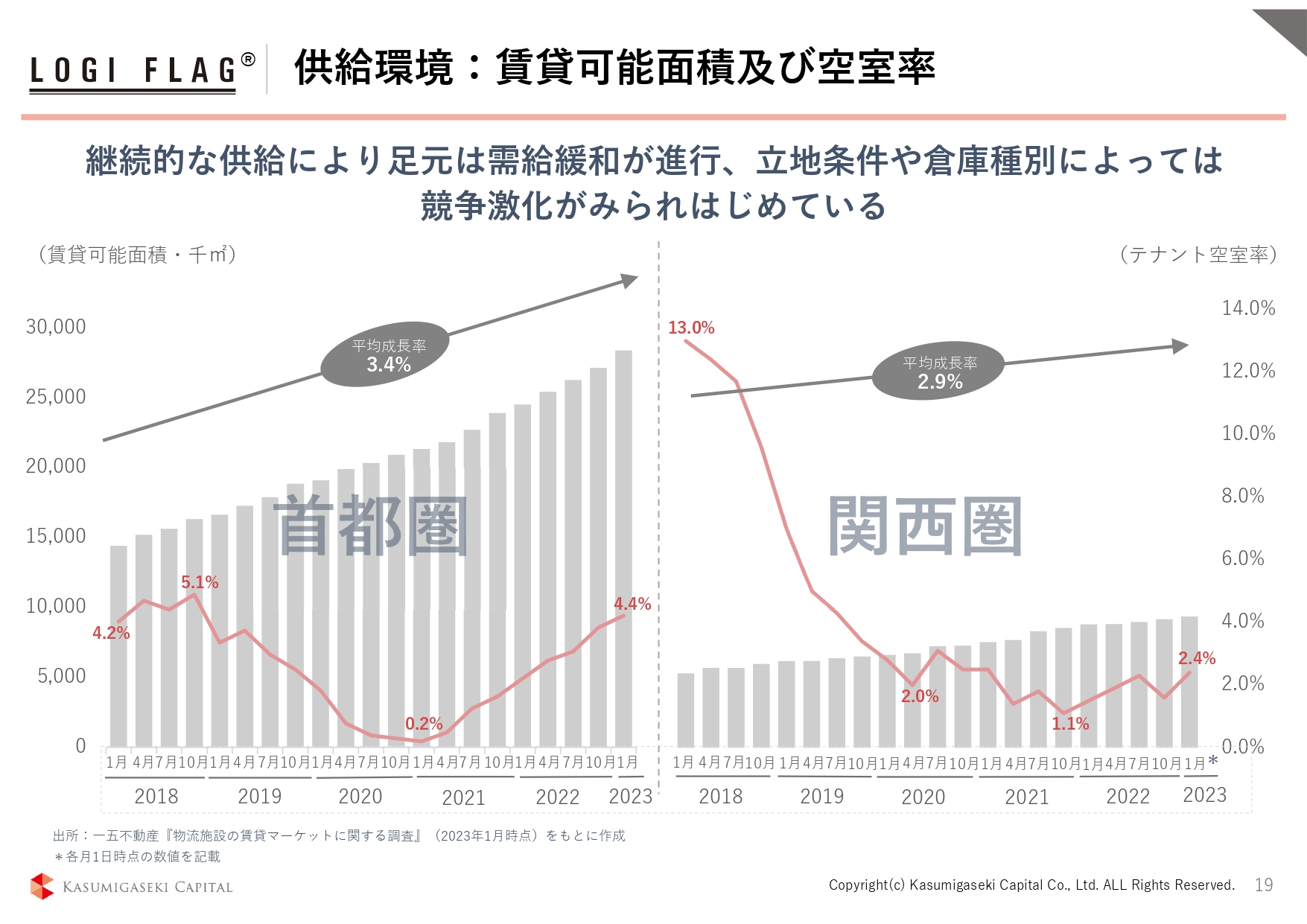

LOGI FLAG|供給環境:賃貸可能面積及び空室率

物流倉庫の賃貸マーケット状況についてです。ご覧のように、2020年頃の空前の空室率の低さに比べ、現在は特に首都圏で空室率が上がってきており、足元は4.4パーセントとなっています。しばらくはこの需給緩和のトレンドが続くと予想しています。

しかしながら、我々は2020年が良すぎただけで、これが正常だと考えています。ロケーション、スペック、賃料がバランスされて、適正なマーケットが作られていく中で目利き力が問われるという、極めて普通のマーケットになるだけだと考えています。

さらに忘れてはいけないのが、ここで表示している数字は冷凍冷蔵倉庫ではなく、ドライ型倉庫の空室率を表したものであることです。我々の主力商品はあくまで冷凍冷蔵倉庫と自動冷凍倉庫です。冷凍倉庫の供給量は極めて少ない一方で、需要は旺盛です。

また、間近に迫った2030年のフロンガス規制問題もあります。したがって、冷凍倉庫の賃貸マーケットに関しては、今後もデベロッパーにとって追い風が続くと予想しています。

FAV HOTEL|ターゲットおよび事業スキーム

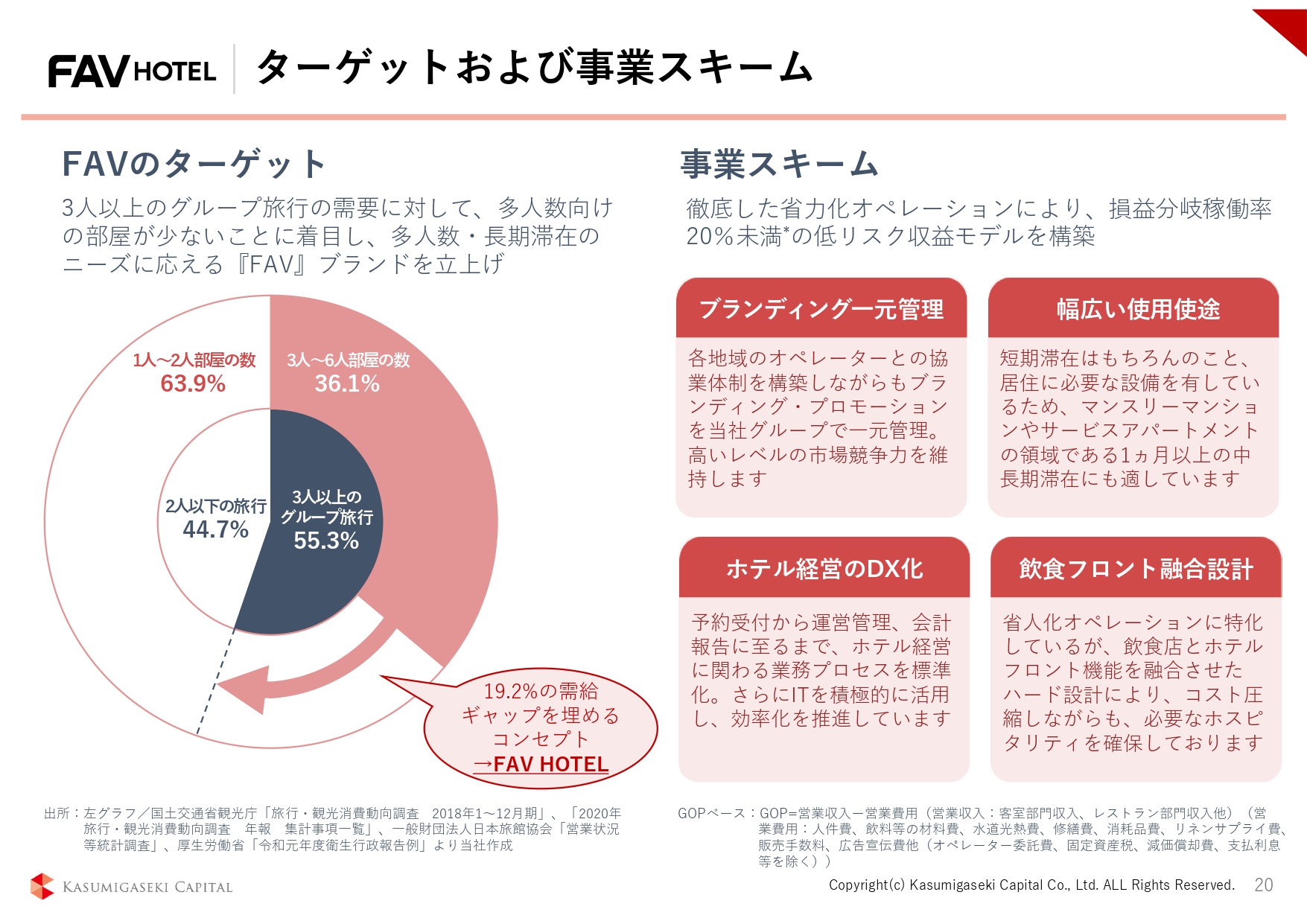

ホテル事業について簡単にお話しします。「FAV HOTEL」のコンセプトは「広くて、安くて、カッコいい」多人数向けホテルです。なぜ多人数向けなのかの理由はシンプルで、グループステイの需要に対してホテルが不足しており、需給ギャップが大きいためです。

そこで「FAV HOTEL」では、35平方メートルくらいの部屋をメインにし、4人で宿泊してもスーツケースを広げられるような、ゆったりとした設計にしています。

また、広くても、宿泊単価は低く抑えることができています。その理由は、徹底した省人化オペレーションを実現できているためです。

「FAV HOTEL」は20パーセント未満の稼働率で損益分岐点を超えます。通常のホテルの損益分岐点は40パーセント以上と言われているのに対し、「FAV HOTEL」はその半分以下の稼働率で運営できることになります。

つまり、省人化、DX化によって宿泊単価を抑えることが可能で、2020年以降のコロナ禍でも、すべての「FAV HOTEL」で黒字運営を実現できました。

FAV HOTEL|トピックス

この半年間に開業した4件の「FAV HOTEL」をご紹介します。そのうちの2件は、東京都の西日暮里と両国で開業しました。

すべて自信作ですが、個人的には西日暮里が秀逸だと思っています。従来型のゆったりしたサイズとは異なるコンパクトな設計でありながら、多人数向けの間取りを実現しています。都市型「FAV HOTEL」とも言える「FAV HOTEL」の新たなかたちであり、さらなる可能性を見出すことができた物件です。ぜひ、みなさまにもご覧いただきたいと思っています。

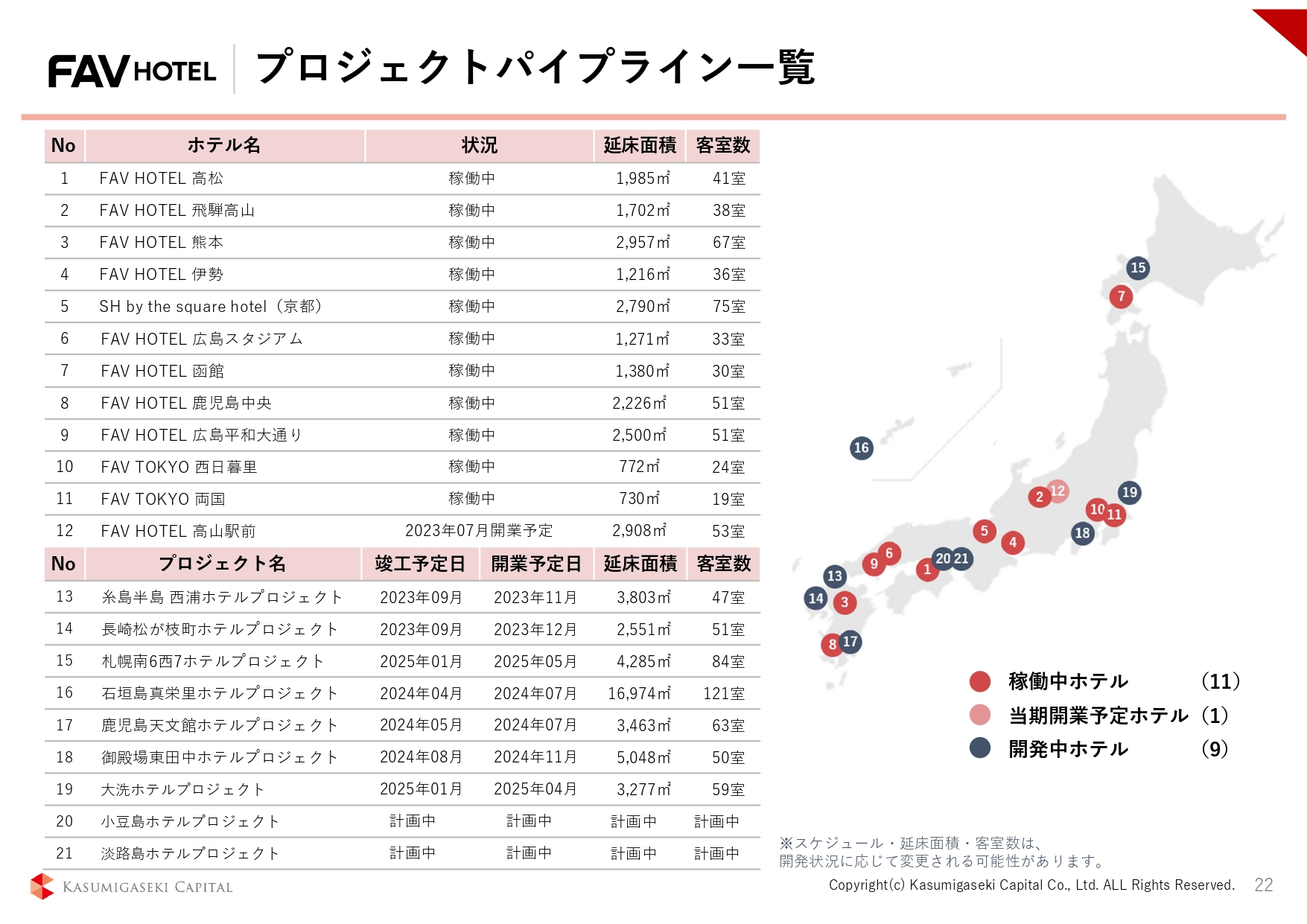

FAV HOTEL|プロジェクトパイプライン一覧

現時点での「FAV HOTEL」のパイプライン一覧を記載しています。日本全国で21件、事業規模にして約500億円あります。「FAV HOTEL」ならば、まだまだ展開できると考えています。

FAV HOTEL|計画中/開発中パイプライン

「FAV HOTEL」の一例をご覧ください。先ほど「FAV HOTEL」のコンセプトは「広くて、安くて、カッコいい」だとお伝えしました。

快適さの構成要素として、広くて安いだけではなく、カッコいいデザインというのも非常に大切な要素として、当社ではとても大事にしています。ぜひご利用いただきたいと思います。ホテル事業のご説明は以上です。

3. ヘルスケア関連施設開発事業:トピックスとパイプライン

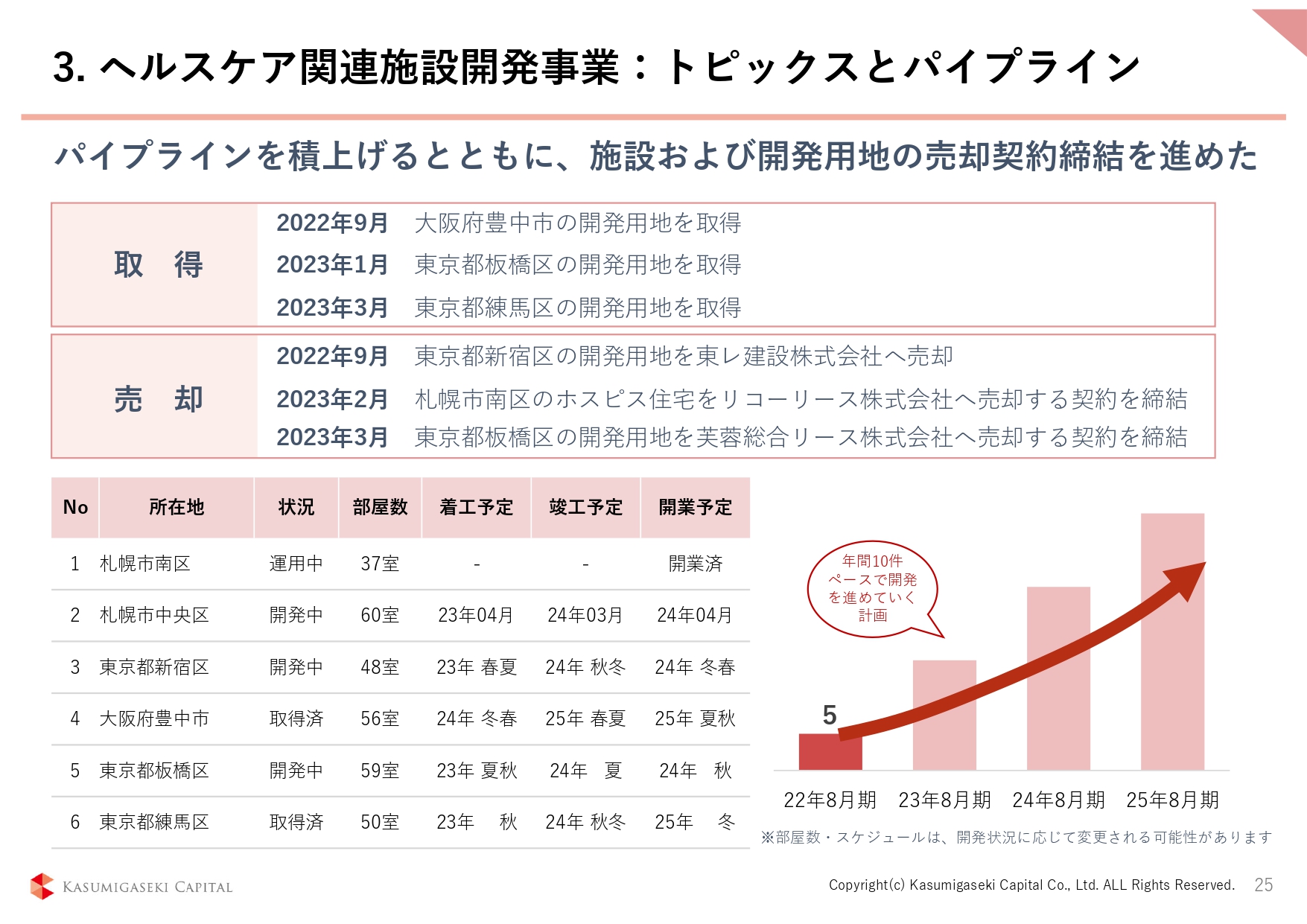

ヘルスケア事業についてご説明します。ヘルスケア領域において、我々はまずホスピス施設の開発から行っています。こちらも当然、「土地を仕込んで半年程度で、開発ファンドに移行して開発する」という我々のビジネスモデルに乗せて進めます。

このヘルスケア事業についても、多くの投資家さまから関心をいただいています。スライド上段に記載のとおり、東レ建設さまに加えて、リコーリースさまや芙蓉総合リースさまなどの大手リース会社も、我々のヘルスケア事業に賛同してくださり、開発ファンドの投資家となっていただくことが決まっています。

スライド下段には物件リストを記載しています。ヘルスケア事業は昨年始動し、すでに6件のホスピス用地を仕込みました。しかし、まだ6件です。これら6件を仕込んでいく中で、どのようなエリア、土地、プランが最適なのかを検証し、多くの知見をためることができました。

開発ファンドの組成にあたっても、投資家の方を順調に募ることができており、それと同時に物件の最適解についても知見を高められました。ですので、今後は仕込みを加速させようと思っています。

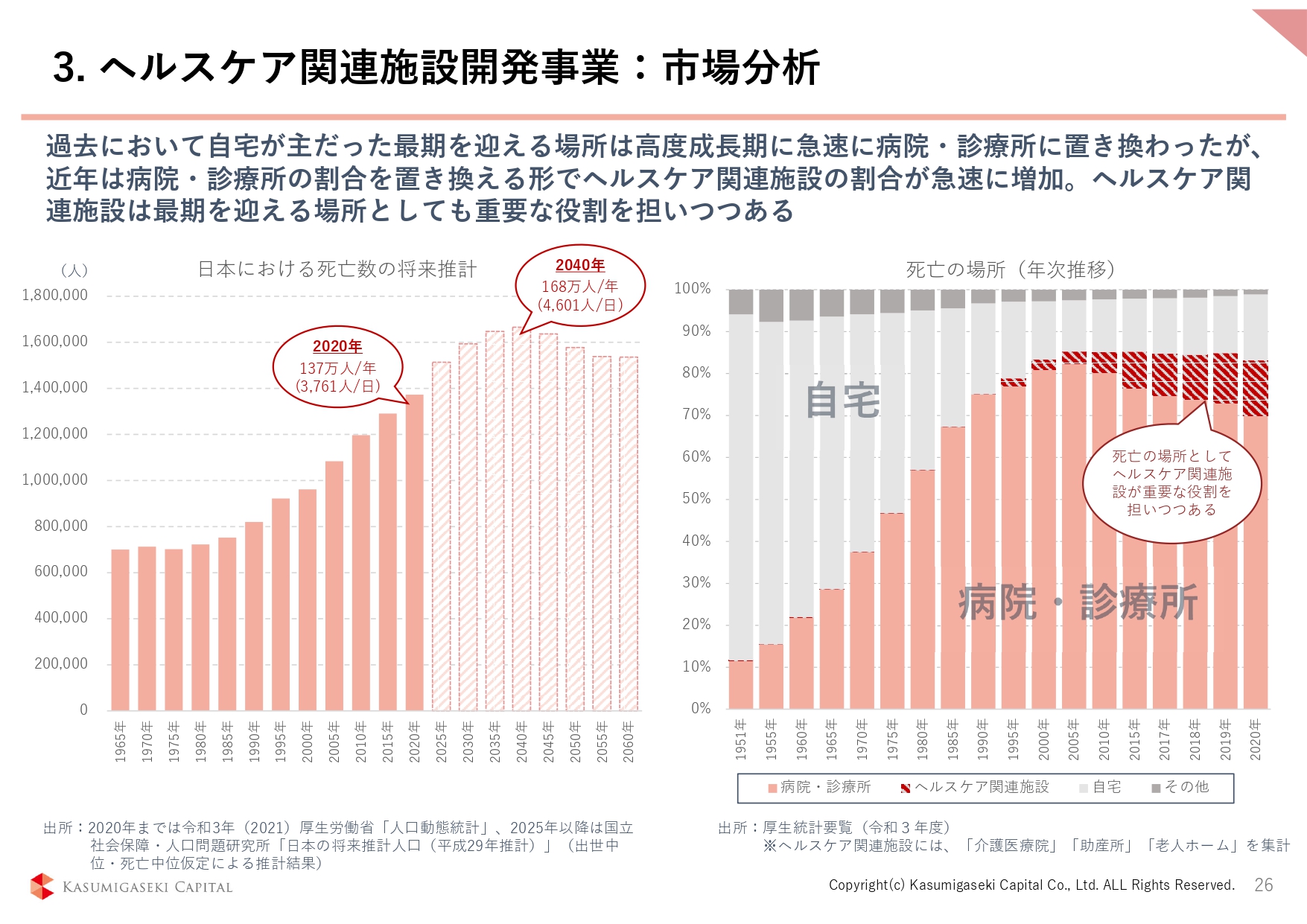

3. ヘルスケア関連施設開発事業:市場分析

ヘルスケア関連施設開発事業の市場分析です。みなさまも感じられているとおり、マーケットは拡大し、ホスピスの需要も拡大していきます。しかし、拡大する需要に対し、供給が追いついていないため、我々が供給することにしました。

4.ファンド事業:レジデンスファンド

三井物産さまの子会社である、三井物産デジタル・アセットマネジメントさまと一緒に進めているファンド事業についてです。従来からお話ししているとおり、我々が目指しているのは、J-REITに代わる不動産の小口化商品の組成です。

ブロックチェーンを活用したデジタル証券を発行し、個人の方々向けに不動産小口商品を提供したいと考えています。この実現に向けて、三井物産デジタル・アセットマネジメントさまと商品設計や販売計画を進めているところです。

ファンド事業の全貌や未来像などは、しかるべきタイミングでみなさまへ正式に発表させていただきますので、ご期待いただければと思います。

5. 海外投資:重点エリア

その他の事業として、海外事業について簡単にご説明します。2020年以降はコロナ禍もあり、実質的には活動できていなかった海外事業を再開させようと思っています。間違いなく経済発展するエリアでビジネスチャンスをつかみに行くことは、ビジネスパーソンとして当然の行動だと我々は考えています。

現時点では、タイとインドネシアに現地法人を置いてビジネスの機会を探っていますが、それら2ヶ国に限定することなく、我々が活躍できるチャンスを積極的に狙っていこうと思います。

2023年8月期 中期経営計画進捗

総括として、中期経営計画に即して、あらためて我々の現在地点についてまとめます。物流、ホテル、ヘルスケアのいずれの分野でも、確実に事業が拡大しています。

物流事業では、パイプラインの拡充だけではなく、自動冷凍倉庫という革新的な武器を備え、質・量ともに競争優位性を高めることができています。また、ホテル事業では、コロナ禍でさえ戦える「FAV HOTEL」の強さを証明できました。その結果、長期運用型ファンドを組成でき、成功報酬を得られるステージまで来ました。そして、ヘルスケア事業では、開発ファンドの投資家に目処がついたこともあり、用地の仕入れを加速できる状態になりました。

これらの結果として、当社の上期決算は、前期や前々期とは比べものにならないくらいの進捗となっています。また、いずれのアセットタイプでも用地の仕入れ状況は順調であることに加えて、財務体質も健全であり、まだ仕入れの体力も残っています。

中期経営計画の達成に向けて、日増しに自信が高まっていますが、油断することなく、もっと貪欲に事業を進めていこうと思っています。

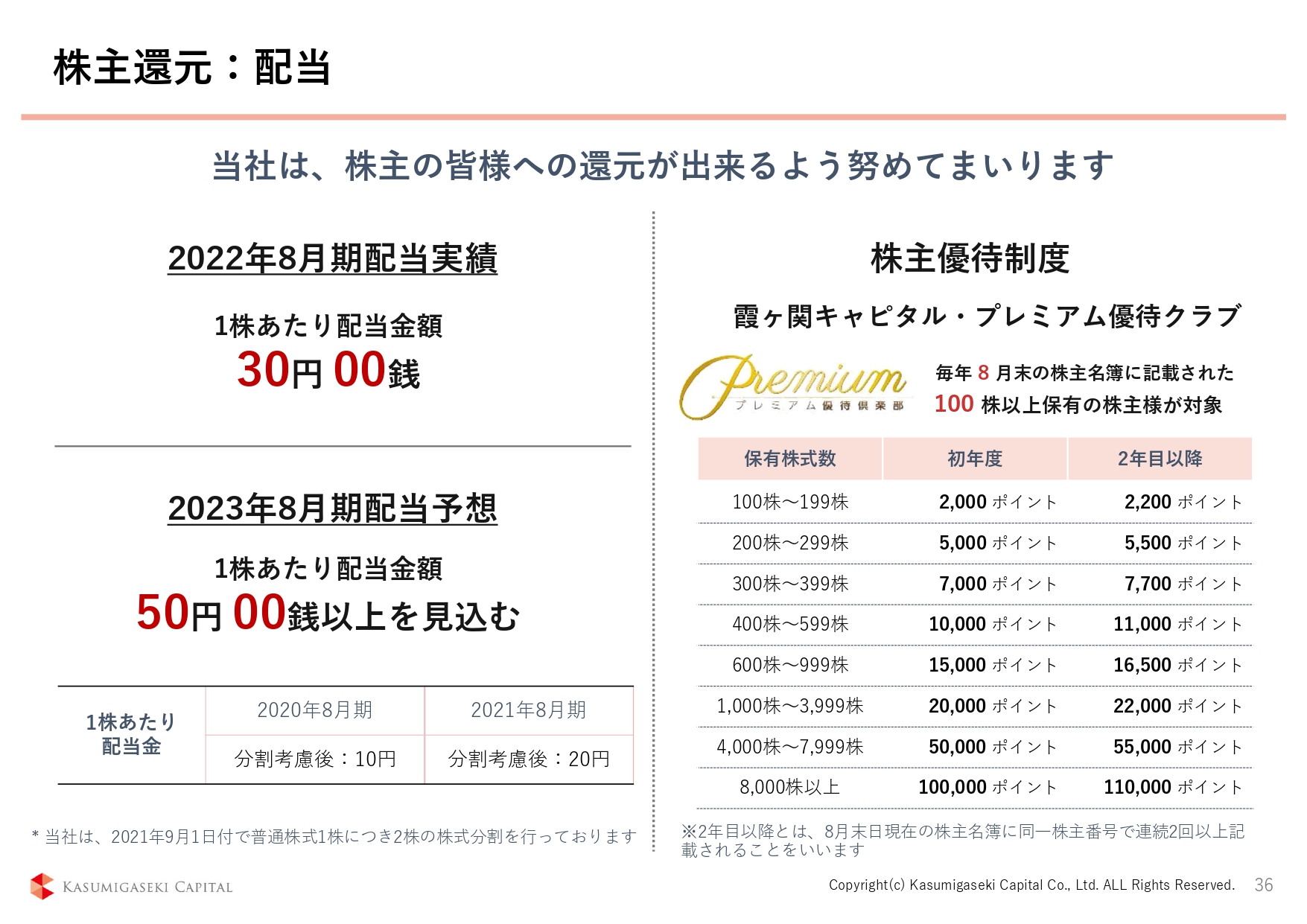

株主還元:配当

株主還元についてです。前期は1株あたり30円を配当させていただきました。今期は50円以上の配当を予定しています。しっかりと還元しながら、成長資金も留保するバランスをキープし続けたいと思います。

以上が第2四半期の決算説明となります。

河本氏からのご挨拶

最後にひとこと付け加えさせてください。少し生意気を言いますが、当社のようなスピード感でこれほど多岐にわたるビジネスを展開できている不動産会社を私は知りません。当社の社員がどのくらい優秀か、おわかりいただけるかと思います。

当社はまだグロース市場にいますが、プライム市場への形式要件が整っている現在、グロース市場にとどまっているつもりはありません。自慢の優秀な社員と一緒にしっかりと結果を出し、プライム市場への移行を進めたいと思っています。

そのような当社を、引き続きご支援いただけますようお願いいたします。本日はご清聴いただき、ありがとうございました。

新着ログ

「不動産業」のログ