スマートバリュー、営業損益は上期業績予想を上回り着地 MRRの積み上げにより通期黒字化を目指す

決算概要 / サマリー

決算概要です。上期の営業損益の予想は1億6,500万円でしたが、結果的には1億5,800万円の赤字と若干上振れしています。全体的には計画どおりで、順調に推移している認識です。

当社は、デジタルガバメント、モビリティ・サービスという既存の2つのセグメントで、SaaSモデルのクラウドサービスを基盤としながらサービスを提供しています。通期の受注はそれぞれ順調です。

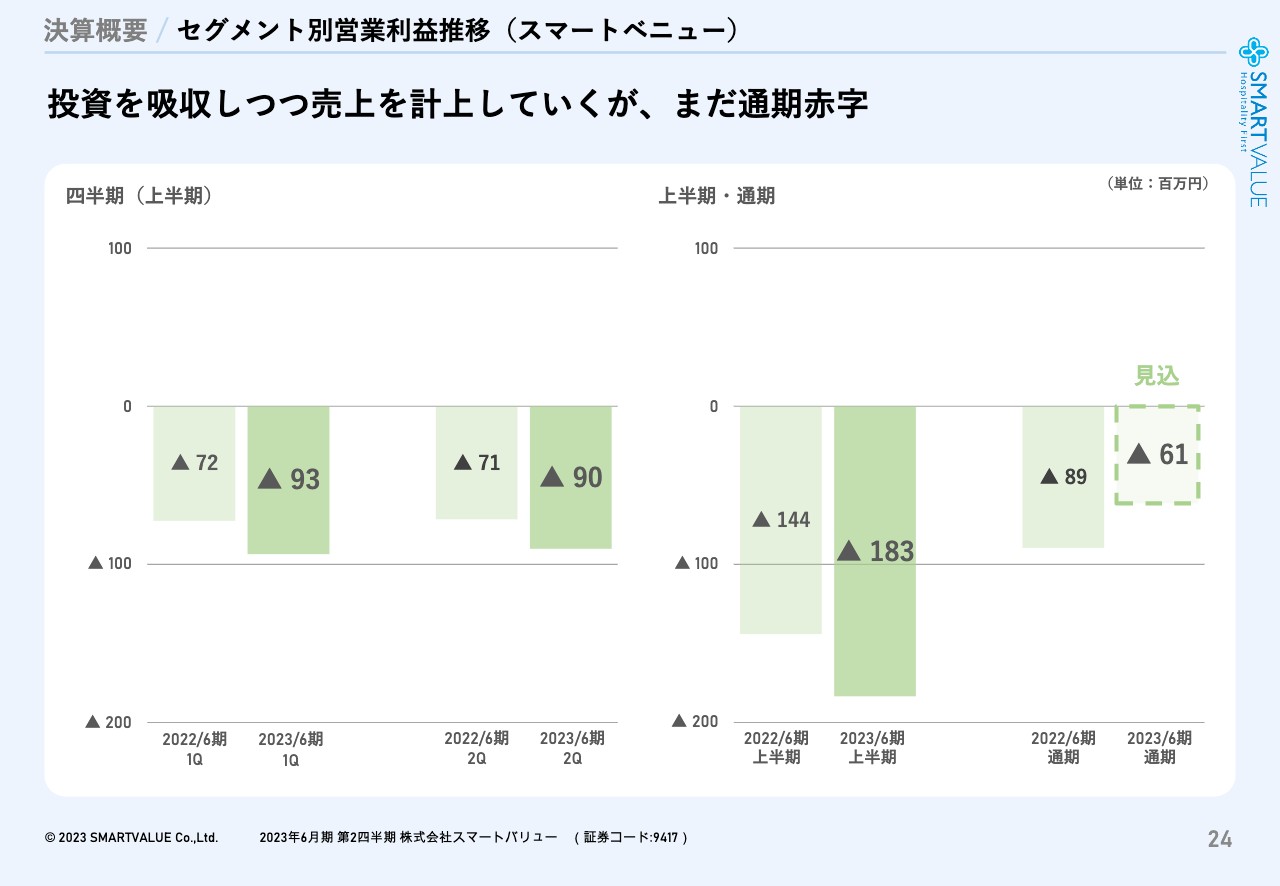

2022年から新たに、子会社のOne Bright KOBEとストークスの2社をまとめてスマートベニューというセグメントを開設しました。日本国際博覧会が始まる2025年春に開設される民設アリーナの運用を担うことになっているため、それに向けて大きな事業収益を獲得できるよう準備をしているところです。準備そのものは順調ですが、これから育てていくタイミングであり、投資が先行して赤字になっているため、通期黒字化に向けてバランスを取りながら進めているところです。

既存のクラウドサービスにおける月次経常収益、つまり月額の固定収入は前年同期比110パーセントで純増しています。行政デジタル化における市場の拡大に向け、アライアンスの連携やエコシステムの構築などを急いで進めています。

モビリティ・サービスについては、上期は初期の構築案件が若干想定を下回っているものの受注獲得は進んでいるため、通期では順調だと考えています。

決算概要 / サマリー

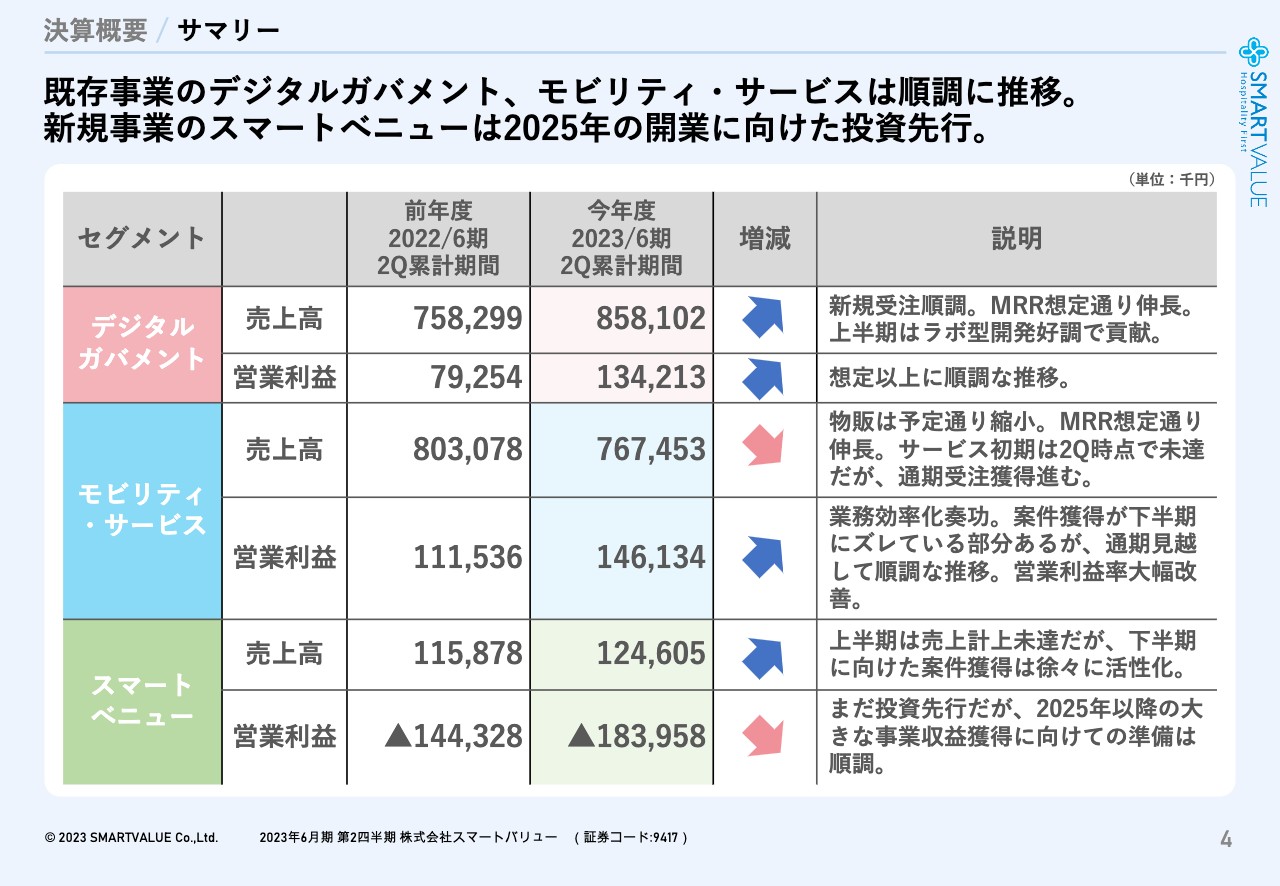

事業セグメントのサマリーです。行政デジタル化を担うデジタルガバメントの売上高は8億5,810万2,000円で、前年同期比1億円程度の増収と非常に好調です。営業利益も1億3,421万3,000円で、営業利益率が改善し、想定以上に順調な推移となっています。ラボ型開発というかたちで民間や自治体向けの開発をしている札幌のノースディテールという子会社も非常に好調です。

モビリティ・サービスの売上高は7億6,745万3,000円で、前年同期比で減収となっています。こちらは私たちの祖業でもある自動車関連物販の縮小の影響ですが、計画としては予想どおりです。

一方で、業務効率の奏功等を含め営業利益率が大幅に改善し、営業利益は1億4,613万4,000円で大幅な増益となっています。上期にもう少し案件を獲得したかったのですが、通期では大きな改善が見られるため順調に推移している認識です。

2022年に新設したスマートベニューはまだ準備段階ですが、案件獲得が進んでいます。実際は上期の営業受注獲得が少し下振れ、赤字が想定より少し大きくなり1億8,395万8,000円となりました。

全体としては少し上振れして着地していますが、スマートベニューでより営業案件が獲得できていればもう少し上振れしていたと思います。下期に向けて改善が進んだため、通期ではしっかり結果を出していきます。

決算概要 / 2023年6月期 事業計画基本方針に対する進捗

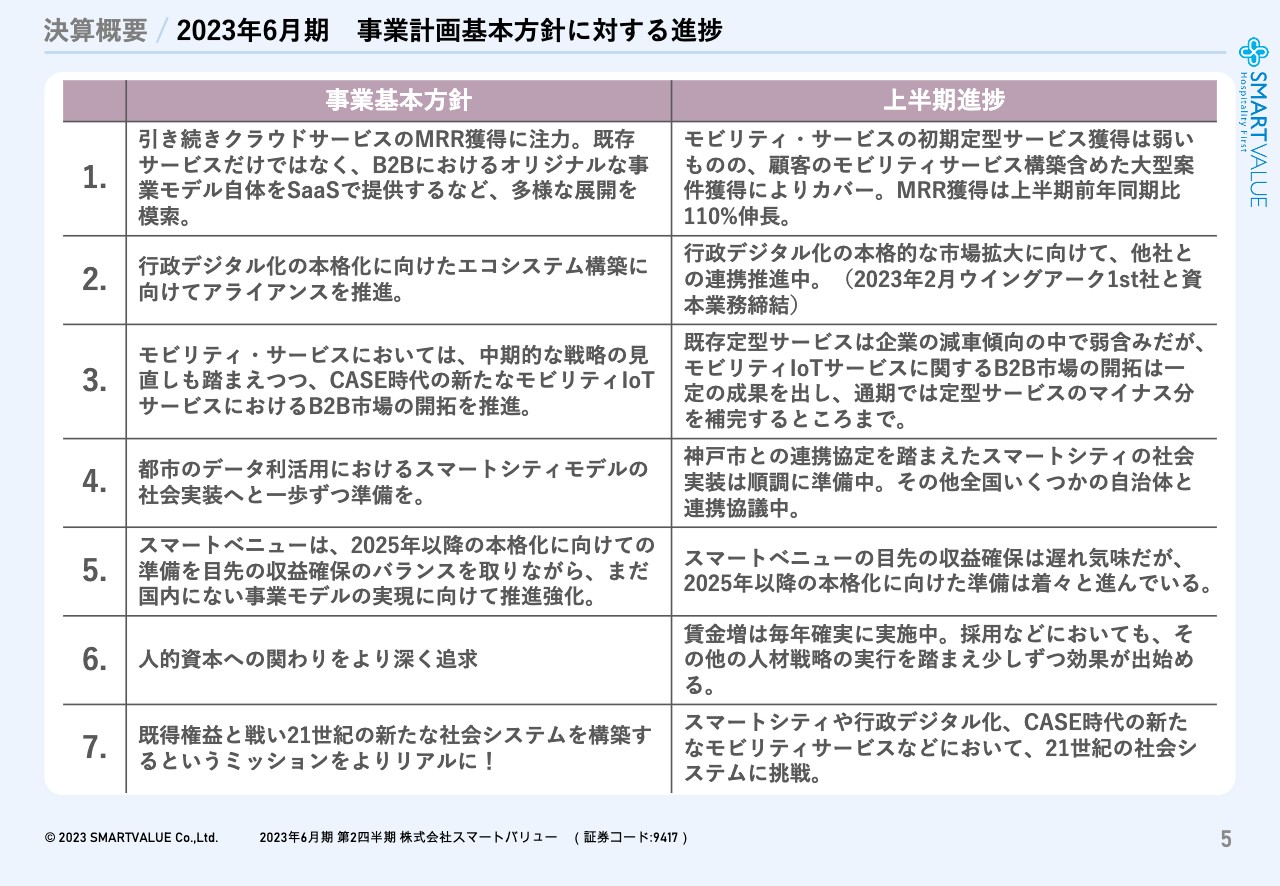

期初に掲げた2023年6月期の事業計画の基本方針7つについて、上期における進捗状況をご紹介します。

1つ目は、私たちの事業の根幹になっているクラウドサービスでSaaSのMRR獲得に注力していきます。先ほどお伝えしたように前年同期比110パーセントの伸長と着実に上積みができていると考えています。

2つ目に、行政デジタル化の本格化に向けたエコシステムの構築とアライアンスの推進もしっかり行っていきたいと考えています。行政デジタル化という極めて大きな市場が動こうとしていますが、私たちは各社で専門的な領域が異なるため、これまでは公募調達のようなかたちでサービスを提供してきました。それによりこの大きな流れの中でどうしてもぶつ切りになってしまう面もあったため、他社とのアライアンスなどにより一気通貫でサービスを提供できるモデルの構築が必要だと考えています。

既存の大手SIベンダーが何十年もかけて構築・運営してきた行政の情報システムを、今の新しいテクノロジーで効率化し、コストダウンや住民の利便性向上、職員の疲弊を抑えることが可能になります。マイナンバーをはじめとする政府のプラットフォームをしっかり活用しながら、行政デジタル化サービスを全国の地方自治体に提供していきます。

何社かとご一緒しましょうということになりました。1つはウイングアーク1stと資本業務提携し、現在非常にうまく進んでいます。さらにソフトバンクと香川県三豊市で連携協定を締結しました。このように特定の自治体をフィールドとし、1つの具体的なモデルとして社会実装しながら、あるべきかたちに向けて一歩ずつ進めていくのがこの領域における私たちのアプローチです。

3つ目はモビリティ・サービスで、中期的な戦略の見直しを踏まえつつ、CASEと呼ばれるコネクティッド(C)・自動運転(A)・カーシェアリング(S)・EV・電動化(E)などに取り組んでいきます。自動車産業が始まって100年が経過し、産業そのものが大きく変貌しつつある中で、業界におけるプレイヤーのみなさまに対し、toBのマーケットでIoTを中心に新しいモビリティ・サービスを開拓していく方針です。

これまでは法人の社用車を管理するモデルが大きなマーケットに育つだろうと思っていましたが、コロナ禍の3年で大きく変化し、現在の減車傾向の中で既存のサービスは少し弱いと感じました。そこで新しいモビリティIoTサービスの構築に取り組み、何社かとご一緒して新規案件も獲得しています。こちらは当社の収益だけでなく、自動車産業全体の大きな変革に貢献したいという思いでしっかりと対応していきたいと考えています。

4つ目は、都市のデータ利活用、すなわちスマートシティのモデルの社会実装に向けた準備です。私たちが準備を進めている神戸市は、スマートベニューのセグメントの延長にある事業モデルです。2022年夏に神戸市と連携協定を締結し、テクノロジーを踏まえたイノベーションをまちの中でどのようなデータ軸でもたらすのかといった、スマートシティの社会実装の準備を進めています。

現在は仕様や要件など、エンジニアリングの上流工程を進めているところで、要件をしっかり整理しながら、将来的に全国の自治体と連携していくための協議を進めています。参入障壁が非常に高く、少し時間はかかりますが、確実に大きなマーケットを獲得していけるモデルだと思って進めているところです。

5つ目にスマートベニューは、2025年以降に本格的にサービスの提供が始まります。準備自体は順調ですが、投資ばかりでは収益のバランスが悪くなりますので、しっかりとバランスを取りながら進めていく方針です。現状では収益確保がやや遅れ気味のため、下期に挽回したいと考えています。2025年以降の本格化に向けた準備は着々と進んでいるため、ぜひ期待してもらえたらと思っています。

6つ目の人的資本への関わりは、社会の大きな課題である賃金増や採用などを含めた人材戦略を毎年着実に実行していく中で、少しずつ効果が出始めていると思っています。上期はきわめて離職率が低く、非常に良い状態で組織を運営することができました。さらに足元をしっかりと整備し、この事業の根幹である人的資本についてみなさまと一緒に作り上げていきたいと考えています。

7番目に「既得権益と戦い」と少し激しい言葉を記載していますが、20世紀までの社会インフラではなく、21世紀以降の新たな社会システムを構築していくのが当社のミッションです。これをよりリアルに展開し、スマートシティや行政デジタル化、モビリティの新しいサービス等を含め、21世紀の社会システムに一歩ずつ挑戦しているところです。

決算概要 / 事業セグメント

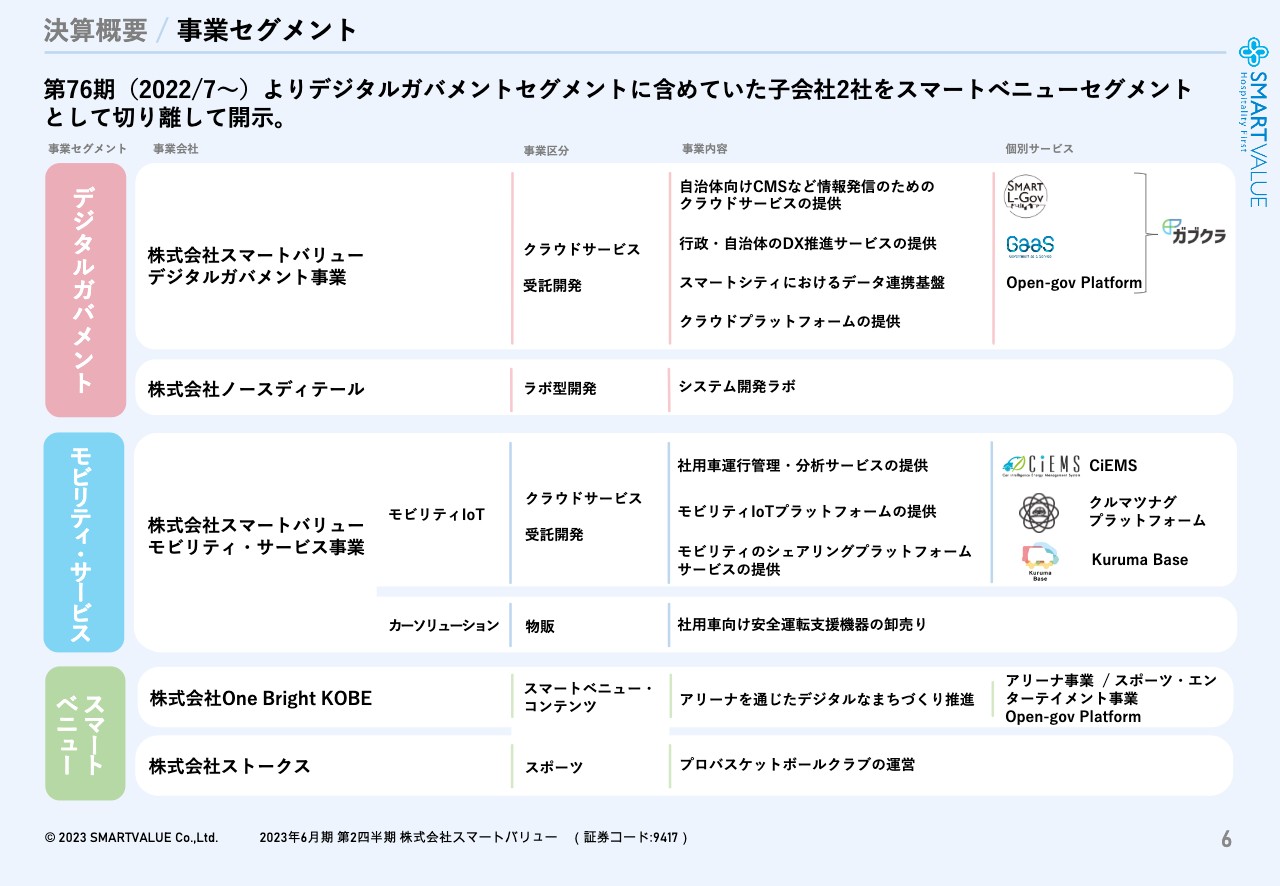

スライドに、デジタルガバメント、モビリティ・サービス、スマートベニューの事業内容と事業展開を整理していますので、ご一読いただければと思います。

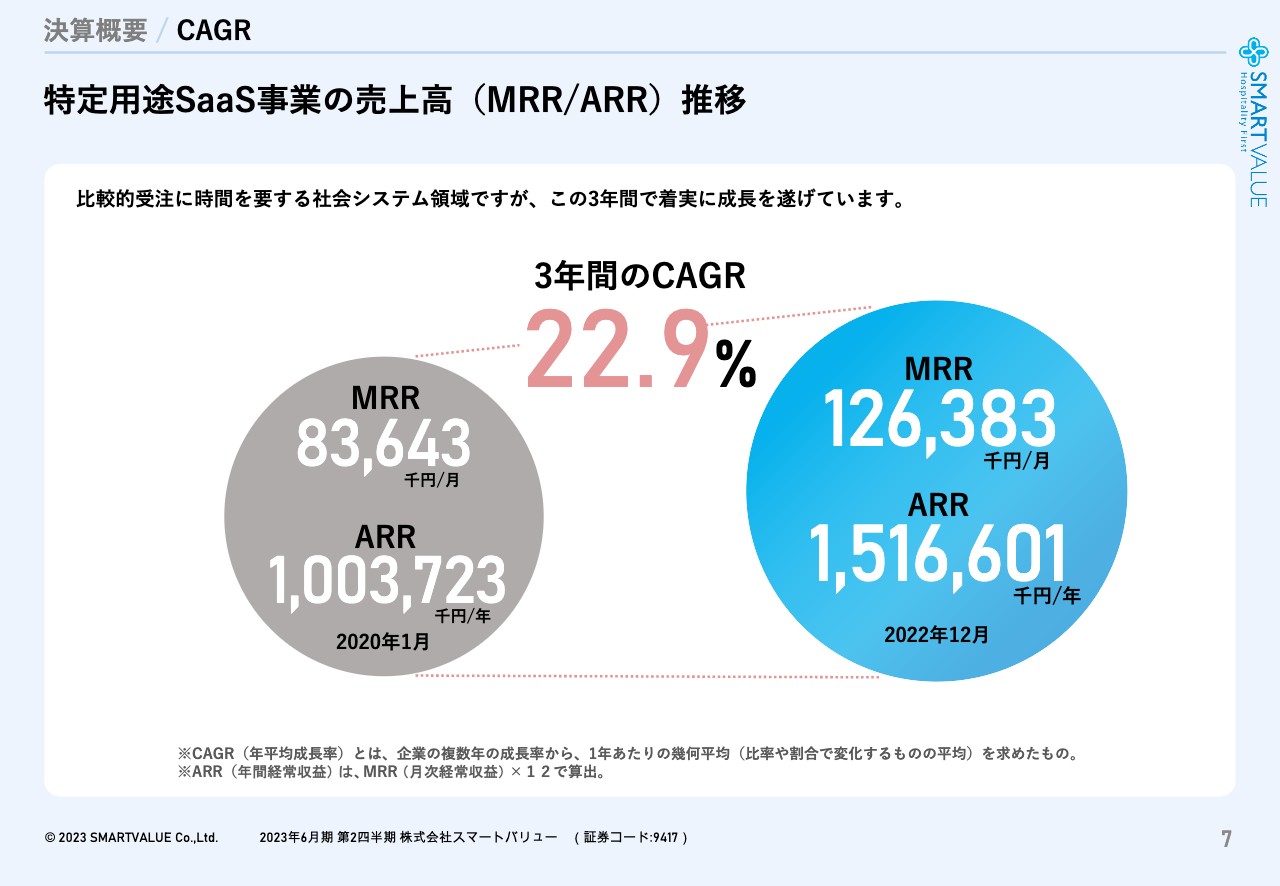

決算概要 / CAGR

私たちの根幹になるSaaS事業・クラウドサービスについては、過去3年間のCAGRが22.9パーセントという成長を遂げています。行政デジタル化も含めた公募調達のような受注プロセスは、受注までに時間を要します。これが参入障壁の高さでもありますが、加速度的に成長するというよりも着実に積み上げるイメージです。

3年前に約10億円だった年間経常収益は今約15億円にまで伸びています。中期経営計画で今後20億円へチャレンジすると謳っているため、そこに向けて着実に成長していきたいと思っています。

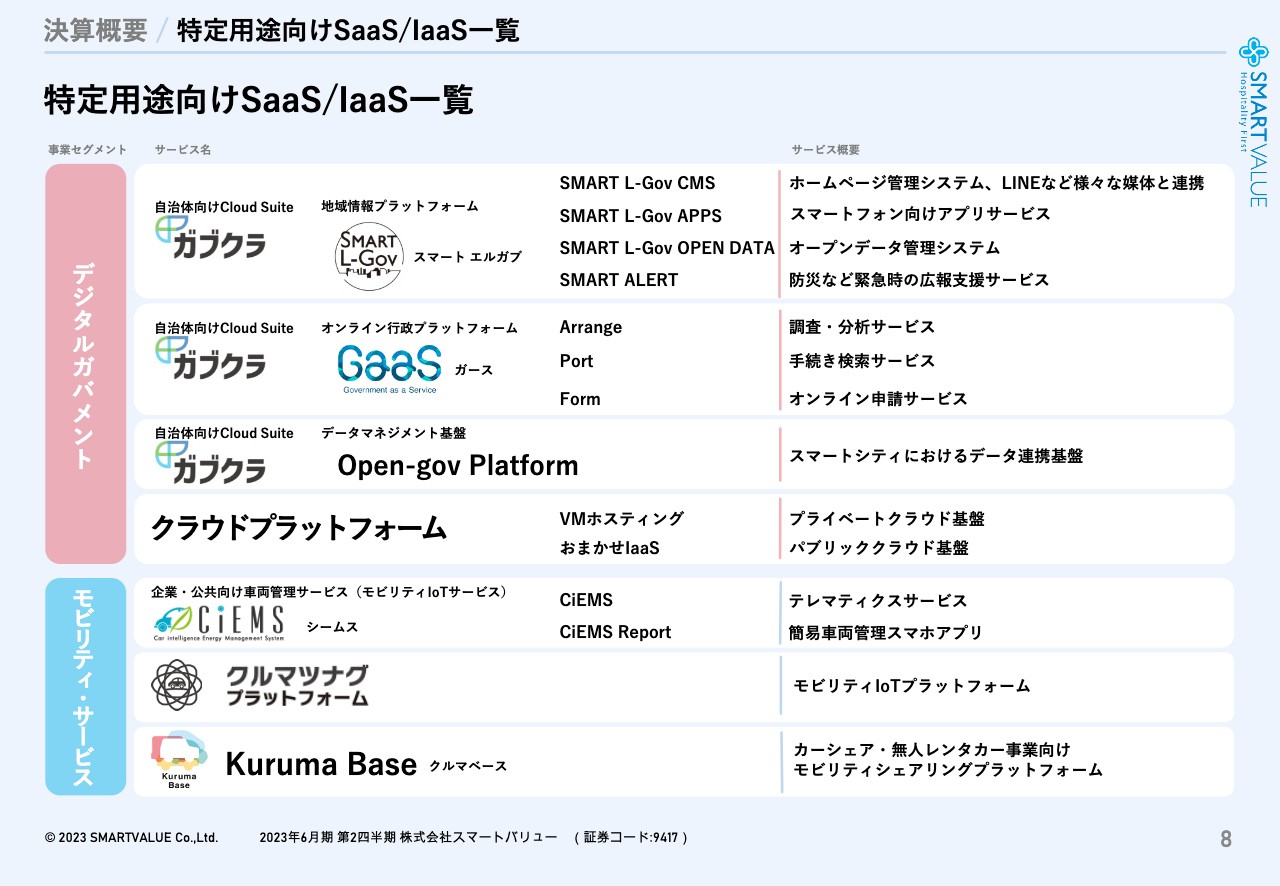

決算概要 / 特定用途向けSaaS/IaaS一覧

SaaS系サービスのデジタルガバメントとモビリティ・サービスの内容です。デジタルガバメントの主力は「SMART L-Gov」で、こちらは全国に1,741ある市区町村にCMSやコンテンツマネジメントシステムをクラウドベースで提供する、ウェブサイトの構築管理システムです。そのほかスマートフォンアプリのプラットフォームサービスやオープンデータ、防災系のサービスなどがあります。

「GaaS」はオンラインの行政プラットフォームです。そのほかデータマネジメントのデータ連携基盤である「Open-gov Platform」や、パブリッククラウドのようなIaaSサービスなどがあります。デジタルガバメントについてはこのようなクラウドサービスの集計です。

モビリティ・サービスの「CiEMS」は、社用車や公用車を中心とした管理システムです。「クルマツナグプラットフォーム」「Kuruma Base」は、自動車をコネクティッドし、そこから取れたデータからソリューションにつなげるプラットフォームサービスです。特に「Kuruma Base」はカーシェアリングや無人レンタカーに特化したアプリケーションを実装しています。

これから大きなマーケットを獲得するため、これらのサービスを進めています。

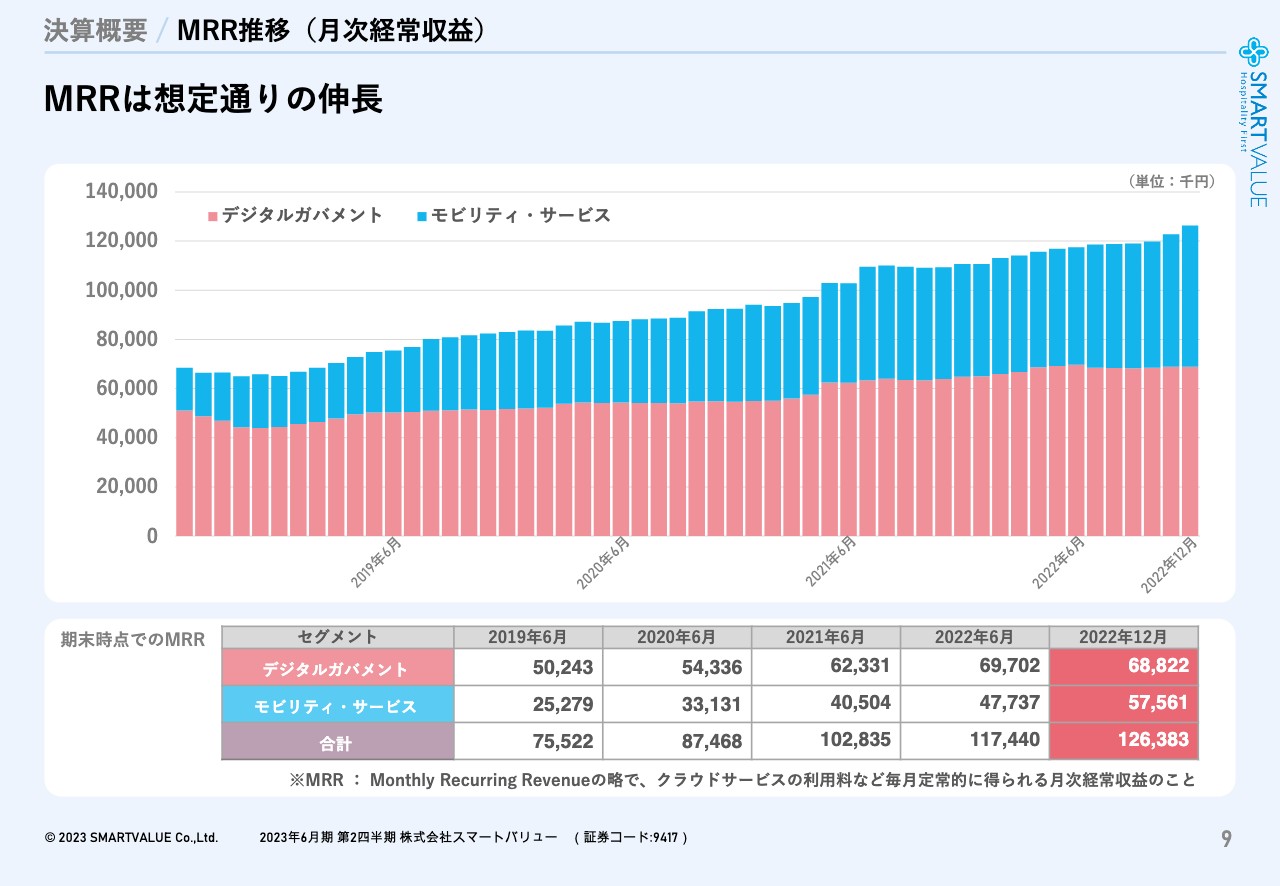

決算概要 / MRR推移(月次経常収益)

クラウドサービスのMRR、月額固定収入の推移です。2022年12月は月間1億2,638万3,000円の固定収入を獲得しています。3年前は7,552万2,000円だったため、MRRは着実に伸びていると考えています。

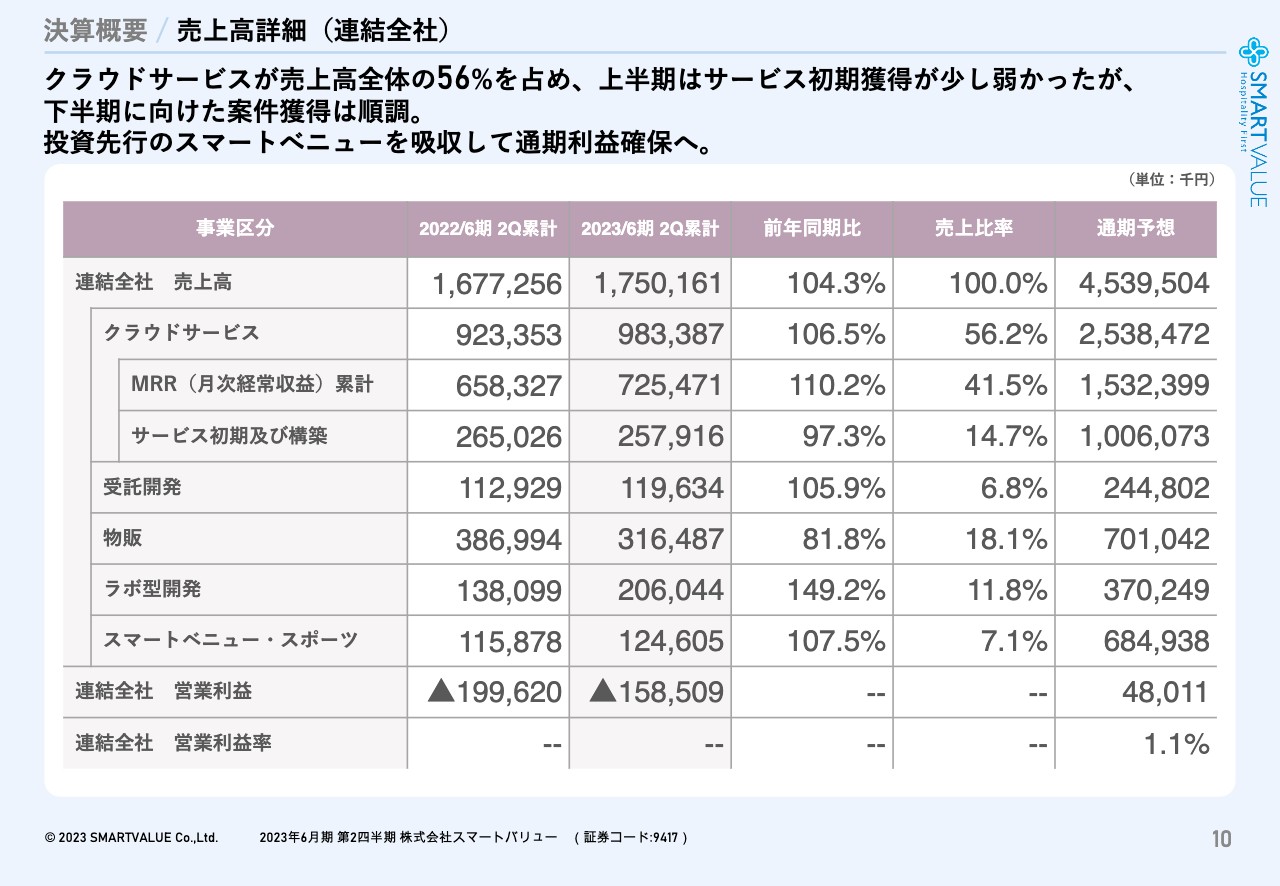

決算概要 / 売上高詳細(連結全社)

上期の売上高についてです。連結全社の売上高は前年同期比104.3パーセントの17億5,016万1,000円となりました。この中でクラウドサービスの売上高は9億8,338万7,000円で、全体の売上高の56パーセントをクラウドサービスが占めています。そのうち7億2,547万1,000円が月額の固定収入で、全売上高の4割は月額の固定収入です。

新規サービスで獲得した初期費用や構築費は2億5,791万6,000円でした。また、受託開発およびラボ型開発についてはスライドのとおりです。モビリティの物販は3億1,648万7,000円で、前年同期比で20パーセントほど縮小しました。スマートベニューについては先ほどお話ししたとおりです。

連結の営業損失について、2022年6月期第2四半期は1億9,962万円でしたが、今期は1億5,850万9,000円となりました。第3四半期の1月、2月、3月は順調に推移しているため、第3四半期は累計で黒字転換し、通期では必ず黒字着地にしたいと思っています。

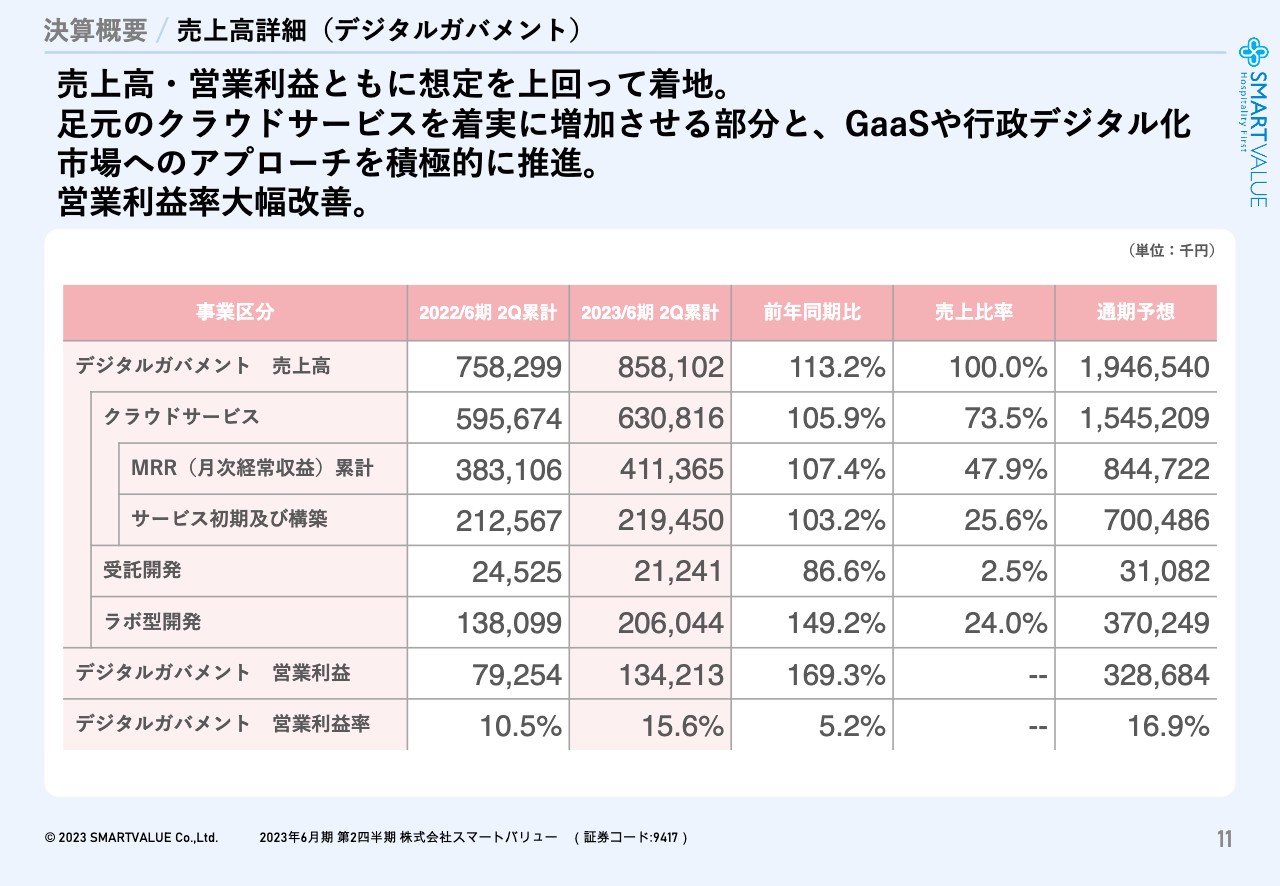

決算概要 / 売上高詳細(デジタルガバメント)

セグメントごとの売上高の詳細です。デジタルガバメントの売上高は前年同期比113.2パーセントの8億5,810万2,000円となりました。その他の数字はスライドをご確認ください。営業利益率が5ポイント程度向上しているように、マネジメントが順調でサービス運用も良いかたちになってきています。今後も継続していきたい考えです。

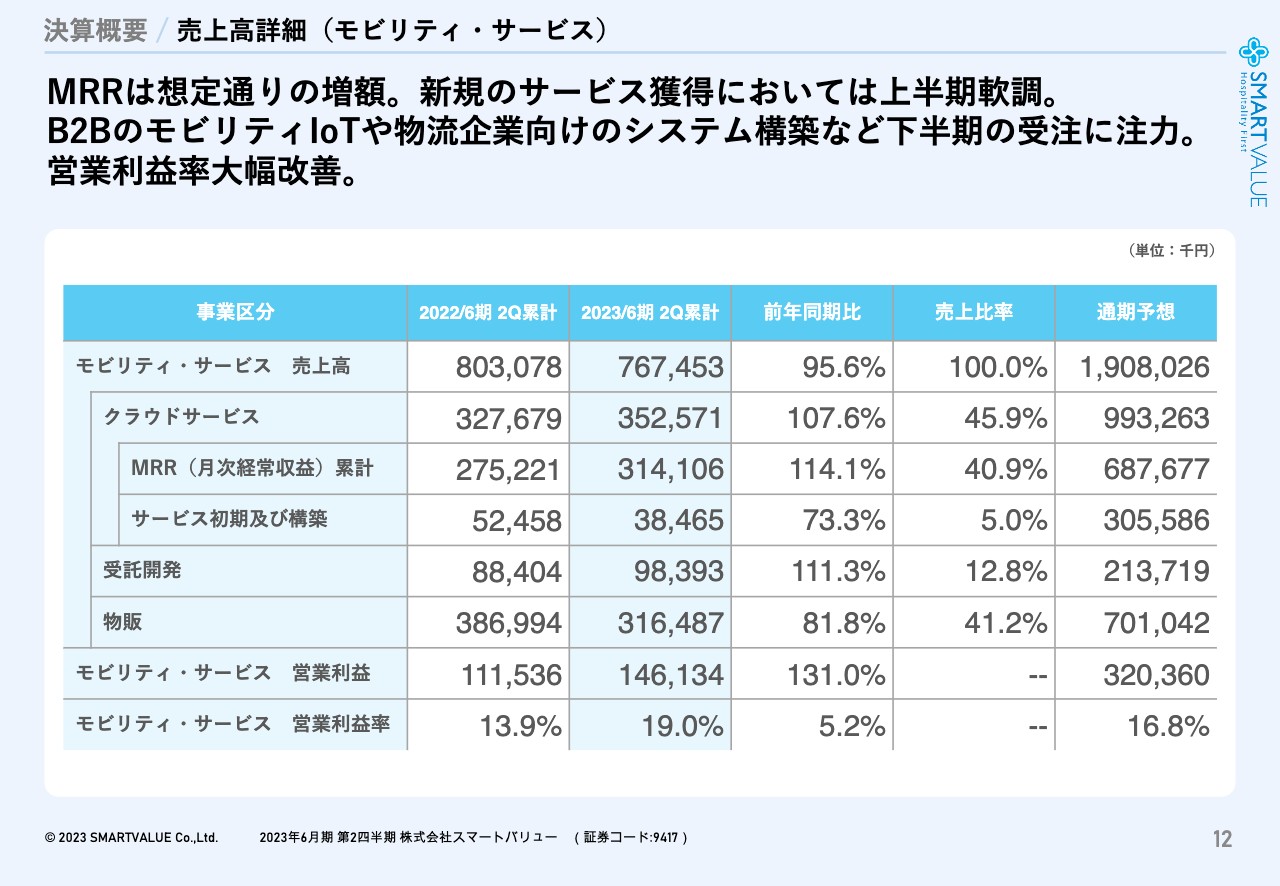

決算概要 / 売上高詳細(モビリティ・サービス)

モビリティ・サービスの売上高は前年同期比95.6パーセントと、物販が大幅に減少した影響が出ています。一方で営業利益率は前年同期比で5ポイント強改善しているため、非常に良い傾向だと考えています。

クラウドサービスの売上高は3億5,257万1,000円です。そのうちMRRは前年同期比114.1パーセントの3億1,410万6,000円と着実に伸びています。一方でサービス初期および構築が2022年上期は5,245万8,000円だったのに対し、3,846万5,000円に留まったことが今期の大きな反省点です。通期予想は3億558万6,000円で、もともと案件を持っていたこともあり下期は受注が増えているため、かなり改善すると考えています。

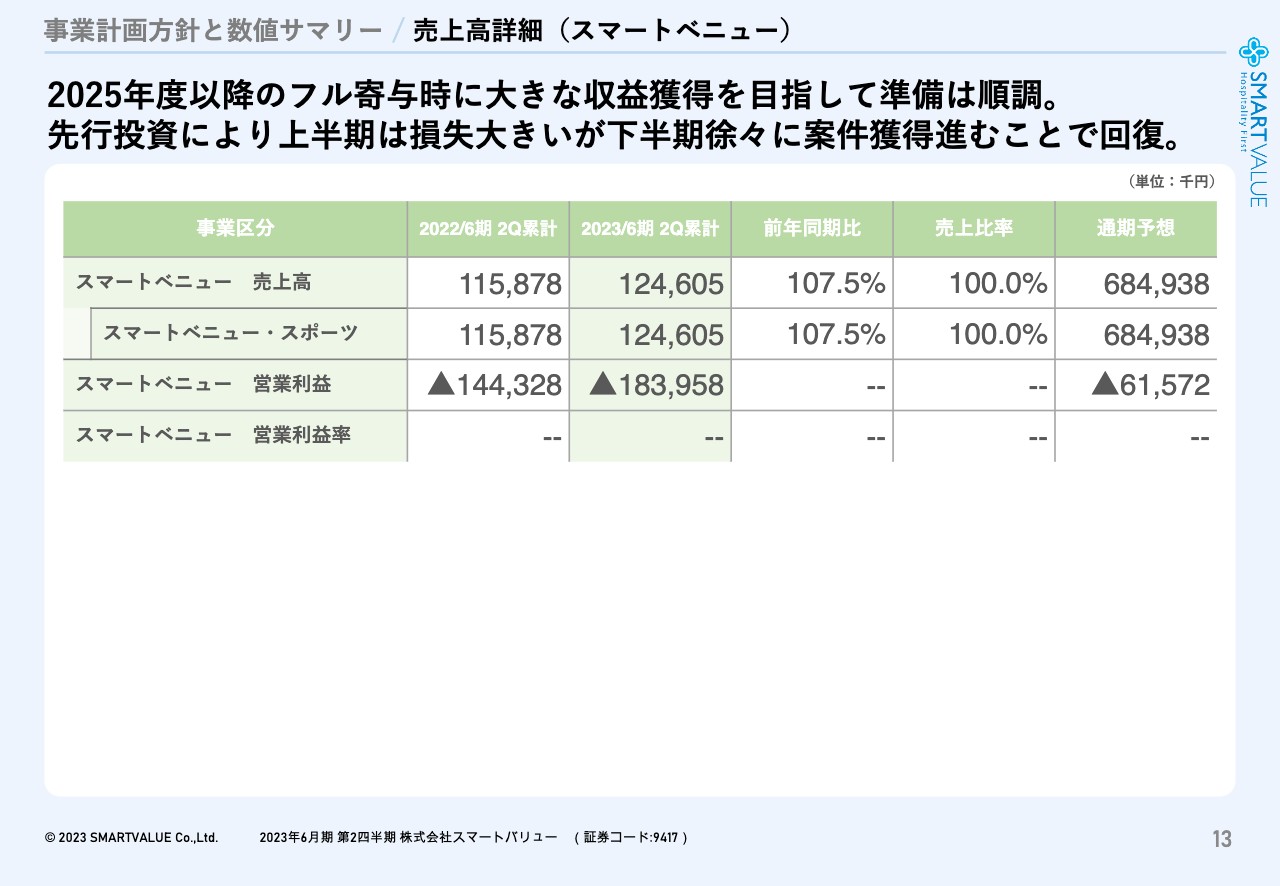

事業計画方針と数値サマリー / 売上高詳細(スマートベニュー)

スマートベニューの売上高についてです。営業利益は1億8,395万8,000円のマイナスとなりました。下期は投資段階として人員や工数を費やして準備をしており、これらの費用が計上されます。ただし、いよいよ売上獲得に向けて進んでいるため、下期でしっかり改善し、通期で約6,200万円のマイナスまで改善させたいと考えています。

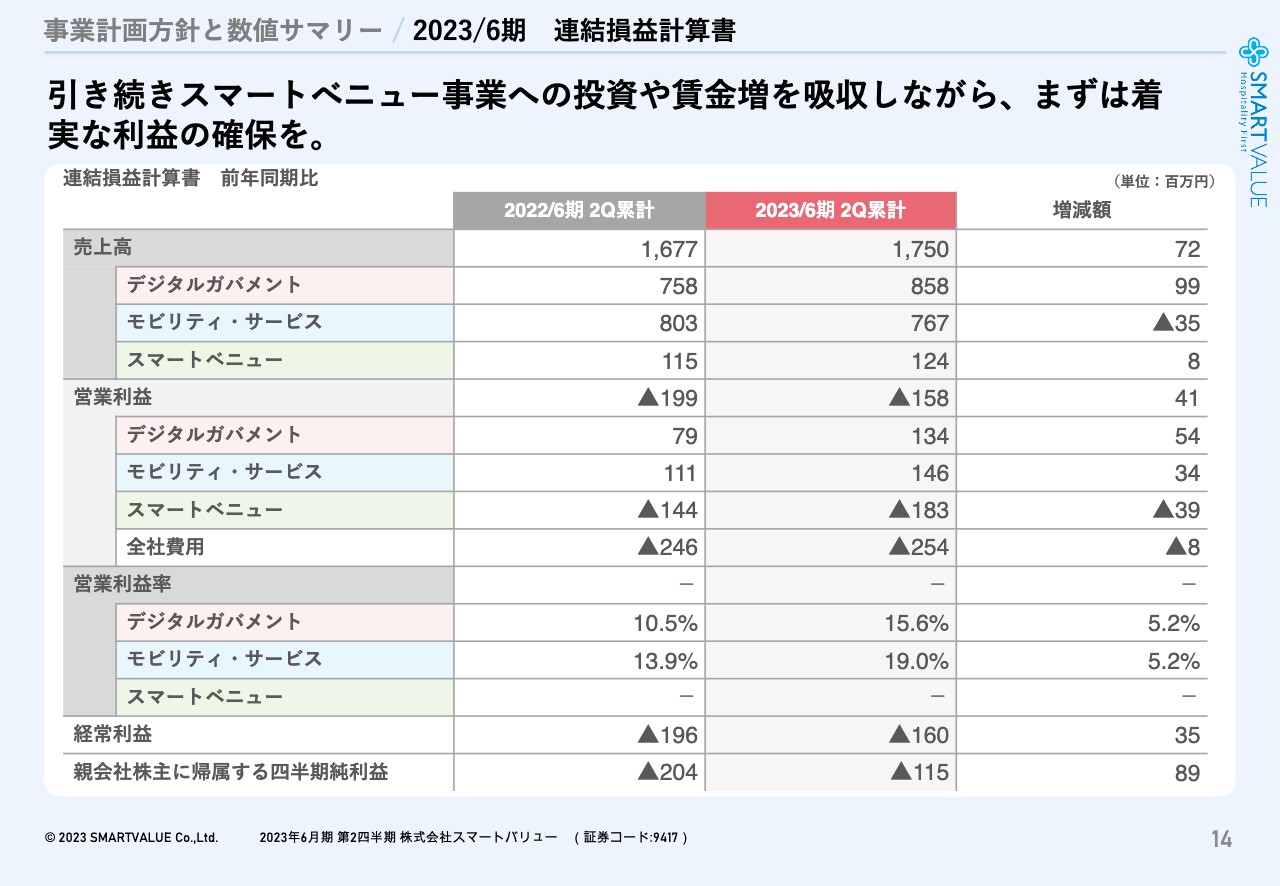

事業計画方針と数値サマリー / 2023/6期 連結損益計算書

スライドはセグメントごとの数字の集計です。ご確認いただきたいと思います。

決算概要 / 連結貸借対照表 2022/6期末対比

BSについてです。上期はまだ赤字で、資産が減少しています。毎年のように下期でしっかり改善したいと思っています。

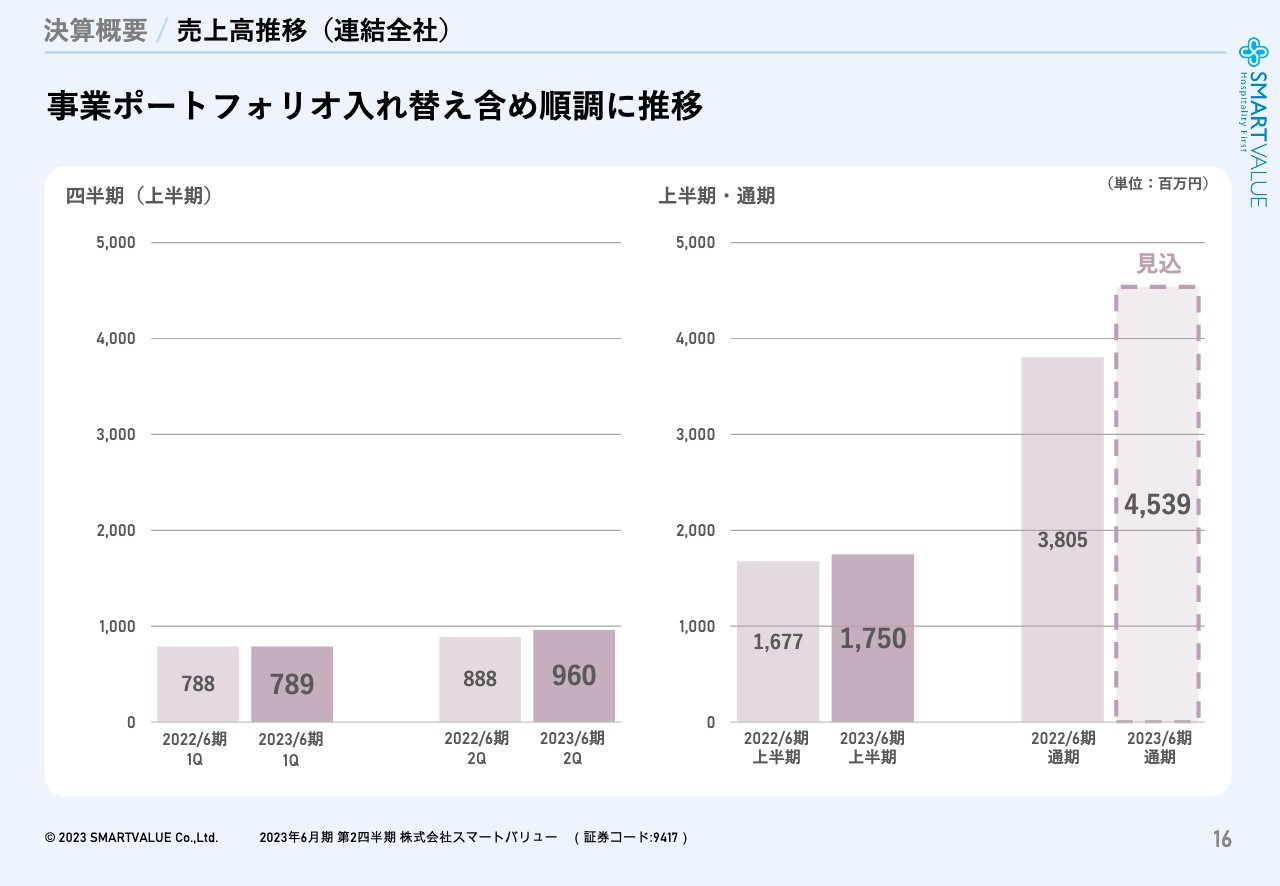

決算概要 / 売上高推移(連結全社)

こちらのスライドは、口頭でお話しした連結全社の売上高のグラフです。参考までにご覧ください。

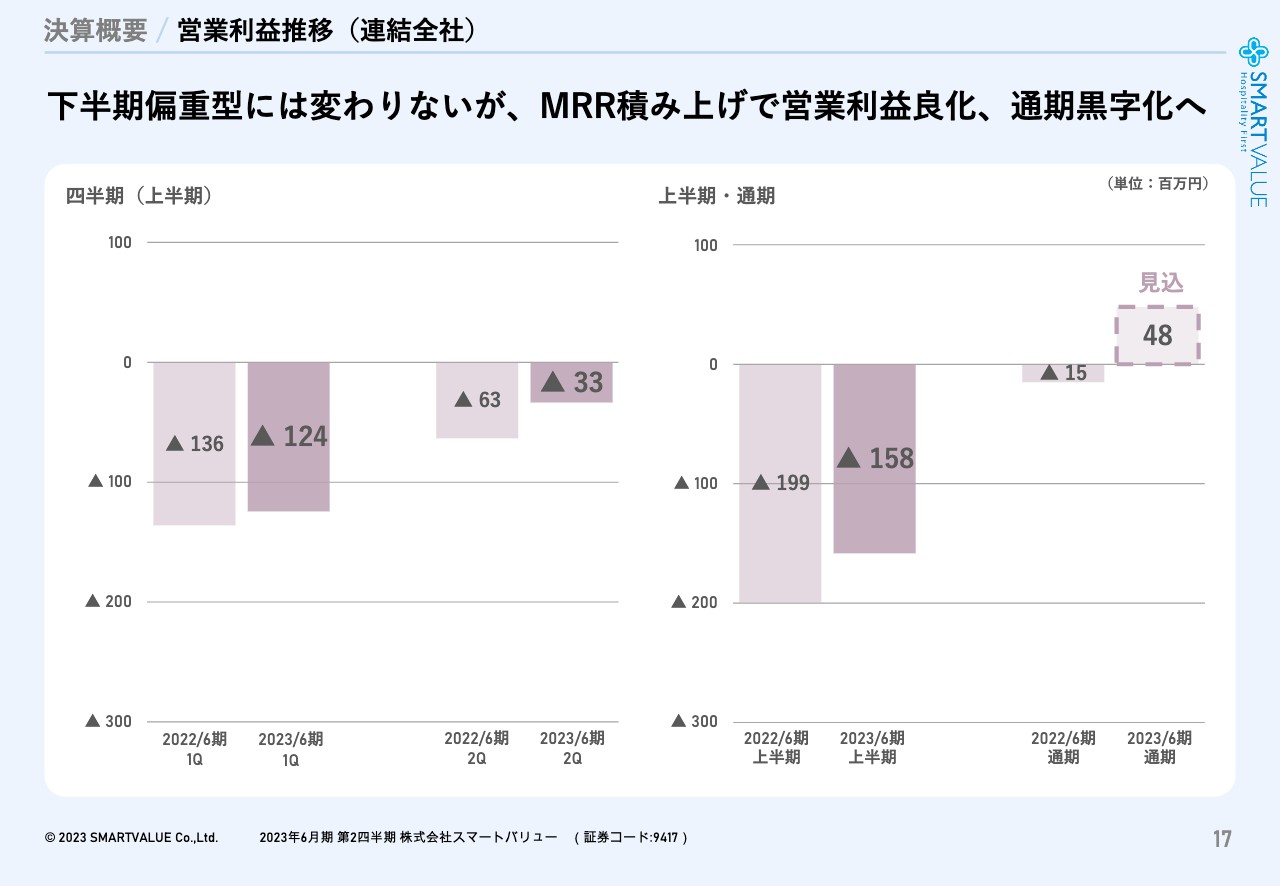

決算概要 / 営業利益推移(連結全社)

連結全社の営業利益推移です。最終的に今期は4,800万円の黒字に持っていきたいと思っています。

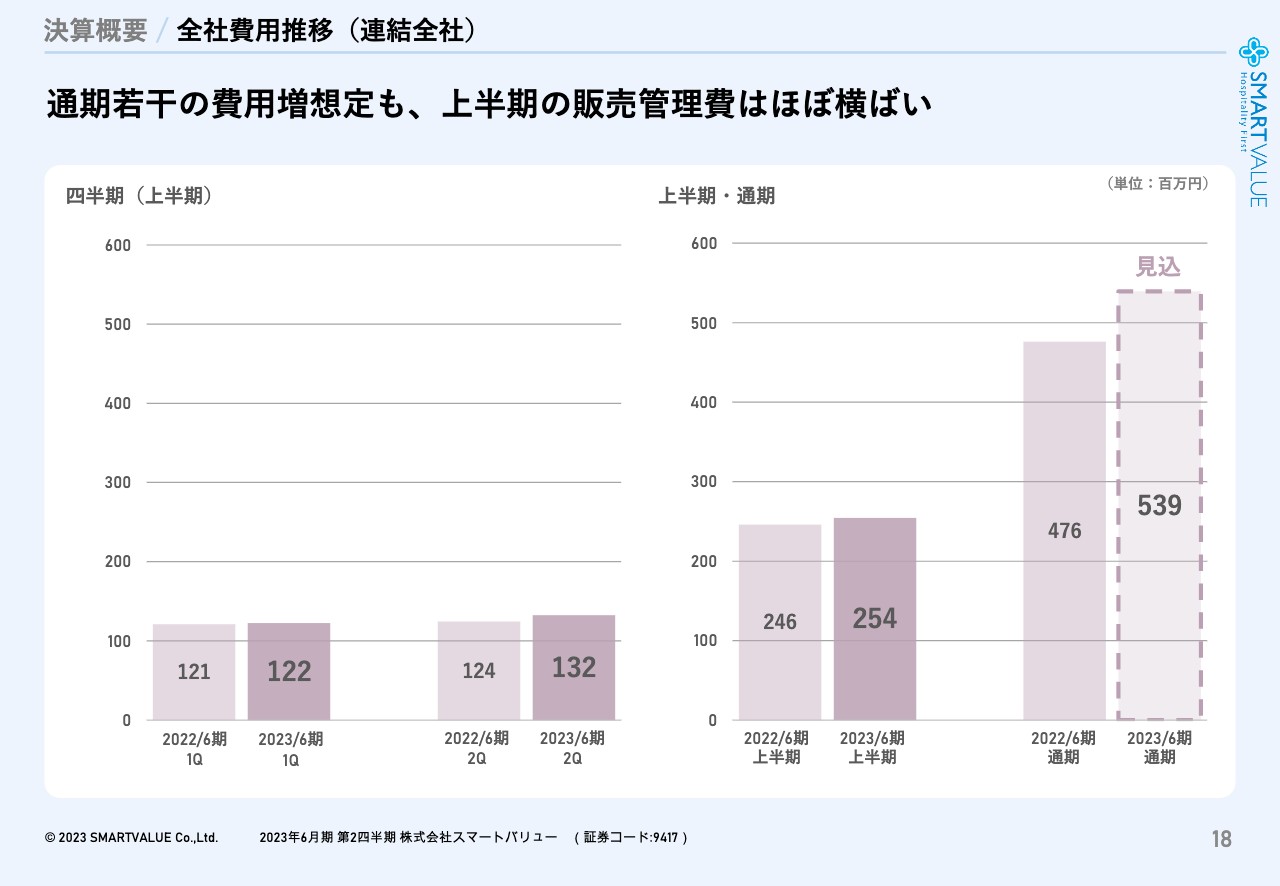

決算概要 / 全社費用推移(連結全社)

全社費用推移です。上期の費用は2億5,400万円となり、トレンドも額も前期とあまり変わっていません。通期では前期より少し膨らみますが、状況を見ながらうまくバランスを取って販売管理費を適切に管理していきたいと思っています。

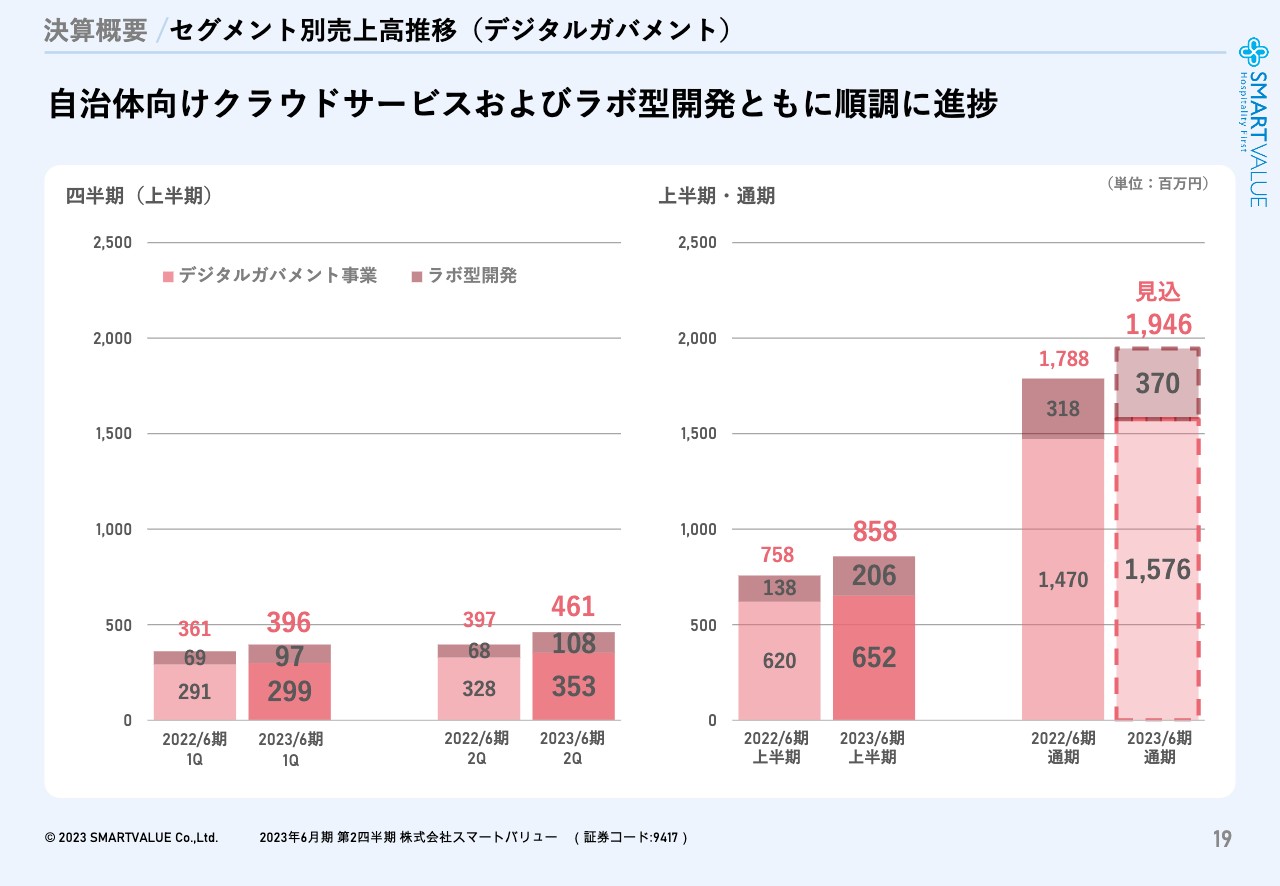

決算概要 / セグメント別売上高推移(デジタルガバメント)

デジタルガバメントのセグメント売上高推移です。デジタルガバメント事業とラボ型開発を分けて掲載しています。

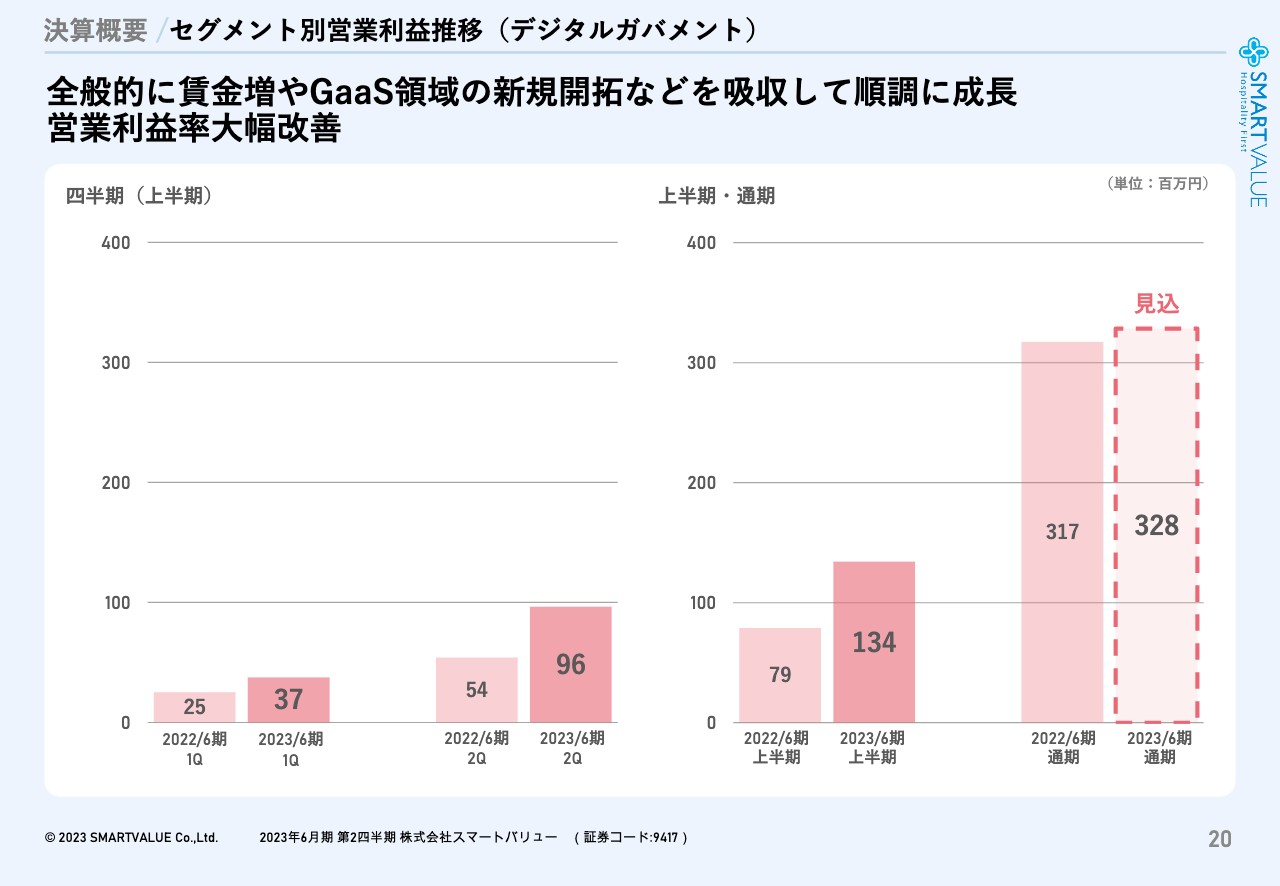

決算概要 / セグメント別営業利益推移(デジタルガバメント)

デジタルガバメントのセグメント営業利益推移です。通期の見込みは3億2,800万円で、前期比では微増としています。上期の状況と第3四半期の納品状況などを見ると非常に好調に推移しており、もう少し良いスコアが出せるかと思っています。

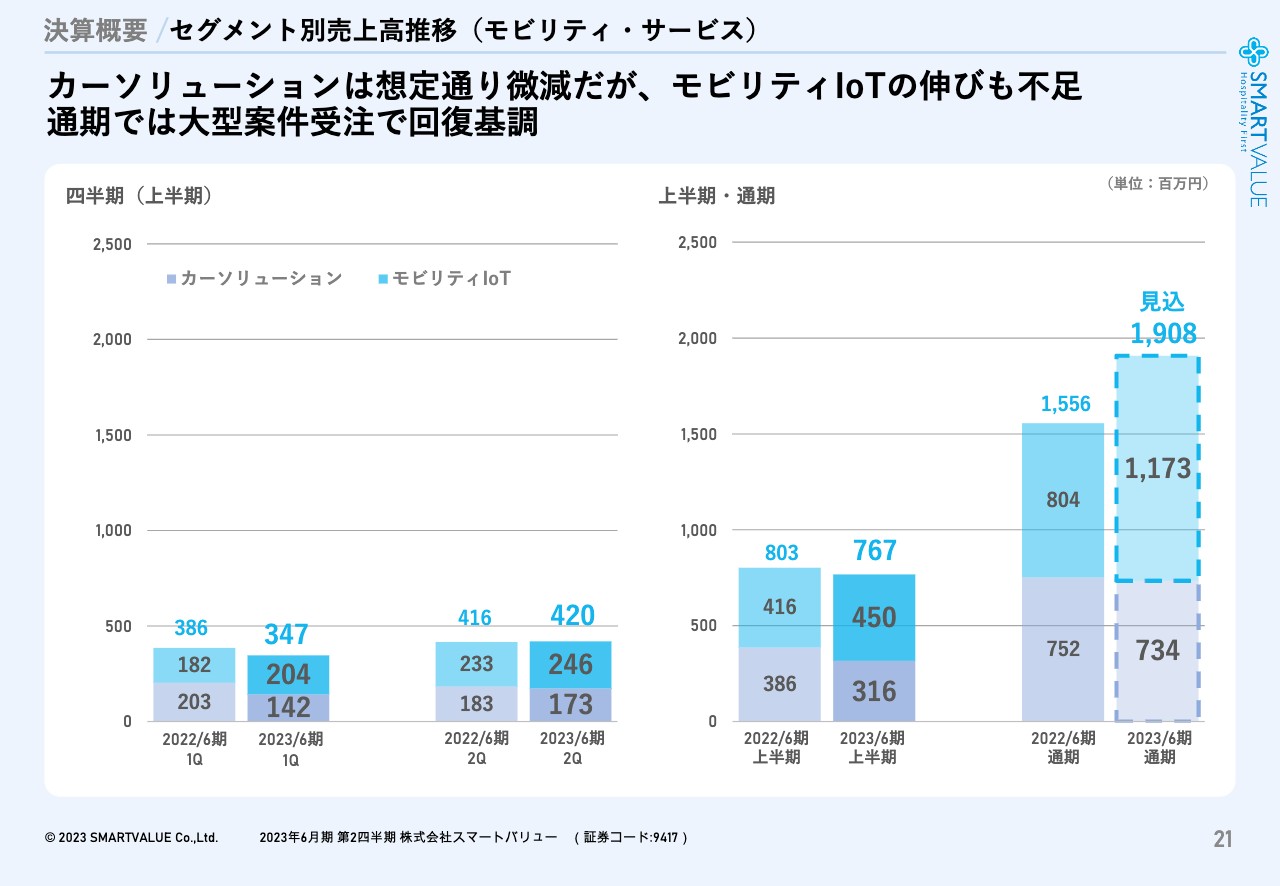

決算概要 / セグメント別売上高推移(モビリティ・サービス)

モビリティ・サービスです。カーソリューションが物販、それ以外がモビリティIoTで、主にクラウドサービスや受託などを入れています。通期で約19億円を目指そうと考えており、下期は受注が好調なため、引き続き推進していきたい考えです。

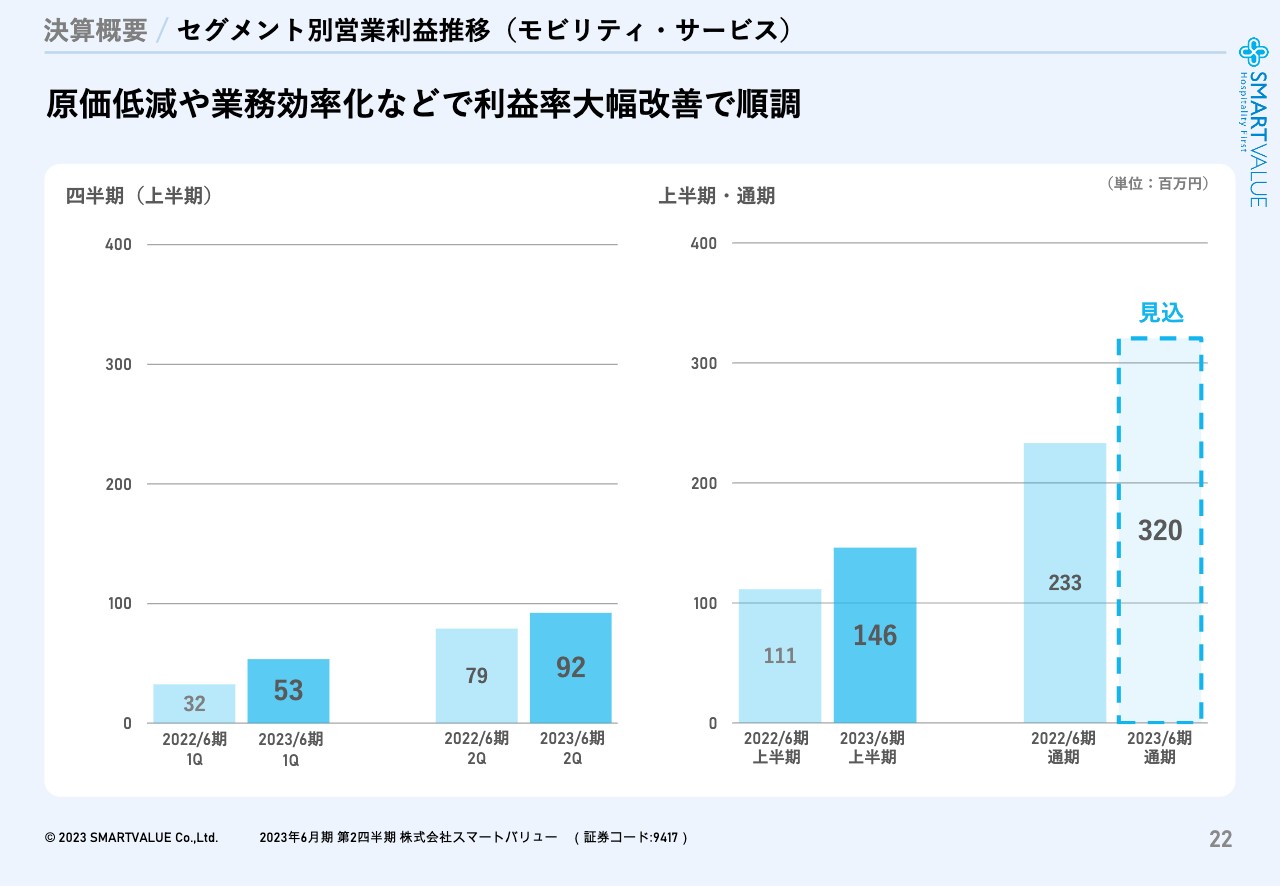

決算概要 / セグメント別営業利益推移(モビリティ・サービス)

モビリティ・サービスのセグメント営業利益推移です。通期の見込みは3億2,000万円で、前期は2億3,300万円だったため大幅な増益を見込んでいます。うまくいっているところと少し厳しいところがありますが、全般的にうまくリカバリーしながら通期の数字を目指しています。

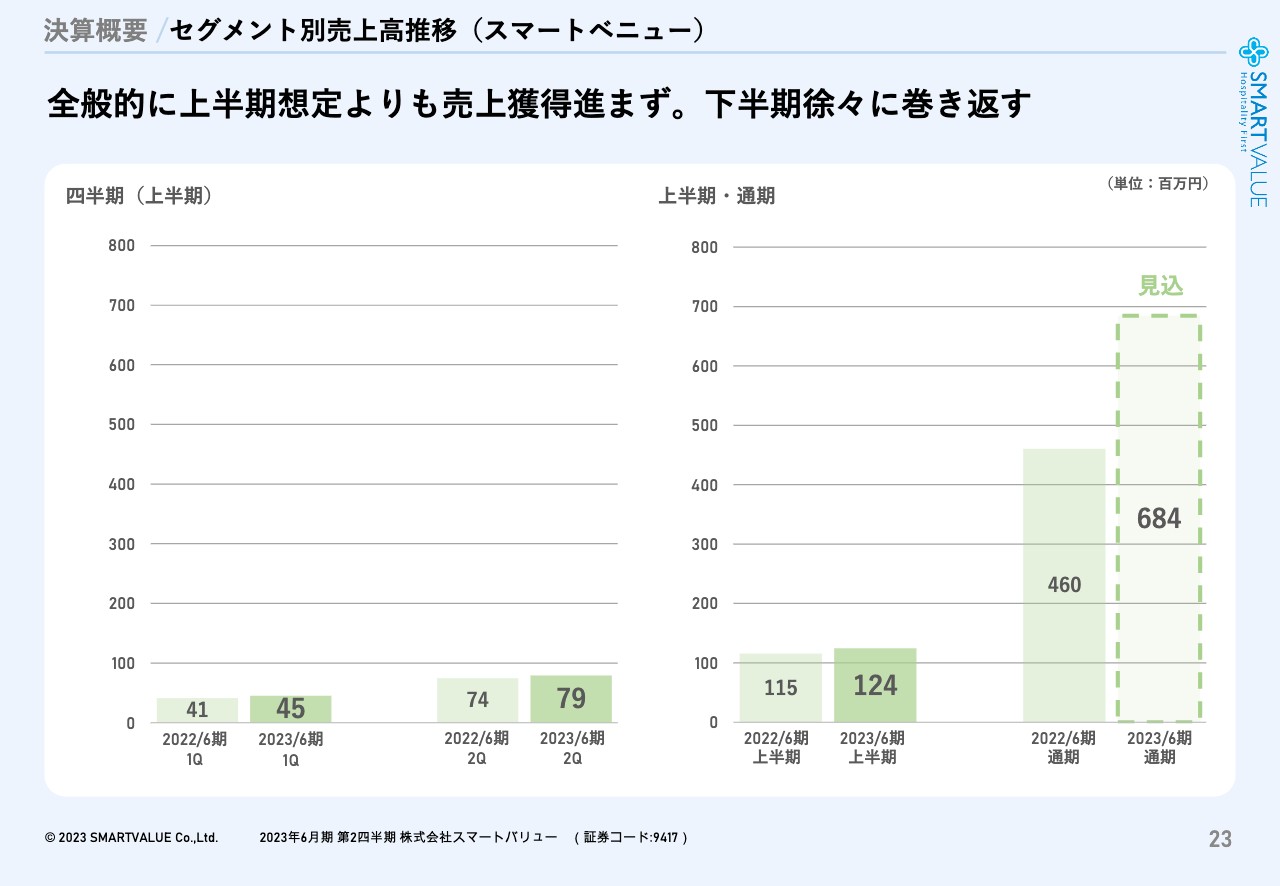

決算概要 / セグメント別売上高推移(スマートベニュー)

スマートベニューについては先ほどお話ししたとおりで、上期は売上の獲得が少し遅れました。通期で6億8,400万円と大きな数字になっているため今は少し弱いと感じていますが、ここへ向けてしっかりと推進し、改善を図っているところです。

決算概要 / セグメント別営業利益推移(スマートベニュー)

営業損失は上期で1億8,300万円と大きな赤字となりました。こちらについては毎年下期に改善しているため、今期も大きな改善を見込んで尽力しています。

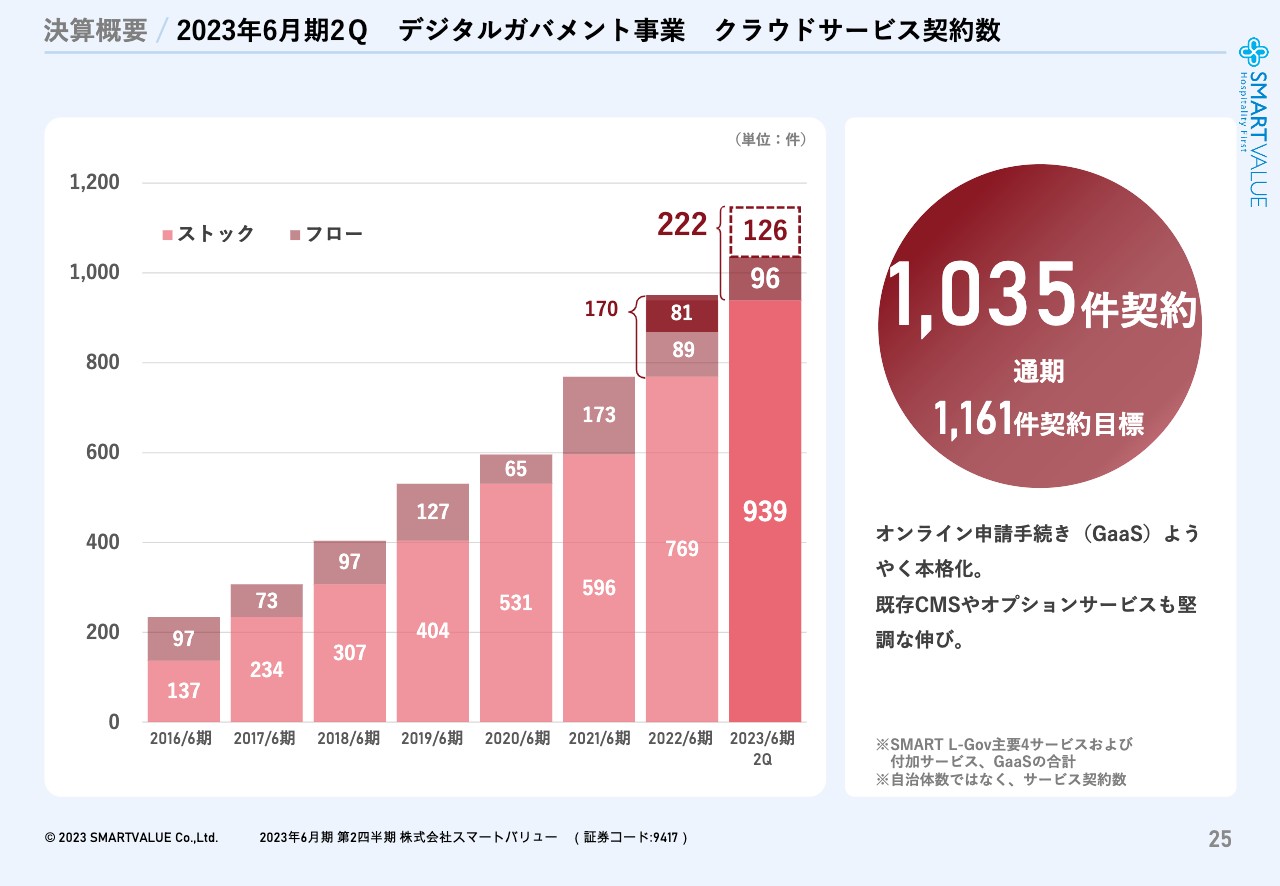

決算概要 / 2023年6月期2Q デジタルガバメント事業 クラウドサービス契約数

毎年開示しているKPIです。スライドはデジタルガバメントの自治体との契約数になります。2022年7月時点で939件の既存契約があり、さらに上期に新規契約を96件獲得したため、2022年12月末時点の契約数は1,035件です。自治体数は400件弱で、1つの自治体で複数の契約をしていただくケースもあります。また、1,035件には月額数十万円の案件から月額2万円の小さなオプションサービスまで含まれており、デジタルガバメントのMRRにつながっています。

ようやく「GaaS」のオンライン申請なども本格化してきており、下期は新規契約を126件取るべく追いかけています。

決算概要 / 2023年6月期2Q モビリティIoT CiEMS契約数

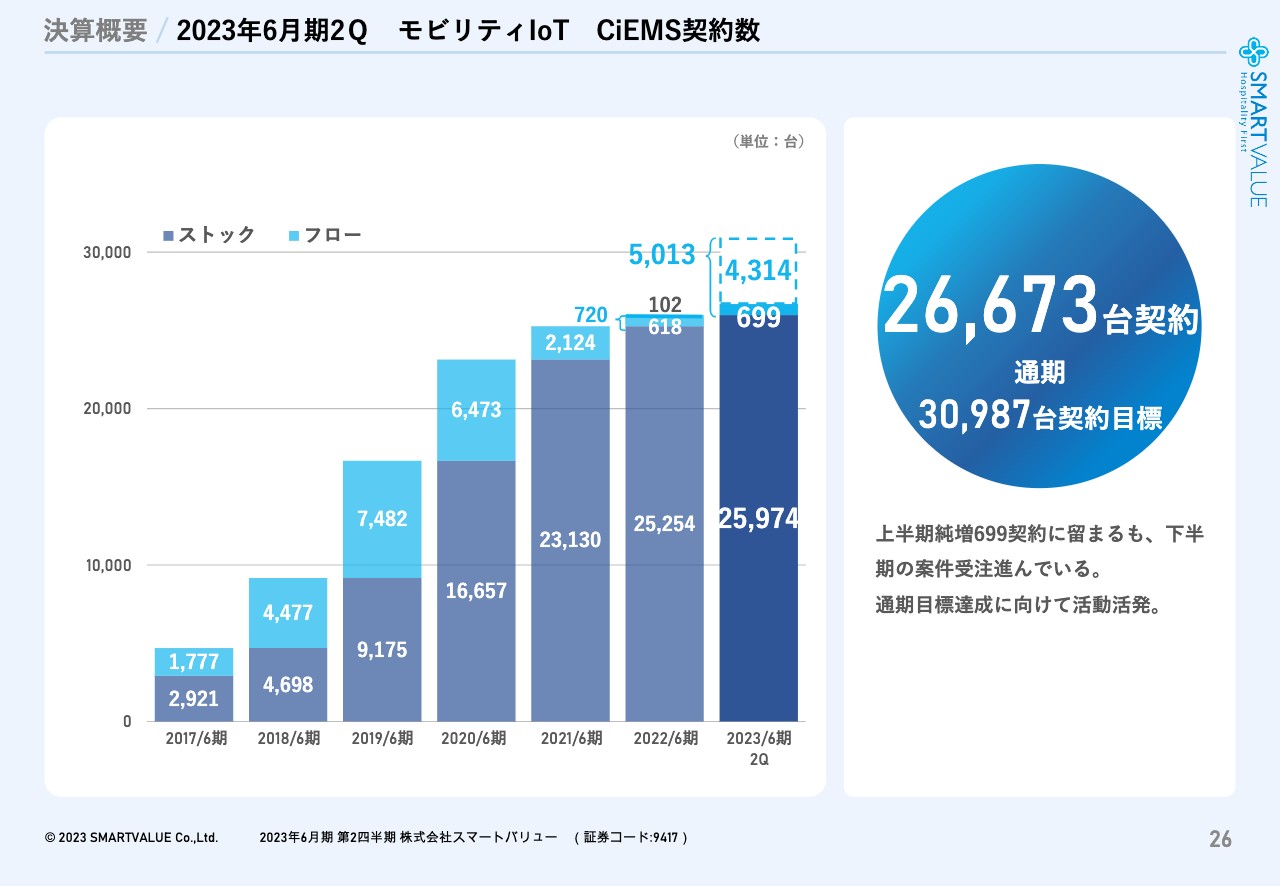

モビリティサービスの提携的な社用車管理のサービス「CiEMS」についてです。スライドの数字は純増数で、新規獲得から減車で解約になった数字を引いた数です。コロナ禍前の2019年6月期は前期より7,500件程度の純増と非常に好調に推移していましたが、コロナ禍以降は企業が社用車を本当に使わなくなったため、新規案件の獲得は少なくなっています。

私たちのシステムにより車両配置の最適化ができた結果、減車が実現し、企業にとってはかなりコストダウンが進むため「非常に良いサービスだ」と言っていただけるのですが、減車によってどうしてもサービスの提供数は減ってしまいます。

2022年6月期は720件しか純増しませんでしたが、今期はようやく少し上向きになり、上期で699件の純増となっています。下期は当初目標である4,314件の獲得は難しいと見込んでいますが、今受注がかなり進んでいるため、非常に厳しかったこの2年間よりは良いスコアになると考えています。

決算概要 / 2023年6月期2Q モビリティIoT Kuruma Base契約数

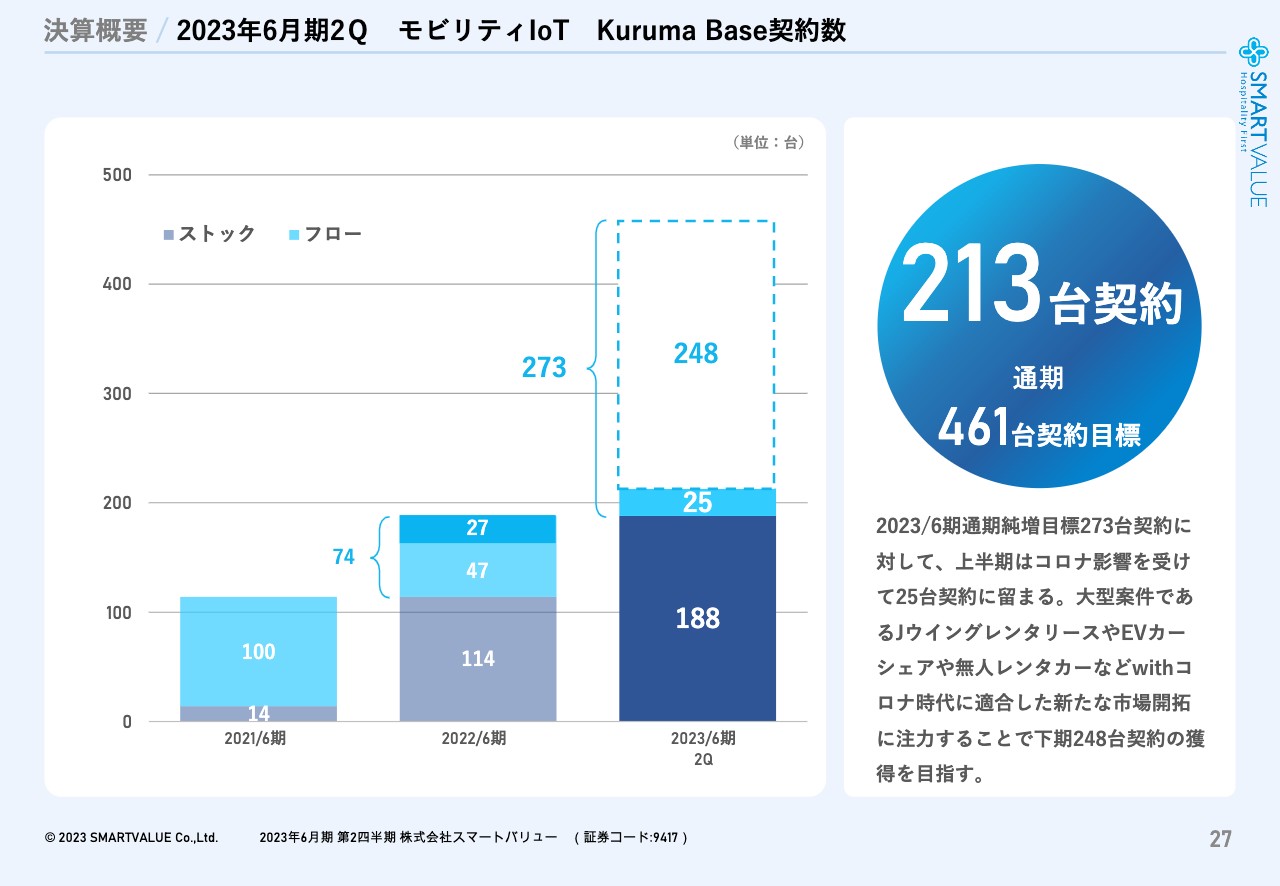

モビリティIoTの無人レンタカーやカーシェアリングのサービス「Kuruma Base」についてです。今期の初めに188台を契約し、上期で25台の純増です。少し増加率が低かったため、通期で273台純増しようと考えています。現状では少し不足していますが、達成に向けて注力していきます。

現在「スカイレンタカー」のJ-ウィングレンタリースと、3年間で無人レンタカー契約を1,000台獲得するモデルを推進しています。下期は徐々に実績が増えてきているため、しっかりと目標達成できるよう進める考えです。

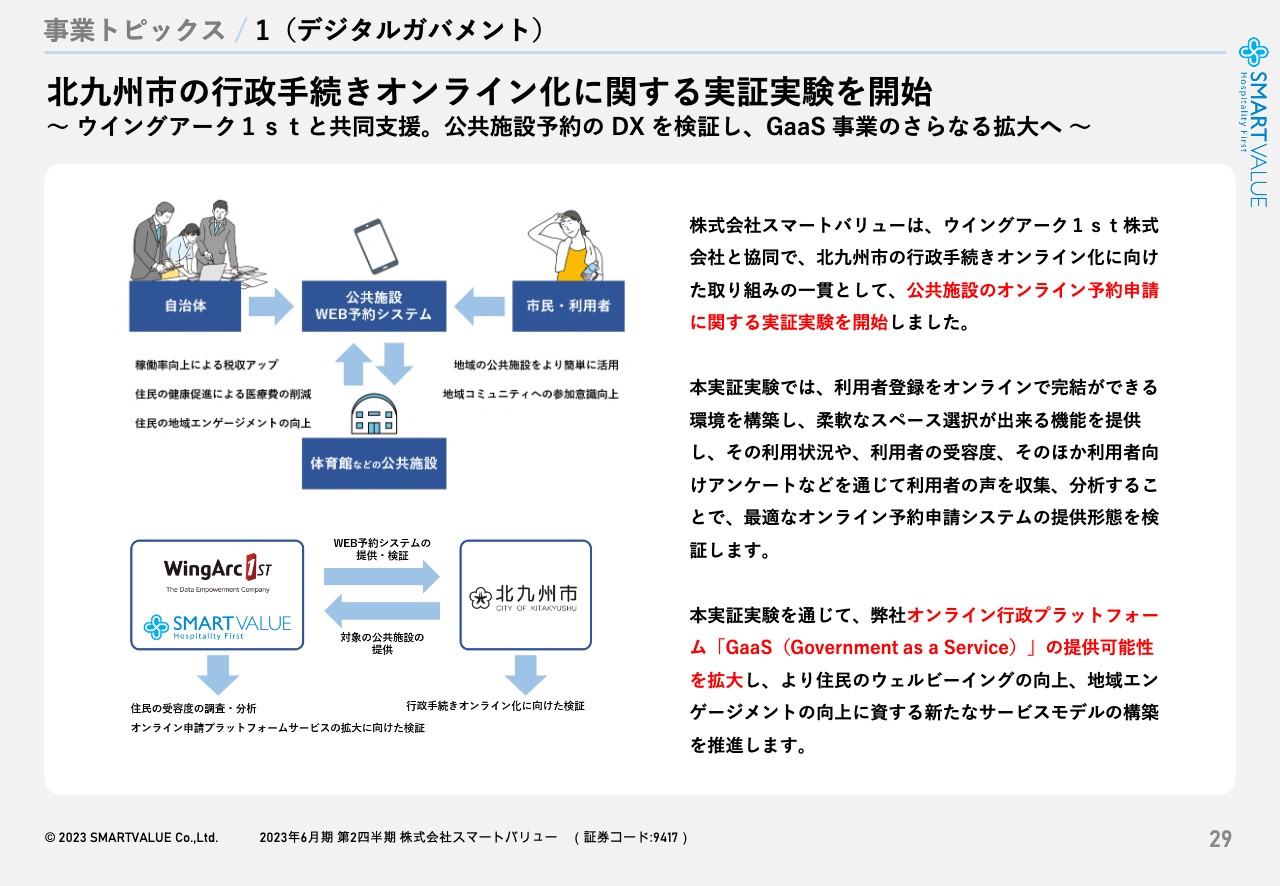

事業トピックス / 1 (デジタルガバメント)

事業トピックスです。1つ目は、上期に資本業務提携を締結したウイングアーク1stと共同で、北九州市の行政手続きオンライン化に向けた実証を提供しています。体育館などの公共施設の予約・決済のオンライン化を推進するモデルで、すでに市民の方にたくさんご利用いただいています。こちらが順調に進めば、2024年度以降は実証ではなく全国に向けたサービス提供が推進できるのではないかと思っており、スピード感を持って提供していきたい考えです。

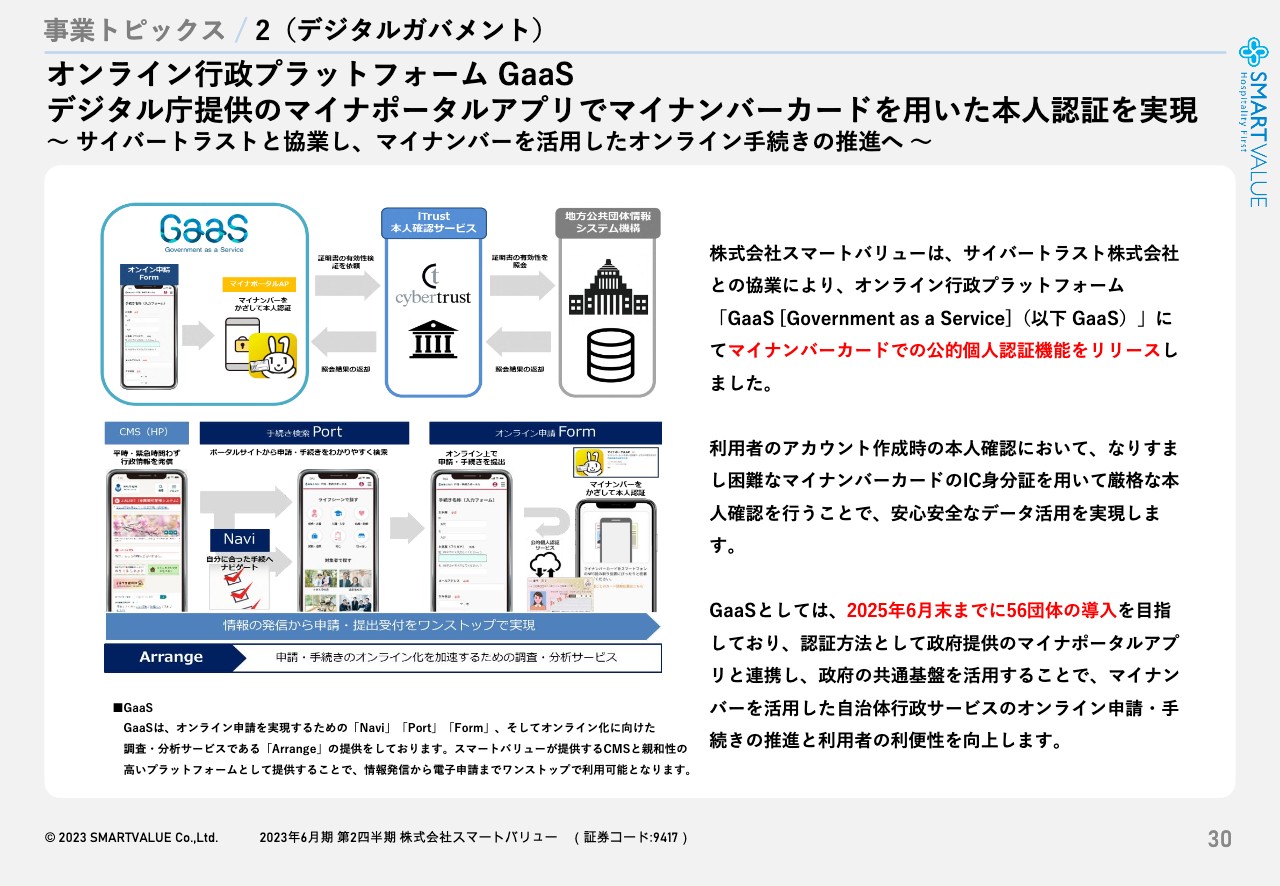

事業トピックス / 2 (デジタルガバメント)

2つ目は政府のオンライン行政プラットフォーム「GaaS」です。デジタル庁提供のマイナポータルアプリで、マイナンバーカードを用いた公的個人認証機能をリリースしました。今後は社会インフラとしてマイナンバーがもっとも強固で使い勝手の良い認証機能になるといわれており、それを私たちが提供するモデルで実装できる見込みです。

事業トピックス / 3 (モビリティ・サービス)

3つ目は、3年後に1,000台の無人レンタカー展開を目指すJ-ウィングレンタリースとの業務提携です。

「スカイレンタカー・スマートサービス」は、しっかりした車両清掃とメンテナンスにより、レンタカー同様の品質とカーシェアリングの手軽さを兼ね備えたサービスです。レンタカーは窓口が開いていない時に借りたり返却したりできませんが、「スカイレンタカー・スマートサービス」は24時間利用可能なモデルになっています。現在主に空港近辺のレンタカーのサービスとして推進しているところです。

こちらを新しいレンタカーのかたちとして、社会にしっかりと根ざしていくようなサービスにしたいと強く考えています。

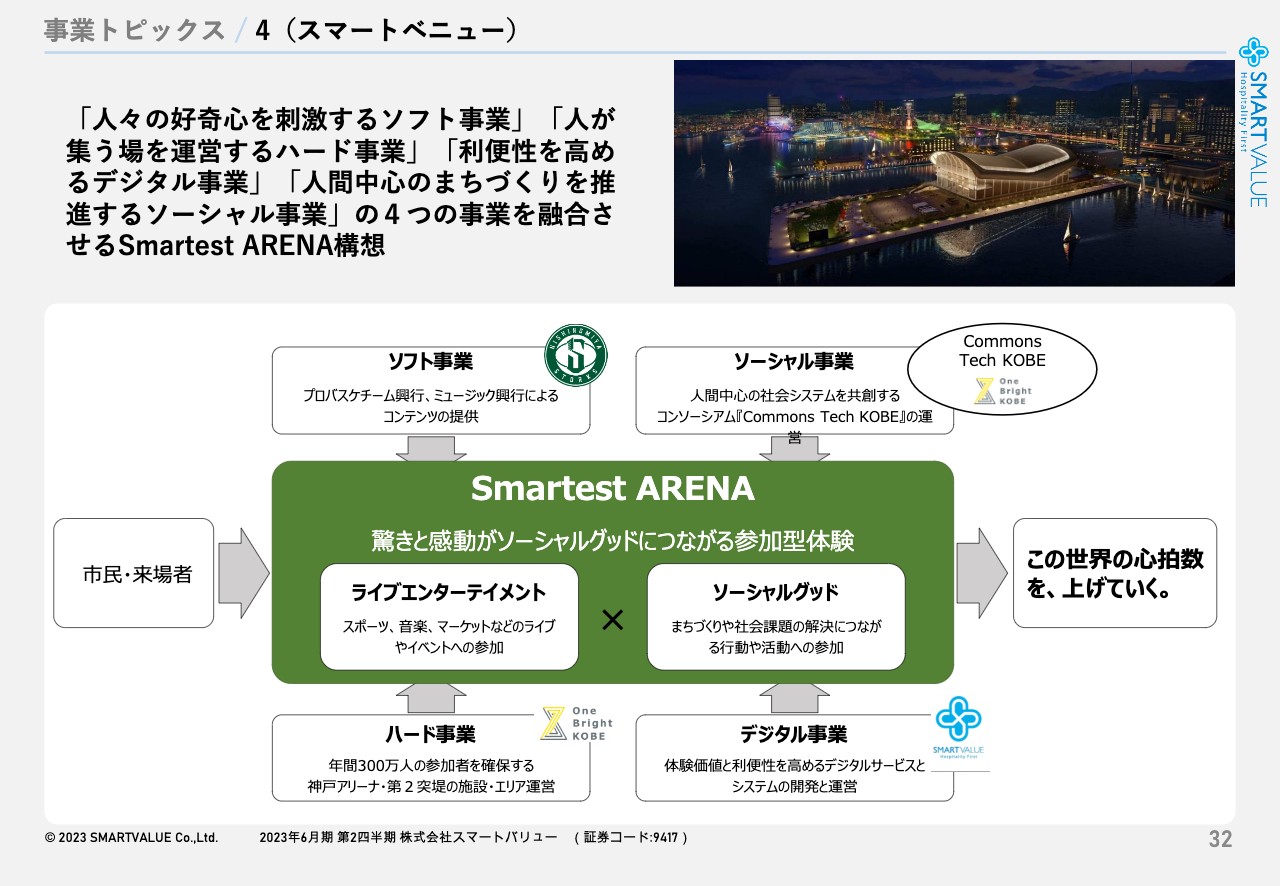

事業トピックス / 4 (スマートベニュー)

4つ目はSmartest ARENA構想です。スライド右上の画像は、神戸のウォーターフロントに2025年に開業予定の非常にシンボリックな施設の完成予想図(夜景)です。NTTグループがこちらの建設等に携わっており、私たちは開業後に運用させていただき大きな収益を得ていきます。

こちらの施設で行われるスポーツや音楽等を含めた人々の共感や熱狂をもたらすソフト事業と、それらをすべてデジタルで連携していくためのデジタル事業、さらにそこに人が集っていくようなコミュニティの生成を行うソーシャル事業を行います。

Smartest ARENAは少し概念的に見えますが、一つひとつの領域でいろいろな企業とかなり具体的にアライアンスを組みながら推進しています。今後機会があれば一つひとつ発表していきますので、ぜひご期待いただければと思っています。

事業トピックス / 5 (スマートベニュー)

5つ目は神戸アリーナプロジェクトです。スライド左下の神戸市が発表しているウォーターフロントビジョンにも、私たちのアリーナが描かれています。神戸市との連携協定に基づき、リアルなまちの中でのデータ利活用を踏まえて、アリーナを軸にしたスマートシティを実現していきたいと考えています。

事業トピックス / 6 (スマートベニュー)

6つ目に、コミュニティ事業「Commons Tech KOBE」を開始しました。こちらは地域通貨のようなトークンで地域の資源を流通させる仕組み、脱炭素や廃棄物の削減、水資源の利用削減、水質良化等、SDGsに資するような諸々のサービスを踏まえ、いろいろな地域の方々やプレイヤーのみなさまと一緒に作り上げていくコミュニティのプラットフォームです。

今後展開があればお伝えしていきたいと思っています。

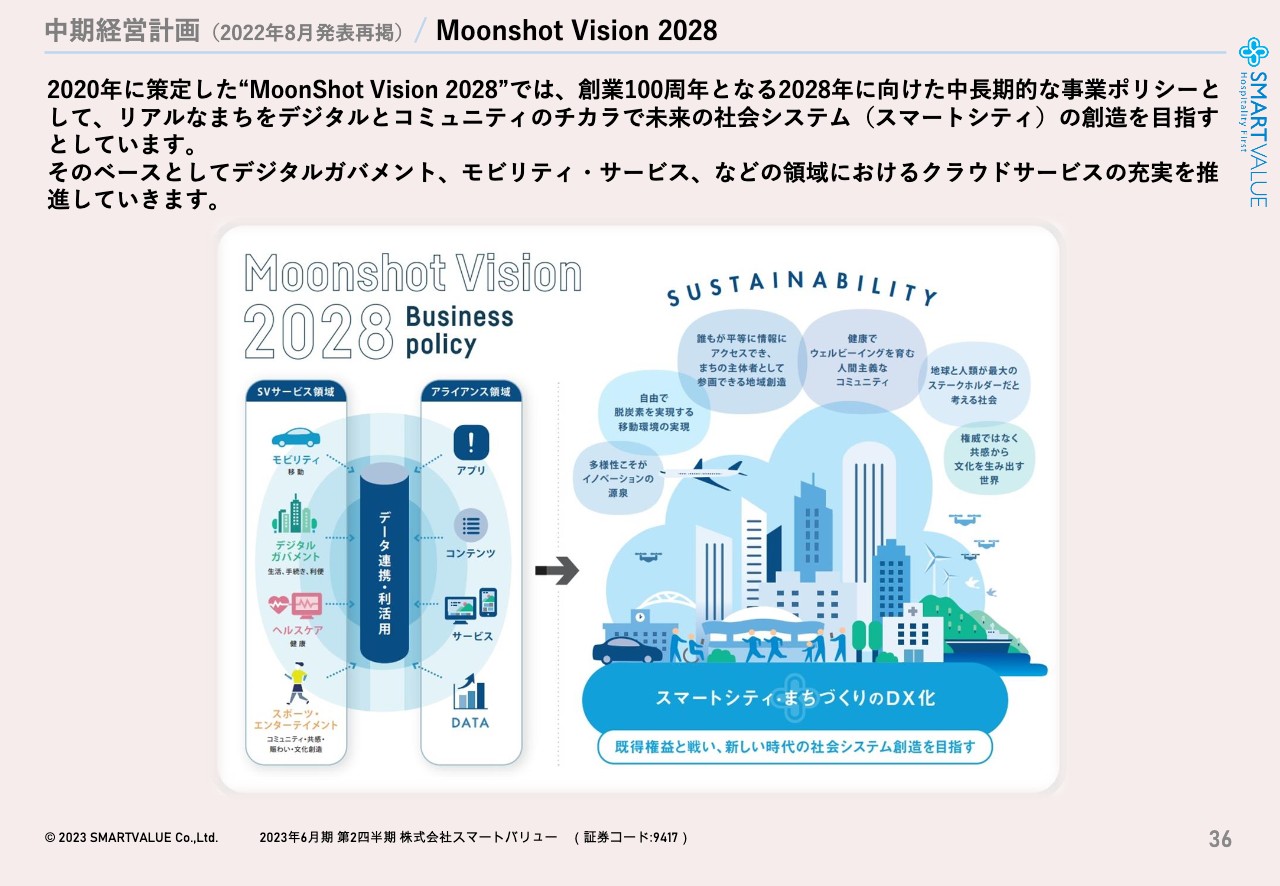

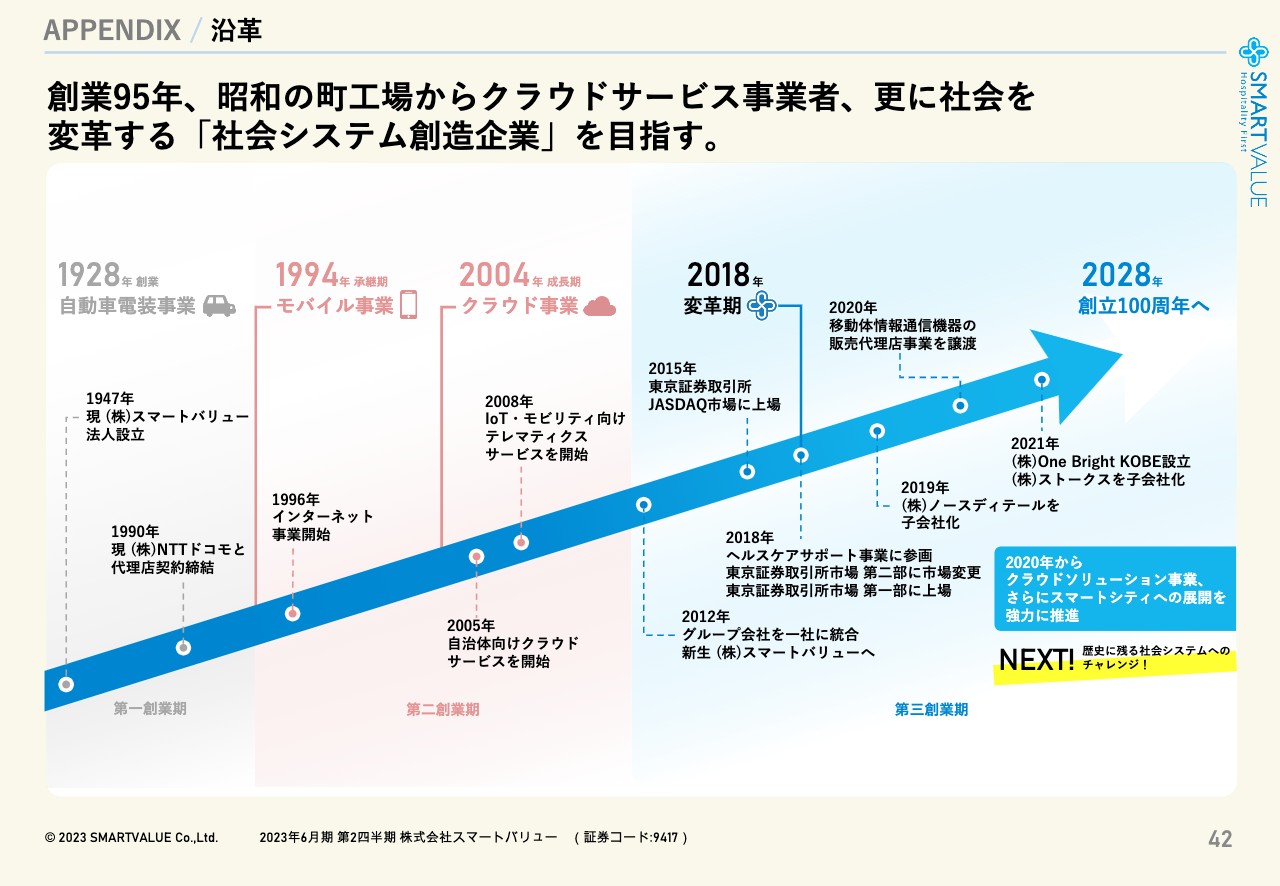

中期経営計画(2022年8月発表再掲)/ Moonshot Vision 2028

中期経営計画は2022年8月に発表したとおりです。当社は1928年に私の祖父が創業した町工場が発祥です。まだ自動車が走っているかいないかぐらいの頃から、自動車用の鉛や蓄電池、バッテリーの製造工場を始めました。当時は非常にアントレプレナーで、新しいイノベーションを生みだした町工場だったと思います。

20世紀には自動車や電装整備の小さな町工場を営み、その後私たち3代目の代になり事業を大きく転換し、2028年には100周年になります。100周年へ向けて、今行っているモビリティやデジタルガバメント、準備しているヘルスケア、スポーツエンターテイメントのような、まちの機能や賑わいを創造するような生活になくてはならない領域をサービス化していきます。同時にしっかりとマネタイズも行いながら、データ獲得・連携をしていくことでまち全体のDXを目指していくことが私たちの大きな方向性です。

これから人口が減り、高齢化が進み、医療費がどんどん上がっていきます。そのような世の中で、デジタル化・スマート化することで引き続きウェルビーイングを獲得できる社会を作っていくことが、私たちの事業の大きなビッグピクチャーだとご理解いただければと思います。

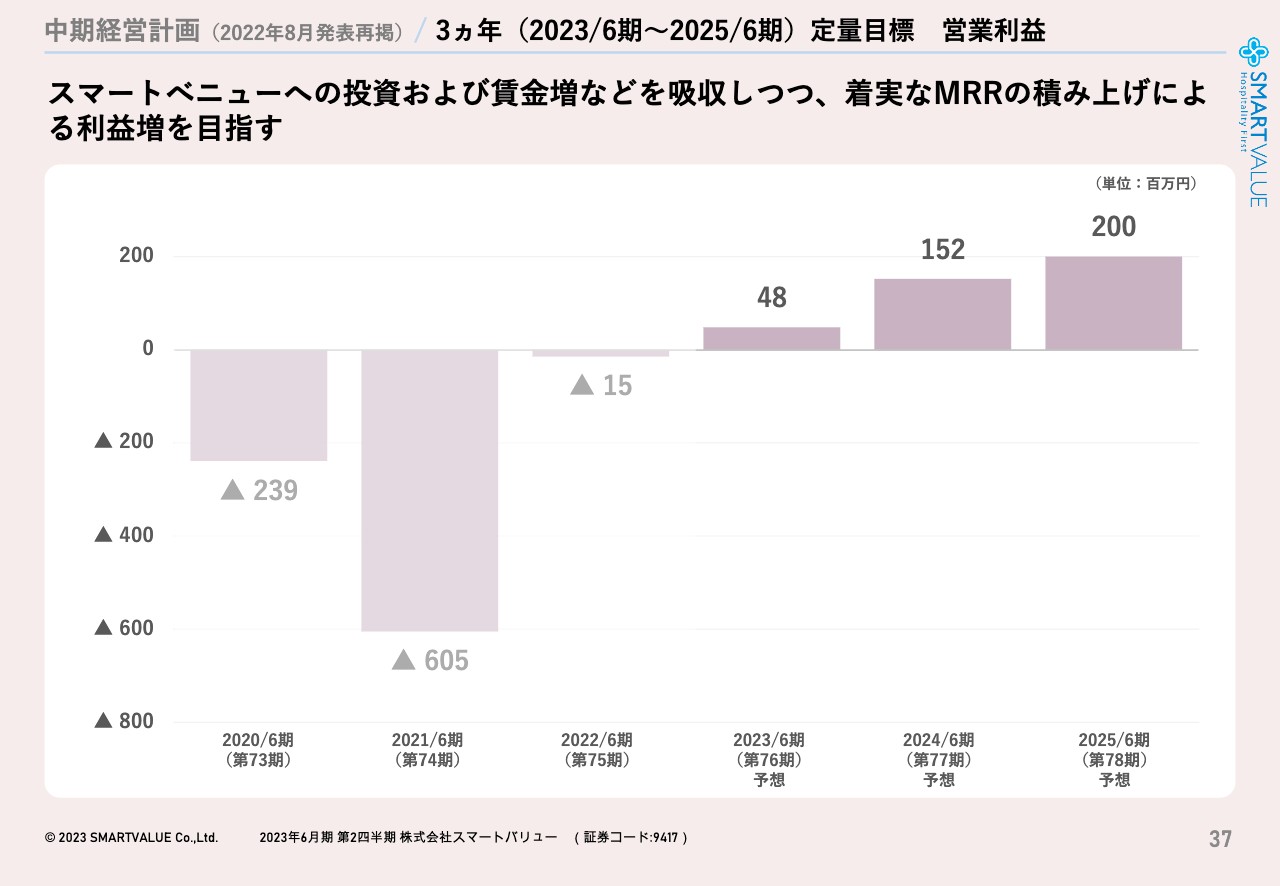

中期経営計画(2022年8月発表再掲)/ 3ヵ年(2023/6期~2025/6期) 定量目標 営業利益

2022年8月の発表時点では今期4,800万円の黒字で、2025年6月期には2億円の営業利益を予想しています。スライドのグラフのとおりコロナ禍で大きな損失を出し、営業利益は完全に底を打っていました。今、ようやく回復途上にあり、ここからはしっかりと前を向いて推進していきたいと考えています。

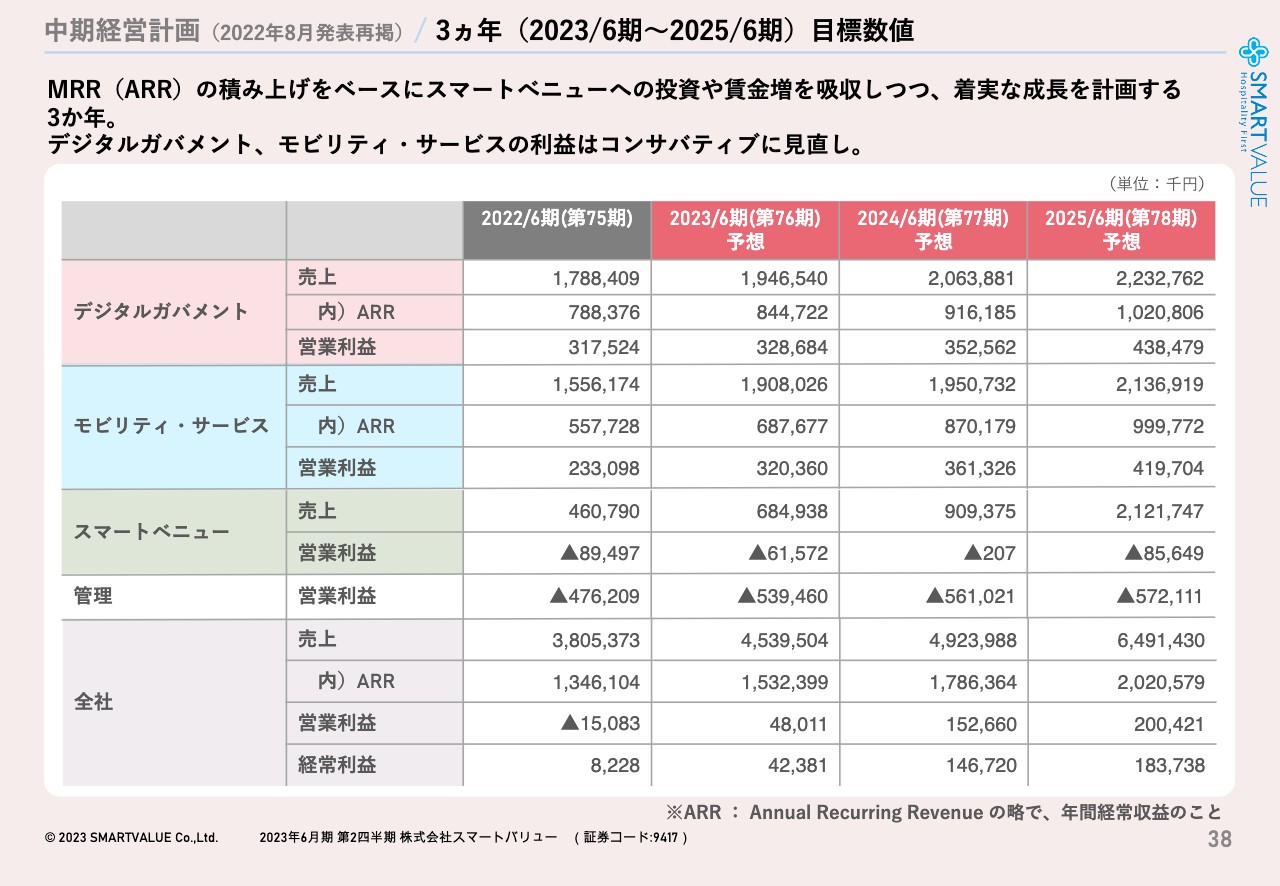

中期経営計画(2022年8月発表再掲)/ 3ヵ年(2023/6期~2025/6期) 目標数値

スライドは中期経営計画の詳細です。

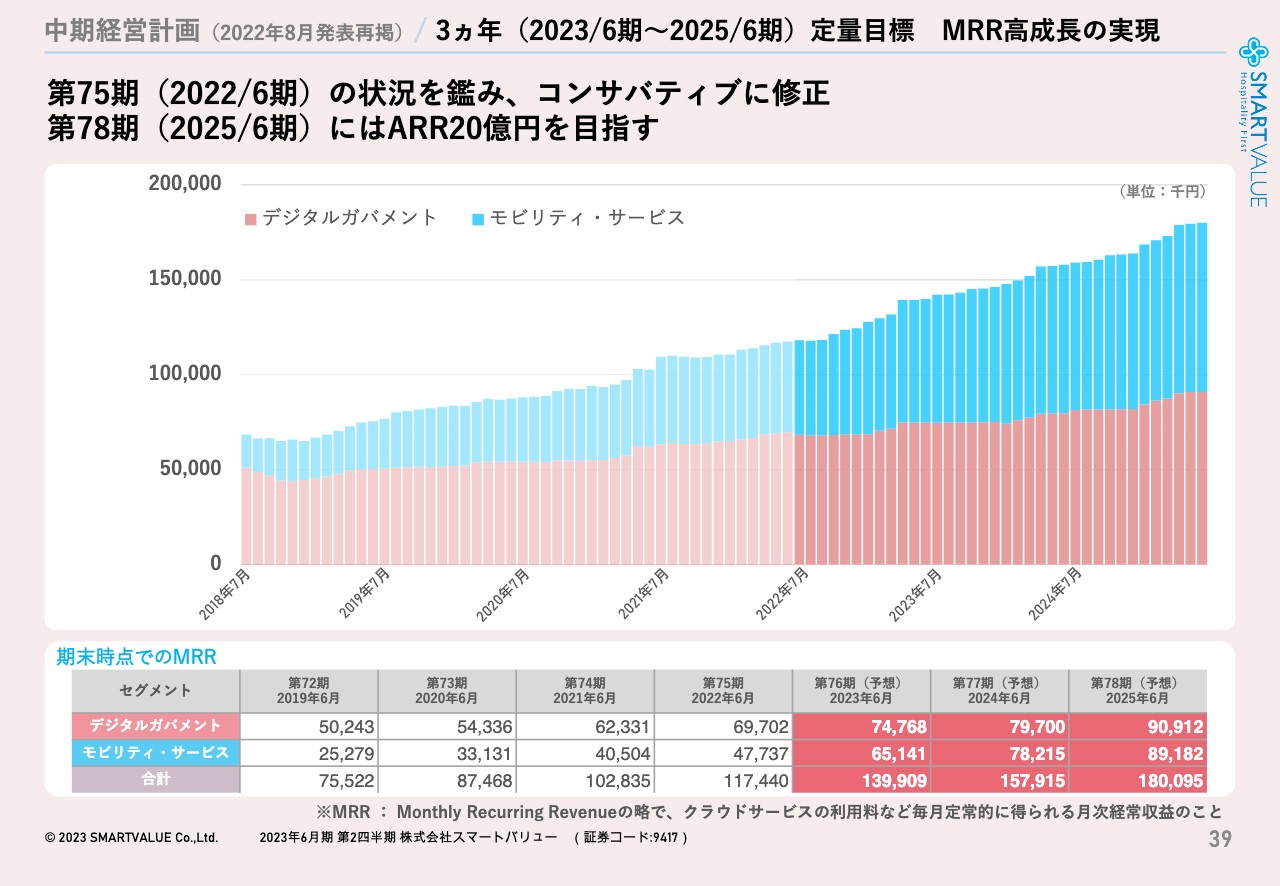

中期経営計画(2022年8月発表再掲)/ 3ヵ年(2023/6期~2025/6期) 定量目標 MRR高成長の実現

この3年間でMRRは着実に伸びています。

APPENDIX / 会社概要

会社概要です。スライドをご確認ください。

APPENDIX / 沿革

スライドは先ほどお伝えした当社の沿革です。

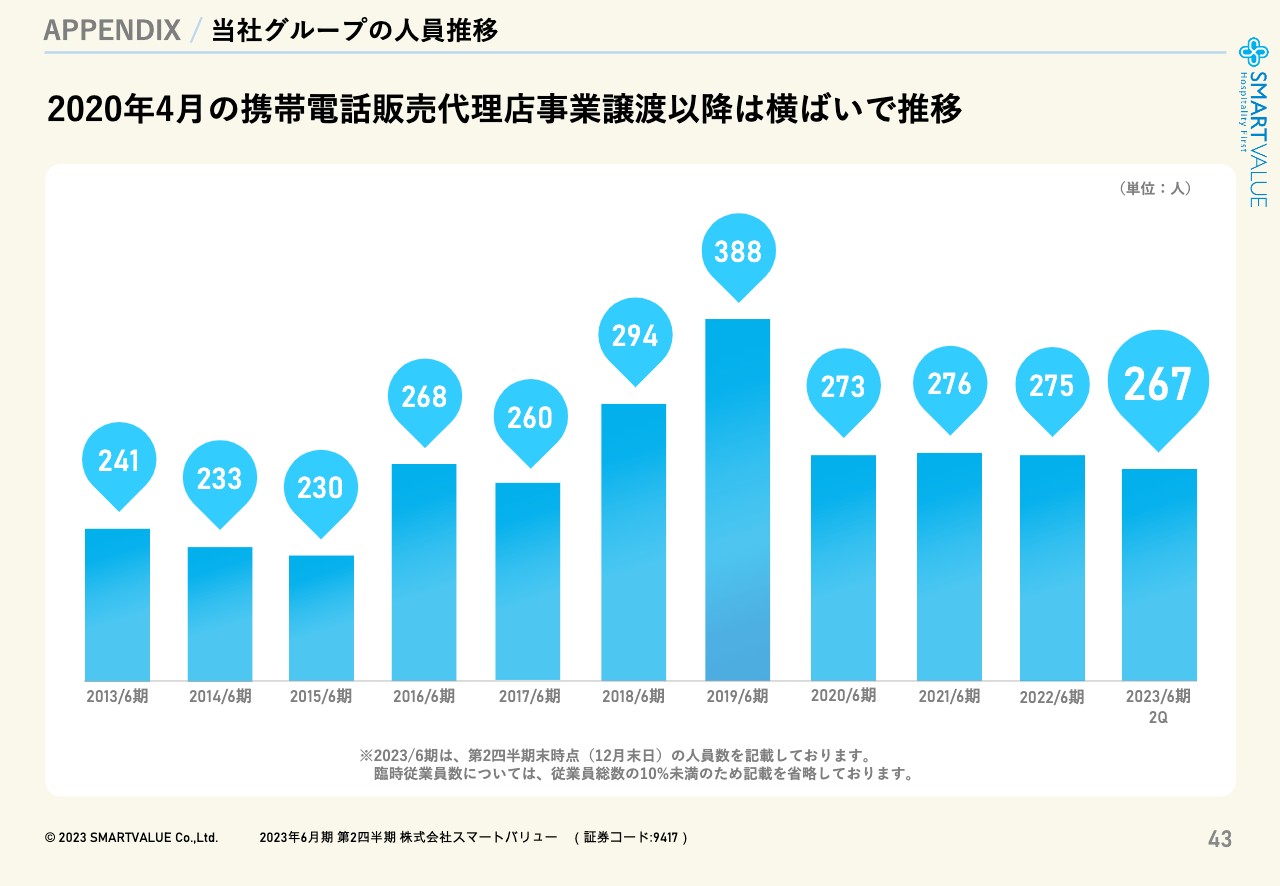

APPENDIX / 当社グループの人員推移

従業員数はここ数年横ばいで推移しています。こちらは2020年に売上の半分以上を占めていた携帯電話の代理店事業を売却したため従業員が大きく減った経緯がありますが、横ばいの人員数で効率化することで生産性の向上を実践している状況です。

APPENDIX / サステナビリティ

こちらのスライドはサステナビリティの基本方針になります。

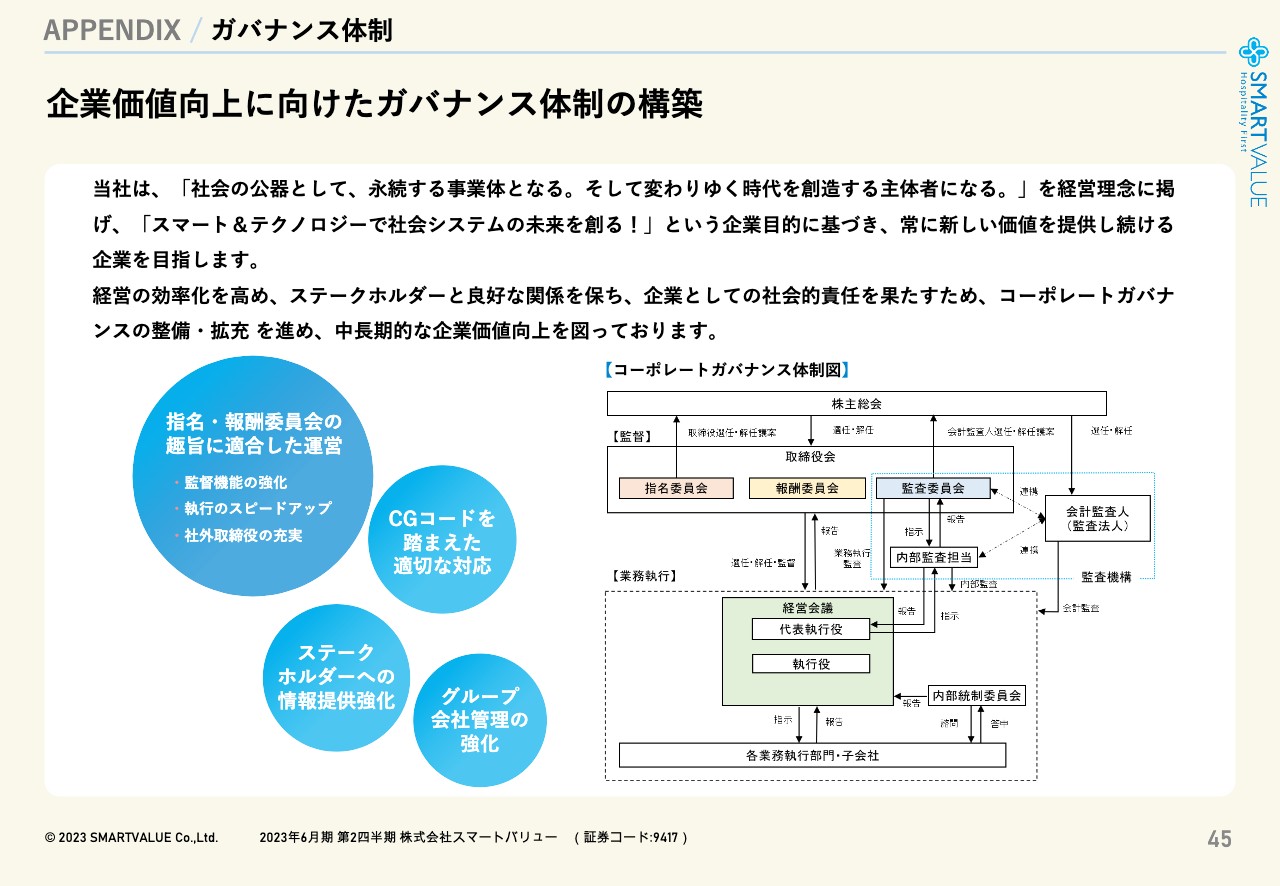

APPENDIX / ガバナンス体制

こちらはガバナンス体制についてです。

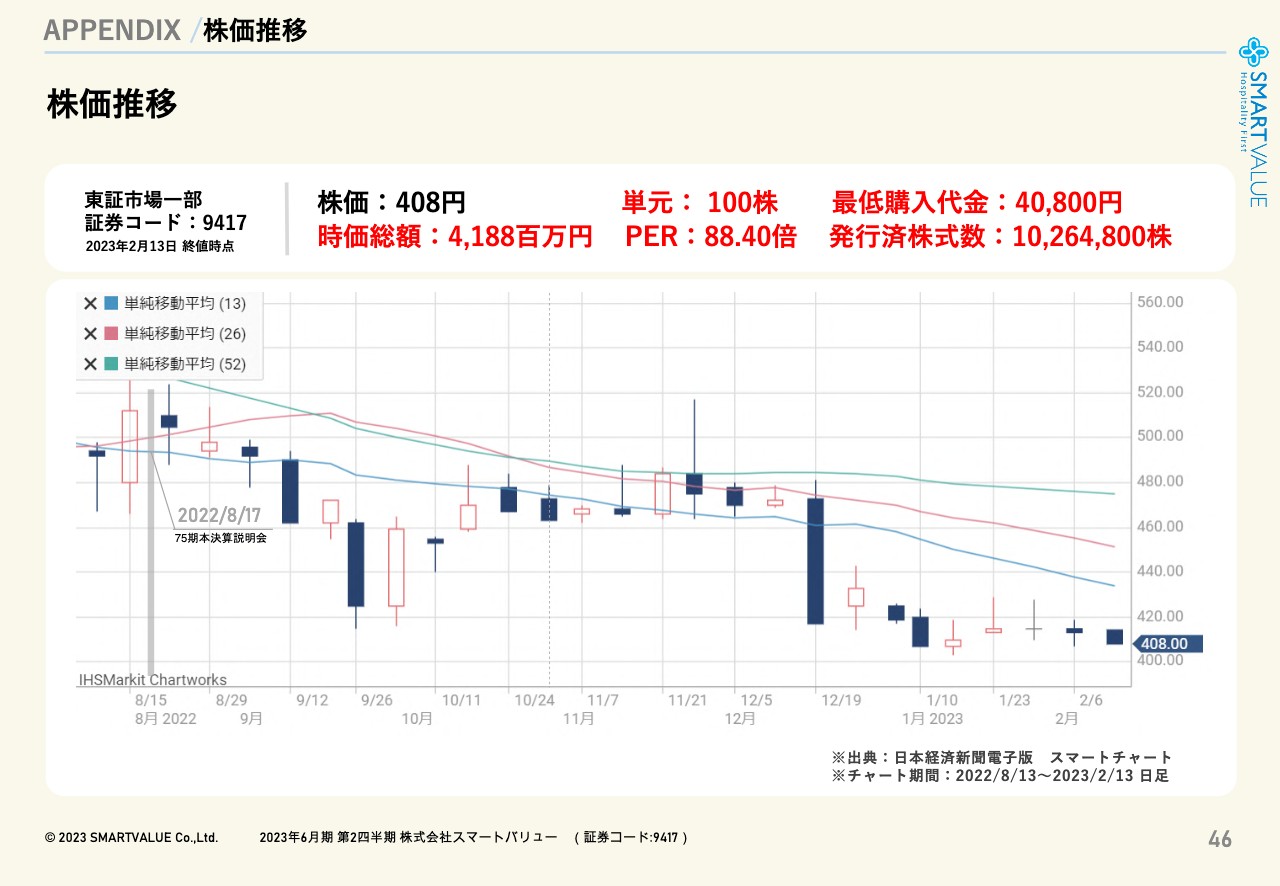

APPENDIX / 株価推移

株価推移についてです。

渋谷氏からのご挨拶

ご興味・ご関心を持って最後までお聞きいただき誠にありがとうございます。中長期の数字からもわかるとおり、私たちは本当に重要なタイミングを迎えています。全社一丸となってしっかりと状況を好転させ、21世紀以降の新たな社会システムを担える企業に育てていこうと思っていますので、引き続きよろしくお願いいたします。

新着ログ

「情報・通信業」のログ