ダイキアクシス、ベースアップなどで人件費増加も、安定的な事業基盤に基づいて売上は堅調に推移

目次

大亀裕氏:株式会社ダイキアクシス社長の大亀でございます。本日は大変お忙しい中、当社の2022年12月期決算説明会にご参加いただきまして、誠にありがとうございます。また、日頃より当社の事業・経営に対するご理解を賜り、厚く御礼を申し上げます。

まず2022年12月期の決算実績に触れた後、2023年12月期の業績予想、その後の成長戦略についてご説明します。

経営成績の概況 ダイキアクシスグループの概況

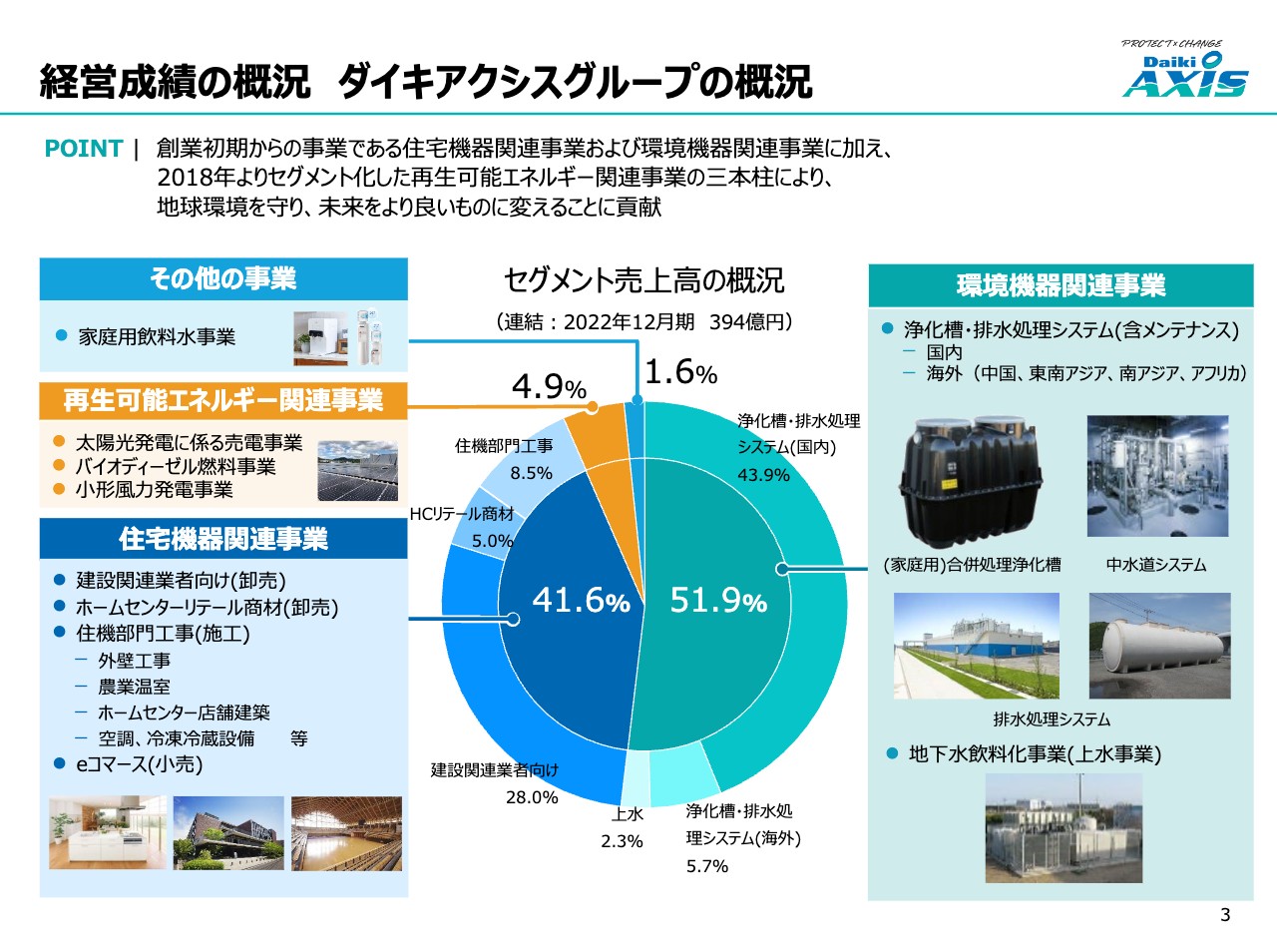

ダイキアクシスグループの概況として、2022年12月期の売上数値をもとにセグメント別の売上概況を示しています。

創業初期からの事業である住宅機器関連事業および環境機器関連事業に、2018年からセグメント化した再生可能エネルギー関連事業を加えた3本柱で、コーポレートスローガンである「PROTECT×CHANGE」に基づき、地球環境を守り、社会の未来をより良いものに変えるべく、事業活動を推進しています。

2022年12月期の売上高構成比は環境機器関連事業が51.9パーセントで、そのうち国内の浄化槽・排水処理システムが43.9パーセントと大きな割合を占めています。海外については、総売上高に占める割合は5.7パーセントといまだ大きくないものの、インドを中心に市場が急速に拡大しており、最も期待できる分野と捉えています。

住宅機器関連事業の売上高構成比は41.6パーセントで、建設関連事業者への商材の卸売が最も大きく、その他DCMホールディングスを対象としたホームセンターリテール商材への卸売を扱っています。最近では環境対応および居住性に優れた製品の需要拡大に対応して、特殊商材を一層拡販させていきたいと思っています。

再生可能エネルギー関連事業の売上高構成比は4.9パーセントです。従来は太陽光発電事業のFITによる売電が中心でしたが、今後は大口の電力需要家からのニーズに対応できる体制を整えていきます。現在は全体の売上高に占める割合は低いものの、極めて利益率の高い事業です。

家庭用飲料水事業を行っているその他の事業の売上高構成比は1.6パーセントです。

経営成績の概況 連結業績推移

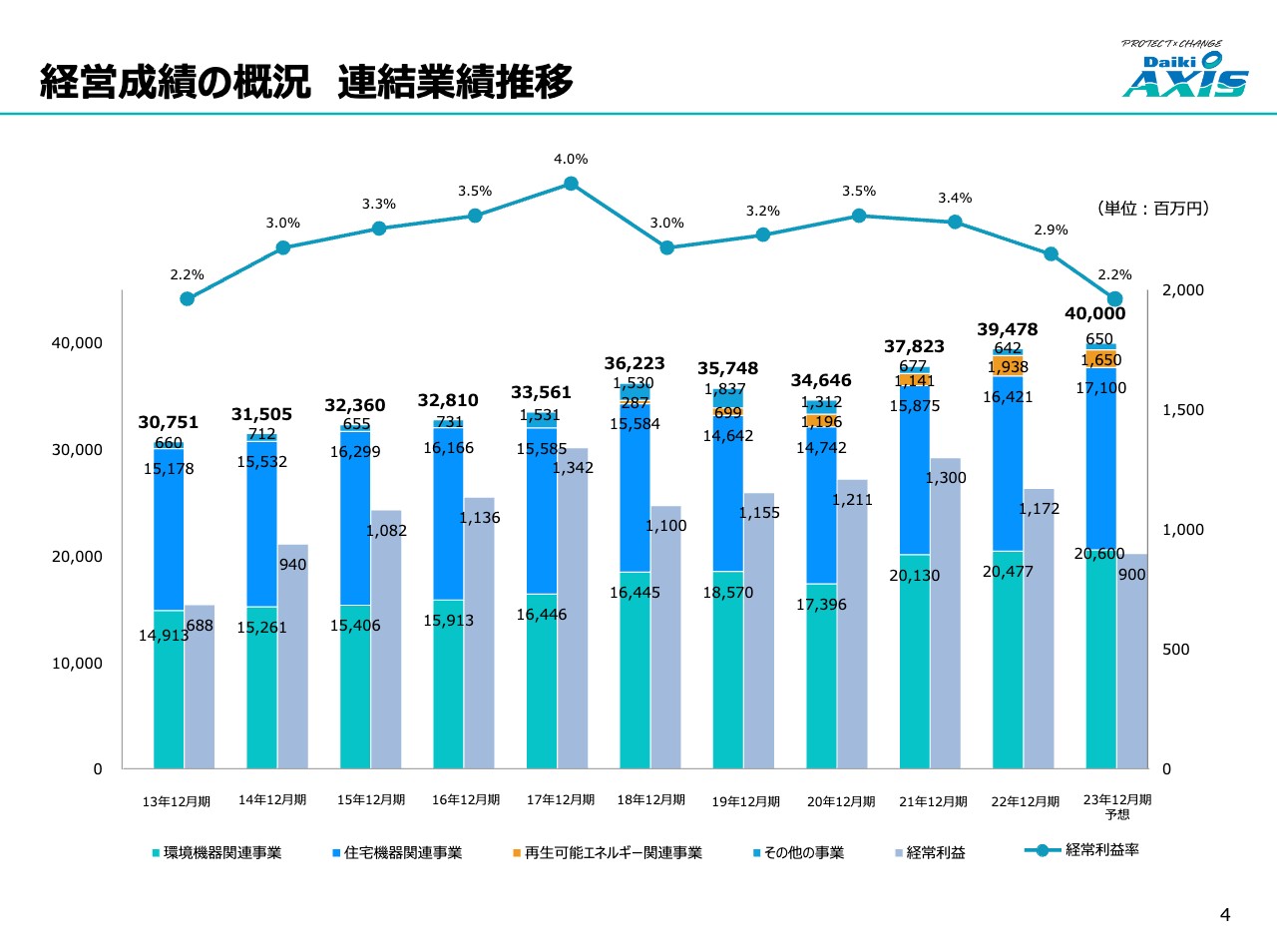

2013年からの10年間の連結業績推移および今期予想のグラフです。安定した事業基盤に基づいて売上高は堅調に推移していますが、2022年12月期は減益となっています。

決算概要総括

2022年12月期の決算概要総括です。環境機器関連事業は、国内における産業用排水処理施設の大型案件需要は拡大していますが、大型工事案件の進捗状況の影響により国内売上高が前年同期比で減少しました。一方、成長戦略に基づいてメンテナンス等のストックビジネスに注力していることから、契約者数は堅調に推移しています。

また、海外では世界的な環境意識の高まりを受け、排水規制の強化などの動きが続いており、イラクおよびインドネシアの大型案件の完成、スリランカでの浄化槽販売拡大により売上高は増加しました。しかし、輸送費や各種資材の高騰、ベースアップ等による人件費の増加により減益となっています。

住宅機器関連事業は、便座の自動開閉、自動洗浄機能などの非接触型商材の需要が一巡したことに加え、新型コロナウイルス感染症の影響による各メーカーの出荷制限で商品供給が遅れたことから、建設関連業者向けの売上高が減少しています。

一方で、ホームセンターの店舗建設案件の完成、農業用ハウスの設備投資需要の回復により工事案件が増加しました。原価および販管費において、各メーカーの商材値上げ要請、ベースアップ等による人件費の増加により減益でした。

再生可能エネルギー関連事業は、新しいエネルギー源として再生可能エネルギーへの引き合いが増加し、官民を挙げての取り組みが進展しています。その中で当社は2021年に太陽光発電施設の設計・施工・販売・保守が可能なサンエイエコホームを子会社化し、売上高が大きく増加するとともに、Non-FITといわれるFIT制度を活用しないサービスの提供も可能となっています。また、大企業向けのNon-FITの電力供給を開始しており、今後も積極的に取り組んでいきます。

なお、サンエイエコホームは、2023年1月1日をもってダイキアクシスグループの再生可能エネルギー関連事業を統括するダイキアクシス・サステイナブル・パワーに吸収合併しました。今後もさらなる付加価値の高いサービスを提供していきたいと考えています。

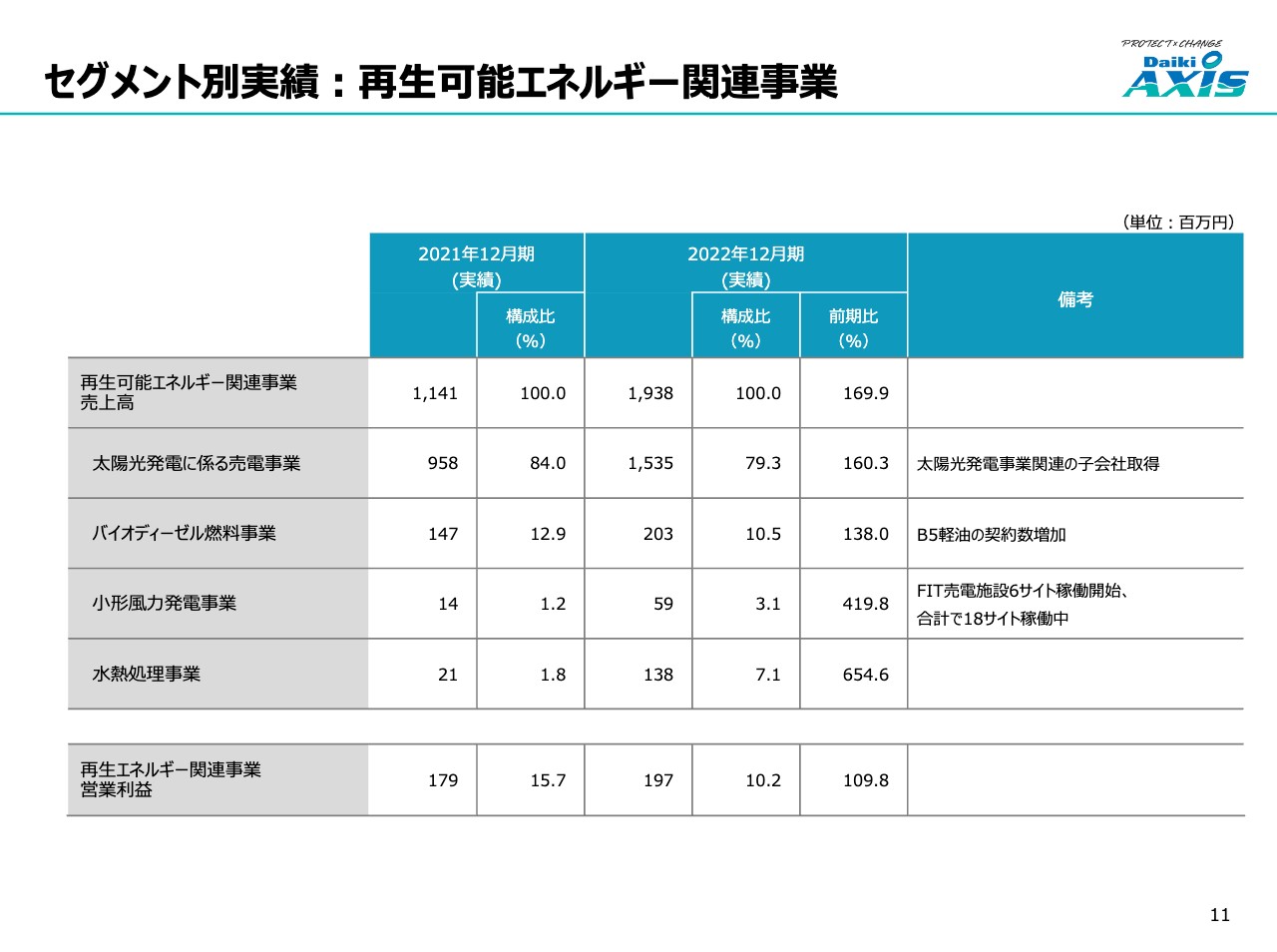

また、バイオディーゼル燃料事業においては、軽油に当社製品を5パーセント混合したB5という製品の契約数が伸びています。小形風力発電事業においては、FITによる売電施設6サイトが新たに連系完了し、合計18サイトが稼働している状況です。

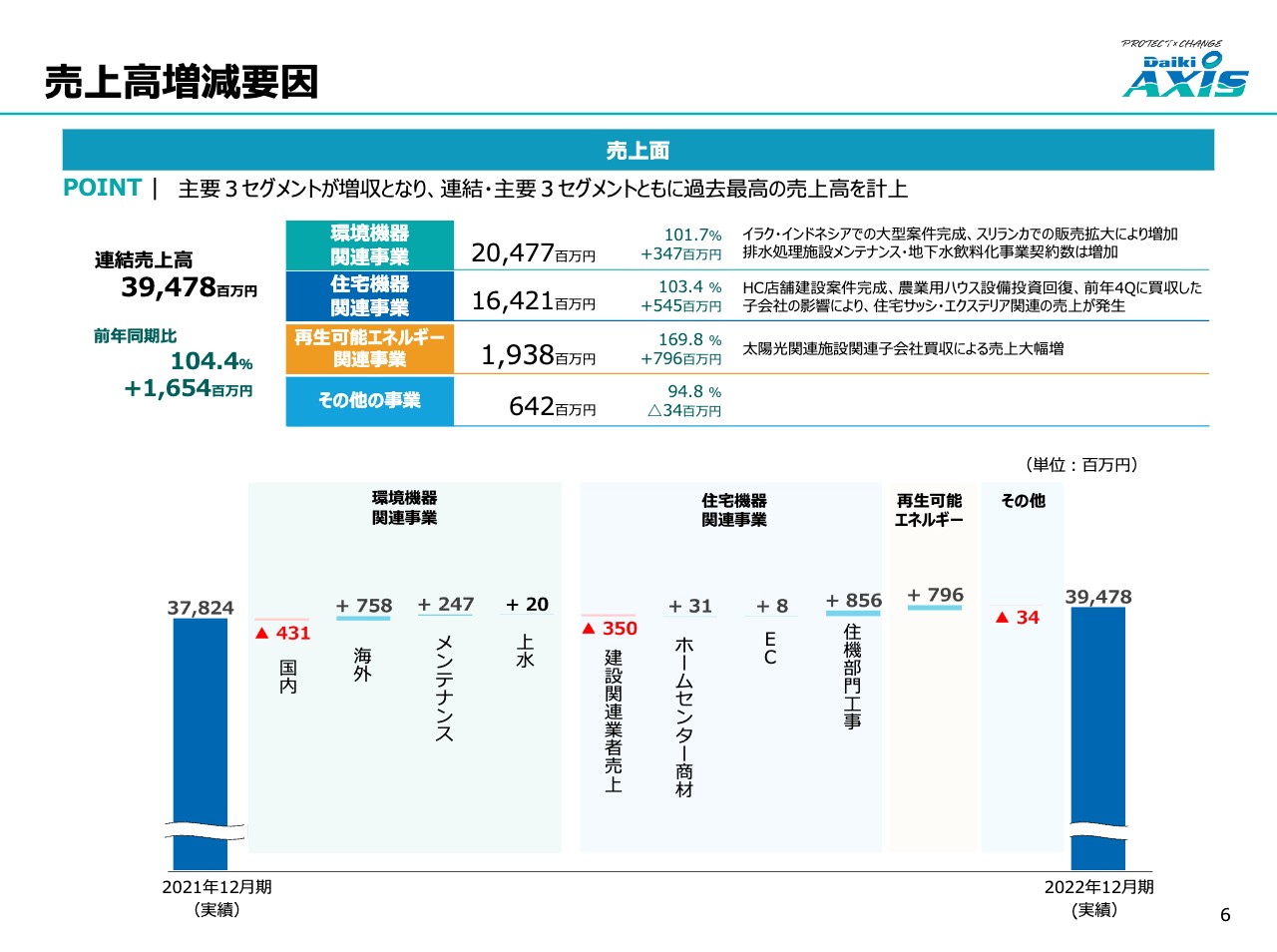

売上高増減要因

連結売上高のセグメント別・項目別の売上増減についてです。連結売上高は前年同期比4.4パーセント増の394億7,800万円となりました。セグメント別売上高は、環境機器関連事業が前年同期比1.7パーセント増、金額で3億4,700万円増の204億7,700万円となりました。

住宅機器関連事業は前年同期比3.4パーセント増、金額で5億4,500万円増の164億2,100万円、再生可能エネルギー関連事業は前年同期比69.8パーセント増、金額で7億9,600万円増の19億3,800万円となっています。その他の事業は前年同期比5.2パーセント減、金額で3,400万円減の6億4,200万円でした。

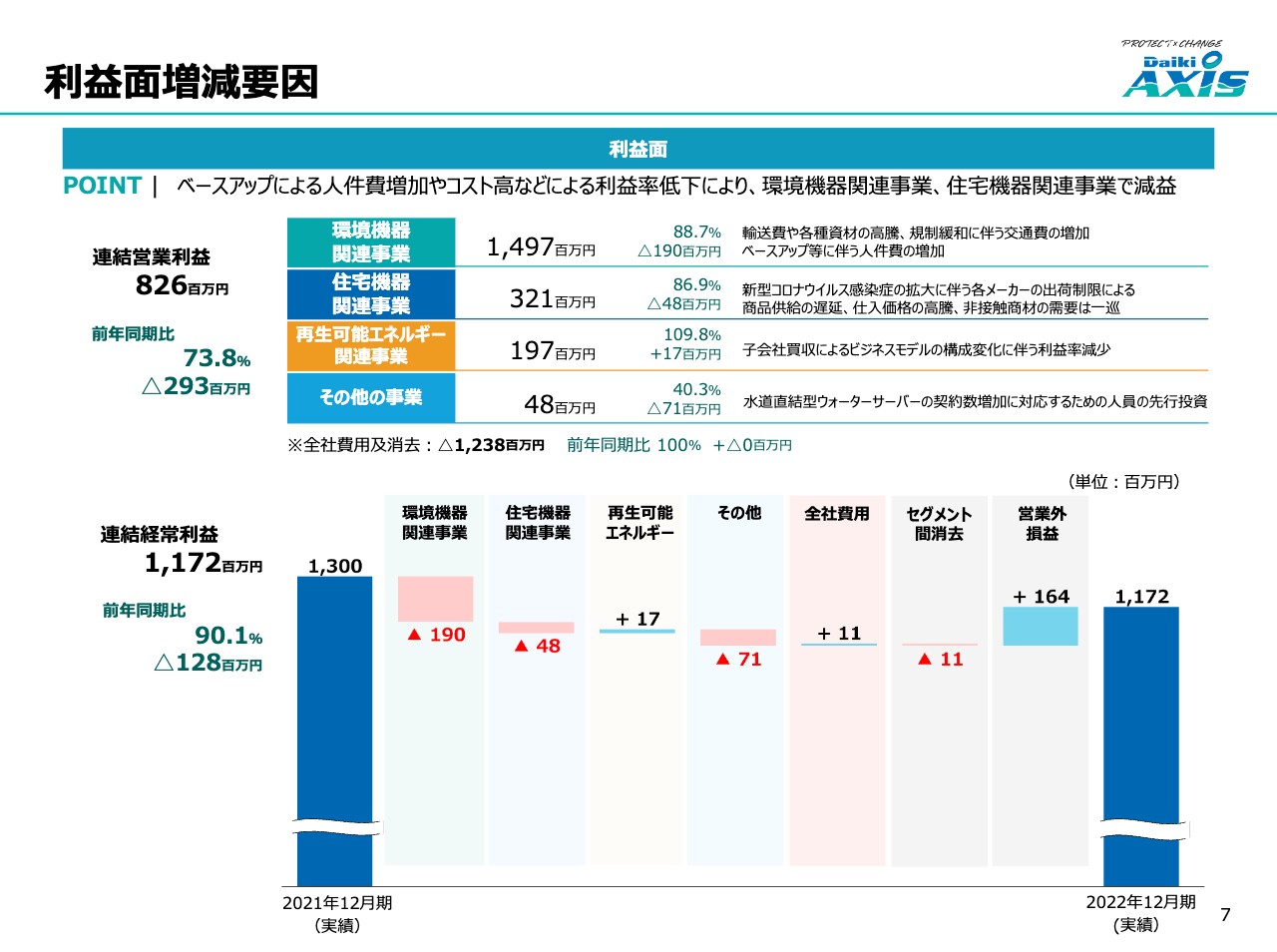

利益面増減要因

連結営業利益および経常利益の増減についてです。連結営業利益は前年同期比26.2パーセント減の8億2,600万円となりました。全体として影響が大きかったのは、ベースアップおよび物価上昇手当の支給による人件費の増加です。

セグメント別の利益増減要因については、環境機器関連事業は前年同期比11.3パーセント減、金額で1億9,000万円減の14億9,700万円、住宅機器関連事業は前年同期比13.1パーセント減、金額で4,800万円減の3億2,100万円となりました。再生可能エネルギー関連事業は前年同期比9.8パーセント増、金額で1,700万円増の1億9,700万円、その他の事業は前年同期比59.7パーセント減、金額で7,100万円減の4,800万円です。

営業外収益においては円安の影響で多額の為替差益が発生し、連結経常利益は前年同期比9.9パーセント減の11億7,200万円で落ち着いています。

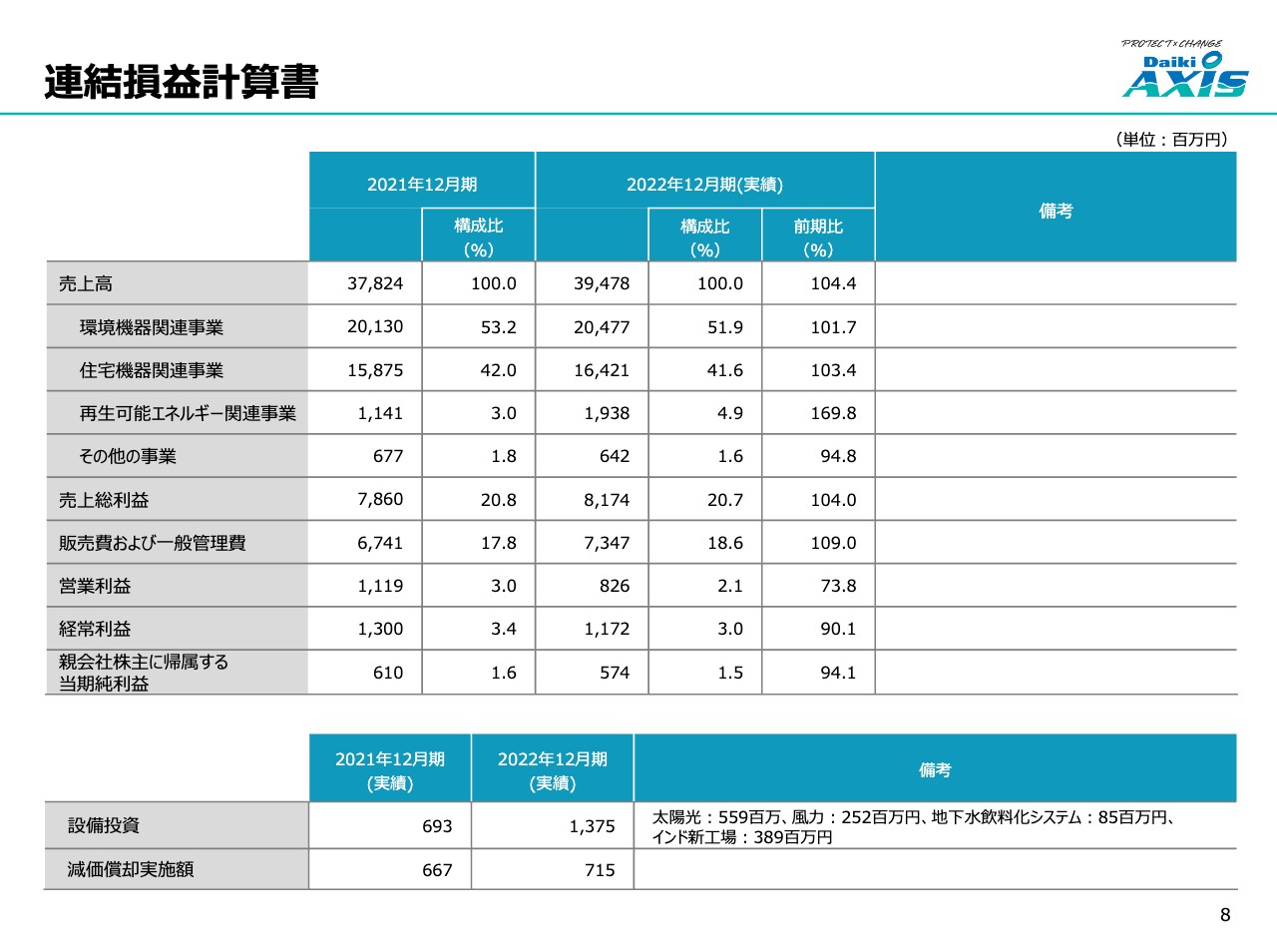

連結損益計算書

以上の状況を踏まえ、親会社に帰属する当期純利益は前年同期比5.9パーセント減の5億7,400万円となりました。

セグメント別実績:環境機器関連事業

スライドに環境機器関連事業の実績を記載しています。

セグメント別実績:住宅機器関連事業

こちらは住宅機器関連事業の実績です。

セグメント別実績:再生可能エネルギー関連事業

こちらは再生可能エネルギー関連事業の実績です。

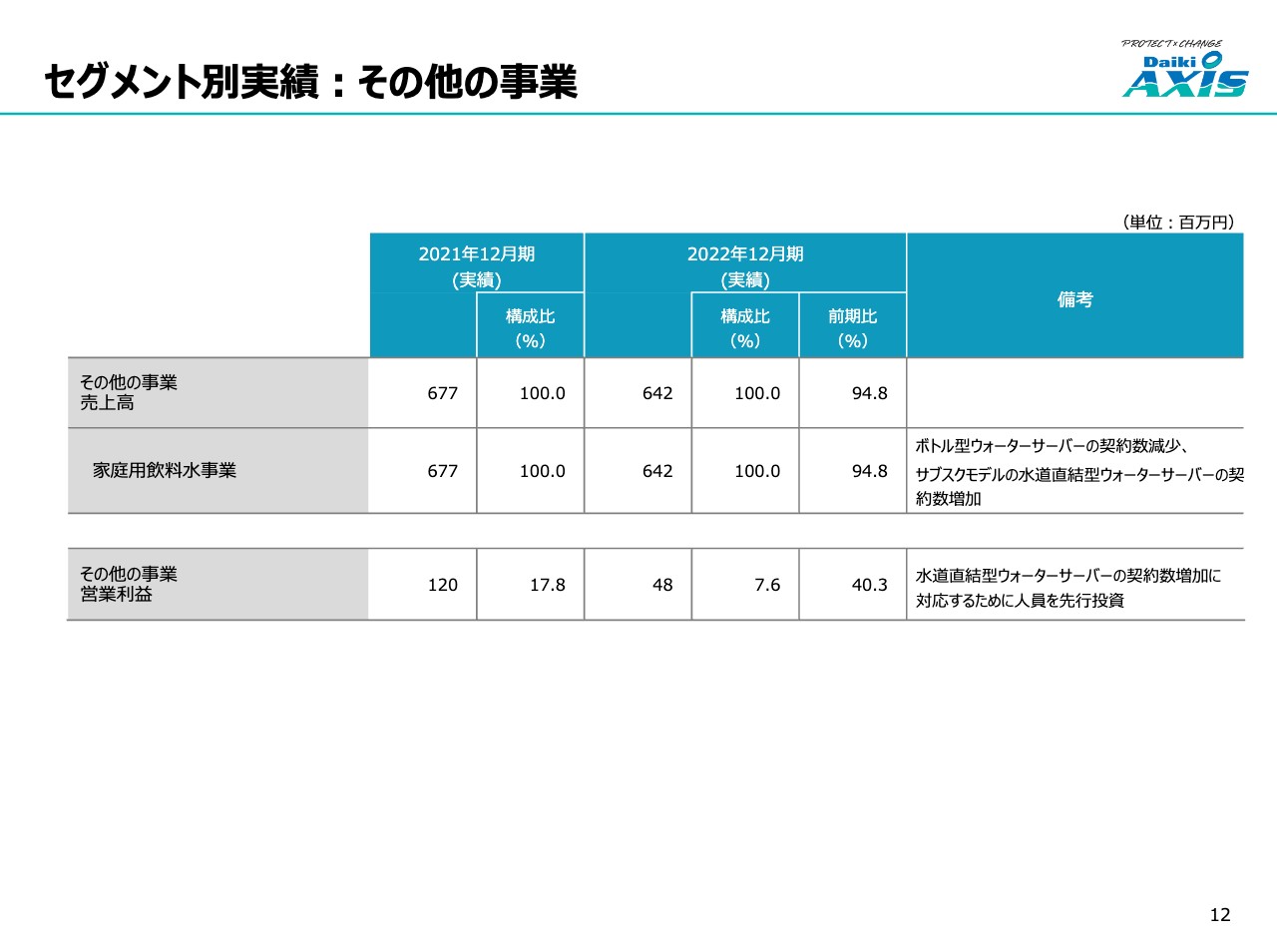

セグメント別実績:その他の事業

その他の事業についてです。あわせてご確認ください。

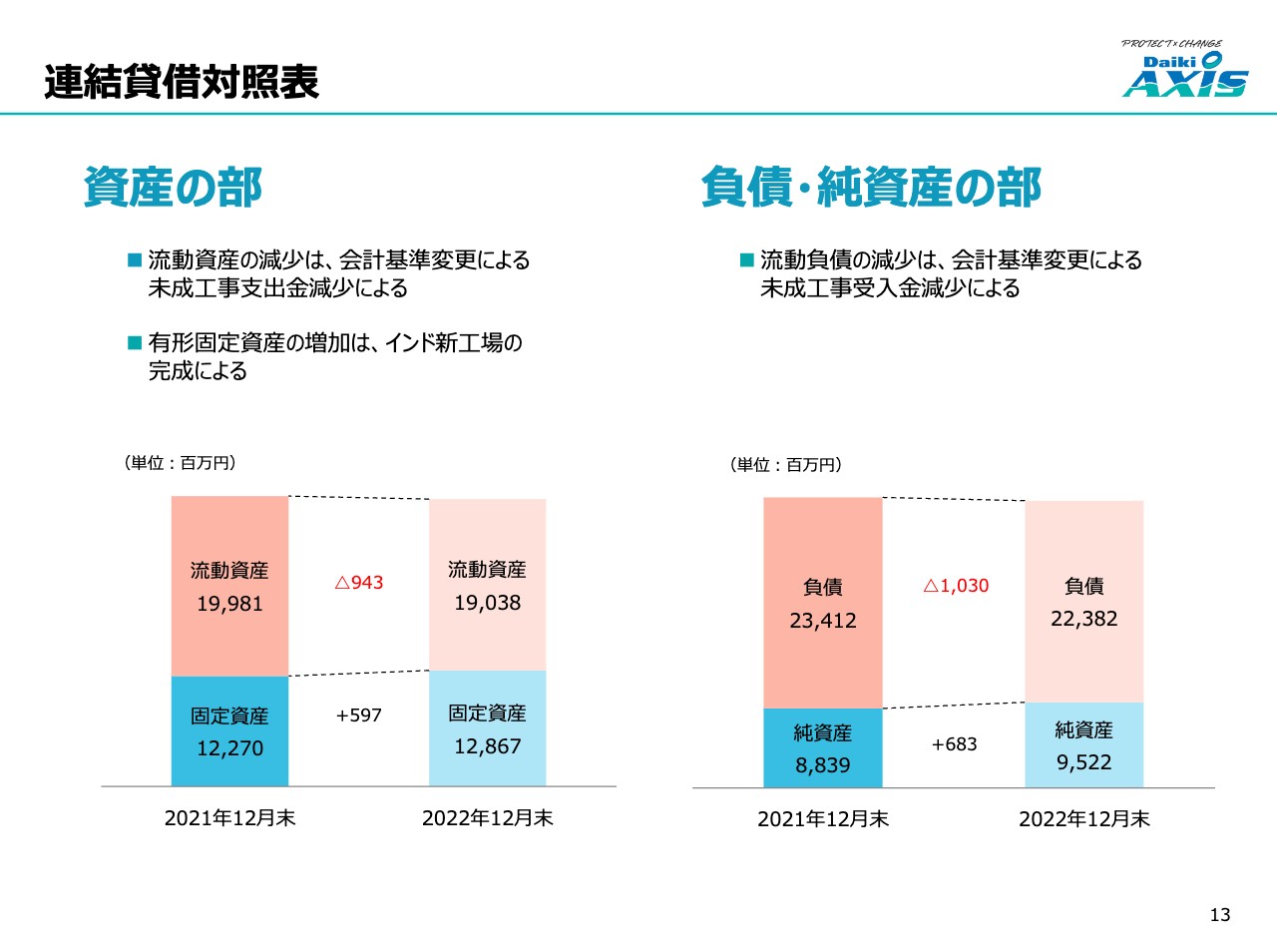

連結貸借対照表

貸借対照表についてはスライドのとおりです。

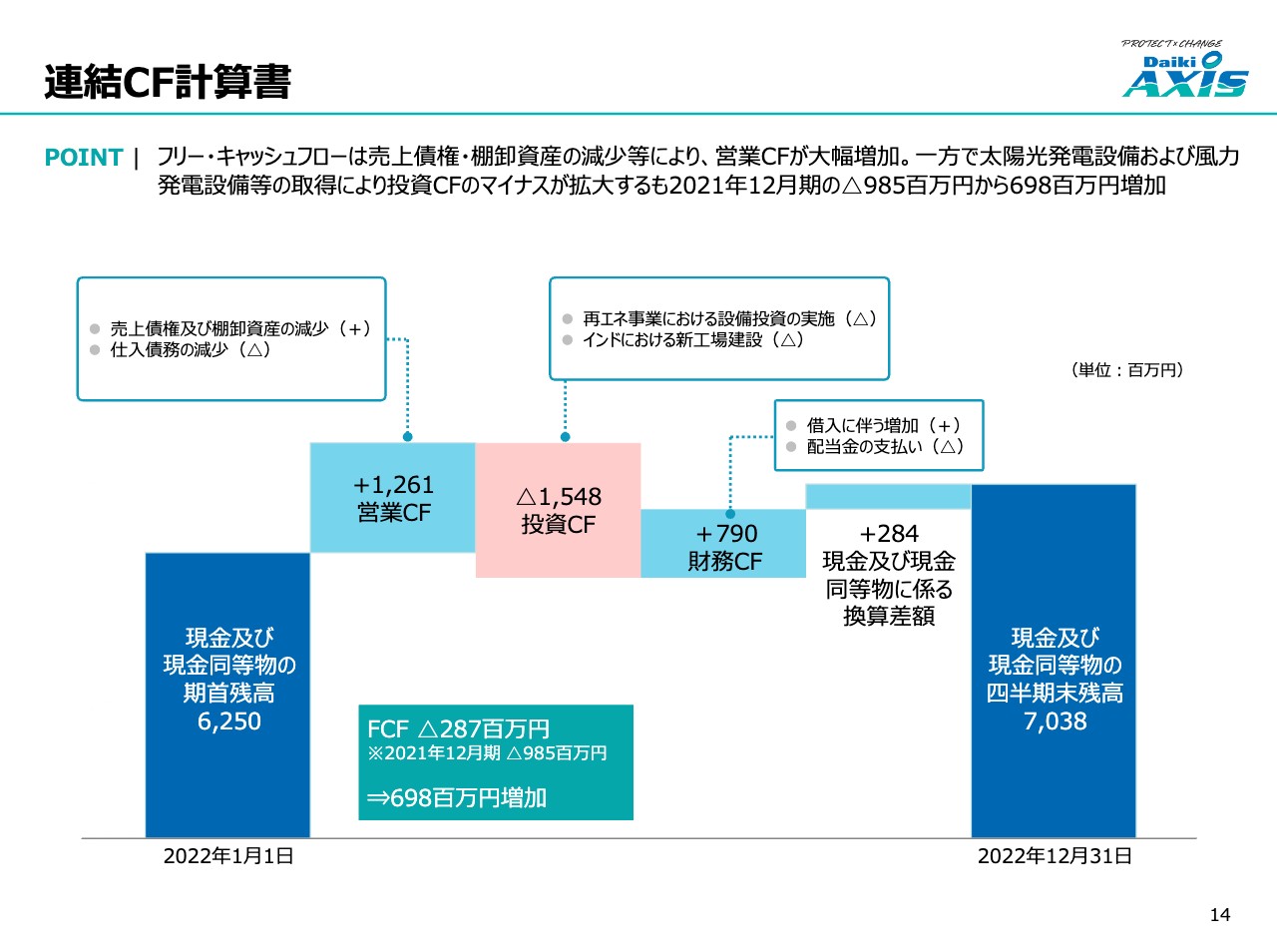

連結CF計算書

キャッシュフロー計算書です。売掛債権および棚卸資産の減少等により、営業キャッシュフローが大幅に増加しました。一方で太陽光発電設備・風力発電設備の取得、インドにおける新工場の建設などにより投資キャッシュフローのマイナスが拡大していますが、フリーキャッシュフローは前年同期比で6億9,800万円増加しています。

売上高予想増減要因

2023年12月期通期の業績予想についてです。連結売上高は前期比1.3パーセント増の400億円を計画しています。セグメント別では、環境機器関連事業は国内においては増収の予想です。海外では2021年・2022年に納品したイラクの大型案件のような大きな案件はないものの、2022年に工場を建設したインド・スリランカでの販売拡大により売上高は増加する見込みです。

住宅機器関連事業については、2022年度中は商品供給の遅延が続いていましたが、2023年より解消し、高騰している仕入価格も販売価格に適宜転嫁していくことから増収が見込まれます。

再生可能エネルギー関連事業についてです。2021年に子会社化したサンエイエコホームは、買収前はFIT認証を受けている太陽光発電施設を自社保有で売電するのではなく、施設を売却して収益を得る方針で展開していました。2022年に買収前に契約していた案件が完成し、より利益率が高い自社保有による売電に切り替わることから、一時的な売上高は減少するものの、今後は安定的な収益基盤として当社グループの業績に寄与すると考えています。

また、Non-FIT事業についても大口の電力需要家への電力供給などさまざまな提案を行っていきたい考えです。

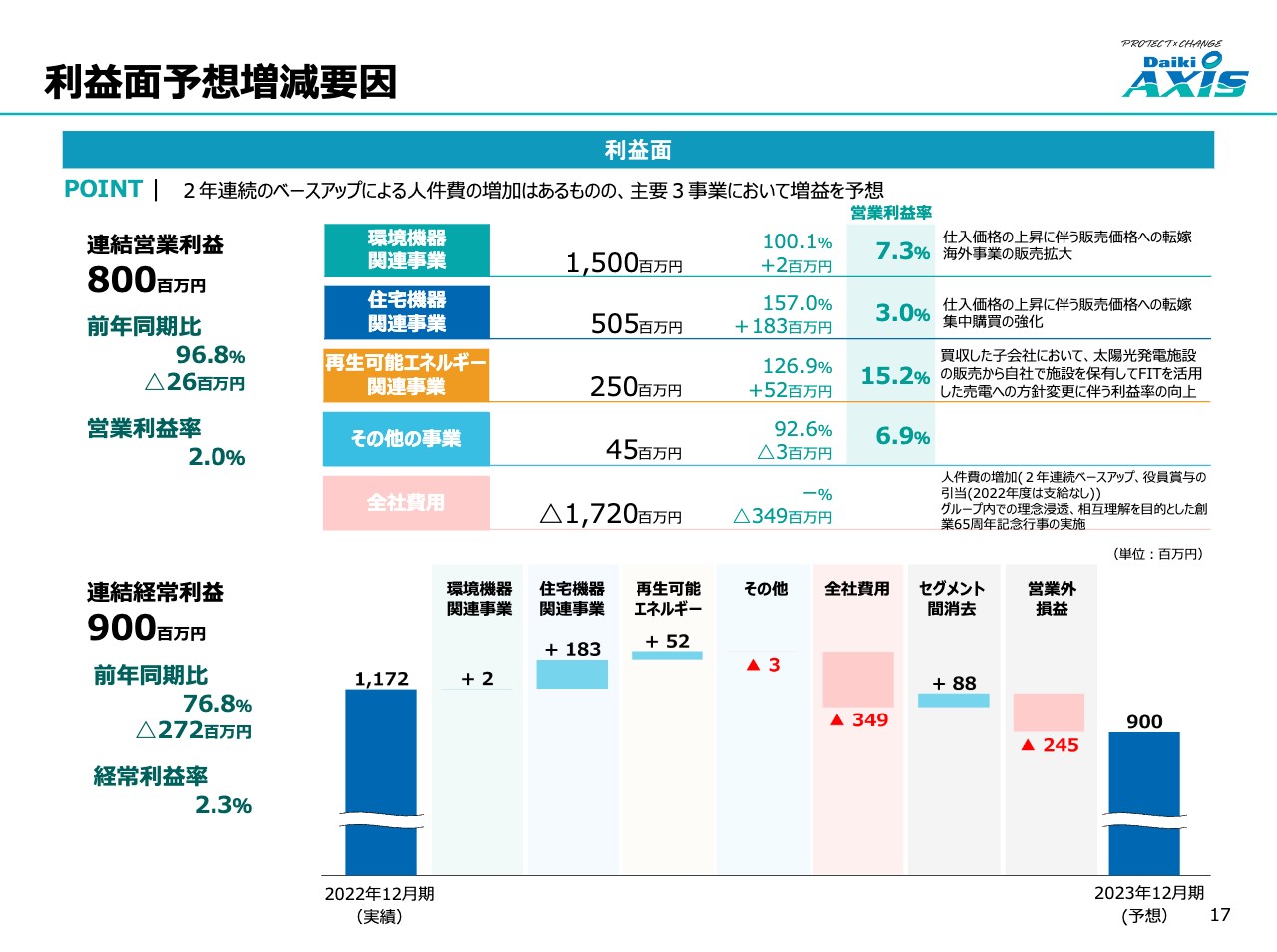

利益面予想増減要因

連結営業利益は前年同期比3.2パーセント減の8億円を見込んでいます。内訳としては、コストアップ要因として人的資本への投資があります。こちらは今後の事業基盤の構築に最も重要であるという考えのもと、継続して投資を行っていきたいと思っています。また、2年連続のベースアップの実施、創業65周年式典の実施による従業員への理念浸透・相互理解等を行い、次世代に向けた組織基盤の強化を進めていきたい考えです。

セグメント別の施策として、コロナ禍において高騰していた海外輸送費は落ち着いてきているものの、仕入価格の高騰は継続しています。すべてのセグメントにおいてしっかりと販売価格に転嫁できるよう粘り強く交渉を進め、利益率を確保していきたい考えです。

再生可能エネルギー関連事業については、先ほどお伝えしたようにより利益率の高いビジネスモデルの比率を高めることで利益率の向上に努めていきます。

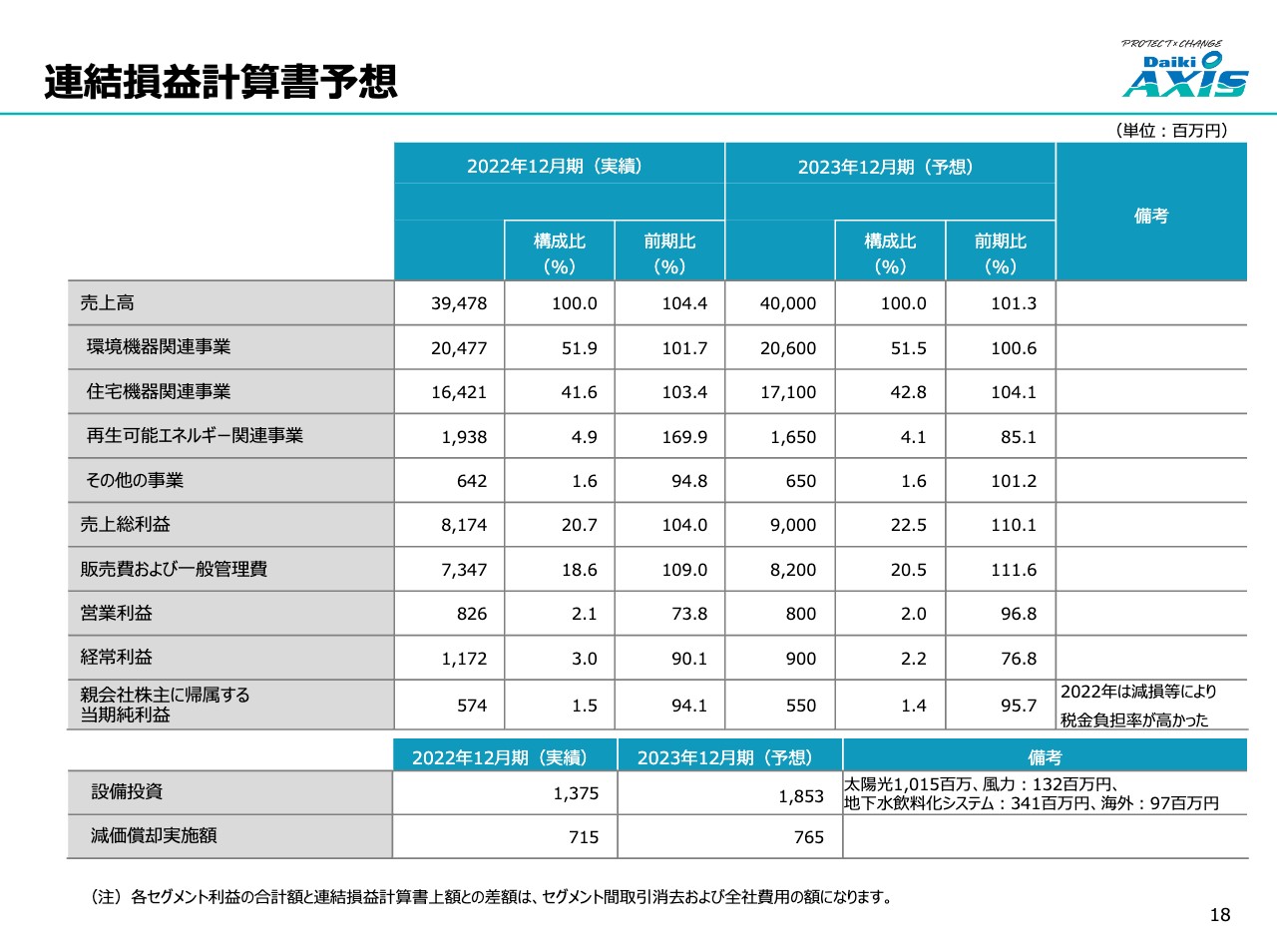

連結損益計算書予想

以上の状況により、親会社に帰属する当期純利益は5億5,000万円と減益の計画です。

セグメント別予想:環境機器関連事業

各セグメント別の計画予想です。内容についてはスライドをご確認ください。

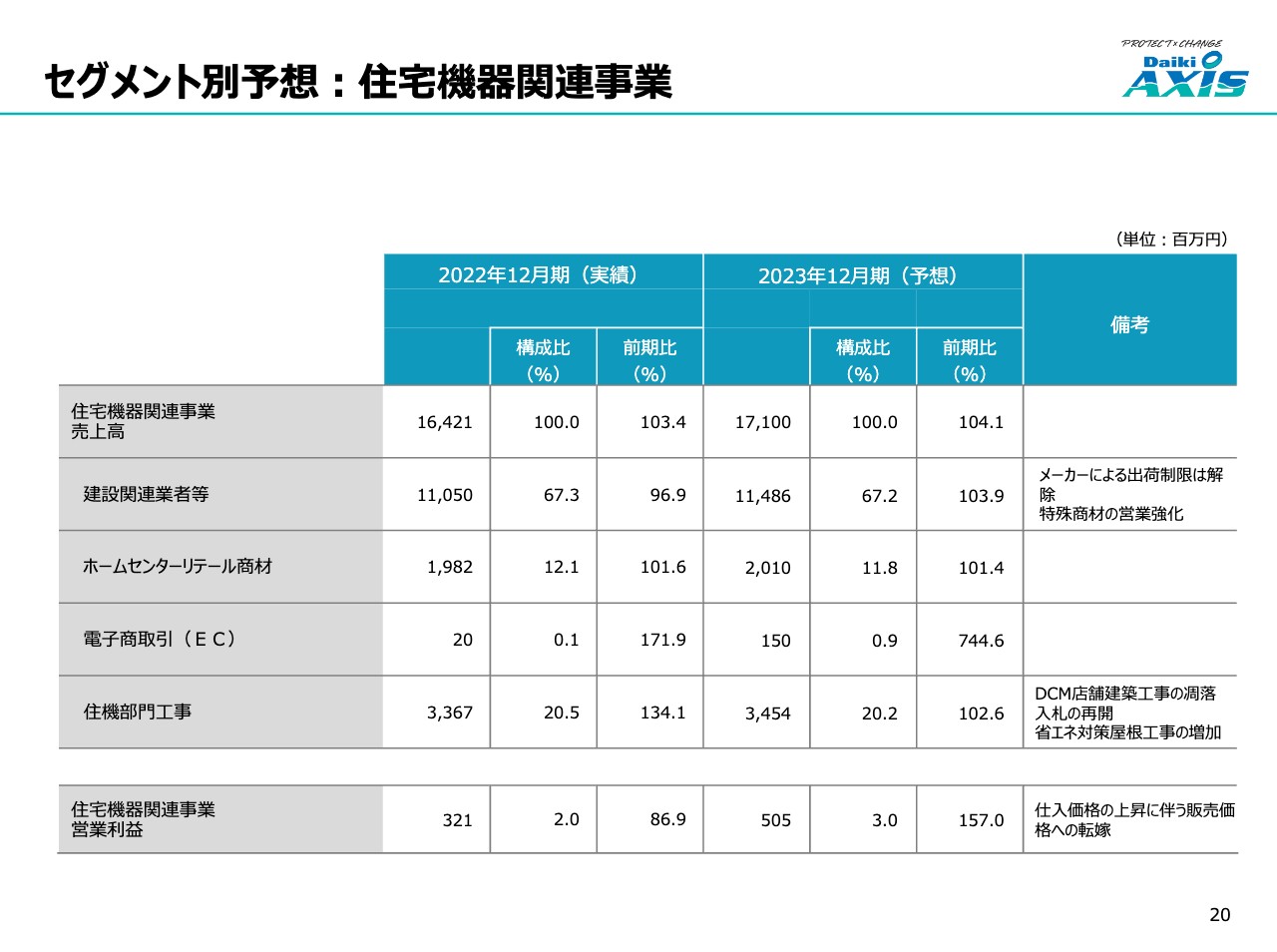

セグメント別予想:住宅機器関連事業

住宅機器関連事業の計画予想です。

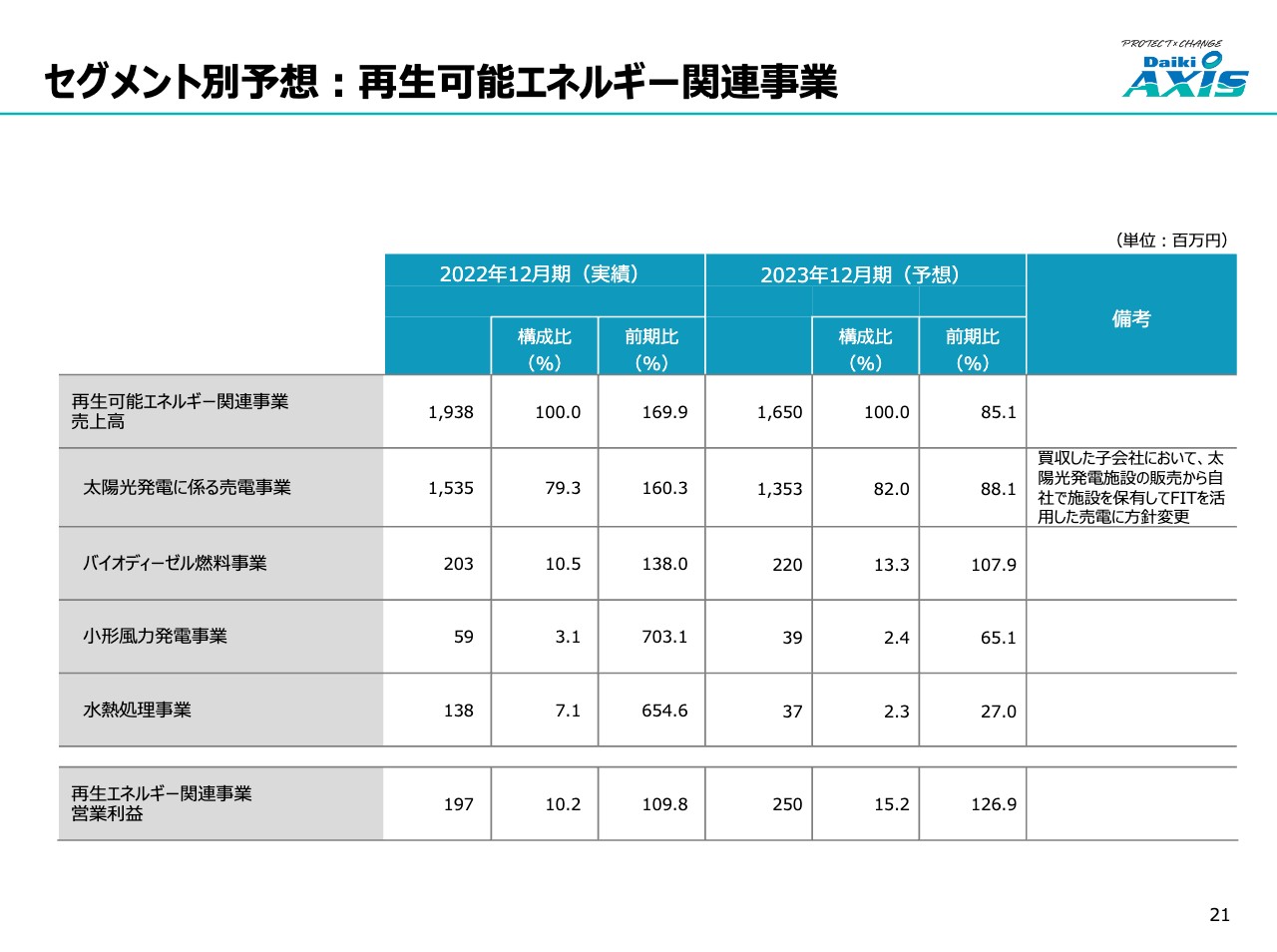

セグメント別予想:再生可能エネルギー関連事業

再生可能エネルギー関連事業の計画予想です。あわせてご確認ください。

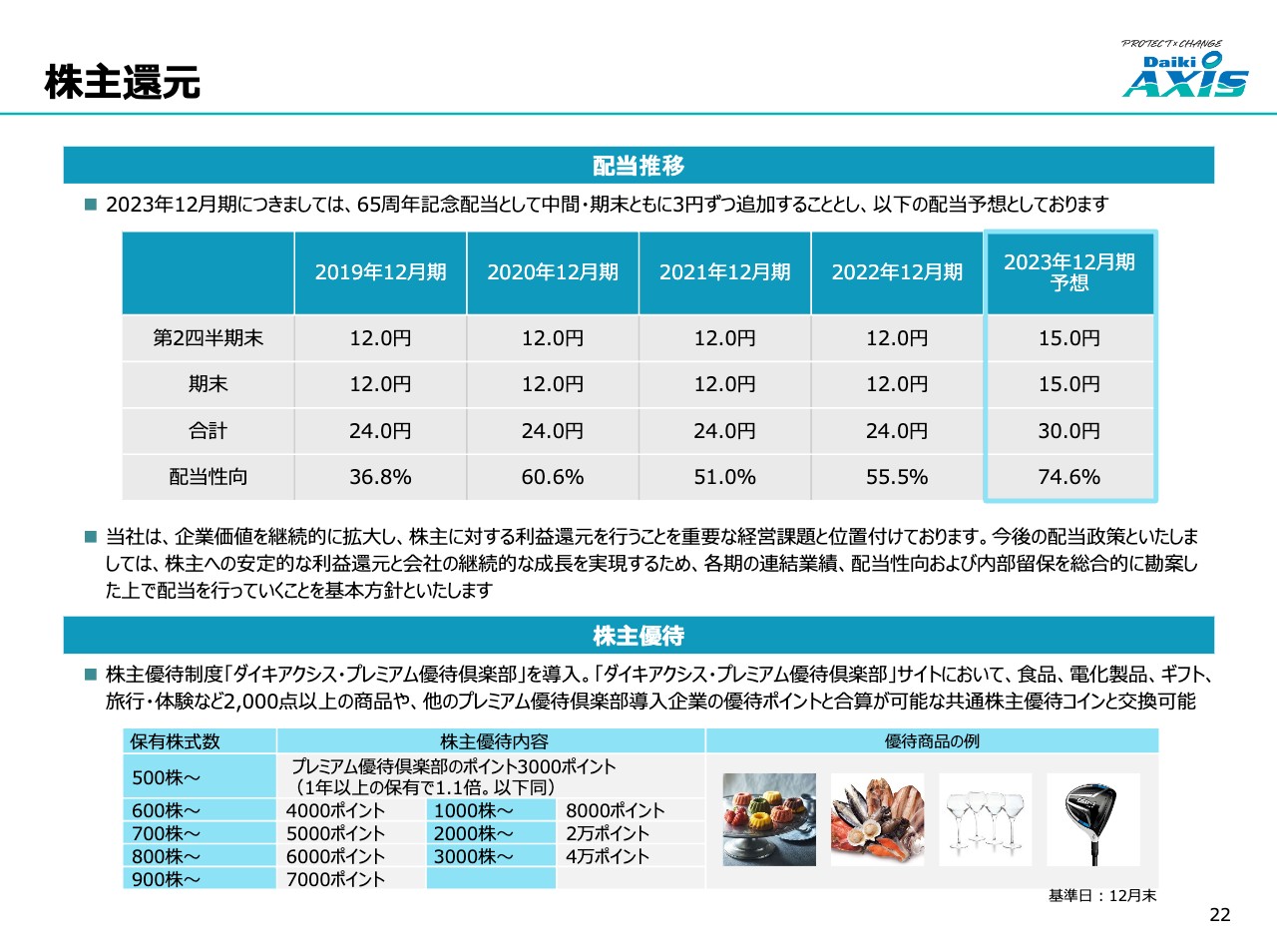

株主還元

配当政策です。各期の連結業績と配当性向、内部留保を総合的に勘案した上で配当を行います。ただし、2023年12月期は創業65周年のため、記念配当として中間・期末ともに3円ずつ増配し、第2四半期末は15円、期末は15円で、年間30円を計画しています。

株主優待は前年度の内容を継続しています。「ダイキアクシス・プレミアム優待倶楽部」のサイトにおいて、食品、電化製品、ギフト、旅行・体験など2,000点以上の商品や、プレミアム優待倶楽部が導入された企業の優待ポイントと合算が可能な共通株主優待コインと交換できます。

中期経営計画概要「PROTECT×CHANGE」の推進

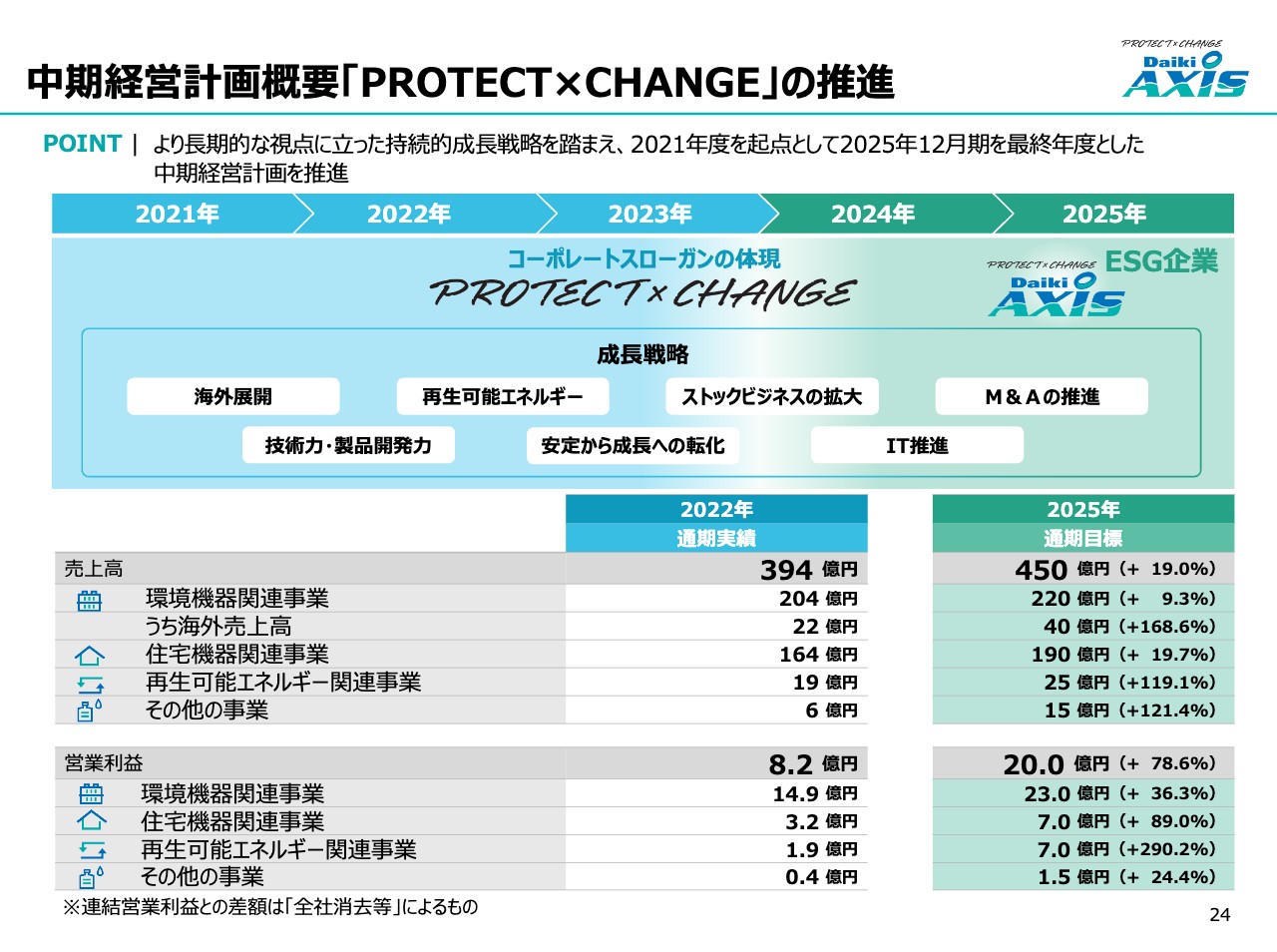

成長戦略について、中期経営計画の概要をご説明します。当初は2019年から2021年の3ヶ年計画で中期経営計画をスタートしましたが、新型コロナウイルス感染拡大に伴う国内外の大幅な環境変化により2023年まで延長しています。さらに、より長期的な視点に立った持続的成長戦略を踏まえ、2025年12月期を最終年度として数値目標を設定しています。

中期経営計画のタイトルとして現在のコーポレートスローガンである「PROTECT×CHANGE」を掲げ、「環境を守る。未来を変える。」をスローガンに、グループ一丸となって取り組んでいきます。成長戦略は引き続き前中計の内容を推進し、グループ全体として積極的に挑戦できる7つのテーマを掲げています。

2025年までの中期経営計画の数値目標は、全事業で増収増益を計画しています。ポイントとしては、環境機器関連事業ではインドを中心とした海外での排水処理事業が大きく伸長する計画です。住宅機器関連事業では特殊商材の取り扱い、営業エリアの拡大で売上を伸ばすとともに、効率化を推し進めて利益も伸ばしていきます。

再生可能エネルギー関連事業では、世界的な環境意識の高まりという追い風の中、太陽光発電・バイオディーゼル・小形風力発電の3本柱により、ユーザーからのさまざまなニーズに対応できる体制を整え適切な提案を行うことで、売上高・利益ともに大きく伸ばしていく計画です。

事業環境認識および主要3事業の成長戦略(1/2)

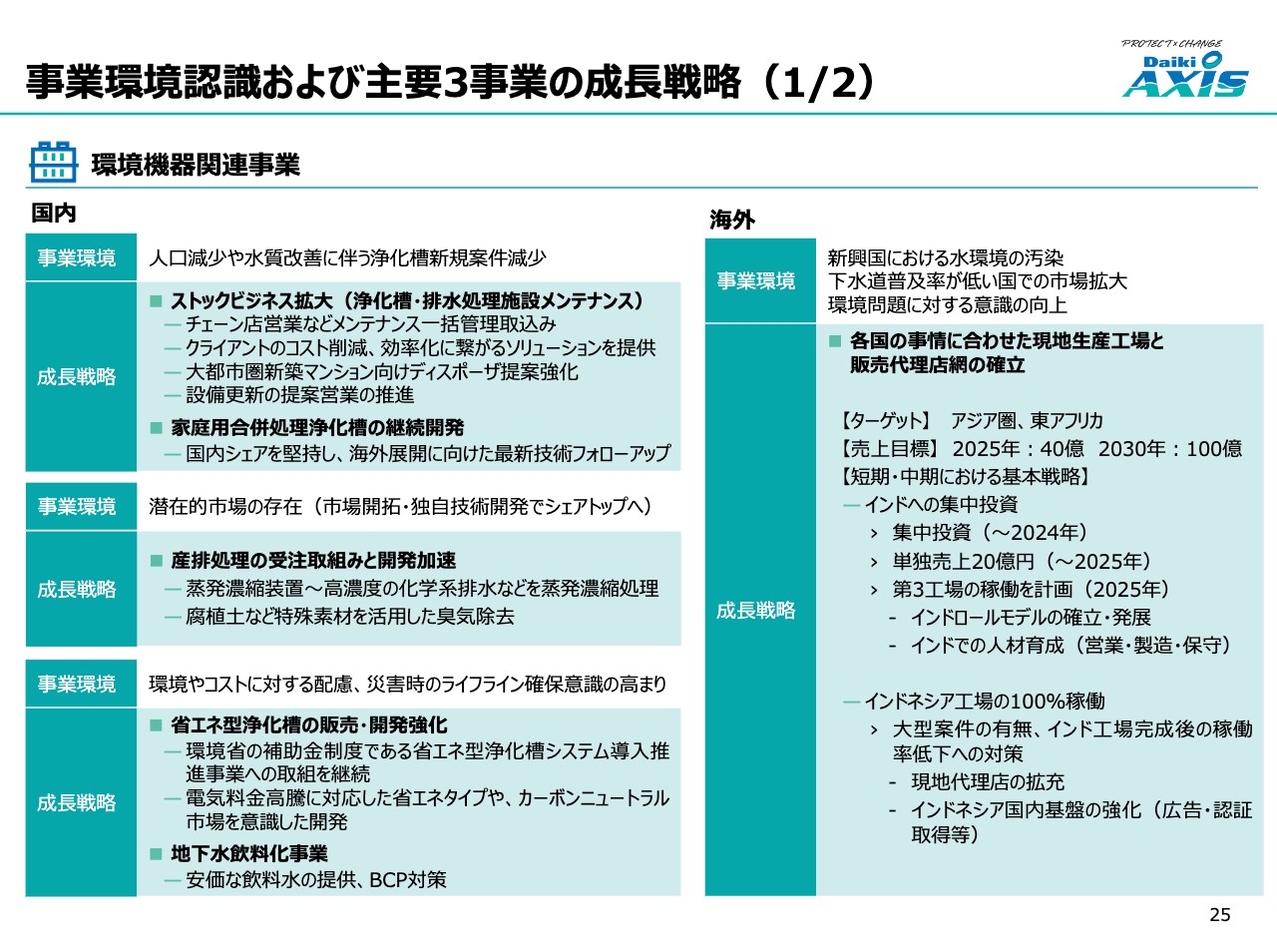

事業環境も踏まえた各セグメントの成長戦略をご説明します。環境機器関連事業は、国内において大きく3つの事業環境に対する成長戦略を設定しています。

1つ目は、人口減少や水質改善に伴う浄化槽新規案件減少に対応し、ストックビジネス拡大に注力していきます。これまでチェーン店営業などメンテナンス一括管理取り込みを推進していたことで十分なストックが積み上がり、安定的な収益を上げられる体制を整えてきました。今後は現在の取り組みをさらに拡大するとともに、交換時期を見越したポンプ・ブロワーの更新提案などの埋もれたニーズの取り込みも図っていきます。

家庭用小型合併処理浄化槽は、市場が飽和して競争が厳しい分野であり、利益が上げにくい状況です。しかし、当社の開発力の源泉でもあることから、この分野でも他社と比べて競争力のあるラインナップを整えていき、国内シェアを堅持していきます。また、国内での開発力強化が海外展開に向けた技術のフォローアップにつながると認識しています。

2つ目に、潜在的市場の開拓、独自技術の開発でトップシェアを目指していきます。高濃度の排水を減容化することで汚泥の処分費用を抑えられる装置の開発が可能となり、生物処理に適さない高濃度の化学系排水などであっても、利用エネルギーを抑えつつ汚泥の減容化ができます。これにより装置のランニングコストおよび廃棄物の処分費用を抑えることが可能です。また、腐植土などの特殊素材を活用した臭気除去方法の研究を行い、今後ダイキアクシス特有の技術として提供することで、多様なお客さまのニーズに応えることを目指していきます。

3つ目は、環境に対する配慮、防災意識の高まりに対応するために、引き続き省エネ型浄化槽の販売・開発強化および地下水飲料化事業に取り組んでいきます。2017年から始まった環境省の補助金事業である省エネ型浄化槽システム導入推進事業は、規模が縮小されながらも継続されています。このようなビジネスチャンスを取りこぼすことなく積極的に取り組んでいきたい考えです。

地下水飲料化システムも安定的なニーズがあることから、継続して取り組んでいきます。従来は設備を貸し出すESCO方式が多かったのですが、近年は資金力がある請負主体の増加により、買取型の営業も推進しています。こちらは近年多く発生している大規模災害時などにおけるBCP対策の一環としても提案を進めていきます。

スライド右側の海外については、新興国の中でも水環境の汚染がある、下水道普及率が低い国にはビジネスチャンスが多いです。そのような国でのシェア拡大を目指し、各国の需要にあわせた現地生産工場と販売代理店網を確立していきます。ターゲットをアジア圏および東アフリカに絞り、現中期経営計画の終了年である2025年までの売上高目標を40億円として展開するとともに、2030年までに売上高100億円を目指すために必要な戦略を見定めていきたい考えです。

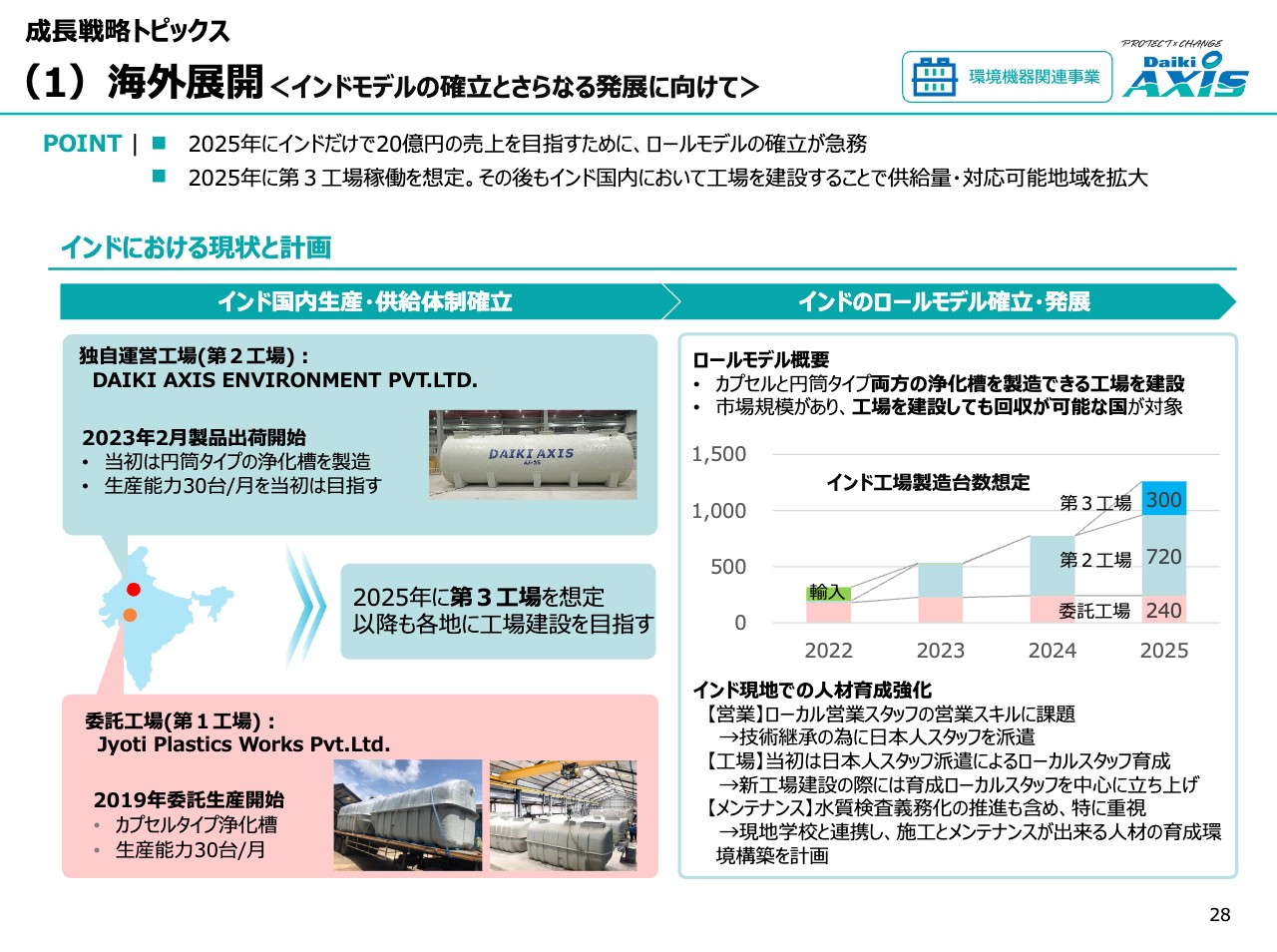

2025年までの短期・中期的な基本戦略はインドへの集中投資、インドネシア工場の100パーセント稼働の2つです。インドへの集中投資については、2025年までにインドのみで売上高20億円を達成すべく、引き続き経営資源をインドに集中投資します。

第1工場である委託工場に加え、2022年11月に当社グループの独自運営工場である第2工場が完成し、2023年2月に製品の出荷を開始したところです。新工場の運営が安定した後は、第2工場の生産能力の拡大のみならず、インド国内においてさらなる工場の建設を計画しています。ゆくゆくはインドでの成功事例をロールモデルとして確立・発展させ、他地域にも拡げていきたい考えです。

なお、インドでは営業・工場・メンテナンスのさまざまな面で人材育成を進めており、将来的には日本からのサポートに頼らずローカル人材のみで運営できる体制を整えていきたいと考えています。

事業環境認識および主要3事業の成長戦略(2/2)

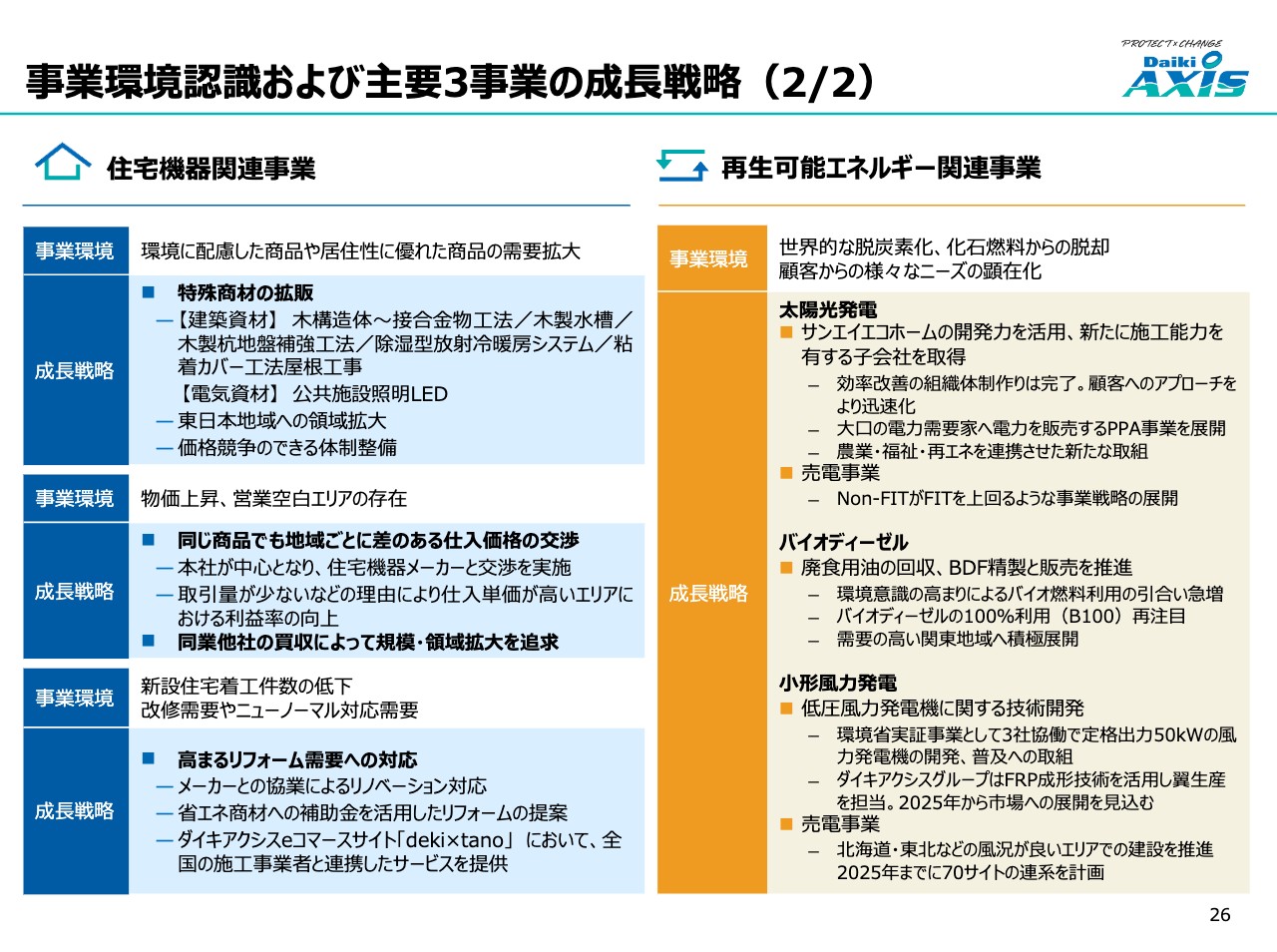

住宅機器関連事業の成長戦略についてです。戦略の1つ目として、環境対応や居住性に優れた製品の需要拡大に対応し、特殊商材を拡販していきます。また、東日本エリアへの営業拠点拡大を行い、価格競争力のある体制を整備していく方針です。

2つ目は、物価上昇や空白エリア対策です。住宅機器メーカーからの仕入れにおいては、メーカーのエリア別戦略や当社のエリアごとの取り扱い量が異なるため仕入価格にばらつきがあります。現在のように仕入価格が高騰する中で利益率を確保するための施策として、松山本社が中心となってメーカーへの粘り強い利益交渉を行っていく考えです。また、同業他社をM&Aすることにより、規模・領域の拡大を追求していきます。

3つ目に、新設住宅着工件数の低下もあり、住宅の改修需要の増加を想定しています。近年取り組んでいるリフォーム関連のeコマース事業や、メーカーとの協働によるリノベーション需要の取り込みを進めていきたい考えです。

次に、再生可能エネルギー関連事業の成長戦略です。脱炭素化、化石燃料からの脱却といった世界的なテーマのもと、ユーザーからのさまざまなニーズに対応できる体制を整え、最適な提案をしていきたいと考えています。

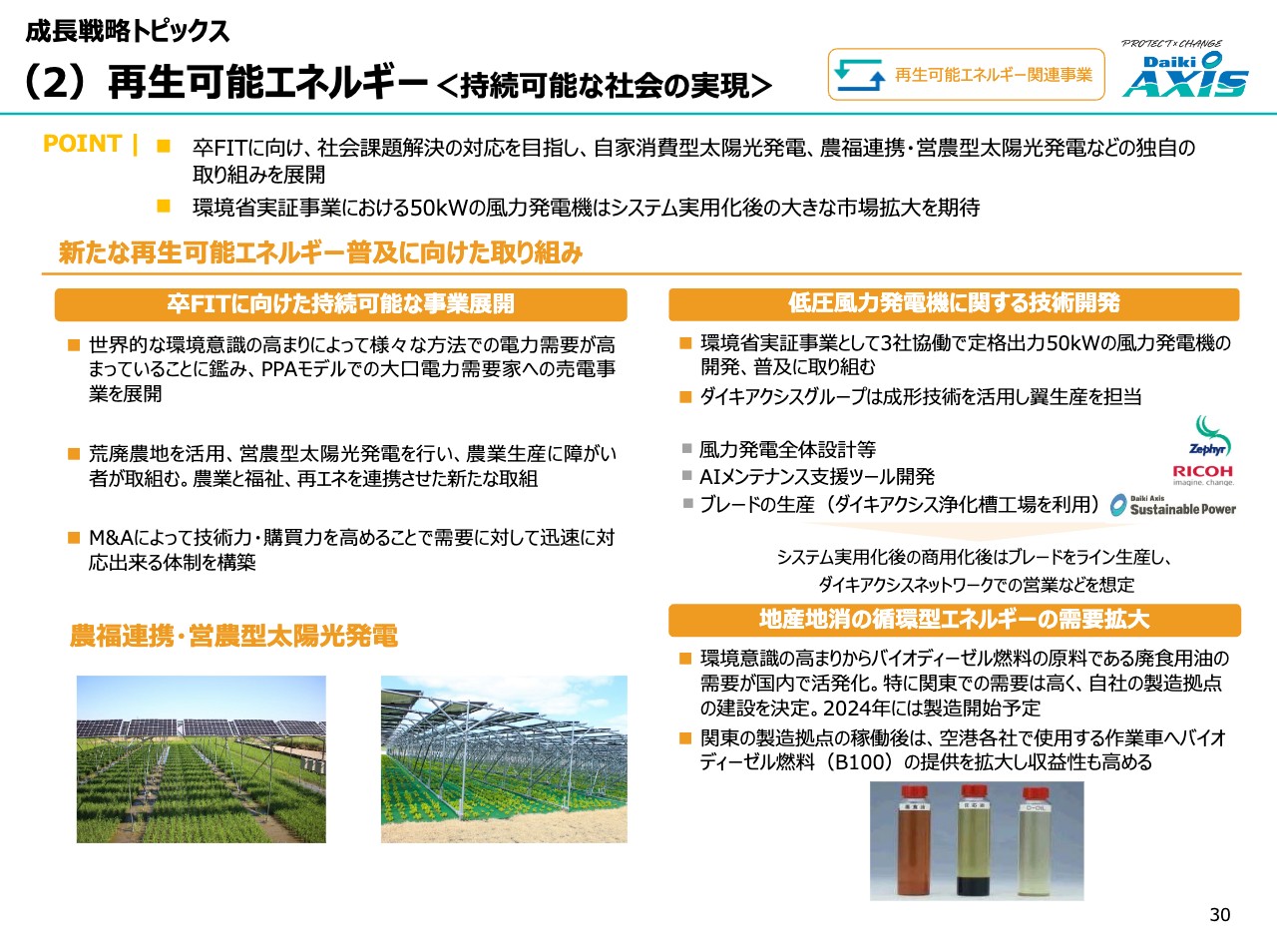

太陽光発電においては、効率改善の組織体制作りは完了し、ユーザーに対してより迅速な対応が可能となりました。また、PPAモデルでの大口電力需要家への売電事業の展開、荒廃農地を活用した農業・福祉・再エネを連携させたFIT制度に頼らない新たな取り組みも始めています。

バイオディーゼル関連では、環境意識の高まりによりバイオ燃料利用の引き合いが急増しています。今後、需要の高い関東地域への展開を積極的に行うため、関東でのBDF製造プラントの建設を進めていく考えです。

小形風力発電においては、引き続き環境省の実証事業として純国産の風力発電機の開発・普及への取り組みを行うとともに、2025年までにFITを活用した売電サイトを70サイト連系する目標についても着実に進めていきます。

成長戦略トピックス (1)海外展開<アジア・アフリカ各国の重点地域における課題と施策>

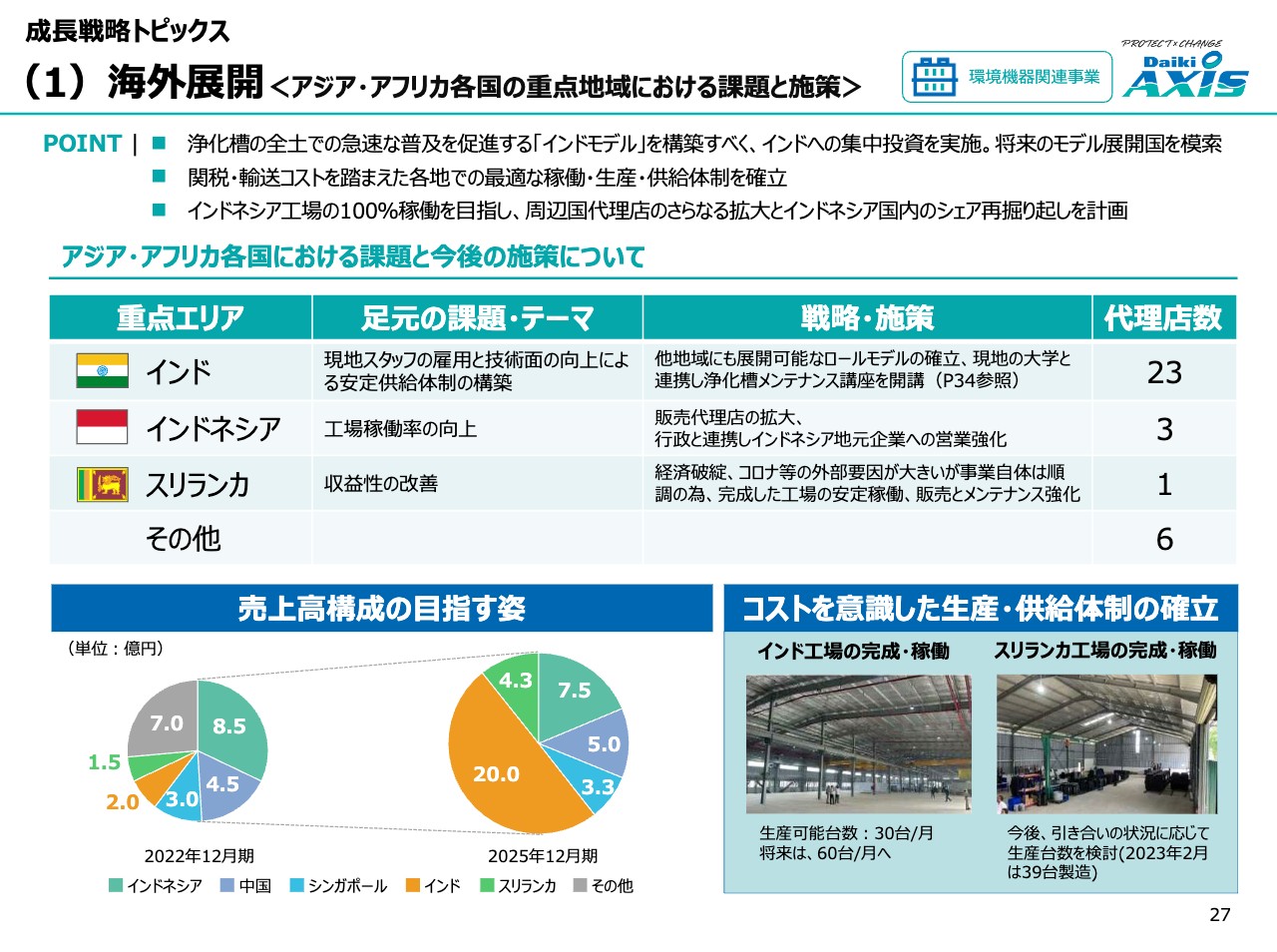

成長戦略のトピックスです。ダイキアクシスグループとして最も期待される成長ドライバーである環境機器関連事業の海外展開について補足してご説明します。

海外展開の最重要地域はインドです。2019年より委託工場にて生産を進め、急速な需要拡大に対応するため独自運営工場の建設も進めてきました。コロナ禍によって計画に遅延が生じたものの、2022年11月に無事建設が完了しました。

竣工式では、工場が所在する州の知事のスピーチをいただきました。その中で、経済発展が目まぐるしく進む一方で環境汚染に悩まされているインドにおいて、我々が持つ技術によって水環境が改善されることへの大きな期待を強く感じた次第です。

持続可能な事業運営を可能とする体制を早急に整えるとともに、世界の水環境をよりよくすることに貢献し、期待に応えられるよう推進していきます。

成長戦略トピックス (1)海外展開<インドモデルの確立とさらなる発展に向けて>

海外展開の基本戦略では、2025年までインドへの集中投資を計画しています。こちらはインドでの浄化槽製造・普及のロールモデルを確立・発展させることが目的です。

ロールモデルの概要は、新工場のようにカプセルタイプと円筒タイプ両方の浄化槽を製造できる工場を建設する方式です。インドがまさにそうですが、市場規模があり、工場を建設しても投資回収が十分に可能な国を対象として展開していきます。将来的には、インドでの成功体験を確立し、他の周辺国に発展的に伝播させていくことを思い描いています。

インドでは、第1工場である委託工場、第2工場である新工場に加え、2025年には第3工場を稼働し生産規模を拡大していきます。それ以降もさらなる工場の建設を構想しています。工場を順調に稼働させることと併行して、インドにおけるローカル人材の育成を大きな軸とし、営業面・工場の効率的な稼働・メンテナンス対応といったさまざまな側面から強化していきます。

成長戦略トピックス (1)海外展開<独自運営工場(第2工場)の完成・製品の出荷開始>

インドで初の独自運営工場となる第2工場をご紹介します。2022年11月の工場完成後、試作機の作成を通じて日本人による現地スタッフの育成、製造物の品質確認を時間をかけて慎重に進め、2023年2月に製品の初出荷を行うことができました。

第2工場は委託工場でも製造可能なカプセルタイプに加え、円筒タイプ浄化槽も製造することが可能です。円筒タイプの浄化槽の生産体制を整え、月30台の生産能力を目指していきます。その後、カプセルタイプの製造も含めて月60台の生産が可能となる体制を目指していきたい考えです。

成長戦略トピックス (2)再生可能エネルギー<持続可能な社会の実現>

再生可能エネルギー関連事業のトピックスです。FITを活用した売電を軸としながら、FIT制度終了後にも持続可能な事業を運営できる体制を作り上げていきたいと考えています。

ダイキアクシスグループが目指すESG経営について(1/2)

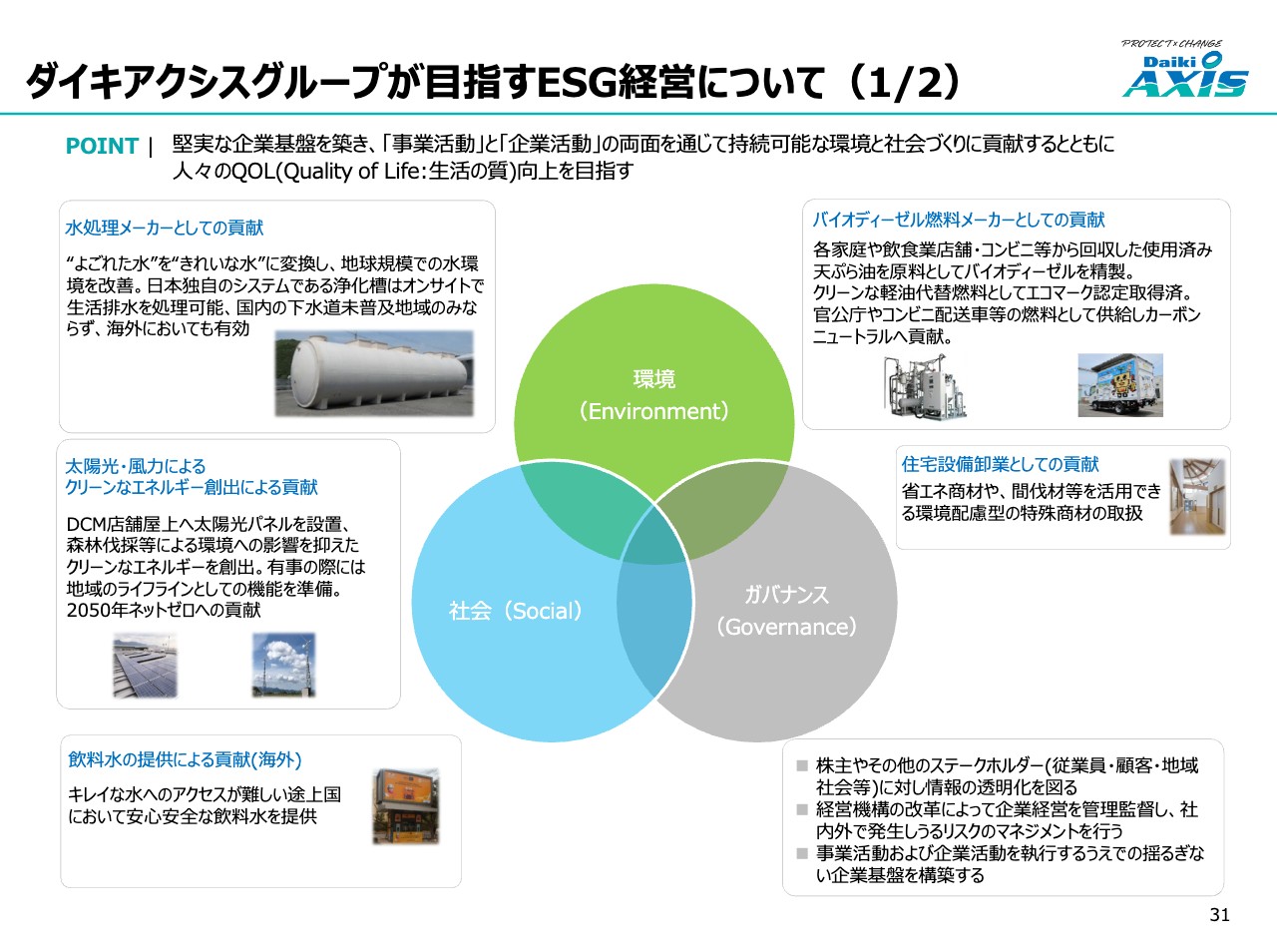

ESG経営については、中計でも引き続き推進していく考えです。当社は経営理念である「環境を守る。未来を変える。」を使命とし、環境創造開発型企業として発展を続けることで、人々の生活向上および社会の発展に貢献します。そのために、ESG企業であることが最も重要だと考えています。

ダイキアクシスグループが目指すESG経営について(2/2)

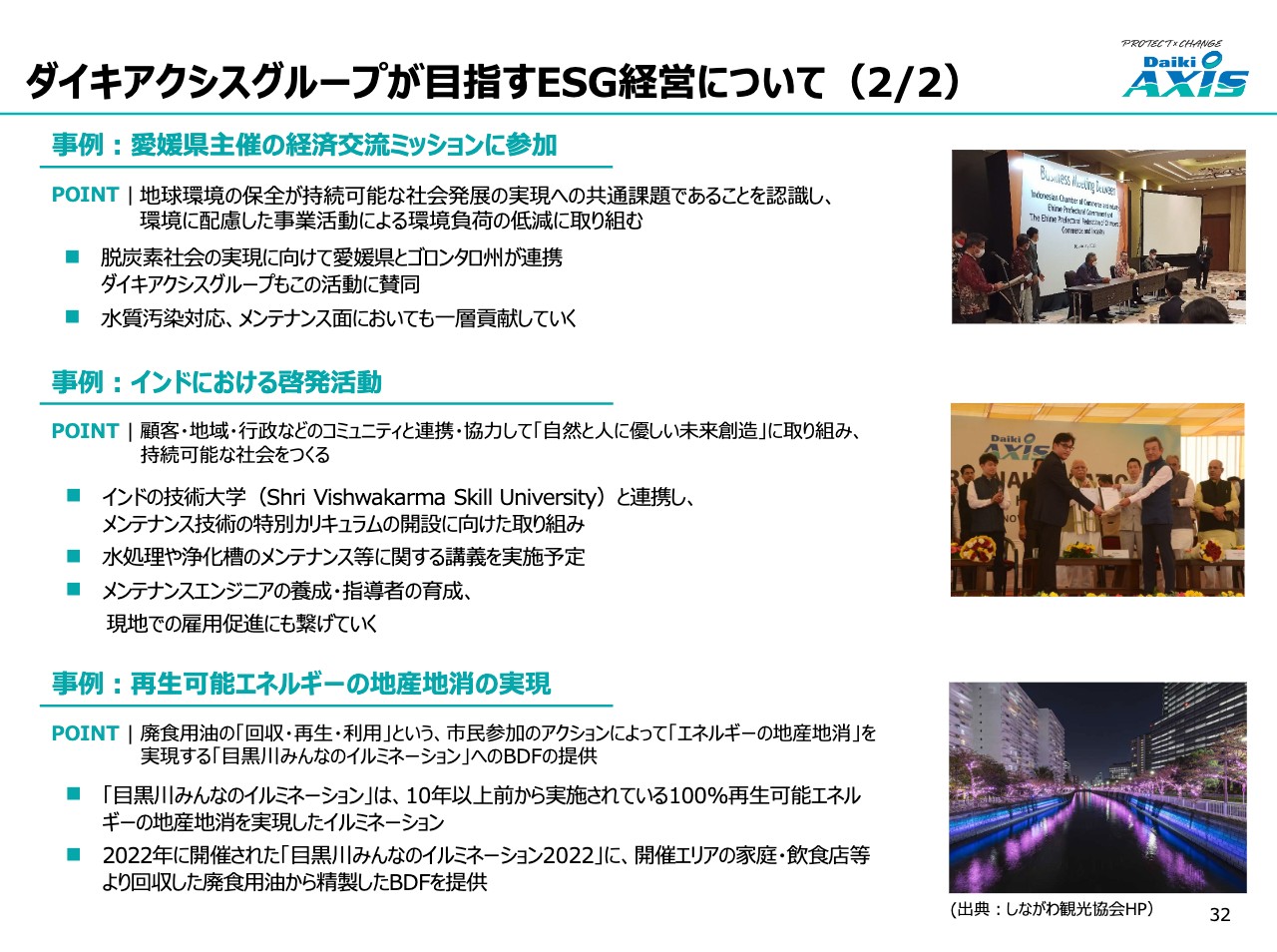

ESG経営の推進で行った2022年の事例を3つご紹介します。1つ目は、愛媛県主催の経済交流ミッションへの参加です。脱炭素社会の実現に向けて愛媛県とインドネシアのゴロンタロ州が連携し、当社もこの活動に賛同しています。今後も水質汚染対応やメンテナンス面において貢献していきたい考えです。

2つ目が、インドにおける啓発活動です。インドの技術大学と連携し、メンテナンス技術の特別カリキュラムの開設に向けた取り組みをしています。こちらを、メンテナンスエンジニアの養成・指導者の育成、現地での雇用促進にもつなげていきたい考えです。

3つ目は、再生可能エネルギーの地産地消に貢献した事例です。東京で10年前から開催されている「目黒川みんなのイルミネーション」という、使用する電力の100パーセントを再エネで実現しているイルミネーションにおいて、開催エリアの家庭や飲食店などより回収した廃食用油から精製したBDFを提供しました。

今後も引き続き企業基盤となる企業統治をしっかりと固めながら、事業活動・企業活動を通じて水を軸とした環境および社会への貢献を進めていきたいと考えています。

大亀氏からのご挨拶

我々グループ役職員一同は「PROTECT×CHANGE」のコーポレートスローガンのもと、「環境を守る。未来を変える。」を使命とし、今後も新しい取り組みに挑戦し、社会に貢献できる企業でありたいと考えています。今後ともみなさまのご支援をお願いするとともに、ご期待に応えられる企業であり続けることをお約束します。

新着ログ

「化学」のログ