ニーズウェル、DX化案件や一括請負案件などが増加し、1Qは売上高・営業利益・経常利益で過去最高を更新

第50回 個人投資家向けIRセミナー

松岡元氏(以下、松岡):みなさま、こんにちは。株式会社ニーズウェルの技術部門を担当している松岡です。貴重なお時間をいただき、誠にありがとうございます。本日は、当社の2023年9月期第1四半期の決算概況と事業戦略、業績予測についてお伝えしたいと考えています。

本セミナーで、当社について初めて聞かれる方もいらっしゃるかもしれせんが、この機会にぜひ当社のことを知っていただければと思います。どうぞよろしくお願いします。

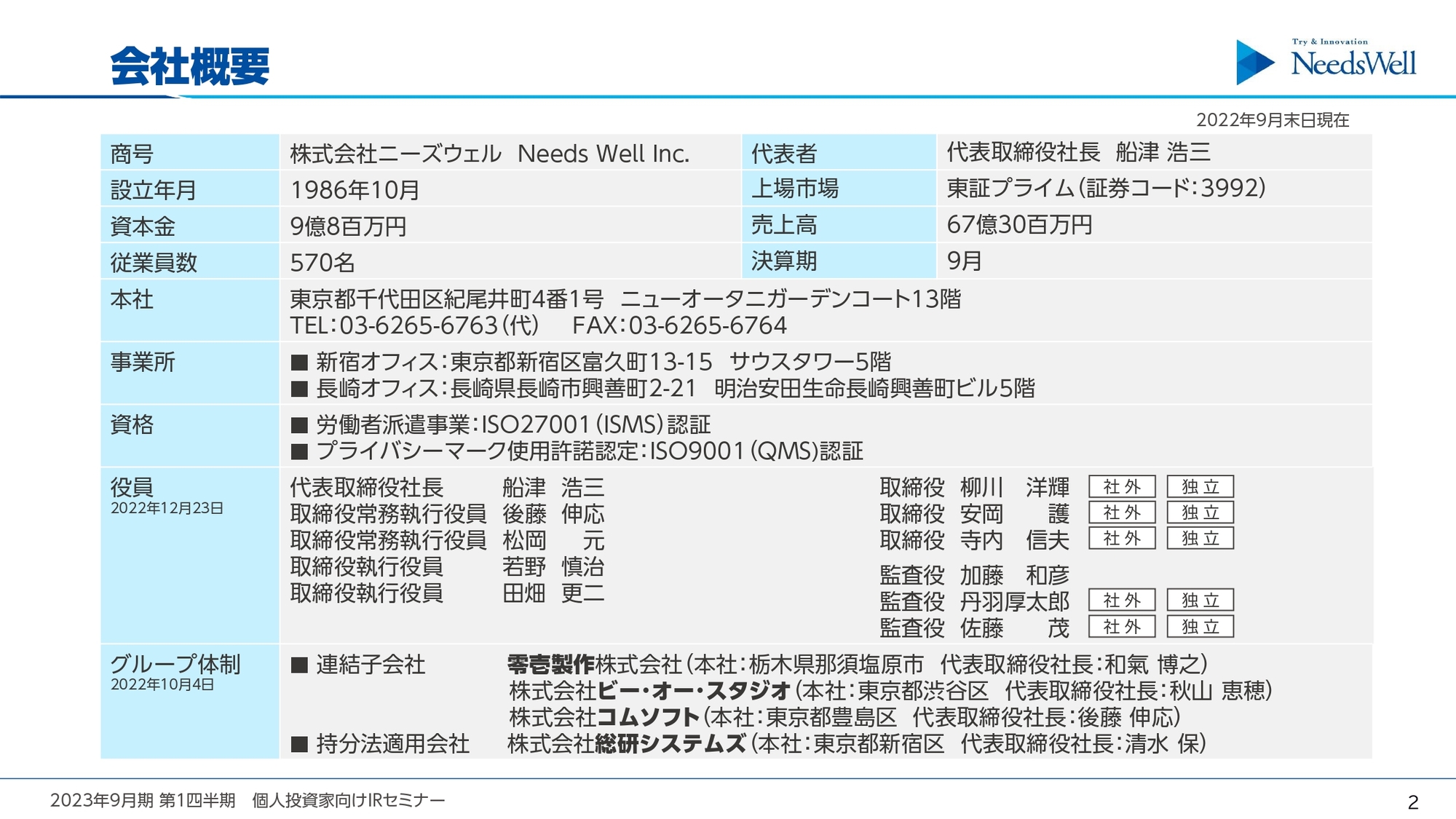

会社概要

松岡:当社の概要についてご説明します。ニーズウェルは、1986年に設立された独立系SIerです。東京都千代田区にある「ホテルニューオータニ」に本社を、同じく東京都新宿区、そして長崎県長崎市に開発センターを構えて事業を推進しています。現時点での社員数は570名で、そのうち約500名がエンジニアです。

主な事業は各種業務におけるシステム開発です。特に金融系を強みとしており、その周辺のシステム開発をお客さまとともに行い、さらにそれに伴うコンサルティング業務を手がけています。そして、開発したシステムの運用や保守にも、しっかり対応できる体制を組んでいます。

経費精算、RPA、AI関連などについては、ソリューションとして展開し、お客さまの課題を解決しながらプロジェクトを推進しています。また、スライド一番下の「グループ体制」の欄をご覧ください。今期から、数社がグループインしており、グループ体制として事業を拡大している状況です。

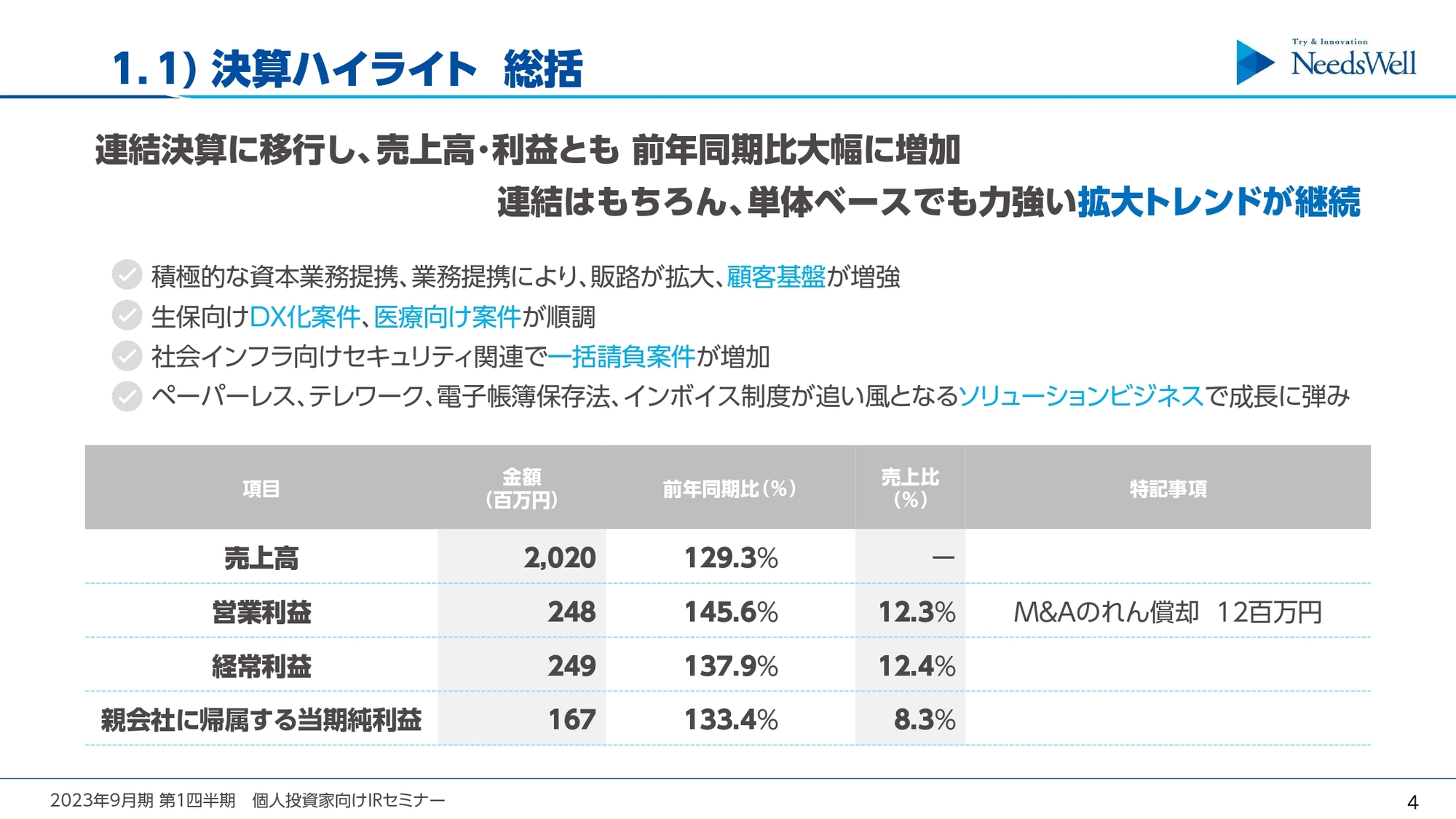

1.1) 決算ハイライト 総括

新井千波氏(以下、新井):まずは、決算ハイライトの総括です。2023年9月期第1四半期は、連結決算に移行して初めての四半期決算となりました。単体ベースでも、売上高、利益は力強く拡大しています。

売上高は前年同期比129.3パーセント、営業利益は前年同期比145.6パーセントと好調に推移しています。DX化案件や医療向け案件、一括請負案件などが増加し、生産性もかなり向上していることから、利益率が高まっていると考えています。

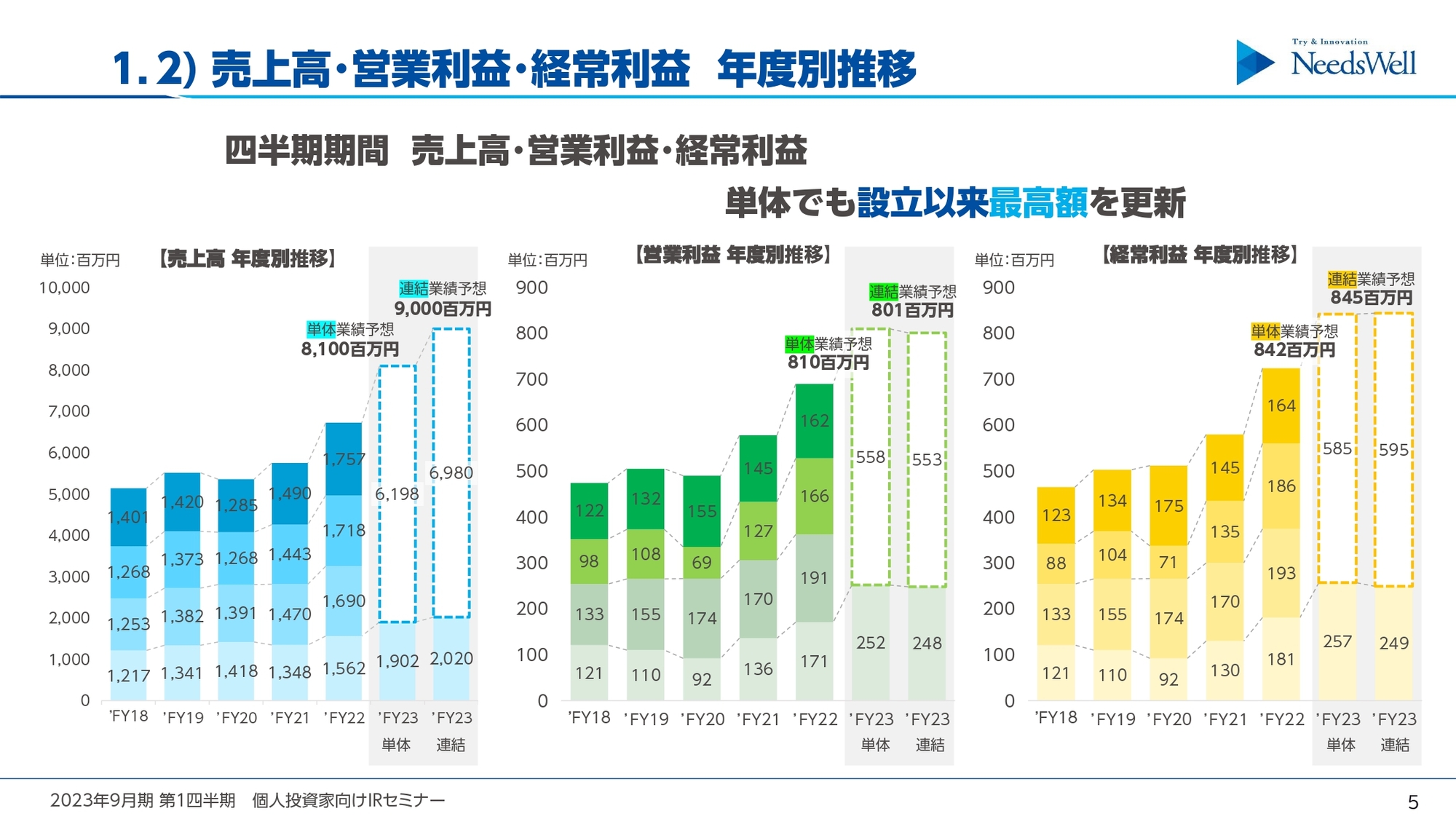

1.2) 売上高・営業利益・経常利益 年度別推移

新井:売上高・営業利益・経常利益の年度別推移についてです。売上高・営業利益・経常利益は、単体であっても、当社設立以来の最高額を更新しています。

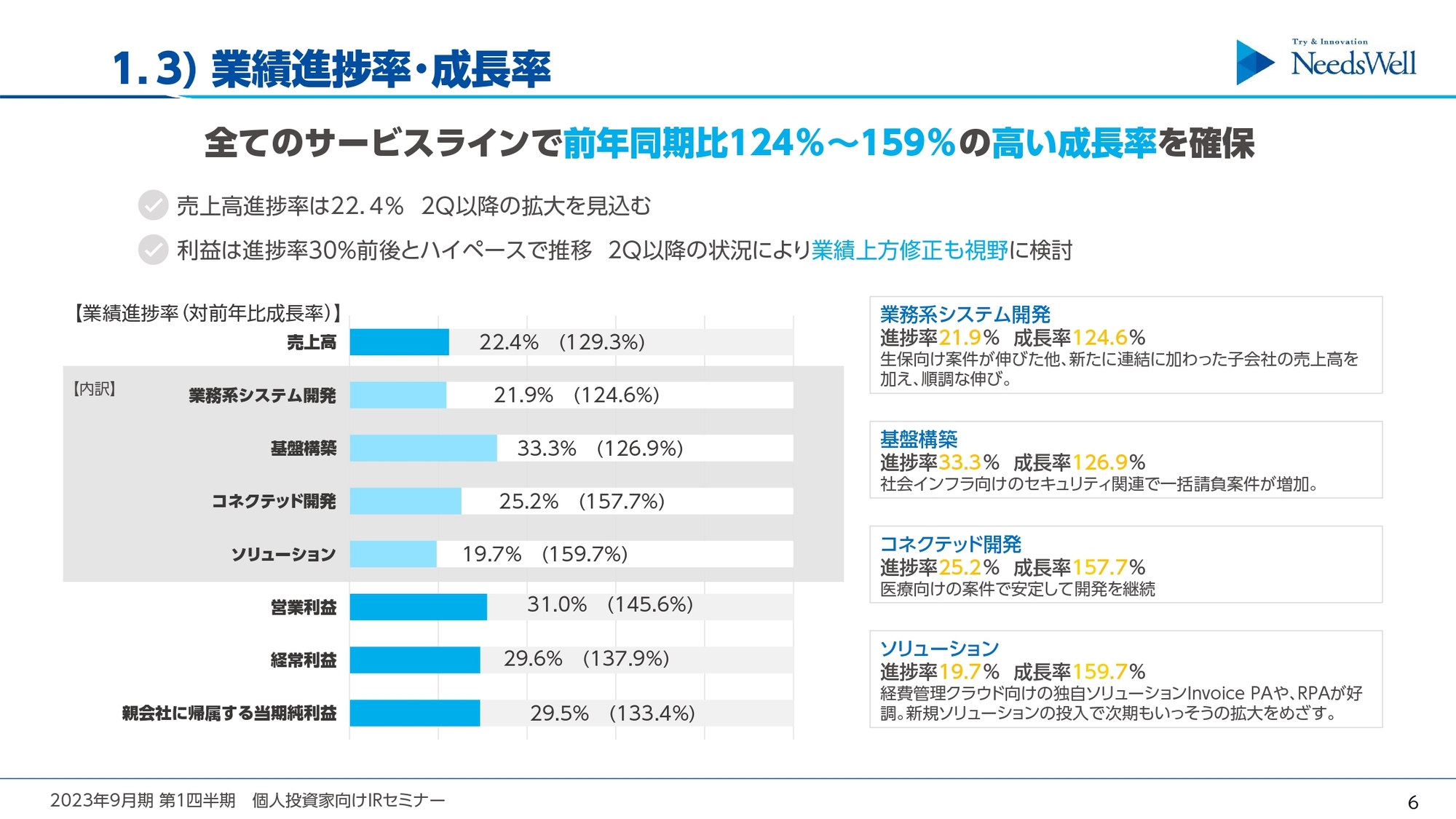

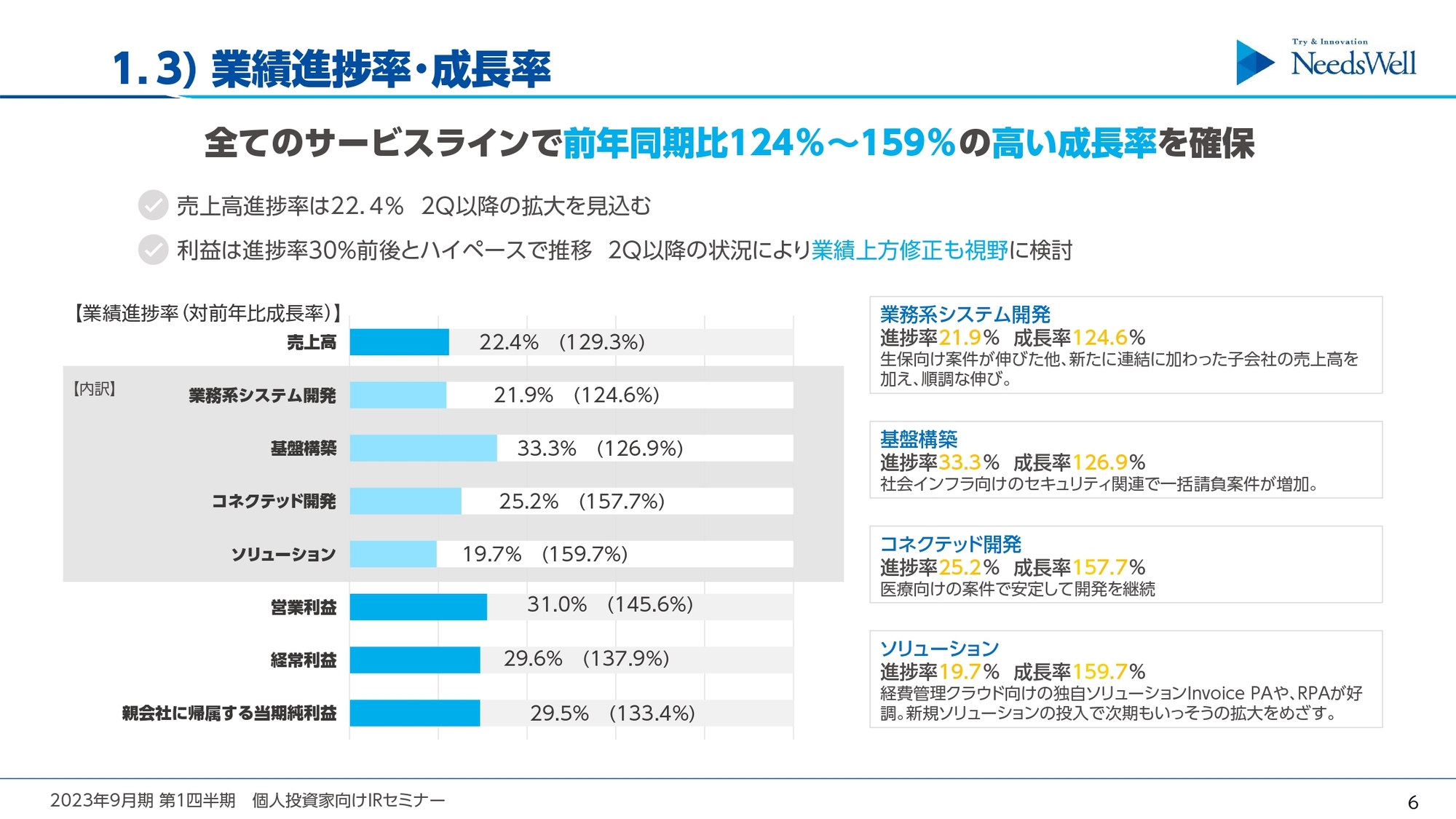

1.3) 業績進捗率・成長率

新井:業績進捗率と成長率についてです。すべてのサービスラインで前年同期比124パーセントから159パーセントという高い成長率を確保しています。目標が高いこともあり、売上高進捗率は22.4パーセントとなっていますが、第2四半期以降に拡大を見込んでいます。

また、業務系システム開発など生保向けの案件が伸びたほか、連結が加わっているため順調な伸長となりました。特にソリューションは、成長率159.7パーセントとなっています。経費管理クラウドやインボイス制度対応の新しいソリューションも出しているため、このような分野においても今後の成長が期待できます。

坂本慎太郎氏(以下、坂本):質問を混ぜながら進めていきたいと思います。利益進捗がかなりハイペースに見えますが、この背景にあるのは値上げなのか、教えていただきたいです。

松岡:直近では、一括請負での受託開発を進めています。これによってエンジニアの育成やリソースの有効活用に成功し、生産性を高めやすい環境を作ることができました。これが1つの要因だと考えています。

また、社員がまとまって業務に取り組めており、課題を早期に発見できるようになったことも関係しています。例えば、社員の情報を「週報」に一括集約したことで、課題の早期発見につながりました。そして、解決に向けた早めの対策により、無駄な残業をなくすなど、より生産性を高めながら業務を遂行できるようになっています。同時に、各受注案件の規模が大きくなってきていることも利益進捗の要因だと考えます。

坂本:一過性ではなく、そのまま継続していくイメージでしょうか?

松岡:おっしゃるとおりです。

坂本:スライド右側の「基盤構築」の欄に、「一括請負案件が増加」と記載されていますが、増加の背景、あるいは取り組みなどがあれば教えてください。

松岡:インフラ関連は、SIerと資本業務提携している部分があり、そちらの案件が大型化していることも大きいと思います。これにより、受注量や受注規模を広げることができました。

直近では、お客さまとの会話の中でオンプレミスからクラウドへの移行、マイグレーションについてなど、必ず基盤の話題になります。当社は「社内にプロジェクトルームを設置→お客さまから一時的に機器をお預かりして、機器のセッティングやキッティングを行う→必要とする現地に発送→設置後に疎通確認を行う」このようなかたちで受注体制を整えています。受注する手段の幅を広げたことが、基盤事業の拡大につながったのではないかと考えています。

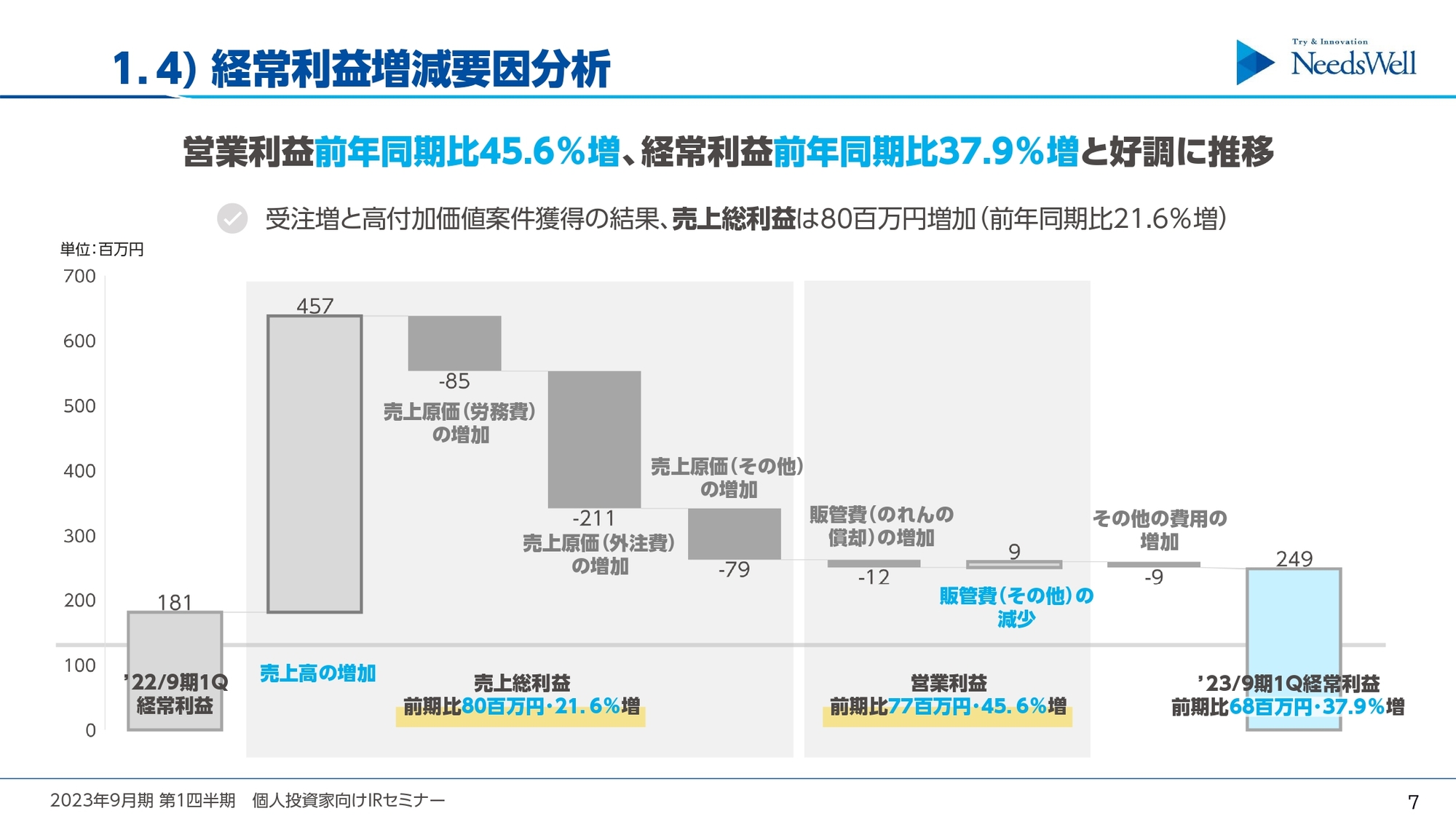

1.4) 経常利益増減要因分析

新井:経常利益の増減要因分析です。前年同期の経常利益は1億8,100万円でしたが、2023年9月期の第1四半期は2億4,900万円で、6,800万円増です。前年同期比は37.9パーセント増となりました。

売上高は4億5,700万円増えているため、売上総利益が前年同期比で8,000万円増となっています。また、販管費でのれんの償却が増えていることから、営業利益は前年同期比7,700万円増となりました。

増井麻里子氏(以下、増井): 売上増の半分弱は外注費の増加ですが、自社の人員を増やしたほうが、利益率向上が見込めるのではないでしょうか?

松岡:当社には、数年前から新卒採用を中心に社員の増員に取り組んできたという背景がありますが、直近の事業拡大に関しては、パートナーとの協業が、スピード感を生み出す最良の手段であると考えています。技術的に特化したパートナーと組んでプロジェクトを早期に立ち上げ、推進させることが必要だと考えているため、現在はパートナーと協力して売上を向上させるという判断をしています。

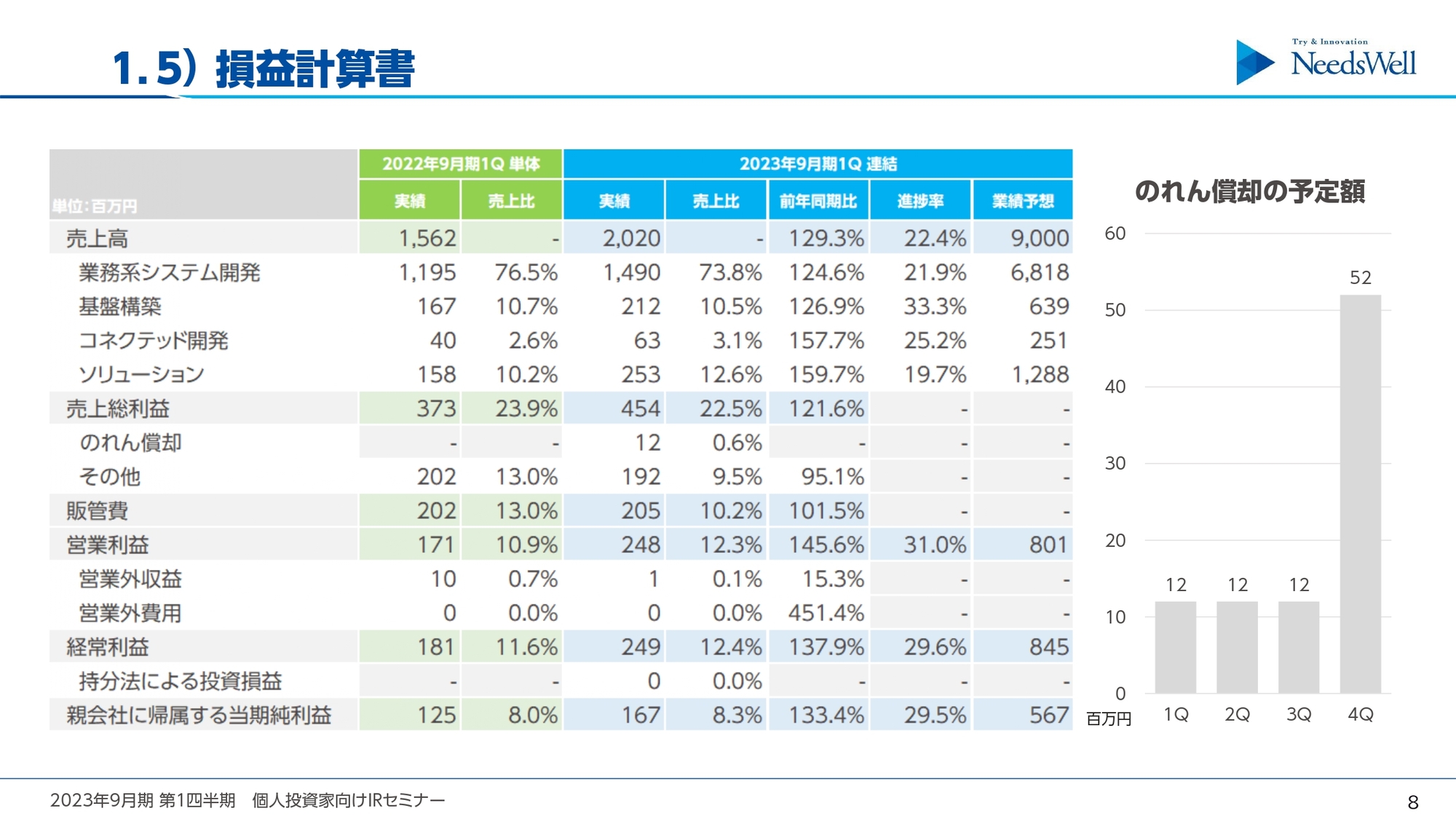

1.5) 損益計算書

新井:損益計算書についてです。スライド右側に、のれん償却の予定額を記載しています。第1四半期から第3四半期までは1,200万円、第4四半期は5,200万円を予定していますが、まだ監査法人と協議中のため、今後こちらの金額は変わる可能性があります。

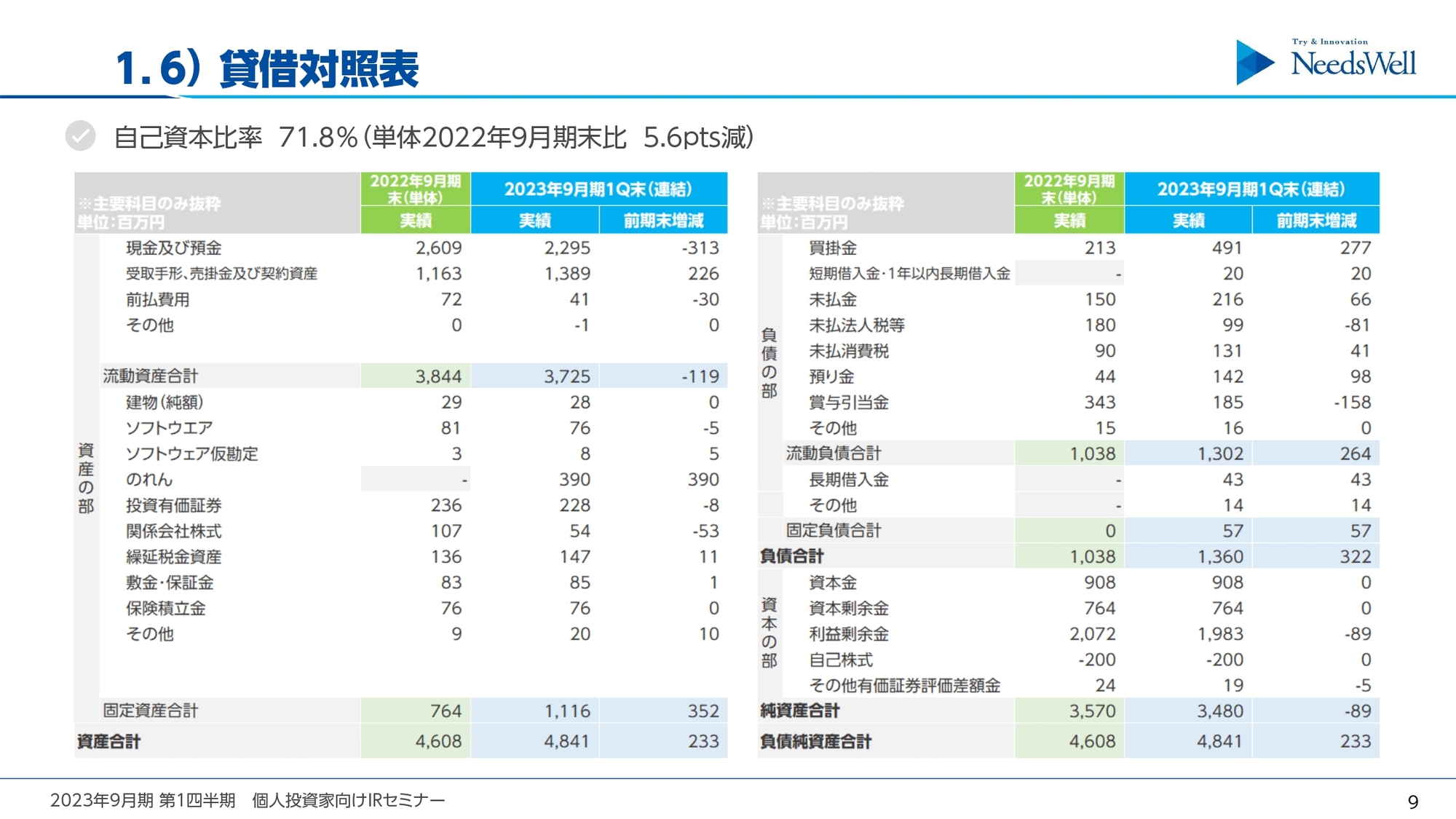

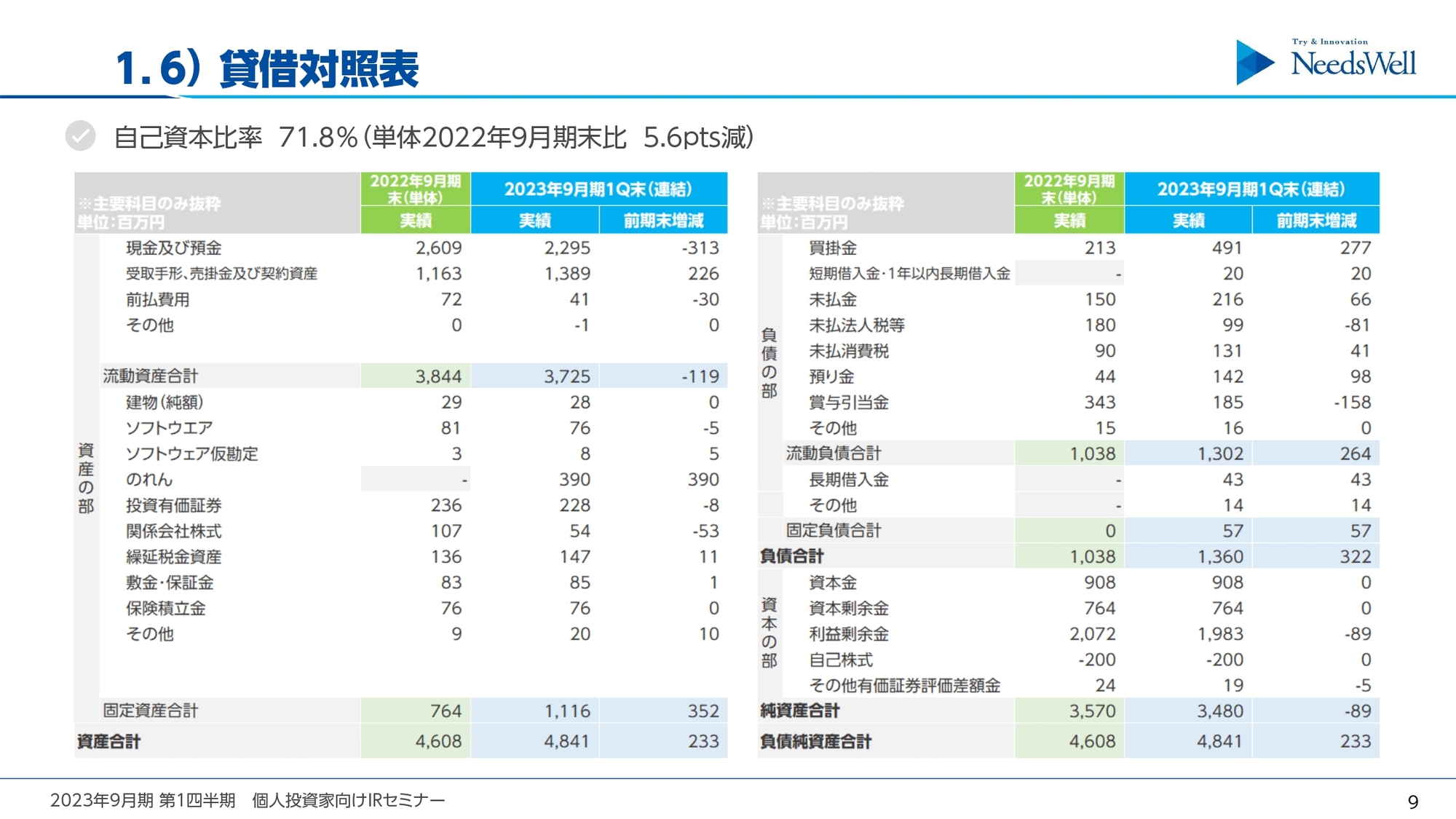

1.6) 貸借対照表

新井:貸借対照表です。自己資本比率71.8パーセントと、引き続き高い水準を保っています。

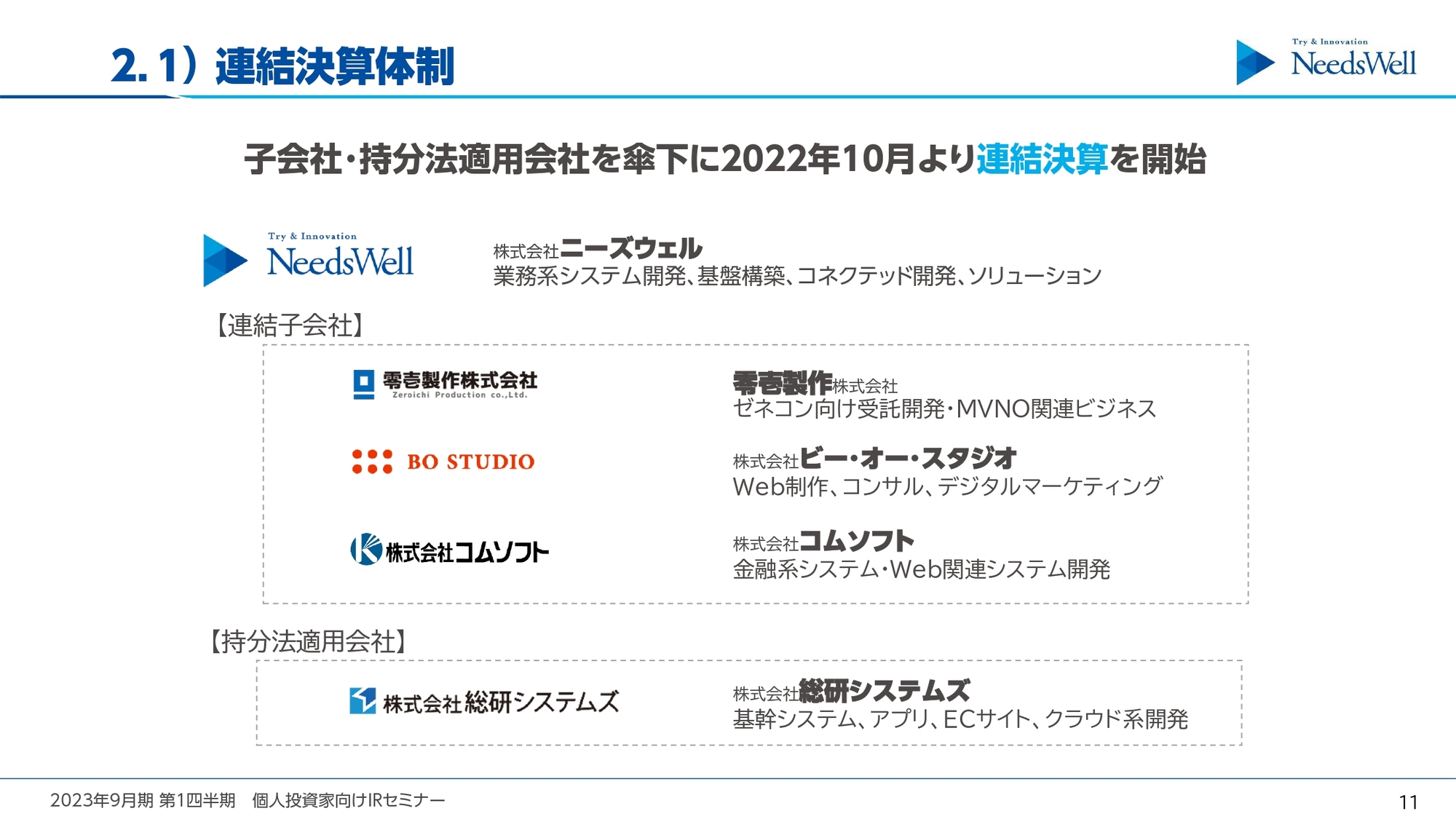

2.1) 連結決算体制

新井:当社は、今期から連結決算体制に移行しました。ニーズウェルを親会社とし、零壱製作、ビー・オー・スタジオ、コムソフトの3社が連結子会社となっています。また、持分法適用会社として総研システムズを含めた5社をグループとして、連結決算を開始しています。

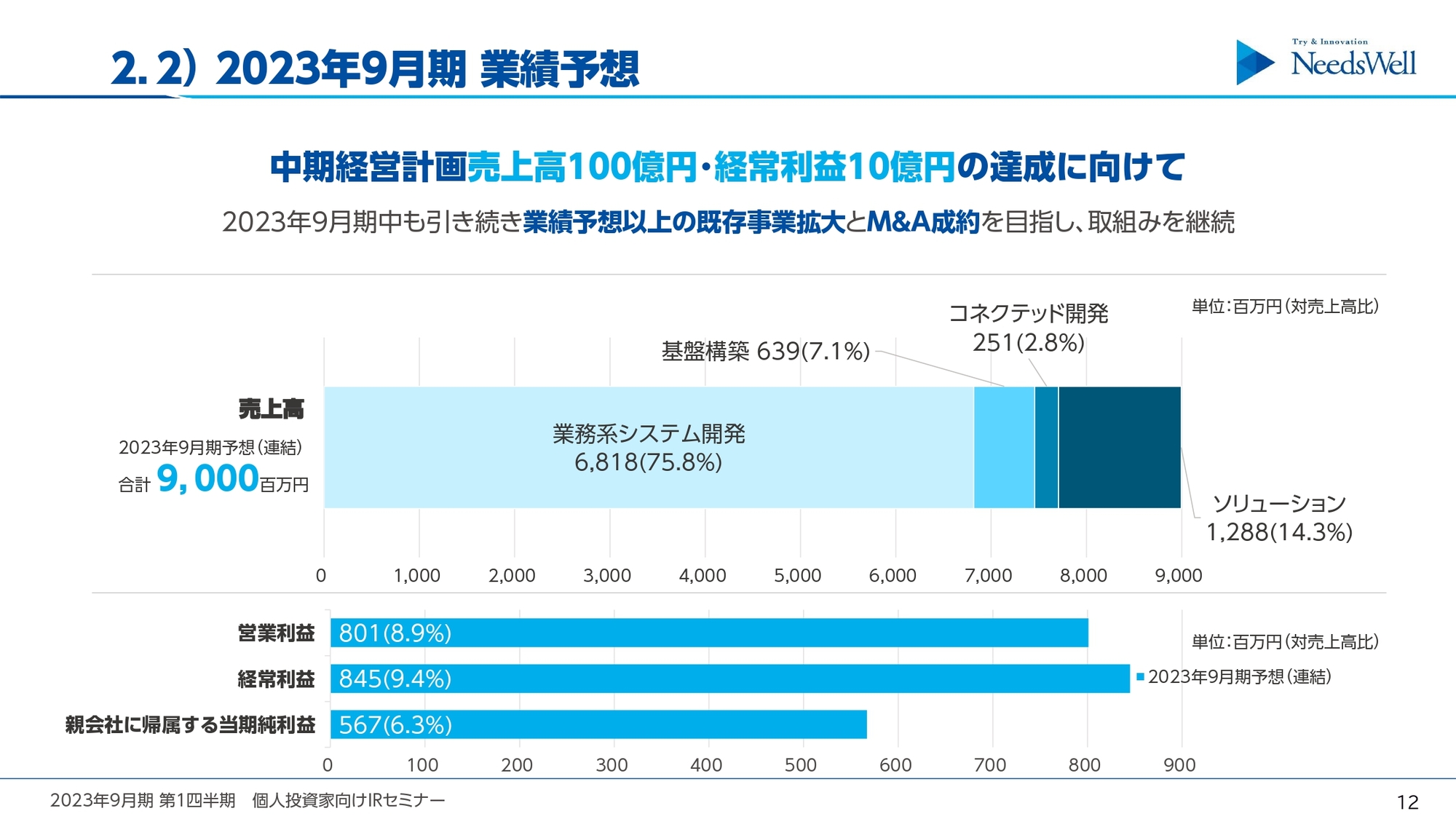

2.2) 2023年9月期 業績予想

新井:業績予想についてお話しします。中期経営計画では、売上高100億円、経常利益10億円を目標に掲げています。2023年9月期の達成に向けて取り組んでいるところですが、現在見えている業績予想は売上高90億円です。

当社の主力サービスラインは業務系システム開発、その次にソリューション、基盤構築、コネクテッド開発と続きます。

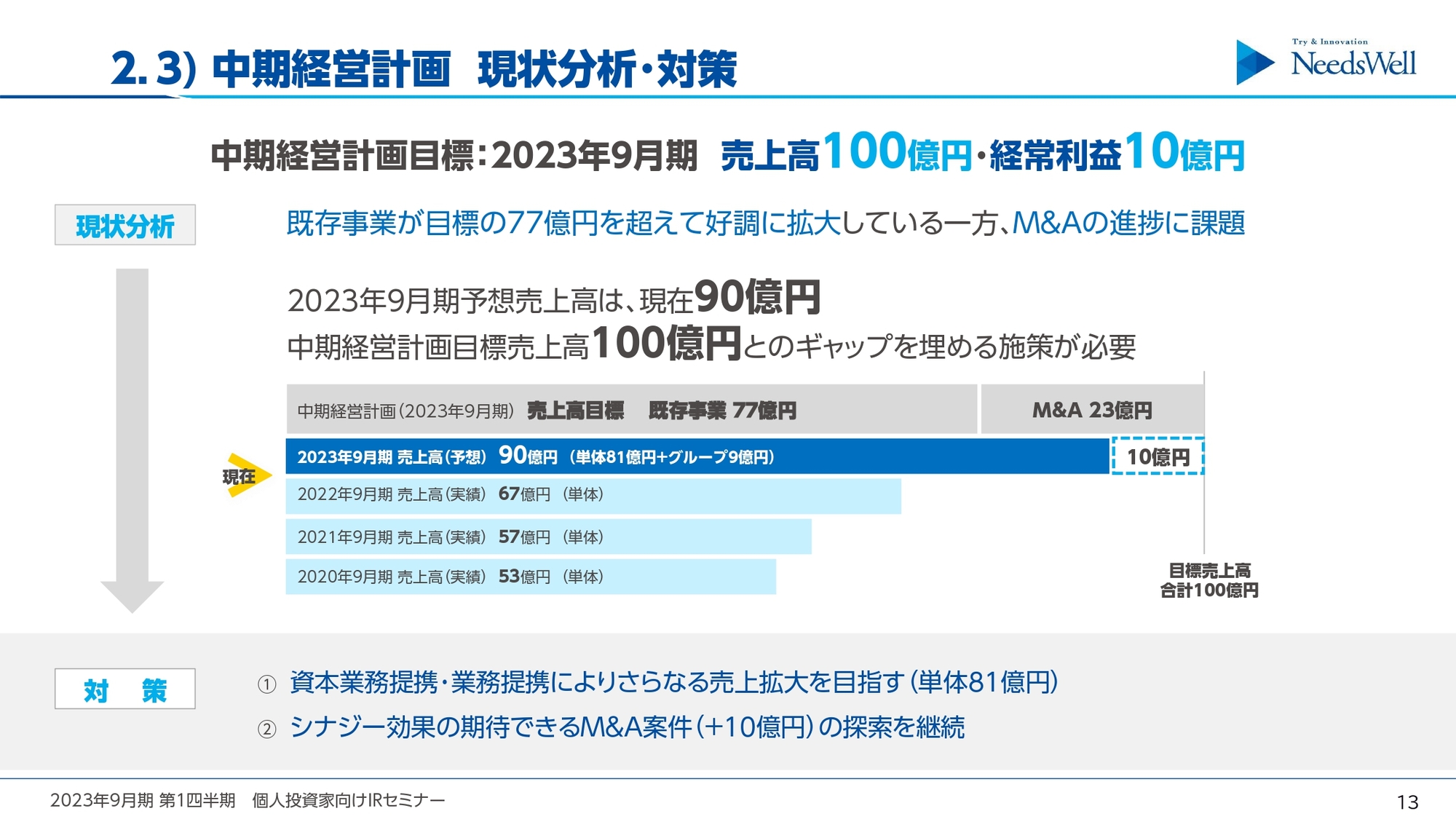

2.3) 中期経営計画 現状分析・対策

新井:中期経営計画の現状分析と対策についてご説明します。中期経営計画目標は、売上高100億円ですが、残念ながら業績予想は売上高90億円になっており、まだ10億円のギャップがあります。

そこで、今期中にこのギャップを埋めるための対策を取っていきたいと考えています。現状分析では、既存事業が目標の77億円を超えて好調に拡大しているものの、M&Aの進捗に課題があると感じています。

対策としては、ここ数年続けてきた他社とのアライアンスで、さらなる売上高の拡大を目指すことです。さらにシナジー効果が期待できるM&A案件を引き続き探索していきたいと考えています。

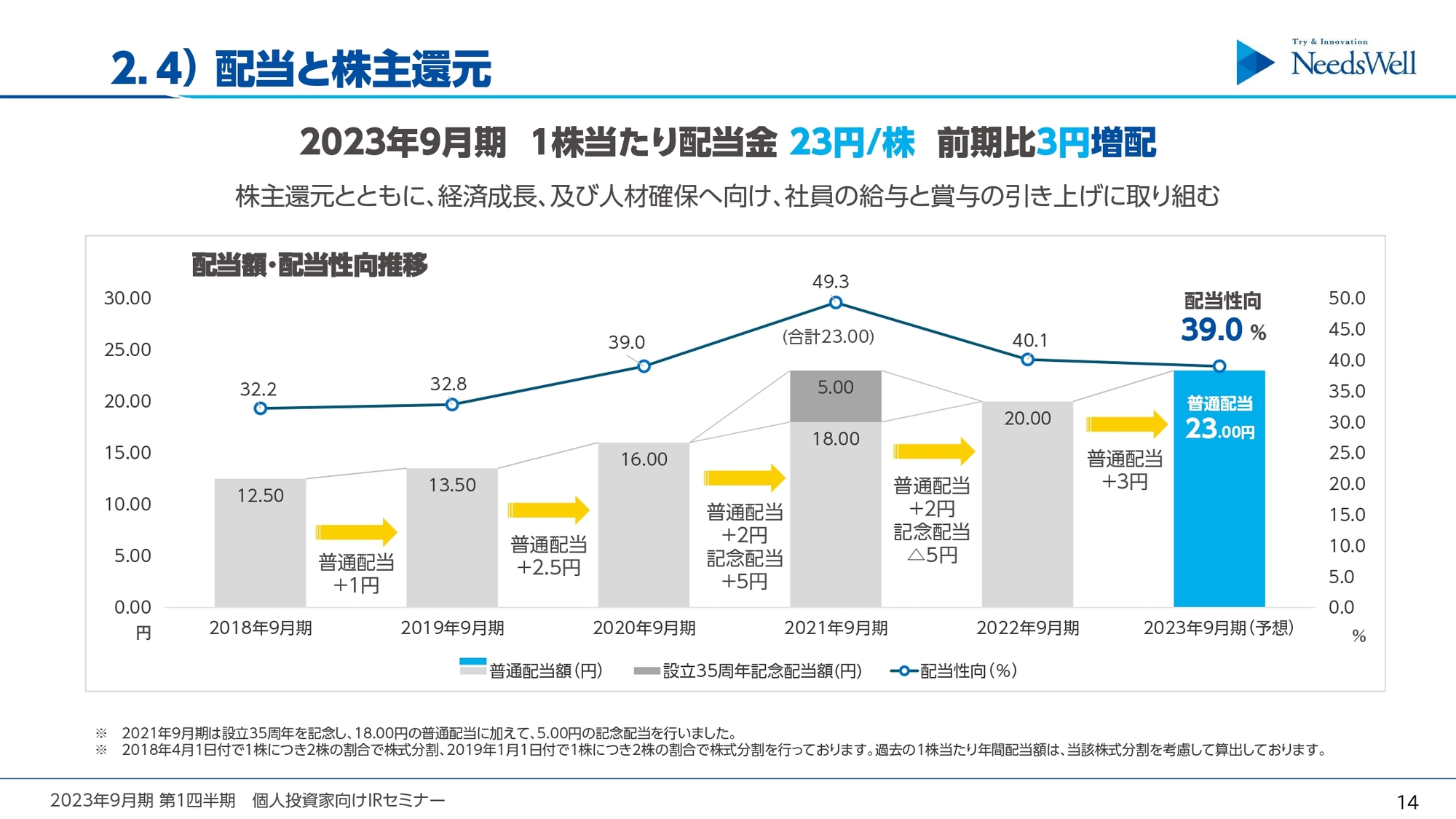

2.4) 配当と株主還元

新井:配当と株主還元についてです。2023年9月期では、1株当たり配当金が23円で、前期に比べて3円の増配を予定しています。配当性向は今年も39パーセント程度と見込んでいます。

坂本:直近2年間の配当性向は、40パーセント前後で推移しており、業績予想から計算すると今期も40パーセントほどになります。業績が上振れた場合、30パーセントに近づけるのか、あるいは40パーセントを基準として増配していくのか、方針について教えていただきたいと思います。

松岡:新井がご説明したとおり、業績が上振れするように全社でさまざまな対策を打ち、事業を推進しているというのが現在の状況です。現時点では、配当予想どおり3円増配とすることを目標としています。

坂本:過去に自社株買いも行われていますが、これは定期的に行うイメージなのか、また、実施するタイミングなどについて教えてください。

松岡:2022年2月に、2億円規模の自社株買いを実施していますが、現時点では予定がありません。また、自社株買いに向けた取り組みについては、継続というかたちになると思います。

3.1) 重点施策

松岡:事業の成長戦略についてお話しします。事業推進に関して、重点施策を7点考えていますので、一つひとつご説明していきます。

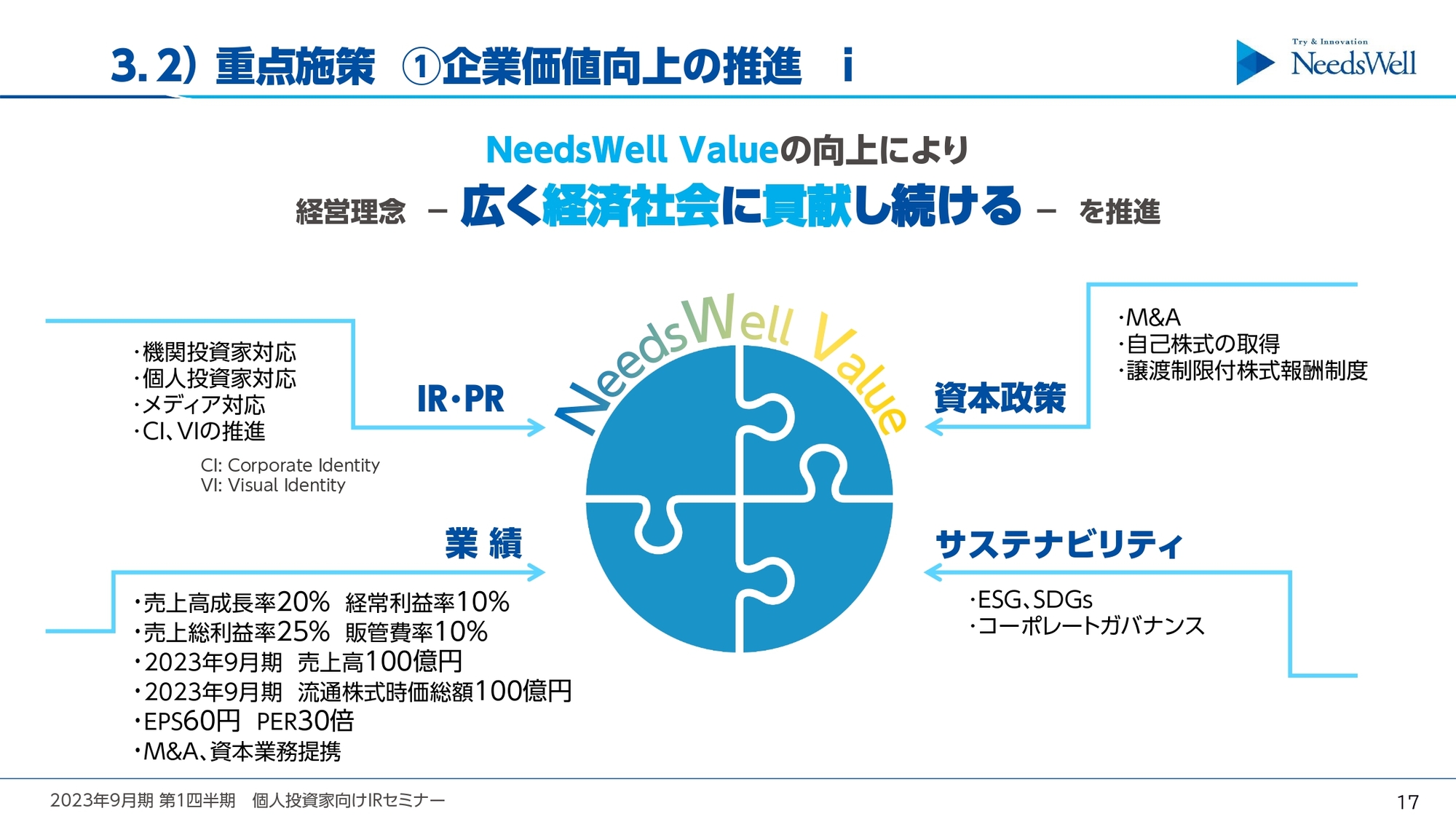

3.2) 重点施策 ①企業価値向上の推進 i

松岡:まず「企業価値向上の推進」についてです。当社は、経営理念でもある「広く経済社会に貢献し続ける」をモットーに事業を推進しています。「IR・PR」「業績」「資本政策」「サステナビリティ」という4本の大きな柱を構え、いろいろな観点から、どうすれば企業価値を高めていけるのかを常に話し合っています。

特に、「IR・PR」に力を入れており、当社のホームページに、IRのお知らせやホームページソリューションの追加に伴い更新するなど、対外的な情報発信を積極的に行っています。こちらは高く評価され、お客さまから問い合わせもいただいており、いろいろ進めることができています。

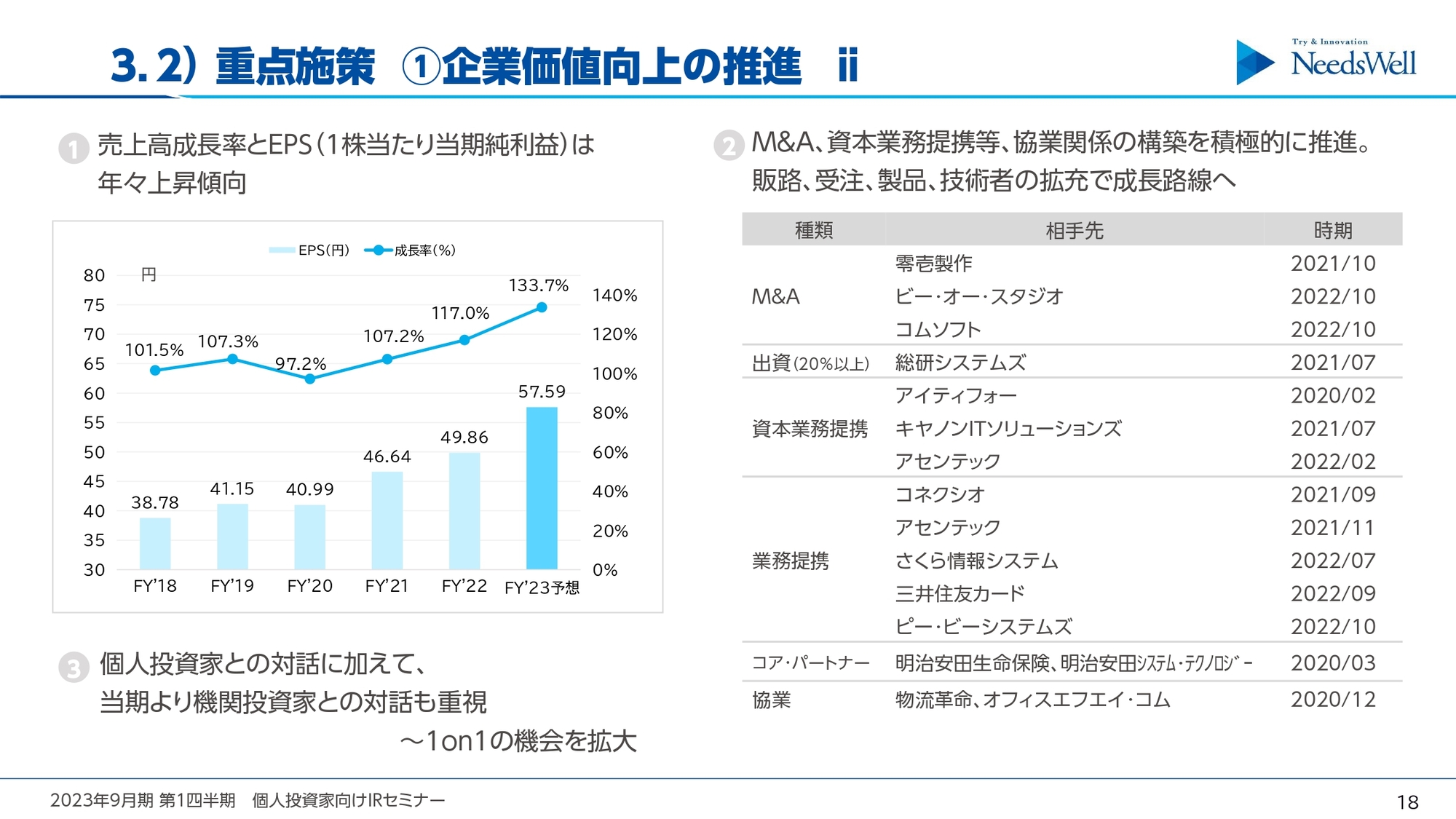

3.2) 重点施策 ①企業価値向上の推進 ⅱ

松岡:「企業価値向上の推進」の2つ目です。当社は事業推進のため、各社とのM&Aや資本業務提携を進めています。さまざまなかたちで協業する企業を増やし、事業を推進しています。

直近では、零壱製作、ビー・オー・スタジオ、コムソフトがグループインし、起業シナジーや事業シナジーを深めながら、事業の拡大を進めています。

坂本:御社はさまざまなかたちでアライアンスを組んだり、M&Aを行ったりしていますが、「今後も行うのであれば、売上を10億円程度伸ばしたい」というお話もありました。

中期経営計画の目標達成にはM&Aがある程度必要だと思います。今後、どのような企業と事業に取り組んでいきたいのか、ビジョンも含めて教えてください。

松岡:当社はM&Aに関して、主に「どのような事業シナジーを生み出せるか」という観点で検討を進めています。これにはいろいろな考え方があります。

1つは、当社の既存事業をより加速させる可能性を持つ企業とアライアンスを組むことです。例えば、当社は長崎開発センターにニアショアを構えていますが、ニアショアの拡大という意味では、さまざまな地方の企業と組み、拠点を増やすことも選択肢に入ります。

当社はAIに関する事業も進めていますが、AIは奥が深い分野です。こちらをより深堀りしていくための対策や技術力アップとして、AIに関連した技術に長けた企業と協業する選択肢もあるため、あらゆる面から検討できると考えています。

また、お客さまから「今後このようなことをやっていきたい」というお話をうかがう機会があります。現状、当社が持っていないスキルや経験値でも、技術を有する企業と協業することでお客さまの課題を解決できるのであれば、そちらも選択肢に入れるなど、M&Aについては、さまざまな観点から候補を探している状況です。

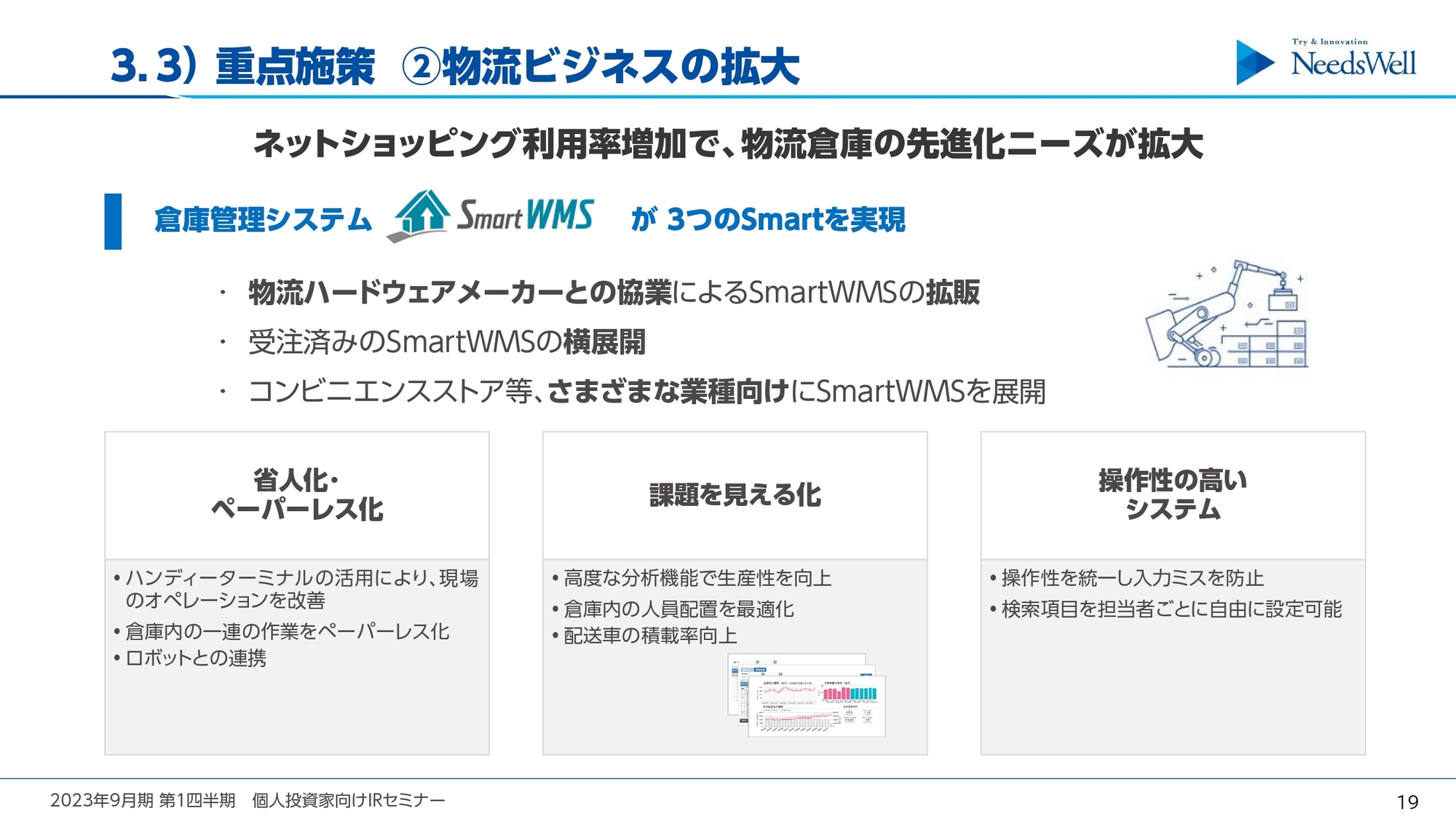

3.3) 重点施策 ②物流ビジネスの拡大

松岡:まず、「物流ビジネスの拡大」についてです。物流事業は、立ち上げから2年以上が経過しています。ソフトウェアの開発から、各種展示会への出展など、PR活動を経て、少しずつ導入企業を増やすことができています。

しかし、ソフトウェア自体には改善の余地や、お客さまから追加のご要望をいただくことがあります。新しいお客さまの発掘と並行して、そちらの対策も講じながら事業を推進しています。したがって、物流事業は今後発展の余地があると考えています。

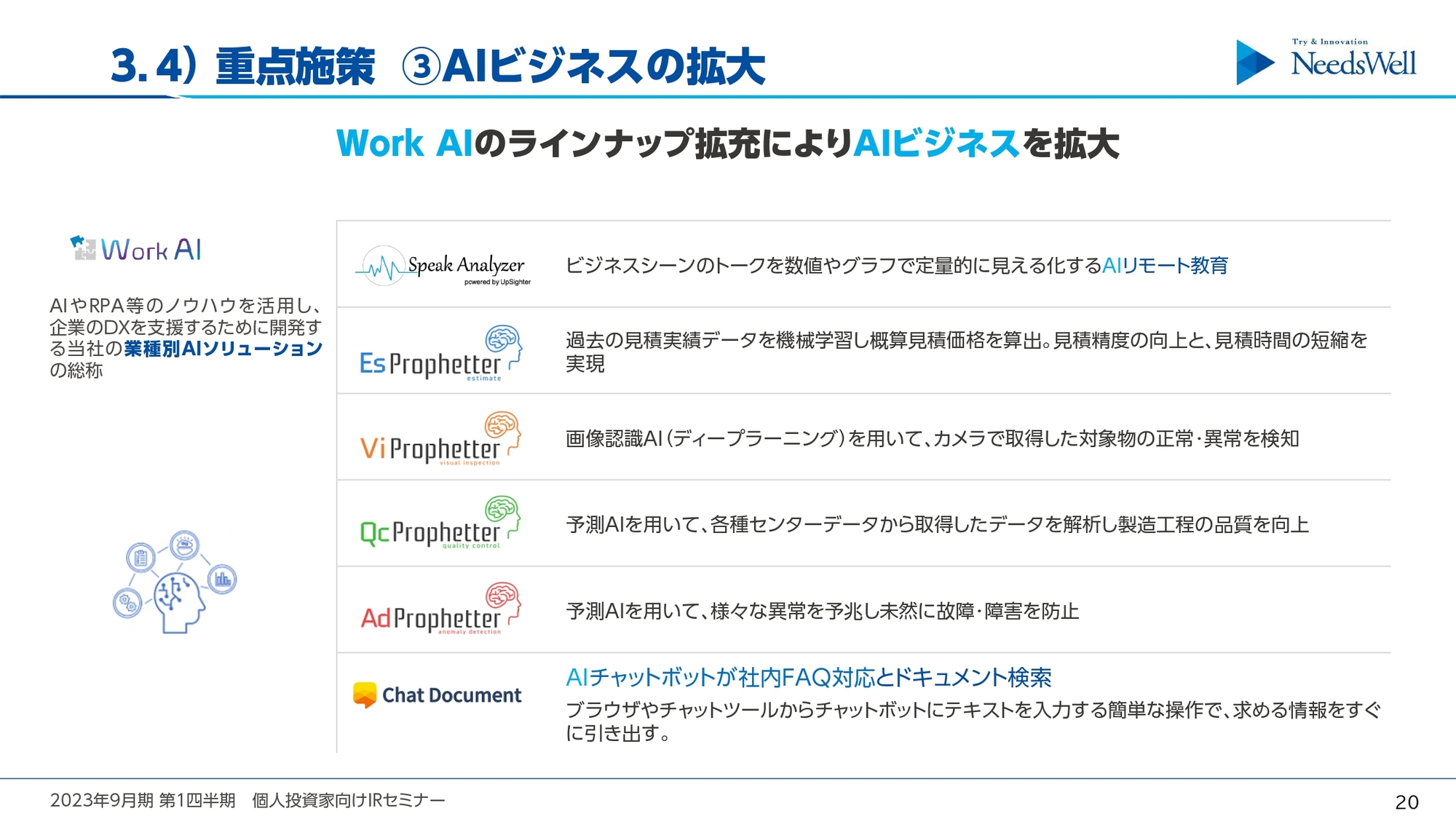

3.4) 重点施策 ③AIビジネスの拡大

松岡:「AIビジネスの拡大」についてです。当社は、お客さまが抱えている課題を、AIの技術、データ分析で解決する「Work AI」というソリューションを展開しており、こちらを引き続き拡大していく計画です。

増井:さまざまな分野にラインアップを拡充されていますが、基幹となるシステムはあるのでしょうか?

松岡:「Prophetterシリーズ」は、お客さまとPoCを進めながら課題を解決するというプロセス自体をソリューションとしています。したがって、ベースとなる基幹システムは特にありません。

ただし、お客さまの持っているデータを分析する作業や、データをきれいにするクレンジング作業の実績や技術のベースは、社内で確立しており、フレームワーク化しています。お客さまからデータを預かり、そのデータを分析し、最終的にはスライドに記載したような画像認識AIや故障・障害の防止、品質の向上に特化したモデルを作っていきます。現在は、このような実績を踏まえ、ラインアップを拡充していく進め方をしています。

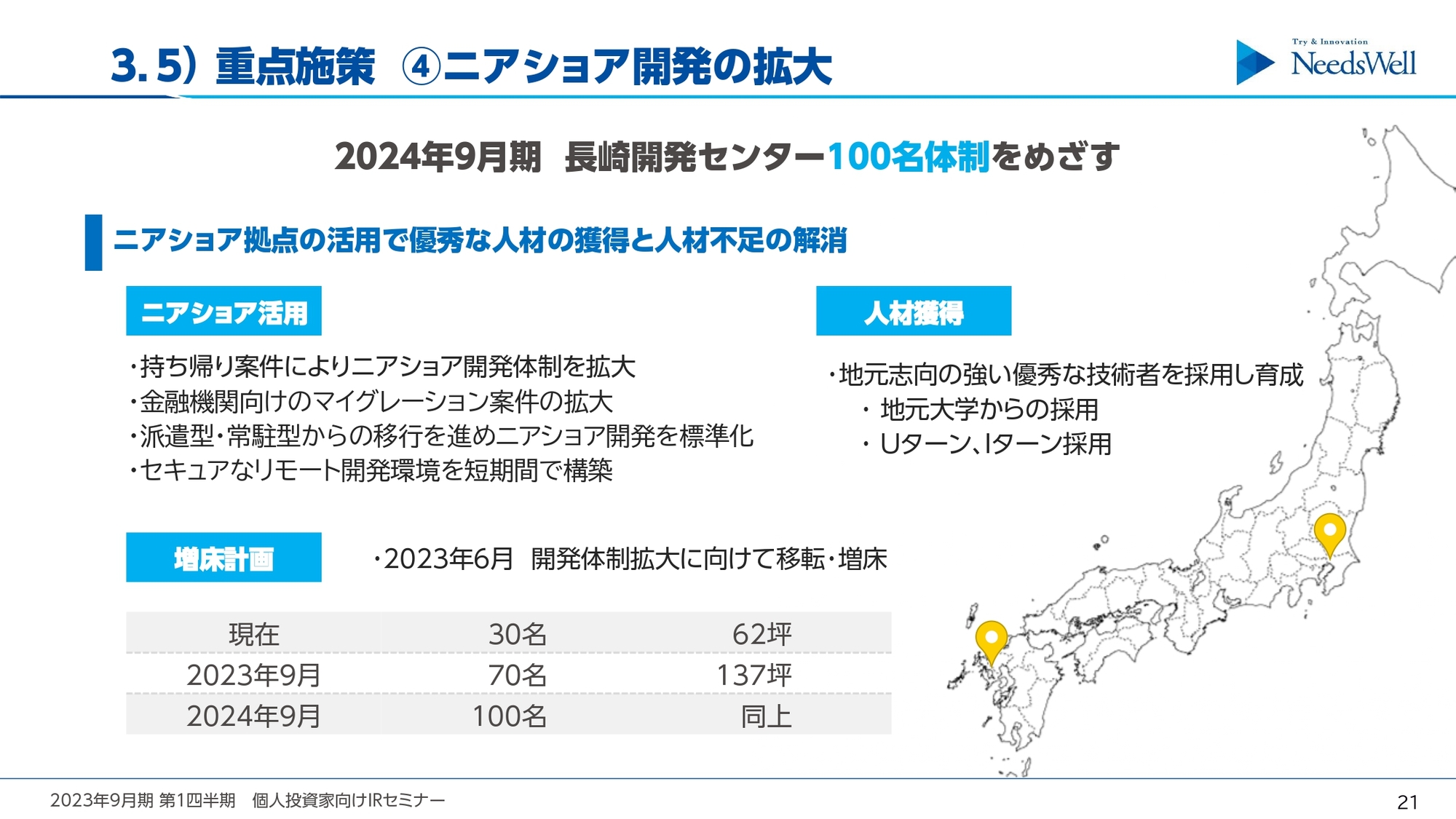

3.5) 重点施策 ④ニアショア開発の拡大

松岡:「ニアショア開発の拡大」について、当社は冒頭で長崎開発センターを構えているとお話ししました。2024年9月期には、長崎開発センターを100名規模にする目標を掲げて活動しています。

現状は30名ほどの規模ですが、今期中には70名、来期には100名と、順を追って拡大を進めていきます。また、開発体制の拡大に向け、2023年6月にフロアを増床する予定です。現在はその準備を進めています。

長崎開発センターは、基本的に本社が受けた仕事を協力して進めるかたちを取るため、受注活動と並行して、長崎開発センター側のメンバー調整やパートナーとの協業体制の準備を進めています。

坂本:ニアショアの拠点について、他拠点も開拓中とのことですが、どのような案件があれば他拠点を開拓するのか、長崎開発センターの人員のイメージを含めて教えてください。

松岡:長崎開発センターは、現在100名体制を予定しています。フロアも約2倍になる想定で準備を進めていますが、例えば試験案件やマイグレーション案件など、規模が必要な案件が出てくるようであれば、別途開発センターを設けます。

場合によっては、開発センターではなくサテライトオフィスを構えるなど、開発規模の増やし方はいろいろあると思いますので、臨機応変に対応していければと考えています。

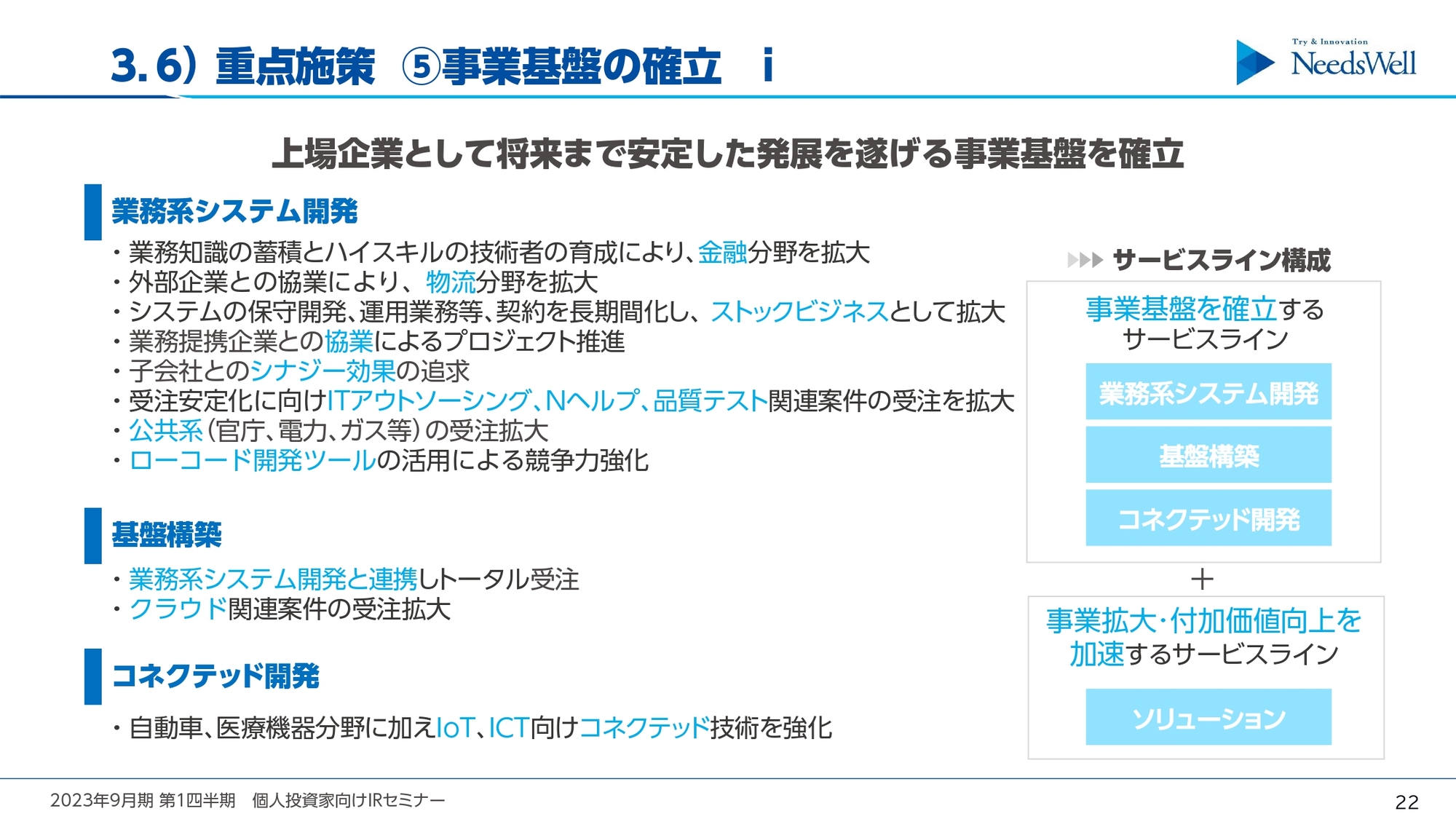

3.6) 重点施策 ⑤事業基盤の確立 ⅰ

松岡:「事業基盤の確立」についてです。当社は上場企業として、将来まで安定した発展を遂げる事業基盤を確立していきたいと考えています。スライドに詳細を記載していますが、これまでの開発経験や業務知識をベースに、特に金融分野を拡大していくところがポイントです。また、ここ数年で公共関連の案件を増やすことができています。こちらも受注拡大および大型化を進めていきます。

AIや物流に関する事業は、深掘りを進めていきます。そして、ソリューションの拡大として、いくつかラインアップも増やしているため、そちらを展開していきたいと思っています。

スライドに「ローコード開発ツールの活用」と記載しています。今の時代は、システム開発が短期間化しており、ゼロからプログラミングするのが難しくなってきています。現在、市場にはローコードというかたちで、開発工数を削減するためのツールが出回っています。当社はそれを活用し、スピード感のあるシステム開発を推進したいと考えています。

基盤構築については、クラウド関連案件の受注拡大や業務系システム開発、例えばマイグレーション案件などを並行して開発していく必要があります。そのため、開発部隊と連携して、こちらを拡大していく予定です。

コネクテッド開発という観点では、これまで自動車・医療機器分野において、いわゆる「組み込み系」を担ってきました。そちらに加え、IoT・ICT向けの技術の深掘りを進めています。データ収集からデータ分析まで、当社の得意分野につながる部分を推進していきます。

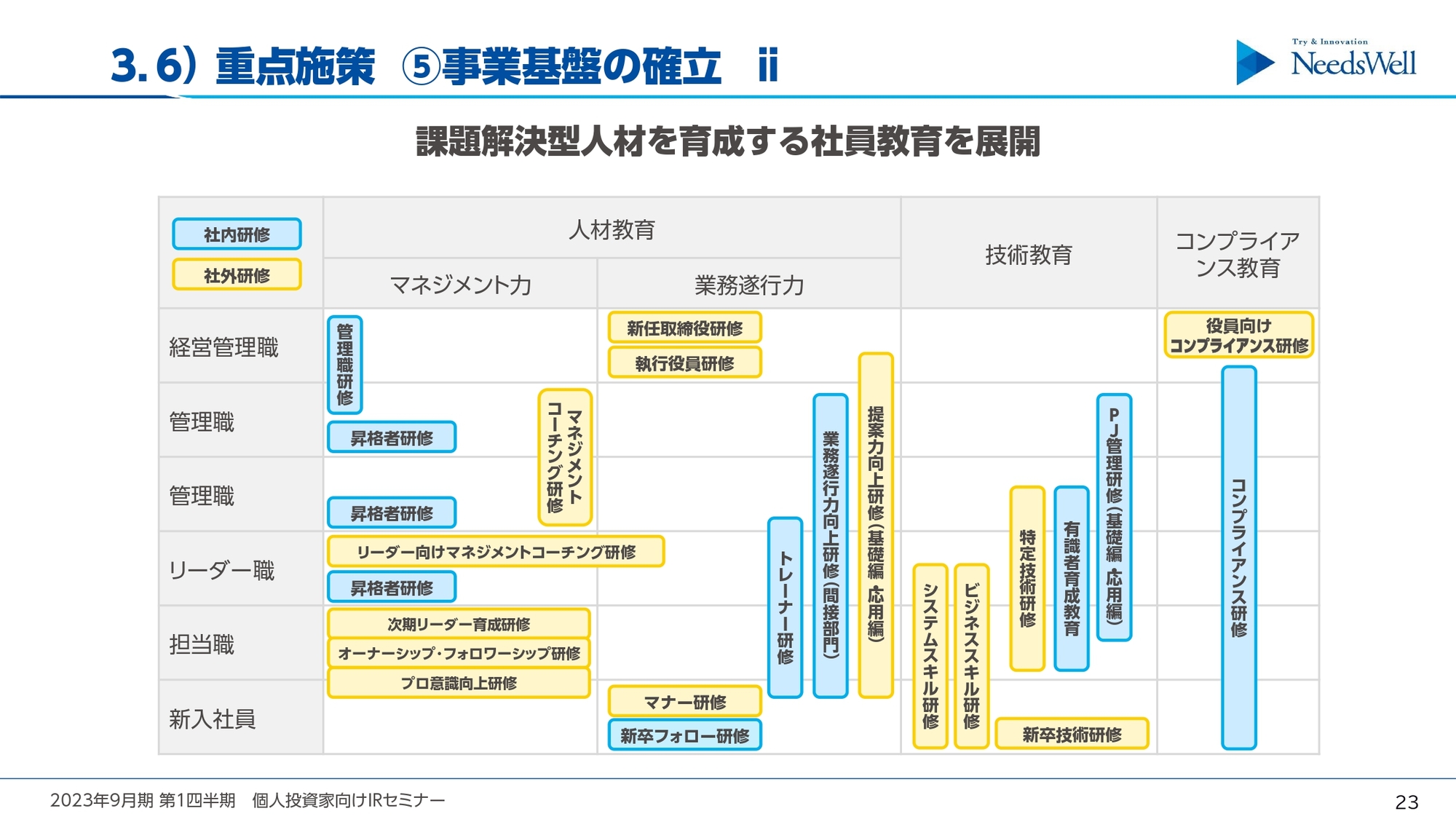

3.6) 重点施策 ⑤事業基盤の確立 ⅱ

松岡:人材育成について、当社は採用を新卒採用に切り替えており、新卒の立ち上げ早期化が非常に重要になってきています。

スライド左下に黄色で枠組みした「プロ意識向上研修」「オーナーシップ・フォロワーシップ研修」という項目をご覧ください。新入社員の頃から仕事を「自分ごと」として捉える意識や、仕事を進めるための手法を研修に取り入れ、エンジニアの育成に注力しているところです。

新入社員は、研修以外にも「メンター制度」「OJTトレーニング」で立ち上げ早期化を図っています。また、スライドの「技術教育」の欄に記載しているとおり、新入社員の頃からリーダー職となるまでの長い期間にわたり、システムスキル・ビジネススキルの両面を学ぶ研修も準備しています。

自分で選択して受講できるオンラインの研修制度も設けているため、そちらを活用しながら、新卒採用および立ち上げの早期化を図っている状況です。

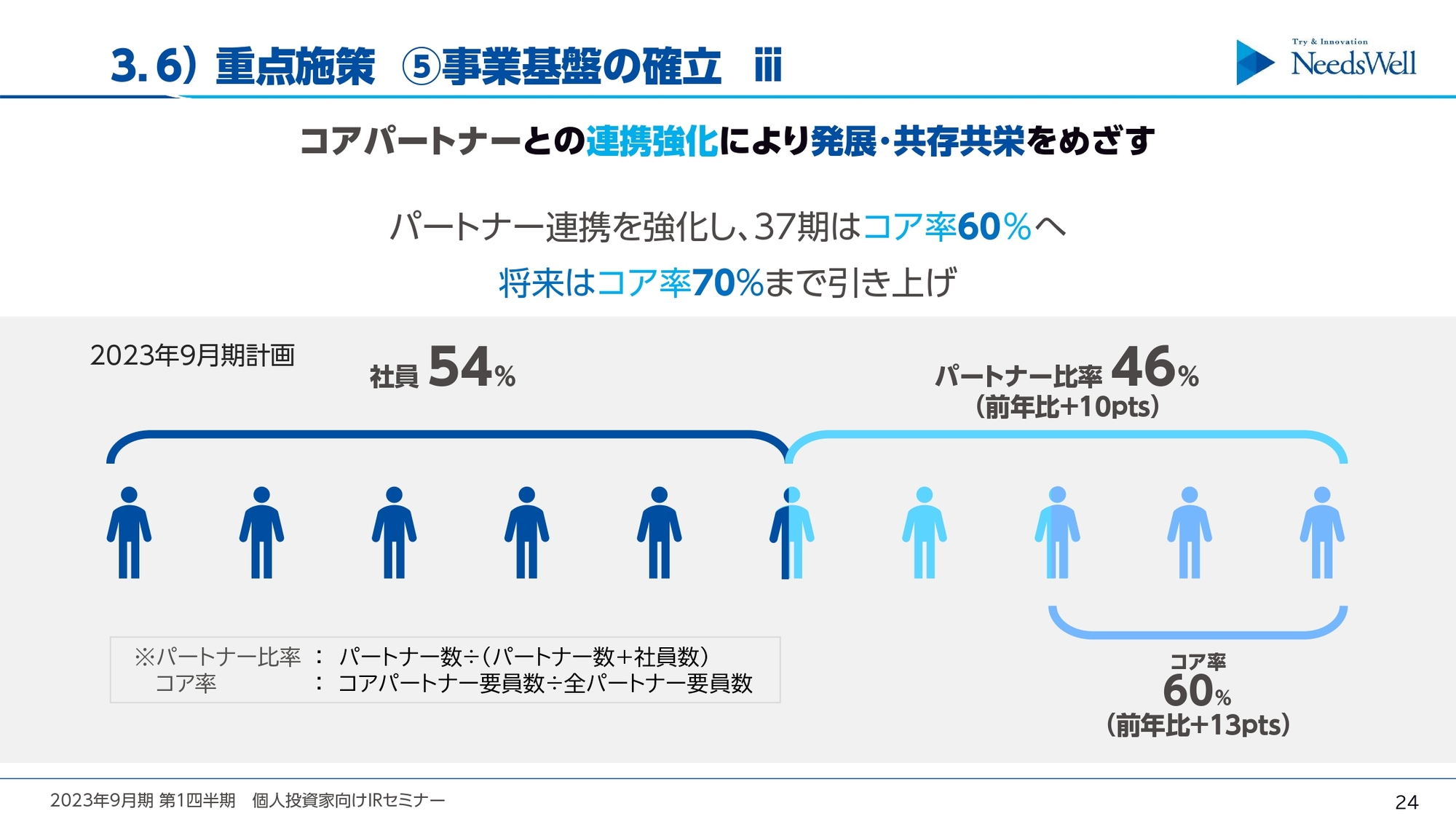

3.6) 重点施策 ⑤事業基盤の確立 ⅲ

松岡:コアパートナーとの連携強化についてお話しします。当社は社員の育成と並行し、パートナーとの協業を増やしています。

スライドに記載のとおり、社員とパートナーの比率は、社員が54パーセント、パートナーが46パーセントです。事業拡大に向け、こちらのバランスを取りながらパートナーとの協業を進めたいと考えています。

坂本:パートナーとコアパートナーの特徴について教えてください。

松岡:当社では、長期的に協力し、安定したかたちでプロジェクトを推進していくことができる企業をパートナーと位置づけており、ともに成長していくことを大前提にしています。

プロジェクトの長期化・大型化が増えている背景もあり、特にコアパートナーとは、長期的な協業体制を構築するため、なるべく早い段階から情報を共有し、体制やアサインの調整をしています。

コアパートナーの新入社員には、当社の新入社員と同じ研修を受けてもらい、エンジニアの立ち上げから共同体制を組んでいます。したがって、コアパートナーは、当社の案件を一緒に推進していくところが特徴になると思っています。

コアパートナー比率は現状60パーセントですが、70パーセント前後にまで引き上げたいと考えています。

3.7) 重点施策 ⑥ソリューションビジネスの拡大 ⅰ

松岡:「ソリューションビジネスの拡大」についてです。当社はシステム開発と並行し、ソリューションの展開を広く進めています。企業価値の向上や受注力の向上、収益性の向上などを目的としていますが、お客さまとともにソリューション化していくことが大前提です。

当社が独断で思いついたものを提供しても、受け入れられないこともあると思います。そのため、お客さまと一緒にソリューション化し、その価値を提供することを前提に動いています。

まさに「Prophetterシリーズ」などが該当しますが、お客さまの課題を解決するためにデータを分析し、モデル化することがスタンダードな流れだと考えています。このような方針でソリューションを展開していきます。

3.7) 重点施策 ⑥ソリューションビジネスの拡大 ii

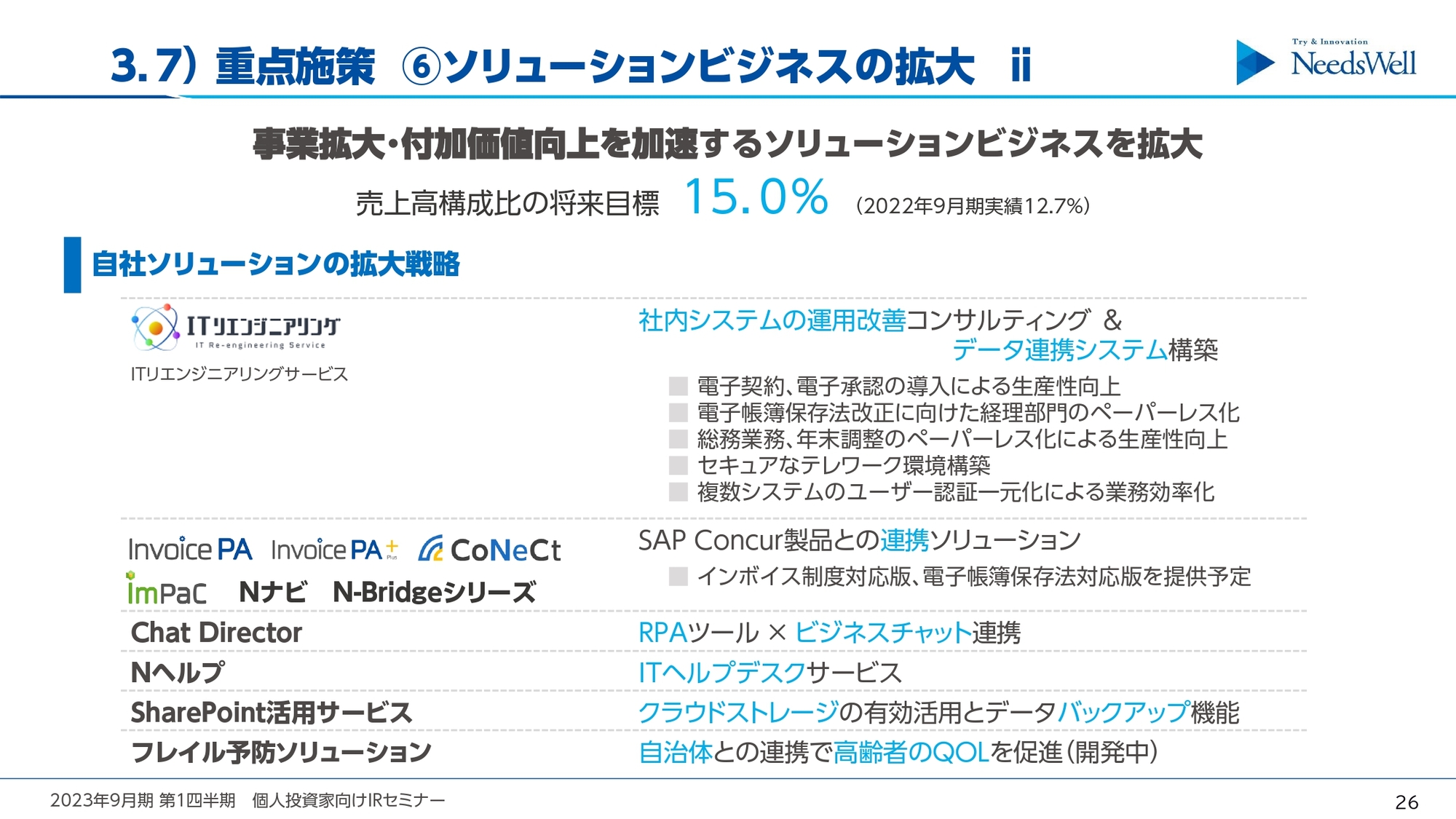

松岡:今後は、事業拡大・付加価値向上を加速するソリューションビジネスを拡大していきます。自社ソリューションとして「ITリエンジニアリングサービス」やクラウド経費精算システム「N-Bridgeシリーズ」があり、新たに「InvoicePA」「InvoicePA+」などのソリューションを増やしています。

スライドに記載しているとおり、ソリューションは順次増やしているため、今後も拡大につなげていきたいと思っています。

坂本:インボイス制度や電子帳簿保存法へのシステム投資は、ある程度の規模の企業でも、相当負担が大きいと感じています。御社は「電子帳簿保存法対応の無料相談窓口」を設けられましたが、現状どのような相談が寄せられているのか、また、窓口以外の取り組みがありましたら教えてください。

松岡:お問い合わせの内容については「正直、何をすればよいのかわからない」というご相談から、「現状のシステムをこう変えたい」という具体的なシステム改修の依頼までさまざまです。

当社は、経費精算システムを早期にご利用いただけるソリューションとして、「InvoicePA」「InvoicePA+」「Speed EA」などを揃えており、インボイス制度に対応したバージョンも準備中です。今年の10月に間に合うかたちで対応を進めているため、近いうちに情報発信できると思います。

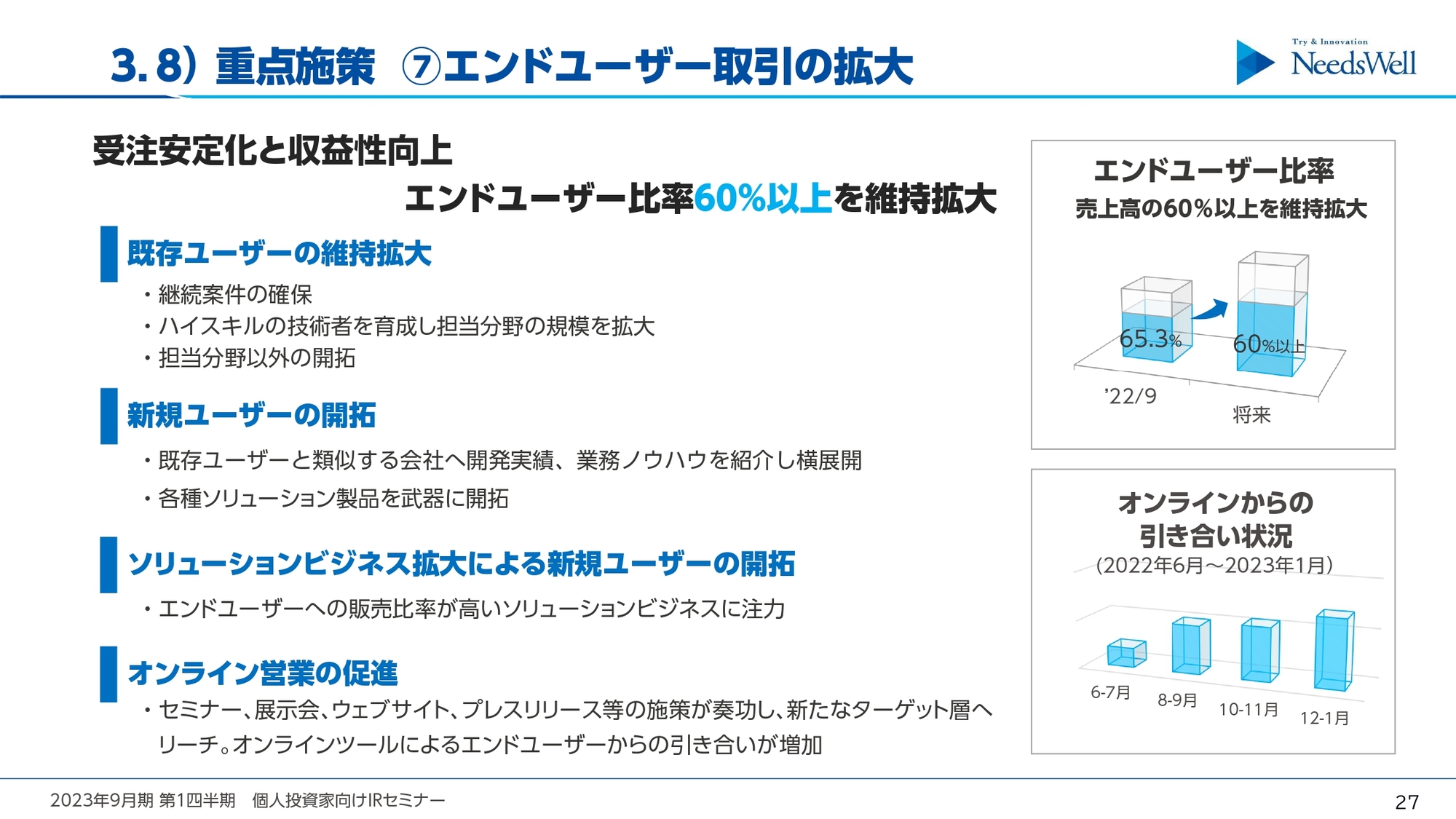

3.8) 重点施策 ⑦エンドユーザー取引の拡大

松岡:「エンドユーザー取引の拡大」についてです。金融系、通信系など、長いおつき合いとなるお客さまが多くいらっしゃるため、そちらの関係維持と拡大を引き続き行いたいと思います。新規ユーザーの開拓は、営業部隊を中心に既存ユーザーと類似する会社への横展開や、当社ソリューションを組み合わせたシステム開発の提案を進めています。

また、ソリューションビジネスの拡大として、当社のソリューションとSIを組み合わせたかたちでの展開を図っています。オンライン営業の促進としては、ウェブセミナーの開催、各種展示会への参加、プレスリリースの発信を行っており、それらを通してお客さまから問い合わせをいただく機会も増えています。この機会を有効活用して、受注につなげていきたいと考えています。

このような多角的な取り組みにより、既存のお客さま以外のエンドユーザーとの取引を拡大していきます。

ご説明は以上となります。今後、当社はさらなるビジネス拡大を実現できるように事業推進に取り組んでいきたいと思います。

質疑応答:M&Aの検討件数について

坂本:「M&Aについて、実現しなかったものあると思いますが、何件ほど検討してきたのでしょうか?」というご質問です。

松岡:この2年間で100件以上は検討しました。実際に会社間でお会いしたケースもありましたが、検討の数だけで言うと100件以上です。

坂本:御社と関連性の低い会社を提案されることも少なくないと思いますが、検討された100件に含まれるのは、御社が購入したい分野の企業のみでしょうか?

松岡:紹介会社から紹介していただく段階で、当社の要望やビジョンに沿って、ある程度フィルタリングされているケースが多いため、フィルタリング後の件数が100件ほどです。実際には、それ以外にお話にあがってくるものもいろいろありますが、当社の経営陣を含めて都度判断しています。

坂本:意思決定には、さまざまなステップを踏まれると思います。案件によって異なると思いますが、検討から社内の決裁が下りるまで、どのぐらいの期間検討されているのか、おおよその目安を教えてください。

新井:案件によって決定する期間はさまざまです。2週間ぐらいで中止を判断するものもありますし、1ヶ月、2ヶ月と検討して、「次のステップに進みたい」となるものもあります。慎重に検討したい一方で、速さも大切にしていきたいため、比較的スピーディーに検討して判断していると思っています。

質疑応答:M&Aによる新規事業の計画について

坂本:「新たなM&Aによって、新規事業に乗り出す選択肢はありますか?」というご質問です。

松岡:当社はIT関連の仕事を行っているため、全くの異業種への挑戦は今のところ選択肢に入っていません。IT分野において、AIや物流などまだまだ深掘りしたい分野や、それ以外にも当社がまだ手を付けていない分野があるため、お客さまからご要望をいただくことがあれば、そこも選択肢として入ってくると思います。

質疑応答:ニアショアの拠点候補地について

坂本:「新たにニアショアの拠点として想定している候補地ありますか?」というご質問です。

松岡:プロジェクトの状況や距離の問題もあるため、今のところ、候補地は確定していません。

長崎開発センターは距離があるものの、リモートワークなどさまざまな手段を取っています。しかし、早期に立ち上げるという意味では、近くにサテライトオフィスを作るなど、プロジェクトやニアショアで行いたい業務の内容によって、柔軟に考える必要があると思っています。現時点で何県にというところまでは、まだ考えられていません。

坂本:拠点を長崎に決定したのは、人材確保が背景にあるのでしょうか?

松岡:背景には、長崎県が当社の社長の出身地である点と、企業誘致が盛んである点が挙げられます。また、長崎県の学生がIターン、Uターンを含め、長崎での就職も視野に入れていることから、人材確保にも有利だと判断しました。そのため、同じように人材確保が優位に働く地域があれば、そちらも選択肢に入れていきたいと考えています。

質疑応答:新卒の定着率について

坂本:「新卒入社された方の定着率はいかがでしょうか?」というご質問です。想定より良い、悪い、あるいは定着率は何パーセントというお答えでも構いません。

松岡:この場で具体的な数字は出せないのですが、新卒の定着率はかなり良いと思っています。ここ数年は研修に注力しており、若手の立ち上がりがかなり早いです。

直近に、プロジェクトリーダーの前段階というかたちで、アシスタントリーダーというポジションを作りました。若手社員がなるべく早く管理者やリーダーを経験できるスキームを作ったことで、モチベーションはかなり上がってきている実感があります。

質疑応答:第2四半期以降の売上増加について

坂本:「売上は第2四半期以降に伸びるというお話がありましたが、例年季節性があるものなのか、あるいは今年に限った話なのか、理由を教えてください」というご質問です。

松岡:第2四半期以降に売上が伸びるのは、比較的例年の傾向ではあります。特に、当社は決算期が9月ですので、10月から新しい期が始まり、年明け1月から3月、ないしはお客さまの年度が変わるタイミングでの受注量増加は比較的毎年起こります。必ずではありませんが、傾向としては多いと言えます。

質疑応答:新規顧客開拓の手法について

坂本:「新規の顧客開拓について、どのような営業手法をメインに行っているのでしょうか?」というご質問です。

松岡:直近は営業部隊がお客さまにコンタクトを取りながら、当社のソリューションや、ソリューションとSIの組み合わせをご提案しています。

また、もう1つ注力しているのがオンライン営業です。ウェブセミナーの開催や、ホームページを頻繁に更新するなど、IR活動もかなり積極的に行っています。そのようなかたちで、情報発信量を意識的に増やしているため、営業力は強くなってきていると考えています。

質疑応答:大型案件発生時の支払いについて

増井:貸借対照表を拝見すると、借入金はあまりないように見受けられます。大型のM&A案件が発生する場合は、キャッシュを使われるのか、あるいは借入れを増やされる想定なのでしょうか?

新井:現在、多くのキャッシュを所有しているため、賄える分については手元のキャッシュを使用します。また、ご指摘のとおり当社は借入金がほとんどない状態ですので、WACCという観点からも借入金を検討する余地はあると思っています。

そのため、手元のキャッシュを優先的に使用しますが、足りない部分については借入金などを考えていきたいと思っています。

質疑応答:新宿オフィスと長崎オフィスの役割について

坂本:「新宿オフィスと長崎オフィスの役割は違うのでしょうか?」というご質問です。今後、人数が増えてきてからの展望も含めて教えてください。

松岡:現在、新宿オフィスと長崎オフィスでは、対応しているプロジェクトが異なります。新宿オフィスは、長年お取引している通信キャリアのお客さま向けのプロジェクトルームとして立ち上げた経緯があり、そちらは現在も継続しています。長崎オフィスは、生命保険会社さま向けの活用場所として、まさに今、立ち上げているところです。

このように、役割の違いで使い分けていますが、今後はプロジェクトの規模や推進時期などによる変更を検討しています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

Q:シナジー効果のあるM&A案件に目星はついているのでしょうか。実効性の有無についても教えてください。

A:検討・交渉している案件は複数あり、シナジー効果等を慎重に判断しています。

<質問2>

Q:資本提携ではなく、会社合併によって規模を広げ、思い切ったことができる体制を構築する考えはないのでしょうか? そのほうがさらなる成長が見込めるような気がしています。特にアイティーフォーとはシナジーを発揮できるのではないでしょうか?

A:当社は独立系のSIerとして長年実績を積み重ねており、今後も変わらないと考えています。

新着ログ

「情報・通信業」のログ