サークレイス、3Q売上高は2事業とも成長 過去最高の第3四半期累計売上高で着地

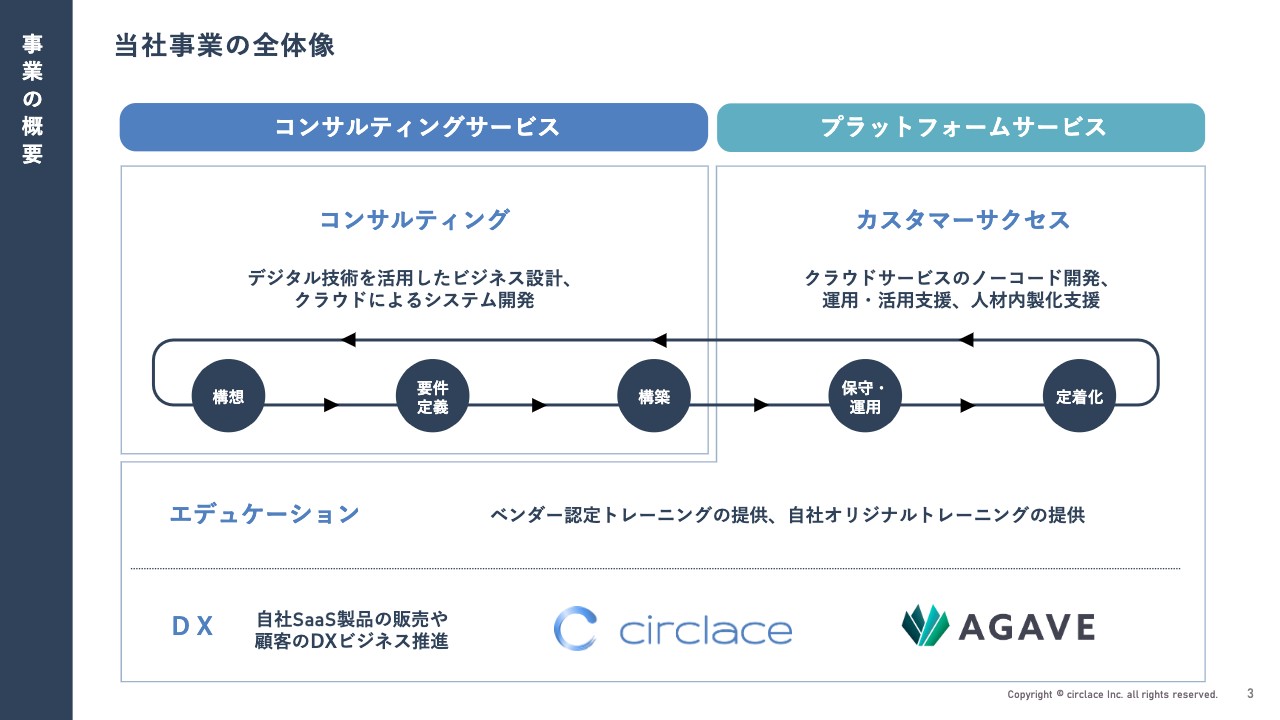

当社事業の全体像

佐藤潤氏:サークレイス株式会社、代表取締役社長の佐藤潤でございます。本日は当社の第3四半期の決算について発表します。当社事業の全体像について簡単にご説明した後、第3四半期の決算概況、通期の業績予想についてご報告します。

まずは、当社事業の全体像をご説明します。当社は大きく分けてコンサルティングサービスとプラットフォームサービスの2つの事業を運営しています。

コンサルティングサービスは、クラウドを用いたシステム構築とコンサルティングを中心としたサービスです。その中でも、特にセールスフォースを活用したコンサルティングサービスを提供しています。

プラットフォームサービス(カスタマーサクセス)では、システムを構築した後の保守・運用、人材の内製化支援、定着化支援に向けたサービスを提供しています。このようなコンサルティングシステム構築とカスタマーサクセスの2つのサービスを、一気通貫でお客さまに提供できる体制となっています。

プラットフォームサービスのうち、エデュケーションサービスとしては、現在、主にベンダー認定トレーニングを提供しています。また、DXでは自社開発のSaaS製品を中心に、お客さまのDXを支援するようなコンサルティングサービスも併せて提供しています。

コンサルティングサービスとプラットフォームサービスの大きな違いとして、プラットフォームサービスはサービスを提供する従業員の数以上にお客さまの数を増やせるという仕組みであり、我々自身がDXを進めながらサービスを向上させ続けている点が特長です。

2023年3月期Q3 決算ハイライト

続いて、2023年3月期第3四半期の決算についてご説明します。まず、決算のハイライトとして、売上高のこれまでの進捗は19億900万円となり、前年同期比で15.6パーセントの成長を達成することができました。

一方で、営業利益は5,900万円となり、前年同期比で34.4パーセントの減少でした。加えて、当期純利益は1,700万円となり、前年同期比で80パーセント弱の減少となりました。

この結果について、大きく分けて2つの理由があります。1点目は、顧客都合による大型プロジェクトの凍結があったことです。これは非常に大きな開発を想定していたため、受注がなくなったことで、そのプロジェクトにアサインしていた人材が稼働できなかったこと、さらに受注のリカバリーに時間を要したことが影響しています。

もう1点は、そちらとは別のお客さまの開発プロジェクトにおいて、一部納期の遅延が発生し、この納期遅延による遅延損害金2,500万円を引き当てています。それにより、第3四半期は営業利益・純利益ともに前年同期比で大幅な減益となりました。

一方で、従業員数については、第2四半期より本格的な採用の強化を行っていることもあり、エンジニアの採用が比較的順調に進んでいる状況です。

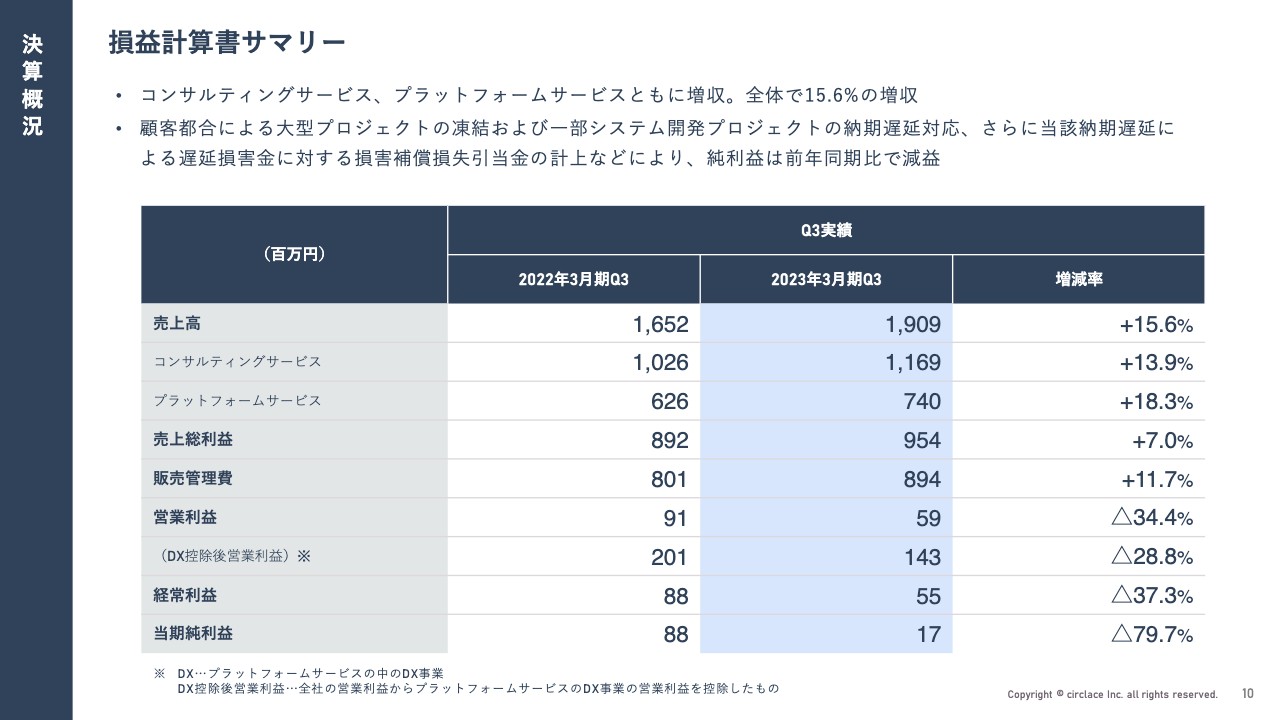

損益計算書サマリー

第3四半期までの決算の進捗結果です。先ほどご報告したとおり、売上高は19億900万円です。内訳としては、まずコンサルティングサービスが11億6,900万円です。コンサルティングサービスの大幅な契約の未達のため、増減率で見ると前年同期比で14パーセント弱の成長となりました。

プラットフォームサービスについては、前年同期比で18.3パーセント成長しており、7億4,000万円という状況です。

販売管理費は、前年の8億100万円に対して、今期の進捗は8億9,400万円となり、11.7パーセント増加していますが、こちらは主に人員増に伴う教育費と人件費になります。その結果、営業利益は5,900万円、前年同期比34.4パーセント減少という結果となりました。

当期純利益についても、前年の8,800万円の実績に対して、第3四半期は1,700万円、前年同期比で79.7パーセント減少という結果となりました。

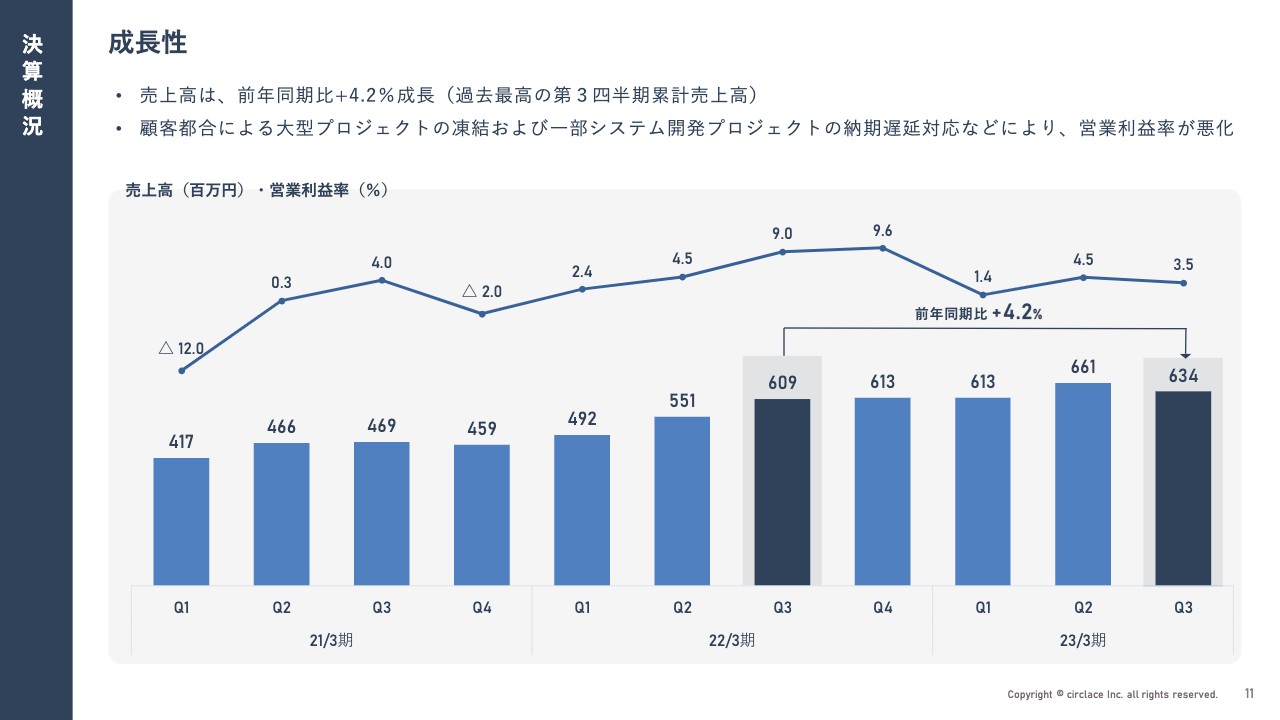

成長性

四半期ごとの数字をお伝えすると、トータルの売上高は6億3,400万円となりました。大型案件のスリップがあった状況ですが、前年同期を若干上回るプラス4.2パーセントの結果となりました。そのような結果から、営業利益率については、残念ながら前期の9パーセントから今期は3.5パーセントへ減少しました。

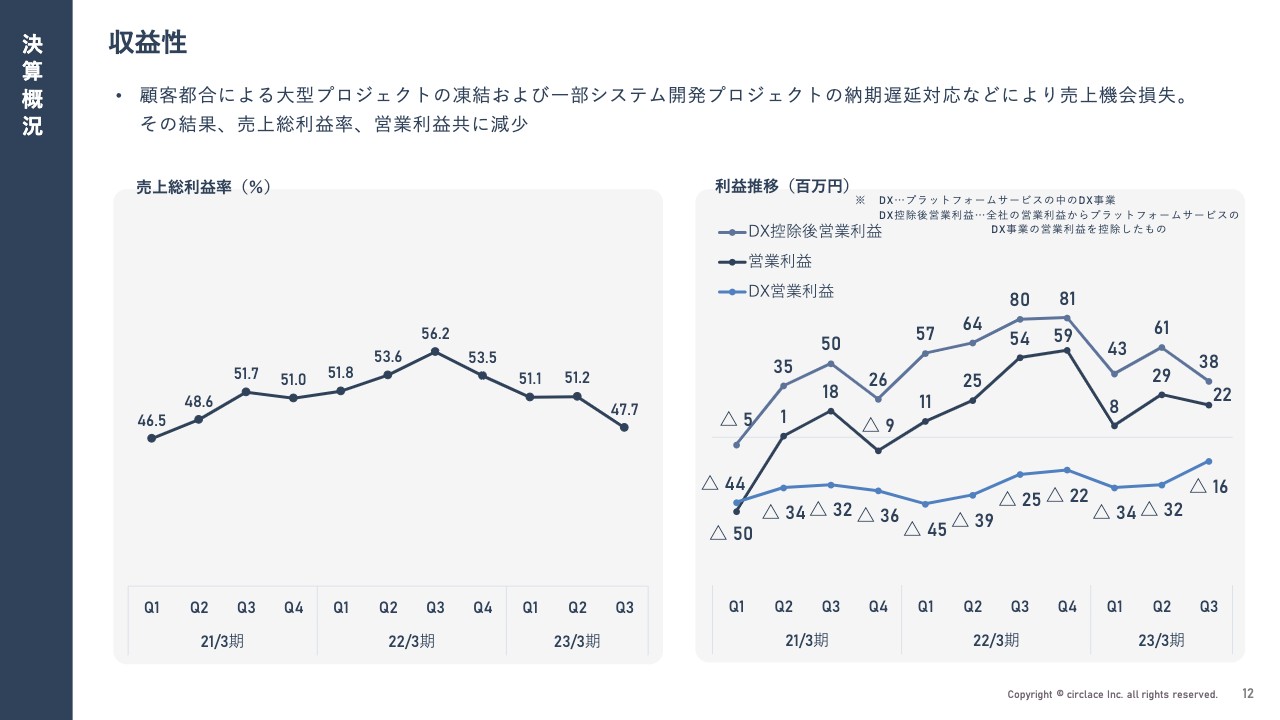

収益性

繰り返しになりますが、収益性についても大型プロジェクトのスリップと納期遅延対応により、大幅に稼働が落ちたこともあり、売上総利益率は47.7パーセントと、約3年ぶりに50パーセントを割る結果となりました。

営業利益については2,200万円となりましたが、計画には大きく及ばずでした。一方で、DXへの投資が続いている中で、DX営業利益の赤字幅は減少してきており、第3四半期は1,600万円の赤字と、改善の方向で推移しています。

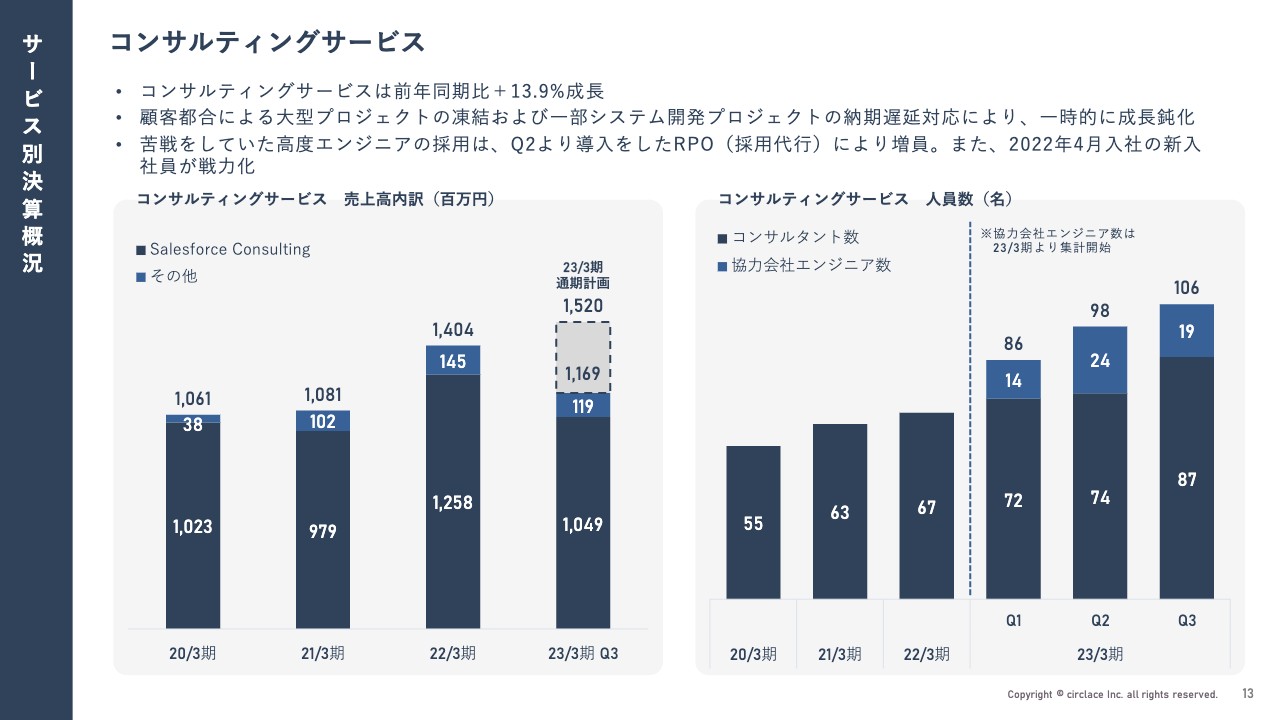

コンサルティングサービス

コンサルティングサービスとプラットフォームサービスの内容について個別にご報告します。

まず、コンサルティングサービスについては、前年同期比13.9パーセントの増収を図ることができました。エンジニアの採用については、第2四半期以降は比較的順調に推移しており、現在では87名の当社社員コンサルタント、ディベロッパーを確保できています。

一部納期遅延等が発生し、第3四半期は非常に厳しい状況ではありましたが、今後の受注回復および納期遅延対応の終了などを踏まえ、下期と来年度は再び売上・利益ともに拡大する準備が整っている状況です。

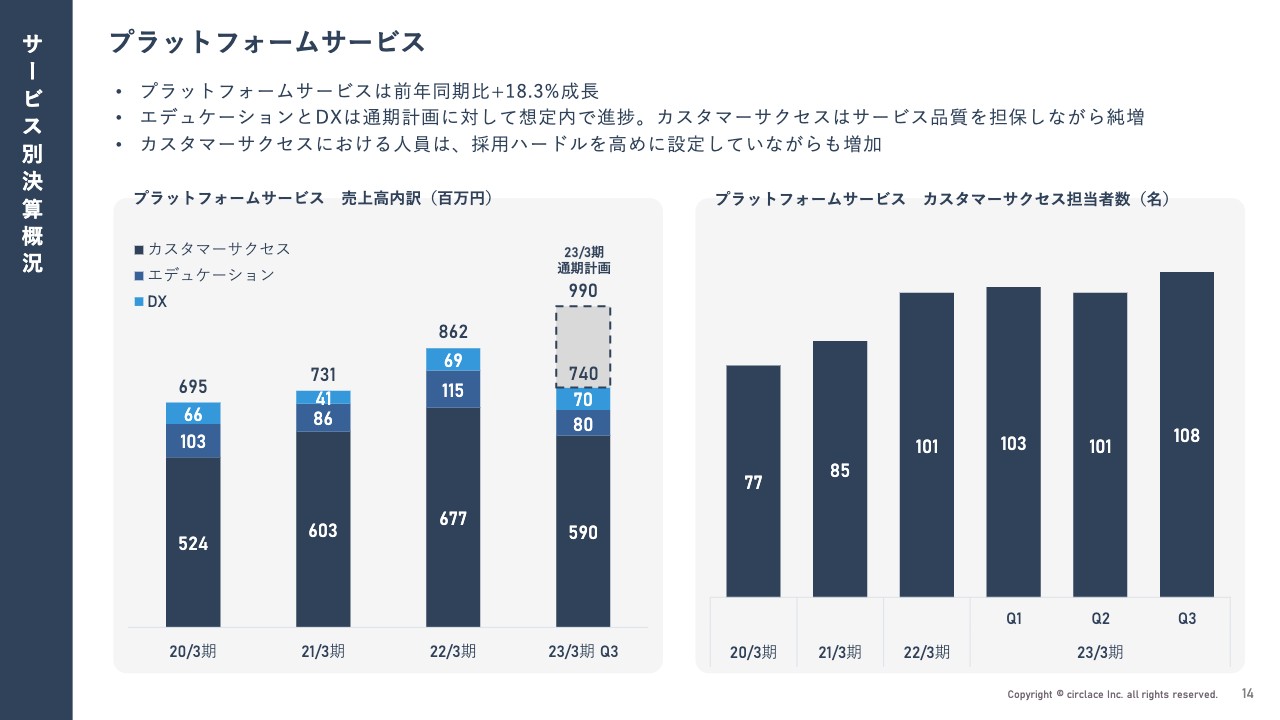

プラットフォームサービス

プラットフォームサービスについても、前年同期比18.3パーセントの成長を果たすことができました。カスタマーサクセスについては、上場当初からお伝えしているとおり、人材派遣サービスをリモートコンサルティングサービスに移管していくことも順調に進捗しており、売上および単価の向上をしっかり進めることができています。

カスタマーサクセスにおける人員の採用は、一時足踏み状態となっていましたが、第3四半期に7名増加しました。今後に向けて非常に力強い候補者数の増加も感じることができていますので、来期にしっかり成長できる基盤が整いつつある状況です。

貸借対照表

貸借対照表については、上場による資金調達が非常に大きく影響しています。自己資本比率は65.9パーセントということで、前期末の30.3パーセントからプラス35.6ポイントと、財務健全性は非常に向上しています。

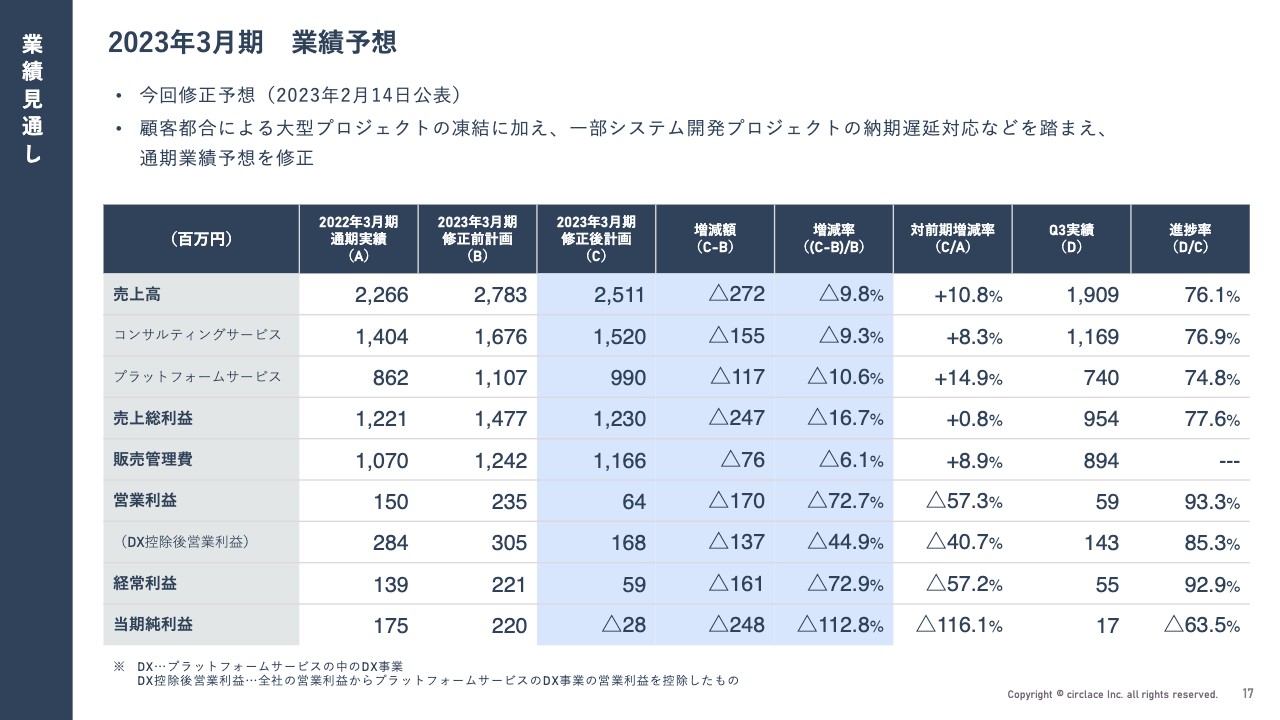

2023年3月期 業績予想

続いて、2023年3月期の業績見通しについてご報告します。先ほどよりご説明しているとおり、お客さまの都合により非常に大きなプロジェクトがスリップしたこと、およびシステム開発プロジェクトの一部納期遅延への対応と損害金の発生などを踏まえ、通期の業績予想を修正します。

売上高については、当初計画は27億8,300万円でしたが、これを2億7,200万円マイナスの25億1,100万円、9.8パーセントの減少に修正します。主な原因は、コンサルティングサービスの減少です。

プラットフォームサービスについても、11億700万円の計画に対し、1億1,700万円マイナスの9億900万円、10.6パーセントの減少という計画に修正します。こちらは、派遣のサービスをコンサルティングサービスに移管する中で、教育等に若干時間を要していることが主な要因です。ただし、こちらもサービスの転換は順調に進んでいるため、今後はリカバリしていくものであると考えています。

この結果、売上総利益は12億3,000万円ということで、当初計画の14億7,700万円に対してマイナス2億4,700万円、16.7パーセントの減少となる数値を着地予想としています。

また、当然のことながら販売管理費については経費の削減等を進めています。当初計画の12億4,200万円に対し、着地見込みは11億6,600万円ということで、少しでも削減できる部分は削減していくという方針で進めていきます。

その結果、営業利益は6,400万円で着地する見込みです。当初計画の2億3,500万円に対してマイナス1億7,000万円、72.7パーセントの減少となり、大変大きく減少せざるを得ない状況です。

また、経常利益は5,900万円です。こちらも当初計画の2億2,100万円に対してマイナス1億6,100万円、72.9パーセントの減少となります。この結果、当期純利益については2,800万円のショートということで、当初計画の2億2,000万円に対してマイナス2億4,800万円、112.8パーセントの減少という結果になります。

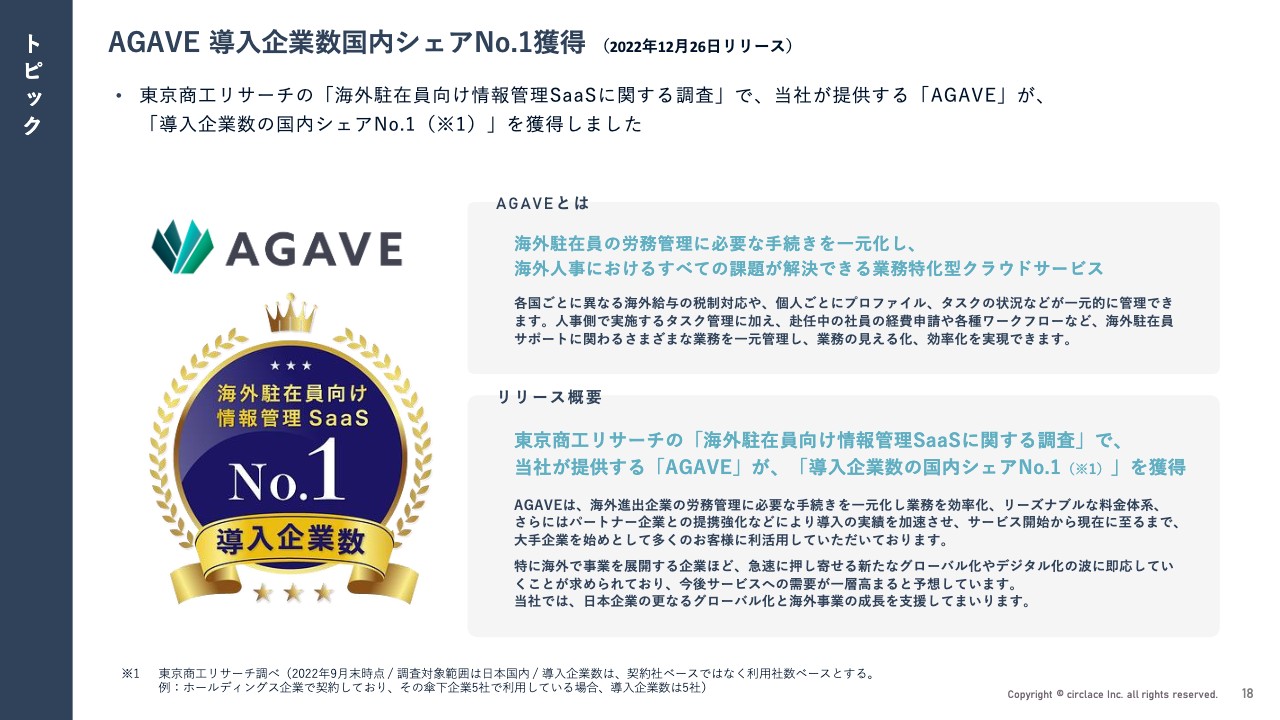

AGAVE 導入企業数国内シェアNo.1獲得 (2022年12月26日リリース)

この第3四半期のトピックスとしては、「AGAVE」という当社の海外駐在員向け情報管理SaaS製品が東京商工リサーチの調査において国内導入企業数ナンバーワンというお墨付きを得ることができました。

「AGAVE」については、前期は日本通運やパソナとのアライアンス等についても報告していますが、非常に順調に販売数を伸ばしており、これが先ほどご説明したDXの赤字を改善する非常に大きな推進力となっています。

以上をもちまして、サークレイス株式会社の2023年3月期第3四半期の決算報告を終了します。ありがとうございました。

新着ログ

「情報・通信業」のログ