オプテックスG、通期は大幅な増収増益 引き合いも堅調を見込み今期は主力事業での成長戦略に注力

2022年12月期決算説明

小國勇氏(以下、小國):みなさま、こんにちは。オプテックスグループ株式会社の小國でございます。本日はお忙しい中、弊社の2022年12月期決算説明会にご参加いただき、誠にありがとうございます。昨日発表した2022年12月期決算の内容についてご説明します。

2022年12月期決算発表のポイント

2022年12月期決算発表のポイントです。22年度は、半導体・電子部品の不足、ロシアによるウクライナ侵攻、そのことによる原材料価格の高騰がありました。また、コロナ禍も収束せず、物流の混乱や急激な為替の変動と、非常に多くのことが起こった1年でした。

このような中で、私どもはおかげさまでSS事業、IA事業ともに堅調に事業を進めることができました。売上高は、前年比でプラス19パーセントの大幅増収となりました。営業利益についても、前年比で36パーセントの増益ということで、過去最高を達成しました。

2023年12月期の業績予想ですが、足元の引き合いは堅調を継続する見込みです。中国のマーケットなどで若干厳しさが出ている状態ではありますが、主力事業でさまざまな成長戦略を着実に実行していきたいと考えています。高収益製品の販売強化を行い、売上高600億円、営業利益75億円を目指していきたいと考えています。

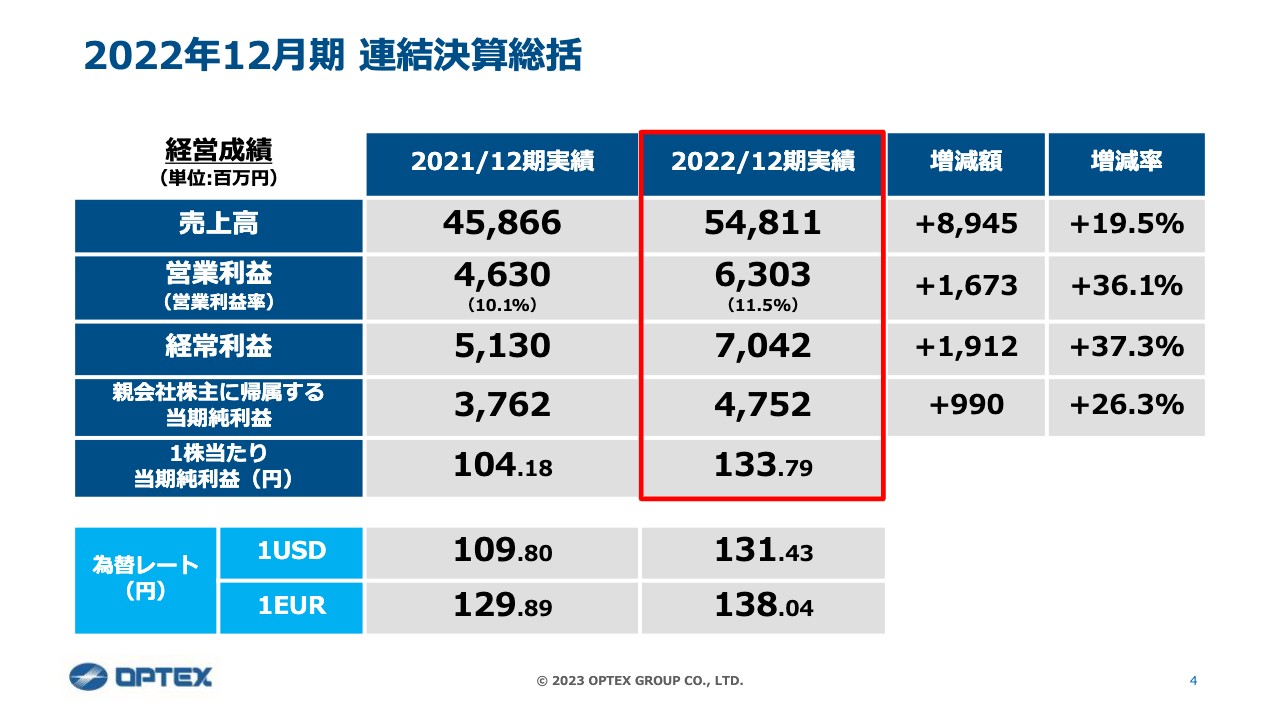

2022年12月期 連結決算総括

2022年12月期の連結決算の総括です。先ほどお伝えしたように、売上高は前年比でプラス19.5パーセント、約90億円の増収となりました。また、営業利益は約17億円の増益となっています。経常利益は約70億円で、かなり為替の効果が出ていますが、私どもとしては大変良い決算で終えられたと考えています。

為替レートについては、大幅な円安が続きました。

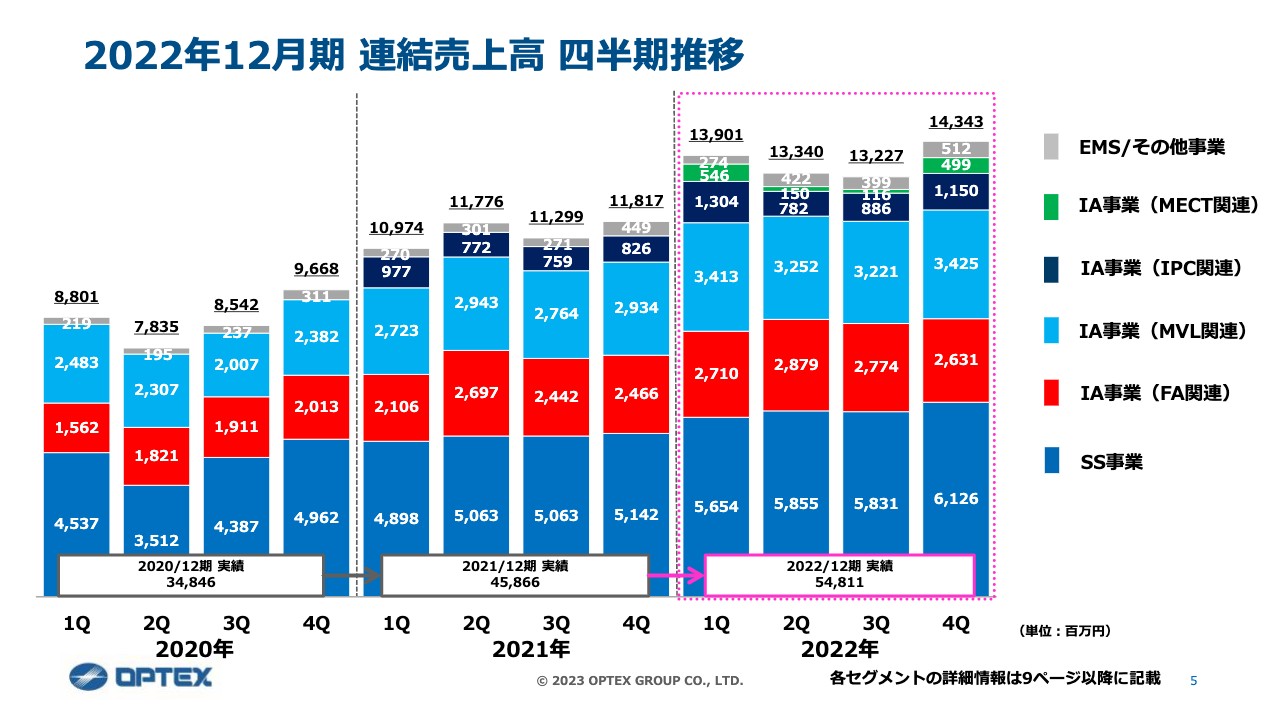

2022年12月期 連結売上高 四半期推移

四半期ごとの推移です。22年度の第1四半期はSS事業、IA事業ともに、お客さまからの強い引き合いを背景に、売上・利益ともに前年比で大きく伸長しました。

第2四半期、第3四半期も強い引き合いが継続し、部品不足がなかなか解消されない中、全社一丸となり製品の安定的な供給量の確保に努めました。

第4四半期は、部品不足による受注残の出荷が徐々に進んだこともあり、第2、第3四半期比で売上が増加しました。また、為替の押し上げ効果も非常に大きい1年であったと考えています。

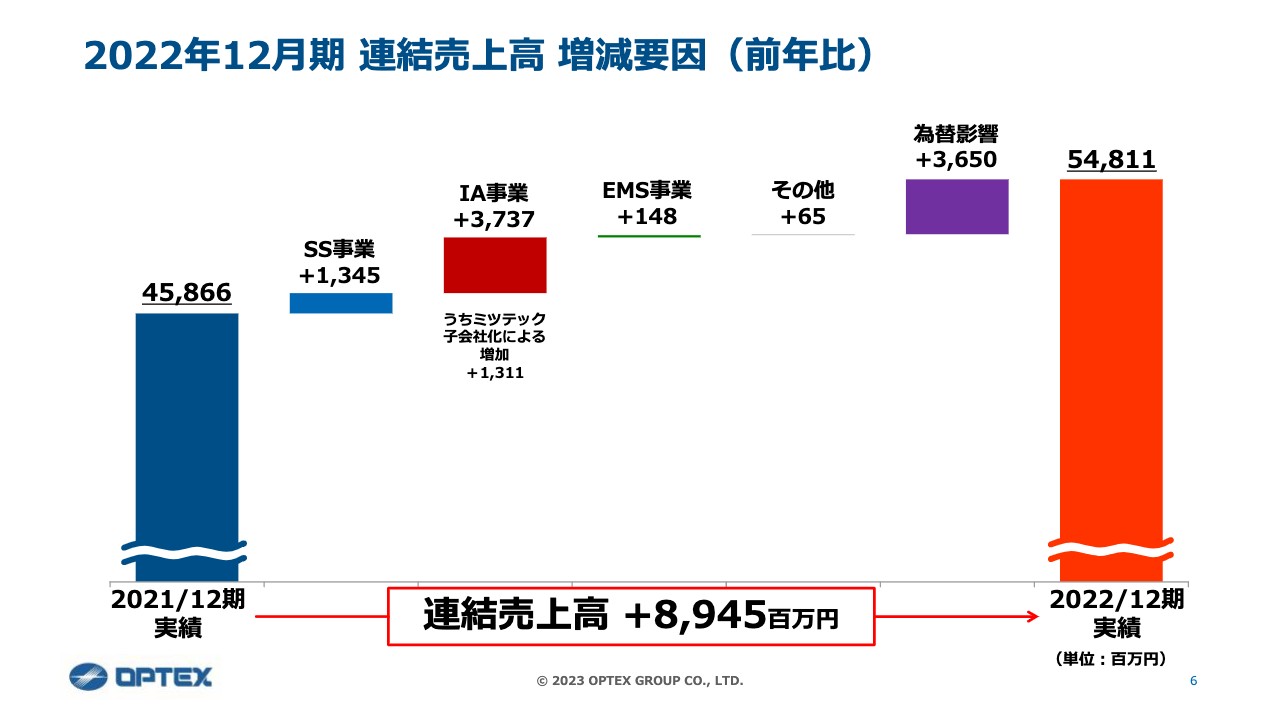

2022年12月期 連結売上高 増減要因(前年比)

売上高の増減要因です。IA事業は新規連結子会社ミツテックの約13億円の増加分を含め好調に推移しました。

また、「為替影響」36億円の内訳は、SS事業で約20億円、IA事業で約16億円となっています。SS事業の海外比率は70パーセントで、為替の影響を大きく受けています。

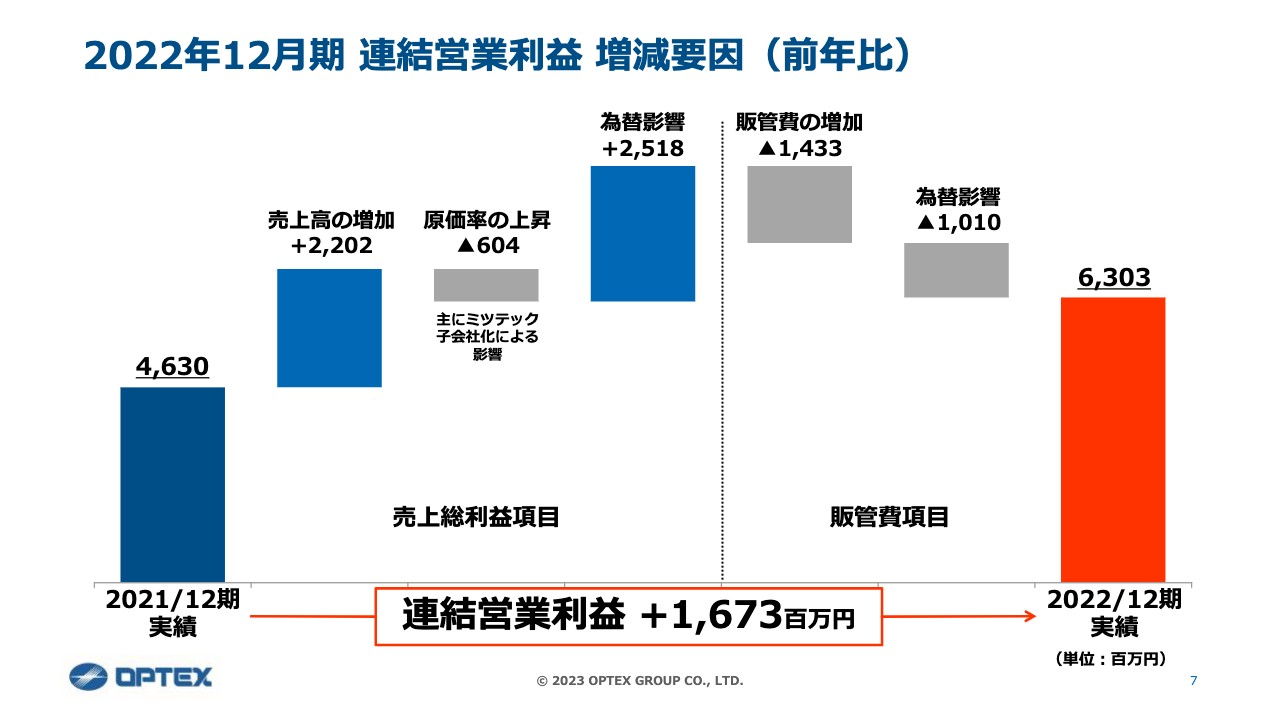

2022年12月期 連結営業利益 増減要因(前年比)

営業利益の増減要因です。売上総利益項目でのプラス要因は、販売が好調だったIA事業の「売上高の増加」と「為替影響」によるものです。

販管費項目の「為替影響」は約10億円となっています。海外子会社が多く、人件費やさまざまな円換算のコストアップなどが要因です。「販管費の増加」には新規連結子会社ミツテックの人件費等が含まれています。

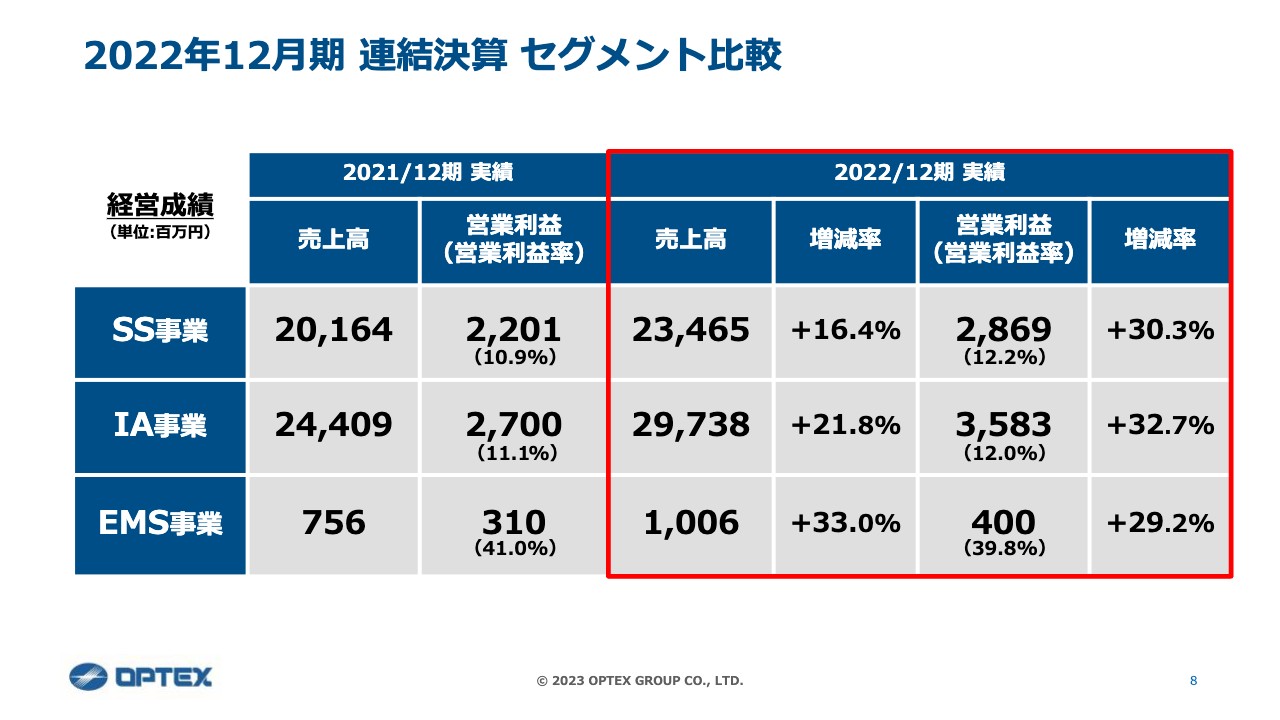

2022年12月期 連結決算 セグメント比較

セグメント比較です。まず、SS事業です。21年度の営業利益率は約11パーセントでした。それに対して、22年度の売上高の増減率はプラス16.4パーセント、営業利益の増減率はプラス30.3パーセント、営業利益率は12.2パーセントとなっています。どちらかと言いますと、21年度の為替の影響は非常に小さく、22年度のほうが大きいと言えます。

次に、IA事業です。IA事業も為替の影響はありますが、SS事業ほど大きくはありません。増減率は、営業利益でプラス32.7パーセント、売上高でプラス21.8パーセントです。ミツテック(MECT関連)の増加分は、売上高で約13億円です。

また、サンリツオートメイション(IPC関連)の22年度の売上高は約40億円ですが、売上高の増加は前年比で約8億円です。したがって、IA事業はオプテックス・エフエーとシーシーエスが牽引したと言えます。

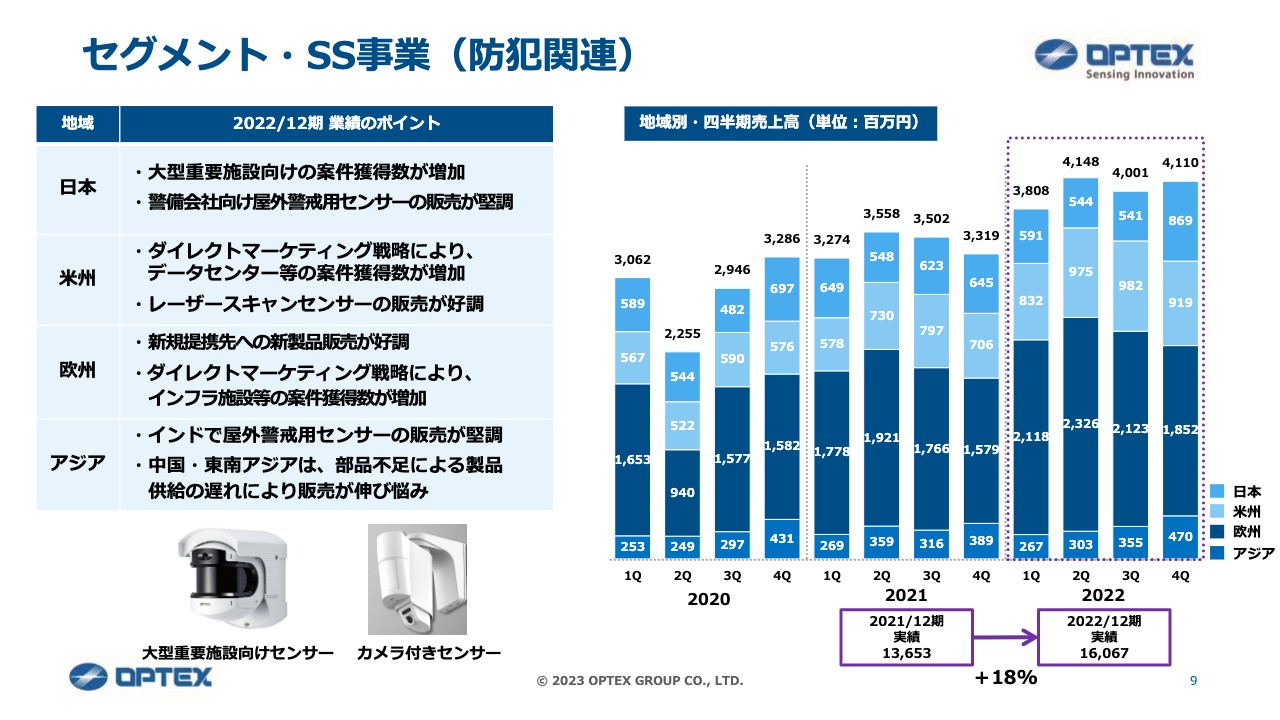

セグメント・SS事業(防犯関連)

現在、SS事業 防犯関連の海外で注力しているのは、スライドの画像にあるカメラ付きセンサーの販売です。この製品は屋外で使用します。センサーで検知してカメラで確認できるため、誰が侵入してきたかわかります。この製品をプロフェッショナル用途で拡販していきたいと考えています。

また、こちらの左の画像はレーザースキャンセンサーです。50メートルから100メートルの範囲を扇形のレーザーで検出します。どの場所に侵入者がいるか検出できます。屋外に設置しカメラと連動させ、不審者を追尾するシステムを構築することができます。こちらもプロフェッショナル用途として拡販し、画像確認のシステムを普及させていこうと考えています。

国内では、大手警備会社向けの屋外警戒用センサーの販売が堅調でした。また、発電所や空港などの大型重要施設向けの案件も増加しました。

海外の大型物件としては、北米を中心にデータセンター向けの案件数が増えています。ここ数年、継続してきたダイレクトマーケティング戦略が功を奏しています。欧州は、エネルギー価格高騰やインフレ等の影響もあり、足元では住宅向けセンサーの需要が鈍化しています。

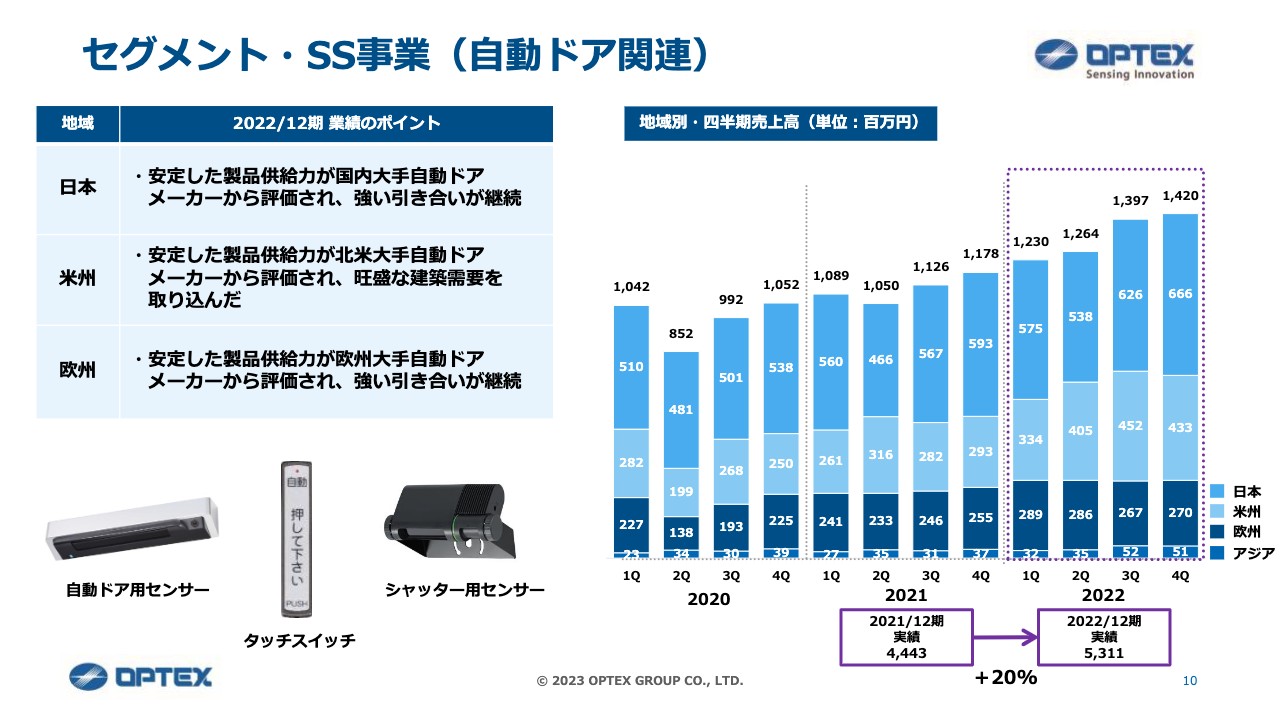

セグメント・SS事業(自動ドア関連)

次に自動ドア関連です。売上高は右肩上がりで伸長しました。要因としては、国内・海外ともに建築需要が堅調だったことに加え、海外の競合他社が部品不足で製品供給が厳しい状況の中、当社の製品供給体制が評価され、強い引き合いが継続しました。また、こちらの画像にあるシャッター用センサーは、北米の自動車業界向けで販売が好調でした。

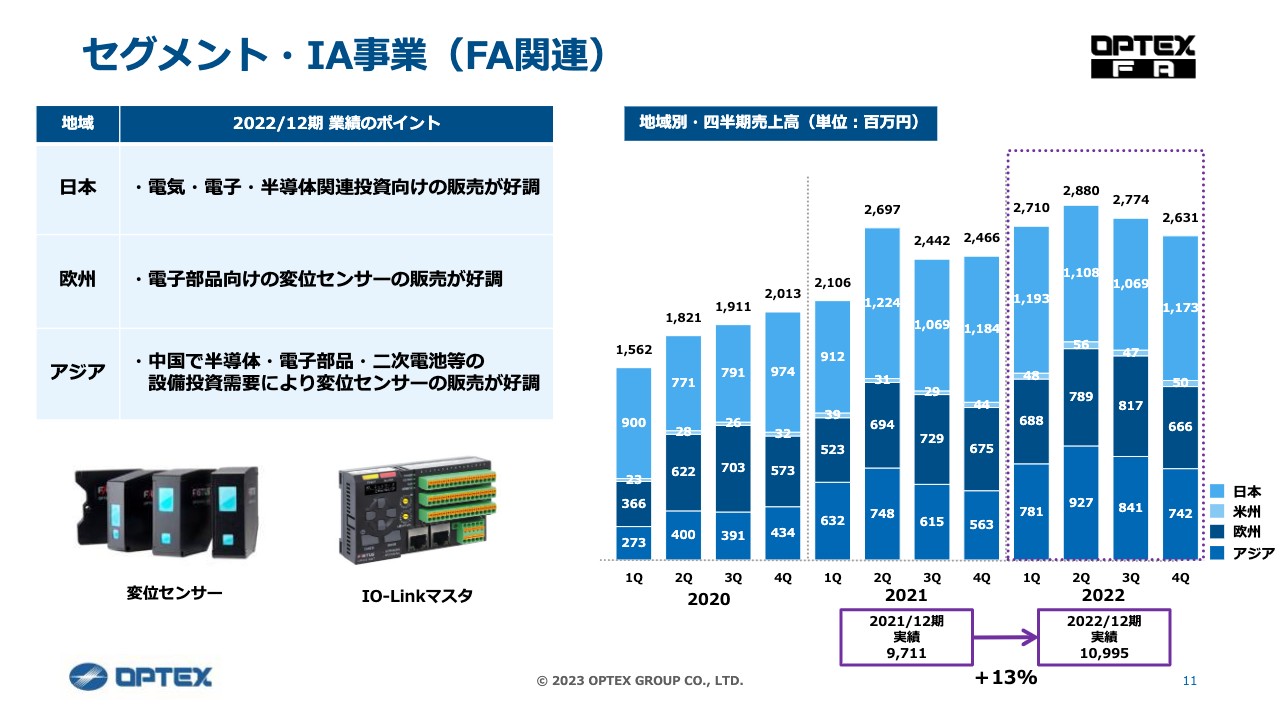

セグメント・IA事業(FA関連)

FA関連です。中国はゼロコロナ政策の影響もあり徐々に市況が減速しました。中国がアジア地域の9割を占め、第3四半期、第4四半期と右肩下がりになっており、影響が大きくなっています。

現在、中国で電気自動車の二次電池の設備投資関連が好調を維持していますので、当社としては自動車向けに営業力強化を図っています。23年度の第2四半期以降には、その効果が出てくると予想しています。

製品構成で言うと、高収益製品の変位センサーが売上の約3割を占めるようになりました。これにより、FA関連の収益性は今後も高くなると想定しています。

また、IO-Link製品も販売を強化しています。こちらはセンサーのいろいろな情報をまとめて制御側に送ることができ、センサーの感度調整や、稼働状況の把握にも役立ちます。今後もラインアップをさらに強化していこうと考えています。

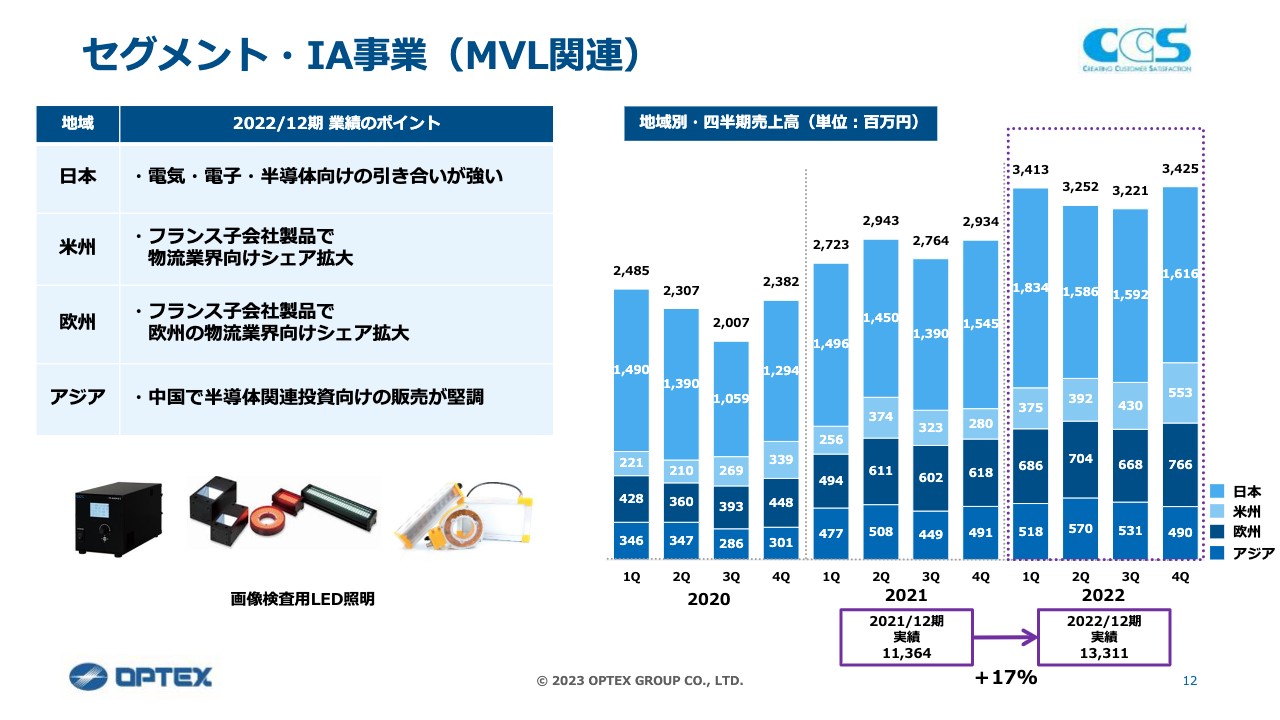

セグメント・IA事業(MVL関連)

MVL関連です。売上高の地域構成を見ると、MVL関連はFA関連よりも国内比率が非常に高いです。一方で、中国向けの売上高は、全体に占める割合が低く、影響は限定的です。年初から部品不足が続きましたが、足元では需給逼迫状況が緩和されつつあり、設計変更なども順調に進みましたので、23年度上期の業績は堅調に推移すると予想しています。

また、22年度はトータルソリューション展開を加速すべく、カメラや画像処理、照明をシステムで提案する大規模なプライベート展示会を全国各地で開催し、多数の案件で強い引き合いをいただくことができました。

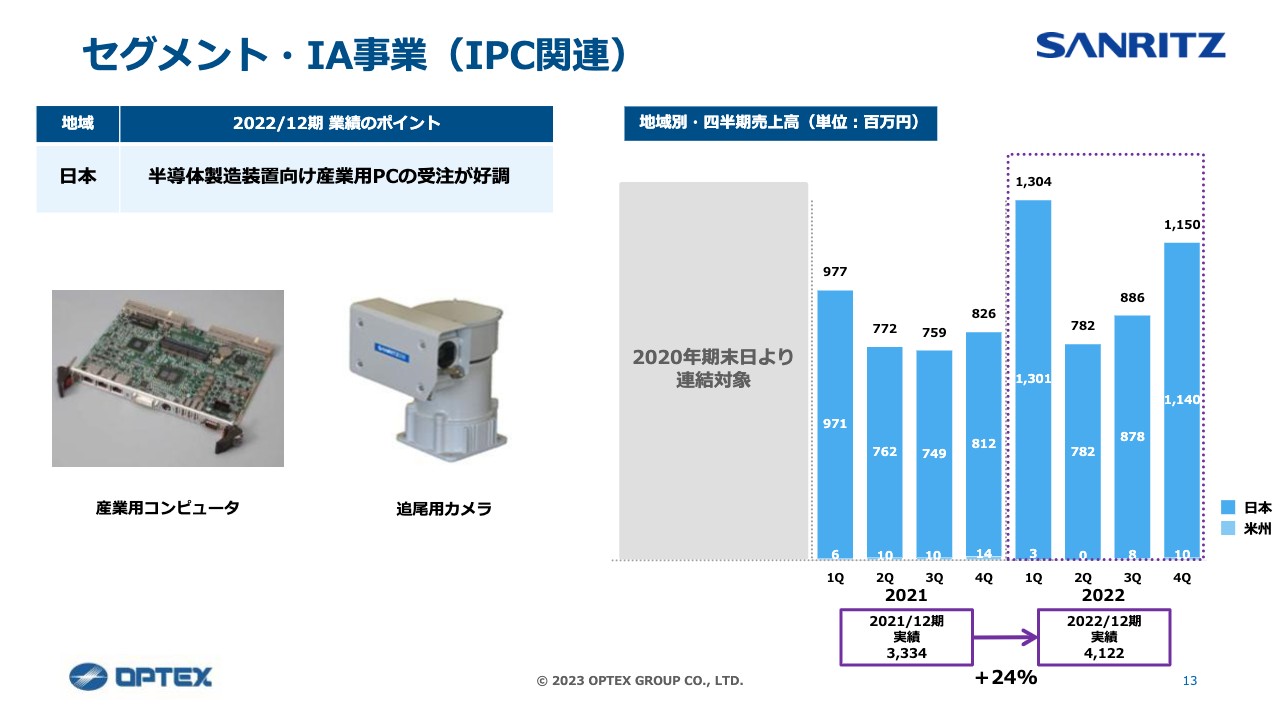

セグメント・IA事業(IPC関連)

IPC関連です。サンリツオートメイションの主力事業は、半導体製造装置などに組み込まれる産業用コンピューターの製造・販売です。22年度は、好調な引き合いが継続しましたが、特殊部品の使用も多く、部品確保に注力した1年となりました。

こちらの画像の追尾用カメラの拡販では、SS事業の防犯関連との連携を進めています。サンリツオートメイションが得意とする追尾用カメラと、監視システムを強化したいSS事業のオプテックス株式会社との間で、これからシナジーが生まれる商品です。さらに営業を強化していきたいと考えています。

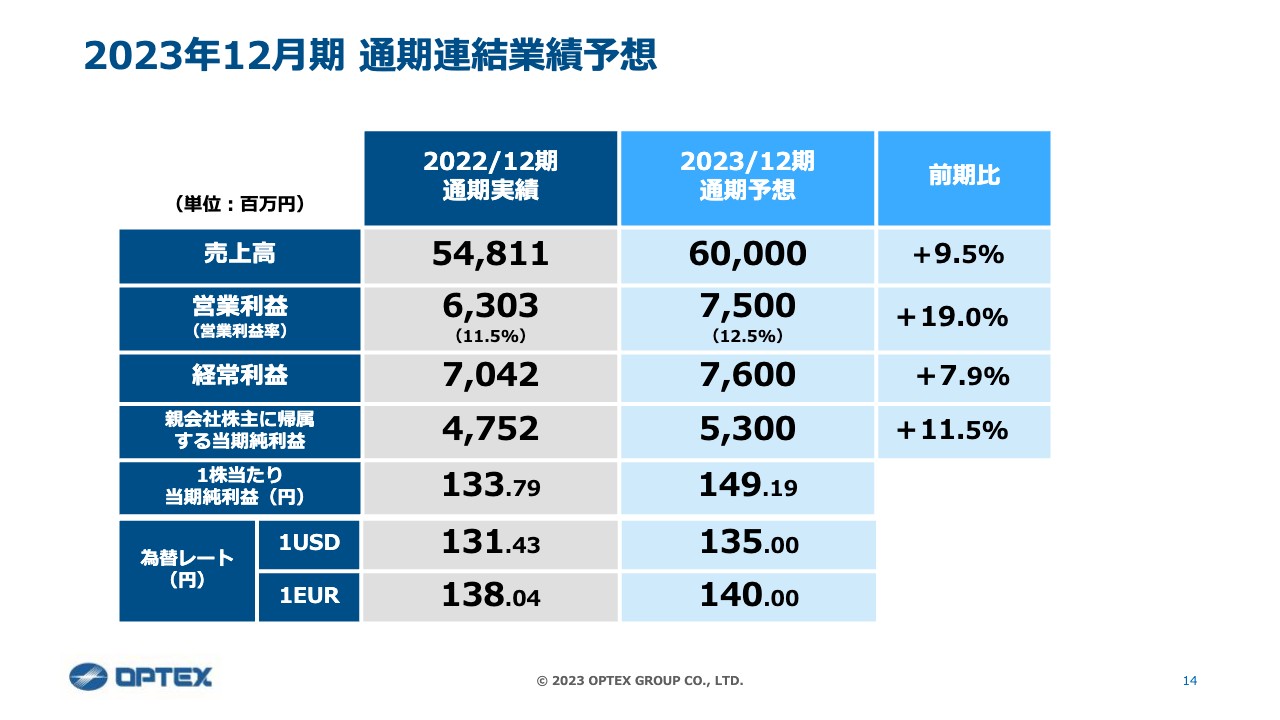

2023年12月期 通期連結業績予想

2023年12月期の連結業績予想です。売上高600億円、営業利益は75億円と3期連続の増収・増益を目指しています。

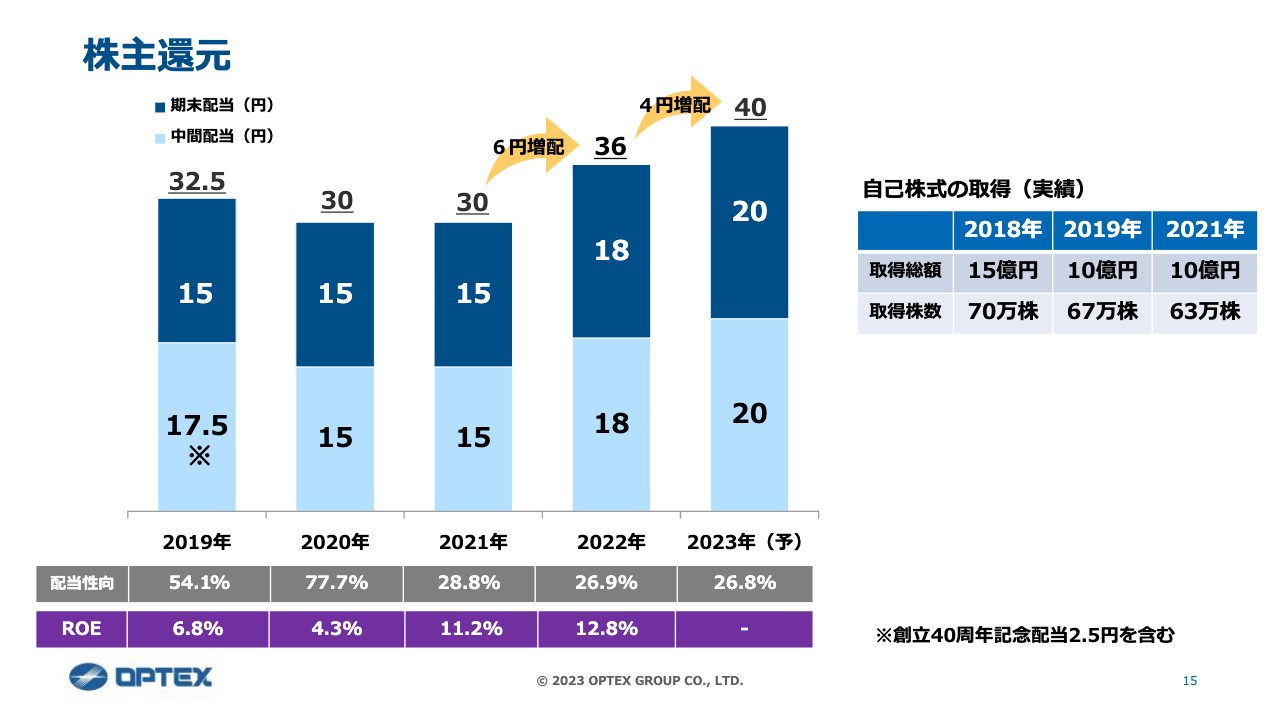

株主還元

株主還元です。22年度は6円増配して36円となりました。23年度は、4円増配し、年間配当を40円(中間配当20円、期末配当20円)とする計画です。配当性向は30パーセントを目途とし、成長に向けた先行投資と安定的な配当とのバランスを考慮した株主還元を行ってまいります。

経営計画達成に向け成長戦略を推進中

3ヶ年の中期経営計画についてご説明します。SS事業では「モノ売りからコト売り」、システムソリューション販売に軸足を移していきます。SS事業の防犯関連では、センサーとカメラを連携する「画像確認ソリューション」の普及を進めています。

日本の場合、警備システムが発報すると警備員が現場に駆けつけますが、アメリカやヨーロッパでは警察が駆けつけます。最近は誤報を受けて警察が現場に駆けつけた場合、州によっては罰金を取られることがあると、以前ご説明しました。そのような中、発報時にカメラで画像確認ができると、警察が優先的に駆けつける地域が増えてきました。

特に誤報が懸念される屋外の防犯センサーは当社が世界で約40パーセントのマーケットシェアを握っています。こちらの全体のパイをさらに拡大したいと考えています。

22年度は、ヨーロッパの提携先へ新製品を供給し普及活動を開始しました。「画像確認ソリューション」はアメリカで新規登録社数を順調に伸ばしています。今後はダイレクトマーケティングの推進と、技術サポートの強化により、リピート数を増やしていきます。

自動ドア関連では、国内でデータサービスを提供していきます。当社は50パーセント以上のマーケットシェアを保有し、国内に設置された自動ドアの2台に1台は当社のセンサーが使用されています。

22年度は、自動ドアの稼働状況が遠隔でモニタリングできる「自動ドアデータプラットフォームサービス」の採用が増え、大手自動ドアメーカーで保守契約率が向上しました。

また、自動ドア情報発信・シェアリングサービス「オムニシティ」は、導入・活用事例が順調に増えています。これは商業施設など、いろいろな場所に設置された自動ドアセンサーのビーコンを活用し、専用のアプリを使用することで、通行者へさまざまな情報が提供できる仕組みです。小売店の販売促進に役立つデータを提供する事業も展開したいと考えています。

IA事業のFA関連では、22年度に積極的な開発投資を行い、「予知保全」に役立つIO-Link製品のラインアップ拡充を進めました。IO-Link製品の使用により、センサーの状況などが遠隔で確認でき、感度の調整も可能となります。今年度は、さらなる普及促進に努め、マーケットシェアを高めたいと考えています。

IA事業のMVL関連では、照明だけではなく画像処理やAIも含めたソリューション提供を推進しています。22年度は、全国各地でプライベート展示会を開催し、12月には最大規模の「ソリューションエキスポ」を横浜で開催しました。非常に強い引き合いを多数いただきましたので、今後は着実に成約へと繋げていく活動を展開していきます。

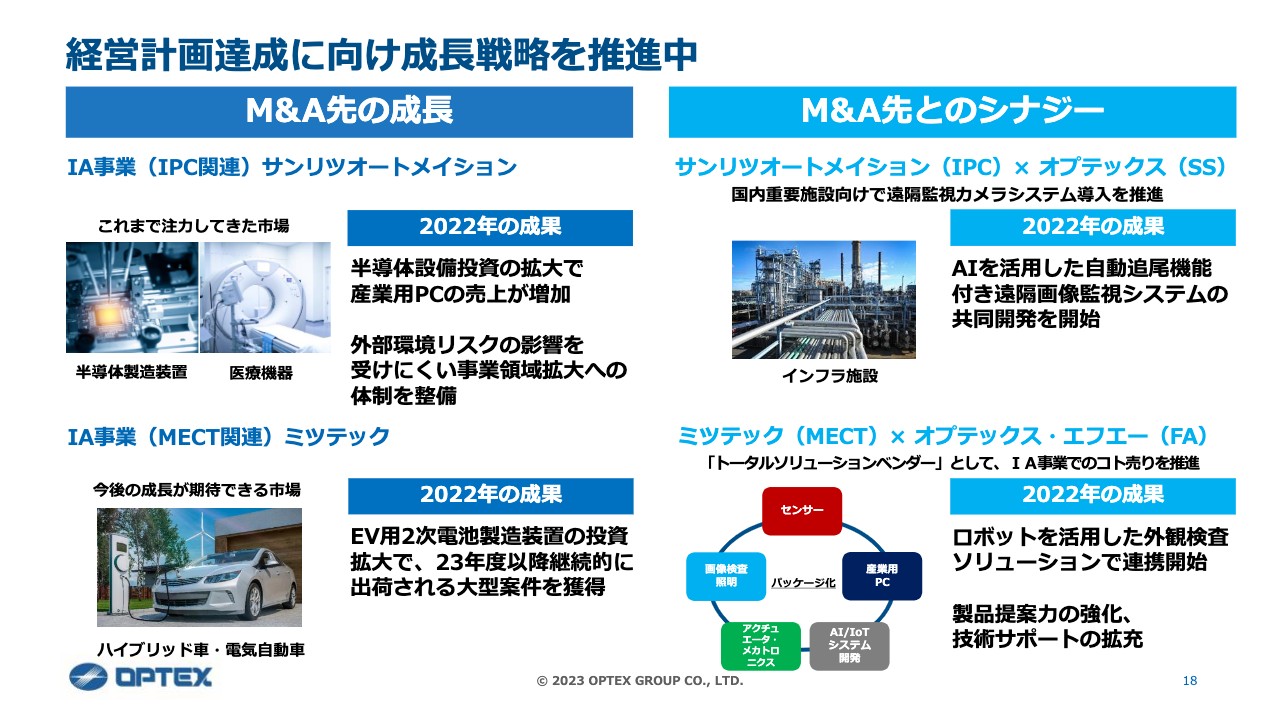

経営計画達成に向け成長戦略を推進中

M&A先の成長についてです。IA事業のIPC関連では、半導体設備投資の拡大を背景に、産業用PCの販売が好調でしたが、今後は外部環境リスクの影響を受けにくい事業領域を拡大させることで、収益性の改善を進めていきたいと考えています。

IA事業のMECT関連では、電気自動車用のリチウムイオン電池の注液機で、23年度に納品予定の大型案件を複数獲得しました。24年度以降もすでに複数の案件で引き合いをいただいています。

スライド右のM&A先とのシナジーについては、すでにご説明したように、サンリツオートメイションとオプテックスの間で、追尾用のカメラと防犯センサーを組み合わせた「遠隔画像監視システム」の共同開発を開始しました。

また、ミツテックとオプテックス・エフエーの間で、オプテックス・エフエーの販路を活用し、双方の製品を組み合わせた外観検査システムの販売を開始しました。オプテックス・エフエーはロボットを組み合わせた画像処理ができ、営業力もあります。今後も2社でうまくシナジー効果を発揮したいと考えています。

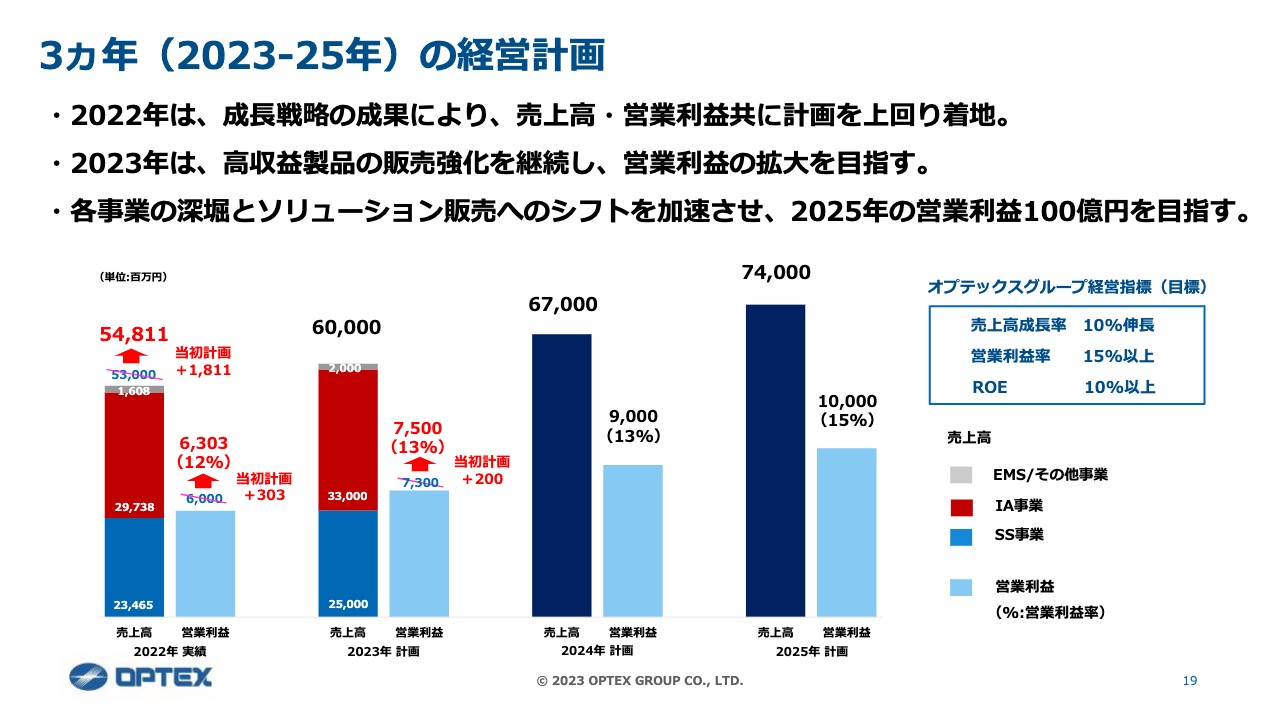

3ヵ年(2023-25年)の経営計画

3ヶ年の経営計画です。22年度は成長戦略の着実な実行により、売上高・営業利益ともに当初計画を上回り着地しました。23年度の計画については、当初計画では営業利益が73億円だったところを、先ほどもお伝えしたように75億円といたしました。引き続き、25年の営業利益100億円の達成を目指していきます。

成長の牽引役となるのは、SS事業の防犯・自動ドアセンサー、IA事業のFA用センサー、画像検査用LED照明です。また、サンリツオートメイション(IPC関連)とミツテック(MECT関連)の2社の収益性改善も並行して進めます。

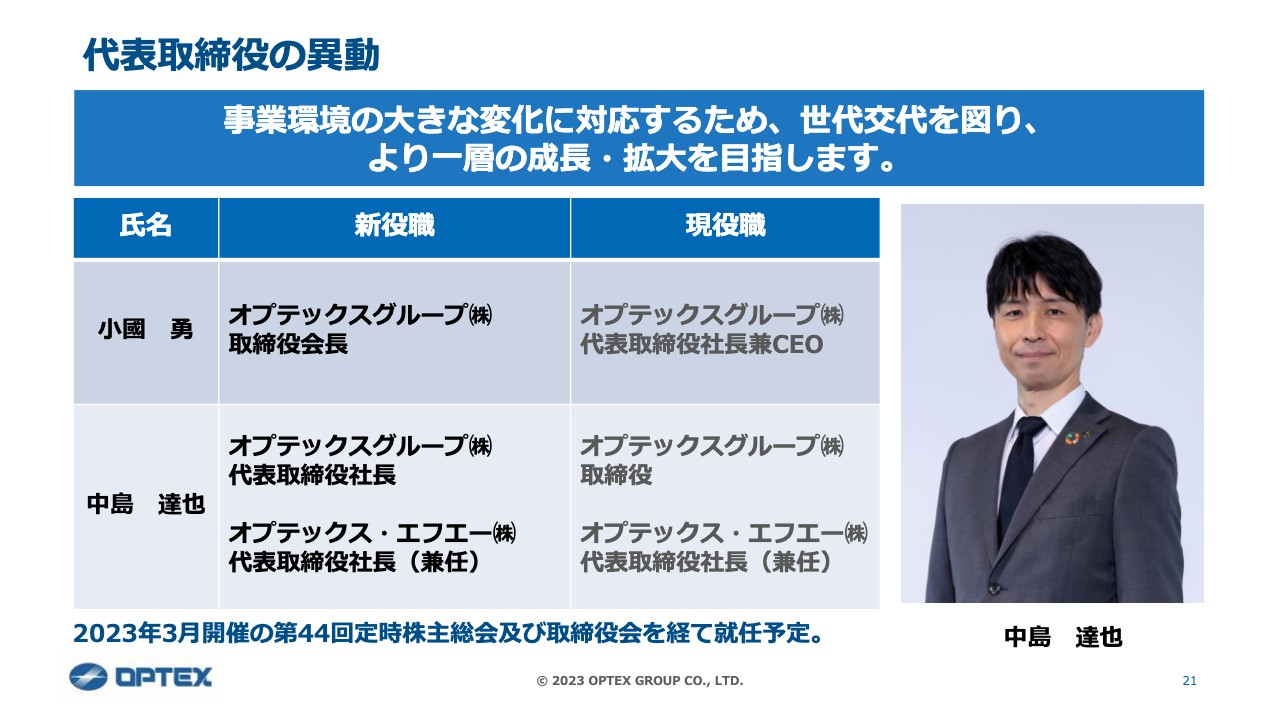

代表取締役の異動

最後にトピックです。現在オプテックス・エフエー代表取締役社長の中島達也が、オプテックスグループの代表取締役社長に就任する予定です。中島はこれまで、オプテックス・エフエーのトップとして成長分野であるIA事業を率いてきました。年齢は56歳と若く、豊富な海外経験を有しており、今後グループが目指すグローバルな事業展開を加速するために相応しい人物だと判断し選任しました。なお、中島はオプテックス・エフエーの社長も兼任します。

私、小國は代表権のない取締役会長に就任します。将来を見据え、なるべく早く世代交代していく必要があると考え、このような動きとなりました。当社の創業者も75歳になり、私も今年5月で71歳になります。5年や10年とまだまだ先がある歳ではありませんので、その準備をしていくための決定です。しばらくは私が新しい経営体制をサポートしていきますが、新社長のご紹介を兼ねてご説明しました。

質疑応答:棚卸資産と半導体不足と中国の販売先について

質問者:棚卸資産が急増していると思うのですが、これは売上が伸びている影響もあったのでしょうか? また、期初は半導体不足があったと思うのですが、これはもう解消されたと思ってよいのでしょうか? さらに、中国が予想以上に好調だったと思いますが、中国の販売先の業界はどのようなところなのでしょうか?

小國:棚卸の在庫が急増しているのは、受注が増えているということでもありますが、一番大きな原因は、部品の入手が困難なことです。小さなロットではなかなか売ってもらえず、大きいロットで購入するか、場合によっては1年分を引き取る契約をすることもあります。受注が非常に好調であったということと部品の確保の両面で棚卸資産が急増しています。

部品不足については100パーセント解消できているわけではありません。国内の電子部品は充足してきていますが、海外メーカーの部品はいまだに入手困難です。したがって、そのような市場からまだ高値で買わねばならないのが実情です。各方面からの情報を踏まえると、この状況の解消はおそらく23年度の上期いっぱいはかかると見ています。

中国については、22年度からさまざまな業界向けにFAセンサーを販売しています。変わったものでいうと、タイルの工場でタイルの欠けを見るものなどがあります。その他には家電品の製造工程向けなどもありますが、現在、これらの業界の市況は非常に厳しくなっています。

そうした中、好調だったのは自動車関連です。特に電気自動車向けが好調で、リチウムイオン電池などの二次電池を作っているメーカーへのFAセンサーの販売が増えています。今、中国で右肩上がりに伸びているのは電気自動車だけですので、暫くはこちらの業界に特化した営業を進めていこうと考えています。

質疑応答:IA事業のFA関連における中国以外の地域の見通しについて

質問者:FA関連の見通しについておうかがいします。中国は先ほどご説明があったのですが、それ以外の地域はどのように見通していますか?

小國:22年度の中国向けは第3四半期、第4四半期で落ち込みました。ようやくゼロコロナ政策も落ち着き、経済活動の再開に合わせて自動車の二次電池業界向けを強化しようとしています。ただ、すぐに成果が出るわけではありませんので、おそらく第1四半期、第2四半期半ばくらいまでは中国はまだ厳しいかもしれません。しかし、第2四半期の後半くらいからは成果が出てくるだろうと考えています。

中国以外の地域については、特に欧州はドイツの提携先であるSICK(ジック)社からの受注がほぼ計画どおりに進んでおり、部品不足の影響はあまり受けず、米国、欧州などに販売しています。国内は、比較的幅広い業界に販売先があり、そこまで悪い状況ではありません。FA事業の成果を握っているのは中国ということです。

質疑応答:上期と下期の計画のバランスについて

質問者:上期と下期の計画のバランスについておうかがいします。上期と下期の売上がほとんど横ばいの中、 下期の利益については、上期36億円・下期39億円という計画になっています。どのようなところでそのような利益を見込んでいるのかについて教えてください。

小國:下期にミツテック(MECT関連)の大型案件で、約20億円の売上計画を折り込んでいます。ミツテックは原価率が非常に高いため、本来は連結全体の原価率を押し上げます。

しかしながら、SS事業、IA事業のFA関連、MVL関連で高収益製品の販売が今後も増加していくことで、売上構成比(プロダクトミックス)の改善でカバーできると見ていますので、原価率は上がらないということです。さらに、下期にかけては販管費の抑制を行っていく計画です。

質疑応答:新社長について

質問者:今後は会長になられるということで、新社長の中島さんに期待することを教えてください。

小國:中島は34年ほどFA業界でセンサー事業に携わってきました。海外での経験が豊富で、アメリカ、イギリス、上海などで約13年、海外事業に取り組んできました。その経験から、グローバルな視点を今後のマネジメントに活かせると考えています。

将来的には、成長率の高いIA事業をさらに大きくしていくことを期待しています。もちろん、SS事業も大変重要視していますので、さらに伸ばしていかなければならないと考えています。

新着ログ

「電気機器」のログ