セブン銀行、継続的な成長投資により連結経常利益は減益も、アジアの子会社等を中心に伸長し増収

2023年3月期 第3四半期決算ダイジェスト〔連結〕

清水健氏(以下、清水):セブン銀行の清水でございます。本日はお集まりいただきありがとうございます。それでは、私から第3四半期の決算の概要についてご説明いたします。

まず、全体については第3四半期もATM事業および国内の金融事業ともに順調に推移しています。その結果、単体については成長投資に伴うコスト増を飲み込むかたちで、増収増益を確保することができました。

一方、連結については、セブン銀行本体の成長投資に伴うコスト増に加え、アメリカ事業が赤字になっているため、増収は確保できましたが減益という状況になっています。

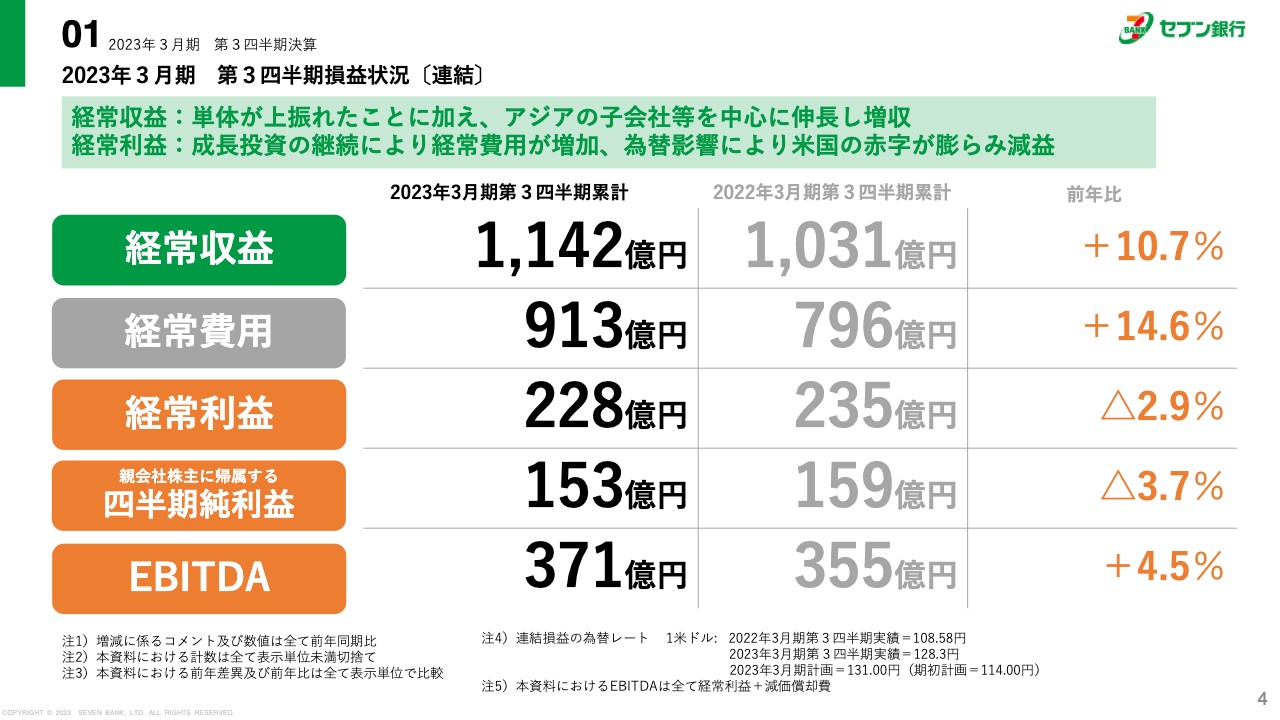

2023年3月期 第3四半期損益状況〔連結〕

連結の損益についてご説明します。第3四半期累計の経常収益は1,142億円で前年同期に比べプラス110億円、経常費用は913億円で前年同期に比べプラス116億円となりました。結果として、経常利益は228億円で前年同期に比べマイナス6億3,000万円となりました。

前年同期比プラス110億円となった経常収益のうち、セブン銀行が約60億円、インドネシアが20億円弱、フィリピンが約16億円となっています。国内に加え、アジア事業がかなりの稼ぎの柱となってきている状況です。

一方、費用が前年同期比で116億円増えましたが、このうちセブン銀行で単体でおよそ50億円ほどの増加となりました。これは、従来からお伝えしているとおり、第4世代ATMへの更新などに伴う成長投資のコスト増によるものです。

これに加え、FCTIが前年同期に比べ日本円で30億円ほどのコスト増となっています。こちらは主に調達コストの増加によるものになります。

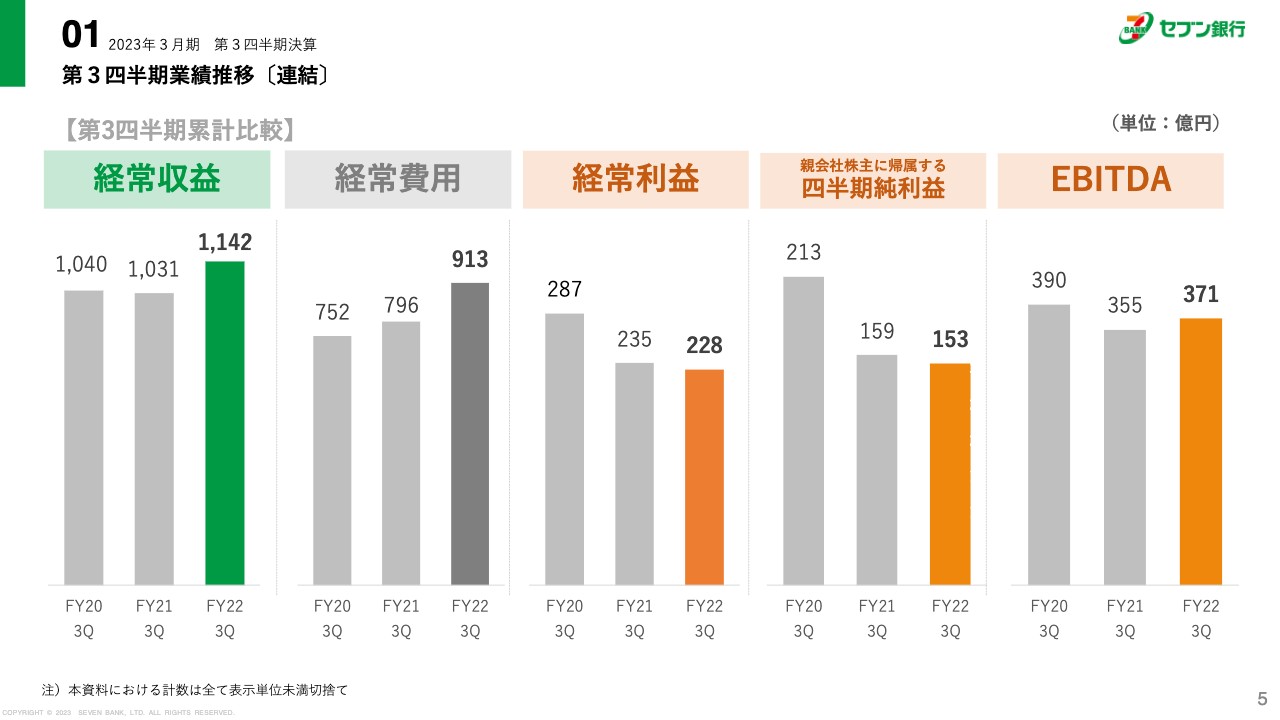

第3四半期業績推移〔連結〕

第3四半期の業績推移です。先ほどお伝えしたとおり、経常収益は1,142億円となりましたが、第3四半期で増収を確保できたのは2019年以来のこととなりました。経常費用および経常利益については、先ほどお伝えしたとおりです。

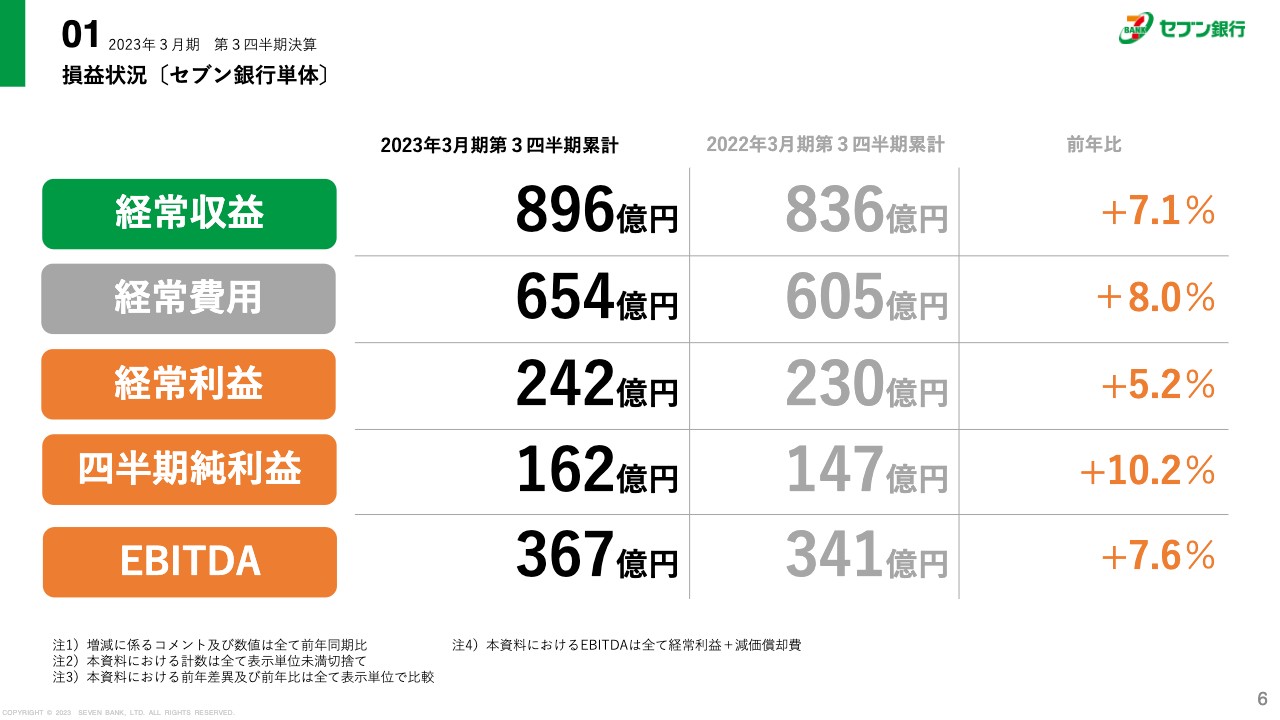

損益状況〔セブン銀行単体〕

セブン銀行単体の損益状況です。経常収益は896億円、経常費用は654億円、経常利益は242億円となりました。単体では、2018年度の第3四半期以来の増収増益となりました。

経常収益については、ATM事業が好調なことに加え、後払いなどの新しいサービスでも相応の収益をあげられるようになってきています。このようなもので前年同期比プラス60億円ほどを確保できています。

業績予想

業績予想についてです。現時点では通期計画は変更しません。当初に公表しているとおり、経常収益1,490億円、経常利益280億円、当期純利益195億円という通期計画で進めていきたいと思っています。

現状をお伝えすると、トップラインはおそらく計画比プラスで着地できると思っています。一方、経常利益については為替の変動などもあるため、どのように着地するかわからない部分もあり、この時点では据え置くことにしました。

配当については、年間11円、中間および期末でそれぞれ1株あたり5.5円の当初計画から変更ありません。

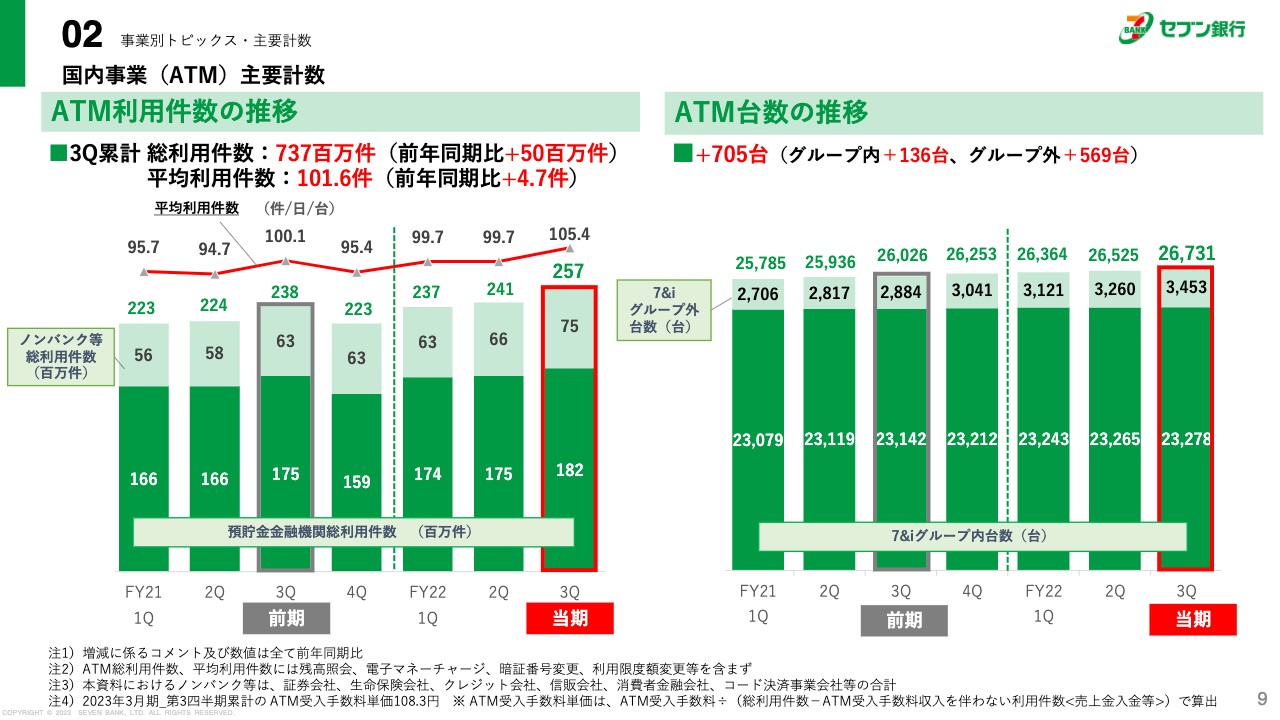

国内事業(ATM)主要計数

事業別のトピックス・主要計数をご説明します。ATM利用件数は、第3四半期までの累計で7億3,700万件、前年同期に比べ5,000万件の増加となりました。平均利用件数についても101.6件となり、前年同期に比べ4.7件の増加となりました。

利用としては、預貯金金融機関および事業会社が大きなウエイトを占めており、事業会社についてはかなり大きな伸びとなってきています。また、ノンバンクの中に入りますが、海外発行カードも足元でかなり好調になってきています。海外発行カードについては、次のスライドでご説明します。

件数については、現在、計画に対して3パーセント強上振れている状況です。また、単価についてはスライド下部に記載のとおり、第3四半期までの累計単価は108.3円でした。前期に比べ約1円、計画に比べ1.7円低い水準になっています。単価が低くなった一番の要因は、事業会社の利用のウエイトが高まってきていることだと思います。

ATM台数の推移については、前年同期に比べ705台純増の2万6,731台となりました。今年度は、700台の純増という目標を掲げていますが、現時点までで478台純増しており、残り200台強で目標達成になります。年度末はほぼ予定どおりの台数で着地できると考えています。

スライドには記載していませんが、第4世代ATMについてはこれまで半導体などの影響で入替がやや遅れているとお伝えしてきましたが、ようやくめどがつきました。

足元では1万2,600台ほどですが、第4四半期でさらに500台から1,000台くらいの上乗せができると思っています。2023年度および2024年度もかなりのボリュームで更新できると思いますので、当初の予定どおり2024年度末で更新を完了できるように進められると考えています。

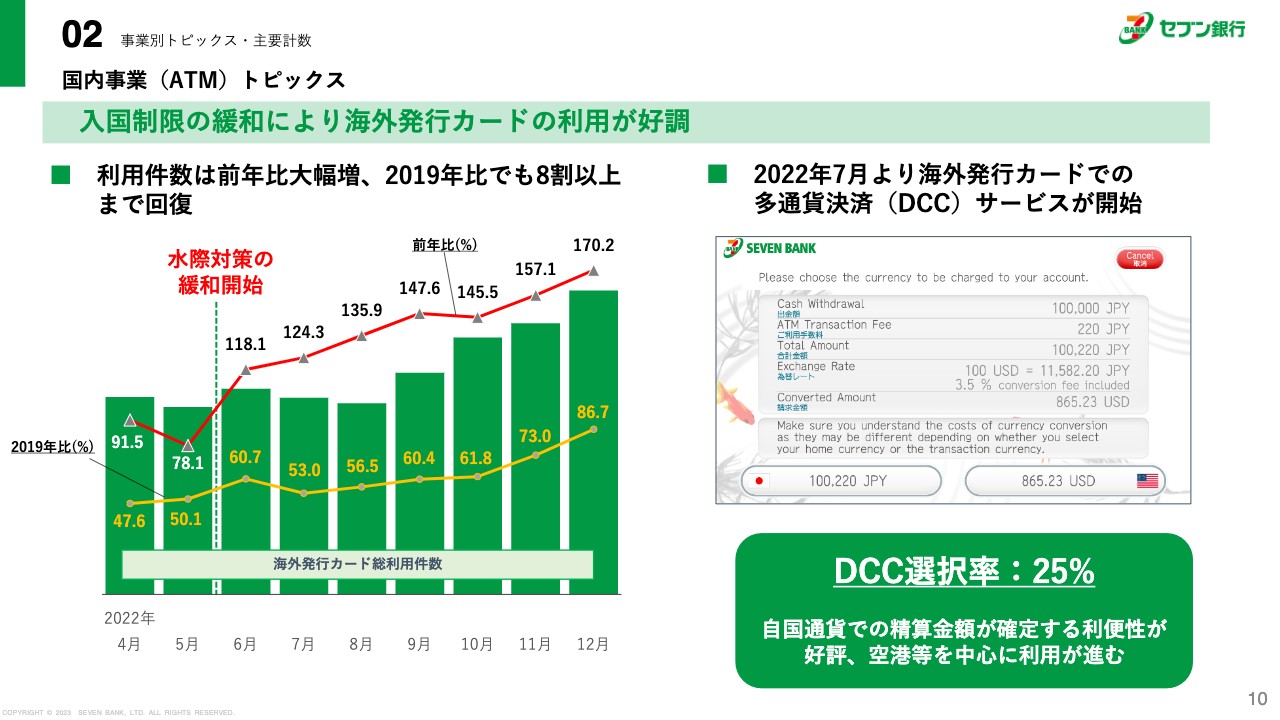

国内事業(ATM)トピックス

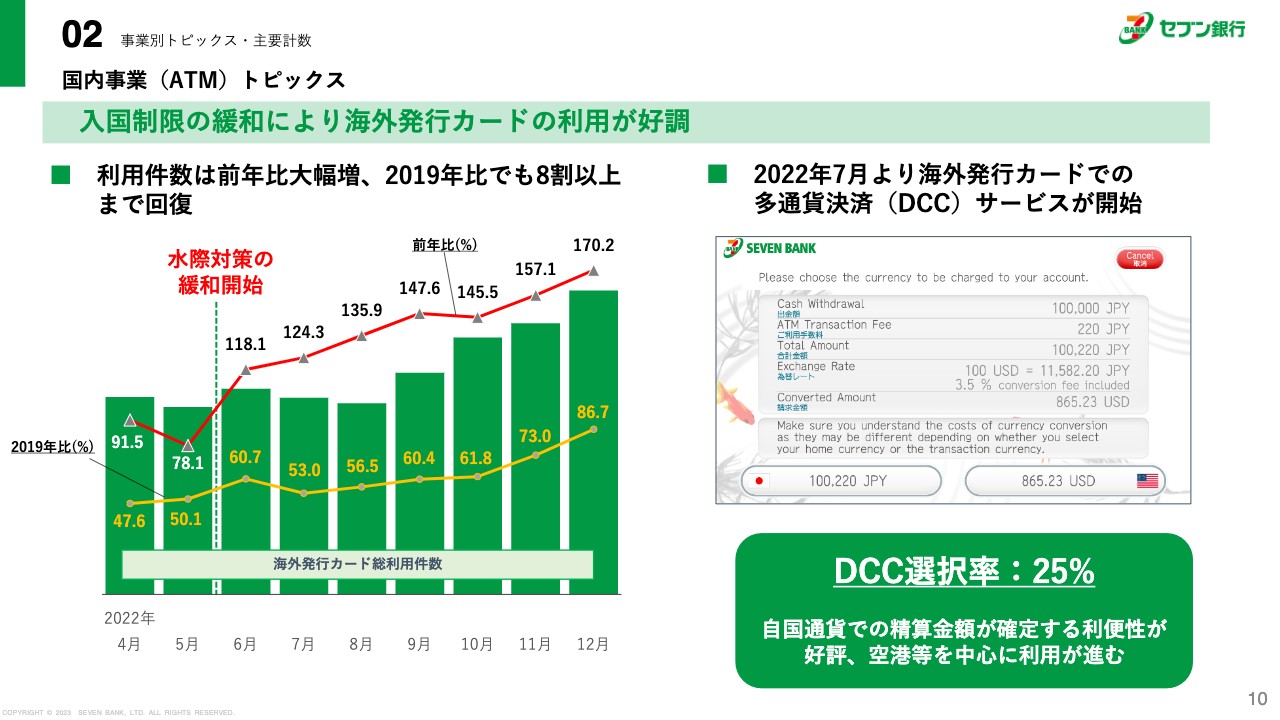

先ほどお伝えした海外発行カードについてです。月々の件数は、スライドに記載のとおりです。前年同期比で見ると、11月は157.1パーセント、12月は170.2パーセントとなり、かなりの勢いで増えてきていることがおわかりいただけると思います。2019年度比で見ても8割くらいまで回復してきました。

第3四半期までの累計は410万件です。昨年の同時期が320万件、一昨年が250万件であったため、昨年と比べるとプラス26.5パーセント、一昨年と比べるとプラス62.1パーセントとなりました。今後も増加が期待できるということで、我々も大きな期待を持っているところです。

また、スライド右側をご覧ください。これまでにもお伝えしてきたとおり、昨年の夏からDCCサービスを開始しています。ポイントとしては、お客さまとしては自国通貨建てで決済を確定させることができ、我々にとっては為替の収益分を我々の収益として取り込むことができるというメリットがあります。

現在、DCCの選択率は全体で25パーセントほどになっています。今お伝えしたとおり、為替の収益分を取り込むことができますので、我々は単価の一部として計算しています。このようなことが進んでいくと、海外発行カードの単価、先ほどの区分ではノンバンクの単価に、ポジティブな要素として加わってくるかたちになります。

今年度のおおまかな見通しとして、これによる経常収益の上乗せ分は4億円程度になると考えています。

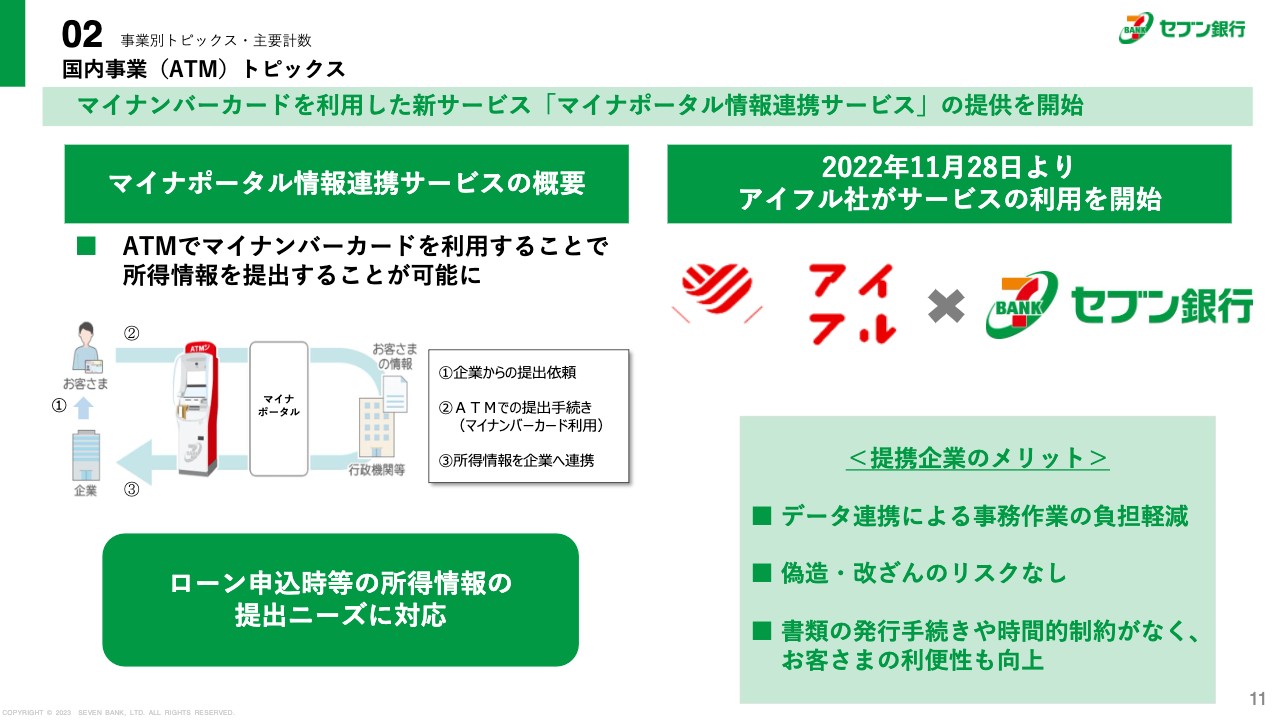

国内事業(ATM)トピックス

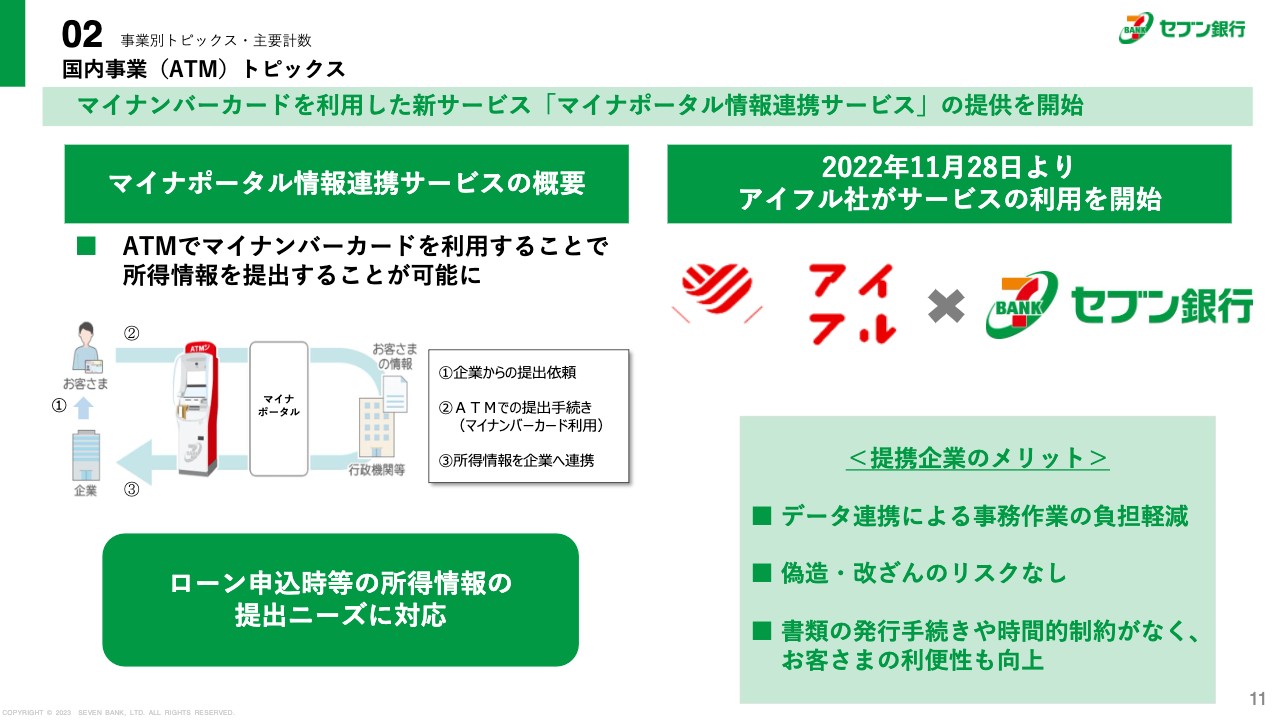

もう1つのトピックスとして、マイナンバーカードを利用した新サービス「マイナポータル情報連携サービス」を11月の終わりから始めました。ローンを借りられるお客さまは、ローン申込時およびその後の審査において所得情報を求められることになっています。

普通であれば源泉徴収票あるいは給与明細などを企業に送ることで対応していますが、このサービスは、お客さま承諾の上でマイナンバーカードをATMにかざすことにより、マイナポータルを通じて所得情報が企業に連携されるという仕組みです。

11月の終わりから提携したのはアイフル社になりますが、このほかにも消費者金融やクレジット会社の数社から引き合いをいただいています。我々としても積極的に営業を進め、さらに対応の社数を増やしていきたいと考えています。

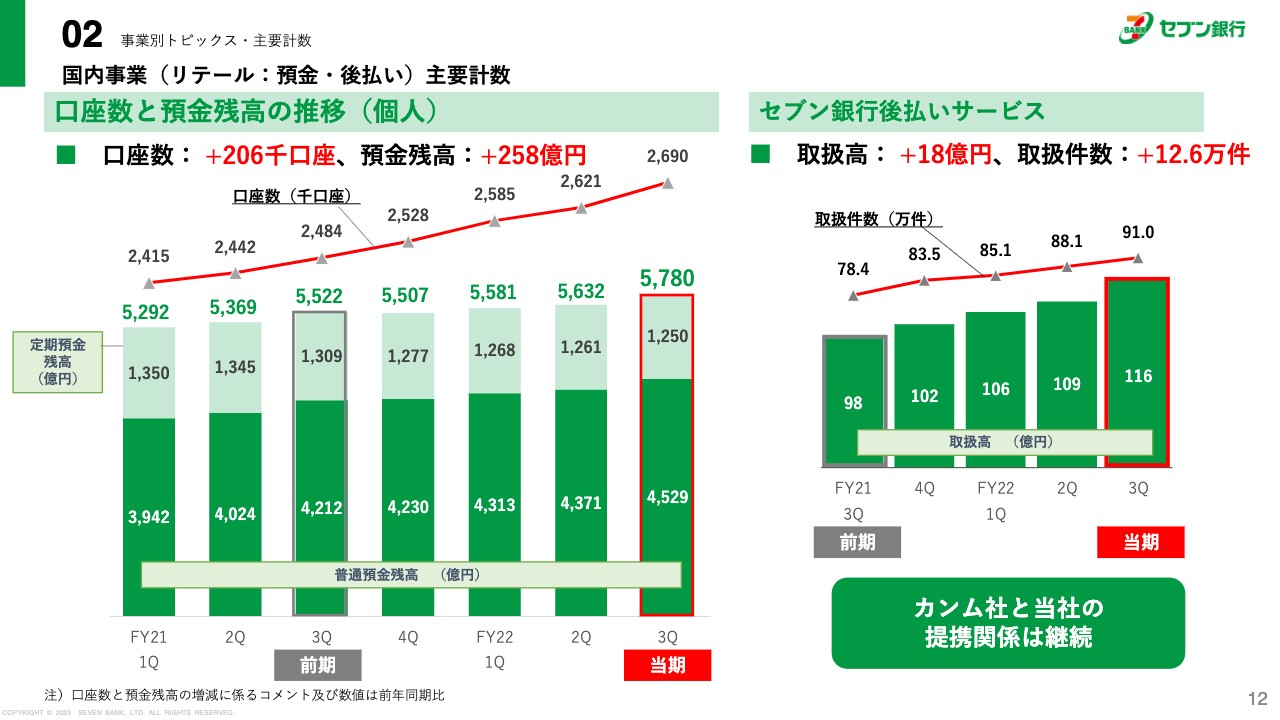

国内事業(リテール:預金・後払い)主要計数

国内の金融事業の口座数、預金残高についてです。口座数は269万口座、前年同期に比べ20万口座ほどの増加になりました。預金残高は5,780億円となり、前年同期に比べ260億円ほどの増加です。今期の計画は、これまでに比べてもかなり意欲的に作った計画ですが、その計画どおりに進んでいる状況です。

後払いサービスについて、第3四半期の取扱件数は91万件、取扱金額は116億円となりました。第3四半期までの累計は、取扱件数が約264万件、取扱金額は331億円となっています。

スライドのグラフからもおわかりのとおり、取扱件数、取扱高は徐々に増えてきており、こちらについても新しいサービスとして大いに期待を寄せているところです。こちらの収益については、第3四半期までで7億円から8億円の上乗せがありました。

ただし、始まったばかりのサービスということで、貸倒引当金を保守的に積んでいることもあり、利益に対する増加幅はまだ限定的です。実績が積み重なってくればこの分の引当てもある程度軽くできると考えているため、来年度以降は売上に加え、利益の面でもある程度の貢献ができるのではないかと思っています。

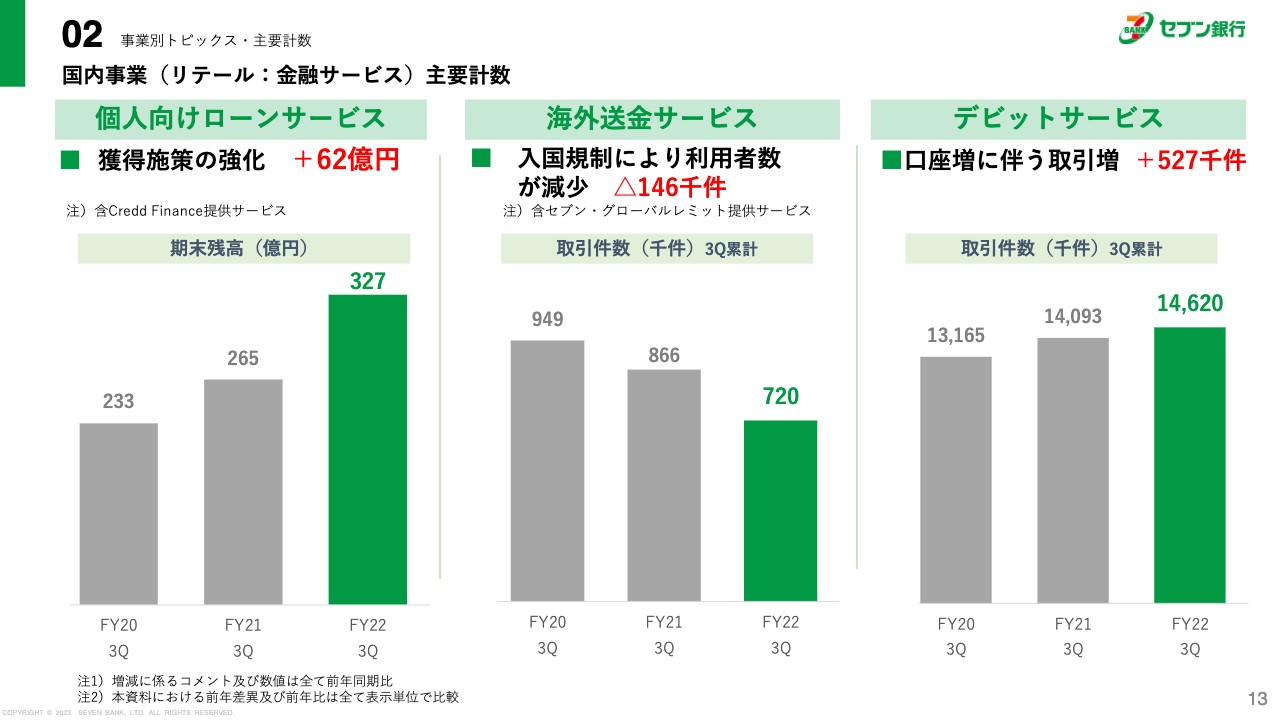

国内事業(リテール:金融サービス)主要計数

個人向けローンサービスについては、第3四半期末で残高は327億円になりました。年度当初にみなさまにお約束していた目標が310億円強だったと思いますが、それを上回って推移しています。今のペースで進むと、おそらく年度末には340億円から350億円程度になるのではないかと思います。

他社の個人向けのローンに比べてまだ小さい規模ではありますが、来年度以降もかなり力を入れて取り組んでいこうと考えており、これからはこのようなサービスで金利収入をしっかり取る商売も拡大していく所存です。そのようなことができるペースができてきたのではないかと思っています。

海外送金サービスについては、第3四半期までの累計で72万件となりました。スライドのグラフからおわかりのとおり、まだ減少のトレンドとなっています。

理由は、入国規制が緩和されつつあるとはいえ、入ってこられる技能実習生がまだ少ないことに加え、為替の影響で送り控えがあると考えています。ただし、入国規制についても緩和の方向に進んでいるため、そろそろ回復の道が見えてくるのではないかとは思っています。

しかし、従来のピークまですぐに戻ってくるとは思っていませんので、ある程度中期的に回復していくと見ています。

デビットサービスについては、口座数の増加に伴い取引が増加している状況です。

国内事業(リテール:金融サービス)トピックス

国内のリテール事業のトピックスとしては、11月から「お買い物投資コレカブ」というサービスを始めています。国内株式のほか、外国株式やETFも購入が可能です。

現在は障害やバグなどが発生しないように丁寧に運営しているため、積極的な販促はまだ仕掛けていません。ですので、ご紹介するような数字はまだございませんが、稼働も落ち着いてきたため、春先以降にしっかりと販促を打ち、拡大していきたいと考えています。

スライド右側をご覧ください。11月にビバビーダメディカルライフ社の買収が完了し、我々との連携がスタートしています。

セブン銀行グループとしては、これまでのセブン・グローバルレミットやセブン銀行口座での海外送金サービス、Credd Financeのクレジットカード与信のサービスに加え、このような保険のサービスができましたので、外国人向けに一貫した金融サービスを提供していく強みを活かしつつ、今後はこの分野を大きくしていきたいと考えています。

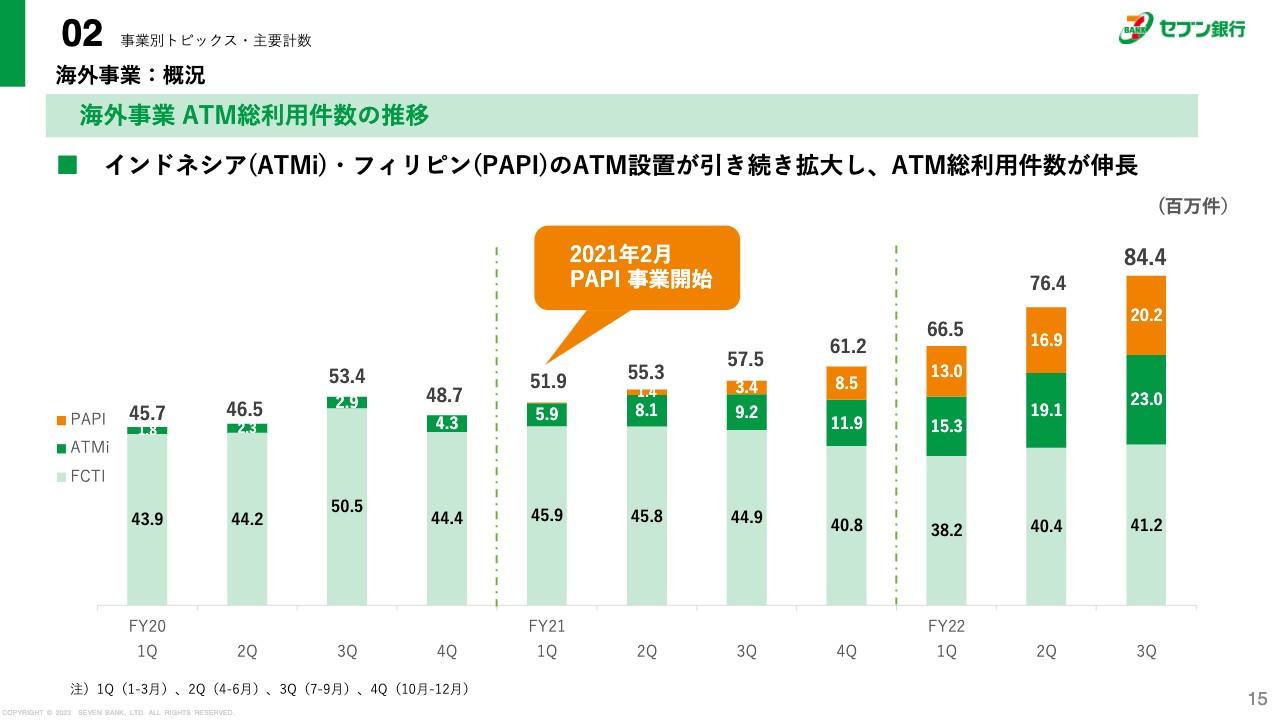

海外事業:概況

最後に海外の状況です。海外の利用件数は、第3四半期で8,400万件となりました。全体で見ても、インドネシア、フィリピン、アメリカのそれぞれの国別に見ても、前年同期はもとより第2四半期の利用件数も上回る成果を残すことができました。

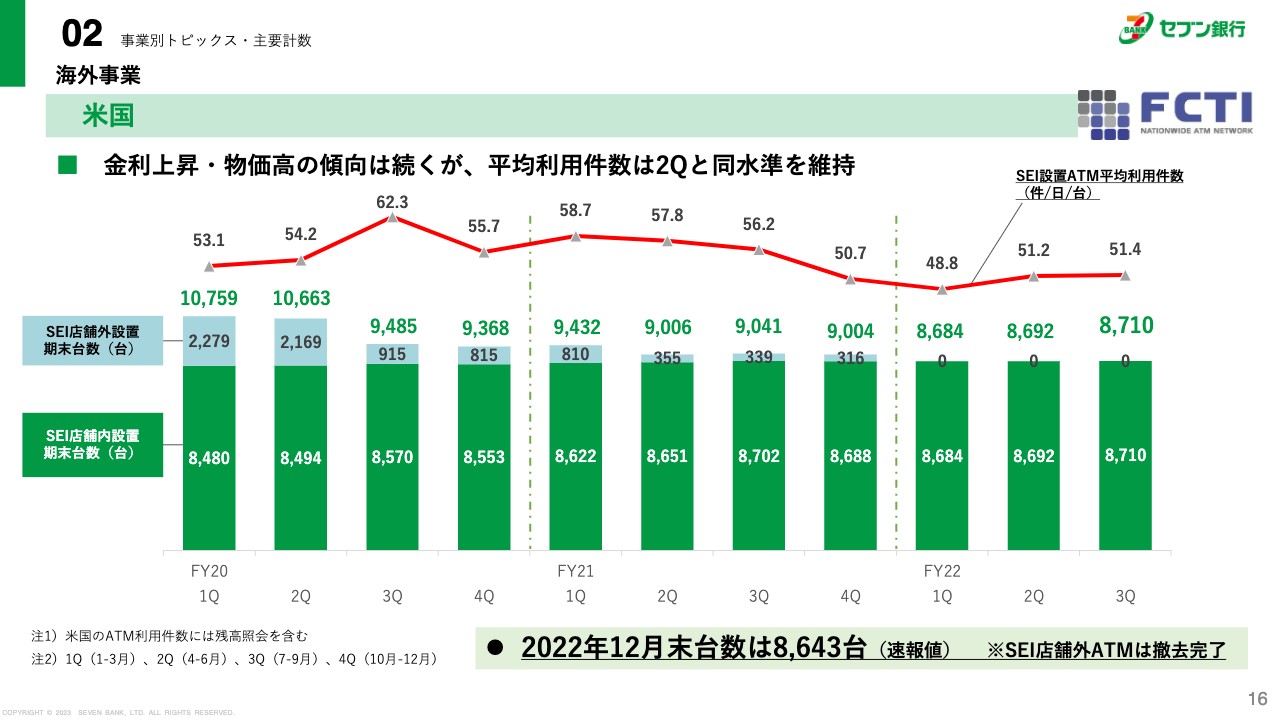

海外事業:米国

国別にご説明します。米国については平均利用件数が51.4件と、第2四半期とほぼ同レベルの水準を維持することができました。台数については8,700台強になっています。

ただし冒頭でもお伝えしましたが、資金調達コストの増加や物価高に伴う業務委託費の増加などもあり、第3四半期ですでに赤字になっています。赤字額は日本円で2億円ほどです。足元もこのようなペースで変化は見られないため、通期も同じようなペースで赤字が若干拡大して着地するものと考えています。

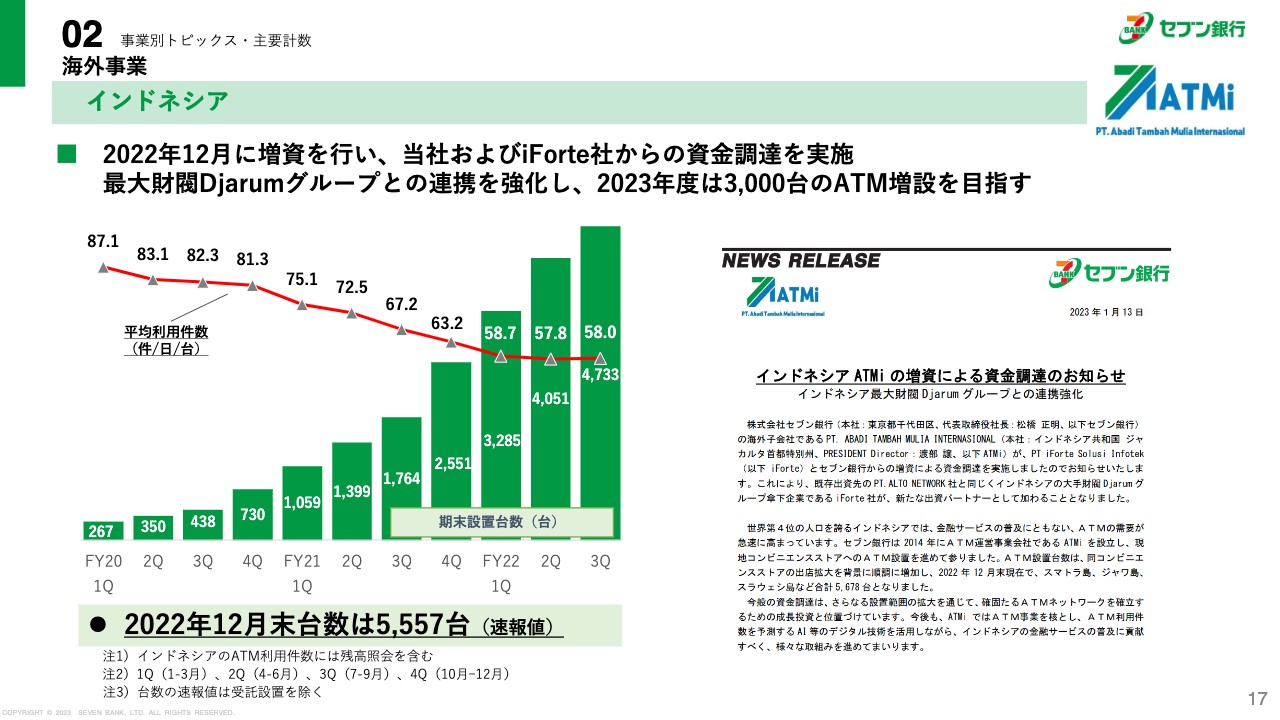

海外事業:インドネシア

インドネシアについては、平均利用件数が58件となりました。スライドのグラフだけ見ると、平均件数が下がってきて、低いまま横ばいになっているように見えるかもしれませんが、採算はしっかりと確保できている状態です。

採算を確保した状態で、12月末は5,557台まで拡大することができたため、利益もしっかりと確保できています。第3四半期までの利益は5億円強で、計画を大幅に上回る実績を残すことができました。

スライド右側に記載のとおり、インドネシア最大の財閥であるDjarumグループとの連携強化ということで、こちらのグループからの資本が追加で入ってきました。今後の事業展開についても、このような資本を積極的に活用して拡大を図っていきたいと考えています。

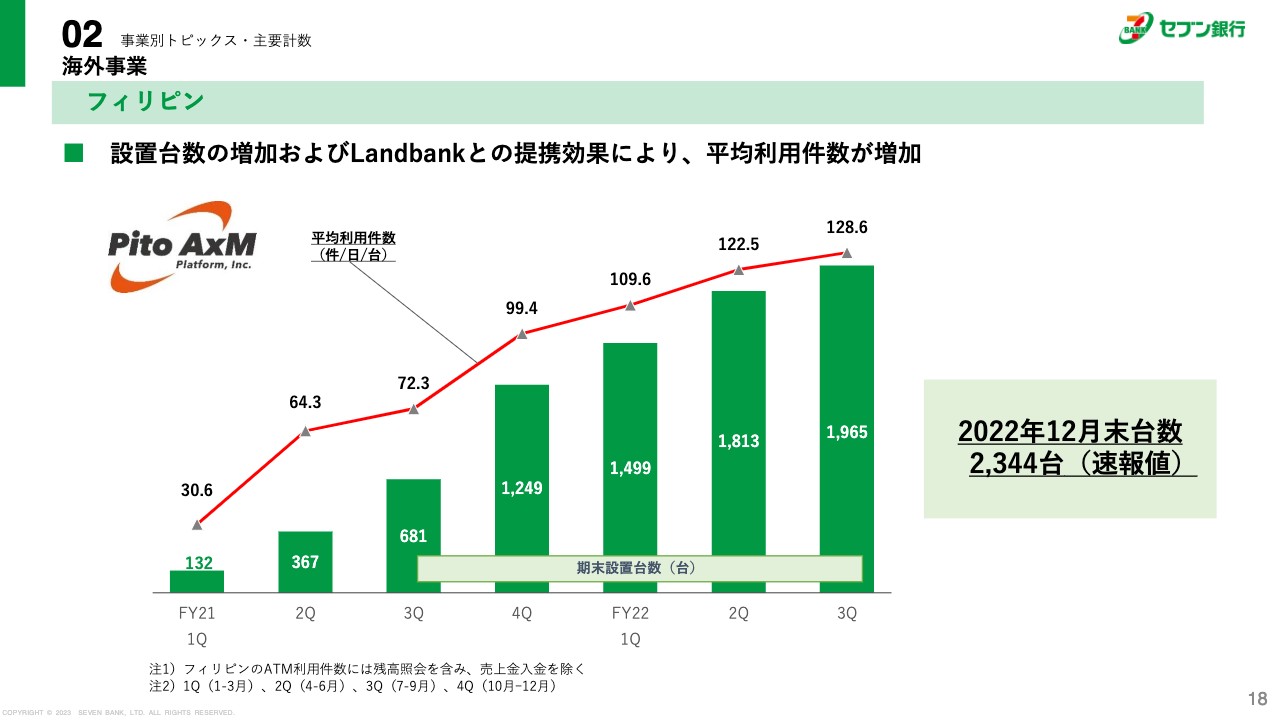

海外事業:フィリピン

フィリピンについては平均利用件数が継続的に上がっており、第3四半期は130件ほどのレベルまできました。12月末の台数は2,344台と計画よりはやや遅れましたが、ようやく2,000台を超えて順調に台数も増えている状況です。

フィリピンの場合は最初からリサイクルの機械を使っているため、採算の件数がやや高めということもあり、この段階でもやや赤字ではあります。しかし、平均利用件数が増えて台数も増えている状況を鑑みると、早晩黒字に変わっていくことができるのではないかと思っています。

質疑応答:国内のATM受入手数料について

質問者:国内ATM受入手数料についてです。第3四半期も好調でしたが、持続性について、預貯金金融機関、事業会社、ノンバンクに分けて今後の見通しを教えてください。

清水:預貯金金融機関については、件数は今後も数パーセントの規模で増加を続けると考えています。

ただし、預貯金金融機関の中でみると、ネット銀行の利用の増加幅が非常に高く、このような銀行は我々の手数料体系に照らすと相対的に低い銀行になります。そのため、若干ではあると思いますが、単価については下押しの圧力になるかもしれないと考えています。

ノンバンクについては、足元では消費者金融、クレジットカード、それから先ほどお伝えした海外発行カードなどがそれなりに増加してきているため、どこまで勢いを保てるかはわかりませんが、全体として数パーセント程度の増加はこちらも見込めると思っています。

ただし、海外発行カードはさらに大きく伸ばすことができると思っています。単価については、DCCサービスの取引のウエイトが拡大していけば、ノンバンク全体としてもポジティブな要素になると考えているため、どちらかといいますと単価の面で、ポジティブな動きが期待できるのではないかと思っています。

事業会社は足元でもかなりの勢いで伸びており、この勢いは今後も続くと思っています。どちらかといいますと、全体に対しては単価の押し下げ要因にはなるところですが、件数が増えていくことにより全体の利益は取れると思っています。

トータルしてみると、単価は若干落ちるかもしれませんが、ATM事業の件数はまだ増えていくと思われるため、結局売上としてはプラスを維持していくことができるのではないかと考えています。

質疑応答:カンム社について

質問者:カンム社について、昨年末に三菱UFJ銀行が連結子会社化すると発表がありましたが、御行もカンム社の株式を保有していると思います。こちらの売却可能性とインパクト、加えてカンム社との後払いサービスについて、収益の受け取り方も含めて今後も変わらずに継続できるのかを教えてください。

清水:カンム社の件については、大変申し訳ありませんが、ここでは取引の詳細についてのコメントを控えたいと思います。

一方で、資本の話と業務の話はまったくの別物で、少なくとも業務の点についてはカンム社ともしっかりと話ができています。セブン銀行としては、引き続きこのサービスをしっかりとお客さまに浸透させ、今後も続けていくということで今も進めているところです。

質疑応答:FCTIの赤字幅拡大について

質問者:FCTIの赤字幅拡大についてです。3ヶ月期ズレしているということとFFレートがまだ上がっていることを考えると、当分の間は赤字幅が拡大していくように思います。このまま赤字が拡大していくしかないのか、あるいは何か即効性のある具体的な対応策があるのかを教えてください。

清水:米国の事業における即効性のある対応策についてはなかなか難しい部分がありますが、外部環境が大きく変化するとは思えないため、何もしなければ今の厳しい状況がある程度続いてしまうことは、おっしゃるとおりだと思います。

今我々としては、コスト面での対応策として、現金の適正化をもう一歩進めていきたいと思っています。AIと言いますと抽象的になりますが、日本では一定のモデルを使ってATM内の現金を適正化することをここ数年継続しており、その効果も着実に出ている状況です。

そのようなノウハウを米国でも活かし、装塡の現金を少しでも減らしていこうと取り組んでいます。この効果が出てくれば、多少なりともプラスの効果があるのではないかと思っています。

業務委託費全般については、先ほどお伝えしたとおり、物価の高騰に合わせて上がりつつある状況ではありますが、低く抑えられるように交渉に取り組んでいきたいと思っています。

一方で、トップラインに寄与する対応策として、まだ数台ではありますが、ようやくCD機の実証実験を始めることができています。これがある程度の効果があることがわかってくれば、アメリカの「セブン-イレブン」の売上金入金や、他社の売上金入金などのサービスについて、将来的にはその可能性を見出せることができると思っています。

そのようなことでトップラインを上げる努力もしていきたいと考えています。

質疑応答:インドネシアとフィリピンについて

質問者:インドネシアとフィリピンが堅調だと思いますが、死角はあるのでしょうか? 例えば、経費やコストが想定以上に上がるということがありうるのか、あるいはそのようなものはなく、今後もこのようなペースで改善が継続していくという考えなのかを教えてください。

清水:インドネシアとフィリピンについては、先ほどお伝えしたとおり、ATMの設置台数も順調に増やすことができています。インドネシアについては黒字幅を拡大しており、フィリピンについては赤字を縮小できているため、当面はこの勢いで進むことができると思っています。

ただし、こちらも全世界的な金利環境の変化が、今後当然ありうると思っています。常に先手を打ちながら、金利の上昇に対してどのように対応していくかをしっかりと考え、取り組んでいきたいと思っています。

質疑応答:マイナポータルの情報連携サービスについて

質問者:マイナンバーカードを利用した新しいサービスについてです。アイフル社とのサービスが始まったばかりだとは思いますが、将来的な拡大の余地について教えてください。ご説明のあった消費者金融とクレジットカードについて、これ以外の他の事業者への拡大も期待できるのでしょうか? また、収益貢献への期待についてもお願いします。

清水:マイナポータルの情報連携サービスについては、拡大の余地は非常にあると思っています。大手の消費者金融では、1社で月間20,000件から30,000件くらいの所得証明を受けていると言われています。

どれくらいの比率で我々に流れてくるかにもよりますが、仮に50パーセントくらいが流れてきたとすると、1社あたりで月間10,000件から15,000件の利用になりますので、ある程度まとまった収入が確保できるのではないかと思っています。

ポテンシャルとしては、消費者金融とクレジット会社だけでもかなりの社数となります。まずはこれで確実な足固めをしたいと思っていますが、この他にも源泉徴収票の提出が必要なサービスなどがあるかと思います。

まずは足固めをした後になるとは思いますが、そのようなところに対しても「このような仕組みがあります」と積極的に紹介していきたいと思っています。

収益へのインパクトについては、まだ始まったばかりのため、非常に限界的なものになると思います。来期以降については、どれくらいの社数が集まるかや、実際にどれくらいの数の手続きが当社に流れてくるのかを見極めないと、確たるものが言えません。したがって、現段階では具体的なコメントを控えますが、可能性としては大いにあると思っています。

質疑応答:海外発行カードの動向について

質問者:海外発行カードの動向についてです。スライドのグラフのとおり、海外観光客が増えて回復フェーズに入っていることが確認できますが、ポテンシャルとして2019年の規模を超えるくらいの拡大が期待できるのかについて教えてください。

清水:海外発行カードについては、足元の伸びをご覧いただくと、2019年の時の規模にまで早晩追いつくことができるのではないかと思っています。マクロ的には、今後の日本への旅行者・観光者がどれくらい増えるかによる部分が大きいですが、それが増えていけば、過去のピークにとらわれることなく利用件数が増えていくと思っています。

また、先ほどお伝えしたとおり、DCCサービスを去年の夏から始めています。これがお客さまにとっては大変使い勝手がよいと思いますので、観光客の増加とDCCサービスの増加を合わせると、過去のピークを超えて利用が拡大していくことが、現実をもってご説明できるのではないか思っています。

清水氏からのご挨拶

清水:本日はお忙しいところお集まりいただき、ありがとうございました。たくさんのご質問もいただき感謝しています。みなさまからいただいたご質問では、「今後もATM事業の好調はまだ続くのか」「アジアの好調はどこまで続くのか」「どのようにすればアメリカの回復を図れるのか」という懸念もいただいています。

我々としても、いつまでも好調が続くとは思っていませんし、アメリカについてもこの状況をいつまでも放っておいてよいとも思っていません。好調な事業は好調を持続できるように努力しつつ、アメリカ事業の赤字についても確実に縮小して、みなさまのご期待に添えるようにがんばっていきたいと思います。

またあらためて、5月の本決算の結果をもちまして、みなさまのご期待にお応えしたいと思っています。今後ともご支援のほど、よろしくお願いいたします。本日はありがとうございました。

新着ログ

「銀行業」のログ